Поставочный фьючерс: Что такое фьючерсы и как с ними работать

Эксперты неоднозначно оценили предлагаемый Мосбиржей поставочный фьючерс на пшеницу

Дата новости: 16/12/2020

Поставочный фьючерс на пшеницу, который до конца года планирует запустить Московская биржа, позволит создать прозрачное ценообразование на рынке зерна, считают участники проведенного биржей вебинара «Поставочный фьючерс на пшеницу: новые возможности биржевого рынка». В то же время генеральный директор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько считает этот инструмент «ложным ходом», поскольку предложенный контракт не оптимален.

Как заявил на вебинаре генеральный директор «Деметра Холдинга» (принадлежит ВТБ (MOEX: VTBR) (VTBR)) Виталий Сергейчук, фьючерсный контракт позволит «обеспечивать большую глубину планирования всем участникам рынка — как производителям, так и потребителям, логистическим операторам и, соответственно, выравнивать перегибы или всплески цен на зерновом рынке».

Как сообщалось «ВТБ Капитал» будет основным маркетмейкером нового фьючерса, а входящий в холдинг зернотрейдер «Мирогруп ресурсы» будет помогать обеспечивать поставку при исполнении фьючерсных контрактов на пшеницу.

По словам, директора департамента инфраструктуры финансового рынка Банка России Ларисы Селютиной, ЦБ поддерживает и положительно относится к запуску этого инструмента, поскольку сейчас нет надежных ценовых индикаторов на российское зерно, а это сокращает возможность эффективного бизнес-планирования, внедрения инструментов хеджирования.

«Развивать торги товарными фьючерсами, в частности, на пшеницу необходимо, чтобы российский биржевой рынок развернулся в сторону международной торговли, а не был исключительно внутренней локальной площадкой», — сказала она, добавив, что это необходимо «в целях балансировки спроса и нагрузки на торговую инфраструктуру рынка зерна».

Председатель правления Союза экспортеров зерна Эдуард Зернин отметил, что ситуация последних дней четко выявила недостаток российского зернового рынка. «Мы очень крупные производители, мы очень много экспортируем, мы мировые лидеры который год в экспорте пшеницы. Но мы до сих пор не имеем официального benchmark. А это важно, потому что сегодня весь мир — прямо или косвенно — зависит от поставок из России», — заявил он.

«И нам надо показать, что мы находимся на другом этапе, организуем прозрачные биржевые торги, в которых каждый может принять участие, каждый может видеть, как складывается ценообразование», — сказал Зернин.

По его словам, с появлением биржевого инструмента будет сделан еще один шаг вперед, ценообразование станет максимально прозрачным и объективным. «Это ключевое преимущество нового инструмента для торговцев физическим товаром», — отметил он.

«В настоящее время форвардные контракты на закупку пшеницы зачастую не исполняются держателями зерна — сельхозпроизводителями и поставщиками-трейдерами — в случае существенного роста цены, — сказал он. — Нередко продаваемое зерно просто отсутствовало у продавца, несмотря на документарное подтверждение, так как было реализовано другим покупателям с более высокой ценой. Такой же риск есть и со стороны покупателя, который может отказаться от исполнения сделки».

«В настоящее время форвардные контракты на закупку пшеницы зачастую не исполняются держателями зерна — сельхозпроизводителями и поставщиками-трейдерами — в случае существенного роста цены, — сказал он. — Нередко продаваемое зерно просто отсутствовало у продавца, несмотря на документарное подтверждение, так как было реализовано другим покупателям с более высокой ценой. Такой же риск есть и со стороны покупателя, который может отказаться от исполнения сделки». «Внедрение поставочного фьючерса не только на Воронежскую область, но и на другие регионы, удаленные от портов, где цена определяется транспортным дифференциалом от точек потребления зерна, а также наполнение его ликвидностью поможет избежать этих рисков и будет способствовать ориентации российского рынка на мировые стандарты», — заявил Павенский.

По его словам, Россия, являясь лидером на мировом рынке пшеницы, не имеет внятного текущего ценового индекса. Внедрение фьючерсных контрактов в широкую практику позволит сформировать его.

Немалую роль в этом может сыграть и планируемое создание электронной системы прослеживаемости зерна, в которой будет закреплен сертификат на партию зерна с конкретным объемом и качественными характеристиками от момента производства зерна до погашения сертификата в порту или у переработчика.

Немалую роль в этом может сыграть и планируемое создание электронной системы прослеживаемости зерна, в которой будет закреплен сертификат на партию зерна с конкретным объемом и качественными характеристиками от момента производства зерна до погашения сертификата в порту или у переработчика. В то же время генеральный директор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько выражает сомнения в успешности проекта.

«Боюсь, что мы потеряем еще несколько лет на этом контракте. На мой взгляд, он не оптимален», — добавил он.

По его словам, если это поставочный фьючерс, то базисом поставки должна была бы служить всем понятная и привычная локация, где совершается множество сделок. «А элеваторы Воронежской области — это далеко не то бойкое место, где бумингует ликвидность, круглогодично покупается и продается пшеница, — сказал глава ИКАР.

— Этот базис у нас очень слабый, аграрии Воронежской области продают основную часть товара напрямую, минуя элеваторную сеть».

— Этот базис у нас очень слабый, аграрии Воронежской области продают основную часть товара напрямую, минуя элеваторную сеть». При этом значительная часть элеваторов принадлежит агрохолдингам, которые аккумулируют там свое собственное зерно. «Есть ряд более интересных альтернативных базисов поставки, но они были отвергнуты, — сказал Рылько. — Возможно, ситуация поменяется под воздействием хартии автоперевозчиков, которая может привести к возрождению ex-works элеватор, как базиса массовой поставки. Но этого может и не случиться, что является одним из главных рисков проекта».

Как сообщалось, параметры поставочного фьючерса на пшеницу таковы: базисный актив — пшеница 4 класса (ГОСТ 9353-2016), массовая доля белка не менее 12,5%. Один лот составляет 25 метрических тонн. Минимальная партия поставки — не менее 200 тонн (то есть 8 фьючерсов). Месяцы исполнения: март, сентябрь, декабрь. Последний день торгов — 10-е число месяца исполнения. Гарантийное обеспечение будет составлять 15% от цены контракта, а за 5 дней до исполнения контракта — 26,5%.

Сначала поставки будут осуществляться с элеваторов в Воронежской области: ООО «Аннинский элеватор», АО «Хлебная база Поворино» и АО «Россошанский элеватор». На втором этапе выход на поставку может осуществляться как на базовых аккредитованных элеваторах, так и на других аккредитованных элеваторах с учетом скидок и надбавок к цене поставки.

Источник: ИНТЕРФАКС

Физическая поставка по фьючерсам COMEX на драгоценные металлы

Overview:

О физической поставке по фьючерсам COMEX на драгоценные металлы

Клиенты IBLLC смогут осуществлять и принимать поставку по фьючерсам COMEX на драгоценные металлы, в частности на золото (GC), серебро (SI) и соответствующие микроконтракты на золото (MGC) и серебро (SIL).

В данном контексте физическая поставка подразумевает оплату и получение зарегистрированного электронного варранта или накопительного обменного сертификата (Accumulated Certificate of Exchange, ACE) за каждый полноразмерный или микро-фьючерсный контракт.

О золотых и серебряных варрантах

- По каждому фьючерсу на золото (GC) и серебро (SI) выдается один варрант, который отражает золото/серебро поставляемого качества, сопряженное с единицей контракта.

- Золото (GC): сто (100) тройских унций золота с допускаемым отклонением массы на 5% и пробой не менее 995. Дополнительная информация доступна в Правилах COMEX: Глава 113.

- Серебро (SI): пять тысяч (5000) тройских унций серебра с допускаемым отклонением массы на 10% и пробой не менее 999. Дополнительная информация доступна в Правилах COMEX: Глава 112.

- Варранты – это электронные документы, которые выдаются депозитариями, одобренными COMEX.

- Каждый варрант регистрируется на COMEX и привязывается к конкретным поставляемым слиткам с уникальными отслеживаемыми номерами идентификации.

- Регистрация варрантов происходит на имя Interactive Brokers как участника COMEX.

- Взимается плата за хранение.

- Клиенты могут увидеть свои варранты на счетах с приставкой «U»:

- Символ будет содержать уникальный номер сертификата для зарегистрированного варранта.

- Количество всегда будет равно 1.

- Будут отображаться чистый вес и проба слитков, связанных с варрантом. Ниже приведен пример клиентской выписки.

О накопительном обменном сертификате (ACE)

- По микроконтрактам на золото и серебро клиринговым домом предоставляется накопительный обменный сертификат (Accumulated Certificate of Exchange, ACE).

- Микро-золото (MGC): ACE обозначает владение 10%-ной долей от золотого слитка весом в 100 тройских унций, хранящегося в форме варранта.

Дополнительная информация доступна в Правилах COMEX: Глава 120.

Дополнительная информация доступна в Правилах COMEX: Глава 120. - Микро-серебро (SIL): ACE обозначает владение 20%-ной долей от серебряного слитка весом в 5000 тройских унций, хранящегося в форме варранта. Дополнительная информация доступна в Правилах COMEX: Глава 21.

- Микро-золото (MGC): ACE обозначает владение 10%-ной долей от золотого слитка весом в 100 тройских унций, хранящегося в форме варранта.

- Варранты можно конвертировать в сертификаты ACE.

- Сертификаты ACE можно обменять на варранты, накопив необходимое количество (10 для золота и 5 для серебра).

- Взимается плата за хранение.

О намерениях поставки

Для осуществления или принятия поставки необходимо отправить уведомление о Ваших намерениях относительно соответствующего фьючерса. Если о них не сообщить, то для фьючерсных позиций будут действовать актуальные ограничения периода поставки, а сами позиции могут быть ликвидированы. Ознакомьтесь с периодами поставок и ликвидаций.

- Длинные фьючерсы – о намерениях получения поставки по конкретному числу длинных фьючерсных позиций следует сообщить как минимум за 2 рабочих суток до первого дня позиции (first position date; дата начала принятия клиринговой палатой намерений поставки) соответствующего месяца.

Клиенты также могут вводить намерения о получении во время периода поставок, чтобы разместить ордер покупки фьючерса в текущем месяце.

Клиенты также могут вводить намерения о получении во время периода поставок, чтобы разместить ордер покупки фьючерса в текущем месяце.- Ордера с намерением о получении будут приниматься, только если на счете достаточно средств для покрытия заявленного числа варрантов. При недостатке средств такие ордера отклоняются.

- Короткие фьючерсы – о намерениях поставки по конкретному числу коротких фьючерсных позиций следует сообщить как минимум за 2 рабочих суток до последней даты торговли (last trade date) соответствующего месяца. Клиенты также могут вводить намерения о получении в последнюю дату торговли или за день до нее, чтобы разместить ордер продажи фьючерса в текущем месяце.

- Ордера с намерением поставки будут приниматься только при наличии на счете необходимого числа варрантов/сертификатов ACE для осуществления поставки. При недостатке сертификатов такие ордера отклоняются.

Размещение намерений о поставке

- Для доступа к инструменту физической поставки в платформе Trader Workstation (TWS):

- Щелкните правой кнопкой мыши по подходящему фьючерсному контракту > Доставка ИЛИ

- Выберите Торговля > Физическая поставка

- Для доступа к инструменту физической поставки в «Портале клиентов»:

- Нажмите на подходящий фьючерсный контракт > Ваша позиция > кнопка действия (3 точки в конце строки) > Доставка

- На странице Позиции нажмите на кнопку действия (3 точки в конце строки) > Доставка

- Приложение IBKR Mobile:

- Перейдите в главное меню > Торговля > Доставка

- Нажмите на подходящий фьючерсный контракт и откройте Детали контракта > Позиции > Доставка

Чтобы заявить Ваши намерения относительно данных драгоценных металлов следуйте инструкциям ниже:

Намерение получить поставку

Сообщение о намерении не только выражает желание принять поставку продукта в конце поставочного периода (в форме варранта или сертификата ACE), оно также ОБЯЗАТЕЛЬНО для открытия новой фьючерсной позиции в этот период (т. е. Вы не сможете открыть позицию по физически поставляемому фьючерсу, не сообщив перед этим о намерении получить данный фьючерс).

е. Вы не сможете открыть позицию по физически поставляемому фьючерсу, не сообщив перед этим о намерении получить данный фьючерс).

Любые намерения получить поставку, не имеющие сопряженной с ними фьючерсной позиции к концу поставочного периода, будут отменены.

Намерение о поставке

Отправка намерения о поставке выражает желание осуществить поставку продукта (напр., варранта или сертификата ACE). Она также ТРЕБУЕТ, чтобы на счете была короткая фьючерсная позиция и соответствующий сертификат для поставки.

Любые намерения о поставке, не имеющие сопряженной с ними фьючерсной позиции к концу поставочного периода, будут отменены.

Запрос на поставку

Отправка запроса на поставку возможна ТОЛЬКО во время поставочного периода и выражает желание поставить продукт в тот же день (а не в конце поставочного периода, как в случае с намерением поставки). Такой запрос ТРЕБУЕТ, чтобы на счете имелся необходимый продукт (напр., варрант или сертификат ACE) и сопряженная короткая фьючерсная позиция (напр. , GC, MGC и т.д.).

, GC, MGC и т.д.).

Определение поставочного фьючерсного контракта | Law Insider

означает финансовый фьючерсный контракт и/или фьючерсный контракт на фондовые индексы.

означает твердое обязательство покупать или продавать ценные бумаги с фиксированным доходом, включая, помимо прочего, казначейские векселя США, казначейские обязательства США, казначейские облигации США, депозитные сертификаты местных банков и депозитные сертификаты в евродолларах, в течение определенного месяца по договорная цена.

означает двустороннее соглашение, в соответствии с которым стороны соглашаются принять или передать сумму наличных денег, равную указанной сумме в долларах, умноженной на разницу между стоимостью определенного фондового индекса на конец последнего рабочего дня контракт и цена, по которой первоначально заключен фьючерсный контракт.

означает опцион на фьючерсный контракт.

или «Комиссия» означает Федеральное регулирующее агентство, созданное в соответствии с Законом о торговле товарными фьючерсами от 1974 года для управления Законом о товарных биржах.

означает договор, по которому продавец передает или соглашается передать право собственности на товары потребителю, а потребитель платит или соглашается уплатить цену, включая любой договор, предметом которого являются как товары, так и услуги. Соответствие

означает в соответствии со статьями 13 и 14 договор купли-продажи товаров и услуг, по которому в отношении оплаты товаров и услуг кредит предоставляется или должен быть предоставлен должнику, являющемуся покупателем.

означает любую жидкую углеводородную смесь, встречающуюся в природе в недрах, вне зависимости от того, обработана она или нет, чтобы сделать ее пригодной для транспорта и включает в себя:

означает товарный фьючерсный контракт, опцион на товарный фьючерсный контракт, товарный опцион или другой контракт, если контракт или опцион:

означает любой материал, изделие, поставку, товары или оборудование.

В отношении любой Даты распределения любой чистый платеж (кроме Платежа за прекращение свопа), осуществленный Поставщиком свопа в пользу Траста в соответствующую Дату платежа плательщика с плавающей ставкой (как определено в Соглашении о процентном свопе).

означает контракт Продавца на проектирование, поставку и строительство с Подрядчиком по строительству.

означает действующий в настоящее время письменный договор между Банком и Субдепозитарием, отвечающий требованиям параграфа (c)(2) Правила 17f-5 (включая любые поправки к нему или последующие положения).

или «CFD» означает контракт, который является контрактом на разницу в отношении колебаний цены соответствующей ценной бумаги или индекса;

означает (a) любые без исключения сделки процентного свопа, базисные свопы, кредитные деривативы, форвардные процентные сделки, товарные свопы, товарные опционы, форвардные товарные контракты, свопы или опционы на акции или фондовые индексы, облигации или цена облигации или облигация индексные свопы или опционы или форвардные сделки по облигациям или форвардные цены на облигации или форвардные операции по индексам облигаций, операции обратного выкупа, опционы на процентные ставки, форвардные валютные операции, сделки с шапкой, сделки с нижним пределом, сделки с колларом, операции валютного свопа, операции свопа по кросс-валютным курсам, валюта опционы, спот-контракты или любые другие аналогичные сделки или любое сочетание любого из вышеперечисленного (включая любые опционы на заключение любого из вышеперечисленного), независимо от того, регулируется ли какая-либо такая сделка каким-либо генеральным соглашением или регулируется им, и (b ) любые и все транзакции любого рода и соответствующие подтверждения, которые подпадают под действие условий или регулируются любой формой генеральное соглашение, опубликованное Международной ассоциацией свопов и деривативов, любое генеральное соглашение о международных валютных операциях или любое другое генеральное соглашение, включая любые такие обязательства или обязательства по любому такому генеральному соглашению.

означает любой материал, способный производить энергию в результате самоподдерживающегося цепного процесса деления ядер.

означает соглашение об управлении ценовым риском или соглашение о покупке или аналогичную договоренность (включая соглашения о ценовом свопе на сырьевые товары, форвардные соглашения или договоры купли-продажи, которые предусматривают предоплату за отсроченную отгрузку или поставку нефти, газа или других товаров).

означает Закон о товарных биржах с поправками.

Любой из Контрактов на кепки класса A-1, Контракта кепок класса A-2 или Контракта на вторичные сертификаты.

означает договор, предусматривающий продажу одного или нескольких проектов одной или нескольким договаривающимся сторонам, и включает договор, предусматривающий оплату покупной цены одним или несколькими частями. Если договор купли-продажи разрешает переход права собственности на проект к другой договаривающейся стороне или сторонам до полной оплаты всей покупной цены, он также должен предусматривать, что другая договаривающаяся сторона или стороны должны передать его муниципалитету или доверительному управляющему в соответствии с договор, в соответствии с которым были выпущены облигации, один или несколько векселей, долговых обязательств, облигаций или других обеспеченных или необеспеченных долговых обязательств такой договаривающейся стороны или сторон, предусматривающих своевременные платежи, включая, помимо прочего, проценты по ним на остаток покупной цены на или ранее к прохождению такого титула.

означает договор между двумя сторонами («Получающая сторона» и «Контрагент»), который предназначен для предоставления Получающей стороне экономических выгод и рисков, которые в значительной степени соответствуют владению Получающей стороной определенным количеством акций. в капитале Компании или ценных бумагах, конвертируемых в такие акции, указанные или упомянутые в таком договоре (количество, соответствующее таким экономическим выгодам и рискам, «Условные ценные бумаги»), независимо от того, требуется или разрешено ли выполнение обязательств по такому договору посредством передачи денежных средств, акций в капитале Компании или ценных бумаг, конвертируемых в такие акции, или другого имущества, независимо от какой-либо короткой позиции по тому же или любому другому Производному контракту. Во избежание сомнений, доли участия в опционах на индексы с широкой базой, фьючерсах на индексы с широкой базой и широкой публично торгуемой корзине акций, одобренных для торговли соответствующим государственным органом, не считаются Производными контрактами;

означает прямой жидкий продукт нефтяных скважин, заводов по переработке нефти, косвенный жидкий нефтепродукт из нефтяных или газовых скважин, нефтеносные пески или смесь таких продуктов.

означает точку(-и) подключения(-ей), в которой энергия подается в энергосистему, т.е. точка подключения.

означает любой договор о производных финансовых инструментах, который заключен или заключен в любое время или вступает в силу в любое время в настоящее время или в будущем, будь то в результате уступки, передачи или иным образом между какой-либо Стороной займа и любыми определенными производными финансовыми инструментами. Провайдером, и который не был запрещен ни одним из Документов по займу, когда он был составлен или заключен.

означает смесь легких углеводородов (преимущественно пропан, бутан), которая является газообразной при температуре и давлении окружающей среды и поддерживается в жидком состоянии при повышении давления или понижении температуры;

или «контракт» означает соглашение о розничной продаже автомобиля или соглашение, имеющее аналогичную цель или действие, в соответствии с которым часть или вся цена подлежит уплате двумя или более регулярными платежами после совершения соглашение или по которому должник обязуется произвести 2 или более запланированных платежей или депозитов, которые могут быть использованы для оплаты части или всей покупной цены, независимо от того, сохранил ли продавец обеспечительный интерес в автомобиле или принял залоговое обеспечение обязательства покупателя, а также любое продление, отсрочка, возобновление или иной пересмотр этого соглашения. Условия включают ссуду, ипотеку, условный договор купли-продажи, ипотеку на покупку движимого имущества, договор купли-продажи в рассрочку или

Условия включают ссуду, ипотеку, условный договор купли-продажи, ипотеку на покупку движимого имущества, договор купли-продажи в рассрочку или

Физическая доставка определена

По

Джеймс Чен

Полная биография

Джеймс Чен, CMT — опытный трейдер, инвестиционный консультант и стратег глобального рынка. Он является автором книг по техническому анализу и торговле иностранной валютой, опубликованных John Wiley and Sons, а также выступал в качестве приглашенного эксперта на CNBC, BloombergTV, Forbes и Reuters среди других финансовых СМИ.

Узнайте о нашем редакционная политика

Обновлено 27 мая 2022 г.

Рассмотрено

Ахилеш Ганти

Рассмотрено Акилеш Ганти

Полная биография

Акилеш Ганти является экспертом по торговле на рынке Форекс с более чем 20-летним опытом работы и несет прямую ответственность за все торговые решения, риски и управление капиталом, принимаемые в ArctosFX LLC. Он получил степень бакалавра биохимии и степень магистра делового администрирования в МГУ, а также является зарегистрированным консультантом по торговле сырьевыми товарами (CTA).

Он получил степень бакалавра биохимии и степень магистра делового администрирования в МГУ, а также является зарегистрированным консультантом по торговле сырьевыми товарами (CTA).

Узнайте о нашем Совет финансового контроля

Факт проверен

Пит Рэтберн

Факт проверен Пит Рэтберн

Полная биография

Пит Рэтберн — независимый писатель, редактор и специалист по проверке фактов, специализирующийся на экономике и личных финансах. Он провел более 25 лет в сфере среднего образования, обучая, среди прочего, необходимости финансовой грамотности и личных финансов для молодых людей, вступающих в независимую жизнь.

Узнайте о нашем редакционная политика

Физическая поставка — это условие в опционах или фьючерсных контрактах, которое требует, чтобы фактический базовый актив был поставлен в указанную дату поставки, а не был продан с компенсационными контрактами.

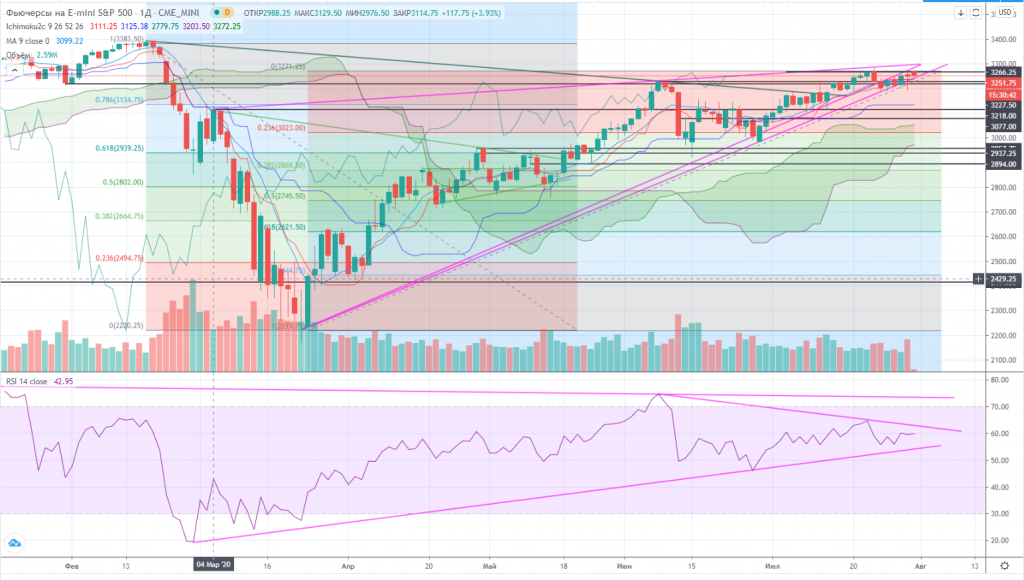

Контракты на деривативы либо оплачиваются денежными средствами, либо физически поставляются в дату истечения срока действия контракта. Когда контракт рассчитан наличными, чистая денежная позиция контракта на дату истечения срока передается между покупателем и продавцом. Например, предположим, что две стороны заключают фьючерсный контракт E-mini S&P 500 с расчетом через шесть месяцев на сумму 2770 долларов (цена фьючерса). Если значение индекса в день истечения контракта выше, чем цена фьючерса, покупатель выигрывает; в противном случае продавец получает прибыль. Разница между спотовой ценой контракта на дату расчета и согласованной фьючерсной ценой будет кредитоваться или дебетоваться со счетов обеих сторон. Скажем, цена закрытия индекса через шесть месяцев составляет $2,9.00, на счет держателя длинного фьючерса будет зачислено (2900 — 2770 долларов) х 50 долларов = 130 х 50 = 6500 долларов. Эта сумма будет списана со счета стороны, закрывающей позицию. [Обратите внимание, что 50 долларов x индекс S&P 500 представляет собой 1 единицу контракта для фьючерсного контракта E-mini S&P 500].

При физической поставке базовый актив опционного или производного контракта физически доставляется в заранее определенную дату поставки. Рассмотрим пример физической доставки. Предположим, что две стороны заключают годовой (март 2019 г.)) Фьючерсный контракт на сырую нефть по фьючерсной цене $58,40. Независимо от спотовой цены товара на дату расчетов покупатель обязан приобрести у продавца 1000 баррелей сырой нефти (единица за 1 фьючерсный контракт на сырую нефть). Если спотовая цена в согласованный день расчетов где-то в марте ниже $58,40, держатель длинного контракта проигрывает, а короткая позиция получает прибыль. Если спотовая цена выше фьючерсной цены $58,40, длинная позиция получает прибыль, а продавец фиксирует убыток.

Биржи определяют условия поставки для контрактов, которые они охватывают. Биржа назначает склады и места доставки для многих товаров. Когда происходит поставка, варрант или расписка на предъявителя, которая представляет определенное количество и качество товара в определенном месте, переходит из рук в руки от продавца к покупателю, который затем производит полную оплату. Покупатель имеет право забрать товар со склада или оставить товар на складе за периодическую плату. Покупатель также может договориться со складом о транспортировке товара в другое место по своему выбору, включая свой дом, и оплатить любые транспортные расходы. В дополнение к спецификациям доставки, установленным биржами, качество, класс или характер поставляемого базового актива также регулируются биржами.

Покупатель имеет право забрать товар со склада или оставить товар на складе за периодическую плату. Покупатель также может договориться со складом о транспортировке товара в другое место по своему выбору, включая свой дом, и оплатить любые транспортные расходы. В дополнение к спецификациям доставки, установленным биржами, качество, класс или характер поставляемого базового актива также регулируются биржами.

Большинство деривативов не исполняются, но торгуются до даты их поставки. Тем не менее, физическая поставка по-прежнему происходит с некоторыми сделками — это чаще всего происходит с товарами и облигациями, но также может происходить с другими финансовыми инструментами. Расчет физической доставкой осуществляется клиринговыми брокерами или их агентами. Сразу же после последнего дня торгов клиринговая организация регулируемой биржи сообщит о покупке и продаже базового актива по расчетной цене предыдущего дня. Трейдеры, которые держат короткую позицию по фьючерсному контракту на ценные бумаги с физическим расчетом до истечения срока действия, должны осуществить поставку базового актива.

Дополнительная информация доступна в Правилах COMEX: Глава 120.

Дополнительная информация доступна в Правилах COMEX: Глава 120. Клиенты также могут вводить намерения о получении во время периода поставок, чтобы разместить ордер покупки фьючерса в текущем месяце.

Клиенты также могут вводить намерения о получении во время периода поставок, чтобы разместить ордер покупки фьючерса в текущем месяце.