Понятие инвестиции: Инвестиции: понятие, виды, объекты для инвестирования

Инвестиции: понятие, виды, объекты для инвестирования

Практически каждый человек, доход которого позволяет не только удовлетворять ежедневные потребности, но и откладывать при накоплении определенной суммы задумывается о том, как лучше ее использовать. Наличие достаточного капитала позволяет получать прибыль за счет инвестиций, но что такое инвестиции и для чего они нужны?

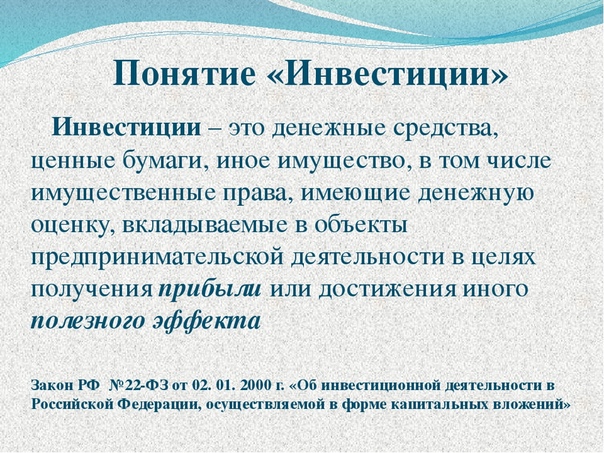

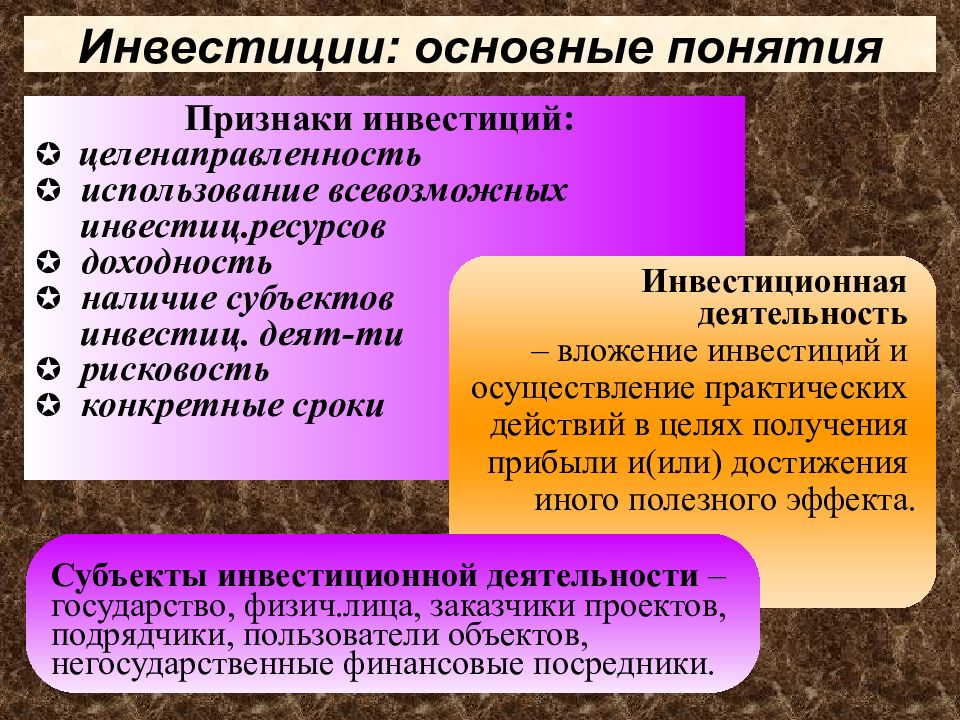

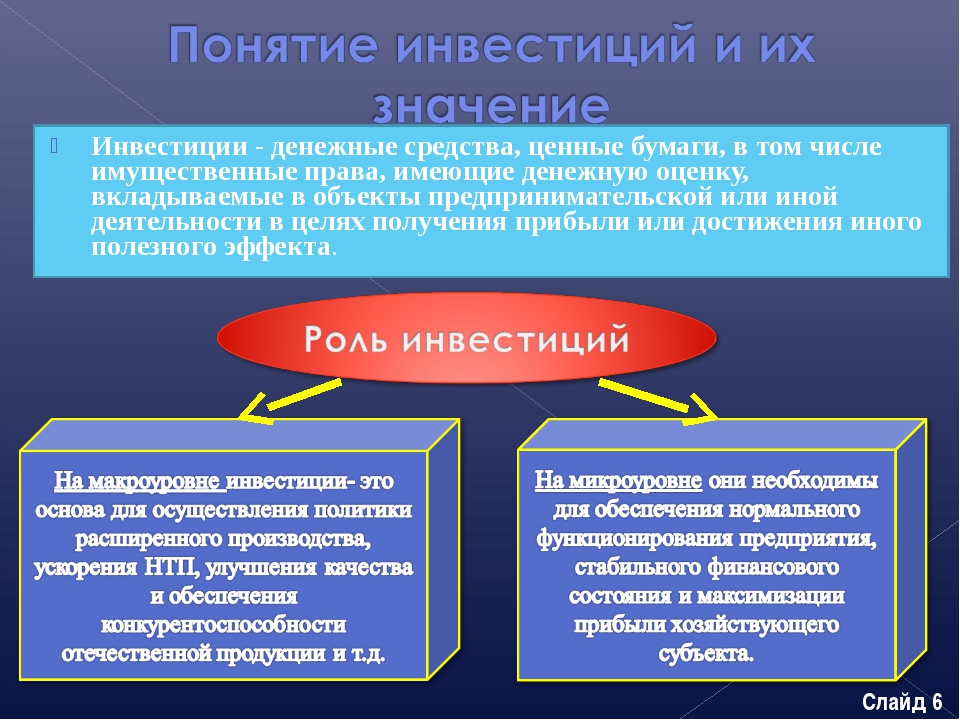

Понятие инвестиций

Инвестиции – это вложение финансовых ресурсов для получения в дальнейшем прибыли. Соответственно инвестором называют текущего владельца средств (физическое или юридическое лицо) который заинтересован в их вложении в определенный объект. Суть инвестиций состоит в правильном выборе объекта вложений, который в дальнейшем сможет принести доход и приумножить вложенный капитал. Инвестирование позволяет:

- Сохранить капитал в условиях инфляции;

- Расширить собственное предприятие за счет накопленных средств;

- Приобрести новое предприятие для получения прибыли;

- Повысить финансовую грамотность инвестора.

Основные виды инвестиций

Все инвестиции можно разделить на 2 базовые группы:

Финансовые инвестиции

Предусматривают вложение в такие финансовые инструменты как акции, облигации, паевые доли и другие виды ценных бумаг. Разновидностью финансовых инвестиций являются спекулятивные. Основной критерий различия – срок вклада. Спекулятивные инвестиции, направленные на получение прибыли з счет увеличения стоимости объекта инвестирования в ближайшее время и могут длиться несколько дней или недель. Инструментами осуществления такой деятельности являются фьючерсы, опционы, индексы, некоторые аналитики относят сюда и криптовалюту.

Реальные инвестиции

Это использование капитала для приобретения производственных мощностей, участков земли или других материальных объектов, за счет которых в будущем можно получить доход. Сюда же относятся и нематериальные вещи – объекты интеллектуальной собственности.

Основные преимущества такого инвестирования в том, что объекты вложений менее зависимы от изменений рынка и могут обеспечить больший доход, чем инструменты финансового инвестирования.

От видов следует отличать методы инвестиций – совокупность способов привлечения вкладов в проект или предприятие.

Читайте также: Куда вложить деньги – самые выгодные инвестиции

Объекты инвестирования

Главный вопрос, возникающий у владельца капитала – куда инвестировать? Наиболее популярные объекты инвестиций это:

Банковские вклады

Самый простой и надежный способ, который использует большинство граждан, владеющих сбережениями. Такое инвестирование действительно имеет ряд преимуществ, среди которых минимальные риски, возможность в любой момент вернуть свои средства и получение пассивного дохода. Однако эффективность инвестиций в депозит одна из самых низких на рынке, полученный доход едва позволяет покрыть индекс инфляции валюты. То есть банковские инвестиции позволяют сохранить капитал, но не позволяют приумножить его.

Инвестиции в недвижимость – эффективный и сравнительно простой инструмент вложений при наличии достаточной для покупки недвижимости суммы. Покупать можно жилые или коммерческие здания, а так же участки земли, залежи ресурсов или водные объекты. Основная сложность заключается в умении правильно распорядиться приобретением, чтобы оно приносило прибыль.

Покупать можно жилые или коммерческие здания, а так же участки земли, залежи ресурсов или водные объекты. Основная сложность заключается в умении правильно распорядиться приобретением, чтобы оно приносило прибыль.

К примеру, при покупке небольшой квартиры в престижном районе и сдаче ее в аренду, можно вернуть потраченные средства за 5-10 лет и получать в дальнейшем доход от арендной платы и роста рыночной цены на жилье.

Фондовый рынок

Инвестирование в фондовый рынок предусматривает покупку ценных бумаг. Фондовые вклады приносят больше дохода, чем банковские, но и сопряжены с большими рисками. Неопытному инвестору лучше обратиться в квалифицированную брокерскую компанию за консультацией и помощью в выборе финансовых инструментов.

Управление вложениями (то есть покупка/продажа ценных бумаг) осуществляется владельцем самостоятельно или передается в инвестиционный фонд, определяющий портфель инвестиций (набор из акций, облигаций и других инструментов) и выплачивающий владельцу доход.

Инвестиции в бизнес, это в первую очередь инвестиции в собственное дело, поэтому присущие им риски можно минимизировать, принимая взвешенные решения по управлению и развитию предприятия. Вложение в бизнес не принесет пассивного дохода, чтобы получить прибыль придется работать.

Вкладывать можно и в чей-то бизнес, такие инвестиции тоже требуют определенного участия в развитии дела, но могут принести больший доход в длительной перспективе за счет отсутствия необходимости тратить средства на создание и раскрутку дела.

Итог

Инвестирование – отличный способ сохранить и увеличить накопленный капитал. Современный рынок предоставляет различные способы и объекты инвестиций с отличающимися показателями эффективности и прибыльности. Начинающий инвестор должен усвоить, что размер получаемого дохода прямо пропорционален размеру вложения и сопряженными с ним рисками. Не стоит вкладываться в проекты, обещающие многократный доход при минимальных инвестициях и в кратчайшие сроки – в большинстве случаев они приводят к потере инвестиции.

Кол-во просмотров: 7 593

Понятие инвестиций и их роль в экономике

Цель: Развитие у детей познавательно-речевой деятельности, повышение двигательной активности, формирование положительного эмоционального настроя через изобразительную деятельность.

Задачи:

- Совершенствовать коммуникативные компетенции.

- Совершенствовать навык изобразительной деятельности.

- Развивать психические познавательные процессы.

- Воспитывать умение сотрудничать, взаимодействовать со сверстниками и взрослыми.

Действующие лица:

Художник

Ведущие (по количеству станций)

Команды детей

Ход проведения:

Звучит веселая музыка. Дети собираются на площадке и выстраиваются по периметру.

К ним выходит Художник и загадывает загадку:

У меня есть карандаш,

Разноцветная гуашь,

Акварель, палитра, кисть

И бумаги плотный лист,

А еще-мольберт-треножник,

Потому что я… (художник)

Художник: Здравствуйте, мальчики, здравствуйте, девочки, здравствуйте, все-все взрослые! Расскажите мне, чем вы занимаетесь в детском саду?

Дети: Читаем книги, играем, гуляем, рисуем

Художник: Я тоже люблю играть и рисовать больше всего на свете

Давайте с вами поиграем!

Под музыку «Дети любят рисовать» В. Шаинского дошкольники водят хоровод и выполняют музыкально-ритмические движения.

Шаинского дошкольники водят хоровод и выполняют музыкально-ритмические движения.

Игра «Летние слова»

Цель: расширение объема словаря, развитие слухового восприятия, логического мышления.

Ход проведения: Художник называет разные слова, обозначающие приметы времен года. Если это бывает летом, дети хлопают в ладоши. Если это «не летние» слова, топают ногами.

Лексический материал: бабочка, цветы, жара, снегопад, листопад, Дед Мороз, радуга, дождь, насекомые, сосулька, подснежник и т. д.

Художник:Ребята, я вас приглашаю в увлекательное путешествие. Сначала выполним веселую разминку. (Дети с Художником выполняют музыкально-ритмические движения под музыку по показу).

Художник раздает воспитателям билеты, согласно которым ребята выполняют переход от одной станции к другой.

1-я станция «Нарисуй дом»

2-я станция «Что нужно художнику»

3-я станция «Собери картинку»

4-я станция «Разноцветные картинки»

5-я станция «Дорисуй половинку»

6-я станция «Загадки»

7-я станция «Галерея»

1-я станция «Нарисуй дом».

Цель: Развитие графических навыков, аналитико-синтетической мыслительной деятельности.

Оборудование: 2 мольберта, фломастеры, 2 листа ватмана.

Ход игры: Дети делятся на две команды. На противоположной стороне стоят мольберты. Каждый участник должен добежать до мольберта и нарисовать одну часть дома (стена, окно, дверь, труба, крыльцо, забор, дерево, крыша и т. д.)

2-я станция «Что нужно художнику».

Цель: Развитие быстроты реакции, зрительного восприятия, зрительно-моторной координации.

Оборудование: 2 фитбола, 3 стола, предметы: кисть, цветные карандаши, палитра, краски, стаканчик для воды, простой карандаш, фломастеры и их изображение на ватмане.

Ход игры: Дети делятся на две команды. На противоположной стороне стоят два стола с нарисованными на ватмане предметами, которые необходимы для рисования, (кисть, цветные карандаши, палитра, краски, стаканчик для воды, простой карандаш, фломастеры и так далее). Между этими столами стоит еще один стол с этими предметами в натуральном виде. По сигналу, участники, по одному, ведя перед собой фитбол, добегают до столов, берут один предмет и устанавливают на нарисованную копию. После чего возвращаются к команде и передают фитбол следующему участнику.

Между этими столами стоит еще один стол с этими предметами в натуральном виде. По сигналу, участники, по одному, ведя перед собой фитбол, добегают до столов, берут один предмет и устанавливают на нарисованную копию. После чего возвращаются к команде и передают фитбол следующему участнику.

3-я станция «Собери картинку»

Цель: Развитие зрительного восприятия, логического мышления, целостного восприятия предмета.

Оборудование: разрезные картины по количеству команд.

Ход игры: Заранее нарисованные картины, изображающие объекты природы на территории учреждения, разрезаются на несколько частей. Каждая команда собирает из частей картину и находят это изображение на территории.

4-я станция «Разноцветные картинки»

Цель: Развитие зрительного восприятия, закрепления знания сенсорных эталонов (цвет).

Оборудование: цветные шарики, картинки-раскраски, фонограмма.

Ход проведения: Детям раздаются картинки- раскраски.

Картинки меняются. Игра повторяется.

5-я станция «Дорисуй половинку»

Цель: Развитие внимания, воображения, зрительно-моторной координации, ориентировки в пространстве.

Оборудование: картинки с изображением половинок предметов по количеству детей, разноцветные карандаши и фломастеры.

Ход проведения:

Ведущий: Ребята, кто к вам сегодня приходил в гости? Правильно, Художник. У Художника верный помощник — Карандаш. Без него Художник не смог бы написать свои прекрасные картины. У Карандаша есть друг, отгадайте, кто это?

Белый, но не мел.

Резиновый, но не мяч.

Стирает, но не стиральный порошок.

Правильно, это Ластик. Карандаш с Ластиком были очень дружны и неразлучны. Вместе рисовали, писали, чертили, вместе отдыхали в пенале. Когда у Карандаша что-то не получалось, Ластик всегда приходил на помощь. Помогал исправлять неточности на листе бумаги в тетрадях и альбомах. Но однажды они … поссорились. Ластик обиделся и стер на рисунках все половинки предметов. Ребята, хорошо поступил Ластик? (Ответы детей). Ластик, конечно же, пожалел о своем поступке и извинился перед Карандашом. Давайте поможем им помириться, дорисуем половинки предметов.

Вместе рисовали, писали, чертили, вместе отдыхали в пенале. Когда у Карандаша что-то не получалось, Ластик всегда приходил на помощь. Помогал исправлять неточности на листе бумаги в тетрадях и альбомах. Но однажды они … поссорились. Ластик обиделся и стер на рисунках все половинки предметов. Ребята, хорошо поступил Ластик? (Ответы детей). Ластик, конечно же, пожалел о своем поступке и извинился перед Карандашом. Давайте поможем им помириться, дорисуем половинки предметов.

Дети дорисовывают половинки предметов, а затем их раскрашивают.

6-я станция «Загадки»

Цель: Развитие логического мышления, слухового внимания.

Оборудование: предметные картинки, часть из которых изображает отгадки, конусы, фонограмма.

Ход проведения: Дети стоят по кругу за конусами. Картинки лежат перед конусами по кругу изображением вниз. Под музыку дети двигаются между конусами в заданном направлении, выполняя различные движения (прыжки на двух ногах, одной ноге, боковой галоп, поскоки). По окончании музыки каждый ребенок берет одну картинку и слушает загадку. Поднимают по сигналу картинки те дети, у которых изображена отгадка.

По окончании музыки каждый ребенок берет одну картинку и слушает загадку. Поднимают по сигналу картинки те дети, у которых изображена отгадка.

Загадки с использованием элементов ТРИЗ

‒ Кудрявая, но не волосы. Носит сережки, но не дама. Ходит в сарафане, но не девица. (Береза)

‒ Девочка, но не живая. Можно открывать, но не сундук. Деревянная, но не Буратино. (Матрешка)

‒ Разноцветный, но не радуга. Символ России, но не герб. Развивается на ветру, но не бумажный змей. (Российский Флаг)

7-я станция «Галерея»

Цель: Развитие творческих способностей и графических навыков.

Оборудование: разноцветные мелки.

Ход игры: На асфальте дети мелом рисуют картины на тему «РОССИЯ- РОДИНА МОЯ!»

Итог.

Художник хвалит детей за отлично выполненные задания и дарит по одному воздушному шарику. Каждый ребенок на своем шарике рисует маркером улыбку- свое настроение.

Основные термины (генерируются автоматически): инвестиция, инвестиционная деятельность, вложение, государственная поддержка прямых инвестиций, основной капитал, валовый внутренний продукт, долгосрочное вложение капитала, инвестиционный процесс, техническое перевооружение, экономическая категория.

Виды и формы инвестиций — основные понятия

Сущность и виды инвестиций исходя из прибыли

Понятие инвестиции и любого ее вида напрямую связано с обретением прибыли. Поэтому на рынке вы найдете разновидности инвестиций по уровню получаемого дохода.

- Высокодоходные

- Среднедоходные

- Низкодоходные

- Бездоходные

В каждую группу инвестиция попадает исходя из того, превышает ли ликвидность по ней средние рыночные значения. Предположим, портфельная инвестиция в разрезе 12-ти месяцев позволяет заработать на 3% больше усреднённого рыночного значения; значит, она является высокодоходной. Под среднедоходными понимаются вложения, позволяющие получить достаточную по меркам рынка сумму дохода (среднюю), а под низкодоходными – прибыль ниже средней на рынке.

Под среднедоходными понимаются вложения, позволяющие получить достаточную по меркам рынка сумму дохода (среднюю), а под низкодоходными – прибыль ниже средней на рынке.

А как быть с бездоходными инвестициями? Выше мы говорили, что понятие инвестиции крепко связано с получением прибыли, и это всегда так. Бездоходные инвестиции – не бесполезные, просто свою «прибыль» инвесторы получают не в виде денег, а в виде социального, репутационного или какого-либо другого эффекта. Бездоходных операций достаточно и среди прямых, и среди портфельных инвестиций. Так, например, материнская компания вкладывает деньги в свой обанкротившийся филиал, чтобы спасти его от ликвидации и не понести репутационные убытки. Или отдельно взятое предприятие решает пойти на прямые инвестиции и докупить оборудование, чтобы выполнить обязательства перед заказчиком. Как видите, в каждом конкретном случае применение прямых или финансовых инвестиций оправдано чем-то, хотя и не влечет за собой получение прибыли.

В материале мы осветили основные виды инвестиций, которые должен знать каждый финансист, желающий работать успешно. Теперь вы знаете об особенностях портфельных и прямых инвестиций, разбираетесь в том, какие бывают денежные вливания исходя из длительности сделки и получаемой прибыли.

Теперь вы знаете об особенностях портфельных и прямых инвестиций, разбираетесь в том, какие бывают денежные вливания исходя из длительности сделки и получаемой прибыли.

Отметим, что рынок не диктует инвестору, куда и как вкладываться, выбранный вид инвестиции зависит от фокуса работы, начального капитала и, конечно, цели вложения. Цель прямых инвестиций заключается в финансировании непосредственно объектов, дающих прибыль, а финансовые манипуляции позволяют заработать на дивидендах и росте котировок. Роль инвестиций в мировой экономике трудно переоценить. Именно благодаря им бедные страны выбиваются в лидеры экономического роста, открывая новые горизонты развития. А те страны, которые испытывают инвестиционный голод, наоборот останавливаются в развитии.

виды, методы оценки и управления

В настоящей статье мы рассмотрим инвестиционные риски коммерческой организации. Уже стало традиционным в ходе предварительного знакомства рассматривать любую управленческую категорию с позиции ее сущностных черт, определения понятия, классификации, методов анализа и способов регулирования. Так мы поступим и в этот раз, открывая возможность более глубоко исследовать методологические и прикладные аспекты явления в последующих материалах. Тема представляет интерес для менеджеров инвестиционных проектов, риск-менеджеров и руководителей компаний.

Так мы поступим и в этот раз, открывая возможность более глубоко исследовать методологические и прикладные аспекты явления в последующих материалах. Тема представляет интерес для менеджеров инвестиционных проектов, риск-менеджеров и руководителей компаний.

Понятие инвестиционного риска

Как и для любого другого типа, для инвестиционного риска свойственна тесная взаимосвязь потенциальных угроз, вероятности и неопределенности. Вложения в основной капитал и другие формы инвестиционной деятельности сопровождаются многочисленными рисками. Следовательно, инвестиционный риск должен обладать набором специальных черт, наличие которых свидетельствует о присутствии его как объекта управления. Среди таких черт мы можем выделить следующее.

- Вероятность или возможность наступления неблагоприятного события как результата инвестиционной деятельности.

- Неопределенность возникновения события и его последствий.

- Факт собственно инвестирования средств, являющийся причиной наступления или ненаступления рискового события.

- Последствия рассматриваются в форме потери ожидаемой прибыли или других полезных эффектов от реализованных инвестиций.

Под инвестиционным риском в дальнейшем мы будем понимать возможность наступления неблагоприятного события в результате принятия руководством компании решения об инвестировании средств. Содержание вероятного события и его последствия приводят к тому, что ожидаемые эффекты инвестиционной деятельности не достигаются в полной мере. Состав рисков инвестиционной деятельности практически в каждом случае дополняется рисками банковских заимствований. Инновационность некоторых инвестиций также становится причиной дополнительных рисков.

Нежелательные последствия, возникающие в результате наступления рисковых событий в инвестиционной деятельности, могут заключаться:

- в потере или недостижении запланированной прибыли;

- в снижении эффективности бизнес-направления, в которое осуществлены вложения;

- в недостаточной капитализации продукта инвестиционного проекта;

- в несвоевременной сдаче объекта в эксплуатацию;

- в увеличении сроков вывода на полную мощность инвестиционного объекта;

- в падении рыночной стоимости и (или) ликвидности финансового инструмента и т.

п.

п.

Как известно, инвестиции делятся на две большие группы: реальные (прямые) инвестиции, которые часто называют капитальными вложениями, и финансовые (портфельные) инвестиции. Эти группы определяют инвестиционные риски, сущность и классификация которых выражаются через области динамических (спекулятивных) и статических (чистых) рисков. Первая группа вызвана принятием решений руководством компании и может привести к «перевороту» в шансы, т.е. нести не только потери, но и потенциал дополнительных выгод. Вторая группа провоцирует потери для бизнеса, персонала и общества, например, из-за технологических провалов, стихийных бедствий, экологических катастроф, ущерба здоровью сотрудников и т.п.

Разнообразие видов инвестиционных рисков

Инвестиционная деятельность, в отличие от операционной, обладает значительным разнообразием рисков, поскольку уровень непредсказуемости выше, и достигнуть определенности будущих событий труднее. Для лучшей идентификации возможных угроз, факторов риска, систематизации источников неблагоприятных событий важно на каждом предприятии проводить работу по собственной классификации рисков. Классифицированные виды инвестиционных рисков позволяют не только построить эффективную систему риск-менеджмента, но и ответить на ряд ключевых вопросов развития компании.

Классифицированные виды инвестиционных рисков позволяют не только построить эффективную систему риск-менеджмента, но и ответить на ряд ключевых вопросов развития компании.

Владельцы бизнеса, генеральный директор в судьбоносные моменты задаются вопросами, связанными с выявленными, идентифицированными и оцененными рисками.

- Не превысят ли риски потерь выгоды от открытия нового направления бизнеса?

- Не следует ли распределить риск, привлекая новых партнеров в проект?

- Стоит ли браться за инвестиции в условиях потенциальных угроз и опасностей?

- Как мы субъективно воспринимаем риск потерь капитала в рассматриваемом деле?

- Можем ли мы принять оцененный риск?

- Устраивают ли нас меры по минимизации риска?

Все эти вопросы так или иначе связаны с классами риска. Причем, имеет значение, как выполнено отнесение риска к определенному виду с присущими ему признаками и качествами. Если идентификация, оценка и подготовка решения происходят коллегиально, как правило, уровень риска допускается на более высоких значениях. Об этом свидетельствует статистика принимаемых решений. И данное обстоятельство, безусловно, очень полезно для инвестиций. Классификация инвестиционных рисков в табличной форме представлена вашему вниманию далее.

Об этом свидетельствует статистика принимаемых решений. И данное обстоятельство, безусловно, очень полезно для инвестиций. Классификация инвестиционных рисков в табличной форме представлена вашему вниманию далее.

Классификационная таблица видов инвестиционных рисков

Различаются также виды инвестиционных рисков и по стадиям жизненного цикла инвестиционного проекта. Наиболее распространена классификация для проекта капитального строительства, разделенного на этапы подготовки, собственно строительства и функционирования сданного в эксплуатацию объекта. Подобная структурированная классификация основных факторов риска вместе с причинами их возникновения размещена на схеме ниже.

Состав источников факторов инвестиционных рисков по стадиям проекта капитального строительства

Среди родственных классификаций инвестиционных рисков выделяется еще одно их деление на коммерческие и простые. Коммерческие риски часто рассматриваются как тождественные спекулятивным или динамическим рискам. Сюда относятся риски, напрямую связанные с инвестиционной и общей предпринимательской деятельностью. Основу коммерческих рисков составляют разнообразные угрозы, идентифицируемые в связи с вложениями в основной капитал и в финансовые инструменты. Простые риски иногда сравнивают с чистыми, к ним относятся:

Сюда относятся риски, напрямую связанные с инвестиционной и общей предпринимательской деятельностью. Основу коммерческих рисков составляют разнообразные угрозы, идентифицируемые в связи с вложениями в основной капитал и в финансовые инструменты. Простые риски иногда сравнивают с чистыми, к ним относятся:

- вероятность проявления стихийных сил природы;

- угроза нанесения ущерба экологии из-за реализации инвестиционных действий;

- риски, сопровождающие транспортировку грузов;

- возможность нанесения ущерба имуществу действиями третьих лиц;

- политические риски.

Способы оценки инвестиционных рисков

Методы оценки инвестиционных рисков, в первую очередь, делят данную аналитическую процедуру на качественную и количественную оценку. Для каждого из названных подходов действуют свои принципы реализации, позволяющие в полной мере охарактеризовать анализируемый риск и подготовиться к принятию решения о мерах по реагированию на вероятные угрозы. Качественная оценка руководствуется двумя правилами, учитывающими следующее.

Качественная оценка руководствуется двумя правилами, учитывающими следующее.

- Для каждого участника инвестиционного проекта вероятный ущерб не может превысить его финансовых возможностей.

- Возможные рисковые потери по каждому случаю носят независимый характер.

Способы количественной оценки предполагают анализ инвестиционных рисков и сопутствующий поиск значений следующих параметров:

- потерь (ущерба) или дополнительной прибыли (дохода) от инвестиционного процесса с учетом рискового события;

- вероятности воздействия рискового события на результаты реализуемых инвестиций в определенных границах для каждой опасности или угрозы;

- соотношения потенциальных потерь (ущерба) и расходов на выполнение мер для снижения уровня соответствующего риска;

- качественной степени угроз: катастрофической, высокой, средней, низкой, нулевой;

- уровня приемлемости в сравнении с заданным рубежом согласно политике в области рисков.

Количественная оценка инвестиционных рисков для нахождения указанных выше показателей реализуется с применением специальных методов, среди которых мы выделим пять основных групп.

- Аналитические (вероятностные) методы.

- Статистические способы оценки.

- Методы анализа целесообразности затрат.

- Методика экспертных оценок.

- Методы использования аналогов.

Способы оценки, основанные на вероятностных и статистических методах, подробно рассмотрены в статье, посвященной методам оценки рисков. Анализ целесообразности затрат служит поиску факторов риска в зонах формирования инвестиционных расходов и оценки их влияния на финансовую устойчивость компании. В методике выделяется четыре основных источника:

- изначальная недооценка стоимости объектов капитальных вложений;

- вынужденное изменение границ проектирования;

- отличие фактической производительности объектов инвестирования в сравнении с плановой;

- увеличение стоимости всего проекта в ходе работ.

На Западе широко распространены методы экспертных оценок. Они позволяют делать выводы в условиях отсутствия статистических данных, не требуют сложного и дорогостоящего инструментария, достаточно оперативны и просты в исполнении. Однако хороших независимых экспертов найти непросто, трудно избежать предвзятого подхода. Если же в инвестиционной практике собрана информация о реализации аналогичных проектов, НИОКР для оценки рисков подойдут методы использования аналогов. В эту методику интегрируются классификационные схемы, позволяющие по аналогии быстро и качественно идентифицировать риски.

Однако хороших независимых экспертов найти непросто, трудно избежать предвзятого подхода. Если же в инвестиционной практике собрана информация о реализации аналогичных проектов, НИОКР для оценки рисков подойдут методы использования аналогов. В эту методику интегрируются классификационные схемы, позволяющие по аналогии быстро и качественно идентифицировать риски.

Основные методы регулирования рисков

Как и в общей концепции риск-менеджмента, управление инвестиционными рисками строится на «трех китах» последовательных событий: выявить, оценить, уменьшить. После этапа выявления и идентификации рисков следует оценочно-аналитическая стадия. Далее, параллельно с выбором стратегии и тактики управления угрозами, руководство компании подключает методы снижения рисков. На их основе разрабатывается программа минимизации вероятных негативных последствий, используются регламенты: политики, процедуры и правила. На последних этапах управление инвестиционными рисками завершается выполнением принятой программы с сопутствующим контролем и анализом достигнутых результатов.

Инвестиционный раздел риск-менеджмента включает в себя, помимо традиционных компонентов, еще и специальные аспекты регулирования. Среди них особое место занимают правовое и страховое направление. Методы снижения рисков, с моей точки зрения, состоят из пяти основных групп.

- Избежание (уклонение, отказ).

- Передача (включая страхование).

- Локализация.

- Распределение (включая диверсификацию в ее разнообразных формах).

- Компенсация.

Такая структура методов снижения уровня угроз описана в статье, посвященной методологическим вопросам управления рисками. В литературе встречается несколько иная группировка методов, также имеющая собственную обоснованную логику консолидации. Выделяются три основных группы: отказ, передача и принятие. Минимизация, компенсация и локализация рисков в этом случае входят в состав их принятия. Организационная модель группировки методов данным способом представлена далее.

Визуальная схема группировки методов минимизации инвестиционных рисков

Каждому из методов снижения рисков, представленных на схеме, будет посвящена отдельная статья. Стоит заметить, что многие способы перекликаются друг с другом и имеют внутренние механизмы рационализации, которые важны в современных экономических условиях, заставляющих экономить буквально на всем. Взять хотя бы самострахование как способ компенсации рисков за счет формирования специальных фондов. Дело в том, что фондирование возможно только за счет чистой прибыли по действующему налоговому законодательству. Проблема дополнительных налогов, которые нужно сначала заплатить, а потом сформировать фонд, решается многими компаниями обходным путем через внешнюю страховую компанию. И это уже другой метод, который отнести к чисто страховому способу достаточно непросто.

Стоит заметить, что многие способы перекликаются друг с другом и имеют внутренние механизмы рационализации, которые важны в современных экономических условиях, заставляющих экономить буквально на всем. Взять хотя бы самострахование как способ компенсации рисков за счет формирования специальных фондов. Дело в том, что фондирование возможно только за счет чистой прибыли по действующему налоговому законодательству. Проблема дополнительных налогов, которые нужно сначала заплатить, а потом сформировать фонд, решается многими компаниями обходным путем через внешнюю страховую компанию. И это уже другой метод, который отнести к чисто страховому способу достаточно непросто.

В настоящей статье мы осуществили обзор инвестиционного типа риска, имеющего общие и специальные черты. Уточнено понятие, рассмотрены некоторые модели классификации рисков, сопутствующих вложению средств в развитие и воспроизводство бизнеса. Управление инвестиционными рисками кратко акцентировано на моментах оценки рисков и методах их снижения. Таким образом, заложен базис для прикладных материалов на темы предметной работы с каждым из инвестиционных рисков и методами управления в системном режиме и по отдельности.

Таким образом, заложен базис для прикладных материалов на темы предметной работы с каждым из инвестиционных рисков и методами управления в системном режиме и по отдельности.

Сущность инвестиций — Инвестирование Библиотека русских учебников

Термин»инвестиции»(от лат invest -«вкладывать») — ныне это вложение капитала с целью его дальнейшего увеличения

В табл 11 приведены определения понятия»инвестиции»по разным авторами

. Таблица 11. Определение понятия»инвестиции»

Автор | Определение понятия инвестиций | |||

1 | 2 | |||

Федоренко ВГ Инвестиционный менеджмент: Учеб пособие — М.: МАУП, 1999 — 191с | Вложение капитала с целью его дальнейшего увеличения Прирост капитала в результате его инвестирования является компенсацией за риск потерь от инфляции и неполучение процентов от банковских вложений капит талу | |||

Кейнс ДЖМ Общая теория занятости, процента и денег / / Антология экономической классики — М, 1993 — 362 с | Сбережения и инвестиции должны быть одинаковыми том, что каждое из них равна превышению дохода над потреблением | |||

Ковалев ВВ Методы оценки инвестиционных проектов — М: Финансы и статистика, 1998 — 144 с | Инвестиции предусматривают сбережения, но не все сбережения становятся инвестициями, а только те, которые прямо или косвенно используются для расширения производства, с целью получения дохода в будущее нем | |||

Экономическая энциклопедия Политическая экономия / Гл ред AM Румянцев — М, 1972 — 745 с | Инвестиции — долгосрочное вложение капитала в промышленность, сельское хозяйство, транспорт и другие отрасли народного хозяйства | |||

Долан ЭДж, линей Д Рынок: макроэкономическая модель — СПб, 1992 -369 с | Инвестиции на макроуровне — это увеличение объема капитала, который функционирует в экономической системе, т. | |||

Политическая экономия: Словарь / Под ред ОМ Ожерельева и др — М: Политиздат, 1990 — 467 с | Понятие»инвестиций»по сути отождествлялись с категорией»капиталовложения»Под капиталовложением понимали затраты на воспроизводство основных фондов, их рост и совершенствование | |||

Финансово-экономический словарь / Под ред МГ Назарова — М: Финстатинформ, 1995 — 224 с | Инвестиции — вложения в основной и оборотный капитал с целью получения дохода Инвестиции в материальные активы — вложения в движимое и недвижимое имущество (землю, здания, оборудование и др.) Инвестиции в ф финансовые активы — вложения в ценные бумаги, банковские счета и другие финансовые инструментнти | |||

. Окончание табл 11

Окончание табл 11

1 | 2 |

Макконелл KВ, Брю cл Экономикс — М, 1992 — 1115с | Инвестиции — затраты на производство и накопление средств производства и роста материальных запасов |

Липсиц ИВ, Коссов ВВ Инвестиционный проект: методы подготовки и анализа — М: БЕК, 1996 — 365 с; Ковалев ВВ Методы оценки инвестиционных проектов — М: Финансы и статистика, 1998 — 144 с | — Инвестиции, определяемые через платежи; — инвестиции, которые определяются через имущество; — комбинаторное понятие инвестиций; — диспозиционными понятие инвестиций |

соответствии с. Законом Украины»Об инвестиционной деятельности»инвестиции — это все виды имущественных и интеллектуальных ценностей, которые вкладываются в объекты предпринимательской и других видов деятельности, в резул льтаты которой создается прибыль (доход) или достигается социальный эффект. К таким ценностям относятся: денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги; движимое и недвижимое имущество; имущество е права, связанные с авторским правом, опытом и другими видами интеллектуальных ценностей; совокупность технических, технологических, коммерческих и других знаний, оформленных в виде технической документации ее, навыков и производственного опыта, необходимого для организации того или иного вида производства, но незапатентованные (ноу-хау), права пользования землей, водой, ресурсами, домами, сооружениями, уста ткуванням, а также другие имущественные права; другие ценностиші цінності.

К таким ценностям относятся: денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги; движимое и недвижимое имущество; имущество е права, связанные с авторским правом, опытом и другими видами интеллектуальных ценностей; совокупность технических, технологических, коммерческих и других знаний, оформленных в виде технической документации ее, навыков и производственного опыта, необходимого для организации того или иного вида производства, но незапатентованные (ноу-хау), права пользования землей, водой, ресурсами, домами, сооружениями, уста ткуванням, а также другие имущественные права; другие ценностиші цінності.

Это определение, на наш взгляд, имеет определенные недостатки, поскольку граница между инвестициями и сбережениями, в нем отсутствуют по сути долгосрочные вложения и классификация этих вложений. Проанализируем поня вует инвестиций, приведенных в настоящем. Законе. Перечисленные деньги, акции, имущество, интеллектуальные ценности и др. превращаются в инвестиции только тогда, когда их вложили в объекты предпринимательской и других виде в деятельности. Если держатели акций и других ценных бумаг внесли или деньги, или интеллектуальные ценности, или другое имущество, то они уже — инвесторы. Акции и другие ценные бумаги являются уже по сути совершенными инв естициямціями.

Если держатели акций и других ценных бумаг внесли или деньги, или интеллектуальные ценности, или другое имущество, то они уже — инвесторы. Акции и другие ценные бумаги являются уже по сути совершенными инв естициямціями.

Определение связывает инвестиции с целью получения прибыли (дохода) или достижения социального эффекта. Действительно, во многих случаях эта цель является главной. Однако инвесторы могут иметь и, как правило, имеют в в реальности и другие как экономические, так и внешнеэкономические циллі.

По нашему мнению, сводить цели инвестирования лишь к получению прибыли или достижения социального эффекта неправильно, потому что отдача от инвестирования может быть связана одновременно с обеими этими последствиями (например, содержание дома для людей с физическими недостатками, который может одновременно приносить доход и иметь социальный эффект.

В современной экономической литературе, посвященной финансовым аспектам функционирования экономики, инвестиции являются одной из категорий, зачастую рассматриваются как на микро-, так и на макроуровне исследовании ния этой важной экономической категории позволило сформулировать определение инвестиций на двух уровнях (табл. 12.2).

12.2).

Понятие и сущность инвестиционной деятельности в экономике

Содержание статьи:

- Понятие и сущность

- Задачи инвестиционной деятельности

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Понятие инвестиционной деятельности подразумевает вложение абсолютно любого имущества участниками инвестиционного процесса для достижения заранее поставленных инвестиционных целей.

В понятие инвестиционной деятельности заключены методы и способы её реализации. Каждый метод подходит для определенного вида инвестиционной деятельности и может не подходить остальным.

Также осуществление инвестиционной деятельности неразрывно связано с понятием получения выгоды от вложений и наличия риска при их осуществлении.

Сущность инвестиционной деятельности заключается не только во вложении средств, но и в осуществлении практических действий для достижения результата.

Практическими действиями может быть все что угодно от увеличения собственного производства, увеличения объемов выработки и как следствие увеличение присутствия доли собственной организации на рынке товаров либо услуг. Так и устранение либо поглощение конкурентов для повышения собственного уровня конкурентоспособности, создание новых производственных мощностей и развитие инфраструктуры, улучшение качества инвестиций и как следствие увлечение дохода. Другими словами практические действия это все что благоприятно влияет на развитие вашего бизнеса, вашей инвестиционной идеи.

Понятие и сущность инвестиционной деятельности заключают в себе процесс выбора и осуществления успешных форм капиталовложений, направленных на развитие и расширение финансового и экономического потенциала экономической единицы.

Перед осуществлением любой деятельности, связанной с инвестированием каждая организация должна решить следующие задачи:

Обзор статей — лучшие из мира инвестиций и заработка в интернете

Понятие инвестиции берет свое начало из древности от латинского слова invest (investment – в современном англ.), что в переводе означает вкладывать.

Инвестиции по своей сути являются вложениями. Источниками служат разнообразные активы от всем понятных финансовых средств, до материалов, сырья, интеллектуальной собственности, рабочей силы и много другого.

На этом сайте вы можете узнать обо всем, что связано с понятием инвестирования. Познакомиться с основами данной деятельности и процесса. Узнать подробнее о главном действующем лице любого вложения, а именно об инвесторе. Узнать обо всех актуальных и действующих видах инвестиций. Понять принцип действия инвестиционной деятельности. Научиться разрабатывать инвестиционный проект.

Понятие инвестиций, их роль в экономике и функции, которые они выполняют

Понятие инвестиций описывает суть данного экономического процесса, а также раскрывает правила и порядок взаимоотношений между всеми её участниками.

Инвестиции это теоретическая основа искусства вложения средств. Инвестиционная деятельность это её практическое воплощение. Другими словами конкретные действие направленные на достижение конкретных целей и получения результатов.

Главное действующие лицо абсолютно любого вложения это инвестор. Инвестор это лицо, принимающие решение об осуществление инвестиций в тот или иной заинтересовавший его актив.

Все разнообразие способов инвестирования средств объясняется большим количеством взглядов частных инвесторов на стратегию инвестирования и на само понятие инвестиций в целом.

Основные виды инвестиций

- реинвестиции

- прямые инвестиции

- финансовые инвестиции

- венчурные инвестиции

- долгосрочные инвестиции

- краткосрочные инвестиции

Инвестиции делятся по формам

- материальные инвестиции (земля, недвижимость, оборудование)

- нематериальные инвестиции (авторские права, лицензии)

- финансовые инвестиции (ценные бумаги)

Роль инвестиций в развитии современной экономики сложно переоценить. Инвестиции, безусловно, важны для эффективно функционирования и динамичного развития любой коммерческой деятельности. Инвестиции могут носить внешний, либо внутренний характер и иметь направление на развитие и реализацию инвестиционной идеи, либо на получение дополнительного дохода.

Основные функции инвестиций это её регулирующее и стимулирующее качество. Регулирующая функция отвечает за корректировку процесса экономического роста. Стимулирующая функция, в свою очередь, побуждает объект инвестиций к росту и развитию.

Методы инвестиций это способы или механизмы привлечения денежных средств, с целью их вложения в финансовый процесс либо инвестиционную деятельность. Многие думают, что понятия методы и формы инвестиций это одно и то же, но это не совсем так.

На сегодняшний день экономическая оценка инвестиций является наиболее распространенным и успешным инструментом анализа капиталовложений. Данный инструмент позволяет определить уровень риска запланированных вложений, а также дает хорошую возможность для поиска наиболее удобных и эффективных способов достижения тех целей, которые поставил перед собой инвестор. Существует различные методы оценки инвестиций. Все они позволяет в достаточной степени изучить, проанализировать и оценить потенциальный объект инвестирования.

Источники и структура инвестиций. Способы их привлечения и определения рентабельности

Откуда берутся инвестиции, спросите вы? Источники инвестиций, как правило, носят внутренний либо внешний характер.

Что это значит?

Внутренними, считаются инвестиции, которые осуществляются за счет собственных средств, денежных, либо любых других доступных организации либо частному лицу.

Внешними, считаются инвестиции, которые привлекаются со стороны. Это могут быть практически любые средства, иностранные либо отечественные, материальные либо нематериальные и т.п. Также необходимые финансовые средства можно привлечь путем приобретения долговых обязательств в виде кредитов и займов и многими другими способами.

Структура инвестиций это логичная система финансовых связей и экономических взаимоотношений между частями и участниками единого инвестиционного процесса.

Структурирование инвестиций очень полезно в понимании и определении того объекта инвестиций, который приносит наибольшие экономические выгоды, и наоборот, структурирование ваших вложений способно выявить слабое звено в вашем инвестиционном портфеле.

В современных финансовых и экономических условиях привлечение инвестиций это ключ к стабильному существования и динамичному развитию для любой компании, для любой коммерческой деятельности. Существуют отработанные способы привлечения инвестиций, благодаря которым инвестор, либо организация способны найти необходимые источники финансирования для осуществления своих бизнес проектов, либо для реализации собственных инвестиционных идей.

Такой показатель как рентабельность инвестиций показывает степень успешности осуществления инвестиционной деятельности конкретной экономической единицей. Бывают различные подходы к расчету данного показателя, в большинстве случаев это зависит из-за разности трактовок таких понятий как доход и инвестиции.

Динамика инвестиций является таким показателем, который характеризует изменения объемов, уровня и скорости осуществления вложения средств. Изменение и определение данного экономического показателя зависит от целого ряда факторов.

Экономическое обоснование инвестиций вносит ясность и проливает свет на уровень реальности, необходимости и целесообразности тех вложений, которые запланированы инвестором. Благодаря этому появляется возможность увидеть подводные камни и трудности предстоящих вложений. Также данная процедура позволяет более детально рассчитать инвестиционный бюджет и спланировать затраты.

Инвестиционные риски и виды страхования инвестиций

Анализ инвестиций подразумевает под собой умение трезво видеть последствия собственных вложений. Необходимо быстро замечать факторы, которые влияют на процесс инвестиционной деятельности, уметь их регулировать и грамотно оценивать инвестиционные риски, а также правильно выбирать методы, благодаря которым вы планируете добиться поставленных целей.

Крупных потерь возможно избежать используя страхование инвестиций.

Не стоит забывать, что результаты ваших вложений могут быть как положительными, так и отрицательными. Вы можете получить многократное увеличение вложенных средств, либо потерять все до копейки. В любом случае, инвестиции, очень увлекательный, а главное доходный, способ заработка.

Пять основных инвестиционных концепций, которые вы должны знать

Пять основных инвестиционных концепций, которые вы должны знать

Вам не нужно проходить курс экономики или финансов, чтобы научиться инвестировать, но Это важно…

/web/common/images/resources/hot-topics/5-investment-concepts_s.jpg

YouTube

Горячие темы

Портал-Инвестиционный

Артикул

.Quicktips-MoneyEssentials

Горячий

04.01.2016

Вам не нужно проходить курс экономики или финансов, чтобы научиться инвестировать, но важно понимать эти основные инвестиционные концепции.

Риск и доход

Риск и доход всегда идут рука об руку. Чем выше потенциальная доходность, тем выше риск. Никогда не следует слепо стремиться к высокодоходным инвестициям. Помните о своей инвестиционной цели, инвестиционном периоде и толерантности к риску. Всегда выбирайте инвестицию, которая подходит именно вам.

Диверсификация рисков

Любые инвестиции сопряжены с риском. Вы не можете избежать этого, но вы можете управлять своим риском с помощью правильной стратегии, чтобы снизить вероятность крупных убытков.Самый простой и лучший способ — диверсифицировать свои вложения и распределить риски. Эффективный способ — диверсифицировать ваши инвестиции в разные классы активов, такие как акции, облигации, депозиты и т. Д.

доллара — в среднем

долларовЭто долгосрочная стратегия. Вы регулярно (например, ежемесячно) инвестируете фиксированную сумму, независимо от цены акции. В долгосрочной перспективе это уравновешивает стоимость покупки акций и уменьшает влияние краткосрочных колебаний рынка.

Сложные проценты

Ваша основная сумма (первоначальные внесенные деньги) растет из-за заработанных процентов, поэтому вы получаете более высокий доход.Это эффект снежного кома: чем дольше вы инвестируете, тем больше вы получаете от сложных процентов. Поэтому важно как можно раньше начать откладывать и вкладывать средства.

Инфляция

Последние несколько десятилетий в Гонконге обычно наблюдалась инфляция. Ваши инвестиции должны иметь доходность, соответствующую инфляции или превышающую ее. В противном случае ваши деньги будут стоить меньше.

Узнайте больше из наших анимационных сериалов, которые помогут вам лучше понять основы инвестирования.

7 инвестиционных концепций, лежащих в основе управления портфелем стоимости

Инвестиционные концепции, лежащие в основе управления портфелем

Мы собираемся изучить 7 инвестиционных концепций, которые лежат в основе успешного управления портфелем стоимости. Заметьте, что ни одна из этих концепций не требует от нас гения или каких-то особых навыков. Однако для этого нужно приложить немного усилий и времени, чтобы изменить наше мышление и подход к инвестированию.

1. Важность времениВопрос о том, когда начинать инвестировать для выхода на пенсию, кажется простым, но мало кто понимает важность ответа. Экспоненциальный рост — это мощная инвестиционная концепция, которая делает время наиболее важным фактором при определении стоимости вашего портфеля.

Чем раньше вы начнете инвестировать, тем выше вероятность выбора и качественного выхода на пенсию. Из-за возможности начисления процентов инвестиции, сделанные в ранние годы, должны во много раз превышать стоимость ваших инвестиций, сделанных ближе к пенсии.

Если вам требуется пенсионный доход в размере 40 000 долларов в год в возрасте 65 лет (в дополнение к пособиям по социальному обеспечению), вам нужно будет сэкономить около 1 миллиона долларов для выхода на пенсию. Вот сумма, которую вам нужно будет инвестировать каждый месяц, чтобы сэкономить 1 миллион, при условии, что вы заработаете 8% прибыли от своих инвестиций:

Возраст 25: 285 долларов в месяц

Возраст 35: 667 долларов в месяц

Возраст 45: 1687 $ / месяц

Это иллюстрирует важность времени. Вы должны позволить «магии» сложения работать с течением времени.Живя немного более экономно в ранние годы, вы можете сэкономить достаточно денег, чтобы с комфортом выйти на пенсию. В ожидании среднего возраста задача становится намного сложнее.

2. Сохранение расходов на низком уровнеВысокие расходы наносят огромный ущерб стоимости портфеля. Выбор лучших инвестиционных инструментов — это первый шаг к снижению затрат. Коэффициент расходов паевых инвестиционных фондов печально известен тем, что снижает доходность инвестора.

Один процент может иметь невероятное значение.Инвестиция в размере 100 000 долларов США на 30 лет с доходом 6,5% вырастет до 699 179 долларов США. Инвестиция в размере 100 000 долларов США на 30 лет с доходом 5,5% вырастет до 518 738 долларов США. Другими словами, если ваши расходы снизят вашу доходность всего на 1% в год, вы получите на 180 000 долларов меньше за 30 лет при вложении 100 000 долларов.

3. Распределение активовРаспределение активов — вот что будет определять подавляющее большинство ваших доходов. Это самое важное решение, которое вы можете принять при инвестировании. Исследования показали, что фактическая доходность инвестиций среднего инвестора значительно ниже, чем в среднем по рынку.Это потому, что люди склонны покупать, когда цены высоки, и продают, когда цены низкие.

Исторический анализ доказал, что оценка инвестиций при их покупке определяет долгосрочную доходность (периоды времени от 10 лет и более). Покупка по высокой цене дает низкую прибыль. Покупка по заниженной цене дает прибыль выше среднего.

Когда вы покупаете, это то, что вы можете контролировать. Будьте консервативны, когда оценки высоки. Держите наличные и будьте мысленно готовы купить еще акций, когда цены будут низкими.

В краткосрочной перспективе не обращайте внимания на рыночные сравнения. Большинство инвесторов слишком недальновидны и нетерпеливы в поисках мгновенного вознаграждения.

Диверсификация в небольших количествах дает большие преимущества. Другими словами, три акции намного лучше, чем две, а шесть акций намного лучше, чем три. Но с каждой добавленной дополнительной инвестицией маржинальные выгоды уменьшаются.

Например, добавление 11-й акции к портфелю из 10 акций даст значительную выгоду.Но добавление 1 акции или даже 10 акций к портфелю из 100 акций не даст вам такой же выгоды. Выгоды будут небольшими, но затраты могут быть большими.

Есть недостатки диверсификации инвестирования. Издержки, связанные с чрезмерной диверсификацией инвестиций, включают транзакционные сборы и чрезмерную диверсификацию. Чрезмерная диверсификация снижает качество, приводит к средней производительности и увеличивает ваши расходы. Таким образом, недостаточная диверсификация может иметь разрушительные последствия; следует также избегать чрезмерной диверсификации.

Большинство исследований показывают, что оптимизация диверсификации составляет от 15 до 30 индивидуальных инвестиций. Дальнейшая диверсификация приносит все меньшую и меньшую выгоду. В какой-то момент затраты становятся больше, чем предельные выгоды от дальнейшей диверсификации.

Цель состоит в том, чтобы объединить активы с низкой корреляцией активов. Вы хотите владеть множеством активов (например, 15–30), которые будут действовать по-разному и обеспечивать преимущества диверсификации. Например, предположим, что у вас в портфеле 15 акций авиакомпаний.у вас будет диверсификация в отрасли авиаперевозок, но это будет связано с большим риском для вашего портфеля. Акции этих 15 авиакомпаний будут иметь высокую корреляцию.

Чтобы получить максимальную выгоду от диверсификации, вы можете захотеть владеть 1 или 2 лучшими акциями в нескольких различных отраслях. Акции в разных отраслях, скорее всего, будут иметь более низкую корреляцию, чем акции в аналогичных отраслях.

Например, если бы дискреционные запасы потребителей пострадали из-за замедления экономики, основные потребительские товары могли бы жить намного лучше.Если промышленные предприятия пострадали от инфляции, запасы золота могли бы компенсировать снижение промышленных запасов. Если акции авиакомпаний страдают от роста цен на топливо, запасы нефти могут расти.

5. Не следуй за толпойВ управлении портфелем следование за толпой может привести к низкой доходности инвестиций. Джон Темплтон сказал: «Если вы хотите выступить лучше, чем толпа, вы должны делать что-то не так, как толпа».

Помню, когда я был ребенком, мой дед работал на бойне.он проводил нас туда и показывал, что если вы заставите часть скота бежать к бойне, за исключением нескольких, все с радостью последуют за толпой к их гибели.

За толпой следует «групповое мышление». В том, что делают все остальные, есть эмоциональный комфорт. Нам хорошо, когда другие соглашаются с нами. Нам комфортно, когда мы следуем за большинством.

Ценный инвестор должен научиться чувствовать себя комфортно как личность, которая думает иначе, чем большинство.Если все настроены оптимистично по отношению к акциям, отрасли или рынку, будьте осторожны; это означает, что осталось мало инвесторов, которые могут купить, но вместо этого многие инвестируют в возможность продавать. Если все настроены по-медвежьи, ищите возможность; осталось немного инвесторов, чтобы продать, и цена может быть выгодной.

6. Покупка бизнеса — не акцииКогда вы покупаете акции, вы покупаете бизнес. Тот факт, что это дробная доля, не означает, что вы не должны относиться к ней так же, как если бы вы покупали весь бизнес.Ваша точка зрения имеет значение, потому что она определяет, как вы думаете и принимаете решения о своих инвестициях.

Покупка бизнеса, а не акций — одна из наиболее важных инвестиционных концепций Уоррена Баффета. Ваши инвестиции — это не бумажка, о которой вы беспокоитесь о цене каждый час, день или неделю. Думайте и ведите себя как владелец бизнеса. Проанализируйте компанию так, как будто вы покупаете всю компанию.

Лично я не акцентирую внимание на цене акций и сосредотачиваюсь на стоимости предприятия и соотношении стоимости предприятия.Стоимость предприятия — это общая стоимость компании. При этом учитываются денежные средства и задолженность, как если бы вы покупали всю компанию, а не ту долю, которую вы покупаете за акцию.

7. Запас прочностиВ моем обзоре книги «Интеллектуальный инвестор, переработанное издание, дополненное новым комментарием» Джейсона Цвейга (партнерская ссылка) я отметил, что Бенджамин Грэм сделал инвестиционную концепцию запаса прочности последней главой книги, потому что, как мне кажется, он так считал. быть наиболее важным для инвестиционного анализа.

Запас прочности при инвестировании — это разница между рыночной ценой и фундаментальной или внутренней стоимостью инвестиции. Основная финансовая концепция запаса прочности: цена имеет значение.

Стоящий инвестор оценит внутреннюю стоимость актива и определит, какой запас прочности ему требуется перед покупкой актива. Разница между внутренней стоимостью и ценой, которую инвестор готов заплатить, и есть необходимый запас прочности.

Наличие запаса прочности не гарантирует прибыльных инвестиций, но оставляет место для ошибок, непредвиденных событий, неудач или ошибок в суждениях.

Инвестиционный риск и вероятность крупного убытка уменьшаются при покупке актива по цене ниже его истинной стоимости. Ценностному инвестору потребуется запас прочности, чтобы снизить риск и повысить вероятность прибыльного вложения. Чем больше запас прочности, тем выше вероятность того, что доход от инвестиций компенсирует вам принятый риск.

Инвестор может купить отличную компанию с растущими доходами, но потерять деньги из-за слишком высокой уплаченной цены. Цель состоит в том, чтобы покупать компании со значительными скидками по сравнению с реальной стоимостью и терпеливо ждать, пока ценные бумаги с неверной ценой не приобретут реальную ценность.

Уоррен Баффет так описывает это: «Цена — это то, что вы платите. Ценность — это то, что вы получаете ». Два, цена и стоимость, могут значительно отличаться. Грэм писал: «Запас прочности всегда зависит от заплаченной цены.Он будет большим по одной цене, маленьким по какой-то более высокой цене, несуществующим по какой-то еще более высокой цене ».

Иногда цена намного превышает стоимость, и в этом случае вам следует избегать или продавать ценную бумагу. В других случаях цена значительно ниже реальной стоимости, и в этом случае стоимостной инвестор определит, достаточно ли этого для обеспечения своего запаса прочности.

Два инвестора могут купить одни и те же акции и получить два совершенно разных результата. Например, предположим, что у двух инвесторов одинаковые убеждения: внутренняя стоимость акций XYZ составляет 50 долларов.Инвестор А принимает 10% -ный запас прочности и покупает акции при падении по цене 45 долларов. Инвестор Б более консервативен, требует 40% -го запаса прочности и ждет, пока цена упадет до 30 долларов. Позже акции восстановятся до справедливой стоимости (50 долларов). У инвестора А 11% прибыли (50 долларов / 45 долларов), а у инвестора Б — 67% прибыли (50 долларов / 30 долларов)! Единственная разница — это уплаченная цена.

Инвестиционные концепцииЯ надеюсь, что наше обсуждение этих 7 инвестиционных концепций предоставило вам другой мыслительный процесс или подход к инвестированию.Успешное управление портфелем ценностей требует иного мышления. Приложите усилия, чтобы быть выше среднего. Если я могу вам чем-то помочь, пожалуйста, свяжитесь со мной.

Ключевые определения инвестирования, которые необходимо знать

Проще говоря, что такое инвестирование?

Инвестирование — это вкладывание ваших денег в активы, такие как акции или облигации, с ожиданием, что ваши деньги будут расти.

Личные финансы полны концепций, которые могут запугать новичков.На самом деле, чтобы обращаться с деньгами, не нужно быть гением или иметь степень MBA.

Многие финансовые принципы, которые кажутся сложными, на самом деле довольно просты, и понимание того, как они применяются к вашим финансам, может принести огромные дивиденды.

Готовы узнать больше? Мы дадим простое определение другим финансовым терминам.

Реклама

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. |

Определение инвестирования, которое каждый должен знать-

Активное инвестирование:Активные инвесторы часто покупают и продают акции или другие инвестиции. Активные биржевые трейдеры могут смотреть на объем торгов, ценовые тенденции и прошлые данные фондового рынка, чтобы предвидеть, куда могут пойти рыночные цены.

Альтернативные инвестиции: любые активы, кроме акций, облигаций или денежных средств. Биткойн, недвижимость, редкое искусство и другие предметы коллекционирования — все это примеры альтернативных активов.

Актив: то, во что вы можете инвестировать, например акции, облигации и наличные деньги. В широком смысле активом может быть все, что имеет экономическую ценность, включая дом или автомобиль.

Распределение активов: эта инвестиционная стратегия обеспечивает баланс между активами в вашем инвестиционном портфеле в зависимости от вашего возраста, целей, устойчивости к риску и других соображений.

Медвежий рынок: когда цены на акции падают на 20% или более в течение как минимум двухмесячного периода.

Облигации: один из трех основных классов активов, часто используемых при инвестировании. Облигация — это ссуда компании или правительству, которая со временем выплачивает инвесторам фиксированную доходность.

Брокер: Биржевой маклер — это физическое или юридическое лицо, имеющее лицензию на покупку и продажу акций и других ценных бумаг через фондовые биржи.Раньше для людей единственным способом инвестировать напрямую в акции было нанимать биржевых маклеров для проведения сделок от их имени. Сегодня большинство инвесторов сами размещают свои сделки через брокерский счет онлайн-биржевого маклера. (Вы чувствуете себя потерянным? Прочтите наши разъяснения по брокерским счетам и покупке акций.)

Бычий рынок: когда цены на акции растут на 20% или более в течение как минимум двухмесячного периода.

CFP: CFP — сертифицированный специалист по финансовому планированию, тип финансового консультанта, обладающий одним из самых строгих сертификатов в области финансового планирования и придерживающийся строгих этических стандартов.Они придерживаются фидуциарных стандартов, что означает, что они обязаны действовать в лучших интересах своего клиента. Они могут помочь своим клиентам составить и поддерживать финансовый план.

Прирост капитала: прибыль от продажи определенных активов или инвестиций — например, акций, участка земли, бизнеса. Эта прибыль обычно считается налогооблагаемым доходом.

Сложные проценты: проценты, которые вы зарабатываете как по первоначальному депозиту, так и по процентам, полученным по первоначальному депозиту.Например, одна инвестиция в 1000 долларов, приносящая 6% годовых, может превратиться примерно в 4300 долларов через 25 лет. Обязуйтесь добавлять дополнительно 100 долларов в месяц в виде сбережений, и благодаря сложным процентам баланс увеличится до более чем 70 000 долларов. (Поэкспериментируйте с этим калькулятором сложных процентов, чтобы увидеть, как он работает.)

Диверсификация: Распределение ваших денег между различными активами для снижения инвестиционного риска. Это означает наличие сочетания классов активов — акций, облигаций, паевых инвестиционных фондов и наличных денег.Вы также можете диверсифицировать эти классы, особенно акции, с помощью различных факторов, таких как отрасль, размер компании и географическое положение.

Усреднение долларовой стоимости: эта стратегия включает в себя вложение определенных сумм денег через регулярные промежутки времени, например, один раз в неделю или месяц. Перевод денег с каждой зарплаты на план 401 (k) является примером усреднения долларовых затрат. Это умная стратегия в любых рыночных условиях, но особенно в периоды рыночной волатильности. Поскольку на установленную сумму денег покупается больше акций при снижении инвестиционных цен и меньшее количество акций при повышении цен, средняя цена, которую вы платите, выравнивается, и вы не покупаете только по высокой цене.

ETF: Биржевой фонд или ETF — это фонд, которым можно торговать на бирже, как акциями, что означает, что его можно покупать и продавать в течение торгового дня (в отличие от паевых инвестиционных фондов, цена которых определяется в конце торгового дня). ETF дают вам возможность покупать и продавать корзину активов без необходимости покупать все компоненты по отдельности, и они часто имеют более низкую комиссию, чем другие типы фондов.

Чрезвычайный фонд: Чрезвычайный фонд — это банковский счет, на котором деньги зарезервированы для покрытия крупных непредвиденных расходов, таких как потеря работы, крупные домашние расходы или ремонт автомобиля.

Коэффициент расходов: коэффициент расходов — это ежегодная комиссия, взимаемая взаимными фондами, индексными фондами и ETF в виде процента от ваших инвестиций в фонд. Если вы инвестируете в паевой инвестиционный фонд с коэффициентом расходов 1%, вы будете платить фонду 10 долларов в год за каждую вложенную 1000 долларов. Если они высоки, эти комиссии могут значительно снизить доходность вашего портфеля.

Доверительный управляющий: Доверительный управляющий — это физическое лицо, которое должно действовать в наилучших интересах конкретного лица или бенефициара. Финансовые консультанты, выполняющие фидуциарные обязанности, должны покупать и продавать только те инвестиции, которые лучше всего подходят для их клиентов.Доверительные управляющие пользуются значительным уровнем доверия со своими клиентами и должны избегать конфликтов интересов.

Финансовый консультант: Финансовый консультант предлагает потребителям помощь в управлении деньгами. Финансовые консультанты могут посоветовать клиентам, среди прочего, делать инвестиции, сберегать на пенсию и контролировать расходы. Финансовым консультантом может быть профессионал или служба управления цифровыми инвестициями, называемая робо-консультантом.

Фонды: Фонд — это денежные средства, сэкономленные или собранные для определенной цели, часто управляемые профессионально с целью увеличения стоимости с течением времени.В области инвестирования наиболее распространенным примером является паевой инвестиционный фонд, который объединяет деньги акционеров для инвестирования в портфель активов, таких как акции и облигации.

Индексный фонд: Тип паевого инвестиционного фонда, который пытается отразить производительность рыночного индекса, такого как индекс S&P 500.

Рыночный индекс: рыночный индекс — это корзина инвестиций, которая представляет собой часть рынка. S&P 500 — это рыночный индекс, на котором хранятся акции примерно 500 крупнейших компаний США.S.

Альтернативная стоимость: ценность выбора, который вы не сделали, по сравнению с выбранным вами вариантом. Например, альтернативная стоимость вашего обеда на вынос составляет 20 долларов, которые вы могли бы потратить на что-нибудь еще. Иногда истинная цена неиспользованной возможности становится очевидной только с течением времени, например, при выборе «безопасного» вложения денежных средств вместо вложения денег в фондовый рынок. В краткосрочной перспективе вы избегаете порой ужасных взлетов и падений на рынке. Но в долгосрочной перспективе наличные деньги обесцениваются из-за инфляции.И вы можете потерять долгосрочную доходность диверсифицированного портфеля акций.

Опционы: контракт на покупку или продажу акций или любого другого базового актива, обычно с шагом 100 акций на контракт, по предварительно согласованной цене и к определенной дате. Опцион позволяет делать ставки на то, в каком направлении, по вашему мнению, пойдет цена акции или другого актива.

Пассивное инвестирование: независимый подход к инвестированию, который обычно отслеживает эталонный индекс, такой как S&P 500. Часто пассивные инвесторы вкладывают средства в индексные фонды или через робо-советника, который использует алгоритмы для управления вашим портфелем без участия человека. взаимодействие.Такой подход требует долгосрочного мышления, игнорирующего ежедневные колебания рынка.

Риск: вероятность того, что инвестиция будет неэффективной или даже приведет к потере денег. Как правило, инвестиции с низким уровнем риска принесут меньшую потенциальную прибыль. Чем больший риск вы готовы принять, тем выше потенциал роста и тем выше вероятность того, что вы потеряете свои инвестиции. Узнайте больше о компромиссе между краткосрочными и долгосрочными инвестиционными целями.

Робо-консультант: Робо-консультант, также известный как автоматизированная инвестиционная служба или онлайн-консультант, использует компьютерные алгоритмы и передовое программное обеспечение для создания и управления вашим инвестиционным портфелем.Робо-консультанты часто намного дешевле личного финансового консультанта.

Акции: ценные бумаги, представляющие долю владения в компании. Для компаний выпуск акций — это способ собрать деньги для роста и инвестирования в свой бизнес. Для инвесторов акции — это способ приумножить свои деньги и со временем опередить инфляцию.

Сбор налоговых убытков: инвестиционная стратегия, которая может значительно снизить налоги на прирост капитала. В налогооблагаемой отчетности практика включает продажу убыточных инвестиций, чтобы компенсировать прибыль от победителей.

Доходность: годовая процентная ставка дохода по инвестиционной облигации или другому активу с выплатой процентов.

Основные инвестиционные концепции | Генеральный прокурор штата Нью-Йорк

Зарабатываете вы или теряете деньги на рынке, зависит от того, как работают ваши инвестиции. Вот в чем заключается риск инвестирования. Вы можете потерять деньги из-за «спадов» на рынке, но вы также можете зарабатывать деньги на «взлетах».

Знание того, как работают разные продукты и какие риски они представляют, может значительно увеличить ваши шансы на выбор хороших инвестиций.Это означает, что вам нужно время, чтобы понять различные инвестиционные продукты. Вам нужно понимать их цели и риски.

Никогда не вкладывайтесь в то, чего не понимаете. Спросите себя: «Какова моя цель?»

- Это консервативно, и главное — безопасность?

- Ориентирован ли он на доход, при котором регулярные выплаты от инвестиций будут использоваться для покрытия расходов на проживание?

- Инвестируете ли вы для долгосрочного роста, который может нести больший риск, чем доход или безопасность?

- Довольны ли вы более высоким риском в надежде на более высокий выигрыш, или вам подходит сочетание этих целей?

Следующие инвестиционные цели или их комбинация могут дать ответ.

- Безопасность — это консервативная инвестиционная цель, которая несет минимальный риск потери основной суммы.

- Доход отражает инвестиционную цель, которая обеспечивает доход в виде регулярных выплат инвестору.

- Прирост вложений предназначены для долгосрочного инвестирования. Инвестиции в рост обычно несут больший риск, чем вложения в безопасность или доход.

- Спекуляция — самое рискованное вложение. С высоким риском обычно появляется возможность более высокой прибыли.

Инвестиции с отсрочкой налогообложения

Если вы хотите, чтобы ваши инвестиции росли быстрее, вам не нужно больше рисковать. Что вы можете сделать, так это вложить деньги в инвестиции с отсроченным налогом, включая индивидуальные пенсионные счета (IRA) и пенсионные планы с сокращением заработной платы, такие как 401 (k) s или Keoghs.

В большинстве случаев существует ограничение на сумму, которую вы можете инвестировать с отсроченным налогом каждый год. Эксперты советуют максимально эффективно использовать эту возможность.

У инвестирования с отложенным налогом есть недостатки. Как правило, вам придется заплатить штраф, а также причитающийся налог — если вы снимаете деньги со счетов с отсроченным налогом до того, как достигнете 59 1/2. И обычно вы должны принять обязательное снятие средств и уплатить налог, который должен начинаться с 70 1/2.

Если вы беспокоитесь о том, что у вас будет достаточно денег, когда вы выйдете на пенсию, инвестирование с отсрочкой налогообложения может быть лучшим способом достижения ваших целей. И бывают ситуации, когда штраф за отказ не взимается, включая серьезную болезнь, оплату обучения в колледже или вкладывание денег в покупку первого дома.

Дополнительные соображения

Всегда откладывайте часть своих денег на непредвиденные обстоятельства, прежде чем инвестировать.

Обратитесь за советом к обученному и лицензированному специалисту.

- Будьте избирательны в выборе инвестиций. Воспользуйтесь своим правом сказать «Нет».

- Перед покупкой узнайте обо всех сборах и сборах, связанных с вашим инвестиционным выбором. Комиссии снижают вашу норму прибыли; на возмещение таких сборов может уйти год или больше.

- Разработайте разумный инвестиционный план и следуйте ему.

- Оцените каждую компанию по ее достоинству. Не инвестируйте в компанию только потому, что она является частью быстрорастущей и успешной отрасли.

Никогда не инвестируйте на основании информации, полученной в результате незапрашиваемого телефонного звонка, или на основе «горячих советов».

Проверьте учетные данные тех, кого вы не знаете, кто предлагает продать вам вложение.

После разработки разумного инвестиционного плана придерживайтесь его.

Повторите основы инвестирования

- За исключением продуктов, застрахованных банком, инвестирование всегда сопряжено с определенным риском.

- Риск и доход идут рука об руку. Более высокая доходность обычно означает больший риск. Более низкая доходность обычно обещает большую безопасность.

- Никогда не вкладывайтесь в то, чего вы не понимаете

Условия и концепции инвестирования | Ameriprise Financial

Ниже приводится краткое изложение некоторых основных принципов, которые вы должны понимать при оценке инвестиционной возможности или принятии инвестиционного решения. Будьте уверены, это не ракетостроение. Фактически, вы увидите, что самый важный принцип, на котором основывается ваше инвестиционное образование, — это просто здравый смысл.Вы решили начать инвестировать. Если у вас мало или совсем нет опыта, вы, вероятно, опасаетесь, с чего начать. Всегда разумно понимать, во что вы инвестируете. Чем лучше вы понимаете получаемую информацию, тем удобнее вам будет проходить выбранный вами курс.

Не бойтесь жаргона

Не волнуйтесь, если вы не можете сразу понять экспертов финансовых СМИ. Многое из того, что они говорят, — это жаргон, который на самом деле менее сложен, чем кажется.Не стесняйтесь задавать вопросы; Когда дело касается ваших денег, единственный глупый вопрос — это тот, который вы не задаете. Не откладывайте инвестирование, пока не почувствуете, что знаете все.

Информация об акциях и облигациях

Почти каждый портфель содержит один или оба этих вида активов.

Если вы покупаете акции компании, вы буквально покупаете долю доходов компании. Вы становитесь владельцем или акционером компании. Таким образом, вы делаете ставку в будущем компании; говорят, что у вас есть доля в компании.Если компания процветает, нет предела тому, насколько ваша доля может вырасти в цене. Если компания потерпит неудачу, вы можете потерять каждый доллар своих инвестиций.

Если вы покупаете облигации, вы ссужаете деньги компании (или правительственному органу), выпустившей облигации. Вы становитесь кредитором, а не владельцем эмитента облигаций. Облигация фактически является долговым обязательством эмитента. Вы можете потерять сумму ссуды (свои инвестиции) в случае банкротства компании или государственного органа, но риск потерь для кредиторов (держателей облигаций) обычно меньше, чем риск для владельцев (акционеров).Это связано с тем, что для того, чтобы оставаться в бизнесе и продолжать финансировать свой рост, компания должна поддерживать как можно более высокий кредитный рейтинг, поэтому кредиторы обычно будут платить вовремя, если есть какой-либо способ сделать это. Кроме того, закон отдает предпочтение держателям облигаций компании перед ее акционерами в случае банкротства. Облигации, выкупленные до наступления срока погашения, могут стоить больше или меньше их первоначальной стоимости. Фонды облигаций подвержены тем же инфляционным, процентным и кредитным рискам, которые связаны с их базовыми облигациями.По мере роста процентных ставок цены на облигации обычно падают, что может отрицательно сказаться на доходности фонда облигаций.

Акции часто называют долевыми инструментами, а облигации — долговыми инструментами или доходными инвестициями. Паевой инвестиционный фонд может инвестировать в акции, облигации или их комбинации.

Не путайте инвестиции, такие как паевые инвестиционные фонды, с механизмами сбережений, такими как 401 (k) или другими планами пенсионных сбережений. 401 (k) — это не инвестиция, а просто контейнер, в котором хранятся инвестиции и который имеет особые налоговые преимущества; то же самое и с индивидуальным пенсионным счетом (IRA).

Примечание: Прежде чем инвестировать в паевой инвестиционный фонд, внимательно изучите его инвестиционные цели, риски, комиссии и расходы, которые можно найти в проспекте эмиссии, который можно получить в фонде. Внимательно прочтите его перед инвестированием.

Не кладите все яйца в одну корзину

Это один из самых важных из всех инвестиционных принципов, а также самый привычный и разумный.

Рассмотрите возможность включения нескольких различных типов инвестиций в свой портфель.Примеры типов инвестиций (иногда называемых классами активов) включают акции, облигации, сырьевые товары, такие как нефть и драгоценные металлы. Денежные средства также считаются классом активов и включают не только валюту, но и альтернативные денежные средства, такие как инструменты денежного рынка (например, очень краткосрочные ссуды). Отдельные классы активов часто дополнительно разбиваются в соответствии с более точными инвестиционными характеристиками (например, акции небольших компаний, акции крупных компаний, облигации, выпущенные корпорациями, или облигации, выпущенные США.С. Казначейство).