Подача на банкротство физического лица: Банкротство физических лиц в 2022

Банкротство физических лиц в Ростове-на-Дону, цена официального банкротства физ лиц

Можно ли банкротиться самостоятельно (без юриста)?

Это возможно если вы обладаете необходимыми знаниями или имеете подробную инструкцию действий. При отсутствие того или иного мы бы не советовали, ошибки стоят времени и денег.

Как посмотреть ваши дела?

При консультации с нашим юристом попросите прислать несколько дел через ватсап. Также, у нас в офисе есть целая стопка дел которые вы можете посмотреть на месте.

Как снизить расходы по банкротству?

Процедура банкротства состоит из этапов и частей. Вы можете отказаться от помощи юриста в той или иной части чтоб сэкономить расходы.

Какая вероятность, что меня обанкротят?

Прежде чем подать заявление на банкротство мы тщательно подготавливаем все документы и если ситуация клиента не отвечает требованиям закона о банкротстве то мы отказываемся от дела. Учитывая такой наш подход можно с уверенностью сказать, что если мы по вам подаем заявление на банкротство то вы со 100% долей вероятности будете признаны банкротом.

Вы вернете деньги если не получится списать мои долги?

Да, такую гарантию мы прописываем в договоре.

Возможно ли банкротство через МФЦ?

Да, возможно, однако из-за сложности этой процедуры она не пользуется успехом. Гарантию на списание долгов через МФЦ дать невозможно, так как велика вероятность, что придется все-таки делать это через суд.

Какие есть гарантии?

Мы даем страховку от непризнания банкротом. Также в договоре мы прописываем нашу финансовую ответственность если не спишем долги.

Что происходит после признания судом банкротства?

Распродажа крупного имущества через аукционы. Судебные приставы занимаются реализацией имущества должника на основании судебного акта. Обычно на это уходит около 9 месяцев. Юристы могут помочь сохранить часть имущества. Чего точно не могут лишить по суду — единственного жилья должника.

Сколько длится процедура банкротства физических лиц?

Банкротство имеет поэтапный характер. Каждый из этапов регламентирован по времени:

- оформление необходимых документов — до 30 дней;

- подача заявления в суд — 1-2 дня;

- рассмотрение поданного заявления и его принятие судом — 5-7 дней;

- пауза до первого заседания — 15-90 дней;

- реструктуризация долгов — от 5 до 6 месяцев;

- реализация имущества — от 4 до 6 месяцев.

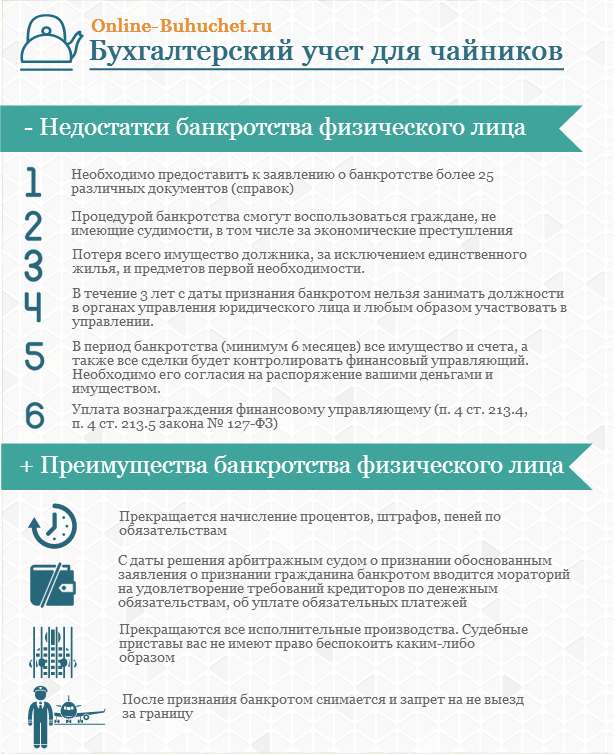

Каковы плюсы и минусы банкротства?

Плюсы:

- Вы больше не платите кредиторам;

- Долги подвергаются заморозке. Проценты, пени перестают расти и накапливаться;

- Все запреты и ограничения снимаются — в том числе и выезд за пределы РФ. Исполнительные производства закрываются;

- Вас перестают беспокоить коллекторы;

Минусы выходят из списка последствий для должника по ФЗ 127, ст. 213.30 — то, что наступает после процедуры.

213.30 — то, что наступает после процедуры.

Какие виды долгов можно списать через банкротство?

В результате проведения процедуры банкротства у гражданина будет списано:

- Займы в микрофинансовых организациях

- Кредиты в банках

- Долги по коммуналке (задолженности по ЖКХ)

- Долговые расписки

- Долги по штрафам, пеням и т.д.

Какая задолженность не может быть погашена при подаче заявления о банкротстве?

Банкротство дает людям, обремененным долгами, возможность начать все заново путем ликвидации (глава 7) или реорганизации (глава 13). В обоих случаях суд по делам о банкротстве может погасить определенные долги. После погашения долга кредитор больше не может предпринимать действия против должника, например, пытаться взыскать долг или наложить арест на любое залоговое имущество. Однако не все долги можно погасить, а некоторые очень трудно погасить.

Key Takeaways

- Если вы подаете заявление о банкротстве в соответствии с главой 7 или главой 13, суд может погасить некоторые из ваших долгов.

- Списание означает, что вы больше не несете ответственности за погашение долга, и кредитор больше не может пытаться получить от вас взыскание.

- Однако некоторые долги не подлежат погашению, а некоторые могут быть погашены только в редких случаях.

Глава 7 и Глава 13

Глава 7 и Глава 13 являются двумя наиболее распространенными типами личного банкротства.

В случае банкротства по главе 7 доверительный управляющий, назначенный судом по делам о банкротстве, ликвидирует (продаст) многие из ваших активов и использует вырученные средства для выплаты вашим кредиторам некоторой части того, что вы им должны. Некоторые активы освобождены от ликвидации. Обычно они включают в себя часть собственного капитала в вашем доме и автомобиле, одежду, любые инструменты, необходимые для работы, пенсии и пособия по социальному обеспечению.

Ваши неосвобожденные активы, которые могут быть проданы доверительным управляющим, включают имущество (кроме вашего основного дома), второй автомобиль или грузовик, транспортные средства для отдыха, лодки, коллекции или другие ценные предметы, а также банковские и инвестиционные счета.

В главе 7 ваши долги обычно списываются примерно через четыре месяца после того, как вы подадите заявление о банкротстве, согласно Административному управлению судов США. (Банкротство регулируется федеральным законом и контролируется федеральными судами по делам о банкротстве, хотя некоторые правила различаются от штата к штату.)

В отличие от банкротства , согласно главе 13, вы обязуетесь погасить согласованную часть ваших долгов в течение периода от трех до пяти лет. Пока вы соблюдаете условия соглашения, вам разрешено сохранять свои активы, не подлежащие освобождению от налога. В конце периода оставшиеся долги списываются.

Как правило, люди с меньшими финансовыми ресурсами выбирают Главу 7. Фактически, чтобы иметь право на Главу 7, вы должны пройти проверку нуждаемости, доказав, что вы не сможете погасить свои долги. В противном случае суд может определить, что глава 13 является вашим единственным вариантом.

Долги, не погашенные в результате банкротства

Хотя цель банкротства как по главе 7, так и по главе 13 состоит в том, чтобы оставить ваши долги позади, чтобы вы могли жить дальше, не все долги подлежат погашению.

Кодекс США о банкротстве перечисляет 19 различных категорий долгов, которые не могут быть погашены в главе 7, главе 13 или главе 12 (более специализированная форма банкротства для семейных ферм и рыболовецких хозяйств). Хотя особенности разных глав несколько различаются, наиболее распространенными примерами непогашаемых долгов являются:

- Алименты и алименты.

- Некоторые неуплаченные налоги, такие как налоговые удержания. Однако некоторые федеральные, государственные и местные налоги могут подлежать уплате, если они уплачены несколько лет назад.

- Долги за умышленное и злонамеренное причинение вреда другому лицу или имуществу. «Умышленный и злонамеренный» здесь означает преднамеренный и безосновательный. В главе 13 о банкротстве это относится только к причинению вреда людям; долги за материальный ущерб могут быть погашены.

- Долги за смерть или телесные повреждения, вызванные управлением должником автотранспортным средством в состоянии алкогольного или иного опьянения.

- Долги, которые вы не указали в своем заявлении о банкротстве.

Если вы подаете заявление о банкротстве в соответствии с Главой 7, вы также будете должны платить любые сборы кондоминиума или кооператива, а также любые другие долги, которые не были погашены в ходе предыдущего банкротства. Обычно вы можете сохранить свой автомобиль, повторно подтвердив свой автокредит и продолжая вносить платежи. Точно так же вы обычно можете сохранить свой дом, если объявите о банкротстве, даже если вы должны деньги за него, до тех пор, пока вы продолжаете производить платежи и не имеете больше капитала, чем вам разрешено в соответствии с законами штата и федеральными законами о банкротстве.

Важно

Если у вас есть задолженность по подоходному налогу или студенческой ссуде, вы можете договориться о действенном плане погашения без подачи заявления о банкротстве.

Долги, которые трудно погасить в случае банкротства

Общеизвестно, что студенческие ссуды трудно погасить в результате банкротства; это возможно только в том случае, если вы можете продемонстрировать чрезмерные трудности себе или своим иждивенцам, например, неспособность поддерживать минимальный уровень жизни. В некоторых случаях суд может списать часть, но не всю задолженность по студенческому кредиту. Если задолженность по студенческому кредиту является основной причиной вашего рассмотрения вопроса о банкротстве, сначала свяжитесь со своим кредитным специалистом и узнайте, возможно ли договориться о плане погашения, который подойдет вам. Например, в случае федеральных студенческих ссуд доступно несколько планов погашения.

В некоторых случаях суд может списать часть, но не всю задолженность по студенческому кредиту. Если задолженность по студенческому кредиту является основной причиной вашего рассмотрения вопроса о банкротстве, сначала свяжитесь со своим кредитным специалистом и узнайте, возможно ли договориться о плане погашения, который подойдет вам. Например, в случае федеральных студенческих ссуд доступно несколько планов погашения.

Вы не можете списать задолженность по подоходному налогу без специального освобождения, которое можно получить, только подав ходатайство в суд по делам о банкротстве и объяснив, почему вы заслуживаете освобождения. Поэтому, если у вас есть задолженность по подоходному налогу, которую вы не можете погасить, вам лучше проконсультироваться с налоговым юристом, чтобы обсудить ваши варианты, прежде чем подавать заявление о банкротстве.

В случае с федеральными налогами, например, Служба внутренних доходов (IRS) может предложить несколько альтернатив людям, которые не в состоянии заплатить то, что они должны.

Стоит отметить, что у ваших кредиторов есть возможность предотвратить погашение определенных долгов. Они также могут обратиться в суд с просьбой об освобождении от автоматического приостановления, которое мешает им заниматься коллекторской деятельностью. Таким образом, процесс погашения задолженности не всегда проходит так быстро и гладко, как могли бы надеяться должники.

Списание долга Альтернативы банкротству

Банкротство имеет серьезные последствия. Банкротство по главе 7 будет оставаться в ваших кредитных отчетах в течение 10 лет, а глава 13 останется в течение семи лет. Это может сделать более дорогим или даже невозможным заимствование денег в будущем, например, для ипотеки или автокредита, или для получения кредитной карты. Это также может повлиять на ваши страховые тарифы.

Это также может повлиять на ваши страховые тарифы.

Поэтому стоит изучить другие виды облегчения бремени задолженности, прежде чем подавать заявление о банкротстве. Облегчение задолженности обычно включает в себя переговоры с вашими кредиторами, чтобы сделать ваши долги более управляемыми, например, снизить процентные ставки, списать часть долга или предоставить вам больше времени для погашения. Облегчение долгового бремени также часто работает в интересах кредитора, поскольку он, вероятно, получит больше денег от соглашения, чем если бы вы объявили о банкротстве.

Вы можете вести переговоры самостоятельно или нанять авторитетную компанию по облегчению долгового бремени, чтобы помочь вам. Как и в случае с кредитным ремонтом, есть мошенники, которые выдают себя за экспертов по облегчению бремени задолженности, поэтому обязательно проверьте любую компанию, которую вы рассматриваете. Investopedia публикует регулярно обновляемый список лучших компаний по облегчению бремени задолженности.

Что такое Глава 7?

Что такое Глава 7?

Банкротство — дело серьезное, поэтому нужно четко в нем разбираться. Глава 7 раздела 11 Кодекса США о банкротстве регулирует процесс ликвидации активов. Конкурсный управляющий назначается для ликвидации неосвобожденных активов для выплаты кредиторам; после исчерпания выручки оставшаяся задолженность погашается. Существуют требования приемлемости для подачи Главы 7, например, у должника не должно быть банкротства по Главе 7 в предыдущие восемь лет, и заявитель должен пройти проверку нуждаемости. Этот процесс также известен как «прямое» или «ликвидационное» банкротство.

Основные выводы

- Глава 7 о банкротстве позволяет ликвидировать активы для выплаты кредиторам.

- Необеспеченный приоритетный долг выплачивается первым в Главе 7, после чего идет обеспеченный долг, а затем неприоритетный необеспеченный долг.

- Подача документов Глава 7 обычно включает в себя заполнение форм и проверку активов доверительным управляющим.

Понимание главы 7 о банкротстве

В главе 7 о банкротстве правило абсолютного приоритета определяет порядок выплаты долгов. В соответствии с этим правилом необеспеченный долг разделяется на классы или категории, при этом каждый класс получает приоритет для выплаты. Обеспеченный долг — это долг, обеспеченный или обеспеченный залогом, чтобы снизить риск, связанный с кредитованием, например ипотекой.

Необеспеченные приоритетные долги выплачиваются в первую очередь. Примерами необеспеченных приоритетных долгов являются налоговые долги, алименты и иски о возмещении вреда здоровью, предъявленные должнику. Затем выплачиваются обеспеченные долги. Последним является выплата неприоритетного, необеспеченного долга за счет средств, оставшихся от ликвидации активов. Если средств для погашения неприоритетного необеспеченного долга недостаточно, то долги выплачиваются пропорционально.

Процедура банкротства состоит из следующих этапов:

Консультации и формы

Заявители должны сначала пройти кредитное консультирование в течение шести месяцев после подачи заявки, прежде чем они начнут процесс банкротства в соответствии с Главой 7. Если в округе нет утвержденного консультационного агентства, они могут отказаться от этого шага. Другие исключения могут применяться в зависимости от обстоятельств должника.

Если в округе нет утвержденного консультационного агентства, они могут отказаться от этого шага. Другие исключения могут применяться в зависимости от обстоятельств должника.

Заявитель должен заполнить несколько форм, включая ходатайство в суд, чтобы начать официальное разбирательство по главе 7. В формах содержится подробная личная информация, такая как финансы должника, кредиторы, активы, доходы и расходы. После подачи ходатайства действует автоматическое приостановление, которое не позволяет кредиторам взыскать свой долг. Пребывание также приостанавливает и предотвращает наложение ареста на доход.

Назначение доверительного управляющего и собрание кредиторов

Суд по делам о банкротстве назначит беспристрастного управляющего для надзора за всем процессом банкротства. Они рассмотрят активы и определят, какие активы могут быть ликвидированы, чтобы расплатиться с кредиторами. Затем доверительный управляющий назначает встречи с кредиторами, на которых подтверждается обоснованность ходатайства и финансов. Как следует из названия, «собрание кредиторов» позволяет им встретиться с доверительным управляющим и должником, чтобы задать вопросы.

Как следует из названия, «собрание кредиторов» позволяет им встретиться с доверительным управляющим и должником, чтобы задать вопросы.

Погашение долга

Конкурсный управляющий проверяет личное имущество и финансы должника. Освобожденное имущество — или имущество, необходимое для поддержания основных жизненных стандартов — остается у должника. Неосвобожденное имущество конфискуется и ликвидируется для выплаты кредиторам. Исключения в отношении собственности различаются в каждом штате. Однако во многих случаях должникам разрешается сохранить свой основной дом, личное имущество и автомобиль. Затем доверительный управляющий наблюдает за ликвидацией всего остального имущества.

Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES), подписанный президентом 27 марта 2020 г., исключает помощь в связи с коронавирусом из расчета текущего ежемесячного дохода должника за период в один год в ожидании дела о банкротстве.

Погашение оставшейся задолженности

Большинство долгов списывается в соответствии с Главой 7 банкротства. Погашение долга освобождает должника от любой личной ответственности за платеж. После погашения дефицита в соответствии с главой 7 кредитор больше не может требовать возмещения у кредитора в будущем. Обязательства, связанные с алиментами, алиментами, некоторыми государственными долгами, подоходным налогом и федеральными студенческими ссудами , не могут быть освобождены во время банкротства. Закон очень ограничивает списание денег, причитающихся по подоходному налогу и студенческим кредитам. Кодекс США о банкротстве перечисляет 19категории долгов, которые не подлежат погашению. В большинстве случаев заявители получают освобождение примерно через два месяца после собрания кредиторов.

Погашение долга освобождает должника от любой личной ответственности за платеж. После погашения дефицита в соответствии с главой 7 кредитор больше не может требовать возмещения у кредитора в будущем. Обязательства, связанные с алиментами, алиментами, некоторыми государственными долгами, подоходным налогом и федеральными студенческими ссудами , не могут быть освобождены во время банкротства. Закон очень ограничивает списание денег, причитающихся по подоходному налогу и студенческим кредитам. Кодекс США о банкротстве перечисляет 19категории долгов, которые не подлежат погашению. В большинстве случаев заявители получают освобождение примерно через два месяца после собрания кредиторов.

Серьезные разветвления

Безусловно, банкротство имеет негативные последствия, поэтому должники должны быть уверены, что это правильно для них. Кредиторы могут попытаться вернуть долг после погашения, даже если они не имеют на это права (поэтому важно сохранить документы о банкротстве, поскольку дубликаты могут быть дорогостоящими).