Почему полная стоимость кредита выше процентной ставки – Почему полная стоимость кредита выше процентной ставки?

Почему полная стоимость кредита выше процентной ставки?

При получении кредита в банке заемщику отдают подписанный договор и график на оплату долга. В документах указан размер ссуды, порядок погашения, дата и общая переплата.

Наряду с процентной ставкой, стоит информация про полную стоимость кредита (далее – ПСК), и цифры часто разняться.

Суть процента

Банки всегда информируют клиента о размере %-а за пользование займом. Часто действуют хитрые маркетинговые ходы, чтобы привлечь больше людей. Допустим, занижают ставку максимальным образом, предлагают 0% переплаты, и в итоге россияне перестают замечать очевидные вещи – комиссии, сборы, дополнительные платежи.

Все это увеличивает общую стоимость задолженности. А кредитные компании получают неплохой доход на этом. Центробанк с 2008 года требует всем банкам указывать в соглашении всю сумму ссуды, включая и те оплаты, которые человек вносит единожды при сотрудничестве с учреждением.

В список вошли:

- Согласованный и полученный кредит.

- Начисленные %-ы за весь! срок действия кредитного соглашения.

- Комиссия за рассмотрение заявки.

- Плата за получение средств.

- Сбор за открытие текущего и ссудного счетов.

- РКО, обслуживание кредитки или дебетовой карточки.

В ПСК включаются дополнительно страховка, услуги нотариуса, оценочной фирмы, оплату госпошлин и прочих расходов, которые могут идти вместе с займом. Нотариус и оценщик – это обычно затраты по имуществу, которое передают в банк в качестве обеспечения, потребительские кредиты получить проще.

Помните, что в ПСК не войдет оплата ОСАГО (актуально для автокредита), комиссии за частично досрочное и полное закрытие долга, сборы в «чужих» кассах банках, если платежи делают не в отделении и пр. Не возьмут во внимание и штрафные санкции, когда плательщик пропустит платеж, комиссию за блокировку/утерю карточки, перевод денег на кредитку через сторонние организации.

Почему полная стоимость кредита выше ставки

Банковские клиенты могут жаловаться в сети, что менеджеры не предоставляют им полную картину по договору. Есть ситуации, когда важная информация расписывается в сносках, мелким шрифтом или вовсе в канцелярском стиле, когда ничего не понятно.

Поэтому осознать, прочитать и понять становится довольно сложно. Все дополнительные затраты плательщика по займу увеличивают цену долга для заемщика.

В условиях жесткой конкуренции кредиторы решаются на отмену ряда сборов, чтобы заручиться доверием большего числа россиян. Но даже в таком случае стоимость займа будет выше, чем %-я ставка.

Почему так происходит:

- Есть понятие начисления сложных процентов и эффективной процентной ставки (ЭПС). В таком случае вводится показатель величины недополученных доходов плательщика. То есть человек мог бы иметь выгоду из своих денег, если не погашал бы банку деньги, а положил бы их на депозит. Речь не идет о нарушении условий соглашения, а просто о том, как было бы выгодно не брать заем вообще. Чтобы узнать полный размер переплаты, клиенту нужно перед подписанием всех бумаг тщательно прочитать договор. Желательно дома, заранее, чтобы не сидеть с менеджером несколько часов и не обсуждать его пункты. В особенности это актуально при больших суммах. Но даже и с потребительскими микрозаймами не стоит рисковать. Их количество штрафных санкций может вырасти за неделю до основной суммы по ссуде.

- Периодичность оплаты комиссий. Дело в том, что если ссуда выдается на 12 мес., то все платежи будут разбиты равной суммой на год. Когда 2 года, то комиссионные платежи делятся уже на 24 платежа. И получается, что в первом случае ЭПС выше, чем при договоре на срок 2 года.

- Вид оплаты. Это может быть аннуитет и классическая форма. В первом случае в кассу человек вносит каждый раз равный платеж, а при стандартной – оплата идет каждый раз на уменьшение. Есть еще малоиспользуемая – буллитная форма погашения (когда сначала гасят %, а затем кредит).

Если сравнивать все варианты из третьего пункта, то с классической формой ПСК будет ниже всего.

Как снизить переплату

У клиента банка есть много вариантов:

Важно понимать, что полная стоимость займа – важный показатель для плательщика, и не только потому, что он больше ставки по договору. На деле многие банковские клиенты даже не смотрят на этот процент, полагая, что годовой % – это последняя инстанция. Но именно знание ПСК и ЭСК дает полную картину кредитного предложения.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

kreditorpro.ru

Почему полная стоимость кредита выше процентной ставки 🚩 за пользование кредитом 🚩 Кредитные продукты

Цена кредита тесно связана с принципом возмездности кредитных отношений, т.к. банк при выдаче кредита получает доход. Ставка по кредиту определяется как отношение суммы дохода банка за выдачу кредита к сумме займа. Например, при сумме кредита 100 тыс.р. и цене кредита 25 тыс.р. годовая ставка составит 25%.

Цена кредита напрямую определяется уровнем процентной ставки. Последняя формируется под влиянием соотношения спроса и предложения по различным видам кредита. Она зависит от целого ряда факторов:

— динамика привлечения вкладов населения, а также средняя процентная ставка по депозитам;

— экономическая ситуация в стране (темпы инфляции и пр.) — ставка по кредиту должна покрывать темпы инфляции;

— кредитная политика ЦБ РФ, ставка рефинансирования, по которой ЦБ РФ кредитует другие банки;

— средняя процентная ставка на межбанковском рынке кредитования;

— структура активов банка, чем больше доля привлеченных средств, тем дороже кредит;

— уровень конкуренции на рынке, что влияет на спрос на кредит со стороны заемщиков, чем он меньше — тем дешевле кредит;

— срок и вид кредита;

— степень риска кредита — беззалоговые кредиты без поручителей отличаются более высокой степенью риска и выдаются под более высокий процент.

Казалось бы, рассчитать реальную цену кредита, зная процент годовых и срок кредитования, достаточно просто. Но в данном случае есть свои подводные камни, и реальная цена по кредиту может быть в разы выше зафиксированной процентной ставки.

Платежи по кредиту составляются из платежей за погашение основного долга, проценты по кредиту, а также комиссий. Последние часто скрыты от глаз пользователей на этапе заключения договора. Это могут быть комиссии за рассмотрение и выдачу кредита, за открытие и ведение счета, за его обслуживание.

В некоторых банках взимается дополнительная комиссия за обналичивание денежных средств (как правило, при использовании кредитных карт).

Также договором могут устанавливаться выплаты третьим лицам за счет заемщика. Как правило, это применимо к ипотечным кредитам, которые предусматривают оплату услуг оценщиков, страховщиков, нотариусов и пр. или автокредитам (оплата КАСКО). Все это может привести к тому, что ставка в 20% в год с учетом всех комиссий может превратиться во все 50%.

Отдельно в стоимость кредита можно включить штрафы и пени за просрочку по ежемесячным платежам. Они индивидуальны в каждом банке.

В последнее время в российском праве появились законы, которые защищают заемщиков от скрытых комиссий и процентов. Банк обязан проинформировать заемщика обо всех видах и сроках платежей по кредиту.

Так, согласно российскому законодательству, банки должны оповестить заемщика о полной стоимости кредита (ПСК), которая выражается в процентах. В нее должны быть включены все установленные договором платежи. Также суды запретили банкам взимать комиссию за досрочное погашение кредита, а также комиссии за обслуживание и ведение счета.

www.kakprosto.ru

Почему ставка процента по кредиту оказалась выше? Аннуитет

Rating: 5.0/5. From 3 votes.

Please wait…

Реальная ставка по кредиту может оказаться выше, чем в рекламе банка. Все дело в том, что нужно обращать внимание не только на ставку кредита в договоре, но и знать нюансы формулы для расчета ставки кредита и о показателе ПСК. Узнайте о расчете эффективной ставки по кредиту в России.

Ниже в статье мы расскажем о расчете ежемесячных платежей российскими банками, полной стоимости кредита и ее отличии от процентной ставки.

О расчете банками ежемесячных платежей

Очень часто приходится сталкиваться с ситуацией, когда при самостоятельно расчете платежей по кредиту или при прочтении договора с банком выясняется, что ставка по кредиту оказывается выше той, которая была первоначально заявлена (и даже разрекламирована) банком.

Почему так происходит, почему ставка по кредиту была заявлена 14,5%, а фактический платеж получен, исходя из ставки 15,5%? Имеет ли банк право рассчитывать сумму платежа по кредиту по формулам, допускающим отклонение от собственной заявленной ставки?

Основной смысл состоит в отличии эффективной ставки процентов (ПСК — полная стоимость кредита) от ставки банка. Подробнее о ПСК можно прочесть в Википедии — https://ru.wikipedia.org/wiki/Полная_стоимость_кредита

Чаще всего никакого надувательства тут нет, тем более что всевозможные доплаты и комиссии (например, за ведение ссудного счета) в явном виде давно уже запрещены, легко оспариваются в судебном порядке, а потому банки ими не пользуются. Полная стоимость кредита (ПСК) также давно является обязательным атрибутом любого кредитного договора с банком на основании Инструкции Банка России № 2008-У от 13 мая 2008г.

Это впрочем не мешает банкам повсеместно навязывать страховку (и иные финансовые гарантии), которые отныне позиционируются как прочие самостоятельные услуги и зачастую даже заключаются с отдельным юр. лицом с типичным названием вида «Банк — страхование».

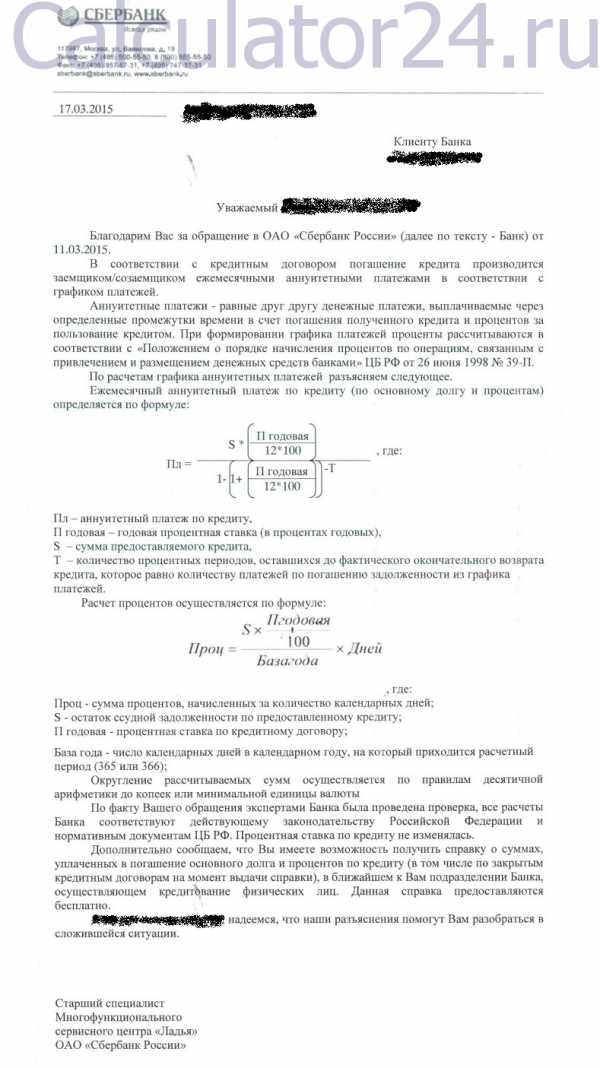

Таким образом, если речь действительно не идет о доплатах по отдельному договору, то разберемся тогда непосредственно с самими процентами. Вот пример письма с пояснениями от Сбербанка России:

Путаница в показаниях

Инструкция, на которую ссылается Сбербанка России уже утратила свою юридическую силу 12 октября 2015 года, но банковская практика жива, договоры заключены, и в этой части ничего не поменялось. Более того, в указанном Сбербанком России положении не удалось найти формулы, приведенной Сбербанком в письме.

Если верить письму Банка России в адрес Ассоциации российских банков (АРБ) «О порядке начисления и выплаты процентов, уплаченных в составе аннуитетных платежей по кредиту, в случае досрочного погашения кредита», то ЦБ РФ подтверждает, что российское законодательство не содержит понятия аннуитета, зато есть следующие положения.

Проценты за пользование денежными средствами начисляются в соответствии с порядком начисления процентов, определенным Положением Банка России от 26.06.1998 № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками», а именно: на остаток задолженности по основному долгу на начало каждого операционного дня нарастающим итогом, независимо от способа погашения кредита (дифференцированными или аннуитетными платежами). В расчет принимаются годовая процентная ставка и фактическое количество календарных дней, на которое предоставлены денежные средства в кредит. При этом за базу берется фактическое число календарных дней в году (365 или 366).

Таким образом, сумма платежа, как аннуитетного, так и дифференцированного, предполагает уплату процентов за кредит в составе периодических платежей по кредиту исключительно за фактический срок, в течение которого заемщик пользовался денежными средствами, то есть выполняются все требования статьи 809 ГК РФ об уплате процентов за пользование кредитом (займом).

Миф об уплате будущих процентов

Следует заметить, что вопреки часто имеющемуся мнению, что при оплате кредитного договора через аннуитетные платежи, происходит оплата будущих процентов, с точки зрения финансовой математики это действительно не так.

При действительном аннуитетном погашении кредита не возникает эффекта уплаты процентов в авансовом порядке: проценты начисляются ежедневно на остаток ссудной задолженности и при этом срок кредита вообще не учитывается. Срок договора учитывается только при расчете той части основного долга по кредиту (тела долга), которая подлежит погашению за каждый из месяцев. Именно это чаще всего служит причиной того на какой срок кредит выдается — способность заемщика платить тело кредита быстро за счет повышения ежемесячной суммы аннуитета.

В этой связи очень странными выглядит подобные судебные решения на уровне Верховного суда России — определение Верховного суда России. Очень плохо, когда юристы забывают математику, а еще печальнее, когда это юристы высшей судебной инстанции страны.

Но, что же все-таки неверно в расчете аннуитета из Положения Банка России № 39-П от 26 июня 1998г.? Дело в том, что банки для расчета месячной ставки процентов по аннуитетному платежу используют формулу: ставка за месяц = g/12, где g — годовая ставка процентов.

Аннуитетные платежи по кредиту — это ежемесячные равные по сумме платежи, которые считаются на весь срок кредитного договора. Ежемесячная сумма включает в себя 2 составляющие: часть платежа идет на погашение основного долга и часть — на погашение процентов.

На примере файла Эксель хорошо видно, что при ежемесячном погашении равной суммы, в самом начале кредитного договора (первые месяцы) она преимущественно тратится на погашение процентов и лишь в малой части — основной долг, а в дальнейшем (к концу договора) начинает все интенсивнее погашать основной долг и в значительно меньшей степени — проценты на этот долг.

Логика расчета ежемесячной ставки, исходя из предложенной Сбербанком формулы: ставка за месяц = g/12 (где g — годовая ставка процентов) логически предполагает, что погашение основного долга ежемесячно не происходит, а осуществляется лишь единожды в год.

Именно поэтому, месячная ставка так легко получается из годовой делением на двенадцать.

Маленькое упрощение формулы с большими последствиями

Реальность же такова, что при внесении клиентом платежа за месяц он в 100% случаев гасит часть основного долга, а значит в следующем месяце процентная часть платежа должна стать меньше. В соответствии с верной формулой сложных процентов месячная ставка процентов должна считаться как = Корень степени 12 из ((1+g)) — 1, что хорошо описано в статье «Аннуитет» Википедии: https://ru.wikipedia.org/wiki/Аннуитет Только в этом случае Полная стоимость кредита (ПСК) совпадет с заявляемой банком ставкой кредита. И если в вашем договоре на ипотечный кредит нет данных по ставке ПСК (ее указание обязательно для потребительских кредитов), то вы имеете полное право требовать от банка приведения формулы аннуитета в соответствие с реальностью, в том числе в судебном порядке.

Вы можете скачать расчетную модель в формате MS Excel нажатием на СКАЧАТЬ ФАЙЛ.

Таким образом, по безграмотности банков, а может быть и по его злому умыслу, каждый из россиян переплачивает банкам до 4-5% и выше совокупного объема денежных платежей по кредитам (в зависимости, от величины заявленной процентной ставки и срока). Здесь правило простое: чем выше заявленная ставка %, тем больше переплата в пересчете на эффективную ставку %.

Потому и не стоит удивляться, что итоговая ставка ПСК, заявленная в договоре, оказывается выше процента из текста того же самого кредитного договора.

Это может быть полезным:calculator24.ru

Полная стоимость кредита – что это означает простыми словами?

Автор статьи

Юсупова Александра Сергеевна

Многие обыватели, уже бравшие кредит или выступающие в качестве поручителей, обращали внимание, что на первой странице соглашения, которое подписывается с финансовым учреждением, присутствует небольшая рамка квадратной формы.

В ней указан определенный процент, напечатанный довольно крупным шрифтом. Причем он существенно отличается от ставки, под которую выдается сам кредит. Данный факт может смутить каждого, кто впервые обращается в банк за займом. Однако именно здесь указывается эффективная процентная ставка или полная стоимость оформляемого кредита.

Содержание

Что нужно знать об этом термине?

Полная стоимость кредита включает в себя все платежи, которые с должника взыскиваются в период исполнения договора. Размеры их и все сопутствующие сроки рассчитываются заблаговременно. Это осуществляется еще в момент подписания кредитного соглашения. Представлена полная стоимость займа в виде специальной таблицы, где указываются ежемесячные платежи. Отдельное внимание необходимо обратить на особенности данного показателя.

- Данные о полной стоимости займа в обязательном порядке указываются на первой странице соглашения. Находятся они всегда в верхнем правом углу. Дополнительно показатель прописывается в индивидуальных условиях составленного договора.

- Полная стоимость должна быть для заемщика главным ориентиром, который позволяет правильно определить, насколько выбранное кредитное предложение является выгодным.

- Значение о полной стоимости в обязательном порядке отображается в процентном соотношении, исходя из годового периода.

- В случаях, когда заемщик при составлении и подписании соглашения не уведомляется о ПСК, такой договор в рамках судебного разбирательства может быть признан недействительным.

- Устанавливается ПСК Центральным банком. Показатель не может быть выше 1/3 среднерыночного значения стоимости потребительского займа. Актуальную информацию на момент использования кредита можно запросить непосредственно на официальном сайте Центрального банка.

Для вычисления показателя используется специальная формула. Она указана в отдельной статье ФЗ №353. В ней предусмотрены также подробные пояснения по производимому расчету. Именно данная статья обязывает все финансовые учреждения отображать ПСК на первой странице кредитного соглашения, используя исключительно жирный шрифт и выделяя показатель рамкой квадратной формы.

Это позволяет заемщику обратить на процентную ставку особое внимание. Ведь размер используемого для написания ПСК шрифта существенно превышает все другие на странице.

Из чего состоит полная стоимость кредита?

До 2008 года ПСК был известен, как эффективная процентная ставка. Однако измененное название показателя не изменило его сути. Зачастую некоторые финансовые учреждения, рекламируя бонусные предложения или предлагая стандартные услуги кредитования, не заостряют внимание клиентов на данных, которые касаются полной стоимости займа.

Они предпочитают огласить процентную ставку абсолютно чистую, без учета дополнительных комиссий. Но современный заемщик должен знать из чего состоит ПСК (полная стоимость кредита).

- Суммы, которую обратившийся в финансовое учреждение получает на руки или тело кредита.

- Дополнительные комиссии, начисляемые за рассмотрение заявки, поданной в банк.

- Процент, который заемщик вносит за использование предоставленных денежных средств.

- Ежемесячный платеж, погашающий сумму полного займа.

- Плата, взымающаяся за открытие счета и его обслуживание, если он имеет прямое отношение к заключенному соглашению, выпуск кредитной карточки.

- Комиссионный сбор, предусмотренный при оформлении страховки.

Все эти пункты и составляют полную стоимость займа. Отдельное внимание следует уделить издержкам, которые не входят в ПСК, но они также взимаются с клиента финансового учреждения. К таковым относятся платежи, предусмотренные за оформление ОСАГО, если, например, приобретается транспортное средство, штрафные санкции при просрочках ежемесячных отчислений. Также присутствуют издержки, которые носят добровольный характер.

- Восстановление при утере или порче, перевыпуск кредитной карточки.

- Комиссионный сбор, предусматриваемый за досрочное погашение запрашиваемой заемщиком суммы.

- Запросы на выдачу различных выписок, справок, квитанций, если таковые требуются клиенту финансового учреждения при внесении материнского капитала, использовании услуги рефинансирования, программы субсидирования.

- Комиссия, предусмотренная за конвертацию валюты, если денежные средства переводятся из рублевого эквивалента в валюту иностранную.

- Обязательный платеж, который взимается с обывателя при переводе денежных средств на карточку стороннего финансового учреждения.

Все расчеты по ПСК банк осуществляет в одностороннем порядке, применяя соответствующую формулу. Причем стоит обратить внимание, что данный показатель даже при полном отсутствии дополнительных платежей, обязательных комиссионных сборов будет превышать процентную ставку, прописанную в кредитном соглашении. Этому правилу следуют все финансовые учреждения, благодаря чему никогда не остаются в ущербе от сочетания осуществляемой деятельности по приему вкладов и выдаче займов.

Как узнать итоговый показатель?

Рассчитать полную стоимость займа можно даже самостоятельно, обладая хотя бы минимальными математическими знаниями. В качестве исходных данных используются специальные нормы, которые устанавливаются Центральным банком. Формула и методы расчета полной стоимости займа систематически совершенствуются.

Также на них может влиять изменение законодательной базы. Чтобы узнать максимально точные данные по ПСК и произвести самостоятельные расчеты, следует посетить официальный сайт финансового учреждения, где кредитор обязан разместить полную информацию, касающуюся условий предоставления займов.

Как влияет ПСК на способ расчета и что дает заемщику анализ показателя?

Каждое финансовое учреждение считает процентную ставку, исходя из индивидуальных данных. В программу калькулятора потребительского займа закладываются различные варианты. Это обязательно отражается на конечных результатах.

Согласно мнению независимых экспертов, для заемщика значительно выгоднее использовать кредиты с дифференцированным способом платежей. Они уменьшаются по мере снижения процентной суммы.

Также используется приближенный и точный вариант расчета ПСК. В первом случае каждый месяц будет состоять из 30 суток. Во втором варианте учитывается точное число календарных дней. Полная стоимость займа является условным показателем, который каждое финансовое учреждение обязано рассчитать, отталкиваясь от определенных действий клиента. Однако ПСК дает возможность сравнивать однотипные кредитные предложения, грамотно подбирая наиболее выгодные варианты.

Способы сокращения ПСК

Каждый человек, решивший обратиться в финансовое учреждение с просьбой предоставить ему определенную сумму под проценты, должен знать, что существуют способы, которые позволяют уменьшить полную стоимость займа. Однако это требует соблюдения некоторых правил. Еще до подписания договора с финансовым учреждением необходимо внимательно изучить коэффициенты, которые были им применены при расчете ПСК. Сравнить их следует с нормами ЦБ РФ. Если выявлены какие-либо несоответствия, можно смело требовать полного перерасчета.

Полная стоимость займа находится в прямой зависимости от срока кредитования и частоты внесения платежей, которые производит клиент банка. Чтобы снизить показатель, обыватель может принять все доступные меры, которые позволят ему увеличить ежемесячный взнос по погашению используемой суммы.

Соответственно данный факт существенно сократит длительность долговых обязательств. Также на момент подписания соглашения с финансовым учреждением необходимо отказаться от всех дополнительных издержек, которые банк не предусматривает как обязательные. По этому вопросу лучше получить заблаговременно консультацию кредитного специалиста.

Формула расчета полной стоимости кредита

На сегодняшний день финансовые учреждения используют единый алгоритм расчета ПСК:

100 * ЧБП * i = ПСК

ЧБП – расшифровывается, как число базовых периодов за год. Согласно методике, которую использует Центральный банк, 12 месяцев исчисляются 365 днями.

i – ставка базового периода. Она должна выражаться в процентном соотношении.

ПСК – интересующий должника показатель, отражающий полную стоимость кредита. Он выражается с учетом как целого числа, так и тысячных.

Чтобы самостоятельно произвести расчеты и выявить требующийся показатель, заемщику предстоит узнать целый ряд определенных данных. Необходимо знать размер кредита, определиться со сроком его погашения, поинтересоваться в банке о годовой ставке, учесть тип платежей, комиссионные сборы.

Заключение

Каждый человек, обращающийся в финансовое учреждение с просьбой предоставить кредит, должен понимать, что на всех банках лежит обязанность предоставлять своему клиенту максимально подробную информацию, которая касается осуществляющихся расчетов полной стоимости займа.

Это прописано в действующем законодательстве. Сокрытие такой информации влечет за собой наложение штрафных санкций на финансовое учреждение. Заемщик должен знать, что любые мероприятия, производимые с подсчетами ПСК, находятся под строгим контролем Центрального банка и превышение данного показателя не допускается более чем на 1/3.

Видео по теме

finance03.ru

Чем отличается понятие переплаты по кредиту от ставки по кредиту?

Выбирая кредит, заёмщик должен сравнить огромное количество параметров разных предложений, ведь далеко не всегда низкая процентная ставка гарантирует, что кредит окажется дешёвым. Сегодня мы поговорим о том, чем отличается процентная ставка от полной стоимости кредита, и на какой из этих параметров стоит ориентироваться.

За помощью мы обратились к заместителю начальника управления кредитования Банка расчётов и сбережений Михаилу Шаврину. Он объяснил, что переплата по кредиту – это некий аналог полной стоимости кредита в денежной выражении. Заёмщик по предписанию Центробанка должен быть уведомлён о величине этого значения.

Теоритически переплата – это всё, что заёмщик должен заплатить банку и другим участникам сделки, например, если в договоре кредитования прописана обязанность заёмщика застраховать свою жизнь, то переплата будет включать себя и стоимость страховки. В расчёт не включается только сама сумма основного долга (или тела кредита).

Пример 1:

Сумма кредита — 100 000 р.

Ставка – 12%

Срок – 1 год.

Выплата ежемесячно, аннуитетными платежами.

Оплата комиссии за рассмотрение заявки – 500 р.

Страхование жизни и здоровья – 3 000 р.

Итого: При реальной ставке 12% мы получаем полную стоимость кредита в размере 18,71%, а переплату – 10 118,55 р.

Аналогичный пример, но на 5 лет, мы получим полную стоимость в размере 13,56%, а переплату – 36 966,69 р.

Однако есть одна тонкость, которую важно иметь в виду. Формула для расчёта полной стоимости кредита, которая утверждена Банком России, имеет небольшую неточность. Давайте рассмотрим на другом примере.

Пример 2:

Сумма кредита – 100 000 р.

Ставка – 12%

Срок – 1 год.

Выплата ежемесячно, аннуитетными платежами. Всё, больше никаких дополнительных платежей и т.п.

Полная стоимость кредита при реальной ставке 12% составит 15,2% при переплате 6 618,55 р.

Таким образом, заёмщики могут быть введены в заблуждение и напуганы тем, что их якобы «настоящая» ставка составляет бОльшую величину, чем это заявляет банк. А тонкость тут в расчёте этой ставки. Формула предусматривает, что денежные средства, возвращённые заёмщиком, размещаются банком повторно на тех же условиях. Но в жизни такое происходит редко, да и это уже не расходы заёмщика, а доходы банка.

Таким образом, формула не является точным отображением затрат заёмщика. ПСК и процентную ставку надо рассматривать комплексно, т.к. ни один из параметров, как это видно из примеров, не даёт полное представление о том, какие выплаты предстоят заёмщику. Ставка не включает в себя дополнительные платежи и комиссии, а понятие ПСК изначально в себе несёт ошибку и является завышенным.

В целом, большее внимание следует обращать на параметр переплаты в денежном выражении, т.к. он наиболее полно выражает то, что будет уплачено заёмщиком.

Для максимального приближения к реальности, есть смысл разделить сумму переплаты на количество месяцев пользования средствами. Это наиболее близкое понимание того, что необходимо будет заплатить за кредит.

Если вам тяжело подсчитать общую сумму переплаты по кредиту, то попросите сотрудника банка назвать точную цифру переплаты вместе с комиссиями и иными платежами.

www.sravni.ru

Почему полная стоимость кредита выше процентной ставки

Оформить заявку и получить ответ из банка всего за 30 минут→

При получении кредита в банке заемщику отдают подписанный договор и график на оплату долга. В документах указан размер ссуды, порядок погашения, дата и общая переплата.

Оформить заявку и получить ответ из банка всего за 30 минут →

Наряду с процентной ставкой, стоит информация про полную стоимость кредита (далее — ПСК), и цифры часто разняться.

Суть процента

Банки всегда информируют клиента о размере %-а за пользование займом. Часто действуют хитрые маркетинговые ходы, чтобы привлечь больше людей. Допустим, занижают ставку максимальным образом, предлагают 0% переплаты, и в итоге россияне перестают замечать очевидные вещи – комиссии, сборы, дополнительные платежи.

Все это увеличивает общую стоимость задолженности. А кредитные компании получают неплохой доход на этом. Центробанк с 2008 года требует всем банкам указывать в соглашении всю сумму ссуды, включая и те оплаты, которые человек вносит единожды при сотрудничестве с учреждением.

В список вошли:

- Согласованный и полученный кредит.

- Начисленные %-ы за весь! срок действия кредитного соглашения.

- Комиссия за рассмотрение заявки.

- Плата за получение средств.

- Сбор за открытие текущего и ссудного счетов.

- РКО, обслуживание кредитки или дебетовой карточки.

В ПСК включаются дополнительно страховка, услуги нотариуса, оценочной фирмы, оплату госпошлин и прочих расходов, которые могут идти вместе с займом. Нотариус и оценщик – это обычно затраты по имуществу, которое передают в банк в качестве обеспечения, потребительские кредиты получить проще.

Помните, что в ПСК не войдет оплата ОСАГО (актуально для автокредита), комиссии за частично досрочное и полное закрытие долга, сборы в «чужих» кассах банках, если платежи делают не в отделении и пр. Не возьмут во внимание и штрафные санкции, когда плательщик пропустит платеж, комиссию за блокировку/утерю карточки, перевод денег на кредитку через сторонние организации.

Почему полная стоимость кредита выше ставки

Банковские клиенты могут жаловаться в сети, что менеджеры не предоставляют им полную картину по договору. Есть ситуации, когда важная информация расписывается в сносках, мелким шрифтом или вовсе в канцелярском стиле, когда ничего не понятно.

Поэтому осознать, прочитать и понять становится довольно сложно. Все дополнительные затраты плательщика по займу увеличивают цену долга для заемщика.

В условиях жесткой конкуренции кредиторы решаются на отмену ряда сборов, чтобы заручиться доверием большего числа россиян. Но даже в таком случае стоимость займа будет выше, чем %-я ставка.

Почему так происходит:

- Есть понятие начисления сложных процентов и эффективной процентной ставки (ЭПС). В таком случае вводится показатель величины недополученных доходов плательщика. То есть человек мог бы иметь выгоду из своих денег, если не погашал бы банку деньги, а положил бы их на депозит. Речь не идет о нарушении условий соглашения, а просто о том, как было бы выгодно не брать заем вообще. Чтобы узнать полный размер переплаты, клиенту нужно перед подписанием всех бумаг тщательно прочитать договор. Желательно дома, заранее, чтобы не сидеть с менеджером несколько часов и не обсуждать его пункты. В особенности это актуально при больших суммах. Но даже и с потребительскими микрозаймами не стоит рисковать. Их количество штрафных санкций может вырасти за неделю до основной суммы по ссуде.

- Периодичность оплаты комиссий. Дело в том, что если ссуда выдается на 12 мес., то все платежи будут разбиты равной суммой на год. Когда 2 года, то комиссионные платежи делятся уже на 24 платежа. И получается, что в первом случае ЭПС выше, чем при договоре на срок 2 года.

- Вид оплаты. Это может быть аннуитет и классическая форма. В первом случае в кассу человек вносит каждый раз равный платеж, а при стандартной – оплата идет каждый раз на уменьшение. Есть еще малоиспользуемая – буллитная форма погашения (когда сначала гасят %, а затем кредит).

Если сравнивать все варианты из третьего пункта, то с классической формой ПСК будет ниже всего.

Как снизить переплату

У клиента банка есть много вариантов:

- Выбрать ссуду с минимальной ставкой в год.

- Отказаться от страховки и сравнить переплату в обоих случаях. Главное, чтобы повышенный процент (это наказание от банка) смог перекрыть расходы по премии. Важны еще и риски, которые входят в страховой договор, поэтому не стоит ориентироваться только на цену потребкредита в данном случае.

- Выбрать классическую форму погашения.

- Поискать заем без платы за досрочное закрытие задолженности.

- Выплачивать долг вовремя без просрочек.

- Подписывать договора меньшего срока, тогда переплата будет ниже.

- Получить кредит в том отделении, где вам выдали зарплатную карточку. Тогда менеджеры могут предложить более лояльные условия.

- Предоставить залог.

Важно понимать, что полная стоимость займа – важный показатель для плательщика, и не только потому, что он больше ставки по договору. На деле многие банковские клиенты даже не смотрят на этот процент, полагая, что годовой % — это последняя инстанция. Но именно знание ПСК и ЭСК дает полную картину кредитного предложения.

argi.su

Полная стоимость кредита: что это такое?

Нам часто встречаются рекламные плакаты, которые утверждают, что в таком-то банке можно взять кредит под невероятно низкую процентную ставку. Вот мы приходим в банк, а ставка резко увеличивается. Почему? Часто реклама является своеобразным завлекательным предложением, хотя на деле процентная ставка будет выше. Но связано это по большей части с тем, насколько хорош заемщик в качестве потенциального клиента для банка. Если он идеален, то в действительности можно рассчитывать на ставку, указанную в рекламном проспекте. Правда, есть еще одна загвоздка — процентная ставка указывается без дополнительных платежей.

Для того, что бы высчитать реальную процентную ставку, существует так называемая полная стоимость кредита. Это платежи заемщика по кредитному договору, размеры и сроки уплаты, указанные на момент заключения договора. ПСК вычисляется в годовых процентах.

Согласно указанию Банка России от 13.05.2008 г. № 2008-У «О порядке расчёта и доведения до заёмщика — физического лица полной стоимости кредита», банк должен довести до заемщика информацию о полной стоимости кредита до заключения договора.

До середины 2008 года вместо термина «полная стоимость кредита» использовался другой термин — «эффективная процентная ставка».

Какие платежи включают в ПСК?

Сейчас вы поймете, почему реальная процентная ставка по кредиту может так сильно отличаться от рекламной.

Итак, в первую очередь в ПСК включаются платежи по кредитному договору, связанные с заключением и исполнением этого договора:

- По погашению основного долга.

- По уплате процентов за пользование кредитом.

- Комиссия за рассмотрения заявки по кредиту, если таковая предусмотрена.

- Комиссия за выдачу кредита, открытие и ведение счета.

- Комиссия за расчетное и операционное обслуживание.

- При использовании банковских карт — комиссия за выпуск и обслуживание.

- Платежи в пользу третьих лиц, если это прописано в договоре. Сюда относятся такие третьи лица, как, например, нотариусы, страховые компании, оценщики и т.д. Например, если заемщик хочет предоставить залог в виде квартиры, то ее оценка ложится на плечи самого заемщика. Для расчета ПСК используются тарифы третьего лица.

Какие платежи не включены в ПСК?

- Платежи заемщика, осуществление которых не прописано в кредитном договоре, но необходимые для выполнения согласно закону. Сюда можно отнести дополнительное страхование жизни или транспортного средства.

- Штрафы, которые связаны с несоблюдением условий кредитного договора. Обычно применяются в том случае, если заемщик вовремя не выплачивает долги.

- Предусмотренные договором платежи, величина или сроки уплаты которых зависят от решения заемщика, например, плата за предоставление информации о задолженности.

Если кредитный договор позволяет выплачивать различные размеры платежей по кредиту в зависимости от решения заемщика, тогда расчет ПСК осуществляется исходя из максимально возможной суммы кредита и срока кредитования. В остальных случаях расчет происходит по условиям, указанным в договоре.

По поводу расчета ПСК

Поскольку расчет ПСК производится по формуле сложных процентов и включает в себя недополученный заемщиком доход от возможного инвестирования суммы процентных платежей по кредиту в течение срока кредитования под ту же процентную ставку, что и по кредиту, то и ПСК в таком случае превышает ставку, указанную в кредитном договоре, даже если отсутствуют дополнительные платежи, но только в том случае, если окончание процентного периода совпадает с моментом оплаты процентов. При увеличении времени между окончанием процентного периода и моментом оплаты процентов полная стоимость кредита (при отсутствии иных комиссий) начинает уменьшаться и может быть на несколько десятых процента меньше номинальной ставки по договору.

Формула подсчет ПСК может меняться правительством.

nalichnykredit.com