Плюсы инфляции: Инфляция / Дефляция. Виды. Причины. Плюсы и минусы

Инфляция / Дефляция. Виды. Причины. Плюсы и минусы

1848 просмотров

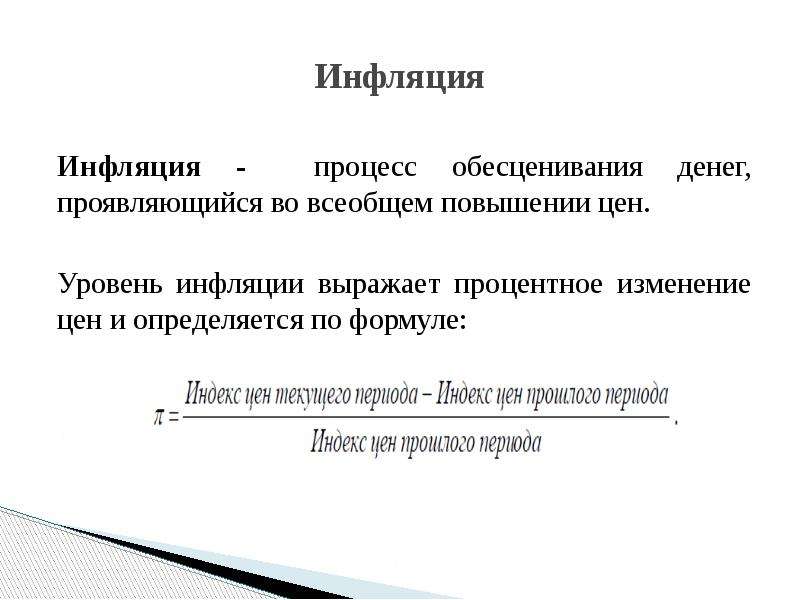

Инфляция – один из самых распространенных экономических терминов. Каждый хоть раз встречал это слово в прессе, специальной литературе, просто в быту. Данное понятие означает рост цен на товары, услуги. Причем он должен быть устойчивым, пролонгированным во времени. Не стоит путать такой рост со скачком ценовых параметров, характеризующийся быстрым и одномоментным повышением стоимости продукции.

С ростом ценовых значений, снижается покупательская способность денег, то есть они обесцениваются.

Дефляция

Противоположным термином является дефляция . Это устойчивое снижение уровня цен на продукцию. Соответственно стоимость денег увеличивается. Одним из значимых промежутков, когда была зафиксирована дефляция, стал период Великой депрессии. Однако этот процесс не так однозначен. Нельзя сказать, что при этом есть плюсы для экономики, финансовых рынков.

Как известно, ценовые показатели регулируются законом спроса-предложения. Из-за увеличения количества драгоценных металлов, таких как золото и серебро, и произошла первая в мире инфляция. В то время, когда деньги создавались из драгметаллов, произошло открытие Американского континента.

Существует несколько способов измерения инфляционного уровня. Можно воспользоваться такими показателями как:

- дефлятор ВВП;

- ценовые предложения компаний-производителей.

Виды инфляции

Существует разделение на следующие виды инфляции :

- Низкая.

Подразумевает до 6% в год. Комфортная степень для развития экономики. Предприятия и население уверены в завтрашнем дне. В идеале ее стараются держать во всех странах.

Подразумевает до 6% в год. Комфортная степень для развития экономики. Предприятия и население уверены в завтрашнем дне. В идеале ее стараются держать во всех странах. - Умеренная ( ползучая ). 6 — 10% в год. Достаточно неплохой вариант для экономической деятельности. Однако есть вероятность, что он будет расти и сдерживать его здесь будет сложнее, что повлечет переход к следующему виду.

- Высокая ( галопирующая ). 10 — 100% в год. В данной ситуации ни предприятия, ни население не могут предсказывать события, которые произойдут в стране и не могут планировать будущее. При нем на рынке складывается крайне нестабильная ситуация.

- Гиперинфляция. Более 100%. Иногда процент превышает 1000. Так было в России после распада СССР, когда в 1992 он в России превысил 2500%. Иногда дело заходит так далеко, деньги настолько обесцениваются, что люди переходят на бартер.

Причины инфляции

Из основных причин выделяют:

- массовое кредитование средствами, не обеспеченных валютой и выдаваемых не из сбережений, а из дополнительной эмиссии;

- дополнительная денежная эмиссия для покрытия государственных расходов, так называемое увеличение денежной массы;

- увеличение спроса.

К примеру, когда вырос спрос на услугу (продукт) при снижении цены на смежные товары, а его производство имеет ограниченные возможности. Пока производство его не нарастит темпы и не выровняется со смежными, будет наблюдаться рост;

К примеру, когда вырос спрос на услугу (продукт) при снижении цены на смежные товары, а его производство имеет ограниченные возможности. Пока производство его не нарастит темпы и не выровняется со смежными, будет наблюдаться рост; - уменьшение предложения. Практически обратный процесс. Он может возникнуть при определенных обстоятельствах, например, неурожайный год может спровоцировать увеличение цен на определенные продукты питания. Сюда относятся и монополизация рынков, введение квот, пошлин, дополнительных акцизов;

- ослабление нац. валюты. В этом случае свою роль будет играть импортная продукция;

- инфляционные ожидания. Когда такие ожидания высокие, то население делает запасы, компании также реагируют: они поднимают цену, ожидая увеличения стоимости сырья. Сложная причина, потому что именно из нее не просто найти выход, так как ожидания порождают рост, что еще больше убеждает всех опять делать запасы.

Это — «замкнутый круг».

Это — «замкнутый круг».

Плюсы инфляции

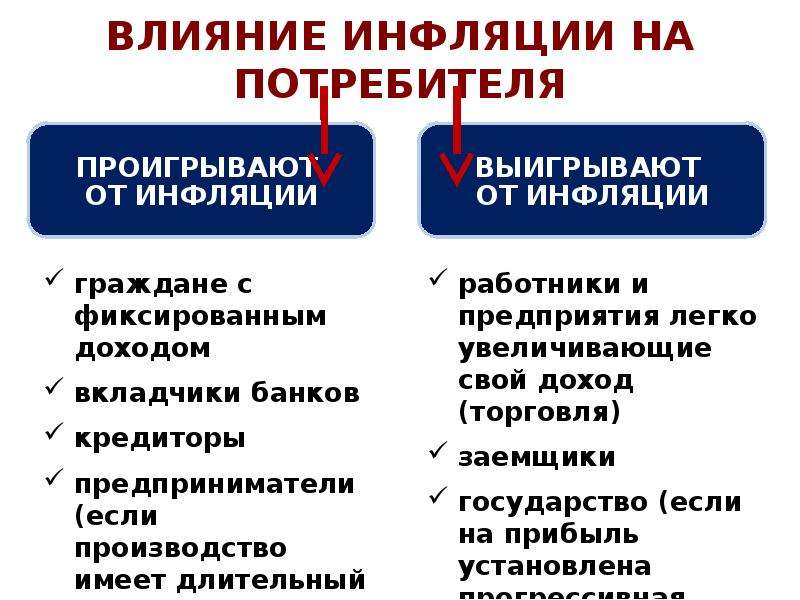

В инфляционных процессах можно найти и плюсы и минусы. Конечно, если иметь в виду низкую или умеренную, то можно выделить плюсы (особенно для потребителей):

- небольшой рост предполагает увеличение спроса. Пункт может показаться достаточно спорным, так как повышенное потребление запускает новый виток, однако здесь выигрывают потребители и производители, продающие больше товара;

- при росте ценовых значений на рынке остаются сильные и стабильные предприятия, то есть экономика страны «оздоравливается», растет преимущество отечественных производителей;

- подъем цен способствует стимулированию трудоспособного населения на более усердный труд;

- большое преимущество получают заемщики, так как обесценивание денег приводит к тому, что часть суммы долга просто теряется.

Минусы инфляции

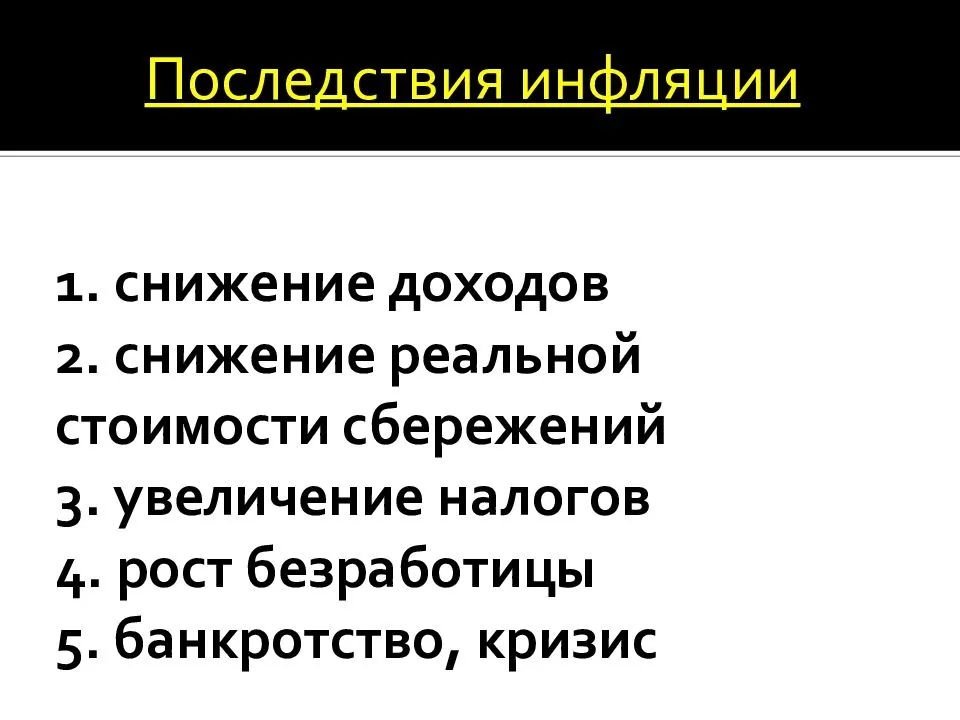

Минусов гораздо больше, и они имеют более серьезное влияние на экономику, финансовые рынки стран:

- обесцениваются вклады, денежные запасы и сбережения, ценные бумаги. Вкладчики забирают деньги со счетов и стремятся потратить их пока они еще хоть что-то стоят;

- невозможно брать долгосрочные кредиты из-за отсутствия стабильности. Кредиторы перестают их выдавать, так как боятся потерять доход;

- падение курса национальной валюты;

- снижаются такие важные показатели, как ВВП, рентабельность, проценты и так далее;

- снижается общее благосостояние населения.

Высокая инфляция больше всего затрагивает те слои населения, которые имеют небольшой фиксированный доход: пенсионеры, студенты, рабочие. В то время как более состоятельные граждане могут нивелировать влияние ценовых скачков.

Но не стоит думать, что дефляция лучше. Так при падении стоимости товаров и услуг растет безработица, падают заработные платы. Соответственно падает покупательская способность, и появляются проблемы по выплатам кредитов.Практика показала, что удерживание цен не приводит ни к чему хорошему. Возникает жесткий дефицит, так как предприятия не понимают, сколько продукции им производить, а покупатели, что и сколько покупать. Для удержания ценовых показателей, производители зачастую жертвуют качеством, поэтому общее качество продукции резко снижается.

Для удержания ценовых показателей, производители зачастую жертвуют качеством, поэтому общее качество продукции резко снижается.

Делая выводы, можно заметить, что высокая инфляция и дефляция не несут положительных изменений в экономику стран. Умеренная и низкая, напротив, создает благоприятные условия для развития бизнеса и стабильности для населения. Регулирование роста цен следует оставить рынку, а не государству, так будет складываться реальная ситуация, которая будет отражать отношение спроса и предложения.

Чем хороша и чем плоха низкая инфляция

Многие именитые экономисты признают профессионализм команды Банка России в непростой экономический период. Центробанк, пожалуй, самый технократичный и эффективный элемент управления экономикой страны. Это может объясняться в том числе хорошим пониманием экономической наукой механизмов работы монетарной экономики в отличие от механизмов ускорения экономического роста, которые остаются поводом ожесточенных дебатов. Кроме того, решения об изменении монетарных показателей принимаются небольшим количеством высококвалифицированных профессионалов и не нуждаются в громоздкой имплементации на местах (сравните сложность исполнения решения об изменении ключевой ставки со сложностью надзора над исполнением закона о запрете курения в общественных местах). Так или иначе ряд эффективных решений ключевых лиц ЦБ трудно переоценить: им удалось избежать банковского кризиса, приумножить золотовалютные резервы, очистить банковскую систему и притормозить оттоки капитала, несмотря на сложнейшие экономические условия и некоторую политическую сложность принятия данных мер.

Это может объясняться в том числе хорошим пониманием экономической наукой механизмов работы монетарной экономики в отличие от механизмов ускорения экономического роста, которые остаются поводом ожесточенных дебатов. Кроме того, решения об изменении монетарных показателей принимаются небольшим количеством высококвалифицированных профессионалов и не нуждаются в громоздкой имплементации на местах (сравните сложность исполнения решения об изменении ключевой ставки со сложностью надзора над исполнением закона о запрете курения в общественных местах). Так или иначе ряд эффективных решений ключевых лиц ЦБ трудно переоценить: им удалось избежать банковского кризиса, приумножить золотовалютные резервы, очистить банковскую систему и притормозить оттоки капитала, несмотря на сложнейшие экономические условия и некоторую политическую сложность принятия данных мер.

Особенным достижением считается снижение инфляции до 4% в год или даже ниже. Как результат многие экономисты прогнозируют экономический бум вследствие снижения инфляции. Действительно, если за инфляцией снижаются и ставки по кредитам, не благо ли это для компаний, нуждающихся в инвестициях, и для граждан, планирующих брать ипотеку?

Действительно, если за инфляцией снижаются и ставки по кредитам, не благо ли это для компаний, нуждающихся в инвестициях, и для граждан, планирующих брать ипотеку?

Но не все так просто. Для экономических агентов, занимающих деньги в долг, важна реальная, а не номинальная ставка по кредиту. Реальная ставка рассчитывается как номинальная ставка минус ожидаемая инфляция. То есть, к примеру, если ожидаемая инфляция составляет 15% и ставка тоже 15%, то компания ожидает увеличения выручки в следующем году на 15% исключительно за счет роста цен на свою продукцию без увеличения объемов продаж. Физическое же лицо может ожидать индексации зарплаты на 15% только ввиду общего роста цен. В итоге это увеличение выручки или зарплаты может быть направлено на погашение процента, и в реальном выражении компания или физическое лицо заплатят по кредиту 0%. Такая ситуация наблюдалась в России в нулевых и до 2014 г.: процентная ставка по кредитам была высока, но инфляция часто была сравнима со ставкой, и в результате кредиты были не настолько дорогими, как могли казаться с первого взгляда на номинальные ставки. Что же изменится, если инфляция и ставка снизятся до 4%? Правильно – ничего: реальная ставка не изменится, а значит, не будет и дополнительного стимула занимать и инвестировать.

Что же изменится, если инфляция и ставка снизятся до 4%? Правильно – ничего: реальная ставка не изменится, а значит, не будет и дополнительного стимула занимать и инвестировать.

Более того, снижение инфляции при сохранении ставок имеет негативный краткосрочный эффект: зарплаты и цены на товары производителей индексируются все меньше, а процент по кредиту остается значительным. Такая ситуация наблюдалась после 2014 г., когда реальный процент резко вырос примерно с 0 до 4–5%. За счет снижения деловой активности в результате дорогих кредитов и произошло замедление инфляции. Но это достаточно дорогая цена, тем более в такой трудный для страны период. К примеру, во время борьбы с инфляцией в США в начале 1980-х гг. ФРС тоже поднимала реальные процентные ставки в экономике, но только до уровня 2–3%. Но эта цена платится один раз, а выгода от снижения инфляции распространяется на длительный период времени. Таким образом, в краткосрочной перспективе политика снижения инфляции ведет к замедлению экономического роста, а в долгосрочной перспективе реальная процентная ставка не меняется.

Неужели экономисты ошибаются, ожидая экономический бум из-за снижения инфляции? Не обязательно. Да, прямого положительного эффекта от снижения инфляции и ставок не ожидается, но благотворное влияние на экономику будет происходить через другие каналы.

Во-первых, практика показывает, что чем выше инфляция, тем выше ее волатильность. Таким образом, снижение инфляции снизит риски инвесторов и кредиторов, так как они будут более уверены, что заплатят и получат ожидаемый реальный процент. Это способствует более долгосрочному планированию, которого нашей стране во многом не хватает, а значит, стимулирует инвестиции и экономический рост. Однако большого эффекта тут ожидать не стоит: инфляционные риски – это не бутылочное горлышко, ограничивающее долгосрочные инвестиции в России. Отсутствие инструментов долгосрочного фондирования, макроэкономическая нестабильность из-за зависимости экономики и курса валюты от цены на нефть и геополитические риски осложнения отношений с западными странами – это куда более важные ограничители. Во-вторых, более низкая инфляция позволит лучше распределять ресурсы в экономике: покупатели и производители лучше будут понимать реальные цены в экономике. Значение обоих этих эффектов признал недавно и министр экономического развития Максим Орешкин.

Во-вторых, более низкая инфляция позволит лучше распределять ресурсы в экономике: покупатели и производители лучше будут понимать реальные цены в экономике. Значение обоих этих эффектов признал недавно и министр экономического развития Максим Орешкин.

Но экономисты отмечают, что эффект для экономического роста от снижения инфляции наблюдается только до уровня порядка 10%, а дальнейшее снижение дает очень скромный эффект или вовсе его не имеет: таким образом, чуда ждать не стоит.

Более того, экономический рост возможен и при достаточно высокой инфляции – в случае если ускорение роста происходит вследствие прежде всего структурных изменений, а не из-за калибрования монетарных показателей. Так, экономика Южной Кореи в 1970–1980-х гг. росла в среднем на 10% в год, несмотря на инфляцию в 15–30% в год. В России же до сих пор большинство ключевых позиций в экономическом блоке занимают специалисты по макроэкономике и монетарной политике, в то время как сейчас стране нужны профессионалы, понимающие экономику на микроуровне. Необходима перенастройка системы стимулов для предприятий и населения, реформа образовательной системы для соответствия требованиям глобального мира, государственная координация создания высокотехнологичных отраслей. В противном случае мы будем продолжать уделять диспропорционально большое значение малейшим колебаниям макроэкономических показателей и подчинять экономику монетарным целям, в то время как должно быть наоборот. Например, готовность ЦБ бороться со «слишком высокими» (в сравнении с производительностью труда) зарплатами повышением ставок и, как следствие, замедлением экономической активности наглядно показывает ограниченность инструментария правительственного экономического блока. Такая политика может не только затормозить рост, но и привести к дисбалансам в экономике. Так, по утверждению бывшего главного экономиста МВФ в 2003–2007 гг. Рагхурама Раджана, попытка решения проблемы стагнации заработной платы в США монетарными методами – ослаблением требований к заемщикам – привела к финансовому кризису 2008 г.

Необходима перенастройка системы стимулов для предприятий и населения, реформа образовательной системы для соответствия требованиям глобального мира, государственная координация создания высокотехнологичных отраслей. В противном случае мы будем продолжать уделять диспропорционально большое значение малейшим колебаниям макроэкономических показателей и подчинять экономику монетарным целям, в то время как должно быть наоборот. Например, готовность ЦБ бороться со «слишком высокими» (в сравнении с производительностью труда) зарплатами повышением ставок и, как следствие, замедлением экономической активности наглядно показывает ограниченность инструментария правительственного экономического блока. Такая политика может не только затормозить рост, но и привести к дисбалансам в экономике. Так, по утверждению бывшего главного экономиста МВФ в 2003–2007 гг. Рагхурама Раджана, попытка решения проблемы стагнации заработной платы в США монетарными методами – ослаблением требований к заемщикам – привела к финансовому кризису 2008 г. Структурные проблемы должны решаться структурными методами.

Структурные проблемы должны решаться структурными методами.

В то же время снижение инфляции несет и определенные риски. Хотя эта проблема в России даже не считается проблемой, многие экономически развитые страны всерьез опасаются дефляции. Изменение процентных ставок используется центробанками для стимуляции или охлаждения экономики. Если же ставки низки, то и пространства для дальнейшего их снижения для стимулирования экономики не так много. Ведь снизить ставки намного ниже нуля очень трудно – людям будет проще держать наличные, чем класть деньги на депозит, приносящий негативный процент. Таким образом, монетарная политика перестает быть эффективным инструментом стимуляции экономики и при определенных обстоятельствах экономический рост может застрять на низком уровне. Япония столкнулась с проблемой дефляции в начале 1990-х гг., многие экономисты сходятся во мнении, что с той же проблемой столкнулись после финансового кризиса 2008 г. и США с Европой. Группа влиятельных экономистов, включая нобелевского лауреата по экономике Джозефа Стиглица, даже рекомендовали главе ФРС Дженнет Йеллен поднять целевой уровень инфляции в США с 2 до 4% в год.

Да, проблема дефляции пока не слишком актуальна для России: ключевая ставка с нынешних 8,25% может снижаться еще достаточно долго, оставляя значительное пространство для фискальной стимуляции экономики. Но учиться надо на чужих ошибках и этот риск иметь в виду.

Таким образом, сейчас России едва ли стоит ждать существенного увеличения инвестиций в результате одного только снижения инфляции и номинальных процентных ставок. Замедление инфляции – важный этап развития, но он не должен быть самоцелью и инструментом разрешения структурных проблем.

виды , преимущества и недостатки

Под инфляцией подразумевают процесс повышения цен на товары, сопровождающийся обесцениванием денежной единицы относительно стоимости золота и товаров, цены на которые растут неравномерно. Иными словами, деньги частично теряют свою покупательскую способность. Инфляция, в свою очередь, выполняет определенные функции и делится на несколько видов. Все это мы сейчас более подробно и рассмотрим.

Функции

1. Стимулирующая. Побуждает потребителей делать покупки в магазинах, не откладывая «на потом» и поддерживая постоянный спрос на товары;

2. Эволюционная. Представляет собой «естественный отбор», при котором слабые в условиях национальной экономики предприятия разоряются, и на рынке остаются самые сильные и эффективные.

Виды

1. Открытая инфляция. При ней рынок продолжает функционировать, возникает повышение цен на одних рынках и их снижение на других. Данный вид может протекать с разной степенью интенсивности и делится на такие подвиды, как:

— ползучая инфляция, при которой не происходит обесценивания денег, а цены увеличиваются не более чем на 10% в год;

— галопирующая, где растущие цены выражаются в двух- и трехзначных числах (до 200% в год). Она становится серьезной угрозой для страны и требует серьезных антиинфляционных мер;

— гиперинфляция, при возникновении которой в денежной системе возникает полный хаос, а цены растут с астрономической скоростью (более 1000% в год). Диссонанс между стоимостью товаров и зарплатой разрушает благосостояние даже достаточно хорошо обеспеченных слоев населения;

Диссонанс между стоимостью товаров и зарплатой разрушает благосостояние даже достаточно хорошо обеспеченных слоев населения;

— подавленная, появляющаяся в сфере командно-административной экономики. При ней уровень цен остается стабильным, но возникает товарный дефицит и обесценивание денежной единицы.

2. Сбалансированная инфляция. Здесь стоимость различных групп товаров по отношению один к другому остается неизменной.

3. Несбалансированная инфляция. Она выражается в том, что цены на разные группы товаров постоянно меняются взаимно друг к другу.

Преимущества

1. Процесс инфляции способствует увеличению рыночной стоимости жилья, стимулируя участников рынка к его покупке и вложению инвестиций в сектор недвижимости.

2. Кроме того, она поощряет организации и обычных граждан к осуществлению расходов и приобретению различных товаров и услуг здесь и сейчас, не откладывая.

Недостатки

1. Инфляция наносит достаточно сильный и негативный удар по общественно-экономической жизни страны. В результате антиинфляционных мер, которые неизбежно применяются в такой ситуации, происходит уменьшение покупательской способности населения, снижение уровня жизни, рост безработицы и т.д.

Инфляция наносит достаточно сильный и негативный удар по общественно-экономической жизни страны. В результате антиинфляционных мер, которые неизбежно применяются в такой ситуации, происходит уменьшение покупательской способности населения, снижение уровня жизни, рост безработицы и т.д.

2. В результате длительного неравновесия рынков, вызванного процессом инфляции, происходит неминуемый рост цен на предоставляемые населению услуги и товары.

3. Инфляция увеличивает социальное неравенство населения, растет разрыв между богатым и бедным классом. Больше всего от неё страдают представители социальных слоев населения, чьи доходы регулируются исходя из средств госбюджета – служащие, пенсионеры, студенты

4. В результате вызванного дисбаланса между общим спросом и предложением в пользу первого, возникает тотальный дефицит, сопровождающийся понижением качества товаров (услуг), очередями, развитием черного рынка.

В заключение можно сказать, что возникновение инфляции приносит достаточно весомый доход государству, коммерческим банкам и многочисленным промышленным монополиям, а людьми же всегда воспринимается и будет восприниматься как негативный экономический показатель, вызывающий процесс обесценивания денег.

Все плюсы и минусы инфляции

В повседневной жизни люди постоянно сталкиваются с различного рода проблемами. Это могут быть бытовые трудности, причины которых и их решения всецело зависят от самого человека. А могут быть и объективные обстоятельства, распространяющиеся на большинство населения государства. К такому роду трудностей относятся периодически возникающие проблемы, порождаемые законами экономики. Одной из форм таких экономических проблем является инфляция. Однако следует понимать, что данный процесс, раздражающий общество, с общегосударственной точки зрения далеко не так однозначен.

Общее понятие инфляции

Сам термин инфляция имеет латинское происхождение и переводится как «вздутие». Это явление представляет собой общее увеличение стоимости товаров и услуг на продолжительный период. Другими словами инфляция представляет собой процесс обесценивания (снижение покупательской способности) денег или точнее ослабления национальной валюты. Обычно данное явление выражается в процентах и относится к определенному периоду времени: году, кварталу, месяцу.

Обычно данное явление выражается в процентах и относится к определенному периоду времени: году, кварталу, месяцу.

К числу основных причин, порождающих инфляционные процессы, относят снижение общего уровня производства в стране при неизменной денежной массе, рост денежной массы (эмиссия) при сохранении уровня производства, высокая степень монополизации экономики, существенный рост объема кредитования юридических и физических лиц.

В зависимости от особенностей проявления различают открытую (рост цен ничем не ограничен) и скрытую (увеличение денежной массы при жестком административном ценорегулировании со стороны государства). По темпу протекания данное явление может быть умеренным (рост цен не более 10%) и галопирующим (в год до 200%). Также выделяют понятие гиперинфляция (рост цен 50-60% в месяц).

Положительные стороны инфляции

Несмотря на общепризнанное бытовое понимание инфляции как отрицательного явления, в результате которого население становится беднее и уровень жизни падает, экономисты отмечают определенные положительные стороны указанного явления:

- Инфляция имеет функцию стимулирования.

Так, в процессе обесценивания национальных денежных средств, товары, импортируемые из-за пределов страны, становятся значительно дороже аналогов, производимых внутри государства. Это стимулирует развитие спроса на отечественную продукцию и поддерживает производителей национальных производителей.

Так, в процессе обесценивания национальных денежных средств, товары, импортируемые из-за пределов страны, становятся значительно дороже аналогов, производимых внутри государства. Это стимулирует развитие спроса на отечественную продукцию и поддерживает производителей национальных производителей. - Инфляционные процессы кратковременно стимулируют развитие потребления дорогостоящих товаров. Это обусловлено тем, что население не заинтересовано в хранении дешевеющих денег и активней решаются на дорогостоящие покупки крупной бытовой техники, автомобилей, недвижимого имущества.

- Предприятия, испытывающие проблемы со сбытом и имеющие значительные складские запасы готовой продукции, получают возможность разгрузить склады за счет наращивания экспорта. Причина в том, что стоимость произведенных товаров в пересчете на более крепкую валюту другой страны снижается, и продукция получает конкурентное преимущество в виде более низкой цены.

- Инфляция несет эволюционную функцию.

Это выражается в том, что в периоды кризисных явлений слабые участники рынка не выдерживают возросшую нагрузку и прекращают свое существование. Более сильные компании становятся еще сильнее ввиду получения опыта кризисного управления и четкого понимания того, как обезопасить себя от схожих проблем в будущем.

Это выражается в том, что в периоды кризисных явлений слабые участники рынка не выдерживают возросшую нагрузку и прекращают свое существование. Более сильные компании становятся еще сильнее ввиду получения опыта кризисного управления и четкого понимания того, как обезопасить себя от схожих проблем в будущем. - Возросшие в связи с инфляцией затраты на импорт сырья, компонентов и готовой продукции способствуют развитию производств импортозамещающей продукции и в целом импортозамещения в различных отраслях экономики.

- Возможность получения существенной выгоды от привлечения кредитных средств в национальной валюте с фиксированной процентной ставкой.

Отрицательные стороны инфляции

Несмотря на наличие ряда описанных положительных моментов, инфляционному процессу присуще множество серьезных недостатков:

- Увеличение финансовой нагрузки на государственный бюджет и субъекты хозяйствования для обеспечения поступления в страну товаров, относящихся к категории критического импорта.

- Снижение реальных доходов и уровня жизни населения и, как следствие, рост недовольства граждан действующей властью и правительством. Проблема особенно актуальна для работников бюджетной сферы.

- Возникновение трудностей у населения и предприятий с обслуживанием кредитов, взятых в иностранной валюте, рост проблемной задолженности перед банками. Наиболее тяжелые последствия указанная проблема может вызвать в отношении кредитов, привлеченных под гарантии правительства.

- Формирование недоверия населения к национальным деньгам, что влечет повышенный спрос со стороны граждан на иностранную валюту. В результате возможен дисбаланс между поступлением валюты в страну и ее расходованием, что может вызвать дефицит валюты, появление теневого курса и фактически новая волна инфляции.

- Кризисные явления стимулируют предприятия и организации к снижению издержек, одним из проявлений которого является сокращение персонала и перераспределение обязанностей.

В результате – рост безработицы и возникновение протестного потенциала в обществе.

В результате – рост безработицы и возникновение протестного потенциала в обществе. - Инфляция способствует оттоку капитала из производственной сферы и его концентрация в сфере посредничества и потребления, где возможности заработка многократно возрастают.

- Ограничение финансовых возможностей предприятий проводить своевременную модернизацию производственных мощностей, что снижает конкурентоспособность продукции на внешних рынках и снижает стоимость актива.

Заключение

Анализируя положительные и отрицательные стороны инфляции, большинство экономистов придерживается теории о том, что невысокие темпы указанного явления в диапазоне 5-6% в год делают его предсказуемым, контролируемым и положительно влияют на экономику государства. В частности, развивается реальный сектор экономики, обеспечивается прирост валового продукта и практически отсутствуют негативные проявления социального характера.

Похожие записи

Путин заявил о рисках низкой инфляции для развития экономики :: Экономика :: РБК

Замедление роста цен ниже целевых показателей несет опасность для экономического роста, но правительство и ЦБ держат этот вопрос под контролем. Об этом заявил президент Владимир Путин на пленарном заседании форума ВТБ

Об этом заявил президент Владимир Путин на пленарном заседании форума ВТБ

«Текущий рост потребительских цен — 3,6%, а в начале будущего года мы вполне можем увидеть 3% и даже, может быть, ниже. Снижение инфляции происходит быстрее, чем мы ожидаем», — заявил президент России Владимир Путин на пленарном заседании инвестиционного форума ВТБ «Россия зовет!».

В этом есть «определенные риски для оживления экономики, для динамики совокупного спроса», отметил президент.

По словам Путина, власти будут держать этот вопрос на постоянном контроле, находясь в контакте с правительством и Центробанком. В целом ценовая стабилизация — большое достижение для России, результат системной работы правительства и Центрального банка, подчеркнул Путин. И это открывает новые возможности для наращивания экономического роста и его качества, добавил он.

В целом ценовая стабилизация — большое достижение для России, результат системной работы правительства и Центрального банка, подчеркнул Путин. И это открывает новые возможности для наращивания экономического роста и его качества, добавил он.

Ранее министр экономического развития Максим Орешкин говорил, что по итогам 2019 года инфляция (декабрь к декабрю), скорее всего, уйдет «гораздо ниже» официального прогноза в 3,8%. По версии Минэкономразвития, низкая инфляция — отражение слабого потребительского спроса, и риском добавочного давления на цены являются меры ЦБ по охлаждению потребительского кредитования.

Мнения Набиуллиной и Кудрина

к чему приведет снижение ставки ЦБ до 4,5%

Судя по решению ЦБ, экономике предстоит привыкать к низкой инфляции и низким ставкам. О плюсах и минусах такой жизни рассказывает РБК Quote главный экономист рейтингового агентства «Эксперт РА» Антон Табах.

Табах Антон Валерьевич, управляющий директор по макроэкономическому анализу и прогнозированию «Эксперт РА» |

Решение Банка России о снижении ставки на 1% до исторического минимума — 4,5% — и достаточно мягкий по тональности комментарий отражают высокую вероятность дальнейшего снижения ставки до конца сентября. Такое решение ожидалось и участниками рынка, и аналитическим сообществом. Всерьез обсуждалось даже — не встречавшееся на практике и не реализовавшееся — внеочередное заседание по ставке.

Такое решение ожидалось и участниками рынка, и аналитическим сообществом. Всерьез обсуждалось даже — не встречавшееся на практике и не реализовавшееся — внеочередное заседание по ставке.

Инфляция замерла и пошла вниз сильно раньше, чем предполагали самые оптимистичные прогнозисты, риском становится дефляция, усиленная давлением на зарплаты. Улучшение ситуации в мировой экономике и на рынке нефти дает существенное пространство для маневра монетарным властям и правительству. И брошка в виде голубя у Эльвиры Набиуллиной, и перевод общения с прессой в докризисный формат — знаки нормализации ситуации и перехода к более рутинной работе.

Эффект низкой ставки

Не видя рисков инфляции, ЦБ в этих условиях снижает ставку — дестимулируя сбережения, облегчая кредитное бремя для компаний и граждан, сохранивших финансовую устойчивость, и способствуя удешевлению ипотеки. Правительство тут тоже получает выгоду — резко увеличившиеся заимствования позволяют дешево профинансировать бюджетный дефицит плюс замедляется дальнейшее укрепление рубля. В заявлении по итогам заседания ЦБ обозначил готовность снижать ставку в зависимости от обстановки — не надо забывать и про психологически важный барьер в 4%, целевой уровень инфляции. После снижения ставки на 1,5% только в этом году дальнейшие шаги, скорее всего, будут более аккуратными.

В заявлении по итогам заседания ЦБ обозначил готовность снижать ставку в зависимости от обстановки — не надо забывать и про психологически важный барьер в 4%, целевой уровень инфляции. После снижения ставки на 1,5% только в этом году дальнейшие шаги, скорее всего, будут более аккуратными.

Стоит отметить, что с начала года мы видим не только хорошую координацию между ключевыми экономическими ведомствами, но и сближающийся взгляд ЦБ и правительства на развитие ситуации в экономике как минимум на ее кратко- и среднесрочные перспективы.

Утекший в СМИ прогноз Минэкономразвития, отличается здоровым консерватизмом и отсутствием шапкозакидательских идей. Снижение объемов ВВП на 4,8% в 2019 году и надежда на рост в 2021-м, инфляция существенно ниже целевых уровней, расчет на частичную компенсацию рухнувших капвложений за счет растущих госрасходов — все это вполне реалистично. При условии, что будет реализован обреченный на исполнение национальный план поддержки экономики, а сырьевые рынки сохранят свою текущую динамику.

Восстановление производства и потребления к уровням 2019 года могут ускорить следующие факторы: более агрессивное снижение ставок в России, накачка ликвидностью в США и Еврозоне, а также отсутствие больших ограничений при второй волне пандемии. Однако костяк прогноза выглядит серьезной основой для мер, находящихся в зоне ответственности правительства.

Надо хорошо понимать, что различные сегменты рынка по-разному реагируют на снижение ставок. Если ставки по депозитам и ОФЗ уже отыграли текущее снижение и начнут реализовывать ожидания снижения ставок до сентября, то кредиты медленнее реагируют на действия регулятора. Более того, снижение ставок вне ипотечного сегмента будет ограничиваться снижением кредитного качества заемщиков — в рознице и для малого бизнеса. Здесь не обойдется без иных мер государственного стимулирования помимо снижения ставок. Крупные компании встретили пандемию в хорошем состоянии, и ухудшение кредитного качества проявится только в некоторых отраслях — а общее снижение ставок удешевит финансирование новых проектов и текущей работы.

Спор о нейтралитете

Скорее всего, ближе к осени, к окончанию цикла смягчения денежно-кредитной политики, мы увидим достаточно активную дискуссию об уровне нейтральной ставки и целевом уровне инфляции. Нейтральная ставка в 6–7%, которая заявлялась в период борьбы с высокой инфляцией, сейчас, когда инфляция системно ниже целевого уровня, а на развитых рынках преобладают нулевые ставки, выглядит завышенной. Собственно, на пресс-конференции главы ЦБ было анонсировано обсуждение позиции регулятора уже в июле. Глава ЦБ подчеркнула, что регулятор не планирует смещать этот показатель ниже 5%.

При переходе российской экономики к жизни в условиях устойчиво низкой инфляции при низких процентных ставках абсолютные и относительные уровни номинальных и реальных процентных ставок, скорее всего, будут значительно ниже. Шаги Банка России будут осторожнее, а радикальные и смелые импровизации этого лета не будут повторены еще долго. Но у такой стабильности тоже есть недостатки — например, низкая инфляция не позволяет корпорациям и банкам покрывать свои ошибки.

Так что мир низких ставок может оказаться куда менее комфортным, чем это виделось при переходе к инфляционному таргетированию в таком недавнем и таком далеком 2013 году.

Источник: РБК Quote

Сырьевые валюты в плюсе, доллар ждет комментариев руководства ФРС и данных инфляции

ТОКИО, 11 мая (Рейтер) — Доллар несет потери по отношению к корзине валют крупнейших экспортеров сырьевых товаров, получивших поддержку от ожиданий дальнейшего роста цен на нефть, а также на медь, сталь и прочие металлы.

FILE PHOTO: A U.S. Dollar banknote is seen in this illustration taken May 26, 2020. REUTERS/Dado Ruvic/Illustration

Рынок ждет публикации данных о потребительских ценах в США в среду, чтобы определить, растет ли инфляционное давление, которое может способствовать росту доходности казначейских гособлигаций США и замедлить падение доллара, говорят некоторые трейдеры.

Доходность госбондов и курс доллара сильно колебались, поскольку инвесторы корректировали свои ожидания относительно того, когда вслед за укреплением американской экономики Федеральная резервная система США начнет сворачивать программу покупки госдолга и повысит процентные ставки. Несколько членов руководства ФРС выступят на этой неделе, и их комментарии дадут много пищи для размышлений.

Несколько членов руководства ФРС выступят на этой неделе, и их комментарии дадут много пищи для размышлений.

Индекс доллара к корзине из шести основных валют вырос на 0,07% до 90,272 к 09:12 МСК.

По отношению к канадскому доллару “зеленый” подешевел на 0,03% до $1,2093, что близко к минимуму более трех лет.

Австралийский доллар подорожал на 0,03% до $0,7832, приблизившись к максимуму 11 недель. Новозеландский доллар снизился на 0,07% до $0,7269, торгуясь вблизи максимума прошлого конца февраля.

Доллар США также держался у минимума двух недель к мексиканскому песо.

Многие инвесторы ожидают, что спрос на сырьевые товары вырастет по мере массовой вакцинации от коронавируса, которая позволит все большему количеству стран вернуться к нормальной экономической активности.

Кроме того, ограниченное предложение некоторых сырьевых товаров предполагает, что цены могут оставаться высокими в течение длительного периода, из-за чего некоторые сырьевые валюты показывают лучшую динамику по отношению к доллару в этом году.

Фунт стерлингов опустился на 0,04% до $1,4114, в ходе торгов приблизившись к максимуму с 25 февраля, так как инвесторы приветствовали прогресс Великобритании в открытии экономики после локдаунов.

Евро вырос на 0,07% до $1,2137, японская иена подешевела на 0,1% в паре с долларом до 108,89 иены.

На рынке криптовалют эфириум торговался по $3.916,97, отойдя от рекордного максимума в $4.200. Его соперник биткоин слегка подешевел до $55.119,43.

Стенли Уайт. Перевод Анны Бахтиной. Редактор Анна Козлова

Инфляция: преимущества и недостатки — Economics Help

Вопрос читателя: каковы преимущества и недостатки инфляции?

Инфляция возникает при устойчивом повышении общего уровня цен. Считается, что традиционно высокие темпы инфляции наносят ущерб экономике. Высокая инфляция создает неопределенность и может свести на нет ценность сбережений. Однако большинство центральных банков ориентируются на уровень инфляции в 2%, предполагая, что низкая инфляция может иметь различные преимущества для экономики. Некоторые экономисты даже утверждают, что мы должны стремиться к более высокому уровню инфляции в периоды экономической стагнации.

Некоторые экономисты даже утверждают, что мы должны стремиться к более высокому уровню инфляции в периоды экономической стагнации.

Преимущества инфляции

1. Дефляция (падение цен — отрицательная инфляция) очень вредна . Когда цены падают, люди не хотят тратить деньги, потому что считают, что в будущем товары будут дешевле; поэтому они продолжают откладывать покупки. Кроме того, дефляция увеличивает реальную стоимость долга и снижает располагаемый доход людей, которые изо всех сил пытаются выплатить свой долг.Когда люди берут долг, как ипотеку, они обычно ожидают, что уровень инфляции в 2% поможет со временем снизить стоимость долга. Если этот уровень инфляции в 2% не будет достигнут, их долговое бремя будет больше, чем ожидалось. Периоды дефляции создавали серьезные проблемы для Великобритании в 1920-х годах, Японии в 1990-х и 2000-х годах и еврозоны в 2010-х.

Подробнее Стоимость дефляции

2. Умеренная инфляция позволяет корректировать заработную плату. Утверждается, что умеренный уровень инфляции облегчает корректировку относительной заработной платы.Например, может быть трудно снизить номинальную заработную плату (работники возмущены и сопротивляются снижению номинальной заработной платы). Но если средняя заработная плата повышается из-за умеренной инфляции, легче повысить заработную плату производительных рабочих; Заработная плата непроизводительных рабочих может быть заморожена, что фактически является реальным сокращением заработной платы. Если бы у нас была нулевая инфляция, мы могли бы получить более реальную безработицу по заработной плате, когда фирмы не смогли бы сокращать заработную плату для привлечения рабочих.

Утверждается, что умеренный уровень инфляции облегчает корректировку относительной заработной платы.Например, может быть трудно снизить номинальную заработную плату (работники возмущены и сопротивляются снижению номинальной заработной платы). Но если средняя заработная плата повышается из-за умеренной инфляции, легче повысить заработную плату производительных рабочих; Заработная плата непроизводительных рабочих может быть заморожена, что фактически является реальным сокращением заработной платы. Если бы у нас была нулевая инфляция, мы могли бы получить более реальную безработицу по заработной плате, когда фирмы не смогли бы сокращать заработную плату для привлечения рабочих.

3. Инфляция позволяет корректировать относительные цены. Как и в предыдущем пункте, умеренная инфляция облегчает корректировку относительных цен. Это особенно важно для единой валюты, такой как еврозона. Страны южной Европы, такие как Италия, Испания и Греция, стали неконкурентоспособными, что привело к большому дефициту текущего счета. Поскольку Испания и Греция не могут девальвировать единую валюту, они должны снизить относительные цены, чтобы восстановить конкурентоспособность. При очень низкой инфляции в Европе это означает, что им приходится снижать цены и снижать заработную плату, что приводит к замедлению роста (из-за эффектов дефляции).Если бы в еврозоне была умеренная инфляция, южной Европе было бы легче приспособиться и восстановить конкурентоспособность, не прибегая к дефляции.

Поскольку Испания и Греция не могут девальвировать единую валюту, они должны снизить относительные цены, чтобы восстановить конкурентоспособность. При очень низкой инфляции в Европе это означает, что им приходится снижать цены и снижать заработную плату, что приводит к замедлению роста (из-за эффектов дефляции).Если бы в еврозоне была умеренная инфляция, южной Европе было бы легче приспособиться и восстановить конкурентоспособность, не прибегая к дефляции.

4. Инфляция может ускорить рост . Во времена очень низкой инфляции экономика может застрять в рецессии. Возможно, установление таргетинга на более высокий уровень инфляции может способствовать ускорению экономического роста. Это мнение спорно. Не все экономисты поддержат таргетирование на более высокий уровень инфляции. Однако некоторые будут нацеливаться на более высокую инфляцию, если экономика застрянет в длительной рецессии.См .: Оптимальный уровень инфляции

Например, в еврозоне в 2013-14 годах был очень низкий уровень инфляции, что соответствовало очень слабому экономическому росту и очень высокому уровню безработицы. Если бы ЕЦБ был готов нацелить на более высокую инфляцию, то мы могли бы увидеть рост ВВП еврозоны.

Если бы ЕЦБ был готов нацелить на более высокую инфляцию, то мы могли бы увидеть рост ВВП еврозоны.

Кривая Филлипса предполагает наличие компромисса между инфляцией и безработицей. Более высокая инфляция ведет к снижению безработицы (по крайней мере, в краткосрочной перспективе), есть споры о том, насколько значим этот компромисс.

5. Инфляция лучше дефляции . Хуже инфляции, шутят экономисты, только дефляция. Падение цен может вызвать увеличение реального долгового бремени и препятствовать расходам и инвестициям. Дефляция была одним из факторов Великой депрессии 1930-х годов.

Недостатки инфляции

Инфляция обычно считается проблемой, когда уровень инфляции превышает 2%. Чем выше инфляция, тем серьезнее проблема.В экстремальных обстоятельствах гиперинфляция может уничтожить сбережения людей и вызвать большую нестабильность, например Германия 1920-х, Венгрия 1940-х, Зимбабве 2000-х. Однако в современной экономике такая гиперинфляция встречается редко. Обычно инфляция сопровождается более высокими процентными ставками, поэтому сбережения не теряются. Однако инфляция по-прежнему может вызывать проблемы.

Обычно инфляция сопровождается более высокими процентными ставками, поэтому сбережения не теряются. Однако инфляция по-прежнему может вызывать проблемы.

- Инфляционный рост, как правило, неустойчивый , ведущий к разрушительному периоду экономических циклов подъема и спада.Например, в Великобритании была высокая инфляция в конце 1980-х годов, но этот экономический бум был неустойчивым, и когда правительство попыталось снизить инфляцию, это привело к рецессии 1990-92 годов.

- Инфляция, как правило, препятствует инвестициям и долгосрочному экономическому росту . Это происходит из-за неопределенности и путаницы, которые чаще возникают в периоды высокой инфляции. Считается, что низкая инфляция способствует большей стабильности и побуждает компании рисковать и инвестировать.

- Инфляция может сделать экономику неконкурентоспособной .Например, относительно более высокий уровень инфляции в Италии может сделать итальянский экспорт неконкурентоспособным, что приведет к снижению AD, дефициту текущего счета и замедлению экономического роста.

Это особенно важно для стран еврозоны, потому что они не могут девальвировать, чтобы восстановить конкурентоспособность.

Это особенно важно для стран еврозоны, потому что они не могут девальвировать, чтобы восстановить конкурентоспособность.

- Уменьшить стоимость сбережений . Инфляция приводит к падению стоимости денег. Это ухудшает положение вкладчиков — если инфляция выше процентных ставок.Высокая инфляция может привести к перераспределению доходов в обществе. Часто от инфляции больше всего страдают пенсионеры. Это особенно проблема, если инфляция высока, а процентные ставки низкие.

- Стоимость меню — стоимость смены прайс-листов возрастает при высокой инфляции. Не так уж важно с современными технологиями.

- Падение реальной заработной платы . В некоторых случаях высокая инфляция может привести к падению реальной заработной платы. Если инфляция выше номинальной заработной платы, то реальные доходы падают.Это было проблемой во время великой рецессии 2008-2016 годов, когда цены росли быстрее, чем доходы.

Инфляция (ИПЦ), превышающая рост заработной платы в 2008-2014 годах, вызвала снижение уровня жизни — особенно для работников с низкой заработной платой, нулевой -часовая работа по контракту.

Связанные

Плюсы и минусы инфляции

Вопрос читателя: Каковы преимущества и недостатки инфляции?

Правительство установило целевой показатель инфляции ИПЦ 2%.Это говорит о том, что они предпочли бы умеренную инфляцию, чем ее полное отсутствие.

Преимущества инфляции

- Дефляция потенциально может нанести большой ущерб экономике и может привести к снижению потребительских расходов и замедлению роста. Например, когда цены падают, потребителей поощряют откладывать покупки в надежде, что в будущем цены будут дешевле.

- Умеренный уровень инфляции снижает реальную стоимость долга.

В случае дефляции реальная стоимость долга увеличивается, что приводит к сокращению располагаемых доходов.

В случае дефляции реальная стоимость долга увеличивается, что приводит к сокращению располагаемых доходов. - Умеренные темпы инфляции позволяют ценам корректироваться, а товары достигают своей реальной цены.

- Умеренные темпы инфляции заработной платы, позволяют регулировать относительную заработную плату. Номинальная заработная плата неуклонно снижается. При умеренной инфляции фирмы могут заморозить повышение заработной платы менее производительным работникам, чтобы фактически снизить их заработную плату.

- Умеренные темпы инфляции — признак здоровой экономики. С экономическим ростом мы обычно получаем некоторую степень инфляции.

- См .: Преимущества инфляции

- Высокие темпы инфляции, как правило, вызывают неопределенность и замешательство, ведущие к уменьшению инвестиций.

Утверждается, что страны с постоянно более высокой инфляцией, как правило, имеют более низкие темпы инвестиций и экономический рост.

Утверждается, что страны с постоянно более высокой инфляцией, как правило, имеют более низкие темпы инвестиций и экономический рост. - Более высокая инфляция ведет к снижению международной конкурентоспособности, что ведет к сокращению экспорта и ухудшению платежного баланса текущего счета. При фиксированном обменном курсе, например евро — это еще более проблематично, поскольку у стран нет возможности девальвации.

- Стоимость меню. — Это цена изменения прайс-листов.

- Инфляция и застойный рост заработной платы приводят к снижению доходов.

- Инфляция может снизить реальную стоимость сбережений, что может особенно сказаться на пожилых людях, живущих на сбережения. Однако это зависит от того, выше ли процентные ставки, чем уровень инфляции.

- Инфляция снизит реальную стоимость государственных облигаций. Инвесторы будут требовать более высокой доходности облигаций в качестве компенсации; это увеличит стоимость выплаты процентов по долгу

- Гиперинфляция может разрушить экономику.Если инфляция выйдет из-под контроля, это может создать порочный круг, в котором рост инфляции вызывает более высокие инфляционные ожидания, что, в свою очередь, толкает цены еще выше. Гиперинфляция может уничтожить сбережения среднего класса и перераспределить богатство и доход в пользу тех, у кого есть долги, активы и собственность.

- Затраты на снижение инфляции. Для восстановления стабильности цен правительствам / центральным банкам необходимо проводить дефляционную фискальную / денежно-кредитную политику. Однако это приводит к снижению совокупного спроса и часто к спаду.Цена снижения инфляции — это безработица, по крайней мере, в краткосрочной перспективе.

- Подробнее о недостатках Inflation

Какая инфляция?

При рассмотрении плюсов и минусов инфляции важно учитывать, какой тип инфляции имеет место.

- Рост затрат может быть только временным (например, из-за повышения налогов). Следовательно, это только разовая проблема и не такая серьезная, как глубоко укоренившаяся инфляция (например,грамм. из-за инфляции заработной платы и высоких инфляционных ожиданий)

- Однако инфляция издержек действительно приводит к снижению уровня жизни (краткосрочное совокупное предложение смещено влево). С инфляцией издержек также трудно бороться, потому что центральный банк не может одновременно снизить инфляцию и увеличить экономический рост.

- Кроме того, это зависит от того, ожидается инфляция или нет. Если инфляция намного выше, чем ожидалось, то многие люди, особенно вкладчики, с большей вероятностью проиграют.

Связанные

Когда инфляция полезна для экономики?

Инфляция была и остается очень обсуждаемым явлением в экономике. Даже использование слова «инфляция» имеет разное значение в разных контекстах. Многие экономисты, бизнесмены и политики утверждают, что для стимулирования потребления необходимы умеренные уровни инфляции, полагая, что более высокие уровни расходов имеют решающее значение для экономического роста.

Как инфляция может быть полезной для экономики?

Федеральная резервная система обычно ориентируется на годовой уровень инфляции для США.С., считая, что медленно растущий уровень цен сохраняет бизнес прибыльным и не дает потребителям ждать снижения цен перед покупкой. На самом деле есть некоторые, кто считает, что основная функция инфляции — предотвращение дефляции.

Другие, однако, утверждают, что инфляция менее важна и даже является чистым тормозом для экономики. Рост цен затрудняет накопление сбережений, побуждая людей использовать более рискованные инвестиционные стратегии для увеличения или даже сохранения своего богатства.Некоторые утверждают, что инфляция приносит пользу некоторым предприятиям или отдельным лицам за счет большинства других.

Федеральная резервная система нацелена на годовой уровень инфляции 2%, полагая, что медленный и устойчивый рост цен помогает поддерживать прибыльность предприятий.

Понимание инфляции

Инфляция часто используется для описания воздействия роста цен на нефть или продукты питания на экономику. Например, если цена на нефть вырастет с 75 долларов за баррель до 100 долларов за баррель, производственные цены для предприятий вырастут, а транспортные расходы для всех также увеличатся.В ответ это может вызвать рост многих других цен.

Однако большинство экономистов считают, что фактическое определение инфляции несколько иное. Инфляция является функцией спроса и предложения на деньги, а это означает, что производство относительно большего количества долларов снижает ценность каждого доллара, что приводит к повышению общего уровня цен.

Ключевые выводы

- Инфляция, в основном, — это рост цен.

- Экономисты считают, что инфляция возникает, когда денежная масса превышает спрос на деньги.

- Инфляция считается положительным моментом, когда она способствует росту потребительского спроса и потребления, стимулируя экономический рост.

- Некоторые считают, что инфляция предназначена для сдерживания дефляции, в то время как другие считают, что инфляция является тормозом для экономики.

- Джон Мейнард Кейнс сказал, что некоторая инфляция помогает предотвратить парадокс бережливости — отложенное потребление.

При хорошей инфляции

Когда экономика не работает на полную мощность, что означает наличие неиспользованной рабочей силы или ресурсов, инфляция теоретически помогает увеличить производство.Больше долларов означает больше расходов, что соответствует более совокупному спросу. Более высокий спрос, в свою очередь, приводит к увеличению производства для удовлетворения этого спроса.

Британский экономист Джон Мейнард Кейнс считал, что некоторая инфляция необходима, чтобы предотвратить парадокс бережливости. Это говорит о том, что если потребительским ценам позволяют постоянно падать из-за того, что страна становится слишком производительной, потребители учатся откладывать свои покупки в ожидании более выгодной сделки. Чистый эффект этого парадокса заключается в сокращении совокупного спроса, что ведет к сокращению производства, увольнениям и нестабильной экономике.Взаимодействие с другими людьми

Инфляция также облегчает жизнь должникам, которые выплачивают свои ссуды деньгами, менее ценными, чем деньги, которые они взяли в долг. Это стимулирует заимствования и кредитование, что снова увеличивает расходы на всех уровнях. Возможно, наиболее важным для Федеральной резервной системы является то, что правительство США является крупнейшим должником в мире, а инфляция помогает смягчить удар его огромного долга.

Экономисты когда-то считали, что существует обратная связь между инфляцией и безработицей, и что с ростом безработицы можно бороться с помощью роста инфляции.Эта взаимосвязь была определена в известной кривой Филлипса. Кривая Филлипса была в значительной степени дискредитирована в 1970-х годах, когда в США произошла стагфляция. (Дополнительную информацию см. В разделе «Что вызывает инфляцию и кто от этого получает прибыль?»)

Почему инфляция — это хорошо: 2 причины с примерами

Инфляция хороша, когда она умеренная. Это происходит в двух ситуациях. Первый — это когда инфляция заставляет потребителей ожидать продолжения роста цен . Когда цены растут, люди хотят покупать сейчас, а не платить больше позже.Это увеличивает спрос в краткосрочной перспективе. В результате магазины продают больше, а фабрики производят больше. Они с большей вероятностью наймут новых рабочих для удовлетворения спроса. Это создает благоприятный цикл, способствующий экономическому росту.

Во-вторых, когда r устраняет риск дефляции . Вот тогда и падают цены. Когда это происходит, люди ждут, чтобы увидеть, упадут ли цены еще, прежде чем покупать. Это снижает спрос, и предприятия сокращают свои запасы. В результате фабрики производят меньше и увольняют рабочих.Безработица растет, что приводит к дефляции заработной платы. У рабочих становится меньше денег, что еще больше снижает спрос. Компании снижают цены. Это усугубляет дефляцию. По этой причине дефляция даже более разрушительна для экономического роста, чем инфляция. Цены упали на 10% во время Великой депрессии во всем мире.

Ключевые выводы

- Инфляция хороша, когда она борется с последствиями дефляции, которая часто хуже для экономики.

- Когда потребители ожидают роста цен, они тратят сейчас, что способствует экономическому росту.

- Важным аспектом поддержания хорошего уровня инфляции является управление ожиданиями будущей инфляции.

Как ФРС поддерживает здоровую инфляцию

Федеральная резервная система установила официальный целевой показатель инфляции на уровне 2%. 27 августа 2020 года FOMC объявил, что разрешит целевой уровень инфляции более 2%, если это поможет обеспечить максимальную занятость. Он по-прежнему стремится к 2-процентной инфляции с течением времени, но готов допустить более высокие ставки, если инфляция какое-то время остается низкой.Взаимодействие с другими людьми

Это для уровня базовой инфляции. Это исключает волатильные цены на газ и продукты питания. Это также годовая, а не помесячная ставка. Бывший председатель ФРС Бен Бернанке был первым председателем ФРС США, который установил целевой показатель инфляции.

Таргетирование инфляции стимулирует спрос, устанавливая ожидания людей в отношении инфляции. Они считают, что ФРС будет следить за тем, чтобы цены продолжали расти. Это побуждает их делать покупки сейчас, прежде чем цены вырастут еще больше.

Центральный банк страны меняет процентные ставки, чтобы удержать инфляцию на уровне около 2%.ФРС снизит процентные ставки для увеличения кредитования, если инфляция не достигнет целевого уровня. ФРС повысит процентные ставки, если инфляция превысит целевой показатель ФРС. Таргетирование инфляции стало важнейшим компонентом денежно-кредитной политики.

Когда инфляция плохая

Если инфляция больше 2%, это становится опасно. Подвижная инфляция — это когда цены растут от 3% до 10% в год. Это может привести к слишком большому экономическому росту. На этом уровне инфляция лишает вас с трудом заработанных долларов.Цены на вещи, которые вы покупаете каждый день, растут быстрее, чем заработная плата. Благодаря ходячей инфляции сегодня нужно 24 доллара, чтобы купить то, что на 1 доллар в 1913 году.

Галопирующая инфляция произошла в 1980-х годах. Это побудило президента Рональда Рейгана произнести знаменитую фразу: «Инфляция столь же жестока, как грабитель, устрашающа, как вооруженный грабитель, и столь же смертоносна, как наемный убийца». Потребовались двузначные процентные ставки и рецессия, чтобы остановить инфляцию. К счастью, с тех пор его не возвращали.

Одна из причин, по которой инфляция не вернулась, заключается в том, что ФРС гораздо лучше понимает четыре причины инфляции, чем в 1980-е годы.Он может быстрее притормозить рост цен за счет повышения процентных ставок.

Примеры инфляции

Жилищный сектор является примером как инфляции, так и дефляции. До 2006 года постепенно растущие цены привлекали инвесторов. Они увидели, что есть шанс заработать деньги, покупая сейчас и продавая позже. Это создало больше рабочих мест, поскольку строители домов пытались удовлетворить спрос.

Но в период с 2006 по 2010 год на рынке жилья произошла массовая дефляция. Цены упали на 30%.Те, кто мог позволить себе купить дом, решили подождать, пока рынок не улучшится. Чем дольше они ждали, тем ниже падали цены.

Многие люди оказались в ловушке в своих домах. Они не могли продать свои дома достаточно, чтобы покрыть ипотечные кредиты. Они стали перевернутыми. В конце концов, они перестали видеть свет в конце туннеля. Даже те, кто мог себе позволить продолжать платить, часто просто уходили. Это привело к еще большему снижению цен.

Другие рассчитывали продать свой дом через год или около того.Они полагались на это, чтобы покрыть ипотеку, которую они не могли себе позволить. Они лишились права выкупа и потеряли свой дом, когда не смогли погасить ссуду. Это случилось с таким количеством людей, что рынок был перенасыщен.

Оставленные дома называются «теневым инвентарем», они не были полностью поглощены до 2013 года.

У тех, кто продолжал выплачивать ссуды, было меньше денег, чтобы тратить их на другие вещи. Это привело к снижению спроса в других секторах экономики. Что они получили взамен? Постоянно обесценивающийся актив.

Должна ли Федеральная резервная система добиваться полной стабильности цен?

Хотя показатели ФРС вряд ли когда-либо были лучше, при низких уровнях как инфляции, так и безработицы, некоторые политики и экономисты хотят, чтобы ФРС пошла дальше и преследовала нулевую инфляцию в качестве своей основной цели. Экономисты утверждали, что затраты на такую политику будут временными и небольшими, в то время как долгосрочные выгоды будут значительными. Мы пересматриваем эти затраты и обнаруживаем, что в предыдущих исследованиях они были серьезно занижены.Издержки поддержания нулевой инфляции будут заключаться в постоянном сокращении валового внутреннего продукта на 1–3 процента и постоянном сокращении занятости на ту же величину. Полная ценовая стабильность не должна быть целью ФРС.

ОБЗОР ПОЛИТИКИ № 4

На недавних слушаниях на Капитолийском холме сенатор Дэниел Патрик Мойнихан (D.-N.Y.) назвал Алана Гринспена «национальным достоянием». Такое признание беспрецедентно для председателя Федеральной резервной системы и организации, которую он представляет. На протяжении большей части послевоенного периода ФРС вызывала огонь с той или иной стороны.Его обвиняли в частых рецессиях в 1950-х, высокой инфляции в 1970-х и высоких процентных ставках в 1980-х.

Как в силу исторического прецедента, так и в соответствии с законодательством, принятым в 1970-х годах, ответственность ФРС за стабилизацию экономики США включала цели как в отношении занятости, так и инфляции. В прошлом ФРС подвергалась нападкам, когда одна цель противоречила другой. Широкое признание ФРС в настоящее время вызвано тем, что уровень инфляции потребительских цен стабилизировался на 30-летнем минимуме менее 3 процентов, экономика находится на пятом году роста, а уровень безработицы — менее 5.5 процентов.

Хотя показатели ФРС никогда не были лучше, многие политики и экономисты хотят, чтобы он пошел еще дальше и добился нулевой инфляции в качестве своей основной цели. Сенатор Конни Мак от Флориды представила Закон об экономическом росте и стабильности цен, который внесет поправки в Закон о Федеральной резервной системе. Он заменит старую инструкцию о том, что ФРС должен «эффективно продвигать цели максимальной занятости, стабильных цен и умеренных долгосрочных процентных ставок», единственной инструкцией о том, что она должна «способствовать стабильности цен.Соавторами этого закона были почти все члены республиканского руководства Сената, включая бывшего лидера большинства Боба Доула. Тот же законопроект был внесен в Палату представителей Джимом Сакстоном (Р.-Н.Дж.).

Было проведено несколько исследований влияния перехода к нулевой инфляции. Практически все предполагают, что затраты будут временными. Кроме того, утверждалось, что инфляция вызывает дорогостоящие искажения в сбережениях и инвестициях, поскольку инвестиционный доход облагается налогом на основе его номинальной, а не скорректированной на инфляцию или реальной стоимости.Эти искажения являются постоянной ценой даже низкой инфляции, и их можно было бы избежать, если бы ФРС достигла нулевой инфляции. Итак, некоторые утверждают, что выгода от достижения нулевой инфляции превышает временные затраты на ее достижение.

Независимо от того, будет ли принят закон Мака, ФРС, безусловно, придется подумать о том, хочет ли она по-прежнему добиваться снижения инфляции. Мы изучили затраты на поддержание нулевого уровня инфляции и обнаружили, что, в отличие от предыдущей работы, затраты на нулевую инфляцию, вероятно, будут большими и постоянными: продолжающаяся потеря от 1 до 3 процентов ВВП в год с, соответственно, более высоким уровнем безработицы. .Следовательно, нулевая инфляция повлечет за собой большие реальные издержки для американской экономики.

Причина того, что нулевая инфляция приводит к таким большим издержкам для экономики, заключается в том, что фирмы неохотно сокращают заработную плату. И в хорошие, и в плохие времена одни фирмы и отрасли работают лучше, чем другие. Заработная плата должна корректироваться с учетом этих различий в экономическом состоянии. Во времена умеренной инфляции и роста производительности относительная заработная плата может легко корректироваться. Неудачливые фирмы могут повысить заработную плату, которую они платят, меньше средней, в то время как удачливые фирмы могут повысить зарплату выше среднего.Однако при низком росте производительности (как это было с начала 1970-х годов в Соединенных Штатах) и отсутствии инфляции фирмы, которым необходимо снизить относительную заработную плату, могут сделать это только за счет сокращения денежной заработной платы своих сотрудников. Поскольку они не хотят этого делать, они сохраняют относительную заработную плату слишком высокой, а занятость слишком низкой. Вторичные эффекты приводят к тому, что влияние на экономику в целом больше, чем влияние на занятость в затронутых фирмах.

Свидетельства о частоте сокращений заработной платы

Работодатели почти никогда не сокращают заработную плату своих сотрудников, потому что опасаются, что это вызовет серьезный моральный дух и проблемы с удержанием персонала.Исследования народных настроений показывают, почему. Большинство людей считает несправедливым снижение зарплаты фирмой, за исключением чрезвычайных обстоятельств. С другой стороны, большинство не считает несправедливым, если фирме не удается повысить заработную плату в условиях высокой инфляции.

Устойчивость к понижению денежной заработной платы раньше была основным принципом макроэкономики. Но теперь многие макроэкономисты сомневаются в справедливости этого предположения. В серии недавних исследований утверждается, что денежная заработная плата почти так же гибка как в сторону понижения, так и в сторону повышения.Мы рассмотрели широкий спектр данных по этому вопросу и отвергаем эти выводы. Жесткость заработной платы в сторону понижения — действительно важная черта экономики. Изучение общего повышения заработной платы на производстве, профсоюзов, опросов работодателей и нашего собственного телефонного опроса рабочих позволяет нам напрямую проверить, часты ли сокращения заработной платы. Эти данные показывают, что изменения в заработной плате различаются в зависимости от фирмы, но лишь немногие сотрудники получают сокращение заработной платы даже при низкой инфляции. Многие получают повышение заработной платы, а многие вообще не меняют заработную плату, но распределение резко обрезается до нуля.Например, в 1962 году, когда инфляция составляла около 1 процента, 53 процента производственных рабочих на производственных предприятиях, не являющихся членами профсоюзов, получили общее повышение заработной платы, а среднее изменение заработной платы увеличилось на 3,2 процента. Однако, хотя 47 процентов рабочих не получили общего повышения в том году, менее одной десятой одного процента рабочих были наняты фирмами, которые сделали общее сокращение заработной платы. Фирмы крайне неохотно сокращают зарплаты рабочим.

Так почему же некоторые другие исследования утверждают, что сокращение заработной платы происходит часто? Все имеют один и тот же существенный недостаток: они не смотрят напрямую на изменения заработной платы.Вместо этого они вычисляют эти изменения на основе заработной платы, сообщаемой работниками в опросах, проводимых с разницей в год. Проблема в том, что данные опросов такого типа изобилуют ошибками. Люди часто не могут вспомнить (или просто не утруждают себя точным сообщением) о своей заработной плате участникам опроса. Поскольку менее половины респондентов точно сообщают о своей заработной плате, рассчитанные таким образом «изменения заработной платы» с большей вероятностью являются результатом ошибок в отчетности, чем фактических изменений заработной платы. Недавнее исследование Джона Ши из Университета Мэриленда сопоставило ряд людей в одном из этих опросов с их профсоюзными контрактами.Он обнаружил, что хотя 21 процент изменений заработной платы, рассчитанных для респондентов этого опроса, показал снижение, только 1,3 процента фактически имели снижение заработной платы в их соответствующих профсоюзных договорах. Используя прямые доказательства ошибки в ответах на опрос, мы показали, что типичные ошибки панельных опросов достаточно велики, чтобы создать видимость частых сокращений заработной платы, даже если в истинном распределении изменений заработной платы таких сокращений нет.

Макроэкономические последствия понижательной жесткости

Если работодатели не могут снизить заработную плату, что это означает для экономики, и особенно для целевых показателей инфляции? Чтобы ответить на этот вопрос, мы разработали моделируемую экономику с тысячами фирм, каждая из которых подвержена случайным шокам спроса и предложения, которые повлияли на желаемый уровень занятости и заработной платы.Затем мы смоделировали поведение этой экономики при высоких, умеренных, низких и нулевых темпах инфляции. В этой имитационной модели безработица растет при низких темпах инфляции. Есть затраты на обеспечение низкой инфляции, и эти затраты столь же постоянны, как и выгоды от поддержания нулевой инфляции. Эффект носит постоянный характер, потому что в условиях турбулентности экономики всегда есть фирмы, которые хотели бы снизить реальную заработную плату своих рабочих, а жесткость номинальной заработной платы делает это невозможным при низкой инфляции.Для экономики в целом следствием слишком высокой реальной заработной платы является слишком низкая занятость. Эта реальная стоимость не только постоянна, но и намного превышает любую разумную оценку прибыли, полученной от достижения нулевой инфляции.

Мы провели тысячи экспериментов по моделированию, чтобы изучить чувствительность наших результатов и определить, существуют ли правдоподобные значения параметров, которые оказали бы лишь небольшое влияние на номинальную жесткость. Наша лучшая оценка стоимости снижения инфляции с 3 процентов до нуля — это увеличение безработицы на 1-3 процентных пункта.Только несколько крайних допущений дали результаты ниже этого диапазона.

Можно спросить, есть ли какие-либо прямые доказательства того, что экономика ведет себя как симуляция. Чтобы ответить на этот вопрос, мы разработали упрощенную версию имитационной модели с использованием послевоенных экономических данных США. При подборе данных эта модель немного лучше предсказывала уровень инфляции при любом уровне безработицы, чем стандартная модель. Большего ожидать не следует, потому что на протяжении большей части этого периода инфляция находилась выше диапазона, в котором номинальная жесткость в сторону понижения будет играть важную роль.

В качестве серьезной проверки полезности нашей модели мы предприняли амбициозную попытку. Поведение цен во время Великой депрессии всегда не поддавалось объяснению с помощью традиционных моделей, которые предполагают, что только один уровень безработицы (так называемый естественный уровень) соответствует постоянной инфляции. Безработица всегда была выше любой разумной оценки естественного уровня, поэтому стандартная теория предсказывает ускорение дефляции на все десятилетие 1930-х годов. Фактически, в первые несколько лет депрессии была дефляция.Но затем за годом значительной инфляции последовал период низкой инфляции, еще большей дефляции, а затем снова инфляции.

Мы взяли нашу модель, которая была оценена с использованием послевоенных данных, и проанализировали поведение цен во время Великой депрессии. На рисунке 1 показано поведение стандартной модели естественной нормы и нашей модели. Стандартная модель сильно сбивается с пути, в то время как наша модель (которая воплощает эффекты номинальной жесткости) отслеживает Великую депрессию с поразительной точностью. Обе модели предсказывают дефляцию в начале 1930-х годов.Однако в середине-конце 1930-х годов стандартная модель предсказывала продолжение дефляции. Наша модель предсказывает, что эффекты номинальной жесткости, наконец, догонят экономику и создадут положительные и переменные темпы инфляции, несмотря на высокий уровень безработицы.

Ободренные этими результатами, мы использовали нашу расчетную модель инфляции и безработицы, чтобы увидеть, что произойдет, если ФРС попытается перевести экономику США от гипотетической инфляции в 6 процентов и безработицы в 6 процентов к 3-процентной или нулевой инфляции.Результаты показаны на рисунке 2. При целевом уровне инфляции в 3 процента безработица стабилизируется до уровня, который находился с середины 1994 года между 5,5 и 6 процентами. Однако, если бы ФРС стремилась к нулевой инфляции, первоначальные затраты были бы намного выше, а уровень долгосрочной безработицы более чем на 2 процентных пункта выше.

Заключение

Нулевая инфляция не обходится без издержек даже в долгосрочной перспективе. Состояние фирм постоянно меняется, а инфляция смазывает колеса экономики, позволяя этим фирмам медленно уходить от выплаты слишком высокой реальной заработной платы без фактического снижения зарплаты, которую они платят.Этот механизм регулирования позволяет экономике избежать больших затрат на занятость. При очень низких темпах инфляции и роста производительности такие корректировки прерываются, и страдает занятость.

Хотя можно было бы утверждать, что нулевая инфляция в течение многих лет уменьшит сопротивление рабочих сокращению заработной платы, исследования интервью, которые мы приводим, делают это маловероятным. Сопротивление рабочих сокращению номинальной заработной платы связано с их фундаментальными представлениями о справедливости и их подозрениями в отношении мотивов работодателя.Поучителен опыт Великой депрессии. После значительной дефляции в начале 1930-х гг. Сопротивление сокращению номинальной заработной платы явно усилилось в середине-конце 1930-х годов. Были внесены правовые и институциональные изменения, поддерживающие жесткость заработной платы. Десятилетие высокой безработицы и стабильных цен сделало номинальную жесткость экономики еще более важной, чем раньше.

Правдоподобные оценки выгод от нулевой инфляции, безусловно, меньше, чем затраты на безработицу при нулевой инфляции, которые мы зафиксировали.Низкий стабильный уровень инфляции — разумная цель для ФРС. Мы не можем точно сказать, какой низкий уровень инфляции лучше всего подходит американскому народу, но мы уверены, что он не равен нулю.

Кто выигрывает от инфляционного таргетинга?

[Что] действительно важно для успешной денежно-кредитной политики, так это создание прочного номинального якоря. Хотя таргетирование инфляции является одним из способов достижения этого, это не единственный способ.

Научный сотрудник NBER Фредерик Мишкин и соавтор Клаус Шмидт-Хеббель рассматривают плюсы и минусы таргетирования инфляции в Имеет ли значение таргетирование инфляции? (Эта работа — опубликована в Рабочем документе NBER No.12876 — был завершен до того, как Мишкин стал членом Совета управляющих Федеральной резервной системы.) Развивающиеся — или развивающиеся — страны с высокой инфляцией извлекают наибольшую пользу из этой практики, как показывает исследование. Для зрелых, развитых стран, таких как Соединенные Штаты, выгоды гораздо менее заметны.

Многие страны начинают относиться к идее таргетирования инфляции. К 2005 году, например, восемь промышленно развитых стран и 13 стран с формирующейся рыночной экономикой приняли полноценное таргетирование инфляции. Многие другие рассчитывают сделать этот шаг в ближайшее время.Но вопрос о таргетировании инфляции еще не открыт.

Хотя исследования в целом устанавливают связь между практикой и улучшением экономических показателей, они не доказали, что первое вызывает второе. В самом деле, стабильные и зрелые страны, не нацеленные на цели, в том числе Соединенные Штаты, часто обходились без этого так же или лучше. «Продолжающиеся дебаты о том, имеет ли значение таргетирование инфляции, указывают на то, что остаются нерешенными вопросы, особенно относительно сравнительных макроэкономических показателей в странах, применяющих таргетирование инфляции, как с течением времени, так и по сравнению со странами, не использующими таргетинг», — пишут авторы этого исследования.«Что действительно важно для успешной денежно-кредитной политики, так это создание прочного номинального якоря. Хотя таргетирование инфляции является одним из способов достижения этого, это не единственный способ».

Внимательно изучив широкую выборку из 21 страны с промышленной и развивающейся экономикой, применяющих таргетирование инфляции, с течением времени и сравнив их с контрольной группой из 13 промышленных стран, не участвующих в таргетировании, авторы приходят к выводу, что целевой показатель действительно улучшает экономические показатели, но эффекты различаются резко в зависимости от типа экономики, которая пытается это сделать.

Например: таргетеры снизили уровень инфляции в среднем с 12,6 процента, прежде чем они приняли эту практику, до 4,4 процента после того, как они это сделали. Наибольшее падение произошло в странах с развивающейся экономикой — до 6 процентов после того, как они начали таргетировать инфляцию. Развитые промышленные таргетеры продемонстрировали меньшее снижение, но достигли гораздо более низкого уровня инфляции: в среднем 2,2 процента. Однако этот впечатляющий показатель был превзойден развитыми странами, не участвующими в таргетинге, которые с 1997 года набирали в среднем 2,1 процента. Таким образом, эта практика, похоже, оказывает наибольшую помощь странам, которые изо всех сил пытаются обуздать инфляцию, в то время как ее влияние на страны с более благоприятными условиями удорожание цены относительно невелико, иногда незначительно.

Возьмем, к примеру, реакцию экономики на внешний шок, такой как скачок цен на нефть. Таргетирование помогает снизить инфляционное воздействие в данной стране, по-видимому, потому, что такая практика повышает доверие к центральному банку и стабилизирует ожидания потребителей. Но, как и при падении инфляции, выгода меняется.

Согласно исследованию, наибольшее улучшение наблюдается в странах, особенно в странах с формирующимся рынком, которые достигли целевого показателя инфляции.Эти страны фактически ощущают меньшее влияние нефтяных шоков, чем страны, не являющиеся целевыми. Напротив, страны, не являющиеся целевыми, похоже, лучше переносят внешний шок, вызванный внезапным изменением обменных курсов.