Первые пластиковые карты: История создания пластиковых карт — Современные банковские цифровые технологии

История создания пластиковых карт — Современные банковские цифровые технологии

ИДЕЯ СОЗДАНИЯ ПЛАСТИКОВЫХ КАРТ

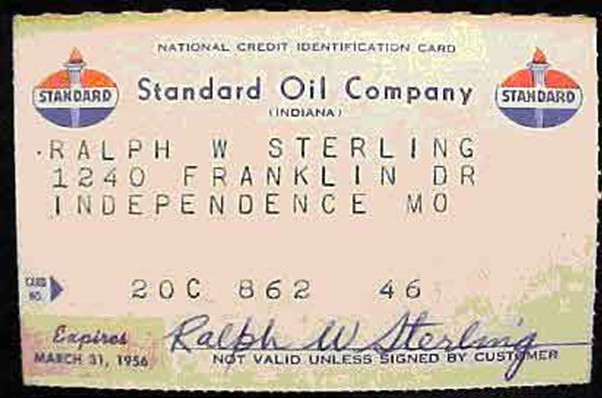

Принято считать, что впервые идея использования кредитной карточки была предложена Эдуардом Беллами в книге «Глядя назад» в 1880 году. Однако его предложение было воплощено в жизнь лишь в начале XX века. Тогда некоторые американские нефтяные компании, отели и магазины, чтобы привязать своих самых богатых клиентов к своей сети магазинов и продавать им наиболее дорогие товары, стали выпускать специальные карточки. Во-первых, они позволяли следить за счетом клиента и обеспечивали механизм записи его покупок. А во-вторых, их появление стало логическим продолжением распространенной в то время оплаты в рассрочку. Такие товарные карточки делались из картона, на котором были написаны или выдавлены данные ее владельца.

В 1914 году известная фирма Mobil Oil стала выпускать так называемые «карты учтивости» (courtesy cards), благодаря которым водители могли оплачивать топливо и делать покупки на любой бензоколонке.

В следующее десятилетие многие крупные компании начали предлагать такие нововведения, как плата за финансовые услуги, 30-дневный период отсрочки по платежам и многие другие – и все ради максимального дохода от операций по картам.

И в 1928 году Бостонская компания Farrington Manufacturing начала выпуск первых пластиковых карт. Они предназначались самым важным и надежным клиентам и представляли собой металлические пластины с выдавленными данными держателя. Для расчета с помощью такой карты ее владельцу необходимо было вставить карту в специальное устройство, называемое импринтером, и данные оттиска отпечатывались на именном чеке.

РАСЦВЕТ ЭПОХИ ПЛАСТИКОВЫХ КАРТ

Считается, что эра современной универсальной кредитной карты началась с основания в 1950 году в США Фрэнком К. Макнамарой, Альфредом Блумингдейлом и Ральфом Снайдером компании Diners Club. Пластиковая карта Diners Club стала первой универсальной картой, позволяющей совершать покупки в торговых точках по всей стране. Важным пунктом развития платежной системы стало введение третьей стороны в кредитных операциях. Таким образом Diners Club становилась посредником между покупателем и фирмой, предоставляющей различные товары и услуги, обеспечивая кредит одному и другому и беря на себя плату за услуги. Следует отметить, что ни торговые компании, ни рядовые граждане (покупатели) не спешили становиться участниками этой программы. Препятствием для распространения универсальных карт Diners Club было сопротивление со стороны американских авиакомпаний, нефтяных компаний и крупных торговых фирм, выпускавших свои карты. Они не хотели предоставлять скидку третьей стороне и боялись, что новая карта ослабит их отношения с клиентами.

Важным пунктом развития платежной системы стало введение третьей стороны в кредитных операциях. Таким образом Diners Club становилась посредником между покупателем и фирмой, предоставляющей различные товары и услуги, обеспечивая кредит одному и другому и беря на себя плату за услуги. Следует отметить, что ни торговые компании, ни рядовые граждане (покупатели) не спешили становиться участниками этой программы. Препятствием для распространения универсальных карт Diners Club было сопротивление со стороны американских авиакомпаний, нефтяных компаний и крупных торговых фирм, выпускавших свои карты. Они не хотели предоставлять скидку третьей стороне и боялись, что новая карта ослабит их отношения с клиентами.

Несмотря на все трудности, основатели Diners Club были уверены в успехе. После Второй мировой войны в США начался бурный рост популярности кредита. Впервые за всю историю большая часть американцев стала зарабатывать больше, чем это требовалось для удовлетворения основных нужд.

Расцвет пластиковых карт начался с появлением знаменитой сейчас на весь мир карты American Express. Она была выпущена 1 октября 1958 года, а уже через год обладателями таких карт стали более 475 тысяч человек и больше 30 тыс. организаций и предприятий. Такой успех объясняется рядом причин. Во-первых, компания приобрела Universal Travel Card, по которой обслуживалась Ассоциация американских отелей. А во-вторых, American Express имела огромные финансовые возможности для кредитования и огромную международную сеть, обслуживающую дорожные чеки компании.

Она была выпущена 1 октября 1958 года, а уже через год обладателями таких карт стали более 475 тысяч человек и больше 30 тыс. организаций и предприятий. Такой успех объясняется рядом причин. Во-первых, компания приобрела Universal Travel Card, по которой обслуживалась Ассоциация американских отелей. А во-вторых, American Express имела огромные финансовые возможности для кредитования и огромную международную сеть, обслуживающую дорожные чеки компании.

В это же время самые крупные и влиятельные банки Америки – Bank of America и Chase Manhattan Bank – также приступили к операциям с использованием кредитных карт. К концу первого года введения карточной программы Chase Manhattan Bank уже имел 350 тысяч держателей пластиковых карточек и сотрудничал с 6 тысячами торговых компаний. Однако в дальнейшем дела пошли не так хорошо, и в 1962 году Сhase Manhattan был вынужден продать свой бизнес. Основные причины – сложности при передаче информации, мошенничество и злоупотребления клиентов.

С подобными трудностями сталкивались многие американские банки. А самой успешной стала финансовая политика Bank of America, выпускающей карту «BankAmericard». Уже в 1966 году Bank of America начал выдавать лицензии другим американским банкам на проведение операций со своими картами.

А самой успешной стала финансовая политика Bank of America, выпускающей карту «BankAmericard». Уже в 1966 году Bank of America начал выдавать лицензии другим американским банкам на проведение операций со своими картами.

В конце 60-х годов Bank of America и Interbank провели совместную акцию по рассылке банковских пластиковых карт по почте. За короткое время число держателей карт увеличилось на миллионы. Одновременно произошел и стремительный рост числа фирм, связанных с национальными платежными системами National BankAmericard Incorporated и Interbank Card Association. Это заставило американские банки, выпускавшие независимые карты, присоединиться к одной из двух систем. К 1978 году 52 млн. американцев стали владельцами, по крайней мере, двух банковских карт.

Следует отметить, что в это время универсальные пластиковые карты делились на две категории: на финансовые (или банковские) карты и карточки для «путешествий и развлечений» (Travel and Entertainment — Т&Е). Вторая категория карт выпускалась компаниями Carte Blanshe, Diners Club и American Express. Они предназначались для путешественников, бизнесменов и помогали оплачивать различные билеты, номера гостиниц и т.д. Банковские пластиковые карты предназначались для обслуживания простых потребительских нужд. Для сравнения: в наше время такого четкого разделения нет, мы используем пластиковые карты в любых ситуациях.

Они предназначались для путешественников, бизнесменов и помогали оплачивать различные билеты, номера гостиниц и т.д. Банковские пластиковые карты предназначались для обслуживания простых потребительских нужд. Для сравнения: в наше время такого четкого разделения нет, мы используем пластиковые карты в любых ситуациях.

краткая история банковских карт / Хабр

Банковская карта — вещь такая же привычная, как смартфон: есть у большинства, и ей пользуются ежедневно миллионы людей. Впрочем, именно «карта» постепенно становится пережитком прошлого, уступая место тем же смартфонам в качестве платёжного средства. Но и пластиковыми кредитки были далеко не всегда. А какими были? Вернёмся в 1888-й — к самому началу.

В этот год американский писатель Эдвард Беллами опубликовал свой роман-утопию Looking Backward: 2000-1887 (в русских переводах имеет названия «Через сто лет», «Будущий век», «Золотой век» или «В 2000 году»), в котором описал среди прочего идею платёжного средства, очень напоминающего банковскую карту:

Всякому гражданину открывается кредит, соответственно его доле из годового производства нации, который в начале каждого года вносится в общественные книги.

На руки же каждому выдается чек на этот кредит, представляемый им, в случае какой-либо потребности, в любое время, в общественные магазины, существующие в каждой общине…

Может быть, вы пожелаете взглянуть, что это за чеки? Вы замечаете, — продолжал он, пока я с любопытством рассматривал кусочек папки, который он мне подал, — что карточка эта выдала на известное количество долларов.

Однако реальное воплощение идея карт получила далеко не сразу.

В 1891 году American Express, тогда ещё занимавшаяся перевозкой товаров, разработал и внедрил собственную международную систему дорожных чеков. Да, это не первые чеки в истории (англичане из London Credit Exchange Company запустили свою систему аж в 1772 году), но многие считают родоначальниками именно американцев. Так у людей появилась возможность не носить с собой наличные деньги и при этом иметь к ним доступ в другом городе или даже стране.

Первый чек American Express, обналиченный в МюнхенеЧек является ценной бумагой-распоряжением банку от чекодателя (человек, выдавший чек) выплатить указанную сумму чекодержателю (владельцу выписанного чека). Чтобы получить чеки (в виде комплекта бланков — чековой книжки), необходимо обратиться в банк и заключить чековый договор. Чеки могут быть выписаны как на владельца чековой книжки (именные), так и на другое лицо (ордерные). Также существуют чеки на предъявителя. Чек «активируется» посредством подписи индоссамента — передаточной надписи, удостоверяющей переход прав на чек к чекодержателю. После этого отозвать чек до истечения срока оплаты невозможно.

Чтобы получить чеки (в виде комплекта бланков — чековой книжки), необходимо обратиться в банк и заключить чековый договор. Чеки могут быть выписаны как на владельца чековой книжки (именные), так и на другое лицо (ордерные). Также существуют чеки на предъявителя. Чек «активируется» посредством подписи индоссамента — передаточной надписи, удостоверяющей переход прав на чек к чекодержателю. После этого отозвать чек до истечения срока оплаты невозможно.

Одновременно с этим многие продавцы предоставляли возможность постоянным покупателям и близким знакомым приобретать товары в долг. Главный минус такого подхода очевиден: необходимо иметь хорошие отношения с каждым продавцом в каждом интересующем магазине. Это сложно реализовать даже в пределах одного города, не говоря уж о стране. Но решение нашлось!

В 1914 году компания Mobil Oil выпустила для своих платежеспособных клиентов так называемые «карты вежливости». Они представляли собой картонные карточки с инициалами владельца и позволяли оплачивать топливо и приобретать товары на любой автозаправке. Владелец карты мог оплачивать свои покупки позже, например, в конце месяца, без каких-либо процентов (гарантией оплаты являлась его платежеспособность и тщательный отбор участников программы), становясь более лояльным по отношению к сети заправок.

Владелец карты мог оплачивать свои покупки позже, например, в конце месяца, без каких-либо процентов (гарантией оплаты являлась его платежеспособность и тщательный отбор участников программы), становясь более лояльным по отношению к сети заправок.

А через пять лет, в 1919 году, Western Union предложила свой тип подобных карт американским чиновникам: с её помощью можно было отправлять телеграммы в кредит за счёт правительства США. Но для обычных людей эта система была недоступна. Идею активно подхватили другие топливные компании и распространили на всю страну.

Но несмотря на удобство, картонные карты быстро приходили в негодность. Нужно было придумать, как сделать их прочнее. Решение, которое, казалось бы, лежало на поверхности, потребовало долгих девять лет: в 1928 году бостонская компания Farrington Manufacturing представила миру первые металлические карты-пластинки Charga Plates. На них выштамповывались данные владельца: его имя и адрес.

Металлическая карта Charga Plates. Источник: www.digibarn.com

Источник: www.digibarn.comИспользование выдавленных на металле данных не только повышало их сохранность при длительном использовании карты. Ещё это заметно ускоряло обслуживание и снижало вероятность ошибки при заполнении счёта: не нужно диктовать продавцу своё имя по буквам и проверять правильность — достаточно просто сделать отпечаток карты с помощью специального пресса-импринтера.

Рекламный постер Charga-Plate. Источник: Buffalo NewsМеталлические «карты» быстро завоевали популярность у других компаний и производились разных размеров и форм: от совсем компактных, которые можно повесить на брелок с ключами, и до достаточно крупных. Кроме выштампованных данных о владельце, некоторые производители делали специальные вырезы и углубления на торцах или оборотной стороне. Таким образом они кодировали порядковый номер карты, её тип или срок действия. У многих вариантов на задней стороне располагался картонный элемент — для подписи. Сейчас он превратился в специальную шершавую полоску, находящуюся недалеко от CVV2-кода. Некоторые версии просуществовали достаточно долго, застав даже современные «кредитки».

Некоторые версии просуществовали достаточно долго, застав даже современные «кредитки».

Однако все эти карты были больше похожи на карты лояльности. А вот основу карт как банковского продукта заложил Д.С. Биггинс, работавший в бруклинском банке Flatbush специалистом по кредитованию. Он организовал новую схему кредитования потребителей Charge-It: местные магазины принимали расписки в качестве оплаты небольших покупок. После расписки сдавались в банк, который оплачивал указанные суммы, снимая их со счетов покупателей.

И уже через три года — в 1949 году — была создана знаменитая система Diners Club. Название связано не только с первым предприятием, задействованным в системе, но и с местом появления идеи: А. Блумингдейл, Ф. Макнамару и Р. Снайдер придумали систему в процессе обеда и обсуждения одного предпринимателя, работавшего посредником между магазинами и частными покупателями, особенно не имеющими возможность получить ссуду в банке. Тот использовал свои финансы в качестве гаранта оплаты кредита магазинам и за это брал определённый процент от сделки.

Идея понравилась основателям, и они предложили её внедрить владельцу ресторана, в котором обедали. Для идентификации посетителей было решено использовать металлические карты, очень распространенные на тот момент. Количество подключённых к системе ресторанов и клиентов быстро увеличивалось, доходы росли, для более эффективного развития бизнеса основатели решили объединить свои компании в одну — Diners Club. А через год (в 1951 г.) имя и схема работы были лицензированы в Великобритании, открыв кредитным картам путь в Европу. Кстати, ещё одним нововведением являлась абонентская плата за пользование картой: годовое обслуживание составляло 3 доллара.

Несмотря на то, что многие компании поначалу не стремились подключиться к системе Diners Club, не доверяя и опасаясь как утечек данных, так и ухудшения отношений с покупателями, популярность кредитов в Америке облегчило задачу популяризации кредитных карт. И не последнюю роль в этом сыграла пластиковая карта American Express, выпущенная в 1958 году. Всего через год обладателями карт стали около полумиллиона человек! Это вызвало заметный рост количества владельцев карт, но положило конец монополии Diners Club.

Всего через год обладателями карт стали около полумиллиона человек! Это вызвало заметный рост количества владельцев карт, но положило конец монополии Diners Club.

Многие банки Америки также включились в гонку, но одним из самых успешных стал Bank of America, выпустивший карту BankAmericard. Рост популярности карты в стране и продажа лицензий на выпуск карт другим банкам-участникам ассоциации, включая иностранные, привело к необходимости использовать название более универсальное, которое не вызывало бы вопросов и ассоциаций, было просто для запоминания и не имеющее значений на других языках. Так появилась VISA, первая транзакция по которой была проведена 26 июля 1976 года. А через пару лет появился её европейский аналог — MasterCard. Кстати, японская Japan Credit Bureau (JCB) выпустила свои первые платёжные карты ещё в 1964 году.

Рекламное фото JCB. Можно заметить, что помимо имени владельца, на карте размещалась еще и его фотографияВ качестве дополнительной меры популяризации Bank of America совместно с Interbank провели массовую рассылку кредитных карт по почте. Это случилось в конце 60-х и сразу увеличило количество клиентов на несколько миллионов.

Это случилось в конце 60-х и сразу увеличило количество клиентов на несколько миллионов.

Кстати, магнитная полоса на «кредитке» появилась в 1960 году благодаря инженеру Перри и его жене. Идея записать данные карты на кусок магнитной ленты была очень логичной и имела множество преимуществ (включая проверку и передачу данных в банк сразу, а не в виде оттиска карты через продолжительное время) и одну неприятную особенность: лента никак не хотела удерживаться на поверхности пластика. Супруга инженера предложила использовать обычный утюг и вплавить магнитный носитель в карту. Первые образцы имели ленту на лицевой стороне, и только через несколько поколений она «переехала» на заднюю сторону.

И вот в 1967 году в Лондоне появляется первый в мире банкомат. Он принадлежал банку Barclays и располагался в одном из его отделений на севере Лондона. А через два года банк Chemical Bank устанавливает банкомат уже в Нью-Йорке. Тогда банкоматы не имели прямой связи с банками и не могли проверить остаток на счёте клиента, потому выдавали фиксированные суммы, а вместо карточек использовали специальные чеки, которые требовалось заранее получить в банке. Кстати, ПИН-код к тому моменту уже существовал — его запатентовали в 1966 году.

Кстати, ПИН-код к тому моменту уже существовал — его запатентовали в 1966 году.

Вот новостной сюжет из 1969 года о первом австралийском банкомате. В нем можно было получать по 25 долларов за один раз, для чего использовалась специальная карта. Она выдавалась менеджером банка держателям чековых счетов, а после использования «проглатывалась» банкоматом. Вернуть ее можно было только в отделении банка после того, как кредитная организация получала информацию о проведении операции.

Работать с пластиковыми картами банкоматы научились только в 1972: английский банк Lloyds начал использовать устройства Cash-Ponit производства IBM, умеющие подключаться к банковской сети.

Следующим важным этапом на пути становления «кредиток» стала разработка карты с микросхемой внутри — её запатентовал француз Р. Морено в 1974 году. Предпосылок к тому было несколько: информация на магнитной полосе зашифрована менее безопасно, её легко скопировать или просто повредить, в чип помещается намного больше данных, а каждая транзакция подтверждается сформированным специально для неё кодом. Однако, полностью перейти на карты, имеющие только чип, до сих пор не получилось из-за неготовности инфраструктуры.

Однако, полностью перейти на карты, имеющие только чип, до сих пор не получилось из-за неготовности инфраструктуры.

Всё это происходит на фоне бурного развития и проникновения кредитных карт по всему миру. Так что появление в 1979 году POS-терминалов было вполне ожидаемо, добавив ещё больше популярности безналичным расчётам.

Кстати, несмотря на появление POS-терминалов, основным способом «обработки» пластиковых карт, оставались импринтеры. Со временем они эволюционировали: научились фиксировать не только данные клиента, но и дату продажи, цену товара. Причем уходить с рынка они начали только недавно: новые карты уже не имеют выдавленных цифр и имени на передней стороне, их заменили напечатанные типографским способом данные. Но возможно, где-то ещё используются старые методы «прокатывания» карт в качестве резервных на случай отключения связи или электричества.

Кстати, ручной пресс для эмбоссирования, методика нанесения текстовых элементов на металлические пластинки, пресс-импринтер для получения оттисков, а также оригинальный шрифт Farrington OCR 7B были своевременно запатентованы. И этот момент считается отправной точкой технологии OCR (Optical Character Recognition).

И этот момент считается отправной точкой технологии OCR (Optical Character Recognition).

Пример работы ручного пресса-импринтера. Отпечатанный таким образом «слип» торговая точка отправляла в банк, эмитировавший «пластик», который затем перечислял деньги на счет продавца:

Через пару лет появились золотые банковские карты (MasterCard, 1981) и общенациональные сети банкоматов. В 1996 Europay, MasterCard и VISA представили межбанковский стандарт EMV для карт с микросхемами. Банкоматы эволюционировали, обзаводились беспроводными модулями связи, сенсорными экранами. И в 2002 году MasterCard начал тестирование бесконтактной оплаты по технологии PayPass.

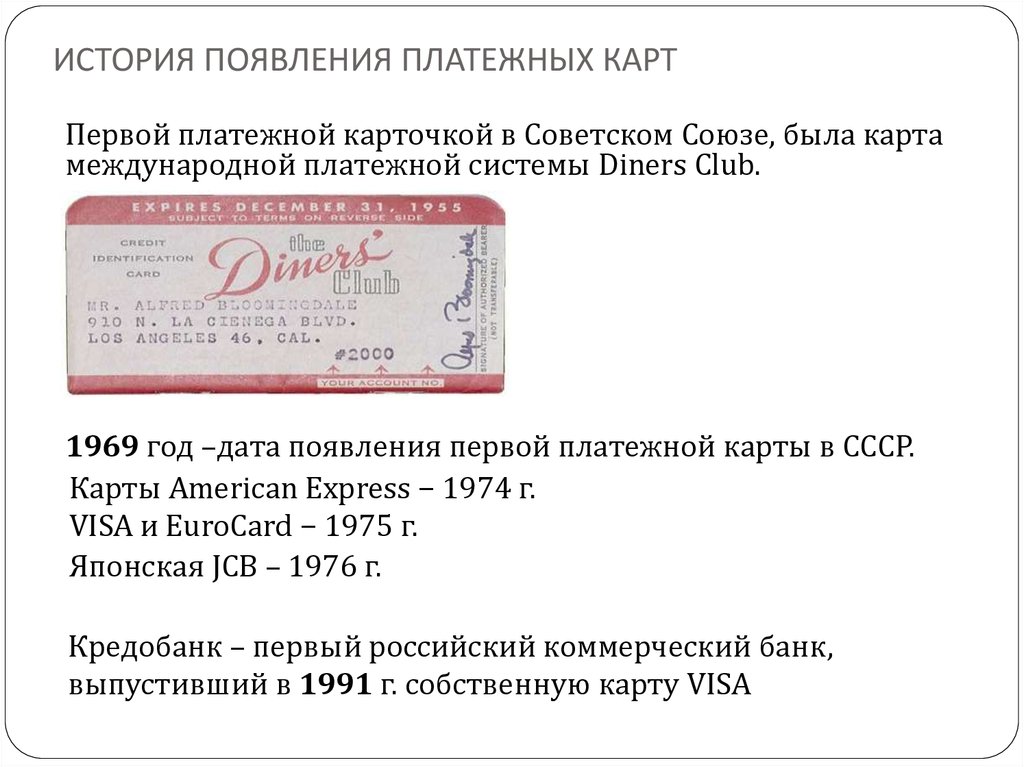

А что происходило в России? Карты международных систем появились в ещё в СССР — в 1969 году: Diners Club и American Express подписали соглашение с Государственным комитетом по иностранному туризму. Немногим позже к нам пришли VISA (в 1974 году), MasterCard (1975) и JCB (1976). Со стороны СССР расчёты организовывало Всесоюзное акционерное общество «Интурист»: оно обеспечивало возможность покупки иностранными туристами товаров в магазине «Берёзка» и гостиницах. Расчёты проводились через Банк для внешней торговли СССР (Внешторгбанк).

Расчёты проводились через Банк для внешней торговли СССР (Внешторгбанк).

Пластиковые же карты пришли к нам в 1988 году, когда было подписано соглашение с VISA, сделавшее «Интурист» членом организации с правом эмиссии. Концепция внедрения разрабатывалась Сбербанком СССР в 1988-1989 годах, а первая транзакция по карте, выпущенной российским банком, была произведена 21 сентября 1991 года в продуктовом магазине Москвы. Эмитентом карты VISA выступил Кредобанк.

Сегодня наличкой мы пользуемся все меньше и меньше. Кое-где, в Швеции, например, ее и вовсе не осталось. А прямо сейчас видим, как из обихода исчезают и пластиковые карты: скоро их заменят смартфоны, а еще через какое-то время банковская индустрия вообще может перейти на виртуальные карты, оставив кусочки пластика в прошлом.

История кредитных карт

Раскрытие информации рекламодателя: Предложения по кредитным картам, которые появляются на веб-сайте, исходят от компаний, от которых этот сайт получает компенсацию. Эта компенсация может повлиять на то, как и где продукты будут отображаться на этом сайте (включая, например, порядок их появления). Этот сайт не включает все компании кредитных карт или доступные предложения кредитных карт.

Эта компенсация может повлиять на то, как и где продукты будут отображаться на этом сайте (включая, например, порядок их появления). Этот сайт не включает все компании кредитных карт или доступные предложения кредитных карт.

Сегодня широкое использование кредитных карт кажется второй натурой. Выходя из дома, вы берете с собой самое необходимое: ключи, мобильный телефон и бумажник. Может быть, в вашем кошельке есть наличные деньги вместе с вашим удостоверением личности и другими необходимыми картами, и за 79% взрослых американцев, есть еще один продукт: кредитная карта.

Удобство современной кредитной карты не позволяет представить время без нее, но на протяжении большей части истории человечества системы кредита, когда одна сторона ссужает деньги или ресурсы другой стороне и не ожидает немедленного возмещения, обрабатывались устно или записаны в каком-либо журнале.

Только в начале 1800-х годов существовала какая-либо форма «кредитной карты», и даже тогда она была в форме пластин из тяжелого металла, а не в гладком пластиковом (или полностью цифровом) дизайне, который мы ценим сегодня.

Древняя история кредита

Экономика, которая процветала за счет кредита, старше самих денег. В эпоху бронзы почти все экономические операции осуществлялись с помощью того, что мы сейчас назвали бы кредитной линией. Эта система кредита существовала потому, что промежуток между посадкой урожая и сбором урожая растянулся на несколько месяцев. Согласно американскому экономисту Майклу Хадсону, наши древние предки часто влезали в долги, пока их урожай рос, и выплачивали их, когда наступало время сбора урожая.

Первая зарегистрированная транзакция, положившая начало современной системе кредитных карт, произошла более 5000 лет назад, когда древняя цивилизация Месопотамии использовала глиняные таблички для торговли с соседней хараппской цивилизацией.

Перенесемся на несколько тысяч лет вперед в Соединенные Штаты в начале 1800-х годов, и вы сможете найти другие примеры систем, подобных кредитным картам. Изобретение способов оплаты, называемых кредитными монетами и платежными пластинами, использовалось торговцами на зарождающемся Диком Западе, чтобы давать фермерам кредит до тех пор, пока их урожай не будет собран к сезону.

От металлических пластин до карты Charg-It

В начале 20-го века концепция современной системы кредитных карт получила дальнейшее развитие, когда компания Western Union начала выдавать металлические пластины избранной группе своих клиентов.

Эти металлические таблички позволяли потребителю откладывать платежи по понесенным расходам на более поздний срок. Металлические пластины, выпущенные Western Union, были похожи на современные кредитные карты по концепции, но они были сильно ограничены по сравнению с их современными аналогами и могли использоваться только избранной группой клиентов для определенных транзакций.

В 1946 году металлические пластины устарели, когда бруклинскому банкиру по имени Джон Бриггинс пришла в голову идея нового способа оплаты под названием «Charg-It card». Карта Charg-It использовала банк Биггинса в качестве посредника для транзакций, так что банк сначала платил продавцам за товары, купленные потребителем, а затем возвращал деньги владельцу карты Charg-It позже. Карта Briggins Charg-It была первым примером кредитной карты с замкнутым циклом.

Карта Briggins Charg-It была первым примером кредитной карты с замкнутым циклом.

Рассвет современных кредитных карт

Первый образец кредитной карты в том виде, в каком мы ее знаем сегодня, часто приписывают человеку по имени Фрэнк Макнамара и его деловому партнеру Ральфу Шнайдеру, которые создали «Закусочную» в 1949 году.

Как гласит история, Фрэнк Макнамара был ужинал в ресторане Major’s Cabin Grill в Нью-Йорке, но когда пришло время платить по счету, он понял, что забыл дома бумажник. Хотя версии этой истории различаются, говорят, что Макнамара избавился от необходимости мыть посуду в задней части ресторана, подписав, что он придет оплатить счет на следующий день.

Этот инцидент дал Макнамаре идею первой кредитной карты — идею, которую он затем подал своему другу Ральфу Шнайдеру, с которым он впоследствии основал Diner’s Club.

The Diner’s Club начинался с картонных карточек, которые избранные мужчины могли использовать в 27 участвующих ресторанах. Когда был сформирован Diner’s Club, в нем было 200 членов, которые в основном были друзьями и знакомыми Шнайдера и Макнамары.

Когда был сформирован Diner’s Club, в нем было 200 членов, которые в основном были друзьями и знакомыми Шнайдера и Макнамары.

The Diner’s Club станет первой кредитной картой, которая будет приниматься за пределами ограниченной географической области, и в течение двух лет ее первоначальные 200 членов вырастут до ошеломляющих 42 000 по всей территории Соединенных Штатов.

Пластиковая кредитная карта, какой мы ее знаем сегодня

Компания American Express выпустила первую пластиковую кредитную карту в 1959 году, за ней вскоре последовали Bank of America, Carte Blanche, Diner’s Club и другие недавно созданные компании, выпускающие кредитные карты.

В 1966 году ситуация на рынке кредитных карт снова изменилась, когда Bank of America выпустил первую карту с функцией возобновляемого кредита под названием BankAmericard — одноименная кредитная карта от Bank of America существует до сих пор как кредитная карта BankAmericard®. Это была первая кредитная карта, которую принимали во всех штатах континентальной части США. BankAmericard и несколько других региональных компаний были объединены в Visa, которая стала самой широко используемой платежной системой в истории.

BankAmericard и несколько других региональных компаний были объединены в Visa, которая стала самой широко используемой платежной системой в истории.

Три года спустя, в 1969 году, была изобретена современная магнитная полоса, когда инженер IBM по имени Форрест Пэрри не смог понять, как приклеить магнитную полосу к пластиковой карте. Инженер попытался приклеить магнитную полосу к карте, но обнаружил, что она часто отваливается.

Решение пришло, когда Пэрри принес карту домой и пожаловался на проблему своей жене, которая предложила ему попробовать пригладить ее к карте. Утюг оказался достаточно горячим, чтобы расплавить магнитную полосу на карте, и вскоре изобретение было принято компаниями-эмитентами кредитных карт как инструмент как для удобства, так и для безопасности.

EMV и бесконтактные кредитные карты

С течением времени индустрия кредитных карт продолжала внедрять инновации и усиливать меры безопасности. EMV — аббревиатура от Europay, Mastercard и Visa — представляет собой карту с чипом и пин-кодом, которая была изобретена в 1990 году и начала использоваться широкой публикой в 1993 году.

Чипы, встроенные в кредитные карты, повышают безопасность карты, генерируя уникальный зашифрованный код каждый раз, когда вы используете свою карту в транзакции.

Точно так же за последние несколько лет в США резко возросла популярность бесконтактных кредитных карт. Бесконтактные кредитные карты быстрее и безопаснее, чем традиционные карты считывания. Глобальная популярность бесконтактных платежей подтверждается отчетами Mastercard за 2019 год.что 79 % респондентов заявили, что использовали хотя бы одну форму бесконтактной оплаты.

Законодательство в индустрии кредитных карт

Хотя относительно новая отрасль, основанная на кредитных картах, неуклонно росла с 1951 до конца 1960-х годов, она не была идеальной системой. Первые компании, выпускающие кредитные карты, часто были дискриминационными и не предоставляли кредитные линии афроамериканцам. Кроме того, женщинам не разрешалось получать кредитную карту без поручителя-мужчины до 19 лет.74.

Подводные камни индустрии кредитных карт коснулись не только женщин и представителей меньшинств. До 1970 года в Соединенных Штатах практически не существовало регулирующего законодательства, защищающего владельцев карт. Это означало отсутствие условий, стандартного расчета годовой процентной ставки и защиты от хищнического взыскания долга.

До 1970 года в Соединенных Штатах практически не существовало регулирующего законодательства, защищающего владельцев карт. Это означало отсутствие условий, стандартного расчета годовой процентной ставки и защиты от хищнического взыскания долга.

Все изменилось, начиная с 1970 года, когда был введен и принят ряд законов, направленных на защиту владельцев кредитных карт. Важнейшее законодательство включало Закон о достоверной кредитной отчетности от 19 г.70, который заставлял компании-эмитенты кредитных карт честно и точно сообщать информацию агентствам кредитной отчетности, и Закон о равных возможностях кредита 1974 года, который запрещал компаниям-эмитентам кредитных карт дискриминацию по признаку пола и расы.

В 2009 году индустрию кредитных карт снова потрясло законодательство, направленное на защиту владельцев карт от чрезмерных комиссий и штрафов. Закон об ответственности и раскрытии информации о кредитных картах от 2009 года был принят при поддержке обеих партий и подписан президентом Бараком Обамой.

Этот закон, также известный как CARD Act, защищает потребителей, запрещая компаниям, выпускающим кредитные карты, изменять процентные ставки по существующим счетам и значительно снижая комиссию за превышение лимита.

Будущее кредитных карт

История кредитных карт длинная, с множеством проб и ошибок. С течением времени менялись и кредитные системы, и, в конечном счете, сама кредитная карта. От устных договоренностей до глиняных табличек и металлических зарядных пластин предки современных кредитных карт были столь же разнообразны, сколь и неудобны.

20-й век дал начало новой эре кредитных систем и изобретению современной и гораздо более практичной кредитной карты, но вместе с этим пришли дискриминационные методы ведения бизнеса и хищническое взыскание долгов.

Сегодня индустрия кредитных карт гораздо более регулируемая и справедливая, чем ее предшественница, и она все еще растет и трансформируется. Физические кредитные карты трансформируются, и новое поколение потребителей, похоже, отдает предпочтение исключительно вариантам цифрового банкинга.

С течением времени будущее кредитной карты не высечено в камне. Но если взгляд на историю дает вам какое-то указание, он здесь, чтобы остаться.

История пластиковых денег – Cashco Financial

1900-1950-е годы

Начало

Имея историю «пластиковых денег», вы не можете игнорировать платежные карты. Платежные карты заложили основу для дебетовых и кредитных карт. Платежные карты, выпущенные компанией, можно найти еще в начале 1900-х годов. Эти карты в основном просто сохраняли лояльность клиентов к компании.

Charg-it

«Charg-it» была первой актуальной банковской картой и была выпущена в 1946. Карту изобрел бруклинский банкир по имени Джон Биггинс. Однако, только местные покупки могли быть сделаны.

Карта Diners Club

Концепция кредитной карты первоначально была разработана Фрэнком Макнамарой. После ужина с другим деловым партнером Фрэнк обнаружил, что ему не хватает наличных, поскольку он забыл бумажник. За этим последовало прозрение, которое привело его к мысли о платежной карте. Эту карту, позже известную как «Diners Club Card», можно было использовать в нескольких местах. Эта новая идея стала первой настоящей моделью универсальной платежной карты.

За этим последовало прозрение, которое привело его к мысли о платежной карте. Эту карту, позже известную как «Diners Club Card», можно было использовать в нескольких местах. Эта новая идея стала первой настоящей моделью универсальной платежной карты.

American Express

American Express выпустила свою первую кредитную карту в 1958 году. Благодаря их международному присутствию Green Charge Card была принята во всем мире. Это была первая международная кредитная карта.

BankAmericard

В 1958 году Bank of America представил уникальную карту, которую можно было использовать для покупки чего угодно в участвующих магазинах. Другими словами, это была универсальная карта, поэтому держателю карты не требовалось несколько карт для определенных направлений. Эта карта также устанавливает отраслевые стандарты, такие как 25-дневный льготный период, кредитные лимиты и минимальные лимиты. Пилотная программа в 19Первоначально у 59 было 60 000 клиентов, и это был огромный успех. Затем программа была развернута по всему штату в Калифорнии.

Затем программа была развернута по всему штату в Калифорнии.

1960-е

The Mag Stripe

Кредитные и дебетовые карты не были бы тем, чем они являются сегодня без Mag Stripe. Этот важный скачок в карточной технологии произошел, когда ЦРУ наняло IBM для прикрепления магнитной полосы к их удостоверениям личности. Технология уже была доступна; однако основная проблема заключалась в том, чтобы навсегда прикрепить полосу к карте без складок. Работая над этой проблемой, Форест Перри пришел домой с работы и обнаружил, что его жена гладит ему одежду. Когда он упомянул о проблеме с полосой, жена Фореста попросила показать прототип карты. С помощью утюга ей удалось приплавить полоску к открытке без складок. Это решило всю проблему, что позволило IBM перейти к полному производству с Mag Stripe на всех своих картах.

Банкомат (банкомат)

Одним из самых удобных аспектов пластиковых денег является универсальный банкомат.

Разгром в Чикаго

В 1960-х непрошенные кредитные карты стали большой проблемой для чикагского рынка. К середине 60-х годов чикагский рынок не был занят компаниями, выпускающими кредитные карты, поэтому несколько компаний начали рассылать по почте «предварительно одобренные карты». Эта тактика рассылки оказалась почти фатальной для этих компаний, выпускающих кредитные карты, потому что они случайно отправляли их осужденным преступникам, малышам и даже собакам.

1970-е – 1990-е

VISA

Первоначально карта Visa начиналась как программа BankAmericard и никогда не предназначалась для того, чтобы стать национальной или международной в этом отношении. В 1965 году BankAmerica начинает программу лицензирования с банками по всей Калифорнии. После того, как к программе присоединилось достаточное количество банков, BankAmerica смогла создать совместную банковскую ассоциацию. В конечном итоге это распространилось на международный уровень, и BankAmerica изменила название своей карты на VISA International. Они также создали внутреннюю американскую версию под названием VISA USA. Эта двухкарточная система позволила VISA International более легко приниматься в других странах из-за отсутствия связи с Америкой.

Mastercard

В то время как BankAmericard набирал силу в Калифорнии, в Кентукки их конкуренция также набирала силу. Crocker National Bank, Wells Fargo и Bank of California объединились и создали Межбанковскую карточную ассоциацию (ICA) в 1966 году. Три года спустя Mastercharge изменили свой логотип и выпустили знаковый красный и оранжевый перекрывающиеся круги. Однако только десять лет спустя Mastercharge стала той Mastercard, которую мы знаем сегодня. 80-е были также революционным десятилетием для MasterCard.

Карта Discover

Карта Discover была революционной картой 1980-х годов. Он специально представил клиентам Sears и Roebuck & Co. новую возможность кредитной карты. Эта карта была первой в своем роде без годовой платы, кэшбэка и высоких кредитных лимитов. Единственная проблема заключалась в том, что, поскольку это было связано с Sears, другие розничные продавцы устали принимать это, поскольку они помогали своим конкурентам. В конце концов Discover понял, что их бренду необходимо полностью отделиться от Sears, и они пошли на это. Отделение от Sears сделало Discover более привлекательным для других продавцов, желающих принять карту. К началу 19В 90-х годах Discover стала невероятно успешной и считалась достойным конкурентом Visa и MasterCard.

1990-е годы – сегодня

Чтобы адаптироваться к постоянно развивающемуся технологическому миру, кредитные и дебетовые карты стали более эффективными и мгновенно доступными на различных носителях. Новые технологии, такие как мобильные платформы, открывают многочисленные возможности как для поставщиков, так и для потребителей.

Чип и штифт

Одним из наиболее разрушительных изменений в пластиковых деньгах стало внедрение технологии чипов и булавок. Эта система стала стандартом для кредитных и дебетовых карт и предпочтительнее магнитной полосы. Технология Chip and Pin делает карты намного более безопасными, а личную информацию очень трудно украсть из-за зашифрованного чипа. Клонированный чип также может быть сразу распознан как мошенническая карта, поскольку каждый отдельный чип специально зашифрован для каждой отдельной карты. Несмотря на то, что эта карточная технология существует с 1990-х годов он стал использоваться на национальном уровне по всей Канаде и станет обязательным в Соединенных Штатах к 1 октября st 2015.

Square

предприятия. Во многом это стало возможным благодаря компании Square. Square позволила использовать мобильный телефон в качестве торговой точки и принимать платежи по картам в любом месте. Устройство просто подключается к разъему для наушников и имеет слот для карт, чтобы покупатель мог провести своей картой. Представленные на рынке с фиксированной комиссией в размере 2,75%, устройства для считывания мобильных карт определенно внесли значительный вклад в развитие пластиковых денег. Square открыла двери многим малым предприятиям по всему миру, которые теперь могут предложить своим потребителям больше способов оплаты.

Bling Tag

Bling Tag позволяет еще быстрее оплачивать покупки с помощью мобильного устройства. Это наклейка с чипом NFC (Near Field Communication). Чип NFC использует ту же технологию, что и ваша традиционная кредитная или дебетовая карта. Любой пользователь Bling Tag просто должен коснуться своим телефоном устройства для приема карт, как при касании кредитной или дебетовой карты.

На руки же каждому выдается чек на этот кредит, представляемый им, в случае какой-либо потребности, в любое время, в общественные магазины, существующие в каждой общине…

На руки же каждому выдается чек на этот кредит, представляемый им, в случае какой-либо потребности, в любое время, в общественные магазины, существующие в каждой общине…