Овердрафт по карте что это: что это такое, как производится блокировка средств и гашение задолженности

что это такое, как производится блокировка средств и гашение задолженности

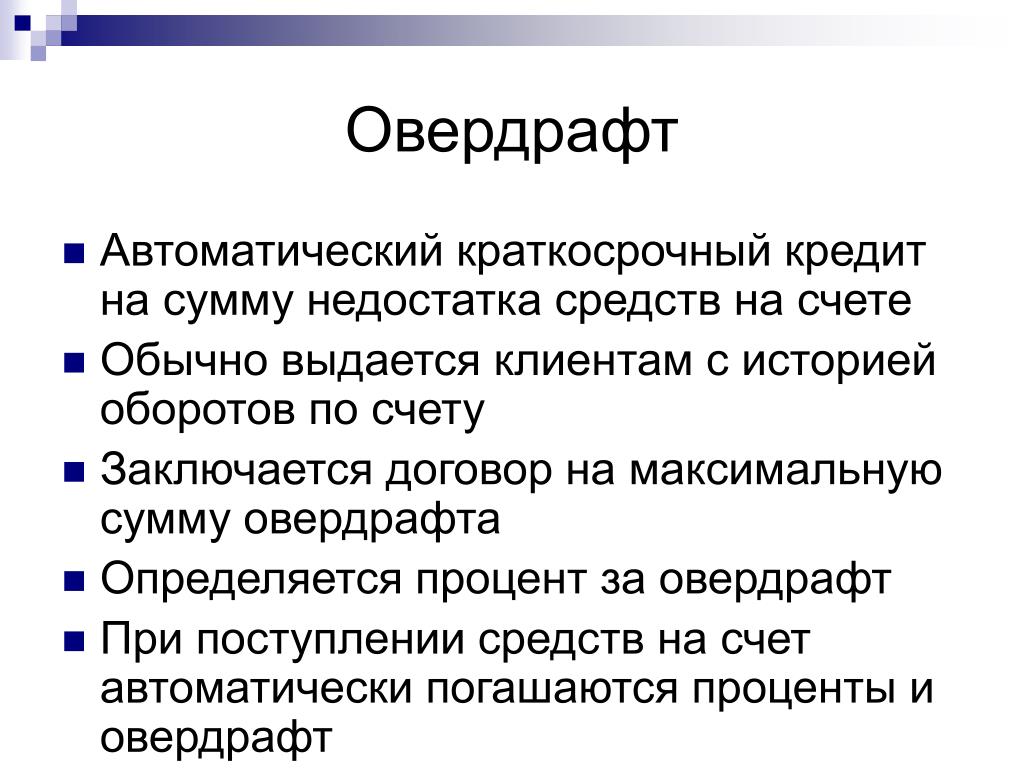

Овердрафт представляет собой вид краткосрочного кредитования, позволяющий использовать суммы, превышающие собственные средства в рамках лимита, установленного банковским учреждением.

Услугу можно подключить к любой дебетовой карточке. Однако в некоторых случаях, даже если человек не собирается ее подключать, она может действовать, и для держателя это будет неожиданностью.

Такое понятие именуется техническим овердрафтом. Рассмотрим, что это такое — технический овердрафт по кредитной карте, как происходит гашение дебиторской задолженности.

к оглавлению ↑Что это такое

Технический или неразрешенный овердрафт — превышение доступного баланса на карточке при совершении с нее покупок или других операций (снятие, переводы и прочее).

Простыми словами — снимается больше, чем доступно на счете, и баланс становится минусовым.

Технический овердрафт может возникнуть с кредитной либо дебетовой картой и называется несанкционированным овердрафтом.

Получается, что держатель при такой ситуации временно одалживает у банка деньги, но без желания и согласия на это.

А поскольку такой кредит неразрешенный, придется его оплачивать. Причем банки в своих тарифах предусматривают его оплату.

Если человек не будет знать о наличии задолженности, он рискует столкнуться с большими штрафами в дальнейшем.

Технический овердрафт — кредит, который вы не просили:

к оглавлению ↑Когда может возникнуть

Основные причины такого несанкционированного перерасхода следующие:

- Снятие ресурсов в банкомате другого банка. В большинстве случаев при снятии средств с дебетовой карточки в банкомате своего банка комиссия не взимается.

А вот при снятии в стороннем банкомате может сниматься комиссия и вашего, и чужого учреждения, являющегося владельцем банкомата.

Таким образом, с учетом комиссии на карточке остается отрицательный баланс, который и будет несанкционированным перерасходом.

- Нарушения в работе процессингового центра либо сбои терминала в торговых точках. В этом случае возможно списание суммы два раза.

Это обычно является следствием технических неполадок в работе банка либо самого терминала. В некоторых случаях ошибается продавец.

Естественно, сумма возвращается клиенту после рассмотрения заявления, однако проценты за использование кредита банк может и не списать.

- Разница курса при проведении конвертации. Допустим, вы снимаете средства в валюте, которая отличается от валюты счета, забывая о комиссии за конвертацию.

Или же на момент фактического снятия денег курс валют резко поднимается, и сумма, на которую клиент не рассчитывал, ввиду этого будет списана.

- Плата за годовое обслуживание и другие комиссии. Оговоренная сумма за обслуживание списывается каждый год.

При отсутствии средств на момент списания счета он также может уйти в минус. Поэтому, если вы не пользуетесь какой-то карточкой, лучше закрыть ее.

- Превышение кредитного лимита. При одной из вышеперечисленных ситуаций по кредитке может просто не хватить кредитного лимита — у банка вы возьмете больше, нежели оговорено условиями.

Потому придется платить штраф за использование лимита.

Последствия

Главная опасность неразрешенного перерасхода — высокие процентные ставки за использование ресурсов банка. Если сравнивать их со ставками за использование кредитки, то они, как правило, выше.

Поэтому важно на стадии оформления любой карточки внимательно читать договор и уточнять у сотрудника банка все важные моменты.

Проценты могут быть весьма серьезными. Нужно также принять во внимание то, что банки требуют погашать несогласованный перерасход в максимально короткие сроки вместе с процентами, которые были начислены.

Также существуют следующие последствия неразрешенного овердрафта:

- Кредитная история клиента ухудшается.

- В дальнейшем возможны отказы в выдаче других крупных кредитов.

- Повышение процентных ставок и комиссий за использование карточки.

Блокировка средств на карте

В ряде ситуаций, например, при снятии средств в другой валюте, опасность в том, что сначала деньги на карте блокируются, а списаться они могут через несколько дней.

И если курс за это время изменится, и на счете будет недостаточно средств, возможен несанкционированный перерасход.

Еще один момент. Даже если вы заблокировали карту по причине технического овердрафта, то и при блокировке пристав может снять с нее средства, оставив вас с отрицательным балансом.

к оглавлению ↑Дополнительную информацию об овердрафте вы найдете в отдельных статьях на страницах нашего сайта:

Погашение задолженности

Предполагается, что при обнаружении задолженности клиент сразу ее закроет. Однако до закрытия долга банком могут начисляться за образовавшийся минус большие проценты.

Однако до закрытия долга банком могут начисляться за образовавшийся минус большие проценты.

Выход один — погасить несанкционированный перерасход в полном объеме.

Если на карту либо счет регулярно начисляются деньги, проблемы не будет, так как они перекроют имеющийся минус.

При условии, что он небольшой и не является следствием сбоев либо ошибок.

Человек в некоторых случаях вовсе не знает о неразрешенном превышении. К примеру, если какое-то время он использовал дебетовую карту, а потом перестал и забыл о ней.

Счет не закрыт, потому банковское учреждение списывает плату за обслуживание. Тогда счет пойдет в минус, и начнут начисляться проценты.

Клиенту, конечно, будут направляться уведомления. Однако если он, допустим, сменил телефон и адрес, то велика вероятность, что он не узнает о случившемся.

Тогда долг способен очень сильно вырасти, и возможно даже обращение банка в суд.

Столкнувшемуся с техническим перерасходом средств клиенту придется оплачивать следующее:

- Сумма задолженности, которая образовалась.

Сроки ее погашения определяются учетной политикой банка. При регулярных поступлениях денег на счет она перекроется с минимумом убытков.

Сроки ее погашения определяются учетной политикой банка. При регулярных поступлениях денег на счет она перекроется с минимумом убытков. - Проценты за превышенный баланс. При санкционированном овердрафте они примерно составляют 20% в год, а вот при техническом — около 40-50%. Иногда вместо процентов снимается фиксированная сумма.

- Штрафы, которые начисляются при несвоевременном гашении. В среднем они составляют 0,3% за день просрочки.

В итоге общая задолженность может увеличиться так, что превысит технический долг. При этом ставки и штрафы отличаются для разных карт.

При задолженности по дебетовому счету придется заплатить больше, нежели по кредитке.

Чтобы не переплачивать лишнее, нужно контролировать расходы финансов по карточке и стараться избегать неразрешенного перерасхода.

С позиции клиента такой расход ничем не обеспечен, потому банки пытаются свести к минимуму риски для себя.

От такой ситуации не застрахован никто, ведь есть и технические сбои, не зависящие от клиента, но можно снизить ее вероятность, воспользовавшись следующими рекомендациями:

- Обнуляйте баланс лишь в случае закрытия карточки.

Если вы пользуетесь средствами, старайтесь оставлять на нем не менее 5% от суммы ваших покупок либо обналиченных денег.

Если вы пользуетесь средствами, старайтесь оставлять на нем не менее 5% от суммы ваших покупок либо обналиченных денег. - Выполняя операции с конвертацией валют, учитывайте возможную разницу курсов на момент платежей и реального списания, оставляйте резерв на комиссии.

- Если на зарплатную карту пришло больше денег, чем обычно, то, возможно, это ошибка. Не стоит тратить деньги до выяснения этого, иначе потом придется их возвращать.

- Если терминал дает сбой при оплате товаров, операцию повторять нельзя.

- При получении зарплатной карты и заключении договора с работодателем уточняйте, кто платит за обслуживание. Нужно принимать во внимание оплату смс-оповещений и прочие комиссии.

Кроме всего прочего, подписывая соглашение с банком, внимательно читайте договор. Он должен включать в себя информацию о том, предусматривается ли технический овердрафт, и будет ли клиент иметь финансовые последствия.

Пользуйтесь услугой интернет-банкинга, регулярно отслеживайте баланс и историю платежей — это поможет избежать неприятных неожиданностей.

Вконтакте

Одноклассники

Мой мир

Нравится статья? Оцени и поделись с друзьями в соцсетях!

Что такое овердрафтные карты? Овердрафт, карта

Разнообразие пластиковых карт различных банковских организаций огромно. Среди них встречаются дебетовая, кредитная, овердрафт-карта. Преимущества и недостатки каждого из видов различны. Объединяет их во многом только то, что каждая из карт имеет годовое обслуживание, которое в зависимости от условий может составлять разные суммы. Основная информация о каждой пластиковой карте ниже.

Типы пластиковых карт

Дебетовая карта – это карта одного из банков с привязкой к вашему счету в нем. Пользование средствами со счета осуществляется в пределах допустимой суммы. Карту с дебетовым функционалом очень просто оформить. Для этого нужно предоставить только свой общегражданский паспорт и пополнить банковский счет. Дебетовые карты распространены широко, так как многие работодатели оформляют их для своих сотрудников и перечисляют все платежи безналичным способом.

Кредитная карта оформляется в отделении одного из банков при подтверждении заемщиком своих финансовых возможностей в целях погашения используемых средств кредитной организации. Условия пользования кредитными средствами различаются процентными ставками, наличием и длительностью льготного периода и другими факторами в соответствии с условиями и тарифами выбранного банка.

Что такое овердрафтные карты?

Овердрафтную карту называют так благодаря совмещению двух предыдущих типов пластиковых карт. Основная особенность заключается в том, что она доступна для оформления только при наличии перечислений на нее вашей заработной платы. Сначала списание расходов происходит именно за счет собственных средств на карте, и лишь в тех случаях, когда сумма на счете недостаточна для оплаты, используется овердрафт. Что такое овердрафтные карты? По сути, овердрафт – это краткосрочный кредит. Краткосрочным овердрафт называют потому, что погашение происходит на следующий месяц при начислении заработной платы.

История овердрафта

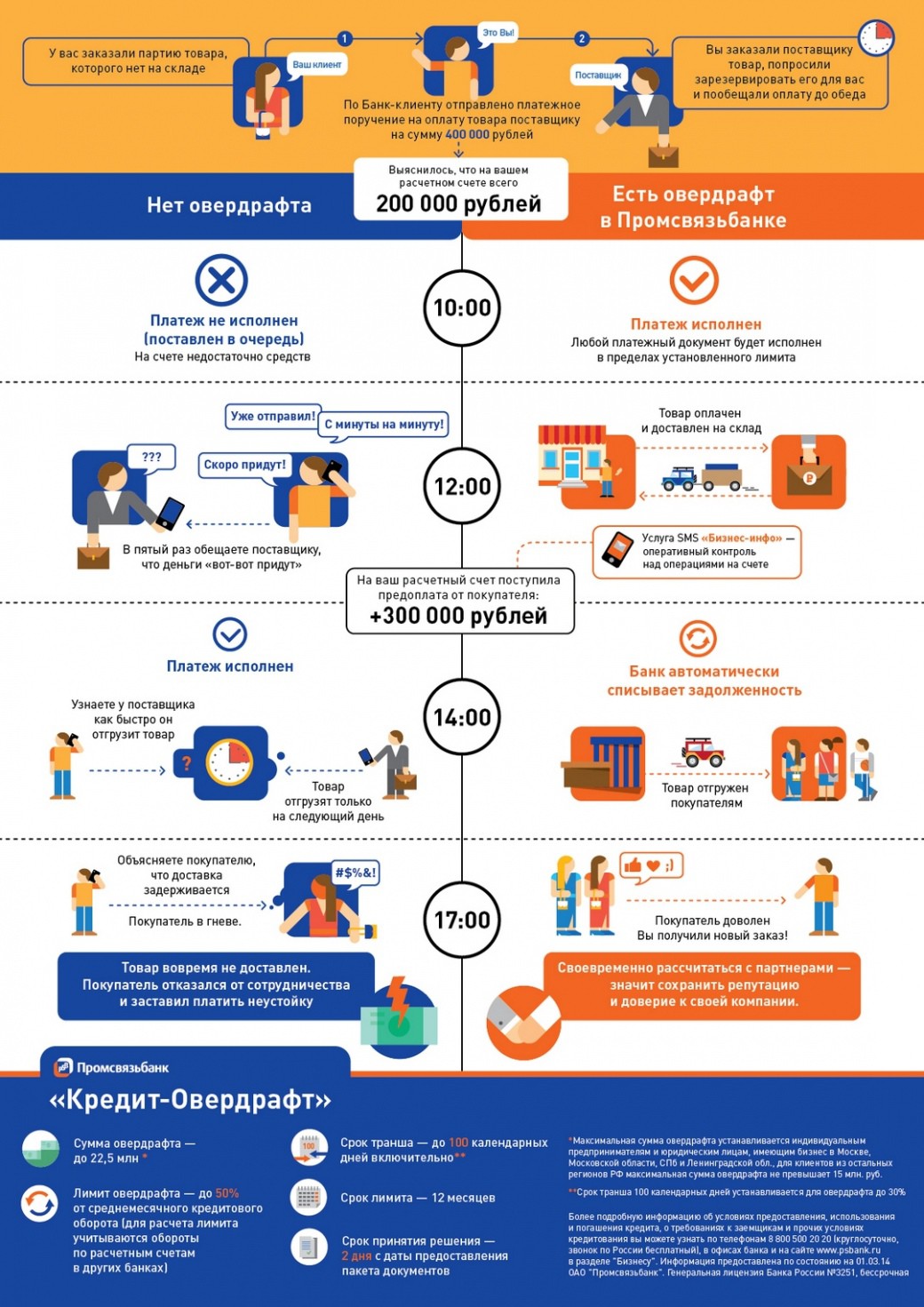

Первоначально российские банки оказывали услугу овердрафт только юридическим лицам. Компании при возникновении ситуации, когда их р/с оказывался пуст, могли воспользоваться средствами банка для оплаты своих обязательств перед другими юридическими лицами. В момент поступления средств на расчетный счет компании банк списывал часть из них в счет погашения образовавшейся задолженности, а остальные средства оставались на счету.

В дальнейшем услуга получила свое развитие в сфере обслуживания частных лиц и стала именоваться «овердрафт для физических лиц». Схема предоставления и использования заемных средств идентична схеме обслуживания компаний. Упрощенно овердрафт банковский можно описать так.

Недостаток финансов при оплате → Использование овердрафта и оплата товара/услуги → Гашение с перечисленных денежных средств на расчетный счет работодателем

Карта Сбербанка с функционалом овердрафт

Что такое овердрафтные карты, вы прочли выше. Сбербанк — это наиболее распространенный и надежный банк в России, поэтому многим становится интересно, что такое овердрафтная карта Сбербанка России. Начнем по порядку.

Сбербанк — это наиболее распространенный и надежный банк в России, поэтому многим становится интересно, что такое овердрафтная карта Сбербанка России. Начнем по порядку.

Что такое Овердрафтная карта Сбербанка России? Это зарплатная карта физического лица с подключенным функционалом овердрафта (краткосрочного заимствования денег банка).

Овердрафтная карта Сбербанка выдается при обращении в отделение банка и предоставлении пакета документов (если зарплату вы в данный момент получаете через сторонние банки).

- Заявление о предоставлении данной услуги.

- Ваш паспорт.

- Заверенная работодателем копия трудовой книжки.

- Справка о доходах или выписка с лицевого счета в другом банке.

Если ваша компания уже обслуживается в Сбербанке, а карта у вас на руках, то подключение услуги будет намного проще. Обратитесь в отделение банка с паспортом и картой, и любой сотрудник Сбербанка сможет подключить такой функционал.

Условия карт с овердрафтом

Как и любая банковская услуга, карта с функционалом овердрафт предоставляется на определенных условиях. В случае использования заемных средств банк на сумму овердрафта начисляет проценты. В Сбербанке процентная ставка равна 18% в год. Ставка невелика, на первый взгляд. Однако есть важная информация, которую клиенту нужно обязательно учитывать.

В случае использования заемных средств банк на сумму овердрафта начисляет проценты. В Сбербанке процентная ставка равна 18% в год. Ставка невелика, на первый взгляд. Однако есть важная информация, которую клиенту нужно обязательно учитывать.

- Превышение лимита чревато увеличением процентной ставки до 36% в год.

- Сроки гашения средств ограничены во времени и составляют 1 месяц. Предполагается изначально для такого типа карт, что поступления денежных средств на ваше имя происходит не менее 1 раза в месяц.

- Овердрафт не предусматривает наличие грэйс-периода (когда проценты за использование не начисляют).

Овердрафтная карта Сбербанка. Как узнать лимит?

Что такое овердрафтные карты Сбербанка России, вы знаете. А как узнать лимит? Банк рассчитывает лимит овердрафта индивидуально для каждого клиента. Сумма овердрафта, по правилам банка, для физических лиц составляет не более 50% от ежемесячного дохода. Для юридических лиц он рассчитывается на основе среднего значения полученной прибыли за последние месяцы (полгода). Величина овердрафта составит 40% от данного значения.

Величина овердрафта составит 40% от данного значения.

Также лимит по карте можно узнать через сервис Сбербанк-онлайн. В личном кабинете вы увидите информацию о размере овердрафта, задолженности и сможете оценивать свои расходы благодаря выписке с банковского счета.

Овердрафт и кредиты

Если сравнить условия получения потребительского кредита и овердрафта на зарплатной карте, то выгоднее для заемщика окажется первый вариант. Процентные ставки и сумма займа более выгодны, особенно если планируется приобретение дорогой техники или товаров, чья стоимость превышает лимит по овердрафту.

Кредитные карты тоже можно рассматривать как более выгодные по сравнению с овердрафтом, особенно если гашение происходит во время льготного периода. Так как проценты банк в этом случае не начисляет.

Условия предоставления овердрафта

Лицо, обратившееся в банк с заявлением о предоставлении овердрафта, должно отвечать некоторым требования кредитного учреждения.

- Непрерывный стаж работы должен быть не меньше 6 месяцев на последнем месте работы, и в момент обращения физическое лицо должно состоять в трудовых отношениях с работодателем.

- У вас не должно быть задолженности по кредитам в данный момент. Охотнее банк предоставит овердрафт клиентам с положительной кредитной историей. Это требование остается на усмотрение банка в соответствии с внутренними документами по обслуживанию физических лиц.

- Банк может предъявлять требования, связанные с пропиской. Например, предоставит овердрафт клиенту, который обратился в отделение банка в регионе своего проживания.

- Другие требования, касающиеся доходов физического лица и организаций.

Недостатки овердрафт-карт

В случае, если использовалась значительная часть лимита по овердрафту, заработной платы, поступившей на ваш счет, может и не хватить для полного ее гашения. А сроки оплаты задолженности по овердрафт-карте очень жесткие, 1 месяц. Поэтому придется либо сильно экономить весь следующий месяц, либо доложить денежные средства самостоятельно из других источников. Это крайне неудобно. Ведь если так не сделать, то овердрафт не закроется, а начисленные проценты уже будут составлять 36% на остаток долга. То есть вы значительно переплатите в итоге.

То есть вы значительно переплатите в итоге.

За пользование услугой овердрафта нужно платить, как и за обслуживание вашего счета. Сумма за овердрафт списывается с карты автоматически один раз в год. Штрафы и пени за просрочку платежа взимаются с клиента, а не со счетов организации, вовремя не перечислившей вам зарплату.

Достоинства карт с овердрафтом

Что такое овердрафтные карты и какие у них преимущества, читайте далее. Основным достоинством ее можно назвать требования для ее получения. Особенно если вы уже являетесь участником зарплатного проекта Сбербанка. Карта с овердрафт-лимитом обычно выпускается для платежных систем VISA и MasterCard не ниже стандартного уровня (так называемые социальные карты не предусматривают наличие и подключение овердрафта).

Своевременная оплата задолженности по овердрафту и перечисление денежных средств в срок на ваш расчетный счет – это гарантия вашего спокойствия. В таком случае переплаты за предоставления краткосрочного займа не возникнет, и овердрафт закроется (обнулится). Дальнейшее использование продолжается со стандартными параметрами: 18% годовых и 1 месяц на оплату.

Дальнейшее использование продолжается со стандартными параметрами: 18% годовых и 1 месяц на оплату.

Советы держателям овердрафт-карт

Узнать о наличии услуги на вашей карте можно несколькими способами:

- при обращении в бухгалтерию организации-работодателя;

- в личном кабинете на сайте обслуживающего банка.

Чтобы избежать дополнительных расходов, связанных с оплатой начисленных процентов, штрафов или пеней, необходимо постоянно контролировать свой дебетовый счет. Некоторые терминалы (банкоматы) могут показывать общую сумму доступных средств, включающую в себя овердрафт и начисленную зарплату.

Операции по снятию денежных средств или оплате товаров/услуг лучше производить на следующий день после начислений, так как не всегда денежные средства – начисленная заработная плата – поступают на счет быстро. Могут возникнуть технические неполадки, и списание произойдет за счет овердрафта, так как его сумма всегда в вашем распоряжении.

Что такое овердрафт и чем он отличается от кредита

Многие граждане, решившие оформить кредит в банке, получают предложение от банковских работников оформить банковскую карту с сопутствующей услугой овердрафта. Однако, не многие клиенты информированы о том, что это такое и какие выгоды они получат. Овердрафт ― это банковская ссуда под определенный процент клиенту на кратчайший срок, который предоставляется, когда полный лимит средств на карте исчерпан. Овердрафт предоставляется как по кредитовым картам, так и по дебетовым. Таким образом. данная операция представляет собой удобное пополнение средств на карте, а также позволяет клиенту воспользоваться денежными средствами в срочном порядке при окончании лимита.

Однако, не многие клиенты информированы о том, что это такое и какие выгоды они получат. Овердрафт ― это банковская ссуда под определенный процент клиенту на кратчайший срок, который предоставляется, когда полный лимит средств на карте исчерпан. Овердрафт предоставляется как по кредитовым картам, так и по дебетовым. Таким образом. данная операция представляет собой удобное пополнение средств на карте, а также позволяет клиенту воспользоваться денежными средствами в срочном порядке при окончании лимита.

Оглавление: 1. Определение овердрафта, кому он выгоден 2. Отличие овердрафта от потребительского кредита 3. Овердрафт для юридических лиц

Определение овердрафта, кому он выгоден

Овердрафт ― банковская операция, заключающаяся в предоставлении клиенту дополнительных средств на кратчайший отрезок времени с целью получения процентов в случае, если клиент воспользуется средствами сверх лимита карты. Слово «овердрафт» означает «сверх проект» и подразумевает, что данная банковская организация дает возможность клиенту воспользоваться средствами сверх установленного лимита.

Банк может предоставить овердрафт в случае, если он уверен, что средства будут возвращены. Такая уверенность появляется, например, в ситуации, когда на карту регулярно поступает заработная плата клиента, из которой позднее будет вычтены сумма займа.

Овердрафт необходим, когда у гражданина появляются срочные непредвиденные расходы. Занятую сумму овердрафта клиент возвращает без посещения банка. Нужный объем средств просто будет взят из суммы следующего поступления.

Сумма процентов при этом является минимальной, так как данный вид кредита предоставляется на крайне короткие сроки.

Однако, существует также технический или неразрешенный овердрафт. Это означает, что клиент превысил лимит карты, и продолжает пользоваться денежными средствами. В случае разрешенного овердрафта проценты по нему будут составлять, в среднем, 17-19% годовых, а в случае неразрешенного овердрафта, проценты могут доходить до отметки 60%. В обоих данных случаях погасить сумму процентов необходимо на протяжении ближайшего месяца.

Обратите внимание

Если клиент не погашает овердрафт и проценты по нему в установленный срок, банк вправе выставить клиенту крупный штраф.

Случаи, когда неразрешенный овердрафт является возможным:

- разница курсов валют. В ситуации, когда клиент оплачивает какую-либо покупку в иностранной валюте с карты, которой предусмотрены расчеты в национальной валюте, он может «уйти» в овердрафт. Если до момента выплаты долга курс валют как-либо колеблется, это влияет на сумму возврата и проценты по ней;

- неподтвержденные сделки. В ситуации, когда клиент совершает какую-либо операцию оплаты по текущей сделке до того момента, как денежные средства будут списаны по предыдущей операции, лимит карты может быть превышен, а сам гражданин может воспользоваться техническим овердрафтом;

- ошибка банковской структуры. Случаются ситуации, когда на одну карту ошибочно поступает дополнительная сумма средств. При обнаружении банком ошибки сумма списывается.

Однако, если клиент уже использовал имеющиеся средства, то считается, что карта превысила лимит и неразрешенный овердрафт оформляется автоматически.

Однако, если клиент уже использовал имеющиеся средства, то считается, что карта превысила лимит и неразрешенный овердрафт оформляется автоматически.

Овердрафт является выгодным для обеих сторон сделки. Клиент может срочно использовать средства, даже когда лимит карты превышен. При этом использовать средства по овердрафту можно в любое время суток, даже когда среди ночи появляется потребность оплатить доставку. Банк же за свои услуги получает выгоду ― проценты за использование овердрафта.

Отличие овердрафта от потребительского кредита

Несмотря на то, что суть овердрафта похожа на кредит ― предоставление в ссуду денежной суммы под процент на определенный срок ― условия потребительского кредита и овердрафта отличаются. Так, отличия проявляются в следующем:

- Период, на который выдается заем. В случае потребительского кредита, срок займа может варьироваться от нескольких месяцев до года и больше, овердрафт же необходимо выплатить на протяжении одного-двух месяцев, в зависимости от требований банка.

- Объем выдаваемых средств. Потребительский кредит может быть выдан в крупном объеме, овердрафт, в свою очередь, выдается в сумме, не превышающей месячный размер стандартных поступлений на карточку.

- Возврат. В случае кредита, платежи рассчитываются на весь период пользования средствами. Овердрафт предполагает возвращения заемных средств единовременно.

- Проценты. При оформлении кредита процент, установленный договором, суммарно выходит значительно больше, чем при овердрафте, даже несмотря на то, что при кредите само значение процента ниже, чем при овердрафте.

- Время, отведенное на возвращение занятых средств, а также скорость предоставления денег. Кредит необходимо оформлять на протяжении нескольких дней после предоставления банковскому работнику пакета документов. Овердрафт предоставляется мгновенно.

Овердрафт для юридических лиц

Овердрафт предоставляется юридическим лицам для восполнения их активов. В случае, когда организация не имеет средств на оплату сырья и материалов, она может получить деньги в долг..jpg)

Овердрафт выгоден для юридических лиц, т.к. он прост в процессе займа и возврата. Договор по овердрафту составляет один раз, как дополнение к соглашению об открытии банковского счета.

Для юридических лиц существуют следующие требования для открытия банковского счета:

- регулярные обороты по банковскому счету;

- стабильность по оборотам. Обороты подсчитываются за последние три месяца деятельности организации;

- отсутствие претензий третьих лиц к организации, например, налоговой инстанции;

- положительная кредитная история;

- устойчивое финансовое положение.

Таким образом, овердрафт представляет собой удобный способ экстренного получения определенной суммы средств, не тождественный кредиту. Проценты по овердрафту низкие ввиду короткого срока займа.

Как обнаружить овердрафт и вовремя его отключить

Банковские услуги в последнее время стали развиваться и усовершенствоваться, поэтому всегда есть возможность подобрать именно то, что соответствует требованиям и подходит под поставленные нормы пользования продуктами.

И вот среди основных и распространенных продуктов банка отмечается овердрафт, который появился относительно недавно, но уже смог завоевать большую популярность за счет предоставления выгодных условий для обеих сторон соглашения.

Но в то же время овердрафт может быть опасным для пользователя банковской карты, поскольку это своеобразный кредит, оформляемый автоматически на определенных условиях. Если внимательно с ним ознакомиться и знать, как правильно отключить на карте, то можно избежать чрезмерных трат и, соответственно, долговых обязательств перед банком.

Что такое овердрафт?

Овердрафт – это разновидность кредита на банковскую карту, который предоставляет возможность тратить намного больше, чем есть на счету.

При надобности приобрести дорогостоящий товар или оплатить услугу, а на карте нету средств, то услуга овердрафта позволяет получить их на выгодных условиях по программе кредитования.

Интересно и то, что подключается услуга автоматически, поэтому не требуется дополнительное одобрение от банка, сбор документов, привлечение поручителей и длительное ожидание результата.

Самое главное предварительно ознакомиться с условиями предоставления овердрафта на карте, поскольку только так можно предотвратить появление сложностей финансового характера при погашении кредита в последующем.

«Подводным камнем» овердрафта считается то, что он погашается автоматически при последующем пополнении карты, что не всегда выгодно пользователю услуг банка, поэтому в большинстве случаев возникает потребность в его отключении во избежание сложностей.

Как отключить овердрафт на карте?

Если требуется отключение овердрафта на банковской карте, чтобы не попасть в долговую яму, то в таком случае стоит предварительно ознакомиться со всеми правилами, поскольку только так можно получить только пользу от сотрудничества.

И вот среди основных способов отключения овердрафта отмечается:

- Обращение в отделение банка с предоставлением своего желания отключить овердрафт.

- Использование интернет-банкинга, если он предусматривает подключение и отключение услуг.

- Использование телефонной связи с банком для уточнения деталей и отключения овердрафта.

Правильное отношение к выбору оптимального способа отключения овердрафта своевременно, помогает добиться поставленной задачи в плане выгодного использования банковского продукта в соответствии со всеми требованиями и нормами.

Что такое овердрафты

Овердрафт позволяет снимать наличные со своего текущего счета до определенного лимита. Узнайте, как это работает и чем отличается от других форм кредита.

Ключевые выносы

- Овердрафт (OD) — это краткосрочная резервная кредитная линия.

- Вы можете использовать его для снятия денег со своего текущего счета до лимита OD.

- Уточните в своем банке комиссии и сборы за использование овердрафта, например процентные платежи.

-

Что такое овердрафт?

Овердрафт (OD) — это резервная кредитная линия. Это позволяет вам выписывать чеки или снимать наличные с вашего текущего счета до предела OD.

Это краткосрочный кредит (обычно до 12 месяцев), возобновляемый на годовой основе и погашаемый по требованию банка в любое время.

Любая сумма, которую вы возвращаете на счет OD, может быть снята снова, если общая сумма задолженности находится в пределах лимита OD.Вот почему ее также называют «возобновляемой кредитной линией».

Виды овердрафта

Овердрафт может быть предоставлен на основе обеспеченного или необеспеченного .

Обеспеченный овердрафт позволяет заложить актив в банк в качестве обеспечения. Активы могут быть банковскими вкладами, имуществом или акциями.

Если вы не можете погасить свой долг, банк имеет право продать заложенные вами активы, чтобы вернуть то, что вы должны.Если выручки недостаточно, вы все равно несете ответственность за разницу.

U Обеспеченный овердрафт не требует от вас залога ваших активов. Если вы зарабатываете не менее 30 000 долларов в год, ваш банк может предоставить необеспеченный кредит, в четыре раза превышающий ваш ежемесячный доход. Это включает комбинированный кредит по вашим кредитным картам и другие необеспеченные кредиты.

Если на вашем счету слишком много

Когда вы выписываете чек, из-за которого непогашенная сумма на вашем счете превышает лимит OD, ваша учетная запись переходит в «избыток».В этом случае необходимо немедленно вернуть лишнюю сумму.

Если вы не погасите излишек сразу, банк имеет право:

- Остановить овердрафт

- Требовать, чтобы вы погасили всю задолженность в установленный срок

- Отзовите свой овердрафт — это отрицательно скажется на вашей кредитной истории.

Совместные заемщики

Как совместный заявитель на овердрафт, вы и ваш совместный заявитель (-ы) несете равную ответственность за непогашенный долг, независимо от того, кто использовал эту возможность.

Пошлины и сборы

Начисление процентов | Интерес это:

Если проценты не выплачиваются, они накапливаются как часть основной суммы и переносятся на следующий месяц. |

Залог по чековой книжке | Некоторые банки взимают плату за выданные вам чековые книжки. |

Возвращенный чек | Если на вашем счету «избыток», банк может вернуть вам чек, потому что на вашем счете недостаточно средств. С вас будет взиматься «комиссия за возвращенный чек». На сумму превышения банк взимает пени. |

Пени | Это процентная ставка, которая взимается с суммы превышения. Обычно это выше согласованной ставки. |

Овердрафт по сравнению с другими формами кредита

Овердрафт, являющийся возобновляемой краткосрочной кредитной линией, не подлежит погашению, если использованная сумма находится в пределах кредитного лимита. Однако овердрафт подлежит погашению по требованию банка в любое время.

| Перерасход | Срочная ссуда | |

|---|---|---|

Срок владения ссудой | Краткосрочные возобновляемые | Установленный срок |

Процентная ставка | Обычно выше срочного кредита | Обычно ниже овердрафта |

Вид процентной ставки | Переменная, привязанная к Prime | Может быть фиксированным или переменным |

Можно ли отозвать по запросу? | да | Нет |

Можно ли получить ссуду частично после выплаты суммы? | да | Нет |

Это регулярное погашение? | Нет | да |

Можете ли вы вернуть долг в любое время? | да | Нет |

Услуги овердрафта

Как член АО «Федеральный кредитный союз» (АО «FCU») вы имеете доступ к защите от недостатка средств или овердрафта на вашем счете с помощью следующих услуг: защита от овердрафта, Privilege Pay и покрытие Privilege Pay с дебетовой карты.Включение этих услуг обеспечивает душевное спокойствие и гарантирует покрытие ваших транзакций, даже если на вашем счете недостаточно средств. Это также защищает от взимания комиссии за возврат чека третьей стороной.

Если у вас есть вопросы относительно наших услуг овердрафта, свяжитесь с нами: 281-488-7070. Мы будем рады помочь вам по телефону или лично в центре решений.

Благодарим вас за членство в ОАО «Федеральный кредитный союз». Мы ценим возможность помочь вам добиться финансового успеха.

Вы можете найти версию для печати полного раскрытия информации здесь. Чтобы просмотреть полную информацию и обновить свои предпочтения по овердрафту онлайн, щелкните здесь.

Защита от овердрафта

ЧТО ЭТО?

Защита от овердрафта позволяет участникам связать счет АО «Федеральный кредитный союз» (сберегательный) или кредитную линию (на основании утверждения и квалификации) в качестве резервного счета защиты от овердрафта, чтобы помочь оплачивать любые операции по овердрафту, которые могут произойти на вашем текущем счете.Точная сумма, необходимая (включая комиссию) для покрытия транзакции, будет переведена, если будет достаточно средств.

ЧТО ЭТО ПОКРЫВАЕТ?

Покрываются все транзакции, включая покупки ACH, чеков, банкоматов и дебетовых карт.

КАКОВЫ ДОПОЛНИТЕЛЬНЫЕ ВОЗНАГРАЖДЕНИЯ?

Связанный общий (сберегательный) счет

- Комиссия за 2 доллара взимается за каждый перевод

- НЕТ Ежемесячная плата за обслуживание или стартовый взнос

- Без комиссии, если сумма транзакции меньше 5 долларов

Связанная кредитная линия (на основании утверждения и кредитной квалификации

- БЕЗ ежемесячной платы за обслуживание

- Средства предоставлены из ссуды, по которой могут начисляться проценты и другие сборы, как указано в Условиях предоставления кредита

- Чтобы получить право, вы должны подать заявку на ссуду.Кредит подлежит кредитной квалификации.

- Лимит ссуды — это максимальный размер кредита, который можно использовать для защиты от овердрафта.

Privilege Pay

ЧТО ЭТО?

Если на вашем текущем счете недостаточно средств, АО «Федеральный кредитный союз» может по своему усмотрению оплачивать любые операции по овердрафту на основе истории вашего счета, внесенных вами депозитов и суммы транзакции. При оплате овердрафта с вас будет взиматься комиссия.Лимиты программы варьируются до 750 долларов США. Учетные записи должны иметь хорошую репутацию в соответствии с условиями и положениями депозитных счетов, чтобы соответствовать требованиям. Это ДИСКРЕЦИОНАЛЬНО, и АО «Федеральный кредитный союз» НЕ ГАРАНТИРУЕТ оплату вашей операции по овердрафту. Если АО «Федеральный кредитный союз» НЕ оплачивает вашу транзакцию, транзакция будет отклонена или возвращена неоплаченной. Если АО «Федеральный кредитный союз» вернет предмет неоплаченным, с вас также может взиматься комиссия за недостаточность средств.

Обратите внимание: если вы зарегистрированы в системе защиты от овердрафта и у вас достаточно средств на связанном резервном счете защиты от овердрафта, ваша транзакция будет одобрена, и будет осуществлен перевод.

ЧТО ЭТО ПОКРЫВАЕТ?

- Проверки

- Автоматические платежи, ACH (например, повторяющийся счет за телефон, ипотечный кредит или счет за коммунальные услуги)

КАКОВЫ ДОПОЛНИТЕЛЬНЫЕ ВОЗНАГРАЖДЕНИЯ?

- За каждый овердрафт АО «Федеральный кредитный союз» взимается комиссия в размере до 28 долларов США.

- Комиссия не взимается, если сумма транзакции меньше 5 долларов США.

- Если АО «Федеральный кредитный союз» вернет товары, упомянутые выше, как неоплаченные, вы получите комиссию за недостаточность средств в размере $ 26 .

- Ежедневно может взиматься максимум 10 комиссий Privilege Pay (280 долларов США).

НА ЧТО НЕ РАСПРОСТРАНЯЕТСЯ?

Мы не можем авторизовать и оплачивать овердрафты для следующих типов транзакций, если вы не участвуете в страховом покрытии Debit Card Privilege Pay, указанном ниже.

- Операции по дебетовой карте

- Операции через банкомат

КАК Я МОГУ ПРОВЕРИТЬ?

- Вам должно быть не менее 18 лет

- Вы являетесь потребителем, используете свою учетную запись в основном в личных или домашних целях, и ваша учетная запись была открыта не менее 30 дней

- У вас есть депозиты, равные сумме предоставленного вам овердрафта Privilege Pay или более на вашем счете в течение каждых тридцати (30) дней, и довести баланс вашего счета до положительного баланса в течение каждых тридцати (30) дней

- У вас нет дефолта по кредитам или другим обязательствам перед АО «Федеральный кредитный союз»

- На вас не распространяются никакие юридические или административные предписания или сборы

- Вы выбрали участие в программе Privilege Pay

Дебетовая карта Privilege Pay Coverage

ЧТО ЭТО?

ПокрытиеDebit Card Privilege Pay позволяет участникам выбирать, как мы будем обрабатывать транзакции по вашей дебетовой карте, которые будут отправляться на ваш текущий счет.Лимиты программы варьируются до 750 долларов США. Учетные записи должны иметь хорошую репутацию в соответствии с условиями и положениями депозитных счетов, чтобы соответствовать требованиям. Участники должны быть зарегистрированы в страховом покрытии Privilege Pay, чтобы принять участие в покрытии Privilege Pay с дебетовой карты. Вы можете отказаться от покрытия Privilege Pay с помощью дебетовой карты, оставаясь зарегистрированным в Privilege Pay, чтобы покрыть только чеки и ACH.

- Если вы ОТКЛЮЧИТЕСЬ от покрытия Debit Card Privilege Pay, транзакция по дебетовой карте будет ОТКЛОНЕНА, и с вас НЕ будет взиматься комиссия.

- Если вы ПОДКЛЮЧИТЕСЬ к страховке привилегированных платежей дебетовой карты, АО «Федеральный кредитный союз» может оплатить операцию овердрафта по дебетовой карте по своему усмотрению на основании истории вашей учетной записи, внесенных вами депозитов и суммы операции.

Обратите внимание: если вы зарегистрированы в системе защиты от овердрафта и у вас достаточно средств на связанном резервном счете защиты от овердрафта, ваша транзакция будет одобрена, и будет осуществлен перевод.

ЧТО ЭТО ПОКРЫВАЕТ?

- Операции по дебетовым картам (как повторяющиеся, так и единовременные)

- Операции через банкомат

КАКОВЫ ДОПОЛНИТЕЛЬНЫЕ ВОЗНАГРАЖДЕНИЯ?

- Если вы ОТКЛЮЧИТЕ транзакцию, мы ОТКЛОНИМ транзакцию, и с вас НЕ будет взиматься комиссия.Примечание: транзакция, одобренная на основе положительной книги, будет оплачена, даже если баланс книги отрицательный на момент расчета.

- Если вы ВХОДИТЕ, мы ОПЛАЧИМ транзакцию по усмотрению АО «Федеральный кредитный союз», и с вас будет взиматься комиссия за получение привилегий в размере до $ 28 за каждую транзакцию.

- Ежедневно может взиматься максимум 10 комиссий Privilege Pay (280 долларов США).

- Комиссия не взимается, если сумма транзакции меньше 5 долларов США.

КАК Я МОГУ ПРОВЕРИТЬ?

- Вы должны иметь право на получение Privilege Pay. См. Требования, указанные выше в разделе Privilege Pay.

- Вы выбрали покрытие Privilege Pay и Privilege Pay с дебетовой карты.

Часто задаваемые вопросы

Должен ли я подписаться на одну или все эти услуги?

Нет. Эти услуги не являются обязательными, но выбор этих услуг обеспечивает спокойствие и гарантирует покрытие ваших транзакций, даже если на вашем счете недостаточно средств.Это также предотвращает взимание комиссии за возвращенный чек, взимаемой третьими сторонами. Вы можете выбрать или отказаться от каждой услуги в любое время.

Могу ли я выбрать только защиту от овердрафта без покрытия Privilege Pay и Debit Card Privilege Pay, или наоборот?

Да. Вы можете выбрать защиту от овердрафта при отказе от покрытия Privilege Pay и Debit Card Privilege Pay или наоборот. Пожалуйста, обратитесь к прилагаемому раскрытию для определения определений и ознакомьтесь с полной информацией о каждой услуге, включая любые применимые сборы.

Могу ли я выбрать оба варианта одновременно: защиту от овердрафта и выплату привилегий?

Да. Вы можете выбрать защиту от овердрафта и принять участие в Privilege Pay. Когда транзакция представлена, когда на вашем счете недостаточно средств, мы сначала обработаем транзакцию через вашу учетную запись защиты от овердрафта. Если на этой учетной записи также нет достаточного количества средств, мы обработаем транзакцию через вашу Privilege Pay по нашему усмотрению.Пожалуйста, обратитесь к прилагаемому раскрытию для определения определений и ознакомьтесь с полной информацией о каждой услуге, включая любые применимые сборы.

Могу ли я принять участие в Privilege Pay, но отказаться от покрытия Privilege Pay по дебетовой карте?

Да. Вы можете выбрать участие в Privilege Pay и отказаться от покрытия Privilege Pay с помощью дебетовой карты. Если вы предпочитаете, мы будем оплачивать ваши ACH, чеки и другие автоматические платежи по нашему усмотрению через Privilege Pay, но транзакции по вашей дебетовой карте не будут покрываться и будут отклонены.Пожалуйста, обратитесь к прилагаемому раскрытию для определения определений и ознакомьтесь с полной информацией о каждой услуге, включая любые применимые сборы.

Могу ли я отказаться от Privilege Pay, но выбрать покрытие Privilege Pay с помощью дебетовой карты?

Нет. Вы не можете подписаться на покрытие Privilege Pay с помощью дебетовой карты, не выбрав также Privilege Pay. Пожалуйста, обратитесь к прилагаемому раскрытию для определения определений и ознакомьтесь с полной информацией о каждой услуге, включая любые применимые сборы.

Нужно ли мне отправлять отдельную форму для каждого из моих текущих счетов, если у меня несколько текущих счетов?

Да.Если вы хотите обновить настройки овердрафта, отправьте форму для каждого текущего текущего счета. Форма включена в прилагаемое описание. Дополнительные формы доступны в Интернете: https://www.jscfcu.org/overdraft-options

Могу ли я обновить свои предпочтения в будущем, если передумаю?

Да. Вы можете выбрать или отказаться от услуг овердрафта: защита овердрафта, Privilege Pay и покрытие Privilege Pay по дебетовой карте, в любое время, посетив наш веб-сайт https: // www.jscfcu.org/overdraft-options, позвонив нам по телефону 281.488.7070 или посетив центр решений ЗАО FCU.

Овердрафт на банковском счете | Текущие счета

Неорганизованный овердрафт — это когда вы тратите больше денег, чем есть на вашем счете и в согласованном овердрафте.

Например, вы можете попытаться произвести платеж прямым дебетом, но у вас недостаточно денег. Если мы согласимся, мы предоставим вам неорганизованный овердрафт (или продлим существующий) для покрытия платежа.Если мы не согласимся, вы не сможете произвести оплату (в ней будет отказано из-за отсутствия средств).

Неорганизованные комиссии и комиссии за овердрафт Мы никогда не будем взимать с вас более 30 фунтов стерлингов за каждый ежемесячный расчетный период. | ||||

|---|---|---|---|---|

| Тратите и экономьте | Classic Plus (больше не выпускается) | Студент | Выпускник | |

| Проценты на всю сумму | 2.84% в месяц 39,90% EAR Представительская процентная ставка | 2.84% в месяц 39,90% EAR Представительская процентная ставка | 2.84% в месяц 39,90% EAR Представительская процентная ставка | 2.84% в месяц 39,90% EAR Представительская процентная ставка |

| Комиссия за возвращенный товар | £ 3. Если на вашем счете недостаточно денег для совершения платежа, и мы отклоняем ваш запрос на неупорядоченный овердрафт, вы не сможете произвести этот платеж. | |||

Как сравнить мой овердрафт? Хороший способ сравнить стоимость нашего овердрафта с другими овердрафтами или другими способами заимствования — это посмотреть на годовую процентную ставку. Годовая процентная ставка показывает стоимость заимствования на год. Типичный пример: Если вы используете договорный овердрафт с лимитом в 1200 фунтов стерлингов, с вас будет взиматься плата в размере 39,9% годовых (переменная). Организованные овердрафты доступны только резидентам Великобритании старше 18 лет при условии подачи заявки и утверждения. Овердрафты погашаются по требованию. Для получения информации об овердрафте на наших счетах, недоступных для новых клиентов, посетите страницу «Добавленная стоимость» или «Другие учетные записи». | ||||

Мы никогда не будем взимать с вас более 30 фунтов стерлингов за каждый ежемесячный расчетный период на общую сумму всех этих сборов:

- Процентная ставка по неорганизованному овердрафту

- Комиссия за возвращенный товар

Чтобы упростить для вас сравнение банковских продуктов, банки устанавливают максимальную ежемесячную плату за неорганизованные комиссии по займам. Каждый банк может взимать разные комиссии, но все банки объясняют это одинаково и одинаково.

Ежемесячный лимит на неорганизованный овердрафт

- Для каждого текущего счета будет установлена максимальная ежемесячная плата за:

а) Получение овердрафта, если вы не оформляли овердрафт.

б) Превышение / превышение установленного вами лимита овердрафта (если он у вас есть). - Эта крышка охватывает:

a) Проценты за превышение / превышение установленного вами лимита овердрафта.

б) Комиссия за каждый платеж, разрешенный вашим банком, несмотря на недостаток средств.

c) Комиссия за каждый платеж, который ваш банк отклоняет из-за отсутствия средств.

Думаете, вы не можете овердрафтить по предоплаченной дебетовой карте? Подумайте еще раз

Для многих людей одним из главных достоинств предоплаченной кредитной карты является тот факт, что, в отличие от текущего счета, они думают, что у них нет шансов получить овердрафт и вызвать огромную комиссию за овердрафт.

Но Бюро финансовой защиты потребителей только что ввело строгие ограничения на эти сборы, начиная с октября 2017 года. Что может стать сюрпризом для потребителей, которые даже не осознавали, что их предоплаченные карты могут когда-либо иметь овердрафт.

Это большое изменение для этой быстрорастущей отрасли. Около 65 миллиардов долларов было загружено на предоплаченные дебетовые карты в 2012 году, что более чем вдвое превышает сумму в 2009 году. По оценкам CFPB, эта сумма снова удвоится к 2018 году.

72% пользователей небанковских предоплаченных дебетовых карт заявили, что они используют их, чтобы избежать комиссии за овердрафт.REUTERS / Lucas JacksonКарты широко продаются в таких магазинах, как Wal-Mart и 7-Eleven, а также в Интернете и в пунктах выдачи ссуд до зарплаты и обналичивания чеков; и обращаются в основном к «не охваченным банковским обслуживанием» — людям, которые по той или иной причине отказались от своего текущего счета, аннулировали его или вообще никогда не получали его.

«Потребители обратились к предоплаченным картам, чтобы привести свою финансовую жизнь в порядок и избежать долгов, которые часто возникают из-за комиссии за овердрафт», — сказал Таддеус Кинг, руководитель проекта Pew по обслуживанию клиентов.

Традиционно предоплаченные дебетовые карты были чем-то вроде наличных денег: как только они ушли, их уже нет. Попробуйте купить больше, чем может позволить ваш баланс, и транзакция будет отклонена — без дорогостоящей комиссии за овердрафт.

Но вскоре, когда компании предоплаченных дебетовых карт предложат линию «защиты от овердрафта», она будет работать так же, как кредитная карта: превысите свой лимит, и банк покроет вас, затем отправит вам счет и начнется взимание комиссии и процентов.

Однако большинству пользователей не о чем беспокоиться.

Крупнейшие игроки предоплаченных дебетовых карт говорят, что они никогда не взимали комиссию за овердрафт и не планируют начинать. Chase и Amex, предлагающие продукты Liquid и Bluebird; и Green Dot сообщили NBC News, что не добавляют никакой защиты от овердрафта для своих карт.

Фактически, новое правило было в значительной степени разработано, чтобы обуздать предоплаченные дебетовые карты, продаваемые кредиторами до зарплаты, которые могут усугубить долговой цикл уязвимого потребителя. Эти кредиторы могут связать ссуду наличными с предоплаченной дебетовой картой клиента в качестве защиты от пропущенного платежа по кредиту.Однако, если карта не может покрыть этот платеж, это вызовет овердрафт и приведет к увеличению эффективной процентной ставки с 390 процентов до 520 процентов годовых.

Если это похоже на ограбление при дневном свете, сравните это с овердрафтом на «более классных» текущих счетах: большинство овердрафтов происходит при оплате менее 24 долларов. Добавьте к этому среднюю комиссию за овердрафт в размере 34 долларов, и вы получите эффективную процентную ставку более 17000 процентов.

«Плохо, что овердрафт вообще предлагается по предоплаченным картам», — сказала заместитель директора Национального центра защиты прав потребителей Лорен Сондерс.

Адвокаты говорят, что, по крайней мере, новые правила сделают сборы более ясными и, следовательно, менее прибыльными. Поэтому более вероятно, что провайдеры в результате откажутся от овердрафта по предоплате, а не добавят его.

И если конкретная предоплаченная карта все же станет больше похожа на традиционную кредитную карту, то положительным моментом будет то, что также появятся дополнительные меры защиты потребителей.

Бен ПопкенБен Попкен — старший деловой репортер NBC News.

404

- Авторизоваться

- Бюджетирование

- Расходы

- Цели

- Safe-to-Spend®

- Получить приложение

- Банковское дело

- Онлайн-проверка

- Счета с высокой доходностью

- Совместная проверка

- Депозитные сертификаты

- Персональные ссуды

- Безопасность мобильного банкинга

- Блог

- Банковское дело

- Бюджетирование

- Решение проблемы долга

- Цели

- Отношения и деньги

- О простом

- Помогите

Сроки ее погашения определяются учетной политикой банка. При регулярных поступлениях денег на счет она перекроется с минимумом убытков.

Сроки ее погашения определяются учетной политикой банка. При регулярных поступлениях денег на счет она перекроется с минимумом убытков. Если вы пользуетесь средствами, старайтесь оставлять на нем не менее 5% от суммы ваших покупок либо обналиченных денег.

Если вы пользуетесь средствами, старайтесь оставлять на нем не менее 5% от суммы ваших покупок либо обналиченных денег.

Однако, если клиент уже использовал имеющиеся средства, то считается, что карта превысила лимит и неразрешенный овердрафт оформляется автоматически.

Однако, если клиент уже использовал имеющиеся средства, то считается, что карта превысила лимит и неразрешенный овердрафт оформляется автоматически.