Открыть счет у брокера: Открыть брокерский счет онлайн — БКС Брокер

Открытие брокерского счета │ InternationalWealth.info

Прежде чем купить первую акцию или валюту, вам необходимо открыть брокерский счет. Самостоятельно этот процесс пройти невозможно, он предусматривает обязательное заключение договора с брокерской компанией. На сегодняшний день, количество компаний, готовых помочь вам выгодно проинвестировать средства достаточно большое. И безусловно каждый брокер будет предлагать вам больше, чем его конкуренты. Поэтому если вы желаете выгодно вложить активы, вам понадобится не только открыть БС, но и найти того, кто поможет реализовать вашу инвестиционную мечту.

Как открыть брокерский счет: учитываем все нюансы финансовой стороны

Чаще всего, брокерские компании устанавливают определенную сумму для открытия учетной записи. Естественно, она варьируется от компании к компании, потому как брокеры имеют различия в платформах, в количестве предлагаемых продуктов и размерах первоначального взноса. В среднем комиссии могут составлять от 500$ до 2000$. Мы предлагаем разобрать несколько видов комиссий, которые могут быть включены за обслуживание БС.

Мы предлагаем разобрать несколько видов комиссий, которые могут быть включены за обслуживание БС.

Торговые сборы

Это гарантированный сбор, который взимается за проведение каждой сделки, после ее совершения. В среднем, торговый сбор составляет не менее 10$ за одну сделку, у крупных брокеров эта сумма может быть гораздо выше.

Обслуживание учетной записи

Некоторые брокеры могут взимать ежемесячную или ежегодную плату за обслуживание аккаунта. Также комиссия может быть начислена и в случае неактивности учетной записи, это подразумевает не выполнение определенных условий договора. Поэтому, ознакомьтесь с политикой вашего брокера до момента открытия учетной записи.

Вывод денег с БС

Все компании взимают плату за снятие или перевод денег с вашего аккаунта. Убедитесь, что вы понимаете существующие ограничения, накладываемые на вашу платежеспособность. Помните, что не все эти сборы могут применяться к вам. Поэтому, прежде чем выбрать брокера, убедитесь, что вы не платите за услуги, которыми не планируете пользоваться.

Процент маржи

Проценты на деньги, которые вы одалживаете у своего брокера, в некоторых случаях могут быть довольно высокими. Это объясняется тем, что низкие комиссионные за торговлю и обслуживание, компенсируются более высокими процентными ставками по марже.

Поэтому, мы рекомендуем изучить все финансовые вопросы до момента заключения договора. И еще, по мнению экспертов, не стоит сразу перечислять все свои деньги и начинать торги. Лучше всего начинать с небольших сумм и тестировать различные стратегии инвестирования.

Подбор счетов

Бесплатная консультация

по подбору зарубежных счетов для предпринимате-

лей от экспертов по работе с международными

банками и счетами для нерезидентов

с опытом 20+ лет.

по подбору зарубежных счетов для предпринимателей от экспертов по работе с международными банками и счетами для нерезидентов с опытом 20+ лет.

Как открыть брокерский счет: на чем основывается выбор надежного партнера

Один из первых вопросов, который вы захотите задать себе, когда начнете поиск брокера: «Где лучше всего открыть брокерский счет?» Дело в том, что некоторые брокеры имеют ограничения в плане установления деловых отношений, как правило, эти ограничения обычно сводятся к возрасту и деньгам.

Если вы молоды и заинтересованы в инвестировании, имейте в виду, что для открытия собственного брокерского счета вам необходимо быть совершеннолетним (18 лет). Если вы еще не признаны совершеннолетним (14 лет), вы все равно можете начать инвестировать. В таком случае, вашим родителям потребуется предоставить письменное разрешение на проведение операций.

Также, уточните о размере минимального остатка. Некоторые брокерские фирмы предусматривают внесение минимальной начальной суммы, которая может быть использована, как не снижаемый остаток. В среднем минимальный взнос составляет 500 — 1000 долларов.

И самое важное, изучите историю компании, проверьте наличие всех необходимых лицензий и рейтинг. Если вы сомневаетесь в своем выборе, лучше всего обратиться за помощью к специалисту.

Как открыть брокерский счет: основные типы брокерских счетов

Брокерские счета, как и банковские, делятся на разные виды и каждый из них выполняет особую функцию. Например, обычный денежный счет позволяет вам торговать акциями и другими инвестиционными инструментами.

Маржинальный счет — позволяет взять в кредит наличные у брокерской фирмы и совершать сделки. И на первый взгляд это выглядит великолепно. Но, если рынок движется в другом направлении, брокер захочет вернуть свой маржинальный кредит. Возврат кредита может стать серьезной проблемой для вас, в момент, когда финансовые рынки будут находиться в упадке.

Торговля на марже — это прибыльная стратегия, но если вы еще не сильны в этом вопросе, лучше ее оставить для более опытных трейдеров.

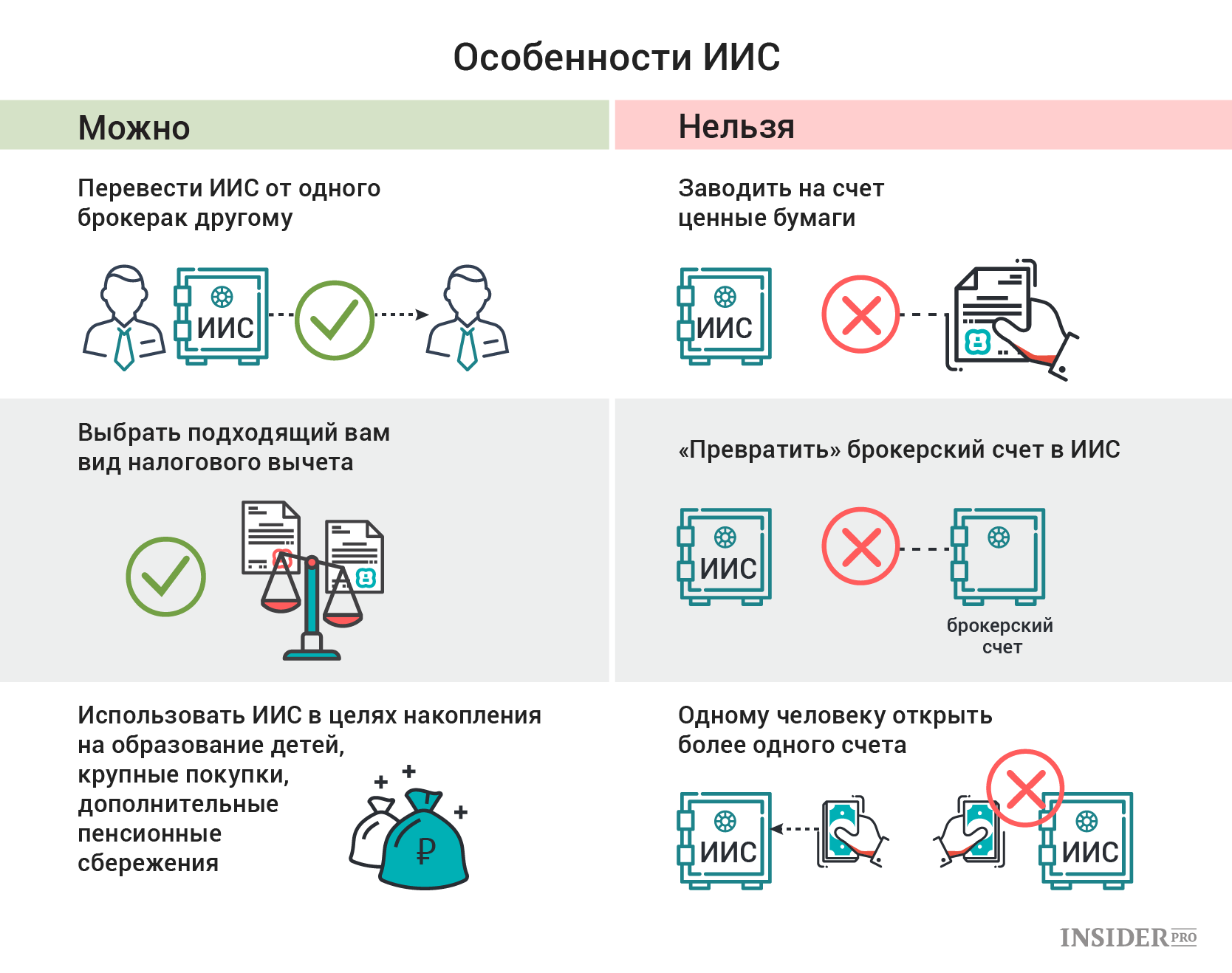

Индивидуальный инвестиционный счет — предусматривает вывод денег через 3 года с момента его открытия, выполняет функцию аналогичную банковскому вкладу. Основное преимущество ИИС заключается в получении налоговой льготы в размере 13%.

Как открыть брокерский счет: варианты настройки личной учетной записи

На сегодняшний день представляется возможным открыть брокерский счет дистанционно или непосредственно в офисе брокерской компании. С практической точки зрения, процесс открытия БС почти не отличается от открытия счета в банке.

Правда, процесс проведения идентификации немного ужесточился. Поэтому, брокерские компании придерживаются более строгих стандартов относительно проверки личности своего клиента. Будьте готовы, что помимо необходимого пакета документов, брокер может поинтересоваться вашим финансовым положением, задачами и целями открытия аккаунта.

Какие документы необходимы для активации учетной записи?

Как правило, пакет документов стандартный, но в некоторых компаниях он может немного отличаться и тут простое объяснение, каждый брокер работает согласно своей внутренней политике. Обязательные документы для открытия БС включают в себя:

- оригинал и копия паспорта

- оригинал и копия ИНН

- анкета-заявление на открытие БС

- заявление инвестора

- нотариально заверенная доверенность, при условии открытия счета на третье лицо

Опираясь на свой опыт, мы рекомендуем осуществлять подбор брокера с профессионалом. То время и средства, которые вы изначально потратите, помогут вам начать сотрудничество с надежным партнером и получить в будущем прибыль от инвестиций.

Как пополнить учетную запись?

После того, как договор заключен, брокерская деятельность начинается с пополнения счета. Пополнение брокерского счета возможно несколькими способами:

- наличное внесение, при условии наличия кассы в офисе брокера

- при помощи банковского перевода

- при помощи перевода с платежной карты (зарплатная, дебетная)

Важно обратить внимание на то, что пополнять брокерский счет может только его владелец. Переводы с аккаунта ИП и третьих лиц запрещены.

Инвестирование в фондовый рынок может показаться сложным, но на самом деле все довольно просто. Сложная часть — это выбор качественных акций, отвечающих вашим уникальным целям и профилю риска.

Поэтому, лучше на старте инвестиций воспользоваться помощью финансового консультанта, разобрать с ним все ваши ожидания и разработать правильную стратегию.

Компания Offshore Pro Group — готова оказать профессиональную помощь в поиске надежного брокера. Для того чтобы осуществить подбор тарифного плана и открыть брокерский счет, запишитесь на бесплатную консультацию или свяжитесь с нами по электронной почте: [email protected].

Для того чтобы осуществить подбор тарифного плана и открыть брокерский счет, запишитесь на бесплатную консультацию или свяжитесь с нами по электронной почте: [email protected].

Метки: Брокер Брокерский Счет Инвестировать Активы Инвестиционный Счет

Как открыть счет у брокера?

Многие начинающие трейдеры на финансовых рынках задаются вопросом: «Как открыть счет у брокера?», и у нас для них есть ответ.

Для того, чтобы торговать на финансовых рынках, и международном рынке форекс в том числе, необходимо найти посредника между вами (трейдером) и непосредственно рынком. Дело в том, что получить доступ к торговле на биржевом и внебиржевом рынках без брокера (посредника) крайне сложно, и в большинстве случаев не нужно, особенно для начинающих трейдеров.

Демо-счет

Центовый счет

Реальный счет

Микро/Мини счет

Как открыть реальный счет у брокера: этапы

Однако, прежде всего, стоит выбрать надежного форекс брокера, так как именно от него зависит качество предоставляемых услуг и покрытие неторговых рисков. Чаще всего регистрация в брокерской компании происходит через интернет. Поэтому, советуем тщательно изучать брокера, прежде чем открывать торговый счет.

Чаще всего регистрация в брокерской компании происходит через интернет. Поэтому, советуем тщательно изучать брокера, прежде чем открывать торговый счет.

Для того, чтобы брокер смог обслуживать ваши торговые операции, вам необходимо открыть счет форекс в брокерской компании. Торговые счета бывают разные, и сегодня мы о них поговорим.

Демо-счет (Демонстративный счет, demo-account)

Демо-счет — специальный виртуальный тип счета, который предоставляется брокерскими компаниями в учебных и практических целях. Основная цель предоставления демо-счета брокеров — демонстрация торговых возможностей компании и торгового терминала. Для новичка на Форекс, демо-счет является обязательным этапом в его становлении, как трейдера, так как он позволяет освоить все тонкости торговли, а также на практике прочувствовать движения рынков. Кроме того, так как демо-счет является абсолютно виртуальным, то и сумма средств является условной (можно выбрать сумму от 5000$ до 50 000$). Таким образом, начинающий трейдер может тренироваться сколько угодно, а также может освоить, разработать и протестировать свою торговую стратегию, абсолютно не рискую собственными средствами. Механизм действия демонстративных счетов практически идентичен реальной торговле на финансовых рынках, с разницей в том, что ваши действия никоем образом не влияют на ликвидность торгового инструмента, так как все ваши сделки являются лишь виртуальными.

Таким образом, начинающий трейдер может тренироваться сколько угодно, а также может освоить, разработать и протестировать свою торговую стратегию, абсолютно не рискую собственными средствами. Механизм действия демонстративных счетов практически идентичен реальной торговле на финансовых рынках, с разницей в том, что ваши действия никоем образом не влияют на ликвидность торгового инструмента, так как все ваши сделки являются лишь виртуальными.

Открыть демо-счет можно у подавляющего большинства брокерских компаний бесплатно. Однако, некоторые брокеры могут предоставлять демо-счета с ограниченным сроком (14 или 30 дней). Брокеру важно, чтобы трейдер максимально быстро оценил их услуги, открыл реальный счет и завел реальные деньги для торговли.

Как правило, на сайтах брокеров существуют кнопки «Открыть демо-счет», нажав на которую, и следуя инструкциям, вы зарегистрируетесь и легко откроете демо-счет. Кроме того, демо-счет можно открыть прямо в торговом терминале в меню «Файл» почти у всех брокеров.

Центовый счет (Cent account)

Центовый счет — реальный торговый счет в брокерской компании, где валютой счета являются разменные денежные единицы базовых валют. Как правило, это центы США и евроценты.

В большинстве своем, центовые счета пополняются от 1 до 100 долларов США, что позволяет трейдеру торговать реальными деньгами и при этом не рисковать потерять крупную сумму средств.

Операции на центовом счете не выводятся на межбанковский рынок, а обращается непосредственно в брокерской компании.

Именно благодаря центовым счетам начинающий трейдер может освоить психологию трейдинга на реальных деньгах. Дело в том, что тренируясь на демо-счете, трейдер не чувствует риска потерять деньги, что может сказываться на его торговых решениях. Так, например, вы легко смиритесь, если потеряете весь демо-счет в размере хоть 50 000$. Другое дело, если вы потеряете реальные 5 долларов. Меняется психология трейдинга, а с ней и методы торговли, которые помогут избежать фатальных ошибок при торговле более крупными средствами.

Центовые счета предлагаются не всеми брокерами, поэтому детально изучайте условия и услуги брокеров. Благодаря нашему рейтингу центовых брокеров, установив фильтр «центовые счета», вы значительно ускорите процесс поиска.

Реальный счет (Real account)

Реальный счет — стандартный тип торгового счета, который встречается у всех брокерских компаний. У большинства брокеров минимальная сумма депозита на реальном счете начинается от 100$ (крупные западные брокеры порой устанавливают минимальный депозит от нескольких тысяч долларов США). Согласно условиям маржинальной торговли к реальному счету выбирается кредитное плечо, которое может, как изменяться в процессе торговли, так и являться фиксированным. Современные брокеры предлагают реальные счета, работающие с сетью ECN (ECN-брокеры), которая обеспечивает обмен заявками с поставщиками ликвидности и другими трейдерами на реальном валютном рынке. Если же реальный счет открывается в дилинговом центре, то операции с будут проводиться внутри компании, без выхода на внешний рынок. Подробнее о том, чем отличаются ECN, STP, DD, NDD вы можете прочитать в отдельной статье.

Подробнее о том, чем отличаются ECN, STP, DD, NDD вы можете прочитать в отдельной статье.

Реальный форекс счет предлагает для трейдеров максимальные функциональные возможности, которые предоставляет брокер для своих клиентов. Однако существуют различные варианты торговых условий, индивидуальные у каждого брокера. Перед тем, как открыть счет у брокера, подробно ознакомьтесь со всеми условиями, чтобы они максимально подходили Вас и вашей торговой стратегии.

Микро/Мини счет (Micro/Mini account)

Данные типы реальных счетов часто встречаются среди брокеров, и практически являются средним между центовым и стандартным реальным счетом. Микро/Мини счет — это реальный счет, с ограничениями по объему средств (чаще всего до 100$ — 200$). Такой счет ориентирован на начинающих трейдеров, а также трейдеров с ограниченными финансовыми возможностями. Как правило, на микро/мини счетах ограниченные торговые возможности (базовые торговые инструменты, фиксированный спред и так далее), а также все операции проводятся исключительно внутри компании, так как объема средств недостаточно для полноценной торговли на реальном валютном рынке. Из этого следует, что все убытки трейдера уходят к брокерской компании, но при этом, всю прибыль выплачивает также брокер. Если трейдер демонстрирует результативную торговлю, брокерская компания предлагает ему перейти на стандартный реальный счет.

Из этого следует, что все убытки трейдера уходят к брокерской компании, но при этом, всю прибыль выплачивает также брокер. Если трейдер демонстрирует результативную торговлю, брокерская компания предлагает ему перейти на стандартный реальный счет.

Как открыть реальный счет у брокера: этапы

Непосредственно открыть счет на форекс для реальной торговли можно на сайте брокера, пройдя следующие этапы:

- Выбрать надежного брокера, в том числе из рейтинга брокеров.

- Пройти регистрацию на сайте брокера. Надежные брокеры, помимо стандартной информации (ФИО, email, номер телефона), могут затребовать отсканированные документы подтверждающие личность (гражданский/заграничный паспорт, водительские права и тд), и даже место жительства/прописки. Не стоит беспокоиться, что ваши данные попадут не в те руки и будут использованы не по назначению либо разглашены. Надежные брокеры строго придерживаются политики конфиденциальности, за чем следят регулирующие органы.

- Дождаться верификации счета.

Брокерская компания проверяет и принимает заявку на открытие счета. Если не все требования выполнены (нет документов, либо некорректная информация), то брокер может связаться с потенциальным клиентом, с целью уточнения информации. Если всё в порядке, то брокер открывает счет и отправляет номер счета, логин и пароль на email клиента.

Брокерская компания проверяет и принимает заявку на открытие счета. Если не все требования выполнены (нет документов, либо некорректная информация), то брокер может связаться с потенциальным клиентом, с целью уточнения информации. Если всё в порядке, то брокер открывает счет и отправляет номер счета, логин и пароль на email клиента. - Пополняете торговый счет на желаемую сумму. Если по условиям брокера предполагается минимальная сумма депозита, то сумма средств должна быть не меньше установленной. Способы пополнения счета могут отличаться у каждого брокера. В рейтинге брокеров существует фильтр, благодаря которому вы можете отобрать удобный для вас способ пополнения счета.

- Скачиваете торговый терминал. Вводите предоставленные Вам логин и пароль.

- Торгуете.

Заключение

Открыть счет у брокера на Форекс не составляет никакого труда. Выполняя несложные инструкции, вы сможете выбрать и открыть реальный счет для торговли, либо научиться торговать при помощи демо-счета. На вопрос: «У какого брокера открыть счет?» нет прямого ответа, однако вы можете прочесть рекомендации «Как выбрать надежного брокера» в нашей статье, а также попробовать выбрать из нашего рейтинга форекс брокеров.

На вопрос: «У какого брокера открыть счет?» нет прямого ответа, однако вы можете прочесть рекомендации «Как выбрать надежного брокера» в нашей статье, а также попробовать выбрать из нашего рейтинга форекс брокеров.

Как открыть счету американского брокера

Многим кажется, что рядовому гражданину России невозможно попасть на американские биржи и покупать акции известных на весь мир корпораций. Некоторые считают процедуру открытия счета у американского брокера сложной и запутанной. На самом деле, и те и другие заблуждаются. Уже много лет граждане России имеют законное право открывать счета у западных брокеров и инвестировать в зарубежные компании. Согласно “Закону РФ о валютном регулировании и валютном контроле”, принятому в 2003 году, физические лица могут покупать ценные бумаги на сумму до $150000 в год без каких-либо ограничений. Кроме того, процедура открытия счета, перевода денег и покупки необходимых бумаг ненамного сложнее, чем аналогичные действия на российском фондовом рынке.

Поскольку частный инвестор не может самостоятельно купить акции на бирже, то, прежде всего, необходимо определиться с брокером, при помощи которого это можно сделать. Следует отметить, что брокеров, дающих доступ на американские биржи, великое множество, как говорится, на любой вкус и цвет. Однако их можно разделить на две большие группы: универсальные брокеры, или брокеры с полной комиссией и дисконтные брокеры, или брокеры с пониженной комиссией. Более подробно об этом можно прочитать в одном из обзоров k2kapital. В силу целого ряда обстоятельств, среди которых немаловажное значение имеет стоимость обслуживания, индивидуальному инвестору предпочтительнее открывать счет у дисконтного брокера.

За последние несколько лет конкуренция между американскими брокерами значительно усилилась, что привело к снижению стоимости обслуживания. Кроме того, различия в качестве предоставляемых услуг и стоимости обслуживания у различных брокеров постепенно сглаживаются, поэтому нет необходимости ломать голову, выбирая “самого лучшего”.

Есть еще один пункт, который необходимо прояснить прежде, чем выбрать брокера и приступить к процедуре открытия счета. Важно заранее определиться с тем, насколько часто будут совершаться сделки по покупке или продаже ценных бумаг, поскольку американских дисконтных брокеров можно в свою очередь разделить на две большие подгруппы. Первая больше подходит для тех, кто торгует редко, вторая же позволит сократить расходы на обслуживание тем, кто торгует очень часто. Наиболее популярными среди российских инвесторов, работающих на американском рынке, являются такие брокеры, как Ameritrade (AMTD) и Interactive Brokers. При этом можно утверждать, что Ameritrade больше подходит инвесторам, совершающим сделки редко, в то время как Interactive Brokers подойдет активным трейдерам, совершающим десятки сделок в месяц. Немаловажным обстоятельством является также и то, что оба брокера охотно открывают счета гражданам России. Многие известные американские брокеры не работают с нерезидентами США, некоторые отличаются разборчивостью, открывая счета гражданам одной страны и отказывая гражданам другой.

Первая больше подходит для тех, кто торгует редко, вторая же позволит сократить расходы на обслуживание тем, кто торгует очень часто. Наиболее популярными среди российских инвесторов, работающих на американском рынке, являются такие брокеры, как Ameritrade (AMTD) и Interactive Brokers. При этом можно утверждать, что Ameritrade больше подходит инвесторам, совершающим сделки редко, в то время как Interactive Brokers подойдет активным трейдерам, совершающим десятки сделок в месяц. Немаловажным обстоятельством является также и то, что оба брокера охотно открывают счета гражданам России. Многие известные американские брокеры не работают с нерезидентами США, некоторые отличаются разборчивостью, открывая счета гражданам одной страны и отказывая гражданам другой.

В таблице достаточно понятно отражена информация о стоимости обслуживания и доступных для торговли инструментах. Пояснения требует лишь последний пункт. Если Ameritrade не накладывает никаких ограничений на торговлю нестандартными лотами акций, то Interaktive Brokers может отказаться осуществлять подобные сделки. Другими словами, в Ameritrade можно свободно купить или продать 7, 23 или 146 акций, а Interaktive Brokers нередко отказывается исполнять такие ордера и требует, чтобы лот был “круглым” — 10, 100 или 1000 акций. В этом нет никаких неудобств, если покупаются акции по цене $1 за штуку, однако не каждый инвестор может купить 10 или 100 акций Google (GOOG), каждая из которых стоит $470.

Другими словами, в Ameritrade можно свободно купить или продать 7, 23 или 146 акций, а Interaktive Brokers нередко отказывается исполнять такие ордера и требует, чтобы лот был “круглым” — 10, 100 или 1000 акций. В этом нет никаких неудобств, если покупаются акции по цене $1 за штуку, однако не каждый инвестор может купить 10 или 100 акций Google (GOOG), каждая из которых стоит $470.

Если инвестор уже определился с тем, у какого брокера открывать счет, то можно рассмотреть процесс оформления необходимых документов более детально. В качестве примера можно выбрать Ameritrade. Американские брокеры не имеют отделений в России, но это не является проблемой, поскольку все необходимые документы можно отправить почтой, распечатав их предварительно с вебсайта брокера. Торговля осуществляется через интернет, хотя можно делать это и по телефону. Следует отметить, что работа большинства американских брокеров настолько четко организована и отлажена, что необходимость созваниваться со специалистами для решения возникших проблем возникает крайне редко, по крайней мере в тех случаях, когда инвестор торгует не очень часто. Если подобная необходимость все же возникает, то почти все крупные брокеры имеют службу поддержки, работающую круглосуточно семь дней в неделю, за исключением праздничных дней.

Если подобная необходимость все же возникает, то почти все крупные брокеры имеют службу поддержки, работающую круглосуточно семь дней в неделю, за исключением праздничных дней.

Для того, чтобы открыть счет, необходимо отправить брокеру почтой три документа:

- Заполненное и подписанное заявление на открытие счета, Application form

- Форму W8-BEN, которая идентифицирует заявителя как нерезидента США

- Копию загранпаспорта

Ameritrade позволяет заполнить заявление на открытие счета прямо на своем вебсайте, после чего его необходимо распечатать и подписать. Опишем эту процедуру по шагам. Зайдя на сайт брокера tdameritrade.com, нужно пройти по ссылке Open an Account, в загрузившемся окне жмем Apply Online Now. Далее появится окно, в котором следует выбрать какой именно счет мы хотим открыть: индивидуальный, Individual, совместный счет, которым могут совместно владеть и управлять два и более человека, Joint, а также персональный пенсионный счет, Individual Retirement Account (IRA).

Нерезиденты США не могут открывать пенсионные счета. Выбираем наиболее простой вариант: Individual и жмем Next.

В новом окне необходимо выбрать тип счета. Если мы выберем Cash, то сможем работать только с собственными средствами. Cash & Margin означает, что при необходимости можно будет совершать операции с ценными бумагами на деньги, взятые в долг у брокера. Если инвестор не собирается брать в долг, но планирует работать с такими инструментами, как опционы, то следует выбрать Cash & Option. В случае, если нужно и то, и другое, то выбираем Cash, Margin & Option.

Выберем самый простой и безопасный вариант Cash. В дальнейшем, если потребуется, возможности своего счета можно расширить. Ниже отмечаем, что ознакомились с условиями обслуживания брокера, и жмем Next.

На загрузившейся странице еще раз жмем Next. Теперь необходимо ввести основную информацию о себе. Обязательные для заполнения поля обозначены звездочкой, поэтому, чтобы не тратить время, можно писать только там, где отмечено.

Имя и фамилию следует писать так же, как они написаны в загранпаспорте. В поле Zip/Postal Code пишем почтовый индекс. Если адрес, на который инвестор желает получать почтовую корреспонденцию от брокера отличается от адреса, по которому он живет, то необходимо отметить окошко “My mailing address is different from the street address” и ввести адрес для писем. После того, как вся информация введена, жмем Next.

Если заявитель является сотрудником брокерской компании, важной политической фигурой, управляющим или владельцем более 10% акций какой-либо публичной компании, то сведения об этом нужно ввести на следующей странице.

Если нет, отмечаем во всех трех пунктах No и жмем Next.

На следующей странице следует ввести информацию о своем работодателе, уровне годового дохода, общей стоимости своего имущества за вычетом долгов, а также стоимости ликвидных активов за вычетом долгов. Кроме того, необходимо указать, где брокеру следует держать денежные средсва, временно не вложенные в ценные бумаги. Эти средства можно держать на брокерском счете, а можно перевести на депозит, по которому будет выплачиваться более высокий процент.

Эти средства можно держать на брокерском счете, а можно перевести на депозит, по которому будет выплачиваться более высокий процент.

После того, как информация введена, жмем Next.

На следующей странице система предлагает ознакомиться с уже введенными данными и при необходимости отредактировать.

Если все в порядке, жмем Next.

На следующей странице система предлагает ввести код для получения бонуса.

Если код неизвестен, то просто жмем Next.

На загрузившейся странице нужно указать ПИН-код для управления своим счетом по телефону, а также имя пользователя и пароль для доступа к счету через интернет.

Жмем Next.

На следующей странице будет изложена информация об условиях обслуживания у брокера.

Ознакомившись с условиями, следует отметить окошко внизу страницы и нажать Next.

Далее вводится информация о способе перевода средств на счет. Для граждан России, открывающих счет впервые, безальтернативным вариантом является банковский перевод, Wire Transfer.

Отметив соответствующий пункт, жмем Next.

Далее появится очень важная страница, на которой помимо благодарности за открытие счета содержится инструкция о дальнейших действиях.

Согласно этой инструкции, необходимо пройти по ссылке Application, сохранить открывшийся файл, распечатать, поставить дату, подписать и отправить почтой брокеру, приложив заполненную форму W8BEN и копию загранпаспорта. Адрес, по которому следует отправить документы, указан тут же. Ниже можно скачать инструкцию о порядке перевода денег на счет, Funding Instructions.

Форма W8BEN необходима для того, чтобы идентифицировать заявителя как нерезидента США и предоставить ему соответствующие налоговые льготы. Между Российской Федерацией и США заключено соглашение об избежании двойного налогообложения, поэтому российские инвесторы не платят в США налог на прибыль от операций с ценными бумагами, за исключением 10-процентного налога на дивиденды. В случае, если инвестор предоставил правильно заполненную форму W8BEN, брокер не будет взимать налог на прирост капитала, который в США может достигать 35%. В России инвестор должен платить 13-процентный подоходный налог, причем ответственность за уплату этого налога целиком лежит на совести самого инвестора, поскольку американский брокер о полученных им доходах никуда не сообщает. Ниже представлен образец заполнения формы W8BEN.

В России инвестор должен платить 13-процентный подоходный налог, причем ответственность за уплату этого налога целиком лежит на совести самого инвестора, поскольку американский брокер о полученных им доходах никуда не сообщает. Ниже представлен образец заполнения формы W8BEN.

К документам также необходимо приложить ксерокопию загранпаспорта. К этому документу нет никаких особых требований, не обязательно снимать копии всех страниц и заверять у нотариуса, достаточно лишь копии разворота с фотографией. Важно, чтобы копия была качественной и легко читаемой. После того, как письмо отправлено по указанному брокером адресу, следует ждать подтверждения получения им документов. Обычное заказное письмо дойдет за две-три недели, если воспользоваться услугами курьерской почты, то этот срок сокращается до 2-3 дней. Подтверждение получения документов и открытия счета должно поступить по электронной почте. Как только оно пришло, можно идти в банк оформлять поручение на перевод денег по инструкции, предоставленной брокером.

В некоторых случаях брокер может потребовать дополнительное подтверждение того, что Ivan Ivanov постоянно проживает в Москве, а не в Чикаго. Подобным подтверждением может служить либо выписка с банковского счета, в которой указан адрес владельца, либо копия счета на оплату коммунальных услуг, в котором также должны быть указаны имя, фамилия и адрес лица, открывающего брокерский счет. С этим нет никаких сложностей, за исключением того, что документы должны быть на английском языке. Маловероятно, что местный ЕИРЦ согласится выписать счет на оплату коммунальных услуг на английском, поэтому самый простой вариант решения проблемы — это обратиться в свой банк и попросить соответствующий документ. В отличие от форм Application и W8BEN, эти документы можно отправить факсом или электронной почтой.

Следует отметить, что брокер зачисляет денежные средства на брокерский счет только в том случае, если они поступают с банковского счета, владельцем которого является то же самое лицо. Переводы от третьих лиц не принимаются. Согласно “Закону РФ о валютном регулировании и валютном контроле” и инструкциям Центробанка, для осуществления подобных переводов достаточно предоставить в банк копию заявления на открытие брокерского счета, Application. Без открытия банковского счета из РФ можно перевести не более $5000 в течение одного операционного дня. В некоторых случаях российские банки требуют справку о том, что брокерский счет поставлен на учет в налоговой инспекции, однако эти требования противоречат действующему законодательству. После оформления поручения на перевод денег необходимо подождать еще два-три дня, пока они будут зачислены на брокерский счет. Как только деньги зачислены, можно совершать сделки.

Согласно “Закону РФ о валютном регулировании и валютном контроле” и инструкциям Центробанка, для осуществления подобных переводов достаточно предоставить в банк копию заявления на открытие брокерского счета, Application. Без открытия банковского счета из РФ можно перевести не более $5000 в течение одного операционного дня. В некоторых случаях российские банки требуют справку о том, что брокерский счет поставлен на учет в налоговой инспекции, однако эти требования противоречат действующему законодательству. После оформления поручения на перевод денег необходимо подождать еще два-три дня, пока они будут зачислены на брокерский счет. Как только деньги зачислены, можно совершать сделки.

Источник: k2kapital.com

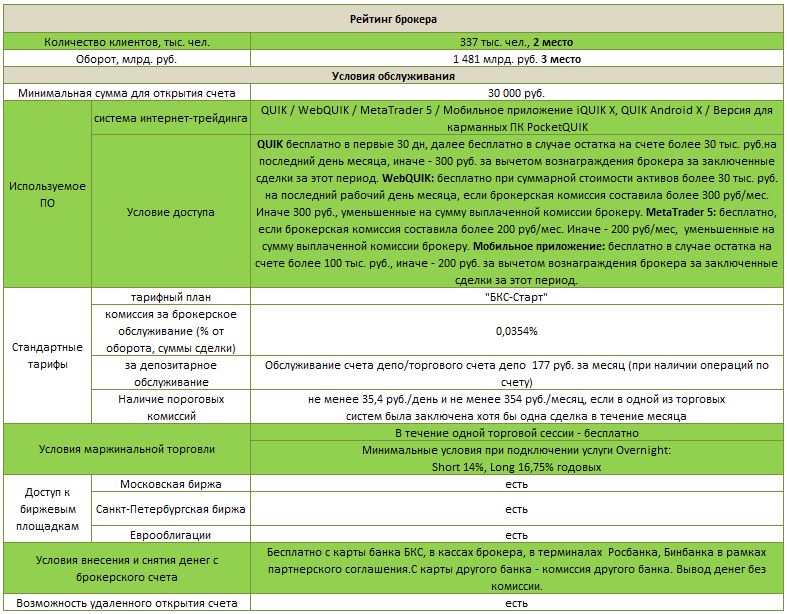

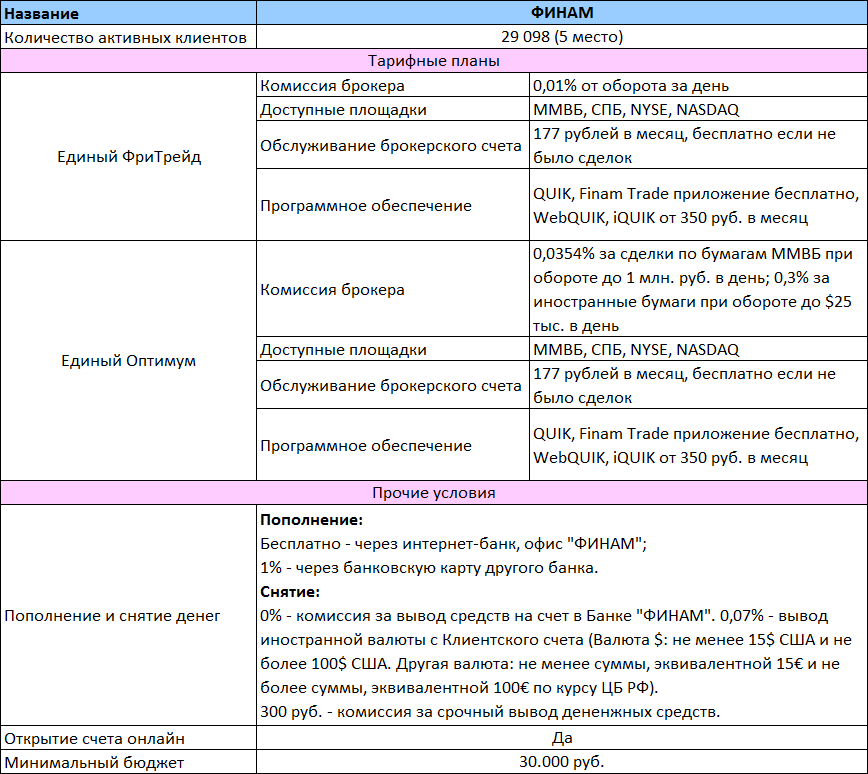

У какого брокера открыть счет резиденту и нерезиденту РФ?

Всем привет!

В данной статье я отвечу на самый частый вопрос: “у какого брокера открыть счет?”. Если вы являетесь резидентов РФ, то здесь все достаточно просто. Если вы нерезидент РФ и хотите попасть на Российский рынок, то ситуация более сложная. Но варианты есть. Также порекомендую международных брокеров. Информацию изложу максимально коротко и по существу. В первую очередь, хочу отметить, что я рекомендую выходить на реальную фондовую биржу (где торгуются акции, фьючерсы, опционы и тд.) Я не рекомендую начинать с рынка Forex.

Но варианты есть. Также порекомендую международных брокеров. Информацию изложу максимально коротко и по существу. В первую очередь, хочу отметить, что я рекомендую выходить на реальную фондовую биржу (где торгуются акции, фьючерсы, опционы и тд.) Я не рекомендую начинать с рынка Forex.

О том, кто такой брокер, я писал в этой статье.

Если вы являетесь резидентом РФ:

- Для того чтобы попасть на Российский рынок (Московскую биржу), могу порекомендовать следующих брокеров: БКС, Открытие или Атон. Подробнее о плюсах и минусах каждого брокера читайте здесь.

- Если вы хотите попасть напрямую на Американский рынок, то рекомендую Interactive Brokers.

Если вы нерезидент РФ:

- Лучший вариант для выхода на Российский рынок – это открытие счета у офшорного брокера. Например, Just2Trade. Это дочерняя компания крупного Российского брокера Финам. В данном случае вам не нужно платить налог.

Этот брокер дает доступ и на другие рынки.

Этот брокер дает доступ и на другие рынки.

При открытии счета у других Российских брокеров (например у тех, которых я перечислил выше) вам нужно платить повышенный налог (30 % – для нерезидентов). И не каждый брокер откроет счет. И сумма для открытия может быть довольно высокой. Но насколько я знаю, брокер КИТ Финанс открывает счета для нерезидентов и с небольших сумм. Правда от налога все равно никуда не деться.

- Второй вариант – это открытие счета у местных брокеров, которые могут давать доступ как на местную фондовую биржу, так и на Российскую. Только не путайте реальную фондовую биржу с рынком форекс. В зависимости от того, в какой стране вы проживаете, изучите информацию о местной фондовой бирже и узнайте о брокерах, которые предоставляют доступ на эту биржу.

- Также вы можете открыть счет и на Американском рынке, лучший вариант это Interactive Brokers.

В Казахстане, например, насколько я знаю, есть офис компании БКС. Если вы из Украины, можно открыть счет в АРТ Капитал. Подробнее читайте в этой статье. Также нерезиденту РФ можно открыть счет во Фридом финанс или Exante. Данные брокеры дают выход на Российский и на Американский рынок. Есть еще вариант с открытием счета в United Traders. Но мне этот брокер нравится меньше перечисленных выше.

Подробнее читайте в этой статье. Также нерезиденту РФ можно открыть счет во Фридом финанс или Exante. Данные брокеры дают выход на Российский и на Американский рынок. Есть еще вариант с открытием счета в United Traders. Но мне этот брокер нравится меньше перечисленных выше.

На этом буду заканчивать. Надеюсь, данная информация многим окажется полезной.

С уважением, Станислав Станишевский.

Открыть счет у брокера Just2Trade

Открыть счет на бирже с Just2Trade – это безопасно и удобно. Мы – опытный европейский брокер с офисами по всему миру, в том числе в Москве, предоставляющий самые современные инструменты для эффективной и прибыльной торговли.

Почему стоит открыть торговый счет в Just2Trade?

Обращаясь к нам, вы получаете:

- Доступ к операциям с акциями, фьючерсами, еврооблигациями, драгоценными металлами, нефтью, криптовалютой, а также другими активами.

- Выход на мировые рынки и биржи США.

- Прямое исполнение сделок с минимальной задержкой.

- Возможность использования актуальных платформ: MetaTrader 4/5, Transaq. CQG, ROX.

- Инструменты для торговли на любом устройстве: Windows, iOS, Android, Web.

- Единый счет для всех операций на биржах.

- Мощные инструменты для аналитики и планирования стратегии.

- Круглосуточная поддержка и индивидуальный подход.

- Низкие комиссии и сборы.

- Дивиденды по всем ценным бумагам.

- Вывод средств и пополнение через надежные платежные системы, банки и электронные кошельки.

- Страховка каждого торгового счета на 20 000 евро.

Начните путь успешного трейдера вместе с опытным брокером

Обращаясь в Just2Trade, вы становитесь полноправным трейдером с доступом к самым выгодным мировым биржам и ценным бумагам ведущих американских, европейских и российских игроков рынка.

Кроме того, каждый наш клиент может использовать демо-счет с виртуальной валютой. С ним начинающие трейдеры могут научиться торговать на бирже, а опытные – отработать новые стратегии и способы без риска для своих финансов.

С ним начинающие трейдеры могут научиться торговать на бирже, а опытные – отработать новые стратегии и способы без риска для своих финансов.

Открыть счет у брокера в Just2Trade уже решили свыше 150 000 клиентов из 130 стран. Вы можете стать одним из них – просто заполните электронную заявку и получите доступ к мировым биржам и поддержку опытного брокера в считанные минуты.

Как открыть счет у брокера

Открытие счёта у брокера – это ответственный шаг, который является следствием правильного выбора брокера.

Открывать счёт стоит только при условии, если брокер – надёжная и проверенная компания, которая заслужила авторитет и уважение. Если Вы ознакомились с материалом «как выбрать брокера для Форекс», то с поиском нужной компании проблем особых быть не должно. Сам по себе процесс открытия счёта довольно прост и не требует особого труда и финансовых затрат.

Регистрация торгового счёта может варьироваться от компании к компании, особенно, если речь идёт про зарубежные представительства и брокеров. Регистрация в зарубежных компаниях значительно отличается от регистрации в отечественных по большей части тем, что трейдеру необходимо заполнять бумажные формуляры и отправлять их почтой к брокеру (чаще всего, в другую страну), что бывает накладно, долго и не всегда того стоит.

Регистрация в зарубежных компаниях значительно отличается от регистрации в отечественных по большей части тем, что трейдеру необходимо заполнять бумажные формуляры и отправлять их почтой к брокеру (чаще всего, в другую страну), что бывает накладно, долго и не всегда того стоит.

На сегодня существует немало типов счетов, которые брокеры предлагают открыть своим клиентам. Они отвечают не только разным техническим запросам, но также и финансовым. Разные счета имеют разное назначение, и соответственно, будут предоставляться определённые сервисы согласно договору о каждом конкретном счёте.

Какой открыть счёт у брокера может трейдер

Demo – Account. Или же демо-счёт.

Демо аккаунт, в первую очередь, предназначен для тренировки и отладки торговой стратегии. Большинство брокеров предоставляет бесплатный и безлимитный демо-аккаунт преимущественно для того, чтобы трейдер смог оценить качество предоставляемых услуг, и если они удовлетворяют потребности трейдера, смог открыть реальный аккаунт. Конечно, демо счета у большинства брокеров отличаются высоким качеством торгового сигнала, исполнения ордеров и вообще выглядит

Конечно, демо счета у большинства брокеров отличаются высоким качеством торгового сигнала, исполнения ордеров и вообще выглядит

очень доверительно.

Алгоритм регистрации демо-аккаунта предельно прост. Необходимо зайти на сайт брокера, скачать терминал (чаще всего это МТ4), открыть вкладку «счета», создать новый демо счёт. Затем указываются необходимые параметры условного депозита, – и можно начинать торговлю на демо.

Центовые счета

Услуги центовых счетов предоставляются далеко не всеми брокерами, и их отличительная особенность заключается в том, что доллары переводятся в их центовый эквивалент, что, в свою очередь, даёт больше манёвров для торговли (больше лот, больше возможности «пересидеть» кризисные моменты). А также именно на центовых счетах трейдеры отлаживают в реальном времени работу ЕА. Регистрация центовых счетов ничем не отличается от создания простых реал аккаунтов. У

большинства брокеров, выглядит регистрация следующим образом:

- Страница регистрации.

- Введение личных данных (почта, номер телефона, имя/фамилия).

- Верификация аккаунта (через почту или телефон).

- Пополнение депозита.

- Открытие соответствующего торгового счёта (в нашем случае, это центовый).

- Логин и пароль вводятся в соответствующие окна в терминале.

- Торговля.

Реал аккаунт

Реал аккаунт – это основной тип счетов, которые можно встретить у большинства брокеров. Вне зависимости от того, у какого брокера для Вас лучше открыть счёт, реал аккаунты с разными оговорками и дополнениями есть у всех. Создаётся он точно в таком же алгоритме, как описано выше. Стандартный реал аккаунт у большинства брокеров предполагает следующий алгоритм вывода торгового ордера на межбанк (собственно на торги):

- Получение ордера.

- Добавление соответствующего кредитного плеча.

- Суммирование с ордерами остальных трейдеров.

- Ручная передача ордера на межбанк.

- Результаты делятся по параметрам ордеров между всеми трейдерами.

Это классическая и слегка устаревшая модель (лет семь-восемь как). На сегодня предлагаются более современные системы, которые позволяют исключить вмешательство брокера в обработку сделки. Современные Форекс брокеры чаще всего выполняют функцию кредитора (путём предоставления кредитного плеча) и посредника (за которую он получает комиссию, или возврат спреда). Такие возможности предоставляются благодаря ECN (Electronic Connection Network) и NDD (No Dealing Desk). Таким образом, вмешательство брокера в торговлю сводится практически к нулю, а техническое качество выполнения торговых операций значительно повышается. Такое положение дел, несомненно, привело в упадок большинство так называемых «кухонь», которые получают свою прибыль путём потери депозита трейдера. Системы ECN и NDD очень надёжные и трейдерам рекомендуется использовать именно эти типы счетов. А если их нет, ознакомьтесь со статьёй «как правильно выбрать Форекс брокера», которая поможет выбрать брокера корректным образом и не попасть на «кухню».

Классические реал аккаунты начинаются преимущественно со 100$, если брокер предоставляет кредитное плечо 1:500. Таким образом, трейдер фактически оперирует суммой в 50000 долларов. В случае, если брокер предоставляет кредитное плечо ниже, то соответственно, требования к депозиту на реал аккаунте значительно повышаются. Часто встречаются вариации кредитного плеча 1:100, 1:200, 1:50, 1:25 и 1:4. Последний вариант наиболее часто встречается в западных брокерских компаниях.

Микро/мини аккаунт

Мини и микро аккаунты предназначены, в основном, для трейдеров с небольшими финансовыми возможностями, которые тоже хотят заниматься торговлей на рынке Forex. Подобные счета чаще всего не отправляются на межбанк, а фиксация прибыли сделок зависит от брокера. На межбанк они не отправляются по той причине, что находящейся на счету суммы и кредитного плеча суммарно недостаточно для полноценной торговли на международном валютном рынке. В случае достижения какого-либо условного «рубежа», например, 100 долларов, брокер может предложить перейти на обыкновенный реал аккаунт, чтобы не платить со своего кармана прибыль трейдера. Иногда этот переход происходит в автоматическом режиме, и трейдер не всегда об этом может знать.

Иногда этот переход происходит в автоматическом режиме, и трейдер не всегда об этом может знать.

Создаётся аккаунт точно так же, как и другие реал счета.

Инвестиционные аккаунты

Инвестиционные счета создаются для тех, кто хочет не собирается торговать на валютном рынке Forex, а хочет передать свои средства в управление другим трейдерам. Для того, чтобы создать соответствующий аккаунт, большинство брокеров требует отдельной регистрации, или оговаривают в оферте, что данный аккаунт может быть инвестиционным. Регистрирующемуся вручается помимо обычного пароля так называемый «пароль инвестора». С его помощью владелец аккаунта не может собственноручно торговать на рынке Forex, но может отслеживать положение дел на его счету и видеть статистику.

После регистрации средства с общего депозита переносятся на специальный инвестиционный аккаунт и замораживаются до тех пор, пока не будут вложены в портфель того или иного управляющего (трейдера, который занимается торговлей чужими инвестициями).

Рынок Forex преуспел в инвестировании и помимо доверительного классического управления, можно встретить инвестиционные PAMM, МАММ счета и их разнообразные вариации.

Большинство вышеперечисленных счетов создаются без особых проблем, но для некоторых из них могут понадобиться дополнительные верификации (способы утверждения). Среди способов верификации чаще всего выступают сканы документов, выписки из квитанций за квартплату и т.п. Каждый из счетов несёт свою функцию и, соответственно, свои юридические тонкости, которые прописываются непосредственно в оферте (договоре о предоставлении услуг). Эти договоры нужно читать предельно внимательно, так как они содержат важную информацию о комиссиях, технических возможностях и ограничениях, с которыми могут столкнуться трейдеры.

Приведённый список примерный, каждая брокерская компания может предоставлять разнообразные вариации этих счетов, но суть остаётся примерно одинаковая.

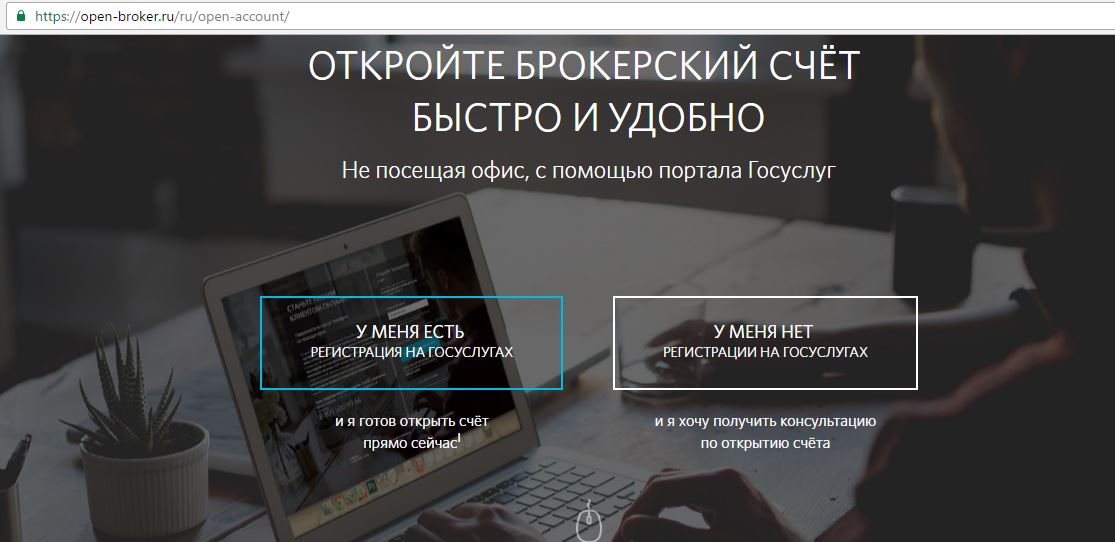

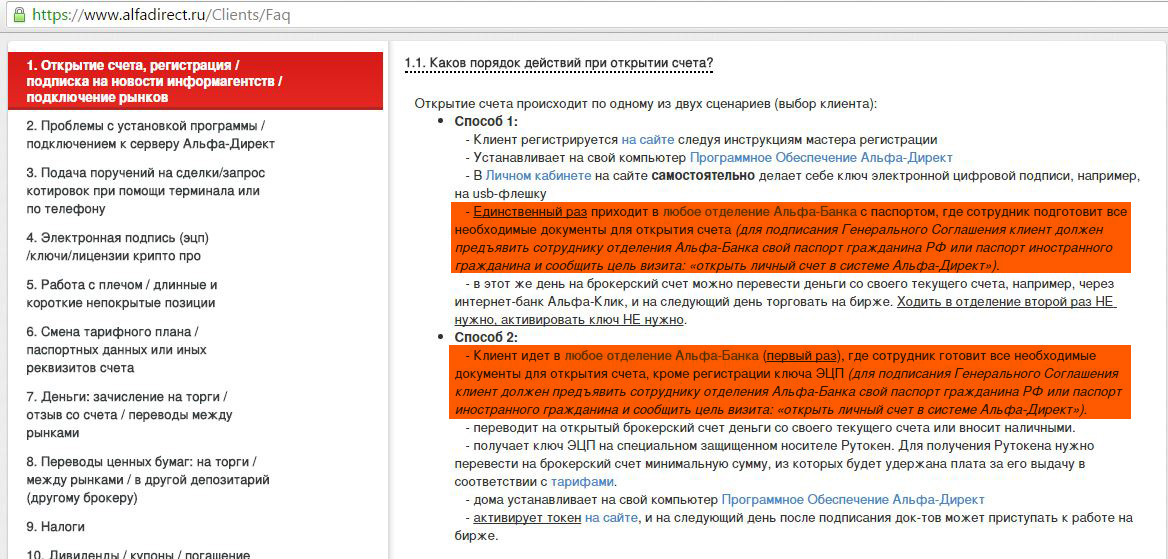

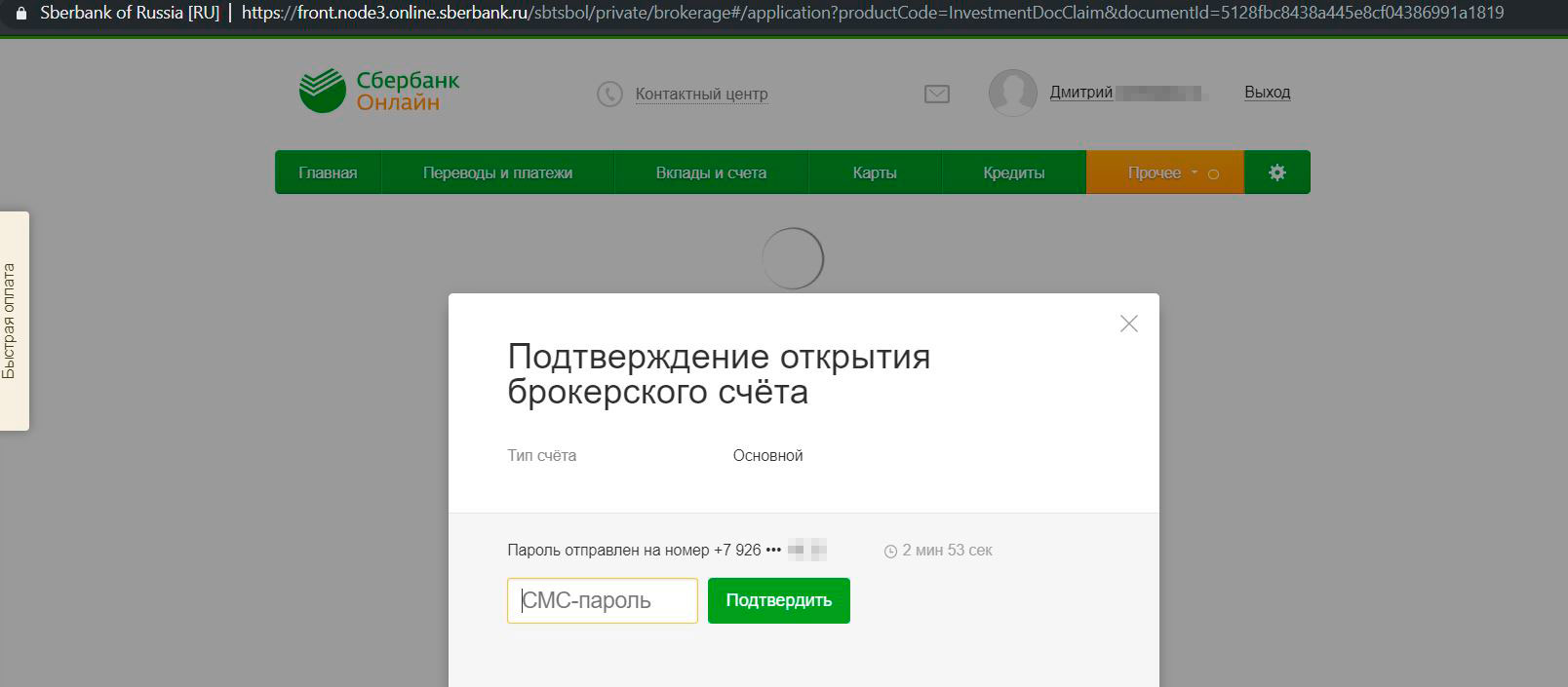

Открытие счета в брокере Открытие через Госуслуги

Инструкция по удаленному открытию счета шаг за шагомКирилл Кривулин 31 декабря 2020 1449

Как проходит процесс открытия счета через интернет в брокере «Открытие» с помощью портала «Госуслуги»? Цель статьи – шаг за шагом описать процесс открытия счета, проблемы, с которыми можно столкнуться. Мы не рассматриваем плюсы или минусы брокера, тарифные планы и другую информацию. Выбор брокера уже сделан, осталось открыть счет. Так же читайте обзор брокера Открытие в нашем обзоре.

Мы не рассматриваем плюсы или минусы брокера, тарифные планы и другую информацию. Выбор брокера уже сделан, осталось открыть счет. Так же читайте обзор брокера Открытие в нашем обзоре.

При открытии счета онлайн существуют два способа удаленной идентификации клиента:

- СМЭВ (Система межведомственного электронного взаимодействия)

- портал «Госуслуги»

В этой статье речь пойдет о «Госуслугах».

Перейти на сайт брокера «Открытие»

Если все в порядке, то процесс открытия счета займет у вас 5-10 минут. С чем может возникнуть проблема? Читайте далее.

Уважаемые посетители! Данная статья была написана в конце 2017 года. Сейчас процедура открытия счета упростилась. Поэтому эту статью вы можете использовать как ознакомительную.

Оглавление

Что необходимо подготовить для дистанционного открытия счета?

Перед тем, как приступить к процессу регистрации и открытия счета лучше сразу подготовить все необходимое. Что нужно?

Что нужно?

- Подтвержденная учетная запись на портале «Госуслуги»

- Паспортные данные

- Номер ИНН

- Номер СНИЛС

- Отсканированные копии или фотографии первой и второй страниц паспорта, два файла

Учетная запись на «Госуслугах» обязательно должна быть подтвержденной, то есть вы сходили в оффлайне и подтвердили свою личность. Лучше еще раз проверить через личный кабинет, что все паспортные данные (адрес прописки, кем и когда выдан, серия и номер) совпадают, номер ИНН и СНИЛС указаны верно.

Для полной регистрации обязательно сразу сделать два файла с первой и второй страницами паспорта, то есть где содержатся данные о вас и вашей прописке. Можно как отсканировать, так и сфотографировать на телефон. Главное, чтобы под рукой были два готовых файла с изображениями.

Начинаем процесс регистрации

Для начала регистрации необходимо зайти на сайт брокера и нажать кнопку «Открыть онлайн».

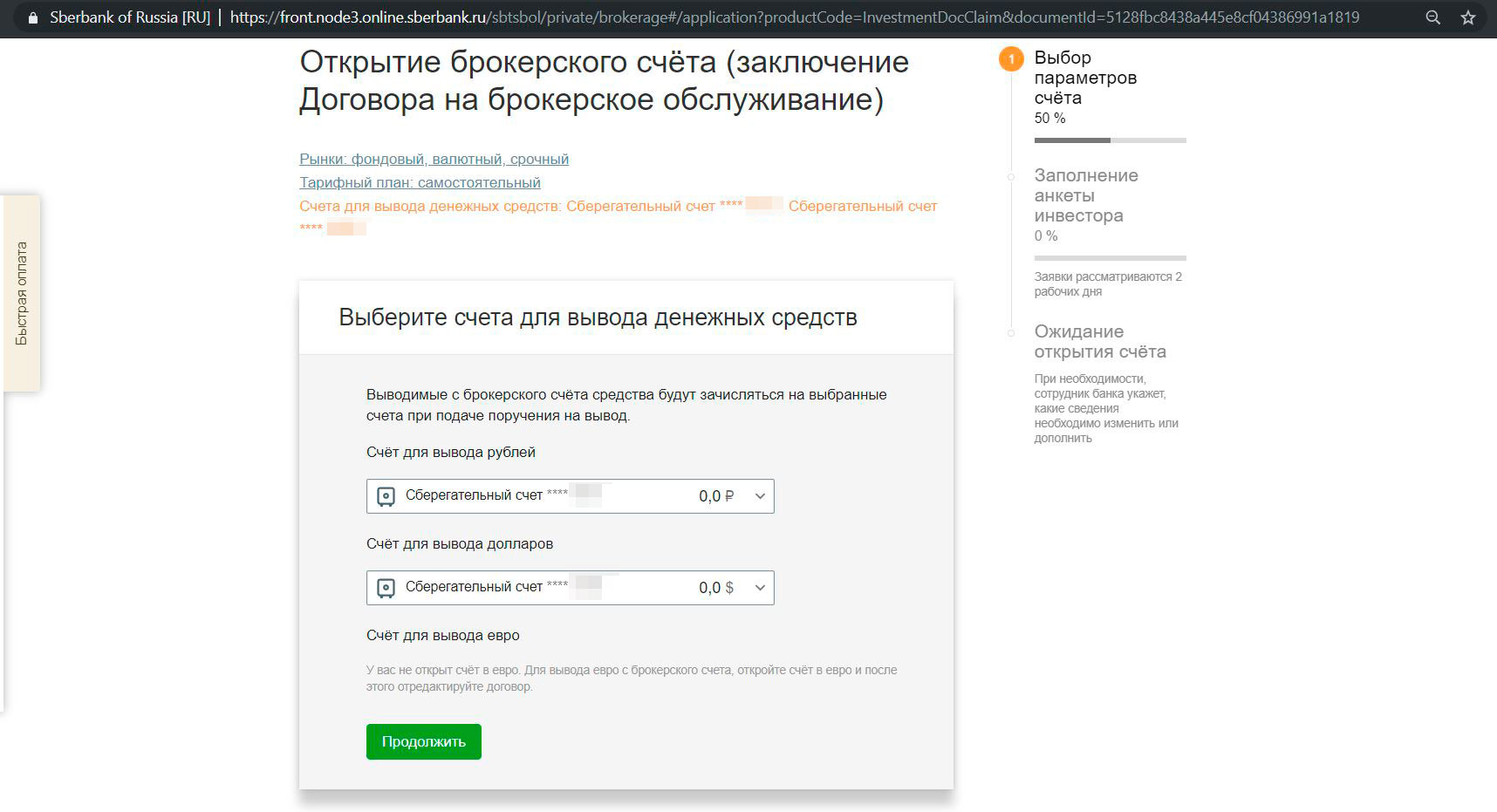

На странице у нас есть выбор – сразу приступить к выбору тарифного плана и регистрации самостоятельно или оставить заявку, чтобы сотрудник брокера перезвонил и проконсультировал по всем вопросам. Если выбрать второе (консультация), то далее можно не читать. Сотрудник брокера перезвонит вам и проконсультирует по всем вопросам.

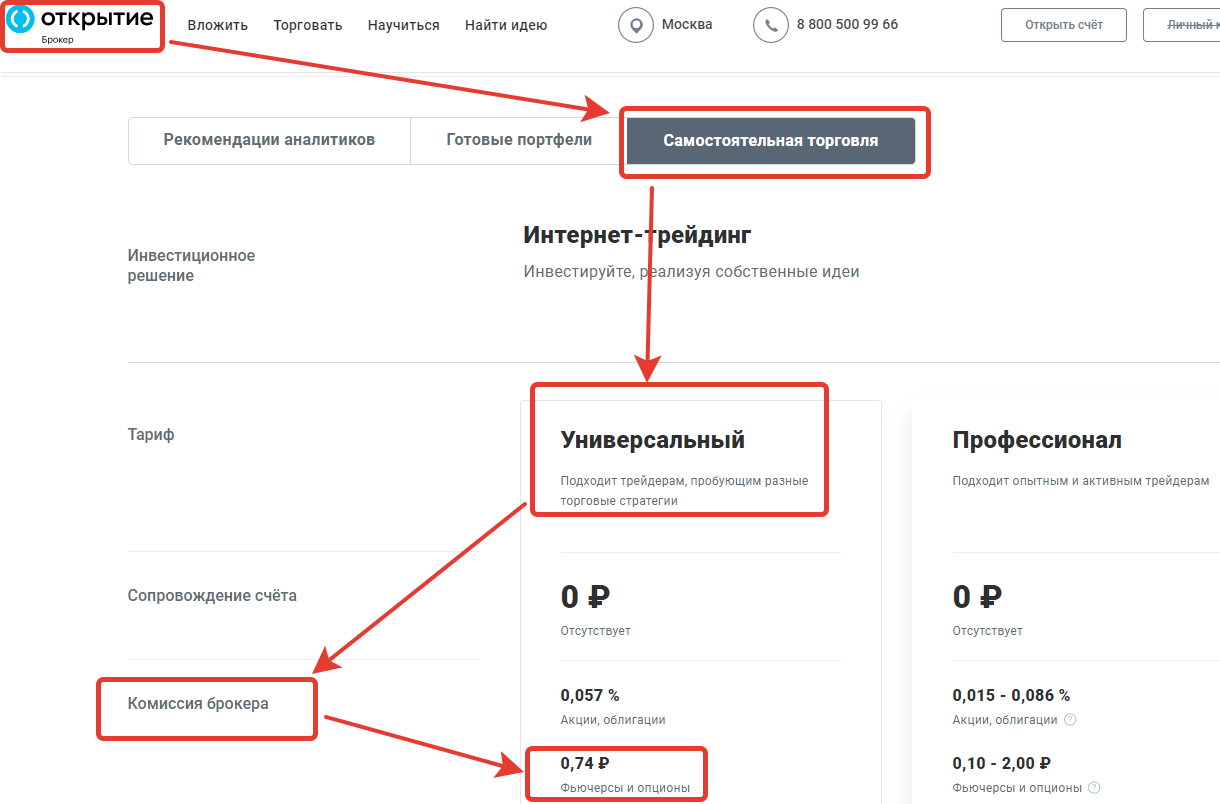

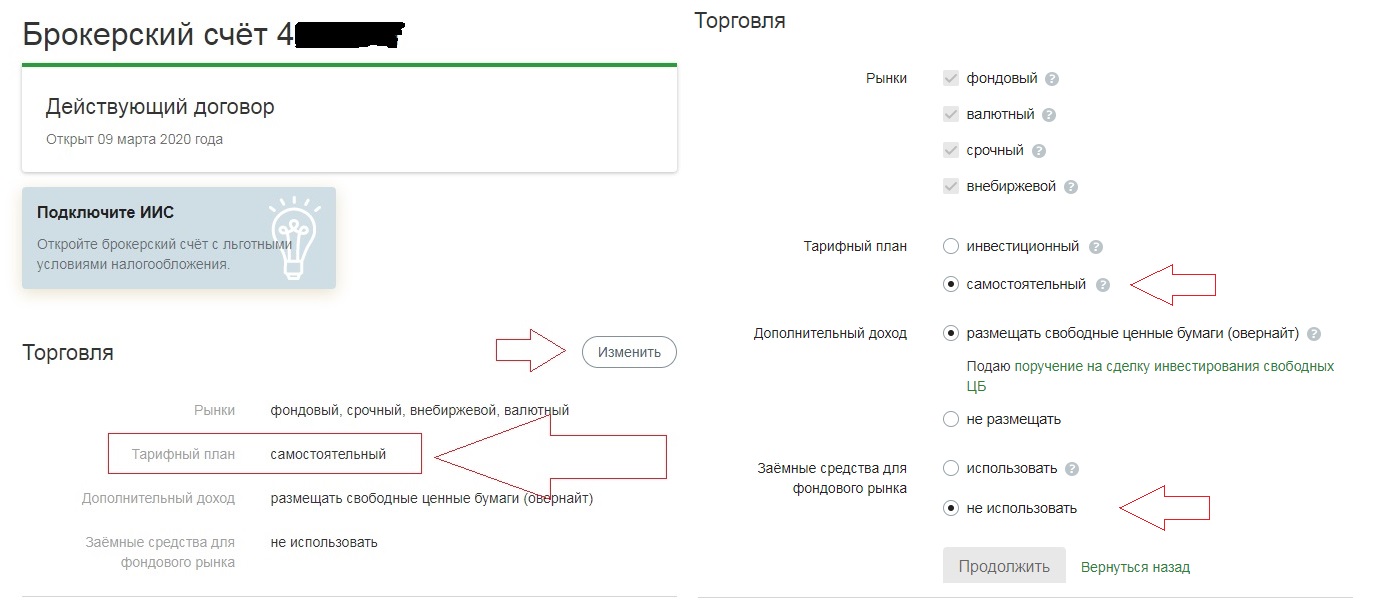

Мы выбираем самостоятельную регистрацию. Для начала нужно определиться с тарифным планом. Брокер дает подсказку, в зависимости от того, какие у нас цели – активная торговля, простая инвестиция, обмен валюты на выбор предлагаются наиболее подходящие тарифные планы. Тарифных планов всего 8, из них 3 для торговли с помощью советников брокера, один для торговли валютой, один ИИС и 3 для самостоятельной торговли через терминал.

Мы выбрали тариф «Универсальный», т.к. нет понимания, насколько часто придется совершать сделки и какие это будут сделки. Нажимаем «Открыть онлайн».

Выбираем подходящий тариф

Подтверждение тарифа

Шаг 1. Соглашение об использовании электронной подписи

Первая форма, которую необходимо заполнить это «заключение соглашения об использовании электронной подписи». Сначала читаем соглашение. Вводим фамилию, имя, контактный телефон и электронную почту. Важно! Вводить нужно личный номер, так как на него будут приходить важные данные. Нажимаем «Далее».

Для подтверждения введенных данных на мобильный телефон придет пароль.

Шаг 2. Выбор способа удаленной идентификации (Госуслуги)

Как было написано в начале, есть два способа идентификации. Выбираем идентификацию через сайт «Госуслуг».

После чего нас перенаправят на сайт «Госуслуг», где необходимо ввести данные своей учетной записи.

Далее необходимо предоставить доступ к данным на портале «Госуслуги» сайту брокера «Открытие».

Проблема при регистрации через «Госуслуги»

После того, как данные были предоставлены, началась проверка. В ходе проверки возникла ошибка «К сожалению, мы не можем оформить вам продукт дистанционно». Соответственно, на этом шаге все остановилось. На электронную почту пришло такое же сообщение.

После пришлось позвонить по телефону поддержки, объяснить ситуацию. В поддержке сказали, что проблема заключается в том, что неверно указана страна гражданства.

После этого пришло письмо от менеджера по удаленному открытию счетов, причина была такой «Причина заключается в том, что данные указанные Вами на портале «Госуслуги», не содержат сведений о Вашем паспорте. В частности, обратите внимание на поле “Код подразделения”, дату Вашего рождения, адрес регистрации и гражданство.».

При этом на «Госуслугах» после проверки данных оказалось, что все данные верные.

Как решилась проблема?

Необходимо зайти на сайт «Госуслуги», далее «Личный кабинет», вкладка «Персональная информация», кнопка «Показать все личные данные», где указаны данные паспорта и т. д. Нажать «Редактировать», так как все данные верны – ничего не изменив нажать «Сохранить».

д. Нажать «Редактировать», так как все данные верны – ничего не изменив нажать «Сохранить».

Менеджер «Открытия» подсказал, что процедуру регистрации необходимо пройти заново.

После чего, на шаге обмена данными с «Госуслугами» все прошло без проблем.

Шаг 4. Согласие с условиями соглашения об электронной подписи

После успешной идентификации через «Госуслуги», банк попросит окончательно подтвердить, что вы приняли условия «Соглашения об использовании электронной подписи». Для подтверждения банк спишет с вашей карты 1 рубль.

Вводим данные карты

И оплачиваем 1 рубль для подтверждения данных.

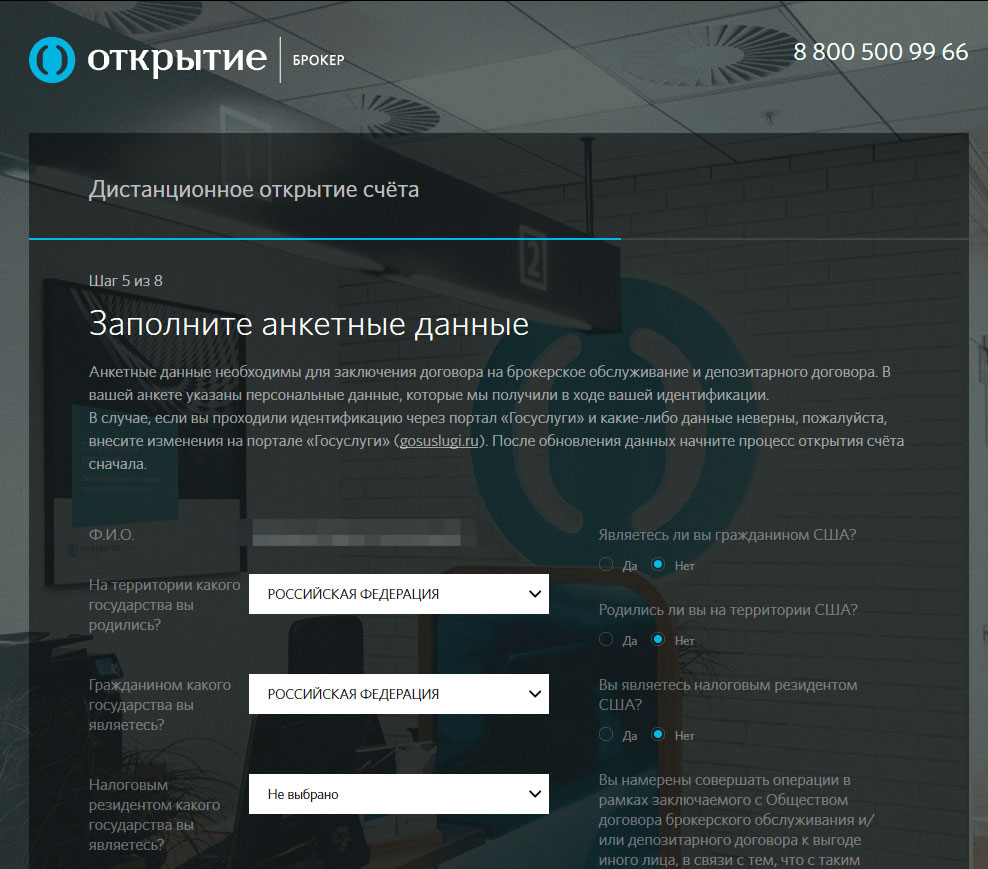

Шаг 5. Заполняем анкетные данные

Заполняем анкету, ФИО, номер и серию паспорта система уже получила через «Госуслуги». На данном шаге потребуется номер ИНН. В пункте характер деловых отношений выбрали несколько пунктов (обменные операции с валютой и разовые операции с ценными бумагами).

Шаг 6. Формирование документов

Брокер предупреждает о том, что тарифный план можно изменить сейчас или позже через личный кабинет.

Нажимаем «Сформировать документы». После будут сформированы документы с данными о вашем договоре.

Шаг 7. Подписание комплекта документов и присоединение к договорам

Брокер сформировал документы для присоединения к договору:

- Анкета физического лица

- Заявление о присоединении

Необходимо скачать эти документы и внимательно проверить, что все данные указаны верно. Если все правильно, нажимаем «Получить код», код придет на мобильный телефон, указанный у вас.

Подписываем документы с помощью кода, который вам будет отправлен через СМС.

Шаг 8. Прикладываем фото или сканы паспорта

На этом шаге необходимо загрузить копии главного разворота и страницу с регистрацией. Можно сделать фотографию на телефон.

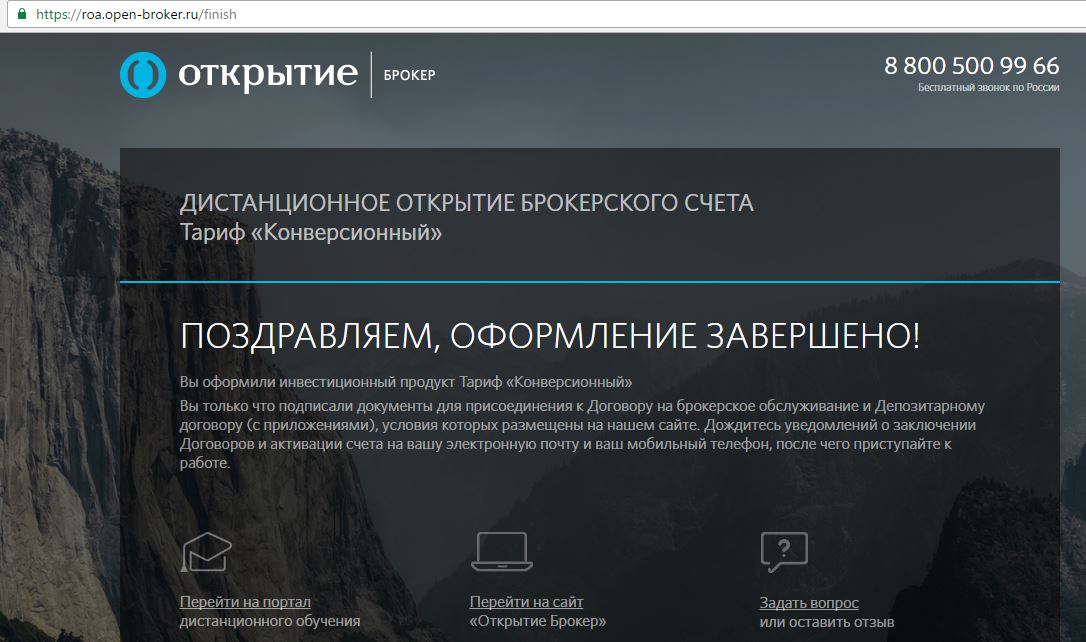

Поздравляем, оформление завершено!

Проверка документов брокером

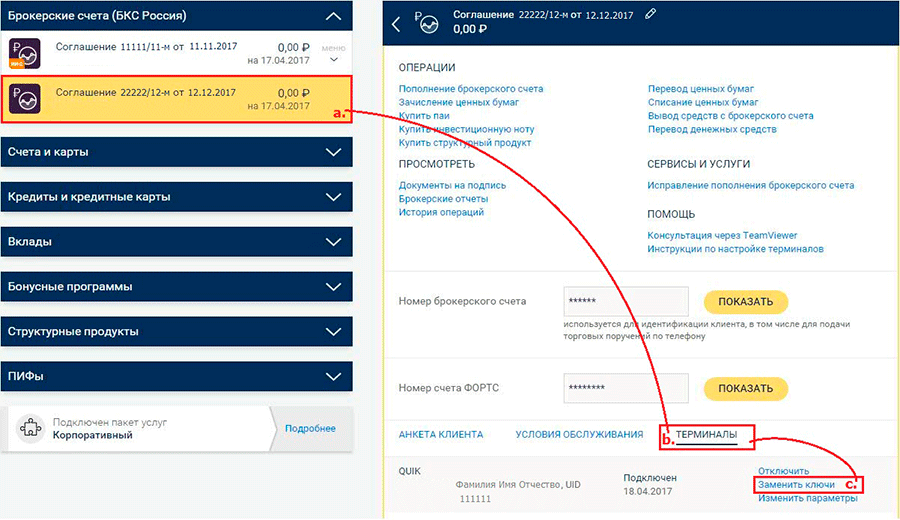

Теперь остается дождаться проверки документов. Мы заполняли анкету в 15:46. В 17:15 пришла СМС о том, что заявление о присоединении принято и между мной и АО «Открытие Брокер» заключен договор на брокерское обслуживание и депозитарный договор.

На следующий день брокер прислал несколько писем. Это извещение об открытии счетов, где содержится вся информация об открытых счетах.

Письмо с информацией о том, что еще необходимо сделать.

- Пройти регистрацию для доступа к «Личному кабинету»

- Установить кодовое слово

Также в письме дана информация, как установить торговый терминал и т.д.

Брокерский счет открыт! Что дальше?

Осталось совсем немного до начала торговли. Первым делом необходимо зарегистрироваться в личном кабинете. Для этого переходим на сайт, далее «Личный кабинет» нажимаем на кнопку «Зарегистрироваться», вводим ФИО, номер телефона. На телефон придет СМС с кодом для акцепта Соглашения об использовании ЛК.

После качаем терминал, делаем депозит и начинаем торговлю! Удачи!

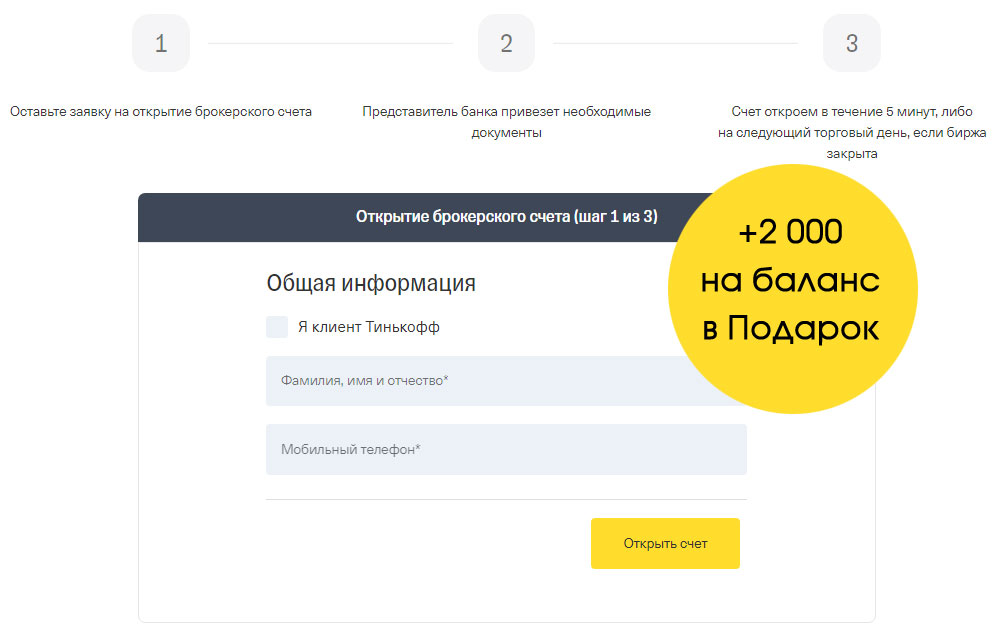

Как открыть брокерский счет: пошаговое руководство

Выбор правильного брокерского счета может показаться сложным процессом, но это не обязательно. Решив, какой тип учетной записи вы хотите, а затем сравнив нескольких онлайн-биржевых брокеров, вы сможете выбрать тот, который лучше всего соответствует вашим потребностям.

Вот пошаговое руководство по открытию брокерского счета:

- Определите тип брокерского счета, который вам нужен

- Сравните затраты и льготы

- Рассмотрите предлагаемые услуги и удобства

- Выберите брокерскую фирму

- Заполните заявку на открытие нового счета

- Пополните счет

- Начать исследование инвестиций

1.Определите, какой тип брокерского счета вам нужен.

Каковы ваши инвестиционные цели? Если вы просто хотите инвестировать в дождливый день или для определенной относительно краткосрочной цели и не обязательно хотите, чтобы ваши деньги были привязаны до тех пор, пока вы не уйдете на пенсию, вам подойдет традиционный брокерский счет. У этих счетов нет налоговых преимуществ — возможно, вам придется платить налог на инвестиционную прибыль и дивиденды — но вы можете снимать свои деньги, когда захотите. По этой причине традиционный или стандартный брокерский счет часто называют налогооблагаемым брокерским счетом.

Если вы выберете традиционный брокерский счет, ваш брокер, скорее всего, спросит, хотите ли вы иметь денежный счет или маржинальный счет. Если вы решите подать заявку на маржинальные привилегии, это в основном означает, что вы можете занимать деньги для покупки акций, а акции в вашем портфеле служат в качестве обеспечения. Вы будете платить проценты за заемные деньги, и вам следует знать о некоторых рисках, связанных с инвестированием с маржой.

С другой стороны, если ваша цель — сэкономить деньги для выхода на пенсию, IRA — лучший выбор.Традиционные IRA могут дать вам налоговые вычеты, если вы сделаете им взнос, но вы не сможете использовать свои деньги, пока не достигнете 59-1 / 2. Взносы в IRA Roth не дают вам налоговых льгот, когда вы их делаете, но квалифицированные выплаты IRA Roth не облагаются налогом. Кроме того, вы можете снимать взносы Roth IRA (но не свою инвестиционную прибыль), когда захотите. Наконец, если вы работаете не по найму, для вас есть несколько специальных вариантов, например SIMPLE IRA, SEP-IRA или индивидуальный 401 (k). Вы можете прочитать более подробное руководство, которое также поможет вам выбрать лучшую IRA.

Также стоит отметить, что многие люди предпочитают открывать несколько брокерских счетов, таких как налогооблагаемый счет и IRA, чтобы хранить свои деньги в отдельных корзинах.

2. Сравните затраты и стимулы.

В наши дни практически все крупные дисконтные брокеры предлагают торговлю без комиссии. Они также могут предложить вам скидку, чтобы вознаградить вас за определенные действия, такие как перевод крупного инвестиционного счета от другого брокера.

Тем не менее, важно проверять полный график ценообразования каждой онлайн-брокерской фирмы, особенно если вы планируете торговать чем-либо, кроме акций (опционы, паевые инвестиционные фонды, ETF, облигации и т. Д.), так как это часто требует собственных затрат. Например, многие брокеры взимают комиссию в диапазоне от 0,50 до 0,75 доллара за опционный контракт, поэтому, даже если брокер не взимает базовую комиссию, торговля опционами точно не будет бесплатной.

Наконец, многие брокеры предлагают стимулы для привлечения бизнеса, и вам не нужно быть миллионером, чтобы ими воспользоваться. Я не говорю, что хороший стимул сам по себе должен повлиять на ваше решение, но это определенно часть головоломки, которую стоит принять во внимание.

Как открыть брокерский счет — советник Forbes

Открытие брокерского счета может показаться сложным процессом, но это не обязательно. Прежде чем начать, вам необходимо понять, какие типы брокерских счетов доступны и какие функции наиболее важны для ваших инвестиционных целей.

«Чего вы пытаетесь достичь с помощью учетной записи? Чем вы хотите торговать? Некоторые хранители будут лучше подходить для определенных типов вещей », — говорит Чарльз Фаилла, сертифицированный специалист по финансовому планированию в Sovereign Financial Group в Нью-Йорке.

Давайте подробнее рассмотрим брокерские счета и то, что вам нужно, чтобы выбрать правильный счет для ваших инвестиционных потребностей.

Что такое брокерский счет?

Брокерский счет — это счет, который вы можете использовать для покупки и хранения инвестиций, таких как акции, облигации, биржевые фонды (ETF) и паевые инвестиционные фонды. Когда вы открываете брокерский счет в брокерской фирме, она покупает и продает инвестиционные активы на рынке от вашего имени. Фирма также является хранителем ценных бумаг, которыми вы владеете на своем брокерском счете.

Существует два типа брокерских счетов: налогооблагаемые инвестиционные счета и пенсионные счета. Вы можете открыть оба типа в брокерской фирме, но инвестиции, которые вы держите на любом счете, разделены для налоговых целей.

Имея налогооблагаемый брокерский счет, вы платите обычный подоходный налог и налог на прирост капитала с дивидендов, процентов и прибыли от продажи ваших инвестиций. Вы можете внести на свой налогооблагаемый брокерский счет столько или меньше денег, сколько захотите. Ознакомьтесь с нашим обзором лучших онлайн-брокерских счетов.

Имея пенсионный счет, вы вносите деньги на традиционный индивидуальный пенсионный счет (IRA) или Roth IRA. Если вы работаете не по найму, вы можете открыть индивидуальный 401 (k) или SEP IRA. Все эти планы имеют разные правила в отношении налогов и лимитов взносов, которые вам необходимо понять. У них также есть правила относительно того, кто имеет право открывать такие счета и вносить в них средства.

Начните инвестировать с этими предложениями от наших партнеров

Раскрытие информации рекламодателя

Денежный брокерский счет против маржинального счета

Налогооблагаемые брокерские счета бывают двух видов: денежные счета и маржинальные счета.Имея денежный счет, вы покупаете инвестиции на деньги, которые вы положили на счет. Если у вас есть 500 долларов на счету, вы можете купить ценных бумаг на 500 долларов — и не более того.

Маржинальный счет позволяет вам занимать деньги у брокера для увеличения ваших инвестиций. Некоторые инвесторы используют маржинальные счета для выполнения более сложных торговых стратегий.

«Покупка с маржой» означает, что вы взяли взаймы деньги для покупки инвестиций. Вы платите проценты по кредиту, а приобретаемые вами вложения выступают в качестве залога.Кроме того, вам необходим маржинальный счет, чтобы заниматься короткими продажами.

Использование долга в вашей торговой стратегии сопряжено с риском. Если рынок падает и инвестиции, купленные с маржой, теряют слишком большую стоимость, брокерская служба может потребовать, чтобы вы выплатили свой долг немедленно — это известно как «маржинальное требование». Брокерская компания также может продать ваши инвестиции, чтобы покрыть дефицит счета, не сообщая вам заранее.

Если вы хотите покупать и держать акции, облигации или ETF, денежный счет — это все, что вам нужно.«Я думаю, что для любого, кто только начинает, маржа — это просто способ быстро попасть в неприятности», — говорит Мишель Фейт, сертифицированный специалист по финансовому планированию из Satori Financial в Сиэтле. «Я думаю, что большинству инвесторов было бы лучше с некоторыми ограждениями, и все мы знаем, что долг может доставить вам неприятности, если вы не будете умны в том, как его использовать».

Комиссии и сборы за брокерский счет

Многие брокерские счета сегодня рекламируют свои комиссионные сделки в размере 0 долларов, но имейте в виду, что это не означает, что вся торговля бесплатна.Помимо комиссионных, существуют другие расходы и сборы, и вы должны понимать другие сборы и расходы, взимаемые вашим брокером. Это особенно верно, если вы планируете заняться такими инвестициями, как опционы или паевые инвестиционные фонды.

Take Fidelity, одна из ведущих онлайн-брокерских компаний. Fidelity не взимает комиссию за торговлю акциями, опционами и ETF. Тем не менее, Fidelity взимает комиссию в размере 0,65 доллара США за каждую сделку с опционным контрактом и 1 доллар за облигацию или CD при торговле на вторичном рынке.Рассматривая брокерский счет, найдите график комиссий и поймите затраты, связанные с различными видами транзакций.

Некоторые брокерские конторы также могут предложить вам стимулы для открытия счета. Хотя это не единственное, что вам следует учитывать при сравнении компаний, если вы остановились на двух в основном идентичных вариантах, хороший стимул для адаптации может склонить чашу весов. Например, в мае 2020 года и E-Trade, и Ally Invest предложили новым инвесторам бонус в размере 50 долларов, если они внесут от 10 000 до 24 999 долларов новых денег.

Брокерский счетпротив Робо-советника

Если вы начинающий инвестор, внимательно подумайте, может ли робот-советник лучше удовлетворить ваши потребности, чем брокерский счет. Робо-консультанты используют алгоритмы инвестирования, чтобы предложить портфель, который соответствует вашим потребностям, а затем управлять портфелем за вас, взимая ежегодную плату за услугу.

Когда вы открываете учетную запись с помощью робо-советника, платформа задает вам ряд вопросов о ваших инвестиционных целях, временном горизонте и вашей устойчивости к риску.В зависимости от этих факторов робот-советник предлагает один или несколько инвестиционных портфелей, обычно состоящих из недорогих ETF.

Если вы чувствуете, что вам нужно дополнительное руководство по инвестированию, робот-советник может быть хорошим вариантом. Годовые сборы роботов-консультантов могут составлять 0,25% или более от стоимости вашего портфеля, и вам, возможно, также придется оплачивать коэффициенты расходов для ETF.

«Роботы могут быть вариантом для людей, которые знают, что им нужно инвестировать, но на самом деле они не хотят этого вовлекать», — говорит Фейт.Если вы хотите принять более активное участие в создании своего инвестиционного портфеля, выберите брокерский счет.

Характеристики брокерского счета

Комиссии — важный фактор при выборе брокерского счета, но это еще не все. При выборе брокерского счета учитывайте следующие ключевые особенности:

- Технология: Как сайт компании? Как приложение? Загляните на сайт и подумайте о загрузке приложения, чтобы увидеть, насколько легко им пользоваться.»Каков их интерфейс?» — говорит Фаилла. «Я уверен, что все они неплохие, так что это скорее вопрос предпочтений».

- Образование: Какие ресурсы предлагает компания? Есть учебные статьи? Вам нужен совет — и они его предлагают? Предлагают ли они вебинары или другие учебные пособия? Если вы хотите узнать об инвестировании, возможно, вам понадобится брокерская компания с предложениями «Investing 101».

- Исследование: Если вы более опытный инвестор, вам может потребоваться больше инструментов для исследования и анализа.Некоторые брокерские компании предлагают обширные рейтинги аналитиков, а также доступ к сторонним исследованиям и средствам проверки, которые помогут вам выбрать среди множества доступных вариантов инвестирования.

- Знакомство: У вас уже есть там учетная запись, например, 401 (k) вашего работодателя? «У вас есть счет в крупной фирме, и вам нравится эта платформа?» Фейт говорит. «С идеей о том, чтобы людям было как можно проще и плавнее, если они уже онлайн в брокерской компании, это может быть хорошим началом.”

- Варианты собственных фондов: Многие более крупные фирмы предлагают свои собственные паевые инвестиционные фонды с низкой или бесплатной комиссией и ETF в качестве вариантов инвестирования. Если вы положили глаз на чью-то семью, которая занимается домашним фондом, это может иметь значение. «Я обычно рекомендую Fidelity или Vanguard, потому что я думаю, что семейства фондов, которые приходят с ними, предлагают несколько хороших вариантов пассивного инвестирования в плане индексных фондов или отраслевых инвестиций», — говорит Фейт.

- Доступность филиала: Если вам нравится работать только в Интернете, это нормально.Но некоторым людям, особенно молодым инвесторам, может понадобиться фирма с филиалами, которые они могут посетить, если им понадобится дополнительная помощь или понимание.

Как подать заявку на открытие брокерского счета

Подать заявку на открытие брокерского счета очень просто. «В наши дни вы можете сделать это за 10 минут», — говорит Файлла. «Это действительно довольно просто». Обычно вам необходимо предоставить следующую информацию:

- Ваш номер социального страхования

- Другая личная информация, включая ваш номер телефона и домашний адрес

- Имя и адрес вашего работодателя, если вы работаете

- Ваш годовой доход и личное состояние

Возможно, вам придется ответить на другие вопросы, чтобы подтвердить свою личность.Возможно, вам также придется выбрать «основную позицию» или счет, на котором будут храниться ваши деньги до тех пор, пока вы их не инвестируете, например, фонд денежного рынка или кассовый счет с процентным доходом. Вы можете изменить этот выбор после открытия учетной записи.

Как пополнить свой брокерский счет

Вы можете открыть брокерский счет, не пополняя его сразу во время подачи заявки. Когда вы решите пополнить счет, брокерская служба просит вас связать текущий или сберегательный счет с вашим брокерским счетом или дает вам возможность перевести средства на ваш счет.Вы также можете перевести баланс с другого брокерского счета, если меняете компанию.

После того, как вы пополните свой счет, выберите соответствующие инвестиции. То, во что вы инвестируете, будет зависеть от вашего временного горизонта и целей. Если ваша фирма предлагает некоторые образовательные инструменты, используйте их, чтобы обосновать свой выбор инвестирования. Нет никаких ограничений на то, сколько вы можете инвестировать в традиционный налогооблагаемый брокерский счет, но если у вас есть вопросы о том, какие инвестиции подходят вам или как будет работать налоговый режим, вам может помочь финансовый консультант.

Что нужно знать перед открытием брокерского счета

Если вы хотите инвестировать сверх своего базового 401 (k) или Roth IRA, вам необходимо открыть брокерский счет. Этот тип счета позволяет вам торговать инвестициями, но перед тем, как открыть его, необходимо учесть несколько моментов.

Узнайте, что вам нужно знать, прежде чем открывать брокерский счет, чтобы вы могли выбрать фирму, которая соответствует вашим целям.

Выбор брокера

Тип брокера, который вы выберете, будет определять ваши доступные варианты и уровень обслуживания, которое вы получаете.

Полный комплекс услуг по сравнению с дисконтными брокерами

Есть два типа биржевых маклеров: брокеры с полным спектром услуг и брокеры со скидкой.

Полнофункциональные или традиционные брокеры тесно сотрудничают с вами, отвечая на ваши телефонные звонки и вопросы, размещая ваши сделки за вас и даже рекомендуя инвестиции. Они могут подготовить для вас отчеты, чтобы дать вам краткое изложение эффективности вашего портфеля. Они также могут предоставить вам доступ к эксклюзивным фондам институционального уровня, к которым вы иначе не смогли бы получить доступ.

Брокеры с полным спектром услуг берут с вас комиссию за свои услуги, поэтому этот вариант стоит в несколько раз дороже, чем брокер со скидкой. Эти комиссии также приносят крупную прибыль брокерам. В то время как комиссия в 250 долларов доступна для инвесторов, которые покупают акции голубых фишек блоками по 500 000 долларов, такие комиссии действительно могут съесть вашу прибыль, если у вас меньший счет.

Некоторые традиционные брокерские фирмы работают над гибридными моделями компенсации, в которых сочетаются фиксированные сборы, годовые сборы в процентах от активов и торговые комиссии.Дополнительные услуги часто включаются в эти расходы и варьируются от брокера к брокеру.

Дисконтный брокер, напротив, предоставляет вам инструменты для выполнения ваших собственных сделок. Вы обрабатываете заказы на покупку и продажу. Между вами и вашими деньгами нет никого, что может быть удобно, если вы торопитесь. С другой стороны, никто не остановит вас от рискованных действий, таких как продажа во время паники или покупка с маржой во время бума.

Для профессиональных или опытных инвесторов, которые управляют своими деньгами, дисконтные брокеры идеально подходят, потому что инвесторы не платят за услуги, которые им не нужны.

Некоторые брокерские фирмы предлагают инвесторам как традиционные, так и дисконтные брокерские счета, что позволяет им выбирать, какой из них работает лучше.

Маржинальный счет против денежного счета

Помимо типов брокерских услуг, есть два типа счетов, которые вы можете держать в брокерской компании: маржинальные и денежные счета.

Маржинальные счета позволяют занимать деньги для совершения сделки. Денежные счета требуют, чтобы у вас была сумма сделки, доступная наличными, прежде чем вы совершите сделку.Покупка акций с маржой подвергает вас риску.

Если вы собираетесь торговать с маржой, вы можете захотеть увидеть, как брокерский счет структурирует свои условия маржи (например, некоторые биржевые трейдеры хотят более продвинутую форму расчета маржи, известную как «маржа портфеля» на своем брокерском счете) и ставки, по которым предоставляются маржинальные ссуды.

После финансового кризиса 2008 года многие эксперты обеспокоены тем, что повторная ипотека (при которой ссуды используются в качестве обеспечения других ссуд) при неправильных обстоятельствах может обернуться катастрофой.Открытие денежного счета устраняет этот риск.

Минимум брокерского счета

У разных брокерских счетов разные требования к начальному балансу. Некоторые брокерские фирмы устанавливают минимум 1000, 2000 долларов или более. Другие могут позволить вам открыть счет с меньшей суммой денег, если вы согласны регулярно, часто ежемесячно, переводить деньги со связанного текущего или сберегательного счета.

Все чаще многие не требуют минимального депозита.Чарльз Шваб, например, не требует минимального счета и минимального начального баланса. Если вам не удается поддерживать минимальный начальный баланс или другие требования к минимальному балансу, обязательно учтите комиссию, которую вы, вероятно, понесете.

Услуги, льготы и инструменты для брокерских счетов

В зависимости от брокера вы столкнетесь с широким спектром льгот и инструментов исследования. Некоторые из них предоставляют бесплатный доступ к данным исследований акционерного капитала и паевых инвестиционных фондов от Morningstar, Thomson Reuters, Standard & Poor’s, Credit Suisse и других организаций, таких как инвестиционные банки.

Другие заключают сделки с крупными компаниями, выпускающими кредитные карты, о предоставлении предложений, недоступных для широкой публики. Например, American Express и Charles Schwab объединились, чтобы позволить держателям карт получать преимущества в зависимости от размера их общего брокерского счета Schwab, включая денежные вознаграждения, депонированные на связанный брокерский счет.

Некоторые брокерские компании также помогут вам без комиссии инвестировать в отдельные ценные бумаги, например, в эксклюзивные паевые инвестиционные фонды. Для мелких инвесторов, работающих с ограниченным бюджетом, это может быть отличным способом сэкономить.

Будете ли вы использовать приложение или веб-сайт?

Если вы планируете проводить много исследований или торговать в Интернете, обязательно посетите веб-сайт брокерских компаний, которые вы рассматриваете. Ощущение и удобство использования сайта будут почти так же важны, как и другие предлагаемые преимущества и услуги.

Некоторые брокерские конторы были печально известны отключениями сайтов в периоды высокой волатильности рынка или торговли. Другие отправляют владельцев брокерских счетов через лабиринт записанных сообщений, прежде чем связаться с живым человеком по телефону.

Если вы больше являетесь пользователем приложения, убедитесь, что приложение брокера работает с вашим устройством и его удобно и удобно использовать.

Чего ожидать после открытия брокерского счета

После того, как вы открыли свой счет, вы можете рассчитывать на получение выписок со счета. Вы можете получить выписку в бумажном виде по почте или в электронном виде или и то, и другое.

Вы также можете просматривать подтверждения сделок на вашем брокерском счете. Это позволяет вам убедиться, что сделки проводятся в соответствии с вашими намерениями, и дает вам возможность исправить любые ошибки, если они возникнут.

Как открыть счет онлайн-брокера

Вы решили открыть счет онлайн-брокера и начать свой инвестиционный путь. Хороший выбор!

Большинство онлайн-брокеров в США могут позволить вам открыть новую учетную запись на своем веб-сайте или через мобильное приложение. Прежде чем нажать ссылку «Открыть счет», необходимо учесть несколько моментов.

- Выберите тип необходимого брокерского счета

- Учитывайте необходимые функции и связанные с ними расходы

- Выберите брокера, который наилучшим образом соответствует вашим потребностям

- Начать процесс подачи заявки

- Пополните свой новый счет и начните инвестировать

Шаг 1. Выберите тип брокерского счета, который вам нужен

Выбирая брокера, подумайте о своем стиле инвестирования.Вы заинтересованы в том, чтобы оставаться на вершине рынка каждый день? Или вы скорее настроенный и забытый тип инвестора?

Если вы хотите оставаться на рынках, подумайте о типах активов, которыми вы можете торговать или которые хотите научиться торговать. Большинство инвесторов владеют акциями, биржевыми фондами (ETF) и / или паевыми фондами. Если вы изучаете варианты торговли, то есть несколько самостоятельных онлайн-брокеров с широким набором инструментов, которые помогут вам выбрать подходящие стратегии.Хотя торговля опционами считается более рискованной, чем торговля акциями и ETF, есть несколько очень консервативных стратегий, разработанных для получения дохода, о которых вы можете узнать из учебника Investopedia по основам опционов.

Многие брокеры позволяют вам инвестировать в ценные бумаги с фиксированным доходом онлайн и имеют средства проверки облигаций и другие инструменты, которые помогут вам создать портфель.

Тем, кто хочет вкладывать деньги, но не время в накопление богатства, следует внимательно присмотреться к финансовому консультанту или робо-консультационной службе.Робо-консультанты представляют вам краткий обзор вашего временного горизонта и аппетита к риску и просят вас указать, сколько вы планируете инвестировать. Если вы инвестируете для выхода на пенсию, а эта дата наступит на десятилетия вперед, вы, возможно, захотите инвестировать в более рискованные классы активов, чем если бы вам нужно было использовать свои инвестиции через три года.

Вам также необходимо решить, открываете ли вы обычный налогооблагаемый счет или индивидуальный пенсионный счет (IRA). Другое решение касается владения учетной записью: открываете ли вы учетную запись для себя самостоятельно или будут другие владельцы (например, супруг (а) или ребенок), которые также могут войти в систему? Если вы открываете счет, чтобы помочь несовершеннолетнему сэкономить на учебе в колледже, вы можете открыть счет попечителя или счет с льготным налогообложением, часто называемый сберегательным счетом 529.Взаимодействие с другими людьми

Мы можем помочь вам разобраться в списке доступных брокеров. Посетите наш центр награждения Best Online Brokers Awards, чтобы получить подробные обзоры десятков американских брокерских компаний. Здесь мы предоставляем списки лучших брокеров для различных инвестиционных потребностей и предпочтений, включая лучших брокеров для ETF и лучших брокеров для IRA.

Шаг 2. Рассмотрите необходимые функции и связанные с ними затраты

Большое внимание уделяется стандартным комиссиям за размещение торговли акциями, но инвестирование с онлайн-брокером — это больше, чем сборы.Большая часть этой дискуссии улетучилась в последнем квартале 2019 года, когда большинство онлайн-брокеров снизили комиссию за торговлю акциями до нуля, а также снизили комиссию за опционы на каждую часть до нуля. Вы по-прежнему будете платить комиссию за контракт в большинстве сделок с опционами, и вы найдете комиссию в диапазоне от 0,10 до 0,65 доллара за контракт у большинства брокеров.

Однако некоторые «бесплатные» сделки имеют скрытую цену. Функции исследований и новостей невелики (а иногда и отсутствуют), и вы, вероятно, получите неоптимальное исполнение своих транзакций, поскольку брокеру нужно где-то зарабатывать деньги.Бесплатные торги обычно оплачиваются путем направления к маркет-мейкерам, которые платят брокеру за поток ордеров, но не уделяют первоочередного внимания повышению цены.