Оформление налогового вычета на лечение: Налоговый вычет за медицинские услуги

как получить справку и оспорить отказ налоговой из-за лицензии

Екатерина Мирошкина

экономист

Профиль автора

ФНС опубликовала разъяснения и направила в налоговые инспекции письмо о документах для вычета за лечение. Оно поможет правильно собрать бумаги для возврата налога и оспорить отказ.

Чтобы сэкономить 13% от стоимости платных приемов, анализов и процедур, не нужно хранить чеки на каждую оплату и искать лицензию клиники. Для подтверждения расходов достаточно одного документа — справки, которую можно запросить в любое время.

Вот что говорится о документах для вычета за лечение в недавнем письме ФНС.

За какие услуги можно получить вычет

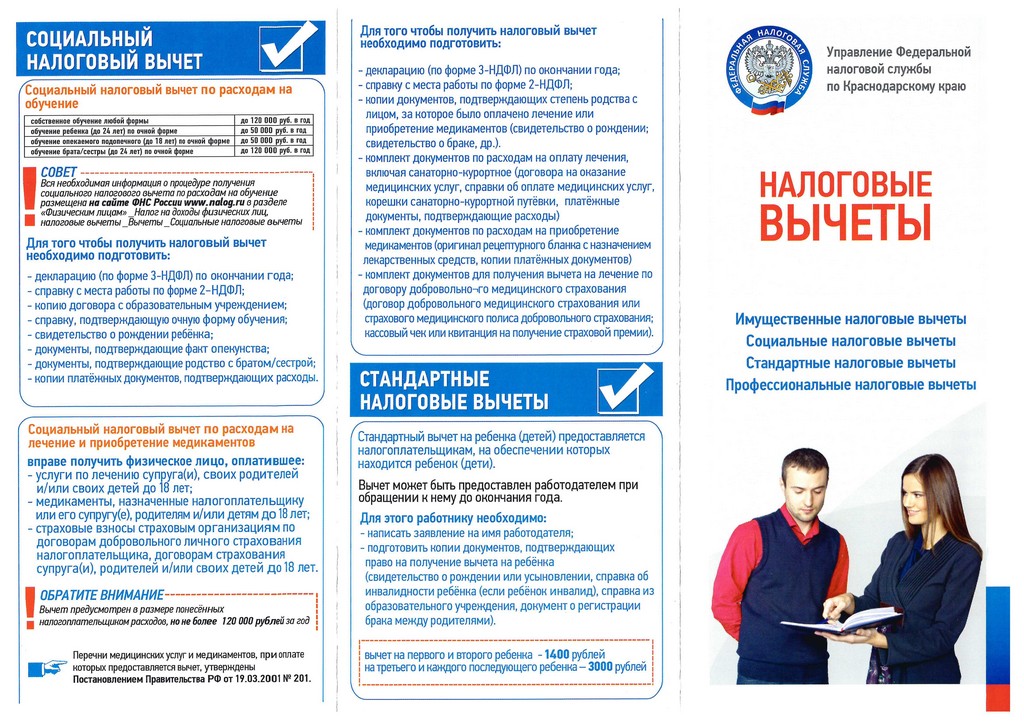

Социальный вычет за лечение предоставляется в размере расходов на медицинские услуги:

- приемы врачей;

- анализы;

- обследования;

- процедуры;

- операции;

- лекарства по назначению врача.

- Источник:

- Письмо ФНС от 25.03.2022 № БС-4-11/3605

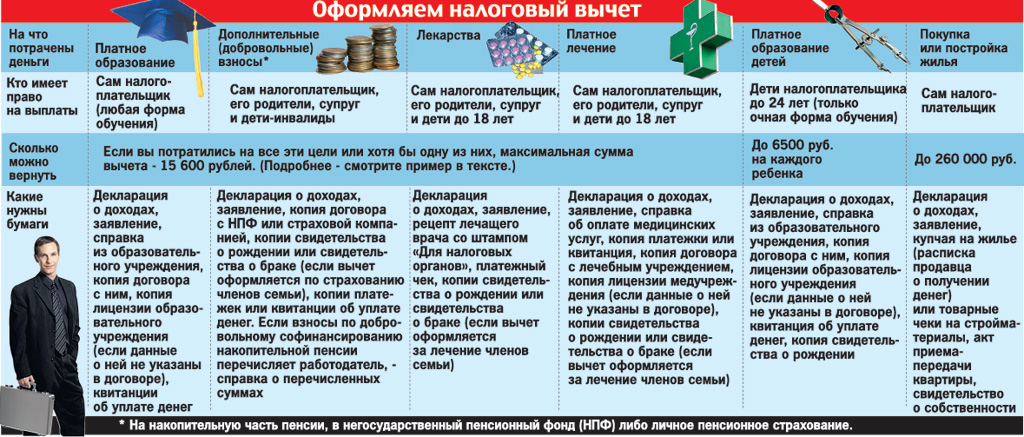

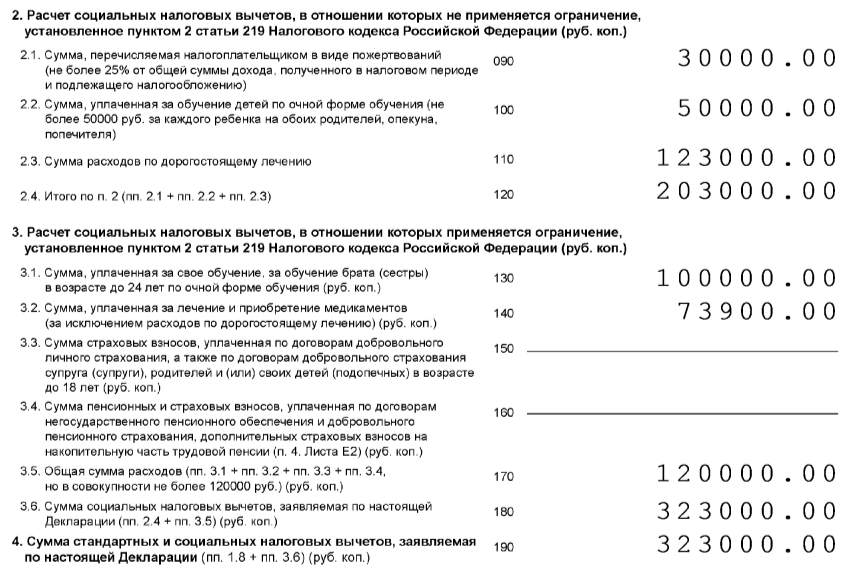

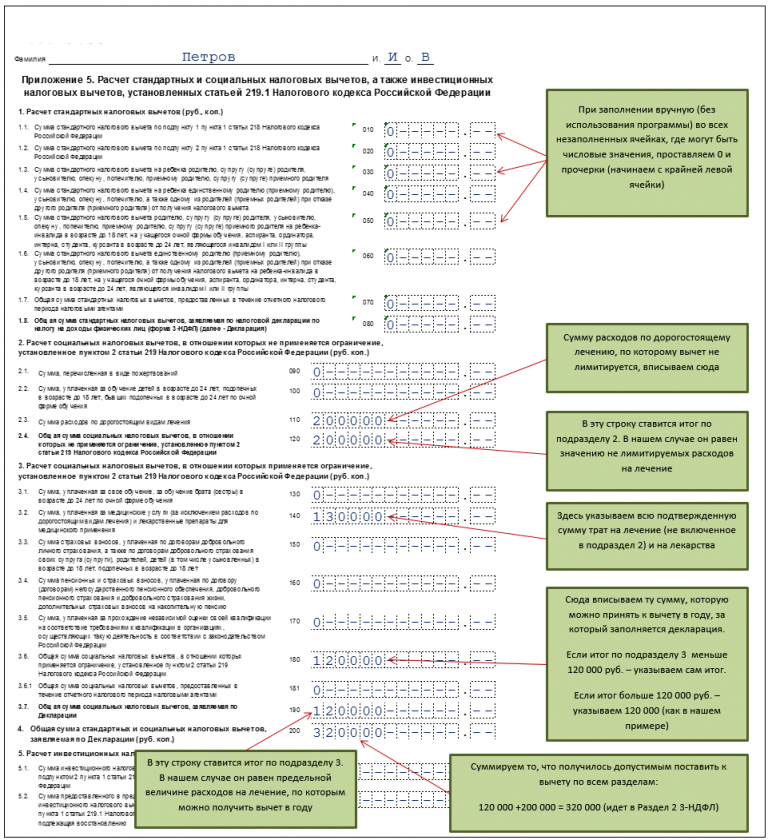

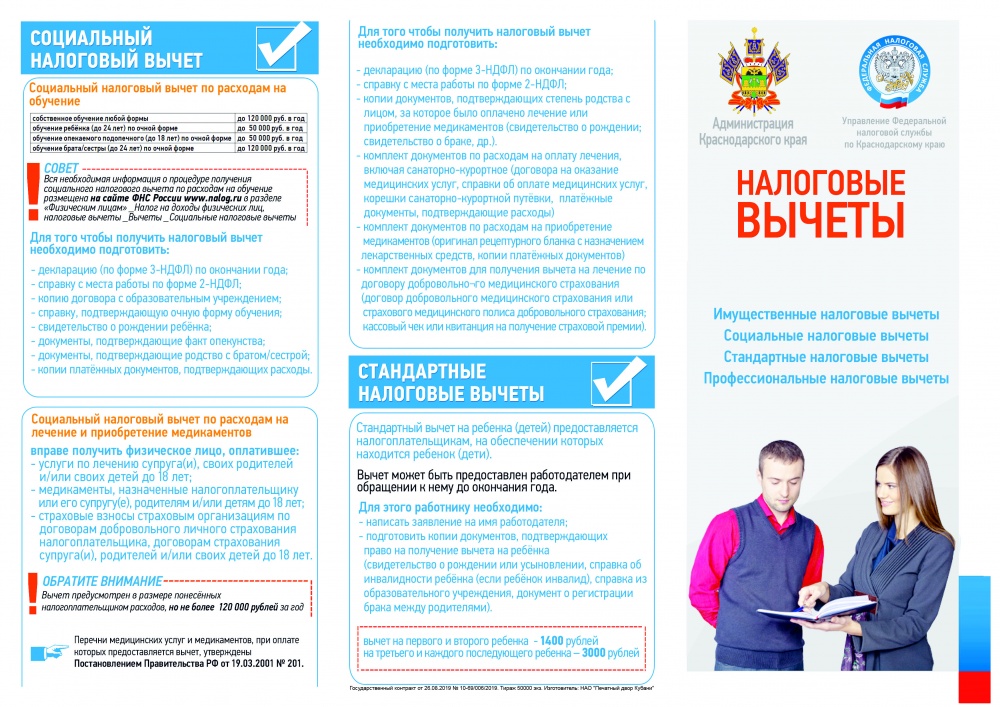

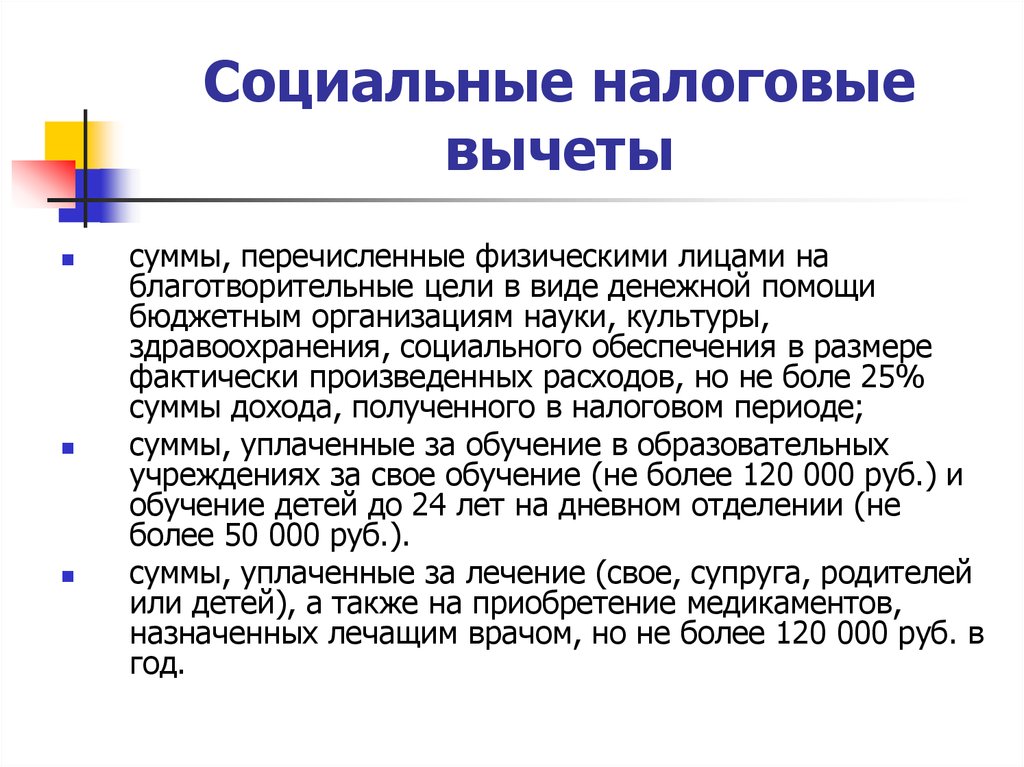

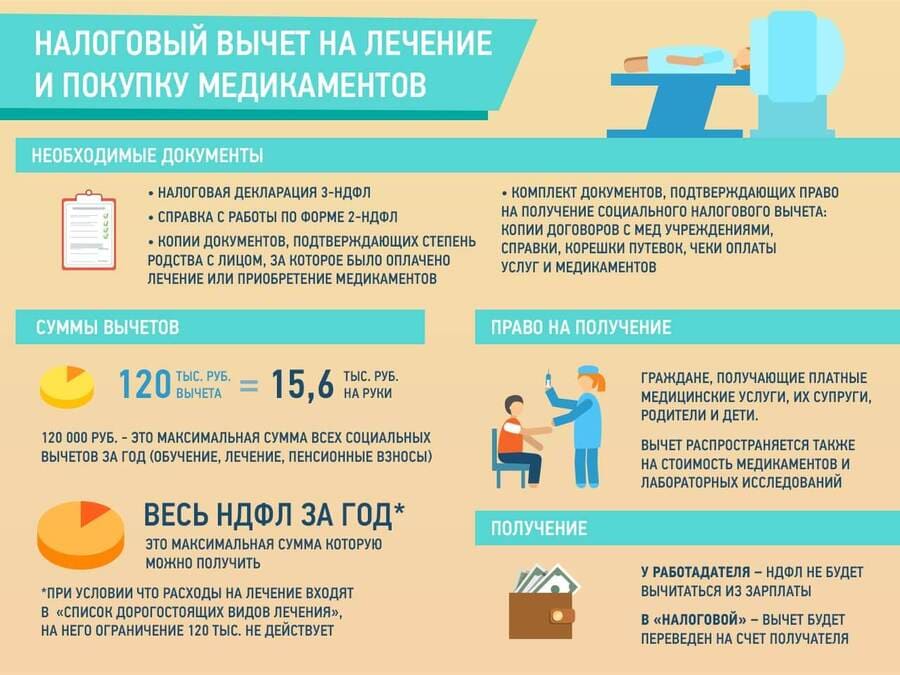

У этого вычета есть годовой лимит — 120 000 Р. Сюда же входят и расходы на свое обучение, ДМС или страхование жизни. Так можно вернуть до 15 600 Р налога в год.

При оплате медуслуг из перечня дорогостоящих лимит не применяется — можно заявить всю сумму расходов за год. Например, если заплатили 200 000 Р за ЭКО, можно вернуть 26 000 Р НДФЛ.

/guide/eko/

Сколько стоит ЭКО

Кто может получить вычет за лечение

Применить вычет и вернуть НДФЛ можно при совпадении таких условий:

- Вы платите НДФЛ по ставке 13%.

- Вы налоговый резидент РФ.

- Вы своими деньгами оплатили лечение для себя, супруга, детей до 18 лет или родителей.

- Медорганизация имеет лицензию.

- Медицинские услуги входят в утвержденные перечни.

- Лекарства назначил врач.

Какие вычеты можно получить при оплате медицинских услуг

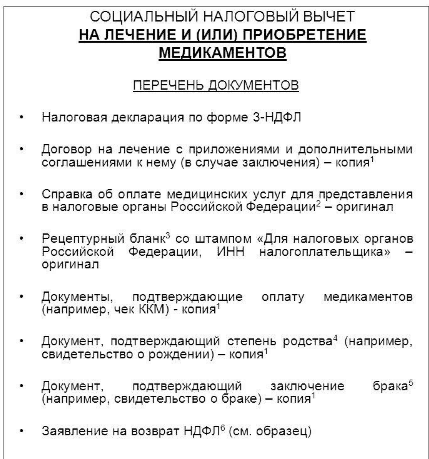

Какие документы нужны для вычета

ФНС напомнила, что главный документ для подтверждения расходов — справка об оплате медуслуг. Такие справки выдают медицинские организации любой формы собственности — и муниципальные, и частные.

Такие справки выдают медицинские организации любой формы собственности — и муниципальные, и частные.

Форма справки утверждена Минздравом официально, есть инструкция по заполнению.

В справке указано:

- кто, сколько и когда платил;

- кому оказаны услуги;

- код услуг — «1» для обычных, «2» для дорогостоящих.

Суммы указаны на основании данных об оплате. Поэтому чеки, договор и лицензия клиники для оформления вычета не нужны.

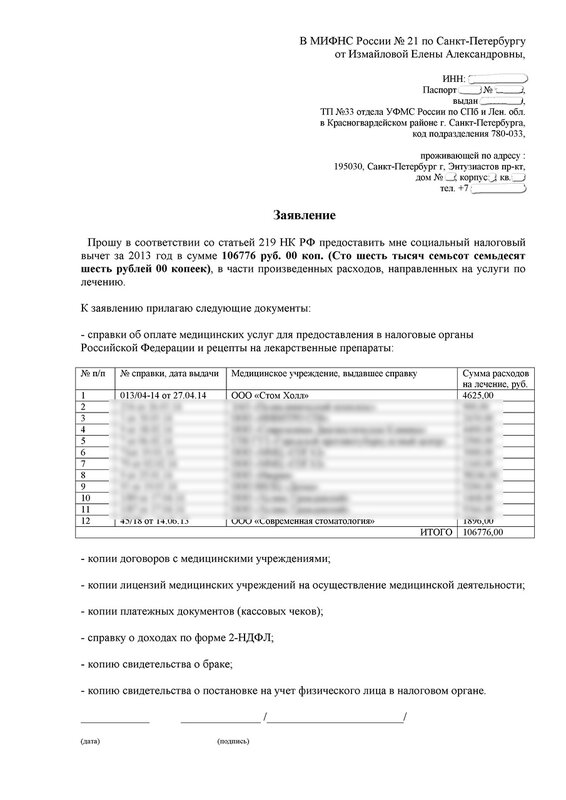

Так выглядит справка об оплате медуслуг. В ней есть все данные для налогового вычетаНа практике. Налоговые инспекции иногда требуют договоры и лицензию. Хотя делать этого не должны, а отказывать из-за отсутствия документов — тем более. Еще клиники просят принести чеки, хотя все данные об оплате у них есть.

По закону. Все это лишнее и не должно быть причиной отказа в выдаче справки или предоставлении вычета. В налоговом кодексе нет требований о представлении договоров и лицензий. Иногда рамочный договор заключается один раз, и для вычета он не нужен. Данные о лицензии налоговая в состоянии проверить сама по названию клиники: все это есть в реестрах. Чеки на медуслуги налоговой вообще не нужны, потому что без справки они не подойдут для вычета. А в справке вся информация о платежах и так есть.

Иногда рамочный договор заключается один раз, и для вычета он не нужен. Данные о лицензии налоговая в состоянии проверить сама по названию клиники: все это есть в реестрах. Чеки на медуслуги налоговой вообще не нужны, потому что без справки они не подойдут для вычета. А в справке вся информация о платежах и так есть.

/guide/vychet-za-zuby/

Как получить вычет за лечение зубов

Как получить справку для вычета

Нужно обратиться в медорганизацию, которой платили за лечение. Обычно справки выдают не моментально, а по запросу. Понадобится сначала заказать ее, указав данные плательщика. Клиника может принять заказ устно или попросит написать письмо: у всех свои правила. По готовности предложат забрать документ.

Иногда за один год выдают несколько справок.

При получении документа обязательно проверьте все данные. Клиника может ошибиться в суммах или кодах услуг, а это влияет на размер вычета.

Мама заплатила за лечение дочери. Имя ребенка указали правильно, но написали, что услуги предоставлены «ей» — то есть маме. А должно быть подчеркнуто «сыну (дочери)». Из-за этой неточности можно получить отказ в вычете и потерять время

Имя ребенка указали правильно, но написали, что услуги предоставлены «ей» — то есть маме. А должно быть подчеркнуто «сыну (дочери)». Из-за этой неточности можно получить отказ в вычете и потерять времяЗабирать справку должен тот, на чье имя она выдана. Если не получается сходить лично, можно написать доверенность, но клиника может потребовать нотариальную. Уточните заранее, кому выдадут документ. Например, жена будет получать вычет за лечение мужа, которое тот оплатил сам. И хотя справка нужна для декларации жены, получить документ должен мужчина.

Если платили за члена семьи, при оформлении вычета нужно будет подтвердить родство — например свидетельством о рождении.

Если платили нескольким клиникам, справки нужно брать в каждой отдельно. Например, за один год могут быть справки об оплате услуг стоматолога, анализов в трех лабораториях, КТ для себя и родителей, приемов в двух медцентрах и операции супругу — и все это в разных местах.

Что делать? 01. 07.19

07.19

Как получить вычет на лечение родственников?

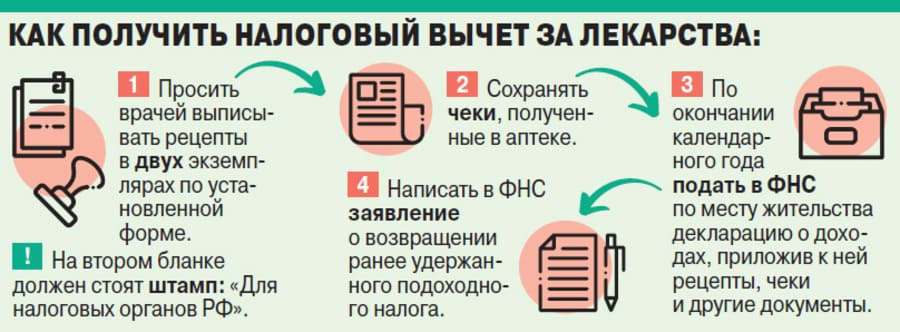

Что нужно для вычета за лекарства

Для вычета при оплате лекарств по назначению врача нужны чеки из аптеки и рецепт или другой документ. В этом случае справка об оплате медуслуг не выдается. В чеке должно быть указано, какой именно препарат отпущен, а в рецепте — кому он назначен. Без чека с названием оформить вычет за лекарства не получится.

Ну и что? 21.08.20

Как получить налоговый вычет за лекарства для стационарного лечения, если нет рецепта

Подходит ли справка о стоимости лечения с госуслуг

Нет, эта справка не подойдет.

На госуслугах можно запросить сведения об оказанных медицинских услугах. Там указана и их стоимость. Но это справка о расходах бюджета на ваше лечение по ОМС.

Ну и что? 14.10.19

Вычет за дорогое лечение: как вернуть НДФЛ, если операция бесплатная

Такая справка покажет, какие услуги вам оказали поликлиники, больницы и роддома по полису. Платить за это не нужно: деньги уже выделены из ваших взносов или из бюджета. Но и для вычета такие расходы не подходят

Платить за это не нужно: деньги уже выделены из ваших взносов или из бюджета. Но и для вычета такие расходы не подходятКак оформить вычет за лечение

По расходам в текущем году — через работодателя. Декларация не нужна. Закажите справку о праве на социальный вычет в личном кабинете налогоплательщика. Уведомление придет работодателю. Напишите заявление — он предоставит вычет и не будет удерживать НДФЛ. Деньги получите с ближайшей зарплатой.

По расходам прошлых лет — по декларации. Ее удобно заполнять и отправлять через личный кабинет. После камеральной проверки деньги придут на счет в банке.

В обоих случаях нужно приложить подтверждающие документы. Через личный кабинет отправляются сканы, по почте — копии. Лично нужно сразу приходить с оригиналами.

Кроме рецептов на лекарства и справок об оплате медуслуг может понадобиться справка о доходах, свидетельство о браке, заявление о распределении расходов между супругами и документы для других вычетов — например за обучение или покупку квартиры, если заявляете их в том же периоде.

/vychet-za-lechenie/

Я получаю налоговые вычеты за лечение и анализы не выходя из дома

Что нужно запомнить

- Для вычета за лечение достаточно справки об оплате медуслуг.

- Договор и лицензия клиники не нужны.

- Если налоговая инспекция отказала из-за договора, это незаконно — обжалуйте.

- Каждая клиника выдает свою справку. Получает тот, кто платил.

- Справки можно получать несколько раз в год — хоть после каждой оплаты.

- Для вычета за лекарства нужен рецепт и чеки из аптеки.

- Расходы с кодом «1» принимаются к вычету с учетом лимита. Расходы с кодом «2» — без ограничений.

Я получила налоговый вычет за ринопластику

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.

Как оформить налоговый вычет за лечение

В 2020 году я вернула из бюджета 9537 Р уплаченного налога, потому что в 2019 потратилась на свое лечение.

Екатерина Дворникова

зарабатывает на налогах

Профиль автора

Я 17 лет работала в столичных коммерческих банках, поэтому хорошо знаю, что такое налоговые вычеты, как выглядит налоговая декларация и как ее заполнить.

На протяжении последних трех лет я заявляла социальные налоговые вычеты. В статье расскажу о своем успешном опыте получения налоговых вычетов за оплату медицинских услуг: какие документы я собирала и сколько времени на это потратила.

Кто может получить налоговый вычет за лечение

Т—Ж уже много писал про налоговые вычеты, в том числе о том, как получить вычет за лечение. Напомню основные моменты.

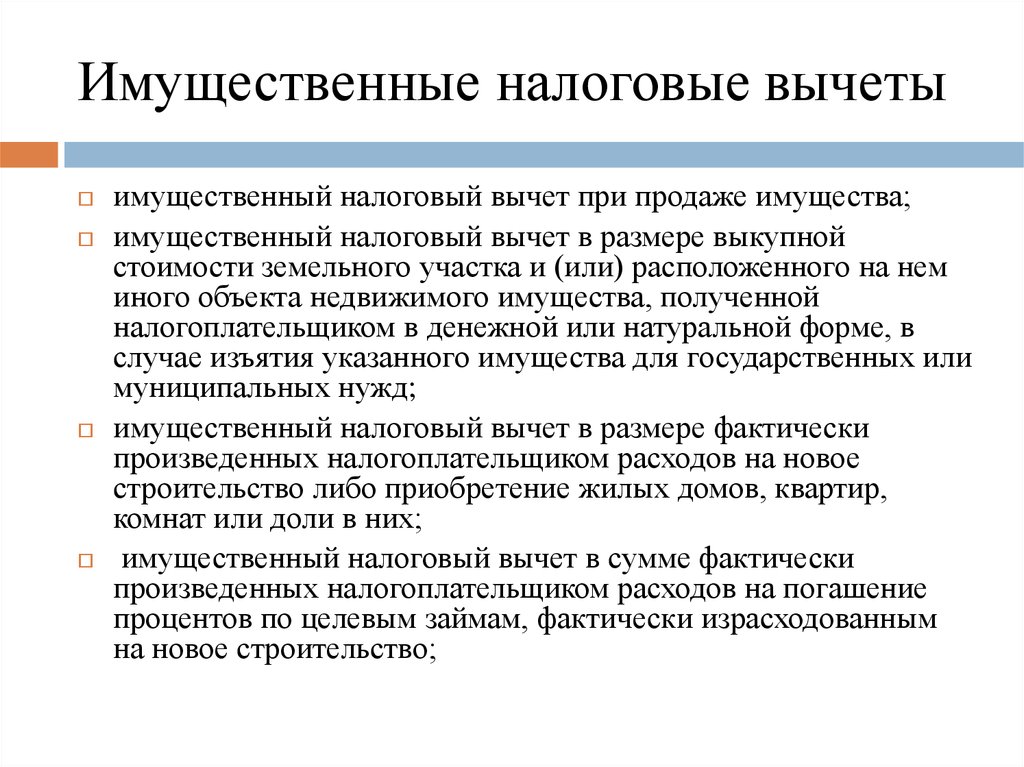

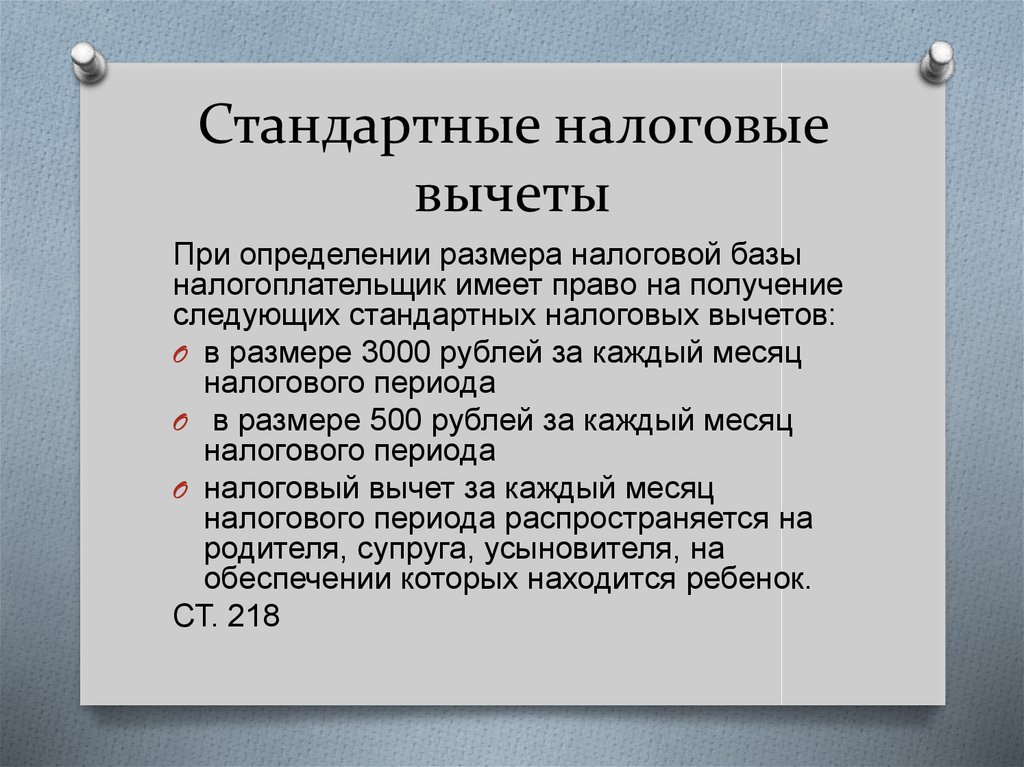

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный налог. Налоговый кодекс предусматривает несколько видов налоговых вычетов — те, кто купил квартиру, оплатил лечение, учебу или инвестировал, могут заявить вычет и забрать свои деньги у государства.

По закону все вычеты применяются только к налоговым резидентам. Кроме того, у человека должны быть доходы, которые облагаются НДФЛ по ставке 13%. То есть по общему правилу вычеты не могут заявить неработающие пенсионеры, ИП на специальном налоговом режиме, например на УСН, и женщины в декретном отпуске, если у них нет дополнительного источника дохода. Хотя есть исключения.

Кроме того, у человека должны быть доходы, которые облагаются НДФЛ по ставке 13%. То есть по общему правилу вычеты не могут заявить неработающие пенсионеры, ИП на специальном налоговом режиме, например на УСН, и женщины в декретном отпуске, если у них нет дополнительного источника дохода. Хотя есть исключения.

Что делать? 18.03.19

Как ИП на УСН получить вычет за квартиру и лечение?

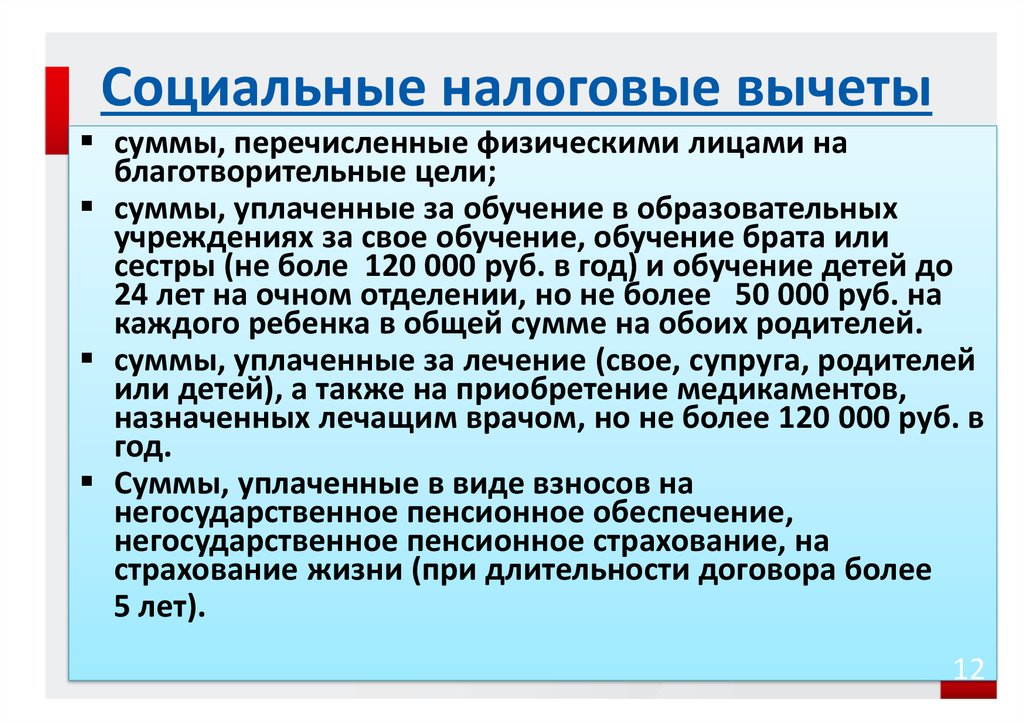

Вычет за лечение — это социальный налоговый вычет. Его могут заявить те, кто заплатил за медицинские услуги:

- прием у врача;

- анализы, УЗИ и другие исследования;

- стоматологическое или любое другое лечение;

- госпитализацию;

- операцию;

- протезирование;

- ведение беременности;

- ЭКО и так далее.

ст. 219 НК РФ

Постановление правительства от 08.04.2020 № 458

Размер вычета зависит от стоимости лечения: чем больше потратили, тем больший вычет можно заявить и тем больше денег вернут из бюджета. Но максимальная стоимость лечения, которую можно заявить к вычету, — 120 000 Р за год. Это общий лимит почти для всех социальных вычетов, в том числе за лечение и обучение. То есть максимально за обычное лечение можно вернуть 15 600 Р: 120 000 Р × 13%. Даже если потратили миллион.

Но максимальная стоимость лечения, которую можно заявить к вычету, — 120 000 Р за год. Это общий лимит почти для всех социальных вычетов, в том числе за лечение и обучение. То есть максимально за обычное лечение можно вернуть 15 600 Р: 120 000 Р × 13%. Даже если потратили миллион.

15 600 Р

максимальный налог, который можно вернуть за лечение

Для дорогостоящих видов лечения — пластических операций, ЭКО, лечения тяжелых заболеваний — сумма налогового вычета не ограничена 120 000 Р. То есть сколько потратили, столько и можно включить в вычет.

Вычет можно получить не только за свое лечение, но и за лечение близких родственников: супруга или супруги, родителей, детей до 18 лет. На кого оформлен договор на лечение, значения не имеет.

С 2019 года налоговый вычет можно получать еще и за любые лекарства по назначению врача. То есть государство вернет 13% от стоимости медикаментов, которые купили для себя, супруга, родителей или детей в пределах 120 000 Р в год. Основное условие — препараты должен назначить врач.

Основное условие — препараты должен назначить врач.

Ну и что? 13.02.20

Как получить вычет за лекарства без рецепта для налоговой

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не дадут.

Мой опыт получения вычетов

Социальные налоговые вычеты можно заявить только за три прошедших года. То есть в 2022 году можно оформить вычеты за 2021, 2020 и 2019 годы. Если расходы были в 2021 году, то заявить вычет на них можно в 2022—2024 годах. Для этого надо подать декларацию за 2021 год.

Также можно заявить социальный вычет в текущем году. Если потратились в 2022 году, то и получить вычет можно в 2022 — через работодателя.

По-моему, вычеты выгоднее оформлять каждый год: никогда не знаешь, что будет завтра и какие нововведения и ограничения приготовит для нас государство.

/vernite-ndfl-za-medicinu/

Какие вычеты можно получить при оплате медицинских услуг

В 2016 году я потратила на стоматологические услуги 62 210 Р. В октябре 2017 года вернула 8088 Р налога. В мае 2018 года я вернула из бюджета 11 053 Р, потому что мое лечение в 2017 году обошлось дороже — в 85 024,2 Р.

В октябре 2017 года вернула 8088 Р налога. В мае 2018 года я вернула из бюджета 11 053 Р, потому что мое лечение в 2017 году обошлось дороже — в 85 024,2 Р.

В 2019 году я потратила на лечение 73 362 Р — и в сентябре 2020 года вернула часть денег. Это были стоматологические услуги в частной клинике и не самые дорогие лабораторные анализы в московских лабораториях «КДЛ», «Геномед» и ГБУЗ ЦПСиР ДЗМ, которые я тоже решила включить в налоговую декларацию, чтобы увеличить сумму вычета и налога к возврату.

Мои траты на лечение в 2019 году

| Лечение в стоматологии | 53 855 Р |

| Анализы в ГБУЗ ЦПСиР ДЗМ | 7800 Р |

| Анализы в «КДЛ» | 6307 Р |

| Анализы в «Геномеде» | 5400 Р |

Лечение в стоматологии

53 855 Р

Анализы в ГБУЗ ЦПСиР ДЗМ

7800 Р

Анализы в «КДЛ»

6307 Р

Анализы в «Геномеде»

5400 Р

Получить вычет за лечение можно по декларации 3-НДФЛ через налоговую, а можно на работе, без декларации. Я предпочитаю лишний раз не обращаться с личными просьбами к работодателю: мне проще сделать все самостоятельно, тем более право на вычет все равно необходимо подтверждать в налоговой. А если в течение года придется неоднократно пользоваться услугами врачей, то и к работодателю надо будет обращаться столько же раз.

Я предпочитаю лишний раз не обращаться с личными просьбами к работодателю: мне проще сделать все самостоятельно, тем более право на вычет все равно необходимо подтверждать в налоговой. А если в течение года придется неоднократно пользоваться услугами врачей, то и к работодателю надо будет обращаться столько же раз.

Вот проверенная мной схема получения вычета за лечение:

- Собрать документы, которые подтверждают право на вычет.

- Заполнить декларацию 3-НДФЛ и отправить ее в налоговую.

- Дождаться окончания камеральной проверки.

- Подать заявление о возврате денег на счет. Это можно сделать вместе с подачей декларации или отдельно.

- Ждать поступления средств на карту.

Расскажу подробно обо всех шагах на примере вычета за лечение, который я заявила в 2020 году.

Шаг 1

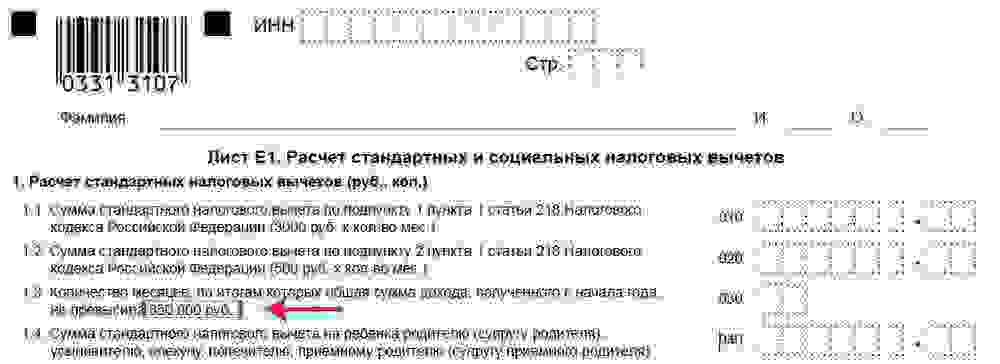

Собрать документыЧтобы оформить вычет за лечение, нужны такие документы:

- Справка об оплате медицинских услуг с кодом услуги «01» — или «02», если лечение дорогостоящее.

- Рецептурный бланк и чеки на покупку лекарств.

- Документы, которые подтверждают родство, если вы оплачивали лечение родственника. Это может быть свидетельство о браке или свидетельство о рождении ребенка.

Если вы подаете документы на вычет в самом начале года, то можно приложить к ним и справку о доходах и суммах налога физического лица за прошлый год. Раньше такая справка называлась 2-НДФЛ. Дело в том, что работодатели должны отчитаться о доходах своих работников не позднее 1 марта. До указанной даты у налоговиков может не быть сведений о ваших доходах и вашем НДФЛ. Подавать 2-НДФЛ не обязательно, потому что за три месяца камеральной проверки декларации работодатель успеет сдать справку о ваших доходах.

Помимо перечисленных документов, проверяющие из налоговой раньше требовали договор об оказании медицинских услуг и копию лицензии клиники на осуществление медицинской деятельности. Такой список документов до сих пор висит на сайте ФНС.

Реквизиты лицензии указаны в договоре или справке. Ведь справка оформляется на бланке, в котором предусмотрены строки именно для реквизитов лицензии.

Ведь справка оформляется на бланке, в котором предусмотрены строки именно для реквизитов лицензии.

Из последних разъяснений налоговой службы следует, что и договор не обязателен. Ведь справка подтверждает, что человек обращался в медорганизацию, получил там медуслуги и оплатил их. Иначе ее просто не дадут.

Ну и что? 06.04.22

Для вычета за лечение достаточно справки об оплате медуслуг. Договор, лицензия и чеки не нужны

Однако по старой памяти при проверке декларации налоговики могут запросить у вас копию договора. Тогда есть два варианта: либо предоставить эту копию, либо направить жалобу в налоговую о том, что с вас требуют лишние документы. Это можно сделать в личном кабинете ФНС.

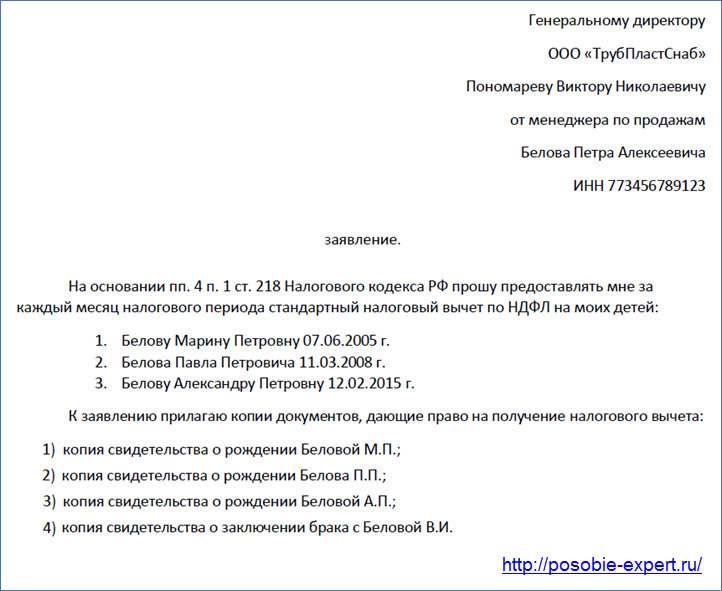

Я платила за себя сама, медикаменты не покупала, мое лечение не было дорогостоящим, поэтому я собрала такие документы.

Договор об оказании услуг и справка об оплате. По моему опыту, все медицинские учреждения хорошо знают о документах для налоговой — достаточно просто сказать, что вам нужна справка для налогового вычета за такой-то год.

Документы для получения социальных вычетов

Подписанный договор на оказание услуг медучреждения обычно отдают на руки после первого визита. Но если, например, договор затерялся, можно попросить клинику предоставить копию документа. Особенно если вы лечитесь в ней несколько лет.

Срок предоставления документов зависит от качества клиники и ее загруженности. Это может занять несколько дней, а может — несколько минут. Я заметила, что дольше всего медучреждения предоставляют документы в январе-феврале. Скорее всего, это связано с новым налоговым периодом: в начале года многие пациенты запрашивают справки для налоговой, ведь чем раньше отправишь декларацию в налоговую, тем быстрее вернут деньги.

Также больше шансов быстро получить документы и не стоять в очереди, если прийти за ними во второй половине дня, так как утром пациенты сдают анализы и клиники загружены.

Первая страница договора на оказание платных медицинских услуг со стоматологической клиникой. Экземпляр договора мне предоставила клиника вместе со справкой.

В последнее время получить некоторые документы стало еще проще. Например, в лаборатории «КДЛ» я не сразу вспомнила о вычете. Удобно, что на официальном сайте можно заказать документы для него на электронную почту.

В медицинском центре «Геномед» документы мне готовили долго — пришлось несколько раз напоминать о себе по телефону и по электронной почте.

На сайте лаборатории «КДЛ» можно заказать документы для налогового вычета — их пришлют на электронную почтуСправка 2-НДФЛ. Справку о доходах за 2019 год я запросила у своего работодателя — и получила ее в тот же день.

По закону работодатель обязан выдать справку 2-НДФЛ не позднее трех рабочих дней с даты, когда ее запросил сотрудник. Я не знаю случаев, чтобы работодатель отказался предоставлять этот документ.

ст. 62 ТК РФ

Шаг 2

Заполнить и отправить декларацию 3-НДФЛУдобнее всего заполнить декларацию электронно в личном кабинете налогоплательщика.

Так как я не в первый раз оформляла налоговый вычет, доступ к личному кабинету у меня уже был. Если личного кабинета нет, я рекомендую его завести: в нем удобно отслеживать всю информацию по своим налогам, доходам, имуществу, открытым расчетным счетам и не только. Все это можно делать не выходя из дома.

Инструкция по регистрации на госуслугах

В личный кабинет налогоплательщика можно зайти с помощью пароля от госуслуг, если есть подтвержденная учетная запись на портале.

Если учетной записи нет, то можно получить пароль для доступа в личный кабинет налогоплательщика. Для этого придется один раз сходить в налоговую. Необязательно идти в ИФНС по месту прописки, достаточно прийти в ближайшую инспекцию. Надо взять с собой паспорт и на месте назвать свой ИНН. Если идете в ИФНС по месту регистрации, ИНН вообще не нужен.

Необязательно идти в ИФНС по месту прописки, достаточно прийти в ближайшую инспекцию. Надо взять с собой паспорт и на месте назвать свой ИНН. Если идете в ИФНС по месту регистрации, ИНН вообще не нужен.

/zapolneno/

Как заполнить декларацию на вычет за лечение

Я вхожу в личный кабинет по паролю, который получила в налоговой. Знаю, что многие входят через госуслуги — ЕСИА. Это тоже удобно Чтобы заполнить декларацию на сайте налоговой, нужно перейти в раздел «Жизненные ситуации» в личном кабинете и выбрать опцию «Подать декларацию 3-НДФЛ» — откроется понятная форма из пяти шагов.Общие данные подставляются автоматически, но надо проверить номер ИФНС, в которую отправляется декларация. По закону ее подают в налоговую по месту учета налогоплательщика.

ст. 80 НК РФ

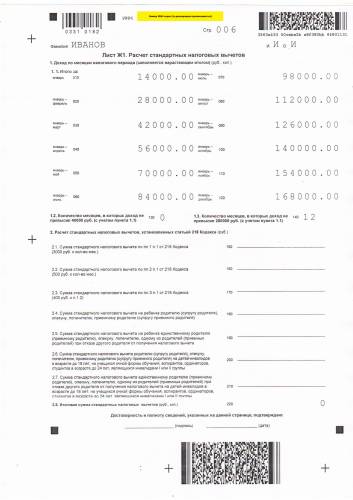

Первый шаг заполнения налоговой декларации. Данные проставляются автоматическиДоходы. Я заполнила суммы дохода и налога за 2019 год по данным из справки 2-НДФЛ. Если работодатель уже передал в ФНС данные об уплаченном НДФЛ, информация в форму должна подтянуться автоматически.

Если работодатель уже передал в ФНС данные об уплаченном НДФЛ, информация в форму должна подтянуться автоматически.

Выбор вычетов. Чтобы получить вычет за платные медицинские услуги, надо выбрать пункт «Социальные налоговые вычеты».

Вычеты (расходы). На следующем шаге нужно указать расходы на лечение. При необходимости их можно разбить по типам расходов: на лекарства, дорогостоящее и обычное лечение. Я указала свои расходы на медуслуги общей суммой.

Вычет за лечение — социальный, поэтому выбрать надо пункт «Социальные налоговые вычеты». Если получаете вычет за что-то еще, надо проставить другие галочки Сумма моих расходов на лечение в 2019 году — 73 362 Р. Ее я и указала. Если бы тратилась на лекарства или дорогостоящее лечение, указала бы расходы на них в других строкахЗаявление на вычет. Этот шаг называется «Распорядиться переплатой».

Можно его пропустить и подать заявление позже, но мы сделаем сразу.

Вы увидите сумму переплаты — это и есть вычет. Нажимаем на кнопку «Распорядиться» и вводим реквизиты счета Документы. На последнем шаге к декларации надо приложить документы от медучреждения, которые подтверждают право на вычет. Обязательно нужна справка об оплате услуг. Если не хотите лишних вопросов от налоговиков, прикрепите также договор и копию лицензии, если ее реквизитов нет в договоре. Предварительно все это нужно отсканировать или сфотографировать. Допустимые форматы файлов: PDF, PNG, JPG, JPEG, TIF, TIFF.

Нажимаем на кнопку «Распорядиться» и вводим реквизиты счета Документы. На последнем шаге к декларации надо приложить документы от медучреждения, которые подтверждают право на вычет. Обязательно нужна справка об оплате услуг. Если не хотите лишних вопросов от налоговиков, прикрепите также договор и копию лицензии, если ее реквизитов нет в договоре. Предварительно все это нужно отсканировать или сфотографировать. Допустимые форматы файлов: PDF, PNG, JPG, JPEG, TIF, TIFF.Я прикрепила все документы в соответствующие поля. Справку 2-НДФЛ можно прикрепить в поле «Дополнительные документы» с помощью кнопки «Добавить».

После того как заполните все данные, появится сумма НДФЛ к возврату. Документы, которые подтверждают право на вычет, надо прикрепить в соответствующие поля формыОтправка в налоговую. После заполнения декларацию необходимо подписать электронной подписью и отправить в налоговую.

Создать пароль к сертификату электронной подписи можно, нажав на кнопку «Создать пароль».

В истории обработки декларации видна вся история изменений: ИФНС пришлет подтверждение даты отправки документа, извещение о получении, квитанцию о приеме.

/guide/e-signature/

Как получить электронную подпись

В истории обработки моей декларации видно, что прикрепленные документы ИФНС получила 20 апреля 2020 года. Также там указано время получения — с этого момента можно отсчитывать срок камеральной проверкиШаг 3

Камеральная проверкаПосле того как налоговая инспекция получит декларацию, начнется камеральная проверка. Она не может длиться дольше трех месяцев.

ст. 88 НК РФ

ИФНС № 36 по Москве, в которой я состою на учете, работает четко — на протяжении уже нескольких лет проводит камеральную проверку ровно за три месяца.

В 2020 году я сначала не включила в декларацию 3-НДФЛ расходы на анализы в 2019 году. Когда обнаружила это, решила подать уточненную декларацию. Это немного удлинило срок проверки. Дело в том, что нельзя подавать уточненную декларацию, просто добавив новые расходы, — необходимо все делать заново. Проверка ранее отправленной декларации прекращается, начинается новая.

Это немного удлинило срок проверки. Дело в том, что нельзя подавать уточненную декларацию, просто добавив новые расходы, — необходимо все делать заново. Проверка ранее отправленной декларации прекращается, начинается новая.

В итоге окончательную версию декларации я подала 20 апреля. Камеральная проверка закончилась 20 июля — налоговая инспекция сроки не нарушила.

Срок камеральной проверки декларации за 2017 год ИФНС не нарушила: ровно три месяца, с 16 января по 16 апреля 2018 года В 2020 году я дважды уточняла декларацию, поэтому предыдущие камеральные проверки ИФНС прекратила. Инспекция снова порадовала четкими сроками, даже несмотря на разгар пандемии: проверяла декларацию с 20 апреля по 20 июляШаг 4

Подать заявление о возврате денегЕсли при подаче декларации поле «Распорядиться переплатой» не заполняли, после того как декларацию проверили и подтвердили сумму налога к возврату, есть два варианта:

- заполнить заявление на перечисление денег на расчетный счет в банке;

- зачесть сумму к возврату в счет будущих налогов или погасить ею налоговую задолженность.

Последнее ИФНС сделает сама, без ведома налогоплательщика.

Последнее ИФНС сделает сама, без ведома налогоплательщика.

Я всегда возвращаю деньги на свой расчетный счет: для меня это проще и понятнее. А смс о зачислении средств приятнее, чем зависшая в личном кабинете сумма в счет будущих налогов. Я не люблю бесплатно замораживать деньги.

В разделе личного кабинета «Жизненные ситуации» есть пункт «Распорядиться переплатой». На открывшейся странице автоматически появляется сумма, которой можно распорядиться. Чтобы получить деньги на счет, необходимо заполнить две короткие формы — указать банковские реквизиты: БИК, наименование банка и номер счета.

Распорядиться переплатой можно в разделе личного кабинета «Жизненные ситуации». Сейчас я уже не могу этого сделатьШаг 5

Получить деньгиВернуть деньги должны в течение месяца — заветную смс о зачислении я ждала к 20 августа.

п. 6 ст. 78 НК РФ

Обычно налоговая выдерживает срок выплаты, но в 2020 году, возможно из-за пандемии, мне пришлось ждать денег дольше обычного.

Я много лет работала в банках, поэтому знаю, насколько важно правильно заполнять платежные реквизиты. Пока ошибок у меня не возникало. Но здесь я засомневалась.

Я решила, что, если отправить одно и то же заявление о возврате несколько раз, это ускорит работу ИФНС. Это была моя ошибка: инспекция просто вернула все первоначальные заявления и начала отсчитывать срок выплаты от самого последнего заявления на возврат. Поэтому вот мой совет: не отправляйте в ИФНС несколько заявлений с реквизитами, даже если срок возврата денег прошел. Лучше через личный кабинет налогоплательщика написать заявление в свободной форме — спросить, почему инспекция нарушает сроки. Так я и сделала 24 августа.

Ответ мне пришел 11 сентября, однако в нем не было какой-либо внятной информации о причинах задержки. Оставалось ждать. В итоге деньги — 9537 Р — мне перечислили 23 сентября.

9537 Р

налог, который я вернула за лечение в 2020 году

В сообщении я кратко описала ситуацию и попросила разобраться, почему деньги не поступают на счет Такой нечеткий ответ пришел от ИФНС. Но я хотя бы еще раз убедилась, что сумму к возврату налоговая подтвердила. Оставалось ждать

Но я хотя бы еще раз убедилась, что сумму к возврату налоговая подтвердила. Оставалось ждатьЧто в итоге

Социальный налоговый вычет по расходам на лечение за 2019 год я получала пять месяцев вместо обычных четырех.

Декларацию я подала 20 апреля 2020 года. Камеральную проверку ИФНС провела в срок, она закончилась 20 июля 2020 года. А вот деньги поступили с задержкой в месяц — 23 сентября 2020 года.

Если бы я не подавала уточненную декларацию, получила бы деньги раньше. Но зато я добавила забытые расходы и вернула больше.

Что надо помнить, если лечитесь платно

- Вычет за лечение можно оформить за предыдущие три года — то есть в 2022 году можно заявить вычеты за 2019—2021 годы. Для этого надо подать декларации за эти годы.

- Вернуть налог можно не только за свое лечение, но и за лечение близких родственников: супруга, детей и родителей.

- Максимальный вычет за обычное, не дорогостоящее лечение — 120 000 Р в год. Сюда входят расходы и на приемы у врачей, и на анализы, и на лекарства, а также на ДМС и обучение, поскольку все это относится к социальному налоговому вычету.

- Если планируете получить вычет за лекарства, храните рецепты врачей, не выбрасывайте чеки или квитанции об оплате.

- Справку для налоговой можно попросить в клинике сразу после лечения.

- На официальном сайте некоторых медучреждений можно заказать документы для вычета электронно и скачать копию лицензии.

- Если сумма к возврату после проверки декларации долго не приходит на счет, имеет смысл через личный кабинет написать обращение в ИФНС в свободной форме. На письмо должны ответить не позднее 30 дней с даты обращения.

Могу ли я заявить о медицинских расходах на мои налоги?

Центр налоговой информации : Подача : Корректировки и вычеты

Если вы перечисляете вычеты по статьям, IRS обычно разрешает вам вычет медицинских расходов, если у вас есть невозмещенные расходы, которые составляют более 10% вашего скорректированного валового дохода за налоговые годы после 2018 года (минимум составлял 7,5% вашего скорректированного валового дохода). за налоговые годы 2017 или 2018). Вы можете вычесть стоимость обслуживания у нескольких типов практикующих врачей на разных этапах лечения.

за налоговые годы 2017 или 2018). Вы можете вычесть стоимость обслуживания у нескольких типов практикующих врачей на разных этапах лечения.

Обзор изменений в вычете медицинских расходов в результате налоговой реформы. Чтобы понять, какие расходы покрываются в качестве вычета, читайте дальше.

Какие медицинские расходы я могу вычесть?При любом заболевании включает невозмещаемую стоимость:

- Диагностика

- Лечение

- Смягчение последствий

- Лечение

- Профилактика

- Предметы, необходимые для вышеуказанных целей, в том числе:

- Оборудование

- Расходные материалы

- Диагностические устройства

Если вы хотите вычесть медицинские расходы, они должны облегчить или предотвратить физический или психический дефект или болезнь. Вы не можете вычесть расходы, которые просто приносят пользу общему здоровью, такие как витамины или отпуск.

Вы можете вычесть следующие медицинские расходы:

- Стоимость медицинского обслуживания любого из следующих типов практикующих врачей:

- Иглотерапевты

- Хиропрактики

- Стоматологи

- Глазные врачи

- Врачи

- Трудотерапевты

- Врачи-остеопаты

- Физиотерапевты

- Подологи

- Психиатры

- Психоаналитики, оказывающие медицинскую помощь

- Психологи

- Прочие квалифицированные практикующие врачи

- Транспортные расходы до места оказания медицинской помощи и обратно.

Если вы едете на собственном автомобиле, вычет составляет 17 центов за милю в 2017 году и 18 центов за милю в 2018 году.

Если вы едете на собственном автомобиле, вычет составляет 17 центов за милю в 2017 году и 18 центов за милю в 2018 году. - Лекарства, отпускаемые по рецепту

- Суммы, уплаченные вами за квалифицированные услуги по долгосрочному уходу

- Ограниченные суммы, которые вы заплатили за любые квалифицированные договоры страхования на случай длительного ухода план медицинского страхования, спонсируемый работодателем.

- Суммы, за которые вы платите:

- Страховые взносы Medicare A (обычно бесплатные для лиц, застрахованных по программе социального обеспечения)

- Дополнительная страховка Medicare B

- Медикэр D страхование

- Дополнительные страховые взносы Medicare

Обычно вы не можете вычитать страховые взносы, которые вы платите за определенные виды полисов, которые не привязаны к фактической стоимости полученного вами медицинского обслуживания. Эти полисы включают те, которые:

- Выплата вам определенной суммы (пример: полис, по которому вам выплачивается 200 долларов в день во время госпитализации)

- Выплата вам потерянного заработка

- Выплата фиксированной суммы в случае потери конечности или зрения

Взносы, которые вы делаете на сберегательный счет для здоровья (HSA), не являются медицинскими расходами. Для планов, спонсируемых работодателем, взносы HSA производятся до вычета налогов. В противном случае взносы вычитаются «над чертой» как корректировка дохода. Медицинские расходы, оплаченные с помощью распределений HSA, не подлежат вычету.

Для планов, спонсируемых работодателем, взносы HSA производятся до вычета налогов. В противном случае взносы вычитаются «над чертой» как корректировка дохода. Медицинские расходы, оплаченные с помощью распределений HSA, не подлежат вычету.

Если вы хотите узнать больше о HSA, см. инструкции к форме 8889 на сайте www.irs.gov.

Вычитаются ли медицинские расходы в том году, когда они были оплачены или понесены?Вы можете включить только медицинские и стоматологические расходы, которые вы заплатили в текущем налоговом году. Неважно, когда вы получили услуги.

Даты оплаты расходов, оплачиваемых следующими способами, следующие:

- Оплата чеком — день, когда вы отправляете или доставляете чек

- Онлайн или по телефону — дата, указанная в выписке, показывающей, когда вы произвели платеж

- Кредитная карта — дата списания средств, а не дата оплаты счета по кредитной карте

Вы можете вычесть медицинские расходы любого лица, которое считается вашим супругом или иждивенцем, если:

- Услуга была оказана

- Счет был оплачен

Если вы разведены, вы можете вычесть любые подлежащие оплате счета для ваших детей в качестве медицинских расходов. Это применимо, даже если ваш бывший супруг заявляет, что ваши дети являются его иждивенцами.

Это применимо, даже если ваш бывший супруг заявляет, что ваши дети являются его иждивенцами.

Вы также можете вычесть медицинские расходы, которые вы оплачиваете для любого другого лица, которое:

- Подходит как ваш иждивенец

- Подходит как ваш иждивенец, за исключением этого лица:

- Подает совместную декларацию

- Имеет валовой доход более 4300 долларов США

Невычитаемые расходы включают:

- Косметическая хирургия, не связанная ни с одним из следующих:

- Врожденная аномалия

- Авария

- Болезнь

- Налог Medicare на заработную плату и чаевые, выплаченные в рамках налога на самозанятость или налога на занятость домашних хозяйств

- Сестринский уход за здоровым ребенком

- Обычно лекарства, не одобренные FDA

- Расходы на похороны, погребение или кремацию

Чтобы узнать больше, см. Публикацию 502: Медицинские и стоматологические расходы на сайте www.irs.gov.

Публикацию 502: Медицинские и стоматологические расходы на сайте www.irs.gov.

У вас есть дополнительные вопросы о вычетах на медицинские расходы или вам нужна помощь в подаче налоговой декларации? Наши специалисты по налогам говорят на сложном языке налогов и стремятся помочь вам лучше понять свои налоги.

Запишитесь на прием к одному из наших специалистов по налогам уже сегодня.

Облагаются ли медицинские расходы налогом?

Вернуться к началу Белый круг с черной рамкой вокруг шеврона, направленного вверх. Это означает «нажмите здесь, чтобы вернуться к началу страницы». НаверхРаскрытие информации рекламодателем

Многие или все предложения на этом сайте исходят от компаний, от которых Инсайдер получает компенсацию (полный список см. здесь). Рекламные соображения могут влиять на то, как и где продукты появляются на этом сайте (включая, например, порядок их появления), но не влияют на какие-либо редакционные решения, например, о том, о каких продуктах мы пишем и как мы их оцениваем. Personal Finance Insider исследует широкий спектр предложений, давая рекомендации; однако мы не гарантируем, что такая информация представляет все доступные продукты или предложения на рынке.

Personal Finance Insider исследует широкий спектр предложений, давая рекомендации; однако мы не гарантируем, что такая информация представляет все доступные продукты или предложения на рынке.

Личные финансы

Значок «Сохранить статью» Значок «Закладка» Значок «Поделиться» Изогнутая стрелка, указывающая вправо.Скачать приложение

Эта статья была проверена экспертом Луисом Ф. Росой, CFP®, EA, специалистом по финансовому планированию, зарегистрированным агентом и основателем Build a Better Financial Future.

Проверено экспертом

Просмотрено галочкой Значок галочки. Это означает, что соответствующий контент был проверен и проверен экспертом. Наши истории проверяются специалистами по налогам, чтобы гарантировать, что вы получите самую точную и полезную информацию о ваших налогах. Для получения дополнительной информации посетите нашу налоговую комиссию.

Наши истории проверяются специалистами по налогам, чтобы гарантировать, что вы получите самую точную и полезную информацию о ваших налогах. Для получения дополнительной информации посетите нашу налоговую комиссию.

- Какой вычет за медицинские расходы?

- Какие медицинские расходы подлежат вычету?

- Какие медицинские расходы не подлежат вычету?

- Как взыскать медицинские расходы

Эксперты Insider выбирают лучшие продукты и услуги, которые помогают принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

- Вы можете вычесть соответствующие медицинские расходы, превышающие 7,5% от вашего скорректированного валового дохода.

- Чтобы потребовать медицинские расходы, вы должны перечислить свои вычеты вместо стандартного вычета.

- Медицинские расходы включают СИЗ, рецептурные лекарства, оплату услуг врача и некоторые страховые взносы.

- Ознакомьтесь с выбором лучшего налогового программного обеспечения от Personal Finance Insider »

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Если вы были обременены значительными медицинскими счетами или расходами на здравоохранение в течение 2021 года, вам могут быть доступны некоторые финансовые льготы во время налогового сезона.

Некоторые медицинские расходы подлежат вычету из налогооблагаемой базы на федеральном уровне при двух общих условиях:

- Ваши соответствующие требованиям медицинские расходы за год превышают 7,5% от вашего скорректированного валового дохода (AGI), который представляет собой ваш валовой доход за вычетом любых дополнительных вычетов, И

- Вы перечисляете свои вычеты вместо стандартных вычетов.

Если вы подаете заявление совместно со своим супругом и/или иждивенцами, как правило, все медицинские расходы могут быть объединены. Вы также можете включить расходы на кого-то, кто не живет с вами, например, родителя, если он считается подходящим родственником. Супружеские пары, которые состоят в браке, но подают отдельные декларации, должны следовать определенным правилам в зависимости от того, проживают ли они в штате, не являющемся общинной собственностью, или в штате, находящемся в общей собственности, и оба должны перечислять или принимать стандартные вычеты.

Супружеские пары, которые состоят в браке, но подают отдельные декларации, должны следовать определенным правилам в зависимости от того, проживают ли они в штате, не являющемся общинной собственностью, или в штате, находящемся в общей собственности, и оба должны перечислять или принимать стандартные вычеты.

Налоговые вычеты уменьшают ваш налогооблагаемый доход и уменьшают ваши общие налоговые обязательства. В то время как такие статьи, как проценты по студенческому кредиту и взносы IRA, могут быть вычтены из вашего валового дохода без разбивки по статьям, медицинские и стоматологические расходы требуют, чтобы вы перечисляли свои вычеты в форме 1040, Приложение A.

Что такое вычет медицинских расходов?

Вычет медицинских расходов снижает налогооблагаемый доход людей, которые потратили более 7,5% своего скорректированного валового дохода (AGI) на рецепты, лечение заболеваний, оплату услуг врача и другие медицинские расходы в течение налогового года.

IRS ожидает, что налогоплательщики будут правдивы, требуя вычета медицинских расходов, но вы должны всегда сохранять квитанции в качестве доказательства. Инструкции по заявлению о вычете включены в налоговые формы, которые вы используете для подачи декларации.

Примечание: Многие штаты также предлагают вычет медицинских расходов. Некоторые штаты следуют федеральным правилам, в то время как другие допускают более низкий порог, на который может быть легче претендовать.

Какие медицинские расходы не облагаются налогом?IRS сообщает, что медицинские расходы включают «платежи за диагностику, лечение, смягчение последствий, лечение или профилактику заболеваний или платежи за лечение, влияющее на любую структуру или функцию организма».

Вот список некоторых общих медицинских расходов на 2021 год, согласно IRS :

- Лекарства, требующие рецепта, в том числе препараты для облегчения никотиновой абстиненции, а также безрецептурный инсулин

- Гонорары, выплачиваемые врачам, стоматологам, хирургам, мануальным терапевтам, психиатрам, психологам и специалистам нетрадиционной медицины

- Стационарное стационарное лечение или уход в доме престарелых, включая стоимость питания и проживания

- Стационарное лечение в наркологическом центре зависимость или участие в программе отказа от курения

- Стоимость лечения бесплодия, включая замораживание яйцеклеток или спермы и экстракорпоральное оплодотворение

- Противозачаточные таблетки

- Стоимость программы снижения веса при конкретном заболевании или заболеваниях, диагностированных врачом, включая ожирение

- Стоимость лазерной хирургии глаза

- Стоимость очков для чтения или рецептурных очков, контактных линз, вставных зубов, слуховых аппаратов, костылей, инвалидных колясок , а также для собаки-поводыря или другого служебного животного для помощи человеку с ограниченными физическими возможностями

- Перевозки, в первую очередь и необходимые для медицинской помощи, такие как плата за проезд в такси, автобусе, поезде, машине скорой помощи, бензин, используемый для перевозки личным автомобилем, или вы можете вычесть 18 центов за милю за использование вашего автомобиля в медицинских целях

- Страховые взносы, уплачиваемые вами (не вашим работодателем) за полисы, покрывающие медицинское обслуживание, или ограниченные суммы, уплачиваемые за квалифицированный полис страхования длительного ухода и взносы Medicare

- Плата за лечение в медицинском учреждении, уполномоченном врачом для облегчения физическая или умственная инвалидность или болезнь

- Стоимость оборудования, установленного в доме, или улучшения, сделанные в доме для приспособления к инвалидности, в той мере, в какой они не увеличивают стоимость дома

- Средства индивидуальной защиты, используемые для предотвращения распространения COVID-19, включая дезинфицирующее средство для рук, маски и дезинфицирующие салфетки , у вас может быть возможность вычесть страховые взносы, уплаченные за медицинское, стоматологическое страхование или страхование на случай длительного ухода для себя, супруга и любых иждивенцев, в пределах суммы вашей чистой прибыли.

В отличие от стандартного вычета медицинских расходов, вам не нужно детализировать, чтобы воспользоваться преимуществом — это корректировка вашего валового дохода.

В отличие от стандартного вычета медицинских расходов, вам не нужно детализировать, чтобы воспользоваться преимуществом — это корректировка вашего валового дохода.Какие медицинские расходы не облагаются налогом?

Не отвечающие требованиям медицинские расходы включают косметическую хирургию, членство в спортзале или членские взносы в клубы здоровья, диетическое питание и лекарства, отпускаемые без рецепта (за исключением инсулина).

Медицинские расходы подлежат вычету только в том случае, если они были оплачены из вашего кармана в текущем налоговом году. Платежи, сделанные с помощью кредитной карты, могут быть включены в год, когда производится оплата. Вы не можете вычесть стоимость ежемесячного рецепта, например, который был оплачен лицом, с которым вы не подаете налоговую декларацию, за исключением правомочного родственника, или который позже был возмещен вашим поставщиком медицинского страхования. Вы также не можете претендовать на медицинские расходы, которые были оплачены за счет средств со счета с гибкими расходами или сберегательного счета для здоровья, поскольку эти деньги вносятся до вычета налогов.

Воспользуйтесь калькулятором Personal Finance Insider, чтобы рассчитать возмещение или сумму, которую вы должны, за несколько простых шагов

Каков ваш статус подачи?

Холост

Женат, заполняется совместно

Женат, заполняется раздельно

Глава семьи

Сколько вам было лет на 1 января?

Каков был доход вашей семьи до вычета налогов?

Сколько денег вы внесли в 401(k)?

Сколько денег вы внесли в свой традиционный IRA?

Сколько иждивенцев вы требуете?

Мы предварительно заполнили это стандартным вычетом, основанным на вашем статусе регистрации.

Налоги уплачены или удержаны?

По нашим оценкам, вы будете должны $0

Подробнее

Значок шевронаОбозначает расширяемый раздел или меню, а иногда и предыдущие/следующие варианты навигации.

Налогооблагаемый доход

$0

Эффективная налоговая ставка

0%

Предполагаемые федеральные налоги

$0

Удержанные федеральные налоги

$0

0 Как я могу подать заявление на медицинские расходы?

Вы должны перечислить свои вычеты вместо стандартного вычета — установленной суммы, определяемой вашим статусом подачи документов — для требования медицинских расходов. Детализация обычно требует больше времени, но это стоит сделать, если вы можете сэкономить деньги.

Подсказка: Другими видами вычетов, требующих подробного описания, являются проценты по ипотечным кредитам, налог на имущество, государственный и местный налог с продаж и благотворительные взносы.

В 2021 налоговом году стандартный вычет составляет 12 550 долларов США для одиноких заявителей, 18 800 долларов США для глав домохозяйств и 25 100 долларов США для состоящих в браке налогоплательщиков, подающих совместную декларацию. Детализация ваших вычетов имеет смысл только в том случае, если они превышают эти суммы. Но помните: квалифицируемые медицинские расходы учитываются только в том случае, если они превышают 7,5% вашего скорректированного валового дохода.

Предположим, вы одиноки, ваш AGI составляет 60 000 долларов США, и вы потратили 12 000 долларов США на медицинские расходы в 2021 году. Первые 4 500 долларов медицинских расходов (7,5% вашего AGI) не подлежат вычету, но следующие 7 500 долларов расходов подлежат вычету. Вам потребуется более 5050 долларов в виде других вычетов, таких как проценты по ипотеке или налоги на имущество, чтобы получить налоговую выгоду от детализации.

Посчитайте для своей ситуации, используя Приложение A к Форме 1040, или позвольте онлайновому налоговому программному обеспечению сделать расчеты за вас.

Вычет медицинских расходов наиболее выгоден для людей с высокими медицинскими расходами по сравнению с их доходом. Если вы считаете, что можете претендовать на вычет, проведите расчеты самостоятельно или с помощью профессионала, чтобы не оставить на столе налоговые сбережения.

Если вы могли детализировать свои вычеты за предыдущий год, но не сделали этого, вы можете подать исправленную налоговую декларацию, заполнив форму IRS 1040-X в течение трех лет с даты подачи первоначальной декларации или в течение двух лет с даты подачи первоначальной декларации. дату, когда вы уплатили причитающийся налог, в зависимости от того, что наступит позже.

Танза Лауденбэк

Танза — профессионал CFP® и бывший корреспондент Personal Finance Insider.

Она рассказала новости о личных финансах и написала о налогах, инвестировании, выходе на пенсию, накоплении богатства и управлении долгом. Она вела еженедельный информационный бюллетень и колонку, отвечая на вопросы читателей о деньгах.

Танза является автором двух электронных книг: «Руководство для специалистов по финансовому планированию» и «Месячный план по управлению своими деньгами».

В 2020 году Танза была главным редактором Master Your Money, годичного оригинального сериала, предлагающего финансовые инструменты, советы и вдохновение для миллениалов.

Танза присоединилась к Business Insider в июне 2015 года и является выпускницей Университета Элон, где она изучала журналистику и итальянский язык. Она базируется в Лос-Анджелесе.

Она рассказала новости о личных финансах и написала о налогах, инвестировании, выходе на пенсию, накоплении богатства и управлении долгом. Она вела еженедельный информационный бюллетень и колонку, отвечая на вопросы читателей о деньгах.

Танза является автором двух электронных книг: «Руководство для специалистов по финансовому планированию» и «Месячный план по управлению своими деньгами».

В 2020 году Танза была главным редактором Master Your Money, годичного оригинального сериала, предлагающего финансовые инструменты, советы и вдохновение для миллениалов.

Танза присоединилась к Business Insider в июне 2015 года и является выпускницей Университета Элон, где она изучала журналистику и итальянский язык. Она базируется в Лос-Анджелесе.ПодробнееПодробнее

Примечание редактора: Любые мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только автору и не были рассмотрены, одобрены или иным образом одобрены каким-либо эмитентом карты.

Последнее ИФНС сделает сама, без ведома налогоплательщика.

Последнее ИФНС сделает сама, без ведома налогоплательщика.

Если вы едете на собственном автомобиле, вычет составляет 17 центов за милю в 2017 году и 18 центов за милю в 2018 году.

Если вы едете на собственном автомобиле, вычет составляет 17 центов за милю в 2017 году и 18 центов за милю в 2018 году. В отличие от стандартного вычета медицинских расходов, вам не нужно детализировать, чтобы воспользоваться преимуществом — это корректировка вашего валового дохода.

В отличие от стандартного вычета медицинских расходов, вам не нужно детализировать, чтобы воспользоваться преимуществом — это корректировка вашего валового дохода.

Она рассказала новости о личных финансах и написала о налогах, инвестировании, выходе на пенсию, накоплении богатства и управлении долгом. Она вела еженедельный информационный бюллетень и колонку, отвечая на вопросы читателей о деньгах.

Танза является автором двух электронных книг: «Руководство для специалистов по финансовому планированию» и «Месячный план по управлению своими деньгами».

В 2020 году Танза была главным редактором Master Your Money, годичного оригинального сериала, предлагающего финансовые инструменты, советы и вдохновение для миллениалов.

Танза присоединилась к Business Insider в июне 2015 года и является выпускницей Университета Элон, где она изучала журналистику и итальянский язык. Она базируется в Лос-Анджелесе.

Она рассказала новости о личных финансах и написала о налогах, инвестировании, выходе на пенсию, накоплении богатства и управлении долгом. Она вела еженедельный информационный бюллетень и колонку, отвечая на вопросы читателей о деньгах.

Танза является автором двух электронных книг: «Руководство для специалистов по финансовому планированию» и «Месячный план по управлению своими деньгами».

В 2020 году Танза была главным редактором Master Your Money, годичного оригинального сериала, предлагающего финансовые инструменты, советы и вдохновение для миллениалов.

Танза присоединилась к Business Insider в июне 2015 года и является выпускницей Университета Элон, где она изучала журналистику и итальянский язык. Она базируется в Лос-Анджелесе.