Налоги на заработную плату: Какие налоги платит работодатель за работника

Уменьшить налог на заработную плату и сохранить категорию малого предприятия

В наши дни для успеха в предпринимательской деятельности необходимо предлагать покупателям высококачественные товары и услуги по максимально доступной цене. С этой целью руководители компаний постоянно ищут способы снижения себестоимости продукции. А это достигается за счет сокращения валовых издержек предприятия.

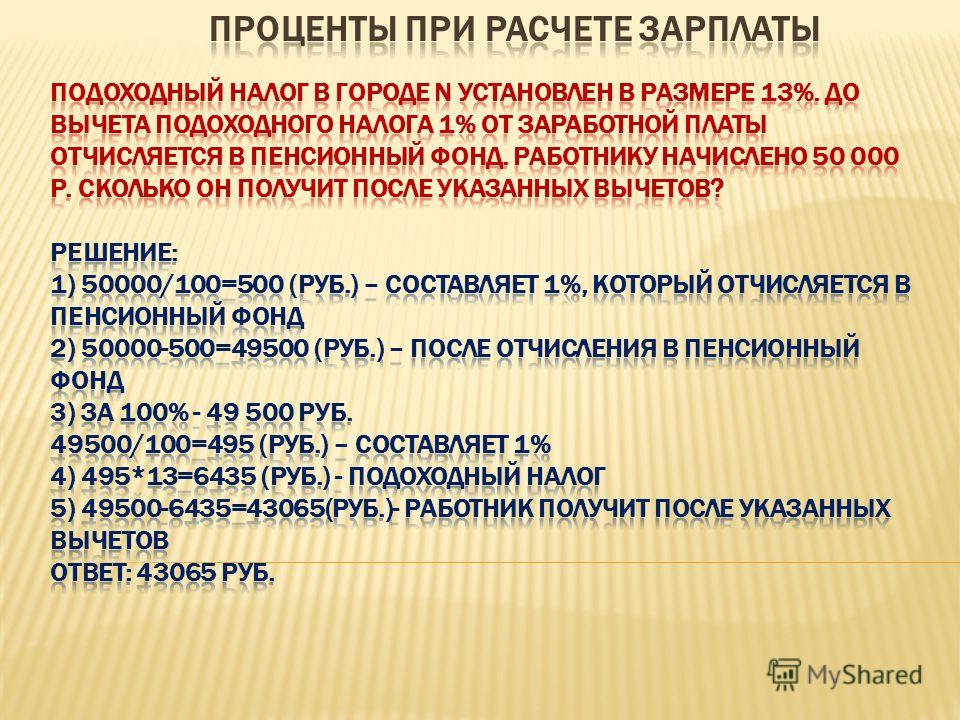

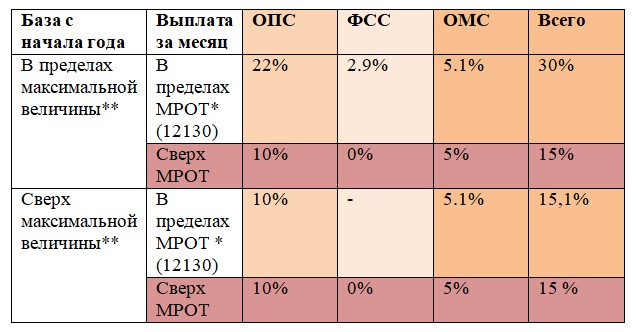

Обязательной статьей затрат для большинства организаций являются расходы на уплату налогов от заработной платы. Чем больше совокупный ФОТ, тем существеннее такие издержки. Поэтому вполне обоснованно предприниматели используют различные методы для сокращения налогов на заработную плату.

Существует два проверенных способа достижения желаемого результата:

Уменьшение ФОТ достигается путем сокращения численности сотрудников организации или среднего уровня ЗП. Оптимизация схемы расчета налогов обеспечивается получением статуса малого предприятия. Для достижения этих целей часто применяются услуги вывода персонала за штат.

Вывод сотрудников за штат — оформление и содержание персонала, осуществляемое силами подрядчика. Компания-заказчик оплачивает услуги аутстаффера, в полной мере покрывая ФОТ и вознаграждение последнего. Однако за счет получения множества выгод она компенсирует эти расходы и получает дополнительную прибыль.

Процесс выведения персонала за пределы штата осуществляется в два этапа. Сначала он увольняется с прежнего места работы, затем оформляется в другой организации. Но выполнение обязанностей происходит в прежнем режиме. Выходит, отношения компании и ее сотрудников фактически сохраняются, но официально — полностью меняются.

Использование услуг внештатного менеджмента кадров обеспечивает получение множества преимуществ:

-

уменьшение численности сотрудников компании. Официально штат организации сокращается, ведь персонал числится в штате организации подрядчика;

-

сохранение статуса малого предприятия.

Поскольку после официального увольнения сотрудников компания удовлетворяет требованиям на максимальный размер штата, она может использовать наиболее осуществлять налоговые платежи по упрощенной системе;

Поскольку после официального увольнения сотрудников компания удовлетворяет требованиям на максимальный размер штата, она может использовать наиболее осуществлять налоговые платежи по упрощенной системе;

-

сокращение ФОТ. Бюджет, предназначенный для выплаты ЗП, уменьшается, ведь оформленных работников становится меньше;

-

сокращение налоговых издержек от ЗП. От размера совокупного фонда оплаты труда зависят и суммы налоговых платежей, исчисляемых по каждому сотруднику. Снижение ФОТ влечет за собой сокращение этих расходов;

-

упрощение процесса управления кадрами. Бухгалтерия и HR-отдел компании заметно разгружаются, ведь передача обязанностей оформления, расчетов по ЗП сотрудников возлагается на плечи надежного подрядчика;

-

оптимизируются постоянные расходы. Хлопотное занятие, связанное с проведением расчетов по каждому сотруднику, заменяется регулярной оплатой услуг аутстаффера;

-

исключаются проблемы с персоналом.

Ответственность за персонал несет официальный работодатель — аутстаффер.

Ответственность за персонал несет официальный работодатель — аутстаффер.

Благодаря аутстаффингу компания получает двойную выгоду в плане налогообложения. Во-первых, уменьшаются налоговые отчисления от фонда оплаты труда, ведь сумма ЗП всех сотрудников существенно сокращается. Во-вторых, удержание статуса малого предприятия позволяет на законных основаниях отдавать в государственный бюджет меньшую долю от прибыли.

На фоне сокращения расходов возникают и дополнительные доходы. Освобождение отделов компании от второстепенных задач, связанных с кадровым делопроизводством, позволяет направить свободные финансовые и трудовые ресурсы на развитие основной деятельности. В результате ее эффективность повышается, что приводит к увеличению прибыли.

Бухгалтерская компания Проактив во Владимире

и удаленно по всей России. Ведем учет четко, профессионально с 2008 года. На обслуживании более 130 клиентов

Консультация

Калькулятор

Отчеты в срок без ошибок

Финансовая ответственность заложена в договоре

Прозрачное ценообразование

Ежемесячно делаем отчет о выполненной работе

Заменим отдел бухгалтерии

Бухгалтер по первичке и по зарплате, главбух и кадровик

Консультационная поддержка

Наши сотрудники на связи в рабочее время

Наши услуги

Бережем время и деньги руководителю бизнеса

Бухгалтерское сопровождение

Полное и частичное обслуживание юридических лиц и ИП

- Заказать

- Подробнее

Восстановление бухгалтерского учета

Разберемся в документации, исправим ошибки, устраним нарушения

- Заказать

- Подробнее

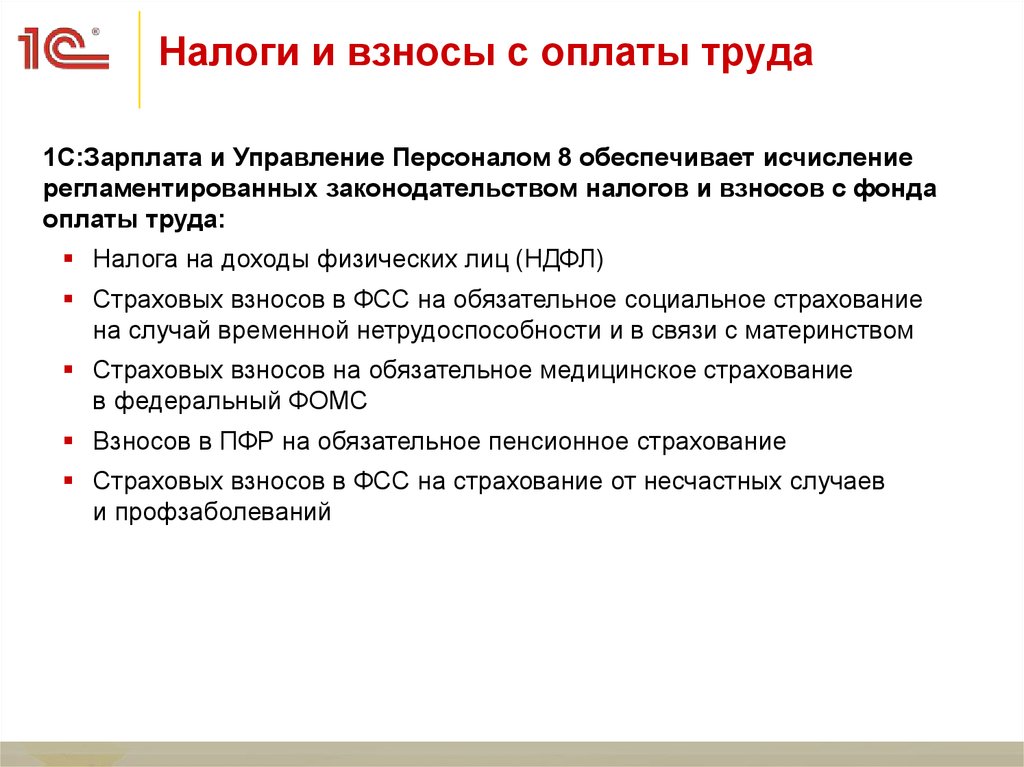

Расчет заработной платы и налогов с ФОТ

Расчет налогов на зар. плату и сопутствующих обязательных отчислений

плату и сопутствующих обязательных отчислений

- Заказать

- Подробнее

Аудит состояния учета

Анализ состояния учета, рекомендации

- Заказать

- Подробнее

Кадровый учет

Услуги по постановке, восстановлению и ведению кадрового учета

- Заказать

- Подробнее

И еще более 5 видов услуг

Полный спектр бухгалтерских услуг для бизнеса

Все услуги

Калькулятор

Расчет стоимости обслуживания онлайн

Узнайте, сколько будет стоить ежемесячное абонентское обслуживание Вашей организации

Знакомьтесь — руководитель компании «ПРОАКТИВ» Смагина Наталья Владимировна

Расскажу о преимуществаx обслуживания по аутсорсингу в компании «Проактив»

Квалифицированный коллектив

Уделяем большое внимание подбору и обучению сотрудников

Ответственность за результат

Несем ответственность, если штрафы возникнут по нашей

Доступная стоимость услуг

Расходы ниже, чем расходы на содержание штатного бухгалтера

Риски застрахованы

Наша профессиональная ответственность застрахована в ООО «РОСГОССТРАХ»

Отзывы клиентов

Экономия бюджета организации не на словах, а на деле

Компании ООО «Омматех»

Отзыв Евгения Деева о сотрудничестве с нашей компанией

ФК «Технарь»

Отзыв директора футбольного клуба о сотрудничестве с нашей компанией

Компания «Сталимакс»

Отзыв Рустама о сотрудничестве с нашей компанией

АН «Владимир 33»

Отзыв Владимира о сотрудничестве с нашей компанией

ООО «Альбус»

Отзыв Павела Курицына о сотрудничестве с нашей компанией

Компания «Стоммед»

Отзыв Пужалова Алексея о сотрудничестве с нашей компанией

Компания «Современные технологические решения»

Отзыв Ивана о сотрудничестве с нашей компанией

О бухгалтерской службе

Основной вид деятельности – оказание всех видов бухгалтерских услуг: бухгалтерское обслуживание, в т. ч. восстановление, ведение бухгалтерского, подготовка отчетности. Дополнительно специалисты бухгалтерской компании ООО «ПРОАКТИВ» составляют финансовую и налоговую модель бизнеса, проводят аудит состояния учета, настраивают управленческий учет.

ч. восстановление, ведение бухгалтерского, подготовка отчетности. Дополнительно специалисты бухгалтерской компании ООО «ПРОАКТИВ» составляют финансовую и налоговую модель бизнеса, проводят аудит состояния учета, настраивают управленческий учет.

- Подробнее

- Оставить заявку

О налогах для бизнеса

Держим вас в курсе важных изменений по налогам

Хотите быть в курсе событий? Подписывайтесь на наш Instagram и Telegram

Как стать IT-компанией? Что изменилось для действующих?

Постановлением Правительства от 30.09.2022 № 1729 введены новые правила аккредитации IT-компаний. Аккредитацией занимается Минцифры. ИП не подлежали и не подлежат…

Подробнее

Хочешь закрыть ИП? Ходить в налоговую не обязательно — просто сделай селфи!

Налоговая служба разработала специальный сервис для дистанционной подачи заявления на прекращение деятельности ИП https://service. nalog.ru/gosreg/intro.html?sfrd=26001

Для закрытия ИП нужно…

nalog.ru/gosreg/intro.html?sfrd=26001

Для закрытия ИП нужно…

Подробнее

Электронный документооборот – пора переходить?

Я наблюдаю, что всё больше и больше представителей бизнеса переходит на обмен документами в электронном виде. 2020 год (локдаун, удаленка)…

Подробнее

Ведение воинского учета в организации

Воинский учет – это регистрация работающих в компании призывников и военнообязанных лиц. За состояние воинского учета отвечает руководитель…

Подробнее

Чек-лист: как зарегистрировать ИП или ООО

Процесс регистрации юридическое лица или индивидуального предпринимателя достаточно прост. Однако это может оказаться утомительным, если не знать ряд нюансов, связанных…

Подробнее

Дело ZENDEN (ООО «Дом одежды») – точка еще не поставлена.

Коротко об этом громком деле:

1. май 2019. МИФНС № 13 по Владимирской области вынесла решение по выездной проверке. ..

..

Подробнее

Как платить всего 1% налога с доходов при сдаче в аренду недвижимости

ВОПРОС: Посоветуйте, пожалуйста, оптимальный вариант сдачи в аренду апартамента, купленного без ипотеки? Как я понимаю, официально сдавать апартамент нужно в…

Подробнее

Про естественный отбор

Недавно мы поспорили с такой же как я руководительницей бухгалтерской компании про отбор кандидатов на главбуха. Она говорит: «Мне…

Подробнее

Фатальные бухгалтерские ошибки

Бухгалтерия- темный лес для многих руководителей и предпринимателей. Проверить бухгалтера непрофессионалу практически невозможно. Но у меня вызывают большое уважение те…

Подробнее

Что нужно знать про отчеты в Роскомнадзор

В последнюю неделю новость о том, что все работодатели до 1 сентября 2022 года должны зарегистрироваться как операторы персональных данных…

Подробнее

Задайте вопрос

Хотите задать вопрос?

Запишитесь на бесплатную консультацию в или позвоните по телефону +7 (904) 033-38-08

Отправляя свои данные, Вы принимаете условия Политики конфиденциальности

Налоги на заработную плату

Español В Калифорнии есть четыре налога штата на заработную плату, которыми мы управляем.

Работодатели вносят вклад в:

- Страхование по безработице (UI)

- Налог на обучение при трудоустройстве (ETT)

Большинство работодателей являются работодателями с установленной налоговой ставкой и платят налоги по безработице в зависимости от их ставки по безработице. Есть несколько уникальных типов работодателей, которые имеют разные критерии налогообложения заработной платы:

- Работодатели из некоммерческих и государственных организаций, которые выбирают другой метод, называются возмещаемыми работодателями.

- Работодатели школ могут принять участие в Фонде школьных работников, который представляет собой специальный возмещаемый метод финансирования.

Работники уплачивают государственные налоги с заработной платы с удержаниями из заработной платы для:

- Государственного страхования по нетрудоспособности (SDI)

- Подоходный налог (НДФЛ)

Примечание: Заработная плата обычно облагается всеми четырьмя налогами на заработную плату. Однако некоторые виды занятости не облагаются налогом на заработную плату и удержанием НДФЛ. Для получения дополнительной информации см. Типы занятости (DE 231TE) (PDF).

Однако некоторые виды занятости не облагаются налогом на заработную плату и удержанием НДФЛ. Для получения дополнительной информации см. Типы занятости (DE 231TE) (PDF).

Начало работы

Ведите свой бизнес

Сообщить о мошенничестве

Мы здесь, чтобы помочь вам

Найдите важные ссылки и ресурсы по общей информации о налогах на заработную плату, включая формы и публикации, часто задаваемые вопросы, семинары по налогам на заработную плату, процентные ставки и налоговые льготы, а также даты государственных праздников.

Если вы начинаете новый бизнес или являетесь действующим или домашним работодателем, вы можете найти важную информацию и узнать больше о налогах на заработную плату.

Налоги на заработную плату

- Что такое государственные налоги на заработную плату?

- Должен ли я регистрироваться в качестве работодателя?

- Семинары по налогам на заработную плату

- Ресурсы для нового работодателя

- Требования к отчетности

- Домашние работодатели

Налоги и заработная плата

- Что такое заработная плата?

- Определение и расчет налогооблагаемой заработной платы

- Информационный бюллетень – Налоги на заработную плату (DE 8714E) (PDF)

Налоги на заработную плату для вашего бизнеса

Вы можете найти всю необходимую информацию и ресурсы, связанные с регистрацией, уплатой и управлением налогами на заработную плату для вашего бизнеса. Электронные услуги для бизнеса — это быстрый, простой и безопасный способ управлять своим счетом налога на заработную плату работодателя через Интернет.

Подача и оплата

- Электронный файл и электронная оплата Мандат для работодателей

- Файл и варианты оплаты

- Календарь – Сроки уплаты налога на заработную плату

- Требуемые документы и сроки сдачи

- Исправление предыдущих отчетов или депозитов

- Своевременно перечисляйте налог на заработную плату

Требования к отчетности

- Требования к отчетности

- Отчет о реестре новых сотрудников

- Отчетность независимого подрядчика

- Отчетность по налогу на заработную плату в индустрии каннабиса

- Требования к уведомлению на конец года

Управление бизнесом

- Ставки и удержания

- Изменения в вашем бизнесе

- Просмотр ставок налога на заработную плату

- Федеральный закон о налоге на безработицу (FUTA)

- Видео: Как защитить свой бизнес от более высоких налогов на пособие по безработице (UI)

Другие ресурсы

- Часто задаваемые вопросы о налогах на заработную плату

- Справочник работодателя штата Калифорния (DE 44) и Справочник работодателя для домашнего хозяйства (DE 8829)

- Адвокат налогоплательщиков

- Альтернативы увольнению

- Налогооблагаемые работодатели

- Возмещаемые работодатели

- Фонд школьных работников

Помогите бороться с мошенничеством и защитите свой бизнес

Мы стремимся бороться с мошенничеством и защищать льготы для нуждающихся работников штата Калифорния.

Узнайте о видах мошенничества, о том, как сообщить о краже личных данных, и о последствиях мошенничества в виде наказания и судебного преследования.

Для получения дополнительной информации

- Мошенничество с безработицей в Калифорнии в цифрах (PDF)

- Помогите нам бороться с мошенничеством (DE 2370) (PDF)

- Пособие по безработице: что нужно знать (DE 1275B) (PDF)

- Часто задаваемые вопросы – Отчетность о работе и заработной плате

- Защитите свой бизнес от более высоких налогов: помогите предотвратить неправомерную выплату пособий по безработице

- Что нужно знать о мошенниках по безработице (PDF)

- Что нужно знать о мошенниках по безработице – Армянский (PDF)

- Что нужно знать о мошенниках по безработице – китайский (упрощенное письмо) (PDF)

- Что нужно знать о мошенниках по безработице – традиционный китайский (PDF)

- Что нужно знать о мошенниках по безработице – корейский (PDF)

- Что нужно знать о мошенниках по безработице – тагальский (PDF)

- Что нужно знать о мошенниках по безработице – вьетнамский (PDF)

- Проверить необходимые документы и сроки сдачи

- Найти семинары по налогам на заработную плату

- Посетите новости и обновления работодателя

- Получать уведомления EDD по электронной почте

- Получить формы и публикации

Если у вас есть вопросы, обратитесь в отдел налогов по заработной плате. Вы также можете связаться с Центром помощи налогоплательщикам по телефону 1-888-745-3886 или посетить местную налоговую инспекцию по трудоустройству.

Вы также можете связаться с Центром помощи налогоплательщикам по телефону 1-888-745-3886 или посетить местную налоговую инспекцию по трудоустройству.

- Руководство для работодателей штата Калифорния (DE 44) (PDF)

- Информационный бюллетень – Налоги на заработную плату (DE 8714E) (PDF)

- Часто задаваемые вопросы

- Определение налогооблагаемой заработной платы и расчет налогов к уплате

Вы собираетесь покинуть наш сайт.

Руководство для владельцев по налогам на заработную плату

В большинстве случаев работодатели обязаны вносить налоги на заработную плату и сообщать об этих налогах ежеквартально. Налоги на заработную плату включают удержания из заработной платы сотрудников для покрытия подоходного налога — федерального и, где это применимо, штата и местного уровня, — а также доли сотрудников в налогах на социальное обеспечение и медицинскую помощь (FICA). Они также включают долю работодателей в FICA, а также федеральные налоги и налоги штата по безработице. Неспособность должным образом удерживать и вносить налоги может привести к значительным штрафам для работодателей.

Неспособность должным образом удерживать и вносить налоги может привести к значительным штрафам для работодателей.

Налоги на заработную плату — это федеральные налоги и налоги штата, связанные с налогооблагаемой компенсацией работника. Они включают:

- Удержание подоходного налога на основании информации, предоставленной работниками в форме W-4. Этот налог платят исключительно работники.

- ФИКА. Он состоит из налогов на социальное обеспечение и Medicare и выплачивается поровну работодателями и работниками. Часть социального обеспечения называется страхованием по старости, в связи с потерей кормильца и инвалидностью или OASDI и предоставляет пособия пенсионерам, супругам и бывшим супругам, а также в некоторых случаях детям-иждивенцам и инвалидам до пенсионного возраста. Часть Medicare позволяет лицам в возрасте 65 лет и старше (а также некоторым другим лицам) претендовать на покрытие части A Medicare без дополнительных затрат, а также на покрытие частей B, C и D за дополнительную плату.

- FUTA — федеральный налог на безработицу, уплачиваемый исключительно работодателями.

- Налог штата по безработице уплачивается работодателями, хотя в некоторых штатах требуются некоторые взносы с работников.

У работодателей есть несколько обязательных задач по уплате налогов на заработную плату:

- Подсчет подоходного налога и других налогов с заработной платы.

- Депонируйте все налоги с заработной платы в соответствии с установленным графиком депозитов (за исключением очень мелких работодателей).

- Ежеквартально отчитываться о своих налогах на заработную плату, включая удержанный подоходный налог и FICA (с годовым отчетом для мелкого работодателя), и ежегодно отчитываться перед работниками и Администрацией социального обеспечения о налоговых платежах работника. У них также есть ежегодная отчетность FUTA. И есть отчетность на государственном уровне.

Примечание: Работодатель также может быть обязан удерживать другие суммы из заработной платы сотрудников, такие как суммы отсрочки заработной платы по выбору для взносов сотрудников в планы 401(k) и счета с гибкими расходами или наложение ареста для покрытия алиментов. Эти дополнительные удерживаемые суммы не включаются в налоги на заработную плату; они являются просто дополнительной обязанностью работодателя.

Обязательные налоги с заработной платы работодателейНалоги с заработной платы должны уплачиваться работодателями, которые могут быть оштрафованы, если они не будут выполнены должным образом. Существует множество налогов на заработную плату, некоторые из которых платятся работодателями, некоторые — работниками, а некоторые — обоими. Но во всех случаях их депонировать должны работодатели.

Федеральный подоходный налог Подоходный налог, удержанный из зарплаты сотрудников, предназначен для покрытия суммы, которую они должны заплатить по федеральному подоходному налогу за год. Это включает в себя подоходный налог с сотрудников, а также налоги на социальное обеспечение и медицинскую помощь. Для некоторых сотрудников он также включает дополнительный налог Medicare (объясняется ниже).

Это включает в себя подоходный налог с сотрудников, а также налоги на социальное обеспечение и медицинскую помощь. Для некоторых сотрудников он также включает дополнительный налог Medicare (объясняется ниже).

Все штаты, за исключением Аляски, Флориды, Невады, Южной Дакоты, Техаса, Вашингтона и Вайоминга, в которых нет подоходного налога, а также Нью-Гемпшира и Теннесси (до 2020 г.), в которых не взимается налог с заработной платы, требуют от работодателей удерживать подоходный налог штата с зарплаты сотрудников. В некоторых городах, в том числе в Нью-Йорке и Филадельфии, также есть подоходный налог, что означает дополнительное удержание заработной платы.

В некоторых местах другие удержания необходимы для покрытия:

- Кратковременная нетрудоспособность

- Оплачиваемый отпуск по семейным обстоятельствам

- Пособия по безработице

Налоги на социальное обеспечение и Medicare, входящие в состав FICA, взимаются как с работодателей, так и с работников для оплаты пособий по социальному обеспечению и Medicare. Работники и работодатели платят по 6,2% компенсации до годового предела базовой заработной платы (137 700 долларов США в 2020 году) по части социального обеспечения плюс 1,45% всей компенсации по части Medicare.

Работники и работодатели платят по 6,2% компенсации до годового предела базовой заработной платы (137 700 долларов США в 2020 году) по части социального обеспечения плюс 1,45% всей компенсации по части Medicare.

Федеральное правительство не выплачивает пособия по безработице, но помогает штатам выплачивать их работникам, которые были уволены с работы в принудительном порядке. Для финансирования этой помощи штатам существует FUTA — налог, созданный Федеральным законом о налоге на безработицу. Налог распространяется только на первые 7000 долларов заработной платы каждого работника. Базовая ставка FUTA составляет 6%, но работодатели могут получить зачет государственного налога на безработицу в размере до 5,4%, что снижает чистую федеральную ставку до 0,6% или максимальную выплату FUTA в размере 42 долларов на работника.

Однако сумма кредита уменьшается, если штат берет взаймы у федерального правительства для покрытия своих обязательств по выплате пособий по безработице и не возвращает средства. Затем такое состояние становится «состоянием сокращения кредита», а сокращение кредита (указанное в Приложении A формы 940) означает, что работодатель платит больше FUTA, чем обычно.

Затем такое состояние становится «состоянием сокращения кредита», а сокращение кредита (указанное в Приложении A формы 940) означает, что работодатель платит больше FUTA, чем обычно.

Государства несут ответственность за выплату пособий по безработице имеющим на это право работникам, которые были уволены принудительно (уволены не за грубые проступки или уволены). Чтобы финансировать эту ответственность, штаты облагают работодателей налогом на безработицу. Налог больше похож на страховку, потому что ставка, которую платят работодатели, основана на их опыте претензий. Чем больше претензий предъявляют бывшие работники, тем выше ставка налога на таких работодателей. Каждый год государство информирует работодателя о своей налоговой ставке, которая никогда не может быть ниже минимальной суммы.

Дополнительный налог на Medicare Если компенсация работника от работодателя превышает 200 000 долларов США, работодатель должен удержать дополнительную сумму в качестве дополнительного налога на Medicare. Этот налог составляет 0,9% от заработанного дохода сверх пороговой суммы (250 000 долларов США для лиц, подающих совместную декларацию, 200 000 долларов США для одиноких и 125 000 долларов США для состоящих в браке лиц, подающих отдельные декларации). Этот налог уплачивается исключительно работником; работодатель просто обязан удерживать его. Порог удержания в размере 200 000 долларов США применяется независимо от семейного положения сотрудника или налогового статуса.

Этот налог составляет 0,9% от заработанного дохода сверх пороговой суммы (250 000 долларов США для лиц, подающих совместную декларацию, 200 000 долларов США для одиноких и 125 000 долларов США для состоящих в браке лиц, подающих отдельные декларации). Этот налог уплачивается исключительно работником; работодатель просто обязан удерживать его. Порог удержания в размере 200 000 долларов США применяется независимо от семейного положения сотрудника или налогового статуса.

Обязанности работодателей по уплате налога на заработную плату обширны. Они включают расчет удержанного подоходного налога (федерального и, где это применимо, на уровне штата и на местном уровне), внесение налогов на заработную плату и подачу различных деклараций, описанных ниже, для отчета о деятельности по начислению заработной платы.

Как рассчитать налоги с заработной платы работодателя Налоги с заработной платы рассчитываются в соответствии с формой работника W-4. В этой форме работодателю сообщается о семейном положении работника и о том, должны ли производиться дополнительные удержания для покрытия определенных личных налогов, на которые может иметь право работник, которые уменьшают его или ее подоходный налог. Если W-4 не предоставляется, то работодатель удерживает, как если бы работник был холостым, без каких-либо других корректировок.

В этой форме работодателю сообщается о семейном положении работника и о том, должны ли производиться дополнительные удержания для покрытия определенных личных налогов, на которые может иметь право работник, которые уменьшают его или ее подоходный налог. Если W-4 не предоставляется, то работодатель удерживает, как если бы работник был холостым, без каких-либо других корректировок.

Работодатели, полагающиеся на сторонних поставщиков услуг по расчету заработной платы, таких как Paychex, могут оставить расчеты им. Некоторые работодатели, рассчитывающие заработную плату самостоятельно, используют программное обеспечение или полагаются на таблицы, предоставленные IRS в Циркуляре E, для расчета налогов на заработную плату.

Какие формы требуются при расчете и подаче налогов на заработную плату? Специальных форм для расчета налога на заработную плату не существует. И никаких специальных бланков при внесении налога на заработную плату не требуется. Тем не менее, существуют обязательные формы, которые должны быть поданы, в которых сообщается об этих действиях.

Тем не менее, существуют обязательные формы, которые должны быть поданы, в которых сообщается об этих действиях.

Работодатели обязаны подавать налоговые декларации, связанные с трудоустройством, и вносить налоги в соответствии с установленными сроками. Если они этого не сделают, они могут быть подвергнуты непредставлению документов и неуплате штрафов. Более того, «ответственные лица» в компании, которые не вносят налоги в трастовый фонд — суммы, удерживаемые из зарплаты сотрудников, — могут нести 100% личную ответственность. Этот штраф за восстановление трастового фонда срабатывает, когда лицо, уполномоченное принимать решения о платежах, умышленно не вносит налоги. Возможность этих штрафов означает, что работодатели должны все делать правильно.

Налоговые декларацииРаботодатели должны подавать различные налоговые декларации, связанные с налогами на трудоустройство. На федеральном уровне к ним относятся:

- Форма 940, представляющая собой ежегодную налоговую декларацию FUTA работодателя.

- Форма 941, которая представляет собой ежеквартальную налоговую декларацию работодателя с указанием удержания и доли работодателя в FICA. В 2020 году он также используется для получения кредита на налоги на заработную плату для покрытия выплат малым и средним бизнесом обязательного отпуска по болезни и обязательного отпуска по семейным обстоятельствам из-за COVID-19.пандемия. Если налогов на заработную плату недостаточно для покрытия этих обязательных платежей работникам, то работодатели могут подать форму 7200, чтобы получить авансовый зачет налогов на заработную плату.

- Форма 943 представляет собой годовой отчет работодателя для сельскохозяйственных работников.

- Форма 944 для мелких работодателей, имеющих право платить налоги на заработную плату ежегодно, а не вносить их в соответствии с графиком.

- Форма 945 — это декларация по федеральному подоходному налогу, используемая для отчетности о выплатах, не связанных с заработной платой, включая пенсионные выплаты.

Работодатели также должны сообщать об удержании работникам и Администрации социального обеспечения. Для этого они должны подать:

- Форму W-2 с сотрудниками.

- Форма W-3 в Администрации социального обеспечения. Это форма передачи, которая суммирует все W-2; копии всех W-2 включены в W-3.

Все налоги на заработную плату должны своевременно перечисляться правительству. IRS устанавливает крайний срок налогового депозита для работодателей. Эти сроки зависят от суммы вкладов:

- Полунедельные графики предназначены для крупнейших работодателей.

- Ежемесячные графики используются большинством работодателей.

Некоторые платежи могут производиться с помощью Формы 941 или Формы 944, в зависимости от определенных критериев. Дополнительную информацию см. на стр. 25–26, Депонирование налогов в Публикации 15 Налогового управления США.

Примечание: В связи с пандемией COVID-19 работодатели могут принять решение об отсрочке внесения депозита и выплаты доли работодателя в налогах на социальное обеспечение, которые в противном случае были бы произведены в период с 27 марта 2020 г. по 31 декабря 2020 г. 2020. Если это так, то 50% отсроченной суммы должны быть внесены не позднее 31 декабря 2021 г., а остальные 50% — до 31 декабря 2022 г. Если депозиты внесены до этих дат, они считаются своевременными и не просроченными. результаты штрафных санкций.

по 31 декабря 2020 г. 2020. Если это так, то 50% отсроченной суммы должны быть внесены не позднее 31 декабря 2021 г., а остальные 50% — до 31 декабря 2022 г. Если депозиты внесены до этих дат, они считаются своевременными и не просроченными. результаты штрафных санкций.

Работодатели должны подавать налоговые декларации в установленные сроки (см. ниже). Обычно налоговые декларации работодателя подаются в электронном виде через авторизованного поставщика электронных файлов или программное обеспечение, которое вы приобретаете для этой цели.

Как часто я должен подавать налоги?Большинство деклараций работодателей подаются ежегодно. Однако федеральная декларация работодателя (форма 941) подается ежеквартально.

В штатах действуют собственные графики подачи деклараций. Обратитесь в налоговую/доходную/финансовую службу штата.

Сколько я должен удерживать? Работодатель должен определить правильную сумму удержания на основании формы W-4 работника. Пересмотренная форма W-4 вступила в силу в 2020 году, но существующие сотрудники не обязаны подавать новые формы; работодатели могут рассчитать удержание на основе имеющихся у них старых версий.

Пересмотренная форма W-4 вступила в силу в 2020 году, но существующие сотрудники не обязаны подавать новые формы; работодатели могут рассчитать удержание на основе имеющихся у них старых версий.

Все сотрудники должны заполнить форму W-4, Сертификат работника об удержании налогов , чтобы предоставить работодателю информацию, необходимую для расчета удержания.

Работодатели должны требовать от новых сотрудников заполнения формы I-9, чтобы подтвердить, что они имеют законное право работать в США. Также работодателям рекомендуется заполнять форму 8850, которую работодатели должны предоставить в штат. агентство по трудоустройству, чтобы определить, относится ли новый сотрудник к целевой группе, которая дает работодателю право на налоговый кредит на возможность трудоустройства.

После того, как я рассчитаю налоги на трудоустройство, как мне их подать? Налоги с заработной платы должны вноситься в электронном виде через Федеральную электронную систему уплаты налогов или EFTPS. Мелкие работодатели, которым разрешено платить налог на заработную плату при подаче годовой налоговой декларации работодателя, могут выбрать использование EFTPS.

Мелкие работодатели, которым разрешено платить налог на заработную плату при подаче годовой налоговой декларации работодателя, могут выбрать использование EFTPS.

Чтобы узнать, как вносить налоги на заработную плату, обратитесь в свой штат.

Как обращаться с независимыми подрядчиками или самозанятыми? Независимые подрядчики и самозанятые лица не являются наемными работниками. Тем не менее, работодатели должны проверить статус работника, чтобы убедиться, что данное лицо надлежащим образом классифицируется как независимый подрядчик. Предприятия, которые их нанимают, не несут ответственности за любые налоги с заработной платы на выплаты им. Эти работники платят налог на самозанятость (SE) со своей чистой прибыли от самостоятельной занятости (своей прибыли от своей коммерческой деятельности), которая, по сути, представляет собой долю работника и работодателя в FICA. Если самозанятое лицо также получает заработную плату от работы, заработная плата согласовывается с налогом SE, чтобы можно было правильно применять потолок базовой заработной платы.

Поскольку после официального увольнения сотрудников компания удовлетворяет требованиям на максимальный размер штата, она может использовать наиболее осуществлять налоговые платежи по упрощенной системе;

Поскольку после официального увольнения сотрудников компания удовлетворяет требованиям на максимальный размер штата, она может использовать наиболее осуществлять налоговые платежи по упрощенной системе;

Ответственность за персонал несет официальный работодатель — аутстаффер.

Ответственность за персонал несет официальный работодатель — аутстаффер.