Налог на доходы что это: Налог на доходы физических лиц

За что вам могут доначислить налог на доходы физических лиц

В прошлом году в СМИ появился целый ряд публикаций о том, как в России контролируют доходы физических лиц. Обсуждали долго и много, даже приняли закон о самозанятых. В целом общество напугали. Но так ли все страшно?

Сегодня доходы россиян контролируют налоговые инспекции с помощью камеральных и выездных проверок, также проверки проводят банки и Росфинмониторинг. Но все они носят фрагментарный характер. Кроме того, физические лица не ведут никакого учета, поэтому выявить и уж тем более доказать наличие у них незадекларированных доходов очень сложно.

В этой связи один из самых больших риск доначислений со стороны ИФНС сейчас связан с приобретением активов ниже рыночной стоимости и переквалификацией сделок (например, займов) в дарение.

За что могут доначислить налог

Так, до Верховного суда дошло дело № 53-КГ16-27, по которому налоговый орган доначислил НДФЛ по ставке 13% на сумму разницы между рыночной ценой приобретенной человеком квартиры и ценой ее покупки. Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Почему это важно?

Многие до сих пор оформляют покупку недвижимости, в том числе элитной, «через ячейку», занижая цену сделки. Продавцы не хотят платить налоги, хотя по закону для их расчета должна браться кадастровая стоимость, а покупатели, например чиновники, не могут подтвердить источник дохода. И те, и другие – потенциальные «клиенты» налоговой службы. Вопрос только в эффективности администрирования.

Что касается переквалификации сделок в дарение, то здесь человек, получивший беспроцентный заем от аффилированной организации или другого физлица, может получить доначисление в размере 13% от его суммы. ИФНС и суды рассматривают такие сделки как притворные, совершенные без цели возврата займа. Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

Риск высок, поскольку факта возврата займов нет.

Еще одна категория доначислений связана с выявлением незадекларированных доходов, в том числе с использованием сети «В контакте», Instagram, YouTube. Например, налоговый орган мониторил группу «Товары под заказ» в сети «В контакте» и выявил тех, кто публиковал объявления с предложениями о продаже товаров. После оформления заказа в группе участники в течение 1-2 дней оплачивали товар, переводя деньги на карты физлиц. Инспекция через группу опросила ряд покупателей, и они подтвердили, что перечисляли средства на банковские карты именно за товар. Все это доказывало ведение предпринимательской деятельности, получение доходов и, соответственно, неуплату налогов, что послужило основанием для доначисления налогов (постановление Тринадцатого арбитражного апелляционного суда от 14.03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

Как в этом участвуют банки

Кроме того, банки по закону115-ФЗ (противодействие легализации) обязаны выяснять источник средств на счетах. Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Налоговики тоже обращаются в банки с запросами, чтобы получить информацию об операциях по счетам физлиц. Теперь это может делаться в соответствии с вышедшим в 2018 г. письмом ФНС «О предоставлении банком справок (выписок) по счетам клиентов (физлиц, ИП) по запросам налоговых органов». Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Также поступление незадекларированных доходов обнаруживается случайно при проверке контрагентов, юридических лиц или при жалобах сотрудников. Есть случаи, когда налоговые органы в борьбе с серыми зарплатными схемами анализируют движение по картам сотрудников; если они устанавливают факт систематического и единовременного внесения наличных на карты, то делают вывод о выплате зарплат «в конверте». Далее следует проверка организации. Организация является налоговым агентом, но с физических лиц обязанность по уплате налогов никто не снимает.

Все это примеры неформального подхода налоговых органов, которые уже давно ориентируются на существо операций и экономический смысл взаимосвязанных сделок, а не на форму. Да, создается хорошая методологическая база, но по факту контроль осуществляется в ручном режиме. Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Налоговые доходы

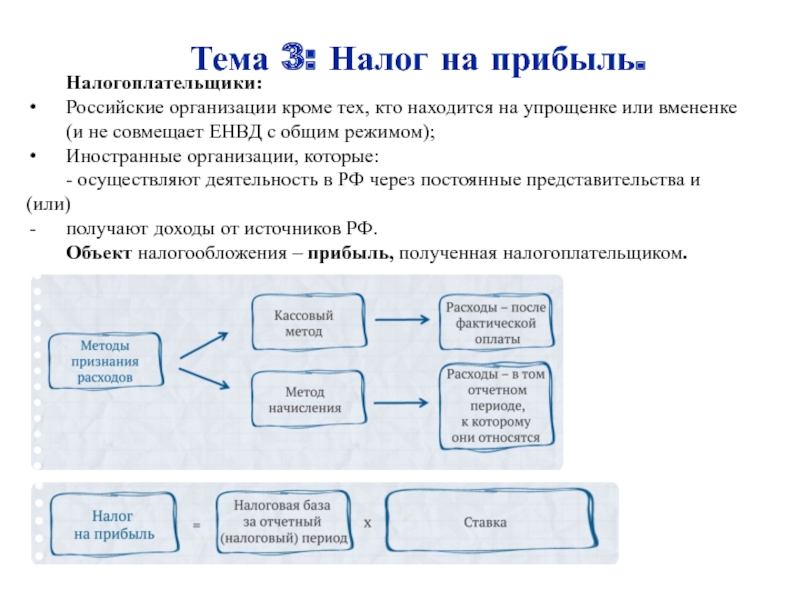

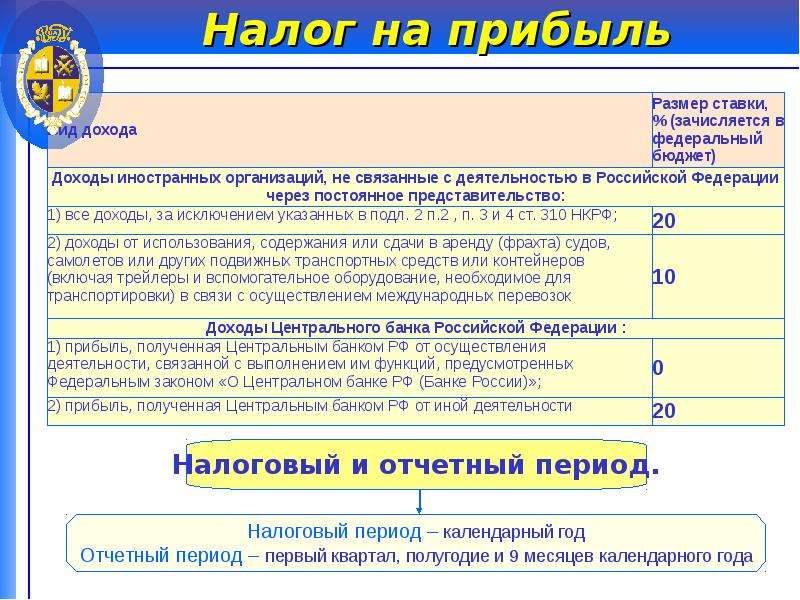

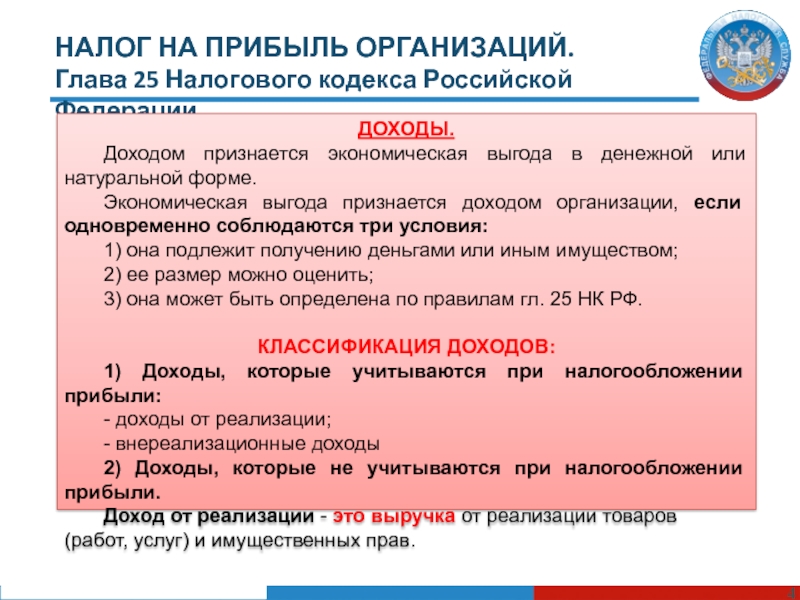

Налог на прибыль организаций

Это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации. Налог начисляется на прибыль, которую получила организация, то есть на разницу между доходами и расходами. Прибыль – результат вычитания суммы расходов из суммы доходов организации – является объектом налогообложения. Правила налогообложения налогом на прибыль определены в главе 25 Налогового кодекса РФ.

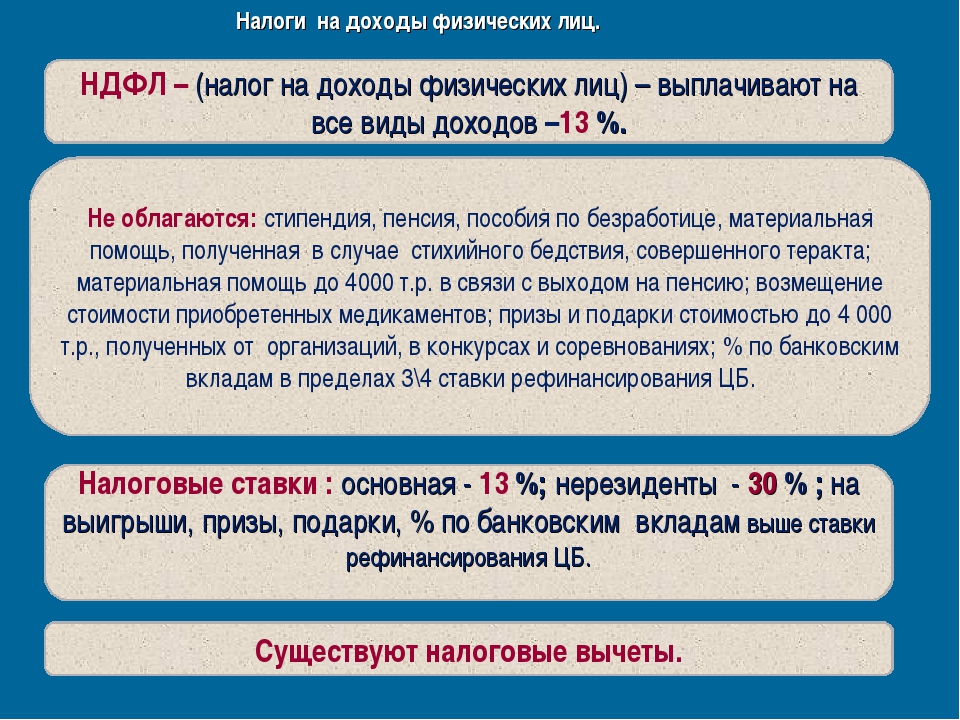

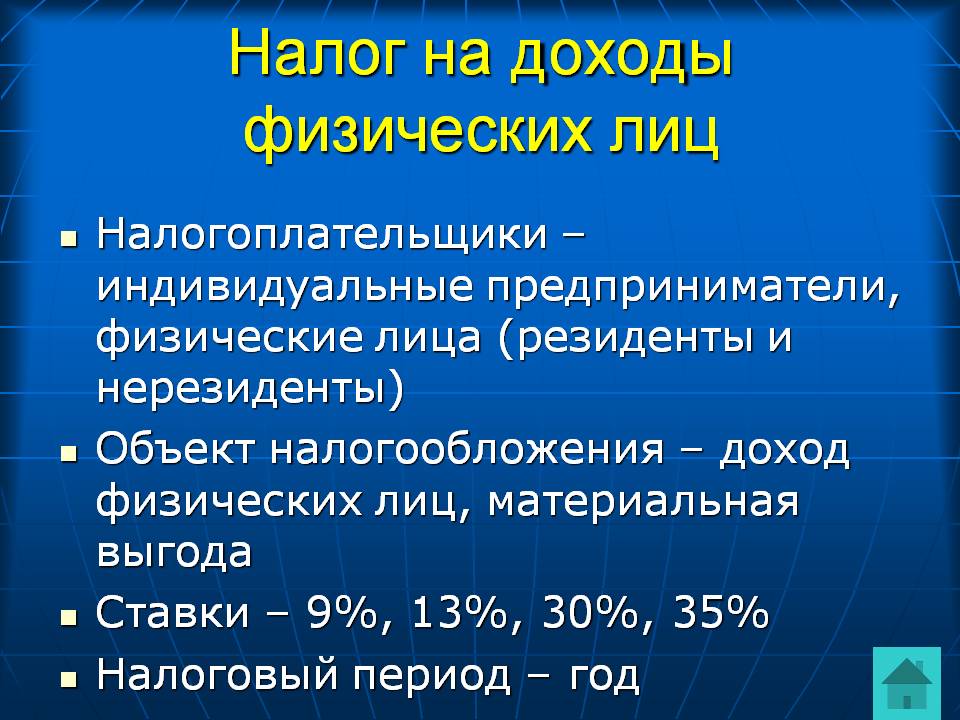

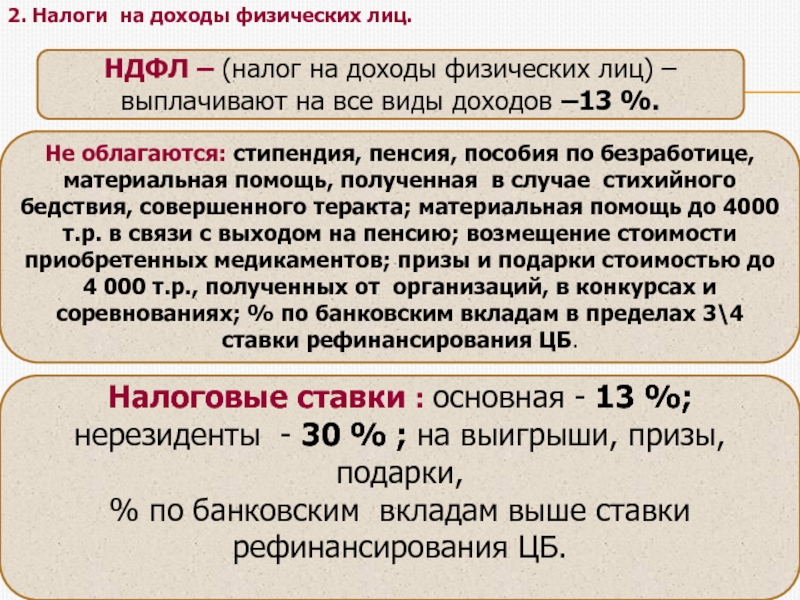

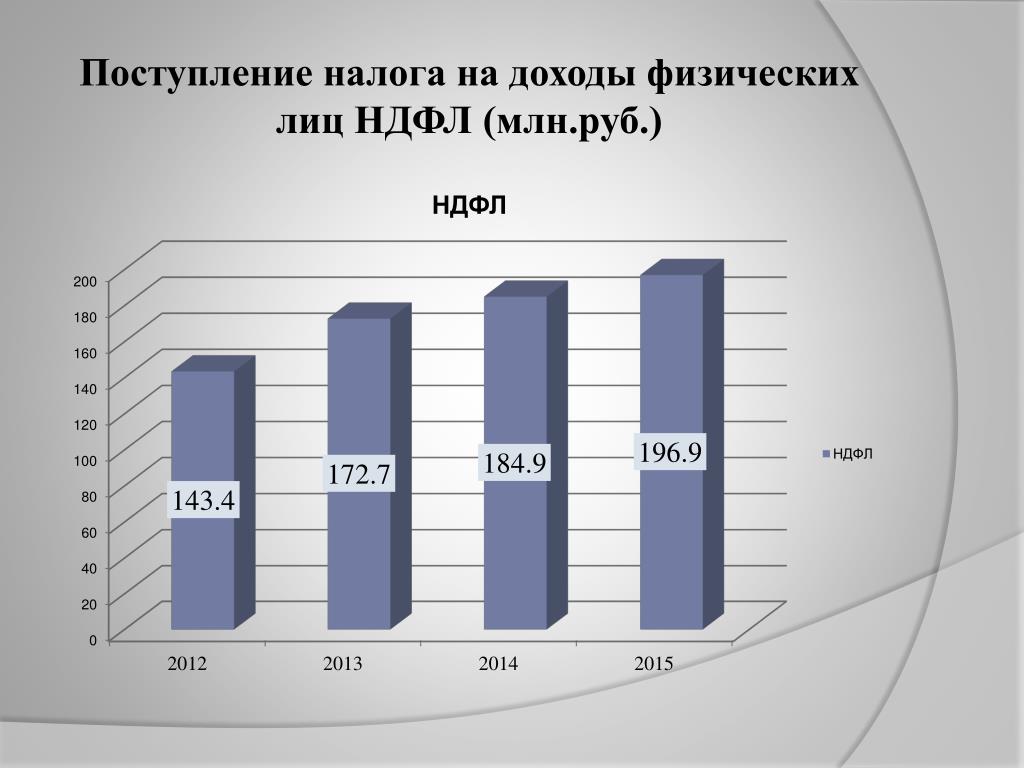

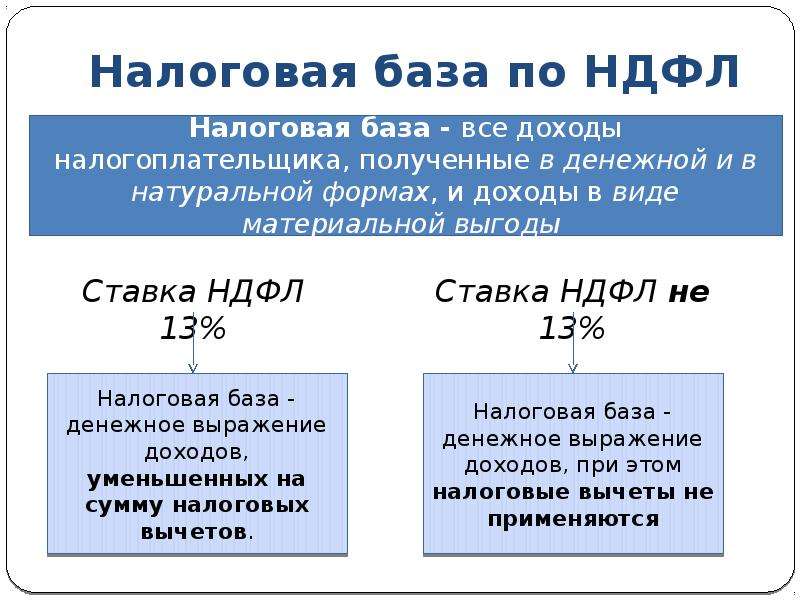

Налог на доходы физических лиц

(НДФЛ) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

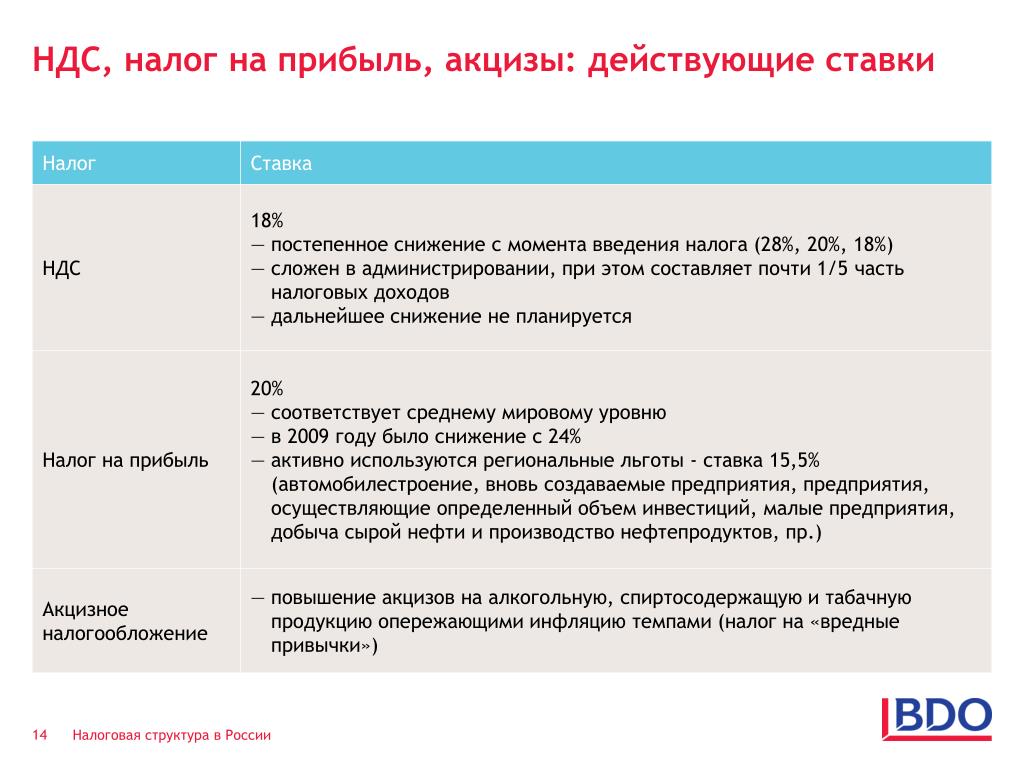

Акцизы

Акциз — косвенный общегосударственный налог, устанавливаемый преимущественно на предметы массового потребления (табак, вино и др.) внутри страны, в отличие от таможенных платежей, несущих ту же функцию, но на товары, доставляемые из-за границы, т. е. из других стран. Включается в цену товаров или тариф за услуги и тем самым фактически уплачивается потребителем. При реализации подакцизных товаров в розницу сумма акциза не выделяется. Акциз служит важным источником доходов государственного бюджета современных стран. Размер акциза по многим товарам достигает половины, а иногда 2/3 их цены. Акцизы определяет глава 22 (статьи 179—206) НК РФ.

Налог, взимаемый в связи с применением УСН

В связи с применением УСН, налогоплательщики освобождаются от уплаты налогов, уплачиваемых в связи с применением общей системой налогообложения.

Налог на имущество организаций

Порядок исчисления налога на имущество организаций установлен главой 30 НК РФ. Налог на имущество организаций является региональным налогом. Устанавливая налог, законодательные (представительные) органы субъектов Российской Федерации определяют налоговую ставку в пределах, установленных указанной главой НК РФ, порядок и сроки уплаты налога. При установлении налога законами субъектов Российской Федерации в порядке и пределах, которые предусмотрены НК РФ, могут устанавливаться особенности определения налоговой базы, налоговые льготы, основания и порядок их применения налогоплательщиками.

Налог на имущество организаций является региональным налогом. Устанавливая налог, законодательные (представительные) органы субъектов Российской Федерации определяют налоговую ставку в пределах, установленных указанной главой НК РФ, порядок и сроки уплаты налога. При установлении налога законами субъектов Российской Федерации в порядке и пределах, которые предусмотрены НК РФ, могут устанавливаться особенности определения налоговой базы, налоговые льготы, основания и порядок их применения налогоплательщиками.

Транспортный налог

Транспортный налог относится к региональным налогам. Величину налога, порядок и сроки его уплаты, формы отчётности, а также налоговые льготы устанавливают органы законодательной власти субъектов РФ. Федеральное законодательство определяет объект налогообложения, порядок определения налоговой базы, налоговый период, порядок исчисления налога и пределы налоговых ставок. Объект налогообложения: Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолёты, вертолёты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Налог на игорный бизнес

один из трех региональных налогов, поступления от которого являются источником доходов бюджета субъекта РФ, на территории которого он введен. Сфера его регулирования – налогообложение доходов, полученных от организации и проведения азартных игр. Игорный бизнес — предпринимательская деятельность, направленная на извлечение организациями доходов в виде:

- выигрыша;

- платы за проведение азартных игр;

- пари.

Налог на добычу полезных ископаемых

(НДПИ) — прямой федеральный налог, взимаемый с недропользователей. Регулируется главой 26 Налогового кодекса РФ, которая вступила в силу 1 января 2002 года (введена Федеральным законом от 08.08.2001 № 126-ФЗ). Одновременно были отменены действовавшие ранее отчисления на воспроизводство минерально-сырьевой базы и некоторые платежи за пользование недрами, а также акцизы на нефть.

12 стран, где его нет

Часто к нам обращаются с просьбой о консультации относительно оптимизации налогообложения. В частности, много вопросов касается налога на прирост капитала. Его ставки отличаются в разных странах, а в отдельных государствах его нет вовсе. О них мы и поговорим сегодня.

В частности, много вопросов касается налога на прирост капитала. Его ставки отличаются в разных странах, а в отдельных государствах его нет вовсе. О них мы и поговорим сегодня.

Что такое налог на прирост капитала?

Википедия дает следующее определение: налог на прирост капитала (англ. Capital gains tax) — налог на доходы физических и юридических лиц, взимаемый с реализованного прироста капитала. Прирост капитала в основном получается от продажи акций, облигаций, драгоценных металлов и имущества. Прирост признается, когда активы проданы по более высокой цене, чем было заплачено при их приобретении, или когда они производят своего рода дополнительную стоимость, например, приносят проценты или дивиденды. Налог на прирост капитала взимается только с разницы между текущей и начальной стоимостью».

В отдельных странах мира налоговая ставка достигает 20%, а в некоторых ее нет вовсе.

Как выбрать страну?

Разумеется, если вы продаете недвижимость, акции, облигации или компанию целиком, то вы рассчитываете получить как можно большую прибыль. И при этом надеетесь заплатить как можно меньше налогов. Страны, которые предоставляют такую возможность, и становятся наиболее привлекательными для инвесторов.

И при этом надеетесь заплатить как можно меньше налогов. Страны, которые предоставляют такую возможность, и становятся наиболее привлекательными для инвесторов.

Однако просто выбрать страну с нулевой ставкой налога на прирост капитала – мало. Это должно быть государство, которое открыто для иностранных инвесторов, предоставляет им вид на жительство и другие привилегии. И именно на такие страны мы обращаем внимание в своем обзоре.

Швейцария

Владение недвижимостью и ценными бумагами в этой богатой стране достаточно выгодно за счет низкого налога на прирост капитала. Да, он есть, взимается только на уровне кантонов, однако ставка существенно снижается, если вы владеете объектом несколько лет. После 4-5 лет владения налог снижается на 50-70%.

Важно, что в Швейцарии состоятельные люди могут оформить вид на жительство по государственной программе. Основное условие – оплата аккордного налога. Обычно он составляет от 800 тыс. до 1 млн. швейцарских франков в год. Точная сумма устанавливается на уровне местных муниципалитетов и не зависит от ваших доходов за пределами Швейцарии.

Бельгия

Еще одна привлекательная для инвесторов страна. Ее налоговыми возможностями активно пользуются состоятельные люди из соседней Франции, где ситуация намного жестче. В Бельгии официально действуют довольно высокие ставки налогов, однако при этом предусмотрена система значительных льгот. Если бельгийский налогоплательщик продает принадлежащие ему акции иностранной компании, полученный доход налогом не облагается. В то время как в других странах Европы это стоило бы ему четверти дохода. То же самое касается и продажи акций компаниями.

Монако

Маленькое государство известно лояльностью своей налоговой системы, поэтому многие люди с крупными состояниями предпочитают вести свои дела именно здесь. Кроме налога на прирост капитала, в Монако нет налогов на наследство и дарение, налога на недвижимость, подоходного налога для физлиц.

Новая Зеландия

Вести дела в этой стране достаточно выгодно. Кроме налога на прирост капитала, здесь отсутствуют следующие налоги:

- на передачу прав собственности по ценным бумагам

- на передачу прав собственности на недвижимость

- на владение недвижимостью

- на фонд накопления

- на фонды капитализации

Страны Карибского бассейна

За пределами Европы настоящим налоговым раем считаются карибские государства. Налог на прирост капитала отсутствует в:

Налог на прирост капитала отсутствует в:

Кроме того, здесь нет налога на приобретение имущества, а налог на недвижимость не превышает 0,5%. Есть и незначительные исключения. Например, в Сент-Китс и Невис налог на прирост капитала в 20% платят в случае продажи актива в течение одного года со дня покупки.

Немаловажно и то, что в каждой из указанных стран действуют государственные программы по оформлению второго гражданства за инвестиции в недвижимость (в среднем 400 тыс. долл.) или за благотворительный взнос в экономику (100-200 тыс. долл.)

Азиатский регион

Наиболее прогрессивные страны Азии отказались от налога на прирост капитала и во многом за счет этого привлекают состоятельных инвесторов со всего мира. Выгодно покупать и продавать недвижимость, ценные бумаги, компании в:

- Гонконге (есть только корпоративный налог 16,5% с доходов на территории страны)

- Сингапуре (также есть только корпоративный налог в 17% для местных доходов)

- Малайзии (нет налога на прирост капитала для фондовых бирж, отсутствует налог при продаже недвижимости, которая была в собственность 5 и более лет)

Какую налоговую гавань выбрать?

Ответить на данный вопрос однозначно нельзя, так как каждый инвестор решает индивидуальные задачи. Однако мы рекомендуем обратить внимание на те страны, в которых вы можете не только вести дела, но и проживать неограниченное время. Это откроет для вас широкие возможности по владению активами. К таким государствам относится Швейцария, где можно оформить ВНЖ за короткий срок.

Однако мы рекомендуем обратить внимание на те страны, в которых вы можете не только вести дела, но и проживать неограниченное время. Это откроет для вас широкие возможности по владению активами. К таким государствам относится Швейцария, где можно оформить ВНЖ за короткий срок.

Также обратите внимание на страны Карибского бассейна с их программами второго гражданства. Наличие их паспорта не обязывает вас проживать там, однако дает возможность путешествовать по всему миру без виз и проживать в различных странах от 90 до 180 дней в году.

Для более детальной консультации обращайтесь к специалистам нашей компании. Мы подберем для вас оптимальный вариант получения ВНЖ, ПМЖ или второго гражданства с учетом ваших пожеланий в части налоговой оптимизации.

Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Определение федерального подоходного налога

Что такое федеральный подоходный налог?

Федеральный подоходный налог — это налог, взимаемый налоговой службой (IRS) с годового дохода физических лиц, корпораций, трастов и других юридических лиц. Федеральные подоходные налоги применяются ко всем формам доходов, составляющих налогооблагаемый доход налогоплательщика, таким как заработная плата или прирост капитала.

Федеральные подоходные налоги применяются ко всем формам доходов, составляющих налогооблагаемый доход налогоплательщика, таким как заработная плата или прирост капитала.Ключевые выводы

- Самым крупным источником доходов правительства является федеральный подоходный налог.

- Федеральный подоходный налог используется для покрытия различных расходов — от строительства и ремонта инфраструктуры страны до улучшения образования и общественного транспорта, а также оказания помощи при стихийных бедствиях.

- Подоходный налог и федеральный подоходный налог отличаются. В настоящее время в стране девять штатов, в которых нет подоходного налога.

Как работает федеральный подоходный налог

Налог взимается с физических и юридических лиц городом, штатом или страной, в которой организация проживает или осуществляет свою деятельность.Когда собранный налог зачисляется на счет правительства страны, он называется федеральным налогом.

Федеральный налог — это деньги, используемые правительством страны для оплаты роста и содержания страны. Некоторые рассматривают федеральный налог как «ренту», взимаемую за проживание в стране, или как плату за использование ресурсов, предоставляемых страной. Когда вы платите налог американскому правительству, вы фактически инвестируете в свою экономику, поскольку правительство использует средства для следующих целей:

- Строительство, ремонт или обслуживание инфраструктуры

- Фонд пенсий и пособий государственных служащих

- Обеспечение продовольствием и жильем бедных

- Улучшение таких секторов, как образование, оборона, здравоохранение, сельское хозяйство, коммунальные услуги и общественный транспорт

- Отправляйтесь на новые подвиги, например, на освоение космоса

- Оказание помощи при стихийных бедствиях

Самый большой источник доходов федерального правительства — это доходы его жителей.В 2018 году, последнем году, за который имеются данные, IRS собрало почти 3 триллиона долларов в виде поступлений, из которых частные лица, поместья и трасты внесли 1,57 триллиона долларов. Когда люди работают в компании, группе или на себя, они получают компенсацию. за оказываемые ими услуги. В основном им платят наличными, чеками или прямым переводом на их банковские счета.

Когда люди работают в компании, группе или на себя, они получают компенсацию. за оказываемые ими услуги. В основном им платят наличными, чеками или прямым переводом на их банковские счета.

Рабочие получают свои заработки либо в виде чистого дохода, либо в виде валового дохода. Чистая прибыль — это общая сумма заработка за вычетом федерального налога, что означает, что компания или плательщик удержал налог и уплатил его правительству от имени работника.Валовой доход включает общую сумму дохода, и работник должен будет заплатить государству причитающуюся ему сумму.

Налог, удерживаемый с дохода, известен как федеральный подоходный налог. Все деньги, заработанные в виде заработной платы, оклада, денежных подарков от работодателя, дохода от бизнеса, чаевых, дохода от азартных игр, бонусов или компенсации по безработице, считаются доходом для целей федерального налогообложения.

Федеральный подоходный налог основан на прогрессивной налоговой системе, при которой лица с более высокими доходами облагаются налогом по более высокой ставке.

В таблице ниже показаны предельные налоговые категории для плательщиков единого налога или налогоплательщиков, состоящих в браке путем отдельной подачи документов.

| Плательщики единого налога: уровни дохода | ||

|---|---|---|

| Ставка налога | 2019 | 2020 |

| 10% | на доходы до 9 700 долларов США | на доходы до 9 875 долларов США |

| 12% | на доходы свыше 9 700 долларов США | на доходы свыше 9875 долларов США |

| 22% | на доходы свыше 39 475 долларов США | на доходы свыше 40 125 долларов США |

| 24% | на доходы свыше 84 200 долларов США | на доходы свыше 85 525 долларов США |

| 32% | на доходы свыше 160 725 долларов США | на доходы свыше 163 300 долларов США |

| 35% | на доходы свыше 204 100 долларов США | на доходы свыше 207 350 долларов США |

| 37% | на доходы свыше 510 300 долларов США | на доходы свыше 518 400 долларов США |

Источник: Налоговая служба.

Предельная ставка налога относится к налогу, применяемому к следующему доллару, заработанному налогоплательщиком. Если налогоплательщик не входит в нижнюю предельную группу 10%, он будет иметь две или более предельных налоговых категорий. Лицо, не состоящее в браке и зарабатывающее 80 000 долларов в год, попадает в категорию предельного налога в размере 22%. Это означает, что налогоплательщик будет нести ответственность за уплату налогов в размере 13 459 долларов США в 2019 году, разбивка которых показана в таблице ниже.

| долларов | Сумма, облагаемая налогом | Ставка налога | Налог по каждой ставке |

| 0 ~ 9700 долл. США | $ 9 700 | 10% | 970 долларов США |

9700 долл. США ~ 39 475 долл. США США ~ 39 475 долл. США | 29 775 долларов США | 12% | $ 3 573 |

| 39 475 долл. США ~ 80 000 долл. США | 40 525 долларов США | 22% | 8 915 долларов.5 |

| Всего | 80 000 долл. США | – | 13 459 долларов США налоговый счет |

Однако обратите внимание, что хотя предельная ставка составляет 22%, эффективная ставка налога составляет 16,8%. Эта цифра получается путем деления суммы налога (13 459 долларов) на доход (80 000 долларов) и последующего умножения на 100. Эффективная ставка налога — это фактическая ставка, которую физическое лицо в конечном итоге будет платить правительству.

Сравнение подоходного налога с федеральным подоходным налогом

Важно различать общие понятия подоходного налога и федерального подоходного налога.В Соединенных Штатах правительства на уровне штата могут также взимать подоходный налог в дополнение к федеральному подоходному налогу. Не все штаты ввели подоходный налог на уровне штата. В штатах Вашингтон, Техас, Флорида, Аляска, Невада, Южная Дакота и Вайоминг не взимается подоходный налог. Нью-Гэмпшир и Теннесси облагают налогом только дивиденды и процентный доход и не применяют налоги к заработной плате, прибыли или другому доходу.

Не все штаты ввели подоходный налог на уровне штата. В штатах Вашингтон, Техас, Флорида, Аляска, Невада, Южная Дакота и Вайоминг не взимается подоходный налог. Нью-Гэмпшир и Теннесси облагают налогом только дивиденды и процентный доход и не применяют налоги к заработной плате, прибыли или другому доходу.

Налоговая служба. «Публикация 525: Налогооблагаемый и необлагаемый доход». По состоянию на 17 апреля 2020 г.

Лаборатория данных. «Федеральные расходы по категориям и агентствам.»По состоянию на 17 апреля 2020 г.

Налоговая служба. «Журнал данных за 2018 г.», стр. 3. По состоянию на 17 апреля 2020 г.

Налоговая служба. «IRS предоставляет корректировку налоговой инфляции на 2019 налоговый год». По состоянию на 17 апреля 2020 г.

Налоговая служба. «IRS обеспечивает корректировку налоговой инфляции на 2020 налоговый год». По состоянию на 17 апреля 2020 г.

Блок H&R. «В каких штатах нет подоходного налога?» Доступ 17 апреля 2020 г.

Сравнить счета

Раскрытие информации рекламодателя×

Предложения, представленные в этой таблице, поступают от партнерств, от которых Investopedia получает компенсацию.

Определение подоходного налога | Bankrate.com

Что такое подоходный налог?

Налоги, взимаемые с доходов компаний и физических лиц, называются подоходными налогами. Доходы, облагаемые налогом на прибыль, могут поступать из различных источников, включая заработную плату, оклады, дивиденды, проценты, роялти, арендную плату, выигрыши в азартных играх и продажи продуктов. В Соединенных Штатах подоходный налог является одним из крупнейших источников доходов федерального правительства.

В Соединенных Штатах подоходный налог является одним из крупнейших источников доходов федерального правительства.

Более глубокое определение

Когда люди говорят о подоходном налоге, они обычно имеют в виду индивидуальный подоходный налог, уплачиваемый работниками или другими людьми, которые получают доход. Однако компании, поместья, трасты и многие другие типы юридических лиц также платят налог на прибыль в зависимости от выручки или дохода.

- Индивидуальный подоходный налог : Большинство людей не платят налог на все свои заработки.Вместо этого налоговая служба (IRS) предлагает серию вычетов на основе процентов по ипотеке, процента от медицинских и стоматологических счетов, расходов на образование и многих других расходов. Люди вычитают эти вычеты из своего валового дохода, чтобы определить свой налогооблагаемый доход.

- Налог на прибыль предприятий : Предприятия — малые предприятия, индивидуальные подрядчики, товарищества и корпорации — обязаны платить подоходный налог в зависимости от их дохода.

Эти организации сообщают о доходах от своего бизнеса, а затем вычитают капитальные и операционные расходы.Разница заключается в их налогооблагаемом доходе.

Эти организации сообщают о доходах от своего бизнеса, а затем вычитают капитальные и операционные расходы.Разница заключается в их налогооблагаемом доходе. - Подоходный налог штата и местный налог : В большинстве штатов США взимается подоходный налог. По состоянию на 2017 год только семь штатов не требуют от людей платить подоходный налог: Вайоминг, Вашингтон, Техас, Южная Дакота, Невада, Флорида и Аляска. Теннесси и Нью-Гэмпшир собирают подоходный налог только с инвестиций и дивидендов.

Система подоходного налога в США является добровольной. Не в том смысле, что уплата подоходного налога является необязательной, а скорее, федеральное правительство зависит от каждого налогоплательщика, который добровольно указывает все свои доходы в налоговой декларации и самостоятельно рассчитывает соответствующий налог.

IRS обеспечивает соблюдение налогового законодательства и гарантирует, что все платят налоги должным образом. Агентство получает копию формы W-2 каждый год, и, если она не подает декларацию, агентство может легко рассчитать ее налог и отправить ей счет. IRS также может взимать пени и штрафы с людей, которые платят налоги поздно, и подавать иски против уклоняющихся от уплаты налогов.

Агентство получает копию формы W-2 каждый год, и, если она не подает декларацию, агентство может легко рассчитать ее налог и отправить ей счет. IRS также может взимать пени и штрафы с людей, которые платят налоги поздно, и подавать иски против уклоняющихся от уплаты налогов.

Нужна помощь в налоговом планировании? Ознакомьтесь с налоговыми калькуляторами Bankrate.

Пример подоходного налога

Фернандо получает 150 000 долларов в год в виде заработной платы, а в этом году он заработал 18 500 долларов в виде краткосрочного прироста капитала и 3 000 долларов в виде долгосрочного прироста капитала.Таким образом, его общий доход составляет 171 500 долларов. Согласно правилам IRS, он может вычесть свои государственные и местные налоги в размере 12 000 долларов и благотворительные взносы в размере 2 000 долларов из этой суммы, плюс четыре личных освобождения по 4 050 долларов каждое для себя, своей супруги и двух своих детей. Таким образом, его общий налогооблагаемый доход составляет 141 300 долларов. Его общий подоходный налог составит 26 000 долларов.

Его общий подоходный налог составит 26 000 долларов.

Понимание того, как работают подоходные налоги

Уплата федерального подоходного налога сейчас кажется настолько обыденной, что трудно представить время, когда подоходные налоги вызывали споры.Федеральному подоходному налогу в том виде, в каком мы его знаем, на самом деле чуть больше ста лет. По данным Центра по бюджетным и политическим приоритетам, в 2019 году доллары подоходного налога с населения составили половину доходов федерального налога. Это огромные деньги. Давайте разберемся, как работает подоходный налог.

Финансовый консультант может помочь вам оптимизировать налоговую стратегию с учетом ваших финансовых потребностей и целей. Найдите финансового консультанта сегодня.

Как работают налоги доходов ? Каждую весну работодатели заполняют формы W-2 от имени своих сотрудников, а американцы заполняют федеральные налоговые декларации на формах с непрозрачными названиями, такими как 1040 и 1099. Налоговые «декларации» — это формы, которые вы отправляете в IRS и которые определяют ваши налоговые обязательства. Если вы являетесь сотрудником, ваш работодатель удерживает часть подоходного налога с вашей зарплаты. Когда вы приступаете к работе, вы используете форму IRS W-4, чтобы указать, как ваш работодатель должен удерживать налоги из вашей заработной платы.

Налоговые «декларации» — это формы, которые вы отправляете в IRS и которые определяют ваши налоговые обязательства. Если вы являетесь сотрудником, ваш работодатель удерживает часть подоходного налога с вашей зарплаты. Когда вы приступаете к работе, вы используете форму IRS W-4, чтобы указать, как ваш работодатель должен удерживать налоги из вашей заработной платы.

Федеральная система подоходного налога в этой стране прогрессивная. «Прогрессивный» на налоговом жаргоне означает, что люди с большими деньгами платят более высокую долю налогов. У IRS есть налоговые скобки, привязанные к доходу.Чем больше вы зарабатываете, тем выше ваша налоговая категория и тем больше облагается налогом процент вашего дохода. Люди с очень низким доходом или без дохода вообще не платят федеральный подоходный налог.

Однако вы не берете налоговую категорию и не применяете этот процент ко всему своему доходу. Это потому, что федеральные подоходные налоги «маргинальны». Когда люди ссылаются на свою налоговую категорию, они на самом деле имеют в виду верхнюю предельную налоговую категорию, в которую они попадают. Если вы соответствуете критериям первой категории, ваш доход облагается налогом по этой ставке до определенного порога дохода.Если ваш доход превышает тот, который поместил бы вас в первую группу, этот дополнительный доход облагается налогом по ставке второй предельной налоговой категории и так далее.

Если вы соответствуете критериям первой категории, ваш доход облагается налогом по этой ставке до определенного порога дохода.Если ваш доход превышает тот, который поместил бы вас в первую группу, этот дополнительный доход облагается налогом по ставке второй предельной налоговой категории и так далее.

Правильная подача федерального подоходного налога может быть сложной задачей, но калькуляторы подоходного налога и интерактивное программное обеспечение (например, TurboTax или H&R Block) демистифицируют этот процесс. Планируете отправить детей в колледж? Чтобы заполнить Бесплатное заявление на получение федеральной помощи студентам (FAFSA), вам понадобится под рукой налоговая декларация.

Краткая история федеральных подоходных налогов США Как уже упоминалось, федеральный подоходный налог не всегда был частью американской жизни. Авраам Линкольн ввел предшественник подоходного налога, чтобы помочь финансировать военные усилия во время Гражданской войны. Однако этот налог был отменен в 1872 году. В 1894 году был введен новый подоходный налог, но Верховный суд признал его неконституционным в 1895 году, поскольку налог был прямым и не распределялся между штатами в зависимости от численности населения.

Однако этот налог был отменен в 1872 году. В 1894 году был введен новый подоходный налог, но Верховный суд признал его неконституционным в 1895 году, поскольку налог был прямым и не распределялся между штатами в зависимости от численности населения.

Затем, в 1909 году, президент Тафт (держу пари, что вы давно о нем не задумывались) предложил поправку к конституции, которая дала бы правительству право взимать прямой подоходный налог, не распределяя налоговое бремя между штатами в зависимости от населения. Так продолжалось до 1913 года, но была ратифицирована 16-я поправка и родилась первая форма 1040. Закон о доходах 1918 года создал прогрессивную структуру ставок подоходного налога со ставками до 77%. Шутки в сторону. С момента появления федерального подоходного налога он стал источником политических разногласий — и воплей налогоплательщиков.

Налогооблагаемый доход Есть налогооблагаемый доход и есть необлагаемый налогом доход. Вы спросите, что такое не облагаемый налогом доход? Выплаты алиментов, доходы от страхования жизни, полученные после смерти страхователя, денежные скидки и социальные пособия — все это примеры необлагаемого налогом дохода. Ваш доход по социальному обеспечению может облагаться или не облагаться налогом в зависимости от того, есть ли у вас другой доход и где вы живете. Должно быть ясно, что ваш налогооблагаемый доход по шкале по шкале может сильно отличаться от вашего фактического дохода в зависимости от ваших обстоятельств.Налогооблагаемый доход является основой для выплаты налогов.

Вы спросите, что такое не облагаемый налогом доход? Выплаты алиментов, доходы от страхования жизни, полученные после смерти страхователя, денежные скидки и социальные пособия — все это примеры необлагаемого налогом дохода. Ваш доход по социальному обеспечению может облагаться или не облагаться налогом в зависимости от того, есть ли у вас другой доход и где вы живете. Должно быть ясно, что ваш налогооблагаемый доход по шкале по шкале может сильно отличаться от вашего фактического дохода в зависимости от ваших обстоятельств.Налогооблагаемый доход является основой для выплаты налогов.

Если вы работаете не по найму, ваша ситуация с подоходным налогом немного сложнее. Налогооблагаемый доход для самозанятых учитывает тот факт, что у вас не было работодателя, удерживающего ваш подоходный налог за вас. Кроме того, вы должны сами платить налоги на социальное обеспечение и медицинскую помощь, без участия работодателя и удержания части вашей заработной платы для покрытия налогового счета. Если вы работаете на кого-то другого, вы разделяете бремя налогов на социальное обеспечение и медицинскую помощь со своим работодателем.Если вы работаете не по найму, вы несете это бремя самостоятельно. Хорошая новость заключается в том, что вы можете потребовать вычет части этого налогового бремени. Если вы планируете уплатить налоги в размере 1000 долларов США или более при заполнении декларации, вы должны уплатить расчетный налог в течение года с помощью формы 1040-ES. Это может показаться неприятным, но это убережет вас от получения одного гигантского счета в апреле.

Если вы работаете на кого-то другого, вы разделяете бремя налогов на социальное обеспечение и медицинскую помощь со своим работодателем.Если вы работаете не по найму, вы несете это бремя самостоятельно. Хорошая новость заключается в том, что вы можете потребовать вычет части этого налогового бремени. Если вы планируете уплатить налоги в размере 1000 долларов США или более при заполнении декларации, вы должны уплатить расчетный налог в течение года с помощью формы 1040-ES. Это может показаться неприятным, но это убережет вас от получения одного гигантского счета в апреле.

Статья по теме: Экономия на пенсии, экономия на налогах

Итог Платить подоходный налог — это не совсем весело, но эти деньги позволяют финансировать множество важных вещей, от которых мы все зависим.Если при заполнении налоговых деклараций вы ломаете голову, подумайте о том, чтобы воспользоваться услугами бухгалтера или программного обеспечения для подготовки налогов. Если вам посчастливилось получить возврат налога в конце процесса, составьте план того, что вы будете делать с этими деньгами. Расплачиваться по старым долгам? Увеличить свой чрезвычайный фонд? Оба отличные варианты.

Если вам посчастливилось получить возврат налога в конце процесса, составьте план того, что вы будете делать с этими деньгами. Расплачиваться по старым долгам? Увеличить свой чрезвычайный фонд? Оба отличные варианты.

- Финансовый консультант может помочь вам минимизировать налоги на прибыль и сделать правильный выбор для достижения ваших финансовых целей в будущем.Бесплатный инструмент SmartAsset соединит вас с финансовыми консультантами в вашем районе за пять минут. Если вы готовы к сотрудничеству с местными консультантами, начните прямо сейчас.

- Если вы не знаете, что лучше: стандартный вычет или детализированный, возможно, вы захотите прочитать его и посчитать. Обучение до истечения крайнего срока подачи налоговой декларации может помочь вам сэкономить значительную сумму денег.

- Определите, получите ли вы возмещение или будете должны государству, чтобы соответствующим образом спланировать свой семейный бюджет.

Калькулятор налоговой декларации SmartAsset поможет вам в этом разобраться.

Калькулятор налоговой декларации SmartAsset поможет вам в этом разобраться.

Фото: © iStock / Pgiam, © iStock / VICTOR PELAEZ TORRES, © iStock / iStockFinland

Амелия Джозефсон Амелия Джозефсон — писатель, увлеченный освещением тем, связанных с финансовой грамотностью. Ее области знаний включают выход на пенсию и покупку жилья. Работа Амелии появилась в Интернете, в том числе на AOL, CBS News и The Simple Dollar. Она имеет ученые степени Колумбийского и Оксфордского университетов.Амелия, родившаяся с Аляски, теперь называет Бруклин своим домом.Как действуют государственные и местные налоги на доходы физических лиц?

СКОЛЬКО ВЫРУЧКА СОБИРАЕТСЯ ГОСУДАРСТВЕННЫМ И МЕСТНЫМ ПРАВИТЕЛЬСТВОМ ОТ НАЛОГОВ НА ИНДИВИДУАЛЬНЫЙ ПРИБЫЛЬ?

В 2017 году правительства штатов собрали 352 млрд долларов США в виде подоходного налога с физических лиц, или 27 процентов общих доходов штата из собственных источников (таблица 1). Доходы «из собственных источников» не включают межбюджетные трансферты. Местные органы власти — в основном сосредоточенные в Мэриленде, Нью-Йорке, Огайо и Пенсильвании — собрали всего 33 миллиарда долларов от индивидуальных подоходных налогов, или 3 процента от общих доходов из собственных источников.(Бюро переписи включает выручку округа Колумбия в местные итоги.)

Доходы «из собственных источников» не включают межбюджетные трансферты. Местные органы власти — в основном сосредоточенные в Мэриленде, Нью-Йорке, Огайо и Пенсильвании — собрали всего 33 миллиарда долларов от индивидуальных подоходных налогов, или 3 процента от общих доходов из собственных источников.(Бюро переписи включает выручку округа Колумбия в местные итоги.)

Сорок один штат и округ Колумбия взимают подоходный налог на широкой основе. Нью-Гэмпшир облагает налогом только проценты и дивиденды, а Теннесси — только проценты по облигациям и дивиденды по акциям. (Теннесси постепенно отменяет свой налог и полностью отменит его в 2021 году.) На Аляске, Флориде, Неваде, Южной Дакоте, Техасе, Вашингтоне и Вайоминге нет подоходного налога с физических лиц штата.

В совокупных доходах штата и местных властей Мэриленд больше всего полагался на индивидуальный подоходный налог в 2017 году, при этом на этот налог приходилось 29 процентов доходов из собственных источников.Округ Колумбия и восемь других штатов — Калифорния, Коннектикут, Кентукки, Массачусетс, Миннесота, Нью-Йорк, Орегон и Вирджиния — собрали более 20 процентов собственных доходов от подоходного налога с физических лиц в 2017 году.

в Северной Дакоте принес 4% доходов из собственных источников, что является наименьшим показателем среди всех штатов с широким подоходным налогом с физических лиц. В любом другом штате с широким подоходным налогом этот налог обеспечивал не менее 9 процентов общих доходов из собственных источников.Нью-Гэмпшир и Теннесси собрали около 1% доходов из собственных источников за счет гораздо более ограниченного индивидуального подоходного налога.

Местные органы власти взимают собственные индивидуальные подоходные налоги в 13 штатах. В населенных пунктах Индианы, Айовы, Мэриленда и Нью-Йорка взимается индивидуальный подоходный налог, который совпадает с налогом штата. То есть местные налогоплательщики в этих штатах подают местный налог в налоговую декларацию штата и получают вычеты штата и освобождения от уплаты местного налога.В населенных пунктах Мичигана также взимается индивидуальный подоходный налог, но используются местные формы и расчеты.

Между тем, населенные пункты в Алабаме, Делавэре, Канзасе, Кентукки, Миссури, Огайо, Орегоне и Пенсильвании взимают налог на прибыль или фонд заработной платы. Эти налоги отделены от государственного подоходного налога. Налоги на прибыль и фонд заработной платы обычно рассчитываются как процент от заработной платы, удерживаемой работодателем (хотя и оплачиваемой работником) и выплачиваемой физическими лицами, работающими в налоговом районе, даже если это лицо проживает в другом городе или штате без налога.Отдельно в Канзасе облагаются налогом только проценты и дивиденды (не заработная плата).

В 2017 году индивидуальные подоходные налоги в процентах от местных доходов из собственных источников варьировались от менее 1 процента в Канзасе и Орегоне до 26 процентов в Мэриленде. Местные органы власти в Кентукки, Огайо и Пенсильвании также собрали более 10 процентов собственных доходов от подоходного налога (или налога на заработную плату) в 2017 году.

КАКИЕ ДОХОДЫ ОБЛАГАЮТСЯ НАЛОГОМ?

База подоходного налога с физических лиц в большинстве штатов аналогична федеральной налоговой базе. Большинство штатов начинают с федерального скорректированного валового дохода, но некоторые начинают с федерального налогооблагаемого дохода. В качестве альтернативы несколько штатов используют собственное определение дохода, но даже эти штаты в значительной степени полагаются на федеральные правила при установлении своей налоговой базы.

Большинство штатов начинают с федерального скорректированного валового дохода, но некоторые начинают с федерального налогооблагаемого дохода. В качестве альтернативы несколько штатов используют собственное определение дохода, но даже эти штаты в значительной степени полагаются на федеральные правила при установлении своей налоговой базы.

Однако даже штаты, которые начинают с федеральной налоговой базы, часто применяют разные правила для определенных видов доходов. Например, в отличие от федерального правительства, штаты часто облагают налогом проценты по муниципальным облигациям по ценным бумагам, выпущенным за пределами этого штата.Во многих штатах разрешено полное или частичное освобождение от пенсионного дохода. И в большинстве штатов, но не во всех, требуется, чтобы налогоплательщики, которые перечисляют свои федеральные налоговые вычеты и претендуют на вычеты по налогам на прибыль штата и местным налогам, добавляли этот вычет в свою налоговую декларацию штата.

КАК СТАВКИ НАЛОГОВОГО НАЛОГА НА ИНДИВИДУАЛЬНЫЙ ДОХОД РАЗЛИЧАЮТСЯ В разных штатах?

Большинство государственных подоходных налогов довольно плоские, даже в тех штатах, которые применяют дифференцированные ставки. В девяти штатах применяется единая налоговая ставка для всех доходов, а на Гавайях больше всего с 12 налоговыми категориями и ставками.Максимальные предельные ставки подоходного налога штата в 2020 году варьировались от 2,9 процента в Северной Дакоте до 13,3 процента в Калифорнии, включая надбавку в размере 1 процента на доходы свыше 1 миллиона долларов (диаграмма 2).

В девяти штатах применяется единая налоговая ставка для всех доходов, а на Гавайях больше всего с 12 налоговыми категориями и ставками.Максимальные предельные ставки подоходного налога штата в 2020 году варьировались от 2,9 процента в Северной Дакоте до 13,3 процента в Калифорнии, включая надбавку в размере 1 процента на доходы свыше 1 миллиона долларов (диаграмма 2).

В некоторых штатах с несколькими налоговыми категориями верхняя налоговая категория часто начинается с низкого уровня налогооблагаемого дохода. В Алабаме, например, есть три ставки, но верхняя налоговая категория применяется к налогооблагаемому доходу свыше 3000 долларов, что делает его, по сути, фиксированным налогом. В других штатах разница между самой низкой и самой высокой налоговой ставкой невелика: например, около 2 процентных пунктов в Аризоне и Миссисипи.

В то время как большинство штатов в 1980-х годах последовали примеру федерального правительства в сокращении количества групп подоходного налога, с тех пор некоторые из них увеличили количество ставок. Калифорния и Нью-Йорк ввели новые скобки (часто называемые «налогами миллионеров») для налогоплательщиков с высокими доходами. Калифорния утвердила налог для миллионеров в 2004 году, который добавляет 1 процентный пункт к ставке, применяемой к доходам свыше 1 миллиона долларов, и дополнительно увеличил структуру прогрессивных скобок с помощью еще одной меры голосования в 2012 году.Точно так же максимальная ставка налога в Нью-Йорке в размере 8,82 процента применяется к доходам свыше 1 миллиона долларов.

В начале 2020 года в Калифорнии, Гавайях, Нью-Джерси, Миннесоте и Орегоне были максимальные ставки выше 9 процентов, а в других шести штатах и округе Колумбия максимальные ставки подоходного налога были на уровне 7 процентов или выше.

КАК ГОСУДАРСТВА ПРИБЫВАЮТ И УБЫТКИ НАЛОГОВОГО КАПИТАЛА?

В пяти штатах и округе Колумбия к приросту капитала и убыткам относятся так же, как и в соответствии с федеральным законом.Они облагают налогом весь реализованный прирост капитала, позволяют вычесть до 3000 долларов чистых капитальных убытков и разрешают налогоплательщикам переносить неиспользованные капитальные убытки на последующие годы.

В других штатах предусмотрены исключения и вычеты, выходящие за рамки федеральных правил. Нью-Гэмпшир полностью освобождает от налога на прирост капитала, а Теннесси облагает налогом только прирост капитала от продажи паев паевых инвестиционных фондов. Аризона освобождает от налога 25 процентов долгосрочного прироста капитала, а Нью-Мексико освобождает от налога 50 процентов. Массачусетс имеет свою собственную систему налогообложения прироста капитала, в то время как на Гавайях действует альтернативный налог на прирост капитала.Пенсильвания и Алабама позволяют вычитать убытки только в том году, в который они были понесены, в то время как Нью-Джерси не позволяет вычитать убытки из обычного дохода.

В остальных штатах говорится, что налоговый доход обычно соответствует федеральному режиму прироста капитала, за исключением различных исключений и вычетов для конкретных штатов.

Большинство штатов облагают налогом прирост капитала по той же ставке, что и обычный доход, в то время как федеральное правительство устанавливает льготную ставку.

КАК ГОСУДАРСТВЕННЫЙ НАЛОГОВЫЙ ДОХОД, ЗАРАБАТЫВАЕМЫЙ В ДРУГИХ ЮРИСДИКЦИЯХ?

Подоходный налог штата обычно взимается штатом, в котором получен доход, а не штатом, в котором он проживает.Некоторые штаты, однако, заключили соглашения о взаимности с другими штатами, которые позволяют облагать налогом внешний доход в государстве проживания. Например, взаимное соглашение Мэриленда с округом Колумбия позволяет Мэриленду облагать налогом доход, полученный в округе резидентом Мэриленда. По состоянию на 2010 год 15 штатов и округ Колумбия заключили соглашения о взаимности с конкретными штатами. Как правило, это государства с крупными работодателями, близкими к границе, и большими пригородными потоками в обоих направлениях.

Как работают ставки федерального подоходного налога?

ТЕКУЩИЕ СТАВКИ НАЛОГА НА ПРИБЫЛЬ И КРОНШТЕЙНЫ

Федеральный подоходный налог с физических лиц имеет семь налоговых ставок в диапазоне от 10 до 37 процентов (таблица 1). Ставки применяются к налогооблагаемой прибыли — скорректированной валовой прибыли за вычетом стандартного вычета или допустимых детализированных вычетов. Таким образом, доход до стандартного вычета (или детализированных вычетов) облагается налогом по нулевой ставке.

Ставки федерального подоходного налога являются прогрессивными: по мере увеличения налогооблагаемого дохода он облагается налогом по более высоким ставкам.Различные налоговые ставки взимаются с дохода в разных диапазонах (или скобках) в зависимости от статуса налогоплательщика. В 2020 году максимальная ставка налога (37 процентов) применяется к налогооблагаемому доходу, превышающему 518 400 долларов США для лиц, подавших одиночную декларацию, и более 622 050 долларов США для супружеских пар, подающих совместно. Дополнительные налоговые таблицы и ставки применяются к налогоплательщикам, которые подают документы в качестве главы семьи, и к состоящим в браке лицам, подающим отдельные декларации. Отдельная таблица налоговых ставок применяется к приросту капитала и дивидендам. Налоговые категории ежегодно корректируются с учетом инфляции.

ОСНОВЫ ПРОГРЕССИВНОГО НАЛОГООБЛОЖЕНИЯ ДОХОДОВ

Каждая налоговая ставка применяется только к доходу в определенной налоговой категории. Таким образом, если налогоплательщик зарабатывает достаточно, чтобы попасть в новую категорию с более высокой налоговой ставкой, его или ее общий доход не облагается налогом по этой ставке, а только доход в этой группе. Даже налогоплательщик из верхней группы имеет некоторую часть дохода, облагаемую налогом по более низким ставкам в налоговой таблице. Например, индивидуальный податель с 60 000 долларов налогооблагаемого дохода попадает в группу 22 процентов, но не платит налог в размере 13 200 долларов (22 процента от 60 000 долларов).Вместо этого он или она платит 10 процентов от 9875 долларов плюс 12 процентов от 30 250 долларов (40 125 — 9875 долларов) плюс 22 процента от 19 875 долларов (60 000 — 40 125 долларов), что в сумме составляет 8 990 долларов.

Размер всех налоговых групп для состоящих в браке налогоплательщиков в два раза больше, чем для одиноких, за исключением предпоследней категории. Это может стать причиной «штрафа за брак» для некоторых налогоплательщиков с высшей налоговой категорией, поскольку некоторые пары платят больше налогов, подавая совместную декларацию, чем если бы каждый супруг мог подавать как одинокое лицо. И наоборот, поскольку большинство налоговых ставок для супружеских пар в два раза больше, чем для одиноких, многие супружеские пары пользуются «брачным бонусом», платя меньше налогов при совместной подаче, чем если бы каждый партнер подал заявку как одинокий человек.

ИСТОРИЯ ФЕДЕРАЛЬНЫХ НАЛОГОВЫХ КРОНШТЕЙНОВ И СТАВОК

За более чем 100-летнюю историю современного федерального подоходного налога (краткосрочные подоходные налоги существовали до того, как Конгресс ратифицировал 16-ю поправку в 1913 году), количество скобок и ставок менялись резко и часто. Федеральный подоходный налог начинался с семи скобок, но к 1920 году их число увеличилось до более чем 50 (рис. 1). С тех пор и до конца 1970-х годов не было меньше 20 скобок. Последняя крупная федеральная налоговая реформа, Закон о налоговой реформе 1986 года, сократила количество скобок с 16 до двух, но за последние три десятилетия это число увеличилось до нынешних семи.

Верхняя предельная ставка федерального подоходного налога со временем менялась в широких пределах (диаграмма 2). Максимальная ставка составляла 91 процент в начале 1960-х годов, прежде чем снижение налогов Кеннеди / Джонсон снизило ее до 70 процентов. В 1981 году первое снижение налогов Рейганом еще больше снизило максимальную ставку до 50 процентов, а налоговая реформа 1986 года снизила ее до 28 процентов. Последующее законодательство увеличило ее до 31 процента в 1991 году и до 39,6 процента в 1993 году. Снижение налогов Джорджем Бушем снизило максимальную ставку до 35 процентов, но она вернулась к 39.6 процентов, когда Закон об освобождении американских налогоплательщиков от 2012 года позволил истечь сроку действия пониженной максимальной ставки в соответствии с графиком. Закон о сокращении налогов и занятости снизил максимальную ставку до 37 процентов, начиная с 2018 года.

Обновлено в мае 2020 г.

Налог на прибыль | Wex | Закон США

Обзор

В 1913 году была ратифицирована Шестнадцатая поправка к Конституции США. В нем говорится: «Конгресс будет иметь право устанавливать и собирать налоги на доходы из любого источника без распределения между отдельными штатами и без учета каких-либо переписей или подсчетов».»

Прецедентное право до шестнадцатой поправки

Статья I, раздел 9 Конституции США гласит:» Никакой подушный или другой прямой налог не взимается, если только он не пропорционален переписи или подсчету, приведенному в настоящем документе до того, как было указано . »В 1894 году Конгресс принял тариф Вильсона-Гормана, который устанавливал подоходный налог в размере 2% с дохода, превышающего 4000 долларов. Чарльз Поллок утверждал, что этот налог был неконституционным согласно статье 1, раздел 9. Таким образом, Верховный суд предоставил certiorari чтобы услышать этот вопрос в Pollock v.Фермерская ссудно-доверительная компания , 157 US 429 (1895).

В деле Pollock Суд постановил, что тариф Вильсона-Гормана был неконституционным в соответствии с разделом 9 статьи I Конституции, поскольку закон устанавливал прямое налогообложение владельцев собственности, а не налог, распределяемый между штатами.

Прохождение Шестнадцатой поправки

В 1913 году принятие Шестнадцатой поправки фактически отменило владение акцией Pollock . Закон о доходах 1913 года, принятый после ратификации шестнадцатой поправки, восстановил федеральный подоходный налог.

Подоходный налог сегодня

Налоговый кодекс сегодня воплощен как Раздел 26 Кодекса Соединенных Штатов (26 U.S.C.) и является прямым потомком закона о подоходном налоге, принятого в 1913 году после ратификации Шестнадцатой поправки. В большинстве штатов также существует подоходный налог, а в некоторых — нет. Однако все резиденты и все граждане США подлежат федеральному подоходному налогу. Однако не все должны подавать налоговую декларацию. Требования к подаче находятся в 26 U.S.C. § 6011. Поскольку он является крупнейшим плательщиком, его цель — приносить доход в федеральный бюджет. Например, в 1985 году правительство собрало более 450 миллиардов долларов подоходного налога из общей суммы внутренних доходов в 742 миллиарда долларов. То, что физическое лицо платит в виде подоходного налога, зависит от его дохода.

Некоторые термины необходимы для понимания закона о подоходном налоге. «Валовой доход» в целом можно определить как «весь доход из любого источника»; более полное определение можно найти в 26 U.SC § 61. Другие важные определения, такие как «налогооблагаемый доход» и «скорректированный валовой доход», также можно найти в 26 Налоговом кодексе США, часть I.

Уплата федерального подоходного налога

Хотя каждый подлежит федеральному подоходному налогу, Верховный суд исключил возможные исключения. Один из примеров примечания взят из Cheek v. United States , 498 U.S. 192, (1991). В деле Cheek заявителю было предъявлено обвинение в непредставлении федеральной налоговой декларации, нарушении §7203 Налогового кодекса, а также в умышленной попытке уклониться от уплаты подоходного налога в нарушение § 7201.Чик признал, что не подавал декларации, но показал, что он не действовал умышленно, потому что искренне верил, основываясь на его идеологической обработке группой, считающей федеральную налоговую систему неконституционной, и его собственном исследовании, что налоговые законы были неконституционными. принудительно и что его действия были законными. Верховный суд постановил, что если жюри присяжных согласится с утверждением Чика о том, что он действительно считал, что Кодекс не рассматривал заработную плату как доход, то правительство не могло бы доказать, что Чик умышленно нарушил налоговый кодекс, каким бы необоснованным это мнение ни показалось суду.

Тест внутренней согласованности

Тест внутренней согласованности — это тест, созданный Верховным судом в деле Container Corp. v. Franchise Tax Bd. , 463 U.S. 159 (1983), в котором говорится, что налоговая формула, используемая государством, должна «быть такой, чтобы, если она применяется в каждой юрисдикции, она привела бы к налогообложению не более чем всего дохода [организации]». По сути, это означает, что два штата не могут облагать налогом одно и то же физическое лицо в размере одной и той же части его дохода. Верховный суд оставил в силе этот тест в деле Контролер казначейства штата Мэриленд.против Винна , 575 США ___ (2015). Речь шла о налоговой схеме в Мэриленде, которая облагала налогом резидентов (в данном случае Виннов) на доход, полученный от акций, принадлежащих корпорации, ведущей бизнес в нескольких штатах. Мэриленд облагал Виннами налогом доход, полученный в других штатах, хотя Винны уже заплатили налоги с этих денег. Суд использовал статью Конституции Соединенных Штатов о торговле для обоснования теста на внутреннюю согласованность, установив, что Конгресс, а не отдельные штаты, обладает полномочиями «регулировать торговлю».. . среди нескольких штатов «и что штаты не могут» подвергать межгосударственную торговлю бремени множественного налогообложения «.

Корпорации

Не только физические лица должны подавать налоговые декларации, но и корпорации тоже. на них распространяются те же правила, что и на индивидуальных налогоплательщиков, на них также распространяется сложный свод правил, касающихся специфических проблем корпораций. Подробнее о корпоративном налоге см. здесь.

Дополнительная литература

Подробнее о налоге на прибыль , см. эту статью Northwestern Law School и эту статью Law Review из Чикагского университета.

Понимание законодательства о подоходном налоге

Налоговое законодательство может быть сложным, и налоговое программное обеспечение не обязательно делает его менее сложным. К счастью, некоторые фундаментальные правила и принципы могут помочь вам понять, что такое налоги и правила, связанные с ними, от типов налогов, которые вы должны платить, до возможности освобождать определенный доход от налогообложения.

Цель налогообложения

У Соединенных Штатов большой бюджет. Содержание дорог, зарплаты и пенсии военных и государственных служащих отнимают значительные ресурсы.Налогообложение физических и юридических лиц — один из немногих способов, с помощью которых страна может мобилизовать финансовые ресурсы для оплаты этих социальных и гражданских нужд.

Физические лица и предприятия платят процент от своих доходов федеральному правительству и правительству штата (а иногда и местным) в виде подоходного налога.

Конгресс и президент США несут ответственность за написание и утверждение налогового законодательства страны. Затем Налоговая служба обеспечивает соблюдение этих законов, собирая налоги, обрабатывая налоговые декларации, выплачивая возврат налогов и передавая собранные деньги в U.S. Treasury, которое несет ответственность за оплату государственных расходов.

Конгресс и президент также несут ответственность за формирование федерального бюджета. Правительство должно собрать больше денег за счет налогообложения или увеличить национальный дефицит, когда правительство тратит слишком много. Национальный дефицит создается, когда стране приходится брать займы для оплаты программ и услуг.

Почти все облагаются налогом

Практически каждый человек, организация, компания и имущество подлежат подоходному налогу, если у них есть доход.Люди и организации должны сообщать о своих доходах в налоговых декларациях и рассчитывать причитающиеся налоги.

Некоторые организации освобождены от налогообложения, но они все равно должны подавать декларации. Их статус освобождения от налогов может быть отменен, если организация не соответствует определенным критериям.

Физические лица освобождаются от подачи налоговой декларации, если они зарабатывают меньше определенных лимитов, которые ежегодно корректируются с учетом инфляции.

Некоммерческие организации освобождены от уплаты федерального подоходного налога, налога с продаж и налога на имущество, но они – должны платить налоги на социальное обеспечение и медицинскую помощь от имени своих сотрудников.

Сумма вашего долга зависит от того, сколько вы зарабатываете. Вы должны взять под контроль свою налоговую ситуацию. Вы можете снизить налоги, воспользовавшись различными налоговыми льготами.

Прогрессивная налоговая система

Налоговая система США прогрессивна. Люди, которые зарабатывают больше денег, платят более высокий процент налогов, чем те, кто зарабатывает меньше денег. Ваша налоговая ставка зависит от прироста вашего дохода.

Например, вы должны заплатить всего 10% федеральных налогов со своего дохода в 2020 году до 9875 долларов, если вы не замужем.Затем вы платите 12% от своего дохода от 9 876 до 40 125 долларов. Самая высокая ставка налога составляет 37% для доходов в 2020 году свыше 518 400 долларов США для плательщиков единого налога. Это доход, который вы должны указать в налоговой декларации, которую подадите в 2021 году.

Большинство штатов следуют этой системе (а в некоторых ее нет вообще), но в некоторых штатах установлены фиксированные налоговые ставки. Они взимают одинаковый процент со всех, независимо от заработка.

Дебаты о прогрессивной налоговой системе

Ведутся споры о том, должны ли наши налоговые ставки быть прогрессивными или плоскими.Политики, поддерживающие фиксированный налог, утверждают, что единая налоговая ставка для всех значительно упростит систему и жизнь налогоплательщиков.

Политики, поддерживающие прогрессивные налоговые ставки, утверждают, что несправедливо просить человека со скромным доходом платить тот же процент от своего заработка, что и более состоятельный человек.

Виды налогооблагаемого дохода

Доход делится на две категории: заработанный и незаработанный. Трудовой доход — это все, что получено в результате работы на работодателя, и он также включает пособие по безработице, пособие по болезни, некоторые дополнительные пособия и доход, полученный от самозанятости.Незаработанный доход является результатом процентов, дивидендов, лицензионных отчислений и прибыли от продажи активов — другими словами, вам не нужно было «ходить на работу», чтобы заработать эти деньги.

В доход входит:

- Заработная плата

- Проценты

- Дивиденды

- Прибыль от вложений

- Пенсии и некоторые другие пенсионные пособия

В доход не входят подарки или наследство, по крайней мере, на федеральном уровне.

Оплата по мере использования

IRS хочет, чтобы вы платили налоги на постоянной основе в течение года.Это обычно называется «оплата по факту».

Подоходный налог снимается с зарплаты сотрудников в процессе, называемом «удержанием», и их работодатели отправляют эти деньги правительству от имени сотрудника. Это гарантирует, что они уплатят определенную сумму налога к концу года.

Частные предприниматели не подлежат удержанию из заработка, поэтому ожидается, что они будут платить ориентировочные налоги со своего дохода четыре раза в год. Они должны обоснованно предположить, сколько налогов будет взиматься с дохода, который они заработали каждый квартал, и отправить эти деньги в IRS до подачи налоговой декларации.

Расчетная часть может быть сложной, потому что могут возникнуть штрафы, если сумма платежей не составит по крайней мере 90% от общей суммы налога, которую вы должны будете при подаче декларации.

Возврат налогов по сравнению с причитающимся IRS

Правительство возмещает любую сумму, переплаченную налогоплательщиками, путем удержания или расчетных платежей. Вы можете заполнить налоговую декларацию и затем понять, что ваша общая сумма налоговых обязательств составляет 6000 долларов. Если вы заплатили 6 500 долларов США посредством удержания в течение налогового года, вы получите возмещение налога в размере 500 долларов США от IRS.

Обратной стороной является то, что вы должны IRS 500 долларов, если ваши общие налоговые обязательства составляют 7000 долларов, но вы заплатили только 6500 долларов. Этот остаток должен быть выплачен до 15 апреля года, следующего за налоговым годом, в противном случае правительство будет взимать с вас проценты и штрафы на непогашенную сумму.

Для индивидуальных налоговых деклараций за 2020 год IRS продлил крайний срок подачи с 15 апреля до 17 мая 2021 года. Это не относится к расчетным налоговым платежам, которые еще подлежали оплате 15 апреля.

Налоговые вычеты

Вы можете заработать 50 000 долларов в год, но вам не обязательно платить налоги с 50 000 долларов, потому что налоговый кодекс установлен так, чтобы допускать многочисленные налоговые вычеты. Вычеты вычитаются из вашего дохода, поэтому вы платите налоги с меньшего заработка.

Например, деньги, которые вы вносите на пенсионный счет, например план 401 (k) или IRA, не облагаются налогом в год, в котором вы делаете взнос. Вам не придется платить налог с этих денег, пока вы не снимете их с пенсионного плана.Ваш работодатель рассчитает удержание из вашей зарплаты на меньшую сумму после вычета ваших взносов, или вы можете потребовать налоговый вычет из вашей декларации на сумму, которую вы вносите.

IRS ограничивает размер необлагаемого налогом взноса в эти планы. Максимальный потолок составляет 6000 долларов в 2020 году, если вам не исполнилось 50 лет. В этом случае вы можете внести еще 1000 долларов.

Налоговые льготы

Налоговые льготы и вычеты — это две разные вещи. Вычеты вычитаются из вашего дохода, и вы облагаетесь налогом с баланса, в то время как налоговые льготы снимаются с того, что вы должны IRS.

Возможно, вы потребовали все вычеты, на которые вы имеете право, и все еще должны налоговым органам в размере 1000 долларов США. Но вы ничего не должны IRS, если вы также имеете право на налоговый кредит в размере 1000 долларов США. Кредит уменьшает или даже может стереть вашу налоговую задолженность.

Некоторые кредиты подлежат возврату. Когда вы заполняете налоговую декларацию, вы можете быть должны IRS в размере 1000 долларов, но, возможно, вы имеете право на налоговую льготу в размере 2000 долларов. Этот кредит аннулирует вашу задолженность в размере 1000 долларов, а IRS отправит вам чек на остаток.Это 1000 долларов в вашем кармане, которых у вас не было раньше.

Итог

Цель налогового планирования — выбрать, какие налоговые льготы наиболее подходят для вас. Вы можете организовать свои финансовые дела таким образом, чтобы воспользоваться этими налоговыми льготами. Вы можете платить меньше налогов, управляя своими финансами таким образом, чтобы минимизировать сумму вашей задолженности.

.

Эти организации сообщают о доходах от своего бизнеса, а затем вычитают капитальные и операционные расходы.Разница заключается в их налогооблагаемом доходе.

Эти организации сообщают о доходах от своего бизнеса, а затем вычитают капитальные и операционные расходы.Разница заключается в их налогооблагаемом доходе. Калькулятор налоговой декларации SmartAsset поможет вам в этом разобраться.

Калькулятор налоговой декларации SmartAsset поможет вам в этом разобраться.