Мажоритарий и миноритарий это: Кто такой миноритарий и мажоритарий, и возможные конфликты интересов между ними | InvestBro

Кто такой миноритарий и мажоритарий, и возможные конфликты интересов между ними | InvestBro

Привет. Помимо общего понятия «акционер компании» часто используется внутренняя градация, позаимствованная из западной практики.

Мажоритарий и миноритарий: кто это простыми словами, в чем отличия, каковы задачи и особенности? Сегодня и поговорим об этом.

Два понятия

Миноритарий в переводе с французского означает «незначительный». Так называются акционеры, владеющие небольшим, неконтрольным пакетом акций.

Мажоритарием (с франц. «главный»), напротив, именуется крупный акционер, которому принадлежит контрольный пакет акций.

Какую часть акций нужно иметь, чтобы считаться мажоритарием?

Существует два подхода для определения:

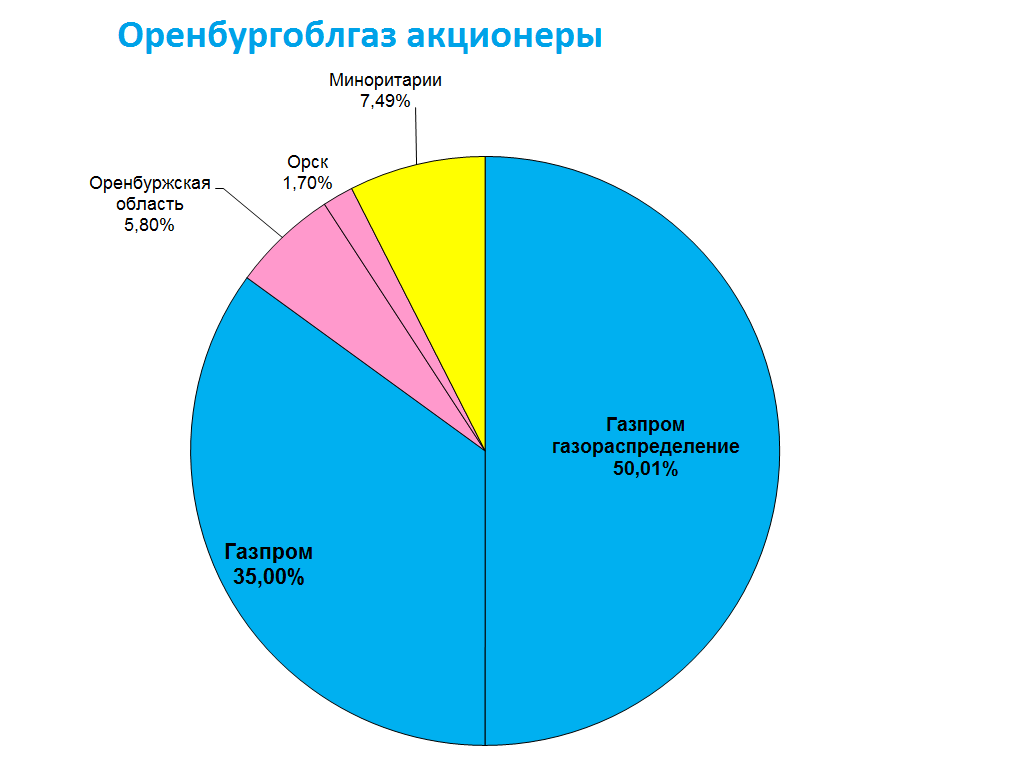

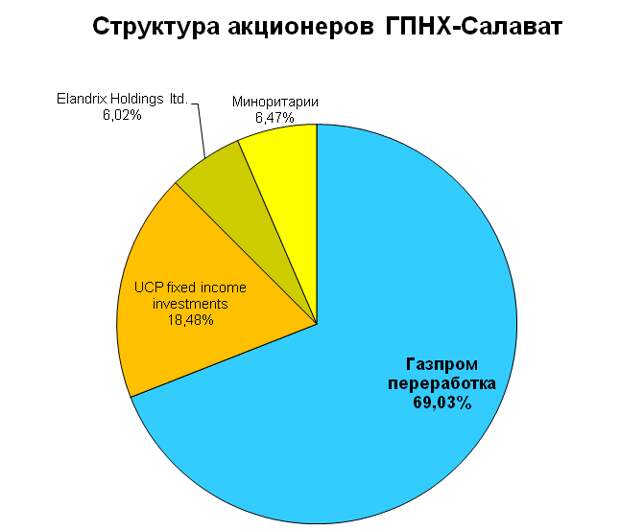

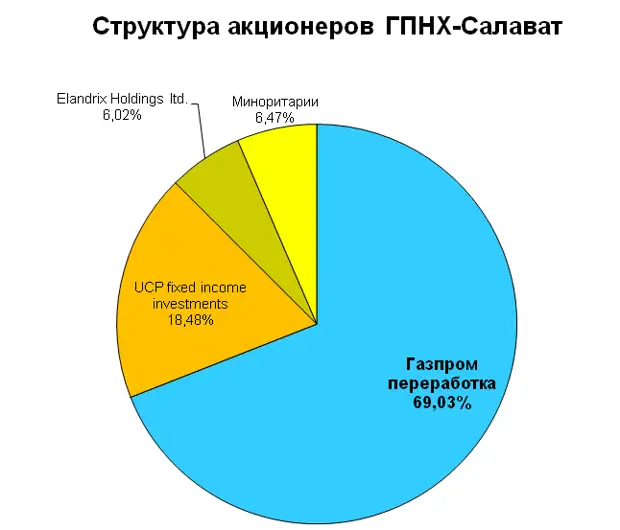

- Одни относят к мажоритариям тех, кто владеет более чем 50 % акций. Для нашей страны это более актуально, поскольку большая часть уставного капитала российских компаний обычно сосредоточена в руках одного мажоритарного акционера.

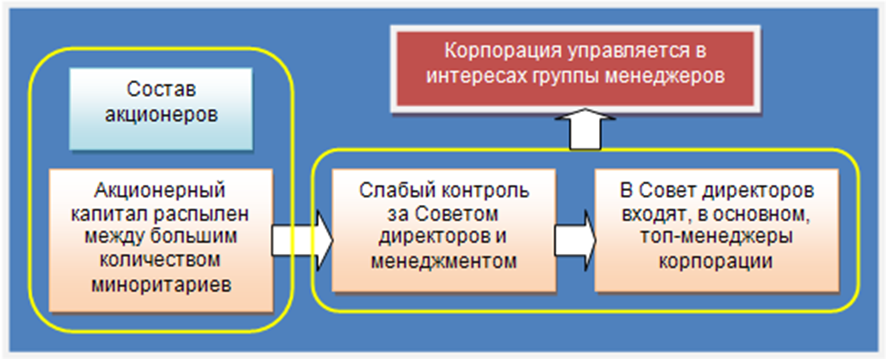

- Второй метод больше распространен на западе, где акционеров у одной компании может быть очень много. К примеру, почти 100 % акций Макдональдс находятся в свободном обращении. При такой распыленной системе владения мажоритарным акционером будет считаться владелец уже 20-30 % ценных бумаг. Т.е. остальные акции находятся у слишком большого числа миноритарных акционеров, и им сложно согласовать какое-либо общее решение.

Мажоритарии обладают большими возможностями по управлению компанией. Внушительный пакет акций позволяет им самостоятельно влиять на решения, принимаемые на общих собраниях.

Миноритарные же акционеры могут быть услышаны только если будут сообща продвигать свою позицию, либо в случаях, когда вопрос требует единогласия или квалифицированного большинства голосов – 75 или 95 %.

Как правило, контролирующие пакеты акций находятся у учредителей компании, либо в руках институциональных инвесторов.

Миноритарными акционерами чаще всего являются портфельные инвесторы, топ-менеджеры, брокеры, биржевые спекулянты, страховые и финансовые организации, а также основатели компании, которые продали основную часть своего пакета.

В зависимости от того, каким видом акций владеют миноритарии, их классифицируют на обычных и привилегированных.

Последних относят в отдельную группу, поскольку они не имеют права принимать участие в собраниях акционеров, а размер их дивидендов фиксирован уставом и не зависит от результатов деятельности компании.

Поэтому интересы привилегированных миноритариев отличны от обычных.

Права и риски миноритарных акционеров

Объем прав, которыми наделяется миноритарий, зависит от количества акций в его пакете.

Если речь об обыкновенных акциях:

- 1 акция. Позволяет требовать выкупа ценных бумаг компанией, запрашивать протокол общего собрания, годовой отчет, внутренние документы общества.

- 1 % акций и более. Дает право запрашивать перечень лиц, которые имеют право участвовать в собраниях, подавать исковое заявление о признании сделки недействительной, запрашивать отчеты, протоколы заседаний совета директоров, требовать согласия на совершение сделок.

- 2 % акций и более. Владелец может выдвигать претендентов на руководящие посты в совет директоров, ревизионную и счетную комиссию, вносить вопросы на повестку дня.

- 10 % и более. Наделяет правом инициировать созыв внеочередного собрания акционеров и проведения ревизии хозяйственной и финансовой деятельности фирмы.

- 25 % и более. Позволяет контролировать протоколы заседаний и документы бухгалтерского учета, а также открывает доступ к учредительным и внутренним документам общества.

Как уже было сказано, владельцы привилегированных акций обычно не имеют права голоса на общих собраниях. Но есть исключения.

Например, когда на собрании решаются вопросы касательно внесения в устав изменений, ограничивающих права акционеров, реорганизации или ликвидации компании.

Какие риски имеются у миноритарных акционеров:

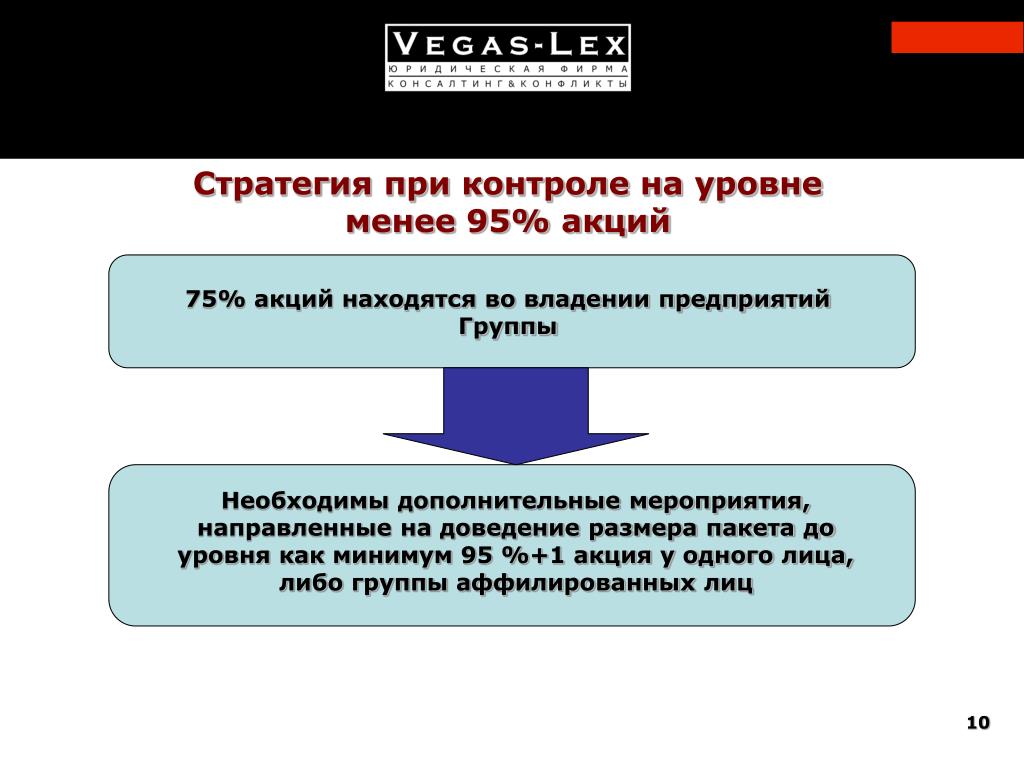

- Есть случаи, когда у владельцев с минимальным пакетом акций принудительно выкупают бумаги. Например, когда мажоритарный акционер выкупил в ходе добровольного предложения 10 % бумаг и стал владеть 95 процентами акций.

- Имеет место такое понятие как корпоративный шантаж. К примеру, миноритариев могут вынуждать продавать акции по заниженной стоимости путем отмены выплат дивидендов, угроз вывести активы подконтрольным лицам и т.п.

В то же время и миноритарии могут чинить препятствия работе компании, чтобы мажоритарии выкупили их ценные бумаги по завышенной цене: они объединяются и срывают принятие любых решений общества, способствуя тому, что фирма получает штрафы, а котировки проседают.

Данное понятие именуется гринмейлом, и пока закон бессилен против подобных схем.

Вместе с тем о защите прав самих миноритариев законодательство позаботилось:

- Часто для принятия решения на общем собрании требуется не 50, а 75 и более процентов голосов.

- Если один из мажоритарных акционеров выкупил от 30 до 95 % акций компании, он обязан предоставить другим владельцам право продать ему ценные бумаги по цене выше рыночной.

- Если миноритарий владеет хотя бы одним процентом бумаг, он уже имеет право подавать иск от имени компании против руководства, если решения совета директоров нанесли убыток акционерам.

- В случае реорганизации или присоединения компании у миноритариев есть право требовать выкупа своих активов.

Конфликты интересов и их последствия

У миноритариев и мажоритариев противоположные друг другу цели и интересы. Акционер с контролирующим пакетом акций стремится увеличить стоимость ценных бумаг, выплатить минимальные дивиденды и, как результат, увеличить собственные годовые премии.

В то время как миноритариев заботит обратное – они хотят получить большую прибыль от роста дивидендных выплат, чему препятствует повышение премий мажоритариев.

Кроме того, мажоритарии могут вовсе отменить очередную выплату дивидендов и направить выделенные под данные нужды средства на расширение производства, открытие новых направлений и т.п.

Конфликт интересов может быть выгоден. Например, в случае с гринмейлом, когда пакет акций продается владельцу фирмы или менеджменту по цене существенно превышающей рыночный курс, в плюсе остается миноритарий.

Негативно такие конфликты отражаются обычно на самой компании: принятие ключевых решений может задерживаться, топ-менеджмент сменяться, чем могут воспользоваться конкуренты, завладев частью рынка.

На сегодня это все. Благодарю за внимание и надеюсь, что статья оказалась полезной для Вас.

Источник статьи — официальный сайт канала investbro.ru.

Порекомендуйте материал друзьям в социальных сетях, оставьте свой комментарий, поставьте лайк/дизлайк.

За все это буду примного благодарен! И не забудьте подписаться 🙂

Всем профита!

Миноритарий — Erenbur.ru

Мажоритарный акционер и миноритарииМиноритарий (англ. Minority shareholder) – акционер компании (физическое или юридическое лицо), размер пакета акций которого не позволяет ему принимать единоличные решения при управлении компанией (например, путем формирования совета директоров). Такой пакет акций называется «неконтролирующим».

Миноритарные и мажоритарный акционеры

Миноритарный акционер – это акционер, который не имеет полного контроля над компанией (менее 50% акций). Миноритарный акционер может обладать некоторой властью, но он не обладает полным мажоритарным контролем, поскольку все миноритарные акционеры, по отдельности, владеют менее чем половиной компании.

Мажоритарный акционер — это акционер, который полностью контролирует компанию, владея большинством акций компании. Поскольку мажоритарному акционеру принадлежит более 50% компании, это дает ему возможность единолично принимать решения при управлении компанией и ограничивает полномочия миноритарных акционеров. Когда акционеры должны проголосовать за решение компании, мажоритарным акционером будет тот, кто может единолично принять или отклонить решение, поскольку имеет полный контроль над компанией. Миноритарные акционеры имеют право голоса, но обычно их голосов не достаточно, чтобы повлиять на решение компании.

Когда акционеры должны проголосовать за решение компании, мажоритарным акционером будет тот, кто может единолично принять или отклонить решение, поскольку имеет полный контроль над компанией. Миноритарные акционеры имеют право голоса, но обычно их голосов не достаточно, чтобы повлиять на решение компании.

Права миноритарных акционеров

Миноритарий не участвует в прямом управлении компанией и поэтому ему не так легко бороться с мнением акционеров, у которых есть контрольный пакет акций. Практически миноритарии имеют следующие права:

- Получение дивидендов;

- Получения части средств после ликвидации компании;

- Получение полной информации о деятельности компании;

- Право на приобретение акций дополнительной эмиссии для защиты от размытия пакета;

- Право требовать у мажоритариев выкупить свои активы по рыночной цене, если миноритарный акционер голосовал против основных решений акционеров.

Законами многих стран предусмотрено, что после того, как у главного акционера окажутся 95% всех активов компании, он имеет право принудительно выкупить у миноритариев оставшиеся акции.

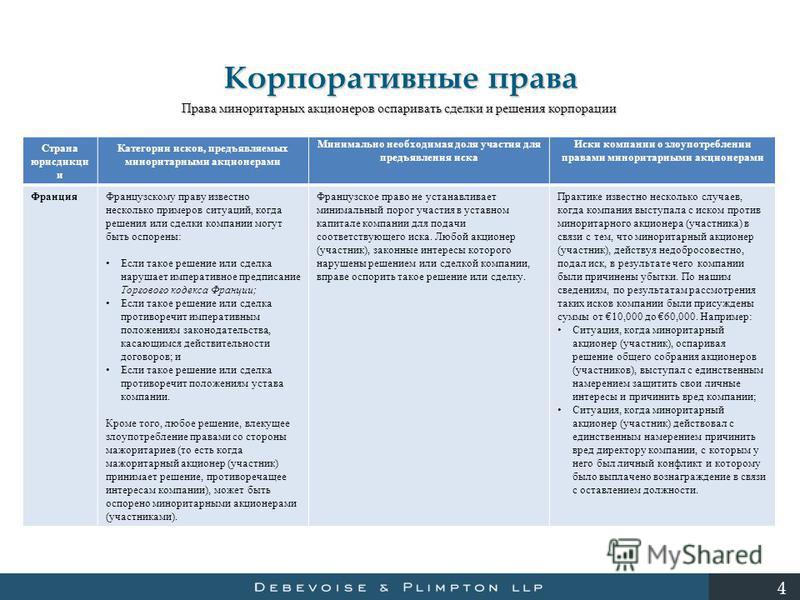

Защита прав миноритариев

Часто мнение миноритарных акционеров игнорируется в пользу мажоритариев. Из-за этого они не всегда могут управлять компанией и принимать решения. Любое принятое решение будет зависеть от решения мажоритарного акционера.

Однако миноритарные акционеры защищены законодательством своей страны. Одной из возможностей защиты миноритарных акционеров является предъявление судебного иска к директору или должностному лицу компании, которые, по мнению миноритарных акционеров, не действуют в рамках их фидуциарной ответственности (использование средств компании для личных целей или введение в заблуждение инвесторов компании).

Другой мерой защиты миноритарных акционеров является защита от злоупотреблений со стороны мажоритарных акционеров или руководства компании. Часто руководители компании являются основными акционерами. Злоупотреблениями считаются действия руководства, которые нарушают соглашение, заключенное между акционерами и компанией, и негативно влияют на права акционеров.

Злоупотреблениями считаются действия руководства, которые нарушают соглашение, заключенное между акционерами и компанией, и негативно влияют на права акционеров.

Если миноритарный акционер полагает, что он сталкивается со злоупотреблениями, он может подать в суд на компанию. В суде миноритарий должен доказать, что руководство компании нарушило свои фидуциарные обязанности и ущемила права акционеров. Если это подтвердится, компания может столкнуться с серьезными финансовыми исками в пользу акционеров.

Законодательство предоставляет миноритариям достаточный объем прав для того, чтобы иметь возможность влиять на деятельность компании. Владельцы крупных компаний часто опасаются так называемого «корпоративного шантажа» (англ. Greenmail), когда миноритарий, имеющий более 1% акций, может парализовать деятельность компании с помощью суда, требуя выкупа своих акций по завышенной цене.

Что такое миноритарии простыми словами: какие у них права

Миноритарии – это держатели пакета акций, чья доля в компании условно не превышает 5%. Ограниченный перечень прав акционеров втягивает их в противостояние с владельцами крупных пакетов. «Миноры» нацелены на получение мгновенной выгоды, тогда как для «мажоров» важнее обеспечить рост цен на акции, не заботясь о выплатах.

Миноритарий (minority), говоря просто, – это держатель пакета акций акционерного общества, размер которого настолько мал, что не позволяет ему участвовать в управлении компанией. Однако у миноритарных акционеров есть другие права. Рассмотрим основные понятия определения.

Акция – ценная бумага, которая свидетельствует о внесении в уставный капитал компании определенного взноса, который дает право на получение части дохода – дивидендов. Стоимость имущества любого предприятия, которое выбрало форму акционерного общества, как бы разбита на акции. Сначала учредители при регистрации предприятия вносят определенный стартовый капитал, который помогает бизнесу работать – он может выступать в виде денег или какого-либо имущества – оборудования или здания.

Если со временем компания начинает расти, то ей требуются дополнительные деньги для захвата новых рынков или расширения производства. Тогда предприятие начинает выпускать ценные бумаги, которые может купить любой желающий, а деньги от продажи пускает в оборот.

Все участники общества делятся на, как было сказано выше, миноритариев – владельцев небольшой доли активов – и мажоритариев – держателей крупных пакетов.

Права миноритариев

Нельзя говорить о миноритарных акционерах в отрыве от перечисления их прав. В действительности их не так много – важные в работе общества решения принимают мажоритарии, а также получают основной доход.

Характеристика | Мажоритарии | Миноритарии |

|---|---|---|

Доля от стоимости всех активов компании | Более 5% | Менее 5% |

Главный интерес | Рост акций в цене (отложенная выгода) | Получение дивидендов (сиюминутная выгода) |

Права в управлении | При наличии крупного пакета акций, могут иметь право голоса | Могут голосовать только при определенных условиях сообща |

Источник: сайт о бизнесе «Бизнесмен»

Обратите внимание! В российском законодательстве нет разграничения акционеров по размеру принадлежащих им пакетов. Существует определение только общего понятия – акционер. Поэтому 5% – это условная величина.

Все акционеры имеют право на дивиденды, на участие в общем собрании и на получение имущества в случае ликвидации общества (в порядке очереди).

Миноритарии имеют право доступа к ряду документов, среди которых финансовая отчетность, протоколы общих собраний акционеров, договор о создании общества, список аффилированных лиц и ряд других. Однако к информации о крупных сделках и протоколам заседания совета директоров доступ могут получить только владельцы 1% и более акций. (Подробнее о всех правах можно прочитать в Законе об акционерных обществах).

Однако к информации о крупных сделках и протоколам заседания совета директоров доступ могут получить только владельцы 1% и более акций. (Подробнее о всех правах можно прочитать в Законе об акционерных обществах).

В дополнение: Алексей Навальный, для того чтобы получить доступ к информации об определенных компаниях, специально покупал их акции в небольшом количестве.

Если крупные акционеры контролируют менее 50% стоимости всех активов, то «миноры» могут объединиться и диктовать свою волю. Поскольку главный орган управления акционерным обществом – общее собрание акционеров, то на особенно важных голосованиях для принятия решения требуется не менее трех четвертей голосов. Поэтому решение «миноров» важно для:

- принятия изменений в устав;

- уменьшения уставного капитала – суммы, зафиксированной в уставных документах;

- принятия решения о ликвидации предприятия;

- заключения сделки о приобретении более 50% от стоимости активов;

- регулирования количества и цен выпуска.

Может показаться, что миноритарные участники общества практически ничего не решают, но в действительности от их числа зависит многое – это дополнительный источник средств для развития компании. В число прав «миноров» также входит требование выкупа акций в случае приобретения 95% всех активов одним лицом. Это связано с тем, что продать в другие руки оставшиеся акции очень трудно, ведь фактически они теряют свою ценность. Этот процесс называется sell-out.

Рисунок 1. Размер дивидендов, как правило, сообщается на годовом собрании

Зеркальное отображение процесса sell-out – squeeze-out: держатель 95% пакета вправе требовать выкупа ценных бумаг у «миноров» без их согласия.

Конфликт интересов

Основная проблема взаимоотношений между участниками общества – конфликт интересов. Тогда как «миноры» часто нацелены на быстрое получение прибыли, не заботясь о перспективах, «мажоров» в первую очередь заботит будущее компании – а именно рост акций в цене. На первый взгляд, все акционеры заинтересованы в процветании, откуда же конфликт? Для мажоритариев куда выгоднее, чтобы деньги оставались внутри организации – спустя некоторое время при стабильном развитии предприятия акционер сможет сорвать крупный куш.

На первый взгляд, все акционеры заинтересованы в процветании, откуда же конфликт? Для мажоритариев куда выгоднее, чтобы деньги оставались внутри организации – спустя некоторое время при стабильном развитии предприятия акционер сможет сорвать крупный куш.

В дополнение: Узнайте, кто такой номинальный владелец компании и кто такой бенефициар.

Миноритарии и корпоративный шантаж

Чтобы заставить владельцев крупных пакетов следовать своим целям, «миноры» прибегают к шантажу, который называют «гринмейлом». Шантажист может требовать выкупа своих акций по завышенной цене, угрожая судебными исками по реализации собственных прав и оспариванием сделок.

В 2016 г. Минэкономразвития подготовил законопроект, усложняющий процедуру оспаривания сделок акционерами, положив конец гринмейлу.

Видеолекция о миноритарных акционерах

Миноритарий и мажоритарий — кто это такие? Особенности статусов владельцев акций

Под терминами миноритарий и мажоритарий понимаются акционеры, владеющие разными долями акций. От этого напрямую зависит способность держателя ценных бумаг влиять на определяющие судьбу компании решения. Упрощенно миноритарием можно назвать того, чей «вес» незначителен, а мажоритарием – акционера, акции которого придают его голосу «вес», достаточный для влияния на важные решения. В обзоре подробнее разберемся в особенностях отношений между обоими типами акционеров и выясним в каких случаях каждая из категорий может влиять на будущее компании.

Миноритарий и мажоритарий — кто это такие?

Мажоритарий – термин произошел от французского majorité, означающего «большинство». Это не означает, что у такого акционера на руках должен быть контрольный пакет акций. Если компания выпустила, например, 1 млн голосующих акций (каждая бумага дает право на 1 голос), то тот, кто контролирует 500000 + 1 акцию будет мажоритарием. Остальных можно занести в миноритарии, так как они не смогут повлиять на решение основного акционера (возможны исключения).

Остальных можно занести в миноритарии, так как они не смогут повлиять на решение основного акционера (возможны исключения).

Если контрольный пакет акций не контролирует один человек/организация, то мажоритариями может быть несколько физических/юридических лиц. Они могут владеть долями, например, по 100-200 тыс. бумаг и также влиять на важные решения.

Миноритарий — термин также пришел из французского языка, minorité используется для обозначения меньшинства, меньшей части. Рядовой инвестор по сути – миноритарный акционер, он владеет ее бумагами, но не может повлиять на принимаемые решения.

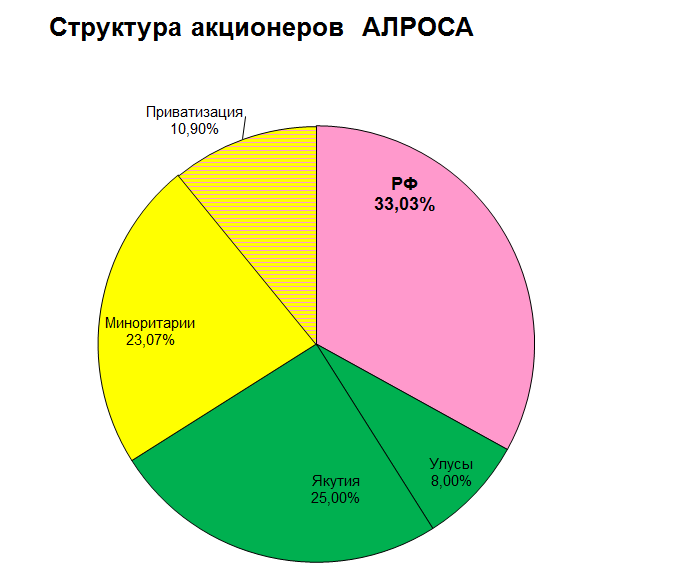

Мажоритарием/миноритарием может быть кто угодно – и физические, и юридические лица. В том числе и государство. Например, в случае с ПАО «Россети» именно Российская Федерация является основным акционером.

Количество акций и голосов

При определении этих категорий акционеров не совсем верно сводить все к количеству ценных бумаг. Обычная практика – выпуск разных категорий акций с разным «весом». Может быть выпущен, например, 1 млн обычных акций (ordinary shares), дающих владельцу 1 голос, и 100 тыс. бумаг другого типа, каждая из которых соответствует 20 голосам на собрании акционеров. Обычно это делается для сохранения контроля над компанией после того как она стала публичной и ее бумаги начали свободно торговаться на рынке.

Акция может иметь любой голос, в том числе и меньше 1,0. Жестких ограничений нет, это остается на усмотрение эмитента. Если помимо ordinary shares выпускаются другие классы ценных бумаг, то их голос может быть любым, в том числе и нулевым, в таком случае их называют неголосующими. Обладание такими ценными бумагами не дает никаких преимуществ с точки зрения влияния на решения руководства. Как правило, они выпускаются для поощрения сотрудников.

Как правило, они выпускаются для поощрения сотрудников.

Данные по структуре акционерного капитала приводятся либо на сайте компании в разделе «Investor relations», либо на информационно-аналитических ресурсах. Эта информация приводится, например, на marketscreener com.

Особенности статуса мажоритария/миноритария

Всю информацию о правах и обязанностях дает федеральный закон «Об акционерных обществах». Базовые правила одни и те же – владельца ценных бумаг имеют право на:

- Получение дивидендов.

- Получение соответствующей доли имущества, если АО ликвидируется.

- Участие в собрании акционеров, если доля акций в собственности позволяет это делать.

В зависимости от статуса акционера у него могут возникать дополнительные права и обязанности.

Рекомендую прочитать также:

Кто такой трейдер? Виды трейдеров, чем торгуют + сколько зарабатывают трейдеры?

Если спросить у случайного человека кто такой трейдер, то в большинстве случаев можно услышать всё, что угодно, только не […]

Права и обязанности мажоритария

Если мажоритарный акционер владеет 25+% акций (при отсутствии лица, контролирующего 50%+1 голос его можно отнести к мажоритариям), то АО обязано:

- По запросу давать доступ к протоколам заседаний правления и прочих коллегиальных исполнительных органов этого АО.

- Предоставлять для ознакомления документы бухучета.

Требование по владению 25+% указано в ст. 91 Федерального закона об АО. Там же сказано, что этот порог может быть понижен, если это будет указано в уставе акционерного общества.

Если акционер (с учетом аффилированных лиц) владеет 95+% ценных бумаг АО, то он обязан выкупить оставшиеся акции/эмиссионные ценные бумаги, если соответствующее требование выдвинут их текущие владельцы. Требование о покупке оставшихся 5% акций может выдвинуть и мажоритарий.

Требование о покупке оставшихся 5% акций может выдвинуть и мажоритарий.

Основное преимущество этого типа акционеров – возможность закрепления дополнительных прав/обязанностей во внутрикорпоративном договоре.

Среди дополнительных возможностей мажоритариев:

- Получение приоритета при покупке ценных бумаг.

- Ограничение продажи бумаг другими акционерами вплоть до дискриминации конкретного держателя акций.

- Установка дополнительных условий для проведения заседаний.

- Установка особо жестких условий для квалифицированного большинства.

- Предусмотреть выход из проблемных ситуаций, когда на собрании не удается достичь консенсуса. Как вариант решения проблемы – принятие решения третьей стороной либо выход акционера/акционеров с долей бумаги выше/ниже определенного уровня.

В целом, у мажоритария больше прав. При этом может возникать конфликт интересов между держателями крупной доли ценных бумаг и миноритариями.

Рекомендую прочитать также:

Депозитарные расписки – что это такое? Классификация и принцип работы этого инструмента

Депозитарные расписки на акции и прочие инструменты появились как ответ на ограничение покупки ценных бумаг компаний-нерезидентов. Этот инвестинструмент стал […]

Права и обязанности миноритария

Права возникают даже при владении 1 ценной бумагой, с ростом доли акций расширяется и перечень прав миноритария:

- Одна акция. Владелец ценной бумаги может требовать от АО стандартный набор документов, перечисленных в пункте №1 Ст. 91 ФЗ «Об АО». В отдельных случаях у него есть право требовать выкупа его доли ценных бумаг.

- 1-2% ordinary shares. К перечисленным в предыдущем пункте документам добавляется информация по крупным сделкам, либо сделкам с заинтересованностью.

В законе «Об АО» дается развернутое описание этих терминов.

В законе «Об АО» дается развернутое описание этих терминов. - 2% и выше. Владелец бумаг может предлагать свои кандидатуры для их избрания в состав ревизионной/счетной комиссии, совета директоров либо исполнительного органа.

- 10% и выше. Акционеры миноритарии этого типа получают право на досрочный созыв собрания.

- 25% и выше. Могут запрашивать документы бухучета и знакомиться с результатами заседаний исполнительного органа акционерного общества.

Если акционер владеет не более чем 25% ценных бумаг, он обязан обосновать свое требование при запросе перечисленной выше документации.

Сам термин миноритарий вызывает ассоциацию с чем-то незначительным, но это не всегда так. Акционеры такого калибра также важны и могут блокировать принятие жизненно важных решений. Например, квалифицированное большинство может требовать 75%, 95% или даже 100% голосов, в таких случаях даже акции миноритария в количестве 5-10% от общего числа влияют на ситуацию.

Рекомендую прочитать также:

Ричард Деннис — «король фьючерсов». История успеха + стратегия торговли

Ричард Деннис – очень известный трейдер, сколотивший состояние на спекуляциях. Таких было не мало на Уолл-стрит, но его история […]

Права и обязанности владельцев привилегированных ценных бумаг

Привилегия этого типа акций заключается в приоритете при выплате дивидендов, но с точки зрения прав владельцев они уступают ordinary shares. Как правило, акционеры этого типа не участвуют в обычных собраниях. Исключения перечислены в статье №32 ФЗ «Об АО», к исключениям относятся: решения, по которым нужно единогласное согласие всех акционеров, ликвидация АО, изменение устава, изменение прав владельцев ЦБ.

Привилегированные ценные бумаги могут конвертироваться в обычные голосующие, если подобное предусмотрено в уставе. При этом владелец получает обычные голосующие бумаги и те же права, что рядовые акционеры. Обратная конвертация невозможна.

При этом владелец получает обычные голосующие бумаги и те же права, что рядовые акционеры. Обратная конвертация невозможна.

Также в уставе фиксируется размер дивидендного вознаграждения каждого типа привилегированных акций (если выпущено несколько типов ЦБ этого вида). Если в уставе этот пункт не зафиксирован, то владельцы привилегированных ЦБ получают тот же размер дивидендов, что и обычные акционеры.

Конфликт интересов акционеров, как защищены миноритарии

Между участниками корпоративных отношений неизбежно возникновение разногласий. Чаще всего дискриминация миноритариев проявляется в виде:

- Принятия решений без учета мнения владельцев небольшой доли акций.

- Принятия решений с причинением ущерба миноритариям. Например, выкуп ценных бумаг проводится по невыгодной цене.

- Отсутствия извещений о дате собрания акционеров. В итоге миноритарии лишаются возможности даже высказать свою позицию.

Правда, миноритарий и сам может стать источником проблем. Например, он может сделать невозможным достижение квалифицированного большинства.

В таких ситуация единственный способ защиты – обращение в суд. Регулярно принимаются решения в пользу миноритариев, так что это реальный способ защиты своих интересов.

Рекомендую прочитать также:

Кто такой трейдер? Виды трейдеров, чем торгуют + сколько зарабатывают трейдеры?

Если спросить у случайного человека кто такой трейдер, то в большинстве случаев можно услышать всё, что угодно, только не […]

Что касается гарантий соблюдения интересов этой категории акционеров, то к ним отнесем:

- Возможность требовать выкуп своих ЦБ по цене как минимум не ниже рыночной, если АО превращается в ООО.

Правда, для этого миноритарий должен воздержаться либо не поддержать решение других акционеров о реорганизации АО.

Правда, для этого миноритарий должен воздержаться либо не поддержать решение других акционеров о реорганизации АО. - Возможность получить долю в ООО, появившемся вместо АО.

- Возможность конвертировать акции одного АО в бумаги другого АО при поглощении бизнеса. Вместо этого можно потребовать выкупа своих ЦБ.

- Гарантию сохранения доли в уставном капитале при сплитах/консолидации ценных бумаг.

Все перечисленное защищает права владельцев небольших долей акций. При таких процессах как реорганизация АО, либо поглощении бизнеса он не понесет финансовых потерь.

Заключение

И миноритарии, и мажоритарии могут существенно влиять на жизнь бизнеса. Даже владелец сравнительно небольшой доли ценных бумаг способен заблокировать принятия жизненно важного решения. У мажоритариев арсенал более внушительный, они действительно могут нанести ущерб миноритариям. Правда, последние обычно обращаются в суд, где и выносится окончательное решение.

Нащупать равновесие между интересами этих категорий акционеров чрезвычайно сложно. Поэтому судебные процессы между мажоритариями и миноритариями – обычное дело не только в российских, но и в европейских, американских судах. От этого страдает в первую очередь бизнес, неизвестно чего добьются конкуренты пока суд будет разбираться в сути дела.

Миноритарий — экономическая этимология

Minority, 小股东

Слово заимствовано во французском языке или итальянском языке. Первоначальный спектр значений родственных ему слов — минор, минорный — музыкальный. В русском языке использование слова «миноритарий» как экономического понятия начинается с 90-х годов 20 века.

Этимология слова отражает его современный как музыкальный, так и экономический смысл. Французское minoritaire от minor «меньший», «маленький». Существует версия, что английское minor было образовано по ошибочной ассоциации с minus— минус. Окончание арий характерно для существительных, означающих определенные группы людей.

Окончание арий характерно для существительных, означающих определенные группы людей.

В настоящее время употребляется по отношению к владению акциями. Миноритарий — акционер компании, доля акций которого незначительна, для того чтобы провести решение в собственных интересах. Таким акционером может быть как один человек, так и целая компания. Незначительная доля акций формально означает менее половины акций. Принципиальные решения — решения, относящиеся к выбору совета директоров, изменению

Для защиты прав миноритариев законодательство большинства стран предусматривает кумулятивное голосование. В отличие от традиционного голосования (одна акция — один голос — за одного кандидата на каждое место) кумулятивное голосование построено по принципу кумулятивной выборочности. Этот принцип означает, что число голосов, которое есть у одного акционера (один голос — одна акция на число мест в совете) могут быть отданы за одного кандидата.

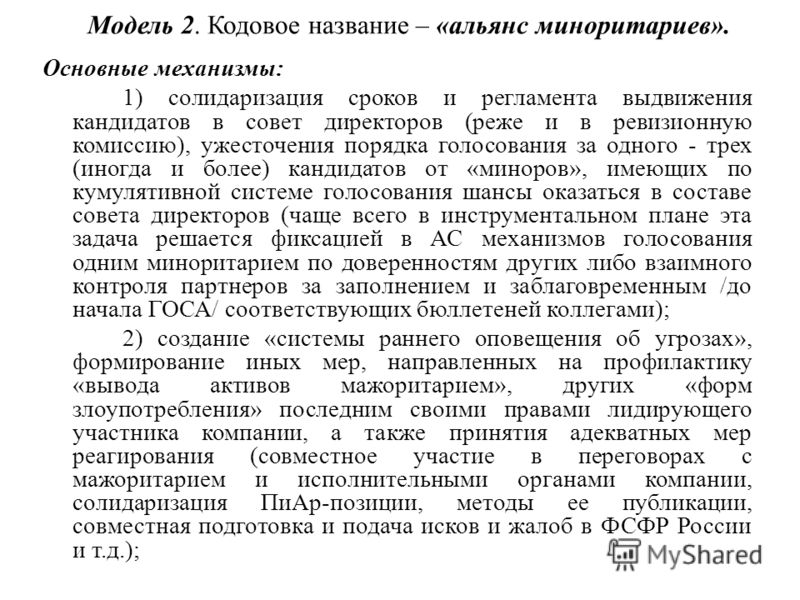

Пример. 1000 акций: у большинства (мажоритариев) — 700, у миноритариев — 300 акций Избирается 5 мест в совет директоров. Тогда у мажоритариев 3500 голосов, у миноритариев — 1500. Традиционное голосование не даст миноритариям возможности провести своих кандидатов. Но они попытаются провести двоих кандидатов используя кумулятивное голосование.

За каждого кандидата мажоритарии отдают 700 голосов. Миноритарии аккумулируют свои голоса на двоих кандидатах — 1500 : 2 = 750. Но они их не проводят — в этом случае и мажоритарии используют право кумулятивного голосования и распределят свои голоса на 4 кандидатах, отдав за каждого 3500 : 4 = 875 голосов. В свою очередь миноритарии также перегруппируются и сфокусируют свои голоса на одном кандидате, отдав за него все 1500 голосов. Проведение этого кандидата на место в совете директоров большинство не сможет блокировать.

Формула для расчета необходимого числа акций для проведения свои кандидатов.S = (V x P) : (D + 1) + 1где

S — (Shares) требуемое число акций,

V — (Voting) число голосующих акций,

P — (Positions) желаемое количество мест в совете директоров,

D — (Directors) общее количество мест в совете директоров.

В нашем примере S = 1000×2 (5 + 1) + 1 = 334,3. У миноритариев только 300 акций. Двоих кандидатов им не провести.

Категория:

Связанные понятия:

доля, интерес, мажоритарии,

interest, majority, share,

少数股东

МИНОРИТАРИЙ — это… Что такое МИНОРИТАРИЙ?

Миноритарий — Миноритарий акционер компании (физическое или юридическое лицо), размер пакета акций которого не позволяет ему напрямую участвовать в управлении компанией (например, путём формирования совета директоров). Такой пакет акций называется… … Википедия

Миноритарий — (Minority) Миноритарий это акционер компании с незначительным количесвом акций Миноритарий: права и их защита, выкуп акций, консолидация и дробление акций, ТНК ВР и Роснефть Содержание >>>>>>>>>> … Энциклопедия инвестора

Миноритарный акционер, миноритарий — (Minority shareholder) акционер, обладающий пакетом акций, который недостаточен для оказания какого либо влияния на решения, принимаемые руководством (Советом директоров) компании (т. е. его пакет не является ни контрольным, ни даже… … Экономико-математический словарь

Миноритарный акционер — (миноритарий) акционер компании (физическое или юридическое лицо), размер пакета акций которого не позволяет ему напрямую участвовать в управлении компанией (например, путём формирования совета директоров). Такой пакет акций называется… … Википедия

Банк ВТБ — (Внешторгбанк) Открытое акционерное общество Банк ВТБ, листинг на бирже ММВБ: VTBR, LSE: VTBR, РТС: VTBR Историческая хронология ВТБ Капитал, собственники и руководство ВТБ Капитал, дочерние компании банка ВТБ, социальная помощь ВТБ Банка… … Энциклопедия инвестора

миноритарный акционер — миноритарий Акционер, обладающий пакетом акций, который недостаточен для оказания какого либо влияния на решения, принимаемые руководством (Советом директоров) компании (т. е. его пакет не является ни контрольным, ни даже блокирующим ).… … Справочник технического переводчика

е. его пакет не является ни контрольным, ни даже блокирующим ).… … Справочник технического переводчика

Нутритек — Группа «Нутритек» Год основания 1990 Расположение … Википедия

Топ-книга — Причина упразднения банкротство Расположение … Википедия

Навальный — Навальный, Алексей Анатольевич Алексей Анатольевич Навальный … Википедия

Баффало Брейвз — Баффало Брэйвз Конференция Восточная Дивизион Атлантический (1970 … Википедия

В Казахстане миноритарии становятся активными игроками — Forbes Kazakhstan

ФОТО: © Depositphotos.com/Violin

Десятилетие местных IPO не прошло для Казахстана даром.

Конечно, не все владельцы 120 тыс. лицевых счетов проявляют активность. В игре находится десяток миноритариев, выходцев из финансовой сферы или до сих пор работающих на этом рынке. Они понимают механизм рынка и знают способы защиты своих прав. У них в запасе армия резервистов – тех самых миноритариев «с улицы», которые могут влиться в процесс отстаивания прав, если им объяснить, что права нарушаются.

Неудобные акционеры

Как несколько миноритариев могут осложнить жизнь крупной компании, мы убедились зимой этого года. Частная инвестиционная компания Falconry Capital и связанные с ней физические лица – миноритарии «Казахтелекома», недовольные покупкой Kcell, предъявили свои акции к выкупу (всего в «Казахтелеком» поступило 13 заявлений о несогласии со сделкой).

Как комментировали ситуацию в соцсетях, запрашиваемая цена за акции миноритариев была выше рынка. «Казахтелеком» подал на миноритариев в суд. В ответ те выставили встречный иск. Разбирательство вылилось в пресс-конференции и публичные комментарии адвокатов. Шумиха нелучшим образом отразилась на акциях и способствовала снижению биржевой стоимости ценных бумаг «Казахтелекома». По информации KASE, простые акции «Казахтелекома» потеряли более четверти своей цены, снизившись с 35,2 тыс. тенге на 1 января 2019 года до 25 тыс. тенге на конец того же месяца. Падение цены началось в середине января на фоне разбирательств с ее миноритарными акционерами.

тенге на 1 января 2019 года до 25 тыс. тенге на конец того же месяца. Падение цены началось в середине января на фоне разбирательств с ее миноритарными акционерами.

В мае конфликт был исчерпан, стороны пришли к соглашению и эмитент выкупил акции у Falconry Capita и двух физических лиц по максимальной цене.

История продемонстрировала, что миноритарии становятся силой, с которой приходится считаться. Корни проблемы в том, что квазигосударственные компании, акции которых торгуются на бирже, не сильно нуждаются в биржевом привлечении средств и поэтому не готовы работать по рыночным правилам. Они попали на биржу в рамках приватизации, в ходе программы народного IPO. Тогда правительство делегировало на биржу нескольких монополистов с надежным денежным потоком и способностью платить высокие дивиденды. Коммуникации с рынком компании не выстраивали, ограничиваясь требованием биржи по раскрытию необходимой информации. За исключением КЕГОК, которая ежегодно проводит очные встречи с журналистами и инвесторами.

Поведение квазигоскомпаний объясняется их статусом. Они подчиняются правительству и руководствуются государственными интересами, а не интересами всех акционеров. Уместно предположить, что конфликты продолжатся, учитывая желание правительства использовать ликвидность квазигосударственных компаний для решения тех же социальных задач.

В этих условиях активные миноритарии становятся для квазигоскомпаний неудобными. Как правило, они преследуют краткосрочные цели, в то время как компания выстраивает долгосрочную стратегию. Стали раздаваться голоса, что для дальнейшей приватизации лучше привлекать более устойчивых институциональных инвесторов. Повис вопрос, нужны ли вообще компаниям миноритарии.

Каждой сестре по серьге

Исполнительный директор «Казахстанской Ассоциации Миноритарных Акционеров» (QAMS) Данияр Темирбаев отмечает, что миноритарные инвесторы – неотъемлемая часть фондового рынка. Владея небольшими пакетами акций, как правило, с ориентиром на короткий горизонт инвестиций, они обеспечивают предложение ценных бумаг в любой момент времени. Это важно для активной торговли на фондовом рынке, которая и есть первое условие для поддержания рыночной ликвидности. «Поэтому вопрос о том, нужны ли миноритарии фондовому рынку, сродни вопросу, нужен ли вообще стране фондовый рынок», – говорит Темирбаев.

Это важно для активной торговли на фондовом рынке, которая и есть первое условие для поддержания рыночной ликвидности. «Поэтому вопрос о том, нужны ли миноритарии фондовому рынку, сродни вопросу, нужен ли вообще стране фондовый рынок», – говорит Темирбаев.

Глава Ассоциации финансистов Казахстана (АФК) Елена Бахмутова считает, что корпоративное управление должно защищать права и обеспечивать справедливое и равное отношение ко всем акционерам, включая миноритарных. Наличие миноритарных акционеров у публичной компании дает как преимущества, так и дополнительную административную нагрузку для компании.

Преимущество в том, что активность миноритариев способствует большему вниманию компании к совершенствованию процедур корпоративного управления, включая проведение общего собрания акционеров и корпоративное одобрение сделок, работы органов управления и раскрытия информации.

Активный рынок акций общества также создают в основном миноритарии, что позволяет оценить компанию по ее рыночной стоимости и создает стимулы для менеджмента компаний стремиться к эффективной деятельности и повышению рыночной капитализации.

Острые ситуация связаны с тем, что долгосрочные интересы акционерного общества и держателей крупных пакетов акций могут в какой-то момент не совпасть с интересами миноритариев по получению дохода на вложенный капитал. При этом миноритарии вряд ли влияют на устойчивость компаний.

Как правило, голосование на общем собрании акционеров осуществляется по принципу «одна акция – один голос», и если у компании есть крупные акционеры, то миноритарии вряд ли повлияют на принятие решений. Стратегические инвесторы с долгосрочными планами в отношении компании, их взаимодействие и контроль за деятельностью компании дают ей большую устойчивость.

Амбициозные планы правительства по приватизации крупнейших национальных компаний кроме оптимизма и радости за местный фондовый рынок вызывают опасения за качество процесса. Не исключено, что, почуяв слабину компаний и в преддверии большой распродажи, начнут появляться гриннмейлеры. Это лица, покупающие небольшой пакет акций, чтобы зайти в компанию и осложнить ей жизнь, проявляя недовольство любыми действиями в обмен на обратную продажу акций по высокой цене.

Это лица, покупающие небольшой пакет акций, чтобы зайти в компанию и осложнить ей жизнь, проявляя недовольство любыми действиями в обмен на обратную продажу акций по высокой цене.

Казахстанский фондовый рынок достаточно молод и до этого момента не обладал большим количеством миноритариев и привлекательных компаний на бирже. Ситуация меняется, и важно избежать появления профессиональных «обиженных акционеров», а для этого пересмотреть роль квазигоскомпаний в экономике и в развитии фондового рынка.

«Если мы хотим повышения корпоративной прозрачности, долгосрочной инвестиционной привлекательности квазигосударственных компаний, мажоритарный акционер должен требовать от них рыночной эффективности, роста бизнеса, финансовых показателей – всего того, что делает корпоративную структуру интересной для потенциальных инвесторов IPO. Ключевым показателем эффективности для мажоритария должен стать вопрос: сколько компания платит налогов и дивидендов на госпакет, – полагает Темирбаев. – В этом «рецепте» инвестиционной привлекательности нет места неналоговым выплатам и прочим расходам, которые бы не одобрил частный акционер. Все социальные расходы, дотации и субсидии должны производиться прозрачно, через республиканский бюджет, а не через корпоративные структуры с участием государства. В противном случае компании, юридически созданные как коммерческие организации, фактически выполняют роль дирекций при министерствах и ведомствах».

В АФК уверены, что не следует ужесточать требования к листинговым компаниям по защите прав миноритариев. Профильные законы регламентируют раскрытие всей существенной информации о деятельности компании, достаточной для принятия решений акционерами. Требования касаются не только листинговых компаний, но всех компаний публичного интереса. «Необходимо, чтобы эти требования неукоснительно выполнялись, а дальнейшее ужесточение приведет к еще большему сокращению эмитентов, готовых выйти на организованный рынок, и, возможно, даже реорганизации акционерных обществ в товарищества с ограниченной ответственностью.

Интересы любых отдельных акционеров не должны противопоставляться здоровому развитию и эффективности деятельности самих компаний. В то же время целесообразно рассмотреть требования по обязательному листингу крупных и средних компаний, участвующих в государственных программах поддержки бизнеса, что обеспечит большую прозрачность и подотчетность таких компаний», – считает Бахмутова.

Баланс интересов

Вместе с тем важно мотивировать менеджмент квазигосударственных компаний, прошедших IPO (и которые только готовятся пройти этот путь), к заинтересованности в росте эффективности компании. Бахмутова уверена, что для менеджмента должна быть разработана система мотивации, предусматривающая выполнение краткосрочных и среднесрочных целей и достижение запланированных результатов. Таковыми могут стать измеримые ключевые показатели эффективности (KPI), регулярная оценка деятельности исполнительного органа советом директоров и деятельности совета директоров акционерами (в рамках предусмотренных законодательством и внутренними документами процедур), которые создадут сбалансированную систему стимулов для эффективной деятельности менеджмента компаний.

Сейчас мяч находится на стороне правительства и квазигоскомпаний. Их оценка иностранными инвесторами будет зависеть от того, насколько рабочим станет корпоративное управление в части работы наблюдательных советов, независимых директоров и различных комитетов – желания следовать правилам, по которым живут публичные компании на развитых рынках.

Проверенный рецепт для улучшения корпоративного управления в компании – достаточный пакет акций в свободном обращении. Виктор Коваленко, директор EY по услугам в области устойчивого развития, регион CESA, рассказывает, что сложно определить, какой пакет надо продавать, чтобы миноритарии не были ущемлены в своих правах. Многие квазигоскомпании работают в стратегических секторах, и стерта грань, где начинается политика и заканчиваются финансы.

Тем не менее придется найти баланс между финансовым интересом инвесторов и социальной ролью, которая априори будет возлагаться государством на национальные компании. «Наверное, пакет должен быть немаленьким, 15–20%, чтобы представлять интерес для институциональных инвесторов. Мировая практика показывает, что можно вывести на рынок и до 49% акций. При этом контроль останется у государства, – считает Коваленко. – Ни один миноритарий не сможет влиять на решения, если, конечно, не сконцентрирует у себя все 49%. Но это может улучшить инвестиционный климат страны, повысить качество корпоративного управления в компаниях, на казахстанский фондовый рынок придет ликвидность, которую так долго ждали».

Защита миноритарных акционеров

- 1. Право на информацию : В соответствии с Кодексом штата Вирджиния все акционеры имеют право «проверять и копировать» определенные корпоративные записи в обычные рабочие часы после предоставления письменного уведомления. Эти корпоративные записи включают протоколы собраний акционеров; записи действий, предпринятых акционерами; бухгалтерские книги и финансовая отчетность за последние три года; исторический список акционеров; действующие подзаконные акты и учредительные документы, а также любые решения, принятые советом директоров; все письменные сообщения акционерам за последние три года; список имен и служебных адресов нынешних директоров и должностных лиц; и самый последний годовой отчет.

- 2. Право на справедливое отношение со стороны корпоративных должностных лиц и директоров : Корпоративные должностные лица и директора несут фидуциарные обязанности в своих отношениях с акционерами, и они должны проявлять добросовестность в таких отношениях с акционерами. Эта фидуциарная обязанность включает в себя обязанность проявлять осторожность и долг лояльности и требует от должностных лиц и директоров действовать с добросовестным деловым суждением в отношении наилучших интересов корпорации.

- 3. Право на обращение в суд : Миноритарные акционеры имеют право обратиться за правовой помощью, если мажоритарные акционеры или директора корпорации отказывают им в каком-либо из их прав.Кодекс штата Вирджиния допускает роспуск корпорации в судебном порядке, если директора действуют незаконным, репрессивным или мошенническим образом, и обеспечивает некоторую защиту миноритарных акционеров. Кроме того, хотя производные иски подаются от имени корпорации на основании прав корпорации, а не акционеров, они обеспечивают защиту миноритарных акционеров, если директора и должностные лица нарушают свои фидуциарные обязанности, чтобы действовать в наилучших интересах корпорации.

Суды штата Вирджиния стали более широко подходить к вопросу о том, какое поведение является «репрессивным», и демонстрируют растущую поддержку миноритарных акционеров.Притеснение миноритарных акционеров — это, как правило, поведение, которое отклоняется от стандартов честной деловой практики и нарушает принципы честной игры, на которые акционеры имеют право полагаться.

В решении 2012 года Colgate et al. Против Disthene Group, Inc. был подан иск миноритарными акционерами, утверждающими, что мажоритарные акционеры прибегали к репрессивным и мошенническим действиям, направленным на их ущемление и растрату корпоративных активов. В конечном итоге суд вынес решение в пользу миноритарных акционеров, а также особо отметил, что акционеры без права голоса имеют право на справедливое отношение со стороны должностных лиц и директоров корпорации.Суд установил, что должностные лица и директора нарушили свои обязанности путем: уменьшения дивидендов в ответ на подачу иска миноритарными акционерами; искажение стоимости акций при переговорах с миноритарными акционерами, которые продавали акции обратно компании; увеличение вознаграждения мажоритарных акционеров; неправильное использование и растрата корпоративных активов; отстаивание интересов членов семьи за счет миноритарных акционеров; и отказ в проверке корпоративных бухгалтерских книг и записей. В конечном итоге судья распорядился о роспуске закрытой корпорации из-за притеснения миноритарных акционеров и растраты корпоративных активов.

В конечном итоге судья распорядился о роспуске закрытой корпорации из-за притеснения миноритарных акционеров и растраты корпоративных активов.

Опять же, в деле 2019 года May v. Yancy Lumber Corporation суд вынес решение в пользу миноритарных акционеров. Там большинство попыталось внести поправки в устав корпорации, чтобы обойти намерения миноритарных акционеров. Мажоритарные акционеры хотели продать часть своего бизнеса, но миноритарные акционеры не хотели продавать и в соответствии с § 13 Кодекса Вирджинии.1-724, для продажи потребуется одобрение более двух третей акционеров, чего не было у мажоритарных акционеров. Мажоритарные акционеры внесли поправки в устав корпорации, намереваясь, что поправка будет действовать вместо устава и разрешить продажу. Однако суд отметил, что устав был предназначен для защиты миноритарных акционеров, и мажоритарные акционеры не могли обойти требования устава, внося поправки в устав.

Эти случаи подчеркивают важность знания своих прав как миноритарного акционера.Контролирующие акционеры могут попытаться применить репрессивную тактику или злоупотребить своим положением мажоритарных акционеров. Знание о своих юридических гарантиях и правах поможет гарантировать, что ваши права не будут ущемлены. Чтобы узнать больше о ваших правах как миноритарного акционера, свяжитесь с главным юрисконсультом PC сегодня по телефону 703-991-7973 или [email protected].

Определение мажоритарного акционера

Что такое мажоритарный акционер?

Мажоритарный акционер — это физическое или юридическое лицо, которое владеет и контролирует более 50% находящихся в обращении акций компании.В качестве мажоритарного акционера физическое или действующее лицо имеет значительное влияние на компанию, особенно если их акции являются голосующими. Акции с правом голоса дают акционеру право голосовать по различным корпоративным решениям, например по вопросу о том, кто должен входить в совет директоров компании.

Когда мажоритарный акционер владеет голосующими акциями, физическое или юридическое лицо может иметь существенное влияние на управление компанией.

Ключевые выводы

- Мажоритарный акционер — это физическое или юридическое лицо, которому принадлежит более 50% акций компании.

- Если мажоритарный акционер владеет голосующими акциями, он может диктовать направление компании посредством своего права голоса, поскольку голосующие акции дают акционеру право голосовать по различным корпоративным решениям, например, по составу совета директоров компании.

- Исключением из права голоса мажоритарного акционера являются случаи, когда для решения определенного вопроса с голосованием требуется супервыгодное большинство или если определенные уставы компании ограничивают полномочия мажоритарного акционера.

Понимание основного акционера

Мажоритарный акционер часто является учредителем компании.В случае давно созданного бизнеса мажоритарный акционер также может быть потомком основателя. Контролируя более половины голосующих акций, мажоритарный акционер является ключевым заинтересованным лицом и оказывает влияние на бизнес-операции и стратегическое направление компании. Например, в их власти может быть замена должностных лиц или совета директоров корпорации.

Однако не все компании имеют мажоритарного акционера, и частные компании чаще имеют мажоритарные акционеры, чем публичные компании.

Для компаний, у которых есть мажоритарный акционер, верно и то, что роль мажоритарного акционера может сильно отличаться от одной компании к другой. Некоторые по-прежнему активно участвуют в повседневных операциях, в то время как другие оставляют управление руководству компании. Мажоритарный акционер компании может быть или не быть членом высшего руководства, например, главным исполнительным директором (CEO). Этот сценарий более вероятен в небольшой компании с ограниченным количеством акций.

В более крупных фирмах, например, с рыночной капитализацией в миллиарды долларов, инвесторами фирмы могут быть другие учреждения, владеющие большим количеством акций.

Ключевые выводы

- Мажоритарный акционер — это физическое или юридическое лицо, которому принадлежит более 50% акций компании.

- Если мажоритарный акционер владеет голосующими акциями, он диктует направление компании своим правом голоса.

- Исключением из права голоса мажоритарного акционера являются случаи, когда для решения определенного вопроса с голосованием требуется супервыгодное большинство или если определенные уставы компании ограничивают полномочия мажоритарного акционера.

Мажоритарные акционеры и выкуп

Мажоритарные акционеры, стремящиеся выйти из бизнеса или ослабить свое положение, могут предпринять попытки привлечь внимание своих конкурентов или частных инвестиционных компаний с целью продажи своей доли или всей компании с целью получения прибыли.

Для выкупа сторонняя организация должна приобрести более 50% находящихся в обращении акций целевой компании или иметь голоса не менее 50% текущих акционеров, которые проголосуют за выкуп. Выкуп — это приобретение контрольного пакета акций компании. Обычно он используется как синоним термина «приобретение».

Даже если мажоритарный акционер может владеть более чем половиной акций компании, он может не иметь полномочий разрешать выкуп без дополнительной поддержки, в зависимости от положений устава компании.В случаях, когда для выкупа требуется подавляющее большинство, мажоритарный акционер может быть единственным решающим фактором (но только в тех случаях, когда он владеет достаточным количеством акций, чтобы удовлетворить требование сверхквалифицированного большинства, а миноритарные акционеры не имеют дополнительных прав, чтобы заблокировать это усилие).

Права миноритарных акционеров могут включать заявление о производном действии или мошенничестве. Эти действия фактически блокируют завершение выкупа. Если миноритарные акционеры считают условия выкупа несправедливыми и хотят выйти из целевого бизнеса, они могут воспользоваться правом оценки. Это позволяет суду определить, является ли предложенная цена акций справедливой. Если предложение действительно будет признано несправедливым, суд также может потребовать от компании, инициирующей выкуп, предложить указанную цену.

Это позволяет суду определить, является ли предложенная цена акций справедливой. Если предложение действительно будет признано несправедливым, суд также может потребовать от компании, инициирующей выкуп, предложить указанную цену.

Пример крупного акционера

Мажоритарными акционерами часто являются компании, владеющие контрольным пакетом акций многих компаний. Например, компания Berkshire Hathaway, генеральным директором которой является Уоррен Баффет, имеет контрольный пакет акций многих других компаний.

Berkshire Hathaway является мажоритарным акционером других компаний.Но у самой Berkshire Hathaway тоже есть акционеры. Однако у Berkshire Hathaway нет мажоритарного акционера.

Поскольку большинство компаний с мажоритарными акционерами очень малы, не так много компаний, которые являются домашними или хорошо известными, с мажоритарным акционером (потому что эти компании, как правило, больше). Одним из исключений является Dell Technologies Inc. Согласно заявлению Dell Technologies Proxy, поданному в мае в Комиссию по ценным бумагам и биржам США (SEC), Майкл Делл контролирует около половины капитала компании (52%).

корпоративных проблем: у кого какая сила, когда дело доходит до упора?

Наиболее распространенной формой организации бизнеса в Соединенных Штатах с участием двух или более человек, стремящихся к ограниченной ответственности, остается корпорация. Читателю предлагается ознакомиться со статьей об организациях с ограниченной ответственностью в разделе «Статьи» на этом веб-сайте, а также со статьей «Корпоративные формальности и структура» в разделе «Статьи о держателях», чтобы понять базовую структуру непубличной корпорации Калифорнии.Для целей данной статьи предполагается, что читатель уже просмотрел эти две статьи.

Корпорация — старейшее из предприятий с ограниченной ответственностью, блестящее изобретение, во многом способствовавшее удивительному росту бизнеса в мире. Учитывая агрессивные и стяжательные личности первоначальных капиталистов, неудивительно, что первые владельцы корпораций приложили много усилий для получения власти и контроля в различных корпоративных структурах.Действительно, история капитализма в Америке часто является историей того, какой владелец корпорации смог захватить контроль над корпоративной структурой власти и добиться господства внутри корпорации, к разочарованию других владельцев.

Таким образом, существует более ста лет статутов и прецедентного права, в которых очень подробно описывается, какое лицо в корпорации может достичь какой власти и какими методами.

Владеть корпорацией без понимания имеющихся браздырей власти — значит упустить большую часть цели владения и вызвать катастрофу, если один из других владельцев попытается получить больший контроль, или если на сцену выходят новые владельцы.Кроме того, смерть или инвалидность акционера может внезапно привести к тому, что новый владелец, например, родственник или супруга, с более агрессивными критериями владения, войдет в корпорацию, поэтому каждый акционер должен иметь доскональное знание работы корпоративной власти даже если между нынешними акционерами существуют дружба и доверие.

У публично торгуемых корпораций очень разные критерии достижения и поддержания контроля, и они не обсуждаются в этой статье.В этой статье основное внимание уделяется типичной калифорнийской корпорации, не торгующейся на публичной бирже и не принадлежащей более чем тридцати пяти акционерам (муж и жена считаются одним акционером).

ОСНОВНАЯ СТРУКТУРА

Как обсуждалось в веб-статье о корпоративной структуре, типичная калифорнийская корпорация имеет акционеров , которые избирают Совета директоров , которые, в свою очередь, назначают должностных лиц корпорации , обычно президента (генерального директора), секретаря и Казначей (CFO).Как правило, акционеры ежегодно собираются для избрания директоров и утверждения их действий; Совет директоров собирается ежегодно или ежеквартально для рассмотрения действий должностных лиц, а должностные лица встречаются так часто, как это необходимо для управления предприятием. Повседневные операции выполняются либо офицерами, либо менеджерами, нанятыми ими.

Должностные лица и директора несут фидуциарную обязанность перед компанией и ее акционерами, высшую обязанность лояльности, известную по закону. Нарушение этой обязанности налагает на них личную ответственность в пользу корпорации или акционеров.Акционеры, отсутствующие также занимающие должность директора или / или должностного лица, , а не , несут фидуциарную обязанность перед компанией , если конкретный акционер не владеет большинством акций, и в этом случае в случае продажи акций, Указанный акционер должен получить такую же цену за акцию для миноритарных акционеров (только в Калифорнии).

Как должностные лица, так и директора обязаны проявлять осторожность в отношении управления корпорацией, и это включает в себя обязанность запрашивать информацию.Это означает, что они несут личную ответственность, если они не принимают надлежащих мер для защиты компании, и они остаются ответственными, даже если они не знали о проблеме, с которой сталкивается компания, если их незнание того, какие действия следует предпринять, основано на небрежном отказе от расследования проблема в компании. Добросовестные ошибки в суждениях не обязательно влекут за собой ответственность при отсутствии халатности или неисполнения обязанностей. Обязанность активно исследовать, чтобы определить проблемы, с которыми сталкивается компания.

Акционеры могут быть директорами и должностными лицами, но не обязательно.Офицеры могут быть директорами и наоборот … но, опять же, не обязательно.

Поскольку акционеры выбирают директоров, а директора выбирают должностных лиц, очевидно, что акционеры обладают высшей властью в компании. Если контролировать то, как акционеры будут голосовать, можно определить, кто будет директорами, которые, в свою очередь, будут определять, кто будет должностными лицами, которые, в свою очередь, будут определять, кто будет руководить компанией.

ПОЭТОМУ ПЕРВОЕ ПРАВИЛО КОРПОРАТИВНОЙ ВЛАСТИ ОЧЕНЬ ПРОСТО:

ЛИЦО, КОТОРЫЙ КОНТРОЛИРУЕТ ГОЛОСЫ АКЦИОНЕРОВ, БЕЗУПРЕЧНО УПРАВЛЯЕТ КОРПОРАЦИЕЙ .

Итак, рассмотрим детали голосования акционеров.

Власть акционеров

Голосование по акциям

Акционеры определяют действия, которые должна предпринять компания, от избрания директоров до утверждения корпоративных действий, путем голосования, и обычно каждая акция дает право одного голоса. Таким образом, если человек владеет пятьюдесятью акциями, это лицо имеет пятьдесят голосов, если у человека шестьдесят акций, это лицо имеет шестьдесят голосов.

В Калифорнии большинство голосов контролирует голоса акционеров.Таким образом, если акционеру принадлежит пятьдесят один процент акций, это лицо фактически контролирует корпорацию. Это, вероятно, самый важный урок, который должен усвоить владелец бизнеса: с точки зрения контроля, имеет ли он десять процентов или сорок девять процентов, не имеет большого значения. Человек, у которого есть пятьдесят один процент, может избрать большинство директоров, а они, в свою очередь, могут назначать должностных лиц и менеджеров. Хотя определенные права существуют для защиты миноритарных акционеров в определенных областях, обсуждаемых ниже, простой факт заключается в том, что акционер, контролирующий 51% акций, может управлять компанией практически так, как он или она.

Это особенно важно, если вспомнить, что в соответствии с законодательством штата компания не обязана нанимать акционеров (которые, таким образом, будут получать зарплату) или объявлять дивиденды при любом конкретном уровне дохода. Таким образом, враждебный акционер, владеющий 51% акций, может захватить контроль над Советом директоров, уволить всех должностных лиц, кроме тех, кого он или она пожелает, уволить всех миноритарных акционеров, которые работают в компании, нанять себя в качестве президента, заплатить ему или сама имеет хорошую зарплату и никогда не объявляет дивиденды, используя прибыль для выплаты бонусов нанятым менеджерам…и себя. При отсутствии зарплат или бонусов действительно огромных размеров суд НЕ будет ограничивать этот тип использования власти мажоритарным акционером, а миноритарный акционер окажется в буквальном смысле лишен возможности зарабатывать деньги на компании.

Только в двух случаях миноритарный акционер имеет законное право на получение части доходов компании. В случае продажи компании миноритарный акционер должен получить ту же цену за акцию, что и мажоритарный акционер.Во-вторых, в случае объявления дивидендов миноритарный акционер должен получать такие же дивиденды на акцию, что и мажоритарный акционер.

Но поскольку нет обязанности продавать компанию или объявлять дивиденды со стороны мажоритарного акционера, для миноритарного акционера типично в таких ситуациях владеть практически бесполезными акциями в течение многих лет, наблюдая за выплатой заработной платы и бонусов, в то время как мажоритарный акционер отказывается объявлять дивиденды или продавать компанию. Очевидно, что никто другой не купит миноритарный пакет акций, поэтому миноритарный акционер оказывается в бессильном положении, несмотря на то, что он владеет акциями.

Предполагая, что корпорация имеет налоговый статус Sub S (в этом случае каждый акционер облагается налогом на прибыль корпорации лично), тогда ситуация для миноритарного акционера может быть безнадежной, поскольку мажоритарный акционер может предоставить себе достаточно бонусов, чтобы платить налоги, но не объявлять какие-либо дивиденды, и миноритарный акционер оказывается в невозможной ситуации уплаты налогов на деньги, которые он или она даже не получит! (Таким образом, если компания Sub S зарабатывает 100000 долларов чистой прибыли и вам принадлежит тридцать процентов акций, вы должны заплатить налоги с 30 000 долларов.00 в качестве вашей доли дохода. Если компания не объявляет дивиденды, вы все равно должны уплатить этот налог.)

Вышеупомянутая «игра с выжиманием» в отношении миноритарного акционера является очень типичным маневром в корпоративных конфликтах и в конечном итоге вынуждает миноритарного акционера продать свою долю по любой цене мажоритарному акционеру, чтобы избежать экономического краха.

Миноритарный акционер в Калифорнии имеет право посещать собрания акционеров, получать определенные корпоративные записи, голосовать за директоров и настаивать на том, чтобы директора и должностные лица действовали в интересах компании в целом (что НЕ означает право принудительно выплачивать дивиденды или продавать компанию.) Чем больше акций принадлежит миноритарному акционеру, тем больше записей доступно для его проверки и тем легче акционеру созвать собрание.

Кроме того, согласно правилам кумулятивного голосования, миноритарный акционер с определенным количеством акций может гарантировать себе возможность избрать меньшинство в совете директоров (по крайней мере, выбрать одного из трех), даже если контроль все еще остается в руках мажоритарных акционеров.

Но эти права на самом деле незначительны и не дают никакой защиты или контроля миноритарному акционеру.Если вам суждено стать миноритарным акционером, вы должны защитить себя другими способами: либо путем создания уникальной структуры акций, дающей определенные права вето, либо путем получения договорных прав в отдельном письменном соглашении, либо о найме, либо с точки зрения который будет входить в состав Совета директоров или действовать в качестве должностного лица. На практике такие соглашения редко возможны, когда начинается борьба, поскольку мажоритарный акционер никогда не откажется от такой власти.

Таким образом, именно на стадии становления корпорации миноритарные акционеры должны либо добиваться некоторого увеличения пакета акций, либо договорной защиты, как обсуждается в конце этой статьи.Двумя методами защиты прав меньшинства являются структура акций (и соответствующие соглашения о голосовании) и трудовые договоры. Теперь мы обсудим их по порядку.

КЛАССЫ АКЦИЙ; РАВНАЯ ОПАСНОСТЬ СОБСТВЕННОСТИ; ГОЛОСОВАНИЕ

Даже в негосударственной корпорации в Калифорнии возможно создать довольно сложную структуру акций, хотя преимущества упрощенной корпоративной отчетности и налоговых деклараций теряются по мере усложнения структуры. Распространенным и обычно неправильно понимаемым методом определения структуры акций является выпуск акций двух классов: «Обычные» и «Предпочтительные».«Согласно законам Калифорнии,« Привилегированные акции »- это просто акции, которые имеют преимущественную силу при выплате в случае ликвидации компании и выплаты дивидендов. Очевидно, что ни одна из выгод не относится к силовому элементу корпорации, поэтому здесь не будет более подробно обсуждаться.

Для целей данной статьи больший интерес представляют классы акций, не имеющих права голоса, по сравнению с классами акций, которые имеют право голоса. Возможны классы, в которых нет права голоса или в которых право голоса составляет долю обыкновенных акций (например,грамм. каждая акция составляет одну четверть или одну сотую с точки зрения количества голосов по сравнению с обыкновенными акциями.) Используя такие классы, стороны, желающие владеть большей частью компании, могут остаться без 51% голосов и, конечно же, без права голоса. власть — вот в чем суть корпоративной борьбы. Типичная структура этого типа состоит в том, что 50-50 обыкновенных акций класса A принадлежат, а неголосующие акции класса B принадлежат, а контрольный пакет акций находится в руках какого-либо держателя акций.

Другой типичный метод владения акциями, позволяющий избежать опасности контрольного пакета акций, — это выпуск акций в равных количествах, дающий каждой стороне право «вето» для другой.Это часто делается в семейных компаниях или в партнерствах, которые объединяются. Преимущество такого метода владения акциями состоит в том, что ни один акционер не может доминировать. Опасность заключается в тупике компании, так как будет четное количество голосов. Если при голосовании акционеров или совета директоров возникает тупик, который ставит под угрозу компанию, любой директор или акционер имеет право обратиться в суд с ходатайством о выходе из тупика, назначив управляющего для управления компанией в течение определенного периода времени. , предположительно, достаточно долго, чтобы выйти из тупика.Этот процесс является дорогостоящим из-за необходимости явки в суд и часто чрезвычайно дорогостоящим, так как получатель должен быть оплачен. Кроме того, получатель редко бывает экспертом в своем деле (обычно это юрист), и редко компания может долго выживать под покровительством получателя.

Наш офис разработал свой собственный подход к предотвращению тупиковой ситуации. Мы добились успеха, когда акциями владеют поровну, создав договорный метод разделения голосов, при котором акционеры заранее соглашаются, что временный директор будет автоматически исполнять обязанности в случае равного количества голосов, сказал временный директор, прерывая равное количество голосов и требуется чаще, чем три раза в квартал, указанный директор будет работать в течение одного года.Это не только стоит гораздо меньше, чем участие в судебных разбирательствах, но и имеет практический эффект: акционеры почти всегда находят способ разрешить свои разногласия по той простой причине, что практический эффект от методологии разрешения конфликтов состоит в том, что ОБА акционеры теряют контроль всякий раз, когда временный директор назначается, поскольку он или она будет иметь решающий голос. Понимая это, каждый из акционеров неизменно соглашается на компромиссное голосование. Сама угроза присутствия этого временного директора создает консенсус почти в каждом случае.

В то время как управляющий, кажется, создает ту же угрозу, на самом деле судебный процесс будет стоить десятки тысяч долларов, прежде чем акционеры поймут, что конечным результатом их усилий является потеря контроля: метод временного директора стоит почти ничего.

Соглашения о голосовании — это просто соглашения между двумя или более акционерами, в соответствии с которыми они договариваются о том, как голосовать, или договариваются о том, когда потребуется подавляющее большинство голосов. Кроме того, акционеры могут договориться о том, когда потребуется единогласное голосование по определенным типам решений для защиты миноритарного акционера.Существуют различные ограничения на разрешенные соглашения о голосовании, установленные Кодексом корпораций, но большинство ограничений на голосование для защиты прав меньшинств разрешены.

Устав компании, созданной во время регистрации, но с учетом поправок, если так проголосовало достаточное количество акционеров, обычно предусматривает, когда и если необходимо подавляющее большинство голосов.

Также возможно создать так называемую закрытую корпорацию, которая является закрытой корпорацией, которая заменяет обычный совет директоров и должностных лиц письменным соглашением акционеров о том, как управлять компанией.В то время как популярные до того, как компании с ограниченной ответственностью (LLC) были допущены в Калифорнию, они мало используются сегодня из-за главного преимущества корпоративной структуры (строгие и давно установленные методологии для операций и обязательное ведение учета использования для судьи и присяжных в случае драки) ) теряется без реальной экономии времени или денег, поскольку соглашение необходимо согласовывать и соблюдать. Большинство людей, которые сейчас ищут такой тип структуры, теперь используют компании с ограниченной ответственностью, и читатель может найти эту статью в Интернете.

ДОГОВОРНАЯ ЗАЩИТА

Безусловно, самый простой способ защитить долю меньшинства в акциях, который осуществляется без внесения поправок в Устав, — это заключение трудовых договоров между акционером и компанией. Обычно офицер подписывает многолетнее соглашение, которое не позволяет ему или ей быть уволено, кроме как по причине, и гарантирует доход и, возможно, премию в зависимости от результатов работы. Это соглашение является обязательным для компании и может создать ситуацию, в которой даже миноритарный держатель акций будет иметь уверенность в сохранении выгоды в виде дохода и т.п.

Но следует отметить, что контракт будет защищать миноритарного акционера только с точки зрения дохода и возможных бонусов. Миноритарный акционер по-прежнему не может принудить к продаже или выплате дивидендов, и после завершения контракта теряет всю защиту. Договорная защита жизненно важна, но все же не то же самое, что постоянная и всепроникающая защита контрольного пакета акций.

КОРПОРАТИВНАЯ БОРЬБА И ПРЕДВАРИТЕЛЬНОЕ ПЛАНИРОВАНИЕ

Когда отношения внутри компании начинают ухудшаться, различные собственники обычно начинают оценивать, какими полномочиями они обладают.К тому времени всегда будет слишком поздно заниматься планированием, необходимым для достижения либо защиты, либо контроля — у вас есть то, что вы уже создали. Срочно необходима компетентная юридическая консультация, поскольку довольно часто акционеры начинают предпринимать действия в гневе или без совета, которые представляют собой нарушение фидуциарных обязательств или, возможно, нарушение устава, действия, которые являются мощным оружием для других акционеров. , прежде чем предпринять действия, необходимы тщательный и объективный анализ и план игры…. как для определения подходящих ходов в «шахматной игре» корпоративной власти, так и для подготовки к неизбежным ответным действиям других акционеров.

Возможно, типичного примера будет достаточно, чтобы показать, почему такая забота необходима. Один акционер, рассерженный на другого за отказ расширить бизнес определенным образом, наняв продавца на новой территории, решил захватить контроль над Советом директоров, сместить другого с поста президента, избрать себя и уволить другого с должности. сотрудник компании.Поскольку ему принадлежало 70% акций, он был уверен, что сможет это сделать.

К сожалению, контракт, который он предлагал компании заключить с продавцом, чтобы разрешить такое расширение, касался компании, уже частично принадлежащей ему. Когда он созвал собрание Совета директоров, миноритарный акционер указал, что и устав, и корпоративное право требуют, чтобы мажоритарный акционер отказался от участия в голосовании, поскольку он находится в конфликте интересов. Рассерженный, мажоритарный акционер отказался сделать это, продолжил голосование и, отстранив другого акционера, принял на себя мантию президента и выполнил контракт.

Миноритарный акционер немедленно обратился в суд, обвинив мажоритарного акционера в нарушении фидуциарных обязательств и конфликте интересов, и суд справедливо удовлетворил ходатайство и отменил голосование. Это вызвало хаос для поставщика, который отказался продолжить выполнение контракта, обошедшегося компании в десятки тысяч долларов, из-за штрафов, наложенных из-за невыполнения компанией своих обязательств, и, кроме того, миноритарный акционер незамедлительно подал в суд на мажоритарного акционера за причинение убытков. поскольку компания изначально выполнила договор незаконно.

Два года спустя, после примерно ста тысяч долларов гонорара адвокатам, мажоритарный акционер согласился урегулировать вопрос, выкупив миноритарного акционера по завышенной цене: и эта катастрофа была нанесена акционеру, которому принадлежало 70% акций! При лучшем планировании он мог бы и должен был легко взять на себя контроль над компанией и мог бы достичь своих целей, увеличив количество директоров в совете, выбрав совет, находящийся под его влиянием, но не под его контролем, отказался от участия в фактическом голосовании, и, таким образом, разрешил голосование, которое было законным, но которое перевесило бы его миноритарный акционер.Это заняло бы еще десять дней или около того, но гарантировало бы ему победу в его борьбе.

ПРЕЖДЕ чем действовать, даже если ваша позиция кажется чрезвычайно сильной, получите юридическую консультацию и хорошо спланируйте свою стратегию.

ВРЕМЯ БИТВ И ПОБЕД

Еще один фактор, часто упускаемый из виду начинающим акционером, заключается в том, что для достижения контроля над корпорацией требуется время, а зачастую и годы. Директора обычно служат в течение года. Если предположить, что один — два месяца в срок, даже 90% акционер не может сместить директора (при отсутствии правонарушений) еще на десять месяцев, и в течение этого времени миноритарный акционер, понимая, что его дни в качестве директора сочтены, может предпринять агрессивные действия, чтобы улучшить свое положение. или ее должность или сменить компанию.И наоборот, знание того, что мажоритарный акционер ждет, чтобы уловить любую допущенную им ошибку и отстранить директора, может создать в компании такую неблагоприятную для успеха атмосферу, что она начнет терпеть неудачу. Все эти факторы должны быть тщательно рассмотрены, прежде чем акционеры предпримут агрессивные шаги по использованию своих полномочий.

ЗАКЛЮЧЕНИЕ

Корпоративная структура власти просуществовала более века, потому что это блестящий способ ведения бизнеса. Одно из его самых сильных достоинств — превосходное разрешение споров…. но доступные методы и оружие должны быть тщательно продуманы и применены, и необходимо понимать, что ошибки, допущенные при их использовании, нелегко исправить. Жизненно важно знать, что можно и что нельзя делать, и эти знания являются такими же базовыми для управления компанией, как и знание клиентов и продукта. Наиболее важным моментом для создания соответствующих структурных положений является создание компании, поскольку после начала битвы мало шансов изменить структуру для достижения определенных целей.

Короче говоря, создайте компанию, чтобы защитить себя, изучите структуру, чтобы вы могли достичь своих целей, и, если возникнет необходимость использовать имеющуюся у вас власть, приготовьтесь сделать это осторожно и заранее предоставив компетентный совет. И, если вы знаете, что обладаете силой, довольно часто вам никогда не понадобится ее использовать: вы можете отразить изречение Теодора Рузвельта, который процитировал старую африканскую пословицу: «Говори тихо, но неси большую палку».

Три причины, по которым миноритарные акционеры предъявляют иски против мажоритарных акционеров

Поделиться — это забота!