Лицевой счет в банке это: Расшифровка расчетного счета в банке, что означает номер расчетного счета

Из скольки цифр состоит лицевой счет, как узнать и для чего нужен

Расчетные счета используются всеми, кто так или иначе регистрируется в банковской системе и использует банковские расчеты. Как узнать номер лицевого счета карты, из чего он состоит и как его использовать, рассмотрим более подробно на Brobank.

Что такое лицевой счет

Лицевой или расчетный счет – это учетная запись, использующаяся банком для учета операций и денежных потоков клиентов. Чтобы узнать, из скольки цифр состоит лицевой счет, следует сначала в принципе понять, где его можно найти.

Эти счета не используются для получения какого-либо дохода и их достаточно проблематично найти.

Эти счета не имеют значимой программы лояльности и называются счетами «до востребования», так как деньги на них доступны в любое время и не имеют ограничений в использовании.

Может существовать как один, так и несколько лицевых счетов как в одном, так и в нескольких банках у одного клиента.

Из скольких цифр состоит счет

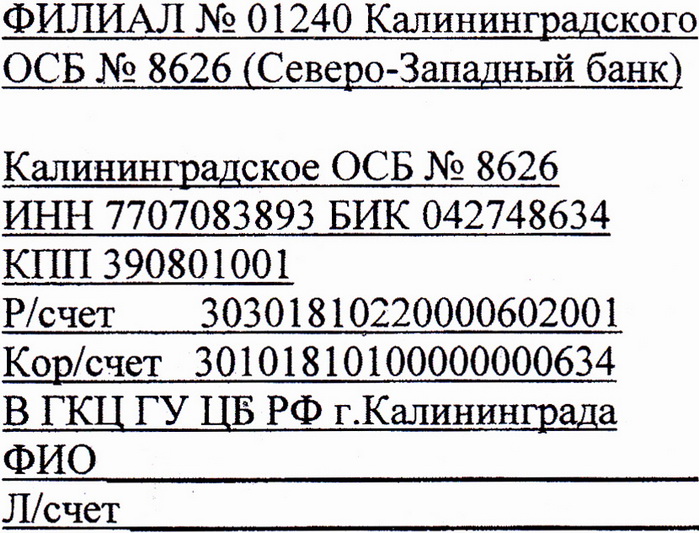

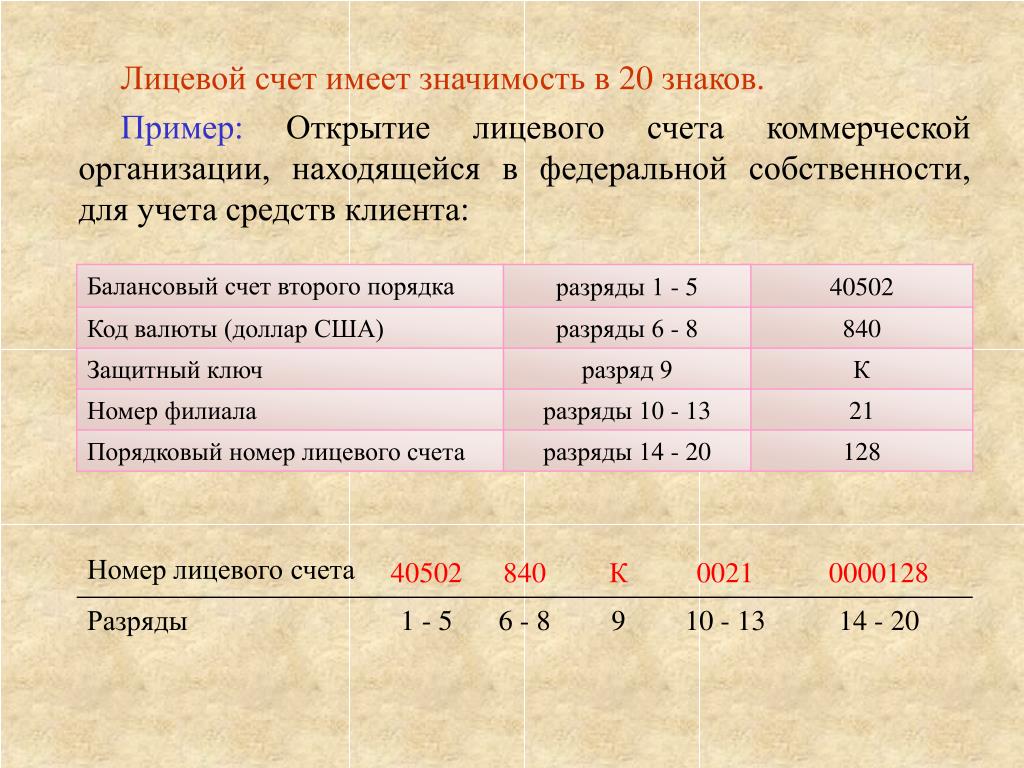

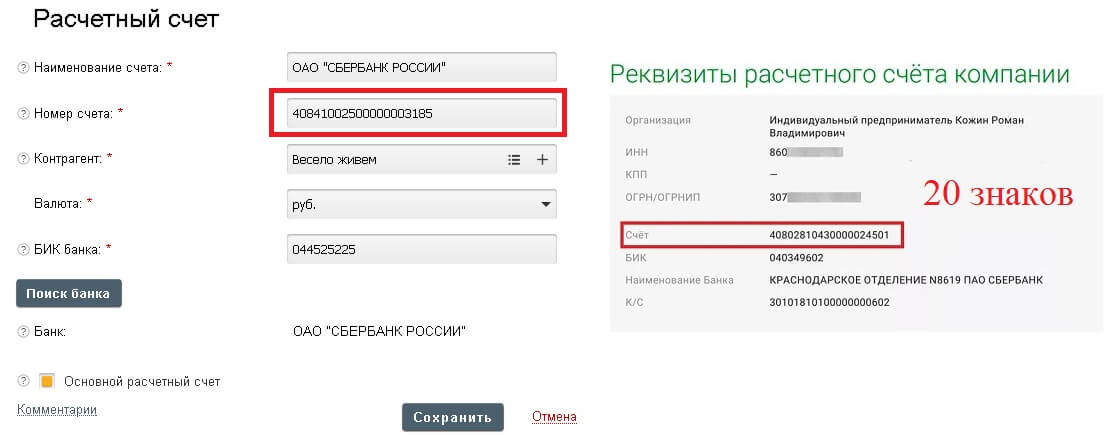

Общая структура номера расчетного счета может отличаться от государства к государству. В России стандартный формат лицевого счета — 20 цифр, которые разделены на цифровые блоки, кодирующие различную информацию.

- Первый блок, состоящий из 3 цифр означает номер балансового счета первого порядка.

- Второй, из двух цифр, означает номер балансового счета второго порядка.

- Следующие три цифры — код той валюты, в которой заведен лицевой счет. Кодируются валюты согласно специальному общероссийскому классификатору валют.

- Четыре цифры следующего блока означают код подразделения счета в банке. Иногда данный блок не выделяется специально.

- Далее идут 7 цифр, означающих каждый отдельный лицевой счет в конкретном банке.

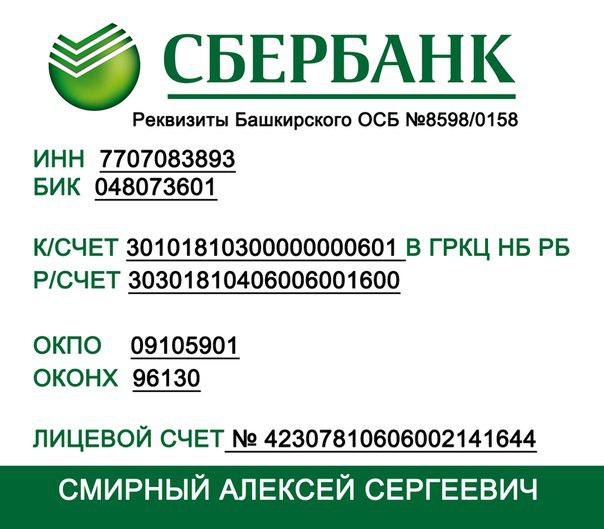

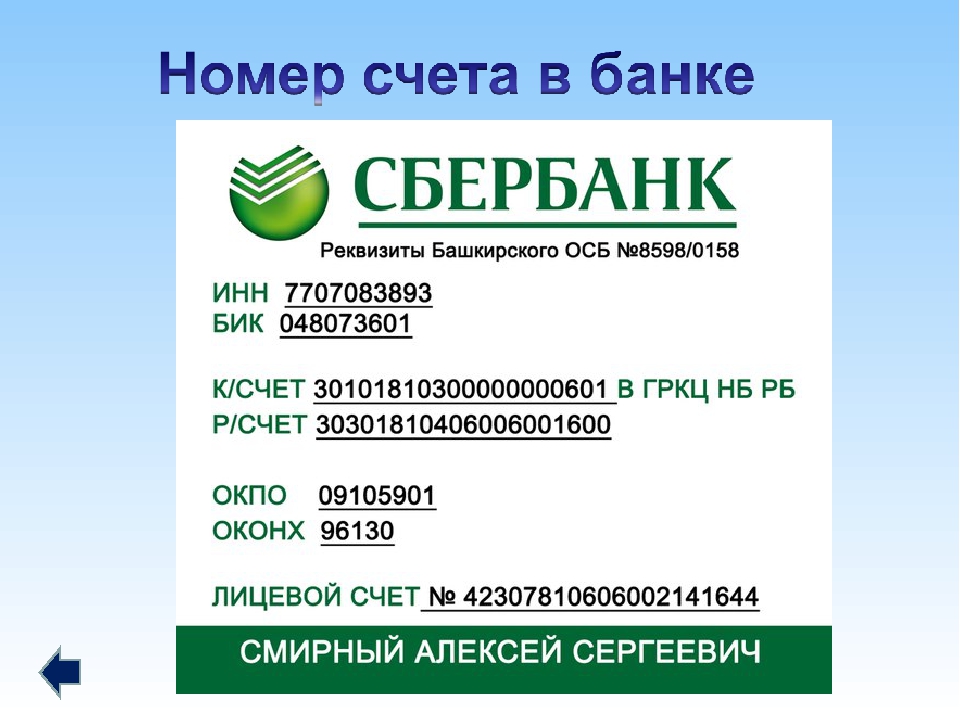

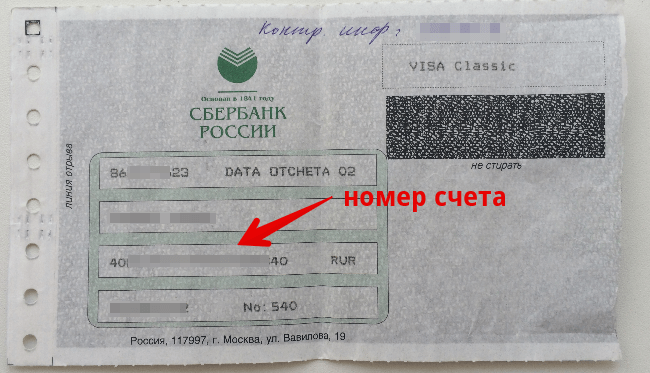

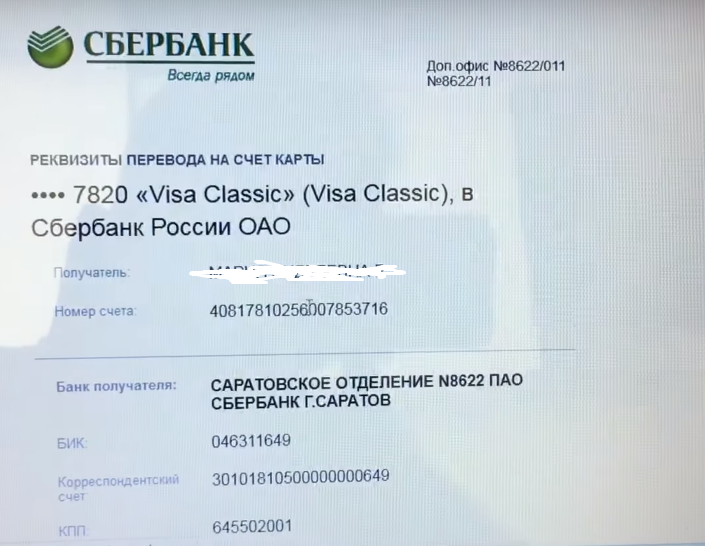

Всего номер состоит из 20 цифр. Как узнать номер лицевого счета, чтобы проверить информацию выше? Для этого необходимо обратиться непосредственно в банк, где открыт счет. Рассмотрим процесс подробнее на примере Сбербанка.

Как узнать номер лицевого счета в Сбербанке

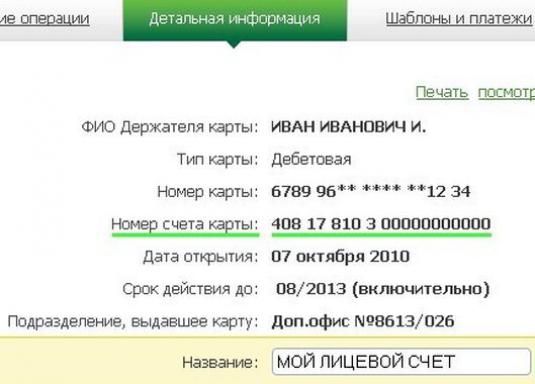

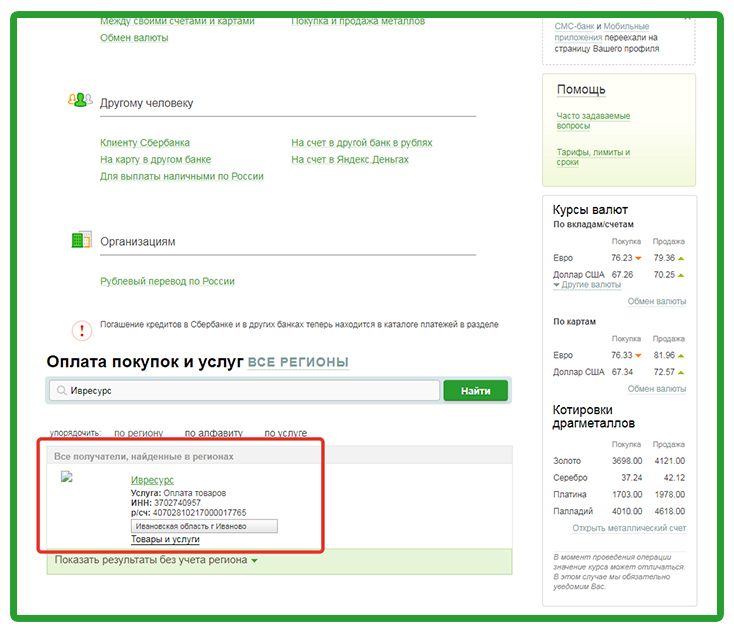

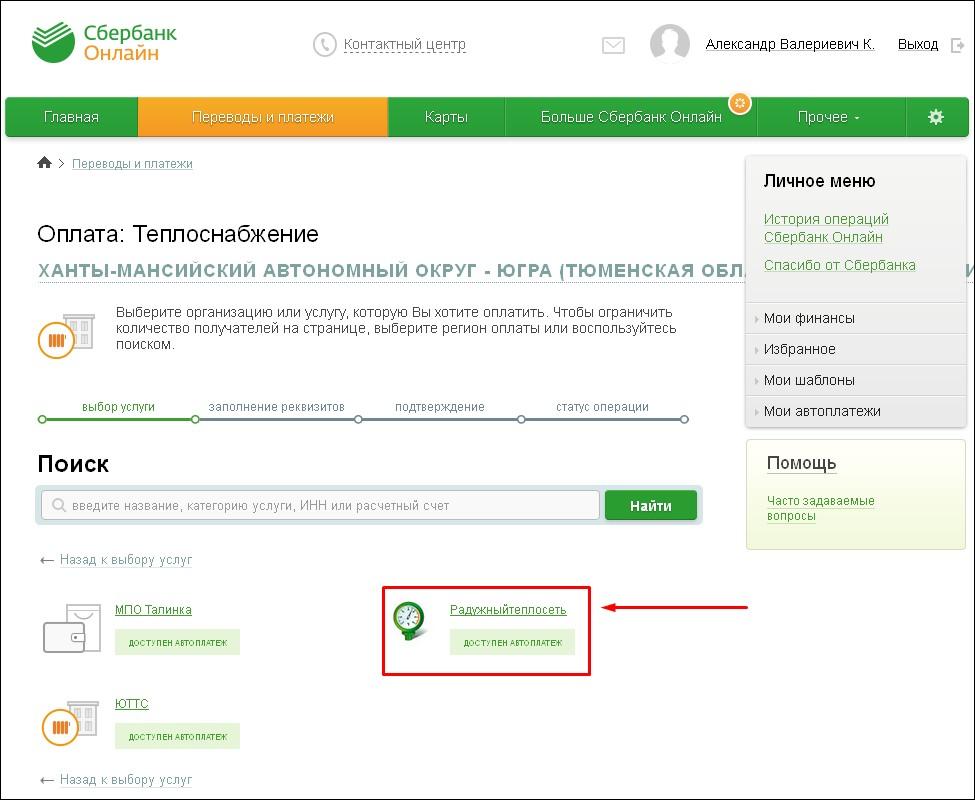

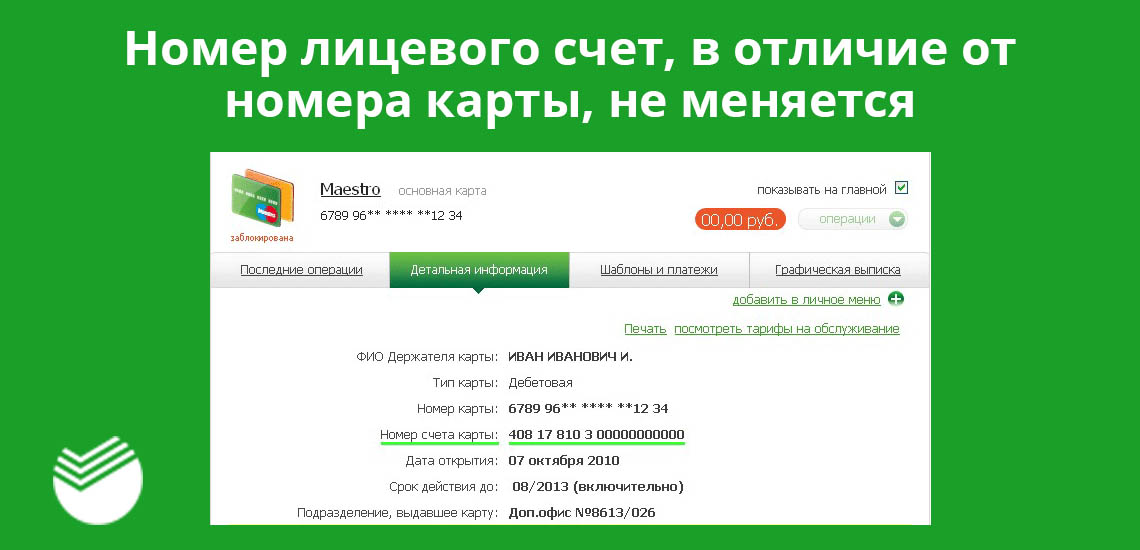

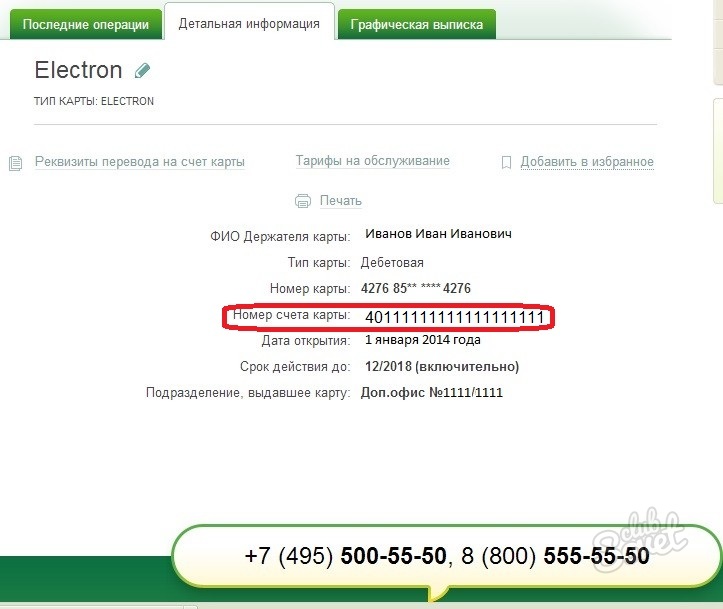

Наиболее простой способ, как узнать номер лицевого счета в Сбере – это посмотреть его в личном кабинете интернет-банка Сбербанк Онлайн. Это может быть как мобильное приложение, так и интернет-банкинг.

Номер лицевого счета в личном кабинете Сбербанка находится на вкладке «Детальная информация» в меню «Карты». Важно: этот номер никогда не будет совпадать с номером выданной к нему дебетовой или кредитной карты, это разные номера. Номер самого расчетного счета — это 20 цифр.

Чтобы узнать номер лицевого счета Сбербанк через приложение:

- Залогиньтесь в приложении «Сбербанк Онлайн».

- Из выпадающего списка своих продуктов банка выберите нужную карту и нажмите на нее.

- В меню карты выберите пункт «Детальная информация».

- В разделе с детальной информацией вы найдете как ФИО держателя и дату выдачи карты, так и номер счета, на котором регистрируется движение средств по ней.

Подобную систему имеет не только Сбербанк, номер лицевого счета в любом другом банке можно узнать точно таким же образом. Единственные отличия будут в том, как именно будет выглядеть меню детальной информации в приложении каждого конкретного банка. Где-то детальную информацию можно найти только в электронной версии банковского договора на обслуживание или в его бумажной версии, которую обязательно выдают при заключении договора с банком.

Также узнать номер лицевого счета, как и всю прочую информацию, можно при личном обращении в банк. В некоторых банках можно прийти в любое из отделений и просто запросить нужные сведения, в других же это обязательно делать именно в том отделении, где был открыт сам счет.

Чтобы получить нужные данные, потребуется подтверждение личности. Для этого в случае личного визита клиенту придется показать паспорт, тогда как если информация запрашивается через колл-центр, то сотрудник колл-центра попросит назвать кодовое слово. После проведения проверки при личном визите сотрудник офиса даст держателю информацию на бумаге, а по телефону номер лицевого счета продиктует оператор.

Для этого в случае личного визита клиенту придется показать паспорт, тогда как если информация запрашивается через колл-центр, то сотрудник колл-центра попросит назвать кодовое слово. После проведения проверки при личном визите сотрудник офиса даст держателю информацию на бумаге, а по телефону номер лицевого счета продиктует оператор.

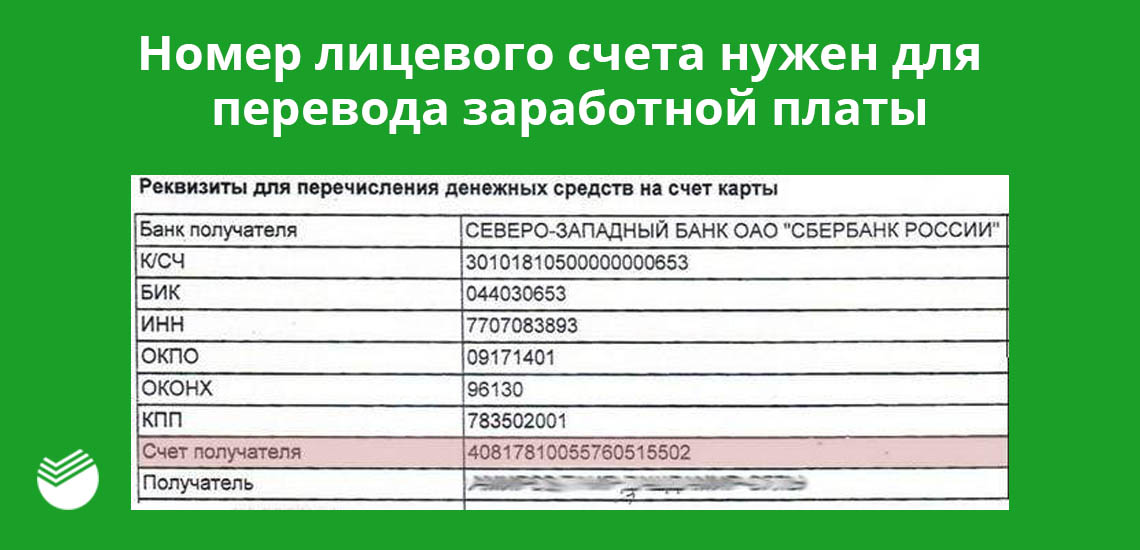

Для чего может потребоваться номер лицевого счета

Как физическому, так и юридическому лицу номер счета может потребоваться для создания платежных поручений или запроса денег. Деньги могут поступать как со стороны работодателя или клиентов, так и от государства (выплата пособий, пенсий или другие денежные поступления). В случае с юрлицом расчетные счета часто используются для взаиморасчетов между несколькими коммерческими организациями.

Без знания номера расчетного счета все эти люди не смогут получить нужные суммы денег, так как их некуда будет отправить. По этой причине рекомендуется сразу же после регистрации нового счета получить всю информацию по нему.

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту admin@brobank. ru.

ru.

Комментарии: 0

Что такое лицевой счет в банке

Лицевой счет в банке — это документ, используемый банком в расчетах как с организациями, так и с физическими лицами. О том, что такое лицевой счет, в чем его отличие от расчетного и какова его структура, расскажем далее.

Что такое лицевой счет. Лицевой счет банковской карты

С точки зрения клиента банка лицевой счет является одним из банковских реквизитов, необходимых для проведения платежных операций. Указанный реквизит состоит из специальной комбинации цифр.

С точки зрения банка лицевой счет — один из регистров аналитического учета кредитной организации. Если говорить о расчетах с клиентами, он используется для идентификации клиента в банке.

Если говорить о расчетах с клиентами, он используется для идентификации клиента в банке.

Заводятся лицевые счета и для внутрибанковских операций, однако мы рассмотрим данное понятие применительно к отношениям с клиентами банка.

Назначение лицевого счета в банке — отражение денежных обязательств банка перед клиентом. Другими словами, он требуется для хранения денежных средств, а также при совершении платежей в адрес банка либо иного юридического лица.

Лицевой счет как реквизит присваивается клиенту — физическому лицу при заключении с ним договора на открытие банковского вклада, кредитного договора, выпуске банковской карты или юридическому лицу, открывшему в банке расчетный счет или получившему корпоративную карту.

Структура лицевого счета в банке

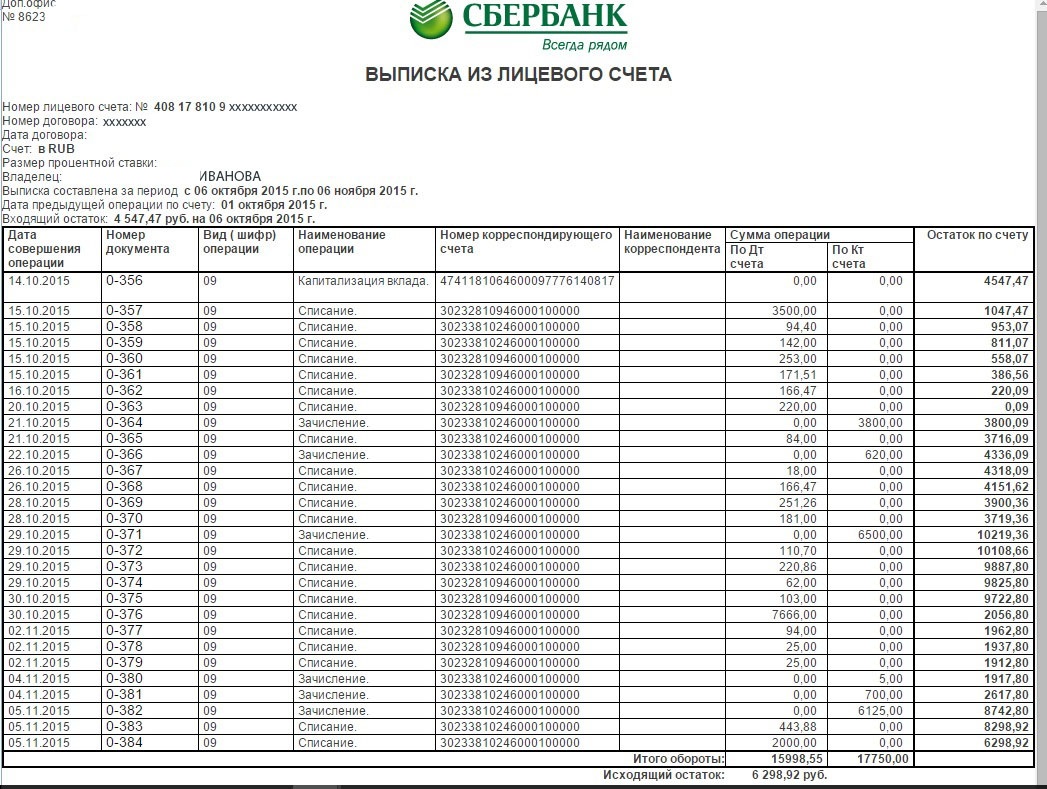

Лицевой счет как регистр содержит в себе следующие сведения:

- дату совершения операции;

- номер документа;

- вид (шифр) операции;

- номер корреспондирующего счета;

- суммы отдельно по дебету и кредиту;

- остаток и другие реквизиты.

Согласно Положению Банка России от 27.02.2017 № 579-П «О Плане счетов бухгалтерского учета для кредитных организаций и порядке его применения

У каждой группы лицевого счета в банке есть свое целевое назначение:

1. Группа А — счета первого и второго порядка.

2. Группа B содержит информацию о коде валюты по счету.

3. Группа С содержит единственную цифру, служащую контрольным проверочным числом для правильности ввода информации.

4. Группа D отражает сведения, помогающие идентифицировать филиал, в котором открыт счет. Если он открывается в самом банке, то указанный раздел будет содержать в себе нули.

5. Группа Е содержит лицевую часть счета. В большинстве банков эта комбинация цифр идет по порядку.

В том числе данный реквизит применим и при выпуске банковских карт: среди данных договора будет указан лицевой счет, который не отражается на карте и не изменяется при ее перевыпуске.

Что значит «расчетный счет»

Понятие расчетного счета очень часто встречается при заполнении банковских реквизитов предприятия. Это своеобразный уникальный номер, присваиваемый в каждом новом отделении банка, позволяющий совершать различные платежные операции, иными словами, осуществлять платежи.

Расчетный счет может оформляться как на предприятие, так и на физическое лицо, если оно занимается коммерческой деятельностью (предпринимателя или иных лиц, которые по закону вправе вести оплачиваемую деятельность, не имея статуса предпринимателя, например адвокатов).

Расчетный счет нужен для того, чтобы:

1. Хранить денежные средства.

2. Совершать платежи иным лицам.

3. Совершать переводы денег.

4. Принимать оплату от других лиц.

5. Осуществлять платежи за оказание банковских услуг, например оплату кредита.

Итак, расчетный счет — это специальная учетная запись с присвоенным уникальным номером для осуществления различных платежных операций.

Узнать больше о расчетном счете вы можете в системе КонсультантПлюс — для этого рекомендуем подключить бесплатный доступ на 2 дня.

Расчетный и лицевой счета — это одно и то же?

Как расчетный, так и лицевой счет являются банковскими счетами, то есть бухгалтерскими документами банка. Различия заключаются в следующем:

- Лицевой счет:

- оформляется для всех клиентов банка;

- основное назначение — учет всех совершенных операций.

- Расчетный счет:

- открывается для организаций, предпринимателей, а также прочих лиц, ведущих индивидуальную деятельность без статуса предпринимателя;

- основное назначение — совершение платежных операций.

***

Таким образом, лицевой счет — это определенная уникальная комбинация цифр, которая является частью бухгалтерской документации банка и содержит сведения об операциях, совершаемых по поручению клиента, или иных обязательствах банка перед клиентом.

Полный и бесплатный доступ к системе на 2 дня.

в чем разница между ними

О расчетном или лицевом счете хотя бы раз в жизни слышал каждый взрослый человек. Даже если кто-то не оперирует самими понятиями, наверняка пользуется счетами в повседневной жизни практически каждый день. Многие люди не понимают разницу между этими двумя терминами, поэтому в них стоит разобраться.

Сравнение двух видов счетовСуть лицевого счёта

Что такое лицевой счет в банке? Разобраться в этом понятии не трудно. Лицевым называют счет, который используется для ведения учета расходов с юридическими и физическими лицами. В нем отражаются все действия, которые связаны с владельцем данного лицевого счета — перечисление зарплаты, оплата коммунальных платежей и любые другие финансовые операции.

Другими словами, можно сказать, что лицевой счет — это один из платежных реквизитов. Например, для получения перевода клиент должен указать его номер без ошибок.

Существует несколько видов:

- банковский;

- Л/С сотрудника;

- налогоплательщика;

- финансово-лицевой.

Важно! Л/С представляет собой комбинацию цифр, которая для каждого конкретного лица генерируется индивидуально. У одного человека может быть несколько таких счетов. Их количество неограниченно.

Что такое расчетный счет, его особенности

Расчетный счет — это еще одно понятие, которое знакомо многим, но не все понимают точно, что оно обозначает. Р/С — это присвоенный клиенту конкретного банка номер, состоящий из 20-ти цифр, под которым банковское учреждение временно хранит его денежные средства. Использоваться может как юридическими, так и физическими лицами. Также открывается и для ИП.

Юридические лица используют его для следующих целей:

- Для учета всех финансовых потоков в организации.

- Получение средств от других юридических лиц как плата за выполненные услуги или реализацию товаров.

- Оплата услуг банка.

- Выплату заработной платы работникам предприятия.

Физ. лица используют Р/С преимущественно для получения зарплаты и для оплаты покупок в интернете.

Как выглядит номерСуществует несколько основных видов Р/С, которые используются в разных случаях:

- Основной (используется для платежей и переводов).

- Депозитный (можно положить только денежные средства для их хранения).

- Карточный (клиенту выдается пластиковая карточка, на которую можно положить деньги или снять их — они напрямую связана с определенным расчетным счетом).

- Бюджетный (используется в государственных учреждениях для перевода федерального или муниципального бюджета).

- Лицевой (для организаций, оказывающих услуги гражданам, например, коммунальные конторы).

- Аккредитивный (открывается для проведения сделок купли-продажи.

Используется в качестве гарантии. На момент сделки денежные средства блокируются, снять их можно только после оказания услуги).

Используется в качестве гарантии. На момент сделки денежные средства блокируются, снять их можно только после оказания услуги). - Капитальных вложений (помогает накопить крупную сумму денег как гражданам, так и организациям).

- Инвестиционный (денежные средства используются для совершения сделок на фондовой бирже).

Обратите внимание! На одного владельца можно открывать неограниченное количество Р/С.

Номер расчетного счета заявителя — что это? Это и есть комбинация, состоящий из 20 цифр и присвоенная определенной организации или физ. лицу.

Основные отличия между лицевым и расчетным счетом

Как отличить расчетный и лицевой счет, ведь, по сути, это получается примерно одно и то же.

Лицевой и расчетный счет – в чем разница:

| Лицевой | Расчетный |

| Меняется при каждой замене банковской карты. | Присваивается один раз и закрывается только в том случае, если прекращается сотрудничество с банковским учреждением. |

| Хранятся депозиты и денежные средства до востребования, на которые начисляются проценты. | На остаток проценты не начисляются. |

| Может быть открыт в разных организациях, например, в страховых компаниях, коммунальных службах, у мобильных операторов. | Может быть открыт только в банке. |

| Нельзя использовать для предпринимательства и получения прибыли. | Можно открывать для ведения предпринимательства и получения прибыли. |

| Можно снять денежные средства в банкомате. | Нельзя снять денежные средства в банкомате. |

Еще одно отличие — это возможность перевести денежные средства в другой банк контрагенту (получателю), продавшему товары или услуги только с расчетного счета. Это и есть основные различия, которые стоит понимать каждому человеку.

Сравнение

Где можно открытьПри открытии лицевого счета комиссия отсутствует. Открытие другого типа осуществляется по тарифам банка. Также для открытия того или иного счета требуется разный пакет документов. Этим также они могут отличаться.

Также для открытия того или иного счета требуется разный пакет документов. Этим также они могут отличаться.

Какие требуется документы для открытия расчетного счета:

- заявление;

- паспорт;

- учредительные документы;

- выписка из ЕГРЮЛ;

- карточка с образцом подписи и печати.

Дополнительная информация! Для Л/С потребуется только паспорт и заявление на открытие.

Что может открыть физическое лицо

Что может открыть физическое лицоФизическое лицо может открывать и то, и другое. Но здесь есть нюанс. Р/С может быть открыт только для ИП, так как он используется для ведения коммерческой деятельности. Если физическое лицо не планирует становится индивидуальным предпринимателем, то и открыть ничего не сможет.

Л/С может открыть любое физическое лицо тогда, когда ему это необходимо. И закрывать тоже тогда, когда необходимость в нем исчезает. Узнать номер можно в реквизитах.

Внимание! При ведение предпринимательской деятельность с Л/С банки сразу же блокируют его (в случае обнаружения данного факта).

Впоследствии у человека могут быть проблемы и вопросы, в том числе и со стороны налоговой службы.

Банковская сфера стала настолько обширной, что даже не задумываясь, человек в день совершает множество операций, в которых фигурирует банк. Начиная от оплаты продуктов в магазине по карте и заканчивая покупкой ценных бумаг на фондовой бирже. В современном мире финансовая грамотность — это очень важные знания и нужно разбираться хотя бы в основах. Например, понимать, что такое расчетный и лицевой счет, отличать их.

Отличие расчётного счёта от лицевого

Содержание страницы

Одно из основных действий, которое должны предпринимать все начинающие бизнесмены – открытие расчетного счета в банке. Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно. Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет. Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно. Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет. Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

- личная страничка или, иначе говоря, аккаунт предприятия или организации, созданный в базе данных банка для учета кредитно-финансовых операций с этим конкретным юридическим лицом. Лицевой счет юридического лица не может использоваться им в качестве площадки для расчетов с контрагентами;

- окончание из 6 цифр двадцатизначного номера коммерческого р/с;

- счет, который имеет подключенную систему дистанционного банковского обслуживания для физических лиц, не предназначенный для осуществления расчетов по коммерческим договорам;

- лицевой счет, оформляемый на физическое лицо «до востребования».

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

- Обслуживание лицевых счетов более дешевое;

- Порой на лицевом счете отсутствует ограничение по лимиту движения денежных средств в течение суток, ровно как и нет ограничения по остатку на балансе, который в любой момент можно свести к нулю, что чрезвычайно интересно представителям бизнеса.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

- если клиент перечислит на л/с деньги, но при этом укажет, что он индивидуальный предприниматель, то, скорее всего, операция проведена не будет;

- заказчик — ИП может совсем отказаться от сделки, если продавец попросит его не указывать себя в качестве индивидуального предпринимателя.

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Расчетный счет – особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится – предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России.

Таким образом, расчетные счета могут использоваться:

- Юридическими лицами (предприятиями и организациями) и индивидуальными предпринимателями, в работе которых присутствуют безналичные денежные переводы по коммерческим сделкам;

- Обычными гражданами, которым нужно производить различные банковские операции (переводы, снятие, зачисление средств) через систему дистанционного банковского обслуживания. Правда, некоторые специалисты оспаривают правомерность отнесения таких счетов, открытых физическими лицами к категории расчетных, поскольку они не имеют коммерческий направленности и не предназначены для расчетов с партнерами по бизнесу.

Какие документы нужны, чтобы открыть расчетный счет?

Для открытия банковского расчетного счета учредителю или представителю организации, а также индивидуальному предпринимателю нужно подойти в банк с заранее подготовленным пакетом документов. В нем должны быть:

- свидетельство о постановке на учет в налоговой инспекции,

- паспорт заявителя,

- выписка из ЕГРИП или ЕГРЮЛ,

- ИНН (если это ИП),

- копию устава и решения о создании (если это ООО),

- печать с оттиском и некоторые другие документы с копиями.

Как правило, список необходимых документов для открытия р/с в разных банках примерно одинаковый.

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах – получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то».

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами – юридические лица для законных расчетов с контрагентами просто обязаны их открывать.

назначение, виды, как узнать и открыть?

Банковский лицевой счет — специальный документ финансово-кредитного учреждения, в котором отражены все взаимоотношения между кредитной организацией и клиентом. Один человек может иметь любое число лицевых счетов. Владельцами аккаунтов являются компании (юрлица) и обычные граждане. Назначение:

- Учет средств по приходным транзакциям (для юрлиц).

- Начисление процентов по вкладу (для физлиц).

- Прочие операции.

Лицевые счета: основные виды

Путаница в лицевых счетах — обычное дело. Это связано с незнанием их особенностей и способов оформления. На сегодня выделяются следующие виды лицевых счетов:

- Сотрудника (применяется в кадровом учете компании). Этот л/с содержит следующие данные:

- Информацию о начислении зарплаты.

- Данные по материальной помощи, надбавкам, премиям и компенсациям.

Информация л/с применяется для расчета налоговых платежей. Период хранения документов — 75 лет.

- Банковский. Такой л/с содержит информацию о финансовых взаимоотношениях кредитной организации и владельца аккаунта. Лицевые счета в банке часто заводятся для каждого типа транзакций. Для каждого отдельного аккаунта выделяется реестр и оформляется лицевой счет.

Данные в л/с являются конфиденциальными. Банковское учреждение отвечает за защиту информации от посторонних, но при наличии запроса со стороны ФНС данные предоставляются без промедлений.

Банковское учреждение отвечает за защиту информации от посторонних, но при наличии запроса со стороны ФНС данные предоставляются без промедлений.

- Налогоплательщика. У каждого человека имеется индивидуальный «налоговый» лицевой счет, который ведется в национальной валюте. Такой л/с оформляется одновременно с присвоением ИНН в ФНС. Особенность — учет поступлений и платежей, исходя из особенностей бюджетной классификации.

- Распорядителя. Здесь отображаются данные по бюджетному ассигнованию.

- Акционеров. На этом л/с отражаются данные об активах, которые находятся во владении граждан, ИП или компаний.

По л/с акционера можно узнать:

- Вид и категория биржевых инструментов.

- Число ценных бумаг.

- Номер регистрации.

- Цена и данные по сделкам с бумагами.

- Застрахованного лица. Этот лицевой счет применяется для получения данных о физлице и перечислении ему пенсии.

У каждого застрахованного лица имеется в распоряжении свой номер.

У каждого застрахованного лица имеется в распоряжении свой номер.

Как узнать лицевой счет в банке?

Чтобы узнать банковский личный счет, стоит воспользоваться одним из путей:

- Через личный кабинет онлайн-банкинга.

- Уточнение номера в отделении финансового учреждения.

- Звонок на горячую линию и следование инструкциям оператора.

Банковский лицевой счет может потребоваться для снятия денег, совершения перевода, получения данных о л/с.

Структура л/с в банке — двадцать цифр, которые отличаются от номера на банковской карточке. Последний меняется в случае выпуска нового «пластика», а вот номер л/с остается неизменным.

Читайте также — Как узнать расчетный счет через Сбербанк Онлайн?

Если доступа к интернет-банкингу нет, стоит позвонить в колл-центр и найти бумаги, которые были переданы во время оформления л/с (конверт из-под карты или соглашение между сторонами). Если документы отсутствуют, необходимо связаться с оператором и назвать секретное слово. В ситуации, когда кодовое слово забыто, остается один путь — брать паспорт и направляться в банковское учреждение. После предоставления документов сотрудник производит распечатку информации по л/с.

В ситуации, когда кодовое слово забыто, остается один путь — брать паспорт и направляться в банковское учреждение. После предоставления документов сотрудник производит распечатку информации по л/с.

Как открыть банковский лицевой счет?

Чтоб оформить банковский лицевой счет, стоит сделать следующее:

- Обратиться в интересующее финансовое учреждение.

- Передать сотруднику учреждения паспорт (иностранцам потребуется второй документ).

- Выбрать валюту.

- Поставить в специальной карте образец подписи.

- Подписать договор.

- Положить деньги на л/с для хранения.

Чтобы открыть лицевой счет в банке, необходимо потратить не больше 10-15 минут. В дальнейшем можно пользоваться аккаунтом — пополнять/снимать средства или осуществлять переводы.

Что в итоге?

Банковский лицевой счет — услуга финансовых учреждений, обеспечивающая фиксацию всех операций клиента, а также позволяющая совершать основной спектр сделок. Оформление аккаунта является обязательным для всех клиентов.

Оформление аккаунта является обязательным для всех клиентов.

Лицевой и расчетный счет: в чем разница?

При пользовании банковскими услугами клиент сталкивается с такими терминами, как лицевой и расчетный счет. Вопреки распространенному мнению об идентичности определений, они имеют ряд отличий.

В чем сущность расчетного счета?

Первое, с чего начнем — рассмотрим, что такое расчетный счет банка. Это услуга, обеспечивающая проведение финансовых операций (получение или прием выплат), а также пополнение или снятие денег с вклада при помощи ДБО. Номера такого аккаунта прописываются в реквизитах банковского учреждения при совершении переводов и проходят регистрацию в банке России.

Цели открытия:

- Проведение транзакций и платежей (для ИП и юрлиц).

- Осуществление транзакций (для физлиц) — пополнение или снятие денег с вклада, проведение финансовых операций (пример — перевод средств на аккаунт другого физлица).

Дистанционное обслуживание — один из главных признаков, позволяющих отнести аккаунт к типу расчетных. Благодаря ДБО, клиент финансово-кредитной организации оперирует средствами по мере необходимости.

Что такое расчетный счет в банке, по сути? Это уникальный номер (20 цифр), который используется клиентом для:

- Переводов.

- Проведения транзакций.

- Хранения средств.

- Получения денег от других лиц.

- Оплаты услуг банка.

С позиции затрат:

- Для юрлиц и ИП услуга платная. Банки взимают средства для проведения транзакций и обслуживание аккаунта.

- Для граждан услуга бесплатная. Открывается, как правило, для получения заработной платы или сбережения средств.

В чем сущность лицевого счета?

Чтобы выделить разницу, рассмотрим, что такое лицевой счет в банке. Это аккаунт (цифровой номер), который получает физическое лицо после прохождения установленных процедур и заключения договора. Назначение — аналитический учет денежных операций, которые проводятся при сотрудничестве с контрагентами.

Назначение — аналитический учет денежных операций, которые проводятся при сотрудничестве с контрагентами.

Для перевода денег на этот аккаунт в реквизитах прописывается номер расчетного счета, и только после поступления денег банковское учреждение зачисляет их на лицевой.

Также под лицевым счетом понимается:

- Часть расчетного счета (с 14 по 20 цифру).

- Аккаунт, открытый физлицом (до востребования или сберегательный).

- Счет с возможностью дистанционного обслуживания. Подходит для физлиц, но без права проведения транзакций с контрагентами.

Что такое лицевой счет в банке с позиции возможностей? Он позволяет:

- Переводить средства юрлицам (банковскому учреждению в том числе).

- Хранить личные накопления.

Его нельзя применять для ведения бизнеса (коммерческой деятельности).

В чем разница?

Если рассматривать разницу услуг, стоит выделить ряд моментов:

- Лицевой:

- Не подходит для проведения операций, подразумевающих перевод и получение средств от других лиц.

- Применяется для решения персональных задач — оплата связи, коммунальных услуг, управление деньгами на других аккаунтах.

- Открывается физическими лицами.

- Расчетный:

- Необходим для проведения операций, связанных с бизнес-деятельностью.

- Позволяет отправлять и получать платежи с других аккаунтов банка.

- Предназначен для юрлиц и ИП.

- Может использоваться, как лицевой счет — для оплаты услуг, товаров или хранения средств.

- Открывается только в банке, в то время, как лицевой аккаунт часто присваивается клиенту и в других организациях (страховые компании, мобильные операторы и прочие).

Что общего?

Лицевой и расчетный счет имеют много общего:

- Лицевой — часть расчетного аккаунта (с 14 по 20 цифру).

- Лицевые аккаунты, применяемые для операций с использованием ДБО, часто называются расчетными.

- Могут открываться в банке.

Итоги

Таким образом, расчетный и лицевой счет — разные услуги, которые только изредка пересекаются между собой в банковской практике. При изучении предложений банковского учреждения и выборе подходящего варианта этот момент должен быть учтен

При изучении предложений банковского учреждения и выборе подходящего варианта этот момент должен быть учтен

Может ли бизнес использовать личный банковский счет?

Может ли бизнес использовать личный банковский счет — это вопрос, который могут захотеть узнать некоторые новые компании. 3 мин чтения

1. Использование личного банковского счета для бизнеса2. Недостатки использования личного банковского счета

3. Преимущества использования личного счета для вашего бизнеса

4. Почему вашему бизнесу необходим отдельный текущий счет

5. Какова основная цель чекового счета?

Обновлено 12 ноября 2020 г.:

Может ли компания использовать личный банковский счет — это вопрос, который могут захотеть узнать некоторые новые компании.Быстрый ответ — да, вы можете использовать личный банковский счет для своего бизнеса, но это еще не все. Банк, которым вы пользуетесь, и тип вашего бизнеса — вот некоторые из вещей, от которых все будет зависеть.

Использование личного банковского счета для бизнеса

По состоянию на ноябрь 2014 года США и Великобритания договорились о предоставлении базовых банковских счетов без комиссии. Сделка достигнута по лицевым счетам. По этой причине многие люди решают использовать свой личный банковский счет для своего нового бизнеса.HMRC не требует, чтобы у компании был отдельный банковский счет; требуется только, чтобы транзакции проводились отдельно. На самом деле HMRC даже не требует от вас иметь банковский счет, но если ваш бизнес не работает только с наличными деньгами, может оказаться трудным работать без какого-либо банковского счета.

Банк, который вы используете для личного банковского обслуживания, может не разрешить вам использовать ваш счет для бизнес-банкинга. У каждого банка будет своя собственная политика в отношении использования счетов.Для вас и вашего нового бизнеса важно соблюдать правила; в противном случае существует риск того, что ваша учетная запись может быть полностью закрыта. Хотя открыть другую учетную запись в другом месте не сложно, могут возникнуть проблемы, если ваша учетная запись внезапно закрыта.

Хотя открыть другую учетную запись в другом месте не сложно, могут возникнуть проблемы, если ваша учетная запись внезапно закрыта.

Недостатки использования личного банковского счета

Может показаться, что проще просто использовать личный банковский счет для вашего нового бизнеса, чем беспокоиться об открытии отдельного бизнес-счета, но у этого есть некоторые недостатки.Некоторые из проблем:

- Придает непрофессиональный вид.

- Название компании не указано на чеках.

- Невозможно проводить банковские операции от имени компании.

- Сложно доказать отдельные операции для целей налогообложения.

- Смешивание средств.

Преимущества использования личного кабинета для вашего бизнеса

Многие новые предприятия сначала используют свои личные банковские счета, но в конечном итоге вы должны рассматривать свой бизнес как отдельную организацию.Это означает, что у бизнеса будет собственный банковский счет. Преимущества использования личного кабинета для нового бизнеса:

Преимущества использования личного кабинета для нового бизнеса:

- Банковское дело без проблем.

- Для получения кредита можно использовать личные средства.

- Не нужно ждать оформления документов.

- Может обеспечить гибкость при высоких начальных затратах.

- Не нужно ходить в банк.

- Не надо ничего доказывать персоналу банка.

Почему вашему бизнесу нужен отдельный текущий счет

Индивидуальные предприниматели могут не думать, что им нужен отдельный банковский счет для бизнеса, потому что они не облагаются налогом как отдельная организация.Однако, если вы объедините свой бизнес и личные средства, это может затруднить IRS узнать, действительно ли вы ведете бизнес или нет. Если вы все же решите использовать личный банковский счет для своего индивидуального предпринимательства, обязательно храните все записи деловых операций. Все, что ваша компания захочет заявить в качестве налогового вычета, необходимо будет зарегистрировать. Пока вы это делаете, сохранение одного банковского счета не должно быть большой проблемой.

Пока вы это делаете, сохранение одного банковского счета не должно быть большой проблемой.

LLC, товарищества и корпорации нуждаются в отдельном банковском счете для бизнеса.Причина этого в том, что эти типы хозяйствующих субъектов облагаются налогом отдельно от собственников. Когда дело доходит до корпораций, бизнес и личные финансы необходимо вести полностью самостоятельно. Чтобы избежать судебного преследования или привлечения к ответственности по корпоративным обязательствам, храните отдельные счета для коммерческого и личного использования. Невыполнение этого требования может иметь катастрофические последствия.

Какова основная цель текущего счета?

Есть только несколько типов банковских счетов, доступных как частным лицам, так и предприятиям, и текущий счет является одним из них.Текущий счет отличается от других счетов, таких как сберегательные счета и IRA, тем, что вы можете легко использовать счета с помощью электронных платежей или выписывая чеки. Почти все банки будут выпускать чеки и дебетовую карту при открытии нового текущего счета. Это обеспечивает немедленный доступ к вашим деньгам.

Почти все банки будут выпускать чеки и дебетовую карту при открытии нового текущего счета. Это обеспечивает немедленный доступ к вашим деньгам.

Функции онлайн-банкинга — это современное удобство, которое сегодня предлагает большинство банков. Это делает банковское обслуживание простым и удобным, позволяя оплачивать счета или управлять счетами в любое время.

Если вам нужна помощь в использовании личного банковского счета для бизнеса, вы можете опубликовать юридическую потребность на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Гарвардское право и Йельское право, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Помощь подростку в управлении текущим счетом

Открытие текущего счета — важный первый шаг в помощи подростку наладить финансовую жизнь. Для вас это прекрасная возможность поговорить с ними об управлении их расходами и постановке целей по сбережениям. Когда вы думаете, что ваш подросток готов — это может быть, когда он получает свою первую работу, когда он начинает водить машину и ему нужно покупать бензин, или когда вы чувствуете, что он достаточно взрослый —

Для вас это прекрасная возможность поговорить с ними об управлении их расходами и постановке целей по сбережениям. Когда вы думаете, что ваш подросток готов — это может быть, когда он получает свою первую работу, когда он начинает водить машину и ему нужно покупать бензин, или когда вы чувствуете, что он достаточно взрослый —

[Изображение: дебетовая карта, используемая на бензоколонке]

помните об этих нескольких вещах, когда вы выбираете правильную учетную запись и учите его, как использовать ее ответственно.

В большинстве банков вы можете открыть текущий счет подростка, когда вашему ребенку исполнится 13 лет.Обычно требуется, чтобы один из родителей был совладельцем до тех пор, пока вашему ребенку не исполнится 18 лет. Как совладелец вы будете иметь возможность контролировать и получать доступ к этой учетной записи, если хотите. Большинство банков предлагают онлайн и мобильный доступ, так что ваш подросток может проверить свой статус в любое время. В некоторых учетных записях также есть текстовые и электронные уведомления, которые ваш подросток может настроить, чтобы предупредить его о подозрительных покупках или низком балансе, что может быть полезно для подростка, который только привыкает к ответственности за управление своими деньгами.

В ходе исследования примите во внимание как функции, так и плату за каждую учетную запись, которую вы можете выбрать для своего ребенка.После того, как вы и ваш подросток зарегистрируетесь, она может получить чековую книжку и дебетовую карту на свое имя. Убедитесь, что она хранит их в надежном месте и не позволяет никому их использовать, включая своих друзей. Поощряйте ребенка следить за своей учетной записью и регулярно проверять баланс.

Если она не ведет учет своей учетной записи, она может не осознавать скорость, по которой она тратит, а это означает, что она может подвергнуться риску отклоненных или возвращенных транзакций, комиссии за овердрафт или комиссии за минимальный остаток. Подросток может отслеживать свою учетную запись несколькими способами.

Посоветуйте ей входить в свою учетную запись хотя бы раз в неделю, чтобы просматривать свой баланс и историю последних транзакций. Если какой-либо из ее транзакций там нет, возможно, они еще не опубликованы. И каждый месяц, когда приходит ее выписка, она должна сесть и проверить платежи и депозиты. Это прекрасная возможность посидеть с ребенком, чтобы узнать и обсудить, сколько он тратит и на что. Это также может помочь, когда она составляет бюджет и решает, сколько выделить для долгосрочной цели сбережений.

И каждый месяц, когда приходит ее выписка, она должна сесть и проверить платежи и депозиты. Это прекрасная возможность посидеть с ребенком, чтобы узнать и обсудить, сколько он тратит и на что. Это также может помочь, когда она составляет бюджет и решает, сколько выделить для долгосрочной цели сбережений.

Регулярный просмотр ее транзакций также может помочь ей заметить любые подозрительные покупки. К сожалению, мошенничество со счетами вызывает все большую озабоченность, особенно среди подростков. Она должна просмотреть свое заявление, элемент за элементом, чтобы убедиться, что каждая покупка принадлежит ей. Если она заметит какую-либо подозрительную активность, ей следует как можно скорее связаться со своим банком.

Почти на всех текущих счетах есть комиссии. Даже на бесплатном текущем счете, который может не иметь ежемесячной платы, вероятно, будут другие комиссии.

[Визуализация бесплатного текущего счета с другими потенциальными комиссиями, включая внесетевые комиссии, комиссию за возврат чека, комиссию за минимальный баланс и комиссию за овердрафт. ]

]

Расскажите подростку о сборах, связанных с его учетной записью, чтобы избежать их. Три наиболее распространенных — это ежемесячная плата за счет, плата за овердрафт и плата за использование внесетевых банкоматов. Многие текущие счета будут иметь ежемесячную плату за учетную запись или ежемесячную плату за обслуживание, если счет опускается ниже минимального баланса.Комиссия за овердрафт может взиматься, если ваш подросток пытается снять больше денег, чем у него есть на его счете. Это может произойти в результате чека, покупки дебетовой карты или снятия средств в банкомате.

[Правовая оговорка: * Если включена защита от овердрафта]

Очень важно помочь подростку разобраться в деталях всех этих сборов и избавить его от некоторых ошибок, которых можно избежать.

Получение первого текущего счета — большой шаг к финансовой независимости для подростков.Помогите подростку понять, как работают их учетные записи, и побудив их выработать привычку регулярно контролировать свои учетные записи, чтобы научиться ответственно управлять своими деньгами. Это поможет заложить основу для хороших денежных привычек в будущем.

Это поможет заложить основу для хороших денежных привычек в будущем.

Better Money Habits®

на базе Bank of America®

BetterMoneyHabits.com

Материал, представленный в этом видео, предназначен только для информационных целей и не предназначен для финансовых или инвестиционных советов.Bank of America и / или его филиалы не несут ответственности за любые убытки или ущерб, возникшие в результате использования предоставленных материалов. Также обратите внимание, что такие материалы не обновляются регулярно и поэтому некоторая информация может быть устаревшей. При принятии решений относительно управления финансами или инвестициями проконсультируйтесь со своим финансовым специалистом. © Корпорация Bank of America, 2019.

Открыть банковский счет онлайн | Расчетно-сберегательные

1 Для получения дополнительной информации о транзакциях и полного списка комиссий за учетную запись щелкните здесь, чтобы просмотреть сборы за учетную запись и другие связанные услуги. Для получения информации о наших общих услугах, пожалуйста, просмотрите наш Общий список услуг.

Для получения информации о наших общих услугах, пожалуйста, просмотрите наш Общий список услуг.

2 При условии утверждения кредита. Скидка на годовую плату за первый год применяется только к Основному держателю карты при выборе новой (для вас) кредитной карты TD из одного из следующих: TD ® Aeroplan ® Visa Infinite * Card, TD ® Карта Aeroplan ® Visa Platinum * , туристическая карта Visa Infinite первого класса TD, туристическая карта Visa TD Platinum или карта TD Cash Back Visa Infinite при условии, что у вас будет хороший чековый счет TD Unlimited в течение первого года.Все остальные сборы и сборы, применимые к выбранному и утвержденному Счету кредитной карты TD, продолжают применяться.

3 Вы можете заплатить комиссию оператору банкомата.

4 Указанный минимальный ежемесячный баланс должен поддерживаться в конце каждого дня месяца, чтобы иметь право на возврат комиссии.

5 При условии утверждения кредита. Ежегодная скидка на комиссию применяется только для Основного держателя одной из следующих новых (для вас) кредитных карт TD: TD ® Aeroplan ® Visa Infinite * Card, TD ® Aeroplan ® Visa Platinum * Card, TD Туристическая карта Visa Infinite первого класса, туристическая карта TD Platinum Visa или карта TD Cash Back Visa Infinite *, а также одна карта авторизованного пользователя для той же учетной записи кредитной карты TD до тех пор, пока учетная запись All Inclusive остается открытой и имеет хорошую репутацию.Все остальные сборы и сборы, применимые к выбранному и утвержденному Счету кредитной карты TD, продолжают применяться. Ежегодная скидка на комиссию для основного держателя карты и одного авторизованного пользователя для одного и того же Счета кредитной карты TD также применяется к существующим держателям карт TD Gold Elite Visa на тех же условиях, изложенных выше.

6 Приложение TD и TD MySpend можно загрузить бесплатно, однако могут применяться стандартные скорости передачи сообщений и данных оператора беспроводной связи.

7 Вы несете ответственность за то, чтобы номер мобильного телефона, который мы указали, был точным, и за уведомление нас о любых изменениях.Мы немедленно отправим текстовое сообщение TD Fraud Alert при обнаружении подозрительной активности; однако получение текстового сообщения может быть отложено или предотвращено из-за множества факторов, таких как технологические сбои, перебои в обслуживании, участие нескольких третьих сторон. Текстовые сообщения TD Fraud Alert будут отправляться только клиентам, у которых есть канадский номер мобильного телефона и канадский почтовый адрес в профиле клиента TD.

8 Чеки должны быть выписаны на канадское финансовое учреждение.Чеки, подлежащие оплате в канадской валюте, должны быть депонированы на приемлемый счет в канадских долларах, а чеки, подлежащие оплате в валюте США, должны быть переведены на приемлемый счет в долларах США.

Открыть банковский счет в Интернете в Канаде

Условия предложения наличными в размере 300 долларов США: Чтобы претендовать на получение предложений наличными в размере 300 долларов США (каждое из которых является «Предложением», в совокупности «Предложения»), вы должны:

- Откройте новый Ultimate Package или новый Preferred Package (каждый из которых «Соответствующая учетная запись») до 28 января 2021 г .

; и

; и - Завершите два (2) из следующих трех (3) действий на вашем Соответствующем Аккаунте в течение 60 дней с момента открытия Соответствующего Аккаунта:

- Совершите хотя бы один (1) соответствующий требованиям онлайн-платеж по счету на сумму не менее 50 долларов США через мобильное приложение Scotiabank или через Scotia OnLine или

- Установить как минимум две (2) отдельные подходящие повторяющиеся предварительно авторизованные транзакции † с минимальной стоимостью не менее 50 долларов за транзакцию, каждая из которых будет повторяться ежемесячно в течение как минимум трех (3) последовательных месяцев, и транзакции будут очищены, или

- Создайте подходящий регулярный прямой депозит †, который будет повторяться ежемесячно в течение как минимум трех (3) последовательных месяцев, и транзакции будут очищены.

† Щелкните здесь, чтобы просмотреть список прямых депозитов, предварительно авторизованных транзакций и онлайн-платежей по счетам, соответствующих условиям Предложения.

Несмотря на то, что транзакция может быть включена в эти списки, некоторые исключения все еще могут применяться, и Scotiabank оставляет за собой право изменять эти списки и определять, подходит ли конкретный прямой депозит, предварительно авторизованная транзакция или оплата счета для Предложения.

Перевод средств на другие счета в Scotiabank (однократный или повторяющийся, e.г. кредитная карта или сберегательный счет), на чековые или сберегательные счета, открытые в других финансовых учреждениях, или в фирмах, занимающихся обработкой платежей, не имеют права на участие в Предложениях.

Право на участие и исключения: Лица, которые в настоящее время являются держателями Chequing Account в Scotiabank, не имеют права на участие в Предложениях.

Физические лица, которые ранее являлись держателями чекового счета Scotiabank в течение последних двух (2) лет, не имеют права на получение Предложения.

«Чековый счет Scotiabank» означает любой из следующих счетов: Ultimate Package, Preferred Package, Scotia One Account, Basic Plus Bank Account, Basic Banking Plan, Basic Bank Account, Momentum Chequing, Power Chequing, Scotia One Service, Scotia Value, Student План банковских преимуществ.

Сотрудники Scotiabank также не имеют права на участие в Предложениях.

Общие условия: Денежный бонус в размере 300 долларов будет зачислен на Соответствующий Счет основного владельца счета в течение двух (2) месяцев после выполнения условий Предложения, изложенных выше. Учетная запись должна быть открытой и иметь хорошую репутацию до момента выплаты денежного бонуса. Соответствующая критериям учетная запись не имеет «хорошей репутации», если:

- Имеет отрицательный баланс, превышающий разрешенный лимит овердрафта, или

- Если он находился в непрерывном овердрафте в течение трех (3) месяцев подряд.

Эти предложения не подлежат передаче другому лицу и не могут быть дублированы. Ограничение — одно (1) предложение на одного клиента, независимо от количества открытых Учетных записей. Если открыто более одного (1) Соответствующего Аккаунта, присужденное Предложение будет основано на первом открытом Соответствующем Аккаунте. Для совместных счетов только одно (1) Предложение денежного бонуса будет применяться к Соответствующему Аккаунту владельца основного счета. Все тарифы, сборы, функции и преимущества могут быть изменены. Предложения

Все тарифы, сборы, функции и преимущества могут быть изменены. Предложения

Получите банковский счет, соответствующий вашим банковским потребностям

Сколько времени нужно, чтобы заполнить форму перехода?

- Заполнение онлайн-формы занимает несколько минут.Заполнив запрос на переключение, отправьте форму, а мы позаботимся обо всем остальном.

Напишите нам по адресу: [email protected]

Как я могу отследить свой запрос на переключение?

- Отследить свой запрос можно по этой ссылке или по телефону 0860 100 372.

Что важно помнить при заполнении формы?

- Доступны два варианта:

- Смена заработной платы, требующая ввода информации о работодателе

- Переключатель дебетового поручения, который требует от вас заполнения списка ваших текущих дебетовых поручений

- Заполните все свои личные данные и не забудьте предоставить нам свои контактные данные

- Не забудьте добавить данные своего счета в Absa и данные своего предыдущего банковского счета

- При заполнении деталей вашего дебетового поручения убедитесь, что все ссылочные номера указаны правильно, иначе мы не сможем найти ваше дебетовое поручение.

Сколько времени нужно для завершения переключения?

- Для завершения переключения потребуется до 6 недель, в зависимости от поставщиков услуг, с которыми у вас есть дебетовые поручения.Однако мы будем держать вас в курсе прогресса

Сколько стоит переключение?

Требуется ли согласие супруга (-и) на изменение платежного поручения?

- Нет, согласие супруга (-и) на смену дебетового поручения Absa не требуется. Однако, если поставщику услуг потребуется дополнительная информация, он свяжется с вами напрямую.

Все ли поставщики услуг принимают платежные поручения или инструкции по изменению заработной платы от Absa?

- №Некоторые поставщики услуг будут включать только ваше прямое указание и не будут принимать инструкции переключения от Absa .

- Все работодатели будут включать только ваше прямое указание и не будут принимать инструкции о переходе от Absa

- Тем не менее, мы поможем вам инициировать процесс, предоставив вам письма о переходе для отправки этим поставщикам услуг и работодателям.

- См. Список всех поставщиков услуг, которые не принимают инициированные Absa платежные поручения или инструкции по изменению заработной платы.

Сможет ли Absa переключить мои внутренние стоп-приказы и платежи получателя?

- К сожалению, нет, но вы можете сделать это либо в ближайшем отделении Absa, либо на сайте Absa Online

Может ли Absa изменить дату платежа по дебетованию?

- Нет, только вы можете изменить даты дебетового поручения

Когда мне нужно закрыть старую учетную запись?

- Вы можете закрыть старую учетную запись после:

- у вас есть подтверждение, что все ваши платежные поручения и зарплаты были заменены;

- ваш первый запуск дебетовых поручений был снят с вашего нового счета; и

- Ваша зарплата поступила на ваш счет в Absa

Используется в качестве гарантии. На момент сделки денежные средства блокируются, снять их можно только после оказания услуги).

Используется в качестве гарантии. На момент сделки денежные средства блокируются, снять их можно только после оказания услуги). Впоследствии у человека могут быть проблемы и вопросы, в том числе и со стороны налоговой службы.

Впоследствии у человека могут быть проблемы и вопросы, в том числе и со стороны налоговой службы.

У каждого застрахованного лица имеется в распоряжении свой номер.

У каждого застрахованного лица имеется в распоряжении свой номер.

; и

; и