Крупные участники на московской валютной бирже: Список Участников торгов — Московская Биржа

Основы биржевой торговли — Урок №1. Структура и участники фондового

Фондовый рынок

Фондовый рынок – это механизм, объединяющий тех, кто имеет свободные средства с теми, кто в этом нуждается.

То есть, это место встречи продавцов и покупателей ценных бумаг. Для частных инвесторов фондовый рынок – это возможность вложения и приумножения накопленного капитала путем купли-продажи ценных бумаг: акций и облигаций.

Но, с точки зрения корпораций и юридических лиц, которые, так же, как и частные лица, могут использовать вложения в ценные бумаги для приумножения капитала, фондовый рынок выполняет еще одну важную функцию – он дает возможность привлечения капитала для финансирования деятельности организации.

Если организации нужны деньги на развитие и финансирование деятельности – у нее есть два пути: внешнее и внутреннее финансирование.

Самый простой пример внешнего финансирования – банковские кредиты. Однако есть и альтернатива – компания может выпустить долговые ценные бумаги, облигации.

Внутреннее финансирование – это реинвестирование прибыли, либо формирование или увеличение уставного капитала за счет выпуска акций — долевых ценных бумаг, составляющих долю держателя в уставном капитале компании.

Акции и облигации – это инструменты фондового рынка, с помощью которых и происходит привлечение капитала в экономику, что является основной целью компаний, и которые впоследствии участвуют в открытом, доступном всем желающим процессе биржевых торгов, и дают возможность частным инвесторам совершать с ними сделки и получать прибыль.

Первичный и вторичный рынок ценных бумаг

Исходя из этих процессов, фондовый рынок можно условно разделить на две составляющие:

- Первичный рынок, на котором происходит выпуск ценных бумаг в обращение и первое размещение среди владельцев.

Этот процесс называется эмиссией, а лицо, выпустившее и разместившее ценные бумаги – эмитентом.

Этот процесс называется эмиссией, а лицо, выпустившее и разместившее ценные бумаги – эмитентом. - Вторичный рынок, на котором выпущенные ценные бумаги впоследствии торгуются и могут менять владельцев неограниченное число раз.

Вторичный рынок, в свою очередь, разделяется на биржевой (официальная торговля ценными бумагами на бирже) и внебиржевой (разного рода внебиржевые торговые площадки, скупка ценных бумаг и отдельные частные внебиржевые сделки).

Процесс появления ценной бумаги на рынке и последующей торговли выглядит следующим образом:

- Эмитент выпускает ценную бумагу на первичном рынке и размещает ее среди инвесторов.

- Инвестор покупает выпущенную ценную бумагу при первичном размещении и впоследствии продает ее на вторичном рынке другому инвестору.

Таким образом, в функционировании первичного рынка участвуют эмитент и инвестор, а на вторичном – инвесторы торгуют ценными бумагами между собой.

Профессиональные участники фондового рынка

Для обеспечения прозрачности, быстроты и соблюдения законодательных норм процесса торговли ценными бумагами, на фондовом рынке функционирует институт профессиональных участников, каждый из которых выполняет свою функцию.

Всех профессиональных участников объединяет одно – их деятельность подлежит обязательному лицензированию и контролю со стороны государства.

Если эмитент и инвестор действуют на фондовом рынке в рамках гражданского законодательства и федеральных законов «О рынке ценных бумаг» и «Об акционерных обществах», то профессиональные участники дополнительно обязаны иметь лицензию на осуществление определенного вида деятельности и подчиняться дополнительным требованиям со стороны регулятора.

До сентября 2013 года государственным органом, осуществляющим контроль профессиональной деятельности, была Федеральная служба по финансовым рынкам (ФСФР). 1 сентября 2013 года ФСФР была упразднена, и ее функции были переданы Центральному банку РФ.

Сейчас именно ЦБ РФ выдает лицензии на профессиональную деятельность и контролирует работу профессиональных участников.

Фондовая биржа

Центральное место в структуре профессиональных участников рынка ценных бумаг занимает фондовая биржа. Это – место встречи продавцов и покупателей, лицо фондового рынка страны.

Это – место встречи продавцов и покупателей, лицо фондового рынка страны.

Ее основные функции:

- Выявление равновесной цены каждой ценной бумаги.

- Обеспечение открытости процесса торговли.

- Обеспечение гарантии исполнения сделок.

- Арбитраж.

- Разработка кодекса поведения участников торгов.

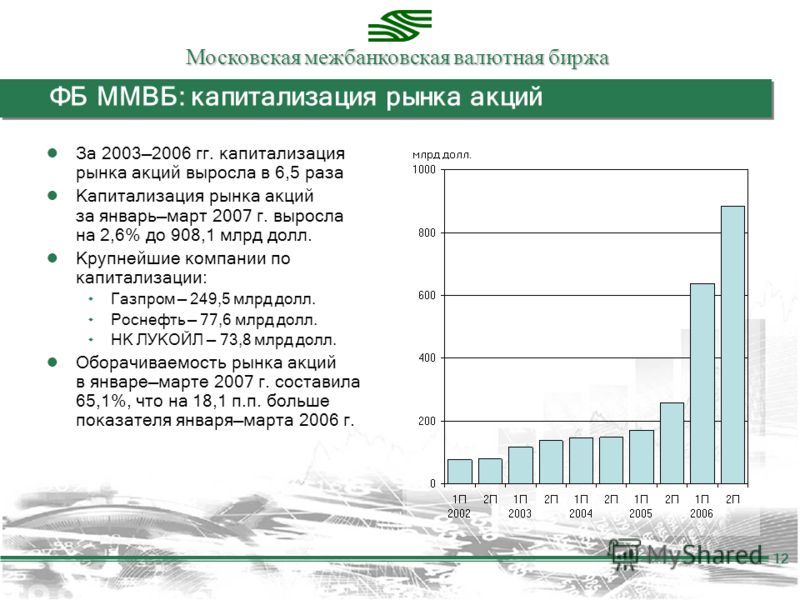

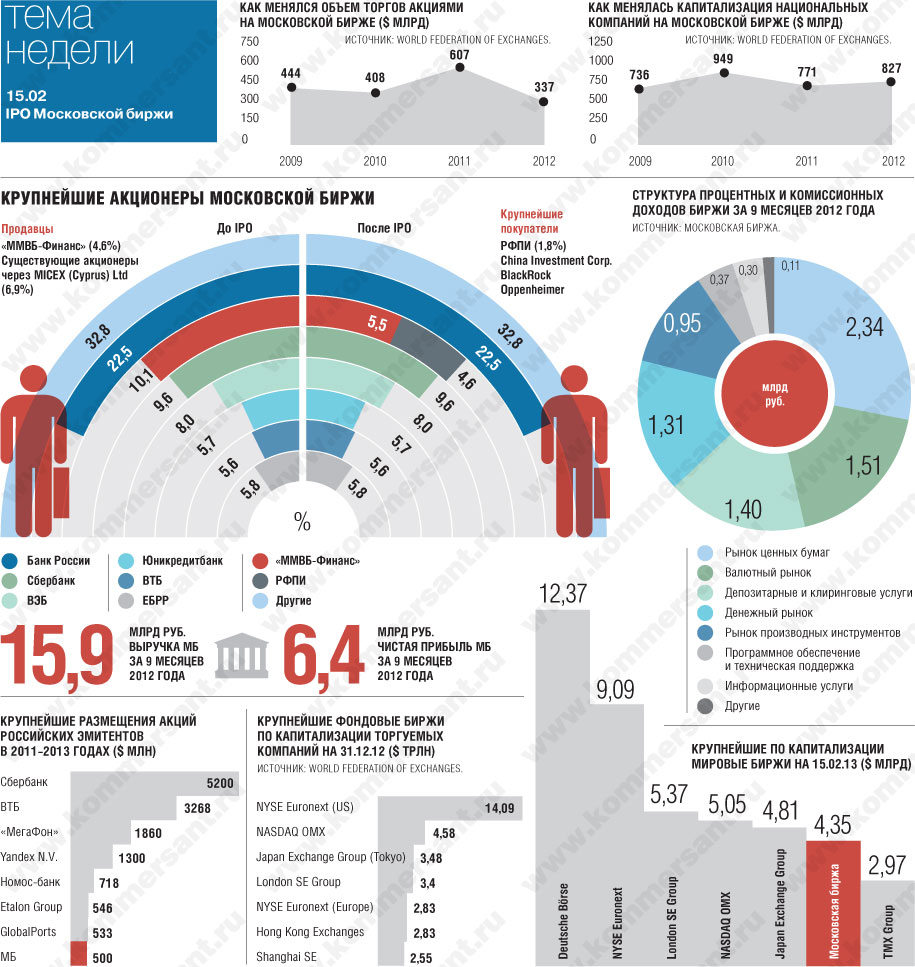

Биржевая история в современной России началась в 1992 году с Московской межбанковской валютной биржи (ММВБ), которая была создана для торговли иностранной валютой. Но уже в 1997 к валютным операциям присоединились сделки с акциями и облигациями, и к 2000 году на фондовую секцию ММВБ приходилась большая доля совокупного биржевого оборота по российским акциям.

Более мелкие территориальные биржи в процессе становления фондового рынка в России постепенно входили в состав двух основных торговых площадок, шел процесс укрупнения и глобализации биржевой торговли, который окончательно завершился в декабре 2011 года объединением двух крупнейших торговых площадок России – РТС и ММВБ, и образованием единой Московской биржи, которая и функционирует в настоящее время.

Биржевые посредники

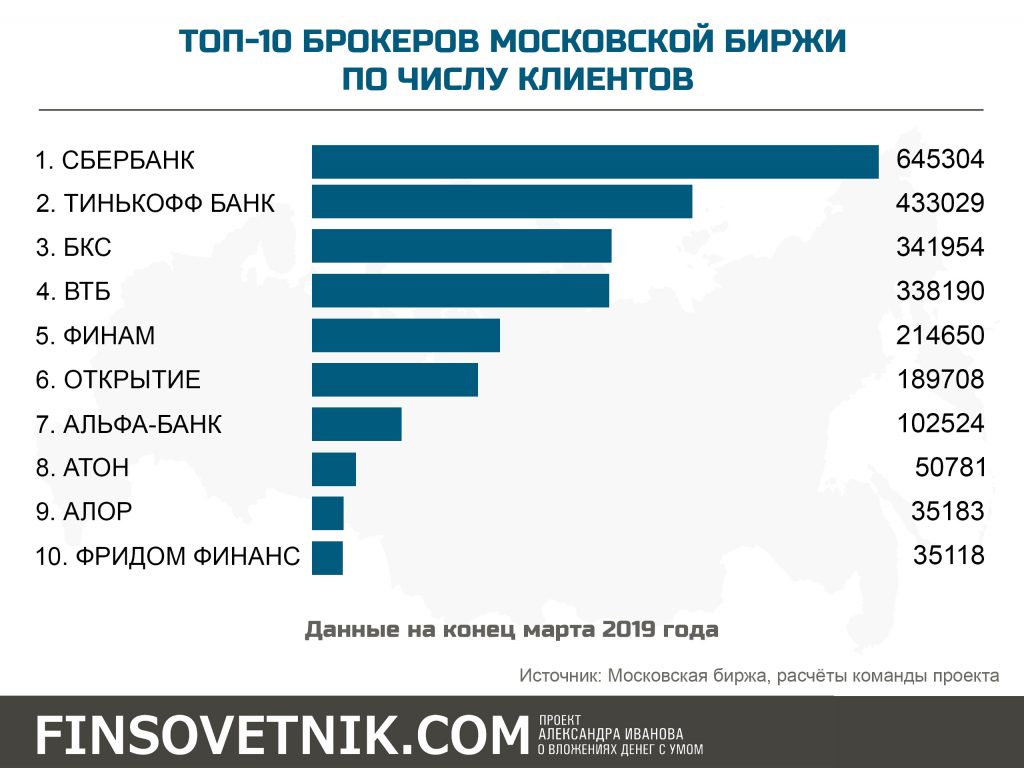

Следующая группа профессиональных участников относится к биржевым посредникам и включает в себя Брокера, Дилера и Управляющую компанию.

Все они выполняют различные функции, но их объединяет одно – они являются связующим звеном между биржей и частными клиентами.

Дилер самостоятельно устанавливает цены покупки и продажи ценной бумаги и предлагает всем желающим совершить сделку по объявленным котировкам. Все сделки дилера совершаются от его имени и за его счет.

Брокер осуществляет посреднические услуги по выводу клиента на биржевой рынок и сопутствующие консультационные услуги. Все сделки брокера совершаются от имени и за счет клиента, он – передаточное звено между биржей и конечным продавцом или покупателем ценной бумаги.

Управляющая компания осуществляет процесс доверительного управления активами клиентов. В отличие от брокера, она не просто выводит клиента на рынок, но и принимает инвестиционные решения относительно переданных ей в управление активами.

Прочие профессиональные участники

Депозитарии и регистраторы – это место хранения ценных бумаг. Разница между ними заключается в следующем:

- Депозитарий имеет, как правило, торговую направленность, и обычно создается при брокере для учета и хранения приобретенных через брокера ценных бумаг.

Отдельный единый депозитарий существует при Московской бирже – Национальный расчетный депозитарий. В нем происходит учет и хранение ценных бумаг, приобретенных на биржевых торгах, в разрезе каждого брокера. - Регистратор осуществляет учет и хранение ценных бумаг, не участвующих в процессе биржевых торгов – как правило по договору с эмитентом.

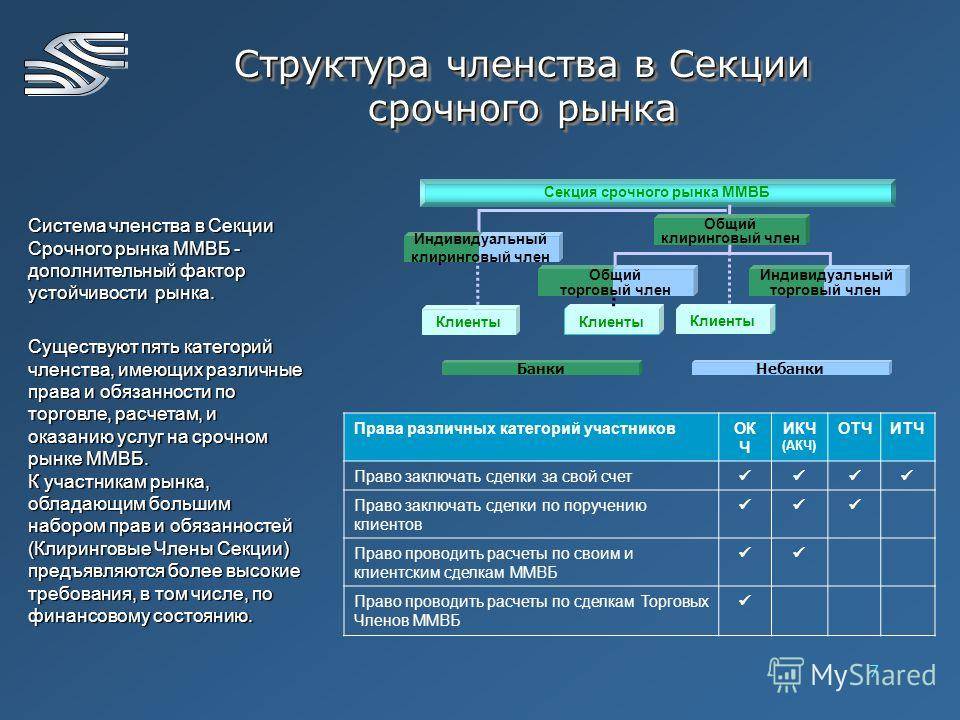

Расчетные и клиринговые компании обеспечивают произведение взаиморасчетов по биржевым сделкам. На российском рынке это Национальный клиринговый центр при Московской бирже.

Далее мы с вами более подробно разберем инструменты инвестирования.

Валютный рынок в России защитят от агрессивных игроков

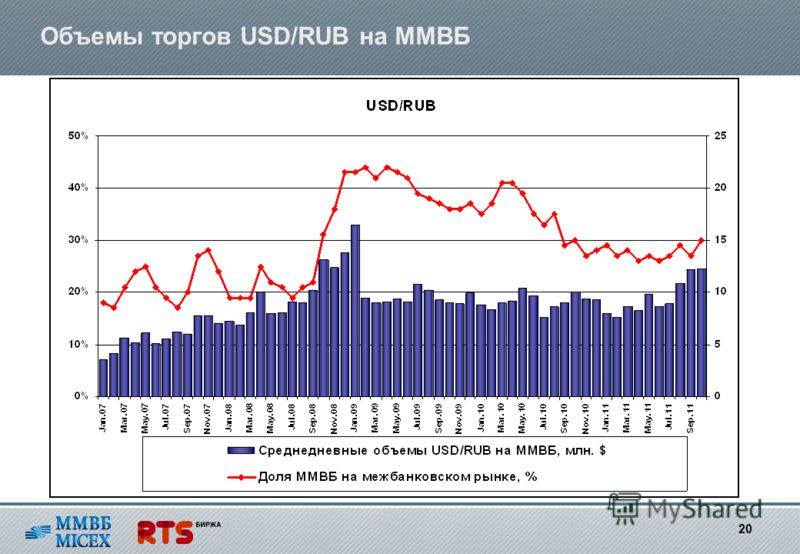

Как заявил член правления — управляющий директор по продажам и развитию бизнеса Московской биржи Игорь Марич, с начала марта 2021 года торговая площадка начала применять механизм ограничения агрессивных рыночных заявок. Новые правила будут действовать в ходе утренней сессии и только на валютном рынке, поскольку именно он является наиболее ликвидным.

Как передает «Интерфакс» со ссылкой на словам Игоря Марича, основные ограничения будут действовать в отношении наиболее ликвидных инструментов: рубль/доллар, рубль/евро, евро/доллар, евро/китайский юань, доллар/китайский юань, рубль/китайский юань и так далее. По ним рыночные заявки будут ограничиваться при отклонении цены исполнения от лучшего спроса и предложения, доступного на момент подачи заявки, на 0,5%. В отношении менее ликвидных пар ограничения будут вступать в силу при отклонении цены на 1%.

По словам Марича, принятые меры – «это дополнительные механизмы для сглаживания не продиктованной рыночными обстоятельствами волатильности и для защиты клиентов от ошибочных действий». Ранее такие ограничения были введены в фондовом сегменте для основной и вечерней сессии.

Также с 1 марта на Московской бирже появилось еще одно новшество: торги на валютном и срочном рынках, рынке драгоценных металлов стали проходить с 7 часов утра. Ранее торги на этих рынках биржи проводились с 10:00 до 23:50. Таким образом, торговый день для инструментов этих рынков увеличился с 14 до 17 часов.

Ограничения для первых часов торгов — это хорошая практика, направленная на защиту начинающих инвесторов, которых на рынке за последние пару лет стало очень много, считает главный аналитик «Алор Брокер» Алексей Антонов. От того, как они переживут следующие несколько лет, зависит не только их личное благосостояние, но и имидж фондового и валютного рынков, от их судьбы зависит, сохранится ли переток средств со сбережений домохозяйств на рынок. В первые минуты торгов рынок очень «тонкий», заявок мало, и любая агрессивная покупка или продажа может сильно сдвинуть цену, вызвав срабатывание стоп-приказов, а дальше — как снежный ком.

В первые минуты торгов рынок очень «тонкий», заявок мало, и любая агрессивная покупка или продажа может сильно сдвинуть цену, вызвав срабатывание стоп-приказов, а дальше — как снежный ком.

В то же время, продолжэает эксперт, ликвидность того или иного инструмента или рынка вообще — это системный показатель, он демонстрирует нам зрелость или незрелость экономики, ее стабильность, наличие в ней капитала, который может участвовать в торгах. Поскольку ликвидность — это системный параметр, его нельзя взять и увеличить, он растет медленно вместе с ростом экономики.

Появление же утренней сессии с 7 до 10 утра, которой раньше не было — это и есть системная работа биржи по расширению ликвидности внутреннего валютного рынка, добавляет Алексей Антонов. И, по его словам, когда-нибудь, вероятно, в утренние часы ликвидность станет достаточной и потребности в ограничениях заявок в это время уже не будет, но будет зарождаться еще более ранняя сессия с низкой ликвидностью, и так далее. Это эволюционный путь любого биржевого инструмента.

Это эволюционный путь любого биржевого инструмента.

Ограничение исполнения «агрессивных» рыночных заявок — это защитный механизм, призванный снизить возможности для манипулирования рынком, подтверждает и старший аналитик компании Forex Optimum Александр Розман. Принцип таких действий хорошо известен: в момент, когда в отдельном финансовом инструменте возникает вакуум рыночных ордеров, новая крупная заявка, находящаяся в значительном удалении от текущей цены, провоцирует резкий скачок котировок, за которым как правило начинают срабатывать стоп-приказы усиливая это движение. В последствии цена может так же быстро вернуться обратно, но ущерб оказавшимся не по ту сторону этого выброса уже нанесен.

Механизм ограничения исполнения «агрессивных» рыночных заявок призван отсекать крупные ордера, которые слишком далеко расположены от текущей цены, а значит способны создать ситуацию резкого роста фундаментально необоснованной волатильности. На крупных торговых площадках в такой защите, как правило, нет необходимости, потому что гигантский объем торгов и так выступает естественным отсекающим барьером. А вот на небольших площадках, таких как Московская биржа, особенно в периоды пониженной ликвидности, возможностей для манипулирования может быть очень много, отмечает эксперт.

А вот на небольших площадках, таких как Московская биржа, особенно в периоды пониженной ликвидности, возможностей для манипулирования может быть очень много, отмечает эксперт.

Такое манипулирование выражается в краткосрочной аномальной ценовой волатильности отдельных финансовых инструментов без соответствующих фундаментальных причин,. Оно очень сильно осложняет инвестиционный процесс и привлекательность российского рынка. А физические лица, регулярно наблюдая такую практику делают вывод о низкой привлекательности отечественного рынка и при возможности уходят на крупнейшие иностранные площадки, где подобные истории практически исключены. Для институциональных инвесторов это менее критичная ситуация, однако и в их глазах снижается имиджевая сторона инвестирования на российском финансовом рынке.

Так что Мосбиржа, понимая растущий инвестиционный интерес со стороны резидентов и нерезидентов, особенно из Азии, создает более комфортные торговые условия, которые должны больше соответствовать стандартам биржевых площадок в развитых странах, полагает Александр Розман. По его словам, также механизм ограничения «агрессивных» рыночных заявок должен помочь сгладить волатильность на утренней торговой сессии. Потому что новое расписание торгов для рынка еще не привычно, объем торгов здесь будет низкий, а значит и возможностей для манипулирования будет много. В ограничении этого манипулирования и будет заключаться главная защита для рядовых участников торгов на Московской бирже.

По его словам, также механизм ограничения «агрессивных» рыночных заявок должен помочь сгладить волатильность на утренней торговой сессии. Потому что новое расписание торгов для рынка еще не привычно, объем торгов здесь будет низкий, а значит и возможностей для манипулирования будет много. В ограничении этого манипулирования и будет заключаться главная защита для рядовых участников торгов на Московской бирже.

Судя по практике фондового рынка, ничего плохого в введении это механизма для физических лиц торгующих на российском финансовом рынке нет, заключает аналитик. В данном случае Мосбиржа просто пытается административными мерами повысить защитный барьер от манипуляций, который естественным образом можно исправить лишь значительным повышением объема торгов. Динамика на российском рынке акций после введения ограничений по-прежнему высока и соответствует событиям происходящим на внешних рынках.

В то же время вряд ли введение ограничений на утренней торговой сессии сможет повлиять на общую динамику рубля. Они могут лишь немного сгладить и растянуть внешнее влияние, которое утром приходит с иностранных площадок.

Они могут лишь немного сгладить и растянуть внешнее влияние, которое утром приходит с иностранных площадок.

Московская биржа запускает новый сервис для крупных сделок на валютном рынке

«Благодаря Request for Stream финансовые и другие компании могут конвертировать большой объем валюты по лучшей цене и с нулевой комиссией».

Крупнейшая российская торговая площадка, Московская биржа, предоставила сегодня участникам валютного рынка новый сервис Request for Stream, который стал доступен широкому спектру клиентов как профессиональным участникам финансового рынка, так и российским нефинансовым компаниям и зарубежным финансовым институтам.

Игорь Марич, управляющий директор по денежному и срочному рынкам Московской биржи

По словам представителей МосБиржи, новый сервис RFS позволяет заключать крупные сделки с иностранной валютой на бирже по наилучшим ценам за счет проведения микроаукционов с широким спектром провайдеров ликвидности.

Таким образом, торги в новом режиме проводятся в виде анонимного аукциона со всеми рублевыми парами, торгуемыми на Московской бирже (минимальный размер заявки — 5 млн единиц валюты). По завершении аукциона между участниками заключается внебиржевая сделка с расчетами через центрального контрагента (НКЦ).

В новом режиме действует ассиметричная тарифная модель: для потребителей ликвидности оборотная комиссия будет равна нулю. Для провайдеров ликвидности оборотная комиссия составит 16 долларов США за 1 млн валюты.

Игорь Марич, управляющий директор по денежному и срочному рынкам Московской биржи, прокомментировал: «Мы продолжаем расширять возможности биржевого валютного рынка, делая его более гибкими и удобными для разных категорий клиентов. Благодаря новому сервису финансовые и нефинансовые компании могут конвертировать на бирже большой объем валюты по лучшей цене и с нулевой оборотной комиссией, имея в качестве контрагентов всех провайдеров ликвидности. Провайдеры валютной ликвидности при этом получают возможность работать с сотнями контрагентов, продолжая принимать только риски НКЦ и использовать нашу расчетную инфраструктуру. Сегодня на валютном рынке Биржи можно найти разные технологии исполнения заявок, позволяющие получить лучшие условия для различных объемов сделок и типов участников».

Сегодня на валютном рынке Биржи можно найти разные технологии исполнения заявок, позволяющие получить лучшие условия для различных объемов сделок и типов участников».

Финансовый директор «АЛРОСА», Алексей Филипповский, добавил: «Мы одними из первых получили прямой доступ к валютному рынку Московской биржи и регулярно проводим конверсионные операции для обеспечения внешнеторговых операций. Биржевые торги характеризуются надежностью проведения расчетов и низкими издержками, и мы рады, что Биржа постоянно совершенствует инструментарий для предоставления клиентам максимального набора услуг. Новый сервис RFS удобен для реализации крупных объемов валютной выручки при нулевой комиссии, поэтому, я думаю, он будет востребован участниками валютного рынка».

ЦБ сделал выводы относительно участников высокочастотной торговли

Эксперты Банка России провели исследование, впервые оценив присутствие высокочастотных участников на российском финансовом рынке и их влияние на его параметры.

Исследование в ЦБ подготовили эксперты Департамента противодействия недобросовестным практикам. Интерес к данной теме обусловлен возрастающей ролью высокочастотной торговли (High Frequency Trading, HFT) на организованных торгах. Так, на высокочастотных участников рынка приходится существенная доля в объеме торгов ликвидными инструментами, торгующимися на Московской бирже, что сопоставимо с показателями развитых финансовых рынков.

Всего на валютном и срочном рынках Московской биржи зарегистрировано 487 крупных счетов для высокочастотного трейдинга. Эксперты ЦБ поделили HFT-участников на четыре категории по типу их работы с биржевой ликвидностью:

• Directional. Эти алгоритмы генерируют более 50% своего объема торгов за счет набора направленной позиции (в лонг или шорт).

• Maker. Эти системы забирают ликвидность с рынка менее чем в 40% случаев.

• Taker. В 60% случаев эти роботы забирают ликвидность.

• Mixed. Эти игроки приблизительно в равных долях как забирают, так и предоставляют ликвидность рынку.

В исследовании использованы данные об организованных торгах наиболее ликвидными финансовыми инструментами, обращающимися на валютном, фондовом и срочном рынках Московской Биржи.

«В меньшей степени HFT представлены при совершении сделок с инструментами фондового рынка: на рынках GAZP и SBER их доля составляет немногим более 35%. На рынках фьючерсных контрактов на соответствующие акции HFT представлены шире: более 38% на GAZR-3.17 и более 40% на SBRF-3.17. Наибольшая доля HFT наблюдается на рынках валютных инструментов и фьючерса на индекс РТС – более 46%», – говорится в работе ЦБ.

Как показали результаты, HFT-компании в целом активно участвуют в процессах, протекающих на организованных торгах, – в частности, установлен их значительный вклад в предоставление доступной ликвидности. Кроме того, отмечается в исследовании, статистически HFT-участникам свойственно котировать финансовые инструменты на ценовых уровнях, более близких к спреду, чем невысокочастотным участникам рынка, что дополнительно свидетельствует о положительном эффекте действий HFT-участников на ликвидность рынка.

«Благодаря котировкам HFT, находящимся в очереди заявок, общая ликвидность валютного рынка повышается, и он становится более устойчивым к агрессивному воздействию отдельного лица. При этом транзакционные издержки участников, совершающих направленные операции приобретения/продажи валюты, снижаются. Кроме того, более высокий уровень мгновенной ликвидности повышает привлекательность валютного рынка биржи для его участников», – отмечают эксперты Банка России.

Ликвидность – одна из важнейших характеристик качества рынка. Высоколиквидные рынки, на которых представлены разнообразные группы инвесторов, гораздо более устойчивы к попыткам одного лица или группы лиц повлиять на ценообразование на нем и, таким образом, менее подвержены проявлениям искусственной волатильности.

При этом авторы доклада отмечают широкое разнообразие торговой активности различных HFT-участников, которая может противоположным образом влиять на показатели рынка.

Эксперты Банка России продолжат исследовать эффекты и механизмы влияния высокочастотной торговли на иные параметры рынков.

Подписывайтесь на Financial One в соцсетях:

Facebook || Вконтакте || Twitter || Youtube

FAQ для начинающего инвестора

По своей природе ETF является высоко ликвидным инвестиционным инструментом, т. к. в его основе лежат наиболее ликвидные базовые активы.

Крис Хемпстед (KCG Holdings), один из гуру ETF-трейдига, заявил в своем интервью: «Не позволяйте никому говорить, что ETF не слишком ликвиден, если его дневные биржевые обороты малы. Вы не инвестируете в объем, вы инвестируете в продукт, который отслеживает индекс. Если вы можете эффективно продавать и покупать индексный портфель, то вам безразличны объемы, которыми между собой торгуют другие люди».

Ликвидность по определению — это возможность за короткий период времени продать актив по справедливой стоимости. Следовательно, главным критерием ликвидности можно смело считать bid/ask спред — разницу между ценами покупки и продажи ETF (без учета брокерской комиссии, для расчета стоимости покупки необходимо к средней цене (midpoint price) добавить комиссию).

Следовательно, главным критерием ликвидности можно смело считать bid/ask спред — разницу между ценами покупки и продажи ETF (без учета брокерской комиссии, для расчета стоимости покупки необходимо к средней цене (midpoint price) добавить комиссию).

Однако сколько акций можно купить или продать? Это определяет показатель глубины рынка — число бумаг, «стоящих» на стороне покупки или продажи. Если одному игроку не под силу сдвинуть цену ETF, рынок считается глубоким. Отметим, что глубокий рынок не обязательно показывает большие обороты и, напротив, обороты еще ничего не говорят о глубине рынка. Полезно помнить, что 50–90% торговли ETF в Европе происходят не на бирже, а в режиме внебиржевых сделок (OTC).

Что показывает bid/ask спред? В первую очередь спред показывает риск работы с тем или иным активом для маркет-мейкера, особенно в моменты высокой волатильности. Маркет-мейкер всегда пытается оставить свою позицию нейтральной по рынку и хеджирует рыночный риск актива за счет ценных бумаг или фьючерсов. Если рынок базового актива не очень ликвиден (к примеру, рынок российских корпоративных облигаций), спред чуть больше; если ликвиден (золото, американские акции) — спред меньше. Вот несколько практических советов, которые могут помочь инвесторам эффективно управлять своим портфелем ETF:

Если рынок базового актива не очень ликвиден (к примеру, рынок российских корпоративных облигаций), спред чуть больше; если ликвиден (золото, американские акции) — спред меньше. Вот несколько практических советов, которые могут помочь инвесторам эффективно управлять своим портфелем ETF:

● анализируйте ликвидность базовых активов, т. к. именно они определяют спреды на рынке самих ETF;

● обращайте внимание на соответствие цен в стакане индикативному показателю СЧА (iNAV), раскрываемому в течение дня каждые 15 секунд;

● избегайте больших рыночных заявок и отдавайте предпочтение лимитированным заявкам (limit orders), это позволяет точно контролировать цену транзакции, а маркет-мейкеру дает возможность добавить необходимый объем акций для сделки. При осуществлении крупных сделок (близких к подписной корзине фонда) взаимодействуйте с маркет-мейкером напрямую — хороший шанс получить лучший спред;

● совершайте сделки с ETF только тогда, когда есть нормальная ликвидность по базовому активу (например, избегайте торговли ETFs на американские индексы во время нерабочих дней в США).

Участие в организациях, консорциумах

ПАО СКБ Приморья «Примсоцбанк» является участником SWIFT, входит в Ассоциацию банков России (Ассоциацию «Россия»), участвует в биржевой деятельности на Московской межбанковской валютной бирже.

Торгово-промышленная палата Российской Федерации представляет интересы малого, среднего и крупного бизнеса, охватывая своей деятельностью все сферы предпринимательства — промышленность, внутреннюю и внешнюю торговлю, сельское хозяйство, финансовую систему, услуги. Торгово-промышленная палата Российской Федерации содействует деятельности более 40 российских деловых советов с зарубежными странами. Является членом Международной торговой палаты, Всемирной федерации торговых палат, Европалаты, Совета руководителей ТПП государств-участников СНГ и других международных, а также региональных организаций.

www.tpprf.ru

Цель Московской торгово промышленной палаты — содействие созданию благоприятных условий для предпринимательской деятельности, всемерному развитию всех видов предпринимательства, развитию экономики Москвы, формированию современных промышленной, финансовой и торговой инфрастуктур, торгово-экономических, научно-технических связей предпринимателей Москвы с предпринимателями других регионов России и зарубежных стран.

www.mostpp.ru

ПАО СКБ Приморья «Примсоцбанк» является членом Приморской торгово-промышленной палаты (Приморской ТПП) с декабря 2009г.

Основанная в 1964 году, Приморская ТПП и сегодня является одной из крупнейших в системе торгово-промышленных палат России. Она объединяет более сотни предприятий и организаций края в единую структуру, представляет их интересы и способствует развитию как членов палаты, так и приморского бизнеса в целом. Целями Приморской ТПП является развитие экономики края и предпринимательской деятельности, развитие торгово-экономического и научно-технического сотрудничества с инорегиональными и зарубежными предпринимателями, создание благоприятных условий для развития бизнеса.

Целью участия Примсоцбанка в Приморской ТПП является укрепление связи между банком и участниками Палаты путем организации семинаров и консультаций по любым вопросам банковского обслуживания: программы кредитования (в т. ч. малого и среднего бизнеса), валютные операций и актуальные вопросы валютного законодательства, предоставления прочих услуг.

ч. малого и среднего бизнеса), валютные операций и актуальные вопросы валютного законодательства, предоставления прочих услуг.

www.ptpp.ru

Омская торгово-промышленная палата — крупнейшее бизнес-объединение Прииртышья и одна из ведущих палат Сибирского федерального округа РФ. Палата представляет собой негосударственную некоммерческую организацию, действующую на основе российской Конституции, Закона РФ «О торгово-промышленных палатах в РФ».

Созданная в 1992 году Омская Палата объединяет весь спектр регионального предпринимательства — от представителей малого бизнеса до крупных концернов, промышленных и финансовых групп (по состоянию на 01.02.2011 года — 617 членов). Приоритетным направлением ТПП является содействие омским предпринимателям в развитии экспорта товаров и услуг, в привлечении иностранных инвестиций в региональную экономику.

www.omsktpp.ru

inplace.

Московская биржа

Московская биржаКолокол – символ Московской биржи. По существующей традиции удары в колокол знаменуют запуск новых продуктов и услуг, привлечение новых эмитентов.

Одна из целей Московской биржи – содействие развитию российского финансового рынка.

Среди сотрудников Московской биржи много опытных профессионалов, у которых действительно есть чему поучиться.

Редкая компания может похвастаться собственным внутренним двориком.

Точное попадание в цель возможно только в компании с правильной атмосферой.

Выпить кофе с коллегами – одна из самых приятных офисных привычек.

Новичкам говорят: в коллективе Московской биржи всегда найдется коллега, который разделит твое хобби.

Для многих сотрудников Московской биржи встречи с внутренними и внешними клиентами – неотъемлемая часть работы.

В офисе Московской биржи есть полки букшеринга.

Сотрудники Московской биржи привыкли проявлять активность не только в работе. За многие годы они принесли компании победы в различных видах спорта.

Интерьер столовой поднимает аппетит и настраивает на общение.

Многие сотрудники гордятся теплыми дружескими отношениями с коллегами.

На Московской бирже существует единственный в России музей биржевого дела. Каждый год музей посещают около 3 тысяч гостей биржи, среди них много студентов и школьников.

Так выглядят рабочие места разработчиков и тестировщиков торгово-клиринговой системы срочного рынка. По традиции, зал называют «красным» – раньше в этот цвет здесь были выкрашены стены.

В офисе есть мониторы, на которые выводятся последние данные о торгах.

Настольный футбол – отличная возможность размяться и пообщаться в ходе рабочего дня.

Клиенты привыкли к тому, что сервисы Московской биржи работают как часы.

Зачастую сотрудникам приходится решать задачи, которыми не занимается ни одна другая компания российского финансового сектора.

Своим главным конкурентным преимуществом Московская биржа считает профессионализм сотрудников, поэтому хорошим специалистам всегда рады в компании.

Некоторые уголки офиса, как, например, эта веранда, были созданы для комфортной работы летом.

В оформлении офиса Московской биржи часто используются фирменные цвета компании — красный и белый.

В офисе НРД есть комната релаксации, где можно отдохнуть в течение дня.

Этот стикер – шутка. На Московской бирже не принято отвлекать друг друга от работы.

В офисе на Воздвиженке расположены многочисленные переговорные и просторный зал для конференций на 120 человек.

Московская биржа – крупная организация, поэтому новое в работе сотрудников появляется всегда.

банков и обменных пунктов в Москве с лучшими обменными курсами 2019

Путеводитель по Москве / 5 декабря 2019 г.Для тех, кто плохо знаком с российской валютой, официальная валюта страны — рубля (RUB) . Банкноты выпускаются номиналом 50, 100, 500, 1000 и 5000 рублей. Монеты бывают 1, 2, 5 и 10 рублей.

Самый удобный способ получить доступ к местной валюте в Москве — это снять наличные в банкоматах . Но, как вы уже знаете, это требует от вас уплаты трансграничного сбора.

Чтобы этого избежать, многие предпочитают обменивать деньги в банках или обменных пунктах . Как и в Южной Корее и Китае, банки — это места в России с лучшими обменными курсами по сравнению с независимыми обменными пунктами. Это довольно удобно, ведь все московские банки предлагают услуги по обмену валюты.

Стоит отметить, что большинство банков принимают только основные валюты, такие как долларов США, евро, фунты стерлингов, швейцарские франки и японских йен. Если вашего нет среди них, вам следует проверить UniCredit Bank, так как разнообразие валют, которыми они торгуют, шире.

Ниже перечислены рекомендованные банки и обменные пункты, которые, как известно, предлагают хороших тарифов и услуг.

1. Сбербанк России

Основанный в 1841 году и в настоящее время имеющий более 16 000 отделений по всей России, Сбербанк считается старейшим и крупнейшим банком страны. Сейчас он контролирует треть банковской системы России.

Сбербанк может предложить своим посетителям услуги по переводу денег и обмену валюты вместе с удобством.Их банковские отделения разбросаны по всему городу, до них легко добраться от вокзалов и туристических достопримечательностей.

Чтобы узнать их дневную ставку, щелкните здесь.

РЕКОМЕНДУЕМЫЕ ФИЛИАЛЫ

1) Центральный офис Сбербанка

- Это центральное офисное здание находится рядом с Институтом системного анализа РАН

- Адрес: Россия, 117997, Москва, ул. Вавилова, 19,

- Телефон: +7 495 957 58 62

- Время работы: пн — пт 08:30 — 19:30, сб 09:30 — 17:30

2) Подмосковное отделение Сбербанка, Сад Эрмитаж

- Это отделение находится примерно в 7 минутах ходьбы от Москвы. Сад Эрмитаж

- Адрес: Оружейный пер., 41, Москва, Россия, 127006

- Телефон: +7 495 500-00-05

- Время работы: с понедельника по пятницу 10:00 — 19:00

3) Отделение Сбербанка у метро Чистые пруды

- Расположение: в пешей доступности от станции Чистые пруды (менее 5 минут)

- Адрес: Россия, г. Москва, Мясницкая ул., 17, 101000

- Телефон: +7 495 621-54-15

- Время работы: с понедельника по Пятница 08:30 — 19:30

4) Филиал Сбербанка возле Зоологического музея

- Этот филиал находится всего в 1 минуте ходьбы от Зоологического музея

- Адрес: Романов пер., 4, Москва, Россия, 125009

- Телефон: +7 495 258-05-00

- Время работы: с понедельника по пятницу с 09:00 до 18:00

5) Отделение Сбербанка возле парка Дубки

- Это в 2 минутах ходьбы от парка Дубки

- Адрес: Барвихинская ул., 8/1, Москва, Россия, 121596

- Телефон: +7 800 555-55-50

- Время работы: с понедельника по пятницу с 10:00 до 19:00. : 00

2. Банк ВТБ

Банк ВТБ и его дочерние компании, включая ВТБ 24 и Банк Москвы, предоставляют путешественникам и туристам широкую сеть банковских отделений для обмена валюты.Вам не составит труда найти филиал этого второго по величине банка в России, так как многие из них расположены в нескольких минутах ходьбы от остановок общественного транспорта, торговых центров и туристических достопримечательностей.

С ежедневными курсами обмена ВТБ можно ознакомиться здесь.

РЕКОМЕНДУЕМЫЕ ФИЛИАЛЫ

1) Филиал ВТБ возле Сквера Девичьего поля

- Этот филиал находится в 3 минутах ходьбы от Сквера Девичьего поля

- Адрес: Россия, Москва, ул. Бурденко, 1, 119121

- Телефон: + 7 (495) 775-54-54

- Время работы: с понедельника по пятницу с 09:00 до 18:00

2) Филиал ВТБ около станции Тургеневская

- Филиал находится примерно в 2 минутах ходьбы от станции Тургеневская

- Адрес: Россия, Москва, Мясницкая, 35, 103450

- Телефон: +7 (495) 775-54-54

- Время работы: с понедельника по пятницу с 09:00 до 18:00

3) Филиал ВТБ рядом с парком Станция Победы

- Расположение в двух шагах от выхода со станции Парк Победы

- Адрес: Россия, 121170

- , площадь Победы, 2/2 Телефон: +7 (495) 775-54-54

- Открытие часы работы: с понедельника по пятницу с 09:00 до 18:00

4) Филиал ВТБ возле церкви С. т.Григория

- Этот филиал находится всего в минуте ходьбы от церкви Святого Григория

- Адрес: Россия, 119180

- , Бродников пер., 4, Телефон: +7 (495) 775-54-54

- Часы работы : С понедельника по пятницу с 09:00 до 18:00

5) Филиал ВТБ около станции Станция

- Филиал находится в 2 минутах ходьбы от станции Станция

- Адрес: Россия, Москва, ул. Воронцовская, д. 43/1, 109147

- Телефон: +7 (495) 775-54-54

- Время работы: с понедельника по пятницу с 9:00 до 18:00

3.Globex Bank

Globex — еще один надежный банк в Москве для обмена валюты. Что так хорошо в этом банке, так это то, что его филиал в Lotte Plaza открыт для обслуживания клиентов каждый день недели с 10:30 до 21:30. Это настоящий плюс, так как большинство банков в Москве придерживаются рабочего времени (с понедельника по пятницу с 09:00 до 18:00).

Помимо бизнес-центра, в субботу до 20:00 работают филиалы на 1-й Тверской-Ямской улице, Ленинском 73/8 и Новинском бульваре 31.

ФИЛИАЛОВ GLOBEX В МОСКВЕ

1) Филиал Globex в Lotte Plaza

- Lotte Plaza расположен рядом с отелем Lotte на Новинском бульваре

- Адрес: Россия, Москва, Новинский бульвар, 8, 121099

- Телефон: +7 ( 495) 660-71-21 / 22

- Время работы: Ежедневно 10:30 — 21:30

2) Филиал Globex возле памятника Памятник Алишеру Навои

- Этот филиал находится в пешей доступности от памятника Памятник Алишеру Навои (меньше в 5 минутах ходьбы)

- Адрес: Валовая ул., 29., Москва, Россия, 115054

- Телефон: +7 (495) 236-51-68

- Время работы: пн-пт 09:00 — 18:00, праздники 09:00 — 17:00

3) Globex филиал возле Чапаевского парка

- Этот филиал расположен в небольшом здании рядом с Чапаевским парком

- Адрес: Ленинградский проспект, 59, Москва, Россия, 119334

- Телефон: +7 495 514-05-14

- Время работы: пн. по чт 09:00 — 18:00, пт и пн 09:00 — 17:00

4) Филиал Globex возле Галереи современного искусства

- Этот филиал находится рядом с Галереей современного искусства

- Адрес: 1-я Тверская -Ямская ул., 24, Москва, Россия, 125047

- Телефон: +7 (499) 251-38-51

- Время работы: пн — пт 09:00 — 20:00, сб 10:00 — 20:00

5 ) Филиал Globex рядом с залом Наполеон

- Его расположение в 5 минутах ходьбы от зала Наполеон

- Адрес: Ленинский, 91, Москва, Россия, 119313

- Телефон: +7 (499) 132-41-90

- Открытие часы работы: пн — пт 09:00 — 20:00, сб 10:00 — 20:00

6) Филиал Globex ТЦ Новинский

- Этот филиал расположен в ТЦ Новинский, всего в 1 минуте пешком от Дома-музея Шаляпина

- Адрес: Россия, г. Москва, Новинский б-р, 31, 123242

- Телефон: +7 495 514-05-14

- Время работы: пн-пт 09:00 — 20:00, сб 10:00 — 20:00

4.ЮниКредит Банк

Изображение предоставлено: ЮниКредит БанкРанее известный как Международный Московский Банк, ЮниКредит Банк является ведущим банком в России, который имеет сильные позиции в Европе. Зайдя в отделение этого банка, вы узнаете, что у них есть специальный пункт обмена валюты, чтобы обслуживать людей, нуждающихся в покупке рублей.

Что еще лучше, так это то, что количество валют, которые принимает UniCredit Bank, шире, чем количество валют, принимаемых его партнерами. Среди них USD, EUR, GBP, CHF, JPY, CAD, DKK, NOK и SEK.

Обратите внимание, что несколько брендов из рекомендованных ниже открыты в субботу.

Вот ссылка на ежедневные курсы обмена UniCredit Bank.

РЕКОМЕНДУЕМЫЕ ФИЛИАЛЫ

1) Центральный офис ЮниКредит Банка

- Центральный офис банка расположен на берегу Москвы-реки и менее чем в 7 минутах ходьбы от станции метро «Парк Культуры»

- Адрес: Пречистенская набережная, 9, 119034 Москва, Россия

- Телефон: +7 800 700-10-20

- Время работы: пн-чт 09:00 — 17:00, пт 09:00 — 16:00

2) Подмосковное отделение UniCredit Bank Театр оперетты

- Его расположение всего в 2 минутах ходьбы от Московского театра оперетты.

- Адрес: Большая Дмитровка ул., 10, 107031 Москва, Россия

- Телефон: +7 800 700-10-20

- Время работы: пн — пт с 09:00 до 20:00, сб 10:00 — 17:00

3) ЮниКредит Банк @ Звенигородское отделение

- Филиал расположен в одном здании с Почтовым отделением на Звенигородской улице

- Адрес: Звенигородское ш., 3А, 123022 Москва, Россия

- Телефон: +7 495 258-72-00

- Открытие часы работы: пн — пт 09:00 — 20:00, суббота 10:00 — 17:00

4) ЮниКредит Банк @ Мясницкая филиал

- Этот филиал находится в одном здании с Арт-галереей Барбизон

- Адрес : Мясницкая ул., 24/2, 101000 Москва, Россия

- Телефон: +7 495 258-72-00

- Время работы: с понедельника по пятницу с 09:00 до 20:00

5) ЮниКредит Банк @ филиал Ярцевская

- Его находится в 4 минутах ходьбы от метро Молодежная

- Адрес: Ярцевская ул., 22с1, 121351 Москва, Россия

- Телефон: +7 800 700-73-00

- Время работы: пн-пт с 09:00 до 20:00. : 00, сб 10:00 — 17:00

5. Надежные независимые менялы в Москве

Изображение предоставлено: ТЦ ЕвропейскийНезависимые форекс-магазины в Москве обычно расположены недалеко от поездов и станций метро, а также туристических места.Некоторые из них расположены внутри торговых центров для удобства покупателей.

Чтобы найти обменный пункт на улицах Москвы, достаточно поищите магазины с вывеской с надписью «Обмен валюты» или «Обмен». У этих магазинов часто есть электронная доска на улице, чтобы отображать обменные курсы дня.

Тем, кому нужен обмен в выходные, можно воспользоваться услугами магазинов на Пятницкой улице, 22 или обменного пункта в ТЦ Европейский.

РЕКОМЕНДУЕМЫЕ РАЗМЕРЫ

1) Пункт обмена валюты на Тверской улице

- Этот магазин находится примерно в 4 минутах ходьбы от станции Охотный Ряд

- Адрес: Тверская улица, 7, Москва, Россия, 125375

- Телефон: +7 916 378-02-01

- Время работы: с понедельника по пятницу с 09:00 до 18:00 *

2) Пункт обмена валюты на Пятницкой улице

- Его расположение всего в 1 минуте ходьбы от Санкт-Петербурга.Климента

- Адрес: ул. Пятницкая, 22, Москва, Россия, 115035

- Телефон: +7 495 951-49-78

- Время работы: Ежедневно 09:00 — 18:00

3) Пункт обмена валюты в ТЦ Европейский

- Это Магазин расположен в ТЦ Европейский

- Адрес: Россия, Московская область, Брянская улица, Европейский, 121059

- Телефон: +7 (495) 921-34-44

- Время работы: вс-чт 10:00 — 22 : 00, пт, сб 10:00 — 23:00

4) Обменный пункт @ ул. Маршала Бирюзова

- Этот магазин находится сразу за автобусной остановкой «Октябрьское поле»

- Адрес: Маршала Бирюзова, 19, корп. Москва, Россия, 123060

- Телефон: +7 499 194-79-76

- Время работы: с понедельника по пятницу с 09:00 до 18:00 *

5) Пункт обмена валюты на Ленинском проспекте

- Находится возле почтамта по Ленинскому проспекту.

- Адрес: Ленинский проспект, 25, к. 1, Москва, Россия, 119071

- Телефон: +7 965 430-46-62

- Время работы: с понедельника по пятницу с 9:00 до 18:00 *

* Время работы может меняться. Сначала позвоните перед посещением.

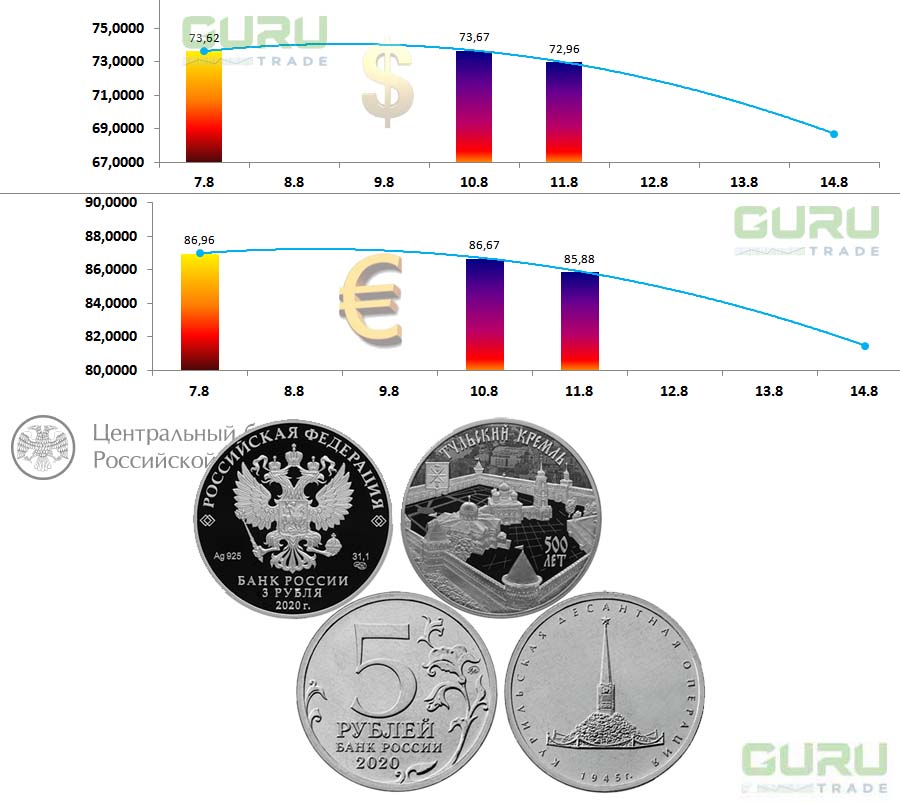

Режим обменного курса Банка России

В России используется режим плавающего обменного курса, который подразумевает, что обменный курс рубля не является фиксированным и что нет заранее установленных целевых показателей для его обменного курса или темпов его движений.Динамика курса рубля определяется соотношением спроса и предложения иностранной валюты на валютном рынке. Гибкий обменный курс помогает России адаптироваться к изменяющимся внешним условиям, сглаживая влияние внешних факторов на экономику.

В нормальных условиях Банк России не проводит валютных интервенций с целью влияния на курс рубля. При этом Банк России внимательно следит за ситуацией на валютном рынке и может проводить валютные операции для поддержания финансовой стабильности.

Режим плавающего обменного курса

Россия в настоящее время использует режим плавающего обменного курса , что означает, что обменные курсы по отношению к рублю определяются рыночными силами, то есть соотношением спроса и предложения иностранной валюты на валютном рынке. Любые факторы, влияющие на это соотношение, могут вызвать колебания обменного курса. В частности, на динамику обменного курса могут влиять динамика импортных и экспортных цен, инфляция и процентные ставки в России и за рубежом, темпы экономического роста, настроения и ожидания инвесторов в России и за рубежом, а также изменения в денежно-кредитной политике страны. центральные банки России или других стран.(Данные о колебаниях курса рубля и факторах, вызывающих эти изменения, публикуются в ежеквартальном отчете о денежно-кредитной политике).

Таким образом, курс рубля не определяется правительством или центральным банком. , он не является фиксированным, и нет заранее установленных целевых показателей для обменного курса или темпов его движения. В нормальных условиях Банк России не проводит валютных интервенций с целью повлиять на курс рубля.Это то, что отличает режим плавающего обменного курса от множества разновидностей режимов регулируемого обменного курса.

В соответствии со статьей 34.1 Федерального закона «О Центральном банке Российской Федерации (Банке России)» основной целью денежно-кредитной политики Банка России является защита рубля и обеспечение его прочности за счет поддержания стабильности цен . Стабильность национальной валюты не означает установление фиксированного обменного курса по отношению к другим валютам, а скорее сохранение покупательной способности денег в результате устойчиво низкой инфляции .Когда инфляция остается низкой, объем товаров и услуг, которые можно приобрести на ту же сумму в рублях, меняется незначительно в течение длительного периода времени. Это поддерживает доверие населения и бизнеса к национальной валюте и создает благоприятные условия для роста российской экономики.

Плавающий обменный курс является критическим компонентом режима с таргетингом инфляции , в котором основной целью центрального банка является обеспечение стабильности цен.Банк России ввел режим плавающего обменного курса в ноябре 2014 года. Этому переходу предшествовал длительный период, в течение которого Банк России постепенно увеличивал гибкость обменного курса, последовательно сокращая свое присутствие на внутреннем валютном рынке. Кроме того, переход к режиму плавающего обменного курса был постепенным, что помогло смягчить процесс адаптации участников рынка к колебаниям обменного курса на фоне более высокой гибкости обменного курса.

Обоснование перехода на плавающий обменный курс

Плавающий обменный курс функционирует как «встроенный стабилизатор» экономики, что является его ключевым преимуществом перед регулируемым обменным курсом. Помогает экономике адаптироваться к изменяющимся внешним условиям, сглаживая влияние внешних факторов.

Например, когда цены на нефть растут, рубль укрепляется, что снижает риски перегрева экономики, а снижение цен на нефть влечет за собой обесценивание рубля, что поддерживает отечественных производителей за счет увеличения экспорта и стимулирования импортозамещения.

Еще одним примером эффекта плавающего обменного курса как «встроенного стабилизатора» является его влияние на трансграничные потоки капитала. Когда обменный курс является фиксированным или регулируемым, изменение процентных ставок иностранными государствами и, следовательно, изменение разницы между внутренними и внешними процентными ставками может привести к увеличению притока или оттока спекулятивного капитала. При режиме плавающего обменного курса рост спроса или предложения иностранной валюты со стороны участников рынка в результате изменений разницы между внутренними и внешними процентными ставками влечет за собой соответствующие движения обменного курса, что делает спекулятивные операции убыточными.

Режим фиксированного или управляемого обменного курса увеличивает зависимость экономики от внешних условий. Следовательно, это также делает денежно-кредитную политику зависимой от политики других стран и внешнеэкономической среды. В режиме регулируемого обменного курса центральный банк должен проводить операции, чтобы повлиять на обменный курс национальной валюты при изменении внешних условий. В свою очередь, эти операции могут также нежелательным образом влиять на другие экономические показатели, включая инфляцию.

Плавающий обменный курс позволяет Банку России проводить независимую денежно-кредитную политику, направленную на решение внутренних проблем, и в первую очередь на снижение инфляции.

Сегодня режимы плавающего обменного курса применяются в большинстве развитых стран.

Роль Банка России на валютном рынке

Переход к режиму плавающего обменного курса означает, что Банк России воздерживается от регулярных валютных интервенций с целью влияния на обменный курс рубля.Политика центрального банка в рамках режима плавающего обменного курса подразумевает, что в нормальных условиях регулятор не вмешивается в рыночные процессы, позволяя обменному курсу рубля функционировать как «встроенный стабилизатор».

Одновременно Банк России продолжает внимательно следить за ситуацией на валютном рынке и может проводить валютных операций (в том числе на обратной основе) для поддержания финансовой устойчивости .

Банк России рассматривает как угрозу финансовой стабильности такие колебания обменного курса, которые могут вызвать устойчивые ожидания девальвации, повысить спрос на наличную иностранную валюту и долларизацию депозитов, а также существенно ухудшить финансовую устойчивость кредитных организаций и предприятий.

Банк России может осуществлять операции на валютном рынке для пополнения международных резервов. Имея значительный объем международных резервов, Банк России сможет проводить операции, направленные на поддержание финансовой стабильности и постоянное обслуживание внешнего долга в течение нескольких лет, даже если ситуация в экономике станет сложной.

Операции по пополнению международных резервов должны проводиться небольшими объемами во избежание влияния на курс рубля.Принимая решение о покупке иностранной валюты, Банк России учитывает динамику обменного курса, ситуацию в российской экономике и платежный баланс страны.

Передача информации о валютной политике

Информация о курсовой политике Банка России и факторах, влияющих на обменный курс рубля, представлена в Отчетах о денежно-кредитной политике, Основных направлениях денежно-кредитной политики и Годовом отчете Банка России.Кроме того, любое решение по политике обменного курса сопровождается пресс-релизом. На сайте также есть раздел часто задаваемых вопросов с ответами по этой теме.

На сайте представлена подробная информация об операциях Банка России на валютном рынке, статистика по параметрам и объемам операций (покупка и продажа иностранной валюты, операции репо с иностранной валютой, операции валютный своп), статистика валютного рынка. и ответы на часто задаваемые вопросы о том, как Банк России устанавливает официальные курсы иностранных валют по отношению к рублю.

| Шерри, В целом, мне кажется, что самые интересные вопросы, которые нужно ответить,

которые еще никто не описал подробно: а. роль олигархов во всем этом Это главные партии, которые приложили все усилия, чтобы подбодрить экс-премьер-министра.

Сергея Кириенко нажать на курок.Одна из наших идей — заполнить

трансатлантический диалог, происходивший с весны прошлого года по август

17, 1998. Делай проще. Начните с просмотра графика жизни Российской торговой системы (РТС) на их веб-странице. Это похоже на детский рисунок сказочной горы. Он идет идеально круто в одну сторону и так же круто вниз другой. Фондовый рынок здесь просуществовал недолго. Но пока это произошло, мальчик сделал это бум. В своем первом постсоветском эксперименте с рынками правительство России привлек около 45 миллиардов долларов в 1994-98 гг. путем продажи ценных бумаг (ГКО, еврооблигаций, Минфин), российские коммерческие банки и компании накопили задолженность примерно на Еще 20 миллиардов долларов.Где-то от 60 до 100 миллиардов долларов уехало из России за то же время период. Вкратце: вопреки расхожему мнению, Россия потерпела крах не из-за отсутствия денег. Кратковременный эксперимент России со свободным рынком начался с боли. Произошла либерализация цен, гиперинфляция, массовая безработица / неполная занятость. Здесь вы можете напомнить Строубу Тэлботту его собственные слова: перефразировать — «Слишком много шока, недостаточно терапии». Краткое напоминание элементарных фаз:

Благодаря схеме, запланированной и оплаченной в основном налогоплательщиками США — 145 миллиона россиян получили ваучеры на акции примерно 15 000 крупных государств. предприятия. Но вскоре все стало плохо — очень плохо. Приватизация началась с ваучеров — но кому достанутся фабрики и шахты чаще всего понимались задолго до этого.Во многих регионах так называемые красные директора сохранят за собой контрольные пакеты в своих старых предприятия. Никто не удосужился объяснить необходимость прямых иностранных инвестиций прозрачность и эффективность и так далее. Налоги стали не собираться, региональные бюджеты рухнули, прибыль текла в офшоры, а бартер начал распространяется как рак.

1995 и 1996 годы: правление Чубайса-щины. Чубайс в короткие сроки стал любимец округа Колумбия, Казначейство и Государственный департамент, казалось, поддержали его получить идти. Почему? Ряд веских причин. Но вкратце: Чубайс добился своего. К 1995 году все знали, что если нужно что-то сделать, нужен какой-то документ. подписано и т.д — см. Чубайс. Более того, он был похож на западного человека — высокий, хорошо одетый. Европейские костюмы, собственный ноутбук и т. Д. Русские, возможно, не доверяли его, но западные дипломаты и бизнесмены уверены.

Проще говоря, аукционы были несовершенными. (Мы можем подробно рассказать об этом, если потребуется be.) Серия приватизационных «аукционов» — результаты которых были определены ранее — проводились ГКИ.(На этом этапе уже есть книги, но по сути, они устроили пожар столетия. ) Двигатели советских промышленность — нефтяные компании, металлургические комбинаты, ЖКХ — продавались за бесценок. Россия входит в самые богатые страны мира с точки зрения природных ресурсов — (The Natural Министр ресурсов Виктор Орлов может исчерпать список золота, никеля, серебро, древесина, нефть и, конечно же, природный газ — треть мировых резервы — для вас.). И вскоре богатство было экспортировано груз на восток и запад. Вы когда-нибудь задумывались, как Эстония, страна, не производящая алюминия, стал одним из ведущих мировых экспортеров алюминия? Это был главный рак: воровство. Жадность, которая мотивировала это (и до сих пор продолжает), была впечатляющей. Но воровство останется в истории. Экономисты теперь говорят о государстве коррупция и, конечно же, взяточничество были одной из причин того, что рынок смерть, но чистое ограбление сыграло ведущую роль. Изнасилование Богатства России в первое десятилетие «независимости», несомненно, будут запомнился за столетие как беспрецедентный. Золотоискатели прилетели из Уолл-стрит и Вашингтона, Лондона и Токио. К 1995 году большая часть Уолл-стрит была продана в Россию. «Оптимистично для медведя», — титул одного Salomon Brothers ‘ Захватывающий отчет о новом рынке. В 1996 году экономист из LSE присоединился к бывший московский корреспондент The Economist написать книгу (к сожалению) под названием The Coming Russian Boom. Западные банкиры играли нетерпеливых паломников. Аудиторы тоже.Один бухгалтер из США — из большой восьмерки фирма — однажды сказала мне: «Мы не практикуем креативный учет в Москве, но мы часто приходится создавать новые способы учета ». Иди цифра. Когда речь заходит о России, нельзя не упомянуть о легко обижаемом эго Ельцина. рыночный эксперимент. Подумайте об этом так: до выборов 96 года Борис был слабый. Если вы помните, он был почти исключен. Ему нужны были деньги. Он нуждалась в новой финансовой элите на его стороне. Сейчас стало модно преуменьшают роль олигархов в переизбрании Ельцина.Я не согласен. Те, кто присутствовал на занятиях по финансовой «стратегии», говорят, что это никогда не было вопрос о том, отдавать ли Ельцину кампанию; это был вопрос Сколько. И дали они это сделали. В России, как нам до тошноты говорят, когда-то было около 5000 банков. Но большинство из них были хлипкими снарядами. Вы когда-нибудь задумывались, почему было так много броневиков кружить по Москве? Большинство компаний никогда не смогут получить больше, скажем, десяти тысяч доллары наличными в банке. Причина: никогда не существовало реального функционирующего банковского сектора.Нет кредитов, нет кредиты для малого бизнеса, без кредитных карт. И уж точно никакого мультипликативного эффекта. В банки были паразитами, а не катализаторами роста. Финансовый сектор быстро рос в начале 1990-х — около 45 процентов с 1992 по 1995 год, даже когда ВВП резко упал. Но зачем России понадобилось столько банков? (Новые появлялись еженедельно, каждые угол) Крупнейшие банки спекулировали против рубля на государственные средства доверили им. (По большей части вина за это лежит на правительстве Сама по себе, поскольку у нее никогда не было системы казначейства.) Крупнейшие банки — Онэксим, Менатеп, Инкомбанк, Российский кредит, СБС-Агро, Национальный резервный (Газпром), МОСТ — выросли в «электростанции». Однако к 1995 году правительство столкнулось с новой проблемой. (Скорее, старая проблема, которую все спокойно игнорировали.) Государственный долг. Покрывать зияющие пробелы в бюджете, правительство. был вынужден найти новый способ подняться наличными. Когда неоплачиваемые массы начали протестовать, требуя своих месяцев — на какие-то годы — невыплаты заработной платы, реализовали хозяева государственных финансов. они должны были что-то делать.Россия уже заняла миллиарды в первом постсоветские годы — с Запада, в основном через МВФ (статистика есть, если нужно.) Но сейчас они попробовали новый трюк — создали кассовый канал. Они будет продавать краткосрочные казначейские векселя, номинированные в рублях, известные как ГКО (не произносится GECKOS, как некоторые думают, но GAYKAYOOS). Сначала, Идея, одобренная советниками США, казалась отличной. Западные и азиатские у инвесторов была ликвидность. Развивающиеся рынки были горячими. А России нужны были деньги.Более того, в России было 30 000 ядерных боеприпасов и около 147 миллионов потребителей. «Это не может крах «был припев. Более того, ГКО, как и любой, кто в них преуспел, А теперь скажу, должны были быть гарантии ЦБ. Была ли это финансовая пирамида, международная афера с понци? В некоторой степени да. Но поначалу узы имели большой смысл. И они работали — они доставили миллиарды в ЦБ. Эти деньги пошли в бюджет? Выплачивать пенсии, армия, социальные службы и тд? Некоторые из них сделали — министр финансов Михаил. Задорнов и другие настаивают.Но большая часть сразу ушла обратно — чтобы расплатиться за долг, который они не могли пролонгировать. Очевидно, процесс имел импульс — чем выше росли доходности, тем больше людей покупали ГКО. К точке. В трехзначный возврат, даже люди с глубокими карманами начали беспокоиться о способность государства погасить облигации. У государства появилась новая проблема: еженедельно перемещать газету. аукционы. Затем весной и летом начались отмены аукционов. все вместе.Это, мягко говоря, не было хорошим знаком. Долг все время увеличивался. Должны были прозвучать сирены. Это был не только рынок облигаций. (Мы не можем забыть Минфин, еврооблигации тоже.) Был еще и фондовый рынок, эксперимент, который вскоре превратилась в дойную корову как для российских, так и для иностранных инвесторов с высоким уровнем риска. В фондовый рынок выглядел хорошо, даже с учетом высокого риска. (Живая изгородь фонды — монстры, которые помогли поглотить обещание глобализация — разрослась на российском рынке).Но рыночная капитализация никогда не была высокая. Даже на пике своего развития на фондовом рынке никогда не было больше 127 долларов. миллиардов — примерно в четыре раза больше стоимости акций Amazon.com (на момент написания статьи). Большой год для рынка. Это превзошло любые мечты. В виде доходность некоторых из ведущих акций достигла 1500%, рынок стал самый популярный в мире развивающийся рынок. Линии разлома были очевидны. Голубые фишки на 90 процентов были нефть и газ. Более того, своими наглыми поступками лидеры российского рынка посрамили Боески и Милкен.Инсайдерской торговли не было исключение — говорят, что это была монета королевства. Американец корпус советников и консультантов пытался навести финансовый закон и порядок в рынок. Они даже помогли создать Фонд ценных бумаг и бирж по-русски. Комиссия. Но исполнение было редкостью. Так были настоящие, прямые инвестиции. Очень немногие иностранцы вкладывают доллар или немецкую марку в загнивающие русские фабрики и шахты. В то же время у них были веские причины не делать. Налоговики, наемные убийцы и промышленные капитаны старой гвардии (печально известный «Красный Директоров «) сговорились отговорить иностранных инвесторов от попыток краткий бросок с «новой Россией».»Это был танец, флирт, но никогда длительные отношения. Инвесторы были настроены оптимистично, но так и не сделали этого. За несколько недель до переизбрания Ельцина 96 г. годовая доходность ГКО выросла. более 150 процентов. Трехзначная доходность должна была заставить МВФ пересмотреть свою политику. Но к тому времени большие мальчики развивающегося рынка сандлот давно ушел в Россию — Марк Мобиус и Джордж Сорос. Инфляция (которые процветали при Гайдаре) превратились в однозначные числа и акции стремительно росли.Трейдеры из Техаса, Лондона и Омска сошлись во мнении. боритесь за лучшие находки на РТС — фондовом рынке. Несмотря на то, что жесткий коридор рубля сохранился и инфляция резко снизилась, учитывая историю гиперинфляции, Западные дома, которые вошли в ГКО, все начали подписывать долларовые форвардные контракты. (Мы можем подробно рассказать об этом, если вы пожелаете.) по сути, иностранные банки были умны; они хотели застраховаться от падение рубля.Эти сделки были подписаны тихо — поскольку российские банки действительно не было денег, чтобы покрыть контракты (момент, который теперь стал до боли очевидно.) Хорошо помню тот день прошлой весной как рубль пришел подверглись нападкам, и слухи о девальвации набрали вес, когда я спросил одного из ведущие банкиры, Владимир Потанин, о долларовых форвардах — новости о которых только выкладываю. (Появились сообщения о том, что нападающие могут составляют контракты на сумму до нескольких миллиардов долларов.) Потанин просто ответил: «Я не думаю, что кто-то покупал ГКО, не подписывая форварды. на них ». (Российские банки, в свою очередь, хеджировали свои контракты, естественно, чтобы охранять свои позиции.) Таким образом, рынок ГКО не только рос, но и чем выше он поднимался, тем больший вес оказывал на пустую банковскую систему. Бомба у меня в голове пошло: девальвация разрушит банки. Первое: Связьинвест. Сорос и Потанин нарушили «джентльменское соглашение» по приватизационные аукционы.В то время они заплатили конкурентоспособную цену за товары. Во-вторых: в это же время разразилась «война банкиров». из-за Связьинвеста. Но больше потому, что олигархи позволили своему эго лучший из них. Они начали верить, что Чубайс и Компания были в их нанимают, чтобы они выполняли их приказы, а если они не в состоянии — они должен быть уволен. Достаточно скоро, осенью 1997 года, обрушились первые волны азиатского заражения. Мировая цена на нефть — основную экспортную валюту России — уже изменилась. началось его падение.Индонезия ушла. Япония рухнула. Азиаты сбросили свои ГКО. Те, кто занимается финансами России, снова удвоили доходность ГКО. По состоянию на 1998 год открылись, акулы роились. Рубль снова и снова подвергался атакам. С участием рост рынка ГКО, фондовый рынок — обратным характером их отношение — провалилось. Тем не менее, Чубайс, который так часто перетасовывался между кабинетом и Кремлем в В последние годы он повторял свою мантру о том, что Россия скоро увидит рост. Азиатский грипп, настаивал Чубайс, был хорошей новостью для России.»Это доказывает, что наконец-то мы влился в мировую экономику ». Поскольку рубль стал жертвой атак, Центральный банк устроил дорогостоящую оборону. «Стабильный рубль, — скандировал Чубайс, — наша гордость, доказательство того, что реформы работают «. Однако Центробанк вскоре сжег миллиарды валютных резервов. подпирая рубль. Во время июньского визита глава Всемирного банка Джеймс Вулфенсон, когда-либо приветливый австралиец, был угрюм: «Конечно, это неровность дороги», — сказал он. сообщили российским журналистам. «Но вы и раньше бывали в кризисах.» Заметка о камео Джорджа Буша: вы можете посмотреть запись выступления Буша на торжественный вечер Goldman Sachs в начале июня. Это была классика. Занимает там место с его знаменитая «Куриная Киевская речь». Goldman прилетел к нему, чтобы открыть свою Москву. офис. По мере того, как нарастали признаки надвигающейся гибели, и ужасный диагноз Мебиус («Это время краха, ребята») задержался в московском воздухе, Буш заявил о своей вере в «силу свободы и свободного рынка». «Я оптимистично «, — сказал он собравшимся в элегантном Колонном Доме (где Сталин лежал в государстве).«Я верю, что Россия будет процветать». Приходит как Российский фондовый рынок достиг нового минимума, а доходность ГКО взлетела, прозвучало его выступление больше похоже на напутственную беседу с христианами в Колизее. В июле, после долгих недель ожидания, прибыл The Bailout. Чубайс присоединился к официальным лицам МВФ и Всемирного банка в российском Белом доме, чтобы представить комплексный пакет кредитов на сумму 22,6 млрд долларов. (Япония также пообещала небольшой кусочек этого — накормить голодных угольщиков в дальневосточных регионах, которые имеют критически важный экспорт для японского рынка.) Но никто не знал сколько Россия действительно получила. Предыдущие кредиты были добавлены для дополнения общей суммы. Еще миллиарды зависели от одобрения Думой мер либерализации экономики. в то время как Всемирный банк привязал свои кредиты к неопределенным «структурным реформам». Итак, на следующий день заголовки по всему миру дали разные цифры общая сумма кредитов. Спасение, как нас заверили, вернет уверенность в магазин. Команда МВФ уехала из города. Чубайс уехал в отпуск. Потанин отправился в Европа, чтобы насладиться своей яхтой.МВФ предоставил первый транш финансовой помощи в размере 4,8 доллара США. миллиард. Но Джон Одлинг-Сми — глава МВФ от России, помогавший Чубайсу. объявить о катапультировании — говорят, что сказали попутчикам во время полета из Москва, что «они никогда не получат все деньги». Через несколько дней никто верил в пакет. Тем временем рынки продолжали колебаться — однажды они упали, немного дальше. Но уверенность в способности России устоять никогда не приходил. К концу июля слухи о девальвации, впервые распространившиеся перед Первомайским праздником, достигли лихорадка.Центробанк Сергей Дубинин поручил своим соотечественникам » плевать в глаза »любому, кто осмеливался назвать девальвацию неизбежной. имея в виду либерального, провокационного экономиста Андрея Илларионова, который делать ежедневные заявления для прессы о неизбежности девальвации). рубль рос, поскольку инвесторы бежали в поисках убежища в долларах. Центральный Банк в его казне было всего 12 миллиардов долларов, из которых около 4 миллиардов долларов демонетизированный золотой бульон. Срок погашения ГКО ускорен. регулярность.Несколько крупнейших банков России, плюшевые берлоги некогда бывшие олигархи не смогли выполнить требования о внесении залога по кредитам западных банков. Государство столкнулось с тьмой: оно не могло покрыть свои долги.

Политическая охота на ведьм — «Кто виноват?» быть первым инстинктивным вопросом на многие русские умы — сразу началось.Коммунисты требовали арестов, Центральный банк подвергся атаке. МВФ спрятался. Вскоре Дубинин подал в отставку (и ушел обратно в Газпром). К настоящему времени все претенденты на трон Ельцина взывали к виновных, стоящих за «пирамидой» ГКО и «криминальной приватизацией», — пытался. Не так давно в Страсбурге сообщил министр внутренних дел Сергей Степашин. Совет Европы, что от 1 до 2 миллиардов долларов были вывезены из России контрабандой месяц. Сотрудники Генпрокуратуры изъяли базы данных московского Межбанковская валютная биржа, расследующая отмывание денег государственными служащими.Данные, пообещал генеральный прокурор Юрий Скуратов, раскроют деятельность счетов тех, кто больше всего занимался ГКО. В ноябре Деловая газета «Коммерсантъ» со ссылкой на «оперативную информацию» МВД, что накануне 17 августа «высокопоставленные чиновники Правительство и ЦБ предупредили отдельных участников рынка ГКО о дефолте ». Те немногие удачливые, конечно, могли тогда сбросить свои ГКО. К настоящему времени олигархи сильно пострадали — для некоторых падение стало фатальным.(Сиданко на этой неделе обанкротится). Борис Немцов, бывший депутат премьер-министр был прямолинеен, говоря мне: «Теперь есть только один олигарх. слева — [Мэр Москвы Юрий] Лужков ». Спустя почти десять лет после падения Стены жизнь в старых ленинских земля должна была быть лучше, чем эта. 1998 г., как и обещал Чубайс журналист, который будет слушать, станет годом, когда Россия повернула за угол, что Родина наконец-то пережила реальный экономический рост.Вместо этого наступил крах, и Чубайс стал историей. Ельцин объявил 1997 год «Годом примирения и согласия». Там было однако мало свидетельств того и другого. А в 1998 году политический кризис стал Норма, ведь Ельцин уволил двух премьер-министров и столько же правительств. А также ввел третьего — Примакова — только после жесточайшего политического противостояния с тех пор. Октябрь 1993 года. К осени реформаторы уже не спали. Однажды в В октябре Немцова вызвали в Кремль на встречу с Ельциным — (когда Ельцин назвал его своим нынешним волонтером в каком-то малоизвестном Кремле. комитет).После долгого обеда в Кремле Ельцин пригласил Немцова в гости. Горький-9 за чаем и прогулкой. Когда они шли по лесу — у Немцова рассказывать — Ельцин повернулся к нему и спросил про «мальчишек» (т. е. молодых реформаторов, которых он так хвалил всего несколько месяцев назад). Немцов скромно объяснил что они знали лучшие дни. (У него не хватило смелости спросить, почему президент их всех уволил) В ответ Ельцин просто покачал головой и вздохнул: «Значит, старики вернулись?» К концу года Россия столкнулась с самой темной зимой за многие годы.Банкиры и брокеры, трейдеры и импортеры / экспортеры были тяжело ранены. Так же были политические «либералы» — «Молодое исправительное учреждение», запятнавшие слова вроде Демократия и свободный рынок. Теперь им придется нести вину за так называемые «реформы». А потом вскоре произошло убийство одного из их собственные — депутат Галины Старовойтова, давно требовавшая настоящих реформ. которые создали подлинно демократические институты. Незадолго до Нового года Россия не смогла выплатить советской долг.К тому времени идея стала очевидной для всех: России скоро придется дефолт и по внешнему долгу. Как однажды сказал мне один из ведущих банкиров, Январь 1999 г .: «Сейчас мы живем доброй волей и терпением Западные банкиры » |

Командные высоты: Россия Деньги

С 1897 года рубль находится на международном золотом стандарте и стабилен. Индустриализация России требует значительных иностранных инвестиций.Безжалостные налоговые сборы и высокие тарифы на импорт промышленной продукции призваны защитить зарождающуюся промышленность России и помочь сбалансировать бюджет. Увеличиваются объемы иностранных инвестиций, и к 1913 году примерно треть всего капитала в России принадлежит иностранцам.

Государственный долг России увеличился настолько резко перед Первой мировой войной, что страна стала крупнейшим международным должником в мире. Во время войны трудно собирать налоги, и правительство вынуждено печатать больше бумажных денег и размещать свои ссуды внутри страны и за рубежом.Отказывается от краеугольного камня российской финансовой политики — золотого стандарта, а рубль подрывается инфляцией.

С октябрьской революцией 1917 года марксистская концепция безденежной экономики становится желанной, но еще не практической целью. Большевики национализируют банки, но не пытаются ограничить инфляцию. С разрушением рыночной экономики инфляция стремительно растет, и деньги практически обесцениваются. Черный рынок, основанный на бартере, развивается, чтобы заполнить вакуум.

Для того, чтобы рыночные элементы Новой экономической политики (НЭП) работали, необходима стабильная валюта. Государственный банк вновь открывается и имеет право выпускать новый рубль, червонец, при поддержке золотых резервов и сбалансированного государственного бюджета. Вместе с новыми деньгами оживают денежный рынок и биржа.

Банковская система принадлежит и управляется государством. Госбанк — Центральный банк СССР и его единственный коммерческий банк. Рубль — это почти полностью внутренняя денежная единица, и правительство устанавливает свой обменный курс с иностранной валютой в некоторой степени произвольно.Без рыночной экономики цены устанавливаются Государственным комитетом по ценам, и реальную стоимость рубля определить сложно.

Денежная реформа, которая в 1947 году делает 10 старых рублей эквивалентными одному новому рублю, представляет собой попытку заменить раздутые деньги военных лет более устойчивой валютой. По его замыслу, он наносит серьезный удар по процветающему черному рынку, но также резко снижает стоимость сбережений людей, не хранящихся в банке.

После нефтяного кризиса с 1973 по 1985 год на экспорт энергоносителей приходилось 80 процентов растущих поступлений СССР в твердой валюте.К концу 70-х до 40 процентов твердой валюты во внешней торговле тратится на увеличение импорта сельскохозяйственной продукции для поддержания неформального общественного договора с людьми: низкая заработная плата в обмен на дешевую еду.

Мировые цены на нефть упали на 69 процентов, а доллар, валюта торговли нефтью, упал как камень. Почти в мгновение ока исчезают непредвиденные доходы от нефти и долларовые прибыли, которыми СССР пользовался более десяти лет.

Реформы Горбачева вынуждают государственные предприятия больше полагаться на собственные финансовые ресурсы, чем на центральный бюджет.Несколько новых банков были созданы для финансирования промышленных предприятий, что положило конец монополии Госбанка. К 1989 году инфляция начинает оказывать серьезное влияние, поскольку товары становятся все более дефицитными. В 1987 году открываются текущие счета для личных сберегательных счетов.

Дефицит бюджета превышает 20 процентов расчетного ВВП. Советский внешний долг резко вырос до 56,5 млрд долларов в то время, когда рубль переживает резкую девальвацию. Капитал продолжает покидать СССР, а советские золотые резервы и счета в иностранной валюте исчезают, и их никогда не найти.

Советский государственный банк заменен 15 республиканскими центральными банками. Рубль сохраняется в надежде, что единая рублевая зона будет способствовать экономической реинтеграции. К 1993 году многие страны СНГ создают собственные валюты. Россия прекращает советский контроль над ценами, но денежная стабилизация оказывается недостижимой. Чтобы предприятия не разорялись, государство печатает деньги. В 1992 году инфляция достигла 2 233 процента.

Несмотря на то, что российское правительство распродало большую часть своей промышленности, оно оказалось практически банкротом.Высокие ставки налогообложения лишь подталкивают предприятия к систематическому уклонению от уплаты налогов. Чтобы покрыть свой постоянный дефицит, Казначейство выпускает облигации (ГКО) с очень высокими процентными ставками. Они помогают временно удерживать правительство на плаву и позволяют убедить МВФ в своей платежеспособности и необходимости ссуд.

Последствия азиатского экономического кризиса ударили по России. В условиях падения цен на сырьевые товары Россия, являющаяся основным источником экспорта сырьевых товаров, видит резкое падение доходов. Не имея возможности финансировать свои стремительно растущие обязательства по ГКО, несмотря на крупный кредит МВФ, правительство не выполняет свои долги.В одночасье обанкротится большинство крупных банков Москвы. Рубль упал до уровня менее трети своего предыдущего обменного курса.

Благодаря росту цен на сырьевые товары и девальвации рубля в 1998 году валютные резервы России растут, а рубль укрепляется. Крупная реформа, предусматривающая снижение налога с прогрессивной ставки до 30 процентов до фиксированной ставки в 13 процентов, направлена на упрощение и ускорение сбора налогов и стимулирование потребительских расходов. Россияне начинают покупать и использовать евро наряду с долларом в качестве безопасной иностранной валюты.

наверх

Обмен валюты и банки в Москве, Россия 2019 ✮ Советы туристам по обмену денег

- Обменять валюту лучше в банке и заранее узнать текущий курс и комиссию банка.

- Для денежных переводов имеется широкая сеть пунктов Western Union и Moneygram в Москве.

- В супермаркетах, банках и кафе установлено множество банкоматов .

- Безусловным лидером среди банков по охвату и надежности является Сбербанк.

- В большинстве точек в Москве можно расплачиваться картой Visa, Mastercard или МИР .

В этом разделе вы найдете общую информацию и советы по обмену валюты, а также рекомендации по денежным переводам за границу и по использованию банков и банкоматов.

ОБМЕН ВАЛЮТЫ

В Российской Федерации валюту могут обменивать в банковских учреждениях как резиденты, так и нерезиденты, без каких-либо ограничений. Обменять деньги можно в обычном отделении банка или в специализированном обменном пункте.Как правило, во всех обменных пунктах осуществляется конвертация рубля в доллары США и евро и обратно. В Москве в отделениях крупных банков также можно обменять швейцарские франки, фунты стерлингов, украинские гривны и другие валюты. Существует несколько общих правил обмена:

Ближайший пункт обмена валюты в Москве всегда можно найти с помощью приложений для мобильных карт:

Mobile Moscow Maps

Правила обмена валюты в России

- Необходимо предъявить действующий документ, удостоверяющий личность т (скорее всего, ваш паспорт).

- При обмене суммы, равной или превышающей 15 000 рублей, банк предлагает пройти специальный опрос. В специальной анкете необходимо указать ФИО, дату рождения, место, гражданство, фактический адрес проживания. Дополнительно сотрудники банка могут уточнить контактную информацию, узнать финансовое положение, источник дохода и деловую репутацию клиента.

- Не забывайте о таможенных лимитах на ввоз и вывоз валюты. Вы должны декларировать любую сумму, которая превышает эквивалент из 10 000 долларов США при импорте кур и эквивалент долларов США 3 000 при экспорте.

- Все банки должны выдавать квитанцию при обмене валюты. Квитанция должна содержать информацию о комиссии, которую вы заплатили, а также текущий обменный курс.

Практическая консультация по процедуре обмена валюты:

- Приемлемый курс обмена для долларов США и евро должен составлять в пределах 2% отличия от текущего курса, установленного Центральным банком России. Как правило, с вас не взимается дополнительная комиссия за обмен.

- Остерегайтесь пунктов обмена валюты в наиболее людных или туристических местах или недалеко от станций метро. Туристы — их основной источник дохода. Вот как работают схемы получения этого дополнительного дохода:

— курс обмена, указанный на информационном табло на улице, не тот, который предлагается на самом деле. Например, может оказаться, что указанный снаружи обменный курс действителен только для сумм свыше 5000 долларов США, а для меньших сумм курс будет выше на 10%.

— за обменный сервис взимается дополнительная комиссия, поэтому мы настоятельно рекомендуем либо совершать все операции с валютой в отделениях крупных известных банков, либо внимательно проверять условия и просить кассира показать вам сумму, которую вы получите по завершении вашей транзакции. Лучше избегать обменных пунктов, в которых отображаемая разница между курсами продажи и покупки не превышает 0,5%. Подумайте логически, а как бы они тогда зарабатывали деньги? Конечно, они не работают бесплатно.

- Перед тем, как начать транзакцию, скажет кассиру, что вам нужен чек по завершении. В любом случае надежный банк вам ее отдаст, однако отказ означает, что что-то не так.

- Как правило, в аэропортах обменный курс на 5-10% выше курса ЦБ РФ. Как правило, в любом отделении банка в городе вы получите гораздо более выгодную сделку.