Контрольный пакет акций: Пакет акций и его виды: контрольный, блокирующий, мажоритарный

Пакет акций и его виды: контрольный, блокирующий, мажоритарный

С ростом популярности инвестирования как способа сбережения и преумножения средств, биржевая торговля стремительно становится для все большего количества людей обыденным делом. Миллионы людей покупают и продают акции каждый день, смотря на этот процесс как на некую виртуальную игру, где требуется угадать направление движения графика. Сам же процесс купли-продажи акций напоминает больше ставки в азартной игре. Тем не менее, покупая акцию, инвестор приобретает пусть и, как правило, очень маленькую, но все же долю в компании, становится одним из ее собственников, то есть получает все вытекающие из такого права собственности права, в том числе и право управления компанией.

Управление акционерным обществом имеет трехуровневую структуру: наиболее важные вопросы решает общее собрание акционеров; не менее важные, но имеющие текущий характер вопросы находятся в ведении совета директоров; наконец, текущее оперативное управление осуществляет исполнительный орган.

Собственники, то есть акционеры компании, если они не являются также ее сотрудниками, исполняющими обязанности членов совета директоров или исполнительного органа, участвуют в управлении компанией только посредством голосования на общем собрании участников.

Пакет акций — это количество акций акционерного общества, находящееся во владении одного акционера или, в частных случаях, не находящееся в прямом владении, но подконтрольное ему.

Поскольку акционерные общества, особенно публичные, имеют большое число участников, вопросы, выносимые на решение общего собрания решаются общим голосованием, решение принимается простым большинством, в отдельных случаях требуется так называемое «квалифицированное большинство», которое составляет 75% от числа голосов. Число голосующих акций, необходимое для принятия решения, требующего просто большинства голосов, называется контрольным пакетом.

Контрольный пакет акций – это количество голосующих акций, находящихся в распоряжении акционера, достаточное для принятия большинства решений на общем собрании акционеров.

В самом простом случае контрольный пакет состоит из 50% +1 акция. Например, если у компании выпущено 1000 обыкновенных акций, для обладания контрольным пакетом достаточно наличия 501 акции. Собственник контрольного пакета называется контролирующим акционером. Контролирующий акционер, как правило, назначает большую часть совета директоров компании (число мест в совете чаще всего нечетное). Именно контролирующий акционер через совет директоров назначает исполнительный орган компании, определяет ее стратегию и влияет на основные вопросы текущей повестки. Контролирующий акционер через совет директоров контролирует назначение дивидендов компанией, а через голосование на общем собрании – решение о выплате.

Поскольку организационно-правовая форма акционерного общества предполагает большое число акционеров, каждый из которых имеет свои права, контрольный пакет не дает полного контроля над компанией. Так, ряд вопросов можно решить только квалифицированным большинством более 75% голосов. Согласно ФЗ «Об акционерных обществах» квалифицированным большинством решаются следующие вопросы:

Согласно ФЗ «Об акционерных обществах» квалифицированным большинством решаются следующие вопросы:

· внесение изменений и дополнений в устав общества или его утверждение в новой редакции;

· определение количества, номинальной стоимости, типа объявленных акций и прав, ими предоставляемых;

· реорганизация общества;

· ликвидация общества, назначение ликвидационной комиссии и утверждение промежуточного и окончательного ликвидационных балансов;

· одобрение крупных сделок, предметом которых является имущество стоимостью свыше 50% балансовой стоимости активов общества;

· приобретение обществом размещенных акций.

Таким образом, в противовес контрольному пакету часто выделяют блокирующий пакет, который составляет 25% +1 акция. Блокирующий пакет позволяет при желании заблокировать любое решение по перечисленным выше важнейшим вопросам, для которых требуется квалифицированное большинство. Таким образом, для полного контроля над компанией контролирующему акционеру необходимо договариваться с акционером, владеющим блокирующим пакетом, или же стремиться к тому, чтобы самому владеть более чем 75% акций. Только так можно полностью контролировать компанию. Как пример компании, в которой один акционер владеет более чем 75% акций, можно привести «Полюс». Впрочем, таких примеров на российском рынке достаточно.

Только так можно полностью контролировать компанию. Как пример компании, в которой один акционер владеет более чем 75% акций, можно привести «Полюс». Впрочем, таких примеров на российском рынке достаточно.

Мажоритарные и миноритарные акционеры

На практике далеко не всегда в компании есть один контролирующий акционер. Если ни один из акционеров не владеет больше чем половиной голосующих акций компании, то роль контролирующего акционера может выполнять тот, у кого акций больше всего, однако в таком случае более уместно называть такого акционера или его пакет акций мажоритарным. Мажоритарный акционер, не обладающий контрольным пакетом в привычном понимании, не всегда может контролировать на 100% избрание исполнительного органа и распределение прибыли, однако в условиях, когда остальные акционеры не действуют согласованно, мажоритарный акционер может иметь влияние, сопоставимое с возможностями контролирующего акционера.

В противоположность мажоритарному акционеру принято выделять миноритарных, то есть тех, которые в отдельности ничего не решают. Тем не менее, миноритарный акционеры также могут оказывать влияние на управление компанией, в некоторых случаях — определяющее. Так, при наличии мажоритарного акционера, у которого менее 50% акций, миноритарные акционеры объединившись, то есть голосуя совместно, могут принять нужное решение. На практике, конечно, большому числу акционеров сложно скоординироваться для принятия общего решения, во всяком случае, если дело не касается каких-либо естественных общих интересов. Кроме того, на практике редко встречаются мажоритарные акционеры, не обеспечившие себе более или менее серьезный контроль над компанией, порой посредством вспомогательных инструментов, таких как акционерное соглашение, или иных договоренностей с другими акционерами.

Тем не менее, миноритарный акционеры также могут оказывать влияние на управление компанией, в некоторых случаях — определяющее. Так, при наличии мажоритарного акционера, у которого менее 50% акций, миноритарные акционеры объединившись, то есть голосуя совместно, могут принять нужное решение. На практике, конечно, большому числу акционеров сложно скоординироваться для принятия общего решения, во всяком случае, если дело не касается каких-либо естественных общих интересов. Кроме того, на практике редко встречаются мажоритарные акционеры, не обеспечившие себе более или менее серьезный контроль над компанией, порой посредством вспомогательных инструментов, таких как акционерное соглашение, или иных договоренностей с другими акционерами.

Определение контроля часто упирается в различия между количеством акций и количеством голосов. Так, существуют не голосующие по обычным вопросам повестки дня общего собрания привилегированные акции. Таким образом, акционер может иметь долю в уставном капитале более 50%, но при этом не иметь большинства голосов на общем собрании. В зарубежной корпоративной практике, особенно в США, часто встречаются случаи, когда отдельные категории акций имеют больше голосов, чем другие. Так, некоторые категории акций компании Alphabet (Google) предоставляют владельцу 10 голосов, в то время как «стандартные» — всего один. Такие акции с особыми правами принадлежат, как правило, основателям компании, что позволяет им привлекать инвесторов, не теряя при этом контроль над компанией. Похожая схема контроля реализована в голландской материнской компании «Яндекса».

В зарубежной корпоративной практике, особенно в США, часто встречаются случаи, когда отдельные категории акций имеют больше голосов, чем другие. Так, некоторые категории акций компании Alphabet (Google) предоставляют владельцу 10 голосов, в то время как «стандартные» — всего один. Такие акции с особыми правами принадлежат, как правило, основателям компании, что позволяет им привлекать инвесторов, не теряя при этом контроль над компанией. Похожая схема контроля реализована в голландской материнской компании «Яндекса».

В иных случаях контроль над компанией может достигаться посредством акционерных соглашений.

Акционерное соглашение – это договор между акционерами компании об осуществлении ими своих корпоративных прав.

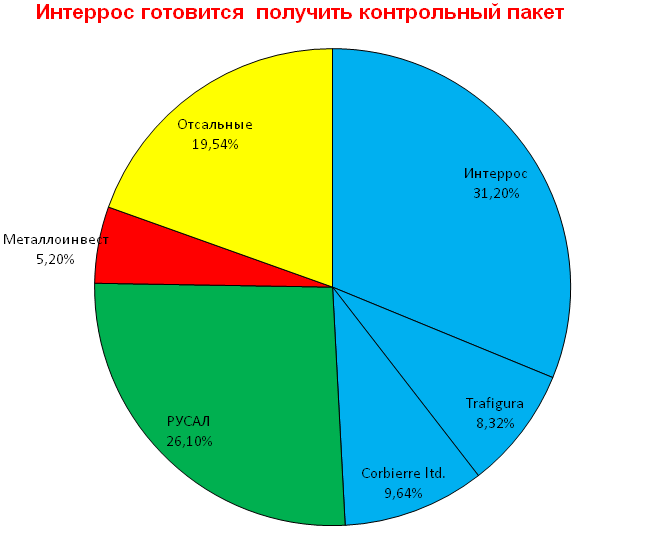

Так, акционеры могут договориться друг с другом голосовать по определенным вопросам повестки общего собрания определенным образом. Или же могут договориться о том, что кто-то из них вообще не голосует, или голосует так, как другой участник договора. Таким образом, акционерное соглашение может позволить контролировать компанию, не владея при этом контрольным пакетом. Так как акционерные соглашения заключаются между отдельными акционерами, содержание таких соглашений зачастую неизвестно третьим сторонам, что может позволить контролировать компанию скрыто. Во всяком случае, до возникновения противоречий. В российской практике примером управления с использованием акционерного соглашения может быть компания «Норильский никель».

Таким образом, акционерное соглашение может позволить контролировать компанию, не владея при этом контрольным пакетом. Так как акционерные соглашения заключаются между отдельными акционерами, содержание таких соглашений зачастую неизвестно третьим сторонам, что может позволить контролировать компанию скрыто. Во всяком случае, до возникновения противоречий. В российской практике примером управления с использованием акционерного соглашения может быть компания «Норильский никель».

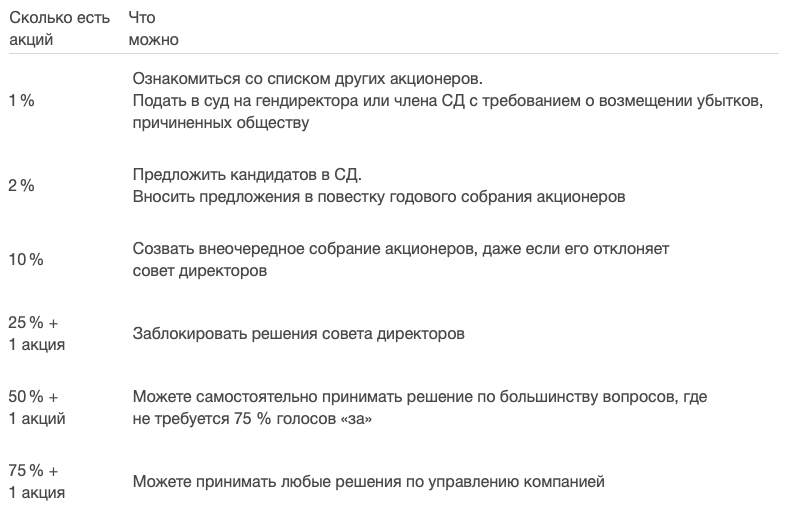

Несмотря на то, что контрольный пакет позволяет осуществлять контроль над компаний, бесправными миноритарных акционеров назвать нельзя. Так, например, все акционеры на равных имеют право на выплаты со стороны общества в виде дивидендов, на обратный выкуп своих акций, на часть имущества общества в случае его ликвидации (сообразно своей доли в уставном капитале). Любой акционер имеет право принимать участие в общем собрании участников, в том числе очно, посещая такое собрание.

Миноритарный акционер, владеющий 2% акций может выдвигать на голосование кандидатуру в совет директоров, коллегиальный исполнительный орган, ревизионную комиссию, а также вносить предложения по вопросам, включаемым в повестку общего собрания. Имея 10% акций, акционер может инициировать созыв внеочередного общего собрания, требовать ревизии финансово-хозяйственной деятельности общества. При наличии 15% акций акционер получает право назначать 1 представителя в совет директоров, если такой совет имеет более чем 7 мест. Полный набор прав всех акционеров в зависимости от их долей в обществе перечислен в упомянутом выше ФЗ «Об акционерных обществах».

Имея 10% акций, акционер может инициировать созыв внеочередного общего собрания, требовать ревизии финансово-хозяйственной деятельности общества. При наличии 15% акций акционер получает право назначать 1 представителя в совет директоров, если такой совет имеет более чем 7 мест. Полный набор прав всех акционеров в зависимости от их долей в обществе перечислен в упомянутом выше ФЗ «Об акционерных обществах».

Стоит также отметить, что некоторые ограничения на возможности обладателя контрольного пакета накладывает публичный статус компании. Так, все торговые площадки предъявляют дополнительные требования к торгующимся компаниям, особенно к тем, которые относятся к высоким уровням листинга. В числе таких требований может быть наличие независимых директоров в совете директоров. Независимыми считаются члены совета директоров, не назначаемые непосредственно отдельными акционерами и не зависящие напрямую от них. Наличие независимых директоров важно для защиты прав миноритарных акционеров.

В сложившейся российской практике редко встречаются случаи, когда компания контролируется широким кругом инвесторов, как это часто бывает, например, в США. Причины тому кроются как в особенностях формирования крупного бизнеса в нашей стране – стремительная единовременная приватизация – так и в законодательных особенностях: миноритарные акционеры относительно плохо защищены, во всяком случае, даже крупные частные инвесторы и фонды не всегда могут отстоять свою позицию в споре с мажоритарными акционерами. Понятно, что в таких условиях диверсифицировать крупный капитал, вкладывая его в различные компании в форме миноритарных долей в них, нецелесообразно и рискованно. Кроме того экономику, финансовую систему и деловую среду в России нельзя назвать устойчивыми, а потому намного спокойнее, когда есть возможность держать руку на пульсе и не быть сторонним наблюдателем.

Стоит коснуться и темы злоупотребления возможностями контролирующего акционера. Так, имея контроль над операционной деятельностью компании, можно оптимизировать расчеты группы компаний, или выводить прибыль из компании в обход ее распределения, например, в форме выдачи займов, подчас невозвратных или не совсем соответствующих рыночным условиям. Практика защиты миноритарных инвесторов от таких злоупотреблений, увы, еще очень неразвита. Будем надеяться, что по мере развития финансовых рынков ситуация будет исправлена. Пока же знание собственников компаний, возможностей и репутации контролирующих акционеров находящихся в портфеле акций так же важно, как анализ их фундаментальных показателей или макроэкономических факторов.

Практика защиты миноритарных инвесторов от таких злоупотреблений, увы, еще очень неразвита. Будем надеяться, что по мере развития финансовых рынков ситуация будет исправлена. Пока же знание собственников компаний, возможностей и репутации контролирующих акционеров находящихся в портфеле акций так же важно, как анализ их фундаментальных показателей или макроэкономических факторов.

Гид по мажоритарным акционерам российского рынка

Что такое контрольный пакет акций?

Управлением многими организациями занимаются акционеры. Они принимают решения, участвуют в голосовании и получают доход от деятельности компании. Акционерами являются люди, которые владеют частью компании. Для этого организация выпускает акции и привлекает потенциальных инвесторов, которые покупают эти акции (инвестируют в бизнес), а затем участвуют в разделении полученных доходов. Исходя из того, сколько акций от общего количества принадлежит одному лицу (группе лиц, обществу, государству), зависит вес его мнения в принятии важных стратегических и деловых решений.

Теоретически, можно приобрести одну акцию и уже считаться акционером, однако, никаких преимуществ она не дает своему обладателю, кроме получения дохода. Поэтому бумаги приобретаются определенным объемом – пакетом.

Фактическая стоимость такого пакета может быть больше, чем суммарная номинальная стоимость, если пакет имеет влияние на деятельность компании. Самый большой пакет акций называется контрольным. Его владелец осуществляет руководство компанией и принимает стратегические решения самостоятельно, даже если остальные владельцы акция не согласны с его мнением. Рассмотрим подробнее, что такое пакет акций, что такое контрольный пакет акций, как его приобрести, какие права он дает держателю?

Что такое пакет акций?

Под пакетом подразумевается определенное количество акций одной компании, находящееся во владении одного лица. В зависимости от количества определяется значимость акционера. Так, владелец 5%-ого пакета вправе стать инициатором созыва собрания всех акционеров, 25%-ого – блокировать решения остальных владельцев, а 50%-ый пакет обеспечивает тотальный контроль над организацией и называет контрольным.

Хозяин любого пакета может получать надбавки к текущему курсу стоимости акции за увеличение своих полномочий. Также он участвует в общем собрании и имеет право на получение определенной информации, касающейся бухучета, аудиторских заключений, проектов изменений устава и проч. В случае реорганизации компании, акционер имеет право получить акции в том же объеме, какой был до этого.

Читайте также: Анализ состояния и перспектив экономики США

Владелец 25%-ого пакета имеет право блокировать многие принятые решения, поэтому его пакет называется блокирующим. На практике блокирующая доля акций бывает менее 25%.

Акции подразделяют на обычные и привилегированные. Вторые имеют ряд преимуществ, обеспечивая их владельцу повышенный уровень доходности. Обычно это прописывается в уставе АО. По статистике ежегодных рейтингов, можно заметить, что самые большие дивиденды выплачиваются по привилегированным акциям. Также их владельцы обладают первоочередным правом для денежного возмещения после ликвидации АО.

Контрольный пакет акций.

В теории контрольным считается пакет, который содержит более 50% акций от общего количества (50%+1). Однако, на практике это не всегда выполняется, и контрольным считается самый большой пакет, т.к. акции делятся между многими инвесторами. Таким образом, классификация по долям носит весьма условный характер и зависит от конкретной компании.

Контрольный пакет акций предоставляет его владельцу принимать окончательные стратегически-важные решения в ведении бизнеса и деятельности АО. В частности, он может:

- Вносить изменения или дополнения в устав, утверждать новый устав.

- Проводить процедуры слияния, выделения, разделения и проч.

- Ликвидировать компанию.

- Принимать решения по поводу прекращения полномочий членов совета директоров.

- Выпускать ценные бумаги.

- Решать вопросы о выплате дивидендов.

- Избирать на руководящие должности и ТОП-менеджеров.

- Определять привилегии руководящего состава и вознаграждение.

- Ликвидировать или покупать активы.

- Вести переговоры с контрагентами, заключать контакты.

- Проводить регистрацию акций для выпуска и проч.

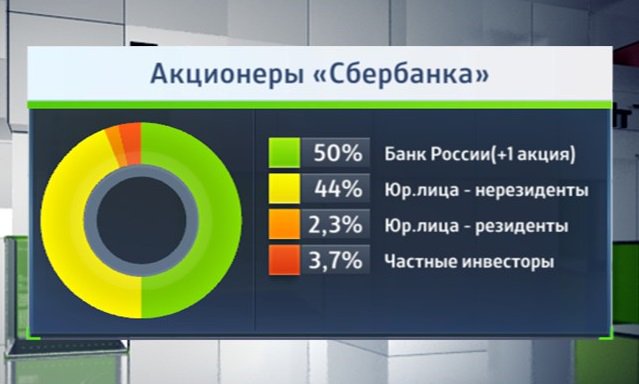

Важно, что если владелец пакета получает 75%+1 акцию, то он имеет полный контроль над компанией и заблокировать его действия уже никто не вправе. Именно такой пакет акций некоторых компаний принадлежит государству, например, Сбербанк, ВТБ, РЖД, Газпром. Контрольный пакет может принадлежать руководству организации или стороннему инвестору. Увеличить имеющий пакет до контрольного может путем скупки более мелких пакетов. Если акции распределены в равных долях, то управление компанией будет по факту принадлежать руководству, которое будет умело играть на интересах держателей ценных бумаг в свою пользу.

Читайте также: 5 причин почему не стоит делать вклад в банке.

Скупку крупного пакета акций можно проводить только после получения соответствующего разрешения от МАП РФ. В противном случае сделка будет признана недействительной. Скупка акций у физлиц проводится только по передаточному распоряжению. При этом, подпись в нем должна совпадать с анкетой акционера. На практике зачастую владельцы минимального пакета акций просто не заполняют никаких анкет, поэтому сложно зарегистрировать переход право собственности другому лицу. Таким образом, приобретение акций требует особой подготовки, способности учитывать все нюансы процесса, умения лавировать в меняющейся ситуации.

Стоит отметить, что независимо от объема пакета акций, права акционеров защищены на законодательном уровне, поэтому они имеют право требования соблюдения их прав.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Квалифицированный инвестор. Специалист по финансам и кредитам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Пишу про финансы более 5 лет. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Материалы по теме

Что такое контрольный пакет акций – виды пакетов акций

Владение контрольным пакетом акций позволяет определять стратегические направления развития акционерного общества, контролировать его текущую деятельность, осуществлять назначение руководящих органов, согласовывать мероприятия, направленные на использование значительных финансовых ресурсов, а также совершать другие действия, способствующие развитию предприятия, за исключением его реорганизации и ликвидации.

Возможные виды пакетов акций

Любой пакет акций включает в себя определенное количество ценных бумаг, принадлежащих конкретному акционеру компании. Основными видами пакетов акций являются:

- 1. Миноритарный. Акционер, владеющий этим небольшим пакетом, может делать запросы об интересующих его аспектах работы ОАО, принимать участие в собраниях акционеров, при этом, не оказывая существенного влияния на результаты голосования по вопросам повестки дня собрания.

Владельцы пакетов с более чем 5-процентным количеством акций обладают правом созыва общего собрания для решения неотложных вопросов ее деятельности.

Владельцы пакетов с более чем 5-процентным количеством акций обладают правом созыва общего собрания для решения неотложных вопросов ее деятельности. - 2. Блокирующий. Владелец блокирующего пакета имеет право наложить вето на решение общего собрания акционеров, влияя, таким образом, на деятельность компании.

- 3. Контрольный. Пакет акций, владение которым дает право управления акционерным обществом. Величина его может быть различной. Теоретически контрольный пакет должен содержать 50%+1 акцию. Такое количество акций не является обязательным, если на собрании присутствуют не все акционеры – в таких случаях для принятия решения достаточно большинства голосов. Учитывая, что в крупных ОАО большинство держателей акций – это мелкие акционеры, то для контроля над такой компанией иногда достаточно иметь пакет из 20-30% акций.

Обладатели пакета в 50% и более акций гарантированно контролируют деятельность компании и определяют стратегическое направление ее развития. 25-процентного пакета достаточно, чтобы блокировать большую часть решений. Таким образом, несмотря на законные полномочия обладателей крупных пакетов акций, они должны считаться с мнением друг друга, иначе предложения одних могут вызывать противодействие других, нанося ущерб компании.

25-процентного пакета достаточно, чтобы блокировать большую часть решений. Таким образом, несмотря на законные полномочия обладателей крупных пакетов акций, они должны считаться с мнением друг друга, иначе предложения одних могут вызывать противодействие других, нанося ущерб компании.

Особенности контрольных пакетов акций

Крупные (или контрольные) пакеты акций, дающие право серьезно влиять на деятельность компании могут оцениваться гораздо выше номинальной стоимости акций компании. При их продаже владелец может запросить сумму, соответствующую его собственной оценке стоимости пакета.

Типы акций акционерного общества

Акции предприятий подразделяются на следующие типы:

- Обыкновенные – акции, выпускаемые акционерной компанией и дающие право их владельцам голосовать на собраниях акционеров, а также получать нефиксированные дивиденды в случае, если компания имеет по результатам финансовой деятельности чистую прибыль, из которой начисляются дивиденды.

- Привилегированные. Акции, по которым компания обязуется произвести выплату фиксированного дохода. Однако владельцы привилегированных акций лишены права голоса на общем собрании.

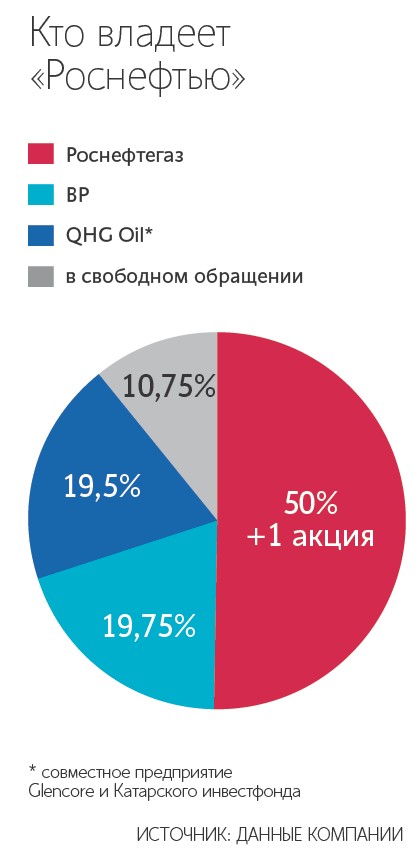

Практика показывает, что, как правило, контрольными пакетами акций владеют основатели компании, топ-менеджмент, крупные инвесторы, а также государство, заинтересованное в получении дивидендов для пополнения бюджета. Так, государство владеет контрольным пакетом акций многих крупных ресурсообразующих компаний (Газпром, Роснефть, «Российские железные дороги» и др.).

Рекомендуем почитать:

Что такое акции компании

Акция – ценная бумага, которая удостоверяет участие ее владельца в формировании капитала акционерного общества и дает ему право на получение части прибыли этого общества.

Чем отличается акция от облигации

Покупая акцию, инвестор получает долю в активах и может претендовать на часть прибыли компании. Приобретая облигацию, инвестор становится кредитором предприятия.

Приобретая облигацию, инвестор становится кредитором предприятия.

1. Общие положения / КонсультантПлюс

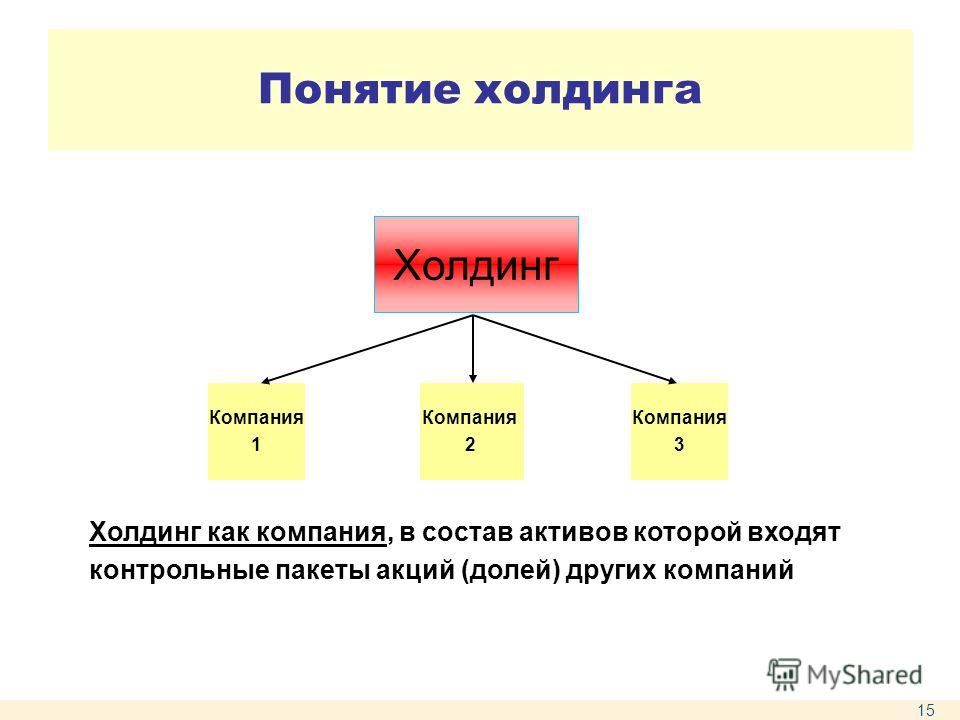

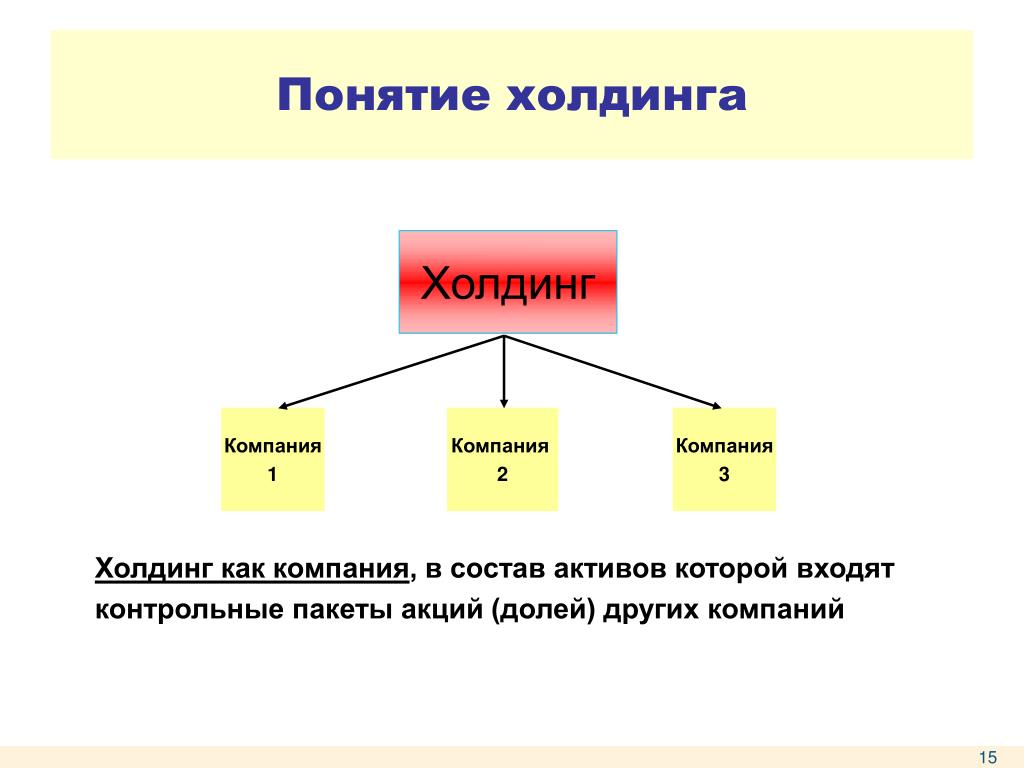

1.1. Холдинговой компанией признается предприятие, независимо от его организационно-правовой формы, в состав активов которого входят контрольные пакеты акций других предприятий.

Предприятия, контрольные пакеты акций которых входят в состав активов холдинговой компании, далее именуются «дочерними».

Здесь и далее под «контрольным пакетом акций» понимается любая форма участия в капитале предприятия, которая обеспечивает безусловное право принятия или отклонения определенных решений на общем собрании его участников (акционеров, пайщиков) и в его органах управления <*>. Решения о наличии контрольного пакета акций принимаются Государственным комитетом Российской Федерации по антимонопольной политике и поддержке новых экономических структур и его территориальными органами с учетом конкретных особенностей учредительных документов и структуры капитала предприятий.

———————————

<*> В том числе наличие «Золотой акции», права вето, права непосредственного назначения директоров и т.п.

1.2. Требования настоящего Положения обязательны для всех холдинговых компаний, доля капитала которых, находящаяся в государственной собственности, в момент создания компании превышала 25 процентов.

1.3. Холдинговые компании и их дочерние предприятия создаются в форме акционерных обществ открытого типа.

Холдинговая компания может быть дочерним предприятием другой компании.

1.4. Холдинговая компания имеет право в соответствии с действующим законодательством осуществлять инвестиционную деятельность, в том числе покупать и продавать любые ценные бумаги, включая акции, внесенные комитетом по управлению имуществом в оплату уставного капитала холдинговой компании при ее учреждении.

1.5. Дочернее предприятие, независимо от размера пакета его акций, принадлежащего холдинговой компании, не может владеть акциями холдинговой компании в какой бы то ни было форме, включая залог и траст (доверительную собственность).

Открыть полный текст документа

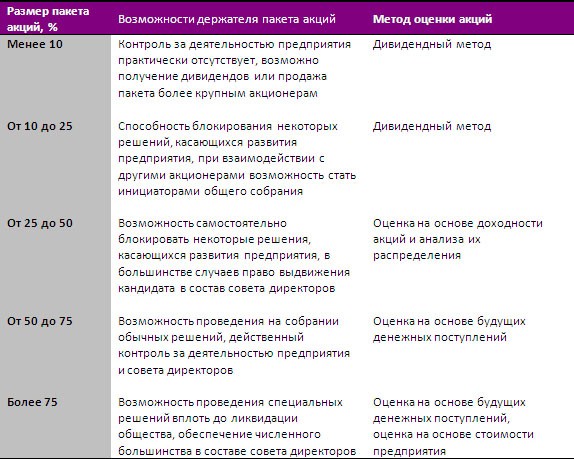

Возможности, которые дает владение различными пакетами акций

1 акция — базовые права собственника компании: участие в управлении (участие в собраниях акционеров), право на дивиденды и на компенсацию в случае ликвидации АО.

1% — доступ к реестру акционеров. Владелец 1% имеет возможность требовать от реестродержателя состояние реестра, хоть ежедневно. И это открывает, соответственно, перспективы для того, чтобы понять, можно ли что-то взять еще, сколько взять и какие силы и средства для этого нужны. Для любого стратегического инвестора первая цель — это 1%.

2% — это возможность выдвигать своего представителя в совет директоров. Это уже реальная возможность управления акционерным обществом.

10% — дает право инициировать внеочередное собрание акционеров, причем с любой частотой, а также требовать внеплановых проверок финансово-хозяйственной деятельности акционерного общества.

20% — разрешение Федеральной антимонопольной службы (ФАС). В России любой может покупать акции до 20%, но для того, чтобы взять пакет свыше 20%, необходимо получить разрешение. Если это разрешение получено, то здесь уже открываются возможности для очень крупных пакетов, в первую очередь — блокирующего пакета.

25% + 1 акция — блокирующий пакет акций. Это возможность заблокировать любое принципиальное решение. В тех случаях, когда контрольный пакет не консолидирован в одних руках, владелец блокирующего пакета имеет возможность проводить собственные решения. В большинстве случаев ставится задача взять не контрольный пакет, а блокирующий пакет.

50% + 1 акция — контрольный пакет акций.

Действия стратегических инвесторов (покупающих значительные пакеты акций на длительный срок) не могут не оказывать серьезного воздействия на движение цены. Информацию о появлении на рынке или уходе с него стратегических инвесторов можно очень часто почерпнуть в газетах, по телевизору, в интернете и т. д. С другой стороны, этой информации нельзя верить, потому что в подавляющем большинстве случаев это дезинформация, причем инициированная самим стратегическим инвестором, так как он достигнет своей цели только тогда, когда максимально запутает всех остальных. И будет это делать всеми возможными средствами.

д. С другой стороны, этой информации нельзя верить, потому что в подавляющем большинстве случаев это дезинформация, причем инициированная самим стратегическим инвестором, так как он достигнет своей цели только тогда, когда максимально запутает всех остальных. И будет это делать всеми возможными средствами.

БКС Экспресс

Контрольный пакет акций — что это и что дает владельцу

Приветствую, уважаемые читатели! Сегодня я предлагаю вам разобраться в основах инвестирования средств в ценные бумаги компаний. Когда инвестор выходит на биржу, чтобы приобрести акции, вряд ли его интересует 1 штука. Скорее всего, он рассматривает покупку целого пакета. А такие пакеты бывают нескольких видов, каждый из них дает своему владельцу определенные права. Я рассмотрю их все, но подробно поговорю про один – контрольный пакет акций.

Что такое пакет акций и зачем он нужен

«Пакет акций» (ПА) – это фиксированный объем ценных бумаг, приобретенный одним лицом (акционером). От его величины зависят права, которыми акционер обладает. При незначительных размерах пакета это может быть право голоса на собраниях и на получение дивидендов. Владея значительным ПА какого-либо акционерного общества, вы уже можете реально ею управлять.

От его величины зависят права, которыми акционер обладает. При незначительных размерах пакета это может быть право голоса на собраниях и на получение дивидендов. Владея значительным ПА какого-либо акционерного общества, вы уже можете реально ею управлять.

Чем отличается акция от облигации

Чтобы не возникало путаницы, давайте вспомним отличия акции от облигации.

Акции – это долевые ценные бумаги, подтверждающие право владения частью акционерного общества (АО). Они дают акционеру права, например на получение дивидендов. Размер дивидендов полностью зависит от финансового благополучия компании и решения, принятого акционерами о его распределении.

Облигации – это долговые ценные бумаги, которые закрепляют за инвестором право на получение установленной суммы через определенный срок. То есть, приобретая облигации, вы кредитуете акционерное общество. Доход по облигациям заранее фиксируется в виде премии или дисконта.

Типы акций акционерного общества

Акции любой компании в форме акционерного общества бывают двух типов: обыкновенные и привилегированные. Расскажу подробнее.

Обыкновенные

Лицо, владеющее обыкновенными ценными бумагами акционерного общества, – это полноправный акционер с присущими этому статусу правами:

- Голоса на собраниях.

- На получение дохода в форме дивидендов. Однако их вы получите, только если компания сработала в прибыль и большинство голосов на собрании было отдано за решение их выплатить.

- На часть имущества при ликвидации акционерного общества. Правда, это право владельцы реализуют в последнюю очередь, когда выполнены все обязательства перед другими кредиторами.

Привилегированные

Привилегированные акции дают своим владельцам стабильный доход в форме фиксированного размера дивидендов. И в случае банкротства предприятия такие акционеры имеют приоритетное право на часть имущества перед обыкновенными. Но права голоса такие ценные бумаги не дают.

Виды пакетов

А теперь предлагаю перейти к определению видов ПА, рассмотреть, какие они дают преимущества и какие имеют ограничения.

Контрольный

Контрольный пакет (КПА) – определенное количество выпущенных компанией ценных бумаг, которыми владеет одно лицо (как физическое, так и юридическое). Контрольный ПА дает право такому акционеру единолично управлять акционерным обществом по многим вопросам.

Контрольный ПА дает право такому акционеру единолично управлять акционерным обществом по многим вопросам.

Какой долей акций необходимо обладать для контрольного пакета

По классике, чтобы ваш ПА стал контрольным, доля, принадлежащая вам, должна быть не менее 50% плюс 1 акция. Конфликт интересов при таком раскладе исключен: этот объем доступен только одному акционеру. На практике же у владельца контрольного ПА может быть меньше 50 процентов, потому что его пакет, даже в этом случае, самый крупный среди всех акционеров компании.

От чего зависит его размер

Размер контрольного ПА зависит от общего количества акционеров. Если акции сильно «распылены», т.е. находятся у очень большого числа людей и фирм, то контрольным становится наибольший объем среди имеющихся. Встречалось, что 10% давали их владельцу контроль над акционерным обществом.

Кто владеет КПА

Анализ показывает, что контрольным пакетом акций часто владеет кто-то из учредителей компании либо членов их семей, иногда это топ-менеджеры предприятия. В крупнейших компаниях России, на которых, выражаясь фигурально, держится экономика, часто можно встретить наличие контрольного ПА у государственных структур (правительство или профильные министерства).

В крупнейших компаниях России, на которых, выражаясь фигурально, держится экономика, часто можно встретить наличие контрольного ПА у государственных структур (правительство или профильные министерства).

Какие возможности дает владение КПА

Владелец контрольного ПА компании может принимать самостоятельные решения по целому ряду вопросов:

- текущая деятельность;

- стратегия развития;

- назначение руководящего состава.

Когда контрольный пакет акций равняется 75% + 1, его владелец полностью держит предприятие под своим контролем. В этом случае заблокировать решения собрания невозможно, так как блок-пакета нет.

Преимущества и недостатки

Владение контрольным ПА несет целый ряд преимуществ:

- Единоличное управление акционерным обществом (за исключением ряда вопросов, отнесенных законодательством к компетенции ¾ общего количество голосов).

- Распоряжение доходами (в том числе принятие решений по выплатам дивидендов).

- Определение перспектив и стратегий долгосрочного развития.

К недостаткам контрольного пакета акций я бы отнес высокий риск и серьезную ответственность. Единоличное управление более рискованно и требует значительно больше усилий.

Блокирующий

В блокирующем пакете достаточно акций, чтобы вы смогли заблокировать или отложить решения, принятые на общем собрании акционеров. Его размер составляет 25%, но он может быть намного меньше.

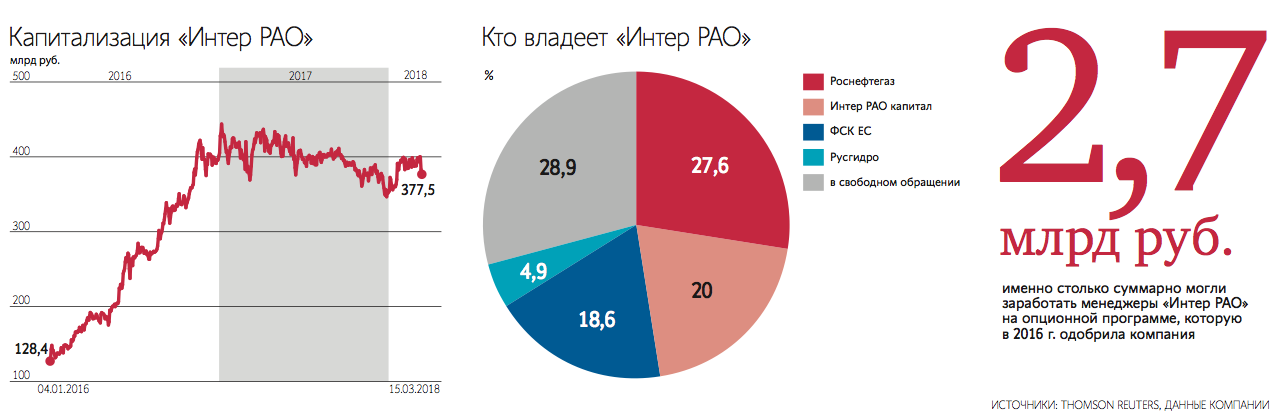

Приведу пример. Среди акционеров отечественной энергокомпании «ПАО ИНТЕР РАО» отсутствует владелец контрольного ПА, но есть «АО Роснефтегаз», владелец 27,63 % – мажоритарный пакет. Следующий по объему пакет «ИНТЕР РАО Капитал», у него 19 процентов и он, в данном случае, блокирующий.

Миноритарный

С миноритарным пакетом вы не сможете оказать на деятельность предприятия значимого влияния, но в целом вы полноценный акционер: можете голосовать на собраниях, запрашивать информацию о деятельности компании, получать дивиденды. В классическом понимании миноритарный пакет составляет 1%.

Учитывая незначительные объемы своего влияния, реализация прав миноритариев иногда повисает в воздухе. Например, если предприятие ликвидируется, а имущества у него немного, то пока очередность дойдет до акционеров, они могут ничего не получить. На такой случай законодательно закреплено право акционеров подать иск в суд на управленческий состав, чтобы возместить нанесенный ущерб.

Однако у миноритариев есть способы повлиять на владельцев больших ПА, если последние ведут политику, ущемляющую их права:

- Обратиться в разные проверяющие органы. Обладая инсайдерской (внутренней) информацией о предприятии, обиженный акционер может рассказать много полезного.

- Обратиться в Министерство внутренних дел или прокуратуру с заявлением о том, что руководящий состав предприятия нарушает законодательство, например превышая свои полномочия.

- Подать иск в суд о признании незаконным договора о приобретении крупного ПА.

- Подать заявление в Антимонопольный комитет. Все сделки по приобретению ПА от 25 % и более должны согласовываться с АМК, в противном случае предприятию грозит серьезный штраф.

- Подать иск в суд с любым предлогом по нарушению прав миноритария и потребовать запрета на проведение собрания акционеров.

Даже владея незначительным ПА, можно отстаивать свои права. Правда, эти же способы, используя недобросовестных миноритариев, нередко используют конкуренты в целях поглощения приглянувшегося предприятия.

Мажоритарный

Мажоритарный пакет дает собственнику право контроля над АО, если отсутствует владелец контрольного ПА. Приведу пример. У «ПАО Газпром» столько акционеров, что контрольным ПА не владеет никто. Поэтому на собраниях большинство принадлежит мажоритарному пакету 38,373 %, которым владеет государство через «Росимущество».

Поэтому на собраниях большинство принадлежит мажоритарному пакету 38,373 %, которым владеет государство через «Росимущество».

Голосующие акции

Эти ценные бумаги предоставляют своему владельцу право голосовать на ежегодных и внеочередных собраниях акционеров компании. Обычно право голоса дают обыкновенные акции, но существуют исключения, они фиксируются в уставе предприятия.

Акционер реализовал свое право голоса, если участвовал в голосовании, даже когда его голос был отдан «против» решения, принятого собранием.

Отличия контрольного пакета от мажоритарного

Предлагаю выяснить разницу между контрольным и мажоритарным ПА. Особенность контрольного ПА в том, что он может быть только один, а вот мажоритарных пакетов среди акционеров может быть несколько. Например: у компании А один из учредителей владеет 30 % акций, его компаньон 20 %, и еще трое членов их семей владеют по 10 %. Оставшиеся 20 % распределены между миноритарными акционерами. В этой ситуации получается, что владельца КПА нет, зато есть целых пять мажоритариев.

Особенность контрольного ПА в том, что он может быть только один, а вот мажоритарных пакетов среди акционеров может быть несколько. Например: у компании А один из учредителей владеет 30 % акций, его компаньон 20 %, и еще трое членов их семей владеют по 10 %. Оставшиеся 20 % распределены между миноритарными акционерами. В этой ситуации получается, что владельца КПА нет, зато есть целых пять мажоритариев.

Что влияет на цену

Я думаю, вы догадываетесь, что при покупке ПА цены контрольного, блокирующего и миноритарного будут отличаться, так как они дают разные права своим владельцам.

Цена небольших ПА зависит от объективных факторов: доходности компании, размера дивидендов, репутации, экономической ситуации в стране.

Контрольные ПА оцениваются в большей степени исходя из размера и престижа АО, а также возможного влияния на рынок или экономику страны. Цена контрольного пакета акций может увеличиваться в несколько раз, когда через него можно значительно влиять на отрасль или экономику в целом.

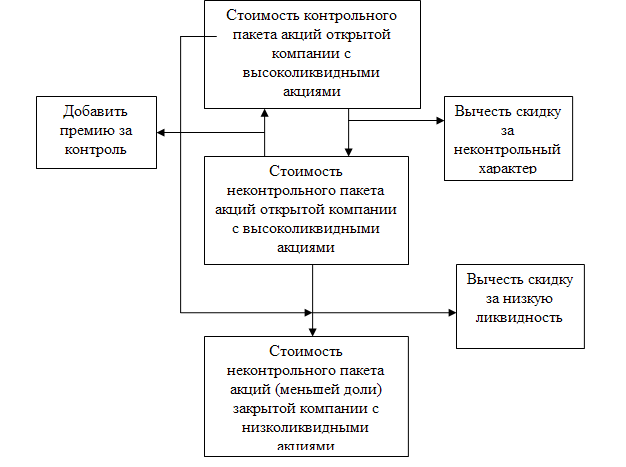

Скидка для мелких акционеров

Учитывая «неконтрольный» характер небольших миноритарных пакетов, принято оценивать их с учетом скидки – величины, на которую уменьшается стоимость доли.

Расчет премии за контроль

При оценке стоимости контрольных ПА принято, наоборот, добавлять к ней премию – денежное выражение преимуществ, которые дает КПА.

Как узнать количество акций компании

Если у вас в планах приобрести ПА какой-либо компании или вы просто заинтересовались информацией о количестве ее акций, то эти цифры вы можете найти на сайтах фондовых бирж, на которых вращаются такие ценные бумаги. Второй вариант – посмотреть на сайтах самих акционерных обществ, где они официально размещают свои годовые финансовые отчеты и указывают количество выпущенных акций.

Как узнать, сколько у меня акций

Если вы не знаете, каким ПА владеете, эту информацию можно запросить напрямую в компании или у регистратора, который ведет учет ценных бумаг предприятия.

Обратите внимание, что такая информация предоставляется лично владельцу или по доверенности, правильно оформленной с юридической точки зрения. То есть просто обратиться к регистратору с запросом о величине пакета акции, не будучи акционером компании, нельзя. Вам просто откажут.

Надеюсь, вы разобрались в особенностях разных ПА компании и теперь знаете, какой подойдет именно вам, если соберетесь заняться инвестициями. Главное, подходите взвешенно к этому вопросу, реально оценивайте свои возможности.

Подписывайтесь на мои обновления и обязательно делитесь ссылками на свежие посты с друзьями в социальных сетях!

КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ — это… Что такое КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ?

- КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ

- КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ

(controlling interest) Пакет акций компании, который дает его владельцу возможность контролировать компанию.

Обычно, для того чтобы акционер получил контроль над компанией, ему должно принадлежать или находиться под его контролем более половины всех голосующих акций. Однако на практике акционер может контролировать компанию, имея значительно меньше половины ее акций, если не принадлежащие ему и не находящиеся под его контролем акции распылены среди большого числа людей. По закону директор считается владельцем контрольного пакета акций компании, если ему одному или совместно с его женой, несовершеннолетними детьми и его участиями в трастах любого типа принадлежит более 20% голосующих акций этой компании или компании, которая контролирует данную компанию.

Обычно, для того чтобы акционер получил контроль над компанией, ему должно принадлежать или находиться под его контролем более половины всех голосующих акций. Однако на практике акционер может контролировать компанию, имея значительно меньше половины ее акций, если не принадлежащие ему и не находящиеся под его контролем акции распылены среди большого числа людей. По закону директор считается владельцем контрольного пакета акций компании, если ему одному или совместно с его женой, несовершеннолетними детьми и его участиями в трастах любого типа принадлежит более 20% голосующих акций этой компании или компании, которая контролирует данную компанию.

Финансы. Толковый словарь. 2-е изд. — М.: «ИНФРА-М», Издательство «Весь Мир». Брайен Батлер, Брайен Джонсон, Грэм Сидуэл и др. Общая редакция: д.э.н. Осадчая И.М.. 2000.

- КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ

КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ — минимальная доля акций, дающая возможностьих владельцам осуществлять фактический контроль за деятельностью акцио нерного общества.

Словарь финансовых терминов.

- Контрольный пакет акций

- Контрольный пакет акций — минимальная доля акций, дающая возможность их владельцам осуществлять фактический контроль за деятельностью акционерного общества, блокировать принятие нежелательных решений.

Теоретически контрольный пакет акций составляет не менее половины всех голосующих акций. Практически (при широком распространении акций) контрольный пакет составляют 20% акций.По-английски: Controlling interest

Синонимы: Контроль

Синонимы английские: Majority share holding, Permanent holding

Финансовый словарь Финам.

- Контрольный пакет акций

доля общей стоимости (количества) акций, позволяющая их владельцам контролировать деятельность всего акционерного общества.

Терминологический словарь банковских и финансовых терминов.

2011.

2011.

.

- КОНТРОЛЬНЫЙ ДЕНЬ

- КОНТРПРЕДЛОЖЕНИЕ

Смотреть что такое «КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ» в других словарях:

контрольный пакет акций — Пакет акций компании, который дает его владельцу возможность контролировать компанию. Обычно, для того чтобы акционер получил контроль над компанией, ему должно принадлежать или находиться под его контролем более половины всех голосующих акций.… … Справочник технического переводчика

Контрольный Пакет Акций — (controlling interest) Пакет акций компании, который дает его владельцу возможность контролировать компанию. Обычно для того, чтобы получить контроль над компанией, акционеру достаточно иметь или контролировать более половины всех голосующих… … Словарь бизнес-терминов

КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ — часть, доля общего количества выпущенных акционерным обществом акций, сосредоточенная в руках одного лица и дающая ему возможность осуществлять фактический контроль над деятельностью акционерного общества, управлять этой деятельностью, принимать… … Экономический словарь

КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ — часть общего количества выпущенных акционерным обществом акций, сосредоточенная в руках одного лица и дающая ему право осуществлять фактический контроль над деятельностью акционерного общества, управлять им.

Теоретически контрольный пакет акций… … Юридическая энциклопедия

Теоретически контрольный пакет акций… … Юридическая энциклопедияКонтрольный пакет акций — (Controlling block) — количество акций, обеспечивающее их владельцу право осуществлять фактический контроль над деятельностью акционерного общества. При высокой концентрации акционерного капитала контрольный пакет акций составляет не менее… … Экономико-математический словарь

КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ — КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ, количество акций, обеспечивающее их владельцу возможность решающим образом влиять на принятие решений в акционерном обществе. Теоретически контрольный пакет акций составляет 51% их общего количества, но в реальной… … Современная энциклопедия

Контрольный пакет акций — КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ, количество акций, обеспечивающее их владельцу возможность решающим образом влиять на принятие решений в акционерном обществе. Теоретически контрольный пакет акций составляет 51% их общего количества, но в реальной… … Иллюстрированный энциклопедический словарь

КОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ — количество акций, обеспечивающее их владельцу фактический контроль над акционерным обществом.

При широком распространении мелких акций достаточно владеть 20 30% (иногда меньше) акций, чтобы полностью контролировать деятельность общества. Поэтому… … Юридический словарь

При широком распространении мелких акций достаточно владеть 20 30% (иногда меньше) акций, чтобы полностью контролировать деятельность общества. Поэтому… … Юридический словарьКОНТРОЛЬНЫЙ ПАКЕТ АКЦИЙ — количество акций, обеспечивающее их владельцу фактическое господство в акционерном обществе. При широком распространении мелких акций достаточно владеть 20 30% (иногда меньше) общего количества акций, чтобы полностью контролировать деятельность… … Большой Энциклопедический словарь

Контрольный пакет акций — пакет акций, позволяющий осуществлять контроль … Словарь терминов антикризисного управления

Книги

- Те, кто в опасности, Уилбур Смит. Нефть. Черное золото. За него борются. За него убивают и умирают. Похищена дочь Хейзел Бэннок — женщины, управляющей гигантской нефтяной корпорацией. Преступники требуют в качестве выкупа… Подробнее Купить за 231 руб

- Наследницы, Гаглоев Евгений Фронтикович.

Гигантская строительная империя «Тауэр» переживает не лучшие времена. Кто-то методично и целенаправленно строит козни против ее владельца Аркадия Бежецкого, патриарха целого семейного клана.… Подробнее Купить за 204 руб

Гигантская строительная империя «Тауэр» переживает не лучшие времена. Кто-то методично и целенаправленно строит козни против ее владельца Аркадия Бежецкого, патриарха целого семейного клана.… Подробнее Купить за 204 руб - Фобия, Наталья Андреева. Каких только фобий не существует на свете… У Марины Водопьяновой «телефонная» фобия. Как только в квартире раздается телефонный звонок, пульс Марины резко учащается, давление повышается… А… Подробнее Купить за 99.9 руб электронная книга

Определение контрольной доли участия

Что такое контрольный пакет акций?

Контрольный пакет акций — это когда акционер или группа, действующая в натуре, владеет большинством голосующих акций компании, что дает им существенное влияние на любые корпоративные действия. Акционеры, владеющие контрольным пакетом акций, часто могут направлять деятельность компании и принимать большинство стратегических и операционных решений.

Ключевые выводы

- Контрольный пакет акций — это когда акционер владеет большинством голосующих акций компании.

- Акционеру не обязательно иметь контрольный пакет акций компании, чтобы иметь контрольный пакет акций, если ему принадлежит значительная часть голосующих акций компании.

- Наличие контрольного пакета акций дает акционеру значительную власть и влияние в компании.

- Контрольный пакет позволяет акционеру наложить вето или отменить решения, принятые существующими членами совета директоров.

- Право собственности на процессы принятия операционных и стратегических решений передается акционеру с контрольным пакетом акций.

- Контрольный пакет акций предоставляет инвестору или инвесторам леверидж для увеличения своей доли участия в компании при слиянии или поглощении.

Что такое контрольный пакет акций

Контрольный пакет акций, по определению, составляет не менее 50% выпущенных акций данной компании плюс одна. Однако лицо или группа могут получить контрольный пакет акций с долей менее 50% в компании, если это лицо или группа владеют значительной частью его голосующих акций, поскольку не каждая акция дает право голоса на собраниях акционеров.

Однако лицо или группа могут получить контрольный пакет акций с долей менее 50% в компании, если это лицо или группа владеют значительной частью его голосующих акций, поскольку не каждая акция дает право голоса на собраниях акционеров.

Контрольный пакет дает акционеру или группе акционеров значительное влияние на действия компании. Сторона может получить контрольный пакет акций до тех пор, пока доля владения в компании является пропорционально значительной по сравнению с общим количеством голосующих акций.

Например, в большинстве крупных публичных компаний акционер, владеющий менее 50% выпущенных акций, может по-прежнему иметь большое влияние на компанию. Единоличные акционеры, владеющие всего лишь 5-10% долей, могут добиваться мест в совете или вносить изменения на собраниях акционеров, публично лоббируя их интересы и передавая им контроль.

Преимущества контрольного пакета акций

Преимущества владения контрольным пакетом акций компании могут проявляться во многих формах. Во-первых, независимо от того, является ли компания публичной или частной, контрольный пакет акций дает человеку или группе людей существенное влияние. Поскольку по определению партия с контрольным пакетом акций автоматически получает большинство голосов, это позволяет человеку наложить вето или отменить решения, принятые существующими членами совета директоров. Это дает людям, имеющим контрольный пакет акций компании, возможность взять на себя ответственность за процессы принятия операционных и стратегических решений.

Во-первых, независимо от того, является ли компания публичной или частной, контрольный пакет акций дает человеку или группе людей существенное влияние. Поскольку по определению партия с контрольным пакетом акций автоматически получает большинство голосов, это позволяет человеку наложить вето или отменить решения, принятые существующими членами совета директоров. Это дает людям, имеющим контрольный пакет акций компании, возможность взять на себя ответственность за процессы принятия операционных и стратегических решений.

Кроме того, в некоторых компаниях, если физическое лицо имеет контрольный пакет акций компании, фирма автоматически делает это лицо председателем совета директоров компании. Это дает лицу с контрольным пакетом акций даже больше полномочий, чем большинство голосов. Помимо сохранения права вето при голосовании в совете директоров, человек может эффективно принимать решения совета директоров самостоятельно, в том числе нанимать руководителей высшего звена.

Наконец, контрольный пакет дает инвестору возможность увеличить свою долю в компании в случае слияния или поглощения. Например, при стратегическом слиянии, включающем обмен акциями, инвестор, владеющий контрольным пакетом акций, структурирует сделку, которая по-прежнему дает ему большинство голосов в отношении нового предприятия.

Например, при стратегическом слиянии, включающем обмен акциями, инвестор, владеющий контрольным пакетом акций, структурирует сделку, которая по-прежнему дает ему большинство голосов в отношении нового предприятия.

Пример из реального мира

Основатель и генеральный директор Facebook, Inc. (FB) Марк Цукерберг владеет контрольным пакетом акций гиганта социальных сетей, владея всего 18% акций компании класса B. Это потому, что ему принадлежит большинство прав голоса. Акции Facebook класса B имеют 10 голосов на акцию, в то время как акции компании класса A дают только один голос на акцию.Цукерберг вместе с небольшой группой инсайдеров контролирует почти 70% голосующих акций Facebook. Цукерберг самостоятельно контролирует почти 60% акций.

Alphabet Inc. (GOOGL), материнская компания Google, структурировала свои акции аналогично Facebook. Ларри Пейдж, Сергей Брин и Эрик Шмидт владеют контрольным пакетом акций, владея более 60% голосующих акций компании B, дающих 10 голосов на акцию. Напротив, акции класса A технологического титана имеют только один голос на акцию, в то время как акции компании класса C (GOOG) не имеют права голоса.

Напротив, акции класса A технологического титана имеют только один голос на акцию, в то время как акции компании класса C (GOOG) не имеют права голоса.

Контрольная ставка — финансовое преимущество

Что такое контрольный пакет?

Контрольный пакет — это когда компания имеет возможность контролировать операционную и финансовую политику компании, что часто достигается за счет владения более 50% прав голоса. Утверждается, что компания-покупатель получает контроль и оказывает значительное влияние на ключевые бизнес-решения. Достижение контроля выгодно по разным причинам, таким как увеличение доли рынка, снижение затрат (синергия), приобретение новых талантов или технологий и т. Д.

Если компания приобретает контрольный пакет акций другой компании, согласно правилам бухгалтерского учета, она должна консолидировать 100% активов, обязательств, доходов и расходов.

Ключевые моменты обучения

- Контрольный пакет — это когда одна компания владеет более 50% выпущенных акций другой компании и принимает ключевые решения для бизнеса

- Определение момента достижения контроля требует более тонких нюансов, чем владение более чем 50% акций в обращении, и как МСФО, так и ОПБУ США содержат подробные указания относительно того, что составляет контроль.

- Приобретатель контрольного пакета акций другой компании должен консолидировать 100% активов и обязательств, доходов и расходов на своих счетах

- Неконтролирующая доля участия (NCI) представляет собой акционера или группу акционеров, которая владеет миноритарной долей в компании, контролируемой другой компанией

Учет контрольного пакета

Контроль достигнут — 100% приобретений

Когда материнская компания приобретает 100% акций компании, находящихся в обращении, она становится единственным акционером каждой дочерней компании.Акционеры материнской компании являются акционерами семьи корпораций через дочерние отношения. Эти дочерние компании всегда полностью включаются в консолидированную финансовую отчетность материнской компании. Ниже показано, как учитывается транзакция.

A Inc. покупает весь капитал B Inc. за 35 в рамках сделки, полностью оплачиваемой наличными. Вот как будет выглядеть консолидированный баланс A Inc.

Все активы и обязательства как A Inc.и B Inc добавлены. Денежные средства вычитаются для учета финансирования сделки. А разница между собственным капиталом B Inc. и выплаченными денежными средствами в размере 5,0 отражается как гудвил. Деловая репутация на самом деле не является пробным числом, но рассчитывается путем сравнения уплаченной цены за вычетом справедливой стоимости приобретенных чистых активов: 35 — (140-50-60) = 5.

Контроль достигнут — создана неконтролирующая доля участия

NCI создается, когда группа получает контроль (более 50% голосов), но не купила 100%. Еще один способ получить NCI — это IPO миноритарной доли в дочерней компании.. Материнская компания или группа не является единственным акционером дочерней компании. Дочерние счета консолидированы на 100% с группами.

Консолидированный баланс группы отражает все активы и обязательства, которые контролирует группа (скажем, для простоты, это означает владение более 50% акций). Это приводит к тому, что баланс группы частично финансируется инвесторами, которые сохраняют за собой неконтролирующие доли. Консолидированный баланс будет иметь NCI со стороны финансирования, чтобы отразить это.

Это приводит к тому, что баланс группы частично финансируется инвесторами, которые сохраняют за собой неконтролирующие доли. Консолидированный баланс будет иметь NCI со стороны финансирования, чтобы отразить это.

В отчете о прибылях и убытках все доходы и расходы всех компаний группы консолидируются для создания счетов группы. Чистая прибыль, относящаяся к NCI, затем вычитается, чтобы получить чистую прибыль для акционеров группы, которая является отправной точкой для расчета прибыли на акцию.

Ниже показан отчет о прибылях и убытках Walt Disney. 530 млн. Чистой прибыли относится к НДК и вычитается для получения чистой прибыли, доступной акционерам группы, в размере 8 240 млн. Долл. США.

The Walt Disney Company — Выписка из отчета о прибылях и убытках за 2019 год

Контрольный пакет и оценка

При оценке аналитики используют метод DCF с синергетическим эффектом и сопоставимых операций для оценки контрольного пакета акций. Сопоставимые операции включают премию, уплачиваемую за достижение контроля. Стоимость, полученная от сопоставимых сделок, вероятно, будет выше, чем от сопоставимых торговых операций. Вот некоторые ключевые факторы, влияющие на оценку контрольного пакета.

Сопоставимые операции включают премию, уплачиваемую за достижение контроля. Стоимость, полученная от сопоставимых сделок, вероятно, будет выше, чем от сопоставимых торговых операций. Вот некоторые ключевые факторы, влияющие на оценку контрольного пакета.

Control Premium

Приобретатели платят значительную премию за приобретение или контроль над ценой акций цели, чтобы получить контрольный пакет. Контроль ценен, потому что он дает покупателю возможность устанавливать стратегию цели, вносить операционные улучшения, извлекать экономию затрат и, в конечном итоге, создавать ценность.

Синергия

Для целей финансового анализа создание стоимости определяется и анализируется посредством синергии. Это синергия, которая делает объединенную сущность больше, чем сумма отдельных частей.Оценка синергии является ключевой частью анализа слияний и поглощений. Понимание потенциального синергетического эффекта дает ключевую информацию в переговорах о премии за контроль.

Финансовая осуществимость

Благоприятные рыночные условия на рынках капитала имеют решающее значение для способности покупателя получить контрольный пакет акций. Для крупных сделок покупателю, возможно, придется привлечь миллиарды долларов на публичных и / или частных рынках. Капитал может быть в форме долга, собственного капитала или и того, и другого. Аппетит инвестора к заемному и долевому финансированию будет определять финансовую осуществимость сделки.

Прецедентные транзакции

В методе сопоставимых сделок используются цены, уплаченные за аналогичные предприятия при приобретении контрольного пакета акций. Рыночные цены используются в качестве отправной точки и ближе к рыночному взгляду на оценку. Выбор сопоставимой группы сопоставимых объектов требует высокой степени суждения и может существенно повлиять на оценку.

Reliance Retail приобретает контрольный пакет акций Just Dial за 469 миллионов долларов — TechCrunch

Reliance Retail заявила в пятницу, что приобрела контрольный пакет акций 25-летней индийской поисковой фирмы Just Dial за 469 миллионов долларов.

Индийский розничный гигант, ведущий рынок, заявил, что приобрел 41% акций Just Dial за 469 миллионов долларов и сделает открытое предложение о приобретении дополнительных 26% акций позже. ВСС Мани, основатель и исполнительный директор Just Dial, продолжит свою руководящую роль в фирме, говорится в совместном пресс-релизе обеих компаний.

Just Dial предлагает услуги местного поиска и электронной коммерции через свой веб-сайт, мобильные приложения и телефонную линию. Пользователи в Индии могут узнать о местных сантехниках, подробностях об отелях и услугах по уборке, среди прочего, просто набрав 8888888888.

Фирма с многолетней историей, которая до выхода на публичные рынки привлекла около 102 миллионов долларов от Tiger Global, Elevation Capital, Sequoia Capital India, Sapphire Ventures и Nalanda Capital, создала огромную базу данных, результаты которой настолько полезны и актуальны, что часто заполнять популярные поисковые запросы в Google и других поисковых системах.

Услуга бесплатна для пользователей, но Just Dial взимает с предприятий и отдельных поставщиков услуг плату за листинг.

Скриншот веб-сайта Just Dial.

«Почти 25 лет назад у нас было видение создания единой сетевой платформы, предназначенной для предоставления быстрой, бесплатной, надежной и исчерпывающей информации нашим пользователям и связи покупателей с продавцами», — сказал Мани.

«Наше видение изменилось, чтобы не только обеспечивать поиск и обнаружение, но и стимулировать торговлю между продавцами через нашу платформу B2B и обеспечивать дальнейшую торговлю между покупателями и продавцами с учетом взаимодействия с нашей платформой. Наше стратегическое партнерство с Reliance позволяет нам реализовать это видение и трансформировать бизнес в будущем.”

Приобретение Just Dial является одной из многих компаний Reliance Industries или ее дочерних компаний, включая телекоммуникационного гиганта Jio Platforms и Reliance Retail, которые в прошлом году вместе привлекли более 27 миллиардов долларов от крупных инвесторов, включая Facebook и Google, за последние кварталы.

В августе Reliance приобрела 60% акций фармацевтического рынка Netmeds, материнской компании Vitalic, примерно за 83,2 миллиона долларов. В ноябре на распродаже она приобрела мебельный интернет-стартап Urban Ladder за 24,4 миллиона долларов.

В прошлом году Reliance Retail также заключила сделку на 3,4 миллиарда долларов с Future Group по покупке нескольких предприятий второй по величине розничной сети Индии. Сделка, которая еще не завершена, находится в центре судебных процессов с американским гигантом электронной коммерции Amazon.

«Reliance рада сотрудничеству с Justdial и г-ном VSS Mani, предпринимателем в первом поколении, который создал сильный бизнес благодаря своей деловой хватке и настойчивости», — сказал Иша Амбани, директор Reliance Retail.

«Инвестиции в Just Dial подчеркивают нашу приверженность New Commerce за счет дальнейшего развития цифровой экосистемы для миллионов наших партнеров-торговцев, микро-, малых и средних предприятий. Мы надеемся на сотрудничество с высокопрофессиональной командой менеджеров Just Dial по мере дальнейшего расширения нашего бизнеса ».

: Последние новости и видео, фотографии о контрольном пакете | The Economic Times

Baring собирается купить контрольный пакет Hinduja Global Unit

Baring Private Equity Asia и Everstone Capital выступили лидерами по приобретению контрольного пакета акций в подразделении аутсорсинга здравоохранения Hinduja Global Solutions, ET впервые сообщил 6 мая. Консорциум Everstone Capital и Goldman Sachs решил отказаться от участия. обсуждения на прошлой неделе.

Консультанты по сделкам для продажи доли IDBI Bank могут подавать заявки до 22 июля

Департамент в пятницу пояснил, что правительство и LIC Индии намерены продать свои полные доли, также возможно открытое предложение в соответствии с руководящими принципами Sebi, но размер ставки будет определен до этапа запроса предложений.«В рамках немедленной транзакции произойдет продажа доли правительства Индии и LIC в IDBI Bank вместе с передачей управленческого контроля. Открытое предложение может быть инициировано в соответствии с правилами Sebi в этом отношении», — сказали в департаменте.

Открытое предложение может быть инициировано в соответствии с правилами Sebi в этом отношении», — сказали в департаменте.

Судебный процесс над Илоном Маском ставит вопрос на 2 миллиарда долларов: кто контролирует Tesla?

Профсоюзные пенсионные фонды и управляющие активами, ведущие дело, хотят, чтобы Маск выплатил Tesla стоимость сделки на 2,6 миллиарда долларов и выдал прибыль от своих акций SolarCity.Если они выиграют, это будет одним из самых серьезных приговоров против отдельного человека.

Принадлежащий Махиндре SsangYong выставляет контрольный пакет на аукционе

Корейский автомобильный концерн, 75% которого принадлежит Махиндре, находится под судебным разбирательством с апреля после того, как не смог пролонгировать ссуды на сумму 148 миллионов долларов от кредиторов, таких как государственный Корейский банк развития (KDB) и несколько других банков.

Gammon Infra планирует продать долю в морском порту Визаг

На момент регистрации в апреле 2001 года у VSPL был консорциум инвесторов, в который входили группа Gammon, британская компания Portia Management Services (PMS) и Lastin Holdings. В течение 2003–2004 годов PMS продала свою долю в пользу Gammon Infra.

Heineken получает контроль над индийской United Breweries

Голландская пивоваренная компания Heineken NV в среду заявила, что купила 39,6 млн акций UBL, увеличив свою долю до 61,5% с 46.5% раньше. Исходя из цены закрытия вторника на уровне 1466 индийских рупий, приобретение будет стоить 58,1 миллиарда индийских рупий (781,3 миллиона долларов).

KKR покупает 54% акций Vini Cosmetics за 4600 крор

Вторичную продажу акций возглавили группа основателей — председатель Даршан Патель и совместный управляющий директор Дипам Патель. Также продает акции ранний инвестор Vini Sequoia Capital, которому принадлежит около 17% акций Vini Cosmetics.

ADV Partners, Premji Invest приобретают контрольный пакет акций Micro Plastics за 70 миллионов долларов

«Инвестиции ADV Partners в микропластики являются продолжением наших усилий по поддержке индийских предпринимателей, которые заняли лидирующие позиции на рынке в определенных производственных сегментах Индии, одновременно внося свой вклад в долгосрочную программу правительства Индии« Атманирбхар »(самообеспечение). ) видение », — сказал Суреш Прабхала, соучредитель и управляющий партнер ADV Partners.

Tate & Lyle перепозиционирует и продает контрольный пакет акций бизнеса по производству первичной продукции

В результате сделки создаются два отдельных предприятия — Tate & Lyle и NewCo, каждый из которых может сосредоточиться на своих соответствующих стратегиях и приоритетах распределения капитала.

Tate & Lyle будет позиционироваться как глобальный бизнес по производству продуктов питания и напитков, ориентированный на быстрорастущие специализированные рынки, в то время как NewCo стремится стать лидером в области продуктов растительного происхождения для пищевых и промышленных рынков.

Стоимость всей NewCo была установлена на уровне приблизительно 1,7 млрд долларов США, что эквивалентно 5,1x EBITDA за год, закончившийся 31 марта 2021 года.

Tate & Lyle ожидает получить валовую денежную выручку в размере примерно 1 доллар.3 млрд, в результате чего чистая денежная выручка после обычных корректировок и операционных издержек составила около 1,2 млрд долларов.

После завершения работы совет директоров заявил, что намеревается вернуть акционерам Tate & Lyle около 700 млн долларов в виде специальных дивидендов и связанной с ними консолидации акций. Баланс будет сохранен для укрепления баланса Tate & Lyle, обеспечения гибкости для инвестирования для ускорения роста и для возможных налогов, возникающих в результате предлагаемой сделки.

Между Tate & Lyle и NewCo заключены долгосрочные соглашения на 20 лет для обеспечения безопасности поставок и экономической защиты продуктов Food & Beverage Solutions (FBS), производимых на предприятиях NewCo, а также для обеспечения постоянного согласования целей между две компании. Tate & Lyle сообщила, что 75% ее выручки за год, закончившийся 31 марта 2021 года, было получено за счет производственных мощностей, которые останутся под ее собственным контролем.

Tate & Lyle сообщила, что 75% ее выручки за год, закончившийся 31 марта 2021 года, было получено за счет производственных мощностей, которые останутся под ее собственным контролем.

Ожидается, что NewCo будет генерировать стабильный свободный денежный поток с возможностью со временем выплачивать значительные дивиденды Tate & Lyle и KPS.Tate & Lyle также выиграет от потенциального роста стоимости от сохранения значительной доли в NewCo.

Завершение ожидается в первом квартале 2022 календарного года при условии утверждения акционерами Tate & Lyle, антимонопольных разрешений, завершения реорганизации и отделения ИТ и других обычных условий. Циркуляр для акционеров будет разослан, а общее собрание будет назначено в должное время.

Tate & Lyle заявила, что в результате этого трансформационного шага компания позиционируется как глобальный бизнес по производству продуктов питания и напитков, ориентированный на быстрорастущие специализированные рынки, с возможностью извлечь выгоду из растущего глобального потребительского спроса на более здоровую пищу и напитки, ускоренного глобальной пандемией.

Компания добавила, что сделка также усиливает ее привлекательность в качестве партнера для других предприятий по производству специальных ингредиентов и существенно снижает присутствие на рынках сырьевых товаров и сыпучих ингредиентов в Северной Америке.

Он добавил, что новый путь укрепит баланс Tate & Lyle и создаст платформу для переориентации капитала на обеспечение более сильного органического и неорганического роста.

NewCo будет включать в себя подразделение первичных продуктов Tate & Lyle в Северной Америке и Латинской Америке, состоящее из следующих предприятий: мельницы по производству кукурузной мокроты в США в Декейтере, Иллинойс, Лафайет, Индиана и Лаудон, Теннесси; заводы по производству подкислителей в Дейтоне, Огайо, Дулуте, Миннесоте и Санта-Розе, Бразилия; 50% акций двух совместных предприятий — Almex в Гвадалахаре, Мексика и Bio-PDO, в Лаудоне, Теннесси; и сеть элеваторов и перевалочные станции в Северной Америке.

Европейские операции компании Primary Products, которые в совокупности представляют примерно 5% выручки за год, закончившийся 31 марта 2021 года, не включены в NewCo и останутся в Tate & Lyle.

Ник Хэмптон, исполнительный директор Tate & Lyle, сказал: : «Сегодняшнее объявление представляет собой следующий этап в развитии Tate & Lyle. Наша одна сильная компания превратится в два более сильных бизнеса, каждый из которых сможет использовать новые захватывающие возможности роста на своих рынках.

«Опираясь на прочную платформу, созданную за последние три года, предлагаемая сделка превратит Tate & Lyle в специализированный глобальный бизнес по производству продуктов питания и напитков, обслуживающий быстрорастущие специализированные рынки. С нашей новой направленностью и активизацией инвестиций в НИОКР, инноваций и разработки решений мы сможем значительно улучшить качество обслуживания наших клиентов и ускорить рост.

«Наши глубокие научные знания, уникальный портфель продуктов и передовые технические возможности в области подслащивания, вкуса и обогащения позволяют нам извлечь выгоду из растущего потребительского спроса на продукты питания и напитки с низким содержанием сахара, калорий и жиров, а также с добавлением клетчатки. Учитывая, что пандемия усиливает тенденцию к более здоровому питанию, сейчас подходящее время сосредоточить наш бизнес на удержании этого роста ».

Учитывая, что пандемия усиливает тенденцию к более здоровому питанию, сейчас подходящее время сосредоточить наш бизнес на удержании этого роста ».

Майкл Псарос, соучредитель и управляющий партнер KPS Capital Partners, сказал: : «KPS рада сделать контрольные инвестиции в первичные продукты и для нее большая честь сотрудничать с Tate & Lyle на долгие годы вперед. KPS и Tate & Lyle полностью совпадают по интересам и укрепили партнерские отношения, основанные на общих ценностях, таких как безопасность наших сотрудников и продемонстрированная приверженность устойчивому развитию.

«КПС считает, что первичные продукты — это отличная возможность для инвестиций и что существует огромная возможность для существенного увеличения доходов, производительности и прибыльности. Мы с нетерпением ждем возможности работать с существующей командой менеджеров по основным продуктам и ее сотрудниками, чтобы использовать созданную ими прекрасную платформу и обеспечить дальнейший рост ».

KPS Capital Partners приобретет контрольную долю в бизнесе первичных продуктов Tate & Lyle в Северной и Латинской Америке

Новая компания станет ведущим производителем продуктов растительного происхождения для пищевых и промышленных рынков

Компания сосредоточится на росте и устойчивости

Tate & Lyle PLC сохранит около 50% доли владения

НЬЮ-ЙОРК, 12 июля 2021 г. / CNW / — KPS Capital Partners, LP («KPS») объявила сегодня о заключении окончательного соглашения о покупке с Tate & Lyle PLC («Tate & Lyle») (LSE: TATE.L) для приобретения контрольного пакета акций своего бизнеса по производству первичных продуктов в Северной Америке и Латинской Америке и своих долей в совместных предприятиях Almidones Mexicanos SA de CV и DuPont Tate & Lyle Bio-Products Company, LLC (совместно именуемые «Бизнес по первичным продуктам») или «Компания») через вновь образованную компанию («NewCo») на сумму 1,7 миллиарда долларов. KPS и Tate & Lyle через аффилированные лица будут владеть примерно 50% NewCo, при этом KPS будет иметь совет директоров и операционный контроль.Завершение сделки ожидается в первом квартале 2022 года, при условии соблюдения обычных условий закрытия и согласования.

KPS и Tate & Lyle через аффилированные лица будут владеть примерно 50% NewCo, при этом KPS будет иметь совет директоров и операционный контроль.Завершение сделки ожидается в первом квартале 2022 года, при условии соблюдения обычных условий закрытия и согласования.

(PRNewsfoto / KPS Capital Partners, LP)

Подразделение первичных продуктов является ведущим поставщиком питательных подсластителей, промышленных крахмалов, подкислителей и других продуктов из кукурузы в Северной Америке и Бразилии. Основанная в 1906 году как A.E. Staley Manufacturing Co., подразделение первичных продуктов имеет более чем 100-летнюю историю производства продуктов, полученных из кукурузы в Соединенных Штатах.Компания производит продукты из кукурузы для разнообразного конечного использования, включая газированные напитки, кондитерские изделия, упаковку и корм для животных, среди прочего, и с гордостью обслуживает одни из самых узнаваемых в мире брендов продуктов питания и напитков. Имея около 1700 сотрудников на шести производственных предприятиях в США и Бразилии, подразделение первичной продукции приносит годовой доход примерно в 2,3 миллиарда долларов.

Майкл Псарос, соучредитель и со-управляющий партнер KPS, сказал: «KPS рада сделать контрольные инвестиции в бизнес первичных продуктов и для нее большая честь сотрудничать с Tate & Lyle.KPS и Tate & Lyle полностью совпадают по интересам и укрепили партнерские отношения, основанные на общих ценностях, таких как безопасность наших сотрудников и продемонстрированная приверженность устойчивому развитию.

История продолжается

«Наши инвестиции в NewCo позволят создать ведущего, независимого и целенаправленного производителя важнейших ингредиентов, полученных из кукурузы, как для пищевых продуктов, так и для промышленных рынков. Размер и масштабы NewCo, а также огромные возможности для роста, предоставляемые благодаря работе в качестве критически важный поставщик для ведущих мировых компаний по производству продуктов питания, напитков и промышленности, формирует основу огромной инвестиционной платформы.Мы будем использовать наш успешный многолетний опыт инвестирования в перерабатывающие отрасли, нашу приверженность совершенствованию производства и глобальную сеть для увеличения доходов, производительности и прибыльности.

Мы намерены тесно сотрудничать с управленческой командой подразделения первичных продуктов, чтобы ускорить возможности роста за счет значительных инвестиций в активы и операции NewCo, а также осуществлять синергетические дополнительные приобретения. Мы будем инвестировать в исследования и разработки в тесном сотрудничестве с клиентами, чтобы представить новые продукты и категории продуктов, чтобы извлечь выгоду из долгосрочных тенденций, таких как переход потребителей во всем мире на более растительную диету.

Ник Хэмптон, главный исполнительный директор Tate & Lyle, сказал: «Мы были очень впечатлены KPS и рады сотрудничеству с ними на следующем этапе развития бизнеса первичных продуктов. KPS доказала свою компетентность в управлении и создании стоимости в крупных производственных предприятиях, и мы рассчитываем на сотрудничество с ними в соответствии с долгосрочными соглашениями, которые мы заключили, чтобы обеспечить безопасность поставок и экономическую защиту как для бизнеса первичных продуктов, так и для оставшихся предприятий Tate & Lyle. .»

.»

Paul, Weiss, Rifkind, Wharton & Garrison LLP выступает в качестве юрисконсульта KPS и ее аффилированных лиц. Barclays выступает в качестве финансового консультанта KPS. Финансирование заемных средств для поддержки сделки осуществляется Barclays, BNP Paribas, Goldman Sachs & Co. LLC, Rabobank and Wells Fargo.

О подразделении первичных продуктов

Бизнес по первичным продуктам является ведущим поставщиком питательных подсластителей, промышленных крахмалов, подкислителей и других продуктов на основе кукурузы в Северной Америке и Бразилии.Основанная в 1906 году как A.E. Staley Manufacturing Co., подразделение первичных продуктов имеет более чем 100-летнюю историю производства продуктов, полученных из кукурузы в Соединенных Штатах. Компания производит продукты из кукурузы для разнообразного конечного использования, включая газированные напитки, кондитерские изделия, упаковку и корм для животных, среди прочего, и с гордостью обслуживает одни из самых узнаваемых в мире брендов продуктов питания и напитков. Имея около 1700 сотрудников на шести производственных предприятиях в США и Бразилии, подразделение первичной продукции приносит годовой доход примерно в 2 доллара США.3 миллиарда.

Имея около 1700 сотрудников на шести производственных предприятиях в США и Бразилии, подразделение первичной продукции приносит годовой доход примерно в 2 доллара США.3 миллиарда.

О компании Tate & Lyle PLC