Какова процедура банкротства: Процедура банкротства физических лиц в 2021 году

Процедура банкротства предприятия: этапы и их характеристики

Дата материала: 22 октября 2019

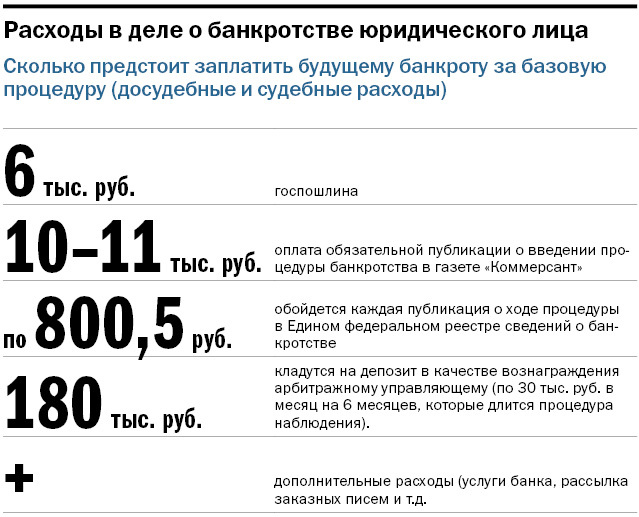

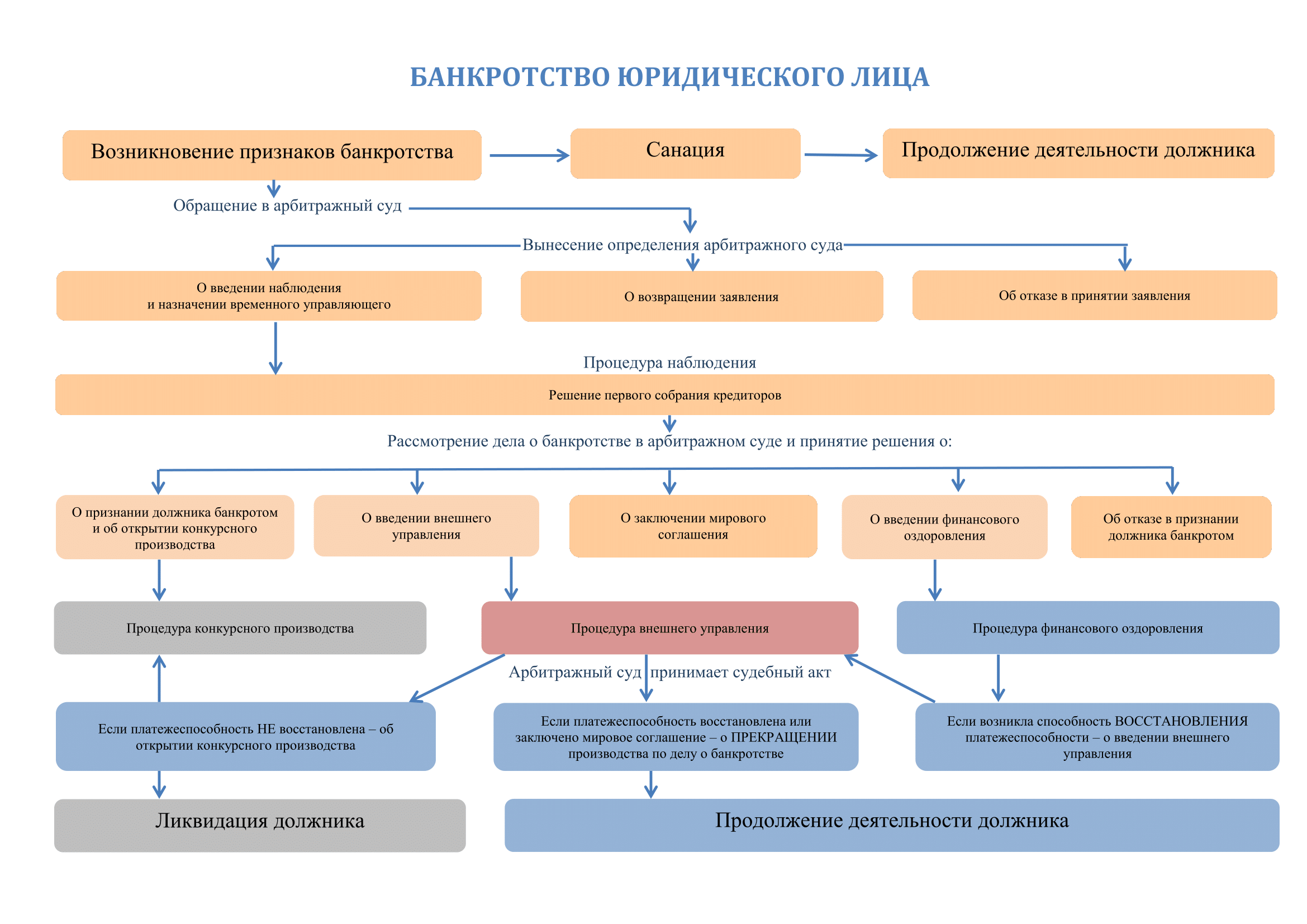

К финансовому кризису предприятия могут привести различные обстоятельства, начиная с неумелого руководства фирмой и заканчивая резко обострившейся конкуренцией. Иногда компании доводятся до упаднического состояния специально, например, чтобы попытаться через банкротство списать неподъемные долги. Причин множество, однако процедура банкротства предприятия для всех одинакова.

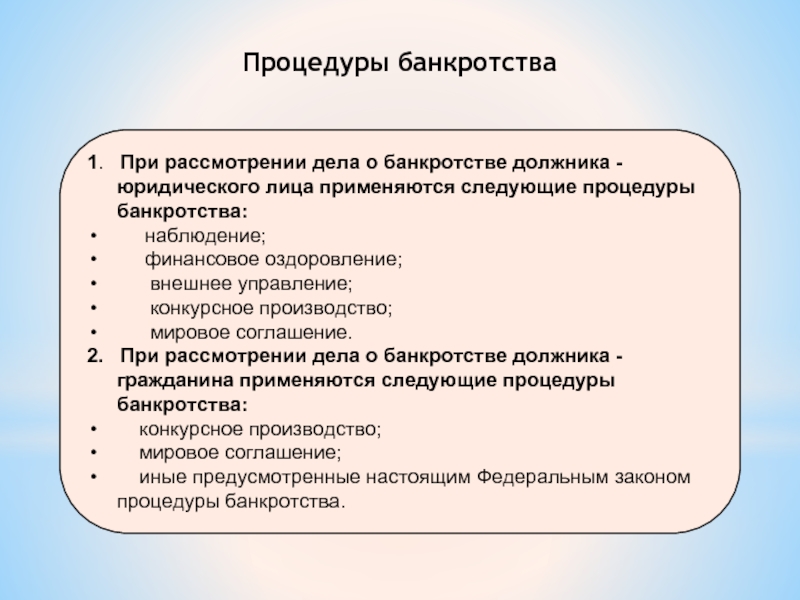

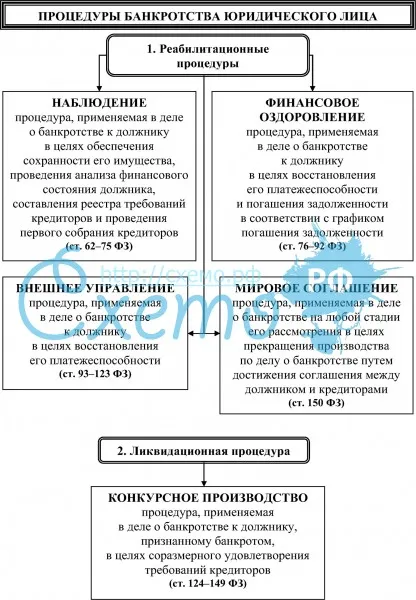

- После того, как арбитражный суд примет заявление о банкротстве от должника или его кредиторов, вводится процедура наблюдения. На этом этапе главной целью является анализ финансового положения предприятия, поиск его активов, составление реестра требований кредиторов, а также проведение их первого собрания. Продолжительность процедуры – до 7 месяцев. Предприятие продолжает функционировать в обычном режиме, однако полномочия его руководства существенно урезаются.

- Если предприятие можно спасти, вводится финансовое оздоровление, которое может продолжаться до 2 лет. На данном этапе составляется график погашения долгов согласно установленной законом очередности. Если компания сумеет справиться с образовавшейся задолженностью, процедура банкротства прекращается, предприятие работает дальше.

- Если кредиторы сомневаются в компетентности руководства предприятия, они вправе инициировать процедуру внешнего управления, которая может продолжаться до 1,5 лет (продлевать ее разрешается еще на 6 месяцев). В течение этого периода всеми делами фирмы заведует внешний управляющий.

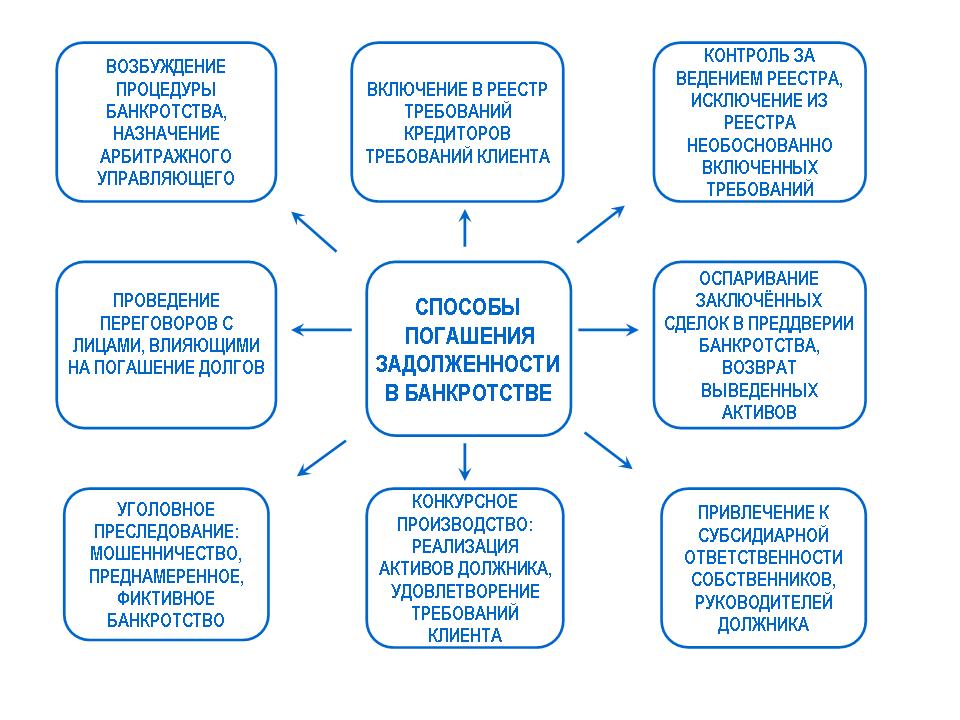

- Когда все способы восстановления платежеспособности должника не увенчались успехом, суд назначает конкурсное производство, продолжительность которого составляет до 1 года (в некоторых случаях может продлеваться еще на 6 месяцев). Главная задача рассматриваемого этапа заключается в реализации имущества предприятия и погашении долгов перед кредиторами и арбитражным управляющим.

Отметим, что на любом этапе процедуры банкротства предприятия возможно заключение мирового соглашения между должником и кредиторами. Строится оно на взаимных уступках, поэтому если стороны к ним не готовы, то и говорить о составлении подобного документа нет смысла. Если должник не будет выполнять условия соглашения, то, согласно ст.167 127-ФЗ, кредиторы вправе обратиться в арбитраж для получения исполнительного листа и взыскать оставшуюся задолженность.

При банкротстве ликвидируемого или отсутствующего должника процедура банкротства упрощенная. Арбитражный суд приступает сразу к конкурсному производству, пропуская наблюдение, финансовое оздоровление, внешнее управление. Процесс может продолжаться до 6 месяцев.

Последствия проведения процедуры банкротства

Для каждого этапа банкротства характерны свои последствия. Так, например, согласно

ст. 64 127-ФЗ, после введения процедуры наблюдения органы управления компанией лишаются права на реорганизацию и ликвидацию должника, на выплату дивидендов, распределяемых между его участниками, на создание филиалов, представительств и т.д. Приостанавливается взыскание по исполнительным документам, а штрафные неустойки за нарушение предприятием своих обязательств не начисляются.

64 127-ФЗ, после введения процедуры наблюдения органы управления компанией лишаются права на реорганизацию и ликвидацию должника, на выплату дивидендов, распределяемых между его участниками, на создание филиалов, представительств и т.д. Приостанавливается взыскание по исполнительным документам, а штрафные неустойки за нарушение предприятием своих обязательств не начисляются.

Как видим, не всегда рассматриваемая процедура заканчивается непосредственно банкротством должника. Предприятие может вернуться в «привычное русло» и продолжить свою деятельность. Арбитражный суд в этом случае снимет с него все ограничения и запреты.

Что же ждет предприятие в случае признания его банкротом?

- Компания прекращает свое существование и исключается из ЕГРЮЛ.

- Долги фирмы перед кредиторами погашаются за счет имеющихся у нее активов. Если денег или имущества не хватает, чтобы погасить все обязательства, то задолженность списывается.

- Персонал предприятия увольняется с выплатой всех полагающихся ему сумм. Если гендиректор входит в круг наемных сотрудников, то и ему полагаются выплаты в связи с ликвидацией компании.

- В некоторых случаях руководство предприятия (и другие контролирующие его лица) могут быть привлечены к субсидиарной ответственности по долгам компании. Это значит, что указанным лицам придется за счет личных средств погашать образовавшуюся задолженность. Кроме того, руководство может быть привлечено к уголовной или административной ответственности

Учредители и руководители фирмы-банкрота имеют право в дальнейшем открывать другие компании или регистрировать ИП. Никакого запрета на осуществление предпринимательской деятельности не установлено.

Стоит отметить, что в настоящее время эффективность процедуры для кредиторов невысока, поэтому перед сотрудничеством с тем или иным предприятием рекомендуется проверить контрагента на банкротство. Самый простой способ сделать это – открыть официальные сайты Федресурса и арбитражного суда. Если вы желаете получить глубокий анализ по финансовому состоянию предприятия, обращайтесь к опытным юристам.

Самый простой способ сделать это – открыть официальные сайты Федресурса и арбитражного суда. Если вы желаете получить глубокий анализ по финансовому состоянию предприятия, обращайтесь к опытным юристам.

Процедура банкротства. Каковы возможные способы участия собственника имущества при его реализации?

Точно можно этим воспользоваться?

|

Консультация предоставлена 23.04.2015 г.

В отношении муниципального унитарного предприятия, занимающегося теплоснабжением, вводится процедура банкротства.

Каков порядок реализации конкурсным управляющим имущества банкротящегося муниципального унитарного предприятия, включающего в себя котельные и тепловые сети? Каковы возможные способы участия собственника имущества при его реализации?

Прежде всего отметим, что под конкурсным управляющим понимается гражданин РФ, являющийся членом саморегулируемой организации арбитражных управляющих, утвержденный арбитражным судом для проведения конкурсного производства и осуществления иных установленных Федеральным законом от 26. 10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» (далее — Закон N 127-ФЗ) полномочий, а также, в случаях, предусмотренных указанным законом, Агентство по страхованию вкладов.

10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» (далее — Закон N 127-ФЗ) полномочий, а также, в случаях, предусмотренных указанным законом, Агентство по страхованию вкладов.

Из приведенной нормы следует, что конкурсный управляющий действует на стадии конкурсного производства до его окончания или до прекращения дела о банкротстве (ст. 127 Закона N 127-ФЗ). При этом с даты его утверждения и до даты прекращения производства по делу о банкротстве, или заключения мирового соглашения, или отстранения конкурсного управляющего он осуществляет полномочия руководителя должника и иных органов управления должника, а также собственника имущества должника — унитарного предприятия в пределах, в порядке и на условиях, которые установлены Законом N 127-ФЗ, в том числе распоряжается имуществом должника (п.п. 1 и 3 ст. 129 данного Закона).

В соответствии с п. 1 ст. 126 Закона N 127-ФЗ с даты принятия арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства совершение сделок, связанных с отчуждением имущества должника или влекущих за собой передачу его имущества третьим лицам в пользование, допускается исключительно в порядке, установленном главой VII данного Закона.

Согласно п. 3 ст. 139 Закона N 127-ФЗ в ходе конкурсного производства после проведения инвентаризации и оценки имущества должника его продажа осуществляется в порядке, установленном п.п. 3-19 ст. 110, п. 3 ст. 111 Закона N 127-ФЗ.

Как следует из п. 3 ст. 110 Закона N 127-ФЗ, при продаже предприятия отчуждаются все виды имущества, предназначенные для ведения предпринимательской деятельности, в том числе здания, строения, сооружения и оборудование. По общему правилу продажа такого имущества производится путем проведения торгов в виде открытого аукциона в электронной форме (п. 7 ст. 110, п. 3 ст. 111 Закона N 127-ФЗ).

Вместе с тем необходимо помнить, что, во-первых, в состав имущества должника, составляющего конкурсную массу, не включается имущество, изъятое из оборота (п. 1 ст. 132 Закона N 127-ФЗ). Такое имущество не подлежит продаже на торгах, а принимается от конкурсного управляющего его собственником и закрепляется за другими лицами не позднее чем через шесть месяцев с даты получения уведомления от конкурсного управляющего о наличии такого имущества.

Во-вторых, продажа имущества ограниченного в обороте, осуществляется путем проведения закрытых торгов, в которых принимают участие только лица, которые в соответствии с федеральным законом могут иметь в собственности или на ином вещном праве имущество, относящееся к ограниченно оборотоспособному имуществу (п. 4 ст. 110 Закона N 127-ФЗ).

Ограничения оборотоспособности имущества могут вводиться лишь законом или в установленном им порядке, в частности, могут быть предусмотрены виды имущества, которые могут принадлежать лишь определенным участникам оборота либо совершение сделок с которыми допускается по специальному разрешению (п. 2 ст. 129 ГК РФ).

На сегодняшний день в законодательстве не содержится норм, которые напрямую ограничивали бы оборот объектов теплоснабжения самих по себе, включая здания котельных и оборудование в них, а также тепловые сети. Поэтому в каждом конкретном случае наличие ограничений на оборот тех или иных объектов, составляющих систему теплоснабжения, должно определяться индивидуально с приведением соответствующих доказательств (смотрите, например, постановление Четырнадцатого арбитражного апелляционного суда от 18.

Однако следует иметь в виду, что по смыслу п. 4 ст. 132 Закона N 127-ФЗ объекты коммунальной инфраструктуры относятся к социально значимым объектам. В связи с этим согласно указанной норме их продажа производится путем проведения торгов в форме конкурса. Условия такого конкурса должны предусматривать обязательства покупателей обеспечивать надлежащее содержание и использование указанных объектов в соответствии с их целевым назначением, а также выполнение иных устанавливаемых в соответствии с законодательством Российской Федерации обязательств.

Кроме того, при продаже объектов коммунальной инфраструктуры к обязательным условиям конкурса относятся также обязательства покупателей предоставлять гражданам, организациям, осуществляющим эксплуатацию жилищного фонда социального использования, а также организациям, финансируемым за счет средств бюджетов бюджетной системы Российской Федерации, товары (работы, услуги) по регулируемым ценам (тарифам) в соответствии с установленными надбавками к ценам (тарифам) и предоставлять указанным потребителям установленные федеральными законами, законами субъектов Российской Федерации, нормативными правовыми актами органов местного самоуправления льготы, в том числе льготы по оплате товаров (работ, услуг).

При этом в п. 4 особо подчеркивается, что, несмотря на социальную значимость указанных объектов, их продажа осуществляется именно в порядке, установленном ст. 110 Закона N 127-ФЗ, а не какими-либо иными законами.

Следует отметить, что нормы ст. 110 Закона N 127-ФЗ не предусматривают участия собственника имущества в реализации объектов коммунальной инфраструктуры. Напротив, в них указывается, что в качестве организатора торгов выступает внешний управляющий или привлекаемая для этих целей специализированная организация, оплата услуг которой осуществляется за счет предприятия должника (п. 8 ст. 110 Закона N 127-ФЗ). Указанная организация не должна являться заинтересованным лицом в отношении должника, кредиторов, внешнего управляющего.

Однако муниципальное образование, которому на праве собственности принадлежит реализуемое имущество унитарного предприятия, в соответствии с п. 1 ст. 125 Закона N 127-ФЗ вправе в любое время до окончания конкурсного производства одновременно удовлетворить все требования кредиторов в соответствии с реестром требований кредиторов или предоставить должнику достаточные для этого денежные средства, в порядке и на условиях, которые предусмотрены ст. 113 указанного Закона.

113 указанного Закона.

Кроме того, в том случае, если объекты коммунальной инфраструктуры не были проданы путем проведения конкурса, а также путем проведения иных способов продажи, установленных в соответствии с п. 4.1 ст. 132 Закона N 127-ФЗ собранием кредиторов или комитетом кредиторов, они подлежат передаче в муниципальную собственность соответствующего муниципального образования в лице органов местного самоуправления, о чем конкурсный управляющий уведомляет указанные органы.

Также в муниципальную собственность такие объекты передаются и в том случае, если они были проданы, в порядке, предусмотренном п. 4 или п. 4.1 ст. 132 Закона N 127-ФЗ, но договор об их продаже впоследствии был расторгнут судом из-за несоблюдения покупателем условий конкурса, установленных п. 4 указанной статьи при продаже объектов коммунальной инфраструктуры (п. 4.2 ст. 132 Закона N 127-ФЗ). При этом денежные средства, выплаченные по договору купли-продажи объектов инфраструктуры, возмещаются покупателю за счет местного бюджета.

Помимо этого, если продажа имущества состоялась, органы местного самоуправления, представляющие муниципальное образование, должны заключить с покупателем отдельное соглашение о соблюдении последним условий покупки объектов коммунальной инфраструктуры, предусмотренных п. 4 ст. 132 Закона N 127-ФЗ (п. 4.1 указанного Закона).

Обращаем Ваше внимание на то, что если муниципальное унитарное предприятие является естественной монополией, то при продаже его имущества должны соблюдаться условия, предусмотренные положениями ст.ст. 200 и 201 Закона N 127-ФЗ.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

кандидат юридических наук Широков Сергей

Ответ прошел контроль качества

Все юридические консультации

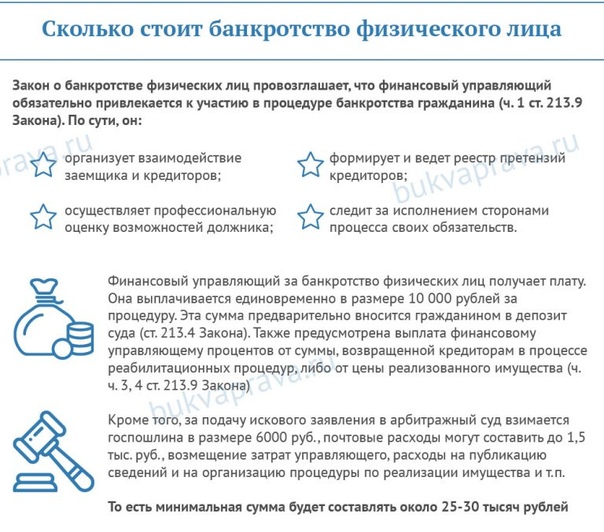

Кто такой финансовый управляющий?

Процедура банкротства физического лица: роль финансового управляющего

В этой статье, нам предстоит разобраться, что представляет собой этот участник процесса, каковы его обязанности.

Важным фактом является то, что участие финансового управляющего в разбирательстве, связанном с признанием должника неспособным погасить задолженность, обязательно. Нельзя самостоятельно провести дело без привлечения этого человека. Его главной ролью становится контроль над соблюдением интересов сторон и правильностью выполнения действий согласно существующему законодательству. Для этого надо знать закон и разбираться в проведении процедуры банкротства.

Кто такой финансовый управляющий? Это юрист, работающий в сфере антикризисного управления. Он выступает посредником между должником, заимодавцем и судебной инстанцией. Его полномочия совмещают в себе функции оценщика, юриста, пристава и финансиста.

Возможности этого специалиста достаточно широкие. Рассмотрим основные:

- сбор подробной информации о заемщике, включая ту, что не предназначена для раскрытия посторонним (банковская тайна), сведений об имуществе, пребывающем во владении участника процесса, признавшего себя неплатежеспособным;

- обжалование сделок заемщика;

- обременение собственности в ходе суда;

- тщательный анализ нынешнего состояния финансов;

- детальное изучение причин возникновения неплатежеспособности (имеет ли место умышленное банкротство), выдача заключения после окончания анализа.

Выданное заключение влияет на результат разбирательства, будет или не будет должник выплачивать долги в случае объявления его банкротом.

От действий финансового управляющего зависит успех или неуспех мероприятия. В тех случаях, когда специалист действует во благо кредиторов или не обладает необходимым уровнем знаний в этой сфере, процедура оборачивается полной неудачей.

Исходя из этого, можно сделать вывод, что он должен быть расположен к защите ваших интересов.

Рассрочка платежа до 10 месяцев

Как на практике работает мораторий на банкротство в 2020 году — СКБ Контур

Изначально мораторий на банкротство был введен Постановлением Правительства РФ от 03. 04.2020 № 428. Но это стало возможно только после того, как в Федеральный закон от 26.10.2002 № 127-ФЗ (Закон о банкротстве) была добавлена ст. 9.1. Она определила, что именно правительству даются полномочия по введению моратория. Теперь оно вправе объявлять мораторий на банкротство при любом кризисе.

04.2020 № 428. Но это стало возможно только после того, как в Федеральный закон от 26.10.2002 № 127-ФЗ (Закон о банкротстве) была добавлена ст. 9.1. Она определила, что именно правительству даются полномочия по введению моратория. Теперь оно вправе объявлять мораторий на банкротство при любом кризисе.

Постановление Правительства РФ от 03.04.2020 № 428 установило, что с 6 апреля 2020 года для некоторых категорий налогоплательщиков вводится шестимесячный мораторий на возбуждение дел о банкротстве. А на днях вступило в силу новое Постановление – от 01.10.20 № 1587, которое продлило мораторий до 7 января 2021 года.

На конференции «Снижение налоговых рисков: тренды 2020», организованной компанией СКБ Контур, адвокат и партнер «Арбитраж.ру» Владимир Ефремов ответил на следующие вопросы:

Какие особенности определило правительство в рамках моратория на банкротство

Во-первых, был очерчен круг компаний и ИП, которые подпадают под мораторий. Прежде всего это те, кто работает в наиболее пострадавших от пандемии отраслях, они определяются по видам ОКВЭД (Постановление Правительства РФ от 03. 04.2020 № 434).

04.2020 № 434).

Во-вторых, был составлен перечень системообразующих компаний, в который вошли более 200 компаний по 15 различным отраслям.

В-третьих, были определены стратегические компании, преимущественно государственные институты и производственные площадки.

Все три категории достигают общей численности не более 1,8 млн компаний и ИП.

В целом ситуация показала, что:

- Мораторий на банкротство распространяется только на кредиторов.

То есть запрет подавать заявление о банкротстве есть только у кредиторов. В свою очередь должники могут продолжать обращаться с заявлением о банкротстве.

- Правом на введение моратория наделено правительство.

- Возможность проведения собраний кредиторов в заочном формате предусмотрено для всех процедур банкротства в 2020 году, что важно и удобно в ситуации ограничительных мер.

После принятия ст. 9.1 Закона о банкротстве стало очевидно, что нужен порядок выхода из-под моратория, потому что не все системообразующие и стратегические компании устроило их попадание в перечень. Почему так произошло?

Почему так произошло?

Дело в том, что одно из ограничений, которое накладывается на должников, находящихся под мораторием, — это запрет на выплату дивидендов на период моратория. Учитывая то, что мораторий был введен в апреле и действовал сначала до октября, в большинстве крупных компаний в указанный период должны были приниматься решения о распределении дивидендов. А под мораторий попал практически весь крупный бизнес страны. Это означало, что в 2020 году компании не смогут распределить дивиденды либо будут это делать после окончания моратория с нарушением корпоративных процедур.

Проверить контрагента на предмет действия моратория на банкротство

Федеральный закон от 24.04.2020 № 149-ФЗ внес уточнения в ст. 9.1 Закона о банкротстве — о том, что должник, который находится под мораторием, имеет право из него выйти. Но для этого нужно:

Одни компании восприняли мораторий на банкротство как эффективную меру поддержки, а другие решили из него выйти. По итогам первых двух месяцев введения моратория из-под него вышло 139 системообразующих организаций, а за 5,5 месяцев — 850 компаний.

По итогам первых двух месяцев введения моратория из-под него вышло 139 системообразующих организаций, а за 5,5 месяцев — 850 компаний.

Как мораторий повлиял на кредиторов

Прежде всего важно обратить внимание на то, как в период моратория подаются заявления о банкротстве. Допустим, заявление о банкротстве должника подано до введения моратория и до введения моратория было принято судом к рассмотрению. Если до 2 апреля Арбитражный суд вынес определение о принятии заявления, то такое заявление о банкротстве будет рассматриваться по общим правилам и никакого отношения к мораторию иметь не будет. С началом действия моратория рассмотрение продолжается без учета ст. 9.1 Закона о банкротстве.

Если заявление подано и не принято судом к рассмотрению до даты введения моратория, то оно возвращается.

Есть ситуации, когда кредитор подает заявление уже в период моратория. Как показывает судебная практика, такие заявления тоже подлежат возврату.

Если бы должник обратился с заявлением в период моратория, то оно было бы принято к рассмотрению.

Какова специфика обращений с заявлениями должников и кредиторов

Часто идет борьба за первенство — кто первый заявит соответствующее требование. Это связано с нормами Закона о банкротстве: кредитор-заявитель (тот, кто подает заявление о банкротстве своего должника) имеет право определить кандидатуру арбитражного управляющего, который будет сопровождать процедуру банкротства.

Если же должник самостоятельно обращается со своим заявлением, то он не имеет права назначать кандидатуру арбитражного управляющего, за него это делает арбитражный суд методом случайной выборки.

Кредитор имеет возможность обратиться с заявлением о банкротстве своего должника в арбитражный суд только после того, как он сделал публикацию о намерении обратиться с заявлением о банкротстве. Через 15 дней у него возникает право на подачу заявления в суд. Здесь мораторий тоже ввел свои коррективы, которые важно учитывать.

Если вы сделали уведомление до введения моратория, и 16-й день начинается после его начала, то такое уведомление утрачивает свою силу. Если вы попытаетесь сделать уведомление о намерении обратиться с заявлением в период моратория, то его даже не примет площадка о публикации. При этом сам должник имеет право сделать свою публикацию.

Если вы попытаетесь сделать уведомление о намерении обратиться с заявлением в период моратория, то его даже не примет площадка о публикации. При этом сам должник имеет право сделать свою публикацию.

Как рассчитывается ответственность

Банкротство — это не право: хочу — банкрочусь, хочу — не банкрочусь. Банкротство — это обязанность компании, которая отвечает признакам неплатежеспособности, и ст. 9 Закона о банкротстве устанавливает, что как гендиректор, так и органы коллегиального управления в определенный момент обязаны обращаться с заявлением о банкротстве. Аналогичная возможность предусмотрена для граждан — для них это не исключение.

Просматривайте статистику платежей контрагентов и точно оценивайте их финансовое состояние

Предусмотрена субсидиарная ответственность за несвоевременное обращение с заявлением о банкротстве (ст. 61.12 Закона о банкротстве).

Как рассчитывается ответственность и какие коррективы ввел мораторий

Наступление обязательств по ст. 9 Закона о банкротстве (неплатежеспособность) означает, что с указанной даты у руководителя компании есть максимум один месяц на то, чтобы подать заявление о банкротстве в суд. Если он не исполняет эту обязанность, то у участников компании (акционеров, членов совета директоров) эта обязанность наступает с того момента как они узнали об этих признаках по ст. 9 Закона о банкротстве.

9 Закона о банкротстве (неплатежеспособность) означает, что с указанной даты у руководителя компании есть максимум один месяц на то, чтобы подать заявление о банкротстве в суд. Если он не исполняет эту обязанность, то у участников компании (акционеров, членов совета директоров) эта обязанность наступает с того момента как они узнали об этих признаках по ст. 9 Закона о банкротстве.

Это может произойти по-разному, но в любом случае они узнают о происходящем на годовом собрании, когда утверждают отчетность компании. С этого момента у них есть 10 дней на созыв собрания с вопросом об обращении с подачей заявления либо на обращение в арбитражный суд (всё зависит от компетенций участников).

Помимо обязанности у них есть и ответственность.

Как определяется ответственность

Предположим, руководитель в течение месяца не обратился в арбитражный суд. Обращение происходит через год от лица иного кредитора. Чтобы определить ответственность руководителя, нужно взять дату, когда он обязан был подать заявление, и дату, когда это сделал иной кредитор. Все долговые обязательства, которые компания приняла на себя в этот период, попадают в личную ответственность руководителя компании.

Все долговые обязательства, которые компания приняла на себя в этот период, попадают в личную ответственность руководителя компании.

Забираем долги: процедура банкротства контрагента и мораторий

Таким же образом позже будет исчисляться ответственность для коллегиальных органов управления (совета директоров, акционеров) — с определенного момента, когда она наступит.

Какие коррективы внес мораторий

Мораторий допускает, что ответственность должника и его руководителя по подаче заявления может не исполняться.

Но возможна ситуация, когда обязанность возникла в период моратория, затем мораторий закончился, а признаки неплатежеспособности у компании сохранились. В таких случаях, если опираться на общее толкование норм закона о банкротстве, можно сделать вывод, что та ответственность, которая перекрывалась периодом моратория, не должна идти в ответственность директора и органов управления. То есть в ответственность пойдут только те обязательства, которые возникли с момента окончания моратория до дня возбуждения дела о банкротстве.

Поэтому должникам стоит задуматься — не возникли ли у них признаки неплатежеспособности именно в период моратория? И через какое время после его окончания они будут обязаны обратиться в суд?

Последствия для дел, инициированных в течение трех месяцев с даты окончания моратория

Первое последствие — это существенное расширение периода подозрительности.

Период подозрительности — специальная категория, которая определяется в Законе о банкротстве. В течение этого периода могут оспариваться сделки должника по Закону о банкротстве, причем то, что происходит за 12 месяцев до даты возбуждения дела о банкротстве, оспаривается довольно легко.

Но поскольку любая мера поддержки может стать инструментом для злоупотребления, предполагается, что период подозрительности (12 месяцев) будет дорасширен на период моратория.

Ещё одна специфика дел — определение объема и размера денежных обязательств: требования по заработной плате, обязательных платежей, возникших до введения моратория. Они будут определяться по состоянию на 3 апреля. Все иные требования, которые возникли в период моратория, в контексте Закона о банкротстве будут относиться к текущим платежам.

Они будут определяться по состоянию на 3 апреля. Все иные требования, которые возникли в период моратория, в контексте Закона о банкротстве будут относиться к текущим платежам.

3 апреля — дата введения моратория. Это отчетная дата, с которой будут вестись все расчеты для определения реестра и текущих платежей. То есть срок моратория законодатель рассматривает как некую внесудебную процедуру реабилитации должников, которая так или иначе повлияет на их будущий процесс банкротства.

Плюсы и минусы моратория для должников

У кредиторов в ситуации с мораторием на банкротство нет никаких преимуществ, зато у должников их целый перечень.

- Кредитор не может обратиться с заявлением о признании должника банкротом.

- Кредитор не может обратить взыскание на заложенное имущество должника на период моратория.

- Приостанавливается исполнительное производство по имущественным взысканиям по требованиям, возникшим до введения моратория. Некоторые компании, которые вышли из-под моратория прибегли к следующей схеме: они сначала массово приостановили всё исполнительное производство в отношении себя и только потом обратились с заявлением об отказе от моратория.

- Перестают начисляться неустойки и другие санкции за неисполнение денежных обязательств. Исключение: обязательства, возникшие в период действия моратория. То есть мораторные должники имеют право массово нарушать свои обязательства, и никакие санкции по договору на них не распространяются. Более того, Верховный суд разъяснил, что и санкции по ст. 395 ГК РФ (за пользование чужими денежными средствами) тоже не распространяются на мораторных должников.

- Не привлекаются к субсидиарной ответственности контролирующие должника лица в связи с неподачей заявления о признании должника банкротом, в случае объективного банкротства должника, возникшего в период банкротства.

- Не привлекается к административной ответственности руководитель должника в случае объективного банкротства должника, возникшего в период банкротства.

Помимо преимуществ есть и ограничения — все они связаны с созданием препятствий для вывода активов:

- Невозможность удовлетворения требований учредителей, когда они пытаются выйти из состава акционеров или участников общества и забрать свою долю деньгами.

- Невозможность прекращения денежных обязательств должника путем зачета встречного однородного требования в нарушение очередности.

- Невозможность изъятия собственником имущества должника — унитарного предприятия принадлежащего должнику имущества.

- Невозможность выплаты дивидендов, паевых доходов.

Особенности регулирования банкротства организаций рынка жилищно-коммунального хозяйства

5 февраля мы провели онлайн-семинар о банкротстве организаций ЖКХ. Андрей Бежан, у которого за плечами 18-летний опыт по экономическим спорам и банкротстве, подробно рассказал об этой процедуре. Мы считаем, предупреждён – значит, вооружён. Каждой управляющей организации важно ориентироваться в этой теме.

За что председателя ТСЖ привлекут к субсидиарной ответственности

Общие понятия процедуры банкротства

Банкротством называют признанную арбитражным судом неспособность должника

- в полном объёме удовлетворить требования кредиторов по денежным обязательствам о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору;

- и (или) исполнить обязанность по уплате обязательных платежей.

Процедура банкротства организаций ЖКХ, в частности, управляющих организаций, помимо соответствия общим признакам, имеет свою специфику. О ней 5 февраля в рамках онлайн-семинара рассказал Андрей Бежан, к.ю.н., практикующий адвокат, управляющий партнёр ALT Litigation, независимый эксперт по антикоррупционной экспертизе НПА.

→ Смотрите видео на нашем YouTube-канале

Предлагаем подробнее рассмотреть определение понятия банкротства. «Признанную арбитражным судом» – это значит, что считать предприятие банкротом только потому, что оно не платит, нельзя. Бывают случаи объективного банкротства, когда есть объективные обстоятельства, свидетельствующие о невозможности исполнения обязательств перед контрагентами.

«Задолженность по денежным обязательствам» – это любые договоры, заключённые управляющей организацией, с контрагентами. Под обязательными понимаются платежи, которые предъявляются компании со стороны фискальных органов: налоги и взносы в различные фонды.

Под обязательными понимаются платежи, которые предъявляются компании со стороны фискальных органов: налоги и взносы в различные фонды.

«Выплата выходных пособий и (или) об оплате труда лиц» – новое положение в законе, раньше за работниками не признавалось право инициировать процедуру банкротства в отношении своей компании. После того, как тенденция по росту долга по зарплате стала стабильной, законодатель решил ввести такую возможность.

В настоящий момент инициировать процедуру банкротства в отношении коммерческой организации, в том числе УО, могут не только налоговая, банки и кредиторы, но и простые работники этой компании, если сумма задолженности перед ними соответствует описанной в законодательстве.

К общим признакам банкротства относятся:

Субсидиарная ответственность директора УО за долги перед РСО

Четыре процедуры банкротства, о которых нужно знать

Процедура банкротства имеет целый ряд критериев и этапов, которые нужно учитывать. Первые два этапа – наблюдение и финансовое оздоровление – считаются процедурами не банкротства, а несостоятельности. В таком случае у компании квалифицируется наличие проблем и со стороны государства вводится контроль за её деятельностью для предотвращения причинения ещё больших убытков её контрагентам.

Первые два этапа – наблюдение и финансовое оздоровление – считаются процедурами не банкротства, а несостоятельности. В таком случае у компании квалифицируется наличие проблем и со стороны государства вводится контроль за её деятельностью для предотвращения причинения ещё больших убытков её контрагентам.

Цель процедуры наблюдения – составить анализ финансового состояния должника. Именно на этом этапе будет понятно, какие последствия возникнут для компании. Срок проведения анализа составляет 7 месяцев и может продлеваться.

На этом этапе назначается временный управляющий. Его задача – собрать информацию в отношении имущества должника, предотвратить эпизоды вывода активов через контроль за деятельность организации, согласовать целый ряд сделок.

Временный управляющий не имеет права вмешиваться в хозяйственную деятельность и отстранять руководство организации от управления. Контроль сохраняется за органами организации, но с ограничением полномочий.

Второй этап – финансовое оздоровление. Цель этой процедуры – восстановление платёжеспособности и погашение задолженности в соответствии с графиком погашения задолженности. Срок проведения этапа не превышает 2 лет.

Суть процедуры заключается в том, что собрание кредиторов утверждает график погашения задолженности и контролирует его выполнение. На этом этапе контроль сохраняется за органами организации, но с ограничением полномочий.

Это одна из самых редких процедур банкротства. Она практически никогда не применяется, поскольку само по себе введение процедуры банкротства означает невозможность для организации произвести расчёты.

Третий этап, не менее редкий, – внешнее управление. Его цель – восстановление платёжеспособности в соответствии с планом внешнего управления. Проводится он за 18 месяцев. Контроль переходит внешнему управляющему, который и разрабатывает для компании план выхода из кризиса.

Конкурсное производство – финальная стадия процедуры банкротства, за которой следует ликвидация организации. Цель процедуры – погашение требований кредиторов за счёт имущества должника.

Цель процедуры – погашение требований кредиторов за счёт имущества должника.

Длится конкурсное производство 1 год. Это условный срок, процедура может затянуться на несколько лет. Условием для продления является незавершение мероприятий по формированию конкурсной массы, по привлечению к субсидиарной ответственности контролирующих лиц, оспаривание сделок. Особенность процедуры заключается в том, что контроль над деятельностью должника переходит конкурсному управляющему.

О значении фигуры управляющего и о каждой процедуре банкротства подробности смотрите в видеозаписи онлайн-семинара.

Как УО остановить или оспорить исключение дома из реестра лицензий

Банкротство субъектов рынка ЖКХ

Мы перечислили основные признаки и этапы процедуры банкротства, общие для всех организаций. Пристальное внимание Андрей Бежан уделил особенностям регулирования банкротства именно для управляющих организаций.

По сравнению с финансовыми и страховыми компаниями особенностей можно выделить не много, но они есть:

- При признании владельца специального счёта банкротом деньги, находящиеся на специальном счёте, не включаются в конкурсную массу (п.

7 ст. 175 ЖК РФ).

7 ст. 175 ЖК РФ).

Не нужно бояться, что деньги, находящиеся на спецсчёте, уйдут на расчёты с кредиторами и ресурсоснабжающей организациями, на налоги. В отношении этих денег установлен специальный режим, они не принадлежат должнику.

- Региональный оператор не может быть признан банкротом. Субъект РФ, как учредитель регионального оператора, не вправе принять решение о его ликвидации (п. 2 ст. 178 ЖК РФ).

Если бы не было такой абсолютной защиты от процедуры банкротства, то возможны были бы посягательства на деньги, которые хранятся на счетах регионального оператора.

- В случае вступления в законную силу решения суда о признании лицензиата банкротом в соответствии сФедеральным законом от 26.10.2002 № 127-ФЗ по решению органа Госжилнадзора из реестра лицензий субъекта РФ исключаются сведения обо всех МКД, которыми управляет лицензиат (п. 5.4 ст. 198 ЖК РФ).

В отношении должника должна быть открыта процедура конкурсного производства – на это будет решение суда. Такой судебный акт вступает в силу немедленно после его вынесения. С этого момента наступают все правовые последствия, которые предусмотрены законом о банкротстве.

Орган ГЖН исключает дома из реестра, но в данном случае нужно помнить про действие статьи 200 ЖК РФ.

- Согласно статье 200 ЖК РФ, несмотря на исключение МКД управляющая организация продолжает управлять домом до выбора собственниками иного способа управления, проведения открытого конкурса по выбору новой компании.

Орган МСУ в течение 15 дней с момента получения от ГЖИ информации об исключении домов созывает общее собрание собственников МКД для решения вопроса о выборе способа управления таким домом.

Если решение не принято, не реализовано, то в течение 3-х дней орган МСУ обязан объявить о проведении открытого конкурса по отбору УО и провести этот конкурс в течение 1 месяца. Если конкурс не состоялся, управляющая организация назначается без проведения конкурса.

Вся информация о введении процедуры банкротства в отношении УО содержится на сайтах Федеральной налоговой службы, Федресурс, Картотеки арбитражных дел. Это позволяет собственникам помещений в МКД быть в курсе развития ситуации, понимать, что с УО что-то не так и оперативно проводить её смену.

В следующих статьях мы расскажем о последствиях введения процедуры банкротства. Если вы хотите узнать об этом раньше, смотрите видеозапись онлайн-семинара. Помимо этого из видеозаписи вы узнаете:

- как предотвратить банкротство после подачи заявления кредитором;

- как должен вести себя руководитель после введения процедуры банкротства;

- влечёт ли введение банкротства прекращение деятельности УО по управлению МКД

- что делать, если вы не согласны с решениями собраний кредиторов и действиями арбитражного управляющего;

- кто может быть привлечен к субсидиарной ответственности и каковы риски бывших руководителей компании;

- как привлечь контролирующее лицо к субсидиарной ответственности после ликвидации организации;

- что нужно делать, если в отношении руководителя УО уже подано заявление о привлечении к субсидиарной ответственности;

- можно ли снизить риск привлечения к субсидиарной ответственности;

- какие сделки могут быть оспорены после введения процедуры банкротства и какие риски это влечёт;

- как можно снизить риски оспаривания сделок в процедуре банкротства.

Продление срока конкурсного производства: невозможное возможно — Аналитика

13 ноября 2008Продление срока конкурсного производства: невозможное возможно

Продление срока конкурсного производства: невозможное возможно

Конкурсное производство является конечной стадией в процессе несостоятельности (банкротства). В результате проведения конкурсного производства прекращается существование юридического лица или предпринимательская деятельность гражданина.

По мнению О.А. Никитиной, «конкурсное производство представляет собой специальную форму ликвидации, используемую в случаях признания должника несостоятельным (банкротом), цели которой состоят в соразмерном удовлетворении требований кредиторов, а также в охране интересов сторон от неправомерных действий в отношении друг друга» (Никитина О.А. О некоторых вопросах, связанных с удовлетворением требований кредиторов при ликвидации должника // Хозяйство и право. 1996. № 6. С. 92).

Процедура конкурсного производства носит характер публичных правоотношений, поскольку затрагивает как интересы самого юридического лица (банкрота), его кредиторов, так и общества в целом. Поэтому она имеет важное социальное значение.

Основная цель конкурсного производства – распределение полученных от реализации имущества должника средств кредиторам в порядке, установленном законодательством. Одновременно конкурсное производство охраняет имущественные интересы участников процесса банкротства от неправомерных действий в отношении друг друга. В связи с этим конкурсное производство «представляет собой процедуру, которая применяется к должнику, уже признанному банкротом, и направлена на соразмерное удовлетворение требований кредиторов» (Карелина С.А. Правовое регулирование несостоятельности (банкротства). М., 2006. С. 182).

Основанием открытия конкурсного производства является признание должника банкротом по решению арбитражного суда.

С момента введения конкурсного производства арбитражным судом назначается конкурсный управляющий, который является важнейшей фигурой в процессе конкурсного производства.

Конкурсный управляющий должника с момента его утверждения арбитражным судом до даты прекращения производства по делу о банкротстве осуществляет полномочия руководителя должника и иных органов управления должника, а также собственника имущества должника — унитарного предприятия, проводит в ходе конкурсного производства ряд мероприятий, предусмотренных федеральными законами, регулирующими вопросы несостоятельности (банкротства). В его обязанности, в том числе, входит принятие в ведение имущества должника, проведение инвентаризации этого имущества, его оценка, обеспечение сохранности. Он проводит анализ финансового состояния должника; предъявляет к третьим лицам, имеющим задолженность перед должником, требования о ее взыскании; принимает меры по поиску, выявлению и возврату имущества должника, находящегося у третьих лиц, путем предъявления исков о признании недействительными сделок, совершенных должником, виндикационных исков; обеспечивает исполнение судебных решений; осуществляет реализацию имущества должника; распределяет денежные средства либо имущество между кредиторами; осуществляет ликвидацию юридического лица — банкрота.

Срок конкурсного производства не может превышать одного года, однако арбитражный суд вправе продлить его на шесть месяцев (п.2 ст. 124 ФЗ «О несостоятельности (банкротстве)»). Таким образом, установленный законодательством предел срока конкурсного производства составляет 18 месяцев. Дальнейшее продление срока конкурсного производства Законом «О несостоятельности (банкротстве)» не предусмотрено.

Ходатайство о продлении срока конкурсного производства рассматривается в судебном заседании в коллегиальном составе суда, где непосредственно исследуются все доводы в обоснование данного ходатайства.

О продлении срока конкурсного производства арбитражный суд выносит определение, которое может быть обжаловано в суд апелляционной инстанции в соответствии с пунктом 3 статьи 61 Закона «О несостоятельности (банкротстве)» в течение четырнадцати дней с момента его принятия.

То обстоятельство, что действующий Закон о банкротстве, в отличие от Закона 1998 года, не допускает продления срока конкурсного производства более чем на шесть месяцев, вероятно, объясняется тем, что конкурсные управляющие зачастую необоснованно затягивали конкурсное производство на срок, доходивший иногда до нескольких лет, что приводило к дополнительному расходованию денежных средств из конкурсной массы на его проведение, а также на вознаграждение конкурсного управляющего. Так, например, в Арбитражном суде города Москвы в 2006 году находились в производстве дела о банкротстве юридических лиц, конкурсное производство по которым длится 7 лет и более (Пулова Л.В. К вопросу о сроках проведения конкурсного производства в отношении должников, подлежащих процедуре банкротства // Вестник арбитражного суда города Москвы. 2006. № 4).

Однако полагаем, при необходимости в исключительных случаях арбитражный суд все-таки вправе продлить срок конкурсного производства сверх установленного Законом срока.

Очевидно, что признание невозможности увеличения срока конкурсного производства могло бы привести к сложным последствиям на практике. Это связано, прежде всего, с возникновением новых обстоятельств или обнаружением ранее неизвестного имущества должника, в связи с чем может понадобиться дополнительный промежуток времени для надлежащего проведения конкурсного производства.

Так, например, по окончании конкурсного производства, срок которого уже был продлен, вдруг может оказаться, что у должника существует еще не реализованное имущество за пределами РФ, или отсутствуют правоустанавливающие документы на некоторые объекты недвижимого имущества, либо обнаружилось имущество, находящееся у третьих лиц без должных оснований, что требует обращения в суд с виндикационным (или иным) иском. Единственный выход в подобных ситуациях — продление конкурсного производства, так как юридическое лицо не может быть ликвидировано при указанных обстоятельствах.

В частности, возникает вопрос о порядке действий в ситуации, когда срок конкурсного производства заканчивается, но не все денежные средства распределены между кредиторами. Из буквального толкования статьи 124 ФЗ «О несостоятельности (банкротстве)» следует, что необходимо прекращать конкурсное производство и распределять оставшееся имущество органам местного самоуправления по месту нахождения имущества должника (в соответствии с нормами статьи 148 Закона).

На решение данной проблемы было направлено вынесенное Пленумом ВАС РФ постановление от 8 апреля 2003 года № 4. В постановлении установлено, что «по смыслу пункта 2 статьи 124 Закона о банкротстве по истечении установленного годичного срока конкурсное производство может быть продлено судом в исключительных случаях с целью завершения конкурсного производства по мотивированному ходатайству конкурсного управляющего» (п. 16). Очевидно, что из текста данного постановления не следует однозначный ответ на вопрос о продлении срока конкурсного производства свыше восемнадцати месяцев, а также о том, что может рассматриваться в качестве исключительного случая, являющегося основанием для продления срока конкурсного производства.

Ранее в информационном письме Президиума ВАС РФ от 14 июня 2001 года № 64 «О некоторых вопросах применения в судебной практике Федерального закона «О несостоятельности (банкротстве)» было указано, что продолжительность конкурсного производства определяется исходя из обстоятельств дела и с учетом соответствующих требований Закона о банкротстве. Полагаем, что данное мнение по поводу обозначенной проблемы является более правильным.

Однако в настоящее время практика продления срока конкурсного производства на срок свыше 18 месяцев отсутствует. Такая практика существовала по прежнему Закону «О несостоятельности (банкротстве)» от 8 января 1998 года № 6-ФЗ.

Анализ имеющейся судебной практики свидетельствует, что основанием продления срока конкурсного производства являлось принятие мер к поиску и возврату имущества должника.

Так, в частности, постановлением Федерального арбитражного суда Московского округа от 10 октября 2001 года № КГ-А40/5672-01 установлено, что отсутствие рассмотрения арбитражным судом иска о признании сделки недействительной, проведение не всех необходимых мероприятий, направленных на поиск и возврат недвижимого имущества, являются достаточными основаниями для продления срока конкурсного производства.

В связи с отсутствием в законодательстве перечня исключительных обстоятельств, при наступлении которых конкурсный управляющий вправе ходатайствовать о продлении срока конкурсного управления, целесообразно определить некоторые из таких обстоятельств, наиболее часто встречающиеся на практике:

1) необходимость проведения повторных торгов по продаже имущества должника;

2) возникновение трудностей по установлению местонахождения имущества или материальных ценностей, что в результате затрудняет составление анализа финансового состояния должника;

3) необходимость оформления правоустанавливающих документов на недвижимое имущество должника;

4) нахождение имущества должника в разных городах, областях, а также за пределами РФ, в результате чего сроки его оценки и продажи увеличиваются;

5) необходимость дополнительного времени для поиска, выявления и истребования имущества, находящегося у третьих лиц;

6) необходимость окончания судебных разбирательств по вопросу принадлежности тех или иных объектов должнику;

7) определенные временные затраты в связи с назначением нового конкурсного управляющего: конкурсный управляющий по личным мотивам вправе заявить в арбитражный суд ходатайство о своем досрочном освобождении от исполнения обязанностей, либо в результате ненадлежащего исполнения своих обязанностей конкурсным управляющим возникает необходимость отстранения его от должности и утверждения нового конкурсного управляющего, на которого возлагается выполнение всех конкурсных мероприятий.

Одновременно в соответствии с пунктом 3 статьи 143 ФЗ «О несостоятельности (банкротстве)» конкурсный управляющий обязан по требованию арбитражного суда предоставлять арбитражному суду все сведения, касающиеся конкурсного производства, в том числе отчет о своей деятельности. Положения статьи 149 Закона предоставляют только арбитражному суду решать вопрос о завершении конкурсного производства в отношении должника, то есть сделать вывод об отсутствии у должника имущества, за счет которого возможно удовлетворение требований кредиторов, о выполнении управляющим всех возложенных на него законом обязанностей.

Не вызывает сомнений, что не реализованное управляющим имущество должника либо реализация его имущества с нарушением порядка, установленного ФЗ «О несостоятельности (банкротстве)», невыполнение либо ненадлежащее выполнение конкурсным управляющим возложенных на него обязанностей может явиться препятствием для завершения процедуры конкурсного производства. У арбитражного суда в силу пункта 2 статьи 124 Закона о банкротстве отсутствует право по своей инициативе продлить процедуру конкурсного производства.

Арбитражный суд, установив при рассмотрении отчета конкурсного управляющего о завершении процедуры конкурсного производства допущенные управляющим нарушения, может только предложить управляющему их устранить. Заставить конкурсного управляющего устранить выявленные нарушения суд не имеет возможности.

Поскольку статьей 143 Закона о банкротстве относит суд к органам, контролирующим деятельность управляющего, суд вправе при рассмотрении отчета управляющего указать на недостатки отчета и нарушения закона, допущенные управляющим при осуществлении конкурсного производства, если управляющий после указания на них судом не исправил и не устранил их (Л.В. Пулова).

Вместе с тем на период устранения допущенных конкурсным управляющим нарушений суд вправе отложить дело. Сроки отложения дела регулируются Арбитражным процессуальным кодексом и, как правило, не должны превышать один месяц. Однако указанный срок может оказаться недостаточным для завершения всех необходимых процедур, в результате чего дело может откладываться неоднократно.

Многократное использование механизма отложения дела приводит к нерациональному распределению процессуального времени, необходимого для рассмотрения дел, увеличивает объем работы судей и работников судебного аппарата, связанный с организацией и проведением судебных заседаний, их последующим отложением, вынесением судебных актов, их изготовлением и рассылкой.

В связи с изложенным полагаем целесообразным внести изменения в статью 124 ФЗ «О несостоятельности (банкротстве)» в части продолжительности срока конкурсного производства, а также возможности его продления исходя из обстоятельств дела с учетом общего смысла норм законодательства о банкротстве.

Латыпов Рустам — Арбитражный управляющий. Банкротство.

Рассмотрим вариант, когда должник —

юридическое лицо.Если у должника нет ни рубля, возможно, должником совершались за последние три года сделки, по которым должник выводил имущество и которые (при наличии оснований) можно попытаться оспорить и вернуть это имущество.

Возможно, у должника нет непосредственно денег, однако у должника имеются какие-либо активы (ценные бумаги, объекты авторского права, товарные знаки, транспортные средства, недвижимость, патенты и пр.).

Если имущества у должника нет и сделки должника оспорить невозможно, но руководитель должника допустил серьезные нарушения закона о банкротстве (например, не передал конкурсному управляющему документацию по должнику, не вел бухгалтерию или вел ее с нарушениями (ст. 9, 10 Закона о банкротстве), либо совершал подозрительные сделки (ст.61.2, 61.3 Закона), можно подать заявление о привлечении руководителя к субсидиарной ответственности (персональной финансовой ответственности по всем долгам юридического лица). Однако если руководитель должника был кристально честен, и бухгалтерию вел, и документы передал конкурсному управляющему, и у юридического лица нет нарушений в деятельности, перед кредиторами уже никто не погасит долги за должника. В этом и заключается смысл банкротства — законное списание долгов и законная ликвидация юридического лица с долгами.

Теперь рассмотрим вариант, когда должник —

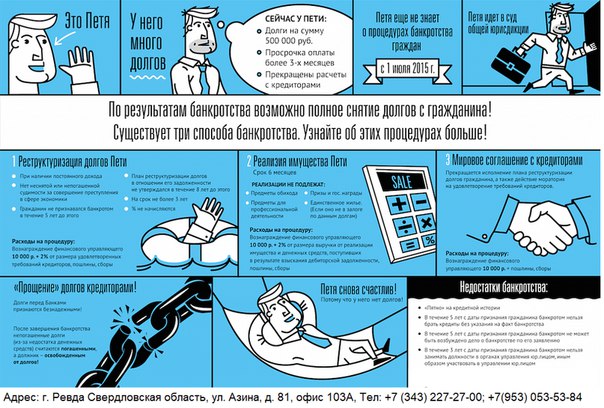

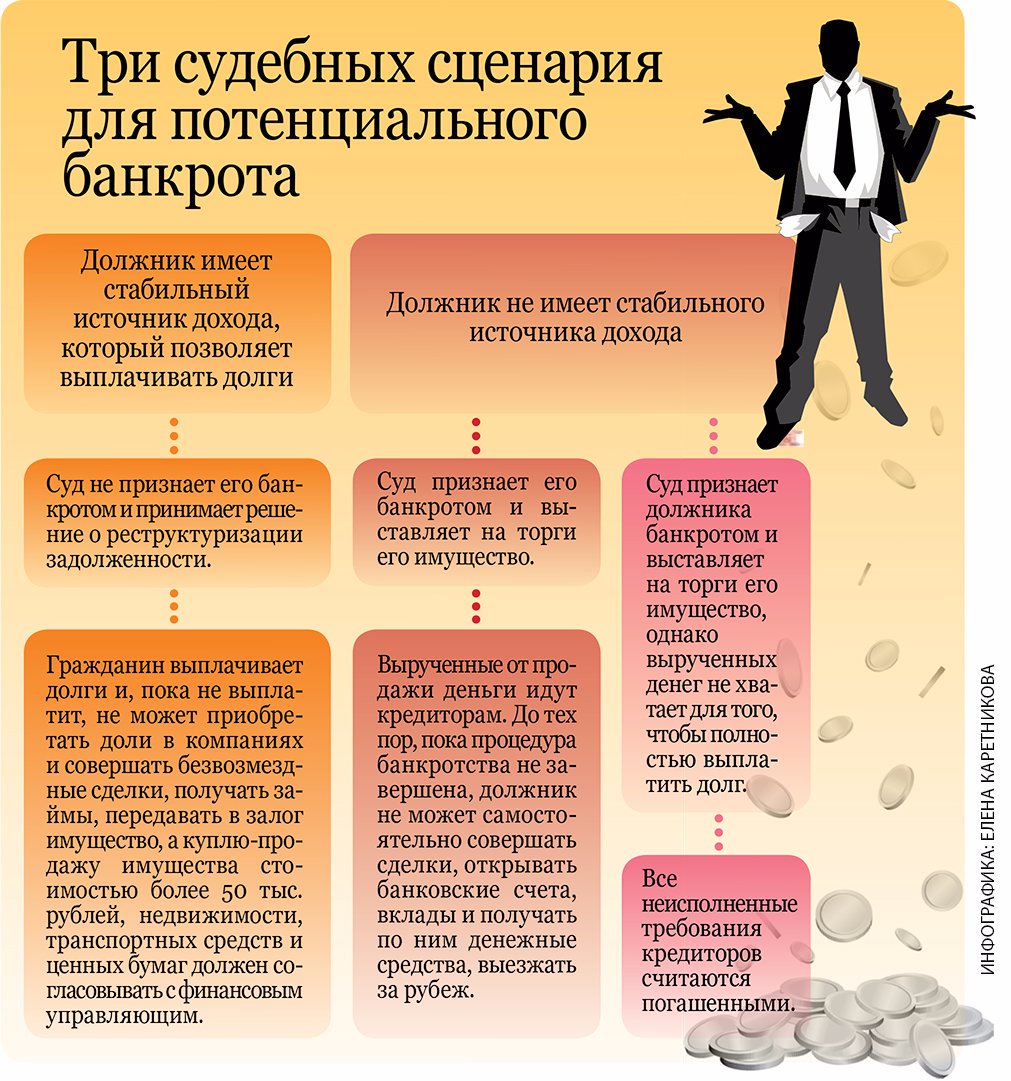

физическое лицо.Действительно, как правило, у физических лиц, в отношении которых вводят процедуру банкротства, какого-либо имущества нет (кроме единственной квартиры, которую по закону забрать нельзя). Однако закон позволяет через финансового управляющего получить информацию о сделках, которые должник-гражданин совершил перед банкротством. Например, должник мог продать за бесценок или бесплатно подарить другие квартиры, транспортные средства, доли в организациях, приносящих прибыть, и т.п., что запрещено по закону. В этом случае закон о банкротстве позволяет «откатить назад» такие сделки вплоть до трехлетнего срока с момента их совершения. И возвращенное таким образом имущество будет продано с торгов, а выручка распределится между всеми кредиторами пропорционально их правам требования. К тому же, зачастую должники-физические лица находятся в браке и оформляют имущество на супруга. В процедуре банкротства можно обратить взыскание на все совместно нажитое имущество супругов, продать его через торги и распределить выручку между кредиторами, а супруг получит 50% от выручки, полученной от реализованного имущества. Даже если между супругами заключен брачный контракт (соглашение), его можно оспорить, если удастся доказать, что такое соглашение заключено в трехлетний период перед банкротством и направлено на причинение имущественного вреда кредиторам (поскольку брачный контракт — по сути такая же сделка, как и другие). Таким образом, даже в случае, если банкротом признается физическое лицо, пока не завершена процедура банкротства, у кредиторов имеется реальные шансы получить обратно хотя бы часть долгов.

Однако если у должника имущества нет, у супруга также нет никакого имущества, подозрительные сделки по имуществу не проводились или не были выявлены в процессе банкротства, долги будут списаны на основании решения суда и взыскать долги в дальнейшем не удастся, ведь процедура банкротства — законный способ для гражданина полностью списать долги и начать финансовую жизнь с чистого листа.

Что такое процесс банкротства Миннесоты?

«Уже с первого разговора по телефону об их услугах я знал, что выберу их. Я назначил встречу на следующей неделе, и меня приняли безо всякого суждения. Весь процесс был быстрым и эффективным. Я работал лично с Мисти, Самантой и Кэлли, но все были чрезвычайно полезны, когда у меня возникали вопросы. Документов почти не было, и они сделали большую часть работы за меня.Я сожалею только о том, что не подал документы раньше! »

— Меган У.

«Персонал в Kain & Scott был потрясающим! Они заставляют вас чувствовать себя очень комфортно с первого шага в дверь. Все хорошо организовано, и они быстро ответят на любые ваши вопросы. Передайте привет Уэсу, Калли, Меган, Саре и Линдси, вы все здорово помогли мне вернуть мою жизнь. Продолжайте хорошую работу!!»

— Тоби А.

«Я должен сказать, что у меня был самый большой опыт подачи документов о банкротстве в Kain & Scott. Келси Б. Куарбург и Джесси А. Хорошак были двумя из самых профессиональных адвокатов, с которыми я когда-либо работал. Джесси пришел на мою 341 встречу полностью подготовленным. Других адвокатов и их клиентов не было. Нас с Джесси не вызвали первыми, поэтому я имел честь посмотреть, как пройдет эта встреча. Первые два клиента и поверенные были совершенно не подготовлены, как им сказали федеральные попечители, что им не хватает документов и информации.Этим двум клиентам и адвокатам потребовалось по 20 минут, чтобы пройти через процесс. У Джесси был один клиент, которого он представлял до меня. Процесс прошел безупречно, 5 минут и процесс завершился. Моя встреча заняла 5 минут. Это доказало, что я выбираю лучшую юридическую фирму. Келси Би Куарбург — лучшая. Она была очень профессиональной, но в то же время человеком. Она отвечала на мои электронные письма в неурочное время дня и ночи. Она держала меня в курсе на каждом этапе пути. Спасибо вам обоим. Спасибо, Кэлли, за то, что мои документы были отправлены и обновлены.Какая команда. Спасибо вам всем за хорошо выполненную работу, и я говорю это от всей души. Еще раз спасибо всем за то, что вернули мне жизнь. БОГ БЛАГОСЛОВИТ ВАС ВСЕХ »

— Морис У.

«Отличное обслуживание клиентов, и у вас есть сотрудники, которые умеют вам помочь»! Вы облегчили мое будущее, и у меня гораздо больше уверенности, особенно благодаря вашим сотрудникам, стоящим за моей спиной. Я ценю вашу помощь и время, которое вы тратите на то, чтобы помочь мне справиться с моей кредитоспособностью.”

— Нэнси Н.

«Мне очень повезло, что я нашла Kain & Scott. Они сделали мой опыт быстрым, дружелюбным и заслуживающим доверия. Спасибо Меган Р. за гибкость в плане оплаты и за понимание того, что другие люди могут пройти, и как сделать то, что лучше для них. 😊 Спасибо Стефани Бюргер за то, что она была очень гостеприимной и с которой было легко работать во время моего первоначального сбора информации. Спасибо вам, девочки, за то, что сделали мой опыт легким до уровня «дружественного к файлам».”

— Скотт К.

Процедура банкротства — статьи о банкротстве

Идея закона о банкротстве состоит в том, чтобы дать вам новый старт, свободный от ваших прошлых долгов, с достаточным количеством активов, на которые можно жить, и помочь вам начать все сначала. Закон устанавливает различные классы долгов и имущества, которые определяют, какое имущество вы можете и не можете оставить, будут ли платить вашим кредиторам и сколько получат ваши кредиторы.

Ограничения

Есть некоторые ограничения относительно того, как часто вы можете использовать банкротство.Вы не можете подавать в соответствии с главой 7, если:

- Вы получили освобождение от должности на основании петиции 7, 11, 12 или 13, поданной в течение последних восьми лет

- Ваше дело по главе 7 было отклонено в течение последних 180 дней в связи с нарушением постановления суда.

- в течение последних 180 дней ваше дело по главе 7 было отклонено, потому что вы попросили об увольнении после того, как кредитор попросил отменить автоматическое мораторий

Эти ограничения не применяются к делам главы 13, которые могут быть поданы в любое время.Если ваши обеспеченные долги превышают 750 000 долларов США или ваши необеспеченные долги превышают 250 000 долларов США (по состоянию на 2014 год), вы не можете использовать Главу 13.

Имущество, освобожденное от уплаты налогов и освобожденное от уплаты налогов

Каждый объект собственности, которым вы владеете, будет классифицироваться как освобожденный от налога (что означает, что вы можете оставить его себе) или как не подлежащий налогообложению (что означает, что вам придется передать его доверенному лицу). Хотя Кодекс о банкротстве является федеральным законом, доступные исключения в каждом штате различны.

В большинстве штатов разрешено сохранять определенную долларовую стоимость:

- недвижимость

- автомобилей

- инструментов, используемых в вашей профессии

- страховых полисов

- одежда

- предметы домашнего обихода

- пенсионные выплаты

- государственных пособий (например, компенсация работникам и пособие по безработице)

- прочие личные вещи

Это примеры освобожденной от налогообложения собственности.Тем не менее, освобожденная от налога собственность может быть потеряна, если вы взяли взаймы деньги для ее покупки и не производите выплаты.

Обеспеченные и необеспеченные долги

Долги классифицируются как обеспеченные и необеспеченные. Обеспеченный долг — это долг, обеспеченный определенным объектом собственности. Наиболее частыми примерами являются жилищная ипотека и автокредитование. В документах, которые вы подписали при занятии денег, прямо говорится, что, если вы не заплатите, кредитор может забрать собственность. Вы не можете оставить эту собственность себе, если не заплатите за нее, даже если в противном случае она была бы освобожденной от налогообложения собственностью в вашем штате.Если вы не хотите потерять дом или машину, вам нужно будет составить план платежей, приемлемый для вашего кредитора, или поддерживать текущие платежи.

Необеспеченный долг не обеспечен никаким имуществом. Примерами необеспеченных долгов являются кредитные карты, кредитные карты универмагов и медицинские счета. В некоторых случаях банкротства ссудодатель необеспеченного долга может не получить выплату, а также может не получить никакого имущества. Даже если вы купили мебель для столовой с помощью кредитной карты, это все равно необеспеченный долг (если вы также не подписали дополнительный документ, в котором говорится, что имущество обеспечивает ссуду).

Выкупа ипотеки

Поскольку ипотека является обеспеченным долгом, заявление о банкротстве не позволит вам сохранить свой дом, не заплатив за него. Лучшее, что можно сделать в случае банкротства, — это выиграть время, чтобы договориться о выплате долга, или позволить вам скорректировать условия ссуды, чтобы сохранить свой дом.

Когда вы подаете заявление о банкротстве, закон предусматривает то, что называется автоматическим приостановлением действия. Это не позволяет кредитору подать против вас какие-либо судебные иски, если он предварительно не получит разрешение суда по делам о банкротстве.Таким образом, если ваш кредитор уже начал процедуру обращения взыскания, заявление о банкротстве временно остановит обращение взыскания — вероятно, максимум на несколько недель. Если ваш кредитор еще не подал заявление о взыскании права выкупа, он может этого не сделать, пока суд по делам о банкротстве не отменит автоматическое приостановление.

Если вы подаете заявление в соответствии с главой 7 Кодекса о банкротстве, вам нужно будет либо обеспечить текущие платежи, либо выработать некоторую договоренность с кредитором к моменту отмены автоматического приостановления. Если вы подаете заявление о банкротстве в соответствии с главой 13 Кодекса о банкротстве, вы можете добиться, чтобы суд по делам о банкротстве потребовал от кредитора принять новые условия погашения (например, продление срока ссуды).Лучше всего поговорить со своим кредитором, как только вы обнаружите, что у вас возникли проблемы с оплатой. Чем дольше вы ждете, тем меньше вероятность, что вы что-то придумаете.

Во время разговора со своим кредитором объясните свое финансовое положение и предложите план (например, продление срока кредита). Просто убедитесь, что вы сможете выполнить предложенный вами план. Многие кредиторы предпочли бы работать с вами, чем лишать права выкупа. Для кредитора обращение взыскания требует много времени и средств.Они действительно предпочли бы не возиться с возвращением дома и попытками перепродать его за достаточно, чтобы окупить затраты.

Безнадежная задолженность

Еще одна важная часть закона заключается в том, что существует несколько видов долгов, которые не могут быть погашены при банкротстве. Четыре наиболее распространенных типа не подлежащих погашению долгов:

- налоги (с некоторыми исключениями)

- студенческие ссуды под гарантии государства

- алименты

- супружеская поддержка

Вам все равно придется выплатить эти долги, даже если вы пройдете через банкротство.

Процедура банкротства

Процедуру банкротства можно рассматривать как простой четырехэтапный процесс.

- Вы готовите и подаете добровольное ходатайство и подтверждающие документы. Это предоставляет информацию о ваших доходах, расходах, имуществе и долгах. Он также требует, чтобы суд погасил ваши долги (или утвердил план выплат) в соответствии с законом.

- Доверительный управляющий уведомляет ваших кредиторов о том, что вы подали заявление о банкротстве. Это дает вашим кредиторам возможность убедиться, что вы указали правильную информацию в своем ходатайстве, и задать любые вопросы или возражения.

- У вас встреча с доверительным управляющим и вашими кредиторами. Здесь обсуждаются и решаются любые вопросы или возражения.

- Вы присутствуете на слушании, на котором судья может погасить ваши долги (или утвердить ваш план выплат). Это может быть даже массовая разрядка нескольких пациентов одновременно, при которой вы и многие другие получаете разряд одновременно.

Прочие соображения

Перед тем как подать заявление о банкротстве, вам также следует учесть следующие моменты:

Если друг или родственник подписал за вас ссуду, этот друг или родственник по-прежнему будет нести ответственность по выплате долга.

Ваше дело может быть прекращено, если судья установит, что у вас достаточно дохода для выплаты долгов, если вы обманули своих кредиторов или если вы взяли много денег за развлечения, отпуск или предметы роскоши непосредственно перед подачей заявки.

Возможно, вам не потребуется подавать заявление о банкротстве, если ваша единственная цель — избавить вас от сборщиков счетов или избежать ареста вашей собственности или заработной платы. Другие законы штата и федеральные законы могут достичь этих целей без подачи заявления о банкротстве.

Получите бесплатную конфиденциальную оценку банкротства. УЧИТЬ БОЛЬШЕПроцесс банкротства по главе 11

Узнайте все, что вам нужно знать о главе 11. Как проходит процесс банкротства? Что происходит во время дела о банкротстве по главе 11? У нас есть ответы.

Знаменитые компании, от крупных розничных продавцов до авиакомпаний и компаний по аренде автомобилей, объявили о банкротстве. Что это значит? Банкротство может быть неизбежным исходом для некоторых предприятий, когда они испытывают длительные финансовые затруднения.Часто это сопровождается стойким впечатлением о неудаче и опасениями, что компания не может продолжать свою деятельность. Хотя многие компании в конечном итоге закрывают свои двери из-за ликвидации или продажи бизнеса после подачи заявления о банкротстве, для большинства дел о банкротстве корпораций это не так.

Что такое Глава 11 Банкротство?

Глава 11 Банкротство, названная в честь главы 11 Кодекса США о банкротстве, позволяет корпорациям продолжать работу с возможностью и временем для реструктуризации своих финансов.После подачи заявки на участие в Главе 11 компания именуется «Должник». Любые лица, которым причитаются деньги от Должника, называются «Кредиторами».

Подача заявкидля главы 11, также называемая «реорганизацией», дает должнику возможность реструктурировать свои деловые операции, долги и активы, чтобы он мог вновь стать здоровой организацией. Глава 11 подходит почти для всех, включая физических лиц, предприятия, партнерства, совместные предприятия, компании с ограниченной ответственностью (LLC), сложные предприятия (с материнскими и дочерними компаниями) и публичные корпорации.

В этой статье мы хотели бы рассказать вам, как работает банкротство согласно главе 11, как оно может принести пользу должникам и другим вовлеченным сторонам, а также о различных результатах, которых можно достичь.

Почему компании подают документы по главе 11?

Когда организация подает заявление о банкротстве в соответствии с Главой 11, это часто является результатом значительного финансового кризиса, который препятствует ее способности поддерживать прибыльность, выполнять обязательства по своим долгам и, в конечном итоге, продолжать работать в своем текущем состоянии.Намерение Должника при объявлении банкротства по главе 11 состоит в том, чтобы провести реорганизацию своей деятельности и реструктуризацию своих долгов, чтобы он мог максимизировать сумму, выплачиваемую своим Кредиторам.

Корпорации могут требовать защиты от банкротства по любому количеству причин. К ним относятся общая экономическая слабость, операционные конфликты, неэффективные бизнес-стратегии, усиление конкуренции, нормативные изменения, судебные разбирательства (например, коллективные иски), экологические проблемы, незаконная коммерческая деятельность или мошенничество.

Большинство компаний, подавших заявки на Главу 11, обычно являются более крупными предприятиями, однако недавние изменения, внесенные в Кодекс о банкротстве, позволили владельцам небольших предприятий и определенным лицам также получить выгоду от подачи заявки на реорганизацию. В любом случае, Глава 11 предлагает новый старт предприятиям, которым нужно время и помощь, чтобы восстановить свои финансовые позиции.

В то время как процессы банкротства по главам 7 и 13 могут быть более быстрыми и доступными в некоторых ситуациях, глава 11 позволяет предприятиям сохранять свои активы и продолжать работу.Глава 11 «Банкротство» также дает должникам возможность вести переговоры с кредиторами с целью пересмотра условий их долгов или требований о банкротстве и разработки плана погашения, который не требует от должников ликвидировать или продавать свои активы. Проходя законно защищенный судебный процесс, предприятия могут реструктурировать свои финансы и операции с помощью главы 11, чтобы улучшить свои перспективы на будущее и повысить жизнеспособность бизнеса.

Какова цель гл. 11 Банкротство?

Основная цель Ch.Процесс банкротства призван стабилизировать финансы бизнеса Должника и реструктурировать его долги с целью выхода из бизнеса как более здорового и жизнеспособного в финансовом отношении. По этой причине термины «защита» или «помощь» от банкротства часто используются как синонимы в отношении гл. 11 должник.

При подаче заявки на гл. 11 банкротства, должник стремится выполнить следующее, чтобы реструктурировать и возродиться:

- Уменьшить или погасить долги и обязательства

- Ликвидировать активы

- Реорганизовать в более здоровую структуру или предприятие

Гл.Банкротство было создано с целью помочь должникам стабилизировать свои финансовые дела и удержать кредиторов в страхе. В то же время справедливость, закрепленная в законе, предоставляет кредиторам их право регресса в отношении Должника в рамках судебного разбирательства. В конечном итоге цель процесса банкротства состоит в том, чтобы «защитить» должника и улучшить состояние его бизнеса, одновременно защищая права его кредиторов.

Что происходит, когда компания подает заявку на Ch. 11 Банкротство?

Чтобы инициировать судебный процесс, чтобы начать гл.11 банкротства, предприятие официально объявляет о банкротстве, подав заявление в суд по гл.11. Заявление о банкротстве может быть подано добровольно или принудительно.

Добровольная петиция инициируется и подается самим предприятием или, чаще, его законными представителями от его имени. Как следует из названия, Должник добровольно выбирает участие в судебном процессе по главе 11.

В качестве альтернативы, принудительное ходатайство может быть подано против предприятия тремя или более его Кредиторами для открытия гл.11 дело о банкротстве. Вынужденное ходатайство должно соответствовать определенным требованиям, установленным кодексом о банкротстве, для того, чтобы он был принят судом. В этом сценарии это серьезный судебный иск, который Кредиторы могут решить подать против Должника, который нарушил свои обязательства по контракту или не выполнил свои долговые обязательства перед Кредиторами. По сути, Кредиторы юридически вынуждают должника к банкротству.

Как работает процесс банкротства главы 11?

Получить юридическое представительство

Когда компания оценивает решение об оказании помощи в случае банкротства согласно Главе 11, ей потребуются профессиональные консультации и советник, специализирующийся на законах и процедурах банкротства.Для того, чтобы ориентироваться в принятии решения и на каждом последующем этапе, Должник должен будет запросить юридические услуги юридической фирмы, специализирующейся на правилах банкротства. Из-за сложности процесса банкротства и его продолжительности, которая может занять от нескольких месяцев до нескольких лет, наличие подходящего адвоката является обязательным.

Работа с наиболее подходящими и наиболее опытными адвокатами по банкротству может быть ключевым фактором, который приведет к успешному исходу дела о банкротстве.Законные представители могут помочь Должнику определить правильный и наиболее выгодный курс действий.

В сценарии, когда Должник сталкивается с банкротством согласно главе 11 в результате недобровольного заявления, ему необходимо будет немедленно обратиться за помощью к юридическому представителю, чтобы направлять и защищать его в последующих судебных разбирательствах.

Выбор суда по делам о банкротстве для подачи иска

Помимо получения юридического представительства, следующее решение, которое должен будет принять Должник и его адвокат, — это то, где официально подавать ходатайство о банкротстве.Заявление о банкротстве должно быть подано в тот районный суд по делам о банкротстве, в котором Должник имеет юридическое присутствие.

Для должников, зарегистрированных или находящихся в одном месте, в решении просто по умолчанию не выбирается район в системе судов по делам о банкротстве их штата. Для крупных глобальных корпораций с офисами в нескольких странах или юридических лиц в разных штатах решение может быть более сложным. Он может принимать во внимание множество факторов, таких как физическая близость, председательствующие судьи, нюансы в государственных постановлениях, налоговом законодательстве, предыдущая юридическая сила, опыт суда в рассмотрении подобных типов дел и правовая стратегия.

Многие крупные корпорации зарегистрированы (но не имеют физического присутствия) в штате Делавэр из-за его относительно благоприятной нормативно-правовой среды для бизнеса, и поэтому становится логичным кандидатом на рассмотрение судебного округа Делавэра для подачи заявления о банкротстве. В конечном счете, выбор суда по делам о банкротстве для рассмотрения дела является предварительным этапом процесса подачи документов и имеет свои преимущества для Должника.

Подача петиции в суд

После выбора юридического представителя и конкретного судебного округа для объявления банкротства Должник может приступить к официальной подаче заявления о банкротстве.

Заявления о банкротстве, добровольные или принудительные, и любые другие документы, необходимые для подачи, можно найти на веб-сайте суда США. Затем их можно загрузить и заполнить для передачи в суд по делам о банкротстве, в который подает заявление Должник.

Документы для подачи заявления о банкротстве относительно просты. На каждой странице есть удобные для чтения инструкции вверху, а также более конкретные инструкции по каждому вопросу в левом столбце.Юридическое представительство окажет должнику помощь в заполнении и заполнении соответствующих документов, а также сборе исходной информации, необходимой для представления своего дела.

Какая информация нужна для заполнения заявления о банкротстве? Ниже приводится список необходимой информации, которую должник должен будет предоставить во время подачи ходатайства.

- Для физических лиц — Официальная форма добровольного обращения 101

- Для лиц, не являющихся физическими лицами — Официальная форма добровольного обращения 201

- Список кредиторов, которые имеют 20 крупнейших необеспеченных требований о банкротстве и не являются инсайдерами

- Заявление о номерах социального страхования

- Раскрытие информации о компенсации лица, подавшего заявление о банкротстве

- Уведомление, заявление и подпись лица, составившего заявление о банкротстве

- Бухгалтерский баланс

- Отчет о деятельности

- Отчет о движении денежных средств

- Федеральная налоговая декларация

- Файл матрицы кредиторов

После того, как прошение о банкротстве подано в суд, официально начинается процесс Главы 11 для дела Должника, которому присваивается номер дела, судья для наблюдения за процессом и судебный клерк для ведения документации и управления сроками.Подача заявления о банкротстве является официальной датой в графике рассмотрения дела, поскольку последующие события по делу инициируются или зависят от этой конкретной даты, также известной как дата подачи заявления.

Автоматический фиксатор

В начале дела о банкротстве по главе 11 суд автоматически вводит судебный запрет, известный как «автоматическое приостановление». Согласно разделу 362 Кодекса США о банкротстве, автоматическое приостановление вступает в силу с момента подачи заявления о банкротстве.Этот судебный запрет удерживает кредиторов от деятельности по взысканию с должника в течение оставшейся части дела о банкротстве.

В частности, автоматическое приостановление предусматривает определенный период времени, в течение которого любые судебные решения, действия по взысканию, взыскания права выкупа и повторное вступление во владение собственности приостанавливаются на время рассмотрения дела. Следовательно, кредиторам не разрешается предпринимать какие-либо из этих действий в отношении любого неурегулированного требования, которое могло быть понесено Должником до даты подачи Главы.11 заявление о банкротстве. За некоторыми исключениями, кредиторы, по сути, обязаны по закону оставаться в долговом положении, которое было до даты подачи ходатайства.

Автоматическое приостановление было создано как правовой механизм, чтобы дать должнику достаточно времени для стабилизации своих финансов, чтобы он мог разработать план реорганизации, согласовать план с кредиторами, собрать голоса по плану, завершить процесс реструктуризации бизнеса, и таким образом урегулировать претензии со своими Кредиторами.

Должник во владении vs.Доверительный управляющий по делу