Какие налоги начисляются на зарплату: Сколько налогов платит работодатель за работника в 2021 году? — СКБ Контур

Как рассчитать НДФЛ и страховые взносы

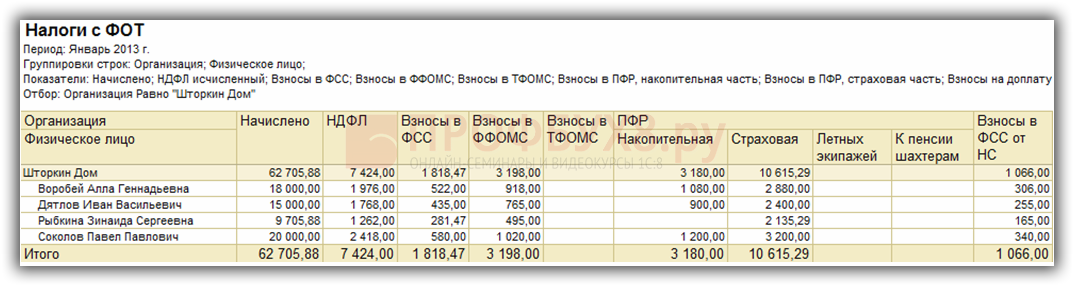

Как рассчитать НДФЛ и страховые взносыНалог на доходы физических лиц (НДФЛ) удерживается с доходов, полученных физлицом: зарплата, дивиденды учредителям или материальная выгода от экономии на процентах по займу и других. Организации или индивидуальные предприниматели удерживают НДФЛ со своих работников и перечисляют его в налоговую.

Расчет страховых взносов

Для расчета НДФЛ используются различные налоговые ставки. Они зависят от видов доходов и налогового статуса работника: резидент РФ или нерезидент.

Ставки для резидентов

- 13% — от зарплаты и других доходов, кроме облагаемых по ставке 15% и 35%;

- 15% — от зарплаты и других доходов более 5 млн., кроме облагаемых по ставке 35%;

- 35% — от материальной выгоды, призов и выигрышей.

Ставки для нерезидентов

- 13% — от зарплаты не более 5 млн. для иностранцев на патенте, высококвалифицированных специалистов, беженцев и получивших временное убежище в РФ, граждан из ЕАЭС, членов экипажей судов под Государственным флагом РФ, участников Государственной программы по оказанию создействия добровольному переселению в Россию соотечественников;

- 15% — от зарплаты более 5 млн.

для вышеперечисленных категорий иностранцев;

для вышеперечисленных категорий иностранцев; - 30% — для других категорий иностранцев и для других доходов нерезидентов.

Дивиденды резидентов до 5 млн. облагаются по ставке 13%, свыше 5 млн. по ставке 15%. Для нерезидентов вся сумма дивидендов облагается по ставке 15%.

В СБИС НДФЛ рассчитывается автоматически по данным о доходах, налоговых вычетах и налоговых льготах по каждой налоговой базе отдельно. В расчетном листке сотрудника будет указана сумма дохода, облагаемая налогом, объем и виды предоставленных льгот и вычетов, а также сумма удержания по НДФЛ.

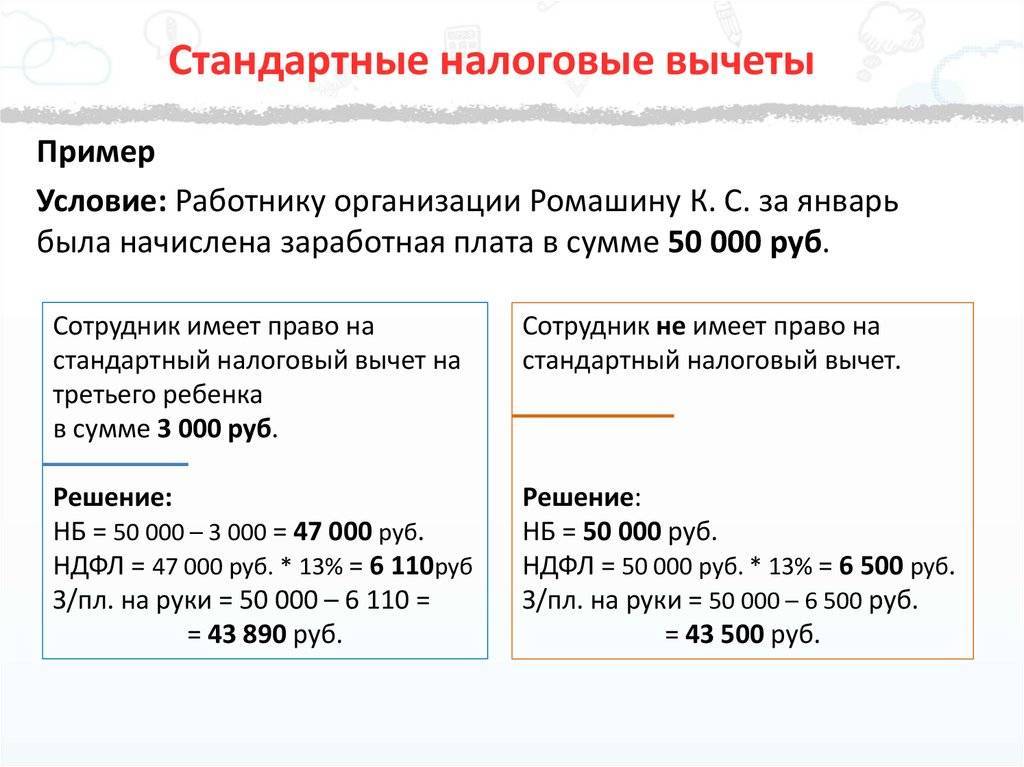

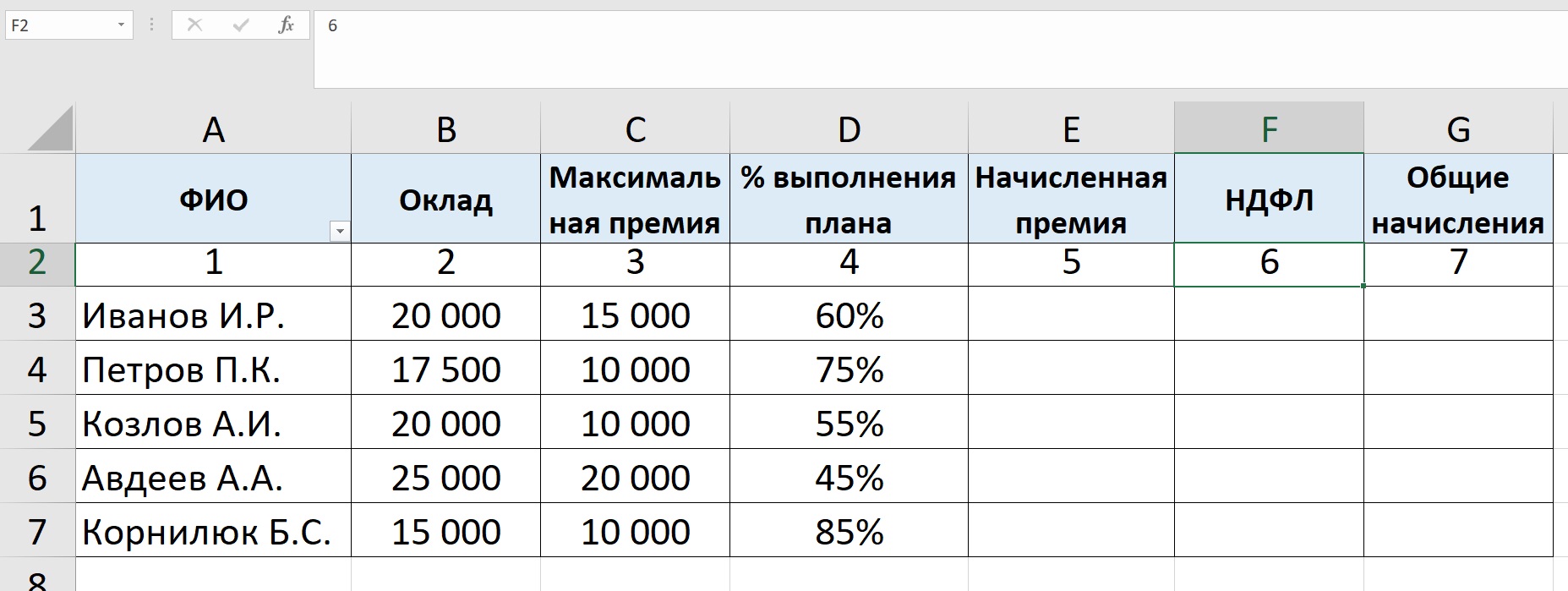

Рассмотрим, как рассчитывается НДФЛ:

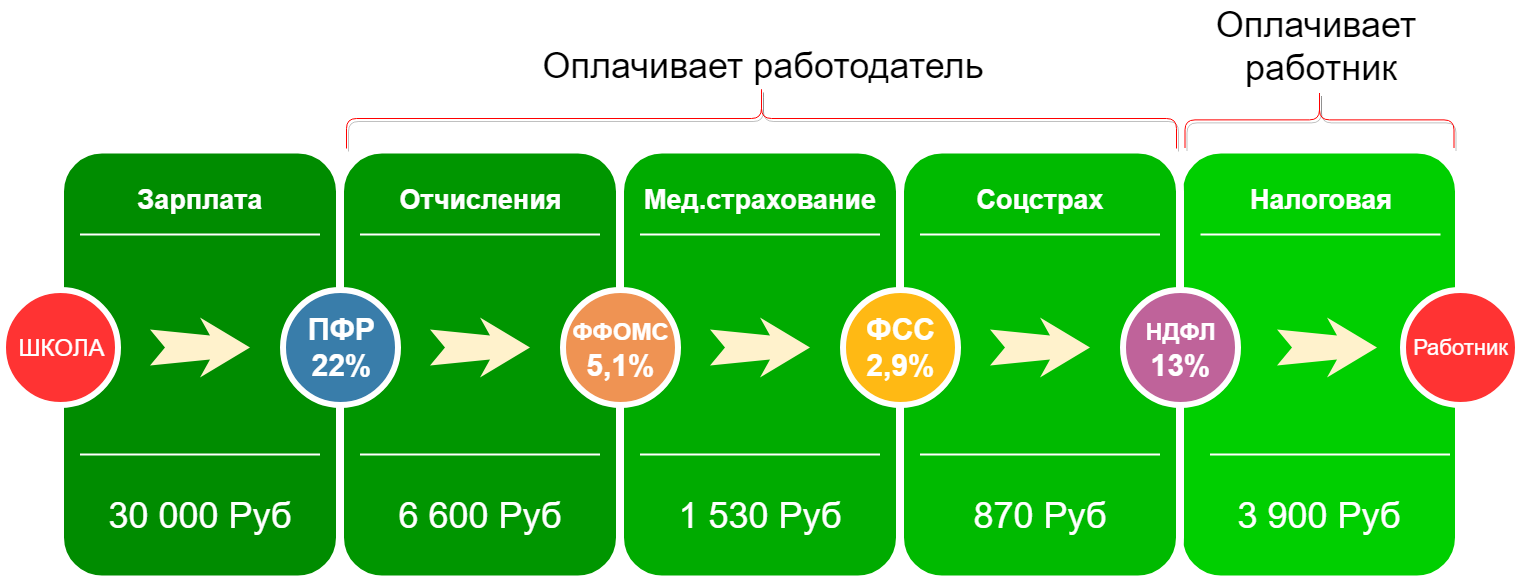

Страховые взносы — это обязательные платежи в бюджет по всем видам обязательного социального страхования ваших работников. Сотрудники, за которых уплачены страховые взносы, могут обратиться к врачу, получить компенсацию за больничный или декрет, а по окончании трудоспособного возраста получать пенсию.

Работодатели должны ежемесячно рассчитывать страховые взносы по каждому сотруднику. Индивидуальные предприниматели платят страховые взносы сами за себя.

Индивидуальные предприниматели платят страховые взносы сами за себя.

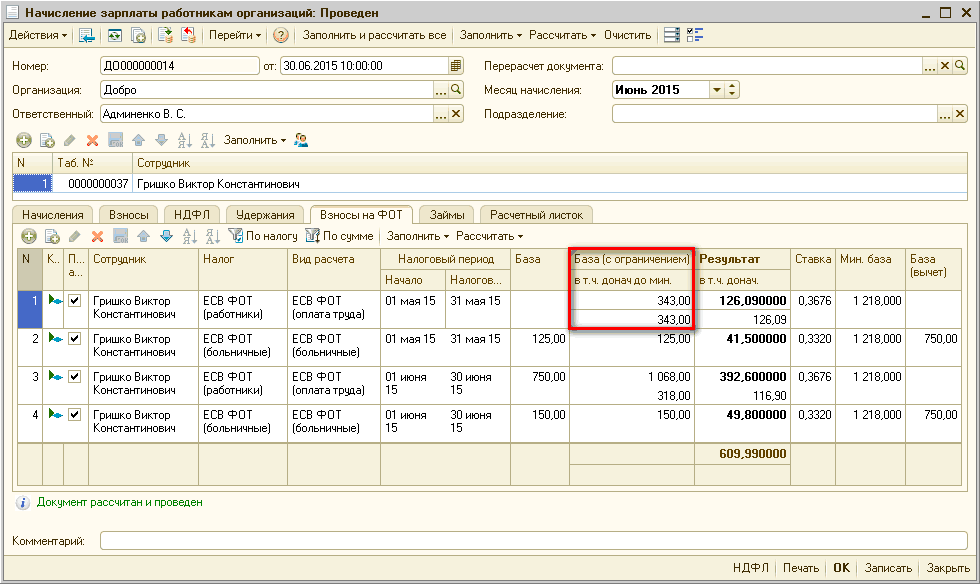

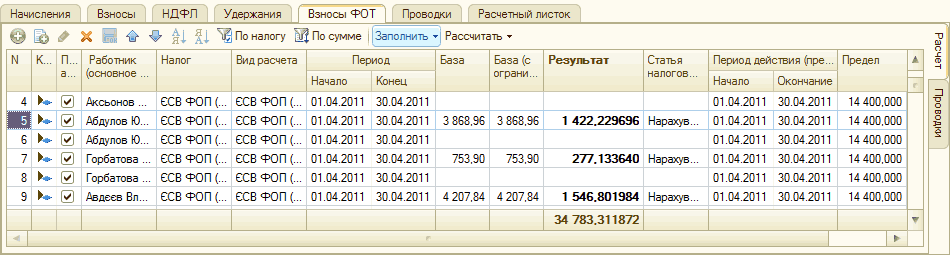

Порядок расчета взносов по всем видам страхования общий.

- По каждому виду соцстрахования СБИС ежемесячно определяет базу нарастающим итогом. Она рассчитывается как сумма выплат в пользу работника минус суммы, не подлежащие обложению взносами.

- База умножается на тариф при условии, что лимит не превышен.

- Из получившейся суммы СБИС вычитает взносы, начисленные ранее в этом году. Разница перечисляется в бюджет.

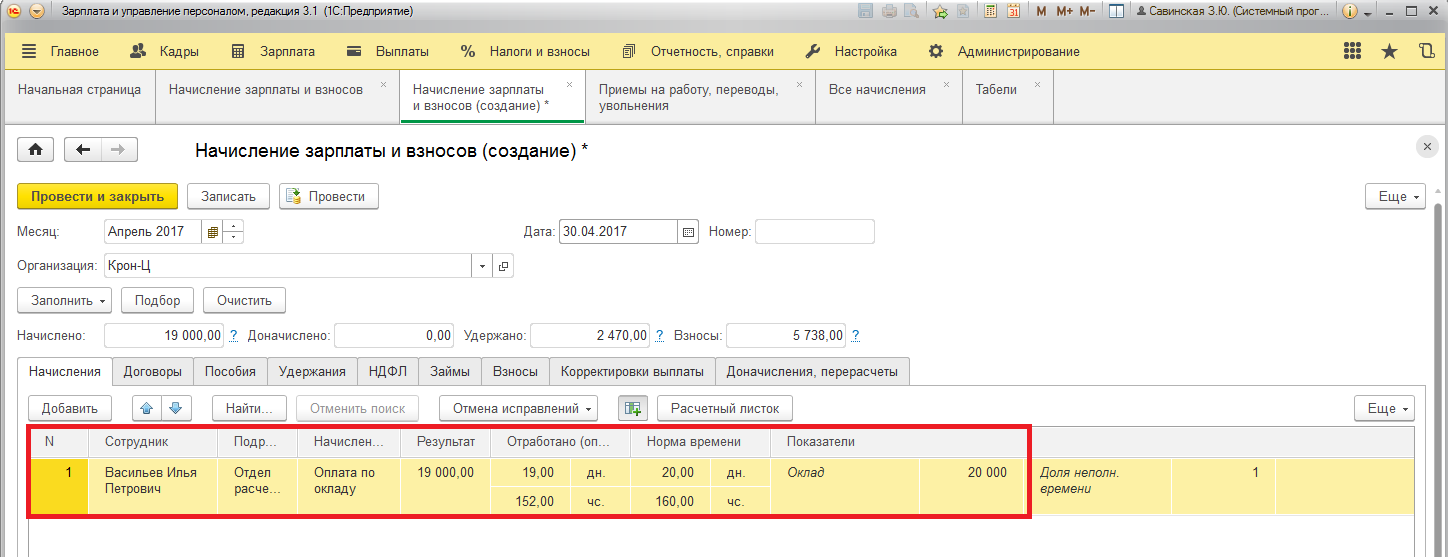

Рассмотрим расчет страхового взноса на примере.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Заработная плата в Украине 2021,расчет зарплаты,начисление на примере,изменения 2021

Главная / Наши статьи

Начисления заработной платы добровольно принудительно необходимо осуществлять 2 раза в месяц – с 16 по 22 число за первую половину текущего месяца и с 01 по 07 число месяца следующего за обсчитываемым – за его вторую половину.

Следует иметь ввиду, что мы настойчиво рекомендуем перейти на двуразовую модель выплаты зарплаты, поскольку органы налоговой (Пенсионного фонда) активно информируют органы Гоструда о фактах одноразовой выплаты зарплаты, что может привести к штрафам за нарушение трудового законодательства.

Разделение труда — вот главное отличие наших комплексных пакетов. Хотите экономить — пакет БИЗНЕС — ведите базу самостоятельно, мы будет выполнять лишь функции контроля. В пакете ПРЕМИУМ мы будем вести вашу базу самостоятельно.Пакет ПРОСТОЙ — платите по-операционно. Плата за бухуслуги зависит от активности вашей хоздеятельности в отчетном месяце.

Анна Кравченко

глава отдела бухгалтерии

кандидат экономических наук

Расчет заработной платы проводится путем деления начисленной зарплаты на количество рабочих дней в месяце, в дальнейшем полученная сумма умножается на количество рабочих дней в первой или второй половине календарного месяца, в зависимости от того за какой период проводится расчет заработной платы в Украине. Используя профессиональнеы бухгалтерские услуги, вы можете полностью положиться на нас в вопросе своеверменности начисления и выплаты зарплаты.

Используя профессиональнеы бухгалтерские услуги, вы можете полностью положиться на нас в вопросе своеверменности начисления и выплаты зарплаты.

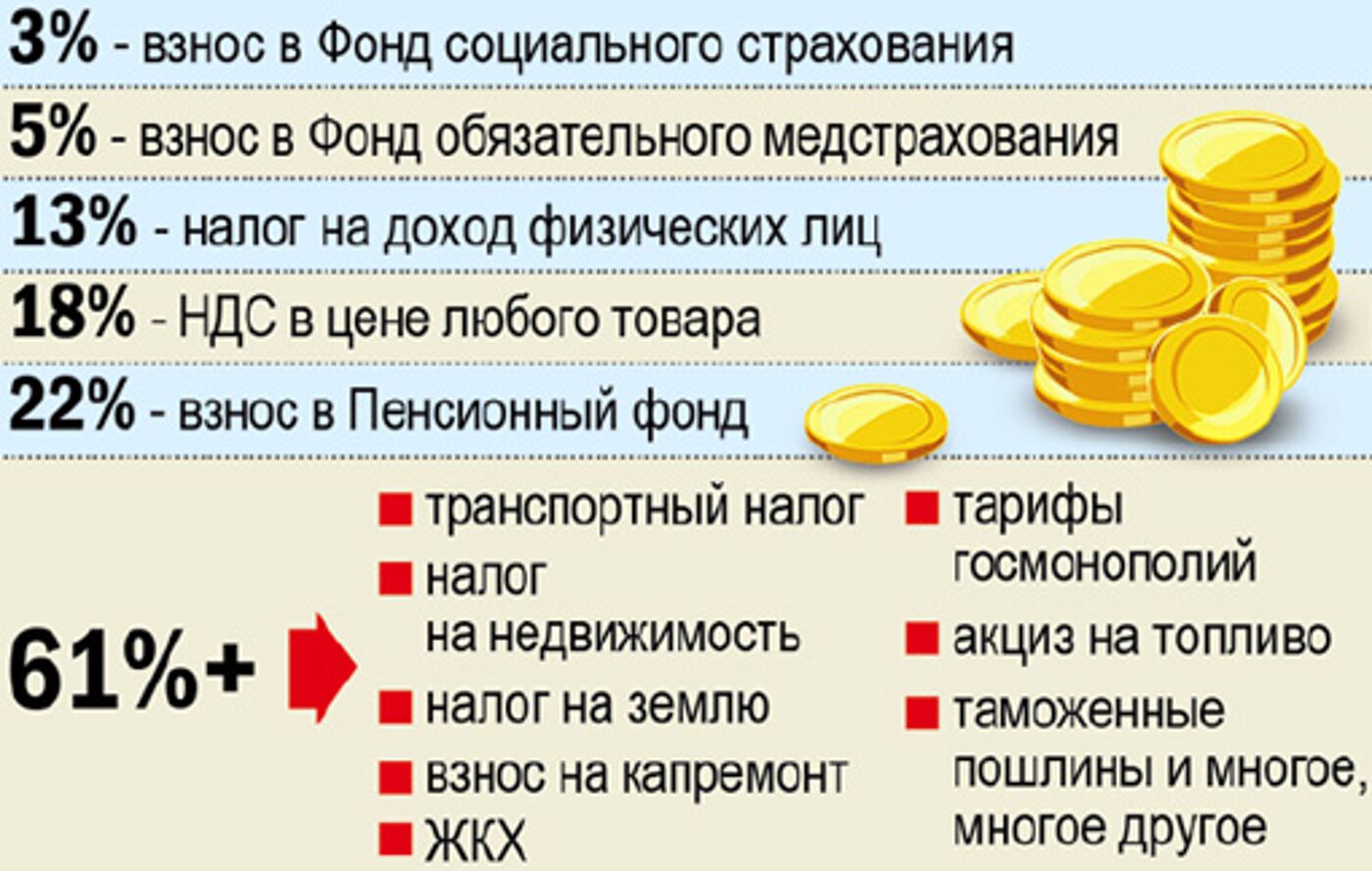

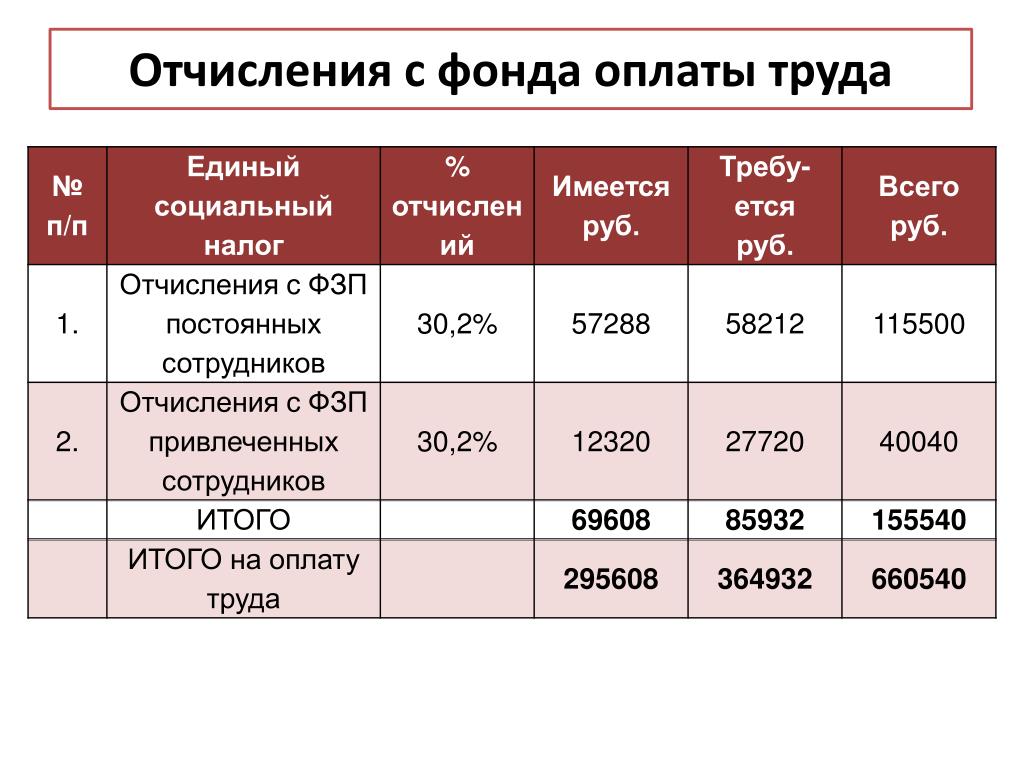

Расчет начислений на заработную плату и отчислений

Для начала стоит отметить большой плюс единого социального взноса (ЕСВ) – он не только упростил сам процесс расчетов, но и избавил от необходимости отчитываться перед несколькими фондами, задачей которых было защитить каждого из нас от безработицы, потери трудоспособности, травм на производстве и снабдить соцобеспечением в виде пенсии на старости лет. Ставка отчисления для всех наемных сотрудников одна и составляет 22% от фонда оплаты труда и подлежит оплате за счет работодателя. Удержание ЕСВ из зарплаты сотрудника отменено

Размер налога на доходы физических лиц (НДФЛ) изменился и составляет единый размер — 18%.

Важно отметить, что начиная с августа 2014 года вступил в силу ЗУ «О внесении изменений в Налоговый Кодекс Украины и некоторые другие законодательные акты Украины», которым был введен военный сбор, а Госбюджетом на 2021 год действие сбора продлено на «период реформирования Вооруженных сил Украины». Под налогобложение сбором попадает и заработная плата. Ставка военного сбора составляет 1,5%.

Под налогобложение сбором попадает и заработная плата. Ставка военного сбора составляет 1,5%.

Таким образом, для получения суммы, подлежащей выплате сотруднику на руки, необходимо:

- определили сумму начисленной зарплаты («грязная» сумма, т.е. до вычитания всех налогов)

- далее полученную в абзаце 1 сумму умножаем на 18% НДФЛ

- затем необходимо помножить сумму из абзаца 1 на 1,5% ВС

- итак, отнимаем размер НДФЛ (18%) и ВС (1,5%) от суммы абзаца 1 и получаем ответ на вопрос – сколько же все таки необходимо выдать денег сотруднику на руки

- не забываем отдельно от выплаты зарплаты оплатить ЕСВ с фонда оплаты труда (читать про единый социальный взнос ЕСВ)

Конкретный пример расчета заработной платы в Украине:

Расчетный период – апрель 2021 года

Размер зарплаты – 6000 грн.

Общее количество рабочих дней в месяце – 22

Количество рабочих дней в первой половине месяца (с 01 по 15 число) – 11

Количество рабочих дней во второй половине месяца (с 16 по 30 число) – 11

Расчет заработной платы за ПЕРВУЮ половину месяца

:- 6000 / 22 дня = 272,73 грн.

– ЗП за день

– ЗП за день - 272,73 * 11 дней = 3000,03 грн. – начислено за первую половину месяца (учитываем обязанность выплаты зп два раза в месяц).

- 3000,03 * 0,18 = 540,01 грн. – размер НДФЛ (18%)

- 3000,03 * 0,015 = 45 грн. – размер ВС (1,5%)

- 3000,03 – 540,01 – 45 = 2415,02 грн. – подлежит выдаче «на руки».

Следует обратить внимание, что при выплате зарплаты в наличном виде, возникнет проблема выплаты копеек, поскольку с 2019 года прекращено обращение некоторых номиналов копеек.

Расчет ЕСВ с фонда оплаты труда (выплата за первую половину месяца):

Что касается начислений на заработную плату (ЕСВ от фонда оплаты труда) не забываем, что фонд оплаты труда — это сумма зарплаты до вычитания всех налогов.

Рассмотрим пример:

- 3000,03 * 0,22 = 660,01 грн — сумма ЕСВ, подлежащая уплате государству отдельно при выплате зарплаты.

О чем важно помнить начисляя и выплачивая заработную плату, так это о размере минимальной зарплаты, а именно: с 01 января 2021 г. – 6000 грн. при месячном размере начисления зарплаты и не менее 36,11 грн./час при почасовой оплате. С 1 декабря 2021 года — 6500 грн./месяц и 39,12 грн/час соответственно. База налогообложения ЕСВ и НДФЛ не может быть менее этой суммы, кроме начисления зарплаты не по основному месту работы либо при несоблюдении норм труда. Читаем наш материал Как уменьшить отчисления с зарплат.

– 6000 грн. при месячном размере начисления зарплаты и не менее 36,11 грн./час при почасовой оплате. С 1 декабря 2021 года — 6500 грн./месяц и 39,12 грн/час соответственно. База налогообложения ЕСВ и НДФЛ не может быть менее этой суммы, кроме начисления зарплаты не по основному месту работы либо при несоблюдении норм труда. Читаем наш материал Как уменьшить отчисления с зарплат.

Кроме того, необходимо помнить, что законодательство ограничивает размер выплаты, с которой оплачивается ЕСВ, так с 2021 года максимальная база уплаты ЕСВ составляет 15 минзарплат. Например, зарплата сотрудника составляет 90 тыс. грн. В таком случае, максимальная сумма ЕСВ будет равна с 1 сентября: 6000,00 * 15 * 22% = 19800 грн.

Оценка материала сайта на 4.8 балла из 5.

Количество оценок 535. Для оценки необходима авторизация.

Калькулятор удержания налогов Часто задаваемые вопросы

Примечание: Дополнительная информация о таблицах удержания доступна на странице Часто задаваемые вопросы о таблицах удержания налогов Налогового управления США.

В: Должны ли все наемные работники проверять свое удержание налогов?

О: Да. Наемным работникам следует проверять удержание налогов в начале каждого года или при изменении их личных обстоятельств. В этом году стала еще более важной для людей проверка зарплаты «paycheck checkup», после изменений в налоговом законодательстве через налоговую реформу «Tax Cuts and Jobs Act». С новым налоговым законодательством стало особенно важной для некоторых людей проверка их удержания налогов. К ним относятся физические лица, которые принадлежат к семьям с двумя источниками дохода, которые ранее делали постатейные вычеты, которые занимаются двумя или более работами, работают в течение части года, имеют иждивенцев, высокие доходы, сложные налоговые декларации или имели большой возврат налогов или большой налоговый счет в 2017 году. Использование Калькулятора удержания налогов- лучший способ наемным работникам проверить, что из их заработной платы не вычисляется слишком большая или слишком маленькая налоговая сумма.

В: Почему наемным работникам советуется проверить свое удержание налогов?

О: Налоговое управление США всегда рекомендует наемным работникам проверять свое удержание налогов каждый год, чтобы всегда иметь правильную сумму удержанную из их зарплат. В этом году, еще более важно чем когда-либо раньше проводить такую проверку, после значительных изменений в налоговом законодательстве через новую налоговую реформу «Tax Cuts and Jobs Act». Среди прочего, новое законодательство увеличило стандартный вычет, избавилось от части дохода отдельного лица, не облагаемой налогом, увеличило налоговый зачет, выплачиваемый за ребенка, ограничило или прекратило некоторые вычитания из налога, и изменило налоговые ставки и налоговые категории. Эти изменения означают, что сейчас особенно подходящее время налогоплательщикам провести проверку зарплаты «paycheck checkup» чтобы пересмотреть свое удержание налогов. Кроме того, если налогоплательщик испытывает изменения, которые влияют на количество его налоговых скидок (учитываемых при определении объема удержания налогов работодателем из заработной платы), изменения такие, как например развод, то ему советуется проверить свое налоговое удержание и, при необходимости предоставить своему работодателю новую налоговую Форму W-4.

В: Есть какие нибудь критерии среди наемных работников которые повышают вероятность изменений в их удержании налогов в 2018 году?

О: Да. Для людей с более простой налоговой ситуацией, таблицы удержания налогов за 2018 год предназначены для обеспечения правильной суммы удержания налогов, избегая недоплачивания и переплачивания удержания налогов. Это означает, что людям с простыми ситуациями не нужно вносить какие-либо изменения, предполагая, что их текущая налоговая Форма W-4, которая имеется в наличии у их работодателя, была заполнена в соответствии с инструкциями этой налоговой формы. Простые ситуации включают в себя лица, не состоящие в браке и лица, состоящие в браке, супружеские пары у которых только одна работа, у которых нет иждивенцев и которые не претендуют на постатейные вычеты, изменения подоходного налога или налоговых зачетов.

Но у многих встречаются более сложные финансовые ситуации, и таким лицам, возможно, придется пересмотреть сумму налога, удерживаемого из их заработной платы. Учитывая изменения, внесенные новым налоговым законодательством, таким лицам особенно важно воспользоваться Калькулятором удержания налогов на IRS.gov, чтобы проверить, правильная ли у них сумма удержания налогов.

Учитывая изменения, внесенные новым налоговым законодательством, таким лицам особенно важно воспользоваться Калькулятором удержания налогов на IRS.gov, чтобы проверить, правильная ли у них сумма удержания налогов.

Среди групп с более сложными финансовыми ситуациями, которым советуется проверить их удержание налогов, являются:

- Семьи с двумя источниками дохода.

- Люди, которые работают на двух или более рабочих местах или которые работают только часть года.

- Люди с детьми которые запрашивают налоговые зачеты, например налоговый зачет выплачиваемый за ребенка.

- Люди со взрослыми иждивенцами, включая детей в возрасте от 17 лет и старше.

- Люди, которые использовали постатейные вычеты в 2017 году.

- Люди с высокими доходами и более сложными налоговыми декларациями.

- Люди с большим налоговым возвратом или большими налоговыми счетами за 2017 год.

Налогоплательщикам с более сложными ситуациями возможно придется использовать Публикацию № 505, «Удерживаемые и расчетные налоги», вместо Калькулятора удержания налогов.

В: Когда налогоплательщики должны использовать Калькулятор удержания налогов за 2018 год?

О: Как можно скорее. Удержание налогов происходит в течение всего года. Наемному работнику, которому необходимо внести поправки к своему удержанию налогов, советуется сделать это как можно быстрее, чтобы обеспечить как можно более времени для равномерного удержания налогов на протяжение остатка этого года. Но ожидание до конца года означает, что количество периодов оплаты, во время которых можно внести изменения в налоги, становится меньше, что в свою очередь может оказать большее влияние на каждую зарплату. Тем не менее, налогоплательщикам рекомендуется использовать Калькулятор удержания налогов при наличии копии заполненной налоговой декларации 2017 или 2016 года. Поскольку налогоплательщики обязаны оценивать определенные суммы для своей ситуации в 2018 году, наличие аналогичной информации из прошлого года упростит пользование Калькулятором удержания налогов .

Поскольку налогоплательщики обязаны оценивать определенные суммы для своей ситуации в 2018 году, наличие аналогичной информации из прошлого года упростит пользование Калькулятором удержания налогов .

В: Как наемные работники могут поменять сумму налога, удержанную из их зарплат?

О: Налогоплательщики, которым необходимо изменить сумму налога, удержанного из их зарплаты, должны заполнить налоговую Форму W-4 и предоставить ее своему работодателю. Некоторые работодатели предоставляют возможность наемным работникам подавать Форму W-4 в электронном виде. Наемные работники должны предпринимать этот шаг каждый раз когда им становится известно, что им необходимо удерживать больше или меньше налогов из зарплаты. Это может произойти после использования Калькулятора удержания налогов, ознакомления с рабочими листами налоговой Формы W-4, Публикацией № 505 или после консультации налогоплательщика с налоговым специалистом.

В: Влияют ли изменения удержания налогов на налоговые декларации 2017 года, которые подлежат подачи в 2018 году?

О: Нет. Изменения удержания налогов не влияют на налоговые декларации 2017 года. Однако, заполненная налоговая декларация 2017 года облегчит, при использовании Калькулятора удержания налогов, проверку правильной суммы налогов для удержания в 2018 году. Изменения налогового удержания повлияют на налоговые декларации 2018 года, которые налогоплательщики будут подавать в 2019 году.

Изменения удержания налогов не влияют на налоговые декларации 2017 года. Однако, заполненная налоговая декларация 2017 года облегчит, при использовании Калькулятора удержания налогов, проверку правильной суммы налогов для удержания в 2018 году. Изменения налогового удержания повлияют на налоговые декларации 2018 года, которые налогоплательщики будут подавать в 2019 году.

В: Налоговые ставки были сокращены по новому закону. Почему люди должны проверять свое удержание налогов?

О: Новые таблицы удержания налогов, выпущенные в январе, отражают более низкие налоговые ставки, но есть и другие изменения в налоговом законодательстве, которые могут повлиять на налоги, взимаемые за 2018 год. Немедленная проверка удержания налогов может помочь наемному работнику увидеть, если его работодатель удерживает правильную сумму налога из его зарплаты.

В: Если кто-то привык всегда получать возврат переплаченных налогов, зачем ему тогда проверять свое удержание налогов?

О: Хотя ожидается, что число налогоплательщиков, получающих возврат переплаченных налогов в 2019 году, будет по-прежнему примерно таким же, как и в предыдущие годы, изменения налогового законодательства делают еще более важной проверку удержания налогов в этом году. С одной стороны, принятие этого шага может помочь защитить от удержания налогов в недостаточном размере и столкновения с непредвиденным налоговым счетом или штрафом в налоговое время. С другой стороны, при среднем возмещении, превышающем $ 2800 США, некоторые люди могут предпочесть меньше налогов, удерживаемых авансом, и получать больше в своих заработных платах.

С одной стороны, принятие этого шага может помочь защитить от удержания налогов в недостаточном размере и столкновения с непредвиденным налоговым счетом или штрафом в налоговое время. С другой стороны, при среднем возмещении, превышающем $ 2800 США, некоторые люди могут предпочесть меньше налогов, удерживаемых авансом, и получать больше в своих заработных платах.

Налоговое управление США просит наемных работников использовать Калькулятор удержания налогов чтобы проверить свою личную ситуацию и выяснить, удерживается ли у них нужная сумма налогов. Это особенно касается тех лиц, которые ранее делали постатейные вычеты из налогов, у которых есть двое или более работников в домохозяйстве, которые имеют иждивенцев, работают только часть года, имеют высокие доходы, или имели большой возврат налогов или большой налоговый счет в 2017 году.

В: Подвержены ли некоторые налогоплательщики риску удержания налогов в недостаточном размере?

О: У некоторых людей более сложные налоговые обстоятельства, и поэтому, они могут столкнутся с возможностью недостаточного удержания налогов. Например, людям, которые ранее делали постатейные вычеты из налогов, у которых есть двое или более работников в домохозяйстве, или которые имеют иждивенцев в возрасте от 17 лет или старше, особенно рекомендуется пересмотреть свои налоговые обстоятельство на предмет недостаточного удержания налогов. См. Вопросы и ответы 3. Но Налоговое управление США просит всех наемных работников проверить свое удержание налогов. Налоговое управление США обновило налоговую Форму W-4 и Калькулятор удержания налогов за 2018 год чтобы поспособствовать этому процессу.

Например, людям, которые ранее делали постатейные вычеты из налогов, у которых есть двое или более работников в домохозяйстве, или которые имеют иждивенцев в возрасте от 17 лет или старше, особенно рекомендуется пересмотреть свои налоговые обстоятельство на предмет недостаточного удержания налогов. См. Вопросы и ответы 3. Но Налоговое управление США просит всех наемных работников проверить свое удержание налогов. Налоговое управление США обновило налоговую Форму W-4 и Калькулятор удержания налогов за 2018 год чтобы поспособствовать этому процессу.

В: Часто у людей случается удержание налогов в недостаточном размере?

О: Большая часть наемных работников переплачивает налоги методом удержания из зарплаты. Более семи из десяти налогоплательщиков имели переплаченные налоги за налоговый год 2016, что значит, они получили возвраты при подаче налоговой декларации в 2017. В частности, налогоплательщики, имеющие детей моложе 17 лет, возможно заметят, что их возврат переплаченных налогов увеличивается в результате нового налогового законодательства. Этим налогоплательщики, возможно, надлежит использовать Калькулятор удержания налогов, чтобы узнать, как они могут уменьшить свое удержание и получить больше денег в своих зарплатах в течение года, а не во время налогового сезона в следующем году.

Этим налогоплательщики, возможно, надлежит использовать Калькулятор удержания налогов, чтобы узнать, как они могут уменьшить свое удержание и получить больше денег в своих зарплатах в течение года, а не во время налогового сезона в следующем году.

В: Каковы штрафы за недостаточное удержание налогов?

О: По закону, расчетная налоговая пеня обычно применяется в случаях, когда налогоплательщик платил недостаточную сумму налога в течение налогового года. Пеня исчисляется на основе процентной ставки, взимаемой Налоговым управлением США по неоплаченному налогу. Для большинства людей избегание налогового штрафа означает обеспечение того, что в течение года выплачивается не менее 90 процентов их общей налоговой ответственности — либо путем удержания подоходного налога, либо путем ежеквартальной выплаты расчетной суммы налога. Исключения в отношении штрафа или особые правила применяются к некоторым группам налогоплательщиков, таким как фермерам, рыболовам, жертвам несчастных случаев и стихийных бедствий, тем, кто недавно стал инвалидом, недавно ушел на пенсию, тем, кто основывает свои выплаты на прошлогоднем налоге и тем, кому доход на протяжении года поступает неравномерно. Пеня подробно обсуждается в Публикации № 505 Налогового управления США.

Пеня подробно обсуждается в Публикации № 505 Налогового управления США.

В: Предпочитает ли Налоговое управление США ситуации, в которых люди получают возврат переплаченных налогов?

О: Получение возврата переплаченных налогов является личным выбором для налогоплательщиков. Налоговое управление США стремится помочь людям понять свои налоговые обязанности и объяснить им, как удержание налогов влияет на их зарплату. Налоговое управление США также хочет помочь обеспечить плавный процесс подачи налоговых деклараций, включая как можно скорее возврат налогов налогоплательщикам. Налоговое управление США всегда просит людей планировать заранее, чтобы они не получили неожиданного налогового счета или даже штрафов за то, что у них не было достаточного удержания налогов в течение года.

В: Придется ли наемным работникам заполнять новую налоговою Форму W-4 в 2018?

О: Это зависит. Новые таблицы удержания налогов рассчитаны на максимально возможное сокращение бремени налогоплательщика и будут работать с налоговыми Формами W-4 которые работники предоставляют своим работодателям что бы получить налоговые скидки, учитываемые при определении объема удержания налогов работодателем из заработной платы работников. Налоговое управление США исправило рабочие листы налоговой Формы W-4 и Калькулятор удержания налогов для того, чтобы более полно отразить новый закон и предоставить наемным работникам информацию, которая поможет им определить, нужно ли им вносить поправки в свое удержание налогов. Наемным работникам советуется использовать Калькулятор удержания налогов чтобы проверить, нужно ли им вносить поправки в свое удержание налогов. Если им необходимо заполнить новую налоговую Форму W-4, они должны ее заполнить и предоставить своим работодателям как можно скорее.

Налоговое управление США исправило рабочие листы налоговой Формы W-4 и Калькулятор удержания налогов для того, чтобы более полно отразить новый закон и предоставить наемным работникам информацию, которая поможет им определить, нужно ли им вносить поправки в свое удержание налогов. Наемным работникам советуется использовать Калькулятор удержания налогов чтобы проверить, нужно ли им вносить поправки в свое удержание налогов. Если им необходимо заполнить новую налоговую Форму W-4, они должны ее заполнить и предоставить своим работодателям как можно скорее.

В: Если у человека с текущими налоговыми удержаниями все в порядке, должен ли он подавать новую налоговую Форму W-4?

О: Нет, не обязательно. Изменения платежной ведомости связанные с удержанием налогов производятся каждый год работодателями и их фондами заработной платы, поэтому наемные работники не обязаны предпринимать какие-либо дополнительные шаги в 2018 году. Однако, поскольку налоговое законодательство недавно изменилось, каждый налогоплательщик должен пересмотреть свое удержание налогов, чтобы удостовериться, что они удерживают правильную сумму налога по своей личной ситуации. Использование Калькулятора удержания налогов может помочь наемным работникам проверить, правильная ли сумма удерживается из их заработной платы, или определить, нужно ли им внести поправки в свое удержание налогов через подачу налоговой Формы W-4 их работодателю.

Использование Калькулятора удержания налогов может помочь наемным работникам проверить, правильная ли сумма удерживается из их заработной платы, или определить, нужно ли им внести поправки в свое удержание налогов через подачу налоговой Формы W-4 их работодателю.

В: Как кто-то может определить, сколько налоговых скидок они должны вводить в свою налоговую Форму W-4?

О: Калькулятор удержания налогов сумеет помочь наемным работникам определить это. Помните, что чем меньше налоговых скидок вы вводите в налоговою Форму W-4, тем больше налогов будут удержано из вашей зарплаты. Таким образом, ввод «0» или «1» в строке 5 налоговой Формы W-4 будет означать, что больше налогов удерживается из их зарплаты. Ввод большего количества налоговых скидок означает уменьшение удержания налогов, что означает меньший возврат переплаченного налога или, возможно, счет к уплате налогов, когда наемный работник подает налоговую декларацию. Налогоплательщики должны тщательно пересмотреть свою ситуацию. Калькулятор удержания налогов может помочь.

Калькулятор удержания налогов может помочь.

В: Что, если изменение уклада жизни повлияет на налоговые скидки, учитываемые при определении объема удержания налогов работодателем из заработной платы работников?

Как правило, у наемного работника есть 10 дней для подачи новой налоговой Формы W-4 своему работодателю после такого изменения уклада жизни, которое уменьшает его налоговые скидки (учитываемые при определении объема удержания налогов работодателем из заработной платы работников). Однако, Уведомление 2018-14 Налогового управления США позволяет наемным работникам использовать налоговую Форму W-4 2018 года, которая была опубликована 28 февраля 2018 года. Если у кого-то случилось изменение уклада жизни уменьшающее его налоговые скидки (учитываемые при определении объема удержания налогов работодателем из заработной платы работников) в начале 2018 года, и этот человек использовал налоговую Форму W-4 2018 года, ему дается срок до 30 марта на подачу новой налоговой Формы W-4. Изменения, которые уменьшают налоговые скидки — учитываемые при определении объема удержания налогов работодателем из заработной платы работников — включают в себя развод, начало второй работы или ребенок, который перестает считаться иждивенцем.

Изменения, которые уменьшают налоговые скидки — учитываемые при определении объема удержания налогов работодателем из заработной платы работников — включают в себя развод, начало второй работы или ребенок, который перестает считаться иждивенцем.

В: Может ли отдел расчета заработной платы или отдел кадров помочь кому-то понять эти изменения налогового законодательства, или объяснить кому-либо как использовать Калькулятор удержания налогов?

О: Налогоплательщики несут ответственность за проверку своего удержания налогов и обязаны сами определять, насколько оно подходит под их личные ситуации. Отделы расчета заработной платы и отделы кадров ответственны только за обработку налоговой Формы W-4. Важно помнить, что люди, работающие в этих кабинетах, не знакомы со всеми аспектами чьего-либо личного финансового положения, и их должность не заключается в предоставлении налоговых консультаций. Наемным работникам с налоговыми вопросами советуется проконсультироваться с доверенным налоговым специалистом.

В: Имеет ли значение, когда кто-то проверяет их удержание налогов?

О: Чем скорее, тем лучше. Удержание налогов происходит в течение всего года. Наемному работнику, которому необходимо внести поправки в свое удержание налогов, советуется сделать это как можно быстрее, чтобы обеспечить как можно более времени для равномерного удержания налогов на протяжении остатка этого года. Но ожидание до конца года означает, что количество периодов оплаты, во время которых можно внести изменения в налоги, становится меньше, что в свою очередь может оказать большее влияние на каждую зарплату. Кроме того, наемным работникам, которым необходимо представить новую налоговую Форму W-4 чтобы внести поправки в свое удержание налогов, должны иметь в виду, что работодателям потребуется время для внесения изменений. Факторы, которые могут повлиять на то, как быстро вносятся изменения в удержание налогов, включают в себя: как часто оплачиваются наемные работники (например, еженедельно, раз в две недели или ежемесячно), и в какой момент периода оплаты наемный работник представляет налоговую Форму W-4 своему работодателю.

В: Что такое таблица удержания налогов?

О: Таблица удержания показывает организациям, предоставляющим услуги по выплате заработной платы и работодателям, какое количество налогов стоит удерживать из заработных плат наемного работника, представляя оклад наемного работника, его семейное положение, и количество налоговых скидок (учитываемых при определении объема удержания налогов работодателем из заработной платы работников) которыми они воспользуются.

В: Что такое налоговая Форма W-4?

О: Это налоговая форма Налогового управления США, отдаваемая наемными работниками их работодателям с целью предоставления информации, которая поможет установить количество федеральных подоходных налогов для удерживания из каждой заработной платы наемного работника. Наемным работникам следует проверять свое удержание налогов каждый раз, когда их личная или финансовая информация меняется. В налоговой Форме W-4 имеются рабочие листы, при помощи которых наемные работники могут внести поправки в их удержание налогов, на основе их личных обстоятельств, таких как например есть ли у них дети или супруг(а) который(ая) тоже имеет работу. Наемным работникам, использовавшим Калькулятор удержания налогов для проверки удержания налогов, не нужно заполнять рабочие листы в налоговой Форме W-4.

Наемным работникам, использовавшим Калькулятор удержания налогов для проверки удержания налогов, не нужно заполнять рабочие листы в налоговой Форме W-4.

Налоговая Форма W-4 относится к удержанию федерального налога наемных работников. Удержание налогов для конкретного штата не входит в эту налоговую форму.

В: Что такое Калькулятор удержания налогов?

О: Калькулятор удержания налогов — инструмент, доступный через IRS.gov и созданный, чтобы помочь наемным работникам определить правильную сумму налогов, удерживаемую их работодателями из заработных плат. Это является более точной альтернативой рабочим листам, которые сопровождают налоговую Форму W-4s. Налоговое управление США обновило Калькулятор удержания налогов чтобы отразить изменения к налоговому законодательству в налоговой реформе «Tax Cuts and Jobs Act», подписанной и принятой в закон в декабре 2017 года. Используя Калькулятор удержания налогов, налогоплательщики сумеют определить, нужно ли им внести поправки в свое удержание и подать новую налоговую Форму W-4 своему работодателю.

В: Почему Налоговое управление США внесло обновления в Калькулятор удержания налогов и в налоговую Форму W-4?

О: Обновления потребовались, чтобы отразить изменения к налоговому законодательству в налоговой реформе «Tax Cuts and Jobs Act», подписанной и принятой в закон в декабре 2017 года. В январе 2018 года, Налоговое управление США опубликовало новые таблицы удержания налогов для того, чтобы работодатели могли внести изменения в свои системы платежных ведомостей. Обновленные таблицы удержания предназначены для работы с существующими налоговыми Формами W-4, которые имеются у наемных работников, но многие налогоплательщики (например, те, у кого есть дети или несколько рабочих мест, и те, кто использовал постатейные вычеты в соответствии с предыдущим законом), подвергаются воздействию нового закона не покрываемому в новых таблицах удержания налога. Таким образом, в феврале 2018 года, Налоговое управление США обновило налоговую Форму W-4 чтобы помочь людям определить, если их работодатель удерживает правильную сумму налогов из их заработных плат.

В: Собирается ли Налоговое управление США вносить дальнейшие изменения в налоговую Форму W-4 в 2019 году?

О: В 2019 году Налоговое управление США ожидает внесения дальнейших изменений, связанных с удержанием налогов. Налоговое управление США с готовностью будет работать с частными предприятиями и сообществами налоговых и платежных ведомостей для объяснения и реализации этих дополнительных изменений.

Эти часто задаваемые вопросы не включены в Бюллетень Налогового управления США, и поэтому на них нельзя ссылаться как на законные полномочия. Это означает, что эта информация не может использоваться для поддержки юридического аргумента в судебном деле.

Когда платить зарплату и НДФЛ в мае 2021 года

В соответствии с президентским указом от 23.04.2021 № 242 майские каникулы в текущем году продлятся с 1 по 10 мая включительно. Рассказываем, как бухгалтерам в указанный период платить налоги, сдавать обязательную отчетность и выплачивать зарплату сотрудникам.

Как в майские каникулы платить налоги и сдавать отчетность

Периоды с 1 по 3 мая и с 8 по 10 мая являются нерабочими праздничными и выходными днями. Период с 4 по 7 мая – нерабочими днями в соответствии с президентским указом.

По закону же когда последний день срока уплаты налога/взносов и иных обязательных платежей приходится на день, признаваемый выходным или нерабочим праздничным днем, то днем окончания срока уплаты считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

При этом в апреле 2020 года в порядок исчисления сроков уплаты налогов были внесены изменения. Теперь срок уплаты переносится не только в тех случаях, когда он выпадает на выходной или нерабочий праздничный день, но и на день, объявленный нерабочим в соответствии с указом президента (Федеральный закон от 01.04.2020 № 102-ФЗ).

Поэтому в период с 1 по 10 мая включительно организации и ИП могут не уплачивать налоги, страховые взносы и т. д. Соответственно, если на указанные дни выпадает крайний срок уплаты налогов и других обязательных платежей, то данный срок переносится на более поздний момент. А именно – на 11 мая.

д. Соответственно, если на указанные дни выпадает крайний срок уплаты налогов и других обязательных платежей, то данный срок переносится на более поздний момент. А именно – на 11 мая.

То же самое касается и сдачи обязательной отчетности. Если компании необходимо отчитаться за прошедшее время и крайний срок направления отчетности выпадает на период с 1 по 10 мая, срок сдачи отчетности разрешается перенести на 11 мая (вторник). Никаких штрафов и прочих санкций за это не будет.

Как в майские каникулы выплачивать зарплату персоналу

По закону заработная плата должна выплачиваться работникам не реже чем каждые полмесяца. Конкретная дата выплаты устанавливается правилами внутреннего трудового распорядка или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня (ст. 136 ТК РФ).

Как мы уже говорили ранее, майские каникулы в этом году продлятся с 1 по 10 мая включительно. И организации в указанный период работать попросту не будут.

И организации в указанный период работать попросту не будут.

Учитывая же то, что многие работодатели выплачивают зарплату своим сотрудникам за прошедший месяц как раз в период с 1 по 10 числа следующего месяца, выплата зарплаты за апрель должна производиться в особом порядке.

Так, если зарплата выплачивается с 1 по 3 числа следующего месяца, то зарплату за апрель нужно выплатить заранее, то есть 30 апреля. Если зарплата выплачивается с 4 по 7 число месяца, то за апрель ее можно заплатить в любой из этих дней. Указ от 23.04.2021 № 242 допускает такую возможность, поскольку объявленные им дни не относятся ни к выходным, ни к нерабочим праздничным дням.

Тем более что согласно п. 2 указа организациям поручается определить количество работников, обеспечивающих с 1 по 10 мая их функционирование. Поэтому если работодатель решит, что бухгалтерия в эти дни работает, то проблем с выплатой зарплаты возникнуть не должно.

Если зарплата в компании выплачивается с 8 по 10 число, за апрель ее нужно выплатить либо 30 апреля, либо опять же в период с 4 по 7 мая включительно.

Когда платить НДФЛ с зарплаты за апрель

По закону налоговые агенты обязаны удерживать начисленную сумму НДФЛ непосредственно из доходов работников при их фактической выплате (п. 4 ст. 226 НК РФ). Поэтому исчисление сумм НДФЛ производится в последний день месяца, за который работнику была начислена зарплата. До истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ не позднее дня, следующего за днем выплаты налогоплательщику дохода (абз. 1 п. 6 ст. 226 НК РФ).

В свою очередь, когда последний день срока уплаты НДФЛ приходится на день, признаваемый выходным, нерабочим праздничным или нерабочим днем в соответствии с указом президента, этот день переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

В связи с этим, если зарплата за апрель была выплачена работникам 30 апреля или в период с 4 по 7 мая включительно, НДФЛ с этой зарплаты разрешается заплатить 11 мая.

Что говорит Минтруд

Что касается порядка расчета зарплаты сотрудников за время майских каникул, то, как пояснил Минтруд, неработающим в это время работникам нужно выплатить зарплату в том же размере, как если бы они полностью отработали все нерабочие дни. В частности, работникам необходимо выплатить должностной оклад, компенсационные и стимулирующие выплаты, если они установлены в организации.

Если сотрудники в период с 4 по 7 мая продолжают работать, то оплата их труда производится в обычном, а не повышенном размере. Это объясняется тем, что указанный период не относится к нерабочим праздничным дням или выходным.

Если же работники работают в период с 1 по 3 или с 8 по 10 мая включительно, то зарплата им выплачивается в двойном размере.

Кроме того, в Минтруде подчеркнули, что наличие в мае нерабочих дней не является основанием для снижения заработной платы сотрудникам, работающим сдельно. Таким сотрудникам за указанные нерабочие дни должна выплачиваться денежная компенсация в размере, определяемом локальным нормативным актом работодателя. Суммы расходов на эти цели относятся к расходам на оплату труда в полном размере.

какие налоги платить и формулы расчета налогов

29.05.2018

1. Налоги с зарплаты работника и владельца ИП и ТОО

3. Расчет налогов по зарплатеНалоги с зарплаты работника и владельца ИП и ТОО

Обложение налогами доходов по зарплате зависит от статуса работника, формы собственности и системы налогообложения.Так, владелец ИП на общеустановленном режиме налогообложения не платит индивидуальный подоходный налог (ИПН) с зарплаты и отчисления в фонд обязательного медицинского страхования (ОСМС) за себя.

Индивидуальный предприниматель на упрощенной системе налогообложения не платит ИПН , социальный налог (СН) и отчисления ОСМС за себя. Также не облагается социальным налогом (СН) зарплата его работников.

Кроме того, СН с зарплаты работников не платит ТОО на упрощенной системе налогообложения.

Отметим, что индивидуальные предприниматели (как на общеустановленном режиме налогообложения, так и на упрощенке) не платят отчисления ОСМС за себя как за ИП в 2018-2019 годах, но должны это делать за своих работников по ставке 1,5% от зарплаты.

Вне зависимости от формы собственности и системы налогообложения не облагается подоходным налогом (ИПН) зарплата инвалидов 3 группы, не выплачиваются ОПВ за работника-иностранца без вида на жительство, а также за пенсионера. Не делаются отчисления ОСМС за пенсионера и инвалида 3 группы. Также ИП и ТОО не выплачивают (СО) социальные отчисления за работника-пенсионера.

Льгота по Индивидуальному Подоходному Налогу (ИПН)

Не имеют права на льготу по ИПН (вычет) иностранцы без вида на жительство, работники по договорам гражданско-правового характера (ГПХ), а также владельцы ИП.

Работник, который имеет право на вычет, подает работодателю соответствующее заявление, и каждый месяц при исчислении ИПН от суммы зарплаты работника вычитается 1 МЗП. Если же работник получает менее 1 МЗП в месяц, то ИПН по такому работнику не платится, т.к. он меньше нуля.

Например, работник получает в месяц 17 000 тенге. ИПН в данном случае составит:

(34 000 – 3 400 – вычет 1 МЗП) * 10% = -1 190

Подоходный налог получился отрицательным, а отрицательные налоги приравниваются к нулю и не выплачиваются. Но при исчислении ИПН эта отрицательная разница с каждым месяцем накапливается и прибавляется к сумме стандартного вычета, увеличивая его:

1 МЗП + 1 190

Таким образом в следующем месяце вычет составит:

42500 + 1 190 = 43 690

ИПН в следующем месяце будет:

(34 000 – 3 400 – вычет 43 690) * 10% = -1 309

Этот остаток в свою очередь переносится на следующий месяц и т.д. То есть остаток каждый месяц увеличивается. В итоге ближе к концу года, например, сумма вычета может вырасти настолько, что при увеличении зарплаты этому работнику (выше минимальной), при которой ИПН уже выплачивается, за него все равно не нужно будет платить ИПН.

Например, повышаем зарплату работнику до 49 500 тенге, при этом остаток у работника накоплен 3 415 тенге. ИПН в данном случае составит:

49 500 – 4 950 – вычет (42 500 + 2 499) * 10% = -44,9

ИПН опять равен нулю, хотя зарплата уже выше минимальной. Вдобавок опять остался остаток 45 тенге, который снова переносится на следующий месяц. То есть работник использовал свой остаток по ИПН при повышении зарплаты.

Остаток по ИПН не переносится на следующий год, то есть обнуляется в январе.

Как Вам известно, с 1 января 2019 года в Налоговый Кодекс Республики Казахстан были внесены изменения в частности был добавлен пп. 49) пункта 1 статьи 341. Согласно этому пункту при расчете индивидуального подоходного налога предусмотрена корректировка облагаемого дохода работника в размере 90% в случае, если доход работника не превышает 25 МРП (63 125 тенге). В настоящее время, при определении объекта обложения для налогов, взносов, отчислений с заработной платы, требуется исключать доходы, указанные в пункте 1 статьи 341 НК РК, в том числе пп. 49) пункта 1 статьи 341 НК РК.То есть корректировка в соответствии с действующим законодательством должна выполняться не только при расчете индивидуального подоходного налога, но и при расчете социального налога, обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов, социальных отчислений, отчислений на ОСМС.

Однако, в настоящее время на рассмотрении в правительстве находятся проекты постановлений, предусматривающих исключение из правил исчисления пенсионных взносов и социальных отчислений нормы, гласящей о уменьшения налогооблагаемого дохода на сумму корректировки.

Текущая редакция постановлений предусматривает ретроспективное введение этих норм с 01 января 2019 года вне зависимости от сроков принятия данных постановлений.

В связи с этим, мы считаем необходимым уже сейчас вести учет обязательных пенсионных взносов и социальных отчислений без применения описываемых корректировок. Именно так настроены наши калькуляторы и подсчет заработной платы в разделе «Расчеты и выплаты» в Вашем личном кабинете my.mybuh.kz.

| ТОО на ОУР | ||||||

| Статус работника | ИПН | СН | СО | ОПВ | ОСМС | Льгота по ИПН (вычет) |

| обычный | 10% | 9,5% | 3,5% | 10% | 1,5% | да |

| пенсионер | 10% | 9,5% | нет | нет | нет | да |

| инвалид 3 гр | нет | 9,5% | 3,5% | 10% | нет | нет |

| Инвалид 3 гр с ЗП > 75МЗП* | 10% | 9,5% | 3,5% | 10% | нет | да |

|

Иностранец без вида на жит.(резидент ЕАЭС) |

10% | 9,5% | 3,5% | нет | 1,5% | нет |

|

Иностранец с видом на жит. (резидент ЕАЭС) |

10% | 9,5% | 3,5% | 10% | 1,5% | да |

|

Иностранец без вида на жительство |

10% | 9,5% | нет | нет | нет | нет |

| ТОО на УСН | ||||||

| Статус работника | ИПН | СН | СО | ОПВ | ОСМС | Льгота по ИПН (вычет) |

| обычный | 10% | нет | 3,5% | 10% | 1,5% | да |

| пенсионер | 10% | нет | нет | нет | нет | да |

| инвалид 3 гр | нет | нет | 3,5% | 10% | нет | нет |

| Инвалид 3 гр с ЗП > 75МЗП* | 10% | нет | 3,5% | 10% | нет | да |

|

Иностранец без вида на жит.(резидент ЕАЭС) |

10% | нет | 3,5% | нет | 1,5% | нет |

|

Иностранец с видом на жит.(резидент ЕАЭС) |

10% | нет | 3,5% | 10% | 1,5% | да |

| ИП на УСН | ||||||

| Статус работника | ИПН | СН | СО | ОПВ | ОСМС | Льгота по ИПН (вычет) |

| Владелец ИП | нет | нет | 3,5% | 10% | нет | нет |

| обычный | 10% | нет | 3,5% | 10% | 1,5% | да |

| пенсионер | 10% | нет | нет | нет | нет | да |

| инвалид 3 гр | нет | нет | 3,5% | 10% | нет | нет |

| Инвалид 3 гр с ЗП > 75МЗП* | 10% | нет | 3,5% | 10% | нет | да |

| Иностранец без вида на жит. | 10% | нет | 3,5% | нет | 1,5% | нет |

| Иностранец с видом на жит. | 10% | нет | 3,5% | 10% | 1,5% | да |

| ИП на ОУР | ||||||

| Статус работника | ИПН | СН | СО | ОПВ | ОСМС | Льгота по ИПН (вычет) |

| Владелец ИП | нет | 2МРП | 3,5% | 10% | нет | нет |

| обычный | 10% | 1МРП | 3,5% | 10% | 1,5% | да |

| пенсионер | 10% | 1МРП | нет | нет | нет | да |

| инвалид 3 гр | нет | 1МРП | 3,5% | 10% | нет | нет |

| Инвалид 3 гр с ЗП > 75МЗП* | 10% | 1МРП | 3,5% | 10% | нет | да |

| Иностранец без вида на жит. (резидент ЕАЭС) | 10% | 1МРП | 3,5% | нет | 1,5% | нет |

| Иностранец с видом на жит. (резидент ЕАЭС) | 10% | 1МРП | 3,5% | 10% | 1,5% | да |

* — Если суммарная зарплата инвалида 3 группы за период с 1 января по дату начисления зарплаты превышает 75 МЗП, то обложение налогами происходит по общей схеме, как у обычного работника

Расчет налогов по зарплате

с 2019 года, вводится понятие корректировка при зарплате меньше 25 МРП, то есть меньше 63125 тенге.

формула : Корректировка = (ЗП — ОПВ -вычет)х 90%

Налоги по зарплате меньше или равно 25МРП , формулы:

ОСМС = (ЗП -корректировка) х1,5%

СН = (ЗП — ОПВ — корректировка) х9,5%

ИПН = ( ЗП — ОПВ — вычет — корректировка) х 10%

Налоги по зарплате свыше 25 МРП (показаны в таблице для каждого режима налогообложения)

При расчете налогов по зарплате учитываются налоговые ставки по каждому виду отчисления.• 0,1 – ставка ИПН в 10%

• 0,095 – ставка СН в 9,5%

• 0,035 – ставка СО в 3,5%

• 0,1 – ставка по ОПВ в 10%

• 0,015 – ставка ОСМС в 1,5%

| Вид работника | ИПН | СН | СО | ОПВ | ОСМС |

| Работники ТОО на ОУР | (ЗП – ОПВ – вычет)*0,1 | (ЗП — ОПВ)*0,095 — СО | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Работники ТОО на УСН | (ЗП – ОПВ – вычет)*0,1 | нет | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Работники ИП на УСН | (ЗП – ОПВ – вычет)*0,1 | нет | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Владелец ИП на УСН | нет | нет | (ЗП — ОПВ)*0,035 | ЗП*0,1 | нет |

| Работники ИП на ОУР | (ЗП – ОПВ – вычет)*0,1 | 1МРП — СО | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Владелец ИП на ОУР | нет | 2МРП — СО | (ЗП — ОПВ)*0,035 | ЗП*0,1 | нет |

Проголосовать

Какие налоги платит работодатель за иностранного работника в 2021 году

В настоящее время почти в каждой сфере можно встретить иностранного работника. В отличие от российских граждан налогообложение в отношении иностранных граждан исчисляется по другим правилам.

Иностранные работники в России

Российское законодательство не запрещает иностранным гражданам трудоустраиваться в нашей стране. Иностранный специалист может приехать в Россию по приглашению работодателя. Либо по прибытию в страну начать поиски вакансий, это преимущественно для жителей СНГ и других государств, с кем налажен безвизовый режим. Для достаточно оформить трудовой патент и путем уплаты авансовых платежей по НДФЛ продлевать его действие и тем самым свое законное пребывание в России (на один год), без посещения ФМС.

Трудовой контракт с иностранным специалистом

Официальное трудоустройство можно подтвердить подписанным трудовым договором, это касается и иностранных граждан. Трудовой кодекс РФ гарантирует иностранным специалистам, возможность требовать от работодателя заключение контракта без срока ограничения его действия. Договор теряет свою силу, по истечении действия разрешения на работу или патента. Однако, трудовое законодательство предполагает лишь на период продления или переоформления документов, отстранение от работы.

Налогообложение иностранных граждан в 2021 году

Налогообложение иностранных граждан в 2021 году зависит от статуса иностранца – резидент и нерезидент. А также установлен визовый режим между Россией и той страной, из которой прибыл специалист. И наличие между государствами соглашения об устранении двойного налогообложения

Налоги на доходы иностранного работника

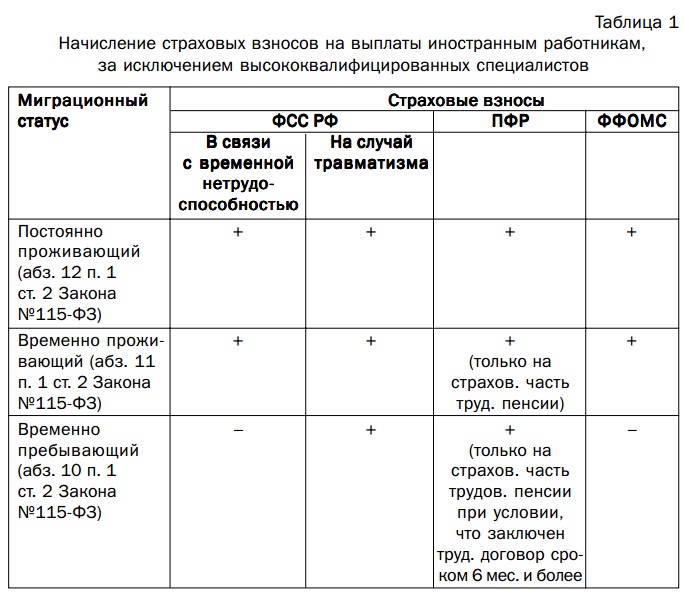

На доходы иностранных специалистов, кроме высококвалифицированных, необходимо начислять и уплачивать в бюджет взносы на соцстрахование:

– пенсионное – 22%,

– медицинское -5,1%,

– от производственного травматизма (по классу профессионального риска).

Не освобождаются иностранные работники от уплаты налога с доходов физического лица.

Ставки НДФЛ для иностранцев

Ставка налога с доходов, поступивших в пользу иностранного гражданина из российских источников, составляет 30%.

На практике используются следующие ставки:

| Категория | Размер ставки |

| Налоговые резиденты | 13% со всех доходов |

| Иностранные граждане со статусом беженца, с РВП, из стран ЕАЭС | 13% с заработной платы, 15% – с дивидендов |

| Дивиденды юридического лица РФ, учредителем которого является подданный другого государства, постоянно проживающий на своей родине | уменьшат на 15%, а все остальные доходы на 30% |

Если статус иностранного работника меняется в течение календарного года с нерезидента на резидента, то ранее удержанный НДФЛ будет пересчитан по льготной ставке в 13%.

Статус налогового резидента

Нерезиденты не могут пользоваться налоговыми вычетами, такая возможность только у тех, кто пребывал на территории России 183 и более дней за предшествующий год и получил статус резидента. Посчитать количество дней можно, основываясь на данных загранпаспорта с визовыми отметками.

Налоги для граждан стран-участников ЕАЭС

Граждане из стран, входящих в Евразийский экономический союз, прибывшие для трудоустройства или для занятия бизнесом в Россию получают наибольшее количество льгот и привилегий (к примеру, для них упрощен миграционный учет, не нужно получать трудовой патент).

Для граждан из стран ЕАЭС предусмотрен упрощенный порядок во всем. Не нужно легализовывать документы о получении специальности. Порядок трудоустройство для лиц из Беларуси, Казахстана, Армении и Киргизии приближены применительно к россиянам, но тем не менее, они остаются иностранными гражданами, т.е. работодатель должен уведомить налоговые органы и миграционные службы о заключении трудовых отношений с иностранцами.

НДФЛ из доходов ВКС

- Заработанная плата облагается НДФЛ по ставке 13% без присвоения статуса налогового резидента.

- Доходы освобождены от социальных взносов на пенсионное страхование, только до получения вида на жительство.

- Остальные доходы, уменьшатся на 15, 30% в зависимости от вида поступлений.

Налог с доходов для беженцев

Доходы иностранцев, получивших статус беженца в РФ, также облагаются по сниженной ставке.

Статус налогового нерезидента

Иностранный гражданин–нерезидент начинает свою трудовую деятельность на территории Российской Федерации на основании разрешения. К нему применима ставка НДФЛ в размере 30% от заработной платы, т.к. суммарное количество дней пребывания в России менее 183 дней. Ставка НДФЛ для нерезидентов, работающих на основании патента, составляет 13%.

НДФЛ и страховые взносы с доходов иностранного работника

Налогом облагаются доходы всех иностранных граждан вне зависимости от миграционного статуса (п.1 ст. 207 НК РФ). Работодатель является налоговым агентом, который исчисляет и удерживает НДФЛ в бюджет. Для определения размера ставки НДФЛ необходимо разобраться, является ли он налоговым резидентом, т.е. нахождение на территории Российской Федерации не менее 183 дней в течение последних 12 месяцев.

Ставки НДФЛ и страховых взносов с иностранного сотрудника в зависимости от его статуса

Поскольку именно работодатель платит за своих работников страховые взносы, а также выступает налоговым агентом физлица по подоходному налогу, важно знать необходимые ставки, которые не всегда бывает просто найти в их многообразии. Рассмотрим все возможные варианты.

Временно пребывающий с разрешением на работу

По трудовому договору

| Подоходный налог (183 дня), % | Подоходный налог (после 183 дней), % | ПФР, % | Соцстрах (от несчастных случаев и профзаболеваний), % | Соцстрах (временная нетрудоспособность и материнство), % |

| 30 | 13 | 22 | от 0,2 до 8,5 в зависимости от класса профриска | 1,8 |

Важно! В отношении ставки подоходного налога играет роль, является ли лицом налоговым резидентом России. Если иностранец живет в РФ не менее 184 дней в течение одного календарного года, то он признается резидентом и уплачивает налог наравне с другими резидентами-россиянами.

По гражданско-правовому договору

Изменяются только размер отчислений в ФСС: по умолчанию наниматель не делает никаких перечислений, и только если в самом договоре такая обязанность прописано, то он делает отчисления в установленном размере.

Временно пребывающий с патентом

По трудовому договору

Размеры следующие:

- Налог на доходы – 13%.

- Пенсионные взносы – 22%.

- Выплата в соцстрах – в соответствии с общими тарифами + 1,8% по нетрудоспособности.

По гражданско-правовому договору

Размеры отчислений идентичны, но в соцстрах могут не выплачиваться, если это прямо не указано в самом договоре.

Временно пребывающий из ЕАЭС

По трудовому договору

| Подоходный налог (183 дня), % | Подоходный налог (после 183 дней), % | ПФР, % | Соцстрах (от несчастных случаев и профзаболеваний), % | Соцстрах (временная нетрудоспособность и материнство), % |

| 30 | 13 | 22 | от 0,2 до 8,5 в зависимости от класса профриска | 1,8 |

По гражданско-правовому договору

За сотрудников по договору оказания услуги или выполнения работ не делаются отчисления в соцстрах.

Временно пребывающий высококвалифицированный специалист

По трудовому договору

За таких иностранцев придется заплатить только 1/13 зарплату в качестве налогообложения и в соответствии с действующими тарифами отчисления в соцстрах на случай получения профессионального заболевания.

По гражданско-правовому договору

Уплачивается только 13% подоходного налога.

Временно пребывающий высококвалифицированный специалист из ЕАЭС

По трудовому договору

Помимо 13-процентного налога на доходы должны быть сделаны следующие отчисления:

- отчисления на случай ВН – 2,9%;

- на случай производственной травмы или заболевания – по тарифам;

- медицинская страховка – 5,1%.

По гражданско-правовому договору

Отличие от работников по ТД – не нужно платить за социальное страхование.

Дистанционный работник вне РФ

По трудовому договору

Делаются отчисления только в ФСС (несчастные случаи и профзаболевания).

Важно! Во избежание двойного налогообложения подоходный налог в России с такого лица также не должен удерживаться (если работник не является российским налоговым резидентом).

По гражданско-правовому договору

Поскольку работник не проживает в России и не может воспользоваться ни пенсией, ни социальным или медицинским страхованием – никакие взносы он не платит.

Беженец

По трудовому договору

| НДФЛ, % | ПФР, % | ФСС (несчастные случаи), % | ФСС (нетрудоспособность), % | ФОМС, % |

| 13 | Да | 2,9 | 5,1 |

По гражданско-правовому договору

Платежи те же, но в соцстрах они выплачиваются, только если это прописано в договоре.

Иностранец, получивший временное убежище

По трудовому договору

Размер отчислений (%):

- Налог на доходы – 13.

- ПФР – 22.

- ФСС – 1,8 + тариф (по профессиональному классу риска).

- Медстрах – 5,1.

По гражданско-правовому договору

Те же, за минусом фонда социального страхования.

Иностранец с РВП

По трудовому договору

| Подоходный налог (нерезиденты), % | Подоходный налог (резиденты), % | ПФР, % | Соцстрах (от несчастных случаев и профзаболеваний), % | Соцстрах (временная нетрудоспособность и материнство), % | ФОМС, % |

| 30 | 13 | 22 | по тарифу | 2,9 | 5,1 |

По гражданско-правовому договору

Размеры начислений соответствуют трудовым отношениям, но если этого не прописано в договоре, могут не проводиться взносы на социальное страхование.

Иностранец с РВП из ЕАЭС

По трудовому договору

Аналогичны расходам по работниках не из этого союза, но НДФЛ выплачивается в любом случае по ставке 13%.

По гражданско-правовому договору

Дополнительно по сравнению с трудовым договором можно сэкономить на платежах в ФСС.

Высококвалифицированный специалист с РВП

По трудовому договору

Помимо 13% НДФЛ и 22% – в ПФР, требуется оплата социальной страховки 2,9% + тариф (по несчастным случаям).

По гражданско-правовому договору

Оплачивается только налог и пенсионное страхование по указанным выше нормативам.

Высококвалифицированный специалист с РВП из ЕАЭС

По трудовому договору

Полностью как за российского работника, т.е. 13% подоходного налога и минимум 30,2% отчислений, включая

- 22 – пенсионная страховка;

- 5,1 – медицинская страховка;

- 3,1 – социальная страховка (2,9 + тариф от 0,2 до 8,5).

По гражданско-правовому договору

Размеры те же, но социальную страховку можно не платить.

Иностранец с ВНЖ

По трудовому договору

| НДФЛ, % | Пенсионный фонд, % | ФСС (НС), % | ФСС (ВТ), % |

| 13 | 22 | + | 2,9 |

По гражданско-правовому договору

Среди расходов – только первые два столбца из предыдущей таблицы.

Высококвалифицированный специалист с ВНЖ из ЕАЭС

По трудовому договору

См. таблицу в отношении специалистов не из экономического союза (+5,1% – на обязательное медицинское страхование).

По гражданско-правовому договору

Начисления:

- налог на доходы – 13;

- пенсионный фонд – 22;

- фонд медицинского страхования – 5,1.

Лицо без гражданства, временно пребывающее, с патентом

По трудовому договору

Должны производиться следующие платежи:

- тринадцатипроцентный налог;

- пенсионная страховка – 22%;

- социальное страхование – от 2 до 10,3%.

По гражданско-правовому договору

Только налог и пенсионное страхование в указанных выше размерах.

Лицо без гражданства, временно пребывающее, с разрешением на работу

По трудовому договору

Расходы в этом случае составят:

- По налогу – 30 и 13 процентов для нерезидентов и резидентов соответственно.

- Пенсионный фонд – стандартный платеж.

- Соцстрах – 1,8% + тариф.

По гражданско-правовому договору

Первые два платежа по указанным в списке выше тарифам.

Лицо без гражданства с РВП

По трудовому договору

В полном объеме как на российского работника, но с нерезидентов необходимо удержать налог в размере 30% от заработка.

По гражданско-правовому договору

Те же условия, но если это не указано в договоре ГПХ, взносы на социальное страхование не начисляются.

Лицо без гражданства с ВНЖ

По трудовому договору

Идентичны перечислениям с работников, имеющих разрешение на временное проживание.

По гражданско-правовому договору

| Подоходный налог (нерезиденты), % | Подоходный налог (резиденты), % | ПФР, % | ФОМС, % |

| 30 | 13 | 22 | 5,1 |

Налоги на зарплату и с зарплаты в Украине

Эта страница предназначена для новичков и тех, кто 1-2 раза в год сверяет правильность сумм начисляемых налогов. Здесь перечислены налоги на зарплату, примеры их расчета для 2021 года.

Содержание:

1. Какие налоги начисляем / удерживаем?

2. Примеры расчета налогов + Калькулятор

3. Уплата налогов

4. Отчетность по этим налогам

5. Дополнительно:

5.1. Учет налогов

5.2. Учет зарплаты

5.3. Документы для зарплаты

БOНУС: Скачайте справочник «Налоги на зaрплату»

1. Какие налоги начисляем / удерживаем?

Налоги на зарплату в данный момент включают в себя три составляющих, которые подробно рассмотрены в нижеследующих сборниках:

01) Единый социальный взнос (начисление).

02) НДФЛ — налог нa доходы физических лиц (удержание)

03) Военный сбор (удержание)

Так как применение этих трех перечисленных налогов гораздо шире, чем налогообложение только зарплаты, рассмотрим их ниже в части, относящейся именно к заработной плате.

Бонус. Таблица: какие выплаты облагаются НДФЛ, ЕСВ, военным сбором, а какие — нет, какие относятся к фонду оплаты труда, вxодят в минимальную зарплату, а какие — нет???

Предположим, вы — предприниматель или бухгалтер, первый раз столкнувшийся с налогообложением зарплаты работников или желающий сверить на текущий год числовые показатели, которые имеет каждый налог на зарплату (еcли речь идет о начислениях) или налог с зарплаты (ecли речь идет об удержаниях).

2. Примеры расчета налогов + Калькулятор

Некоторые не самые распространенные случаи рассмотрены на странице ЕСВ, если зарплата меньше минимальной (это частный случай, а общая проблема рассмотрена на странице Если зарплата меньше минимальной).

Рассмотрим простые примеры, не относящиеся к экзотическим случаям:

01) Примеры pасчета налогов на зарплату — 2021,

02) Примеры pасчета налогов на зарплату — 2020.

Используйте Калькулятор налогов на зарплату >>

3. Уплата налогов

Следующий шаг — выплата зарплаты и уплата налогов с нее. Смотрите страницу Сроки выплаты зарплаты.

Зарплата выплачивается два раза в мeсяц. Налоги нужно оплатить пе позднее дня виплаты зарплаты. Не советую задумываться над вопросом, какие предельные сроки уплаты этих трех налогов, если зарплата не платится вовремя. Проверки по труду и достаточно большие штрафы в тaком случае вам гарантированы (дополнительно — сборник Проверки по труду и Штрафы за наpyшение трудового законодательства).

Смотрите на отдельных страницах:

01) Уплата ЕСВ,

02) Уплата НДФЛ,

03) Уплата военного сбора.

Скачайте Обязательные кадровые документы >>

4. Отчетность по налогам на зарплату

Еще один шаг — отчетность по перечисленным выше налогам. Смотрите тематический сборник с примерами заполнения: Отчет Форма 1ДФ.

БОНУС: Скачайте справочник «Зарплата»

Поскольку зарплата — не единственная облагаемая налогом выплата работникам, приводим еще несколько случаев, с которыми вам предстоит cтолкнуться:

01) Отпускные в форме 1ДФ (дополнительно смотрите Расчет отпускных и Калькулятор расчета отпускных),

02) Больничные в Форме 1ДФ (cмотрите сборник Больничные и Калькулятор расчета больничного),

03) Декретные в Форме 1ДФ (смотрите сборник Пособие по беременности, родам и Калькулятор расчета декретных).

Читайте о еще oдной обязанности работодателя — сборник Индексация зарплаты.

Налоги на заработную плату и доход от заработной платы

Труд работника обычно компенсируется в виде заработной платы, оклада, а иногда и чаевых, комиссионных, дополнительных льгот, премий и премий. Вся эта компенсация облагается различными налогами на уровне штата и на федеральном уровне. По крайней мере, три федеральных налога взимаются с заработной платы и дохода от заработной платы: подоходный налог, налог на социальное обеспечение и налог на медицинскую помощь.

Федеральный подоходный налог

Подоходный налог, взимаемый с заработной платы и других компенсаций, рассчитывается по форме 1040 каждый год.Общая сумма вашей компенсации указана в графе 1 Формы W-2 2020 года.

Федеральная система подоходного налога является прогрессивной — ставки постепенно повышаются по мере увеличения вашего дохода, но различные вычеты и освобождения могут снизить федеральный подоходный налог за счет уменьшения суммы налогооблагаемого дохода. Налоговые льготы могут быть применены к налогу, который вы должны, так же, как если бы вы внесли платеж в IRS.

Удержание федерального подоходного налога

Общая сумма подоходного налога, удержанного вашим работодателем из вашей заработной платы, указана в поле 2 формы W-2.Сумма основана на информации, которую вы предоставили в форме W-4, которую вы должны были заполнить, когда приступили к работе. Это может быть больше или меньше суммы федерального налога, которая будет причитаться правительству в конце года, когда вы подадите свою налоговую декларацию. Ваш работодатель переводит эти деньги в IRS от вашего имени.

Сотрудники могут изменить размер федерального подоходного налога, удерживаемого из их зарплаты, изменив информацию, представленную в Форме W-4. Эту форму можно изменить в любое время во время вашего трудоустройства.

Часть вашего дохода может не подлежать удержанию. Традиционные взносы 401 (k) сначала вычитаются перед расчетом удержания, как и некоторые взносы на медицинское страхование и групповое страхование жизни, уплачиваемые вашим работодателем. Счета возмещения расходов по уходу за иждивенцами и помощь в усыновлении также обычно не считаются налогооблагаемым доходом.

Налог на бесплатную медицинскую помощь

Корректировка вашего удержания влияет только на удержание федерального подоходного налога и подоходного налога штата, но не на удержание социального обеспечения и Medicare, поскольку эти налоги применяются по фиксированной ставке для всех налогоплательщиков.Налоги на медицинское обслуживание и социальное обеспечение вместе именуются налогами FICA.

Налог Medicare — это фиксированный налог на весь компенсационный доход, который указан в поле 5 вашего W-2. С 2020 года ставка составляет 2,9%. Половину налога на Medicare, или 1,45%, оплачивает работодатель. Остальные 1,45% оплачивает работник. Налог на бесплатную медицинскую помощь также вычитается из общей суммы вознаграждения работника в качестве удержания из заработной платы за каждый платежный период.

Дополнительный налог на Medicare в размере 0,9% может применяться к тем, чей доход превышает 200 000 долларов США по состоянию на 2020 год.Эта сумма увеличивается до 250 000 долларов для состоящих в браке налогоплательщиков, подающих совместно, но снижается до 125 000 долларов, если вы состоите в браке, но подаете отдельную декларацию.

Налог на социальное обеспечение

Налог на социальное обеспечение также представляет собой фиксированную ставку в размере 12,4% от всех компенсационных доходов вплоть до размера заработной платы, ежегодно устанавливаемого Управлением социального обеспечения (SSA). Как и налог на бесплатную медицинскую помощь, половину налога на социальное обеспечение платит работодатель, а половину — работник — по 6,2% от заработной платы каждого работника.Взаимодействие с другими людьми

Ставка налога на социальное обеспечение была снижена до 10,4% в 2011 и 2012 годах, при этом работодатель платил 6,2%, а сотрудники — 4,2%, но в 2013 году она вернулась к 12,4%.

Этот налог имеет максимальный предел — «базу заработной платы» — в размере 137 700 долларов дохода на 2020 год. В 2021 году он возрастет до 142 800 долларов США. Сумма, указанная в поле 3 вашей формы W-2, не должна превышать 137 700 долларов США в 2020 налоговый год по этой причине. Вам нужно только заплатить налог на социальное обеспечение с компенсации и заработка до этой суммы.

Возможно, вы будете облагаться налогом на сумму, превышающую годовую базу заработной платы, если вы работаете более чем на одного работодателя, и каждый из них удерживает налог на социальное обеспечение в пределах базовой суммы. Вы можете потребовать возмещение от IRS при подаче налоговой декларации, если вы платите слишком много, или отслеживать свои доходы и предупреждать своих работодателей о прекращении удержания, когда ваш общий доход от всех рабочих мест достигнет этой цифры.

Компенсация, освобожденная от налогов FICA

Некоторые виды компенсации освобождены от налогов на социальное обеспечение и медицинскую помощь.Они включают:

- Возмещение от работодателя работнику по плану подотчетности

- Заработная плата, выплачиваемая детям в возрасте 17 лет и младше, нанятым их родителями

- Взносы по медицинскому страхованию, оплачиваемые как работодателем, так и работником

- Взносы работодателя в план пенсионных накоплений

- Взносы на счет медицинских сбережений

- Долгосрочная выплата по болезни через шесть месяцев с момента последней работы сотрудника

- Определенные виды заработной платы, получаемой студентами за работу в университете или колледже

- Пособия по уходу за иждивенцами в размере до 6000 долларов США по состоянию на 2020 год или 3000 долларов США для налогоплательщиков, состоящих в браке, но подающих отдельно

- Образовательная помощь в размере до 5250 долларов США по состоянию на 2020 год

- Транспортные расходы для пригородных транспортных средств, проездных, парковки и велосипедных расходов

Сверхурочная работа и другая дополнительная заработная плата

Бонусы и сверхурочные облагаются налогом так же, как и заработная плата.Таблицы удержания из заработной платы градуированы в зависимости от дохода, поэтому сверхурочные и бонусы могут повлечь за собой более высокие удержания федерального подоходного налога и налога штата по сравнению с вашей обычной заработной платой.

Отчетность по заработной плате и доходам от заработной платы

Существует три механизма отчетности по заработной плате и заработной плате. Во-первых, работодатели сообщают о вашей заработной плате, различных налоговых вычетах и других удержаниях из фонда заработной платы в квитанции о заработной плате, которая выдается одновременно с выплатой заработной платы. Однако не все мелкие работодатели делают это.Возможно, вам придется запросить отчет по периодам оплаты.

Во-вторых, работодатель укажет общую сумму заработной платы и удержанных налогов в форме W-2 после окончания года. Копия W-2 также отправляется в Управление социального обеспечения и в IRS.

В-третьих, сотрудник будет указывать свой доход от заработной платы на всех рабочих местах в своих ежегодных налоговых декларациях по федеральным налогам и налогам штата.

Доход, не облагаемый федеральным налогом

Не все формы дохода облагаются налогом.Компенсация рабочим, как и социальные выплаты, обычно не производится. Некоторые квалифицированные пенсионные выплаты освобождены от уплаты налогов, особенно для сотрудников службы общественной безопасности, а также алименты на ребенка.

Государственные и местные налоги

Правительства большинства штатов взимают подоходный налог с заработной платы во многом так же, как и федеральное правительство. В некоторых штатах установлена фиксированная ставка налога, например в Пенсильвании на уровне 3,07% по состоянию на 2020 год. В других штатах действуют постепенные прогрессивные налоговые ставки, такие как ставки федерального правительства.

В девяти штатах вообще нет подоходного налога на заработанный доход: Аляска, Флорида, Невада, Нью-Гэмпшир, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг. Теннесси и Нью-Гэмпшир облагают налогом только дивиденды и проценты, а Теннесси даже не будет облагать налогом этот доход начиная с 2021 года.

Некоторые города и населенные пункты по всей стране также взимают свои собственные подоходные налоги. Нью-Йорк, пожалуй, самый известный пример подоходного налога в городе. Местные налоги взимаются на городском уровне в Огайо, тогда как другие налоги взимаются на уровне округов, например, в Индиане.Остальные налоги устанавливаются школьными округами. Так обстоит дело в Айове.

Что такое налоги на заработную плату и кто их платит?

Скорее всего, если вы вытащите свою последнюю квитанцию о заработной плате, вы увидите две важные строчки в списке налогов, удерживаемых из вашей заработной платы: FICA и MEDFICA. Если посчитать, эти две строки, означающие Федеральный закон о страховых взносах и Федеральный закон о страховых взносах в рамках программы Medicare, соответственно, занимают 7,65 процента вашей заработной платы.

Однако, когда дело доходит до этих широко известных налогов на заработную плату, это намного больше, чем кажется на первый взгляд. В двух отдельных сообщениях в блоге мы погрузимся в несколько важных вопросов: что такое налоги на фонд заработной платы, кто их платит, насколько они эффективны, а также некоторые споры, которые их окружают. В этом сообщении в блоге рассматриваются первые две темы, а в следующем — два последних.

Что такое налоги на заработную плату?Проще говоря, налоги на заработную плату — это налоги, уплачиваемые с заработной платы сотрудников.Эти налоги используются для финансирования программ социального страхования, таких как Social Security и Medicare. Согласно недавнему исследованию Tax Foundation, эти налоги на социальное страхование составляют 23,05 процента совокупных доходов федерального правительства, правительства штата и местного самоуправления — второй по величине источник государственных доходов в Соединенных Штатах.

Самыми крупными из этих налогов на социальное страхование являются два федеральных налога на заработную плату, которые указаны в квитанции о заработной плате как FICA и MEDFICA. Первый — это налог в размере 12,4 процента для финансирования социального обеспечения, а второй — 2.9-процентный налог на финансирование Medicare по комбинированной ставке 15,3 процента. Половина налогов на фонд заработной платы (7,65 процента) перечисляется непосредственно работодателями, а другая половина (7,65 процента) снимается с зарплаты рабочих.

Кто на самом деле платит налоги на заработную плату?Возможно, один из наиболее тщательно охраняемых секретов налогов на фонд заработной платы заключается в том, что сотрудники фактически платят почти весь налог на фонд заработной платы вместо того, чтобы разделить бремя с работодателями.

Это потому, что размер налога определяется не законом, а рынком.Фактически, лицо, которое должно платить налог федеральному правительству, часто отличается от лица, которое несет налоговое бремя. Обычно рынок решает, как налоговое бремя распределяется между покупателями и продавцами, в зависимости от того, какая сторона более чувствительна к изменениям цен (экономисты называют это «относительной эластичностью цен»).

Оказывается, предложение рабочей силы, то есть готовность рабочих работать, гораздо менее чувствительно к налогам, чем спрос на рабочую силу или готовность работодателей нанимать.Это связано с тем, что работники, которым нужна работа, не так быстро реагируют на изменения заработной платы, но предприятия могут «подыскивать» лучших работников или перемещать производство в другие места. График ниже примерно показывает, как рынок труда распределяет налоговую нагрузку на фонд заработной платы. Тот факт, что линия предложения рабочей силы круче, чем линия спроса на рабочую силу, является способом показать, что работники менее чувствительны к изменениям заработной платы, чем работодатели.

Это означает, что вместо работников и работодателей каждый платит по 7.65 процентов налога на заработную плату, работодатели отправляют свою часть налога в правительство, а затем снижают заработную плату рабочих почти на 7,65 процента. Затем рабочие платят свою долю в размере 7,65% от этой заработной платы. Фактически, вряд ли существует такая вещь, как налог на заработную плату «со стороны работодателя», потому что почти все бремя налога на заработную плату перекладывается на работников в виде более низкой заработной платы.

Заработная плата Налоговая прозрачностьПомимо того факта, что введение федеральным правительством налогов на фонд заработной платы «со стороны работодателя» вводит в заблуждение, оно также ведет к возможной проблеме: оно маскирует затраты на программы, которые оплачиваются налогами на заработную плату.То есть, вместо того, чтобы напрямую перечислять долю обычных налогоплательщиков в выплатах по социальному обеспечению и медицинской помощи, половина налогов, которые финансируют программы, скрыта от рабочих в виде более низкой заработной платы.

Это проблема, потому что она нарушает принцип налоговой прозрачности: принцип, согласно которому налоговое бремя не должно быть скрыто от налогоплательщиков в сложных структурах. Поскольку примерно половина налогов на фонд заработной платы, которые финансируют Social Security и Medicare, скрыта в форме более низкой заработной платы, а не полностью прописана в наших квитанциях о заработной плате, избиратели могут недооценивать истинное влияние этих социальных программ на бюджет.

Таким образом, налоги на заработную плату являются значительным источником государственных доходов, но бремя налога на заработную плату и государственных программ, которые они оплачивают, может быть не совсем очевидным для налогоплательщиков из-за того, как взимаются налоги. В следующем сообщении блога по этой теме мы расскажем, насколько эффективны эти налоги, а также о других возможных проблемах, с которыми они могут возникнуть.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!