Как составить финансовый план семьи семейный бюджет: Финансовое планирование семьи — урок. Основы финансовой грамотности, 10-11 класс.

Как рассчитать бюджет семьи и начать копить

28.02.2020Результаты опроса, проведенного в сентябре 2019 года компанией Research&Branding Group, показали, как украинцы планируют свой бюджет. Оказалось, что из них 35% совсем ничего не откладывают. Только 11% украинцев считают, что их сбережений хватит на срок от 3 до 6 месяцев. Еще 17% людей не привыкли вести финансовый план и затрудняются с ответом.

А сколько денег нужно для безбедной жизни и как планировать расходы, чтобы откладывать на будущее? Поможет выяснить составление семейного бюджета.

Что такое финансовый план?

Это долгосрочный прогноз, который в любой момент подскажет, сколько денег потребуется семье на определенный период. В нем учитываются:

- доходы каждого члена семьи;

- все регулярные и дополнительные траты;

- ежемесячные отчисления на сбережения, цели накоплений;

- пути увеличения доходов и возможности сокращения расходов семьи.

Цель составления финансового плана – выяснить, как получать больше за те же деньги и как сделать так, чтобы было из чего откладывать: на большие покупки, институт, путешествия или на ипотеку. Планирование помогает не только экономить, но и создавать и подпитывать «финансовую подушку» – запас на непредвиденные ситуации.

Что учесть при составлении финансового плана?

Правила ведения семейного бюджета требуют учитывать:

- Интересы каждого члена семьи. Персональные плановые расходы должны быть общеизвестными.

Например, покупка

игрушек для детей, шубы для мамы или планшета для папы, празднование дня рождения и пр. Общие цели также нужно

озвучить всем. Семейный отдых, покупка телевизора или автомобиля, переезд в другую квартиру и т.п. – каждый член

семьи должен знать, куда направляются деньги из домашнего бюджета, чтобы не возникало раздоров на материальной

почве.

- Будущее высшее образование, прибавление в семье, пенсию. Обучение в вузах сейчас дорогое. И если у вас нет сверхдоходов, откладывать на учебу стоит начать заранее. Подумать о «финансовой подушке» желательно и в случае, если в семье планируется пополнение. Она заменит доход мамы в период декрета. Также стоит заранее начать откладывать на пенсию – в негосударственный фонд. Ведь государственных пенсионных выплат недостаточно для нормальной жизни.

- Инфляцию. В 2019 году Украина занимала 13 место в мире по уровню инфляции. Учитывайте это в вашем финансовом плане – так вы будете видеть реальную ситуацию с денежным бюджетом семьи на неделю, месяц и даже на год.

Как составить семейный бюджет правильно?

Умеренные траты – еще не гарантия финансовой стабильности. Из-за большого количества мелких незапланированных

покупок, которые мы редко контролируем, деньги могут закончиться задолго до зарплаты.

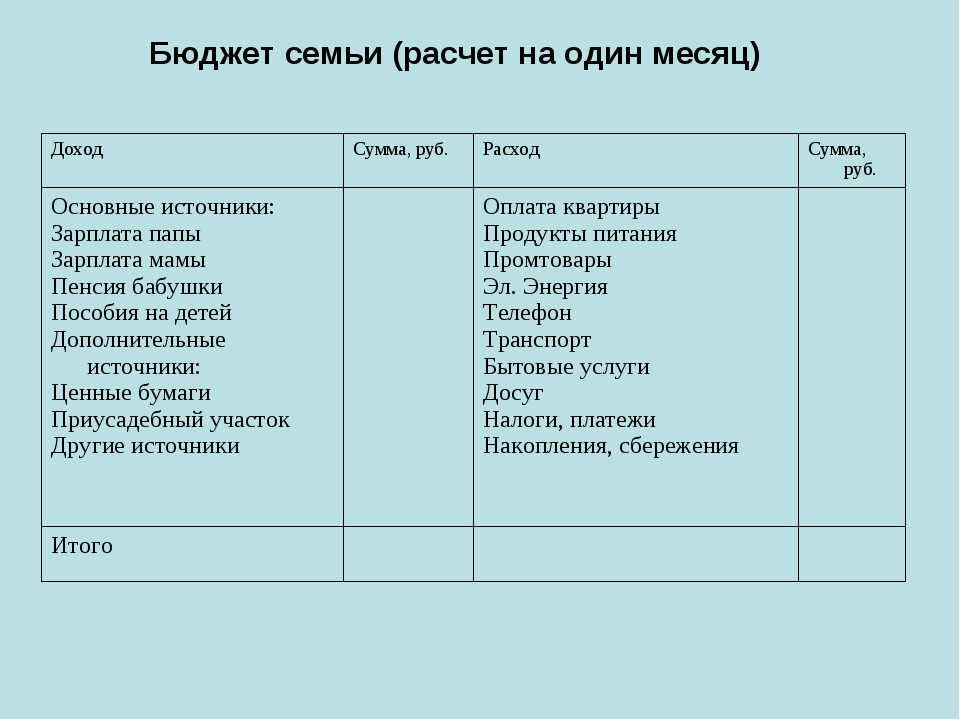

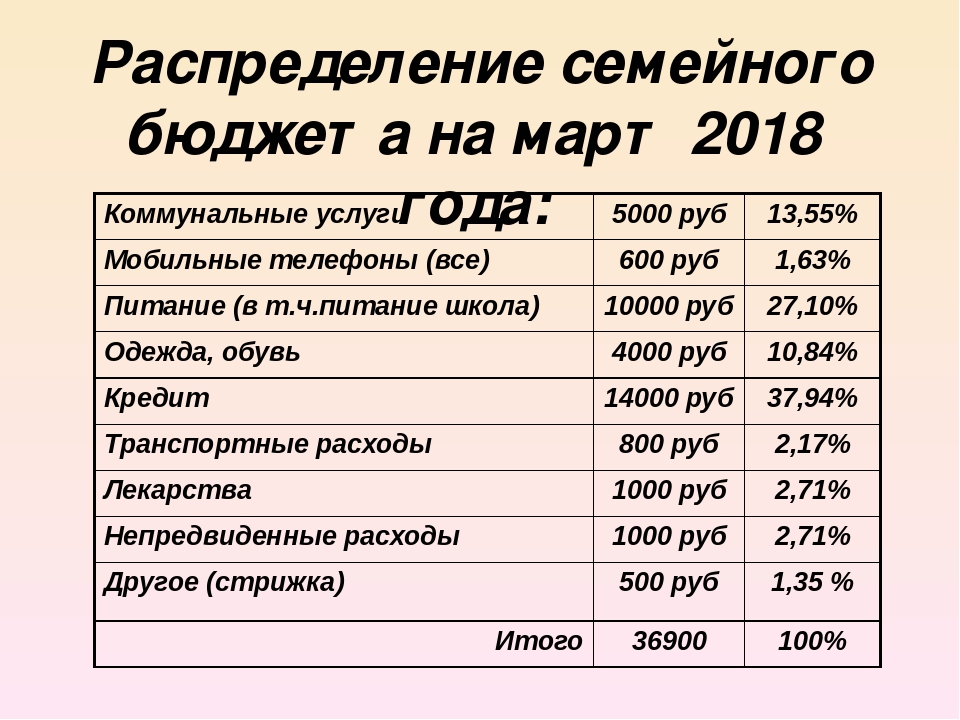

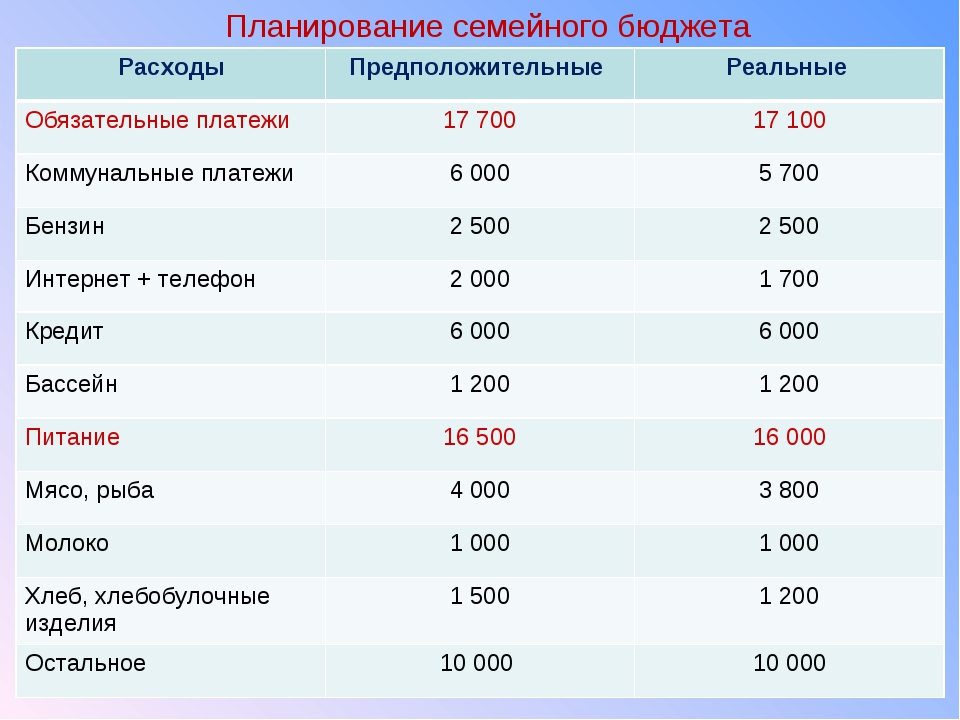

Начните с того, что составьте таблицу, внесите в нее весь ежемесячный бюджет в семье и начинайте фиксировать расходы каждого члена семьи. Даже самые мелкие и, на первый взгляд, незначительные – вы удивитесь, как много тратите на всякую ерунду. Через два-три месяца отследите:

- Обязательные регулярные расходы семьи, без которых не обойтись – например, на продукты питания, оплату «коммуналки», транспорта, связи, учебы и кружков.

- Большие регулярные, но редкие семейные расходы – например, подарки на день рожденья, годовой абонемент в спортзал.

- Дополнительные нерегулярные траты – здоровье, такси, подарки, одежда, бытовые вещи.

- Эмоциональные покупки – очередной свитер, которых и так перебор в шкафу, украшения, алкоголь,

фаст-фуд и пр.

Для удобства разделите расходы на отдельные категории – так будет проще подсчитывать и анализировать.

Расчет бюджета семьи: прибавляйте активы

В плане доходов и расходов семьи важно подсчитать ежемесячные регулярные траты. Вычтите сумму, которая на них уходит, – она неприкосновенна. Далее подумайте, на чем можно сэкономить, и начните откладывать освободившиеся деньги. Причем это должна быть конкретная сумма, которую нельзя уменьшать.

Если вам трудно сразу решить, от чего стоит отказаться, попробуйте разделить ваши приобретения на активы и пассивы. Актив – то, что приносит доходы, – такие покупки стоит прибавлять. Пассив – то, что либо ничего не дает, либо после требует дополнительных денежных вложений. Количество этих приобретений желательно сокращать или переводить их в активы.

Например, вы купили квартиру, но в ней никто не живет, и вы к тому же платите за нее «коммуналку». Это пассив. Но

если сдать жилплощадь в аренду, она станет активом и будет давать регулярный доход.

Установите цели и начинайте откладывать

Решив составить финансовый план, добавьте в него общие и индивидуальные цели, ради которых планируете экономить. Они могут быть краткосрочными (от нескольких месяцев до года) и долгосрочными (на 5 – 10 лет).

Подсчитайте, сколько вам нужно денег для их достижения, решите, какую сумму сможете выделять на каждую цель ежемесячно (учтите приоритетность) – и вперед. Для удобства выделите 5 – 6 конвертов, подписав их соответственно: «Образование», «Отпуск», «Ремонт», «Машина», «Пенсия», «Непредвиденные расходы». Чтобы не запутаться, укажите суммы для каждой цели. И начинайте копить.

Если вы считаете матрац плохим сейфом, можете держать ваши накопления в банке. Так даже лучше: деньги имеют свойство обесцениваться, поэтому средства на долгосрочные проекты лучше хранить на отдельном счету и одновременно зарабатывать на них проценты.

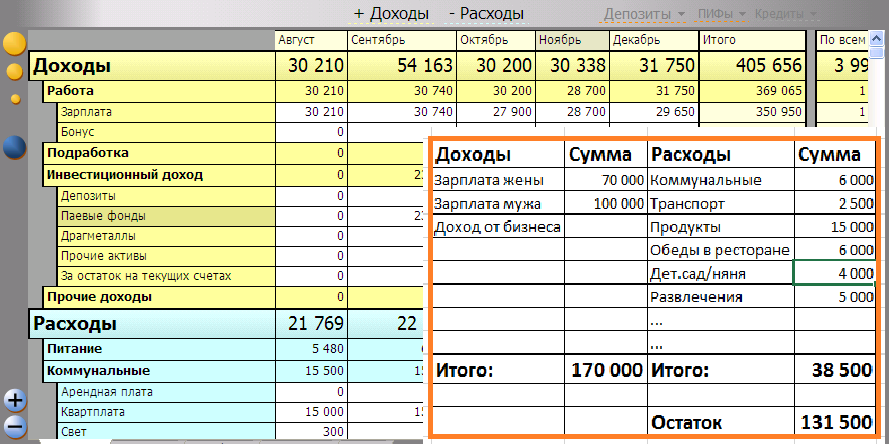

Еще один вариант – использовать для ведения бюджета специальные компьютерные программы или мобильные приложения. Они подсказывают суммы на основные статьи расходов семьи, учитывают инфляцию, а также автоматически фиксируют в

таблице сведения о совершении онлайн-платежей. Правда, расчеты наличными все равно придется вносить вручную.

Они подсказывают суммы на основные статьи расходов семьи, учитывают инфляцию, а также автоматически фиксируют в

таблице сведения о совершении онлайн-платежей. Правда, расчеты наличными все равно придется вносить вручную.

Сокращаете расходы? Увеличивайте доходы

Экономить – не значит отказывать себе и своим близким во всех радостях. В финансовом плане семьи нужно выделять деньги на отдых, развлечения, подарки. При этом планирование расходов помогает сократить количество спонтанных покупок и направить освободившиеся средства на конкретные цели. Только так можно создать для семьи надежный финансовый плацдарм и забыть о «дырах» в семейном бюджете.

В то же время финансовое планирование может показать, что для достижения глобальных целей одной экономией не

обойтись. Согласно результатам исследования компании Research&Branding Group за 2019 год, 90% украинских семей

экономят на 4 – 5 статьях своего бюджета. Они стараются меньше тратить на отдых, отпуск, одежду, еду и коммунальные

услуги. При этом только 39% опрощенных довольны уровнем жизни, остальных ситуация не удовлетворяет.

Они стараются меньше тратить на отдых, отпуск, одежду, еду и коммунальные

услуги. При этом только 39% опрощенных довольны уровнем жизни, остальных ситуация не удовлетворяет.

Если после перераспределения доходов и расходов семьи откладывать вам не удается, значит, нужно увеличить финансовые поступления в бюджет. Внесите эту цель в план. Вспомните, как давно вам повышали зарплату? Порой нужно не ждать, а самому идти к начальнику и говорить о прибавке. Или, возможно, у вас остается много свободного времени – и вы могли бы подрабатывать? Подумайте также о хобби, которое давно пора монетизировать, о пустующей квартире, которая могла бы приносить вам 8-10 тыс. грн ежемесячно…

А может быть, вам бы хотелось попробовать для себя новую сферу деятельности? Почему бы не пройти соответствующие

курсы – многие люди достигают успеха, кардинально поменяв свою жизнь. Даже если у вас пока нет лишних денег на

учебу, это стоит того, чтобы взять небольшой кредит. 10 000 – 15 000 грн будет достаточно. Такую сумму можно

получить без поездок и звонков, без справки о доходах – прямо на карту через сервис

онлайн-кредитования.

10 000 – 15 000 грн будет достаточно. Такую сумму можно

получить без поездок и звонков, без справки о доходах – прямо на карту через сервис

онлайн-кредитования.

Финансовый план и оптимизация семейного бюджета помогают отслеживать приближение к цели, своевременно замечать проблемы, перераспределять расходы при изменении обстоятельств и поддерживать мотивацию в случае с долгосрочными целями. Благодаря ему вы будете четко понимать, как поступить в любой ситуации, которая требует вложения средств. Желаем вам комфортного планирования. И пусть ваша семья никогда не сталкивается с финансовыми трудностями!

Читайте также ТОП-5 ошибок в планировании бюджета современного украинца

1 день до 30 днейВернуть к дате :

Проценты, грн:

?

как правильно составить в 2021 году

Как составить личный финансовый план

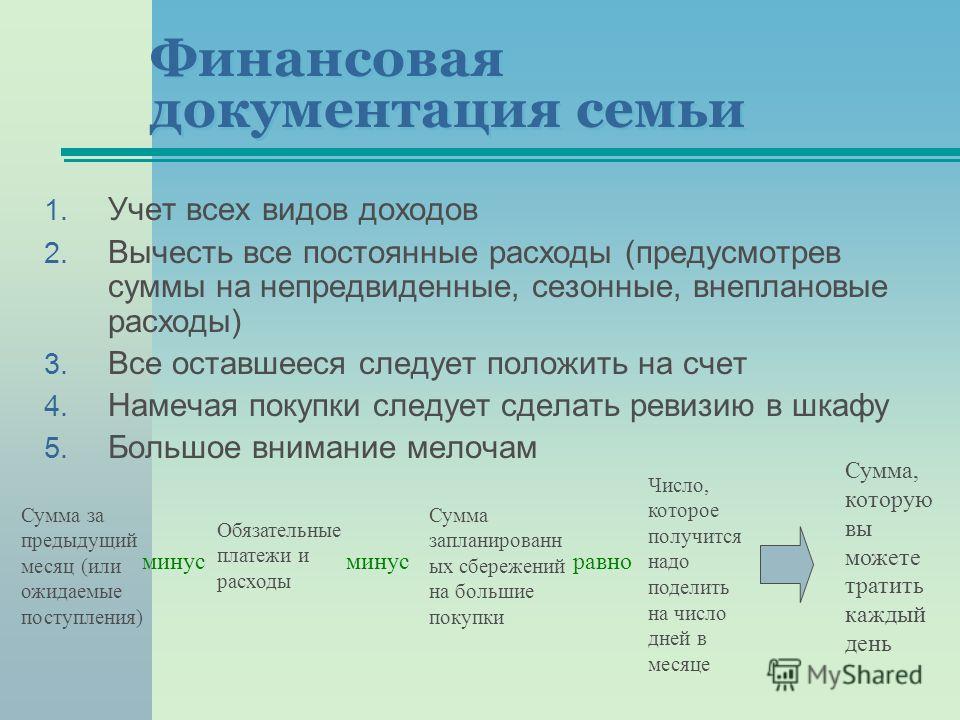

Прежде чем приступать к планированию семейного бюджета на следующий год (квартал или месяц), стоит (и даже нужно) провести полную инвентаризацию своих доходов и расходов за предыдущий период. Запишите свои расходы в прошлом месяце не по памяти, а буквально по чекам и квитанциям (если они сохранились). Так вы узнаете, сколько тратите на самом деле, на что расходуется больше всего денег и сможете отследить ненужные покупки и траты. Уже на этом этапе может оказаться, что значительная часть ваших средств расходуется не на первоочередные нужды, а на покупки, от которых вы можете легко отказаться.

Запишите свои расходы в прошлом месяце не по памяти, а буквально по чекам и квитанциям (если они сохранились). Так вы узнаете, сколько тратите на самом деле, на что расходуется больше всего денег и сможете отследить ненужные покупки и траты. Уже на этом этапе может оказаться, что значительная часть ваших средств расходуется не на первоочередные нужды, а на покупки, от которых вы можете легко отказаться.

Далее, выделите перечень обязательных расходов, от которых вы отказаться не можете: коммунальные платежи, плата за обучение, платежи по кредиту, расходы на проезд, покупку необходимых бытовых товаров и одежды, расходы на питание. Что касается последних, то они в бюджете многих украинских семей занимают наибольшую долю. По данным Госкомстата за первое полугодие 2010 года, среднестатистический украинец тратит на еду около 55% своего заработка. При этом в странах Европы этот показатель составляет в среднем 20%, а обеспеченными могут считаться граждане, расходы которых на питание меньше этого значения.

Посчитав, сколько остается в семейном бюджете после обязательных платежей, не спешите направлять оставшуюся сумму на шоппинг и развлечения – нужно отложить часть средств в резерв непредвиденных расходов. Никому не хочется, чтобы мы или наши близкие заболели, но если так случится – у нас должна быть припасена определенная сумма на расходы по лечению (или на случай ремонта, если соседи сверху забудут закрыть воду). Кроме того, если семья живет за счет зарплаты только одного из членов (например, работает только муж), то не помешает иметь резерв на случай потери работы в размере нескольких зарплат.

Эти резервы создаются путем планомерного откладывания небольшой суммы денег. Специалисты утверждают, что откладывать хотя бы немного (от 10%) в резерв нужно с каждого поступления денег. И если в конце месяца у вас осталась непотраченные деньги – лучше тоже отложите их на случай внезапных расходов.

Не будет лишним некоторую часть своего дохода направить на инвестирование. Не все украинские семьи могут позволить себе эту статью в семейном бюджете, но если ваши доходы позволяют – выделите в личном финансовом плане сумму, которую вы ежемесячно будете инвестировать. Финансовые консультанты считают, что человек может откладывать до 10% своего дохода безболезненно, и до 25% при небольшом ограничении расходов. Ваша сумма может быть и больше – в зависимости от того, какие цели вы перед собой ставите.

Финансовые консультанты считают, что человек может откладывать до 10% своего дохода безболезненно, и до 25% при небольшом ограничении расходов. Ваша сумма может быть и больше – в зависимости от того, какие цели вы перед собой ставите.

Направляя часть своего дохода на инвестиции, вы сможете в будущем получать от них же дополнительный доход. Впрочем, даже если у вас сейчас нет возможности выделить часть денег на инвестирование – все равно вы наверняка планируете отпуск, покупку бытовой техники или другие крупные расходы. Лучше начать откладывать деньги на такие траты заранее, чем потом брать кредит: все равно нужно будет выделять часть дохода на его погашение, но к тому же придется платить и проценты.

Следуем плануСоставить хороший личный финансовый план – только половина дела, значительно сложнее бывает добиться того, чтобы деньги расходовались четко по указанным в плане направлениям. И тут мы порой бываем врагами сами себе: не успеешь оглянуться, как сумма, выделенная на питание семьи на целый месяц, закончилась за две недели. Либо ежедневные карманные расходы за месяц вылились в гораздо более «круглую» сумму, чем было запланировано.

Либо ежедневные карманные расходы за месяц вылились в гораздо более «круглую» сумму, чем было запланировано.

Если такая ситуация приключилась с вами, то прежде всего, убедитесь, что вы правильно составили финансовый план: возможно, вы просто не учли какую-то группу расходов? Если нет, то вам придется научиться контролировать свои траты.

Во-первых, психологи не советуют делать какие-либо покупки в день получения зарплаты. Имея на руках большую сумму, мы можем захотеть «всего и сразу» и неожиданно для себя наделать ненужных покупок. Подождите до следующего дня, когда эйфория уляжется, и вы сможете на свежую голову обдумать всё, что хотели купить.

Во-вторых, идя в супермаркет или в магазин за покупками – составляйте список всего, что хотите купить, и ни при каких условиях не отступайте от него. Не покупайте ничего лишнего, даже если забыли что-то записать: с финансовой точки зрения лучше вернуться, чем потратить деньги на ненужные вам товары. Постарайтесь делать покупки в супермаркете раз в неделю, так вы сможете лучше контролировать семейные расходы на питание, да и цены в супермаркетах обычно немного ниже, чем в магазинах возле дома. Кроме того, это еще и поможет вам спланировать семейный рацион.

Кроме того, это еще и поможет вам спланировать семейный рацион.

Не стоит носить все свои деньги с собой: оставьте их дома и каждый день берите небольшую сумму на текущие расходы. Тогда вы не сможете быстро потратить все деньги. Даже если вы захотите купить что-то дорогое, вам придется, как минимум, дойти домой, чтобы взять нужную сумму, а значит, у вас будет время еще раз подумать.

Многим удается избежать лишних расходов благодаря простому и проверенному способу: купите несколько чистых конвертов, и в каждом из них храните деньги, предназначенные на определенные расходы (питание, покупка одежды, оплата коммунальных услуг и так далее). Подпишите каждый конверт, и ни при каких условиях не берите из них деньги на другие нужды.

Если повседневные траты слишком обременяют ваш личный (или семейный) бюджет, специалисты советуют сделать следующее. Определите для себя сумму, которую вы готовы выделить на ежедневные расходы, а затем разделите ее на количество дней.

Если в какой-то день вы потратили больше, то в следующие дни придется себя ограничить. Так вы сохраните баланс.

Есть еще один способ сэкономить на повседневных расходах. Заведите отдельный кошелек и складывайте туда всю мелочь. Со временем, когда бумажные купюры закончатся, вы можете обнаружить, что в кошельке собралась внушительная сумма мелочью.

Постарайтесь ограничить пользование кредиткой: она стимулирует вас потратить больше денег, чем вы имеете, а проценты по кредиту удорожают ваши покупки. Гасите задолженность полностью сразу после получения зарплаты. Записывайте свои расходы – это поможет вам оценить, насколько четко вы следуете намеченному плану.

Чтобы защитить сбережения от обесценивания в результате инфляции и изменения курсов традиционно их рекомендуют хранить в разных валютах. Универсального и идеального соотношения валют не существует, и не так уж на самом деле важно, какое вы выберете для себя. Главное помните, что ошибка, которую совершают многие – покупка доллара или евро, когда эти валюты дорожают. Ни европейская, ни американская валюта не исчезнут завтра совсем, даже если сегодня курс немного опустится. А покупая валюту на пике стоимости, вы переплачиваете и несете неоправданные расходы.

Ни европейская, ни американская валюта не исчезнут завтра совсем, даже если сегодня курс немного опустится. А покупая валюту на пике стоимости, вы переплачиваете и несете неоправданные расходы.

Личный финансовый план как способ экономии семейного бюджета

Мастер-класс

Личный финансовый план как способ экономии семейного бюджета

Автор: Мошева Ирина Сафроновна,

учитель высшей категории

МБОУ «Северокоммунарская СОШ»

2019 год

I раздел. Презентация педагогического опыта

Результатом обучения и воспитания в современной школе должна стать готовность детей к овладению основами финансовой грамотности. В условиях современной экономики наша задача — научить детей правильно оценивать финансовую ситуацию в постоянно меняющихся экономических условиях не только для ведения будущей профессиональной деятельности, но и в рамках семьи.

Актуальность данного мастер-класса подтверждается распоряжением Правительства Российской Федерации от 25 сентября 2017 г. № 2039-р «Стратегия повышения финансовой грамотности в Российской Федерации на 2017-2023 годы».

№ 2039-р «Стратегия повышения финансовой грамотности в Российской Федерации на 2017-2023 годы».

Ещё в IV веке до н.э. римский философ Луций Анней Сенека сказал: «Деньгами надо управлять, а не служить им».

Не секрет, что каждый из нас сталкивается с проблемой недостатка денег для какой-либо крупной покупки. Семья оказывается в условиях экономии своего бюджета. Сегодня мы будем этому учиться и полученные знания, уважаемые коллеги, пригодятся как в профессиональной деятельности, так и личной жизни.

Тема: Личный финансовый план как способ экономии семейного бюджета.

При обучении старшеклассников финансовой грамотности эффективно работают следующие образовательные технологии:

- критического мышления;

- системно-деятельностного подхода;

- дифференцированного обучения;

- рефлексивного обучения;

- ОДРИ (организационно-деятельностная ролевая игра).

Я использую такие методы и приёмы, как:

- решение практико-ориентированных задач;

- деловые (ролевые) игры;

- проблемные ситуации;

- работа над понятиями.

В результате овладения основами финансовой грамотности старшеклассники приобретут метапредметные и предметные УУД:

|

метапредметные |

предметные |

|

• Личностные: o смыслообразование, o различные социальные роли, o профессиональное определение; · Коммуникативные: o умение слушать, вступать в диалог, o Умение участвовать в коллективном обсуждении; · Регулятивные: o планирование цели, результата, o прогнозирование. |

• решать финансовые и экономические текстовые задачи, • читать графики, понимать зависимости на графиках, • оценивать риски (с вероятностью), • применять арифметическую и геометрическую прогрессии, • давать оценочные решения. |

II раздел. Представление занятия

Представление занятия

Цель: демонстрация эффективных методов и приёмов обучения старшеклассников финансовой грамотности.

Задачи:

- Создать условия для повышения квалификации педагогов-участников мастер-класса.

- Показать эффективные методы и приёмы обучения финансовой грамотности.

- Провести практикум по составлению личного финансового плана.

III раздел. Проведение фрагмента занятия с участниками мастер-класса

Финансовая цель:

- Конечная цель должна быть конкретной.

- Денежный эквивалент (если возможно).

- Реалистичный срок достижения цели.

- План достижения цели.

Как поставить финансовую цель?

- Неправильная постановка

- Правильная постановка

Личный финансовый план – это индивидуальный план достижения поставленной Вами финансовой цели.

Личный финансовый план:

- Определить цель.

- Оценить текущие доходы.

- Составить план доходов и расходов.

- Найти дополнительные источники дохода.

- Заставить свои сбережения работать.

IV раздел. Моделирование

Все мы разные. У нас разные мечты. А как превратить эти мечты в реальность?

Для этого сегодня мы будем учиться составлять личный финансовый план.

Представим, что здесь присутствуют 3 семьи и у каждой – своя финансовая цель. А какая, предлагаю выбрать.

Если нужна помощь, у вас есть сигнальная карточка.

Алгоритм:

- Сформулировать финансовую цель.

- Оценить текущие доходы.

- Составить план доходов и расходов.

- Найти дополнительные источники дохода.

Слово предоставляется «главам семей» для презентации финансового плана.

Как правильно поставить финансовую цель?

Как добиться поставленной финансовой цели:

- Оптимизировать свой бюджет

- Найти дополнительные источники дохода

- Заставить свои сбережения работать

«Цель хороша тогда, когда ее выполнение реально». Семён Рамишвили.

Семён Рамишвили.

V раздел. Рефлексия

Предлагается рефлексия в форме цитат из фильмов на выбор.

VI раздел. Заключение

Для того чтобы решить проблему повышения финансовой грамотности обучающихся, мы используем инновационные и апробированные технологии, методы и приёмы обучения с учетом личностных качеств ребёнка и современных требований общества.

«Если хочешь быть успешным, нужно быть финансово грамотным» Роберт Кийосаки.

Список литературы

- Содержание и методика преподавания курса финансовой грамотности различным категориям обучающихся. Проект «Взаимодействие человека с банком». Разработчик Дюжикова Л.Н. (в рамках программы повышения квалификации НИУ ВШЭ, 2016 г)

- Материалы онлайн-урока «Личный финансовый план». Центральный банк РФ (банк России). Управление Службы по защите прав потребителей финансовых услуг и миноритарных акционеров в Приволжском федеральном округе, 2017 г

Интернет-ресурсы

- Методы и приёмы обучения.

Классификация методов обучения. https://students-library.com/library/read/57099-metody-i-priemy-obucenia-klassifikacia-metodov-obucenia . Дата просмотра 08.02.2019

Классификация методов обучения. https://students-library.com/library/read/57099-metody-i-priemy-obucenia-klassifikacia-metodov-obucenia . Дата просмотра 08.02.2019

- Цитаты и афоризмы о финансах и деньгах. https://www.finversia.ru/finhandbook/aphorisms .

Дата просмотра 20.02.2019

как научиться экономить семейный бюджет

Несомненно, некоторым из нас знакомо такое ощущение – деньги заканчиваются всегда неожиданно. Кажется, что семья в совокупности имеет не такой уж и малый доход, но почему-то их часто не хватает. Каковы причины внезапного банкротства? Существует ли возможность предусмотреть такой поворот событий и найти выход из создавшегося положения?

Ответ прост – следует положить начало ведению семейного бюджета. Он поможет избавить от разногласий и ссор по поводу необдуманных трат и малых заработков, научит планировать расходы и тем самым уменьшать количество необдуманных затрат.

После того, как члены семьи начинают видеть результаты планирования, ведение семейного бюджета становится для них достаточно увлекательным занятием.

Для чего нужен личный финансовый план

Формирование личной финансовой стратегии начинается с составления списка финансовых целей. Необходимо понимать, что такая неопределенная задача, как накопление миллиона долларов, является несерьезной. Она дает только возможность назвать себя миллионером, а это не то, к чему необходимо стремиться.

Личные финансовые цели должны выражаться в конкретном достижении, на которые и будут потрачены заработанные миллионы. Это могут быть путешествия или покупка недвижимости, к примеру, на Гоа.

Текущие и долгосрочные цели

Финансовые цели могут быть текущими и долгосрочными.

На текущие цели средства откладываются уже сейчас. Даже если реализация ее планируется в будущем, например, создание пенсионного фонда, тем не менее, она все равно будет считаться текущей и учитывается в финансовых планах ближайшего времени.

Долгосрочные цели отличаются тем, что достижение их откладывается на неопределенный срок, а посему средства должны просто инвестироваться.

Золотым правилом работы с целями является их предварительная запись. Не нужно стесняться, планировать можно по максимуму – ведь это личные цели, и за них ни перед кем не придется отчитываться! Можно записывать цели просто на бумаге, можно – в компьютере. Обязательно сохранив, их нужно через несколько дней перечитать и подправить. Возможно, что-то из пунктов уберется, возможно, что-то добавится.

Обязательные цели

Среди целей существует несколько обязательных, которые должны быть включены в список непременно. Они являются приоритетными, поскольку без их осуществления трудно говорить о неком составлении семейного бюджета. К таким целям относятся:

- Выплата долгов, например, погашение кредитов или ипотека;

- Формирование резервного фонда;

- Создание пассивного пенсионного дохода, например через НПФ.

Если список целей уже составлен, необходимо прикинуть, сколько средств понадобится на их реализацию. Цена может быть приблизительной, ведь с течением времени список будет постоянно корректироваться при составлении финансовых планов. Это касается только долгосрочных проектов, а вот обязательные цели нужно просчитать наиболее точно.

Сделать подсчеты несложно:

- Сумма долгов равняется величине основного кредита, суммируемого с процентами.

- Резервный фонд должен составлять не менее трех месячных доходов семьи (зависит от того, насколько защищенной семья хочет себя чувствовать).

- Накопления на пенсионный капитал зависит от суммы дохода, возраста и планируемого размера пенсии.

Следует иметь в виду, что у финансовых целей существует две основные функции. Это мотивация на дальнейшие действия и использование при составлении финансового плана семьи.

Не нужно сразу бросаться к откладыванию средств на все цели – все равно у большинства людей на это денег не хватит. Приоритетными должны стать текущие задачи, т.е. долги, создание резервного фонда и закладка пенсионного капитала. Позже в текущие переносим затраты на отпуск, и некоторые из долгосрочных целей.

Как вести домашнюю бухгалтерию

Для учета расходов и доходов существует несколько способов, каждый из которых имеет свои преимущества и недостатки.

Стартовать можно с более простого способа, после чего постепенно переходить к более продвинутым.

Подсчеты в тетради

Начинать лучше всего с элементарных записей, ведь иногда просто не хочется включать компьютер, чтобы зафиксировать несколько цифр, но надеяться на свою память также не следует. Через пару часов расходы забудутся, и в конце месяца уже никто не вспомнит, куда ушла энная сумма денег.

Таблица оформляется просто:

| Дата | Доход | Расход | Итого |

|---|---|---|---|

Каждый лист необходимо расчертить на графы. В первой будет проставляться дата, вторая служит для отражения доходов и третья – расходов.

Графа «Итого» будет показывать оставшуюся сумму после движения средств. Она должна соответствовать количеству оставшихся наличных.

Раз в неделю нужно подводить итоги и оценивать, какую статью расходов можно сократить.

Плюсы: простота, дешевизна, возможность сужения и расширения граф в зависимости от статьи расходов.

Минусы: подведение недельных итогов занимает немного времени, в то время как анализ выплат по кредитам и планирование семейного бюджета на будущее проводить сложно.

Подсчеты на смартфоне либо планшете

На обоих устройствах вести бюджет очень удобно. Для этого просто следует скачать специальную программу для каждого из гаджетов.

Плюсы: основное – это быстрота подсчетов, удобство в планировании будущих расходов.

Минусы: на хорошую программу необходимо затратить средства, а бесплатные версии будут значительно урезаны.

Подсчет на компьютере в Excel

Она имеется на большинстве компьютеров и не требует широких знаний.

Плюсы: подведение итогов занимает немного времени, при этом можно подсчитать доходы и расходы по любым статьям бюджета за любой период.

Минусы: при подстраивании программы под себя у неопытных пользователей могут возникнуть сложности, программа выглядит неярко и поэтому скучно.

Специальные программы

Существуют специальные программы по ведению бюджета, устанавливаемые на домашний компьютер или ноутбук.

Плюсы: функционально они более приспособлены для расчетов расходов и доходов, чем таблицы. Можно проводить анализ за прошедший период и планировать будущие операции. Обеспечение техподдержки.

Минусы: к сожалению, большая часть этих программ платные.

Онлайн сервисы

Онлайн сервисы для компьютеров с выходом в интернет. Выбрав сервис, на нем необходимо зарегистрироваться и завести свою таблицу расчетов.

Плюсы: установка специальных программ не требуется.

Минусы: при отключении интернета доступ к сервисам будет невозможен, бесплатные сервисы обычно имеют ограниченное число функций.

Программы для ведения бюджета

- «AceMoney». Подходит для тех, кто не имеет ни малейшего представления о ведении бухгалтерии. Проста и эффективна в использовании.

- «Family 2009 PRO». Программа широкомасштабного действия. Позволяет работать не только с семейным бюджетом, но и вести свой бизнес. Учитывает кредиты, депозиты, кредитные карточки.

- «MoneyTracker» – продукт для продвинутых пользователей. Снабжена многочисленными функциями, но из-за сложного интерфейса не доступна начинающим планировщикам.

- «Домашняя экономика» – легкая в использовании программа даже для новичков. Привычный дизайн в стиле Microsoft Office Word с функцией органайзера. Позволяет отмечать планируемые события.

- «Семейный бюджет» – простейшая программа для учета финансов. Термины просты и понятны, разобраться с устройством не сложно даже неискушенным новичкам. Можно завести несколько кошельков.

- «Жадюга» – простейшая программа, не содержащая изысков. Работать с ней не сложно, единственный недостаток – это нахождение на разных вкладках категорий «Доходы» и «Расходы». Имеется полезный раздел «Кредиты/Долги».

- «Домашние финансы» – программа с древовидным меню, поэтому работать с программой удобно. Имеются стандартный и кредитный калькуляторы, а также функция планирования семейного бюджета. Отчеты выводятся в Excel, что доставляет некоторые неудобства.

- «Домашняя бухгалтерия» – одна из самых популярных программ. Расходы, доходы и остаток отображаются на разных вкладках, это может быть сложным в использовании новичкам. Все функции, напротив, просты и понятны, что является плюсом.

Как правильно планировать

Начиная планировать финансовые средства, следует усвоить несколько правил экономии семейного бюджета:

- Особенно тщательно нужно проводить анализ расходов на питание. Чаще всего именно в этом пункте скрывается самые большие и незапланированные траты. Чтобы этого избежать, необходимо взять за правило не ходить в магазин с чувством голода и без предварительно подготовленного списка.

- Вести учет предпочтительно каждый месяц. Только так можно заметить, где можно сэкономить, проанализировав все расходы.

- Присматривайтесь, без каких трат можно успешно обойдись. К примеру, несколько остановок пройти пешком, сэкономив на проезде, или взять из дома удобную сумку, чтобы не тратиться на пакеты.

- После того, как зарплата получена, легче сразу отделить определенный процент и положить их в сбережения. Эта сумма еще нигде не просчитана и не включена в расходы, поэтому психологически легче признать ее чужой. Неплохо бы поместить ее на неснимаемый до определенного срока вклад. В итоге, к концу года накопится определенная сумма, которую можно будет потратить, к примеру, на путешествие.

- Если расходы значительно превышают доходы, даже при строжайшем режиме экономии, необходимо задуматься о повышении прибыли путем дополнительного заработка.

Семейный бюджет и личный финансовый план

26.06.2014 4 159 5 Время на чтение: 10 мин.Еще немного слов о том, насколько важен личный финансовый план при формировании и планировании семейного бюджета.

Все мы часто слышим из новостей, что правительство разрабатывает, корректирует, утверждает бюджет и финансовый план доходов и расходов государства. Можно даже утверждать, что бюджетирование и финансовое планирование являются одной из ключевых задач в развитии любой страны. Над этим работает огромное количество чиновников из разных министерств и ведомств.

Свой бюджет и финансовый план есть также у любого предприятия. В крупных компаниях этим тоже занимаются целые отделы, есть люди, ответственные за выполнение бюджета и плановых показателей.

Представьте, что будет с государством или предприятием, если у них будет отсутствовать бюджет и годовой финансовый план, доходы будут поступать хаотично и так же хаотично расходоваться? Они попросту развалятся.

Теперь спроецируем все это на домашние финансы семьи. Как известно, семья — это ячейка общества, свое микрогосударство или микропредприятие, в котором тоже есть свои финансовые потоки, от которых тоже зависит очень многое, прежде всего — финансовое благосостояние этой семьи. Поэтому у супругов тоже должен быть свой семейный бюджет и свой личный финансовый план (по ссылкам вы можете подробнее прочитать, что это такое, сейчас не буду повторяться).

К сожалению, большинство семей обращает внимание на финансовое планирование только в моменты, когда государство обещает поднять зарплаты и пенсии (тут семья радуется), или повысить тарифы на коммунальные услуги (тут негодует).

Большинство людей считает, что их финансовое благосостояние зависит исключительно от государства: какие зарплаты, пенсии и пособия оно будет им платить, и будет ли удерживать цены на жизненно-важные товары и услуги.

Это мнение в корне ошибочно! От подобных внешних факторов зависит, можно сказать, половина составляющей финансового благополучия семьи, и на эту часть сами люди не могут оказать никакого влияния, поэтому сокрушаться о ней просто нет смысла. А вот вторая половина при этом зависит от внутренних факторов, на которые способен повлиять сам человек или отдельно взятая семья — это как раз и есть отношение к собственным финансовым потокам: личный или семейный бюджет и персональный финансовый план, насколько грамотно они составляются и выполняются.

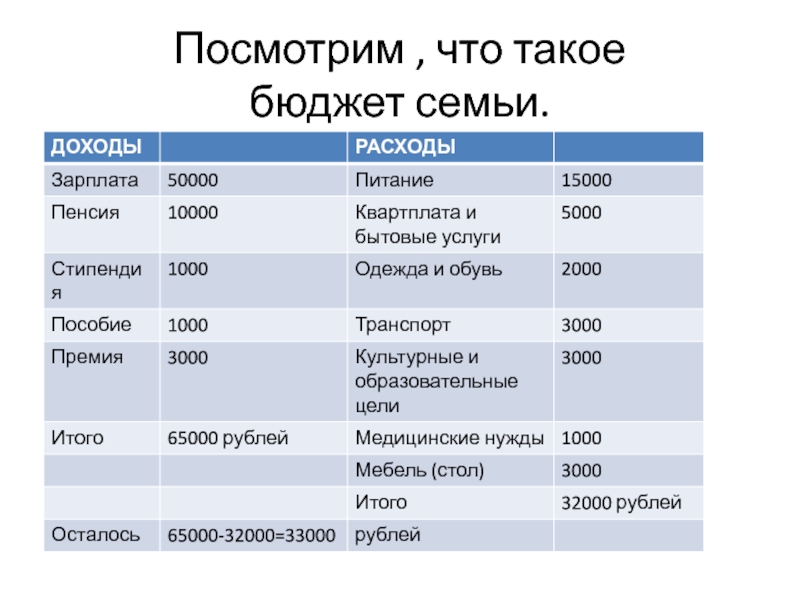

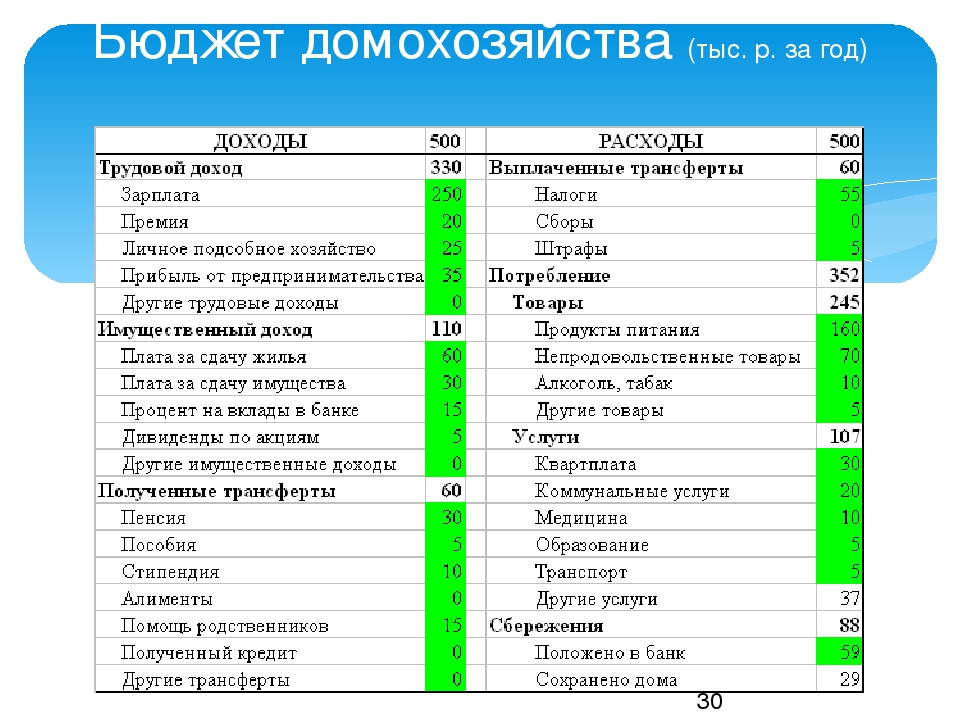

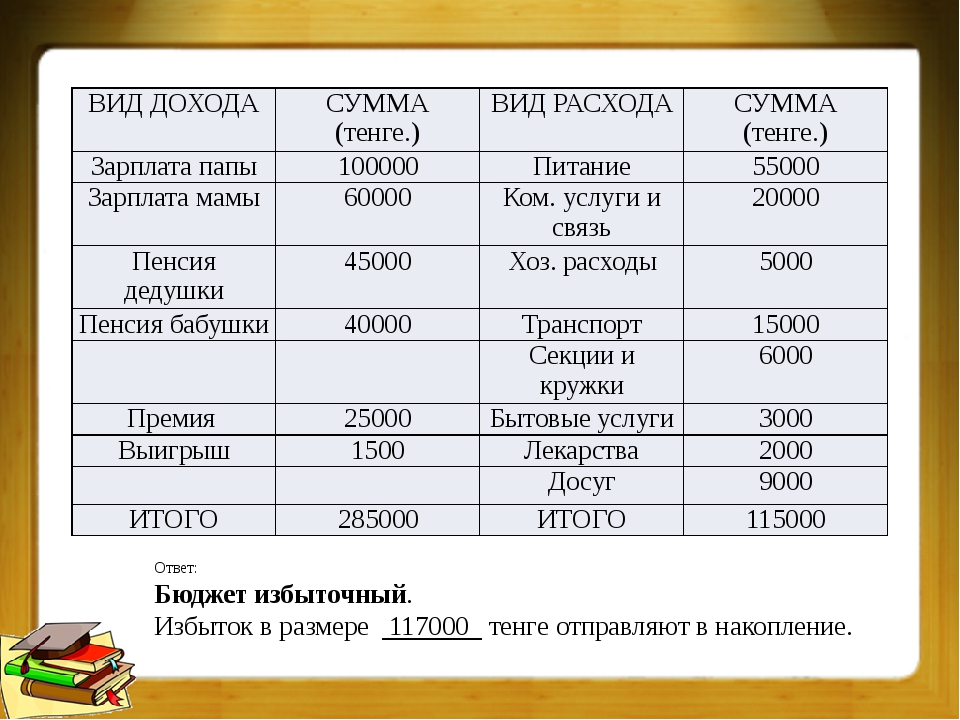

Таким образом, по аналогии с государством или предприятием, любая семья, чтобы не стать банкротом, должна планировать и контролировать свои доходы и расходы. Любой семейный бюджет можно разделить на несколько доходных и расходных статей, что позволит проще осуществлять процесс финансового планирования. К примеру, доходы — это будет зарплата, премии, доходы от сдачи в аренду недвижимости, доходы от депозитов и т.д. Расходы — ежемесячные (коммунальные платежи, питание, одежда, и т.д.) и разовые (дни рождения, отпуск, крупные покупки и т.д.).

Даже исходя из этих элементарных, обобщенных понятий уже можно составлять семейный бюджет и личный финансовый план. На мой взгляд, правильнее, да и дешевле заниматься этим самостоятельно. Но некоторые семьи считают, что для них это все слишком сложно. В этом случае, проникшись необходимостью составления персонального финансового плана, они обращаются к специалистам — финансовым консультантам, которые оказывают подобные услуги за определенную плату.

Личный финансовый консультант занимается тем, что анализирует нынешнее финансовое состояние обратившихся к нему клиентов и дает им персональные советы для изменения этого состояния в лучшую сторону и/или достижения указанных ими финансовых целей.

Происходит это примерно так. Обратившаяся семья отвечает на ряд вопросов, характеризующих их нынешнее положение: размер доходов и расходов, имеющиеся активы и долги. Исходя из этого, личный финансовый консультант определяет возможные пути решения имеющихся проблем или достижения поставленных целей. Прежде всего, он рассчитывает сумму, которую семья может ежемесячно выделять для создания капитала и инвестирования, затем выбирает источники, в которые целесообразно эти средства вкладывать, расписывает тактику и стратегию достижения поставленных целей с учетом допустимого уровня рисков.

Все это и складывается в персональный финансовый план. После того, как план составлен, консультант, если это входит в его работу, сопровождает весь процесс выполнения плана, анализирует его эффективность, при необходимости вносит корректировки. Поскольку все люди разные, имеют разные исходные данные, разные цели и разные возможности, то и личный финансовый план для каждой семьи будет разным, ориентированным на конкретный семейный бюджет.

Как правило, личный финансовый консультант не может гарантировать, что составленный им план приведет к достижению поставленных целей. Ведь многое в процессе его реализации может измениться, а доходность инструментов, в которые семья будет вкладывать свои средства часто является лишь прогнозируемой, а не точной величиной.

Поэтому, в связи с отсутствием таких гарантий, и, одновременно, присутствием дополнительных расходов — оплаты за услуги, которые обычно стоят немало, я считаю, что составлением личного финансового плана при желании можно заняться и самостоятельно. И эффект он будет иметь не меньший, чем составленный профессионалом.

С другой стороны, это обязательно потребует определенного уровня знаний, которые, при начальном отсутствии, нужно где-то получать. Сейчас существует немало литературы и открытых источников, в которых можно обучиться основам современной финансовой грамотности, управлению личными финансами, что позволит максимально грамотно составить персональный финансовый план абсолютно бесплатно. Одним из таких источников является сайт Финансовый гений, где уже сейчас собрано большое количество информации, позволяющей привести свой семейный бюджет в надлежащий вид и серьезно заняться финансовым планированием. Конечно же, для изучения вам понадобится определенное время, поэтому, что вам дороже: время или деньги — решать вам.

Подводя итог, хочу отметить, что грамотное отношение к личным финансам непременно должно оказать эффект на финансовое благополучие семьи. Разница между финансовым хаосом и упорядоченными финансовыми потоками внутри семьи так же очевидна, как внутри государства или предприятия.

Имея правильно поставленные финансовые цели, личный финансовый план, семья задает себе вектор движения денежных потоков, а контролируемый месячный семейный бюджет позволяет быстрее и точнее двигаться в заданном направлении.

Прочитайте более подробно о том, как составить личный финансовый план, изучайте другие публикации на Финансовом гении, задавайте интересующие вас вопросы в комментариях и начните работу над улучшением собственного финансового состояния уже сейчас. Хорошо запомните нынешние реалии: государство за вас это не сделает.

До встречи в новых публикациях!

ФИНАНСОВЫЙ ПЛАН ДЛЯ СЕМЬИ — Финансовые продукты и услуги

Что такое финансовый план?

Каждая семья хоть раз в жизни сталкивалась с необходимостью копить деньги, пытаясь выудить из семейного бюджета как можно больше свободных средств. Далеко не у всех это получается, и зачастую разногласия среди супругов и попытки экономии приводят к ссорам и разладам. Поэтому можно смело говорить о том, что грамотное финансовое планирование семейного бюджета является важным звеном в гармонизации отношений. Так как составить финансовый план для семьи?

Что такое финансовый план?

Финансовый план – это результат финансового планирования, которое заключается в выборе целей путём сопоставления имеющихся ресурсов и внешних условий; в составлении и утверждении статей доходов и расходов и последующего контроля за ними. В области финансового планирования есть много специалистов, готовых предложить свои услуги по составлению долгосрочного бюджетного плана за установленную плату. Такими услугами не брезгуют даже некоторые банки. Но финансовый план семейного бюджета любой человек может составить самостоятельно, не прибегая к помощи специально обученных людей.

ПРИНЦИПЫ И ВИДЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ

Для составления грамотного финансового плана, неважно какого – целой страны или отдельной семьи; важно знать об основных принципах планирования. Прежде всего это ясное представление цели, реальный взгляд на окружающие факторы, адекватная оценка экономической обстановки в регионе, где проживает семья; многовариантность, а также согласованность с членами семьи. Цели должны быть общими, планы обоюдными.

Отталкиваясь от общих видов финансового планирования, относительно бюджетного плана семьи можно выделить текущий (в целях перекрыть уровень доходов над расходами), краткосрочный (для достижения небольшой цели, например, отпуска), долгосрочный (например, покупка квартиры или дачного участка). Правильное составление финансового плана семьи пробудит во всех её членах ответственность, заботу друг о друге и целеустремлённость, что не может не сказаться положительно на обстановке в семье в целом.

Как составить свой собственный финансовый план?

При планировании целей необходимо учитывать мнение всех членов семьи, нельзя игнорировать пустяковые на взгляд, например, отца мечты. Для создания статей расходов и доходов применительно к плану своей семьи необходимо всем собраться, и обсудить – куда уходят деньги и откуда они появляются. Именно общее собрание при обсуждении данного вопроса помогут не упустить из виду ни одной мелочи, будь то содержание кота, или текущий ремонт автомобиля.

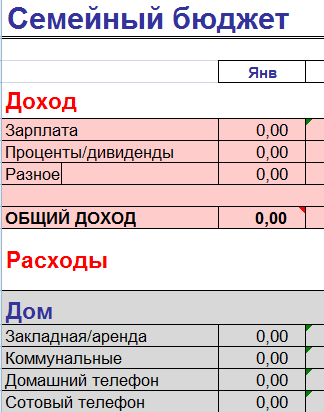

Нет никакой строгой формы ведения учёта доходов и расходов, для каждой семьи это индивидуальная таблица. Но есть общая модель, отредактировав которую под свои нужды и цели любая ячейка общества сможет составить свой идеальный финансовый план:

Таблицу можно добавлять своими индивидуальными статьями доходов или расходов, но принцип понятен. Впоследствии, например, по истечении полугода, можно составить график, который наглядно отразит ваши проблемные места в бюджете, поможет выяснить их причины и устранить настолько, насколько это возможно. Помесячные таблицы можно свести в одну годовую, это самый верный способ выявить дыры в бюджете.

Резерв на инвестиции

Прикинув уже на начало месяца примерный уровень доходов и величину расходов можно просчитать временно свободную сумму к концу месяца. Таким образом, уже в первых числах вы можете, как минимум, половину от этой свободной суммы вложить в управляющую компанию, которая на сегодняшний момент приносит намного больше дохода, чем ПИФы и банковские депозиты. По окончанию месяца, в случае остатка денежных средств, стоит их отправить на тот же накопительный счёт. Действуя таким образом, уже в течение полгода сумма накоплений станет ощутимой, а проценты по вкладу будут приносить дополнительный доход в семью. И получить желаемое станет куда возможнее!

ЛИЧНОЕ ФИН. ПЛАНИРОВАНИЕ — Тетрадь-практикум для студентов СПО

Пояснительная записка.

Данный модуль является обязательной для изучения, так как включен в базу тем и вопросов входе изучения которых у обучающихся должна быть сформирована базовая понятий в сфере финансовой грамотности.

Цель занятий – изучить понятие человеческого капитала, какие бывают активы и пассивы, как составить личный финансовый план и планировать семейный бюджет для обеспечения финансового благополучия семьи, а значит общества в целом.

Базовые понятия: деньги, человеческий капитал, составные части человеческого капитала, личный финансовый план, активы, пассивы, ликвидность актива, доходность, надежность, бюджет семьи, текущий капитал, резервный капитал, инвестиционный капитал, взаимосвязь жизненного цикла человека с планированием личного бюджета.

В результате изучения этого модуля обучающиеся должны уметь:

· Отличать активы от пассивов;

· Разобраться в том, чем он владеет;

· Научиться планировать и контролировать доходы и расходы;

· Принимать решения связанные с деньгами;

· Вести учет активов и пассивов;

· Определять основные источники доходов;

· Выбрать стратегию достижения своих финансовых целей;

· Уметь составлять личный финансовый план;

· Уметь составлять бюджет семьи.

После изучения этой темы обучающиеся должны обладать компетенциями:

· Организовывать собственную деятельность исходя из целей и способов их достижения;

· Анализировать ситуацию;

· Выработать оценку и коррекцию собственной деятельности;

· Осуществлять поиск информации необходимой для выполнения необходимых профессиональных задач;

· Использовать IT – технологии;

· Работать в команде, эффективно общаться с коллегами;

· Оценивать состоянию бюджета об изменении удельного веса отдельных показателей, выявить резервы экономии и возможные неиспользуемые источники доходов.

Формы организации учебной деятельности:

· Семинар;

· Практическое занятие;

· Интерактивная часть: ребусы, кроссворды;

· Работа в малых группах – деловая игра.

Формы освоения учебных достижений обучающихся:

преподаватель осуществляет текущий контроль, оценивая аудиторную работу: 1) знание статей доходов и расходов бюджета семьи; 2) выполнение практического задания; 3) участие и победу в решении кроссвордов и ребусов; 4) участие и победа в деловой игре.

Как составить финансовый план семьи

Финансовое планирование семьи может помочь вам разработать комплексную стратегию управления своими деньгами на разных этапах жизни. Он начинается с основ — составление бюджета, погашение долга и сбережения — но финансовый план семьи также может включать в себя такие вещи, как инвестирование на пенсию и откладывание денег на учебу. Составить долгосрочный план семейных финансов — это то, что вы можете сделать сами, но также вам может потребоваться помощь финансового консультанта.Подробнее о том, как работает семейное финансовое планирование.

Что такое финансовое планирование семьи?Вообще говоря, финансовое планирование означает определение конкретных целей, которых вы хотите достичь с помощью своих денег, и описание шагов, которые необходимо предпринять для их достижения. Специалисты по финансовому планированию — это профессионалы, которые помогают людям составить финансовый план, а затем претворить его в жизнь.

Финансовое планирование семьи — это все вышеперечисленное, с акцентом на конкретные сценарии, которые могут потребоваться семьям.Этот тип финансового планирования учитывает различные способы, которыми брак или рождение детей могут повлиять на то, как вы распоряжаетесь своими деньгами.

Как составить финансовый план семьиЕсли вы хотите составить финансовый план для своей семьи, следует включить в него несколько ключевых элементов. Когда вы приступите к финансовому планированию семьи, вот некоторые из наиболее важных областей, которые необходимо охватить.

Составление бюджета и расходыБюджет — краеугольный камень любого финансового плана семьи.Если у вас нет семейного бюджета, пора его сделать. Вы можете легко сделать это с помощью программного обеспечения для онлайн-бюджетирования.

Регулярное отслеживание ваших расходов может помочь вам точно настроить свой бюджет и избежать перерасхода средств. Существует множество приложений для составления бюджета, которые автоматически отслеживают ваши расходы.

По мере того, как вы ежемесячно отслеживаете свои расходы, пересматривайте свой бюджет, чтобы увидеть, нужны ли какие-либо корректировки. Например, сокращение расходов в одной области может высвободить деньги, которые вы можете использовать для достижения одной из своих финансовых целей.

Также полезно проводить обзор годового бюджета, чтобы увидеть, как ваши расходы меняются из года в год. Затем вы можете использовать это как руководство для составления бюджета на следующий год.

Погашение долгаЕсли у вас есть долги, такие как кредитные карты, студенческие ссуды или ипотека, они должны быть учтены в финансовом плане вашей семьи. В частности, вам нужен план и график погашения этих долгов.

Если у вас несколько долгов, может быть полезно расставить их по приоритетам, чтобы решить, какие из них нужно выплатить в первую очередь.К примеру, задолженность по кредитной карте с высокой процентной ставкой, возможно, стоит поставить на первое место в списке, если она стоит вам больше всего денег в виде процентов, в то время как ипотека с более низкой процентной ставкой может подождать.

Включая выплату долга в финансовый план своей семьи, подумайте, что вы могли бы сделать, чтобы, возможно, ускорить выплату. Например, рефинансирование студенческих ссуд или ипотеки по более низкой ставке может позволить вам значительно снизить размер вашей задолженности, если каждый месяц больше ваших платежей будет поступать основному лицу.

Финансовые целиФинансовое планирование семьи означает размышление о том, каких целей вы хотите достичь с помощью своих денег. В их число могут входить:

- Экономия 2 млн долларов на пенсии

- Выплата ипотеки до 50 лет

- Откладывать 100 000 долларов на сбережения в колледже для ваших детей

Это примеры долгосрочных финансовых целей, которые вы можете поставить. Вы также можете иметь в виду краткосрочные или среднесрочные цели, такие как сэкономить 10000 долларов в вашем чрезвычайном фонде или отложить 5000 долларов на отпуск, который вы хотите провести через пару лет.

Ставя финансовые цели всей семьей, не забывайте, что они должны быть реалистичными и конкретными. Установите крайние сроки для достижения каждой цели и подробно опишите шаги, которые вам нужно предпринять, чтобы достичь их вовремя.

Пенсионное планированиеНикогда не рано начинать думать о выходе на пенсию, особенно если вы не хотите впоследствии быть финансовым бременем для своих детей. Начните с изучения ресурсов, которые уже есть у вас и вашего супруга или партнера. Например, если вы оба работаете, каждый из вас может внести свой вклад в план 401 (k) или аналогичный план на своей работе.Если ваши работодатели предлагают компании соответствующие взносы, ключевой частью финансового плана вашей семьи может быть максимальное увеличение ваших взносов каждый год или, по крайней мере, сбережения, достаточные для получения полной компенсации.

Вы также можете изучить другие способы инвестирования для выхода на пенсию, такие как традиционный пенсионный счет или индивидуальный пенсионный счет Roth. И, конечно же, вы оба должны подумать о том, какое место пособие по социальному обеспечению впишется в вашу финансовую картину, когда вы будете готовы выйти на пенсию.

Планирование колледжаВоспитание детей — дело не из дешевых, особенно с учетом стоимости обучения в колледже.Даже если ваши дети еще маленькие, хорошо подумать о планировании учебы в колледже и о том, что вы можете сделать, чтобы получить фору.

Например, открытие сберегательного счета колледжа 529 или сберегательного счета образования Coverdell — это два способа сэкономить деньги для колледжа на льготной налоговой основе. Они могут быть полезны, даже если вы поздно начинаете экономить.

Обсуждения планирования колледжа должны также охватывать такие вещи, как стипендии, гранты, финансовая помощь и студенческие ссуды.Когда ваши дети приближаются к студенческому возрасту, также полезно говорить о доступности, когда дело доходит до выбора школы, а также о том, что вы ожидаете от них в отношении их участия в расходах на образование, работая неполный рабочий день.

Страхование Страхование— это то, что вы не должны упускать из виду при составлении финансового плана семьи. Хотя вы, возможно, уже застраховали свой дом и транспортные средства, и у вас есть медицинская страховка на работе, также важно учитывать, что вам нужно в отношении страхования жизни.

Срочное страхование жизни, например, может обеспечить покрытие на определенный период времени в случае, если что-то случится с вами или вашим супругом. Подумайте о страховании жизни для каждого из вас, даже если один из вас остается дома и не работает. Наличие страхования жизни может обеспечить уверенность и финансовую безопасность в случае худшего.

Планировка недвижимостиНаличие молодой семьи не означает, что вы можете отложить размышления о планировании недвижимости. По крайней мере, важно иметь последнюю волю и завещание.Вы и ваш супруг можете использовать завещание, чтобы определить, кто должен унаследовать ваши активы, и назначить опекуна для несовершеннолетних детей.

Вы можете создать траст, если вы уже накопили значительные активы. И вы можете подумать, должны ли вы и ваш супруг (а) иметь предварительное указание о медицинском обслуживании и доверенность на случай чрезвычайной ситуации со здоровьем.

Следует ли вам использовать финансового консультанта по семейному финансовому планированию?Хотя вы можете составить собственный финансовый план для семьи, получение помощи финансового консультанта дает некоторые преимущества.

Например, финансовый консультант может предложить опыт и знания о таких вещах, как инвестирование или пенсионное планирование, которых вам может не хватать. Они также могут всесторонне изучить ваше финансовое положение, чтобы выявить любые пробелы в планировании, которые вы упускаете из виду.

Если вы решите работать с финансовым консультантом, обязательно спросите, платный он или платный. Консультанты на основе вознаграждения могут получать комиссионные за продажу вам определенных продуктов, таких как аннуитеты, в то время как консультанты, предоставляющие только вознаграждение, взимают плату только за оказанные услуги.

ИтогФинансовое планирование семьи — это то, о чем вам следует задуматься, когда вы управляете деньгами не только для себя. Долгосрочное мышление и планирование на будущее могут повысить вероятность достижения финансовых целей. Независимо от того, решите ли вы составить финансовый план самостоятельно или воспользуетесь услугами консультанта, для начала нет лучшего времени, чем настоящее.

Советы по финансовому планированию- Если у вас еще нет финансового консультанта, не нужно усложнять процесс его поиска.Инструмент подбора финансовых консультантов SmartAsset может помочь вам связаться с профессиональными консультантами в вашем районе. Чтобы получить персональные рекомендации в Интернете, потребуется всего несколько минут. Если вы готовы, начните прямо сейчас.

- Бесплатный и простой в использовании калькулятор бюджета может быть чрезвычайно полезен, когда вы решаете обоснованно рассчитывать семейный бюджет.

Фото: © iStock.com / DjelicS, © iStock.com / Ivan-balvan, © iStock.com / skynesher

Ребекка Лейк Ребекка Лейк — эксперт по пенсиям, инвестициям и планированию недвижимости, которая уже десять лет пишет о личных финансах.Ее опыт в финансовой нише также распространяется на покупку жилья, кредитные карты, банковское дело и малый бизнес. Она работала напрямую с несколькими крупными финансовыми и страховыми брендами, включая Citibank, Discover и AIG, и ее статьи были опубликованы в Интернете на сайтах U.S. News and World Report, CreditCards.com и Investopedia. Ребекка — выпускница Университета Южной Каролины, а также училась в Чарльстонском Южном университете в качестве аспиранта. Родом из центральной Вирджинии, сейчас она живет на побережье Северной Каролины вместе со своими двумя детьми.Как создать семейный бюджет

Создание семейного бюджета требует совместной работы, времени и регулярных настроек, но это у вас есть. Мы рассмотрим это, но давайте сначала определим «бюджет», чтобы вы знали, чего ожидать.

Что такое семейный бюджет?

Семейный бюджет — это план поступающих и исходящих денег вашей семьи на определенный период времени, например месяц или год. Например, вы можете стремиться к тому, чтобы определенные суммы в долларах или проценты от вашего совокупного ежемесячного дохода шли на различные расходы, такие как продукты питания, а также на сбережения, инвестирование и погашение долга.

«Ваш бюджет — это, по сути, инструмент расширения возможностей», — говорит сертифицированный специалист по финансовому планированию из Орландо Анджела Мур.

Многие люди просто тратят свой доход без намерения, говорит она, но вы сами решаете, как распределить эти деньги, чтобы они работали на вас.

«У всех нас есть невероятная возможность создать для себя богатство и обрести финансовую свободу, но у нас должна быть стратегия вокруг этого», — говорит Мур, который также является основателем Modern Money Advisor, фирмы по финансовому планированию и образованию.«Мы не можем просто взорвать его».

Итак, давайте составим план для вашего плана.

Начните свой семейный бюджет со сметы

Выделите в календаре время, когда вы и другие взрослые в вашей семье можете начать свой бюджет, говорит Мур. (Это можете быть вы и ваш партнер, взрослые дети или родители, которые живут с вами.) Составление расписания требует от вас подотчетности и помогает убедиться, что все чувствуют себя уравновешенными и готовы к поставленной задаче.

«Первый шаг — обеспечить прозрачность того, где вы сейчас находитесь», — говорит Мур.Она рекомендует начать с проверки всех финансов.

Начнем с оценок. Запишите, сколько, по вашему мнению, у вас есть сбережений. Затем переходите к долгам: каков остаток по каждому из ваших кредитов, а также ежемесячные платежи и проценты? Проделайте то же самое с ежемесячными повторяющимися расходами, такими как счет за воду.

Наконец, оцените остаток своих расходов. Попробуйте разбить эти ежемесячные расходы на сумму, которую вы платите за продукты, бензин, одежду и так далее. Мур говорит, что вы можете перечислить эти расходы индивидуально или в группе.

Помните: на этом этапе вы делаете обоснованные предположения. «Вам просто нужен обзор всего», — говорит Мур, добавляя, что это упражнение должно занять около 15 минут.

Затем получите базовый уровень своих расходов

Сделайте небольшой перерыв, чтобы вас не перегружали. Затем войдите в каждый из своих финансовых счетов и перечислите фактические суммы, которые вы рассчитали.

Мур провел через этот процесс множество клиентов. Она говорит, что определение реальных чисел обычно «пробуждает», потому что многие люди резко недооценивают свои расходы.

С этого момента вы и ваша семья, вероятно, сможете определить несколько способов улучшить свои финансы. Возможно, вы не осознавали, сколько процентов вы платите по той или иной ссуде, поэтому решили назначить время для звонка и переговоров. Или, возможно, вы видите, что все еще платите за подписку, которую следует отменить, или что вы тратите вдвое больше, чем предполагали, на еду на вынос.

«Выясните, где вы можете сократить или исключить определенные расходы и как вы можете перераспределить эти средства, чтобы они больше соответствовали вашим целям», — говорит Мур.

По крайней мере, теперь вы лучше понимаете, куда уходят деньги вашей семьи. У вас также есть базовый план ваших сбережений, долгов и расходов, чтобы вы могли видеть, как эти суммы меняются, когда вы начинаете составлять бюджет.

А теперь переходите к составлению бюджета.

Помимо того, что вы знаете, куда идут ваши деньги, выясните, сколько денег поступает. Отметьте ежемесячную получаемую зарплату каждого. Тогда сделайте первый удар по бюджету.

Нам нравится бюджет 50/30/20 как отправная точка.Ваш доход распределяется по трем направлениям:

50% на нужды, такие как продукты, жилье, основные коммунальные услуги, транспорт, страхование, уход за детьми и минимальные выплаты по кредиту.

30% на потребности, такие как путешествия, подарки и питание вне дома.

20% на сбережения, на чрезвычайный фонд или на пенсию, а также на погашение долга.

Воспользуйтесь калькулятором ниже, чтобы интуитивно понять, как будет разделен доход вашей семьи на эти категории.

Узнайте, как этот подход к составлению бюджета применим к вашим деньгам.

Сбережения и погашение долгов

$ 0

Просматривайте свои деньги в одном месте

NerdWallet подсчитывает ваши расходы и показывает, сколько вы тратите на такие вещи, как еда, счета, поездки и многое другое. Кроме того, мы покажем вам, как сэкономить по-крупному.

Если вы хотите научиться составлять бюджет, рассмотрите метод 50/30/20. Но это всего лишь один из способов спланировать свои деньги. Вы также можете выбрать одну из нескольких бюджетных систем, которые различаются по своей жесткости (вы хотите отслеживать каждый доллар?) И целям (вы больше сосредоточены на устранении долгов или накоплении сбережений?).

Попробуйте рабочий лист или приложение

Вам также может пригодиться инструмент. Например, этот бесплатный рабочий лист бюджета предлагает вам ввести все домашние расходы, а затем показывает, как ваши расходы согласуются с разбивкой 50/30/20. Microsoft Office, Google Диск и другие веб-сайты также предлагают бесплатные электронные таблицы бюджета, которыми вы можете поделиться в своей семье.

Или, может быть, вы предпочитаете мобильный телефон. Эти бюджетные приложения для пар позволяют вам и вашему партнеру ссылаться на информацию о расходах и сохранении друг друга.Другие бюджетные приложения, такие как Goodbudget и You Need a Budget, также могут работать для семей.

Если вы используете какой-либо инструмент, убедитесь, что он вам очень удобен и что вы действительно будете использовать, — говорит сертифицированный специалист по финансовому планированию из Атланты Серина Шю. «Используйте то, что лучше всего подходит для вашего уровня навыков или мотивации», — говорит она.

Так что, если вы не разбираетесь в таблицах, выберите другой путь. Или, если вы не собираетесь вводить данные о расходах каждый день, воспользуйтесь инструментом, который отслеживает ваши расходы за вас.

Перед формированием бюджета

Быстрое отслеживание всех ваших расходов, чтобы понять ваши тенденции и выявить возможности для экономии денег.

Продолжайте составлять бюджет и сообщайте информацию

Этот бюджет не обязательно должен быть идеальным, — говорит Шю, который также входит в совет директоров Ассоциации финансового планирования Грузии. Фактически, вам придется часто его настраивать, особенно если у вас есть дети или иждивенцы, расходы которых со временем меняются.

Что еще важнее, чем «правильный» бюджет, — это постоянно проверять его вместе с членами вашей семьи.Как и при первоначальной проверке, планируйте регулярные проверки бюджета.

При регистрации отметьте, как изменились (или нет) ваши расходы, обсудите, что вы могли бы сделать по-другому в будущем, и спланируйте предстоящие расходы. (Например, если приближается семейный отпуск, возможно, вы решите сократить определенные расходы и вложить больше в дорожный фонд.) я чувствую по этому поводу. Выразите, например, если вы нервничаете по поводу составления бюджета или стыдитесь долга.Таким образом, по ее словам, «вы придете из точки понимания».

Еще одна вещь для общения: ваши личные и семейные цели. Эта информация поможет вам спланировать свои деньги и не терять их.

Как говорит Сю: «Как только вы поймете, что это« почему », у вас будет больше мотивации».

Как составить семейный бюджет — ФИНАНСОВОЕ ПЛАНИРОВАНИЕ и СТЮАРДИНГ

« Почитай Господа своим имуществом, начатками всех ваших урожаев; , тогда ваши амбары будут заполнены до отказа, и ваши чаны будут переполнены новым вином .»Притчи 3: 9-10

«Бюджет» может показаться плохим словом, ограничительным и трудным.

Вместо того чтобы думать о бюджете как о чем-то отрицательном, помните, что бюджет — это просто «план игры» или финансовый план. Нам нужны деньги, чтобы жить в современном обществе. Потому что деньги — это необходимый аспект, инструмент, который нам нужен для создания, применения и следования плану. Поступая так, мы можем быть мудрыми управителями, используя то, что Бог благословил нас, и мы можем грамотно распоряжаться деньгами, временем и всем остальным — всем, что нам даровано во славу нашего Господа.Хорошо продуманный бюджет учитывает потребности, щедрость, желания и выгоды всех — вас, вашего супруга, вашей семьи, ваших друзей и даже незнакомцев!

Это то, что нам нужно сделать: работать с бюджетом. Это несложно сделать, и это сделает вашу жизнь намного проще!

Как мы это делаем? У тебя должен быть план. Это начинается с библейской концепции того, как обращаться со своими деньгами и долгами.

Во-первых, узнайте свой общий доход (сколько входит).

Затем посчитайте все свои расходы (что выходит).

Цель состоит в том, чтобы всегда быть уверенным, что доход превышает расходы. Доброжелательно и честно общайтесь друг с другом, чтобы убедиться, что вы оба осведомлены о реальности и будете работать оттуда. Запишите план на бумаге и обсудите его вместе. Если вам нужен шаблон для примеров, перейдите на сайт crown.org или biblicalstewardship.net.

Вы управляете деньгами для Бога, потому что все это принадлежит Ему, и мы работаем для Него!

Деньги — это многое.Это может быть благословение или проклятие, инструмент или препятствие, решение или проблема. Это то, что есть, по тому, как мы это видим и используем. Думайте о своих денежных проблемах как о возможностях, которые необходимо решить. Рассматривайте деньги как инструмент, чтобы угодить Христу, помочь своей семье, церкви, служению и другим людям. Ваш бюджет — это ключ к пониманию того, что важно, а что нет. Если вы не помогаете в первую очередь поддерживать свою семью и свою церковь в выполнении работы Господа, то что вы делаете (Матфея 28: 18-20)?

Наш процесс принятия решений

Убедитесь, что вы принимаете правильные решения, основываясь на Слове Божьем и характере нашего Господа.Пожалуйста, принимайте решения, основанные на гордости, личных интересах и стремлении к власти. Это необходимо, если вы хотите эффективно установить объединяющие цели, предвидеть изменения и адаптироваться к ним с участием двух людей, которые имеют совершенно разный опыт и видение того, чего они хотят и что имеют. Ваша цель — быть добрыми, ободрять вашего супруга и следить за тем, чтобы то, что они приносят внутрь, было ценным, то, чего они хотят, действительным (в разумных пределах), и ваша цель — выделить деньги в соответствии с приоритетами Бога.

Вы должны указывать своим деньгам, что им делать, а не просто гадать, куда они ушли!

- Во-первых, не расстраивайтесь!

- Что вы идете? Итого весь чистый доход за месяц.Если ваш доход носит спорадический характер, сделайте среднее за последние 12 месяцев.

- Что у тебя выходит? Итого все счета — аренда, ипотека, коммунальные услуги, продукты, страховка, топливо, одежда, все расходы, независимо от того, насколько они малы, за месяц. Попробуйте взять с собой небольшую записную книжку и записать все свои расходы за месяц, и вы увидите, сколько на самом деле уходит. Обратите внимание на то, что вы тратите на эти маленькие покупки; складывается быстро!

- Какие еще ресурсы вам понадобятся (время, деньги, люди)?

- С какими проблемами вы столкнетесь? Как вы их решите?

Обязательно платите сначала Богу, а себе — вторым, отдавая первый процент Господу и процент для своих сбережений.Направьте свои деньги на первую еду, жилье, другие необходимые счета, транспорт, работу и учебу, медицинские расходы, долги, одежду, подарки и, наконец, развлечения. Хороший способ расставить приоритеты — подумать о том, что абсолютно необходимо (сначала), а что совершенно несерьезно (последнее). Выпиши:

- Молитесь об этом. Просите Бога направить вас, дать вам мудрость и проницательность и дать Ему знать, что вы понимаете, что в этом вам нужна Его помощь. Он услышит вас и поможет вам.Наш Господь хочет, чтобы вы преуспели, и Он действует на благо всех, кто верит в Него. Это обещание, и это правда.

- Составьте бюджет. Используйте один лист бумаги. Гораздо позже, когда вы будете готовы, попробуйте более сложный план или компьютерную программу.

- Ставить цели. Подумайте о вещах, которые вам понадобятся или которые вы захотите — более новая машина, больше образования, обучение детей в колледже, ремонт дома, каникулы. Это ваш пряник на палочке.

- Сначала перечислите наиболее важные фиксированные элементы — Бог, арендную плату или ипотеку, коммунальные услуги, продукты, страховые взносы, налоги, расходы по уходу за детьми и транспортные расходы.Разрешить экономию; затем перечислите дополнительные предметы, такие как ужин вне дома, кофе, свидания, отпуск и подарки. (Цель: накопить как минимум 2-месячный доход на случай чрезвычайных ситуаций. После того, как вы достигли этой цели, продолжайте откладывать на пенсию и другие вещи, которые, как вы знаете, вам понадобятся или которые вам понадобятся.)

- Погасить задолженность. Долг может быть пугающим. Попробуйте этот план, чтобы сделать долг управляемым. По возможности платите больше минимума. Оплачивайте счета вовремя, но уделяйте больше внимания одному счету за раз, начиная с наименьшего долга, который вы должны.Например, если у вас есть один долг на 400 долларов с низкими процентами и один долг на 24000 долларов с высокими процентами, сначала выплатите меньший долг. Да, проценты низкие, но как только вы их выплатите, у вас будет больше денег, чтобы погасить большой долг. Как только будет выплачен самый маленький долг, займитесь большим долгом и по возможности заплатите больше минимума. Если у вас есть долги примерно одинакового размера, но с разными процентными ставками, заплатите как можно больше по каждому из них, уделяя особое внимание в первую очередь самой высокой процентной ставке.Как только этот долг будет урегулирован, возьмите эти деньги и примените их в следующий раз и так далее. Это значительно ускоряет процесс И делает его управляемым.

- Наконец, предвкушаем. Машины ломаются, в зубах появляются кариесы, изнашивается одежда, протекают трубы, страховые взносы выплачиваются ежемесячно или каждые 6 месяцев и т. Д. Если вам сложно отслеживать события, запишите те вещи, которые, как вы знаете, произойдут, и установите дополнительную экономию кроме тех вещей, которых вы не ожидаете.

Когда вы делаете эти вещи, обратите внимание. Обратите внимание на то, что необходимо, а что нет. Знайте, что используется, а что является расточительным или бесполезным. Например, если вы пойдете в местное кафе, поймите, что это вкусное угощение и роскошь. Если вы можете себе это позволить после выполнения всех бюджетных планов, продолжайте. Однако, если вы пытаетесь найти больше денег для выполнения своих обязанностей, это ежедневное угощение будет ненужным и расточительным. Даже если чашка стоит всего 2 доллара в день, это может составить от 40 до 60 долларов.00 в месяц. Однако чашка утреннего эликсира может стоить вам от 80 до 300 долларов в месяц! То же самое и с тем, чтобы много есть вне дома или покупать обед каждый день. Ваши привычки к кофе и обеду могут добавить к оплате автомобиля! Итак, подумайте над этим. Лучше купить хорошую кофеварку и приготовить ее самому? Если вы хотите есть свежие домашние блюда, вы можете помочь своему бюджету (и своему здоровью)! Если вам нужно подумать о более крупных покупках, подумайте о покупке хорошего подержанного автомобиля с пробегом менее 60 000 миль.При регулярном техническом обслуживании и хорошем уходе такой автомобиль может прослужить долгие годы.

«

Не утомляйся, чтобы разбогатеть; не верь своему уму. Бросьте только взгляд на богатства, и они исчезнут, ибо они непременно вырастут крыльями и полетят в небо, как орел ». Притчи 23: 4-5

Запишите свой бюджет:

Какой у вас доход (чистый доход)?

Перечислить все доходы:

Что у тебя выходит?

Перечислить все счета и расходы:

Куда вам нужно распределить свой доход?

Какая у вас согласованная сумма пожертвования? Кому и что?

Какие счета нужно оплачивать каждый месяц? Каждые полгода? Каждый год?

На что пойдет экономия?

Что пойдет на погашение долга?

Какие счета и расходы вы ожидаете понести?

Ставьте цели на будущее.

« Запомни это: кто сеет скупо, тот скупо и пожнет, и кто сеет щедро, тот и пожнет щедро ». 2 Коринфянам 9: 6

Нравится:

Нравится Загрузка …

% PDF-1.3 % 8 0 obj> эндобдж xref 8 81 0000000016 00000 н. 0000002287 00000 н. 0000001916 00000 н. 0000002382 00000 н. 0000002935 00000 н. 0000002959 00000 н. 0000003480 00000 н. 0000003642 00000 н. 0000003819 00000 п. 0000003999 00000 н. 0000004066 00000 н. 0000004131 00000 п. 0000004266 00000 н. 0000004396 00000 н. 0000004531 00000 н. 0000006519 00000 н. 0000006681 00000 п. 0000009171 00000 п. 0000009360 00000 п. 0000011919 00000 п. 0000012107 00000 п. 0000014786 00000 п. 0000014810 00000 п. 0000015313 00000 п. 0000015337 00000 п. 0000015812 00000 п. 0000016258 00000 п. 0000016282 00000 п. 0000016418 00000 п. 0000016554 00000 п. 0000016694 00000 п. 0000016828 00000 п. 0000018840 00000 п. 0000018864 00000 п. 0000019499 00000 п. 0000019634 00000 п. 0000019770 00000 п. 0000020201 00000 п. 0000020225 00000 п. 0000022130 00000 п. 0000023860 00000 п. 0000025519 00000 п. 0000025845 00000 п. 0000026043 00000 п. 0000030659 00000 п. 0000030727 00000 п. 0000031098 00000 п. 0000031300 00000 п. 0000037462 00000 п. 0000037530 00000 п. 0000037823 00000 п. 0000038023 00000 п. 0000049193 00000 п. 0000049261 00000 п. 0000049329 00000 п. 0000052767 00000 п. 0000053071 00000 п. 0000053278 00000 п. 0000058129 00000 п. 0000058197 00000 п. 0000058665 00000 п. 0000058863 00000 п. 0000066916 00000 п. 0000066984 00000 п. 0000067177 00000 п. 0000067550 00000 п. 0000067618 00000 п. 0000069470 00000 п. 0000069669 00000 п. 0000069924 00000 н. 0000069948 00000 н. 0000070350 00000 п. 0000070418 00000 п. 0000072527 00000 н. 0000072726 00000 п. 0000073000 00000 п. 0000073024 00000 п. 0000073448 00000 п. 0000073472 00000 п. 0000073775 00000 п. 0000073842 00000 п. трейлер ] >> startxref 0 %% EOF 10 0 obj> поток xb«b« zA cCQk DDgEV (v {y +]: = ЏE) (7T 봽 ~ y], _] _ \ CC #:

5 шагов для составления надежного финансового плана для вашей семьи

Большинство семей считают финансовую стабильность одним из своих ключевых приоритетов.Стабильная финансовая ситуация — это не случайность. Это требует планирования. К счастью, финансовое планирование не так сложно, как некоторые думают.

Ниже приведены пять шагов, чтобы составить надежный финансовый план для своей семьи.

1. Следите за тем, куда вы тратите деньги

Первым шагом к созданию финансового плана является составление бюджета, в котором излагается, как вы тратите свои деньги и откуда они поступают каждый месяц.

Создание бюджета может быть простым. Вы можете использовать ручку и бумагу, чтобы отслеживать свои доходы и расходы в блокноте. В Интернете есть электронные таблицы с шаблонами бюджета, которые могут помочь вам записать свои расходы.

Существуют приложения для составления бюджета, которые связываются с вашим банковским счетом, инвестиционными счетами и кредитными картами, чтобы помочь вам автоматически отслеживать свои доходы и расходы. Когда у вас будет четкое представление о своих расходах, вы сможете составить план.

2. Поставьте цели

Теперь, когда у вас есть исчерпывающий отчет о ваших доходах и расходах, пора подумать о ваших финансовых целях.Большинство финансовых экспертов рекомендуют в первую очередь создать резервный фонд, который можно использовать во время личного финансового кризиса. Рекомендуется, чтобы у вас было достаточно денег, чтобы прожить от трех до шести месяцев.

Спросите себя, где вы хотите видеть свою семью через пять или десять лет? Избегайте общих слов. Вместо этого запишите детали, например, вы хотите, чтобы ваша ипотека была выплачена через 10 лет, у вас есть инвестиционный портфель на 700 000 долларов или вы хотите посетить 10 стран. Если у вас есть конкретные цели, вы можете придерживаться своего финансового плана.

3. Заставь свой долг исчезнуть

Имея четкое представление о ваших финансах, резервном фонде на несколько месяцев и ваших конкретных целях на будущее, следующим шагом будет избавление от долга.

Есть несколько проверенных методов борьбы с долгами. Один из методов — метод снежного кома. Вы будете платить минимум по всем своим кредитным картам или другим источникам долга, но вы агрессивно платите источнику долга с наименьшим остатком.

Если у вас четыре кредитные карты, и на первой из них баланс составляет 5000 долларов, на второй — 4000 долларов, на третьей — 3000 долларов, а на четвертой — 1000 долларов, вы должны внести минимальный платеж на высшие три карты, но вы бы агрессивно вложили все свои лишние деньги в выплату по карте с балансом в 1000 долларов.

После того, как эта карта будет оплачена, вы переключитесь на агрессивную атаку карты с балансом в 3000 долларов и так далее.

Может быть полезно провести оценку долга. Многие люди смогли достичь финансовой стабильности, погасив свои долги меньше, чем они должны.

4. Начните откладывать на основные цели

Когда у вас есть резервный фонд и ваш долг выплачен, пора начинать откладывать на свои долгосрочные цели. Возможно, вам придется пересмотреть то, как вы тратите свои деньги, и посмотреть, есть ли способы сократить расходы или увеличить свой доход.

Многие обратились к гиг-экономике, чтобы пополнить свой бюджет. Важно убедиться, что дополнительный доход, который вы зарабатываете, переводится на какой-либо сберегательный счет, предназначенный для достижения ваших целей.

5. Отслеживайте и корректируйте свой финансовый план

Финансовое планирование — это не разовая система. Вам всегда нужно будет пересматривать свое личное финансовое положение. Со временем ваши цели могут измениться. Ваш доход может увеличиться, или ваш долг может резко сократиться.Вы можете увидеть, что ваши инвестиции работают лучше, чем ожидалось, или могут возникнуть неотложные финансовые ситуации, такие как проблемы со здоровьем, которые потребуют от вас отклонения от вашего первоначального плана.

Когда вы составляете финансовый план для своей семьи или пересматриваете свой план, не путайте свои долгосрочные цели с краткосрочными колебаниями вашей личной ситуации. Не меняйте финансовый план своей семьи, не рассматривая всю картину в целом.

Чем раньше вы составите финансовый план для своей семьи, тем больше у вас будет контроля над всеми своими деньгами.Вы скоро увидите, что вместо того, чтобы работать за свои деньги, деньги работают на вас.

Контрольный список вашего финансового планирования для растущей семьи

Когда вы только начинаете, женитесь или рожаете первого ребенка, принято подвести итоги своего финансового положения и установить определенный уровень финансового планирования. Но по мере того, как ваша семья растет, жизнь становится насыщенной. Можно легко поставить это финансовое планирование на автопилот, чем выяснить, как оно должно измениться с течением времени.