Как считаются годовые проценты: Как начисляются проценты по кредиту? | КонсультантПлюс

Как начисляются проценты по кредиту и как это применить / Хабр

Всем привет! Когда я взяла ипотеку, решила досконально разобраться в том, как начисляются проценты, как лучше вносить досрочку и так далее. Сама я экономист. В общем, делюсь, надеюсь, будет полезно.Платёж по кредиту состоит из двух частей — процентов банку и погашения основного долга.

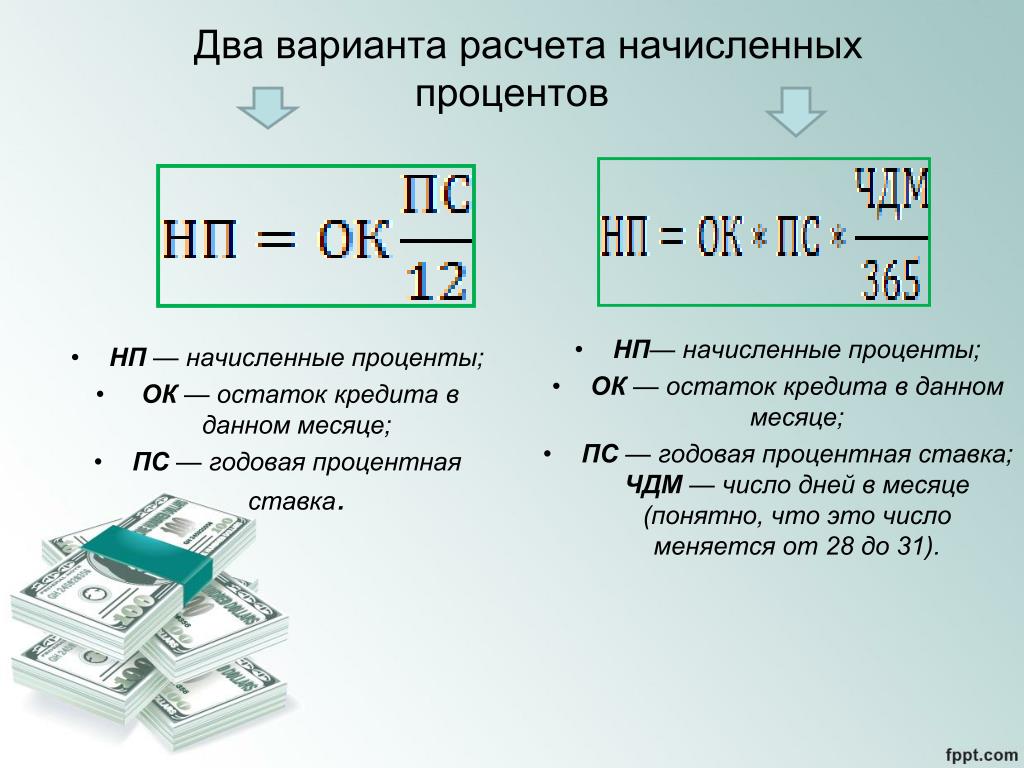

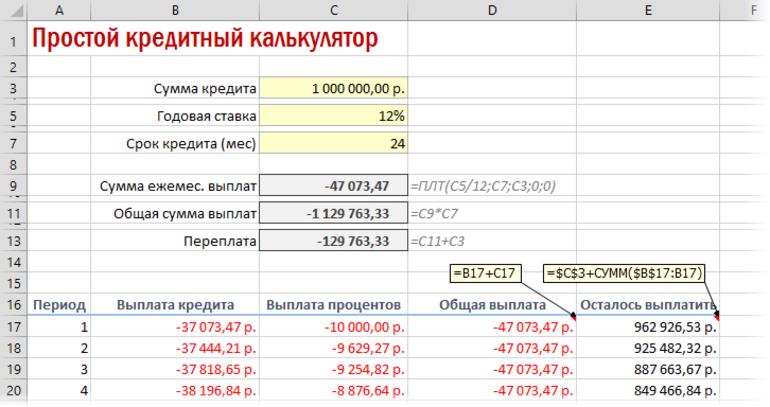

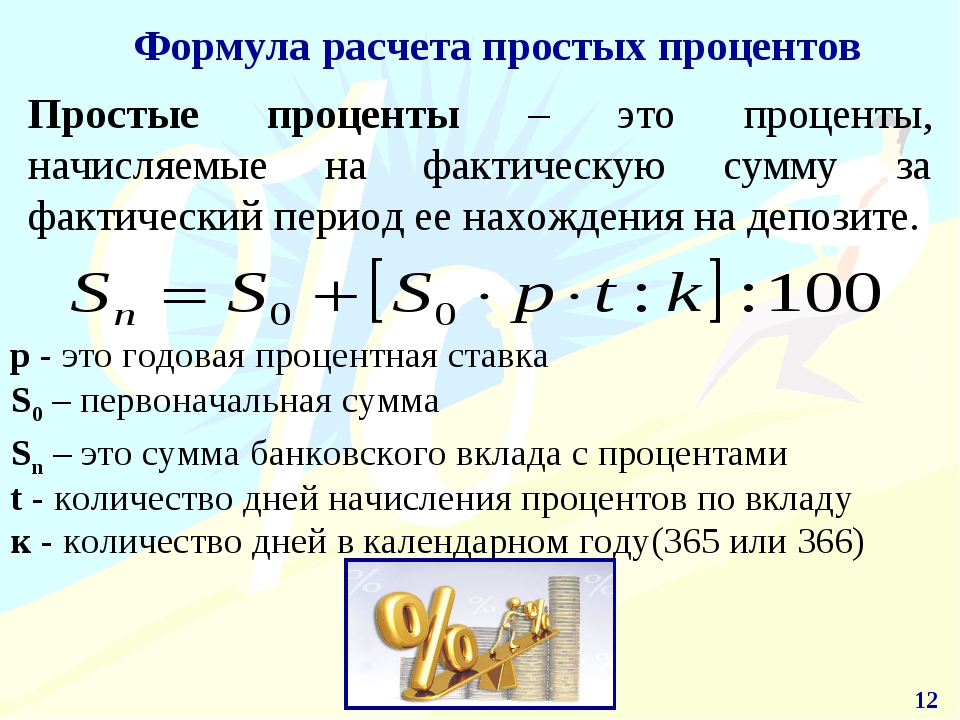

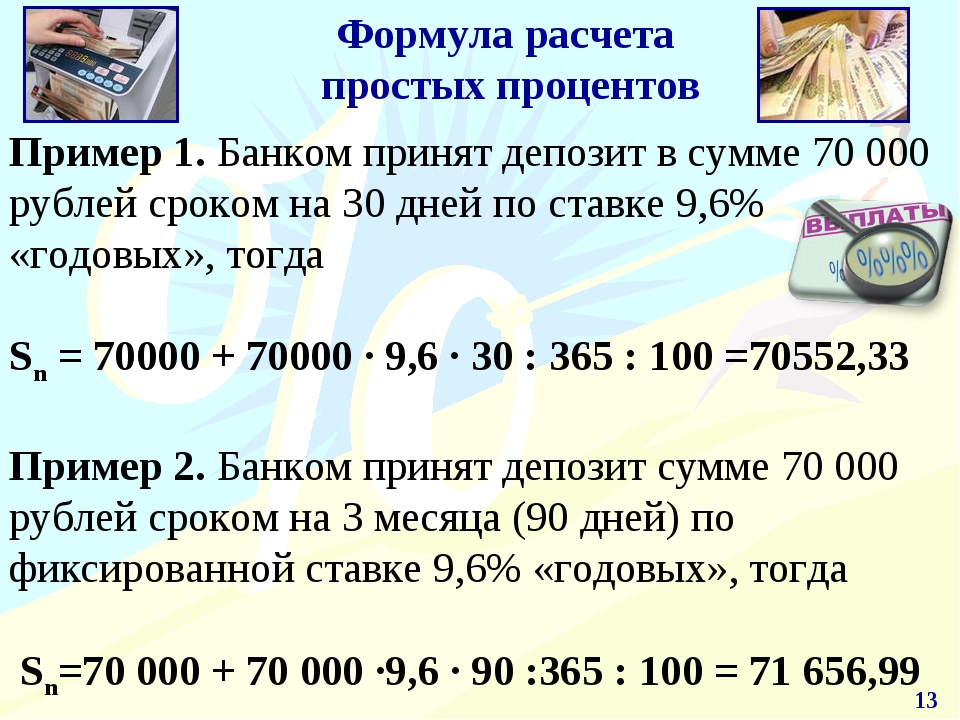

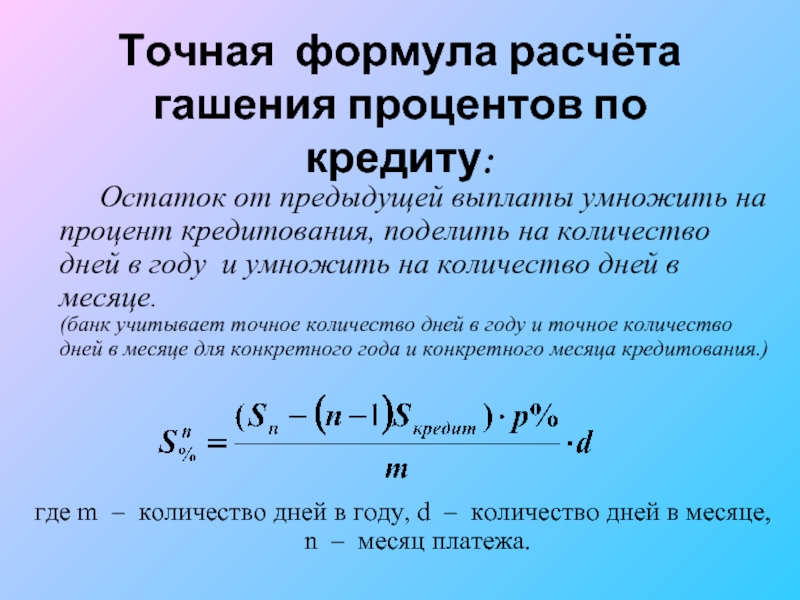

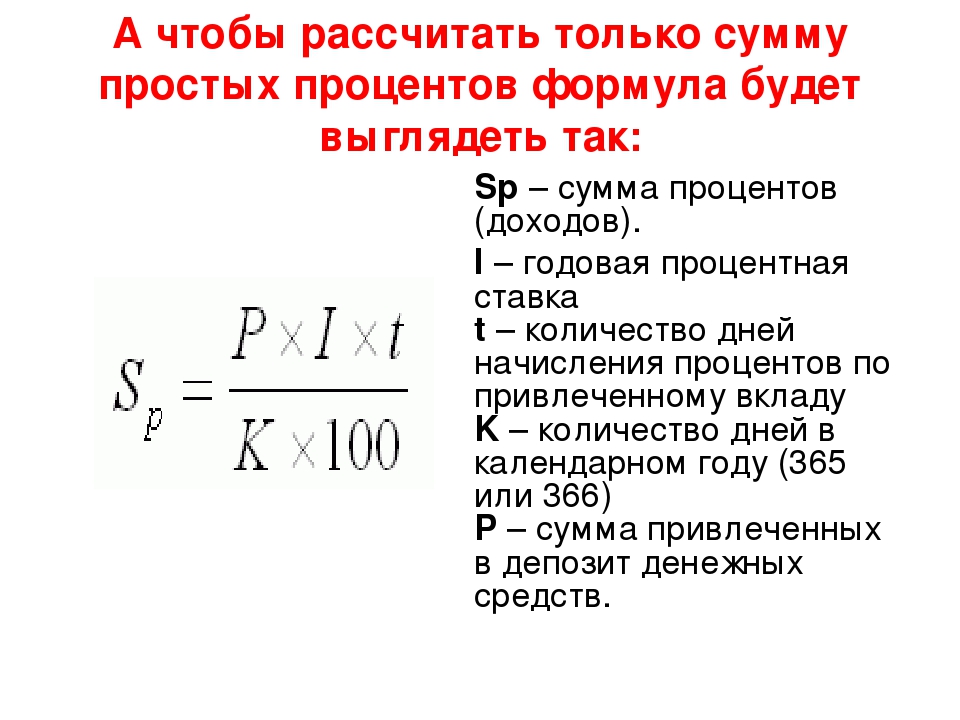

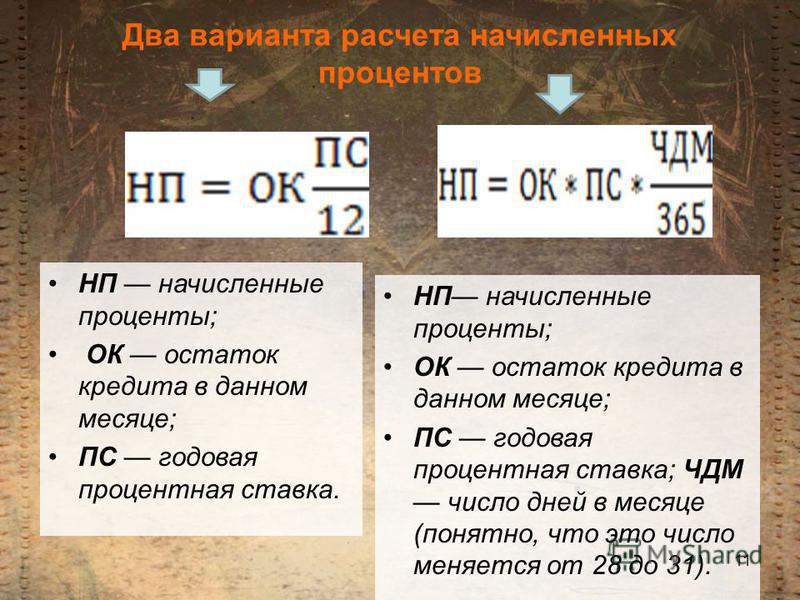

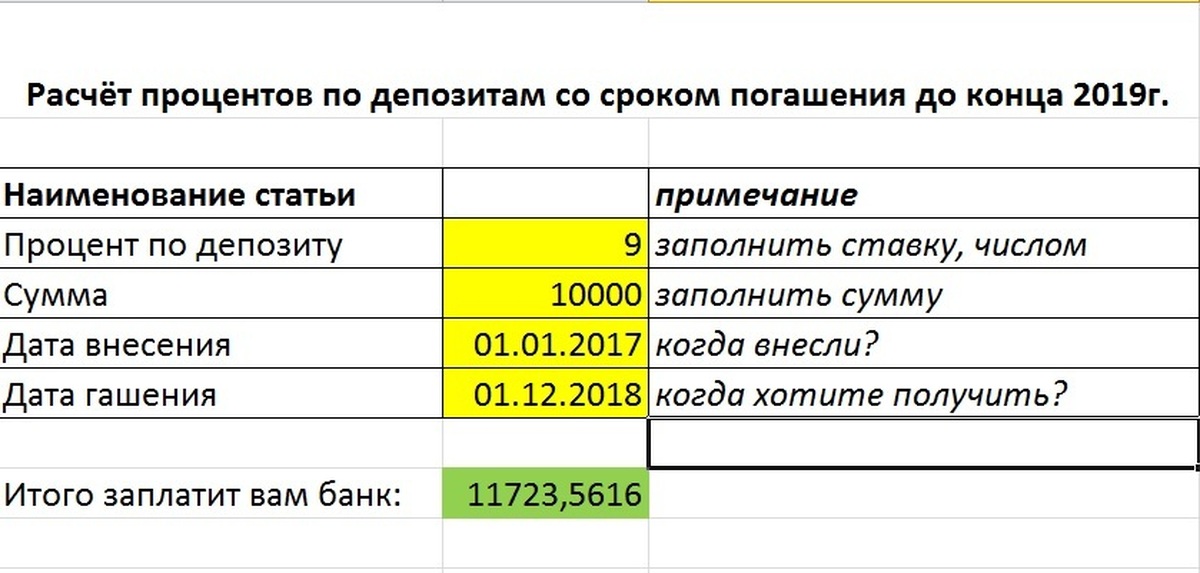

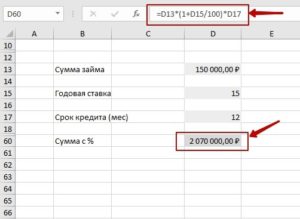

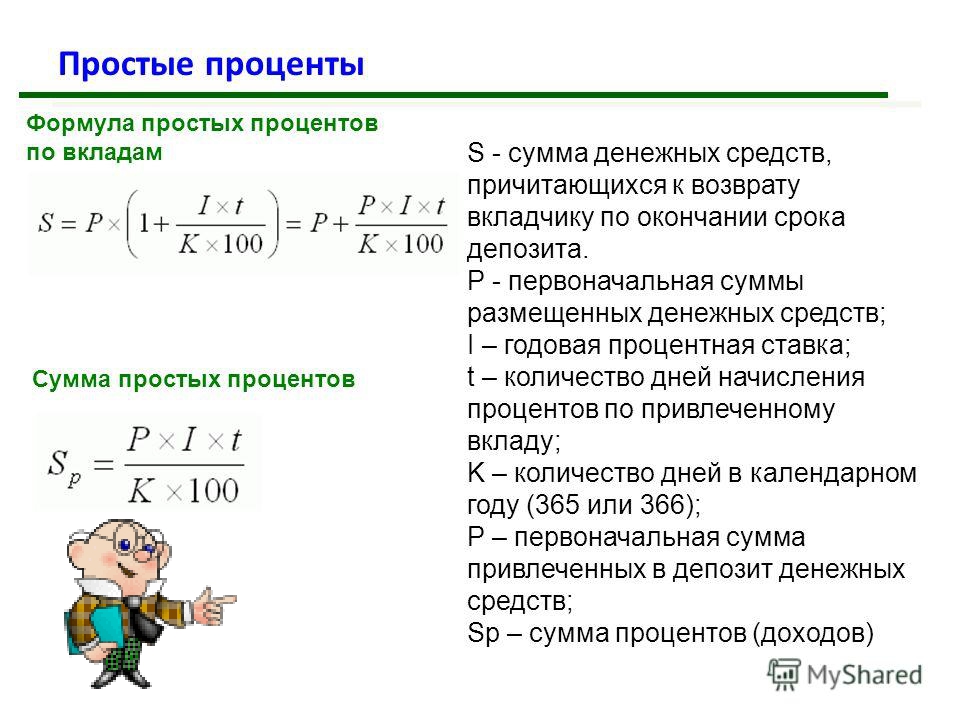

При этом ежемесячно начисляемые проценты рассчитываются по формуле:

Исходя из этого:

- Сумма ежемесячно начисляемых процентов самая большая в начале, потому что в начале самый большой остаток основного долга. По мере его снижения снижаются и проценты.

- Сумма процентов “скачет” от месяца к месяцу, потому что зависит от количества дней в месяце.

- Срок кредита в расчёте ежемесячно начисляемых процентов не фигурирует, а это значит, что неважно, на какой срок брать ипотеку — переплата будет одинаковой, если одинаковы ежемесячные платежи.

- При внесении частичного досрочного погашения с уменьшением ежемесячного платежа переплата будет точно такой же, как в случае сокращения срока, если продолжать платить прежний ежемесячный платёж, а не уменьшенный.

Приведу расчёты по каждому пункту.

1. Самые большие проценты в начале

Начало срока

Конец срока

2. Сумма процентов зависит от количества дней в месяце

За февраль (т.е. за 28 дней) в марте начислено 22 тыс, а за март (т.е. за 31 день) в апреле — 25 тыс.

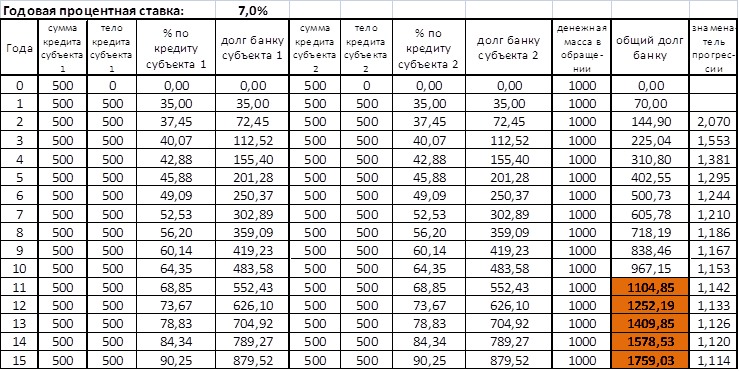

3. Переплата одинакова при разных начальных сроках

Посчитаем 3 варианта.

- Ипотека на 7 лет.

- Ипотека на 15 лет.

- Ипотека на 15 лет с досрочными погашениями.

Вариант 1

Вариант 2

Получили, что при сроке 15 лет переплата на 1,6 млн больше.

Теперь установим досрочные погашения такими, чтобы получился платёж, как при 7 годах.

Фиксируем платёж 52 тыс. до конца срока

Мы вышли на ту же самую переплату в 1,2 млн и тот же самый срок — 7 лет:

Вариант 3

Сравнительная таблица

4.

Одинаково выгодно вносить досрочное погашение с сокращением срока и платежа

Одинаково выгодно вносить досрочное погашение с сокращением срока и платежаВ предыдущем пункте досрочные погашения вносились с сокращением срока. Теперь посчитаем их с сокращением платежа.

Фиксируем платёж 52 тыс. до конца срока с уменьшением платежа

Сравнительная таблица

Основной вывод такой — размер переплаты определяется исключительно размером ежемесячного платежа (обязательной части+досрочного погашения), а не изначальным сроком кредита, типом досрочного погашения и т.д., поскольку ежемесячно начисляемые проценты зависят только от остатка основного долга. Моя тактика — лучше немного подстраховаться, взяв на больший срок и гасить с уменьшением платежа, но каждый месяц вносить досрочно. Морально легче, а переплата такая же.

рассчитать стоимость и проценты по займу

Калькулятор процентов – незаменимый помощник

Процентный калькулятор Financer.com позволяет рассчитать конкретную сумму процентов в тенге.

Процентная ставка обычно говорит о многом и имеет тенденцию помогать сравнивать кредитные предложения от различных организаций. Таким образом, разумнее использовать калькулятор процентных ставок перед тем, как оформлять заём и посмотреть, что на деле означает 10%-ная процентная ставка на сумму вашего кредита каждый год.

Разница заметна

Вы можете быть абсолютно уверены, что похожие на вид кредиты в 10% и в 13% будут существенно отличаться по срокам платежей и количеству реальных тенге, которые нужно заплатить.

Это поможет вам увидеть более четкую картину, и вы будете точно знать, какую процентную ставку вы должны учитывать. Однако, если вы хотите рассчитать общую стоимость кредита, воспользуйтесь нашим кредитным калькулятором.

Воспользоваться кредитным калькулятором

Процентная ставка или ГЭСВ?

Этот вопрос часто сбивает с толку соискателей займа, а также очень часто является основанием для принятия поспешных решений, которые могут в конечном итоге привести к проблемам по выплатам, поскольку кредиторы по-разному оценивают эти ставки, а ставки, которые на первый взгляд могут показаться совсем небольшими, на самом деле, могут оказаться довольно высокими.

Процентная ставка

Процентная ставка – это конкретный процент по кредиту, который может быть как годовым, так и ежемесячным. Это сумма, которая вам нужна для погашения суммы кредита. Процентная ставка не включает никаких других расходов, поэтому её не следует путать с общей стоимостью кредита.

ГЭСВ

ГЭСВ (годовая эффективная ставка вознаграждения) – это сумма, которая включает в себя все другие расходы, связанные с займом, такие как плата за договор или ежемесячные платежи за управление займом, в дополнение к процентной ставке по займу, поэтому ГЭСВ показывает, насколько дорогим (или выгодным) является заём на самом деле и насколько реально выплатить такой кредит в каждой конкретной ситуации.

Как рассчитать процентную ставку?

Основная причина, по которой Financer.com создал для вас калькулятор процентов, проста: процентная ставка на самом деле не помогает потребителю понять, сколько составляет реальное финансовое обязательство. Посмотрим правде в глаза, 3% годовых каждый месяц кажется небольшой суммой, но так ли это на самом деле? Вы можете узнать это воспользовавшись нашим калькулятором процентов.

Процентная ставка рассчитывается следующим образом:

- Прежде всего, используйте ползунок, чтобы выбрать сумму кредита, который вы планируете взять у какого-либо кредитора

- Затем выберите годовую процентную ставку, предложенную кредитором

- Затем вы увидите ежемесячную сумму процентов и годовую сумму процентов сразу под ползунком в тенге

Если вы выберите сумму и процентную ставку, вы увидите сколько вам нужно выплатить на самом деле в тенге. Это даст вам лучшее представление о том, что означает ваш процент по кредиту, и о приблизительной стоимости каждого процента.

Обратите внимание

Наш калькулятор процентов предназначен только для информационных целей и основан на простом расчёте, фактические процентные ставки могут варьироваться в зависимости от кредитора.

Так что не удивляйтесь, если сумма процентов в нашем калькуляторе не совпадает с кредитором – все зависит от кредитной организации, поэтому всегда лучше делать расчеты на основе информации финансовой организации, в которой вы оформляете заём. Не принимайте наш калькулятор в качестве основы для принятия решения о кредитовании.

Кредит с самой низкой ставкой?

К счастью, это легко! Financer.com оценивает кредитные компании Казахстана по их кредитным предложениям в соответствии с их стоимостью. Это означает, что наиболее выгодные варианты находятся в левой части графика. Однако при заимствовании следует учитывать, что ставки на нашем сайте – это, прежде всего, средние цифры, которые могут не соответствовать вашему кредиту.

А именно, кредиторы принимают индивидуальные решения, и в зависимости от вашей платежеспособности, вы можете получить кредит с более низкой или более высокой процентной ставкой. Поэтому возьмите наши сравнения в качестве небольшого руководства, но все же обратите внимание на условия кредитного соглашения.

Могу ли я взять беспроцентный заём?

Это кажется странным и, возможно, даже ненадёжным, но беспроцентные кредиты действительно существуют! Такие кредиты представляют собой так называемые рекламные предложения, которые предоставляются только новым клиентам, и, как правило, их суммы меньше, а сроки кредитования короче (например, вы можете взять кредит на сумму около 10 000 тенге на пару недель без процентов).

Ежемесячные и годовые проценты

Существует два способа расчета процентной ставки: кредиторы предлагают как месячные, так и годовые ставки.

Годовая процентная ставка, как следует из названия, представляет собой процентную ставку по сумме кредита на 12 месяцев, а месячная процентная ставка – на 1 месяц. Ежемесячная процентная ставка обычно значительно выше, чем годовая процентная ставка, и применяется в основном к быстрым кредитам, где периоды платежей не могут превышать один год.

Важно понимать

Ни один из типов процентных ставок не включает любые другие расходы, связанные с займом, и, следовательно, не является наиболее точным показателем для расчета общей стоимости займа. Некоторые кредиторы также взимают оплату за кредитный договор, поэтому стоит сначала принять во внимание любые дополнительные расходы.

Следует также обратить внимание на то, является ли процентная ставка годовой или ежемесячной для каждого кредитного соглашения. Так, вроде бы низкая процентная ставка в 5% может оказаться не годовой, а ежемесячной, но такая информация не сразу бросается в глаза. Всегда внимательно читайте условия кредитного договора и следите за тем, чтобы все расходы по кредиту были ясны для вас!

Все, что ты хотел знать о кредите и боялся спросить

С чего ты начинаешь, запланировав покупку какой-то вещи? Как выбираешь продавца, у которого купить тот или иной товар? Что влияет на твой выбор, если все прочие характеристики приобретаемой вещи у всех продавцов одинаковы? Правильно, ты изучаешь цены. И если в магазине, на рынке, на интернет-площадках, сравнить цены на один и тот же товар и сделать свой выбор достаточно легко, то когда речь заходит о кредите (а ведь это тоже покупка! – покупка денег), все становится не так-то просто…. Ведь стоимость кредита – это не только процентная ставка по нему, но и различные комиссии, сборы и пр.Именно для этого и существует показатель, который включает в себя абсолютно все платежи по кредиту и позволяет объединить их все воедино – Фактическая Годовая Процентная ставка (ФГПС или DAE / Dobânda Anuală Efectivă). Она включает как, собственно саму процентную ставку, декларируемую банком или микрофинансовой организацией (МФО), так и все дополнительные комиссии и платежи по кредиту (за выдачу кредита, за его обслуживание, пр. административные комиссионы и т.д. и т.п.).

Именно этот показатель позволит тебе объективно сравнить стоимость кредита в разных банках и МФО, не боясь «скрытых» комиссий и непонятных и сложных расчетов. Тем более, что согласно законодательству, все банки и МФО обязаны сообщить тебе эту ставку – на сайте, по телефону, или в своем представительстве.

Тем более, что согласно законодательству, все банки и МФО обязаны сообщить тебе эту ставку – на сайте, по телефону, или в своем представительстве.

Ну а теперь немного математики:

m m׳

DAE = Σ Ck(1 + X)− tk = Σ Dl(1 + X)− sl ,

k = 1 l = 1

Немного сложно, не так ли? 🙂 Но это и есть формула той самой фактической годовой процентной ставки.

Что ж…. еще немножко теории:

X — ФГПС

m – порядковый номер последнего получения денежных средств

k — порядковый номер одного получения денежных средств, таким образом, 1 ≤ k ≤ m

Ck — сумма полученных денежных средств k

tk — интервал, выраженный в годах и в долях года, между датой первого получения денежных средств и датой каждого последующего получения, таким образом, tk = 0

m’ – порядковый номер последней выплаты по кредиту или последних платежей

l — порядковый номер последней выплаты по кредиту или одного платежа

Dl — сумма одной выплаты по кредиту или одного платежа

sl – интервал, выраженный в годах и в долях года, между датой первого получения денежных средств и датой каждой последующей выплаты по кредиту или каждого последующего платежа.

Уфф…. Теперь все!

Нда… видок тот еще…. Но поверь, тебе не нужно быть вторым Эйнштейном или физиком-ядерщиком, чтобы пользоваться этой формулой… По правде говоря, даже не все экономисты смогут вручную сходу рассчитать эту ФГПС (но это между нами 🙂

Хорошо, что придумали автоматизированные кредитные калькуляторы!

И теперь, когда ты хочешь рассчитать ФГПС по выбранной тобою сумме и сроку кредита, ты можешь сделать это на сайте любого банка или МФО.

Разберем на примере, как это работает.

Сравним расчеты ФГПС в моем любимом банке 🙂 и в некой кредитной организации “X”.

Допустим, ты хочешь обновить кухонную бытовую технику. Тебе нужен кредит в 15 000 леев.

Тебе нужен кредит в 15 000 леев.

Считаем:

15 000 леев на 12 месяцев: ежемесячный взнос составит 1385 леев, все проценты и комиссии составят 1 928 леев, итого к возврату – 16 928 леев. ФГПС = 23,24%.

Теперь то же самое проделаем и для кредитной организации “X” (реальная компания с реальным сайтом, где можно воспользоваться их кредитным калькулятором).

Считаем:

15 000 леев на 12 месяцев: ежемесячный взнос составит 1716 леев, все проценты и комиссии составят 5 592 леев, итого к возврату – 20 592 леев. ФГПС = 84,78%.

Все кредитные калькуляторы на сайтах банков и МФО очень просты в использовании. Тебе всего лишь нужно указать сумму желаемого кредита и его срок.

Все просто. Для того, чтобы выбрать наиболее выгодное для себя предложение, необходимо сравнивать не процентную ставку или прочие условия, а рассчитать Фактическую ставку. Рассчитав ее по одному и тому же кредиту в разных банках и МФО, ты выберешь того, у кого эта ставка ниже всех – это означает, что именно там ты заплатишь меньше всего за выбранный тобою кредит.

Но запомни, показатель ФГПС полезен при сравнении абсолютно одинаковых исходных данных – одинаковая сумма кредита и срок кредита. Ведь даже если ты поменяешь срок кредита всего на 1 месяц, фактическая ставка уже будет другой, и твое сравнение будет неэффективным.

Например, если бы в нашем примере, в кредитной организации “X”, срок кредита был бы 24 месяца, то ФГПС составила бы уже 63,8%. А если бы срок был 3 месяца, то она равнялась бы 187,13% годовых!!! Именно поэтому сравнивать кредиты нужно с абсолютно одинаковыми исходными данными.

Если же тебе не хочется считать эту ставку самостоятельно на сайтах банков и МФО, тогда ты можешь зайти в их представительства и филиалы. Согласно законодательству, тебе обязаны выдать преддоговорную информацию (типизированная форма), в которой должны быть указаны все характеристики выбранного тобою кредита, размер всех комиссий и платежей, а также рассчитана ФГПС.

Только обрати внимание, чтобы расчеты в разных банках или МФО тебе сделали одинаково. Значение имеет не только сумма и срок кредита, но и периодичность выплат (например, тебе могут предложить отсрочку по оплате кредита и это сразу отразится на размере ФГПС). Срок кредита также важен (ты уже увидел это в примере выше). На более длительный срок ФГПС будет немного меньше, но в денежном эквиваленте, за весь срок кредита, ты выплатишь процентов и комиссий гораздо больше, чем при более коротком сроке. Но, удлинение срока влияет и на размер ежемесячного платежа по кредиту. Поэтому, если ты не уверен, что сможешь оплачивать предложенный банком / МФО платеж, смело проси об увеличении срока кредита, или сообщи кредитному консультанту, какой платеж в месяц ты хотел бы оплачивать, а уже он подберет тебе нужный срок кредитования.

Значение имеет не только сумма и срок кредита, но и периодичность выплат (например, тебе могут предложить отсрочку по оплате кредита и это сразу отразится на размере ФГПС). Срок кредита также важен (ты уже увидел это в примере выше). На более длительный срок ФГПС будет немного меньше, но в денежном эквиваленте, за весь срок кредита, ты выплатишь процентов и комиссий гораздо больше, чем при более коротком сроке. Но, удлинение срока влияет и на размер ежемесячного платежа по кредиту. Поэтому, если ты не уверен, что сможешь оплачивать предложенный банком / МФО платеж, смело проси об увеличении срока кредита, или сообщи кредитному консультанту, какой платеж в месяц ты хотел бы оплачивать, а уже он подберет тебе нужный срок кредитования.

Не бойся кредитов! Если использовать деньги с умом, ты только получишь удовольствие от тех покупок, от которых бы пришлось отказаться, если бы ты рассчитывал только на свои деньги.

С помощью кредита ты можешь сделать необходимый в доме ремонт, или съездить в долгожданный отпуск, купить новый автомобиль или даже квартиру, а может просто купить новый мобильный телефон. Ведь сумма кредита может быть любая! Не забывай лишь трезво оценивать свои возможности погашения, ведь при грамотном расчете ежемесячного платежа, тебе не о чем будет волноваться. Наслаждайся здесь и сейчас тем, что преподносит тебе наш многообразный мир!

Надеюсь, моя помощь была тебе полезна… Теперь ты знаешь, на что обращать внимание, когда захочешь взять кредит!

С уважением,

команда FinComBank

Как Тинькофф убил процент на остаток по картам — Финансы на vc.ru

Скрин информационного письма Pavezlo Pavel

Карта Тинькофф у меня с мая 2017 года. Я выбирал её по проценту на остаток (6%) и кешбеку. Ежемесячное обслуживание если брать без условий — 90 или 99 ₽.

Я выбирал её по проценту на остаток (6%) и кешбеку. Ежемесячное обслуживание если брать без условий — 90 или 99 ₽.

Почти три года Тинькофф приносил не только кешбек, но и проценты на остаток на уровне вклада. Но где то в конце 2019 года проценты поплыли вниз. Сперва с 6% на остаток до 5%.

Далее по хронологии:

→ 21.01.2020 с 5% до 4% по накопительным счетам

→ 22.05.2020 с 5% на остаток до 4%

→ 04.08.2020 с 4% на остаток до 3,5% и по накопительным счетам с 4% до 3,14% — кратко говоря до Пи

Выводы

Да собственно никаких, больше размышление → До скольки они будут падать и возможна ли отмена вовсе?

38 746 просмотров

{ «author_name»: «Pavel Pavezlo», «author_type»: «self», «tags»: [], «comments»: 128, «likes»: -42, «favorites»: 1, «is_advertisement»: false, «subsite_label»: «finance», «id»: 146452, «is_wide»: false, «is_ugc»: true, «date»: «Thu, 30 Jul 2020 23:22:42 +0300», «is_special»: false }

{«id»:287399,»url»:»https:\/\/vc. ru\/u\/287399-pavel-pavezlo»,»name»:»Pavel Pavezlo»,»avatar»:»1c7cb1bb-bdc4-00d8-4e52-ab20db761305″,»karma»:-26,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/287399-pavel-pavezlo»,»name»:»Pavel Pavezlo»,»avatar»:»1c7cb1bb-bdc4-00d8-4e52-ab20db761305″,»karma»:-26,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Проценты по вкладам в швейцарских банках 🦉🇨🇭 2021

Как высоки проценты по вкладам в швейцарских банках по состоянию на 2021 год? Можно ли хоть сколько либо заработать, держа деньги в Швейцарии? Каков смысл хранить депозиты в Конфедерации, если швейцарские банки взимают так называемые «негативные проценты»? Подробные ответы – в данном материале Портала «Швейцария Деловая».

От чего зависят проценты по вкладам в швейцарских банках?

Размер процентов – это результат политики того или иного банка, который, будучи независимым игроком гражданского оборота, сам определяет с кем и на каких условиях вступать в договорные отношения. Поскольку кредитные учреждения в подавляющем большинстве случаев являются сильной стороной отношений, именно их правила в итоге и становятся условиями договора.

Одновременно в своей политике кредитные учреждения ориентируются на поведение других банков и, прежде всего, на ставку рефинансирования Национального банка Швейцарии. Данный фактор хотя и не устраняет разницу в предлагаемых банками процентах, но помещает её в «коридор» минимальных и максимальных значений.

Данный фактор хотя и не устраняет разницу в предлагаемых банками процентах, но помещает её в «коридор» минимальных и максимальных значений.

Общее правило состоит в следующем: чем ниже ставка рефинансирования валютного регулятора, тем ниже проценты по депозитам. Иными словами, при снижающейся ставке рефинансирования банку куда легче занять деньги у нацбанка, чем на рынке у вкладчиков. Соответственно, последние вынуждены мириться с более худшими условиями при размещении денег на счету.

Кроме того, помимо того, что у различных банков имеется своя политика, проценты по вкладам в швейцарских банках варьируются уже в рамках одного и того же кредитного учреждения в зависимости от статуса клиента (сумма вклада, место проживания). В последнем случае для банков важно, является ли клиент швейцарским резидентом или нет.

Проценты по вкладам для резидентов

С 2014 года и на конец 2017 года начисляемые на остатки открытых в Швейцарии счетов проценты фактически снизились до нуля (к причинам мы вернёмся ниже по тексту). Например, в ноябре 2014 года Postfinance (один из ведущих розничных банков, который, однако, не открывает счета иностранцам-нерезидентами) изменил свои условия по счётам и вкладам, и таким образом его клиенты получают лишь символические проценты.

Postfinance не начислят какие-либо проценты по вкладам, открытым не в швейцарском франке.

Проценты по обычным вкладам в избранных банках

Важно также понимать, что представленные проценты по вкладам отражают лишь абсолютные числа, которые сами по себе ещё не дают ответа, выгодно ли держать деньги в Швейцарии или нет. Проценты следует «читать» вместе с другими экономическими факторами. О них – ниже по тексту: «Смысл открытия счёта в Швейцарии при нулевых/негативных процентах?».

Немного выше (но опять же, не намного) проценты по вкладам в швейцарских банках могут оказаться для тех, кто предпочёл отказаться от части второстепенных услуг. Так, клиент может перейти только на Online-Banking (количество полученных им банковских выписок в печатном варианте не может превышать 10 штук в год).

Так, клиент может перейти только на Online-Banking (количество полученных им банковских выписок в печатном варианте не может превышать 10 штук в год).

Фактически нулевой (или даже негативный) процент по вкладам действует и в некоторых других швейцарских банках, например, UBS и Credit Suisse.

Подобное положение вещей (даже ещё больший сдвиг в сторону уменьшения процентов) наблюдается и в 2020 году.

Учитывая проценты по вкладам в швейцарских банках, нельзя забывать о комиссиях и иных платах по содержанию счета. В зависимости от действующей в соответствующем кредитном учреждении политики в итоге платы могут превышать полученные проценты.

Проценты по вкладам для нерезидентов

Важно понимать, что многие банки Швейцарии не открывают нерезидентам стандартные расчётные счета, ограничивая предложение только так называемыми «инвестиционными счетами», процент по которым зависит от выбранного инвестиционного портфеля и рыночной конъюнктуры.

Кроме того, сотрудничество с нерезидентами становится для кредитных учреждений Конфедерации выгодным лишь при готовности клиента внести определённый минимум (на 2020 год следует ориентироваться на минимальную сумму в 1 миллион франков.

Предложения от посредников о возможности поместить на депозит куда меньшую сумму (например, 5, 10 и т.п. тысяч франков) должны Вас моментально насторожить. В лучшем случае речь идёт об иных продуктах, нежели депозит; в худшем – о мошеннических действиях.

Если швейцарские банки всё же открывают для нерезидентов счета, то на последние могут распространяться обычные проценты (см. выше). Однако по вкладам для нерезидентов действуют куда более высокие комиссии и иные платы по содержанию счета. Причина связана с повышенными рисками банка при открытии счёта нерезидентам: по швейцарскому законодательству, банки обязаны знать идентичность своего клиента, а также источник происхождения средств (данная обязанность распространяется и на счета резидентов, но проверка по ним куда менее затратна).

В случае, если основная цель вклада – хранение денег с минимальным риском (отсутствием опции по инвестированию), то размещение денег на счету в Швейцарии, если считать в швейцарских франках, будет выходить в минус.

Следует со здоровый скепсисом относится к предложениям по открытию в Швейцарии вкладов с доходностью более 2 процентов. Обещания с процентной ставкой свыше 7 процентов и вовсе стоит обходить стороной.

Негативные проценты

Причина введения негативных процентов

Начиная с 2014-15 гг. мы живём в извращённом мире: не банки платят за то, чтобы у них размещали деньги. А, наоборот, размещающие свой капитал в кредитном учреждении вынуждены доплачивать ему за то, что он принимает деньги.

Корень данной откровенно не здоровой ситуации кроется в политике ведущих центробанков мира – ФРС США и ЕЦБ. Последние взимают на остатки по корреспондентским счетам обычных банков негативные проценты. Официальное обоснование данной политики сводится к тому, что центробанки исходят из того, что банкам будет не выгодно хранить деньги на корреспондентских счетах и они (банки) будут направлять свои деньги в реальный сектор экономики.

Однако данное предположение было изначально ошибочным: вместо кредитования реального сектора банки начали вкладываться в финансовый (спекулятивный) сектор, а также понижать проценты по вкладам своих клиентов. В результате мы имеем дело с масштабной, практически не заметной экспроприацией денег вкладчиков.

В настоящее время ФРС США постепенно сворачивает политику «дешевых денег»; напротив, ЕЦБ, находящийся в заложниках у тотального кризиса еврозоны, не намерен повышать ставку рефинансирования.

Негативные проценты в Швейцарии

Чтобы противостоять притоку в страну слишком большого спекулятивного капитала (прежде всего, из еврозоны), Национальный банк Швейцарии был вынужден последовать примеру ЕЦБ. Первый ввёл негативные проценты на определённые, превышающие 20-кратный минимальный размер той суммы, которую обычные швейцарские банки должны депонировать у Нацбанка.

Часть банков Конфедерации, вынужденная платить Нацбанку Швейцарии негативные проценты, перевела это бремя на клиентов. Примерный список:

Смысл открытия счёта в Швейцарии при нулевых/негативных процентах?

Уверены, что, читая данный материал, Вы уже не раз задали себе вопрос: зачем хранить деньги в Швейцарии под проценты, если последних либо нет, либо они даже являются отрицательными.

Данный вопрос является более чем уместным; и на него есть ответ, состоящий сразу из нескольких аргументов:

Какова цель вклада?

Все хотят всего и сразу: и больших процентов по вкладу, и чтобы он был надёжно защищён. Желание воспользоваться наиболее выгодными условиями – вполне понятно, и его можно лишь приветствовать. Правда, оно разбивается о скалы суровой реальности: фактически достичь обе цели одновременно невозможно.

Банки той или иной страны либо предлагают Вам возможность заработать (через инвестирование, спекулирование и т.п.). При этом, Вы, конечно же, должны будете согласиться нести значительный риск. Если основная цель – получить доход любой ценой, то следует обратить внимание на ведущие рисковую политику банки Кипра.

Либо же Вы делаете выбор в пользу безопасности Ваших денег и отказываетесь от планов «навариться».

Швейцария с самого момента развития здесь банковского дела предоставляла лучшую защиту для капиталов местных и иностранных вкладчиков. Однако за данную услугу нужно платить. И данная плата выражается в том, что проценты в швейцарских банках всегда были одними из самых низких в мировом масштабе.

Графика: www.business-swiss.chБудучи высоко капитализированными и, соответственно, куда более резистентными к кризисам, чем финансовые дома других стран, банки Конфедерации могут позволить себе выбирать, каким клиентам позволить открывать у себя депозиты. Несогласные с данным положением вещей могут обратиться в другие юрисдикции. Правда, за данное решение можно поплатиться деньгами (как показала банковская экспроприация на Кипре).

Правда, за данное решение можно поплатиться деньгами (как показала банковская экспроприация на Кипре).

Нулевая инфляция по франку

Поразительно, как подавляющее большинство неверно подходит к вопросу о реальности предлагаемых по вкладу процентов. Если банки из СНГ обещают, к примеру, 8-10 процентов годовых, то на данном фоне многие начинают возмущаться, что по депозиту у швейцарских банков не получить и 0,5 процента. Подобная реакция возмущения – обычное последствие незнания элементарных экономических законов.

Задайте себе вопрос: какой смысл от 10 процентов годовых, если реальная инфляция в соответствующей стране СНГ равняется 15 процентам? В итоге получается, что покупательная способность Вашего вклада не только не увеличилась, но и сократилась. Вы можете утешаться или даже радоваться номинальному увеличению Вашего счета, но реально Вы стали беднее.

В Швейцарии годами наблюдается нулевая инфляция, которая не «подтачивает» Ваши сбережения. Кроме того, в результате отказа от привязки франка к евро, случившегося 15 января 2015 года, в стране наблюдалась дефляция.

Швейцарские банки открывают счета не только во франках, но и в евро, долларах США, британских фунтах и канадских долларах. Поэтому важно понимать, что нулевая инфляциях действует лишь для вкладов, номинированных в швейцарском франке.

Графика: Jeff Belmonte, CC BY 2.0По другим валютам следует ориентироваться на инфляцию в соответствующей стране/странах обращения.

Курсовая разница

Швейцарский франк относится к наиболее стабильным валютам мира. В долгосрочной перспективе он укрепляется к подавляющему большинству других валют. Данный фактор может компенсировать нулевые/негативные проценты по вкладу в швейцарском банке курсовой разницей при переводе денег из франка в местную валюту.

Читайте также:

7 мифов о потребительских кредитах, в которые все верят. ,

Если у среднестатистического украинца спросить возьмет ли он кредит в банке, не имея особой нужды, ответ будет отрицательным. Между тем, многие заглядываются на европейцев и американцев «у которых вся жизнь в кредит» и которые могут себе позволить куда лучшее качество жизни.

Между тем, многие заглядываются на европейцев и американцев «у которых вся жизнь в кредит» и которые могут себе позволить куда лучшее качество жизни.

Потребительское кредитование в Украине обросло множеством устрашающих историй. Эти истории часто основаны на незнании и неопытности — человек не думает о последствиях и не вчитывается в условия, когда берет займ. Так и получаются огромные переплаты, затянувшийся кредитный период и, как результат, испорченная кредитная история. С самыми популярными мифами о кредитах разберемся в этом материале.

Миф №1 Большие процентные ставки и финансовая кабала

Заемщики часто путают понятие процентной ставки и годовой переплаты. Процентная ставка — сумма, которую начисляет банк за пользование кредитом за год. Проценты начисляются только за прошедший период, то есть выплатить их наперед не получится. Разумеется, чем ниже ставка, тем выгоднее кредит. В договоре нужно всегда обращать внимание, как банк формирует эту ставку и от каких параметров она зависит: возможно предложение банка для вас будет просто невыгодным и стоит поискать другой.

Выбирать кредит рекомендуется именно по переплате — фактической сумме, которую вы переплачиваете за год. Она может разительно отличаться от процентной ставки. Например, если взять 50 тыс. грн под 35% годовых, сумма переплаты составит около 9500 грн, то есть 9500%. Ведь оплачивая кредит, вы платите не только проценты, но и выплачиваете тело кредита.

Чем меньше срок кредита — тем меньше переплата. Поэтому стоит выбирать минимальный срок с комфортной для себя суммой ежемесячных погашений. Следуйте договору — и никакая «финансовая кабала» вам не грозит.

Миф №2 Заплатил не вовремя — испортил кредитную историю

Не все так категорично. Ситуация действительно может сложиться непростая: человек потерял работу или заболел. Если предоставить банку документы, подтверждающие временную нетрудоспособность и невозможность выплачивать кредит, заимодатель может предложить отсрочку, реструктуризацию или уменьшить ежемесячную долговую нагрузку.

Другая разновидность мифа — если отказаться от кредита, это тоже может испортить кредитную историю. На самом деле, Украинское бюро кредитных историй ведет учет только фактических займов и все те заманчивые предложения банков, от которых вы отказались, не испортят вашу финансовую репутацию.

Миф №3 Чтобы взять кредит, нужно иметь безупречную кредитную историю

Утверждение вытекает из предыдущего пункта и тоже не совсем соответствует действительности. Если у вас были единичные случаи несвоевременных выплат, а в остальном вы исправно платили по договору — на вашу кредитную историю это существенно не повлияет.

Тем не менее, не стоит недооценивать влияние этого фактора. Украинское бюро кредитных историй собирает информацию абсолютно обо всех займах потребителя — как в банках, так и в микрофинансовых организациях. И если вы когда-то решили, что кредит в пару тысяч не стоит большого внимания и платили от случая к случаю — будьте готовы получить отказ.

Миф №4 При несвоевременных выплатах банк может подать в суд или обратиться к коллекторам

Банковским организациям выгодно выстраивать именно долгосрочные отношения с клиентом, поэтому они стараются идти на встречу в разных ситуациях. Проценты переплат — одна из главных статей дохода банка. А суд и коллекторские агентства — это крайние меры, к которым банк прибегает исключительно в случае больших и длительных задолженностей.

Миф №5 Нельзя вернуть кредит раньше срока

Если вы решите погасить кредит до того, как истекает срок договора, банк не будет накладывать на вас штрафные санкции. Заимодателю выгодно иметь платежеспособного клиента, поэтому он просто посчитает сумму процентов на день выплаты суммы кредита в полном объеме. Но! Все это при условии, если в кредитном договоре указана возможность преждевременного погашения. Иногда банки взымают комиссии за досрочную выплату или вовсе исключают такую возможность. Изучайте договор тщательно!

Выгодно выплачивать кредит по аннуитетной схеме — то есть равными частями. Так, половину срока вы платите только годовые проценты, после — исключительно тело кредита. По аннуитетной схеме можно вносить увеличенные суммы после половины срока — то есть закрывать тело кредита быстрее и соответственно раньше покончить с выплатами.

Так, половину срока вы платите только годовые проценты, после — исключительно тело кредита. По аннуитетной схеме можно вносить увеличенные суммы после половины срока — то есть закрывать тело кредита быстрее и соответственно раньше покончить с выплатами.

Миф №6 Потребительский кредит предполагает суммы до 1000$

Потребительские кредиты стали популярными в период экономического кризиса, когда банки щедро раздавали кредитки с небольшими лимитами. С тех пор сформировалось мнение, что потребительский кредит — это «для бедных» и одолжить можно максимум пару десятков тысяч гривен.

Однако, сегодня банки ориентируются на средний класс и предлагают более солидные суммы под займ. К примеру, в KredoBank можно взять кредит до 500 тыс грн на выгодный срок от 6 месяцев до 5 лет.

Миф №7 Нельзя получить большие суммы наличными

Все знают, что киоски, предлагающие крупные суммы наличными без документов, стоит обходить десятой дорогой. Но наличные средства сегодня выдают и крупные банки. В среднем банковские организации предлагают получить на руки до 300-500 тыс. грн и условия выдачи такого вида займа не слишком отличаются от кредитования на карту.

Подытоживая все вышесказанное, можно утверждать, что все пугающие факты о потребительских кредитах легко опровергаются. Невнимательное прочтение договора, игнорирование сроков выплат и неправильный выбор суммы и срока — все это формирует у среднестатистического украинца предубежденное отношение. А вместе с ним и теряется возможность значительно улучшить качество жизни.

Определение эффективной годовой процентной ставки

Что такое эффективная годовая процентная ставка?

Эффективная годовая процентная ставка — это реальная доходность сберегательного счета или любых инвестиций с выплатой процентов, если принять во внимание эффекты начисления сложных процентов с течением времени. Он также показывает реальную процентную ставку по процентам по ссуде, кредитной карте или любой другой задолженности.

Ее также называют эффективной процентной ставкой, эффективной ставкой или годовой эквивалентной ставкой.n-1 \\ & \ textbf {где:} \\ & i = \ text {Номинальная процентная ставка} \\ & n = \ text {Количество периодов} \\ \ end {выровнено} Эффективная годовая процентная ставка = (1 + ni) n − 1, где: i = номинальная процентная ставка = количество периодов

Эффективная годовая процентная ставка

О чем говорит эффективная годовая процентная ставка?

Банковский депозитный сертификат, сберегательный счет или предложение ссуды могут рекламироваться с указанием номинальной процентной ставки, а также эффективной годовой процентной ставки.Номинальная процентная ставка не отражает эффекты начисления сложных процентов или даже комиссий, связанных с этими финансовыми продуктами. Эффективная годовая процентная ставка — это реальный доход.

Ключевые выводы

- Сберегательный счет или ссуда могут рекламироваться как с номинальной процентной ставкой, так и с эффективной годовой процентной ставкой.

- Эффективная годовая процентная ставка — это реальный доход, выплачиваемый на сбережения, или реальная стоимость ссуды, поскольку она учитывает эффекты начисления сложных процентов и любые взимаемые комиссии.

- Чем чаще периоды начисления сложных процентов, тем выше доход.

Вот почему эффективная годовая процентная ставка — важная финансовая концепция, которую необходимо понять. Точно сравнивать различные предложения можно только в том случае, если вы знаете эффективные годовые процентные ставки по каждому из них.

Пример эффективной годовой процентной ставки

Например, рассмотрите эти два предложения: Инвестиция A платит 10% годовых, начисляемых ежемесячно. Инвестиции B выплачиваются 10,1% каждые полгода.Какое предложение лучше?

В обоих случаях рекламируемая процентная ставка является номинальной процентной ставкой. Эффективная годовая процентная ставка рассчитывается путем корректировки номинальной процентной ставки в зависимости от количества периодов начисления сложных процентов, которые будет испытываться финансовым продуктом за период времени. (количество периодов начисления сложных процентов) — 1

(количество периодов начисления сложных процентов) — 1

Инвестиция B имеет более высокую заявленную номинальную процентную ставку, но эффективная годовая процентная ставка ниже, чем эффективная ставка для инвестиции A. Это связано с тем, что инвестиции B составляют меньше раз в течение года.

Если инвестор вложит, скажем, 5 000 000 долларов в одну из этих инвестиций, неправильное решение будет стоить более 5 800 долларов в год.

Более частое начисление сложных процентов дает более высокую прибыль

По мере увеличения количества периодов начисления сложных процентов увеличивается и эффективная годовая процентная ставка.Квартальное начисление сложных процентов дает более высокую доходность, чем полугодовое начисление сложных процентов, ежемесячное начисление сложных процентов больше, чем ежеквартально, а ежедневное начисление сложных процентов превышает ежемесячное. Ниже приводится разбивка результатов этих различных составных периодов с номинальной процентной ставкой 10%:

- Полугодовой = 10,250%

- Ежеквартально = 10,381%

- Ежемесячно = 10,471%

- Ежедневно = 10,516%

Пределы компаундирования

Есть потолок феномену компаундирования.(0,1) — 1.

Часто задаваемые вопросы

Какова эффективная годовая процентная ставка?

Эффективная годовая процентная ставка — это важное понятие, описывающее истинную процентную ставку, связанную с инвестициями или ссудой. Наиболее важной особенностью эффективной годовой процентной ставки является то, что она учитывает тот факт, что более частые периоды начисления сложных процентов приведут к более высокой эффективной процентной ставке. Например, предположим, что у вас есть две ссуды, каждая из которых имеет установленную процентную ставку 10%, в которой один составляет ежегодно, а другой — два раза в год.Несмотря на то, что у них обоих заявленная процентная ставка составляет 10%, эффективная годовая процентная ставка по ссуде, составляющей два раза в год, будет выше. n-1 \\ & \ textbf {где:} \\ & i = \ text {Номинальный процентная ставка} \\ & n = \ text {Количество периодов} \\ \ end {выровнено}

Эффективная годовая процентная ставка = (1 + ni) n − 1, где: i = номинальная процентная ставка = количество периодов

n-1 \\ & \ textbf {где:} \\ & i = \ text {Номинальный процентная ставка} \\ & n = \ text {Количество периодов} \\ \ end {выровнено}

Эффективная годовая процентная ставка = (1 + ni) n − 1, где: i = номинальная процентная ставка = количество периодов

Хотя это можно сделать вручную, большинство инвесторов будут использовать финансовый калькулятор, электронную таблицу или онлайн-программу.Более того, инвестиционные веб-сайты и другие финансовые ресурсы регулярно публикуют эффективную годовую процентную ставку ссуды или инвестиции. Эта цифра также часто включается в проспект эмиссии и маркетинговые документы, подготовленные эмитентами ценных бумаг.

Почему важна эффективная годовая процентная ставка?

Эффективная годовая процентная ставка важна, потому что без нее заемщики могут быть введены в заблуждение и недооценивают истинную стоимость ссуды. Это, в свою очередь, может привести к финансовым проблемам, если заемщик не внесет в бюджет полную сумму своих процентных платежей.Для инвесторов, с другой стороны, расчет эффективной годовой процентной ставки важен для прогнозирования фактического ожидаемого дохода от инвестиций, таких как корпоративные облигации или другие ценные бумаги с фиксированным доходом. В противном случае они могут недооценить реальную привлекательность инвестиционной возможности.

Годовая процентная ставка (APR) Определение

Что такое годовая процентная ставка (APR)?

Термин «годовая процентная ставка (APR)» относится к годовой процентной ставке, взимаемой с заемщиков и выплачиваемой инвесторам.Годовая процентная ставка выражается в процентах, которые представляют собой фактическую годовую стоимость средств в течение срока ссуды или дохода, полученного от инвестиций. Это включает в себя любые комиссии или дополнительные расходы, связанные с транзакцией, но не учитывает начисление сложных процентов. Годовая процентная ставка предоставляет потребителям итоговую цифру, которую они могут легко сравнить со ставками других кредиторов.

Ключевые выводы

- Годовая процентная ставка (APR) — это годовая ставка, взимаемая за заимствование или заработанная через инвестиции.

- Финансовые учреждения должны раскрывать годовую процентную ставку финансового инструмента до подписания любого соглашения.

- Потребителям может быть трудно сравнивать годовую процентную ставку, потому что кредиторы имеют право выбирать, какие сборы будут включены в их расчет ставки.

- Годовая процентная ставка может не отражать фактическую стоимость заимствования из-за включенных или исключенных комиссий.

Как работает годовая процентная ставка (APR)

Годовая процентная ставка выражается как процентная ставка.Он рассчитывает, какой процент от основной суммы вы будете платить каждый год, принимая во внимание такие вещи, как ежемесячные платежи. Годовая процентная ставка также является годовой процентной ставкой, выплачиваемой по инвестициям без учета сложного процента в течение этого года.

Закон о правде в кредитовании (TILA) от 1968 года предписывал кредиторам раскрывать годовую процентную ставку, которую они взимают с заемщиков. Компаниям, выпускающим кредитные карты, разрешено ежемесячно рекламировать процентные ставки, но они должны четко сообщать клиентам о годовой процентной ставке до подписания соглашения.Взаимодействие с другими людьми

Как рассчитывается годовая процентная ставка?

Ставка рассчитывается путем умножения периодической процентной ставки на количество периодов в году, в которых применяется периодическая процентная ставка. Он не указывает, сколько раз ставка применяется к остатку.

Взаимодействие с другими людьми Годовая процентная ставка знак равно ( ( Сборы + Интерес Главный п ) × 3 6 5 ) × 1 0 0 где: Интерес знак равно Общая сумма процентов, выплаченных в течение срока кредита Главный знак равно Величина займа п знак равно Количество дней в сроке кредита \ begin {align} & \ text {APR} = \ left (\ left (\ frac {\ frac {\ text {Fees} + \ text {Interest}} {\ text {Principal}}} {n} \ right) \ times 365 \ right) \ times 100 \\ & \ textbf {где:} \\ & \ text {Проценты} = \ text {Общая сумма процентов, выплаченных в течение срока действия ссуды} \\ & \ text {Основная сумма} = \ text {Сумма кредита} \\ & n = \ text {Количество дней в сроке кредита} \\ \ end {выровнено} Годовая процентная ставка = ((nPrincipalFees + Interest) × 365) × 100, где: Процентная ставка = Общая сумма процентов, выплаченных в течение срока действия ссуды Основная сумма = Сумма ссудыn = Количество дней в сроке ссуды

APR в U. S. обычно представляется как периодическая процентная ставка, умноженная на количество периодов начисления сложных процентов в году. Определения годовой процентной ставки за пределами США могут быть совершенно разными. Европейский Союз (ЕС) уделяет особое внимание правам потребителей и финансовой прозрачности при определении этого термина. Единая формула для расчета процентной ставки была установлена для всех стран-членов ЕС, хотя отдельные страны имеют некоторую свободу действий при определении точных ситуаций, в которых эта формула должна быть принята, помимо случаев, предусмотренных ЕС.

S. обычно представляется как периодическая процентная ставка, умноженная на количество периодов начисления сложных процентов в году. Определения годовой процентной ставки за пределами США могут быть совершенно разными. Европейский Союз (ЕС) уделяет особое внимание правам потребителей и финансовой прозрачности при определении этого термина. Единая формула для расчета процентной ставки была установлена для всех стран-членов ЕС, хотя отдельные страны имеют некоторую свободу действий при определении точных ситуаций, в которых эта формула должна быть принята, помимо случаев, предусмотренных ЕС.

Виды годовых

Годовая процентная ставка кредитной карты зависит от суммы платежа. Кредитор может взимать одну годовую процентную ставку за покупки, другую — за денежные авансы и еще одну — за переводы баланса с другой карты. Банки также взимают с клиентов высокие пени за просрочку платежа или нарушение других условий соглашения с держателем карты. Существует также начальная годовая процентная ставка — низкая или 0% годовых, — которую многие компании, выпускающие кредитные карты, используют, чтобы побудить новых клиентов подписаться на карту.

Заемщики APR взимают плату также зависит от их кредита.Ссуды, предлагаемые тем, у кого хорошая кредитная история, имеют значительно более низкие процентные ставки, чем ставки, взимаемые с лиц с плохой кредитной историей.

Ссуды обычно предоставляются с фиксированной или переменной годовой процентной ставкой. Ссуда с фиксированной годовой процентной ставкой имеет гарантированно неизменную процентную ставку в течение срока ссуды или кредитной линии. Ссуда с переменной годовой процентной ставкой имеет процентную ставку, которая может измениться в любое время.

Годовая процентная доходность (APY)

В то время как годовая процентная ставка учитывает только простые проценты, годовая процентная доходность (ГПД) учитывает сложные проценты.В результате, годовая процентная ставка по ссуде выше, чем ее годовая процентная ставка. Чем выше процентная ставка и, в меньшей степени, чем меньше периоды начисления сложных процентов, тем больше разница между годовой процентной ставкой и годовой процентной ставкой.

Чем выше процентная ставка и, в меньшей степени, чем меньше периоды начисления сложных процентов, тем больше разница между годовой процентной ставкой и годовой процентной ставкой.

Представьте, что годовая процентная ставка по кредиту составляет 12%, а сумма кредита составляет один раз в месяц. Если физическое лицо занимает 10 000 долларов, его процентная ставка на один месяц составляет 1% от баланса или 100 долларов. Это фактически увеличивает баланс до 10 100 долларов. В следующем месяце на эту сумму начисляется 1% годовых, а выплата процентов составляет 101 доллар, что немного выше, чем в предыдущем месяце.Если вы сохраните этот баланс за год, ваша эффективная процентная ставка станет 12,68%. APY включает эти небольшие изменения в процентных расходах из-за начисления сложных процентов, а APR — нет.

Вот еще один способ взглянуть на это. Допустим, вы сравниваете инвестицию, приносящую 5% в год, с инвестициями, приносящими 5% ежемесячно. Для первого APY составляет 5%, как и APR. Но для второго APY составляет 5,12%, что отражает ежемесячное начисление сложных процентов.

Учитывая, что годовая процентная ставка и другая процентная ставка могут быть использованы для представления одной и той же процентной ставки, само собой разумеется, что кредиторы и заемщики будут выделять более лестное число, чтобы изложить свою позицию, поэтому Закон о сбережениях 1991 г. Годовая процентная ставка и годовая процентная ставка должны быть раскрыты в рекламе, контрактах и соглашениях.Банк будет рекламировать APY сберегательного счета крупным шрифтом, а соответствующий APR — меньшим, учитывая, что первый имеет внешне большее число. Обратное происходит, когда банк выступает в качестве кредитора и пытается убедить своих заемщиков в том, что он взимает низкую ставку. Отличный ресурс для сравнения годовых и годовых ставок по ипотеке — это калькулятор ипотеки.

Пример APR по сравнению с APY

В другом примере XYZ Corp. предлагает кредитную карту, по которой взимаются проценты в размере 0. n — 1 \\ & \ textbf {где:} \\ & n = \ text {Количество периодов начисления сложных процентов в год} \ \ \ конец {выровнено}

APY = (1 + Periodic Rate) n − 1, где: n = Количество периодов начисления сложных процентов в год.

n — 1 \\ & \ textbf {где:} \\ & n = \ text {Количество периодов начисления сложных процентов в год} \ \ \ конец {выровнено}

APY = (1 + Periodic Rate) n − 1, где: n = Количество периодов начисления сложных процентов в год.

В этом случае ваш APY или EAR будет 25.{365}) — 1 = 0,257 \\ \ end {выровнено} ((1 + 0,0006273) 365) -1 = 0,257

Если у вас есть остаток на кредитной карте только в течение одного месяца, с вас будет взиматься эквивалентная годовая ставка в размере 22,9%. Однако, если у вас есть этот остаток за год, ваша эффективная процентная ставка составит 25,7% в результате ежедневного начисления сложных процентов.

Годовая процентная ставка против номинальной процентной ставки и дневной периодической ставки

Годовая процентная ставка обычно выше, чем номинальная процентная ставка по кредиту. Это потому, что номинальная процентная ставка не учитывает никаких других расходов, понесенных заемщиком.Номинальная ставка по ипотечному кредиту может быть ниже, если вы не учитываете расходы на закрытие, страхование и комиссию за оформление. Если вы в конечном итоге включите их в свою ипотеку, ваш баланс по ипотеке увеличится, как и ваша годовая процентная ставка.

С другой стороны, ежедневная периодическая ставка — это процент, взимаемый с остатка кредита на ежедневной основе — годовая процентная ставка, деленная на 365. Кредиторы и поставщики кредитных карт могут представлять годовую процентную ставку на ежемесячной основе, однако, пока полная 12-месячная годовая процентная ставка указывается где-то до подписания соглашения.

Недостатки годовой процентной ставки (APR)

Годовая процентная ставка не всегда точно отражает общую стоимость заимствования. Фактически, это может занижать реальную стоимость кредита. Это потому, что расчеты предполагают долгосрочные графики погашения. Затраты и комиссии слишком малы при расчетах годовых для кредитов, которые погашаются быстрее или имеют более короткие периоды погашения. Например, среднегодовое влияние затрат на закрытие ипотечного кредита намного меньше, если предположить, что эти затраты были распределены на 30 лет, а не на 7-10 лет.

Например, среднегодовое влияние затрат на закрытие ипотечного кредита намного меньше, если предположить, что эти затраты были распределены на 30 лет, а не на 7-10 лет.

Поскольку годовая процентная ставка не всегда является точным отражением общей стоимости заимствования, она может фактически занижать общую стоимость кредита.

APR также сталкивается с некоторыми проблемами с ипотечными кредитами с регулируемой процентной ставкой (ARM). Оценки всегда предполагают постоянную процентную ставку, и даже несмотря на то, что годовая процентная ставка учитывает ограничения ставок, окончательное число по-прежнему основывается на фиксированных ставках. Поскольку процентная ставка по ARM является неопределенной после окончания периода фиксированной процентной ставки, оценки годовых могут сильно занижать фактические затраты по займам, если ипотечные ставки вырастут в будущем.

Расчет годовой процентной ставки также может затруднить сравнение аналогичных продуктов, поскольку включенные или исключенные комиссии различаются от учреждения к учреждению. Это связано с тем, что кредиторы обладают достаточными полномочиями определять, как рассчитывать годовую процентную ставку. Чтобы точно сравнить несколько предложений, потенциальный заемщик должен определить, какая из этих комиссий включена, и, чтобы быть точным, рассчитать годовую процентную ставку, используя номинальную процентную ставку и другую информацию о затратах.

Годовая процентная ставка по ипотеке может включать или не включать другие расходы, такие как оценки, титулы, кредитные отчеты, заявки, страхование жизни, услуги адвокатов и нотариусов, а также подготовка документов.Есть и другие сборы, которые намеренно исключены, включая штрафы за просрочку платежа и другие единовременные сборы.

Часто задаваемые вопросы

Что такое годовая процентная ставка (APR)?

Годовая процентная ставка — это процентная величина, которая представляет собой годовую процентную ставку, связанную с ссудой. Законы о защите прав потребителей требуют, чтобы компании раскрывали годовые процентные ставки, связанные с их предложениями продуктов, чтобы компании не вводили клиентов в заблуждение. Например, если бы они не были обязаны раскрывать годовую процентную ставку, компания могла бы рекламировать низкую месячную процентную ставку, подразумевая при этом клиентам, что это годовая ставка.Это может ввести покупателя в заблуждение и заставить его сравнить кажущуюся низкую месячную ставку с кажущейся высокой годовой. Требуя от всех компаний раскрывать свои годовые процентные ставки, клиентам предоставляется возможность сравнения «яблоки с яблоками».

Законы о защите прав потребителей требуют, чтобы компании раскрывали годовые процентные ставки, связанные с их предложениями продуктов, чтобы компании не вводили клиентов в заблуждение. Например, если бы они не были обязаны раскрывать годовую процентную ставку, компания могла бы рекламировать низкую месячную процентную ставку, подразумевая при этом клиентам, что это годовая ставка.Это может ввести покупателя в заблуждение и заставить его сравнить кажущуюся низкую месячную ставку с кажущейся высокой годовой. Требуя от всех компаний раскрывать свои годовые процентные ставки, клиентам предоставляется возможность сравнения «яблоки с яблоками».

Что такое хороший годовая процентная ставка?

То, что считается «хорошей» годовой процентной ставкой, будет зависеть от таких факторов, как конкурирующие ставки, предлагаемые на рынке, основная процентная ставка, установленная центральным банком, и собственный кредитный рейтинг заемщика. Когда основные ставки низкие, компании в конкурентных отраслях иногда предлагают очень низкие годовые ставки по своим кредитным продуктам, такие как 0% годовых, которые иногда предлагаются по автокредитам или вариантам лизинга.Хотя эти низкие ставки могут показаться привлекательными, покупатели должны проверить, действуют ли эти ставки в течение всего срока действия продукта или это просто вводные ставки, которые вернутся к более высокой годовой процентной ставке по прошествии определенного периода. Более того, низкие годовые процентные ставки могут быть доступны только клиентам с особенно высоким кредитным рейтингом.

Как вы рассчитываете годовую процентную ставку?

Формула расчета годовой процентной ставки проста. Он состоит из умножения периодической процентной ставки на количество периодов в году, в котором она применяется.Точная формула выглядит следующим образом:

Взаимодействие с другими людьми Годовая процентная ставка знак равно ( ( Сборы + Интерес Главный п ) × 3 6 5 ) × 1 0 0 где: Интерес знак равно Общая сумма процентов, выплаченных в течение срока кредита Главный знак равно Величина займа п знак равно Количество дней в сроке кредита \ begin {align} & \ text {APR} = \ left (\ left (\ frac {\ frac {\ text {Fees} + \ text {Interest}} {\ text {Principal}}} {n} \ right) \ times 365 \ right) \ times 100 \\ & \ textbf {где:} \\ & \ text {Проценты} = \ text {Общая сумма процентов, выплаченных в течение срока действия ссуды} \\ & \ text {Основная сумма} = \ text {Сумма кредита} \\ & n = \ text {Количество дней в сроке кредита} \\ \ end {выровнено}

Годовая процентная ставка = ((nPrincipalFees + Interest) × 365) × 100, где: Проценты = Общая сумма процентов, выплачиваемых в течение срока действия ссуды.

Ценность формулы годовой процентной ставки заключается в том, что она обеспечивает последовательную основу для представления информации о годовой процентной ставке, чтобы защитить потребителей от вводящей в заблуждение рекламы.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Как рассчитать ежемесячные проценты

Ежемесячный расчет процентов — важный навык. Вы часто видите процентные ставки, выраженные в процентах в годовом исчислении — либо годовой процентной доходности (APY), либо годовой процентной ставки (APR), — но полезно точно знать, сколько это в сумме в долларах и центах. Обычно мы думаем о ежемесячных расходах.

Например, у вас есть ежемесячные счета за коммунальные услуги, расходы на питание или оплату автомобиля. Проценты также являются ежемесячным (если не ежедневным) событием, и эти повторяющиеся расчеты процентов составляют большие числа в течение года.Выплачиваете ли вы проценты по ссуде или получаете проценты на сберегательном счете, процесс перехода с годовой ставки (APY или APR) на ежемесячную процентную ставку одинаков.

Пример расчета месячной процентной ставки

Чтобы рассчитать ежемесячную процентную ставку, разделите годовую ставку на 12, чтобы отразить 12 месяцев в году. Вам нужно будет преобразовать процентное значение в десятичный формат, чтобы выполнить эти шаги.

Пример: Предположим, у вас APY или APR 10%.Какова ваша ежемесячная процентная ставка и сколько вы бы заплатили или заработали на 2000 долларов?

- Преобразуйте годовую ставку из процента в десятичную дробь, разделив на 100: 10/100 = 0,10

- Теперь разделите это число на 12, чтобы получить ежемесячную процентную ставку в десятичной форме: 0,10 / 12 = 0,0083

- Чтобы рассчитать ежемесячные проценты по 2000 долларов, умножьте это число на общую сумму: 0,0083 x 2000 долларов = 16,60 долларов в месяц

- Преобразуйте месячную ставку в десятичном формате обратно в процент (умножив на 100): 0.0083 x 100 = 0,83%

- Ваша ежемесячная процентная ставка 0,83%

Хотите, чтобы вам была заполнена таблица с этим примером? Просмотрите бесплатную таблицу «Пример ежемесячных процентов» и сделайте копию таблицы, чтобы использовать ее со своими числами. Приведенный выше пример является самым простым способом расчета ежемесячных процентных ставок и стоит за один месяц .

Вы можете рассчитывать проценты за месяцы, дни, годы или любой другой период. Какой бы период вы ни выбрали, ставка, которую вы используете в расчетах, называется периодической процентной ставкой. Чаще всего вы будете видеть ставки, выраженные в годовом исчислении, поэтому обычно вам нужно перейти на любую периодическую ставку, соответствующую вашему вопросу или вашему финансовому продукту.

Чаще всего вы будете видеть ставки, выраженные в годовом исчислении, поэтому обычно вам нужно перейти на любую периодическую ставку, соответствующую вашему вопросу или вашему финансовому продукту.

Вы можете использовать ту же концепцию расчета процентной ставки с другими периодами времени:

- Для ежедневной процентной ставки разделите годовую ставку на 360 (или 365, в зависимости от вашего банка).

- Для квартальной ставки разделите годовую ставку на четыре.

- Для недельной ставки разделите годовую ставку на 52.

Амортизация

При большом количестве ссуд остаток по кредиту меняется каждый месяц. Например, по автокредитам, жилищным и личным ссудам вы постепенно выплачиваете свой баланс с течением времени, и, как правило, каждый месяц он становится меньше.

Этот процесс называется амортизацией, и таблица амортизации помогает вам рассчитать (и показывает) точно, сколько процентов вы платите каждый месяц.

Со временем ваши ежемесячные процентные расходы уменьшаются — и сумма, которая идет на остаток по ссуде , увеличивается на .

Жилищные ссуды и кредитные карты

Ипотечные кредиты могут быть сложными. Разумно использовать график погашения, чтобы понять ваши процентные расходы, но вам может потребоваться дополнительная работа, чтобы определить вашу фактическую ставку. Вы можете использовать ипотечный калькулятор, чтобы увидеть, как сумма основного платежа, процентов, налогов и страховки добавляется к ежемесячному платежу по ипотеке.

Вы можете знать годовую процентную ставку (APR) по ипотеке и иметь в виду, что APR может содержать дополнительные расходы помимо процентных сборов (например, затраты на закрытие сделки).Также может измениться ставка по ипотеке с регулируемой процентной ставкой.

С кредитными картами вы можете добавлять новые платежи и погашать задолженность несколько раз в течение месяца. Все это делает расчеты более громоздкими, но все же стоит знать, как складываются ваши ежемесячные проценты. Во многих случаях вы можете использовать средний дневной баланс, который представляет собой сумму баланса за каждый день, разделенную на количество дней в каждом месяце (а финансовые расходы рассчитываются с использованием среднего дневного баланса). В других случаях эмитент вашей карты взимает проценты ежедневно (поэтому вам нужно рассчитывать дневную процентную ставку, а не ежемесячную).

Во многих случаях вы можете использовать средний дневной баланс, который представляет собой сумму баланса за каждый день, разделенную на количество дней в каждом месяце (а финансовые расходы рассчитываются с использованием среднего дневного баланса). В других случаях эмитент вашей карты взимает проценты ежедневно (поэтому вам нужно рассчитывать дневную процентную ставку, а не ежемесячную).

Процентные ставки и годовая процентная ставка

Обязательно используйте в своих расчетах процентную ставку , а не годовую процентную доходность.

APY учитывает сложное начисление, то есть проценты, которые вы зарабатываете по мере роста вашего счета за счет выплаты процентов. APY будет выше, чем ваша фактическая ставка, если проценты не начисляются ежегодно, поэтому APY может дать неточный результат. Тем не менее, APY позволяет быстро узнать, сколько вы будете зарабатывать ежегодно на сберегательном счете, без пополнений и снятия средств.Взаимодействие с другими людьми

Годовая процентная ставка (APR): что это такое?

Годовая процентная ставка (APR) — это процентная ставка, которую вы платите каждый год по ссуде, кредитной карте или другой кредитной линии. Он представлен как процент от общего остатка, который вы должны заплатить.

Всякий раз, когда вы занимаете деньги, любые выплачиваемые вами проценты увеличивают стоимость вещей, которые вы покупаете на эти деньги. Кредитные карты — это форма заимствования, и знание годовой процентной ставки карты поможет вам сравнить предложения и понять стоимость оплаты пластиком.Кроме того, годовая процентная ставка помогает, когда вы сравниваете предложения по картам или займам и принимаете другие финансовые решения.

Что такое годовая процентная ставка?

Годовая процентная ставка (APR) ссуды — это общая сумма процентов, которые вы выплачиваете каждый год (до учета сложного процента), представленная как процент от остатка ссуды. Например, если по кредитной карте есть APR 10%, вы можете платить примерно 100 долларов в год за 1000 долларов, взятых взаймы. При прочих равных условиях ссуда или кредитная карта с самой низкой годовой процентной ставкой обычно является наименее дорогой.

При прочих равных условиях ссуда или кредитная карта с самой низкой годовой процентной ставкой обычно является наименее дорогой.

Если ваша кредитная карта имеет льготный период (у большинства карт есть), вы можете избежать выплаты процентов на остаток по кредитной карте, выплачивая свой остаток каждый месяц. Узнайте у эмитента карты, как воспользоваться льготным периодом.

Годовая процентная ставкак процентной ставке

С кредитными картами годовая процентная ставка и процентная ставка часто примерно одинаковы. Другие ссуды, такие как ипотека, по которым вы должны оплатить заключительные расходы, включают эти дополнительные расходы в свой годовой процентный доход.Но комиссии по кредитной карте, такие как ежегодные сборы и штрафы за просрочку платежа, не влияют на вашу годовую процентную ставку.

Номинальная и эффективная годовая процентная ставка

Хотя предполагается, что годовая процентная ставка поможет вам понять ваши расходы по займам, она не идеальна. Число, которое вы видите, указанное у эмитента кредитной карты, составляет номинальной ставки годовых. Но что, если вы оплачиваете такие сборы, как сборы за выдачу наличных в банкомате? Всякий раз, когда вы платите дополнительную комиссию, более точным представлением ваших затрат по займам будет эффективная годовая ставка , которая учитывает комиссии, увеличивающие баланс вашей карты.

Фиксированная и переменная годовая процентная ставка

Когда годовая процентная ставка фиксирована, ставка не меняется со временем. Большинство кредитных карт имеют переменную ставку, но некоторые карты брендов магазинов имеют фиксированную ставку. При переменной ставке ваша ставка может повышаться и понижаться в зависимости от индекса, такого как основная ставка The Wall Street Journal. Даже при фиксированной ставке эмитент вашей карты может изменить ее, но обычно вы должны получить уведомление не менее чем за 45 дней.

Когда процентные ставки повышаются, заемные деньги становятся дороже.

Как работает годовая процентная ставка кредитной карты?

Одна из самых важных вещей, которую нужно знать, — это то, что вам не обязательно платить проценты. Большинство карт имеют льготный период, который позволяет вам занимать деньги и не платить проценты, если вы ежемесячно выплачиваете весь баланс карты. Однако, если у вас есть остаток на карте, вы платите проценты в соответствии с годовой процентной ставкой.

Применение годовой процентной ставки к остатку на карте

Когда вы сохраняете баланс на своей карте, эмитент вашей карты использует годовую процентную ставку для расчета процентов, которые следует добавить к вашему балансу.Многие эмитенты карт взимают проценты, используя ваш ежедневный баланс — сумму, которую вы должны в конце каждого дня. Для этого компания, выпускающая кредитные карты, делит вашу годовую процентную ставку на 360 или 365, чтобы преобразовать ее в ежедневную периодическую ставку. Взаимодействие с другими людьми

Например, предположим, что ваша годовая процентная ставка составляет 20%, и у вас есть ежедневный остаток на вашей карте в размере 6000 долларов США в течение месяца. Эмитент вашей карты предполагает, что 365 дней в году. Сколько процентов вы понесете сегодня? Чтобы рассчитать это, найдите дневную периодическую ставку (20%, разделенные на 365, равняются 0.0548%). Затем умножьте эту дневную ставку на остаток на вашем счете (6000 долларов США), чтобы получить процентную ставку в размере 3,29 доллара США.

Несколько типов APR

Ваша кредитная карта может включать несколько разных годовых процентных ставок, поэтому важно использовать правильный номер при расчете расходов. Например, у вас может быть годовая процентная ставка для покупок, совершаемых с помощью карты, другая годовая процентная ставка для денежных авансов и другая годовая процентная ставка для переводов баланса. Подробнее об этом ниже.

Правила, которые помогут вам понять свой APR

Кредиторы должны указывать вашу годовую процентную ставку (или несколько годовых, если применимо) в вашей выписке. В результате вы всегда можете увидеть, какой у вас долг по каждой ставке. Если у вас есть вопросы об этих тарифах, позвоните в эмитент карты.

В результате вы всегда можете увидеть, какой у вас долг по каждой ставке. Если у вас есть вопросы об этих тарифах, позвоните в эмитент карты.

В вашем соглашении с держателем карты описано, как кредиторы могут изменить вашу ставку, а компании-эмитенты кредитных карт должны соблюдать положения и условия вашего соглашения. Если у вас фиксированная процентная ставка, Закон об ответственности и раскрытии информации по кредитным картам (CARD) 2009 года требует, чтобы кредиторы уведомляли вас об изменении ставки по крайней мере за 45 дней, и эта ставка обычно применяется только к новым покупкам.Федеральный закон также регулирует изменение ставок, которое кредиторы используют для наказания вас за просрочку платежа на 60 дней (или более).

Если у вас переменная ставка, она будет автоматически расти и падать в соответствии с изменениями индекса, например, основной ставки. Точно так же, если у вас есть временная рекламная процентная ставка, она изменится по окончании вашего рекламного периода.

Как рассчитывается ваша годовая процентная ставка?

Ваша годовая процентная ставка часто зависит от процентных ставок в экономике в целом.Эмитент вашей карты может добавить сумму (известную как маржа) к индексу, например, к основной ставке. Сложите эти два числа вместе, чтобы рассчитать свою ставку. Например, кредиторы могут сказать, что вы платите основную ставку плюс 9%.