Как не платить кредит законно банку сбербанк: Как Сбербанк работает с должниками

Как не платить кредит Сбербанку законно

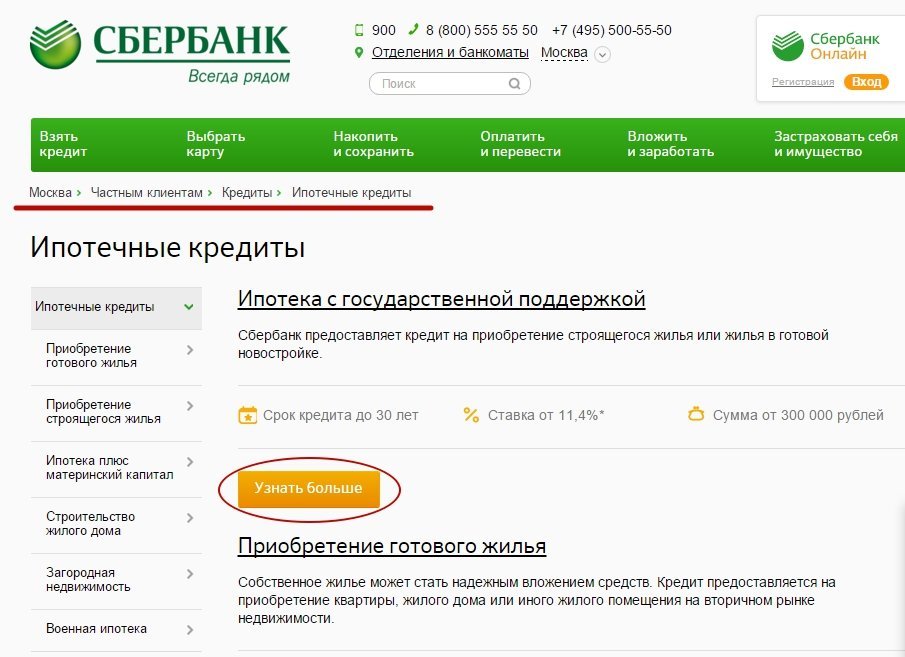

Банки отмечают, что число проблемных займов растет год от года. Даже если при выдаче кредита клиент предоставил документы о доходе, это не дает стопроцентной гарантии возврата долга. Если человек потерял работу или тяжело заболел, выплачивать кредит становится невозможно. Есть ли основания, чтобы не платить кредит законно, разберем в этой статье.

Получится ли совсем не гасить долг?

Полностью отказаться от уплаты кредитного долга не получится. Любой банк прописывает в договоре займа такие условия невозврата задолженности, которые не дают заемщикам ни одного шанса уклониться от уплаты. Если человек решит не платить по кредиту, перестанет выходить на связь, это только усложнит и без того непростую ситуацию.

Важно! В течение 3 лет после просрочки банк имеет право подать в суд заявление о взыскании или передать ссуду коллекторскому агентству.

Если клиент Сбербанка скрывается, суд примет решение в пользу кредитора, не оставляя должнику шанса попросить отсрочку.

Несмотря на то, что Сбербанк сотрудничает только с уважающими закон коллекторскими агентствами, общение с его представителями малоприятно. Постоянные звонки, напоминания о необходимости погасить долг, психологическое давление – это самое малое, что используют коллекторы в своей работе.

Конечно, есть цивилизованные способы уменьшить задолженность, аннулировать пени. Но они работают только в том случае, если заемщик действительно неплатежеспособен. Давайте рассмотрим, какие есть законные методы не выплачивать долг Сбербанку и спокойно жить.

Как обезопасить доход?

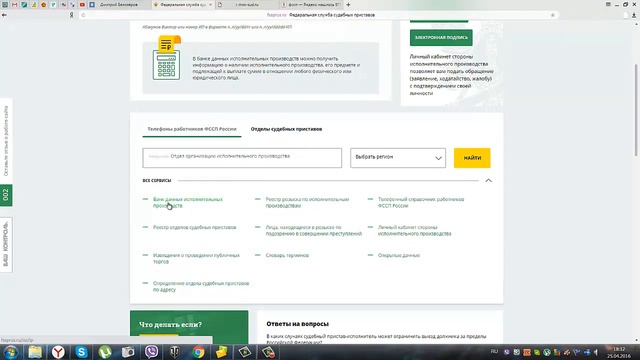

Итак, банк подал в суд на кредитного должника и, как ожидалось, выиграл дело. Что происходит дальше? Решение передается в работу судебным приставам, которые имеют большие полномочия по взысканию денег. Они вправе описать и продать ваше имущество, снимать деньги с банковских счетов в погашение займа и многое другое. Так должник рискует остаться совсем без средств к существованию, особенно если долг значителен.

Так должник рискует остаться совсем без средств к существованию, особенно если долг значителен.

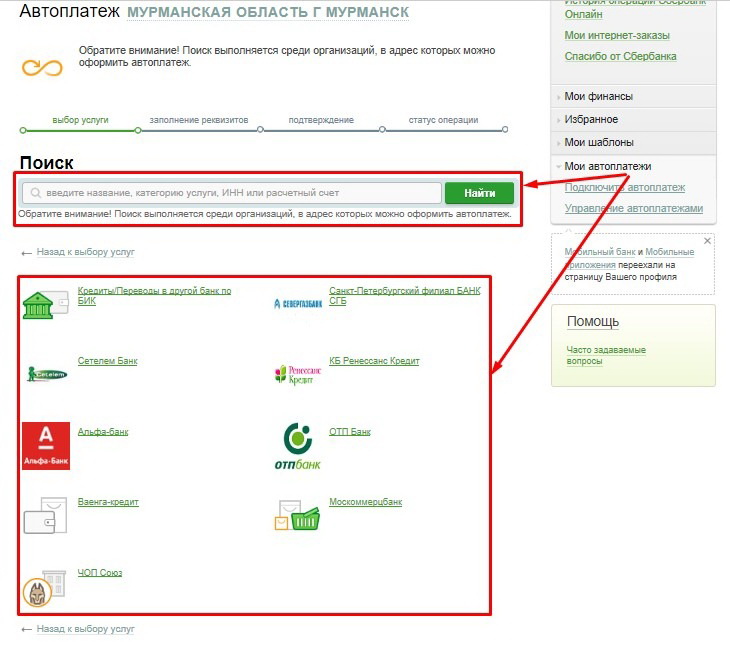

Сейчас практически все организации переводят заработную плату на карточки, именно на это обратит внимание судебный пристав, ведущий исполнительное производство. По закону он имеет право арестовать половину дохода. Как избежать или хотя бы немного снизить удерживаемую сумму?

Если у вас есть дети, второй родитель должен подать на уплату алиментов. При этом не обязательно официально оформлять развод. В семейном кодексе прописано, что требовать деньги на содержание детей можно, даже находясь в браке. Каков размер алиментов?

- На одного ребенка — 25% от дохода.

- На двоих – 33%.

- На троих и более – 50%.

Согласно действующим нормативам списывать больше половины вашего дохода никто не вправе. Алименты всегда взимаются в первую очередь, затем идут обязательства перед другими взыскателями, в том числе и банком. Если 25% зарплаты будут изъяты на алименты, то кредитору останется только 25%. Если же у вас трое детей, пристав не сможет взыскать деньги в пользу Сбербанка.

Если же у вас трое детей, пристав не сможет взыскать деньги в пользу Сбербанка.

Также можно использовать право родителей на получение алиментов. Если они проживают вместе с вами и нуждаются в финансовой помощи (пенсионеры или инвалиды), они вправе потребовать деньги на свое содержание. То же касается бабушек и дедушек, которым требуется постоянный уход и материальная поддержка.

Как сохранить имущество?

При взыскании долга Сбербанку судебный пристав обратит внимание на имущество, которое есть в собственности человека. Если сумма значительная, будет рассматриваться вопрос о реализации недвижимости и транспорта. Вырученные деньги приставы перечисляют банку в счет погашения проблемного кредита. Как обезопасить себя и свою семью от потери собственности?

Обратите внимание! По закону должника нельзя лишить единственного жилья, особенности, если у него есть маленькие дети.

Следует отметить, что в 2018 году появились судебные прецеденты, когда решение принималось в пользу банка и последнее жилье у проблемного заемщика все же отбирали. В ходе рассмотрения дела вам следует прибегнуть к помощи квалифицированного юриста, чтобы не потерять имущество.

В ходе рассмотрения дела вам следует прибегнуть к помощи квалифицированного юриста, чтобы не потерять имущество.

Чаще всего приставы накладывают арест на собственность. Это ограничение лишает вас права совершать с недвижимостью или транспортом сделки, влекущие смену владельца (купля-продажа, дарение, обмен и пр.). Даже если вы планировали этими деньгами погасить долги перед банком.

Приставы не вправе изъять бытовую технику, которая принадлежит обоим супругам и требуется для обеспечения нормальной жизни детей. К примеру, они не могут прийти в дом и описать холодильник, мебель, личные вещи. Дело в том, что отбирая имущество, представители закона нарушают интересы супруга должника, а самое важное – его несовершеннолетних детей.

Как это происходит на практике? Приставы приходят в квартиру к неплательщику кредита и описывают все имущество, но не для реализации, а для ответственного хранения. Оно будет находиться под арестом, а должника или супруга назначат ответственным за хранение. С этого момента следует регулярно приходить в Службу судебных приставов (ФССП) и отчитываться, что все вещи находятся в сохранности. Конечно, эта мера воздействия относится к разряду психологического давления. Она будет применяться до тех пор, пока вы не погасите долги перед банком.

С этого момента следует регулярно приходить в Службу судебных приставов (ФССП) и отчитываться, что все вещи находятся в сохранности. Конечно, эта мера воздействия относится к разряду психологического давления. Она будет применяться до тех пор, пока вы не погасите долги перед банком.

Остальные объекты недвижимости тоже попадают под угрозу изъятия. Если у вас есть земельный участок, дача, гараж, оформленные на личную или совместную собственность, их могут продать с молотка. Проблема в том, что цена на таких аукционах занижена, что крайне невыгодно для заемщика. При возникновении риска продажи имущества сразу закажите отчет о рыночной стоимости у независимого оценщика. Этот документ послужит основанием для задержки реализации недвижимости, ведь проблемные объекты мало кто соглашается купить за полную цену. За это время вы сможете решить свои финансовые проблемы.

С зарплатой, квартирой и вещами разобрались, но что будет с автомобилем? В этом и заключается основная сложность, ведь именно на машину судебные приставы обращают внимание в первую очередь.

Ее можно поставить в гараж или увезти на дачу, но свободно передвигаться на ней вы не сможете до погашения кредита. ФССП и ГИБДД часто проводят совместные рейды для поиска должников. Если вас остановят на дороге, автомобиль заберут в счет задолженности перед Сбербанком, поэтому заранее продайте его или переоформите на родственника.

Что делать, если нечем платить за кредит в Сбербанке

Экономический кризис, потеря работы и полное отсутствие денег. Чем оплачивать кредит, взятый ранее в Сбербанке? Подобная ситуация в нашей стране, да и в мире нередка. Люди в одночасье попадают в непосильную долговую кабалу лишь из-за неблагоприятного стечения жизненных обстоятельств.

Несколько полезных советов

Так или иначе ситуация сложная и грозит негативными последствиями в независимости от того, как вы будете действовать. Однако если действовать правильно, то можно избежать львиной доли проблем.

- При возникновении ситуации, когда вы не можете платить кредит, следует незамедлительно обратиться в Сбербанк и предоставить все возможные доказательства наступления неблагоприятных обстоятельств.

Если вы потеряли работу, можно предоставить трудовую книжку с соответствующей записью. Если временно утратили трудоспособность в связи с болезнью, можно предоставить медицинскую справку и т.д.

- Поднимите все документы, связанные с кредитом. Возможно, вы подписали навязанное банком соглашение со страховой компанией. Изучите документы сами или обратитесь к юристу, который вам пояснит, можете ли вы претендовать на страховую выплату или нет.

В ряде случаев именно страховая компания выручает должника, правда добиться страховых выплат порой бывает сложно.

В ряде случаев именно страховая компания выручает должника, правда добиться страховых выплат порой бывает сложно. - Не стоит полностью отказываться от оплаты долга. Вносите регулярно хотя бы 10 часть ежемесячного взноса. Этим вы покажете банку, что пытаетесь выполнять условия соглашения.

- Соберите все документы, которые бы подтверждали ваши попытки поправить свое финансовое положение. Например, ученические договоры могут подтвердить тот факт, что вы повышаете свою квалификацию, для того чтобы найти работу. Справка из Службы занятости может подтвердить ваши попытки устроиться на другую работу и т.д.

Чем раньше вы начнете делать цивилизованные шаги на пути к разрешению финансовой ситуации, тем скорее и безболезненнее она разрешится. В том случае, если вы попытаетесь уехать или попросту будете скрываться от работников банка, это приведет: к тому, что ваш долг будет продан коллекторам, будет инициировано судебное разбирательство.

В первом случае, вам придется долгое время сталкиваться с коллекторами, которые, несмотря на ужесточение законодательства в отношении их, продолжают действовать с должниками весьма жестко. Во втором случае, банк взыщет с вас долг через суд. К вам домой явятся судебные приставы и опишут имущество, которое можно реализовать в счет оплаты долга.

Во втором случае, банк взыщет с вас долг через суд. К вам домой явятся судебные приставы и опишут имущество, которое можно реализовать в счет оплаты долга.

Обращаемся в банк

Мы верим в то, что благоразумие восторжествует, и вы выберите цивилизованный путь решения проблемы, а раз так, надо обращаться в Сбербанк. Первое что вы делаете, подробно объясняете кредитному менеджеру свою ситуацию и подкрепляете свои слова документами, о которых мы говорили чуть ранее. После выяснения всех существенных обстоятельств вам может поступить одно из следующих предложений.

- Реструктурировать долг. Вас попросят написать заявление на реструктуризацию займа, после чего вам будут предложены новые, лучшие условия по кредиту. Здесь все индивидуально, возможно увеличат срок обслуживания долга, возможно, объединят проценты с основной суммой кредита или предложат что-то еще.

- Уйти на кредитные каникулы. После подписания соглашения о таких каникулах, вы временно не будете платить ежемесячные взносы по кредиту. Отсрочка дается на срок до 1 года. За время каникул вы сможете вылечиться, найти новую работу или предпринять шаги для увеличения своего текущего дохода.

Основанием для кредитных каникул могут стать неблагоприятные для вашего дохода обстоятельства, которые возникли против вашей воли. Эти обстоятельства следует подтверждать документально.

- Дождаться судебного разбирательства. В процессе выяснения существенных обстоятельств может оказаться, что вы уже являетесь злостным неплательщиком. В этом случае, менеджер предложит вам дождаться судебного разбирательства или искать деньги на погашение задолженности.

Злостным неплательщикам, которые длительное время не рассчитываются по обязательствам Сбербанк обычно никаких льготных условий не предлагает. Не стоит надеяться на хорошее отношение, если вы бегали от менеджеров в течение полугода, не отвечали на звонки и ни копейки не платили. Но даже в этом случае не все потеряно. Что делать?

Можно рефинансировать долг в другом банке. Рефинансирование позволяет рассчитаться по существующему обязательству на лучших условиях. Придется искать банк, который рефинансирует ваш долг в Сбербанке, то есть выкупит его. Если вы злостный неплательщик и это зафиксировано в вашей кредитной истории, то шансов найти такой банк немного, но они есть. Какие преимущества это дает?

- Уменьшение процентной ставки.

- Уменьшение ежемесячного платежа.

- Суммирование процентов и тела кредита.

Итак, попасть в трудную жизненную ситуацию, связанную с финансами, может каждый. И Сбербанк готов идти навстречу таким клиентам, главное чтобы сам клиент был готов нормально контактировать с банком. А так бывает далеко не всегда!

Как не платить кредит Сбербанку, Русскому стандарту и др.

Порой покупать вещи самостоятельно, без помощи кредитов бывает проблематично. В особенности это касается покупки дорогих вещей. Но когда приходит время оплаты, возникают непредвиденные обстоятельства, которые становятся причиной просрочки платежей.

Подобными обстоятельствами могут стать самые различные события, к примеру, недобросовестность заемщика или неправильная оценка возможностей, как со стороны банка Русский стандарт, МТС, СКБ, Хоум кредит и др., так и со стороны заемщика.

Самыми распространенными причинами неуплаты денежных средств по кредиту являются следующие:

- некорректная оценка платежных возможностей заемщика в результате неопытности сотрудников банка или в случае предоставления поддельных данных заемщиком;

- внезапное изменение финансового состояния в сторону ухудшения;

- увеличение суммы задолженности по причине начисления штрафов за просрочку платежей.

Отсюда и возникает необходимость в поиске законного решения вопроса как не платить кредит.

Договоренность с банком

Поиск законных решений по отказу от оплаты кредита следует начать с посещения банка, который выдал вам кредит, будь это Связной, Русский стандарт, СКБ, Сбербанк, МТС, Альфа банк, Русфинансбанк, Приватбанк или же Каспийский банк. Добросовестные сотрудники всегда будут заинтересованы в оплате денежных средств в полном размере, поэтому сами предложат клиенту возможные благоприятные варианты решения проблемы:

- Продление срока кредитования.

- Оформление нового кредита.

- Отсрочка выплат на долгий срок.

Подобные решения позволят лишь облегчить погашение долга на раннем этапе. Когда организация удостоверена в добросовестности заемщика и трудностях его положения. Полностью списать долг этим способом не выйдет.

Срок исковой давности

Этот способ не отличается простотой, но вполне возможный. Он состоит в уклонении и игнорировании писем и звонков банковских организации в течение трех лет с момента возникновения задолженности.

Каждый ответ на звонок или письмо обнуляет этот срок, поэтому в течение этого периода не должно быть ни одного контакта между организацией и заемщиком.

Кроме того, прибегнув, к помощи к грамотному специалисту, можно через суд доказать отсутствие звонков и писем. Сбербанку, Альфа банку, связному и другим банкам будет весьма трудно подтвердить то, что именно заемщик откликнулся на обращение. Совсем иной будет ситуация, если долг будет передан в коллекторское агентство. В этом случае вся работа будет передана в руки коллекторов. Если им не удастся связаться с должником в ближайшее время, то появится возможность списать долг.

Антиколлекторы

Обращение банка к коллекторскому агентству может привести к довольно неприятным последствиям для заемщика: от надоедливых ежедневных звонков до угроз и других незаконных действий. Именно для таких ситуаций и существуют антиколлекторские организации.

Грамотные представители проконсультируют вас и расскажут, как себя необходимо вести в условиях проявления агрессии со стороны коллекторов. В суде антиколлекторская организация поможет вам отстоять свои права. Вам достаточно позвонить по номеру +7 812 777-24-74.

Обращение в суд

Если вы считаете, что начисляемые сумма штрафов и процентов по кредиту завышена, причем необоснованно, то с уверенностью обращайтесь в судебные инстанции. Правильные действия при поддержке юристов помогут уменьшить сумму долга, но полностью от оплаты кредита освободиться не получится. Если же все аргументы будут находиться на стороне Сбербанка, Русфинанс банка, Каспийского, Приватбанка или любого другого, то решением суда станет принуждение к возврату долга. Тогда уклониться от оплаты будет невозможно, а для уплаты долга будет изъято и распродано имущество или будет взиматься часть зарплаты.

Что будет за неуплату

Возникновение задолженности у заемщика может стать причиной следующих неприятностей:

- ограничение выезда из государства;

- невозможность оформления нового кредита и кредитных карт;

- начисление штрафов.

Прямой отказ от выполнения судебных решений по погашению долга может привести к уголовной ответственности.

Для того чтобы не платить кредит существуют законные методы, но их применение проблематично. Иные методы позволяют снизить сумму задолженности. Защищайте свои права, если кредитные организации нагло их нарушают. В этом случае рекомендуется обратиться за консультацией и помощью к юристам.

Досрочно погасите личный кредит, чтобы сэкономить

finder.com войти в системуПоиск

Поиск

- Деньги

- Страхование

- Интернет + Мобильный

- Покупки

- Бизнес

- Справка по коронавирусу

- Калькуляторы

- Новости

- регистр

- Мой счет

- Кредитные карты

- Сравните кредитные карты

- Лучшие карты 2021 года

- Карты переноса верхнего баланса

- Лучшие карты 0% годовых

- Лучшие карты без ежегодного сбора

- Лучшие награды

- Лучшие кэшбэк-карты

- Лучшие туристические карты

Практика английского языка по финансам: Раздел 19 — Персональный банкинг

Текущие счетаключевые слова

текущий счет ○ снятие ○ проценты ○ сберегательный счет ○ депозитный счет ○ выписки ○ дебет ○ кредиты ○ дебетовая карта ○ снятие средств ○ банкоматы ○ кредитная карта ○ чеки ○ банковский перевод ○ постоянные поручения ○ прямые ○ дебетовые

A — это счет, который позволяет клиентам снимать деньги без ограничений.Деньги на счете обычно не приносят большого дохода: банк не платит много за «заимствование» ваших денег. Тем не менее, многие люди также указали или, которые приносят больше процентов, но имеют ограничения на то, когда вы можете снять свои деньги. Банки обычно ежемесячно присылают список поступивших, полученных и поступивших денежных сумм.

Почти у всех клиентов есть разрешение на совершение и другие транзакции в. У большинства клиентов есть инструмент, который можно использовать для покупки товаров и услуг, а также для получения денег в долг.В некоторых странах люди оплачивают счета с помощью. В других странах банки не выдают чековые книжки, а люди оплачивают счета. К ним относятся: которые используются для регулярной выплаты фиксированных сумм денег, и которые используются, когда сумма и дата платежа меняются.

Банковские продукты и услуги

ключевые слова

ссуды ○ овердрафты ○ овердрафт ○ ипотека ○ залог ○ выкуп ○ иностранная валюта ○ дорожные чеки ○ инвестиции ○ частные пенсионные планы

Коммерческие банки предлагают — фиксированные суммы деньги, предоставленные взаймы на определенный срок (например,г. два года). Они также предлагают, что позволяет клиентам открыть счет — у них может быть задолженность до согласованного лимита, по которой ежедневно начисляются проценты. Это дешевле, чем ссуда, если, например, вам нужно только получить овердрафт на короткий период. Банки также предлагают людям, которые хотят купить жилье. Это долгосрочные ссуды, по которым имущество выступает в качестве гарантии для банка. Если заемщик не погашает ипотеку, банк может получить дом или квартиру — банк забирает их у покупателя и продает.

Банки обменивают людей, уезжающих за границу, и продают, которые защищены от потери или кражи. Они также дадут совет и — сэкономить деньги, когда вы выйдете на пенсию. Все чаще банки также пытаются продавать страховые продукты своим клиентам.

Электронный банкинг

ключевые слова

телефонный банкинг ○ интернет-банкинг ○ электронный банкинг ○ отделения

В 1990-х годах многие коммерческие банки думали, что будущее будет в и или.Но некоторые клиенты предпочитали обращаться в местные отделения банка, особенно в те, которые работали дольше и удобно располагались в торговых центрах.

Что произойдет, если я перестану оплачивать счет по кредитной карте?

- Ссуды Возврат ссуд

Ссуды для физических лиц в Канаде

- Ссуды для физических лиц

- Ссуды безнадежных кредитов

- Ссуды на консолидацию долга

- Ссуды на ремонт автомобилей

- Ссуды на восстановление кредита

- Ссуды для погашения потребительских предложений

- Ссуды для частных лиц

- Поручитель Cosignor) Ссуды

- Ссуды для малого бизнеса

- Ссуды на покупку автомобилей

Руководства и инструкции

- Руководство по подаче заявки на ссуду

- Подходит для получения персональной ссуды

- Получите ссуду на ODSP

- Избегайте отклонения заявки

- Избегайте NSF & Комиссия за овердрафт

- Как избежать мошенничества с ссудой

- Законен ли мой кредитор?

- Ваши права как заемщика

- Мгновенные банковские проверки

По провинциям

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Ньюфаундленд Ньюфаундленд PEI

По городу

- Торонто

- Миссиссауга

- Ванкувер

- Монреаль

- Калгари

- Эдмонтон

- Гамильтон

- Оттава

- Кингстон

- Лондон

Больше

- Кредит

- Кредит

- Кредитный калькулятор

- Все услуги

- Кредитные карты

Отзывы

- Fairstone Отзывы

- Mogo Reviews

- Easyfinancial Reviews

- LendDirect Reviews

- Cash5You Reviews

- View Lende r База данных

Списание долгов в Канаде

- Консолидация задолженности

- Погашение задолженности

- Консолидация кредитной карты

- Консультации по консолидации долга

- Консультации по предложению потребителей

Guides & How To’s

- Canada Debt Relief Guide

- Consolidate Credit Card Debt

- How to Manage Debt

- Saving while in Debt

- Calculate Debt-to-yield Ratio

- Conquer High Interest Debt

By Province

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Нью-Брансуик

- PEI

Миссис

- a

Подробнее

- Кредитный мониторинг и кредитный рейтинг

- Кредиты для малого бизнеса

- Автокредиты

- Все услуги

Финансирование бизнеса

- Финансирование малого бизнеса

- Денежные средства продавцу

- Финансирование на основе активов

- Финансирование оборудования

- Коммерческая ипотека

Руководства и инструкции

- Канадское руководство по финансированию бизнеса

- Создать бизнес

- Консолидировать бизнес-долг

- Надежное финансирование с активами

- Финансирование франшизы

- Расширение бизнеса за счет нового капитала

- Ссуды для бизнеса с плохой кредитной историей

Финансирование по провинциям

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Нью-Брансуик

- PEI

Финансирование по городам

Подробнее

- Кредитный мониторинг и кредитный рейтинг

- Все услуги

Обзоры

- Обзоры SharpShooter

- Thinking Capital Reviews

- OnD Обзоры

- IOU Финансовые обзоры

- Обзоры цикла кредитования

- Просмотр базы данных кредиторов

Погашение студенческой ссуды на бакалавриат

Как только вы покинете учебу и начнете зарабатывать больше определенной суммы, начнется погашение вашей студенческой ссуды.Вот как рассчитываются и производятся ваши ежемесячные выплаты.

Поддержка при коронавирусе

Текущие студенты

Вы все равно должны получить следующий студенческий заем — дополнительную информацию см. Ниже:

Англия, Уэльс и Северная Ирландия

Шотландия

Люди, выплачивающие студенческие ссуды

Если ваш доход уменьшится в течение этого периода, выплаты по студенческой ссуде уменьшатся или полностью прекратятся.

Найдите дополнительную информацию о GOV.Сайт в Великобритании.

Порог возврата студенческой ссуды

Если ваш курс начался до 1 сентября 2012 года или у вас есть ссуда от студенческих финансовых агентств в Северной Ирландии или Шотландии, у вас будет ссуда по плану 1, которую вы выплатите, когда зарабатываете более 19 390 фунтов стерлингов в год, или 1615 в месяц или 372 фунта в неделю.

Если вы начали свой курс после 1 сентября 2012 года в Англии или Уэльсе, у вас будет заем по Плану 2. Вы начнете выплачивать свой студенческий кредит, когда зарабатываете более 26 575 фунтов стерлингов в год, 2214 фунтов стерлингов в месяц или 511 фунтов стерлингов в неделю.

Выплаты после выхода из учебы

Выплаты производятся автоматически через налоговую систему. Выплаты будут зависеть от суммы, которую вы заработаете сверх установленного порога в течение любого периода выплаты. Под периодом выплаты мы понимаем каждый раз, когда вы получаете зарплату. Это может быть каждую неделю, две недели, четыре недели или календарный месяц. Выплаты прекратятся, если вы заработаете меньше порога для этого платежного периода и как только вы полностью выплатите студенческий кредит. Важно отметить, что если, например, вам платят ежемесячно и вы зарабатываете сверх порога погашения за этот месяц, возможно, из-за бонуса или сверхурочной работы, из вашей зарплаты будет производиться вычет.

Если к концу года вы заработали меньше годового порога погашения, вы можете позвонить в SLC и попросить возмещение. Однако, если вы заработали больше годового порога выплаты, выплаты причитаться не будут.

Вы вернете ссуду независимо от того, являетесь ли вы:

- сотрудник

- самозанятые

- за границей.

Важно точно понимать, что происходит с выплатой студенческой ссуды, чтобы вы могли правильно управлять своим ежемесячным бюджетом.

Виды студенческой ссуды

Существуют различные типы студенческих ссуд: условные ссуды под доход и ипотечные ссуды (также известные как срочные ссуды).

Доходы условных займов:

- Если вы начали учиться в сентябре 1998 г. или позже, у вас есть ссуда на случай непредвиденных обстоятельств.

- Этот тип ссуды не предусматривает фиксированных ежемесячных платежей, но возвращается через налоговую систему в переменных суммах в зависимости от вашего дохода.

Доходные условные ссуды имеют два типа плана погашения:

- План 1 студенческой ссуды — они применяются везде, где вы учились в Великобритании, если у вас нет ссуды по плану 2.

- План 2 студенческой ссуды — у вас будет ссуда по Плану 2, если вы учитесь в Англии или Уэльсе и начали учебу 1 сентября 2012 года или после этой даты.

ипотечные кредиты:

- Если вы начали учиться до сентября 1998 года, вам будет предоставлен ипотечный кредит.

Когда начинается погашение студенческой ссуды?

Вы должны будете начать погашение студенческой ссуды не раньше 6 апреля, через год после окончания учебы в университете или колледже.

Узнайте больше о том, когда следует начинать погашение кредита на GOV.UKВыплаты начнутся только после того, как вы начнете зарабатывать больше определенной зарплаты. Это зависит от того, какой у вас кредит.

ЗаймыPlan 1 начнут погашаться, как только вы заработаете более 19 390 фунтов стерлингов в год, 1615 фунтов стерлингов в месяц или 372 фунта стерлингов в неделю.

Выплаты по ссудепо плану 2 начинаются, когда вы зарабатываете более 26 575 фунтов стерлингов в год, 2214 фунтов стерлингов в месяц или 511 фунтов стерлингов в неделю.

В зависимости от того, когда вы начали учебу, вам могут потребоваться выплаты по плану 1 и плану 2. Узнайте больше об этом на сайте Студенческой ссудной компании.

Как компания по предоставлению студенческих ссуд определяет, сколько вы зарабатываете

Студенческая ссудная компания использует ваш номер национального страхования для отслеживания вашего дохода.

Они дадут указание HM Revenue & Customs (HMRC) уведомить вашего работодателя, когда вы начнете работать, и выплаты будут вычтены из вашего налогооблагаемого дохода.

Если ваш доход упадет ниже начального порога в течение определенного периода выплаты заработной платы, удержания в счет погашения за этот период выплаты не будут. Под периодом выплаты мы понимаем каждый раз, когда вы получаете зарплату. Это может быть каждую неделю, две недели, четыре недели или календарный месяц.

Как только кредит будет выплачен полностью, HMRC уведомит вашего работодателя, и выплаты будут прекращены.

Однако, если какие-либо платежи пройдут до того, как ваш работодатель примет меры, вам вернут деньги.

Вам следует отслеживать удержания из заработной платы и обращаться в Студенческую ссудную компанию, если вы считаете, что выплатили слишком много.

Если вы работаете не по найму

Если вы работаете не по найму, HMRC рассчитает размер вашей ежегодной задолженности по выплате после подачи налоговой декларации.

Просто убедитесь, что вы отметили поле в своей налоговой декларации, в котором указано, что в настоящее время у вас есть студенческий заем.

Если вы будете за границей

Если вы будете за границей на три месяца или более и выплаты уже начались, вам необходимо отправить форму оценки доходов за рубежом, в которой будет определена сумма, которую вам нужно выплатить, находясь за границей.

Что нужно вернуть

Сумма, которую вы возвращаете, составляет 9% от дохода, который вы зарабатываете сверх пороговых значений погашения:

19 390 фунтов стерлингов в год, 1615 фунтов стерлингов в месяц или 372 фунта стерлингов в неделю для плана 1

26 575 фунтов стерлингов в год, 2214 фунтов стерлингов в месяц или 511 фунтов стерлингов в неделю для плана 2.

Проценты добавляются к вашей ссуде с даты вашего первого платежа по ссуде.

План 1

Например, если вы зарабатываете 27 000 фунтов стерлингов в год, вам будут платить 7610 фунтов стерлингов сверх установленного порога.9% от 7610 фунтов стерлингов составляют 684,90 фунтов стерлингов в год, или 57,08 фунтов стерлингов в месяц.

Проценты по студенческим ссудам Плана 1

Процентная ставка устанавливается 1 сентября каждого года, но может меняться и в течение года. В настоящее время процентная ставка по кредитам Плана 1 составляет 1,75%

План 2

По плану 2 вы будете возвращать 9% своего дохода сверх порога заработка в эквивалентный период оплаты. Таким образом, если вы зарабатываете 2330 фунтов стерлингов в месяц (или 27 096 фунтов стерлингов в год), вы будете выплачивать 10 фунтов стерлингов в месяц (это 9% от 116 фунтов стерлингов, которые ПРЕВЫШАЮТ ежемесячный порог в 2214 фунтов стерлингов).

Если вы зарабатываете 2500 фунтов стерлингов в месяц (или 30 000 фунтов стерлингов в год), вы должны выплатить 9% от 286 фунтов стерлингов сверх соответствующего порога месячного периода оплаты (немногим более 25 фунтов стерлингов в месяц).

В приведенных выше примерах мы предполагали, что вам платят 12 равных ежемесячных платежей.

Проценты по студенческим ссудам Плана 2

Когда вы учитесь, процент по кредиту равен индексу розничных цен (RPI) Великобритании плюс 3%. После того, как вы покинете курс, ставка зависит от того, сколько вы зарабатываете, и варьируется от RPI для тех, кто зарабатывает 26 575 фунтов стерлингов или меньше, до RPI плюс 3% для тех, кто зарабатывает более 47 835 фунтов стерлингов.

Если у вас есть ссуды по плану 1 и плану 2

Вы начнете выплачивать ссуду по плану 1, когда ваш годовой доход превышает 19 390 фунтов стерлингов, но ниже 26 575 фунтов стерлингов в год.

Когда вы заработаете 26 575 фунтов стерлингов или больше, вы вернете и займы по плану 1 и плану 2.

Выплачиваемая вами сумма будет составлять 9% от суммы вашего заработка, превышающей порог выплаты за соответствующий период выплаты. Под периодом выплаты мы понимаем каждый раз, когда вы получаете зарплату.Это может быть каждую неделю, четыре недели или календарный месяц.

Более быстрое погашение студенческой ссуды

У вас есть право быстрее погасить свой студенческий ссуду, сделав разовые платежи в размере 5 фунтов стерлингов или более непосредственно в компанию по предоставлению студенческих ссуд в любое время.

Вы можете сделать это, даже если ваша зарплата еще не достигла начального уровня для выплат.

У вас также есть право в любое время полностью погасить задолженность по студенческой ссуде.

Если вы действительно производите добровольные выплаты, это не помешает вашему работодателю производить обычные удержания студенческой ссуды из вашей заработной платы.Но это означает, что выплаты прекратятся раньше.

Прежде чем производить дополнительные платежи, вы должны прежде всего подумать, можете ли вы лучше использовать эти деньги для удовлетворения ваших бюджетных потребностей сейчас.

Отмена займа на валлийском языке

Если вы взяли ссуду на поддержание в Уэльсе в рамках программы финансирования студентов по плану 1 в 2010/11, 2011/12, 2012/13 и 2013/14 учебных годах или по плану 2 в 2012/13 учебном году или после него, правительство Уэльса может предоставить вам частичную отмену до 1500 фунтов стерлингов.

Снижение будет применено к остатку вашей студенческой ссуды Студенческой ссудой, когда вы начнете погашение.

Когда моя студенческая ссуда будет списана?

Точная дата аннулирования ссуды зависит от ссуды, которая у вас есть, и от того, где вы учились.

Ссуды по плану 1 и ипотечные ссуды намного различаются по срокам списания. Узнайте, что применимо в ваших обстоятельствах.

Займы по плану 2 , которые вы получите, если вы учились в Англии или Уэльсе и начали свой курс 1 сентября 2012 года или после этой даты, обычно списываются через 30 лет после того, как вы начали его возвращать.

Посетите веб-сайт погашения студенческих ссуд, чтобы узнать больше о том, когда списываются ссуды по Плану 2.

Ваша ссуда будет списана, если вы станете инвалидом или умрете.

Если вы докажете, что вы постоянно негодны для работы, то Студенческая ссудная компания также спишет вашу студенческую ссуду.

В ряде случаев именно страховая компания выручает должника, правда добиться страховых выплат порой бывает сложно.

В ряде случаев именно страховая компания выручает должника, правда добиться страховых выплат порой бывает сложно.