Как делятся долги по кредитам при разводе: Раздел кредита при разводе, как делится имущество? — Правовед.ru

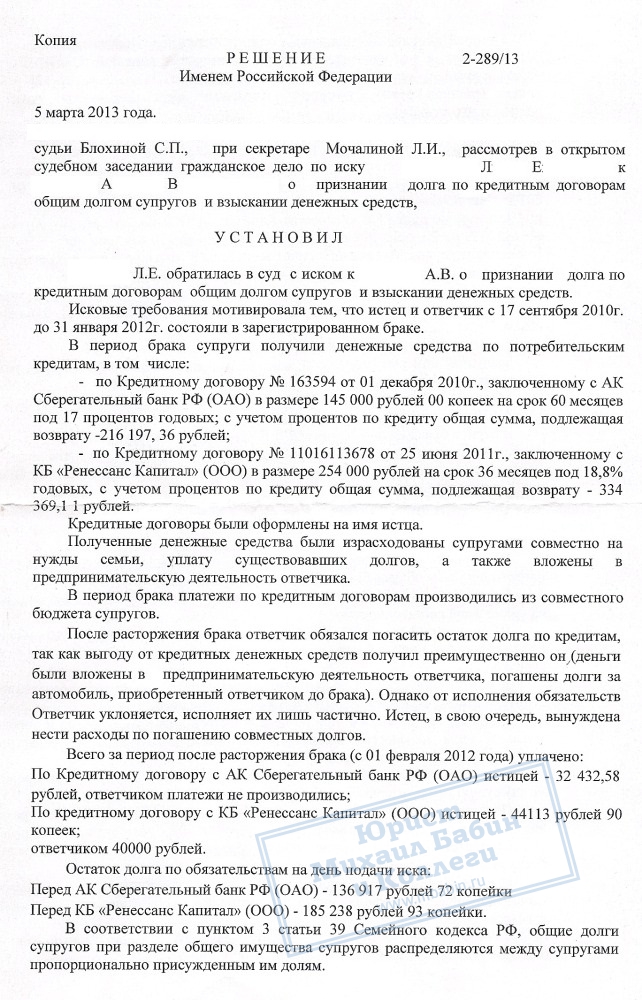

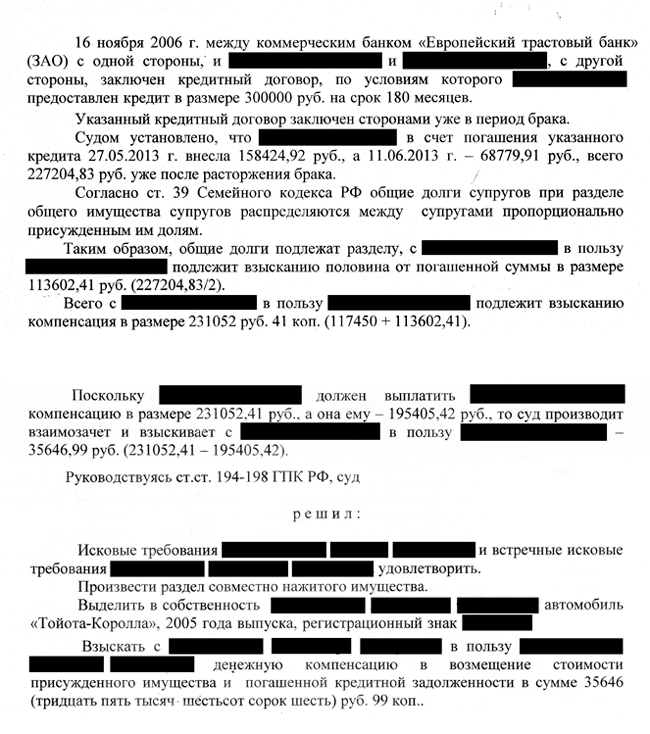

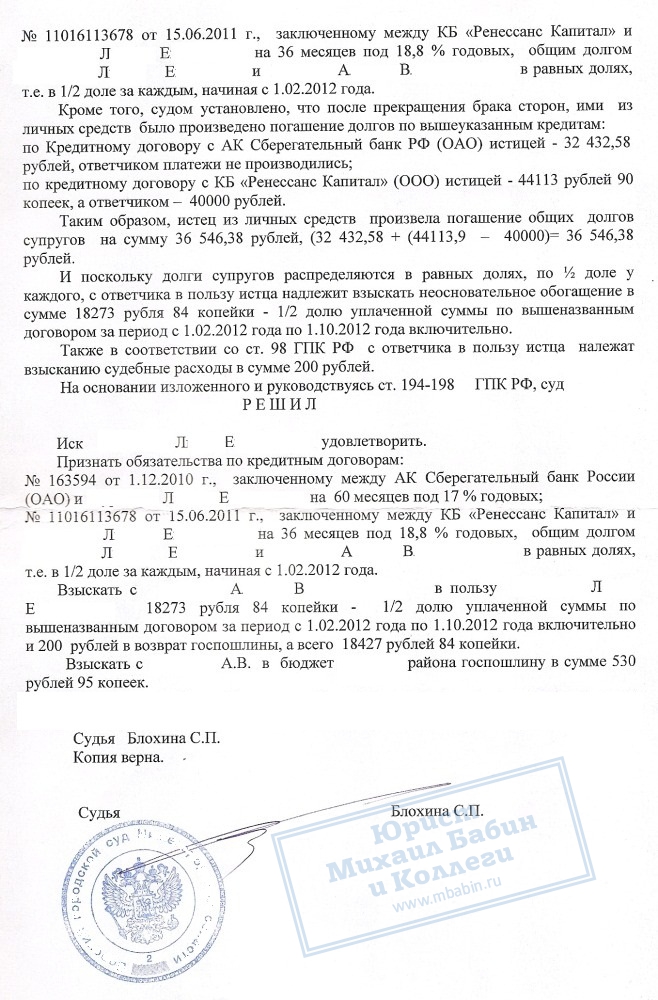

Раздел долгов при разводе – порядок ведения процедуры и особенности

Не все люди идеально подходят друг другу, созданы для продолжительной и счастливой семейной жизни. В современном мире очень часто случаются разводы. Это не просто расторжение союза, с юридической точки зрения, люди прекращают ведение совместного хозяйства. Наиболее острая проблема для бывших супругов – распределение собственности и обязательств, накопленных за время существования брака. Поэтому важно понимать, как происходит раздел долгов при разводе.

Общие долговые обязательства

Физические лица регистрируют брак, доверяют своему партнеру, пытаются благоустроить быт, наладить совместную жизнь. Поэтому супруги без пререканий участвуют в мероприятиях по приобретению недвижимости, транспорта, покупке бытовой техники и другого имущества. Далеко не всегда собственных средств хватает на оплату покупки и приходится привлекать заемные.

Все складывается идеально до того момента, как граждане решают вступить в бракоразводный процесс.

Глава 9 СК РФ определяет ответственность супругов по обоюдным обязательствам. По персональным недоимкам взыскание обращается исключительно на объекты собственности должника. При этом в процедуре определения источников погашения задолженности участвует и долевая собственность мужа и жены.

Семейное имущество идет на погашение кредитов, займов по совместным пассивам, а также кредитам одного из супругов, если доказано, что источники их формирования использованы в интересах семьи. Недостаточно просто развестись, чтобы избавиться от бремени. Потребуется представить доказательства, что задолженность не имеет к ответчику никакого отношения. Если судья отклонит исковые требования, оба супруга будут нести солидарную ответственность по непогашенным долгам.

Особый порядок применяется по взысканию задолженности, если доказано, что имущество семьи приобретено незаконными способами. В этом случае, независимо от целей и назначения использования указанных объектов, суд признает их источниками исполнения обязательств.

При разводе оба супруга отвечаю за долги, если не доказана непричастность одного из них

Должник обязан уведомить кредитора о расторжении брачного договора, иначе бывшей супруге придется принудительно погашать кредитовые недоимки мужа и наоборот. Если заемщик не предупредил взыскателя о существенном изменении ситуации, пострадавшая сторона вправе по собственной инициативе расторгнуть связующий контракт. Такая позиция основана на ст. 451-453 ГК РФ.

Характеристика обязательств

Итак, перечислим главные признаки совместной задолженности:

- Супруги взяли в долг по обоюдному согласию, заверили факт вручения денег собственноручными подписями.

- Гражданин получил взаймы, но использовал средства для обеспечения семьи, содержания супруга, детей.

Первая ситуация является самой простой, с точки зрения законов, поскольку ни одна из сторон не сможет отказаться от требований кредитора. Например, молодая семья получила ипотеку на приобретение жилья. В кредитном договоре банк предусмотрительно указал порядок разрешения споров при разводе.

Вторая позиция – основа для бесконечных споров, судебных разбирательств с участием всех сторон обязательства. Например, жена взяла ссуду на приобретение автомобиля, который использовался обоими супругами для поездок на работу, исполнения должностных поручений. В момент расторжения брака должнику придется доказать суду факт совместной эксплуатации автомобиля.

Сократить риски заемщика может только целевое кредитование, когда предмет сделки четко характеризует источники расходования заемных средств. Например, в контракте прописано использование займа, оформленного мужчиной, на капитальный ремонт жилья, развитие фермерского хозяйства. Женщина все это время находилась в декретном отпуске и не приносила дохода в семью. В этом случае судья признает долги мужа при разводе совместными и потребует от супругов солидарного исполнения.

В этом случае судья признает долги мужа при разводе совместными и потребует от супругов солидарного исполнения.Ипотечная задолженность должна выплачиваться обоими супругами

Точка зрения суда

В 2018 г. задолженность признается по решению суда совместной и подлежит погашению обоими супругами в следующих случаях:

- Обе стороны конфликта подписали контракт по займу или были уведомлены о его существовании должным образом.

- Заемный капитал расходовался на общие нужды или каждым участником спора в равной доле по личному усмотрению.

Доказать факт использования займа для семейных нужд могут договоры купли-продажи, заключенные во временной близости с днем получения денег в банке. Также для суда подтверждением станут чеки на покупку бытовой техники, мебели, оплату услуг. Дополнительным доводом послужит справка о размере доходов граждан и стоимости приобретенной собственности.

Суд отказывает в удовлетворении исков к бывшему супругу, если обязательство имеет прямую связь с личностью должника. Например, штрафы за нарушение ПДД, административные наказания, вред, нанесенный жизни, здоровью, имуществу других лиц. Аналогичные нормы применяются к кредитам, полученным до брака, а также израсходованным на содержание объекта персональной собственности физлица.

Например, штрафы за нарушение ПДД, административные наказания, вред, нанесенный жизни, здоровью, имуществу других лиц. Аналогичные нормы применяются к кредитам, полученным до брака, а также израсходованным на содержание объекта персональной собственности физлица.

Методы распределения долгов

Согласно нормам ст. 39 СК РФ общие долги супругов при разделе общего имущества распределяются в равной пропорции между ними. Такой же порядок применяется к совместной задолженности. То есть, оба гражданина будут возмещать кредитную недоимку в одинаковых долях, пополам.

В соответствии с п.2 настоящей статьи кодекса суд вправе изменить процент взыскания в пользу одного из участников спора. Такая позиция основывается на защите интересов малолетних детей, стороны, пострадавшей от нецелесообразного расходования семейных фондов другим супругом.

Супруги после развода платят равную часть по задолженности, но процент может быть изменен

Важно также знать и то, как делятся непогашенные долги супругов при разводе. Величина задолженности, подлежащая погашению мужем и женой, определяется в соответствии с пропорцией раздела имущества. Например, женщине причитается 60% доля, а мужчине — 40%. Именно в таком процентном соотношении распределится сумма заемного обязательства.

Величина задолженности, подлежащая погашению мужем и женой, определяется в соответствии с пропорцией раздела имущества. Например, женщине причитается 60% доля, а мужчине — 40%. Именно в таком процентном соотношении распределится сумма заемного обязательства.

Если говорить об ипотечном кредитовании, то банк выразит свое возражение на судебном заседании по поводу обособленного разделения долга. Поскольку для кредитора возрастают риски невозврата средств, расходы по взысканию. Либо от заёмщиков потребуется подтвердить кредитоспособность справками о доходах, залогом, поручительством. Поэтому оптимальным вариантом решения будет предложена продажа объекта залога, прекращение сделки.

Регламент подсчета задолженности

Самый простой и дешевый способ определения долговых недоимок – досудебная, мирная договоренность. Допускается заключение двустороннего соглашения, в котором одно лицо полностью отказывается от предъявления претензий к другому и обязуется полностью погасить долг своими силами.

Дополнительным гарантом распределения обязательств по займам является брачный договор. Семейные имущественные взаимоотношения строятся по особому порядку после заключения соглашения на бумаге в присутствии нотариуса. В нем прописываются основные моменты взаимной ответственности, обязанностей, расчетов по долгам при расставании. Поэтому перед подачей заявления на развод супруги в бесспорном порядке принимают на себя задолженность. При разделе имущества, денег также учитываются и общие долги супругов.

Деление с помощью суда

Далее следует выяснить, как делятся спорные долги по кредитам при разводе. Если разведенные не смогли договориться мирными путями, разрешить конфликт сможет только суд. Одна из сторон подает исковое заявление. Арбитр изначально определяет правомерность кредитной сделки, цели расходования средств. Для долевого участия граждан в погашении займа должен быть доказан факт совместного участия в этих финансах.

Иногда для разделения долговых обязательств необходимо судебное вмешательство

На практике очень часто истец не способен доказать, что кредит потребовался на семейные нужды.

Здесь можно доказать прямую связь расходования займа не для нужд заемщика. Суд вынудит супруга погасить часть долга и рассмотрит вариант компенсации стоимости автомобиля в пользу женщины. Если стороны не согласны с определением судьи, они могут подать апелляцию в Верховный суд.

Особые случаи составляют споры по компенсации долгов человека, признанного пропавшим без вести. Второму супругу однозначно придется судиться с взыскателем и доказывать отсутствие связи с существующей недоимкой. Если неплательщика настигла смерть, задолженность будет распределена между близкими родственниками по наследственному праву.

Работа приставов

Итак, суд разделит имущество и обязательства между супругами. При этом каждый из них обязуется в обозначенные сроки погасить существующую задолженность.

Если кредитор уклоняется от уплаты долгов, не идет на контакт, кредитор инициирует судебное разбирательство о принудительном погашении. На основании исполнительного листа госслужащий ФССП возбуждает дело и обращает взыскание на имущество и доходы ответчика. Пристав принудительно конфискует активы, передаст на аукцион и вернет деньги взыскателю в соответствии с постановлением по исполнительному производству.

Кредит на жилье

Формально каждому из заемщиков принадлежит половина доли собственности и такая же часть долга по ипотечному кредиту. Оба супруга выступают созаемщиками в контракте с банком. В идеальной ситуации муж и жена гасят задолженность поровну, а потом согласуют деление квартиры.

Неисполнение долговых обязательств супругами приведет к взысканиям через служебных приставов

Если ситуация доходит до суда, банк не пойдет навстречу должникам, будет требовать реализации объекта залога. После торгов ипотека закроется, займодавец исключит все возможные риски. Деятельность банка построена на получении выгоды, ему неинтересно учитывать интересы и проблемы граждан.

После торгов ипотека закроется, займодавец исключит все возможные риски. Деятельность банка построена на получении выгоды, ему неинтересно учитывать интересы и проблемы граждан.

Цена дележа

Если суд, ответчик докажут фиктивность расписок по получению займов у зависимых лиц, второй супруг не несет никаких расходов, освобождается от долгов. Например, заемщик заявил о задолженности по заемным средствам перед близким родственником. Второй участник спора по свидетельским показаниям опровергает факт передачи денег и добивается признания сделки недействительной. Учитываются мнения и доводы двух сторон.

После разделения совместной собственности и обязательств суд оповещает разводящихся о штрафных санкция при нарушении сроков осуществления платежей. Каждый из новообразованных заемщиков несет равную ответственность перед кредитором. Важно, что должник потеряет не только долю семейного имущества при взыскании недоимок, но и личную собственность, активы, доходы.

Заключение

Развод – сложная процедура, сопряженная с определенными рисками для обоих супругов. Отсутствие доказательств о целевом расходовании заемных средств может привести к переложению долгового бремени на заемщика. Если в семье нет доверия, брак находится на грани распада, лучше оформить подробный брачный контракт или собирать доказательства использования займа. Только в этом случае должник сможет добиться справедливого решения суда и положительного исхода.

Отсутствие доказательств о целевом расходовании заемных средств может привести к переложению долгового бремени на заемщика. Если в семье нет доверия, брак находится на грани распада, лучше оформить подробный брачный контракт или собирать доказательства использования займа. Только в этом случае должник сможет добиться справедливого решения суда и положительного исхода.

Речь в видео пойдет о разделе долгов при разводе:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок

Все ещё остались вопросы?

Позвоните по номеру +7 (499) 938 50 41 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Как делятся кредиты при разводе супругов

Начало бракоразводного процесса вызывает массу вопросов у супругов, одним из них является разделение общего имущества и кредитных обязательств. В законе четко прописано, что долги по кредитам разделяются пропорционально разделению другого имущества, нажитого в браке, т.е. поровну. Не исключено заключение мирного соглашения, подразумевающего передачу долга только одному супругу. Тонкости его оформления, а также как делятся кредиты при разводе супругов расскажет наша статья.

В законе четко прописано, что долги по кредитам разделяются пропорционально разделению другого имущества, нажитого в браке, т.е. поровну. Не исключено заключение мирного соглашения, подразумевающего передачу долга только одному супругу. Тонкости его оформления, а также как делятся кредиты при разводе супругов расскажет наша статья.

Правила раздела имущества и кредитов после развода

Прежде чем говорить о разделе кредитов, стоит упомянуть некоторые особенности их получения, а именно лицо на которое они были оформлены. Здесь возможно два варианта:

- сумма кредита небольшая, поэтому он оформляется на одного из супругов;

- сумма кредита крупная, в его оформлении участвуют оба супруга как равные дольщики или один выступает в роли заемщика, второй – поручителя.

Во втором случае, банк перестраховывается. Если один из супругов поручитель, он будет обязан выплатить долг при отказе второй стороны, даже без обращения в суд.

Сталкиваясь с мелкими кредитами, многие супруги после развода ошибочно полагают что выплачивать его придется именно тому лицу, на которое были оформлены бумаги. Это заблуждение, поскольку при подаче иска в суд, остаток будет разделен пополам.

Это заблуждение, поскольку при подаче иска в суд, остаток будет разделен пополам.

Не зависимо от того, на кого был оформлен займ, выплачивать его придется обеим сторонам.

Кредит делится на доли, которые учтены при разделении другого имущества, нажитого в браке. Например, в браке была куплена квартира, после развода право на ее владение разделилось поровну. Также в браке был оформлен кредит на стиральную машину, его сумма в таком случае тоже разделяется поровну между супругами.

Несмотря на вышеописанное, разделению не подлежит кредит, взятый на личные нужды одного из супруга, или сокрытый от второго. Однако данный факт необходимо доказать. На практике это довольно сложно.

Обоюдное согласие супругов на раздел кредитов

Не все разводы заканчиваются скандальным разделением имущества и кредитов. Бывают ситуации, когда бывшие супруги договариваются мирным путем. Это позволяет не только избежать порчи нервов, но также судебных издержек.

В таком случае, имущество и кредиты делятся в определенных долях. Они могут быть прописаны в брачном договоре, заключенном до начала бракоразводного процесса, либо в соглашении о разделе имущества, подписанным не позднее 3 лет с момента официального расторжения отношений.

Они могут быть прописаны в брачном договоре, заключенном до начала бракоразводного процесса, либо в соглашении о разделе имущества, подписанным не позднее 3 лет с момента официального расторжения отношений.

Брачный договор и соглашение о разделе имущества подлежат обязательному нотариальному заверению. Без него они будут считаться недействительными.

Некоторые банки при оформлении ипотечного кредита требуют заключения брачного договора с четкими условиями по разделению долговых обязательств. В таком случае, договор выступает в роли гарантии возврата средств в установленные сроки.

Раздел кредитов по суду

При наличии кредитных обязательств, мирное урегулирование выплат которых невозможно в связи несогласованностью, бывшие супруги могут подать иск в суд. Как правило, это случается когда одна из сторон отказывается от выплат, аргументируя свои действия тем, что кредитный договор не был ею подписан.

Обращаясь в суд, следует нанять профессионального юриста, который поможет грамотно составить иск и найти вескую доказательную базу.

При подаче иска потребуется уплатить государственную пошлину. Без квитанции об оплате, документы не будут приняты.

Суд принимает решение о разделе имущества и долгов бывших супругов. Как правило, оно делится в равных долях. Однако, если есть дети, решение о выплате может быть принято в меньшую сторону для их матери или отца (зависит от того, с кем будут проживать дети).

Если есть ребенок, а их мать (отец) по веским причинам не может оплачивать кредит (к примеру, во время нахождения в отпуске по уходу за ребенком), судья может разделить долг непропорционально, учитывая интересы несовершеннолетнего.

Не исключено принятия решения в пользу одной стороны касательно полного погашения кредита другой. Подобное практикуется при оформлении кредитов на собственные нужды. К примеру, супруги давно не проживают вместе, при этом один из них взял займ на крупную сумму. В таком случае необходимо привести доказательства проживания в рознь, а также привести свидетелей.

Реализация решения о разделе мелких кредитов

Судебное разбирательство длится на протяжении двух или трех заседаний. Оно требует присутствия истца и ответчика, а также представителя банка. При его отсутствии, банк вправе подать встречный иск на перерасмотрение дела. Однако, на практике подобное является редкостью, поскольку для банка важен факт того что кредит будет полностью погашен на протяжении указанного в договоре срока.

Оно требует присутствия истца и ответчика, а также представителя банка. При его отсутствии, банк вправе подать встречный иск на перерасмотрение дела. Однако, на практике подобное является редкостью, поскольку для банка важен факт того что кредит будет полностью погашен на протяжении указанного в договоре срока.

Судебное решение должно быть предоставлено в банк для документального переоформления займа. Оно подразумевает заключение новых договоров с бывшими супругами.

Неуплата кредитных обязательств понесет за собой создание задолженности и новое обращение в суд. В таком случае, истцом будет выступать банк. По решению суда, имущество должника может быть изъято в пользу банка.

Раздел ипотеки после развода

Выплата ипотеки по суду также может быть разделена поровну. В таком случае, банк может пойти на мировую с клиентами и заключить новые договора, при условии, что обе стороны являются платежеспособными. В обратном, возможно столкнуться с требованием продать недвижимость и вернуть долг в полном объеме.

Раздел ипотеки бывает невыгоден после развода из-за большой вероятности потери недвижимости. Поэтому бывшим супругам стоит заранее побеспокоиться и принять обоюдно выгодное решение. Им может стать:

- разделение недвижимости на равные доли с равноправными выплатами;

- полную передачу недвижимости одной стороне вместе с обязательствами по погашению ипотеки;

- перепродать недвижимость вместе с ипотекой.

Последнее решение нельзя считать выгодным, поскольку супруги оказываются в проигрыше.

Подводим итоги

После развода кредитные обязательства, оформленные в период брака, будут разделены между супругами. Здесь не играет роли на кого был оформлен займ, а важно лишь нахождение в официальном браке на момент его предоставления. Разделить кредит или ипотеку можно только двумя путями: заключением мирного соглашения или через судебное разбирательство. Какой из них выбрать, решать только бывшим супругам.

Анна Владимировна

Я являюсь главным редактором на нашем информационном портале, внимательно отсматриваю весь материал от наших экспертов прежде, чем опубликовать их здесь. По образованию экономист, специализация — бухгалтерский учёт, анализ и аудит. Опыт работы бухгалтером 10 лет. Умею работать с длинными текстами и правовой документацией.

По образованию экономист, специализация — бухгалтерский учёт, анализ и аудит. Опыт работы бухгалтером 10 лет. Умею работать с длинными текстами и правовой документацией.

Анна Владимировна недавно публиковал (посмотреть все)

1 525

Поделиться ссылкой:

Похожее

Правоприменительная практика и законодательство Российской Федерации меняется достаточно быстро и информация в статьях может не успеть обновиться. Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонамили заполнив форму ниже.Как разделить кредит после развода супругов: помощь адвоката

Как разделить кредит после развода супругов? Кто выплачивает кредит после развода перед банком?

Кто выплачивает кредит после развода?

Как делятся кредиты при разводе? Суд может делить нажитое не на равные две части, а с учетом многих нюансов и обстоятельств. Кредиты, взятые в браке, при разводе делятся равными долями, не зависимо от того, есть в паре дети или нет. Они имеют право только на алименты. При разделе кредита, судебному органу не важно, кто был основным заемщиком, платить все равно должны и муж и жена.

Кредиты, взятые в браке, при разводе делятся равными долями, не зависимо от того, есть в паре дети или нет. Они имеют право только на алименты. При разделе кредита, судебному органу не важно, кто был основным заемщиком, платить все равно должны и муж и жена.

Как разделить кредит после развода? В случае раздела долгам по ипотеке, бывшие муж и жена обязаны проинформировать кредитора о разделе долга, а банк, в свою очередь, оформляет новый кредитный договор и каждому созаемщику выдается собственный график платежей. Если начинается судебное разбирательство — семейный спор, то на заседания обязательно должен явиться представитель банка.

ВНИМАНИЕ: судебная практика в направлении бракоразводные дела идет в настоящее время на пути того, что в случае отсутствия согласия банка на раздел кредитного долга — суд отказывает в требовании перезаключить кредитный договор на иных условиях. Юрист по семейным спорам должен провести предварительную работу с банком, составить предложение об изменении кредитного договора, выяснить остатки задолженности, суммы выплаченные самостоятельно после фактического развода супругов.

Кредиты после развода супружеской пары разделяются поровну, независимо от их целевого использования. Возможно в некоторых случаях мировое соглашение о разделе имущества супругов. Но есть исключения. Если кредит был оформлен не для общих целей. К примеру, жена оформила займ, и проиграла деньги в казино в тайне от своей второй половины. Такой кредит в браке при разводе подлежит погашению супругой в единоличном, независимо от того, работает та или нет.

В любом случае, как бы ни было поделено имущество или кредиты, после развала ячейки общества не должны быть затронуты интересы несовершеннолетних детей. Суд рассматривает все тонкости ситуации и может пойти навстречу одному из родителей и произвести раздел кредитов после развода не равными долями. Узнайте в ходе консультации адвоката по семейным делам все подробности.

ПОЛЕЗНО: смотрите полезное видео по теме раздел долгов супругов и пишите свой вопрос в комментариях ролика для получения бесплатного совета бракоразводного адвоката прямо сейчас

youtube.com/embed/tftNz8nD21A?rel=0″/>

Как разделяется займ, полученный в браке?

Совместной считают такую часть приобретенного за банковские средства имущества, за которую производились общие отчисления во время пребывания супругов в официальных брачных отношениях. Если кредитные обязательства были взяты до официального бракосочетания, но в этот период пара совместно проживала, то если это будет доказано, существует возможность, что раздел долговых обязательств будет произведен.

Подать иск о разделе долгов супругов и выяснить то, что имеющийся долг совместный, не составляет труда: о том, что он имеется, и муж, и жена знают, и его наличие не опровергают. Этими средствами были покрыты общие семейные потребности. Кроме того, имеется зафиксированное одобрение на получение займа от другого супруга. В случае если таковое согласие отсутствует, совместный долг тоже считается существующим. При разделе общего имущества супругов, общие долги они должны погашать вдвоем.

Раздел долгов бывших супругов по кредитным картам

Если имеется незакрытый кредитный долг на банковской карте, то после бракоразводного процесса суд с большой вероятностью должен признать, что обязанность выплачивать займ по карте должен каждый из супругов вне зависимости от того обстоятельства, на кого оформлен карточный счет и выдана карта. Признать карточный раздел долга по кредиту между супругами общим возможно, если будут предоставлены четкие доказательства, которые указывают, что данные денежные средства были израсходованы на семейные потребности. В таких случаях имеется возможность договориться между собой мирно. Если банковскую кредитную карту оформлял на свое имя один из супругов, но передал ее для пользования другому, то и выплачивать этот долг обязан тот, кто ею пользовался.

К сожалению, подобные финансовые споры сегодня возникают нередко, поэтому, чтобы столкнуться с ними с минимальной долей вероятности, нужно, и это как минимум, очень внимательно изучать все подписываемые документы.

Раздел кредита в гражданском браке

Гражданский брак называют фактическими брачными отношениям. В настоящее время законом не урегулирован статус фактических брачных отношений, имущественные обязательства и долги бывших гражданских супругов защищены плохо.

«Гражданский брак» не порождает семейных обязанностей, предусмотренных законодательством. А значит, и прекращение фактических брачных отношений не влечет последствий в виде раздела долговых обязательств по СК РФ. Не смотря на это, есть судебная практика по спорам о разделе кредитов при распаде гражданского брака.

Положительные решения судов о разделе кредита между «гражданскими» супругами известны по следующим ситуациям:

- Кредит был взят во время гражданского брака, в последующем брак был зарегистрирован в установленном порядке. Суды, разделяя такой долг между супругами, исходят из того, что кредит выплачивается во время брака и за счет общих средств.

Такой кредит суда признают общим долгом супругов.

Такой кредит суда признают общим долгом супругов. - Кредит взят на приобретение имущества, которое использовалось совместно. Гражданские супруги ведут общий быт, проживают совместно. Кредит, взятый на ремонт общего имущества, иныецели, связанные с обеспечением бытовых условий может быть в ряде случаев признанным судом общим долгом.

Однозначного ответа на вопрос, могут ли быть поделены кредиты между бывшими гражданскими супругами, нет. В законодательстве планируются соответствующие изменения, направленные на защиту прав стороны фактических брачных отношений, но на данный момент разрешение таких споров зависит от позиции суда, сложившей в регионе практики.

Наш адвокат по разделу долгов супругов поможет найти практику за Вас, выстроит линию защиты в суде, которая обеспечит восстановление права на возмещение долга со второй стороны фактически брачных отношений.

ПОЛЕЗНО: все про раздел имущества приобретенного в гражданском браке по ссылке, смотрите видео с советами адвоката по разделу имущества и пишите свой вопрос в комментариях ролика

youtube.com/embed/B4d5WV0D4Ms»/>

Помощь адвоката по разделу долгов супругов в Екатеринбурге

Когда супруги решают прекратить совместное сожительство и официально оформляют прекращение супружеской жизни разводом, решение о дележе всего нажитого дается не просто. Процесс раздел имущества супругов в суде превращается в поле боя, на котором никто из бывших любящих сторон не собирается уступать друг другу. Казалось бы, каждый забирает то, что сам купил. Но если в браке появились дети, жена не работала, а дорогостоящие вещи приобретались на зарплату мужа, как поделить их по справедливости? Тем более, когда справедливость видится для каждого в своем варианте…

Проще произвести раздел общих долгов супругов, кредиты при разводе супругов, если заблаговременно составлен договор или достигнуто взаимное согласие. Это можно оформить документально, получив услуги адвоката по семейным спорам и заверив подписанный документ у нотариуса. Соглашение о разделе долгов супругов можно заключить и в период, когда брак прекращен между сторонами. Если договориться не удалось, пара обращается в суд. Возникает много вопросов. Как делить квартиру или автомобиль? Кто будет платить долги? Делятся ли кредиты при разводе?

Если договориться не удалось, пара обращается в суд. Возникает много вопросов. Как делить квартиру или автомобиль? Кто будет платить долги? Делятся ли кредиты при разводе?

Наш адвокат по разводам готов помочь решить Вам даже самый сложный семейный спор.

Если вы не знаете, как поступить в данной ситуации, важно заручиться поддержкой наших опытных специалистов. Наши бракоразводные адвокаты продолжительное время работают в интересующей вас сфере деятельности. Также вы можете изучить отзывы в интернете об услугах нашего Адвокатского бюро. Обязательно примите во внимание наши рекомендации.

Читайте еще по вопросам раздела долгов супругов:

Смотрите образец искового заявления о разделе кредита при разводе по ссылке на нашем сайте

Автор статьи: © адвокат, управляющий партнер АБ «Кацайлиди и партнеры» А.В. Кацайлиди

Оставьте заявку на бесплатную консультацию юриста прямо сейчас

Как разделить потребительский кредит при разводе по закону

Связав себя семейными узами, молодые люди стремятся обеспечить себе уютную и комфортную жизнь. Средства, подаренные на свадьбу, заканчиваются очень быстро, а молодость берет свое, и хочется чего-то особенного. Нехватка денег ощущается при рождении ребенка, поэтому в нашу жизнь прочно вошло кредитование. Ссуды берутся супружескими парами на приобретение жилья и автомобилей, мебели и бытовой техники, других товаров. Многие тратят заемные средства на отпуск и путешествия, обучают на них в вузах детей, проводят дорогостоящее лечение. Это касается не только молодоженов, обращаются за помощью в банковские учреждения пары разного возраста. По статистике, каждая вторая российская семья имеет кредит или даже не один, семейный бюджет с трудом выдерживает финансовую нагрузку. Ситуация может стать совсем плачевной, если супружеские отношения сошли на нет и развод неизбежен. Что делать, если есть кредит, взятый в браке? Кто будет его выплачивать? Вопросов много, на них хочется получить точные ответы.

Средства, подаренные на свадьбу, заканчиваются очень быстро, а молодость берет свое, и хочется чего-то особенного. Нехватка денег ощущается при рождении ребенка, поэтому в нашу жизнь прочно вошло кредитование. Ссуды берутся супружескими парами на приобретение жилья и автомобилей, мебели и бытовой техники, других товаров. Многие тратят заемные средства на отпуск и путешествия, обучают на них в вузах детей, проводят дорогостоящее лечение. Это касается не только молодоженов, обращаются за помощью в банковские учреждения пары разного возраста. По статистике, каждая вторая российская семья имеет кредит или даже не один, семейный бюджет с трудом выдерживает финансовую нагрузку. Ситуация может стать совсем плачевной, если супружеские отношения сошли на нет и развод неизбежен. Что делать, если есть кредит, взятый в браке? Кто будет его выплачивать? Вопросов много, на них хочется получить точные ответы.

Что предписывает закон?

Пункт 3 статьи 39 Семейного Кодекса РФ гласит: «Ссуды, полученные в период официальных семейных отношений, являются приобретенными совместно, их раздел производится в пропорциональном отношении к частям разделяемого имущества». Согласно этому закону, развод предполагает деление кредитов на равные части. Теоретически все так, но ведь законы для того и существуют, чтобы их нарушать, и практически в каждом из них есть «лазейка», по которой могут пострадать права одного из супругов. Практика показывает, что идеальных ситуаций не бывает, в большинстве случаев приходится обращаться в судебные инстанции.

Согласно этому закону, развод предполагает деление кредитов на равные части. Теоретически все так, но ведь законы для того и существуют, чтобы их нарушать, и практически в каждом из них есть «лазейка», по которой могут пострадать права одного из супругов. Практика показывает, что идеальных ситуаций не бывает, в большинстве случаев приходится обращаться в судебные инстанции.

Примерные правила дележа займа после расторжения брака общеизвестны. Крупные ссуды в большинстве своем берутся на двоих (оба – созаемщики), или на одного супруга. В этом случае один имеет статус заемщика, другой – поручителя. Банки выставляют такие условия как гарантию к возврату собственных средств и при расторжении брака. Долговые обязательства по кредиту взыскиваются с обеих сторон.

Если займ небольшой и оформлен на одного члена семьи, то развод предполагает возникновение споров, так как супруг, не являющийся заемщиком и не указанный в договоре, не соглашается выплачивать кредит.

Судебные органы имеют свою позицию на подобные ситуации, и «отказника» поддерживают далеко не всегда. Обычно ссуда берется по совместному решению, заемные средства используются на удовлетворение общих нужд и потребностей. Обязанности перед банковским учреждением тоже являются совместными, невзирая на тот факт, кем подписан кредитный договор.

Обычно ссуда берется по совместному решению, заемные средства используются на удовлетворение общих нужд и потребностей. Обязанности перед банковским учреждением тоже являются совместными, невзирая на тот факт, кем подписан кредитный договор.

В некоторых случаях муж или жена берут займ на собственные нужды, не посоветовавшись со второй половиной или даже действуя обманным путем. Так, для мужа/жены «занижается» размер кредита или «смягчаются» его условия, при всплытии правды возникают непредвиденные ситуации.

Раньше зачастую применялся метод презумпции, когда взятая на одного из супругов ссуда, предназначенная для нужд семьи, подлежала совместному возврату. Доказательства, что она была использована не по назначению, не в семье, представлялись вторым супругом. Но подтвердить этот факт было практически невозможно. В настоящее время ситуация радикально изменилась.

В чем суть изменений

В апреле 2016 г. Верховным судом был опубликован обзор практики судебных органов, один из разделов которого подробно рассматривает споры в семейных отношениях. В статье 5 говорится, что обязательства по кредитам и другим долговым документам признаются совместно нажитыми (общими) в тех вариантах, когда заемные средства использовались на потребности семьи, то есть, общие. Доказательства именно семейных, а не иных потребностей, приведших к заемным обязательствам, предоставляет супруг, желающий поделить кредит. Взыскание половины или иной части долга, будь то потребительское кредитование, кредитная карточка, автокредит и пр., если они не предполагались для семьи, крайне сложно.

В статье 5 говорится, что обязательства по кредитам и другим долговым документам признаются совместно нажитыми (общими) в тех вариантах, когда заемные средства использовались на потребности семьи, то есть, общие. Доказательства именно семейных, а не иных потребностей, приведших к заемным обязательствам, предоставляет супруг, желающий поделить кредит. Взыскание половины или иной части долга, будь то потребительское кредитование, кредитная карточка, автокредит и пр., если они не предполагались для семьи, крайне сложно.

Лучше согласиться

Разделение кредитных обязательств в результате обоюдного согласия и договоренности является самым простым и удобным методом, не предполагающим длительных судебных тяжб и взаимных претензий в случае расторжения брака. Для этого существует такое понятие, как “брачный договор”, и “письменное соглашение” в бракоразводном процессе, подтверждающее раздел имущества. Под брачным подразумевается договор гражданско-правового статуса, имеющий письменную форму и заверенный нотариусом. “Брачный договор” предусматривает разные пункты, касающиеся имущества и общих долгов, а также их раздела. С недавнего времени некоторые финансовые институты в перечень условий по выдаче ипотеки включают пункт об обязательном заключении брачного договора.

“Брачный договор” предусматривает разные пункты, касающиеся имущества и общих долгов, а также их раздела. С недавнего времени некоторые финансовые институты в перечень условий по выдаче ипотеки включают пункт об обязательном заключении брачного договора.

Начиная бракоразводный процесс, бывшие супруги могут прийти к соглашению, регламентирующему раздел имущества, причем на любом этапе процесса. Соглашение оформляется документально, заверения нотариусом не требуется. При его утверждении судом документ становится судебным решением. Таким образом, может решиться спор разделения долговых обязательств.

В случае, когда супруги не пришли ни к одному из вышеуказанных способов урегулировать вопрос, он рассматривается судебными органами.

Долги единоличные или совместные

Классификация долговых обязательств происходит так: суд вначале устанавливает цели спорного кредитования. Супруг, не имеющий желания единолично выплачивать долги, возникшие по причине семейных нужд, обязан предоставить свидетельства того, что ссудные средства он тратил не лично на себя. Особых проблем не составит подтвердить, к примеру, приобретение мебели, техники для квартиры или дома, оплату семейного отдыха или лечения. Но вот долги по кредитным картам чаще всего являются единоличными и не подлежат разделу.

Особых проблем не составит подтвердить, к примеру, приобретение мебели, техники для квартиры или дома, оплату семейного отдыха или лечения. Но вот долги по кредитным картам чаще всего являются единоличными и не подлежат разделу.

В прямо противоположной ситуации может оказаться бывший супруг, который не желает платить долги по договору, оформленному лично на второго супруга. Такое развитие событий может возникнуть, если за счет взятой ссуды было куплено транспортное средство для единоличного пользования заемщика, а семья при этом довольствовалась другой машиной. Второму супругу, не собирающемуся платить кредит, придется доказывать личностный характер возникшего долга. Зачастую такой вид кредитований не предполагает письменного согласия второй половины, но при разводе в большинстве случаев все равно д

Развод и долги. Как бывшим супругам разделить ответственность по кредитам?

В Казахстане разводов становится больше, а бракосочетаний – меньше. По 142 тысячи свадеб пришлось на 2016 и 2017 годы, в 2018-м – 138 тысяч. Расторжение брака: в 2016 году – 52 тысячи, в 2017 и 2018 годах – по 55 тысяч.

Расторжение брака: в 2016 году – 52 тысячи, в 2017 и 2018 годах – по 55 тысяч.

Читайте также: Число разводов в Казахстане увеличивается с каждым годом

Разводы часто заканчиваются разделом имущества, который не всегда удаётся оформить без помощи третьей стороны. Супруги, у которых нет претензий друг к другу и нет детей, обращаются в ЗАГС. В противном случае все вопросы решаются в суде. Informburo.kz выяснил, как при разводах решается судьба общих долгов, образовавшихся ранее. Кредитов и не только.

№1. Ипотека, оформленная в браке

Оба супруга несут одинаковую ответственность за погашение кредита. При оформлении займа на одного из них банки требуют письменное согласие второго. Муж и жена – солидарные должники. Во время бракоразводного процесса кредитор имеет право выбрать наиболее платёжеспособного. Когда этот заёмщик полностью погасит долг, он может потребовать от бывшего супруга половину выплаченных средств.

Существуют несколько вариантов раздела приобретённого в долг жилья:

- экс-супруги самостоятельно продают квартиру, выплачивают долг, а оставшуюся сумму делят между собой;

- один из супругов погашает долг ежемесячно, после чего квитанцию отправляет бывшему мужу/жене, чтобы получить компенсацию в виде половины суммы;

- один из супругов уплачивает другому определённую сумму за право на долю жилья;

- квартиру или дом выставляют на торги по решению суда, деньги после продажи делятся между банком и супругами.

№2. Ипотека до вступления в брак

В Кодексе РК «О браке (супружестве) и семье» указано, что имущество каждого из супругов до вступления в семейные отношения признаётся только их собственностью. К примеру, квартира мужа была приобретена в ипотеку до свадьбы, а спустя 2-3 года он женился и дальше выплачивал долг вместе с женой.

По закону квадратные метры принадлежат главе семейства – на основании права собственности. Бывшая жена, если она станет таковой, не сможет претендовать на это жильё.

Бывшая жена, если она станет таковой, не сможет претендовать на это жильё.

Бывшая жена вправе предъявить претензию, в которой потребует возмещения расходов за те годы, когда пара оплачивала кредит общими деньгами. Юристы предупреждают, что в суде доказать это сложно.

№3. Автокредиты и остальные виды займов

Автомобили, бытовая техника и другие товары, приобретённые до брака, принадлежат покупателю.

Все расходы по кредитам после заключения брака делятся пополам. Не имеет значения, давал ли разрешение на сделку второй супруг и на что были потрачены средства: холодильник для всей семьи или гаджет конкретно для кого-то из её членов.

№4. Прочие долги одного из супругов

Карточные долги, обязательства по долгам в казино и других игровых сервисах выплачиваются только, если есть основание – договор займа, расписка, долговое обязательство. Кто будет платить, решает суд.

Обычный денежный долг под расписку взыскивается в солидарном порядке.

Долг перед ломбардом погашает тот, кто заложил ценную вещь.

Займы в МКО/МФО выплачивает непосредственно заёмщик.

№5. Расходы на образование

Полученный для оплаты обучения кредит (цель не имеет значения, это обычный потребительский заём) делится поровну между супругами.

Если студент, у которого есть жена, учится по программе «Болашак» и нарушит какое-либо требование договора (в том числе откажется возвращаться на родину), то неустойку будет выплачивать непосредственно обучающийся. На его супругу это никак не распространяется.

№6. Учитывается ли наличие детей при разделе кредитов?

Нет. Наличие детей не учитывается при денежном споре. Но суд может отойти от принципа равенства сторон при разделе долгов и учесть факт наличия несовершеннолетних иждивенцев. Всё решается индивидуально.

№7. На что обращает внимание суд при распределении долгов?

Действительно ли кто-то из супругов брал кредит?

На какие цели были потрачены средства из займа?

№8. Как решаются имущественные споры?

Как решаются имущественные споры?

Все потенциально спорные моменты можно заранее отразить в брачном договоре.

Супруги делят имущество перед разводом и расписывают всё подробно в соглашении о расторжении брака. В документе они указывают порядок и механизмы решения имущественных и бытовых споров, а также вопрос определения места жительства ребёнка/детей.

№9. Какие способы выхода из ситуации находят супруги?

Мужья оставляют недвижимость бывшей супруге, потому что дети живут с матерью.

Часто отцов (реже матерей) суд обязывает платить алименты, тогда второй супруг соглашается выплачивать имеющиеся кредиты, но условия бывают разными, и каждый случай оговаривается индивидуально.

Бывали случаи, когда пара продолжала жить в общей квартире и одновременно продавала её. Поиски покупателей затягивались, и бывшие супруги принимали решение остаться вместе.

Читайте также: В чём причина разводов в Казахстане? Статистика и мнения экспертов

№10. Кто из супругов будет погашать кредит, оформленный на свадьбу?

Кто из супругов будет погашать кредит, оформленный на свадьбу?

Такой заём оформляется до торжества. Всё, что было до регистрации брака, не делится между супругами. Кредит погашает тот, кто его получал.

№11. Если один из супругов после развода уезжает и меняет гражданство

Суд в Казахстане может обязать бывших супругов выплачивать долги сообща. Как это будет происходить, отчасти зависит от требований той страны, гражданство которой получает один из них (ПМЖ). В некоторых странах позволяется принимать новых граждан с финансовыми обязательствами, у других это запрещено.

№12. В течение какого времени можно подать в суд на раздел имущества?

Срок исковой давности по разделу имущества составляет 3 года (отсчёт идёт с момента расторжения брака). Какие бы изменения ни произошли в законодательстве по истечении этого периода, претензий от супругов не примут.

№13. Пенсионные накопления тоже делятся?

Пенсионные отчисления обоих супругов считаются общим доходом, согласно статье 33 Кодекса РК «О браке (супружестве) и семье». При разводе их вклады можно суммировать, каждый супруг имеет право на половину от этих денег. Данная процедура не обязательна в бракоразводном процессе, но может быть инициирована любой из сторон.

При разводе их вклады можно суммировать, каждый супруг имеет право на половину от этих денег. Данная процедура не обязательна в бракоразводном процессе, но может быть инициирована любой из сторон.

К примеру, муж за 10 лет накопил 5 млн тенге. Жена – домохозяйка, пенсионных отчислений не имеет. При расторжении брака он должен будет перечислить ей 2,5 млн тенге.

Благодарим за помощь в подготовке материала генерального директора «Юридическая фирма «Solutio» Евгения Сейпульника и адвоката Екатерину Левицкую.

Обзор законов о разводе Канзаса (Руководство 2020)

Обзор законов о разводе в Канзасе

Если вы разводитесь в Канзасе, важно иметь базовое понимание законов.

Это руководство даст вам общее представление о том, как действуют законы Канзаса о разводе.

Есть много чего обсудить, так что давайте углубимся.

Что вы узнаете:

Как происходит раздел собственности при разводе в Канзасе?

Канзас — штат со справедливым распределением, и это означает, что суды будут пытаться обеспечить равное разделение брачных активов, , но не всегда поровну , при разводе.

Закон штата Канзас предусматривает, что вся собственность является семейной собственностью, независимо от того, как и когда она была приобретена. При разделе имущества судьи учитывают следующее:

- возраст сторон

- продолжительность брака

- имущество, принадлежащее сторонам

- настоящая и будущая способность каждой стороны зарабатывать

- время, источник и способ приобретение имущества

- семейные узы и обязательства

- пособие на содержание (алименты) или его отсутствие

- любое распыление имущества

- налоговые последствия раздела имущества в зависимости от экономического положения сторон

- любые другие факторы суд считает необходимым произвести справедливый и разумный раздел имущества

Подробнее: Кто получает дом при разводе?

Как делятся долги?

Долги рассматриваются так же, как активы при разводе в Канзасе.Долг, приобретенный во время брака, является обязанностью обеих сторон до даты развода, и оба супруга несут ответственность за погашение.

Долг не обязательно делится на 50-50. Суды могут принимать во внимание, кто несет ответственность за накопление большей части долга, способность одной стороны уплатить долг с большей готовностью и другие факторы. Если один из супругов берет под свой контроль определенный актив, такой как автомобиль, он также может считаться ответственным за оплату автомобиля.

Финансовые вопросы при разводе | Судебная власть штата Вермонт

Какое имущество может разделить суд?

В Вермонте суды разделят все семейное имущество во время развода.Практически вся ваша собственность — это семейная собственность. Сюда входят:

- Ваш дом

- Другая недвижимость

- Банковские счета

- Инвестиционные счета

- Транспортные средства

- Личное имущество

- Пенсионные планы и пенсионные счета (они обсуждаются в следующем разделе)

Имущество считается семейной собственностью независимо от того, владеете ли вы им совместно или один из вас владеет им индивидуально. К семейной собственности может относиться имущество, равное

- вы приобрели во время брака из заработков во время брака,

- ты ввел в брак,

- вы унаследовали во время брака,

- вы получили в подарок при браке, или Номер

- зарегистрирован исключительно на вас или указан только на ваше имя.

Кто решает, как следует разделить собственность?

Суд разделит все ваше семейное имущество поровну (это другое слово для обозначения справедливо ). Поскольку вы и ваш супруг (а) находитесь в лучшем положении, чтобы решить, что является справедливым, вам следует сделать все возможное, чтобы договориться о том, как разделить вашу собственность.

Если вы не можете договориться самостоятельно или с помощью ведущего дела, вам следует рассмотреть возможность посредничества. Посредничество — это процесс, который помогает людям общаться и вести переговоры друг с другом.Программа семейного посредничества Верховного суда штата Вермонт в определенных случаях предоставляет субсидию имеющим на это право сторонам. Даже если вы не имеете права на получение сниженного гонорара, вам и вашему супругу следует подумать о найме посредника, который поможет вам достичь соглашения.

Если вы оставите решение на усмотрение судьи, судья попытается разделить имущество справедливо.

Хотя вы, возможно, не сможете договориться обо всем, вам следует попытаться договориться о том, как разделить ваше личное имущество. Это могут быть автомобили, мебель, фотографии, посуда, мебель, бытовая техника и небольшая электроника.

Иногда, когда люди не могут договориться о том, как разделить свое имущество, они составляют список и по очереди выбирают из него. Это может не работать с более значительными активами, такими как банковские счета и пенсионные счета.

Любые частичные соглашения, которые вы можете заключить о разделе вашего имущества, помогут вам и суду сосредоточиться на вещах, в которых вы не согласны. Это сделает любое оспариваемое слушание более гладким.

Имейте в виду, что раздел имущества не может быть изменен после окончательного развода.Это означает, что после получения развода вы не можете просить суд изменить раздел вашего имущества (если не будет обнаружено мошенничество или другие необычные обстоятельства).

Как суд принимает решение о разделе имущества?

Суд разделит вашу собственность по справедливости, но это не обязательно означает разделение 50/50. Суд по закону должен учитывать следующие факторы при разделе имущества:

- Длина брака

- Возраст и здоровье сторон

- Место работы, источник и размер доходов каждой из сторон

- Профессиональные навыки и возможности трудоустройства каждого супруга

- Вклад одного супруга в образование, профессиональную подготовку или повышение доходности другого супруга

- Стоимость всех имущественных интересов, обязательств и потребностей каждой стороны

- Будет ли присуждена компенсация за собственность взамен или в дополнение к содержанию супруга

- Возможность каждой стороны получить основные средства, доход или наследство в будущем

- Желательность предоставления семейного дома или права на проживание в нем в течение разумного периода времени супругу, осуществляющему опеку над детьми

- Сторона, через которую было приобретено имущество

- Вклад каждого супруга в приобретение, сохранение и обесценивание или повышение стоимости соответствующего имения, включая неденежный вклад супруга как домохозяйки

- Соответствующие достоинства сторон (например, была ли одна из сторон оскорбительна, совершила ли прелюбодеяние или была алкоголиком)

Важность каждого из этих факторов зависит от конкретного случая.Судья не должен придавать одинаковый вес каждому фактору.

Как подготовиться к оспариваемому слушанию по разделу собственности

Если вы и ваш супруг не можете договориться о том, как разделить все ваше имущество, вы все равно можете договориться о том, как разделить часть его. Вы должны оформить это соглашение в письменной форме и подать его в суд до окончательного слушания.

Затем вам следует составить список всего имущества, с которым вы не согласны. Суд захочет узнать стоимость каждого предмета.

Вы и ваш супруг должны попытаться придумать согласованные значения по как можно большему количеству спорных вопросов. Люди часто используют рейтинговые онлайн-сайты, чтобы оценить стоимость своих автомобилей. Иногда вы можете выяснить, сколько стоит предмет, поговорив с местным экспертом или просмотрев похожие подержанные предметы в Интернете. Запишите любые ценности, с которыми вы оба согласны, и подайте этот список в суд до или во время последнего слушания. Чем больше вы согласитесь до последнего слушания, тем более гладко все пройдет.

Если у вас есть недвижимость (например, дом или земля), вам следует попытаться согласовать ее стоимость. Если вы не можете договориться о рыночной стоимости вашей недвижимости, вы можете разделить расходы на наем нейтрального оценщика. Если вы не можете согласиться с этим, вы можете нанять собственного оценщика. Передайте копию аттестации своему супругу (-е) до слушания и приведите оценщика в качестве свидетеля на слушание. Вы также можете нанять других экспертов, чтобы оценить стоимость ваших самых ценных активов.

Во время слушания помните о факторах, которые суд должен учитывать при разделе имущества (см. Предыдущий список). Например, вы можете подчеркнуть продолжительность брака, сколько денег вы принесли в брак или тот факт, что вы унаследовали деньги во время брака. Вы должны учитывать и учитывать как можно больше факторов.

Вы должны принести в суд документы, подтверждающие стоимость вашего имущества, а также ваши долги, например:

- Оценка вашего дома

- Выписка с указанием текущего остатка по ипотеке

- Выписки с банковского счета

- Выписки по инвестиционным или пенсионным счетам

- Информация о пенсионном пособии

- Выписки по кредитной карте

- Доказательства прочих долгов

Вы должны принести копии любых документов, которые вы подаете в суд, для передачи другой стороне или адвокату.

Количество разводов по странам, 2020

Многие пары предпочитают выражать свою любовь, связывая себя узами брака. К сожалению, не все браки длятся вечно, и разводы случаются во многих странах по всему миру.

Мы собираемся подробно изучить уровень разводов по странам, разбив страны с самыми высокими показателями, а также страны с самыми низкими.

Определение количества разводов обычно выполняется с использованием данных переписи населения. Есть несколько разных способов использования этих данных.Например, вы можете рассчитать приблизительный уровень разводов. Это отношение количества разведенных пар в год к общей численности населения. Затем это число умножается на 1000 и выражается в расчете на 1000 человек. Например, если в стране проживает 100 000 человек, и в год происходит 500 разводов, вычисление этого уравнения показывает пять разводов на 1000 жителей.

Есть и другие способы рассчитать уровень разводов, но для этой статьи мы сравним приблизительный уровень разводов в разных странах мира.

Общий уровень разводов показывает, что в России самый высокий уровень разводов. По данным ООН за 2011 год, уровень разводов в России составляет 4,8 разводов на 1000 жителей. Беларусь немного отстает — 4,1 разводов на 1000 жителей.

Когда дело доходит до страны с третьим по величине уровнем разводов, две страны связаны, каждая из которых значительно отстает от России и Беларуси. Число разводов в Гибралтаре и США составляет 3 раза.2 развода на каждые 1000 жителей. В США в Неваде самый высокий уровень разводов среди всех штатов — 14%.

С другой стороны медали, есть страны с низким уровнем разводов. Самой низкой страной, по данным ООН, является Шри-Ланка, где уровень разводов составляет 0,15 разводов на 1000 жителей. Следующий самый низкий показатель у Вьетнама: 0,4 развода на 1000 жителей. Южная Африка и Босния и Герцеговина занимают третье место по уровню разводов — 0,6 разводов на 1000 жителей.

Поручитель жилищного кредита | Узнайте, как получить займ 105%

Как работают поручители?

Ваш поручитель предоставит гарантию по вашему жилищному кредиту, которая обеспечена их собственностью. В большинстве случаев это ваши родители помогают вам купить дом.

Идея состоит в том, чтобы вы быстрее вышли на рынок недвижимости. После того, как вы выплатили часть ссуды или стоимость вашего имущества увеличилась, вы можете подать заявление об отмене гарантии.

Гарантийные ссуды стали очень популярными в последние годы, поскольку они стоят меньше, чем стандартные жилищные ссуды, они позволяют покупать без залога, а некоторые кредиторы теперь позволяют ограничивать размер гарантии.

Только некоторые кредиторы принимают покупателей вторичного жилья

Многие кредиторы не разрешают покупателям второго дома подавать заявку на получение поручителя, поскольку они ожидают, что у них должна быть достаточно сильная позиция в активах, чтобы покупать недвижимость самостоятельно.

Это особенно несправедливо по отношению к людям, которые пережили развод или болезнь, вынудившую их продать свой предыдущий дом. Мы знаем, какие кредиторы менее консервативны при оценке своих поручителей.

Могу ли я занять более 105%?

Раньше кредиторы обычно разрешали людям брать 120% кредитов с гарантией жилищного кредита.К сожалению, эти типы ссуд больше не доступны.

У некоторых кредиторов сегодня максимум, который вы можете взять в долг, составляет 105% от покупной цены и 110%, если у вас есть долги для консолидации.

Многие люди, желающие купить дом, имеют значительные потребительские долги, такие как кредитные карты и личные ссуды. Если вы находитесь в такой ситуации, то, как правило, вы сможете консолидировать долги, а также приобрести недвижимость, если общая сумма ваших долгов не превышает 5-10% от покупной цены.

Нужно ли мне доказывать экономию?

Несмотря на то, что поручители позволяют вам брать взаймы 100% покупной цены, многие кредиторы по-прежнему требуют, чтобы у вас оставалось 5% покупной цены в виде реальных сбережений. Это просто деньги, которые вы сэкономили сами, хотя есть исключения, такие как использование оплаченной аренды в качестве реальной экономии.

У других кредиторов нет специальной политики в отношении этого. Вместо этого их система кредитного рейтинга отклонит вашу ссуду в зависимости от положения вашего актива относительно вашего дохода.

Банки рассматривают людей с высоким доходом и низкими активами как группу высокого риска. Многие молодые люди потратили свои деньги на образование, машину, свадьбу или путешествие и только позже начинают откладывать деньги на дом. Эти люди не являются заемщиками с высоким риском, просто у них другие приоритеты!

Обратитесь к нам, чтобы узнать, какие кредиторы не требуют реальных сбережений.

Могу ли я купить инвестиционную недвижимость?

Только два или три кредитора в Австралии будут принимать бездепозитные инвестиционные ссуды, поддерживаемые поручителем.

Мы можем помочь вам купить одну инвестиционную недвижимость, однако покупка нескольких инвестиционных объектов обычно не допускается. Это связано с тем, что поручитель принимает на себя излишне высокий риск, в то время как заемщик получает всю потенциальную прибыль.

Если поручитель находится в сильном финансовом положении, то можно рассмотреть несколько вариантов инвестиционной собственности.

Как структурирована ипотека под гарантию?

Обеспечением ссуды является как приобретаемое имущество, так и имущество, принадлежащее поручителю.

Это довольно просто, и если вы используете ограниченную гарантию, поручитель может уменьшить свою подверженность к вашей ипотеке.

Структура очень похожа, если у ваших родителей уже есть жилищный кредит на свою собственность. Гарантия по вашему кредиту обеспечивается за счет второй ипотечной ссуды после текущей ссуды.

Насколько ограничена гарантия?

Для большинства ссуд поручителя мы просим кредитора ограничить гарантию, обеспеченную имуществом поручителя.Это означает, что они не несут ответственности за всю сумму кредита, а только за ее часть. Размер ограниченной гарантии рассчитывается следующим образом:

Размер ограниченной гарантии = (Сумма займа — (0,8 * Цена покупки)) / 0,75.

Например, если вы покупаете недвижимость за 500 000 долларов и берете в долг 525 000 долларов для покрытия своих расходов, таких как гербовый сбор, расчет будет следующим:

(сумма займа 525000 долларов — (0,8 * 500000 долларов покупной цены)) / 0,75

125000 долларов / 0.75 = Ограниченная гарантия в размере 166 700 долларов США (округлено до ближайших 100 долларов США)

Это все слишком сложно? Просто позвольте нашему калькулятору поручителя во всем разобраться.

Какие существуют гарантии?

Гарантия безопасности: При этом типе гарантии поручитель использует недвижимость, находящуюся в его собственности, в качестве дополнительного обеспечения вашего кредита. Если поручитель уже имеет ссуду на свою собственность, то в большинстве случаев банк может взять вторую ипотеку в качестве обеспечения.

Этот тип гарантии чаще всего используется, когда первые покупатели жилья с отличной кредитной историей покупают дом, но не имеют залога. Некоторые кредиторы также называют гаранта «гарантом капитала».

Гарантия безопасности и дохода: Гарантом безопасности и дохода чаще всего является родитель, помогающий своему сыну или дочери, которые учатся или имеют низкий доход, в покупке их первой собственности. Кредитор будет использовать собственность родителей в качестве дополнительного обеспечения и будет полагаться на доход родителей, чтобы доказать доступность кредита.

Семейная гарантия / родительская гарантия: Это когда поручитель напрямую связан с заемщиками. Банки называют это «родительской гарантией». Бабушки и дедушки, братья и сестры и другие члены семьи в качестве поручителей рассматриваются в индивидуальном порядке.

Ограниченная гарантия: Ограниченная гарантия — это когда только часть ссуды гарантирована поручителем. Это чаще всего используется с гарантами безопасности, чтобы уменьшить потенциальную ответственность, закрепленную за имуществом поручителя.Гарантии могут быть ограниченными или неограниченными, в зависимости от пожеланий поручителя и требований кредитора.

Кто может выступать поручителем?

Большинство банков допускают только родительские гарантии, то есть гарантии родителей заемщика.

Некоторые кредиторы могут рассмотреть гарантии от ближайших членов семьи, таких как братья и сестры, бабушки и дедушки, супруги, фактические партнеры или взрослые дети.

Дополнительные сведения см. На странице соответствия требованиям гаранта.

Каковы риски быть поручителем?

На бумаге поручитель несет полную ответственность по вашему жилищному кредиту в случае вашего невыполнения обязательств.

Есть большие опасения, что банки поспешат продать дом поручителя, чтобы покрыть оставшуюся задолженность, но на самом деле банки пытаются сделать все, чтобы решить проблему, прежде чем принять это решительное решение.

Причина в том, что попытка продать дом поручителя часто требует значительных затрат и затрат.

Банк знает, что ему будет трудно выйти на уровень безубыточности, пойдя по этому пути, поэтому они бы предпочли, чтобы вы продолжали выплачивать ипотечный кредит.

Для этого они захотят выяснить, почему у вас возникают проблемы с управлением выплатами, и можно ли найти решение.

Вы потеряли работу

Допустим, вас недавно уволили с работы учителя математики.

Кредиторы считают, что у вас есть хорошие шансы вскоре получить новую работу.

Тем временем банк может сократить выплаты по ипотеке на период времени, пока вы снова не сможете найти работу.

Ваша недвижимость будет продана первой

Если вы по-прежнему не можете выплатить ипотечный кредит, кредиторы всегда будут принимать меры в отношении вашей собственности, прежде чем возложить на гаранта ответственность за выплату непогашенной задолженности.

Конечно, важно иметь в виду, что возвращение во владение начнется только в том случае, если ипотека просрочена в течение 90–180 дней.

Не забывайте об ограниченной гарантии

Что делать, если продажи имущества вашего ребенка недостаточно для покрытия жилищного кредита?

Помните, что если у вас действует ограниченная гарантия , вы несете ответственность только в пределах согласованной суммы.

Обычно это около 20-35% от покупной цены плюс расходы на уплату пошлины, комиссию за передачу права собственности и другие сопутствующие расходы на жилищный кредит.

Например, если непогашенный долг составляет 700 000 долларов, а ограниченная гарантия составляет всего 210 000 долларов, поручители обязаны покрыть только непогашенную ипотеку на сумму до 210 000 долларов.

Очевидно, что если недвижимость будет продана за 700 000 долларов и более, им не о чем будет беспокоиться.

Однако, если недвижимость продается только за 440 000 долларов, гарант должен будет покрыть до 210 000 долларов собственностью, чтобы покрыть недостачу, но он не будет нести ответственности за оставшиеся 50 000 долларов.

Конечно, если недвижимость продается за 590 000 долларов, то гарант будет нести ответственность за 110 000 долларов.

В любом случае вы должны знать размер гарантии, которую вы предоставляете.

У вас есть больше возможностей!

Если у поручителей нет капитала или сбережений для покрытия непогашенной суммы, они могут подать заявку на:

- Вторая ипотека на свою собственность.

- Персональный кредит.

Если все эти возможности будут исчерпаны, банки продадут собственность поручителя, но возьмут только сумму, достаточную для покрытия жилищной ссуды в пределах ограниченной гарантии.

Остальная выручка от продажи поступит поручителям.

Наши отмеченные наградами брокеры получают одобрение сложных кредитов

Должен ли я выступать поручителем?

Вы никогда не должны чувствовать давление, чтобы заключить ссуду по поручительству.

Выбор в качестве поручителя — важное решение, поэтому рекомендуется обратиться за независимой финансовой консультацией. Задайте себе следующие вопросы:

- Насколько велика ограниченная гарантия, которую вы даете? Сможете ли вы покрыть непогашенные расходы, если дела пойдут плохо?

- При каких условиях вы будете обязаны платить? Обычно банки принимают меры только в том случае, если просрочка по ипотеке составляет 90–180 дней.

- Каков характер человека, которому вы гарантируете? На этот вопрос может быть трудно ответить, если это ваш собственный сын или дочь, но вы должны быть честны, отвечая на этот вопрос.

Если ваш ребенок изо всех сил пытается сохранить депозит, но вы хотите избежать некоторых рисков, связанных с выступлением в качестве поручителя, жилищный заем для родителей, возможно, лучше подходит для вашей ситуации.

Что если я передумаю выступать поручителем?

Это нормально, но попробуйте принять это решение до того, как ваш сын или дочь получат разрешение на жилищный кредит и подпишут договор купли-продажи.

Причина в том, что заемщик может не выполнить договор и подать в суд.

Когда я могу снять гарантию?

В конечном счете, вы не хотите, чтобы гарантия действовала в течение всего срока 30-летней ссуды. Для снятия гарантии необходимо обратиться в банк при соблюдении следующих условий:

- Вы можете позволить себе выплаты без посторонней помощи.

- Ваша ссуда составляет менее 90% стоимости недвижимости (в идеале 80% или меньше).

- За последние 6 месяцев вы не пропустили ни одного платежа.

Чтобы внести ясность, вам необходимо обратиться в банк с просьбой об отмене гарантии — это не происходит автоматически!

Большинство людей могут снять гарантию где-то через 2-5 лет после первоначального оформления кредита, хотя сроки могут значительно варьироваться.

Многие гарантии устанавливаются из-за того, что у заемщика нет депозита, поэтому снятие гарантии чаще всего зависит от того, насколько повышается стоимость собственности и сколько дополнительных выплат заемщик может позволить себе сделать.

Вы все равно можете отозвать гарантию, если ваша задолженность превышает 80% стоимости собственности, но для этого вам, возможно, придется заплатить LMI .

Следует ли мне оформлять страховку?

Чтобы предоставить вам и вашим родителям дополнительную защиту в случае невыполнения обязательств, вы можете рассмотреть возможность получения страховки для защиты жизни, полной и постоянной инвалидности и / или защиты дохода.

Это не требование для получения ссуды поручителя, но она может позволить вам выплатить ипотечный ссуду, если вы столкнетесь с неприятным событием, которое мешает вам работать.

Лучше всего обратиться за советом к финансовому консультанту, чтобы выбрать страховой продукт, соответствующий вашим потребностям и финансовому положению.

Есть ли другие меры защиты для поручителей?

С 1 июля 2019 года Австралийская банковская ассоциация вводит в действие новый Кодекс банковской практики (COBP).

В рамках этих новых рекомендаций:

- Гарантам должно быть предоставлено минимум три дня для изучения своих гарантийных документов и рассмотрения своих обязательств в качестве гаранта перед подписанием и возвратом своих гарантийных документов.

- Поручителям будет предоставлен период обдумывания после подписания договора поручителя. Гарантам

- будет предложено обратиться за независимой юридической консультацией перед подписанием, как это происходит в настоящее время.

- Если вы, как гарантированный заемщик, столкнетесь с финансовыми трудностями или изменится обстоятельство, банк уведомит вашего поручителя (родителей).

- Банк сначала попытается получить активы от вас как от заемщика, прежде чем начнет действовать против ваших родителей по погашению жилищного кредита.Если вас это беспокоит, мы рекомендуем вам обратиться за независимой юридической консультацией.

Что делать, если у моих родителей уже есть жилищный кредит?

Ничего страшного. Если у них достаточно капитала, некоторые из наших кредиторов могут получить гарантию на свою собственность, используя вторую ипотеку.

Для ясности, ваш гарант должен декларировать все ссуды, обеспеченные под свою собственность, включая ссуды на коммерческую или коммерческую недвижимость, в противном случае разрешение может быть отозвано до урегулирования.

Как работают кредиторы, если у вашего поручителя достаточно капитала в их собственности?

Общая сумма долга, обеспеченного недвижимостью поручителей, например, их текущий жилищный кредит плюс новая ограниченная гарантия, должна составлять менее 75% — 80% от стоимости их собственности.

Например, если у вашего поручителя был жилищный заем на сумму 100 000 долларов, и ему нужно было предоставить ограниченную гарантию в размере 100 000 долларов, то общая сумма обеспеченного долга по их собственности составит 200 000 долларов. Их дом должен стоить 267000 долларов или больше, чтобы поручителный кредит был одобрен.

Не волнуйтесь, если это покажется сложным! Вы можете воспользоваться нашим калькулятором поручителя.

Можете ли вы продать свой дом, если являетесь поручителем?

Предположим, что после 3 или 4 лет действия ваших поручителей ваши мама и папа решают, что они хотят вырубить пни и продать свой дом.

Может случиться так, что они хотят сократить штат или осуществить свою пенсионную мечту о путешествии по миру. Что вы делаете тогда?

Скорее всего, вы не выплатили бы ипотечный кредит до уровня не более 90% от стоимости недвижимости (минимальный LVR, при котором вы сможете отозвать гарантию у большинства кредиторов).

Таким образом, прежде чем они подпишутся на договор о поручителе, они должны знать, что они могут быть не в состоянии продать недвижимость или взять в долг под свою ипотеку (пополнение).

Прежде чем вы скажете родителям воздержаться от каких-либо финансовых целей или мечтаний, у вас есть несколько вариантов.

Если ваша задолженность превышает 90% LVR, можете ли вы самостоятельно сэкономить, чтобы покрыть разницу?

Другой вариант — как только ваши мама и папа продадут, спросите их, могут ли они обеспечить гарантию долларом на срочный депозит в долларах.

Например, если гарантия составляла 90 000 долларов, то они должны будут предоставить кредитору срочный депозит в размере 90 000 долларов, который будет храниться в качестве обеспечения.

Что делать, если мои родители на пенсии?

Большинство австралийских банков не принимают гарантии безопасности от пенсионеров или пожилых поручителей.

Не каждый кредитор так оценивает поручителей. Некоторые из наших кредиторов могут принимать гарантии от людей, близких к пенсионному, пенсионеров и самофинансируемых пенсионеров старше 65 лет, если они получат юридическую консультацию до подписания кредитного предложения.

Гарант жилищного кредита Часто задаваемые вопросы

Почему нет премии LMI?

С точки зрения банка, если вы берете взаймы более 80% от стоимости своей собственности, то есть вероятность, что они потеряют деньги, если вы не сможете произвести выплаты. Из-за этого они взимают комиссию, известную как ипотечное страхование кредиторов (LMI), чтобы защитить себя в случае убытка.

Этот сбор может быть весьма значительным и стоить более 10 000 долларов.

Однако с гарантией в качестве дополнительного обеспечения банк считает, что ваш семейный залог составляет менее 80% от стоимости вашей собственности вместе со стоимостью гарантии.В результате они отказываются от требования для LMI .

Почему вторая ипотека — такая большая проблема?

Если у ваших родителей уже есть ипотечный заем под залог своей собственности, то залог должен быть обеспечен второй ипотекой.

В большинстве случаев это не проблема, однако может возникнуть проблема, если ваше заявление неправильно подано в банк.

Не передавать собственность до:

- Дано согласие на вторую ипотеку.

- Банковская оценка имущества вашего поручителя завершена.

- Ваш кредитор выдал официальное разрешение.

Кредитор, у которого уже есть ипотечный заем под залог собственности ваших родителей, должен дать согласие на обеспечение гарантии на собственность. Существует небольшой риск того, что они откажутся от согласия или откажутся от него, что может оставить вас в унынии.

Метод расчета собственного капитала в собственности ваших родителей может быть очень сложным, если у них уже есть ссуда.Воспользуйтесь нашим калькулятором поручителя или позвоните нам по телефону 1300 889 743 для получения дополнительной информации.

Мой банк не позволяет мне консолидировать долг

Очень немногие кредиторы позволят вам купить дом и одновременно консолидировать ваши кредитные карты или личные займы. Мы знаем, какие кредиторы позволят вам ежемесячно сводить все в одну простую и низкую выплату.

Обратите внимание, что вы можете консолидировать только несколько мелких долгов, и если ваши долги превышают 5% от покупной цены, вы не сможете передать их в ипотечный кредит любому кредитору.Выплаты должны производиться вовремя, каждый раз, прежде чем кредитор позволит вам объединить их в новую ипотеку.

Что делать, если я разведусь?

Менее очевидный риск заключения соглашения о ссуде поручителя — это то, что вы расстаетесь со своим партнером, и партнер решает не производить выплаты по ипотеке.

Это не только подвергает вас риску дефолта, но также может поставить ваших родителей в рискованное положение.

Подобная игра с ипотекой — обычное дело, когда пары разводятся.На самом деле, им часто советует сделать это их адвокат!

Если вам удастся избежать судебного разбирательства, свяжитесь с нами, заполнив нашу бесплатную форму оценки, и мы расскажем вам, как мы можем помочь.

Мы являемся экспертами по выкупу бывших партнеров, и мы можем начать разговор с вашим банком о том, как это будет работать, если ваши родители предоставят гарантию.

Как называются ссуды-поручители?

Кажется, каждый кредитор придумал свое имя для поручителей! St George Bank использует термин «семейный залог», CBA использует термин «поддержка семьи» или «семейный капитал», Rams использует термин «Fast Track», тогда как ANZ и Westpac используют термин «семейная гарантия».

Еще не запутались?

Не волнуйтесь, все они означают одно и то же. Большинство этих терминов относятся к гарантии безопасности, поскольку лишь несколько избранных кредиторов допускают другие виды гарантий.

Существуют большие различия между правилами кредитования банка, типами ссуд и скидками на ссуды под гарантии семьи.

Могу ли я получить 100% строительную ссуду?

Да, можно взять в долг 100% стоимости земли и строительства при наличии поручителя.

Однако имейте в виду, что многие кредиторы не допускают «увеличения ссуды» по ссудам-гарантам. Это означает, что если вы купите землю, а затем подадите заявку на ссуду на строительство, она может быть отклонена!

Пожалуйста, позвоните нам по телефону 1300 889 743 , чтобы обсудить вашу ситуацию, мы знаем, как структурировать ваш кредит, чтобы получить его одобрение!

Могу ли я получить ссуду под гарантию 80/20?

Ссуды с низким уровнем документации не могут быть использованы при поддержке поручителя, поскольку кредиторы очень консервативны в своей оценке жилищных ссуд, не имеющих финансовых показателей.

Эту проблему можно обойти, если поручитель возьмет ссуду на свою собственность и одолжит ее вам, чтобы вы могли использовать ее в качестве депозита. Хотя это не идеальная ситуация, для некоторых заемщиков она может работать.

Мы называем это методом 80/20, поскольку вы берете в долг 80% стоимости имущества, а член вашей семьи — остальные 20% под свою собственность. Многие кредиторы не принимают этот метод финансирования, поэтому, пожалуйста, спросите онлайн, чтобы поговорить с ипотечным брокером, который разбирается в этой структуре кредита.

Зачем мне нужен специалист?

Гарантия чьей-либо ссуды является серьезным обязательством, поэтому вам всегда следует обращаться за советом к соответствующим профессионалам, например, к вашему адвокату, прежде чем принимать решение.

Мы рекомендуем вам предварительно обсудить с вашим адвокатом, прежде чем подавать заявку на ссуду, а затем передать документы «Гарантии и возмещение» своему адвокату для юридической консультации перед их подписанием.