Ипотечные кредиты организация ипотечного кредитования: Ипотечные кредиты, условия, выгодные программы по ипотеке в 2021 в банках России

договоры, платежи, погашение и страхование

Ипотека — кредит, выданный банком на приобретение собственного жилья: квартиры или дома, под залог. Несмотря на множество нареканий, связанных с длительными долговыми обязательствами, часто ипотека — единственно реально возможный шанс для улучшения жилищных условий, при том, что жилье становится собственность сразу после покупки. Грамотный заемщик, прежде чем обратиться в банк за кредитной помощью, ознакомится с видами ипотечного кредитования и выберет оптимальный вариант для себя. Финансовая грамотность позволит избежать рисков и переплат.

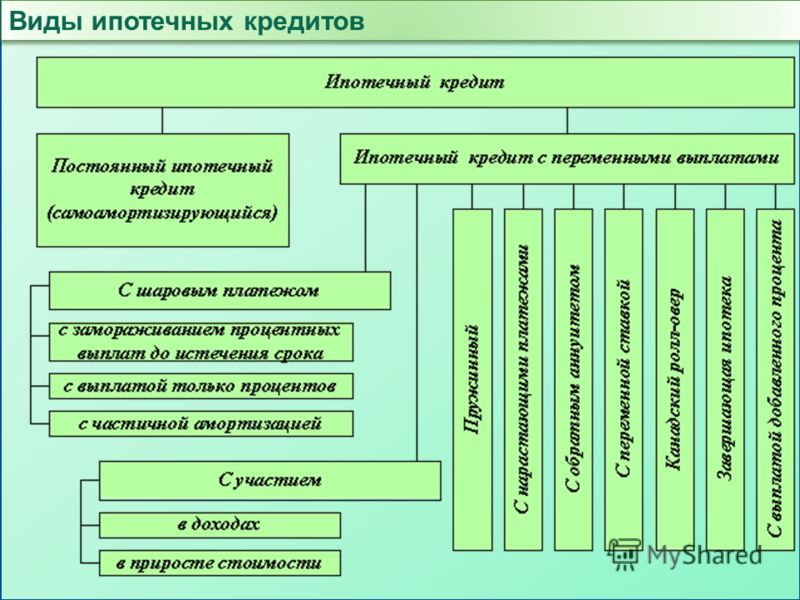

Виды и характеристика ипотечного кредита

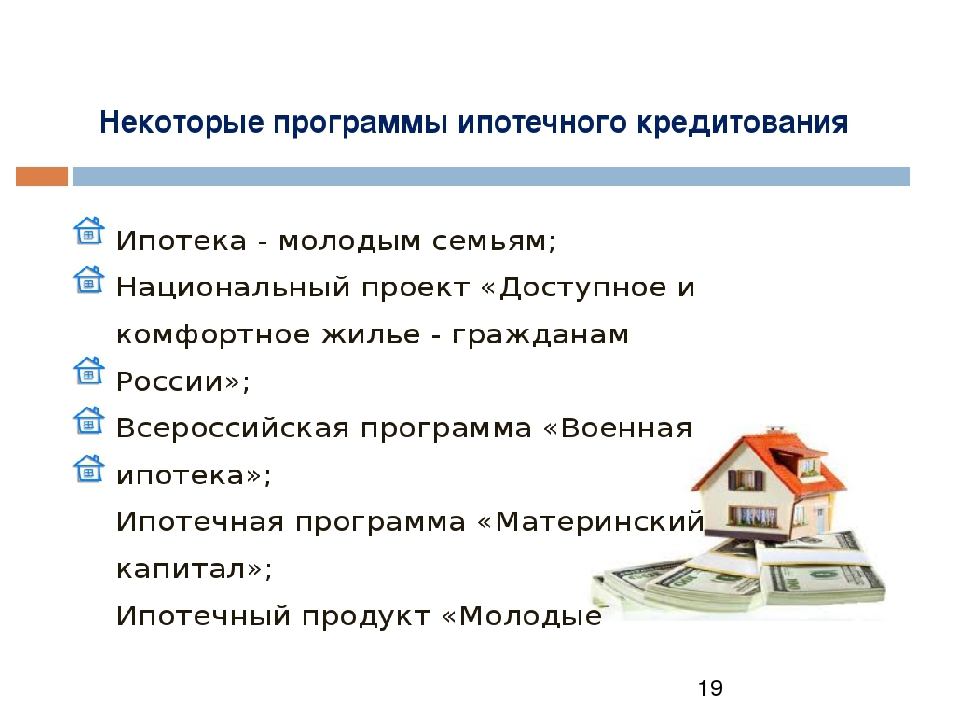

Кредитные организации разрабатывают программы ипотечного кредитования для разных категорий граждан, с учетом их потребностей и возможностей. Поэтому количество видов ипотеки увеличивается, они отличаются не только названиями, но и условиями предоставления, требованиями к заемщику и имуществу, а также характеристиками финансового продукта.

Варианты залога

Залог недвижимости является обязательным при оформлении договора ипотечного кредитования. Он позволяет снизить возможные риски банка при утрате заемщиком возможности погашения долга и дисциплинирует заемщика для добросовестного исполнения взятых на себя обязанностей. Следует отметить, что залоговое имущество не является собственностью банка, а принадлежит заемщику. Только в случае неуплаты оно по решению суда становится объектом реализации для компенсации неуплаченного долга.

Он позволяет снизить возможные риски банка при утрате заемщиком возможности погашения долга и дисциплинирует заемщика для добросовестного исполнения взятых на себя обязанностей. Следует отметить, что залоговое имущество не является собственностью банка, а принадлежит заемщику. Только в случае неуплаты оно по решению суда становится объектом реализации для компенсации неуплаченного долга.

На основании вариантов залога, можно выделить два вида ипотечного кредитования:

- под залог недвижимости, имеющейся в собственности до получения кредита;

- под залог приобретаемой недвижимости на деньги банка.

Первый вариант отличается выгодными условиями, низкой процентной ставкой, но не является востребованным по объективным причинам:

- располагая собственным жильем, человек, чаще всего не нуждается в покупке квартиры в кредит;

- риск потери имеющегося имущества вместе с приобретаемым возрастает.

Второй вариант отличается более высокими ставками и ограничениями на использование недвижимости, но является наиболее популярным. Заемщик на деньги банка покупает жилье, которое оставляет в залоге до момента полного погашения долга.

Заемщик на деньги банка покупает жилье, которое оставляет в залоге до момента полного погашения долга.

Страхование от утраты и порчи жилого помещения является обязательной процедурой, от которой нельзя отказаться до окончания срока действия договора.

Классификации по объекту кредитования

Программы кредитования могут быть различными на основании характеристики объекта ипотеки:

- квартира в новостройке;

- готовый загородный дом с земельным участком;

- под строительство частного дома по индивидуальному проекту;

- жилье на вторичном рынке.

Заемщик исходя из собственных желаний и возможностей определяется с вариантом жилья. Каждый из них имеет свои плюсы и минусы, выраженные в длительности процесса согласования, размере суммы и требуемом пакете документов.

Покупка квартиры в доме на этапе застройки, позволяет сэкономить на цене, но процентная ставка, предложенная банком, будет не самой оптимальной. Для заключения договора придется представить солидный пакет документов и предварительно согласовать застройщика с кредитором.

Ипотека на загородное жилье, позволяет приобрести дом, коттедж или квартиру в многоуровневом таунхаусе в новых поселках. Преимущество данного варианта в том, что, получая в собственность частный дом за городом, в экологически чистом районе, заемщик экономит средства в связи с тем, что цены на такие объекты снижены из-за неразвитой инфраструктуры и типового проектирования.

Ипотечный кредит, выдаваемый для строительства дома на собственном земельном участке, предполагает наличие залогового имущества соотносимого с суммой кредита. Дополнительный залог повышает возможность одобрения заявки, позволяет рассчитывать на значительную сумму, но повышает финансовый риск утраты имущества в случае проблем с долговыми обязательствами.

Кредит, предоставляемый финансовой организацией на покупку жилья, уже имевшего собственника, является самым популярным ввиду объективных преимуществ:

- полная готовность для вселения;

- развитая инфраструктура;

- возможность предварительного знакомства с соседями;

- льготные условия кредитования;

- возможность снизить цену, поторговавшись с собственником.

Жилье на вторичном рынке нуждается в обязательном страховании права собственности во избежание ситуаций, связанных с нечистой сделкой.

Виды по условиям получения кредита

Ипотечный кредит может отличаться в зависимости от условий предоставления денежных средств. Стандартными требованиями являются такие как:

- российское гражданство;

- возраст совершеннолетия.

Дополнительные условия и требования являются необязательными, при предоставлении главного — подтверждения платежеспособности и благонадежности, но часто являются важным аргументом для одобрения кредита и предоставлении льгот и преимуществ:

- Наличие высшего профессионального образования предполагает, что заемщик будет обеспечен высокооплачиваемой работой.

- Нахождение кредитуемого в трудоспособном возрасте повышает гарантии погашения долга.

- Вызывает доверие заемщик, находящийся в браке, в том случае, если вторая половина работает, а количество иждивенцев не превышает двух.

- Чем больше общий трудовой стаж и длительность работы на одном месте, тем выше уровень расположения.

- Место работы имеет значение, в преимуществе находятся работники государственных учреждений, корпораций и крупных компаний.

- Решающее значения имеет уровень активного и пассивного дохода, подтвержденного документально.

- Подлинные документы и правдивые сведения — основания выдачи ипотеки.

Такие условия кредитования, как размер первоначального взноса, срок ипотеки и процентная ставка имеют стандартные параметры, но рассчитываются индивидуально в зависимости от желаемой суммы кредита, уровня дохода претендента, его возраста.

Банки по порядку выплат часто не ограничивают выбор и предлагают из двух вариантов: дифференцированный и аннуитетный. Что касается условий страхования, банки, кроме обязательных программ, мотивируют заемщика снижением ставок на заключение дополнительных.

С условиями ипотеки необходимо знакомиться перед подачей заявки.

Желая купить жилье в ипотеку, стоит понимать, что ипотека всегда предполагает залог недвижимости или другого ценного высоколиквидного имущества, обеспечивающего финансовые долговые обязательства заемщика. Суть ипотеки — в предварительном согласии кредитуемого на то, что в случае невыполнении им обязательств по контракту недвижимость станет собственностью кредитора.

Что такое ипотека и ипотечный кредит – как взять, рассчитать

Что такое ипотека простыми словами – обзор понятия и его суть

Чем отличается ипотека? Это такой вид кредитования, при котором за счет кредитных средств приобретается имущество, а именно – жилая недвижимость или участок земли под ее строительство. В роли залога по займу выступает приобретаемое жилье.

Получение ипотечного кредита имеет ряд особенностей, отличающих его от традиционного кредитования. Банк, являясь кредитором этой сделки, при невыполнении условий ипотечного договора имеет право реализовать недвижимость, оформленную в качестве залога. А собственник не имеет права на полноценное распоряжение имуществом (например, продавать или завещать жилье нельзя) , пока полностью не выплатит займ.

А собственник не имеет права на полноценное распоряжение имуществом (например, продавать или завещать жилье нельзя) , пока полностью не выплатит займ.

1.1.Смысл ипотеки

Расчет суммы ипотечного кредита проводится банком, а к заемщикам предъявляются определенные требования. Так, при оформлении сделки на покупку недвижимости в ипотеку оговариваются условия по залогу. Им может быть приобретаемое или любое другое имущество, которое находится в собственности у заемщика.

Важно знать! Отсюда понятна политика банков в отношении строящегося жилья. Банки неохотно кредитуют заемщиков, нацеленных на приобретение строящихся жилых объектов. Дело в том, что до завершения строительства эти объекты нельзя оформить в собственность. Процесс упрощается при наличии в собственности другого имущества, которое может быть использовано в качестве залога.

После того, как стройка объекта завершится, и жилье будет введено в эксплуатацию, с разрешения банка можно продавать недвижимость для погашения ипотечного займа. А можно оставить обременение вплоть до момента полного исполнения обязательств перед кредитором.

А можно оставить обременение вплоть до момента полного исполнения обязательств перед кредитором.

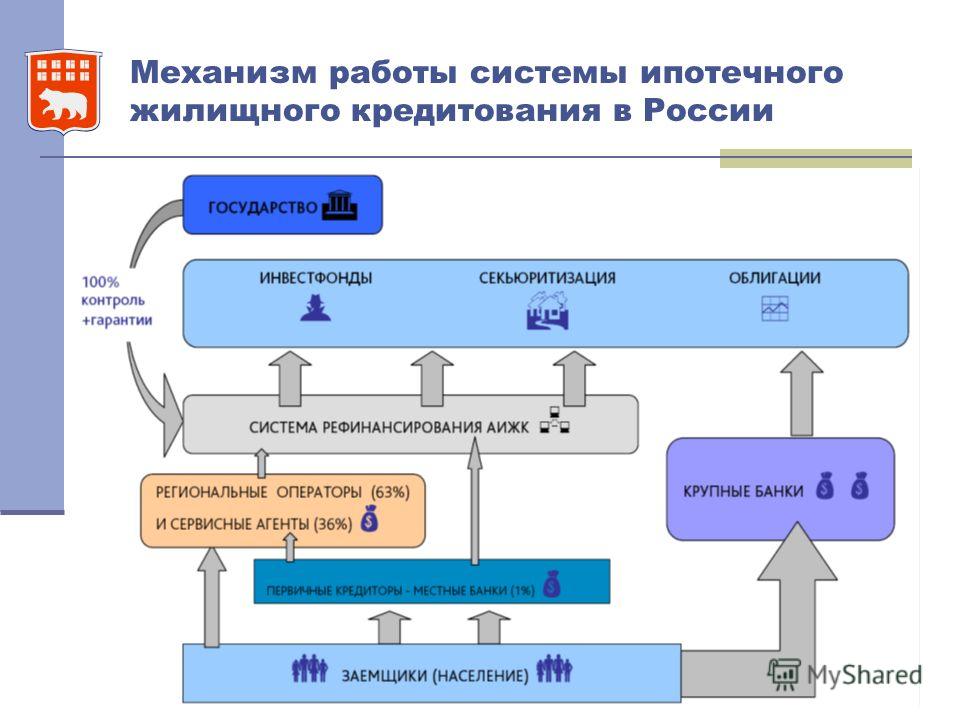

На рынке можно встретить предложения об ипотечном кредитовании со стороны российских и международных банков, которые имеют свои офисы в России. Условия кредитования у банков по большей части одинаковы. Поскольку даже зарубежные банки вынуждены подчиняться требованиями российского законодательства. Само же государство оказывает содействие гражданам в решении жилищных проблем.

Такая ситуация не может не радовать. Поскольку, даже при наличии начального капитала, приобретение недвижимости может откладываться на долгое время из-за высоких цен на недвижимость и сложной экономической ситуации в стране.

Расчет ипотечного кредита ведется, исходя из нескольких параметров. С кредитной точки зрения, ипотека состоит из двух составляющих: залог недвижимости и предоставляемый банком целевой займ.

Для ипотеки, в отличии от многих других типов кредитования, характерны несколько признаков:

- Условия получения ипотеки регулируются федеральными законами;

- Ипотека носит целевой характер и включает в себя сумму, равную стоимости объекта имущества;

- Период финансирования по ипотеке достигает 50 лет;

- На ипотеку предлагаются более низкие процентные ставки в сравнении с другими типами кредитования.

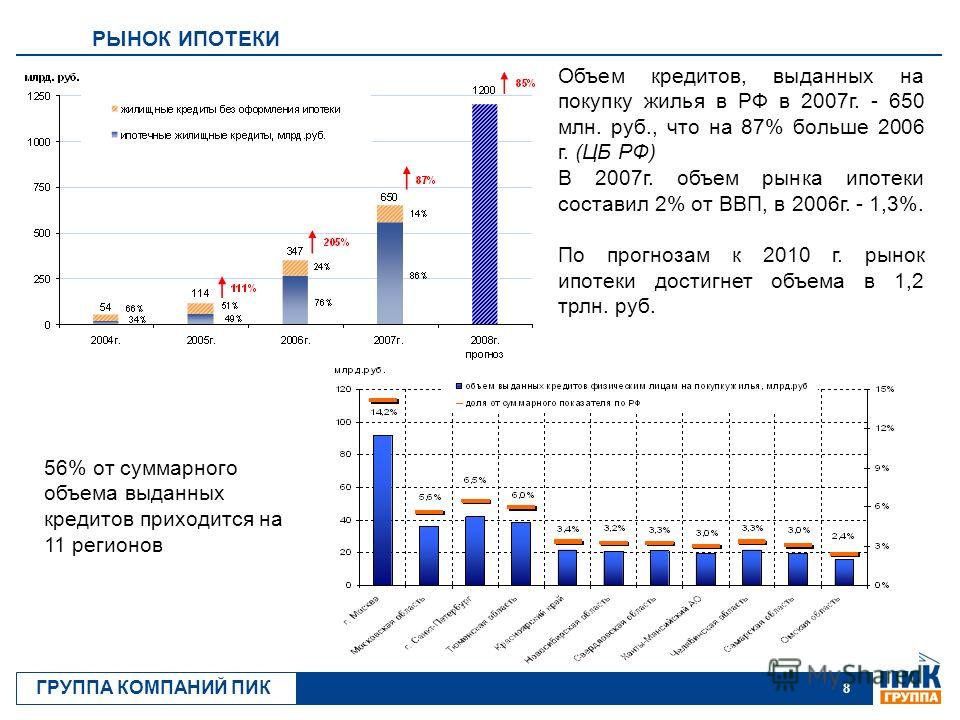

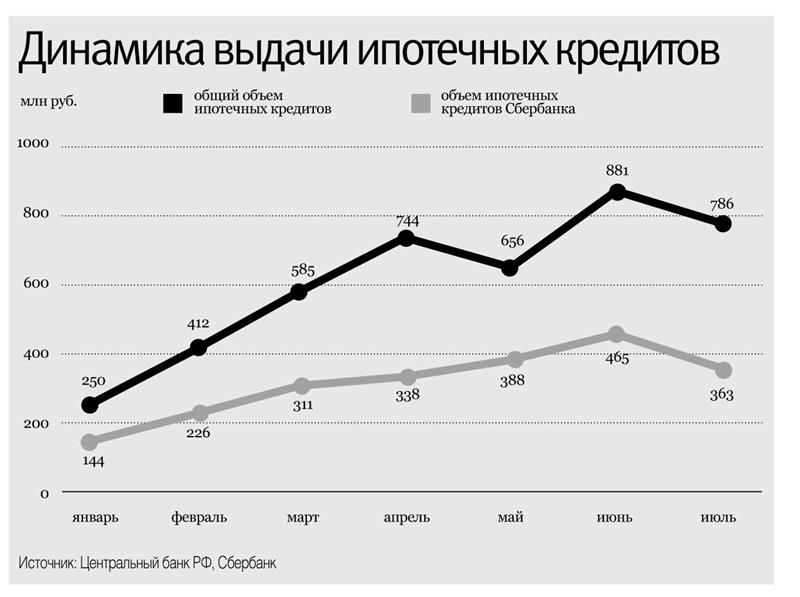

Ипотека пользуется популярностью в России. Последние статистические данные указывают на интересные особенности использования ипотечных продуктов. Так, до 50% сделок с объектами недвижимости происходит с привлечением кредита. До 90% сделок на приобретение недвижимости в ипотеку оформляется с первоначальным взносом. Среднестатистический портрет российского ипотечного заемщика – это семейная пара в возрасте 30-40 лет, имеющая одного ребенка и право на истребование займа на особых условиях.

С теоретической точки зрения, в кредит можно приобрести любые объекты имущества или оплатить в счет ипотеки услуги медицинского характера. Однако в России популярность таких схем кредитования невысока.

1.2.История развития

По мнению историков, первые сведения об ипотеке относятся к 5000 году до н.э. Речь идет о Древней Греции, где жилье можно было приобрести в ипотеку. На участке устанавливался столб с табличкой и сведениями о предмете залога.

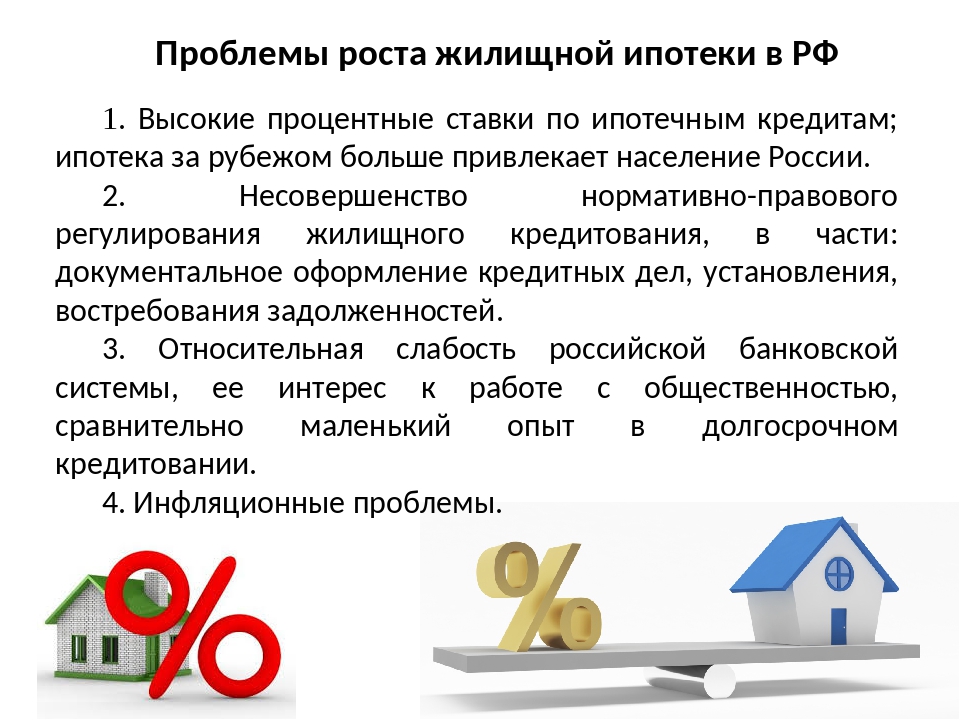

Распространение ипотеки в современном понимании началось с 80-х годов минувшего столетия. Высокие темпы развития позволили предложить оптимальные условия для приобретения недвижимости в разных странах мира. Наибольшего успеха в ипотечном кредитовании добились страны Европы и США.

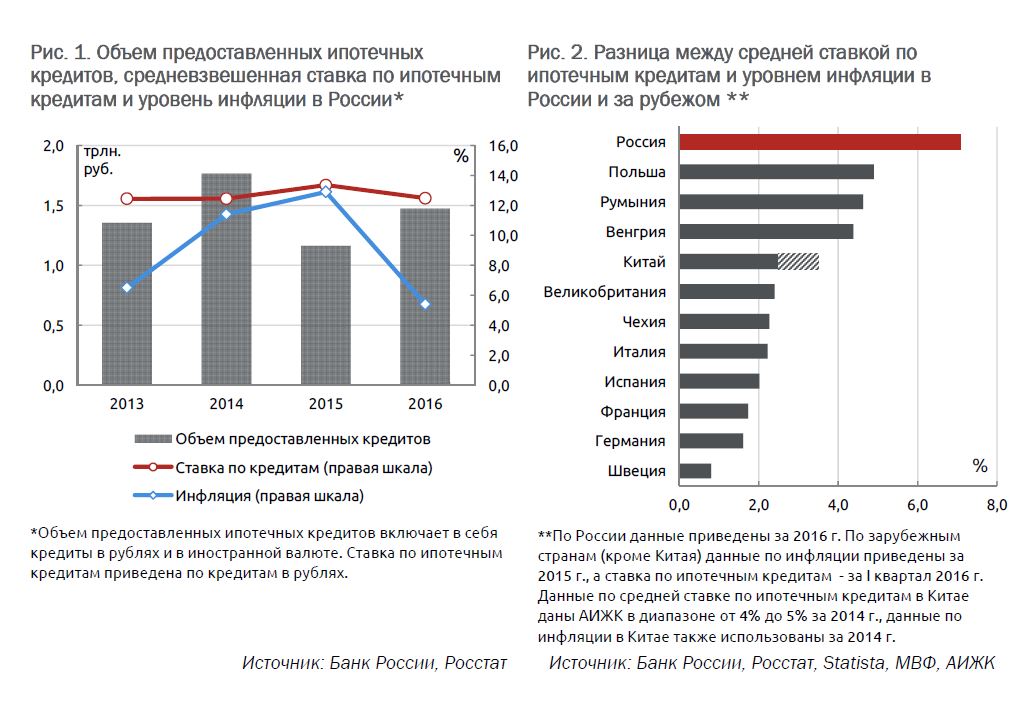

На сегодняшний день программами кредитования в этих странах предусматривается возможность оформления недвижимости в ипотеку под 3-5% годовых. А при наличии льгот можно рассчитывать на покупку недвижимости с беспроцентной рассрочкой.

Условия ипотечного кредита в России были пересмотрены в рамках усовершенствования федерального законодательства. Впервые ипотека в нашей стране стала выдаваться в 90-х годах.

Эксперты сходятся во мнении, что становление ипотеки в России пришлось на сложный период для страны. В 90-х годах были свернуты программы по строительству жилья для рабочих в сфере промышленности, рубль обесценился, а вклады населения съел кризис 1998 года.

По этой причине обострилась ситуация с жильем. Российским гражданам остро не хватало поддержки в решении жилищных вопросов. Едва оправившись от кризиса, российское правительство взялось за разработку законопроекта об ипотечном кредитовании.

В 1998 был принят закон об ипотечном кредитовании, а банковские организации получили возможность выдавать займы населению с целью приобретения недвижимости. Позднее этот закон несколько раз пересматривался. Государство стало готовить и запускать программы льготного кредитования. Существенное влияние на развитие рынка кредитования оказали экономические условия.

С мировым кризисом 2008 года замедлились темпы строительства, соответственно упал интерес к ипотечным кредитам. Поскольку население стало тратить все свои наличные деньги на приобретение товаров впрок.

1.3.Преимущества и недостатки ипотеки

Оформить ипотечный кредит выгодно для оперативного решения жилищной проблемы. Сразу после подписания документов можно заезжать в новое жилье. Этим объясняется высокий спрос на программы ипотечного финансирования.

Сразу после подписания документов можно заезжать в новое жилье. Этим объясняется высокий спрос на программы ипотечного финансирования.

По мнению специалистов, к преимуществам жилищных займов относятся следующие моменты:

- Приобрести собственное жилье можно на оптимальных условиях. В законе также прописаны условия для льготного ипотечного кредитования. Если заемщик попадает в категорию людей, которые могут претендовать на льготу, то покупка недвижимости или земли под нее будет иметь максимально выгодные условия.

- Оперативное решение проблем с жильем. Ипотека – это идеальный вариант для тех, кто устал от аренды чужих квартир или по каким-то причинам лишился собственного жилья.

- Грамотно применяя ипотечное кредитование, можно инвестировать в недвижимость с целью последующей выгодной перепродажи. При этом будет закрыт ипотечный кредит и получен доход с разницы между стоимостью. Также можно сдавать купленную квартиру в аренду, имея с этого ежемесячный пассивный доход.

- Среди заемщиков часто используется и такое преимущество ипотеки, как возможность сдачи комнаты в квартире в аренду (если квартира куплена именно с целью непосредственного проживания в ней). Такой подход позволяет снизить затраты семейного бюджета на ипотеку или способствует досрочному погашению кредита.

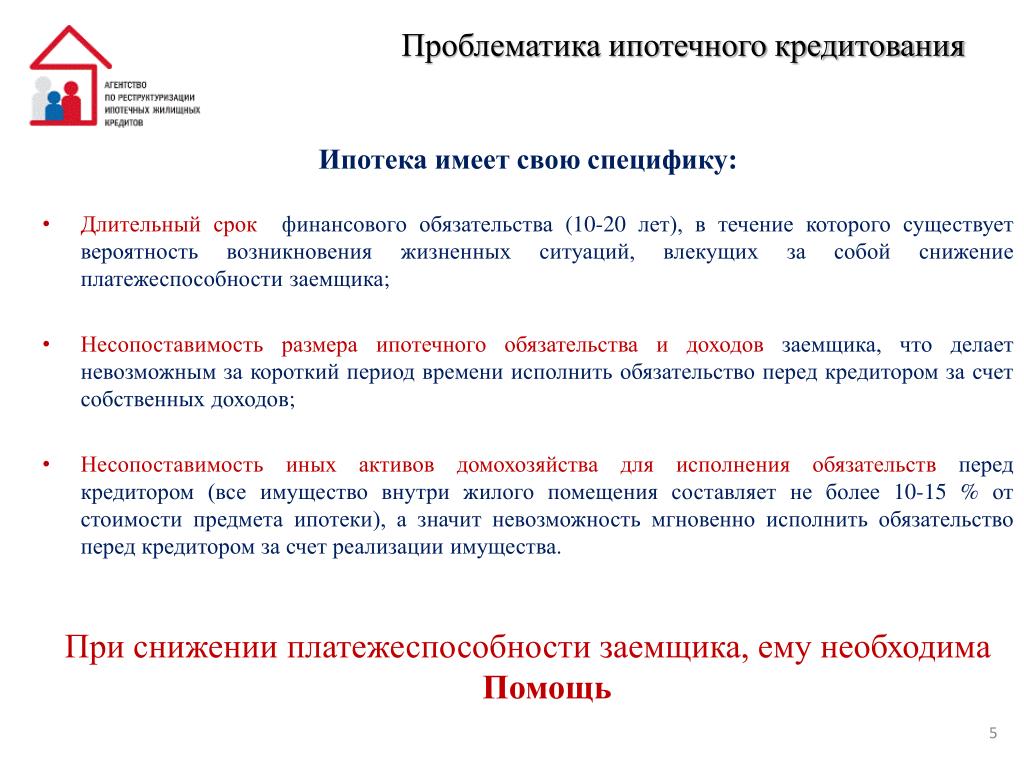

Однако, условия получения ипотеки на покупку квартиры имеют несколько недостатков:

- Тщательная проверка заемщиков и повышенные требования к платежеспособности делают ипотеку недоступной для многих граждан;

- Высокий размер переплаты. При истребовании ипотеки на долгий срок размер процентов по ней может сравняться со стоимостью недвижимости;

- Если заранее попробовать рассчитать ипотечный кредит онлайн, можно убедиться в том, что при сокращении срока кредитования сумма ежемесячных плат может оказаться неподъемной;

- Владелец не вправе отчуждать недвижимость до момента окончательного погашения обязательств по ипотеке;

- Залоговое имущество может быть реализовано через аукцион, если заемщик перестанет вносить платежи или лишится работы.

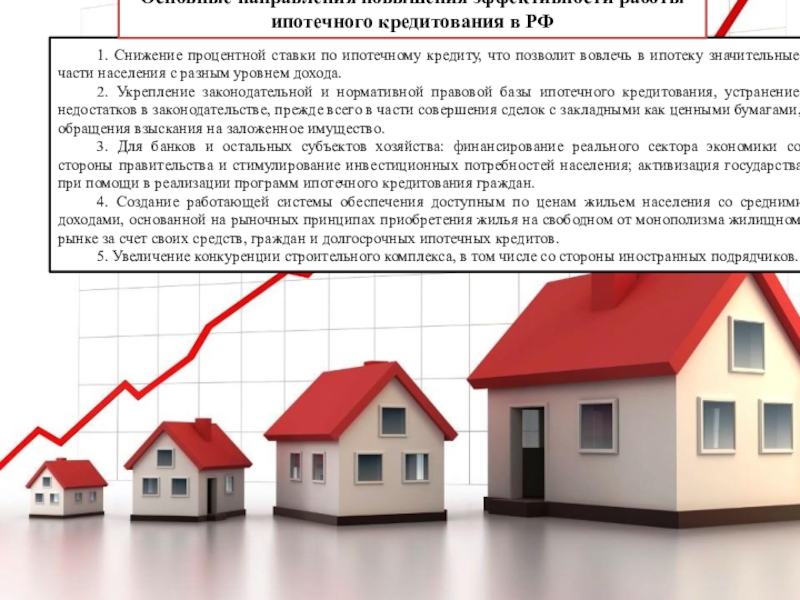

Условия жилищных займов стали оптимальными после понижения ключевой ставки ЦБ. В целом, рынок столкнулся с двумя последствиями. Во-первых, были снижены ставки по вкладам населения. Падение составило

Если стоимость ипотеки еще 3-4 года назад предполагала 13-18% переплаты по кредиту, то сегодня ставка по жилищным займам снизилась на 5-7%. По мнению сп

Ипотека что это такое — особенности, виды и этапы оформления

Не каждый человек знает, что такое «ипотека». Если заемщик задумывается о покупке жилья в кредит, тогда нужно более детально ознакомиться с данным термином. Важно обратить внимание на советы специалистов, которые помогут основательно подготовиться к сделке. Такой подход станет гарантией получения кредита на максимально выгодных условиях без скрытых платежей.

Что такое «ипотека»

Ипотека — это один из видов кредита, который выдается финансовым учреждением на приобретение жилой или коммерческой недвижимости.

Некоторые заемщики интересуются, чем ипотека отличается от стандартного кредита. Рассмотрим главные отличия:

- Финансовое учреждение выдает денежные средства исключительно на покупку недвижимости.

- Оформление залога на имущество является обязательным.

- Заемщик становится полноправным владельцем жилья только после полного погашения долга.

- Приобретаемая недвижимость должна быть оценена специалистом и в дальнейшем застрахована. Подобные расходы ложатся на заемщика. В результате подобной сделки финансовое учреждение испытывает определенные риски. Никто не сможет дать абсолютной гарантии на то, что выданные средства будут возмещены вовремя и в полном объеме. Именно поэтому банк долго изучает сведения о потенциальном заемщике, чтобы быть максимально уверенным в его платежеспособности.

Чем отличаются понятия «ипотека» и «ипотечный кредит»

С точки зрения потребителя, особой разницы между этими понятиями нет. Однако важно рассмотреть эти банковские продукты более детально. Станет сразу понятно, что между ними есть принципиальные различия.

Ипотечный кредит представляет собой займ, который выдается гражданам для приобретения жилья. В свою очередь, ипотекой называют вид сделки, в результате которой происходит выдача займа с оформлением залога. В качестве обременения выступает приобретаемый объект, полное право на его владение заемщик получит только после полного погашения долга перед банком.

Следовательно, главным различием становится наличие залога. Подобная мера довольно просто объясняется. Банк осознает степень своего риска в результате этой сделки, поэтому для его снижения требует оформления залога.

Особенности залогового имущества

При оформлении ипотеки есть такие варианты использования залога:

- Как только заемщик полностью закрывает долговые обязательства, то с дома или квартиры снимается обременение.

После этого гражданин становится полноправным владельцем имущества. Далее он может распоряжаться им по своему усмотрению.

После этого гражданин становится полноправным владельцем имущества. Далее он может распоряжаться им по своему усмотрению. - Есть и негативный исход ипотечного сотрудничества. Как только заемщик перестает вносить ежемесячные платежи, и образуются задолженности, то право собственности на квартиру переходит банку. В свою очередь, кредитор может распоряжаться домом или квартирой. В большинстве случаев, полученное имущество продается, вырученные средства идут на закрытие ипотечного долга.

Виды ипотеки

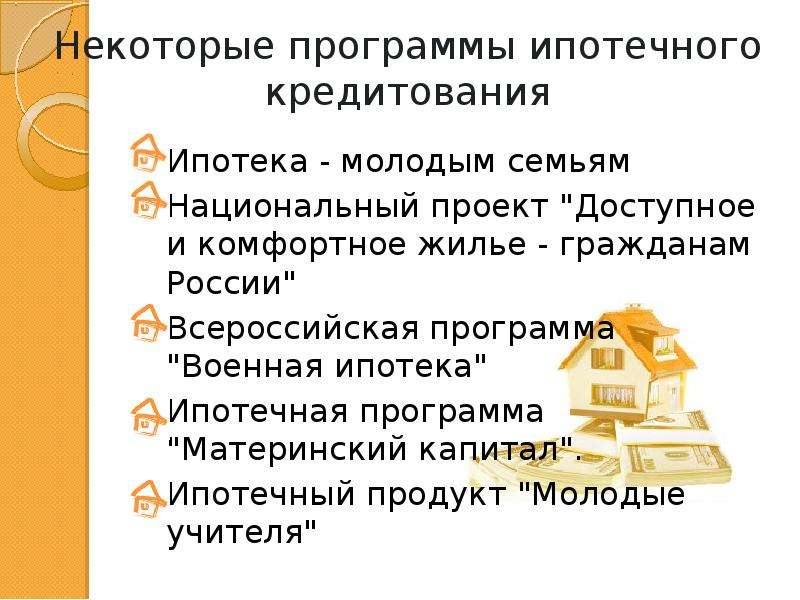

Каждый год кредиторы предлагают клиентам разные ипотечные продукты. Каждая программа рассчитана на определенную категорию граждан и отличается преимуществами.

В 2020 году можно воспользоваться такими видами кредитования:

- Стандартная ипотека.

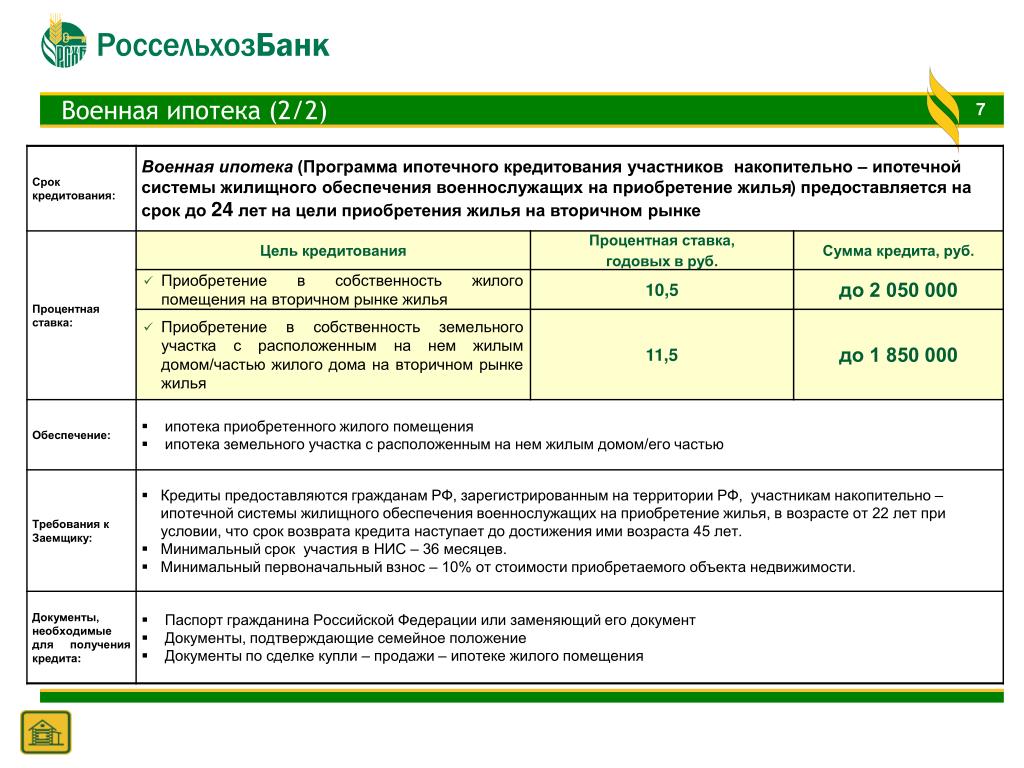

- Ипотека для военных.

- Оформление ипотеки с использованием государственных программ.

- Выгодные программы приобретения жилья для молодых семей.

- Ипотека для молодых сотрудников бюджетной сферы.

Большинство кредиторов предлагают программы для приобретения недвижимости от застройщиков-партнеров. Как показывает практика, именно подобный вид ипотеки является одним из самых выгодных для заемщика.

Основные этапы оформления сделки

Рассмотрим шаги, которые необходимо предпринять потенциальному заёмщику для получения денежной суммы:

- Выбор кредитора и подробное изучение ипотечных программ.

- Подготовка документации для проведения сделки.

- Ознакомление с предложенными условиями кредитования.

- Оценка собственных материальных возможностей.

- Написать электронное заявление.

- Дождаться ответа от кредитора.

- Посещение банка и предоставление документации.

- Заключение договора.

- Получение средств.

- Погашение займа в сроки, установленные соглашением.

- Закрытие ипотечного договора и переход квартиры в собственность заемщика.

Стоит рассмотреть каждый из основных этапов более подробно.

Подготовка к оформлению

Большинство будущих заемщиков начинают оформление ипотеки с тщательного подбора кредитора. В рамках этого этапа рассматриваются имеющиеся предложения банков и их условия сотрудничества. Для того чтобы найти наиболее выгодный вариант кредитования, следует изучить как можно больше банковских продуктов. Каждая программа отличается своими преимуществами и недостатками.

Также предстоит определиться с видом приобретаемой недвижимости. Займ может быть предоставлен на покупку квартиры или дома. В случае покупки квартиры необходимо выбрать между жильем в новостройке или вариантом на вторичном рынке.

Как подготовить документы для ипотеки

Как только вопрос с выбором кредитора и типа жилья решен, необходимо заняться подготовкой документов. Список необходимой документации можно найти на официальном сайте финансового учреждения или спросить у сотрудника горячей линии.

В большинстве случаев, пакет документов будет стандартным:

- Оригинал и копия паспорта.

- Справка о размере заработной платы.

- Трудовой договор или копия трудовой книжки.

- Любой из документов, который подтверждает личность клиента.

- Для мужчин призывного возраста — наличие военного билета или документа, подтверждающего причину отсрочки от военной службы.

У каждого банка свой список документации, поэтому накануне сделки необходимо еще раз уточнить эту информацию. При возникновении вопросов относительно личности заемщика банки могут потребовать предоставление дополнительных документов. Это позволяет банкам более объективно оценить платежеспособность клиента.

Оценка собственной материальной обеспеченности

Одной из главных обязанностей заемщика в рамках ипотечного договора является своевременное возмещение заемные средства. При этом платеж вносится в полном объеме и не позднее срока, обозначенного в соглашении.

Именно поэтому будущему заемщику стоит заранее оценить свои материальные возможности. Здесь есть несколько факторов, которые могут существенно изменить ситуацию. Размер ежемесячного платежа может быть изменен в меньшую сторону, если увеличить период кредитования. Конечно, каждый прибавленный год будет увеличивать сумму переплаты, однако размер ежемесячного взноса будет ниже.

Размер ежемесячного платежа может быть изменен в меньшую сторону, если увеличить период кредитования. Конечно, каждый прибавленный год будет увеличивать сумму переплаты, однако размер ежемесячного взноса будет ниже.

Когда банк сможет дать ответ по ипотечной заявке

Каждый кредитор работает в условиях жесткой конкуренции, поэтому создаются все условия для привлечения клиентов. Немаловажным фактором при оформлении ипотеки является длительность периода, в течение которого банк дает свой ответ. При рассмотрении заявки сотрудники должны тщательно проверить личность потенциального заемщика. На это потребуется определенное время, но в любом случае не придется ждать слишком долго.

Важно! Большинство банков сообщают о своем решении по ипотеке в течение одной рабочей недели.

Как происходит оформление ипотеки

Для подписания ипотечного договора клиент должен явиться в ближайшее отделение выбранного банка. При себе необходимо иметь пакет документов, которые потребуются для заключения сделки.

Клиент должен выполнить несколько важнейших действий:

- Заняться подбором квартиры или дома.

- Произвести оценку недвижимости с помощью квалифицированного специалиста.

- Оформить страховку.

- Подготовить документы на недвижимость.

- Оформить обременение на приобретаемую недвижимость.

После подписания договора и совершения сделки можно въезжать в новую квартиру.

Как происходит погашение ипотеки

Ипотека — это кредит, по которому все средства должны быть вовремя возмещены банку. В противном случае, придется расстаться с жилой площадью. Ежемесячные платежи необходимо вносить по графику, который предоставляет кредитор в момент заключения сделки.

По предварительному соглашению с банком допускается досрочное погашение займа. Как правило, о своем решении следует заранее уведомить кредитора. Это позволит снизить переплату и ускорить процесс получения права собственности на жилье.

Как происходит закрытие ипотечного договора

Внесение последнего платежа в рамках ипотечного кредитования является наиболее приятным моментом для каждого заемщика. Как только будет внесен заключительный платеж, происходит закрытие задолженности. Далее с недвижимости снимаются наложенные ранее обременения, жилье переходит в собственность к гражданину. Теперь он имеет право совершать с ней любые действия (продажа, сдача, перепланировка) без согласования с банком.

Как только будет внесен заключительный платеж, происходит закрытие задолженности. Далее с недвижимости снимаются наложенные ранее обременения, жилье переходит в собственность к гражданину. Теперь он имеет право совершать с ней любые действия (продажа, сдача, перепланировка) без согласования с банком.

Не забудьте уточнить в банке, точно ли произошло погашение всего долга. В качестве доказательств необходимо взять у кредитора справку о том, что все долговые обязательства выполнены в полном объеме, и что у банка нет больше к вам претензий. Это позволит избежать проблем при возникновении разногласий в дальнейшем. Это особенно станет полезно в том случае, если ипотека была погашена досрочно.

Правила выбора ипотеки

Многие заемщики не знают, как правильно подобрать ипотечную программу. Сегодня множество банков предлагают различные займы на приобретение жилья. Каждый банковский продукт отличается своими преимуществами и недостатками. Поэтому невозможно дать универсального совета, какую ипотеку лучше всего оформить. Нет таких условий кредитования, которые будут выгодны абсолютно для всех заемщиков.

Нет таких условий кредитования, которые будут выгодны абсолютно для всех заемщиков.

Заемщику стоит ориентироваться на такие параметры:

- Репутация кредитора и разнообразие его программ. Можно ознакомиться с информацией на официальном сайте и почитать отзывы реальных клиентов на независимых источниках.

- Размер процентной ставки. Этот параметр будет влиять на сумму переплаты.

- Наличие в банке зарплатной карты. Это добавит шансы на получение положительного ответа.

- Возможность досрочного погашения кредита.

- Список обязательных требований.

- Необходимость присутствия созаемщика.

Важно! Для оценки собственных материальных возможностей следует воспользоваться онлайн-калькулятором. Этот сервис позволит узнать условия ипотечного договора. Провести расчет можно в любой момент до подписания соглашения.

Современные кредиторы создают максимально удобные условия для получения ипотеки. Потенциальному заемщику остается только выбрать наиболее подходящий вариант и найти квартиру.

Национальная Фабрика Ипотеки

Алакина Татьяна

Обычно мы проходим курсы и вебинары по рынку недвижимости, банковским услугам, % ставкам, ПВ, и многому другому.

Но @fabrikaipoteki (аккаунт в инстаграм) нестандартно во всем и балует своих клиентов и партнеров)

К примеру, молодым вином «Божоле» и интересным вебинаром с прекрасным сомелье .

Представляете как это здорово))

15 Декабрь 2020 ГОД

Карина

Партнёры из @fabrikaipoteki провели мастер-класс на дистанционке

Рассказали о нюансах приготовления «зимнего супчика»

Записала рецепт правильного вкусного глинтвейна -готова поделиться

приятно, что с партнёрами можно общаться не только о работе

Спасибо @fabrikaipoteki @olga.aleksandrovich за приглашение

P. S хорошие новости- ставки по Ипотеке снова снижены

S хорошие новости- ставки по Ипотеке снова снижены

15 Декабрь 2020 ГОД

Лана Пилипенко

Второй год с вами @fabrikaipoteki Очень приятно когда банк старается для партнёров и проводит интересные вебинары с подарками

15 Декабрь 2020 ГОД

Оценочная компания НСК, Новосибирск

В непрерывной работе наших компаний, всегда имеет вес и приоритет, те компании, чьи интересы схожи с нашими. Кто заинтересован во взаимном развитии и готов к круглосуточной поддержке по любым вопросам.

Одна из таких компаний — банк Ипотека 24 («Фабрика ипотеки») @fabrikaipoteki

Благодарим, за высокий профессионализм и слаженную работу, за отзывчивый гостеприимный коллектив и большой выбор ваших ипотечных продуктов. Надеемся на дальнейшее плодотворное сотрудничество.

10 Ноябрь 2020 ГОД

Майя Бочарова, Воронеж

Когда у клиента возникают проблемы, а именно замена объекта ипотечного кредитования по требованию банка (например, банк не считает ликвидным данный объект), появляюсь Я. У вас всегда есть возможность выбрать один из путей: изменить банк, продолжить отстаивать свой объект, доказывая его ликвидность на рынке недвижимости.

Национальная Фабрика Ипотеки — дает такую возможность для своих партнеров: обосновать ликвидность, предоставить обоснованные данные по аналогам. Это вполне можно сделать, когда ты четким обоснованием, активной работой, апеллируя фактическими данными, анализируя ситуацию в целом, предоставляешь перед Банком обоснования ликвидности данного объекта.

Еще Ипотека24 прекрасна следующим: проводит ТОПовые обучения для партнёров, постоянно и на периодической основе информируют партнеров об изменениях в банковском мире, они ценят работу с партнерами: риэлторами и брокерами, принимают клиентов без справок и прочей документации по работе, достаточно указать просто няня, водитель, бровист, блогер. Рассматривают заемщиков с «неидеальной» кредитной историей, даже с просрочкой.

Заявку вы можете подать в любом месте, в любое время и ответ вы получите также оперативно.

У вас всегда есть возможность выбрать один из путей: изменить банк, продолжить отстаивать свой объект, доказывая его ликвидность на рынке недвижимости.

Национальная Фабрика Ипотеки — дает такую возможность для своих партнеров: обосновать ликвидность, предоставить обоснованные данные по аналогам. Это вполне можно сделать, когда ты четким обоснованием, активной работой, апеллируя фактическими данными, анализируя ситуацию в целом, предоставляешь перед Банком обоснования ликвидности данного объекта.

Еще Ипотека24 прекрасна следующим: проводит ТОПовые обучения для партнёров, постоянно и на периодической основе информируют партнеров об изменениях в банковском мире, они ценят работу с партнерами: риэлторами и брокерами, принимают клиентов без справок и прочей документации по работе, достаточно указать просто няня, водитель, бровист, блогер. Рассматривают заемщиков с «неидеальной» кредитной историей, даже с просрочкой.

Заявку вы можете подать в любом месте, в любое время и ответ вы получите также оперативно. Вы не услышите фразу «ждите информацию, находится в обработке».

Вы не услышите фразу «ждите информацию, находится в обработке».

6 Ноябрь 2020 ГОД

Татьяна Афанасьева, Набережные Челны

Была на семинаре в Челнах с коллегами #ипотека24 @fabrikaipoteki

Невероятно рада, что съездила, много полезной практической информации.

Блестящие спикеры, послушать их было одно

удовольствие, особое впечатление произвёл Игорь Жигунов, просто супер.

1 Ноябрь 2020 ГОД

Юлия, Челябинск

Здравствуйте! Хотелось бы выразить огромную благодарность всему коллективу Фабрика Ипотеки 24 (Челябинск), а в частности Камаловой Ольге за оперативную работу, за профессиональный и индивидуальный подход к клиентам, за коммуникабельность, вежливость, оперативность, лояльность. Одобрение получили за один день, рассмотрение квартиры тоже один день! Спасибо большое! Надеемся на дальнейшее успешное сотрудничество! Приятно работать с профессионалами своего дела!

22 Сентябрь 2020 ГОД

Виктория, Челябинск

Здравствуйте, хотелось выразить благодарность Кириченко Ольге , Комаловой Ольге Челябинское отделение, девчонок за чуткое отношение к каждому клиенту!!! За профионализм, Спасибо за проведённую сделку по клиенту, она была не легкой для всех нас. Спасибо вам, за ваш профессионализм.

Спасибо вам, за ваш профессионализм.

Люблю с вами работать!

18 Сентябрь 2020 ГОД

Наталья, Ростов-на-Дону

Ипотека24 это одни из тех партнеров, с которыми максимально комфортно работать!

Есть моменты, в которых ни один банк с ними не сравнится: у них есть рассмотрение самозанятых. Причём, они могут быть даже не зарегистрированы в этом статусе, максимально лояльное рассмотрение кредитной истории и всякого рода долгов, каждого клиента смотрят индивидуально с анализом каждой конкретной ситуации, принимают в рассмотрение все виды имеющихся у заемщиков сертификатов, хорошо кредитуют Ип и собственников бизнеса.

Что касается партнерской части работы, то здесь им нет равных! Максимальная обратная Связь по клиенту!!!! Для Брокера это очень-очень важно. Очень мощная информационная поддержка в виде различного рода вебинаров и семинаров! Ну, и конечно же, постоянные приятные партнёрские бонусы.

Огромное Вам спасибо за партнерство!

15 Сентябрь 2020 ГОД

Валерия, Москва

У многих людей в жизни возникает желание или необходимость приобретения жилья. Это коснулось и нас. Для приобретения квартиры на часть средств необходимо было оформить ипотечный кредит. Пришлось обойти не один банк: в каждом банке были разные требования.

Это коснулось и нас. Для приобретения квартиры на часть средств необходимо было оформить ипотечный кредит. Пришлось обойти не один банк: в каждом банке были разные требования.

Сразу уточню: конкретно наш случай был сложный со всевозможными «подводными камнями». Шли отказы за отказами. И тогда, пришлось обратиться за помощью к профессионалам в ООО «Национальная Фабрика Ипотеки» (Ипотека24).

Особое восхищение и уважение Кассирову Александру! Это действительно профессионал своего дела: грамотный, энергичный, пунктуальный, умеющий быстро и стратегически точно принять необходимые решения! После общения с такими людьми понимаешь, что «невозможное, ВОЗМОЖНО»! Ипотеку оформили в Руснарбанке, сделку провели «блестяще»!!! Также, спасибо сотруднику Руснарбанка Антону Кубка и регистраторам Лере и Юлии. Ребята – вы лучшие! Спасибо всем большое за проделанную работу! Дальнейших успехов, великих побед и процветания!

14 Сентябрь 2020 ГОД

Людмила, Омск

Сегодня прошла наконец-то наша покупка квартиры Благодарю ОльгуН-ву и Ксению Н-ко за быстрое оформление, бесплатную электронную регистрацию сделки. за помощь во всех вопросах, поддержку и доброе отношение. Все прошло очень быстро,мы очень рады, что нашли таких специалистов. Рекомендую обязательно!

за помощь во всех вопросах, поддержку и доброе отношение. Все прошло очень быстро,мы очень рады, что нашли таких специалистов. Рекомендую обязательно!

10 Сентябрь 2020 ГОД

Тимур, Москва

Оформил кредит под залог квартиры. Первоначальные условия были не самые лучшие, но в процессе переговоров банк пошел на уступки и заключили договор, устраивающий обе стороны. На все вопросы менеджер отвечал своевременно. В целом остался доволен сотрудничеством. Жаль только нет мобильного приложения (с графиками платежей и сроками по кредиту как в других банках), которое как сказали в разработке.

2 Сентябрь 2020 ГОД

Ибрагим Бадалов, Success_finance

Когда работал в банке, еще в 2012-2015 годах, я понятия не имел, что можно оформить ипотеку с просрочками в прошлом, с минимальным пакетом документов по подтверждению дохода или приобрести «сложный» объект недвижимости. К нам приходило много клиентов, желающих купить недвижимость в ипотеку, но некоторые получали отказ из-за вышеперечисленных сложностей… На их лице было разочарование и я ни чего не мог поделать…

К нам приходило много клиентов, желающих купить недвижимость в ипотеку, но некоторые получали отказ из-за вышеперечисленных сложностей… На их лице было разочарование и я ни чего не мог поделать…

⠀

Когда я начал работать ипотечным брокером, у меня появилась возможность помогать практически всем людям, желающих приобрести недвижимость в ипотеку и один из ключевых партнеров это «Национальная Фабрика Ипотеки». Данный банк интересен тем, что все заявки рассматривает в ручном режиме, более детально анализирует потенциального заемщика на возможность кредитования и имеет гибкие условия кредитования для разных категорий заемщиков, от «идеальных» до «сложных».

P.S. НФИ — Топовый партнер брокеров!

31 Июль 2020 ГОД

Виктория, Челябинск

Мой самый обожаемый менеджер Камалова Ольга. Люблю эти встречи! Многие очень пугаются банков которые не на слуху. Друзья хочу сказать вам, если вы не слышали про какой-то банк — это не значит, что он не надежный или с ним что-то не так. ..

..

Поверьте очень много потрясающих банков на примере Ипотека24 — замечательный банк!!! Очень довольна программами и условиями для ипотечных клиентов. Потрясающие менеджеры всегда на связи ответят на все вопросы. Плюсов много в Ипотеке24: приемлемая страховка, расходы по минимуму, деньги после гос.регистрации, рассмотрение проблемных клиентов, залог жилья выдача 80% от рыночной стоимости, Мск в качестве первоначального взноса, работа с самозанятыми, есть и другие вкусняшки. Рекомендую Ипотека 24!!!

30 Июль 2020 ГОД

Кредитная Лаборатория, Москва и МО

Благодарим наших партнёров «Национальная Фабрика Ипотеки» за плодотворное сотрудничество! Всегда рады новым возможностям и уверены, что вместе сделаем много Клиентов счастливыми. Вы оперативны, понятны и это любовь!

29 Июль 2020 ГОД

Иван, Волгоград

Обратился с заявкой через сайт с заявлением на объединение долгов и уменьшение платежа по кредитам. Уже в тот же день прислали всю информацию и список документов для оформления. Очень быстро приняли решение после отправки документов. Благодаря электронной регистрации не пришлось бегать по инстанциям и стоять в очередях, очень удобно. Спасибо менеджерам за быструю квалифицированную работу по моей заявке. Крайне доволен оказанием услуг!

Уже в тот же день прислали всю информацию и список документов для оформления. Очень быстро приняли решение после отправки документов. Благодаря электронной регистрации не пришлось бегать по инстанциям и стоять в очередях, очень удобно. Спасибо менеджерам за быструю квалифицированную работу по моей заявке. Крайне доволен оказанием услуг!

24 Июль 2020 ГОД

Татьяна, Ростов-на-Дону.

Добрый день всем, кто читает этот отзыв. Хочу выразить благодарность сотрудникам ипотека24 в частности менеджеру Ольге за помощь при оформлении кредита, доброжелательную атмосферу и культуру общения с клиентами. Отдельно хочется отметить скорость рассмотрения моей заявки – к концу недели я уже получила деньги на счет. Процветания и успехов сотрудникам банка!

23 Июль 2020 ГОД

Макагонова Варвара, Екатеринбург

Сделка с моим любимым банком @fabrikaipoteki Видимо у меня никогда не будет лёгких клиентов с простыми ситувциями… Но выход есть всегда!

6 Июль 2020 ГОД

Анастасия, Москва

Делали процедуру консолидации долгов на Красносельской.

Благодарность за то, что в такое время пошли на встречу, помогли с подготовкой документов и оперативно провели сделку. В связи с потерей работы очень важна была оперативность данной процедуры, уже в этом месяце платим ежемесячный платеж меньше чем раньше по четырем нашим кредитам.

Большое спасибо за помощь в казалось бы безвыходной ситуации!!! Рекомендую Фабрику Ипотеки.

2 Июль 2020 ГОД

Ксения, Волгоград

Качество обслуживания по адресу ул. Мира, д.21 на 5.

Оформляла ипотеку в начале июня. Благодаря профессионализму и отзывчивости сотрудников процесс получился простым и ясным. Ответили на все вопросы, помогли разобраться с договорами и формулировками по страхованию. В моем возрасте такие вещи как договоры даются уже тяжело. Допустимый возраст для ипотеки стал одной из нескольких определяющих, почему выбор пал на этот банк.

Оформление прошло легко и без нервного напряжения, что очень важно. Спасибо за оперативность и ответственность девочкам менеджерам!

Спасибо за оперативность и ответственность девочкам менеджерам!

1 Июль 2020 ГОД

АН «Сто Ключей»

24.06 и 25.06 наши девочки приняли участие @fabrikaipoteki и @egorov_goryunov

в супер марафоне НОН-СТОП 24 часа.

Екатерина Еркина и Оксана Наумова заняли призовые места. 24 часа изучения активных продаж, переговоров и изучения нюансов риэлторского бизнеса.

Масса полезной информации и еще больше практики!

26 Июнь 2020 ГОД

Юлия Миллер, Казань

Выражаю благодарность команде ООО «Национальная Фабрика Ипотеки» г Казань и в частности Богатыревой Анастасии. Сделка была в г. Уфа. Была сложная ситуация, меняли объект недвижимости, тк первый не прошел по сумме кредита, почти закончился срок решения. Но команда НФИ все же смогли вывести моего клиента на сделку!

Специалист Анастасия за время оформления ипотечного кредита была на связи 24/7, всегда оперативно отвечала на вопросы. Она смогла, находясь в другом городе разъяснить сторонам сделки все условия, особенно про стоимость.

Она смогла, находясь в другом городе разъяснить сторонам сделки все условия, особенно про стоимость.

Желаю вам больше клиентов, процветания компании и её сотрудникам. Было приятно поработать, еще увидимся на сделках!

25 Июнь 2020 ГОД

Вера, Саратов

Ставлю 5. У меня не совсем стандартный отзыв. Несколько месяцев я уже плачу ипотеку в этом банке. В марте я потеряла работу, доход мужа сильно упал, уже не знали что делать. Благодаря прямым эфирам Ипотеки 24 в инстаграме узнали на какие и в каком размере выплаты от государства и как их наша семья может получить. Благодаря этому смогли без большого стресса продержаться пока я не нашла новую работу. Спасибо за информационную поддержку!

23 Июнь 2020 ГОД

Наталья, Уфа

Здравствуйте. Одобрили с моим клиентом сделку на ипотеку. Нам обеим понравилась скорость обслуживания, оперативные и продуманные решения персонала. Особенно отмечу помощь руководителя офиса на Цюрупы Ольги. Приятная в общении, доступно доносит все условия договора.

Особенно отмечу помощь руководителя офиса на Цюрупы Ольги. Приятная в общении, доступно доносит все условия договора.

В итоге оформили клиенту ставку даже немного меньше чем ожидали. Теперь будем расти и развиваться вместе с вами!

11 Июнь 2020 ГОД

Виталий, Ростов-на-Дону

Сделка прошла на высшем уровне, спасибо Елене, она профессионал своего дела!

Все прошло понятно и просто, всегда чувствовалась поддержка и помощь. Не юлили, сразу дали список нужных документов, не пришлось по несколько раз дополнительно доносить еще бумажки. Приятным бонусом стала бесплатная электронная сделка, удалось немного сэкономить.Благодарность за четкость и скорость при обслуживании.

10 Июнь 2020 ГОД

Рамиль, Казань

Выражаю особую БЛАГОДАРНОСТЬ «Национальной Фабрике Ипотеки» @fabrikaipoteki за плодотворное сотрудничество с @tatned!!!⠀

Даже в условиях самоизоляции Вы постоянно держали нас в курсе всех изменений, влияющих на ипотечный рынок и как эффективно работать в новых условиях!

Отдельное спасибо за БЕСПЛАТНЫЕ открытые практикумы, тренинги, вебинары и прямые эфиры по самым актуальным тематикам рынка, а также закрытые «персональные тренинг-вебинары» для агентств недвижимости!⠀⠀

Благодарю всех специалистов ипотечного рынка @fabrikaipoteki за обратную связь!!!

8 Июнь 2020 ГОД

Максим, Москва

Самое положительное впечатление об этом банке!

Никто не будет отрицать, что ипотека это огромный стресс, но в этом случае все прошло по другому. У меня уже вторая ипотека и есть с чем сравнить. Организация процесса настроена так, что все прошло быстро без зависаний и проволочек, которыми отличаются многие банки.

У меня уже вторая ипотека и есть с чем сравнить. Организация процесса настроена так, что все прошло быстро без зависаний и проволочек, которыми отличаются многие банки.

Сотрудники буквально разжевали все условия и пункты договора. Сама сделка прошла без сбоев, хотя участников сделки было несколько и мой риэлтор сказал, что обычно на таких сделках бывают заминки.

По опыту рекомендую своим знакомым обращаться именно сюда!

4 Июнь 2020 ГОД

Ксения, Санкт-Петербург

Спасибо за интересные и полезные занятия для партнеров!

Раньше посещала очные мероприятия и очень была рада узнать, что с приходом самоизоляции они перекочевали в онлайн пространство. Спасибо за ваш интеллектуальный труд и что делитесь им с нами. После ваших вебинаров в какой-то степени стало проще общаться и доносить информацию до моих клиентов.

Отдельная благодарность за удобные таблички и материалы с занятий! Использую их в работе.

3 Июнь 2020 ГОД

Олег, Краснодар

Спасибо за работу и помощь в сложной ситуации с моим клиентом. Не так давно стал партнером фабрики ипотеки. В апреле ко мне обратился клиент, которому в другом банке одобрили ипотеку, клиент уже внес задаток за квартиру, но в связи с ситуацией с вирусом и карантином банк закрыл программу и у нас было примерно 7 дней для поиска банка и получения денег, иначе клиент потерял бы задаток и уже полюбившуюся квартиру.

Менеджеры фабрики среагировали оперативно, и у нас все получилось оформить. Сделка подписана, клиент сейчас уже живет в своей квартире и благодарит меня за помощь.

1 Июнь 2020 ГОД

Юлия Резанцева, Воронеж

Выражаю благодарность вашему коллективу за проведение первой долгожданной сделки! Думаю в дальнейшем на наше хорошее сотрудничество с вами! Отдельная благодарность Мае Бочаровой, за нашу первую сделку!

20 Май 2020 ГОД

Карина, Казань

Стала клиентом Ипотеки24. Оформила через их кабинет на сайте ипотеку с первым взносом маткапиталом. Самое приятное, что не пришлось абсолютно добавлять своих денег в первый взнос. Понравилась доступность и интуитивная понятность в личном кабинете и оперативность решения вопросов с менеджером.

Оформила через их кабинет на сайте ипотеку с первым взносом маткапиталом. Самое приятное, что не пришлось абсолютно добавлять своих денег в первый взнос. Понравилась доступность и интуитивная понятность в личном кабинете и оперативность решения вопросов с менеджером.

Посмотрим как будет дальше, сейчас осталась очень довольна.

11 Май 2020 ГОД

НП КР Мегаполис-Сервис

Каждое выступление Игоря Жигунова, заместителя генерального директора компании «Ипотека 24», можно сравнить с подробным справочником по решению жилищных проблем наших сограждан. Очень полезные практикумы и вэбинары!

«Ипотека 24» является официальным партнёром КР «Мегаполис-Сервис». Представители компании всегда готовы помочь в приобретении недвижимости всем обратившимся. Проведут консультации и сделают всё для того, чтобы Ваша сделка состоялась!

8 Май 2020 ГОД

Андрей, Челябинск

Агент по недвижимости, являюсь партнером Ипотека24 уже больше года. В сравнении с предложениями других банков по партнерским программам и предложениям один из лучших уровней сервиса.

В сравнении с предложениями других банков по партнерским программам и предложениям один из лучших уровней сервиса.

Менеджеры всегда на «короткой ноге», готовы пообщаться и подсказать фишки для моих клиентов. Порадовала программа объединения кредитов «в один» с снижением ежемесячного платежа, уже 3 моих клиента за последние несколько месяцев (все понимаем в стране тяжелая ситуация и это актуально какникогда) воспользовались этой услугой.

Спасибо ипотеке 24 и отдельно Ольге!

6 Май 2020 ГОД

Екатерина, Омск

Благодарю за отзывчивость сотрудников! За весь период сделки не было проблем с Фабрикой Ипотеки, в любое время быстро отвечали на мои вопросы, даже иногда глупые, поэтому не приходилось досконально самой разбираться в терминах, чтобы говорить на одном языке с менеджером. Как бы не изьяснилась сотрудник банка меня понимал и быстро и четко помогал.

Благодаря тому что работники банка отзывчивые и готовы досконально все разьяснить, оформила ипотеку без лишних заморочек.

30 Апрель 2020 ГОД

Дмитрий, Ростов-на-Дону

Брал ипотеку по двум документам с созаемщиком. Нужно было срочное оформление. Очень порадоволо, что пошли на встречу и быстро одобрили и провели сделку. Отдельное спасибо Елене Волосовой за приветливость и помощь в оперативном решении вопросов.

По ставке и условиям этот банк на данном этапе для меня оказался самым выгодным из всех рассмотренных варинатов. Сейчас все устраивает, еще раз спасибо.

20 Апрель 2020 ГОД

Мария Захарова, Санкт-Петербург

Спасибо, занятия очень, полезные и много материала присылаете после, приду на следующие!

16 Апрель 2020 ГОД

Елена Винокурова, Екатеринбург

Благодарю за МЕГА крутые мероприятия (авт. тренинги и вэбинары). Каждый раз очень полезная информация для профессиональной деятельности. Все было круто.

Все было круто.

7 Апрель 2020 ГОД

Марго Дмитрашко, Волгоград

Спасибо огромное за семинары! Получила много полезной информации, обновила старую. Провела время в окружении единомышленников, в позитивной компании. С благодарностью к «Ипотека 24».

6 Апрель 2020 ГОД

Надежда Леонова, Краснодар

Ипотека 24 Краснодар вот уж кто точно заинтересован в принятии положительного решения. Клиенту на которого все окружающие банки поставили крест – они позволяют приобрести квартиру! Я думаю это прям огонь!

Полное погружение, полная заинтересованность в сделке – довольные клиенты и партнеры, результат на все 100.

Спасибо ребята работала с вами и буду работать!

4 Апрель 2020 ГОД

Евгений, Краснодар

Несмотря на то, что наша компания приняла решение перейти на удаленную работу, ранее заведенные сделки нужно завершать, вооружившись масками и антисептиком, мы нашли нотариуса и МФЦ, которые нас приняли без предварительной записи, и вчера завершили сделку по покупке квартиры с ребятами из Фабрики Ипотеки, спасибо всем участникам. Одобрение на нужную сумму получено нами в ситуации, когда все были бессильны.

Одобрение на нужную сумму получено нами в ситуации, когда все были бессильны.

3 Апрель 2020 ГОД

Теа Абашидзе Санкт-Петербург

Всегда с удовольствием посещаю семинары, которые организовывает Национальная Фабрика Ипотеки. Всегда получаю много полезной, актуальной информации и море положительных эмоции. Команда настоящих профессионалов.

27 Март 2020 ГОД

Татьяна Саратов

Когда мы решаемся на серьезный шаг, для улучшения жилищных условий, мало кто задумывается о нюансах. А эти нюансы влияют на ипотечные программы и даже на одобрение ипотеки. Поэтому специалисты в своей отрасли и нужны. А нам нужна «Ипотека 24» с интересными семинарами. В совокупности, многих недоразумений можно избежать.

25 Март 2020 ГОД

Юлия Пастухова, Екатеринбург

Обратилась в компанию через сайт, на след. день со мной связались сотрудники и пригласили в офис. Роман Александрович вел мою сделку. Такого сервиса я не видела ни в одном банке. Мне звонили каждый раз, когда нужно было идти в офис или собирать документы для оформления. Говорили куда идти, что делать, какие документы нужно взять, какие должны предоставить мне.

день со мной связались сотрудники и пригласили в офис. Роман Александрович вел мою сделку. Такого сервиса я не видела ни в одном банке. Мне звонили каждый раз, когда нужно было идти в офис или собирать документы для оформления. Говорили куда идти, что делать, какие документы нужно взять, какие должны предоставить мне.

Сделка прошла очень легко и быстро, благодаря сотрудникам, которые все контролировали. Спасибо большое за предоставленную помощь и услугу.

23 Март 2020 ГОД

Мария, Казань

Сегодня была на обучении от Фабрики Ипотеки. Стараюсь быть в теме, обладать актуальной информацией, быть на шаг впереди и идти в ногу со временем для своих клиентов. Много много изменений в 2020 году. Очень интересное занятие от Игоря Жигунова, можно заслушаться, но, к сожалению, временной ресурс ограничен. Сделала выводы, что обучения от «Ипотека 24» пропускать не буду. На таких мероприятиях действительно оцениваешь всю пользу знаний.

20 Март 2020 ГОД

Екатерина Ищенко, Нижний Новгород

Здравствуйте. Обратилась в Ипотека 24 по програме консолидация, чтобы объединить текущие кредиты из сторонних банков в один. Общая сумма кредитов около полу миллиона. Для меня больше всего была важна ставка и то, что смогу оплачивать все вместе в одно время, хотя по условиям можно было взять доп сумму.

Итог: все мои 3 кредита объединили, мне не пришлось самостоятельно погашать, сотрудники Ипотеки 24 взяли на себя эту деятельность (уведомили что могу сделать сама, я не захотела), ставка и ежемесячный платеж значительно снизились.

Спасибо директору отделения Ирине и ее сотрудникам за оперативную работу и снятый груз с плеч!

1 Март 2020 ГОД

Евгений Гладков, Екатеринбург

Выражаю признательность директору ипотечного центра в Екатеринбурге Роману за помощь в подборе кредита на пополнение оборотных средств для моего бизнеса. Он подошел к делу серьезно и нашел индивидуальный выход для меня, хотя я уже начал отчаиваться, провел все четко и быстро так, что в итоге я смог распределить полученные деньги ровно в срок и без проволочек.

Он подошел к делу серьезно и нашел индивидуальный выход для меня, хотя я уже начал отчаиваться, провел все четко и быстро так, что в итоге я смог распределить полученные деньги ровно в срок и без проволочек.

17 Февраль 2020 ГОД

Галина Чернецова, Краснодар

У нас с клиентом была непростая ситуация по покупке жилья, из-за ограничения по срокам и других сложностей, необходимо было быстро получить деньги.

Благодаря большому опыту сотрудников Ипотека 24, в частности Вячеслава Б-го, вопросы решались быстро. Какие-то сложные моменты он просто брал на себя, чем сильно облегчил нашу задачу.

Выражаю благодарность, редко встретишь таких профессионалов своего дела!

4 Февраль 2020 ГОД

Николай Догаев, Москва

Хочу поблагодарить Ипотеку 24 за помощь в сложной денежной ситуации. Знаю, что изначально сам поступил неразумно, набрал кредитов в банках и итоговый ежемесячный платеж стал слишком велик. Подавал в другие банки на рефинансирование, получал отказы. В Ипотеке 24 со мной связался менеджер Кассиров Александр и помог выбраться из ситуации. Вел меня, объяснял все детали и отвечал на все вопросы.

Подавал в другие банки на рефинансирование, получал отказы. В Ипотеке 24 со мной связался менеджер Кассиров Александр и помог выбраться из ситуации. Вел меня, объяснял все детали и отвечал на все вопросы.

В итоге все долги в нескольких банках погашены, я плачу один платеж, который почти в два раза меньше чем раньше. Большое спасибо!

3 Февраль 2020 ГОД

Мария Николаевна, Омск

Выражаю большую благодарность специалисту с большой буквы Шкатуловой Наталье за помощь в оформлении ипотеки, без ее участия и помощи возможно не состоялась бы сделка. И руководителю ипотечного центра Нееловой Ольге Валентиновне, быстро и четко была проведена электронная регистрация.

Спасибо. Успехов вам и процветания!

23 Декабрь 2019 ГОД

Давид Абилов. Краснодар

Хочу написать благодарность Вячеславу, сотруднику отделения «Ипотека 24» в Краснодаре.

Благодарю за высокий профессионализм и подход в сопровождении сделки, таже за отзывчивость, тактичность и доброжелательность.

Прошу обратить внимание на мой отзыв и поощрить ценного сотрудника!

11 Декабрь 2019 ГОД

Марина Звягинцева. Екатеринбург

Спасибо за индивидуальный подход!

Обращалась за одобрением кредита на бизнес. В числе нескольких других банков предложили более выгодные условия со скидочным коэффициентом по ставке. Быстро рассмотрели и одобрили, мне как раз это было критично.

Отдельная благодарность Роману, который помогал курировать процесс!

9 Декабрь 2019 ГОД

Юлия Калашникова. Москва.

Хочу выразить благодарность менеджеру Аиповой Альфие за оперативность и помощь в решении возникающих вопросов по ипотечному кредитованию. Я являюсь риэлтором и партнером «Национальной Фабрики Ипотеки». Я и мои клиенты довольны, что всегда можно быстро дозвониться, получить грамотные ответы и решить возникающие ситуации. У меня есть опыт общения с менеджерами многих банков. Здесь чувствуется индивидуальный подход.

Я и мои клиенты довольны, что всегда можно быстро дозвониться, получить грамотные ответы и решить возникающие ситуации. У меня есть опыт общения с менеджерами многих банков. Здесь чувствуется индивидуальный подход.

Спасибо за работу, побольше бы таких сотрудников банков!

2 Декабрь 2019 ГОД

Михаил Разуваев. Нижний Новгород

Обратился с заявлением на консолидацию задолженностей через соцсети. В течение часа мне уже перезвонили и выслали всю информацию на электронную почту, минимум документов и можно обратиться по анкете любого банка. Быстро одобрили заявку и приняли решение.

Подытожу тем, что менеджеры квалифицированно и быстро отработали по моей заявке. Доволен уровнем оказанной услуги!

11 Ноябрь 2019 ГОД

Яна Неклюдова. Саратов

Не так давно брала ипотеку в «Ипотека 24» на покупку новостройки. Рассмотрели заявку в течение того же дня.

Понравилось: на этапах подачи документов и рассмотрения со стороны менеджера все было быстро и четко. Когда отправила документы поняла, что забыла приложить справку о доходах, вероятно переволновалась и поспешила. Очень приятно, что мне без лишней суеты разрешили ее прислать и сразу же направили на рассмотрение.

Поэтому хочу выразить благодарность руководителю ипотечного центра Барминой Марии!

В целом очень довольна, посмотрим, что будет дальше.

4 Ноябрь 2019 ГОД

Ольга Гладун. Екатеринбург.

Уж и не надеялась, что мне с двумя кредитками, автокредитом и одним нецелевым потребительским кто-то одобрит крупную сумму за короткий срок. Да на самом деле и не собиралась брать еслибы не случай.

Была настроена скептически с самого начала. Благодаря компетентной работе ипотечного менеджера Анастасии и руководителя отделения Романа быстро подобрали программу по объединению кредитов с остатком, который я могла потратить на свои нужды. В конце недели уже подписала сделку. Хочу поблагодарить за скорость и профессионализм, что в критической для меня ситуации одобрили и оформили кредит, деньги нужны были на операцию мужа поэтому счет шел чуть ли не на часы.

В конце недели уже подписала сделку. Хочу поблагодарить за скорость и профессионализм, что в критической для меня ситуации одобрили и оформили кредит, деньги нужны были на операцию мужа поэтому счет шел чуть ли не на часы.

Очень рада, что обратилась именно сюда.

1 Октябрь 2019 ГОД

Алексей Дегтярев, Челябинск.

Спасибо за оперативность без бюрократии!

Воспользовался программой от «Ипотека 24» по кредитованию для предпринимателей через своего агента, потому что обычно для таких кредитов нужно собрать большое количество бумаг и справок, которые мне лично собирать некогда. Руководитель ипотечного направления от банка Ольга А-ч посоветовала программу с минимальным количеством отчетности, заявку рассмотрели около недели и через пару дней вышли на сделку. Отмечу, что для такого кредита это быстро, был этому рад.

10 Сентябрь 2019 ГОД

Светлана Белоедова. Омск.

Омск.

Большая спасибо ипотечному менеджеру Н-ко Ксении за профессионализм, быстроту решения проблемных ситуаций и любовь к работе и своим клиентам!

Благодаря Вам моя семья осуществила мечту о своей квартире. Хочется пожелать побольше благодарных клиентов и попросить руководство поощрить такого сотрудника. Мы с семьей очень рады, что обратились в национальную фабрику ипотеки и попали именно к Ксении.

Буду рекомендовать!

28 Август 2019 ГОД

Людмила Панина. Санкт-Петербург.

Хочу высказать благодарность сотруднику отделения «Ипотека 24» в г. Санкт-Петербург, Измайловский проспект д.4 Ирине за внимательное отношение и профессионализм в работе с клиентами. Отмечу доброжелательность и желание помочь без навязывания допуслуг. Нам очень понравилось, что Ирина оперативно отвечала на звонки и письма и помогла разобраться и подобрать условия.

Спасибо за терпение и удачи в работе!

5 Август 2019 ГОД

Павел Махов. Москва.

Москва.

Обратились в Национальную Фабрику Ипотеки в числе нескольких других ипотечных программ за одобрением ипотеки. Предложили выгодные условия, дали скидку по ставке с учетом скидочных коэффициентов. Приятно, что быстро одобрили – мне важно было успеть в срок провести сделку и расчеты. Спасибо за индивидуальный подход и внимательность к моим вопросам. И отдельная благодарность ипотечному менеджеру Алексею за помощь и курирование заявки.

3 Июль 2019 ГОД

Оксана Глебова. Омск.

Хочу поблагодарить «Национальную Фабрику Ипотеки» и особенно Наталью Шкатулову за профессионализм и высокий сервис. Нет длительных ожиданий ответов на возникающие вопросы. Быстрое рассмотрение, хорошая организация всех этапов оформления. Успехов Вам!

14 Июнь 2019 ГОД

Усачева Регина, Уфа

Хотим выразить огромную благодарность Национальной фабрике ипотеки за оперативное рассмотрение заявки по клиенту и быстрый выход на сделку! Скорость и высокая экспертиза сотрудников – отличительная черта Ипотека24 .

Людмила Таймасова помогла подобрать для нашего клиента комфортную ипотечную программу. Понравилось быстрота решения возникающих вопросов, рассмотрения заявки и условия в целом. Продолжаем сотрудничать и дальше! Успешного развития бизнеса вам !

24 Май 2019 ГОД

Никитина Юлия, Саратов

Позвольте выразить благодарность, в частности, Марии и Андрею, за подготовку и проведение сделки (первой, но далеко не последней). Благодаря слаженной работе и чёткой подготовке, всё прошло гладко и быстро. Клиенты остались очень довольны, ну а что ещё нам надо?!

15 Май 2019 ГОД

Дмитрий Гончаров. Москва.

Ипотека 24, вероятно, один из лучших, удобных и современных ипотечных сервисов не только для клиентов, но и для агентов, с которыми Национальная Фабрика Ипотеки постоянно работает, учит и наставляет, устраивая постоянные семинары, вебинары, встречи — здесь процветает нетворкинг! Тем самым, работа кредитных специалистов, брокеров, риэлторов выходит на самый высокий уровень и клиенты, работающие с такими спецами, вряд ли будут искать или уходить к другим. Спасибо команде Ипотека24 за проделанную работу и постоянную обратную связь. Нам очень нравится с Вами работать. Так держать!

Спасибо команде Ипотека24 за проделанную работу и постоянную обратную связь. Нам очень нравится с Вами работать. Так держать!

14 Май 2019 ГОД

Егорова Оксана. Казань.

Выражаем огромную благодарность всему коллективу Национальной Фабрики Ипотеки!

За эту замечательную встречу, за крутой тренинг-проект, всё прошло на высшем уровне!

26 Март 2019 ГОД

Елена Валеева. Казань.

Спасибо большое всем сотрудникам Национальной Фабрики Ипотеки!!!

За отличный тренинг.С Вами очень приятно работать.

26 Март 2019 ГОД

Екатерина Голикова, 32 года, Екатеринбург.

В декабре 18 года оформляла кредит на развитие ИП в офисе Ипотечной Фабрики на Бажова, 125. Получить кредит для предпринимателя всегда одна из самых непростых задач. Решила попробовать в Ипотечной Фабрике и не пожалела. Я смогла к новому году закупить товар, отбить деньги на праздники и погасить еще и часть долга, который у меня был ранее.

Я смогла к новому году закупить товар, отбить деньги на праздники и погасить еще и часть долга, который у меня был ранее.

Менеджеры не просто специалисты, а еще и очень улыбчивые, доброжелательные люди. Это очень важно – видеть к тебе внимание и позитивное отношение. Спасибо за вашу работу!

6 Февраль 2019 ГОД

Татьяна Скрипина, 29 лет, Санкт-Петербург.

От себя лично и от клиента хочу выразить благодарность сотруднику Фабрики Ипотеки Дмитрию Задонскому, который оказал помощь в подготовке и сопровождении сделки. Оформляли кредит с участием родственников, и «собрать» всю сделку в одну цепочку казалось очень сложно. Нам дали возможность не только сэкономить на сделке (аккредитив стоил всего 1 рубль), но и мне как специалисту по недвижимости заработать себе «несколько очков лояльности. Желаю вам успехов в работе и планирую продолжать сотрудничество с вашей компанией.

29 Январь 2019 ГОД

Айрат Зубаиров, 37 лет, Уфа.

Добрый день, я риэлтор, с недавних пор стал партнером фабрики в Уфе. Хотел бы оставить положительный отзыв о работе сотрудников ипотечного отделения. У моего клиента была очень сложная сделка с некоторыми форсмажорными обстоятельствами и «горящими» сроками для оформления сделки. Сотрудники фабрики ипотеки отнеслись с большим пониманием и посоветовали реальные решения вопроса моему клиенту с оформлением сделки с жилищной субсидией. Спасибо сотрудникам офиса в городе Уфа, в частности Садыковой Ольге, за оперативную и четкую работу. Очень рад, что в нашем городе появился такой ипотечный оператор для разных клиентов и с оперативными сроками работы.

21 Январь 2019 ГОД

Екатерина Фондиц. Москва.

«Национальная Фабрика Ипотеки» — уже в названии чувствуется масштаб. На деле ощутим профессионализм и колоссальный опыт в работе, в области и ипотечного и потребительского кредитования. Самые лояльные условия для клиентов разного уровня доходов. Самые короткие сроки выхода на сделку. Отзывчивая и профессиональная команда. Работать одно удовольствие. Успехов Вам и Нам)

Самые короткие сроки выхода на сделку. Отзывчивая и профессиональная команда. Работать одно удовольствие. Успехов Вам и Нам)

27 Ноябрь 2018 ГОД

Алексей Голубчиков, 41 год, Москва.

Взял ипотеку через НФИ, остался доволен, несмотря на недавнюю работу организации. Мне есть с чем сравнить, так как был опыт с банками. Не знаю, может мне повезло, но со мной работал вполне компетентный менеджер, вопросы решались быстро. Спасибо сотрудникам НФИ за доброжелательность и ответственность.

1 Октябрь 2018 ГОД

Ольга Семенова, 34 года, Москва

Ипотечные кредиты. Подробно про получение ипотечного кредита

Переехать в новый дом? Ипотечные кредиты заточены под эффективную работу с недвижимостью. Вы читаете информацию о разновидностях займа, выбираете способ получения кредитов, подходящий в вашем случае.

Кредиты для бизнеса, как и потребительские кредиты могут являться ипотечными кредитами, т. е. выдаваться под залог недвижимости в том или ином виде — товаров, услуг или денежных средств.

е. выдаваться под залог недвижимости в том или ином виде — товаров, услуг или денежных средств.

Затем сравниваете потенциальных кредиторов, то есть банки, работающие по Выбранной программе и Выбираете наиболее Выгодный и удобный.

Можно довериться ипотечному брокеру, если у Вас нет свободного времени, но многое всё равно придётся сделать самим. Иногда услуг брокеров ищут те, кто не может официально подтвердить свои доходы.

Некоторые банки соглашаются выдавать кредиты и в этом случае, ну а брокеры знают куда обращаться. В любом случае чтобы не быть обманутым, рекомендуется основные детали выяснить заранее.

Наш сайт предназначен именно для этого, так что добро пожаловать!

При ипотечном кредитовании средства выдаются кредитором под залог недвижимости.

Годится и новоприобретённая недвижимость и уже имевшаяся в наличии. Что именно может быть предметом ипотеки, перечислено в статье 130 ГК РФ.

Как выбрать и получить ипотечный кредит

Делайте свой выбор, а мы делаем своё дело, чтобы вы выбрали и получили ипотечный кредит, который принесет удовольствие как от покупки собственного жилья так и от других целей под которые можно получить ипотечный кредит.

Покупка жилья с залогом приобретаемой недвижимости, это распространённый вариант ипотеки сегодня. Вы покупаете квартиру в новостройке, или обратный вариант, то что называется на вторичном рынке. Они становятся залогом, что вы вернёте банку выданные вам средства.

Можно использовать материнский капитал, чтоб уменьшить первый взнос. Можно прибрести таким способом не только квартиру, но и коттедж.

Можно заложить уже имеющуюся у Вас недвижимость, и получить под неё средства на покупку либо нового жилья, либо чего угодно.

Участвуйте в программе рефинасирования. Это для тех, кто уже имеет ипотечный кредит на условиях менее выгодных, чем предлагаются в настоящее время. Оказывается ещё не поздно получить выгодные условия.

Кратко, суть рефинансиования в том, что желая уменьшить переплату по ипотеке и ежемесячные платежи, вы оформляете более выгодный кредит и досрочно погашаете предыдущий займ.

Рефинансирование позволяет изменить сумму ежемесячных выплат, как за счёт экономии, так и за счёт изменения длительности срока кредита.

Основной недостаток ипотеки, впрочем, как и любого вида кредита – это переплата. Проценты, обязательная страховка и прочие дополнительные расходы могут превысить стоимость самой недвижимости. Чем больше банк может быть уверен, что вы способны своевременно возвращать заём, тем дешевле обойдётся Вам ипотека.

Плюсы ипотеки:

- Вы выбираете подходящий вам ипотечный продукт, предоставляете необходимые документы и получаете ипотеку быстро и дешево.

Недвижимость, приобретённая в ипотеку хотя и обременена залоговым обязательством, но по закону оформляется сразу в вашу собственность. - Въезжаете в новое комфортное жильё. При наличии средств на первоначальный залог, ежемесячные выплаты, стажа работы с зарплатой и желания получить ипотечный кредит – всё скорее всего так и будет. Ну а если нет – всегда можно поколдовать немного и опять же, всё получится наилучшим образом.

- В качестве приятного бонуса вы получите налоговые вычеты, избавляющие вас от оплаты подоходного налога на сумму стоимости жилья и расходов по ипотеке.

Организационная структура ипотечного кредитования | OpsDog

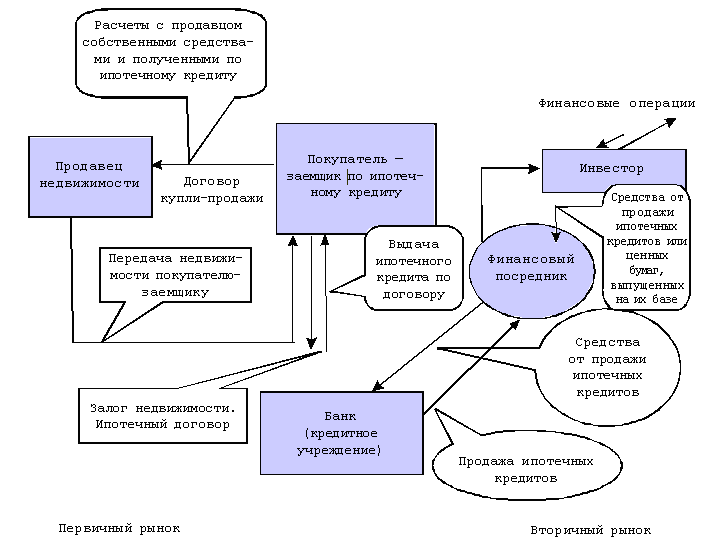

Ипотечное кредитование

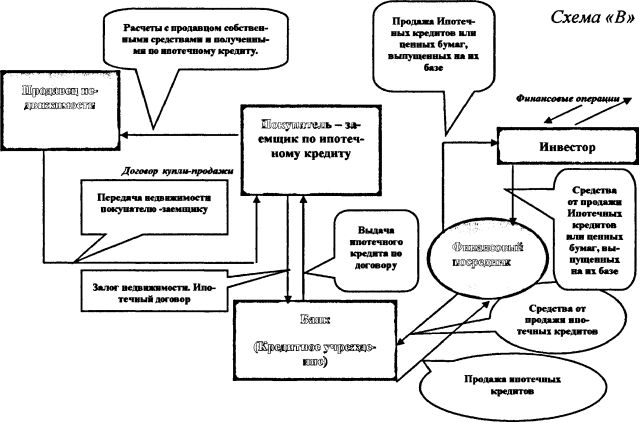

Группа по ипотечному кредитованию или ипотечному кредитованию отвечает за выдачу и обслуживание ипотечных ссуд для розничных клиентов (то есть физических лиц или семей). Сотрудники отдела продаж ипотечного кредитования работают с заемщиками, чтобы оценить их соответствие требованиям и собрать любую личную информацию, необходимую для обработки заявки на ипотеку (формы W-2, налоговые декларации, выписки со счетов и т. Д.). После подачи заявки проводятся оценки, кредитные отчеты и другие проверки, чтобы группа андеррайтинга могла принять решение по заявке (одобрить / отклонить / встречать). Если заявка на ипотеку одобрена андеррайтингом и закрыта, менеджеры по обслуживанию ипотечного кредита и менеджеры по работе с клиентами работают с заемщиками для обработки ипотечных платежей, изменения информации о счете и ответов на любые вопросы, связанные с их ипотекой. Группы ипотечного кредитования могут также работать с кредиторами-корреспондентами для подачи заявок и / или продажи ипотечных кредитов на вторичном рынке.

Группы ипотечного кредитования могут также работать с кредиторами-корреспондентами для подачи заявок и / или продажи ипотечных кредитов на вторичном рынке.

Стандартные должности в сфере ипотечного кредитования: Исполнительный вице-президент / старший вице-президент по ипотечным операциям, исполнительный вице-президент / старший вице-президент ипотечного банкинга, главный финансовый директор (CFO)

Продажа ипотеки

Функция Mortgage Sales предназначена для привлечения потенциальных клиентов к продажам, обучения потенциальных заемщиков возможностям ссуды и продвижения заемщиков через процесс предоставления ссуды.Специалистам по ипотечным кредитам или торговым представителям поручено выполнение всех задач фронт-офиса, стоящих перед клиентами, связанных с предоставлением ипотечного кредита, включая сбор информации о клиентах (квитанции о выплатах, налоговые декларации, кредитные отчеты и т. процесса создания и обращения к потенциальным новым заемщикам для развития их деловой активности.

процесса создания и обращения к потенциальным новым заемщикам для развития их деловой активности.

Стандартные должности в сфере ипотечного кредитования: Специалист по ипотечным кредитам, менеджер по ипотечным продажам, ипотечный банкир, консультант по ипотеке

Операции по ипотечному кредитованию

Операция по ипотечному кредитованию отвечает за все задачи между подачей заявки на ипотеку и окончательным финансированием (ожидающим утверждения) ипотечной ссуды.Шаги между ними включают обработку заявки, андеррайтинг (утверждение или отказ в выдаче кредита), закрытие и последующее закрытие. Основная цель этого шага — оценить кредитоспособность потенциального заемщика (то есть уровень риска), чтобы определить, должен ли банк предоставлять ему ссуду, и если да, то каковы должны быть условия ссуды. После обработки, утверждения и финансирования ссуды заемщики работают с функцией обслуживания ипотечных ссуд для обработки платежей, обновления информации о счете и ответов на любые вопросы, связанные с условиями ипотеки.Во многих случаях ипотечные кредиторы продают ссуды третьей стороне для обслуживания.

После обработки, утверждения и финансирования ссуды заемщики работают с функцией обслуживания ипотечных ссуд для обработки платежей, обновления информации о счете и ответов на любые вопросы, связанные с условиями ипотеки.Во многих случаях ипотечные кредиторы продают ссуды третьей стороне для обслуживания.

Стандартные должности в операциях по ипотечному кредитованию: Специалист по ипотечным кредитам, инициатор ипотечных кредитов, андеррайтер по ипотечным кредитам, обработчик ипотечных кредитов, специалист по ипотечному финансированию

Обработка заявок

Функция обработки заявок, или создания, отвечает за обработку заявок, поданных заемщиками, которые хотят получить новый заем. Во время процесса подачи заявки заемщик предоставляет различную финансовую информацию (налоговые декларации, предыдущие платежные чеки, информацию о кредитной карте и т. Д.) Ипотечному кредитору, который использует ее для определения типа ссуды, на получение которой заемщик имеет право, и какой процентной ставки Будет оплачен. Хотя заявки на получение ссуды могут подаваться по нескольким различным каналам, в целом заявки на ссуды можно разделить на 4 типа: агентская (на базе филиала), с помощью агента (по телефону), брокерская продажа (сторонний торговый агент или ссуда). офицера) и самообслуживания (через онлайн / мобильные приложения).

Во время процесса подачи заявки заемщик предоставляет различную финансовую информацию (налоговые декларации, предыдущие платежные чеки, информацию о кредитной карте и т. Д.) Ипотечному кредитору, который использует ее для определения типа ссуды, на получение которой заемщик имеет право, и какой процентной ставки Будет оплачен. Хотя заявки на получение ссуды могут подаваться по нескольким различным каналам, в целом заявки на ссуды можно разделить на 4 типа: агентская (на базе филиала), с помощью агента (по телефону), брокерская продажа (сторонний торговый агент или ссуда). офицера) и самообслуживания (через онлайн / мобильные приложения).

Должности, связанные с обработкой общих заявлений: Инициатор ипотечного кредита, Обработчик ипотечного кредита, Специалист по ипотечному кредитованию

Закрытие

Функция закрытия ипотеки отвечает за последний шаг в покупке и финансировании дома. Закрытие ссуды также называется урегулированием, когда все стороны сделки по ипотечному кредиту подписывают необходимые документы (смета ссуды, раскрытие информации о закрытии, первоначальное условное депонирование и т. Д.), Гарантируя, что покупатель дома станет юридически ответственным за дом и погашения ипотеки. В закрытии ипотечной ссуды могут участвовать компания по страхованию титула покупателя, компания условного депонирования, кредитор покупателя, поверенный покупателя и поверенный продавца. В зависимости от доступности всех, кто участвует в сделке по ипотечному кредиту, закрытие ипотечного кредита может занять несколько недель или всего несколько часов.

Закрытие ссуды также называется урегулированием, когда все стороны сделки по ипотечному кредиту подписывают необходимые документы (смета ссуды, раскрытие информации о закрытии, первоначальное условное депонирование и т. Д.), Гарантируя, что покупатель дома станет юридически ответственным за дом и погашения ипотеки. В закрытии ипотечной ссуды могут участвовать компания по страхованию титула покупателя, компания условного депонирования, кредитор покупателя, поверенный покупателя и поверенный продавца. В зависимости от доступности всех, кто участвует в сделке по ипотечному кредиту, закрытие ипотечного кредита может занять несколько недель или всего несколько часов.

Общие должности при закрытии: Сотрудник по ипотечному ссуде, Обработчик ипотечных ссуд, Координатор по закрытию

Портфельный и кредитный риск

Функция «Портфель и кредитные риски» отвечает за анализ качества ссуд, выданных кредитором, на основе допустимости кредитного риска и установление стандартов, которые андеррайтеры ссуды могут использовать для принятия решений по ипотечным заявкам. Сотрудники Portfolio & Credit используют исторические данные для создания профилей заемщиков, которые можно использовать для прогнозирования вероятности того, что заемщик не выполнит свои обязательства по ипотеке. Они также оценивают качество ссуд на основе стоимости дома и способности кредитора продать ссуду третьей стороне, обслуживающей ипотечный кредит.

Сотрудники Portfolio & Credit используют исторические данные для создания профилей заемщиков, которые можно использовать для прогнозирования вероятности того, что заемщик не выполнит свои обязательства по ипотеке. Они также оценивают качество ссуд на основе стоимости дома и способности кредитора продать ссуду третьей стороне, обслуживающей ипотечный кредит.

Должности, связанные с общим портфелем и кредитным риском: Ипотечный кредитный аналитик, аналитик рисков, кредитный аналитик

После закрытия