Где можно занять деньги в долг: Деньги в долг на карту (45 шт.)

Как просить деньги в долг деликатно

Есть такие особенные представители человечества, которые очень любят сообщить всему миру где-нибудь в фейсбуке или инстаграме, что они никогда не берут денег в долг и никогда никому не одалживают. Потому что они поняли жизнь в целом и финансовую грамотность в частности, а их бабушка, оттопырив изящный мизинец, говорила им, что занимать деньги – это станция «Дно», а ростовщичество – страшный грех. Надеемся, им не холодно на ледяных вершинах морального превосходства в тоненьких белых пальто. С остальными же нормальными и живыми людьми поговорим о том, как занять и одолжить так, чтобы остаться приличным человеком.

Для начала нужно успокоиться и понять, что это нормально. Даже самый опальный олигарх Борис Березовский любил говорить, что «деньги были, деньги будут, но сейчас – денег нет», поэтому надо понимать, что абсолютное большинство людей оказывалось в ситуации, когда нужно обратиться за помощью. И вообще, уметь просить – это очень полезный навык с точки зрения здоровой психики. А голодать в ожидании гонорара – нет.

И вообще, уметь просить – это очень полезный навык с точки зрения здоровой психики. А голодать в ожидании гонорара – нет.

Если речь идет о небольшой сумме, то имеет смысл обратиться к ближнему кругу. Главное, во-первых, коротко и емко объяснить ситуацию. Не надо вдаваться в подробности, излишне эмоционально описывать свои страдания и давить на жалость, такое никто не любит, к тому же, если человек вам откажет, а он имеет на это право, вы его поставите в неловкое положение. Во-вторых, придется прямо сказать, сколько денег вам нужно. А в-третьих, и это ключевой момент, реалистично посмотреть на свою жизнь и назвать конкретную дату, когда вы сможете долг вернуть. Если никогда – так и говорите, но это уже называется не долг, а подарок.

Если вы назвали число, все сложилось удачно и деньги вам одолжили, то самый приличный вариант – это вернуть их вовремя. Если в день икс вы поняли, что жизнь ваша не изменилась в лучшую сторону, то надо об этом сказать. Да, это стыдно и больно, но по-человечески понять и простить можно, когда вам говорят «да, обещал вернуть сегодня, но я по-прежнему в жопе, извини, выход из нее намечен вот тогда-то». Гораздо неприятнее будет человеку, который вам помог, если вы просто пропадете. Или будете общаться, но старательно избегать разговора о долге. Где-то в этой точке вы и перестаете быть относительно приличным человеком.

Да, это стыдно и больно, но по-человечески понять и простить можно, когда вам говорят «да, обещал вернуть сегодня, но я по-прежнему в жопе, извини, выход из нее намечен вот тогда-то». Гораздо неприятнее будет человеку, который вам помог, если вы просто пропадете. Или будете общаться, но старательно избегать разговора о долге. Где-то в этой точке вы и перестаете быть относительно приличным человеком.

Когда в игру вступают большие деньги – не хватает, например, несколько миллионов на картину Кабакова, а ждать нельзя, ее уведут, то в целом правила все те же, но могут, помимо этических, возникать и другие вопросы: расписки, нотариусы, проценты и тому подобное.

Давать или не давать в долг – другой вопрос, на который каждый отвечает самостоятельно. Житейская мудрость предлагает одалживать лишь те суммы, с которыми вы готовы расстаться навсегда. Здравый смысл призывает вступать в долговые отношения только с теми, с кем вы относительно хорошо знакомы.

Отказывать – тоже нормально. Не нужно оправдываться! Если вы не можете или не хотите давать в долг, не давайте. Никто никого кредитовать не обязан – если вы только не отец, убегающий от алиментов, но это уже немного другая история.

Если вы все-таки даете, то нормально спросить, когда ожидать возвращения средств в родную гавань. Если они не вернулись, то именно в этом моменте наступает сумеречная зона. Многим людям неловко просить вернуть их же деньги – есть такая болезненная привычка интеллигенции, загадочная родовая травма. Если вы сталкиваетесь с этим внутренним конфликтом и не можете спросить, вам кажется это чем-то неприличным, то подумайте, что, во-первых, неприлично – это как раз не возвращать деньги в срок, а вы ничего плохого не делаете, а во-вторых, о том, что, если не спросите, то, возможно, этих денег уже никогда не увидите.

Если вы человек по натуре легкий, то, может, вам и так сойдет – смотрите выше пункт о житейской мудрости. Но если вы человек тяжелый и не готовы расстаться с идеей возвращения долга, то помните, что всегда имеете право вежливо и спокойно спросить: «Где деньги, Лебовски?»

Но если вы человек тяжелый и не готовы расстаться с идеей возвращения долга, то помните, что всегда имеете право вежливо и спокойно спросить: «Где деньги, Лебовски?»

Вероятно, вам также будет интересно:

В России вступили в силу новые правила контроля за операциями с наличными

Почему мы опаздываем и что с этим делать

Как заняться благотворительностью и не наткнуться на мошенников

Займы онлайн – быстрые деньги каждому

VIVA Деньги или банковский займ

Давайте просто ответим на четыре вопроса:

- Позволят ли в банке взять кредит без поручителей?

- Дадут ли в банке кредит просто по паспорту?

- Дадут ли в банке деньги на неделю и в день подачи заявки?

- Можно ли будет оформить в банке займ в режиме онлайн срочно?

Если Вы уже брали «деньги напрокат» в банке или узнавали об условиях кредитования, то знаете, что ни один банк не выдает краткосрочных микрокредитов без залога и поручителей, а также без оформления справки о доходах, свидетельства о наличии имущества и пр. При этом в очереди к клеркам можно просидеть целый день, а в результате получить лишь отказ в кредитовании.

При этом в очереди к клеркам можно просидеть целый день, а в результате получить лишь отказ в кредитовании.

VIVA Деньги – это выгодная альтернатива банковского кредитования. У нас Вы сможете срочно взять деньги на неделю или на месяц без лишних вопросов, а также требований к предоставлению залога и поручителей. Деньги в долг без процентов пенсионерам, менеджерам, бизнесменам, инженерам и даже домохозяйкам мы выдаем по паспорту. Ведь мы знаем, как важно Вам получить деньги сегодня.

VIVA Деньги или заем у знакомых

Как часто Вы брали деньги в долг под расписку у своих родственников или знакомых? Помните, с какими проблемами при этом пришлось столкнуться?

- У знакомых часто нет требуемой суммы.

- К знакомым не обратишься круглосуточно.

- Пока не отдашь долг, будешь постоянно обязан.

VIVA Деньги предлагает занять деньги в долг без ограничения суммы, сроков, а также в любое удобное для Вас время. Вы сами выбираете, на какой срок и в каком объеме хотите оформить кредит. При этом заявку можно оформить онлайн, чтобы в кратчайшие сроки мы могли подготовить для вас нужную сумму. После этого единственным Вашим обязательством будет погашение кредита в выбранный вами срок.

При этом заявку можно оформить онлайн, чтобы в кратчайшие сроки мы могли подготовить для вас нужную сумму. После этого единственным Вашим обязательством будет погашение кредита в выбранный вами срок.

VIVA Деньги – преимущества для каждого клиента

Без лишних предисловий отметим, что каждый наш клиент может:

- Взять займ, подав заявку онлайн.

- Оформить кредит через интернет круглосуточно.

- Получить деньги в офисе компании по паспорту без залога, поручителей и дополнительных комиссий.

- Воспользоваться предложением низкой процентной ставки и возможностью досрочного погашения кредита.

При этом:

- Вы выбираете срок погашения кредита, оставляя за собой право погасить займ досрочно, что снизит процент выплат по нему.

- Вы определяете требуемую вам сумму. При полном погашении кредита Вы можете взять второй микрокредит.

- Вы получаете возможность самостоятельно распоряжаться полученными деньгами.

Быстрые деньги в три шага

Шаг 1. Выбираем сумму и срок микрозайма.

Выбираем сумму и срок микрозайма.

Шаг 2. Оформляем заявку на получение денег в долг прямо на сайте.

Теперь Вы знаете, где взять деньги на карту мигом, чтобы ни в чем себе не отказывать. Остается лишь отметить, что погасить кредит Вы сможете в офисе компании или банкомате Евросети. Это еще один дополнительный бонус для наших клиентов, которые экономят свое время.

Желаете взять деньги в долг на карту срочно сейчас? Оформите заявку на получение кредита на нашем сайте!

Приятных покупок.

5 правил — Блог Райффайзенбанка

Давать друзьям и родственникам деньги в долг мне кажется зачастую плохой идеей по нескольким причинам. Во-первых, на свободных деньгах надо зарабатывать (хотя бы положить их на банковский вклад). Во-вторых, долг создает напряженность в отношениях, какими бы хорошими они ни были.

Но люди и ситуации бывают разными. Вот пять правил, которые помогут решить, стоит ли одалживать деньги.

1. Решите, кому вы готовы одалживать деньги

У каждого банка есть своя кредитная политика. Он определяет критерии, по которым оценивает потенциальных заемщиков, и исходя из них решает, кому выдать кредит и под какую ставку.

Конечно, не стоит доходить до того, чтобы просить знакомого заполнить анкету из 100 пунктов. Но некоторый внутренний скоринг нужен. Например, для себя я вывела такой критерий: одалживать деньги стоит только финансово ответственным людям.

Понять, как человек относится к деньгам можно в процессе общения. Например, однажды мы с коллегой вместе ехали на мероприятие по работе на такси. Машину вызвала я и я же планировала за нее платить, потому что в любом случае поехала бы на такси, а не на метро. Но коллега настояла на том, чтобы заплатить половину. Потом даже дважды мне напомнила, чтобы я прислала ей сумму, которую надо вернуть. Это показывает, что человек серьезно относится и к своим, и к чужим финансам.

Те из знакомых, кто сразу же переводят деньги за бизнес-ланч, возвращают мелкие долги и держат обещания, имеют шансы стать надежными заемщиками.

Еще есть несколько моих близких друзей, которым я готова одолжить деньги (а в некоторых ситуациях и просто отдать) без всяких разговоров. Просто потому что они — важные для меня люди. Интересно, что они как раз из тех финансово ответственных людей, кто отдает тебе деньги за кофе, хотя ты хотела их угостить.

Впрочем, и из этого правила есть исключение. Одна моя любимая подруга как-то взялась помогать своему непутевому молодому человеку, которому срочно понадобились деньги. Она попросила меня дать ему в долг. Этот товарищ по многим причинам не вызывал доверия, и я честно сказала, что ей я всегда готова помочь, ему — нет. К счастью, она меня поняла и не обиделась.

Друзья и деньги в цифрах

Исследование портала по поиску работы Superjob показало, что работающие россияне предпочитают брать деньги в долг в банке. Такой вариант занять деньги выбрало 20% опрошенных. К родственникам обратятся 13%, а к друзьям — 7%. Ещё 2% займут деньги у коллег, а 1% — попросит о ссуде у работодателя.

Если выбирать между долгом перед родственниками и друзьями, то и женщины, и мужчины с большей вероятностью одолжили бы нужную сумму у родных.

Взять деньги в долг в г. Казань под расписку от частного лица

Случаются ситуации, когда начинаются финансовые проблемы из-за потери работы, болезни или же по многим другим причинам и в этом случае приходится обращаться в банки. Но и в них постоянно поступают отказы на ваши кредитные заявки, т.к. выдача происходит только тем лицам, которые имеют идеальную кредитную историю и отсутствие просроченных платежей на всём сроке кредитования, а это далеко не под силу обычному заёмщику. И помимо этого ещё необходимо собрать большое количество справок с работы, предоставить поручителя, пройти проверку в службе безопасности банка — это занимает от одной до двух недель! Но всегда есть более простой метод оформления займа без участия банков и МФО:

Занять деньги в долг под проценты у частного кредитора!

Для большинства обращение к частному кредитору станет единственным методом получить деньги под расписку и проценты в г. Казань в срочном порядке.

Казань в срочном порядке.

Плюсы частного кредитования для Вас:

1. Выдача денег происходит без справок и поручителей

2. Частным кредиторам не важна испорченная кредитный рейтинг заемщика

3. Беззалоговое оформление в день обращения

4. Для выдачи займа от частного лица требуется всего лишь выяснить условия предоставления кредита и если всё устраивает, то нужно только составить и проити процедуру заверения расписки у нотариуса — после этого можно уже будет сразу получить деньги в долг наличными.

Но для оформления частного займа вначале необходимо подобрать реального частного кредитора. При его поиске требуется быть очень бдительными, т.к. огромное количество предложений в интернете, в которых якобы выдают частные займы — являются заведомо мошенническими. Так как же найти реального частного инвестора, который смог бы Вас выручить и дать деньги в долг в городе Казань? Это не так просто и подбор может занять значительное время. Поэтому для удобства выбора проверенного частного кредитора наш сайт частных займов предлагает воспользоваться объявлениями займодателей уже проверенных годами и положительными отзывами.

Поэтому для удобства выбора проверенного частного кредитора наш сайт частных займов предлагает воспользоваться объявлениями займодателей уже проверенных годами и положительными отзывами.

Как на нашем сервисе найти частного кредитора

и занять деньги под расписку в г. Казань?

На нашем сайте собраны объявления от частных лиц в городе Казань, которые выдают деньги под расписку.

- — На сайте размещены все проверенные предложения частных займов в г. Казань и по области;

- — Все предложения имеют отзывы от заёмщиков;

- — Проверка отсутствия каких-либо предоплат, которые используют мошенники: комиссия за перевод, оплата услуг нотариуса вперёд;

- — Только актуальные займодатели, которые постоянно выходят на связь;

- — Оставляя заявку на выдачу частного займа в г.Казань через форму внизу страницы, Вы получите обязательно ответ на Вашу электронную почту, указанную в объявлении;

- — Обязательно убедитесь в том, что Ваш Е-майл указан корректно, ведь все отклики от частных заимодателей Вы будете получать на почту.

Всегда будьте бдительны: не переводите никаких предоплат и комиссий — это незаконно!

Внимание! Не нужно писать отдельную заявку каждому кредитору, т.к. вы оставляете общую заявку на займ. Это зничит, что все кредиторы указнные в списке получат Вашу заявку. После отправки обязательно проверьте свою почту.

Жизнь взаймы или как правильно взять деньги в долг?

Жизнь взаймы или как правильно взять деньги в долг?

О том, как правильно оформлять долговые обязательства, читайте в нашей статье.

Заемные отношения относятся к самостоятельному виду договорных отношений в гражданском праве. Выделяют два основных вида таких отношений: заем и кредит. Заем является родовым понятием, то есть более широким по отношению к кредиту. Заем может быть осуществлен между любыми субъектами гражданского права. То есть гражданин может занять деньги гражданину, не имея никакой лицензии на совершение операций с деньгами и валютой. Организация тоже может занять деньги организации. При этом заем может быть процентным и беспроцентным. Этим он отличается от кредита. Кредит – это заем, который предоставляется специальным учреждением. Это может быть банк или иная коммерческая структура, которая имеет соответствующую лицензию на совершение кредитных операций. Кредит всегда процентный. Ипотека представляет собой разновидность кредита. Бытует мнение о том, что ломбард – это тоже заем или кредит. На самом деле ломбард – это разновидность залоговых отношений. Залог вещей в ломбарде является самостоятельной операцией, в которой главным фактором выступает то, что человек передает специальной организации (ломбарду) какую-то вещь в залог, за что получает определенную денежную сумму, изначально обеспеченную этим залогом. Брать кредит всегда рискованно, так как он является процентным и банковские учреждения всегда очень строго стоят на страже своих интересов. Однако сейчас очень распространенным стал так называемый потребительский кредит, когда в один клик покупателям предлагают кредитоваться в том или ином банке и приобрести желаемый товар.

Организация тоже может занять деньги организации. При этом заем может быть процентным и беспроцентным. Этим он отличается от кредита. Кредит – это заем, который предоставляется специальным учреждением. Это может быть банк или иная коммерческая структура, которая имеет соответствующую лицензию на совершение кредитных операций. Кредит всегда процентный. Ипотека представляет собой разновидность кредита. Бытует мнение о том, что ломбард – это тоже заем или кредит. На самом деле ломбард – это разновидность залоговых отношений. Залог вещей в ломбарде является самостоятельной операцией, в которой главным фактором выступает то, что человек передает специальной организации (ломбарду) какую-то вещь в залог, за что получает определенную денежную сумму, изначально обеспеченную этим залогом. Брать кредит всегда рискованно, так как он является процентным и банковские учреждения всегда очень строго стоят на страже своих интересов. Однако сейчас очень распространенным стал так называемый потребительский кредит, когда в один клик покупателям предлагают кредитоваться в том или ином банке и приобрести желаемый товар.

При слове заем у большинства возникают сложные околоюридические ассоциации то ли с облигациями госзайма, то ли с нотариальной конторой. На самом деле займы встречаются в нашей жизни чаще, чем мы думаем. Занять до зарплаты – это одна из наиболее распространенных форм поддержания на плаву многих граждан. Если к вам подойдет на улице незнакомый человек и попросит в долг деньги, вы, конечно, откажетесь. Но когда к вам обращается друг, подруга, коллега, папа, двоюродный брат или супруг или супруга, отказаться бывает очень тяжело. А иногда и отказываться не хочется, и мы с открытой душой кидаемся на помощь оказавшимся в беде.

Правило №1. Составляйте расписку

Менталитет ли виноват, или правовая неграмотность, но чаще всего займы не оформляются ничем, кроме честного слова занимающего отдать их когда-нибудь в ближайшее время – через неделю, месяц, полгода. Между тем, в законе по этому поводу есть четкое правило – если сумма займа превышает 1 000 сомов, договоренность должна быть зафиксирована в письменном виде. Необязательно это делать у нотариуса, хотя желательно. Но не обязательно, и это важно. Кто-то может подумать, что отсутствие нотариального удостоверения изначально сводит на нет все усилия сторон придать своим отношениям законную форму договора. Можно и достаточно заключить договор в письменной форме. При этом совершенно не обязательно срочно скачивать типовые формы договора займа в интернете, хотя их там пруд пруди, достаточно взять расписку. Что же такое расписка и как ее правильно составить? Во-первых, расписка в отношениях займа – это и есть договор. Который подтверждает, что вы деньги отдали, а другой человек их принял и обязуется вернуть. Или наоборот, что вы приняли деньги, а кто-то вам их отдал. Расписку можно написать или напечатать. Качество бумаги и прочие атрибуты не имеют никакого значения. Но расписка должна обязательно содержать следующие пункты:

Между тем, в законе по этому поводу есть четкое правило – если сумма займа превышает 1 000 сомов, договоренность должна быть зафиксирована в письменном виде. Необязательно это делать у нотариуса, хотя желательно. Но не обязательно, и это важно. Кто-то может подумать, что отсутствие нотариального удостоверения изначально сводит на нет все усилия сторон придать своим отношениям законную форму договора. Можно и достаточно заключить договор в письменной форме. При этом совершенно не обязательно срочно скачивать типовые формы договора займа в интернете, хотя их там пруд пруди, достаточно взять расписку. Что же такое расписка и как ее правильно составить? Во-первых, расписка в отношениях займа – это и есть договор. Который подтверждает, что вы деньги отдали, а другой человек их принял и обязуется вернуть. Или наоборот, что вы приняли деньги, а кто-то вам их отдал. Расписку можно написать или напечатать. Качество бумаги и прочие атрибуты не имеют никакого значения. Но расписка должна обязательно содержать следующие пункты:

а) кто дал деньги и кто взял – при этом желательно максимально подробно указать все, что известно о личности заемщика и заимодавца – это и фамилия, имя, отчество, и дата рождения, и номер паспорта, и кем он выдан, и адрес по прописке, и адрес фактический, и можно телефон;

б) обязательно указать сумму займа цифрами и прописью, для чего это делать – для устранения возможной путаницы, и если вы в цифрах по ошибке припишите нолик, то прописывая эту же цифру словами, нолик буквами дописать уже не получится.

в) указать дату, когда заемщик деньги планирует вернуть; заем до востребования лучше не практиковать.

г) поставить подписи, число и место составления расписки.

Можно, конечно, нагрузить расписку всякими другими словами и обещаниями. Можно прописать в ней проценты, если вы даете деньги под проценты. Можно прописать пеню за просрочку в исполнении. Но мы программируем себя на лучшее и думаем, что никакой просрочки не будет. А зря.

На самом деле практика показывает, что такие расписки мало кто составляет. Особенно из числа друзей, знакомых и родственников, особенно, если фигурируют некрупные суммы. Неудобно, стыдно, неловко, неприятно – вот такие ощущения обычно сопровождают нас в момент, когда мы, потупив глаза, предлагаем другу оформить расписку. Особенно если в этот момент на нас смотрят кристально чистые глаза этого самого друга, возмущенные вашим предложением. Чаще всего потенциальные заимодавцы здесь тушуются и говорят, что насчет расписки пошутили. На самом же деле расписку брать можно и нужно. Более того, никаких кристально чистых глаз в отношениях займа быть не должно. Если ваш заемщик – адекватный, относительно образованный человек, который действительно хочет взять у вас в долг деньги и действительно хочет их отдать, он воспримет ваше предложение оформить расписку совершенно спокойно. Особенно внимательно в этом отношении нужно быть мужьям и женам. Любой заем одного из супругов другому займом не считается до тех пор, пока это не будет подтверждено этой самой распиской. Имущество супругов является совместным, соответственно, совместными считаются и все переданные друг другу деньги, какими бы обещаниями супруги не обменивались в момент передачи.

Более того, никаких кристально чистых глаз в отношениях займа быть не должно. Если ваш заемщик – адекватный, относительно образованный человек, который действительно хочет взять у вас в долг деньги и действительно хочет их отдать, он воспримет ваше предложение оформить расписку совершенно спокойно. Особенно внимательно в этом отношении нужно быть мужьям и женам. Любой заем одного из супругов другому займом не считается до тех пор, пока это не будет подтверждено этой самой распиской. Имущество супругов является совместным, соответственно, совместными считаются и все переданные друг другу деньги, какими бы обещаниями супруги не обменивались в момент передачи.

Короче говоря, собрались занять кому-то денег, оформляйте расписку. Хотя бы самую простую. Если есть время, оформите расписку поподробнее. Но не увлекайтесь сложными формулировками, лучше всего четко и подробно изложить указанные выше три пункта. В этом случае у вас появляется документальное подтверждение существования между вами и заемщиком отношений займа. Соответственно, с этого момента у вас появляется право требовать возврата, а у заемщика – обязанность отдать деньги.

Соответственно, с этого момента у вас появляется право требовать возврата, а у заемщика – обязанность отдать деньги.

Если вы сами выступаете в роли заемщика, в ваших интересах тоже составить расписку. Так, чтобы заимодавец не придумал потом чего-нибудь лишнего и не навесил на вас дополнительных обязательств. В целом, расписка – это отличный способ прописать все, что касается вашего займа, неважно в качестве кого вы выступаете. Если кто-то отказывается дать вам расписку, смело отказывайте такому человеку в займе. Вы в своем уме и в своем праве. Если же вам хочется дать кому-то деньги без расписки, учтите, что вероятность того, что долг будет возвращен, в этом случае стремится к нулю. Посредством расписки можно отвадить многих желающих взять в долг и отдать когда-нибудь. Не многие готовы обременить себя письменным обязательством. Расписку пишите в двух экземплярах обязательно и храните ее как зеницу ока.

Здесь же нельзя не сказать и о другом контингенте людей, которые с удовольствием выдают любые расписки, зная, что деньги они никогда не отдадут. Что это за люди? Это мошенники. Они по первому требованию напишут вам расписку, скрепят ее всеми подписями, какими возможно, и вообще будут вести себя образцово-показательно. Потом обязательно пропадут, и вы никогда их не найдете. В лучшем случае создадите тему в Дизеле – кто еще пострадал от рук этого мошенника? Поэтому здесь действует правило №2: Малознакомым не занимайте.

Что это за люди? Это мошенники. Они по первому требованию напишут вам расписку, скрепят ее всеми подписями, какими возможно, и вообще будут вести себя образцово-показательно. Потом обязательно пропадут, и вы никогда их не найдете. В лучшем случае создадите тему в Дизеле – кто еще пострадал от рук этого мошенника? Поэтому здесь действует правило №2: Малознакомым не занимайте.

Или занимайте, заранее определив для себя предельную сумму денег, с которой вы без сожалений готовы расстаться. Тысяча, десять тысяч или сто – у каждого она своя. Просто будьте готовы эти деньги потерять. Представьте себе ситуацию, когда вы выбрасываете кошелек с н-ной суммой в мусорный бак. Вот сколько готовы выбросить, столько и занимайте малознакомым людям. Какие бы золотые горы они не обещали, какие бы бизнес проекты не предлагали, как бы жалостливо не рассказывали про больных родителей и детей. Малознакомым не занимайте. Даже с распиской. Даже с нотариальным договором. Даже с поручителем. Вы просто потеряете деньги. Закон вас охраняет, но он бессилен против профессиональных мошенников, которых как максимум посадят в тюрьму, но деньги ваши вам не вернут.

Вы просто потеряете деньги. Закон вас охраняет, но он бессилен против профессиональных мошенников, которых как максимум посадят в тюрьму, но деньги ваши вам не вернут.

Вы давно хотели себе айфон шестой, седьмой или какой-нибудь еще? Понятно, что позволить себе остаться без зарплаты на два или три месяца вы не можете, но вполне можете приобрести товар в рассрочку, путем заключения договора на выдачу потребительского кредита. Обращаем внимание на то, что это уже не заем, это кредитные отношения, в которых участвует вовсе не баба Валя или Айбек байке, а мощное учреждение, которое называться может по-разному, но суть свою от этого не меняет. Коммерческий банк, микрокредитная или микрофинансовая компания – вот кто будет выступать на стороне кредитора. При заключении такого договора вы не обойдетесь, как правило, без следующих документов: паспорт с пропиской, желательно городской, в противном случае, банки требуют поручителя; справка о составе семьи с места жительства, которая выдается домкомом или квартальным или домоуправлением, короче тем, кто точно знает, с кем вы живете и где; справка о доходах, с указанием отчислений в Соцфонд. С последним документом может возникнуть проблема. Очень часто доход, показываемый в Соцфонде, не совпадает с доходом, который есть на самом деле. Поэтому попросив на работе такую справку, вы можете быть неприятно удивлены, узнав, что получаете всего-то каких-нибудь пять тысяч в месяц. На этом основании банк вполне может отказать вам в выдаче кредита, так как платежеспособность ваша не подтверждена. Но прежде чем собирать все документы, воспользуйтесь чудо-калькулятором, что есть почти на каждом сайте банка или магазина, реализующего товары в рассрочку. Он точно скажет вам, сколько вы переплачиваете. Как правило, вы переплачиваете около 50% от цены товара. При этом имейте в виду – при малейшей задержке в выплате банки с вами церемониться не будут. Юридические отделы банков работают как часы. Для начала вам начислят пеню. Потом подадут в суд. И поскольку у банков будет вся необходимая информация о вас, вашей семье и работе, вас, скорее всего, найдут. Тогда вы найдете деньги на погашение кредита, но будьте готовы к тому, что с трудом принесенные деньги, в первую очередь, пойдут на оплату начисленной пени, во вторую очередь – процентов за кредит и только потом – на оплату самого кредита.

С последним документом может возникнуть проблема. Очень часто доход, показываемый в Соцфонде, не совпадает с доходом, который есть на самом деле. Поэтому попросив на работе такую справку, вы можете быть неприятно удивлены, узнав, что получаете всего-то каких-нибудь пять тысяч в месяц. На этом основании банк вполне может отказать вам в выдаче кредита, так как платежеспособность ваша не подтверждена. Но прежде чем собирать все документы, воспользуйтесь чудо-калькулятором, что есть почти на каждом сайте банка или магазина, реализующего товары в рассрочку. Он точно скажет вам, сколько вы переплачиваете. Как правило, вы переплачиваете около 50% от цены товара. При этом имейте в виду – при малейшей задержке в выплате банки с вами церемониться не будут. Юридические отделы банков работают как часы. Для начала вам начислят пеню. Потом подадут в суд. И поскольку у банков будет вся необходимая информация о вас, вашей семье и работе, вас, скорее всего, найдут. Тогда вы найдете деньги на погашение кредита, но будьте готовы к тому, что с трудом принесенные деньги, в первую очередь, пойдут на оплату начисленной пени, во вторую очередь – процентов за кредит и только потом – на оплату самого кредита. Таким образом, можно опять просрочить выплату по кредиту, потому что деньги пойдут на погашение чего-то другого, в частности, пени. Самое страшное из того, что может с вами случиться в этом случае – вам придется продать что-то, чтобы расплатиться с банком. Хорошо, если вы продадите тот самый телефон. Если же вы берете сумму побольше, продавать придется что-нибудь другое. Например, машину или жилье.

Таким образом, можно опять просрочить выплату по кредиту, потому что деньги пойдут на погашение чего-то другого, в частности, пени. Самое страшное из того, что может с вами случиться в этом случае – вам придется продать что-то, чтобы расплатиться с банком. Хорошо, если вы продадите тот самый телефон. Если же вы берете сумму побольше, продавать придется что-нибудь другое. Например, машину или жилье.

Из этого всего вытекает правило №3: не берите кредит. Не стоит жить не по средствам. Ищите удовлетворения в духовных, но не материальных радостях.

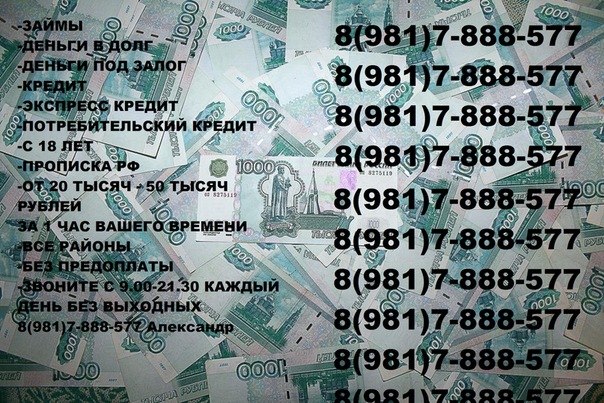

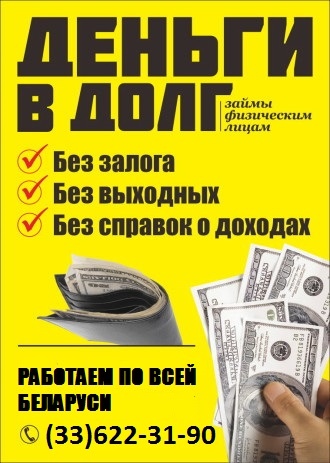

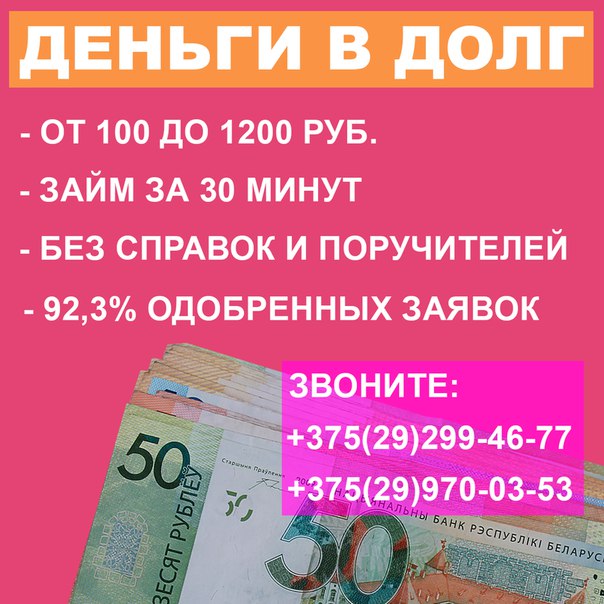

Последствия получения займов в микрофинансовых организациях

В настоящее время все чаще стали появляться и получать широкий отклик у населения предложения финансовых организаций о представлении микрозаймов по одному только паспорту. Объявления о возможности взять в кредит небольшую сумму расклеиваются на улице, в транспорте, а листовки с таким же содержанием раздают на улице и раскладывают по почтовым ящикам. Кишит такими объявлениями и интернет. Нашим соотечественникам стали все чаще предлагать деньги в долг, а нужны ли такие финансовые решения?

Кишит такими объявлениями и интернет. Нашим соотечественникам стали все чаще предлагать деньги в долг, а нужны ли такие финансовые решения?

Кредитные организации выдают ссуды на определенный срок, под фиксированный процент, с указанием последствий не возврата долга.

Что будет если не платить займы в МФО?

Каждая микрофинансовая организация прописывает условия пользовательского соглашения клиента, оформляя микрозайм, он автоматически соглашается с ними. В зависимости от формы оказания услуг краткосрочные или долгосрочные займы онлайн, условия могут разниться, но что касается последствий не возврата долга, они весьма схожи.

Процентная ставка продолжает начисляться согласно тарифу кредитора. Микрофинансовые организации в России работаю в диапазоне 0,4-3% в день.

По истечению срока займа, начисляется штраф за просрочку, в размере равному значению, которое указано в договорных обязательствах. Согласно постановлению Центрального Банка Российской Федерации штраф за просрочку платежа от суммы кредита (займа) взимается согласно договорным обязательствам заёмщика и кредитора.

Ухудшение кредитной истории заёмщика. Все финансовые организации, работающие в рамках закона, обязаны передавать сведения об исполнение кредитных обязательств клиентов в БЮРО. В случае не возврата займа в МФО, при следующей подаче отчета сведения о клиенте будут изменены, репутация заемщика будет испорчена. Данные в БЮРО кредитных историй хранятся на протяжении 15 лет.

Это первая стадия последствий для клиента, не вернувшего деньги в срок, которая происходит автоматически. Банкам и МФО нет дела до ваших личных проблем, услуга кредитования была оказана, деньги нужно вернуть, на основании договора, который был заключен добровольно.

Последствия невозврата займа стадия № 2

Специалисты по взысканию просроченных задолженностей микрофинансовых организаций работают по стандартам международного и российского кодекса этики. Телефонные звонки, e-mail рассылка, СМС-уведомления осуществляются в рабочее время с 10:00 до 19:00. Сотрудники по взысканию вежливо напоминают о дате погашения долга, оповещают о возможных штрафных санкциях.

В случае невыполнения договорных обязательств, может быть начат процесс взыскания долга либо передача права на взыскания долга, может быть передано третьим лицам. Заимодавец вправе передать долг в коллекторские агентства. Коллекторы работают по принципу оказания давления, кредитная организация за их действия ответственности не несет.

Если не возвращать займ, финансовое учреждение подает иск в суд. Взыскание долга происходит через Федеральную Службу Судебных Приставов с описанием имущества на сумму по решению суда.

Неустойка, штрафы, пени, начисляемы по задолженности, указываются в пользовательском соглашении каждого кредитора, которые вступают в действие с первого дня нарушения сроков возврата микрозайма.

В случае невозможности платить по счетам стоит обратиться за рефинансированием долгов. Все проблемные ситуации заёмщика негативно сказываются на его положении. Кредитная репутация – лицо заёмщика, в соответствии с Федеральным законом от 30.12.2004 г. № 218-ФЗ «О кредитных историях» МФО передают сведения в БЮРО об исполнение заёмщиком условий договора.

№ 218-ФЗ «О кредитных историях» МФО передают сведения в БЮРО об исполнение заёмщиком условий договора.

Будьте предельно внимательны! Не думайте, что если деньги выдаются быстро, то можно не знакомиться с кредитным договором. Его в любом случае следует внимательно изучить. После прочтения вы, как минимум, будете иметь четкое представление о сроках возврата, сумме переплаты, возможных штрафных санкциях, а как максимум – избежите неприятных сюрпризов.

Реально оценивайте свои возможности! Лучше вообще не брать микрокредит, чем попадать в разряд неплательщиков.

Где срочно взять денег в долг? Срочно нужны деньги, где можно взять в Москве?

Ищете ответ на вопрос, где срочно взять денег в долг без длительных банковских процедур и в надежном месте? Ответ у вас перед глазами — обратитесь в онлайн сервис CreditPlus.

Если вы не знаете, где срочно взять денег, сервис CreditPlus — то, что вам нужно! Еще вчера финансовая стабильность радовала и грела душу, а сегодня мысли заняты лишь срочным поиском денег в долг? Появилась отличная возможность поехать отдыхать по горящей путевке, а «финансы поют романсы»? Сломалась стиральная машинка, а до зарплаты еще две недели? Не отчаивайтесь, чтобы быстро взять деньги в Москве, не нужно бежать в банк, достаточно зарегистрироваться в системе «Кредит Плюс».

Не тратьте время на очереди в банках, сбор документов и доказательства собственной платежеспособности. Просто оформляйте мгновенный займ в сервисе CreditPlus, и необходимость занять денег прямо сейчас для вас перестанет существовать. Это действительно быстро, ведь от момента подачи заявки до вынесения вердикта проходит всего несколько минут.

Почему взять деньги прямо сейчас можно в CreditPlus?

Потому что мы ориентированы на финансовую помощь людям в любой жизненной ситуации. Нашими клиентами могут стать люди, ищущие, срочно сумму денег взаймы:

- в возрастной категории от 22-х до 75-ти лет;

- имеющие постоянный легальный источник дохода;

- располагающие банковской картой, банковским счетом.

Для оформления займа не требуется никаких усилий. Достаточно зарегистрироваться, заполнить заявку, указать предпочтительный способ получения средств. Рассмотрение и одобрение заявки занимает считанные минуты. Мы не интересуемся, зачем и почему вам нужно занять денег в долг, мы протягиваем руку помощи и гарантируем полную конфиденциальность всех ваших данных.

Став клиентом сервиса CreditPlus, вы можете не искать, где срочно можно взять деньги, и обретаете возможность оплачивать покупки и счета прямо из дома. Займ оформляется в режиме онлайн через любое мобильное устройство.

CreditPlus — разумный выбор!

Мы предлагаем денежные ссуды на все случаи жизни на выгодных условиях:

- оформление займа на банковскую карту, наличными или через систему «Контакт» без формальностей и бумажной волокиты;

- мгновенное финансирование — важнейшее преимущество для тех, кто хочет срочно взять денег без процентов;

- оперативное рассмотрение заявки с гарантией положительного решения;

- гибкие условия договора: возможность погасить займ досрочно, продлить срок выплат;

- круглосуточное обслуживание;

- отсутствие залога, сбора документов, поручительства.

Если при первом обращении вы выполнили все условия договора и своевременно погасили займ, то в следующий раз, столкнувшись с проблемой, где можно быстро занять денег, вы сможете решить ее еще оперативнее и увеличить лимит займа.

Условия займа и возврата

Решение задачи, где срочно взять денег прямо сейчас, мы уже нашли, теперь несколько слов, о том, как это сделать:

- Регистрируетесь в системе CreditPlus и открываете личный кабинет. Он понадобится вам для дальнейшего пользования услугами сервиса, получения бонусов через программу «Кэшбек».

- Заполняете заявку, указав паспортные данные, сумму займа.

- Отправляете заявку на рассмотрение, если возникнут вопросы, можно связаться с нами через форму обратной связи по указанным в соответствующем разделе сайта контактам.

- Решение по заявке будет принято в течение 15 минут, о чем вас проинформируют на электронную почту или с помощью СМС.

Чтобы и в следующий раз можно было срочно взять денег в CreditPlus, внимательно прочитайте условия договора и соблюдайте каждый его пункт. Возврат ссуды осуществляется с вашего личного счета, банковским переводом. Досрочное погашение займа освобождает вас от начисления комиссии.

Для отправки заявки заполните форму на сайте

Лучшие личные займы мая 2021 года

| Кредитор | Фиксированная ставка | Минимальная сумма кредита | Максимальная сумма кредита | Условия | Рекомендуемый кредитный рейтинг |

|---|---|---|---|---|---|

| Световой поток Лучшее за отличную кредитоспособность | 2,49% -19,99% с автоплатой * | 5000 долларов США | 100 000 долл. США | 24-144 месяца * | 680+ |

| Ракетные ссуды Лучшее для быстрого финансирования | 5.97% -29,99% с автоплатой | 2 000 долл. США | 45 000 долл. США | 36 или 60 месяцев | 640+ |

| Выскочка Лучшая для справедливой кредитной истории | 8,94% -35,99% | 1000 долларов США | 50 000 долл. США США | 36 или 60 месяцев | 600+ |

| SoFi Лучшая защита от безработицы | 5,99% -18,85% с автоплатой | 5000 долларов США | 100 000 долл. США | 24-84 месяца | 680+ |

| LendingClub Лучшее для малых кредитов | 8.05% -35,89% | 1000 долларов США | 40 000 долл. США | 36-60 месяцев | 600+ |

| Заработок Лучшая альтернатива кредита | Процент не начисляется | До 100 долларов в день | До 100 долларов в день | До дня выплаты жалованья | Проверка кредитоспособности не требуется |

Часто задаваемые вопросы

Что такое личный заем?

Персональные ссуды — это ссуды, на получение которых вы имеете право в первую очередь на основании вашей кредитной истории и дохода.Обычно вам не нужно закладывать залог, чтобы получить разрешение на личный заем, поэтому вам не обязательно нужны активы. В результате вы получаете средства, которые можете использовать практически на все (например, деньги не привязаны к покупке дома или автомобиля).

В результате вы получаете средства, которые можете использовать практически на все (например, деньги не привязаны к покупке дома или автомобиля).

Как работают личные ссуды?

Чтобы использовать личный заем, вы подаете заявку на заем, ждете одобрения, получаете средства и погашаете заем.

- Заявление : Чтобы получить личную ссуду, подайте заявку у кредитора, предоставив информацию о себе, включая личную информацию и финансовые данные.Например, обычно вам необходимо сообщить кредитору, сколько вы зарабатываете, а также указать адрес, номер социального страхования и другую личную информацию.

- Утверждение : Кредиторы оценивают вашу заявку, чтобы определить, одобрять ли ваш запрос. Обычно они проверяют ваш кредитный рейтинг, размер вашего дохода по сравнению с размером долга и другие факторы. Если кредитор согласится с тем, что вы можете погасить ссуду, вы можете получить один или несколько вариантов (например, предложения ссуды на 2 или 5 лет).

- Финансирование : Кредиторы часто финансируют вашу ссуду, переводя деньги прямо на ваш банковский счет. Если есть какие-либо комиссии за выдачу кредита, они будут вычтены из суммы кредита до его депонирования. Оттуда вы можете потратить деньги на все, что вам нужно.

- Выплата : перечисленные здесь ссуды обычно выплачиваются автоматически ежемесячными платежами, которые кредиторы снимают с вашего банковского счета. Если у вас есть ссуда с фиксированной ставкой, размер ежемесячного платежа не меняется со временем, и вы постепенно выплачиваете остаток по ссуде.В случае ссуд с плавающей ставкой платеж может измениться при изменении процентных ставок.

При ссуде с фиксированной ставкой процентная ставка остается неизменной на протяжении всего срока ссуды. В результате ваши ежемесячные платежи по кредиту никогда не меняются, и их может быть проще составить бюджет. Ставка по кредиту с переменной процентной ставкой может колебаться, что может привести к увеличению (или падению, если вам повезет) вашего платежа.

Какой кредитный рейтинг вам нужен для личной ссуды?

Кредиторы выбирают, с какими типами заемщиков они хотят работать, и для получения личной ссуды не требуется единого кредитного рейтинга.Вот почему так важно найти кредитора, который работает с такими же людьми, как вы. Если у вас не идеальный кредит, ищите кредиторов, которые сосредоточены на этом рынке. Если вы знаете свой кредитный рейтинг, вы всегда можете связаться с кредиторами и спросить их, подходите ли вы для их продуктов.

Если у вас отличный кредит, у вас, скорее всего, будет больше возможностей и более низкие процентные ставки от кредиторов, чем от других заемщиков.

Когда получить личный заем — хорошая идея?

Персональный заем может предоставить средства практически на все.Возможно, имеет смысл использовать личный заем всякий раз, когда вам нужно взять ссуду, и вы хотите снизить расходы. Тем не менее, заимствование денег всегда связано с расходами, поэтому вам нужно решить, стоит ли вообще брать заем.

Сравните ставки и комиссии, доступные вам из различных источников, включая личные займы и кредитные карты. Кредитные карты могут иметь низкие рекламные ставки, но вам нужно точно предсказать, как быстро вы погасите свой долг (в идеале до истечения срока действия каких-либо рекламных ставок). Если вы не уверены в этом, лучшим вариантом может быть личный заем с более низкой фиксированной ставкой.

Хотя индивидуальный заем может быть легче получить, чем другие типы займов, важно понимать, можете ли вы получить лучшую процентную ставку с другим типом займа, который подходит для вашей ситуации. Например, если вы хотите купить автомобиль, вы можете получить более низкую ставку по автокредиту, чем по индивидуальному ссуде.

По состоянию на 1 мая средняя процентная ставка, объявленная 26 отслеживаемыми нами кредиторами, составляет 16,83%.

Следует ли использовать личный заем для выплаты долга?

Персональные займы могут быть полезны для консолидации и погашения долга. Если у вас есть дорогостоящие долги (например, по кредитным картам или ссудам до зарплаты), имеет смысл погасить эти остатки личной ссудой.

Если у вас есть дорогостоящие долги (например, по кредитным картам или ссудам до зарплаты), имеет смысл погасить эти остатки личной ссудой.

- Если вы получите более низкую процентную ставку по личному кредиту, вы будете меньше тратить на проценты, и большая часть каждого платежа пойдет на остаток по кредиту.

- У вас будет фиксированный ежемесячный платеж, который позволит погасить ссуду к определенной дате. В отличие от кредитных карт с минимальными платежами, которые могут позволить задержать задолженность, личные ссуды предназначены для погашения в определенные сроки.

Перед тем, как использовать личный заем, необходимо рассчитать, имеет ли смысл стратегия. Выясните, сколько вы тратите на проценты, и сравните это с любыми расходами на проценты и комиссией за выдачу нового личного кредита. Вы должны убедиться, что использование личного кредита в конечном итоге поможет вам сэкономить деньги. Если нет, возможно, это неправильный ход.

Где я могу получить личный заем?

Персональные ссуды доступны из многочисленных источников. Онлайн-кредиторы предлагают персональные ссуды с удобными процедурами подачи заявок и конкурентоспособными ценами.Кроме того, местные банки и кредитные союзы могут быть отличным источником личных ссуд. Когда вы работаете с местным учреждением, у вас может быть возможность лично поговорить с кредитным специалистом и подробно обсудить свои финансы. Кроме того, вы потенциально можете получить финансирование в тот же день, если подадите заявку лично.

Онлайн-кредиторы предлагают персональные ссуды с удобными процедурами подачи заявок и конкурентоспособными ценами.Кроме того, местные банки и кредитные союзы могут быть отличным источником личных ссуд. Когда вы работаете с местным учреждением, у вас может быть возможность лично поговорить с кредитным специалистом и подробно обсудить свои финансы. Кроме того, вы потенциально можете получить финансирование в тот же день, если подадите заявку лично.

Рассмотрите возможность получения котировок по крайней мере от трех кредиторов и сравните процентные ставки, комиссию за выдачу кредита и другие характеристики кредита. Попробуйте присмотреться и получить свой кредит в течение 30 дней, чтобы уменьшить количество запросов на ваш кредит.Найдите время, чтобы выбрать правильный срок погашения — чем больше времени у вас уйдет на погашение, тем больше вы потратите на проценты. Имея в виду всю эту информацию, вы будете хорошо вооружены, чтобы выбрать подходящего кредитора.

Как мы выбирали лучшие личные займы

Наши авторы часами исследовали варианты ссуд от более чем 50 различных кредиторов. Рекомендации основаны на индивидуальных ссудных компаниях, предлагающих сочетание хороших процентных ставок, условий ссуды, низких комиссий, сумм ссуд, скорости финансирования и т. Д.Эти рекомендации по кредитам учитывают, что все заемщики имеют разные потребности и финансовые ситуации, которые могут потребовать ссуд, отвечающих различным приоритетам. Не каждая рекомендация подходит каждому заемщику, поэтому перед подачей заявки рассмотрите все возможные варианты.

Рекомендации основаны на индивидуальных ссудных компаниях, предлагающих сочетание хороших процентных ставок, условий ссуды, низких комиссий, сумм ссуд, скорости финансирования и т. Д.Эти рекомендации по кредитам учитывают, что все заемщики имеют разные потребности и финансовые ситуации, которые могут потребовать ссуд, отвечающих различным приоритетам. Не каждая рекомендация подходит каждому заемщику, поэтому перед подачей заявки рассмотрите все возможные варианты.

Сравните ставки по личным займам с нашими партнерами на Fiona.com

* Условия вашей ссуды, включая годовую процентную ставку, могут отличаться в зависимости от цели ссуды, суммы, продолжительности срока и вашего кредитного профиля. Для получения самых низких ставок требуется отличный кредит.Цена указана со скидкой AutoPay. Скидка AutoPay доступна только до финансирования кредита. Тарифы без AutoPay могут быть выше. При условии утверждения кредита. Действуют условия и ограничения. Рекламируемые тарифы и условия могут быть изменены без предварительного уведомления.

Пример платежа: ежемесячные платежи по ссуде в размере 10 000 долларов США под 5,95% годовых на срок 3 года приведут к 36 ежемесячным платежам в размере 303,99 долларов США.

Лучшие ссуды для плохих кредитов в мае 2021 года

Руководство по банковскому проценту для выбора лучшего индивидуального кредита для плохих кредитов

Проверено Марком Хамриком, старшим экономическим аналитиком Bankrate.По состоянию на вторник, 4 мая 2021 г.

Почему стоит доверять Bankrate?

Наша миссия Bankrate — дать вам возможность принимать более разумные финансовые решения.Мы сравниваем и опрашиваем финансовые учреждения более 40 лет, чтобы помочь вам найти продукты, подходящие для вашей ситуации. Наша отмеченная наградами редакционная группа следует строгим правилам, чтобы рекламодатели не влияли на контент. Кроме того, наш контент тщательно отслеживается и тщательно редактируется для обеспечения точности.

Перечисленные здесь кредиторы выбираются на основе таких факторов, как кредитные требования, годовая процентная ставка, суммы ссуд и комиссии.

Лучшие ставки по плохим кредитам в мае 2021 года

| Плохие кредиты | Плохая кредитная история | Не указано | 5.99% –35,99% | 500 долларов США | 10 000 долл. США |

| Выскочка | Ограниченная кредитная история | 600 | 7,68% –35,99% | 1 000 долл. США | 50 000 долл. США |

| OneMain Financial | Обеспеченные кредиты | Не указано | 18.00% –35,99% | 1 500 долл. США | 20 000 долл. США |

| ТД Банк | Ограничения по минимальной ставке | Не указано | 6,99% –18,99% | 2 000 долл. | 50 000 долл. США |

| Avant | Варианты погашения | 580 * | 9.95% –35,99% | 2 000 долл. США | 35 000 долл. США |

| LendingPoint | Малые кредиты | 590 | 9,99% –35,99% | 2 000 долл. США | 36 500 долл. США |

| Обновление | Быстрое финансирование | Не указано | 5.94% –35,97% (с автоплатой) | 1 000 долл. США | 50 000 долл. США |

| LendingClub | Опыт работы в сети | 600 | 8,05% –35,89% | 1 000 долл. США | 40 000 долл. |

* Минимальный кредитный рейтинг Avant составляет 580 FICO и 550 Vantage.

Что нужно знать о плохих кредитах

Что такое плохие кредиты?

Плохая кредитоспособность — это низкий кредитный рейтинг или короткая кредитная история.Такие вещи, как просрочка платежей или превышение лимита по кредитным картам, могут снизить ваш кредитный рейтинг.

Ссуды на случай плохой кредитной истории — это вариант для людей, чей кредит отражает некоторые финансовые ошибки, или людей, у которых не было времени на создание кредитной истории. Эти ссуды либо обеспечены (обеспечены залогом, например, дом или автомобиль), либо необеспечены. Процентные ставки, комиссии и условия для этих типов ссуд различаются в зависимости от кредитора.

Различные банки, кредитные союзы и онлайн-кредиторы предлагают ссуды тем, у кого плохая кредитоспособность, но порог для того, что считается «кредитоспособным заемщиком», варьируется в зависимости от учреждения. Некоторые кредиторы предъявляют более строгие требования, чем другие, поэтому при поиске ссуды важно внимательно присмотреться к ним.

Некоторые кредиторы предъявляют более строгие требования, чем другие, поэтому при поиске ссуды важно внимательно присмотреться к ним.

Расчетная годовая процентная ставка по шкале оценок FICO

| Отлично | 800–850 | 21% | 10,3% –12,5% |

| Очень хорошо | 740–799 | 25% | 10.3% –12,5% |

| Хорошо | 670–739 | 21% | 13,5% –15,5% |

| Ярмарка | 580–669 | 17% | 17,8% –19,9% |

| Очень плохое | 300–579 | 16% | 28,5% –32% |

Что считается плохой кредитной историей?

Существует несколько моделей кредитного скоринга, которые вы можете использовать для проверки своего кредитного рейтинга, но система кредитного скоринга FICO является одной из самых популярных. Оценки FICO варьируются от 300 до 850, причем нижняя граница считается плохой или удовлетворительной.

Оценки FICO варьируются от 300 до 850, причем нижняя граница считается плохой или удовлетворительной.

Согласно FICO, плохой кредитный рейтинг находится в следующих диапазонах:

Плохой или справедливый кредитный рейтинг может повлиять на вашу способность получить одобрение на получение ссуды и даже может повлиять на вашу способность арендовать квартиру или купить дом. Если вы действительно получите одобрение на получение ссуды с плохой кредитной историей, с вас, вероятно, будут взиматься самые высокие процентные ставки и более высокие комиссии. Тем не менее, есть долгосрочные привычки, которые вы можете развить, чтобы улучшить свой кредитный рейтинг, например, полностью оплачивать счета каждый месяц и регулярно проверять свой кредитный отчет на предмет ошибок.

Что составляет плохой кредитный рейтинг?

FICO рассчитывает ваш кредитный рейтинг, используя пять частей информации:

Если у вас не хватает финансов в одной или нескольких из этих областей, ваш рейтинг упадет. Например, наличие истории просроченных платежей окажет огромное влияние на ваш счет, поскольку история платежей больше всего влияет на ваш счет. Такие вещи, как банкротства, потери права выкупа и высокие суммы долга по отношению к вашему доходу, также могут привести к плохой кредитной истории.

Например, наличие истории просроченных платежей окажет огромное влияние на ваш счет, поскольку история платежей больше всего влияет на ваш счет. Такие вещи, как банкротства, потери права выкупа и высокие суммы долга по отношению к вашему доходу, также могут привести к плохой кредитной истории.

Как получить ссуду с плохой кредитной историей

Получение личной ссуды с плохой кредитной историей не невозможно, но требует тщательного исследования, чтобы найти наиболее доступную ссуду.Вот несколько шагов, чтобы получить личную ссуду, если у вас нет хорошей кредитной истории.

- Проверьте свой кредитный рейтинг. Узнайте, в каком состоянии находится ваш кредит, запросив бесплатный кредитный отчет на AnnualCreditReport.com. Вы имеете право на получение одного бесплатного отчета о кредитных операциях каждый год от каждого агентства кредитной информации, хотя в настоящее время вы можете получить доступ к еженедельным отчетам до апреля 2022 года.

- Убедитесь, что вы можете погасить ссуду.

Оцените свой домашний бюджет, чтобы убедиться, что вы можете поддерживать дополнительный ежемесячный платеж по кредиту.

Оцените свой домашний бюджет, чтобы убедиться, что вы можете поддерживать дополнительный ежемесячный платеж по кредиту. - Сравните личные ссуды с плохой кредитной историей. Если у ваших счетов в вашем существующем банке или кредитном союзе хорошая репутация, у него может быть для вас вариант личного кредита. Вы также можете исследовать личные ссуды для людей с плохой кредитной историей в Интернете, но не забудьте прочитать мелкий шрифт и независимые отзывы о кредиторе.

- Воспользуйтесь предварительным квалификационным отбором. Перед тем, как подать заявку на ссуду, многие онлайн-кредиторы позволяют вам пройти предварительную квалификацию или проверить, соответствуете ли вы критериям, не выполняя жесткую проверку кредитоспособности.

- Изучите обеспеченные ссуды. Некоторые кредиторы предлагают обеспеченные личные ссуды, которые часто легче получить, если у вас кредит ниже среднего. Эти ссуды должны быть обеспечены такими активами, как ваш дом или автомобиль, но обычно они имеют более низкую годовую процентную ставку.

- При необходимости добавьте второго подписавшего. Содействующие лица берут на себя частичную ответственность за ссуду и могут быть обязаны ее погасить, если вы задержите платеж. Добавление соподписавшегося лица с хорошей кредитной историей может помочь вам получить квалификацию и может принести вам более низкие процентные ставки.

- Сбор финансовых документов. При подаче заявления на ссуду вам, вероятно, придется предоставить финансовые документы, которые включают квитанции о заработной плате, налоговые документы и информацию о занятости.

- Будьте готовы к жесткой проверке кредитоспособности. Хотя вы можете пройти предварительную квалификацию у многих кредиторов без жесткой проверки кредитоспособности, фактическое заявление приведет к запросу о кредитоспособности, который может временно повредить ваш кредит.

Одна из самых важных вещей, которые вы можете сделать для защиты своего финансового здоровья, — это провести исследование перед подачей заявления на получение личной ссуды, особенно если у вас плохая кредитная история.

«Я не могу переоценить важность обучения себя как потребителя и поиска подходящего финансового продукта, который поможет вам в достижении ваших целей», — говорит Лесли Тэйн, адвокат по урегулированию долгов. «Низкий кредитный рейтинг означает, что у вас ограниченные возможности, но это не значит, что у вас их мало. Есть продукты, которые помогают заемщикам с низкой или плохой кредитной историей ».

Как коронавирус влияет на плохие кредиты?

Добавление платежей по стимулированию экономики было особенно полезным для американцев, которые нуждаются в перерыве, но их может быть недостаточно для уменьшения бремени, с которым сталкиваются люди с плохой кредитной историей.Из-за последствий пандемии COVID-19 многие банки и онлайн-кредиторы скорректировали свои предложения по личным кредитам. В то время как заемщики, у которых уже есть личные ссуды, могут иметь возможность отсрочить платежи или отказаться от комиссии, потенциальные заемщики могут столкнуться с более серьезными препятствиями, чем обычно, из-за того, что банки стремятся минимизировать риск. Некоторые кредиторы меняют процентные ставки, в то время как другие предлагают ссуды на нужды коронавируса.

«В целом, заемщики с менее положительным кредитным рейтингом могут найти более ограниченные возможности заимствования из-за спада COVID-19», — говорит Марк Хэмрик, старший экономический аналитик Bankrate.«Те, кто в противном случае мог бы иметь право на получение ссуд в лучшие времена, относятся к тем, кому с экономической точки зрения будет труднее получить их в эти более сложные времена».

Однако есть и хорошие новости. «К счастью, низкие процентные ставки помогают ограничить расходы по займам для тех, кто соответствует требованиям. Одна из наших мантр заключается в том, что всегда выгодно искать лучшие ставки. Даже если один кредитор не желает квалифицировать заемщика на определенную продукта, вполне может быть другой кредитор, который это сделает.»

Если у вас невысокий кредитный рейтинг и вы не уверены, что вы получите одобрение, попробуйте начать поиск ссуды в банке, в котором находится ваш текущий или сберегательный счет. Вы также можете воспользоваться вариантами предварительной квалификации с кредиторами, которые специализируются на в ссудах с плохой кредитной историей.

Как выбрать лучшую компанию по ссуде с плохой кредитной историей

Не существует единой лучшей кредитной компании для всех. Выбор лучшей компании по ссуде с плохой кредитной историей зависит от нескольких факторов.

- Право на участие . Многие кредиторы перечисляют на своих веб-сайтах квалификационные требования, включая минимальный кредитный рейтинг, минимальный уровень дохода и максимальное отношение долга к доходу.

- Процентные ставки и комиссии. Все кредиторы используют разные критерии для расчета вашей процентной ставки, поэтому перед подачей заявки на ссуду важно внимательно присмотреться к ним. Получите котировки от нескольких кредиторов и сравните процентные ставки, комиссий за выдачу кредита, и штрафов за досрочное погашение, , чтобы определить, какие проценты по кредиту будут для вас самыми низкими.

- Условия оплаты. Кредиторы, предоставляющие личные ссуды, могут предлагать условия погашения от одного года до 12 лет. Более короткий период погашения означает, что вы быстрее выберетесь из долга и в целом будете платить меньше процентов. С другой стороны, более длительный период погашения уменьшит ваш ежемесячный счет.

- Тип кредитора. Вы можете найти личные ссуды в банках, кредитных союзах и онлайн-кредитных организациях. Онлайн-кредиторы часто имеют самые низкие ставки, но у вас не будет личного обслуживания банка.Кроме того, местный кредитный союз, с которым вы уже ведете бизнес, может с большей готовностью предоставить вам ссуду без кредита на основе ваших существующих отношений.

7 типов ссуд с плохой кредитной историей

Есть два основных варианта получения личной ссуды, если у вас плохая кредитная история: обеспеченная и необеспеченная. Но если у вас возникли проблемы с получением традиционного личного кредита, у вас есть другие варианты.

1. Обеспеченные и необеспеченные ссуды для физических лиц

Стандартные ссуды для физических лиц могут быть обеспеченными или необеспеченными.Обеспеченные кредиты требуют залога, например, дома или автомобиля. Как правило, они предлагают более выгодные ставки и условия и более высокие лимиты по ссуде, поскольку у вас больше стимулов к своевременной выплате ссуды. А если у вас плохая кредитная история, может быть легче получить обеспеченную ссуду, чем необеспеченную.

Однако в случае невыполнения обязательств по кредиту вы рискуете потерять дом, машину или другое имущество. Наиболее распространенными типами обеспеченных ссуд являются ипотечные ссуды, ссуды на покупку жилья и автокредиты, хотя некоторые кредиторы предлагают обеспеченные ссуды для физических лиц.

Необеспеченные ссуды не требуют залога, а размер получаемой вами ставки зависит от вашей кредитоспособности — это означает, что на них может быть сложнее претендовать, если у вас кредит ниже среднего. Поскольку он не обеспечен активами, этот тип ссуды обычно имеет более высокую процентную ставку и более низкие лимиты ссуды, но вы не рискуете потерять свои активы, если задержите платежи.

Плюсы: Персональные ссуды, как правило, сопровождаются высокими кредитными лимитами, и вам не обязательно требуется какое-либо обеспечение, чтобы соответствовать требованиям.

Минусы: Если вы выберете необеспеченный личный заем, годовая процентная ставка может быть намного выше той, которую вы можете заплатить, и вы можете вообще не соответствовать требованиям.

Вывод: Обеспеченные займы и необеспеченные займы могут быть полезными инструментами для получения необходимых средств, но взвесьте все за и против разных типов, чтобы убедиться, что вы не подвергаете свои активы риску.

2. Ссуды до зарплаты

Ссуды до зарплаты — это краткосрочные ссуды, обычно на сумму 500 долларов или меньше. Они взимают невероятно высокие комиссионные в обмен на быстрые наличные, а погашение обычно происходит до вашей следующей зарплаты.

Плюсы: Кредиторы до зарплаты не проводят проверки кредитоспособности, поэтому с ними легче получить одобрение, чем с другими кредиторами.

Минусы: Общая стоимость заимствования высока — иногда до 400 процентов в виде процентов — поэтому важно сначала взвесить другие варианты. Кредиторы до зарплаты также могут быть хищными по своей природе, поэтому обязательно тщательно изучите все потенциальные компании, на которые вы изучаете, прежде чем регистрироваться.

Вывод : Ссуды до зарплаты могут увеличить ваши долги из-за чрезвычайно высоких процентных ставок.Они также могут быть хищными, и лучше всего начинать поиск личной ссуды с более авторитетных кредиторов.

3. Ссуды наличными

Ссуды наличными аналогичны краткосрочной ссуде и предоставляются эмитентом вашей кредитной карты. Сумма, которую вы получаете, выплачивается наличными и заимствуется из доступного остатка на вашей кредитной карте.

Плюсы: Аванс наличными — один из самых быстрых способов получить деньги, поэтому, возможно, вам стоит изучить его, если у вас есть срочные потребности.

Минусы: Если у вас есть необеспеченная кредитная карта, процентная ставка по авансу наличными, вероятно, будет выше, чем годовая процентная ставка для стандартной покупки вашей карты, и выше, чем процентные ставки по личным ссудам.

Вывод: Аванс наличными может быть полезным способом погашения любых непредвиденных расходов, но не рекомендуется для частого использования. Поскольку льготного периода нет, проценты начисляются немедленно, что может поставить вас в неблагоприятное финансовое положение.

4. Банковские договоры

В зависимости от политики вашего банка, он может одобрить краткосрочную ссуду или соглашение о минимальном овердрафте. Это, конечно, зависит от вашей банковской истории и способности держать ваш счет открытым.Для получения дополнительной информации обратитесь в свой банк и спросите о возможных вариантах.

Плюсы: Если у вас хорошие отношения с вашим банком и вам нужен доступ к небольшой сумме наличных денег, банковское соглашение может быть хорошим краткосрочным решением.

Минусы: Поскольку банковские соглашения не являются официальной политикой, они не являются надежным способом заимствования денег.

Вывод: Если вы хотите заключить банковское соглашение, лучший способ узнать ваши варианты — напрямую связаться с вашим банком и узнать о его правилах.

5. Ссуды под залог недвижимости для плохих кредитов

Как и ссуды для физических лиц, ссуды под залог недвижимости предусматривают выплату единовременной суммы денег, которую вы выплачиваете фиксированными ежемесячными платежами. Эти ссуды используют ваш дом в качестве залога, а это означает, что кредитор имеет право арестовать ваш дом в случае, если вы не производите платежи. Однако, поскольку это вид обеспеченного кредита, процентные ставки могут быть ниже, чем у стандартных личных кредитов.

Плюсы: Поскольку ссуды под залог собственного капитала обеспечиваются вашим домом, их может быть легче получить людям с плохой кредитной историей.

Минусы: Поскольку ваш дом является залогом по ссуде, если вы не сможете своевременно вносить ежемесячные платежи, вы рискуете потерять свой дом.

Вывод: Ссуды под залог собственного капитала могут быть идеальными по причинам, требующим большой суммы денег вперед, например, более крупные проекты по благоустройству дома или консолидация долга.

6. HELOCs для плохой кредитной истории

HELOCs похожи на ссуды под залог жилья в том смысле, что они основаны на вашем собственном капитале и обеспечиваются самим вашим домом.Однако HELOC функционально похожи на кредитные карты в том, что они позволяют вам брать взаймы ровно столько, сколько вам нужно, когда вам это нужно, а затем возвращать средства с переменной процентной ставкой.

Плюсы: HELOC позволяют снимать деньги в удобном для вас темпе. Так что, если вы планируете небольшие проекты по благоустройству дома на определенный период времени, HELOC может быть тем, что вам нужно для финансирования этих проектов.

Минусы: Как и в случае ссуды под залог собственного капитала, вы используете свой дом в качестве залога, что подвергает вас риску, если вы не вносите платежи вовремя.

Вывод: HELOC — это действительный вариант ссуды для людей с плохой кредитной историей, поскольку вы обеспечите ссуду своим домом. Это также хороший вариант, если вам не нужно вносить все свои средства заранее.

7. Студенческие ссуды на случай плохой кредитной истории

Студенческие ссуды, хотя и не являются личными ссудами, могут удовлетворить ваши потребности, если вы пытаетесь оплатить такие расходы на образование, как обучение, учебники, проживание и питание. Многие кредиторы, предоставляющие личные ссуды, не позволяют вам использовать средства на образование, поэтому вам придется начать поиск с кредиторов, предоставляющих студенческие ссуды для плохой кредитной истории.

Плюсы: Студенческие ссуды иногда являются единственным способом получить финансирование, если вам нужно оплатить обучение в колледже или связанные с этим расходы.

Минусы: Студенческие ссуды не предлагаются многими кредитными организациями, и если у вас плохая кредитная история, вам почти наверняка понадобится соавтор, чтобы соответствовать требованиям.

Вывод: В отличие от других вариантов в этом списке, студенческие ссуды можно использовать только для одной цели, но почти все кредиторы по студенческим ссудам принимают совместных подписантов, если у вас плохой кредит.

Как определить мошенничество с плохой кредитной историей

Покупая личный заем, обратите внимание на красные флажки, которые могут указывать на то, что вы попадаете в мошенничество:

- Гарантии без одобрения : Обычно уважаемые кредиторы чтобы просмотреть свой кредитный отчет, доход и другую информацию перед тем, как продлить предложение. Если вы столкнетесь с кредитором, которого не интересует история ваших платежей, возможно, вы попали в плохую ситуацию.

- Нет регистрации в вашем штате : Федеральная торговая комиссия требует, чтобы кредиторы были зарегистрированы в штате, в котором они ведут бизнес.Узнайте, лицензирован ли бизнес в вашем штате.

- Некачественные методы рекламы : телефонные звонки и вымогательство от двери до двери не считаются законной рекламной практикой для надежных кредиторов. Точно так же предложения ссуды, которые заставляют вас действовать немедленно, призваны заставить вас принять их без должного рассмотрения.

- Предоплата: Хотя сборы за подачу заявки, за оформление или оценку являются обычными платежами по ссуде, эти сборы часто вычитаются из общей суммы ссуды.Если кредитор требует, чтобы вы предоставили наличные или предоплаченную дебетовую карту, это незаконно.

- Незащищенный веб-сайт: Сайт кредитора должен быть безопасным, то есть адрес веб-сайта должен начинаться с «https» и содержать символ замка на любой странице, где вас просят предоставить личную информацию.

- Нет физического адреса: У уважаемых кредиторов должен быть физический адрес, указанный на их веб-сайтах.

Подробная информация: лучшие кредитные компании с плохой кредитной историей в 2021 году

Лучший кредит для плохих кредитных рейтингов: плохие кредитные ссуды

Обзор: Как агрегатор ссуд, Bad Credit Loans направляет соискателей к авторитетным кредиторам, которые готовы предоставить необеспеченные кредиты ссуды тем, у кого плохая кредитоспособность.Годовая процентная ставка по личным займам от сети кредиторов и поставщиков финансовых услуг по ссуде безнадежных кредитов колеблется от 5,99% до 35,99% при суммах ссуды до 10 000 долларов. Подача заявки на ссуду бесплатная, хотя заявители должны быть не моложе 18 лет.

Льготы: Bad Credit Loans не взимает плату за запрос кредита через свой сайт. Кроме того, Bad Credit Loans заявляет, что разрабатывает процесс подачи заявок таким образом, чтобы позволить претендовать практически любому, даже тем, кто не обязательно будет одобрен в другом месте.

На что следует обращать внимание: Bad Credit Loans не является самим кредитором. Он связывает потребителей с кредиторами и другими поставщиками финансовых услуг, а это означает, что вам нужно будет внимательно прочитать условия, сборы и все другие требования, предлагаемые каждым кредитором, поскольку детали могут отличаться.

| Плохие кредиты |

| НЕТ |

| Не указано |

| 5,99% –35,99% |

| До 10 000 долл. США |

| От 90 дней до 6 лет |

| Не указано |

| Варьируется |

Лучший кредит для ограниченной кредитной истории: Upstart

Обзор: Upstart заработал репутацию компании, предлагающей быстрые и справедливые необеспеченные кредиты для физических лиц.Хотя многие заявки на получение ссуды основываются в первую очередь на кредитном рейтинге заемщика и годах кредита, заявки Upstart также учитывают образование, историю работы и область обучения человека. Годовая процентная ставка для займов Upstart варьируется в зависимости от штата и составляет от 7,68% до 35,99%. Суммы займа варьируются от 1000 до 50 000 долларов, и вы можете выбрать срок погашения от трех до пяти лет.

Льготы: Средства предоставляются быстро, на следующий рабочий день после утверждения, без штрафных санкций за предоплату.

На что обращать внимание: Upstart взимает единовременную комиссию за выдачу кредита, которая может достигать 8 процентов от утвержденной суммы кредита. Upstart также взимает плату за просрочку платежа и плату за возврат чека, а также плату за получение бумажных копий документов.

| Выскочка |

| 4,5 / 5 |

| 600 |

| 7,68% –35,99% |

| 1000–50 000 долларов |

| 3 или 5 лет |

| Не указано |

| Комиссия за оформление: от 0% до 8%; Комиссия за просрочку: 5% или 15 долларов США; Плата за возвращенный чек: 15 долларов США; Единовременный сбор за бумажные копии: 10 | долларов США.

Лучший обеспеченный кредит: OneMain Financial

Обзор: OneMain Financial предлагает как необеспеченные, так и обеспеченные кредиты, которые требуют предоставления залога, например, автомобиля.Суммы займа варьируются от 1500 до 20 000 долларов. Годовая процентная ставка может составлять от 18% до 35,99%, а продолжительность срока составляет 24, 36, 48 или 60 месяцев.

Льготы: Процесс подачи заявки и финансирования с помощью OneMain происходит очень быстро — обычно от двух до трех дней от начала заявки до получения средств. Компания также имеет более 1500 филиалов для тех, кто занимается обычным бизнесом.

На что обращать внимание: OneMain Financial взимает плату за выдачу документов, которая зависит от штата, в котором вы живете.В некоторых случаях это фиксированная сумма, варьирующаяся от 25 до 400 долларов США, а в других — это может быть процент от ссуды. Размер комиссии составляет от 1% до 10%. OneMain также взимает плату за просрочку платежа, размер которой зависит от штата, в котором вы открыли ссуду. Обычно размер комиссии составляет от 5 до 30 долларов или от 1,5 до 15 процентов за просрочку платежа.

| OneMain Financial |

| 3,8 / 5 |

| Не указано |

| 18% –35.99% |

| 1500–20 000 долларов |

| от 24 до 60 месяцев |

| Не указано |

| Комиссия за создание: от 25 до 400 долларов или от 1% до 10%; Комиссия за просрочку платежа: от 5 до 30 долларов или от 1,5% до 15%; Комиссия за недостаток средств: от 10 до 50 долларов |

Лучший кредит для низких ставок: TD Bank

Обзор: Необеспеченный личный заем TD Fit от TD Bank позволяет заемщикам брать взаймы от 2000 до 50 000 долларов. Хотя TD Bank не предлагает абсолютно низкие ставки, предел его ставок по личным кредитам относительно низок — 18.99 процентов годовых. Это может сделать его особенно привлекательным для заемщиков с плохой кредитной историей, которые в противном случае могли бы иметь ставки выше 30 процентов.

Льготы: Единственная комиссия TD Bank — это штраф за просрочку платежа в размере 5 процентов или 10 долларов, в зависимости от того, что меньше. Нет никаких ежемесячных сборов, годовых сборов, сборов за предоплату, штрафов за просрочку платежа или сборов за недостаточный фонд.

На что обращать внимание: Кредиты TD Bank доступны для очень ограниченной клиентской базы. Чтобы соответствовать требованиям, вы должны проживать в Коннектикуте, Делавэре, Флориде, Мэне, Мэриленде, Массачусетсе, Нью-Гэмпшире, Нью-Джерси, Нью-Йорке, Северной Каролине, Пенсильвании, Род-Айленде, Южной Каролине, Вермонте, Вирджинии или Вашингтоне, Д.К.

| ТД Банк |

| 4,9 / 5 |

| Не указано |

| 6,99% –18,99% |

| 2000–50 000 долларов |

| от 36 до 60 месяцев |

| Не указано |

| Комиссия за просрочку: 5% или 10 долларов, в зависимости от того, что меньше |

Наилучшие варианты погашения: Avant

Обзор: Avant предлагает необеспеченные ссуды на сумму от 2 000 до 35 000 долларов США.Срок погашения ссуд Avant составляет от 24 до 60 месяцев, а годовая процентная ставка варьируется от 9,95% до 35,99%.

Льготы: Для тех, кто соответствует требованиям, заемные средства могут быть предоставлены на следующий рабочий день после утверждения.

На что обращать внимание: Кредиты Avant сопровождаются административным сбором в размере 4,75%. Также существует штраф в размере 25 долларов США за просрочку платежа, если ежемесячный платеж не производится в полном объеме в течение 10 дней до установленной даты, а также сбор за недостаточность средств в размере 15 долларов США.

| Avant |

| 4,5 / 5 |

| 580 FICO, 550 Vantage |

| 9,95% –35,99% |

| 2 000–35 000 долларов США |

| от 24 до 60 месяцев |

| Не указано |

| Административный сбор: до 4,75%; Плата за просрочку: 25 долларов; Плата за Dishonored: 15 | долларов США

Лучшее для малых кредитов: LendingPoint

Обзор: LendingPoint работает в 49 штатах и Вашингтоне, округ Колумбия.C., и, как известно, предлагает необеспеченные ссуды для тех, у кого кредитный рейтинг составляет всего 590. Суммы ссуд варьируются от 2000 до 36 500 долларов, а годовая процентная ставка начинается с 9,99 процента и достигает 35,99 процента. Срок погашения, предлагаемый LendingPoint, варьируется от 24 до 60 месяцев.

Льготы: LendingPoint предоставляет решения по заявкам всего за несколько секунд, а после утверждения ссуды средства могут быть доступны уже на следующий рабочий день.

На что обращать внимание: В зависимости от вашего штата вы можете заплатить комиссию за оформление с помощью LendingPoint в размере до 6 процентов, которая может быть вычтена из средств вашего займа.Кроме того, для получения ссуды вы должны иметь минимальный годовой доход в размере 35 000 долларов США.

| LendingPoint |

| 4,4 / 5 |

| 590 |

| 9,99% –35,99% |

| 2 000–36 500 долларов США |

| от 24 до 60 месяцев |

| 35 000 долл. США |

| Комиссия за оформление: до 6% |

Лучший кредит для быстрого финансирования: Обновление

Обзор: Обновление предлагает необеспеченные личные ссуды, которые можно использовать для консолидации долга, рефинансирования кредитной карты, ремонта дома или крупных покупок.Годовая процентная ставка, доступная при обновлении, начинается с 5,94 процента и достигает 35,97 процента. Сумма кредита составляет от 1000 до 50 000 долларов, срок — 36 или 60 месяцев.

Льготы: При подаче заявки на ссуду на повышение класса вы получите решение в течение нескольких секунд, а средства могут быть доступны в течение всего одного дня после прохождения процесса проверки провайдера.

На что обращать внимание: Все личные ссуды включают комиссию за выдачу кредита от 2,9% до 8%, которая вычитается из средств ссуды.

| Обновление |

| 4,8 / 5 |

| Не указано |

| 5,94% –35,97% (с автоплатой) |

| 1000–50 000 долларов |

| 36 или 60 месяцев |

| Не указано |