Фондовый рынок что это простыми словами: Что такое фондовый рынок (и что там продают)

Фондовый рынок: что это простыми словами?

Фондовый рынок: что это простыми словами? Этот вопрос в последнее время волнует многих людей. И это совершенно не удивительно! Так как он пользуется огромнейшей популярностью. Итак, что же обо всем этом обязательно необходимо знать?

Фондовый рынок: что это?

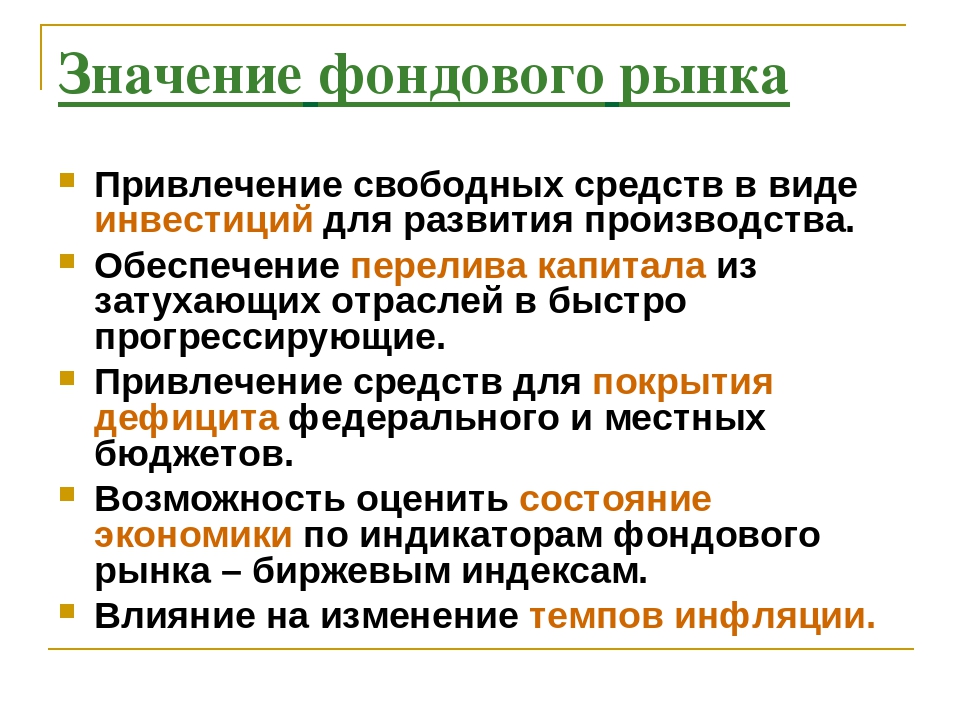

Фондовый рынок – это наиболее распространенный во всем мире финансово-экономический инструмент. Главная его функция заключается в осуществлении регулирования оборота различных ценных бумаг. Все это возможно не только за счет продажи и купли, но и соответственно, благодаря залогу, а также обмену.

В современное время, на фондовом рынке возможна торговля не только одними акциями. Здесь речь может идти, как о векселях, так и об облигациях. Впервые фондовая биржа появилась на территории Амстердама. Это произошло еще вначале 17 столетия. А вот в современном варианте она была открыта в Нью-Йорке, но уже в конце 18 века.

Фондовый рынок обладает иеще одним более расширенным обозначением. Он представляется под видомотдельного сегмента, который относится к всеобщей капитализации.

Он представляется под видомотдельного сегмента, который относится к всеобщей капитализации.

Этот самый сегмент позволяетосуществлять торговлю наиболее разнообразными акциями. Речь может идти, как овнебиржевом формате, так и наоборот, о биржевом.

Фондовый рынок всовокупности с таким вариантом, как финансово-кредитный, может выступатьдействительно под видом достаточно внушительного современного капитала.

Все это ведет и кформированию самой настоящей мировой экономики. В современное время очень многолюдей работает в этом направлении. Они зарабатывают приличные суммы денежныхсредств на собственных фондовых активах.

Огромнейшая численностьначинающих организаций в собственном распоряжении не обладает слишком огромнымикапиталами. А вот развитие современных технологий, а также наиболееразнообразных прогрессивных идей просто нереально себе представить без такогоявления, как серьезнейшие капиталовложения.

В этой ситуации, передзапуском собственного нового бизнес-проекта настоятельно рекомендуется занятьсявыпуском именно ценных бумаг. Они могут представляться под видом определенныхакций, покупающихся многочисленными инвесторами.

Они могут представляться под видом определенныхакций, покупающихся многочисленными инвесторами.

Ими это делается длятого, чтобы, когда компания в значительной степени увеличит собственные активы,они в дальнейшем смогут действительно получать огромнейшие дивиденды.

Чаще всего многочисленныекоммерческие компании на определенном этапе собственного развития такжезанимаются выпуском своих первичных акций. Иногда ими выбирается и такойвариант, как продажа дополнительного объема.

В любой ситуации, как впервом, так и во втором случае, акции, а также остальные ценные бумаги начинаютпродаваться на выше обозначенном фондовом рынке. Все это может делаться нетолько с помощью наиболее разнообразных автономных брокеров, но и, к примеру,через специализированные централизованные биржи.

Фондовый рынок: какие существуют ключевые возможности?

В современное время,фондовый рынок при любых обстоятельствах обладает различными ключевымивозможностями. И первоначально здесь в обязательном порядке необходимо выделитьпоследующие варианты:

- Получение определенного достаточно стабильного дохода, представляющегося под видом дивидендов от купленных ранее акций.

- Эволюция многочисленного количества коммерческих проектов, которые принято считать весьма перспективными. Здесь речь идет и о непосредственном привлечении денежных средств наиболее разнообразных сторонних инвесторов.

- Непосредственное получение хорошей прибыли благодаря купле-продаже достаточно популярных в последнее время ценных бумаг. Все это происходит в пределах такого процесса, как изменение котировок. Его дополнительно еще принято называть и таким словом, как трейдинг.

- Предоставление личного капитала в достаточно эффективное в последнее время доверительное управление. Речь идет о более успешных и опытных брокерах. Именно они в дальнейшем и будут управлять имеющимся капиталом.

А вот сам собственник в дальнейшем будет просто получать соответствующеевознаграждение. Оно может быть различным. Все напрямую зависит от конкретногообъема и вида. Роль может сыграть и профессионализмброкера.

- Дополнительная эмиссия. Она позволяет значительно быстрее развить любой собственный коммерческий проект.

За счет этого имеется реальная возможность достаточно быстрого выхода на совершенно новый и более прибыльный уровень. Гарантируется практически моментальное развитие, а также значительное увеличение прибыльности.

Фондовый рынок: какие существуют сегменты сегодня?

В современное время,фондовый рынок делится на различные сегменты. Ипервоначально необходимо выделить последующие три варианта:

- Стартовый или первичный рынок. Здесь многочисленные молодые организации занимаются продажей собственных акций. Сам процесс реализации осуществляется при помощи наиболее разнообразных листинговых операторов.

Дополнительно на этом самом рынке чаще всеговращаются действительно огромнейшие суммы денежных средств. Они ожидаютпоявляется какого-то перспективного инновационного проекта.

Речь идето тех вариантах, которые по прогнозам, в дальнейшем будут достаточно быстроразвиваться. А вот главными игроками этой разновидности сегмента принятосчитать крупнейшие инвестиционные банковские учреждения, а также многочисленныехедж-фонды. Все они тщательнейшим образом анализируют все появляющиеся на рынкеновые проекты.

Все они тщательнейшим образом анализируют все появляющиеся на рынкеновые проекты.

- Торговый или вторичный рынок. В такой разновидности сегмента на сегодняшний день осуществляется действительно достаточно активная купля-продажа. Естественно, речь идет о наиболее разнообразных выпускающихся акциях.

Они предлагаются к покупке именно по текущему курсу. Организации, которыезанимаются выпуском акций, в этой ситуации больше не принимают участие вподобной разновидности автономной сделки.

- Фондовый внебиржевой рынок. В этой самой нише существует всего несколько главных игрока. Речь идет о брокерах, а также о всевозможных трейдерах. Ими заключаются многочисленные сделки, естественно, между собой. Все это происходит не только в телефонном режиме, но и, к примеру, в удаленном.

В последнее время онлайнтрейдинг становится достаточно прибыльным и популярным направлением. Подобноерешение достаточно активно используется теми людьми, которые намеренызарабатывать собственные денежные средства именно в Интернете.

Профессия характерна не одному десятку тысяч пользователей современной сети. И это совершенно не удивительно! Ведь такое направление с каждым последующим годом становится все более прибыльным и эффективным.

Какие существуют разновидности акций?

На сегодняшний день,акция представляется под видом наиболее распространенного вида ценной бумаги.Она предназначается для того, чтобы подтвердить право собственника наопределенную часть конкретной разновидности имущества.

Оно может принадлежатьнаиболее разнообразным предприятиям или компаниям. В дальнейшем от этих самыхакций владелец может получать определенные дивиденды. Они начисляются с учетомтакой характеристики, как уровень прибыли.

Эти самые акции насегодняшний день можно разделить на две последующие главные категории:

- Непривилегированные акции. Подобные ценные бумаги каждому собственнику способны предоставить право на непосредственное принятие участия в каких-то общих собраниях, где будут присутствовать всевозможные акционеры.

Также речьидет и о получении дивидендов в простом распределении. Подобные активы принятосчитать главным объектом купли-продажи, если речь идет о таком явлении, какфондовый рынок.

- Привилегированные ценные бумаги. Акции этого вида чаще всего считаются наиболее распространенными посреди большой численности учредителей организации. Не исключаются и различные лица, которые являются близкими им.

Подобные ценные бумаги способныпредоставить реальную возможность в получении соответствующих дивидендов. Неисключается и реальная возможность претендовать на определенный вид имущества,которое ликвидируется организацией именно в приоритетном порядке.

Чтобы осознатьперспективы собственного сегодняшнего вложения в ценные бумаги определенноймолодой организации, что напомнить, что на старте акции многих известныхсегодня компаний, зачастую стоили всего 1 доллар.

А вот на сегодняшний деньих цена часто доходит и до 150 долларов. Другими словами, с учетом этогопримера, можно сделать вывод, что по истечению определенного периода времени,прибыль может быть увеличена даже в 150 раз и больше.

Естественно, подобные цифры могут вопределенной степени отличаться. Все напрямую зависит от того, какими темпами вдальнейшем будет развиваться выбранная молодая компания.

Естественно, акции будутрасти не такими стремительными темпами, как бы этого хотелось. Хотя имхарактерно наличие достаточно высокого показателя стабильности, а такжеобязательной выплаты дивидендов.

В любой ситуации, каждыйбез исключения человек на сегодняшний день имеет такую прекрасную возможность,как осуществления заработка на наиболее разнообразных акциях.

Таким образом, отвечая навопрос «Фондовый рынок: что этопростыми словами?», необходимо отметить, что это специальныйфинансово-экономический инструмент, который обладает мировым масштабом.

Фондовый рынок или рынок ценных бумаг, для чего он нужен.

это организованная площадка для торговли ценными бумагами. Она объединяет свободные средства для вложения, и людей (компании), кто нуждается в инвестициях. Помогает бизнесу и инвесторам найти друг друга. Если говорить еще проще, то это место, где продаются и покупаются ценные бумаги, чаще всего облигации и акции.

Если говорить еще проще, то это место, где продаются и покупаются ценные бумаги, чаще всего облигации и акции.

Более подробно обо всей цепочке работы рынка ценных бумаг расскажем ниже.

Торговые площадки, где участники совершают сделки по биржевым товарам, руководствуясь правилами работы. Покупка и продажа ЦБ ведутся в бездокументарной форме, и биржа регулирует эти процессы. Чтобы компания могла заполучить крупный капитал для финансовых вложений, ей нужно выйти на фондовый рынок. Удобной площадкой для этого становится биржа. Фирма должна иметь статус публичной, то есть ее финотчетность ведется по установленным стандартам, свободно видна пользователям интернета.

Первичное размещение ЦБ называется Initial Public Offering, а вторичным, когда торговля выполняется уже выпущенными бумагами. Существует много бирж разных видов, как валютная, товарная, но самая популярная в Америке – это NYSE (Нью-Йорская фондовая биржа). Еще одна – NASDAQ, где выкладывают акции технологических компаний. На слуху Чикагская Товарная биржа, Американская фондовая биржа и др.

На слуху Чикагская Товарная биржа, Американская фондовая биржа и др.

Главной площадкой в России

является Московская Межбанковская Валютная Биржа (ММВБ), но правильное название – фондовая секция биржи. Ранее была еще и Российская Торговая Система, но с 2012 года она вошла в состав ММВБ. Торговые операции осуществляются и на других площадках, но обороты там меньше − ФБ СПб, СПВБ, МФБ.

Никто не может самостоятельно зайти на биржу, чтобы сходу начать продавать или покупать акции. Для этого необходим финансовый посредник. Это может быть дилер или брокер, у которого есть соответствующие лицензии, и он прошел регистрацию на фондовой бирже.

Посредники между биржей и клиентов. Они дают возможность людям работать на бирже, при этом за все ваши указания получает комиссию. Их задача помочь вам продать или купить акции и прочие ЦБ. Посредники могут все делать по вашей указке или самостоятельно, если вы доверите людям управление вашим инвестиционным портфелем.

Будете вы в плюсе или минусе от проведенных сделок, брокеру не так важно, он все равно получит профит. Технически вы даете установку брокеру приобрести акции, а он идет и покупает их. В качестве брокеров выступают страховые компании, банки, инвестиционные фирмы, имеющие лицензию на брокерскую деятельность. Последние выполняют поручение инвестора за 10-15 минут. Первые будут продавать/покупать акции в течение 1-2 дня, действуют медленно.

Выполняет покупку, продажу ценных бумаг не по заявке, а оперирует своими деньгами в своих же интересах. В переводе с английского языка «dealer» означает «торговец». Его заработок кроется в разнице между стоимостью покупки и продажи ЦБ. Деятельность дилера напоминает работу пункта по обмену валют – сначала приобрел дешево, затем продал дорого, а разницу в карман.

Неотъемлемым звеном рынка ЦБ являются клиенты. Это частные лица, юридические компании, которые покупают или приобретают акции, облигации и прочие инвестиционные инструменты.

Разбираем понятия, так что нужно объяснить, что такое «инвестиции». Это вложения в бизнес с целью получения дохода. Слово популярное в России, народ говорит «инвестиции в детей», когда речь идет об оплате в обучение, «инвестиции в здоровье», когда нужен курс лечения и т.д. На деле это не инвестиции, а расходы. Окупятся они или нет – покажет время.

Но ниже понятие сути инвестирования позволит вам избежать недопонимания и неприятностей в финансовом плане. Инвестирование на фондовом рынке – это вложения средств в действующее предприятие, которое создает новые ценности и генерирует прибыль. Редко кто вкладывает в заведомо убыточный бизнес, который уже 10 лет показывает минусовой профит. Именно поэтому на долгом промежутке времени график динамики работы фондового рынка – растущая линия.

просто о сложном (часть I) / Статьи / Newslab.Ru

Когда обычный человек видит словосочетания «Фондовый рынок» , «Рынок ценных бумаг» или «Биржа», он невольно думает: «Это лохотрон», «Я уже пробовал, заработать там нельзя». И в каком-то смысле он будет прав. Но только не по отношению к рынку ценных бумаг, а по отношению к способу вовлечения на рынок.

Расскажу вам простыми словами, что же такое рынок ценных бумаг, кто и что им двигает. Начнем с общих понятий.

Рынок ценных бумаг — это, в первую очередь, рынок акций и облигаций.

- Облигации простому человеку не интересны, поскольку доходность по ним очень редко превышает банковский процент по вкладу.

- Акции, в свою очередь, не имеют фиксированной доходности. Инвестируя в акции, можно как заработать за год до 1000%, так и потерять большую часть средств. Второй вариант возможен в случае, если инвестор не понимает логики своих действий.

Акция — это часть компании, часть предприятия. Купив акцию, вы становитесь совладельцем компании, и не имеет значения, какой её частью вы владеете, пусть даже одной миллиардной! К вам компания будет относиться как к владельцу: высылать приглашения на советы акционеров, сообщать о результатах и пр.

Акция — это часть компании, часть предприятия. Купив акцию, вы становитесь совладельцем компании, и не имеет значения, какой её частью вы владеете, пусть даже одной миллиардной! К вам компания будет относиться как к владельцу: высылать приглашения на советы акционеров, сообщать о результатах и пр.

Организованный рынок ценных бумаг (биржевой рынок) — это место, где торгуются акции самых крупных и надежных компаний в России: «Газпром», «Сбербанк», «Роснефть», «Лукойл» и т.п.. Как бы ни казалось парадоксальным, но это практически единственный в России прозрачный и честный рынок. Каждая компания обязана публиковать годовую доходность, финансовую отчетность на своем официальном сайте. Ибо попасть на биржевой рынок просто так никакая организация не может, пока не пройдет серьезную проверку — процедуру листинга.

На рынке ценных бумаг нет таких понятий, как «черный нал», «откат». Можно сказать, что российское биржевое законодательство практически идеально.

Просто так купить акцию «с рук» весьма сложно, но возможно (это увеличивает время на поиски продавца, встречу с ним, и неизвестно еще какую стоимость он выставит). Есть централизованный вариант. В соответствии с действующим законодательством мы совершаем все сделки через брокеров.

Брокерская компания — это посредник, без которого на РЦБ не совершается ни одной сделки. Брокер (агент) живет тем, что от каждой сделки получает небольшой процент. Если есть желание инвестировать в акции компаний на РЦБ, необходимо открыть брокерский счет, желательно, у федерального брокера (надежность, качество обслуживания), такого как, например, «БКС», «Финам», «ВТБ24», «Открытие» и т.д. Сама процедура занимает несколько минут, после чего у вас появляется возможность приобрести любые акции компании, торгующейся на фондовом рынке. Но это только малая часть того, что необходимо знать. Самое главное — понимать, какие участники на биржевом рынке существуют вообще.

Круг общения

На биржевом рынке есть понятие — профессиональный участник рынка ценных бумаг. Те «ребята», которые интересуют нас (поскольку именно с ними приходится общаться), это реестродержатель, брокер, расчетная палата, депозитарий и биржа.

Реестродержатель контактирует с нами достаточно редко, но метко. Он отвечает за списки владельцев ценных бумаг в самые важные для компании моменты, он позволяет ответить на вопросы «кто из акционеров имеет право получения дивидендов за прошлый год», «кто из акционеров имеет право голоса на годовом собрании акционеров» и т.п. В соответствии с определением реестродержатель ведет реестр (список) собственников акций. Работу реестродержателя оплачивает эмитент (компания, список акционеров которой и ведет реестродержатель).

Биржа — это организатор торгов — площадка, свод правил ведения торгов, список доступных в торгах акций. Место, где торгуют инвесторы. Именно на бирже совершаются все сделки. За каждую сделку биржа получает свой скромный процент, как правило 0,01%. В России, кстати, две самые крупные биржи — ММВБ (Московская Межбанковская Валютная Биржа) и РТС (Российские Торговые Системы) находятся в Москве.

Когда мы открываем брокерский счет у брокера, за состояние наших денег, за их перемещение отвечает расчетная палата. Если мы покупаем акцию, расчетная палата перемещает наши денежные средства продавцу акции, а вот перемещением акций занимается уже другая компания — депозитарий.

Это лишь общая информация о ключевых участниках биржевого рынка. Стоит, однако, всегда помнить, что для каждого из участников присутствие на рынке ценных бумаг — это бизнес, каждый стремится получить максимальную прибыль. И не удивляйтесь, если брокер учит вас совершать сделки как можно чаще, ведь, по большому счету, он просто агент. А агент, как известно, живет на процент, который получает от каждой сделки. Если в день вы совершаете около 10 сделок, то в месяц (при 220 сделках), в среднем брокер получает не менее 10% от тех средств, которые у вас на счете и брокеру хорошо!

Грамотных вам инвестиций!

Антон Демидов, директор УЦ «Мастер-Инвест»

Чем отличается фондовый рынок от Форекса

Осуществлять торговлю на финансовых рынках на сегодняшний день стало очень выгодно, при этом для этого не нужно иметь специального образования или продвигать для продажи какой – то определённый товар. Всё гораздо проще: единственное, что необходимо для ведения торгов на финансовых рынках, это наличие определённой свободной денежной суммы и некоторые познания в данной сфере.Однако для многих начинающих инвесторов встаёт вопрос ребром о том, где лучше начинать свою торговлю: либо на Фондовом рынке, либо на рынке Форекс. Ведь для большинства обывателей не существует особой разницы между этими понятиями. А это далеко не так. Ничего общего между Фондовым рынком и рынком Форекс нет, и они никак не зависят друг от друга.

Фондовый рынок был основан очень давно в отличие от рынка Форекс. При этом Фондовые биржи имеют официальные юридические адреса и определённое месторасположение. Чего не скажешь о Форекс. Финансовый рынок Форекс не имеет определённого физического места прописки, при этом он существует только в межбанковских электронных системах. Хотя в последнее время деятельность рынка Форекс стала регулироваться законодательными органами большого числа зарубежных стран.

Итак, если говорить простыми словами, Фондовый рынок предполагает торговлю любыми видами ценных бумаг, ну а рынок Форекс – это торговля различными видами валют (валютный рынок). Основной принцип работы на Фондовом рынке заключается в том, что инвесторы зарабатывают свои деньги на разнице цен покупки/продажи ценных бумаг, а на валютном рынке Форекс – трейдеры зарабатывают на ценовой разнице конкретной валютной пары. Выходит, что и там, и там одинаковые принципы осуществления торгов: продать дороже, а купить дешевле.

На рынке ценных бумаг местом для проведения торгов является фондовые биржи, которые находятся в самых больших финансовых мировых центрах, в то время как рынок Форекс не имеет определённых мест для проведения официальных торгов. Торговать на Форекс можно прямо у себя дома, главное при этом иметь компьютер и подключенный интернет.

Владельцами ценных бумаг на фондовой бирже, как правило, являются различные компании и организации. Которые их постепенно выпускают, а на валютном рынке Форекс владельцами этих валют выступают различные страны и государства, которыми могут торговать не только компании, но и частные лица.

Общие объёмы капитала на фондовом и валютном рынках совершенно различные. Для того чтобы приобрести ценные бумаги на фондовом рынке, инвесторам понадобятся десятки, а иной раз и сотни тысяч долларов. На стоимость активов сильно влияют различные экономические факторы, сами инвесторы и разные посредники. А на валютном рынке Форекс можно совершенно за небольшой промежуток времени, грамотно владея фундаментальным и техническим анализами, при минимальных инвестициях очень быстро заработать немалый капитал. Однако так же быстро можно понести сильные убытки. Но это зависит от грамотности самого трейдера, чем от прочих внешних факторов.

Ещё одно отличие финансовых рынков заключается в том, что Форекс работает круглосуточно по пять дней в неделю. А Фондовый рынок функционирует в установленные часы, как правило, по восемь часов в сутки, в зависимости от графика работы фондовых бирж. Именно поэтому инвесторам с различных стран мира так часто приходится подстраиваться под время работы и под часовой пояс конкретной фондовой биржи.

Осуществлять торговлю ценными бумагами на фондовом рынке намного безопаснее и прибыльнее. И осуществляется она на более профессиональном уровне, в отличие от рынка Форекс, где инвестором может стать любой студент. Однако каждый трейдер должен для себя сам выбрать тот финансовый рынок, который ему больше подходит. У каждого есть свои особенности и преимущества, поэтому сказать однозначно, где лучше, нельзя.

Простыми словами о Фондовом рынке и Биржах. | Большие и Малые деньги

Картинка из источника: https://yandex.ru/images/searchФондовый рынок — это то место, где покупают и продают акции, облигации и другие финансовые инструменты, как допущенными к торгам на бирже, так и торгующим вне биржи. Фондовым рынком еще называют совокупность ценных бумаг, услуг и тех механизмов, которые обеспечивают успешную торговлю этими ценными бумагами. Фондовый рынок представлен в виде торговых площадок или систем — Биржи, где участники и посредники торгов торгуют ценными бумагами и инструментами, представленными фондовым рынком.

Биржа способствует установлению контакта между продавцом и покупателем, формирование цены посредством торгов. На всех биржах установлен торговый сервер или терминал, к которому подключены брокерские компании. Последние выставляют заявки в торговой системе от лица клиентов, беря за это комиссию (денежные средства за оказание услуг).

Картинка из источника: https://yandex.ru/images/searchБиржа простыми словами — это торговая площадка или система (крайне мало осталось таких мест/помещений, где люди кричат и жестикулируют с целью выставления заявок на покупку или продажу торговых инструментов (акции, облигации, валюта и так далее)), где Компании привлекают инвестиции в свой бизнес, а инвесторы ищут выгодные сделки по вкладам, посредниками выступают брокеры — которые обеспечивают сделки на бирже.

Примеры популярных Бирж:

* В России

Картинка из источника: https://yandex.ru/images/search1) ММВБ-РТС создана в 2011 году, путём объединения двух конкурентов.(Московская Межбанковская Валютная Биржа и Российская Торговая Система)

2) ФБСПб (Санкт-Петербургская Биржа).

PS: В дореволюционной России существовало большее количество бирж, но пришли большевики, и закрыли биржи.

* В США

Картинка из источника: https://yandex.ru/images/search1) NYSE — Нью-Йоркская фондовая биржа

2) NASDAQ — Высокотехнологичные Американские компании

* В Европе

1) Euronext Paris — Объединённая биржа

2) LSE — Лондонская фондовая биржа

* В Азии

1) Шанхайская фондовая биржа

2) Шэньчжэньская фондовая биржа

3) Национальная фондовая биржа Индии

Для Чего нужен фондовый рынок Компании ?

Картинка из источника: https://yandex.ru/images/searchДля активного развития и следованию тенденциям развития технологий, Компании вынуждены привлекать денежные средства на развитие, так как средств от выручки недостаточно. С этой целью компании становятся публичными, выпускают акции на фондовом рынке или размещают облигации, занимая у инвесторов деньги на развитие. После первичного выпуска акций у такой компании появляются средства для развития и конкуренции на рынке.

Для чего нужен фондовый рынок Инвестору ?

Картинка из источника: https://yandex.ru/images/searchИнвестор — это человек, который вкладывает деньги с целью получения прибыли. Вкладывая в акции компаний, инвестор выигрывает на росте цены акций компании и, если дела у компании идут хорошо, то последняя регулярно выплачивает дивиденды своим акционерам.

Вывод:

Фондовый рынок — это площадка с альтернативными финансовыми инструментами для инвесторов и спекулянтов, которые ищут место умножения своего капитала! А так же для компаний, которым нужны средства для модернизации и расширения бизнеса, который будет конкурентным среди других компаний. Какие именно инструменты покупаются на фондовых рынках я расскажу в ближайшем будущем.

Если вам понравилась или была полезной статья, то ставьте палец вверх, оставляйте свои комментарии и подписывайтесь на канал.Спасибо за внимание, удачи в финансах !

Ссылки на статьи моего канала, которые могут вас заинтересовать:

1) Роботы и наши рабочие места.

2) Домашний питомец, который знает толк в финансах.

3) Всё про налоги и о том, как платить их меньше.

При написании статьи были использованы следующие источники:

1) Открытые источники в интернете

2) Мой личный опыт

Ценные бумаги простыми словами — определение, виды ценных бумаг

Что такое ценная бумага?

Ценная бумага – документ, указывающий на определенные имущественные права его владельца при предъявлении. Ценная бумага должна быть оформлена в соответствии со своим видом и общим критериям для таких документов.

Существуют три самых распространенных определения ценных бумаг:

- Ценная бумага — документ, предъявление которого необходимо для осуществления выраженного в нем права.

- Ценная бумага — это деловой документ установленного образца, денежного или имущественного содержания, имеющий юридическую силу.

- Ценная бумага — это особая форма существования капитала, они могут передаваться вместо него самого, обращаться на рынке как товар и приносить прибыль. Суть их в том, что самого капитала нет, но есть все права на него, зафиксированные ценной бумагой.

Виды ценных бумаг

По признаку экономической природы ценные бумаги подразделяются на паевые бумаги, долговые бумаги и производные финансовые инструменты.

- Паевые бумаги

Фиксируют отношения совладения или паевого участия в формировании уставного капитала и распределения прибыли (акции).

- Долговые бумаги

Являются инструментами кредита (облигации, ОФЗ, векселя, сберегательные и депозитные сертификаты) — письменные показания банка о депонированиях (вмещение) денежных средств, которые удостоверяют право вкладчика на получение по окончании установленного срока депозита и процентов по нему. Сертификаты могут быть срочными и по требованию, имени и на предъявителя.

Удостоверяют право на покупку или продажу ценных бумаг (чаще всего акций).

В зависимости от цели ценные бумаги разделяются на фондовые и коммерческие.

- Фондовые ценные бумаги (акции, облигации)

Являются инструментами инвестирования капитала, вращаются на фондовом рынке, они, как правило, являются бессрочными или действуют сверх одного года.

- Коммерческие бумаги (вексель, аккредитив и др.)

Являются кредитными инструментами, опосредствуют торговые операции и вращаются на денежном рынке. Эти бумаги преимущественно являются краткосрочными и только частично используются для инвестирования капитала.

Также ценные бумаги разделяются на рыночные, которые можно перепродавать, и на нерыночные, которые можно продать только один раз.

Наиболее часто встречающимися ценными бумагами являются акции (обыкновенные, привилегированные), векселя, облигации, опционы, чеки, дорожные чеки, закладные. Каждые из них имеют определенные правила оформления и назначения.

Откуда берутся ценные бумаги?

Ценные бумаги возникают путем эмиссии. Под эмиссией ценных бумаг подразумевают их выпуск и размещение среди держателей. Ценные бумаги выпускаются:

- для привлечения первичного капитала акционерного общества либо его увеличения;

- для реорганизации предприятия в акционерное общество;

- для изменения объема прав уже имеющихся держателей ценных бумаг;

- для привлечения дополнительных инвестиций (собственных либо заемных).

Выпускать Центробанк могут государство, органы власти, юридические и физические лица.

Что такое рынок ценных бумаг?

Рынок ценных бумаг, или, другими словами, фондовый рынок – это совокупность сделок в сфере обращения и выпуска различных ценных бумаг – акций, облигаций, сертификатов, закладных и пр.

Его инфраструктура чрезвычайно широко развита и охватывает практически все отрасли экономики. Функционирование рынка ценных бумаг дает возможность упорядочить и повысить эффективность многих экономических процессов, особенно инвестиционных.

В биржевой торговле наиболее распространены акции, облигации и опционы.

Вам также будет интересно

Что такое МСФО (IFRS)

Коды фьючерсов на срочном рынке МосБиржи

Что такое форекс простыми словами и как он работает на самом деле

Сразу определимся, что форекс – это рынок, на котором в режиме онлайн заинтересованные люди (трейдеры) меняют одну иностранную валюту на другую по курсу крупнейших глобальных внебиржевых участников. Рынок настолько ликвидный и глобальный, что не привязывается к определенным биржам. Открывать сделки онлайн – быстрее и более выгодно, нежели в обменнике около дома.

Впрочем, и фигурирующие здесь суммы – на много порядков выше, а потому торговый оборот рынка форекс на данный момент – самый большой в мире. На самом деле, ни фондовый рынок со всеми акциями мира, ни рынок металлов со всем доступным золотом в обращении не может по оборотам купли-продажи сравниться с рынком форекс, средний дневной оборот которого превышает 6.5 трлн. долларов.

Только представьте эту финансовую мощь!

Значение термина Forex

Форекс (FOREX) расшифровывается как обмен (exchange) иностранной (foreign) валюты. Эти два слова и заложены в основу аббревиатуры Forex или FX.

На этом рынке реально начать за доли секунд совершать сделки по купле-продаже иностранной валюты, так как он функционирует круглосуточно 5 дней в неделю, и имеет огромный оборот. Колебания курсов валют в разы ниже в сравнении с фондовым рынком. Сочетание этих свойств позволяет брокерам предоставлять маржинальную торговлю для своих клиентов, то есть открывать сделки можно объемом, который значительно превышает ваши текущие финансовые возможности. Для этого брокерские компании-посредники предоставляют кредитное плечо. Подробнее об этом важнейшем условии торговли на валютном рынке для частных трейдеров вы можете прочитать в отдельном материале на сайте FxTeam.

Как работает форекс?

Главное, что необходимо понять по теме forex – цена валюты постоянно изменяется.

Сейчас, к примеру, евро стоит 1,2 доллара, а через час уже 1,19. Стоимость одной валюты, выраженная в другой, называется котировкой. Каждая такая котировка попадает на график в торговой платформе и ставит на нем точку. Эта точка автоматически соединяется с предыдущей отметкой цены актива. Так на форексе, в режиме реального времени, рисуется график цены, а трейдеры сидят перед мониторами или экранами смартфонов и наблюдают за тем, как изменяется график, чтобы понять, когда же начать торговать.

Мы уже упоминали про распространенное современное решение – кредитное плечо. Суть его сводится к тому, что в момент открытия сделки к вашим собственным средствам брокерская компания добавляет свои, дополнительные. Размер такой щедрости колеблется от 1:1 (когда вы торгуете только на свои) до 1:500 (когда на каждый ваш доллар брокер добавляет еще 500).

Также брокеры часто позволяют своим клиентам торговать меньшими объёмами, чем торгуются на рынке, то есть дробными лотами. Стандартный размер минимальной трансакции около 100 000 $. Однако многие брокеры позволяют совершать сделки с десятой или сотой частью этой суммы.

Таким образом, получается, что присоединиться к торговле на глобальном рынке форекс и торговать суммами от $10000 можно даже с относительно небольшим капиталом, т. е. от $100.

Чем торгуют на форексе?

Основными валютами, которыми торгуют через онлайн-платформы, являются американский доллар (USD), евро (EUR), японская иена (JPY), фунт стерлингов (GBP) и швейцарский франк (CHF). Однако можно начать торговать и кросс-курсами: пары, в которые не присутствует доллар США.

Если в стране все хорошо и показатели-индикаторы здоровья экономики выходят даже лучше ожиданий, то курс национальной валюты будет, скорее всего, расти. А если новости скверные и данные статистики по региону не радуют, то на рост (укрепление) валюты можно не рассчитывать. В прочем, не все так однозначно, внутри недели или дня происходят колебания, работать с которыми помогают визуальные линии, т. н. технические индикаторы торговли. Они помогают определить, в каком направлении сейчас движется цена, насколько силен сущетсвующий тренд и что потенциально будет дальше.

Трейдеры ориентируются на эти индикаторы и экономические новости из лент глобальных инфорагентств. На основании всего массива информации пользователи делают выводы, ловят выгодный момент, чтобы начать, – и открывают сделки вверх и вниз, на покупку и продажу.

Вот, как это работает: приведем в пример самую популярную валютную пару рынка – евро-доллар (EURUSD). Доллар США на форексе зависит от ситуации в Америке, евро зависит от ситуации в Евросоюзе. Трейдеры по всему миру узнают новости по этим регионам и реагируют на них либо повышением спроса на евро и доллар, либо снижением.

Если на рынке больше тех, кто настроен покупать евро (валюту, которая стоит первой в паре), цена EURUSD растет. Если же на рынке больше тех, кто настроен продавать евро, цена EURUSD падает. Так работает основной закон Спроса и предложения.

Тех, кто полагает, что котировки будут расти, называют быками. Тех, кто уверен в падении цены, называют медведями.

Однако если статистика по Еврозоне трейдеров не впечатляет, и на рынке больше тех, кто настроен покупать доллары (валюту, которая стоит второй в паре), то курс EURUSD начнет снижаться, т.е. идти в пользу доллара. Про такую ситуацию аналитики говорят: «Доллар начал укрепляться по отношению к евро».

Основные участники торгов

Центральные банки

Их главной задачей в процессе онлайн торговли является валютное регулирование на внешнем рынке, а именно – предотвращение резких скачков курсов национальных валют. Это необходимо, чтобы не допустить начала очередной волны экономического кризиса, а также для поддержания баланса экспорта и импорта. Центральные банки, их решения и выступления представителей оказывают прямое влияние на рынок форекс.

В США основной регулятор – Федеральная Резервная Система (ФРС), в Европе – Европейский Центральный Банк (ЕЦБ), в Британии – Банк Англии (BoE), в Японии, соответственно, Центральный Банк Японии.

Коммерческие банки

Они проводят основной объем валютных операций. Остальные участники рынка, посредством счетов, открытых в коммерческих банках, осуществляют необходимые обменные и депозитно-кредитные операции.

На мировые валютные рынки наибольшее влияние оказывают крупные международные банки, ежедневный объем операций которых достигает миллиардов долларов. К примеру, это Deutsche Bank, Barclays Bank, Union Bank of Switzerland, Citibank, Chase Manhattan Bank, Standard Chartered Bank и другие.

Фирмы, которые осуществляют внешнеторговые операции

Компании, участвующие в международной торговле на форекс, делятся на импортеров и экспортеров. Импортеры постоянно демонстрируют устойчивый спрос на иностранную валюту, а экспортеры – наоборот, предлагают иностранную валюту к продаже, а также размещают или привлекают свободные валютные средства в качестве краткосрочных депозитов.

Компании, которые осуществляют зарубежные вложения активов

Это, прежде всего, инвестиционные фонды, Монетарные фонды и Международные корпорации, такие, как Xerox, Nestle, GE (General Electric), BP (British Petroleum) и другие.

Валютные биржи

В ряде ключевых стран мира (США, Британии, Австралии, Японии и др.) действуют валютные биржи. Их основной функцией является осуществление обмена валют для юридических лиц и формирование текущего курса торговли по каждой паре. Как только на бирже появляется котировка, она передается поставщикам ликвидности, а они, в свою очередь, передают ее брокерским компаниях, с которым заключили контракт. Так новая цены оказывается в онлайн-платформах частных трейдеров, подключенных к рынку тем самым брокером.

Брокерские компании

В функцию этих посредником между биржей и частными трейдерами входит сведение покупателя и продавца иностранной валюты и осуществление между ними сделки купли-продажи по актуальной цене. Все операции проходят в режиме онлайн, через фирменные торговые платформы. Самые популярные из них среди розничных инвесторов – MetaTrader4 и MetaTrader5.

За свое посредничество в процессе торговли и вывод сделок на рынок брокерские компании взимают комиссию в виде процента от суммы сделки – спред. Это разница между ценой, по которой трейдеры покупают валюту, и ценой, по которой они ее продают.

Частные лица

Лично вы можете выступать как в роли покупателя, так и продавца. Физически валюту на руках для онлайн-обмена вам иметь не требуется: вы просто присоединяетесь к процессу изменения цены валютных пар (спекулируете). Именно этот процесс и описывает, по сути, весь современный онлайн-трейдинг.

Как совершаются сделки?

Удобно то, что покупать и продавать валюту (спекулировать на изменениях котировок) можно онлайн, в любое время по будним дням – и даже с мобильного. Для этого вам необходима торговая платформа, которую также называют терминалом. Это удобная программа, доступная и в браузере, и в виде мобильного приложения, и в виде программного обеспечения для установки на стациональный компьютер.

Простыми словами, вы открываете эту платформу и нажимаете кнопку Sell, когда предполагаете, что получится заработать на снижении цены, или нажимаете Buy, когда, по вашим ожиданиям, цена выбранной валютной пары должна расти.

Это основной принцип торговли на форекс. Конечно, есть куча нюансов и способов повысить вероятность правильности своего прогноза. О них мы рассказываем на сайте FxTeam, а аналитические обзоры, которые вы у нас найдете, – это ваша система координат. Регулярно читайте их, чтобы чувствовать себя более уверенно и свободно ориентироваться в текущей ситуации на форексе.

С чего начать новичку?

Немаловажным моментом в торговле на форекс является выбор удобного и надежного брокера. От него зависит очень многое: условия торговли, скорость исполнения заявок, надежность потока котировок, консультационная поддержка и удобство решения конфликтов.

Многие из этих факторов можно проверить еще при открытии демо-счета. К слову, этот учебный счет с виртуальным балансом – незаменимая вещь, однозначно необходимая для торговли, особенно начинающих.

Мы рекомендуем нашего давнего партнера, компанию FxPro. Это проверенный брокер, отмеченный 70+ наградами и 4 лицензиями. Он более 15 лет на рынке, и что важно, всегда по будним дням отвечает на звонки и запросы русскоязычных клиентов. То есть вас не бросят на полпути, а на все ваши вопросы будут даны компетентные ответы. К тому же, процесс регистрации на сайте fxproru.org очень простой, а счет можно пополнить даже через Яндекс.Кассу и Сбербанк Онлайн.

Предлагаем начать ваше знакомство с валютным рынком с видеоурока, который поможет разобраться, что такое форекс, буквально за несколько минут.

Оценка: 3.3

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Что такое фондовый рынок и как он работает?

Когда вам нужны продукты, вы идете в супермаркет. Когда вы готовы покупать акции или паевые инвестиционные фонды, вы обычно покупаете их в Интернете на фондовой бирже, к которой любой может получить доступ с брокерским счетом, роботизированным консультантом или пенсионным планом сотрудника.

Вам не нужно официально становиться «инвестором», чтобы инвестировать в фондовый рынок — по большей части он открыт для всех. А после того, как вы купите свою первую инвестицию, вы пополните ряды инвесторов по всему миру, которые используют фондовый рынок для создания долгосрочного богатства.Но прежде чем вы это сделаете, важно узнать, что такое фондовый рынок, как он работает, и несколько вводных инвестиционных стратегий.

Определение: Что такое фондовый рынок?

Термин «фондовый рынок» часто относится к одному из основных индексов фондового рынка, например, к Dow Jones Industrial Average или S&P 500. Поскольку сложно отследить каждую отдельную акцию, эти индексы включают часть фондового рынка. и их производительность рассматривается как репрезентативная для всего рынка.

Вы можете увидеть заголовок новостей, в котором говорится, что фондовый рынок опустился или что фондовый рынок закрылся вверх или вниз в течение дня. Чаще всего это означает, что индексы фондового рынка двигались вверх или вниз, а это означает, что акции в составе индекса либо выросли, либо потеряли стоимость в целом. Инвесторы, которые покупают и продают акции, надеются получить прибыль за счет этого движения цен на акции.

Как работает фондовый рынок?

Принцип работы фондового рынка довольно прост.Работая во многом как аукционный дом, фондовый рынок позволяет покупателям и продавцам согласовывать цены и совершать сделки.

Фондовый рынок работает через сеть бирж — возможно, вы слышали о Нью-Йоркской фондовой бирже или Nasdaq. Компании размещают акции своих акций на бирже посредством процесса, называемого первичным публичным предложением или IPO. Инвесторы покупают эти акции, что позволяет компании привлекать деньги для развития своего бизнеса. Затем инвесторы могут покупать и продавать эти акции между собой, а биржа отслеживает спрос и предложение каждой зарегистрированной акции.

Эти спрос и предложение помогают определить цену каждой ценной бумаги или уровни, на которых участники фондового рынка — инвесторы и трейдеры — готовы покупать или продавать.

Покупатели предлагают «ставку» или максимальную сумму, которую они готовы заплатить, которая обычно ниже суммы, которую продавцы «запрашивают» в обмен. Эта разница называется спредом между ценой покупки и продажи. Чтобы сделка состоялась, покупатель должен повысить свою цену, а продавец — снизить свою.

Все это может показаться сложным, но компьютерные алгоритмы обычно выполняют большую часть расчетов по установлению цены.При покупке акций вы увидите спреды между ценами на покупку, продажу и продажу на сайте вашего брокера, но во многих случаях разница будет составлять копейки и не будет иметь большого значения для начинающих и долгосрочных инвесторов.

Исторически торги акциями, скорее всего, происходили на физическом рынке. В наши дни фондовый рынок работает электронно, через Интернет и через онлайн-биржевых маклеров. Каждая сделка происходит отдельно от каждой акции, но общие цены на акции часто меняются в тандеме из-за новостей, политических событий, экономических отчетов и других факторов.

Чем сегодня занимается фондовый рынок?

Инвесторы часто отслеживают динамику фондового рынка, глядя на широкий индекс рынка, такой как S&P 500 или DJIA. На приведенной ниже диаграмме показаны текущие показатели фондового рынка, измеренные по цене закрытия S&P 500 в последний торговый день, а также исторические показатели S&P 500 с 1990 года.

Данные фондового рынка могут быть задержаны до 20 минут. , и предназначен исключительно для информационных целей, а не для торговых целей.

Что такое волатильность фондового рынка?

Инвестирование в фондовый рынок сопряжено с риском, но при правильных инвестиционных стратегиях это можно делать безопасно с минимальным риском долгосрочных потерь. Дневная торговля, которая требует быстрой покупки и продажи акций на основе колебаний цен, чрезвычайно рискованна. И наоборот, долгосрочное инвестирование в фондовый рынок оказалось отличным способом накопить богатство с течением времени.

Например, S&P 500 имеет историческую среднегодовую общую доходность около 10% без учета инфляции.Однако рынок редко обеспечивает такую доходность в годовом исчислении. В некоторые годы фондовый рынок мог значительно упасть, в другие — резко подняться. Эти большие колебания происходят из-за нестабильности рынка или периодов, когда цены на акции неожиданно растут и падают.

Если вы активно покупаете и продаете акции, велика вероятность, что в какой-то момент вы ошибетесь, купив или продав не вовремя, что приведет к убыткам. Ключом к безопасному инвестированию является постоянное инвестирование — несмотря на взлеты и падения — в недорогие индексные фонды, которые отслеживают весь рынок, так что ваша прибыль может отражать историческое среднее значение.

Как инвестировать в фондовый рынок?

Если у вас есть 401 (k) на рабочем месте, возможно, вы уже инвестировали в фондовый рынок. Паевые инвестиционные фонды, которые часто состоят из акций разных компаний, часто встречаются в 401 (k) s.

Вы можете покупать отдельные акции через брокерский счет или индивидуальный пенсионный счет, например IRA. Оба счета можно открыть у онлайн-брокера, через который вы можете покупать и продавать инвестиции. Брокер действует как посредник между вами и фондовыми биржами.

»Нет брокерского счета? Узнайте, как его открыть. Онлайн-брокеры упростили процесс регистрации, и после того, как вы пополните счет, вы можете не торопиться с выбором подходящих инвестиций для вас.

Любое вложение связано с рисками. Но акции несут больший риск и больше возможностей для получения прибыли, чем некоторые другие ценные бумаги. Хотя история роста рынка предполагает, что диверсифицированный портфель акций со временем будет расти в цене, акции также испытывают внезапные падения.

Чтобы создать диверсифицированный портфель без покупки большого количества отдельных акций, вы можете инвестировать в тип взаимного фонда, который называется индексным фондом или биржевым фондом.Эти фонды стремятся пассивно отражать показатели индекса, удерживая все акции или инвестиции в этот индекс. Например, вы можете инвестировать как в DJIA, так и в S&P 500, а также в другие рыночные индексы через индексные фонды и ETF.

Акции и паевые инвестиционные фонды идеально подходят для длительного периода времени — например, выхода на пенсию — но не подходят для краткосрочных инвестиций (обычно определяемых как деньги, необходимые для покрытия расходов в течение пяти лет). При краткосрочных инвестициях и жестких сроках у вас больше шансов, что вам понадобятся эти деньги обратно до того, как рынок успеет возместить убытки.

Что такое рынок акций простыми словами? (Руководство для начинающих)

Что такое рынок акций простыми словами? (Руководство для начинающих):

Рынок акций?

Что именно?

У вас тоже есть сомнения, не так ли?

Не волнуйтесь, расскажу об этом вкратце в статье «Что такое рынок акций простыми словами?

В этой статье это будет базовое руководство для новичков или тех, кто хочет знать термин «рынок акций».

Давайте начнем с определения «рынка акций»

Что такое рынок акций простыми словами?

Рынок акций — это место, где все финансовые ценные бумаги покупаются или продаются инвесторами или трейдерами на фондовой бирже.

Если вы инвестор, то вы инвестируете на рынке в течение длительного времени и держите акции в течение более длительного времени, в результате чего вы получаете право собственности на компанию, у которой вы купили акции.

Если вы начнете инвестировать в молодом возрасте и продолжительное время сохраняете средства, доходность будет высокой.

Вы создадите свою инвестиционную стратегию с поддержкой в то время, когда вам понадобятся деньги.

Покупая долю, вы инвестируете в компанию.

Поскольку компания растет, стоимость вашей доли также может увеличиваться.

Вы получите прибыль, продавая акции на рынке.

На стоимость акции влияет множество факторов.

Обычно стоимость будет расти, а обычно она падает, и долгосрочные инвестиции могут свести на нет падение стоимости.

Организация нуждается в капитале или денежных средствах для своего расширения, развития и т. Д., И по этой причине она привлекает деньги у населения.

Метод, с помощью которого компания выпускает акции, называется первичным публичным размещением (IPO).

Мы собираемся просмотреть дополнительную информацию об IPO на первичном рынке.

Вы бы постоянно обнаружили людей, говорящих о бычьем и медвежьем рынках.

Итак, давайте обсудим их.

Бычий рынок — это тот рынок, где стоимость акций продолжает расти, а на медвежьем рынке цены продолжают падать.

В Индии есть в основном две крупные биржи, где происходит большая часть торговли и инвестирования на фондовом рынке, это NSE (Национальная фондовая биржа) и BSE (Бомбейская фондовая биржа).

Это две основные фондовые биржи Индии, которые регулируются SEBI (Совет по ценным бумагам и биржам Индии).

Брокеры выступают посредником между биржей и инвесторами.

Следовательно, чтобы начать инвестирование или торговлю, вам необходимо открыть счет в демате и торговый счет у брокера.

Вы просто откроете счет демата в Интернете с помощью простого метода.

После того, как вы свяжете свой банковский счет с этими счетами, вы начнете свой инвестиционный путь.

Это была информация о рынке акций и о том, как можно выйти на рынок акций.

Теперь мы разберемся с категорией фондового рынка:

Типы рынка акций простыми словами

1. Первичный рынок

Компания или правительство привлекает денежные средства, выпуская акции на первичном рынке методом торговли .

Выпуск осуществляется путем публичного или личного размещения.

Выпуск становится публичным после того, как акции будут распределены между более чем двумя сотнями человек; Вопрос становится личным, если выделение сформировано менее чем на двести человек.

Цена акции поддерживается по фиксированной цене или путем размещения книги; фиксированная стоимость определяется учреждением и указывается в офертном документе.

Книжное здание — это место, где отмечается стоимость выпуска при поддержке спроса со стороны инвесторов.

2. Вторичный рынок

Акции, купленные на первичном рынке, продаются на вторичном рынке.

Вторичный рынок работает через внебиржевой (OTC) и биржевой рынок.

Внебиржевые (OTC) рынки — это неформальные рынки, на которых две стороны договариваются о выбранной сделке, которая будет урегулирована в будущем.

Биржевые рынки чрезвычайно регулируются.

Также называется аукционным рынком, на котором все транзакции происходят через биржу.

Почему важен фондовый рынок?

Рынок акций играет важную роль в помощи предприятиям в привлечении капитала для расширения и роста.

Посредством IPO корпорации выпускают акции для широкой публики и последовательно получают средства, которые используются для множества функций.

После IPO компания получает листинг на фондовой бирже, и это дает шанс даже обычному инвестору или трейдеру занять позицию в компании.

Увеличится видимость компании.

Вы можете быть трейдером или инвестором на рынке акций.

Трейдеры держат акции в течение более короткого периода времени, тогда как инвесторы держат акции в течение длительного периода.

В соответствии с вашими финансовыми потребностями вы выберете инвестиционный продукт.

Инвесторы внутри компании будут использовать эти инвестиции для достижения своих жизненных целей.

Это одна из ключевых платформ для инвестиций, поскольку она обеспечивает ликвидность.

То есть финансовые активы преобразуются в деньги в любое время.

Он предлагает широкие возможности для создания богатства.

Вы хорошо знаете, что просто зарабатываете деньги, инвестируя в акции.

Ниже приведены способы роста ваших денежных средств.

1. Дивиденды

Это прибыль, которую получает компания, которая распределяется в виде денег между акционерами.

Распределяется в соответствии с количеством ваших акций.

2. Рост капитала

Инвестиции в обыкновенные акции / акции приводят к приросту капитала.

Чем дольше период инвестирования, тем выше доход.

Инвестиции в акции также связаны с рисками.

Ваша склонность к риску зависит от вашего возраста, зависимости и вашего желания.

Если вы молоды и у вас нет иждивенцев, вы дополнительно инвестируете в акции, чтобы получить дополнительную прибыль.

Однако, если у вас есть иждивенцы и обязательства, вы выделите дополнительную часть денежных средств на облигации, а меньшую — на капитал.

3. Обратный выкуп

Компания выкупает свою долю у инвесторов по цене, превышающей рыночную.

Он выкупает акции, когда становится большой денежной грудой, или для консолидации своего владения.

Заключение

Из этой статьи о «Что такое рынок акций простыми словами?» рассказывает новичку о фондовом рынке с нуля. Мы надеемся, что все новички, читающие этот блог, найдут его интересным и полезным. В этой статье обсуждаются типы рынка акций и правильно объясняются все элементы, которые связаны с рынком акций.

О нас

Trading Fuel помогает читателям или учащимся получить возможность получать все новости о фондовом рынке в виде блогов.Вы также можете проверить блоги для начинающих, которые помогут вам дать рекомендации о более мелких шагах, которые вам нужно сделать, чтобы понять обширную концепцию фондового рынка. А пока вы просто читаете и узнаете больше, чтобы оставаться в курсе.

37 терминов биржевой торговли, которые должен знать каждый трейдер

В этом посте мы рассмотрим то, что мы называем «фондовой биржей для новичков», с 37 терминами, которые должен знать каждый биржевой трейдер!

Я стараюсь убедиться, что вы знаете основы, прежде чем начинать инвестировать в мелкие акции.Вот почему я призываю людей подписаться на мой торговый конкурс. Сначала вы изучаете основы, а затем продолжаете расширять эти знания на протяжении всей программы.

Вот некоторые условия фондового рынка, которые вы должны знать, если хотите быть прибыльным трейдером. Я также дам краткие определения каждого из них, чтобы помочь вам с ними ознакомиться. Выучите их все.

Что такое фондовый рынок?

Фондовый рынок — это любая биржа, которая позволяет людям покупать и продавать акции, а компаниям — выпускать акции.Акция представляет собой капитал компании, а акции — это части компании.

Когда люди говорят о покупке и продаже акций, они имеют в виду, что они купили или продали одну или несколько акций определенной акции. Цель трейдера — заработать деньги.

©Например, если я куплю 2000 акций Apple по цене 190 долларов и продам их через полгода по 210 долларов за акцию, я заработаю деньги. Если Apple проиграет (что маловероятно), я могу потерять деньги, и в этом случае я захочу продать быстро, чтобы ограничить свои убытки.

Что означают термины биржевой торговли?

Термины фондового рынка — это отраслевой жаргон для индустрии ценных бумаг. Когда эксперты и любители говорят о торговле акциями, они используют эти термины фондового рынка, чтобы говорить конкретно о стратегиях, графиках, моделях, индексах и других элементах индустрии торговли акциями.

Изучение терминов фондового рынка позволит вам ускорить процесс обучения. Я снова и снова говорю своим студентам Trading Challenge, чтобы они сначала провели исследование.Если вы знакомы с фондовым рынком, вы получите гораздо больше прибыли, чем если бы вы торгуете, руководствуясь инстинктом или «горячим выбором».

Некоторые термины фондового рынка, такие как бычий и медвежий, о которых я расскажу ниже, также применимы к другим инвестиционным инструментам, таким как недвижимость. Я собираюсь рассказать только об их отношении к акциям, но вы можете увидеть их в других разговорах.

37 Основные основные термины фондового рынка

Давайте рассмотрим некоторые из наиболее важных терминов фондового рынка, с которыми вы столкнетесь, когда научитесь торговать акциями.Не стесняйтесь добавить эту страницу в закладки, чтобы вы могли вернуться к ней позже в качестве удобной ссылки.

1. Годовой отчет

Годовой отчет — это отчет, подготовленный компанией, чтобы произвести впечатление на акционеров. Он содержит массу информации о компании, от ее денежных потоков до стратегии управления. Читая годовой отчет, вы судите о платежеспособности и финансовом положении компании.

2. Арбитраж

Арбитраж — это покупка и продажа одной и той же ценной бумаги на разных рынках и по разным ценам.Например, если акции XYZ торгуются по 10 долларов на одном рынке и 10,50 долларов на другом, трейдер может купить X акций за 10 долларов и продать их по 10,50 долларов на другом рынке, получив разницу.

3. Усреднение вниз

Когда инвестор покупает больше акций по мере снижения цены. Благодаря этому ваша средняя цена покупки снизится. Вы можете использовать эту стратегию, если считаете, что общее мнение о компании неверно, поэтому вы ожидаете, что цена акций восстановится позже.

4.Bear Market

Торговые разговоры о том, что фондовый рынок находится в нисходящем тренде или периоде падения цен на акции. Это противоположность бычьему рынку. Если цена акции резко падает, это очень медвежий тренд, читайте подробнее о медвежьем рынке.

5. Beta

Измерение взаимосвязи между ценой акции и движением всего рынка. Если бета акции XYZ равна 1,5, это означает, что на каждое движение рынка на 1 пункт, акция XYZ перемещается на 1,5 пункта, и наоборот.

6. Акции голубых фишек

Акции крупных ведущих компаний отрасли. Акции «голубых фишек» обеспечивают стабильный рекорд по выплате значительных дивидендов и имеют репутацию надежного финансового управления. Считается, что это выражение произошло от голубых фишек для азартных игр, которые представляют собой фишки самого высокого достоинства, используемые в казино.

7. Биржа

Этот термин фондовой биржи немного туманный. Технически это просто еще одно название фондовой биржи, происходящее от дома, в котором богатые люди собирались торговать акциями.Однако, когда вы слышите это в сегодняшних разговорах о фондовом рынке, это обычно относится либо к Парижской фондовой бирже, либо к фондовой бирже за пределами США.

8. Бычий рынок

©Когда фондовый рынок в целом находится в длительном периоде роста цен на акции. Это противоположность медвежьему рынку. Отдельная акция может быть бычьей или медвежьей, как и сектор, который я опишу позже.

9. Брокер

Лицо, которое покупает или продает за вас инвестицию в обмен на вознаграждение (комиссию).

10. Ставка

Ставка — это сумма денег, которую трейдер готов заплатить за акцию за данную акцию. Он уравновешивается ценой продажи, которую хочет продавец за акцию той же самой акции, а спред — это разница между этими двумя ценами.

11. Закрытие

NYSE и Nasdaq закрываются в 16:00, торговля в нерабочее время продолжается до 20:00. Под закрытием понимается время, когда фондовая биржа закрывается для торговли.

12. Дневная торговля

Практика покупки и продажи в течение одного торгового дня, до закрытия рынков в этот день, называется дневной торговлей.Это моя основная торговая стратегия, хотя у меня тоже есть долгосрочный портфель. Трейдеров, которые участвуют в дневной торговле, часто называют «активными трейдерами» или «дневными трейдерами».

13. Дивиденды

Часть прибыли компании, которая выплачивается акционерам или лицам, владеющим акциями этой компании, ежеквартально или ежегодно. Не все компании выплачивают дивиденды. Например, если вы торгуете дешевыми акциями, вам, скорее всего, не нужны дивиденды.

14. Биржа

Место, где торгуются различные инвестиции.Самыми известными биржами в США являются Нью-Йоркская фондовая биржа (NYSE) и Nasdaq.

15. Исполнение

Когда заказ на покупку или продажу был выполнен, трейдер выполнил транзакцию. Если вы подаете заявку на продажу 100 акций, это означает, что все 100 акций были проданы.

16. Стрижка

В простейших терминах фондового рынка стрижка — это чрезвычайно тонкий спред между ценой покупки и продажи данной акции. Это также может относиться к ситуации, когда цена акции снижается на определенный процент для маржинальных сделок или других целей.

17. Максимум

Максимум относится к рыночной вехе, на которой акция или индекс достигают более высокой цены, чем раньше. Рекордные максимумы могут сигнализировать о том, что акция или индекс никогда не достигали текущей ценовой точки, но есть также ограниченные по времени максимумы, такие как 30-дневные максимумы.

18. Индекс

Контрольный показатель, используемый трейдерами и управляющими портфелями в качестве ориентира. 10-процентная доходность может показаться хорошей, но если рыночный индекс принесет 12 процентов, значит, у вас не очень хорошие результаты, поскольку вы могли бы просто инвестировать в индексный фонд и сэкономить время, не торгуя часто.Примерами являются Dow Jones Industrial Average и Standard & Poor’s 500.

19. Первичное публичное размещение акций (IPO)

IPO — это первая продажа или предложение акций компании общественности. Это случается, когда компания решает стать публичной, а не оставаться в единоличной собственности частных или внутренних инвесторов. Комиссия по ценным бумагам и биржам (SEC) устанавливает строгие правила, которым компании должны следовать перед IPO.

20. Кредитное плечо

Я не фанат кредитного плеча, но вам полезно знать этот термин фондового рынка.Когда вы используете кредитное плечо, вы занимаетесь акциями у своего брокера с целью увеличения своей прибыли. Если вы одалживаете акции и продаете их все по более высокой цене, вы возвращаете акции и сохраняете разницу. Это опасная игра, в которую я призываю вас избегать.

21. Минимум

Минимум противоположен максимальному. Он представляет собой более низкую цену акции или индекса.

22. Маржа

Маржинальный счет позволяет человеку занимать деньги (по сути, брать ссуду) у брокера для покупки инвестиции.Разница между суммой кредита и ценой ценных бумаг называется маржой.

Маржинальная торговля может быть опасной, потому что, если вы ошибаетесь в направлении движения акций, вы можете потерять значительную сумму денег. Вы должны часто поддерживать минимальный баланс на маржинальном счете.

23. Скользящее среднее

Средняя цена акции за определенный период времени называется ее скользящей средней. Некоторые общие временные рамки, которые следует изучить с точки зрения скользящей средней акции, включают 50- и 200-дневные скользящие средние.

24. Открыть

В США фондовый рынок открывается в 9:30 утра по восточному времени каждый день. Он основан на торговых часах Nasdaq и NYSE. Часы допродажной торговли начинаются в 4:30 утра по восточному времени, но большинство трейдеров не обращают на это внимания примерно до 8:00. По сути, под открытием понимается время, в которое люди могут начать торговать на определенной бирже.

25. Приказ

Заявка инвестора на покупку или продажу определенного количества акций или опционных контрактов является заявкой.Например, вы должны разместить заказ на покупку или продажу 100 акций.

26. Розовые листы акций

Термин «розовые листы» чаще всего относится к пенсовым акциям, которые продаются по цене 5 долларов за акцию или меньше. Их также называют внебиржевыми акциями, потому что они торгуются именно так. Вы не найдете их на Nasdaq, NYSE или на любой другой крупной бирже, и зачастую это небольшие компании.

27. Портфель

Коллекция вложений, принадлежащих инвестору, составляет его или ее портфель.У вас может быть всего одна акция в портфеле, но вы также можете владеть бесконечным количеством акций или других ценных бумаг.

28. Котировка

Информация о последней торговой цене акции подскажет вам ее котировку. Иногда это задерживается на 20 минут, если вы не используете реальную торговую платформу брокера.

29. Ралли

Быстрый рост общего уровня цен на рынке или цены акции известен как ралли. В зависимости от общей обстановки это может называться бычьим ралли или медвежьим ралли.На медвежьем рынке восходящие тенденции всего на 10 процентов можно квалифицировать как ралли.

30. Сектор

Группа акций одной отрасли принадлежит к одному сектору. Примером может служить технологический сектор, в который входят такие компании, как Apple и Microsoft. Некоторые трейдеры предпочитают торговать в определенном секторе, например в энергетике, потому что они хорошо знают отрасль и могут лучше прогнозировать колебания цен на акции.

31. Рынок акций

Любой рынок, на котором покупаются и продаются акции определенной компании.Фондовый рынок является примером — и, вероятно, наиболее значимым примером — рынка акций.

32. Короткая продажа

Когда вы продаете акцию в короткую, вы занимаетесь акциями у своего брокера с обещанием вернуть их позже. Когда вы продаете заемные акции, деньги поступают на ваш счет. Но вы должны акции брокеру. Это способ получить преимущество от акций, которые, по вашему мнению, упадут в цене. После короткой продажи цель состоит в том, чтобы выкупить акции по более низкой цене, принимая разницу в цене как свою прибыль.Если вы покупаете покрытие по более высокой цене, вы понесете убыток. Также существует комиссия за заимствование акций.

Раньше я регулярно покупал короткие продажи. В наши дни я думаю, что это перенаселенная и рискованная стратегия. Короткие продажи определенно не для новичков или тех, кто торгует с небольшим счетом.

33. Спред

Это разница между ценой покупки и продажи акции или суммой, за которую кто-то готов ее купить, и суммой, за которую кто-то готов ее продать.Например, если трейдер желает торговать акциями XYZ за 10 долларов, а покупатель готов заплатить за них 9 долларов, спред составляет 1 доллар.

34. Символ акции

Символ акции — это алфавитный корневой символ, состоящий из одного-четырех символов, который представляет публично торгуемую компанию на фондовой бирже. Символ акций Apple — AAPL, а символ Walmart — WMT.

35. Волатильность

Динамика цен акции или фондового рынка в целом. К высоко волатильным акциям относятся акции с резкими дневными движениями вверх и вниз и широкими диапазонами внутридневной торговли.Это часто случается с акциями, которые торгуются вяло или имеют низкие объемы торгов.

Я большой поклонник акций с высокой волатильностью, потому что могу получить большую прибыль на скачках или падениях, в зависимости от того, как я торгую, за короткий период времени. Высокая волатильность часто делает торговлю более увлекательной, но она также сопряжена с риском, если у вас нет опыта.

36. Объем

Количество акций, торгуемых в течение определенного периода времени, обычно измеряемое как средний дневной объем торгов.Объем также может означать количество акций, которые вы покупаете для данной акции. Например, покупка 2000 акций компании — это покупка большего объема, чем покупка 20 акций.

37. Доходность

Часто относится к показателю доходности инвестиций, полученной от выплаты дивидендов. Это определяется путем деления суммы годовых дивидендов на цену, уплаченную за акции. Если вы купили акции XYZ по 40 долларов за акцию, и они выплачивают дивиденды в размере 1 доллар США в год, ваша «доходность» будет равна 2.5 процентов.

Часто задаваемые вопросы о рыночных условиях

Что такое фондовый рынок?

Фондовая биржа — это любая биржа, которая позволяет людям покупать и продавать акции, а компаниям — публично выпускать акции.

Что такое торговые условия?

Торговые термины на фондовом рынке — это особый жаргон для индустрии ценных бумаг. Когда эксперты и любители говорят о торговле, они используют термины фондового рынка.

Какие термины на фондовом рынке используются чаще всего?

Наиболее часто используемые термины фондового рынка включают медвежий рынок, бычий рынок, акции голубых фишек, прибыль на акцию, дивиденд, спрос, предложение, спред и закрытие.Другие часто используемые термины фондового рынка включают кредитное плечо, маржу и первичное публичное размещение акций.

Итог

Знание условий фондового рынка сделает вас лучшим трейдером. Чтобы понять тонкости торговли ценными бумагами, нужно время, но как только вы это сделаете, термины фондового рынка, указанные выше, станут частью вашего повседневного словаря.

Я призываю вас проверить себя на условиях фондового рынка, пока вы не будете хорошо знакомы со всеми ними. Вы также можете изучить другие термины фондового рынка, когда они появятся в вашем исследовании, чтобы не запутаться.

Если вы хотите научиться торговать акциями, подайте заявку на участие в конкурсе Trading Challenge. В настоящее время я ищу своего следующего успешного ученика и с нетерпением жду возможности поработать с вами в будущем.

Как работает фондовый рынок: простое объяснение для вас и ваших детей

Фондовый рынок — это место, где инвесторы могут покупать и продавать акции компаний — достаточно просто, не так ли? Но когда дело доходит до того, как проходят эти торги, кто на самом деле может заключать эти сделки, какие компании могут продавать акции, и, что наиболее важно, что вы должны делать со всей этой информацией, многие люди остаются без ответа.

Для большинства фондовый рынок похож на экономику: они понимают, что это такое, но как это работает — совсем другое дело. Но даже если вы не инвестор и не интересуетесь финансами, понимание фондового рынка имеет важное значение. Это потому, что фондовый рынок может влиять на миллионы повседневных вещей, которые мы принимаем как должное, например, на доступные нам продукты, на какие рынки труда растут и какие дома мы можем позволить себе называть своим домом.