Если суд признал банкротом физическое лицо: Банкротство физического (физ) лица, что будет если должник признает себя банкротом после: какие негативные последствия и правовые ограничения ждут за признанием

Судебная практика по делам о банкротстве физических лиц: отказ, ипотека, особенности

Судебная практика по банкротству юрлиц демонстрирует ежегодный рост численности подобных дел. При этом спорных моментов в делах о признании несостоятельности остается немало.

СодержаниеПоказать

Судебная практика на текущий момент: особенности и проблемы

Институт банкротства физических лиц действует относительно недавно. Судебная практика по данному вопросу формируется достаточно активно, и численность дел регулярно растет. Большой вклад вносят разъяснения Верховного суда по практике применения норм 127-ФЗ.

Комментарии и постановления Верховного суда позволили сформулировать ряд важных выводов, которые не были установлены законом и выступают предметом споров, вызывают неоднозначную трактовку судьями и порождают противоречивые решения.

Так, согласно пп. 10, 11 Постановления №45 должнику вменяется в обязанность объявить о своем банкротстве в случаях:

- Задолженность превысила 500 тыс.

р.

р. - Выплата по одному из кредитных обязательств делает невозможным исполнение обязательств перед другими кредиторами.

Но многие граждане восприняли это положение весьма буквально и посчитали, что они не смогут объявить себя банкротом, пока сумма задолженности не достигнет 500 тыс. р. На самом деле указанная величина является условной и разъясняет только те ситуации, когда должник обязан заявить о своей несостоятельности. Тогда как практически процедура банкротства может быть инициирована должником независимо от суммы задолженности. Для этого предъявляются доказательства финансовой несостоятельности гражданина (исполнительные документы, сведения о превышении суммы долга над стоимостью имущества и пр.).

Финансовые организации и уполномоченные инстанции могут инициировать процедуру признания гражданина банкротом только в случае, если сумма долга превысит 500 тыс. р., а просрочка – 3 месяца. Согласно пояснениям судов, кредиторы не могут инициировать процедуру банкротства поручителя, даже если его долг подтвержден документально. Но поручитель заявить о своем банкротстве вправе.

Но поручитель заявить о своем банкротстве вправе.

Основными проблемными моментами в процедуре банкротства являются:

- Допускается ли банкротство физлиц, у которых отсутствует имущество.

- Какие основания дают суду право на отказ в списании проблемной задолженности.

- Особенности банкротства граждан с открытой ипотекой и правового статуса залогового кредитора.

- Как подлежит реализовывать имущество, которое находится в совместной собственности супругов.

- Как проходит процедура банкротства в отношении обоих супругов.

- Какая недвижимость подлежит реализации при наличии в собственности должника нескольких квартир.

- Когда вводится ограничительная мера по запрету на выезд за границу.

Верховным судом были вынесены такие рекомендации для судов в делах о банкротстве:

- При превышении стоимости имущества должника относительно размера долгов перед кредиторами это не препятствует признанию физлица банкротом.

- Если должнику установили запрет на пересечение границы, то суд должен учесть, позволит ли эта мера ускорить выполнение требований кредиторов или введение запрета необязательно.

- Отсутствие имущества у должника не служит основанием для отказа в банкротстве. Но должник должен доказать свою способность погасить судебные издержки и выплатить вознаграждение управляющему.

- Если должник не проживает на единственной жилплощади в собственности, это не позволяет ее изымать и реализовывать.

- Дела супругов-банкротов допускается объединить в одно.

- Если кредитор-залогодержатель не включит свои требования в реестр (в частности, речь идет о кредиторе по ипотеке), то он утрачивает залоговый статус, и его требования будут погашены на общих основаниях.

В то же время по некоторым вопросам однозначных рекомендаций для судов от Верховного суда пока не поступало.

Отказ в банкротстве физического лица

Суд может отказать должнику в признании банкротом как на этапе подачи заявления, так и в ходе самой процедуры.

Несмотря на то что суды нередко занимают сторону должников и весьма лояльны к ним, в судебной практике есть и случаи отказов в банкротстве. Они могут быть связаны с невыполнением законодательных требований:

- Отсутствие документов, которые бы подтвердили наличие задолженности.

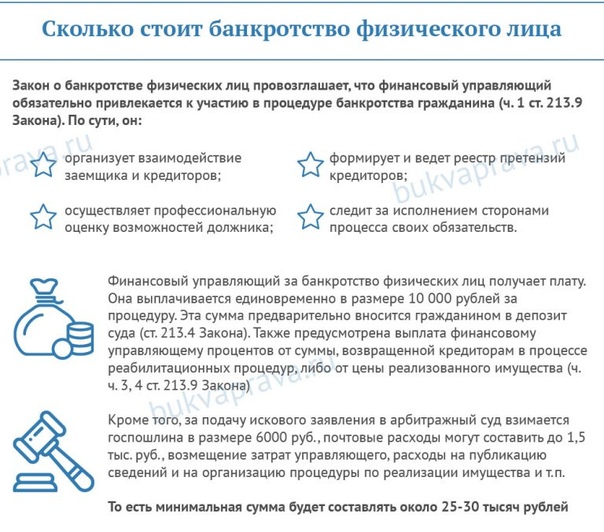

- Отсутствие выплаты вознаграждения финансовому управляющему.

- Неподтверждение должником готовности оплатить судебные расходы.

- Отсутствие необходимых сведений в заявлении на банкротстве (в частности, СРО, из членов которой предстоит выбрать управляющего).

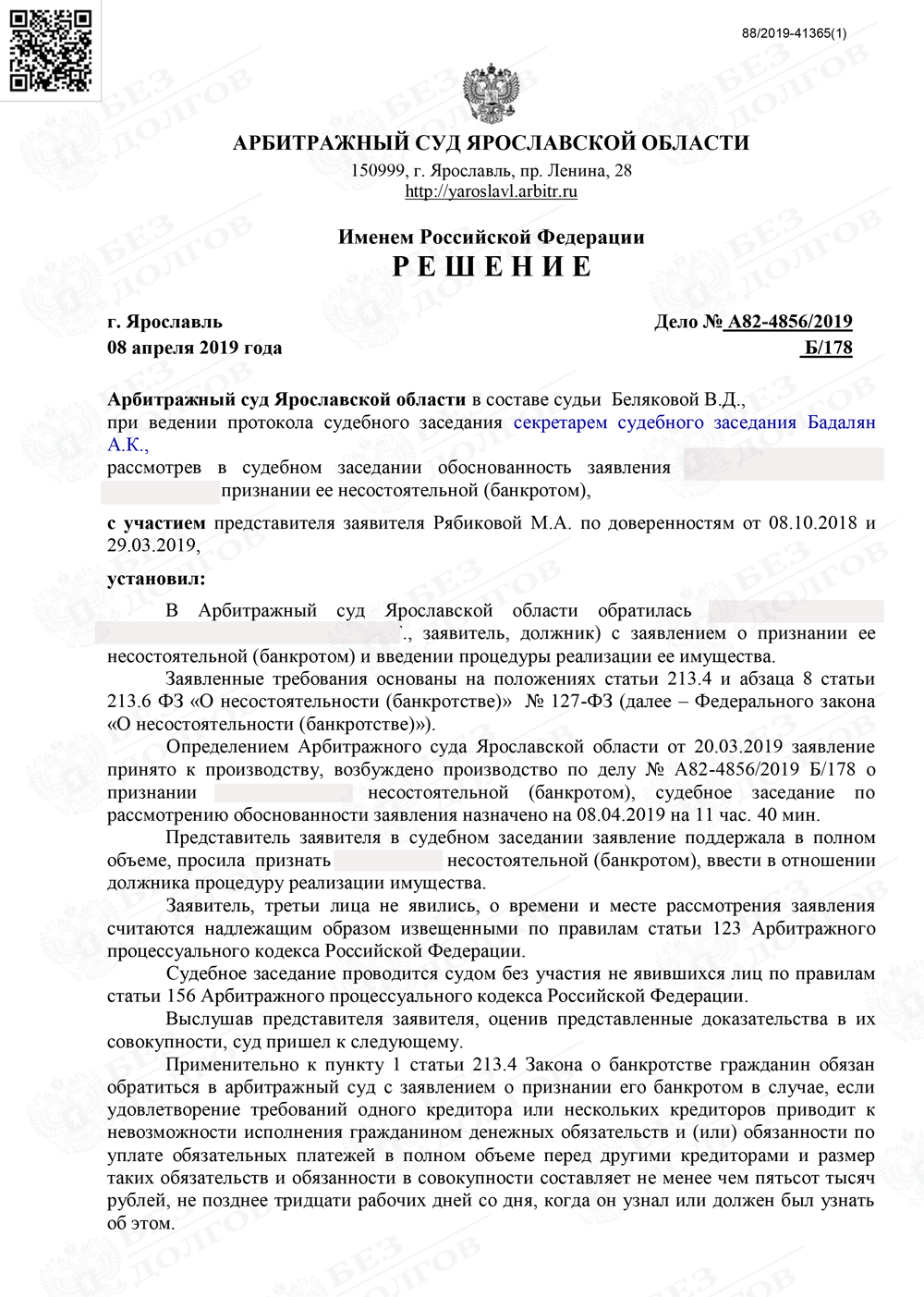

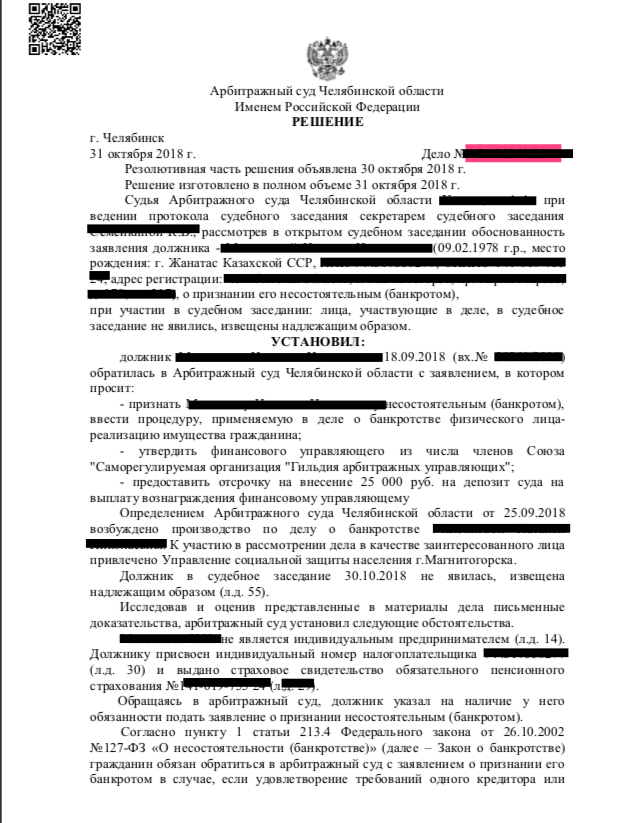

Примером подобного дела может выступать дело №А53-35204/2018 от 2018 года, которое рассматривалось в Ростове-на-Дону. Суд отказался принимать заявление от потенциального банкрота, так как им не были предоставлены документы, подтверждающие:

- Финансовую состоятельность для оплаты судебных расходов.

- Внесение денег на судебный депозит для выплаты вознаграждения управляющему.

Помимо прочего, у должника отсутствовало имущество для погашения задолженности.

Также суд вынес отказ по делу № А40-264328/2018 «Ф» от 2018 года. В этом случае должник подал заявление без приложения большинства документов, которые обязательны по нормам 127-ФЗ. Это служит подтверждением, что подача заявления о своей финансовой несостоятельности требует существенной подготовки и проработки.

Отказать в банкротстве суд может не только самим должникам, но и его кредиторам и уполномоченным органам. Например, ФНС в деле № А58-10384/2018 отказали в приеме заявления, так как инстанция не приложила комплект документов и не внесла вознаграждение управляющему.

А вот отсутствие имущества в собственности не является поводом для отказа в приеме заявления и прохождении процедуры. Для примера рассмотрим дело №А13-16684/2015 от 2016 года. В нем гражданка указала размер своих ежемесячных доходов и остаток по счету в 92 р. Суд принял решение, что реструктуризация невозможна и перешел к этапу реализации. Движимое и недвижимое имущество у гражданки отсутствовало, но суд признал ее банкротом и списал все долги без фактической реализации и их погашения. Это лишний раз подтверждает, что отсутствие имущества – не причина для отказа от банкротства.

Движимое и недвижимое имущество у гражданки отсутствовало, но суд признал ее банкротом и списал все долги без фактической реализации и их погашения. Это лишний раз подтверждает, что отсутствие имущества – не причина для отказа от банкротства.

Так, по результатам банкротства суд может принять решение о неосвобождении гражданина от долгов. Примерами таких прецедентов являются:

- По постановлению Московского АС от 2017 года №Ф05-5018/2017 за должником сохранили обязательства поручительства, так как на момент их оформления он не обладал нужным доходом и не мог исполнить свои обязательства перед банком в полной мере.

- По постановлению Северо-Западного АС от 2017 года № Ф07-1599/2017 задолженность сохранили за банкротом, который при подаче заявления указал ложные сведения о подписанных сделках за последние 3 года.

- По постановлению Северо-Западного АС от 2017 года №Ф07-3110/2017 за гражданином сохранили обязательства по налоговой задолженности, так как она сформировалась из-за указания недостоверных данных по декларации.

- По постановлению Уральского АС от 2016 года № Ф09-8211/16 не было применено правило об освобождении от обязательств, так как должник уклонялся от исполнения запросов суда и управляющего.

- В деле №А45-24580/2015 от 2015 года суд отказал в освобождении от долгов банкрота. Дело в том, что за три года он получил кредиты в банках на сумму более 600 тыс. р. Ежемесячные платежи по ним составляли 23,6 тыс. р., а зарплата должника – 17,8 тыс.р. Суд счел, что гражданин изначально взял на себя невыполнимые обязательства.

Судебная практика по ипотеке при банкротстве физлиц

Особенность банкротства ипотечных заемщиков состоит в том, что залоговое имущество подлежит изъятию и продаже, даже если речь идет о единственном жилье.

Практически все дела о банкротстве граждан заканчиваются изъятием ипотечной квартиры и ее реализации для погашения требований перед кредиторами. Но есть некоторые исключения, когда банки из-за своих ошибок лишались права требования в отношении залогового жилья.

Например, в деле А33-14963/2016 Сбербанк включил свои требования в реестр, но забыл указать на свой привилегированный статус залогодержателя. Он неоднократно жаловался в суд на необходимость исправления его положения в реестре как залогодержателя. В результате дело завершилось отказом Сбербанку в требованиях, и он участвовал в процессе на общих основаниях без привилегированного статуса. Ипотечное жилье было признано единственным для должника и было исключено из конкурсной массы.

В деле № А41-25058/2016 Сбербанк и вовсе пропустил сроки для включения в реестр. Квартира также сохранилась за банкротом, с которого списали все долги.

Но обычно банки не допускают подобных ситуаций и своевременно подают документы в суд. Статус залогодержателя позволяет им получить 80% от стоимости проданной недвижимости в залоге, тогда как остаток идет на погашение иных издержек.

Если квартира не является предметом залога, то ее невозможно изъять, если должник докажет, что это его единственное жилье. Это правило соблюдается беспрекословно.

Например, в деле №А81-4514/2015 суд постановил, что единственное жилье не подлежит реализации и продаже и должно быть исключено из конкурсной массы, тогда как управляющий пытался это опротестовать. Он ходатайствовал перед судом включить квартиру в конкурсную массу, так как должник там фактически не живет, а проживает с родителями. При этом суд отказал управляющему, сославшись на то, что квартира родителей не является его собственностью, а арендуется по договору социального найма у муниципалитета.

Ранее у заемщиков был шанс сохранить ипотеку и получить списание по другим долгам. Но, согласно разъяснениям последнего Постановления ВС №48, такой вариант стал крайне невыгоден банкам-залогодержателям, которые утрачивают права требования на залог. То есть по результатам прохождения должником процедуры они могут лишиться квартиры и выплат за нее.

Таким образом, судебная практика по банкротству физических лиц регулярно пополняется новыми делами и решениями. Постепенно процедура унифицируется и стандартизируется, что увеличивает ее популярность среди должников и снижает их опасения при подаче заявления. При вынесении решений в делах о банкротстве суды руководствуются не только нормами 127-ФЗ, но и Гражданско-процессуальным кодексом и разъяснениями от Верховного суда.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85.Это бесплатно.

Юрист. Автор статей. Практика в сфере госзакупок, недвижимости, ДТП, споров со страховыми компаниями

Последствия непризнания банкротом | | Центр Сопровождения Процедур Финансового Оздоровления

Арбитражный суд может прийти и к такому решению – должник не будет признан банкротом. Ситуация неприятная: человек «идет на банкротство» с единственной целью – на законных основаниях избавиться от долговых обязательств. И вдруг ожидания не оправдываются.

Каковы в таком случае последствия непризнания банкротом?

Поэтому прежде чем решиться на банкротство, следует обратиться к квалифицированным специалистам, которые проанализируют ситуацию и спрогнозируют все последующие действия.

В каком случае суд может не признать гражданина банкротом?

Банкротство – это процедура, которая предусматривает три варианта признания гражданина банкротом:

- реструктуризация долгов, в ходе которой составляется план погашения задолженности,

- реализация имущества должника для последующего погашения кредитов

- и мировое соглашение.

Какую из процедур выбрать при банкротстве гражданина, выбирает Арбитражный суд на основании представленных документов и выносит решение по этому поводу.

Подробнее о процедуре банкротства изложено в нашей статье с пошаговыми действиями.

Если у должника нет имущества, которое может быть реализовано для погашения задолженностей и если по причине полной несостоятельности невозможна процедура реструктуризации долгов, то суд вправе вынести вердикт – должник банкротом признан не будет.

Почему?

Одна из причин – суд может установить, что гражданин осознанно взял на себя заведомо невыполнимые обязательства. А это уже будет квалифицироваться как «недобросовестное поведение в ущерб интересов кредиторов».

Чтобы подобное не случилась – следует заранее обратиться к нашим специалистам, которые помогут разобраться в ситуации и проконсультируют по самым сложным юридическим и экономическим вопросам.

Каким судом рассматривается банкротство физических лиц

В июле 2015 года закон «О несостоятельности» должен был вступить в силу, но было решено перенести это событие на октябрь того же года. Причиной таких изменений стало решение передать рассмотрение дел по несостоятельности граждан из районных судов в арбитражные.

Причиной таких изменений стало решение передать рассмотрение дел по несостоятельности граждан из районных судов в арбитражные.

Отсрочка со вступлением в силу закона была связана с неготовностью к дополнительной нагрузке арбитражной судебной системы.

Несостоятельность гражданина

Каждый человек может получить банковский и небанковский кредит, при условии своей платежеспособности, который оформляется кредитным договором.

Неспособность такого физического лица выполнять свои обязательства финансового характера перед заимодавцем в полном объеме дает возможность уполномоченным органам государственной власти признать его банкротом (несостоятельным).

Кто рассматривает дела о банкротстве физ лиц

Судом уполномоченным рассматривать вопросы о банкротстве физлиц, назначен арбитражный суд по месту их регистрации. 01.10.2015 вступил в законную силу Федеральный Закон «О банкротстве физических лиц».Гласит он о следующем, каждый человек, попавший в тяжелую экономическую ситуацию и потерявший возможность возвращать долги, имеет законное право получить официальный статус банкрота.

Обсуждение данного закона шло на протяжении 10 лет.Законодательство о процедуре

Закон предусматривает, что поднять вопрос о неплатежеспособности гражданина имеют право:

- сам человек-должник;

- орган налоговой инспекции;

- кредитор.

Образец шаблона заявления такого типа можно легко найти в интернете, на одном из юридических сайтов и подать его в суд, предварительно узнав, какой суд рассматривает банкротство физических лиц.

Основные требования для рассмотрения судами заявления являются:

- сумма задолженности должника минимум 500 тысяч рублем;

- срок просрочки по кредиту — не меньше чем 3 месяца.

В случае смерти неплательщика вопрос о его банкротстве инициируется судом на основании написания заявления заимодавца, наследников должника или налоговым органом.

Процедура признания банкротства физ лиц

Вначале суд выясняет финансово-материальное состояние должника и его платежеспособность. Наличие у него собственности, которую можно выставить в счет долгов, и получение им каких-либо доходов. Все заимодавцы на протяжении 2 месяцев должны успеть предъявить свои требования несостоятельному лицу.

Наличие у него собственности, которую можно выставить в счет долгов, и получение им каких-либо доходов. Все заимодавцы на протяжении 2 месяцев должны успеть предъявить свои требования несостоятельному лицу.

Только суд, который рассматривает дела о банкротстве физ лиц может признавать граждан несостоятельными.

Последствия

При рассмотрении дела могут быть приняты такие решения:

- Мировое соглашение.

- Реструктуризация долга банкрота.

- Организация торгов.

Если кредитор и должник сумеют договориться и найти компромисс, то будет заключено мировое соглашение. В этом случае должник передает кредитору часть имущества или определенную сумму. Реструктуризация долга при банкротстве физ лиц возможна при имеющемся доходе несостоятельного лица. Меняется сумма ежемесячных платежей, с учетом нужд для проживания должника, и разбиваются они максимум на 3 года.

При отсутствии дохода должника и невозможности компромиссного решения, все имущество должника описывается и выставляется на торги. Вырученная сумма достается кредиторам.

Вырученная сумма достается кредиторам.

Таким образом, закон дает возможность людям, оказавшимся на краю экономической пропасти, решить свои долговые проблемы честным и законным способом.

Как признать другого человека банкротом? – Аукционы и торги по банкротству

- Кто может инициировать процедуру банкротства физического лица

- Как часто можно объявлять человека банкротом

- 3 варианта урегулирования долга помимо принзания должника банкротом

- Долговая реструктуризация

- Конфискация имущества

- Мировое соглашение

Относительно недавно был принят закон, который гласит о том, что теперь физическое лицо имеет полное право официально признать себя банкротом, то есть, по-другому говоря, банкротом. Как именно происходит данный процесс, и что необходимо знать о нём, рассмотрим ниже.

Совсем недавно банкротами имели право себя объявлять исключительно лица юридического характера, сегодня же, это право получили и физические лица. Стоит отметить, что на сегодняшний день приступить к процедуре банкротства, имеет право любой человек, который является должником перед организациями официального назначения (в случае, если кредит оформлен документально, подтверждён соответственным договором), и если сумма его задолженности превышает шесть тысяч американских долларов, и срок невыплат кредита превысил три месяца.

Стоит отметить, что на сегодняшний день приступить к процедуре банкротства, имеет право любой человек, который является должником перед организациями официального назначения (в случае, если кредит оформлен документально, подтверждён соответственным договором), и если сумма его задолженности превышает шесть тысяч американских долларов, и срок невыплат кредита превысил три месяца.

Кто может инициировать процедуру банкротства физического лица

Процедура банкротства может быть начата и кредитором, и налоговой инспекцией. Кто бы ни начинал процесс признания банкротства, первым дело, необходимо подать соответствующее заявление в государственный орган – суд.

Как часто можно объявлять человека банкротом

Объявлять себя или другое лицо банкротом можно не чаще чем 1 раз в пять лет, если ваш должник уже был недавно банкротом, скорее всего взыскать с него ничего не получится в ближайшее время

3 варианта урегулирования долга помимо принзания должника банкротом

Очень важным моментом являются варианты разрешения имеющейся проблемы, причём, до признания человека неплатежеспособным. Их существует всего несколько, каждый из которых, подробно будет рассмотрен ниже.

Их существует всего несколько, каждый из которых, подробно будет рассмотрен ниже.

Долговая реструктуризация

В данном случае возможно пересмотрение сроков, условия, а также порядка выплаты долга. Чтобы понять этот вариант исхода событий, необходимо показать ситуацию на примере. Итак, обычный человек взял кредит в банковском учреждении, и не важно, в каком именно. В течение определённого срока он не выплачивает свой долг (причины на это могут быть самыми разнообразными, они не учитываются в деле), хотя срок был чётко прописан в договоре. Если оформлена рассрочка, тогда банковское учреждение может составить новый распорядок выплаты долга, учитывая возможности должника.

Такой вариант возможен в том случае, если тот, кто брал кредит, согласен его погашать на других, предложенных банком условиях. Точную сумму выплат определяют на кредиторском собрании. Нужно отметить, что данная процедура будет уместной и возможной только в том случае, если физическое лицо имеет источник доходов, причём, постоянный. Ещё одним обязательным условием такого решения, является отсутствие судимости за экономическое преступление умышленного типа.

Ещё одним обязательным условием такого решения, является отсутствие судимости за экономическое преступление умышленного типа.

После того как лицо признаётся банкротом, ему отводится срок в три года, для погашения всех имеющихся задолженностей. Если рассрочка не была предоставлена, человек не может быть признан банкротом. В том случае, если должник даже на новых, составленных банком условиях, не сможет погасить свой долг, он автоматически признаётся банкротом. После такого заявления, всё имущество, которым владеет должник, отправляется на описание и реализацию для погашения суммы долга.

Конфискация имущества

Такой вариант решения проблемы возможен в том случае, если банковское учреждение предоставляет определённую сумму денежных средств гражданину под залог имущества, которым он владеет. Если долг не будет возвращен вовремя, тогда, все заложенное имущество будет продано на различных торгах, аукционах, а полученные с такой сделки средства, будут отправлены на счет кредитора, который предоставил заем человеку. Здесь стоит отметить, что конфискации подлежит не всякое имущество, есть ряд исключений, к которым относится следующее:

Здесь стоит отметить, что конфискации подлежит не всякое имущество, есть ряд исключений, к которым относится следующее:

- скот и все домашние животные, которые были выращены не для ведения предпринимательской деятельности, а для своих собственных нужд;

- ресурсы топливного типа, если те необходимы для отопления жилища;

- награды государственного типа, знаки и т.д.;

- участок земли и жильё, расположенное на нём, если это единственное пригодное для жизни сооружение.

Мировое соглашение

Признать лицо банкротом — это не единственный выход из данной ситуации. Оптимальным вариантом в ней является мировое соглашение. К сожалению, не так часто две стороны приходят к такому обоюдному решению. Заключается оно в мирных переговорах между кредитором и должником. Если обе стороны смогли сойтись на чём-то одном и всех этот вариант устроил, тогда каждая из сторон выполняет определенные условия, которые были установлены на переговорах.

Как вы моги заметить, из сложившейся ситуации есть несколько выходов, и как будут развиваться события, зависит во многом, именно от человека, который собирается объявлять себя банкротом. Во многом, исход ситуации может зависеть от обстоятельств, которые сложились.

Во многом, исход ситуации может зависеть от обстоятельств, которые сложились.

пробы. Заявление о банкротстве физического лица в суде

За последние 15-20 лет закон о банкротстве неоднократно поднимался, обсуждался и снова откладывался на неопределенный срок. Но два года назад он был подписан. Конечно, новый закон позволит многим людям, несущим огромное финансовое бремя, его обнулить, и контраргументом может быть финансово необязательно, что должник и кредитор несут огромные убытки.

Обанкротившееся лицо — что это значит?

Закон о банкротстве физических лиц, подписанный в декабре 2014 года и вступивший в силу в начале октября 2015 года, позволяет каждому неплательщику с долгами более полумиллиона рублей подать в суд заявление о банкротстве физических лиц.В альтернативном варианте закон предусматривает подписание мирового соглашения между кредитором и должником, а также процедуру реструктуризации долга.

Также этот закон может применяться к гражданам, зарегистрированным в качестве индивидуальных предпринимателей. Подать заявление о банкротстве физического лица (образец находится на стенде в суде) и должника и кредитора. Главное условие, которое необходимо выполнить, — наличие просроченной задолженности на три месяца.

Подать заявление о банкротстве физического лица (образец находится на стенде в суде) и должника и кредитора. Главное условие, которое необходимо выполнить, — наличие просроченной задолженности на три месяца.

После того, как гражданин принял решение стать банкротом, необходимо выбрать место, куда он должен отправиться.Закон предусматривает порядок обращения с физическими лицами, признанными банкротами, в судах общей юрисдикции. В этом случае, если гражданин не вел предпринимательскую деятельность. И наоборот, если лицо зарегистрировалось в качестве предпринимателя, то образец заявления о признании физического лица банкротом будет рассмотрен в Арбитражном суде.

Рекомендовано

Исчисление и оплата больничного листа

Выплата по больничному листу предусмотрена законодательством Российской Федерации, в частности ТК и ФЗ №255. Кроме того, некоторые правила регулируются положениями Гражданского кодекса. Любой сотрудник при возникновении определенного заболевания должен обратиться в медицинскую . ..

..

Как стать банкротом?

Первое, что вам нужно сделать, чтобы начать процедуру банкротства, — это обратиться в суд. Заемщик может обратиться в специализированную юридическую фирму, которая подготовит для него документы в суд и представит их интересы. Вы можете самостоятельно найти заявление о банкротстве физического лица (шаблон присутствует на различных ресурсах).В случае смерти должник может быть объявлен банкротом. Заявление может подать банк-кредитор, наследники или компетентный орган. В 2015 году должник обязан самостоятельно направить в суд образец декларации о признании физического лица банкротом при переходе им порога долга в 500 тысяч рублей.

Во-вторых, суду необходимо доказать, что должник действительно не в состоянии выполнить все свои финансовые обязательства. Это должен быть хороший заемщик, который неожиданно оказался в сложной ситуации.

При рассмотрении дела нет стопроцентной гарантии, что гражданин будет объявлен банкротом. Если кредитор не будет говорить о возражениях, может быть заключено мировое соглашение. Потребуется утвердить план реструктуризации долга, в котором будет указано:

Потребуется утвердить план реструктуризации долга, в котором будет указано:

- Период времени, в течение которого вы должны выплатить долг;

- Сумма денег ежемесячно будет отправляться в банк в счет погашения долга;

- Фиксированная сумма денег, которая останется у должника для поддержания жизни.

В-третьих, если в течение трех лет и такого срока, выделенного на реструктуризацию долга, кредитору задолженность не погашена, гражданин объявляется банкротом. То же самое произойдет, если внесенный в суд план урегулирования реструктуризации долга не будет предоставлен в указанный срок. Если реструктуризация долга невозможна, взыскание просроченной задолженности может быть осуществлено на имущество должника.

Кто такой финансовый менеджер?

Этот пост применяется только при рассмотрении судом дел о банкротстве физических лиц.Образец заявления в суде — это полдела. Финуправления обязательно должны присутствовать при его рассмотрении.

К финансовому менеджеру должны соответствовать определенные требования:

- Высшее образование.

- Опыт работы в должности руководителя.

- Сдача теоретического экзамена по подготовке арбитражных управляющих.

- Отсутствие отстранения от должности за совершение административного правонарушения.

- Отсутствие судимости.

- Заключен договор обязательного страхования ответственности.

- Введение в членство в СРО и другие взносы.

При назначении гражданина на должность финансового менеджера к нему могут быть предъявлены дополнительные требования:

- Наличие высшего юридического образования.

- У вас есть опыт работы на должности руководителя в определенной сфере экономики.

- Множественные сделки осуществлены банкротством, где была пинопроблема.

Одно из важнейших требований, предъявляемых к специалисту, — это его независимость от обеих сторон: кредитора и должника. Финансовый менеджер будет назначен судом после того, как в суд будет подан образец заявления о банкротстве физического лица.

Сколько стоит финуправления?

Казначей должника имеет право распоряжаться всем имуществом, принадлежащим банкроту. Сделки, совершенные без привлечения специалиста, недействительны.Услуги менеджера $ 10 000, после чего после полного удовлетворения требований кредитора к должнику ему выплачивается 2% от суммы требований. Выплата финуправления вознаграждения возлагается на банкрота.

После представления в суд Образец искового заявления о банкротстве физического лица и приговора о взыскании имущества в пользу кредитора начинается операция по его реализации.

Какую недвижимость вы можете продать?

Что касается собственности, подходящей для продажи, действует как движимое и недвижимое имущество, предметы роскоши, которые должны продаваться на публичных торгах.

Не вправе подлежать реализации предметы домашнего обихода, личная одежда и обувь должника и членов его семьи, а также пищевые продукты. Если у должника были деньги, вам нужно оставить ему сумму прожиточного минимума, но если у него есть иждивенцы, для их расчета тоже. Нельзя продавать домашних животных и скот, а также хозяйственные постройки там, где они есть. Недопустимо вывод для реализации выигрышей и призов, наград, табличек, медалей. Жилье, если оно у одного банкрота, и земля, на которой оно расположено, не продаются.

Нельзя продавать домашних животных и скот, а также хозяйственные постройки там, где они есть. Недопустимо вывод для реализации выигрышей и призов, наград, табличек, медалей. Жилье, если оно у одного банкрота, и земля, на которой оно расположено, не продаются.

Законом предусмотрен порядок оспаривания сделок должника. Так что все его сделки по передаче активов третьим лицам могут быть признаны недействительными.

Остановить рост долга

Для того, чтобы оформить документ правильно, необходимо изучить его выкройку. Объявить о банкротстве физического лица не так уж и сложно. Что немаловажно, это было учтено в пользу питчера. Если гражданин признан банкротом, отменить комиссионные выплаты, пени, пени, пени и другие финансовые санкции.

В своем решении суд направляет всем соответствующим кредиторам в указанный срок необходимость выразить свои требования. Этот срок не должен превышать двух месяцев. Физическое лицо будет жить в статусе банкрота в течение 5 лет.

О банкротстве и его последствиях

Если должник решил обмануть и провести процедуру фиктивного банкротства, по российскому законодательству он может быть наказан лишением свободы до 6 лет. Такое же наказание будет применяться к банкротствам, которые поданы в суд образца с объявлением о банкротстве физических лиц, признанных банкротами, но пытающихся скрыть свои активы.

Такое же наказание будет применяться к банкротствам, которые поданы в суд образца с объявлением о банкротстве физических лиц, признанных банкротами, но пытающихся скрыть свои активы.

Сколько раз вы можете стать банкротом?

Обанкротится только при возникновении аварийных ситуаций, когда за небольшой промежуток времени исправить это невозможно: полностью или частично отсутствует регулярный доход, а расходы, напротив, увеличились. Заявление о банкротстве физического лица, образец которого представлен в нашей статье, можно подавать в суд каждые 5 лет.

Последствия банкротства

После официального признания гражданина банкротом он не имеет права выдавать ссуды без обязательного уведомления кредитных организаций об их статусе.По прошествии отведенных 5 лет гарантия на получение любого кредита снижается практически до нуля.

При подаче в суд экземпляра заявления о банкротстве должника (физического лица Лицо) и признании гражданина банкротом он лишается права в течение трех лет занимать руководящие должности. Находясь в процессе банкротства, физическое лицо не имеет права покидать пределы Российской Федерации. Если должнику удалось получить новые долги после того, как его признали банкротом, ему придется с ними жить….

Находясь в процессе банкротства, физическое лицо не имеет права покидать пределы Российской Федерации. Если должнику удалось получить новые долги после того, как его признали банкротом, ему придется с ними жить….

Банкротство | Norges Domstoler

Банкротство влечет за собой потерю владения вашим имуществом в пользу ваших кредиторов (кого-то, кому вы должны деньги). Право собственности на такие объекты собственности затем переходит к комитету кредиторов, также называемому администрацией банкротства.

О банкротстве

Управление банкротства осуществляет продажу имущества, которое может быть продано с прибылью.После покрытия расходов на управление имуществом банкрота любые активы, оставшиеся после продажи, будут разделены между кредиторами. Эта процедура известна как раздел активов. Обычно суд назначает юриста управляющим имуществом банкрота. Этот человек также известен как попечитель. Ответственность доверительного управляющего заключается в практическом администрировании банкротства.

Ответственность доверительного управляющего заключается в практическом администрировании банкротства.

Суд решает, можно ли кого-то объявить банкротом. Это делается посредством объявления о банкротстве.Физические лица, а также компании, которые имеют длительные проблемы с платежами и стоимость имущества которых не покрывает задолженность, могут быть объявлены банкротами. Это может называться неплатежеспособностью компании, чтобы ее объявить банкротом.

Кто может подать заявление о банкротстве?

Кредитор вправе подать в суд заявление о банкротстве. Это условие, при котором неуплата происходит из-за отсутствия денег, а не из-за желания платить. Например, когда должник недоволен выполненной работой.В последнем случае кредитор должен подать повестку в суд и продолжить производство по гражданскому делу. Неплатежеспособное лицо или компания также может объявить себя банкротом (заявление о банкротстве).

Кто оплачивает администрирование банкротства?

Физическое или юридическое лицо, заявляющее о банкротстве, должно предоставить финансовое обеспечение для покрытия расходов по администрированию банкротства. Сумму определит суд. Активы банкротства всегда должны покрывать расходы на администрирование.Если нет активов или стоимость активов не покрывает расходы на администрирование банкротства, лицо или компания, заявляющие о банкротстве, должны оплатить расходы. Эта ответственность (в соответствии с положениями Закона о банкротстве) ограничена максимальной суммой.

Сумму определит суд. Активы банкротства всегда должны покрывать расходы на администрирование.Если нет активов или стоимость активов не покрывает расходы на администрирование банкротства, лицо или компания, заявляющие о банкротстве, должны оплатить расходы. Эта ответственность (в соответствии с положениями Закона о банкротстве) ограничена максимальной суммой.

Исключена ли гарантия заработной платы из этого правила?

Это правило не распространяется на гарантии заработной платы. Если лицо, заявляющее о банкротстве, обычно получает заработную плату или отпускные, государственный фонд гарантирования заработной платы покрывает заработную плату.Чтобы покрыть этот фонд, требование не должно быть слишком старым. Сотрудник не может иметь интересы собственности или быть руководителем компании, подавшей заявление о банкротстве. Если физическое или юридическое лицо подает заявление о банкротстве, чтобы сделать его или компанию банкротом, требование о предоплате администрации банкротства не предъявляется.

Куда направить претензию?

Заявление о банкротстве подается в письменной форме. Если должником является физическое лицо, иск подается в районный суд по месту жительства должника.Если должником является компания, иск должен быть доставлен в районный суд города или района компании. Если против вас возбуждено дело о банкротстве или вы думаете о банкротстве, вам следует обратиться за профессиональной помощью. Например, вы можете заранее связаться с судом или с адвокатом. Если заявлено о банкротстве из-за невыплаты заработной платы, государственная служба может покрыть необходимые гонорары адвоката, связанные с ходатайством.

Что происходит в делах о наследстве?

При поступлении в суд заявления о банкротстве должника вызывают на собрание.На собрание также вызывается лицо, подающее ходатайство. Суд решает, соблюдены ли условия для объявления о банкротстве. Если должник не присутствует на заседании, суд может обратиться в полицию, чтобы привлечь должника в суд. В качестве альтернативы постановление о банкротстве может быть принято без присутствия должника. В случае признания должника банкротом суд назначает доверенным лицом адвоката.

В качестве альтернативы постановление о банкротстве может быть принято без присутствия должника. В случае признания должника банкротом суд назначает доверенным лицом адвоката.

Доверительный управляющий дает дальнейшие указания о последствиях банкротства, включая обязанности и соответствие требованиям, которые необходимо соблюдать в случае банкротства.Должник обязан присутствовать на встречах с попечителем и на всех собраниях бенефициаров. Позднее суд определяет, следует ли назначить комитет кредиторов и / или аудитора для оценки счетов должника. Кредиторы, заинтересованные в членстве в комитете кредиторов, должны связаться с доверительным управляющим.

Закон о банкротстве и несостоятельности

48 Разделы 43-46 не применяются к лицам, основным занятием и средствами к существованию которых является рыболовство, сельское хозяйство или обработка почвы, а также к любому физическому лицу, которое работает за заработную плату, зарплату, комиссионные или по найму со ставкой компенсации, не превышающей двадцати пятисот долларов в год, и не ведет бизнес за свой счет.

49 (1) Несостоятельное лицо или, в случае его смерти, исполнитель или управляющий своим имуществом или ликвидатор наследства с разрешения суда может передать все имущество неплатежеспособного лица в общая выгода кредиторов неплатежеспособного лица.

Маргинальное примечание: Заявление под присягой

(2) Передача должна сопровождаться заявлением под присягой в установленной форме с указанием имущества должника, которое делится между его или ее кредиторами, имен и адресов всех его или ее кредиторов и суммы их соответствующих требований.

Маргинальное примечание: Подача переуступки

(3) Переуступка, сделанная в соответствии с подразделом (1), должна быть предложена официальному получателю по месту нахождения должника, и она не действует до тех пор, пока не будет подана этому официальному получателю, который должен отказать в подаче поручения, если оно не оформлено в установленной форме или подобном и не сопровождается заявлением под присягой, требуемым подразделом (2).

Маргинальное примечание: Назначение доверительного управляющего

(4) Если официальный получатель оформляет переуступку, сделанную в соответствии с подразделом (1), он назначает в качестве доверительного управляющего лицензированного доверительного управляющего, которого он, по возможности, выбирает, ссылаясь на пожелания наиболее заинтересованных кредиторов, если они могут быть выяснены в данный момент, и официальный получатель должен завершить задание, указав в качестве получателя права имя доверительного управляющего.

Маргинальное примечание: Отмена уступки

(5) Если официальный получатель не может найти лицензированного доверительного управляющего, который желает действовать, официальный управляющий должен после уведомления банкрота за пять дней отменить уступку.

Маржинальное примечание: Процедура в малых владениях

(6) Если банкрот не является корпорацией и, по мнению официального получателя, реализуемые активы банкрота после вычета требований обеспеченных кредиторов не будут превышать пять тысяч долларов или другая установленная сумма, применяются положения настоящего Закона, касающиеся суммарного управления имуществом.

Маржинальное примечание: будущее имущество не рассматривается

(7) При определении реализуемых активов банкрота для целей подраздела (6) не принимается во внимание какое-либо имущество, которое может быть приобретено банкротом или переходить к банкроту до его увольнения.

Маргинальное примечание: Если подраздел (6) перестает применяться

(8) Официальный управляющий может указать, что подраздел (6) перестает применяться в отношении банкрота, если официальный управляющий определяет, что

( а) реализуемые активы банкрота после вычета требований обеспеченных кредиторов превышают пять тысяч долларов или установленную сумму, в зависимости от обстоятельств, или

(б) затраты на реализацию активов банкротами составляют значительную часть реализуемой стоимости активов,

, и официальный получатель считает такое направление уместным.

50 (1) В соответствии с подразделом (1. 1) предложение может быть сделано

1) предложение может быть сделано

(a) несостоятельным лицом;

(b) получатель в значении пункта 243 (2), но только в отношении неплатежеспособного лица;

(c) ликвидатор имущества неплатежеспособного лица;

(г) банкротом; и

(e) управляющий имуществом банкрота.

Примечание на полях: если предложение не может быть сделано

(1.1) Предложение не может быть сделано в соответствии с этим Разделом в отношении должника, в отношении которого было подано предложение потребителя в соответствии с Разделом II, до тех пор, пока администратор по предложению потребителя не будет освобожден от должности.

Маржинальное примечание: Кому было сделано предложение

(1.2) Предложение должно быть сделано кредиторам в целом, либо в целом, либо разделено на классы, как предусмотрено в предложении, а также может быть сделано обеспеченным кредиторам в отношении любого класса или классов обеспеченного требования в соответствии с подразделом (1. 3).

3).

Маржинальное примечание: То же

(1.3) Если предложение сделано одному или нескольким обеспеченным кредиторам в отношении обеспеченных требований определенного класса, предложение должно быть сделано всем обеспеченным кредиторам в отношении обеспеченных требований этого класс.

Маржинальное примечание: классы обеспеченных требований

(1.4) Обеспеченные требования могут быть включены в один и тот же класс, если интересы или права кредиторов, владеющих этими требованиями, достаточно схожи, чтобы придать им общность интересов, принимая во внимание

(a) характер долгов, послуживших основанием для требований;

(b) характер и размер обеспечения по требованиям;

(c) средства правовой защиты, доступные кредиторам в случае отсутствия предложения, и степень, в которой кредиторы будут взыскивать свои требования, используя эти средства правовой защиты;

(d) порядок рассмотрения претензий в рамках предложения и размер компенсации по претензиям в рамках предложения; и

(e) такие дополнительные критерии, соответствующие критериям, изложенным в пунктах (a) — (d), как предписано.

Примечание на полях: Суд может определить классы

(1.5) Суд может по заявлению, поданному в любое время после подачи уведомления о намерении или предложения, определить, в соответствии с подразделом (1.4), классы обеспеченных требований, соответствующие предложению, и класс, к которому относится любое конкретное обеспеченное требование.

Маржинальное примечание: ответ кредиторов

(1.6) В соответствии с разделом 50.1 в отношении включенных обеспеченных кредиторов любой кредитор может ответить на предложение, сделанное кредиторам в целом, представив доверительному управляющему доказательство требования в порядок, предусмотренный в

(а) разделах 124–126, в случае необеспеченных кредиторов; или

(b) разделы с 124 по 134, в случае обеспеченных кредиторов.

Маржинальное примечание: Последствия представления доказательства требования

(1.7) Здесь и далее в данном Разделе ссылка на необеспеченного кредитора должна включать обеспеченного кредитора, который представил доказательство требования согласно подразделу (1. 6. ), и ссылка на необеспеченное требование считается включающей требование этого обеспеченного кредитора.

6. ), и ссылка на необеспеченное требование считается включающей требование этого обеспеченного кредитора.

Маргинальное примечание: Голосование

(1.8) Все вопросы, связанные с предложением, за исключением вопроса о принятии или отклонении предложения, решаются обычным решением кредиторов, которым было сделано предложение.

Маргинальное примечание: Документы, подлежащие подаче

(2) В соответствии с разделом 50.4 производство по предложению должно быть начато в случае несостоятельного лица путем подачи заявки лицензированному доверительному управляющему, а в случае банкротом, подав управляющему имуществом

(a) копию предложения в письменной форме с изложением условий предложения и подробных сведений о любых предлагаемых ценных бумагах или поручительствах, подписанную лицом, делающим предложение, и предлагаемые поручительства, если таковые имеются; и

(б) установленное положение дел.

Примечание на полях: Подача документов официальному получателю

(2. 1) Копии документов, упомянутых в подразделе (2), должны быть также представлены в момент подачи предложения в соответствии с подразделом 62 (1). подается доверительным управляющим официальному управляющему по месту нахождения должника.

1) Копии документов, упомянутых в подразделе (2), должны быть также представлены в момент подачи предложения в соответствии с подразделом 62 (1). подается доверительным управляющим официальному управляющему по месту нахождения должника.

Маргинальное примечание: Утверждение инспекторов

(3) Предложение, сделанное в отношении банкротства, должно быть одобрено инспекторами до того, как по нему будут предприняты какие-либо дальнейшие действия.

Маргинальное примечание: Предложение и т. Д. Не может быть отозвано

(4) Никакое предложение или любое обеспечение, гарантия или поручительство, представленные вместе с предложением, не могут быть отозваны до решения кредиторов и суда.

Примечание на полях: уступка не предотвращена

(4.1) Подраздел (4) не должен толковаться как препятствие несостоятельному лицу, в отношении которого было сделано предложение, от последующей уступки.

Маржинальное примечание: Обязанности доверительного управляющего

(5) Доверительный управляющий должен провести или обеспечить проведение такой оценки и расследования дел и имущества должника, чтобы позволить доверительному управляющему оценить финансовое положение с разумной точностью. о должнике и причине финансовых затруднений или неплатежеспособности должника и сообщить о результатах собранию кредиторов.

о должнике и причине финансовых затруднений или неплатежеспособности должника и сообщить о результатах собранию кредиторов.

Маржинальное примечание: Доверительный управляющий должен подать отчет о движении денежных средств

(6) При подаче предложения в соответствии с подразделом 62 (1) в отношении несостоятельного лица доверительный управляющий должен подать предложение

) Отчет — или пересмотренный отчет о движении денежных средств, если отчет о движении денежных средств ранее был подан в соответствии с подразделом 50.4 (2) в отношении этого неплатежеспособного лица — (в этом разделе называется «отчет о движении денежных средств»), указывающий прогнозируемый денежный поток неплатежеспособного лица как минимум на ежемесячной основе, подготовленный лицом, делающим предложение, рассмотренный на предмет обоснованности доверительным управляющим и подписанный доверительным управляющим и лицом, делающим предложение;

(b) отчет о достоверности отчета о движении денежных средств установленной формы, подготовленный и подписанный доверительным управляющим; и

(c) отчет, содержащий предписанные заявления лица, сделавшего предложение, относительно подготовки отчета о движении денежных средств в установленной форме, подготовленный и подписанный лицом, делающим предложение.

Маржинальное примечание: Кредиторы могут получить отчет

(7) В соответствии с подразделом (8) любой кредитор может получить копию отчета о движении денежных средств по запросу, сделанному доверительному управляющему.

Маргинальное примечание: Исключение

(8) Суд может распорядиться, чтобы отчет о движении денежных средств или его часть не предоставлялся некоторым или всем кредиторам в соответствии с подразделом (7), если он удостоверился, что

(a) такое освобождение нанесет необоснованный ущерб неплатежеспособному лицу; и

(b) невыполнение обязательств не нанесет необоснованного ущерба данному кредитору или кредиторам.

Маржинальное примечание: Защищенный Доверительный управляющий

(9) Если доверительный управляющий действует добросовестно и проявляет разумную осторожность при проверке отчета о движении денежных средств, он не несет ответственности за убытки или ущерб любому лицу, возникшие в результате полагаться на отчет о движении денежных средств.

Маргинальное примечание: Доверительный управляющий для мониторинга и отчетности

(10) В соответствии с любым указом суда в соответствии с параграфом 47.1 (2) (а), доверительный управляющий по предложению в отношении неплатежеспособного лица должен для этой цели наблюдения за бизнесом и финансовыми делами неплатежеспособного лица, иметь доступ и проверять имущество неплатежеспособного лица, включая его помещения, бухгалтерские книги, записи и другие финансовые документы, в той степени, в которой это необходимо для адекватной оценки бизнеса и финансовых дел неплатежеспособного лица, с момента подачи предложения до тех пор, пока предложение не будет одобрено судом или неплатежеспособное лицо станет банкротом, и должен

(a) подать отчет о состоянии бизнеса и финансовых дел неплатежеспособного лица — содержащий предписанную информацию, если таковая имеется —

(i) с официальным получателем без промедления после установления существенного неблагоприятного изменения прогнозируемого денежного потока неплатежеспособного лица или f финансовые обстоятельства, и

(ii) в суд в любое время по распоряжению суда;

(г. 1) незамедлительно направить кредиторам отчет о существенном неблагоприятном изменении после его выяснения; и

1) незамедлительно направить кредиторам отчет о существенном неблагоприятном изменении после его выяснения; и

(b) направить в установленном порядке отчет о состоянии бизнеса и финансовых дел неплатежеспособного лица, содержащий мнение доверительного управляющего о разумности решения, если таковое имеется, о включении в предложение положение о том, что разделы с 95 по 101 не применяются в отношении предложения и содержащего предписанную информацию, если таковая имеется, — к кредиторам и официальному получателю по крайней мере за 10 дней до дня, когда собрание кредиторов, указанное в подразделе 51 (1 ) будет проводиться.

Маржинальное примечание: Отчет для кредиторов

(11) Временный управляющий, которому в соответствии с подразделом 47.1 (2) было поручено выполнять обязанности, указанные в подразделе (10) вместо доверительного управляющего, должен предоставить отчет о состоянии бизнеса и финансовых дел неплатежеспособного лица, содержащий любую установленную информацию, доверенному лицу не менее чем за пятнадцать дней до собрания кредиторов, упомянутого в подразделе 51 (1), и доверительный управляющий должен отправить отчет кредиторам и официальный управляющий, в установленном порядке, не менее чем за десять дней до собрания кредиторов, упомянутого в этом подразделе.

Маргинальное примечание: Суд может объявить предложение отклоненным кредиторами

(12) Суд может, по заявлению доверительного управляющего, временный управляющий, если таковой имеется, назначенный в соответствии с разделом 47.1, или кредитор, в любое время до собрание кредиторов объявляет, что предложение считается отклоненным кредиторами, если суд убедится, что

(a) должник не действовал или не действует добросовестно и с должной осмотрительностью;

(b) предложение вряд ли будет принято кредиторами; или

(c) кредиторам в целом будет нанесен материальный ущерб, если заявка согласно этому подразделу будет отклонена.

Маргинальное примечание: Последствия декларации

(12.1) Если суд объявляет, что предложение считается отклоненным кредиторами, применяются параграфы 57 (a) — (c).

Маржинальное примечание: Иски к директорам — компромисс

(13) Предложение, сделанное в отношении корпорации, может включать в свои условия положение о компромиссе требований к директорам корпорации, возникших до начала разбирательства в соответствии с настоящим Соглашением. Действовать и относиться к обязательствам корпорации, где директора по закону несут ответственность в качестве директоров за оплату таких обязательств.

Действовать и относиться к обязательствам корпорации, где директора по закону несут ответственность в качестве директоров за оплату таких обязательств.

Маржинальное примечание: Исключение

(14) Положение о компромиссе требований к директорам не может включать требования, которые

(a) относятся к договорным правам одного или нескольких кредиторов, вытекающих из договоров с одним или несколькими директора; или

(b) основаны на утверждениях о введении в заблуждение, сделанных директорами кредиторам, или о неправомерном или репрессивном поведении директоров.

Примечание на полях: Полномочия суда

(15) Суд может объявить, что иск к директорам не будет нарушен, если он убедится, что компромисс не будет справедливым и равноправным в данных обстоятельствах.

Маргинальное примечание: Применение других положений

(16) Подраздел 62 (2) и раздел 122 применяются с такими изменениями, которые требуют обстоятельства, в отношении требований к директорам, скомпрометированных по предложению корпорации-должника.

Причиной таких изменений стало решение передать рассмотрение дел по несостоятельности граждан из районных судов в арбитражные.

Причиной таких изменений стало решение передать рассмотрение дел по несостоятельности граждан из районных судов в арбитражные.

Наличие у него собственности, которую можно выставить в счет долгов, и получение им каких-либо доходов. Все заимодавцы на протяжении 2 месяцев должны успеть предъявить свои требования несостоятельному лицу.

Наличие у него собственности, которую можно выставить в счет долгов, и получение им каких-либо доходов. Все заимодавцы на протяжении 2 месяцев должны успеть предъявить свои требования несостоятельному лицу. Вырученная сумма достается кредиторам.

Вырученная сумма достается кредиторам. Стоит отметить, что на сегодняшний день приступить к процедуре банкротства, имеет право любой человек, который является должником перед организациями официального назначения (в случае, если кредит оформлен документально, подтверждён соответственным договором), и если сумма его задолженности превышает шесть тысяч американских долларов, и срок невыплат кредита превысил три месяца.

Стоит отметить, что на сегодняшний день приступить к процедуре банкротства, имеет право любой человек, который является должником перед организациями официального назначения (в случае, если кредит оформлен документально, подтверждён соответственным договором), и если сумма его задолженности превышает шесть тысяч американских долларов, и срок невыплат кредита превысил три месяца. Их существует всего несколько, каждый из которых, подробно будет рассмотрен ниже.

Их существует всего несколько, каждый из которых, подробно будет рассмотрен ниже. Ещё одним обязательным условием такого решения, является отсутствие судимости за экономическое преступление умышленного типа.

Ещё одним обязательным условием такого решения, является отсутствие судимости за экономическое преступление умышленного типа. Здесь стоит отметить, что конфискации подлежит не всякое имущество, есть ряд исключений, к которым относится следующее:

Здесь стоит отметить, что конфискации подлежит не всякое имущество, есть ряд исключений, к которым относится следующее: Во многом, исход ситуации может зависеть от обстоятельств, которые сложились.

Во многом, исход ситуации может зависеть от обстоятельств, которые сложились. Подать заявление о банкротстве физического лица (образец находится на стенде в суде) и должника и кредитора. Главное условие, которое необходимо выполнить, — наличие просроченной задолженности на три месяца.

Подать заявление о банкротстве физического лица (образец находится на стенде в суде) и должника и кредитора. Главное условие, которое необходимо выполнить, — наличие просроченной задолженности на три месяца. ..

.. Потребуется утвердить план реструктуризации долга, в котором будет указано:

Потребуется утвердить план реструктуризации долга, в котором будет указано:

Нельзя продавать домашних животных и скот, а также хозяйственные постройки там, где они есть. Недопустимо вывод для реализации выигрышей и призов, наград, табличек, медалей. Жилье, если оно у одного банкрота, и земля, на которой оно расположено, не продаются.

Нельзя продавать домашних животных и скот, а также хозяйственные постройки там, где они есть. Недопустимо вывод для реализации выигрышей и призов, наград, табличек, медалей. Жилье, если оно у одного банкрота, и земля, на которой оно расположено, не продаются. Такое же наказание будет применяться к банкротствам, которые поданы в суд образца с объявлением о банкротстве физических лиц, признанных банкротами, но пытающихся скрыть свои активы.

Такое же наказание будет применяться к банкротствам, которые поданы в суд образца с объявлением о банкротстве физических лиц, признанных банкротами, но пытающихся скрыть свои активы. Находясь в процессе банкротства, физическое лицо не имеет права покидать пределы Российской Федерации. Если должнику удалось получить новые долги после того, как его признали банкротом, ему придется с ними жить….

Находясь в процессе банкротства, физическое лицо не имеет права покидать пределы Российской Федерации. Если должнику удалось получить новые долги после того, как его признали банкротом, ему придется с ними жить…. Ответственность доверительного управляющего заключается в практическом администрировании банкротства.

Ответственность доверительного управляющего заключается в практическом администрировании банкротства. Сумму определит суд. Активы банкротства всегда должны покрывать расходы на администрирование.Если нет активов или стоимость активов не покрывает расходы на администрирование банкротства, лицо или компания, заявляющие о банкротстве, должны оплатить расходы. Эта ответственность (в соответствии с положениями Закона о банкротстве) ограничена максимальной суммой.

Сумму определит суд. Активы банкротства всегда должны покрывать расходы на администрирование.Если нет активов или стоимость активов не покрывает расходы на администрирование банкротства, лицо или компания, заявляющие о банкротстве, должны оплатить расходы. Эта ответственность (в соответствии с положениями Закона о банкротстве) ограничена максимальной суммой.

В качестве альтернативы постановление о банкротстве может быть принято без присутствия должника. В случае признания должника банкротом суд назначает доверенным лицом адвоката.

В качестве альтернативы постановление о банкротстве может быть принято без присутствия должника. В случае признания должника банкротом суд назначает доверенным лицом адвоката.

49 (1) Несостоятельное лицо или, в случае его смерти, исполнитель или управляющий своим имуществом или ликвидатор наследства с разрешения суда может передать все имущество неплатежеспособного лица в общая выгода кредиторов неплатежеспособного лица.

Маргинальное примечание: Заявление под присягой

(2) Передача должна сопровождаться заявлением под присягой в установленной форме с указанием имущества должника, которое делится между его или ее кредиторами, имен и адресов всех его или ее кредиторов и суммы их соответствующих требований.

Маргинальное примечание: Подача переуступки

(3) Переуступка, сделанная в соответствии с подразделом (1), должна быть предложена официальному получателю по месту нахождения должника, и она не действует до тех пор, пока не будет подана этому официальному получателю, который должен отказать в подаче поручения, если оно не оформлено в установленной форме или подобном и не сопровождается заявлением под присягой, требуемым подразделом (2).

Маргинальное примечание: Назначение доверительного управляющего

(4) Если официальный получатель оформляет переуступку, сделанную в соответствии с подразделом (1), он назначает в качестве доверительного управляющего лицензированного доверительного управляющего, которого он, по возможности, выбирает, ссылаясь на пожелания наиболее заинтересованных кредиторов, если они могут быть выяснены в данный момент, и официальный получатель должен завершить задание, указав в качестве получателя права имя доверительного управляющего.

Маргинальное примечание: Отмена уступки

(5) Если официальный получатель не может найти лицензированного доверительного управляющего, который желает действовать, официальный управляющий должен после уведомления банкрота за пять дней отменить уступку.

Маржинальное примечание: Процедура в малых владениях

(6) Если банкрот не является корпорацией и, по мнению официального получателя, реализуемые активы банкрота после вычета требований обеспеченных кредиторов не будут превышать пять тысяч долларов или другая установленная сумма, применяются положения настоящего Закона, касающиеся суммарного управления имуществом.

Маржинальное примечание: будущее имущество не рассматривается

(7) При определении реализуемых активов банкрота для целей подраздела (6) не принимается во внимание какое-либо имущество, которое может быть приобретено банкротом или переходить к банкроту до его увольнения.

Маргинальное примечание: Если подраздел (6) перестает применяться

(8) Официальный управляющий может указать, что подраздел (6) перестает применяться в отношении банкрота, если официальный управляющий определяет, что

( а) реализуемые активы банкрота после вычета требований обеспеченных кредиторов превышают пять тысяч долларов или установленную сумму, в зависимости от обстоятельств, или

(б) затраты на реализацию активов банкротами составляют значительную часть реализуемой стоимости активов,

, и официальный получатель считает такое направление уместным.

50 (1) В соответствии с подразделом (1. 1) предложение может быть сделано

1) предложение может быть сделано

(a) несостоятельным лицом;

(b) получатель в значении пункта 243 (2), но только в отношении неплатежеспособного лица;

(c) ликвидатор имущества неплатежеспособного лица;

(г) банкротом; и

(e) управляющий имуществом банкрота.

Примечание на полях: если предложение не может быть сделано

(1.1) Предложение не может быть сделано в соответствии с этим Разделом в отношении должника, в отношении которого было подано предложение потребителя в соответствии с Разделом II, до тех пор, пока администратор по предложению потребителя не будет освобожден от должности.

Маржинальное примечание: Кому было сделано предложение

(1.2) Предложение должно быть сделано кредиторам в целом, либо в целом, либо разделено на классы, как предусмотрено в предложении, а также может быть сделано обеспеченным кредиторам в отношении любого класса или классов обеспеченного требования в соответствии с подразделом (1. 3).

3).

Маржинальное примечание: То же

(1.3) Если предложение сделано одному или нескольким обеспеченным кредиторам в отношении обеспеченных требований определенного класса, предложение должно быть сделано всем обеспеченным кредиторам в отношении обеспеченных требований этого класс.

Маржинальное примечание: классы обеспеченных требований

(1.4) Обеспеченные требования могут быть включены в один и тот же класс, если интересы или права кредиторов, владеющих этими требованиями, достаточно схожи, чтобы придать им общность интересов, принимая во внимание

(a) характер долгов, послуживших основанием для требований;

(b) характер и размер обеспечения по требованиям;

(c) средства правовой защиты, доступные кредиторам в случае отсутствия предложения, и степень, в которой кредиторы будут взыскивать свои требования, используя эти средства правовой защиты;

(d) порядок рассмотрения претензий в рамках предложения и размер компенсации по претензиям в рамках предложения; и

(e) такие дополнительные критерии, соответствующие критериям, изложенным в пунктах (a) — (d), как предписано.

Примечание на полях: Суд может определить классы

(1.5) Суд может по заявлению, поданному в любое время после подачи уведомления о намерении или предложения, определить, в соответствии с подразделом (1.4), классы обеспеченных требований, соответствующие предложению, и класс, к которому относится любое конкретное обеспеченное требование.

Маржинальное примечание: ответ кредиторов

(1.6) В соответствии с разделом 50.1 в отношении включенных обеспеченных кредиторов любой кредитор может ответить на предложение, сделанное кредиторам в целом, представив доверительному управляющему доказательство требования в порядок, предусмотренный в

(а) разделах 124–126, в случае необеспеченных кредиторов; или

(b) разделы с 124 по 134, в случае обеспеченных кредиторов.

Маржинальное примечание: Последствия представления доказательства требования

(1.7) Здесь и далее в данном Разделе ссылка на необеспеченного кредитора должна включать обеспеченного кредитора, который представил доказательство требования согласно подразделу (1. 6. ), и ссылка на необеспеченное требование считается включающей требование этого обеспеченного кредитора.

6. ), и ссылка на необеспеченное требование считается включающей требование этого обеспеченного кредитора.

Маргинальное примечание: Голосование

(1.8) Все вопросы, связанные с предложением, за исключением вопроса о принятии или отклонении предложения, решаются обычным решением кредиторов, которым было сделано предложение.

Маргинальное примечание: Документы, подлежащие подаче

(2) В соответствии с разделом 50.4 производство по предложению должно быть начато в случае несостоятельного лица путем подачи заявки лицензированному доверительному управляющему, а в случае банкротом, подав управляющему имуществом

(a) копию предложения в письменной форме с изложением условий предложения и подробных сведений о любых предлагаемых ценных бумагах или поручительствах, подписанную лицом, делающим предложение, и предлагаемые поручительства, если таковые имеются; и

(б) установленное положение дел.

Примечание на полях: Подача документов официальному получателю

(2. 1) Копии документов, упомянутых в подразделе (2), должны быть также представлены в момент подачи предложения в соответствии с подразделом 62 (1). подается доверительным управляющим официальному управляющему по месту нахождения должника.

1) Копии документов, упомянутых в подразделе (2), должны быть также представлены в момент подачи предложения в соответствии с подразделом 62 (1). подается доверительным управляющим официальному управляющему по месту нахождения должника.

Маргинальное примечание: Утверждение инспекторов

(3) Предложение, сделанное в отношении банкротства, должно быть одобрено инспекторами до того, как по нему будут предприняты какие-либо дальнейшие действия.

Маргинальное примечание: Предложение и т. Д. Не может быть отозвано

(4) Никакое предложение или любое обеспечение, гарантия или поручительство, представленные вместе с предложением, не могут быть отозваны до решения кредиторов и суда.

Примечание на полях: уступка не предотвращена

(4.1) Подраздел (4) не должен толковаться как препятствие несостоятельному лицу, в отношении которого было сделано предложение, от последующей уступки.

Маржинальное примечание: Обязанности доверительного управляющего

(5) Доверительный управляющий должен провести или обеспечить проведение такой оценки и расследования дел и имущества должника, чтобы позволить доверительному управляющему оценить финансовое положение с разумной точностью. о должнике и причине финансовых затруднений или неплатежеспособности должника и сообщить о результатах собранию кредиторов.

о должнике и причине финансовых затруднений или неплатежеспособности должника и сообщить о результатах собранию кредиторов.

Маржинальное примечание: Доверительный управляющий должен подать отчет о движении денежных средств

(6) При подаче предложения в соответствии с подразделом 62 (1) в отношении несостоятельного лица доверительный управляющий должен подать предложение

) Отчет — или пересмотренный отчет о движении денежных средств, если отчет о движении денежных средств ранее был подан в соответствии с подразделом 50.4 (2) в отношении этого неплатежеспособного лица — (в этом разделе называется «отчет о движении денежных средств»), указывающий прогнозируемый денежный поток неплатежеспособного лица как минимум на ежемесячной основе, подготовленный лицом, делающим предложение, рассмотренный на предмет обоснованности доверительным управляющим и подписанный доверительным управляющим и лицом, делающим предложение;

(b) отчет о достоверности отчета о движении денежных средств установленной формы, подготовленный и подписанный доверительным управляющим; и

(c) отчет, содержащий предписанные заявления лица, сделавшего предложение, относительно подготовки отчета о движении денежных средств в установленной форме, подготовленный и подписанный лицом, делающим предложение.

Маржинальное примечание: Кредиторы могут получить отчет

(7) В соответствии с подразделом (8) любой кредитор может получить копию отчета о движении денежных средств по запросу, сделанному доверительному управляющему.

Маргинальное примечание: Исключение

(8) Суд может распорядиться, чтобы отчет о движении денежных средств или его часть не предоставлялся некоторым или всем кредиторам в соответствии с подразделом (7), если он удостоверился, что

(a) такое освобождение нанесет необоснованный ущерб неплатежеспособному лицу; и

(b) невыполнение обязательств не нанесет необоснованного ущерба данному кредитору или кредиторам.

Маржинальное примечание: Защищенный Доверительный управляющий

(9) Если доверительный управляющий действует добросовестно и проявляет разумную осторожность при проверке отчета о движении денежных средств, он не несет ответственности за убытки или ущерб любому лицу, возникшие в результате полагаться на отчет о движении денежных средств.

Маргинальное примечание: Доверительный управляющий для мониторинга и отчетности

(10) В соответствии с любым указом суда в соответствии с параграфом 47.1 (2) (а), доверительный управляющий по предложению в отношении неплатежеспособного лица должен для этой цели наблюдения за бизнесом и финансовыми делами неплатежеспособного лица, иметь доступ и проверять имущество неплатежеспособного лица, включая его помещения, бухгалтерские книги, записи и другие финансовые документы, в той степени, в которой это необходимо для адекватной оценки бизнеса и финансовых дел неплатежеспособного лица, с момента подачи предложения до тех пор, пока предложение не будет одобрено судом или неплатежеспособное лицо станет банкротом, и должен

(a) подать отчет о состоянии бизнеса и финансовых дел неплатежеспособного лица — содержащий предписанную информацию, если таковая имеется —

(i) с официальным получателем без промедления после установления существенного неблагоприятного изменения прогнозируемого денежного потока неплатежеспособного лица или f финансовые обстоятельства, и

(ii) в суд в любое время по распоряжению суда;

(г.

1) незамедлительно направить кредиторам отчет о существенном неблагоприятном изменении после его выяснения; и

1) незамедлительно направить кредиторам отчет о существенном неблагоприятном изменении после его выяснения; и(b) направить в установленном порядке отчет о состоянии бизнеса и финансовых дел неплатежеспособного лица, содержащий мнение доверительного управляющего о разумности решения, если таковое имеется, о включении в предложение положение о том, что разделы с 95 по 101 не применяются в отношении предложения и содержащего предписанную информацию, если таковая имеется, — к кредиторам и официальному получателю по крайней мере за 10 дней до дня, когда собрание кредиторов, указанное в подразделе 51 (1 ) будет проводиться.

Маржинальное примечание: Отчет для кредиторов

(11) Временный управляющий, которому в соответствии с подразделом 47.1 (2) было поручено выполнять обязанности, указанные в подразделе (10) вместо доверительного управляющего, должен предоставить отчет о состоянии бизнеса и финансовых дел неплатежеспособного лица, содержащий любую установленную информацию, доверенному лицу не менее чем за пятнадцать дней до собрания кредиторов, упомянутого в подразделе 51 (1), и доверительный управляющий должен отправить отчет кредиторам и официальный управляющий, в установленном порядке, не менее чем за десять дней до собрания кредиторов, упомянутого в этом подразделе.

Маргинальное примечание: Суд может объявить предложение отклоненным кредиторами

(12) Суд может, по заявлению доверительного управляющего, временный управляющий, если таковой имеется, назначенный в соответствии с разделом 47.1, или кредитор, в любое время до собрание кредиторов объявляет, что предложение считается отклоненным кредиторами, если суд убедится, что

(a) должник не действовал или не действует добросовестно и с должной осмотрительностью;

(b) предложение вряд ли будет принято кредиторами; или

(c) кредиторам в целом будет нанесен материальный ущерб, если заявка согласно этому подразделу будет отклонена.

Маргинальное примечание: Последствия декларации

(12.1) Если суд объявляет, что предложение считается отклоненным кредиторами, применяются параграфы 57 (a) — (c).

Маржинальное примечание: Иски к директорам — компромисс

(13) Предложение, сделанное в отношении корпорации, может включать в свои условия положение о компромиссе требований к директорам корпорации, возникших до начала разбирательства в соответствии с настоящим Соглашением. Действовать и относиться к обязательствам корпорации, где директора по закону несут ответственность в качестве директоров за оплату таких обязательств.

Действовать и относиться к обязательствам корпорации, где директора по закону несут ответственность в качестве директоров за оплату таких обязательств.

Маржинальное примечание: Исключение

(14) Положение о компромиссе требований к директорам не может включать требования, которые

(a) относятся к договорным правам одного или нескольких кредиторов, вытекающих из договоров с одним или несколькими директора; или

(b) основаны на утверждениях о введении в заблуждение, сделанных директорами кредиторам, или о неправомерном или репрессивном поведении директоров.

Примечание на полях: Полномочия суда

(15) Суд может объявить, что иск к директорам не будет нарушен, если он убедится, что компромисс не будет справедливым и равноправным в данных обстоятельствах.

Маргинальное примечание: Применение других положений

(16) Подраздел 62 (2) и раздел 122 применяются с такими изменениями, которые требуют обстоятельства, в отношении требований к директорам, скомпрометированных по предложению корпорации-должника.

р.

р.

Это бесплатно.

Это бесплатно.

1) незамедлительно направить кредиторам отчет о существенном неблагоприятном изменении после его выяснения; и

1) незамедлительно направить кредиторам отчет о существенном неблагоприятном изменении после его выяснения; и