Электронные кошельки без идентификации: ТОП-12 электронных кошельков (по категориям) + 5 ошибок выбора

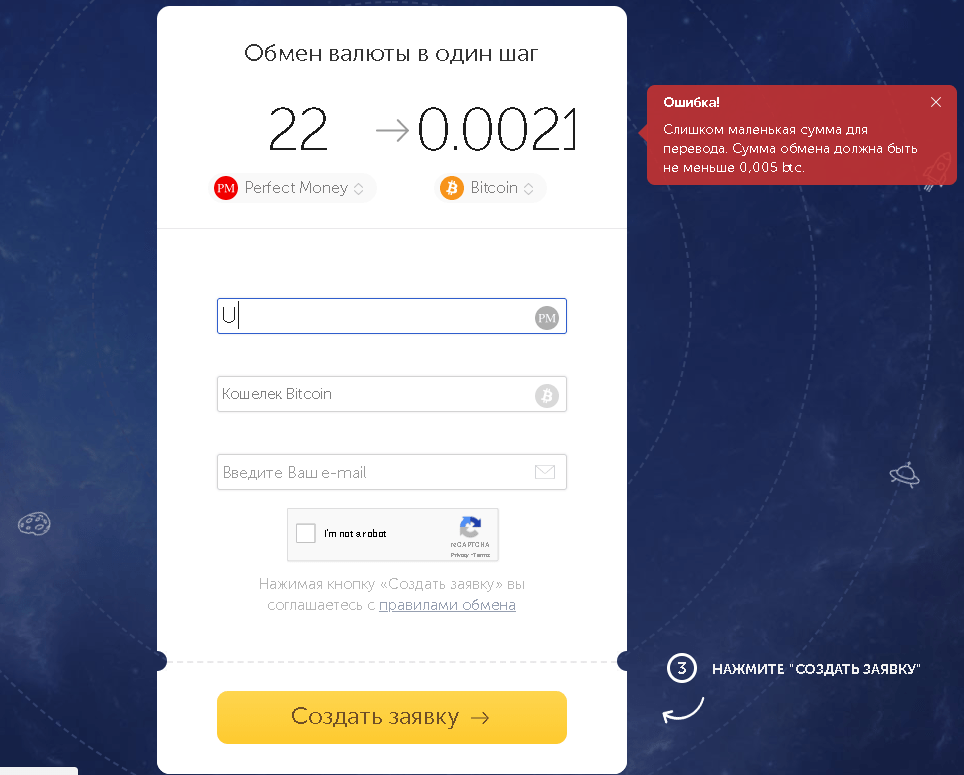

В России вступил в силу запрет на пополнение наличными анонимных электронных кошельков — Экономика и бизнес

МОСКВА, 1 апреля. /ТАСС/. Запрет на пополнение наличными анонимных электронных кошельков с 1 апреля вступил в силу. Теперь пополнять такие кошельки можно будет только с привязанного банковского счета.

В августе 2020 года в силу вступили поправки в законодательство, ограничивающие пополнение наличными анонимных кошельков. Позже Банк России на фоне пандемии коронавируса принял решение отсрочить данный запрет до 1 апреля 2021 года.

Ранее участники платежного рынка высказывали опасения, что данное ограничение затронет ряд транспортных карт, которые классифицируются регулятором как анонимный электронный кошелек. Так, по данным Ассоциации банков России, например в Липецкой области кредитными организациями выпущено более 500 тыс. транспортных карт, обслуживающих 80% транспортного оборота. При этом в АБР отмечают, что около 68% таких карт пополняется при помощи наличных.

Однако в конце прошлого года президент России Владимир Путин подписал закон, закрепляющий возможность пополнения наличными транспортных и школьных карт, которые реализованы как анонимные электронные средства платежа. По мнению законодателей, пополнение таких карт не несет в себе существенных рисков, а, наоборот, повышает прозрачность денежного обращения и позволяет гражданам получать удобные платежные сервисы.

Влияние на платежный рынок

Глава Ассоциации участников рынка электронных денег и денежных переводов Виктор Достов считает, что новый запрет может негативно отразиться на рынке, а также замедлить процесс обезличивания платежей.

«Скорее всего, это мина замедленного действия, которая может сильно затормозить обезличивание российских платежей. Анонимный кошелек всегда был входным инструментом. Человек открывал анонимный кошелек, им пользовался, дальше понимал, что это удобно, и проходил упрощенную идентификацию. То есть, анонимный кошелек важен не сам по себе.

По словам Достова, количество электронных кошельков в России исчисляется десятками миллионов. Традиционно, анонимные кошельки можно было пополнять наличными. Теперь этот канал закрывается, что также негативно отразится на прибыли операторов платежных терминалов.

«Прибыль упадет, как за счет прямых пополнений, так и за счет оплаты ряда услуг, которая технологически проводилась через электронные кошельки», — отмечает он.

Помимо этого, несмотря на принятый в прошлом году закон, который сохраняет возможность пополнения наличными транспортных и школьных карт, все равно могут остаться какие-либо важные сервисы, которые в свою очередь подпадут по запрет.

«На электронных кошельках сделан ряд сервисов, и пользователь может даже не подозревать, что это электронный кошелек. Например, целый ряд транспортных карт. Закон вывел из-под данного ограничения ряд инструментов, но я уверен, что все равно будут какие-то «дырки», — добавил эксперт.

Подписан закон о запрете анонимного пополнения электронных кошельков — Внешнеэкономические новости от 04.08.2020

Внешнеэкономические новостиС 3 августа физлица не смогут пополнять электронные кошельки без предварительной идентификации личности. Это необходимо для ограничения сомнительных операций.

г.

Поправки были внесены в Закон «О национальной платежной системе».Что такое «электронные кошельки»?

Речь идет о таких сервисах, как «Яндекс. Деньги», «QIWI Кошелек», WebMoney, PayPal, VK Pay и других аналогичных системах. До вступления в силу закона пополнить их можно было, в частности, через платежные терминалы. Осуществление такой операции было возможно анонимно.

Деньги», «QIWI Кошелек», WebMoney, PayPal, VK Pay и других аналогичных системах. До вступления в силу закона пополнить их можно было, в частности, через платежные терминалы. Осуществление такой операции было возможно анонимно.

Как их пополнять теперь?

По новому закону физическим лицам, желающим пополнить такой кошелек, необходимо пройти идентификацию и привязать кошелек к банковскому счету. Пополнение кошелька через банковский счет автоматически будет означать, что известен источник происхождения денег на таком кошельке. Таким образом, если пользователь будет заподозрен в выполнении незаконной операции, его счет будет заблокирован.

Зачем это необходимо?

Закон необходим для усиления контроля за незаконными финансовыми операциями, в том числе, направленными на финансирование терроризма или распространение наркотиков, пояснял ранее Председатель Комитета по финансовому рынку Анатолий Аксаков. После привязки к кошельку банковского счета источник денежных средств становится известным, подчеркивал парламентарий.

Преимущества и недостатки электронных кошельков

В наши дни все больше пользователей предпочитают хранить средства на электронных кошельках, полагая, что так удобнее и безопаснее.

Их появление позволяет не задумываться о том, когда в банке операционное время, какой сегодня курс той или иной валюты, каковы сроки поступления платежа на счет, и дает возможность не стоять в очередях и не заполнять многочисленные квитанции о переводе наличных средств.

Электронные кошельки постепенно внедряются в нашу жизнь и самое время оценить их функциональность, узнать об их преимуществах и возможных недостатках.

Что же такое электронный кошелек?

Электронный кошелек–это, по сути, аналог банковского счета, который также можно пополнять, а электронными деньгами расплачиваться за услуги и товары онлайн и перечислять их на другие счета. Такой кошелек имеет многочисленные преимущества, а для его открытия достаточно лишь зарегистрироваться на сайте без идентификации личности.

Такой кошелек имеет многочисленные преимущества, а для его открытия достаточно лишь зарегистрироваться на сайте без идентификации личности.

В чем его преимущества и недостатки?

Основным преимуществом электронных денег является то, что с их помощью значительно упрощается процесс оплаты в режиме онлайн и становится возможным в несколько кликов оплатить услугу или товар в онлайн магазине, не выходя из помещения, в котором находитесь. Как Вы знаете, оплата с помощью пластиковой карты предполагает гораздо более сложный процесс, так как необходимо вбивать номер карты и CVV код, дату изготовления и окончания срока действия карточки. Также, в отличие от банковских карт за обслуживание электронного кошелька отсутствует абонентская плата.

Еще одним плюсом в пользу электронных кошельков является бессрочность пользования и возможность забыть о проблемах закрытия счета или его переоформления. Пополнить такой счет удобно и быстро можно воспользовавшись терминалом, сделав перевод с банковской карты или из отделения банка. Нужно отметить, что перевод средств между электронными кошельками осуществляется мгновенно и переведенная сумма сразу отражается на Вашем счете.

Нужно отметить, что перевод средств между электронными кошельками осуществляется мгновенно и переведенная сумма сразу отражается на Вашем счете.

Конечно же, несмотря на все преимущества, существуют и некоторые минусы электронных кошельков, которые мы рассмотрим ниже.

Хоть рынок онлайн коммерции и развивается стремительными темпами последние годы, все же многие магазины все еще не имеют возможности принимать к оплате виртуальные деньги. Порой владельцам электронных кошельков приходится тратить немало времени в поисках места, где можно оплатить понравившуюся вещь или услугу.

Также для совершения покупки или оплаты услуг Вы должны иметь необходимое техническое оснащение: компьютер, ноутбук или смартфон и иметь постоянный доступ к сети Интернет.

Существует невысокая вероятность, что кошелек может быть взломан, ведь хакерам не составит труда проникнуть в Ваш домашний компьютер и узнать пароли к электронным кошелькам. Безопасность кошелька обеспечивается паролем, который знает только его владелец. Учтите, что при утере данных или пароля, его восстановление будет весьма проблематичным и займет время.

Учтите, что при утере данных или пароля, его восстановление будет весьма проблематичным и займет время.

Как Вы увидели, несмотря на немногочисленные недостатки, электронные деньги являются очень удобным средством для быстрого проведения платежей и, возможно, когда- нибудь произойдет полная замена наличности на электронные счета. Даже для простого потребителя, который не занимается никакой электронной коммерцией, электронные деньги могут повысить эффективность управления личными средствами и облегчить жизнь при возникновении необходимости в быстром переводе денежных средств.

Подключите решение от RegularPay уже сегодня!

ВАЖНО: ПРОЙДИТЕ ИДЕНТИФИКАЦИЮ КОШЕЛЬКА КОМПАНЬОН ДО 1 ОКТЯБРЯ

Уважаемые клиенты!

ЗАО «Банк Компаньон» сообщает о необходимости идентификации электронного Кошелька Компаньон.

Согласно Постановлению Национального банка Кыргызской Республики, использование неидентифицированных электронных кошельков станет невозможным с 1 октября 2020 года.

Для комфорта пользователей электронного Кошелька Компаньон реализован как онлайн-метод идентификации, так и традиционный формат идентификации в любом из 105 офисов Банка Компаньон по всей стране.

В чем различие онлайн и офлайн идентификации электронного кошелька и какие преимущества получат пользователи после прохождения идентификации?

|

Онлайн-идентификация в приложении «Кошелек Компаньон» |

Полная идентификация в офисах Банка |

|

Максимальный остаток на кошельке |

Максимальный остаток на кошельке |

|

Максимальный объем платежей в месяц 30 000 сом |

Максимальный объем платежей в месяц 6 000 000 сом |

Лимит на 1 транзакцию 15,000 сом |

Лимит на 1 транзакцию 200 000 сом |

| Следующие сервисы не доступны: -пополнение российских карт (Visa, Master, МИР) -пополнение таджикских карт (Корти Милли) -пополнение кошелька QIWI (КР, РФ, КЗ, УЗ, Украина) -получение кредита онлайн -переводы на кошельки Элсом, О!Деньги, BalanceKg, Megapay |

Нет ограничений на переводы и платежи |

- Как пройти идентификацию онлайн?

Пользователь электронного кошелька может пройти онлайн идентификацию в мобильном приложении в разделе Настройки >>> Персональная информация >>> Пройти онлайн идентификацию.

- Как пройти идентификацию в офисах Банка?

Пользователь электронного кошелька может обратиться в любое отделение Банка Компаньон. При этом обязательно нужно иметь при себе паспорт. Полная идентификация позволит пользоваться всеми услугами электронного кошелька без ограничений.

Скачать электронный кошелек для iOS или Android

В случае возникновения вопросов, обращайтесь в Службу поддержки клиентов по номерам: 0 (312) 33-88-00, 88 00 (звонок с мобильных операторов КР бесплатный).

Электронные кошельки. Почему без регистрации пользоваться ими запретят » Экономика » www.24.kg

С 1 октября 2020 года в Кыргызстане запретят любые финансовые операции с неидентифицированными электронными кошельками/мобильными приложениями агентов платежных организаций (операторы мобильной сотовой связи).

Мы поговорили с экспертами, представителями рынка электронных денег и Национальным банком, чтобы понять, почему принято такое решение и идет ли оно на пользу кыргызстанцам.

1

Сколько в Кыргызстане электронных кошельков?На 1 июля 2020 года эмитентами электронных денег являлись семь коммерческих банков. Кроме того, функционировало 11 локальных систем расчетов электронными деньгами, из которых две системы со второго квартала 2019-го функционировали в ограниченном функционале — осуществлялось только обналичивание (погашение) электронных денег.

По сравнению с предыдущим периодом наблюдался рост показателей по электронным деньгам, что связано с простотой и удобством их использования. Так, на 1 июля этого года количество электронных кошельков составило свыше 2,8 миллиона, увеличившись практически в два раза, в отличие от аналогичного периода прошлого года.

2

Насколько они пользуются популярностью? Много ли операций совершается через электронные кошельки?По сравнению со вторым кварталом 2019 года объем денег, которые перевели между электронными кошельками, уменьшился на 16,4 процента и составил за второй квартал 2020-го около 1 миллиарда сомов. А вот количество переводов, наоборот, выросло на 34,9 процента — до 200 тысяч операций.

А вот количество переводов, наоборот, выросло на 34,9 процента — до 200 тысяч операций.

Объем операций по оплате товаров и услуг за этот же период вырос на 9,2 процента, составив 1,5 миллиарда сомов. При этом объем операций по обналичиванию (погашению) электронных денег снизился на 16,5 процента, составив 3 миллиарда сомов.

3

Чем отличается идентифицированный кошелек от неидентифицированного?В Кыргызстане есть специальное положение об электронных деньгах. Оно принято постановлением правления Нацбанка в 2016 году. В нем и прописано, что существует два вида электронных кошельков: идентифицированные и неидентифицированные.

Идентифицированный — это электронный кошелек, держатель которого прошел процесс идентификации и верификации в соответствии с законодательством страны.

Неидентифицированный — электронный кошелек, открываемый физическим лицом удаленно/дистанционно с помощью электронных устройств (мобильные телефоны, смартфоны и другие) на основании публичной оферты и в соответствии с требованиями эмитента.

4

А что такое мобильное приложение агента?Мобильное приложение агента платежной организации (МПА) — это инструмент (программное обеспечение), с помощью которого пользователь может оплатить услугу или товар третьих лиц за счет денег, внесенных в качестве предоплаты/аванса за товары/услуги агента. Например, с помощью такого приложения можно закинуть деньги на баланс телефона.

5

Какие мобильные приложения агента представлены на рынке финансовых услуг Кыргызстана?На сегодня на рынке действуют три МПА: MegaPay, «О!Деньги» и Balance.kg. Они представлены тремя мобильными операторами связи — ЗАО «Альфа Телеком», ООО «НУР Телеком» и ООО «Скай Мобайл» — совместно с платежными организациями, которые имеют лицензии на прием и проведение платежей.

6

А чем мобильное приложение агента отличается от того же электронного кошелька?Электронный кошелек — это хранилище электронных денег, представляющее собой программное обеспечение или иное программно-техническое устройство, в котором имеется запись о сумме электронных денег и их принадлежности держателю. Эмитентами электронных денег на территории Кыргызстана могут выступать только банки. Клиент передает банку деньги в наличной или безналичной форме и меняет их на электронные деньги, которые он в последующем может использовать для оплаты товаров и услуг поставщиков, перевода другим держателям электронных кошельков и прочее.

Эмитентами электронных денег на территории Кыргызстана могут выступать только банки. Клиент передает банку деньги в наличной или безналичной форме и меняет их на электронные деньги, которые он в последующем может использовать для оплаты товаров и услуг поставщиков, перевода другим держателям электронных кошельков и прочее.

А вот мобильное приложение агента не предназначено для хранения денег. Остаток денежных средств в таком приложении всегда нулевой. МПА — это средство доступа клиента к деньгам, которые он ранее передал поставщику товаров/услуг (сейчас это операторы мобильной связи) в качестве предоплаты/аванса за будущие услуги. И эти средства клиент через мобильное приложение может использовать для оплаты товаров/услуг других поставщиков.

7

Что такое идентификация и верификация?Идентификация — процедура установления идентификационных данных о клиенте и (или) бенефициарном владельце. А верификация — процедура проверки идентификационных данных клиента и (или) бенефициарного владельца.

8

Когда принято решение о том, что все кошельки должны быть идентифицированы?В соответствии с постановлением правления Национального банка от 30 сентября 2019 года с 1 октября 2020-го коммерческим банкам запрещается предоставление услуг держателям неидентифицированных электронных кошельков. Коммерческим банкам необходимо до этого срока провести идентификацию держателей электронных кошельков.

9

Распространяется ли требование на мобильные приложения операторов связи?Да. С 1 октября этого года вступает в силу требование, согласно которому проведение платежей через МПА будет доступно только идентифицированным клиентам-пользователям. Клиентам также следует обращать внимание на лимиты, которые установлены в МПА в зависимости от категории пользователя (лимит на размер разовой операции, лимит на ежемесячный объем транзакций, перечень доступных операций).

10

Для чего вводится запрет на идентифицированные кошельки/МПА?Запрет вводится для минимизации имеющихся рисков исполнения требований закона о противодействии финансированию террористической деятельности и легализации (отмыванию) преступных доходов. Кроме того, с идентифицированных кошельков/МПА не получится совершать какие-либо анонимные транзакции.

Кроме того, с идентифицированных кошельков/МПА не получится совершать какие-либо анонимные транзакции.

11

А подкуп избирателей через такие анонимные кошельки идентификация исключит?Да. Вести подкуп избирателей через перечисление средств на незарегистрированные кошельки или с них с 1 октября 2020 года станет невозможно. Ведь благодаря запрету исключаются риски невыявления конечных бенефициаров финансовых операций (запутывания финансовых потоков), покупки запрещенных товаров и другое.

12

А чем это полезно обычным пользователям электронных кошельков, которые ничего незаконного и так не совершают?Для них идентификация тоже важна и нужна. Ведь в случае сбоя в автоматизированной системе операторов систем электронных денег возврат денежных средств держателям неидентифицированных электронных кошельков затруднен.

Когда запрет начнет действовать и все кошельки будут зарегистрированы, у кыргызстанцев будет больше гарантий сохранности средств и того, что платеж обязательно дойдет до адресата.

13

Если я не успею пройти идентификацию кошелька до 1 октября этого года, то он совсем перестанет работать?Доступ к кошельку/МПА у вас будет. Но совершать какие-либо финансовые операции не получится.

14

Куда можно обратиться, чтобы получить информацию о статусе и балансе своего электронного кошелька, и можно ли будет после 1 октября пройти идентификацию?Чтобы идентифицировать кошелек, надо обратиться к оператору системы электронных денег, в качестве которых может выступать коммерческий банк или оператор платежной системы, или в банк-эмитент электронных денег. Оператор системы электронных денег или банк-эмитент электронных денег по обращению граждан обязан предоставить интересующую их информацию.

Граждане также могут инициировать и пройти идентификацию в банке-эмитенте электронных денег. После этого кошелек снова будет работать в обычном режиме.

15

Чтобы идентифицировать электронный кошелек/МПА, надо обязательно идти в банк?Нет. Идентификацию можно пройти как в удаленном режиме — посредством сверки фото или с использованием видеосвязи, так и при личном присутствии, посетив банк-эмитент электронных денег или его филиал/отделение.

Идентификацию можно пройти как в удаленном режиме — посредством сверки фото или с использованием видеосвязи, так и при личном присутствии, посетив банк-эмитент электронных денег или его филиал/отделение.

Чтобы узнать, как можно идентифицировать именно ваш кошелек, стоит обратиться к оператору системы электронных денег или в банк-эмитент электронных денег.

16

Куда идти пользователю мобильного приложения для идентификации?Пользователи МПА могут пройти идентификацию путем личного посещения:

1) пунктов обслуживания платежной организации, которая непосредственно осуществляет прием и проведение платежей через приложение;

2) пунктов обслуживания оператора мобильной связи (для MegaPay — ЗАО «Альфа Телеком», для МПА «О!Деньги» — ООО «НУР Телеком», для МПА Balance.kg — ООО «Скай Мобайл»),

а также путем обращения к банку-партнеру платежной организации и оператора мобильной связи.

В условиях эпидемиологической ситуации для снижения риска заражения клиентов в банковском и финансовом секторах запущены сервисы идентификации и верификации клиентов в удаленном режиме. Они не требуют личного посещения клиентами организаций.

Они не требуют личного посещения клиентами организаций.

Более 70% подростков хотели бы иметь личную банковскую карту без привязки к счету родителей

Современные подростки демонстрируют показатели знаний и навыков в области цифровых технологий выше, чем у взрослых. Однако родители считают, что самостоятельно осуществлять покупки через интернет подросткам можно только по достижении совершеннолетия. Об этом свидетельствуют результаты исследовательского спецпроекта «Дети и технологии»*, проведенного Аналитическим центром НАФИ и группой QIWI в мае-августе 2018 года.

Индекс цифровой грамотности подростков составляет 73 п.п. из 100 возможных. Индекс взрослых (по аналогичной методологии измерения) равен 52 п.п.** Тем не менее родители считают, что наиболее безопасный возраст для начала использования финансовыми продуктами – 19 лет.

У большинства подростков уже в возрасте от 14 до 17 лет (82%) есть карманные деньги, а половина тинейджеров пользуются электронными деньгами. Каждый второй имеет личный электронный кошелек (49%), 42% пользуются банковской картой, не привязанной к счету родителей. При этом 76% опрошенных, у которых личной карты нет, хотели бы ее оформить.

Каждый второй имеет личный электронный кошелек (49%), 42% пользуются банковской картой, не привязанной к счету родителей. При этом 76% опрошенных, у которых личной карты нет, хотели бы ее оформить.

Большинство подростков (70% за последние 3 месяца) совершали покупки в интернет-магазинах или оплачивали что-то онлайн. При совершении покупок через интернет подростки с одинаковой частотой использовали для оплаты личные банковские карты (36%) и личные электронные кошельки (35%).

Наиболее популярные статьи трат у подростков — это траты на еду и напитки (78%), накопление с определённой целью (52%) и траты на походы в кино, парки, на другие развлечения (52%). Несмотря на то, что расходы на развлечения находятся на одном уровне со сбережениями средств на будущее, заинтересованность в накоплении среди подростков говорит о более сознательном подходе к управлению личными финансами и указывает на определённые навыки в сфере финансовой грамотности.

Родители не верят в безопасность интернет-шопинга***. Так, большинство родителей (84-87%) считают, что подросткам в возрасте от 14 до 17 лет небезопасно пользоваться мобильным и интернет-банкингом, а также электронными кошельками. Примечательно, что каждый пятый (17%) затруднился назвать точный возраст, с которого детям можно заниматься онлайн-шоппингом. Более половины родителей (57%) считают, что совершать покупки в интернете можно только по достижении 18 лет.

Сегодня большинство россиян (61%) не привлекают детей к учету доходов и расходов, планированию бюджета семьи. Это говорит о том, что в российских семьях по-прежнему не ведется работа по формированию основ финансовой грамотности. Цифровизация финансов требует дополнительного погружения и специализированных знаний со стороны детей, а также осведомленности, внимания и контроля со стороны родителей.

«Скажите, пожалуйста, что из перечисленного ниже есть лично у Вас?», в % от всех опрошенных подростков, распределение по полу и возрасту

| Все опрошенные | Юноши | Девушки | 14-15 лет | 16-17 лет | |

| Карманные деньги | 82 | 85 | 80 | 80 | 84 |

| Сбережения / накопления | 43 | 40 | 46 | 43 | 42 |

| Личная банковская карта, привязанная к счету родителей | 10 | 10 | 10 | 12 | 8 |

| Личная банковская карта, не привязанная к счету родителей | 42 | 38 | 45 | 32 | 51 |

| Личный электронный кошелек | 49 | 62 | 36 | 47 | 51 |

| Ничего из перечисленного | 2 | 2 | 3 | 3 | 2 |

| Затрудняюсь ответить | 2 | 1 | 2 | 3 | 1 |

Электронные кошельки – противостояние в одной сфере

В настоящее время в Кыргызстане проходят общественные слушания по вопросу внесения изменений в закон, регулирующий использование электронных кошельков.

Сейчас в Кыргызстане работают уже как минимум 6 электронных кошельков от коммерческих банков, число пользователей которых варьируется в пределах 500 — 700 тыс. клиентов. С осени прошлого года практически все операторы сотовой связи запустили свои мобильные кошельки, привязанные к балансу абонента. За короткий период число пользователей этих электронных кошельков превысило 1 млн. человек, и количество пользователей продолжает расти. Пользуясь электронными кошельками сотовых операторов, абонент, пополнив свой баланс на телефоне, может оплачивать коммунальные счета, совершать покупки и перечислять деньги на другие кошельки без идентификации владельца кошелька и открытия счета в банке. Кроме того, переводы денег с кошелька на кошелек, пополнение баланса и оплата различных услуг, производится практически без комиссий.

12 января 2018 года Национальный Банк КР вынес на общественное обсуждение проект Закона: «О внесении изменений и дополнений в постановление Правления Национального банка Кыргызской Республики «Об утверждении Положения «Об электронных деньгах в Кыргызской Республике» от 30 марта 2016 года №15/6. Данный проект закона предусматривает запрет на использование электронных кошельков сотовых операторов с привязкой к балансу пользователя.

Данный проект закона предусматривает запрет на использование электронных кошельков сотовых операторов с привязкой к балансу пользователя.

Позиция Национального банка и коммерческих банков

Национальный банк выдвигает несколько требований к использованию электронных кошельков. Основное требование это идентификация держателя кошелька. То есть, условие открытия отдельного счета в банке на имя владельца номера телефона для электронного кошелька.

Выдержки из справки обоснования вышеуказанного закона:

1 — «При трансграничных переводах электронных денежных средств одна из сторон держателя электронного кошелька должна быть идентифицирована»,

2 — «Не допускается осуществление платежей с лицевого счета абонента поставщика товаров и услуг, за исключением оплаты за услуги самого поставщика товаров и услуг в рамках его основной деятельности»,

3 – «Не допускается пополнение электронного кошелька держателя с лицевого счета абонента поставщика товаров и услуг, в том числе и путем возврата аванса за товары и услуги с последующим зачислением возвращенных денежных средств на электронный кошелек»,

4 – «Оператор обязан обеспечить механизм хранения остатка электронных денег на электронном кошельке пользователя с возможностью осуществления платежей за товары и услуги непосредственно с использованием электронного кошелька. Не допускается использование иных механизмов для хранения остатка электронных денег, кроме электронных кошельков».

Не допускается использование иных механизмов для хранения остатка электронных денег, кроме электронных кошельков».

При этом Национальный банк не предлагает совсем запретить электронные кошельки сотовых операторов. Нет. Но, судя по справке обоснование, после редакции закона, электронные кошельки сотовых операторов уже не будут такими удобными и привычными, какими они успели стать за это не долгое время.

Национальный банк предлагает разделить электронный кошелек от баланса на телефоне клиента, и в какой-то мере «стандартизировать» работу кошельков, чтобы они работали по такой же схеме, как и другие системы мобильных платежей, включая системы обычных коммерческих банков.

По сути, основное удобство электронных кошельков сотовых компаний в том, что сам кошелек привязан к балансу, то есть, не нужно с электронного кошелька пополнять баланс на телефоне, содержимое электронного кошелька как бы и есть сам баланс. Остаток которого легко проверить USSD командой.

Это, наверное, основное преимущество электронных кошельков сотовых операторов в сравнении с другими платежными системами. В принципе, имея электронный кошелек своего сотового оператора, отпадает необходимость в других системах мобильных платежей.

В принципе, имея электронный кошелек своего сотового оператора, отпадает необходимость в других системах мобильных платежей.

В случае вступления в силу закона, баланс электронного кошелька и баланс телефона будут отличаться, так как будут лежать на разных счетах.

Тем не менее, данная инициатива Нацбанка не преследует цель, сделать работу электронных кошельков неудобной. Национальный банк увидел в этой системе брешь в виде не защищенности средств клиентов. Так как деньги, которые отображаются у владельцев кошельков на балансе, лежат на банковских счетах сотовых операторов.

Нацбанк объясняет данную инициативу, во-первых: обеспечением защиты прав потребителей банковских и платежных услуг, так как в случае банкротства сотового оператора, пользователи уже не смогут снять деньги, или воспользоваться своими кошельками, так как их содержимое является активом сотового оператора.

А во-вторых: идентификация электронных кошельков позволит осуществлять мониторинг и контроль за платежными системами.

В принципе, это тоже необходимая мера, в виду легкой доступности симкарт, высоки риски, использования электронных кошельков сотовых операторов в неблагоприятных целях, таких как отмывание денег и финансирование экстремистских организаций.

Как сказал председатель Национального банка Толкунбек Абдыгулов, сотовые компании без каких-либо нормативно-правовых актов, самостоятельно внедрили систему электронного кошелька. По его словам, есть риски вывода денежных средств, с баланса граждан и легализации денежных средств, полученных преступным путем.

«Задача Нацбанка заключается в том, чтобы все финансовые операции должны быть безопасными», – сказал Абдыгулов.

Член правления ОАО «ФинансКредитБанк» Автандил Сулайманов сообщил, что суть электронных кошельков в том, что они позволяют абонентам без заключения какого-либо договора с кем-либо, в частности с банком, совершать безналичные расчеты.

«В банковском законодательстве проработаны части защиты клиентов, а сотовые операторы хотят иметь остатки средств пользователей и не подчиняться требованиям Нацбанка. Если они хотят развиваться в этом направлении дальше, то, пожалуйста, пусть получают банковскую лицензию и работают как банк», — отметил Сулайманов.

Он пояснил, что по идентифицированным кошелькам, где известно кто является его обладателем, операции проходит прозрачно и открыто, а электронные кошельки от сотовых операторов позволяют совершить перевод средств, пусть даже в ограниченном количестве, и не зарегистрированным лицам. В таком случае, для пользователей появляется возможность осуществления операций с преступными намерениями.

Позиция сотовых операторов

В ответ на инициативу Национального банка, Сотовые компании запустили акцию голосование среди своих пользователей за возможность пополнения электронных кошельков с баланса телефона.

В данной ситуации Ассоциация операторов связи заняла оборонительную позицию и предложила отходить от запретительных мер в поисках компромиссов и способов снижения рисков.

В этом ключе ассоциация предлагает:

1 — внесения операторами сотовой связи обязательного страхового депозита (денежных средств на счета коммерческих банков) в размере как минимум 100% дневного оборота всех транзакций по всем абонентам, осуществляющим операцию «пополнения электронного кошелька пользователя путем возврата аванса (части) аванса абонентов сотовой связи».

2- обязательного депонирования операторами сотовой связи 10% от дневной суммы остатков авансовых денежных средств ВСЕХ абонентов операторов сотовой связи (включая даже тех абонентов, у которых не подключена услуга возврата аванса (части аванса) на электронный кошелек) на счетах коммерческих банков.

«Способ регулирования — внедрение обязательного страхового депозита в размере 10% от дневной суммы остатков авансовых денежных средств всех абонентов операторов сотовой связи (включая даже тех абонентов, у которых не подключена услуга возврата аванса (части аванса) на электронный кошелек) на счетах коммерческих банков, будет являться гарантией для обеспечения возврата внесенных авансов абонентам операторов связи..», — говорится на сайте ассоциации.

Менеджер по маркетингу мобильного оператора связи Юрий Челбаков, пояснил, что мобильные операторы, строят работу системы так, что кошелек пополняется путем возврата аванса за услуги связи. То есть, при внесении аванса за услуги связи, оператор предлагает возможность возвращать их на электронный кошелек, где клиент общаясь с платежной системой может использовать эти деньги.

«Мы считаем важным, чтобы люди могли сами принимать это решение. Аванс за услуги связи это не деньги оператора, это деньги пользователей. Пока услуги на эти деньги не предоставлены, это ваши деньги, по закону вы можете запросить эти деньги у операторов в любое время, и оператор должен вам эти деньги предоставить. Операторы сотовой связи предлагают эти деньги возвращать на ваш электронный кошелек. И Вы вправе решать хотите вы это или нет», — говорит Челбаков.

По информации представителей коммерческих банков, у НБ КР при таком раскладе работы мобильных кошельков операторов связи, будет сложность в контроле средств, которые были задействованы в определенных целях или же в определении суммы, хранящейся на балансах кошельков.

Мнение эксперта

По словам эксперта Кубата Рахимова могут прийти к обоюдному консенсусу, который бы удовлетворял все заинтересованные стороны. Для этого Ассоциации операторов связи, мобильным операторам необходимо дать обеспеченные гарантии того что не будет проводиться каких-либо сомнительных платежей, отмывания денег, сокрытия налогов и прочих неблагоприятных действий.

«Посмотрите балансы сотовых операторов, они через себя прогоняют такие огромные суммы, что на их фоне мобильные платежи не превышают даже 10% оборота. То есть это уже вне зоны риска. Тут Нацбанку необходимо поставить общий ограничитель, например не более 15% оборота сотовых компаний должны быть мобильные платежи. Это уже как минимум платформа. Если сотовые компании будут прогонять через себя 100% оборота, тогда это подозрительно», — отметил эксперт.

Рахимов предложил сотовым компаниям впустить в данную сферу систему международную страховую систему.

«Если они застрахуют свои риски в пуле с международными консорциумами страховых компаний, которая перестрахует эти риски дальше. Так работает весь мир. Пусть для нас это будет немного дороже на 0.01 тыйна, но все будут спокойны. Так как все риски будут застрахованы. Страховая компания сама уже будет искать подходы. Это не наша проблема, это работа рынка. Включите сюда третьего игрока, в данном случае систему страхования рисков, включите ограничение по платежам не более 15% оборота за предыдущий отчетный период, ограничьте список, на что можно использовать деньги, как обналичивать и все, проблема будет решена», — сообщил Рахимов.

Вместо эпилога

В сложившейся ситуации, очевидно, что использование электронных кошельков сотовых операторов значительно удобнее, чем у коммерческих банков.

Тем не менее, чтобы обойти своих конкурентов на финансовом поприще, коммерческим банками не обязательно давить на юридическую составляющую, им достаточно ввести возможность брать экспресс кредит для пользователей своих электронных кошельков, которые прошли идентификацию.

Для пользователя в принципе большой разницы в использовании кошелька нет. Например, пополнение баланса телефона осуществляется без процентов практически на всех электронных кошельках.

В целом, вопрос конкуренции в данном сегменте вполне ожидаемый. Но, как бы не решился вопрос с электронными кошельками сотовых компаний, на данный момент, в условиях конкуренции, всегда в выигрыше остается простой пользователь. В виду того, что в погоне за клиентами, коммерческие банки и сотовые компании будут стараться привлечь клиентов низкими процентами, новыми услугами и поддержкой на высоком уровне.

Кстати о процентах, надо понимать что, после того как увеличится доля пользователей электронных кошельков а следовательно и безналичных операций, скорее всего, как банковские электронные кошельки так и кошельки других операторов мобильных платежей непременно введут проценты почти на все операции. Этого следует ожидать, но, только после того, как в этом противостоянии определятся победители, либо немного времени спустя после того, как они придут к обоюдному консенсусу.

Мирлан Киизбаев

ИАЦ «Кабар»

37 лучших приложений электронного кошелька

Существуют буквально сотни приложений-кошельков, конкурирующих за ваше внимание. Банки, компании, выпускающие кредитные карты, и разработчики приложений — все пытаются захватить долю рынка, создавая лучшее или наиболее знакомое приложение цифрового кошелька или одноранговый способ оплаты для потребителей. Мы сузили круг кошельков до 37, которые могут помочь как потребителям, так и бизнесу составить бюджет и разумно потратить.

Due

Одно из лучших, если не самое лучшее приложение для цифровых кошельков.Они предлагают онлайн-выставление счетов, оплату счетов, разделение затрат, отслеживание времени и целый ряд других функций, которые могут использовать любой фрилансер или бизнес. Регистрация бесплатна и обеспечивает строгую безопасность. Продавцам и другим лицам, использующим приложение-кошелек в коммерческих целях, понравится фиксированная комиссия за транзакцию в размере 2,8% за любые платежи.

Adyen

Их платформа — еще одно отличное решение, которое напрямую связывает продавцов с Visa, MasterCard и всеми ключевыми способами оплаты по всему миру, позволяя предприятиям принимать платежи и оптимизировать рост на цифровых и обычных платформах.Они поддерживают широкий спектр способов оплаты со всего мира, таких как Diners Club International и UnionPay. По сути, их цель — глобализация розничной торговли.

Allied Wallet

Обслуживая 196 стран, Allied Wallet позволяет продавцам принимать все основные кредитные карты с их собственным проприетарным устройством считывания. В Allied Wallet даже есть обработка ACH для оптимизации выплат сотрудникам и аффилированным лицам. Компании могут легко принимать платежи по кредитным картам в Интернете в круглосуточной коммерческой среде.Инструменты управления и надежная команда по обслуживанию клиентов помогут торговцам преуспеть.

Google Кошелек

Отправляйте и получайте деньги от друзей или семьи. Деньги можно перечислить прямо на ваш банковский счет. Разделяйте счета, собирайте арендную плату и принимайте платежи за услуги. Это простое приложение-кошелек, но оно хорошо работает и легко подключается для любого пользователя Google.

Mozido

Их платформа мобильных платежей открывает финансовую свободу примерно для 2 миллиардов человек по всему миру, у которых есть мобильные телефоны, но нет банковских счетов.Mozido предоставляет альтернативные услуги по более низкой цене через мобильные телефоны. Их мобильный кошелек CONEC позволяет пользователям пополнять счета телефонов, оплачивать счета, переводить деньги и покупать вещи в Интернете. Клиенты могут платить с помощью Mozido, получать вознаграждение с помощью Mozido и участвовать в других брендах с помощью Mozido. Все в дневной работе.

Приложения для кошельков в социальных сетях

Venmo

Старое, но хорошее. PayPal приобрела Venmo в 2013 году и не оглядывалась назад. Это одно из самых известных и широко используемых приложений для мобильных кошельков.Стиль приложения в социальных сетях, безусловно, привлекает людей. Пользователи могут сохранять конфиденциальность своих транзакций, но как тогда развлечься? В этом году Venmo разрешила продавцам принимать Venmo в качестве оплаты.

Snapcash

Теперь публичная компания Snapchat пытается изучить различные возможности для поддержания активности пользователей на максимальном уровне. Пользователи могут отправлять и получать наличные после привязки дебетовой карты к приложению. Хотя приложение определенно ограничено в этом аспекте, пользователи Snapchat могут предпочесть его загрузке еще одного приложения для мобильного кошелька.

Facebook Messenger

Не совсем кошелек, но определенно больше, чем система обмена сообщениями. Как и Snapchat, Facebook пытается заставить пользователей возвращаться к пресловутой водопой. Пользователи могут отправлять и получать платежи от друзей — и не более того.

Приложения кошелька для телефона

Android Pay

Android Pay является эквивалентом Google Pay (но не Google Wallet) Apple Pay. Пользователи могут просто открыть приложение и распоряжаться своими деньгами, куда бы они ни брали свой смартфон.Покупки в торговых точках, онлайн-платежи и другие функции доступны пользователям Android. Приложение может хранить кредитные, дебетовые карты и карты постоянного клиента практически для любой покупки.

Apple Pay

Он существует дольше всех и имеет большее количество допустимых мест, чем его конкурент Android. Просто подключите кредит, дебетуйте к своему телефону и приступайте к совершению покупок практически без усилий. И, в отличие от Android Pay, Apple Pay принимает карты AMEX.

Samsung Pay

Samsung Pay, хотя и доступен только на телефонах Samsung (сюрприз!), Таких как Galaxy S6, Note5 или новее, это здорово, потому что его можно использовать как обычную кредитную карту без риска для безопасности обычного считывания карты.Телефон может имитировать магнитные движения на машинах без технологии связи ближнего поля (NFC). Из-за этого Samsung Pay теоретически работает со всеми розничными торговцами, которые принимают кредитные карты.

Microsoft Wallet

Для тех, кто пользуется телефонами Windows, все шестнадцать из вас, Microsoft Wallet для вас. Просто свяжите его со своей учетной записью Microsoft и своей кредитной или дебетовой картой и отдыхайте спокойно, поскольку покупки упрощаются на ваших глазах.

Boost Mobile

Boost предоставил своим пользователям приложение-кошелек, которое может конкурировать с некоторыми другими приложениями для мобильных кошельков.Вы можете вносить депозит напрямую, обналичивать чеки, оплачивать счета и отправлять деньги друзьям и семье бесплатно. Пользователи, менее интегрированные в мир банковского дела, будут счастливы увидеть что-то, за что не взимают с них кучу смехотворных комиссий. Однако лимиты счета намного ниже, чем у обычного банка.

Приложения для кошельков Bitcoin и Altcoin

Mobi

BTCC выпустила мультивалютное приложение-кошелек для iOS и Android, которое позволяет пользователям конвертировать биткойны в более чем 100 валют. С помощью смартфона можно осуществлять денежные переводы между любой учетной записью Twitter или номером мобильного телефона.Он даже поставляется с физической дебетовой картой, которая позволяет пользователям тратить биткойны везде, где принимаются карты Visa, и снимать средства в банкомате.

Coinbase

Личный фаворит, Coinbase предлагает приложение-кошелек для криптовалюты, которое позволяет пользователям менять свою местную валюту на биткойны, эфириум и лайткойн. Приложение позволяет получить доступ к биржам, где пользователи могут покупать и продавать каждую из этих валют.

Coinapult

Приложение кошелька Coinapult позволяет пользователям получать доступ к биржам биткойнов, а также отправлять и получать биткойны от других пользователей с помощью текстовых сообщений и электронной почты.В отличие от некоторых других приложений-кошельков, Coinapult не взимает комиссию за прием или выполнение платежей. Вы также не будете подвержены волатильности цен на биткойны. По сути, взимаемая сумма и будет полученной суммой. Период.

Coinomi Wallet

Приложение-кошелек для криптовалюты, которое поддерживает более 60 цифровых валют. Да, он поддерживает Биткойн, но также поддерживает альткойны от Blackcoin до Insanecoin и OKCash до Dogecoin. Пользователь может мгновенно конвертировать альткойны через приложение.В случае приложения-кошелька это связано с объемом памяти и использованием данных.

Кошельки для карт и банков

Следующие компании предлагают функции мобильных кошельков через свои специальные приложения. Простое подключение смартфона к банку или кредитным картам позволяет пользователям оплачивать счета, отправлять и получать наличные, а также время от времени совершать покупки в торговых точках. Вот несколько самых популярных банков и поставщиков кредитных карт:

Многие небольшие банки просто полагаются на одно из приложений-кошельков поставщика карт (Visa, AMEX, Mastercard и т. Д.)) или приложений-кошельков для конкретных телефонов для выполнения любых функций мобильных платежей.

Карты лояльности и подарочные карты

Accelitec WalletBuilder

В отличие от некоторых других кошельков, WalletBuilder от Accelitec делает именно то, о чем говорит название: создает приложения для цифровых кошельков. С помощью WalletBuilder Accelitec предлагает компаниям способ создать уникальное приложение цифрового кошелька для своих клиентов. Это может помочь малому бизнесу конкурировать с более крупными сетями, предлагая потребителям баллы, таргетированную рекламу и купоны для максимизации имеющихся у них денежных средств.

Key Ring

То, что когда-то было основным мобильным кошельком для карт лояльности, теперь представляет собой универсальное решение для покупок, предоставляя потребителям доступ к эксклюзивным предложениям от их любимых розничных продавцов и брендов CPG. Посредством соответствующих сообщений и подхода, ориентированного на потребителя, компании могут извлечь выгоду из удобного и удобного использования Key Ring, чтобы привлечь покупателей к их бренду и по воронке продаж.

Gyft

Это подарочная карта Lyft с братом! Они держат широкий выбор подарочных карт, чтобы ваш кошелек был тонким.Кроме того, они принимают Visa, Mastercard, AMEX, PayPal, Bitcoin и даже Apple Pay, чтобы пользователи могли получить исправление для своей подарочной карты. Lyft помогает с программами вознаграждения за лояльность для предприятий любого размера.

Повышение уровня

Голодный? Что ж, приготовьтесь к пищевой революции. Пользователи приложения могут сделать заказ заранее и вернуться к работе или тусоваться с друзьями вместо того, чтобы стоять в очереди. Рестораны могут использовать приложение, чтобы привлекать гостей на настраиваемом уровне, чтобы они возвращались за еще… едой.

Paycloud

Мобильное приложение вознаграждений Paycloud является расширением эффективных программ лояльности SparkBase, разработанных специально для малых местных предприятий.Владельцы могут побуждать клиентов возвращаться за дополнительными преимуществами за лояльность. Авансовые и ежемесячные расходы дают владельцам полный комплект с карточками, бизнес-планшетом и подставкой для дисплея, а также доступ к их простому в использовании бизнес-приложению.

Что такое цифровой кошелек? Цифровой кошелек против мобильных кошельков в 2021 году

Потребителями являются все, даже владельцы бизнеса. В этой статье цифровые кошельки, такие как Apple Pay, Google Pay и Samsung Pay, рассматриваются с точки зрения потребителя. Мы объясним такие термины, как цифровой кошелек , мобильный кошелек , электронный кошелек , платежный кошелек , электронный кошелек , и т. Д.и узнайте, как они работают и где их можно использовать.

Мы также рассмотрим некоторые изменения в привычках потребителей, особенно в связи с кризисом COVID-19. Суть в том, что мы думаем, что цифровые кошельки никуда не денутся; пандемия только ускорила неизбежное.

Читайте подробности!

Что такое цифровой кошелек?

Цифровой кошелек — это электронный способ безопасного хранения различных типов конфиденциальной информации, включая кредитные карты, дебетовые карты, подарочные карты, электронные деньги, билеты и удостоверения личности.Не каждый кошелек хранит все типы платежной информации. Хотя такие термины, как цифровой кошелек, мобильный кошелек и электронный кошелек, означают примерно одно и то же, технически они охватывают несколько разные услуги.

Для чего нужны цифровые кошельки?

Ниже приведен список основных функций, которые обычно встречаются в цифровых кошельках. В то время как основные бренды, такие как Apple Pay и Google Pay, обладают почти всеми функциями, другие (Venmo и Cash App) ориентированы на меньшее.

- Информация о кредитных и дебетовых картах магазина: Все цифровые кошельки могут хранить информацию о кредитных и дебетовых картах.Некоторые из них, например Apple Pay, Google Pay и Samsung Pay, позволяют производить оплату непосредственно с карты. Другие, такие как PayPal, снимают средства с сохраненной кредитной или дебетовой карты, но выплачивают их через саму службу.

- Pay At A Store: Многие цифровые кошельки позволяют пользователю оплачивать покупки, сделанные в обычных магазинах. Apple Pay и Google Pay допускают этот тип оплаты, если доступен терминал для кредитных / дебетовых карт NFC.

- Одноранговые (P2P) платежи: Большинство цифровых кошельков позволяют пользователям переводить средства друг другу.Обычно эти выплаты представляют собой небольшие суммы, которые используются для разделения счета за обед, оплаты услуг няни или даже выплаты части арендной платы. Приложение Cash, Venmo, Zelle, Apple Pay и Google Pay позволяют пользователям переводить деньги таким образом.

- Онлайн-платежи: Цифровые кошельки можно использовать для оплаты покупок в Интернете или в приложении. При оформлении заказа продавец, принимающий платежи с помощью цифрового кошелька, отобразит соответствующую кнопку для кошелька. PayPal — самый известный кошелек с таким типом кошелька Pay с кнопкой , но Apple Pay и Google Pay имеют аналогичные кнопки.

- Hold Funds: В цифровом кошельке можно хранить наличные так же, как и в подарочной карте. Средства хранятся на денежном счете, и пользователь может привязать банковский счет или кредитную карту к этому денежному счету для покрытия нехватки. Приложение Square Cash и Venmo PayPal являются примерами цифровых кошельков, в которых хранятся средства. Они даже предоставляют пользователям физические предоплаченные карты (Visa для Square и Mastercard для Venmo), поэтому наличные можно использовать в обычных магазинах.

- Хранение купонов и карт лояльности: Многие цифровые кошельки могут хранить купоны или карты лояльности, поэтому пользователю может быть предоставлен соответствующий кредит или скидка для использования определенной карты или покупок в определенном магазине.Apple Pay, Google Pay и Samsung Pay содержат купоны и карты лояльности.

- Store ID: Некоторые цифровые кошельки позволяют пользователям хранить идентификаторы. Например, Apple Pay позволит студенту колледжа хранить студенческий билет и использовать его для доступа к различным зданиям или даже для оплаты со студенческого счета.

- Хранить проездные билеты: Многие электронные кошельки позволяют пользователям хранить проездные билеты. Пользователи могут приложить телефон (или носимое устройство, подключенное к телефону) к считывателю, чтобы войти в метро или автобусные станции во все большем числе городов в США и за рубежом.

- Безопасность: Все цифровые кошельки имеют аппаратные и программные функции безопасности, обеспечивающие безопасность хранимой информации.

Как работает цифровой кошелек?

При использовании цифровых кошельков вы обычно вводите информацию о кредитной карте, дебетовой карте, подарочной карте и т. Д. В кошелек. Кошелек автоматически связывается с сетью карт, чтобы получить токен, а затем надежно сохраняет токен на вашем телефоне. Если вы хотите сохранить другие предметы, например посадочный талон, вас обычно спрашивают, хотите ли вы сохранить его в своем цифровом кошельке, сразу после покупки билета.В этом случае бумажник сохраняет билет в бумажнике.

Некоторые цифровые кошельки позволяют расплачиваться с помощью мобильного устройства в магазине. Эти кошельки используют чип NFC на вашем устройстве, поэтому вы можете нажать / навести свой телефон (или сопряженные часы) на терминал платежной карты, чтобы активировать платежное приложение. Другие используют QR-коды (приложение Walmart) или штрих-коды (приложение Starbucks) для отправки платежной информации.

Если вы платите онлайн или в приложении, иногда на кассе появляется кнопка «Оплатить через Apple Pay» или «Оплатить через PayPal», и вы можете ускорить процесс оплаты, используя эту кнопку.В других случаях, даже без специальной кнопки, цифровой кошелек, такой как Google Pay, может автоматически всплывать, когда вы находитесь на странице оформления заказа, чтобы заполнить платежную информацию за вас.

Однако другие цифровые кошельки позволяют осуществлять электронные денежные переводы только между счетами, что упрощает разделение счета за обед для друзей. Однако в конечном итоге кому-то придется заплатить продавцу другим способом. Так работают такие приложения, как Venmo и Cash App. Zelle работает так же, но большинство переводов Zelle инициируются из мобильного приложения вашего банка, а не из приложения Zelle.

Цифровые кошельки VS Мобильные кошельки

Некоторые источники отличают мобильные кошельки от цифровых кошельков, отмечая, что мобильные кошельки могут быть установлены на мобильном устройстве, в то время как цифровые кошельки включают кошельки, которые также можно использовать на компьютере. Это не совсем так. Практически все цифровые кошельки могут быть установлены или доступны с мобильного устройства, поэтому это определение не делает различия между ними.

Однако мы обнаружили разницу между тем, что большинство людей инстинктивно воспринимает как мобильный кошелек и цифровой кошелек.Мобильные кошельки позволяют пользователю расплачиваться на кассе обычного магазина. Платеж обычно снимается непосредственно с кредитной или дебетовой карты, а не с остатка денежных средств в цифровом кошельке .

Когда большинство людей говорят о мобильных кошельках, они обычно имеют в виду Apple Pay, Google Pay или Samsung Pay. Хотя цифровые кошельки, такие как PayPal и Cash App, могут быть установлены на мобильных устройствах, они не могут совершать бесконтактные платежи в магазине, поэтому технически они не являются мобильными кошельками. (PayPal можно связать с Google Pay и Samsung Pay, чтобы получать деньги из учетной записи PayPal для платежей в магазине, а приложение Cash может выполнять P2P-переводы с помощью QR-кодов.) Однако Google Pay и Apple Pay позволяют пользователям совершать P2P-платежи и отправлять наличные, поэтому они проникли на традиционную территорию цифровых кошельков. Некоторые кошельки, такие как Cash App, могут даже хранить биткойны, в то время как Apple Pay и Google Pay интегрируются только со специализированными цифровыми кошельками криптовалюты для ограниченной функциональности.

В конце концов, хотите ли вы назвать приложение мобильным кошельком, электронным кошельком / электронным кошельком, платежным кошельком или цифровым кошельком, природа этих приложений постоянно меняется.Ниже приведена таблица, иллюстрирующая фрагментацию термина цифровой кошелек .

| Apple Pay | Google Pay | Walmart Pay | Venmo | Приложение Cash | |

|---|---|---|---|---|---|

| Устанавливается на мобильное устройство | ✔︎ | ✔︎ | ✔︎ | ✔︎ | ✔︎ |

| Удерживать остаток денежных средств | ✔︎ | ✔︎ | ✔︎ | ✔︎ | |

| P2P-переводы | ✔︎ | ✔︎ | ✔︎ | ✔︎ | |

| Бесконтактные платежи в магазине | ✔︎ | ✔︎ | ✔︎ (QR-код) | ||

| Карты лояльности / купоны | ✔︎ | ✔︎ | ✔︎ | ||

| Транспортные билеты | ✔︎ | ✔︎ | |||

| Магазин криптовалюты | (может интегрироваться с криптокошельком) | (может интегрироваться с криптокошельком) | ✔︎ (конец 2020 г.) | ✔︎ (только биткойн) |

3 причины совершать мобильные платежи с помощью цифровых кошельков

Несколько лет назад, возможно, только молодые и модные люди были склонны использовать цифровые кошельки.В наши дни те, кто постарше (30 уже за горами, не так ли?), Как правило, тоже энтузиасты цифровых кошельков. Из-за пандемии никто не хочет прикасаться к терминалу для кредитных карт, если они могут помочь, что увеличивает использование цифрового кошелька. Начав пользоваться цифровым кошельком, многие люди обнаруживают множество причин, чтобы продолжать их использовать. (См. Данные о тенденциях из исследования TSYS 2018 US Consumer Payment Study , выводы 1 и 2.)

Быстрая касса

Цифровые кошельки ускоряют расчеты. С Google Pay все, что вам нужно сделать, это разблокировать телефон и навести его на платежный терминал.С Apple Pay просто дважды нажмите кнопку питания на боковой стороне телефона, и вы получите доступ к приложению. Если у вас есть парные умные часы, это еще проще; все, что вам нужно сделать, это подвести часы к терминалу. (Если вы хотите заплатить дебетовой картой, вам нужно будет ввести PIN-код.)

Для интернет-магазинов цифровые кошельки часто могут заполнять все поля платежа одним нажатием кнопки, что сводит к минимуму ошибки при переносе номеров.

Удобство

Цифровые кошелькиудобны для более быстрой оплаты.Вместо того, чтобы искать кредитную карту на кассе или копаться в наличных в конце еды, пользователи цифрового кошелька достают свои смартфоны и расплачиваются всего несколькими нажатиями. Приложение даже хранит квитанции магазинов или записи о денежных переводах, чтобы вы могли оставаться в порядке.

Безопасность платежей

Проблемы безопасности данных — одна из главных проблем, мешающих людям использовать цифровые кошельки. Разработчики это знают, поэтому они уделили много внимания при разработке своих кошельков. В результате в большинстве кошельков используется несколько типов и уровней безопасности для защиты ваших денег.Эти меры включают:

- Код доступа или биометрия: Чтобы получить доступ к кошельку, обычно необходимо разблокировать телефон или приложение с помощью пароля или биометрических данных (лицо, радужная оболочка глаза, отпечаток пальца).

- Зашифрованная передача: Для цифровых кошельков, таких как PayPal, используются несколько уровней шифрования для передачи данных с телефона на сервер.

- Безопасное хранение информации о платеже: Для таких кошельков, как Apple Pay, Google Pay и Samsung Pay, в которых хранится информация о кредитных и дебетовых картах, информация хранится в специальной сверхзащищенной среде, называемой Secure Element (SE).Apple использует SE, встроенный в NFC-чип телефона, а Google и Samsung — в облаке. (Конфигурации Google и Samsung называются эмуляцией хост-карты (HCE)).

- Токенизация: Наконец, когда покупатель совершает покупку, вместо реального номера кредитной карты продавцу отправляется только токенизированный номер . Вот более подробное объяснение токенизации кредитной карты, но для быстрой справки токен кредитной карты — это просто случайное число с тем же количеством цифр, что и реальный номер кредитной карты.На вашем телефоне хранится только токен, и только компания-эмитент кредитной карты может сопоставить этот случайный номер с реальным номером кредитной карты клиента. Если токен украден, компания-эмитент кредитной карты компенсирует ущерб, выпуская еще один токен и запрещая платежные запросы, сделанные с помощью украденного токена. Настоящий номер кредитной карты хранится в безопасности, и другие покупки, сделанные с использованием настоящего номера (или других токенов), могут быть продолжены.

Как предприятия могут поддерживать цифровые кошельки

Снимая шляпу потребителя и надевая шляпу делового человека, вот несколько вещей, которые вы можете сделать, чтобы поддержать своих клиентов, использующих цифровой кошелек:

- Терминалы NFC: Если вы управляете физическим магазином, вам обычно требуется терминал для карт с поддержкой NFC для приема платежей с помощью цифрового кошелька.Из основных кошельков и Apple Pay, и Google Pay требуется NFC. Только Samsung Pay может эмулировать считывание магнитной карты, чтобы вы могли принимать платежи без терминала с поддержкой NFC.

- Работа с процессором для включения услуги: Платеж с помощью цифрового кошелька, осуществляемый через терминал для карт, должен работать как любое движение, погружение или касание реальной платежной карты. Однако на всякий случай обязательно уточните у своего процессора, можете ли вы принимать платежи с помощью цифрового кошелька.

- Have Signage: Настоящие энтузиасты цифровых кошельков всегда будут спрашивать, принимаете ли вы цифровые платежи, но никогда не повредит транслировать это, прежде чем кто-то спросит.Вы можете получить бесплатные вывески от всех основных разработчиков цифровых кошельков, просто попросив.

- Добавьте кнопку оплаты на веб-сайт: Если у вас есть интернет-магазин, вы можете интегрировать кнопку оплаты для различных цифровых кошельков. Обычно для этого требуется помощь кого-то с опытом программирования, но основные платформы корзины покупок сделали интеграцию безболезненной. Иногда вы можете добавить кнопку, просто выбрав опцию в меню (например, интеграция с Shopify Apple Pay).

Цифровые кошельки — будущее платежей?

Нет вопросов, цифровые кошельки никуда не денутся.Еще до нынешней пандемии потребители переходили на платежи с помощью цифрового кошелька. По мере того как они продолжают заменять старое платежное оборудование новым, в физических магазинах все чаще появляются терминалы с поддержкой NFC, готовые принимать платежи с помощью цифровых кошельков.

Для потребителей цифровые кошельки представляют собой новый уровень удобства. Вместо наличных денег и монет друзья могут возмещать друг другу расходы через переводы с цифрового кошелька, независимо от суммы. Поскольку некоторые колледжи начинают разрешать студентам платить по студенческим билетам, молодежь делает оплату цифровым кошельком нормой.

Но смогут ли цифровые кошельки полностью заменить физические кошельки? Вероятно, еще нет, потому что удостоверения личности государственного образца, такие как водительские права, по-прежнему необходимо иметь при себе на физическом носителе. Кроме того, бензоколонки обычно по-прежнему требуют, чтобы клиенты использовали кредитную карту. Однако законы можно быстро изменить, и некоторые бензоколонки теперь показывают платежи NFC как «скоро». Когда что-то действительно изменится, оно изменится очень быстро. Это вопрос времени.

Так почему бы не попробовать сегодня расплатиться цифровым кошельком? Если вы уже используете или принимаете платежи с помощью цифрового кошелька, каким был ваш опыт до сих пор? Оставьте нам сообщение в комментариях!

За пределами цифрового кошелька: персональная аутентификация открывает новые возможности

Давайте начнем с того, что согласимся с тем, что новые разработки в области технологий должны облегчить жизнь.Если цифровые кошельки будут набирать обороты, они должны избавить пользователей от некоторых болевых точек. Это основная причина того, что мобильные кошельки сейчас все еще изо всех сил пытаются захватить общественное воображение. Если мы добавим соображения безопасности в первую очередь, мы создадим серьезный барьер для широкого распространения.

Так не должно быть. Правильно проведенная персональная аутентификация может открыть новые возможности помимо платежей. Это может обеспечить большее удобство и избавить нас от пластика, ключей и удостоверений личности.

Зачем ограничивать наши возможности?

Вы заметите разницу между мобильными и цифровыми кошельками, указанными выше. Многие из решений для мобильных платежей, которые сейчас появляются на смартфонах, связаны с безопасным хранением ваших финансовых данных на специальном чипе. Чтобы защитить эти данные, вы защищаете чип PIN-кодом. Так что же у нас в итоге получается? Вместо того, чтобы вставлять пластиковую карту в терминал и вводить свой PIN-код, у вас есть портативный терминал (ваш смартфон), где вы вводите свой PIN-код, и оплата принимается по беспроводной сети через ящик NFC или другую POS-систему.

Если вы решите разрешить транзакции без PIN-кода, любой, кто украдет ваш телефон, сможет использовать его для совершения платежей. Таким образом, вы остаетесь перед выбором между удобством и безопасностью. Вы также получаете систему, которая связывает вас со смартфоном. С помощью цифрового кошелька мы можем создать что-то кроссплатформенное, которое можно использовать с любым из ваших устройств, а с помощью хорошей системы личной аутентификации мы можем с удобством создать настоящую безопасность.

Создание идентификационного токена

Вместо того, чтобы привязать транзакцию к вашему смартфону или полагаться на вашу собственную память для пароля или PIN-кода, мы можем объединить их, чтобы создать своего рода идентификационный токен.Вы можете идентифицировать себя, установив личную фотографию, известную только вам. Случайное изображение, которое вы сделали самостоятельно, будет легко и быстро выбрать из набора фиктивных изображений. Вы можете комбинировать его с личным жестом, например с графическим замком, и получить эффективный способ подтвердить свою личность. Не нужно запоминать произвольный PIN-код или бессмысленный пароль.

Чтобы добавить еще один уровень безопасности, ваше устройство будет аутентифицировано. Вместо того, чтобы полагаться на конфиденциальную информацию на защищенном чипе, этого можно достичь путем сканирования ваших личных файловых настроек.Даже что-то вроде большой музыкальной коллекции на вашем смартфоне или ноутбуке может быть таким же личным, как отпечаток пальца.

Возможные области применения

Строгая аутентификация может и будет открывать все виды дверей, как в прямом, так и в переносном смысле. Оплата товаров и услуг, когда вы находитесь вне дома со смартфона или дома на ноутбуке или планшете, будет осуществляться с помощью той же системы. Почему бы не сделать еще один шаг вперед в этой личной аутентификации и не заменить ключ от машины, ключ от входной двери или даже брелок безопасности или удостоверение личности для работы.

Его можно использовать как простой способ зарегистрировать интерес к чему-либо. Он может подключаться к картам лояльности, членским картам и прочему избыточному пластику, который вы носите сейчас в физическом кошельке. Он будет работать как безопасный идентификатор для государственных служб или для ограниченного доступа на предприятии. Прелесть такой системы в том, что она удобна для пользователя и более безопасна, чем наши существующие системы.

Устранение рисков

Кто из вас записывает пароли и даже PIN-коды? У кого из вас есть системный пароль на работе на листке бумаги под клавиатурой? Сколько запросов в ИТ-отделы ежедневно приходит на напоминание пароля? Сколько людей теряют ключи или забывают носить с собой членские билеты? Как часто вы попадаете в магазин, сетуя на карту постоянного клиента на комоде или купон на кухонном столе? Как часто вы стояли у банкомата и понимали, что ваш PIN-код внезапно вылетел из головы?

Благодаря новому подходу к личной аутентификации мы можем устранить проблемы с памятью и управлением, связанные с несколькими паролями и PIN-кодами.Мы также можем исключить риск и беспокоиться, если ваше устройство будет украдено или потеряно. За пределами цифрового кошелька существует целый мир возможностей, и пора нам начать его исследовать.

Харлан Хатсон — президент Acuity Systems, разработчик TraitWareID, мобильного приложения для аутентификации, которое связывает личность пользователей с определенными личностными особенностями их устройств, а затем связывает устройство и пользователя с помощью токена привязки личности.

Автор сообщения:

Харлан Хатсон Вернуться к началу.Перейти: начало статьи.У всех есть платежные кошельки, но как насчет Identity Wallets

Находясь в сфере идентификации и безопасности уже довольно долгое время, очевидно, что, когда я разговариваю с друзьями и семьей, все они в восторге от полной проверки личности и передовых технологий, стоящих за ней. Один очень логичный и очевидный вопрос, который мне часто задают это: «Ну, у меня есть это платежное приложение / кошелек (Apple Pay, Google Pay, Paytm или что-то еще), которое я часто использую и считаю его очень полезным, разве вы не думали о чем-то подобном для сохранения моей личности на моем телефоне ? ».Мой ответ (и обратный вопрос) часто спрашивает: «Мы действительно подумали об этом, и на самом деле таких приложений уже много в магазине приложений, вы пробовали одно?» «Ну не совсем!! Поскольку у меня нет немедленной потребности »- это ответ на мой обратный вопрос.

Было бы здорово, если бы у меня было хорошее приложение, в котором я мог бы хранить свои идентификационные данные, и каждый раз, когда мне нужно открыть учетную запись или арендовать автомобиль, я могу просто использовать свои идентификационные данные для проверки за несколько секунд, zip-zap .

То, что здесь происходит, кажется противоречащим логике.Многие компании пробовали это (помните Civic из дней ICO, одного из первых участников? Ну, это всего лишь один, их много) и продолжают, но без особого успеха или поддержки (нетрудно найти их данные о загрузке приложения из общедоступных источников).

Я еще не проводил подробного количественного исследования этого явления, но со временем я построил некоторую гипотезу о том, почему мы не видим успеха с идентификационными кошельками, как мы видим с платежными кошельками. Я собираюсь перечислить некоторые из этих гипотез —

1. Я редко открываю новые учетные записи (в отличие от платежей, которые я делаю с помощью платежных приложений / кошельков)

Потребители в первую очередь ориентированы на удобство и удобство использования. Если они не повторяют задачу очень часто, у них есть немного внимания к ней. Я, как потребитель, могу проводить строгую проверку личности в Интернете несколько раз в год, зачем беспокоиться, пусть служба провайдер справится с этим.

2. Все еще фрагментированные и локализованные подходы и пользовательский опыт

Государственные и регулирующие органы не разработали единого глобального стандарта цифровой идентификации или даже рекомендаций для частных компаний, в отличие от платежной индустрии.Во многом обусловлено отношением граждан к частной жизни, местной культурой, а также контролем регулирующие органы предпочитают сохранять личность пользователя. Даже внутри ЕС, несмотря на рекомендации EIDAS, нет единого стандарта и пользовательского опыта, принятого в различных странах-членах. Крупные частные предприятия могут попытаться унифицировать это, но сложность систем а локализованный контроль делают практически невозможным создание чего-то действительно глобального.

Если вы мне не верите, попробуйте сами

https: // webgate.ec.europa.eu/cas/login?loginRequestId=ECAS_LR-64-ttyX76ELx1kwWJX7dVFJJf9s96c0yPRn8iy4JX1k8zZD81tIkLygvBsOzIzTlSKKBQxkvRwpLzLmlyjkMitAGzd-yntOf97TTHqNKSyhroY4hS-T9tSX0Pc8zgg1I1of7SlarFHqAFvhgaJtuFmiZYdKMwoPh3lb3Tbm6K2h73XQW8EFYtyJYlsDT0owgaDll5eKi

3. Различные правила и требования

В зависимости от варианта использования и вертикали регулирующие органы установили разные стандарты для проверки личности. Требования к верификации при открытии банковского счета отличаются от аренды автомобиля онлайн, от активации сим-карты.Вариации существуют внутри страны, не говоря уже о том, чтобы иметь какие-либо общие черты по регионам. Эти различия существуют по всем веским причинам, и уровень уверенности не обязательно должен быть одинаковым во всех случаях и может варьироваться в зависимости от связанного риска. Но с другой стороны они действительно могут представить серьезная проблема для действительно глобальных схем цифровой идентификации. Если мне как потребителю приходится управлять разными кошельками для разных сценариев использования, зачем беспокоиться, даже меньше!

Нарисовав наверху кровавую картину, жизнь не так плоха, как кажется.Еще многое предстоит сделать для достижения этой повсеместной цели цифровой идентификации. Apple начала испытания цифровых водительских прав в США. Samsung тесно сотрудничает с правительством Германии и BSI для начала опробовать цифровую идентификацию на телефонах и различные схемы идентификации банков во многих странах. Эти усилия по-прежнему носят локальный характер и зависят от конкретного случая / страны, но мы надеемся, что они могут многому нас научить во время этих испытаний. Настоящий успех только придет как только мы сможем мотивировать потребителей по-настоящему увидеть ценность таких идентификационных кошельков с помощью удобного взаимодействия с пользователем и простоты использования, которую они получают с платежными кошельками.Истинная глобальная и повсеместная цифровая идентификация обязательно ускорится, как только мы начнем видеть сеть регулирующие органы, правительства и частные предприятия должны продолжать усилия в этом направлении, поскольку в конечном итоге мы все выиграем от этого.

Поскольку тема не до конца изучена, было бы здорово также услышать свои мысли и гипотезы.

Топ-101 компаний, занимающихся цифровым кошельком

По мере того, как все больше людей во всем мире начинают полагаться на свои смартфоны во всех аспектах своей жизни, компании и финансовые учреждения видят преимущество в том, чтобы предлагать способ хранения платежной информации на этих телефонах, а не кошельков.

Эта возможность также помогла людям, не имеющим банковских счетов, участвовать в мировой экономике, в том числе помогать принимать платежи за услуги от других, а также получать средства от близких по всему миру. Цифровой кошелек — это следующий этап эволюции денег, которые сейчас становятся все более распространенными в качестве цифровой валюты и могут даже сигнализировать об окончании наличных денег в ближайшем будущем.

Обратите внимание на 101 компанию, предлагающую цифровые кошельки, которые предоставляют услуги по всему миру, в США.S., или в пределах своей страны:

1. Срок погашения

Due предлагает цифровой кошелек, а также возможности ePayment, eBank и обработки платежей, а также инструменты для выставления счетов, учета рабочего времени, управления проектами и управления клиентами для полного решения для фрилансеров, владельцев малого бизнеса, стартапов и солидных компаний.

2. Accelitec WalletBuilder

Accelitec WalletBuilder позволяет компаниям и розничным торговцам предоставлять в своем бизнесе функцию цифрового кошелька для более эффективного построения программ вознаграждений, а также предоставлять своим клиентам удобство хранения платежной информации.

Due против Accelitec WalletBuilder: как Due, так и Accelitec WalletBuilder предлагают решение цифрового кошелька для малого бизнеса. Решение Accelitec предоставляет пользователям возможность оцифровывать различные программы вознаграждений на одном устройстве или «кошельке». Решение Due позволяет пользователям отправлять и получать деньги, используя кредит на их счетах. Благодаря Due вы можете отправлять и получать деньги с помощью своего цифрового кошелька бесплатно. Вы можете узнать онлайн о ценах Accelitec. В зависимости от того, какие решения вы хотите использовать, цены могут немного отличаться.

3. Адьен

Adyen со штаб-квартирой в Амстердаме представляет собой платежную платформу практически для любого типа платежей, которые можно проводить в любой точке мира, предлагая цифровой кошелек для хранения личной и платежной информации.

Due против Adyen: И Ayden, и Due предлагают платежные решения и цифровой кошелек множеству различных предприятий. Ayden взимает комиссию за обработку в зависимости от количества ваших ежемесячных транзакций + комиссию в зависимости от того, какого поставщика платежей вы выберете для обработки.Вы можете зарегистрироваться и использовать все функции Due бесплатно. Если вы хотите обрабатывать платежи, Due взимает 2,8% фиксированной суммы за транзакцию без каких-либо скрытых или ежемесячных комиссий. Дополнительные функции Due включают: выставление счетов, учет рабочего времени, управление проектами и отчетность.

4. Airtel Money

Airtel Money — это полузакрытый кошелек, который не позволяет потребителям снимать или выкупать наличные, но его можно использовать для пополнения счета и перевода денег на контакты, в магазины и на банковские счета.Его также можно использовать для оплаты счетов и покупок в Интернете.

Due против Airtel Money: и Due, и деньги Airtel позволяют пользователям использовать цифровой кошелек. Airtel Money в основном используется как пополняемый «счет», на котором вы можете делать покупки. Airtel упрощает онлайн-покупки с помощью покупок в один клик и позволяет пользователям отправлять деньги другим пользователям на платформе. Цифровой кошелек Due позволяет отправлять и получать деньги, делать покупки, платить сотрудникам и многое другое. Вы можете бесплатно использовать все возможности полнофункционального цифрового кошелька Due.Due предлагает дополнительные функции, такие как выставление счетов и обработка платежей.

5. AlliedWallet

Allied Wallet предлагает инновационные и доступные решения по обработке платежей для владельцев бизнеса электронной коммерции, в том числе возможности цифрового кошелька.

Due против Allied Wallet: как Due, так и Allied Wallet предлагают бесплатный цифровой кошелек, а также решения для обработки платежей для владельцев бизнеса электронной коммерции. Allied Wallet предлагает решение для обработки платежей через свой платежный шлюз, вы можете узнать больше об их тарифах в Интернете.Ценообразование Due на обработку платежей чрезвычайно прозрачно и составляет 2,8% без ежемесячных или скрытых комиссий. Если объем вашего бизнеса превышает 250 000 долларов в год, вы можете узнать о таможенных ставках значительно ниже 2,8%.

6. Alipay

Alipay — это компания со штаб-квартирой в Китае, которая предоставляет частным лицам и компаниям простой и безопасный способ совершать и получать платежи в Интернете или на мобильном устройстве с помощью таких функций, как цифровой кошелек и другие способы оплаты.

Due против Alipay: как Due, так и Alipay предоставляют пользователям удобный способ совершать и получать платежи через цифровой кошелек как в Интернете, так и на мобильном устройстве. Помимо цифрового кошелька, Due позволяет пользователям выставлять счета клиентам, управлять проектами, отслеживать время и обрабатывать платежи в вашем интернет-магазине. Благодаря тому, что скорость обработки предложений составляет всего 2,8%, вы можете узнать о пользовательских ставках в зависимости от объема транзакций вашей компании. К остальным функциям Due можно получить доступ бесплатно.

7. American Express

American Express предлагает своим клиентам возможность использования цифрового кошелька для бесконтактных платежей в магазинах и мобильных платежей для онлайн-транзакций.

Due против American Express Serve: American Express больше фокусируется на решениях по кредитным картам для частных лиц и крупных предприятий. Due предлагает размещенный API для расчетов и обработки платежей для предприятий электронной коммерции. Due предлагает самую низкую в отрасли скорость обработки кредитных карт — 2.8% квартира. В зависимости от объема, Due предлагает ставки ниже 2,8% без скрытых или ежемесячных комиссий. Кроме того, Due предлагает такие функции, как выставление счетов, учет рабочего времени, управление проектами и многое другое, совершенно бесплатно.

8. AndroidPay