Депозитные деньги: Что такое депозит простыми словами и какие важные аспекты нужно учитывать в договоре?

специфика и принципиальные отличия (Швецов Ю.Г., Мартенс А.А.)

В современном обороте находятся депозитные деньги. Депозитные деньги – это выпускаемые банками кредитные знаки стоимости, которые обладают всеобщей обращаемостью.

Депозитные деньги, являясь подобно бумажным видом неразменных денег, не обладают собственной внутренней стоимостью, их покупательная способность, как и бумажных, определяется их представительной стоимостью. Виагра софт 50 мг купить виагру софт.

Депозитные деньги отличаются от бумажных по эмитенту. Эмитентом бумажных денег было казначейство (Минфин), а депозитные деньги выпускаются банками, обеспечены активами банков-эмитентов. Характер обеспечения зависит от банковской операции, на основе которой выпущены депозитные деньги. Деньги, выпущенные в процессе кредитования хозяйства, обеспечены ссудами предприятиям населению; в процессе кредитования государства – государственным долгом, государственными ценными бумагами; на основе покупки иностранной валюты – этой валютой.

Наконец, неодинаковы закономерности обращения бумажных и депозитных денег. Если бумажные деньги не устойчивы по своей природе, то депозитные деньги могут быть устойчивы, а могут и обесцениваться. Если депозитные деньги выпускаются в порядке кредитования хозяйства, то их эмиссия увязывается с потребностью товарооборота в деньгах, и, значит, они могут быть устойчивы. Если депозитные деньги выпускаются в порядке кредитования государства или покупки иностранной валюты, то их выпуск осуществляется без учета потребностей товарооборота, а значит, они могут обесцениваться . Выпуск депозитных денег осуществляется по следующим каналам: кредитование хозяйства, кредитование государства, покупка ценных бумаг, покупка иностранной валюты.

Депозитные деньги возникают из функции денег как средства платежа, развитие которого происходит на основе капиталистического кредита.

Депозитные деньги выступают как в виде соответствующим образом оформленных бумаг (банкнот, чеков, векселей), так и в виде соответствующих записей на счетах.

Депозитные деньги, будучи чисто символическими деньгами, требуют для своего эффективного функционирования государственной гарантии. Такая гарантия обеспечивается благодаря наличию государственных законов, регламентирующих правила выпуска и обращения векселей и банкнот, а также правил и процедур совершения депозитных операций, предусматривающих, в частности, и ответственность за нарушение этих законов, правил и процедур. В период становления депозитных денег одной государственной гарантии для их прочности и устойчивости было еще недостаточно. В течение длительного времени депозитные деньги существовали на базе золотых денег и рядом с ними, принимая на себя обеспечение все большей части оборота товаров и капитала.

Денежные системы в течение длительного времени сочетали функционирование металлической системы, состоящей из золота в виде слитков и монет, и системы депозитных денег, состоящей из векселей, чеков, банкнот, депозитных счетов в банках и т.д. Золото играло роль опоры, гаранта сохранения ценности, а механизм связи и взаимодействия двух систем — металлической и кредитной — обеспечивался путем размена банкнот и вкладов на золото. Поскольку кредитная система часто не справлялась со своими задачами, особенно в периоды кризисов, на передний план выступало золото как надежный гарант ценностей .

Поскольку кредитная система часто не справлялась со своими задачами, особенно в периоды кризисов, на передний план выступало золото как надежный гарант ценностей .

В XX в. роль золота в качестве денег постепенно исчерпывается, и оно вытесняется из денежного мира депозитными деньгами. Вначале золото вытесняется из внутреннего экономического оборота, а затем и из международных расчетов. Можно сказать, что XX век стал веком эпохи утверждения депозитных денег, соответствующих потребностям современной развитой экономики.

Исторически первым видом депозитных денег являлся вексель как первое долговое обязательство, дающее право владельцу право по истечении срока требовать от должника уплаты указанной денежной суммы. Вексель также мог передаваться другому лицу, таким образом, он принимает некоторые черты денег, не выполняя роль всеобщего эквивалента. Вексель как орудие международных расчетов появился уже в XII веке в Италии. Первоначально он был связан с переводом денег из одной страны в другую. Прообразом векселя было сопроводительное письмо банкира-менялы, выдаваемое купцу взамен полученных от него денег с поручением другому банкиру-меняле выплатить подателю письма деньги в местной валюте.

Прообразом векселя было сопроводительное письмо банкира-менялы, выдаваемое купцу взамен полученных от него денег с поручением другому банкиру-меняле выплатить подателю письма деньги в местной валюте.

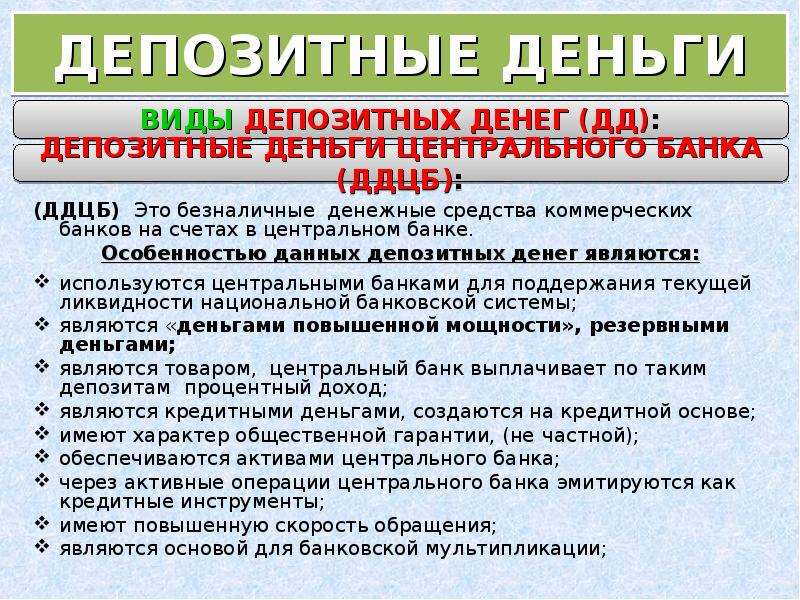

Депозитные деньги

Возникновение депозитных денег исторически связано с развитием банковской системы и осуществлением банковских операций по учету векселей. Депозитные деньги представляют собой числовые записи определенной денежной суммы на счетах клиентов в банке. Первоначально депозитные деньги появлялись при предъявлении владельцами векселя его к учету в банк, в результате чего банк вместо выплаты суммы долга банкнотами открывал владельцу векселя счет. На таком счете фиксировалась причитающаяся сумма денег, и с этого счета осуществлялись платежи путем их списания. В настоящее время депозитные деньги чаще всего являются путем внесения наличных денег в кассу банка и открытия текущих банковских счетов.

Сегодня

ряд финансовый институтов имеет право

выпускать неразменные

деньги (денежные

знаки, замещающие в обращении полноценные

деньги и выступающие как знаки кредита)

в форме открытия текущих, чековых и

карточных счетов, которые получили

название депозитных

денег .

На долю депозитных денег приходится от 55 до 80% денежного агрегата Ml — массы «денег для сделок». В России только банки имеют право выпускать неполноценные деньги в форме открытия текущих депозитов. На долю депозитных денег в 2001 г. в России приходилось около 75% денежного агрегата М2 — денежной массы в обращении. Управление депозитными деньгами чаще всего осуществляется при помощи чека, пластиковой карты или систем дистанционного доступа к банковским счетам . Платежи на крупные суммы производятся с использованием оптовых электронных платежных с

Формы кредитных денег. Депозитные деньги — Студопедия

Депозитные деньги — это частные кредитные деньги, связанные с движением средств на текущих счетах, открытых организациями или физическими лицами в кредитных организациях.

В их основе лежитдепозит — временно свободный денежный капитал, помещенный на текущий счет банка для удобств, связанных с осуществлением расчетов. В современных условиях в качестве носителей депозитных денег могут выступать не только текущие счета, но и срочные и сберегательные вклады. Эта разновидность депозитных денег получила название квазикредитных.

В современных условиях в качестве носителей депозитных денег могут выступать не только текущие счета, но и срочные и сберегательные вклады. Эта разновидность депозитных денег получила название квазикредитных.

Формы депозитных денег — чек, электронные системы платежей, пластиковые карточки.

Чек — это разновидность переводного векселя, выписанного на коммерческий или центральный банк. Впервые чеки появились в Англии в 1683 г. Чек является письменным приказом владельца текущего счета банку о выплате определенной суммы денег чекодержателю или о перечислении ее на другой текущий счет.

Различают следующие разновидности чеков:

• именные, выписываемые на определенное лицо без права передачи;

• ордерные — именные, но с правом передачи другому лицу посредством индоссамента;

• предъявительские — сумма по чеку выдается предъявителю;

• расчетные — используемые в системе безналичных расчетов;

• акцептованные — по таким чекам предоставляется акцепт банка (согласие произвести платеж).

Экономическая природа чека состоит в том, что он является средством получения наличных денег в банке, выступает безналичным средством обращения и платежа.

Научно-технический прогресс и развитие электронно-вычислительной техники обеспечили создание и развитие электронных систем ведения текущих счетов и обработки чеков.

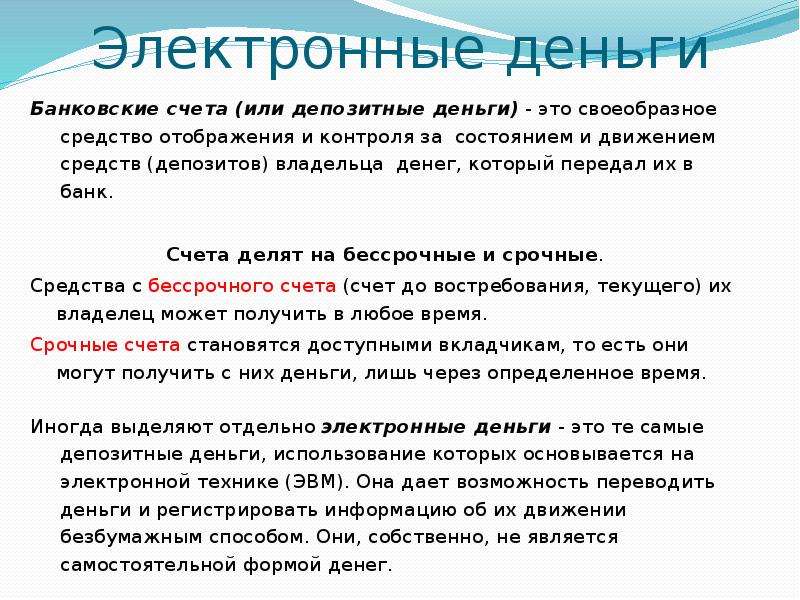

Электронные деньги — электронные устройства и система связи для осуществления кредитных и платежных операций посредством передачи электронных сигналов без участия бумажных носителей. Электронные расчеты применяются в банковской системе. Самостоятельное развитие получили расчеты с использованием глобальной компьютерной сети Интернет.

Пластиковая карта представляет собой средство расчетов, заменяющее наличные деньги и чеки, позволяющее получить в банке краткосрочную ссуду. В зависимости от функциональных характеристик различают кредитные, дебетовые и предоплаченные карты.

Кредитные карты связаны с открытием кредитной линии в банке, что дает владельцу возможность пользоваться кредитом при покупке товаров. Кредитные карты применяются в розничном торговом обороте и в сфере услуг. Кредитная карта предназначена для записи всех покупок на счет физического или юридического лица, которые должны быть оплачены позднее. Карта является своеобразным заменителем чека и выполняет функцию денег как средства платежа. При ее использовании не происходит передачи продавцу денежного эквивалента или титула собственности на эквивалент. Вместе с тем наличие временной разницы между сроком покупки товара и сроком расчета означает предоставление эмитентом карточки кредита ее владельцу. Механизм использования кредитных карт схематично заключается в следующем:

Кредитные карты применяются в розничном торговом обороте и в сфере услуг. Кредитная карта предназначена для записи всех покупок на счет физического или юридического лица, которые должны быть оплачены позднее. Карта является своеобразным заменителем чека и выполняет функцию денег как средства платежа. При ее использовании не происходит передачи продавцу денежного эквивалента или титула собственности на эквивалент. Вместе с тем наличие временной разницы между сроком покупки товара и сроком расчета означает предоставление эмитентом карточки кредита ее владельцу. Механизм использования кредитных карт схематично заключается в следующем:

• владелец банковского счета покупает у эмитента специальную пластиковую карточку, на которой указаны его фамилия и номер счета в банке;

• при покупке товара карточка предъявляется продавцу. Продавец выписывает счет с указанием номера карточки, фамилии и даты покупки;

• с определенной периодичностью владельцу карточки присылают общий счет за все покупки с приложением копий отдельных счетов.

Дебетовые карты предназначены для получения наличных денег в банковских автоматах или для покупки товаров с расчетом через терминалы. Деньги при этом списывают со счета владельца карточки в банке. Держатель карты напрямую связывается с банком-эмитентом через терминал. Вместо подписи на счете он вводит с помощью клавиатуры специальную комбинацию цифр, которая при правильном наборе является санкцией на списание денег с его банковского счета (дебетование). Такие карты, связанные с чековым или сберегательным счетом владельца, выполняют роль чека, но предусматривают предоставление кредита в форме п.

п.

Предоплаченная карта предназначена для совершения ее держателем операций, расчеты по которым осуществляются кредитной организацией-эмитентом от своего имени, и удостоверяет право требования держателя предоплаченной карты к кредитной органи- зации-эмитенту по оплате товаров (работ, услуг, результатов интеллектуальной деятельности) или выдаче наличных денежных средств.

В зависимости от технологических особенностей различают пластиковые карты двух видов — с магнитной полосой и с встроенной микросхемой. Карты с магнитной полосой имеют на обороте магнитную полосу, на которой записаны данные, необходимые для идентификации личности се владельца при использовании в банковских автоматах и электронных терминалах торговых учреждений. Идентификационные данные передают по коммуникационным системам для получения разрешения на осуществление сделки.

Во второй половине 80-х годов в ряде стран начинают внедряться электронные кредитные карты (смарт-карты) с встроенной микросхемой (чипом). Они оснащены энергонезависимой программируемой постоянной памятью. На основе запрограммированной в чипе информации сделки по карте могут осуществляться в автономном режиме без непосредственной связи с центральным процессором банковской системы. Карта хранит в памяти сумму средств, имеющихся на банковском счете, если сумма операции меньше суммы остатка по счету, то в момент ее совершения сумма свободного остатка уменьшается и записывается новый остаток. Если остаток превышен — сделка не состоится. Такие карты обладают высокой надежностью, поскольку чип имеет несколько степеней зашиты: при неправильном введении кода чип разрушается и карту нельзя использовать.

Они оснащены энергонезависимой программируемой постоянной памятью. На основе запрограммированной в чипе информации сделки по карте могут осуществляться в автономном режиме без непосредственной связи с центральным процессором банковской системы. Карта хранит в памяти сумму средств, имеющихся на банковском счете, если сумма операции меньше суммы остатка по счету, то в момент ее совершения сумма свободного остатка уменьшается и записывается новый остаток. Если остаток превышен — сделка не состоится. Такие карты обладают высокой надежностью, поскольку чип имеет несколько степеней зашиты: при неправильном введении кода чип разрушается и карту нельзя использовать.

Как устроен депозитный счет в банке в 2019 году

Депозитный банковский счет отличается от текущего ограниченными возможностями взамен на более высокие проценты. Открытие такого счета доступно как для физических, так и для юридических лиц.

Как устроен депозитный банковский счет

В последние годы депозитные счета набирают все большую популярность. Они предлагают следующее: клиенты вносят свои деньги в банк на определенное время под проценты. Почему это выгодно банку? – Он распоряжается деньгами клиентов весь срок действия депозита. Почему это выгодно вкладчикам? – Они безопасно хранят свои сбережения нужное им количество времени, при этом, получая проценты и приумножая свой капитал. Чем дольше они хранят деньги в банке, тем большие проценты они получают.

Они предлагают следующее: клиенты вносят свои деньги в банк на определенное время под проценты. Почему это выгодно банку? – Он распоряжается деньгами клиентов весь срок действия депозита. Почему это выгодно вкладчикам? – Они безопасно хранят свои сбережения нужное им количество времени, при этом, получая проценты и приумножая свой капитал. Чем дольше они хранят деньги в банке, тем большие проценты они получают.

Как видите, депозитный счет – это одинаково выгодная для обеих сторон сделка, по этой причине его популярность и растет с каждым годом. В 2019 году именно депозит является наиболее доступным и надежным способом сохранения и приумножения сбережений. Конечно, инвестируя в криптовалюты, вы можете заработать больше, но риск потерять все гораздо выше. Как говорится: лучше синица в руках, чем журавль в небе.

Виды депозитных счетов

В нашем современном мире банки постоянно придумывают новые разновидности депозитов, чтобы привлечь как можно больше клиентов. Но есть два основных вида счетов, о которых должен знать каждый вкладчик: срочный и до востребования.

Срочные депозиты заключаются на определенное время, срок их продолжительности выбирается непосредственно вкладчиком. Срочные депозиты могут длиться от нескольких месяцев до десятков лет. Главное условие – вы не сможете пользоваться своими деньгами, пока не истечет срок срочного депозита. Взамен на это банки предлагают более высокие проценты и всяческие бонусы для тех, кто выбирает данный вид депозита.

Второй вид – вклады до востребования. Как правило, процентная ставка для такого плана депозитов очень низкая, зато вкладчик может снять свои деньги или же закрыть вклад в любой момент. По сути, депозиты до востребования предполагают просто безопасное хранение денег, увеличить свои сбережения в этой ситуации вряд ли удастся.

Какой вклад выбрать – зависит исключительно от ваших целей. Если вы ставите своей целью приумножить капитал, и вы уверены, что в ближайшее время вам не понадобятся ваши сбережения, можно смело выбирать срочный депозит. Если же вы хотите просто сохранить в безопасности деньги, а не держать их под подушкой, можете воспользоваться вкладом до востребования.

Как открыть депозитный счет

Итак, теперь вы знаете, что депозитный счет в банке – это отличная возможность сохранения и приумножения своего капитала. Но как и где его лучше открыть?

Для начала вам нужно изучить предложения различных банков и выбрать то, которое подходит вам больше всех. Не поленитесь потратить время и изучить самые разные варианты, благо, что сейчас нет недостатка в предложениях.

Также учтите, что депозитный счет открывается непосредственно при оформлении депозита. Вам для этого не обязательно иметь текущий счет в этом банке, если в открываемом вами вкладе предусмотрена капитализация процентов. В таком случае они будут автоматически приходить на ваш депозитный счет. Если же капитализация не предусмотрена, вам нужно будет дополнительно открыть текущий счет, куда будут начисляться проценты. Сложного тут ничего нет, и консультант в банке вам все подробно объяснит.

Когда вы определитесь с выбором банка, вам понадобится совершить следующие действия, чтобы открыть депозитный счет:

- Подойти в отделение, где кассир поможет вам в открытии депозита;

- Вы также можете сделать это через интернет.

В этом случае вам даже не надо будет идти в банк;

В этом случае вам даже не надо будет идти в банк; - Независимо от того, находитесь вы в банке или на его сайте онлайн, вам будет нужно зачислить деньги на открываемый счет. К сожалению, банки пока не принимают Bitcoin, Ethereum и другие криптовалюты, но фиатных вариантов вам будет предложено предостаточно. Все дальнейшие операции будут происходить непосредственно на открытом вами счете. Вы не сможете пользоваться этими деньгами в личных целях, пока не истечет срок действия депозита;

- Когда срок вклада истечет (при отсутствии пролонгации), либо вы сами досрочно закроете депозит, ваш депозитный счет также закроется. После этого вы можете заново открыть депозитный счет в этом же банке или в любом другом на ваш выбор.

Можно ли снимать деньги с депозитного счета

Да, конечно, вы можете снять деньги еще до истечения срока действия вашего депозита. Но здесь нужно понять некоторые нюансы.

Во-первых, речь может идти просто о снятии процентов или части денег.

Во-вторых, это может быть полноценное закрытие счета, при котором вам будут возвращены все ваши деньги.

В случае большинства вкладов, вы всегда можете снимать и пользоваться своими процентами, а вот частичное снятие денег будет недоступно на большинстве срочных вкладов. Если же вам нужно будет срочно закрыть вклад и снять с него все деньги, будьте готовы к тому, что вы потеряете все или большую часть накопившихся процентов.

Именно поэтому лучше заранее учтите все возможные риски, чтобы не положить деньги на безотзывной вклад, а потом они вам понадобятся, и придется терять проценты, чтобы снять их. Не забывайте, что депозитный счет в банке – это серьезно!

Если вы хотите свободно пользоваться положенными на счет деньгами, возможно, вам будет проще воспользоваться вкладом до востребования.

В большинстве банков вы сможете выполнять операции онлайн, для чего вам не будет нужно лично ходить в банк. Скачав мобильнее приложение банка (только убедитесь, что оно официальное), вы сможете контролировать свои операции, находясь у себя дома.

Все «за» и «против» открытия депозитного счета

Мы надеемся, что вы уже осознали, что депозитный счет – это ответственное дело, которое требует тщательного изучения и анализа.

Плюсы открытия депозитного счета:

- Простота и доступность;

- Неограниченная максимальная сумма;

- Надежность;

- Безопаснее накопление капитала;

- Гарантия возврата всей суммы денег даже в случае форс-мажора;

- Минимальные риски.

Минусы открытия депозитного счета:

- Можно ошибиться с выбором банка;

- Инфляция;

- Скрытые комиссии;

- Налог с прибыли (не всегда, нужно уточнять заранее).

В заключение хочется еще раз напомнить, что депозитный счет – это ответственное решение, которое нельзя совершать, предварительно не подумав. Очень важно четко понимать, какой именно депозитный счет вам будет выгоднее открыть, обязательно нужно выбирать надежный и проверенный банк, ну и быть готовым к тому, что инфляция может съесть вашу прибыль.

Открывать депозитные счета в первую очередь будет выгодно тем, что копит деньги на большую покупку (квартира, машина) или тем, кто хочет создать для себя «подушку безопасности» на черный день.

Если вы не относитесь к данным типам людей, возможно, вам будет лучше рассмотреть другие способы использования своих сбережений.

Отличная статья 0

28. Депозитные деньги, чек, электронные деньги.

Чек появился в Англии и Голландии на рубеже 16-17 веков, когда банки предоставляли своим клиентам специальные книжки с приказными бланками, используемыми для расчета.

Чек – это письменный приказ владельца текущего счета банку уплатить наличными или перевести на текущий счет другого лица определенную сумму денег.

Чек основан на

текущих счетах, а также на ссудных

операциях в том случае, когда банки

создают новые деньги.

Чек используется для получения наличных денег с текущего счета в банке, служит средством обращения и платежа на закупленные товары, а также средством погашения долга, а также для безналичных расчетов.

Погашение долга чеком означает превращение долга физического лица в долг банка.

Различают следующие виды чеков:

Именные, т.е. чек на определенное лицо без права передачи;

Ордерные, т.е. с правом передачи по передаточной надписи индоссаменту;

Предъявительские, т.е. на предъявителя;

Расчетные, используемые только для безналичных расчетов.

Чек имеет определенную форму, реквизиты. Время обращения чеков ограничено:

В России это 10 дней (международная практика – 8 дней), если он погашается в стране его выставления;

20 дней, если он погашается в другой стране, но находящейся на одном континенте со страной выставителя;

70 дней, если страны находятся на разных континентах.

Развитие обращения чека вызвало много проблем. Главная из них – это большие издержки по обращению.

Чековый оборот значительно превышал денежный оборот, что в потенциале приводило к отрыву обращающейся денежной массы от реального товарооборота, поэтому в 50-е годы начали интенсивно использоваться иные формы безналичных расчетов, которые привели к появлению кредитных и пластиковых карточек и электронных денег.

Депозитные деньги – Электронные и пластиковые деньги – это деньги, основанные на банковских вкладах и на системе специальных расчетов, производимых между банками, путем перечисления сумм с одного счета на другой.

Депозит – это временно свободные денежные средства, помещенные на текущий счет в банке с целью получения процента или удобств услугового характера.

Обращение депозитных

денег, связано с чеком и с пластиковыми

и электронными деньгами.

Электронные деньги имеют своим носителем карту, на которую нанесен магнитный код и в нем указаны данные владельца, номер текущего счета, лимит выдаваемых сумм (в случае дебетовых карт), иногда указывается число операций, разрешенных за день.

Вся работа с пластиковыми карточками состоит из 4 этапов:

Итвинг – собственно выпуск пластиковых карточек;

Экваэринг – организация обращения карт;

Авторизация – идентификация владельца и проверка его платежеспособности;

Процессинг – это обеспечение обмена информацией между продавцом товара и банком, выпустившим карту.

29. Понятие денежного оборота и его структура.

Денежный оборот –

это движение денег в наличных и безналичных

формах, обслуживающих реализацию

товаров, нетоварные платежи и расчеты

в хозяйстве.

По форме денежных потоков в денежном обороте выделяют наличный денежный оборот и безналичный.

Наличный денежный оборот обслуживается банкнотами, разменными монетами, казначейскими билетами (бумажными деньгами).

Выделяют три канала эмиссии банкнот:

Банковское кредитование хозяйства, когда банкнота эмитируется вместо коммерческого векселя;

Банковское кредитование правительства, когда банкнота эмитируется взамен государственных казначейских долговых обязательств;

Пополнение обязательных золотовалютных резервов.

Организация налично-денежного обращения основывается на следующих принципах:

Прогнозирование обращения наличных денег;

Управление налично-денежным оборотом в централизованном порядке;

Концентрация наличных денег в ЦБ.

Порядок использования наличных денег характеризуется следующими правилами:

Все предприятия и организации обязаны хранить наличные деньги в банках;

Каждому предприятию и организации в банке установлен лимит остатка кассы.

Безналичный денежный оборот – это часть денежного оборота, в которой движение денег осуществляется в виде перечислений по счетам кредитных организаций и зачетов взаимных требований.

Под безналичными деньгами понимаются банковские депозиты на счетах клиентов, исполнение которых осуществляется с помощью платежных документов, кредитных карточек, пластиковых карт и т.д.

В денежный оборот включают также ценные бумаги, чеки, векселя, депозитные сберегательные сертификаты и другое.

Субъектами безналичного денежного оборота выступают:

Предприятие – предприятие;

Предприятие – государство;

Предприятие – работники;

Государство – физические лица.

Условия и правила безналичного денежного расчета регламентируются ЦБ.

Платежные документы совершают движение между субъектами безналичного оборота, а опосредуют это движение кредитные организации

Безналичный денежный оборот может быть организован несколькими способами.

Покупатель

(плательщик)

Продавец

(получатель)

Товар

Прямые корреспондентские отношения

Банк

покупателя

Банк

продавца

РКЦ 1

РКЦ 2

РКЦ – это

расчетно-кассовый центр. Учреждение

ЦБ, осуществляющие банковские расчеты

и обслуживающее движение денег на данной

территории.

В РКЦ открыты корреспондентские счета коммерческим банкам, расположенным на территории данного РКЦ.

Корреспондентский счет- .то счет, на котором отражаются расчеты, производимые одним банком по поручению и за счет другого банка.

Корреспондентские счета могут быть 2х видов:

Лоро – ваш счет у нас;

Ностро – наш счет у вас.

Способы организации безналичного расчета:

Через систему РКЦ. Достоинства: его универсальность, т.к. коммерческие банки в обязательном порядке имеют в РКЦ свои корреспондентские счета. Недостатки: длительные документооборот (документооборот – это движение расчетных документов с учетом времени их оформления и прохождения в пунктах расчета).

Осуществляется путем установления между коммерческими банками прямых корреспондентских отношений.

Достоинства: ускорение

документооборота. Недостатки:

невозможность поддерживать

корреспондентские отношения со всеми

банками-контрагентами своих клиентов,

т.к. это требует значительного отвлечения

средств из оборота банка для поддержания

своих остатков на корреспондентских

счетах.

Достоинства: ускорение

документооборота. Недостатки:

невозможность поддерживать

корреспондентские отношения со всеми

банками-контрагентами своих клиентов,

т.к. это требует значительного отвлечения

средств из оборота банка для поддержания

своих остатков на корреспондентских

счетах.Создание клиринговой сети на базе крупного коммерческого банка. Клиринг – зачет взаимных требований.

Структура денежного оборота.

Денежный оборот | |

Наличный | Безналичный |

Отношения государства, предприятий, организаций с населением | Отношения между предприятиями и организациями по купли-продажи |

Отношения между группами населения | Отношения между хозяйствующими субъектами и государством по нетоварным платежам (налоги) |

Отношения между

предприятиями по платежам (не более

60 тыс. | Отношения населения с государством и средой обслуживания |

Отношения между предприятиями, организациями и государством по финансируемым платежам | Международные валютно-кредитные отношения |

Безналичные деньги — это… (виды, преимущества, недостатки)

Понятие безналичных денег в последнее время становится все более популярным.

Безналичные деньги относят к экономическим категориям, и означают все остатки на кредитовых счетах клиентов различных банков. К таким счетам можно отнести: расчетный, текущий, корреспондентский, валютный и счета, необходимые для финансирования капитальных вложений и прочие.

Это — основа всей денежной массы средств, сюда можно отнести как валюту юридических лиц и организаций, так и денежные средства физических лиц, находящихся на счетах банковских учреждений.

Обращение безналичных денег

Безналичным оборотом признают все платежи за конкретный временной период, совершенные только безналичным путем. Денежное обращение во многих странах мира рассчитывается исходя из пропорционального соотношения наличных и виртуальных расчетов. Такое пропорциональное соотношение показывает развитость платежной системы государства.

Вообще, наличный и виртуальный расчет в своей сумме составляют денежный оборот государства. Денежные средства постоянно перемещаются от одной сферы обращения в другую, например, когда лицо открывает депозитный счет в банке.

В нашей стране на наличные расчеты приходится порядка 35% всех расчетов, тогда как в развитых странах данный процент составляет 10-25%. На этот показатель оказывают влияние следующие факты: уровень развитости банковской системы в стране, законодательное регулирование, наличие свободных денежных средств в распоряжении физических и юридических лиц, воздействие со стороны государства на денежную, кредитную систему страны и прочие.

С обратной стороны, как бы не были прочно связаны между собой наличный и виртуальные расчеты, существуют закономерности, не связанные с наличными расчетами. Данные свойства относят к специфическим свойствам. Виртуальный расчет возможен только с помощью так называемых кредитных денег, к ним относят: депозит, чек, вексель и иные ценные бумаги.

Депозитные деньги

Деньгами депозитными принято считать остатки денежных средств на счетах в банковских учреждениях, эмиссия которых может быть осуществлена любым банковским учреждением.

К примеру, Центральный банк открывает депозит, кредитовать его может любой коммерческий банк путем создания его корреспонденции (корреспондентского счета).

Деньги депозитные на данное время являются самыми распространенными среди безналичных денежных средств. Такой депозит открывается по личному заявлению юридического либо физического лица на размещение в банковском учреждении его наличных денежных средств. Получается, что наличные деньги меняют на долговое обязательство банковского учреждения перед клиентом. Такая операция признается пассивной.

Получается, что наличные деньги меняют на долговое обязательство банковского учреждения перед клиентом. Такая операция признается пассивной.

Депозит может быть открыт до востребования (тогда клиент может свободно пополнять депозит, либо в любое время его закрыть). В основном, подобные счета необходимы юридическим лицам для безналичных расчетов с контрагентами.

Депозит, открытый до востребования, считается наименее выгодным для банковских учреждений, так как невозможно заранее определить срок снятия денежных средств из такого вклада, из-за чего банку сложно прогнозировать возможную отдачу от такого вклада.

Самыми выгодными для банковских учреждений являются срочные вклады, особенно если это долгосрочный вклад (таким вкладом признают вклад, открытый более чем на один год). По таким вкладам персонально рассчитывается процент прибыли, зависящий от суммы и срока, на который открывается вклад.

Вне конкуренции по привлекательности являются депозитные сертификаты. Таким сертификатом признают ценную бумагу, которую банковское учреждение передает клиенту на заранее установленный срок за определенную плату с обязательством выкупа.

Таким сертификатом признают ценную бумагу, которую банковское учреждение передает клиенту на заранее установленный срок за определенную плату с обязательством выкупа.

Операции пассивного характера не дают банковским учреждением роста их денежной массы, этим лишь заменяют наличные деньги на безналичные. На рост денежной массы влияют операции активного характера. К ним можно отнести выдаваемые банком кредиты своим клиентам, тем самым создав депозит. Проведение банком таких операций позволяет рассчитать банковский мультипликатор (увеличение/сокращение денежной массы по итогам проведения активных операций). Этот показатель основной в работе банковского учреждения.

Сами банки могут размещать свои денежные средства на депозитных счетах других банков, получая от этого процент. Если у банка не хватает собственных денежных средств, они могут заимствовать их в форме кредитов у Центрального банка.

Все активные операции, в основном, всегда выше по своей сумме всех собственных денежных средств банка. Для того чтобы увеличить спрос на кредитные средства, Центральный банк имеет право снижать учетную ставку по кредитам и резервам для банковских учреждений. Это позволит увеличить депозитные расчеты и возрастет спрос.

Для того чтобы увеличить спрос на кредитные средства, Центральный банк имеет право снижать учетную ставку по кредитам и резервам для банковских учреждений. Это позволит увеличить депозитные расчеты и возрастет спрос.

Плюсы и минусы безналичных денег

Преимущества

- Возможность объединения и делимости. Безналичные деньги – это деньги, которые система переводит из наличных купюр в безналичные, в процессе расчетов, в результате чего, нет необходимости передавать денежные средства от одного лица другому лично в руки. Это полностью устраняет передачу крупных сумм наличными.

- Безопасность операций. Безналичные деньги не поддаются подделке, а все проводимые операции, фиксируются системой.

- Отсутствие изнашивания денежных знаков.

- Минимальные временные рамки между расчетами. Безналичным путем деньги переводятся в считанные секунды, тогда как расчет наличными деньгами может быть затруднен удаленностью контрагентов друг от друга.

- Отсутствует необходимость выпуска дополнительных денежных знаков для страны, что приводит к экономии расходов.

- Легко отследить уплату налоговых платежей в бюджет.

- Отсутствуют сложности в переводе денежных средств из безналичной формы в наличную форму в любое время.

Недостатки

- Отсутствие нормативных правовых актов, регулирующих виртуальные расчеты в некоторых государствах.

- Необходимость выпуска пластиковых карт, установление банкоматов и терминалов.

- Низкая безопасность хранения денежных средств в безналичной форме. Это связано с тем, что все данные по счетам хранятся на серверах банков. Если данные сервера будут взломаны, вернуть свои денежных средства будет невозможно.

- Пока еще многие торговые отделы не принимают безналичный расчет.

Из истории безналичных денег…

Самая первая система виртуальных расчетов установилась в Великобритании. Там безналичные расчеты осуществляли с помощью чеков и векселей. С 1775 г. возникают расчетные палаты — специальные межбанковские организации, которые осуществляли безналичный расчет по чекам и другим платежным документам зачетом взаимных требований. Члены расчетных палат принимали к оплате чеки, выписанные на любой банк. Затем чеки поступали в расчетные палаты, где они подлежали сортировке и проводился зачет несколько раз в день.

Члены расчетных палат принимали к оплате чеки, выписанные на любой банк. Затем чеки поступали в расчетные палаты, где они подлежали сортировке и проводился зачет несколько раз в день.

В Австрии, Бельгии, Венгрии, Германии, Голландии, Франции, Италии, Швейцарии преобладали жирорасчеты — безналичные расчеты, которые проходили сначала через специализированные жиробанки, а только лишь потом поступали в банки и кассы. То есть расчеты проводились на основе жироприказов — письменных распоряжений о перечислении денежных средств с одного счета на другой.

Уже в семидесятых годах в некоторых государствах появляется электронная система приема платежей. Широкое распространение тогда получили так называемые переводы по телеграфу.

Формы безналичных расчетов

Формы расчетов безналичного характера:

- по товарным операциям – расчеты за купленный товар или выполненные услуги, работы;

- по финансовым расчетам – различные обязательные платежи в бюджет страны или различные внебюджетные фонды, оплата кредитов, процентов по ним, платежи в страховые фирмы и прочие;

- по платежным поручениям – в РФ эта форма признана самой популярной;

- аккредитив – это когда клиент поручает банковскому учреждению провести расчет с поставщиком или иным лицом денежными средствами, имеющимися на его счету;

- чековые расчеты;

- инкассо — банк-эмитент по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению платежа.

- использование для расчетов пластиковых карт;

- вексельная форма – расчет производится с предоставлением отсрочки платежа на основе векселя.

Ваш репост и оценка статьи:

Поставьте оценку

Похожие статьи

- Альтернативная стоимость

- Акционерное общество

- Цессия (уступка права требования)

- Прямые инвестиции

- Ассигнация

Все, что вам нужно знать о депозитах задатка

Что такое задаток?

Это добросовестный залог по жилищному кредиту от покупателя к продавцу. Задаток выделит ваше предложение среди других претендентов, и это общепринятая часть процесса получения кредита VA.

Защита покупателей

Взлом чековой книжки и предъявление чека задатка продавцу показывает, что вы серьезный соперник, и помогает привлечь к вашему предложению то внимание, которого оно заслуживает.

Прочный контракт, дополненный задатком, показывает продавцу, что у вас есть ресурсы и желание заключить сделку. Включение значительного депозита может даже помочь вашему предложению выделиться среди других.

Имейте в виду, что как покупатель вы хотите получить от продавца как можно больше уступок. Лучший способ начать любые отношения — проявить добрую волю. Этой цели служит достаточный депозит, который дает покупателям прекрасную возможность договориться о более выгодных условиях контракта.

Защита продавца

Покупатели могут потерять свои задатки, если они откажутся от сделки с недвижимостью. Задаток дает продавцам денежную гарантию того, что покупатель не откажется от контракта без уважительной причины.

Большинство договоров предусматривают непредвиденные обстоятельства, позволяющие покупателям уйти из дома. Два примера: дом не может пройти проверку или покупатель не может претендовать на финансирование. Но, если покупатель решает расторгнуть договор по причине, не предусмотренной условными условиями договора, задаток обычно возвращается продавцу.

Сколько я должен отложить?

Сумма задатка будет варьироваться в зависимости от вашего района, продавца и цены рассматриваемого дома. Лучший способ узнать местные обычаи — поговорить с опытным агентом по недвижимости. Ваш задаток может варьироваться от пары сотен долларов до нескольких тысяч. Так много зависит от конкретной собственности, конкурентоспособности рынка и других рыночных факторов.

Конкуренция на рынке может означать, что вам нужно вкладывать больше денег.Большинство агентов согласны с тем, что покупатели должны включать задаток, который будет восприниматься серьезно, но не настолько, чтобы под угрозой оказались финансы покупателя. Маловероятно, что вы потеряете свой задаток, но важно обезопасить себя.

» ОТЗЫВЫ: Узнайте, почему 150 000+ покупателей жилья оценили Veterans United 5 звезд

Контракт о внесении задатка

Обычно вы используете стороннего агента условного депонирования, такого как титульная компания, для хранения вашего задатка на счете условного депонирования. Не следует отдавать залог напрямую продавцу. Если транзакция не закрывается и продавец не может вернуть деньги, вам, возможно, придется подать в суд, что будет стоить вам дороже. Передача денег стороннему агенту условного депонирования защищает покупателя от сомнительных продавцов.

Не следует отдавать залог напрямую продавцу. Если транзакция не закрывается и продавец не может вернуть деньги, вам, возможно, придется подать в суд, что будет стоить вам дороже. Передача денег стороннему агенту условного депонирования защищает покупателя от сомнительных продавцов.

Условия контракта определяют, где будет выпадать задаток в случае разрыва контракта. Предположим, что в контракте покупателя окончательная покупка зависит от результатов проверки. Если проверка выявляет проблемы, неприемлемые для покупателя, покупатель может уйти из дома со своим задатком.Если покупатель откажется от предложения только из-за изменения своего мнения, задаток будет переведен продавцу. Вам также необходимо следить за датой истечения срока действия на случай непредвиденных обстоятельств, поскольку это может повлиять на возврат средств.

Убедитесь, что вы работаете с уважаемым и опытным агентом по недвижимости при разработке вашего предложения. Хороший контракт с надлежащими непредвиденными обстоятельствами имеет важное значение для защиты вашего задатка.

Что такое типичные условные обязательства по контракту?

Отказ от жилищного кредита может быть сложной правовой ситуацией.Когда вы подписывали контракт на приобретение дома, с покупкой дома были связаны определенные непредвиденные обстоятельства. Непредвиденные обстоятельства в рамках многих договоров займа VA включают:

- Условие оценки : Ссуды VA автоматически защищают задаток покупателя в случае, если оценочная стоимость оказывается ниже предложения о покупке. Эта защита является частью каждой ссуды на покупку VA.

- Условный осмотр дома: Этот случай позволяет вам уйти из дома с задатком, если проверка выявляет неудовлетворительные жилищные условия.

- Условие получения финансирования: Это обстоятельство гарантирует, что вы получите возврат задатка, если вы не получите надлежащее финансирование вовремя.

- Условие продажи вашего нынешнего дома: Если вы не можете продать свой дом до закрытия нового дома, это обстоятельство позволит вам уйти со своими задатками.

Многие продавцы не любят такой случай, учитывая непредсказуемый характер недвижимости.

Многие продавцы не любят такой случай, учитывая непредсказуемый характер недвижимости.

Эти непредвиденные обстоятельства призваны уберечь вас от неожиданностей, и вы можете обсудить эти условия с продавцом до подписания контракта.Скорее всего, похолодание не будет случайностью, поэтому внимательно прочтите свой контракт и знайте законные причины для отказа.

Начните мою ссуду VA с Veterans United Home Loans — крупнейшего в стране кредитора VA

Как используются задатки?

Задаток выплачивается в момент вашего предложения. В каждом штате действуют очень строгие правила управления этим депозитом до закрытия транзакции.Как правило, эти средства хранятся на счете условного депонирования, которым управляет агент покупателя по недвижимости или титульная компания. Залог затем применяется к вашим затратам на закрытие или возвращается вам при закрытии.

Фонды задатка обычно используются для покрытия расходов на закрытие ссуды или первоначального взноса. Поскольку ссуды VA не требуют первоначального взноса, а затраты на закрытие обычно оплачиваются продавцом, многие получатели ссуд VA в конечном итоге вкладывают эти деньги в расходы на закрытие и предоплаченные товары или даже получают все обратно.

Поскольку ссуды VA не требуют первоначального взноса, а затраты на закрытие обычно оплачиваются продавцом, многие получатели ссуд VA в конечном итоге вкладывают эти деньги в расходы на закрытие и предоплаченные товары или даже получают все обратно.

Вы можете поговорить со специалистом по кредитам в Veterans United, кредитором VA, по любым вопросам, связанным с кредитом VA, по телефону 855-870-8845.

VA Жилищный кредит Калькулятор платежей

Узнайте, на что вы претендуете

Ответьте на несколько вопросов ниже, чтобы поговорить со специалистом о том, что вам принесла ваша военная служба.

Лицензированный агент по недвижимости и бывший кредитор и поверенный, Саманта имеет инсайдерский опыт работы с кредитами VA, от первоначальной заявки и контрактов до кредитного финансирования.

Около 300 000 человек подписаны на ее сообщество Veteran Friendly Real Estate Agents на Facebook.

Мобильный депозит | Управление деньгами с помощью смартфона | Регионы

- Перейти к основному содержанию

- Личное

- Обзор персонального банкинга

- Банка

- Проверка

- Дебетовые и предоплаченные карты

- Интернет и мобильный банкинг

- Кредитные карты

- Награды

- Теперь банковские и кассовые решения

- Приоритетное банковское дело для потребителей

- Сейф

- Сохранить и инвестировать

- Экономия

- Денежный рынок

- Диски

- Опции IRA

- Финансовое планирование

- Пенсионное планирование

- Управление своим состоянием

- Инвестиции

- Заимствовать

- Кредитные карты

- Ипотека

- Домашний капитал

- Кредитные линии

- Персональные ссуды

- Автокредиты

- Студенческие ссуды

- Помощь и поддержка

- Помощь и часто задаваемые вопросы

- Библиотека калькуляторов

- Предотвращение мошенничества

- Сброс пароля

- Маршрутные номера

- Защита от овердрафта

- Оспорить транзакцию

- Чеки заказа

- Малый бизнес

- Обзор малого бизнеса

- Банка

- Проверка бизнеса

- Экономия

- Деловые компакт-диски

- Бизнес-чековая карточка

- Пенсионные службы

- Услуги для бизнеса в Интернете

- Приоритетный банкинг для бизнеса

- Заимствовать

- Обзор финансирования малого бизнеса

- Кредиты SBA

- Ссуды и кредитные линии

- Кредитные карты для бизнеса

- Награды

- Лизинг

- Управление денежными средствами и активами

- Инструменты онлайн-управления денежными средствами

- Сбор средств

- Выплата средств

- Торговые услуги

- Решения для ликвидности и депозитов

- Управление заработной платой и льготами

- Решения для расчета заработной платы и управления персоналом

- Услуги пенсионного плана

- Карты лояльности сотрудников

- Карта Skylight ONE

- Коммерческий

- Коммерческий обзор

- Кредитование и финансирование

- Обзор делового капитала

- Коммерческое кредитование

- Сельскохозяйственный банк

- Кредитование под активами

- Кредитор Финанс

- Финансирование оборудования

- Государственное и институциональное финансирование

- Казначейские услуги

- Обзор управления казначейством

- Информационная отчетность и онлайн-сервисы

- Защита от мошенничества

- Решения для кредиторской задолженности

- Решения по дебиторской задолженности

- Управление ликвидностью

- Глобальное торговое финансирование

- Ценные бумаги регионов

- Обзор ценных бумаг регионов

- Корпоративный бизнес

- Привлечение капитала

- Инвестиционно-банковский

- Финансовый консалтинг

- Управление рисками

- Банковское дело с недвижимостью

- Обзор банка недвижимости

- Недвижимость для юридических лиц

- Строительная компания Финансы

- Группа институциональных фондов

- Рынки капитала недвижимости

- Доступное жилье в регионах

- Доходы от финансирования недвижимости

- Отраслевой опыт

- Здравоохранение и недвижимость

- Энергия и природные ресурсы

- Ресторан

- Транспорт и логистика

- Оборона, авиакосмическая промышленность и правительство

- Технологии, СМИ и коммуникации

- Финансовые услуги

- Диверсифицированные отрасли

- Богатство

- Обзор управления капиталом

- Частное богатство

- Управление своим состоянием

- Планирование благосостояния

- Пенсионное планирование

- Благотворительность

- Услуги по доверительному управлению и управлению активами

- Планировка недвижимости

- Управление природными ресурсами и недвижимостью

- Свяжитесь с консультантом по благосостоянию

- Инвестиции и пенсия

- Инвестирование

- Пенсионное планирование

- Аннуитеты

- Страхование жизни

- Свяжитесь с финансовым консультантом

- Институциональное богатство

- Управление благосостоянием организаций

- Депозитарий и ответственное хранение

- Кэптивное страхование

- Пенсионные планы

- Условное депонирование

- Некоммерческие, целевые и фонды

- Корпоративный траст

- Похороны и кладбище

- Управление активами

- Обзор управления активами

- Управление активами и консалтинг

- Руководство и официальные документы

- Управление инвестициями

- Insights

- Финансовое образование Next Step

- Личный

- Малый бизнес

- Коммерческий

- Богатство

- Библиотека калькулятора

- Справка и поддержка

- Поиск

×

Я ищу. ..

Поиск

..

ПоискЧасто просматриваемые

- Найти отделение или банкомат

- Маршрутный номер

- Проверка заказа

- Калькуляторы

- Сброс пароля интернет-банка

- Защита от овердрафта

- Оспорить сделку

- Назначить встречу

- Локации

- Авторизоваться

Лучшие банковские депозитные деньги — отличные предложения по банковским депозитам от глобальных продавцов банковских депозитных денег

Отличные новости !!! Вы попали в нужное место для банковских вкладов. К настоящему времени вы уже знаете, что что бы вы ни искали, вы обязательно найдете это на AliExpress. У нас буквально тысячи отличных продуктов во всех товарных категориях. Ищете ли вы товары высокого класса или дешевые и недорогие оптовые закупки, мы гарантируем, что он есть на AliExpress.

К настоящему времени вы уже знаете, что что бы вы ни искали, вы обязательно найдете это на AliExpress. У нас буквально тысячи отличных продуктов во всех товарных категориях. Ищете ли вы товары высокого класса или дешевые и недорогие оптовые закупки, мы гарантируем, что он есть на AliExpress.

Вы найдете официальные магазины торговых марок наряду с небольшими независимыми продавцами со скидками, каждый из которых предлагает быструю доставку и надежные, а также удобные и безопасные способы оплаты, независимо от того, сколько вы решите потратить.

AliExpress никогда не уступит по выбору, качеству и цене. Каждый день вы будете находить новые онлайн-предложения, скидки в магазинах и возможность сэкономить еще больше, собирая купоны. Но вам, возможно, придется действовать быстро, поскольку этот лучший банковский депозит в кратчайшие сроки станет одним из самых востребованных бестселлеров. Подумайте, как вам будут завидовать друзья, когда вы скажете им, что получили деньги на банковский счет на AliExpress.Благодаря самым низким ценам в Интернете, дешевым тарифам на доставку и возможности получения на месте вы можете еще больше сэкономить.

Но вам, возможно, придется действовать быстро, поскольку этот лучший банковский депозит в кратчайшие сроки станет одним из самых востребованных бестселлеров. Подумайте, как вам будут завидовать друзья, когда вы скажете им, что получили деньги на банковский счет на AliExpress.Благодаря самым низким ценам в Интернете, дешевым тарифам на доставку и возможности получения на месте вы можете еще больше сэкономить.

Если вы все еще не уверены в деньгах на банковском депозите и думаете о выборе аналогичного товара, AliExpress — отличное место для сравнения цен и продавцов. Мы поможем вам решить, стоит ли доплачивать за высококачественную версию или вы получаете столь же выгодную сделку, приобретая более дешевую вещь.А если вы просто хотите побаловать себя и потратиться на самую дорогую версию, AliExpress всегда позаботится о том, чтобы вы могли получить лучшую цену за свои деньги, даже сообщая вам, когда вам будет лучше дождаться начала рекламной акции. и ожидаемая экономия.AliExpress гордится тем, что у вас всегда есть осознанный выбор при покупке в одном из сотен магазинов и продавцов на нашей платформе. Реальные покупатели оценивают качество обслуживания, цену и качество каждого магазина и продавца.Кроме того, вы можете узнать рейтинги магазина или отдельных продавцов, а также сравнить цены, доставку и скидки на один и тот же продукт, прочитав комментарии и отзывы, оставленные пользователями. Каждая покупка имеет звездный рейтинг и часто имеет комментарии, оставленные предыдущими клиентами, описывающими их опыт транзакций, поэтому вы можете покупать с уверенностью каждый раз. Короче говоря, вам не нужно верить нам на слово — просто слушайте миллионы наших довольных клиентов.

и ожидаемая экономия.AliExpress гордится тем, что у вас всегда есть осознанный выбор при покупке в одном из сотен магазинов и продавцов на нашей платформе. Реальные покупатели оценивают качество обслуживания, цену и качество каждого магазина и продавца.Кроме того, вы можете узнать рейтинги магазина или отдельных продавцов, а также сравнить цены, доставку и скидки на один и тот же продукт, прочитав комментарии и отзывы, оставленные пользователями. Каждая покупка имеет звездный рейтинг и часто имеет комментарии, оставленные предыдущими клиентами, описывающими их опыт транзакций, поэтому вы можете покупать с уверенностью каждый раз. Короче говоря, вам не нужно верить нам на слово — просто слушайте миллионы наших довольных клиентов.

А если вы новичок на AliExpress, мы откроем вам секрет.Непосредственно перед тем, как вы нажмете «купить сейчас» в процессе транзакции, найдите время, чтобы проверить купоны — и вы сэкономите еще больше. Вы можете найти купоны магазина, купоны AliExpress или собирать купоны каждый день, играя в игры в приложении AliExpress. Вместе с бесплатной доставкой, которую предлагают большинство продавцов на нашем сайте, мы думаем, вы согласитесь, что вы получите деньги на банковский счет по самой выгодной цене.

Вы можете найти купоны магазина, купоны AliExpress или собирать купоны каждый день, играя в игры в приложении AliExpress. Вместе с бесплатной доставкой, которую предлагают большинство продавцов на нашем сайте, мы думаем, вы согласитесь, что вы получите деньги на банковский счет по самой выгодной цене.

У нас всегда есть новейшие технологии, новейшие тенденции и самые обсуждаемые лейблы.На AliExpress отличное качество, цена и сервис всегда в стандартной комплектации. Начните самый лучший шоппинг прямо здесь.

Часто задаваемые вопросы | Манулифе Банк

Перейти к главной навигации Перейти в подменю Перейти к основному содержанию Перейти к нижнему колонтитулу- Личное

- Бизнес

Поиск

- Войти в систему

- FR

- Поиск

Поиск

- Войти в систему

- Личное

- Бизнес

- All-In Banking

- Пакет All In Banking

- Счета

- Все аккаунты

- Комплексный банковский пакет

- Начните работу с комплексным банковским пакетом

- Advantage Account

- Начните с вашей учетной записи Advantage Account

- Счет Advantage в долларах США

- Кредитные карты

- Все кредитные карты

- Кредитная карта Premium Cash Back

- Кредитная карта без комиссии

- Защита баланса

- Ипотека

- Все ипотеки

- Manulife One

- Отзывы клиентов Manulife One

- Как перейти на Manulife One

- Начало работы с Manulife One

- Обновите субсчет в Manulife One

- Страхование защиты ипотеки Manulife One

- Manulife Bank Select

- Начать работу с Manulife Bank Select

- Как перейти на Manulife Bank Select

- Продлите ипотеку Manulife Bank Select

- Страхование защиты ипотеки Manulife Bank Select

- Калькуляторы ипотеки

- Калькуляторы ипотеки

- Калькулятор доступности

- Калькулятор предоплаты по ипотеке

- Калькулятор предоплаты

- Займы

- Все ссуды

- Инвестиционные ссуды

- Заем RRSP

- Кредитные линии

- Инвестиции

- Все инвестиции

- Не облагаемый налогом сберегательный счет (TFSA)

- Зарегистрированный пенсионный накопительный план (RRSP)

- Фонд зарегистрированного пенсионного дохода (RRIF)

- Гарантированные инвестиционные сертификаты (ГИК)

- Экономия инвестиций

- Планируй и учись

- Все статьи

- Домовладение

- Что такое собственный капитал и как его использовать?

- Подходит ли вам помощь по ипотеке? Что нужно знать перед отсрочкой платежей по ипотеке

- Как новые правила стресс-теста ипотечного кредитования CMHC влияют на новых покупателей жилья

- Финансовая грамотность 101: домовладение

- 9 налоговых льгот для домовладельцев, которые следует знать об этом налоговом сезоне

- Какой у вас должен быть кредитный рейтинг, чтобы купить дом?

- Покупка дома в долг — разумное решение?

- Личные финансы

- Как COVID-19 влияет на кошельки и психическое здоровье канадцев

- Money Hacks: не позволяйте Jaws напугать вас плохим финансовым решением

В этом случае вам даже не надо будет идти в банк;

В этом случае вам даже не надо будет идти в банк;

Достоинства: ускорение

документооборота. Недостатки:

невозможность поддерживать

корреспондентские отношения со всеми

банками-контрагентами своих клиентов,

т.к. это требует значительного отвлечения

средств из оборота банка для поддержания

своих остатков на корреспондентских

счетах.

Достоинства: ускорение

документооборота. Недостатки:

невозможность поддерживать

корреспондентские отношения со всеми

банками-контрагентами своих клиентов,

т.к. это требует значительного отвлечения

средств из оборота банка для поддержания

своих остатков на корреспондентских

счетах. за 1 день)

за 1 день)

Многие продавцы не любят такой случай, учитывая непредсказуемый характер недвижимости.

Многие продавцы не любят такой случай, учитывая непредсказуемый характер недвижимости.