Что значит кредитное плечо: Что такое кредитное плечо и как оно работает? Или, как быстро и уверенно слить счет?

Кредитное плечо, Маржа и маржинальная торговля простыми словами

Как вложить $1000, получить $25000 и не потерять все деньги

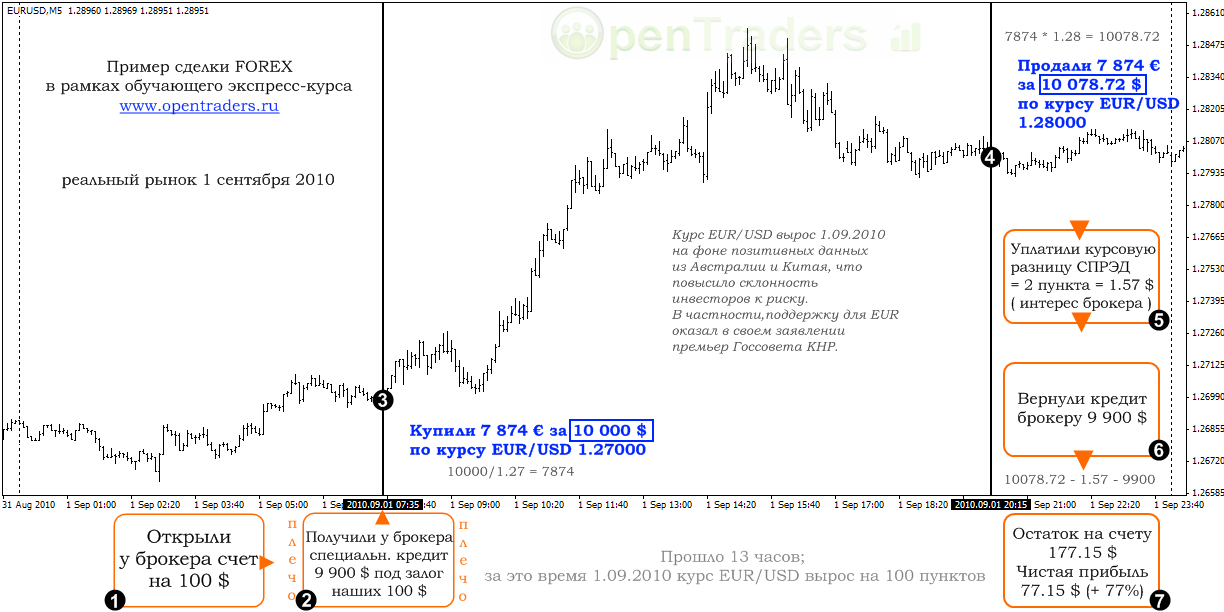

Чтобы заработать больше, нужно вкладывать больше. Иногда с маленькой суммой даже нельзя начать торги. На рынке Forex, например, минимальный размер позиции — €100000. Для некоторых инвесторов это огромные деньги. Решает проблему кредитное плечо и маржинальная торговля.

Что такое кредитное плечо

Это соотношение личных денег инвестора к общей сумме, которую он одолжил у брокера для операций на бирже. Например, кредитное плечо 1:4 означает, что инвестор взял средства, превышающие его собственные в четыре раза. Комбинации бывают различными: 1:100 и даже 1:200. Во многих странах максимальное соотношение — 1:25. Использование заемных денег позволяет увеличить объем сделки и получить большую прибыль.

Рассмотрим варианты торговли без кредитного плеча и с его использованием:

Без займа.

Вы пополняете счет на $1000. Предположим, цена одной акции — $100. За ваши деньги можно купить 10 акций. Больше не получится — не хватит средств

Вы пополняете счет на $1000. Предположим, цена одной акции — $100. За ваши деньги можно купить 10 акций. Больше не получится — не хватит средствС займом. Брокер предлагает, например, рычаг 1:100. То есть вы можете купить уже не 10, а 1000 акций. И, соответственно, заработать в 100 раз больше

Для маленьких сумм обычно дают большое кредитное плечо, для больших — маленькое. Это стандартная практика, однако новичкам следует быть осторожнее с огромными финансами. Чем больше денег, тем выше риски. Представьте, что вы купили 10 ценных бумаг по $100 за штуку. Если стоимость каждой упадет на $1, вы потеряете всего $10. Если у вас будет тысяча акций, потери составят уже $1000. Так при колебании всего на один доллар можно потерпеть серьезные убытки. Как снизить риск?

Как не потерять деньги

Есть два простых способа:

Не вкладывать все в одну сделку. Даже при большом кредитном плече и уверенности в успехе, не нужно торговать на весь капитал

Использовать стоп-лосс — отложенный ордер.

Он срабатывает, когда цена опускается до установленного уровня, после чего сделка автоматически закрывается

Он срабатывает, когда цена опускается до установленного уровня, после чего сделка автоматически закрывается

Stop loss страхует от значительных потерь и экономит время. Трейдеру не нужно постоянно следить за изменением цены. Возьмем те же акции по $100 за штуку. Если бы инвестор установил стоп-лосс на $99,5, то потерял не $1000, а $500.

Маржа и маржинальная торговля

Вы уже знаете, что такое кредитное плечо. Залог, который клиенты вносят на счет брокера, предоставившего заем, называется маржой. Залогом могут выступать деньги и активы. Они возвращаются, как только сделка закрывается.

Приведем пример. У вас все та же тысяча долларов. Но для задуманной операции на фондовом рынке нужно намного больше. Недостающие финансы вы одалживаете у брокера. Чтобы защитить себя, он выставляет порог убытка. Даже если сделка окажется неудачной, специалист сохранит деньги. При успешном исходе весь доход остается вам, а брокер забирает назад только свои средства. Обратите внимание, что при маржинальной торговле вы рискуете не залогом, а всей суммой на счете.

Обратите внимание, что при маржинальной торговле вы рискуете не залогом, а всей суммой на счете.

Плюсы и минусы сделок с кредитным плечом

Главные риски маржинальной торговли:

Кредит дают лишь на некоторые активы. Только на ликвидные ценные бумаги. Спрашивайте список активов у брокера

Маржа может быть как очень маленькой, так и очень большой. Все зависит от конкретного актива и требований брокера

Риск потерять инвестиции. Чем больше вкладываете, тем больше можете потерять. Многое также зависит от самой сделки: особенностей ценных бумаг, стратегии и ситуации на рынке. Минимизировать потери помогает стоп-лосс

Преимущества использования кредитного плеча:

Легкость получения. Никаких документов или дополнительных юридических процедур. Иногда такая услуга для инвестора предусмотрена заранее

Для залога подходят любые активы.

Не только валюта, но и ценные бумаги

Не только валюта, но и ценные бумаги Отсутствие комиссии за пользование кредитом. Брокер забирает назад лишь предоставленную сумму

Кажется, что маржинальная торговля создана для новичков без достаточного количества финансов. Но начинающим трейдерам не стоит бросаться во все тяжкие и торговать с кредитным плечом 1:200. Берите небольшие займы — это постепенно увеличит капитал и не даст утратить последнее.

Избегать кредита тоже не стоит. Вполне нормально, когда молодой бизнесмен берет заем в банке и развивает свое дело. Так и на фондовой бирже. При разумном использовании кредитное плечо — эффективный инструмент торговли.

Что такое кредитное плечо

На кредитные плечи попадают многие новички. С одной стороны это возможность заработать намного большую сумму, чем ваш депозит. С другой стороны повышается риск потерять огромную сумму денег. Сейчас расскажу о кредитных плечах, как они работают и как к ним нужно относиться, если вы инвестируете на долгий срок.

С одной стороны это возможность заработать намного большую сумму, чем ваш депозит. С другой стороны повышается риск потерять огромную сумму денег. Сейчас расскажу о кредитных плечах, как они работают и как к ним нужно относиться, если вы инвестируете на долгий срок.

Кредитное плечо — это что?

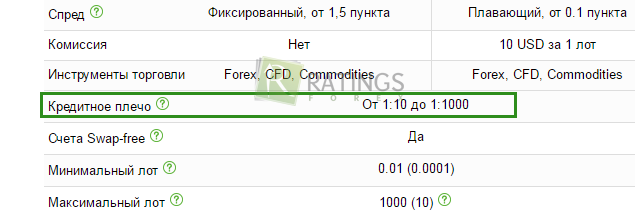

У вас депозит 1000$. Покупая акции без плечей вы можете купить только на 1000$. Больше денег нет. Используя кредитное плечо вы можете купить акций на большую сумму. Деньги в займ вам дает ваш брокер. Плечо 1:2 позволяет купить акций на 2000$. Плечо 1:50 позволяет купить на 50 000$. В 50 раз больше. Есть брокеры, которые дают плечи до 1:1000 и 1:5000. Но, как правило, это форекс-брокеры.

С 1 октября 2015 году в России вступил в силу закон о Форекс. Он ограничивает максимальный размер кредитного плеча до 1:50. Но этот закон выполняют только брокеры с лицензиями в России

Реальная картина кредитных плечей

Плечи это хорошо. Так думают многие новички. Можно увеличить свой доход без огромного капитала. Деньги дает брокер. Например:

Можно увеличить свой доход без огромного капитала. Деньги дает брокер. Например:

Вы открыли позицию на 100$ используя кредитное плечо 1:20. Итоговая позиция составила 2000$. Стоимость акции повысилась на 15% и вы закрыли позицию. Ваш доход получается 300$. В 3 раза увеличили сумму. Сказка, а не торговля.

Но… не все так просто. Есть 2 подводных камня:

- Используя кредитное плечо, вы платите брокеру комиссию. Вы взяли деньги в долг, за них нужно платить. Каждый день. И не важно позиция в плюсе или минусе. Комиссия за кредитные плечи у каждого брокера своя. Мой брокер начисляет 0,045% в день на сумму кредитного плеча. То есть на 2000$ я должен платить 0.9$ комиссии. Каждый день. Открывать кредитные плечи на длинные позиции — не выгодно, можно отдать существенную часть дохода брокеру.

- Используя кредитное плечо, повышается риск потерять всю позицию. Ваш депозит 100$, плечо 1:20. Общая позиция 2000$. Если стоимость просядет на 5%, то вы лишитесь всего депозита! На самом деле снижение позиции на 3% будет для вас катастрофой.

Брокер автоматически закроет вашу позицию, без вашего ведома. Это называется стоп-аут. В итоге вы остаетесь без депозита, а брокер в шоколаде. Свои деньги сохранены.

Брокер автоматически закроет вашу позицию, без вашего ведома. Это называется стоп-аут. В итоге вы остаетесь без депозита, а брокер в шоколаде. Свои деньги сохранены.

Плечи используют новички, потому что видят способ быстро обогатиться. Для этого они и приходят на рынок. Но мало кто задумывается о рисках.

Чем больше кредитное плечо, тем быстрее вы потеряете свои деньги на бирже. Это официальная статистика.

Огромные кредитные плечи одна из маркетинговых уловок. Форекс-кухни используют ее, чтобы “забирать” деньги у новичков.

Мое мнение по кредитным плечам

Я не использую кредитные плечи. Да, возможно упускаю часть прибыли, но иду на этот шаг осознанно. Лучше недополучить часть прибыли, чем потерять свои деньги.

Торговать без плечей одно из моих правил.

К тому же использовать плечи при торговле на долгий срок — это глупо. Комиссия брокера “сожрет” потенциальную прибыль, а риски останутся.

У меня есть позиции, которые просели на 30%. В долгосрочной перспективе я верю в рост акции и могу переждать просадку. Используя кредитные плечи брокер давно закрыл бы позицию по стоп-ауту.

В долгосрочной перспективе я верю в рост акции и могу переждать просадку. Используя кредитные плечи брокер давно закрыл бы позицию по стоп-ауту.

Кредитное плечо — размер кредитного плеча | Как выбрать кредитное плечо

Каждый трейдер рано или поздно сталкивается с понятием кредитного плеча, маржи и залога. Причем, вникнув в суть вопроса, трейдеры делятся на два лагеря:

- первые высокое кредитное плечо связывают с неминуемой потерей депозита.

- Другие считают этот инструмент полезным, более того, связывая его с возможностью диверсификации за счет маленькой величины залога и хорошем запасе свободных средств.

Есть и другие плюсы, как, собственно, и минусы. Попробуем разобраться в том, что такое кредитное плечо?

Что такое кредитное плечо?

Кредитное плечо — это рычаг, который увеличивает отдаваемые трейдером средства на залог для открытия и поддержания позиции.

При этом роль брокера заключается в обеспечении трейдера необходимым объемом денежных средств на условиях маржинальной торговли. Таким образом, главный принцип маржинальный торговли заключается в предоставлении кредитного плеча.

Таким образом, главный принцип маржинальный торговли заключается в предоставлении кредитного плеча.

Например, плечо 1:100 говорит о том, что на покупку или продажу 10 000 единиц базовой валюты вам понадобится в сто раз меньше — всего 100 пунктов базовой валюты. Такая сумма называется

Маржа (залог) = Размер контракта (лота) / Кредитное плечо

Как работает кредитное плечо?

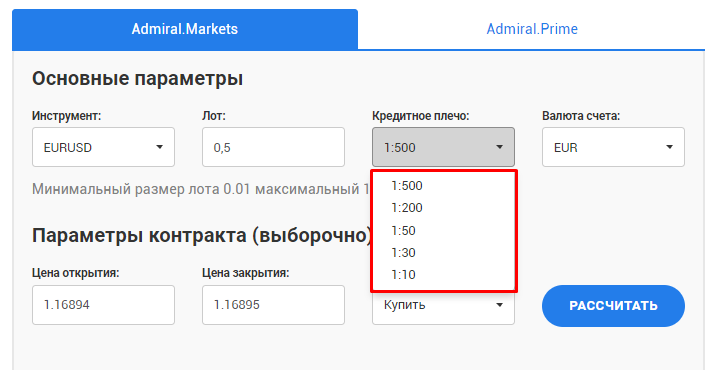

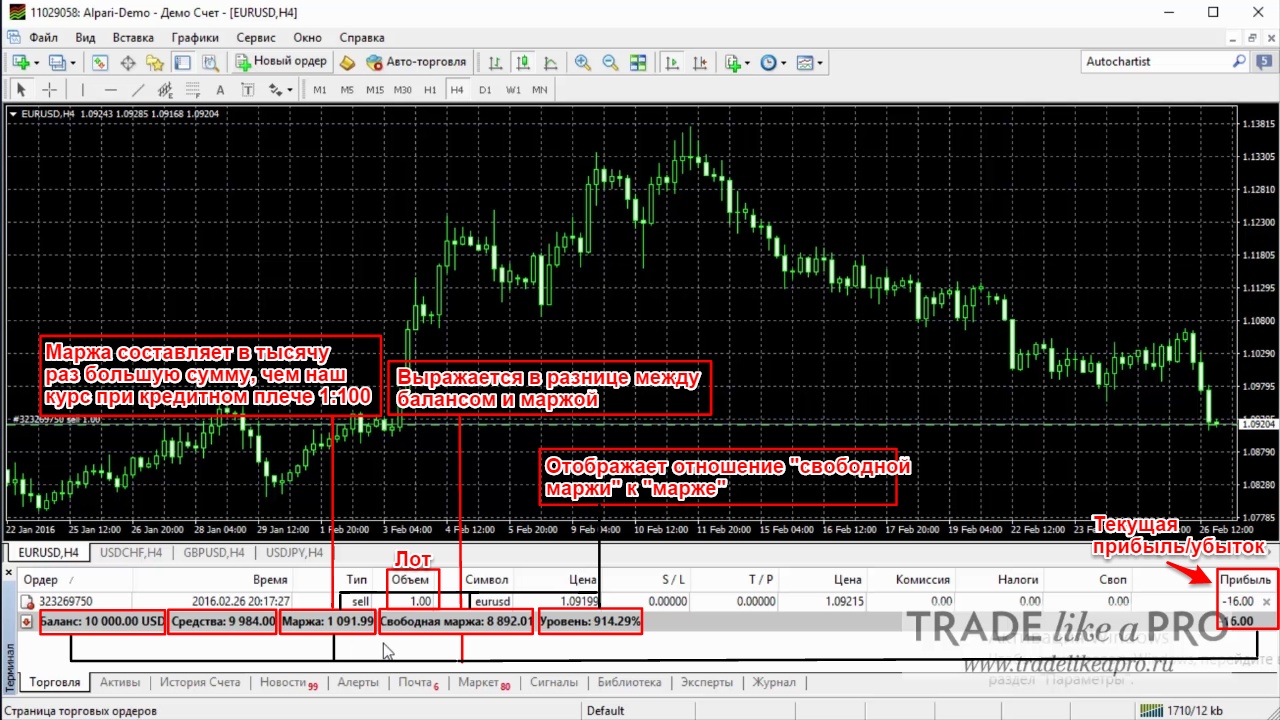

Плечо может быть от 1:1 до 1:500 (и даже больше). Давайте посчитаем. Сравним 2 вида кредитного плеча: 1:500 и 1:100 – и выясним, сколько мы потеряем в средствах, если будем использовать их при торговом по EUR/USD объемом 1 лот на депозите в 10 000$, при условии наступления стоп-аута при уровне маржи в 10%. Например, при плече 1:500, на позицию в 10 000 единиц базовой валюты нам потребуется маржа в 20 пунктов базовой валюты (10000 / 500).

В случае с плечом 1:500 в залог уходит 266,42$. 10 000$ — 266,42$ = 9 733,58$ остается на торговлю, 9 733,58$ мы потеряем при просадке в 973 пункта (4-хзначного котирования) при стоимости пункта 10$. В этот момент уровень маржи будет составлять 100%, то есть у нас останется только наш залог в сумме 266,42$, а стоп-аут наступает тогда, когда от него остается 10% (26,6$). Итого у нас остается 266$ — 26$ = 240$, то есть до стоп-аута будет всего 24 пункта. Фактически стоп-аут наступит при просадке 973 + 24 = 997 пунктов, и после стоп-аута у нас останется 26$ на торговом счете.

10 000$ — 266,42$ = 9 733,58$ остается на торговлю, 9 733,58$ мы потеряем при просадке в 973 пункта (4-хзначного котирования) при стоимости пункта 10$. В этот момент уровень маржи будет составлять 100%, то есть у нас останется только наш залог в сумме 266,42$, а стоп-аут наступает тогда, когда от него остается 10% (26,6$). Итого у нас остается 266$ — 26$ = 240$, то есть до стоп-аута будет всего 24 пункта. Фактически стоп-аут наступит при просадке 973 + 24 = 997 пунктов, и после стоп-аута у нас останется 26$ на торговом счете.

В случае с плечом 1:100 в залог уходит 1 332,10$. Итого 10 000$ — 1 332,10$ = 8667,9$ остается на торговлю, 8667,9$ мы потеряем при просадке в 866 пунктов (4-хзначного котирования) при стоимости пункта 10$. В этот момент уровень маржи будет составлять 100%, то есть у нас останется только наш залог суммой 1 332,10$. Стоп-аут наступает тогда, когда остается 10% от залога (133,2$), итого у нас остается 1 332,10$ -133,2$ = 1198,9$. То есть до стоп-аута будет всего 119 пунктов, фактически стоп-аут наступит при просадке 866 + 119 = 985 пункта.

Как мы видим, при плече 1:100 и 1:500 до стоп-аута разница составляет 997 — 985 = 12 пунктов. То есть, если вы хотя бы иногда выходите объемом в 1 лот по одному торговому инструменту с депозитом 1 000$ — 3 000$, вы навсегда останетесь в списке проигравших, так как это явное нарушение рисков, и уменьшение кредитного плеча с 1:500 даже до 1:50 вам ничем не поможет.

Смысл маржи в том, что она гарантирует состоятельность трейдера для открытия позиции того или иного объема.

На протяжении всего времени, пока позиция будет оставаться открытой, брокер будет удерживать маржу (в качестве залога), не разрешая открывать на эту сумму новые позиции. Возникает вопрос: что делать, если мы желаем открывать несколько сделок одновременно? Тогда нам понадобится либо большая сумма средств на торговом счете, либо большее кредитное плечо.

Не важно, на каком рынке вы планируете использовать плечо, главное понять — на что оно влияет. И, как считают многие, использование большого кредитного плеча сулит большие потери. В этом случае мы не рекомендуем безразмерно увеличивать объемы и доводить счет на просадку более чем 10-20% от депозита по эквити (средствам), не говоря уже о стоп-ауте.

И, как считают многие, использование большого кредитного плеча сулит большие потери. В этом случае мы не рекомендуем безразмерно увеличивать объемы и доводить счет на просадку более чем 10-20% от депозита по эквити (средствам), не говоря уже о стоп-ауте.

Для чего нужно большое кредитное плечо?

- У вас всегда есть больше свободных средств, что позволяет на вашем текущем счете подключать новую торговую систему.

- При наличии разных торговых систем, мы имеем варианты работы как с разными постоянными, так и с разными варьируемыми объемами в зависимости от типа сигнала или наличия / отсутствия просадки. Поэтому может сложиться такая ситуация, при которой 99% торгуемого времени нам требуется постоянно 1 лот открытых позиций, но в 1% торгуемого времени актуальный объем будет 20 лот с целью сохранения растущего эквити.

- В портфельном управлении максимальное кредитное плечо актуально всегда, так как при верном формировании портфеля общее эквити растет всегда, снижение кредитного плеча приводит к снижению доходности из-за невозможности выставить максимальные объемы во время начала выхода из просадки.

Чем больше кредитное плечо, тем больше свободных средств. Именно большое кредитное плечо позволит добавить больше торговых инструментов в свой инвестиционный портфель, и каждый новый добавляемый инструмент или торговая система будет снижать риски по всему портфелю. Ведь пока ордер по одному инструменту находится в просадке, другой ордер выходит в прибыль. Конечно, для этого необходимо уметь грамотно диверсифицировать риски по портфелю. Таким образом, чем больше кредитное плечо, тем лучше работает диверсификация и существует возможность повышения общей доходности.

С институциональной точки зрения, высокие уровни кредитного плеча существуют только на валютном рынке. В связи с этим, участники других финансовых рынков порой встречают их «в штыки», ссылаясь на то, что с началом регулирования рынка, большие размеры кредитного плеча уйдут из арсенала торговых условий Форекс-брокеров. При этом, к примеру, кипрская юрисдикция разрешает использование максимального кредитного плеча 1:500. И, как мы уже выяснили в подсчетах выше, при низком кредитном плече торговать тоже можно, единственное, в чем вы будете ограничены, так это в запасе свободных средств. Поэтому используйте сегодняшние возможности для торговли на полную!

И, как мы уже выяснили в подсчетах выше, при низком кредитном плече торговать тоже можно, единственное, в чем вы будете ограничены, так это в запасе свободных средств. Поэтому используйте сегодняшние возможности для торговли на полную!

Полезные статьи по теме

Кредитное плечо. Что это и какое лучше выбрать трейдеру

Как мы и обещали в прошлый раз, когда рассматривали причины просадки и способы выхода из нее, сегодня поговорим о кредитном плече.

Кредитное плечо — это финансовый рычаг, который позволяет трейдеру фактически оперировать большей суммой капитала, чем его собственные средства. Брокерская компания, предлагая кредитное плечо (леверидж), дает средства на открытие сделок пропорционально сумме депозита на счету трейдера.

Наиболее популярное кредитное плечо на Форекс — 1:100, хотя сейчас брокерские компании предоставляют возможность выбирать подходящий вам размер левериджа. Так, например, брокер Gerchik & Co дает возможность выбора плеча в соотношении от 1:5 до 1:100, а другие компании позволяют увеличивать его до 1:200, 1:500 и даже 1:1000.

Содержание статьи:

1. Кредитное плечо на Форекс — что это

2. Кредитное плечо на фондовом рынке

3. Кредитное плечо: выгоды и риски

4. Кредитное плечо: чем оно выгодно трейдеру

5. Риски кредитного плеча

6. Какое кредитное плечо лучше выбрать

7. Можно ли изменить кредитное плечо в процессе торговли

Кредитное плечо на Форекс — что это

Размер стандартного лота на валютном рынке составляет 100 000 или 150 000 единиц базовой валюты, в зависимости от пары. Это значит, что для открытия сделки одним лотом по паре EUR/USD при цене 1,1805, необходимо потратить $118 050. Однако не у всех трейдеров есть возможность оперировать такими суммами.

Используя кредитное плечо 1:100, для сделки одним целым лотом необходимо затратить сумму в 100 раз меньшую. Но надо помнить, что, предоставляя кредит, брокер берет в залог $1180. Посмотрим на это с другой стороны. Если ваш торговый счет составляет, например, $10 000, используя кредитное плечо 1:100, вы можете совершать сделки на сумму в 100 раз больше, то есть $1 000 000.

Кредитное плечо на фондовом рынке

Кредитное плечо при торговле акциями тоже используется, но оно, в большинстве случаев, меньше, чем на Форекс, и представляет собой соотношение личных средств трейдера к размеру лота, которым он торгует. Размер кредитного плеча можно понять по сумме маржинального обеспечения, которое может быть разным для различных инструментов СПОТ или срочного рынка. Например, при маржинальном требовании 20 % кредитное плечо будет равно 1:5, то есть в залог брокер берет ⅕ часть от стоимости актива при заключении сделки.

Стоит отметить, что при торговле акциями на фондовом рынке «в кредит» у брокера можно брать и ценные бумаги (благодаря этому возможно открытие сделок на продажу).

Кредитное плечо: выгоды и риски

Мы разобрались с тем, что такое кредитное плечо. Его выгоды, казалось бы, очевидны, однако стоит помнить, что пропорционально с возможностью увеличить прибыль растут и риски. Ниже мы рассмотрим преимущества торговли с плечом, а также обстоятельства, которые необходимо учитывать, начиная маржинальную торговлю.

Кредитное плечо: чем оно выгодно трейдеру

1. Возможность начать торговлю на Форекс с малых сумм

Мы уже выяснили, что торговать целым лотом на валютном рынке очень дорого, поэтому не каждый трейдер может себе это позволить. Условия маржинальной торговли позволяют снизить необходимую сумму капитала для начинающих трейдеров. Например, если у вас есть начальный депозит в $1000, используя кредитное плечо 1:100, вы фактически можете заключать сделки на сумму $100 000, а это уже, согласитесь, куда большие возможности.

2. Пропорциональное увеличение прибыли

Кредитное плечо позволяет увеличить размер торгового лота. Например, если без использования маржинальных условий ваших денег на счете хватит на открытие сделки 0,01 частью лота, то при плече 1:100 вы можете открыть позицию размером в 1 лот. А это значит, что и прибыль в сделке будет в 100 раз больше. Таким образом, леверидж-торговля хороша для «разгона» небольших депозитов.

3. Доступ к диверсификации

Чем больше сумма на вашем торговом счете, тем больше сделок вы можете открыть. А следовательно, вы можете диверсифицировать торговый портфель и увеличить вероятность прибыльных сделок.

А следовательно, вы можете диверсифицировать торговый портфель и увеличить вероятность прибыльных сделок.

4. Выгодные кредитные условия

Пользуясь кредитным плечом, вы фактически берете кредит у брокера. За пользование этими деньгами вы платите комиссию — спред. Также по открытым сделкам, которые переносятся через ночь, начисляется своп.

Если бы вы взяли такую же сумму в банке, это было бы гораздо дороже. К тому же все заемные средства необходимо было бы вернуть, заплатив процент, даже если бы вы ими не пользовались.

Риски кредитного плеча

Наряду с выгодами, у маржинальной торговли есть и «обратная сторона медали» — риски.

ЧИТАЙТЕ ТАКЖЕ:

1. Повышение прибыли — повышение риска

Кредитное плечо пропорционально увеличивает размеры лота, прибыли и убытка, если вы его получаете. При этом в расход идут ваши деньги, а не деньги брокера.

2. Легкий слив — долгое восстановление

Увеличение риска — это способ быстро слить депозит. А с каждой убыточной сделкой у вас уменьшается сумма собственных средств, на которые вы можете открывать сделку. Это значит, что восстановить счет до первоначального уровня становится все сложнее. Если вы теряете половину торгового счета на одной-двух сделках с плечом, перед вами стоит задача заработать 100 % к оставшемуся депозиту, чтобы выйти в ноль.

А с каждой убыточной сделкой у вас уменьшается сумма собственных средств, на которые вы можете открывать сделку. Это значит, что восстановить счет до первоначального уровня становится все сложнее. Если вы теряете половину торгового счета на одной-двух сделках с плечом, перед вами стоит задача заработать 100 % к оставшемуся депозиту, чтобы выйти в ноль.

3. Уменьшение размера стоп-лосса

Способ безопасно торговать, используя кредитное плечо, есть — это соблюдение правил мани-менеджмента. Расчет объема лота должен вестись в этом случае от риска. И чем меньший риск в процентах от депозита вы хотите заложить, тем меньший стоп-лосс в пунктах вы сможете выставить. А это сразу снижает количество потенциальных точек входа.

4. Фатальность погрешностей в мани-менеджменте

Торгуя без плеча, вы теоретически можете безболезненно увеличивать размер стоп-лосса и размер торгового лота. А вот даже небольшая ошибка в риск-менеджменте грозит потерями, которые будут расти пропорционально размеру кредитного плеча.

Риск- и мани-менеджмент — основы прибыльной торговли. Подробней узнать о них вы можете, пройдя обучение с ботом-наставником.

Выберите мессенджер и начните учиться прямо сейчас

Какое кредитное плечо лучше выбрать

Теперь вы знаете о выгодах и рисках кредитного плеча, и, взвесив все за и против, можете выбирать то, которое подойдет под ваши цели и размер депозита.

Если у вас небольшой счет и вы хотите его увеличить, кредитное плечо лучше брать больше. Но если вы новичок и у вас еще нет торговой стратегии, которая дает от 75 % прибыльных сделок, то плечо лучше брать как можно меньше.

Таким образом, трейдер сталкивается с необходимостью примирить между собой свои финансовые возможности (размер счета), цели по прибыли и готовность рисковать. В этом случае лучше искать золотую середину, помня, что выбор кредитного плеча — это только одна из составляющих успешного торгового результата, поэтому к задаче необходимо подойти комплексно.

Неопытным трейдерам лучше выбирать минимальное кредитное плечо, например 1:10. При этом начинать торговать на финансовых рынках лучше с $10 000. А что делать, если сумма для старта у вас небольшая и кредитного плеча 1:10 вам не хватит?

1. Не берите деньги в долг для того, чтобы увеличить депозит. Если выбирать между увеличением кредитного плеча и торговлей на заемные средства, первый вариант безопасней.

2. Решите, что для вас предпочтительней: высокий потенциал прибыли или минимальный риск. Исходя из этого, принимайте решение о том, каким будет ваше кредитное плечо. Помните, что чем оно выше, тем серьезнее ваши риски, но и потенциал прибыли больше.

3. Торгуйте по заранее протестированной торговой стратегии с положительным математическим ожиданием.

4. Тщательно соблюдайте правила мани-менеджмента. Рассчитывая объем входа в сделку, отталкивайтесь от риска в валюте депозита и учитывайте размер кредитного плеча.

Если вы уже опытный трейдер и ваша торговая стратегия показывает большой процент прибыльных сделок, вы вполне можете увеличить кредитное плечо для того, чтобы прибыль в валюте депозита была больше.

Можно ли изменить кредитное плечо в процессе торговли

Технические условия форекс-брокеров, в частности компании Gerchik & Co, позволяют изменять размер кредитного плеча на вашем счете. Сделать это можно в «Личном кабинете» самостоятельно. Если на счете нет выставленных ордеров и открытых сделок, плечо можно как уменьшать, так и увеличивать. При наличии открытых позиций кредитное плечо можно изменять только в большую сторону.

Когда стоит изменить кредитное плечо? Если на счете уже зафиксированы убытки, риски лучше уменьшить путем снижения кредитного плеча. Это позволит осторожно вернуть потери.

Кредитное плечо — отличная возможность зарабатывать больше при меньшем стартовом капитале. Однако, чтобы поставленные цели были достигнуты, трейдеру стоит грамотно использовать его.

А как грамотно анализировать убыточные сделки, мы расскажем в следующий раз.

Вы уже установили себе торговый терминал?

Если нет, сделайте это прямо сейчас!

Для закрепления прочитанного материала посмотрите видео здесь.

Кредитное плечо Форекс. Советы трейдерам в выборе кредитного плеча

Кредитное плечо — это временное заимствование капитала для того, чтобы получить более высокую прибыль при торговле на Forex. На этом рынке брокерские компании могут «одолжить» капитал торгующему человеку, благодаря чему трейдер может открывать более крупные по объему сделки.

Какое кредитное плечо выбрать?

Чаще всего кредитное плечо на Форекс используют частные трейдеры и инвесторы, у которых нет в управлении крупного капитала. По сути, кредитное плечо форекс — это соотношение размера средств, которые есть у трейдера, к общему количеству денег, имеющихся на трейдерском счете. Это соотношение выглядит как 1:100, что означает: если у трейдера есть $100, то он может торговать на сумму в $10 тыс. Отметим, что 1:100 — это оптимальное соотношение, где доходность/риски максимально сбалансированы.

Размер кредитного плеча 1:500 является достаточно рискованным, но может быть очень выгоден тем трейдерам, которые используют агрессивную торговую стратегию или же занимаются скальпингом.

Что такое кредитное плечо на бирже?

Торгуя на бирже или фондовом рынке, не стоит забывать о том, что кредитному плечу необходимо уделить максимум внимания. Это касается новичков, желающих попробовать свои силы в торговле. Чем больше будет кредитное плечо, тем больше будут риски потери денег на депозите.Любой профессиональный трейдер точно знает, что увеличивать кредитное плечо можно только после того, как торговая стратегия была протестирована на demo-счете или маленьком депозите. Это поможет удостовериться в том, что она на самом деле прибыльна на длительном интервале времени.

Также необходимо обратить внимание на тот факт, что обычно при увеличении кредитного плеча брокерские компании могут изменить требования к марже, что может сказаться на прибыли.

Кредитное плечо на форекс: советы трейдерам

- Кредитное плечо на форекс и объем торговой сделки взаимосвязаны и помогают нарастить доходность и снизить риски. Также не стоит забывать о том, что доходность самой торговли зависит от выбранного для торговли брокера.

- Для того чтобы не ошибиться при выборе кредитного плеча, необходимо учитывать несколько факторов: риски, сумму депозита и продолжительность сделок.

- Если торговля планируется на коротких интервалах времени, то рекомендовано кредитное плечо 1:500. На длительных промежутках трейдинга есть вероятность серьезных откатов, даже при условии сохранения тренда, следовательно, оптимальное кредитное плечо в таком случае 1:50—1:100.

- Если сумма депозита превышает $500, то оптимальным будет выбор минимального кредитного плеча, ведь такой подход убережет средства трейдера, которому не придется закрывать позиции при минимальных коррекциях движения актива.

Важно! Перед тем как определиться с размером кредитного плеча, следует определиться, насколько рискованным будет трейдинг, и взять во внимание временные интервалы и величину коррекции по выбранному инструменту торговли. Чем больше будут эти показатели, тем меньше должно быть кредитное плечо.

Кредитное плечо: почему не нужно заимствовать деньги у брокеров

На Форекс статистика еще хуже. Почему? Давайте посмотрим на примере Форекс.

Торгуя на рынке Форекс трейдер может оперировать суммами, превышающими в десятки и сотни раз размер его счета. Это называется кредитным плечом. Обычно форекс-брокеры предоставляют плечо 1 к 100, но бывают и исключения. Это означает что трейдер может купить на сумму до 100 раз большую, чем размер его счета.

Само по себе кредитное плечо, при грамотном его использовании, позволяет достигнуть большей доходности. Но это в умелых руках, а что говорить про новичков? Новички торгуют бессистемно, поэтому им может вести долго, но в один прекрасный момент они начинают терять деньги. Плечо только лишь ускоряет процесс разорения и в этом его опасность.

Да, Форекс непредсказуем и анализировать его с фундаментальной точки зрения — дело неблагодарное, но какой рынок предсказуем?

А что с акциями? Ценные бумаги можно как покупать на заемные деньги, так и продавать в шорт. Ничего страшного — все так делают, скажите вы. Только один маленький ньюанс: кредитное плечо — это займ, а за него надо платить, причем 10-30 % годовых в зависимости от брокера и его тарифов.

Еще один довод против игры на понижение: акции имеют тенденцию к росту. На падении акций более 100 % не заработать, а вырасти акция против нас может и на 200, и на 300 процентов.

Статистика показывает, что инвесторы, которые покупают акции только на свои средства, в большинстве случаев зарабатывают деньги, а не теряют их. Например, самый богатый в мире инвестор Уоррен Баффет, который одно время занимал первое место среди самых богатых людей на планете, покупал акции, а не продавал их в шорт. Это принесло ему и его компании миллиарды долларов.

С другой стороны, самой известной сделкой на понижение была ставка Джорджа Сореса против британского фунта, принесшая ему миллиарды долларов. Но такие успешные спекулянты как Сорес и ему подобные всего лишь являются исключением из правил.

Самая главная опасность кредитного плеча — это то, что позицию брокер может принудительно закрыть, если активы клиента просядут ниже определенного уровня маржи (у некоторых брокеров это 25 % для стандартных клиентов, т.е. соотношение своих активов к кредиту будет равно 1 к 3). Это порождает психологическое давление на трейдера, что вынуждает его предпринимать неразумные действия, такие как продажу акции на дне рынка и покупку на вершинах.

Запомните, единственной причиной того, что брокер по умолчанию дает плечо своим клиентам, является тот факт, что это выгодно самому брокеру, но не клиенту. Особенно выгодна для брокера игра на понижение: он кредитует вас акциями под процент, но сам брокер берет акции у своих клиентов практически бесплатно (а вот за заемные деньги брокеру в большинстве случаев приходится платить, но гораздо меньше, чем вы думаете).

Хороший бизнес, деньги появляются практически из воздуха. В проигрыше останутся клиенты, т.к. все одновременно не могут заработать на спекуляциях, а проценты за заем надо платить всем.

Для закрепления прочитанного материала посмотрите вебинар успешного трейдера Виктора Макеева

Открыть счет и начать торговлю на Форекс

Кредитное плечо и маржа | Установите Свои Торговые Риски | Tickmill

Tickmill — торговое название группы компаний Tickmill.Tickmill.com является собственностью и оперируется Tickmill Group, группой компаний Tickmill. Tickmill Group состоит из: Tickmill UK Ltd, регулируемой Органом по финансовому надзору Великобритании (зарегистрированный офис: 3rd Floor, 27 — 32 Old Jewry, London EC2R 8DQ, England), Tickmill Europe Ltd, регулируемой Кипрской Комиссией по ценным бумагам и биржам (зарегистрированный офис: Kedron 9, Mesa Geitonia, 4004 Limassol, Cyprus), Tickmill South Africa (PTY) LTD, FSP 49464, регулируемой Управлением по финансовым услугам (FSCA) (зарегистрированный офис: The Colosseum, 1st floor, Century Way, Office 10, Century City, 7441, Cape Town), Tickmill Ltd, адрес: 3, F28-F29 Eden Plaza, Eden Island, Mahe, Seychelles, регулируемой Управлением по финансовым услугам Сейшельских островов и ее 100% дочерней компанией Procard Global Ltd, регистрационный номер в Великобритании 09369927 (зарегистрированный офис: 3rd Floor, 27 — 32 Old Jewry, London EC2R 8DQ, England), Tickmill Asia Ltd, регулируемой Управлением по финансовым услугам Лабуана, Малайзия (номер лицензии MB/18/0028, и зарегистрированный офис: Unit B, Lot 49, 1st Floor, Block F, Lazenda Warehouse 3, Jalan Ranca-Ranca, 87000 F.T. Labuan, Malaysia).

Клиент должен быть не моложе 18 лет для того, чтобы иметь право пользоваться услугами Tickmill.

Предупреждение о высокой степени риска: Торговые конктракты на разницу (CFD) сопряжены с высокой степенью риска и могут не подходить для всех инвесторов. Прежде чем решить торговать контрактами на разницу (CFD) Вам следует тщательно оценить цели Вашей торговли, Ваш опыт и склонность к риску. Высока вероятность потерь, превышающих Ваш вложенный капитал, поэтому Вам не следует вносить средства, которые Вы не можете позволить себе потерять. Просим Вас убедиться, что Вы полностью понимаете все риски и принимаете необходимые меры для управления ими.

Сайт также содержит ссылки на ресурсы, контролируемые или предоставляемые третьими сторонами. Tickmill не осуществлял проверку и поэтому не несет ответственности за любую информацию или материалы, опубликованные на любом из ресурсов, тем или иным образом связанных с этим сайтом. Создавая ссылку на веб-сайте стороннего лица, Tickmill не поддерживает и не рекомендует какие-либо продукты или услуги, предлагаемые на стороннем ресурсе. Информация, содержащаяся на данном сайте, предназначена исключительно для ознакомительных целей. Поэтому ее не следует рассматривать в качестве предложения или ходатайства любого лица в любой юрисдикции, в которой такое предложение или приглашение не авторизовано, или же как обращение к любому лицу, которое не имеет права на принятие такого предложения или запроса, или же в качестве рекомендации к купле, продаже или совершению иной манипуляции с любой конкретной валютой или осуществлению торговли драгоценными металлами. Если Вы не знакомы с местными нормативно-правовыми актами, регулирующими торговлю валютой или физическими металлами, то должны немедленно покинуть этот сайт.

Мы настоятельно рекомендуем Вам проконсультироваться по вопросам финансов, прав и налогообложения, прежде чем приступить к любой торговле валютой или физическими металлами. Ничто на этом сайте не должно быть истолковано или рассмотрено в качестве рекомендации, предоставляемой Tickmill, или же любым из аффилированных лиц, директоров, должностных лиц или сотрудников этой компании.

Услуги Tickmill и информация на этом сайте не предназначены для граждан/резидентов США, а также для распространения или использования любым лицом в любой стране или юрисдикции, где такое распространение или использование противоречило бы местному законодательству или регулированию.

Определение коэффициента кредитного плеча

Что такое коэффициент кредитного плеча?

Коэффициент левериджа — это любой из нескольких финансовых показателей, которые рассматривают, сколько капитала поступает в виде долга (ссуд) или оценивают способность компании выполнять свои финансовые обязательства. Категория коэффициента левериджа важна, потому что компании полагаются на сочетание собственного капитала и заемных средств для финансирования своей деятельности, и знание суммы долга, принадлежащей компании, полезно для оценки того, сможет ли она погасить свои долги в срок.Ниже рассматриваются несколько распространенных коэффициентов кредитного плеча.

- Коэффициент левериджа — это любое из нескольких финансовых показателей, которые оценивают способность компании выполнять свои финансовые обязательства.

- Коэффициент левериджа также можно использовать для измерения структуры операционных расходов компании, чтобы получить представление о том, как изменения выпуска повлияют на операционную прибыль.

- Общие коэффициенты кредитного плеча включают соотношение заемного капитала, мультипликатора собственного капитала, степень финансового левериджа и коэффициент кредитного плеча потребителей.

- Банки имеют регулирующий надзор за уровнем левериджа, который они могут удерживать.

Понимание коэффициента кредитного плеча

О чем вам говорит коэффициент кредитного плеча?

Слишком большой долг может быть опасен для компании и ее инвесторов. Однако, если операции компании могут приносить более высокую доходность, чем процентная ставка по ее кредитам, то долг может способствовать росту. Неконтролируемый уровень долга может привести к понижению кредитного рейтинга или к худшему. С другой стороны, слишком мало долгов тоже может вызвать вопросы.Нежелание или неспособность брать кредиты могут быть признаком низкой операционной маржи.

Существует несколько различных коэффициентов, которые можно отнести к категории коэффициента левериджа, но основными рассматриваемыми факторами являются заемный капитал, собственный капитал, активы и процентные расходы.

Коэффициент левериджа также можно использовать для измерения совокупных операционных расходов компании, чтобы получить представление о том, как изменения объема производства повлияют на операционную прибыль. Постоянные и переменные затраты — это два типа операционных затрат; в зависимости от компании и отрасли состав будет отличаться.

Наконец, коэффициент кредитного плеча потребителей относится к уровню потребительского долга по сравнению с располагаемым доходом и используется в экономическом анализе и политиками.

Банки и коэффициенты кредитного плеча

Банки относятся к числу институтов с наиболее высокой долей заемных средств в США. Комбинация банковского обслуживания с частичным резервированием и защиты Федеральной корпорации по страхованию депозитов (FDIC) создала банковскую среду с ограниченными кредитными рисками.

Чтобы компенсировать это, три отдельных регулирующих органа, FDIC, Федеральная резервная система и Контроллер валюты, пересматривают и ограничивают коэффициенты левериджа для американских банков.Это означает, что они ограничивают объем денег, которые банк может предоставить в ссуду, относительно того, сколько капитала банк вкладывает в свои собственные активы. Уровень капитала важен, потому что банки могут «списать» капитальную часть своих активов, если общая стоимость активов упадет. Активы, финансируемые за счет долга, не могут быть списаны, потому что держатели облигаций и вкладчики банка должны эти средства.

Банковские правила для коэффициентов кредитного плеча сложны. Федеральная резервная система разработала руководящие принципы для банковских холдинговых компаний, хотя эти ограничения варьируются в зависимости от рейтинга, присвоенного банку.В целом банки, которые переживают быстрый рост или сталкиваются с операционными или финансовыми трудностями, должны поддерживать более высокие коэффициенты левериджа.

Существует несколько форм требований к капиталу и минимального резерва, размещаемого в американских банках через FDIC и Контроллера валюты, которые косвенно влияют на коэффициенты левериджа. Уровень контроля над коэффициентами левериджа увеличился после Великой рецессии 2007–2009 годов, когда банки, которые были «слишком большими, чтобы обанкротиться», были визитной карточкой, делающей банки более платежеспособными.Эти ограничения, естественно, ограничивают количество выдаваемых ссуд, потому что банку труднее и дороже привлекать капитал, чем занимать средства. Более высокие требования к капиталу могут снизить дивиденды или уменьшить стоимость акций, если будет выпущено больше акций.

Для банков регулирующие органы чаще всего используют коэффициент кредитного плеча 1-го уровня.

Коэффициенты левериджа для оценки платежеспособности и структуры капитала

Возможно, наиболее известным коэффициентом финансового левериджа является отношение долга к собственному капиталу.

Отношение долга к собственному капиталу (D / E)

Это выражается как:

Взаимодействие с другими людьми Отношение заемного капитала к собственному знак равно Всего обязательства Итого акционерный капитал \ text {Отношение долга к собственному капиталу} = \ frac {\ text {Всего обязательств}} {\ text {Общий капитал акционеров}} Отношение долга к собственному капиталу = Общая сумма акционерного капитала Итого обязательства

Например, долгосрочный долг United Parcel Service за квартал, закончившийся в декабре 2019 года, составил 21,8 миллиарда долларов. Общий акционерный капитал United Parcel Service на конец декабря 2019 года составлял 3 доллара.3 миллиарда. Индекс D / E компании за квартал составил 8,62. Это считается высоким.

Высокое соотношение долга к собственному капиталу обычно указывает на то, что компания агрессивно финансировала свой рост за счет долга. Это может привести к неустойчивой прибыли в результате дополнительных процентных расходов. Если процентные расходы компании вырастут слишком высокими, это может увеличить шансы компании на дефолт или банкротство.

Как правило, отношение D / E больше 2,0 указывает на рискованный сценарий для инвестора; однако этот критерий может варьироваться в зависимости от отрасли.Компаниям, которым требуются большие капитальные затраты (CapEx), например коммунальным и производственным компаниям, может потребоваться больше кредитов, чем другим компаниям. Хорошая идея — измерить коэффициенты левериджа фирмы по сравнению с прошлыми результатами и с компаниями, работающими в той же отрасли, чтобы лучше понимать данные. У FedEx соотношение D / E составляет 1,78, поэтому есть основания для беспокойства в отношении UPS. Однако большинство аналитиков считает, что UPS зарабатывает достаточно денег, чтобы покрыть свои долги.

Множитель капитала

Мультипликатор собственного капитала аналогичен, но заменяет долг активами в числителе:

Взаимодействие с другими людьми Множитель капитала знак равно Итого Активы Общий капитал \ text {Множитель капитала} = \ frac {\ text {Общие активы}} {\ text {Общий капитал}} Множитель собственного капитала = Общий капитал Итого активы

Например, предположим, что активы Macy’s (NYSE: M) оцениваются в 19 долларов.85 миллиардов долларов и акционерный капитал в 4,32 миллиарда долларов. Множитель собственного капитала будет:

Взаимодействие с другими людьми $ 1 9 . 8 5 миллиард ÷ $ 4 . 3 2 миллиард знак равно 4 . 5 9 \ $ 19.85 \ text {миллиард} \ div \ $ 4.32 \ text {миллиард} = 4.59 19,85 млрд долл. ÷ 4,32 млрд = 4,59

Хотя долг конкретно не упоминается в формуле, он является основополагающим фактором, учитывая, что общая сумма активов включает долг.

Помните, что Всего активов = Общий долг + Общий капитал .Высокий коэффициент компании, равный 4,59, означает, что активы в основном финансируются за счет заемных средств, а не за счет собственного капитала. Согласно расчету мультипликатора собственного капитала, активы Macy’s финансируются за счет обязательств на сумму 15,53 миллиарда долларов.

Множитель капитала — это компонент анализа DuPont для расчета рентабельности капитала (ROE):

Взаимодействие с другими людьми Анализ DuPont знак равно N п M × А Т × E M где: N п M знак равно Рентабельность по чистой прибыли А Т знак равно оборот активов в ходе хозяйственной деятельности E M знак равно множитель капитала \ begin {align} & \ text {DuPont analysis} = NPM \ times AT \ times EM \\ & \ textbf {где:} \\ & NPM = \ text {маржа чистой прибыли} \\ & AT = \ text {оборачиваемость активов} \\ & EM = \ text {множитель капитала} \\ \ end {выровнен} Анализ DuPont = NPM × AT × EM, где: NPM = маржа чистой прибыли AT = оборачиваемость активов EM = мультипликатор собственного капитала

Отношение долга к капитализации

Показателем, который измеряет размер долга в структуре капитала компании, является отношение долга к капитализации, которое измеряет финансовый леверидж компании.Он рассчитывается как:

Взаимодействие с другими людьми Общая задолженность к капитализации знак равно ( S D + L D ) ( S D + L D + S E ) где: S D знак равно краткосрочная задолженность L D знак равно долгосрочные кредиты S E знак равно собственный капитал \ begin {align} & \ text {Общий долг к капитализации} = \ frac {(SD + LD)} {(SD + LD + SE)} \\ & \ textbf {где:} \\ & SD = \ text {short -срочный долг} \\ & LD = \ text {долгосрочный долг} \\ & SE = \ text {акционерный капитал} \\ \ end {выровнен} Общая сумма долга к капитализации = (SD + LD + SE) (SD + LD), где: SD = краткосрочная задолженность, LD = долгосрочная задолженность, SE = собственный капитал.

В этом соотношении операционная аренда капитализируется, а капитал включает как обыкновенные, так и привилегированные акции.Вместо использования долгосрочного долга аналитик может решить использовать общий долг для измерения долга, используемого в структуре капитала фирмы. В этом случае формула будет включать в знаменатель долю меньшинства и привилегированные акции.

Степень финансового рычага

Степень финансового рычага (DFL) — это коэффициент, который измеряет чувствительность прибыли компании на акцию (EPS) к колебаниям ее операционного дохода в результате изменений в структуре капитала. Он измеряет процентное изменение прибыли на акцию для изменения прибыли до уплаты процентов и налогов (EBIT) и представляется как:

Взаимодействие с другими людьми D F L знак равно % изменение в E п S % изменение в E B я Т где: E п S знак равно прибыль на акцию E B я Т знак равно прибыль до уплаты процентов и налогов \ begin {align} & DFL = \ frac {\% \ text {изменение} EPS} {\% \ text {изменение} EBIT} \\ & \ textbf {где:} \\ & EPS = \ text {прибыль на акцию } \\ & EBIT = \ text {прибыль до уплаты процентов и налогов} \\ \ end {выравнивается} DFL =% изменение EBIT% изменение EPS, где: EPS = прибыль на акцию EBIT = прибыль до уплаты процентов и налогов

В качестве альтернативы DFL можно представить следующим уравнением:

Взаимодействие с другими людьми D F L знак равно E B я Т E B я Т — интерес DFL = \ frac {EBIT} {EBIT — \ text {Interest}} DFL = EBIT − проценты EBIT

Этот коэффициент указывает на то, что чем выше степень финансового рычага, тем более изменчивой будет прибыль.Поскольку проценты обычно являются фиксированными расходами, кредитное плечо увеличивает прибыль и прибыль на акцию. Это хорошо, когда операционная прибыль растет, но может стать проблемой, когда операционная прибыль находится под давлением.

Коэффициент потребительского кредитного плеча

Коэффициент кредитного плеча потребителя используется для количественной оценки суммы долга среднего американского потребителя по отношению к его располагаемому доходу.

Некоторые экономисты заявили, что быстрое увеличение уровня потребительского долга было фактором, способствующим росту корпоративных доходов за последние несколько десятилетий.Другие обвиняли высокий уровень потребительской задолженности как главную причину большой рецессии.

Взаимодействие с другими людьми Коэффициент потребительского кредитного плеча знак равно Общий долг домохозяйства Располагаемый личный доход \ text {Коэффициент потребительского кредитного плеча} = \ frac {\ text {Общий долг семьи}} {\ text {Располагаемый личный доход}} Коэффициент потребительского левериджа = Располагаемый личный доход Общий долг домохозяйства

Понимание того, как долг увеличивает доходность, является ключом к пониманию кредитного плеча. Долг — не обязательно плохо, особенно если долг берется для инвестирования в проекты, которые будут приносить положительную прибыль.Таким образом, кредитное плечо может увеличить доходность, хотя оно также может увеличить убытки, если доходность окажется отрицательной.

Отношение долга к капиталу

Отношение долга к капиталу — это показатель финансового рычага компании. Это один из наиболее значимых коэффициентов долга, поскольку он фокусируется на взаимосвязи долговых обязательств как компонента общей капитальной базы компании. Долг включает в себя все краткосрочные и долгосрочные обязательства. Капитал включает заемные средства компании и собственный капитал.

Этот коэффициент используется для оценки финансовой структуры фирмы и того, как она финансирует операции. Как правило, если у компании высокое соотношение долга к капиталу по сравнению с аналогами, у нее может быть более высокий риск дефолта из-за влияния долга на ее операции. В нефтяной отрасли порог отношения долга к капиталу составляет около 40%. Выше этого уровня стоимость долга значительно возрастает.

Соотношение долга к EBITDA

Отношение долга к EBITDA измеряет способность компании погасить возникшую задолженность.Этот коэффициент, обычно используемый кредитными агентствами, определяет вероятность дефолта по выпущенному долгу. Поскольку нефтегазовые компании обычно имеют большие долги на балансах, этот коэффициент полезен для определения того, сколько лет EBITDA потребуется для выплаты всей задолженности. Обычно это может настораживать, если соотношение превышает 3, но это может варьироваться в зависимости от отрасли.

Отношение долга к EBITDAX

Другой вариант отношения долга к EBITDA — это отношение долга к EBITDAX, которое аналогично, за исключением того, что EBITDAX — это EBITDA до затрат на геологоразведочные работы для успешных компаний.Этот коэффициент обычно используется в США для нормализации различных методов учета затрат на разведку (метод полной стоимости по сравнению с методом успешных усилий).

Затраты на разведку обычно отражаются в финансовой отчетности как затраты на разведку, ликвидацию и сухие стволы. К другим неденежным расходам, которые следует добавить, относятся обесценение, увеличение обязательств по выбытию активов и отложенные налоги.

Коэффициент покрытия процентов

Другой коэффициент кредитного плеча, связанный с выплатой процентов, — коэффициент покрытия процентов.Одна из проблем, связанных с анализом только общих долговых обязательств компании, заключается в том, что они ничего не говорят вам о способности компании обслуживать долг. Именно это и стремится исправить коэффициент покрытия процентов.

Этот коэффициент, который равен операционному доходу, разделенному на процентные расходы, демонстрирует способность компании выплачивать процентные платежи. Обычно желательно соотношение 3,0 или выше, хотя оно варьируется от отрасли к отрасли.

Коэффициент покрытия фиксированной оплаты

Количество заработанных процентов (TIE), также известное как коэффициент покрытия фиксированных платежей, представляет собой разновидность коэффициента покрытия процентов.Этот коэффициент левериджа пытается выделить денежный поток по сравнению с процентами по долгосрочным обязательствам.

Чтобы рассчитать этот коэффициент, найдите прибыль компании до вычета процентов и налогов (EBIT), а затем разделите ее на процентные расходы по долгосрочным долгам. Используйте прибыль до налогообложения, потому что проценты не подлежат налогообложению; в конечном итоге вся сумма заработка может быть использована для выплаты процентов. Опять же, более высокие числа более предпочтительны.

Определение кредитного плеча от Merriam-Webster

le · ver · age | \ ˈLe-və-rij , ˈLē-; Lev-rij, ˈlēv- \3 : Использование кредита для увеличения спекулятивного потенциала

переходный глагол

1 : предоставить (что-то, например, корпорацию) или дополнить (что-то, например, деньги) с кредитным плечом также : для улучшения, как если бы за счет предоставления финансового рычага.

2 : использовать для усиления : эксплойт беззастенчиво использовать систему в своих интересах — Александр ВольфРиски торговли акциями с кредитным плечом

Большинство трейдеров-любителей, таких как трейдеры, работающие по принципу «покупай и держи», торгуют за наличные.Это означает, что если они хотят купить акции на сумму 10 000 долларов, они должны иметь на своем торговом счете 10 000 долларов наличными. Профессиональные трейдеры используют кредитное плечо (долг), что означает, что если они хотят купить акции на сумму 10 000 долларов, им понадобится лишь небольшой процент от суммы, которой они хотят торговать.

Узнайте, как трейдеры безопасно используют кредитное плечо и как торговля с кредитным плечом сопряжена с таким же риском, что и торговля с наличными деньгами.

Как используется кредитное плечо?

Торговля с кредитным плечом — это торговля в кредит путем внесения небольшой суммы наличных денег и заимствования более значительной суммы.Например, цена контракта на фьючерсном рынке евро составляет 125 000 долларов. Вы можете совершить ту же сделку примерно с 6000 долларов наличными, используя кредитное плечо. Кредитное плечо связано с маржей, которая представляет собой минимальную сумму денежных средств, которую вы должны иметь для торговли с использованием кредитного плеча. Таким образом, 6000 долларов США — это маржинальное требование, установленное биржей для фьючерсного рынка евро, а оставшиеся 119000 долларов — это сумма кредитного плеча.

Обратите внимание на предупреждения о кредитном плече для акций

Многие нетрейдеры и трейдеры-любители считают, что торговля с использованием кредитного плеча опасна и является быстрым способом потерять деньги.В основном это связано с различными предупреждениями о торговле с использованием кредитного плеча. Предупреждения о кредитном плече предоставляются финансовыми агентствами, такими как Комиссия по ценным бумагам и биржам США (SEC), и брокерскими компаниями, предлагающими торговлю с использованием кредитного плеча.

Предупреждения о кредитном плече предназначены для того, чтобы не дать начинающим трейдерам и инвесторам начать торговлю с заемными средствами. Нет ничего плохого в торговле с использованием заемных средств, если вы знаете, что делаете.

Эти предупреждения напоминают вам, что торговля с использованием кредитного плеча сопряжена с высокой степенью риска для вашего капитала; можно потерять больше, чем ваши первоначальные инвестиции, и вам следует спекулировать только теми деньгами, которые вы можете позволить себе потерять.Однако эти предупреждения могут немного вводить в заблуждение.

Кредитное плечо — это законное и эффективное использование капитала

Реальность такова, что профессиональные трейдеры используют кредитное плечо, потому что это эффективное использование их капитала. У торговли с использованием кредитного плеча больше преимуществ, чем недостатков.

Торговля с использованием кредитного плеча позволяет вам торговать на рынках, которые в противном случае были бы недоступны. Он позволяет вам торговать большим количеством контрактов (например, акциями или форекс-лотами), чем вы могли бы себе позволить без него, и он несет такой же риск, как и использование наличных денег.

Примеры торговли акциями с кредитным плечом

Как акциями, так и фьючерсами можно торговать с использованием кредитного плеча, при этом риск не больше, чем при торговле с использованием наличных денег. Некоторые примеры помогают понять, как риск не меняется.

Торговля акциями

- Символ : XYZ

- Сделка : Длинная 1000 акций

- Стоимость тика : 10 долларов за изменение цены на 0,01 доллара

- Начальная цена: 125 $.50

- Цель : 126 долларов США

- Стоп-лосс : 125,25 $

Если вы торговали с использованием наличных денег, вам потребуется 125 500 долларов, чтобы войти в сделку. Если бы он был прибыльным (достигнув своей цели), вы бы получили прибыль в размере 50 тиков и получили бы прибыль в размере 500 долларов США (50 тиков x 10 долларов США за тик). В противном случае (достигнув стоп-лосса) вы потеряете 25 тиков и 250 долларов вашего первоначального капитала (25 тиков x 10 долларов за тик).

Если бы вы использовали кредитное плечо, для входа в сделку вам потребовалось бы всего 37 650 долларов наличными.Если бы это было прибыльно, вы бы получили ту же прибыль в размере 500 долларов США (50 тиков x 10 долларов США за тик). В противном случае вы все равно потеряете только 25 тиков и те же 250 долларов вашего первоначального капитала (25 тиков x 10 долларов за тик).

Результат сделки с прибылью / убытком идентичен независимо от того, совершена ли сделка с использованием денежных средств или кредитного плеча, поскольку количество торгуемых акций одинаково (в примере — 1000 акций).

Торговля фьючерсами

- Символ : евро

- Сделка : Длинный 1 контракт

- Стоимость тика : 12 долларов.50 за изменение цены на $ 0,0001

- Начальная цена : 1,2800 $

- Цель : 1,2900 долл. США

- Стоп-лосс : 1,2780 $

Если вы торгуете за наличные, вам потребуется 125 000 долларов для входа в сделку (стоимость контракта). Если бы он был прибыльным (достигнув своей цели), вы бы получили прибыль в размере 100 тиков и получили бы прибыль в размере 1250 долларов США (100 тиков x 12,50 долларов США за тик). В противном случае (достигнув стоп-лосса) вы потеряете 20 тиков и 250 долларов вашего первоначального капитала (20 тиков x 12 долларов.50 за тик).

Если вы торгуете с использованием кредитного плеча, вам потребуется всего около 6000 долларов наличными для входа в сделку (требование маржи для евро). Если бы это было прибыльно, вы бы получили ту же прибыль в размере 1250 долларов (100 тиков x 12,50 долларов за тик). В противном случае вы все равно потеряете 250 долларов своего первоначального капитала (20 тиков x 12,50 долларов за тик).

Результат сделки с прибылью / убытком идентичен независимо от того, совершена ли сделка с использованием денежных средств или кредитного плеча, поскольку значение тика одинаково (12 долларов США.50 за тик для фьючерсного рынка евро).

Риск кредитного плечатакой же, как и при использовании наличных денег

Торговля с использованием кредитного плеча — это эффективное использование торгового капитала, которое не более рискованно, чем торговля с использованием наличных денег. Кроме того, это может снизить риск, поэтому профессиональные трейдеры используют кредитное плечо для каждой сделки, которую они совершают. Если вы все еще торгуете через денежный счет, изменение учетной записи или открытие нового счета с кредитным плечом (или маржой) может помочь вам начать торговлю с использованием кредитного плеча.

Что такое кредитное плечо? — Советник Forbes

Кредитное плечо — это не что иное, как использование заемных средств для инвестирования. Кредитное плечо можно использовать для финансирования чего угодно, от покупки дома до спекуляций на фондовом рынке. Компании широко используют заемные средства для финансирования своего роста, семьи применяют заемные средства — в виде ипотечного долга — для покупки домов, а финансовые специалисты используют заемные средства для улучшения своих инвестиционных стратегий.

Какие существуют виды кредитного плеча?

Кредитное плечо имеет несколько иное значение в личных финансах, инвестировании и бизнесе.Но в каждом случае левередж — это использование долга для достижения финансовой или деловой цели. Существует четыре основных типа кредитного плеча:

1. Кредитное плечо в бизнесе

Компании используют кредитное плечо для запуска новых проектов, финансирования закупки запасов и расширения своей деятельности.

Для многих предприятий заимствование денег может быть более выгодным, чем использование капитала или продажа активов для финансирования операций. Когда бизнес использует кредитное плечо — путем выпуска облигаций или займов, — нет необходимости отказываться от доли владения в компании, как это бывает, когда компания привлекает новых инвесторов или выпускает больше акций.

Кредитное плечо может быть особенно полезно для малых предприятий и стартапов, у которых может не быть большого капитала или активов. Используя ссуды для малого бизнеса или бизнес-кредитные карты, вы можете финансировать бизнес-операции и развивать свою компанию до тех пор, пока не начнете получать прибыль. Когда вы берете ссуду или кредитную линию, процентные платежи не облагаются налогом, что делает использование кредитного плеча еще более выгодным.

При оценке бизнеса инвесторы принимают во внимание финансовый рычаг и операционный рычаг.

Финансовый рычаг показывает, какой размер долга у компании по отношению к сумме денег, вложенных в нее акционерами, также известной как ее собственный капитал. Это важный показатель, поскольку он показывает, сможет ли компания выплатить все свои долги за счет привлеченных средств. Компания с высоким соотношением долга к собственному капиталу обычно считается более рискованной инвестицией, чем компания с низким соотношением долга к собственному капиталу.

Операционный левередж, с другой стороны, не учитывает заемные деньги.Скорее, это соотношение постоянных и переменных затрат компании. Компании с высокими текущими расходами, такие как производственные фирмы, имеют высокий операционный рычаг. Высокие операционные рычаги воздействия указывают на то, что, если компания столкнется с проблемами, ей будет труднее получать прибыль, поскольку постоянные издержки компании относительно высоки.

2. Кредитное плечо в личных финансах

Что касается ваших личных финансов, вы можете быть удивлены тем, как часто вы используете кредитное плечо. Всякий раз, когда вы занимаете деньги для приобретения актива или потенциального приумножения своих денег, вы используете кредитное плечо.Вы можете использовать кредитное плечо, когда делаете следующее:

- Покупка дома. При покупке дома в ипотеку вы используете кредитное плечо для покупки недвижимости. Со временем вы увеличиваете капитал — или собственность — в своем доме, выплачивая все большую и большую часть ипотеки. Так вы окупите свои вложения в свой дом.

- Взять студенческие ссуды. Когда вы занимаете деньги на оплату учебы, вы используете заемные средства, чтобы инвестировать в свое образование и свое будущее. Со временем ваша степень повысит ваш потенциал заработка.Более высокая заработная плата позволяет окупить первоначальные инвестиции, финансируемые за счет долга.

- Покупка автомобиля. Если вам нужно купить автомобиль, вы можете приобрести его в кредит на покупку автомобиля — это форма кредитного плеча, которую следует использовать с осторожностью. Автомобили обесцениваются, то есть со временем теряют ценность. Но обычно вы покупаете автомобиль для перевозки, а не для получения хорошей рентабельности инвестиций, и владение автомобилем может быть необходимо для получения дохода.

Прежде чем использовать кредитное плечо в личной жизни, обязательно взвесьте все за и против.Заложение долга может иметь серьезные последствия, если вы не можете позволить себе вернуть то, что занимаетесь, например, повреждение вашего кредита или приведение к потере права выкупа.

3. Кредитное плечо при инвестировании

Кредитное плечоможет предложить инвесторам мощный инструмент для увеличения их доходности, хотя использование кредитного плеча при инвестировании также сопряжено с некоторыми большими рисками. Кредитное плечо при инвестировании называется покупкой с маржой, и это метод инвестирования, который следует использовать с осторожностью, особенно неопытным инвесторам, из-за его большого потенциала убытков.

Покупка с маржой

Маржинальная покупка — это использование заемных денег для покупки ценных бумаг. Покупка с использованием маржи обычно происходит на маржинальном счете, который является одним из основных типов инвестиционных счетов.

На маржинальном счете вы можете занимать деньги, чтобы делать более крупные инвестиции с меньшими собственными деньгами. Приобретаемые вами ценные бумаги и любые наличные на счете являются залогом по ссуде, а брокер взимает с вас проценты. Покупка с маржой увеличивает вашу потенциальную прибыль, а также возможные убытки.Если вы покупаете с маржой и ваши вложения плохо работают, стоимость приобретенных ценных бумаг может снизиться, но вы по-прежнему должны по маржинальному долгу плюс проценты.

Как правило, вы можете занять до 50% от покупной цены маржинальных вложений. Это означает, что вы можете эффективно удвоить свою покупательную способность.

Если стоимость ваших акций упадет, ваш брокер может запросить маржу и потребовать от вас внести больше денег или ценных бумаг на ваш счет, чтобы удовлетворить его минимальные требования к капиталу.Он также может продавать акции на вашем маржинальном счете, чтобы вернуть ему хорошую репутацию, без вашего уведомления.

Биржевые фонды с кредитным плечом (ETF)

Вы также можете использовать кредитное плечо при инвестировании вне маржинального счета. Биржевые фонды с кредитным плечом (ETF) используют заемные средства, чтобы попытаться удвоить или даже утроить прибыль своих контрольных индексов

.Это означает, что если индекс вырос на 1% в определенный день, вы можете получить 2% или 3%. Конечно, верно и обратное.При использовании ETF с кредитным плечом снижение на 1% внезапно увеличивается до 2–3%. Важно отметить, что в большинстве дней основные индексы, такие как S&P 500, двигаются менее чем на 1% в любом направлении, а это означает, что вы, как правило, не увидите огромных прибылей или убытков с такими фондами.

ETF с кредитным плечом являются самодостаточными, то есть займы и проценты происходят внутри фонда, поэтому вам не нужно беспокоиться о маржинальных требованиях или потерях, превышающих ваши основные инвестиции. Это делает ETF с кредитным плечом менее рискованным подходом к инвестированию с кредитным плечом.

Тем не менее, ETF с кредитным плечом по-прежнему являются спекулятивными, краткосрочными инвестициями — большинство людей держат их не более нескольких дней — и они часто несут гораздо более высокие коэффициенты расходов, чем индексные фонды, просто стремящиеся отслеживать рыночные показатели.

Использование долга для инвестирования

В то время как кредитное плечо в личных инвестициях обычно относится к покупке с маржой, некоторые люди вместо этого берут ссуды или кредитные линии, чтобы инвестировать в фондовый рынок.

Поскольку для того, чтобы накопить достаточно денег для выполнения минимальных вложений некоторых брокерских компаний или паевых инвестиционных фондов, может потребоваться время, вы можете использовать этот подход, чтобы сразу же получить единовременную выплату для создания портфеля.(Тем не менее, многие брокерские компании и робо-консультанты теперь позволяют приобретать дробные доли фондов, снижая минимальные инвестиции до 5 долларов или даже 1 доллара).

Вот некоторые из наиболее распространенных стратегий инвестирования в долговые обязательства:

- Взять ссуду под собственный капитал: некоторые люди используют свой собственный капитал и берут ссуду под собственный капитал или кредитную линию под собственный капитал (HELOC), чтобы получить деньги для инвестирования. При таком подходе они могут получить единовременную сумму денег для инвестирования по своему желанию. Однако это рискованный подход, потому что вы не только рискуете потерять деньги, если ваша инвестиционная стоимость упадет, но и поставите под угрозу свой дом, если задержите платежи.

- Подайте заявление на получение личного кредита: Если у вас хороший кредит, вы можете претендовать на получение личного кредита под низкий процент, чтобы получить наличные для инвестирования. Персональные ссуды обычно необеспечены, поэтому вам не нужно использовать собственность в качестве залога. Но они взимают проценты и имеют относительно короткие сроки погашения, а это означает, что ваши инвестиции должны приносить по крайней мере достаточно, чтобы погасить проценты, которые вы быстро накапливаете.

- Используйте аванс наличными по кредитной карте: Если у вас есть кредитная карта с низким процентом, вы можете получить аванс наличными и вложить деньги.Однако за денежные авансы обычно взимается более высокая годовая процентная ставка, чем за покупки, и часто также взимается комиссия за получение аванса наличными. При высокой годовой процентной ставке вам нужно будет получать значительную прибыль, чтобы этот подход оправдал себя.

4. Финансовое плечо в профессиональной торговле

Профессиональные инвесторы и трейдеры берут на себя более высокие уровни кредитного плеча, чтобы более эффективно использовать деньги, которые они вкладывают.

Использование кредитного плеча дает профессионалам большую гибкость в распределении денег, которые они должны инвестировать.Используя кредитное плечо, они могут резко повысить свою покупательную способность (и связанную с этим прибыль) и потенциально инвестировать в большее количество компаний одновременно, используя меньшие суммы наличных денег и большие суммы долга.

Трейдеры также не ограничиваются теми же требованиями, что и средние инвесторы. Например, в зависимости от брокера Forex, которого использует трейдер, они могут запрашивать заказы, в 500 раз превышающие размер их депозита. Это несоответствие между денежными средствами и маржей может потенциально увеличить убытки на огромные порядки, оставляя эту стратегию лучше всего оставить очень опытным трейдерам.

Итог

Заимствование денег позволяет предприятиям и частным лицам делать инвестиции, которые в противном случае были бы недоступны, или средства, которые у них уже есть, более эффективно. Для частных лиц кредитное плечо может быть единственным способом реально приобрести определенные дорогостоящие товары, например, дом или высшее образование.

Хотя кредитное плечо дает большой потенциал для роста, оно также может обойтись вам значительно дороже, чем вы занимаете, особенно если вы не в состоянии справиться с выплатой процентов.

Это особенно верно, если вы инвестируете чужие средства. До тех пор, пока у вас не будет опыта — и вы не сможете позволить себе потерять деньги, — кредитное плечо, по крайней мере, когда дело доходит до инвестирования, следует использовать только для опытных профессионалов.

Кредитное плечо: что это такое?

Кредитное плечо — это еще один способ обозначить долг. В бизнесе под кредитным плечом часто понимают заимствование средств для финансирования покупки инвентаря, оборудования или других активов. Компании используют кредитное плечо вместо использования капитала для финансирования этих покупок.

Ознакомьтесь с полным объяснением того, что такое кредитное плечо, как оно влияет на инвесторов, и какие виды кредитного плеча вы можете услышать от аналитиков.

Что такое кредитное плечо?

Когда кто-то залезает в долги, чтобы что-то приобрести, это также известно как «использование кредитного плеча». Термин «кредитное плечо» чаще всего используется в этом контексте в деловых и инвестиционных кругах.

Заимствование средств с целью расширения или инвестирования называется «кредитным плечом», потому что цель состоит в том, чтобы использовать ссуду для создания большей стоимости, чем это было бы возможно в противном случае.

Хотя это и менее распространено, кредитное плечо также может относиться к использованию чего-либо для достижения большего, чем вы могли бы без этого. Например, предприятия могут использовать заемные средства, но они также могут использовать свои активы, свое социальное присутствие, свою фан-базу или свои политические связи.

Как работает кредитное плечо

Когда владельцам бизнеса необходимо купить что-то, на что у них нет денег, чтобы заплатить авансом, они могут использовать заемные средства или капитал для финансирования этой покупки.

Если они выбирают долг, они используют кредитное плечо для финансирования покупки. Во многих отношениях это кредитное плечо работает так же, как и любая другая форма долга. Бизнес берет деньги в долг с обещанием вернуть их, как кредитная карта или личный заем. Долг увеличивает риск банкротства компании, но при правильном использовании кредитного плеча он также может увеличить прибыль и доходность компании, в частности, ее рентабельность капитала.

Использование долевого финансирования вместо кредитного плеча означало бы частичное владение компанией в обмен на помощь в покупке чего-либо.Для публичной компании это будет означать новое размещение акций.

При заемном финансировании процентные платежи не облагаются налогом, независимо от того, были ли начислены проценты по ссуде или кредитной линии. Кроме того, своевременно выплачивая платежи, компания получает положительную историю платежей и кредитный рейтинг бизнеса. .

Инвесторы обычно предпочитают, чтобы бизнес использовал долговое финансирование, но только до определенного момента. Инвесторы нервничают по поводу слишком большого объема долгового финансирования, поскольку это увеличивает риск дефолта компании.

Типы кредитного плеча

Концепция кредитного плеча используется при анализе безубыточности и при разработке структуры капитала коммерческой фирмы. Вообще говоря, в этом контексте есть три типа кредитного плеча:

Финансовый рычаг

Финансовый рычаг следует прямому определению кредитного плеча, обсуждавшемуся до сих пор. Это относится к сумме долга на счетах фирмы.

Использование финансового рычага для финансирования операций фирмы может повысить доходность для акционеров без размывания собственности фирмы за счет долевого финансирования.Однако слишком большой финансовый рычаг может привести к риску дефолта и банкротства.

Одним из финансовых коэффициентов, используемых при определении размера финансового рычага, которым обладает бизнес, является отношение долга к собственному капиталу, которое показывает долю долга фирмы по сравнению с собственным капиталом ее акционеров.

Если вы можете представить себе баланс, финансовый рычаг относится к обязательствам, перечисленным в правой части баланса. Операционный левередж относится к совокупности основных средств, перечисленных в левой части баланса, включая затраты на производство, техническое обслуживание и оборудование.

Операционный рычаг

Операционный леверидж применяет концепцию левериджа к стоимости предоставления товаров и услуг. Он основан на методе анализа безубыточности, который определяет два типа затрат в структуре компании: постоянные затраты и переменные затраты. Операционный левередж — это отношение постоянных затрат к переменным затратам.

Если у коммерческой фирмы больше постоянных затрат по сравнению с переменными, то считается, что у фирмы высокий операционный рычаг.Их также можно назвать капиталоемкими фирмами. Примером может служить автомобильная компания, такая как Ford, которой требуется огромное количество оборудования для производства и обслуживания своей продукции. Когда экономика замедляется и все меньше людей покупают новые автомобили, Ford по-прежнему приходится оплачивать фиксированные затраты, такие как накладные расходы на фабрики и амортизацию оборудования, находящегося на складе.

Это рассматривается с точки зрения кредитного плеча, потому что, хотя оборудование может быть указано в качестве актива в балансе, существуют фиксированные затраты, связанные с приобретением и обслуживанием этого оборудования.Эти затраты оплачиваются в надежде, что приобретенные активы можно будет использовать для получения прибыли.

Противоположностью капиталоемкой фирмы является трудоемкая фирма. Трудоемкие компании имеют меньше фиксированных затрат, но требуют большего человеческого капитала для производственного процесса. Сервисные предприятия, такие как рестораны и отели, требуют больших затрат труда. В трудные для экономики времена трудоемким фирмам обычно легче выжить, чем капиталоемким фирмам.

Капиталоемкая фирма с высокой операционной долей чувствительна к продажам.Небольшое изменение объема продаж непропорционально влияет на чистую прибыль компании и в конечном итоге приводит к значительному изменению рентабельности инвестированного капитала.

Комбинированное плечо

Как следует из названия, комбинированное кредитное плечо или общее кредитное плечо — это совокупная сумма риска, с которой сталкивается фирма. Это объединяет операционный левередж, который измеряет постоянные затраты и активы, с долговым финансированием, измеряемым финансовым левериджем. Комбинированное кредитное плечо пытается учесть все бизнес-риски, и это общая сумма кредитного плеча, которую акционеры могут использовать для заимствования от имени компании.

Ключевые выводы

- Кредитное плечо относится к долгу, который организация использует для получения большей прибыли.

- Хотя кредитное плечо встречается реже, оно может использоваться в любом контексте, в котором что-то используется для получения большей прибыли, чем было бы возможно без него.

- Использование кредитного плеча отличается от использования собственного капитала, которое позволит избежать заемных средств, но ослабит долю владения среди существующих акционеров.

- Бухгалтеры и аналитики могут дополнительно разбить кредитное плечо на три категории: финансовое плечо, операционное плечо и комбинированное кредитное плечо.

может принести пользу вашему малому бизнесу

Кредитное плечо — это концепция как для бизнеса, так и для инвестирования. В бизнесе под кредитным плечом понимается то, как бизнес приобретает новые активы для запуска или расширения. Его можно использовать как существительное, например: «Кредитное плечо — это способ позволить бизнесу расширяться…», или как глагол, например, «Предприятия усиливают себя, получая ссуды для расширения».

Когда бизнес «использует заемные средства», это означает, что бизнес заимствовал деньги для финансирования покупки активов.Компании также могут использовать кредитное плечо через акционерный капитал, привлекая деньги от инвесторов. Взаимодействие с другими людьми

Значение кредитного плеча в бизнесе

Концепция рычага в бизнесе связана с принципом в физике, где оно относится к использованию рычага, который дает пользователю механическое преимущество при перемещении или подъеме объектов. Без использования рычагов такая задача может быть не решена.

Кредитное плечо предполагает использование капитала (активов), обычно денежных средств от займов, для финансирования роста и развития компании аналогичным образом посредством покупки активов.Такой рост не мог быть достигнут без дополнительных средств, полученных за счет кредитного плеча. Взаимодействие с другими людьми

Как работает кредитное плечо — пример

Небольшой розничный торговец хочет расширить доступное пространство по соседству в торговом центре. Помимо увеличения арендной платы, бизнесу придется покупать фурнитуру, полки, столы и другие предметы первой необходимости. Также потребуется дополнительный инвентарь.