Что такое купон облигации: как происходит их выплата, нужно ли продавать облигации, чтобы получить доход

5. Порядок и условия погашения и выплаты доходов по облигациям \ КонсультантПлюс

5. Порядок и условия погашения и выплаты доходов по облигациям

5.1. Форма погашения облигаций

Указываются форма погашения облигаций (денежные средства, имущество, конвертация), а также возможность и условия выбора владельцами облигаций формы их погашения.

В случае если облигации погашаются имуществом, указываются сведения о таком имуществе.

5.2. Срок погашения облигаций

Указывается срок (дата) погашения облигаций или порядок его определения.

5.3. Порядок и условия погашения облигаций

Указываются порядок и условия погашения облигаций, а именно:

сведения о том, что в случае, если права лиц на облигации учитываются в депозитарии, владельцы получают причитающиеся им денежные выплаты в счет погашения облигаций через депозитарий, осуществляющий учет прав на облигации, депонентами которого они являются;

сведения о том, что передача денежных выплат в счет погашения облигаций осуществляется депозитарием в соответствии с порядком, предусмотренным статьей 8. 7 Федерального закона «О рынке ценных бумаг», с особенностями в зависимости от способа учета прав на облигации.

7 Федерального закона «О рынке ценных бумаг», с особенностями в зависимости от способа учета прав на облигации.

В случае погашения облигаций имуществом указываются иные особенности, связанные с порядком и условиями такого погашения.

5.4. Порядок определения дохода, выплачиваемого по каждой облигации

Указывается размер дохода или порядок его определения, в том числе размер дохода, выплачиваемого по каждому купону, или порядок его определения.

В случае если доход по облигациям выплачивается за определенные периоды (купонные периоды), указываются такие периоды или порядок их определения.

В случае если размер дохода (купона) по облигациям или порядок его определения и (или) числовые значения (параметры, условия) обстоятельств, от наступления или ненаступления которых зависит осуществление выплаты дохода (купона) по облигации, или порядок их определения устанавливаются уполномоченным органом эмитента облигаций, указывается порядок раскрытия (представления) информации о размере дохода (купона) по облигациям или порядке его определения и (или) об этих значениях (параметрах, условиях) или порядке их определения.

5.5. Порядок и срок выплаты дохода по облигациям

Указывается срок (дата) выплаты дохода по облигациям или порядок его определения.

Указывается порядок выплаты дохода по облигациям, в том числе порядок выплаты (передачи) дохода по облигациям в неденежной форме, в случае, если по облигациям предусматривается доход в неденежной форме.

Указываются сведения о том, что передача денежных выплат в счет погашения облигаций осуществляется депозитарием в соответствии с порядком, предусмотренным статьей 8.7 Федерального закона «О рынке ценных бумаг», с особенностями в зависимости от способа учета прав на облигации.

5.6. Порядок и условия досрочного погашения облигаций

В случае если предусматривается возможность досрочного погашения облигаций, указываются стоимость (порядок определения стоимости), порядок и условия досрочного погашения облигаций, срок (порядок определения срока), в течение которого облигации могут быть досрочно погашены эмитентом либо владельцами облигаций могут быть направлены (предъявлены) заявления, содержащие требование о досрочном погашении облигаций, порядок раскрытия эмитентом информации об условиях и итогах досрочного погашения облигаций, а также иные условия досрочного погашения облигаций, установленные настоящим Положением в зависимости от того, осуществляется ли досрочное погашение по усмотрению эмитента или по требованию владельцев облигаций.

В случае если возможность досрочного погашения облигаций эмитентом не предусматривается, указывается данное обстоятельство.

5.7. Сведения о платежных агентах по облигациям

В случае если погашение и (или) выплата (передача) доходов по облигациям осуществляются эмитентом с привлечением платежных агентов, по каждому платежному агенту дополнительно указываются:

полное фирменное наименование, место нахождения и основной государственный регистрационный номер платежного агента;

обязанности платежного агента в соответствии с договором, заключенным им с эмитентом.

Указывается возможность назначения эмитентом дополнительных платежных агентов и отмены таких назначений, а также порядок раскрытия информации о таких действиях.

что это такое и виды купона, какая процентная ставка у долговых ценных бумаг, от чего зависит и где смотреть доходность, понятие НКД

Поделись полезной страницей:

Кредитование государства или большой компании с целью получения прибыли — отличный вариант для заработка. На финансовом рынке для этого существует специальный инструмент — облигации. Дать денег в долг государству могут не только крупные игроки, но и физические лица, и, что немаловажно, вернуть их в любой момент. Чтобы понять как работают облигации и откуда там доход, нужно узнать о купонах и их видах.

На финансовом рынке для этого существует специальный инструмент — облигации. Дать денег в долг государству могут не только крупные игроки, но и физические лица, и, что немаловажно, вернуть их в любой момент. Чтобы понять как работают облигации и откуда там доход, нужно узнать о купонах и их видах.

Содержание

- Что это такое?

- Процентная ставка

- Виды купонов

- НКД

- Где смотреть доход облигаций?

- Полезное видео

- Налоги

- Выводы

Что это такое?

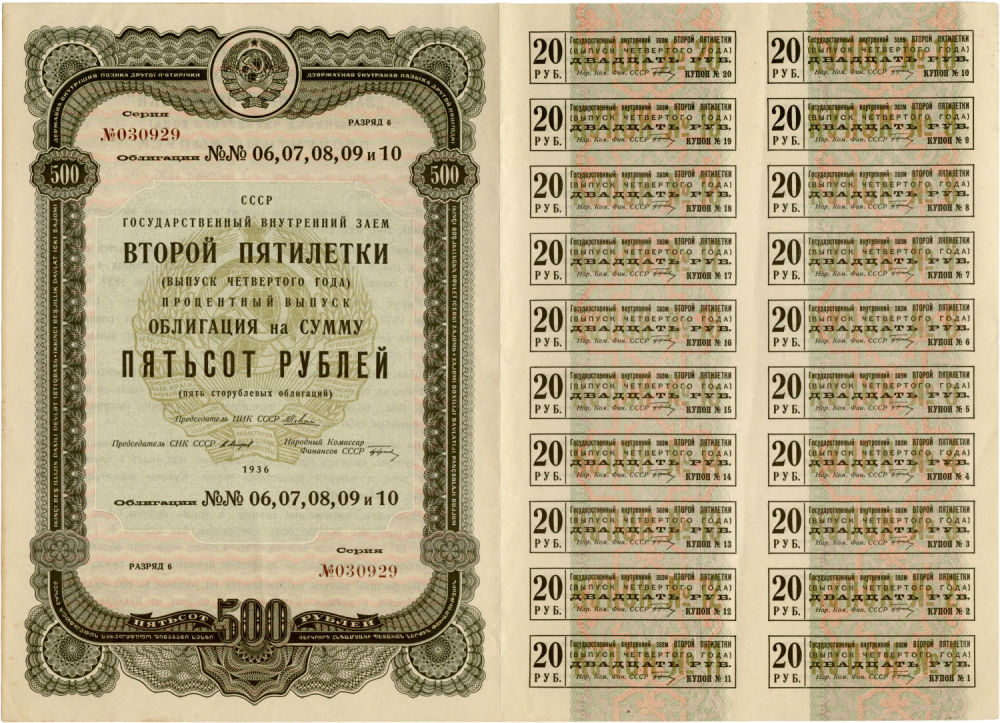

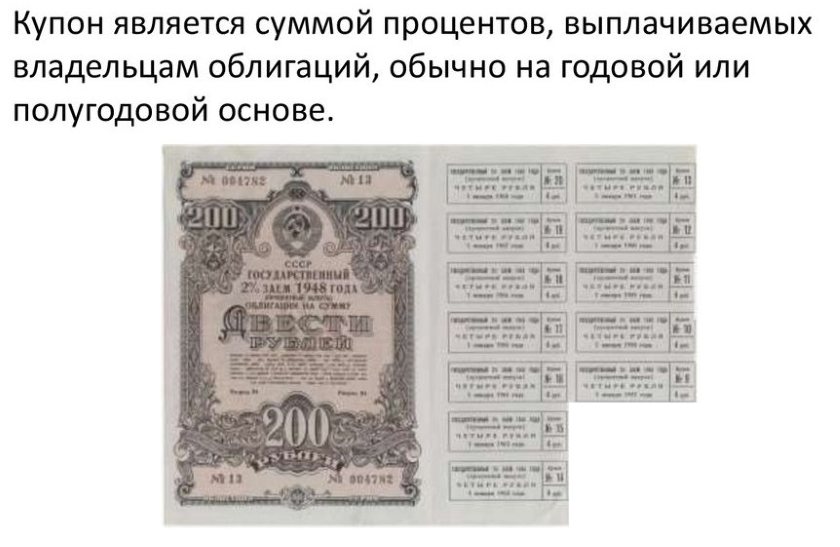

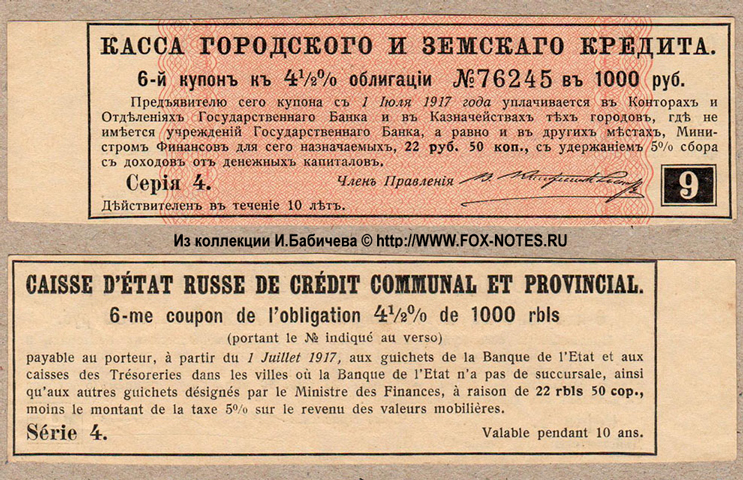

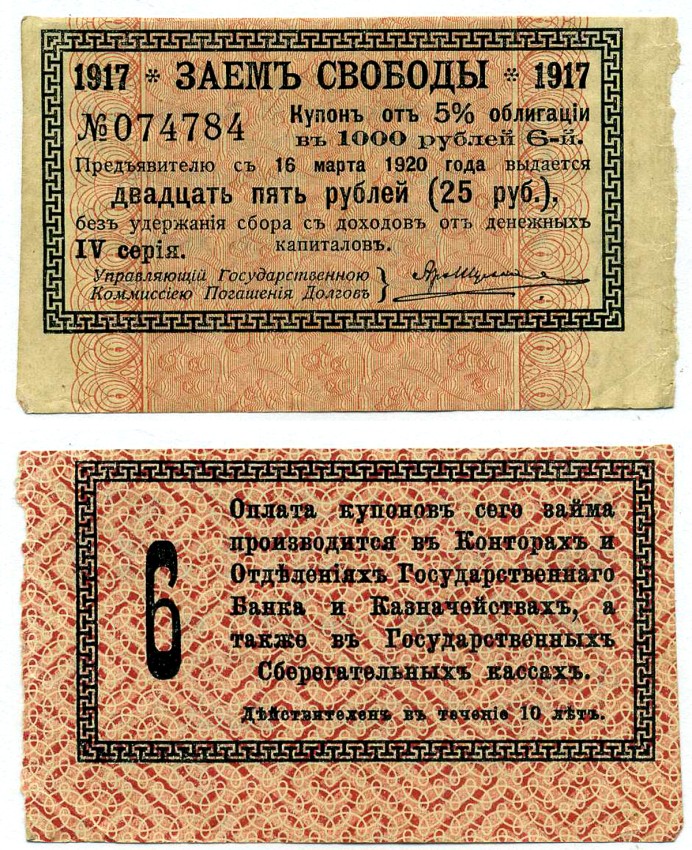

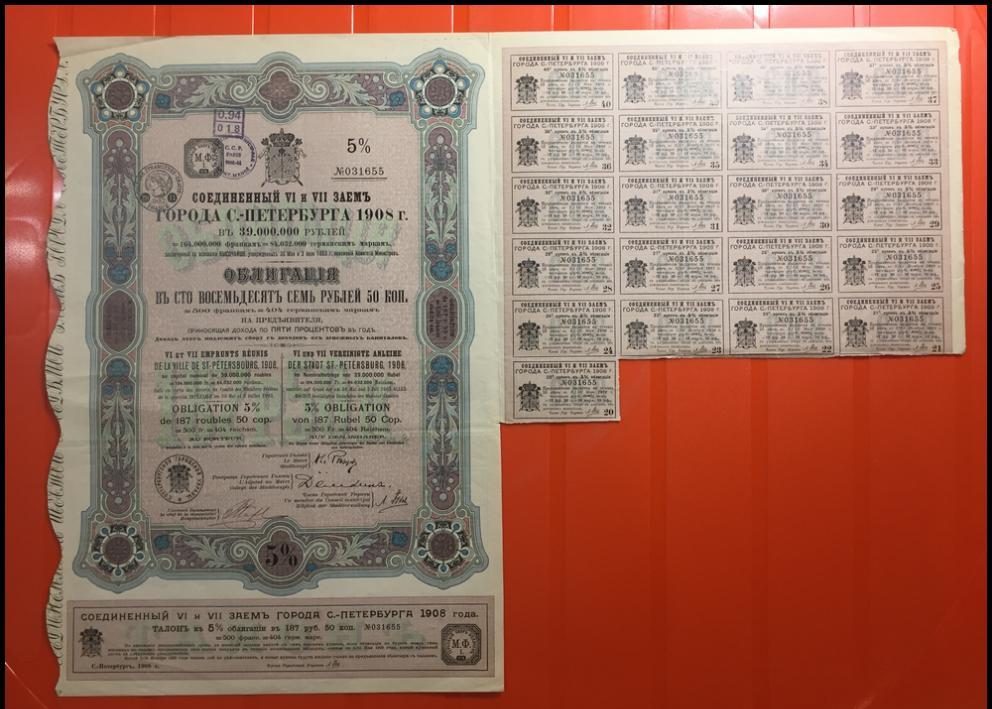

Прежде чем дать определение купонному доходу, разберемся в понятии купона.

Купон облигации — это установленная при выпуске ценной бумаги величина дохода, которую владелец облигации получает за заданный эмитентом период.

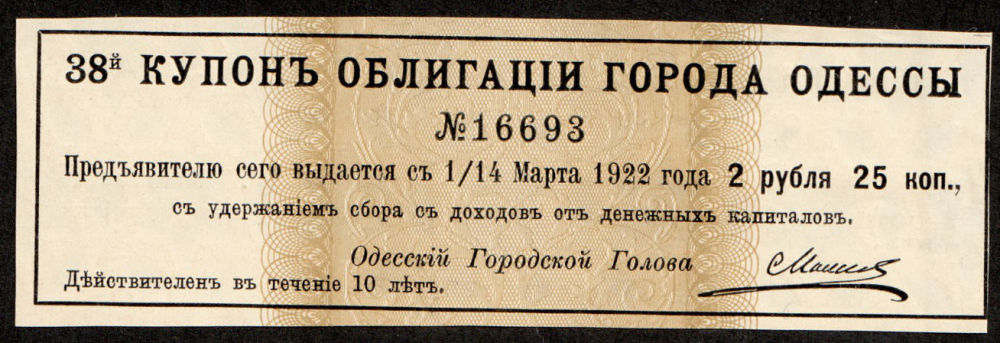

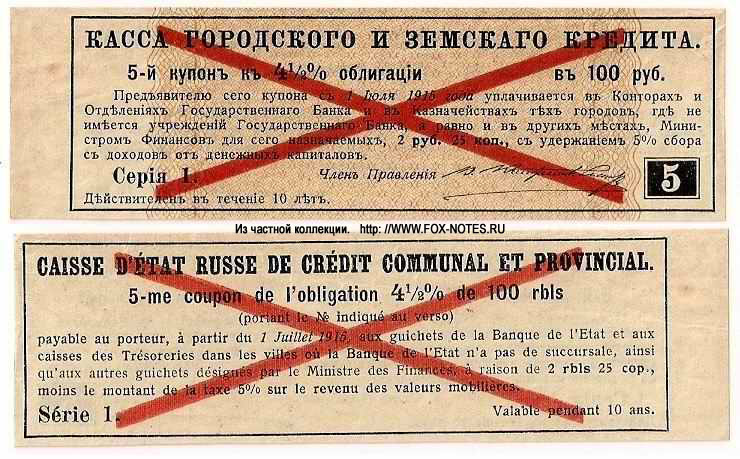

В доцифровую эпоху облигации были бумажными, а купоны являлись часть этого документа. По прошествии определённого времени, владелец мог обменять эти купоны, которые отрывались физически, на положенные ему деньги. В наше время долговые бумаги выпускаются в виде электронных записей, где зафиксированы все их свойства.

Таким образом, купонный доход — это выплаты по купонам, которые получает инвестор.

Процентная ставка

Купонная ставка — это установленный эмитентом процентный доход, который выплачивается держателю облигации купонными платежами. Её ещё называют процентной ставкой по купону. Её величина всегда указывается в годовых процентах от номинальной стоимости бумаги.

Сами выплаты измеряются в денежных единицах, производятся они с разной периодичностью: раз в квартал, полгода или год. Большую ценность имеют бумаги, ставка по которым выплачивается чаще. У государственных ОФЗ начисления обычно производятся 2 раза в год. Разбираем подробнее понятие ОФЗ и их виды в отдельной статье.

Большую ценность имеют бумаги, ставка по которым выплачивается чаще. У государственных ОФЗ начисления обычно производятся 2 раза в год. Разбираем подробнее понятие ОФЗ и их виды в отдельной статье.

В случае с государственными облигациями, размер купона зависит от ключевой ставки Центрального Банка, которая, в свою очередь, определяется с расчётом экономической обстановки в стране. Влияют также цены на внутреннюю валюту, нефть, золото и множество других факторов. Чем лучше ситуация в стране, тем меньше ставка и меньше доход. Поэтому в России облигации имеют приличную доходность, особенно они интересны зарубежным инвесторам.

Для корпоративного сектора всё несколько иначе, ведь в качестве эмитента выступает частная компания, ее задача получить прибыль, с которой она потом сможет расплатиться по долгам. Поэтому величина ставки напрямую связана с риском и доверием рынка к выбранной компании.

Обычно, чем больше риск, тем более доходны облигации.

На рынке корпоративных долговых бумаг нужно быть особенно осторожным и тщательно выбирать эмитент. Хорошая новость в том, что в случае банкротства компании, она обязана в первую очередь рассчитаться с кредиторами, а уже потом с акционерами.

Возможно, вам будет интересно узнать о том, какие ещё бывают облигации.

Виды купонов

Купоны делятся на разновидности:

- Постоянный. Размер купона остаётся статичным в течение всего времени манипуляций с купонами. Это самый распространённый способ, который применяется для крупных сделок.

- Фиксированный. Данный вид подразумевает, что прибыль регулируется регламентом договора и не зависит от курса валюты на данный момент.

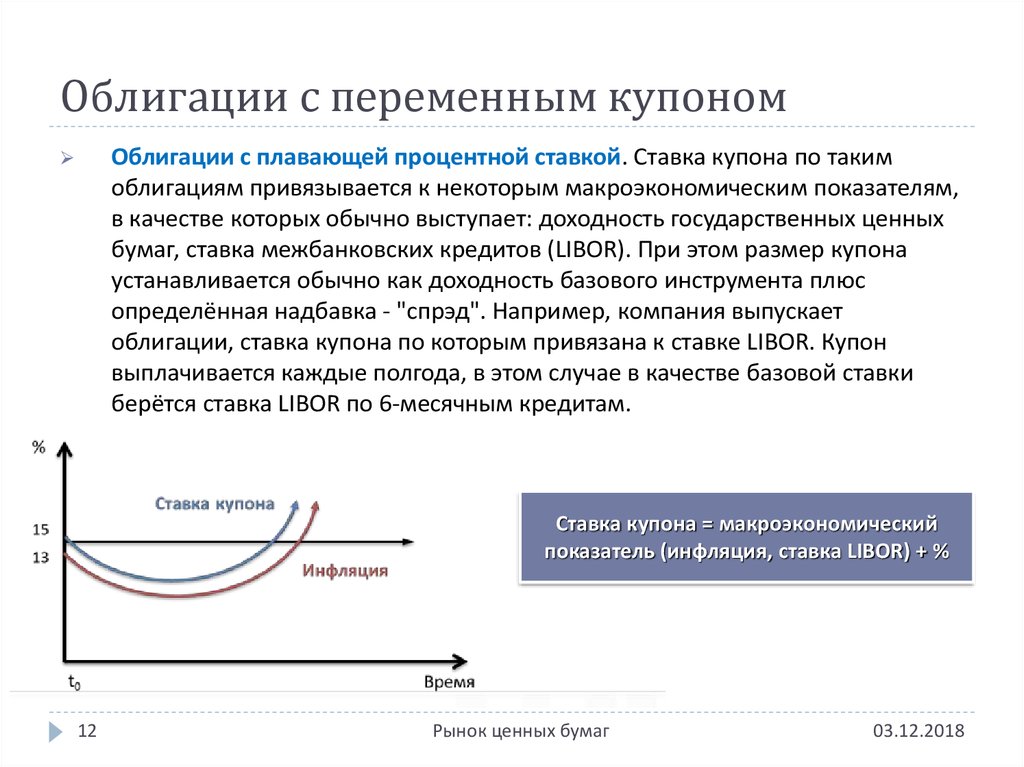

- Переменный. Размер купона не оглашается заранее. При этом эмитент объявляет ставку купона только на последующий купонный период. Облигации с плавающей ставкой не были востребованы до 80-х годов, а потом набрали популярность после резких колебаний курса валюты.

Еврооблигации часто имеют именно переменный купон.

Еврооблигации часто имеют именно переменный купон. - Индексируемый. Разновидность облигаций с переменным доходом. В этом случае номинальная стоимость периодически пересчитывается с учетом роста индексов, и прибыль рассчитывают с учетом изменения номинала. Обычно используется индекс инфляции, ведь такие купоны дают уверенность инвесторам, защищая их от потери средств, из-за финансовых обстоятельств на рынке. Иногда используют и другие индексы. К примеру, власти Мексики выпускали бумаги, номинал которых рассчитывался в соответствии с ростом цен на нефть. В России и США были популярны бумаги, стоимость которых обеспечена золотым стандартом, но после «великой депрессии» инвесторы начали искать другие источники.

- Нулевой. Иногда встречаются и облигации с нулевой ставкой. Но это не означает, что они не приносят прибыли. Доход таких бумаг вычисляется по формуле:

Доход = Цена размещения — Цена погашения

НКД

Ещё один важный параметр, на который стоит обратить внимание при покупке на вторичном рынке. Когда инвестор совершает покупку, он оплачивает не только её рыночную стоимость, но и накопившийся купонный доход, то есть то, что положено прежнему владельцу за период с момента крайней выплаты эмитентом до дня оформления сделки.

Когда инвестор совершает покупку, он оплачивает не только её рыночную стоимость, но и накопившийся купонный доход, то есть то, что положено прежнему владельцу за период с момента крайней выплаты эмитентом до дня оформления сделки.

Вспомним, что купоны выплачиваются с заданной периодичностью и после того, как очередной купон выплатили, стартует новый период выплат, и купон начинает накапливать свои средства.

Теперь дадим следующее определение:

Накопленный Купонный Доход (НКД) – это часть купонного дохода, которую рассчитывают, исходя из количества дней от даты, когда последний раз эмитентом выплачивался купон и до данного момента.

Наличие НКД даёт возможность покупать и продавать облигации на вторичном рынке до их погашения без утраты купонного дохода. Т.е. деньги, в отличие от депозитов, можно забрать в любой момент без потери процентов.

Где смотреть доход облигаций?

Размер купона можно посмотреть несколькими способами:

- На сайте РусБондс (www.

rusbonds.ru) находим интересующую вас долговую бумагу через «поиск облигаций» и в общих сведениях будет указан размер купона в % годовых, вместе с НКД и со всеми другими данными.

rusbonds.ru) находим интересующую вас долговую бумагу через «поиск облигаций» и в общих сведениях будет указан размер купона в % годовых, вместе с НКД и со всеми другими данными. - На сайте Финам (bonds.finam.ru) в разделе «облигации» «итоги торгов», точно так же находим облигацию, переходим на страничку облигации и во вкладке «платежи» будет видна ставка по купону.

- Если же у вас уже есть брокерский счёт, то можно посмотреть все параметры через терминал QUIK.

Для мониторинга облигаций в QUIK, изначально нужно настроить списки, по которым терминал будет получать необходимые данные. Для этой цели через Меню «Система» нужно выбрать пункт «Заказ данных», далее «Поток котировок», затем всплывает нужное нам окно.

Развёрнутый список будет представлен в двух списках:

- МБ ФР: Т+ Облигации – в этом списке отображены все государственные ОФЗ с расчетами на следующий торговый день.

- МБ ФР: Т0 Облигации – здесь находится подавляющая масса бумаг с расчетами облигаций на сегодня (корпоративные, биржевые, МФО и тд.

).

).

Зная эти параметры, а также рыночную стоимость и сколько вы будете держать бумагу (до погашения или планируете продать раньше) можно довольно точно рассчитать фактический доход. Но это уже тема для отдельной статьи.

Полезное видео

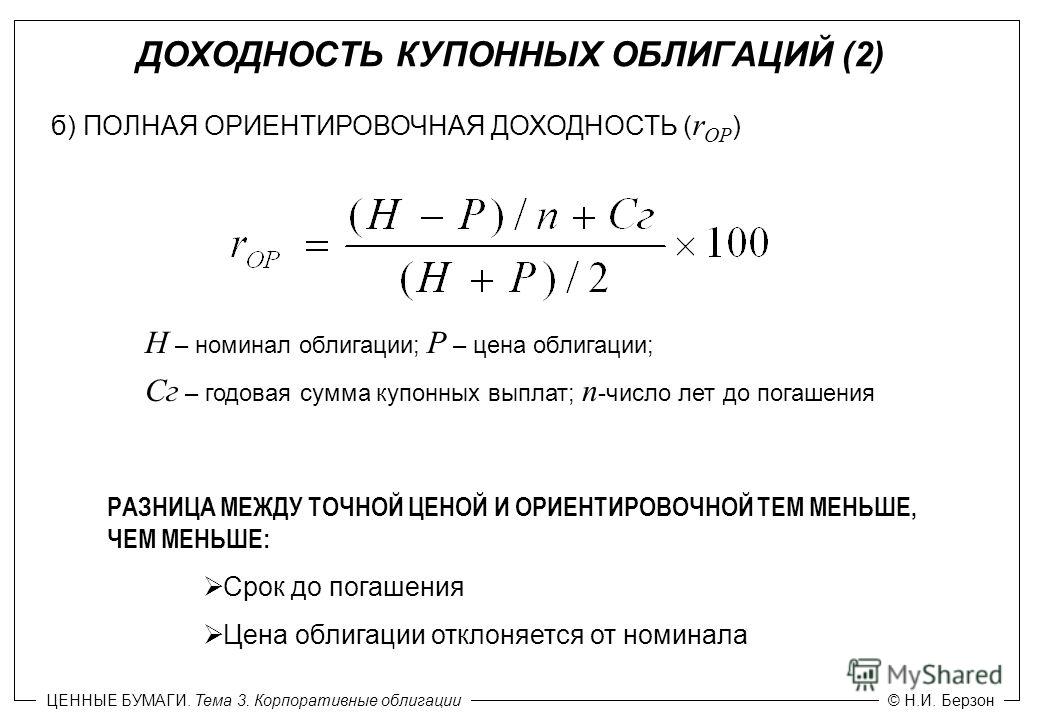

Если желаете ознакомиться подробнее с математикой облигаций, по каким формулам считать цену и доходность, вам будет полезна следующая лекция:

Налоги

На заседании от 22 марта Госдума приняла в третьем чтении закон об освобождении физических субъектов и юр. лиц от уплаты НДФЛ с купонной прибыли по рублевым облигациям, которые были выпущены в период с 1 января 2017 года по 31 декабря 2020 года. Согласно его тексту, частным инвесторам больше не нужно уплачивать налог в 13% на купонный доход от облигаций российских организаций. Помимо того, если владелец бумаги удерживает её до погашения — он освобождается от НДФЛ на разницу между ценой облигации и её номиналом.

Закон не распространяется на корпоративные облигации с купоном, который превышает ставку рефинансирования ЦБ на 5 пунктов или больше. Если ставка рефинансирования равна 7%, то покупая облигации компаний с доходностью более 13%, вы не освобождаетесь от налогов. На текущий момент ставка рефинансирования равна 7.5%.

Если ставка рефинансирования равна 7%, то покупая облигации компаний с доходностью более 13%, вы не освобождаетесь от налогов. На текущий момент ставка рефинансирования равна 7.5%.

Облигаций с таким купоном на финансовом рынке почти нет, но если Банк России возобновит цикл понижения ключевой ставки, их количество будет расти. Так, в будущем инвестор все чаще будет оплачивать НДФЛ на купон по высокодоходным бондам.

Выводы

Подведём итоги всего, что нужно знать о купонном доходе:

- У облигаций есть купоны, по которым держателю выплачивается вознаграждение с заданной эмитентом периодичностью.

- Процентная ставка — это годовой доход, выраженный в процентах от номинальной стоимости.

- Величина процентной ставки по купону зависят от множества факторов и они отличаются для государственных и корпоративных облигаций.

- Существуют разные виды купонов.

- НКД — это накопленная часть дохода от купона, с момента последней выплаты предыдущего по текущий момент.

НКД позволяет продать облигации в любой момент без потери процентов.

НКД позволяет продать облигации в любой момент без потери процентов. - Все параметры для подсчёта доходности можно посмотреть на специальных сайтах или в торговом терминале QUIK.

- На текущий момент, большинство рублёвых облигаций не облагается налогом.

53867 просмотров

Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

4.781 / 5 (64 голоса)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Понравилась статья? Поделись с друзьями:

Новое слово в консервативных инвестициях

Позвольте предложить вам подписаться на рассылку. Следим за рынком облигаций, новостями, делимся полезными статьями.

Звучит неплохо, чтобы попробовать?

Следим за рынком облигаций, новостями, делимся полезными статьями.

Звучит неплохо, чтобы попробовать?

Определение купона

По

Джеймс Чен

Полная биография

Джеймс Чен, CMT — опытный трейдер, инвестиционный консультант и стратег глобального рынка. Он является автором книг по техническому анализу и торговле иностранной валютой, опубликованных John Wiley and Sons, а также выступал в качестве приглашенного эксперта на CNBC, BloombergTV, Forbes и Reuters среди других финансовых СМИ.

Узнайте о нашем редакционная политика

Обновлено 02 апреля 2020 г.

Рассмотрено

Гордон Скотт

Рассмотрено Гордон Скотт

Полная биография

Гордон Скотт более 20 лет является активным инвестором и техническим аналитиком по ценным бумагам, фьючерсам, форекс и грошовым акциям.

Узнайте о нашем Совет по финансовому обзору

Что такое купон?

Купон или купонный платеж представляет собой годовую процентную ставку, выплачиваемую по облигации, выраженную в процентах от номинальной стоимости и выплачиваемую с даты выпуска до погашения. Купоны обычно упоминаются с точки зрения ставки купона (сумма купонов, выплачиваемых в течение года, деленная на номинальную стоимость рассматриваемой облигации).

Его также называют «купонной ставкой», «купонной процентной ставкой» и «номинальной доходностью».

Купон

Понимание купонов

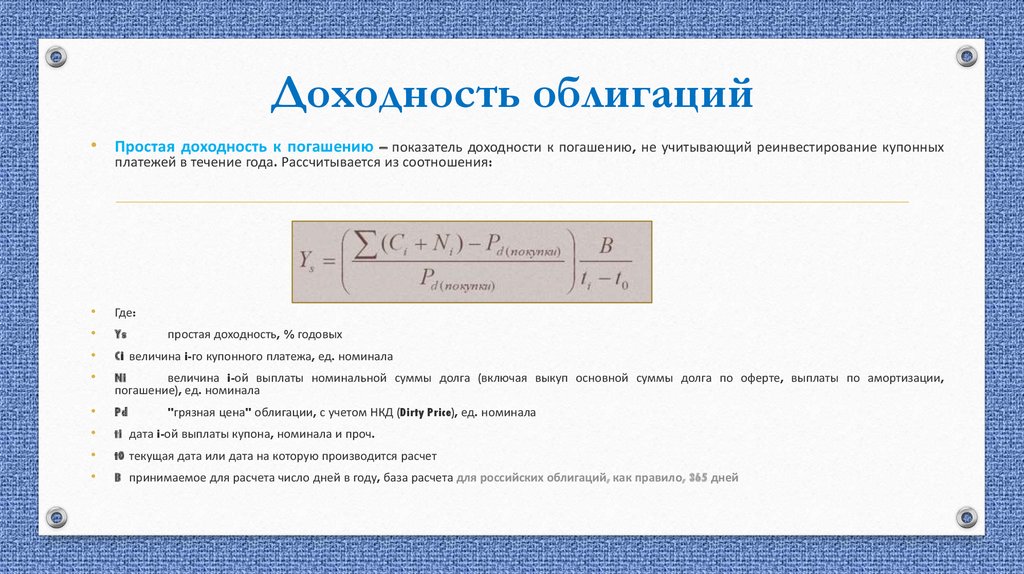

Поскольку облигации могут продаваться до наступления срока их погашения, что приводит к колебаниям их рыночной стоимости, текущая доходность (часто называемая просто доходностью) обычно отличается от купонной или номинальной доходности облигации. Например, при выпуске описанная выше облигация на 1000 долларов дает 7%; то есть его текущая и номинальная доходность составляют 7%. Если позже облигация будет продаваться по цене 900 долларов, текущая доходность вырастет до 7,8% (70 дол. ÷ 900 дол.). Купонная ставка, однако, не меняется, поскольку она является функцией ежегодных платежей и номинальной стоимости, которые являются постоянными.

Купонная ставка или номинальная доходность = годовые платежи ÷ номинальная стоимость облигации

Текущая доходность = годовые платежи ÷ рыночная стоимость облигации

Текущая доходность используется для расчета других показателей, таких как доходность к погашению и доходность к худшему.

Ключевые выводы

- Выплата купона представляет собой годовой процент, выплачиваемый по облигации между датой ее выпуска и датой погашения.

- Ставка купона определяется путем сложения суммы всех выплачиваемых за год купонов и деления этой суммы на номинальную стоимость облигации.

Купонные облигации

Термин «купон» первоначально относился к реальным съемным купонам, прикрепленным к сертификатам облигаций. Облигации с купонами, известные как купонные облигации или облигации на предъявителя, не регистрируются, а это означает, что владение ими представляет собой право собственности. Чтобы получить процентный платеж, инвестор должен предъявить физический купон.

Облигации на предъявителя когда-то были обычным явлением. Хотя они все еще существуют, они потеряли популярность по двум причинам. Во-первых, у инвестора, чья облигация потеряна, украдена или повреждена, практически нет средств защиты или надежды вернуть свои инвестиции. Во-вторых, анонимность облигаций на предъявителя оказалась привлекательной для отмывателей денег. А 1982 Закон США значительно ограничил использование облигаций на предъявителя, и все выпущенные казначейством облигации на предъявителя в настоящее время просрочены.

Во-вторых, анонимность облигаций на предъявителя оказалась привлекательной для отмывателей денег. А 1982 Закон США значительно ограничил использование облигаций на предъявителя, и все выпущенные казначейством облигации на предъявителя в настоящее время просрочены.

Сегодня подавляющее большинство инвесторов и эмитентов предпочитают вести электронные записи о владении облигациями. Тем не менее, термин «купон» сохранился для описания номинальной доходности облигации.

Купонная облигация

По

Джеймс Чен

Полная биография

Джеймс Чен, CMT — опытный трейдер, инвестиционный консультант и стратег глобального рынка. Он является автором книг по техническому анализу и торговле иностранной валютой, опубликованных John Wiley and Sons, а также выступал в качестве приглашенного эксперта на CNBC, BloombergTV, Forbes и Reuters среди других финансовых СМИ.

Узнайте о нашем редакционная политика

Обновлено 31 марта 2020 г.

Рассмотрено

Гордон Скотт

Рассмотрено Гордон Скотт

Полная биография

Гордон Скотт более 20 лет является активным инвестором и техническим аналитиком по ценным бумагам, фьючерсам, форекс и грошовым акциям. Он является членом Совета по финансовому обзору Investopedia и соавтором книги «Инвестиции для победы». Гордон является сертифицированным специалистом по рынку (CMT). Он также является членом ассоциации CMT.

Узнайте о нашем Совет по финансовому обзору

Что такое купонная облигация?

Купонные облигации, также называемые облигациями на предъявителя или облигационными купонами, представляют собой долговые обязательства с прикрепленными купонами, которые представляют собой полугодовые процентные платежи. По купонным облигациям эмитент не ведет записи о покупателе; имя покупателя также не печатается ни на каком сертификате. Владельцы облигаций получают эти купоны в течение периода между выпуском облигации и сроком погашения облигации.

Владельцы облигаций получают эти купоны в течение периода между выпуском облигации и сроком погашения облигации.

Ключевые выводы

- Купонные облигации — это облигации, которые по существу являются анонимными, без названия на облигации или в записи о продаже. Облигация представляет собой полугодовые процентные платежи.

- Купонные облигации становятся все более редкими с появлением электронных платежей.

- Хотя купонные облигации, которые иногда называют облигациями на предъявителя, встречаются редко, они предлагают инвестору простой способ получения заработанных процентов.

Купон

Как работает купонная облигация

Купонные облигации встречаются редко, поскольку большинство современных облигаций не выпускаются в форме сертификата или купона. Вместо этого облигации формируются в электронном виде, хотя некоторые держатели по-прежнему предпочитают владеть бумажными сертификатами. По этой причине купонная облигация просто относится к процентной ставке, которую она предлагает, а не к своей физической природе в форме сертификатов или купонов.

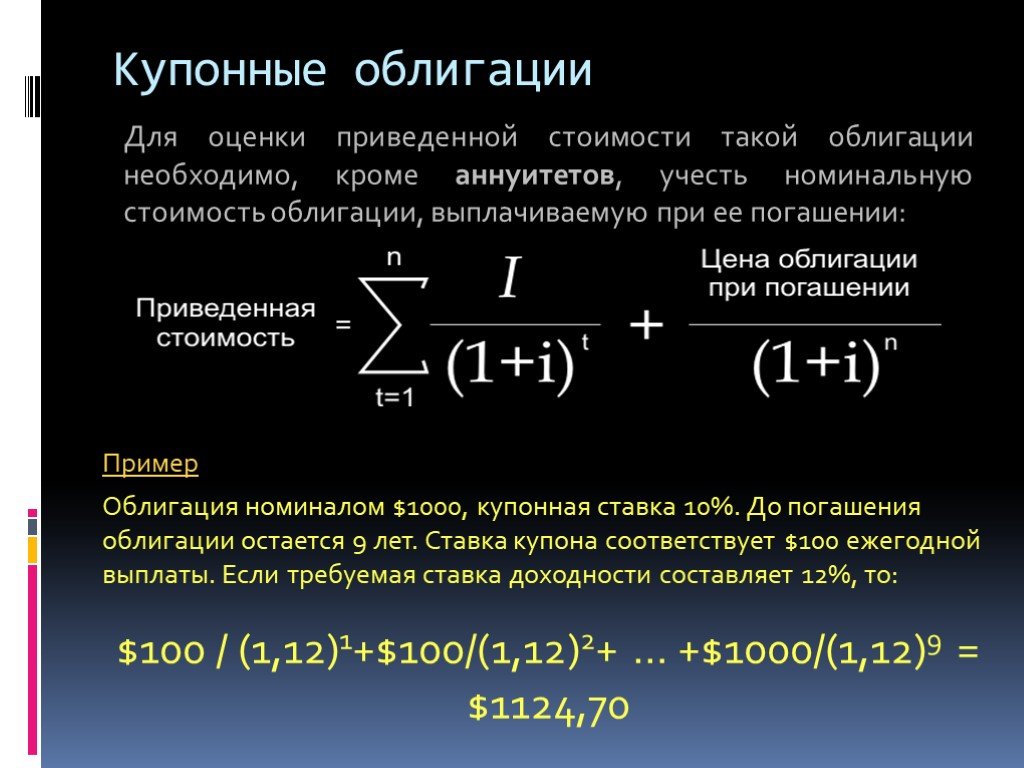

Типичные облигации состоят из полугодовых платежей по 25 долларов за купон. Купоны обычно описываются в соответствии со ставкой купона. Доход, выплачиваемый купонной облигацией в день ее выпуска, называется ставкой купона. Величина купонной ставки может измениться. Облигации с более высокими купонными ставками более привлекательны для инвесторов, поскольку они обеспечивают более высокую доходность. Ставка купона рассчитывается путем деления суммы всех купонов, выплачиваемых за год, на номинальную стоимость облигации.

Реальный пример купонной облигации

Если инвестор покупает купонную облигацию компании ABC на сумму 1000 долларов США и ставка купона составляет 5%, эмитент предоставляет инвестору процентную ставку в размере 5% каждый год. Это означает, что каждый год инвестор получает 50 долларов — номинальную стоимость облигации, полученную путем умножения 1000 долларов на 0,05.

Чтобы инвестор мог потребовать свои проценты по облигации, он просто берет соответствующий купон из предоставленного сертификата облигации и передает его агенту учреждения-эмитента.

Специальное рассмотрение: незарегистрированные облигации

Купонные облигации обычно являются облигациями на предъявителя. Любой, кто предоставит необходимые купоны эмитенту, может получить процентную выплату независимо от того, является ли это лицо фактическим владельцем облигации. По этой причине купонные облигации предоставляют множество возможностей для уклонения от уплаты налогов и других мошеннических действий.

Современные облигации обычно представляют собой зарегистрированные облигации с физическими сертификатами, в которых указаны условия долга и имя зарегистрированного держателя, который автоматически получает процентные платежи от учреждения-эмитента. Некоторые облигации имеют форму бездокументарных облигаций, которые регистрируются в электронном виде и связаны с эмитентом и его инвесторами. В бездокументарных облигациях инвестор получает расписки вместо сертификатов. Инвесторы также получают счета, которые обрабатываются финансовыми учреждениями.

Еврооблигации часто имеют именно переменный купон.

Еврооблигации часто имеют именно переменный купон. rusbonds.ru) находим интересующую вас долговую бумагу через «поиск облигаций» и в общих сведениях будет указан размер купона в % годовых, вместе с НКД и со всеми другими данными.

rusbonds.ru) находим интересующую вас долговую бумагу через «поиск облигаций» и в общих сведениях будет указан размер купона в % годовых, вместе с НКД и со всеми другими данными. ).

). НКД позволяет продать облигации в любой момент без потери процентов.

НКД позволяет продать облигации в любой момент без потери процентов.