Что такое центральный банк: Центральный банк Российской Федерации | Банк России

Отчетность в Центральный банк РФ — Контур.Экстерн — СКБ Контур

Кто должен отчитываться

В ЦБ РФ отчитываются организации, которые входят в реестр респондентов по формам федерального статистического наблюдения от Центробанка.

Как заполнить и отправить форму 1-ИП

Загрузить готовый отчет 1-ПИ в формате pdf или заполните его в Экстерне:

- Выберите вкладку «ЦБ» → «Заполнить в системе» → «1-ПИ».

- Внесите данные, Экстерн проверит форму. Если ошибок нет, выберите «Перейти к отправке».

Форму сдают не позднее 15 числа второго месяца, следующего за отчетным кварталом.

Как отправить готовые формы

- Заполните шаблон формы.

- В Экстерне выберите вкладку «ЦБ» и нажмите «Загрузить и отправить», чтобы загрузить готовый отчет и отправить его в Центробанк.

Какие формы можно сдать из Экстерна

- 1-АРЕНДА «Сведения о долговых обязательствах перед нерезидентами по договорам аренды».

- 1-ИЦБ «Портфельные инвестиции в иностранные ценные бумаги».

- 1-МЕД «Сведения об осуществлении медицинской деятельности в отношении нерезидентов».

- 1-ПИ «Сведения об остатках и потоках прямых инвестиций в Российскую Федерацию из-за рубежа и прямых инвестиций из Российской Федерации за рубеж».

- 1-ПОЕЗДКИ «Сведения о деятельности туроператора в области въездного и выездного туризма».

- 1-РОУМИНГ «Сведения об абонентах оператора подвижной радиотелефонной связи, находившихся в международном роуминге».

- 1-ТРАНПОРТ «Сведения об оказанных нерезидентам услугах грузовых и пассажирских перевозок».

- 2-ТРАНПОРТ «Сведения об услугах грузовых и пассажирских перевозок, оказанных нерезидентами».

- 3-ТРАНПОРТ «Сведения о вспомогательных и дополнительных транспортных услугах и сопутствующих транспортным услугам операциях по договорам, заключенным с нерезидентами».

Отчет 1-ПИ можно сдать в формате pdf или xml, все остальные отчеты Центробанк принимает в формате xlsm.

Отчетность в Центробанк | СБИС Помощь

Отчетность в ЦентробанкЮридические лица, осуществляющие прямые инвестиции за рубеж и получающие инвестиции из-за рубежа, предоставляющие медицинские услуги, а также занимающиеся внешней торговлей или перевозками, обязаны сдавать отчетность в Центральный Банк РФ.

Список компаний, которые должны представлять отчеты, ежегодно формируется и размещаеся на официальном сайте банка.

Что и когда сдавать

Отчеты сдаются ежеквартально. Для каждой формы установлен свой срок сдачи.

Название отчета | Срок сдачи |

1-ПИ Учет прямых инвестиций | 15 мая, 15 августа, 15 ноября, 15 февраля |

1-ИЦБ Портфельные инвестиции в иностранные ценные бумаги | 10 мая, 10 августа, 10 ноября, 10 февраля |

1-АРЕНДА Сведения о долговых обязательствах перед нерезидентами | 15 июня, 15 сентября, 15 декабря, 15 марта |

1-ПОЕЗДКИ Сведения о деятельности туроператора | 10 мая, 10 августа, 10 ноября, 10 февраля |

1-РОУМИНГ Сведения об абонентах в роуминге | 15 мая, 15 августа, 15 ноября, 15 февраля |

1-ТРАНСПОРТ Сведения об оказанных нерезидентам услугах перевозок | 13 мая, 13 августа, 13 ноября, 13 февраля |

2-ТРАНСПОРТ Сведения об услугах перевозок, оказанных нерезидентами | 17 мая, 17 августа, 17 ноября, 17 февраля |

3-ТРАНСПОРТ Сведения об оказанных нерезидентам доп. транспортных услугах транспортных услугах | 21 мая, 21 августа, 21 ноября, 21 февраля |

| 1-МЕД Сведения о медицинской деятельности в отношении нерезидентов | 20 апреля, 20 июля, 20 октября, 20 января |

Предварительная настройка

Для заполнения отчетов установите программы:

Лицензия

«Отчетность в Центральный банк» сервиса «Отчетность через интернет». Приобретается вместе с тарифами сервиса «Отчетность через интернет».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter или свяжитесь с нами.

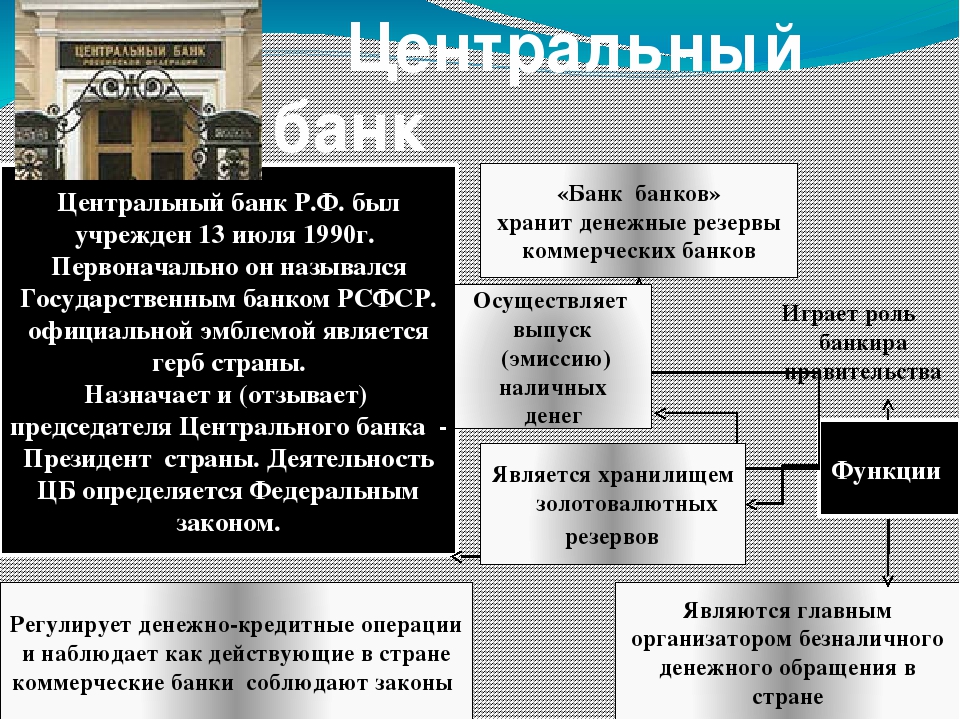

Правовой статус, задачи, функции, полномочия, принципы организации и деятельности Центрального банка определяются Конституцией Республики Узбекистан, настоящим Законом и другими законодательными актами. Центральный банк является юридическим лицом и находится в исключительной собственности государства. Центральный банк — экономически самостоятельное учреждение, осуществляющее свои расходы за счет собственных доходов.Центральный банк и его учреждения имеют печать с изображением Государственного герба Республики Узбекистан и своим наименованием.Имущество Центрального банка составляют его денежные и иные материальные ценности, стоимость которых отражается в балансе Центрального банка.Центральный банк вправе владеть, пользоваться и распоряжаться имуществом, отраженным в его балансе, в установленном законодательством порядке.Главной целью Центрального банка является обеспечение стабильности национальной валюты.Основными задачами являются:формирование, принятие и реализация монетарной политики и политики в области валютного регулирования;организация и обеспечение эффективной системы расчетов в Республике Узбекистан;лицензирование и регулирование банковской деятельности, деятельности микрокредитных организаций ломбардов, валютной биржи и кредитных бюро, надзор за банками, микрокредитными организациями ломбардов, валютной биржи и кредитных бюро, лицензирование производства бланков ценных бумаг; хранение и управление официальными золотовалютными резервами Республики Узбекистан, включая резервы правительства по соглашению;организация совместно с Министерством финансов кассового исполнения государственного бюджета. Центральный банк — экономически самостоятельное учреждение, осуществляющее свои расходы за счет собственных доходов.Центральный банк и его учреждения имеют печать с изображением Государственного герба Республики Узбекистан и своим наименованием.Имущество Центрального банка составляют его денежные и иные материальные ценности, стоимость которых отражается в балансе Центрального банка.Центральный банк вправе владеть, пользоваться и распоряжаться имуществом, отраженным в его балансе, в установленном законодательством порядке.Главной целью Центрального банка является обеспечение стабильности национальной валюты.Основными задачами являются:формирование, принятие и реализация монетарной политики и политики в области валютного регулирования;организация и обеспечение эффективной системы расчетов в Республике Узбекистан;лицензирование и регулирование банковской деятельности, деятельности микрокредитных организаций ломбардов, валютной биржи и кредитных бюро, надзор за банками, микрокредитными организациями ломбардов, валютной биржи и кредитных бюро, лицензирование производства бланков ценных бумаг; хранение и управление официальными золотовалютными резервами Республики Узбекистан, включая резервы правительства по соглашению;организация совместно с Министерством финансов кассового исполнения государственного бюджета.   Взаимоотношения Центрального банка с банками и кредитными учреждениями других государств осуществляется в соответствии с международными договорами Республики Узбекистан, а также межбанковскими соглашениями.Размер уставного капитала Центрального банка составляет два миллиарда сумов. Увеличение размера уставного капитала производится по решению Сената Олий Мажлиса Республики Узбекистан.Уставный капитал Центрального банка не подлежит передаче или использованию в качестве закладного обеспечения.Прибыль Центрального банка за каждый финансовый год определяется после:формирования резервов, покрытия возможных потерь по безнадежным, сомнительным долгам и другим активам;учета всех доходов и расходов, а также фактической оценки активов и пассивов в соответствии с общепринятой бухгалтерской практикой.Нереализованные доходы и расходы Центрального банка, образующиеся от переоценки золотовалютных резервов в результате изменения курса иностранной валюты или стоимости драгоценных металлов, относятся в фонд переоценки по операциям с золотовалютными резервами. Взаимоотношения Центрального банка с банками и кредитными учреждениями других государств осуществляется в соответствии с международными договорами Республики Узбекистан, а также межбанковскими соглашениями.Размер уставного капитала Центрального банка составляет два миллиарда сумов. Увеличение размера уставного капитала производится по решению Сената Олий Мажлиса Республики Узбекистан.Уставный капитал Центрального банка не подлежит передаче или использованию в качестве закладного обеспечения.Прибыль Центрального банка за каждый финансовый год определяется после:формирования резервов, покрытия возможных потерь по безнадежным, сомнительным долгам и другим активам;учета всех доходов и расходов, а также фактической оценки активов и пассивов в соответствии с общепринятой бухгалтерской практикой.Нереализованные доходы и расходы Центрального банка, образующиеся от переоценки золотовалютных резервов в результате изменения курса иностранной валюты или стоимости драгоценных металлов, относятся в фонд переоценки по операциям с золотовалютными резервами.    Срок полномочий председателя Центрального банка — пять лет.В случае отсутствия председателя Центрального банка его обязанности выполняет один из заместителей. Председатель Центрального банка может быть освобожден от занимаемой должности по следующим основаниям:истечение срока полномочий;личное заявление об отставке с указанием причин;признание в установленном законом порядке виновным в совершении преступления;невозможность исполнения своих служебных обязанностей по состоянию здоровья, на основании заключения государственной медицинской комиссии;совершение действий, несовместимых с пребыванием в занимаемой должности, в том числе грубое нарушение настоящего Закона и нанесение существенного ущерба интересам Центрального банка.Председатель Центрального банка может быть освобожден от занимаемой должности и по другим основаниям, предусмотренным в законодательстве.Первый заместитель и заместители председателя Центрального банка назначаются на должность и освобождаются от должности Президентом Республики Узбекистан по представлению председателя Центрального банка. Срок полномочий председателя Центрального банка — пять лет.В случае отсутствия председателя Центрального банка его обязанности выполняет один из заместителей. Председатель Центрального банка может быть освобожден от занимаемой должности по следующим основаниям:истечение срока полномочий;личное заявление об отставке с указанием причин;признание в установленном законом порядке виновным в совершении преступления;невозможность исполнения своих служебных обязанностей по состоянию здоровья, на основании заключения государственной медицинской комиссии;совершение действий, несовместимых с пребыванием в занимаемой должности, в том числе грубое нарушение настоящего Закона и нанесение существенного ущерба интересам Центрального банка.Председатель Центрального банка может быть освобожден от занимаемой должности и по другим основаниям, предусмотренным в законодательстве.Первый заместитель и заместители председателя Центрального банка назначаются на должность и освобождаются от должности Президентом Республики Узбекистан по представлению председателя Центрального банка. Центральный банк разрабатывает основные направления монетарной политики Республики Узбекистан на предстоящий год и ежегодно не позднее, чем за тридцать дней до начала следующего финансового года информирует об этом Сенат Олий Мажлиса. Основные направления монетарной политики должны содержать:анализ и прогноз экономической конъюнктуры;экономически обоснованные границы находящейся в обращении денежной массы;целевые показатели темпа годового прироста денежной массы, включая изменения внутренних активов Центрального банка;основные направления валютной и процентной политики;основные целевые параметры действий по денежно-кредитному регулированию.Центральный банк, исходя из состояния денежно-кредитных, финансовых, валютных и ценовых отношений в Республике Узбекистан, может устанавливать целевые ориентиры изменений одного или нескольких монетарных показателей.Центральный банк может покупать и продавать на открытом рынке государственные ценные бумаги, а также долговые обязательства, выпущенные самим Центральным банком. Центральный банк разрабатывает основные направления монетарной политики Республики Узбекистан на предстоящий год и ежегодно не позднее, чем за тридцать дней до начала следующего финансового года информирует об этом Сенат Олий Мажлиса. Основные направления монетарной политики должны содержать:анализ и прогноз экономической конъюнктуры;экономически обоснованные границы находящейся в обращении денежной массы;целевые показатели темпа годового прироста денежной массы, включая изменения внутренних активов Центрального банка;основные направления валютной и процентной политики;основные целевые параметры действий по денежно-кредитному регулированию.Центральный банк, исходя из состояния денежно-кредитных, финансовых, валютных и ценовых отношений в Республике Узбекистан, может устанавливать целевые ориентиры изменений одного или нескольких монетарных показателей.Центральный банк может покупать и продавать на открытом рынке государственные ценные бумаги, а также долговые обязательства, выпущенные самим Центральным банком. Центральный банк не может использовать операции на открытом рынке для финансирования бюджетом любого уровня, а также покупать государственные ценные бумаги при их первичном размещении.Лимит операций на открытом рынке утверждается Правлением.Центральный банк может учитывать краткосрочные казначейские векселя, а также коммерческие векселя, оплата которых гарантирована банками.Условия проведения учетных операций, включая размеры учетной ставки, устанавливаются Центральным банком.Центральный банк самостоятельно устанавливает процентные ставки по своим операциям. Центральный банк предписывает банкам хранение резервов на установленном им минимальном уровне. Минимальный уровень обязательных резервов, депонируемых в Центральном банке, определяется нормативными актами Центрального банка и зависит от размера, вида и срока вкладов, других обязательств банков. Размеры обязательных резервов одинаковы для всех банков по каждой категории привлеченных средств и вкладов.Обязательные резервы депонируются в Центральном банке в виде денежной наличности или вкладов в порядке, устанавливаемом Центральным банком. Центральный банк не может использовать операции на открытом рынке для финансирования бюджетом любого уровня, а также покупать государственные ценные бумаги при их первичном размещении.Лимит операций на открытом рынке утверждается Правлением.Центральный банк может учитывать краткосрочные казначейские векселя, а также коммерческие векселя, оплата которых гарантирована банками.Условия проведения учетных операций, включая размеры учетной ставки, устанавливаются Центральным банком.Центральный банк самостоятельно устанавливает процентные ставки по своим операциям. Центральный банк предписывает банкам хранение резервов на установленном им минимальном уровне. Минимальный уровень обязательных резервов, депонируемых в Центральном банке, определяется нормативными актами Центрального банка и зависит от размера, вида и срока вкладов, других обязательств банков. Размеры обязательных резервов одинаковы для всех банков по каждой категории привлеченных средств и вкладов.Обязательные резервы депонируются в Центральном банке в виде денежной наличности или вкладов в порядке, устанавливаемом Центральным банком. В предписаниях об установлении или изменении нормативов или состава обязательных резервных требований указываются сроки не менее одного месяца, к которым банки должны выполнить новые нормативы по составу или размеру резервов.Решение о выплате процентов по обязательным резервам принимается Центральным банком.В случае невыполнения банком правил статьи 28 о поддержании минимальных обязательных резервных требований Центральный банк взыскивает в бесспорном порядке с этого банка сумму недовнесенных средств, а также штраф в размере, не превышающем двойную ставку рефинансирования.Центральный банк вправе на установленных им условиях предоставлять банкам кредиты под залог следующих активов: золота, иностранной валюты, валютных и других ценностей, входящих в категорию международных резервов;государственных долговых обязательств и других долговых инструментов, гарантированных правительством;депонированных в Центральном банке и приемлемых для него депозитариях активов, разрешенных к купле-продаже или иным операциям Центрального банка в рамках настоящего закона;коммерческих векселей, оплата которых гарантирована банками. В предписаниях об установлении или изменении нормативов или состава обязательных резервных требований указываются сроки не менее одного месяца, к которым банки должны выполнить новые нормативы по составу или размеру резервов.Решение о выплате процентов по обязательным резервам принимается Центральным банком.В случае невыполнения банком правил статьи 28 о поддержании минимальных обязательных резервных требований Центральный банк взыскивает в бесспорном порядке с этого банка сумму недовнесенных средств, а также штраф в размере, не превышающем двойную ставку рефинансирования.Центральный банк вправе на установленных им условиях предоставлять банкам кредиты под залог следующих активов: золота, иностранной валюты, валютных и других ценностей, входящих в категорию международных резервов;государственных долговых обязательств и других долговых инструментов, гарантированных правительством;депонированных в Центральном банке и приемлемых для него депозитариях активов, разрешенных к купле-продаже или иным операциям Центрального банка в рамках настоящего закона;коммерческих векселей, оплата которых гарантирована банками. В случаях возникновения в банках дефицита ликвидности и отсутствия залоговых активов, указанных в части первой настоящей статьи, Центральный банк вправе предоставлять банкам краткосрочные кредиты без обеспечения в порядке и на условиях, устанавливаемых Центральным банком. Центральный банк публикует условия кредитования банков в средствах массовой информации и на своем официальном веб-сайте.Центральный банк в порядке и на условиях, предусмотренных законодательством, может осуществлять банковские операции по обслуживанию основных счетов органов государственной власти и управления, их учреждений и организаций, органов Министерства обороны, Министерства внутренних дел, Службы государственной безопасности, Национальной гвардии, Министерства по чрезвычайным ситуациям, Государственного таможенного комитета Республики Узбекистан, а также подведомственных Центральному банку предприятий, учреждений и организаций. Денежная система Республики Узбекистан включает в себя денежную единицу Республики Узбекистан, организацию и регулирование денежного обращения. В случаях возникновения в банках дефицита ликвидности и отсутствия залоговых активов, указанных в части первой настоящей статьи, Центральный банк вправе предоставлять банкам краткосрочные кредиты без обеспечения в порядке и на условиях, устанавливаемых Центральным банком. Центральный банк публикует условия кредитования банков в средствах массовой информации и на своем официальном веб-сайте.Центральный банк в порядке и на условиях, предусмотренных законодательством, может осуществлять банковские операции по обслуживанию основных счетов органов государственной власти и управления, их учреждений и организаций, органов Министерства обороны, Министерства внутренних дел, Службы государственной безопасности, Национальной гвардии, Министерства по чрезвычайным ситуациям, Государственного таможенного комитета Республики Узбекистан, а также подведомственных Центральному банку предприятий, учреждений и организаций. Денежная система Республики Узбекистан включает в себя денежную единицу Республики Узбекистан, организацию и регулирование денежного обращения. Денежной единицей Республики Узбекистан является сум. Один сум состоит из ста тийинов. Сум является единственным неограниченным законным средством платежа в Республике Узбекистан.Центральный банк имеет исключительное право на выпуск денежных знаков в обращение в виде банкнот и монет в качестве законных платежных средств на территории Республики Узбекистан. Их подделка и незаконное изготовление влекут ответственность в соответствии с законодательством.Банкноты и монеты, находящиеся в обращении, являются безусловными обязательствами Центрального банка и обеспечиваются всеми его активами.Центральный банк не возмещает уничтоженные, потерянные, фальшивые, подделанные и ставшие недействительными банкноты и монеты.Образцы банкнот и монет, а также их дизайн утверждаются Центральным банком по согласованию с Кенгашем Сената Олий Мажлиса. Дизайн банкнот и монет является собственностью Центрального банка. Сообщения о выпуске в обращение банкнот и монет новых образцов, а также их описание публикуются Центральным банком в средствах массовой информации. Денежной единицей Республики Узбекистан является сум. Один сум состоит из ста тийинов. Сум является единственным неограниченным законным средством платежа в Республике Узбекистан.Центральный банк имеет исключительное право на выпуск денежных знаков в обращение в виде банкнот и монет в качестве законных платежных средств на территории Республики Узбекистан. Их подделка и незаконное изготовление влекут ответственность в соответствии с законодательством.Банкноты и монеты, находящиеся в обращении, являются безусловными обязательствами Центрального банка и обеспечиваются всеми его активами.Центральный банк не возмещает уничтоженные, потерянные, фальшивые, подделанные и ставшие недействительными банкноты и монеты.Образцы банкнот и монет, а также их дизайн утверждаются Центральным банком по согласованию с Кенгашем Сената Олий Мажлиса. Дизайн банкнот и монет является собственностью Центрального банка. Сообщения о выпуске в обращение банкнот и монет новых образцов, а также их описание публикуются Центральным банком в средствах массовой информации. Центральный банк и уполномоченные им банки производят по требованию без всякой платы или комиссионного сбора обмен одних номиналов банкнот и монет на другие.Центральный банк обеспечивает печатание банкнот и чеканку монет, хранение не выпущенных в обращение денежных знаков, а также хранение и уничтожение печатных форм и красок, устанавливает правила хранения, перевозки и инкассации наличных денег, а также их уничтожения.Банкноты и монеты, выпущенные в обращение Центральным банком, обязательны к приему по их нарицательной стоимости во все виды платежей, а также для зачисления на счета, во вклады и для перевода на всей территории Республики Узбекистан.Платежи на территории Республики Узбекистан осуществляются в виде наличных или безналичных расчетов.Безналичные расчеты на территории Республики Узбекистан осуществляются через банки. Формы и правила безналичных расчетов устанавливаются Центральным банком.Порядок ведения кассовых операций юридическими лицами определяется Центральным банком.Центральный банк устанавливает порядок определения годности к использованию денежных знаков и замены поврежденных банкнот и монет. Центральный банк и уполномоченные им банки производят по требованию без всякой платы или комиссионного сбора обмен одних номиналов банкнот и монет на другие.Центральный банк обеспечивает печатание банкнот и чеканку монет, хранение не выпущенных в обращение денежных знаков, а также хранение и уничтожение печатных форм и красок, устанавливает правила хранения, перевозки и инкассации наличных денег, а также их уничтожения.Банкноты и монеты, выпущенные в обращение Центральным банком, обязательны к приему по их нарицательной стоимости во все виды платежей, а также для зачисления на счета, во вклады и для перевода на всей территории Республики Узбекистан.Платежи на территории Республики Узбекистан осуществляются в виде наличных или безналичных расчетов.Безналичные расчеты на территории Республики Узбекистан осуществляются через банки. Формы и правила безналичных расчетов устанавливаются Центральным банком.Порядок ведения кассовых операций юридическими лицами определяется Центральным банком.Центральный банк устанавливает порядок определения годности к использованию денежных знаков и замены поврежденных банкнот и монет. Порядок определения годности денежных знаков и их обмена подлежит опубликованию.Банки без ограничений обменивают поврежденные банкноты и монеты в соответствии с установленными правилами.Выпуск наличных денежных средств в обращение и изъятие их из обращения осуществляются исключительно Центральным банком.Центральный банк вправе изымать из обращения на территории Республики Узбекистан любые банкноты и монеты. Основанием для этого должен служить нормативный документ Центрального банка с указанием порядка обмена и периода времени обмена. По истечении срока, установленного Центральным банком для обмена, банкноты и монеты перестают быть законными платежными средствами.Центральный банк является органом государственного валютного регулирования и валютного контроля.Центральный банк:издает нормативные акты по валютному регулированию, обязательные для исполнения всеми лицами на территории Республики Узбекистан;выдает и отзывает лицензии на проведение операции в иностранной валюте банкам, осуществляет надзор и регулирование их деятельности;осуществляет лицензирование и регулирует деятельность валютной биржи;устанавливает лимиты открытой валютной позиции и другие экономические нормативы для банков;устанавливает порядок определения курса национальной валюты к иностранной валюте;владеет и управляет международными резервами Республики Узбекистан. Порядок определения годности денежных знаков и их обмена подлежит опубликованию.Банки без ограничений обменивают поврежденные банкноты и монеты в соответствии с установленными правилами.Выпуск наличных денежных средств в обращение и изъятие их из обращения осуществляются исключительно Центральным банком.Центральный банк вправе изымать из обращения на территории Республики Узбекистан любые банкноты и монеты. Основанием для этого должен служить нормативный документ Центрального банка с указанием порядка обмена и периода времени обмена. По истечении срока, установленного Центральным банком для обмена, банкноты и монеты перестают быть законными платежными средствами.Центральный банк является органом государственного валютного регулирования и валютного контроля.Центральный банк:издает нормативные акты по валютному регулированию, обязательные для исполнения всеми лицами на территории Республики Узбекистан;выдает и отзывает лицензии на проведение операции в иностранной валюте банкам, осуществляет надзор и регулирование их деятельности;осуществляет лицензирование и регулирует деятельность валютной биржи;устанавливает лимиты открытой валютной позиции и другие экономические нормативы для банков;устанавливает порядок определения курса национальной валюты к иностранной валюте;владеет и управляет международными резервами Республики Узбекистан. Центральный банк вправе заключать от своего имени или от имени Республики Узбекистан по поручению правительства клиринговые и платежные соглашения, а также любые договоры с клиринговыми учреждениями, расположенными за границей.Центральный банк формирует на своих балансовых счетах международные резервы Республики Узбекистан, включающие:золото и другие драгоценные металлы;наличную иностранную валюту;остатки в иностранной валюте на счетах и депозитах в иностранных банках, международных финансовых организациях;ценные бумаги в иностранной валюте, выпущенные или гарантированные зарубежными правительствами, банками и международными финансовыми организациями.Центральный банк содействует поддержанию международных резервов на уровне, достаточном для осуществления монетарной и валютной политики Республики Узбекистан, а также для обеспечения расчетов по международным операциям.Центральный банк вправе осуществлять операции в иностранной валюте на территории Республики Узбекистан и за ее пределами в соответствии с законодательством Республики Узбекистан и международной практикой. Центральный банк вправе заключать от своего имени или от имени Республики Узбекистан по поручению правительства клиринговые и платежные соглашения, а также любые договоры с клиринговыми учреждениями, расположенными за границей.Центральный банк формирует на своих балансовых счетах международные резервы Республики Узбекистан, включающие:золото и другие драгоценные металлы;наличную иностранную валюту;остатки в иностранной валюте на счетах и депозитах в иностранных банках, международных финансовых организациях;ценные бумаги в иностранной валюте, выпущенные или гарантированные зарубежными правительствами, банками и международными финансовыми организациями.Центральный банк содействует поддержанию международных резервов на уровне, достаточном для осуществления монетарной и валютной политики Республики Узбекистан, а также для обеспечения расчетов по международным операциям.Центральный банк вправе осуществлять операции в иностранной валюте на территории Республики Узбекистан и за ее пределами в соответствии с законодательством Республики Узбекистан и международной практикой. Центральный банк выступает в качестве банкира, советника и фискального агента правительства Республики Узбекистан.Центральный банк консультирует правительство по всем важным вопросам, относящимся к задачам и компетенции Центрального банка.Центральный банк ежегодно представляет правительству доклад по экономическим и финансовым вопросам, содержащий рекомендации по подготовке государственного бюджета. Правительство консультируется с Центральным банком о планах заимствования из внутренних и внешних источников кредитования в предстоящем финансовом году, включая суммы, которые будут выплачены в рамках такого заимствования, а также предлагаемые сроки и условия предоставления кредитов. Обо всех займах, получаемых Республикой Узбекистан и ее государственными органами, Министерство финансов сообщает Центральному банку.Центральный банк может принимать в депозит денежные средства и валютные ценности правительства, а также других государственных органов при наличии у них разрешения Министерства финансов. Центральный банк выступает в качестве банкира, советника и фискального агента правительства Республики Узбекистан.Центральный банк консультирует правительство по всем важным вопросам, относящимся к задачам и компетенции Центрального банка.Центральный банк ежегодно представляет правительству доклад по экономическим и финансовым вопросам, содержащий рекомендации по подготовке государственного бюджета. Правительство консультируется с Центральным банком о планах заимствования из внутренних и внешних источников кредитования в предстоящем финансовом году, включая суммы, которые будут выплачены в рамках такого заимствования, а также предлагаемые сроки и условия предоставления кредитов. Обо всех займах, получаемых Республикой Узбекистан и ее государственными органами, Министерство финансов сообщает Центральному банку.Центральный банк может принимать в депозит денежные средства и валютные ценности правительства, а также других государственных органов при наличии у них разрешения Министерства финансов. В качестве депозитария Центральный банк получает и выдает денежные средства и валютные ценности, ведет их учет. Центральный банк может выплачивать проценты по указанным депозитам. Центральный банк, действуя на условиях, согласованных с Министерством финансов, может выступать в качестве фискального агента правительства Республики Узбекистан и государственных органов при:размещении эмитированных Министерством финансов и другими государственными органами долговых обязательств, регистрации размещения и выполнения роли агента при их передаче;выплате стоимости, процентов и других платежей по указанным ценным бумагам;ведении счетов по указанным ценным бумагам и исполнении по ним платежных операций;осуществлении других операций по указанным ценным бумагам.Центральный банк консультирует Министерство финансов по вопросам графика объема выпуска государственных ценных бумаг и погашения государственного долга с учетом их воздействия на ликвидность банковской системы и приоритетов монетарной политики. В качестве депозитария Центральный банк получает и выдает денежные средства и валютные ценности, ведет их учет. Центральный банк может выплачивать проценты по указанным депозитам. Центральный банк, действуя на условиях, согласованных с Министерством финансов, может выступать в качестве фискального агента правительства Республики Узбекистан и государственных органов при:размещении эмитированных Министерством финансов и другими государственными органами долговых обязательств, регистрации размещения и выполнения роли агента при их передаче;выплате стоимости, процентов и других платежей по указанным ценным бумагам;ведении счетов по указанным ценным бумагам и исполнении по ним платежных операций;осуществлении других операций по указанным ценным бумагам.Центральный банк консультирует Министерство финансов по вопросам графика объема выпуска государственных ценных бумаг и погашения государственного долга с учетом их воздействия на ликвидность банковской системы и приоритетов монетарной политики. Кредиты правительству предоставляются в размере, утвержденном Олий Мажлисом Республики Узбекистан, под залог активов, указанных в части первой статьи 30 настоящего Закона, со сроком погашения до одного года. Акт выдачи кредита оформляется отдельным кредитным договором между правительством и Центральным банком, в котором оговариваются размер, сроки погашения, норма выплачиваемых процентов и порядок погашения ссуды.Центральный банк вправе предоставлять кредиты правительству на более длительный срок на взносы по подписке или иные платежи, вытекающие из членства республики в той или иной международной организации.Центральный банк не вправе предоставлять финансовую помощь правительству, за исключением случаев, предусмотренных в настоящей статье.Правительство и Центральный банк осуществляют постоянный обмен статистической информацией для контроля за основными макроэкономическими параметрами в экономике.Правительство, министерства и ведомства представляют Центральному банку финансовую, экономическую информацию и документацию, необходимую для выполнения его функций. Кредиты правительству предоставляются в размере, утвержденном Олий Мажлисом Республики Узбекистан, под залог активов, указанных в части первой статьи 30 настоящего Закона, со сроком погашения до одного года. Акт выдачи кредита оформляется отдельным кредитным договором между правительством и Центральным банком, в котором оговариваются размер, сроки погашения, норма выплачиваемых процентов и порядок погашения ссуды.Центральный банк вправе предоставлять кредиты правительству на более длительный срок на взносы по подписке или иные платежи, вытекающие из членства республики в той или иной международной организации.Центральный банк не вправе предоставлять финансовую помощь правительству, за исключением случаев, предусмотренных в настоящей статье.Правительство и Центральный банк осуществляют постоянный обмен статистической информацией для контроля за основными макроэкономическими параметрами в экономике.Правительство, министерства и ведомства представляют Центральному банку финансовую, экономическую информацию и документацию, необходимую для выполнения его функций. Центральный банк осуществляет регулирование и надзор за деятельностью банков, микрокредитных организаций ломбардов и кредитных бюро с целью поддержания стабильности финансово-банковской системы, обеспечения защиты интересов вкладчиков, заемщиков и кредиторов, а также мониторинг и контроль за соблюдением ими правил внутреннего контроля и порядка предоставления информации, связанной с противодействием легализации доходов, полученных от преступной деятельности, финансированию терроризма и финансированию распространения оружия массового уничтожения, в специально уполномоченный государственный орган.Центральный банк регистрирует банки, кредитные бюро, а также выдает лицензии на право осуществления банковских операций, лицензирует деятельность микрокредитных организаций, ломбардов, кредитных бюро и производство бланков ценных бумаг. Регистрация банков, кредитных бюро, выдача лицензий банкам, микрокредитным организациям и ломбардам осуществляются за плату в порядке, установленном Центральным банком. Центральный банк осуществляет регулирование и надзор за деятельностью банков, микрокредитных организаций ломбардов и кредитных бюро с целью поддержания стабильности финансово-банковской системы, обеспечения защиты интересов вкладчиков, заемщиков и кредиторов, а также мониторинг и контроль за соблюдением ими правил внутреннего контроля и порядка предоставления информации, связанной с противодействием легализации доходов, полученных от преступной деятельности, финансированию терроризма и финансированию распространения оружия массового уничтожения, в специально уполномоченный государственный орган.Центральный банк регистрирует банки, кредитные бюро, а также выдает лицензии на право осуществления банковских операций, лицензирует деятельность микрокредитных организаций, ломбардов, кредитных бюро и производство бланков ценных бумаг. Регистрация банков, кредитных бюро, выдача лицензий банкам, микрокредитным организациям и ломбардам осуществляются за плату в порядке, установленном Центральным банком. Выдача лицензии на производство бланков ценных бумаг осуществляется за плату в порядке, установленном законодательством. Информация о выданных лицензиях подлежит опубликованию, а также размещению на официальном веб-сайте Центрального банка и является открытой для ознакомления.Центральный банк ведет Государственную книгу регистрации банков, реестры лицензий, выданных микрокредитным организациям, ломбардам, кредитным бюро и на производство бланков ценных бумаг.Центральный банк устанавливает: обязательные для банков правила проведения банковских операций, ведения бухгалтерского учета и банковской статистической отчетности, составления годовых отчетов; обязательные для микрокредитных организаций правила проведения финансовых операций, ведения бухгалтерского учета и отчетности; обязательные для ломбардов и кредитных бюро правила осуществления деятельности и операций. Центральный банк имеет право: получать и проверять отчетность и другие документы банков, микрокредитных организаций ломбардов и кредитных бюро, запрашивать и получать информацию об их деятельности, в том числе об операциях; требовать разъяснения по полученной информации; проверять деятельность банков и микрокредитных организаций, их филиалов и аффилированных с ними лиц, а также деятельность ломбардов и кредитных бюро, применять санкции к нарушителям; устанавливать требования по внутреннему аудиту банков и кредитных бюро; устанавливать требования по осуществлению классификации качества активов банков и созданию адекватных резервов покрытия возможных убытков по активам; определять условия и процедуру списания безнадежных активов; направлять банкам, микрокредитным организациям ломбардам и кредитным бюро обязательные для исполнения предписания об устранении выявленных в их деятельности нарушений; запрашивать и получать информацию о финансовом положении и репутации акционеров банка в случае приобретения ими части уставного капитала, превышающей установленный законодательством размер; предъявлять квалификационные требования к руководителям, членам правления и главным бухгалтерам банков и их филиалов, руководителям исполнительных органов микрокредитных организаций и кредитных бюро. Выдача лицензии на производство бланков ценных бумаг осуществляется за плату в порядке, установленном законодательством. Информация о выданных лицензиях подлежит опубликованию, а также размещению на официальном веб-сайте Центрального банка и является открытой для ознакомления.Центральный банк ведет Государственную книгу регистрации банков, реестры лицензий, выданных микрокредитным организациям, ломбардам, кредитным бюро и на производство бланков ценных бумаг.Центральный банк устанавливает: обязательные для банков правила проведения банковских операций, ведения бухгалтерского учета и банковской статистической отчетности, составления годовых отчетов; обязательные для микрокредитных организаций правила проведения финансовых операций, ведения бухгалтерского учета и отчетности; обязательные для ломбардов и кредитных бюро правила осуществления деятельности и операций. Центральный банк имеет право: получать и проверять отчетность и другие документы банков, микрокредитных организаций ломбардов и кредитных бюро, запрашивать и получать информацию об их деятельности, в том числе об операциях; требовать разъяснения по полученной информации; проверять деятельность банков и микрокредитных организаций, их филиалов и аффилированных с ними лиц, а также деятельность ломбардов и кредитных бюро, применять санкции к нарушителям; устанавливать требования по внутреннему аудиту банков и кредитных бюро; устанавливать требования по осуществлению классификации качества активов банков и созданию адекватных резервов покрытия возможных убытков по активам; определять условия и процедуру списания безнадежных активов; направлять банкам, микрокредитным организациям ломбардам и кредитным бюро обязательные для исполнения предписания об устранении выявленных в их деятельности нарушений; запрашивать и получать информацию о финансовом положении и репутации акционеров банка в случае приобретения ими части уставного капитала, превышающей установленный законодательством размер; предъявлять квалификационные требования к руководителям, членам правления и главным бухгалтерам банков и их филиалов, руководителям исполнительных органов микрокредитных организаций и кредитных бюро. Проверки осуществляются полномочными представителями Центрального банка и аудиторами, определяемыми Центральным банком.Приобретение акций банка в случаях, предусмотренных законодательством, требует предварительного согласия Центрального банка. Центральный банк имеет право отказать в даче согласия на совершение сделки купли-продажи акций банка при установлении неудовлетворительного финансового положения приобретателей акций. Не позднее тридцати дней с момента получения ходатайства Центральный банк сообщает заявителю о своем решении в письменной форме.Центральный банк вправе требовать от аудиторов соблюдение нормативных актов Центрального банка, в том числе процедур и методологии, а также получать непосредственно от них информацию, связанную с аудитом банка.Центральный банк совместно со специально уполномоченным государственным органом утверждает правила внутреннего контроля, обязательные для банков, микрокредитных организаций и ломбардов.Центральный банк устанавливает для банков обязательные экономические нормативы, в том числе:коэффициент адекватности капитала;максимальный размер риска на одного заемщика или группы взаимосвязанных заемщиков;максимальный размер крупных кредитных рисков и инвестиций;коэффициенты ликвидности;требования по классификации и оценке активов, а также формирование резервов против сомнительных и недействующих ссуд, создаваемых на основе такой классификации, отчисления в которые относятся на операционные расходы банка;требования по начислению процентов по ссудам и зачислении их на счет доходов банка;лимиты открытой валютной позиции. Проверки осуществляются полномочными представителями Центрального банка и аудиторами, определяемыми Центральным банком.Приобретение акций банка в случаях, предусмотренных законодательством, требует предварительного согласия Центрального банка. Центральный банк имеет право отказать в даче согласия на совершение сделки купли-продажи акций банка при установлении неудовлетворительного финансового положения приобретателей акций. Не позднее тридцати дней с момента получения ходатайства Центральный банк сообщает заявителю о своем решении в письменной форме.Центральный банк вправе требовать от аудиторов соблюдение нормативных актов Центрального банка, в том числе процедур и методологии, а также получать непосредственно от них информацию, связанную с аудитом банка.Центральный банк совместно со специально уполномоченным государственным органом утверждает правила внутреннего контроля, обязательные для банков, микрокредитных организаций и ломбардов.Центральный банк устанавливает для банков обязательные экономические нормативы, в том числе:коэффициент адекватности капитала;максимальный размер риска на одного заемщика или группы взаимосвязанных заемщиков;максимальный размер крупных кредитных рисков и инвестиций;коэффициенты ликвидности;требования по классификации и оценке активов, а также формирование резервов против сомнительных и недействующих ссуд, создаваемых на основе такой классификации, отчисления в которые относятся на операционные расходы банка;требования по начислению процентов по ссудам и зачислении их на счет доходов банка;лимиты открытой валютной позиции. Центральный банк устанавливает обязательные экономические нормативы для микрокредитных организаций и ломбардов.О предстоящих изменениях экономических нормативов Центральный банк объявляет не позднее чем за один месяц.В случае нарушения банками и их филиалами банковского законодательства, устанавливаемых экономических нормативов Центральный банк имеет право взыскивать штраф до 0,1 процента от минимального размера уставного капитала либо ограничивать проведение отдельных операций на срок до шести месяцев.Если допущенные нарушения или совершаемые банком операции создали реальную угрозу интересам вкладчиков и кредиторов, Центральный банк вправе:взыскать с банков штраф не более одного процента от минимального размера уставного капитала;потребовать от банка осуществления мероприятий по финансовому оздоровлению банка, в том числе изменения структуры активов, снижения расходов банка и прекращения выплаты дивидендов акционерам, замены руководителей банка или филиала, в том числе руководителей и членов совета банка, реорганизации банка, ликвидации филиала; изменить для банка экономические нормативы на срок до шести месяцев;ввести запрет на осуществление банком отдельных банковских операций сроком до одного года, а также на открытие филиалов на этот же срок;принимать решения об установлении опеки над банком с наделением опекуна всеми полномочиями должностных лиц и акционеров банка на период, необходимый для финансового оздоровления или выполнения предписаний Центрального банка;отозвать лицензию на право осуществления банковских операций. Центральный банк устанавливает обязательные экономические нормативы для микрокредитных организаций и ломбардов.О предстоящих изменениях экономических нормативов Центральный банк объявляет не позднее чем за один месяц.В случае нарушения банками и их филиалами банковского законодательства, устанавливаемых экономических нормативов Центральный банк имеет право взыскивать штраф до 0,1 процента от минимального размера уставного капитала либо ограничивать проведение отдельных операций на срок до шести месяцев.Если допущенные нарушения или совершаемые банком операции создали реальную угрозу интересам вкладчиков и кредиторов, Центральный банк вправе:взыскать с банков штраф не более одного процента от минимального размера уставного капитала;потребовать от банка осуществления мероприятий по финансовому оздоровлению банка, в том числе изменения структуры активов, снижения расходов банка и прекращения выплаты дивидендов акционерам, замены руководителей банка или филиала, в том числе руководителей и членов совета банка, реорганизации банка, ликвидации филиала; изменить для банка экономические нормативы на срок до шести месяцев;ввести запрет на осуществление банком отдельных банковских операций сроком до одного года, а также на открытие филиалов на этот же срок;принимать решения об установлении опеки над банком с наделением опекуна всеми полномочиями должностных лиц и акционеров банка на период, необходимый для финансового оздоровления или выполнения предписаний Центрального банка;отозвать лицензию на право осуществления банковских операций. В случаях несвоевременности проведения платежей филиалами банков и неудовлетворительного состояния их корреспондентских счетов Центральный банк взыскивает в бесспорном порядке доход, полученный в результате этих действий филиала банка, а также налагает штраф в таком же размере.В случае выявления нарушения законодательства о противодействии легализации доходов, полученных от преступной деятельности, финансированию терроризма и финансированию распространения оружия массового уничтожения банками, микрокредитными организациями и ломбардами Центральный банк вправе применять в отношении них меры и санкции в соответствии с законодательством.В случае нарушения микрокредитными организациями, их филиалами, а также ломбардами требований законодательства о микрокредитных организациях и ломбардах, установленных экономических нормативов, Центральный банк вправе взыскивать: с микрокредитной организации штраф до одного процента от установленного минимального размера уставного фонда; с ломбарда штраф до пятидесятикратного размера установленной минимальной заработной платы. В случаях несвоевременности проведения платежей филиалами банков и неудовлетворительного состояния их корреспондентских счетов Центральный банк взыскивает в бесспорном порядке доход, полученный в результате этих действий филиала банка, а также налагает штраф в таком же размере.В случае выявления нарушения законодательства о противодействии легализации доходов, полученных от преступной деятельности, финансированию терроризма и финансированию распространения оружия массового уничтожения банками, микрокредитными организациями и ломбардами Центральный банк вправе применять в отношении них меры и санкции в соответствии с законодательством.В случае нарушения микрокредитными организациями, их филиалами, а также ломбардами требований законодательства о микрокредитных организациях и ломбардах, установленных экономических нормативов, Центральный банк вправе взыскивать: с микрокредитной организации штраф до одного процента от установленного минимального размера уставного фонда; с ломбарда штраф до пятидесятикратного размера установленной минимальной заработной платы. Порядок применения мер и санкций к банкам, микрокредитным организациям, ломбардам и кредитным бюро, а также к производителям бланков ценных бумаг определяется законодательством. Центральный банк поддерживает сотрудничество и обменивается информацией с международными организациями, центральными банками и другими органами банковского надзора иностранных государств.Центральный банк и банки не несут ответственности по обязательствам друг друга, за исключением случаев, когда они сами приняли на себя такую обязанность.Центральному банку разрешается вести счета и принимать депозиты от банков.Центральный банк вправе оказывать содействие банкам в организации расчетно-клирингового обслуживания межбанковских платежей, в том числе с оплатой посредством чеков и других платежных инструментов, определять по своему усмотрению порядок проведения таких операций и давать соответствующие предписания. Центральный банк создает и поддерживает информационную сеть для нужд банковской системы.Центральный банк получает статистическую информацию от соответствующих органов или непосредственно от субъектов экономической деятельности в порядке, предусмотренном законодательством. Порядок применения мер и санкций к банкам, микрокредитным организациям, ломбардам и кредитным бюро, а также к производителям бланков ценных бумаг определяется законодательством. Центральный банк поддерживает сотрудничество и обменивается информацией с международными организациями, центральными банками и другими органами банковского надзора иностранных государств.Центральный банк и банки не несут ответственности по обязательствам друг друга, за исключением случаев, когда они сами приняли на себя такую обязанность.Центральному банку разрешается вести счета и принимать депозиты от банков.Центральный банк вправе оказывать содействие банкам в организации расчетно-клирингового обслуживания межбанковских платежей, в том числе с оплатой посредством чеков и других платежных инструментов, определять по своему усмотрению порядок проведения таких операций и давать соответствующие предписания. Центральный банк создает и поддерживает информационную сеть для нужд банковской системы.Центральный банк получает статистическую информацию от соответствующих органов или непосредственно от субъектов экономической деятельности в порядке, предусмотренном законодательством. Центральный банк в пределах своей компетенции участвует в согласовании с соответствующими организациями правил и практики сбора, обработки, хранения и распространения статистических данных.За Центральным банком закрепляется бесспорное преимущественное право на удовлетворение всех его требований за счет остатков на счетах должника и иных его активов в Центральном банке, за исключением средств банков, депонированных в Центральном банке в качестве обязательных резервов.Центральный банк может реализовать свое преимущественное право, удержав остатки на счетах или продав по разумной цене другие активы с удержанием выручки в размере причитающегося ему платежа после вычета расходов по продаже.Решения и действия Центрального банка могут быть обжалованы в установленном законодательством порядке. Центральный банк в пределах своей компетенции участвует в согласовании с соответствующими организациями правил и практики сбора, обработки, хранения и распространения статистических данных.За Центральным банком закрепляется бесспорное преимущественное право на удовлетворение всех его требований за счет остатков на счетах должника и иных его активов в Центральном банке, за исключением средств банков, депонированных в Центральном банке в качестве обязательных резервов.Центральный банк может реализовать свое преимущественное право, удержав остатки на счетах или продав по разумной цене другие активы с удержанием выручки в размере причитающегося ему платежа после вычета расходов по продаже.Решения и действия Центрального банка могут быть обжалованы в установленном законодательством порядке.(Ведомости Олий Мажлиса Республики Узбекистан, 1995 г., № 12, ст. 247; 1998 г., № 9, ст. 181; 1999 г., № 5, ст. 124; 2001 г., № 1-2, ст. 23; 2003 г., № 1, ст. 8; Собрание законодательства Республики Узбекистан, 2004 г.  , № 51, ст. 514; 2006 г., № 37-38, ст. 373; 2007 г., № 52, ст. 533; 2009 г., № 15, ст. 176, № 37, ст. 403, № 39, ст. 423, № 52, ст. 553; 2012 г., № 15, ст. 163; 2013 г., № 1, ст. 1; 2014 г., № 20, ст. 222, № 50, ст. 588; 2015 г., № 52, ст. 645; Национальная база данных законодательства, 05.01.2018 г., № 03/18/456/0512; 16.01.2019 г., № 03/19/516/2484, 2019 г., № 2, ст. 47) , № 51, ст. 514; 2006 г., № 37-38, ст. 373; 2007 г., № 52, ст. 533; 2009 г., № 15, ст. 176, № 37, ст. 403, № 39, ст. 423, № 52, ст. 553; 2012 г., № 15, ст. 163; 2013 г., № 1, ст. 1; 2014 г., № 20, ст. 222, № 50, ст. 588; 2015 г., № 52, ст. 645; Национальная база данных законодательства, 05.01.2018 г., № 03/18/456/0512; 16.01.2019 г., № 03/19/516/2484, 2019 г., № 2, ст. 47)

|

Центральный банк РФ выявил в Черноземье 21 компанию с признаками нелегальной деятельности

Центробанк представил список компаний с выявленными признаками нелегальной деятельности на финансовом рынке. Реестр составлен с помощью специальной системы мониторинга, а также по обращениям граждан и организаций, отметили в ЦБ. По подсчетам “Ъ-Черноземье”, в список попала 21 зарегистрированная в областях макрорегиона организация.

- В Курской области выявлено наибольшее число ненадежных компаний — семь.

Пять организаций имеют признаки нелегального кредитора. ООО «Алекс инвест32» и ООО микрокредитная компания «Алекс инвест46» имеют, по данным Kartoteka.ru, одного директора. Также в списке указаны ООО микрокредитная компания «Пирс», ООО «Арт инвест» и компания Discount-store007. Еще две организации имеют признаки финансовой пирамиды: национальный потребительский кооператив «Ваш золотой резервъ» и ООО «Лизинговая компания «Регион»».

Пять организаций имеют признаки нелегального кредитора. ООО «Алекс инвест32» и ООО микрокредитная компания «Алекс инвест46» имеют, по данным Kartoteka.ru, одного директора. Также в списке указаны ООО микрокредитная компания «Пирс», ООО «Арт инвест» и компания Discount-store007. Еще две организации имеют признаки финансовой пирамиды: национальный потребительский кооператив «Ваш золотой резервъ» и ООО «Лизинговая компания «Регион»». - В Воронежской области Центробанк обнаружил пять компаний. Из них четыре имеют признаки нелегального кредитора: ООО «Мегаполис», ООО «Микрокредитная компания «Артемида»», ООО «Опал» и ООО микрокредитная компания «Воронежский областной фонд микрокредитования». Еще одна организация имеет признаки финансовой пирамиды — ООО «Холодинвест».

- В Белгородской области выявлено четыре организации. Все с признаками нелегального кредитора — ООО «Белгород-финанс», ООО «Микрокредитная компания «ТСТ Гладиатор»», ООО микрокредитная компания «Экспрессфинанс» и комиссионный магазин «КомпРом».

- В Липецкой области таких компаний три. Комиссионный магазин «КомпРом» также имеет признаки нелегального кредитора. Кроме того, в регионе те же признаки имеют еще две компании — ООО «Залоговый центр Черноземья» и ООО «Финлайн-лизинг».

- В Тамбовской области выявлено две организации. ООО микрокредитная компания «Мичуринские займы» и неназванный ломбард в Тамбове на Моршанском шоссе, 3 имеют признаки нелегального кредитора.

- В Орловской области Центробанк проблемных компаний не обнаружил.

Александр Прытков

О Центральном банке Республики Узбекистан

I. ОБЩИЕ ПОЛОЖЕНИЯ

Статья 1. Правовой статус

Правовой статус, задачи, функции, полномочия, принципы организации и деятельности Центрального банка определяются Конституцией Республики Узбекистан, настоящим Законом и другими законодательными актами.

Центральный банк является юридическим лицом и находится в исключительной собственности государства.

Центральный банк — экономически самостоятельное учреждение, осуществляющее свои расходы за счет собственных доходов.

Центральный банк и его учреждения имеют печать с изображением Государственного герба Республики Узбекистан и своим наименованием.

Статья 2. Имущество

Имущество Центрального банка составляют его денежные и иные материальные ценности, стоимость которых отражается в балансе Центрального банка.

Центральный банк вправе владеть, пользоваться и распоряжаться имуществом, отраженным в его балансе, в установленном законодательством порядке.

Статья 3. Главная цель и основные задачи

Главной целью Центрального банка является обеспечение стабильности национальной валюты.

Основными задачами являются:

формирование, принятие и реализация монетарной политики и политики в области валютного регулирования;

организация и обеспечение эффективной системы расчетов в Республике Узбекистан;

лицензирование и регулирование банковской деятельности, деятельности кредитных союзов, микрокредитных организаций и ломбардов, надзор за банками, кредитными союзами, микрокредитными организациями и ломбардами, лицензирование производства бланков ценных бумаг;

хранение и управление официальными золотовалютными резервами Республики Узбекистан, включая резервы правительства по соглашению;

организация совместно с Министерством финансов кассового исполнения государственного бюджета.

Статья 4. Запрещенные виды деятельности Центрального банка

Центральный банк невправе:

заниматься оказанием финансовой помощи;

осуществлятькоммерческую деятельность;

участвовать в капиталах банков и других юридических лиц, за исключением участия в капиталах Народного банка Республики Узбекистан, акционерного коммерческого банка «Микрокредитбанк», а также предприятий и организаций, обеспечивающих деятельность Центрального банка.

Статья 5. Подотчетность

Центральный банк подотчетен Сенату Олий Мажлиса Республики Узбекистан. Сенат Олий Мажлиса:

назначает и освобождает от должности по представлению Президента Республики Узбекистан председателя правления Центрального банка;

рассматривает годовой отчет, а также заключение аудитора.

Центральный банк ежегодно публикует в печати доклад о текущей ситуации в денежно-кредитной сфере и основных направлениях монетарной политики.

Статья 6. Независимость Центрального банка

Центральный банк независим в принятии решений в пределах своих полномочий.

Государство не отвечает по обязательствам Центрального банка, а Центральный банк — по обязательствам государства, если они самине приняли на себя такие обязательства или если иное не предусмотрено законодательнымиактами.

Статья 7. Нормативные акты

Центральный банк в пределах своей компетенции издает нормативные акты, обязательные для исполнения всеми лицами на территории Республики Узбекистан.

Нормативные акты Центрального банка вступают в силу со дня опубликования, если в самом акте не предусмотрено иное.

Статья 8. Организационная структура

Центральный банк представляет собой единую централизованную систему управления.

Для выполнения возложенных задач Центральный банк создает соответствующие службы и учреждения.

В столице Республики Каракалпакстан, областных центрах и городе Ташкенте Центральный банк создает главные управления, не имеющие статуса юридического лица.

Службы и учреждения Центрального банка действуют на основании положений, утверждаемых Правлением Центрального банка (в дальнейшем Правление).

Статья 9. Внешнеэкономическая деятельность

Центральный банк вправе:

представлять интересы Республики Узбекистан в центральных банках других государств, международных банках и иных финансово-кредитных учреждениях;

производить финансовые операции, в том числе оказывать банковские услуги иностранным правительствам, иностранным центральным банкам и органам денежно-кредитного регулирования, а также международным организациям, членами которых является Республика Узбекистан;

открывать представительства в иностранных государствах;

осуществлять аккредитацию в Республике Узбекистан представительств иностранных банков.

Взаимоотношения Центрального банка с банками и кредитными учреждениями других государств осуществляются в соответствии с международными договорами Республики Узбекистан, а также межбанковскими соглашениями.

II. ФИНАНСОВОЕ ПОЛОЖЕНИЕ БАНКА

Статья 10. Уставный капитал Центрального банка

Размер уставного капитала Центрального банка составляет два миллиарда сумов. Увеличение размера уставного капитала производится по решению Сената Олий Мажлиса Республики Узбекистан.

Уставный капитал Центрального банка не подлежит передаче или использованию в качестве закладного обеспечения.

Статья 11. Определение и распределение прибыли

Прибыль Центрального банка за каждый финансовый год определяется после:

формирования резервов, покрытия возможных потерь по безнадежным, сомнительным долгам и другим активам;

учета всех доходов и расходов, а также фактической оценки активов и пассивов в соответствии с общепринятой бухгалтерской практикой.

Нереализованные доходы и расходы Центрального банка, образующиеся от переоценки золотовалютных резервов в результате изменения курса иностранной валюты или стоимости драгоценных металлов, относятся в фонд переоценки по операциям с золотовалютными резервами.

Прибыль Центрального банка распределяется в порядке, установленном Правлением, одновременно с утверждением годового отчета.

По решению Правления могут формироваться различные резервы и фонды целевого назначения.

Остаток прибыли после пополнения в установленном порядке резервов и фондов целевого назначения направляется в доход республиканского бюджета.

Не допускается перечисление прибыли в республиканский бюджет до рассмотрения годового отчета.

Статья 12. (исключена № ЗРУ–138 от 28.12.07 г.)

Статья 13. Отчетность

Отчетный период Центрального банка устанавливается с 1 января по 31 декабря включительно. Годовой отчет не позднее 15 мая представляется на рассмотрение Сената Олий Мажлиса.

Статья 14. Аудит Центрального банка

Аудит Центрального банка производится ежегодно независимыми аудиторскими организациями.

III. УПРАВЛЕНИЕ ЦЕНТРАЛЬНЫМ БАНКОМ

Статья 15. Правление Центрального банка

Правление Центрального банка

Высшим органом Центрального банка является его Правление. Правление определяет основные направления политики и деятельности Центрального банка, осуществляет управление банком.

Статья 16. Состав Правления

Правление состоит из одиннадцати человек. В состав Правления входят Председатель Центрального банка, его заместители, а также руководители основных подразделений банка.

Председателем Правления является Председатель Центрального банка. Члены Правления (кроме первого заместителя и заместителей Председателя Центрального банка) утверждаютсяКенгашем Сената Олий Мажлиса по представлению Председателя Центрального банка.

Статья 17. Полномочия Правления

Правление обладает следующими полномочиями:

определяет основные направления монетарной политики, включая масштаб операций Центрального банка на открытом рынке, учетные и ссудные процентные ставки Центрального банка и норму обязательных резервов банков в Центральном банке;

утверждает нормативные акты Центрального банка;

решает вопрос об участии Центрального банка в международных организациях;

определяет номинальную стоимость и образцы банковских билетов и монет, а также условия изъятия денежных знаков;

утверждает размеры и условия предоставления ссуд Правительству Республики Узбекистан;

утверждает экономические нормативы для банков и правила проведения финансовых операций для кредитных союзов, микрокредитных организаций и ломбардов, а также рассматривает их соблюдение;

принимает решения о выдаче и отзыве лицензий на занятие банковской деятельностью, осуществляет лицензирование деятельности кредитных союзов, микрокредитных организаций и ломбардов, а также производства бланков ценных бумаг;

определяет организационную структуру Центрального банка;

создает, реорганизовывает и ликвидирует учреждения и предприятия Центрального банка;

утверждает смету расходов и доходов Центрального банка;

рассматривает годовые и финансовые отчеты Центрального банка;

утверждает руководителей структурных подразделений, учреждений и предприятий Центрального банка;

заслушивает отчеты и доклады руководителей структурных подразделений Центрального банка, его учреждений и организаций;

устанавливает условия найма, увольнения, оплаты труда работников Центрального банка в соответствии с законодательством, а также порядок получения ими кредитов и приобретения акций;

рассматривает и решает другие вопросы, отнесенные к компетенции Центрального банка.

Статья 18. Заседания Правления

Заседания Правления проводятся не реже одного раза в месяц.

Заседания Правления созываются Председателем Центрального банка. Они могут быть созваны также по требованию не менее трех членов Правления.

Председательствует на заседаниях Правления Председатель Центрального банка, а в случае его отсутствия – один из его заместителей.

Заседание Правления правомочно при участии не менее двух третей его членов. Решения Правления принимаются простым большинством голосов присутствующих членов. В случае равенства голосов голос Председателя Центрального банка является решающим.

Заседания Правления являются, как правило, закрытыми.

Статья 19. Решение Правления

Решение Правления принимается в форме постановления.

Статья 20. Председатель Центрального банка

Председатель Центрального банка:

руководит деятельностью Центрального банка и его Правления, распоряжается фондами банка и несет ответственность за выполнение задач, возложенных на Центральный банк;

решает вопросы деятельности Центрального банка, за исключением отнесенных настоящим Законом к компетенции Правления;

подписывает постановления Правления, издает приказы и распоряжения;

совершает действия по оперативному управлению деятельностью и текущим операциям Центрального банка;

представляет Центральный банк в Олий Мажлисе, в правительстве, министерствах и ведомствах, судах, банках и учреждениях, международных и иностранных организациях по всем вопросам банковской деятельности;

поручает решение отдельных вопросов своим заместителям, руководителям структурных подразделений центрального аппарата, руководителям территориальных учреждений.

Срок полномочий Председателя Центрального банка – пять лет.

В случае отсутствия Председателя Центрального банка его обязанности выполняет один из заместителей.

Статья 21. Основания для освобождения от занимаемой должности Председателя Центрального банка

Председатель Центрального банка может быть освобожден от занимаемой должности по следующим основаниям:

истечение срока полномочий;

личное заявление об отставке с указанием причин;

признание в установленном законом порядке виновным в совершении преступления;

невозможность исполнения своих служебных обязанностей по состоянию здоровья, на основании заключения государственной медицинской комиссии;

совершение действий, несовместимых с пребыванием в занимаемой должности, в том числе грубое нарушение настоящего Закона и нанесение существенного ущерба интересам Центрального банка.

Председатель Центрального банка может быть освобожден от занимаемой должности и по другим основаниям, предусмотренным в законодательстве.

Статья 22. Заместители Председателя Центрального банка

Первый заместитель и заместители Председателя Центрального банка назначаются на должность и освобождаются от должности Президентом Республики Узбекистан по представлению Председателя Центрального банка.

IV. ДЕНЕЖНО-КРЕДИТНЫЕ ОПЕРАЦИИ

ЦЕНТРАЛЬНОГО БАНКА

Статья 23. Основные направления монетарной политики

Центральный банк разрабатывает основные направления монетарной политики Республики Узбекистан на предстоящий год и ежегодно не позднее чем за тридцать дней до начала следующего финансового года информирует об этом Сенат Олий Мажлиса.

Основные направления монетарной политики должны содержать:

анализ и прогноз экономической конъюнктуры;

экономически обоснованные границы находящейся в обращении денежной массы;

целевые показатели темпа годового прироста денежной массы, включая изменения внутренних активов Центрального банка;

основные направлениявалютнойи процентной политики;

основные целевые параметры действий по денежно-кредитному регулированию.

Статья 24. Целевые ориентиры изменений монетарных показателей

Центральный банк, исходя из состояния денежно-кредитных, финансовых, валютных и ценовых отношений в Республике Узбекистан, может устанавливать целевые ориентиры изменений одного или нескольких монетарных показателей.

Статья 25. Операции на открытом рынке

Центральный банк может покупать и продавать на открытом рынке государственные ценные бумаги, а также долговые обязательства, выпущенные самим Центральным банком.

Центральный банк не может использовать операции на открытом рынке для финансирования бюджетов любого уровня, а также покупать государственные ценные бумаги при их первичном размещении.

Лимит операций на открытом рынке утверждается Правлением.

Статья 26. Учетные операции Центрального банка

Центральный банк может учитывать краткосрочные казначейские векселя, а также коммерческие векселя, оплата которых гарантирована банками.

Условия проведения учетных операций, включая размеры учетной ставки, устанавливаются Центральным банком.

Статья 27. Процентные ставки по операциям Центрального банка

Центральный банк самостоятельно устанавливает процентные ставки по своим операциям.

Статья 28. Обязательные резервные требования

Центральный банк предписывает банкам хранение резервов на установленном им минимальном уровне. Минимальный уровень обязательных резервов, депонируемых в Центральном банке, определяется нормативными актами Центрального банка и зависит от размера, вида и срока вкладов, других обязательств банков. Размеры обязательных резервов одинаковы для всех банков по каждой категории привлеченных средств и вкладов.

Обязательные резервы депонируются в Центральном банке в виде денежной наличности или вкладов в порядке, устанавливаемом Центральным банком.

В предписаниях об установлении или изменении нормативов или состава обязательных резервных требований указываются сроки не менее одного месяца, к которым банки должны выполнить новые нормативы по составу или размеру резервов.

Решение о выплате процентов по обязательным резервам принимается Центральным банком.

Статья 29. Санкции за невыполнение нормы обязательных резервных требований

В случае невыполнения банком правил статьи 28 о поддержании минимальных обязательных резервных требований Центральный банк взыскивает в бесспорном порядке с этого банка сумму недовнесенных средств, а также штраф вразмере, не превышающем двойную ставку рефинансирования.

Статья 30. Рефинансирование банков Центральным банком

Центральный банк вправе на установленных им условиях предоставлять банкам кредиты под залог следующих активов:

золота, иностранной валюты, валютных и других ценностей, входящих в категорию международных резервов;

государственных долговых обязательств и других долговых инструментов, гарантированных правительством;

депонированных в Центральном банке и приемлемых для него депозитариях активов, разрешенных к купле-продаже или иным операциям Центрального банка в рамках настоящего Закона;

коммерческих векселей, оплата которых гарантирована банками.

Центральный банк публикует условия участия банков в своей системе рефинансирования.

Статья 31. Обслуживание клиентов Центральным банком

Центральный банк в порядке и на условиях, предусмотренных законодательством, может осуществлять банковские операции по обслуживанию основных счетов органов государственной власти и управления, их учреждений и организаций, органов Министерства обороны, Министерства внутренних дел, Службы национальной безопасности, Министерства по чрезвычайным ситуациям, Государственного таможенного комитета Республики Узбекистан, а также подведомственных Центральному банку предприятий, учреждений и организаций.

V. ДЕНЕЖНАЯ СИСТЕМА И ОРГАНИЗАЦИЯ

ДЕНЕЖНОГО ОБРАЩЕНИЯ

Статья 32. Денежная система

Денежная система Республики Узбекистан включает в себя денежную единицу Республики Узбекистан, организацию и регулирование денежного обращения.

Денежной единицей Республики Узбекистан является сум. Один сум состоит из ста тийинов.

Один сум состоит из ста тийинов.

Сум является единственным неограниченным законным средством платежа в Республике Узбекистан.

Статья 33. Полномочия Центрального банка по выпуску

денежных знаков

Центральный банк имеет исключительное право на выпуск денежных знаков в обращение в виде банкнот и монет в качестве законных платежных средств на территории Республики Узбекистан. Их подделка и незаконноеизготовление влекут ответственность в соответствии с законодательством.

Банкноты и монеты, находящиеся в обращении, являются безусловными обязательствами Центрального банка и обеспечиваются всеми его активами.

Центральный банк не возмещает уничтоженные, потерянные, фальшивые, подделанные и ставшие недействительными банкноты и монеты.

Образцы банкнот и монет, а также их дизайн утверждаются Центральным банком по согласованию с Кенгашем Сената Олий Мажлиса. Дизайн банкнот и монет является собственностью Центрального банка. Сообщения о выпуске в обращение банкнот и монет новых образцов, а также их описание публикуются Центральным банком в средствах массовой информации.

Сообщения о выпуске в обращение банкнот и монет новых образцов, а также их описание публикуются Центральным банком в средствах массовой информации.

Центральный банк и уполномоченные им банки производят по требованию без всякой платы или комиссионного сбора обмен одних номиналов банкнот и монет на другие.

Статья 34. Изготовление и хранение денежных знаков

Центральный банк обеспечивает печатание банкнот и чеканку монет, хранение не выпущенных в обращение денежных знаков, а также хранение и уничтожение печатных форм и красок, устанавливает правила хранения, перевозки и инкассации наличных денег, а также их уничтожения.

Статья 35. Требования, предъявляемые к использованию денежных знаков в обращении

Банкноты и монеты, выпущенные в обращение Центральным банком, обязательны к приему по их нарицательной стоимости во все виды платежей, а также для зачисления на счета, во вклады и для перевода на всей территории Республики Узбекистан.

Статья 36. Осуществление платежей

Платежи на территории Республики Узбекистан осуществляются в виде наличных или безналичных расчетов.

Безналичные расчеты на территории Республики Узбекистан осуществляются через банки. Формы и правила безналичных расчетов устанавливаются Центральным банком.

Порядок ведения кассовых операций юридическими лицами определяется Центральным банком.

Статья 37. Поврежденные денежные знаки

Центральный банк устанавливает порядок определения годности к использованию денежных знаков и замены поврежденных банкнот и монет. Порядок определения годности денежных знаков и их обмена подлежит опубликованию.

Банки без ограничений обменивают поврежденные банкноты и монеты в соответствии с установленными правилами.

Статья 38. Выпуск наличных денежных средств в обращение

Выпуск наличных денежных средств в обращение и изъятие их из обращения осуществляются исключительно Центральным банком.

Статья 39. Изъятие денежных знаков

Центральный банк вправе изымать из обращения на территории Республики Узбекистан любые банкноты и монеты. Основанием для этого должен служить нормативный документ Центрального банка с указанием порядка обмена и периода времени обмена.

По истечении срока, установленного Центральным банком для обмена, банкноты и монеты перестают быть законными платежными средствами.

VI. ВАЛЮТНОЕ РЕГУЛИРОВАНИЕ И УПРАВЛЕНИЕ МЕЖДУНАРОДНЫМИ РЕЗЕРВАМИ

Статья 40. Валютное регулирование

Центральный банк является органом государственного валютного регулирования и валютного контроля.

Центральный банк:

издает нормативные акты по валютному регулированию, обязательные для исполнения всеми лицами на территории Республики Узбекистан;

выдает и отзывает лицензии на проведение операций в иностранной валюте банкам, другим юридическим и физическим лицам, осуществляет надзор и регулирование их деятельности;

устанавливает лимиты открытой валютной позиции и другие экономические нормативы для банков;

устанавливает порядок определения курса национальной валюты к иностранной валюте;

владеет и управляет международными резервами Республики Узбекистан.

Статья 41. Международные клиринговые и платежные соглашения

Центральный банк вправе заключать от своего имени или от имени Республики Узбекистан по поручению правительства клиринговые и платежные соглашения, а также любые договоры с клиринговыми учреждениями, расположенными за границей.

Статья 42. Международные резервы

Центральный банк формирует на своих балансовых счетах международные резервы Республики Узбекистан, включающие:

золото и другие драгоценные металлы;

наличную иностранную валюту;

остатки в иностранной валюте на счетах и депозитах в иностранных банках, международных финансовых организациях;

ценные бумаги в иностранной валюте, выпущенные или гарантированные зарубежными правительствами, банками и международными финансовыми организациями.