Что такое банковская гарантия – что это такое, как ее получить, и сколько она стоит

Что такое банковская гарантия простыми словами

Солидный бизнес предполагает заемные средства и поручительство третьих лиц. Однако есть нечто более весомое и надежное, о чем мы расскажем ниже. Эта статья рассматривает банковские гарантии, что это такое, в чем их преимущества. Материал будет полезен и для опытных игроков заемного рынка, и для новичков.

Что такое банковская гарантия простыми словами

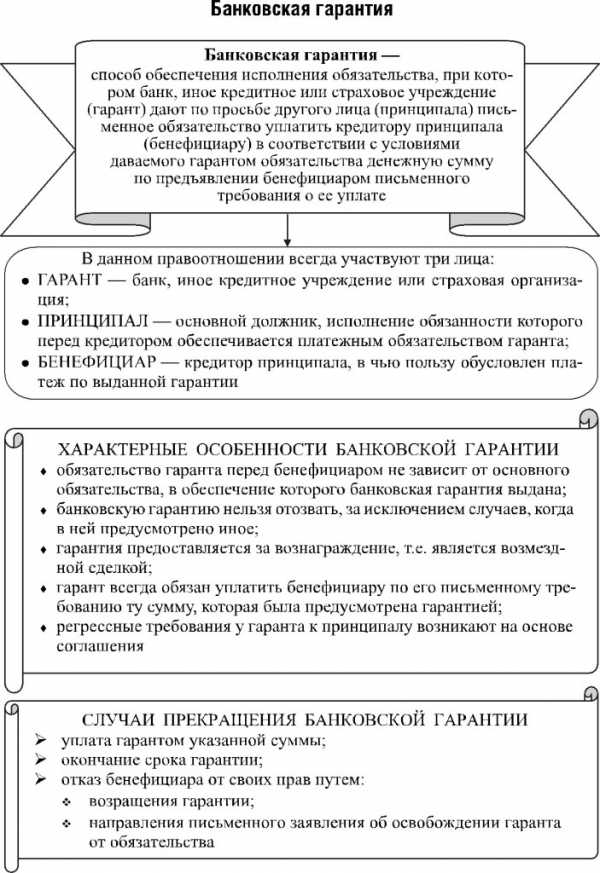

Это обязательство банка оплатить кредитору определенную денежную сумму в случае нарушения договоренностей по контракту поставщиком (подрядчиком, исполнителем). Выплата проводится на условиях, зафиксированных в гарантийном документе, который составляется в письменной форме на бланке и заверяется гербовой печатью.

В строгом смысле слова БГ называется независимой гарантией – соответствующие новации были внесены в июне 2015 года в нормы ГК РФ, однако для лучшего понимания мы будем именовать ее более привычным термином – банковская гарантия (БГ).

Когда пригодится гарантия банка: ее разновидности

Гарантийные обязательства — довольно распространенная форма обеспечения сделки, применяемая во многих сегментах рынка. В зависимости от конечной цели получателя на практике можно выделить несколько видов гарантий банка:

- Тендерная. Обязательное обеспечение, применяемое в процедуре госзакупок и гарантирующее соблюдение условий конкурса участником, а также дальнейшее выполнение им взятых на себя обязательств.

- Платежная. Актуальна в сфере товарного кредита, а также для получения рассрочки платежа от поставщика. Гарантирует оплату продукции в случае просрочки или задолженности со стороны должника.

- Таможенная. Используется в процессе растаможки товаров и их оформления при пересечении границы. Такая гарантия выплачивается таможенным (налоговым) органам в установленных законом случаях.

- Выполнения. Обеспечивает надлежащее осуществление сделки исполнителем. Выплаты от банка причитаются заказчику и проводятся в случае неисполнения обязательств контрагентом по договору.

- Возврата платежа. Банк возмещает бенефициару сумму невозвращенного авансового платежа.

- Возврата кредита. Получателем гарантийной выплаты выступает кредитор, выдавший заемные средства.

Банковская гарантия — это серьезное подспорье для бизнеса в различных сферах экономической деятельности. По сути грамотно оформленная гарантия выполняет функцию страхового полиса для кредитора и верительной грамоты, удостоверяющей добросовестность и платежеспособность, для заемщика.

Стороны гарантийных обязательств

Гарантийное соглашение заключается между двумя участниками – заемщиком (принципалом) и банком (гарантом) в пользу третьего участника – кредитора (бенефициара). Заемщик обычно выступает исполнителем (подрядчиком) или покупателем (приобретателем) по сделке.

В роли гаранта может выступать банковское или другое кредитное учреждение, а также коммерческие организации. Если гарантия выдана иными субъектами, то она приравнивается к договору поручительства и влечет иные правовые последствия для участников соглашения.

Если гарантия требуется для участия в процедуре госзакупки, то выдать ее может только уполномоченный банк, отвечающем всем требованиям ч.3 ст. 74.1 НК РФ и входящем в специальный список, утвержденный Минфином. Гарантийные обязательства по тендерам регистрируются в Единой информационной системе закупок. Банки, имеющие право выдавать гарантии по ФЗ-223, не подлежат обязательной регистрации в Реестре, однако их перечень можно посмотреть на сайте ЦБ в справочнике кредитных организаций.

Получая банковскую гарантию при посредстве электронной биржи My-bg.ru, вам не придется думать об этих тонкостях – за вас «подумали» наши сервисы, учитывающие все нюансы процедуры.

Что должно быть в тексте гарантии банка?

Исчерпывающий ответ на этот вопрос нам предоставляет ч.4 ст.368 ГК РФ, в которой перечислены обязательные условия банковской гарантии, а именно:

- дата оформления документа;

- наименования участников;

- обязательство, обеспеченное гарантийным документом;

- сумма выплат или алгоритм ее расчета;

- срок действия обеспечения;

- условия гарантийной выплаты и необходимые для этого документальные подтверждения.

Документ может содержать и дополнительные пункты, согласованные сторонами:

- условия возможного изменения гарантийной суммы;

- обстоятельства для отзыва БГ;

- право бенефициара на передачу прав требования третьим лицам;

- момент вступления гарантии в силу, если он не совпадает с моментом ее передачи (отправки) гарантом и другие существенные для контрагентов условия.

Специально не оговоренные вопросы регламентируются актуальными законодательными нормами.

В чем плюсы банковской гарантии?

Если вы интересовались данным вопросом, то сталкивались с утверждением, что получить БГ намного выгоднее, чем другие виды обеспечения. Давайте разберемся, так ли это.

Многолетняя практика работы в указанной сфере позволяет нам утверждать, что банковские гарантии на порядок выгоднее и удобнее в применении, нежели другие обеспечительные меры, в числе которых поручительство и залог.

Преимущества БГ:

1.Обходится дешевле – разумеется, если подойти к ее получению продуманно, воспользовавшись услугами менеджеров нашей электронной биржи .

2.Не требует изъятия денег из оборота, как в случае оформления залога. Ещё дороже обойдутся заемные средства – процент по кредитам обычно выше, чем комиссия по банковской гарантии.

3.Не связана с историей основной сделки – фактически, она неизменна в течение всего срока действия, если стороны не согласовали другие условия, тогда как поручительство напрямую зависит от судьбы обеспечиваемого обязательства.

4.В определенных законом ситуациях она является единственно возможным средством обеспечения. Так, в сфере тендерных закупок банковская гарантия определена специальным законом ФЗ-44 как обязательная составляющая допуска к конкурсным торгам.

5.Надежная обеспечительная мера, предоставляющая получателю большие возможности на рынке, включая право на товарный кредит и отсрочку платежа.

Для кредитора такое обеспечение — проверенный легитимный способ снизить собственные риски и одновременно проверить финансовое положение предполагаемого контрагента. Таким образом, независимая гарантия выполняет роль своеобразного сертификата, подтверждающего платежеспособность и экономическую стабильность компании-заемщика.

Что влияет на цену гарантийного соглашения?

Во что вам обойдется БГ, зависит от нескольких существенных факторов:

1.Сумма основного контракта и предмет обеспеченного обязательства.

2.Размер гарантийного платежа, на который претендует заемщик, или законодательно установленная сумма выплат.

3.Срок действия БГ, в течение которого бенефициар может получить причитающуюся сумму.

4.Наличие (или отсутствие) ликвидного залога, при помощи которого банк снижает собственные риски.

Стоимость гарантии — базовая величина для расчета комиссии, выплачиваемой банку в день оформления документации. На практике вознаграждение гаранта составляет от 2% до 10% или представляет собой фиксированную сумму с нижним минимальным порогом, исчисляемом в рублях.

Нужна гарантия. С чего начать?

1.Определиться с банком. Если вам удалось получить обеспечение в кредитном учреждении в прошлый раз, не факт, что вам выдадут его снова. К тому же критерии «надежности» заемщиков у каждой организации отличаются — важно найти «своего» кредитора.

2.Подать заявку с необходимыми документами в выбранное учреждение. И для бывалых, и для новичков отлично подойдет электронный сервис позволяющий подать заявку одновременно в 30 банков-партнеров биржи.

3.После проверки финансового положения заявителя банк либо отклонит, либо одобрит заявку.

4.В случае положительного решения вы переходите к этапу непосредственного оформления банковской гарантии.

5.С момента получения документа у гаранта, он вступает в силу и действует в течение оговоренного в нем срока.

Пришло время распорядиться полученными преимуществами!

Мы постарались подробно описать, что такое банковская гарантия простым языком для тех, кто намерен самостоятельно разобраться в этом вопросе. Если же у вас нет времени и желания заниматься оформлением гарантийных документов, вы можете воспользоваться сервисами My-bg.ru и поручить эту работу опытным менеджерам.

my-bg.ru

Банковская гарантия по 44-ФЗ от «А» до «Я»

Здравствуйте, уважаемый(ая) коллега! Сегодня мы с вами поговорим о банковских гарантиях по 44-ФЗ, а именно что это такое и для чего они нужны. Информации по данной теме в интернете более чем достаточно, однако она очень плохо структурирована и разбросана частями по разным ресурсам. По этой причине у многих имеется весьма поверхностное представление по данному вопросу. Я же своей серией статей хочу исправить эту ситуацию и максимально подробно и последовательно раскрыть эту тему. И так, давайте приступим…

Содержание:

1. Что такое банковская гарантия простым языком?

2. Содержание банковской гарантии

3. Срок действия банковской гарантии по 44-ФЗ

4. Безотзывная банковская гарантия

5. Основания для отказа в принятии банковской гарантии

6. Реестр банковских гарантий

7. Образец банковской гарантии по 44-ФЗ

1. Что такое банковская гарантия простым языком?

Понятие гарантии определено в части первой статьи 368 Гражданского кодекса РФ.

Банковская гарантия (БГ) — это письменное обязательство банка (гаранта) уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования об ее уплате.

Т.е., если участник закупки (поставщик) не выполнит своих обязательств перед заказчиком, за него возместит денежные средства банк, а дальше поставщик будет должен уже банку.

Т.е. ключевыми звеньями БГ являются: гарант (банк), принципал (участник закупки, поставщик) и бенефициар (заказчик). Бывает в этой цепи ещё и 4-е звено — брокер (посредник между гарантом и принципалом).

Принципалом по банковской гарантии является участник закупки (поставщик), который обязан предоставить БГ в качестве обеспечения исполнения своих обязательств.

Бенефициаром по банковской гарантии является государственный (муниципальный) заказчик, иными словами его можно назвать выгодоприобретателем. Именно он, в случае нарушения принципалом обязательств, будет иметь право обратиться к гаранту (банку) за получением суммы БГ в качестве компенсации убытков, вызванных нарушением условия обязательств.

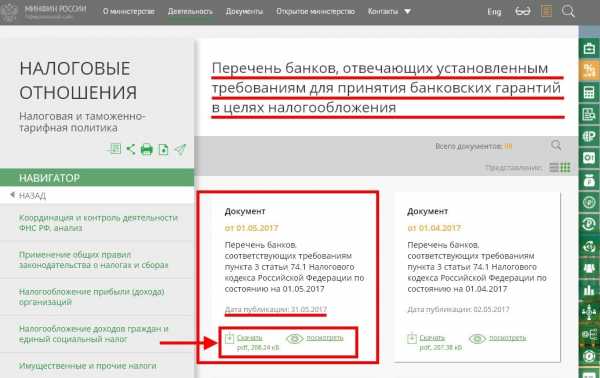

Государственные и муниципальные заказчики в качестве обеспечения заявок и обеспечения исполнения контрактов в рамках 44-ФЗ принимают БГ, выданные банками, включенными в предусмотренный статьей 74.1 Налогового кодекса РФ перечень банков, отвечающих установленным требованиям для принятия БГ в целях налогообложения.

Актуальный перечень банков можно найти на сайте Минфина России по адресу: //www.minfin.ru/ru/perfomance/tax_relations/policy/bankwarranty/. По состоянию на 31.05.2017 года в этом списке находятся 279 банков.

Примечание: В рамках 44-ФЗ участнику закупки предоставлена возможность обеспечить заявку на участие в торгах не только в виде денежных средств, но и в виде БГ. Однако стоит отметить, что согласно части 1 статьи 44 44-ФЗ такая возможность есть исключительно при проведении конкурсов и закрытых аукционов. Согласно части 2 статьи 44 участие в электронных аукционах по-прежнему обеспечивается только путем внесения денежных средств.

2. Содержание банковской гарантии

Согласно части 2 статьи 45 Федерального закона № 44-ФЗ БГ должна быть безотзывной и должна содержать:

- сумму банковской гарантии, подлежащую уплате гарантом заказчику в установленных частью 13 статьи 44 44-ФЗ случаях (Примечание: это уклонение или отказ участника закупки заключить контракт, а также непредоставление или предоставление с нарушением обеспечения исполнения контракта), или сумму БГ, подлежащую уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со статьей 96 44-ФЗ;

- обязательства принципала, надлежащее исполнение которых обеспечивается БГ;

- обязанность гаранта уплатить заказчику неустойку в размере 0,1% денежной суммы, подлежащей уплате, за каждый день просрочки;

- условие, согласно которому исполнением обязательств гаранта по БГ является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику;

- срок действия банковской гарантии с учетом требований статей 44 и 96 44-ФЗ (Примечание: Согласно части 3 статьи 44 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения заявки, должен составлять не менее чем два месяца с даты окончания срока подачи заявок. Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта не менее чем на один месяц).

- отлагательное условие, предусматривающее заключение договора предоставления БГ по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления БГ в качестве обеспечения исполнения контракта;

- установленный Правительством РФ перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по БГ. (См. Постановление Правительства РФ от 08.11.2013 г. №1005 “О банковских гарантиях, используемых для целей Федерального закона “О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд”).

В том случае, если это предусмотрено извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в БГ включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем 5-ть рабочих дней не исполнено требование заказчика об уплате денежной суммы по БГ, направленное до окончания срока действия БГ.

Важный момент! Согласно части 4 статьи 45 44-ФЗ запрещается включение в условия БГ требования о представлении заказчиком гаранту судебных актов, подтверждающих неисполнение принципалом обязательств, обеспечиваемых БГ.

3. Срок действия банковской гарантии по 44-ФЗ

Еще раз повторюсь, что БГ в рамках 44-ФЗ может быть предоставлена участником закупки в качестве обеспечения заявки и в качестве обеспечения исполнения контракта. В связи с этим и сроки действия таких гарантий должны быть разными.

Согласно части 3 статьи 44 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения заявки, должен составлять не менее чем два месяца с даты окончания срока подачи заявок.

Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта не менее чем на один месяц.

4. Безотзывная банковская гарантия

Безотзывная банковская гарантия – это самый надежный способ обеспечения обязательств. Поскольку такая гарантия подразумевает под собой то, что банк выдавший её, не имеет права на ее отзыв при любом стечении обстоятельств. Т.е. гарант обязан выполнить все взятые на себя обязательства в полном объеме.

Согласно статьи 378 ГК РФ обязательство гаранта перед бенефициаром прекращается:

- уплатой бенефициару суммы, на которую выдана гарантия;

- окончанием определенного в независимой гарантии срока, на который она выдана;

- вследствие отказа бенефициара от своих прав по гарантии;

- по соглашению гаранта с бенефициаром о прекращении этого обязательства.

5. Основания для отказа в принятии банковской гарантии

Основанием для отказа в принятии БГ заказчиком является:

- отсутствие информации о БГ в реестре банковских гарантий;

- несоответствие БГ условиям, указанным в частях 2 и 3 статьи 45 44-ФЗ;

- несоответствие БГ требованиям, содержащимся в извещении об осуществлении закупки, приглашении принять участие в определении поставщика (подрядчика, исполнителя), документации о закупке, проекте контракта, который заключается с единственным поставщиком (подрядчиком, исполнителем).

Важный момент! В случае отказа в принятии БГ заказчик в срок, не превышающий 3-х рабочих дней со дня её поступления, информирует в письменной форме или в форме электронного документа об этом лицо, предоставившее гарантию, с указанием причин, послуживших основанием для отказа.

6. Реестр банковских гарантий

БГ, предоставляемая участником закупки в качестве обеспечения заявки на участие в конкурсе или закрытом аукционе либо в качестве обеспечения исполнения контракта, должна быть включена в реестр банковских гарантий, размещенный в единой информационной системе (ЕИС).

Исключение составляют БГ, предоставляемые в качестве обеспечения заявок и исполнения контрактов, если такие заявки и (или) контракты содержат сведения, составляющие государственную тайну. Сведения о таких гарантиях включаются в закрытый реестр банковских гарантий, который не размещается в ЕИС.

При выдаче БГ банк предоставляет принципалу выписку из реестра банковских гарантий.

Банк, выдавший БГ, не позднее одного рабочего дня, следующего за датой ее выдачи, или дня внесения изменений в условия БГ включает необходимые информацию и документы в реестр банковских гарантий либо в указанные сроки направляет в соответствии с порядком формирования и ведения закрытого реестра БГ информацию для включения в закрытый реестр БГ.

Ведение реестра и размещение его в единой информационной системе в сфере закупок осуществляет Федеральное казначейство.

В реестр БГ и закрытый реестр БГ включаются следующие информация и документы:

- наименование, место нахождения банка, являющегося гарантом, ИНН или в соответствии с законодательством иностранного государства аналог ИНН;

- наименование, место нахождения поставщика (подрядчика, исполнителя), являющегося принципалом, ИНН или в соответствии с законодательством иностранного государства аналог ИНН;

- денежная сумма, указанная в БГ и подлежащая уплате гарантом в случае неисполнения участником закупки в установленных случаях требований 44-ФЗ;

- срок действия БГ;

- копия БГ, за исключением БГ, информация о которой подлежит включению в закрытый реестр БГ;

- иные информация и документы, перечень которых установлен Правительством РФ.

7. Образец банковской гарантии по 44-ФЗ

Единой формы БГ, которая обязательна к использованию в настоящее время нет, есть только требования закона к её обязательному содержанию (44-ФЗ, ГК РФ).

Для того чтобы посмотреть как выглядит банковская гарантия по 44-ФЗ и скачать образец на свой компьютер, достаточно зайти в реестр БГ на сайте www.zakupki.gov.ru.

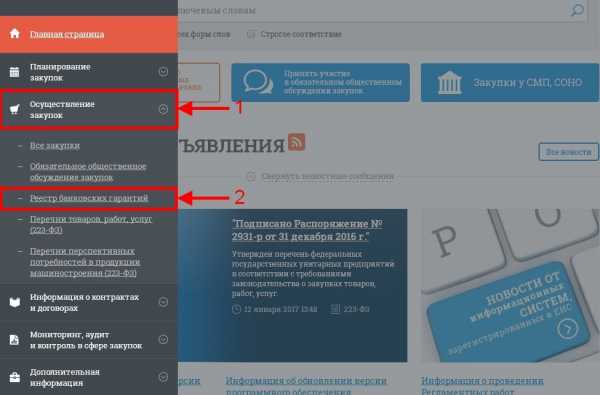

Для этого вам необходимо зайти на главную страницу сайта www.zakupki.gov.ru.

Примечание: Все картинки в статье кликабельны. Для увеличения изображения достаточно щелкнуть левой кнопкой мыши по картинке и она откроется в полном размере.

Затем в левом вертикальном меню выбрать раздел «Осуществление закупок» и в выпадающем меню выбрать пункт “Реестр банковских гарантий”.

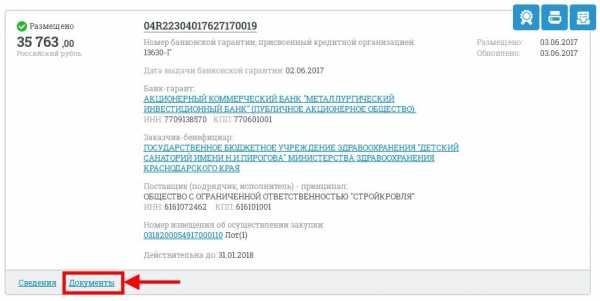

После нажатия по данному пункту перед вами откроется центральное окно реестра со сведениями о размещенных в нем банковских гарантиях. Для того чтобы посмотреть документы, прикрепленные на сайте, необходимо нажать на ссылку “Документы”, расположенную ниже основных сведений о гарантии.

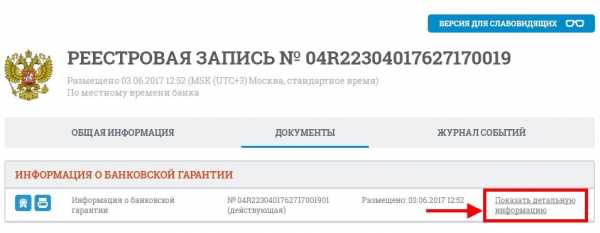

Перед вами появится окно с информацией о БГ. Справа вам необходимо будет нажать по ссылке “Показать детальную информацию”

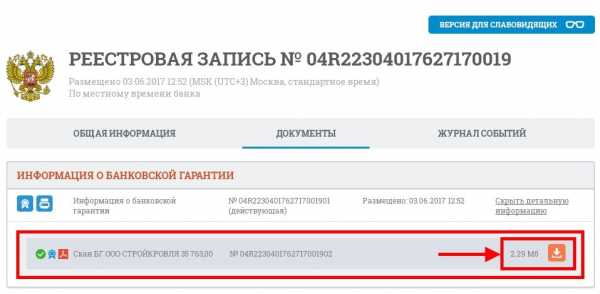

Ниже появится строка с прикрепленным на сайте “сканом” БГ. Для того чтобы его скачать, достаточно нажать по пиктограмме с изображением стрелки, расположенной справа.

Вот и все действия, которые вам необходимо выполнить. Как видите все достаточно просто.

Статья получилась достаточно большой, поэтому на этом я, пожалуй, сегодня остановлюсь. Информацию о том, как получить банковскую гарантию читайте в следующей статье.

И в завершении предлагаю вам посмотреть небольшой видеоролик от компании ООО «Бикотендер», который называется “Банковская гарантия: все, что нужно знать участникам торгов”.

На этом сегодня все! До встречи в следующей статье.

zakupkihelp.ru

Что такое банковская гарантия простым языком: своими словами о БГ

Жесткие условия бизнеса требуют материальное подтверждение надежности от исполнителей, которые собираются заключить выгодную сделку.

В свое время было опробовано не мало вариантов, некоторые из которых работают до сих пор.

Залоги, кредиты, поручительство – это и многое другое оказалось менее функционально и выгодно, по сравнению с банковской гарантией.

Что такое БГ простым понятием?

Содержание материала

В чем смысл?

Объясняя простым языком, что такое банковская гарантия, первым делом нужно установить стороны, между которыми она заключается. В обычных случаях их 3:

- Гарант, коим может выступать банк или коммерческая структура.

- Принципал, у которого возникла необходимость доказать свою надежность при заключении контракта, или же отсрочить свои платежи государственным службам.

- Бенефициар, в пользу которого заключается гарантийный договор.

Банковская гарантия является лучшим инструментом обеспечения безопасности отношений в бизнесе.

При ее использовании принципал (исполнитель) и бенефициар (заказчик) подписывают контракт, включающий условия выплаты штрафа за допущенные нарушения или невыполнение (наступления гарантийного случая). Если пункты контракта не будут выполнены исполнителем, бенефициар получит неустойку.

Выплаты произведет гарант (банк или коммерческая структура) в соответствии с условиями гарантийного договора с принципалом.

Получать банковское обеспечение имеют право только юридические лица, а также физические, имеющие статус предпринимателя.

Преимущества БГ

Чем хороша?

Привлекательность банковской гарантии в том, что она выгодна сразу всем сторонам, участвующим в отношениях.

Для бенефициара

Заказчик точно уверен, что при наступлении гарантийного случая, его убытки будут возмещены. При этом нет необходимости возиться с судовыми процессами, продажей залогового имущества и прочими неприятными проблемами.

Он получает деньги после предоставления нужных бумаг от гаранта, и тот, по условиям договора, не имеет права отказать в выдаче или уменьшить сумму обеспечения.

При ведении бизнеса часто встречаются случаи, когда необходимо уверить партнера в надежности сделки. Мало того, многие случаи прописаны законодательно. Участие в государственных контрактах относятся к ним.

Частные структуры самостоятельно принимают решение, нужно ли им банковское обеспечение, а чаще всего им пользуются.

Для принципала

Российский бизнес переживает нелегкие времена. При условии точного соблюдения законодательных норм и условий договора, банковское обеспечение становится значительной финансовой поддержкой. Зачем нужна банковская гарантия принципалу? Среди самых частых поводов для ее использования:

- участие в тендерах и получение крупных контрактов без замораживания оборотных средств;

- получение аванса на выполнение работы под банковское обеспечение;

- организация выставок без уплаты пошлин, материалов и товаров с возможностью отсрочки платежа;

- освобождение от предоставления аванса в случае производства акцизных спиртосодержащих продуктов;

- уменьшение платежа в налоговые службы;

- ограждение имущества и оборотных средств фирмы от судебного ареста при прохождении процесса, в целях чего предоставляется гарантия на ту же сумму.

Если не происходило наступления гарантийного случая, бизнес не страдает вообще, выплачивая всего 3-5% от общей суммы обеспечения. Но даже при выплате банком указанных средств, его финансовые траты будут иметь характер отложенного платежа еще 3 месяца, давая возможность пользоваться ими в виде кредитных средств (10-30% от невозвращенной суммы).

Гарант

Для чего нужна банковская гарантия финансовым структурам? Кредитные организации получают доходы от проданных продуктов. Гарантии – один из них. Но обычно речь идет о крупных суммах и солидных, надежных клиентах, а, значит, о немалых доходах. Риски компенсируются депозитными счетами, наличием залогового имущества, поручительством других организаций или физических лиц. Крупные заработки банки получают:

- возможность получать оплату только за само обещание выплатить средства, которые все это время находятся на счетах кредитной организации;

- большие проценты от выплаченной суммы при наступлении гарантийного случая;

- доходы от продажи залогового имущества в случае невыполнения клиентом долговых обязательств.

Результатом заключения договора о получении банковской гарантии станет не просто выгода каждого из участников, но и возможность развития малого и среднего бизнеса в целом, общий подъем состояния экономики. И это не пустые слова, популярность данного инструмента продолжает расти с каждым годом.

Кто может стать гарантом в БГ?

Кто может стать гарантом

Обычную гарантию имеют право выдавать банки и коммерческие организации, при этом их выдача не должна превышать 25% от капитала структуры. Нарушение этого требования Центрального Банка может спровоцировать отзыв лицензии.

Для государственных конкурсов лицензию выдают только банки, отобранные Минфином, при том список ежемесячно обновляется. Его можно найти на сайте государственной структуры. Для остальных сторон выбор такого гаранта будет оптимальным, поскольку государство выдвигает высокие требования:

- лицензия на протяжении 5 лет;

- капитал составляет от 1 млрд. в национальной валюте;

- отсутствие грубых нарушений и признаков банкротства при проведении министерской проверки.

Раньше работать с выдачей гарантии могли страховые организации, но на данный момент законодательство запрещает такое производство.

Получение БГ

Как получить

Далеко не каждому удается купить продукт выгодно. Коммерческие организации выдвигают меньше требований, но стоимость продукта значительно завышают. Банки соглашаются работать на выгодных условиях, но с избранными клиентами, не позволяя себе рисковать и ввязываться в проблемы с задолженностями, ведь речь идет о значительных суммах. Чтобы обеспечить для себя надежного гаранта дешево, необходимо:

- иметь стаж лицензионной деятельности не менее 3 месяцев, предпочтительнее от года;

- подтвердить документально прибыльность своего бизнеса;

- сотрудничать с банком постоянно, имея расчетный, а еще лучше депозитный счет;

- владеть имуществом и депозитными счетами для возможности предоставления залога;

- ранее успешно выполнять заказы подобного профиля.

Что касается суммы гарантии, она определяется со стороны:

- заказчика суммой контракта;

- исполнителя объемом годового дохода;

- банка размером его капитала.

Оформление начинается как раз из определения необходимой суммы. Далее выбирается финансовая организация, которая работает с данным продуктом и соглашается выдать нужный объем средств.

В зависимости от сроков предоставления, можно оформить классическим, самым выгодным вариантом, который занимает до 2-х недель. Если есть необходимость ускорить процесс, многие банки соглашаются на ускоренную процедуру, но повышают оплату почти вдвое. Электронные торговые площадки соглашаются принимать документы в электронном виде, что тоже ускоряет оформление, но ограничивает в суммах получаемого обеспечения.

Принципал подает пакет документов, банк его рассматривает, выносит решение и предоставляет обеспечение.

Как выглядит банковская гарантия? Предоставляется на фирменном бланке или в электронном виде.

Далее действует до окончания указанного в договоре срока, или наступления гарантийного случая.

Необходимые документы

Для подлинного и выгодного гарантийного обеспечения необходимо предоставить:

- регистрационные документы;

- бухгалтерские отчеты за год;

- на право обладания имуществом, подходящим для использования под залог;

- документы из налоговой об отсутствии невыполненных обязательств.

Кроме того банк тщательно проверит кредитную историю, удостоверится, что имущество не находится под судебным арестом, сама фирма не участвует в судебных тяжбах по невыполненных финансовых обязательствах.

Если организация, выступающая гарантом, не требует эти данные, в частности оригиналы регистрационных документов, скорее всего речь идет о мошенничестве и стоит пересмотреть свой выбор в ее отношении.

Надежный гарант не только помогает в решении финансовых вопросов, но и поднимает престиж бизнеса, позволяет работать сразу с несколькими контрактами.

Появление банковских гарантий на российском рынке – серьезная поддержка отечественных предпринимателей.

Материалы по теме:

guarantee-bank.ru

что такое банковская гарантия?

Автор: Д. Устинов

14.07.2015

Развитие законодательства в области закупок товаров, работ и услуг диктует применение различных мер, которые побуждают контрагентов исполнять принятые на себя обязательства надлежащим образом.

Одной из таких мер является предоставление банковской гарантии. Институт банковской гарантии имеет широкое применение не только в российском, но и в международном коммерческом обороте. Унифицированные правила Международной торговой палаты содержат ряд положений о банковских гарантиях, в частности в них сказано, что тексты самих банковских гарантий, как и другие документы, связанные с ней, должны быть ясными, точными и исключать спорные моменты.

Статья 368 ГК РФ дает такое определение банковской гарантии: «В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате».

Иными словами, банковская гарантия – это обязательство одного лица (гаранта) заплатить другому лицу (бенефициару) сумму штрафных санкций или неустойку в случае неисполнения третьим лицом (принципалом) своих обязательств по договору, заключенному между принципалом и бенефициаром за определенное вознаграждение. Выдача банковской гарантии является результатом удовлетворения гарантом просьбы принципала о выдаче банковской гарантии (ст. 368 ГК). Основанием для выдачи банковской гарантии служит именно просьба принципала.

Принципалом и бенефициаром могут выступать любые физические или юридические лица, обладающие в соответствии с действующим законодательством гражданской правоспособностью, которые являются участниками гражданско-правовых отношений.

Гарантом может быть только банк, иное кредитное учреждение или страховая организация, как правило, коммерческая структура, осуществляющая свою деятельность для получения прибыли. Для организаций, выступающих в роли гаранта, банковская гарантия является одним из наиболее конкурентоспособных продуктов на рынке финансовых услуг. Не смотря на то, что банковская гарантия выдается в интересах бенефициара, обязанность оплатить вознаграждение гаранту лежит на принципале.

Возможность предоставления банковской гарантии закреплена и за страховыми компаниями. Но в настоящее время страховые компании из-за отсутствия соответствующей правовой базы практически не предоставляют подобных услуг и даже название «банковская гарантия» вполне обоснованно и логично адресует потребителя не к страховщикам, а к банкирам.

При этом для получения банковской гарантии можно обращаться к посредникам.

Ознакомьтесь с особенностями применения банковской гарантии в контрактной системе и при осуществлении закупок в соответствии с законом №223-ФЗ.

Банковская гарантия имеет сходство с такими институтами гражданского права, как поручительство, кредитование и страхование, но вместе с тем существуют и отличия, отводя институту банковской гарантии отдельное место в системе гражданско-правовых отношений.

Поручительство и банковская гарантия по своей сути не очень сильно отличаются друг от друга как меры обеспечения исполнения обязательств. Их основная разница состоит в том, что в результате заключения договора поручительства кредитор может потребовать исполнения обязательств по договору и от должника, и от поручителя, причем исполнение этих обязательств может быть потребовано как в натуре, так и в денежном эквиваленте.

Банковская гарантия предусматривает только денежный эквивалент обеспечения обязательств по договору. При поручительстве не возникает отношений между поручителем и должником, в то время как с кредитором они оба находятся в обязательных отношениях, поручитель берет на себя обязанность отвечать за исполнение обязательств порученного (должника) перед кредитором.

После заключения договора поручительства должник и поручитель будут выступать как солидарные должники, если законом или договором не предусмотрена субсидиарная ответственность. В случае с банковской гарантией гарантом не принимается во внимание состояние первичного обязательства, но проверяется формальное соответствие фактов, изложенных в условиях банковской гарантии. При оформлении отношений по банковской гарантии участие бенефициара совсем не обязательно, хотя чаще всего данное условие является одним из его требований. Принципал не принимает участия в гарантийных отношениях, однако банковская гарантия выдается по его заявлению и за его счет.

При распределении ответственности обязательство гаранта напрямую не зависит от первичного обязательства. Ответственность финансового учреждения ограничивается суммой, оговоренной в гарантии (ч. 1 ст. 377 ГК РФ). Выплата денежных средств в объеме, предусмотренном гарантией, означает прекращение её действия независимо от того, удовлетворены ли все требования бенефициара и компенсированы ли все понесенные им в первичном обязательстве убытки.

Отказ гаранта от выплаты может быть аргументирован только следующими обстоятельствами:

- требование поступило по окончании срока действия банковской гарантии;

- обстоятельства, на которые ссылается бенефициар либо приложенный им пакет документов, не удовлетворяют условиям гарантии.

Банк может отозвать банковскую гарантию, если договор прямо это предусматривает. В других случаях отзыв или уменьшение суммы обеспечения невозможны. Принадлежащее бенефициару право требования может передаваться третьим лицам только если банковской гарантией это предусмотрено. Выплата гарантом средств бенефициару по вине принципала согласно ст. 379 ГК РФ предполагает появление у него права регрессного требования к последнему.

Банковская гарантия носит в себе признаки кредита, но в отличие от него не предполагает выдачу денежных средств как таковых, а представляет собой обязательство о выплате средств по законному требованию бенефициара и в этом состоит главное их отличие. При этом принципал не выступает стороной такой сделки как при кредитовании, но его действия (бездействие) могут быть условием для наступления права бенефициара потребовать от гаранта уплату денежной суммы, оговоренной банковской гарантией.

В зависимости от целей использования и разновидности гражданско-правовых отношений существует достаточно большое количество видов банковских гарантий.

Банковская гарантия является письменным обязательством. Письменная форма сделки предполагает составление одного документа, подписанного сторонами. В силу того, что гарантами являются юридические лица, имеющие в своем штате юридические аппараты, все их соглашения с принципалами совершаются в простой письменной форме в соответствии со ст. 161 ГК РФ.

otc.ru

Все о банковской гарантии

Финансовая сделка часто связана с рисками. Любая из сторон договора может отказаться от исполнения своих обязательств, что может привести к денежным потерям партнера. В таких случаях требуется гарантия третьего лица, которое будет отвечать за исполнение условий договора и передавать финансовые средства. Им может стать банковская организация, предоставляющая свою гарантию. Рассмотрим подробнее, что означает банковская гарантия, зачем она необходима, как она работает, какая документация необходима для ее получения?

Что означает банковская гарантия?

Она обозначает письменное обязательство кредитного учреждения перевести деньги заказчику/получателю в том случае, если клиент не выполнит своих обязательств. В данной ситуации банк выступает гарантом, кредитор – бенефициаром, а клиент – принципалом. Другими словами, гарант по письменному заявлению принципала дает письменное обещание уплатить бенефициару оговоренную сумму, если бенефициар предоставит письменное требование на ее получение. Особенность гарантийного документа банка состоит в том, что он не зависит от основания своей выдачи.

На законодательном уровне гарантийный документ банка регламентируется ст.368, ч.1, ФЗ №51 от 30 ноября 1994 г. ГК РФ.

Подобное банковское обещание в РФ до недавнего времени использовалось исключительно для внешних экономических сделок. Однако, сегодня оно все чаще используется для обеспечения обязательств по различным договорам и контрактам, включая госзаказы и тендеры. Предоставлять его могут только банки и небанковские кредитно-депозитные организации (НКДО). Инициатором заключения банковской гарантии выступает клиент (частное лицо или организация). Как сделка, гарантия регулируется гражданскими законами, а как банковская операция – правилами и нормативными актами ЦБ РФ.

Типы банковской гарантии (БГ).

Тип БГ зависит от сферы применения, поэтому можно встретить несколько разновидностей:

- Обеспечение участия в конкурсах, тендерах, аукционах. В этом случае банк гарантирует, что клиент исполнит свое обещание по заключению договора. Комиссия может достигать 5% от суммы сделки. Время действия БГ определяется моментом подписания соглашения/контракта.

- Обеспечение выполнения условий договора. В этом случае гарантией банка может воспользоваться победитель торгов или тендера. Банк будет гарантировать заказчику выплату штрафов, пеней, неустоек, если клиент исполнит свои обязанности ненадлежащим образом или вообще откажется от их выполнения. Размер комиссии может достигать 10% от суммы договора/контракта.

- Обеспечение возврата аванса. Здесь БГ применяется, когда договор между сторонами уже заключен, а его условиями предусмотрена выплата аванса. Размер авансового платежа обычно не превышает 30% от размера суммы контракта. Клиенту, чтобы получить аванс, нужно предоставить банковскую гарантию. Ею он подтверждает, что не будет использовать полученные деньги по нецелевому назначению.

Читайте также: Выплата денег вкладчикам при сумме вклада свыше 1.4 млн.

Таким образом, эти три типа БГ являются самыми распространенными. Кроме них, еще можно встретить и другие, однако, в российской практике они малораспространены.

Условия банковской гарантии.

Каждая гарантия имеет свои определенные условия, включая сроки оформления и комиссии. Исходя из этого, клиент может четко понимать, сколько времени ему нужно затратить, чтобы получить этот документ, и выгодно ли в финансовом плане привлекать к сделке третью сторону.

Условия:

- Клиент. Для получения банковской гарантии в сделках, клиент должен добросовестно зарекомендовать себя. Если, например, организация ведет честную финансовую деятельность и отвечает по своим обязательствам, то у нее больше шансов для получения гарантийного документа от банка.

- Гарант. Не каждое кредитное учреждение может стать гарантом. ЦБ РФ установил допустимые операции для каждой организации. Выдавать гарантии могут банки и НКДО. Здесь стоит помнить, что ЦБ может индивидуально ограничивать банк в проведении отдельных операций, включая гарантийные выплаты.

- Кредитор (получатель или бенефициар). Он может получить свою обещанную выплату, если клиент не исполнил своих обязательств. Для этого он должен обратиться с письменным заявлением к гаранту. В банковской гарантии не всегда необходимо указывать конкретного получателя. Например, если клиент хочет под гарантию одного учреждения получит кредит в другом, то он относит ее в тот банк, который согласится выдать займ.

- Указание данных контракта/соглашения/договора, в котором прописана выдача гарантийных документов.

- Сумма контракта (от нее будет рассчитана комиссия).

- Время действия документа.

- Условия выплаты денежных средств.

- Причины, по которым может быть отказано в выплатах.

Как работает банковская гарантия?

Процесс является несложным, однако, он требует точного соблюдения времени и выполнения определенных условий:

- Принципал (клиент) обращается в банковскую организацию с целью получения банковской гарантии с заявлением и с комплектом документов по запросу банка (контакт по госзаказу, документы на право залоговой собственности, регистрационные свидетельства, финансовая отчетность и проч.).

- Банк изучает документы и принимает решение (обычно в течение трех дней) о предоставлении гарантийных документов или об отказе.

- При положительном решении клиент должен открыть расчетный счет, оформить залог и выплатить вознаграждение банку (размер комиссии зависит от суммы договора).

- При выполнении вышеперечисленных пунктов, клиент получает гарантийный документы.

Читайте также: Стоит ли брать деньги, забытые кем-то в банкомате?

Комиссии за гарантию банка.

«Цена вопроса» в этом случае имеет немаловажное значение. Каждый банк устанавливает свою комиссию. В среднем по банкам, комиссия за предоставление банковской гарантии составляет:

- 1% от суммы договора, если документ оформляется на срок до 90 дней.

- 2% — на срок до 180 дней.

- 3% — на срок до 270 дней.

- 4% — на срок до 365 дней.

Материалы по теме

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

Подробнееinvestor100.ru

Что такое банковская гарантия

Банковская гарантия — это документ, согласно которого банк выступает гарантом выплаты заказчику оговоренной суммы в случае, если потенциальный исполнитель откажется от заключения контракта, или в случае, если исполнитель выполнит не должным образом условия контракта.

Банковскую гарантию выдают кредитные учреждения по просьбе должника (принципала) для обеспечения исполнения обязательств перед заказчиком (бенефициаром). Она может выступать в качестве альтернативы «тендерному кредиту».

Банковская гарантия

- Тендерная гарантия — на случай, если компания, выигравшая тендер, откажется заключать контракт на исполнение работ.

- Гарантия надлежащего исполнения договора — на случай, если исполнитель не выполнил работы по договору на надлежащем уровне.

- Гарантия возврата уплаченного аванса — в случае, если заказчик уплатил исполнителю сумму аванса, но работы проведены не надлежащим образом.

Во всех этих случаях банк, выдавший свою гарантию, уплачивает заказчику гарантийную сумму, оговоренную в договоре банковской гарантии.

Гарантия действует даже тогда, когда обязательства по контракту между заказчиком и исполнителем признаны недействительными. Отозвать свою гарантию банк может лишь с согласия бенефициара.

Основные понятия

Гарантия банка – это кредитный продукт, выдаваемый на определенный срок, а не форма наличных средств. Это обязательство произвести платеж в случае необходимости. Длительность банковской гарантии составляет длительность контракта между заказчиком и исполнителем плюс один месяц.

Банковская гарантия – это процесс обеспечения выполнения обязательств заемщика перед кредитором. В ходе этого процесса банк, любая другая кредитная организация или страховая компания отправляет по запросу должника письменное обязательство выплатить кредитору денежную сумму, как только кредитор потребует этого.

В банковской гарантии участвуют банк-гарант, заемщик и организация-кредитор.

Банком, гарантирующим выплату обязательств кредитору, является банк или страховая компания, которые выдают гарантию. То есть обязуются при наступлении условий, указанных в гарантии, произвести платеж обозначенному в гарантии лицу.

Принципал – это заемщик, который обращается в банк с просьбой произвести выплату кредитору.

Бенефициар – кредитор, устанавливающий, когда гарант должен выплачивать требуемую сумму.

Порядок оформления

- Заемщик обращается к кредитору с гарантийным письмом, где банк-гарант принимает на себя обязательство уплатить сумму указанного кредита.

- Кредитный комитет рассматривает данную заявку, проверяет лицензию банка.

- Если кредитор принимает условия предложенной банковской гарантии, то он запрашивает следующие документы: сама гарантия в оригинале, копия лицензии на осуществление деятельности банка-гаранта, а также копии бухгалтерского баланса.

Виды банковской гарантии

- Гарантия в зависимости от срочности может быть безусловной и условной. При безусловной гарантии банк выплачивает установленную сумму при первом требовании кредитора. Если гарантия является условной, то банк дожидается документов, которые подтверждают невыполнение обязательств заемщиком.

- Банк-гарант не имеет права самостоятельно принимать решение об отказе от выполняемых обязательств. Это необходимо согласовывать с организацией-кредитором. Это условие гарантии называется безотзывностью.

- Банковские гарантии также могут либо обеспечиваться залоговым обязательством, либо нет. Во втором случае банк может ограничиться лишь письменной договоренностью об обязательствах заемщика.

- Подтвержденная гарантия подтверждается другим банком, ответственным перед кредитором.

- Синдицированная гарантия может быть выдана несколькими банками одновременно через основной банк. Это является спецификой международных сделок.

Процедура предоставления банковской гарантии

Желая оформить банковскую гарантию, заемщик должен направить запрос в банк, а также собрать определенный перечень документов как и на получение обычного кредита. Банк проверяет финансовую состоятельность заемщика, его репутацию и затем принимает решение. Получив банковскую гарантию принципал передает ее бенефициару.

Бенефициар, в случае необходимости, направит в банк требование уплаты денежной компенсации вместе с рядом документов, указанных в условиях банковской гарантии. Все расходы по выплате гарантийной суммы несет банк.

Положительным свойством банковской гарантии можно считать более низкое вознаграждение банку, нежели процентная ставка по обычному кредиту. С другой стороны, условия для исполнения банком обязательства произвести платеж возможно никогда и не наступят, тем не менее вознаграждение банк получает в любом случае.

Залоговая и беззалоговая банковская гарантия

Скорее всего банк потребует от принципала залог, составляющий от 30 до 100 % суммы банковской гарантии. Залогом часто выступает вексель самого банка, предоставляющего гарантию, либо имущество заемщика.

В ряде случаев некоторые банки могут выдать беззалоговую, бланковую гарантию. Естественно, в этом случае пакет документов, необходимый для представления в банк, гораздо солиднее и проверки гораздо серьезнее. Деятельность предприятия-заемщика должна быть направленной на развитие бизнеса и приносить прибыль как минимум в течении трех последних лет, а также оно должно работать в данной отрасли не менее года. Кроме того, бенефициаром-заказчиком в этом случае может выступать либо госпредприятие, либо достаточно крупная известная компания. Беззалоговая гарантия выдается при условии небольшой суммы контракта.

Государственные и муниципальные учреждения зачастую имеют свой список банков, гарантии которых могут быть приняты в качестве обеспечения, так как для них требования к банковской гарантии регулируются Федеральным Законом №94 ФЗ.

Требования к оформлению банковской гарантии

На основании постановления РФ № 1005 от 8 ноября 2013 г. «О банковских гарантиях» и его изменений и дополнений, гарантия банка оформляется в бумажной или электронной форме. В электронной форме гарантия должна быть снабжена усиленной электронной подписью.

Не допускается включения в условия гарантии положений о праве банка отказать в выплате заказчику гарантийной суммы в случае непредставления им уведомления о нарушении поставщиком пунктов контракта или расторжении контракта (если это не предусмотрено контрактом или законодательством РФ). Также бенефициар не обязан представлять в банк отчет об исполнении контракта.

Особенности применения банковской гарантии

Банковская гарантия относится к особому виду сделок, которые характеризуются своей односторонностью. Это заключается в том, что она зависит только от банка-гаранта и его согласия. Правоотношения между заемщиком и кредитором в условиях данной сделки не имеют значения.

При банковской гарантии заключается письменное соглашение банка об уплате по первому требованию кредитора денежных средств кредитору согласно условиям, обозначенным в данном соглашении. Иными словами, банк по просьбе заемщика обязуется выплатить его долг кредитору согласно условиям гарантии.

Обязательные условия

- лицензия банка, кредитной или страховой организации должна содержать право на выдачу гарантии;

- все документы по сделке банковской гарантии подписываются только уполномоченными на это лицами.

Поэтому кредитор должен тщательно проверять лицензию банка, гарантирующего выполнение обязательств, или ее копию, заверенную у нотариуса.

Банковские гарантии имеют широкое распространение среди заемщиков, которые являются клиентами банков, предоставляющих гарантии, а также среди банков-гарантов. Такие гарантии надежны и быстры в исполнении, так как в обращении банков всегда имеются свободные денежные средства. Банки также имеют свою выгоду от данного вида сделок в виде комиссионного вознаграждения. Также не требуется срочного вывода средств, так как они выплачиваются только по требованию кредитора.

В России банки часто заключают сделку банковской гарантии на условиях залога имеющегося у заемщика имущества. Если заемщик имеет хорошую историю банковских гарантий, большой опыт данных сделок, банк-гарант может не требовать внесения залога, а ограничиться лишь письменной договоренностью об обязательствах заемщика.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

credovik.ru

что это такое и для чего она нужна, ее особенности и виды

Говоря простым языком, под банковской гарантией понимается разновидность договора поручительства, что же это такое и для чего применяется? При этом обязанности поручителя возлагаются на банк или другое кредитное/страховое учреждение. Это означает то, что именно эта организация будет нести ответственность за выполнение обязательств, прописанных в соглашении.

В этой статье мы подробно расскажем, что такое банковская гарантия и объясним это понятие более простыми словами!

к оглавлению ↑Назначение

Чтобы заключить выгодную сделку, предприятие должно доказать свою способность обеспечить взятые на себя обязательства. Таким доказательством может стать удержание имущества должника, неустойка, задаток, договор банковской гарантии.

Оформление договора банковской гарантии происходит достаточно просто. Фирма-клиент подает финансовой организации заявление, а она обязуется выплатить определенную сумму третьему лицу (партнеру фирмы по сделке).

Заявление может подаваться как юридическим, так и физическим лицом, являющимся индивидуальным предпринимателем.

Такой метод имеет преимущество перед остальными, ранее перечисленными способами поручительства. Предприятие, заключившее сделку с банком, подтверждает факт своей платежеспособности, получая возможность работать без предоплаты.

Кроме того, партнер этой фирмы может быть абсолютно спокоен относительно сотрудничества с ней: в случае непредвиденной ситуации ему не придется взыскивать с должника деньги через суд и иные инстанции. Для получения причитающейся суммы по банковской гарантии он обратится к финансовой организации, предъявит документ, вернет свои средства.

Еще одно преимущество – возможность приобретать услуги/товары с отсрочкой платежа. Иными словами, имея такой документ, ИП или юридическое лицо может взять товар на реализацию.

Чаще всего банки идут навстречу компании, если сделка подразумевает оборот крупной суммы. Раньше такая схема банковской гарантии использовалась для обеспечения внешнеэкономических сделок. Сегодня, убедившись в надежности и простоте этого способа, его используют многие предприятия, независимо от своего размера и организационной формы.

к оглавлению ↑Помощь в получении кредита с открытыми просрочками и черным списком — необходимые рекомендации найдете на нашем сайте!

Как взять машину в лизинг физическим лицам, отличия лизинга от кредита и какие предложения существуют для частных лиц — ответы найдете вот здесь.

Все о программе государственной муниципальной поддержки малого бизнеса и ее преимуществах читайте в нашей специальной статье.

Особенности

Особенность этого способа – поручитель, которым выступает исключительно банк или иное кредитное/страховое учреждение.

Так как эта «бумага» представляет собой некий кредитный продукт, ее нельзя получить без предоставления залога.

При заключении договора для предоставления банковской гарантии им могут являться ценные бумаги, депозиты, оборудование, здания, товары в обороте, квартиры, транспорт, прочие активы, поручительства со стороны других организаций/граждан.

После предоставления обеспечения учреждение оценивает его стоимость. При этом реальная стоимость снижается до цены, по которой имущество может быть реализовано при возникновении непредвиденной ситуации. Если фирма не выполнит своих обязанностей, учреждение реализует материальные ценности или же обратится к поручителю.

После оценки обеспечения банк и организация заключают соглашение. Вместе с тем в «бумаге» указываются лица, которому (принципал) и в чью пользу (бенефициар) она выдается, комиссия, сумма, вид залога, срок действия.

Компания, получившая этот документ, отдает его своему партнеру – контрагенту. Если предприятие выполняет возложенные обязанности, учреждение освобождает его имущество, снимая с него всякие ограничения.

к оглавлению ↑Условия получения кредита на строительство дома под залог земельного участка в Сбербанке — узнайте особенности оформления такой сделки на нашем сайте!

Какие существуют ставки по вкладам в банке ВТБ 24 и насколько выгодны предложения этого учреждения, узнайте в нашем обзоре.

Можно ли исправить испорченную кредитную историю? Мы знаем несколько способов, как сделать это быстро и без проблем — ищите их вот здесь: https://cursinfo.com/kak-ispravit-kreditnuyu-istoriyu/.

Виды

Гарантии различаются в зависимости от того, кому они выдаются, для каких целей предназначаются.

Разновидности банковской гарантии:

- тендерные;

- платежные;

- выполнения контракта;

- возврата кредита или возврата платежа;

- на обеспечение исполнения обязательств;

- по таможенным платежам.

Самой популярной считается платежный вид, который выдается в пользу продавца по просьбе покупателя. Что касается договора банковской гарантии как способа обеспечения исполнения обязательств, то он выдается в пользу покупателя по просьбе продавца.

Гарантии выполнения компании требуют от своих партнеров, чтобы убедиться, что срыва поставок не случится, а все работы будут выполнены вовремя. В противном случае, финансовой организации придется выплатить сумму, указанную в соглашении.

Банковская гарантия – эффективный инструмент, который обеспечивает продуктивное, надежное сотрудничество между юридическими/физическими лицами. Для стороны, нуждающейся в поручительстве, он является лучшим решением, нежели кредитование.

Банковская гарантия — что это такое, ее суть и для чего она нужна — все расскажет специалист в этом видео:

Это связано с тем, что использование такого способа обходится значительно дешевле кредита, дает партнеру уверенность в сотрудничестве и способствует формированию доверительных отношений между бизнес-партнерами.

Вконтакте

Одноклассники

Мой мир

Нравится статья? Оцени и поделись с друзьями в соцсетях!

cursinfo.com