Что не входит в расчет отпускных: расчетный период и заработок сотрудника — Контур.Бухгалтерия — СКБ Контур

Входят ли командировочные в расчет отпускных?

Входят ли командировочные в расчет отпускных — вопрос спорный, и у бухгалтеров не получается прийти к единому мнению. Что относится к командировочным и учитываются ли они в базе при подсчете отпускных, читайте далее.

Как начисляются командировочные?

Работнику, отправляющемуся в служебную поездку, должны возмещаться все связанные с ней расходы, включая затраты на проезд, проживание и т. д.

В связи с тем, что сотрудник отсутствует на рабочем месте с целью выполнения служебной задачи, работодатель обязан оплатить его труд за этот период в соответствии с величиной среднего заработка. Правила его расчета утверждены ст. 139 ТК РФ и постановлением Правительства РФ «Об особенностях порядка исчисления средней зарплаты» от 24.12.2007 № 922.

Среднедневной заработок рассчитывается следующим образом:

СДЗ = ДРП / КД,

где:

ДРП — начисленный за расчетный период доход;

КД — количество отработанных в расчетном периоде сотрудником дней.

Полученный результат умножается на количество дней командировки. Именно в такой сумме должен быть оплачен труд работника во время его вынужденной поездки.

Учитывается ли в расчете отпускных оплата работы в выходные дни в командировке узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробности — в материале «Расчет среднего заработка для командировки».

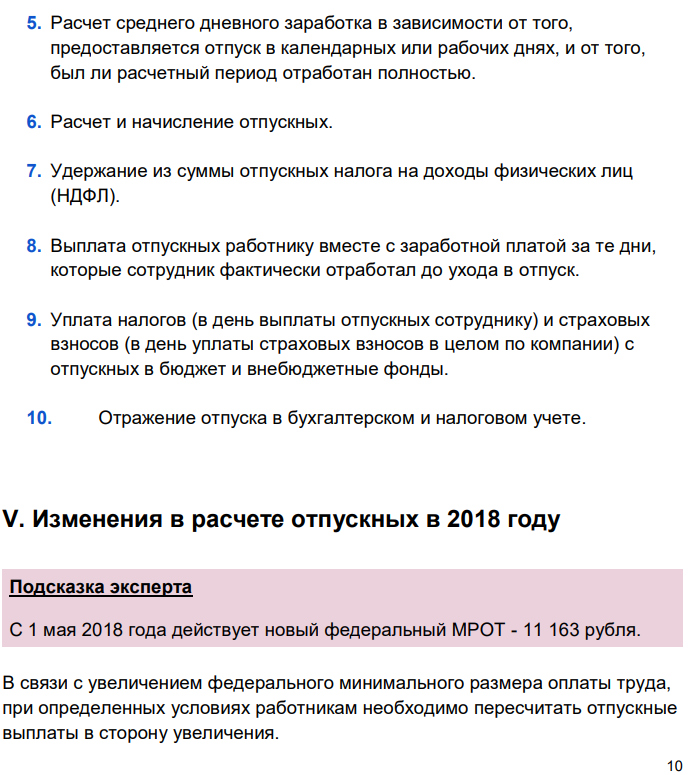

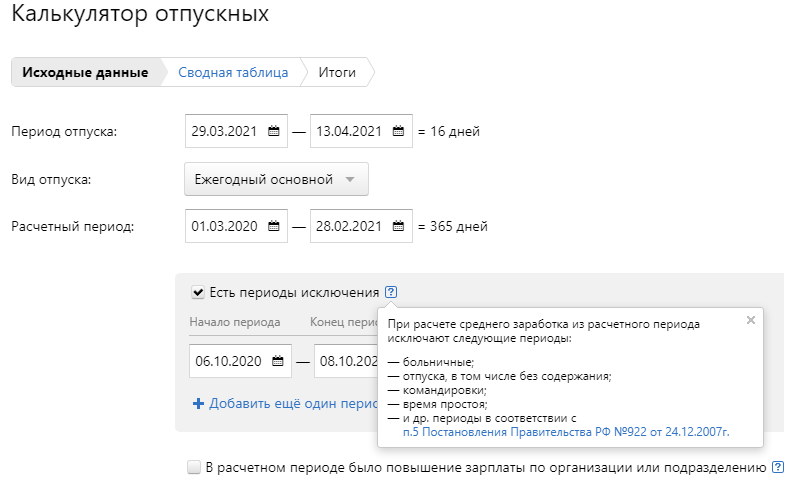

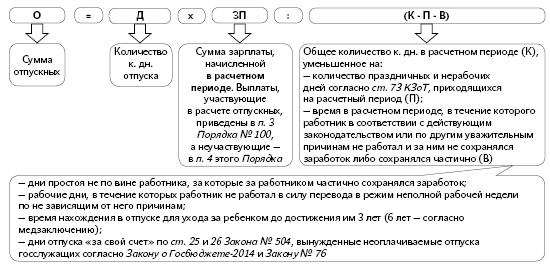

Порядок определения суммы отпускных

Ст. 114 ТК РФ регламентирует право работника на ежегодный отпуск, при котором ему гарантируется сохранение должности и выплата средней зарплаты. Расчет размера среднего заработка за день в данном случае во многом схож с его расчетом для командировочных. Расчетным периодом также выступают последние 12 месяцев. Убираются указанные в п. 5 постановления № 922 периоды, связанные с оплатой по среднему заработку и выплатами социального характера.

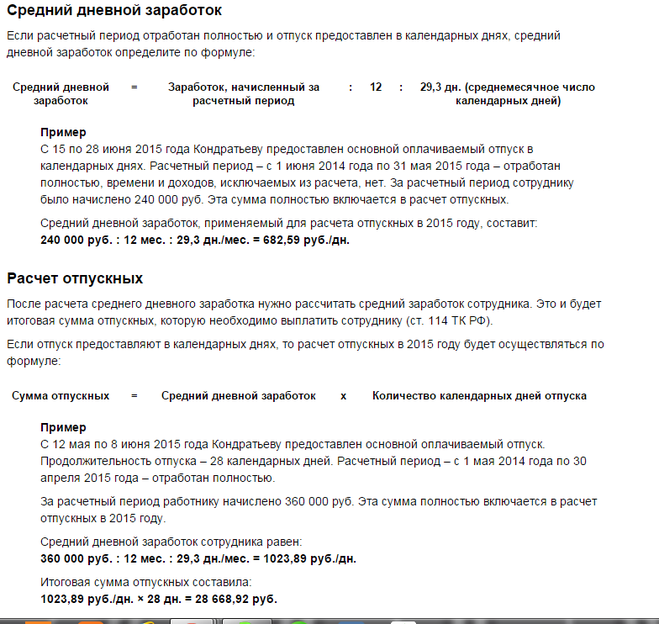

Формула для расчета среднего заработка за день:

СЗП = ДРП / 12 / 29,3,

где:

ДРП — доход за расчетный период;

12 — количество месяцев;

29,3 — среднее количество дней в месяце.

Но эта формула применима только при отсутствии частично отработанных месяцев. Если часть дней сотрудник отсутствовал на работе, количество по факту отработанных дней высчитывается отдельно по каждому неполному месяцу.

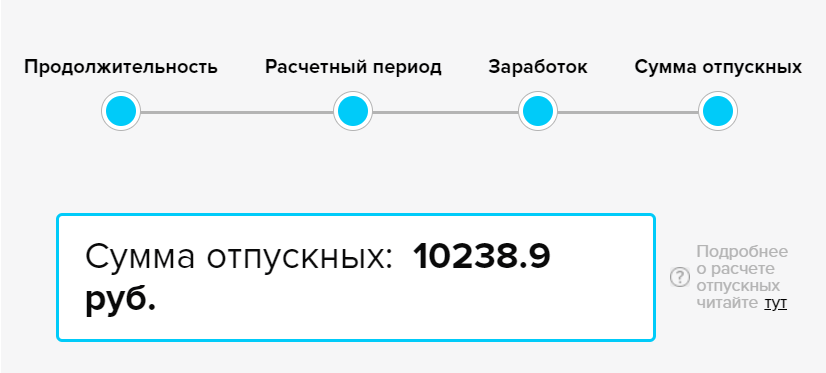

См. пример расчета отпуска. А еще лучше — используйте наш калькулятор отпускных.

Однако остается вопрос: командировочные входят в расчет отпускных или их следует исключать из расчетного периода?

Расчет отпускных при наличии командировок

В расчет отпускных не должны включаться периоды отсутствия сотрудника на рабочем месте, оплачиваемые по среднему заработку (п. 5 постановления № 922). Как мы уже выяснили, оплата за время нахождения в служебной поездке происходит именно по средней зарплате. Но приравнивается ли командировка к отсутствию на работе?

Определение служебной командировки приводится в ст. 166 ТК РФ. Это поездка, осуществляемая работником по распоряжению его руководителя в течение определенного срока с целью исполнения служебной задачи вне места постоянной работы. То есть сотрудник покидает свое рабочее место, хотя и по служебным интересам. Таким образом, командировка отвечает критериям п. 5 постановления № 922 и является периодом, исключаемым из расчета отпускных. К этому же выводу пришел Минтруд в письме от 13.08.2015 № 14-1/В-608. Таким образом и сумма командировочных, выплаченных работнику за время командировки, не учитыается в расчете среднего заработка.

То есть сотрудник покидает свое рабочее место, хотя и по служебным интересам. Таким образом, командировка отвечает критериям п. 5 постановления № 922 и является периодом, исключаемым из расчета отпускных. К этому же выводу пришел Минтруд в письме от 13.08.2015 № 14-1/В-608. Таким образом и сумма командировочных, выплаченных работнику за время командировки, не учитыается в расчете среднего заработка.

Отдельно нужно упомянуть доплаты, совершаемые работодателем при несоответствии выплачиваемого во время командировки среднего заработка окладу работника. В письме от 16.03.2016 № 14-1/В-226 Минтруд классифицирует эту доплату как часть зарплаты, начисленной за расчетный период, и она должна учитываться при вычислении суммы отпускных.

Наиболее часто допускаемые бухгалтерами ошибки при расчете отпускных смотрите в КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к материалу.

Итоги

Вопрос исключения командировочных из расчета отпускных вызывает так много споров, потому как многие считают несправедливым приравнивание служебной поездки к отсутствию на работе. Однако нормы законодательства выступают здесь главным аргументом, а согласно указаниям Правительства и Минтруда РФ, именно исключение командировочных из базы при расчете отпускных является единственно правильным.

Однако нормы законодательства выступают здесь главным аргументом, а согласно указаниям Правительства и Минтруда РФ, именно исключение командировочных из базы при расчете отпускных является единственно правильным.

Входят ли отпускные в расчет нового отпуска — Urhelp.guru

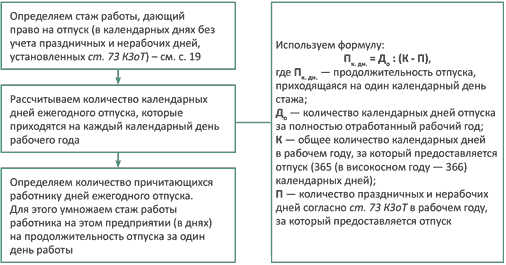

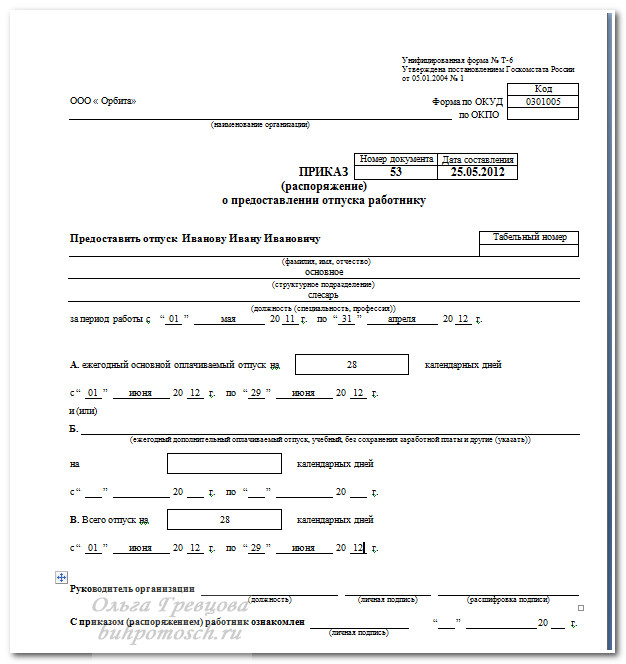

Работодатели организаций, расположенных на территории РФ обязаны соблюдать правила законодательства о труде, которые закреплены Трудовым Кодексом. Методика начисления всех видов заработка, в том числе и отпускного выходного пособия в бухгалтерском учете производится согласно его статей.

Расчетным периодом в 2019 году согласно положению является календарный год.

Размер начисленных отпускных зависит от ряда основных показателей:

- стаж работы;

- наличие больничных листов в течение года;

- находился ли работник в декретном или в не оплачиваемом отпуске;

- использовал очередной отпуск;

- сумма дополнительных выплат и вознаграждений.

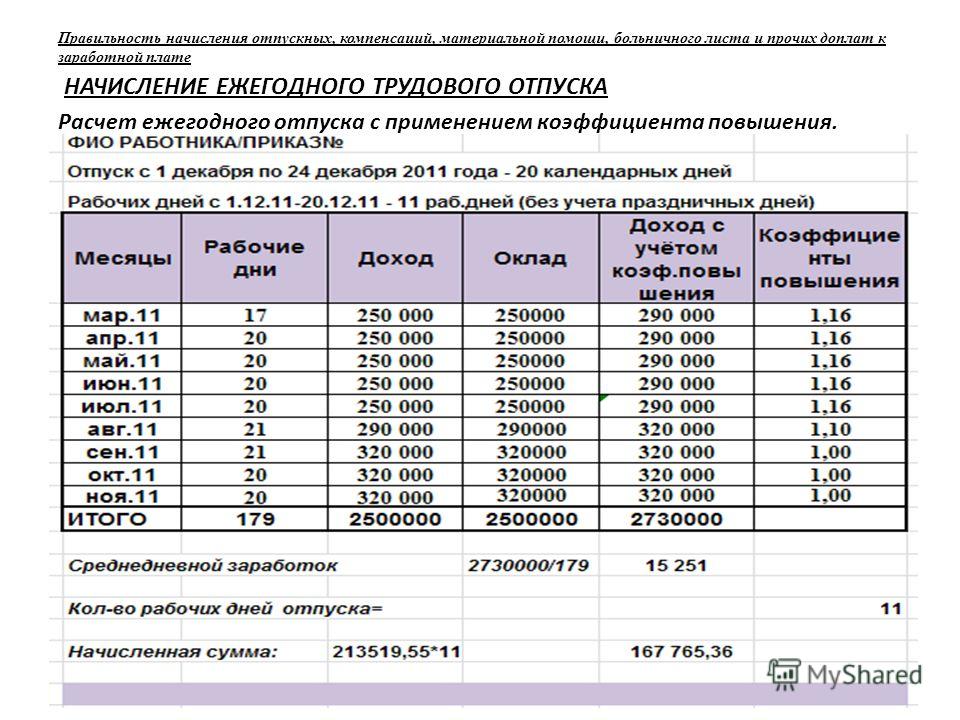

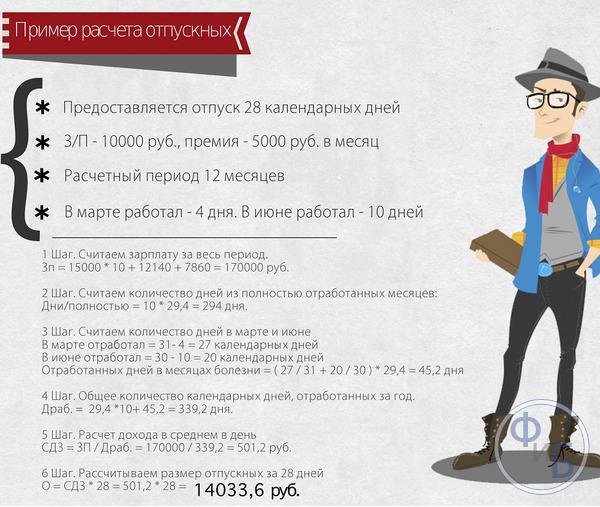

Порядок расчета отпускных в 2019 году

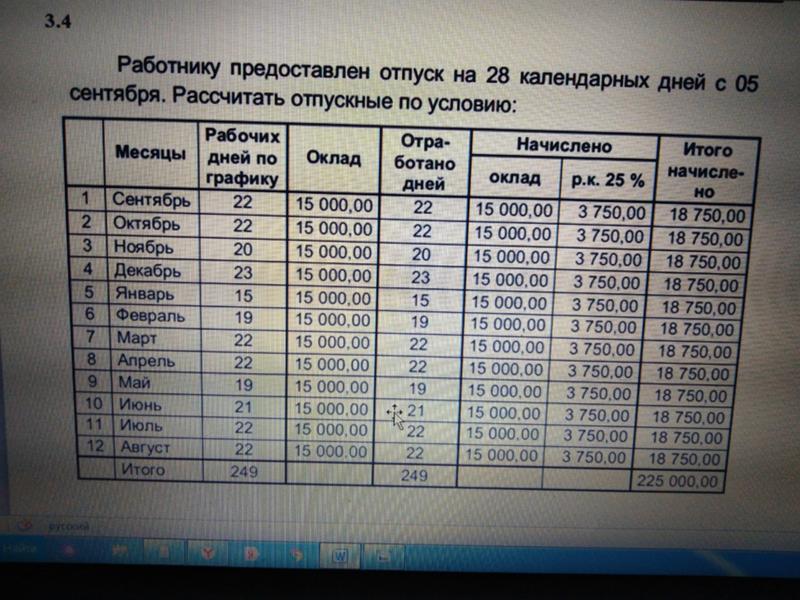

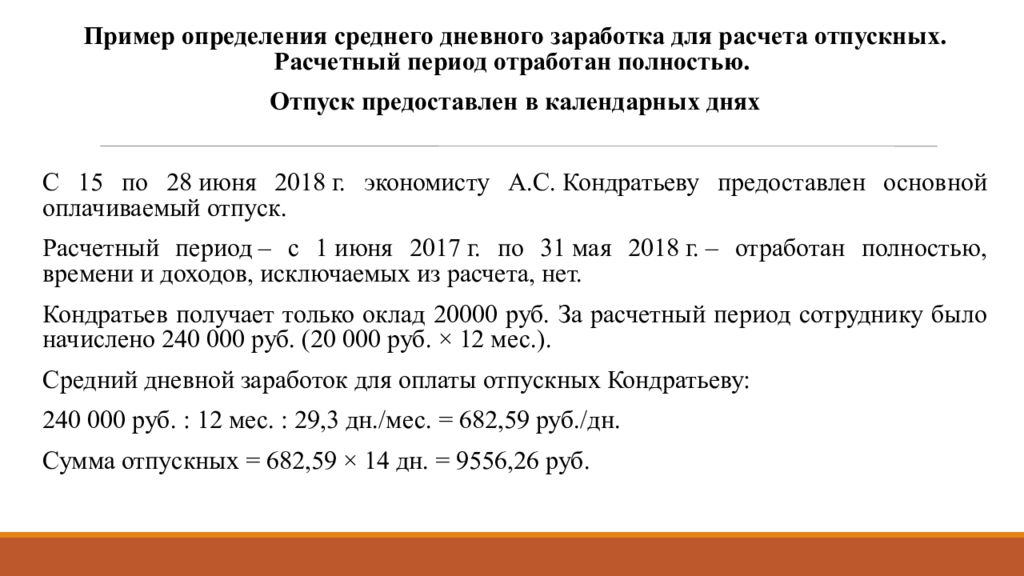

Если календарный год отработан полностью, расчет среднего дневного заработка для исчисления отпускных осуществляется по стандартной формуле. Итоговая сумма заработной платы и доходов, включаемых в нее за предшествующие 12 месяцев делится на 12 и 29,4. Последняя цифра рассчитывается ежегодно и в виде поправки вносится в ТК РФ.

Так как полностью отработать календарный год на практике редко удается, необходимо корректировать годовой доход с учетом имеющихся больничных, материальной помощи и премий. Дополнительные выплаты могут значительно увеличить среднедневной заработок (СДЗ), а наличие больничных пособий незначительно его уменьшить – это зависит от продолжительности листа нетрудоспособности.

Расчет СДЗ за не полностью отработанный рабочий месяц исчисляется как начисленная величина заработной платы без больничного листа, поделенная на отработанные дни по календарю и скорректированная на коэффициент 29,4.

Например: рабочий находился в апреле на больничном в течение 6 дней, его годовая зарплата при ежемесячном окладе в 20000 р. составит 20000 х 11 = 220000 р. за 11 месяцев и 20000 : 21 х 16 = 15338 р.за апрель. Расчет заработной платы ведется в рабочих днях, в данном случае из 21 рабочего дня в апреле были отработаны 16. Всего – 235338 р. Фактически отработанное время за апрель в календарных днях 30 – 6 = 24. Для расчета СДЗ принимается 29,4 : 30 х 24 = 23,5 дней.

Итак, средний заработок при соблюдении условия того, что год отработан полностью, составит:

20000 х 12 : (12 х 29,4) = 682,7 р.

Отпуск предоставлялся на 20 дней, общий размер отпускных составил: 13654 рубля.

С учетом больничного листа:

235338 : (11х29,4 + 23,5) = 678,4 р., отпускные составят — 13568 р.

Из данного примера следует вывод, что время нахождения и сумма больничного пособия не входит в расчет отпускных и несущественно, но влияют на расчет СДЗ.

Если в течение 12 месяцев расчетного года были некоторые месяцы, когда сотрудник по каким-либо причинам отсутствовал или из него были вычтены не подлежащие включению в фонд оплаты доходы, расчет СДЗ исчисляется путем деления общей суммы начисленной оплаты труда за предшествующий расчетный период на среднемесячную величину календарных дней (29,4), помноженного на число полных месяцев и календарных дней в частично отработанных месяцах.

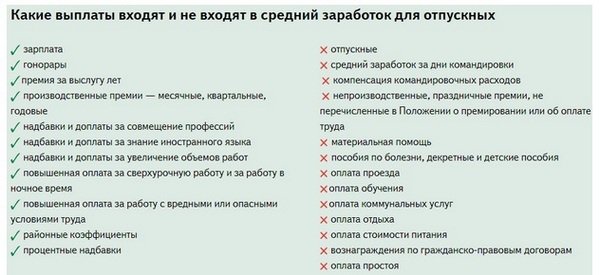

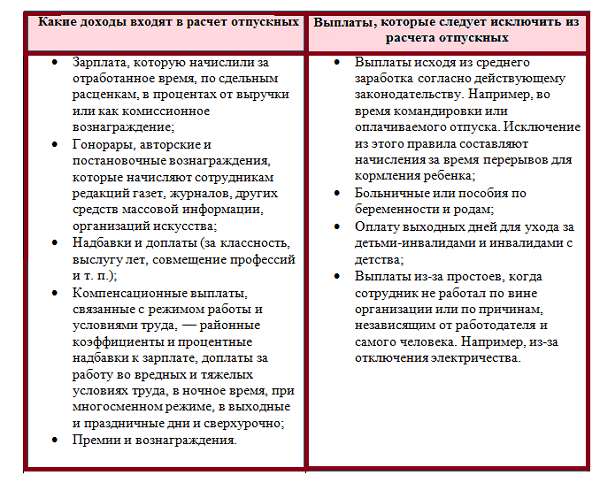

Выплаты, исключаемые из годовой заработной платы для расчета СДЗ

Согласно статье ТК РФ из расчетного периода для подсчета СДЗ исключаются вместе с оплатой календарные дни :

- очередного отпуска и отпуска без содержания;

- нахождения в командировке;

- пособия по временной утрате работоспособности;

- декретные отпуска;

- простои и организованные забастовки.

Невключение предыдущих отпусков в расчет последующих отпускных соответствует принципу недопустимости двойной оплаты за один период.

К выплатам, не принимающим участие в формировании СДЗ относятся выплаты социального характера:

- разовая материальная помощь;

- оплата билетов по проезду, питания и отдыха;

- оплата коммунальных услуг;

- социальная помощь;

- оплата спецодежды;

- компенсация процентов по кредитам корпоративных договоров;

- дивиденды от акций.

Выплаты, входящие в состав оплаты труда и учитываемые при оплате отпускных в 2019 году

Для расчета СДЗ учитываются стандартные выплаты:

- оплата согласно окладам, за повременную и сдельную работу;

- проценты от выручки, комиссии;

- оплата материалами, сырьем и готовой продукцией;

- денежное содержание должностным выборным лицам, депутатам, муниципальным служащим;

- гонорары в организациях культуры и искусства, редакциях СМИ, авторские патенты;

- доплаты и надбавки за стаж или выслугу лет, работу в ночные часы, классность, профмастерство, увеличение объема работ, работу с засекреченными сведениями, совмещение и расширение объема работ, руководство бригадой или другим коллективом;

Кроме того, на предприятиях существуют дополнительные постоянные премии и чисто внутренние, закрепленные коллективным договором и индивидуальным трудовым договором доплаты. Вся заработная плата и входящие согласно коллективному договору в оплату труда доплаты и вознаграждения принимаются для расчета отпускного пособия. Специфика включения в заработную плату премий по итогам квартала или года подробно разъясняется в положении «Об особенностях порядка исчисления среднего заработка».

Вся заработная плата и входящие согласно коллективному договору в оплату труда доплаты и вознаграждения принимаются для расчета отпускного пособия. Специфика включения в заработную плату премий по итогам квартала или года подробно разъясняется в положении «Об особенностях порядка исчисления среднего заработка».

Данное положение является руководством для всех работодателей независимо от юридической принадлежности. В случае нарушений и ущемления прав работников работодатель несет административную ответственность, а также следствием могут быть штрафы и пени фискальных органов, так как занижение отпускных влечет за собой недоначисление налогов.

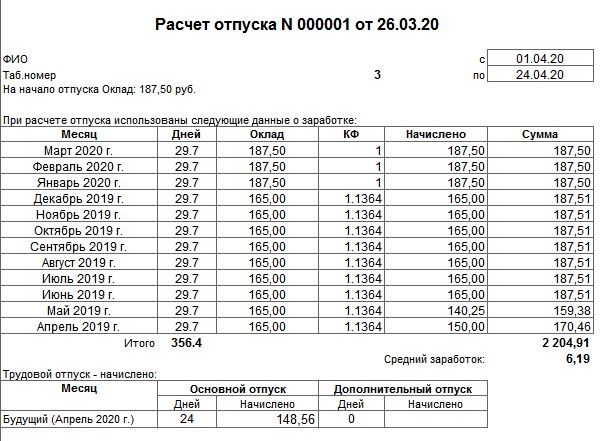

что входит в базу для расчета и как её подкорректировать – Учет без забот

- Опубликовано 19.06.2013 22:42

- Просмотров: 40325

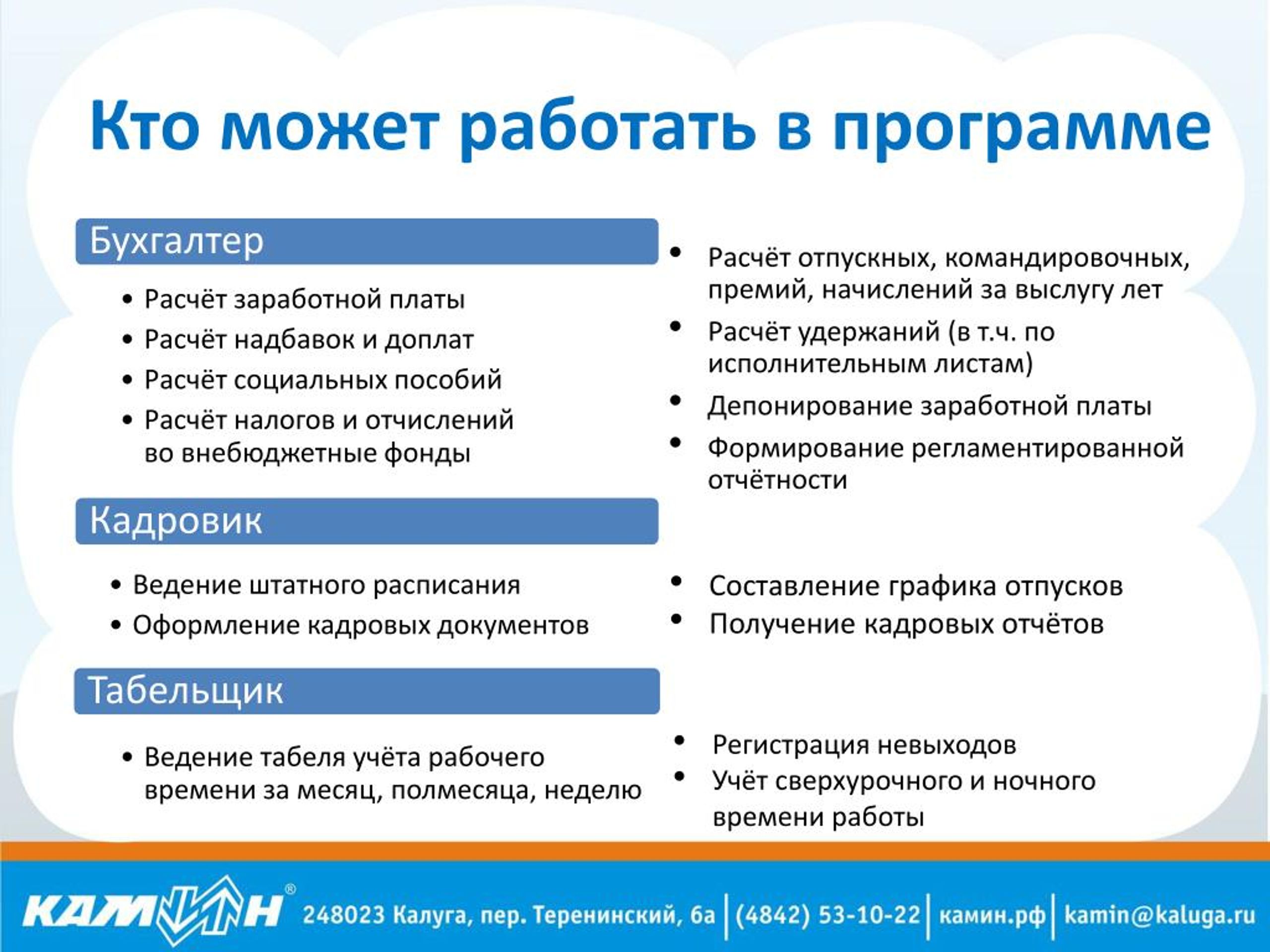

Расчет начислений, исходя из среднего заработка, довольно часто вызывает различные вопросы у моих клиентов. Но если считать больничные сейчас стало намного проще, т. к. программа сама определяет, какие начисления входят в базу для расчета, а какие нет, то в случае с отпускными и командировками настраивать базу для расчета среднего заработка придется самостоятельно. Возможно, кто-то из вас даже сталкивался с ситуацией, когда одна из премий или доплата не учитываются при начислении отпускных. Что делать в таком случае и как проверить настройки Вашей базы?

к. программа сама определяет, какие начисления входят в базу для расчета, а какие нет, то в случае с отпускными и командировками настраивать базу для расчета среднего заработка придется самостоятельно. Возможно, кто-то из вас даже сталкивался с ситуацией, когда одна из премий или доплата не учитываются при начислении отпускных. Что делать в таком случае и как проверить настройки Вашей базы?

Первым делом, разберемся, когда нужно настраивать расчет среднего. В том случае, если заработная плата ваших сотрудников состоит только из оклада и районного коэффициента, то никаких дополнительных настроек Вам делать не нужно. Если же Вы выплачиваете сотрудникам различные ежемесячные, ежеквартальные или ежегодные премии, надбавки, доплаты или оказываете материальную помощь, то Вам просто необходимо запомнить, каким образом настраивается база для расчета отпускных, проверить эти настройки сейчас и корректировать каждый раз при добавлении нового вида начислений.

Настройка осуществляется в конфигурациях, которые поддерживают «сложный» расчет зарплаты:

— 1С: Зарплата и управление персоналом 8

— 1С: Комплексная автоматизация 8

— 1С: Управление производственным предприятием 8.

Первым делом нам необходимо переключить интерфейс на Полный, для этого выбираем пункты меню:

Сервис -> Переключить интерфейс -> Полный

Затем выбираем:

Операция -> План видов расчета -> Средний заработок

Открывается окно «Виды заработка, учитываемые при расчете среднего заработка»

Выбираем пункт «Основной заработок: индексируемый» и видим таблицу с начислениями, входящими в расчетную базу. Нас интересует таблица, расположенная слева.

В этой форме Вы можете посмотреть, какие начисления в настоящее время учитываются при расчете отпускных и командировочных, а также добавить или удалить некоторые виды расчета.

В том случае, если ваша организация выплачивает квартальные или годовые премии, которые Вы хотите видеть отдельной строкой при печати расчета отпускных, эти премии нужно указать в разделах «Премии: полностью учитываемые, индексируемые» и «Годовые премии: полностью учитываемые, индексируемые».

и

Если Вы сделаете такую настройку и будете начислять премии специальным документом «Премии сотрудникам организаций», то при расчете отпускных они будут отражаться следующим образом

Если же суммы премий должны просто прибавляться к основному ежемесячному заработку и не выделяться в отдельную таблицу, то Вам необходимо добавить эти виды расчета в расчетную базу пункта «Основной заработок: индексируемый» вместе со всеми остальными надбавками и доплатами, которые учитываются при расчете среднего заработка.

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

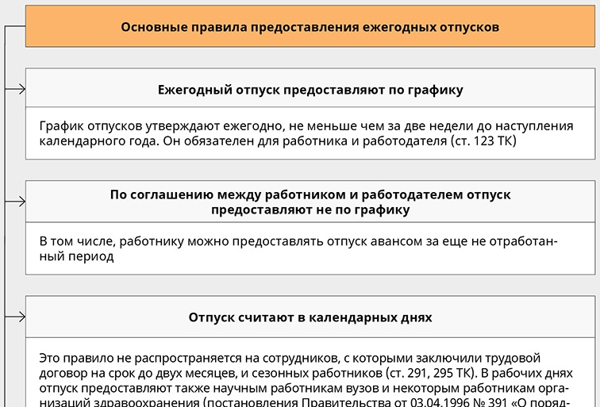

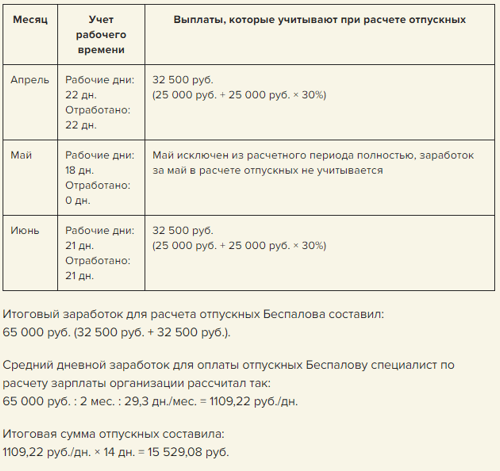

3 ошибки при расчете отпускных

Автор выделил три ошибки, которые работодатели допускают чаще всего при расчете отпускных выплат. В частности, неверно определяют состав выплат и расчетный период, а также не включают в расчет среднего заработка премии.

Наступила пора отпусков, у кадровиков работы прибавилось. Ведь важно не просто рассчитать отпускные в срок и выплатить их работникам, но и сделать это без ошибок. Рассмотрим, где работодатели допускают ошибки чаще всего, и как их избежать.

1. Неверно определен состав выплат

Согласно п. 2 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства РФ от 24.12.2007 № 922 (далее – Положение), для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат.

Соответственно, чтобы не допустить ошибку, выплаты, в том числе премии, которые включаются в расчет среднего заработка, должны быть:

- предусмотрены системой оплаты труда, то есть зафиксированы в трудовом договоре, коллективном договоре или локальных нормативных актах организации;

- выплачены за труд – за работу, которую выполняет работник в соответствии со своими трудовыми обязанностями.

Вместе с тем, согласно п. 3 Положения, для расчета среднего заработка не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда:

- материальная помощь,

- оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и пр.

Пример 1

ООО «Вектор» предусмотрело в Положении об оплате труда компенсацию стоимости питания и проезда работников. На этом основании компания включала данные выплаты в расчет среднего заработка при исчислении отпускных. Правомерно ли это?

Данный факт нельзя считать правомерным, так как указанные суммы не являются оплатой труда, то есть это не зарплата. Они имеют компенсационный характер. Соответственно, включение их в расчет полностью противоречит нормам п. 3 Положения.

Обратите внимание: на практике возможна и обратная ситуация, когда выплата является частью заработной платы, но не предусмотрена системой оплаты труда. Ее включение будет противоречить нормам п. 2 Положения.

Ее включение будет противоречить нормам п. 2 Положения.

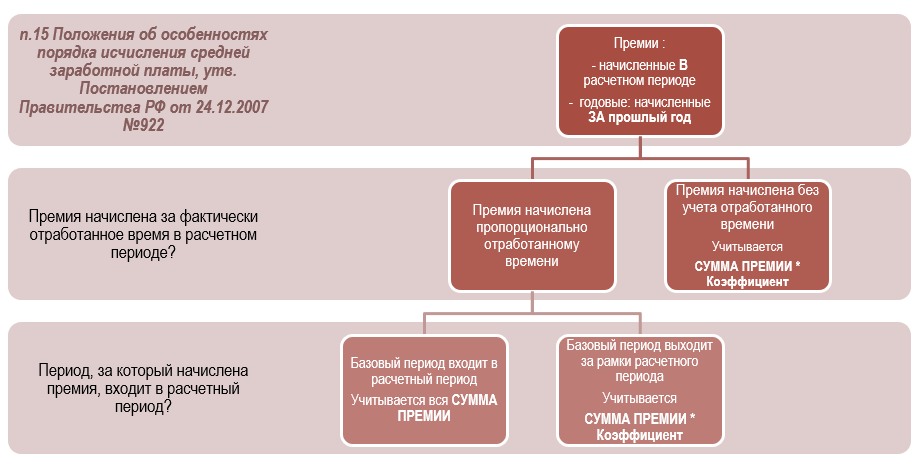

2. Премии неверно включаются в расчет среднего заработка

Порядок включения премий в расчет среднего заработка указан в п. 15 Положения.

Проанализировав нормы данного пункта, можно сделать вывод, что в расчет среднего заработка при исчислении отпускных, когда расчетный период равен 12 месяцам, включаются фактически начисленные в расчетном периоде премии:

- не более 12 ежемесячных премий за один и тот же показатель;

- не более 4 квартальных премий за один и тот же показатель;

- не более 2 полугодовых премий за один и тот же показатель.

Вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, включаются в расчет среднего заработка независимо от времени начисления вознаграждения.

Таким образом, годовые премии и вознаграждения следует учитывать независимо от момента их начисления. Самое главное условие, которое должно соблюдаться: в расчет среднего заработка следует включать премию за год, предшествующий расчетному периоду.

Самое главное условие, которое должно соблюдаться: в расчет среднего заработка следует включать премию за год, предшествующий расчетному периоду.

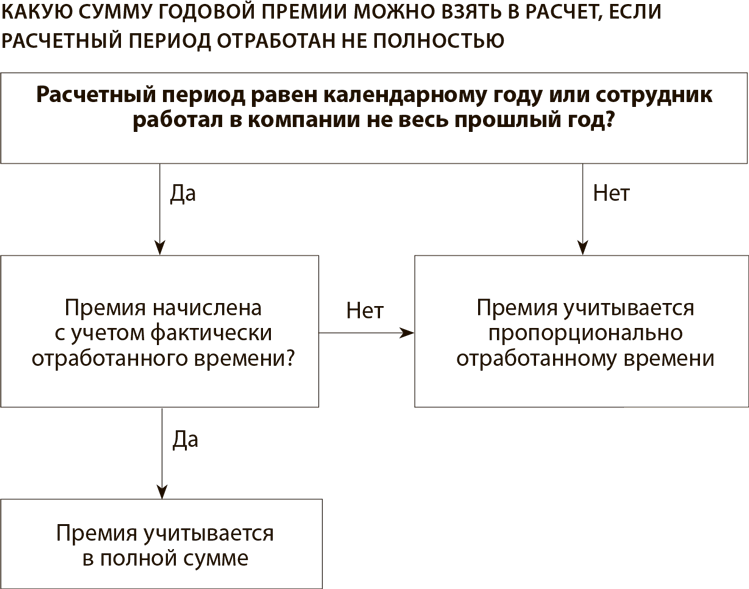

Обратите внимание, что согласно п. 15 Положения, в случае если время, приходящееся на расчетный период, отработано не полностью или из него исключалось время в соответствии с п. 5 Положения, премии и иные вознаграждения учитываются при определении среднего заработка пропорционально времени, отработанному в расчетном периоде, за исключением премий, начисленных за фактически отработанное время в расчетном периоде (ежемесячные, ежеквартальные и др.).

Если работник проработал неполный рабочий период, за который начисляются премии и иные вознаграждения, и они были начислены пропорционально отработанному времени, они учитываются при определении среднего заработка исходя из фактически начисленных сумм в порядке, установленном п. 15 Положения.

Также при расчете отпускных порой возникают ошибки при включении разовых премий. Рассмотрим, при каких условиях их можно включить в расчет отпускных. Для этого обратимся к письму Минтруда России от 10.07.2003 № 1139-21. Там указано, что поскольку при исчислении среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат (ст. 139 ТК РФ), то в расчет среднего заработка будут включаться те премии (в том числе разовые премии), которые отражены в положениях об оплате труда (премировании) работников организаций, при условии начисления их в расчетном периоде. Например, разовая премия менеджеру по продажам за качественное обслуживание клиентов.

Рассмотрим, при каких условиях их можно включить в расчет отпускных. Для этого обратимся к письму Минтруда России от 10.07.2003 № 1139-21. Там указано, что поскольку при исчислении среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат (ст. 139 ТК РФ), то в расчет среднего заработка будут включаться те премии (в том числе разовые премии), которые отражены в положениях об оплате труда (премировании) работников организаций, при условии начисления их в расчетном периоде. Например, разовая премия менеджеру по продажам за качественное обслуживание клиентов.

Соответственно, в расчет среднего заработка возможно включать разовые премии, но они должны быть, во-первых, предусмотрены системой оплаты труда и, во-вторых, начислены в расчетном периоде (см. также письмо Минздравсоцразвития РФ от 13.10.2011 № 22-21377012-772).

3. Неверно определен расчетный период

Согласно п. 4 Положения, расчет среднего заработка сотрудника независимо от режима его работы производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за ним сохраняется средняя заработная плата.

При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале – по 28-е (29-е) число включительно).

То есть, расчетный период – это 12 предшествующих отпуску месяцев. Например, работник уходит в отпуск в июле 2015 года, соответственно, расчетным будет период с 01 июля 2014 года по 30 июня 2015 года.

Не следует забывать, что согласно ст. 139 ТК РФ в коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положения работников.

Первое, что необходимо сделать – это установить расчетный период локальным нормативным актом организации.

Второе, если организация устанавливает иной расчетный период, то, во избежание ошибки, расчет среднего заработка работодателю придется производить два раза: исходя из 12 предшествующих месяцев и исходя из иного периода, установленного внутренними документами организации.

Напомним, положение работника ухудшать запрещено. Соответственно, если при расчете среднего заработка исходя из иного периода он окажется меньше, чем средний заработок, рассчитанный исходя из 12 предшествующих месяцев, то выплатить придется последний.

Также не следует забывать о п. 5 Положения. Здесь говорится, что при исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если:

- а) за работником сохранялся средний заработок в соответствии с законодательством РФ, за исключением перерывов для кормления ребенка, предусмотренных трудовым законодательством;

- б) он получал пособие по временной нетрудоспособности или пособие по беременности и родам;

- в) он не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

- г) он не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

- д) ему предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- е) сотрудник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством РФ.

Во избежание ошибки каждый пункт следует прочесть внимательно. Рассмотрим ситуацию, когда из-за неверного прочтения указанной нормы кадровик допустил ошибку.

Пример 2

В ООО «Вектор» работает инженер Ножкин А.В., который уходит в ежегодный основной оплачиваемый отпуск в июле 2015 года. В табеле учета рабочего времени 20 июня стоит код «НН», то есть неявка по невыясненной причине, которая на момент расчета отпускных не была выяснена. Кадровик из расчета данный день исключил. Правомерно ли это?

Нет, это не правомерно, так как противоречит п. 5 Положения. Данный случай здесь не поименован.

Но есть случаи, когда в расчетном периоде сотрудник не работал вообще.

Согласно п. 6 Положения, в случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период или за период, превышающий расчетный период, либо этот период состоял из времени, исключаемого из расчетного периода в соответствии с пунктом 5 Положения, то средний заработок определяется исходя из суммы заработной платы, фактически начисленной за предшествующий период, равный расчетному.

Чтобы избежать ошибки, рассмотрим, как применить данную норму на конкретном примере.

Пример 3

Менеджер по продажам Ручкина П.Л. уходит в отпуск в августе 2015 года. Соответственно, расчетный период – с 01 августа 2014 г. по 31 июля 2015 г. Но в это время указанная работница находилась в отпуске по уходу за ребенком. Так как Ручкина работала в период с 01 августа 2013 г. по 31 июля 2014 г. (предшествующий периоду с 01 августа 2014 г. по 31 июля 2015 г.) и получала зарплату, то расчет отпускных можно произвести исходя из этого периода.

Согласно п. 7 Положения в ситуации, когда работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до начала расчетного периода, средний заработок определяется исходя из размера заработной платы, фактически начисленной за фактически отработанные им дни в месяце наступления случая, с которым связано сохранение среднего заработка.

Так же рассмотрим данный вопрос на конкретном примере.

Пример 4

Прораб Клюшкин В.Г. уходит в отпуск 13 июля 2015 г. Соответственно, расчетный период с 01 июля 2014 г. по 30 июня 2015 г. Но названный сотрудник в этот период не работал в данной организации. Он был принят на работу только 3 марта 2015 г. В таком случае при определении расчетного периода следует применять нормы п. 7 Положения, то есть расчетным будет период с 03 марта 2015 г. по 12 июля 2015 г.

Обратимся к п. 8 Положения. В случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период до начала расчетного периода и до наступления случая, с которым связано сохранение среднего заработка, средний заработок определяется исходя из установленной ему тарифной ставки, оклада (должностного оклада).

Пример 5

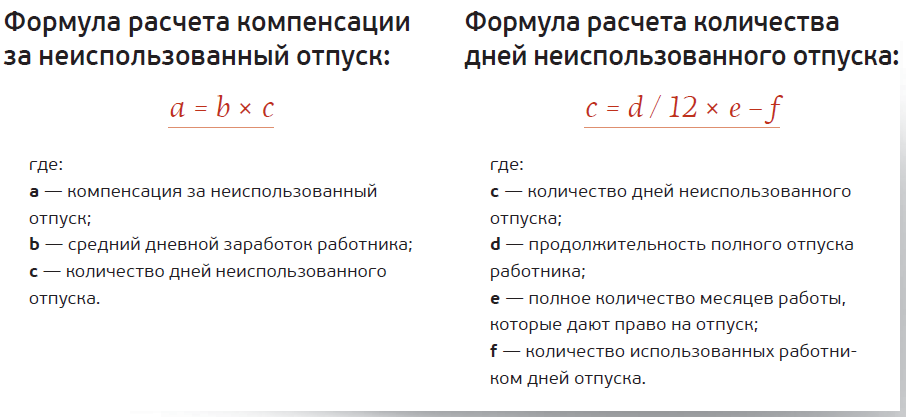

Секретарь Булкина Г.А. принята на работу 10 июня 2015 г. В этот же день она заболела и проболела до 28 июня 2015 г. 29 июня Булкина вышла на работу и в этот же день уволилась. При увольнении указанной работнице следует выплатить компенсацию за неиспользованный отпуск, так как на период действия трудового договора попадает более половины месяца.

Так как ни одного дня Булкина не отработала, рассчитать компенсацию за неиспользованный отпуск ей придется исходя из оклада.

Заметим, что ошибки, допущенные при расчете отпускных, не всегда просто исправить.

Если ошибка привела к уменьшению размера отпускных, то их следует пересчитать и в обязательном порядке доплатить работнику.

Но вот если организация переплатила работнику, то удержать излишне выплаченную сумму не так легко. Здесь возможны два варианта решения проблемы:

- Обратиться к работнику с просьбой, чтобы он написал заявление об удержании данной суммы.

Если сотрудник согласится, то удержать излишне выплаченную сумму можно в полном объеме.

Если сотрудник согласится, то удержать излишне выплаченную сумму можно в полном объеме. - Если же работник откажется, то вернуть излишне выплаченные отпускные можно будет только через суд, да и то лишь в том случае, если суд придет к выводу, что переплата произошла из-за неправомерных действий работника (см. ст. 137 ТК РФ).

Входят ли в расчет отпускных выплаты, начисленные за нерабочие дни в период с 30 марта по 8 мая 2020 года?

Сумма отпускных рассчитывается исходя из среднего заработка. Его размер определяется в порядке, установленном ст. 139 ТК РФ, с учетом норм Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства РФ от 24.12.2007 N 922 (далее – Положение) (ч. 1, 7 ст. 139 ТК РФ).

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат независимо от их источников, в данном случае – заработная плата, начисленная по должностному окладу за отработанное время (ч. 2 ст. 139 ТК РФ, абз. 1, подп. «а» п. 2 Положения).

2 ст. 139 ТК РФ, абз. 1, подп. «а» п. 2 Положения).

Расчетным периодом являются 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя зарплата. Календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале – по 28-е (29-е) число включительно) (ч. 3 ст. 139 ТК РФ, п. 4 Положения). Таким образом, при наступлении отпуска, например, в июле текущего года расчетным периодом для начисления отпускных является период с 1 июля прошлого года по 30 июня текущего года.

При исчислении среднего заработка из расчетного периода исключаются, в частности, дни, объявленные нерабочими согласно указам Президента РФ, в которые работник не работал, а также начисленные за это время суммы (подп. «е» п. 5 Положения, Письмо Минтруда России от 18.05.2020 N 14-1/В-585).

При определении среднего заработка используется средний дневной заработок (п. 9 Положения).

Если один или несколько месяцев расчетного периода отработаны не полностью или из них исключалось время в соответствии с п. 5 Положения, средний дневной заработок исчисляется путем деления суммы фактически начисленной заплаты за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах. Количество календарных дней в неполном календарном месяце рассчитывается путем деления среднемесячного числа календарных дней (29,3) на количество календарных дней этого месяца и умножения результата на количество календарных дней, приходящихся на время, отработанное в данном месяце (абз. 2, 3 п. 10 Положения).

5 Положения, средний дневной заработок исчисляется путем деления суммы фактически начисленной заплаты за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах. Количество календарных дней в неполном календарном месяце рассчитывается путем деления среднемесячного числа календарных дней (29,3) на количество календарных дней этого месяца и умножения результата на количество календарных дней, приходящихся на время, отработанное в данном месяце (абз. 2, 3 п. 10 Положения).

См. в СПС КонсультантПлюс:

– пример расчета среднего заработка в ситуации, когда за работником сохранялась зарплата на период «президентских» нерабочих дней;

– пример расчета среднего заработка в ситуации, когда работник трудился в дни, объявленные Президентом нерабочими.

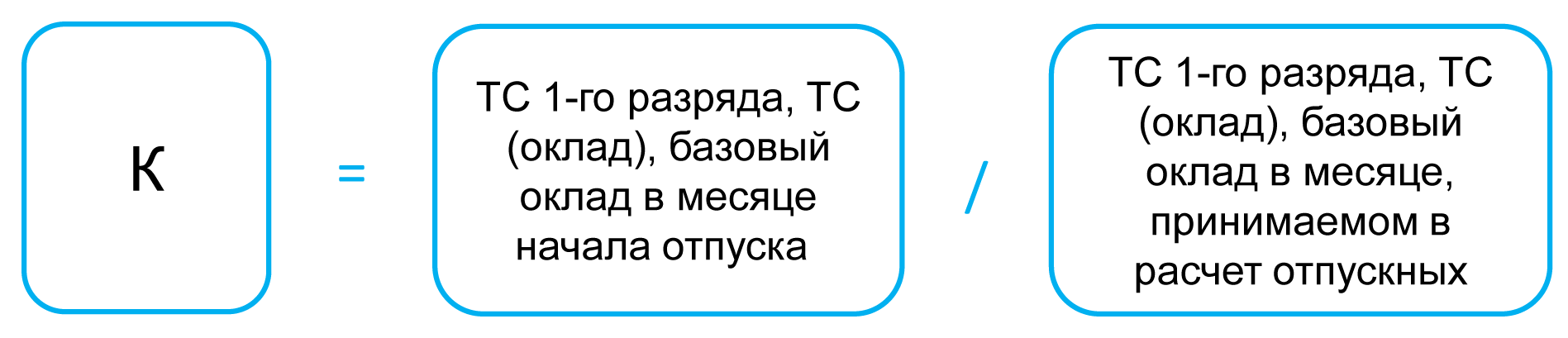

Включаются ли отпускные и доплата за совмещение в расчет средней заработной платы?

Расчетный период для исчисления средней заработной платы:

В соответствии с положениями п. 3 ст. 13 Трудового кодекса РК, течение срока, определяемого периодом времени, начинается на следующий день после календарной даты, наступления события, которыми определено его начало.

3 ст. 13 Трудового кодекса РК, течение срока, определяемого периодом времени, начинается на следующий день после календарной даты, наступления события, которыми определено его начало.

День увольнения (расторжения трудового договора) не является рабочим днем. Последним рабочим днем является день, предшествующий дате расторжения трудового договора согласно приказу. Последний рабочий день – 31.05.2020 года, значит дата увольнения – 01.06.2020 года.

Согласно положениям пп. 2) п. 2 Единых правил исчисления средней заработной платы, утвержденных Приказом Министра здравоохранения и социального развития РК от 30 ноября 2015 года № 908 (далее по тексту — Единые правила), расчетный период — период продолжительностью 12 календарных месяцев, предшествующих событию, с которым связана соответствующая оплата (выплата) либо период фактически отработанного времени, если работник проработал у работодателя менее двенадцати календарных месяцев, используемый для исчисления средней заработной платы.

Таким образом, так как событие (увольнение) приходится на 01.06.2020 года, а работник проработал менее 12 календарных месяцев, предшествующих данному событию (увольнению), то расчетный период для исчисления средней заработной платы должен приниматься как фактически отработанный период времени — с 01.07.2019 года по 31.05.2020 год.

Выплаты, включаемые в расчет среднего заработка:

В соответствии с положениями п. 6 Единых правил исчисление средней заработной платы, как при пятидневной, так и при шестидневной рабочей неделе производится за фактически отработанное время из расчета среднего дневного (часового) заработка за соответствующий период с учетом установленных доплат и надбавок, премий и других стимулирующих выплат, носящих постоянный характер,

предусмотренных системой оплаты труда, за исключением среднемесячного заработка, определенного в целях возмещение вреда, причиненного жизни и здоровью гражданина согласно Гражданского кодекса Республики Казахстан от 1 июля 1999 года.

Таким образом, отпускные, выплаченные в расчетном периоде не входят в расчет средней заработной платы, так как этот расчет производится за фактически отработанное время, а в период отпуска, за которую была выплата работнику — работник не работал (время отдыха).

Согласно положениям п. 1 ст. 111 Трудового кодекса РК работникам, выполняющим в одной и той же организации наряду со своей основной работой, обусловленной трудовым договором, дополнительную работу по другой или такой же должности либо обязанности временно отсутствующего работника без освобождения от своей основной работы, производится доплата.

Учитывая положения пп. 37) п. 1 ст. 1 Трудового кодекса РК, заработная плата — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также выплаты компенсационного и стимулирующего характера.

Таким образом, доплата за совмещение является часть заработной платы за фактически отработанное время, в связи с чем, доплата за совмещение включается в расчет среднего заработка.

Начисление отпуска, если в расчетный период входят нерабочие дни

С 30 марта по 8 мая по указам Президента у большинства компаний были нерабочие дни с сохранением заработной платы. Посмотрим, как учитывать данный период при расчете отпускных в последующие 12 месяцев.

Нормативное регулирование

Главный вопрос, который задают бухгалтеры — включать ли для расчета среднедневного заработка период нерабочих дней?

Роструд отвечает — нет, не включать (Письмо Роструда РФ от 18.05.2020 N 14-1/B-585). Аргумент — периоды нерабочих дней подходят под «другие случаи освобождения от работы…», время и начисленные суммы которых исключаются из расчетного периода для расчета среднего заработка (пп. «е» п. 5 Положения об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства от 24.12.2007 N 922, далее — Постановление N 922).

В остальном расчет отпускных после режима самоизоляции производится без особенностей.

Расчет отпускных

Сотрудник Соловьев К. А. в 2020 году уходит в очередной отпуск на период с 27 июля по 14 августа. За 12 месяцев, предшествующих отпуску, работник не имеет периодов освобождения от работы за исключением нерабочих дней по указам Президента:

- в марте — 2 дня;

- в апреле — 30 дней;

- в мае — 3 дня.

22 июля бухгалтер рассчитал отпускные.

Средний заработок определяется исходя из отработанного времени и фактически начисленной заработной платы за 12 месяцев, предшествующих отпуску (п. 4 Постановления N 922).

На момент наступления отпуска Соловьева расчетный период — с июля 2019 по июнь 2020.

Программа 1С Бухгалтерия 3.0 в документе Отпуск рассчитывает средний заработок так:

В расчет включены дни и суммы, начисленные в нерабочие периоды.

Исключить начисленные суммы за неотработанные дни и время отсутствия на работе нужно вручную. Суммы за нерабочие дни можно:

- Рассчитать самостоятельно вне 1С, если начисление зарплаты за период март-май 2020 проведены стандартным способом.

В этом случае расчет может быть такой:

Данные для столбцов Отработано дней и Заработок таблицы Количество отработанных дней и заработок за последние 12 месяцев берем из граф 2 и 3.

- Взять из отчета Анализ зарплаты по сотрудникам (помесячно) (Зарплата и кадры – Отчеты по зарплате), если начисление за нерабочие дни проведено отдельным начислением.

В последнем случае для заполнения формы Расчет отпуска в таблице Количество отработанных дней и заработок за последние 12 месяцев берутся следующие показатели:

Для определения данных по графе Отработано дней следует исключать из общего количества календарных дней нерабочие дни, так как для расчета среднего заработка при начислении отпускных берутся именно календарные дни (п. 10 Постановления N 922).

В период с марта по май 2020 в графе Отработано дней следует указать:

- Март — 31-2 = 29 дней;

- Апрель — 30-30 = 0 дней;

- Май — 31-3 = 28 дней.

Исправленный вручную Расчет отпуска и сам документ Отпуск будут иметь вид:

В остальном начисление отпуска проводится в общем порядке.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Как рассчитать отпускные для почасовых сотрудников

Закон не требует, чтобы работодатели предлагали оплачиваемый отпуск, но большинство компаний это делают: более 90% всех штатных сотрудников в частном секторе получают оплачиваемый отпуск.

Если вы впервые беретесь за оплачиваемый отпуск, не паникуйте. Мы составили руководство, которое поможет вам понять, как рассчитать отпускные для почасовых сотрудников, и позаботиться о том, чтобы вы и ваши сотрудники получали свободное время, которого все заслуживают.

1.Решите, сколько отпусков ваши сотрудники могут заработать

Почасовой работник в Америке со стажем работы в среднем составляет 11 дней оплачиваемого отпуска в год, и 76% сотрудников малого бизнеса получают оплачиваемые дни отпуска, причем большинство из них получают либо 5-9, либо 10-14 оплачиваемых дней отпуска.

Исследователи доказали, что использование свободного времени увеличивает продуктивность сотрудников и снижает текучесть кадров — одни из самых больших рисков при найме на работу для доходов владельцев малого бизнеса. Предоставление PTO (оплачиваемого свободного времени) также может дать вашему бизнесу конкурентное преимущество и помочь привлечь лучшие таланты.

Итак, сначала вопросы: сколько оплачиваемых отпускных дней ваши сотрудники могут зарабатывать в год? Могут ли сотрудники, работающие полный рабочий день, зарабатывать больше, чем сотрудники, работающие неполный рабочий день?

Чтобы начать отслеживание и расчет отпускных, решите, что лучше всего подходит для вашего бизнеса (и что вы можете себе позволить), и продолжайте работать дальше.

2. Определите, как сотрудники получают отпуск.

После того, как вы определили, сколько оплачиваемого отпуска могут заработать ваши сотрудники, следующий шаг — решить, как вы распределяете время.

Некоторые компании выплачивают отпуск вперед в начале каждого года, в то время как другие устанавливают PTO на основе «начисления», когда сотрудники получают отпуск во время работы. Другие не предоставляют оплачиваемых отпусков до тех пор, пока работники не продолжат работать в компании от 30 дней до 6 месяцев.

Если ваш бизнес основан на почасовых сотрудниках и вы часто сталкиваетесь с высокой текучестью кадров, для ваших сотрудников может иметь смысл постепенно накапливать PTO. Таким образом, вы не передадите сразу большие куски отпуска и не останетесь в финансовом затруднении, если заплатите сотруднику только для того, чтобы он ушел.

3. Начните копаться в математике

Допустим, вы решили предложить своим сотрудникам, занятым полный рабочий день, почасово две недели оплачиваемого отпуска в год, и они будут накапливать свой оплачиваемый отпуск на постоянной основе. Как узнать размер оплачиваемого отпуска, который они заработали в любой момент времени?

Как узнать размер оплачиваемого отпуска, который они заработали в любой момент времени?

Это проще, чем вы думаете. Рассмотрим следующий пример: у вас есть почасовая сотрудница Анна, которая имеет право на отпуск до двух недель. Общее время отпуска Анны составляет 80 оплачиваемых часов в год, или примерно 4% от максимально возможного количества часов, которое она могла бы проработать более 52 недель без сверхурочных.

Почему 4% в год? Это показатель накопления отпускных для Анны. Ключ к расчету отпускных — позволить цифрам относиться к вашим сотрудникам так, как будто они работают, даже когда они в отпуске. Если им платят за отпуск, они используют заработанное время независимо от того, работают они на часах или нет.

4. Используйте формулу отпускных

Первый: разделите общее количество оплачиваемых Анной отпускных в год (80) на общее количество часов, которое она может рассчитывать на работу в год.

Поскольку Анна работает максимум 40 часов в неделю и получает зарплату раз в две недели, это означает, что она может работать до 2080 часов в год.

80 часов, разделенные на 2 080 часов, равняются 3,85% с округлением до 4%, упомянутых выше. Это формула для расчета отпускных для Анны. Это означает, что за каждый час работы Анна зарабатывает 0,0385 часов отпуска. Если Анна зарабатывает 15 долларов в час, то она также зарабатывает 0,58 доллара за каждый час отпускных.

Исходя из ее нормы начисления, Анна должна заработать 1200 долларов брутто-зарплаты и около 46,15 долларов отпускных за каждый платежный период.

Чтобы проверить свои математические расчеты, умножьте расчетную сумму отпускных ваших сотрудников (46 долларов.15) за период оплаты труда — сколько зарплат они получают в год (26). Если ответ равен или близок к тому, сколько стоит их общий оплачиваемый отпуск (1200 долларов за 80 часов), то вы на правильном пути.

Примечание: это популярная формула начисления отпускных для типичного сценария сотрудника. То, что ваши сотрудники будут зарабатывать в виде отпускных, в конечном итоге может зависеть от отпуска, отпуска по болезни и других факторов в течение года. Чтобы опробовать несколько различных сценариев, загрузите нашу таблицу отпускных.

Чтобы опробовать несколько различных сценариев, загрузите нашу таблицу отпускных.

Хотите рассчитать отпускные для почасовых сотрудников? Загрузите калькулятор отпускных прямо сейчас.

5. Отслеживание заработной платы за отпуск

Если вы не совсем уверены, что именно здесь произошло, значит, вы не одиноки. Расчет отпускных может занять много времени, даже если у вас всего один сотрудник. После того, как вы рассчитали отпускные для своих почасовых сотрудников, вам также понадобится четкий способ учета рабочего времени.

Ниже приведены несколько вариантов, которые немного упрощают расчет и отслеживание.

Используйте электронную таблицу для отслеживания вручную

Если вы энтузиаст Excel, попробуйте создать свою собственную электронную таблицу с функциями, основанными на вычислениях выше. Вам нужно будет включить:

- Почасовая оплата работника

- Максимальное количество часов отпуска в год

- Максимальное количество рабочих часов в год

- Ставка начисления отпусков

- Отработано часов за расчетный период

- Отпускные часы за период оплаты

- Выплата отпускных за период оплаты

Существует также множество шаблонов начисления PTO, доступных в Интернете, которые вы можете настроить в соответствии с индивидуальным планом вашей компании.

Используйте свою систему хронометража для автоматического отслеживания

В зависимости от вашей системы хронометража ваше программное обеспечение может предоставлять функции отслеживания отпусков наряду с отслеживанием посещаемости.

Вы также можете подключить его к поставщику платежных ведомостей, чтобы сэкономить тяжелую работу и обеспечить единообразие и точность рабочих часов и отпускных.

Обратите внимание на то, что предлагает ваша система хронометража. Возможно, вы уже отслеживаете время отпуска и не знаете об этом.

–

Отслеживание и расчет отпускных для почасовых сотрудников не означает, что вам нужен собственный отпуск. Определите, какая структура PTO работает для вашей команды, проанализируйте цифры, чтобы понять, что имеет смысл для вашего бюджета, и найдите метод отслеживания, который лучше всего подходит для вас.

Установка вашей системы сейчас позволит отслеживать время отпуска в грядущие сезоны, даже если вы не на пляже.

Готовы отказаться от ручного учета рабочего времени сотрудников? Когда я работаю, учет рабочего времени сотрудников теперь бесплатен навсегда!

стандартов занятости | Стандарты занятости

Оплата отпусков и отпусков

Сотрудники должны получать как минимум 2 недели отпуска в год в течение первых четырех лет работы и как минимум 3 недели отпуска после пятого года подряд.

За каждую неделю отпуска сотрудники имеют право на получение 2% от заработной платы, полученной в этом году, что означает, что работодатели могут указывать отпускные на каждом чеке или могут выбрать выплату во время отпуска.

Сколько длится отпуск?

Сотрудники должны получать как минимум две недели отпуска после каждого из первых четырех лет работы. По прошествии 5 лет работы у одного и того же работодателя сотрудники должны получить минимум 3 недели отпуска.

Какая зарплата сотрудников в отпуске?

Оплата отпуска рассчитывается на основе валового заработка за предыдущий год. Сотрудники, имеющие право на двухнедельный отпуск, получают 4% от своей брутто-заработной платы в качестве отпускных, а сотрудники с трехнедельным отпуском получают 6%.

Сотрудники, имеющие право на двухнедельный отпуск, получают 4% от своей брутто-заработной платы в качестве отпускных, а сотрудники с трехнедельным отпуском получают 6%.

Что произойдет, если сотрудники отработают 5 лет у одного и того же работодателя?

Сотрудники имеют право на отпуск продолжительностью 2 недели после каждого года работы в течение первых 4 лет.После пяти лет подряд работы у одного и того же работодателя сотрудники имеют право на трехнедельный отпуск.

На 5-м году работы сотрудники зарабатывают 4% от общего годового дохода в виде отпускных. Однако по окончании 5-го года обучения они имеют право на трехнедельный отпуск и 6% от заработка за предыдущий год. Это означает, что после того, как сотрудники завершат 5-й год службы, работодатели должны платить дополнительно 2% с того же заработка.

Важно отметить, что если работник прекращает работу в течение 5-го года до его завершения, ему будут выплачиваться отпускные по ставке 4%.

Календарный год занятости | Год работы | Ставка отпускных |

Январь — декабрь 2015 | 1 | 4% |

Январь — декабрь 2016 г. | 2 | 4% |

Январь — декабрь 2017 | 3 | 4% |

Январь — декабрь 2018 | 4 | 4% |

Январь — декабрь 2019 | 5 | 6% |

Январь — декабрь 2020 | 6 | 6% |

Пример сценария:

Сотрудник заработал 40 000 долларов в 2019 году, и ему будут выплачивать отпускные в размере 40 000 долларов x 4% = 1600 долларов.

В январе 2020 года сотрудник отработает пять лет подряд.

Работодатель должен платить дополнительно 2%, так как работник имеет право на 6% после 5 лет работы.

В этом случае 40 000 долларов США x 2% = 800 долларов США, причитающихся работнику в 2020 году.

Когда должны быть выплачены дополнительные 2% от прибыли за пятый год?

Работодатели решают, когда выплачивать отпускные.Однако он должен быть выплачен не позднее последнего рабочего дня перед отпуском и в течение 10 месяцев с момента его получения.

Могут ли работодатели дать больше отпуска?

За каждую неделю отпуска сотрудники получают 2% от своей валовой заработной платы. В соответствии с Кодексом норм занятости минимальный размер отпуска не увеличивается после 3 недель отпуска после 5 лет службы. Работодатели могут и часто предоставляют сотрудникам больше отпуска, чем требуется по закону.

Что входит в заработную плату брутто при отпускных?

Брутто-заработная плата включает всю обычную заработную плату и любые общие отпускные. Обычная заработная плата включает часы, выплачиваемые в качестве комиссионных, заработную плату, почасовую оплату, премии, связанные с производительностью, и любую другую заработную плату, выплачиваемую в качестве компенсации за обычные часы работы.

Обычная заработная плата включает часы, выплачиваемые в качестве комиссионных, заработную плату, почасовую оплату, премии, связанные с производительностью, и любую другую заработную плату, выплачиваемую в качестве компенсации за обычные часы работы.

Заработная плата за сверхурочную работу, заработную плату вместо уведомления и отпускные за предыдущий год не включаются в расчет.

Когда сотрудникам выплачиваются отпускные?

Работодатели решают, когда выплачивать отпускные.Однако он должен быть выплачен не позднее последнего рабочего дня перед отпуском и в течение 10 месяцев с момента его получения.

Могут ли работодатели указывать отпускные на каждом чеке?

Работодатели могут указывать отпускные на каждом чеке. Сотрудники по-прежнему имеют право на отпуск в качестве отпуска, но, поскольку он уже оплачен, они не получают никаких дополнительных отпускных, пока они не работают.

Когда сотрудники начинают получать отпуск и платить?

Все сотрудники начинают получать отпуск и платить за работодателя с первого дня работы.

Когда сотрудники могут взять отпуск?

Сотрудники имеют право на отпуск по окончании одного года работы и должны взять отпуск в течение 10 месяцев с момента его получения. Сотрудники и их работодатели могут договориться о том, когда будет взят отпуск.

Если работодатель и работник не могут договориться о том, когда будет взят отпуск, работодатель устанавливает дату отпуска. Работодатель должен уведомить работника за 15 дней до начала отпуска и не может делить отпуск на периоды короче одной недели.Работодатели могут запланировать отпуск своих сотрудников в рамках ежегодного закрытия.

Что делать, если на отпуск сотрудников выпадает общий праздник?

Общие праздники не считаются выходными. Если на время отпуска работника выпадает общий выходной, ему выплачивается другой выходной день и оплачиваются общие праздничные дни за день общего отпуска. См. Дополнительную информацию на странице «Общие праздники».

Как неоплачиваемые отпуска влияют на отпуск и оплату отпусков?

Во время отпуска, установленного законодательством или утвержденного законодательством, работа считается непрерывной. Время, в течение которого сотрудники находятся в отпуске, засчитывается в их количество лет службы при определении того, на какой отпуск они имеют право. Сотрудники, которые возвращаются из отпуска, имеют право на полный отпуск, потому что они все еще работают в отпуске.

Время, в течение которого сотрудники находятся в отпуске, засчитывается в их количество лет службы при определении того, на какой отпуск они имеют право. Сотрудники, которые возвращаются из отпуска, имеют право на полный отпуск, потому что они все еще работают в отпуске.

Оплата отпусков для сотрудников, взявших отпуск, остается такой же, как и для других сотрудников, 4% от заработной платы брутто за двухнедельный отпуск и 6% для тех, кто заработал трехнедельный отпуск. Если бы они не получали заработную плату во время отпуска, размер отпускных будет меньше, чем был бы в противном случае.

См. Страницу «Неоплачиваемый отпуск» для получения более подробной информации или страницы «Отпуск по беременности и родам», «Отпуск по уходу за ребенком» и «Отпуск по милосердию» для получения более подробной информации.

Какие часы работы считаются сверхурочными?

Работники, часы работы которых превышают 8 часов в день и 40 часов в неделю, имеют право на сверхурочную заработную плату в размере 1 ½ обычной ставки заработной платы.

Общие праздничные дни считаются рабочими часами при расчете сверхурочных.

Работодатели не обязаны включать отпуск или оплачиваемое время по болезни в рабочее время сотрудника при определении права на сверхурочную заработную плату.

Что делать, если работа прекращается до того, как сотрудники уйдут в отпуск?

По окончании работы сотрудникам необходимо выплатить в течение 10 рабочих дней с последнего отработанного дня все заработанные отпускные. Поскольку отпускные начисляются с первого дня работы, работникам, которые еще не отработали один год работы, выплачивается часть, заработанная со дня их работы у работодателя.

Можно ли использовать отпуск как уведомление о расторжении договора?

Работодатели не могут использовать отпуск на период уведомления при увольнении.

Когда сотрудники увольняются, они могут использовать отпуск на период уведомления, если работодатель согласен. Сотрудники имеют право на получение всей невыплаченной отпускной по окончании их работы. Дополнительную информацию см. В информационном бюллетене о прекращении трудовых отношений.

Дополнительную информацию см. В информационном бюллетене о прекращении трудовых отношений.

Как определяется стаж сезонных сотрудников?

Наем сотрудников, работающих в сезонной отрасли, считается непрерывным, если они возвращаются на работу к одному и тому же работодателю каждый сезон.Каждый последующий сезон, который они возвращаются, добавляет еще один год службы. Сотрудники имеют право на трехнедельный отпуск и отпускную заработную плату в размере 6% от их общего валового заработка после 5 лет службы (сезонов) у одного и того же работодателя.

Могут ли работодатели установить общую годовщину получения отпуска для всех сотрудников?

Работодатели могут выбрать общую дату годовщины, чтобы все сотрудники получали свои новые права на отпуск одновременно. Поскольку все сотрудники получают отпускные с первого дня работы, новые сотрудники получат ту часть, которую они заработали со дня их начала и общей даты годовщины.Например: если работодатель устанавливает 1 июля как общую годовщину, а новые сотрудники приступают к работе 1 января, новые сотрудники будут работать ½ года в общую годовщину. Эти сотрудники должны получать половину своего отпуска и 4% своего заработка до 1 июля в качестве отпускных.

Эти сотрудники должны получать половину своего отпуска и 4% своего заработка до 1 июля в качестве отпускных.

За дополнительной информацией обращайтесь по вопросам занятости:

Телефон: 204-945-3352 или по бесплатному телефону в Канаде 1-800-821-4307

Факс: 204-948-3046

Сайт: www.manitoba.ca/labour/standards

Это общий обзор, и используемая информация может изменяться. Для получения подробной информации, пожалуйста, обратитесь к действующему законодательству, включая Кодекс стандартов занятости, Закон о заработной плате в строительной отрасли, Закон о найме и защите рабочих, или обратитесь в Стандарты занятости.

Доступны в альтернативных форматах

по требованию.

Дата публикации: 19 октября 2020 г.

Как рассчитать отпускные для моих сотрудников? — Young Associates

Обновлено в январе 2018 г.

Существует 2 метода расчета отпускных: вы можете включить отпускные в каждую зарплату или выплачивать их единовременно, когда сотрудники берут отпуск (или когда их контракт заканчивается) . В качестве примера предположим, что сотрудник, получающий в соответствии с Законом о стандартах занятости минимум 2 оплачиваемые недели в год, или 4% от заработка. ( Обновление от января 2018 г. : в соответствии с ESA сотрудники, имеющие стаж 5 лет и более, имеют право на 3 оплачиваемые недели в год или 6% от заработка).

В качестве примера предположим, что сотрудник, получающий в соответствии с Законом о стандартах занятости минимум 2 оплачиваемые недели в год, или 4% от заработка. ( Обновление от января 2018 г. : в соответствии с ESA сотрудники, имеющие стаж 5 лет и более, имеют право на 3 оплачиваемые недели в год или 6% от заработка).

Метод 1 — Оплата каждым чеком:

Оплата отпуска может быть переведена в обычную оплату, так что сотрудник будет получать ее по мере зачисления. Это означает, что сотруднику приходится самостоятельно откладывать на отгул.Этот метод часто используется для лиц, работающих неполный рабочий день, временных сотрудников и сотрудников с почасовой оплатой.

Пример. Сотрудник зарабатывает 1 000 долларов США за каждый платежный чек. У сотрудника оплачивается отпуск по каждому чеку, поэтому он получает 1000 долларов США в качестве заработной платы + 4% (40 долларов США), что в сумме составляет 1 040 долларов США валовой заработной платы за каждый период оплаты. Если у них стаж 5 лет или более, они получат 1 000,00 долларов США в качестве заработной платы + 6% (60,00 долларов США), что в сумме составит 1 060,00 долларов США валовой заработной платы за каждый период выплаты заработной платы).

Если у них стаж 5 лет или более, они получат 1 000,00 долларов США в качестве заработной платы + 6% (60,00 долларов США), что в сумме составит 1 060,00 долларов США валовой заработной платы за каждый период выплаты заработной платы).

Метод 2A — Оплата с выходными — Заработная плата:

Наемные работники получают «оплачиваемый отпуск», что означает, что они получают свою обычную заработную плату без перерыва даже во время отпуска.Размер или частота их выплаты не изменились; они просто получают оплачиваемый отпуск. В ведомости заработной платы еженедельно начисляется 4% отпускных. (Для сотрудников со стажем 5 лет и более это будет 6%). То есть работодатель откладывает сумму отпускных в качестве денег, причитающихся работнику за его отпуск. Поскольку этот процесс проходит без проблем как для работодателя, так и для работника, процесс начисления может быть опущен: если работник получает свою обычную зарплату, требования выполнены!

Метод 2B — Оплата с выходными — Без оплаты труда:

Персонал, работающий неполный рабочий день, временная и почасовая оплата, часто имеет нерегулярный поток заработков. С точки зрения работодателя, порядок учета такой же: вы начисляете 4% от заработка каждую неделю, откладывая их как сумму, причитающуюся работнику. (Опять же, это будет 6% для сотрудников со стажем 5 лет и более). Однако, когда сотрудник берет отпуск, его отпускные не будут соответствовать обычной зарплате, поэтому с их точки зрения отпускные — это единовременная выплата.

С точки зрения работодателя, порядок учета такой же: вы начисляете 4% от заработка каждую неделю, откладывая их как сумму, причитающуюся работнику. (Опять же, это будет 6% для сотрудников со стажем 5 лет и более). Однако, когда сотрудник берет отпуск, его отпускные не будут соответствовать обычной зарплате, поэтому с их точки зрения отпускные — это единовременная выплата.

Пример: Сотрудник собирается взять свой ежегодный отпуск, но отпускные еще не выплачены.Таким образом, работодатель рассчитывает отпускные на основе общей валовой заработной платы работника с момента последнего отпуска. В этом случае работник заработал 13 978,65 долларов брутто с момента его или ее последнего отпуска. 4% этих валовых доходов гарантируют отпускные в размере 559,15 долларов.

Посетите веб-сайт Министерства труда Онтарио (или аналогичный веб-сайт для вашего региона) для получения дополнительной информации о отпускных.

Малый бизнес по налоговому кредиту на здравоохранение Вопросы и ответы: определение FTE и средней годовой заработной платы

Q30.

Что такое FTE?

Что такое FTE?А30. Сотрудник, эквивалентный полной занятости (FTE). См. «Как определяется количество FTE?» вопрос для получения дополнительной информации о том, как рассчитать количество FTE.

Q31. Кто является наемным работником для определения ЭПЗ и средней годовой заработной платы?

А31. Как правило, все сотрудники соответствующего критериям малого работодателя принимаются во внимание при определении FTE и средней годовой заработной платы FTE, включая сотрудников, уволенных с работы в течение налогового года, сотрудников, охваченных коллективным договором, и сотрудников, не участвующих в системе здравоохранения. покрытие.Следующие лица не считаются сотрудниками для целей кредита: владельцы малого бизнеса, такие как индивидуальные предприниматели, партнеры, акционеры, владеющие более 2% корпорации S или более 5% корпорации C; супруги этих владельцев; и члены семей этих владельцев, которые включают ребенка, внука, брата или сестры или сводного брата, родителя или предка одного из родителей, приемного родителя, племянницу или племянника, тетю или дядю, зятя или невестку. закон, тесть, теща, свояченица или невестка.Супруг (а) любого из этих членов семьи также не должен считаться наемным работником.

закон, тесть, теща, свояченица или невестка.Супруг (а) любого из этих членов семьи также не должен считаться наемным работником.

Q32. Могу ли я считаться наемным работником, если я владею малым бизнесом?

А32. Нет. См. «Кто является сотрудником для целей определения FTE и средней заработной платы» для получения информации о том, кто может учитываться при расчете FTE и средней годовой заработной платы.

Q33. А как насчет членов семьи владельца малого бизнеса?

А33. Члены семьи, работающие на небольшого работодателя, не учитываются как работники при расчете кредита.См. «Кто является сотрудником для целей определения FTE и средней заработной платы» для получения информации о том, кто может учитываться при расчете FTE и средней годовой заработной платы.

Q34. Учитываются ли сезонные работники в ЭПЗ и средней годовой заработной плате?

А34. В общем, нет. Сезонные работники — это работники, которые выполняют работу или услуги на сезонной основе, как это определено министром труда, и работники розничной торговли, нанятые исключительно в праздничные сезоны. С этой целью работодатели могут применять разумное и добросовестное толкование термина «сезонный работник».«Сезонные работники не считаются работниками для целей кредита, если только сезонный работник не оказывает услуги работодателю более 120 дней в течение налогового года; однако страховые взносы, выплачиваемые от имени сезонного рабочего, учитываются при определении суммы кредита.

С этой целью работодатели могут применять разумное и добросовестное толкование термина «сезонный работник».«Сезонные работники не считаются работниками для целей кредита, если только сезонный работник не оказывает услуги работодателю более 120 дней в течение налогового года; однако страховые взносы, выплачиваемые от имени сезонного рабочего, учитываются при определении суммы кредита.

Q35. Учитываются ли сотрудники, работающие неполный рабочий день, в ЭПЗ и средней годовой заработной плате?

А35. Да, сотрудники, занятые неполный рабочий день, учитываются в ЭПЗ и средней годовой заработной плате. Если работник работает неполный рабочий день в течение большей части года, он или она не является сезонным работником, и работодатель должен учитывать часы работы работника в течение года при расчете FTE и средней годовой заработной платы.

Q36. Учитываются ли наемные работники в ЭПЗ и средней годовой заработной плате?

А36. Да, наемные работники (как определено в разделе 414 (n)) учитываются при расчете FTE и средней годовой заработной платы. Арендованный сотрудник — это лицо, не являющееся сотрудником получателя услуги и предоставляющее услуги получателю услуги в соответствии с соглашением с лизинговой организацией.

Арендованный сотрудник — это лицо, не являющееся сотрудником получателя услуги и предоставляющее услуги получателю услуги в соответствии с соглашением с лизинговой организацией.

Q37. Включены ли служители в расчет FTE церкви?

А37. Ответ зависит от того, считается ли священник служащим церкви или самозанятым в соответствии с критерием общего права для определения статуса работника.Если министр является наемным работником, министр учитывается при определении размера штатной единицы работодателя, а страховые взносы, уплачиваемые от имени министра, могут учитываться при расчете кредита. Если министр работает не по найму, он не включается в расчет FTE работодателя, а премии, выплачиваемые от имени министра, не учитываются.

Q38. Учитываются ли вознаграждения министров при расчете средней годовой заработной платы?

А38. Нет. Компенсация, выплачиваемая министру, оказывающему услуги в рамках своего министерства, не подлежит обложению налогом FICA и не является заработной платой, как это определено в разделе 3121 (a). Не учитывается при расчете средней годовой заработной платы.

Не учитывается при расчете средней годовой заработной платы.

Q39. Как можно считать часы работы?

А39. Часы работы сотрудника в течение года включают часы, за которые работник получает оплату или имеет право на оплату за выполнение обязанностей работодателя в течение налогового года работодателя. Часы работы также включают часы, за которые сотруднику оплачивается отпуск, отпуск, болезнь, нетрудоспособность (включая инвалидность), увольнение, присяжные заседатели, военная служба или отпуск.Часы работы не включают часы сезонных сотрудников, которые работают 120 или менее дней в течение налогооблагаемого года, а также часы, отработанные в течение года более 2080 одним сотрудником.

Существует три метода расчета общего количества часов работы одного работника за налоговый год: фактически отработанные часы; эквивалентное количество отработанных дней; и эквивалентное количество отработанных недель. Работодателям не обязательно использовать один и тот же метод для всех сотрудников, и они могут применять разные методы для разных классификаций сотрудников, если классификации разумны и применяются последовательно. Например, работодатель может использовать метод фактически отработанных часов для всех почасовых сотрудников и метод эквивалентности отработанных недель для всех наемных сотрудников.

Например, работодатель может использовать метод фактически отработанных часов для всех почасовых сотрудников и метод эквивалентности отработанных недель для всех наемных сотрудников.

- Фактическое время работы: Работодатель может определить фактическое время работы на основании данных об отработанном времени и часах, за которые произведена или причитается оплата, включая часы оплачиваемого отпуска. Например, если в ведомостях по заработной плате указано, что сотрудник отработал 2000 часов и получил оплату за дополнительные 80 часов из-за отпуска, отпуска или болезни, этому сотруднику должно быть засчитано 2080 часов работы (2000 отработанных часов + 80 часов, за которые была выплачена оплата). сделано или из-за). Эквивалент проработанных дней

- : Работодатель может использовать эквивалент проработанных дней, при котором работнику засчитывается 8 часов работы за каждый день, когда работнику необходимо будет засчитать не менее одного часа работы, включая часы оплачиваемого отпуска.

Например, если работодатель использует эквивалент отработанных дней для сотрудника, который работает с 8:00 до 12:00. каждый день в течение 200 дней сотруднику должно быть начислено 1600 часов работы (в противном случае сотруднику будет засчитываться 8 часов работы в день, по крайней мере, один час работы x 200 дней).

Например, если работодатель использует эквивалент отработанных дней для сотрудника, который работает с 8:00 до 12:00. каждый день в течение 200 дней сотруднику должно быть начислено 1600 часов работы (в противном случае сотруднику будет засчитываться 8 часов работы в день, по крайней мере, один час работы x 200 дней). - Эквивалент отработанных недель: Работодатель может использовать эквивалент отработанных недель, при котором работнику засчитывается 40 часов работы за каждую неделю, за которую выплачивается или причитается оплата, включая недели оплачиваемого отпуска. Например, если сотрудник проработал 49 недель, взял две недели оплачиваемого отпуска и одну неделю отпуска без сохранения заработной платы, этому сотруднику должно быть начислено 2040 часов работы (51 неделя x 40 часов в неделю).

Q40. Как определяется количество FTE?

А40.Сложите общее количество часов работы, за которые работодатель выплачивает заработную плату сотрудникам в течение года (но не более 2 080 часов для любого сотрудника), и разделите эту сумму на 2 080. Если результат не является целым числом, округлите до следующего наименьшего целого числа. (Если результат меньше единицы, округлите до одного FTE.) В некоторых обстоятельствах работодатель с 25 или более сотрудниками может претендовать на получение кредита, если некоторые из его сотрудников работают менее полного рабочего дня. Например, работодатель с 48 сотрудниками, каждый из которых занят неполный рабочий день, имеет 24 штатных сотрудника, поэтому он может претендовать на получение кредита.См. «Кто является сотрудником для определения ЭПЗ и средней годовой заработной платы?» и «Как можно считать часы работы?» вопросы на этой странице для получения информации о том, как рассчитать часы работы сотрудника и определить, какие сотрудники учитываются.

Если результат не является целым числом, округлите до следующего наименьшего целого числа. (Если результат меньше единицы, округлите до одного FTE.) В некоторых обстоятельствах работодатель с 25 или более сотрудниками может претендовать на получение кредита, если некоторые из его сотрудников работают менее полного рабочего дня. Например, работодатель с 48 сотрудниками, каждый из которых занят неполный рабочий день, имеет 24 штатных сотрудника, поэтому он может претендовать на получение кредита.См. «Кто является сотрудником для определения ЭПЗ и средней годовой заработной платы?» и «Как можно считать часы работы?» вопросы на этой странице для получения информации о том, как рассчитать часы работы сотрудника и определить, какие сотрудники учитываются.

Пример: За 2014 налоговый год работодатель выплачивает заработную плату пяти работникам за 2 080 часов каждому, трем работникам за 1 040 часов каждого и одному работнику за 2 300 часов. Работодатель использует метод подсчета фактически отработанных часов. Штат работодателя рассчитывается следующим образом:

Штат работодателя рассчитывается следующим образом:

- 10 400 часов для пяти сотрудников, оплачиваемых из расчета 2080 часов (5 x 2080)

- 3120 часов для трех сотрудников с оплатой 1040 часов (3 x 1040)

- 2080 часов на одного сотрудника, оплачиваемого из 2300 часов (меньше 2300 и 2080 часов)

- Общее количество подсчитанных часов составляет 15 600 часов. У работодателя семь FTE (15 600 разделенных на 2 080 = 7,5 с округлением до следующего наименьшего целого числа).

Q41.Как определяется среднегодовая заработная плата работодателя?

А41. Вся заработная плата, выплачиваемая работникам (включая оплату сверхурочной работы), учитывается при расчете средней годовой заработной платы правомочного мелкого работодателя. Сложите общую заработную плату, выплачиваемую работодателем в течение налогового года своим сотрудникам (см. Вопрос «Кто является сотрудником для определения размера полной занятости и средней годовой заработной платы» на этой странице), и разделите это число на количество сотрудников, работающих с полной занятостью, для год. Затем результат округляется до ближайшей 1000 долларов (если не кратно 1000 долларов).Включите только заработную плату, выплачиваемую за отработанное время (см. Вопрос «Каковы допустимые способы подсчета рабочего времени?» На этой странице). Используйте заработную плату в соответствии с определением Федерального закона о страховых взносах (FICA) (без учета ограничения базовой заработной платы социального обеспечения).

Затем результат округляется до ближайшей 1000 долларов (если не кратно 1000 долларов).Включите только заработную плату, выплачиваемую за отработанное время (см. Вопрос «Каковы допустимые способы подсчета рабочего времени?» На этой странице). Используйте заработную плату в соответствии с определением Федерального закона о страховых взносах (FICA) (без учета ограничения базовой заработной платы социального обеспечения).

Пример: За 2014 налоговый год работодатель выплачивает работникам в общей сложности 224 000 долларов в качестве заработной платы и имеет 10 штатных сотрудников. Средняя годовая заработная плата работодателя составляет 22 000 долларов США (224 000 долларов США / 10 = 22 400 долларов США с округлением до ближайшей 1000 долларов США).

Q42. Как рассчитывается средняя годовая заработная плата и FTE, если у работодателя короткий налоговый год?

А42. В соответствии с общими принципами бухгалтерского учета при расчете кредита среднегодовая заработная плата и FTE должны быть пропорционально оценены или пересчитаны в годовом исчислении. Например, если небольшой работодатель занимается бизнесом и выплачивает страховые взносы только в течение 6 месяцев в течение своего первого налогового года, он должен пропорционально или в годовом выражении рассчитывать отработанные часы и заработную плату сотрудников, чтобы отразить 6 месяцев, в течение которых работодатель работал.

Например, если небольшой работодатель занимается бизнесом и выплачивает страховые взносы только в течение 6 месяцев в течение своего первого налогового года, он должен пропорционально или в годовом выражении рассчитывать отработанные часы и заработную плату сотрудников, чтобы отразить 6 месяцев, в течение которых работодатель работал.

Q43. Как уменьшается кредит, если количество сотрудников, работающих на полной ставке, превышает 10 или среднегодовая заработная плата превышает 25 000 долларов США?

А43. Кредит для правомочных мелких работодателей прекращается, если количество сотрудников с полной занятостью превышает 10 или если средняя годовая заработная плата сотрудников с полной занятостью превышает 25 400 долларов США (с поправкой на инфляцию, начиная с 2014 года). Если количество FTE превышает 10, сокращение определяется путем умножения применимой суммы кредита на дробь, числителем которой является количество FTE, превышающее 10, а знаменателем которого является 15. Если средняя годовая заработная плата FTE превышает 25 400 долларов США, уменьшение определяется путем умножения суммы применимого кредита на дробь, числителем которой является сумма, на которую средняя годовая заработная плата FTE превышает 25 400 долларов США, а знаменатель которой составляет 25 400 долларов США. Кредит будет уменьшен в зависимости от суммы двух скидок. Это может уменьшить кредит до нуля для некоторых работодателей с менее чем 25 штатными сотрудниками и средней годовой заработной платой менее 50 800 долларов США (с поправкой на инфляцию).

Если средняя годовая заработная плата FTE превышает 25 400 долларов США, уменьшение определяется путем умножения суммы применимого кредита на дробь, числителем которой является сумма, на которую средняя годовая заработная плата FTE превышает 25 400 долларов США, а знаменатель которой составляет 25 400 долларов США. Кредит будет уменьшен в зависимости от суммы двух скидок. Это может уменьшить кредит до нуля для некоторых работодателей с менее чем 25 штатными сотрудниками и средней годовой заработной платой менее 50 800 долларов США (с поправкой на инфляцию).

Пример 1: В 2014 налоговом году работодатель имеет 12 сотрудников с полной занятостью и среднюю годовую заработную плату в размере 30 000 долларов США.Работодатель платит 96 000 долларов в качестве премий сотрудникам, что не превышает средней премии для рынка небольшой группы в рейтинговой зоне работодателя.

- Кредит определен до любого сокращения: (50 процентов x 96 000 долларов США) = 48 000 долларов США

- Снижение кредита для сотрудников с полной занятостью свыше 10: (48 000 долл.

США x 2/15) = 6 400 долл. США

США x 2/15) = 6 400 долл. США - Кредитная скидка на среднегодовую заработную плату, превышающую 25 400 долларов США: (48 000 долларов США x 5000 долларов США / 25 400 долларов США) = 9 449 долларов США

- Общее сокращение кредита: (6 400 долларов США + 9 449 долларов США) = 15 849 долларов США

- Итого налоговый кредит за 2014 г .: (48 000–15 849 долл. США) = 32 151 долл. США

Пример 2 (освобожденный от налогов малый работодатель): Те же факты, что и в примере 1, но работодатель является не подлежащим налогообложению правомочным мелким работодателем, и общая сумма налогов на фонд заработной платы работодателя составляет 30 000 долларов США за 2014 календарный год.

- Кредит определен до любого сокращения: (35 процентов x 96 000 долларов США) = 33 600 долларов США

- Снижение кредита для сотрудников с полной занятостью свыше 10: (33 600 долл. США x 2/15) = 4480 долл. США

- Уменьшение кредита для средней годовой заработной платы, превышающей 25 400 долларов США: (33 600 долларов США x 5000 долларов США / 25 400 долларов США) = 6 614 долларов США

- Общее сокращение кредита: (4 480 долларов США + 6 614 долларов США = 11 094 доллара США)

- Налог на фонд заработной платы работодателя: 30 000 долл.

США

США - Итого налоговый кредит за 2014 год: (33 600–11 094 доллара) = 22 506 долларов (меньшее из 22 506 долларов и 30 000 долларов).

Q44. Как определяется право на получение кредита, если работодатель является членом контролируемой группы или аффилированной группы обслуживания?

A44. Члены контролируемой группы (например, предприятия с одними и теми же владельцами) или аффилированной группы обслуживания (например, связанные предприятия, в которых один оказывает услуги другому) рассматриваются как единый работодатель для целей кредита. Например, все сотрудники контролируемой группы или аффилированной группы обслуживания и вся заработная плата, выплачиваемая сотрудникам контролируемой группой или дочерней группой обслуживания, учитываются при определении того, является ли какой-либо член контролируемой группы или дочерней группы обслуживания квалифицированным работодателем.Правила определения того, является ли работодатель членом контролируемой группы или аффилированной группы обслуживания, приведены в разделах 414 (b), (c), (m) и (o) Кодекса.

Пример: Налогоплательщик владеет 100% индивидуального предприятия и подает Приложение C. Налогоплательщик также владеет не менее 80% голосующих акций или стоимости акций S Corporation. Даже если индивидуальное предприятие и S Corporation по отдельности удовлетворяют требованиям для получения налогового кредита для малого бизнеса в сфере здравоохранения, раздел 414 Кодекса и связанные с ним нормативные акты предусматривают, что существует общий контроль в соответствии с разделом 1563 (a) кодекса, а когда есть общие контроля, налогоплательщик должен рассчитать свой кредит, включая сотрудников, их заработную плату и страховые взносы, уплаченные за все организации как за одно юридическое лицо.

Связанные товары:

Возврат к малому бизнесу Налоговая скидка на здравоохранение для малых работодателей.

отпускных и отпускных с оплатой — go2HR

Часть 7 Закона о стандартах занятости предусматривает минимальные уровни отпускных и отпускных для ваших сотрудников. Время отпуска — это время, когда работник имеет право уволиться с работы, в то время как отпускные обеспечивают заработную плату сотрудникам, отсутствующим во время отпуска.

Время отпуска — это время, когда работник имеет право уволиться с работы, в то время как отпускные обеспечивают заработную плату сотрудникам, отсутствующим во время отпуска.

ВРЕМЯ ОТПУСКА