Бескупонная доходность офз – Кривая бескупонной доходности государственных облигаций

Кривая бескупонной доходности — Московская Биржа

Кривая бескупонной доходности (КБД Московской биржи) представляет собой общепринятый способ описания временной структуры процентных ставок для однородных финансовых инструментов (долговых ценных бумаг) с одинаковыми качественными характеристиками, в том числе сходного кредитного качества. КБД Московской биржи (MOEX GCURVE) является одним из главных индикаторов состояния финансового рынка и базовым эталоном для оценки различных облигаций и иных финансовых инструментов.

В основе построения КБД Московской биржи лежит параметрическая модель Нельсона-Сигеля с добавлением слагаемых, обеспечивающих дополнительные степени свободы и как следствие более точную подгонку кривой к данным торгов (для непрерывно начисляемой процентной ставки):

,

где время t выражается в годах, G(t) — в базисных пунктах. Фиксированные параметры равны:

a1 = 0, a2 = 0.6, ai+1 = ai + a2ki-1 i = 2,…,8,

b1 = a2, bi+1 = bik, i = 1,…,8, k = 1.6

Расчет динамических параметров β0, β1, β2, τ, g1÷g9 осуществляется в режиме реального времени по сделкам и заявкам на рынке государственных ценных бумаг. Слагаемые до знака суммы, соответствующие модели Нельсона-Сигеля, определяют «скелет» кривой, добавочные члены возникают только по мере необходимости и на каждой итерации расчёта кривой демпфируются во избежание накопления добавок.

Динамические параметры на момент окончания каждой торговой сессии сохраняются в файле dynamic.csv.

Теоретическая доходность к погашению каждого выпуска ОФЗ, включённого в базу расчёта, равняется сумме доходности к погашению, рассчитанной на основании КБД Московской биржи, и корректирующей поправки. Часть выпусков назначается опорными выпусками («бенчмарками»), к ним КБД Московской биржи подстраивается без корректирующих поправок (для этих выпусков корректирующие поправки равны нулю). По теоретическим доходностям к погашению определяются теоретические цены. Корректирующие поправки и цены сохраняются в файле prices.csv.

Графики и значения

Архив значений на закрытие торгов

Архив параметров на закрытие торгов

Методика расчета и пояснительные материалы

Старая КБД, расчет которой прекращен с января 2018 года

ВАЖНО: Наименование индикатора денежного рынка «КБД Московской Биржи» является зарегистрированным товарным знаком, правообладателем которого является ПАО Московская Биржа. Свидетельство на товарный знак №661712.

Любое использование указанного товарного знака без письменного разрешение Биржи запрещено и может быть осуществлено на основании соглашения с ПАО Московская Биржа. Подробнее на странице «Товарные знаки.

котировки гособлигаций ОФЗ, Московская биржа

- смартлаб

- облигации

- котировки гособлигаций ОФЗ

Выделите область на графике, чтобы увеличить её

| № | Время | Имя | Погашение | Лет до погаш. | Доходн | ! | Год.куп. дох. | Куп.дох. посл. | Цена | Объем, млн руб | Купон, руб | Частота, раз в год | НКД, руб | Дюр-я, лет | Дата купона | ||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | 18:45:12 | ОФЗ 26207 | 2027-02-03 | 7.5 | 7.2% | 8.15% | 7.69% | 106.001 | 2 325.5 | 40.64 | 2 | 37.96 | 5.64 | 2019-08-14 | + | ||

| 2 | 18:45:21 | ОФЗ 26226 | 2026-10-07 | 7.2 | 7.2% | 7.95% | 7.60% | 104.648 | 1 394.5 | 39.64 | 2 | 23.3 | 5.55 | 2019-10-16 | + | ||

| 3 | 18:45:05 | ОФЗ 29011 | 2020-01-29 | 0.5 | 6.8% | ПК | 8.52% | 8.45% | 100.855 | 1 068.0 | 42.48 | 2 | 0.47 | 0.50 | 2020-01-29 | + | |

| 4 | 18:45:29 | ОФЗ 26212 | 2028-01-19 | 8.5 | 7.2% | 7.05% | 7.07% | 99.701 | 850.1 | 35.15 | 2 | 0.39 | 6.53 | 2020-01-29 | + | ||

| 5 | 18:38:08 | ОФЗ 26227 | 2024-07-17 | 5.0 | 7.2% | 7.40% | 7.29% | 101.551 | 360.2 | 36.9 | 2 | 1.82 | 4.26 | 2020-01-22 | + | ||

| 6 | 14:49:38 | КОБР-21 | 2019-08-14 | 0.0 | 6.6% | 7.54% | 7.54% | 99.999 | 250.0 | 19.01 | 4 | 16.63 | 0.04 | 2019-08-14 | + | ||

| 7 | 18:35:39 | ОФЗ 26230 | 2039-03-16 | 19.7 | 7.5% | 7.70% | 7.47% | 103.099 | 156.5 | 26.58 | 3 | 12.24 | 10.46 | 2019-10-09 | + | ||

| 8 | 18:45:08 | ОФЗ 26215 | 2023-08-16 | 4.1 | 7.1% | 7.00% | 6.99% | 100.188 | 143.6 | 34.9 | 2 | 31.26 | 3.49 | 2019-08-21 | + | ||

| 9 | 18:37:04 | ОФЗ 26221 | 2033-03-23 | 13.7 | 7.5% | 7.70% | 7.48% | 102.877 | 110.7 | 38.39 | 2 | 24.05 | 8.58 | 2019-10-09 | + | ||

| 10 | 18:45:12 | ОФЗ 29012 | 2022-11-16 | 3.3 | 7.8% | ПК | 7.94% | 7.87% | 100.9 | 110.3 | 39.59 | 2 | 15.66 | 2.93 | 2019-11-20 | + | |

| 11 | 18:45:20 | ОФЗ 26210 | 2019-12-11 | 0.4 | 6.7% | 6.80% | 100.07 | 94.5 | 33.91 | 2 | 9.5 | 0.36 | 2019-12-11 | + | |||

| 12 | 18:35:38 | ОФЗ 26217 | 2021-08-18 | 2.1 | 6.9% | 7.50% | 7.40% | 101.373 | 85.5 | 37.4 | 2 | 33.5 | 1.88 | 2019-08-21 | + | ||

| 13 | 18:35:02 | ОФЗ 26225 | 2034-05-10 | 14.8 | 7.5% | 7.25% | 7.34% | 98.8 | 62.9 | 36.15 | 2 | 12.91 | 9.18 | 2019-11-27 | + | ||

| 14 | 18:45:04 | ОФЗ 25083 | 2021-12-15 | 2.4 | 6.9% | 7.00% | 6.97% | 100.395 | 60.5 | 34.9 | 2 | 8.44 | 2.22 | 2019-12-18 | + | ||

| 15 | 18:31:53 | ОФЗ 26222 | 2024-10-16 | 5.2 | 7.1% | 7.10% | 7.07% | 100.399 | 58.1 | 35.4 | 2 | 19.45 | 4.38 | 2019-10-23 | + | ||

| 16 | 18:36:57 | ОФЗ 26224 | 2029-05-23 | 9.8 | 7.4% | 6.90% | 7.06% | 97.8 | 54.1 | 34.41 | 2 | 10.97 | 7.20 | 2019-12-04 | + | ||

| 17 | 18:39:43 | ОФЗ 26220 | 2022-12-07 | 3.4 | 7.0% | 7.40% | 7.28% | 101.599 | 43.7 | 36.9 | 2 | 10.34 | 3.01 | 2019-12-11 | + | ||

| 18 | 18:39:53 | ОФЗ 29006 | 2025-01-29 | 5.5 | 7.5% | ПК | 8.48% | 8.09% | 104.816 | 40.0 | 42.28 | 2 | 41.12 | 4.38 | 2019-08-07 | + | |

| 19 | 18:30:38 | ОФЗ 26209 | 2022-07-20 | 3.0 | 7.0% | 7.60% | 7.45% | 101.985 | 38.2 | 37.9 | 2 | 1.87 | 2.72 | 2020-01-22 | + | ||

| 20 | 18:45:07 | ОФЗ 26214 | 2020-05-27 | 0.8 | 6.7% | 6.40% | 6.41% | 99.87 | 27.3 | 31.91 | 2 | 11.4 | 0.81 | 2019-11-27 | + | ||

| 21 | 18:45:25 | ОФЗ 26219 | 2026-09-16 | 7.2 | 7.2% | 7.75% | 7.49% | 103.501 | 22.7 | 38.64 | 2 | 27.18 | 5.52 | 2019-09-25 | + | ||

| 22 | 18:36:17 | ОФЗ 24019 | 2019-10-16 | 0.2 | 6.7% | ПК | 7.75% | 7.73% | 100.213 | 22.5 | 38.64 | 2 | 22.72 | 0.21 | 2019-10-16 | + | |

| 23 | 18:45:36 | ОФЗ 26205 | 2021-04-14 | 1.7 | 6.8% | 7.60% | 7.50% | 101.369 | 20.3 | 37.9 | 2 | 22.28 | 1.60 | 2019-10-16 | + | ||

| 24 | 18:45:16 | ОФЗ 26218 | 2031-09-17 | 12.2 | 7.4% | 8.50% | 7.73% | 109.933 | 11.3 | 42.38 | 2 | 28.18 | 7.84 | 2019-10-02 | + | ||

| 25 | 18:45:05 | ОФЗ 29010 | 2034-12-06 | 15.4 | 8.1% | ПК | 9.18% | 8.24% | 111.345 | 7.5 | 45.77 | 2 | 9.3 | 8.84 | 2019-12-25 | + | |

| 26 | 17:38:44 | ОФЗ 29008 | 2029-10-03 | 10.2 | 7.8% | ПК | 8.85% | 8.18% | 108.22 | 6.8 | 44.13 | 2 | 25.94 | 6.91 | 2019-10-16 | + | |

| 27 | 18:45:12 | ОФЗ 26223 | 2024-02-28 | 4.6 | 7.1% | 6.50% | 6.62% | 98.19 | 6.2 | 32.41 | 2 | 26.53 | 3.93 | 2019-09-04 | + | ||

| 28 | 18:32:12 | ОФЗ 26211 | 2023-01-25 | 3.5 | 7.0% | 7.00% | 6.97% | 100.348 | 6.0 | 34.9 | 2 | 0.38 | 3.16 | 2020-01-29 | + | ||

| 29 | 18:12:12 | ОФЗ 46020 | 2036-02-06 | 16.6 | 7.8% | АД | 6.90% | 7.39% | 93.4 | 5.1 | 34.41 | 2 | 32.14 | 9.34 | 2019-08-14 | + | |

| 30 | 18:35:36 | ОФЗ 52002 | 2028-02-02 | 8.5 | 3.4% | ИН | 2.50% | 2.85% | 93.45 | 1.3 | 13.3 | 2 | 12.41 | 7.61 | 2019-08-14 | + | |

| 31 | 18:28:13 | ОФЗ 52001 | 2023-08-16 | 4.1 | 3.3% | ИН | 2.51% | 3.11% | 97.09 | 1.0 | 15.06 | 2 | 13.46 | 3.84 | 2019-08-21 | + | |

| 32 | 18:07:18 | ОФЗ 29009 | 2032-05-05 | 12.8 | 7.9% | ПК | 9.04% | 8.21% | 110.136 | 0.5 | 45.08 | 2 | 17.83 | 7.97 | 2019-11-20 | + | |

| 33 | 18:15:01 | ОФЗ 46018 | 2021-11-24 | 2.3 | 6.9% | АД | 6.50% | 6.52% | 99.748 | 0.5 | 16.21 | 4 | 11.58 | 1.34 | 2019-08-28 | + | |

| 34 | 18:38:02 | ОФЗ 26229 | 2025-11-12 | 6.3 | 7.2% | 7.15% | 7.11% | 100.497 | 0.3 | 32.91 | 2 | 11.36 | 5.13 | 2019-11-20 | + | ||

| 35 | 15:15:27 | ОФЗ 29007 | 2027-03-03 | 7.6 | 7.7% | ПК | 8.68% | 8.16% | 106.38 | 0.1 | 43.28 | 2 | 33.77 | 5.62 | 2019-09-11 | + | |

| 36 | 18:26:22 | ОФЗ 46011 | 2025-08-20 | 6.1 | 4.4% | АД | 10.00% | 8.30% | 120.469 | 0.1 | 99.73 | 1 | 92.61 | 3.41 | 2019-08-28 | + | |

| 37 | 16:53:12 | ОФЗ 26228 | 2030-04-10 | 10.7 | 7.4% | 7.65% | 7.44% | 102.83 | 0.0 | 38.15 | 2 | 20.96 | 7.42 | 2019-10-23 | + | ||

| 38 | 18:40:06 | КОБР-22 | 2019-09-11 | 0.1 | 6.9% | 7.39% | 7.39% | 100.01 | 18.63 | 4 | 10.68 | 0.11 | 2019-09-11 | + | |||

| 39 | 18:40:06 | КОБР-23 | 2019-10-16 | 0.2 | 7.2% | 7.28% | 7.28% | 99.995 | 18.36 | 4 | 3.46 | 0.21 | 2019-10-16 | + | |||

| 40 | 18:41:41 | ОФЗ 46012 | 2029-09-05 | 10.1 | 5.4% | АД | 8.66% | 7.55% | 111.719 | 84.16 | 1 | 73.29 | 6.35 | 2019-09-18 | + | ||

| 41 | 18:40:06 | ОФЗ 46022 | 2023-07-19 | 4.0 | 6.9% | АД | 5.50% | 5.72% | 96.18 | 27.42 | 2 | 1.36 | 3.20 | 2020-01-22 | + | ||

| 42 | 18:40:06 | ОФЗ 46023 | 2026-07-23 | 7.0 | -0.3% | АД | 8.16% | 4.39% | 130.2 | 28.48 | 2 | 0.16 | 2020-01-30 | + | |||

| 43 | 18:40:06 | ОФЗ 26231 | 2044-07-20 | 25.1 | 0.0% | 0.25% | 1.42 | 2 | 0.05 | 2020-02-19 | + |

smart-lab.ru

Доходность российских ОФЗ на сегодня по данным ЦБ РФ

График, которым описывается доходность гособлигаций в зависимости от срока, оставшегося до их погашения, может много сказать о состоянии экономики страны. При нормальном состоянии растущей экономики чем дольше времени остается до погашения облигаций, тем выше процент по ним. Отклонения от идеальной модели могут означать проблемы в экономике, и чем сильнее эти отклонения, тем серьезнее неурядицы. Какова доходность ОФЗ на сегодня по данным ЦБ РФ, что демонстрирует кривая доходности гособлигаций на настоящий момент.

Фото: ru.m.wikipedia.org

Фото: ru.m.wikipedia.orgДоходность ОФЗ на сегодня от ЦБ РФ

По состоянию на 27 августа 2018 года показатели доходности облигаций федерального займа, опубликованные на сайте Центробанка РФ, в зависимости от срока погашения следующие:

| Срок до погашения ОФЗ, лет | Доходность ОФЗ, % годовых |

|---|---|

| 0,25 | 7,10 |

| 0,5 | 7,21 |

| 0,75 | 7,32 |

| 1 | 7,44 |

| 2 | 7,86 |

| 3 | 8,13 |

| 5 | 8,46 |

| 7 | 8,63 |

| 10 | 8,74 |

| 15 | 8,79 |

| 20 | 8,78 |

| 30 | 8,75 |

График доходности ОФЗ представляет собой следующую кривую:

Фото: cbr.ru

Фото: cbr.ruАнализ кривой доходности говорит о том, что хотя в целом график близок к идеальному, характеризующему рост экономики, некоторые проблемы все-таки наблюдаются.

Речь в первую очередь о небольшом изломе, которые виден на самой вершине графика. Доходность ОФЗ снижается после пикового значения 8,79% годовых для облигаций сроком погашения через 15 лет. Облигации со сроком погашения 20 и 30 лет дают меньший доход.

Косвенно это говорит о том, что в долгосрочной перспективе инвесторы более уверены в экономике нашей стране, нежели чем в среднесрочной.

Еще более заметный излом в левой половине графика свидетельствует о том, что инвесторы с опасением смотрят на перспективы российской экономики далее чем через год. Риски вложения резко возрастают, растет и доходность ОФЗ.

Фото: pxhere.com

Фото: pxhere.comО чем говорит кривая доходности ОФЗ на сегодня

Таким образом, если анализировать график доходности ОФЗ с точки зрения того, как видят перспективы России участники рынка, для них довольно туманным выглядит все, что уходит за горизонт более года. Если в пределах одного года все более или менее понятно, а риски известны, то в дальнейшем все очень непредсказуемо.

Однако на долгосрочную перспективу, через 15 лет и более, инвесторы оценивают шансы на рост российской экономики как хорошие.

Снижение доходности ОФЗ на такой срок говорит о снижении рисков для инвесторов, хотя и о несущественном.

Вероятнее всего, резкий рост рискованности инвестиций в перспективах более года связан с непредсказуемостью политической ситуации. С одной стороны, российская власть в любой момент может предпринять негативные для своей же экономики и инвестиционной привлекательности страны шаги. С другой стороны, на это последует моментальный ответ других государств в виде санкций и другого рода обострения отношений. Пока эта ситуация не изменится, Россия будет оставаться своеобразной бочкой с порохом, инвестировать в которую можно лишь с большой осторожностью.

bankiclub.ru

О чем говорит кривая доходности ОФЗ

Доходность гособлигаций оказывает влияние на большое количество инструментов российского рынка, в том числе на котировки рубля. Между тем, с момента начала кризиса кривая доходности российских долговых инструментов претерпела много изменений и несет в себе важные сигналы.Кривая доходности облигаций (государственных, муниципальных или корпоративных) представляет собой графическое отображение соотношения между доходностями разных выпусков облигаций в зависимости от срока погашения. Часто ее еще называют кривой бескупонной доходности или G-кривой. В общем случае G-кривая отображает изменения процентных ставок в экономике.

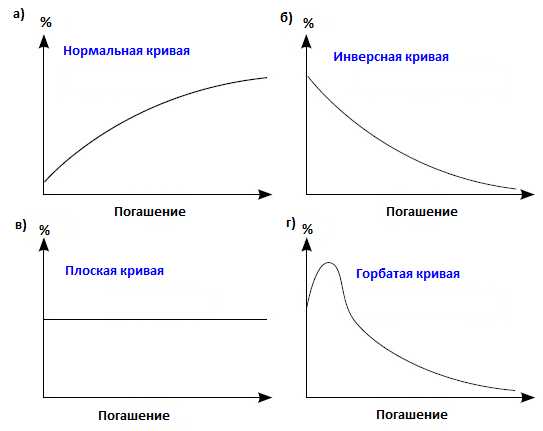

Как правило, выделяют три основные разновидности кривой: нормальную, инверсную и плоскую.

а) Нормальная кривая

В первом случае по мере роста срока погашения доходность повышается на фоне соответственно возрастающих рисков временного характера. Такая форма кривой, как правило, соответствует нормальному состоянию растущей экономики, где по мере развития бизнес цикла увеличиваются инфляционные риски. Предполагается, что краткосрочная процентная ставка в будущем будет выше.

С течением времени до погашения скорость прироста доходности замедляется. Кривая становится более пологой. Доходность приближается к своему среднему долгосрочному значению.

б) Инверсная кривая

Инверсная (обратная) кривая характеризуется высокой краткосрочной доходностью, убывающей по мере увеличения срока погашения бумаг. Скорость снижения кривой также замедляется. Доходность приближается к своему характерному долгосрочному среднему значению.

Перевернутая кривая характеризует краткосрочные страхи инвесторов. Они могут быть вызваны как приближающейся рецессией, снижением экономической активности, так и уже наступившими проблемами в экономике государства или предприятия. Наклон кривой говорит о существенных краткосрочных инфляционных рисках. Но с течением времени инвесторы закладывают возвращение ставок в экономике к средним долгосрочным значениям.

в) Плоская кривая

Бизнес цикл в экономике предполагает последовательные периоды повышения и понижения ставок. В таком случае кривая доходности, например государственных облигаций, будет трансформироваться из нормальной в инверсную и обратно.

Третий тип кривой, промежуточный, называется плоским. Для нее характерны одинаковые доходности облигаций практически вне зависимости от срока погашения.

Есть два принципа формирования такой кривой.

1. Рост краткосрочных ставок при неизменности долгосрочных. В этом случае рынок ожидает негатива, повышения инфляции и пр. Как правило, наблюдается тогда, когда нормальная кривая переходит в инверсную.

2. Второй случай, когда кривая доходности становится плоской, возникает в процессе снижения долгосрочных ставок. Этот момент в экономике часто соответствует мягкой монетарной политике (снижению ставки, выкупу активов и т.д.), избытку ликвидности. Обычно форма кривой в таком случае меняется с инверсной на нормальную.

г) «Горбатая» кривая

Приведенные выше разновидности кривой доходности схематичны, идеальны. На практике часто встречаются вариации. Например, так называемая «горбатая» кривая, когда доходность по среднесрочным бумагам заметно выше доходности краткосрочных и долгосрочных долговых бумаг. При этом ставка по наличным средствам несколько ниже. Такое случается в моменты локального или глобального кризиса ликвидности. В том числе, под влиянием фактора ухода инвесторов от риска в надежные долгосрочные облигации.

Политика ЦентробанкаКроме ожидания в отношении будущей инфляции и временных рисков, на доходность гособлигаций влияют иные факторы. Среди них могут быть структурные экономические риски, политика и геополитика.

Особенно остро кривая отражает политику Центрального банка. В кризисные моменты, кроме операций с процентной ставкой, регулятор может поддерживать ликвидность в финансовой системе через различные операции, в том числе через прямой выкуп бумаг на открытом рынке. Причем это могут быть бумаги вполне определенного срока погашения. В результате кривая претерпевает искусственные изменения. Сейчас такую политику проводит Банк Японии.

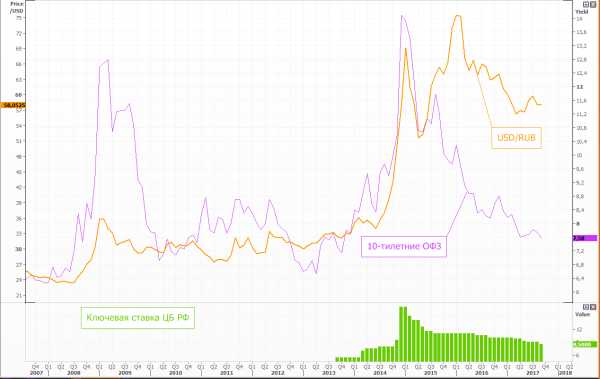

Кривая доходности долговых инструментов РФНо нас гораздо больше интересует ситуация на российском рынке, ведь при текущей монетарной политике ЦБ РФ и плавающем курсе рубля, вид G-кривой и ее динамика может многое сказать об ожиданиях рынка относительно дальнейшего движения ставок. А значит можно оценить влияние динамики облигации на курс национальной валюты. Кроме этого, из вида G-кривой можно извлечь еще некоторую информацию.

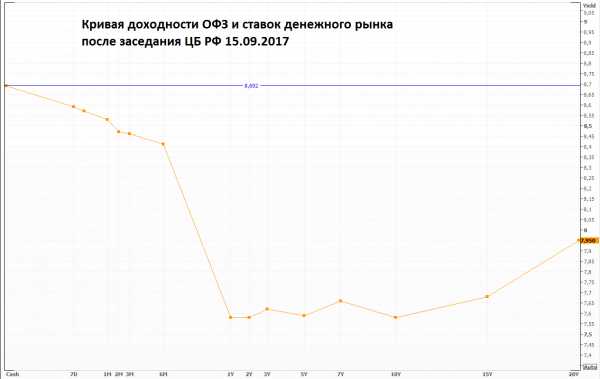

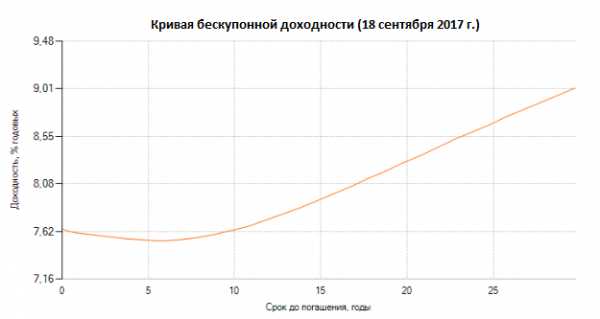

Например, пятничная кривая доходности по рублевым долговым инструментам, перед снижением ставки выглядела так.

Все инструменты с погашением до одного года условно относятся к денежному рынку. Стоимость краткосрочных кредитов здесь напрямую зависит от ключевой ставки ЦБ, так как регулятор проводит операции предоставления ликвидности и ее изъятию, исходя из этого показателя.

Как видно из графика, к моменту снижения ставки доходности операций с займами на срок от 7 дней до 6 месяцев уже лежали в области 8,5%. Именно до такой величины Банк России понизил ставку в пятницу 15 сентября.

Таким образом, рынок уже заложил изменения в стоимость долговых инструментов. Это значит, что ожидать какой-либо сильной реакции на валютном, денежном и долговом рынках ждать не стоило. По факту, часто бывает обратное движение инструментов, когда инвесторы фиксируют прибыль.

В понедельник 18 сентября кривая не претерпела больших изменений. Доходность 20-тилентних бумаг немного подросла, 10-тилетних наоборот, снизилась на 0,05%. Такие незначительные изменения можно объяснить краткосрочной рыночной конъюнктурой и разной ликвидностью бумаг.

Между тем, видно, что стоимость однодневных депозитов на межбанковском рынке (ставка overnight, cash) подскочила на 0,35%, до примерно 8,6%. Во вторник, 19 сентября доходность однодневных депозитов выросла уже до 8,7%. Это говорит о повысившемся спросе на наличные средства. Доллар по отношению к рублю в этот момент демонстрировал рост, невзирая на повышательную динамику нефтяных котировок. Как следствие, баррель нефти в рублях заметно подрос.

Если исходить из того, что повышение ставки по межбанковским кредитам overnight свидетельствует о росте спроса на наличные деньги, можно ожидать некоторого влияния и на долговой и фондовый рынки.

Дефицит наличных средств может привести к необходимости продажи пакетов ценных бумаг. В таком случае, котировки акций, как правило, снижаются, а доходности облигаций могут подрастать. Индекс ММВБ, кстати, последние два дня находится под давлением.

Правда на динамику котировок акций одновременно действует множество факторов, включая внешний фон и корпоративные события. Поэтому найти явную, устойчивую связь с динамикой краткосрочной процентной ставки на межбанковском рынке крайне трудно.

Кривая доходности ОФЗЧтобы оценить динамику кривой доходности гособлигаций РФ и соответственно ожидания рынка относительно будущего экономической активности и инфляции, обратимся на сайт ЦБ РФ в раздел «Кривая бескупонной доходности государственных облигаций». В данном случае ставки денежного рынка на кривой отображаться не будут.

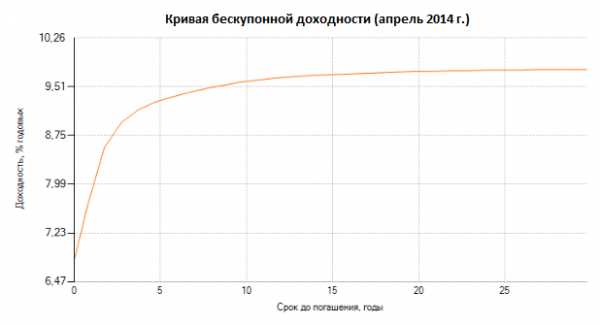

Докризисный видВот как выглядела кривая доходности ОФЗ перед самым началом текущего кризиса, в апреле 2014 года. Классическая «нормальная» форма кривой. Крутой наклон у левой части кривой уже тогда говорил о приближении рисков, ожидании скорого роста инфляционных показателей и общего уровня ставок в экономике.

Пологая правая часть кривой асимптотически приближается к средним долгосрочным ставкам по рублевым облигациям (≈10 %). Пара USD/RUB поднялась к тому моменту до отметки 36. Баррель нефти стоил еще немногим выше $100.

Трансформация кривой

По мере снижения цен на нефть, геополитической напряженности, санкций, роста курса доллара к рублю и галопирующей инфляции, под действием рыночной конъюнктуры кривая доходности претерпевала изменения. Период «плоской» кривой был пройден очень быстро. По мере повышения ставки ЦБ РФ и либерализации валютного курса уже к концу декабря 2014 года кривая стала «горбатой». Нефть опустилась к $50 за баррель, а рубль, после отмены плавающего курса в моменте достигал без малого 80 за доллар. Банк России поднимает ключевую ставку сразу на 6,5%, до 17%. Но долгосрочные процентные ставки

Резкое повышение доходности среднесрочных облигаций говорило о шоковом состоянии рынка, кризисе ликвидности в финансовой системе. Именно тогда Центробанк стал прибегать к мерам поддержки банковского сектора. В моменты резкого скачка курса доллара, просадки цен ОФЗ, было решено не брать «маржинколы» по залоговым операциям. Участились и увеличились в объеме операции предоставления ликвидности, в том числе и долларовой.

Тем не менее, по характеру этой кривой видно, что долгосрочные процентные остаются не многим выше докризисного уровня. Можно предположить, что действительно серьезная опасность для финансовой стабильности могла сдвинуть долгосрочные ставки значительно выше. Но этого не произошло.

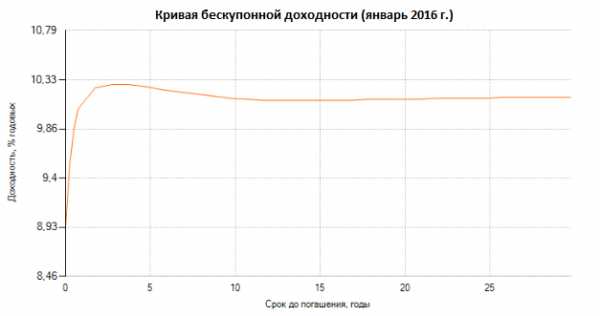

Нормализация кривой. Процесс восстановленияПо мере адаптации экономики РФ к новым условиям и под действием жесткого таргетирования инфляционных рисков со стороны ЦБ, среднесрочные ставки пошли вниз, увлекая за собой всю кривую доходности. В конце января 2016 года она снова становится плоской.

Нельзя сказать, что в этот период выход из кризиса стал очевиден. Нефть только начинает восстановление от минимумов в районе $30 за баррель марки Brent. Неопределенность относительно будущей конъюнктуры на сырьевом рынке и геополитические риски, а также все еще высокое инфляционное давление вынуждают рынок предлагать доходность по среднесрочным бумагам на уровне долгосрочных.

Первые признаки активности операций «кэрри-трейд»

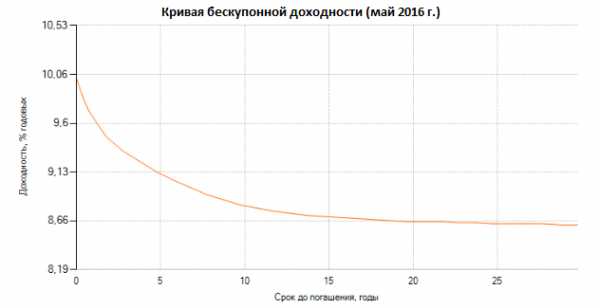

Первые признаки активности операций «кэрри-трейд»Последовательное снижение инфляции, ставки ЦБ, при поддержке конъюнктуры сырьевого рынка сделало кривую доходности ОФЗ инверсной уже мае 2016 года. При этом ставки по 15-20 летним ОФЗ заметно снизились c январских >10% до 8,6-8,7%.

Ясные сигналы от ЦБ в направлении контроля инфляционных рисков на уровне 4% и значительное снижение ставок в развитых странах, прежде всего в Европе, сделали привлекательными операции «кэрри-трейд». По данным Банка России, на текущий момент более 30% всех гособлигаций сосредоточено в руках нерезидентов.

Дешевые кредиты в иностранной валюте потекли в российские облигации с расчетом роста их стоимости по мере смягчения монетарной политики Банком России на фоне замедления инфляционной динамики. При этом долгосрочные облигации потенциально более прибыльны и пользуются повышенным спросом.

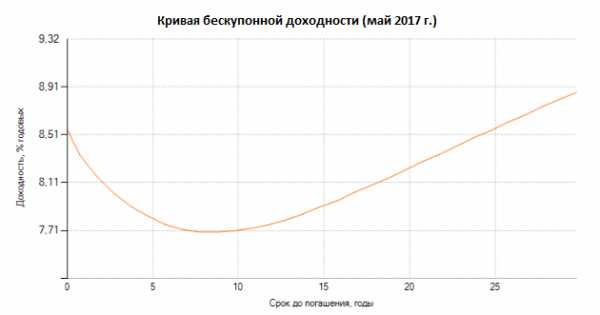

Через год, в мае 2017 года кривая доходности уже была в большей степени похожа на нормальную. Исключение составляет левый край, деформированный под влиянием краткосрочных ставок Банка России, по некоторым оценкам неоправданно завышенным.

Доходность 15-тилетних бумаг снизилась скромно, чуть ниже 8%. По 20-тилетним снижение доходности относительно майских значений было еще меньше, на 0,4%.

Актуальная кривая доходности ОФЗ

Актуальная кривая доходности ОФЗВид кривой не изменился и по состоянию на 18 сентября. Более того, долгосрочные доходности практически остались неизменными, несмотря на снижение ключевой ставки с 9,25% на начало июня, до 8,5 %.

Резюме

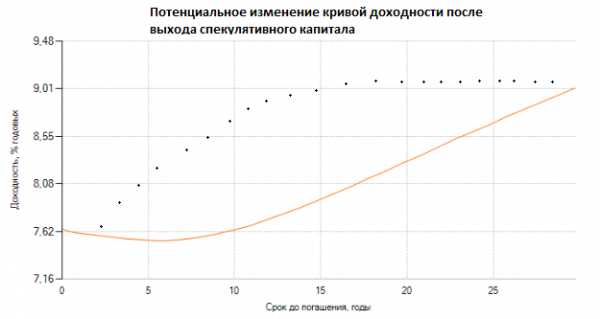

РезюмеТаким образом, на основании динамики кривой можно сделать несколько важных выводов.

1. На текущий момент кривая имеет нормальный вид. Экономика вышла из кризиса. Рынок проецирует повышение краткосрочной ставки в будущем на фоне соответствующих инфляционных ожиданий и временных рисков. (рост правой части кривой)

2. Средние долгосрочные ставки в российской экономике снизились по отношению к докризисному уровню на 1,5-2%. При этом кардинальных экономических и политических реформ произведено не было.

Суверенный рейтинг страны находится все еще ниже инвестиционного уровня (в совокупной оценке «большой тройки» рейтинговых агентств). Следовательно, можно предположить, что искажение кривой и долгосрочных процентных ставок в частности произошло на фоне несбалансированной политики ЦБ. Реальная процентная ставка Банка России в начале сентября составляла 5,7%, сейчас 5,2%. В большой части европейских экономик реальная ставка остается отрицательной.

3. Снижение долгосрочных ставок, по мере смягчения политики ЦБ, замедлилось. Текущая инфляция находится на самых низких значениях в современной истории России (3,3% г/г). Потенциал снижения ставки ЦБ весьма ограничен.

Даже в этом случае, изменения претерпит в большей степени левый край кривой. Спекулятивный капитал может начать постепенно покидать длинные ОФЗ. Давление на рубль возрастет. Это сделает кривую доходности более выпуклой. Наклон кривой будет определяться способностью ЦБ удержать инфляцию на таргетируемом уровне (4%).

4. Доходность индикативных 10-тилетних ОФЗ близка к историческим минимумам. Цены на нефть остаются намного ниже значений 2010-2013 г.

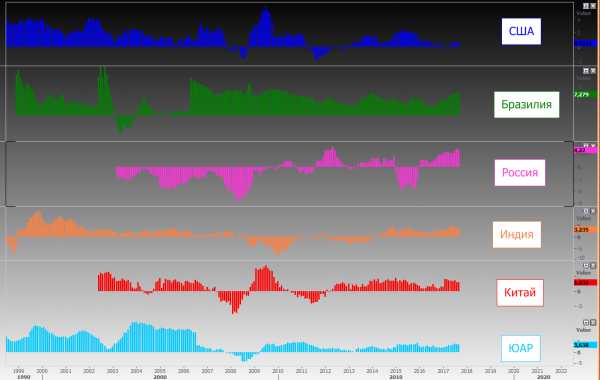

5. Потенциал снижения реальной доходности индикативных 10-тилетних ОФЗ ограничен. Доходность аналогичных бумаг Индии и ЮАР, например, составляют 3,2% и 3,6%. Это значение за последние несколько лет стало равновесным. В условиях роста доходности долговых инструментов развитых стран, равновесное значение реальных ставок по российским ОФЗ может оказаться не многим ниже 4%.

Доходности 10-тилетних облигаций США+ БРИКС с поправкой на инфляцию

Константин Карпов

БКС Экспресс

investfuture.ru

Что такое ОФЗ: доходность облигаций

Что такое ОФЗ (облигации федерального займа)? Это ценные бумаги, которые также называют народными. Эмитентом и гарантом надёжности инвестиционного продукта является МИНФИН РФ. Сущность такого вложения заключается в том, что вы даёте денежные средства в долг государству на определённый срок. Инвестор получает доход на протяжении всего срока выпуска ценных бумаг. После того, как их действие заканчивается, вкладчику возвращается полная стоимость облигации.

Виды ОФЗ

Для расчёта доходности необходимо в первую очередь узнать, на какие виды подразделяются государственные облигации.

Банковские облигации

ОФЗ по номиналу

У любой ОФЗ есть определённая номинальная цена – как правило, это 1000 р. Теоретически, если у вас есть в распоряжении 1 000 00 р., вы уже можете дать в долг российскому правительству. Но торгуются облигации не по номинальной цене на рынке, а в процентах от номинальной стоимости.

Допустим одна облигация торгуется по цене 105 (%). Это означает, что реальная стоимость ценной бумаги составляет не 1 000 р., а 105% от 1000 р. = 1 050 р. Реальная стоимость может быть как более 1 000 р., так и менее 1 000 р. Если одна ОФЗ номиналом 1 000 стоит 95(%) – это означает, что её реальная стоимость составляет 950 р.

К ОФЗ по номиналу относят следующие виды облигаций:

- ОФЗ-ИН. Бескупонная доходность формируется исходя из ИПЦ (индекса потребительских цен) в России.

- ОФЗ-АД. Первый выпуск ценной бумаги с амортизацией долга в России был осуществлён в 2002 году.

Главное отличие обязательства с амортизацией долга от обычных в том, что дата погашения обычно начинается через определённый промежуток времени. (Например, она может быть выпущена в 2016 году, а погашение по ней начнётся лишь в 2020 году.) Довольно часто выпуск таких бумаг производят для ПФР.

По выплатам

Начисление денежных средств будет происходить ежедневно, в вот выплаты один раз в шесть месяцев. Купонный доход (КД) – что это такое? Это денежные средства, которые вам будет выплачивать компания (в данном случае государство), за то, что вы ей дали денег в долг:

- С постоянным доходом. Выплаты фиксируются на весь период действия и не изменяются, т.е. инвестор получает одну и ту же сумму в определённый период времени. Например, если обязательство было выпущено в 2009 году, купонные выплаты будут производиться каждые 182 дня.

- С фиксированным купоном. С 1999 года МИНФИН РФ стал выпускать данный вид облигаций. На самом деле название не имеет ничего общего с действительностью, так как ставка купона со временем может меняться. Однако обо всех изменениях вкладчик узнает заблаговременно. Например, в течение определённого времени инвестор получает выплаты в размере 8%, а затем его доход снижается до 7%.

- С переменным купонным доходом. Для расчёта прибыли используют показатели инфляции и индекса по однодневным рублёвым депозитам. Прибыль/ убыток зависит от поведения ставок на денежном рынке.

Выплаты происходят в определенные сроки

Как рассчитать доходность по облигациям

По ОФЗ-ПД (с постоянным доходом) денежные выплаты осуществляются 2 раза в год (раз в 182 дня). Они обладают также НКД (накопленным купонным доходом). Данная величина распределяется по дням – например, если каждые 182 дня инвестор получает 100 р., то ежедневно его купонный доход составляет 100/182=0,55 р.

Если перед покупкой НКД составляет 30 р., это говорит о том, что 30 р. уже накопилось и 70 ещё должно накопиться.

Разберём следующий пример:

| Номинальная цена | 1 000 р. |

| Процент от номинальной стоимости | 105% |

| Купонный доход | 50 р. |

| Накопленный купонный доход | 30 р. |

Стоимость облигации составит 1,000*105%=1050 р.

Добавляем НКД и получаем итоговую стоимость ценной бумаги =1050+30=1 080 р. (не включая комиссию, которую взимает брокер).

Каждые 182 дня инвестор будет получать 50 р., которые будут перечисляться на брокерский счёт и расчётный счёт инвестора (в зависимости от условий договора).

Приобретая ОФЗ с постоянным купонным доходом, вкладчик рассчитывает свой доход исходя из специального индекса (например, RUONIA).

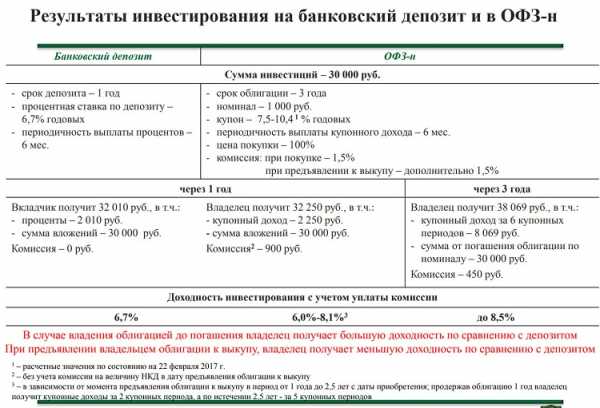

Пример расчета инвестирования

Преимущества вложения в ОФЗ

Рассмотрим преимущества:

- Небольшой порог входа (можно вложить всего около 1 000 р., купив одну ценную бумагу)

- Возможно сделать вложение, самостоятельно выбирая срок погашения ценной бумаги.

- Высокая доходность. В последние годы банки снижают проценты по вкладам и средняя цифра доходности по ним по России составляет 5-6%. Вкладывая денежные средства в ОФЗ, инвестор может рассчитывать на выплату от 7 до 10,4% годовых.

- Риск потери сбережений очень низок. Гарантом надежности ОФЗ является государство, поэтому получается, что лишиться своих вложений инвестор может только в том случае, если случится дефолт. Такая перспектива является маловероятной, но если она осуществится, вложения инвестора окажутся защищёнными. По обязательствам государство отвечает своим имуществом. Надежнее российских ОФЗ только облигации, выпущенные иностранными эмитентами. Однако они проигрывают российским ценным бумагам в доходности.

- Простота в приобретении. Для того чтобы купить государственные облигации, нужно обратиться в отдел брокерского обслуживания ВТБ или Сбербанка. Перед тем как осуществить покупку ценных бумаг, необходимо подписать с банком договор брокерского обслуживания.

Подводные камни

Покупая облигации ОФЗ, инвестор должен не только заплатить за них полную стоимость, но и комиссию своему брокеру. Сумма комиссии к уплате зависит от стоимости приобретаемых ценных бумаг. Если сумма ОФЗ составляет менее 50 000 р., инвестор должен уплатить комиссию в размере 1,5% от стоимости. Если гражданин приобретает ценные бумаги на сумму от 50 000 р. до 300 000 р., то размер комиссии составит 1%. В случае, если стоимость ценных бумаг превышает 300,000.00 р. – 0,5%.

Из-за того, что инвестор отчисляет комиссию брокеру, уменьшается итоговая доходность. При одновременной комиссии в 1,5% ОФЗ будут иметь доходность ниже, чем банковский вклад.

Продавая ОФЗ, банк (брокер) также снимает комиссию в размере 1%. Это ещё один фактор, обеспечивающий снижение прибыли.

Если инвестор продаст облигации в течение первого года, то он и вовсе ничего не заработает. Продажа ОФЗ-н происходит по номиналу, без выплаты каких-либо процентов. Но так как будет снята банковская комиссия, это означает, что инвестор не только ничего не заработает, но и потеряет часть своих вложений. Если гражданин владеет облигациями более 1 года, он получит проценты за прошлые периоды в полном объёме.

Сравнение с другими финансовыми инструментами

Выпуск ОФЗ рассчитан в первую очередь на народные массы, которые не имеют глубоких знаний в области инвестиций и финансовых вложений. Финансисты с высокой квалификацией чаще отдают своё предпочтение ценным бумагам, которые обладают довольно высокой степенью надежности, но прибыльнее.

Опытные инвесторы обычно формируют финансовый портфель, состоящий из различных инструментов. Наличие в портфеле корпоративных облигаций увеличивает потенциальную доходность на 1-2%.

Приобрести облигации можно в отделении банка

Когда и где купить

Физическое лицо может приобрести ОФЗ, выпуск которых был в марте-сентябре 2018 года, только через 2 крупнейших банка: Сбербанк и ВТБ. После подписания договора с брокером, клиент банка могут может выбрать стратегию инвестирования через личный кабинет удалённо. Для клиентов Сбербанка было разработано приложение “Сбербанк Инвестор” и специальная программа QICK, где инвестор может совершать сделки с ценными бумагами. Процесс покупки – процедура легкая и необременительная.

Владелец гос. облигаций может продавать их только в том банке, в котором он их приобрёл. Их нельзя передавать в третьи руки, но можно оставить по наследству. Купить ОФЗ у частного лица нельзя, они не могут быть использованы как залог при получении кредита.

Что такое ИИС

Это специально разработанный российскими властями продукт для стимулирования покупки российскими гражданами акций, ОФЗ и других ценных бумаг. Открыв Индивидуальный инвестиционный счёт, инвестор получит не только купонный доход, который не облагается НДФЛ, но и послабление в уплате подоходного налога (для получения льготы необходимо быть официального трудоустроенным).

Заключение

Учитывая расходы, которые забирает брокер при совершении сделки с ОФЗ, можно сделать вывод, что вложение в государственные облигации в долгосрочной перспективе немного превышают доходность по депозиту. Инвесторам рекомендуется обратить особое внимание на ИИС (индивидуальный инвестиционный счёт), который позволяет не только приобретать ОФЗ, но и одновременно получать налоговые льготы (возврат НДФЛ).

fintolk.ru

как выбрать ОФЗ оптимальной дюрации с помощью форвардных ставок?

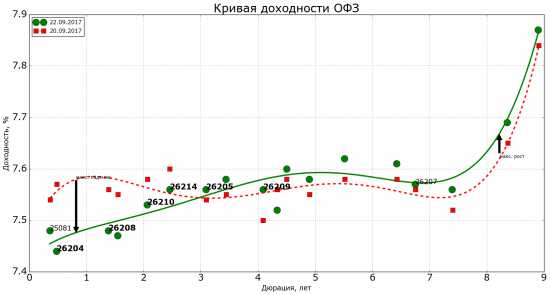

Инвесторы, знакомые с кривой доходности, отлично знают, что из неё можно узнать ожидания рынка по будущим коротким ставкам. Но Ваши ожидания могут отличаться от ожиданий рынка, не так ли? И если Ваш вью по коротким ставкам отличается от мнения других инвесторов, на этом можно заработать. Один из вариантов – купить ОФЗ или фьючерсы на ОФЗ, но как понять, какую длину нужно приобретать, и как вообще посчитать эти форвардные ставки? Прямо сейчас всё это мы и разберём.

Пример из прошлого

Представим, что сегодня 20.12.2016 и мы хотим вложить деньги в ОФЗ на 2 года. При этом на рынке нам приглянулись 2 бумаги: ОФЗ 26208 (2.25 года на тот момент) и ОФЗ 26205 (4.5 года).ОФЗ 26208: дюрация – 2 года, YTM_2y – 8.29%

ОФЗ 26214: дюрация – 3 года, YTM_3y – 8.46%

Как же выбрать между ними, исходя из данных о форвардных ставках?

Важно понимать:

1. Дюрация в годах, которую мы взяли как входные данные, означает, что купонная облигация ведёт себя так же, как бескупонная со сроком до погашения, равным этой дюрации.

2. Через 2 года по ОФЗ 26208 Вы получите просто номинал, тогда как ОФЗ 26214 Вам придётся продать по рыночной цене, если Ваш горизонт инвестирования – 2 года.

Расчёт форвардных ставок производится при предположении об отсутствии арбитража на рынке. Это приводит к тому, что инвесторам должно быть не важно, вложиться ли бескупонную однолетку, а потом в бескупонную трёхлетку, либо сейчас в бескупонную четырёхлетку. Из этого условия получаем:

(1 + YTM_2y)^2 * (1 + YTM_fwd_1y) = (1 + YTM_3y)^3

YTM_fwd_1y = [(1 + YTM_3y)^3/(1 + YTM_2y)^2] – 1

Отсюда YTM_fwd_1y = 8.8%, то есть рынок ожидает, что через два года (20.12.2018) доходность к погашению ОФЗ с дюрацией 1 год (или бескупонной однолетки без риска дефолта) будет 8.8%.

Если прогноз реализуется, то окажется, что было всё равно, какую облигацию покупать: ОФЗ 26208 или ОФЗ 26214. Однако форвардные ставки необязательно воплощаются в реальные! И если Ваш вью отличается от рыночного, Вы можете заработать. Пусть Вы считаете, что YTM_1y = 8% на 20.12.2018, а не ожидаемые рынком 8.8%. Тогда Вам будет выгодно купить более длинную ОФЗ 26214, так как будущее падение доходности ОФЗ с дюрацией 1 год в будущем приведёт к росту цены ОФЗ 26214, так как она будет предлагать доходность выше рынка => можно будет продать облигацию с премией по цене. При этом срок по ОФЗ 26208 закончится чуть позднее 20.12.2018, поэтому её чистая цена будет близка к номиналу. Однако если Вы ожидаете через 2 года YTM ОФЗ с дюрацией 1 год больше 8.8%, то лучше купить более короткую ОФЗ 26204, так как ОФЗ 26208 Вам придётся продавать с дисконтом по цене.

Как видно ниже из кривой доходности на текущий момент, уже сейчас можно сказать (если мы не ожидаем взлета доходностей в течение года), что выгоднее было купить ОФЗ 26214.

Если Вы принимаете решение по этим двум бумагам сейчас, то стоит посмотреть на доходность ОФЗ с дюрацией 1 год: сейчас она составляет почти 7.5%. Доходности ОФЗ 26208 и ОФЗ 26214 равны 7.48% и 7.56% соответственно. Грубо предположим, что их дюрации составляют 1 и 2 года. Отсюда найдём форвардную ставку, которая равна 7.64%. Из этого следует, что если Вы ожидаете рост однолетних ставок более, чем на 0.16 пп, то стоит купить короткую ОФЗ (маловероятный сценарий). Если же Вы прогнозируете рост однолетних ставок меньше, чем на 0.16, берите более длинную ОФЗ 26214.

Пример из настоящего

Пусть 22.09.2017 мы выбираем между инвестированием в ОФЗ 26210 с дюрацией 2 года и инвестированием в ОФЗ 26205 с дюрацией 3 года.ОФЗ 26210: дюрация – 2 года, YTM_2y – 7.53%

ОФЗ 26205: дюрация – 3 года, YTM_3y – 7.56%

(1 + YTM_2y)^2 * (1 + YTM_fwd_1y) = (1 + YTM_3y)^3

YTM_fwd_1y = [(1 + YTM_3y)^3/(1 + YTM_2y)^2] – 1

YTM_fwd_1y = 7.62%

Рынок ожидает, что 22.09.2019 ОФЗ с дюрацией 1 год (например, та же ОФЗ 26205) будет иметь доходность 7.62%. Теперь ответьте себе на вопрос, совпадает ли это с Вашими ожиданиями, и выберете ту ОФЗ, которая наиболее выгодна для вас при горизонте инвестирования 2 года.

smart-lab.ru

Безрисковая ставка доходности. 5 современных методов расчета

Расскажем про методы оценки безрисковой ставки доходности. Безрисковая ставка является неотъемлемой частью многих финансовых моделей: средневзвешенной стоимости капитала (WACC), модели оценки капитальных активов (CAPM), коэффициентах оценки эффективности инвестиционных проектов(NPV, DPI, DPP) и т.д. Она позволяет сравнивать между собой различные инвестиционные проекты по норме доходности.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Безрисковая ставка доходности. Определение

Безрисковая ставка (англ. Risk Free Rate) – это норма прибыли, которая может быть получена по финансовому инструменту, кредитный риск которого равен нулю. Вместо финансового инструмента может выступать актив с максимальной степенью финансовой надежности, риск банкротства которого минимален. Следует отметить, что хоть и рассматривается доходность по абсолютно надежному финансовому инструменту, на практике, финансовые риски существуют всегда.

Цели использования безрисковой процентной ставки

Безрисковая процентная ставка используется инвесторами для оценки минимального возможного уровня доходности своих инвестиций. Если инвестиционный проект приносит норму доходности ниже чем безрисковая ставка, то данный проект отвергается, ведь уровень его рисков выше, нежели уровень риска по безрисковым активам. Поэтому при оценке инвестиционных проектов инвесторы в ставку дисконтирования закладывают как безрисковую процентную ставку, так и дополнительную премию за риск. Ниже приводится формула расчета ставки дисконтирования (ожидаемой доходности) с премиями за риск.

Ставка дисконтирования = Безрисковая процентная ставка + Премия за риск

Премия за риск может включать различные производственные, технические, макроэкономические, отраслевые и иные риски. Так как безрисковая ставка доходности входит в ставку дисконтирования, то она используется во многих финансовых и инвестиционных моделях:

- В моделях оценки эффективности инвестиционных проектов (NPV, PI, DPP)

- В моделях оценки стоимости (WACC, CAPM, DCAPM, G-CAPM и т.д.)

Существующие методы оценки безрисковой процентной ставки

Рассмотрим существующие современные подходы и методы по оценке безрисковой процентной ставки на основе:

- Доходности по банковским вкладам.

- Доходности по государственным ценным бумагам.

- Доходности по иностранным государственным ценным бумагам.

- Процентной ставки рефинансирования ЦБ РФ.

- Процентной ставки по межбанковским кредитам.

Разберем более подробно на практике, как рассчитать безрисковую процентную ставку по данным методам.

Расчет безрисковой процентной ставки по доходности в банковский вклад

На практике инвестиционного анализа за безрисковую ставку иногда принимают доходности по вкладам в банк. Это самый простой и быстрый способ оценки процентной ставки. Как правило, используют проценты по вкладам в наиболее надежные банки РФ: Сбербанк (более половины акций принадлежат государству), Альфа-банк, Газпромбанк и т.д. Итак, разберем подробно, как можно быстро оценить безрисковую процентную ставку по банковским вкладам. Для этого воспользуемся сервисом banki.ru. Выберем раздел «Банки России».

Расчет безрисковой ставки доходности по банковским вкладам. Пример

Далее необходимо отфильтровать самые надежные банки РФ, для этого установим в опции сортировка по «финансовому рейтингу». Данный рейтинг основывается на оценке размера активов нетто.

Выбор максимально надежных банков

Как мы видим, первые три места занимаются следующие банки: «Сбербанк», «ВТБ» и «Газпромбанк». Данные банки имеют максимальный рейтинг надежности и имеют процентные ставки по вкладам в размере 10-12%. Данные процентные ставки можно считать безрисковыми. Следует отметить, что ставки меняются в зависимости от экономической ситуации, поэтому и изменяются размер безрисковых ставок.

Расчет безрисковой ставки на основе доходности государственным ценным бумагам – ГКО и ОФЗ

В данном методе безрисковая ставка доходности соотносится с доходностью по государственным ценным бумагам (ГКО – государственные краткосрочные бескупонные облигации, ОФЗ – облигации федерального займа). Данные долговые обязательства выпускаются Министерством финансов РФ и имеют максимальную степень финансовой надежности. Для того чтобы определить данную доходность необходимо зайти на сайт ЦБ РФ «Ставки рынка ГКО-ОФЗ». Всегда следует учитывать, что данная ставка сильно меняется в условиях финансовых кризисов.

Для того чтобы определить процентную ставку по государственным ценным бумагам необходимо зайти в раздел «Базы данных» и выбрать подраздел «Ставки рынка ГКО-ОФЗ» на официальном сайте ЦБ РФ. На рисунке ниже показан результат определения безрисковой процентной ставки в соответствии с доходностью ГКО-ОФЗ. В настоящее время она составляет 14,5%.

Безрисковая ставка доходности по ГКО ОФЗ.

Расчет безрисковой ставки на основе доходности по иностранным государстваенным облигациям

Следующий способ, который часто используют на практике – это соотнесение безрисковой ставки с доходностью по государственным облигациям США за 10 или 30 лет. Экономика США оценивается международными рейтинговыми агентствами Moody’s, Standard&Poors’ и Fitch как максимально надежная, страновой кредитный рейтинг составляет ААА. Для того чтобы получить доходность по государственным облигациям США воспользуемся сервисом investfuture.ru. В разделе «Макроэкономика» выбираем раздел «Доходности гособлигаций».

Использование сервиса InvestFuture для расчета безрисковой ставки

Выйдет следующая форма по ведущим странам и средней доходности по десятилетним государственным облигациям. Можно выделить наиболее надежные страны – США, Великобритания и Япония. В итоге безрисковая процентная ставка равна доходностям облигационных займов и составляет от 0,45 до 2,05%.

Оценка безрисковой процентной ставки по национальным гособлигациям

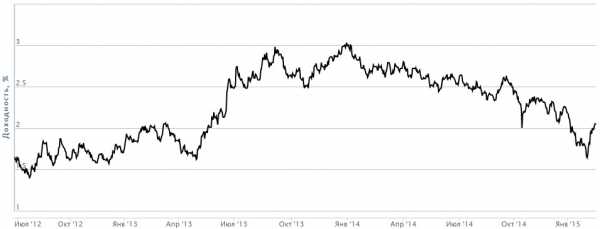

Если выбрать отдельно страну, то можно проанализировать динамику изменения процентной ставки по годам. Как видно из рисунка ниже процентная ставка по 10-ти летним государственным облигациям США изменялась в диапазоне от 1,5 до 3% за последние два года.

Изменение доходности гособлигаций США (безрисковой ставки)

Расчет безрисковой процентной ставки по ставки рефинансирования

Следующий способ оценки безрисковой процентной ставки является сопоставление ее со ставкой рефинансирования. Ставка рефинансирования – это процентная ставка, по которой ЦБ РФ кредитует коммерческие банки. Информация по ставки рефинансирования ЦБ РФ можно получить на сайте. Для этого в главном меню сайта необходимо выбрать раздел «Статистика» и в нем «Инструменты денежно-кредитной политики Банка России и показатели ликвидности банковского сектора».

Расчет безрисковой ставки доходности по ставки рефинансирования ЦБ РФ

В появившемся окне в его верхней части будет ссылка на статистику изменения ставки рефинансирования. На текущий момент ставка рефинансирования составляет 8,25%. Данная ставка может быть использована как безрисковая процентная ставка.

Ставки рефинансирования ЦБ РФ (безрисковой ставки)

Расчет безрисковой процентной ставки по межбанковским кредитам

Следующий способ оценки безрисковой процентной ставки является соотнесение ее со ставками по межбанковским кредитам – MIBOR, MIBID,MIACR. Данные ставки рассчитывается ЦБ РФ с 1996 г. и представляют собой средние кредиты ведущих банков РФ для других банков. Для расчета ставок необходимо перейти на официальном сайте ЦБ РФ в раздел «Ставки межбанковского кредитного рынка». На рисунке ниже показаны процентная ставка MIBID (средние объявленные ставки по привлечению московскими банками кредитов), по которой ведущие банки кредитуют других участников банковского рынка.

Расчет безрисковой процентной ставки доходности по размеру межбанковских кредитов

Аналогично ниже показаны процентные ставки для MIBOR, MAICR и т.д. В результате анализа межбанковского рынка кредитования безрисковая ставка составляет 16,36%.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Анализ методов и оценок безрисковых процентных ставок

В таблице ниже приводится сравнение безрисковых процентных ставок по рассмотренным методам. Как мы видим, ставка находится в диапазоне от 8,25 до 16,35%. Поэтому делая анализ оценки эффективности инвестиций необходимо учитывать минимальный уровень безрисковой ставки как критерий исключения неэффективных инвестиций.

| Метод расчета безрисковой процентной ставки по | Размер безрисковой процентной ставки |

| Доходности по банковским вкладам. | 10-12% |

| Доходности по государственным ценным бумагам. | 14,5% |

| Доходности по иностранным государственным ценным бумагам. | 2% в валюте |

| Процентной ставки рефинансирования ЦБ РФ. | 8,25% |

| Процентной ставки по межбанковским кредитам. | 16,35% |

Резюме

Существует множество различных методов расчета и оценки безрисковой ставки, в данной статье мы рассмотрели наиболее часто используемые в финансовой и инвестиционной практике. Безрисковая процентная ставка является минимально допустимым уровнем осуществления инвестиций в тот или иной инвестиционный проект. Любая безрисковая процентная ставка не гарантирует на 100% надежность вложения, ведь финансовые риски существуют всегда и везде. Используйте данные методы в своем инвестиционном анализе, с вами был Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru