Банковский овердрафт: Овердрафт: что это такое и как пользоваться

Овердрафт

Овердрафт-кредитование расчетного счета – это возможность ежедневного получения кредитных ресурсов при отсутствии или недостатке денежных средств на нем.

Овердрафт

лимит до 50%

Максимальный лимит до 50% от ежемесячного оборота

12 месяцев

Срок кредита 12 месяцев

до 5 дней

Срок рассмотрения от 3 до 5 рабочих дней с момента предоставления полного пакета документов

- Без залога.

- Обеспечение: поручительство физических или юридических лиц.

- Процентная ставка от 10% годовых.

- Начисление процентов за пользование овердрафтом производится на остаток ссудной задолженности.

- Каждая выдача предоставляется отдельным траншем, сроком на 30, 60 или 90 дней.

- Без обязательного обнуления лимита в течении 12 месяцев.

- Автоматическое погашение задолженности за счет денежных средств клиента, поступающих на счет в течение операционного дня или из остатка на конец дня.

- Лимит овердрафта устанавливается авансом до перевода оборотов из других банков.

- Комфортные условия работы с лимитом овердрафта через ОНЛАЙН-офис.

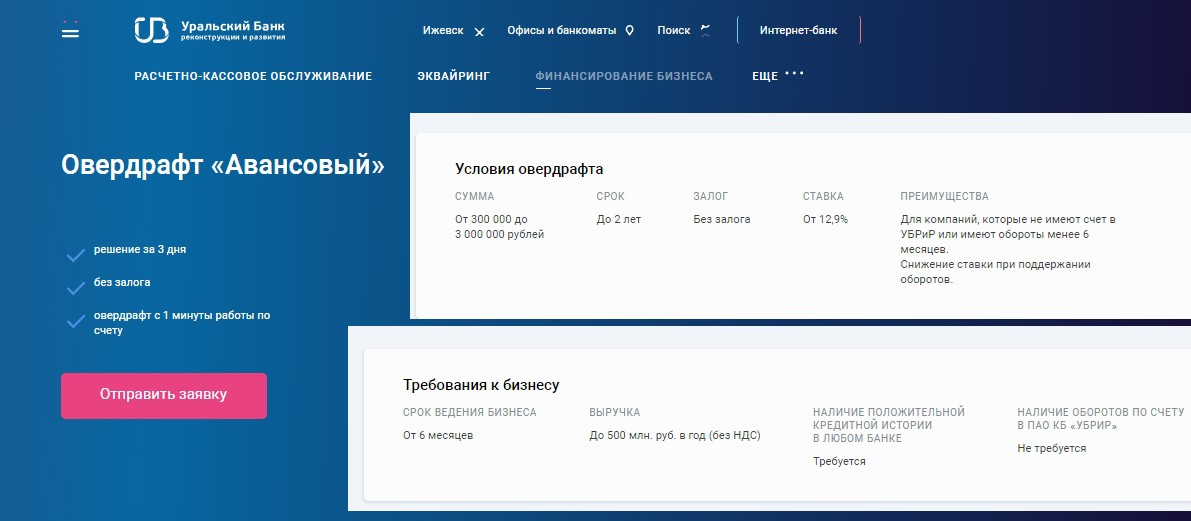

Услуга Овертайм

Предоставляется юридическим лицам и индивидуальным предпринимателям, не имеющим расчетного счета в банке.

- Преимущество: в течение льготного периода времени учитываются обороты по расчетным счетам клиента в других банках.

- Срок рассмотрения: 1 день.

Что необходимо для получения предварительного решения банка

- Данные бухгалтерской отчетности на две последние отчетные (квартальные) даты: бухгалтерский баланс -(форма 1), отчет о прибылях и убытках (форма 2).

- Полный пакет документов для подготовки и принятия окончательного решения по кредиту предоставляется в банк после получения предварительного решения.

- Для рассмотрения ходатайства о кредитовании расчетного (текущего) счета в форме Овердрафт дополнительно предоставляется оборотно-сальдовая ведомость по счету 51, за последние шесть месяцев, для организаций не имеющих расчетный счет в Банке «Левобережный» (ПАО) и справки из других коммерческих банков об оборотах по расчетному счету.

Овердрафт для юридических лиц — взять овердрафтный кредит для малого бизнеса

Банковский овердрафт для юридических лиц

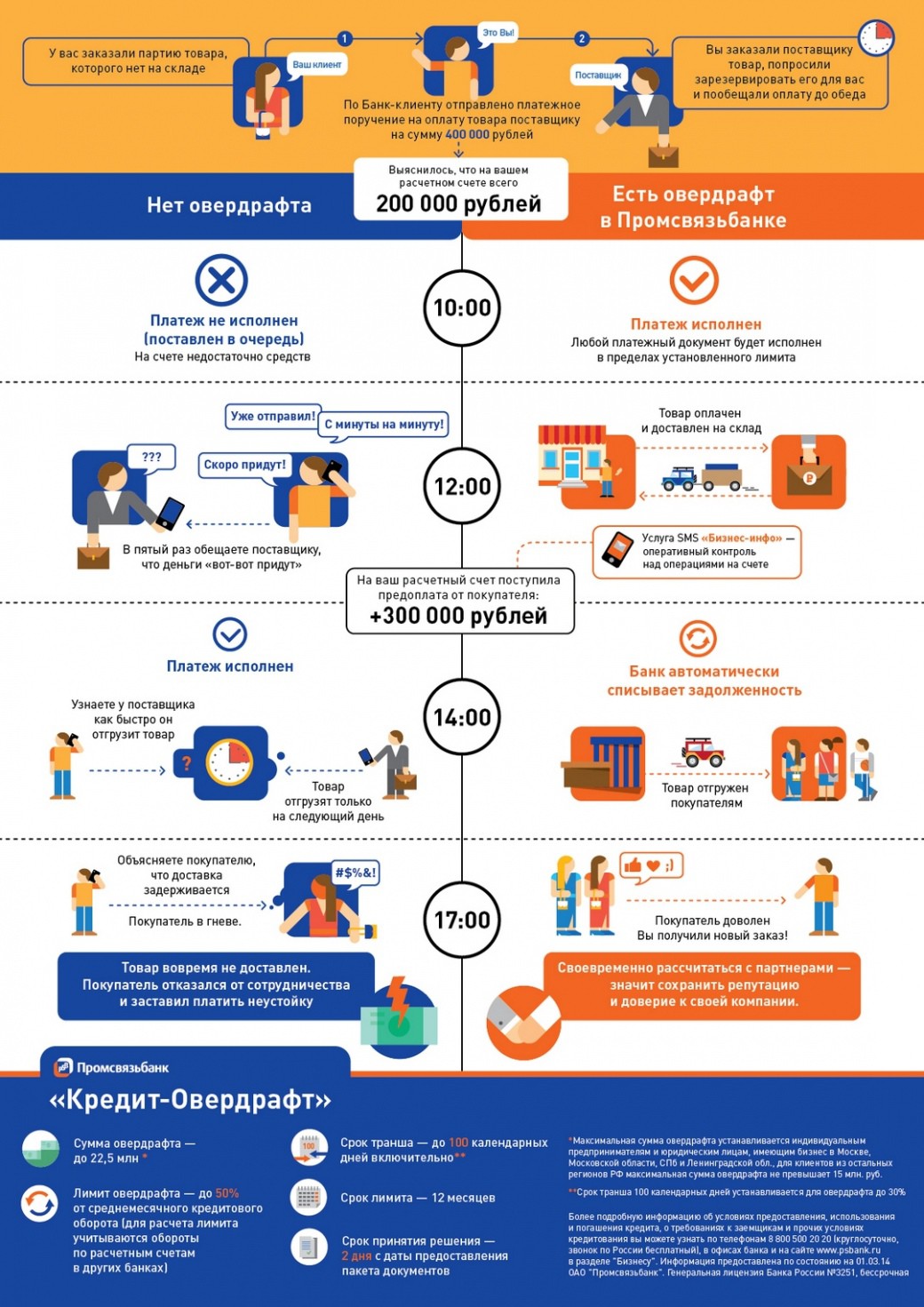

Покрыть «кассовый разрыв», сделать срочную покупку, внести арендный платеж или заплатить налог позволит овердрафт для малого бизнеса. Этот «дополнительный кошелек» к расчетному счет, который позволяет ненадолго уйти в минус в пределах

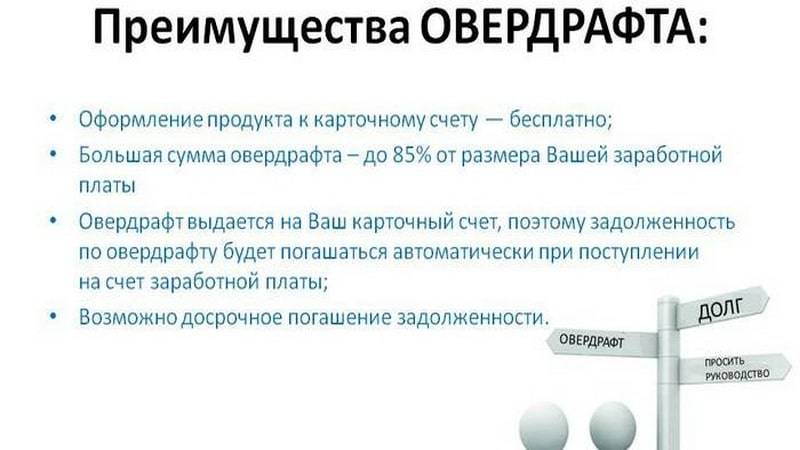

Овердрафтный кредит удобен, потому что:

- срок рассмотрения заявки короче, чем при обычном кредите;

- если не уйти в минус, деньги за овердрафт не взимаются;

- процент начисляется не на весь лимит, а на потраченную сумму;

- банк автоматически списывает долг при поступлении денег на расчетный счет клиента.

Большинство банков предоставляют овердрафт без залога и поручителей, ориентируясь на финансовое состояние компании или ИП. Иногда овердрафт открывают под залог ликвидного имущества — например, если у предпринимателя нет кредитной истории и оборотов именно в этом банке.

За пользование овердрафтом банк начисляет проценты на потраченную сумму. Если не вернуть деньги в срок, к процентам на сумму долга прибавится штраф.

Как получить овердрафт для юридических лиц

Стандартные условия для юридического лица при оформлении овердрафта — резидентство в РФ, существование бизнеса более 6 месяцев и стабильное финансовое положение без просрочек перед бюджетом.

Овердрафт для ИП предполагает также требования к возрасту предпринимателя: например, от 22 до 65 лет.

На платформе развивай.рф представлены предложения ведущих банков по овердрафту. Оформить заявку можно онлайн. При выборе полезно ориентироваться на:

- срок рассмотрения заявки;

- лимит по овердрафту: обычно до 50% от среднемесячного оборота по расчетному счету;

- размер комиссии за открытие овердрафта;

- процентную ставку;

- срок пользования овердрафтом.

Некоторые банки предлагают льготные условия: например, позволяют бесплатно пользоваться овердрафтом несколько дней для уплаты налогов.

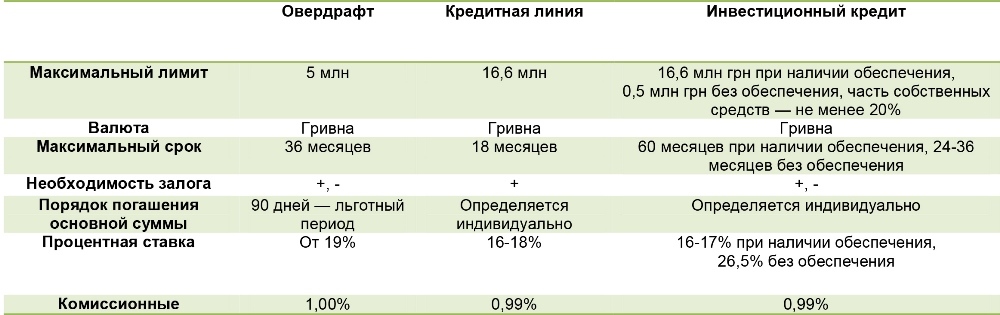

Овердрафт

- Кредитная линия с лимитом выдачи: клиент получает и использует в течение обусловленного срока денежные средства, общая сумма которых не превышает лимита, определенного в договоре;

- Кредитная линия с лимитом задолженности: клиент получает и использует в течение обусловленного срока денежные средства, причем размер единовременной задолженности не превышает лимита, определенного в договоре;

- Кредитная линия с лимитом выдачи и лимитом задолженности.

Кредиты могут быть предоставлены в валюте по выбору клиента: в российских рублях, долларах США, евро.

Процентная ставка по краткосрочным кредитам устанавливается в зависимости от степени финансовой устойчивости бизнеса клиента и общей доходности клиента.

Другим видом краткосрочного кредитования является овердрафт, который предоставляется в российских рублях на оплату расчетных документов с банковского счета клиента при недостатке или отсутствии средств на расчетном счете. Овердрафт — это скорая помощь для решения денежных проблем на более выгодных условиях и в более короткие сроки.

Овердрафт — это скорая помощь для решения денежных проблем на более выгодных условиях и в более короткие сроки.

Лимит «овердрафта» не может превышать 50 (пятьдесят) % среднемесячного кредитового оборота расчетному счету корпоративного клиента в филиале банка, рассчитанного за предыдущие 1-6 календарных месяца.

Для новых клиентов банка лимит овердрафта устанавливается от планируемых к переводу в банк оборотов. Клиент должен перевести в банк реальные обороты в течение периода не более 3 месяцев в размере не менее требуемой для установления лимита суммы. Лимит овердрафта фиксируется на момент установления и в случае, невыполнения клиентом условий по поддержанию в банке реального кредитового оборота в соответствии с которыми установлен лимит овердрафта, лимит овердрафта может быть скорректирован банком в меньшую сторону.

Банк предоставляет кредит в виде «овердрафт» как при наличии ликвидного обеспечения, так и без обеспечения — в этом случае лимит овердрафта не может превышать 30% среднемесячного кредитового оборота по счету Клиента, рассчитанного за предыдущие 3 календарных месяца.

Кредитование в рамках установленного лимита овердрафта осуществляется на срок до 30 календарных дней.

Указанная информация не является публичной офертой.Погашение овердрафта \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Погашение овердрафта (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Погашение овердрафта Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2018 год: Статья 423 «Возмездный и безвозмездный договоры» ГК РФ

(ООО «Центр методологии бухгалтерского учета и налогообложения»)Суд, удовлетворяя требование общества к другим обществам и ИП о взыскании солидарно задолженности по договорам об открытии возобновляемой кредитной линии и овердрафтном кредитовании, комиссии за открытие лимита, неустойки за несвоевременное погашение кредита, пояснил с учетом пункта 8 информационного письма Президиума ВАС РФ от 13.

09.2011 N 147 «Обзор судебной практики разрешения споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре», что обязательства по возврату заемщиком задолженности действуют до их полного исполнения. Освобождение заемщика от указанных обязанностей влечет его неосновательное обогащение, а также противоречит правилам о возмездности договора (статья 423 ГК РФ) и нормам об ответственности за нарушение обязательств. Открыть документ в вашей системе КонсультантПлюс:

09.2011 N 147 «Обзор судебной практики разрешения споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре», что обязательства по возврату заемщиком задолженности действуют до их полного исполнения. Освобождение заемщика от указанных обязанностей влечет его неосновательное обогащение, а также противоречит правилам о возмездности договора (статья 423 ГК РФ) и нормам об ответственности за нарушение обязательств. Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 402 «Применение правил подсудности» ГПК РФ

Статьи, комментарии, ответы на вопросы: Погашение овердрафта Открыть документ в вашей системе КонсультантПлюс:

Статьи, комментарии, ответы на вопросы: Погашение овердрафта Открыть документ в вашей системе КонсультантПлюс: «Заем, кредит, факторинг, вклад и счет: постатейный комментарий к статьям 807 — 860.15 Гражданского кодекса Российской Федерации»

(отв. ред. А.Г. Карапетов)

(«М-Логос», 2019)1.7. Уступка. Охрана банковской тайны получила несколько неожиданную трактовку в аспекте уступки требования. На практике, особенно в коммерческом обороте, при уступке требования цессионарию цедент (который может быть одновременно обслуживающим клиента банком) передает соответствующие документы цессионарию. Тем самым цессионарий получает информацию о банковских реквизитах должника по уступленному требованию. Например, такая ситуация может случиться, когда банк уступает третьим лицам требование к клиенту о погашении предоставленного овердрафта по счету. В такой ситуации цессионарий узнает и сами реквизиты счета клиента, и данные о его овердрафтных операциях.

В связи с этим возникает вопрос, не являются ли такие действия нарушением требований комментируемой статьи. Ответ на него должен быть отрицательным. Разумный субъект гражданского оборота, заключая гражданско-правовой договор с указанием своих банковских реквизитов, не может не учитывать, что право требования к нему является оборотоспособным и может быть уступлено. То же касается и данных об овердрафте, о которых может узнать цессионарий при приобретении соответствующего требования. Цессионарий является правопреемником цедента, которому должник в обязательстве добровольно предоставил информацию, составляющую банковскую тайну. Следовательно, как цедент, так и цессионарий получают информацию, составляющую элемент банковской тайны по воле лица (должника в обязательстве), что означает отсутствие нарушения ст. 857 ГК РФ.Нормативные акты: Погашение овердрафта

В связи с этим возникает вопрос, не являются ли такие действия нарушением требований комментируемой статьи. Ответ на него должен быть отрицательным. Разумный субъект гражданского оборота, заключая гражданско-правовой договор с указанием своих банковских реквизитов, не может не учитывать, что право требования к нему является оборотоспособным и может быть уступлено. То же касается и данных об овердрафте, о которых может узнать цессионарий при приобретении соответствующего требования. Цессионарий является правопреемником цедента, которому должник в обязательстве добровольно предоставил информацию, составляющую банковскую тайну. Следовательно, как цедент, так и цессионарий получают информацию, составляющую элемент банковской тайны по воле лица (должника в обязательстве), что означает отсутствие нарушения ст. 857 ГК РФ.Нормативные акты: Погашение овердрафтаБизнес овердрафт — овердрафты для малого бизнеса

× 07.2006 г. № 152-ФЗ «О персональных данных» выражаю согласие на обработку ПАО «МТС-Банк» (далее — Банк) местонахождение: 115432, г. Москва, пр-кт. Андропова, д.18, корп.1 своих персональных данных без оговорок и ограничений, совершение с моими персональными данными действий, предусмотренных п.3 ч.1 ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих интересах. Настоящее согласие дается для целей: продвижения услуг Банка или третьих лиц на рынке путем осуществления прямых контактов с помощью связи, получения рекламной информации по почте и по сетям электросвязи (в том числе по телефону, мобильной связи и электронной почте), принятия Банком решения о возможности заключения договоров о предоставлении банковских услуг и распространяется на следующую информацию: фамилия, имя, отчество, год, месяц, дата и место моего рождения, пол, паспортные данные и иные данные документов, удостоверяющих личность, СНИЛС, адрес (регистрации, фактического проживания), фото- и видеоизображения, семейное, имущественное положение, образование, профессия, сведения о занятости, доходах и расходах, данные о родителях, супругах, детях и иных родственниках, номер телефона (мобильный, стационарный, рабочий), адрес электронной почты, а также иные полученные от меня персональные данные (далее – Персональные данные).

07.2006 г. № 152-ФЗ «О персональных данных» выражаю согласие на обработку ПАО «МТС-Банк» (далее — Банк) местонахождение: 115432, г. Москва, пр-кт. Андропова, д.18, корп.1 своих персональных данных без оговорок и ограничений, совершение с моими персональными данными действий, предусмотренных п.3 ч.1 ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих интересах. Настоящее согласие дается для целей: продвижения услуг Банка или третьих лиц на рынке путем осуществления прямых контактов с помощью связи, получения рекламной информации по почте и по сетям электросвязи (в том числе по телефону, мобильной связи и электронной почте), принятия Банком решения о возможности заключения договоров о предоставлении банковских услуг и распространяется на следующую информацию: фамилия, имя, отчество, год, месяц, дата и место моего рождения, пол, паспортные данные и иные данные документов, удостоверяющих личность, СНИЛС, адрес (регистрации, фактического проживания), фото- и видеоизображения, семейное, имущественное положение, образование, профессия, сведения о занятости, доходах и расходах, данные о родителях, супругах, детях и иных родственниках, номер телефона (мобильный, стационарный, рабочий), адрес электронной почты, а также иные полученные от меня персональные данные (далее – Персональные данные). Под обработкой Персональных данных понимается совершение Банком операций с Персональными данными, включая сбор, систематизацию, накопление, хранение, уточнение, использование, передачу, блокирование, уничтожение, в т.ч. информационных системах Банка. Подтверждаю, что указание моего СНИЛС является поручением Банку на получение и согласием на последующую обработку (в том числе автоматизированную) в Банке информации по моему индивидуальному лицевому счету в Пенсионном фонде Российской Федерации, полученную через систему информационного обмена. Также даю согласие Банку в течение шести месяцев получать в любом Бюро кредитных историй кредитные отчеты, сформированные на основании моей кредитной истории для целей принятия Банком решения о возможности предоставления кредита (установления лимита кредитования) / формирования Банком персональных предложений о кредитовании. Банк вправе передавать Персональные данные иным третьим лицам, перечень которых размещен на сайте Банка по адресу: www.mtsbank.

Под обработкой Персональных данных понимается совершение Банком операций с Персональными данными, включая сбор, систематизацию, накопление, хранение, уточнение, использование, передачу, блокирование, уничтожение, в т.ч. информационных системах Банка. Подтверждаю, что указание моего СНИЛС является поручением Банку на получение и согласием на последующую обработку (в том числе автоматизированную) в Банке информации по моему индивидуальному лицевому счету в Пенсионном фонде Российской Федерации, полученную через систему информационного обмена. Также даю согласие Банку в течение шести месяцев получать в любом Бюро кредитных историй кредитные отчеты, сформированные на основании моей кредитной истории для целей принятия Банком решения о возможности предоставления кредита (установления лимита кредитования) / формирования Банком персональных предложений о кредитовании. Банк вправе передавать Персональные данные иным третьим лицам, перечень которых размещен на сайте Банка по адресу: www.mtsbank. ru, в том числе организациям, оказывающим услуги Банку по поддержке и сопровождению информационных систем и ресурсов корпоративной сети, предназначенных для обработки персональных данных. Я согласен (на) с тем, что текст данного мной по собственной воле и в моих интересах согласия хранится в электронном виде в базе данных и/или на бумажном носителе и подтверждает факт согласия на обработку и передачу персональных данных в соответствии с вышеизложенными положениями и беру на себя ответственность за достоверность предоставленных персональных данных. Согласие дается на неопределенный срок и может быть в любой момент отозвано мной при предоставлении в Банк заявления в простой письменной форме в соответствии с требованиями законодательства Российской Федерации. В случае отзыва настоящего согласия на обработку своих персональных данных Банк обязан прекратить обработку Персональных данных и уничтожить их в срок, не превышающий 30 календарных дней со дня получения такого заявления, кроме данных необходимых для хранения в соответствии с действующим законодательством РФ.

ru, в том числе организациям, оказывающим услуги Банку по поддержке и сопровождению информационных систем и ресурсов корпоративной сети, предназначенных для обработки персональных данных. Я согласен (на) с тем, что текст данного мной по собственной воле и в моих интересах согласия хранится в электронном виде в базе данных и/или на бумажном носителе и подтверждает факт согласия на обработку и передачу персональных данных в соответствии с вышеизложенными положениями и беру на себя ответственность за достоверность предоставленных персональных данных. Согласие дается на неопределенный срок и может быть в любой момент отозвано мной при предоставлении в Банк заявления в простой письменной форме в соответствии с требованиями законодательства Российской Федерации. В случае отзыва настоящего согласия на обработку своих персональных данных Банк обязан прекратить обработку Персональных данных и уничтожить их в срок, не превышающий 30 календарных дней со дня получения такого заявления, кроме данных необходимых для хранения в соответствии с действующим законодательством РФ. Я ознакомлен (на), что обработка Персональных данных осуществляется с применением следующих основных способов обработки Персональных данных: автоматизированного и неавтоматизированного.

Я ознакомлен (на), что обработка Персональных данных осуществляется с применением следующих основных способов обработки Персональных данных: автоматизированного и неавтоматизированного.Кредит Овердрафт для юридических лиц – банк «Урал ФД»

БерезникиЕкатеринбургМоскваПермь (Ленинский, Свердловский, Кировский р-ны)Пермь (Дзержинский, Индустриальный р-ны)СоликамскЧайковскийНовосибирскВаш город

Представьтесь, пожалуйста

ИНН организации или ИП

Ваш телефон

Я согласен с условиями обработки персональных данныхчто это такое простыми словами, как работает и как оформить в банке в 2021 году

Отличие овердрафта от кредита

Получается, овердрафт — это самый простой вид нецелевого банковского кредита на короткий срок. На самом деле клиенту часто бывает абсолютно непонятно, чем же отличается овердрафт от кредита. Одни банки взахлеб рассказывают про прелести кредитной карты, другие предлагают овердрафтную карту, третьи — и то и другое вместе. Безусловно, овердрафт и кредит — это два разных продукта.

На самом деле клиенту часто бывает абсолютно непонятно, чем же отличается овердрафт от кредита. Одни банки взахлеб рассказывают про прелести кредитной карты, другие предлагают овердрафтную карту, третьи — и то и другое вместе. Безусловно, овердрафт и кредит — это два разных продукта.

Овердрафт банк сразу устанавливает клиенту, он похож на кредитный лимит. В то же время синонимом кредитного лимита овердрафт быть не может. Большим он бывает редко. Банковский кредитный эксперт по специальной формуле оценки кредитных рисков вычисляет, какую сумму можно гарантированно получить назад от клиента. Чаще всего это размер зарплаты, которая регулярно в определенный день поступает на карточный счет. Соответственно, банк видит и эту периодичность, и эти суммы и в результате способен прогнозировать следующее поступление средств, а значит, и возврат тех сумм, которые он предоставляет такому клиенту. Из этого следует, что овердрафты появляются как раз на счетах тех пластиковых карт, на которые поступают зарплатные деньги. Бывает, что для некоей подстраховки это оказывается, допустим, десятая часть зарплаты, которая прозрачна для банка, или ее половина.

Бывает, что для некоей подстраховки это оказывается, допустим, десятая часть зарплаты, которая прозрачна для банка, или ее половина.

«Овердрафт выдается корпоративным клиентам банка, которые получают зарплату в долларах или евро», — говорит оператор информационного центра Райффайзенбанка. Рассказывать подробно о том, как определяется сумма овердрафта и в каких пределах она предоставляется, оператор отказывается: «Это решает кредитный эксперт. Овердрафт зависит от размера заработной платы, от темпов и размеров пополняемости счета». И казалось бы, радоваться надо — никаких просьб о кредите, никаких дополнительных доказательств платежеспособности, никаких гарантий со стороны клиента.

Но у овердрафта есть один серьезный недостаток — проценты по нему намного больше, чем по обычному кредиту. И погашать его надо сразу же и полностью, а не по частям.

Чтобы узнать сколько стоят сегодня кредиты в украинских банках, посетите следующие разделы:

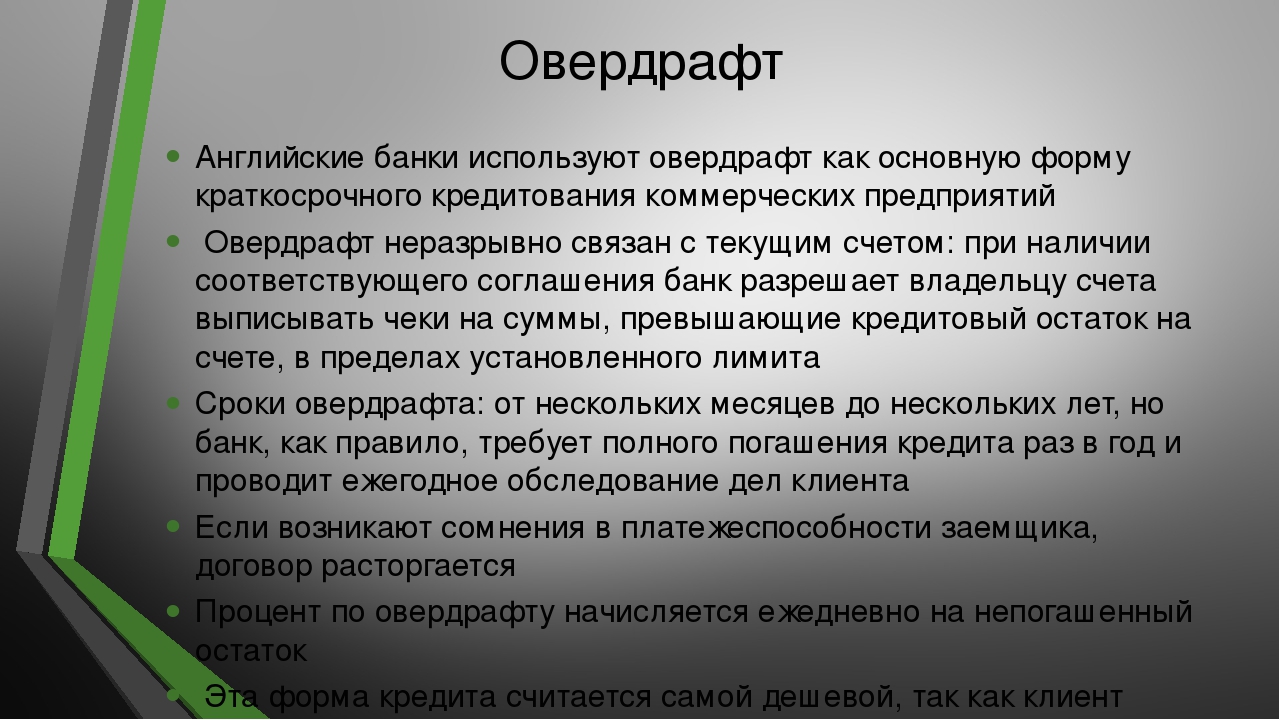

На Западе сроки овердрафта бывают от нескольких месяцев до нескольких лет. И банки также требуют полного погашения кредита за предоставленный срок. Параллельно проводится негласное периодическое обследование дел клиента. И если вдруг возникают хоть какие-то сомнения в его платежеспособности, договор тут же расторгается. Овердрафт всегда и везде неразрывно связан с текущим счетом.

И банки также требуют полного погашения кредита за предоставленный срок. Параллельно проводится негласное периодическое обследование дел клиента. И если вдруг возникают хоть какие-то сомнения в его платежеспособности, договор тут же расторгается. Овердрафт всегда и везде неразрывно связан с текущим счетом.

От обычного кредита овердрафт отличается еще и тем, что инициируется непосредственно самим банком, то есть клиент сам не может его попросить. Не все, кстати, знают, что каждый имеет право отказаться от «подарка». Это тоже одно из отличий овердрафта от кредита. Причем отказ не может повлечь никаких последствий в виде штрафов в адрес клиента и тому подобных неприятностей, а все условия овердрафта непременно должны быть оговорены в договоре банка с вкладчиком. В любом случае, клиенту обязаны сообщить о наличии овердрафта на счете и условиях его погашения.

Еще одним отличием овердрафта от кредита можно считать то, что кредит выдается с оформлением массы документов, подтверждающих платежеспособность клиента. Банку к тому же еще важно, чтобы по расчетному счету происходил некий оборот денег, адекватный сумме займа. Для овердрафта же достаточно, чтобы наблюдалось движение по счету в соотношении примерно пять к одному. И, пожалуй, еще одним важным отличием можно назвать то, что погашение обычного кредита не гарантирует получение нового, а вот овердрафт возобновляется вместе с возвратом долга.

Банку к тому же еще важно, чтобы по расчетному счету происходил некий оборот денег, адекватный сумме займа. Для овердрафта же достаточно, чтобы наблюдалось движение по счету в соотношении примерно пять к одному. И, пожалуй, еще одним важным отличием можно назвать то, что погашение обычного кредита не гарантирует получение нового, а вот овердрафт возобновляется вместе с возвратом долга.

Впрочем, пользоваться средствами овердрафта иногда бывает приятно — особенно если поступление зарплаты на счет задерживается.

Надо к тому же иметь в виду, что овердрафт (overdraft) бывает «разрешенным» и «неразрешенным». Это зависит от его размера и вида карты. Соответственно, размер разрешенного овердрафта включается в расходный лимит по карте и учитывается при проведении авторизации. Неразрешенный, в свою очередь, тот, который уже превышает не только установленный лимит, но и лимит овердрафта. По общепринятым правилам в этом случае клиенту звонят и напоминают, что он залез не в свои деньги, и просят погасить задолженность. Проблема решается пополнением счета.

Проблема решается пополнением счета.

Как советуют бывалые банковские специалисты, прежде всего обязательно стоит обратить внимание на схему погашения, которую предлагает банк. Как правило, это бывает месячный срок, по истечении которого включаются проценты, и немаленькие. Так, если есть уверенность, что какие-то средства поступят на карту ровно до того времени, как закончится срок беспроцентного погашения овердрафта, то можно запросто не беспокоиться о судьбе ожидаемых денег. Но вообще лучше погасить все сразу, как появятся хоть какие-то средства. Залез в овердрафт — до конца месяца погаси. Полностью. Такое поведение может даже привести к тому, что банк по собственной инициативе увеличит размер овердрафта, что избавит от необходимости в случае чего просить дополнительный кредит.

Впрочем, соблазн тратить предоставленные в долг деньги банка бывает так велик, что овердрафтом пользуются даже те, кто не берет взаймы никогда. Поэтому овердрафт можно назвать неким подобием допинга. Для держателей пластиковых карт он одновременно становится соблазном взять гораздо более серьезный кредит.

Для держателей пластиковых карт он одновременно становится соблазном взять гораздо более серьезный кредит.

А вот сам кредит уже дается на определенный срок, и схема его погашения в отличие от овердрафта такова, что сумма разбивается, как правило, на равные порции и распределяется по времени. Опять же, есть разные кредиты — с восстанавливаемым кредитным лимитом либо разовые. Можно истратить кредит сразу и вносить частями. На погашенную часть кредитная линия восстанавливается. Овердрафт же опасен тем, что его нельзя гасить частями, как кредит.

Итак, кому-то овердрафт нравится, кому-то нет. Явный плюс: карта не блокируется по окончании собственных средств, а минус — ее владелец со временем привыкает к этому и забывает, что тратит не свое.

Остается только запомнить наиболее типичные признаки овердрафта — весьма кратковременный и преходящий характер, высокие проценты, которые стимулируют как можно быстрее его вернуть, и мощные карающие штрафы. К тому же процент по овердрафту начисляется ежедневно на непогашенный остаток. В остальном овердрафт довольно привлекательный продукт. Он позволяет быстро решить проблему финансирования краткосрочной задолженности в периоды, когда расходы временно превышают поступление денег на счет. Да и платить приходится лишь за фактически использованные суммы. И тут уж особо осторожным можно иногда и забыть о своих принципах не делать долги. Хотя совсем не обязательно использовать предоставленный овердрафт. Просто иногда приятно знать, что резерв всегда есть.

В остальном овердрафт довольно привлекательный продукт. Он позволяет быстро решить проблему финансирования краткосрочной задолженности в периоды, когда расходы временно превышают поступление денег на счет. Да и платить приходится лишь за фактически использованные суммы. И тут уж особо осторожным можно иногда и забыть о своих принципах не делать долги. Хотя совсем не обязательно использовать предоставленный овердрафт. Просто иногда приятно знать, что резерв всегда есть.

Определение овердрафта

Что такое овердрафт?

Овердрафт — это продление кредита от кредитного учреждения, которое предоставляется, когда счет достигает нуля. Овердрафт позволяет владельцу счета продолжать снимать деньги, даже если на счете нет средств или недостаточно средств для покрытия суммы снятия.

По сути, овердрафт означает, что банк позволяет клиентам брать в долг определенную сумму денег. По ссуде есть проценты и обычно взимается комиссия за каждый овердрафт.Во многих банках комиссия за овердрафт может достигать 35 долларов.

Как работает овердрафт

С овердрафтом банк покрывает платежи, сделанные клиентом, которые в противном случае были бы отклонены или, в случае фактических чеков, были бы возвращены без оплаты.

Ключевые выводы

- Защита от овердрафта — это ссуда, предоставляемая некоторыми банками клиентам, когда их счет достигает нуля.

- Овердрафт позволяет клиенту продолжать оплачивать счета, даже если на счете (-ах) клиента недостаточно денег.

- Овердрафт, как и любой другой кредит, выплачивает проценты по ссуде, а в случае овердрафта, как правило, единовременно взимается комиссия за недостаточность средств.

Как и в случае любой ссуды, заемщик выплачивает проценты на непогашенный остаток по овердрафту. Часто проценты по кредиту ниже, чем проценты по кредитным картам, что делает овердрафт лучшим краткосрочным вариантом в экстренных случаях. Во многих случаях существуют дополнительные комиссии за использование защиты от овердрафта, которые уменьшают сумму, доступную для покрытия ваших чеков, например, недостаточная комиссия за денежные средства за чек или снятие средств.

Пример защиты от овердрафта

Защита от овердрафта предоставляет клиенту ценный инструмент для управления своим текущим счетом. Если вам не хватает нескольких долларов на арендную плату, защита от овердрафта гарантирует, что вам не вернут чек при недостаточности средств, что плохо отразится на вашей платежеспособности. Однако банки предоставляют услугу в зависимости от того, какую выгоду они от нее получают, а именно взимая комиссию. Таким образом, клиенты должны использовать защиту от овердрафта экономно и только в экстренных случаях.

Сумма защиты от овердрафта в долларах варьируется в зависимости от счета и банка. У использования защиты от овердрафта есть свои плюсы и минусы. Часто клиенту необходимо запросить дополнительную защиту от овердрафта. Если защита от овердрафта используется чрезмерно, финансовое учреждение может снять защиту со счета.

Особые соображения

Ваш банк может использовать собственные средства для покрытия вашего овердрафта. Другой вариант — привязать овердрафт к кредитной карте.Если банк использует свои собственные средства для покрытия вашего овердрафта, это обычно не влияет на ваш кредитный рейтинг. Когда кредитная карта используется для защиты от овердрафта, вы можете увеличить свой долг до такой степени, что это может повлиять на ваш кредитный рейтинг. Однако это не будет проблемой с овердрафтом на ваших текущих счетах.

Другой вариант — привязать овердрафт к кредитной карте.Если банк использует свои собственные средства для покрытия вашего овердрафта, это обычно не влияет на ваш кредитный рейтинг. Когда кредитная карта используется для защиты от овердрафта, вы можете увеличить свой долг до такой степени, что это может повлиять на ваш кредитный рейтинг. Однако это не будет проблемой с овердрафтом на ваших текущих счетах.

Если вы не выплатите свои овердрафты обратно в заранее установленный период времени, ваш банк может передать ваш счет коллекторскому агентству. Это действие взыскания может повлиять на ваш кредитный рейтинг, и о нем сообщат трем основным кредитным агентствам: Equifax, Experian и TransUnion.Это зависит от того, как о счете сообщают агентствам, проявляется ли он как проблема с овердрафтом на текущем счете.

Часто задаваемые вопросы

Что такое овердрафт?

Овердрафт — это кредит, предоставляемый банком, который позволяет клиенту оплачивать счета и другие расходы, когда счет достигает нуля. За определенную плату банк предоставляет клиенту ссуду в случае непредвиденного списания средств или недостаточного остатка на счете. Обычно с этих счетов взимается единовременная комиссия за денежные средства и проценты на непогашенный остаток.

За определенную плату банк предоставляет клиенту ссуду в случае непредвиденного списания средств или недостаточного остатка на счете. Обычно с этих счетов взимается единовременная комиссия за денежные средства и проценты на непогашенный остаток.

Как работает овердрафт?

При защите от овердрафта, если на текущем счете клиента появляется отрицательный баланс, он сможет получить доступ к заранее определенной ссуде, предоставленной банком, и будет взимать комиссию. Во многих случаях защита от овердрафта используется для предотвращения возврата чека и затруднений, которые это может вызвать. Кроме того, это может предотвратить недостаточную комиссию фонда, но во многих случаях каждый тип комиссии будет взимать примерно одинаковую сумму.

Каковы плюсы и минусы овердрафта?

Хотя плюсы овердрафта включают предоставление временных средств на случай чрезвычайной ситуации, когда на счете неожиданно недостаточно средств, важно взвесить затраты.Защита от овердрафта часто сопровождается значительными комиссиями и процентами, которые, если они не будут выплачены своевременно, могут стать дополнительным бременем для владельца счета. По данным Бюро финансовой защиты потребителей, клиенты, у которых была чрезмерная защита, на самом деле платили больше комиссионных, чем те, кто не имел защиты от овердрафта.

По данным Бюро финансовой защиты потребителей, клиенты, у которых была чрезмерная защита, на самом деле платили больше комиссионных, чем те, кто не имел защиты от овердрафта.

Овердрафт банковского счета — Обзор, типы и преимущества

Что такое овердрафт банковского счета?

Овердрафт банковского счета происходит, когда баланс банковского счета физического лица опускается ниже нуля, что приводит к отрицательному сальдо.Обычно это происходит, когда на рассматриваемом счете больше нет средств, но через счет обрабатывается невыполненная транзакция, в результате чего у владельца счета возникает задолженность. обратно в конце срока кредита. В некоторых случаях процентные расходы составляют.

Возник долг из-за того, что при овердрафте ведущие банки в США По данным Федеральной корпорации по страхованию вкладов США, по состоянию на февраль 2014 года в США насчитывалось 6799 коммерческих банков, застрахованных FDIC.Центральным банком страны является Федеральный резервный банк, который возник после принятия Закона о Федеральной резервной системе в 1913 году, по сути, автоматически ссужает сумму, необходимую для обработки транзакции, владельцу счета, сумму, которую необходимо вернуть, а также возможные сборы. Хотя владельцу счета это кажется полезным, расходы могут выйти из-под контроля, если овердрафты не будут обработаны своевременно и должным образом.

Хотя владельцу счета это кажется полезным, расходы могут выйти из-под контроля, если овердрафты не будут обработаны своевременно и должным образом.

Пример овердрафта банковского счета

Рассмотрим следующий сценарий.Допустим, Мэри пошла в магазин, купила косметику на 2000 долларов и выписала чек на покупку. Однако, когда продавец положил чек в банк, на счету Мэри было только 1500 долларов, что означает, что ей не хватает 500 долларов на то, что причитается по чеку.

Возможны два исхода: либо банк продавца выплатит ему полную сумму, либо они позволят чеку «отскочить» в банк Мэри и поставить на нем отметку «NSF» (недостаточно средств). В случае первого исхода Мэри будет взиматься плата за овердрафт в размере 500 долларов.

Типы овердрафтов на банковских счетах

Двумя типами овердрафтов на банковских счетах являются авторизованные и несанкционированные овердрафты.

1. Авторизованный банковский овердрафт

В случае авторизованного овердрафта договоренность между владельцем счета и его банком устанавливается заблаговременно. Обе стороны соглашаются с лимитом заимствования, который может использоваться для всех обычных способов оплаты. Конечно, соглашение включает плату за обслуживание. Плата за обслуживание. Плата за обслуживание, также называемая платой за обслуживание, относится к плате, взимаемой для оплаты услуг, связанных с приобретаемым продуктом или услугой.это варьируется от банка к банку.

Обе стороны соглашаются с лимитом заимствования, который может использоваться для всех обычных способов оплаты. Конечно, соглашение включает плату за обслуживание. Плата за обслуживание. Плата за обслуживание, также называемая платой за обслуживание, относится к плате, взимаемой для оплаты услуг, связанных с приобретаемым продуктом или услугой.это варьируется от банка к банку.

Обычно комиссия взимается ежедневно, еженедельно или ежемесячно плюс проценты, которые могут достигать 15–20% годовых. Учитывая иногда очень высокие комиссии, овердрафт может быть очень дорогим, особенно если сумма займа очень мала. Вот почему владельцы счетов должны быть очень осторожны, чтобы избежать овердрафта, даже авторизованного.

2. Несанкционированный банковский овердрафт

Как следует из этого термина, это означает, что овердрафт не был согласован заранее, и владелец счета потратил больше, чем остаток на его счете.Несанкционированные овердрафты также могут произойти, даже если было предварительное соглашение, если владелец счета превысил согласованную сумму овердрафта.

За несанкционированный овердрафт банковского счета взимается более высокая комиссия, что делает его более дорогостоящим.

Преимущества овердрафта банковского счета

Овердрафт банковского счета не всегда является плохой практикой. Они могут иметь преимущества, в том числе следующие:

1. Идеально подходит для несоответствия наличных денег

Когда даты платежа наступают раньше, чем вся дебиторская задолженность, очень полезны овердрафты.Например, компания хранит только 5000 долларов на своем банковском счете, и необходимо оплатить три чека на общую сумму 6000 долларов. В таком случае овердрафт может быть использован для погашения непогашенных контрольных балансов. Средства на счете будут восстановлены по мере оплаты дебиторской задолженности.

2. Предотвращает возврат чеков

Возврат чеков вредит репутации чеков. При наличии овердрафта на банковском счете возврат чеков предотвращается.

3.

Разрешает своевременные платежи

Разрешает своевременные платежиВ дополнение к предыдущему пункту, платежи не задерживаются из-за недостатка средств, потому что овердрафт покрывает дефицит.Это защищает кредитный рейтинг владельца счета, а также помогает ему избежать уплаты поставщикам пени за просрочку платежа.

4. Экономит время и бумагу

По сравнению со стандартными долгосрочными кредитами, овердрафты на банковских счетах относительно просты в обращении и требуют минимального количества документов.

5. Обеспечивает удобство

Овердрафт может быть осуществлен в любое время, когда это необходимо, при условии, что договор не отозван банком.

Как предотвратить овердрафты на банковском счете

Можно избежать овердрафта на банковском счете, особенно если владелец счета знает, что он или она может потратить сверх суммы своих денег на счете.Вот несколько полезных способов избежать овердрафта и сопутствующих комиссий:

1.

Регулярно отслеживайте баланс счета

Регулярно отслеживайте баланс счетаЭто звучит очень просто, но многие часто забывают о нем. Постоянно проверяя, может ли владелец счета определить, сколько он или она может потратить. Это легко сделать с помощью доступных сегодня технологий, например мобильного приложения банка.

2. Поговорите с банком

Если кто-то считает, что существующего разрешенного овердрафта недостаточно, то владелец счета должен пойти и поговорить с банком и запросить временное увеличение лимита овердрафта.Если они обычно ответственно управляют своим счетом, банк обычно удовлетворяет такой запрос.

3. Чтение банковских писем

Многие виноваты в игнорировании банковских писем, считая их обычным общением. Однако иногда они содержат важную информацию о вашем банковском счете, включая уведомления об овердрафте.

4. Перевод счетов в другой банк

Некоторые банки поддерживают овердрафт с банковских счетов и не взимают комиссий или процентов. начислено.Они просто благодарны за то, что клиенты открывают и поддерживают с ними счет. Если вы склонны к ситуациям овердрафта, тогда вам будет полезно найти такой банк для своих счетов.

начислено.Они просто благодарны за то, что клиенты открывают и поддерживают с ними счет. Если вы склонны к ситуациям овердрафта, тогда вам будет полезно найти такой банк для своих счетов.

Дополнительная литература

CFI предлагает сертификацию FMVA® для аналитиков финансового моделирования и оценки (FMVA) ™. Присоединяйтесь к более чем 850 000 студентов, которые работают в таких компаниях, как Amazon, JP Morgan и программа сертификации Ferrari, для тех, кто хочет сделать карьеру в будущем уровень.Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- Bank LineBank Line Банковская линия или кредитная линия (LOC) — это вид финансирования, который предоставляется физическому лицу, корпорации или государственному учреждению. банком или другим

- Промежуточная ссудаМостовая ссудаМостовая ссуда — это краткосрочная форма финансирования, которая используется для выполнения текущих обязательств до получения постоянного финансирования.

Он обеспечивает немедленный денежный поток, когда финансирование необходимо, но еще не доступно.Промежуточный заем предоставляется с относительно высокими процентными ставками и должен быть обеспечен какой-либо формой обеспечения .

Он обеспечивает немедленный денежный поток, когда финансирование необходимо, но еще не доступно.Промежуточный заем предоставляется с относительно высокими процентными ставками и должен быть обеспечен какой-либо формой обеспечения . - Непредвиденные обстоятельства финансирования Непредвиденные обстоятельства финансирования В договоре купли-продажи жилья под условным финансированием понимается пункт, в котором говорится, что предложение зависит от того, обеспечит ли покупатель финансирование для приобретения недвижимости.Финансирование на случай непредвиденных обстоятельств обеспечивает покупателю защиту от потенциальных юридических разветвлений в случае, если сделка не состоится.

Комиссия за овердрафт банка: что это такое и сколько взимают банки?

Комиссия за овердрафт возникает, когда вы тратите больше денег, чем имеется на вашем банковском счете, и банки обычно взимают около 35 долларов за каждый экземпляр, что означает, что вы можете взимать несколько комиссий за овердрафт за один день. Вы можете пополнить свой счет, выписывая чеки, считывая дебетовые карты, снимая наличные в банкоматах и настраивая автоматические платежи дебетовой картой или ACH.Когда эти многочисленные способы расходования денег приносят деньги с одной учетной записи, вы можете быстро потерять контроль над своим балансом и в конечном итоге столкнуться с раздражающим и даже опасным размером комиссии.

Вы можете пополнить свой счет, выписывая чеки, считывая дебетовые карты, снимая наличные в банкоматах и настраивая автоматические платежи дебетовой картой или ACH.Когда эти многочисленные способы расходования денег приносят деньги с одной учетной записи, вы можете быстро потерять контроль над своим балансом и в конечном итоге столкнуться с раздражающим и даже опасным размером комиссии.

Комиссия банка за овердрафт

Мы изучили четыре комиссии, связанные с овердрафтом в 16 крупнейших розничных банках США. Вот типичные комиссии, взимаемые крупнейшими банками США

.| Wells Fargo Bank | 35,00 долл. США | 12,50 долл. США | 0 долл. США.00 | ||

| Chase Bank | 34,00 долларов США | 10,00 долларов США | 15,00 долларов США каждые 5 дней | ||

| Bank of America | 35,00 долларов США | 12,00 долларов США | 35,50 долларов США | 9018 901925,00 долларов в неделю | |

| PNC Bank | 36,00 долларов | 10,00 долларов США | 7,00 долларов США в день | ||

| BB&T | 36,00 долларов США | 12 долларов США. 50 50 | $ 8,00 в день | ||

| Regions Bank | $ 36,00 | $ 15,00 | $ 0,00 | ||

| SunTrust Bank | $ 36,00 | $ 12,50 | 9018 Hunting Bank 9018 9018 $ | 0,00 долларов США | 25 долларов США каждые 5 дней |

| TD Bank | 35 долларов США | 10 долларов США | 20 долларов США каждые 10 дней | ||

| Пятый третий банк | 37 долларов США.00 | $ 12,00 | $ 0,00 | ||

| KeyBank | $ 34,00 | $ 10,00 | 28,50 $ каждые 5 дней |

{«alignsHorizontal»: [«left», «right», «right», «left»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Комиссия банка:», «Овердрафт \ / NSF», «Защита от овердрафта», «Расширенный овердрафт»], [«Wells Fargo Bank», «35,00 долларов США», «12,50 долларов США», «0,00 долларов США»], [«Chase Bank», «34,00 доллара США», «10,00 долларов США» «,» 15 долларов США каждые 5 дней «], [» Банк Америки «,» 35 долларов США «,» 12 долларов США. 00 »,« 35 долларов США каждые 5 дней »], [« US Bank »,« 36 долларов США »,« 12,50 долларов США »,« 25 долларов США в неделю »], [« PNC Bank »,« 36 долларов США »,« 10 долларов США »,« 7 долларов США в день »] , [«BB&T», «36,00 долларов США», «12,50 долларов США», «8 долларов США в день»], [«Банк регионов», «36 долларов США», «15 долларов США», «0,00 долларов США»], [«SunTrust Bank», «36,00 долларов США», » 12,50 долларов США »,« 36 долларов США каждые 5 дней »], [« Национальный банк Хантингтона »,« 37,50 долларов США »,« 0,00 долларов США »,« 25 долларов США каждые 5 дней »], [« TD Bank »,« 35 долларов США »,« 10 долларов США »,» 20 долларов США каждые 10 дней «], [» Пятый третий банк «,» 37 долларов США «,» 12 долларов США «,» 0,00 долларов США «], [» KeyBank «,» 34 доллара США «,» 10 долларов США «,» 28,50 долларов США каждые 5 дней «], [» Гражданский банк »,« 35 долларов.00 »,« 12,00 долларов США »,« 30,00 долларов США каждые 3 дня »], [« M&T Bank »,« 38,50 долларов США »,« 12,50 долларов США »,« 38,50 долларов США каждые 5 дней »], [« Capital One »,« 9,00 долларов США »,« 0,00 долларов США » , «0,00 долларов США»], [«Ситибанк», «34,00 доллара США», «10,00 долларов США», «0,00 долларов США»]], «сноска»: «», «hasMarginBottom»: true, «isExpandable»: false, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc»}

00 »,« 35 долларов США каждые 5 дней »], [« US Bank »,« 36 долларов США »,« 12,50 долларов США »,« 25 долларов США в неделю »], [« PNC Bank »,« 36 долларов США »,« 10 долларов США »,« 7 долларов США в день »] , [«BB&T», «36,00 долларов США», «12,50 долларов США», «8 долларов США в день»], [«Банк регионов», «36 долларов США», «15 долларов США», «0,00 долларов США»], [«SunTrust Bank», «36,00 долларов США», » 12,50 долларов США »,« 36 долларов США каждые 5 дней »], [« Национальный банк Хантингтона »,« 37,50 долларов США »,« 0,00 долларов США »,« 25 долларов США каждые 5 дней »], [« TD Bank »,« 35 долларов США »,« 10 долларов США »,» 20 долларов США каждые 10 дней «], [» Пятый третий банк «,» 37 долларов США «,» 12 долларов США «,» 0,00 долларов США «], [» KeyBank «,» 34 доллара США «,» 10 долларов США «,» 28,50 долларов США каждые 5 дней «], [» Гражданский банк »,« 35 долларов.00 »,« 12,00 долларов США »,« 30,00 долларов США каждые 3 дня »], [« M&T Bank »,« 38,50 долларов США »,« 12,50 долларов США »,« 38,50 долларов США каждые 5 дней »], [« Capital One »,« 9,00 долларов США »,« 0,00 долларов США » , «0,00 долларов США»], [«Ситибанк», «34,00 доллара США», «10,00 долларов США», «0,00 долларов США»]], «сноска»: «», «hasMarginBottom»: true, «isExpandable»: false, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc»}

Четыре типа комиссий за овердрафт

Хотя большинство банков взимают одинаковые суммы за каждую комиссию, иногда они взимаются незначительно. разные правила в отношении того, как работает каждая комиссия, и когда она взимается.Множественные комиссии, связанные с овердрафтом, представляют собой одни из самых высоких комиссий по текущему счету, которые взимают банки. Помимо стандартной комиссии за овердрафт, вы можете столкнуться с комиссией за недостаточность средств (NSF), комиссией за защиту овердрафта и комиссией за расширенный овердрафт.

разные правила в отношении того, как работает каждая комиссия, и когда она взимается.Множественные комиссии, связанные с овердрафтом, представляют собой одни из самых высоких комиссий по текущему счету, которые взимают банки. Помимо стандартной комиссии за овердрафт, вы можете столкнуться с комиссией за недостаточность средств (NSF), комиссией за защиту овердрафта и комиссией за расширенный овердрафт.

Комиссия за овердрафт

Самая очевидная комиссия за овердрафт — это так называемая комиссия за овердрафт, которая взимается каждый раз, когда банк утверждает транзакцию, превышающую ваш доступный баланс. Обычно банки не взимают комиссию за овердрафт, если вы овердрафтируете на сумму менее 5 долларов.

Каждый банк и кредитный союз имеет собственный лимит на количество комиссий за овердрафт, которые они взимают за один день. Обычно можно ожидать, что банки будут взимать от 4 до 6 комиссий за овердрафт в день за счет, хотя некоторые выбросы допускают до 12 за один день.

Комиссия NSF

Комиссия за недостаточность средств (NSF) взимается каждый раз, когда банк решает отклонить транзакцию, которая приводит к превышению вашего баланса. Практически каждый банк взимает одинаковую сумму за овердрафт и комиссию NSF, и эти две суммы часто печатаются как одна цифра в вашем графике комиссий.

Поскольку банк должен выбирать между одобрением и отклонением овердрафта, единичный овердрафт будет стоить вам либо комиссии за овердрафт, либо комиссии NSF, но не обоих сразу. Однако некоторые банки различают эти две комиссии при подсчете дневного максимума. Банк США, например, будет взимать только до 4 комиссий за овердрафт в день, но считает лимит комиссий NSF отдельно, так что вы можете в конечном итоге заплатить восемь отдельных штрафов в день.

Комиссия за защиту от овердрафта

Также называется комиссией за перевод за овердрафт. Плата за защиту овердрафта взимается каждый раз, когда банк организует перевод с другого из ваших счетов — обычно сберегательного счета — для покрытия овердрафта. По закону банки не могут включать защиту от овердрафта как автоматическую услугу по счету, поэтому клиенты должны активировать эту функцию.

По закону банки не могут включать защиту от овердрафта как автоматическую услугу по счету, поэтому клиенты должны активировать эту функцию.

Онлайн-банки часто предоставляют защиту от овердрафта бесплатно, но если вы работаете в стандартном банке, вы можете рассчитывать заплатить от 10 до 12,50 долларов за перевод. Хотя это может сэкономить ваши деньги по сравнению с оплатой овердрафта или комиссий NSF, если политика банка не включает обязательные уведомления для каждого перевода овердрафта, вы можете в конечном итоге истощить свои сбережения, прежде чем поймете, что происходит.

Комиссия за расширенный овердрафт

Последней комиссией в арсенале штрафов за овердрафт является комиссия за продленный овердрафт. Эту комиссию иногда называют комиссией за устойчивый овердрафт или за расширенный овердрафт, и она вступает в силу, когда вы оставляете отрицательный баланс своего счета на определенное количество дней. В большинстве случаев у вас есть 5 рабочих дней или 7 календарных дней, чтобы исправить баланс до

комиссия за расширенный овердрафт еще больше уводит ваш счет в минус.

Некоторые банки взимают эту комиссию раз в 5 дней, в то время как другие заходят так далеко, что оценивают комиссию каждый день, пока вы не вернете свой баланс выше нуля.Максимальное количество комиссий за расширенный овердрафт, которые вы можете понести, зависит от банка.

Как избежать комиссии за овердрафт

Как избежать комиссии за овердрафт? Самый простой ответ — не тратить больше, чем у вас есть, но ошибки случаются. Если вы начинаете с нуля, избежание комиссии за овердрафт начинается с выбора хорошего текущего счета с политикой щедрых комиссий. Если вы не собираетесь менять или открывать новую учетную запись, вот несколько приемов, которые вы можете применить, чтобы свести к минимуму свои шансы быть удивленным овердрафтом.

Следите за своим балансом

В наши дни приложения для мобильного банкинга стали обычным явлением, и одна из их основных функций — сообщать вам о состоянии баланса вашего счета. Ознакомившись с приложением своего банка и заведя привычкой проверять это число на регулярной основе, вы сможете оценить, сколько вы можете позволить себе потратить в любой момент.

Если проверка баланса по расписанию является слишком сложной задачей, вы можете свести к минимуму требуемые усилия, сделав это только перед крупными покупками.Однако вы должны помнить, что если у вас настроены какие-либо автоматические транзакции, такие как оплата счетов или переводы на сберегательные счета, у вас может не быть возможности вручную проверить свой баланс до того, как транзакция произойдет.

Знайте время и порядок транзакций

Один из наиболее распространенных способов овердрафта — это когда клиент использует деньги, которые еще не поступили на счет. Проблема здесь состоит из двух частей: порядок обработки и наличие депозита. Банки следуют определенному порядку, когда они вносят депозиты и снимают средства на баланс вашего счета.У них также есть правила о том, как быстро вы можете получить доступ к деньгам, в зависимости от метода, который вы используете для перевода денег на свой счет.

Вообще говоря, вы можете ожидать, что денежные депозиты, прямые депозиты и входящие переводы будут обработаны до снятия средств в тот же день, поэтому, пока вы вносите достаточно денег, чтобы покрыть дневные расходы, вы должны быть в безопасности от ситуации овердрафта. Однако вы должны знать, что для отображения на вашем балансе чеков требуется как минимум один полный рабочий день. В зависимости от множества различных факторов, включая размер чека, место отправления и историю вашей учетной записи, банку может потребоваться до недели, чтобы получить доступ к полной сумме.

Однако вы должны знать, что для отображения на вашем балансе чеков требуется как минимум один полный рабочий день. В зависимости от множества различных факторов, включая размер чека, место отправления и историю вашей учетной записи, банку может потребоваться до недели, чтобы получить доступ к полной сумме.

Читать мелкий шрифт

Вам следует постараться понять политику вашего банка в отношении овердрафта. Соглашение о депозитном счете и персональный график комиссионных, которые вы получаете при открытии счета, должны охватывать лимиты комиссий, периодические комиссии и другие особенности правил банка. Вы можете получить дополнительные копии этих документов онлайн или напрямую через свой банк.

Вот несколько моментов, которые вы, возможно, захотите изучить:

- Уведомляет ли вас банк, когда происходит овердрафт, или комиссия за овердрафт является «тихой» платой, которая может вас удивить?

- Применяется ли комиссия за овердрафт только к письменным чекам и автоматическим переводам, или она также распространяется на считывание дебетовых карт и снятие средств в банкоматах?

- Как долго на вашем счете может оставаться овердрафт до того, как вступит в силу комиссия за расширенный овердрафт, и сколько времени до того, как эта комиссия будет взиматься во второй или третий раз?

Если вы не можете найти ответы на такие вопросы в документах, вам следует обратиться к представителю банка по телефону или лично для выяснения вашей ситуации.

Осторожно используйте защиту от овердрафта

Защита от овердрафта — это не способ избежать комиссий, но при тщательном управлении она может помочь вам снизить их: платить обычно от 10 до 12,50 долларов за защитный перевод все же предпочтительнее, чем получить овердрафт в 35 долларов или комиссию NSF. Кроме того, использование защиты от овердрафта гарантирует, что ваша транзакция не будет отклонена, как это может быть, если банк решит отклонить обычный овердрафт.

Однако услуги по защите от овердрафта могут оказаться дорогостоящими, если вы ими будете злоупотреблять.Сама услуга требует комиссии каждый раз, когда она активируется, и вы также тратите деньги со своего сберегательного счета или кредитной линии для покрытия овердрафта. В крайних случаях вы можете даже столкнуться с платой за сберегательный счет: используйте защиту от овердрафта более 5 или 6 раз в месяц, и банк может взимать с вас штраф за превышение федерального лимита на снятие средств со сберегательного счета.

По закону банки обязаны предлагать защиту от овердрафта в качестве дополнительной услуги, а не автоматической функции, поэтому, если такая договоренность вас устраивает, вам нужно будет связаться с вашим банком, чтобы настроить ее.

Защита от овердрафта и услуги по овердрафту

Ключевая информация

Вы можете выбрать, как Wells Fargo будет обрабатывать ваш банкомат и ежедневные (разовые) транзакции по дебетовой карте в случае, если у вас недостаточно денег на вашем текущем счете или на связанных счетах для защиты от овердрафта на момент совершения операции. Оплата транзакций в овердрафт является дискреционной, и мы оставляем за собой право не платить.

Право на участие

Некоторые клиентские текущие счета не имеют права участвовать в сервисе овердрафта по дебетовой карте, , включая банковские счета с открытым доступом, Teen Checking SM и Opportunity Checking ® .

Текущие счета для предприятий (за исключением счетов IOLTA, RETA и государственных) автоматически включаются в службу овердрафта по дебетовой карте при открытии счета. Клиенты могут удалить эту услугу или повторно зарегистрироваться в любое время.

Комиссия

Наша стандартная комиссия за овердрафт в размере 35 долларов США за товар будет применяться, если услуга овердрафта по дебетовой карте используется для утверждения транзакции по овердрафту, а покрывающий депозит или перевод не производится до истечения установленного времени в тот же рабочий день .

Если услуга овердрафта по дебетовой карте отсутствует на вашем текущем счете, и у вас недостаточно денег на текущем счете или в счетах, связанных для защиты от овердрафта, транзакции через банкомат и ежедневные (разовые) операции по дебетовой карте будут отклонены. сделки. Комиссия за отклоненные транзакции не взимается.

См. Раздел «Предотвращение овердрафта» ниже для получения информации об услугах Wells Fargo, которые могут помочь вам управлять своим счетом и избежать отклоненных транзакций по дебетовой карте.

Добавить или удалить услугу овердрафта дебетовой карты

Любой владелец учетной записи, имеющий полномочия на транзакцию на соответствующем текущем счете, может добавить или удалить услугу, посетив банкомат Wells Fargo (выберите «Дополнительные варианты», «Wells Fargo Services»), через Интернет-банк, поговорив с в отделение банка или позвонив оператору по телефону по телефону 1-800-TO-WELLS (1-800-869-3557).Портфолио Wells Fargo Клиенты звонят по телефону 1-800-742-4932, а бизнес-клиенты звонят по телефону 1-800-CALL-WELLS (1-800-225-5935).

Как работает овердрафтная кредитная линия

Кредитная линия овердрафта — это ссуда, привязанная к вашему текущему счету. Если у вас закончились деньги и ваш банк одобрил использование этого типа надстройки, кредитная линия может покрыть расходы, чтобы вы не отозвали чеки, не пропустили платежи или не получили отказ в использовании вашей дебетовой карты. Некоторые банки также позволяют получить доступ к кредитной линии, если вам нужны наличные в экстренных случаях.Взаимодействие с другими людьми

Некоторые банки также позволяют получить доступ к кредитной линии, если вам нужны наличные в экстренных случаях.Взаимодействие с другими людьми

Любые деньги, которые вы используете, предоставляются в качестве стандартной ссуды в вашем банке, поэтому вы будете платить проценты на сумму, которую вы занимаете. Однако кредитные линии по овердрафту часто дешевле стандартных программ защиты от овердрафта, которые могут взимать около 35 долларов за каждую отклоненную транзакцию, попавшую на ваш счет. Тем не менее, некоторые банки взимают с вас комиссию за каждый перевод по вашей кредитной линии. или за каждый день, когда осуществляется перевод с вашей кредитной линии на ваш текущий счет.Взаимодействие с другими людьми

Понимание того, как работает проверочная кредитная линия и какие у вас есть альтернативы, позволит вам покрыть непредвиденные расходы, избегая при этом комиссий по стандартной программе защиты от овердрафта.

Как работает проверка кредитной линии

Предположим, у вас нет денег на вашем текущем счете, а затем на ваш счет попадает несколько небольших списаний: 5, 6 и 7 долларов. Теперь у вас дефицит на общую сумму 18 долларов. Допустим, ваш банк взимает три комиссии за покрытие овердрафта по 35 долларов каждая, по одной за каждую позицию.Это 105 долларов сборов на покрытие 18 долларов расходов.

Теперь у вас дефицит на общую сумму 18 долларов. Допустим, ваш банк взимает три комиссии за покрытие овердрафта по 35 долларов каждая, по одной за каждую позицию.Это 105 долларов сборов на покрытие 18 долларов расходов.

Имея контрольную кредитную линию, вы вместо этого одолжите 18 долларов под кредитную линию овердрафта. Банк будет взимать с вас проценты по кредиту по ставке, сопоставимой с кредитными картами, и, возможно, комиссию за перевод, например, 5 долларов за каждую покрываемую единицу.

Если вы погасите ссуду в течение нескольких недель после того, как ваша зарплата поступит на ваш текущий счет, процентные платежи могут варьироваться от менее доллара до нескольких долларов.Таким образом, вы заплатите не более 20 долларов комиссионных и процентов за покрытие расходов по кредитной линии овердрафта вместо 105 долларов со стандартной защитой от овердрафта — существенная разница в 85 долларов.

Кредитная линия по овердрафту отличается от стандартной программы защиты от овердрафта и, как правило, дешевле ее.

Штрафы без проверки кредитной линии

Всегда лучше держать запас наличных на текущем счете, но иногда ошибки и сюрпризы застают вас врасплох, и кредитная линия овердрафта обеспечивает запасной план на случай таких ситуаций.Если ваша текущая учетная запись исчерпана, и у вас нет кредитной линии, связанной с учетной записью, штрафы будут зависеть от типов сборов, которые попадают в вашу учетную запись, и от того, настроена ли у вас другая защита от овердрафта для вашей учетной записи, например стандартная защита от овердрафта.

- Одноразовые транзакции по дебетовой карте : Если вы используете дебетовую карту для повседневных покупок или снятия средств в банкоматах, ваш банк может просто отклонить транзакцию, если на вашем счете недостаточно средств для ее покрытия, а вы никогда не воспользовались любым видом защиты от овердрафта, например кредитной линией овердрафта.В этом случае ваш банк может даже не взимать комиссию за недостаточность средств (NSF), поскольку банки обычно не взимают комиссию NSF за отклоненные дебетовые транзакции.

Вы можете выбрать другой способ оплаты или просто откажитесь от транзакции. Однако, если вы выбрали какой-либо тип защиты от овердрафта, вы воспользуетесь этой услугой.

Вы можете выбрать другой способ оплаты или просто откажитесь от транзакции. Однако, если вы выбрали какой-либо тип защиты от овердрафта, вы воспользуетесь этой услугой. - Предварительно авторизованные платежи : повторяющиеся ежемесячные счета, поступающие на ваш счет через ACH, могут все еще обрабатываться вашим банком, даже если ваш текущий счет пуст.В таких случаях с вас, скорее всего, будет взиматься комиссия за овердрафт, даже если вы явно не включили защиту от овердрафта. Если транзакция ACH возвращается неоплаченной, вы будете платить комиссию NSF, которая сопоставима с комиссией за овердрафт в размере 35 долларов США за транзакцию.

- Чеки : Если вы выписываете чек на сумму, превышающую доступную на вашем счете, ваш банк может или не может разрешить прохождение чека. Опять же, если у вас есть стандартная защита от овердрафта, она покроет чек до тех пор, пока сумма находится в установленных пределах.В противном случае ваш банк все равно может оплатить чек и взимать с вас комиссию за овердрафт, или он может разрешить возврат чека, что может привести к расходам NSF и другим сборам и головным болям.

Даже если вы не включили защиту от овердрафта, ваш банк или кредитный союз может по-прежнему взимать с вас комиссию за овердрафт, если он оплачивает чек или способствует регулярному электронному платежу, превышающему ваш счет.

Подводные камни овердрафта

Получение ссуды на текущий счет дешевле, чем стандартная защита от овердрафта, и позволяет вам продолжать тратить в экстренных случаях.Но слишком сильно полагаться на эту форму защиты от овердрафта опасно по нескольким причинам:

- Начисление процентов : Кредитные линии по овердрафту, хотя и недорогие, но не бесплатны. Вы должны будете платить проценты за взятые в долг. Если вы одалживаете только на день или два, стоимость должна быть очень низкой.

- Комиссия за перевод : Возможно, вам также придется платить небольшую комиссию каждый раз, когда вы пользуетесь кредитной линией овердрафта, поэтому чем больше вы ее используете, тем дороже вам это будет стоить.

- Годовые сборы : Некоторые банки взимают небольшую годовую плату за сохранение услуги на вашем счете. Какими бы небольшими ни были эти комиссии, вы заплатите больше, чем должны, если воспользуетесь кредитной линией для проверки в течение нескольких лет.

- Лимиты : Обычно нет строгих ограничений на количество раз, когда вы можете использовать кредитную линию овердрафта, но ваш банк может взимать комиссию, если вы превысите утвержденный лимит кредита, и может даже отключить вас, если вы воспользуетесь своей кредитной линией. слишком часто овердрафтная кредитная линия.Кроме того, обычно существует лимит в долларах для кредитной линии, чтобы вы не заимствовали слишком много. В зависимости от вашего кредита и потенциальных потребностей вы можете получить овердрафтную кредитную линию на сумму 500 или 1000 долларов, хотя некоторые банки предлагают линии. с кредитным лимитом до 10 000 долларов США. Однако, если одобренной кредитной линии недостаточно для покрытия транзакции, она может не состояться.

- Поощряет перерасход средств : Наличие кредитной линии, прикрепленной к вашему текущему счету, мало чем отличается от наличия кредитной карты; это может побудить вас тратить деньги, которых у вас не обязательно есть на текущем счете.Если вы слишком сильно зависите от этого, вы можете получить овердрафтный кредит и проценты, которые вы не сможете погасить.

Альтернативы проверочной кредитной линии

Если ваша основная проблема с овердрафтной кредитной линией — это перерасход средств по вашей дебетовой карте, просто откажитесь от защиты от овердрафта. Ваш банк отклонит дебетовые транзакции, и вы можете найти другой способ оплаты.

Вы также можете привязать свой текущий счет к кредитной карте вместо кредитной линии.Вы по-прежнему будете должны проценты на сумму займа, но вы можете избежать платы в размере 35 долларов за транзакцию для стандартной защиты от овердрафта.

Однако, если вы ищете жизнеспособную альтернативу кредитной линии, ваш банк может также разрешить вам привязать текущий счет к сберегательному. Вместо того, чтобы занимать деньги в банке, вы будете использовать собственные наличные со сберегательного счета. Комиссия за перевод сбережений обычно аналогична комиссии за перевод кредитной линии. Вы также можете настроить свой текущий счет так, чтобы ваш сберегательный счет использовался до того, как вы займете кредитную линию.

Вместо того, чтобы занимать деньги в банке, вы будете использовать собственные наличные со сберегательного счета. Комиссия за перевод сбережений обычно аналогична комиссии за перевод кредитной линии. Вы также можете настроить свой текущий счет так, чтобы ваш сберегательный счет использовался до того, как вы займете кредитную линию.

Если вы чувствуете, что комиссии в вашем банке непомерны, поищите различные банковские счета, которые могут взимать с вас меньшую плату за стандартную защиту от овердрафта или сборы NSF.

Получение овердрафтовой кредитной линии

Чтобы подписаться на овердрафтную кредитную линию, обратитесь в свой банк. Некоторые банки потребуют от вас заполнить заявку, но не все будут взимать плату за регистрацию кредитной линии.

Обязательно спросите обо всех связанных сборах и списке альтернатив, таких как перевод на сберегательный счет.Как только контрольная кредитная линия появится на вашем счете, используйте ее как можно реже, чтобы сохранить ваш овердрафтный кредит на управляемой сумме, а ваши проценты и комиссии за перевод — низкими.

Если у вас есть кредитная линия, связанная с вашим текущим счетом, лучше всего сбалансировать свой счет и подписаться на оповещения о низком балансе, чтобы вы знали, когда у вас заканчиваются средства.

Защита от овердрафта | Услуги овердрафта | Регионы

Мы понимаем, что жизнь занята. Время от времени любой может потерять счет, сколько денег доступно на его текущем счете или счете денежного рынка.

У вас есть возможность зарегистрировать свой личный текущий счет в Regions для защиты от овердрафта в регионах для большего спокойствия.

Защита от овердрафта

Для большего спокойствия свяжите свои региональные личные текущие счета или счета денежного рынка с продуктом защиты от овердрафта в регионах.

Когда вы регистрируетесь в программе защиты от овердрафта в регионах («ODP»), ваш текущий счет связан с назначенным счетом финансирования в регионах, например, с другим депозитным счетом (включая сберегательный счет или счет денежного рынка), счетом кредитной карты или линией кредитных карт. кредит.ODP может использоваться для авторизации и / или оплаты транзакций с помощью CheckCard и банкоматов, если на вашем текущем счете недостаточно свободных средств. Защита от овердрафта в регионах может использоваться для покрытия платежных чеков, транзакций ACH и других элементов, когда оплата этих элементов приведет к превышению суммы на текущем счете. Хотя защита от овердрафта может предотвратить овердрафт, она подлежит следующему:

кредит.ODP может использоваться для авторизации и / или оплаты транзакций с помощью CheckCard и банкоматов, если на вашем текущем счете недостаточно свободных средств. Защита от овердрафта в регионах может использоваться для покрытия платежных чеков, транзакций ACH и других элементов, когда оплата этих элементов приведет к превышению суммы на текущем счете. Хотя защита от овердрафта может предотвратить овердрафт, она подлежит следующему:

- Если счет финансирования является депозитным, то все доступные средства на этом счете могут быть использованы для защиты от овердрафта.

- Если финансовый счет является счетом кредитной карты, вся сумма, доступная для денежных авансов, может быть использована для защиты от овердрафта.

- Если счет финансирования представляет собой кредитную линию, вся сумма, доступная по линии, может быть использована для защиты от овердрафта.

Обычно мы переводим суммы с указанного финансового счета на текущий счет с шагом 100 долларов. Если сумма, доступная для защиты от овердрафта на счете финансирования, меньше 100 долларов, или сумма, доступная для защиты от овердрафта на счете финансирования, меньше, чем приращение в 100 долларов, которое в противном случае было бы переведено для покрытия суммы овердрафта, мы переведем полная сумма, доступная для защиты от овердрафта, на счете пополнения на текущий счет.

Если сумма, доступная для защиты от овердрафта на счете финансирования, меньше 100 долларов, или сумма, доступная для защиты от овердрафта на счете финансирования, меньше, чем приращение в 100 долларов, которое в противном случае было бы переведено для покрытия суммы овердрафта, мы переведем полная сумма, доступная для защиты от овердрафта, на счете пополнения на текущий счет.

Например, если один или несколько элементов превысили сумму вашего текущего счета на 250 долларов, а сумма, доступная для защиты от овердрафта на вашем финансовом счете, составляет 300 долларов или больше, мы переведем 300 долларов с вашего финансового счета на ваш текущий счет. Однако, если сумма, доступная для ODP на вашем счете финансирования, составляет 275 долларов США, мы переведем все 275 долларов США с вашего счета финансирования на ваш текущий счет. Комиссия за перевод в размере до 12 долларов будет взиматься с текущего счета каждый день, когда происходит перевод.

Если на текущем счете по-прежнему недостаточно доступного остатка для оплаты позиции овердрафта даже после того, как мы авансируем доступные средства со счета финансирования, мы можем вернуть товар или оплатить овердрафт. Затем мы можем взимать с текущего счета плату за оплаченный овердрафт или за возвращенный товар в размере 36 долларов за товар в дополнение к ежедневной комиссии за перевод ODP.

Затем мы можем взимать с текущего счета плату за оплаченный овердрафт или за возвращенный товар в размере 36 долларов за товар в дополнение к ежедневной комиссии за перевод ODP.

Чтобы иметь право на ODP, вы должны открыть или иметь соответствующий требованиям счет финансирования в регионах и зарегистрироваться в программе защиты от овердрафта.

На переводы с другого депозитного счета могут распространяться ограничения на транзакции и чрезмерная комиссия за снятие средств.Кредитные счета, которые могут служить назначенными счетами финансирования, подлежат утверждению кредита, а средства, авансированные с кредитной карты, не подлежат льготному периоду. На средства, авансированные со счета кредитной линии или кредитной карты, будут начисляться проценты по процентной ставке, указанной в соглашении для этого счета. Вы не должны предполагать, что мы будем использовать средства, доступные для ODP, для авторизации и оплаты транзакций по текущему счету, пока мы не уведомим вас в письменной форме о том, что мы обработали ваш запрос на регистрацию в ODP.

Чтобы узнать больше или зарегистрироваться, посетите региональный филиал, позвоните по телефону 1-800-REGIONS или войдите в систему онлайн-банкинга регионов.

Защита и покрытие овердрафта | Как избежать комиссии за овердрафт

Это случилось со всеми нами: небольшой просчет бюджета или недосмотр, который привел к неожиданной нехватке средств.

Поэтому иметь защиту от овердрафта удобно. Он охватывает транзакции, которые превышают остаток на вашем текущем счете, что дает вам душевное спокойствие и устраняет неудобства, связанные с отклоненным чеком, дебетовой картой или транзакцией через банкомат.

Шаг 1. Выберите резервные учетные записи

С помощью защиты от овердрафта вы можете связать до трех подходящих счетов 1 со своим текущим счетом, чтобы средства переводились автоматически в случае овердрафта на вашем счете, что помогает избежать овердрафта.

Доступные банковские счета в США включают:

Шаг 2.

Настройка защиты от овердрафта

Настройка защиты от овердрафтаПосле того, как вы определились, с каких счетов вы хотите получать переводы для защиты от овердрафта, вы готовы к настройке защиты от овердрафта.Для этого просто:

- Войдите в Интернет-банк или Мобильный банк, затем перейдите на свой текущий счет и щелкните ссылку Защита от овердрафта.

- Позвоните нам по телефону 800.USBANKS (800.872.2657)

- Поговорите с банкиром в любом отделении банка США.

Как работает защита от овердрафта

После того, как вы свяжете свои счета, средства будут автоматически переведены со связанного счета защиты от овердрафта следующим образом:

- Если отрицательный Доступный баланс на вашем текущем счете составляет 5 долларов США.01 или более, средства могут быть переведены в сумме, кратной 50 долларам США, при этом взимается комиссия за перевод защиты от овердрафта.

- Если ваш отрицательный Доступный баланс составляет 5 долларов США или меньше, сумма перевода составит 5 долларов США, и комиссия за перевод защиты от овердрафта будет отменена.

- Когда перевод защиты от овердрафта осуществляется со связанного депозитного счета (сберегательный счет банка США, денежный рынок или дополнительный текущий счет), комиссия не взимается.

Если на счете, привязанном к защите от овердрафта, недостаточно средств для покрытия овердрафта:

- Доступный остаток на связанном счете будет переведен для уменьшения суммы овердрафта.

- Если к вашему текущему счету привязан другой счет, средства будут переведены с этого счета в сумме, кратной 50 долларам США, для покрытия оставшегося отрицательного Доступного баланса.

Например, предположим, что баланс вашего текущего счета составляет 42 доллара США, а доступный остаток на связанном кредитном счете составляет 1000 долларов США. Если вы выпишете чек на 125 долларов, это превысит ваш текущий счет на 83 доллара. Мы переведем 100 долларов США с основного счета, привязанного для защиты от овердрафта, что включает сумму, достаточную для покрытия вашего отрицательного баланса и комиссии за перевод защиты от овердрафта.

Комиссия за перевод защиты от овердрафта (и как ее избежать)

Когда перевод защиты от овердрафта осуществляется со связанного депозитного счета (сберегательный счет банка США, денежный рынок или дополнительный текущий счет), комиссия не взимается. Для большинства текущих счетов в банках США эта комиссия составляет не более 12,50 долларов США, если переводы осуществляются со связанного кредитного счета банка США (резервная линия банка США, кредитная карта банка США, линия Premier банка США, линия собственного капитала банка США Кредит и / или другие кредитные линии).

Способы уменьшить или избежать комиссии за перевод защиты от овердрафта:

- Настройте оповещения учетной записи и получайте электронную почту или текстовые сообщения, когда у вас низкий баланс или когда наступает срок оплаты.

- Следите за своим счетом и самостоятельно переводите средства на текущий счет до того, как произойдет овердрафт.

- Изучите варианты своего текущего счета, посетив местное отделение банка США или позвонив по телефону 800.

USBANKS (800.872.2657).

USBANKS (800.872.2657). - Загрузите файл U.Приложение S. Bank на мобильное устройство.

Помните, что покрытие овердрафта и защита овердрафта различны. В банке США термин Покрытие овердрафта относится к тому, как мы будем обрабатывать транзакции для вашего счета. Если транзакция приводит к отрицательному балансу Доступного баланса, мы обращаем внимание на ваш выбор покрытия овердрафта, чтобы решить, как мы будем обрабатывать транзакцию. НАС.Банк может авторизовать и оплатить овердрафты по данным типам операций за комиссию:

- Чеки и другие операции с использованием номера вашего текущего счета

- Автоматическая оплата счетов

- Периодические транзакции по дебетовой карте (например, автоматические платежи в спортзал )

Мы не будем авторизовывать и оплачивать овердрафты для этих типов транзакций, если вы не скажете «да» банкоматам и дебетовым картам.

Вы можете выбрать другой способ оплаты или просто откажитесь от транзакции. Однако, если вы выбрали какой-либо тип защиты от овердрафта, вы воспользуетесь этой услугой.

Вы можете выбрать другой способ оплаты или просто откажитесь от транзакции. Однако, если вы выбрали какой-либо тип защиты от овердрафта, вы воспользуетесь этой услугой./women-checking-amount-in-bank-account-passbook-with-bank-statement--980973478-ad5a92f10acd4f46a20d566018454108.jpg)

USBANKS (800.872.2657).