Акции облигации и другие ценные: рынок ценных бумаг и их виды. Акции и облигации

рынок ценных бумаг и их виды. Акции и облигации

Что такое ценная бумага?

Ценная бумага — это документ, удостоверяющий имущественные права, которые можно осуществлять или передавать кому-то только при предъявлении данного документа. Ценные бумаги позволяют подтверждать и передавать имущественные права просто и быстро.

Например, ценной бумагой является акция — владелец этого документа получает право собственности на долю компании. Чем больше акций — тем больше доля в капитале фирмы. Если у собственника более 50% акций компании, то это называется контрольным пакетом. Владелец контрольного пакета акций может единолично принимать решения о судьбе компании.

Помимо акций, к ценным бумагам относятся долговые бумаги — облигации и векселя, а еще платежные средства — чеки.

Выпуск ценных бумаг называется эмиссией. Эмитентом ценной бумаги может быть государство, органы власти, юридические и физические лица. Компании обычно выпускают ценные бумаги с целью получить дополнительное финансирование.

Акция Южно-русского днепровского металлургического общества. 1906 год. Источник: Hisdoc.ru

Акция Южно-русского днепровского металлургического общества. 1906 год. Источник: Hisdoc.ru

Ценными бумагами являются документы, соответствующие установленным законом требованиям и удостоверяющие обязательственные и иные права, осуществление или передача которых возможны только при предъявлении таких документов (документарные ценные бумаги) <…>

Ценными бумагами являются акция, вексель, закладная, инвестиционный пай паевого инвестиционного фонда, коносамент, облигация, чек и иные ценные бумаги, названные в таком качестве в законе или признанные таковыми в установленном законом порядке.

Гражданский кодекс РФ. Статья 142

Виды ценных бумаг: акции и облигации

Бывают долевые ценные бумаги — акции, а бывают долговые ценные бумаги — облигации и векселя.

Акция — это бессрочная ценная бумага, которая свидетельствует о праве собственности на долю в капитале компании и на получение дохода в виде дивидендов.

У акционера есть право на управление компанией, право на дивиденды, право на часть имущества компании в случае банкротства, право на информацию о деятельности компании.

Дивиденды — это процент от прибыли компании, который выплачивается акционерам.

Привилегированные акции отличаются от обычных тем, что дают право на получение фиксированного размера дивиденда (независимо от прибыли компании) и первоочередное право на часть имущества фирмы в случае банкротства.

Облигация — это ценная бумага, закрепляющая право держателя на получение в предусмотренные сроки номинальной стоимости и зафиксированного в ней процента.

Облигация дает права на безусловный возврат всей суммы, на получение процента, на часть имущества компании в случае банкротства. Облигация не дает права голоса, участия в управлении компанией.

Фьючерс — это контракт, по которому покупатель получит определенный товар в будущем по оговоренной цене.

Вексель — долгосрочное долговое обязательства, обяазнность вернуть сумму в определенный срок и с процентами.

Существуют и другие виды ценных бумаг: сберегательные и трастовые сертификаты, консаменты etc.

Рынок ценных бумаг. Что такое фондовая биржа

Операции с акциями, облигациями и другими ценными бумагами обычно осуществляются на фондовой бирже.

Фондовая биржа — организованный рынок, где осуществляются сделки с ценными бумагами и деятельность которого контролируется государством. Сегодня на биржах проходят электронные торги — акции физически не переходят каждый раз от владельца к владельцу, их принадлежность меняется с помощью записей в компьютерной базе данных.

Функции фондовой биржи

Привлечение средств для долгосрочных инвестиций

Осуществление купли-продажи акций, облигаций и других ценных бумаг

Установление в ходе торгов курса — рыночной цены — ценных бумаг

Распространение информации о котировках — установлении биржевой цены — и о состоянии на финансовом рынке в целом.

Российский рынок ценных бумаг регулируют федеральный закон №39-ФЗ «О рынке ценных бумаг» и федеральный закон №208-ФЗ «Об акционерных обществах».

Московская биржа. Фото: Reuters

Московская биржа. Фото: Reuters

Номинальная и рыночная стоимость ценных бумаг

У ценных бумаг есть номинальная, а есть рыночная стоимость.

Номинальная стоимость акции или облигации — это та сумма, в которую бумага оценивается на стадии выпуска или гашения. Номинальная стоимость акции отражает долю уставного фонда акционерного общества, приходящуюся на одну акцию.

Рыночная стоимость — это цена, которую в настоящий момент готовы заплатить за эту ценную бумагу на бирже. Здесь учитывается сумма капитализации имущественных и прочих прав ценной бумаги. Если компания с момента выпуска акций выросла или, как ожидают, будет расти в будущем — тогда ее акции становятся дороже. Если дела у компании плохи — ее акции дешевеют.

Источником стабильного дохода может стать государственный долг России. Прямо сейчас любой человек может дать бюджету в долг под фиксированный процент. В таком случае инвестор получит 7% годовых и даже сэкономит на налоге

Фото: Unsplash

Купить облигацию — значит дать в долг. Заемщиком может выступить компания или целое государство. В России такие бумаги выпускает Министерство финансов; каждая бумага называется облигацией федерального займа (ОФЗ). С помощью облигаций можно получать стабильный доход раз в полгода.

За пользование деньгами инвесторов российский Минфин платит держателям облигаций проценты раз в полгода. Такие проценты называются купоном. А в дату погашения ОФЗ министерство возвращает всю занятую сумму.

Сколько можно заработать?

Если вложить ₽100 тыс. в облигации федерального займа, то за два с половиной года можно заработать почти ₽17 тыс. За это же время вклад в крупном российском банке может принести в районе ₽13–15 тыс. Объясняем, как это работает.

Подробнее про облигации мы писали в отдельной статье. С ее помощью можно разобраться, какие вообще бывают облигации, что такое срок погашения, купон, как формируется цена и доходность. А в этой статье разберем на примере, как работают государственные облигации и сравним их с вкладом в банке.

Как выбрать облигацию?

Для примера возьмем гособлигацию № 25083. Эта ОФЗ привлекательна тем, что у нее фиксированный купонный доход в 7%, а дата погашения наступит совсем скоро: 15 декабря 2021 года. В других ОФЗ дата погашения может быть в 2031 или 2034 годах.

На сколько ОФЗ хватит ₽100 тысяч?

На 97 гособлигаций № 25083. Общая сумма всей сделки составит ₽99 611. Дело в том, что конечная сумма сделки формируется из нескольких факторов. Она зависит от рыночной цены облигации, комиссии брокера и накопленного купонного дохода. Разберем все по порядку.

Одна гособлигация № 25083 стоит ₽1000. Для удобства расчета Минфин устанавливает такую цену почти для всех облигаций при выпуске. Это называется номинальной ценой облигации.

Дальше на бирже она измеряется в процентах от этой цены, то есть от ₽1000. Процент меняется в зависимости от многих факторов. Это надежность эмитента , ключевая ставка Центробанка и дата выплаты купона. Чаще всего цена находится в диапазоне 97–103%.

Чтобы купить бумагу, надо открыть брокерский счет. Через РБК Quote счет можно открыть в «ВТБ Капитале». Все брокеры берут комиссии за обслуживание. Если покупать ценные бумаги через РБК Quote, комиссии будут такими:

- 0,3% с одной операции;

- ₽99 ежемесячно. Но эту комиссию нужно заплатить, только если вы совершите в месяц хотя бы одну сделку. Если в течение месяца вы ничего не купили и не продали, то платить не нужно;

- пополнить счет и вывести деньги на карту — бесплатно.

На момент написания заметки рыночная цена одной гособлигации № 25083 — 99,1%, или ₽991. За 97 штук получится ₽96 127.

К сумме ₽96 127 добавится накопленный купонный доход. Он входит в сумму автоматически, если по облигации уже начислялись купоны до того, как вы решили ее купить. В случае с гособлигацией № 25083 он составит ₽3087. Эта сумма вернется вам в полном объеме, когда Минфин в следующий раз заплатит купон.

Тогда у вас окажется вся сумма купонов, которую когда-либо платил Минфин по этой облигации с момента ее выпуска. Итого цена покупки за 97 штук будет равна ₽99 214.

Теперь нужно заплатить комиссию брокеру: 0,3% от ₽99 214 — это ₽297. Плюс ₽99, потому что была совершена хотя бы одна операция в месяц. Общая комиссия брокера составит ₽396.

Складываем ₽99 214 и ₽396 и получаем конечную сумму всей сделки — ₽99 611.

Как именно будут выплачиваться деньги?

По выбранной облигации Минфин платит купон каждые полгода — ₽34,9 за одну облигацию. Например, в день выплаты 19 июня 2019 года за 97 гособлигаций № 25083 инвестор получил ₽3385. Эти деньги можно было сразу вывести на карту или купить дополнительно три таких же или других гособлигаций.

Если держать бумагу до даты погашения, то по гособлигации № 25083 Минфин успеет заплатить пять купонов. В деньгах это ₽16 933.

Можно ли не платить налог?

Да: Федеральная налоговая служба России не берет налоги по купонам. Это закреплено в пункте 25 статьи 217 Налогового кодекса.

Из данного правила существуют исключения. Если инвестор продаст гособлигацию по более высокой цене, чем купил, придется заплатить налог на эту разницу. Лучший способ избежать этих выплат — не продавать ОФЗ, а купить и держать бумагу до самого погашения.

А если положить деньги на депозит?

Сейчас ставки по вкладам в крупных российских банках находятся в диапазоне 5–7%. Самые большие проценты — по тем вкладам, в которых нельзя досрочно снять или дополнительно внести деньги. Когда у вклада есть такие функции, то ставка ниже.

Также у вкладов чаще всего есть опция капитализации процентов. Это значит, что за определенный период времени банк начисляет дополнительные проценты к сумме вклада, что в итоге может увеличить ставку.

В итоге, если купить по рыночной цене 97 гособлигаций № 25083 за ₽99,6 тыс. и не совершать больше никаких сделок до даты погашения этой облигации, 15 декабря 2021 года Минфин вам вернет ₽116,9 тыс.

Это выше доходности вклада, хоть и ненамного. Если положить ₽99,6 тыс. при банковских ставках 5–7%, то через 2,5 года банк вернет вкладчику около ₽113–115 тыс.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Условная стоимость компании, акции которой обращаются на бирже. Капитализация равна цене акций, умноженной на их количество. Часто используется для оценки эффективности инвестиций в ценные бумаги. Процентная ставка, по которой центральный банк страны предоставляет кредиты коммерческим банкам. Эта ставка определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона размещаемых и дисконт торгуемых облигаций. Изменяя ставку центральный банк может воздействовать на инфляцию и валютные курсы. Например, повышая ставку, центральный банк делает кредиты и депозиты дороже, тем самым сдерживая инфляцию и укрепляя валютный курс. Лицо, выпускающее ценные бумаги (акции, облигации и др.). Эмитентами могут быть компании, госорганы и даже люди — например британский музыкант Дэвид Боуи выпускал собственные облигации

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Условная стоимость компании, акции которой обращаются на бирже. Капитализация равна цене акций, умноженной на их количество. Часто используется для оценки эффективности инвестиций в ценные бумаги. Процентная ставка, по которой центральный банк страны предоставляет кредиты коммерческим банкам. Эта ставка определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона размещаемых и дисконт торгуемых облигаций. Изменяя ставку центральный банк может воздействовать на инфляцию и валютные курсы. Например, повышая ставку, центральный банк делает кредиты и депозиты дороже, тем самым сдерживая инфляцию и укрепляя валютный курс. Лицо, выпускающее ценные бумаги (акции, облигации и др.). Эмитентами могут быть компании, госорганы и даже люди — например британский музыкант Дэвид Боуи выпускал собственные облигацииАкции и облигации как ценные бумаги

При достижении определённого уровня доходов встаёт выбор вложения имеющихся средств для будущего обеспечения, диверсификации поступлений, приумножения денег. Лучший вариант – инвестиции в акции или облигации.

Заключение

- Акции и облигации – ценные бумаги.

- Акции – долевые высокорисковые с неограниченной доходностью.

- Облигации – долговые низкорисковые с ограниченной доходностью.

- Место обращения инструментов – фондовая биржа.

Что это такое

Ценные бумаги – документы, закрепляющие назначенные права номинальных держателей. Выпуск осуществляют эмитенты: частные компании, государство. Выделяют следующие группы:

- долговые;

- долевые.

Долговые регулируют заём средств, предоставляют право номинальному владельцу на получение части прибыли. Цель эмиссии подобного вида – привлечение инвестиций. Они не позволяют управлять компанией, среди них выделяются облигации.

Долевые позволяют включить держателя в уставный капитал акционерного общества, собрание директоров и получать прибыль пропорционально доле. Акционерное общество – эмитент, наиболее ходовой вид – акции.

Понятие акции

Акции – ценные бумаги акционерных обществ двух видов:

- обыкновенные;

- привилегированные.

Обыкновенные позволяют номинальному владельцу распоряжаться компанией, получать дивиденды по решению совета директоров. Держатели привилегированных не могут управлять организацией, но имеют гарантированные дивиденды и приоритет при ликвидации предприятия.

Понятие облигации

Среднесрочные низкорисковые финансовые инструменты – облигации. Класс долговых ценных бумаг, позволяющий держателю получить выплату с процентами по истечении срока действия. Эмитенты: частные компании, государство.

Низкие риски облигаций гарантируются государством, доходность зафиксирована периодом обращения. Способы выплат:

- купонные;

- бескупонные (дисконтные).

У купонных выплачивается определённый процент на протяжении периода действия, а бескупонные (дисконтные) выкупаются по более низкой стоимости с последующей выплатой номинальной стоимости эмитентом.

Основные различия

- Акции – долевые ценные бумаги, облигации – долговые. Долевые предоставляют долю в управлении и право получать прибыль, долговые – фиксированный доход в ограниченный период времени.

- Облигации обеспечивают держателя более надёжными и менее прибыльными поступлениями. Акции (кроме привилегированных) имеют нестабильную дивидендную доходность, зависящую от финансовых показателей эмитента и решения совета директоров о выплатах.

- Акции выпускаются только акционерными компаниями, облигации – широким числом эмитентов.

Рынок ценных бумаг: акции и облигации

Обращение финансовых инструментов, связь между продавцами и покупателями происходит на фондовой бирже, включающей первичный и вторичный рынок. Биржа – независимый посредник, обеспечивающий честность торгов.

Предприятие осуществляет выпуск с целью привлечения инвестиций на первичном рынке. На вторичном эмитент выступает как продавец или покупатель, участвуя в спекулятивной торговле.

Приобретение и продажа

Приобретение и продажа производятся двумя методами:

- на бирже при посредничестве брокера;

- напрямую у эмитента.

Покупка во время первичного размещения на бирже доступна при выставлении эмитентом бумаг на публичную продажу.

На вторичном идут спекулятивные торги: продаются купленные активы, покупаются новые. Доступ к торгам осуществляется только через аккредитованных профессиональных участников. Инвесторы заключают договоры с брокерами, чтобы реализовывать сделки.

Напрямую у эмитента покупка акций происходит при их закрытом размещении и условии, что выпустившая компания включила инвестора в список участников. Долговые бумаги можно приобрести напрямую, например, в банке.

Стоимость акций и облигаций

Биржевые торги влияют на стоимость и зависят от совокупности факторов:

- экономические;

- политические;

- отраслевые;

- деятельность компании.

На базе имеющейся информации трейдеры проявляют интерес к активам: формируют спрос или его отсутствие.

Как заработать на ценных бумагах

Колебания цен, смена интересов трейдеров формируют главную возможность заработка – спекуляцию. Спекулятивная торговля – покупка и последующая прибыльная продажа.

Пассивный способ получения доходов: дивиденды по акциям, выплаты по облигациям.

Акции

Акции – ценные бумаги, которые выпускают компании для привлечения денег. Купив акции, человек, можно сказать, становится совладельцем компании. Конечно, стать полноценным акционером с правом голоса на собрании получится, если купить очень много акций. Но, даже имея небольшой пакет, инвестор будет получать дивиденды с прибыли эмитента. Более того, сами бумаги могут со временем расти в цене на рынке.

Итак, владелец акции имеет некую долю компании. Он даже претендует на получение части имущества, если компания разорится. Так как акционер имеет долю, хоть и небольшую, то он получает право на дивиденды, которые эмитент выплачивает из полученной прибыли.

Сами акции могут меняться в цене на фондовой бирже. Спекулянты ведут активную торговлю – покупают и продают бумаги для получения прибыли за счет разницы курсов. Для этого необходимо много учиться, владеть фундаментальным и техническим анализом, уметь прогнозировать и правильно реагировать на новости.

Консервативные инвесторы предпочитают вкладывать деньги в акции надежных компаний на долгий срок. Через отечественных брокеров есть возможность купить акции не только российских «голубых фишек», но и зарубежных надежных компаний. Подробная инструкция о том как купить акции есть на сайте https://internetboss.ru/kak-kupit-akcii/

Облигации

Торговля акциями сопряжена с рисками, ведь курс может пойти не в ту сторону, куда рассчитывал трейдер. Поэтому начинающие инвесторы часто рассматривают более надежные способы. Например, покупку облигаций.

Облигация отражает долговые обязательства. Эмитент (частная компания или государственная организация) выпускает облигации для привлечения денег на свое развитие. Инвестор, покупая облигацию, становится фактически кредитором эмитента. Т. е. компания обязана вернуть все деньги инвестору в конце срока жизни облигации (погасить бумаги). Также она обязуется выплачивать купон (процент), если речь идет о купонных облигациях.

Срок размещения, как правило, очень длительный. А купить бумаги каждый сможет на фондовом рынке.

Самыми надежными являются гособлигации, так как дефолт эмитента здесь очень маловероятен. Потенциальная прибыль не такая большая, однако ее хватит для защиты капитала от инфляции и даже выхода в плюс.

Именно риск дефолта эмитента может лишить инвестора денег. Поэтому не следует вкладывать деньги в бумаги неизвестных компаний. Доходность по корпоративным облигациям заметно выше, чем по государственным. Но выше и риски. Поэтому лучше вкладывать в облигации «голубых фишек».

Есть возможность торговать еврооблигациями. Они отличаются тем, что номинированы не в рублях, а в иностранной валюте. Купон может быть ниже, но зато инвестор защитит свой капитал от обесценивания отечественной валюты.

Что такое облигация, и как в них инвестировать более подробно можно узнать здесь https://internetboss.ru/investicii-v-obligacii/

Что выбрать?

Акции и облигации отличаются в корне. Акция подтверждает факт владения компанией. Бумаги находятся в обращении на фондовой бирже. Каждый имеет возможность приобрести акции и стать в какой-то степени совладельцем компании-эмитента.

Если говорить о дивидендах, то их нельзя назвать гарантированными. Время и размер выплаты зависит от общего решения на собрании акционеров. Стоит сказать, что крупные и авторитетные компании выплачивают дивиденды регулярно. Хотя бывает, что эмитент ничего не платит годами.

Дивиденды выплачиваются из части полученной за определенный период времени прибыли. Это может быть и 5, и 10, и 15 процентов. Точно определить нельзя, так как выплата назначается в размере фиксированной суммы за каждую акцию. Но часто дивиденды бывают выше, чем купон не только по гособлигациям, но и корпоративным.

Облигации не делают из инвестора совладельца компании. Облигацию можно сравнить с долговой распиской, только эти ценные бумаги торгуются на фондовой бирже. Любой может через брокерский счет купить у другого участника рынка облигации и получить право на купонные выплаты. Также их при желании можно продать на рынке.

Доходность по гособлигациям небольшая. Выше она по корпоративным облигациям. Плюс инвестирования в том, что облигации не могут подешеветь, так как у них есть фиксированная номинальная стоимость, по которой эмитент обязан выкупить бумаги в конце срок ее жизни.

А если говорить об акциях, то они меняются в цене на рынке. Ключевой фактор – финансовое положение компании и ее доход. Если спрос на бумаги растет, то они могут дорожать. И наоборот. Это дает возможность неплохо заработать в долгосрочной перспективе, либо даже в краткосрочной за счет спекулятивной торговли.

Фактически, инвестирование в акции может оказаться заметно прибыльнее, чем покупка облигаций. Зато при инвестировании в облигации все же меньше рисков, если доверять деньги надежным компаниям. Каждый человек уже сам определяет, исходя из своих целей, какой вариант ценных бумаг выбрать для инвестирования. Просто нужно помнить, что чем выше вероятная прибыль от вклада, тем выше и риски.

«Что такое паи, облигации и акции?» – Яндекс.Кью

ИИС нужен в первую очередь для покупки ОФЗ и для того, чтобы иметь возможность получить соответствующие налоговые вычеты (219.1 НК РФ).

Что касается приобретения иных облигаций, то могу предложить несколько практических правил:

1) Диверсификация портфеля. Не вкладывайте все деньги в облигации одного эмитента. Установите для себя сумму, потеря которой не создаст существенных финансовых проблем; это будет предельным лимитом для одного имени.

2) Помнить о рисках. В отличие от банковских вкладов вложения в облигации не обеспечены гарантией государства. Почитайте про кредитные рейтинги и используйте их при выборе облигаций. Обычно чем выше риск, тем выше доходность. Однако опыт показывает, что медианный инвестор заработает больше на умеренно рисковом портфеле, чем на высокорисковом, на долгосрочном временном интервале. Отсюда совет — не гоняйтесь за слишком «выгодными» сделками, не покупайте облигации дешевле 80% номинала.

3) При прочих равных условиях выбирайте краткосрочные облигации. В стрессовые периоды цены на облигации снизятся. Кроме того, стресс на рынке может негативно повлиять на финансовое состояние эмитента. Чем меньше срок до погашения облигации, тем меньше риск, что ее придется продать с убытком.

4) Ознакомьтесь с особенностями российского рынка. Например, большинство облигаций здесь имеют оферту на досрочное погашение при переназначении купона. Это означает, что инвестор может иметь более высокую доходность и меньший риск, реализуя облигацию по оферте досрочно.

5) Изучите основные параметры облигаций и их значение. Из предыдущих советов следует, что минимум информации, который нужен для осмысленного приобретения облигаций — название эмитента, код облигации, ее кредитный рейтинг, срок до погашения, срок до оферты, доходность до погашения/до оферты. Большая часть информации содержится в проспекте эмиссии. Что-то можно и нужно будет искать самостоятельно. Рекомендую сайты e-disclosure и rusbonds.

Удачных инвестиций!

в чем разница и как торговать?

Акции и облигации — это основа фондового рынка, то, с чего начинался капитализм и рынок ценных бумаг. На основе этих инструментов создавались позднее другие виды ценных бумаг —опционы, CDO, свопы, фьючерсы и другие. Не теряют свою привлекательность акции и облигации и сегодня. Но прежде чем торговать ими нужно разобраться, что такое акция, что такое облигация, какая между ними разница и как тут можно заработать.

Понятие акции

Акция — это ценная бумага, подтверждающая долевое участие держателя акции (акционера), право на получение дохода в виде дивидендов и право на управление акционерным обществом. Каждая акция несет в себе часть капитала предприятия, чем больше акций есть у акционера — тем большая часть предприятия находится у него в собственности.

Акции выпускаются таких видов:

- обычная — такая акция дает право на управление предприятием (одна акция = один голос), право на получение дивидендов из чистой прибыли предприятия. Размер дивидендов зависит от решения совета директоров и прямо пропорционален количеству акций у акционера;

- привилегированная — закрепляют за акционером право на получение стабильной прибыли вне зависимости от результатов деятельности предприятия, право на первоочередную выплату дивидендов и выдачу имущества при ликвидации. Но могут быть ограничения на право управления предприятием. Все права и ограничения по привилегированным акциям прописываются в уставе акционерного общества.

Акционерное общество производит эмиссию акций и после проведения листинга и первичного распределения, акции попадают на вторичный фондовый рынок, где и происходит торговля акциями. Их могут использовать как средство для инвестиций и для спекуляций.

Инвестиционную привлекательность акции обуславливают дивиденды и курсовая разница. Спекуляции основываются на котировках акций на бирже — доход получают от разницы между ценой покупки и ценой продажи акции.

Понятие облигации

Облигация — это долговое обязательство. Подобно акции ее выпускают на рынок и продают. Лицо, купившее облигацию имеет право на получение от эмитента возмещения стоимости ценной бумаги в оговоренный срок. Кроме возврата стоимости облигации, держатель ценной бумаги может получить определенный процент от стоимости ценной бумаги — купона. То есть облигация — это некоторая разновидность кредита, который получает эмитент на фондовом рынке. Облигации часто выпускают под реализацию определенной программы, доход от которой будет позднее направлен на выплату дохода по ценным бумагам. Срок действия облигации может составлять от 1 года до 20-30 лет.

Облигации выпускаются не только предприятиями, но и государством, финансовыми учреждениями. Привлекательность облигации определяется легкостью в передаче от одного владельца к другому, отсутствием залога и возможностью планировать затраты и прибыль. Торговля облигациями происходит как на первичном рынке — ее можно выкупить непосредственно у эмитента, так и на вторичном рынке — множество облигаций свободно торгуются на различных фондовых биржах.

Доходность облигации определяют две составляющие:

- купон (процент) — периодические выплаты оговоренного процента от стоимости облигации. Процент может быть, как фиксированным, так и плавающим, привязанным к межбанку или рефинансированию;

- разница между ценой покупки и продажи;

Рыночная цена облигации определяется сроком до погашения, накопленным купонным доходом, процентными ставками на банковские депозиты.

Облигация может быть инструментом инвестиций и объектом спекуляций на фондовом рынке, где происходит торговля облигациями. Инвестиционный доход приносят как купонные выплаты, так и разница между покупкой и продажей.

На первый взгляд акции и облигации очень похожи. Но различий между ними достаточно.

Различия между акциями и облигациями

Сначала об общих чертах акций и облигаций:

- выпускаются эмитентами на фондовый рынок;

- служат для привлечения дополнительного капитала;

- служат объектом спекуляций на фондовом рынке.

Различий же между ними гораздо больше:

- риск — акции более высокорисковый инструмент, доход по ним зависит от результата работы предприятия. По облигации доход гарантирован и стабилен. Но при ликвидации предприятия акционеры имеют право получить часть имущества предприятия, держатели облигаций же могут остаться ни с чем;

- доход — дивиденды значительно превышают доход от купонов;

- права — облигация дает право только на возврат стоимости облигации, акция дает гораздо большие права — на получение дивидендов, на участие в управлении предприятием;

- срок действия — у облигации точно указанный срок действия, акции выпускаются бессрочно;

- эмитенты — облигации выпускаются государственными и муниципальными органами, финансовыми учреждениями, предприятиями, акции же выпускают акционерные общества.

Что касается инвестиций в акции и облигации, то облигации предпочитают начинающие инвесторы и спекулянты — риск по облигациям не высок, доход стабилен и понятен. Акции — это больше удел профессионалов. Чтобы более глубже разобраться в различиях между акциями и облигациями, понять их суть и научиться с ними обращаться — подписывайте на блог Школы трейдинга Александра Пурнова. А чтобы научится торговать этими ценными бумагами на фондовых биржах — записывайтесь на курсы в Школу Трейдинга.

Читайте также:

На фондовом рынке есть риск потерять все. Но можно стабильно обгонять банковский депозит. Совместно с частным инвестором и писателем Александром Силаевым мы публикуем цикл статей, в которых рассказываем, как это сделать

Александр Силаев — частный инвестор, трейдер, писатель и журналист. Торгует на бирже с 2010 года. Автор изданной в 2019 году книги «Деньги без дураков». Ведет одноименный блог во «ВКонтакте» об инвестициях и блог о рациональности «Философия без дураков». Часть публикуемых у нас материалов — переработанные фрагменты его книги.

Поговорим о риске. Возьмем самый простой риск применительно к самому пассивному инвестированию. Обычно под таковым имеют ввиду волатильность — то есть, тенденцию актива к изменениям цены: «Сегодня акция по 1000, через месяц 900, через два 1200, через три — поживем-увидим». А банк тем временем начисляет свой процент размеренно и надежно.

Мне ближе иное восприятие волатильности: она неприятна, но не фатальна. К тому же в ней наблюдается такое явление, как положительный риск. Упало на 30% за месяц — это возрастание риска, но если выросло на 30% — это тоже возрастание риска, понятого как волатильность. Риск по определению это плохо. Но рост на 30% за месяц это хорошо. Так хорошо или плохо?Не будем путаться — к счастью, в русском языке много слов, — пусть волатильность остается волатильностью, а под риском мы договоримся понимать вероятность потери всего инвестированного капитала или его значительной части без дальнейшего отыгрыша.

Волатильность: как правильно и безопасно кататься на волнах рынка

Если портфель акций проседает на 10%, не беда. Сегодня просело — завтра подросло. Другое дело, если ты вложил 10% своего капитала в какую-то схему, где что-то пошло не так, и эти деньги пропали навсегда. Под риском будем понимать вот эту вероятность «пропали навсегда». И это серьезно, в отличие от волатильности, где проблема сводится к нашей психологической форме: в хорошей форме мы ее не заметим.

Скрытый риск облигаций

Если мы поменяем смыслы, как описано выше, то поменяются и важные выводы. Начинают твориться чудеса: диверсифицированный портфель акций становится менее рискован, чем государственные облигации. А ведь принято считать наоборот!

Почему так получается? Дело в том, что есть два риска, которые портфель акций выдержит, а государственные облигации — нет (вы ведь помните, что в нашем случае риск означает «пропали навсегда»). Речь о гиперинфляции и дефолте. Помню из детства, как родители на исходе СССР сделали вклад в Сбербанке под очень хороший процент — 15% годовых. Что было дальше, вы знаете. Касательно дефолта, то чем крупнее финансовый организм, тем менее он подвержен дефолту . Крупное государство подвержено ему менее всех. Но даже лев помрет с большей вероятностью, чем стая собак. Если боитесь, что питомец помрет — инвестируйте в стаю.

Как обогнать депозит: 5 аргументов вложить деньги в ОФЗ

Сравнивая риски акций и облигаций, уместна такая метафора. Вам предлагают на выбор два вида риска. В первом случае вас наверняка ранят, вы будете много болеть, много раз вам покажется, что вы умрете. Но при этом у вас есть гарантия, что выживете. Всегда. Как бы страшно не было. Такой вот волшебный амулет. Он не спасает от ран, болезней и страданий, но гарантирует жизнь. Хотя лет пять, возможно, будете прихрамывать. Или десять. Так выглядит инвестирование в акции.

Вторая история — с вами будет происходить несчастных случаев в десять раз меньше. И болезней меньше. Вы с меньшей вероятностью порежетесь, отравитесь, упадете со стула. Но несколько раз в жизни к вам подойдет черт и предложит тянуть из колоды карту. И если попадется дама пик, вы умрете. Скорее всего, конечно, вытащите что-то другое и продолжите наслаждаться ровным графиком жизни. Так выглядит инвестирование в облигации и депозиты.

Насчет черта и дамы пик. Для стандартной колоды это вероятность 1/36 или 1/52. Не так уж страшно. Это в благополучной стране с уважением к капиталу. В стране третьего мира или при социализме черт будет жестче. Вы умрете, если вытащите любую карту пиковой масти. Просто вероятность того, что кризис обернется дефолтом и гиперинфляцией, в такой стране выше. И это не наши домыслы, а статистические массивы. Таким образом, в одной стране игра с чертом скорее всего кончится вашим выигрышем (впрочем, без гарантии), в другой — рано или поздно абсолютным проигрышем. Советские люди, хранившие деньги на сберкнижке, проиграли именно так.

Можно сказать, что долевой капитал (акции) очень легко сжимается, гнется, но он никогда не погибнет до конца (разве что вашу страну захватят ортодоксальные троцкисты). Долговой капитал (облигации) хуже гнется, но сломать его проще. Если дать такому капиталу много времени, то он более хрупок.

Акции доходнее, но…

Кстати, раз уж зашла речь о сравнении акций и облигаций. Еще одно общее место: акции доходнее. Хотя бы потому что рискованнее. Вероятно, так оно и есть. Однако без нюансов не обходится и здесь.

Касательно повышенной доходности рынка акций перед облигациями, она совершенно точно видна на графиках. Но возьмем Россию. Здесь доход по акциям, будь то дивиденды или разница покупки-продажи, облагается налогом, а по облигациям — нет. Это раз. Инвестирование в акции обычно более связано с тратами на посредников. Это два.

Как выбрать акцию для инвестиций?

Наконец, есть такое обстоятельство, и оно чуть сложнее: облигации почти всегда стоят одинаково. А вот акции могут стоить очень дорого или очень дешево. В кризис они стоят дешево и по идее надо покупать. Но в кризис у людей меньше свободных денег, как в 2008-2009 годах. На пике эйфории они стоят дорого, как в 2006-2007 годах, и по идее покупать не надо, но свободные деньги есть.

Если вы будете покупать акции, как только у вас появляются деньги, в среднем вы будете делать это в моменты, так скажем, чуть хуже среднего. Исключение, если вы уникум и ваши доходы обратно пропорциональны состоянию экономики. Но мало кто строит карьеру так, чтобы пировать во время чумы, поэтому, если у вас все как у людей, то считайте, что ваше инвестирование в акции обложено еще и этим странным неофициальным налогом. Насколько он велик? Думаю, невелик. Но если это изъятие не менее 1% годовых, то это уже сопоставимо с НДФЛ. И это пункт три.

Вывод: нельзя сказать, что акции прямо сильно-сильно доходнее облигаций (хотя все же у первых доходность выше). Но, как ни странно, именно акции надежнее на интервале длиной в жизнь.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. изменчивость цены со значительным отклонением от основной тенденции. Если колебания цен от минимумов к максимумам в течение периода времени значительно больше итогового изменения цен за то же время, то можно сказать, что волатильность высокая. Но если, например, после цены только росли и выросли на 5%, а колебания цен не превышали, например, 0,5%, то это волатильностью не считается. Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Определениеоблигаций — Investing.com

Что такое облигация?

Облигация — это долговый инструмент, который создается заемщиком для получения определенной суммы капитала в течение определенного периода времени.

Как работают облигации?

Покупатель облигации является кредитором или держателем облигации. Кредитор получает процентные платежи от заемщика в определенные даты до наступления срока погашения облигации, после чего заемщик возвращает первоначальную сумму облигации обратно кредитору.

Правительства, агентства, муниципалитеты и корпорации / компании выпускают облигации как способ привлечения средств для таких вещей, как покупка оборудования, новые проекты или рефинансирование существующего долга. Выпуск облигаций может быть более привлекательным, чем получение кредита в банке, поскольку облигация создается заемщиком, в то время как стоимость и условия банковского кредита часто являются более дорогостоящими и ограничительными.

Конкретная сумма заемного капитала называется номинальной стоимостью; конкретный период или продолжительность называется сроком погашения.Регулярные платежи, осуществляемые заемщиком, часто происходят ежегодно или раз в полгода, и сумма каждого платежа определяется годовой ставкой купона облигации, выраженной в процентах от номинальной стоимости.

Например, если компания XYZ продает облигацию с номинальной стоимостью 1000 долларов, сроком погашения 3 года, ставкой купона 5% и полугодовой датой купона, она будет выплачивать держателю облигации (инвестору) 25 долларов каждые 6 месяцев в течение трех года. Прибыль, обычно называемая доходностью, будет составлять 5% в год, и по истечении трех лет компания XYZ вернет инвестору 1000 долларов.

Ставка купона облигации в значительной степени определяется риском дефолта заемщика, но также и продолжительностью облигации, например, чем дольше срок погашения облигации, тем больше шансы на изменение ситуации заемщика, что делает его более вероятным у них могут быть проблемы с погашением облигации.

Оценка облигаций

После выпуска заемщиком облигация может быть продана так же, как и любая другая ценная бумага. Стоимость этого конкретного актива находится в фиксированном потоке платежей.

На вторичном рынке инвесторы готовы платить более или менее за облигацию в зависимости от условий процентной ставки на момент продажи. Цена продажи меняет доходность облигации; чем больше выплачивается за облигацию с фиксированной ставкой купона, тем ниже доходность. И наоборот, чем меньше платят, тем выше доходность.

Например, используя облигацию XYZ, упомянутую выше, подумайте, что произойдет, если первоначальный владелец решит продать облигацию, когда процентные ставки по облигациям с аналогичным риском и дюрацией повысились на один процентный пункт.

В этом случае цена покупки облигации XYZ упадет, а доходность вырастет, потому что теперь доступны другие облигации с лучшими ставками. И наоборот, если бы процентные ставки упали на один процентный пункт, облигация XYZ стала бы более ценной, а доходность упала бы, потому что теперь она имеет лучшую ставку, чем другие доступные облигации.

Что такое государственные облигации?

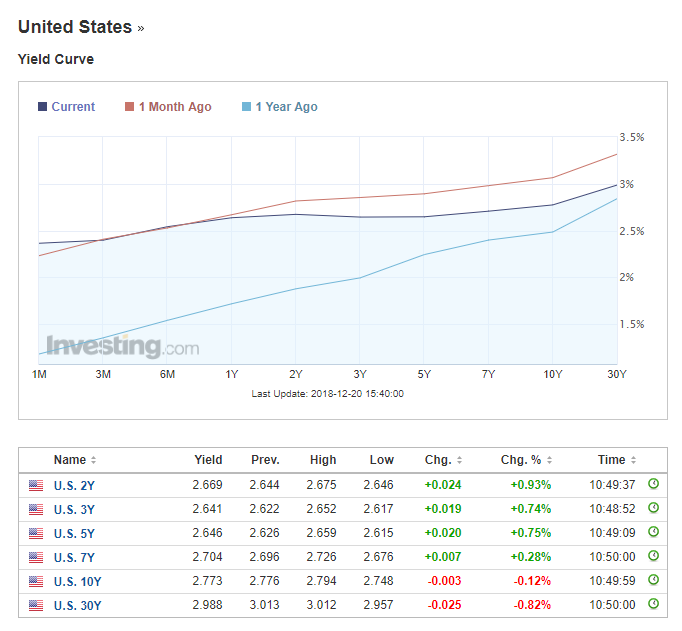

Казначейства США называются облигациями, если срок погашения превышает 10 лет, примечаниями, если срок погашения составляет от одного до 10 лет, и счетами, если срок менее одного года.

Муниципальные облигации, часто называемые муниципалитетами, имеют не облагаемые налогом льготы. Они выпускаются штатами, городами, округами и другими, более мелкими государственными органами, например, для финансирования местной инфраструктуры или образовательных проектов.

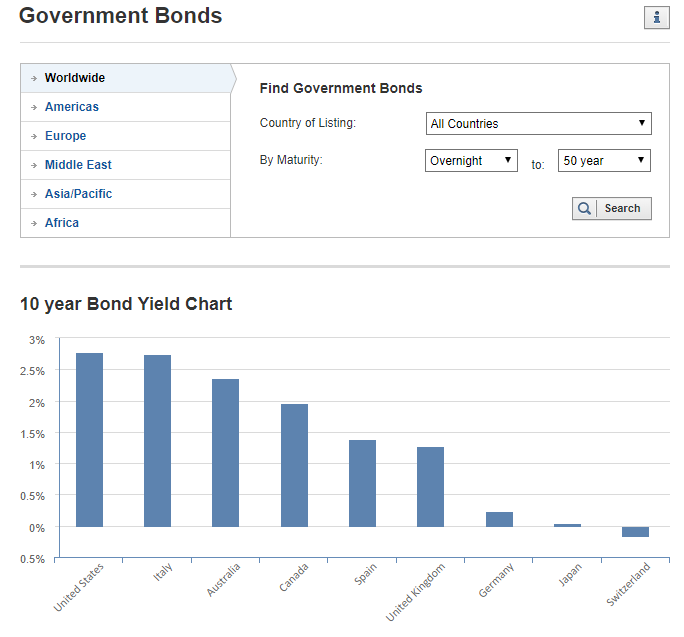

Страница государственных облигаций на Investing.com предоставляет доступную для поиска базу данных по ставкам суверенных облигаций, доступных по всему миру. Страница начинается с графика доходности 10-летних облигаций, который часто называют базовым курсом основных стран.

Поиск в базе данных по стране и срокам погашения дает диаграмму с текущими и историческими данными кривой доходности для каждого выбранного срока погашения.Далее следуют таблицы основных облигаций с разными сроками погашения, а также индексы и цены финансовых фьючерсов. Последняя таблица на странице подробно описывает предстоящие аукционы по всему миру. Например, облигации США:

Навигация по всему разделу на вкладке облигаций позволяет пользователям фильтровать по странам, спредам, а также по основным индексам, связанным с облигациями.

Что такое инвестиционные вариации облигаций?

Облигации могут быть «отзывными», означает, что заемщик решает досрочно погасить кредит.В таких случаях эмитент облигаций возвращает первоначальную сумму облигации обратно владельцу облигации (он же инвестор) и прекращает выплату процентов. Мунисы и корпоративные облигации могут быть вызваны. Казначейств нет (за исключением очень редких случаев).

Облигация также может быть «пригодной для погашения» , если у нее есть возможность, предусмотренная в самом начале. Облигации с правом погашения позволяют держателю облигаций иметь право выйти из сделки до наступления срока погашения, если они того пожелают. Однако этот выбор может быть осуществлен только в том случае, если происходят определенные заранее оговоренные события или условия.

Облигации также могут иметь «нулевой купон», означает, что процент (купон) не выплачивается держателю облигации, пока он владеет облигацией. Облигации с нулевым купоном обычно выпускаются с большим дисконтом по отношению к их номинальной (номинальной) стоимости. Когда этот тип облигации погашается, держателю выплачивается по номиналу, а не по дисконтированной ставке, и именно так инвестор получает свою прибыль.

Корпоративные облигациитакже могут быть конвертируемыми , , что позволяет владельцам облигаций конвертировать облигации в акции компании при определенных условиях.

Ценные бумаги с фиксированной процентной ставкой похожи на долговые расписки с процентами

Ценные бумаги с фиксированной процентной ставкой — это долговые вложения, которые платят фиксированную или плавающую ставку доходности. Когда правительство или компания хотят привлечь средства, они могут выпустить облигации для инвесторов в качестве альтернативной формы финансирования. Связь похожа на долговую расписку. Как инвестор, вы одалживаете деньги эмитенту. Вы покупаете или инвестируете в облигацию, а взамен эмитент намеревается выплатить вам проценты и полностью погасить их в установленный срок.Это подчеркивает ключевое различие между ценными бумагами с фиксированной процентной ставкой и акциями. Когда вы покупаете долю в компании, у вас есть небольшая часть этой компании, когда вы покупаете ценные бумаги с фиксированной процентной ставкой, вы становитесь кредитором этого эмитента.

Они предназначены для обеспечения фиксированного дохода на установленное время

Ежегодный процент по облигации обычно выплачивается вам в качестве дохода на регулярной основе. Это не реинвестируется. Например, если вы покупаете сегодня облигацию с номинальной стоимостью 10 000 долларов США с 10% купонной ставкой и сроком погашения через 5 лет, вы соглашаетесь получать 1000 долларов США в год (или 10% р.а. процентная ставка) на ближайшие 5 лет. Проценты (или купоны), как правило, выплачиваются вам ежеквартально или раз в полгода, обеспечивая вам регулярный поток дохода. Предполагается также, что эмитент выплатит номинальную стоимость 10 000 долл. США в срок погашения (через 5 лет).

Вы покупаете и продаете через биржевого маклера

Вам не нужно держать облигации на весь срок; Вы можете торговать ими на рынке, если есть инвестор, желающий купить. Рыночная цена ваших облигаций будет колебаться, но выплата купона, как правило, останется прежней.

Вы также можете инвестировать в ценные бумаги с фиксированной процентной ставкой, когда они впервые выпущены.

Торговля может быть доступна через Долговый рынок Новой Зеландии (NZDX) для котируемых ценных бумаг или через внебиржевой (внебиржевой) рынок. Ценные бумаги с фиксированной процентной ставкой продаются и рассчитываются аналогично акциям, поэтому для покупки и продажи вам понадобится биржевой брокер, такой как ASB Securities (за дополнительную плату).

облигаций к оплате | Объяснение | AccountingCoach

Введение в облигации к оплате

Знаете ли вы? Чтобы сделать тему «Облигации к оплате» еще проще для понимания, мы создали коллекцию премиальных материалов под названием AccountingCoach PRO . Наши пользователи PRO получают пожизненный доступ к нашим спискам выплат по облигациям, карточкам, быстрым тестам, бизнес-формам и многому другому.

Облигацииявляются формой долгосрочной задолженности. Вы можете рассматривать облигацию как долговую расписку, выпущенную корпорацией и приобретенную инвестором за наличные. корпорация, выпускающая облигации, занимает деньги у инвестора, который становится кредитором и держателем облигации.

Облигация — это официальный договор, который требует от корпорации-эмитента выплатить держателям облигаций

.- Проценты каждые шесть месяцев на основе заявленной процентной ставки по облигациям и

- Основная или номинальная сумма на дату погашения облигации.

Корпорация может выпускать облигации вместо простых акций двумя существенными преимуществами:

- Облигации не уменьшат долю владения акционеров, а Облигации

- имеют более низкую стоимость, чем обыкновенные акции.

Облигации имеют более низкую стоимость, чем обычные акции, из-за официального контракта облигации на выплату процентов и основной суммы выплат держателям облигаций и на соблюдение других условий. Вторая причина, по которой облигации имеют более низкую стоимость, заключается в том, что проценты по облигациям, выплачиваемые корпорацией-эмитентом, вычитаются из налоговой декларации США, тогда как дивиденды не облагаются налогом.

Рыночная стоимость существующей облигации будет колебаться с изменениями рыночных процентных ставок и с изменениями в финансовом состоянии корпорации, выпустившей облигацию.Например, существующая облигация, которая обещает выплатить 9% в течение следующих 20 лет, станет менее ценной, если рыночные процентные ставки вырастут до 10%. Аналогичным образом, 9% -ная облигация станет более ценной, если рыночные процентные ставки снизятся до 8%. Когда финансовое состояние корпорации-эмитента ухудшается, рыночная стоимость облигации также может снизиться.

Расчеты приведенной стоимости используются для определения рыночной стоимости облигации и расчета истинной или эффективной процентной ставки, выплачиваемой корпорацией и получаемой инвестором.Приведенные расчеты дисконтируют дисконтированные фиксированные денежные платежи по процентам и основной сумме облигации по рыночной процентной ставке по облигации.

Проценты по облигациям и основные платежи

Когда корпорация выпускает облигацию, она обещает заплатить держателю облигации

- Проценты каждые шесть месяцев по заявленной процентной ставке облигации и

- Сумма основного долга или номинальная сумма, когда облигация подлежит погашению на дату погашения.

Выплата процентов по облигациям

Обычно выплата процентов по облигациям происходит раз в полгода.Это означает, что корпорация, выпускающая облигации, будет выплачивать держателям облигаций половину годового процента в конце каждого шестимесячного периода, пока облигация находится в обращении. Формула для расчета полугодовой Процентные платежи это:

Номинальная сумма Облигации x Заявленная годовая процентная ставка x 6/12 года

Следующие термины означают то же, что и заявленная процентная ставка облигации :

- лицо процентная ставка

- номинальная процентная ставка

- купон процентная ставка

- договорная процентная ставка

В нашем объяснении облигаций, подлежащих выплате, мы будем использовать термин «заявленная процентная ставка

».В следующий раз, когда вам дадут горстку разменов в магазине, остановитесь и посмотрите, прежде чем бросить их обратно в сумочку или бросить в банку дома.

Ранее в этом году монета номиналом 2 цента была продана на аукционе почти за 1400 фунтов стерлингов, потому что она была серебряной, а не медной.

Несмотря на то, что вам действительно очень повезет, чтобы найти серебряную 2p-фигуру, есть и другие, более распространенные монеты, которые могут стоить больше, чем вы думаете.

Вот руководство по ценным монетам, которые могут появиться в вашем обмене., ,

Редкая находка: Ранее в этом году 2-монетная монета была продана почти за 1400 фунтов стерлингов на аукционе, потому что она была серебряной, а не медной.

Kew Gardens 50p — стоимостью 30–50 фунтов стерлингов

В 2009 году около 210 000 монет 50p были выпущен с изображением культовой пагоды Kew Gardens.

В настоящее время в обращении находится 950 миллионов монет 50p, монеты Кью-пагоды может быть невероятно трудно обнаружить.

Хотя это может звучать как много, обычно при печати нового 50p поражается более пяти миллионов.

А в настоящее время в обращении находится 950 миллионов монет 50 пенсов, монеты Кью-пагоды очень трудно найти.

Если вы попали в руки одного из них, нумизматы или сборщики валют, как правило, готовы заплатить около 30-50 фунтов стерлингов на онлайн-рынке eBay.

Undated royal 20p — стоимостью £ 100

В 2008 году Королевский монетный двор выпустил серию монет Royal Shield of Arms.

Детали, отличные от щита, были напечатаны на оборотной стороне (хвосты) монет 1p, 2p, 5p, 10p, 20p и 50p.Помещенные вместе, они раскрывают полный щит.

Но ошибка означает, что неизвестное число из 136 миллионов монет 20p, напечатанных в период между 2008 и 2009 годами, не имеет отметки с датой.

Как правило, на монетке 20p будет напечатан год чеканки на головах или хвостах монеты.

Но если вы найдете 20p без даты, они будут объявлены экспертами как «Святой Грааль сбора изменений».

Покупатели готовы заплатить более 100 фунтов за одного, говорит Джерри Баддл из Лондонского клуба нумизматики.

Эта недатированная монета достоинством в 20 монет 2008 года, входящая в серию монет Royal Shield of Arms, стоит около £ 100.

Серебро 10p размера 2p. Стоимость — 1400 фунтов стерлингов. его путь в 2p мяты.

За последние годы было зарегистрировано только два случая, когда Королевский монетный двор не смог подтвердить вероятность того, что один из них будет найден снова.

Их редкость означает, что они много стоят для коллекционеров.

В мае серебряная 2-монетная монета 2015 года была сброшена в коллекционную банку Королевского британского легиона в Уилтшире, а затем продана на аукционе почти за 1400 фунтов стерлингов.

Монета имела обычные размеры 10 пунктов и была серебристой, но на ней был отпечатан Королевский щит оружия 2p.

В 2014 году серебряная 2-х монетая монета 1988 года была продана более чем за 1350 фунтов стерлингов.

Новый пенс 2 пенса — значение £ 500

Ошибка в 1983 году означает, что в этом году есть небольшое количество 2 пенсовых монет, которые говорят «новый пенс» вместо «двух пенсов»

сказать «новый пенс».Те, кто отчеканен после этой даты, должны сказать «два пенса».

Но ошибка в 1983 году означает, что в этом году есть небольшое количество монет в 2 пенса с надписью «новый пенс».

Королевский монетный двор не знает, сколько их существует, но сегодня они могут принести более 500 фунтов стерлингов — хотя только если оно датировано 1983.

Содружество £ 2 — стоимость 20

В Северной Ирландии в 2002 году на Играх Содружества £ 2 считается самой редкой монетой в 2 фунта стерлингов и может стоить до 20

фунтов стерлингов в Северной Ирландии в 2002 году £ 2 считается самой редкой монетой в 2 фунта стерлингов.Было только 485 500 отчеканенных.

Имея в обращении 417 миллионов фунтов стерлингов, их нелегко найти, и они обычно продаются в Интернете примерно за 20 фунтов.

Питер Кролик 50p — стоимостью 20 фунтов стерлингов

Этот Питер Кролик 50p может стоить в 40 раз больше своей номинальной стоимости

Эти монеты были выпущены на Пасху в этом году.

Королевский монетный двор не покажет, сколько именно он заработал, но лишь поместит их в поле зрения четырех достопримечательностей и объектов Национального фонда.

Это первый раз, когда вымышленный персонаж был напечатан на монете, и он быстро исчезает из обращения, потому что его собирают коллекционеры.

Некоторые из них уже продают онлайн за 20 фунтов стерлингов, согласно веб-сайту Change Checker — в 40 раз больше номинальной стоимости монет.

Монета достоинством 50 евро стоимостью 50 фунтов стерлингов.

Самая редкая монета достоинством в 50 пенсов — это дизайн Единого рынка ЕС 1992-93 годов. Монета иллюстрирует таблицу с 12 звездами, представляющими столицу каждого государства-члена в то время.

Было сделано всего 109 000, и они могут получить около 50 фунтов онлайн.

Эксперты говорят, что их стоимость, вероятно, еще больше возрастет после решения Великобритании покинуть ЕС.

Тем не менее, ваши изменения не появятся, если вы не поймете, что они больше не используются. Они являются одной из более коротких 50-монетных монет, замененных более тонкой моделью в 1997 году.

Красные сельди, чтобы не упустить…

С 1997 года многие люди скупали монету в 2 фунта с портретом королевы, носящей ожерелье, поверив этому быть редким

Но огромные 14 миллионов этих монет были сбиты, так что вряд ли это будет стоить больше £ 2.

В июне Money Mail сообщила, что хитрые продавцы eBay пытаются обмануть энтузиастов монет, заставляя их платить тысячи фунтов за штуку Бенджамина Бриттена за 50 пенсов.

Продавцы утверждают, что монеты трудно найти. Но с 2013 года было напечатано 5,3 миллиона, поэтому вряд ли они будут стоить больше, чем их номинал в 50 пунктов.

Не все монеты, которые выглядят необычно, будут стоить чего-то дополнительного, даже если они не того цвета.

Ясмин Бриттон из Change Checker говорит: «Возможно, монета ошибочна, поэтому штамп не является центральным или полным. Это может произойти, когда в машину попадет немного грязи, и это не означает, что монета является редкой или ценной.

«Люди могли разложить свои монеты по разным причинам, и даже возможно, что монета подделка».

МОНЕТЫ КОЛЛЕКТОРОВ

Есть некоторые монеты, которые когда-то были относительно распространенными, но больше не в обращении.

Вы вряд ли столкнетесь с ними, если вы не коллекционер, но, возможно, у вас есть тот, который был передан через семью.

Например, шиллинг с напечатанным на нем портретом Уильяма и Мэри 17-го века может принести более 1000 фунтов стерлингов, если он находится в очень хорошем состоянии.

Но состояние критическое. На eBay есть много примеров, которые не находятся в состоянии, необходимом для хорошей инвестиции.

Викторианские шиллинги, независимо от года, в хорошем состоянии можно продать за £ 70.

Редкие монеты приносят еще большие суммы.

В 2006 году золотая монета Эдуарда III, датированная 1343-4 годами, была продана за колоссальные £ 460 000.

Двойной флорин Эдварда III, известный как двойной леопард и номиналом шесть шиллингов, распространялся с декабря 1343 года по июль 1344 года.

Г-н Бэддл добавляет: «Эта монета встречается редко, потому что при выпуске она получила ценность Золото по отношению к серебру неверно, поэтому было быстро изъято и заменено благородным, что встречается гораздо чаще — хотя вам все равно придется заплатить около 2000 фунтов стерлингов за один из них.’

Музей Королевского монетного двора предлагает услугу, где вы можете бесплатно проверить редкие монеты, проверенные экспертом, но это не услуга оценки. Позвоните 01443 623 004 или перейдите на royalmintmuseum.org.uk.

Королевский монетный двор говорит, что те, кто ищет оценки, должны посетить веб-сайт Британской ассоциации нумизматической торговли, на котором есть список уважаемых дилеров монет, которые могут ценить монеты.

Stanley Gibbons также предлагает бесплатную услугу оценки через свое редкое подразделение Baldwin’s для тех, кто хочет продать или продать предмет.

Если монета встречается особенно редко, вам, возможно, придется заплатить, чтобы провести дополнительное исследование.