Планирование семейного бюджета таблица: Планирование личного/семейного бюджета | Вашифинансы

Планирование личного/семейного бюджета | Вашифинансы

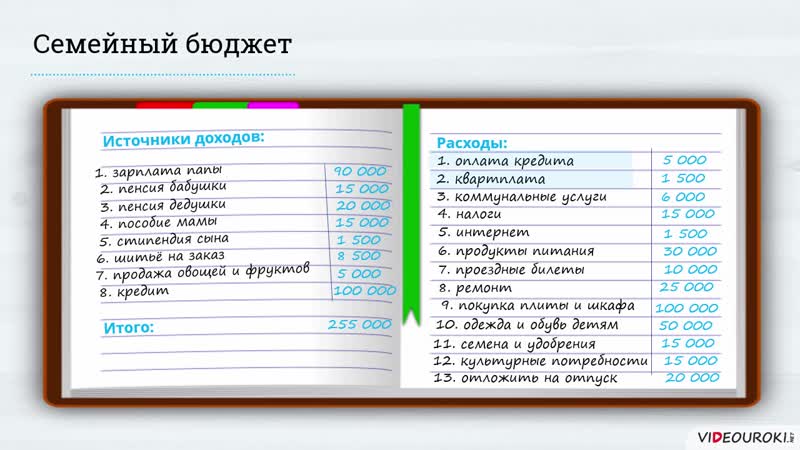

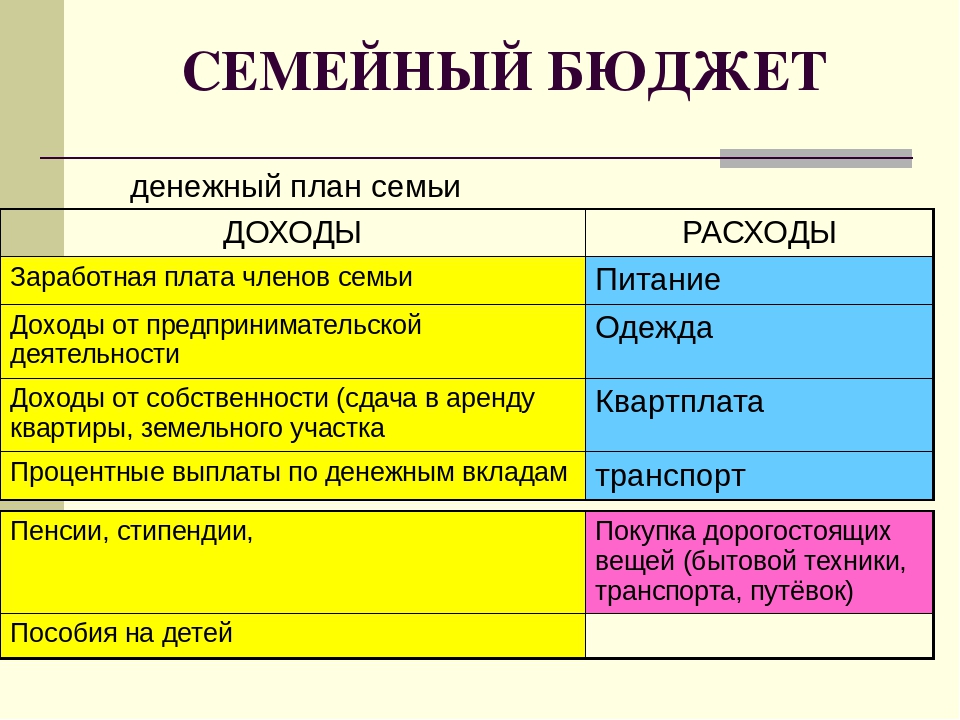

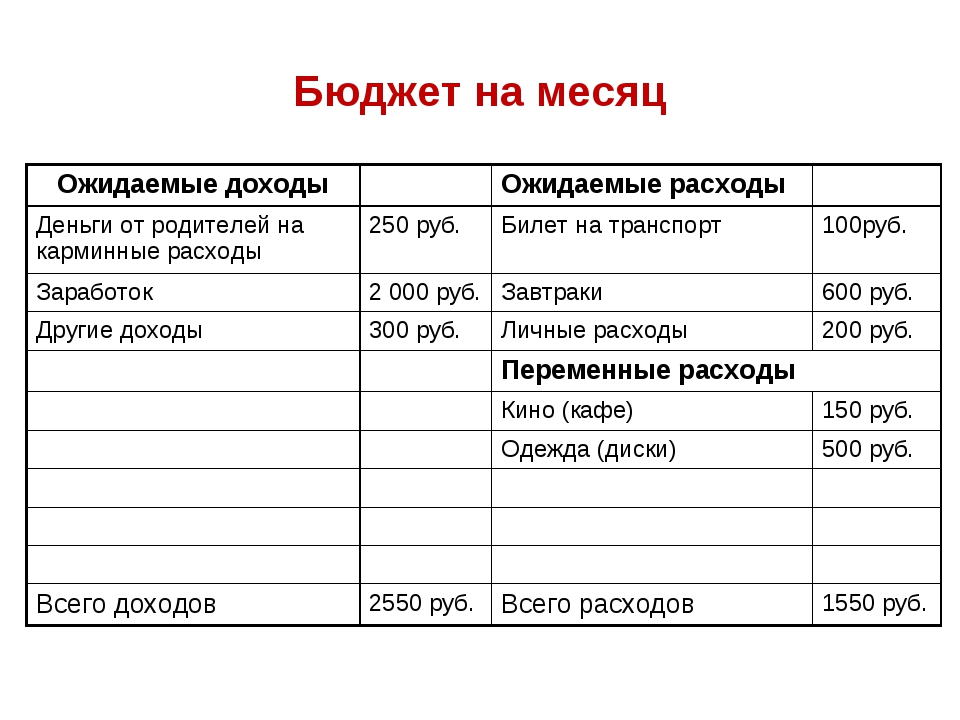

Любой бюджет состоит из доходной и расходной частей: сколько вы планируете получить и сколько – потратить. Начинать планирование бюджета лучше с доходов – они ограничивают ваши траты.

Не планируйте потратить больше, чем зарабатываете

Вы, конечно, можете взять кредит или занять у друзей, но закладывать в бюджет займы «на покрытие дефицита» – плохая стратегия. Все занятое надо будет отдавать. Неизвестно, в каком состоянии окажется ваш бюджет к этому моменту, хватит ли вам денег на покрытие долга. Не говоря уж о том, что проценты по некоторым видам кредитов в разы перекрывают все возможные выгоды их использования.

Не рассчитывайте на случайные доходы

Вы избежите неприятных неожиданностей, если будете закладывать в бюджет только постоянные доходы (зарплата, доходы от сдачи квартиры в аренду и т. п.).

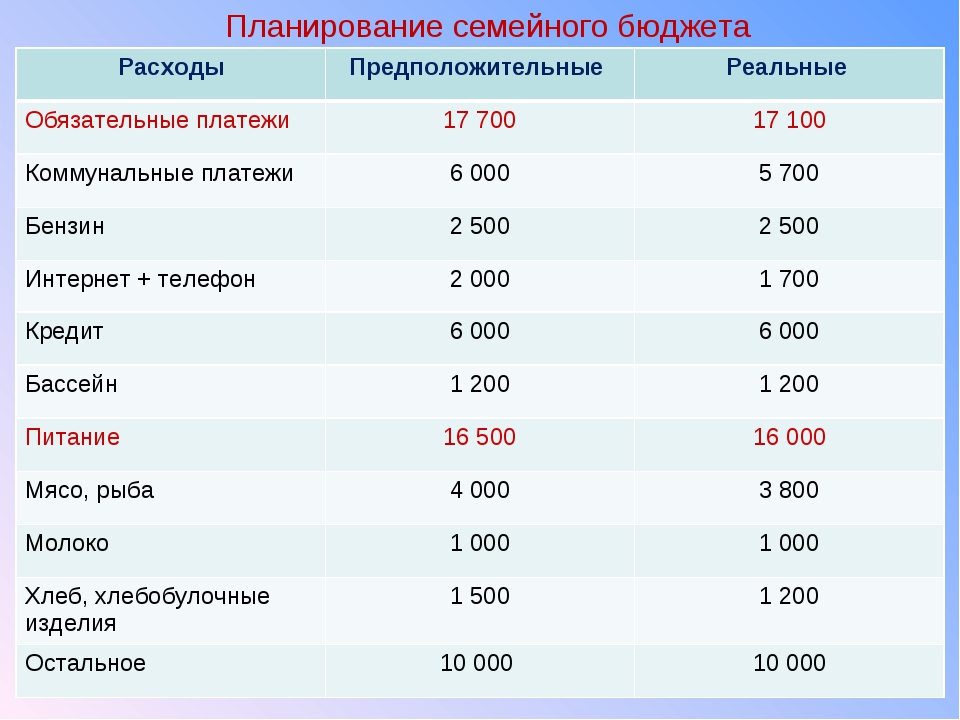

Ранжируйте расходы по степени важности

Составьте список расходов, начав с обязательных платежей (платежи по кредитам, квартплата, налоги, плата за детский сад и т. п.) и расходов, без которых вы не сможете обойтись, – на питание, одежду и обувь, транспорт и т. п. Постарайтесь также оставить немного на непредвиденные расходы, а если у вас нет кредитов, включите в обязательную часть списка некоторую сумму на долгосрочные сбережения.

Ставьте долгосрочные цели

Если после формирования списка обязательных и неизбежных расходов что-то осталось, следует отложить хотя бы часть на будущие крупные расходы. Плановые (поездка в отпуск, покупка автомобиля, первый взнос по ипотеке и т.

Не отступайте от намеченного плана

С непривычки следовать плану может оказаться непросто, но постарайтесь все же не смешивать статьи расходов. Не стоит тратить на красивую или полезную вещицу деньги, отложенные на еду или квартплату, уговаривая себя, что долг по квартплате вы погасите в следующем месяце. Залатать дыру в бюджете будет непросто. Ваши планы на месяц не должны меняться под влиянием спонтанных желаний.

Ведите учет расходов

Регулярно проводите ревизию расходов: если какая-то статья расходов стала «отъедать» слишком большую часть ваших доходов в ущерб остальным, следует подумать, можно ли как-то вернуть ее в привычные рамки.

Регулярно проводите ревизию расходов: если какая-то статья расходов стала «отъедать» слишком большую часть ваших доходов в ущерб остальным, следует подумать, можно ли как-то вернуть ее в привычные рамки.

Как планировать семейный бюджет: основы экономии, способы планирования

К сожалению, в школе не учат тому, как вести домашний бюджет. А ведь именно отсутствие этих навыков заставляет одни семьи еле-еле тянуть от зарплаты до зарплаты, в то время как другие с такими же доходами умудряются и машину купить, и ремонт сделать, и каждый год за границу в отпуск слетать.

Как же распределять свои деньги так, чтобы на все хватало и не приходилось ни у кого занимать до получки? Существуют разные методики, которые позволяют вылезти из долговой ямы и, наконец, реализовать свои мечты о благосостоянии.

Изучим наиболее простые и действенные способы планирования семейного бюджета.

Куда пропадают заработанные деньги?

Казалось бы, в планировании семейного бюджета нет ничего сложного. Домашние расходы у многих бывают очень похожи:

Домашние расходы у многих бывают очень похожи:

- оплата аренды или ипотеки;

- счета за коммунальные услуги;

- покупка продуктов;

- расходы на одежду;

- прочие личные мелочи.

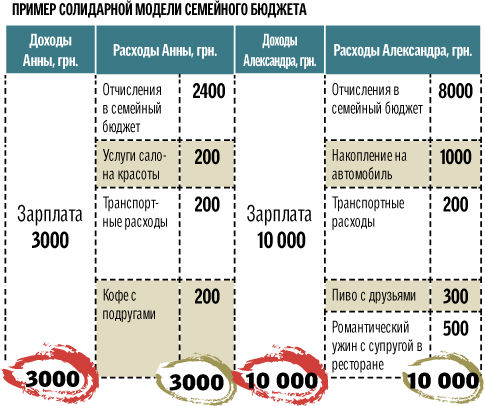

Тем не менее, именно незначительные на первый взгляд мелкие траты, которых можно было бы и не совершать, в итоге выливаются в кругленькую сумму. Так ли необходима была лишняя бутылочка пива вечером или десятая губная помада розового оттенка? Ведь благодаря таким малозаметным расходам деньги убегают из бюджета семьи как песок сквозь пальцы.

Но это не значит, что нужно кардинально изменить свой образ жизни и превратиться в аскета, полностью лишив себя всех приятных мелочей.

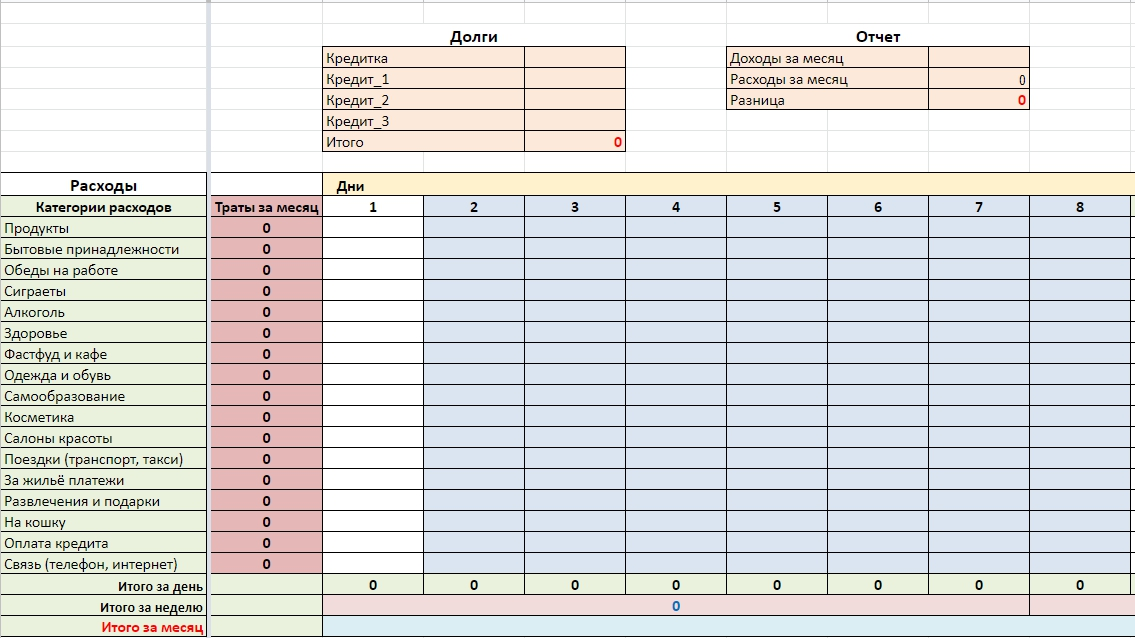

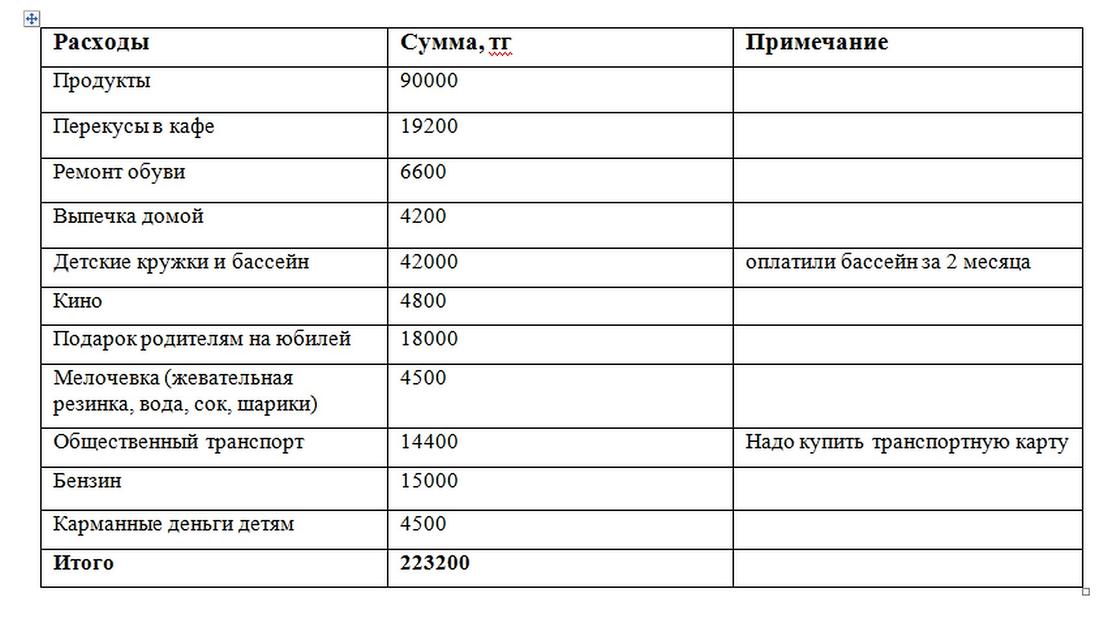

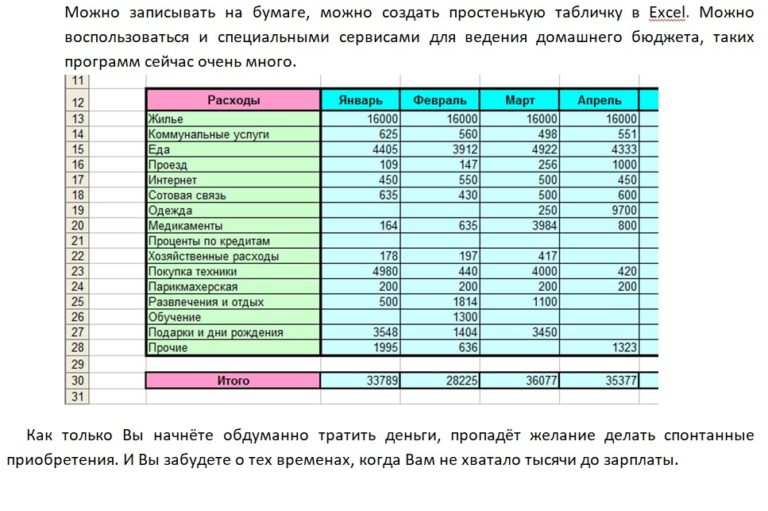

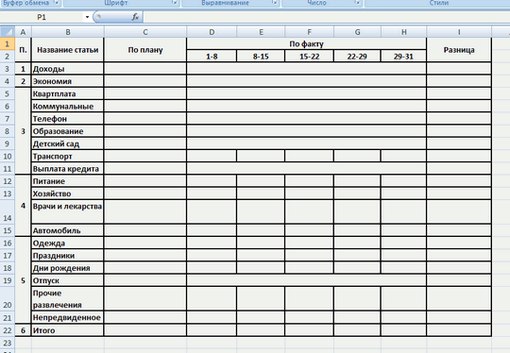

Просто необходимо взять процесс распределения денежных потоков в семье под контроль. И первое упражнение, которое поможет взять свои расходы на карандаш – обзавестись привычкой в течение дня записывать все свои дневные расходы. А в конце недели свести эти данные в таблицу с двумя колонками:

- обязательные траты;

- спонтанные расходы.

По итогам месяца будет интересно изучить, какая сумма была потрачена на ненужные журналы, лишние булочки или очередную покупку сомнительного качества по привлекательной цене на распродаже.

Как научиться планировать семейный бюджет

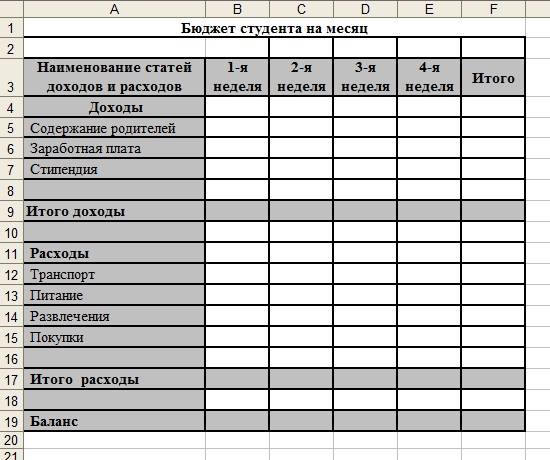

Семьям, которые искренне желают научиться управлять своими денежными поступлениями и планировать семейный бюджет, следует заранее готовиться к тому, что в первые месяцы такая работа над освоением нового навыка планирования и контроля должна будет проводиться ежедневно.

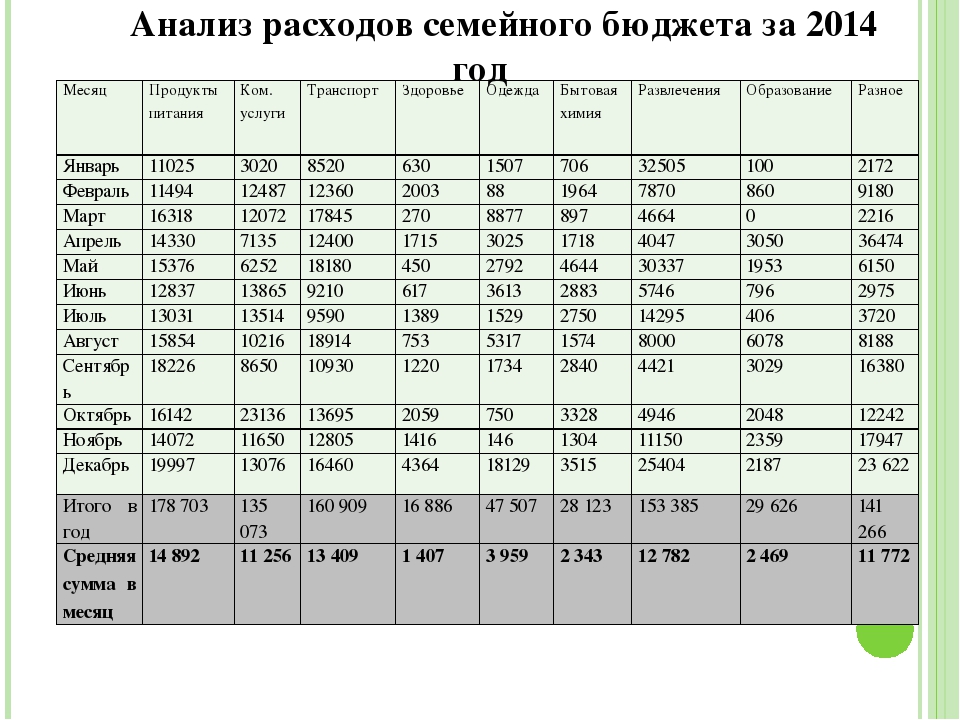

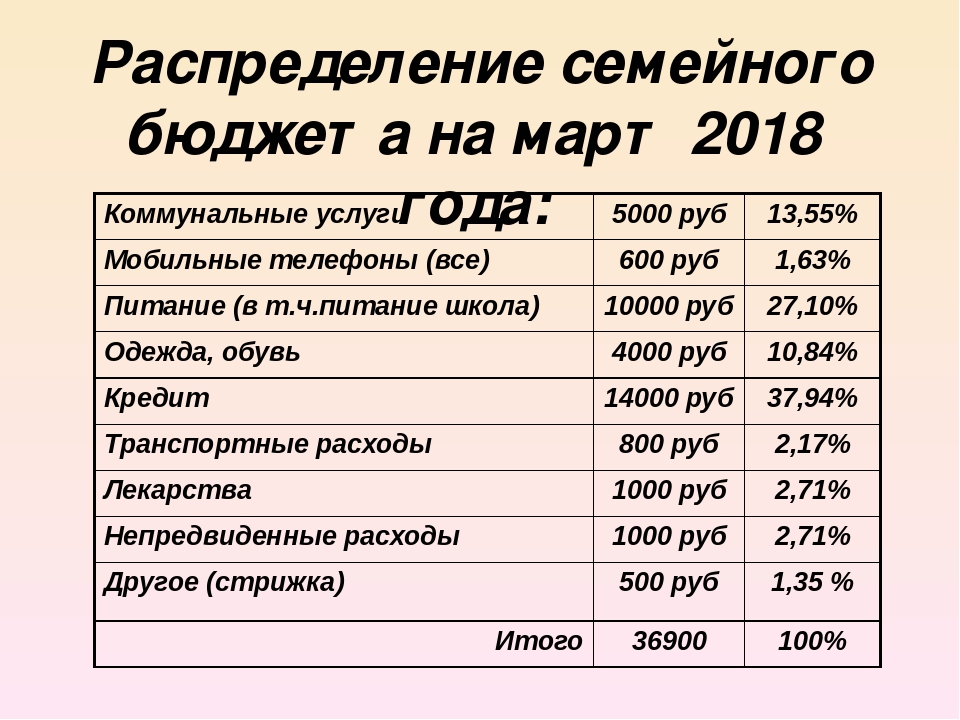

Кроме того, придется вспомнить все свои расходы за предыдущий месяц, чтобы детально проанализировать, на какие нужды больше всего тратится денег и на основе этого попробовать составить свой первый план семейного бюджета – на неделю, месяц и год!

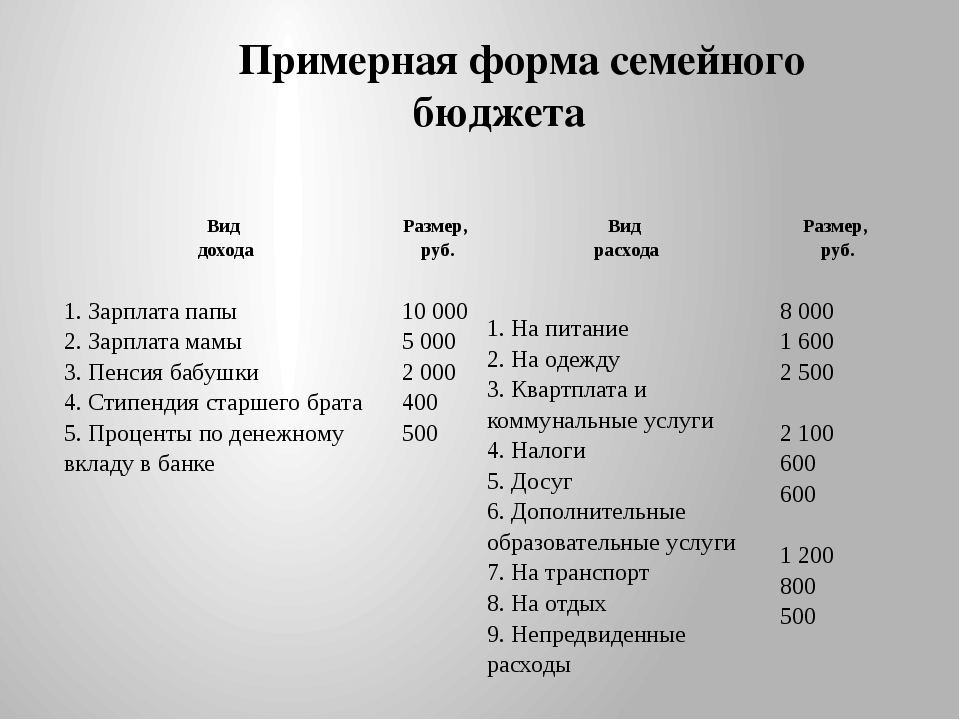

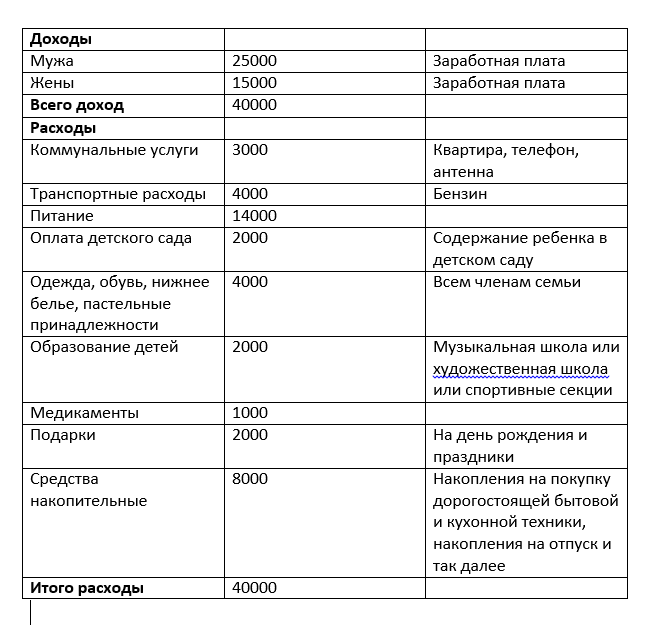

Итак, за что же нужно браться в первую очередь? На начальном этапе необходимо будет составить список всех статей ежемесячного дохода вашей семьи. Очень важно ни о чем не забыть, это может быть:

- зарплата членов семьи;

- социальные пособия;

- подработки;

- проценты по депозитам;

- доходы от сданной в аренду недвижимости и прочее.

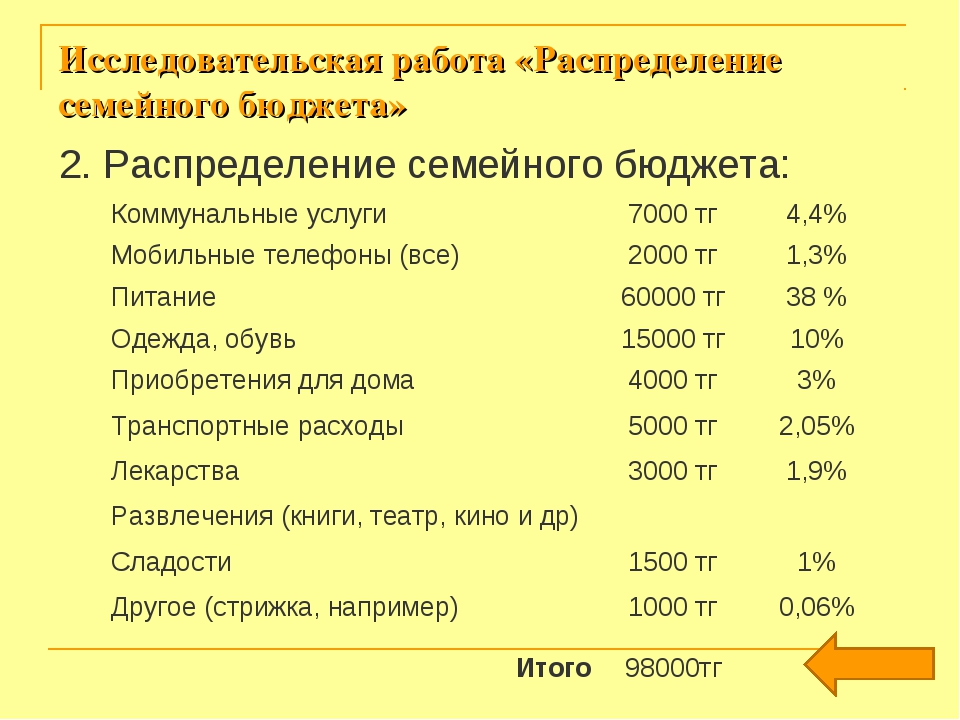

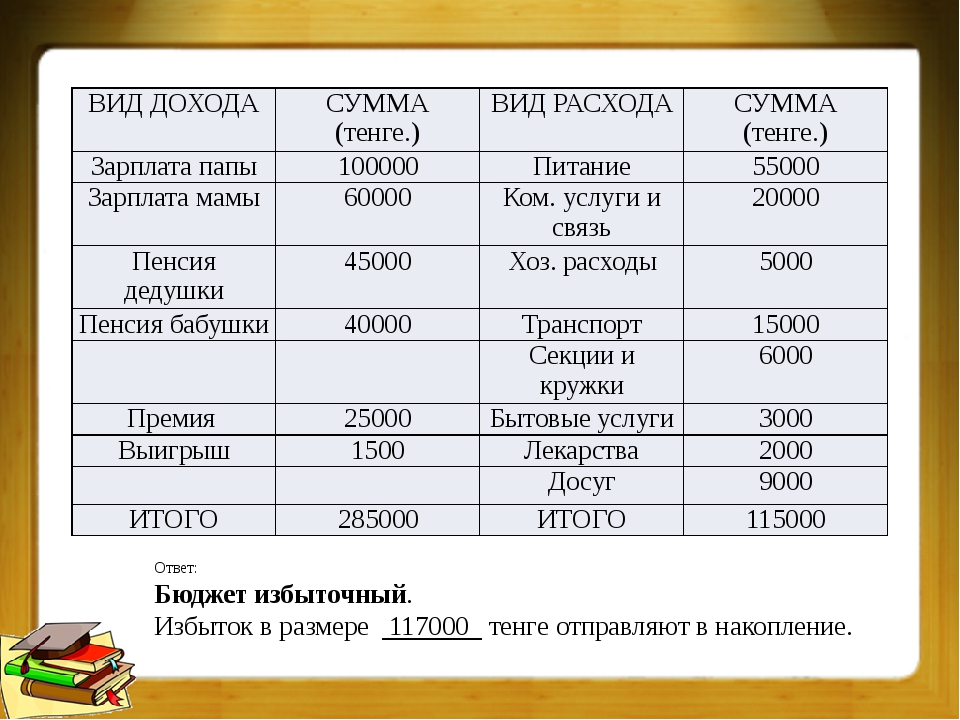

Все эти поступления следует суммировать, чтобы иметь четкое представление о том, какая сумма оказывается у семьи на руках в распоряжении ежемесячно, а затем рационально ее распределить.

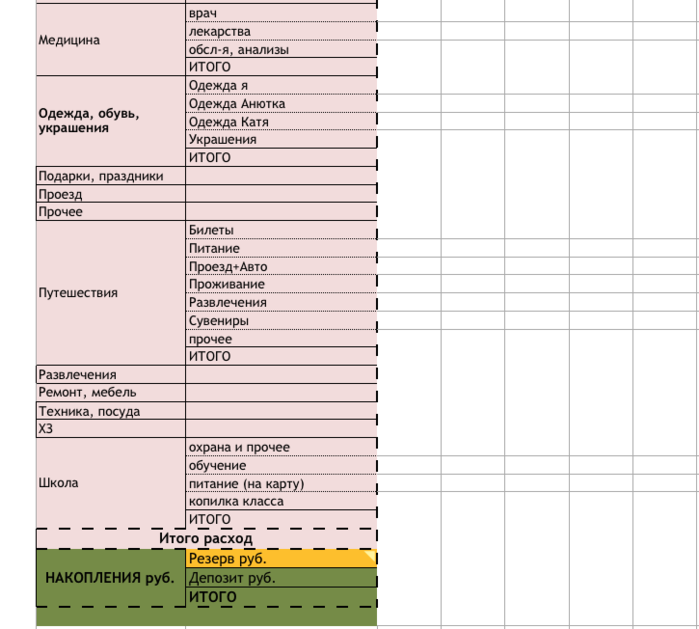

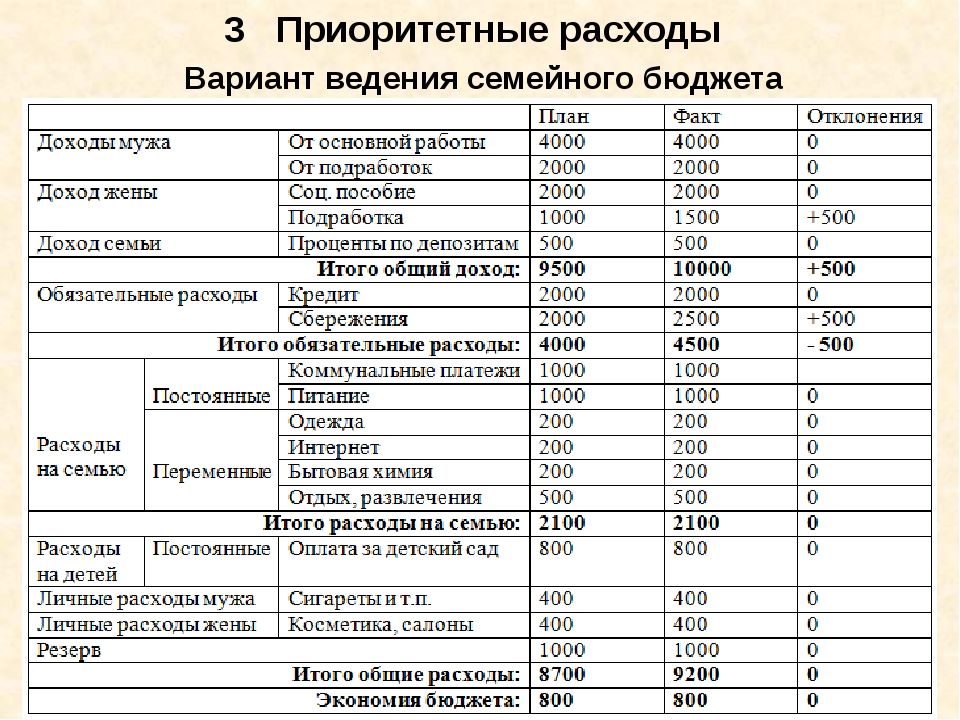

Методика «десяти конвертов»

Следующий важный этап – определение статей расходов семьи каждый месяц и распределение финансов. В этом поможет методика «десяти конвертов», которая предполагает разделение всех денежных поступлений на десять разных сфер жизни.

Называть эти конверты можно по-разному, но главная идея заключается в том, чтобы они предполагали распределение денег на:

- Сбережения.

- Обязательные платежи.

- Затраты на детей.

- Средства на питание, товары для гигиены и дома, бытовую химию.

- Заботу о здоровье.

- Карманные деньги.

- Непредвиденные расходы.

- Деньги на покупку одежды, мебели, бытовой техники.

- Накопления на семейный отдых и праздники.

- Самообразование и досуг.

Разберем детальнее, на какие нужды будут распределяться деньги из семейного бюджета.

Конверт под названием «Сбережения» нужно заполнять в первую очередь. Так действуют те, кто придерживается принципа «Сначала заплати себе». Это та подушка финансовой безопасности, которая выручит в случае потери работы или временной утраты работоспособности и прочих жизненных катаклизмов. Даже если ничего такого не случится, эти средства пригодятся для осуществления какой-то крупной покупки или после выхода на пенсию. Сюда рекомендуется откладывать 10% от всех семейных денежных поступлений.

В следующий конверт – «Обязательные платежи» – сразу откладывается та сумма денег, которая необходима для погашения текущих ежемесячных счетов:

- аренды жилья или ипотеки;

- коммунальных платежей;

- мобильной связи;

- интернета;

- погашения кредита.

Если в семье пользуются автомобилем, то расходы на его содержание и уход также следует занести в эту категорию. Это должны быть не только счета за бензин и масло, но и расходы на страховку и налог, ремонт и амортизацию.

Конверт «Затраты на детей» аккумулирует все те расходы, которые идут на оплату детского сада и питания, различных школьных взносов, ежемесячных платежей за кружки и секции, покупку спортивного инвентаря, игрушек и прочего. Как правило, эти расходы приблизительно одинаковы каждый месяц, поэтому их тоже несложно запланировать.

Когда дети подросткового возраста, следует задуматься о том, что могут появиться расходы на получение высшего образования на платной основе. В тех семьях, где пока нет малышей, но муж и жена готовятся стать родителями, в этот конверт стоит откладывать заранее на расходы во время беременности и роды.

Одной из самых сложных граф к планированию является четвертый конверт, куда отправляются деньги на питание, товары для гигиены и дома, бытовую химию. Здесь хозяйке необходимо провести трудоемкую работу по составлению детального меню на неделю, чтобы приблизительно рассчитать, какие продукты и на какую сумму понадобится закупить.

Оставшуюся сумму следует равномерно распределить по оставшимся шести конвертам:

- в заботу о здоровье следует закладывать деньги на посещение стоматолога, профилактические осмотры, вакцинацию, фитнесс, массаж – это не только положительно отразится на самочувствии, но и поможет сэкономить те средства, которые в разы больше были бы потрачены для лечения болезни в запущенном состоянии;

- карманные деньги – это те средства, которые необходимы на проезд, обеденные перерывы и прочие ежедневные мелкие нужды, которые не входят в другие категории;

- непредвиденные расходы – это тот спасительный круг, который выручит при мелком ремонте, неожиданном приглашении в гости с необходимостью купить подарок и прочих бытовых форс-мажорах;

- деньги на покупку одежды, мебели, бытовой техники – отдельный вид накоплений, который делают с целью замены вышедших из строя или устаревших вещей;

- конечно же, никак не обойтись без отдельных средств, выделенных на отпуск и семейные праздники – чтобы достойно зарабатывать, необходимо качественно отдыхать;

- если у членов семьи есть увлечения, требующие отдельной статьи расходов – для них заводят отдельный конверт, что траты на хобби не были в ущерб другим важным затратам.

Хитрости, которые помогают сэкономить

При распределении денег по конвертам следует понимать, что все эти категории – звенья одной цепи, и призваны работать системно. Например, за счет категории «Непредвиденные расходы» можно снизить статью расходов из «Обязательных платежей». В частности, заменить в своем жилище по очереди все лампочки накаливания на их экономные эквиваленты. Сначала это обернется дополнительными затратами, однако в перспективе поможет экономить на оплате счетов за электричество.

К выбору новой бытовой техники также стоит подходить с умом. Особенно это касается таких крупных приборов как холодильник, стиральная или посудомоечная машина. Эту технику рекомендуют выбирать по такому критерию как низкий уровень энергопотребления. Стоит она дороже, тем не менее, эта дополнительная опция окупится в ближайшие месяцы, так как счета за использованные киловатты существенно уменьшатся.

Другой лайфхак, который будет обеспечивать экономию средств по коммунальным платежам – утепление дома. Благодаря этому одноразовому вложению долгие годы можно будет сокращать расходы на отопление.

Благодаря этому одноразовому вложению долгие годы можно будет сокращать расходы на отопление.

Таким образом, выделенные из других конвертов средства на оптимизацию категории «Обязательные платежи» в итоге окупятся и позволят уменьшить эту статью расходов.

Внимание! Сэкономленные средства нужно будет вернуть в отсек «Непредвиденные расходы», а накопленный излишек – распределить между другими конвертами.

Как покупать больше, а тратить меньше?

Отдельно стоит разобрать тонкости закупки продовольствия и средств гигиены на семью. В этой работе стоит придерживаться таких правил:

- закупаться лучше по предварительно составленному списку раз в неделю. Замечено, что если покупать продукты после работы, впопыхах, да еще и на голодный желудок, ежемесячно денег на это тратиться на 10-15% больше;

- не стоит брать в большом количестве еду с коротким сроком годности, чтобы потраченные на это деньги не отправились в мусор вместе с испортившимися продуктами;

- а вот бытовую химию, средства гигиены наоборот намного выгоднее покупать в больших упаковках;

- в акционных предложениях нужно обращать внимание на срок годности – возможно, это не промоакция, а желание продавца избавиться от товаров, которые скоро придут в негодность.

Помимо этого, хозяйкам полезно взять за правило протирать плиту после каждого приготовления пищи. Это позволит сэкономить бытовую химию, а также предохранить поверхность плиты от лишних повреждений при чистке старых жирных пятен скребками. С той же целью членам семьи необходимо привить манеру сразу ополаскивать ванну и раковину от мыльного налета, чтобы потом лишний раз не оттирать его щеткой.

Тем, кто пользуется электрической плитой на кухне, стоит один раз раскошелиться на кастрюли и сковородки, которые будет соответствовать диаметром дна размеру конфорки – так электроэнергия будет расходоваться эффективнее. А электрический чайник рекомендуют регулярно очищать от накипи. Это не только продлит его службу, но и убережет нагревательный элемент от излишнего энергопотребления.

Базовый и капсульный гардероб – основа рационального планирования

Еще одна статья расходов, в которой необходимо навести порядок – это обновление гардероба. Следует избавиться от привычки покупать одежду спонтанно. Отправляться за покупкой новой вещи нужно после ревизии уже имеющейся одежды.

Отправляться за покупкой новой вещи нужно после ревизии уже имеющейся одежды.

Очень удобно составить свой список базовых вещей, которые должны быть в гардеробе обязательно. Например, это может быть классическая пара джинсов или брюк, нейтральные футболки или рубашки, свитер и кардиган. Также не обойтись без сезонной обуви и верхней одежды. Такие вещи должны быть хорошего качества, чтобы служили долго и при этом выглядели достойно.

А вот от соблазна покупать дешевые вещи на распродаже лучше отказаться. Они только захламляют гардероб, при этом создают впечатление полного шкафа, но всегда становятся извечной женской головной болью под названием «нечего надеть».

После составления базового гардероба его дополняют гармоничной капсулой в подходящей цветовой гамме, которая призвана разнообразить основу или сделать акцент модной новинкой. Например, для женщины это может быть:

- кружевная юбка;

- цветная туника;

- яркий топ;

- гипюровая блуза;

- жакет модного кроя.

Эти вещи помогут каждый день недели составлять из них новый модный ансамбль. При этом их можно обновлять раз в несколько сезонов, не вкладывая в них круглую сумму. А чтобы они не засоряли гардероб, когда пришло ощущение, что пора бы заменить эту капсулу другим набором, предыдущую можно выставить на продажу через онлайн доски объявлений или в тематических пабликах социальных сетей.

Видео

Смотрите видео о том, как планировать семейный бюджет:

Планирование семейного бюджета 🚩 Как планировать семейный бюджет – урок домашней экономии 🚩 Личные финансы

Зачем планировать семейный бюджет

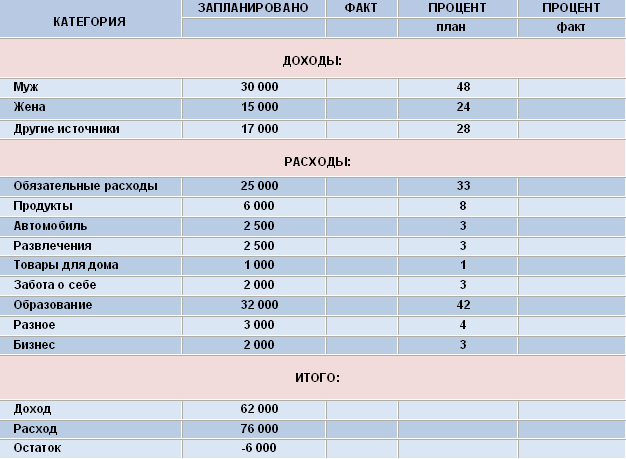

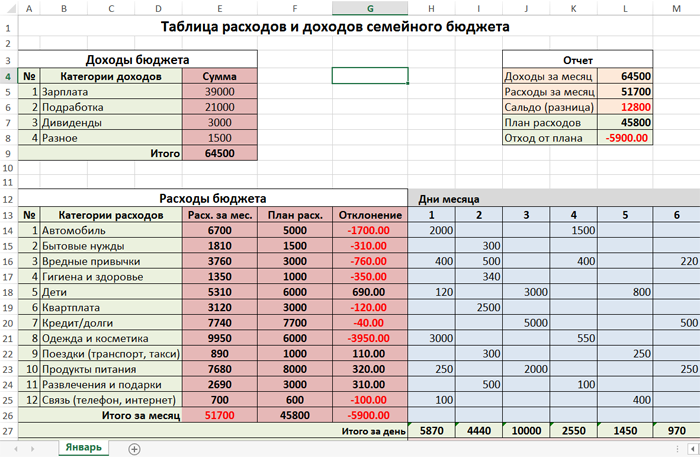

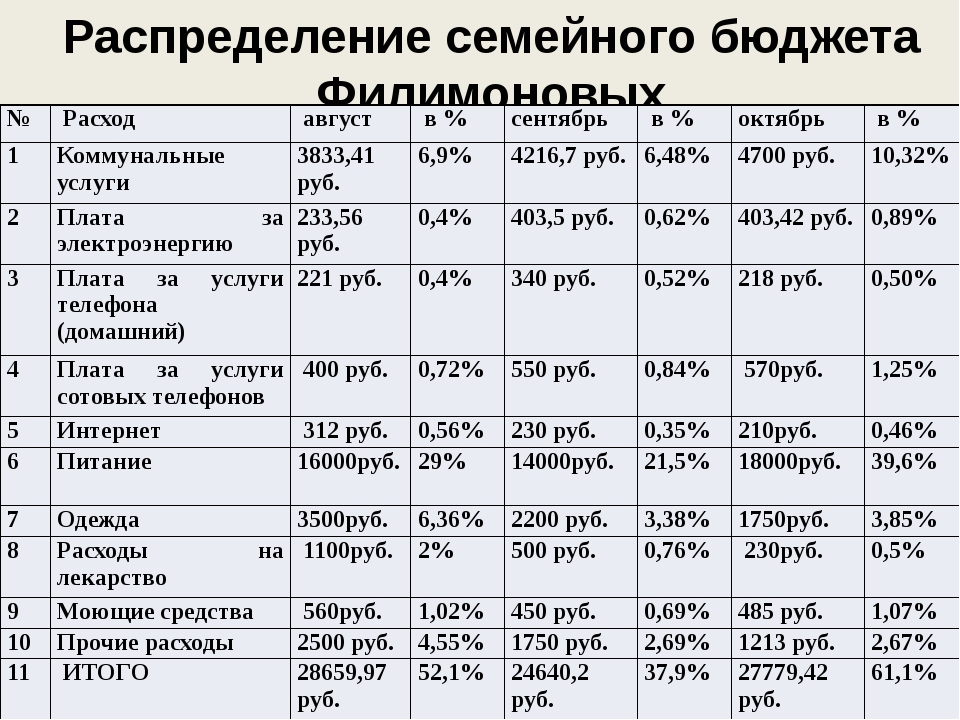

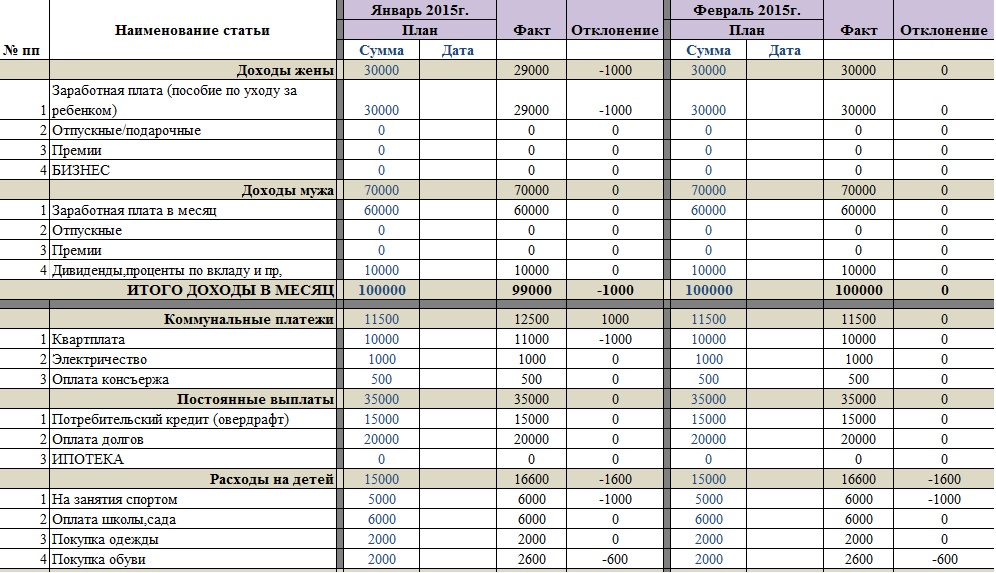

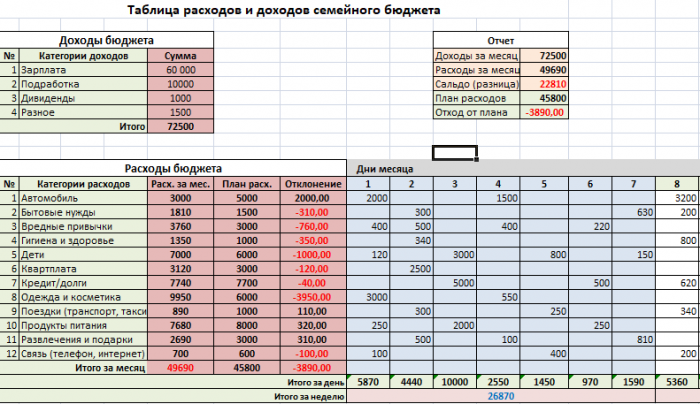

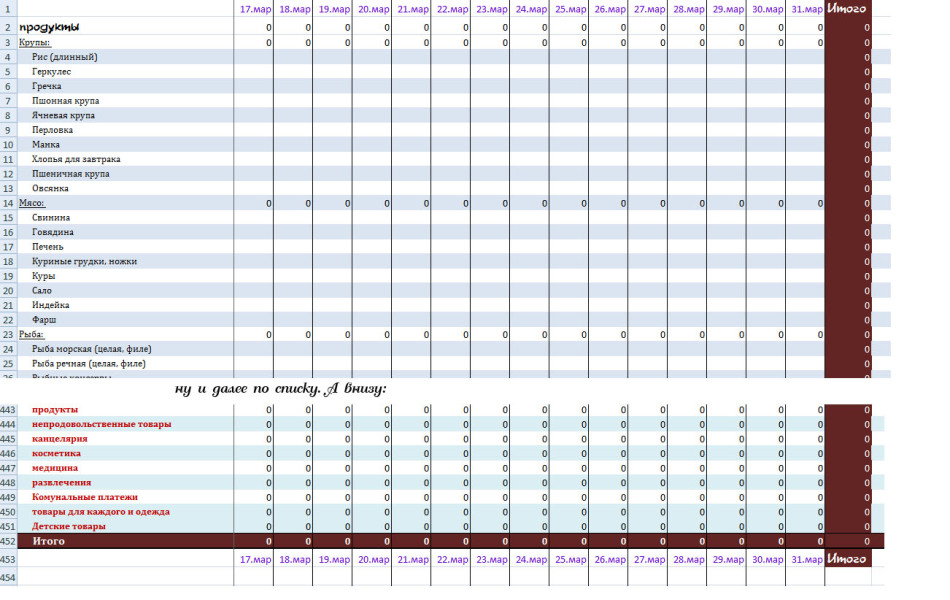

Столкнувшись неоднократно с ситуацией недостаточности денег в семье, в тот момент, когда до получения заработной платы еще много времени, начинает возникать вопрос: куда потрачены деньги?Поэтому есть смысл планировать свой бюджет и вести таблицу учета доходов и расходов, так как это занятие очень интересное и нужное.

Например, можно с легкостью узнать, сколько уходит денежных средств на питание вне дома, сколько затрачено денег на автомобиль, сколько потрачено на продукты питания и прочие статьи расходов.

К планированию семенного бюджета можно подойти с различными целями. Это может быть желание контролировать финансы или оптимизация своих затрат. Также цели могут быть более глобальные, покупка недвижимости, автомобиля или отдых за границей.

Как правильно вести семейный бюджет

Для начала, следует определиться каким способом вам удобнее вести семейный бюджет. Это может быть:— Блокнот и ручка;

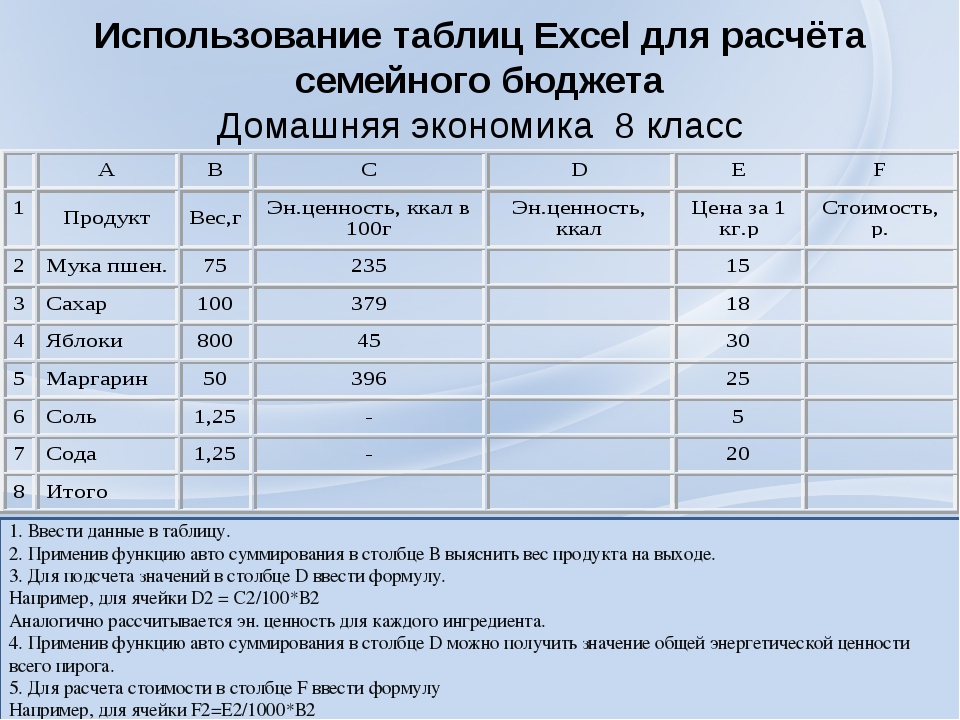

— Табличный вариант в программе Excel на личном ПК;

— Онлайн программы на интернет-ресурсах;

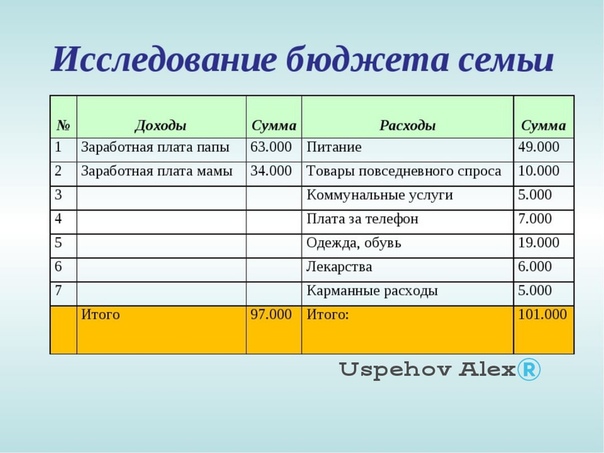

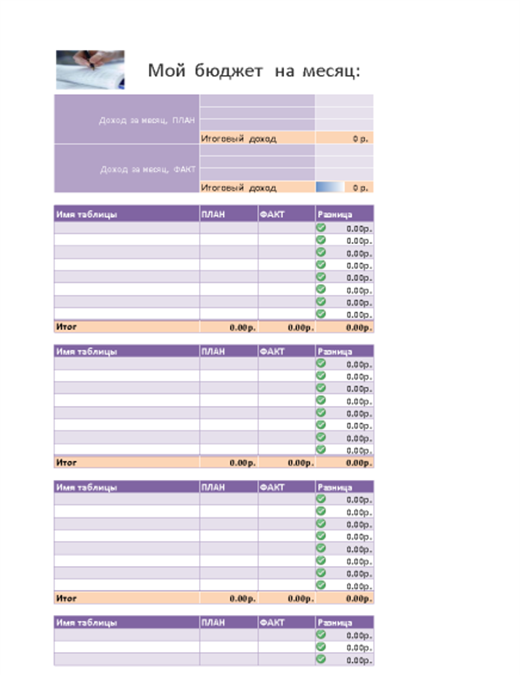

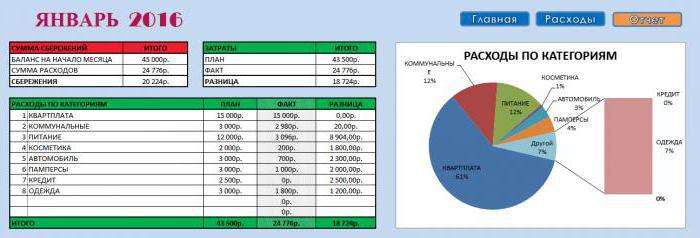

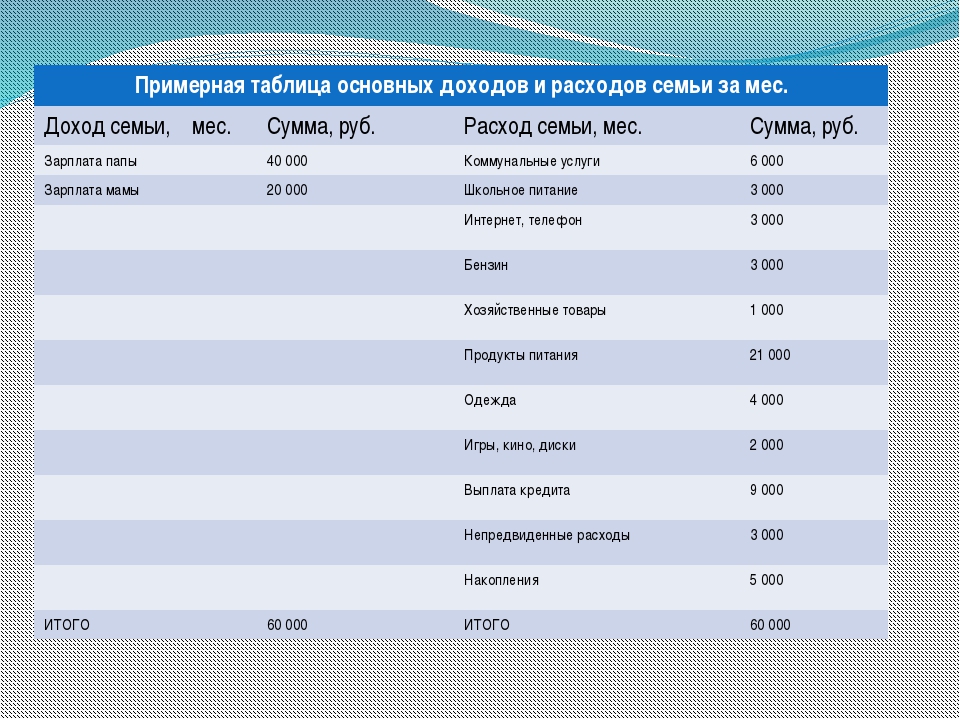

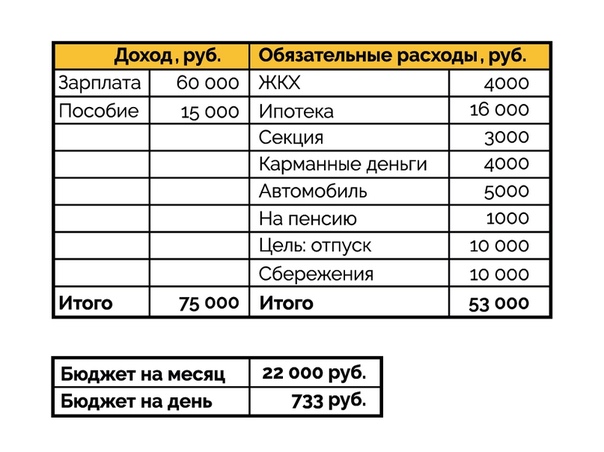

Весь семейный бюджет можно разделить на две части – доходы и расходы. Для того чтобы был баланс между этими статьями, доходы должны быть равны расходам, ну а если есть желание накопить часть денег, то доходы должны превышать расходы.

Подсчет семейного дохода не займет много времени и сил, для этого необходимо сложить все денежные средства которые поступают ежемесячно: зарплата, пособия и др.

А вот для подсчета расходов потребуется больше времени. Для этого следует собирать все чеки, от любых покупок и даже самых маленьких. Затем ежедневно записывать, какая сумма денег и на что была потрачена всеми членами семьи.

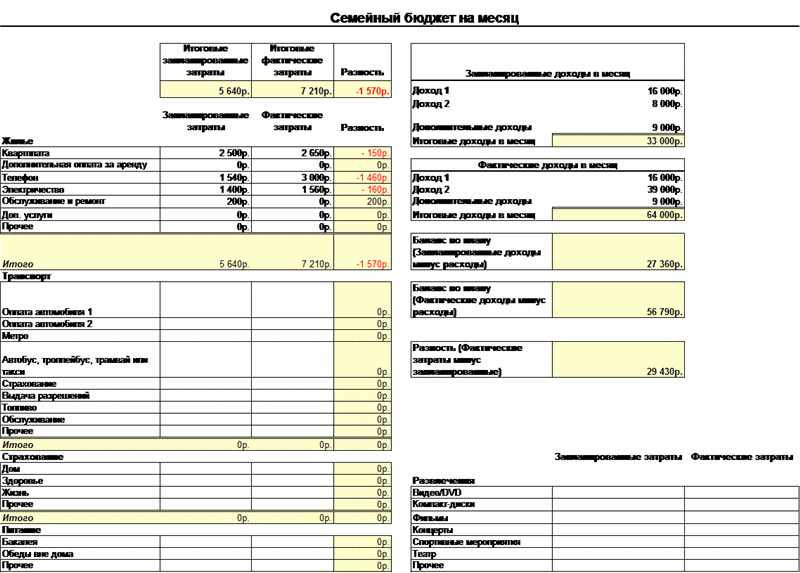

Данные следует заносить в таблицу, которую заранее необходимо разбить на категории, или добавлять их по мере необходимости. Это могут быть такие категории как: продукты, коммунальные платежи, обслуживание автомобиля, обеды вне дома, развлечения и др.

По окончании отчетного месяца следует подсчитать общую сумму по каждой категории. После этого можно увидеть, на что тратиться основная сумма денег, и только тогда стоит проанализировать от каких трат нельзя отказаться, а от каких можно без ущерба для себя и семьи.

Как только планирование семейного бюджета станет привычным делом, то вы будете иметь представление о том, куда и сколько тратится денежных средств ежемесячно.

Эти данные помогут вам в составлении плана на следующий месяц, по окончании которого можно составить отчет, чтобы удостовериться насколько план совпадает с фактом.

Как планировать бюджет семьи | Новости партнеров на РБК+

В этой статье мы попытаемся проанализировать, как экономить, сохранять и преумножать средства даже при невысоких доходах.

Семья – это государство в миниатюре: в ней есть глава, советник, «дотируемое население», доходы и статьи расходов. Как планировать, распределять и экономить семейный бюджет?

Как планировать, распределять и экономить семейный бюджет?

Финансисты советуют завести таблицу учета средств, поступающих в семью, и пересмотреть структуру платежей.

«Слишком много людей тратят деньги на вещи, которые им не нужны, чтобы произвести впечатление на людей, которые им не нравятся».

Уилл Роджерс, легендарный американский актер начала 20-го века.

Зачем нужно вести семейный бюджет

«Деньги – всего лишь инструмент. Они приведут туда, куда вы хотите, но не заменят вас в качестве водителя», – говорила Айн Рэнд, писательница российского происхождения, эмигрировавшая в Штаты. Она на своем опыте познала необходимость планирования и бюджетирования собственных финансов.

Три веские причины начать планировать семейный бюджет:

- Расчет бюджета поможет выяснить долгосрочные цели и работать в заданном направлении. Если бесцельно дрейфовать, разбрасывая деньги на каждый привлекательный предмет, как вы сможете сэкономить и съездить в долгожданный отпуск, купить автомобиль или внести первый взнос на ипотеку?

- Таблица расходов семейного бюджета проясняет спонтанные расходы и заставляет пересмотреть покупательские привычки.

Нужны ли вам эти вещи в таком количестве? Планирование семейного бюджета помогает выстроить приоритеты и переориентироваться на достижение поставленных целей.

Нужны ли вам эти вещи в таком количестве? Планирование семейного бюджета помогает выстроить приоритеты и переориентироваться на достижение поставленных целей. - Болезнь, развод или потеря работы могут привести к серьезному финансовому кризису. И чрезвычайные ситуации в жизни случаются в самый неподходящий момент. Поэтому каждому нужен резервный фонд. Структура семейного бюджета должна включать графу «сбережения» – финансовая подушка, которая поможет продержаться на плаву от 3 до 6 месяцев.

Как правильно распределить семейный бюджет

Несколько практических правил планирования семейного бюджета, которые мы здесь приведем, могут служить приблизительным ориентиром для принятия решений. Ситуации у всех разные и постоянно меняются, но основные принципы послужат хорошей отправной точкой.

Правило 50/20/30

Элизабет и Амелия Уоррен, авторы книги «All Your Worth: The Ultimate Lifetime Money Plan» (в переводе «Все ваше благосостояние: главный денежный план на всю жизнь») описывают простой, но эффективный способ составления бюджета.

Она советуют разделить структуру бюджета на 3 главные составляющие:

- 50% дохода должны покрывать главные расходы, такие как оплата жилья, налогов и покупка продуктов;

- 30% – необязательные траты: развлечения, поход в кафе, кино и т.д.;

- 20% уходят на оплату кредитов и долгов, а также отложены в качестве резерва.

Правило 80/20

80 на 20 или Правило Парето – Вариация предыдущего правила. 20% всех поступлений в семейный бюджет пустить на оплату задолженностей и создание финансовой «подушки», 80% – всё остальное.

Эти эмпирические правила можно и желательно скорректировать, привести в соответствие с вашей реальной ситуацией. Чуть ниже вы найдете пример семейного бюджета в таблице, который послужит основой для составления собственного плана.

Правило 3 – 6 месяцев

Вы должны иметь на руках или депозитном вкладе сумму, достаточную для проживания семьи в течение трёх – шести месяцев. В случае увольнения, аварии или болезни, «страховочн

Планировщик семейного бюджета — Бесплатная таблица бюджета для Excel.

Размещено в категории ШАБЛОНЫ БЮДЖЕТА СЕМЬЯ & AMP; HOMEШаблон планировщика семейного бюджета — отличная таблица для создания годового плана бюджета для вашей семьи. Планирование бюджета необходим каждой семье, которая серьезно относится к своему финансовому будущему, сбережениям, покупке автомобиля или семейного дома, отправлению детей в колледж и многим другим финансовым решениям, поэтому этот шаблон бюджета является незаменимым инструментом в ваших финансовых ящик для инструментов.

В отличие от других шаблонов личного бюджета, которые вы можете найти на нашем сайте, этот планировщик бюджета был разработан, чтобы отражать простые повседневные потребности семьи и помочь в отслеживать ваш бюджет ежемесячно, ежеквартально и ежегодно.

Если вы считаете, что этот планировщик семейного бюджета не совсем подходит для вас, то я рекомендую взглянуть на мои шаблоны планирования личного бюджета, ежемесячного бюджета домохозяйства и личного ежемесячного бюджета, которые могут помочь отслеживать ваш бюджет ежемесячно, ежеквартально и ежегодно и где вы можете найти категории, подходящие для вас и вашей семьи.

Планировщик семейного бюджета

для Excel® 2003+, OpenOffice и Google DocsТакже используйте в Excel Web App и Excel для iPad, iPhone или Office для Android!

Google Docs

Файл: SPREADSHEET

Загрузите через наше дополнение!

Спецификации шаблона

Версия

1.1.1

Требования

Microsoft Excel® 2003 или выше (ПК и Mac)

Макросы

Не используются

Установка

Не требуется

Отказ от ответственности — Электронная таблица и информация на этой странице предназначен только для образовательных и иллюстративных целей.Используйте информацию на свой страх и риск. При принятии финансовых решений настоятельно рекомендуется проконсультироваться с квалифицированными специалистами.

Как использовать Планировщик семейного бюджета

Планировщик семейного бюджета — это простой шаблон, который помогает отслеживать свой бюджет ежемесячно, ежеквартально и ежегодно.

Электронная таблица семейного бюджета состоит из 3 основных частей:

Планировщик бюджета — доход

Доход Часть, которая содержит поля для прогнозируемого дохода и для фактического дохода.Обычно это первый шаг, который нужно сделать, когда вы начинаете составлять бюджет, поскольку это помогает выделить суммы для ежемесячных расходов и сбережений.

СОВЕТ : Всегда планируйте тратить меньше, чтобы получить больше или, другими словами, чтобы больше сэкономить.

Планировщик бюджета — расходы

Ежемесячные расходы . Я разделил весь год на четыре квартала, чтобы вы не запутались при планировании бюджета. Это упрощает ввод сумм, которые не имеют ежемесячной согласованности, таких как некоторые подписки или счета за коммунальные услуги, которые вы можете получать один раз в квартал или годовые налоговые декларации, или просто любые платежи без какой-либо согласованности.

Планировщик бюджета — результаты

И, наконец, ваши общие расходы и результаты часть, где вы можете увидеть расчетные и фактические расходы для каждой категории, включая любые различия и результаты за каждый квартал всего года. Все суммы в этой части таблиц являются кумулятивными и будут обновляться каждый раз, когда вы обновляете свой бюджет, что означает, что вам не придется ждать целый год, чтобы получить результаты вашего бюджета, на самом деле получение информации таким образом поможет достичь определенных результатов. бюджет или / и цели экономии .

Все суммы в этой части таблиц являются кумулятивными и будут обновляться каждый раз, когда вы обновляете свой бюджет, что означает, что вам не придется ждать целый год, чтобы получить результаты вашего бюджета, на самом деле получение информации таким образом поможет достичь определенных результатов. бюджет или / и цели экономии .

Savings Goal — одно из последних дополнений к этому шаблону и наш ответ на запросы, отправленные многими пользователями нашего планировщика семейного бюджета. Цель сбережений помогает устанавливать конкретные краткосрочные или долгосрочные цели сбережений для различных целей, отслеживать ваши цели при создании ежемесячного бюджета и отображать всю накопленную информацию в простых для чтения графиках. Вы также можете ввести любую экономию, которую вы сделали до того, как вы начали использовать бюджет. Квартальные цифры вводятся автоматически и копируются из категории «Сбережения и инвестиции» каждый квартал.

Планировщик бюджета — цель экономии

Создавая бюджет, вы можете ответить на два основных вопроса: Трачу ли я больше, чем зарабатываю? и Что я могу позволить себе потратить? Он также может помочь определить статьи и категории, по которым вы можете перерасходовать, но самое главное, что этот шаблон бюджета может помочь в принятии будущих финансовых решений и помогает сосредоточиться на экономии.

Создание семейного бюджета

Есть два ключевых вопроса, на которые можно ответить, только создав бюджет.

1. Вы тратите больше, чем зарабатываете?

Постоянные траты больше, чем вы зарабатываете, приведет к возникновению долга, создание бюджета поможет определить категории, в которых вы тратите слишком много.

2. Сколько вы можете себе позволить потратить?

Большинство из бесплатных онлайн-инструментов для составления бюджета сосредоточены на ежемесячных расходах, что не совсем правильно, потому что некоторые расходы могут не происходить ежемесячно или даже иногда ежегодно, поэтому этот конкретный шаблон специально сконцентрирован на отслеживании ваш бюджет ежемесячно, ежеквартально и ежегодно для большей точности. Точно составленный бюджет позволяет вам определить категории, в которых вы можете сэкономить.

Планировщик семейного бюджета для Excel

Этот бесплатный планировщик семейного бюджета основан на электронной таблице, которую я использую для собственных финансов. Это было очень полезно для обработки важных жизненных событий, таких как переход от студента к женатому студенту, стажеру, работнику и домовладельцу. Благодаря тщательному планированию бюджета мы смогли свести концы с концами, так что к тому времени, когда мы хотели купить дом, мы точно знали, что можем себе позволить.

Это было очень полезно для обработки важных жизненных событий, таких как переход от студента к женатому студенту, стажеру, работнику и домовладельцу. Благодаря тщательному планированию бюджета мы смогли свести концы с концами, так что к тому времени, когда мы хотели купить дом, мы точно знали, что можем себе позволить.

Объявление

Эта таблица использовалась сотнями тысяч людей и остается одним из моих самых популярных инструментов составления бюджета. Однако многие люди могут не осознавать, что недавно я создал несколько других вариантов. Возможно, вы захотите проверить шаблон Money Manager или калькулятор годового бюджета. Оба они предоставляют дополнительные функции, которых нет в базовом планировщике.

Если вы новичок в Excel или новичок в составлении бюджета, или и того, и другого, взгляните на видео-демонстрацию ниже.Он покажет вам, как начать работу, как настроить категории бюджета, как ввести суммы бюджета на каждый месяц и как определить, меньше или превышает ваш бюджет каждый месяц.

Посмотрите демонстрационное видео!

Планировщик семейного бюджета

для Excel, OpenOffice и Google SheetsОписание

Эта бесплатная таблица для планирования семейного бюджета поможет вам составить годовой бюджет, введя суммы на основе месяца, в котором были понесены расходы.

Создавая годовой бюджет, вы можете легче предсказать, как важные жизненные изменения повлияют на ваши финансы. Например, если вы меняете работу, вы можете использовать планировщик, чтобы оценить, позволит ли увеличение (или уменьшение) заработной платы вам сводить концы с концами.

Если вы переезжаете или покупаете дом, вы можете проанализировать свой бюджет, чтобы увидеть, где вам, возможно, придется сократить, чтобы иметь возможность позволить себе повышение арендной платы или более высокую ипотеку. Посмотрите видео для примера.

Новое в версии 2.0 : Новые графики показывают баланс ваших расходов и сбережений с течением времени. Проценты под итоговыми значениями категории показывают, какой процент от общего семейного бюджета идет на эту категорию. Теперь справочная таблица стала более подробной.

См. Наши статьи «Как составить бюджет» и 5 основных советов по составлению бюджета, если вы только начинаете или новичок в составлении бюджета.

«Без установки, без макросов — просто электронная таблица» — Джон Виттвер

статьи по теме в блоге42 эффективных способа сэкономить деньги Советы по составлению бюджета на Новый год

Другие таблицы планировщика семейного бюджета

Связанное содержимое

Планировщик семейного бюджета | Таблица семейного бюджета

Важным аспектом хорошего планировщика семейного бюджета является то, что он позволит вам легко оставаться организованным. Вместо того, чтобы создавать шаблон с нуля, вы можете просто скачать здесь шаблон. Чтобы использовать планировщик, просто отслеживайте и вводите информацию там, где он вас просил. Вы можете скачать этот шаблон бесплатно и настроить его так, как вам нравится. Если вам нужно что-то изменить, вы можете легко изменить это после загрузки. Использование подобного шаблона — самый простой способ сохранить организованность при использовании планировщика семейного бюджета.

Вместо того, чтобы создавать шаблон с нуля, вы можете просто скачать здесь шаблон. Чтобы использовать планировщик, просто отслеживайте и вводите информацию там, где он вас просил. Вы можете скачать этот шаблон бесплатно и настроить его так, как вам нравится. Если вам нужно что-то изменить, вы можете легко изменить это после загрузки. Использование подобного шаблона — самый простой способ сохранить организованность при использовании планировщика семейного бюджета.

Узнайте, куда уходят ваши деньги, с помощью планировщика семейного бюджета

Использование планировщика семейного бюджета позволит вам точно увидеть, куда уходят ваши деньги.Например, вы можете не осознавать, сколько денег тратите на рестораны или фастфуд. Отслеживание ваших расходов и составление бюджета позволит вам убедиться в этом воочию. Как только вы увидите, что ваша семья делает с вашими деньгами, легко создавать бюджеты в рамках каждой категории расходов. Вы часто будете удивлены, насколько легко на этом сэкономить.

Экономьте деньги с помощью планировщика семейного бюджета

Возможность видеть, куда уходят ваши деньги, — простой способ определить области, в которых вы тратите слишком много.Вы даже можете найти вещи, на которые тратите слишком много денег, от которых можно полностью отказаться. Планировщик семейного бюджета позволит вам перераспределить деньги, которые вы тратите на ненужные расходы, и направить их на более важные дела или со временем увеличить ваши сбережения.

Управляйте своими деньгами с помощью планировщика семейного бюджета

Понимая, куда идут ваши деньги и создав для них бюджет, вы сможете лучше контролировать свои деньги, чем когда-либо прежде.Вы удивитесь, сколько денег тратится зря. После того, как вы напишете свой денежный поток перед вами, составление бюджета станет простым делом для управления в будущем.

Загрузить: Планировщик семейного бюджета

Похожие шаблоны:

Бесплатный онлайн-инструмент ежемесячного планирования семейного бюджета

Дэйв Рэмси предложил следующие оценки в своей книге «Финансовый мир», опубликованной в 1997 году. Эти проценты могут резко измениться для семей с высокими или низкими доходами.Это только приблизительные рекомендуемые проценты, и если у вас все хорошо в определенной области, возможно, вы сможете экономить более активно.

Эти проценты могут резко измениться для семей с высокими или низкими доходами.Это только приблизительные рекомендуемые проценты, и если у вас все хорошо в определенной области, возможно, вы сможете экономить более активно.

Создание оборотного фонда HELOC в качестве чрезвычайного фонда

Домовладельцы: используйте собственный капитал сегодня

В нашей прейскуранте перечислены текущие предложения по недвижимости в вашем районе, которые вы можете использовать, чтобы найти местного кредитора или сравнить с другими вариантами кредита. В поле выбора [тип ссуды] вы можете выбрать между HELOCs и ссудой под залог собственного капитала на 5, 10, 15, 20 или 30 лет.

Составление домашнего бюджета — создание плана, который работает для вас

Успешное управление личными финансами во многом отражает достижения в бизнесе, разделяя общие цели, такие как рост, инвестиции и прибыльность. Государственный сектор также заботится об ответственном управлении деньгами, поэтому правительство остается в минусе, используя некоторые из тех же финансовых тактик, применяемых отдельными лицами и корпорациями. Наблюдатели быстро понимают: будь то жонглирование многомиллионными сделками или учет денежных потоков домохозяйств, ключ к финансовым достижениям — это хорошо составленный бюджет .

Наблюдатели быстро понимают: будь то жонглирование многомиллионными сделками или учет денежных потоков домохозяйств, ключ к финансовым достижениям — это хорошо составленный бюджет .

Новостные выпуски следят за дебатами о сбалансированном бюджете, отслеживая попытки политиков тратить разумно. Хотя избранные лидеры не всегда добиваются успеха, у людей нет другого выбора, кроме как найти личный финансовый баланс. Составление бюджета помогает добиться согласованности; формализация способов движения денег в семье. Создавая и поддерживая бюджетную дисциплину, люди могут своевременно справляться с финансовыми обязательствами и могут терпеть трудности с движением денежных средств, когда они возникают.

Кому нужен бюджет?

Расходы являются основой бюджетов.К сожалению, это может быть вызвано страстью и предпочтением, а не потребностями и необходимостью. Чтобы поддерживать баланс между доходом и исходящим денежным потоком, семьи обращаются к базовому составлению бюджета. Процесс показывает, откуда и куда уходят деньги, отвечая на важные финансовые вопросы потребителей.

Процесс показывает, откуда и куда уходят деньги, отвечая на важные финансовые вопросы потребителей.

Обновление статуса

Трудно улучшить свое финансовое состояние, не зная заранее, где вы находитесь. Процесс составления бюджета подвергает тщательному анализу расходы домашних хозяйств, чтобы создать моментальный снимок финансовых потоков.После того, как базовый бюджет составлен, со временем могут быть внесены существенные корректировки для поддержания реалистичных уровней расходов домашних хозяйств.

Каждый бюджет уникален

Каждый человек расставляет приоритеты в своих предпочтениях по расходам, поэтому нет двух одинаковых бюджетов. Чтобы максимально использовать семейный доход, важно самостоятельно посчитать, учитывая при этом личные вкусы и доступные ресурсы. Одна семья, например, может найти дополнительную ценность в развлечениях, тратя большую часть своего дохода на отдых; в то время как другой клан выбирает домашние развлечения в более большом и дорогом доме.

Возвращение в путь

Бюджетирование помогает поддерживать общее финансовое здоровье, отслеживая денежные потоки домохозяйств и направляя разумные расходы. Несмотря на то, что оно дает постоянные выгоды в любое время, составление бюджета особенно полезно в периоды финансовых трудностей. При нормальных обстоятельствах успешный семейный бюджет уравновешивает входящие ресурсы с исходящими расходами. Когда возникают проблемы с денежным потоком, хорошо составленный бюджет указывает на недостатки, поэтому вы можете принять наилучшие меры по их устранению.

Счет изменений

Жизнь постоянно развивается, поэтому бюджеты также должны адаптироваться, чтобы идти в ногу со временем. Активное составление бюджета позволяет контролировать расходы домашних хозяйств, отслеживать доходы и реагировать на финансовые изменения, происходящие дома. Например, растущие семьи составляют расходы на новых членов. Те, кто отправляет детей в колледж, также приспосабливаются к особым расходам. Бюджеты также отражают изменения доходов, в том числе повышение заработной платы, что влияет на финансовое планирование.

Бюджеты также отражают изменения доходов, в том числе повышение заработной платы, что влияет на финансовое планирование.

Основные отходы

При составлении официального бюджета повседневная финансовая жизнь рассматривается более внимательно, чем обычно. В результате этот процесс преподносит сюрпризы некоторым семьям, которые ранее не контролировали расходы. В частности, составление бюджета выявляет потери, которые могут привести к значительной экономии для тех, кто меняет ситуацию. Помимо других преимуществ, упреждающее бюджетирование — это законная стратегия экономии денег.

Нацеленность

Долгосрочный финансовый успех раскрывается на протяжении всей жизни, поэтому каждая финансовая проблема связана с другой.Составление бюджета не только учитывает краткосрочные потребности, но также предоставляет возможности для расширенного планирования. Устанавливая цели и ориентиры, хорошо исполненный бюджет действует как финансовый план, включающий действенные шаги для достижения конкретных денежных целей.

Перспективное планирование жизненно важно для вашего экономического успеха

Составление бюджета — важная особенность эффективного управления капиталом на всех уровнях. И хотя ваш бюджет может быть меньше, личный финансовый успех зависит от тех же принципов, что и процветающая корпорация или хорошо управляемый город.Люди, которые не планируют заранее, часто сталкиваются с непредвиденными комиссиями за овердрафт, плохими кредитными рейтингами и множеством дополнительных расходов.

Проверенные практики позволяют удерживать денежный поток в нужном направлении

Каждый бюджет уникален и учитывает индивидуальные финансовые проблемы. И хотя числа и другие подробности различны, большинство бюджетов составляются из общих строительных блоков. Точная настройка работоспособного бюджета требует времени, но проверенная тактика обеспечивает успех семьям, преданным процессу.

- Определите категории — Денежный поток домохозяйств учитывает несколько различных категорий расходов.

Например, питание и жилье — две из самых значительных затрат, с которыми сталкиваются семьи, поэтому каждая из них требует отдельной колонки бюджета. Развлечения, транспорт и расходы домохозяйств — это дополнительные категории бюджета, которые можно разбить на внутренние классификации, такие как коммунальные платежи и ремонт дома. Выделение различных типов расходов позволяет семьям увидеть, как доход распределяется по определенным категориям.А поскольку каждая ежемесячная запись увеличивает текущие итоги, тенденции расходов быстро появляются по мере накопления данных.

Например, питание и жилье — две из самых значительных затрат, с которыми сталкиваются семьи, поэтому каждая из них требует отдельной колонки бюджета. Развлечения, транспорт и расходы домохозяйств — это дополнительные категории бюджета, которые можно разбить на внутренние классификации, такие как коммунальные платежи и ремонт дома. Выделение различных типов расходов позволяет семьям увидеть, как доход распределяется по определенным категориям.А поскольку каждая ежемесячная запись увеличивает текущие итоги, тенденции расходов быстро появляются по мере накопления данных. - Отслеживание расходов — Бюджеты учитывают доходы, а также исходящие расходы. Чтобы установить базовый план бюджета, первым делом необходимо отслеживать движение денежных средств в течение определенного периода. Этот всеобъемлющий снимок представляет состояние семейных финансов в любой момент времени. Для облегчения процесса доступны различные электронные инструменты, которые по сути представляют собой устаревшую бухгалтерскую систему, способную регистрировать расходы с течением времени.

Поскольку первоначальная запись о расходах служит основой для составления бюджета, точность особенно важна в этот период сбора информации. Например, отслеживание платежей включает в себя внимание к повторяющимся автоматическим выводам средств с банковских счетов, а также к годовым платежам, которые легко упустить из виду при составлении отчетов о расходах. Обычно имеет смысл разбивать бюджеты на календарные месяцы, если только вы не создаете особый сезонный бюджет или не ищете особенно широкоугольный вид.Поскольку большинство платежных циклов и контрактов имеют месячные сроки, 12 периодов в год являются общепринятым стандартом, который также совпадает с периодами оплаты труда работодателя.

Поскольку первоначальная запись о расходах служит основой для составления бюджета, точность особенно важна в этот период сбора информации. Например, отслеживание платежей включает в себя внимание к повторяющимся автоматическим выводам средств с банковских счетов, а также к годовым платежам, которые легко упустить из виду при составлении отчетов о расходах. Обычно имеет смысл разбивать бюджеты на календарные месяцы, если только вы не создаете особый сезонный бюджет или не ищете особенно широкоугольный вид.Поскольку большинство платежных циклов и контрактов имеют месячные сроки, 12 периодов в год являются общепринятым стандартом, который также совпадает с периодами оплаты труда работодателя. - Реагировать на тенденции — Одним из ключей к надежному составлению бюджета является сбор репрезентативной выборки — как правило, данных о расходах за три-шесть месяцев. После того, как процесс установлен, он показывает тенденции движения денег в вашем доме. Составление бюджета действительно начинает окупаться, когда вы применяете эти знания на практике, экономя деньги и оптимизируя семейные финансы.

Это правда, что успешное составление бюджета может привести к сокращению расходов и жертвам, но безопасность и финансовая стабильность, создаваемые разумным составлением семейного бюджета, не стоит компромисса.

Это правда, что успешное составление бюджета может привести к сокращению расходов и жертвам, но безопасность и финансовая стабильность, создаваемые разумным составлением семейного бюджета, не стоит компромисса. - Счет доходов — Расходы являются основным направлением бюджета, но другая половина уравнения — это доход домохозяйства. Как и мониторинг расходов, учет доходов важен для составления точного бюджета. Помимо дохода, получаемого от работодателя, некоторые домохозяйства получают дополнительные денежные средства из других источников.Комиссионные продажи, побочный бизнес и другие источники дохода вносят вклад в денежный поток семьи, поэтому они должны быть указаны в вашем бюджете.

После завершения этих основ бюджетирования у вас есть инструменты, необходимые для создания пользовательского плана бюджета. Используя записи о расходах, начните с определения ежемесячных целей для каждой категории расходов. Будьте реалистичны, но также поставьте перед собой задачу сократить отходы и сократить ненужные расходы. После того, как вы отметили цели по расходам, продолжайте отслеживать каждую категорию, чтобы увидеть, насколько фактические расходы соответствуют целям.

После того, как вы отметили цели по расходам, продолжайте отслеживать каждую категорию, чтобы увидеть, насколько фактические расходы соответствуют целям.

Бюджетирование остатков задолженности

Наиболее эффективные бюджеты учитывают различные обязательства по расходам, включая погашение личных долгов. Понимание того, как долг влияет на составление бюджета, особенно важно, потому что долговые обязательства обычно требуют постоянных платежей, которые необходимо обрабатывать каждый месяц.

Долг в рассрочку создает заранее определенные ежемесячные платежи, используемые для погашения ссуд и других остатков. Фиксированная задолженность в рассрочку служит краеугольным камнем финансового планирования, поскольку платежи относительно последовательны и представляют собой большую часть того, что большинство семей должны ежемесячно.

- Выплаты по ипотеке — Жилищные расходы во многих случаях составляют большую часть семейного дохода, поэтому оплата жилья должна быть одним из первых денежных вопросов, учитываемых каждый месяц.

- Финансирование студентов — Несмотря на наличие гибких графиков погашения, задолженность по студенческому кредиту в конечном итоге приводит к ежемесячным выплатам в рассрочку, которые должны признаваться в семейных бюджетах.

- Автокредиты — Обычно более короткие, чем выплаты по ипотеке, погашение автокредитов добавляет еще один ежемесячный взнос в каждый семейный бюджет.

- Ссуды под акции — Домовладельцы с накопленным капиталом имеют доступ к обеспеченному финансированию, при котором стоимость дома используется в качестве обеспечения для финансирования. Кредиты на акции подобны ипотеке, требующей рассрочку платежей до тех пор, пока они не будут выполнены.

Каждый бюджет полностью настраивается в зависимости от того, какая сумма причитается, и как ресурсы дохода распределяются внутри конкретного домохозяйства. Платежи в рассрочку представляют собой фиксированные расходы семьи, которые легко предвидеть при составлении бюджета. Ипотечный кредит, например, содержит точный график платежей на начальном этапе, поэтому в процессе погашения нет никаких сюрпризов.

Ипотечный кредит, например, содержит точный график платежей на начальном этапе, поэтому в процессе погашения нет никаких сюрпризов.

Оборотный долг сложнее составить бюджет, чем регулярные платежи в рассрочку, потому что возобновляемые остатки на счетах приливов и отливов с текущими расходами. В то же время покупки, совершаемые с использованием возобновляемого кредита, обычно носят дискреционный характер, поэтому умение держать остатки на балансе является основным преимуществом эффективного бюджетирования.

- Кредитные карты — Наличные деньги отошли на второй план по сравнению с кредитными картами при любых расходах, будь то лично или через виртуальные каналы.Но хотя фактор удобства высок, при использовании кредитных карт наблюдается тенденция к перерасходу средств. Большой остаток на кредитных картах быстро подрывает семейный бюджет, поэтому кредитные лимиты, установленные поставщиками, недостаточны для регулирования расходов.

На практике ваш собственный уровень терпимости к долгу, вероятно, будет достигнут задолго до того, как карты достигнут максимальных лимитов расходов.

На практике ваш собственный уровень терпимости к долгу, вероятно, будет достигнут задолго до того, как карты достигнут максимальных лимитов расходов. - Карты магазинов — Как и основные кредитные карты, карты магазинов расширяют возможности возобновляемых расходов, которые потребители используют для финансирования всего, от одежды до бытовой техники.При использовании для дорогостоящих товаров с карточками магазина следует обращаться почти как ссудой в рассрочку, чтобы остатки выплачивались своевременно, а проценты держались под контролем.

- Кредитные линии акционерного капитала — Как и кредитные линии, кредитные линии используют стоимость собственности для обеспечения финансирования. Но в то время как ссуды выплачиваются регулярными платежами, кредитные линии вращаются так же, как традиционные счета кредитных карт. Линии акционерного капитала обеспечивают быстрый доступ к крупным суммам, но во избежание трудностей они должны составляться с осторожностью.

В отличие от обычных платежей, возобновляемые платежи увеличиваются и уменьшаются в зависимости от расходов. В результате, ежемесячные платежи по возобновляемым счетам может быть трудно согласовать при составлении бюджета. В случае сомнений используйте среднемесячное значение для урегулирования возобновляемых платежей. А когда денежный поток замедляется, сначала сократите возобновляемые счета, чтобы быстро найти сбережения.

Соблюдайте бюджетные ограничения

Бюджеты функционируют по-разному, отслеживая денежные потоки и помогая семьям максимально использовать семейный доход.Хотя составление бюджета — важный первый шаг, его эффективность зависит от выполнения и приверженности.

Устранение отходов — После выявления отходы становятся главной целью для сокращения семейных бюджетов. На кухне, например, есть возможность сэкономить в виде испорченной еды и плохо оформленного меню. А потраченная впустую энергия истощает запасы на дороге и дома из-за неэффективного использования топлива и плохого управления коммунальными услугами.

Ставьте цели — Для многих составление бюджета — это экономия средств, призванная снизить давление расходов.Чтобы максимизировать усилия, это помогает установить ориентиры для измерения прогресса. Включая основные этапы в долгосрочные бюджетные цели, семьи, заботящиеся о денежных средствах, сохраняют в поле зрения достижимые цели.

Внесите изменения — Составление бюджета — это плавный процесс, поэтому гибкость является неотъемлемой частью долгосрочного успеха. Бюджеты нуждаются в уточнении, особенно в первые месяцы после зачатия, чтобы наилучшим образом отражать фактические потребности домохозяйств и реалистичные уровни расходов.Даже проверенные временем планы меняются вместе с изменениями в семье, поэтому периодические проверки бюджета обеспечивают точность. Создание чрезвычайного фонда имеет большое значение для компенсации непредвиденных расходов.

Вознаграждай себя — Решительность и решимость содержат семейные финансы в порядке, но в бюджете также учитываются жизненные награды. Например, отпускные сбережения представляют собой формальную категорию с учетом отдыха, но гибкие бюджеты также должны оставлять место для спонтанных расходов на досуг.

Например, отпускные сбережения представляют собой формальную категорию с учетом отдыха, но гибкие бюджеты также должны оставлять место для спонтанных расходов на досуг.

Бюджеты содержат инструкции по расходам и балансируют ресурсы. Независимо от того, составлены ли они для крупных корпораций или отдельных семей, эффективные версии имеют общие черты. Денежный поток, например, занимает центральное место при составлении бюджета, учете доходов и исходящих обязательств. А четко определенные категории также способствуют успешному составлению бюджета, позволяя семьям и организациям точно отслеживать расходы.

Поддержание значимого семейного бюджета основывается на проверенных практиках, таких как установление лимитов расходов и управление долгом.И хотя составление бюджета требует дисциплины, преимущества использования внутреннего бюджета широко распространены. Например, помимо экономии денег, хорошо исполненный бюджет помогает семьям достигать финансовых целей и максимально использовать доход семьи.

Домовладельцы могут захотеть рефинансировать при низких ставках

Ставки 10-летних казначейских облигаций США недавно упали до рекордно низкого уровня из-за распространения коронавируса, снижающего риск, при одновременном падении других финансовых ставок.Домовладельцы, которые покупают или рефинансируют по сегодняшним низким ставкам, могут извлечь выгоду из недавней волатильности ставок.

Вы слишком много платите по ипотеке?

Узнайте, на что вы имеете право

Узнайте о вариантах рефинансирования у надежного кредитора.

Ответьте на несколько вопросов ниже и свяжитесь с кредитором, который поможет вам рефинансировать и сэкономить сегодня!

Глава 43. Управление финансами | Раздел 1. Планирование и составление годового бюджета | Основной раздел

Узнайте, как составлять точные и актуальные бюджеты, чтобы сохранить контроль над финансами и показать спонсорам, как именно используются ваши деньги. |

Какие элементы годового бюджета?

Почему вам следует составлять годовой бюджет?

Некоторые практические соображения

Планирование и сбор информации для создания бюджета

Собираем все вместе: создание бюджетного документа и работа с ним

Загрузите шаблон бюджета на основе программ, упомянутый в этом видео, здесь.

Какие элементы годового бюджета?

Начать процесс создания бюджета может быть непросто, особенно если вы не знакомы с некоторыми из общих бухгалтерских и бюджетных терминов, с которыми вы столкнетесь, поэтому мы предоставили глоссарий рассматриваемых здесь терминов, расположенный в нижней части страницу в разделе «Сводка».

Для организаций важно создавать точные и актуальные годовые бюджеты, чтобы поддерживать контроль над своими финансами и точно показывать спонсорам, как используются их деньги. Насколько конкретным и сложным должен быть фактический бюджетный документ, зависит от того, насколько велик бюджет, сколько у вас спонсоров и каковы их требования, на сколько различных программ или мероприятий вы используете деньги и т. Д. На определенном уровне, однако ваш бюджет должен включать следующее:

Насколько конкретным и сложным должен быть фактический бюджетный документ, зависит от того, насколько велик бюджет, сколько у вас спонсоров и каковы их требования, на сколько различных программ или мероприятий вы используете деньги и т. Д. На определенном уровне, однако ваш бюджет должен включать следующее:

- Предполагаемые расходы . Сумма денег, которую вы ожидаете потратить в наступающем финансовом году , с разбивкой по категориям, на которые вы рассчитываете потратить — заработная плата, офисные расходы и т. Д.

Финансовый год просто означает « финансовый год» и представляет собой календарь, который вы используете для расчета годового бюджета, и который определяет, когда вы заполняете налоговые формы, проходите аудит и закрываете бухгалтерские книги. Вы можете использовать много разных финансовых лет. Компании часто используют календарный год — с 1 января по 31 декабря. Финансовый год федерального правительства длится с 1 октября по 30 сентября.

Правительства штатов — и, следовательно, государственные учреждения и многие общественные и некоммерческие организации, получающие финансирование от штата — обычно используют с 1 июля по 30 июня.Большинство организаций устанавливают финансовый год, соответствующий годам их основных спонсоров. Вы должны подготовить свой бюджет специально для финансового года и подготовить его до начала финансового года. Во многих организациях Совет директоров должен утверждать бюджет до начала финансового года, чтобы организация могла работать.

- Прогнозируемая прибыль . Сумма денег, которую вы ожидаете получить в наступающем финансовом году, с разбивкой по источникам — i.е. сумма, которую вы ожидаете от каждого источника финансирования, включая не только гранты и контракты, но и ваши собственные усилия по сбору средств, членство и продажу товаров или услуг.

- Взаимодействие расходов и доходов . Что финансируется из каких источников? Во многих случаях это условие финансирования: спонсор соглашается предоставить деньги для определенной должности, например, или для определенных видов деятельности или предметов.

Если финансирование идет с ограничениями, важно включить эти ограничения в свой бюджет, чтобы вы могли убедиться, что потратите деньги так, как вы сказали спонсору.

Если финансирование идет с ограничениями, важно включить эти ограничения в свой бюджет, чтобы вы могли убедиться, что потратите деньги так, как вы сказали спонсору. - Корректировки, отражающие реальность по ходу года. Ваш бюджет, скорее всего, будет начинаться с оценок, и в течение года эти оценки необходимо корректировать, чтобы они были максимально точными, чтобы отслеживать, что на самом деле происходит.

Зачем нужно составлять годовой бюджет?

- Обостряет понимание ваших целей

- Это дает вам реальную картину — точно показывая вам, что вы можете себе позволить и где есть пробелы в финансировании, ваш бюджет позволяет вам заранее планировать удовлетворение потребностей и решать, что вы действительно можете сделать в данный год

- Он поощряет эффективные способы решения денежных проблем — показывая вам, что вы не можете себе позволить при известном доходе, бюджет может мотивировать вас проявлять творческий подход — и добиваться успеха — в поиске других источников финансирования

- Заполняет потребность в необходимой информации — заполненный бюджет является необходимым элементом предложений по финансированию и отчетов для спонсоров и сообщества

- Облегчает обсуждение финансовых реалий организации

- Помогает избежать неожиданностей и сохранить фискальный контроль

Некоторые практические соображения

Важно отметить, что не у всех есть навыки или желание самостоятельно составлять бюджет и управлять им. К счастью, помощь доступна как внутри организации (путем найма бухгалтера, бухгалтера или финансового директора), так и за ее пределами. Существуют такие организации, как SCORE (Служба поддержки вышедших на пенсию руководителей), которые помогают с такими вещами, как составление бюджета. Местные университеты или государственные учреждения могут иметь офисы, которые помогают малому бизнесу и некоммерческим организациям в финансовом планировании. Также может существовать возможность использования бухгалтерской или аналогичной должности с другой организацией или предоставленной ей в долг.

К счастью, помощь доступна как внутри организации (путем найма бухгалтера, бухгалтера или финансового директора), так и за ее пределами. Существуют такие организации, как SCORE (Служба поддержки вышедших на пенсию руководителей), которые помогают с такими вещами, как составление бюджета. Местные университеты или государственные учреждения могут иметь офисы, которые помогают малому бизнесу и некоммерческим организациям в финансовом планировании. Также может существовать возможность использования бухгалтерской или аналогичной должности с другой организацией или предоставленной ей в долг.

Планирование и сбор информации для создания бюджета

Предварительные условия: На что вам нужно будет потратить деньги в следующем финансовом году?

Важно знать, каковы приоритеты и что наиболее важно для организации на ее конкретном этапе развития.Фактически, выяснение того, на что вам следует тратить свои деньги, включает процесс планирования в масштабах всей организации.

Рассмотрим следующие вопросы:

- Какие виды деятельности или программы будут наиболее полезны для продвижения вашего дела и миссии и которые, по вашему мнению, вы сможете осуществить с помощью доходов и ресурсов, которые, как вы знаете, у вас есть или которые вы можете предвидеть?

- Сколько штатных должностей потребуется для эффективного выполнения этих мероприятий или программ?

- В каком размере (почасовая оплата, оклад, гонорары консультантов, льготы) и из каких источников будет выплачиваться компенсация этим сотрудникам?

- Что еще потребуется для работы организации и ее деятельности — помещения, расходные материалы, оборудование, телефон и коммунальные услуги, страхование, транспорт и т.

Д.?

Д.?

Оценка расходов: сколько это будет стоить?

Шаг 1. Разработайте способы оценки ваших расходов

Оцените свои расходы на предстоящий финансовый год. В некоторых случаях — например, годовой арендной платы или заработной платы — у вас, вероятно, будут реальные цифры того, какими будут эти расходы. В остальных случаях — телефонные, коммунальные и т. Д. — вам нужно будет оценить среднемесячную стоимость.

Не забудьте добавить немного денег в категорию «разное», чтобы быть готовым к неожиданностям.Всегда есть расходы, которых вы не ожидаете, и их поправка является частью консервативной оценки.

Консервативная оценка : При составлении бюджета старайтесь быть максимально точными. Всегда используйте фактические цифры, если они у вас есть, а когда нет, оценивайте консервативно как расходы, так и доходы.

Когда вы оцениваете расходы, угадайте больше — возьмите самый высокий ежемесячный счет за телефон и умножьте его, например, на 12, а не в среднем.

Точно так же, когда вы оцениваете доход, угадывайте низкое — наименьшее реально возможное число. Консервативная оценка при планировании бюджета повысит вероятность того, что вы останетесь в его рамках в течение года.

Шаг 2: Составьте список предполагаемых годовых общих расходов на предметы первой необходимости

Для большинства организаций они включают, но не обязательно ограничиваются:

- Заработная плата всех сотрудников, перечисленных отдельно по позиции

- Дополнительные льготы для всех сотрудников с разбивкой по должностям.Помните, что даже если у вас нет официальных дополнительных льгот, вам все равно придется платить часть налогов на социальное обеспечение и медицинскую помощь, а также компенсацию работникам и страхование по безработице для любых постоянных сотрудников (людей, которые работают по фиксированному графику). Эти расходы могут быть значительными, составляя от 12 до 15% от общей суммы заработной платы.

- Арендная плата и / или ипотечные платежи за помещения организации

- Коммунальные услуги (тепло, электричество, газ, вода)

- Телефон службы

- Стоимость интернет-провайдера или сервера, в зависимости от потребностей вашей организации

- Страхование (ответственность, пожар, кража и др.))

Шаг 3. Составьте список предполагаемых расходов на вещи, которые вам понадобятся для фактического осуществления деятельности организации

- Программные и офисные принадлежности: карандаши, бумага, программное обеспечение, учебные материалы, стикеры и т. Д.

- Программное и оргтехника. Где бы вы ни классифицировали компьютеры и периферийное оборудование, копировальные аппараты, факсы и т. Д., Обязательно учитывайте годовые сметные затраты на ремонт или контракты на обслуживание в дополнение к затратам на покупку или аренду.

Для целей составления бюджета может быть полезно отделить программные материалы и оборудование от канцелярских принадлежностей и оборудования.

В случае государственного и федерального финансирования, по крайней мере, некоторые офисные расходы часто считаются «административными», а финансирование административных расходов может быть ограничено, иногда до 5% от вашего бюджета.

Шаг 4: Перечислите предполагаемые расходы на все остальное, что организация обязана платить или не может сделать без

- Кредитные выплаты

- Консультативные услуги — они могут включать в себя ежегодный аудит, бухгалтерские или бухгалтерские услуги, платежи другим организациям за определенные услуги и т. Д.

Большинство некоммерческих организаций требуют либо от спонсоров, либо от IRS, чтобы проходить аудит каждый год. Это означает, что CPA (сертифицированный общественный бухгалтер) должен проверять финансовые записи организации, чтобы убедиться, что они точны, и работать с организацией, чтобы исправить любые ошибки или решить проблемы. Если нет ничего противозаконного или серьезно неправильного, CPA готовит финансовую отчетность с использованием бухгалтерских книг организации и удостоверяет, что организация следует приемлемым методам бухгалтерского учета и что ее финансовые записи в порядке.

Чем больше бюджет организации, тем сложнее может быть аудит, тем больше времени он займет и тем больше, вероятно, будет стоить. Например, аудит бюджета в 100 000 долларов может стоить от 2 000 до 4 000 долларов; бюджет в 1 миллион долларов может стоить 15 000 долларов.

- Печать и копирование, если они не выполняются внутри организации

- Транспорт: командировочные расходы для персонала, участников и / или волонтеров; и расходы на содержание транспортных средств, принадлежащих организации

- Почтовые и прочие почтовые расходы

Теперь, когда вы собрали необходимые расходы, можете взглянуть на свой список желаний.

Шаг 5: Составьте список примерных расходов на вещи, которые вы не уверены, что можете себе позволить, но хотели бы сделать

Сюда могут входить штатные должности, новые программы (включая персонал, материалы, помещения), оборудование и т. Д.

Шаг 6: сложите все перечисленные вами статьи расходов

Это сумма, которую вы хотели бы потратить на управление своей организацией. Другими словами, это ваши прогнозируемые расходы на предстоящий финансовый год.

Другими словами, это ваши прогнозируемые расходы на предстоящий финансовый год.

Оценка дохода: где мы возьмем все эти деньги?

Используйте прошлогодние цифры, если они у вас есть, в качестве основы и оценивайте консервативно, вместо того, чтобы быть чрезмерно оптимистичным и подвергать себя разочарованию и худшему.

Шаг 1. Составьте список всех фактических цифр или оценок того, что вы можете ожидать от ваших известных источников финансирования

Сюда входят источники, которые уже обещали вам деньги на следующий год или которые регулярно финансировали вас в прошлом. Они могут включать федеральные, государственные или местные правительственные учреждения; частные и общественные фонды; United Way; религиозные организации; корпорации или другие частные лица.

Шаг 2. Если ваша организация занимается сбором средств, оцените сумму, которую вы соберете в следующем финансовом году

Усилия по сбору средств могут включать общественные мероприятия (розыгрыш, боулинг), более амбициозные мероприятия (благотворительный концерт исполнителя мирового уровня), рекламу в СМИ, а также запросы по телефону или почте.

Шаг 3. Если вы взимаете плату или продаете услуги, оцените сумму, которую вы получите от этих действий.

Это могут быть консультационные услуги, предлагаемые вашей организацией, созданные вами учебные материалы, которые можно продать другим лицам, заинтересованным в той же работе, и т. Д.

Шаг 4: Если вы запрашиваете участников, которые платят ежегодные взносы или взносы, оцените сумму, которую вы получите от членства

Шаг 5: Если вы продаете товары, оцените, что эти продажи принесут

Это могут быть значки, футболки, книги, манжеты для измерения артериального давления и т. Д.

Шаг 6: Если вы сдаете помещение в субаренду или арендуете другим лицам, запишите оценку того, что это принесет

Шаг 7: Если у вас есть доход от инвестиций, оцените, что вы получите от этих

Это может включать в себя инвестиции, доход от пожертвований, ренты или процентный доход (например, от депозитного сертификата, денежного рынка или текущего счета).

Шаг 8: Составьте список и оцените суммы из любых других источников, которые, как ожидается, принесут некоторый доход в предстоящем финансовом году

Шаг 9: сложите все перечисленные вами статьи дохода

Эта сумма — это деньги, с которыми вам нужно работать, ваш прогнозируемый доход на следующий финансовый год.

Собираем все вместе: создание бюджетного документа и работа с ним

Анализ и корректировка бюджета

Шаг 1. Разместите свои фигуры в удобном формате

Если ваш бюджет будет полезен, он должен быть организован таким образом, чтобы он мог точно сказать вам, сколько вы можете потратить в каждой категории расходов.

Самый простой способ сделать это — использовать сетку, обычно называемую электронной таблицей. Проще говоря, электронная таблица будет иметь список источников финансирования по верхнему краю и список категорий расходов по левому краю, так что каждый вертикальный столбец представляет источник финансирования, а каждая горизонтальная строка представляет категорию расходов. .Там, где встречаются каждый столбец и строка (это место встречи называется ячейкой), должно быть число, представляющее сумму денег из этого конкретного источника финансирования (столбец), которая идет в эту конкретную категорию расходов (строку). Простая таблица для небольшой организации может выглядеть так:

.Там, где встречаются каждый столбец и строка (это место встречи называется ячейкой), должно быть число, представляющее сумму денег из этого конкретного источника финансирования (столбец), которая идет в эту конкретную категорию расходов (строку). Простая таблица для небольшой организации может выглядеть так:

Таблица: United Consolidated Metropolitan Health Agency (UCMHA)

| Департамент общественного здравоохранения | United Way | Членство | Департамент социального обеспечения | Итого | |

| Заработная плата | 15 000 | 2,500 | 2,500 | 21 000 | 41 000 |

| Бахрома | 3 000 | 500 | 500 | 4200 | 8 200 |

| Расходные материалы | 300 | 200 | 0 | 500 | 1 000 |

| Оборудование | 1,500 | 1,500 | 0 | 0 | 3 000 |

| Телефон | 400 | 150 | 0 | 600 | 1,150 |

| Коммунальные услуги | 500 | 200 | 0 | 500 | 1,200 |

| Страхование | 800 | 200 | 0 | 400 | 1,400 |

| Аренда | 4 000 | 500 | 0 | 3 000 | 7 500 |

| Итого | 25 500 | 5,750 | 3 000 | 30 200 | 64 450 |

Формат электронной таблицы позволяет вам назначать ограниченные средства в соответствующие категории, чтобы вы могли видеть, сколько денег фактически доступно вам для каждой данной категории расходов. В приведенном выше примере, если Министерство здравоохранения говорит, что не более 18000 долларов из его гранта может быть потрачено, например, на заработную плату и надбавки, то вы знаете, что вам нужно найти остальные 49 200 долларов в этих категориях из других источники.

В приведенном выше примере, если Министерство здравоохранения говорит, что не более 18000 долларов из его гранта может быть потрачено, например, на заработную плату и надбавки, то вы знаете, что вам нужно найти остальные 49 200 долларов в этих категориях из других источники.

Шаг 2. Сравните свои общие расходы с общим доходом

- Если ваши прогнозируемые расходы и доходы примерно равны , то ваш бюджет будет равен сбалансированному .

- Если ваши прогнозируемые расходы на значительно меньше на прогнозируемого дохода, у вас будет профицит бюджета .Это обстоятельство оставляет вам возможность расширять или улучшать организацию или откладывать деньги, когда они вам понадобятся.

- Если ваши прогнозируемые расходы на значительно больше, чем на прогнозируемый доход, у вас дефицит бюджета . В этом случае вам придется либо найти больше денег, либо сократить расходы, чтобы управлять своей организацией в следующем году.

Шаг 3: (Для сбалансированного бюджета) Убедитесь, что вы можете использовать свои деньги в соответствии с планом

Если вы ввели числа в соответствии с вашими финансовыми ограничениями, ваша электронная таблица должна немедленно сообщить вам, достаточно ли у вас средств по каждой из категорий расходов.Если есть проблема, есть несколько способов ее решения.

- Возможно, удастся прийти к соглашению с спонсором, которое позволит вам использовать деньги так, как вы хотите, или которое предоставит вам больше свободы

- Вы можете переназначить некоторые расходы из одной категории в другую. Если, например, у вас недостаточно денег, чтобы платить помощнику директора, возможно, имеет смысл назначить ее координатором определенной программы и выплачивать часть ее заработной платы из средств, выделенных на эту программу.

- В некоторых случаях может потребоваться немного переосмыслить свои приоритеты, чтобы деньги можно было потратить в соответствии с ограничениями по финансированию

Однако важно помнить, что миссия, философия и цели вашей организации должны определять ее финансирование, а не наоборот. Создание программы просто для использования имеющегося финансирования обычно является плохой идеей, если только это не та программа, которую вы уже запланировали, и которая явно соответствует миссии вашей организации и продвигает ее.

Создание программы просто для использования имеющегося финансирования обычно является плохой идеей, если только это не та программа, которую вы уже запланировали, и которая явно соответствует миссии вашей организации и продвигает ее.

Шаг 4: (Для профицита бюджета) Имейте в виду, что он может не отображаться в виде наличных средств до конца наступающего финансового года

- Самый консервативный курс — постараться придерживаться своего бюджета и вложить лишние деньги в конце года. Это даст вам то, чем можно воспользоваться в чрезвычайных ситуациях, или деньги, которые вы сможете потратить в будущем на то, что организация действительно хочет или должна делать.

- «Инвестировать» здесь не обязательно означает вкладывать деньги в фондовый рынок, что обычно не имеет смысла, если у вас нет больших денег, и вы готовы оставаться с ними в течение длительного периода времени — десять лет. или больше.Депозитные сертификаты, которые дают высокие процентные ставки взамен хранения денег в банке в течение установленного периода (обычно вы можете выбрать период от шести месяцев до пяти лет), или счета денежного рынка, которые дают высокую процентную ставку в возврат за поддержание большого баланса — это простой способ для организации заработать проценты на свои деньги, сохранив при этом их доступность на случай чрезвычайных ситуаций.

- Вы можете использовать излишки для улучшения условий труда в организации: повысить заработную плату, добавить пакет льгот и т. Д.Важно помнить, что после внесения изменений такого типа вы обязаны их поддерживать.

- Вы можете покупать предметы, которые раньше не могли себе позволить

- Вы можете подумать о добавлении должностей или о запуске совершенно новой программы или инициативы, возможно, той, которую вы планировали давно. Если вы запускаете новую программу, вы также косвенно берете на себя обязательство поддерживать ее в течение нескольких лет, чтобы у нее было достаточно времени для успеха.

- Вы можете подумать о долгосрочных капиталовложениях, например о покупке здания. Вы можете зафиксировать свою арендную плату на время ипотеки (вероятно, 20 лет), и вы также сможете обеспечить организацию доходом, сдав часть здания в аренду другим организациям.

- Ваш излишек может быть недостаточно большим, чтобы позволить вашей организации внести значительные изменения самостоятельно, но он может предоставить вам средства для сотрудничества с другими организациями для достижения цели, которую никто не смог бы достичь в одиночку.

Шаг 5: (Для дефицита бюджета) Рассмотрите возможность объединения нескольких или всех следующих возможностей, чтобы заставить ваш бюджет работать

- Если у вас достаточно денег в банке или вложения за предыдущие годы, вы можете использовать их, чтобы восполнить дефицит бюджета

- Вы можете попытаться собрать необходимые дополнительные деньги с помощью грантов, сбора средств и мероприятий, увеличения платы за услуги и т. Д. Если у вас есть план сбора денег — например, розыгрыш для финансирования нового копировального аппарата — он должен быть указан с вашим предполагаемым доходом.Но имейте в виду, что такой прогноз не является «реальными» деньгами, пока финансовая цель, которую он представляет, фактически не будет достигнута.

- Вы можете сэкономить немного денег, сотрудничая с другой организацией, чтобы разделить расходы на услуги, персонал, материалы и оборудование

- Вы можете попытаться сократить расходы, сократив некоторые из ваших затрат: используйте меньше электроэнергии, используйте переработанную бумагу, попытайтесь получить в дар некоторые предметы, которые вы планировали купить, и т.

Д.

Д. - Вы можете сократить расходы, исключив некоторые вещи из своего бюджета

Руководство по сокращению бюджета

Если вы собираетесь сократить свой бюджет, неплохо иметь для этого рациональную систему.Вот предлагаемый пошаговый процесс, который позволяет вам взглянуть на то, что более и менее необходимо, и принять взвешенные решения о том, без чего можно обойтись, а чего нельзя.

- Сначала посмотрите на те элементы, которые не являются важными для работы организации.

- Можете ли вы сократить или сократить количество физических, материальных вещей, необходимых для работы программы, или как-то снизить стоимость услуг?

- Наконец, если ничто другое не поможет сбалансировать бюджет, вам, возможно, придется подумать о сокращении того, чем занимается организация, что обычно сводится к работе с должностями оплачиваемого персонала.

- Сократите часы работы одного или нескольких сотрудников, если люди получают почасовую оплату — например, подумайте о сокращении рабочей недели с 40 до 37,5 часов или даже больше

- Сократите одну или несколько должностей с полной занятости до половины рабочего дня — имейте в виду, что во многих организациях это сокращение лишит тех, кого это касается

- Попросить сотрудников выплачивать большую долю их дополнительных льгот (если есть дополнительные льготы)

- Увольнение одного или нескольких сотрудников

Вы можете занять нужные вам деньги, обязательно добавив платежи по кредиту к вашим прогнозируемым расходам и включив их в свой пересмотренный бюджет

Создание фактического бюджетного документа

Хотя электронную таблицу, вероятно, вы будете использовать для отслеживания своих финансов, вы также можете указать бюджет в форме, понятной для всех в организации.

Вероятно, самый простой бюджетный документ — это тот, в котором перечислены прогнозируемые расходы по категориям и прогнозируемые доходы по источникам с указанием итоговых значений для каждого. Таким образом, любой может увидеть, сколько вы собираетесь потратить, сколько вы собираетесь получить и в чем разница, если таковая имеется. Возвращаясь к примеру с таблицей выше, простой бюджет будет выглядеть так:

Годовой бюджет UCMHA на 2001 финансовый год (с 1 июля 2000 г. по 30 июня 2001 г.)

| Затраты: | Примерная сумма в долларах: |

| Заработная плата | 41 000 |

| Бахрома | 8 200 |

| Принадлежности | 1 000 |

| Оборудование | 3 000 |

| Телефон | 1,150 |

| Коммунальные услуги | 1,200 |

| Страхование | 1,400 |

| Аренда | 7 500 |

| Итого расходы | 64 450 |

| Доход: | |

| Департамент общественного здравоохранения | 25 500 |

| United Way | 5,750 |

| Членство | 3 000 |

| Департамент социального обеспечения | 30 200 |

| Общий доход | 64 450 |

Другая возможная форма была бы аналогичной, но включала бы описание бюджета, объясняющее, как были получены различные статьи.

Например, статья заработной платы может выглядеть так:

| Заработная плата | |

Директор (17,00 долларов в час, 20 часов в неделю, 52 недели) | 17 680 долл. США |

Педагог по вопросам здоровья (14,95 долл. США в час, 30 часов в неделю, 52 недели) | 23 322 долл. США |

| Итого | $ 41 002 |

Другие категории будут обрабатываться таким же образом, с объяснением того, что они включают и как будут потрачены деньги.