Заработок на риске 3: Игры Заработок На Риске 2

Издательство «Эксмо-АСТ» предупредило о риске подорожания книг в 2021 году из-за нехватки офсетной бумаги Статьи редакции

{«id»:224877,»url»:»https:\/\/vc.ru\/trade\/224877-izdatelstvo-eksmo-ast-predupredilo-o-riske-podorozhaniya-knig-v-2021-godu-iz-za-nehvatki-ofsetnoy-bumagi»,»title»:»\u0418\u0437\u0434\u0430\u0442\u0435\u043b\u044c\u0441\u0442\u0432\u043e \u00ab\u042d\u043a\u0441\u043c\u043e-\u0410\u0421\u0422\u00bb \u043f\u0440\u0435\u0434\u0443\u043f\u0440\u0435\u0434\u0438\u043b\u043e \u043e \u0440\u0438\u0441\u043a\u0435 \u043f\u043e\u0434\u043e\u0440\u043e\u0436\u0430\u043d\u0438\u044f \u043a\u043d\u0438\u0433 \u0432 2021 \u0433\u043e\u0434\u0443 \u0438\u0437-\u0437\u0430 \u043d\u0435\u0445\u0432\u0430\u0442\u043a\u0438 \u043e\u0444\u0441\u0435\u0442\u043d\u043e\u0439 \u0431\u0443\u043c\u0430\u0433\u0438″,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/trade\/224877-izdatelstvo-eksmo-ast-predupredilo-o-riske-podorozhaniya-knig-v-2021-godu-iz-za-nehvatki-ofsetnoy-bumagi»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.

ru\/trade\/224877-izdatelstvo-eksmo-ast-predupredilo-o-riske-podorozhaniya-knig-v-2021-godu-iz-za-nehvatki-ofsetnoy-bumagi&text=\u0418\u0437\u0434\u0430\u0442\u0435\u043b\u044c\u0441\u0442\u0432\u043e \u00ab\u042d\u043a\u0441\u043c\u043e-\u0410\u0421\u0422\u00bb \u043f\u0440\u0435\u0434\u0443\u043f\u0440\u0435\u0434\u0438\u043b\u043e \u043e \u0440\u0438\u0441\u043a\u0435 \u043f\u043e\u0434\u043e\u0440\u043e\u0436\u0430\u043d\u0438\u044f \u043a\u043d\u0438\u0433 \u0432 2021 \u0433\u043e\u0434\u0443 \u0438\u0437-\u0437\u0430 \u043d\u0435\u0445\u0432\u0430\u0442\u043a\u0438 \u043e\u0444\u0441\u0435\u0442\u043d\u043e\u0439 \u0431\u0443\u043c\u0430\u0433\u0438″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/trade\/224877-izdatelstvo-eksmo-ast-predupredilo-o-riske-podorozhaniya-knig-v-2021-godu-iz-za-nehvatki-ofsetnoy-bumagi»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u0418\u0437\u0434\u0430\u0442\u0435\u043b\u044c\u0441\u0442\u0432\u043e \u00ab\u042d\u043a\u0441\u043c\u043e-\u0410\u0421\u0422\u00bb \u043f\u0440\u0435\u0434\u0443\u043f\u0440\u0435\u0434\u0438\u043b\u043e \u043e \u0440\u0438\u0441\u043a\u0435 \u043f\u043e\u0434\u043e\u0440\u043e\u0436\u0430\u043d\u0438\u044f \u043a\u043d\u0438\u0433 \u0432 2021 \u0433\u043e\u0434\u0443 \u0438\u0437-\u0437\u0430 \u043d\u0435\u0445\u0432\u0430\u0442\u043a\u0438 \u043e\u0444\u0441\u0435\u0442\u043d\u043e\u0439 \u0431\u0443\u043c\u0430\u0433\u0438&body=https:\/\/vc.

ru\/trade\/224877-izdatelstvo-eksmo-ast-predupredilo-o-riske-podorozhaniya-knig-v-2021-godu-iz-za-nehvatki-ofsetnoy-bumagi&text=\u0418\u0437\u0434\u0430\u0442\u0435\u043b\u044c\u0441\u0442\u0432\u043e \u00ab\u042d\u043a\u0441\u043c\u043e-\u0410\u0421\u0422\u00bb \u043f\u0440\u0435\u0434\u0443\u043f\u0440\u0435\u0434\u0438\u043b\u043e \u043e \u0440\u0438\u0441\u043a\u0435 \u043f\u043e\u0434\u043e\u0440\u043e\u0436\u0430\u043d\u0438\u044f \u043a\u043d\u0438\u0433 \u0432 2021 \u0433\u043e\u0434\u0443 \u0438\u0437-\u0437\u0430 \u043d\u0435\u0445\u0432\u0430\u0442\u043a\u0438 \u043e\u0444\u0441\u0435\u0442\u043d\u043e\u0439 \u0431\u0443\u043c\u0430\u0433\u0438″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/trade\/224877-izdatelstvo-eksmo-ast-predupredilo-o-riske-podorozhaniya-knig-v-2021-godu-iz-za-nehvatki-ofsetnoy-bumagi»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u0418\u0437\u0434\u0430\u0442\u0435\u043b\u044c\u0441\u0442\u0432\u043e \u00ab\u042d\u043a\u0441\u043c\u043e-\u0410\u0421\u0422\u00bb \u043f\u0440\u0435\u0434\u0443\u043f\u0440\u0435\u0434\u0438\u043b\u043e \u043e \u0440\u0438\u0441\u043a\u0435 \u043f\u043e\u0434\u043e\u0440\u043e\u0436\u0430\u043d\u0438\u044f \u043a\u043d\u0438\u0433 \u0432 2021 \u0433\u043e\u0434\u0443 \u0438\u0437-\u0437\u0430 \u043d\u0435\u0445\u0432\u0430\u0442\u043a\u0438 \u043e\u0444\u0441\u0435\u0442\u043d\u043e\u0439 \u0431\u0443\u043c\u0430\u0433\u0438&body=https:\/\/vc.

4033 просмотров

3 Секретных Принципа Для Огромных Результатов В Любой Сфере Заработок Без Вложений В Интернете

Эти принципы используют большинство успешных и богатых людей как только я начал применять их в своей жизни результаты превзошли все мои ожидания br br Попробуй уверен не пожалеешь br br Мой телеграмм канал про заработок br br Мои соц сети для связи br br Мой Telegram br ВК br Инстаграм br br Привет друг Меня зовут Константин и я занимаюсь инвестициями и заработком в интернете с 2015 года Бывало много разных проектов компаний и хайпов Где то я зарабатывал по 300 в день а где то терял всё заработанное Случались ситуации когда приходилось возвращаться на работу в найме Но я не сдавался и пробовал снова и снова br Постепенно я начал выходить более стабильные доходы и сейчас я живу на прибыль с инвест проектов Инвестирую в криптовалюты и постоянно ищу новые возможности увеличения дохода и капитала br В январе 2021 года я создал данный ютуб канал и группу по заработку в телеграме где делюсь опытом и схемами заработка на инвестициях на криптовалюте и просто в интернете Прежде чем выложить любой вариант заработка его я проверяю лично поэтому подписавшись на ютуб и телеграм канал ты точно получишь качественный контент и инструменты br Вставай вместе со мной на путь финансовой свободы и поверь у тебя всё получится так же как и у меня br br Я всегда готов ответить на вопросы и открыт к общению и возможностям br br Мои соц сети для связи br br Мой Telegram br ВК br Инстаграм br br ПОМНИТЕ ИНВЕСТИЦИИ В ИНТЕРНЕТЕ ВСЕГДА СОПРЯЖЕНЫ С РИСКОМ ПОЛНОЙ ЛИБО ЧАСТИЧНОЙ ПОТЕРИ СРЕДСВ НЕ ИНВЕСТИРУЙТЕ В ПРОЕКТЫ ПОСЛЕДНИЕ И КРЕДИТНЫЕ ДЕНЬГИ БУДЬТЕ БЛАГОРАЗУМНЫ РАСЧИТЫВАЙТЕ СВОИ РИСКИ br ЗДЕСЬ Я НИКОГО НЕ ПРИЗЫВАЮ К КАКИМ ЛИБО ДЕЙСВИЯМ А ПРОСТО ДАЮ ИНФОРМАЦИЮ О ТОМ КАК И ГДЕ ЗАРАБАТЫВАЮ Я br br br br Поставь лайк и Подпишись на канал br br br br br br br br br br br br br br br br пассивный доход как инвестировать как разбогатеть куда вкладывать деньги блокчейн криптовалюта 2021 заработок куда выгодно вложить деньги инвестирование для новичков деньги в интернете что такое инвестиции как начать инвестировать вложить деньги выгодные инвестиции ценные бумаги инвестировать деньги виды инвестиций как можно заработать инвестиции без риска канал о криптовалютах как стать инвестором как научиться инвестировать инвестиции в акции инвестиции в криптовалюту куда вложить деньги чтобы они работали инвестировать в биткоин инвестиционный проект деньги в интернете лучшая инвестиционная компания трейдинг криптовалют доверительное управление без скама инвестиции онлайн бизнес инвестиционный портфель обучение инвестициям как заработать на хайпах заработок на хайпах интернет инвестиции мониторинг хайпов высокодоходные инвестиции как зарабатывать в интернете заработок денег в интернете деньги в интернете хайп проекты 2021новые хайпы новые хайп проекты лучшие хайпы заработок криптовалюты криптовалюта эфириум биткоин eth btc bitcoin xrp br br 3 секретных принципа для огромных результатов в любой сфере Заработок без вложений в интернете br br- Категория

- Разное

Вместе с 3 Секретных Принципа Для Огромных Результатов В Любой Сфере Заработок Без Вложений В Интернете так же смотрят:

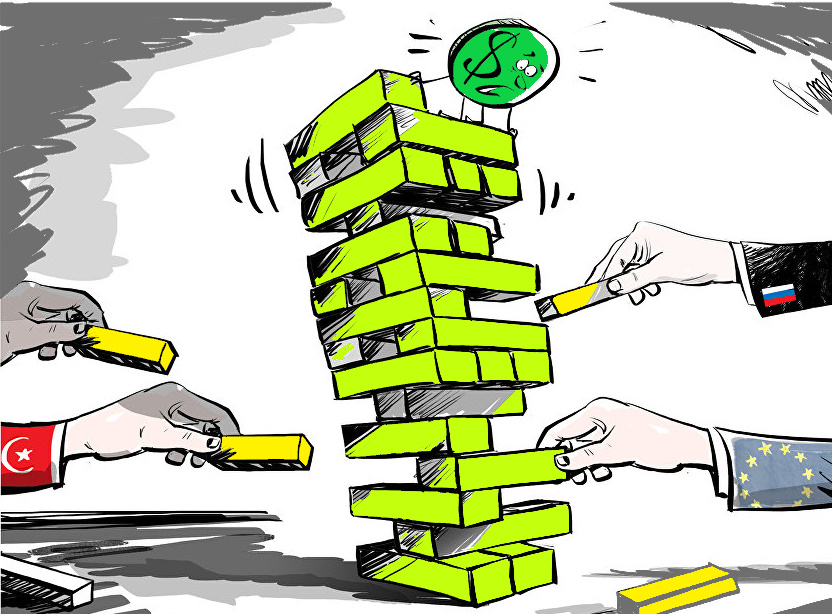

Между риском и доходностью.

Как заработать на корпоративных облигациях?

Как заработать на корпоративных облигациях?Облигации – самый, казалось бы, простой инструмент, по удобству, надежности и даже доходности схожий с депозитом. И, однако, в разные периоды времени облигации могут служить хорошей альтернативой привычным банковским вкладам как для диверсификации портфеля, так и для получения более высокой доходности.

В рамках стратегии индивидуального доверительного управления (далее – стратегии ДУ) управляющий свободен в выборе бумаг в отличие от ПИФа, где структура портфеля строго регламентирована (скажем, в портфеле паевого инвестиционного фонда доля госбумаг может доходить до 15-20%). Соответственно, управляющий может сделать ставку на высокодоходные облигации и не размывать доходность портфеля за счет государственных облигаций (ОФЗ).

При формировании портфеля стратегии доверительного управления «Корпоративные облигации», которую предлагает УК «Райффайзен Капитал», мы как управляющие выбираем надежные корпоративные облигации с доходностью к погашению от 8,5% до 12% годовых и сроком погашения не более 5 лет.

При этом максимальные процентные ставки по рублевым депозитам сроком 1 год во многих банках находятся на уровне 6-7% годовых и есть все основания ожидать, что доходность вкладов в ближайшие два года продолжит плавно снижаться. Портфель высококлассных государственных облигаций с минимальным кредитным риском (ОФЗ) сейчас можно составить с ожидаемой доходностью на ближайшие 3 года на уровне 6,7% годовых. Учитывая тенденцию к снижению процентной ставки по рублевым депозитам и возможность управляющего более гибко и оперативно реагировать на изменение конъюнктуры рынка, стратегии ДУ представляются интересным инструментом в портфеле инвестора.

ООО «УК «Райффайзен Капитал» — лицензия Федеральной службы по финансовым рынкам №045-10230-001000 от 31.05.2007 на осуществление деятельности по доверительному управлению ценными бумагами, бессрочная. Информация раскрывается на сайте, по адресам: www.raiffeisen-capital.ru, www.rcmru.ru, www.raiffeisencapital.ru. Получить подробную информацию о продуктах компании, ознакомиться с условиями управления активами, получить сведения о лице, осуществляющем управление активами, и иную информацию можно по тел.: (495) 745-52-10, по адресу: 119002, г. Москва, Смоленская-Сенная пл., д. 28. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Настоящие материалы подготовлены сотрудниками управляющей компании, отображают частное мнение и не являются обещанием в будущем эффективности деятельности (доходности финансовых вложений).

Константин Артемов

портфельный управляющий

Ученые советуют есть не больше двух-трех яиц в неделю

Автор фото, Getty Images

Подпись к фото,Два яйца — это недельная норма для человека, а не дневная, утверждают американские ученые

Многие годы исследователи спорят по поводу пользы и вреда употребления в пищу яиц для здоровья человека. Мнения диетологов по поводу того, сколько же яиц нужно или можно есть в неделю, зачастую сильно разнятся.

Мнения диетологов по поводу того, сколько же яиц нужно или можно есть в неделю, зачастую сильно разнятся.

Согласно результатам нового исследования американских ученых, опубликованным в медицинском журнале JAMA, два-три яйца в неделю — оптимальный для здоровья вариант. Если есть яйца чаще, это может привести к повышению уровня холестерина в крови, что грозит проблемами в работе сердечно-сосудистой системы, утверждают ученые.

В исследовании американских ученых приняли участие 30 тысяч человек, данные собирались в течение 17 лет.

Опасность чрезмерного потребления яиц для здоровья связана с высоким содержанием холестерина в яичном желтке. В среднем в желтке большого яйца содержится приблизительно 185 миллиграммов холестерина.

Американские ученые пришли к выводу, что употребление 300 миллиграммов холестерина в день повышает риск возникновения сердечно-сосудистых заболеваний на 17%, а преждевременной смерти — на 18%.

Употребление 3-4 яиц в неделю, согласно исследованию, повышает риск возникновения сердечно-сосудистых заболеваний на 6%, а риск преждевременной смерти — на 8%.

Автор фото, Getty Images

Подпись к фото,В яйцах содержится много белка, витамины A, D, B и B12, а также лютеин и зеаксантин, способствующие укреплению зрения

Если есть по два яйца в день, то, как утверждают ученые, риск развития сердечно-сосудистых заболеваний возрастает сразу на 27%, а риск преждевременной смерти — на 34%.

В этом исследовании не учитывался возраст участников, уровень их физической активности, а также наличие или отсутствие такой вредной привычки как курение. Также ученых не интересовал вопрос наличия высокого артериального давления у участников исследования.

Как подчеркивают исследователи, независимо от того, насколько здоровым является ваше сердце, чем больше яиц вы съедаете, тем больше рискуете заработать заболевание сердечно-сосудистой системы, в том числе ишемическую болезнь сердца или сердечный приступ.

«Наше исследование показало, что если два человека питаются одинаково, но съедают разное количество яиц, то у того, кто съедает больше яиц, риск заработать болезнь сердца выше, чем у того, кто съедает меньше этого продукта», — говорит соавтор исследования Норрина Аллен.

Есть ли противоречия?

Эти выводы ученых противоречат данным предыдущих исследований, в которых утверждалось, что употребление яиц не повышает риска возникновения сердечно-сосудистых заболеваний, ишемической болезни сердца или сердечного приступа.

Но, как указывает Норрина Аллен, предыдущие исследования, как правило, проводились в течение более короткого периода времени и не учитывали ряд важных факторов.

Автор фото, Getty Images

Подпись к фото,В желтке большого яйца содержится приблизительно 185 миллиграммов холестерина

Тем не менее исследователи не исключают, что и в их работе могут быть ошибки.

Данные об употреблении в пищу яиц собирались посредством опроса участников исследования, которых спрашивали, как они питались в определенный период времени. Поэтому данные, которыми оперировали исследователи, основаны на том, что помнят участники исследования о своем питании.

Это исследование является обзорным. То есть ученые могут предположить, что употребление большого числа яиц является одной из причин возникновения болезней сердечно-сосудистой системы. Но они не могут однозначно устанавливать причинно-следственную связь.

Так сколько яиц можно есть?

Норрина Аллен советует остановиться на 2-3 яйцах в неделю. Она также рекомендует тем, кто не может по каким-либо причинам следовать совету ученых, отдавать предпочтение белку и съедать меньше желтка, где в основном и содержится холестерин.

Большинство диетологов согласны с тем, что нужно ограничивать себя в употреблении не только яиц, но и других продуктов с высоким содержанием холестерина.

«Съедать одно или даже два яца в день — это здорово. Не надо их бояться», — считает доктор Фрэнки Филипс из Британской диетологической ассоциации.

Он, правда, предупреждает — яйцами не стоит злоупотреблять, как и любой другой пищей. В них много белка, а избыток белка в организме создает излишнюю нагрузку на почки.

В них много белка, а избыток белка в организме создает излишнюю нагрузку на почки.

| Здоровье ИИИ: 8.9, Д/Р: 2/4 | |

| Форекс ИИИ: 8.7, Д/Р: 9/9 | |

| Нефть, газ, сырье ИИИ: 8.6, Д/Р: 6/4 | |

| Акции ИИИ: 8.5, Д/Р: 7/5 | |

| Биткоин ИИИ: 8.4, Д/Р: 8/6 | |

| Облигации ИИИ: 8.  3, Д/Р: 5/4 3, Д/Р: 5/4 | |

| Накопительные программы ИИИ: 8.2, Д/Р: 3/2 | |

| ИИС ИИИ: 8.1, Д/Р: 7/4 | |

| Недвижимость ИИИ: 8, Д/Р: 5/5 | |

| Криптовалюты ИИИ: 8, Д/Р: 9/10 | |

| Наличные деньги ИИИ: 7.9, Д/Р: 0/1 | |

| Банковские депозиты ИИИ: 7.  8, Д/Р: 4/2 8, Д/Р: 4/2 | |

| ПИФы ИИИ: 7.8, Д/Р: 6/5 | |

| Структурные ноты ИИИ: 7.7, Д/Р: 6/6 | |

| ПАММ счета ИИИ: 7.7, Д/Р: 8/8 |

Стратегии заработка на Forex

Существует множество способов торговли на бирже Forex. Каждый трейдер подбирает подходящую стратегию, учитывая наличие у него свободного времени, а также своей готовности к риску. Способ, который эффективно использует один торговец, может совершенно не подходить для другого. Для подбора оптимального варианта нужно протестировать несколько популярных стратегий.

Эффективные способы торговли

Лучше всего зарекомендовали следующие стратегии:

— скальпинг, речь идет о краткосрочных сделках, срок «жизни» которых составляет всего несколько минут;

— ценовые модели;

— позиционная торговля.

Скальпинговые стратегии

Этот метод нацелен на быстрое получение прибыли. Краткосрочность торгов дает возможность получить доход от малейшего колебания рынка. Но трейдеру необходимо научиться правильно использовать стратегию. Позиция может оставаться открытой не более пяти минут. Это дает возможность быстро закрыть сделку, но одновременно обеспечивает небольшую прибыль, ведь за такое короткое время валютные пары смогут продвинуться всего на 1-2 пункты.

Чтобы получить солидный доход, необходимо оперировать большими активами. Но такой вариант подходит только для опытных трейдеров. Новичкам можно посоветовать закрывать за день больше сделок. В этом случае они могут рассчитывать на получение приемлемого дохода за день. Одновременно они смогут за короткое время получить необходимый опыт, что позволит в дальнейшем рисковать более крупными суммами.

Одновременно они смогут за короткое время получить необходимый опыт, что позволит в дальнейшем рисковать более крупными суммами.

Чтобы добиться успеха в скальпинге, необходимо придерживаться нескольких правил:

1. Уделять торговле достаточно времени. Только при таком условии трейдер сумеет оперативно реагировать на движения рынка.

2. Определить заранее соотношение прибыли с риском, и придерживаться этого правила при любых обстоятельствах.

3. Развивать стрессоустойчивость, чтобы сохранять трезвую голову в любых ситуациях.

Также необходимо постоянно совершенствовать используемую стратегию. Лучше всего для этой цели подойдет демо-счет, с помощью которого можно изучить особенности метода торговли.

Ценовые модели

Технический анализ — универсальный инструмент для работы на Forex. Стратегии, использующие ценовые модели, можно условно разделить на две категории: торговля по тренду и контртрендовая. Основа обеих моделей — ценовое движение, которое трейдеры используют для получения прибыли.

В техническом анализе важнее всего правильно определить уровень сопротивления и поддержки. В первом случае речь идет об ценовом уровне, превышающем текущую цену на определенный товар. Тогда как уровень поддержки всегда ниже актуальной цены. Для определения их значений анализируются движения рынка за определенный период времени. Задача трейдера — правильно предугадать направление ценового движения.

Позиционный трейдинг

Позиционная торговля считается одной из лучших стратегий для работы на Форекс. Но сразу нужно оговориться, что она лучше всего подходит трейдерам, имеющим опыт. Ее главное преимущество заключается в том, что торговцу нет необходимости постоянно следить за рынком. Это выгодно отличает позиционную торговлю от скальпинга. Одновременно успех сделки напрямую зависит от тщательности анализа рыночных тенденций.

Особенность данного вида торговли — длительное удерживание позиции, срок колеблется от одного до двенадцати месяцев. Совершенно очевидно, что от трейдера требуется умение строить долгосрочные планы, а также прогнозировать движения рынка.

Ключевое значение при позиционной торговле имеет правильный выбор актива. Для определения наиболее эффективной валютной пары рекомендуется учитывать следующие факторы:

1. Высокий уровень волатильности в долгосрочной перспективе. «Малоподвижный» торговый инструмент неинтересен трейдеру. Поэтому при выборе валютной пары нужно отдавать предпочтение активам, курс которых изменяется под воздействием политических или экономических событий;

2. Невысокая волатильность в краткосрочной перспективе. Речь идет о валютных парах, не подверженных резким изменениям курса. Они будут медленно продвигаться в нужном трейдеру направлении, что позволит закрыть позицию в запланированное время и получить желаемую прибыль;

3. Применение низкой маржи. Некоторые трейдеры используют для торговли довольно высокое плечо. Но этот вариант совершенно не подходит для позиционного трейдинга. Для выбора оптимальной маржи нужно учитывать размер рискового капитала (речь идет о средствах вне торгового счета). Также необходимо просчитать величину кредитного плеча, обеспечивающее оптимальное сочетание прибыли и риска.

Также необходимо просчитать величину кредитного плеча, обеспечивающее оптимальное сочетание прибыли и риска.

Описанные стратегии разработаны для новичков, которые планируют серьезно заниматься трейдингом. Тщательное изучение выбранного метода поможет добиться успехов в торговле.

Сколько нужно денег, чтобы начать инвестировать

Если долго хранить деньги просто на расчетном счете, со временем они потеряют часть своей стоимости, поэтому следует искать альтернативы. Инвестировать можно, даже если на счету нет нескольких тысяч. Однако от размера суммы зависит то, какой вид инвестирования будет подходящим.

Главное — оценить, сколько денег вы можете себе позволить комфортно направить на долгосрочные инвестици, и к каким рискам вы готовы.

Обычно возможность большей доходности сопряжена и с более высоким риском.

Принимая решение об инвестировании, следует обратить внимание на комиссионную плату за каждый продукт.

В настоящий момент у жителей Латвии на расчетных счетах находится около 7 миллиардов евро. Свободные средства, которые хранятся на счете, не только не зарабатывают, но и в длительной перспективе теряют свою стоимость в результате инфляции (сейчас она, например, составляет примерно 3%). Есть ли какая-то альтернатива? Что делать с этими деньгами, чтобы они не только не теряли свою ценность, но и потенциально позволили получать прибыль?

Сберегательный счет или депозитный вклад из-за низких процентных ставок сейчас не относятся к привлекательным вариантам. Поэтому стоит взглянуть на разнообразные инвестиционные продукты, которые объединяет одно — деньги инвестируются в рынки ценных бумаг.

Как понять, если ли у вас свободные средства для инвестирования?

Прежде, чем вкладывать куда-то имеющиеся свободные средства, важно оценить — действительно ли они свободные, то есть понять, не понадобятся ли они вам уже через несколько месяцев на ремонт или какие-либо другие существенные платежи. Только в том случае, если у вас есть стабильные доходы и вдобавок подушка безопасности на непредвиденные случаи, стоит начать рассматривать возможность вложить конкретную сумму в один из инвестиционных продуктов.

Только в том случае, если у вас есть стабильные доходы и вдобавок подушка безопасности на непредвиденные случаи, стоит начать рассматривать возможность вложить конкретную сумму в один из инвестиционных продуктов.

Большая часть этих продуктов привязана к рынку ценных бумаг — акций и облигаций, соответственно, их стоимость в краткосрочной перспективе — в разрезе одного дня, месяца или даже года — будет колебаться.

Принимая решение об инвестировании, важно понимать следующее — чтобы рассчитывать на отдачу, нужно быть готовым вложить деньги как минимум на 5 лет.

Между прочим, все участники 2-го пенсионного уровня уже сейчас — участники рынка ценных бумаг: ежемесячно 6% от брутто-зарплаты каждого участника 2-го пенсионного уровня инвестируются в эти рынки. Безусловно, в этом случае инвестициями занимается команда профессионалов, но каждый сам выбирает как команду, которой доверить управление своими финансами, так и непосредственно инвестиционный план. Больше о выборе планов вы можете узнать в статье «Как выбрать пенсионный план?».

Больше о выборе планов вы можете узнать в статье «Как выбрать пенсионный план?».

Разные суммы — разные виды инвестиций

«Было бы не совсем правильно начинать опыт инвестирования с вычисления какой-то суммы — все, у кого есть какие-либо доходы, могут участвовать в этом процессе», — говорит руководитель управления финансовых рынков банка SEB Андрис Лариньш. «Важнее, чем сумма, другой вопрос: какой инвестиционный риск я готов на себя взять?».

Золотое правило

Если какой-то инвестиционный продукт обещает потенциально более высокую отдачу, она будет идти рука об руку с более высоким уровнем риска

Эксперт SEB отмечает, что ни одна сумма не может быть слишком маленькой, чтобы вложить ее. Просто для каждой суммы нужно подобрать наиболее подходящий способ инвестирования. Если речь о нескольких десятках тысяч евро или большей сумме, то вряд ли рационально держать их на сберегательном счете, у которого потенциально один из наименьших уровней отдачи: именно с крупными суммами перед инвестором открываются самые широкие возможности инвестирования и потенциальные возможности получения прибыли.

В свою очередь небольшие ежемесячные взносы, которые измеряются несколькими десятками евро, инвестировать в динамичный рынок акций и облигаций, скорее всего, экономически невыгодно, и в некоторых случаях напрямую даже невозможно. Тогда нужно обратить внимание на другие продукты, например, на накопительное страхование жизни.

Больше инвестируя, можно больше заработать, но нужно считаться и с расходами

При вхождении в мир инвестиций, результат определит специфика выбранных продуктов, а не выбранная сумма.

«Очень часто прибыль на рынке рассчитывают в процентах, поэтому, получив одинаковые проценты, инвестор с более крупной суммой заработает больше евро — вот и все отличие», — объясняет Андрис Лариньш.

Маленькая сумма, быть может, ограничивает доступный спектр продуктов, но всегда нужно учитывать фактор расходов. А именно — перед тем, как инвестировать, необходимо оценить размер комиссионной платы в соотношении с потенциальной выгодой. Поэтому до принятия решения всегда следует внимательно изучить прейскурант.

Рассмотрим несколько примеров:

- Так, если комиссионная плата фиксированная — 3 евро, то, если инвестировать 1000 евро, в процентном отношении на комиссию уйдет 0,3%, в то время как в случае с 100 евро это были бы уже 3%.

- Часто размер комиссии определяется в процентах — предположим, он составляет 0,3% от суммы. Тогда в случае с 1000 евро это были бы 3 евро, а в случае с 100 евро — 0,30 евро. В обоих случаях необходимо заработать 0,3%, чтобы вернуть комиссионную плату, но сумма в евро в каждом случае будет разной.

- Нередко комиссии комбинированные, например: 0,3% от суммы, минимальный размер — 3 евро. В таком случае и тому, кто инвестирует 1000 евро, так и тому, кто вложит, например, 50 евро, придется заплатить в качестве комиссии одинаковую сумму — 3 евро. Но если в первом случае это будут 0,3% от суммы сделки, то во втором — уже существенные 6%.

«Инвестирование больше похоже, к примеру, на процесс высыхания краски или роста травы. Если ищешь приключений, то возьми 800 долларов и отправляйся в Лас-Вегас». Пол Самуэльсон

Если ищешь приключений, то возьми 800 долларов и отправляйся в Лас-Вегас». Пол Самуэльсон

Подводим итог. Самое главное изучить, где и на каких условиях осуществлять инвестиции, чтобы это было выгодно для вас и позволило потенциально заработать, вне зависимости от выбранной суммы вклада.

Линда Эзеркална

Начните инвестируйте хоть с 1 евро!

Приобретайте различные инвестиционные фонды или акции и удобно следите за портфелем в приложении SEB.

Инвестирование — 13.03.2017

Инвестирование — 13.06.2019

Как стать владельцем Google

Представьте себе, что вы стали акционером какой-нибудь глобальной компании с многомиллионным оборотом — даже если бы вам принадлежала совсем ничтожная часть акций этой компании, вы были бы одним из ее владельцев.

Подробнее

3 способа измерения бизнес-риска

Потенциальные риски, с которыми сталкивается компания, можно анализировать по-разному. Прибыль, подверженная риску (EAR), стоимость, подверженная риску (VAR), и экономическая стоимость капитала (EVE) являются одними из наиболее распространенных, и каждый показатель используется для оценки потенциальных изменений стоимости в течение определенного периода. Они особенно важны для компаний или инвесторов в компании, работающие на международном уровне. Это потому, что, хотя большинство компаний сталкиваются с процентным риском, компании, работающие за границей, сталкиваются с множественными процентными рисками.

Прибыль под риском

Прибыль, подверженная риску, — это сумма изменения чистой прибыли в результате изменения процентных ставок за определенный период. Это помогает инвесторам и специалистам по рискам понять, какое влияние изменение процентных ставок может оказать на финансовое положение и денежный поток компании.

Ключевые выводы

- Инвесторы могут измерять риск разными способами, включая доход с риском (EAR), стоимость с риском (VAR) и экономическую стоимость капитала (EVE).

- Прибыль, подверженная риску — это сумма, чистая прибыль которой может измениться из-за изменения процентных ставок в течение определенного периода.

- Стоимость под риском — это статистика, которая измеряет и количественно определяет уровень риска внутри фирмы, портфеля или позиции за определенный период времени.

- Стоимость капитала используется для управления активами банка и представляет собой уровень подверженности процентному риску.

Расчет EAR включает статьи баланса, которые считаются чувствительными к изменениям процентных ставок и генерируют денежные потоки доходов или расходов.Например, банк может иметь 95% уверенности в том, что отклонение от ожидаемой прибыли из-за изменений процентных ставок не превысит определенного количества долларов в течение определенного периода. Это риск ее заработка.

Это риск ее заработка.

Стоимость под угрозой

Подверженная риску стоимость измеряет общее изменение стоимости за определенный период с определенной степенью достоверности. Он измеряет финансовый риск, связанный с общей стоимостью фирмы, что является гораздо более широкой проблемой, чем процентный риск для ее денежного потока.Модель подверженной риску стоимости измеряет сумму максимального потенциального убытка за определенный период.

Например, риск-менеджер определяет, что годовая стоимость компании составляет 5% под риском 10 миллионов долларов. Это значение указывает на то, что существует 5% -ная вероятность того, что фирма может потерять более 10 миллионов долларов в год. При 95% доверительном интервале максимальный убыток не должен превышать 10 миллионов долларов в течение одного года.

Стоимость капитала

Экономическая стоимость собственного капитала в основном используется в банковской сфере и измеряет сумму, которую общий капитал банка может измениться из-за колебаний процентных ставок. Это долгосрочный экономический показатель, используемый для оценки степени подверженности процентному риску. В отличие от прибыли, подверженной риску, и стоимости, подверженной риску, банк использует показатель стоимости капитала для управления своими активами и обязательствами.

Это долгосрочный экономический показатель, используемый для оценки степени подверженности процентному риску. В отличие от прибыли, подверженной риску, и стоимости, подверженной риску, банк использует показатель стоимости капитала для управления своими активами и обязательствами.

Экономическая стоимость капитала — это расчет денежных потоков, при котором текущая стоимость ожидаемых денежных потоков по обязательствам вычитается из приведенной стоимости всех ожидаемых денежных потоков по активам. Это значение используется в качестве оценки общего капитала при оценке чувствительности общего капитала к колебаниям процентных ставок.Банк может использовать эту меру для создания моделей, показывающих, как изменение процентных ставок повлияет на его общий капитал.

Управление пассивами активов — Прибыль под риском

Прочитать 5 минутРасчет EAR

Прибыль под риском (EAR) рассчитывается для того, чтобы оценить влияние изменения процентной ставки на прибыль. Используемый подход основан на VaR, который учитывает непараллельные сдвиги во временной структуре и их влияние на портфель доходов банка. В расчет должны быть включены статьи баланса, чувствительные к процентной ставке и генерирующие денежные потоки доходов или расходов.Для расчета будет учитываться балансовая стоимость денежных потоков.

Используемый подход основан на VaR, который учитывает непараллельные сдвиги во временной структуре и их влияние на портфель доходов банка. В расчет должны быть включены статьи баланса, чувствительные к процентной ставке и генерирующие денежные потоки доходов или расходов.Для расчета будет учитываться балансовая стоимость денежных потоков.

Шаг 1: Определите период ретроспективного анализа

Определите период, в течение которого должен оцениваться риск. Для наглядности предположим, что период ретроспективного анализа с 1 января 2009 г. по 30 июня 2009 г. включительно.

Шаг 2: Сбор данных

Данные представляют собой данные о процентных ставках для всех доступных сегментов. В нашем примере мы используем ставки PKRV (это ставки государственного казначейства) для всех доступных сегментов для определенного периода ретроспективного анализа.

Прибыль под риском — Работа с необработанными данными о процентных ставкахШаг 3: Расчет ряда доходностей

Рассчитайте ряды доходностей для всех периодов процентных ставок, взяв натуральный логарифм отношения последовательных ставок. Для данной иллюстрации это определяется следующим образом.

Для данной иллюстрации это определяется следующим образом.

Шаг 4: Определите активы, обязательства и внебалансовые инструменты (OBS), которые будут включены в расчет

Определите чувствительные к процентной ставке, статьи доходов / расходов, которые будут быть включены в расчет.На нашем рисунке наш портфель, чувствительный к процентной ставке (по состоянию на 30 июня 2009 г.), состоит из следующих статей:

Прибыль, подверженная риску — разделение процентных ставок по классам продуктовШаг 5: Расчет ожидаемых денежных потоков и дней до погашения (DTM)

Для каждого инструмента, указанного в шаге 4 выше, вычеркните потоки денежных средств (по балансовой стоимости), ожидаемые для каждого будущего периода с даты переоценки (в нашем случае это данные баланса, приведенные выше, то есть 30 июня 2009 г.) на весь срок действия инструмента. и рассчитайте количество дней до погашения для каждого денежного потока.

Примечание : Для инструментов с плавающей процентной ставкой включайте только денежные потоки, приходящиеся на один период переоценки на дату переоценки. Для окончательного денежного потока до истечения периода переоценки также необходимо включить основную сумму. Этот шаг проиллюстрирован ниже для ДОХОДНОЙ ОБЛИГАЦИИ 05 (под порядковым номером 17 в таблице выше):

Расчет DTM и денежных потоковШаг 6: Распределите денежные потоки в соответствии с DTM

Определите периоды, когда ожидается, что денежные потоки будут быть оплаченным / полученным.Далее разбейте эти сегменты на те, которые являются репрезентативными для временной структуры базовой процентной ставки, которая будет использоваться в анализе (например, PKRV). Распределите денежные потоки, определенные на шаге 5 выше, в эти корзины на основе их DTM. Это проиллюстрировано в нашем примере следующим образом для ДОХОДНОЙ ОБЛИГАЦИИ 05 (серийный номер 17):

Прибыль под риском — распределение денежных потоковШаг 7: Вычислить веса каждой вспомогательной корзины по отношению к общей корзине

Для актива, чувствительного к общей ставке, пассива и забалансовый уровень рассчитывают для каждого периода временной структуры его вес по отношению к определенной корзине. Веса основаны на денежных потоках. Это проиллюстрировано для сегмента портфеля активов «До 1 месяца» следующим образом. Обратите внимание, что методология может быть распространена на любые сегменты, которые могут быть определены. Например, если определены более мелкие сегменты, такие как отдельные сегменты на 0-7 дней, 8-15 дней и 16-30 дней, поскольку они соответствуют фактическим сегментам ставок, способы сегментов ставок будут составлять 100% от определенных сегментов:

Веса основаны на денежных потоках. Это проиллюстрировано для сегмента портфеля активов «До 1 месяца» следующим образом. Обратите внимание, что методология может быть распространена на любые сегменты, которые могут быть определены. Например, если определены более мелкие сегменты, такие как отдельные сегменты на 0-7 дней, 8-15 дней и 16-30 дней, поскольку они соответствуют фактическим сегментам ставок, способы сегментов ставок будут составлять 100% от определенных сегментов:

Шаг 8: Вычислить коррелированный ряд доходности на основе весов, рассчитанных на шаге 7 выше

Для общих активов, обязательств и забалансовых статей в каждой определенной корзине вычислить взвешенный (коррелированный) ряд доходности.Входными данными на этом этапе являются ряды доходности, рассчитанные на этапе 3, и веса, вычисленные на этапе 7 выше. Это проиллюстрировано в нашем примере для активов в определенной корзине «До 1 месяца» ниже:

Группировка отчетов ALMШаг 9: Расчетная ставка VaR

Для общих активов, пассивов и забалансовых статей в каждой определенной корзине рассчитать ставка VaR для коррелированного ряда доходностей, рассчитанная на шаге 8 выше. Для этого используется следующая формула:

Для этого используется следующая формула:

Ставка VaR = Волатильность ряда доходности × величина, обратная кумулятивному стандартному нормальному распределению при желаемом уровне достоверности × корень квадратный из желаемого периода удержания.

В нашем примере это проиллюстрировано для уровня достоверности 99% и периода удержания 10 дней следующим образом:

Расчет волатильности процентной ставки и VaR[Более подробную пошаговую процедуру расчета VaR вы можете найти может просмотреть курс « Расчет стоимости под риском »].

Шаг 10: Вычислить изменение ставки / шок

На этом этапе мы вычисляем процентный шок, которому мы подвергнем базовый портфель, чувствительный к процентной ставке.Это выполняется в два этапа отдельно для общих активов, пассивов и забалансовых статей в каждом сегменте. На первом этапе мы определяем средневзвешенную базовую ставку на основе процентных ставок на дату переоценки (то есть базовых ставок) и весов, рассчитанных на шаге 7 выше. В нашем примере для всех активов в определенной корзине «До 1 месяца» это проиллюстрировано следующим образом:

В нашем примере для всех активов в определенной корзине «До 1 месяца» это проиллюстрировано следующим образом:

Второй этап — это расчет сдвига / шока ставки с использованием взвешенной базовой ставки, рассчитанной на этапе 1 и ставка VaR, рассчитанная на шаге 9, в частности отдельно для общих активов, пассивов и внебалансовых статей для каждого определенного периода, это рассчитывается следующим образом:

Сдвиг ставки для периода = Взвешенная базовая ставка × Ставка VaR

В нашем Например, это приводит к сдвигу ставки для активов для сегмента «До 1 месяца» из 5.8594% (= 12,87% × 45,52%).

Шаг 11: Вычислить изменение в активах / обязательствах / внебалансовых статьях, чувствительных к курсу

После того, как мы определили изменение ставки для корзины, мы определяем влияние этого изменения ставки на активы / обязательства / забалансовые отчеты пунктов соответственно. Это снова выполняется в два этапа. На первом этапе мы вычисляем средневзвешенное количество дней до погашения (DTM) определенных периодов. (Примечание. ЦММ, рассчитанная на шаге 5, является ЦММ, рассчитанной для каждого инструмента, тогда как рассчитанная здесь ЦММ является ЦММ для определенного сегмента).Это проиллюстрировано для активов в определенном сегменте «До 1 месяца» в нашем примере ниже:

(Примечание. ЦММ, рассчитанная на шаге 5, является ЦММ, рассчитанной для каждого инструмента, тогда как рассчитанная здесь ЦММ является ЦММ для определенного сегмента).Это проиллюстрировано для активов в определенном сегменте «До 1 месяца» в нашем примере ниже:

Затем, используя этот взвешенный DTM и сдвиг ставки, вычисленный на шаге 10 выше, мы вычисляем изменение в активах, чувствительных к ставке и забалансовые статьи соответственно для каждой корзины. В частности, мы используем формулу:

Изменение активов / пассивов / внебалансовых статей = Сдвиг ставки × Взвешенный DTM × Итого RS Активы / Обязательства / Забалансовые статьи

Это проиллюстрировано следующим образом для чувствительных к курсу активов в определенный сегмент «До 1 месяца»:

Изменение актива RS в сегменте «До 1 месяца» = 5.8594% × 0,0077 × 225432248 = 101709.

Можно отметить, что этот процесс рассчитывается индивидуально и отдельно для чувствительных к процентной ставке (в целом) активов, обязательств и забалансовых статей для каждой определенной корзины.

Шаг 12: Вычислить балансовый разрыв и кумулятивный разрыв для каждого определенного периода

Для каждого определенного периода мы рассчитаем балансовый разрыв, а также кумулятивный разрыв, который включает разрыв OBS в возникающем портфеле, чувствительном к процентным ставкам. вне нормы шоков.В частности:

- Балансовый разрыв = изменение активов RS за вычетом изменения обязательств RS

- Совокупный разрыв = балансовый разрыв + изменение внебалансовых статей RS

Это проиллюстрировано для Период «до 1 месяца» определяется следующим образом:

Расчет кумулятивного разрываШаг 13: Вычислить прибыль с риском для данного уровня достоверности

Общий EAR для данного уровня достоверности представляет собой сумму рассчитанных разрывов (из шага 12 выше ) во всех определенных сегментах.Это может быть сделано только для статей баланса или может также включать пробелы в статьях OBS. Это сформулировано следующим образом:

В нашем примере мы использовали уровень достоверности 99%. Это проиллюстрировано для баланса Total EAR следующим образом:

Это проиллюстрировано для баланса Total EAR следующим образом:

См. Также Обучение ALM для Правления и членов ALCO. 7 постов, 60 минут .

Ускоренный курс по управлению пассивами активов — 3-е изд.Найдите дополнительные хеджи — Денежный поток / рисковая прибыль

- Оценка распределения денежных потоков и прибыли

- Подать заявку на полный портфель договоров и активов

- Принимайте оптимальные решения по хеджированию на форвардных рынках

- Получить вид вертолета для руководства, полная информация для аналитика

Преимущества

1. Оценить потенциальные будущие убытки на более длительных горизонтах

Модель AtRisk рассчитывает возможные распределения денежных потоков и доходов в течение заданного пользователем горизонта. Он показывает ожидаемые денежные потоки и прибыль в месяц, а также совокупные результаты с течением времени.Используйте прогнозы денежных потоков непосредственно в прогнозах ликвидности и помогите избежать непредвиденных убытков. Прогнозы доходов особенно помогают понять наихудшие сценарии.

2. Найдите живую изгородь, которая защитит вас в неблагоприятных рыночных условиях

Помимо расчета распределения денежных потоков и прибыли, модель AtRisk помогает вам найти оптимальные хеджи. Это форвардные сделки, которые предлагают лучшую защиту в случае неблагоприятных рыночных движений. Модель рассчитывает оптимальное хеджирование комбинации контрактов и активов (электростанции, хранилища газа и т. Д.).Результат оптимизации хеджирования может быть напрямую реализован на рынке.

3. Отличается от стоимости, подверженной риску

KYOS предлагает денежный поток под риском / прибыль под риском (модель с риском) в дополнение к стоимости под риском. Value-at-Risk — это стандартная метрика риска для банков и многих других финансовых или торговых компаний.Он измеряет потенциальную потерю рыночной стоимости их торгового портфеля в период между сегодняшним днем и некоторым будущим днем, обычно завтра. Напротив, модели AtRisk более распространены в организациях, которые менее ориентированы на торговлю, например, потому что они являются переработчиками, производителями, грузоотправителями или просто активны на менее ликвидных рынках. Их горизонт обычно превышает один день, и окончательные денежные потоки или прибыль более актуальны, чем ежедневные изменения стоимости. Специалисты KYOS посоветуют, какой подход больше всего подходит для вашей компании.

Характеристики

Модель рассчитывает рисковые потоки денежных средств и рисковые прибыли по всем возможным структурам контрактов, включая фиксированную цену, спотовую индексацию и форвардную индексацию.

Конечно, мы убедились, что мы полностью встроили модель AtRisk и сопутствующую имитационную модель KySim в аналитическую платформу KYOS. Это делает приложение простым в использовании, а также позволяет передавать результаты любому человеку в вашей организации.

Методология

Модель AtRisk объединяет несколько входных данных для расчета распределений:

- Сотни или тысячи сценариев цен от KySim (спот и вперед)

- Все параметры контрактов: объемы, фиксированные и переменные компоненты цены контракта, прошлые расчеты, ценовые клики и т. Д.

- Для контрактов на хранение, качели, электростанции и опционных контрактов: оптимальное исполнение и соответствующие денежные потоки и прибыль. Они поступают от KyPlant, KyStore и KySwing .

Прибыль под риском — это только краткосрочный взгляд на процентный риск

Любимая часть моей работы — видеть «ага!» момент понимания о процентном риске (нечестно комментировать, как мне нужно жить!). Серьезно, когда вы имеете дело с такой неясной и сфокусированной темой, это прекрасное чувство — помочь кому-то другому понять важность всего этого.Не поймите меня неправильно, я не думаю, что когда-нибудь процентный риск станет привлекательной темой, или что эта ниша, которую мы вырезали, чтобы помочь меньшему общественному банку измерить процентный риск, когда-нибудь сделает меня миллионером, но обучение (независимо от того, какой предмет) действительно может быть удовлетворительным.

На протяжении многих лет самое распространенное «а-ха!» момент случается, когда я говорю с советом директоров о процентном риске. Чтобы не усложнять разговор, мы всегда начинаем с обсуждения рискованных доходов.Почти каждый член совета директоров, с которым я когда-либо встречался, в первую очередь ориентирован на прибыль (в этом нет ничего удивительного). Рискованная прибыль — это показатель того, насколько может измениться маржа банка при изменении процентных ставок. Например, может ли банк потерять 15 или 20% при изменении ставок? Или потенциальные убытки кажутся очень маленькими, например, 2 или 3%?

Рискованная прибыль — это показатель того, насколько может измениться маржа банка при изменении процентных ставок. Например, может ли банк потерять 15 или 20% при изменении ставок? Или потенциальные убытки кажутся очень маленькими, например, 2 или 3%?

Многие более мелкие банки, к лучшему или к худшему, по-прежнему склонны оценивать процентный риск своего банка, обращаясь к отчету о разрывах (ах!).Часто в их отчете о разрывах указывается годовой разрыв, который довольно хорошо согласован, скажем, где-то между 90 и 110%. Неудивительно, что после моделирования доходов многие из этих организаций также покажут низкий уровень риска, скажем, ниже 5%. Подобные измерения, как правило, заставляют высшее руководство думать, что у банка небольшой процентный риск или его нет.

Они обычно не принимают во внимание то, что рисковые доходы (и разрыв в этом отношении) — это инструменты, которые на самом деле измеряют только краткосрочный процентный риск.Моделирование рискованной прибыли обычно прогнозирует изменение процентного дохода только на один год в будущем. И типичным измерением разрыва является «годовой кумулятивный разрыв». Но как насчет потенциального риска сверх одного года? Когда я делаю упор на прогнозируемую на один год часть доходов, находящихся под угрозой, я обычно заставляю задуматься нескольких человек в комнате. Но моя цель — убедиться, что все понимают, почему недостаточно просто смотреть на прибыль с риском. Это только краткосрочный взгляд на риск процентного риска.

И типичным измерением разрыва является «годовой кумулятивный разрыв». Но как насчет потенциального риска сверх одного года? Когда я делаю упор на прогнозируемую на один год часть доходов, находящихся под угрозой, я обычно заставляю задуматься нескольких человек в комнате. Но моя цель — убедиться, что все понимают, почему недостаточно просто смотреть на прибыль с риском. Это только краткосрочный взгляд на риск процентного риска.

Чтобы добраться до «ага!» На данный момент мне нравится приводить доску этот пример.Предположим, вы являетесь Simple Bank & Trust и совсем не рискуете доходами. Вот ваш баланс (помните, я сказал просто, , так что забудьте об обороте портфеля; предположим, что нет продаж и досрочного снятия средств):

- Активы: 100 000 долларов США в виде 10-летних казначейских облигаций США

- Финансирование: 90 000 долларов США на трехлетних малых компакт-дисках

- Собственный капитал: 10 000 долларов США

Вопрос в том, какова будет опасность для прибыли в случае повышения или понижения ставок? Простой ответ: нет ! Если ставки повышаются или падают, это не повлияет на уровень дохода по облигациям в течение 10 лет, и, конечно же, в доходе за первый год не будет никаких изменений. То же самое и с компакт-дисками. На три года уровень расходов фиксирован. Таким образом, у нас есть фиксированная доходность и фиксированная стоимость на один год, без переоценки, следовательно, нет рискованной прибыли. Но есть ли у этого банка процентный риск? Да. Через три года банку придется рефинансировать свои вложения в казначейские облигации. Если ставки повысились в течение этого периода времени, маржа банка уменьшится; если ставки упали, новые компакт-диски будут дешевле, а маржа изменится в лучшую сторону.

То же самое и с компакт-дисками. На три года уровень расходов фиксирован. Таким образом, у нас есть фиксированная доходность и фиксированная стоимость на один год, без переоценки, следовательно, нет рискованной прибыли. Но есть ли у этого банка процентный риск? Да. Через три года банку придется рефинансировать свои вложения в казначейские облигации. Если ставки повысились в течение этого периода времени, маржа банка уменьшится; если ставки упали, новые компакт-диски будут дешевле, а маржа изменится в лучшую сторону.

Сегодня, более чем когда-либо, банки добавляют в свои балансы инструменты, которые могут не повлиять на результаты этого года: 3–1 или 5–1 ARM, облигации с правом отзыва, конвертируемые долговые обязательства и т. Д. Важно искать потенциальный риск за пределами одного года. с использованием таких показателей, как экономическая стоимость капитала (EVE) и продолжительность.

EARNINGS-AT-RISK («EAR») — Управление рисками в банковской сфере

Привлекательной методологией измерения процентилей убытков является прибыль с риском, или EaR. «Он основан на историческом распределении доходов. Чем шире разброс временных рядов доходов, тем выше риск. У рискованных доходов есть свои преимущества и недостатки.

«Он основан на историческом распределении доходов. Чем шире разброс временных рядов доходов, тем выше риск. У рискованных доходов есть свои преимущества и недостатки.

Можно использовать несколько показателей прибыли: бухгалтерская прибыль, процентная маржа, коммерческая маржа, денежные потоки и рыночная стоимость, особенно для торгового портфеля. Конечно, чем больше набор данных, тем более актуальным будет показатель. Концепция применима к любому субпортфелю, а также ко всему портфелю банка.После получения распределения доходов легко вывести процентили потерь, ища некоторый агрегированный уровень потерь, который вряд ли будет превышен более чем в определенной части всех результатов.

Основные преимущества EaR заключаются в том, что их относительно легко измерить, поскольку они получены на основе данных бухгалтерского учета. Есть некоторые технические трудности. Например, расчет волатильности вызывает технические проблемы, например, когда в результате трендов временные ряды, не скорректированные по трендам, выглядят очень изменчивыми. Фактически, волатильность происходит из-за тренда, а не из-за нестабильности. Следовательно, относительные или процентные вариации доходов являются лучшим показателем их волатильности относительно тренда. Этот метод требует допущений, но остается послушным и легким.

Фактически, волатильность происходит из-за тренда, а не из-за нестабильности. Следовательно, относительные или процентные вариации доходов являются лучшим показателем их волатильности относительно тренда. Этот метод требует допущений, но остается послушным и легким.

EaR предоставляет несколько выходов. Неустойчивость прибыли показывает величину колебаний. Снижение волатильности прибыли при увеличении периметра агрегации измеряет эффект диверсификации. Капитал — это процентиль убытков или сумма, не превышающая неблагоприятных отклонений прибыли более чем на долю, равную доверительной вероятности.Трудно придумать более простой метод получения нескольких результатов без особых усилий.

Однако главный недостаток EaR связан с управлением рисками. Невозможно определить источники риска, делающего прибыль нестабильной. Одновременно материализуются различные виды рисков, которые создают неблагоприятные отклонения в доходах. Вклад этих рисков в окончательное распределение доходов остается неизвестным. В отличие от моделей VaR, EaR учитывает риск как общий результат всех рисков.Без привязки к источникам риска, рынку, кредитам или процентным ставкам EaR не позволяет отслеживать риски до того места, откуда они исходят. EaR — это дополнительный инструмент для управления рисками, но не его замена.

В отличие от моделей VaR, EaR учитывает риск как общий результат всех рисков.Без привязки к источникам риска, рынку, кредитам или процентным ставкам EaR не позволяет отслеживать риски до того места, откуда они исходят. EaR — это дополнительный инструмент для управления рисками, но не его замена.

(PDF) Насколько полезно раскрытие информации о доходах, подверженных риску, и экономической ценности публичного раскрытия информации о рисках акций?

International Business & Economics Research Journal — сентябрь 2006 г. Том 5, номер 9

деривативы, политика бухгалтерского учета и представления данных Исследование показывает, что многие банки продолжали расширять объем раскрытия информации

.Основные результаты исследования раскрытия информации, которые более непосредственно относятся к теме исследования

, заключаются в следующем: Во-первых, раскрытие информации о моделях внутреннего риска было гораздо более распространенным явлением для рыночного риска

, чем для кредитного риска. Во-вторых, наиболее заметным улучшением является увеличение раскрытия информации

Во-вторых, наиболее заметным улучшением является увеличение раскрытия информации

о других рисках (операционные и юридические риски, риск ликвидности и риск процентной ставки в банковской книге (неторгуемый).

В-третьих, в отношении отдельных статей раскрытия информации, результаты опроса показывают, что внутреннее моделирование рыночного риска (например,грамм. тип

) был одним из наиболее часто раскрываемых предметов.

Остальная часть документа структурирована следующим образом: во втором разделе определяются неторговые риски EAR и EVEAR

; также исследуется мера подверженности VAR трейдингу, а также ее предсказательная сила. Третий раздел

описывает методы исследования, данные выборки банков и формулирует гипотезы о полезности чисел EAR и

EVEAR для объяснения последующей изменчивости доходов коммерческих банков и экономической стоимости капитала.

В четвертом разделе представлены и обсуждаются эмпирические результаты исследования. Наконец, в пятом разделе приведены выводы, пределы исследования и

Наконец, в пятом разделе приведены выводы, пределы исследования и

предложений по дальнейшим исследованиям.

УЛУЧШЕННОЕ РАСКРЫТИЕ ИНФОРМАЦИИ О РЫНОЧНЫХ РИСКАХ

Недавно несколько авторов исследовали, приводит ли улучшенное раскрытие информации о рыночных рисках к повышению прозрачности

и более эффективной рыночной дисциплине. Вонг (2000) изучил связь между SFAS No.119

Раскрытие информации о производных финансовых инструментах и валютный риск производственных компаний. Christofferson, Hahn и

Inoue (2001) протестировали, сравнили и объединили меры оценки риска. Берковиц и О’Брайен (2001) оценили точность VAR

в коммерческих банках. В другом исследовании Линсмайер, Торнтон, Венкатачалан и Велкен (2002)

проанализировали влияние обязательного раскрытия информации о рыночном риске на чувствительность объема торгов к изменениям процентной ставки, обменного курса и

цен на сырьевые товары.

Лопес (2003) резюмирует вывод практического исследования

, о котором сообщает BGFR (2000), относительно требований Комиссии по ценным бумагам и биржам для раскрытия информации о подверженности рыночному риску. Автор

Автор

определяет подверженность рыночному риску как потенциальные финансовые потери из-за неблагоприятного движения цен на рынке ценных бумаг. В большинстве случаев коммерческие банки

сообщают о таких рисках с оценками стоимости под риском (VAR), которые суммируют потенциальные убытки, которые

могут возникнуть с определенной вероятностью (95% или 99% времени) в течение заданного временного горизонта, например один или 10 торговых

дней.Например, банк, сообщающий, что его дневная VAR составляет 25 миллионов долларов на уровне 99%, указывает на то, что существует только

1% -ная вероятность, что банк понесет торговый убыток более 25 миллионов долларов в течение следующего дня. «В тематическом исследовании было обнаружено, что раскрытие информации по VAR

в разных банках различается по деталям и имеет неясную связь с реальными показателями торговых операций

в неспокойном третьем квартале 1998 года». Автор считает, что хотя такая неоднородность

присутствует в этих типах публичного раскрытия информации, академическая литература по-прежнему предполагает, что участники рынка могут точно оценить

банковских рисков.

В другом более позднем исследовании раскрытия информации о VAR, Джорион (2003) обнаружил, что числа VAR в квартальных и

годовых отчетах за период с 1995 по 2000 год 8 публично торгуемых коммерческих банков США дают разумные прогнозы относительно последующей изменчивости их

. доходы от торговли. Таким образом, эмпирические результаты, представленные в исследовании Jorion, показывают, что раскрытие информации о

VAR является информативным, поскольку они предсказывают изменчивость торговых доходов. Таким образом, аналитики и инвесторы

могут использовать раскрытие VAR для сравнения профилей рисков торговых портфелей банков.

На рисунке 1 показан пример раскрытия информации EAR и EVEAR Sun Trust Banks. Обратите внимание, что этот банк использует

Чистый процентный доход, подверженный риску, вместо более распространенного показателя EAR; тем не менее, обе меры совместимы.

Кроме того, обсуждение руководством предоставляет ценную информацию о процессе моделирования процентного риска в Sun

Trust Banks.

Стоимость под риском (VaR) портфеля

Value-at-Risk (VaR) — это общая мера риска, разработанная для приравнивания риска по продуктам и агрегирования риска по портфелю.VaR определяется как прогнозируемые потери в наихудшем случае с определенным уровнем достоверности (например, 95%) за период времени (например, 1 день). Например, каждый день JP Morgan делает снимок своих глобальных торговых позиций для оценки своего DEaR (Daily-Earnings-at-Risk), который представляет собой показатель VaR, определяемый как 95% -ный убыток в худшем случае в течение следующих 24 часов. из-за неблагоприятного движения цен.

В этом определении VaR используется 5% -ный уровень риска: вы ожидаете превышения своего VaR только в 5% случаев (или в 95% случаев, когда вы ожидаете потерять меньше, чем ваш VaR) в течение 1 дня.

Теперь мы узнаем, как рассчитать VaR одной позиции и двух позиций, применяя концепцию волатильности и корреляции.

Следующие ниже примеры того, как рассчитать риск одной и двух позиций, иллюстрируют основную концепцию параметрической (дельта) оценки VaR для линейных инструментов.

Шаг 1: Установите параметры VaR: вероятность потери и уровень уверенности, временной горизонт и базовую валюту.

Шаг 2: Определите рыночную стоимость каждой позиции в базовой валюте.

Шаг 3: Рассчитайте VaR отдельных позиций с учетом волатильности рынка.

Шаг 4: Рассчитайте VaR портфеля с учетом корреляций между всеми переменными.

VaR можно оценить следующим образом:

VaR = рыночная стоимость X волатильность цены

Обычно мы будем использовать термин волатильность для выражения кратного стандартного отклонения в зависимости от выбранного нами уровня достоверности для VaR (т. Е.е., уровень достоверности, кратный стандартному отклонению X). Следовательно, если мы используем уровень достоверности VaR, равный 95%, волатильность будет относиться к 1,65-кратному стандартному отклонению.

Риск одиночной позиции

AlphaSquare — это фирма, базирующаяся в долларах США, с одним активом: 14 млрд йен наличными.

Каков наихудший 95% -ный убыток за 1-дневный период?

У вас есть следующая информация:

- Дневная волатильность обменного курса JPY / USD составляет 1,78% при уровне достоверности 95%.(Примечание: это означает, что 1 стандартное отклонение равно 1,78% / 1,65 = 1,08%.)

- Обменный курс JPY / USD составляет 140.

Решение

| Шаг | Расчет | Комментарий |

|---|---|---|

| 1. Выберите вероятность убытка | 5% | = потеря 95% в наихудшем случае |

| 2. Измерить сумму в долларах США | 100 миллионов долларов | Предполагается, что 140 JPY / USD |

| 3.1-дневная волатильность JPY / USD (или 1,65 стандартного отклонения) | 1,78% | Набор данных |

| 4. Рассчитать риск | 100 млн. Долл. США * 1,78 = 1,78 долл. США | Неустойчивость рыночной стоимости |

Это означает, что ваш 95% -ный убыток в худшем случае из-за неблагоприятных движений JPY IUSD в течение 1 дня составит 1,78 миллиона долларов (или у вас есть 5% -ный шанс потерять 1,78 миллиона долларов или более за ночь). Теперь давайте рассмотрим пример двух денежных позиций. Однако, чтобы рассчитать общий риск двух или более позиций, нам необходимо включить корреляции.

Теперь давайте рассмотрим пример двух денежных позиций. Однако, чтобы рассчитать общий риск двух или более позиций, нам необходимо включить корреляции.

Риск двух денежных позиций

Теперь у вас есть два актива: 1 миллиард йен + 4 миллиарда бат. Каков риск в течение однодневного периода?

Решение

| Шаг | Расчет | Комментарий |

|---|---|---|

| 1. Измерить стоимость в долларах США | 200 миллионов долларов | 140 JPY / USD и 40 THB / | долларов США

| 2. 1-месячная волатильность | JPY / USD 1,78% THB / USD 1,96% | Набор данных |

| 3.Какие бывают риски? / | $ По 1,78 миллиона долларов в йенах По 1,96 миллиона долларов в тайских батах | Набор данных |

| 4. Что такое общий риск? | 1,78 + 1,96 млн = 3,74 млн | Это неверно, вы не можете просто добавить риски! |

Простое сложение рисков вместе неверно: это предполагает, что и JPY, и THB будут двигаться вместе идеально синхронно. Чтобы рассчитать общий риск двух или более позиций, нам нужно знать корреляции между всеми переменными.

Чтобы рассчитать общий риск двух или более позиций, нам нужно знать корреляции между всеми переменными.

Наборы данных показывают корреляцию 55% между JPY / USD и THB / USD.

Поскольку корреляция меньше 1, мы ожидаем, что общий риск по нашим позициям в JPY и THB будет меньше 3,74 миллиона долларов.

| Недиверсифицированный риск | 3,74 доллара. миллионов |

| Диверсификация | –0,45 млн. Долл. США |

| Чистый риск | 3,29 млн. Долл. США |

Диверсификация показывает разницу между чистым портфельным риском и валовым риском при условии идеальной корреляции

(т.е., чистый портфельный риск минус валовой риск).

Мы можем рассчитать риск двух линейных позиций по следующей формуле:

В нашем примере расчет будет следующим:

.