Заработок на фондовом рынке – сколько зарабатывают через интернет на фондовой бирже

Как зарабатывать на фондовом рынке новичку с нуля

Понятия и определения

Фондовый рынок – это разновидность организованного рынка, где происходит торговля фондами.

Фонды – это ценные бумаги самых разных разновидностей: акции, облигации, закладные, и, что самое интересное, производные этих инструментов. Под производными подразумеваются:

- Опционы и фьючерсы

- Бумаги ETF

- Ипотечные облигации (на основе закладных) и пр. В рамках заданной темы мы подробнее остановимся на фьючерсной торговле.

Организованный рынок – это торговая площадка (в современном мире – исключительно в электронном формате), где искусственно поддерживается 100%-ная ликвидность.

Ликвидность – способность актива быть сконвертированным в деньги. (Если речь идет о свойстве ликвидности применительно к площадке, то это означает характеристику самой площадки: насколько реально на ней бывает продать или купить интересующий инвестора актив).

Другое название фондового рынка – биржа. В сущности, совокупность биржевой торговли и формирует глобальный фондовый рынок (или его часть: например, биржевые площадки РТС и ММВБ формировали российский фондовый рынок, пока не были агрегированы в структуре Московской биржи).

Обеспечение 100%-ной ликвидности – это критически важная черта организованных рынков, отличающих их от банальных виртуальных «досок объявлений». Что же конкретно под этим подразумевается? Это означает, что, когда бы инвестор не вышел на рынок какого-то актива, там всегда будут и продавцы, и покупатели.

На биржевом рынке не бывает такого случая, что хочется купить, к примеру, 10 акций ПАО «Газпром», а никто не продает!

Абсолютная ликвидность достигается посредством учреждения администрацией площадки института маркет-мейкеров. Этим профессиональным участникам рынка ценных бумаг предоставляются льготы по комиссионным в случае, если они будут непрерывно держать открытыми позиции по покупке и продаже выбранного тикера (сокращенного названия ценной бумаги). Сделки заключать совсем не обязательно – главное, все время держать открытыми соответствующие оферты. Разумеется, оговаривается величина спреда (разница между курсом покупки и продажи) так, чтобы эти позиции предлагали самые невыгодные цены (иначе позиции быстро закроются, так как осуществятся сделки).

Так достигается абсолютная ликвидность. Площадки, разумеется.

Суть биржевой торговли

Первое, главное и единственное, что нужно усвоить перед тем, как начинать попытки заработать на организованном рынке, так это принцип образования на нем прибыли. Он прост:

Подешевле купи и подороже продай! И при этом все равно, в каком порядке.

Биржа – это точно такой же рынок, как и привычный мещанский базар, где торгуют продуктами. Просто на бирже не бывает очередей и никогда не случается такой ситуации, чтобы товар кончился. А сам принцип торговли никто не отменял.

И еще: в обыденной жизни мы, для того, чтобы что-то продать, должны либо это купить, либо изначально уже иметь это на руках. Но сделки на фондовом рынке быстры и 100%-ная ликвидность позволяет отыгрывать такую финансовую комбинацию: ведь можно попробовать сначала продать некий актив (ценную бумагу) с условием поставки ее не сразу, а через некоторый промежуток времени. Но только вот деньги за нее получить сразу. Если при этом рыночная цена на эту бумагу пойдет вниз, то на момент истечения срока поставки можно будет купить данную бумагу дешевле и поставить в счет ранее предоплаченного контракта.

Данный механизм называется «короткими продажами». И если вы осознали и поняли его, то можно считать, что вы усвоили принципы фьючерсной торговли (но об этом подробнее далее). А пока нужно резюмировать – короткие продажи реально позволяют зарабатывать на падающем рынке, и это ключевая особенность этого механизма!

Торговля деривативами

Под деривативами подразумеваются производные финансовые инструменты, которые представляют собой право на совершение каких-то операций с активами. То есть, продавая или покупая дериватив, вы продаете или покупаете не сам актив, а право на совершение действия с ним.

К деривативам относят и фьючерсы/опционы, которые представляют собой обязанность/право на покупку (опционы кол) или продажу (опционы пут) базового актива по настоящей цене с поставкой его через определенный период времени в будущем.

Почему нас может заинтересовать фьючерсная торговля? Все в ракурсе ответа на вопрос «можно ли зарабатывать на фондовом рынке» (и если да, то сколько?). Работа на биржевой площадке разделяется на 2 больших кластера:

- Спот-рынок – поставка актива осуществляется в срок до 3 календарных дней;

- Рынок фьючерсов/опционов – поставка осуществляется в срок через 3, 6 и 9 календарных месяцев после заключения контракта.

В чем же прелести обоих этих кластеров? Приобретая 10 акций ПАО «Газпром» у человека на его счете-депо у брокерской компании реально образуется 10 акций Газпрома. Они могут высоко взлететь (это здорово), и тогда он сможет их впоследствии продать и зафиксировать (реально получить) прибыль. А могут и провалиться в цене (как это уже не раз бывало), но до нуля они не упадут никогда.

Если у инвестора есть время, то он может подождать, пока эти акции снова вырастут и продать их по более высокой цене. Если нет желания ждать, но при этом и не хочется расставаться с акциями, то можно прокредитоваться под залог этих акций – речь идет о так называемых сделках РЕПО – правда, в данном случае придется регулярно добавлять залог, если курс акций начнет снижаться. Но главная идея заключается в том, что акции в любом случае есть и они стоят положительную величину, отличную от нуля.

В случае с фьючерсами все не так. Для начала, покупая опцион кол, вы имеете на руках не акции, а право на их получение через, к примеру, 3 месяца, заплатив за них стоимостную сумму по текущей цене уже сейчас. То есть, это не акции, а лишь право на их получение. При этом, инвестор уже тратит существенные деньги (приобретая, не пойми что).

Во-вторых, фьючерсы торгуются с плечом. Это означает наличие финансового рычага: администрация площадки условно перекредитовывает покупателей и продавцов фьючерсных контрактов, чтобы они платили не 100% за их куплю/продажу, а меньше в разы. К примеру, на Московской бирже наполнение по фьючерсам на газпромовские бумаги составляет всего 16% (то есть, 84% — условное кредитование), таким образом, рычаг составляет 1:5.

Отчего вдруг администрация площадки столь добра, чтобы кредитовать своих многочисленных участников? Если приглядеться в структуру сделки внимательнее, то станет понятно, что никакого кредитования по сути и нет. Рассмотренное выше наполнение – это всего лишь аванс, который платит покупатель и соглашается получить продавец (согласно правилам фьючерсной торговли). Остаток суммы доплачивается по истечении срока контракта, но до этого доходит редко, ведь контракт гораздо выгоднее и проще продать.

Зато от уровня наполнения (то есть, плеча) сильно зависит начисляемая прибыль или убыток. Фактически, любое ценовое движение следует умножать на величину плеча. Начисление и списание производится со специального маржинального счета, который непременно сопровождает торговлю фьючерсами. И вот этот самый первоначальный аванс перечисляется именно туда и именно из этих денег происходит перманентный перерасчет и переначисление выигрыша от движения цены между маржинальными счетами покупателя и продавца фьючерсного контракта.

Если цена растет, то выигрывает покупатель (ведь он заплатил меньше денег, чем будет стоить полученный после истечения срока контракта актив): процентная величина роста умножается на финансовый рычаг и присовокупляется к остатку на его маржинальном счете. Если же цена падает, то в выигрыше продавец (ведь он продал за дорого дешевеющий актив): аналогичный выигрыш начисляется на его счет.

Но у этой работы есть и отрицательная сторона: ведь начисления на счет выигрывающей стороны производится из средств проигрывающей, и именно на ту же саму сумму (на самом деле, никто никого не кредитует). Поэтому при условии ранее взятого наполнения в 16% цене акций Газпрома достаточно уйти не в выгодную для участника сделки по купле/продаже фьючерсного контракта сторону, всего лишь на 16%, чтобы его аванс был полностью исчерпан. В этом случае наступает маржин-колл – контракт в принудительном порядке исполняется, а тот, чей маржинальный счет обнулен, получается, что полностью потерял свои средства.

Сколько можно зарабатывать на фондовом рынке? Сказать сложно – зависит от опыта. Но однозначно, на фьючерсном сегменте можно заработать больше в количество раз, соответствующему размеру плеча. Да вот беда, в отличие от спот-сегмента здесь можно потерять вообще все!

Заключение

Короткий ответ на вопрос, как зарабатывать на фондовом рынке с нуля – очень осторожно!

Новичку нечего делать на фьючерсном сегменте – тренируйтесь на спотах.

Работайте исключительно с максимально ликвидными позициями – из них проще выйти в деньги.

Совершенствуйте собственные аналитические способности прогнозирования!

Фондовый рынок далеко не сразу открывает новичкам свои тайны.

ardma.ru

Можно ли заработать на фондовом рынке?

Решил написать небольшой пост о том, как я попал на фондовый рынок…Читая истории успеха, или неуспеха других людей, как известных, так и не очень, я понял одно, добиться цели можно только в том случае, если ты понимаешь куда идешь и четко видишь перед собой желаемое.

Интернет пестрит постами про легкие деньги, миллион за месяц, обучение инвестированию по методу Баффета и т.д.

По своему опыту могу сказать одно, легких денег на рынке не бывает, объем знаний и опыта пропорционален размеру портфеля, если не развиваешься сам, то не будет прироста в инвестициях.

Основная проблема перебороть себя, свои страхи потери денег и знать чувство меры, не жадничать, тогда все получится. В 2013 году я доверил управление своими деньгами человеку, который, как мне тогда казалось имеет побольше опыта, чем я, в итоге эти деньги я потерял, сумма была не малая. Но именно эта потеря позволила мне переосмыслить отношение к деньгам, сейчас я гораздо проще отношусь к просадкам и резкому росту портфеля. В любом случае, потери были, есть и будут, невозможно все время зарабатывать, нужно уметь терять, как в борьбе, вначале учишься падать, а потом уже бороться. Самое главное верить в успех и в то, что всего можно достичь.

Это было такое лирическое вступление…

С 2012 года я узнал, что инвестирование существует, что это не так уж и сложно… Прошел хайпы, ПАММы, доверительное управление, даже в МММ успел зайти… Короче говоря, опыта получил прилично, как говорится, опыт берет дорого, но объясняет доходчиво 🙂

В 2014 году меня занесло на фондовый рынок, начинал со спекуляций акциями, потом перешел на фьючерсы, это позволило выработать определенную дисциплину на рынке, в случае нарушения стратегии, сразу получал по лбу и терял часть заработка…

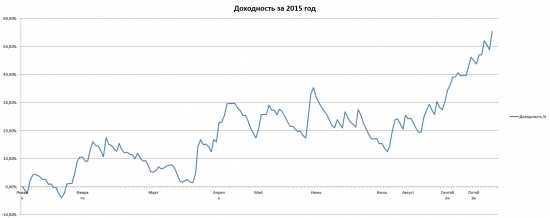

Со временем я понял, что внутридневная торговля не мое, несмотря на то, что учил ее около 2 лет, в 2014 году совершал сделки без журнала, но при этом читал много книг и смотрел различные вебинары. В итоге, своей торговлей я вернул все вложенные деньги, но знания остались, можно сказать инвестировал в себя. Моя доходность за 2015 год выглядела так, торговал только по техническому анализу:

В связи с частыми командировками, не было времени находиться у компьютера и я для себя решил начать изучать фундаментальный анализ. Стартовый капитал был заработан спекуляциями, описанными выше. Чем больше капитал, тем больше ответственность, это я понимал и начал изучать акции и облигации на рынке РФ.

Благодаря Смартлабу находил очень много важной для меня информации бесплатно, хотя параллельно покупал и смотрел вебинары. Но самое главное, это опыт, который приходит только со временем и практикой. Сейчас мой портфель составляет 15% от желаемого, который сможет доходностью покрывать все мои потребности, вот он тот великий пассивный доход. Но путь еще предстоит долгий, однако первые результаты уже есть.

В июне 2016 года я открыл ИИС, который старюсь максимально формировать под свой психотип. Мне нравится доходный стиль инвестирования, в связи с чем выбрал 1 тип ИИС, возвращаю НДФЛ и реинвестирую его.

По началу на анализ акции уходило пол дня, пока разбирался со всеми мультипликаторами. Сейчас сделал табличку в экселе, Тимофей так же сделал удобную табличку на Смартлабе, теперь время на анализ уходит в пределах 1 часа на 1 компанию. Учитывая, что анализ каждой компании я провожу 2 раза в год, по полугодию и по году соответственно.

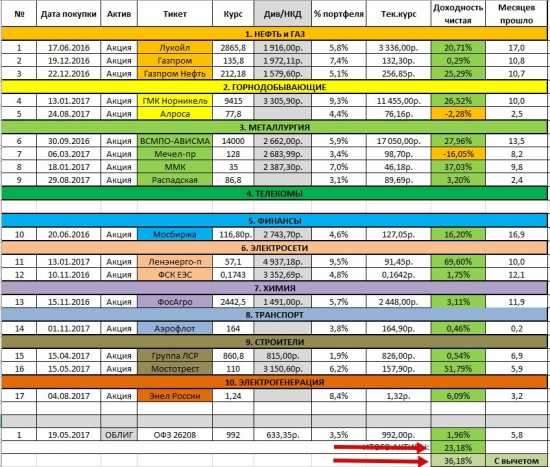

Сейчас мой портфель имеет вид:

Итоговая доходность с учетом возврата НДФЛ составляет 36,2% за 1,5 года, без вычетов 23,2% соответственно.

Хочу так же отметить, счет ИИС я открыл как раз не задолго до коррекции рынка, мой портфель уходил в минус и стоял там добрых 2 месяца, у меня был запас облигаций на этот случай, которые я продавал, обменивая на дешевые акции.

Для меня результат вполне хороший, мне главное стабильность, т.к. как я уже говорил, я планирую воплотить пассивный доход в жизнь, а так же стараюсь делиться всеми отчетами, которые делаю по фондовому рынку.

Может быть кому-то история будет близка, от себя хочу добавить, не бойтесь потерять деньги в 30 лет, в 60 их потерять гораздо страшнее, сейчас в случае неудачи есть возможность отработать, ну и не забывайте про диверсификацию!

Всем успешных инвестиций 🙂

smart-lab.ru

Как заработать на фондовой бирже новичку

Любой человек в какой-то момент начинает задумываться над тем, как увеличить текущий доход и/или избежать материальных проблем по наступлении пенсионного возраста. В качестве источника пассивного дохода люди рассматривают в том числе инвестиции в ценные бумаги. «Что дает покупка акций, как стать их владельцем и при этом не лишиться всех денег?» — типичный вопрос, который задают себе начинающие инвесторы. Перед тем как выйти на биржу, следует разобраться в основах ее работы.

Работа с ценными бумагами: с чего начать

Для торговли на бирже нужно знать, как правильно выбрать брокера. В соответствии с законодательством напрямую торговать на бирже обычный человек не может. Чтобы покупать или продавать ценные бумаги, ему нужен посредник — компания с брокерской лицензией, которая может работать на одной или нескольких фондовых биржах.

Брокерских компаний в России тысячи — и крупных, и небольших. Брокерские услуги оказывают как самостоятельные компании, так и «дочки» крупных банков. Новичкам, только собирающимся делать первые шаги на пути биржевой торговли, в качестве первого брокера лучше выбрать крупную компанию с известным именем, давно работающую на рынке.

Проверить брокера в том числе на наличие у него лицензии профессионального участника рынка, можно на сайте Банка России, который регулирует их деятельность. Проверить брокера можно и на сайте Московской биржи – в списке участников торгов.

Группа «Фридом Финанс», в частности, работает 10 лет и входит в десятку крупнейших брокеров Московской биржи. Мы предлагаем целый спектр сервисов для торговли на российском и иностранных фондовых рынках. Ежедневно мы публикуем биржевые новости и аналитику, раскрываем свои стратегии доверительного управления, оказываем персональные консультации.

Кто может стать биржевым игроком

Выйти на фондовый рынок может гражданин любого возраста, даже дети в возрасте до 14 лет. Правда, в отношении несовершеннолетних действуют некоторые ограничения.

Например, чтобы открыть брокерский счет, распоряжаться средствами на этом счету и совершать сделки, им может потребоваться участие родителей (наличие их данных при заключении договора, получение от них письменного разрешения на проведение операций по счету и т.д.).

На чем зарабатывает брокер

Брокер — посредник между клиентом и биржей. За свои услуги — осуществление сделок по купле или продаже ценных бумаг — он берет комиссию. Это может быть либо регулярная абонентская плата, либо определенный процент с суммы каждой сделки.

Начинающим инвесторам стоит внимательно изучить тарифы выбранного брокера. Важно, чтобы они были прозрачными и понятными. Наиболее подходящим тарифом поначалу будет комиссия с каждой сделки: вам не придется постоянно платить, если вы торгуете на бирже нерегулярно. Крупные брокеры с большим количеством клиентов зачастую предлагают более выгодные тарифы.

На что обратить внимание при покупке акций

Открыть брокерский счет как правило не сложнее, чем открыть счет в банке. Большинство брокеров дают возможнос

freedom24.ru

Советы и рекомендации, как новичку заработать на Московской фондовой бирже

Приобретение и продажа ценных бумаг набирает популярность, ведь для этого требуются лишь небольшие финансовые накопления и компьютер с доступом к интернету. Около 80% игроков рынка терпят неудачу. Поэтому многие задаются вопросом, как можно заработать на Московской фондовой бирже, реально ли получать прибыль в долгосрочной перспективе. В материале рассмотрим возможности заработка, развеем мифы и дадим рекомендации для успешного трейдинга.

Трейдинг представляет собой процесс торговли, приобретения и продажи валюты, ценных бумаг с помощью профессионального брокера. Заработок происходит на проведении операций с различными валютами, акциями, облигациями, фьючерсами.

Для граждан, которые желают приумножить собственные сбережения, торговля в интернете может стать отличным способом заработка. В качестве посредников выступают брокерские компании и отдельные брокеры, которым выплачивается комиссионное вознаграждение за посреднические услуги.

Что такое биржа

Многие не решаются начать работать, поскольку ошибочно полагают, что биржа является аналогом казино со случайными выигрышами. Фактически требуется постоянная кропотливая работа, анализ финансовых инструментов и трендов. Поэтому хороший результат, прибыльность инвестиций достигаются только при осознанном отношении к делу. Если же выбирать финансовые инструменты без предварительного анализа, тогда неминуема потеря всех вложенных средств.

Принцип функционирования Московской биржи заключается в ведении торгов, оформлении сделок между участниками. Инвесторы приходят для приумножения капитала, организации могут получить деньги на развитие новых направлений деятельности.

Предлагаются площадки с различными инструментами:

- валюта;

- акции, облигации и другие ценные бумаги;

- товары.

Практически любой человек, имеющий сбережения, может их вложить и приумножить в краткосрочной или долгосрочной перспективе. Но нельзя просто зарегистрироваться и начать торговать. Для этого необходим посредник – банковское учреждение или брокер, который выполняет операции с деньгами и ценными бумагами по распоряжению клиента.

Начальные условия работы на бирже

Оптимальным вариантом является сотрудничество с профессиональным посредником. Чтобы начать самостоятельную деятельность, потребуются немалые вложения финансов и времени для выполнения следующих задач:

- приобрести лицензию на допуск к торгам;

- сделать вступительный взнос для участия в торгах;

- приобрести лицензированное программное обеспечение.

Данные расходы не под силу новичкам, поэтому начинать лучше с брокером, особенно если стартовый капитал небольшой. Выбирать следует надежного брокера, имеющего значительный опыт работы и положительные отзывы клиентов. Брокерская организация предоставляет доступ к торгам, предлагает обучающие материалы, семинары, чтобы научить новичков грамотно пользоваться биржевыми инструментами, выстраивать стратегии для гарантированной прибыли.

При выборе брокера необходимо ориентироваться на время работы площадок, а также на размер комиссионного вознаграждения. Рекомендуется выбирать компанию со среднерыночной комиссией.

Два способа заработать на фондовой бирже

Для новичков, которые задаются вопросом, как можно заработать на Московской бирже, есть два варианта – трейдинг и инвестирование. Трейдинг подразумевает прибыль по краткосрочным операциям в рамках дня или недели, а инвестирование осуществляется в долгосрочной перспективе и предполагает пассивный доход.

Спекулянты приходят на площадку, чтобы получить краткосрочную прибыль. Для трейдеров не имеет значения специфика актива, важна лишь его волатильность, ведь заработок осуществляется на колебаниях цен. В ходе работы спекулянты используют технический и фундаментальный анализ, сигналы, новости и сообщения на форумах. На основании полученных данных строятся прогнозы относительно дальнейших тенденций развития.

Инвестиции на длительный период предполагают монотонность, когда приобретается доля в бизнесе. При этом оцениваются перспективы развития конкретной организации. Для этого анализируется отчетность, балансовая стоимость компании, рентабельность и прочие показатели финансовой стабильности.

Трейдинг

Ключевой задачей трейдера является получение процентов в течение нескольких часов или дней, после чего он закрывает торговую операцию. Среди показателей волатильность занимает первое место, ведь торговец больше получает при сильных колебаниях цен.

Как работают трейдеры

В процессе заключения сделок спекулянты пользуются техническим и фундаментальным анализом цен: фигуры, уровни, волны. Основываясь на колебаниях стоимости инструментов, принимается решение об их продаже или приобретении.

Вторым вариантом заработка является отслеживание новостей и изменений цен. Торговцы нацелены на быструю прибыль от публикации важной новости.

Сколько зарабатывают трейдеры

Целью спекулянта является получение сверхприбыли за короткий период, и при грамотном подходе он может удвоить сумму на счету за месяц. Как показывает практика, некоторые успешные торговцы могут за несколько месяцев увеличить стартовый капитал в 2-2,5 раза. То есть начальную сумму $10 000 можно увеличить до $25 000. Это подразумевает постоянную занятость, аналитику и быстрое реагирование на изменения.

В реальности большинство торговцев зарабатывают до 5% вложенной суммы, что говорит о невысокой прибыльности спекулятивных операций. Также необходимо действовать аккуратно на основании продуманных стратегий, чтобы за сравнительно короткий срок не уйти в минус.

Инвестиции

Инвесторы нацелены на получение долгосрочной прибыли от капиталовложений. Как правило, они приобретают активы, которые приносят прибыль на протяжении 5-10 лет.

Как работают инвесторы

В ходе своей деятельности они анализируют основные финансовые показатели компаний, такие как прибыльность, рентабельность, соотношение расходов и доходов. В некоторых случаях также может использоваться технический анализ для определения среднерыночных цен. Таким образом, средства вкладываются в конкретный бизнес, что рассчитано на получение хороших дивидендов на протяжении длительного периода.

Сколько зарабатывают инвесторы

Ключевой целью инвестора является обгон инфляции на несколько процентов. Рассчитывая доходность разных активов в портфеле за разные периоды, невозможно вывести определенный процент прибыльности.

При долгосрочном инвестировании наблюдаются минимальные риски утраты средств благодаря диверсификации портфеля, поэтому по результатам года инвесторы могут рассчитывать на получение минимальной прибыли. Как правило, фондовый рынок дает возможность заработать до 15-50% годовых.

Сколько времени нужно, чтобы научиться зарабатывать на бирже

Как показывает практика, оптимальным периодом, чтобы научиться торговать и начать получать прибыль от сделок, становится год. Некоторые торговцы осваивают премудрости торговли за меньший период, а некоторым и 5 лет мало, чтобы научиться понимать тенденции развития.

При трейдинге и инвестировании проходит длительный период между моментом вложения средств и получением первой прибыли. Успехов достигают те, кто не сдаются после первой неудачи, а продолжают идти вперед, ведь только так можно рассчитывать на заключение прибыльных сделок.

Сколько можно заработать на бирже новичку

Начинающий спекулянт может рассчитывать на доход в рамках 20-50% за первый год, но некоторые активные торговцы успевают заработать до 100%. Прибыльность зависит непосредственно от того, сколько времени уделяет трейдер изучению рынков, поиску выгодных инструментов и заключению сделок.

За торговый день можно заработать 1-3%, для этого необходимо соблюдать жесткие рамки риск-менеджмента, постоянно обучаться и заниматься анализом. Для новичков после 5-10 сделок даже сохранение своих средств уже считается успехом, что позволяет заниматься дальнейшим развитием на рынке.

Советы

Эксперты дают следующие рекомендации торговцам:

- открывайте счета только на собственные средства;

- выбирайте трендовые акции, позволяющие зарабатывать на их движении. Старайтесь избегать акций со слабым трендом, чтобы не уйти в убыток;

- фиксируйте точки входа и выхода до момента открытия позиции, чтобы предотвратить негативное влияние жажды прибыли на доходность активов;

- соблюдайте положения риск-менеджмента и дисциплину. Для успешной торговли необходима свежая голова и трезвый расчет;

- старайтесь заключить одну выгодную сделку, чем десяток сомнительных;

- не следуйте слепо за известными аналитиками, лучше самостоятельно выстраивайте собственные стратегии.

Мифы

Развеем некоторые заблуждения о торговле:

- процесс проведения операций не требует никаких усилий. На самом деле это тяжелая как в психологическом, так и в интеллектуальном плане работа. Необходимо постоянно заниматься анализом рынков, графиков, новостей, разрабатывать торговые стратегии;

- для начала торговли необходим значительный капитал. Сегодня это не так, открывать счета можно с минимальным депозитом от 10 долларов, но прибыль с такой суммы будет незначительной;

- биржа – обман для простых граждан. Данное мнение ошибочно, функционирование фондового рынка регулируется на законодательном уровне, позволяя получать официальный доход.

Итак, трейдинг дает возможность новичкам умножать вложенные средства, однако следует относиться к такой деятельности как к полноценной работе. Новички имеют доступ к современным технологиям, различным инструментам, поэтому при грамотном подходе могут существенно приумножить стартовый капитал.

vseprofinansy.ru

суть, назначение, заработок и инвестиции на фондовом рынке. Способ как можно зарабатывать на бирже

Здравствуйте, уважаемые Читатели сайта «AboutCash.ru»! В данном обзоре, раскрывается информация, что такое фондовая биржа, ее назначение и суть, как работает и как можно заработать на бирже деньги торгуя ценными бумагами и прочими финансовыми активами.

Что такое фондовая биржа

Фондовая биржа — это специализированная организация предназначенная для обращения ценных бумаг и взаимодействия между участниками (предпринимателями и инвесторами). Фондовая биржа гарантирует правомерность совершаемых торговых операций между эмитентами и трейдерами (инвесторами) и предоставляет участникам биржи, требуемые инструменты для взаимодействия между ними.

Суть фондовой биржи

Главным назначением фондовых рынков, является привлечение дополнительного капитала в существующие бизнесы, с целью его расширения. Что приводит к получению предприятиями дополнительной прибыли, а что в свою очередь повышает валовый доход государства, где находятся эти предприятия.

Дополнительно при получении инвестиций, на предприятиях расширяется перечень новых или дополнительных рабочих мест.

Что касается интересов инвесторов, то их целью является получение пассивного дохода в виде дивидендов или роста цены акций, облигаций и других финансовых активов, с которыми они работают.

Благодаря взаимовыгодным отношениям между инвесторами и предпринимателями, происходит рост, как их собственного благосостояния, так и рост благосостояние страны в которой размещены предприятия эмитентов.

Структура фондового рынка

Структура фондовой биржи построена на: брокерах, регуляторах, эмитентах, инвесторах. Все они важны для функционирования биржи и в случае исключения одного из них, биржа перестанет существовать в прежнем виде.

1. Брокеры

Работа всех бирж заключается в предоставлении возможности заключать сделки и проводить свою работу брокерам на финансовых рынках. Брокеры могут заключать сделки от имени крупных банков, организаций и частных клиентов. Именно брокерские компании, а не сама фондовая биржа, предоставляют возможность торговать всем желающим на фондовом рынке.

Начиная свою работу на бирже, следует выбрать для своего обслуживания на ней — брокерскую компанию.

В брокерской компании, следует пройти процедуру регистрации, пополнение торгового счета и начать торговлю.

Прежде чем начать торговую активность, нужно обязательно получить информацию о том как работает фондовый рынок, какие риски на нем присутствуют, ознакомится с тарифами на обслуживание, гарантиями брокера и прочими важными аспектами.

Каждый частный инвестор, обязательно должен пройти обучение торговле на бирже, осознать возможные риски и потренироваться на учебном счете. К примеру, учебный счет для торговли на фоновом рынке предоставляет брокерская компания — Трейдернет.

ОТКРЫТЬ СЧЕТ НА БИРЖЕ

2. Регуляторы

Регуляторы предназначены для контроля брокерских компаний и их деятельности. В случае обнаружения нарушения у брокера, его могут лишить лицензии, а клиентов перевести в другую брокерскую компанию.

Благодаря регуляторам, нарушений на фондовом рынке меньше, чем на валютном рынке Форекс.

3. Эмитенты

Эмитентами являются компании выпустившие ценные бумаги для обращения их на фондовой бирже. Эмитентами являются частные предприятия и государственные органы.

Государство выпускает на рынок только облигации с фиксированным доходом. Гарантируя возврат всех вложенных средств плюс фиксированный доход в определенный срок, указанный в облигациях.

Государственные гарантии по их облигациям, являются самыми надежными среди гарантий другими участниками на бирже.

Предприятия выпускают акции и облигации. Предприятия не гарантируют возврат номинальной стоимости и в случае банкротства, инвесторы потеряют все вложенные деньги в такие предприятия. Вот почему следует отдавать преимущество в инвестировании именно ценным бумагам с государственной защитой.

4. Инвесторы

Инвесторы являются участниками фондового рынка, которые обеспечивают дополнительный капитал как для расширения предприятий, так и комиссионные брокерским компаниями и другим организациям на бирже. Благодаря именно инвесторам работает вся структура фондового рынка.

Торговля на фондовых биржах

Торговля заключается в получении прибыли от изменения курсовой разницы акций или других активов. При активной торговле, можно покупать акции как в лонг (купить активы), так и в шорт (продать активы).

Большинство игроков на фондовой бирже торгует в лонг, при этом получая кроме прибыли от курсовой разницы, еще и дополнительный доход в виде дивидендов. Дивидендами являются начисляемые проценты инвестору (владельцу акций, покупатель в лонг) от полученной прибыли предприятием.

Способ как можно зарабатывать на бирже

Заработок на бирже заключается в получении дивидендной прибыли и положительной разницы от изменения курса активов. От правильного определения дальнейшего движения котировок цены актива, инвестор сможет получить прибыль. В случае не верного определения — понесёт убытки по своим инвестициям.

Для стабильного и надежного заработка на фондовой бирже, следует торговать только в лонг (покупать акции) нескольких самых известных и крупных предприятий из разных отраслей («Голубые фишки»). При этом следует покупать акции в моменты, когда акции наиболее дешевые — моменты ценовой коррекции акций. Таким образом, получаемая прибыль может быть увеличена в несколько раз.

Популярной является инвестиционная формула, — «Покупай и держи!».

Следует отметить, что такая формула действует при инвестициях в ценные бумаги известных и крупных предприятий с возрастом в несколько десятилетий. Многие молодые компании, несмотря на резкие и дерзкие появления на фондовом рынке, прекращают своё существование в свои первые десять лет работы.

Грамотно и не спеша отбирайте ценные бумаги в свой инвестиционный портфель. Тогда вы сможете быть спокойны за свой капитал и стабильно получать заслуженную прибыль!

Легальность фондовых бирж

Все фондовые биржи являются легальными. Их деятельность заключается в множественных проверках, самыми различными органами и регуляторами, что приводит к честным условиям сотрудничества, хотя порой не совсем выгодными для предпринимателей и инвесторов.

На фондовой бирже можно смело работать без опаски мошенничества. Но среди эмитентов порой бывают обменные случаи своих инвесторов, которые заключаются в «раздутии мыльного пузыря».

При таких случаях «пузырей», котировки на акции растут высокими темпами (превышающие доходность в 100% годовых) в течении нескольких лет, после чего происходит полное банкротство предприятия с потерей всех инвестиций инвесторами.

Вот почему прежде чем начать торговать на финансовых рынках, следует ознакомиться с возможными рисками и с инструментами для заработка. Понимание рисков поможет сохранить ваши инвестиции.

Риски на финансовых рынках

Занимаясь финансовой деятельностью, всегда есть определенные финансовые риски. Так же и на фондовой бирже есть свои риски, о которых следует знать всем участникам биржи.

Риски на фондовой бирже:

- Не торговые риски.

- Торговые риски.

К не торговым рискам относятся риски, которые возникают при банкротстве брокерской компании и при допущенных ошибках в реквизитах при финансовых операция пополнения/вывода денежных средств.

Торговые риски возникают при проведении торговых операций на бирже. К ним относятся: сбои в котировках, нарушение правил торгового алгоритма, нарушение управления собственным капиталом, агрессивные методы торговли, а также ликвидация эмитентами своих предприятий.

ИНВЕСТИРОВАТЬ

Заключение

Фондовые рынки как в глобальном масштабе, так и для каждого их участника несут только пользу, предоставляя развитие предприятий и экономики целых стран, а также получение дополнительной прибыли каждому из участников.

Но фондовая биржа имеет свои правила и условия, не зная которых многие участники теряют слишком много. Следует изучить и понять финансовые рынке, и только после этого появится возможность для каждого заработать деньги на фондовой бирже. На этом наш обзор о том, что такое фондовая биржа заканчивается, желаем вам успешных инвестиций!

Рекомендуем ознакомиться:

• Как можно оформить кредит наличными онлайн в Хоум Кредит Банке?

• Условия для получения кредитной карты от Альфа-банка 100 дней без процентов.

• Как оформить кредитную карту банка Тинькофф онлайн?

aboutcash.ru

Как заработать на фондовой бирже новичку и что может в этом помочь

Для того чтобы понять, как заработать на фондовой бирже новичку, необходимо предварительно познакомиться с фондовой биржей и трейдингом. Первоначальные шаги новичка должны быть полностью продуманы, так как трейдинг является делом профессионалов. Зарабатывать на фондовой бирже можно только, если подготовиться и изучить всю информацию по этому процессу.

Что собой представляют фондовая биржа и трейдинг

Фондовой биржей называют специальный рынок на основе финансовой биржи, то есть фондовая биржа является площадкой для торговых сделок. Торговля здесь называется трейдингом, поэтому трейдерами являются люди занимающиеся куплей-продажей различных акций и валют.

Трейдерство является профессиональным занятием, так как потребуется посвятить очень много времени изучению разнообразных процессов. Финансовых бирж очень много, но наибольшей популярностью у настоящих трейдеров пользуется фондовая биржа. Это связано с несколькими преимуществами перед аналогичными финансовыми биржами:

Торги на фондовой бирже

- Большое количество активов

- Возможность торговать автоматически с помощью программ

- Выше вероятность заработка при правильном использовании инструментов и новостных алгоритмов (зависимость от новостей котировок)

- Огромное количество торговых площадок

- Вложения не ограничены

Фондовая биржа является наиболее развитой торговой площадкой, которая имеет наибольший интерес у крупных игроков. Покупка акций происходит через букмекерские конторы, то есть реального выхода на мировой фондовый рынок нет, но при этом торговля котировками возможна.

Торговать приходится через брокеров по нескольким причинам:

- Для торговли с прямым выходом требуется лицензия

- Торги являются платными, то есть потребуется делать вступительный взнос для торговли напрямую

- Необходимо программное обеспечение, которое является специальным и стоит довольно много

Брокерских компаний достаточно много, что позволяет выбрать себе наиболее подходящего брокера. Кроме того, выбор брокера скажется на финансовом состоянии клиента, так как не все брокеры полностью честны с клиентами в виде трейдеров.

Также у фондовой биржи в отличие от остальных есть и такой недостаток как первоначальный депозит, который начинается от тысячи долларов. Обычно новички не торгуют на фондовой бирже из-за этой причины, но здесь действительно можно зарабатывать намного больше, чем на остальных финансовых биржах и с меньшим риском. Даже несмотря на то, что процент суммарного дохода обычно не превышает сорока процентов, в отличие от бивалютных платформ.

Какие биржи есть и что выбрать

Финансовых бирж в интернете довольно много, при этом они делятся на три основных типа.

Первый тип это фондовая биржа, то есть рыночная платформа, которая позволяет получать прибыль, торгуя котировками на фондовых рынках. Главными отличиями этой биржи является начальный депозит от тысячи долларов и регулируемость законодательством, то есть, чтобы начать здесь торговать, потребуется заключить контракт с брокером и зарегистрироваться, предоставив все необходимые бумаги и данные.

Торги на Форексе

Вторым видом является Форекс. Он предоставляет возможность торговли валютными котировками. Среди плюсов можно выделить то, что эта биржа не регулируется никакими органами государственного типа. При этом это является и минусом, так как здесь требуется искать хорошего брокера.

Очень многие брокерские конторы являются мошенниками, поэтому обязательно надо смотреть на наличие лицензии и время работы на бирже. Это связано с тем, что доверять стоит только тем брокерам, которые работают уже больше года. Форекс является хорошим местом для новичков, которые хотят научиться трейдерству и торговле на финансовом рынке.

Третьим вариантом является бивалютный рынок. Здесь требуется только устанавливать верхний или нижний порог на котировках двух валют. Прибыль здесь имеет фиксированную ставку, поэтому требуется только угадать, куда пойдет график — вверх или вниз. Кроме того, именно бинарные опционы имеют возможность давать прибыль больше ста процентов, но на самом деле настоящие трейдеры здесь не торгуют. Обычно это место является стартовой площадкой игроков, которые только учатся играть на котировках. Это связано с тем, что очень большое количество трейдеров теряют здесь деньги.

Кроме того, бивалютный рынок также имеет очень большое количество мошенников. Ряд бинарных опционов имеет демо-версию, которая позволит новичку понять принцип заработка.

Для новичков попробовать себя в трейдерстве можно на Форексе или бинарном опционе, но существенные вложения лучше делать уже спустя какое-то время и на фондовую биржу, например, начать торговлю на ММВБ.

Возможен ли заработок с нуля

Торги онлайн

Зарабатывать на финансовых биржах с нуля можно. Естественно потребуется внести минимальный депозит, а также пройти предварительную подготовку. Подготовка включает в себя несколько этапов, в том числе обучение и знакомство с данным видом заработка. После этого выбирается брокер, и проходит знакомство с предоставленной платформой. Желательно попробовать свои силы на демо-счете. Только после этого можно начинать торговлю. Начальные ставки должны быть небольшими. Проблема начинающих трейдеров заключается в отсутствии подготовки. Это приводит к тому, что практически все новички теряют вложения.

Заработок с нуля вполне возможен, но только если подходить к трейдерству как к работе. В противоположном случае здесь заработать нельзя. Учиться необходимо заранее, поэтому требуется поступательно знакомиться с принципами торговли на бирже, что позволит не потерять сбережения, а зарабатывать.

При желании можно начать зарабатывать с платформ с минимальным депозитом, но обычно чем выше депозит, тем легче заработать. И не стоит брать предложенных бонусов и кредитов у брокерских компаний. Лучше научиться распоряжаться своими средствами, так как бонусы на первоначальном этапе после спуска всего депозита будут иметь отрицательное значение.

После выбора рынка, который может быть срочным, валютным или же акционным, требуется подойти очень тщательно к выбору брокера. Хороший брокер является половиной успеха. Большая часть игроков, начинающих с нуля, попадает к недобросовестным брокерам, которые пользуются тем, что опционы или же Форекс не находятся под контролем. Это приводит к спуску депозита и потере средств. Если правильно подойти к началу работы, то зарабатывать вполне реально.

Как новичку заработать в домашних условиях

Первоначально новичок знакомится со всеми рабочими моментами финансовой биржи независимо от ее характера. После этого начинается подготовка в виде изучения различного материала, в том числе разнообразных методик. Требуется пройти демо-версию. Это можно сделать помощью любого брокера, хотя не у всех платформ он есть. Необязательно сразу начинать торговать. С помощью демо-версии можно научиться адекватно реагировать на различные изменения котировок и управлять своим психологическим состоянием. Только после полного изучения всего можно заключить контракт с понравившимся брокером и начать заниматься трейдингом.

Для новичка полезно будет следовать данной инструкции:

Торги новичку

- После нахождения подходящей платформы и заключения контракта с брокером можно начинать торговать, при этом следует иметь на первых этапах небольшое кредитное плечо. Это связано с тем, что без опыта можно потерять не только свои сбережения, но и уйти в минус.

- Первые сделки должны иметь небольшую ставку, так как это позволит нарабатывать навыки трейдерства.

- Акции компаний покупать различные, то есть не стоит заключать сделки только на одной компании. Разные ставки могут минимизировать потери.

- С рабочей платформой требуется знакомиться досконально, в том числе изучить инструменты для разных анализов и все необходимые программы, которые помогут понять движение котировок.

- Использование автомата, то есть автоматической торговли, должно быть редким, то есть в крайних случаях. При этом автомат требуется настроить самостоятельно.

С получением опыта новичок сможет составить свою стратегию и начать самостоятельно зарабатывать. Всегда важно помнить, что риск должен быть оправданным. Любая финансовая биржа имеет свои особенности, но их всех объединяет то, что зарабатывать здесь можно только при полном владении своими эмоциями. Каждая ставка является заранее просчитанным ходом. Это позволит избежать потери депозита.

Первоначальным выбором новичка может быть и Форекс, и бинарный опцион. Часть платформ имеет низкий порог депозита, поэтому сюда новички и идут в первую очередь. При начальном накоплении средств и выработке необходимых навыков можно переходить на регулируемые государством биржи. Депозит у такой биржи намного выше, чем у остальных, но здесь имеется огромное количество котировок, с которыми управляться намного легче, чем с валютой.

Например, торговля драгоценными металлами является приоритетным вариантом тех, кто привык в более стабильной обстановке. Здесь нет особо резких скачков без определенных новостей, которые влияют на котировки или акции. В то же время для настоящего заработка здесь уже необходима выработанная стратегия. Кроме того, без полного набора знаний на фондовой бирже новичок быстрее потеряет свой капитал, чем заработает.

Чтобы заработать новичку на фондовой бирже, потребуется много потраченного времени и полное обучение. Не стоит верить многочисленным мошенникам, которые предлагают клиентам очень легкий способ заработка и чрезмерно высокую прибыль.

Также важно, что доход будет зависеть от вложенных средств или депозита, распоряжаться которым надо очень грамотно.

Почему фондовая биржа является миром возможностей

В настоящее время рекламируется очень много историй про успех и постоянно высокий доход на фондовой бирже. И очень редко это бывает правдой. Трейдерство не является спокойным и легким заработком, так как это профессиональный труд. Для человека, который начал зарабатывать на бирже правильно, трейдерство может стать основной профессией. Но для этого потребуется изучить очень большой объем литературы, а также познакомиться с различными видами анализа.

Стоит помнить, что большая часть успешных брокеров являются еще и хорошими финансистами и экономиками.

История фондовой биржи знает очень много примеров того, как человек действительно становился миллионером всего за год. Например, Лари Уильямс, который после этого стал одним из наиболее авторитетных людей в вопросах финансовых рынков. Он всего за год смог перешагнуть один миллион долларов, хотя его стартовый капитал составлял всего десять тысяч долларов.

Также есть пример легенды Уолл-Стрит – Делберта Ганна, который является основателем многих методик для ведения торгов. Именно он всегда советовал предварительно изучать фондовый рынок. Что и привело его к тому, что он почти не совершал невыгодных сделок.

Заработать на фондовой бирже можно даже новичку. Главное правильно подойти к процессу торговли и предварительно изучить сам рынок. Только так можно зарабатывать. Кроме того, если торговать осознанно, то можно начать зарабатывать с первых ставок, но для этого уже необходима выработанная стратегия.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

pravodeneg.net