Лизинг виды лизинга: Что такое лизинг и какие бывают виды лизинга

Основные виды и формы лизинга, главные термины и понятия

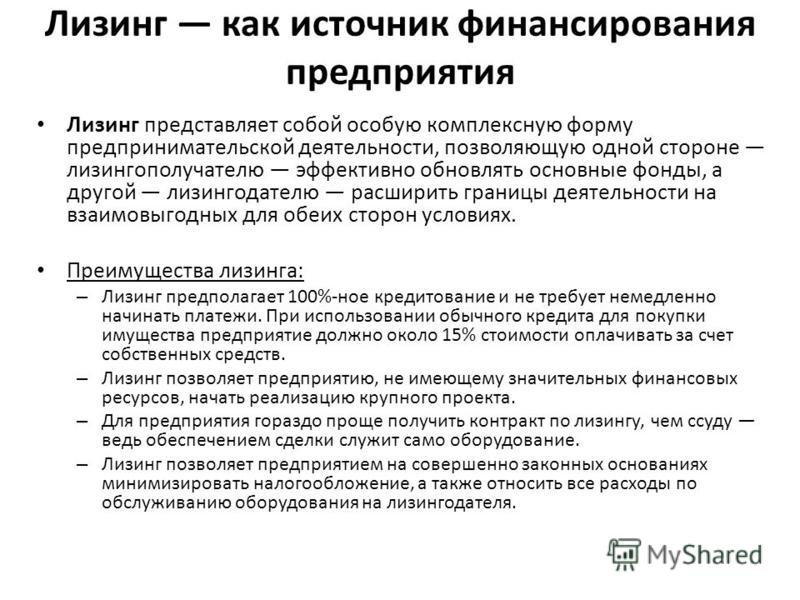

Лизинг – это финансовая услуга, являющая собой аренду оборудования, транспорта или недвижимости с возможностью дальнейшего выкупа. Это своеобразная форма кредитования, позволяющая организациям обновлять основные фонды, а физическим лицам – приобретать дорогостоящие товары.

Основные понятия лизинга и его виды

Важно понять сущность и виды лизинга. Среди основных понятий можно выделить:

- — предмет лизинга – движимое и недвижимое имущество, которое передается в аренду (сюда не относятся земельные участки, природные объекты и имущество, принадлежащее государству или такое, по которому есть ограничения по обращению) и принадлежит лизингодателю;

- — лизингодатель – владелец предмета лизинга, передающий ее в аренду за определенную плату;

- — лизингополучатель – физическое или юридическое лицо, которое берет предмет лизинга в пользование на конкретных условиях с обязательной ежемесячной оплатой и возможностью последующего выкупа.

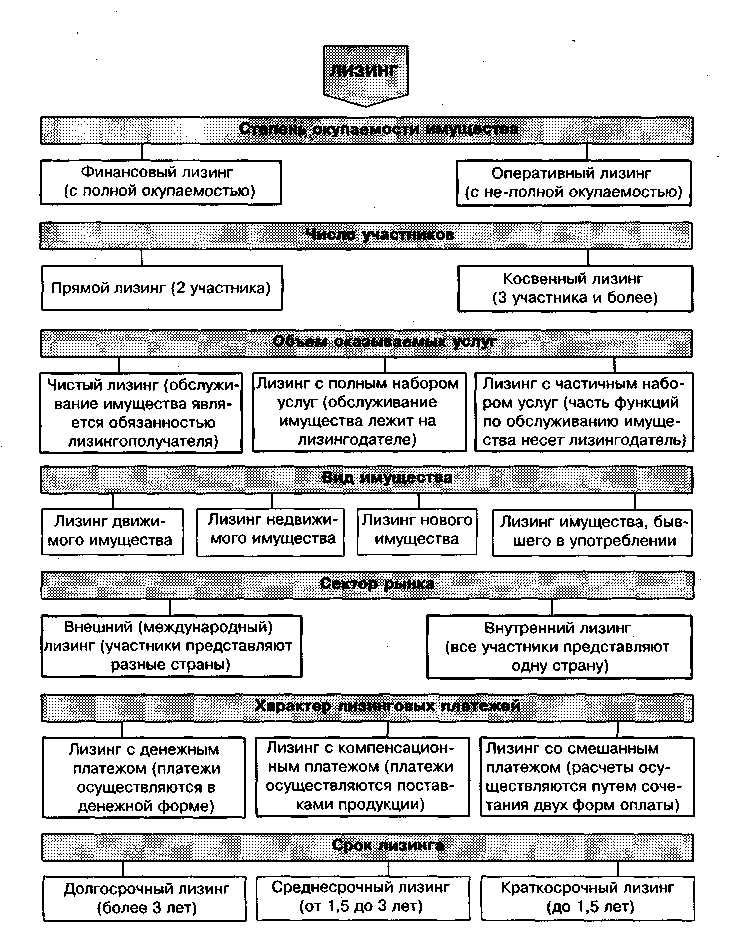

Существует такая классификация видов лизинга:

- Финансовый. По окончании договора лизингополучатель (арендатор) имеет право выкупить объект. Его остаточная стоимость довольно низка, так как учитывается амортизация на протяжении длительного срока пользования. В отдельных случаях объект даже без дополнительной оплаты переходит в собственность лизингополучателя;

- Оперативный. Часто называется операционным. Такой вид лизинга не предусматривает последующего выкупа имущества, а срок договора намного короче. По окончании договора объект может повторно передаваться в аренду. Ставка более высокая в сравнении с финансовым лизингом;

- Возвратный. Встречается очень редко. Продавец имущества является и его арендатором. Это особая форма кредита под залог собственных производственных фондов. При этом юридическое лицо получает еще и экономический эффект в связи с упрощением налогообложения.

Выделяют разные виды финансового лизинга в зависимости от условий договора:

- С полной окупаемостью.

Объект полностью окупается на протяжении в течение действия срока договора;

Объект полностью окупается на протяжении в течение действия срока договора; - С неполной окупаемостью. Объект лишь частично окупается на протяжении срока договора.

Основные формы лизинга.

Выделяют и специфические виды договора лизинга, именуемые формами:

- Чистый. Все расходы берет на себя лизингодатель;

- Частичный. Лизингодатель берет на себя лишь расходы по обслуживанию имущества;

- Полный. Все расходы берет на себя лизингополучатель;

- Срочный. Одноразовая аренда объектов;

- Возобновляемый. Возможность повторного срока аренды по завершении действия первого договора;

- Генеральный. Возможность аренда дополнительного оборудования без заключения нового договора;

- Прямой. Собственник объекта самостоятельно сдает его в лизинг;

- Косвенный. Имущество передается через посредника;

- Раздельный. В лизинге участвует несколько компаний-производителей, лизингодателей, банков и страхователей;

- Внутренний.

В границах одной страны. Международный или внешний. Один из участников находится в другой стране.

В границах одной страны. Международный или внешний. Один из участников находится в другой стране.

Смотрите видео: Деньги. Лизинг. Бизнес-центр — Разговор PRO

Лизинг как вид инвестиционной деятельности.

Можно рассматривать лизинг виды и преимущества которого были описаны выше, как инвестиционную деятельность. Ведь это своеобразное вложение лизингодателем собственных свободных средств в развитие и экономику лизингополучателя.

Лизинговая компания может приобрести оборудование и сдавать его в аренду на определенных условиях. Такие вложения всегда выгодны, поскольку окупаются и защищают инвестора от обесценивания свободной валюты.

Учитывая виды лизинга схема должна быть разработана в зависимости от интересов инвестора. Чтобы получить большую прибыль, можно отдавать оборудование в аренду без дальнейшего права на выкуп (оперативный лизинг).

Если цель – реализовать имущество и приобрести новое, то в такой ситуации лучше выбрать финансовый лизинг.

Вливания лизингополучателя в транспорт и технику, взятую в пользование, также являются инвестициями. Физическое или юридическое лицо вкладывает свободные средства в объекты, которые можно использовать в личных или производственных целях.

Так удается заработать, пополнить автопарк и уберечься от инфляции. Такие вливания капитала всегда выгодны.

Просмотров: 7 199

Виды и формы лизинга – SPRINTinvest.RU

Из предыдущей публикации мы извлекли много ценной информации о лизинге как способе финансирования инвестиций, «просканировали» структуру лизинговой сделки и обсудили детально состав ее участников, а также выяснили, что собой представляет предмет лизинга.

Сегодня мы пробежимся по основным видам и формам лизинга, которые присутствуют как в отечественной, так и международной инвестиционное среде.

Эти знания будут полезны не только студентам-заочникам, рыскающим в поисках материалов для очередного реферата или курсовой, но и всем, кто планирует основательно освоиться в вопросах финансирования инвестиционных проектов.

Основные виды лизинга

Классификация видов лизинга ценна, прежде всего, тем, что способствует формированию у инвестора целостного представления о разнообразии форм финансирования инвестиций посредством заключения и реализации лизинговых сделок.

Такое представление может оказаться весьма полезным в ситуациях, когда требуется принятие нестандартных решений, связанных с выбором объекта инвестирования либо нетрадиционного способа финансирования инвестиционного проекта.

В инвестиционной практике экономически развитых государств можно встретить следующие основные виды лизинга (лизинговых сделок):

[1] оперативный лизинг;

[2] прямой лизинг;

[3] финансовый лизинг;

[4] долевой лизинг;

[5] возвратный лизинг;

[6] сублизинг.

Оперативный лизинг

Оперативный лизинг – один из наиболее часто практикуемых видов лизинга, неотъемлемой составляющей которого является так называемая текущая аренда имущества (предмета сделки).

Главной особенностью (одним из преимуществ) данного вида хозяйственно-правового соглашения является наличие возможности у лизингополучателя досрочно расторгнуть контракт.

Оперативный лизинг в отношении некоторого (одного и того же) имущества может применяться неоднократно.

Зачастую оперативный лизинг сопряжен с оказанием услуг со стороны лизингодателя по сервисному обслуживанию и ремонту предмета лизинга в форме оказания соответствующих оплачиваемых услуг (из-за этого арендные платежи за использование имущества несколько выше, чем при других видах лизинга).

Применяется этот вид лизинга большей частью к имуществу с длительными сроками эксплуатации, требующими постоянного контроля за его работоспособностью (оргтехника, специализированное оборудование, дорогостоящие транспортные средства и т.п.).

Этаким ответвлением оперативного лизинга является так называемый прямой лизинг, предусматривающий наличие в договоре лизинга двух моментов: соглашения о приобретении имущества и об обязательном его сдаче в аренду.

Финансовый лизинг

Финансовый лизинг, являющийся вторым по значимости и распространенности после оперативного, представляет собой разновидность договора лизинга, индивидуальной особенностью которой является полная амортизация сдаваемого в аренду имущества и компенсация его стоимости за счет выплат, производимых лизингополучателем.

Договоры финансового лизинга не могут быть расторгнуты досрочно.

Предметом указанных хозяйственных сделок являются, в большинстве своем, объекты недвижимости либо дорогостоящее оборудование с длительным сроком окупаемости.

Производными от финансового лизинга являются две популярные его разновидности: [1] долевой и [2] возвратный.

Долевой и возвратный лизинг

О долевом лизинге можно вести речь, когда к отношениям между покупателем и продавцом имущества подключается инвестор, в роли которого, как правило, выступают банки, хотя зачастую эту роль могут «примерять» на себя специализированные инвестиционные или страховые компании.

Оплата за приобретаемое имущество частично финансируется посредством займов.

Долевой лизинг используется для приобретения очень дорогих активов наподобие месторождений или крупных залежей полезных ископаемых, нефте— или газодобывающего оборудования и т.п.

Что касается возвратного лизинга, то здесь все предельно просто.

Основой данного соглашения является договоренность между продавцом имущества и банком (инвестиционной или страховой компанией) о его продаже и сдаче в долгосрочную аренду третьему лицу (арендатору).

Арендатор при таких сделках не меняется. Меняется лишь собственник имущества.

Сублизинг

Наконец, сублизинг – это такой вид лизинга, при котором арендатор имущества уступает (с согласия лизингодателя) свое право пользованием этим имуществом третьему лицу (не лизингодателю и не продавцу).

Как и другие виды лизинга, сублизинг может быть международным (если имущество изначально принадлежало или принадлежит резиденту иностранного государства).

Формы лизинга (очень коротко)

Исходя из государственной принадлежности (гражданства) участников лизинговой сделки принято выделять две формы лизинга:

[1] внутренний лизинг (каждый из участников договора лизинга является гражданином либо резидентом одной страны) и

[2] международный лизинг (хотя бы один из участников заключенной лизинговой сделки имеет гражданство или является резидентом иностранного государства).

Отношения, складывающиеся в рамках договора внутреннего лизинга, при классическом подходе регулируются исключительно внутренним национальным законодательством того или иного государства.

Общественные отношения, возникающие в процессе реализации международного лизинга, могут иметь двоякое нормативное регулирование, что зависит от государственной принадлежности (гражданства) собственника оборудования или средств производства, являющихся предметом лизинга.

Если лизингодатель имеет национальное гражданство или является его резидентом, регулирование соответствующих правоотношений аналогично тому, которое применяется при регулировании внутреннего лизинга (то есть применяется внутреннее гражданско-правовое законодательство).

В противном случае применяются нормы национального законодательства, регулирующего вопросы внешнеэкономической деятельности.

Возвратный лизинг в России и мире: виды, схемы и кейсы

«МОГУ ВСЕ!» , а на спине «За ОЧЕНЬ большие де…

Очень жаль, поправляйтесь :***

бряхня… суд дает 2 месяца на оплату штрафа по постановлени…

Интрига ) Я правильно понимаю, что для тех, кто должен был п…

ну почему, с января на целых 6% поднимут пенсии ?

Так до 1,5 лет оно и так есть, 40% заработка. Плюс за первог…

А если предприятие находится в сельской местности, где там в…

Все актуальные отзывы размещаются на официальном сайте компа…

Как они достали, меняют правила игры, когда вроде бы все уже…

Происходит что-то интересное, но предлагаю дождаться официал…

Неужели не будет аудита за 2021 год?

Путин, как обычно, путается в показаниях. Не с разрешения вр…

Не с разрешения вр…

Со смартфонов проще деньги тырить хакерам. Так что нет, не д…

Дмитрий, слишком поздно я прочитала эту статью. Вопрос о пер…

А мне пластиковая карта больше нравится, не хочу даже в смар…

насчет окупаемости. Родителям принесли не извещение, а сразу…

Давно это было (когда ФСС располагались в бывших детских сад…

Для малоимущих оно и так есть.

«»стоимость одного пенсионного коэффициента — 98 р…

Отвратительно! Сколько можно этими подачками людей нервирова…

О,тогда нарветесь на проверку! Оно Вам надо?

Сегодня получила подобное письмо и выпала в осадок: среднеот…

Добрый день. Подскажите пожалуйста, как технически реализует…

Каждый год смотрю сию программу. В этом году она не просто х…

А еще: «Бухгалтер — волшебник»

Я бы сделала надпись на спине худи, так больше народу прочит. ..

..

@rorih Почему ИП сложно поменять место дислокации в отличие …

Точнее по закону от 2012 года ЕНВД должны были отменить в 20…

Познакомлюсь с мужчиной с 15% НДФЛом.

Чем внешний туризм отличается от внутреннего? Там вирус како…

А ничего что ЕНВД вводили как временный налог и изначально з…

Пенсионерам как всегда ничего. «Отработал? Сразу в гроб…

А розничные цены повысят на 15-20 %. Все как всегда.

Интересно, спасибо! Вопрос, можно ли получить выплаты и по т…

а на кармане — сокрытые доходы)

сроки, предметы, виды + заключение договора

В статье мы рассмотрим, что такое финансовый лизинг. Узнаем, на каких условиях сотрудничают предприятия и лизингодатели, а также разберемся, что не может быть предметом лизинга. Мы подготовили для вас схему лизинга на конкретном примере и собрали плюсы и минусы лизинга.

Что такое финансовый лизинг

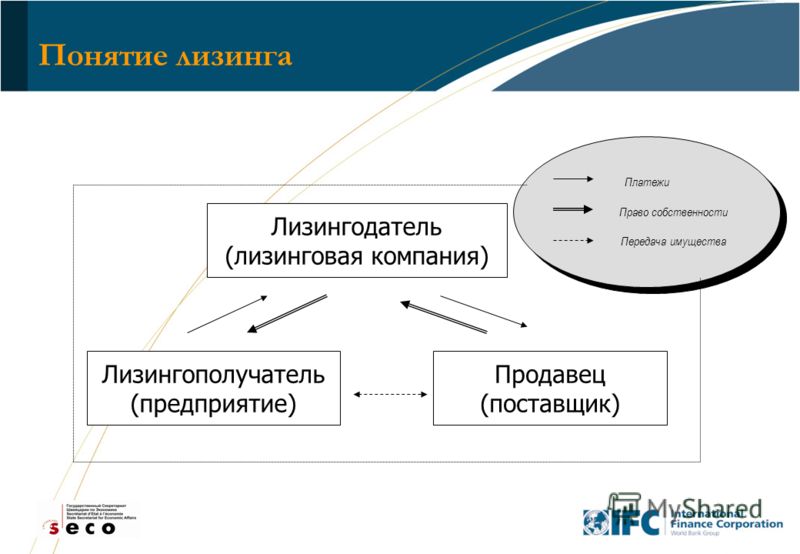

Финансовый лизинг — это сделка трехстороннего характера, суть которой заключается в приобретении имущества одной стороной (лизингодателем) у продавца с последующей его передачей во временное пользование лизингополучателю. Пока действует соглашение, лизингодатель получает платежи от лизингополучателя и практически возвращает стоимость имущества. Период действия договора часто равен сроку амортизации имущества.

По истечении срока договора стоимость имущества практически приравнивается к нулю, соответственно, лизингополучатель становится собственником имущества, к тому же на очень выгодных условиях.

В качестве предмета сделки может выступать:

- производственное и другие виды оборудования;

- легковой, грузовой (иногда воздушный и водный) транспорт;

- коммерческая недвижимость.

Также прочитайте: Кредит на оборудование для малого бизнеса — ТОП-15 банков, условия и документы

Есть и ограничения по предмету лизинга: им не могут быть земельные участки и природные объекты, а также имущество, изъятое из свободного оборота.

Признаки финансового лизинга

Перечень основных признаков, характеризующих финансовый лизинг, выглядит так:

- Имущество приобретается лизингодателем не для личного использования, а для последующей передачи другой стороне.

- Компания, продающая имущество, знает, что оно приобретается для сдачи в лизинг.

- Получатель услуги выбирает имущество и продавца.

- Все претензии, связанные с качеством имущества, получатель направляет непосредственно продавцу.

- После того как лизингополучатель подпишет акт приемки имущества, все риски гибели и порчи имущества переходят к нему.

Важным нюансом является то, что финансовый лизинг — долгосрочная сделка. Срок действия такого договора может составлять до 10 лет, а расторгнуть его в любой момент будет не так просто.

Стоит отметить высокую стоимость объекта сделки, а также некоторую схожесть услуги с долгосрочным банковским кредитом.

Также прочитайте: Лизинг или кредит: что лучше, плюсы и минусы, условия оформления

Виды финансового лизинга

Финансовый лизинг условно делится на несколько видов, каждый из которых имеет свое название. Деление осуществляется по нескольким критериям. Рассмотрим их подробнее:

Деление осуществляется по нескольким критериям. Рассмотрим их подробнее:

| Критерий | Финансовый лизинг |

| Характер операции | Экспортный/импортный |

| Субъект | Прямой, косвенный, раздельный |

| Форма платежа | Компенсационный, смешанный, с денежным платежом |

- По характеру операций деление осуществляется на экспортный и импортный. В первом случае речь идет о передаче имущества получателю, находящемуся за границей РФ, во втором предмет лизинга ввозится из другой страны и передается российскому пользователю.

- По субъекту. Финансовый лизинг может быть прямым (когда лизингодатель является продавцом), косвенным (привлекается посредник) и раздельным (когда есть несколько компаний, которые финансируют проект).

- По форме платежа. Компенсационный — расчет осуществляется теми товарами, которые производятся на арендованном оборудовании; смешанный — оплата деньгами и товарами, с денежным платежом — оплата денежными средствами.

Важно! Существует еще и возвратный лизинг. Это весьма специфическая разновидность финансового лизинга. Суть заключается в том, что собственник некого имущества продает его лизинговой компании, а затем на условиях лизинга сам же его и приобретает.

Договор лизинга

В процессе составления лизингового договора нужно учесть несколько важных моментов:

- Кто несет расходы по обслуживанию имущества — чаще всего это лизингополучатель.

- Наличие дополнительных услуг. Их стоимость существенно влияет на конечную цену сделки.

- Возможность индексации платежа. Если выплаты привязаны к индексу инфляции, все валютные риски лягут на получателя.

Учитывайте эти пункты, чтобы результат лизинговой сделки вас не разочаровал. С образцом договора можно ознакомиться ниже.

ДОГОВОР ЛИЗИНГА (ФИНАНСОВОЙ АРЕНДЫ)

Схема финансового лизинга

Рассмотрим схему лизинга на конкретном примере. Чтобы начать производство новой продукции, компании «Яблочко» нужно 4 станка импортного производства. Их стоимость составляет около 4 млн долларов в рублевом эквиваленте.

Банковская организация готова финансировать такой проект, но обязательным условием является взнос в размере 50% от стоимости оборудования. У компании таких средств нет, как нет и возможности купить станки, не привлекая заемные средства.

Проанализировав предложения на рынке, удалось достигнуть соглашения с лизинговой компанией «Вишенка», которая предоставляет нужные станки в пользование на 3 года. Вся стоимость имущества будет оплачена лизингодателем сразу, включая страхование и доставку станков в Россию.

Эта сумма включается в сумму выплат, которые будет вносить «Яблочко» в течение трех лет. Такая услуга дает молодой компании возможность получать доход от продажи нового продукта (с использованием станков) и окупать станки. Кроме того, их амортизация уменьшит налоговую базу.

Через 36 месяцев «Яблочко» станет собственником станков, а значит, сможет продать их и поменять на более современные. Если же оборудование полностью устраивает собственника, ничто не мешает использовать его дальше.

Плюсы и минусы лизинга

То, насколько выгоден конкретный финансовый инструмент, показывает соотношение плюсов и минусов.

Сначала выделим положительные стороны:

- Не всегда нужен первоначальный взнос, в отличие от банковского кредита.

- Финансовое состояние клиента не рассматривается так жестко, как в случае с кредитованием. Воспользоваться программой лизинга может молодая компания, которая недавно начала свою работу.

- Затраты распределяются равномерно, на весь срок действия договора.

- При покупке предоставляются дополнительные скидки.

- Минимальный процент удорожания (процентная ставка).

Теперь отметим минусы:

- Пока срок действия договора лизинга не подойдет к концу, продать или подарить имущество не получится. Можно передать в субаренду, но нужно получить согласие собственника.

- Окончательная стоимость услуги будет выше стоимости самого кредита.

Финансовый лизинг вместе с другими инструментами вполне может решать задачи по инвестированию в основные средства. Наиболее выгоден он для молодых организаций, у которых нет свободных денег для первоначального взноса, и желающих распределить финансовую нагрузку.

Также прочитайте: ТОП-5 банков, дающих кредит начинающим предпринимателям

Сущность лизинга, формы и виды лизинга: финансовый, операционный, международный.

Лизингу, как источнику финансирования приобретения имущества, посвящено большое количество материалов в печатных и электронных источниках. В этой статье мы постараемся вкратце рассказать о сущности лизинга и возможных формах и видах лизинга.

Несмотря на то, что в законодательстве существует чёткое определение лизинга, зачастую при объяснении сути лизинга приходится прибегать к аналогиям и сравнениям с другими, более привычными видами деятельности и формами финансирования. Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом финансирования покупки автомобилей, спецтехники, оборудования.

Лизинг является видом инвестиционной деятельности, объединяющей в себе элементы аренды и кредитования.

С арендой лизинг роднит факт передачи клиенту в пользование реального имущества, за использование которого лизингополучатель выплачивает лизинговые платежи. Именно поэтому лизинг также называется финансовой арендой.

С кредитованием у лизинга также есть много общего. И при кредитовании, и при заключении договора лизинга производится анализ финансового состояния клиента, при этом методы оценки заёмщика одинаковые. Это связано с тем, что лизинговая компания аналогично кредитующему банку инвестирует денежные средства в приобретение конкретного имущества по заявке лизингополучателя и вернуть вложенные в сделку средства – одна из основных задач лизингодателя. Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%). Самостоятельной эксплуатацией, сдачей в аренду или иным использованием оборудования, автотранспорта, спецтехники лизинговые компании не занимаются.

Принято выделять три основные формы лизинга: финансовый лизинг, оперативный лизинг (или операционный лизинг) и возвратный лизинг.

Финансовый лизинг – наиболее распространённая форма лизинга в России. При финансовом лизинге в сделке участвуют три основные стороны: лизинговая компания, лизингополучатель и поставщик лизингового имущества. Лизинговая компания покупает имущество у поставщика и передаёт это имущество в пользование лизингополучателю. По окончании договора лизинга имущество переходит в собственность клиента. Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга (как правило, 3-5 лет).

Оперативный лизинг (иначе его называют операционный лизинг) отличается от финансового лизинга тем, что по окончании договора лизинга предполагается не переход предмета лизинга в собственность лизингополучателя, а возврат лизинговой компании. На сегодня рынка оперативного лизинга в России по сути не существует. Программы операционного лизинга предлагает всего несколько лизинговых компаний, при этом данные программы предполагают лизинг легковых автомобилей. Такое плачевное состояние рынка оперативного лизинга связано прежде всего с тем наличием противоречий между действующим законодательством и природой оперативного лизинга. При повторной передачи в лизинг имущества, которое было возвращено лизинговой компании лизингополучателем в рамках договора операционного лизинга не выполняется одно из условий, предусмотренное законодательством о лизинге – приобретение лизингового имущества для передачи в лизинг конкретному лизингополучателю.

Возвратный лизинг – это форма лизинга, при которой лизингополучатель и поставщик являются одним и тем же лицом. При заключении договора возвратного лизинга организация – собственник имущества продаёт это имущество лизинговой компании и берёт это же имущество в лизинг. Возвратный лизинг позволяет использовать все преимущества и налоговые льготы финансовой аренды (лизинга), а также получить на длительный период (срок действия договора лизинга) оборотные средства для развития текущей деятельности.

Ещё одна из форм лизинга, которую следует упомянуть – это международный лизинг. При международном лизинге одна из сторон договора лизинга – лизингодатель или лизингополучатель – является нерезидентом Российской Федерации. В заключаемых в России сделках международного лизинга нерезидентом является лизингодатель. Это, как правило, лизинговые компании, аффилированные с поставщиками лизингового имущества.

Лизинг в России, виды и особенности лизинговых компаний на рынке

Подавляющее большинство обзоров по анализу рынка лизинга в России ориентировано на его непосредственных участников – лизинговые компании. При этом основное внимание уделяется динамике рынка лизинга, доле различных типов имущества в общем объёме лизинговых операций и прочим аспектам, которые не имеют для лизингополучателя никакой практической значимости.

В этой статье мы расскажем о типах лизинговых компаний, работающих на рынке лизинга России и их особенностях, имеющих значение для лизингополучателя.

Виды лизинговых компаний на рынке лизинга РФ

Лизинговые компании, работающие на российском рынке, можно разделить на различные типы в зависимости от размеров, регионов работы, зависимости от одного финансирующего банка, типов передаваемого в лизинг имущества и т.п.

Компании с государственным участием (государственные лизинговые компании)

Государственные лизинговые компании (Сбербанк Лизинг, Росагролизинг, ВЭБ-лизинг, ВТБ Лизинг, Государственная транспортная лизинговая компания и др.) занимают ведущие позиции в рейтингах лизинговых компаний России. Одним из основных преимуществ государственных лизинговых компаний является значительный размер собственного капитала, а также доступ к дешёвым долгосрочным государственным средствам. Это позволяет государственным лизинговым компаниям предлагать очень выгодные условия лизингового финансирования. Государственные лизинговые компании предлагаю клиентам как коммерческий лизинг, так и программы льготного финансирования.

Государственные лизинговые компании могут быть как узкоспециализированными (Росагролизинг – лизинг для сельского хозяйства, Ильюшин финанс – лизинг авиационной техники и т.п.), так и универсальными, работающими по лизингу любого имущества (Сбербанк Лизинг, ВЭБ-лизинг, ВТБ Лизинг и т.п.).

При получении финансирования в государственных лизинговых компаниях к лизингополучателям и лизинговым проектам предъявляются весьма жёсткие требования (особенно в случае получения лизинга на льготных условиях).

Лизинговые компании с развитой филиальной сетью

Многие крупнейшие лизинговые компании имеют развитую филиальную сеть. Филиалы и представительства лизинговых компаний открываются в различных регионах России. Расширение регионального присутствия лизинговых компаний связано с низким уровнем конкуренции на рынке услуг лизинга во многих регионах, высокой потребностью в лизинговом финансировании у клиентов отдалённых регионов, необходимостью проводить оценку бизнеса лизингополучателя «на месте» и осуществлять регулярный контроль за состоянием и условиями эксплуатации предмета лизинга.

При работе с лизингополучателями в регионах лизинговые компании, созданные при банках, используют как филиальную сеть материнского банка, так и собственные филиалы и представительства.

Наличие у лизинговой компании филиала или представительства зачастую не является обязательным условием для заключения лизинговых сделок с лизингополучателями из соответствующего региона. Безусловно, есть лизинговые компании, которые работают только в городах присутствия своего офиса или филиала (либо на определённом удалении от местонахождения офиса). Тем не менее, при выборе условий лизинга стоит обращать внимание также на лизинговые компании, которые находятся в других регионах (как близлежащих, так и весьма удалённых).

Банковские лизинговые компании

Значительное количество лизинговых компаний на рынке лизинга России создано банками либо соответствующими финансовыми группами. Как правила, на принадлежность к соответствующей финансовой группе указывает название лизинговой компании:

— «ВЭБ-лизинг» (Государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)»)

— «Сбербанк Лизинг» («Сбербанк России»)

— ВТБ Лизинг (Банк ВТБ)

— «Газпромбанк Лизинг» («Газпромбанк»)

— «Альфа-Лизинг» («Альфа-Банк»)

— «Райффайзен-Лизинг» («Райффайзенбанк»)

— «МКБ–Лизинг» («Московский Кредитный Банк»)

— «ЮниКредит Лизинг» («ЮниКредит Банк»)

Банковский лизинг характеризуется весьма высокой зависимостью условий лизинга от требований материнского банка. Лизинговая компания, работающая с ресурсами материнского банка, хорошо знает его требования к клиентам и лизинговым сделкам, но при этом ограничена в принятии решений о финансировании лизинговых проектов требованиями основного (зачастую единственного) кредитора.

Лизингополучателю в ряде случаев проще получить финансирование по лизингу в лизинговой компании, организованной банком, в котором у него открыт расчётный счёт или где лизингополучатель получал кредиты. В этом случае лизинговая компания может не проводить проверку лизингополучателя службой безопасности, не запрашивать некоторые документы, что упрощает процесс подготовки лизинговой сделки и сокращает время принятие решения лизинговой компанией.

Лизинговые компании, созданные производителями

Многие крупные производители различной техники для увеличения объёмов продаж своей продукции и предоставления покупателям дополнительной услуги приобретения имущества в лизинг создают лизинговые компании. Лизинговые компании при производителях занимаются реализацией на условиях лизинга только продукции конкретного производителя.

Организованные производителями лизинговые компании часто имеют в дилерских центрах своих представителей либо сотрудников, которые предоставляют покупателям автомобилей и техники услуги лизинга.

На российском рынке лизинга работают следующие компании, созданные производителями:

— Группа компаний «КАМАЗ-ЛИЗИНГ» – лизинг грузовых автомобилей КамАЗ и автобусов НЕФАЗ.

— Фольксваген Груп Финанц – лизинг легковых автомобилей Volkswagen (Фольксваген), Audi (Ауди), SKODA (Шкода), а также лизинг автосервисного оборудования для официальных дилеров и компаний, претендующих на статус официального дилера.

— ООО «Вольво финанс сервис Восток» (ООО «ВФС Восток», Volvo Financial Services) – лизинг грузовой и спецтехники Mack, Renault Trucks, UD Trucks, Volvo Trucks, Volvo Construction Equipment, Volvo Buses, Volvo Penta и Volvo Aero.

— ООО «МАН Файненшиал Сервисес» (MAN Financial Services GmbH ) – лизинг грузовых автомобилей и автобусов MAN.

— ООО «Скания Лизинг» – лизинг грузовых автомобилей Скания (SCANIA).

Компании, специализирующиеся на лизинге автомобилей

На российском рынке лизинга сегмент лизинга легкового и коммерческого транспорта является наиболее развитым и быстро растущим. Практически все лизинговые компании (если только они не являются узкоспециализированными) предлагают условия лизинга легковых и грузовых автомобилей.

На рынке лизинга существуют лизинговые компании, для которых лизинг автомобилей является приоритетным направлением деятельности. К таким компаниям относятся:

— Europlan (Европлан)

— Carcade Лизинг (Каркаде лизинг)

— Элемент Лизинг

— СОЛЛЕРС-ФИНАНС (SOLLERS-FINANCE)

Выделение лизинга автомобилей в качестве приоритетного направления деятельности не означает, что лизинговые компании не финансируют сделки с другими предметами лизинга. В указанных лизинговых компаниях направлению лизинга автомобилей уделяется повышенное внимание: разрабатываются программы лояльности для поставщиков автомобилей, предлагаются различные продукты для клиентов в сегменте лизинга автомобилей и т.п. При этом указанные лизинговые компании, пользуясь своей известностью на рынке лизинга автомобилей и налаженными связями с автосалонами, от которых они имеют постоянный поток клиентов, зачастую предлагают далеко не самые выгодные условия лизинга (прежде всего с точки зрения стоимости ресурсов и цены лизинга).

Лизинг автомобилей является основным направлением деятельности также для лизинговых компаний, созданных производителями соответствующей техники:

— «КАМАЗ-ЛИЗИНГ»

— Фольксваген Груп Финанц

— Вольво финанс сервис Восток

— МАН Файненшиал Сервисес

— Скания Лизинг

Специализированные лизинговые компании (лизинг железнодорожного, авиационного транспорта, сельскохозяйственной техники, медицинского оборудования)

На рынке лизинга России существуют лизинговые компании, специализирующиеся на лизинге определённых типов имущества.

- лизинг железнодорожного подвижного состава — ООО «Брансвик Рейл Лизинг» (Brunswick Rail), ООО «ТрансФин-М», ГЛК «ТрансКредитЛизинг»

- лизинг авиатехники, самолётов, оборудования для аэропортов — ООО «Ильюшин Финанс Ко» (ИФК)

- лизинг племенного скота, техники и оборудования для сельского хозяйства — ОАО «Росагролизинг»

- лизинг медицинского оборудования и оборудования для косметологии — Медицинская Лизинговая Компания

Выбор среди множества лизинговых компаний той, которая предложит вам наиболее выгодные условия лизинга – сложная и трудоёмкая задача, требующая хорошего знания российского рынка лизинга, программ и продуктов лизинговых компаний.

Специалисты нашей компании готовы оказать вам помощь в выборе лизингодателя и наиболее выгодных условий лизинга с учётом ваших пожеланий.

Различные виды аренды

Существуют различные типы аренды, такие как финансовая аренда, операционная, с использованием заемных средств и без использования заемных средств, тип передачи, импорт, международная аренда и т. Д.

Виды аренды:

Разные виды лизинга

1. Финансовая аренда

Финансовый лизинг — это договор, предусматривающий выплату за более длительный период. Это долгосрочная аренда, и арендатор будет платить арендодателю гораздо больше, чем стоимость недвижимости или оборудования в виде арендной платы.Это безвозвратно. При этом типе лизинга арендатор должен нести все расходы, а арендодатель не оказывает никаких услуг.

2. Операционная аренда

В операционной аренде арендатор использует актив в течение определенного периода. Арендодатель несет риск морального износа и побочные риски. Любая из сторон может расторгнуть договор аренды после уведомления. В данном виде лизинга

- все расходы несет арендодатель

- Арендодатель не сможет реализовать полную стоимость актива

- специализированные услуги предоставляются арендодателем.

Этот вид аренды предпочтительнее, если оборудование может устареть.

3. Аренда с использованием и без использования заемных средств

При аренде с использованием и без использования заемных средств стоимость сдаваемого в аренду актива может составлять огромную сумму, которую арендодатель не может профинансировать. Таким образом, арендодатель привлекает еще одного финансиста, который будет нести ответственность за арендованный актив.

4. Аренда транспортного средства

В договоре аренды с передачей договор аренды будет на длительный период с явным намерением передать право собственности арендатору.

5. Продажа с обратной арендой

При продаже с обратной арендой компания, владеющая активом, продает его арендодателю. Арендодатель немедленно платит за актив, но сдает его в аренду продавцу. Таким образом, продавец актива становится арендатором. Актив остается у продавца, который является арендатором, но право собственности остается у арендодателя, который является покупателем. Это сделано для того, чтобы компания-продавец получила финансирование для ведения бизнеса вместе с активом.

6. Аренда с полной и безвозвратной оплатой

Аренда с полной выплатой — это аренда, при которой арендодатель возвращает полную стоимость арендованного актива посредством аренды.В случае аренды без выплаты арендодателя арендодатель сдает в аренду один и тот же актив снова и снова.

7. Аренда специализированных услуг

Арендодатель или владелец актива является специалистом по активу, который он сдает в аренду. Он не только сдает в аренду, но и оказывает арендатору специализированные индивидуальные услуги. Примеры: электроника, автомобили, кондиционеры и т. Д.

8. Аренда нетто и нетто

При не чистой аренде арендодатель несет ответственность за техническое обслуживание и другие непредвиденные расходы.При чистой аренде арендодатель не обеспокоен указанными выше расходами на содержание. Арендодатель ограничивается только финансовыми услугами.

9. Договор аренды

В случае, если арендодатель заключает какое-либо соглашение о сотрудничестве с производителем в целях маркетинга, это называется договором аренды для помощи в продажах.

10. Трансграничная аренда

Аренда через национальные границы называется трансграничной арендой, морские перевозки, авиаперевозки и т. Д. Подпадают под эту категорию.

11. Аренда с налоговой ориентацией

Если аренда не является ссудой под залог, но квалифицируется как аренда, она будет считаться арендой, ориентированной на налогообложение.

12. Импортная аренда

При импортной аренде компания, предоставляющая оборудование в аренду, может находиться в другой стране, но арендодатель и арендатор могут принадлежать одной и той же стране. Техника более-менее импортная.

13. Международная аренда

Здесь стороны лизинговых сделок могут принадлежать к разным странам, что почти аналогично трансграничной аренде.

Лизинг оборудования | Значение | Типы

Что такое лизинг оборудования?

Лизинг оборудования представляет собой гибкую, творческую альтернативу покупке как способ получения необходимого оборудования для ведения бизнеса с дефицитом денежных средств.Лизинг используется для широкого спектра оборудования, от самолетов и автомобилей до кухонного оборудования для ресторана и компьютеров.

В типовой схеме аренды оборудования компания, занимающаяся лизингом оборудования (арендодатель), покупает оборудование или другие основные средства. Затем он заключает договор с организацией (арендатором), которая будет использовать актив. В обмен на использование актива арендатор производит фиксированные платежи арендодателю в течение определенного периода.

Виды лизинга оборудования:

Два основных типа аренды оборудования:

- операционная аренда и

- финансовая аренда.

1. Операционная аренда : Большая часть мелкого оборудования, такого как офисная техника, арендуется на условиях операционной аренды. В операционной аренде арендатор обычно может вернуть оборудование арендодателю в любое время после надлежащего уведомления. Арендные платежи учитываются как операционные расходы, вычитаемые из операционных доходов для целей бухгалтерского учета и налогообложения.

2. Финансовая аренда : Напротив, арендатор не может отказаться от финансовой аренды (часто называемой арендой с полной выплатой или закрытой арендой).Арендные платежи покрывают большую часть стоимости оборудования для арендодателя вместе с процентами на инвестиции. Финансовая аренда должна капитализироваться как обязательство в балансе арендатора.

Стоимость соответствующего оборудования капитализируется как актив и амортизируется в течение срока аренды. Финансовый и налоговый учет финансовой аренды сложен и не обязательно одинаков. Перед подписанием финансового договора аренды следует проконсультироваться с квалифицированным консультантом, например с CPA, имеющим опыт бухгалтерского учета аренды.

КЛЮЧЕВЫЙ МОМЕНТ: Ослабление оборудования почти всегда дороже, чем заимствование и покупка. Однако он дает другие преимущества, которые могут оправдать его использование. Вам не нужно привлекать деньги в виде кредита или предложения акций для покупки необходимого оборудования. И налоги вашей компании обычно сокращаются в краткосрочной перспективе больше, чем если бы оборудование было приобретено и амортизировалось с течением времени.

Чтобы узнать больше о лизинге оборудования или получить список поставщиков, которые сдают оборудование в аренду для своего бизнеса, вам следует связаться с Американской ассоциацией лизинга оборудования по адресу www.elaonline.com.

10 главных отличий между покупкой в рассрочку и лизингом

Различия между рассрочкой и лизингом

Между покупкой в рассрочку и лизингом существует ряд различий. Они приведены ниже

1. Переход права собственности

При рассрочке заключается договор о переходе права собственности по истечении определенного срока. Но в лизинге это только в финансовой аренде, собственность будет передана.При операционной аренде право собственности не передается.

2. Вид договора

Покупка в рассрочку — это трехстороннее соглашение с участием продавца, финансовой компании и покупателя / нанимателя, тогда как лизинг — это только двухстороннее соглашение с участием арендодателя и арендатора.

3. Претензия на амортизацию

Амортизация заявляется покупателем / нанимателем при покупке в рассрочку. Но в случае лизинга арендодатель требует амортизации в договоре аренды.

4. Количество покупателей

При покупке в рассрочку товар или имущество продается один раз и не может быть более одного покупателя.Но в операционной аренде, хотя арендодателем может быть одно лицо, может быть несколько арендаторов.

5. Срок действия договора

Срок действия договора HP увеличивается по мере приобретения ценных товаров или имущества. Но в случае лизинга срок аренды будет короче, поскольку технологические изменения коснутся арендатора.

6. Договорные отношения

Отношения между продавцом и покупателем будут отношениями собственника и нанимателя при покупке в рассрочку.Но отношения в договоре аренды — это отношения между арендодателем и арендатором.

7. Переход права собственности

При покупке в рассрочку право собственности переходит к покупателю только после последнего платежа от финансовой компании. Но в случае лизинга право собственности переходит, когда арендодатель получает от арендатора достаточно денег, эквивалентных стоимости товаров или оборудования.

Договор покупки в рассрочку чаще встречается с потребительскими товарами длительного пользования. Но договор аренды заключается в большей степени в деловых кругах.

8. Налог с продаж

Налог с продаж уплачивается покупателем от общей стоимости товаров при покупке в рассрочку. Налог с продаж зависит от реальной стоимости на момент продажи в лизинг.

9. Невыполнение платежа

Любое невыполнение платежа в рассрочку позволяет продавцу / финансовой компании изъять товар у покупателя / нанимателя. При расторжении договора аренды, если это операционная аренда, оборудование возвращается арендодателем. В случае финансовой аренды оборудование может быть продано арендатору за определенную стоимость.

10. Процентные ставки

Процентная ставка, взимаемая с HP, является фиксированной, которая распределяется на весь период действия соглашения HP и взимается вместе с основной суммой равными ежемесячными платежами. В лизинге проценты не составляют основную часть договора аренды, но арендные расходы будут включать проценты как его часть.

Виды лизинга | nibusinessinfo.co.uk

Существуют различные виды аренды.Имеет смысл рассмотреть их все, чтобы увидеть, что лучше всего подходит для вашего бизнеса, ваших конкретных обстоятельств и актива, который вы приобретаете.

Три основных типа лизинга — это финансовый лизинг, операционный лизинг и договор аренды.

1. Финансовый лизинг

- A Долгосрочная аренда на ожидаемый срок службы оборудования, обычно три года или более, после чего вы платите номинальную арендную плату или можете продать или сдать оборудование в лом — лизинговая компания не будет хочу этого больше.

- Лизинговая компания возмещает полную стоимость оборудования, включая расходы, в течение срока аренды.

- Хотя вы не являетесь владельцем оборудования, вы несете ответственность за обслуживания и страхования его.

- Вы должны показать арендованный актив в своем балансе как статью капитала или как статью, купленную компанией.

- Аренда на срок более семи лет, а в некоторых случаях и более пяти лет, известна как «аренда с длительным финансированием», по которой вы можете требовать выплаты капитала, как если бы вы купили актив сразу.

Подробные инструкции по налогам и лизингу см. В разделе «Налог на приобретение активов и заемные деньги» Вы также можете прочитать Руководство по бизнес-лизингу HM Revenue & Custom.

2. Операционный лизинг

Если вы рассматриваете возможность операционного лизинга, помните следующие моменты:

- Это полезно, если вам не нужно оборудование на весь срок его службы

- лизинговая компания вернет актив обратно по адресу конец аренды

- лизинговая компания отвечает за обслуживание и страхование

- вам не нужно показывать актив на своем балансе

3.Аренда по договору

Аренда по договору часто используется для служебных автомобилей и:

- лизинговая компания берет на себя определенную ответственность за управление и техническое обслуживание, например ремонт и обслуживание

- вам не нужно показывать актив в своем балансе

Лизинг — Википедия

Fast zwei Drittel des Leasingvolumens in Deutschland entfallen auf StraßenfahrzeugeLeasing [ˈliːzɪŋ] [1] (von englisch to lease ‚mieten‘, ‚pachten‘) ist im zivilrechtlichen Sinn ein Nutzungsüberlassungsvertrag oder einvertragischer.Der Begriff hat in der öffentlichen Kommunikation jedoch überwiegend eine umfassendere Bedeutung als Finanzierungsalternative, bei der das Leasingobjekt vom Leasinggeber beschafft und Finanziert wird und dem Leasingnehmer gegen Zahlüngung eines. Eine einheitliche Definition des Begriffs Leasing gibt es jedoch weder in der Wirtschaftspraxis noch in der Literatur.

Leasingverträge haben einen ähnlichen Charakter wie Mietverträge.Von der Miete unterscheidet sich Leasing durch die Tatsache, dass die mietvertraglich geschuldete Wartungs- und Instandsetzungsleistung bzw. der Gewährleistungsanspruch auf den Leasingnehmer umgewälzt wird.

Dies geschieht im Austausch gegen die Abtretung der Kaufrechte seitens des Leasinggebers und die Finanzierungsfunktion beim Leasing. Der Leasingnehmer trägt hierbei die Sach- und Preisgefahr. Leasingverträge sind somit „atypische“ Mietverträge.

Als Leasinggeber treten sowohl unabhängige Leasingunternehmen auf, als auch mit den Interessen einer Bank oder eines Herstellers verbundene Leasingunternehmen.Leasingverträge können mit zusätzlichen Vereinbarungen wie der Übernahme der Wartung des überlassenen Objekts durch den Leasinggeber gegen einen monatlichen Pauschalpreis verbunden sein. Seit Ende 2008 — это Finanzierungsleasing в Германии eine erlaubnispflichtige Finanzdienstleistung im Sinne des Kreditwesengesetzes (KWG). [2]

Лизинг является популярным, хорошо психологическим Hemmschwelle beim Abschluss eines Vertrages niedriger ist als bei der Stellung eines Kreditantrages bei einer Bank.Je nach Einzelfall kommen Steuer- und / oder Bilanzvorteile zum Tragen.

Das zivilrechtliche Eigentum und das wirtschaftliche Eigentum können bei Leasinggeschäften auseinanderfallen. Eine besondere Schwierigkeit liegt darin, dass nationale steuerrechtliche Bestimmungen und internationale Rechnungsführungsstandards wie US-GAAP и IFRS die wirtschaftliche Zuordnung des Leasingobjektes zum Leasinggeber oder zum Leasingnehmer un Leasinggeber oder zum Leasingnehmer un leasinggeber oder zum Leasingnehmer un Leasingnehmer. Im deutschen Sprachraum wird unter Leasing meist ein Nutzungsüberlassungsvertrag verstanden, bei dem der Leasinggeber zivilrechtlich Eigentümer des Leasingobjektes bleibt.Andere Konstellationen werden als Mietkauf bezeichnet. Im internationalen Sprachgebrauch ist unabhängig von der Frage, wem das wirtschaftliche Eigentum am Objekt zuzuordnen ist, die Bezeichnung Lease mit Unterscheidungen beispielsweise in Operate Lease Capital und .

Typischer Ablauf [Bearbeiten | Quelltext Bearbeiten]

| Beispiel eines Leasing-Geschäftes | |

|---|---|

| 50.000 € | Kaufpreis eines Fahrzeuges |

| 1.019,61 € | monatliche Лизинговая ставка |

| 36 Monate | Laufzeit |

| 22.500 € | Restwert |

| 8,57% | Эффективзины |

| Diese obige Sicht des Leasingnehmers kann sich für die Leasinggesellschaft etwas anders darstellen, wenn sie zum Beispiel vom Lieferanten einen zusätzlichen Rabatt bzw.Skonto von drei Prozent gewährt bekommt, den der Leasingnehmer nicht kennt, und andererseits an einen Vermittler eine Provision bezahlt wird: | |

| 50.000 € | Kaufpreis eines Fahrzeuges |

| -1.500 € | Rabatt, Skonto, Субвенция |

| 500 € | Положение |

| 49.000 € | Berechnungsgrundlage des Vertrages |

| 1.019,61 € | monatliche Лизинговая ставка |

| 36 Monate | Laufzeit |

| 22.500 € 90 278 | Restwert |

| 9,67% | Эффективзины |

| Eine Refinanzierung durch die Leasinggesellschaft ergibt folgendes: | |

| 6,4% | Refinanzierungszins |

| 2,86% | Zinsmarge |

| 51.895,74 € | Barwert der Refinanzierung |

| 2,895,74 € | Barwertmarge |

| Der Barwert der verkauften oder sonst refinanzierten Forderung aus dem Vertrag zum Refinanzierungszins dient zum Bezahlen des Kaufpreises und sonstiger Kosten.Der übersteigende Teil, die Barwertmarge, ist der Deckungsbeitrag der Leasinggesellschaft für Verwaltung, Steuern, Gewinn usw. Einen zusätzlichen Erlös kann die Leasinggesellschaft erzielen, wenn am Vertragsende mehr als der kalkulierte Restwert erwirtschaftet werden kann. Je höher die Objektwerte und die Zinsmarge, desto höher ist für die Leasinggesellschaft die erwirtschaftete Barwertmarge. Qualitativ hochwertige Produkte, die marktgängig und technologisch zukunftsfähig sind, erhöhen die Chancen auf Erlöse zu Gunsten der Leasinggesellschaft nach Vertragsende. | |

Beim Leasing von mobilen Investitionsgütern bestellt meist eine Leasinggesellschaft ein vom Leasingnehmer gewünschtes Objekt oder tritt in einen bereits abgeschlossenen Kaufvertrag ein. Der Leasingnehmer bestimmt Fabrikat, spezielle Ausstattungsoptionen und den Lieferanten und hat im Allgemeinen auch den Preis mit dem Lieferanten ausgehandelt. Die Kosten der Beschaffung und Finanzierung des Objektes durch die Leasinggesellschaft sind durch einen gleichzeitig geschlossenen Nutzungsüberlassungsvertrag über das Objekt mit dem Leasingnehmer mit garantierten Mindesterlösen gesellschaft wäfrezend de zauhresent de l’ezresent de l’en.Für die Annahme eines Leasingantrages durch eine Leasinggesellschaft sind hauptsächlich die Bonität des Antragstellers und die Bewertung des Objektes entscheidend. Objekte, die gebraucht schwer verkäuflich sind, zu teuer vom Vertragsnehmer eingekauft wurden oder die technologisch veraltet sind oder eine Veraltung unmittelbar bevorsteht, stellen eine unzureichende Sicherheit für den Leasing. Sicherheiten wie Mietvorauszahlungen, Kautionen oder Depotzahlungen können zur Reduzierung des Risikos des Leasinggebers zur Abschlussbedingung gemacht werden.

Uber Kauf und Leasing wird häufig parallel verhandelt, wenn ein Interessent ohne feststehende Finanzierung keinen Kaufvertrag eingehen kann. Absprachen zwischen Lieferant und Leasinggesellschaft, von denen der Interessent keine Kenntnis hat, sind üblich. So kann der Lieferant der Leasinggesellschaft einen günstigeren Kaufpreis zur Ermöglichung einer preiswerten Finanzierung anbieten oder Verpflichtungen zur Verwertung des Objektes bei Vertragsende eingehen. Falls der Lieferant den Kontakt zur Leasinggesellschaft hergestellt hat, bekommt er andererseits meist eine Vermittlungsprovision.

Der Leasingnehmer zahlt Leasingraten, die die Kosten für den Verzehr des Objektes während der Leasingzeit, dessen Finanzierung sowie einen Aufschlag für Verwaltungskosten und Gewinn des Leasinggebers decken. Vereinbarte Nebenleistungen des Leasinggebers wie Versicherung des Objektes oder Wartung des Objektes werden в Service-Leasingverträgen pauschaliert durch Aufschläge abgerechnet.

Nach Ende des Leasingvertrages und in der Annahme, dass der Leasingnehmer eine eventuelle Kauf- oder Verlängerungsoption nicht ausübt, kann der Leasinggeber über das Leasingobjekt wieder verfügen.Verkauf an den Leasingnehmer oder einen Dritten, Weitervermietung an den Leasingnehmer oder einen Dritten, Einlagerung und Verschrottung sind mögliche Verwertungsoptionen. Häufig ist der ursprüngliche Lieferant des Objektes eingebunden. So nehmen Autohändler meist im Auftrag der Leasinggesellschaft Zustand und sonstige für die Endabrechnung erforderliche Daten bei Rückgabe des Fahrzeuges auf und kümmern sich um den Verkauf am Gebrauchtwagenmarkt.

An Leasinggeschäften können neben dem Leasinggeber, dem Leasingnehmer und dem Lieferanten des Leasingobjekts weitere Parteien beteiligt sein.Beispiele sind Sicherheitengeber, die eine Kaution stellen oder eine Bürgschaft eingehen, Vermittler, die von der Leasinggesellschaft eine Provision erhalten, und Banken, die Forderung aus einem Leasingvertrag ankaufen und das Bonitémen.

Классификация [Bearbeiten | Quelltext Bearbeiten]

Nach dem Leasinggeber [Bearbeiten | Quelltext Bearbeiten]

- Herstellerleasing: Der Hersteller des Leasinggutes ist der Leasinggeber.Diese Konstellation обнаружила аллергию в der Praxis so keine Anwendung. In der Regel unterhalten Hersteller eigene Leasinggesellschaften als Tochterunternehmen. Über diese wird eine Art «Herstellerleasing» realisiert. Ein typisches Beispiel hierfür sind die Leasinggesellschaften der großen Automobilhersteller. Leasingunternehmen mit dem Namen eines Herstellers müssen weder zu 100% Tochterunternehmen des Herstellers, noch überhaupt Tochterunternehmen des Herstellers sein. An dem Unternehmen Linde Leasing GmbH haben beispielsweise die Unternehmen IKB Leasing GmbH und Dresdner Bank AG einen Firmenanteil von zusammen 55% (Stand 2009). [3] Im Regelfall handeln diese Gesellschaften jedoch durch vertragliche Vereinbarungen in Abstimmung mit den Interessen des Herstellers.

- Leasing bei Leasinggesellschaften ohne Herstellerbindung: Der Leasinggeber ist nicht der Hersteller des Leasinggutes. Er ist eine rechtlich selbständige Leasinggesellschaft ohne Interessensverbindung mit einem Hersteller, die einem Leasingnehmer ein bestimmtes Leasingobjekt zur Nutzung überlässt (Dreiecksbeziehung). Der Leasinggeber finanziert das Leasingobjekt und bezieht aus der Finanzierung seinen Gewinn.Eine an keine Herstellerinteressen gebundene Leasinggesellschaft kann bei dem Ersatz einer geleasten Ausrüstung durch die eines anderen Herstellers ein kooperativerer Partner sein. Das Leasing von Fahrzeugflotten mit dem Einsatz von Fahrzeugen verschiedener Hersteller bieten auch nur freie Leasinggesellschaften an.

- Die Interessen von Leasinggesellschaften können unterschiedlich sein. Bei einem der Absatzförderung verpflichteten Herstellerleasingunternehmen kann bei Vertragsende das Interesse an der Verleasung eines neuen Objektes überwiegen, während eine ungebundene Leasinggesellschaftsverflätner Vertragrener Vertragsender.

- Finanzierungsgesellschaften großer Hersteller haben meist besseren Zugang zu preiswerten Finanzmitteln am Kapitalmarkt als mittelständische Leasingunternehmen. Zur Absatzförderung der Produkte werden diese Vorteile häufig in Form preiswerter Leasingangebote an Leasingnehmer weitergegeben.

Nach dem Leasingnehmer [Bearbeiten | Quelltext Bearbeiten]

- Приватлизинг

- Gewerbliches Leasing

- (Organisationen wie Freiberufler, Vereine, staatliche Institutionen usw.sind weder Privatpersonen noch Gewerbetreibende, werden aber meist wie gewerbliche Leasingkunden eingeordnet.)

Nach speziellen Vertragsverhältnissen [Bearbeiten | Quelltext Bearbeiten]

- Das Unternehmen verkauft Objekte aus seinem Besitz an eine Leasinggesellschaft und less sie dann zurück. Dadurch gewinnt das Unternehmen kurzfristig Liquidität, hat aber in der Folge kontinuierliche Liquiditätsbelastungen durch die Leasingraten. Bilanz- und Steuervorteile können weitere Gründe für Geschäfte dieser Art sein.

- Für Großobjekte, beispielsweise ein Verkehrsflugzeug, wird eine Leasinggesellschaft gegründet, die nur dieses eine Objekt verleast und die komplexe Finanzierung der Beschaffung organisiert.

Nach der Ausrichtung der Leasinggesellschaft [Bearbeiten | Quelltext Bearbeiten]

- Je nach Ausrichtung der Leasinggesellschaft als reiner Finanzierer oder als Unternehmen mit aktivem Wissen in Beschaffung und Verwertung bestimmter Produktgruppen unterscheidet man die angebotenen Leasingverträge in

Nach den verleasten Objekten [Bearbeiten | Quelltext Bearbeiten]

- Mobilienleasing

- Иммобилайзинг

- Fahrzeugleasing (Spezialfall von Mobilienleasing)

- Flottenleasing (Spezialfall von Fahrzeugleasing)

Nach der Lokalität des Geschäftssitzes von Leasinggeber und Leasingnehmer [Bearbeiten | Quelltext Bearbeiten]

- Wenn Leasinggeber und Leasingnehmer ihren Geschäftssitz in unterschiedlichen Ländern haben, spricht man von Cross-Border-Leasing.Die übliche Konstellation des Geschäftssitzes beider Vertragspartner im selben nationalstaatlichen Steuerraum wird normalerweise nicht gesondert bezeichnet, gelegentlich taucht der Begriff Domestic Leasing auf. Die unterschiedliche steuerliche Behandlung von Leasing в den verschiedenen Ländern erlaubt zahlreiche steuersparende Varianten, die meist jedoch nach einiger Zeit durch die Finanzbehörden der beteiligten Länder unterbunden werden. So war es beispielsweise bis 2009 für Österreicher attktiv, Fahrzeuge in Deutschland zu leasen.Durch eine Entscheidung der EU zur Umsatzsteuerbehandlung entfallen die Vorteile zum 1. Januar 2010.

Nach der Vertragsbeziehung zwischen Leasinggeber und Leasingnehmer [Bearbeiten | Quelltext Bearbeiten]

- direkte Vertragsbeziehungen

- indirekte Vertragsbeziehungen durch Untervermietung

- Gelegentlich treten Händler wie Leasinggesellschaften gegenüber ihren Kunden auf.Wegen der besseren Kundenbindung hat die gesamte Abwicklung durch einen Händler Vorteile; der Leasingnehmer hat zudem nur einen Ansprech- und Vertragspartner. Der Händler less das Objekt seinerseits bei einer Leasinggesellschaft, die das Bonitätsrisiko auf den Endkunden abstellt, ohne mit diesem selbst in Kontakt zu treten. Unterschieden werden direkte Vertragsbeziehungen zu einem Leasingnehmer und Indirekte Vertragsbeziehungen als Händlerleasing mit Untervermietung und Risikoabstellung auf den Untermieter.Ist das Bonitätsrisiko hingegen auf den Händler selbst abgestellt, dem ein Recht auf Untervermietung eingeräumt wird, handelt es sich um einen direkten Leasingvertrag mit dem Händler, der dann auch bei Ausvertrag is an de untermietung.

- Auch einige kleinere Leasinggesellschaften und Leasingagenturen arbeiten nach diesem Modell. Es sind im Prinzip Vertriebsorganisationen, die ihre Kunden selbst betreuen, aber das eigentliche Leasinggeschäft mit Bonitätsprüfung, Anlagenverwaltung, Refinanzierung usw.und sämtliche Risiken einem Dritten überlassen.

Nach dem Vertriebsweg [Bearbeiten | Quelltext Bearbeiten]

- директор Vertrieb

- Vendorleasing

- Beim Vendorleasing arbeitet eine Leasinggesellschaft mit einem Händler zusammen, der bei vielen Geschäftsvorfällen auf Grund von Kooperationsvereinbarungchangen an Stelle dersell der. Beispielsweise kennt er die aktuell gültigen Konditionen und kann Leasing und Kauf in einem Angebot anbieten.Bei einem Innovationswunsch kann der Händler häufig Ablösekosten eines eventuell noch laufenden alten Vertrages ohne Einschaltung der kooperierenden Leasinggesellschaft ermitteln und in Angebote einbeziehen.

- Beim direkten Vertrieb verhandelt die Leasinggesellschaft in jeder Geschäftsphase selbst mit dem Leasingnehmer.

Nach dem Objektwert [Bearbeiten | Quelltext Bearbeiten]

- Малый билет-лизинг

- Big-Ticket-Leasing

- Die Begriffe werden ohne genaue Определение verwendet.Unter Small-Ticket-Leasing werden meist Objekte unter 25,000 Euro Anschaffungswert wie kleine Computernetzwerke, Bürokopierer, Telefonanlagen für kleinere Unternehmen, Medizintechnik usw. верстанден. Big-Ticket-Leasing bedeutet Immobilien, Verkehrsflugzeuge, Fahrzeugflotten usw. ist aber auch ohne Определение eines Mindestobjektwertes. Keinen eigenen Begriff gibt es für Objektwerte dazwischen.

Leasingverträge sind sogenannte Verträge sui generis, d. h., sie sind nicht ausdrücklich durch Gesetze geregelt. [4]

Grundtypen [Bearbeiten | Quelltext Bearbeiten]

- In diesem Fall werden innerhalb der vereinbarten Laufzeit die Anschaffungskosten des Leasinggegenstandes und die Finanzierungskosten vollständig bezahlt, es erfolgt jedoch kein Eigentumsübergang. Der geleaste Gegenstand hat noch einen Restbuchwert.

- Teilamortisation (Restwert-Leasing):

- Der Leasingnehmer bezahlt einen Teil der Anschaffungskosten des Leasingobjektes und dessen Finanzierungskosten.Nach Auslaufen des Vertrages (Vertragsende) gibt es einen kalkulierten Restwert. Dieser Restwert kann mit Vertragsoptionen des Leasinggebers oder des Leasingnehmers verbunden sein. Übliche Vertragsvereinbarungen sind:

- Verlängerungsoption mit Leasingratenkalkulation auf Basis des Restwertes

- Kaufoption des Leasingnehmers

- Andienungsrecht des Leasinggebers

- Klauseln zur Beteiligung des Leasingnehmers an einem Verwertungserlös über kalkuliertem Restwert bzw.Pflicht zum Ausgleich der Differenz aus einem Verwertungserlös unter kalkuliertem Restwert

- Um die Klassifizierung als Mietkaufgeschäft zu vermeiden, darf ein Eigentumsübergang an den Leasingnehmer bei Vertragsabschluss nicht feststehen. Von einem Andienungsrecht wird der Leasinggeber nur Gebrauch machen, wenn der Marktwert des Objektes zum Zeitpunkt des Vertragsendes kleiner als der kalkulierte Restwert ist.

- Dadurch dass bei der Teilamortisation nicht der Leasinggegenstand gänzlich abbezahlt werden muss, sind die Leasingraten bei identityischer Laufzeit kleiner als bei der Vollamortisation.Bei gleichen Raten hat der Vollamortisationsvertrag eine längere Laufzeit als der Teilamortisationsvertrag.

- kündbare Leasingverträge:

- Bei der vorzeitigen Beendigung eines Leasingvertrages ist ein Leasingnehmer auf das Angebot des Leasinggebers zur Einwilligungäsvertragsvertrages in diese Vertragsvertrages. Bei kündbaren Leasingverträgen stehen die Konditionen für eventuelle vorzeitige Beendigungen hingegen bei Vertragsabschluss bereits fest.Um eine Klassifikation des Vertrages als Mietkaufvertrag nach deutschem Steuerrecht zu vermeiden, ist eine Kündigung jedoch frühestens nach Ablauf von 40% der betriebsgewöhnlichen Nutzungsdauer des Objektes möglich.

Вариант [Bearbeiten | Quelltext Bearbeiten]

- Leasingverträge mit vereinbarten Depotzahlungen:

- Hierbei handelt es sich häufig um eine Sonderform von Teilamortisationsverträgen. Schon bei Vertragsbeginn wird der Restwert эксклюзивный Umsatzsteuer в Form eines Depots hinterlegt.Durch diese Hinterlegung reduziert sich sowohl die monatliche Leasingrate als auch das Bonitätsrisiko des Leasinggebers. Depotzahlungen müssen nicht mit einem Restwert в Verbindung stehen und müssen auch nicht die Leasingraten reduzieren. Depotzahlungen des Leasingnehmers или eines Dritten können die Funktion einer Sicherheit analog einer verzinsbaren Kaution haben.

- Leasingverträge mit einer vereinbarten Mietvorauszahlung:

- Eine Mietvorauszahlung, die bei Vertragsbeginn oder bei Annahme des Leasingvertrages durch die leasinggesellzahlung.Eine Mietvorauszahlung senkt zudem das Ausfallrisiko für die Leasinggesellschaft. Je nach Bonität des Leasingnehmers und Fungibilität des Leasingobjektes wird eine Mietvorauszahlung häufig zur Abschlussbedingung gemacht. Bei Objektbeschaffungskosten von 25.000 € und einer Mietvorauszahlung von 5000 € muss die Leasinggesellschaft lediglich 20.000 € finanzieren. Gelegentlich werden auch während der Laufzeit eines Leasingvertrages Mietvorauszahlungen vereinbart, die dann die Folgeraten reduzieren. Konzernstellen und Behörden nutzen diese Möglichkeit, um sonst verfallende Jahresbudgets aufzubrauchen.Eine Mietvorauszahlung kann für Steuerpflichtige, die nur eine Einnahmen-Überschuss-Rechnung erstellen müssen, mit steuerlichen Vorteilen verbunden sein.

- Leasingverträge mit einem Andienungsrecht:

- Teilamortisationsverträge beinhalten häufig ein Andienungsrecht des Leasinggebers. Findet der Leasinggeber keine den kalkulierten Restwert deckende Verwertung des Leasingobjektes bei Laufzeitende, kann er den Kauf des Objektes durch den Leasingnehmer über das Andienungsrecht erzwingen.Der Leasingnehmer garantiert über das Andienungsrecht praktisch den kalkulierten Restwert, hat aber seinerseits keine Möglichkeit, den Verkauf an ihn zum kalkulierten Restwert zu verlangen. Ist der Verkehrswert bei Vertragsende höher als der kalkulierte Restwert, wird die Leasinggesellschaft den höheren Preis verlangen.

- Leasingverträge mit gestaffelten Leasingraten:

- Leasingraten können auf verschiedene Weisen gestaffelt werden, zum Beispiel kann ein saisonaler zum Beispiel kann ein saisonaler zum Beispiel kann ein saisonaler zum Beispiel kann ein saisonaler zum Betrieb höhere Raten в etlen orélénée en de rénéléné de réléné éréné, zunächst niedrigere Raten anbieten, um seine Liquidität zu schonen.

- Leasingverträge mit variablen Leasingraten:

- Leasingverträge mit variablen Leasingraten werden selten angeboten. Wenn ein Leasingnehmer fallende Zinsen erwartet, kann eine entsprechende Refinanzierung des Leasinggebers mit variablem Zins und laufender Anpassung der Leasingraten eine привлекательный вариант Sein. Manche Leasingnehmer sind nicht an planbaren Kosten в евро, sondern an planbaren Kosten в долларах или einer anderen Währung interessiert.Eine entsprechende Refinanzierung des Leasinggebers und laufende Anpassung der vereinbarten Leasingrate an den aktuellen Devisenkurs ist dann eine Option.

- Leasingverträge мит етег Beteiligung де Leasingnehmers ам Verwertungserlös:

- Eine Beteiligung де Leasingnehmers утра Verwertungserlös Эйнес Objektes beziehungsweise Bei Teilamortisationsverträgen дем ден kalkulierten Restwert übersteigenden Anteil канн für Beide Vertragspartner фон Vorteil зет, да эс Ein höheres Interesse des Leasingnehmers и einer guten Instandhaltung des Leasingobjektes besründet.Um die steuerlichen Kriterien für Leasingverträge einzuhalten, ist die Beteiligung des Leasingnehmers auf 75% des den kalkulierten Restwert übersteigenden Erlöses beginzt.

- Fahrzeugleasingvertrag mit Kilometerbegrenzung:

- Bei dieser Art des Leasingvertrages wird vertraglich eine maximale Kilometerlaufleistung für das Leasingfahrzeug festgelegt. Bei Rückgabe des Fahrzeuges wird dessen Kilometerstand abgerechnet. Wurde die festgelegte Kilometerlaufleistung überschritten, so muss der Leasingnehmer eine Nachzahlung leisten.Umgekehrt erhält der Leasingnehmer auch eine Auszahlung wenn die Kilometerlaufleistung unterschritten wurde. Leasingverträge dieser Art beinhalten meist einen kalkulierten Restwert, den der Leasingnehmer aber nicht garantiert, sondern der ein Risiko des Leasinggebers darstellt. Für den Leasinggeber hängt der kalkulierte Verkehrswert eines Fahrzeuges wesentlich von der km-Leistung ab.

- Fahrzeugleasingvertrag mit Restwertfixierung:

- Schließt man einen Leasingvertrag mit Restwertfixierung ab, so wird der Verkehrswert des Leasingfahrzeuges bei Vertragsende ermittelt.Somit werden bei der Rückgabe neben den gefahrenen Kilometern auch der äußere und technische Zustand des Fahrzeuges sowie die Situation am Gebrauchtwagenmarkt berücksichtigt. Liegt der so ermittelte Verkehrswert unter dem im Leasingvertrag vereinbarten Restwert, ist die Differenz vom Leasingnehmer zu tragen. Bei einem Verkehrswert über vereinbarten Restwert kann eine Beteiligung des Leasingnehmers an dem Mehrerlös vereinbart sein. Das Restwertrisiko liegt bei diesen Verträgen beim Leasingnehmer, insbesondere auch das Risiko gestörter Gebrauchtwagenmärkte bei Leasingvertragsende.

- Bei Service-Leasing zahlt der Leasingnehmer zusätzlich zur Leasingrate eine fixe Pauschale für eine bestimmte Serviceleistung wie Fahrzeuginspektion, Fahrzeugreparatur, Reifenersatz usw. Der Leasingnehmer hat dadurch feststehende, fixe monatliche Kosten für die Kalkulation seines Geschäftes. Der Leasinggeber muss diese Kosten kalkulieren und den asynchronen Anfall von Einnahmen und Aufwendungen finanziell managen. Die Kalkulation hat Parallelen zum Versicherungsgeschäft, Eventualrisiken können nur über große Bestände ausgeglichen werden.Der Leasinggeber muss eintensives Produktwissen haben.

- Flotten-Leasing находится в Специальфаль фон Сервис-Лизинг. Gegenstand des Leasingvertrages und seiner Kalkulation ist nicht ein einzelnes Objekt, sondern eine Fahrzeugflotte. Die vereinbarten Serviceleistungen sind häufig sehr weitreichend und schließen beispielsweise Tankabrechnungen oder Ersatzfahrzeuge ein. Vereinbarte Kilometerleistungen der Fahrzeuge werden häufig unter den Fahrzeugen einer Flotte verrechnet.Oft handelt es sich nicht um Leasing-Verträge im eigentlichen Sinn, sondern um komplexe Verträge im Bereich von Outsourcing, mit denen Administration, Unterhalt, Finanzierung und kontinuierliche Erneuerung der Geschäinetransfahrzemente.

| Beispiel eines Null-Leasing Geschäftes | |

|---|---|

| 2700 € | Objektwert eines Computers |

| 50 € | monatliche Лизинговая ставка |

| 54 Monate | Laufzeit |

| 0 € | Restwert |

| 0% | Эффективзины |

| Formell gesehen ist das ein Null-Leasing-Angebot.Die Leasingrate enthält keinen Zins- und Verwaltungsaufschlag und ist mithin günstiger als das Kaufangebot, da man das nicht benötigte Geld verzinst anlegen kann. Ist der Verkaufspreis hingegen überteuert oder droht wegen Innovationen, die am Markt noch nicht allgemein bekannt sind, unmittelbar ein Preisverfall und ist der faire Marktwert des Objektes mit 2000 € anzusetzen, позолота: | |

| 2000 € | Objektwert eines Computers |

| 50 € | monatliche Лизинговая ставка |

| 54 Monate | Laufzeit |

| 0 € | Restwert |

| 13,87% | Эффективзины |

| Hinzu kommen Kosten bei Vertragsende.Ehe man das Gerät aufwendig mit Transport, Verpackung usw. zurückgibt und kleinere Defekte wegen der Instandhaltungspflicht reparieren lässt, kauft ein Leasingnehmer es in der Praxis lieber für 150 евро и принесет es zum Elektromüll. Damit sieht das Geschäft wie folgt aus: | |

| 2000 € | Objektwert eines Computers |

| 50 € | monatliche Лизинговая ставка |

| 54 Monate | Laufzeit |

| 150 € | Restwert |

| 15,74% | Эффективзины |

- Null-Leasing ist mehr ein Marketingbegriff als eine fundierte Vertragsgestaltungsvariante.Die Leasingraten enthalten aus der Sicht des Leasingnehmers keinen Aufschlag für Finanzierung, Verwaltung usw. Diese Leasingbewerbung wird insbesondere in der Automobilbranche als ein Instrument der Absatzförderung verwendet. Null-Leasing ergibt sich häufig in der Darstellung auch dadurch, dass die Berechnung von Listenpreisen ausgeht. Tatsächlich zahlt kaum ein Käufer z. B. eines PKWs den Listenpreis. Die Käufern gewährten Rabatte dienen gelegentlich zur Subventionierung der Finanzierung. Ausgehend von marktüblichen Verkaufspreisen handelt es sich mithin häufig nicht um Null-Leasing.Die Sicht der Leasinggesellschaft, Beschaffung zum marktüblichen Verkaufspreis abzüglich eventueller Großkundenrabatte und Subventionen des Herstellers, und die Sicht des Leasingnehmers, Objektwert gleich Listenpreis, füertwert des Leasingnehmers, füertwert gleich Listenpreis, füerthen zu unterschiedlicentes. Manchmal werden Leasinggeschäfte von Herstellern zur Absatzförderung jedoch auch subventioniert. Anders als eine Senkung von Listenpreisen oder hohe Rabatte auf Listenpreise beschädigt das ein Qualitätsimage einer Marke nicht.Vorteile versprechen sich Hersteller durch die Subvention auch für Folgegeschäfte, die sie durch eine dauerhafte Kundenbindung über den Leasingvertrag und die genaue Kenntnis des Datums einer notwendigen Ersatzbeschaffung erleichtert sehen.

- Der Begriff Null-Leasing wird manchmal auch für Vertragsgestaltungen insbesondere von Fahrzeugleasingverträgen benutzt, bei der eine hohe Mietvorauszahlung, ein hoher kalkulierleemplunge, ein hoher kalkulierlée de montée de génétée de nédéné.Der Verzehr des Objektes während der Leasingvertragslaufzeit ist praktisch durch die Mietvorauszahlung bezahlt. Falls der Leasingnehmer das Risiko für den meist hohen Restwert trägt, kann diese Variante mit erheblichen Kosten am Vertragsende verbunden sein.

Steuerrechtliche Abgrenzung [Bearbeiten | Quelltext Bearbeiten]

Im nationalen Steuerrecht werden Kriterien Definiert, die Leasingverträge von Mietkaufverträgen, Abzahlungsgeschäften usw. abgrenzen. Die Kriterien sind von Land zu Land Variierend.Werden die Kriterien für die wirtschaftliche Zuordnung des Objektes zum Leasinggeber nicht erfüllt, wird ein zivilrechtlicher Leasingvertrag steuerlich wie ein Mietkaufvertrag oder ein Abzahlungsgeschäft behandelt. In diesem Fall ist der Vertragsnehmer wirtschaftlicher Eigentümer des Objektes.

Gewerbetreibende können Steuer- und Bilanzvorteile mit der Beschaffung von Investitionsgütern durch Leasing nur dann erzielen, wenn der Leasinggeber wirtschaftlicher Eigentümer der Objekte ist.

Ein Leasingvertrag, der steuerrechtlich wie ein Mietkaufvertrag или ein Abzahlungskauf gewertet wird, bleibt zivilrechtlich ein Leasingvertrag. Eine zivilrechtliche Übertragung des juristischen Eigentums am Laufzeitende erfordert die zivilrechtliche Gestaltung als Mietkaufvertrag.

Deutschland [Bearbeiten | Quelltext Bearbeiten]

Eine Eigentumsübertragung an den Leasingnehmer darf nicht das fest vereinbarte oder wahrscheinliche Ziel eines Leasingvertrages sein, der ansonsten steuerrechtlich als Mietkaufvertrag qualifiziert wird.Eine vereinbarte Kaufoption des Leasingnehmers darf nicht günstig sein, а также beispielsweise unter dem Buchwert des Objektes bei Vertragsende liegen, da der Gesetzgeber in diesem Fall unterstellt, dass das Ausüben der Kauumstrausdiegés ereits der Kaumsfoger déstegés ereits der Kauumsfoger déstegés ereits der Kaumsfoges ereigent der. Wenn das Vertragsobjekt durch eine Vertragsdauer nahe der betriebsgewöhnlichen Nutzungsdauer praktisch verzehrt ist, ordnen die Finanzbehörden das wirtschaftliche Eigentum dem Vertragsnehmer zu.Bei einem Vollamortisationsvertrag über eine kurze Laufzeit gehen die Finanzbehörden davon aus, dass das wirtschaftlich unvernünftig ist und unterstellen verdeckte Nebenabreden zur Eigentumsübertragung.

Ein Nutzungsüberlassungsvertrag über ein mobiles Wirtschaftsgut wird steuerrechtlich wie ein Mietkaufvertrag mit Zuordnung des wirtschaftlichen Eigentums am Objekt zum Vertragnehmer qualifiziert, wenn

- bei Vollamortisationsverträgen die Laufzeit des Vertrages kleiner als 40% or größer als 90% der betriebsgewöhnlichen Nutzungsdauer des Objektes ist (40-90-Regel)

- eine Verlängerungsoption vereinbart ist, wobei der Barwert der Verlängerungsmiete kleiner ist als der Buchwert des Objektes zum Optionszeitpunkt

- eine Kaufoption vereinbart ist, wobei der Kaufoptionspreis kleiner ist als der Buchwert des Objektes zum Optionszeitpunkt

- eine Beteiligung des Vertragsnehmers an den kalkulierten Restwert übersteigenden Verwertungserlösen des Vertragsgebers nach Laufzeitende von mehr als 75% vereinbart ist

- ein nicht взаимозаменяемые Objekt Gegenstand des Vertrages ist

Trifft keines dieser Kriterien zu, wird das wirtschaftliche Eigentum am Objekt dem Leasinggeber zugeordnet, und der Vertrag wird auch steuerchnft als Leasingchafttrag des Objekt Zuke.Für Immobilienleasing gelten abweichende Kriterien.

Leasingfähige Güter mit Zuordnung zum Leasinggeber nach Steuerrecht oder Wirtschaftsrecht können Mobilien, Immobilien und bedingt immaterielle Wirtschaftsgüter sein, sofern diese auch für Dritte von Nutzen sind. Ein speziell für ein Unternehmen hergestelltes und nur von diesem nutzbares Objekt ist steuerrechtlich Allerdings immer dem Leasingnehmer zuzuordnen (sog. Spezial-Leasing).

Bei einem Mietkaufvertrag ist das Objekt dem Mietkäufer wirtschaftlich zuzurechnen.Dieser muss sowohl das Objekt als auch die Verpflichtungen aus dem Mietkaufvertrag in seine Bilanz aufnehmen. Die monatlichen Kosten bestehen aus dem Zinsanteil der Mietkaufraten und der Abschreibung des Objektes.

Bei einem die steuerrechtlichen Bestimmungen erfüllenden Leasingvertrag ist das Objekt dem Leasinggeber wirtschaftlich zuzurechnen. Die Leasingraten sind in voller Höhe die monatlich ansetzbaren Kosten eines gewerblichen Leasingnehmers, der das Objekt weder als Anlagevermögen ausweist, noch Dauerschulden aus dessen Finanzierung bilanzieren muss.

20% от Leasingraten für bewegliche Anlagegüter (§ 8 Nr. 1d) GewStG) и 50% (до 31 декабря 2009 г .: 65%) от Leasingraten für unbewegliche Anlagegüter (§ 8 Nr. 1e) GewStmen de Undereitresens 2008) sindreit. von gewerblichen Leasingnehmern dem Gewinn zur Ermittlung der Bemessungsgrundlage für die Gewerbesteuer wieder hinzuzurechnen. Die gewerbesteuerlichen Vorteile von Leasing sind damit praktisch entfallen, zumal gleichzeitig die Einbeziehung von bezahlten Zinsen für Kredite in den Gewerbeertrag reduziert wurde.В einer Publikation des Forschungsinstitut für Leasing an der Universität zu Köln wird eine Benachteiligung von Leasing festgestellt. [5]

Schweiz [Bearbeiten | Quelltext Bearbeiten]

Лизинг вирда в Швейцарии как Gebrauchsüberlassung besonderer Art qualifiziert. Die Bilanzierung des Eigentums beim Leasinggeber und vollständiger Ansatz der Leasingraten, dort Leasingzinsen genannt, als Betriebsausgabe des Leasingnehmers ist die übliche Rechnungslegung dieser Geschäfte.Die Rechtsprechung und Empfehlungen des Schweizerischen Leasingverbandes (SLV), der nach eigenen Angaben die meisten Schweizer Leasingnehmen vertritt, [6] Definieren die Bedingungen für die vorgenannte Behandlung unscharf. Die Laufzeiten der Leasingverträge sind an den Abschreibungszeiten zu orientieren und eine Steuerumgehungsabsicht muss ausgeschlossen sein. Ein Finanzierungsleasingvertrag (nach Определение von Finanzierungsleasing in der Schweiz) soll nach einem Codex des SLV zwei Drittel der wirtschaftlichen Nutzungsdauer des Leasingobjektes nicht unterschreiten.Nennenswerte Steuervorteile können schweizerische Leasingnehmer nach Angaben des SLV nicht erzielen. [7]

Österreich [Bearbeiten | Quelltext Bearbeiten]

In diesem Artikel oder Abschnitt fehlen noch folgende wichtige Informationen: s. Überschrift — Hgn-p 19:03, 8. Dez. 2009 (CET) Hilf der Wikipedia, indem du sie recherchierst und einfügst.Das Bundesministerium für Finanzen trifft in den Einkommensteuerrichtlinien 2000 (EStR 2000; Rz. 135 ff.) Eine der deutschen Mietkaufdefinition entsprechende Abgrenzung zu Leasing, im Detail gibt es jedoch Abweichungen de Leasing, im Detail gibt es jedoch Abweichungendezungen de zenzungen de leasing.

Eine Reihe von Besonderheiten gibt es im Fahrzeugleasing. Der Vorsteuerabzug ist sowohl bei Kauf als auch bei Leasing ausgeschlossen. Eine Luxusgrenze beginzt den maximal abschreibbaren Anschaffungspreis eines Fahrzeuges und mithin den anteilig als Betriebsausgabe ansetzbaren Anteil einer Leasingrate.