Коэффициент платежеспособности формула: Коэффициенты платежеспособности предприятия. 6 формул расчета

Формула коэффициента платежеспособности

Понятие коэффициента платежеспособности

Любое предприятие веет расчеты с контрагентами, используя денежные средства при покупке сырья и материалов, оплате кредитов, приобретении фондов. Движение денежных средств оказывает прямое воздействие на весь производственный процесс компании. По этой причине все предприятия проводят анализ денежных потоков с целью планирования и прогнозирования наиболее успешных вариантов развития своего бизнеса. Одним из самых эффективных инструментов в этой сфере является показатель платежеспособности.

Формула коэффициента платежеспособности помогает выяснить эффективность деятельности любой компании.

Виды задолженности

Для лучшего понимания формулы коэффициента платежеспособности необходимо рассмотреть задолженность предприятия, которая в соответствии с временным характером может быть двух видов. Долгосрочная задолженность представляет собой возможность оплаты обязательств со сроками более года, при этом анализ данного вида задолженности предполагает рассмотрение нескольких показателей:

- Чистый капитал компании,

- Отношение заемных и собственных средств,

- Графики погашения задолженности,

- Покрытие процентов и др.

Краткосрочная задолженность представляет собой возможность оплаты по обязательствам в течение одного года. Она предполагает расчет соотношения текущих активов и задолженности краткосрочного характера.

Формула коэффициента платежеспособности

При расчете коэффициента платежеспособности применяют следующую формулу:

Кпл = СА / (Зкр + Здолг)

Здесь К пл – показатель платежеспособности,

СА – сумма активов предприятия,

Зкр – сумма краткосрочной задолженности,

Здолг – сумма долгосрочной задолженности.

Формула восстановления платежеспособности

Также следует рассмотреть формулу восстановления платежеспособности, которая выглядит следующим образом:

Квп = (ТЛ + 6 / Т(ТЛ — ТЛ нач.)) / 2

Здесь Квп– показатель восстановления платежеспособности,

ТЛ нач. – показатель текущей ликвидности на начало периода,

Т – отчетный период.

В данной формуле цифра 6 отражает период шесть месяцев (период потери платежеспособности).

Для определения показателя текущей ликвидности (ТЛ) нужно рассчитать отношение суммы текущих активов ккраткосрочной задолженности предприятия:

ТЛ = ОА / КО

Здесь ОА – сумма оборотных активов,

КО – сумма краткосрочных обязательств.

Примеры решения задач

Коэффициент платежеспособности предприятия — формула расчета

Современное предприятие – это целый комплекс отделов, непрерывные денежные потоки, заключаемые контракты, поставки, переговоры, одним словом, сложная система, которая требует регулярного мониторинга. Если у предприятия возникают проблемы, обнаружить из сразу невозможно без применения специальных экономических инструментов. В материале мы поговорим об одном из них, а именно коэффициенте текущей платежеспособности. Что он позволяет увидеть, в каких случаях применяется, как рассчитывается – ответы на эти и другие вопросы, позволяющие вам разобраться в теме, вы прочитаете в нашем материале.

Что такое платежеспособность?

Финансовая платежеспособность – это возможность компании выполнять свой финансовый календарь; наличие средств или их эквивалентов в объеме, достаточном для погашения кредиторской задолженности. Некоторые экономисты настаивают на том, что платежеспособность находится в тесной связи с устойчивостью предприятия. Обеспеченность запасов источниками – это суть устойчивости, однако платежеспособность является ее внешним проявлением.

Некоторые экономисты настаивают на том, что платежеспособность находится в тесной связи с устойчивостью предприятия. Обеспеченность запасов источниками – это суть устойчивости, однако платежеспособность является ее внешним проявлением.

Общая экономическая платежеспособность должна быть понятна каждому человеку, даже далекому от экономике – ведь с ней сталкивается каждый. Если гражданин имеет средства, которых хватает на погашение разнообразных обязательств, не только кредитов, но и, например, для оплаты коммунальных услуг – его следует считать платежеспособным. Обратная медаль платежеспособности – банкротство, отсутствие средств для погашения обязательств.

Конечно, предприятия делают все возможное, чтобы коэффициент общей платежеспособности был высоким, ведь данный параметр является чувствительным индикатором успешности работы компании. Как же рассчитываются финансовые коэффициенты платежеспособности? Рассказываем дальше!

На основе чего рассчитывается коэффициент текущей платежеспособности?

Чтобы понять уровень платежеспособности предприятия, экономисты изучают бухгалтерский баланс. Его анализируют для того, чтобы определить стоимость активов, его обязательства и размер собственного капитала. Чтобы вывести все эти оценки, экономист проводит действительно титаническую работу – он анализирует структуру имущества, рассчитывает все займы, кредиты и платежи по ним, определяет степень ликвидности баланс, проводит расчет коэффициентов восстановления платежеспособности и финансовой устойчивости.

Его анализируют для того, чтобы определить стоимость активов, его обязательства и размер собственного капитала. Чтобы вывести все эти оценки, экономист проводит действительно титаническую работу – он анализирует структуру имущества, рассчитывает все займы, кредиты и платежи по ним, определяет степень ликвидности баланс, проводит расчет коэффициентов восстановления платежеспособности и финансовой устойчивости.

Подобную работу для предприятий часто выполняют внешние, временные сотрудники, поскольку не каждый бухгалтер имеет достаточные знания для проведения расчета.

Мгновенная или текущая платежеспособность

Если взять ликвидные активы и кредиторскую задолженность со сроком погашения обязательств до одного года – и сопоставить их друг с другом, получится коэффициент, отражающий платежеспособность (или же ликвидность предприятия) на сегодня.

Среднесрочная и долгосрочная платежеспособность

Тут нам потребуется чистый капитал, соотношение заемного и собственного капитала, а также график погашения кредитных средств и сумма по процентам.

Коэффициент восстановления платежеспособности

Коэффициент восстановления платежеспособности – это дополнительный экономический инструмент, который можно использовать на основе коэффициента платежеспособности, формула которого представляет собой простое математическое уравнение: активы минус пассивы (обязательства по кредитам и займам)

Параметр восстановления платежеспособности – показатель, показывающий реальную возможность восстановить платежеспособность в определенный срок. Как правило, берется шестимесячный срок. Учитывается восстановление до показателей ликвидности, считающихся нормальными. Проще говоря, формула применяется, чтобы спрогнозировать дальнейшее функционирование компании.

Коэффициент восстановления требует расчета и применения следующих параметров.

- Ф – фактическое значение коэффициента ликвидности, рассчитанное по формуле для текущей платежеспособности предприятия.

- К1н – показатель текущей ликвидности на дату начала отчетного периода.

- К1норм – нормативное значение ликвидности, то, к чему стремится компания.

- П – период восстановления платежеспособности в месяцах.

Формула выглядит так: Квп = [К1ф + 6/T(К1ф — К1н)] / К1норм

Как же проанализировать коэффициенты платежеспособности предприятия?

Расшифровывать значения полученных коэффициентов гораздо проще, чем их считать. Например, результат более единицы, означает, что у предприятия есть реальная возможность за указанный период в 6 месяцев достичь желаемых показателей по платежеспособности.

Коэффициент менее единицы говорит о том, что шансов на восстановление желаемых результатов нет.

Конечно, имеет значение и размер коэффициента. Очевидно, что в более выгодном положении находится компания, имеющая коэффициент 0,9, чем фирма с коэффициентом 0,1. Так что экономисты не только заявляют «да» или «нет» в ответ на вопрос о восстановлении, но и подсказывают, насколько скоро коэффициент перевалит за желанную отметку в единицу и у предприятия появятся шансы на успех.

Коэффициент утраты платежеспособности

Коэффициент общей утраты платежеспособности показывает вероятность ухудшения показателя текущей ликвидности в течение следующих трех месяцев. Как видите, этот показатель является зеркальным отражением предыдущего. Применять их одновременно не всегда целесообразно. Если компания работает успешно и нет причин думать, что ее состояние ухудшится, следует применить коэффициент восстановления.

Рассчитать коэффициент можно с применением уже знакомых для нас показателей, определив отношение расчетного коэффициента текущей ликвидности к установленному значению.

Куп = [К1ф + 3/T(К1ф — К1н)] / К1норм

Расшифровка некоторых значений из формулы:

- К1н – показатель текущей ликвидности на дату начала отчетного периода.

- К1норм – нормативное значение ликвидности, то, к чему стремится компания.

- П – период восстановления платежеспособности в месяцах.

Формула выглядит так: Квп = [К1ф + 6/T(К1ф — К1н)] / К1норм

Показатель более единицы говорит о том, что компания сохранит платежеспособность в ближайших три месяца. Если же получившееся число ниже единицы – существует реальная угроза снижения ликвидности в ближайших три месяца. Как и в предыдущем случае советуем смотреть на величину получившегося числа.

Если же получившееся число ниже единицы – существует реальная угроза снижения ликвидности в ближайших три месяца. Как и в предыдущем случае советуем смотреть на величину получившегося числа.

Итоги материала

Ликвидность или платежеспособность – термин, с которым сталкиваются практически все люди. Для юридических лиц, предприятий и бизнесменов, он означает динамику развития компании, то, насколько успешной или неуспешной будет работа в дальнейшем. Расчет общего коэффициента финансовой платежеспособности требует значительных умственных и временных затрат, поэтому работу часто поручают опытным экономистам. Получив значение платежеспособности, можно при помощи дополнительных формул спрогнозировать динамику ликвидности на 3 и 6 месяцев.

Надеемся, материал был полезным для вас. Помните, что рассчитывать коэффициент следует не реже, чем один раз в год, чтобы держать руку на пульсе.

Коэффициент платежеспособности — Answr

Показатель платежеспособности компании, отражающий ее способность погасить свои все свои обязательства.

Для определения платежеспособности необходимо найти отношение собственного капитала предприятия к заемному. Для акционерного общества — это отношение всего акционерного капитала к активам (собственным средствам) компании. Таким образом, он характеризует долю вложенных владельцем компании средств от ее общего капитала.

Виды детерминантов платежеспособности

Для характеристики платежеспособности предприятия существует несколько коэффициентов. Рассмотрим их более подробно.

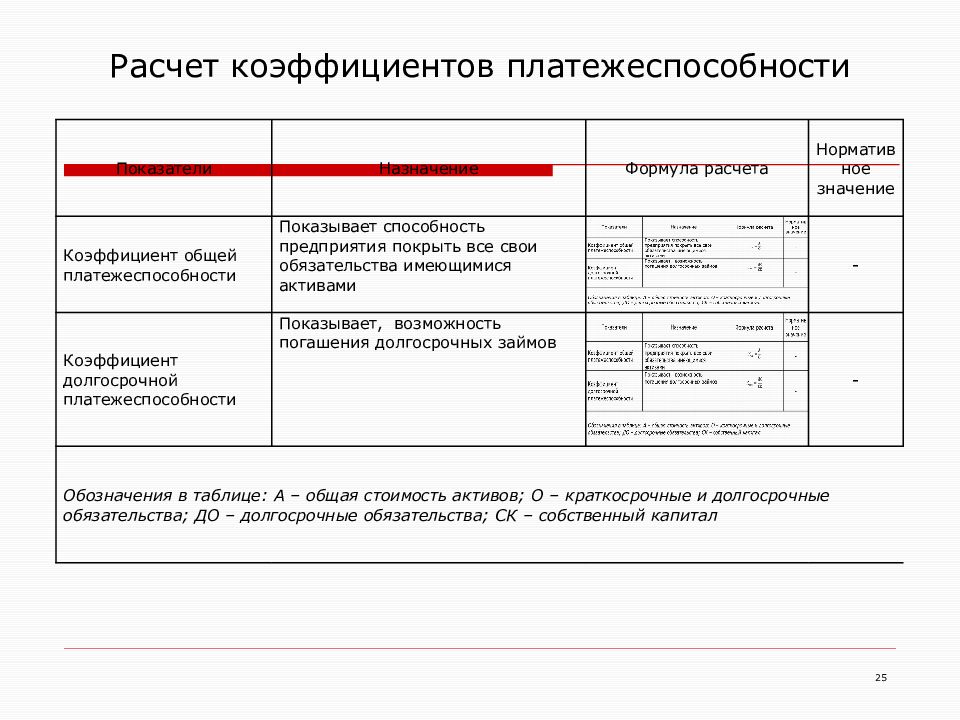

- Коэффициент общей платежеспособности — демонстрирует способность фирмы покрывать все ее обязательства за счет всех ее средств. Под всеми обязательствами предприятия подразумеваются все ее долги. Расчет производится по следующей формуле:

КОП = Все активы / (Текущие + долгосрочные обязательства)

Рекомендуется, чтобы данное значение было больше 2.

- Коэффициент ликвидности (или текущей платежеспособности) — характеризует возможность предприятия покрывать все свои заемные средства с помощью оборотных активов.

Для определения данного коэффициента используется следующая формула:

Для определения данного коэффициента используется следующая формула:

КЛ = Оборотные активы / краткосрочные обязательства

Как и в прошлом случае, оптимальное значение должно быть больше 2. Однако, чем оно выше, тем больше уверенность заемщиков в сохранности своих средств.

- Коэффициент собственной обеспеченности — данный показатель демонстрирует обеспеченность предприятия собственным капиталом как гарантию его финансовой устойчивости. Формула:

КСО = Собственный капитал / оборотные активы

Рекомендуется, чтобы значение данного коэффициента превышало 0,1 и чем оно больше, тем больше гарантий стабильности предприятия.

- Коэффициент потери платежеспособности — помогает заемщикам минимизировать риски, показывая, насколько быстро предприятие может утратить свою способность погасить перед ними обязательства. Формула для расчета данного коэффициента следующая:

КПП = (КЛ (на конец периода) + (норма платежеспособности / отчетный период − КЛ (на начало периода)) / 2

Превышение данным коэффициентом 1 означает отсутствие рисков по погашению обязательств.

Таким образом, при привлечении предприятием внешнего финансирования для расширения бизнеса крайне важно учитывать платежеспособность компании или ее способность погасить долги. Были рассмотрены базовые коэффициенты, показывающие платежеспособность компании. Учет данных коэффициентов необходим как заемщикам для удостоверения в сохранности их средств, так и самой компании для минимизации рисков банкротства.

Самое важное из финансового анализа предприятия: показатели финансового экспресс-анализа — База знаний Учебного центра BRP ADVICE

Итак, вы уже знаете, что такое финансовая отчетность, как она составляется и что в ней отражается. Если не знаете, то все это подробно объясняется в нашей статье.

В этот раз мы расскажем, какие важные показатели можно рассчитать на основании финансовой отчетности, и что из этих расчетов будет видно.

Одно из направлений нашей деятельности – это сопровождение банкротств. И мы видим, что, к сожалению, многие руководители упускают из виду обязанность следить за финансовыми результатами бизнеса. И, если у компании начинаются тяжелые времена, то компания должна инициировать процедуру банкротства самостоятельно. Когда банкротство инициируют кредиторы, велика вероятность того, что для расчета с ними будет использоваться имущество руководителя компании и/или ее собственников. И да, это касается и обществ с ограниченной ответственностью. Проще говоря, ответственность в этих обществах не такая уж и ограниченная.

И, если у компании начинаются тяжелые времена, то компания должна инициировать процедуру банкротства самостоятельно. Когда банкротство инициируют кредиторы, велика вероятность того, что для расчета с ними будет использоваться имущество руководителя компании и/или ее собственников. И да, это касается и обществ с ограниченной ответственностью. Проще говоря, ответственность в этих обществах не такая уж и ограниченная.

Кстати, в 2014 году Конституционный суд России разрешил также взыскивать выплаченные премии с сотрудников предприятий-банкротов.

Что это за финансовые результаты и показатели, за которыми нужно следить? Большинство руководителей очень внимательно следит за разными видами рентабельности: продаж, активов, собственного капитала и так далее. Но есть еще блок показателей, характеризующих финансовую устойчивость общества. Эти коэффициенты говорят о том, может ли компания рассчитаться с кредиторами, насколько быстро это возможно, не нанесет ли такой расчет бизнесу непоправимый вред. То есть они показывают финансовую независимость, устойчивость, платежеспособность и ликвидность компании.

То есть они показывают финансовую независимость, устойчивость, платежеспособность и ликвидность компании.

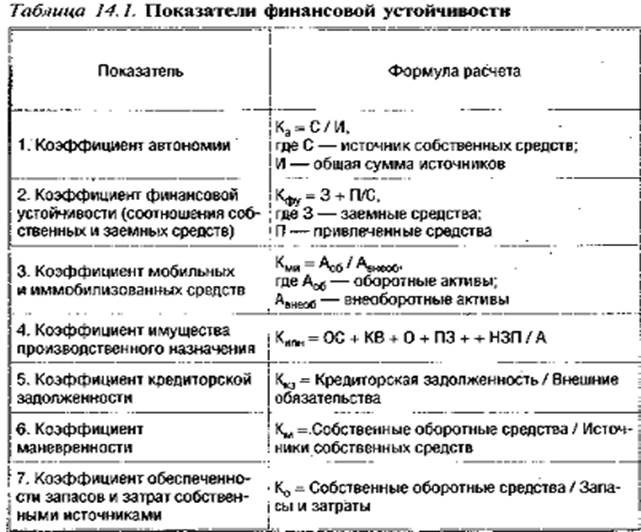

Коэффициент финансовой независимости (автономии)

Начнем с финансовой независимости. Ее характеризует, пожалуй, один из самых важных показателей – коэффициент финансовой независимости. Второе его название – коэффициент автономии. Рассчитывается этот коэффициент очень просто: нужно взять в балансе общую величину капитала и резервов и разделить это значение на общую сумму активов или пассивов (как вы помните, сумма активов должна быть равна сумме пассивов).

У этого коэффициента есть стандартное рекомендованное значение – это 0,5. То есть все, что есть у предприятия должно быть на 50% сформировано за счет собственного капитала (уставного капитала, накопленной прибыли и так далее). Если значение меньше 0,5, то финансовое положение предприятие считается не очень хорошим. Но рекомендованное значение имеет несколько условный характер: в разных отраслях сложились совершенно разные обычаи делового оборота. В каких-то отраслях очень высока доля заемных средств, это, например, строительство и девелопмент. В других отраслях преобладают собственные средства, например, маркетинговые исследования. Соответственно и оптимальные значения для разных отраслей будут отличаться. Как узнать нормальное значение для вашей отрасли? Найти нужные данные по РФ вам поможет Единая межведомственная информационно-статистическая система: http://www.fedstat.ru/indicators/start.do, или Федеральная служба государственной статистики и их база данных: http://cbsd.gks.ru/ Для других стран смотрите официальный сайт органов государственной статистики.

В каких-то отраслях очень высока доля заемных средств, это, например, строительство и девелопмент. В других отраслях преобладают собственные средства, например, маркетинговые исследования. Соответственно и оптимальные значения для разных отраслей будут отличаться. Как узнать нормальное значение для вашей отрасли? Найти нужные данные по РФ вам поможет Единая межведомственная информационно-статистическая система: http://www.fedstat.ru/indicators/start.do, или Федеральная служба государственной статистики и их база данных: http://cbsd.gks.ru/ Для других стран смотрите официальный сайт органов государственной статистики.

Укрупненные данные по нескольким отраслям за 2014 год собраны в таблице ниже.

Таблица. Коэффициент автономии на отчетные даты 2014 года

В процентах

Отрасль | на 01.01.2014 | на 01.04.2014 | на 01.07.2014 | на 01.10.2014 |

Операции с недвижимым имуществом, аренда и предоставление услуг | 40,06 | 51,08 | 50,84 | 50,7 |

Производство пищевых продуктов, включая напитки, и табака | 29,24 | 40,34 | 40,33 | 39,39 |

Производство резиновых и пластмассовых изделий | 31,6 | 38,55 | 41,57 | 41,04 |

Сельское хозяйство, охота и лесное хозяйство | 33,92 | 42,92 | 41,29 | 41,98 |

Строительство | 10,33 | 26,37 | 24,89 | 25,38 |

Транспорт и связь | 45,92 | 66,22 | 66,38 | 65,45 |

Источник: Единая межведомственная информационно-статистическая система: http://www.fedstat.ru/indicators/start.do, проверено 23.01.2015

Значения в таблице выше можно детализировать по видам деятельности и регионам, используйте эти значения как первый индикатор. Если вы к нему приблизились, вы точно находитесь в зоне риска.

Не допускайте ситуации, в которой значение коэффициента автономии заметно ниже среднего по отрасли. Иначе ваш бизнес может быть признан неплатежеспособным.

Коэффициент абсолютной ликвидности

Следующий важный коэффициент – это коэффициент абсолютной ликвидности. Этот коэффициент показывает, насколько компания способна погасить текущие обязательства за счет собственных средств. Упрощенно смысл коэффициента абсолютной ликвидности можно объяснить так: если кредиторы решат обанкротить какой-то бизнес и обратятся с иском о взыскании задолженности и признании должника банкротом, какую часть таких обязательств должнику удастся погасить в кратчайшие сроки, то есть за счет денежных средств и их эквивалентов. К эквивалентам могут относиться краткосрочные финансовые вложения, однако нужно учитывать, что такие вложения бывают более и менее ликвидные. Например, облигации системно-значимых банков более ликвидны, чем вексель ООО «Ромашка-2014 Плюс».

Рассчитывается коэффициент абсолютной ликвидности так: общая сумма денежных средств и сумма краткосрочных финансовых вложений, указанных в балансе, делится на общую сумму краткосрочных обязательств.

Несмотря на кажущуюся легкость анализа (чем коэффициент больше, тем лучше), он не так прост. С одной стороны, конечно, чем большую долю краткосрочных обязательств вы можете мгновенно погасить, тем более устойчив ваш бизнес. С другой стороны, большие остатки денежных средств – это свидетельство их неэффективного использования. Если в бизнесе есть постоянно растущий остаток денежных средств, их целесообразно либо реинвестировать в этот бизнес (раз он такой успешный), либо инвестировать в другие отрасли (раз такая квалифицированная команда), либо вознаграждать сотрудников, топов, акционеров.

Исходя из этого считается, что нормальное значение коэффициента абсолютной ликвидности – от 0,15. То есть не менее 15% краткосрочных обязательств обеспечено денежными средствами и их эквивалентами. Есть и предельно допустимый минимум: если значение коэффициента меньше 0,01, то, скорее всего, положение предприятия – критическое.

С поиском отраслевых значений для анализа коэффициента абсолютной ликвидности ситуация несколько сложнее, чем с коэффициентом автономии. Статистических данных по самому коэффициенту немного, возможно, вам придется рассчитать его на основании статданных бухгалтерской отчетности.

Коэффициент текущей ликвидности

Следующий показатель – это коэффициент текущей ликвидности. Он показывает примерно то же, что и коэффициент абсолютной ликвидности: способен ли должник рассчитаться по своим краткосрочным обязательствам. Только на этот раз предполагается для расчета использовать все ликвидные оборотные активы. То есть коэффициент текущей ликвидности показывает, сможет ли компания рассчитаться по текущим долгам и сохранить при этом внеоборотные активы для возобновления деятельности при нормализации ситуации.

Рассчитывается коэффициент текущей ликвидности так: общая сумма ликвидных оборотных активов делится на общую сумму краткосрочных обязательств. Оборотные активы указаны в балансе. Но, как и в случае с коэффициентом абсолютной ликвидности, при расчете текущей ликвидности из оборотных активов могут исключаться неликвидные активы, например, тот самый вексель ООО «Ромашка-2014 Плюс», если векселедатель неплатежеспособен.

Считается, что нормальное значение этого коэффициента – больше 2 (или 200%). То есть ликвидные оборотные активы должны быть вдвое больше текущих обязательств. Проще говоря, компания сможет рассчитаться с кредиторами, даже если продаст для этого все оборотные активы с 50% дисконтом.

Допустимо, если значение этого коэффициента кратковременно опускается в диапазон от 1 до 2, хотя это и является плохим сигналом в развитии предприятия.

Отраслевые особенности тоже могут накладывать коррективы на нормальное значение коэффициента. Например, при высокой ликвидности запасов нормальное значение коэффициента может быть несколько ниже, чем при их низкой ликвидности.

Укрупненные данные по нескольким отраслям за 2014 год собраны в таблице ниже.

Таблица. Коэффициент текущей ликвидности на отчетные даты 2014 года

В процентах

Отрасль | на 01.01.2014 | на 01.04.2014 | на 01.07.2014 | на 01.10.2014 |

Операции с недвижимым имуществом, аренда и предоставление услуг | 154,03 | нет данных | 149,3 | 151,48 |

Производство пищевых продуктов, включая напитки, и табака | 142,06 | нет данных | 141,87 | 139,51 |

Производство резиновых и пластмассовых изделий | 154,17 | нет данных | 135,13 | 141,59 |

Сельское хозяйство, охота и лесное хозяйство | 174,37 | нет данных | 174,53 | 174,99 |

Строительство | 124,74 | нет данных | 119,26 | 123,29 |

Транспорт и связь | 343,12 | нет данных | 152,28 | 145,96 |

Источник: Единая межведомственная информационно-статистическая система: http://www.fedstat.ru/indicators/start.do, проверено 23.01.2015

Значения в таблице выше можно детализировать по видам деятельности и регионам, используйте эти значения как первый индикатор. Если вы к нему приблизились, вы точно находитесь в зоне риска.

Не допускайте ситуации, в которой значение коэффициента текущей ликвидности заметно ниже среднего по отрасли. Иначе ваш бизнес может быть признан неплатежеспособным.

Степень платежеспособности по текущим обязательствам

Еще один важный показатель – это степень платежеспособности по текущим обязательствам. Она показывает, как быстро должник сможет рассчитаться по краткосрочным обязательствам, если на погашение пойдет вся выручка компании. Этот показатель носит несколько условный характер: вряд ли кто-то сможет длительное время всю свою выручку направлять на погашение текущих обязательств и не будет совершать текущие налоговые платежи, реинвестировать, закупать новые материалы, выплачивать зарплату и так далее. Однако этот показатель может быть весьма информативным.

Рассчитывается степень платежеспособности по текущим обязательствам так: общая сумма краткосрочных обязательств, указанных в балансе, делится на среднемесячную выручку. Среднемесячная выручка – это выручка за период, указанная в отчете о финансовых результатах (о прибылях и убытках), деленая на число месяцев в этом периоде.

У этого показателя нет общепринятого нормативного значения. Да и рассматривать его значение на одну отдельно взятую дату достаточно тяжело. Информативность этого показателя проявляется в динамике. Если степень платежеспособности растет, значит состояние бизнеса ухудшается. Если степень платежеспособности снижается, то положение компании становится лучше. При анализе динамики необходимо учитывать сезонность, если она есть в вашем бизнесе.

Резюме

Каждая компания должна следить за финансовыми результатами. Это касается не только прибыли и рентабельности, но также финансовой устойчивости и платежеспособности. Четыре очень важных показателя, за которыми обязательно нужно следить, — это коэффициент автономии, коэффициент абсолютной ликвидности, коэффициент текущей ликвидности, степень платежеспособности по текущим обязательствам. Коэффициент автономии имеет нормативное значение, он должен быть больше 0,5 (50%), но его следует также сравнивать и с положением дел в отрасли / регионе. Коэффициент абсолютной ликвидности никак не должен быть меньше 0,01 (1%), но лучше поддерживать его на уровне от 0,15 (15%). Коэффициент текущей ликвидности должен быть больше 2 (200%), его также можно сравнивать с отраслевыми значениями, и в отдельные периоды его значение может временно опускаться до 1. Степень платежеспособности по текущим обязательствам нужно анализировать в динамике, и она не должна расти. Ее стремительный рост – крайне опасный сигнал в развитии предприятия.

В этой статье мы привели только 4 показателя, которые, на наш взгляд, наиболее важны и сравнительно просто рассчитываются. Следите за показателями, характеризующими финансовое положение вашей компании. Расчет этих показателей по бухгалтерской отчетности полезен для предупреждения банкротств и смягчения последствий для руководителей и собственников в случае кризиса. Финансовый анализ на основании управленческой отчетности поможет руководству раньше принимать необходимые решения и повышать реальную устойчивость бизнеса.

Если финансовое положение резко ухудшилось, не принимайте непродуманные решения, это может только навредить. Мы настоятельно рекомендуем не бросать компанию и не совершать фиктивных сделок, в том числе по ее продаже, последствия для вас могут стать очень дорогими. В таком случае доказать, что это преднамеренное банкротство, очень просто. Лучше позвоните нам, мы посоветуем, как вам сохранить активы и спасти бизнес.

Остались вопросы? Пишите нам в форму обратной связи и записывайтесь на курс по финансовому анализу или курс по финансовому моделированию.

Понравилась статья? Узнайте больше раньше других: заходите на нашу страницу в ВКонтакте и подписывайтесь на новости.

Желаем вам успешной работы!

Ваш Виктор Рыбцев

и команда Учебного центра BRP ADVICE.

Коэффициенты платежеспособности предприятия | Школа финансового анализа и инвестиционной оценки Жданова Василия и Жданова Ивана

Автор Zorg На чтение 3 мин. Просмотров 192 Опубликовано

Важными коэффициентами, отвечающими за финансовую устойчивость и надежность предприятия, являются коэффициенты платежеспособности.

Под платежеспособностью будем понимать – способность предприятия (организации) в полном объеме и своевременно расплачиваться по своим обязательствам.

Следует различать платежеспособность и кредитоспособность, если платежеспособность – это возможность предприятия расплачиваться активами перед кредиторами, то кредитоспособность – это возможность расплачиваться за свои обязательства перед кредиторами денежными средствами, которые являются самыми ликвидными активами. Высокая степень платежеспособности не всегда показывает высокую степень финансовой устойчивости, потому что при выплате обязательств не только денежными средствами, но и активами (продажа станков, зданий, сооружений, и т.д.) нарушается производственный и финансовый цикл.

Различные виды активов предприятия по разному обращаются в деньги, поэтому предприятию необходимо ранжировать активы по степени ликвидности.

Поэтому платежеспособность определяется по двум параметрам:

- Наличие активов, которые могут быть преобразованы в денежные средства для уплаты долгов и займов;

- Степень ликвидности активов, как скорость их обращения в денежные средства.

Первый этап это расчет чистых активов предприятия, если данная величина отрицательная, то предприятие не имеет собственных средств (капитала) для погашения задолженностей.

Коэффициент обеспеченности собственным средствами является вторым коэффициентом показывающим степень платежеспособности предприятия и рассчитывается:

К о.с.с.= (Собственный капитал – Внеоборотные активы) / Оборотные активы

Норматив по данному показателю составляет >0,1. Многие отечественные предприятия не выполняют данный норматив.

Платежеспособность часто связывают с ликвидностью, что не совсем корректно, так как платежеспособность является комплексным понятием, включающим как наличие собственного капитала (активов), так и ликвидности. Анализ ликвидность позволяет провести оценку способности предприятия своевременно расплатиться по своим обязательствам перед кредиторами. Наличие большой доли внеоборотных активов и большой доли краткосрочных обязательств затрудняет маневренность предприятия при погашении займов, потому что данный вид активов низколиквидный. К ним относят здания, сооружения и т.д., что вызывает сложности при быстрой продаже и переводе в быстро ликвидные активы – денежные средства.

Ликвидность предприятия оценивается с помощью коэффициентов ликвидности, таких как:

- Коэффициент текущей ликвидности;

- Коэффициент абсолютной ликвидности;

- Коэффициент быстрой ликвидности;

- Коэффициент общей ликвидности.

Формула расчета коэффициента текущей ликвидности

Данный коэффициент рассчитается как отношение оборотных активов к краткосрочным обязательствам. По нормативным значениям коэффициент текущей ликвидности должен быть больше 2.

Коэффициент текущей ликвидности = (стр. 290) / (стр.610+стр.620+стр.660)

Формула расчета коэффициента абсолютной ликвидности

Данный показатель рассчитывается как отношение высоколиквидных активов (А1) к краткосрочным обязательствам. Норматив по коэффициенту абсолютной ликвидности >0,2.

Коэффициент абсолютной ликвидности = (стр. 250+стр.260) / (стр. 610+стр.620+стр.660)

Формула расчета коэффициента быстрой ликвидности

Данный коэффициент показывает возможность предприятия (организации) погашать краткосрочные обязательства за счет оборотных активов. Коэффициент быстрой ликвидности схож с коэффициентом текущей ликвидности с той лишь разницей, что в оборотные активы входят высоколиквидные и среднеликвидные активы: денежные средства, запасы ликвидных материалов, дебиторская задолженность малым сроком погашения, запасы полуфабрикатов). Норматив по коэффициенту быстрой ликвидности составляет >0,8.

Коэффициент быстрой ликвидности = (стр.240+стр.250+стр.260)/(стр.610+стр.620+стр.660)

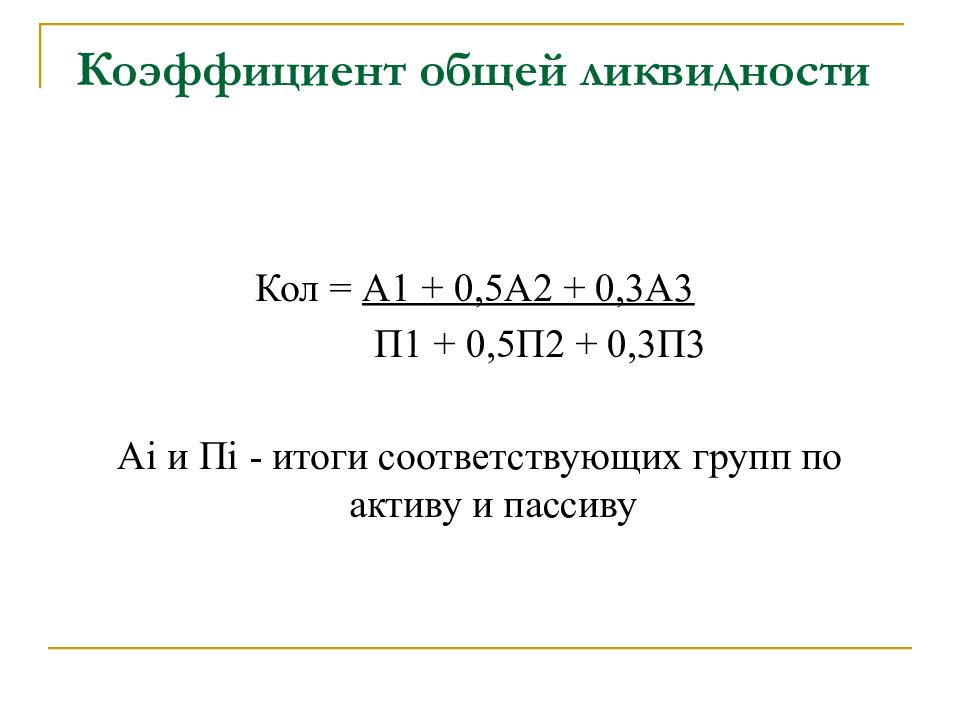

Формула расчета коэффициента общей ликвидности

Коэффициент общей ликвидности определяется как отношение всех ликвидных активов и всех пассивов только с различными весовыми коэффициентами перед активами и пассивами. Высоколиквидные активы и краткосрочные обязательства имеют больший вес нежели низколиквидные активы и долгосрочные обязательства.

Норматив по коэффициенту общей ликвидности >1.

Коэффициент общей ликвидности = (Актив I +½*Актив II + 1/3*Актив III) / (Пассив I+ ½*Пассив II+ 1/3*Пассив III).

Автор: к.э.н. Жданов И.Ю.

Почта: [email protected]

Сайт: www.beintrend.ru

Коэффициент восстановления платежеспособности формула \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Коэффициент восстановления платежеспособности формула (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов: Коэффициент восстановления платежеспособности формулаСтатьи, комментарии, ответы на вопросы: Коэффициент восстановления платежеспособности формула Открыть документ в вашей системе КонсультантПлюс:Статья: К вопросу о соотношении понятий «ликвидность» и «платежеспособность» предприятия

(Швецов Ю.Г., Сабельфельд Т.В.)

(«Финансы», 2009, N 7)В сущности, коэффициент восстановления (утраты) платежеспособности (формула 3) представляет собой отношение расчетного (прогнозного) коэффициента текущей ликвидности к его критериальному значению. Исходя из этого, можно сделать вывод, что согласно данной методике уровень коэффициента текущей ликвидности напрямую характеризует платежеспособность предприятия. Согласно Постановлению Правительства РФ N 367 и Приказу ФСФО России N 16 основными показателями оценки платежеспособности предприятия являются коэффициенты ликвидности (абсолютной, быстрой и текущей).Нормативные акты: Коэффициент восстановления платежеспособности формула Распоряжение ФУДН при Госкомимуществе РФ от 12.08.1994 N 31-р

(ред. от 12.09.1994)

2.2. Коэффициент восстановления платежеспособности определяется по формуле (3.а) как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменение значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным 6 месяцам. Открыть документ в вашей системе КонсультантПлюс:

ФУДН при Госкомимуществе РФ от 13.05.1997 N ВК-03/724

Коэффициент восстановления (утраты) платежеспособности (К3) определяется с учетом коэффициентов текущей ликвидности, рассчитанных по данным на начало и на конец периодов годового баланса организации на 01.01.97 и квартальных балансов 1997 г., по следующей формуле:: Коэффициент восстановления платежеспособности формула Открыть документ в вашей системе КонсультантПлюс:

Статья. «Особенности фармацевтической экономики в рыночных условиях»

(Н.А.Наумова, А.М.Битерякова)

(«Экономический вестник фармации. Приложение: Законодательство, учет, налоги, менеджмент», 2005, N 3)В том случае, если хотя бы один из указанных коэффициентов имеет значение ниже нормативного, рассчитывается коэффициент восстановления платежеспособности (Квпл) за период, установленный равным 6 месяцам, по формуле:

формула. Коэффициенты платежеспособности предприятия :: BusinessMan.ru

Коэффициенты платежеспособности компании выступают в качестве показателей ее устойчивости в финансовом плане. Они отражают возможности фирмы погашать обязательства. Снижение ряда показателей может указывать на приближающееся банкротство. Рассмотрим далее, какие существуют коэффициенты платежеспособности предприятия.

Особенности формирования

Платежеспособность предприятия образуется за счет:

- Наличия активов. Они могут быть представлены в разных видах.

- Степени ликвидности активов. Она определяется по уровню реализуемости средств.

Активы предприятия разделяются на текущие и постоянные. Первые — это те, которые можно превратить в деньги на протяжении производственного периода (12 месяцев). К постоянным относят основные средства, не участвующие в непосредственном выпуске товара. Все активы ранжируются по уровню ликвидности. При анализе определяется скорость их продажи и трансформации в деньги. Чем больше у компании высоколиквидных активов, тем выше ее платежеспособность.

Классификация средств

В зависимости от скорости реализации разделяют:

- Высоколиквидные активы (А1). Они образуют текущие средства компании. Такие активы отличаются наивысшей скоростью реализации и трансформации в финансы. К такой категории относят краткосрочные вклады в ценные бумаги и в банковские организации, денежную наличность в кассе.

- А2 — Быстрореализуемые активы. Они также относятся к текущим средствам. В эту категорию включены дебиторская задолженность (до года) и банковские вклады.

- А3 — Медленно-реализуемые активы. Они, как и предыдущие, составляют текущие средства. К ним относят дебиторскую задолженность с периодом больше года, запасы готовых изделий, материалов, сырья, незавершенное производство, полуфабрикаты, НДС.

- А4 — Труднореализуемые активы. Они формируют постоянные средства. К данной категории относят: сооружения, оборудование, здания, землю, транспорт, а также НМА в виде торговых марок и патентов.

Отличия от кредитоспособности

Платежеспособность тесно связана с этой категорией. Однако между ними есть существенная разница. Как выше было сказано, платежеспособность отражает возможности предприятия погашать обязательства с использованием любых активов. По кредитоспособности оценивается состояние выплачивать задолженность с помощью кратко- и среднесрочных средств. При анализе в этом случае не учитываются постоянные активы (сооружения, земля, здания, транспорт и пр.). Если компания для погашения обязательств будет использовать постоянные и медленно-реализуемые средства, это может привести к падению производственной мощности. В долгосрочной перспективе это, в свою очередь, вызовет снижение финансовой устойчивости.

Ключевые показатели

Платежеспособность предприятия оценивается по следующим коэффициентам:

- Текущей, абсолютной, быстрой и общей ликвидности.

- Восстановления и потери платежеспособности.

Текущая ликвидность имеет значение Ктл>2. Оптимальный уровень находится под влиянием отраслевой принадлежности компании и особенностей ее основной деятельности. Этот коэффициент платежеспособности, таким образом, необходимо всегда сопоставлять не только с выявленными общими нормативными показателями, но и со средними отраслевыми значениями. Расчет осуществляется так: Ктл = (А1 + А2 + А3) / (П1 + П2).

Быстрая (срочная) ликвидность

Этот коэффициент платежеспособности отражает возможность компании погашать краткосрочные обязательства посредством быстро- и высоколиквидных активов. Нормативное значение для нее Кбл >0,7-0,8. Расчет проводится по формуле: Кбл = (А1 + А2) / (П1 + П2).

Показатель абсолютной ликвидности

Этот коэффициент платежеспособности иллюстрирует возможность компании погашать свои краткосрочные долги с использованием высоколиквидных активов. Оптимальное значение Кабл >0,2. Как рассчитывается данный коэффициент платежеспособности? Формула для него следующая: Кабл = А1 / (П1 + П2)

Общий показатель

Как рассчитать этот коэффициент платежеспособности? Формула для этого показателя: Кол = ((А1 + 1/2) х (А2 + 1/3) х А3) / ((П1 + 1/2) х (П2 + 1/3) х П3)).

Общий коэффициент платежеспособности по балансу отражает возможности компании погасить полностью обязательства всеми видами имеющихся активов. Этот показатель включает в себя не только кратко-, но и долгосрочные задолженности. Оптимальным считается уровень Кол>1.

Коэффициент восстановления платежеспособности

Этот показатель иллюстрирует возможность возврата текущей ликвидности в нормальное значение на протяжении полугода от отчетной даты. Значение определяется по соотношению расчетного уровня к установленному: Квп = [К1ф + 6/T(К1ф — К1н)] / К1норм

- Фактическое значение (на конец периода) текущей ликвидности — К1ф.

- Уровень на начало отчетного срока — К1н.

- Нормативное значение — К1норм (равно 2).

- Период возврата ликвидности к оптимальному значению (в месяцах) — 6.

- Отчетный период (в мес.) — Т.

Если коэффициент восстановления платежеспособности больше единицы при расчете на полгода, то это указывает о наличии возможности у компании вернуть ликвидность на оптимальный уровень. При значении, меньшем 1, ситуация для фирмы неблагоприятная на ближайшие три месяца с отчетного дня.

Коэффициент утраты платежеспособности

Он отражает вероятность снижения значения уровня текущей ликвидности к установленному нормативу. Расчет осуществляется так: Куп = [К1ф + 3/T(К1ф — К1н)] / К1норм.

Если коэффициент утраты платежеспособности больше единицы при расчете на период в три месяца, то компания в ближайшее время может не потерять ликвидность активов. Если величина меньше 1 на тот же срок, то высока вероятность потери.

Заключение

В Законе, регламентирующем процедуру и порядок признания несостоятельности (банкротства), выделено три основных показателя, которые используются при оценке платежеспособности компании:

- Уровень текущей ликвидности.

- Коэффициенты восстановления и потери платежеспособности.

В настоящее время эти величины применяются на практике в качестве информационных показателей. Тем не менее при проведении финансового анализа в компании значение имеют все приведенные выше элементы. Только при их комплексном исследовании можно составить четкую картину по возможностям компании и ликвидности ее активов. При этом расчет и анализ можно сделать на конкретные сроки. В зависимости от итогов принимаются те или иные управленческие решения. В таких случаях они будут иметь математическое обоснование. Кроме того, расчеты важны и для заинтересованных лиц, в числе которых и кредиторы.

Коэффициент платежеспособности— Обзор, как рассчитать, ограничения

Что такое коэффициент платежеспособности?

Коэффициент платежеспособности — это показатель эффективности, который помогает нам изучить финансовое состояние компании. В частности, это позволяет нам определить, сможет ли компания выполнить свои финансовые обязательства в долгосрочной перспективе.

Эта метрика очень полезна для кредиторов Кредитор определяется как бизнес или финансовое учреждение, которое предоставляет кредиты компаниям и физическим лицам, с расчетом на то, что все потенциальные инвесторы, поставщики и любое другое лицо которые хотели бы вести дела с определенной компанией.Обычно он сравнивает прибыльность предприятия с его обязательствами, чтобы определить, является ли оно финансово устойчивым. В этом отношении предпочтительным является более высокий или высокий коэффициент платежеспособности, поскольку он является показателем финансовой устойчивости. С другой стороны, низкий коэффициент подвергает риску финансовые трудности в будущем.

Резюме- Коэффициент платежеспособности помогает нам оценить способность компании выполнять свои долгосрочные финансовые обязательства.

- Чтобы рассчитать коэффициент, разделите чистую прибыль компании после налогообложения и добавьте обратно амортизацию на сумму ее обязательств (краткосрочных и долгосрочных).

- Высокий коэффициент платежеспособности показывает, что компания может оставаться финансово стабильной в долгосрочной перспективе.

Как рассчитать коэффициент платежеспособности

Как будет объяснено ниже, существует несколько других способов определения платежеспособности компании, но основная формула для расчета коэффициента платежеспособности выглядит следующим образом:

Коэффициент платежеспособности = (Чистая прибыль + Амортизация) / Все обязательства (Краткосрочные + Долгосрочные обязательства)

Если вы внимательно посмотрите, то заметите, что числитель включает текущий денежный поток предприятия, а знаменатель — его пассивы.Таким образом, можно с уверенностью заключить, что коэффициент платежеспособности определяет, достаточен ли денежный поток компании для погашения ее общих обязательств.

Практический пример

Давайте рассмотрим случай SaleSmarts Co .:

| SaleSmarts (в миллионах долларов США) | |

| Чистая прибыль | 45000 |

| Амортизация | 15000 |

| Краткосрочные обязательства | 83000 |

| Долгосрочные обязательства | 160 000 |

Коэффициент платежеспособности = (45000 + 15000) / (83000 + 160 000)

Коэффициент платежеспособности = 0 .246 * 100 = 24,6%

Важно отметить, что компания считается финансово сильной, если ее коэффициент платежеспособности превышает 20%. Итак, из нашего примера выше ясно, что если SalesSmarts будет идти в ногу с трендом каждый год, он сможет погасить все свои долги в течение четырех лет (100% / 24,6% = примерно четыре года).

Ограничение коэффициента платежеспособности

Хотя коэффициент платежеспособности является полезным показателем, есть одна область, в которой он не соответствует требованиям.При этом не учитывается способность компании привлекать новые источники финансирования в долгосрочной перспективе, такие как средства от акций или облигаций. По этой причине его следует использовать вместе с другими видами анализа, чтобы обеспечить всесторонний обзор платежеспособности бизнеса.

Прочие коэффициенты платежеспособности

Финансовые коэффициенты позволяют нам проводить значимые сравнения в отношении долгосрочной задолженности организации по отношению к ее собственному капиталу и активам. Использование коэффициентов позволяет заинтересованным сторонам оценить стабильность структуры капитала компании Структура капитала Структура капитала означает сумму долга и / или собственного капитала, используемого фирмой для финансирования своей деятельности и финансирования своих активов.Структура капитала фирмы. Вот еще несколько коэффициентов, используемых для оценки способности организации выплачивать долги в будущем.

1. Соотношение долга к собственному капиталу (D / E)

Часто сокращенно D / E, отношение долга к собственному капиталу долговые и финансовые обязательства по отношению к общему капиталу акционеров. устанавливает общую задолженность компании по отношению к ее собственному капиталу. Чтобы рассчитать коэффициент, сначала получите сумму его долгов.Разделите результат на общий капитал компании. Это используется для измерения степени, в которой компания использует заемные средства для финансирования операций (кредитное плечо).

2. Коэффициент покрытия процентов

С помощью коэффициента покрытия процентов мы можем определить, сколько раз прибыль компании может быть использована для выплаты процентов по ее долгам. Чтобы рассчитать эту цифру, разделите прибыль компании (до вычета процентов и налогов) на выплаты по процентам.

Чем выше стоимость, тем платежеспособнее компания.Другими словами, это означает, что повседневные операции приносят достаточно прибыли для выплаты процентов.

3. Отношение долга к капиталу

Как следует из названия, отношение долга к капиталу определяет долю общего капитала предприятия, которая финансируется за счет заемных средств. Например, если отношение долга к капиталу компании составляет 0,45, это означает, что 45% ее капитала приходится на заемные средства. В таком случае предпочтительнее более низкий коэффициент, поскольку это означает, что компания может оплачивать капитал, не слишком полагаясь на долги.

Заключение

Прежде чем физическое лицо или организация инвестируют или ссужают деньги компании, они должны быть уверены, что рассматриваемая организация сможет оставаться платежеспособной с течением времени. Таким образом, заинтересованные стороны используют коэффициенты платежеспособности для оценки способности компании выплачивать свои долги в долгосрочной перспективе.

Высокий коэффициент платежеспособности свидетельствует о стабильности, а низкий — о финансовой слабости. Чтобы получить четкое представление о ликвидности и платежеспособности компании, потенциальные инвесторы используют этот показатель наряду с другими показателями, такими как отношение долга к собственному капиталу, отношение долга к капиталу и т. Д.

Дополнительные ресурсы

CFI является официальным поставщиком глобальной сертификации коммерческого банковского и кредитного аналитика (CBCA) ™ CBCA®. Аккредитация коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом для кредитных аналитиков, который охватывает финансы и бухгалтерский учет. , кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое. программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить карьеру, вам пригодятся следующие дополнительные ресурсы CFI:

- Анализ финансовой отчетности Анализ финансовой отчетности Как проводить анализ финансовой отчетности.Это руководство научит вас выполнять анализ финансового отчета и отчета о прибылях и убытках.

- Структура капитала Структура капитала Структура капитала — это сумма долга и / или собственного капитала, используемая фирмой для финансирования своей деятельности и финансирования своих активов. Структура капитала фирмы

- Финансовые коэффициенты Финансовые коэффициенты Финансовые коэффициенты создаются с использованием числовых значений, взятых из финансовой отчетности, для получения значимой информации о компании по мере наступления срока погашения долгов.Несостоятельность — это состояние финансовых затруднений, тогда как банкротство — это судебное разбирательство.

Определение коэффициента платежеспособности

Что такое коэффициент платежеспособности?

Коэффициент платежеспособности — это ключевая метрика, используемая для измерения способности предприятия выполнять свои долгосрочные долговые обязательства, и часто используется потенциальными бизнес-кредиторами. Коэффициент платежеспособности показывает, достаточен ли денежный поток компании для покрытия ее долгосрочных обязательств, и, таким образом, является показателем ее финансового состояния.Неблагоприятный коэффициент может указывать на некоторую вероятность того, что компания не выполнит свои долговые обязательства.

Основными коэффициентами платежеспособности являются отношение долга к активам, коэффициент покрытия процентов, коэффициент собственного капитала и коэффициент заемного капитала (D / E). Эти показатели можно сравнить с коэффициентами ликвидности, которые учитывают способность фирмы выполнять краткосрочные обязательства, а не среднесрочные и долгосрочные.

Ключевые выводы

- Коэффициент платежеспособности определяет способность фирмы выполнять свои долгосрочные долги и обязательства.

- Основные коэффициенты платежеспособности включают отношение долга к активам, коэффициент покрытия процентов, коэффициент собственного капитала и коэффициент заемного капитала (D / E). Коэффициенты платежеспособности

- часто используются потенциальными кредиторами при оценке кредитоспособности компании, а также потенциальными инвесторами в облигации.

- Коэффициенты платежеспособности и коэффициенты ликвидности измеряют финансовое состояние компании, но коэффициенты платежеспособности имеют более долгосрочную перспективу, чем коэффициенты ликвидности.

Понимание коэффициентов платежеспособности

Коэффициент платежеспособности — это один из многих показателей, используемых для определения того, сможет ли компания оставаться платежеспособной в долгосрочной перспективе.

Коэффициент платежеспособности — это комплексная мера платежеспособности, поскольку он измеряет фактический денежный поток фирмы, а не чистую прибыль, путем добавления амортизации и других неденежных расходов для оценки способности компании оставаться на плаву.

Он измеряет этот потенциал денежного потока по отношению ко всем обязательствам, а не только по краткосрочному долгу. Таким образом, коэффициент платежеспособности оценивает долгосрочное состояние компании, оценивая ее способность погашать долгосрочную задолженность и проценты по этой задолженности.

Коэффициенты платежеспособности варьируются от отрасли к отрасли. Следовательно, коэффициент платежеспособности компании следует сравнивать с показателями ее конкурентов в той же отрасли, а не рассматривать изолированно.

Терминология коэффициента платежеспособности также используется при оценке страховых компаний, сравнении размера их капитала с выплаченными премиями и измерении риска, с которым сталкивается страховщик по претензиям, которые он не может покрыть.

Типы коэффициентов платежеспособности

Коэффициент покрытия процентов

Коэффициент покрытия процентов рассчитывается следующим образом:

Коэффициент покрытия процентов знак равно EBIT Процентные расходы \ text {Коэффициент покрытия процентов} = \ frac {\ text {EBIT}} {\ text {Процентные расходы}} Коэффициент покрытия процентов = процентные расходы EBIT

где:

EBIT = прибыль до уплаты процентов и налогов.

Коэффициент покрытия процентов показывает, сколько раз компания может покрыть свои текущие процентные платежи имеющейся прибылью.Другими словами, он измеряет запас прочности компании при выплате процентов по ее долгу в течение определенного периода.

Чем выше коэффициент, тем лучше. Если коэффициент упадет до 1,5 или ниже, это может означать, что у компании возникнут трудности с выплатой процентов по своим долгам.

Отношение долга к активам

Отношение долга к активам рассчитывается следующим образом:

Отношение долга к активам знак равно Долг Ресурсы \ text {Debt-to-Assets Ratio} = \ frac {\ text {Debt}} {\ text {Assets}} Отношение долга к активам = AssetsDebt

Отношение долга к активам измеряет общий долг компании к ее совокупным активам.Он измеряет леверидж компании и показывает, какая часть компании финансируется за счет долга по сравнению с активами, и, следовательно, ее способность погасить свой долг имеющимися активами.

Более высокий коэффициент, особенно выше 1,0, указывает на то, что компания в значительной степени финансируется за счет долга и может испытывать трудности с выполнением своих обязательств.

Коэффициент капитала

Коэффициент акционерного капитала рассчитывается следующим образом:

SER знак равно TSE Всего активов где: SER знак равно Коэффициент акционерного капитала TSE знак равно Общий акционерный капитал \ begin {align} & \ text {SER} = \ frac {\ text {TSE}} {\ text {Всего активов}} \\\ textbf {где:} \\ & \ text {SER} \! = \! \ text {Соотношение акционерного капитала} \\ & \ text {TSE} \! = \! \ text {Общий акционерный капитал} \ end {выровнено} где: SER = общие активы TSE SER = коэффициент акционерного капитала TSE = общий акционерный капитал

Соотношение собственного капитала или капитала к активам показывает, какая часть компании финансируется за счет собственного капитала, а не заемного капитала.Чем выше число, тем здоровее компания. Чем меньше число, тем больше у компании долга по сравнению с собственным капиталом.

Отношение долга к собственному капиталу (D / E)

Отношение долга к собственному капиталу (D / E) рассчитывается следующим образом:

Отношение заемного капитала к собственному знак равно Непогашенная задолженность Капитал \ text {Отношение долга к собственному капиталу} = \ frac {\ text {Непогашенный долг}} {\ text {Капитал}} Отношение долга к собственному капиталу = Непогашенный долг

Отношение D / E аналогично соотношению долга к активам в том смысле, что оно показывает, как компания финансируется, в данном случае, за счет долга.Чем выше коэффициент, тем больше у компании долговых обязательств, а это означает, что вероятность дефолта выше. Коэффициент показывает, какая часть долга может быть покрыта за счет собственного капитала, если компании потребуется ликвидировать.

Ограничения коэффициентов платежеспособности

Компания может иметь небольшую сумму долга, но если ее методы управления денежными средствами являются неудовлетворительными, а кредиторская задолженность растет в результате, ее позиция платежеспособности может быть не такой прочной, как на это указывают меры, которые включают только задолженность.

Важно посмотреть на различные коэффициенты, чтобы понять истинное финансовое здоровье компании, а также понять причину, по которой коэффициент является тем, чем он является. Кроме того, число само по себе не дает особого указания. Компанию нужно сравнивать с конкурентами, особенно с сильными компаниями в своей отрасли, чтобы определить, является ли это соотношение приемлемым или нет.

Например, авиакомпания будет иметь больше долгов, чем технологическая компания, только в силу характера ее деятельности.Авиакомпания должна покупать самолеты, оплачивать ангарные площади и покупать авиакеросин; затраты, которые значительно превышают те, с которыми когда-либо придется столкнуться технологической компании.

Коэффициенты платежеспособности и ликвидности

Коэффициенты платежеспособности и ликвидности схожи, но имеют некоторые важные различия. Обе эти категории финансовых коэффициентов будут служить индикатором состояния компании. Основное отличие состоит в том, что коэффициенты платежеспособности предлагают более долгосрочные перспективы для компании, тогда как коэффициенты ликвидности ориентированы на более короткие сроки.

Коэффициенты платежеспособности учитывают все активы компании, включая долгосрочные долги, такие как облигации со сроком погашения более года. С другой стороны, коэффициенты ликвидности учитывают только наиболее ликвидные активы, такие как денежные средства и рыночные ценные бумаги, и то, как их можно использовать для покрытия предстоящих обязательств в ближайшем будущем.

Часто задаваемые вопросы

Что такое коэффициент платежеспособности?

Коэффициент платежеспособности показывает, насколько хорошо денежный поток компании может покрыть ее долгосрочную задолженность.Коэффициенты платежеспособности являются ключевым показателем для оценки финансового состояния компании и могут использоваться для определения вероятности дефолта компании по своему долгу. Среди наиболее распространенных коэффициентов платежеспособности — коэффициент покрытия процентов, отношение долга к активам, отношение собственного капитала и отношение долга к собственному капиталу (D / E). Коэффициенты платежеспособности отличаются от коэффициентов ликвидности, которые анализируют способность компании выполнять свои краткосрочные обязательства.

Как рассчитывается коэффициент платежеспособности?

Вообще говоря, коэффициенты платежеспособности измеряют денежный поток компании, который включает неденежные расходы и амортизацию, по всем долговым обязательствам.Короче говоря, платежеспособная компания имеет положительный собственный капитал. Например, рассмотрим отношение долга к активам — популярный показатель, который измеряет степень, в которой активы компании финансируются за счет долга, где долга к активам = Всего активов / Общего долга . Другой распространенный коэффициент платежеспособности, отношение долга к собственному капиталу (D / E), показывает, насколько компания имеет финансовую долю заемных средств, где долга к собственному капиталу = общий долг / общий капитал .

В чем разница между коэффициентом платежеспособности и коэффициентом ликвидности?

Хотя аналитики измеряют состояние компании с помощью коэффициентов платежеспособности и ликвидности, у обоих есть важные различия.Коэффициенты платежеспособности, также называемые коэффициентами левериджа, анализируют влияние на долгосрочные обязательства и способность компании продолжать работать в течение более длительного периода. Напротив, коэффициенты ликвидности учитывают две основные цели: способность компании платить по краткосрочным обязательствам со сроком погашения менее года и способность быстро продавать активы для получения денежных средств. Чем выше коэффициент, тем выше ликвидность компании.

Коэффициенты платежеспособностии коэффициенты ликвидности: в чем разница?

Коэффициенты платежеспособности vs.Коэффициенты ликвидности: обзор

Платежеспособность и ликвидность — это термины, которые относятся к финансовому состоянию предприятия, но с некоторыми заметными различиями.

Платежеспособность означает способность предприятия выполнять свои долгосрочные финансовые обязательства. Ликвидность относится к способности предприятия погашать краткосрочные обязательства — этот термин также относится к способности компании быстро продавать активы для получения денежных средств.

Ключевые выводы

- Платежеспособность и ликвидность важны как для финансового здоровья компании, так и для способности предприятия выполнять свои обязательства.

- Ликвидность относится как к способности предприятия оплачивать краткосрочные счета и долги, так и к способности компании быстро продавать активы для получения денежных средств.

- Платежеспособность означает способность компании погашать долгосрочные долги и продолжать работать в будущем.

6 основных финансовых показателей и их раскрытие

Коэффициенты ликвидности

У компании с адекватной ликвидностью будет достаточно денежных средств для оплаты текущих счетов в краткосрочной перспективе.Вот некоторые из самых популярных коэффициентов ликвидности:

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности = Текущие активы / Текущие обязательства

Коэффициент текущей ликвидности измеряет способность компании погасить свои текущие обязательства (подлежащие выплате в течение одного года) за счет текущих активов, таких как денежные средства, дебиторская задолженность и запасы. Чем выше коэффициент, тем лучше позиция ликвидности компании.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности = (Текущие активы — Запасы) / Текущие обязательства

ИЛИ ЖЕ

Коэффициент быстрой ликвидности = (Денежные средства и их эквиваленты + Рыночные ценные бумаги + Дебиторская задолженность) / Текущие обязательства

Коэффициент быстрой ликвидности измеряет способность компании выполнять свои краткосрочные обязательства с использованием наиболее ликвидных активов и, следовательно, исключает запасы из ее оборотных активов.Он также известен как «коэффициент кислотного теста».

Объем продаждней (DSO)

Дни непогашенных продаж (DSO) = (Дебиторская задолженность / Общий объем продаж в кредит) x Количество дней продаж

Дни невыполненных продаж, или DSO, относятся к среднему количеству дней, которое требуется компании, чтобы получить платеж после совершения продажи. Более высокий DSO означает, что компания слишком долго собирает платежи и связывает капитал с дебиторской задолженностью. DSO обычно рассчитываются ежеквартально или ежегодно.

Показатели платежеспособности

Платежеспособная компания — это компания, которая владеет больше, чем должна; иными словами, у него положительный собственный капитал и управляемая долговая нагрузка. В то время как коэффициенты ликвидности ориентированы на способность фирмы выполнять краткосрочные обязательства, коэффициенты платежеспособности учитывают долгосрочное финансовое благополучие компании. Вот некоторые из самых популярных коэффициентов платежеспособности.

Соотношение долга к собственному капиталу (D / E)

Отношение долга к собственному капиталу = Общий долг / Общий капитал

Отношение долга к собственному капиталу (D / E) указывает степень финансового рычага (DFL), используемого бизнесом, и включает как краткосрочный, так и долгосрочный заем.Рост отношения долга к собственному капиталу подразумевает более высокие процентные расходы, и после определенного момента это может повлиять на кредитный рейтинг компании, делая более дорогостоящим привлечение большего объема долга.

Долг к активам

Отношение долга к активам = Общая сумма долга / Общая сумма активов

Другой показатель левериджа, отношение долга к активам, измеряет процент активов компании, которые были профинансированы за счет долга (краткосрочного и долгосрочного). Более высокий коэффициент указывает на большую степень левериджа и, следовательно, на финансовый риск.

Коэффициент покрытия процентов

Коэффициент покрытия процентов = операционная прибыль (или EBIT) / процентные расходы

Коэффициент покрытия процентов измеряет способность компании покрывать процентные расходы по своему долгу, что эквивалентно ее прибыли до вычета процентов и налогов (EBIT). Чем выше коэффициент, тем лучше способность компании покрывать процентные расходы.

Особые соображения

Есть ключевые моменты, которые следует учитывать при использовании коэффициентов платежеспособности и ликвидности.Это включает использование обоих наборов коэффициентов — ликвидности и платежеспособности — для получения полной картины финансового состояния компании; проведение такой оценки на основе только одного набора коэффициентов может дать неверное представление о его финансах.

Также необходимо сравнивать яблоки с яблоками. Эти коэффициенты сильно различаются от отрасли к отрасли. Сравнение финансовых коэффициентов двух или более компаний будет иметь смысл только в том случае, если они работают в одной отрасли.

Наконец, необходимо оценить тенденции.Анализ динамики этих соотношений с течением времени позволит вам увидеть, улучшается или ухудшается положение компании. Обратите особое внимание на отрицательные выбросы, чтобы проверить, являются ли они результатом разового события или указывают на ухудшение основных показателей компании.

Платежеспособность и ликвидность одинаково важны, и здоровые компании являются платежеспособными и обладают достаточной ликвидностью. Для оценки финансового состояния компании используется ряд коэффициентов ликвидности и платежеспособности, наиболее распространенные из которых обсуждаются ниже.

Коэффициенты платежеспособности и ликвидности: примеры

Давайте воспользуемся некоторыми из этих коэффициентов ликвидности и платежеспособности, чтобы продемонстрировать их эффективность при оценке финансового состояния компании.

Рассмотрим две компании, Liquids Inc. и Solvents Co., со следующими активами и обязательствами на своих балансах (цифры в миллионах долларов). Мы предполагаем, что обе компании работают в одном производственном секторе, то есть в производстве промышленных клеев и растворителей.

| Балансовые отчеты для Liquids Inc.и Сольвентс Ко. | ||

|---|---|---|

Бухгалтерский баланс (в миллионах долларов) | Liquids Inc. | Сольвентс Ко. |

Наличные | $ 5 | $ 1 |

Оборотные ценные бумаги | $ 5 | $ 2 |

Дебиторская задолженность | $ 10 | $ 2 |

Запасы | $ 10 | $ 5 |

Оборотные активы (а) | 30 долларов США | $ 10 |

Машины и оборудование (б) | $ 25 | $ 65 |

Нематериальные активы (в) | $ 20 | $ 0 |

Итого активы (a + b + c) | $ 75 | $ 75 |

Краткосрочные обязательства * (г) | $ 10 | $ 25 |

Долгосрочная задолженность (д) | 50 долларов США | $ 10 |

Итого обязательства (d + e) | $ 60 | $ 35 |

Собственный капитал | $ 15 | $ 40 |

* В нашем примере мы предполагаем, что «текущие обязательства» состоят только из кредиторской и прочих обязательств без краткосрочной задолженности. Поскольку предполагается, что обе компании имеют только долгосрочную задолженность, это единственный долг, включенный в приведенные ниже коэффициенты платежеспособности. Если бы у них действительно был краткосрочный долг (который отражался бы в текущих обязательствах), он был бы добавлен к долгосрочному долгу при расчете коэффициентов платежеспособности.

Liquids Inc.

- Коэффициент текущей ликвидности = 30 долларов США / 10 долларов США = 3.0

- Коэффициент быстрой ликвидности = (30 — 10 долларов) / 10 долларов = 2,0

- Долг к собственному капиталу = 50 долларов / 15 долларов = 3,33

- Долг перед активами = 50 долларов / 75 долларов = 0,67

Сольвентс Ко.

- Коэффициент текущей ликвидности = 10 долл. США / 25 долл. США = 0,40

- Коэффициент быстрой ликвидности = (10–5 долларов) / 25 долларов = 0,20

- Долг к собственному капиталу = 10 долл. США / 40 долл. США = 0,25

- Долг перед активами = 10 долларов / 75 долларов = 0.13

На основании этих коэффициентов можно сделать ряд выводов о финансовом состоянии этих двух компаний.

Liquids Inc. обладает высокой степенью ликвидности. Исходя из коэффициента текущей ликвидности, у него есть 3 доллара текущих активов на каждый доллар текущих обязательств. Его коэффициент быстрой ликвидности указывает на адекватную ликвидность даже после исключения запасов, с активами на 2 доллара, которые можно быстро конвертировать в наличные на каждый доллар текущих обязательств. Однако финансовый леверидж, основанный на коэффициентах платежеспособности, оказывается довольно высоким.

Долг превышает собственный капитал более чем в три раза, а две трети активов финансируются за счет долга. Также обратите внимание, что почти половина внеоборотных активов состоит из нематериальных активов (таких как гудвил и патенты). В результате отношение долга к материальным активам, рассчитываемое как (50 долларов / 55 долларов), составляет 0,91, что означает, что более 90% материальных активов (машины и оборудование, запасы и т. Д.) Были профинансированы за счет займов. Подводя итог, можно сказать, что Liquids Inc. имеет удобную позицию ликвидности, но у нее опасно высокий уровень кредитного плеча.

Сольвентс Ко. Находится в ином положении. Коэффициент текущей ликвидности компании, равный 0,4, указывает на недостаточную степень ликвидности, когда оборотных активов составляет всего 0,40 доллара США для покрытия каждого доллара текущих обязательств. Коэффициент быстрой ликвидности предполагает еще более тяжелую ситуацию с ликвидностью: ликвидные активы составляют всего 0,020 доллара на каждый доллар текущих обязательств. Но финансовый рычаг, по-видимому, находится на комфортном уровне, при этом заемный капитал составляет только 25% от капитала и только 13% активов финансируется за счет долга.

Более того, база активов компании полностью состоит из материальных активов, а это означает, что Solvents Co.Соотношение долга к материальным активам составляет примерно одну седьмую, чем у Liquids Inc. (примерно 13% против 91%). В целом Solvents Co. находится в опасной ситуации с ликвидностью, но у нее удобная долговая позиция.

Кризис ликвидности может возникнуть даже в здоровых компаниях, если возникнут обстоятельства, затрудняющие выполнение ими краткосрочных обязательств, таких как погашение кредитов и выплаты своим сотрудникам.

Лучшим примером такой далеко идущей катастрофы ликвидности в недавней памяти является глобальный кредитный кризис 2007–2009 годов.Коммерческие векселя — краткосрочная задолженность, выпускаемая крупными компаниями для финансирования оборотных активов и погашения текущих обязательств — сыграли центральную роль в этом финансовом кризисе.

Практически полное замораживание рынка коммерческих бумаг США с оборотом 2 триллиона долларов чрезвычайно затруднило получение краткосрочных средств даже для самых платежеспособных компаний в то время и ускорило крах гигантских корпораций, таких как Lehman Brothers и General Motors (GM). Взаимодействие с другими людьми

Но если финансовая система не находится в состоянии кредитного кризиса, кризис ликвидности, характерный для конкретной компании, можно относительно легко разрешить с помощью вливания ликвидности, если компания является платежеспособной.Это связано с тем, что компания может заложить некоторые активы, если требуется собрать денежные средства для преодоления нехватки ликвидности. Этот путь может быть недоступен для компании, которая технически неплатежеспособна, поскольку кризис ликвидности усугубит ее финансовое положение и приведет к банкротству.

Однако несостоятельность указывает на более серьезную основную проблему, решение которой обычно занимает больше времени, и может потребовать серьезных изменений и радикальной реструктуризации деятельности компании.Руководству компании, столкнувшейся с неплатежеспособностью, придется принимать жесткие решения по сокращению долга, такие как закрытие заводов, распродажа активов и увольнение сотрудников.

Возвращаясь к предыдущему примеру, хотя у Solvents Co. надвигается нехватка денежных средств, низкая степень левериджа дает ей значительную «свободу для маневра». Один из доступных вариантов — открыть обеспеченную кредитную линию, используя некоторые из внеоборотных активов в качестве обеспечения, тем самым предоставив ей доступ к наличным деньгам для решения проблемы ликвидности.Liquids Inc., хотя и не столкнулась с неминуемой проблемой, вскоре может столкнуться с проблемой огромной долговой нагрузки, и ей, возможно, придется как можно скорее принять меры для сокращения долга.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Коэффициент платежеспособности — AccountingTools

Что такое коэффициент платежеспособности?

Коэффициент платежеспособности используется для проверки способности бизнеса выполнять свои долгосрочные обязательства. Коэффициент чаще всего используется текущими и потенциальными кредиторами. Коэффициент сравнивает приблизительное значение денежных потоков и обязательств и выводится на основе информации, указанной в отчете о прибылях и убытках и балансе компании. Коэффициент не будет точным, если организация не признает условные обязательства.Расчет коэффициента платежеспособности включает следующие шаги:

Добавьте все неденежные расходы обратно к чистой прибыли после налогообложения. Это должно приблизительно соответствовать сумме денежного потока, генерируемого бизнесом.

Сгруппируйте все краткосрочные и долгосрочные обязательства бизнеса.

Разделите скорректированный показатель чистой прибыли на сумму обязательств.

Формула для коэффициента платежеспособности

Формула для коэффициента:

(чистый доход после налогообложения + неденежные расходы) ÷ (краткосрочные обязательства + долгосрочные обязательства) = коэффициент платежеспособности

проблемы с коэффициентом платежеспособности

Более высокий процент указывает на повышенную способность поддерживать обязательства бизнеса в долгосрочной перспективе.Хотя это измерение кажется простым, его вывод скрывает ряд проблем. Обратите внимание на следующие вопросы: