Процесс рефинансирования ипотеки – Рефинансирование ипотеки — как происходит?

Порядок (процедура) рефинансирования ипотеки — основные этапы

Политика защиты персональной информации пользователей сайта

1. Общие условия

1.1. Настоящая Политика определяет порядок обработки и защиты Обществом с ограниченной ответственностью «МАС» (далее – ООО «МАС») информации о физических лицах (далее – Пользователь), которая может быть получена ООО «МАС» при использовании Пользователем услуг/товаров, неисключительной лицензии предоставляемых в том числе посредством сайта, сервисов, служб, программ, используемых ООО «МАС» (далее – Сайт, Сервисы).

1.2. Целью настоящей Политики является обеспечение надлежащей защиты персональной информации которую Пользователь предоставляет о себе самостоятельно при использовании Сайта, Сервисов или в процессе регистрации (создании учетной записи), для приобретения товаров/услуг, неисключительной лицензии от несанкционированного доступа и разглашения.

1.3. Отношения, связанные со сбором, хранением, распространением и защитой информации предоставляемой Пользователем, регулируются настоящей Политикой, иными официальными документами ООО «МАС» и действующим законодательством Российской Федерации.

1.4. Регистрируясь на Сайте и используя Сайт и Сервисы Пользователь выражает свое полное согласие с условиями настоящей Политики.

1.5. В случае несогласия Пользователя с условиями настоящей Политики использование Сайта и/или каких-либо Сервисов доступных при использовании Сайта должно быть немедленно прекращено.

1.6. В случае не согласия Пользователя в получении информации от ООО «МАС» Пользователь может отписаться от рассылки: — кликнув по ссылке Отписаться внизу письма — путем направления уведомления на электронную почту [email protected] или при телефонном обращении в контакт-центр. При поступлении уведомлений на электронную почту [email protected] или при телефонном обращении в контакт-центр в специальном программном обеспечении для учета действий по соответствующему Пользователю, создается обращение по итогам полученной от Пользователя информации. Обращение обрабатывается максимум в течение 24 часов. В результате информация о Пользователе не включается в сегмент рассылок по соответствующему региону.

2. Цели сбора, обработки и хранения информации предоставляемой пользователями Сайта

2.1. Обработка персональных данных Пользователя осуществляется в соответствии с законодательством Российской Федерации. ООО «МАС» обрабатывает персональные данные Пользователя в целях: — идентификации стороны в рамках соглашений и договоров заключаемых с ООО «МАС»; — предоставления Пользователю товаров/услуг, неисключительной лицензии, доступа к Сайту, Сервисам; — связи с Пользователем, направлении Пользователю транзакционных писем в момент получения заявки регистрации на Сайте или получении оплаты от Пользователя, разово, если Пользователь совершает эти действия, направлении Пользователю уведомлений, запросов; — направлении Пользователю сообщений рекламного и/или информационного характера — не более 1 сообщения в день; — проверки, исследования и анализа таких данных, позволяющих поддерживать и улучшать сервисы и разделы Сайта, а также разрабатывать новые сервисы и разделы Сайта; — проведение статистических и иных исследований на основе обезличенных данных.

3.1. ООО «МАС» принимает все необходимые меры для защиты персональных данных Пользователя от неправомерного доступа, изменения, раскрытия или уничтожения.

3.2. ООО «МАС» предоставляет доступ к персональным данным Пользователя только тем работникам, подрядчикам, которым эта информация необходима для обеспечения функционирования Сайта, Сервисов и оказания Услуг, продажи товаров, получении неисключительной лицензии Пользователем.

3.3. ООО «МАС» вправе использовать предоставленную Пользователем информацию, в том числе персональные данные, в целях обеспечения соблюдения требований действующего законодательства Российской Федерации (в том числе в целях предупреждения и/или пресечения незаконных и/или противоправных действий Пользователей). Раскрытие предоставленной Пользователем информации может быть произведено лишь в соответствии с действующим законодательством Российской Федерации по требованию суда, правоохранительных органов, а равно в иных предусмотренных законодательством Российской Федерации случаях.

3.4. ООО «МАС» не проверяет достоверность информации предоставляемой Пользователем и исходит из того, что Пользователь в рамках добросовестности предоставляет достоверную и достаточную информацию, заботится о своевременности внесения изменений в ранее предоставленную информацию при появлении такой необходимости, включая но не ограничиваясь изменение номера телефона,

4. Условия пользования Сайтом, Сервисами

4.1. Пользователь при пользовании Сайтом, подтверждает, что: — обладает всеми необходимыми правами, позволяющими ему осуществлять регистрацию (создание учетной записи) и использовать Услуги сайта; — указывает достоверную информацию о себе в объемах, необходимых для пользования Услугами Сайта, обязательные для заполнения поля для дальнейшего предоставления Услуг сайта помечены специальным образом, вся иная информация предоставляется пользователем по его собственному усмотрению. — осознает, что информация на Сайте, размещаемая Пользователем о себе, может становиться доступной для третьих лиц не оговоренных в настоящей Политике и может быть скопирована и распространена ими; — ознакомлен с настоящей Политикой, выражает свое согласие с ней и принимает на себя указанные в ней права и обязанности. Ознакомление с условиями настоящей Политики и проставление галочки под ссылкой на данную Политику является письменным согласием Пользователя на сбор, хранение, обработку и передачу третьим лицам персональных данных предоставляемых Пользователем.

4.2. ООО «МАС» не проверяет достоверность получаемой (собираемой) информации о Пользователях, за исключением случаев, когда такая проверка необходима в целях исполнения обязательств перед Пользователем.

5. В рамках настоящей Политики под «персональной информацией Пользователя» понимаются:

5.1. Данные предоставленные Пользователем самостоятельно при пользовании Сайтом, Сервисами включая но, не ограничиваясь: имя, фамилия, пол, номер мобильного телефона и/или адрес электронной почты, семейное положение, дата рождения, родной город, родственные связи, домашний адрес, информация об образовании, о роде деятельности.

5.2. Данные, которые автоматически передаются Сервисам в процессе их использования с помощью установленного на устройстве Пользователя программного обеспечения, в том числе IP-адрес, информация из cookie, информация о браузере пользователя (или иной программе, с помощью которой осуществляется доступ к Сервисам), время доступа, адрес запрашиваемой страницы

5.3 Иная информация о Пользователе, сбор и/или предоставление которой определено в Регулирующих документах отдельных Сервисов ООО «МАС».

6. Изменение и удаление персональных данных

6.1. Пользователь может в любой момент изменить (обновить, дополнить) предоставленную им персональную информацию или её часть, а также параметры её конфиденциальности, воспользовавшись функцией редактирования персональных данных в разделе, либо в персональном разделе соответствующего Сервиса. Пользователь обязан заботится о своевременности внесения изменений в ранее предоставленную информацию, ее актуализации, в противном случае ООО «МАС» не несет ответственности за неполучение уведомлений, товаров/услуг и т.п.

6.2. Пользователь также может удалить предоставленную им в рамках определенной учетной записи персональную информацию. При этом удаление аккаунта может повлечь невозможность использования некоторых Сервисов.

7. Изменение Политики конфиденциальности. Применимое законодательство

7.1. ООО «МАС» имеет право вносить изменения в настоящую Политику конфиденциальности. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Политики вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Политики. Действующая редакция всегда находится на сайте light-ipoteka.ru.

7.2. К настоящей Политике и отношениям между Пользователем и ООО «МАС» возникающим в связи с применением Политики конфиденциальности, подлежит применению право Российской Федерации.8. Обратная связь. Вопросы и предложения

8.1. Все предложения или вопросы по поводу настоящей Политики следует сообщать в Службу поддержки ООО «МАС» по электронной почте [email protected] или по телефону 8(495)241-05-53 или путем направления корреспонденции по адресу: г. Москва, ул. Проспект Мира 41, стр. 1

refinansirovanie-ipoteki.ru

что это такое, условия в банках, порядок оформления, пример расчета, можно ли обратится в Сбербанк

Ипотечные кредиты оформляются многими людьми, желающими приобрести жилую недвижимость или земельный участок для строительства жилого дома. Они выдаются многими крупными банками на разных условиях. Размер заемной суммы всегда значителен, а также предоставляется она на длительное время.

Каждый заемщик желает снизить кредитную нагрузку, для чего он может воспользоваться уникальной возможностью – рефинансированием ипотеки, причем как в банке, где оформлен кредит, так и в другом банковском учреждении.

Для кого выгодно рефинансирование

Данный процесс обладает плюсами для самих заемщиков и банков. К плюсам для граждан относится:

- изменяются в лучшую сторону условия кредитования, поэтому при нахождении оптимального предложения можно снизить процентную ставку существенно;

- некоторые банки предлагают возможность при рефинансировании взять заемщику более крупную сумму денег;

- валютные ипотечные заемщики могут перевести займ в рублевый.

Важно! Наиболее часто к рефинансированию прибегают заемщики, которым тяжело справляться с высокими ежемесячными платежами, поэтому они стремятся воспользоваться приложениями банков, на основании которых существенно снижаются платежи в месяц.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (499) 450-27-46 . Это быстро и бесплатно!

Что такое рефинансирование?

Банкам так же выгоден данный процесс:

- имеется возможность перенять платежеспособных заемщиков из других банков;

- если у клиента отсутствуют финансовые возможности далее справляться с высокими ежемесячными платежами, банк увеличивает срок кредитования, что приводит к снижению платежей и увеличению в итоге переплаты, что выгодно для учреждения;

- банки идут на уступки своим клиентам, чтобы не потерять их, а также для предотвращения возможных просрочек.

Таким образом, данный процесс считается выгодным для обеих сторон, поэтому используется ипотечными заемщиками довольно часто.

Когда целесообразно пользоваться данным предложением

Данный процесс считается актуальным для использования в ситуациях:

- клиент обнаруживает, что имеется возможность произвести рефинансирование по выгодной процентной ставке, поэтому она будет значительно снижена по сравнению с имеющимся кредитом, что положительно скажется на переплате и ежемесячных платежах;

- требуется заемщику как можно быстрее выплатить ипотеку, поэтому он желает уменьшить срок кредитования, но надо учитывать, что значительно увеличится ежемесячный платеж;

- у клиента имеются определенные временные финансовые проблемы, из-за которых у него отсутствует возможность для эффективной уплаты средств в качестве ежемесячных платежей, поэтому требуется уменьшить этот платеж, для чего увеличивает срок, причем банку надо представить доказательства ухудшения финансового состояния гражданина.

Целесообразно пользоваться рефинансированием, если выгода от этого процесса считается значительной, так как для проведения его требуется заплатить комиссионные платежи, подготовить полный пакет документов, а также понести другие расходы, поэтому при небольшой разнице в процентах не всегда выгодно осуществлять процесс.

Последовательная процедура рефинансирования ипотеки

Для проведения данной процедуры выполняются последовательные действия заемщиком:

- определяется, для каких целей используется данная возможность, поэтому решается, будет увеличен или уменьшен срок кредитования;

- выбирается банковское учреждение, предоставляющее наиболее выгодные и интересные варианты для рефинансирования;

- необходимо прийти в отделение данного банка, чтобы узнать обо всех условиях, а также взять список документов, которые надо подготовить клиенту, чтобы осуществить процедуру;

- подготавливаются нужные документы, после чего они с заявлением передаются в отделение банка;

- рассматриваются документы в течение 10 дней, после чего принимается решение руководством учреждения;

- если оно положительное, то назначается дата, когда будет подписываться договор, разные соглашения и осуществляться действия, связанные с переводом кредита в другой банк;

- новый кредитор перечисляет в предыдущий банк нужную сумму денег для погашения займа, после чего клиент уплачивает ежемесячные платежи уже в новую банковскую организацию в соответствии с условиями, имеющимися в ипотечном договоре.

Что такое рефинансирование ипотеки, смотрите в этом видео:

Важно! При рефинансировании ипотеки жилье, купленное с помощью заемных средств, по-прежнему передается в залог банку, поэтому его все равно нельзя будет продать или совершить с ним какие-либо другие действия, приводящие к смене собственника.

Условия

Каждый банк предъявляет собственные условия для осуществления данного процесса, поэтому первоначально следует определиться с банковской организацией, после чего узнать, какие требования она предъявляет к заемщикам. Стандартными условиями для проведения данного процесса являются:

- отсутствие просрочек по уплате ипотечного кредита;

- внесение платежей по займу больше одного года;

- хорошая кредитная история;

- достаточный размер заработка заемщика для погашения займа на протяжении выбранного количества лет;

- обязательное страхование жизни, а нередко и квартиры.

Важно! Банковские организации стремятся привлечь платежеспособных и ответственных заемщиков, поэтому предлагают им с помощью рефинансирования низкие процентные ставки, возможность уменьшить или увеличить срок кредитования, а также делают другие интересные предложения.

Какие требуются документы

Чтобы осуществить рефинансирование ипотеки, придется заемщику подготавливать множество документов, причем они обычно представлены той же документацией, которая собиралась ранее для получения самой ипотеки.

Стандартно банки требуют документы:

- ипотечный договор, график платежей и друга документация, полученная от банка при оформлении ипотеки;

- копия закладной на квартиру, купленную с помощью заемных средств;

- справка, полученная в банке и содержащая сведения об остатке долга по кредиту;

- справка из банка, в которой указывается об отсутствии просрочек;

- правильно составленное заявление на рефинансирование;

- справка об уступке права требования;

- документы с места работы заемщика, в которых указывается его официальный заработок;

- документация на приобретаемую с помощью ипотеки недвижимость.

Важно! Данный список может дополняться другой документацией, поэтому уточнить конкретный перечень надо непосредственно в выбранном банковском учреждении.

Способы оформления

Допускается осуществлять рефинансирование в том же банке, где была оформлена изначально ипотека, или в другом учреждении. Перед проведением данного процесса следует определиться, каких именно целей надо достичь. Для этого выбирается оптимальный способ оформления рефинансирования:

- Снижение процентной ставки. Данный способ позволяет значительно снизить переплаты по ипотеке. Обычно такой процесс осуществляется в новом банке, предлагающим рефинансирование по низкой ставке процента.

- Увеличение срока кредитования. Этот вариант подходит для граждан, у которых значительно снизился доход или они по какой-либо другой причине не могут уплачивать значительные средства в качестве ежемесячных платежей.

За счет увеличения срока, на который выдается ипотека, снижаются перечисления в месяц. К минусам такого способа относится то, что переплаты по кредиту значительно увеличиваются, поэтому в результате уплачивается значительная сумма банку.

- Изменение валюты ипотеки. Особенно это актуально для ипотечных заемщиков, которые оформили кредит в какой-либо иностранной валюте, по которой резко увеличился курс, поэтому платежи стали настолько большими, что справляться с ними просто невозможно.

Пример рефинансирования ипотеки.

Таким образом, способ рефинансирования полностью зависит от финансового состояния и предпочтений заемщиков.

Особенности рефинансирования валютной ипотеки

Оформление ипотечного займа в иностранной валюте считается рискованной процедурой, так как курсы валют постоянно непредсказуемо меняются, поэтому при значительном увеличении курса платежи могут стать непосильными.

Поэтому многие заемщики интересуются возможностью рефинансирования, предполагающего переведение валютной ипотеки в отечественную валюту. Некоторые банки предлагают возможность изменить валюту кредита с одновременным увеличением срока.

Для совершения данного процесса учитывается курс валюты, поэтому важно выбирать такой момент, чтобы реструктуризация была выгодной для заемщика.

Требования к клиентам

Для проведения рефинансирования важно, чтобы заемщики соответствовали многочисленным требованиям выбранного банка. Стандартно к ним относится:

- высокий уровень дохода;

- отсутствие просрочек и плохой кредитной истории;

- оптимальный возраст на момент погашения ипотеки;

- высокая платежеспособность и ответственность.

Каждый банк перед одобрением рефинансирования тщательно проверит потенциального заемщика, поэтому не следует указывать в заявлении недостоверную информацию.

Положительно повлияет на решение организации возможность предоставления дополнительного залога, привлечение поручителей или созаемщиков, а также лояльно относятся организации к зарплатным клиентам.

Как быть при наличии плохой кредитной истории

Обычно банки, такие как Сбербанк или ВТБ24, одобряют рефинансирование только при отсутствии просрочек. Одобрение при такой ситуации возможно, если остается небольшая сумма денег, которую требуется выплатить по ипотеке, а также, если клиент предлагает возможность привлечения созаемщика.

Как оформить рефинансирование в другом банке, расскажет это видео:

Желательно иметь документацию, выступающую подтверждением, что появление просрочки и плохой кредитной истории связано с уважительными причинами.

Таким образом, рефинансирование может осуществляться разными способами и преследовать различные цели. С его помощью можно увеличить срок ипотечного кредита, уменьшить платежи по нему, снизить процентную ставку или изменить валюту. Многие банки предлагают такую возможность, но для ее использования надо соответствовать всем их требованиям.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:Оценка статьи:

Загрузка…Поделиться с друзьями:

dolg.guru

что это и процесс рефинансирования

Относительно новым видом перекредитования, который обычно связан с переоформлением залога, является рефинансирование ипотеки.

Прежде чем приступить непосредственно к процессу оформления нового кредита, владельцу недвижимости необходимо тщательно изучить особенности всей процедуры.

Понятие рефинансирования ипотеки и его особенности

Для граждан, имеющих действующую ипотеку на жилую недвижимость, у которых возникла необходимость изменения каких-либо условий кредитования, на финансовом рынке предлагается банковский продукт — рефинансирование ипотеки.

Целью рефинансирования может быть:

- сокращение ежемесячных расходов путем увеличения срока кредита;

- снижение переплаты за счет меньшей ставки по кредиту;

- снижение переплаты путем уменьшения срока кредитования;

- изменение валюты кредита;

- изменение даты платежа.

Благодаря переоформлению договора клиент может просто сменить кредитора, с которым стало неудобно или некомфортно сотрудничать. Независимо от конкретной задачи перекредитования, в целом, оно подразумевает оформление нового кредита на более интересных условиях.

Рефинансирование обычно осуществляется в новом банке, так как немногие кредитные организации соглашаются дать своим заемщикам новый кредит, за счет которого будет погашен действующий. Тем не менее, имеет смысл сначала попробовать воспользоваться программой рефинансирования действующего кредитора, чтобы не переоформлять договор залога.

Денежные средства по новому кредиту обычно не выдаются наличными клиенту, а перечисляются безналичным переводом для погашения задолженности по прежнему кредиту. Прежде чем начинать рефинансирование ипотеки, рекомендуется сообщить действующему кредитору о своих планах и узнать точные условия досрочного возврата кредита.

Процесс рефинансирования ипотеки

Процесс рефинансирования начинается с подбора банка, условия кредитования в котором по данной программе соответствуют потребностям заемщика. На этом этапе необходимо тщательно проанализировать получаемую в итоге выгоду с учетом всех расходов, связанных с переоформлением ипотеки. Если выгода очевидна, и будущий кредитор выбран, начинается непосредственно оформление нового кредита.

Для начала необходимо подать заявку в банк и предоставить документы, предусмотренные его условиями кредитования. В большинстве кредитных учреждений потребуют следующие документы:

- документы по объекту недвижимости;

- документы по действующей ипотеке;

- документы, удостоверяющие личность;

- документы, подтверждающие занятость и получаемый доход.

Банк может запросить у заявителя иные необходимые ему документы.

Заявки на рефинансирование ипотеки рассматриваются, как правило, 3-5 дней, что связано с большим объемом анализируемой информации. Получив положительное решение со стороны банка, заемщику необходимо запросить у первичного кредитора справку об остатке задолженности, ближайшей возможной дате досрочного гашения и сумме, необходимой для его осуществления. После этого заключается новый договор кредитования, и денежные средства, достаточные для полного закрытия кредита, перечисляются первичному залогодержателю.

Последним этапом является регистрация договора ипотеки, содержащего информацию о смене залогодержателя. Если на период, пока регистрация залога не пройдена, банк привлекал дополнительных поручителей или устанавливал повышенную ставку кредитования, то после государственной регистрации дополнительные гарантии снимаются. На этом рефинансирование ипотеки завершается, и владелец недвижимости начинает оплачивать новый более выгодный кредит.

Рассказать друзьям

Оцените статью

ipoteka-otvet.ru

Как рефинансировать ипотеку?

Рефинансировать ипотеку под меньший процент в 2018 можно легко, поскольку в этом году ожидается уменьшение процентной ставки по ипотечным кредитам и, следовательно, появление более выгодных условий кредитования на рынке. И далее о том, как возможно рефинансировать кредит, какие риски могут возникнуть при такой услуге и на что необходимо обратить внимание клиента, который желает изменить условия ипотечной ссуды.

Ипотека и ее рефинансирование: что это

Если говорить о тенденциях отечественного финансового рынка, то для многих слово ипотека означает ипотечный жилищный займ, который выдается банком в целях приобретения квартиры. И это так. В процессе оформления любой ипотеки необходим залог, которым и выступает приобретаемая недвижимость. При заключении кредитного договора и выдаче средств клиенту обязательно подписываются еще два договора: договор залога и договор страхования недвижимости.

Такая ипотека называется целевой и оформляется исключительно для покупки жилья. Но есть еще нецелевая, которая предоставляется клиенту под некое обеспечение — имеющуюся в собственности недвижимость. Деньги клиент может потратить на свое усмотрение, и не обязательно это будет покупка квартиры. Второй вариант очень часто используют предприниматели, которые хотят открыть свое дело.

Кредит выдается на определенных условиях, что обусловлено тенденциями развития финансового рынка страны, мира и т.д. Влияет спрос, предложение, развитие промышленности, уровень ВВП и многое другое. Именно поэтому 2014 – 2015 годы были трудными для ипотечного сегмента, поскольку банки не чувствовали стабильность и боялись кредитовать заемщиков на такой долгий срок. Процентная ставка в этот период составляла 14 %, что достаточно дорого обходилось клиенту, если учесть еще единоразовые комиссии, страховки и т.д.

Но с 2016 года постепенно рынок стабилизировался, экономический и финансовый кризис были ликвидированы, и банки смогли снизить такой показатель уже до 12-13%. Последний 2017 год показал, что ипотека все-таки стала доступной, в том числе и за счет государственного субсидирования и льготных программ. Ставки смогли еще снизиться до 10%. И это оказалось не пределом.

Как прогнозируют эксперты, в 2018 году условия ипотечного кредитования будут на много выгоднее, чем в 2017. Ставка может в среднем составить 8,5%, что в сравнении с условиями 2017 года ниже почти в 2 раза. Именно поэтому многие заемщики начинают интересоваться таким вопросом как рефинансирование.

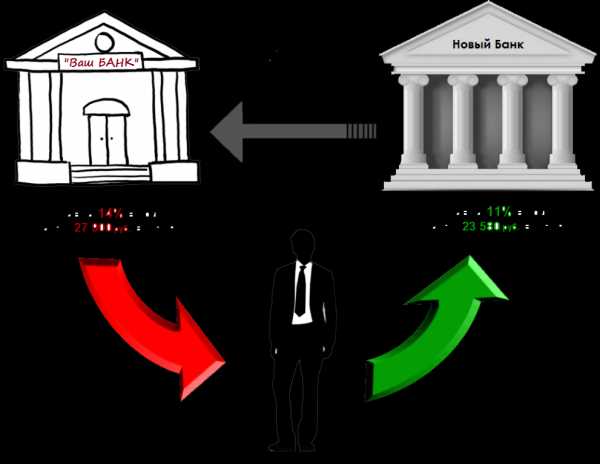

Процедура рефинансирования ипотечного кредита — это возможность заемщика оформить новый кредит на наиболее выгодных условиях, чем имеющийся займ. Если говорить простыми словами, то схема выглядит следующим образом: заемщик идет в банк, где есть выгодные условия, берет там кредит и им же погашает свои обязательства перед первым. С этого времени он уже платит свои платежи второму кредитору.

Есть еще такое рефинансирование, при котором сам банк передает или продает право требовать долг с должника другому лицу. Но данный способ в России не применяется.

Относительно рефинансирования ипотеки, то оно может быть проведено в двух формах:

- Внешней. При внешнем рефинансировании заемщик оформляет новый заем на новых условиях в другом банке. При этом согласие первого кредитора не важно, если в договоре допускается досрочное погашение займа;

- Внутренней. Это не часто используемая форма в РФ, как и во всем мире. При ней заемщик обращается в тот же банк, где у него есть кредит, и оформляет новую ссуду для погашения старой. Все происходит внутри одного финансового учреждения.

Таким образом, рефинансирование в текущем году может позволить всем ипотечным заемщикам значительно улучшить свое материальное состояние за счет уменьшения суммы ежемесячных платежей по такому кредиту. Главное — это найти выгодные предложения и правильно осуществить саму процедуру рефинансирования. А для этого необходимо очень внимательно изучить действующий договор кредитования.

На что обратить внимание в действующем договоре

Прежде чем оформлять любое рефинансирование, необходимо очень внимательно изучить условия действующего кредитного договора. Необходимо это для того, чтобы понять: разрешено ли досрочное погашение займа в вашем случае или нет. Поскольку многие ошибочно полагают, что при досрочной выплате всей суммы долга с процентами банк не предпримет к плательщику никаких санкций. Это абсолютно не правильно.

Возможные варианты событий:

- Досрочное погашение разрешено и не предполагает никаких санкций за такие действия. В таком случае можно без проблем обращаться за рефинансированием, подыскивая более выгодные условия;

- Досрочное погашение предполагает в обязательном порядке начисление штрафа и пени. В таком случае необходимо очень внимательно подходит к оценке эффективности всех мероприятий. Лучше всего не полениться, а обратиться за консультацией в банк, в котором попросить рассчитать сумму таких санкций. После чего провести сравнение возможных расходов и выгод;

- Погашение раньше срока не возможно. Такой вариант вряд ли встретиться, хотя возможно и такое. В таком случае никакое досрочное погашение не возможно.

Как рефинансировать ипотеку

Предположим, что выгодность рефинансирования доказана и тогда необходимо оформить такую услугу. С чего начать?

Для начала необходимо очень внимательно изучить условия кредитования, предлагающиеся от различных банков. Можно воспользоваться кредитными калькуляторами, чтобы реально оценить размер ежемесячного платежа. Но лучше всего обращаться напрямую в учреждение, где уже сотрудник банка в зависимости от индивидуальных особенностей клиента сможет установить процентную ставку и определить условия.

Если условия кредитования подходят, то тогда можно без проблем идти дальше. Кстати, обращаться к первому кредитору не обязательно. Второй банк сделает все самостоятельно, перечислив сумму долга и уведомив кредитора.

Но помимо того, что необходимо учесть возможность досрочного погашения, необходимо еще и соответствовать тем требованиям, которые выдвигает сама организация, как к заемщику, так и к существующей ипотеке.

Ипотека для дальнейшего рефинансирования должна соответствовать таким критериям как:

- По ней не должно быть никакой текущей задолженности, то есть все платежи должны быть проплачены в соответствии с графиком платежей. В случае нарушения такой платежной дисциплины возможность получить рефинансирование от другого учреждения сводится к нулю;

- По данному кредиту должна быть хорошая кредитная история, которая позволит гарантировать банку надежность самого заемщика. При этом оцениваться такой уровень надежности может как в целом по заемщику, так и исключительно по данному кредиту;

- Продолжительность действия кредитного договора должна быть равна не меньше 6 месяцев с момента регистрации такого договора. В результате, рефинансировать только что полученный заем не возможно;

- До момента погашения ипотеки должно оставаться не менее 3-х месяцев. Такое требование установлено в большинстве банков РФ. И это правильно, поскольку рефинансировать кредит со сроком погашения несколько месяцев не есть рациональным и эффективным.

Если ипотека соответствует указанным критериям, то тогда можно приступать к дальнейшим действиям. Примерный алгоритм действий при оформлении рефинансирования:

- Изучение условий кредитования и оценка их экономической выгоды;

- Сбор необходимых документов и их подача в банк, который будет заниматься рефинансированием;

- Подписание договора кредитования и залога, их регистрация;

- Автоматическое перечисление средств с нового кредитного счета на рефинансируемый;

- Погашение нового займа на условиях, которые прописаны в договоре.

Особое внимание хотелось уделить вопросу перечисления средств и погашения задолженности. Необходимо запомнить, что клиент никогда при рефинансировании не получает деньги в наличной форме. Заемщик предоставляет договор с реквизитами счета, куда и будут перечислены деньги, то есть происходит своего рода взаимозачет.

Другой важный вопрос: рефинансируемая ипотека подлежит дополнительным услугам страхования или нет? Да, подлежит. Но здесь есть свои нюансы. По действующему законодательству при оформлении любой ипотеки клиент должен застраховать объект залогового имущества, то есть недвижимость. При этом такое страхование происходит поэтапно, каждый год, что позволяет пропорционально разделить расходы на весь период. Как правило, страхует залог аккредитованная банком компания, хотя клиент имеет право выбрать самостоятельно страховщика.

Так вот, если объект уже застрахован и действие страховки еще не закончилось, то при рефинансировании в новом банке клиент не должен второй раз страховать свое имущество. Но если в процессе досрочного погашения займа будет аннулирован и договор страховки или он утратит срок своего действия, то тогда заключается новый договор.

По поводу документов, которые потребуются, то они стандартны и тот заемщик, который уже оформлял такой кредит, его знает. Единственное, что потребуется дополнительно — это действующий кредитный договор, который предоставит информацию о наличии текущей задолженности, о сумме займа и его условиях. Раньше требовалась справка об остатке задолженности, но сейчас большинство банков ее не требуют.

Таким образом, не нужно бояться рефинансировать свои кредиты, поскольку условия кредитования за последние тройку лет значительно улучшились и стали выгодными. Главное — это правильно оценить эффективность таких действий, чтобы не заплатить еще больше.

lgotarf.ru

Рефинансирование ипотеки: как уменьшить переплату?

Такие случаи бывают. Например, банки нередко затягивают рассмотрение заявления, не давая никакого ответа, и имеют на это полное право, то есть процесс не ускорить.

Также, чтобы сохранить старых клиентов, банки пользуются статьей 43 федерального закона № 102-ФЗ «Об ипотеке», согласно которой последующая ипотека допускается, если она не запрещена предшествующим договором об ипотеке того же имущества, действие которого не прекратилось к моменту заключения последующего договора об ипотеке. То есть банк включает положение данной статьи в договор с заемщиком, тем самым создавая ему препятствие для потенциального рефинансирования. Это же является и препятствием к рефинансированию для нового банка — он не сможет получить в залог имущество заемщика, а значит, и выдать ему новый кредит.

Если же в кредитном договоре отсутствует запрет на последующую ипотеку, то можно сэкономить время, не ждать ответа от своего банка и смело обращаться за рефинансированием в другой, предлагающий более выгодные условия. Этот процесс также не будет быстрым, так как при рефинансировании кредитный договор со старым банком расторгается и заключается новый с новым банком, из чего вытекают все обязательные процедуры: сбор необходимых документов, как если бы заемщик получал кредит впервые, дальнейшая проверка платежеспособности заемщика, предложение заключить договор страхования.

Однако возможности для маневра остаются. Новый банк может сперва выплатить ипотеку в полном объеме, дождаться снятия обременения с недвижимости, которая служила залогом, и после этого оформить ее на себя. Нюанс этой схемы в том, что в период, пока залог переоформляется, для заемщика будет действовать более высокая ставка. Обычно добавляется около двух процентных пунктов. То есть до оформления закладной по рефинансированному кредиту действует ставка не 9,5%, а 11,5%. Однако даже в этот период платежи заемщика будут ниже, чем по кредиту, выданному по ставке 12% и выше. Снятие залога с недвижимости и оформление новой закладной обычно занимают не более двух месяцев. Учтите, что требования к платежеспособности заемщика будут выше, если залог переносится с отсрочкой.

realty.ria.ru

Рефинансирование (перекредитование) ипотеки, что это, возможно ли

С ростом популярности ипотечного кредитования предложение по рефинансированию ипотеки также стало пользоваться повышенным спросом. Данная услуга может быть использована всеми заемщиками, купившими на кредитные средства жилье на вторичном рынке недвижимости или в строящемся доме.

В силу различных обстоятельств финансовое состояние владельца ипотечной квартиры может ухудшиться, что грозит образованием просрочек и большими материальными затруднениями. Избежать подобной проблемы поможет переоформление ипотечного займа на другой кредит в том же банке или сторонней финансовой организации на более комфортных для погашения долга условиях. С помощью рефинансирования ипотеки у заемщиков появляется возможность значительно сократить сумму переплаты за использование заемных средств.

Чтобы воспользоваться услугой по переоформлению, достаточно обратиться к сотрудникам банка, или отправить онлайн-заявку через официальный интернет-ресурс кредитной организации, предварительно рассчитав платежи с помощью ипотечного онлайн-калькулятора. Обратиться можно одновременно в несколько банков для поиска наиболее подходящего предложения.

Понятие рефинансирования

Рефинансирование ипотеки предполагает новое оформление займа, целевым назначением которого является полное погашение действующей кредитной линии на более подходящих заемщику условиях.

Помимо данного термина многими финансовыми структурами используется понятие «перекредитование», что более ясно раскрывает суть рефинансирования.

Предмет пересмотра

Обращаясь за переоформлением, клиент вправе ожидать улучшения следующих условий по кредиту:

- Величина ежемесячного взноса;

- Процентная ставка;

- Изменение валюты по кредиту;

- Срок действия договора.

Рефинансировать ипотеку можно не только в банке, изначально выдавшем кредит, но и в другой финансовой организации. В случае смены банка, необходимо переоформить залоговую недвижимость, так как после переоформления права на залоговое обеспечение переходят новому кредитору.

Рефинансирование в банке-кредиторе

Следует отличать рефинансирование от перезайма, при котором полученные средства идут на погашение текущих платежей по действующему ипотечному договору. Если в случае перезайма в итоге у заемщика образуется несколько финансовых обязательств, то при рефинансировании заемщик улучшает условия путем пересмотра одного из показателей ипотечного договора.

Обращаться за рефинансированием ипотеки могут владельцы ипотечного жилья при появлении финансовых затруднений, возникших по веским причинам и ведущим к нарушению графика внесения платежей. Кредитное учреждение в большинстве случаев идет навстречу своим заемщикам, так как данный вариант обслуживания долга позволяет урегулировать процесс погашения путем пересмотра графика платежей.

При наличии в кредитном портфеле организации программ с более комфортными условиями погашения, рекомендуется обратиться в свой банк, с просьбой о пересмотре условий кредитования. При наличии уважительных причин и выявления ухудшения платежеспособности клиента, банк, скорее всего, позволит рефинансировать ипотеку.

Если же финансовое учреждение откажет в пересмотре, клиент может обратиться в другой банк и перейти на дальнейшее обслуживание к новому кредитору на взаимовыгодных условиях.

Рефинансирование в стороннем банке

Как правило, кредитор заинтересован в сохранении финансовых отношений с владельцем ипотечной собственности, так как это позволяет получать материальную выгоду даже после пересмотра условий договора. Рефинансирование для другого банка также сулит выгоду в виде процентов за предоставление кредитной линии, по которому залоговым обеспечением станет квартира или дом, приобретенная на кредитные средства.

Таким образом, выгоду от рефинансирования получают и заемщик, и банк-кредитор.

Для клиента рефинансирование ипотеки означает:

- Снижение ежемесячного финансового бремени.

- Уменьшение итоговой суммы переплаты по кредиту.

Для банка переоформление обязательств позволяет:

- Сохранить клиента и выгоду, получаемую в виде процентной ставки по кредиту.

- Урегулировать проблему регулярного погашения платежей на новый период кредитования.

Виды рефинансирования

Чистое рефинансирование

Данный вид банковской услуги предполагает стандартную процедуру пересмотра условий по договору и переоформлению текущих финансовых обязательств на взаимовыгодных условиях.

На деле процедура чистого перекредитования ипотеки со сменой кредитора выглядит следующим образом:

- Первый банк получает полное возмещение по ипотечному долгу за счет средств второго банка с возможной передачей закладной на обеспечение.

- Второй кредитор рефинансирует ипотеку и привлекает нового клиента с гарантированным получением дохода в виде процентной ставки по рефинансированию.

- Заемщик переходит на обслуживание в новую финансовую структуру на доступных условиях, отвечающих его текущей платежеспособности.

Последующая ипотека

Согласно условиям данного вида рефинансирования, на уже находящуюся в залоге недвижимость оформляется повторный залог с передачей права другому кредитору. Финансовая организация, изначально выдавшая кредит, только оповещается о повторном залоге, в то время как новый кредитор должен дать свое согласие на переоформление залога.

Если заемщик не оплачивает вовремя ежемесячные взносы или полностью прекращает оплату, ипотечное жилье подлежит продаже в счет уплаты долга как залоговое обеспечение. При последующей ипотеке средства, вырученные из продажи собственности, идут в первую очередь на погашение долга первому кредитору, в то время, как долг второму кредитодателю гасится по остаточному принципу.

Данный вариант менее всего выгоден банку, оформившему последующую ипотеку, поэтому на практике встречается довольно редко.

Ипотека с отлагательным условием

В случае оформления займа с отлагательным условием клиент может перекредитоваться по ипотеке с обязательством предоставить залог в течение определенного периода времени, например, 120 дней после заключения договора. Рефинансируя займ, изначальные кредитные обязательства гасятся, а с квартиры снимается обременение в качестве залога. После этого, квартира вновь передается в залоговое обеспечение по уже новым кредитным обязательствам.

Описание процедуры

Банки с осторожностью подходят к процессу рефинансирования ипотеки, так как данная программа связана с высокой степенью риска, ведь, чаще всего, за перекредитованием обращаются в случае ухудшения платежеспособности. По этой причине банки, рефинансирующие ипотеку, с особой тщательностью проверят надежность клиента и его уровень доходов.

Требования банка

Клиент, собирающийся рефинансировать ипотеку, должен быть готов к тому, что банк предпримет ряд мер, обеспечивающих финансовую безопасность предстоящей сделки:

- Проверит кредитную историю.

- Запросит доказательства платежеспособности.

- Обяжет провести экспертную оценку недвижимости и оформить страховой полис.

Если при изучении кредитной истории у кредитора появятся малейшие сомнения относительно добросовестности плательщика и его финансовых возможностях, в рефинансировании будет отказано. Банку, рефинансировавшему ипотеку, клиент предъявляет подтверждения в отсутствии просрочек по кредитным платежам, а также готовит полный пакет документов на оформление.

Данный вид банковской услуги доступен только для заемщиков, заключивших ипотечный договор не менее, чем за 20 месяцев до обращения за перекредитованием.

Документы

Для переоформления в стороннем банке потребуется собрать перечень документов, соответствующий требованиям при подписании ипотеки:

- Гражданские паспорта заемщика/созаемщика/поручителей.

- Документы, подтверждающие доходы обратившихся и их трудовую занятость.

- Правоустанавливающие документы на собственность.

- Текущий договор с приложением графика платежей и документы, подтверждающие оплату ежемесячных платежей, сумму остатка по долгу.

В случае финансовых затруднений и ухудшения материального положения заемщики могут обратиться в кредитную организацию за рефинансированием ипотеки. Важно своевременно уведомить банк о возникших сложностях с оплатой текущих кредитных обязательств, так как это позволит с наибольшей степенью вероятности избежать штрафных санкций за просрочку платежей, а также сохранить положительную кредитную историю на будущее.

prosobstvennost.ru

Что такое рефинансирование ипотеки и перекредитование в банке? 2019 год

Увеличение процентных ставок по большинству банковских программ, послужило причиной того, что заемщики с удвоенной силой начинают искать пути заплатить за кредит как можно меньше. Процедура рефинансирования приобретает все большую популярность. Но и здесь имеется риск – далеко не все программы рефинансирования рентабельны, как это может показаться на первый взгляд.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам ниже. Это быстро и бесплатно!

Чтобы точнее определить риски, связанные с оформлением перекредитования, следует не только внимательно просматривать условия программ, но и правильно оценивать собственную финансовую ситуацию.

Когда надо задуматься о рефинансировании (перекредитовании) ипотеки?

Рефинансировать существующий кредит означает оформить для его погашения новый займ, с более выгодными условиями. Заемщики стараются провести такую процедуру в случаях, если считают, что выплаты обходятся дороже по сравнению с другими предложениями финансовых организаций.

Например, ипотеку оформляли в период кризиса под 13% годовых. Но кризис стабилизировался, и организации стали предлагать подобные займы под 10-11%.Поменялись финансовые обстоятельства и выполнять кредитные обязательства на прежних условиях становится трудно.

Здесь вы можете узнать можно ли продать ипотечную квартиру?

Заемщик ищет программу для рефинансирования, когда понимает, что имеющийся займ становится платить очень тяжело. Многие банки при изменившемся финансовом положении отказывают в реструктуризации кредита. Рефинансирование кредита в таких случаях является единственным выходом.

к содержанию ↑Почему перекредитование ипотечного кредита выгодно?

Процедура рефинансирования проводится, как правило, для займов, выданных на долгий срок. В ипотечных кредитах, даже два-три процента означают немалую сумму и на изменении процентной ставки можно сэкономить.

При меньшей разнице в ставках процедура теряет смысл, поскольку при подаче заявки вновь придется оформлять ипотеку, регистрировать ее, выполнять переоформление страховки для другого банка, заново платить все сборы, комиссии. На это, кроме денег, тратится немало времени и сил. Польза от этого может быть несущественной.

к содержанию ↑Что требуется для ипотечного рефинансирования?

Программы рефинансирования предлагаются в небольшом количестве и далеко не всеми банками. Любая из финансовых организаций такого рода займы относит к области высоких рисков.

Под них должны быть сформированы особые резервы, а это под силу далеко не каждой организации-кредитору. Поэтому следует готовиться к тому, что у заемщика, желающего провести рефинансирование, будет проверяться материальное положение.

При хорошем состоянии кредитной истории, шансы на успех повышаются. Кроме сбора стандартного пакета документов для оформления заявки на кредит, необходимо предоставить в банк действующее кредитное соглашение, а также документ, подтверждающий, что по займу нет и не было просроченных платежей. Необходимым будет подача документированного согласия от банка-кредитора на то, чтобы досрочно погасить ипотеку.

к содержанию ↑Требования для заемщика

- срок действующего ипотечного кредита должен быть не менее двенадцати месяцев;

- у заемщика должна быть хорошая кредитная история без единой задолженности по существующему кредиту.

Например, Сбербанк предлагает удобный инструмент для рефинансирования ипотеки, полученной в другом банке. В первую очередь, банк ждет добросовестных заемщиков, не допускавших просрочек платежей и, тем более, не имеющих долгов по кредитам.

к содержанию ↑Способы оформления

Для того, чтобы перекредитоваться, понадобится не только снова доказывать свою платежеспособность, но и предоставить залог.

В этом качестве выступает объект недвижимости, который уже находится у первой организации в залоге. В банк, выбранный для рефинансирования, заемщику понадобится предоставить подтверждающие материальное положение документы и оценочное заключение о стоимости жилого помещения.

Банк, где ранее оформлялась ипотека, должен выдать письменное согласие на погашение всей суммы кредита досрочно. Организация, где оформляется рефинансирование, перечисляет финансовые средства на нужный счет, и только после закрытия кредита прежний банк снимает с объекта недвижимости залог.

В период, когда прежний банк уже снял залог, а новый еще не успел его оформить, заемщику назначаются повышенные проценты. Банк таким образом старается подстраховать кредит, который пока не имеет обеспечения недвижимостью. Пониженная процентная ставка вступит в силу лишь тогда, когда на недвижимое имущество будет оформлен залог.

к содержанию ↑Если вы хотите узнать как снять обременение с квартиры после погашения ипотеки, то вам будет полезна статья.

Программы банков по ипотечному рефинансированию

Для клиентов, желающих провести рефинансирование задолженности различные банки предлагают разные условия. Это касается в первую очередь ставок, сроков и сумм кредитов:

- новый кредит может быть выдан только для того, чтобы оказался погашенным основной долг, а проценты и прочие виды платежей понадобится гасить отдельно;

- кредит может быть выдан на всю сумму долга перед прежним банком, включая и проценты, и прочие начисления;

- наконец, может быть выдан кредит на сумму больше той, что требуется к уплате для полного погашения прежнего долга.

В последнем случае оставшейся суммой заемщик может распоряжаться по своему усмотрению.

к содержанию ↑Перед тем, как выбирать какой-либо банк для подачи заявки на рефинансирование, рекомендуется тщательно изучить предлагаемые им условия и просчитать все очень внимательно.

Ставка рефинансирования

Ставки по кредитам банками могут быть предложены как фиксированные, так и плавающие. Фиксированная ставка не будет меняться в течение всего срока кредитования. Основным ее плюсом будет предсказуемость и возможность спланировать расходы. Что очень ценно – отсутствует процентный риск.

Плавающая ставка состоит из постоянной и переменной. Первая из составляющих не будет меняться на протяжении всего срока кредитования. Плавающая ставка связана с определенным рыночным индикатором, она будет меняться в зависимости, от тех условий, что указаны в договоре.

Для кредитов, выдаваемых в рублях, плавающая ставка рассчитывается на основе индикатора Mosprime. Значение ее может меняться ежедневно.

Существует, также ставка рефинансирования, которая устанавливается ЦБ РФ и является базовым инструментом для того, чтобы регулировать процентные ставки по кредитам. Именно она используется Центральным Банком при выдаче кредитов коммерческим банкам. Пересмотр этой ставки может быть осуществлен один раз в год.

к содержанию ↑Перекредитование валютной ипотеки

Что касается ипотечных кредитов, выданных в валюте, здесь условия могут оказаться не такими выгодными. Валютные ипотеки могут показаться удобнее прочих при оформлении кредита, но в дальнейшем ситуация на мировом финансовом рынке способна резко измениться, и по сравнению с ипотекой в рублях оплачивать придется больше.

В принципе, процедура рефинансирования некоторых банков позволяет в процессе поменять валюту кредита, но не все из них идут на такой риск. В целом такая возможность будет зависеть от ситуации с конкретным заемщиком.

к содержанию ↑Возможные способы

- сокращение или продление срока займа;

- оформление нового кредита в другом банке для погашения прежнего;

- перемена валюты – по мнению некоторых специалистов, эта операция позволяет снизить расходы и в процессе конвертации не терять средства;

- уменьшение кредитной ставки – для заемщиков с постоянным источником доходов такой вариант возможен, часто при этом предлагается условие – сократить срок кредита;

- уменьшение ежемесячного платежа.

Последний способ признан наименее выгодным – нагрузка на бюджет заемщика уменьшается, а срок кредита увеличивается. Сумма переплаты в итоге получается несколько большей, чем до проведения рефинансирования.

Рекомендуем посмотреть видеоролик о том, как заемщики валютной ипотеки пытаются получить от банка рефинансирование ипотечного кредита. Банки, в свою очередь, готовы идти навстречу клиентам, потому что сами опасаются остаться без их денег :

Лучше всего при выборе валюты ипотеки опираться на то, в какой валюте заемщик получает основную часть доходов.

к содержанию ↑Основные минусы

Основные минусы ипотечного рефинансирования в том, что непростую процедуру оформления кредита придется проходить заново. Нужно будет собирать все справки и доказывать свою финансовую состоятельность.

И вот здесь и начинаются «подводные камни»: нет гарантии, что после оплаты всех необходимых расходов заявка все-таки будет одобрена.

Выбирая организацию и программу для перекредитования ипотеки, следует внимательно взвесить все «за» и «против». Детали программ необходимо выяснять заранее, чтобы избежать неприятных сюрпризов.

Не всегда банки-кредиторы дают прозрачную и понятную информацию о том, каковы условия кредита, в результате чего при подсчете его стоимости можно серьезно ошибиться. В итоге, для заемщика процедура рефинансирования может обернуться потерей денег, времени, а также репутации перед банком, в котором ипотечный кредит оформлялся изначально.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:Это быстро и бесплатно!

| Поделиться с друзьями: |

kvartira3.com