Кредитный потребительский кооператив что это – Кредитный потребительский кооператив (КПК) — что это такое, чем отличается от банка или МФО

Кредитный потребительский кооператив (КПК) – что это?

Последнее обновление:8 апреля 2016Кредитные потребительские кооперативы (КПК) в России не так известны, как, например, микрофинансовые организации (МФО). Не так много людей становились их участниками. Новое название (но давняя история подобных организаций!), традиционная подозрительность к любой небанковской организации, привлекающей вклады, мешают разглядеть в таких кооперативах интересные возможности и выгоду.

Кредитные потребительские кооперативы – что это?

Кредитный потребительский кооператив (КПК) – некоммерческая организация, целью которой является оказание сберегательных услуг (приём вкладов) и услуг по выдаче займов своим участникам (пайщикам) под проценты. КПК является добровольным объединением граждан, созданным для организации услуг финансовой взаимопомощи друг другу.

Схема работы:

- Участники (пайщики) оплачивают вступительный взнос согласно своим долям. Уставом могут предусматриваться другие членские взносы: ежегодные, ежеквартальные, ежемесячные, дополнительные.

- Формируется капитал кооператива, который состоит из трех фондов: резервный, для покрытия непредвиденных расходов, паевой – для оплаты текущих нужд и фонд финансовой взаимопомощи для непосредственного предоставления кредитов.

- КПК привлекает сбережения своих участников путем открытия вкладов.

- Кооператив тратит собственный и привлеченный капитал на текущие расходы и на выдачу займов пайщикам.

Основные правила кредитных кооперативов

Основные правила кредитных кооперативов определяются действующим законодательством:

- Деятельность регулируется законодательством, в частности – Федеральным законом от 18 июля 2009 года № 190-ФЗ «О кредитной кооперации».

- КПК – добровольное объединение участников: физических (минимум 15) и юридических (минимум 5) лиц.

- Кооператив – некоммерческая организация, поэтому не может заниматься производством, торговлей и оказанием любых услуг, кроме привлечения вкладов и выдачи кредитов.

- Кредиты можно выдавать только пайщикам, а вот прием сбережений допускается от участника КПК или от сторонней организации (юр.лица).

- Кооператив создается по какому-либо признаку: территориальному, профессиональному, отраслевому и другим.

- Управляет кооперативом собрание учредителей (пайщиков).

- Информация о действующих КПК доступна на сайте Центрального банка России, он же выступает основным регулятором и контролером финансовой деятельности кооперативов.

- КПК должны состоять в саморегулируемой организации (СРО), где создаются фонды для компенсации убытков пайщиков и вкладчиков на случай банкротства организации.

- Кооператив не поручается по кредиту своего пайщика, не исполняет его личные обязательства, не гасит его сторонние займы.

- И по вкладам, и по кредитам ставки выше банковских, в среднем, на 5-15%.

Выгоды от членства в КПК

- Если вы – участник кооператива, регулярно пополняете его фонды членскими взносами, вы гарантированно получите кредит на свои нужды. КПК не будет копаться в вашей кредитной истории, изучать вас под микроскопом и заставлять собирать документы о работе и доходах, привлекать поручителей. Единственное ограничение – вам не выдадут более 20% от общей суммы займов, предоставленных за отчетный период всем остальным членам.

- Кооператив даст вам возможность вклада под более высокую ставку, чем банк. Несмотря на участие в СРО, кооперативные вклады не застрахованы государством, то предусматривается возможность страхования рисков в страховых компаниях.

- Как участник вы можете управлять деятельностью своего кооператива, быть в курсе его финансовой состоятельности, влиять на принимаемые решения.

- У пайщиков есть возможность инвестировать в собственный бизнес (с согласия общего собрания) и получать дополнительную прибыль

Осторожно, мошенники!

Как отличить настоящий кредитный потребительский кооператив от финансовой пирамиды или от обычных обманщиков, желающих вытянуть из вас деньги?

Правило 1. Организация должна содержать в своем названии аббревиатуру “КПК” или “Кредитный потребительский кооператив”. Все остальные формы – ООО, ОАО, ЗАО, ИП – не имеют к потребительскому кооперативу никакого отношения. Поэтому, увидев название ООО “Потребительский кредитный кооператив”, знайте – перед вами – мошенники. А название призвано ввести неопытных вкладчиков в заблуждение.

Правило 2. Зайдите на сайт Банка России и найдите там свой кооператив. Сверьте данные на странице КПК и на сайте ЦБ. Название, ИНН, ОГРН должны совпадать. Для подстраховки зайдите на сайт СРО (саморегулируемой организации) и найдите свой кооператив там.

Правило 3. Настоящий КПК не будет предлагать вам вознаграждение или льготы за привлечение новых вкладчиков.

Правило 4. Обратите внимание на проценты по вкладам: они выше банковских, но не в несколько раз. “50% годовых” в рекламе – явный обман, не поддавайтесь. Кричащая реклама не должна быть причиной для вступления именно в этот кооператив.

Правило 5. Изучите документы перед тем, как их подписать и внести свои деньги. Не дают ознакомиться с договором, или условия там прописаны нечетко, на вас давят, торопят? Лучше уходите и поищите нового партнера.

Кредитный потребительский кооператив – прекрасная альтернатива банковским услугам. Но для успешного участия, размещения средств и получения кредитов нужно хорошо представлять себе порядок их работы и точно считать собственную выгоду. Помните, что кооператив работает для вашей прибыли, а не наоборот.

.

privatbankrf.ru

что это и зачем он нужен?

Вы живете в маленьком городке или селе, где нет отделений банков. У вас небольшой бизнес или подсобное хозяйство. Порой вам нужны дополнительные деньги или, наоборот, вы готовы вложить свободные средства, но не знаете, кому их доверить. Кредитный потребительский кооператив (КПК) может вам помочь. Что такое КПК и о чем нужно помнить, обращаясь в кредитный кооператив?

Кредитные потребительские кооперативы (КПК) — это подобие касс взаимопомощи. Люди или компании одного региона, профессии, рода деятельности, социального статуса объединяются, чтобы самим решать свои финансовые задачи. Они скидываются «в общий котел» (фонд финансовой взаимопомощи) и сами же могут одалживать часть этих общих денег под проценты. Например, фермеры могут создать сельскохозяйственный КПК и брать в нем займы на посевную.

В кооперативе можно получить заем не только для бизнеса, но и на личные нужды. Процент обычно выше, чем в банках, зато получить его проще. И наоборот, можно вложить деньги в КПК и получить доход больше, чем по банковскому депозиту. Но такие вложения не попадут под защиту Агентства по страхованию вкладов. КПК также могут привлекать займы от сторонних компаний, даже если они не являются их пайщиками.

Как создать кооператив?

-

Найти единомышленников

Объединиться в КПК могут как обычные люди (должно собраться не менее 15 желающих), так и компании (минимум 5 юридических лиц). Также бывают кооперативы смешанного типа — в них входят и физические, и юридические лица. В этом случае их общее число не должно быть меньше 7. После создания кооператива круг пайщиков может быть расширен.Одалживать деньги в КПК могут только члены кооператива — пайщики. Никакие другие люди или организации взять взаймы в КПК не могут. При этом привлекать деньги от сторонних компаний КПК вправе, а от частных лиц, которые не вступили в кооператив, — нет

-

Договориться о правилах

Нужно сразу определить специализацию кооператива — будет ли КПК работать, к примеру, с предпринимателями, только с фермерами или со всеми потребителями. Это важно сделать в самом начале, потому что правила для них различаются. Работу сельскохозяйственных КПК регулирует закон «О сельскохозяйственной кооперации», а других кооперативов — закон «О кредитной кооперации». -

Определить финансовую модель и тарифную политику

Члены кооператива сами решают, на каких условиях КПК будет работать: под какой процент будет привлекать средства, под какой процент и в каком размере выдавать займы, а также каким будет минимальный пай — доля, которую вносят в капитал его участники. Решение зависит от всех участников КПК. -

Подготовить документы

Нужно установить порядок приема в кооператив, оговорить права, обязанности и ответственность пайщиков, определить структуру и полномочия органов управления. Все эти решения должны войти в устав КПК. -

Выбрать саморегулируемую организацию или ревизионный союз

Каждый КПК обязан состоять в одной из саморегулируемых организаций (СРО). Реестр СРО финансового рынка опубликован на сайте Банка России. Для сельскохозяйственных КПК схема чуть сложнее: они должны быть членами одного из ревизионных союзов, а союз обязан входить в СРО. Реестры ревизионных союзов можно найти в интернете. -

Собрать деньги

Участники должны внести членские взносы (они пойдут на административные расходы самого кооператива) и паи (они сформируют капитал КПК). Пайщики, у которых есть свободные деньги, могут внести их в фонд финансовой взаимопомощи — именно из этих средств кооператив будет выдавать займы другим пайщикам. И только пайщикам — никакие сторонние лица или организации одолжить деньги у КПК не могут.

Как работает КПК?

-

КПК формирует паевой фонд (аналог уставного капитала, который создается за счет паев).

-

Кроме того, КПК привлекает под проценты личные сбережения своих участников, а также займы от юридических лиц. Из этих средств создается фонд финансовой взаимопомощи.

-

Пайщики могут брать займы у КПК за счет средств фонда финансовой взаимопомощи: компании — на развитие бизнеса, а люди — на личные нужды.

Может ли КПК стать доходным бизнесом?

КПК — некоммерческая организация, то есть создается не для получения прибыли. КПК не занимаются ни торговлей, ни производством, ни каким-либо сервисом. Их главная функция — организовывать финансовую взаимопомощь внутри кооператива: принимать деньги от одних пайщиков и выдавать займы другим. Членские взносы и разница за счет процентов между выданными и привлеченными средствами идут на покрытие расходов кооператива.

Если по итогам года расходы превышают доходы, участники КПК должны внести дополнительные членские взносы для покрытия убытков. Если же кооператив оказался в плюсе, то прибыль обычно направляют в резервный фонд на случай убытков в будущем.

Защищены ли сбережения в КПК?

КПК не входят в государственную систему страхования вкладов. Пайщики должны самостоятельно следить за финансовым состоянием кооператива.

При этом КПК делают отчисления в компенсационный фонд саморегулируемой организации — 0,2% своих среднегодовых активов. Это своеобразная страховка — СРО собирает их на случай, если какой-либо из кооперативов — участников организации обанкротится. Пайщики разорившегося КПК смогут получить до 5% средств компенсационного фонда пропорционально своей доле в кооперативе.

Многие кооперативы также самостоятельно страхуют привлеченные деньги в страховых компаниях и обществах взаимного страхования. Но риск потерять сбережения, размещенные в КПК, все же остается.

Плюсы и минусы КПК

+ Поддержка своей общины и развитие регионов

Кооперативом управляют сами пайщики, они заинтересованы в процветании своего региона или отрасли. КПК финансируют местные компании и частных предпринимателей, которые являются членами кооператива, и тем самым развивают экономику региона и помогают создавать новые рабочие места.

+ Большие шансы получить заем

Все пайщики имеют право взять в КПК заем на свои нужды. Не нужно собирать справки о доходах, привлекать поручителей. Но если вы захотите получить в заем большую сумму, вас могут попросить предоставить некоторые документы.

+ Комфортные платежи

Если возникнут сложности с возвратом займа, с КПК легче договориться о реструктуризации, чем с банком или микрофинансовой организацией. Кооператив изначально создается, чтобы помогать своим участникам, а не продавать долг коллекторам.

+ Выгодные вложения

КПК принимают любые, даже маленькие суммы сбережений. Доход, как правило, будет больше, чем по банковским вкладам.

— Недешевые займы

Проценты по займам в кооперативе обычно выше, чем по банковским кредитам.

— Большая ответственность

Пайщики самостоятельно управляют своим кооперативом и вместе принимают решения, в том числе кому и какой выдать заем. Следовательно, все члены КПК отвечают за последствия, включая возможные убытки. Если убытки возникнут, надо будет вносить дополнительные членские взносы, чтобы их покрыть. Поэтому лучше участвовать в собраниях, изучать отчеты КПК и следить за новостями.

— Риск потери сбережений

Государственная система страхования банковских вкладов не распространяется на сбережения пайщиков. Компенсации СРО и страховки не гарантируют полный возврат вложенных средств.

Как не спутать КПК с финансовой пирамидой?

Под КПК иногда маскируются финансовые пирамиды и обычные мошенники. Ниже приводим несколько правил, как не ошибиться при выборе КПК.

Проверьте название

Юридическая форма организации должна быть «Кредитный потребительский кооператив» (КПК) или «Сельскохозяйственный кредитный потребительский кооператив» (СКПК). Все остальные формы — ООО, ОАО, ЗАО, ИП — не имеют к КПК и СКПК никакого отношения. Если увидите название типа ООО «Кредитный потребительский кооператив» или ЗАО «Приобретательский кредитный кооператив», знайте: перед вами мошенники. При этом следует всегда смотреть на расшифровку аббревиатуры КПК или СКПК, за которой также могут скрываться мошенники, например «Кредитный производственный кооператив» или «Сельскохозяйственный кредитно-производственный кооператив». Так мошенники пытаются ввести граждан в заблуждение.

Найдите в госреестре

Зайдите на сайт Банка России и найдите там свой кооператив. Сверьте данные государственного реестра с реквизитами КПК. Полное название, ИНН, ОГРН должны совпадать. Для подстраховки зайдите на сайт саморегулируемой организации КПК и найдите свой кооператив там.

Опасайтесь агрессивной рекламы

Если видите кричащую рекламу: «50% годовых по вкладам в КПК!», «Вклады в КПК застрахованы государством», это явный обман. Проценты в кооперативах выше банковских, но не в несколько раз. Стандарты СРО кооперативов ограничивают доходность вложений: максимум составляет 1,8 от действующей ключевой ставки (можно посмотреть на главной странице сайта Банка России). Например, на 1 марта 2018 года ключевая ставка составила 7,5% — и значит, КПК не могли предложить доходность выше 13,5% годовых.

Не стройте пирамиды

Иногда КПК в рамках программы лояльности предлагают бонусы за приглашение нового клиента. Но надо быть очень внимательным в таких вопросах. Всегда обращайте внимание, когда сотрудники организации предлагают деньги либо необоснованные бонусы за активное привлечение большего числа новых пайщиков-вкладчиков. Есть риск, что вы имеете дело с финансовой пирамидой.

Изучите документы

Не дают почитать устав КПК, договор, или условия там прописаны нечетко? На вас давят, торопят? Лучше уходите и поищите другого финансового партнера.

Кредитный потребительский кооператив — хорошая альтернатива банковским услугам, особенно для частных предпринимателей и малого бизнеса. Но членство в КПК требует осмотрительности и активного участия в работе кооператива.

fincult.info

Кредитный потребительский кооператив: что это такое, в чем подвох

Что такое кредитный потребительский кооператив простыми словами?

Кредитный потребительский кооператив — это организация, в состав которой могут входить как обычные граждане, так и предприятия – юрлица, но она все равно считается некоммерческой. Она представляет собой некое соглашение между участниками, в соответствии с которым члены кооператива оказывают друг другу финансовую поддержку – предоставляют ссуды и берут деньги на сбережение.

По закону в состав КПК могут входить граждане и компании, имеющие один признак, к примеру, занимающиеся бизнесом или работающие в одной сфере, проживающие на одной территории и т. д.

к содержанию ↑Особенности кредитных потребительских кооперативов граждан

КПК не похож на банки тем, что главной целью открывающегося кооператива не является прибыль. По своей сути такое предприятие можно назвать кассой, где участники размещают свои сбережения и взносы. За счет этих сбережений возможно финансирование – кредитование других пайщиков.

КПК принимают и выдают денежные средства под проценты, здесь особых отличий от финансовых организаций нет. Как и везде, для вкладов процентные ставки ниже, чем для кредитования. При этом КПК имеет возможность привлекать средства со стороны – вклад может сделать кто угодно, даже человек, который не состоит в обществе, однако кредитовать сторонних людей с использованием средств КПК запрещено. Еще нужно отметить, что подобным компаниям не разрешается участвовать в кредитовании других людей с позиции поручителя.

Займы в кредитных потребительских кооперативах сегодня не очень популярны в России, хотя они, безусловно, имеют некоторые преимущества по сравнению с работой со стандартными финансовыми организациями. Низкая популярность КПК объясняется следующими факторами:

- В России очень недавно приняли нормативный акт, регламентирующий работу КПК. Соответствующий законопроект появился только в 2009 году.

- Россияне хорошо помнят об опасностях участия в непонятных им финансовых организациях, боятся, что КПК – это что-то похожее на «МММ» и другие «пирамиды», потому не спешат вкладывать в них свои деньги.

- Очень немногие граждане России слышали о существовании КПК и знают, как работают такие компании.

Как работает КПК — кредитно потребительский кооператив

Деньги нужны любой компании, занимающейся выдачей займов, независимо от того, выдаются средства всем гражданам или только части – участникам КПК. Они поступают в бюджет компании от ее же участников, обязанных вносить вступительный взнос для вступления в компанию. Величина вступительного взноса зависит от самой организации и принципов ее деятельности. Помимо вступительного взноса, устав компании может регламентировать наличие и других обязательных платежей, к примеру: дополнительных на различные нужды, ежеквартальных и даже ежемесячных.

Полученные денежные средства используются для формирования специального фонда КПК, состоящего из 3 неравных по объему частей:

- Резервная часть. Средства из этого фонда требуются для покрытия незапланированных расходов компании.

- Паевая часть. Средства из паевой части используются на оплату текущих нужд кооператива.

- Часть финансовой взаимопомощи. Деньги используются для выдачи денежных кредитов пайщикам.

Весь фонд компании может формироваться не только взносами ее пайщиков. Средства в компанию могут поступать и из других источников, многие организации привлекают допфинансирование. Доход также поступает в качестве процентов по займам, выданным членам КПК.

Работа подобных организаций сегодня подробно и четко регламентируется законодательством. В соответствии с данным законодательным актом, в составе любого КПК должно быть зарегистрировано от 15 участников (граждане) или 5 участников (юридические лица). В состав компании могут одновременно входить и физлица и юрлица, однако возраст физлиц должен составлять не меньше 16 лет.

КПК по закону запрещена любая коммерческая деятельность, включая производство товаров, торговлю, оказание платных услуг и т. д. Работа фирмы должна быть ограничена привлечением денег от пайщиков и из других источников, а также выдачей займов на разные нужды своим же членам.

Создать кредитное общество можно только из участников, имеющих общий для всех признак. Это может быть проживание на одной территории, работа в одной сфере или секторе бизнеса и т. д. Управлять созданным кооперативом может только собрание учредителей.

При регистрации нового кооператива, ему присваивается порядковый номер. С его помощью можно найти подробную информацию об организации, через официальный сайт в интернете ЦБ.

Новый кооператив не может не входить в СРО с финансовыми фондами, которые необходимы для компенсации ущерба вкладчиков, в случае банкротства КПК. Банкротство наступает в случае, если расходы организации начинают превышать доходы.

к содержанию ↑Финансовые возможности: какой кредит в кредитном потребительском кооперативе можно взять?

Существует целый ряд ограничений, накладываемых на допустимый размер вкладов и займов, которые можно делать с помощью КПК.

- Во-первых, допустимая величина кредита на одного пайщика определяется в соответствии с общей суммой кредитов, выданных организацией. Допускается выдача займов в размере до 10% от общей суммы выданных кредитов, если компания работает до 2 лет, и до 20% от суммы выданных займов, при работе компании больше 2 лет.

- Во-вторых, общее количество финансов, назначение которых не относится к кредитованию пайщиков, должно составлять менее 50% от привлеченного за этот же отчетный период объем вкладов от пайщиков.

- В-третьих, КПК должен иметь специальный резерв, величина которого должна составлять от 5% от размера привлеченных финансов в компанию (участники + дополнительные вложения).

Отдельно стоит отметить, что кооператив имеет право самостоятельно устанавливать типы и величину вкладов от участников. При этом сами вклады и платежи могут быть не только обязательными они также могут носить рекомендательный характер.

ЦБ также предъявляет к кооперативам другие требования, в частности:

- одному пайщику запрещено делать вклады в фонды кооператива в размере более 20% от привлеченного финансирования;

- паевой фонд компании должен составлять более 8% от общей суммы денежных вкладов участников;

- привлеченные юрлица, которые не являются частью КПК, не имеют права вносить более 50% от общей суммы вкладов участников.

Центробанк очень внимательно следит за соблюдением кооперативами всех указанных норм и правил. Для подтверждения работы организации и ее контроля, государство может направлять в кооперативы специальные проверки.

к содержанию ↑Какими бывают КПК?

Все КПК, где пайщики могут делать вклады и брать финансы в кредит, можно разделить на несколько видов по составу участников:

- Простые КПК. Сюда могут входить как физические, так и юридические лица.

- КПК 1го уровня. Сюда могут входить исключительно физлица – граждане России. Если в составе компании будут присутствовать юрлица (или хотя бы одна организация) использовать слово «гражданин» и его производные в названии фирмы будет запрещено.

- КПК 2-го уровня. Пайщиками могут быть только юрлица.

Выгоды пайщикам кредитно-потребительских кооперативов – в чем подвох?

Сегодня многие граждане интересуются возможностью вступить в КПК, но перед этим им рекомендуется внимательно изучить особенности функционирования подобных организаций, ознакомиться с плюсами и минусами участия в КПК.

Наибольший интерес для участников представляет то, что кредит здесь получить достаточно просто. Проверяют ли кредитную историю в кредитных потребительских кооперативах? Нет, не проверяют, чтобы получить денежные средства, достаточно быть участником и своевременно вносить все необходимые платежи. Однако это вовсе не идеальный способ получения заемных средств, в первую очередь, из-за сильно ограниченной максимальной величины кредитов. Один заем вкладчику не может быть больше по размеру, чем 20% от общей суммы выданных кредитов.

Еще одним недостатком является то, что взять деньги в КПК обычно можно только с большим процентом, чем в современных банках. Но этот недостаток компенсируется возможностью пайщика принимать активное участие в жизни организации, быть в курсе ее финансовых дел, принимать участие в принятии решений о развитии компании и т. д.

В целом к преимуществам участия в КПК и кредитования в таких предприятиях следует отнести:

- возможность получения заемных денежных средств, если банки отказывают по каким-то причинам;

- возможность вкладывать деньги выгоднее, чем в большинстве финансовых организаций;

- возможность принимать участие в жизни организации, напрямую влиять на ее развитие и иметь точные и полные данные о ее финансовом положении;

- КПК имеют большую свободу действий, чем обычные финансовые организации, так как их работа меньше контролируется государственными структурами.

К недостаткам КПК можно отнести:

- повышенные проценты по займам;

- все полученные от вкладов доходы облагаются налогом;

- существуют ограничения по максимальному размеру займа;

- инвестировать средства и получать прибыль можно только в рублях;

- вложенные средства не имеют государственного обеспечения – у вкладчика нет гарантий вернуть деньги.

При этом нужно учитывать, что все описанные преимущества относятся исключительно к настоящим кредитным кооперативам. На современном отечественном рынке работает множество «пирамид», владельцы которых стремятся выдать свои «подделки» за настоящие кооперативы, участие в которых относительно безопасно для вкладчиков.

Самый простой способ проверить организацию на то, является она кредитным кооперативом или нет – изучить информацию о ней из открытых источников в интернете. Компания должна иметь аббревиатуру КПК. Если она называется ООО или как-то иначе, это свидетельствует о том, что, возможно, вы имеете дело с мошенниками.

kredit-off.ru

Кредитный потребительский кооператив: условия финансирования граждан

В статье мы рассмотрим, как взять займ в кредитном потребительском кооперативе. Узнаем, на каких условиях граждане могут получить дополнительный капитал и как найти КПК в реестре ЦБ. Мы расскажем об отличии КПК от банков и МФО, а также приведем советы, которые помогут получить финансы законным путем.

Что такое кредитный потребительский кооператив

Кредитный потребительский кооператив (далее, КПК) — это организация некоммерческого типа, которая оказывает услуги по приему вкладов граждан и выдаче заемных средств своим пайщикам под определенный процент. КПК — добровольное объединение, создающееся для оказания финансовой помощи друг другу.

Кредитный потребительский кооператив (далее, КПК) — это организация некоммерческого типа, которая оказывает услуги по приему вкладов граждан и выдаче заемных средств своим пайщикам под определенный процент. КПК — добровольное объединение, создающееся для оказания финансовой помощи друг другу.

Принцип деятельности кооператива заключается в следующем:

- Каждый пайщик оплачивает определенный вступительный взнос.

- Осуществляется формирование капитала, состоящего из нескольких фондов.

- Сбережения участников привлекаются в КПК в виде вкладов.

- Собственные и привлеченные средства используются для кредитования пайщиков, а также на расходы текущего характера.

Деятельность КПК регулируется Федеральным законодательством «О кредитной кооперации».

Как взять кредит в кредитном потребительском кооперативе

Получить кредитные средства в КПК у человека, который не является пайщиком, не получится. Для начала придется вступить в ряды членов кооператива и стать его пайщиком. Много времени эта процедура обычно не занимает.

Если говорить кратко, весь процесс выглядит так:

- Посетите офис выбранного КПК.

- Напишите заявление на вступление в кооператив.

- Оплатите необходимые взносы.

После этого вы можете претендовать на получение кредита. Процентные ставки варьируются от 30 до 50% годовых, что существенно ниже, чем, например, в МФО.

Фонды кредитного кооператива

Фонды формируются за счет нескольких видов взносов, осуществляемых пайщиками. Существует несколько фондов:

- Взаимопомощи.

- Паевой.

- Резервный.

С каждым типом разберемся несколько подробнее.

Фонд взаимопомощи. Является основным и создается с целью выдачи займов тем пайщикам, которые в этом нуждаются. Заем выдается с заключением договора между КПК и пайщиком (не только физ. лицом, но и организацией). Если нужно, сделка подтверждается другими документами. Могут также привлекаться поручители или залоговое имущество, но чаще всего дополнительное обеспечение не требуется.

Паевой. Включает в себя средства, предназначенные для оплаты текущих расходов КПК.

Резервный. Это средства, которые откладываются » в запас». Ими можно покрыть определенные расходы или ущерб в случае наступления непредвиденных обстоятельств. В настоящее время обязательное формирование такого фонда предусмотрено действующим законодательством.

Правила работы КПК

Все правила, в соответствии с которыми работает КПК, регулирует действующее законодательство. Перечень основных правил таков:

- КПК — сугубо добровольное объединение. Участников может быть от 15 (если это физ. лица) либо от 5, если речь об организациях.

- КПК не может что-либо производить, осуществлять торговлю, а также оказывать услуги, кроме выдачи займов и привлечения средств вкладчиков.

- Получать заемные средства могут только пайщики, а вот привлечь средства можно как от участника кооператива, так и от организации со стороны.

- Орган управления кооперативом — собрание пайщиков.

- Кооператив должен быть создан по одному из признаков: территориальному, отраслевому и так далее.

- Вся информация о КПК располагается на сайте ЦБ РФ. Регулирует и контролирует деятельность объединений также Центробанк.

- Все КПК должны состоять в СРО.

- Кооператив не выступает поручителем по займу пайщика, не осуществляет погашение сторонних займов.

- Процентные ставки и по кредитам, и по вкладам в среднем выше банковских на 10 — 15%.

Важно! Вся деятельность КПК должна осуществляться в полном соответствии с требованиями законодательства.

Отличия КПК от банков и МФО

Еще 10 лет назад главными кредиторами являлись только банковские организации. Но ситуация изменилась, у заемщиков появилась возможность выбора. Большое количество физ. лиц сейчас не обращается в крупные банки либо становится клиентом МФО и КПК, получив очередной отказ в кредитовании.

Сравним КПК, банки, МФО и разберемся, чем же их различается их деятельность.

Во-первых, все эти организации отличаются по уровню доходности вкладов. Если в банковской организации это 10 — 15% в год (хотя верхнее значение вызывает сомнения), то в КПК — 20 — 40%, в МФО эта цифра составляет 30 — 60%. Если же говорить в общем, то кооперативы занимают среднее место между МФО и банками.

Во-вторых, КПК — некоммерческая организация, и получение дохода не главная его цель, в отличие от МФО и банков.

Есть еще одно важнейшее отличие — в кооперативах не предусмотрена возможность страхования вкладов государством. Банковские организации по этому признаку занимают более выгодную позицию.

Нужно упомянуть и об уровне доступности кредитных средств. В МФО деньги может получить практически каждый, главный критерий — платежеспособность (соответствие которому не всегда проверяется). А вот получить кредит в КПК может только пайщик, за счет средств которого и формировался фонд взаимопомощи.

Если сравнивать процентную ставку по кредиту, то МФО в данном случае явно в проигрыше. Ставки в кооперативах гораздо ниже.

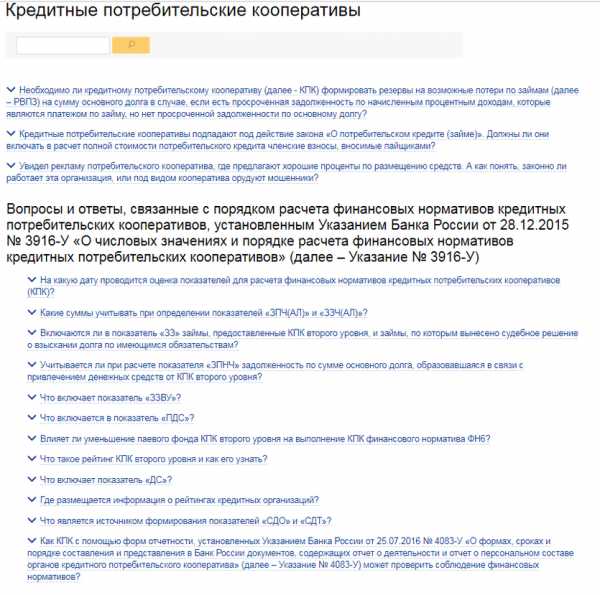

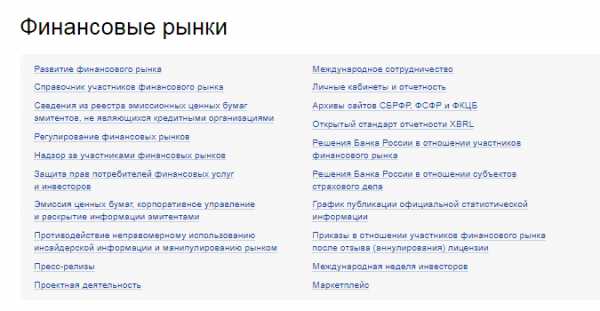

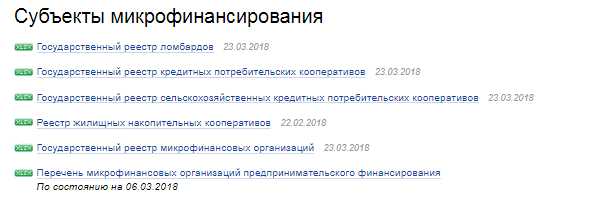

Реестр кредитных потребительских кооперативов

В случае, когда вы приняли решение стать пайщиком и получить кредит в кооперативе, прежде ознакомьтесь с государственным реестром КПК Банка России. Далее разберемся, как найти КПК в госреестре.

Итак, данный список в 2018 году размещен на сайте ЦБ РФ. Здесь можно найти ответы на многие вопросы, связанные с деятельностью кооперативов.

Щелкнув кнопкой мыши по любому из вопросов, можно сразу увидеть полный и аргументированный ответ.

Если требуется найти в реестре конкретный кооператив, нужно выполнить следующие шаги:

- На сайте Центробанка перейти в раздел «Финансовые рынки».

- Выбрать пункт «Надзор за участниками финансового рынка».

- Открыть раздел «Микрофинансирование».

- Найти пункт «Государственный реестр кредитных потребительских кооперативов». Клик мышкой позволяет скачать реестр на ваш компьютер или другое устройство.

- Открыть реестр, который скачали.

- Выбирать раздел «Действующие кооперативы».

- Выделить столбец «Сокращенное наименование».

- Щелкнуть на бинокль.

- В открывшемся окне ввести название интересующего вас кооператива и нажать «Найти все».

- Появится строчка с записью о кооперативе.

Аналогично можно найти информацию о потребительских сельскохозяйственных кооперативах и других организациях.

СРО кредитных потребительских кооперативов

Вклады, которые размещены в КПК, не попадают под действие гарантий государства. Поэтому с 2011 года все КПК обязаны вступать в саморегулируемые организации кредитных кооперативов. На базе СРО создаются фонды, из средств которых вкладчикам будут выплачены деньги, если кооператив прекратит свою работу.

Фонд СРО формируется за счет отчислений с доходов всех кооперативов, состоящих в конкретном СРО. Получается, что членство в СРО — своего рода страховка для средств вкладчиков. С реестром СРО вы можете ознакомиться на сайте Центробанка, как и с реестром действующих кооперативов.

Ряд кооперативов страхует за свой счет привлеченные средства, это дополнительная гарантия, что деньги вкладчикам будут возвращены в любой ситуации.

Преимущества и недостатки кредитных кооперативов

Разберемся с основными преимуществами и минусами КПК как для пайщиков, так и для вкладчиков. Начнем, пожалуй, с плюсов:

- Здесь можно получить кредит, если отказывают крупные банки. Подход к заемщикам более лояльный, чем в банковских организациях. Ведь кооператив и создается, чтобы финансировать своих пайщиков. При обращении в КПК репутация важнее, чем подтверждающие бумаги и множество справок.

- Более выгодные условия по вкладам. Если вы хотите не занять деньги, а вложить их, это тоже возможно. Ставки в кооперативах, как правило, выше банковских.

- Минимальное вмешательство государства. Деятельность КПК контролируется, но не так активно. Кооперативам предоставлено больше свободы действий.

- Каждый пайщик управляет кооперативом. Право голоса есть у каждого, важные решения принимаются на общем собрании.

Если с плюсами все понятно, то о минусах забывать тоже нельзя:

- Кредит обходится дороже, чем при получении в банке. Для того чтобы получить средства, вам придется регулярно оплачивать необходимые взносы. Но если сравнивать с МФО, условия кредитования в кооперативе выгоднее.

- Вклады не защищены государством. Определенная защита, конечно, есть (страхование, СРО), но она все равно слабее, чем по банковским вкладам.

- Уровень налогообложения. Если ставка по вкладу в КПК превысит прописанную в законодательстве, нужно заплатить налог с полученного дохода. При этом кооператив сам должен заниматься перечислением средств в бюджет.

Можно ли доверять кредитным потребительским кооперативам

Кредитные кооперативы в последние годы стали довольно популярной структурой. Это привело к тому, что под такой вывеской стали действовать финансовые пирамиды, а также организации, которые к кредитным кооперативам, вообще, не относятся.

Разберемся, как отличить настоящий кооператив от аферистов:

- Обратитесь к госреестру КПК. Это самый надежный вариант. Если кооператив в реестре есть, с ним можно сотрудничать, если нет — перед вами мошенники. С реестром можно ознакомиться на официальном сайте ЦБ РФ.

- Проверьте наличие членства в СРО. С 2011 года это обязанность всех КПК. Получить информацию можно на сайте ЦБ РФ.

- Узнайте, какова организационно-правовая форма. Если видите, что организация зарегистрирована как АО, ООО и так далее, то вы имеете дело не с КПК.

- Наличие разного рода партнерских программ. Не связывайтесь с кооперативами, которые предлагают различные премии и бонусы за новых клиентов. Вероятнее всего, с людей соберут деньги и сразу прекратят свою деятельность. Порядок в учредительной документации — не гарантия добросовестности.

- Агрессивный характер рекламы. Относитесь с осторожностью к кооперативам, которые слишком навязчиво себя рекламируют.

Мы надеемся, что изучив подробно эту информацию, вы сможете сделать правильный выбор!

kredit-online.ru

что это такое, особенности и нюансы, основные виды + Организация кредитного потребительского кооператива

Многим знакома ситуация, когда в не всегда благоприятный период времени человеку может потребоваться определенная сумма средств, а взять ее неоткуда. Ведь не всегда есть возможность быстро оформить кредит или получить оперативно займ. Или даже наоборот есть определенная сумма средств и есть желание ее выгодно вложить, чтобы имелись в перспективе интересные преимущества. В этих ситуациях может помочь предусмотрительное решение вступить в кредитный потребительский кооператив. Данная организация относится к своего рода финансовым структурам в которой могут объединяться связанные общими интересами группы лиц или юридических организаций, для получения финансовой взаимопомощи.

Деятельность таких КПК является некоммерческой, и основная задача которая ставится при ее создании – это удовлетворение материальных потребностей всех участников данного объединения. Получение прибыли не является основой работы КПК. Интересной особенность является возможность создания такого кооператива небольшими группами людей или юридическими лицами.

Деятельность кредитных кооперативов регулируется законодательно и все сведения о них можно получить в Госреестре. При желании использовать возможности КПК нужно обязательно быть участником данной структуры. Для этого нужно ознакомиться с документами о деятельности, написать заявление и осуществить начальный взнос. После этого можно получить займ в случае появления необходимости. Помощь кредитного потребительского кооператива предоставляется только всем его членам, сторонним лицам оказание помощи запрещено. Следует знать, что в работе могут присутствовать риски так как членство, предусматривает субсидиарную ответственность. Это означает что если в отчетный период формируется задолженность, то все пайщики будут вынуждены ее погасить, сделав равномерные дополнительные взносы.

Важным достоинством является возможность активного участия работе КПК каждого участника. Можно посещать собрания, ознакамливаться со всеми подготавливаемыми документами, изучать результаты проверок. Такая активная работа поможет предотвратить проблемы и исключит риски.

Важным условием создания КПК является объединение людей под каким-либо общим признаком. Самым лучшим примером может быть территориальное объединение людей, проживающих в одном населенном пункте или людей, занимающихся фермерским хозяйством в определенном регионе. Это позволяет обеспечить более тесное участие всех пайщиков, вызвать повышенную заинтересованность в успехе деятельности, гарантировать коллективную ответственность.

Предоставление финансовых средств от каждого участника в фонд взаимопомощи осуществляется по договору передачи личных сбережений. Это означает что, на примере с банковскими вкладами, отсутствует страхование вносимых средств. Тем не менее во многих КПК в учредительных документах может быть указано условие о страховании рисков за нарушение договоров. Кроме этого могут организовываться компенсационные фонды, в которых определенный процент средств может быть направлен на возмещение убытков.

Деятельность КПК рассчитана только на членов кооперативе, возможность получения займа от сторонних организаций или третьих лиц исключена. Тем не менее всегда есть возможность привлечь дополнительные средства от сторонних компаний.

Особенности работы КПК

Кредитные кооперативы работают наподобие микро финансовых организаций, только они сотрудничают непосредственно со своими участниками и соответственно, только им могут оказывать финансовую поддержку. Это означает, что заемные средства могут быть предоставлены не только для ведения и поддержания собственного бизнеса, но и могут быть предоставлены на личные нужды. В большинстве КПК процент по выдаваемым займам имеет большие значения в сравнении с банками. Если же есть возможность вложить средства в деятельность организации, то соответственно получаемые проценты также будут иметь большие значения. Именно поэтому КПК вызывают такой интерес – процедура получения финансовой помощи быстрее и проще чем в банках, к тому же есть возможность заработка. Хотя вложения в такие кооперативы не защищены и могут присутствовать определенные риски.

К особенностям работы можно отнести сложную структуру предоставления кредитования, которая предполагает своеобразное распределение суммы вероятной выдачи средств между участниками. Другими словами, участники сами формируют фонд, который выступает кредитным. Когда какой-то участник подает запрос на получение суммы кредита, обязательно активизируется условие ограничения. То есть, существуют лимиты, свыше которых средства не предоставляются.

Неоспоримой особенностью является то, что выдача кредитных средств осуществляется исключительно в кругу самой организации. Сторонние люди не могут получить кредит, пока не станут участниками данной организации.

Обязательно нужно оформить соответствующую документацию на осуществление такой деятельности, получить доступ саморегулируемых организаций.

Деятельность таких организаций не приравнивается к банковской, так как не формируется возможность сотрудничества со сторонними клиентами. Вся структура взаимовыгодного кредитования осуществляется исключительно внутри организации.

Преимущества работы КПК

Рассмотрим перечень важный преимуществ, которыми могут свободно пользоваться все кто является участником КПК:

- Получение финансовой помощи, когда отказывают банки.

Все, кто вступил в кредитный кооператив и предоставил первоначальный взнос могут рассчитывать на доступ к полноценному источнику финансирования на довольно комфортных условиях. Лояльный подход к выдаче займов, низкие требования в сравнении с другими микро финансовыми организациями позволяет в любых сложных жизненных ситуациях получать поддержку извне. Не нужно опасаться плохой кредитной истории, искать людей, которые станут поручителями, тратить времена сбор нужных документов. Особенность деятельности КПК основывается на более высоком доверии к человеку;

- Всегда можно выгодно вложить свободные средства.

Кроме выдачи ссуд участникам, кредитные кооперативы могут принимать вклады по ставкам намного выгоднее чем в банковских организациях. Удобной возможностью является отсутствие минимальных показателей по вносимым вкладам. Кроме того, коллективная заинтересованность всех пайщиков является дополнительной гарантией защиты всех вложений;

- Минимальное вмешательство контролирующих органов.

Хотя государственные инстанции и выполняют свои функции по мониторингу всех финансовых операций в КПК, тем не менее делают это они те так агрессивно как в других кредитных организациях. Работа в таких условиях становится более свободной и комфортной;

- Любой участник КПК может отслеживать его работу.

При создании кредитного кооператива обеспечиваются все условия по прозрачности проведения любых манипуляций с финансовыми потоками. Благодаря этому любой желающий может свободно принимать участие в собраниях и выражать свою позицию по любым вопросам, вносить свои предложения, изучать отчетную документацию;

- Целенаправленные инвестиции.

Так как обязательным условием создания КПК является объединение людей по общему признаку, многие используют эту возможность для решения вопросов с развитием бизнеса и дополнительного коллективного инвестирования. Например, ряд фермерских хозяйств могут объединиться для решения общих вопросов, заключающихся денежном финансировании, строительстве общей инфраструктуры, обеспечение юридической поддержкой.

В работе кредитных кооперативов присутствуют и свои недостатки:

- Кредитование осуществляется под большие проценты чем в банках

Несмотря на более выгодные возможности по получению финансовой помощи, проценты, которые нужно выплачивать могут быть на порядок больше чем в банках. Все зависит от возможностей отдельно взятого кредитного кооператива. Кроме этого, для получения ссуды нужно быть участники КПК и соответственно регулярно вносить членские взносы;

- Вклады не защищены государством

Определенная защита вкладываемых средств в КПК присутствует, ведь организации состоят в СРО и есть возможность страхования. Тем не менее всегда есть возможность финансовых потерь и в данном случае банковские вклады более выгодны;

- Нет валютного кредитования

Все вклады и членские взносы осуществляются в национальной валюте, так же дело обстоит и с предоставлением займов. Валютные поступления исключены, поэтому в случаях сильной девальвации работа КПК может подвергаться определенным рискам.

Основные виды кредитных кооперативов

Всего существующих видов кредитных кооперативов довольно много и все они имеют определенные особенности соей организационной и финансовой деятельности. Рассмотрим для примера несколько наиболее популярных и распространенных вариантов:

- Потребительский кооператив. Наиболее массовый вид кредитных кооперативов. Условия существования и его работы ничем не отличаются от традиционных – каждый участник может получать поддержку из общего фонда, желающие заработать могут вносить различные суммы для получения процентов и на этом получать свой доход. Можно получать любые займы без обеспечения на различные нужды. Деятельность полностью регулируется законодательством и контролирующими инстанциями, в том числе СРО. Для дополнительной защиты вложений создаются несколько фондов — резервный, имущественный, страховой;

- Сельскохозяйственный КПК. Относятся к особой форме потребительской кооперации, связанной с оказанием различных услуг производителям сельскохозяйственной продукции. Деятельность такого вида организаций может объединять всех предпринимателей или частных лиц, связанных с АПК и призвана защищать их интересы. Специализация деятельности относится к таким востребованным видам деятельности, как производство и переработка продукции, обеспечение аграрного сектора кредитованием, поддержка сбыта;

- Жилищно-строительный. Участие именно в таком виде кооператива позволяет решать вопросы жилищного плана и в частности открывает доступ к приобретению недвижимости на стадии строительства. Становятся более организованными и спланированными мероприятия по строительству и благоустройству жилых помещений на определенных участках. Люди, заинтересованные в создании и поддержании нормальных жилищных условий, создают коллективные финансовые фонды и с их помощью совместно решают возникающие сложности

Открытие кредитного потребительского кооператива – руководство

Весьма интересные преимущества, которые могут открыться при наличии доступа к возможностям кредитного потребительского кооператива, провоцируют желанием многим заняться его учреждением. Конечно для этого придется проявить инициативу, настойчивость и умение общаться людьми, но в итоге можно всегда рассчитывать в дальнейшем на спешное решение любых возникающих проблем. Наиболее критичным моментом является поиск желающих, которые готовы вступит в такой кооператив, поэтому здесь необходимо обладать определенными навыками и возможностями. Для тех, у кого не может возникнуть проблем с наличием пайщиков нужно ознакомится с пошаговой инструкцией открытия кредитного потребительского кооператива и приступить к делу:

Шаг 1. Организовываем сбор всех заинтересованных лиц

Для начала нужно оповестить всех желающих организовать такой кооператив. Важно чтобы все эти потенциальные участники были хорошо осведомлены о порядке его работы и выполняемые функции. На основании проведения этими лицами осведомительной деятельности можно привлечь дополнительных участников, после чего можно будет приступить к учредительному собранию. Эффективную работу могут уже организовать участники в количестве 15 человек, если в качестве пайщиков выступают юридические лица, то будет достаточно 5. Чем больше удастся привлечь участников, тем более выгодной будет дальнейшее сотрудничество и не будет возникать ряда сложностей с развитием.

Желательно чтобы была возможность получения финансового консультирования на этапе организации и деятельности кредитного потребительского кооператива. Для этого нужно либо привлечь одного из участников чтобы он обладал определенными познаниями в области ведения бухгалтерии или понимающий в экономических вопросах, либо воспользоваться сторонними платными специалистами. На учредительном собрании нужно назначить председателя и секретаря. Решение о создании принимается виде официального протокола.

Шаг 2. Подготавливаем необходимые документы

Ключевым учредительным документом является устав, который подготавливается на собрании. В него входят все особенности работы, указываются цели и задачи, перечисляются все участники. Необходимо будет выбрать официальное название КПК чтобы оно отражалось во всех официальных документах и назначить юридический адрес.

Основным моментом который должен быть указан в документах это размер начального уставного капитала, а также размер паевого вноса, который должен внести каждый участник. Все документы должны быть подготовлены на основании действующего законодательства.

Шаг 3. Проводим регистрацию

Для этого составляется заявление установленного образца и осуществляется его заверение у нотариуса. После этого потребуется оплатить государственную пошлину для госрегистрации. Далее производится регистрация в отделе Налоговой службы непосредственно по месту юридического адреса кооператива. Желательно чтобы перед данными действиями были уже осуществлены первые взносы, не меньше десятой части от ранее оговоренного. Вместе с данным заявлением необходимо предоставить дополнительные документы – список тех видов деятельности, которые может осуществлять сообщество, права собственности на помещение по адресу которого производится регистрация, личные данные председателя КПК (паспорт, ИНН), а также всех участников.

Шаг 4. Создается печать и банковский счет

Уже после того ка были все документы и получено подтверждение о том, что ново созданный кооператив числится ЕГРЮЛ, можно приступать к такой обязательной процедуре как создание печати и открытие счета в банке, который будет числиться за кооперативом. Об этих действиях также нужно будет сообщить в налоговые органы.

Шаг 5. Регистрация во внебюджетных фондах

Так как деятельность КПК подразумевает финансовую активность и получение прибыли то необходимо для исчисления всех обязательных налогов нужно стать на учет во внебюджетных фондах – социального страхования, пенсионном фонде и пр.

Шаг 6. Организовываем систему контроля

Эффективная деятельность может быть основана только на правильном и основательном ведении всех финансовых манипуляций. Для этого нужно обеспечить общепринятую внутреннюю систему учета и контроля. Кроме этого необходимым действием является отправка копии Устава организации в Федеральную службу по финансовым рынкам. Вместе с уставом нужно предоставить контактные данные председателя для мониторинга всех финансовых дел.

Шаг 7. Вступаем в СРО

Данное условие является необходимым к выполнению, так как оно закреплено законодательно. Период, в который необходимо выполнить данное действие устанавливается в размере 3 месяцев. СРО позволяет контролировать деятельность организации и формирует определенные стандарты работы, которые гарантирует безопасность работы и дополнительное доверие. С этого момента можно начинать более активную деятельность и подключать новых участников, расширять возможности за счет вливания новых денежных средств. Важно всю активность регулировать за счет поддержки и консультирования опытными юристами. Это поможет исключить проблемы с государственными структурами и поможет наладить работу с учетом соблюдения всех законодательных норм.

Как избежать рисков при вступлении в КПК

Довольно значительный перечень преимуществ, которые имеются в КПК вызывают к работе данной организации повышенный интерес мошенников. Пользуясь неосведомленность и невнимательностью потенциальных участников, недобросовестные учредители организовывают «финансовую пирамиду» которая занимается привлечением средств без обязательств оказания помощи участникам. Для того чтобы защитить себя от вступления в такие недобросовестные структуры нужно знать отличительные признаки их деятельности:

- Организация, в которую вы планируете вступить, должна иметь в своем наименовании обязательное словосочетание «Кредитный потребительский кооператив». Данное требование указывается в законе «О кредитной кооперации» который регулирует деятельность подобных организаций. Это означает что никакие иные формы юридических структур (ООО, ЗАО, ИП) не могут иметь отношения именно к деятельности кредитного кооператива в соответствии с указанным законом. Поэтому, если вы увидите название организации, которая относит себя к кредитному кооперативу, но имеет в недопустимые сокращения то это сразу укажет на наличие мошеннической деятельности;

- Все сведения, указывающие о законности деятельности выбранного вами КПК должны быть отражены в базе данных Банка России. Посетите официальный сайт Банка России и сверьте все данные по вашему КПК с предоставляемыми сведениями. Если никакой информации нет, то вывод очевиден. Если же наименование присутствует, все равно внимательно сверьте данные ИНН, ОГРН. Также нужные сведения можно получить на представительском сайте СРО;

- Если вас мотивируют вступить в новые члены КПК на основании того, что будет предоставлено вознаграждение за это или предлагаются льготные условия сотрудничества нужно сразу же реагировать настороженно. Такие условия привлечения новых участников не являются характерными для кооперативов;

- Проценты по вкладам в КПК имеют более высокие показатели чем в банковских учреждениях. Тем не менее они не могут быть завышены в несколько раз. Если вам указывают на быструю возможность доходов, например, около 50% годовых, то это обман. В саморегулирующихся организациях установлены требования по данным показателям, и они не могут быть настолько завышенными;

- Изучайте все предоставляемые вам документы, особенно те, которые вы обираетесь подписывать. Если вам не дают время на ознакомление с условиями договора, указывают на ограниченное предложение, и торопят то лучше не рисковать. Заранее почитайте об особенностях работы КПК для получения займов и размещения собственных средств.

www.finanbi.ru

что это такое, зачем он нужен

Бывает, что срочно нужны деньги для решения какой-либо проблемы, а банки отказывают в предоставлении кредита. Что делать в этой ситуации? Можно обратиться за помощью в микрофинансовую организацию или вступить в кредитный потребительский кооператив. В первом случае вам выдадут микрозайм по процентной ставке, в разы превышающей банковскую.

Во втором – внеся определённую сумму, вы станете членом сообщества и сможете рассчитывать на экономическую помощь. Проценты будут также выше тех, что предлагает банк. Однако, у вас появится возможность в будущем выдавать займы другим и получать неплохой доход. Чем ещё отличается кредитный потребительский кооператив, что это такое и как его открыть? Узнаем далее.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 511-91-49. Это быстро и бесплатно!

Что такое кредитный потребительский кооператив

Кредитный потребительский кооператив (КПК) – это добровольное некоммерческое сообщество физических или юридических лиц по какому-либо принципу с применением членских взносов с целью угождения финансовым нуждам пайщиков. Данное объединение регламентирует ФЗ РФ № 190 «О кредитной кооперации».

Миссия указанной организации заключается в денежной взаимопомощи всем членам КПК, когда лица с лишними денежными суммами помогают тем, кто испытывает экономические трудности на особых условиях. Это происходит путём выдачи займов по процентной ставке, как правило, превышающей банковские нормативы на 5 – 15 %. Следовательно, заимодатели могут получить высокую прибыль, обеспечивая финансовые нужны заёмщиков.

Внимание! Кредитный потребительский кооператив вправе кредитовать только членов объединения и не может выступать в качестве поручителя по соглашению займа.

В случае ликвидации КПК, расходы пайщиков покрываются за счет средств компенсационного фонда, созданного на основе саморегулируемой организации (СРО). Есть некоторые нормы, которые необходимо строго соблюдать:

- сумма кредита не должна превышать 10 % от общего размера долга, существующего в день рассмотрения заявки на получение займа;

- денежная сумма, выделенная на цели, не связанные с кредитованием, не должна превышать 50 % от всех полученных взносов в продолжении отчётного срока;

- объём резервного фонда должен быть более 5 %;

- вклад одного участника не должен быть больше 20 % от всей привлеченной суммы;

- величина паевого фонда должна составлять 8 % и более от всей суммы.

Таким образом, одни члены кооператива выдают займы другим под высокие проценты. Это приносит выгоду заимодателям, а заёмщикам помогает быстро решить денежные проблемы. Следовательно, различают два типа деятельности КПК: приём взносов и выдача займов по высокой процентной ставке.

Кредитный потребительский кооператив создают физические и юридические лица для финансовой взаимопомощи друг другу: одни кредитуют других под высокие проценты, получая дополнительный доход.

Открытие кооператива

Кооператив можно открыть самостоятельно. Для начала нужно найти необходимое количество участников, готовых заплатить определенную сумму за членство. Далее, соблюдая закон и продумав концепцию деятельности, можно создать объединение взаимопомощи.

Можно выделить такие условия создания кредитного потребительского кооператива граждан:

- возраст физлиц от 16 лет;

- количество граждан должно быть равно 15 и больше, при условии, что в организации участвуют только физические лица;

- количество участников должно быть больше 5, при условии, что в создании приняли участие только юридические лица;

- количество участников должно быть не меньше 7 при смешанном типе КПК, например, 3 физлица и 4 юрлица;

- минимальное число пайщиков должно соответствовать нормам на протяжении всего срока существования кооператива, в противном случае его следует закрыть;

- высший орган управления КПК – это собрание пайщиков;

- главный контролирующий орган – ЦБ РФ;

- обязательное членство в СРО.

Разберем алгоритм формирования данного кооператива пошагово:

- Привлечение участников. Необходимо собрать лиц по профессиональному, территориальному или другому критерию и провести учредительную встречу, где будут избраны председатель и секретарь. Итоги собрания оформляют с помощью официального протокола (образец можно посмотреть здесь).

- Подготовка пакета документов. Главный документ кооператива – это устав. Нужно его тщательно разработать, придумать наименования для организации, обозначить юридический адрес, определить сумму уставного капитала, размер взносов и схему кредитования. Необходимые документы: заверенное заявление по форме N Р11001, анкеты с реквизитами учредителей, квитанция об оплате госпошлины, договор аренды и т. д.

- Регистрация объединения граждан. Каждый член КПК должен оплатить взнос в размере не менее 1/10 части от первоначальной суммы в уставной капитал. Затем нужно пройти государственную регистрацию и встать на налоговый учёт.

- Открытие расчетного счета и создание печати. После подтверждения регистрации в ЕГРЮЛ необходимо открыть счет в банке и разработать печать организации.

- Сотрудничество с внебюджетными фондами. КПК должно вступать на учёт в различных организациях: пенсионное страхование, социальное и медицинское. Не забываем, что сотрудники кооператива должны получать зарплату.

- Контроль деятельности. Нужно разработать систему внутреннего распорядка и подчиняться Федеральной службе по финансовым рынкам, куда стоит отправить копию устава и контактную информацию.

- Членство в СРО. После открытия КПК нужно в продолжение 3 месяцев вступить в СРО, после чего можно будет увеличивать численность кооператива.

Следует проверить новых участников сообщества, не состоят ли они в других кредитных потребительских кооперативах, т. к. это строго запрещается. Кроме того, члены КПК не должны вести торговую или производственную деятельность, совершать сделки с ценными бумагами и принимать участие в создании запрещенных на территории страны организаций.

Участник кредитного потребительского кооператива должен внести взнос в размере не менее 1/10 части от принятой суммы в уставной капитал, далее следуют паевые взносы, дополнительные и добровольные.

Формирование кооператива и система взносов

Формирование кредитного кооператива происходит за счет средств, составляющих его имущество. Большую часть финансовых ресурсов составляют взносы участников объединения, используют также прибыль от деятельности и другие разрешенные способы привлечения денежных сумм. Источники образования КПК могут быть следующие:

- первоначальный взнос;

- периодические паевые взносы;

- добровольные пожертвования;

- финансирование юрлицами или субъектами РФ;

- прибыль от работы сообщества.

Полученные финансовые ресурсы распределяются по созданным фондам и используются по назначению, в зависимости от типа фонда. Обычно функционируют такие фонды:

- Паевой. Цель – поддержание деятельности и стабильности организации. Основа – паевые взносы участников КПК. Объём данного фонда должен быть более 8 % от общей массы привлеченных денежных средств на конец прошлого отчетного срока. Пополняться может за счет средств, полученных при приеме новых участников, увеличении суммы взносов или при помощи дополнительного финансирования.

- Резервный. Цель – исполнение обязательств, таких как погашение задолженности, в том числе и безнадежной, компенсация балансовых убытков и обеспечение непредвиденных затрат. Основа – 70 % денежных средств из паевого фонда, членские взносы и доходы КПК. Это неделимый и возобновляемый капитал.

- Финансовой взаимопомощи. Цель – кредитование членов организации, выплата процентов. Основа – 30 % денежных средств из паевого фонда, прибыль от кредитования и деятельности КПК, спонсорские ресурсы.

- Обеспечения работы. Цель – оплата аренды, услуг связи, налоговых сборов, зарплат, премий и прочих расходов. Основа – начисления до 60 % от всей прибыли за каждый квартал, первоначальные взносы и гранты.

- Развития. Цель – модернизация технических возможностей сообщества, улучшение условий труда и развитие по всем отраслям. Основа – часть доходов от деятельности КПК и спонсорские средства.

Могут быть и другие фонды, например, целевые, где полученные из внешних источников средства используются в определенных целях. Как правило, все такие активы неделимы, исключение – паевой и финансовой взаимопомощи. Большую часть ресурсов составляют членские взносы, они могут быть следующих видов:

- обязательные: нужны для оплаты различных расходов, связанных с деятельностью КПК, может быть ежемесячные, ежеквартальные или ежегодные;

- вступительные: предусмотрены при вхождении в кооператив, обычно идут на оплату подготовки документов;

- дополнительные: для возмещения убытков;

- паевые: могут быть добровольными или принудительными, нужны для осуществления работы сообщества и выдачи займов.

Основной вид деятельности: выдача микрозаймов членам объединения на основе специального соглашения (может понадобится предоставление залога или поручительства).

Чаще всего займы выдают под залог имущества, есть варианты и под расписку. Прибыль же разделяют между всеми членами, размер зависит от величины взносов. Все эти условия должны быть прописаны в уставе.

Под КПК может быть замаскирована финансовая пирамида, поэтому нужно изучить учредительные документы, программы и договоры займа, помним, что КПК — это всегда некоммерческая организация.

Сходства и отличия от финансовой пирамиды

У предусмотрительного гражданина может появиться вопрос: а не попадёт ли он вместо кредитного потребительского кооператива в финансовую пирамиду? И в том, и в другом случае нужно вносить определенные суммы, рассчитывая на некоторую прибыль. В реальности, не все объединения являются законными, и можно столкнуться с мошенничеством.

Чтобы не попасть в денежную ловушку, нужно разбираться в тонкостях КПК и пирамиды. Сходства между ними, действительно, есть, но их мало. Данные организации рассчитаны на средний класс: тех, кто хочет получить лёгкую прибыль, и тех, кто нуждается в денежной помощи. Существует процентная ставка по вкладам и кредитам, но её размер сильно различается. На этом сходства заканчиваются.

Теперь поговорим об отличительных признаках финансовой пирамиды:

- Не предоставление документов для ознакомления, отсутствие информации на сайте.

- Статус коммерческой организации и форма ООО, ОАО или ЗАО.

- Навязчивая реклама, агрессивный маркетинг.

- Очень высокие проценты на сумму взносов (больше 10 %).

- Перед заключением договора займа, его не предоставляют для изучения.

- Организация не входит в состав СРО.

- Малый срок существования объединения – менее 24 месяцев.

- Привлекательные предложения, например, «Акция! Приведи друга и получишь дополнительно 10 % годовых!».

Внимание! Преимущества кредитного кооператива в том, что он входит в состав СРО, на основе которого создается компенсационный фонд для помощи пайщиком при банкротстве организации, контроль со стороны Минфина РФ и ЦБ РФ.

При вступлении в какую-либо организацию нужно внимательно изучить учредительные документы и посмотреть отзывы в интернете. Если вы столкнулись с пирамидой, в сети должны быть отклики обманутых пайщиков. Следует объективно проанализировать программы по вкладам и процентные ставки. Внимательность и анализ данных убережет вас от обманчивых предложений.

Вывод

Заинтересованная группа лиц может открыть кредитный потребительский кооператив для денежной взаимовыручки и получения дополнительного дохода. При этом нужно строго соблюдать требования закона «О кредитной кооперации» и войти в состав СРО. Необходимо продумать стратегию деятельности, принципы формирования фондов и утвердить устав.

Потенциальному пайщику следует внимательно изучить все документы и предложения, чтобы не угодить в финансовую пирамиду. Кооператив всегда является некоммерческой организацией и не обещает сверхприбыли, кроме того, его работу контролируют гос. органы. Его цель – взаимопомощь в определенному кругу, а мошенники пытаются привлечь как можно больше людей и собрать денежные суммы безвозвратно.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 (800) 511-91-49

Это быстро и бесплатно!

lichnyjcredit.ru

Кредитный кооператив или банк — сравниваем и проверяем

Как часто человек испытывает недостаток финансовых средств? Это явление повсеместное. Кому-то не хватает денег на приобретение бытовой техники, одежды или на ремонт квартиры. Кто-то ищет средства на покупку жилья, машины или на развитие бизнеса. У всех разные потребности и разные варианты решения финансовых задач. Можно взять взаймы деньги у знакомых, оформить кредит в банке. Допустим и другой путь — заем в кредитном кооперативе. Насколько хорош этот метод? Постараемся разобраться.

Что значит кредитный кооператив: преимущества организации

Более точное название кредитного кооператива — Кредитный Потребительский Кооператив (КПК). Это организация, объединяющая на добровольной основе физических и (или) юридических лиц. По какому признаку происходит их объединение? Он может быть территориальным, профессиональным или каким-то иным. Главное не это. Основная цель — это финансовая помощь членам КПК. Иными словами, взаимопомощь между членами кооператива на обоюдовыгодных условиях. Деятельность подобных организаций регламентирует ФЗ №190, принятый в 2009 году.

Кто может стать членом кредитного кооператива? С одной стороны, это те, кому нужен заем, с другой, те, кто готов его предоставить. Процент по займу выше банковского, но ниже, чем предлагают микрофинансовые организации при получении быстрых кредитов. Есть и другая выгода — банки часто отказывают в кредитовании по той или иной причине. В кооперативе же заемные средства можно получит на основании хорошей репутации.

В каких аспектах заключаются главные достоинства кредитных кооперативов?

- Возможность получать пассивный доход. При этом условия намного выгоднее банковских.

- Реальный шанс финансировать собственные проекты, исключив бумажную волокиту.

- Собрав единомышленников, желающих вложить средства под выгодный процент, можно получать доход от вложенного капитала и занимать деньги на развитие своего дела. В итоге улучшается финансовое состояние всех членов КПК.

Стать членом (пайщиком) кооператива очень легко. Всего два несложных этапа: указать анкетные данные и сделать первоначальный взнос. Из обязательных документов нужны лишь паспорт и ИНН.

Средства пайщиков страхуются. Это обязательная процедура, обусловленная законодательством. Защита сбережений гарантируется страховыми компаниями. - Каждый пайщик участвует в управлении КПК — имеет возможность влиять на деятельность организации.

- Прозрачность деятельности. Подобные кооперативы чаще всего организуются для того, чтоб финансировать конкретный бизнес, поэтому пайщикам известно, куда вложены деньги.

Можно говорить о высоких гарантиях и отличной стабильности. Естественно, речь идет о добросовестных участниках рынка кредитования. Перечень КПК, находящихся в Государственном реестре, можно изучить на сайте Федеральной службы, где в полной мере освещаются финансовые рынки. Кстати, одним из показателей стабильной работы кооператива является наличие развитой филиальной сети.

Читайте также: Как рассчитать эффективную процентную ставку по кредиту?

Принцип работы кредитных кооперативов

Чтобы понять принцип работы, следует уяснить, из каких источников формируется капитал КПК. Прежде всего, из взносов пайщиков, входящих в кооператив, прибыли от деятельности организации и других законных источников. Теперь более подробно о взносах пайщиков.

Из чего они состоят

- Из членских взносов, направляемых на покрытие текущих расходов.

- Из вступительных взносов (оплачиваются не всегда). Эти средства покрывают дополнительные расходы. Например, нужно переоформить документы в связи со вступлением нового человека в кооператив.

- Из паевых взносов (добровольных или обязательных). Их направляют на осуществление основной деятельности КПК. Это может быть инвестирование в объекты недвижимости и так далее.

- Из дополнительных взносов (при необходимости). Эти средства покрывают убытки организации.

Взносы являются основой для создания в кооперативе нескольких фондов

- Основного фонда, за счет которого пайщики получают займы. Собственно, ради него и создавалась организация.

- Паевого фонда — для основной деятельности.

- Резервного фонда. Это деньги на расходы непредвиденного характера и покрытие убытков.

Затраты на операции, не связанные с предоставлением займов членам кооператива, не должны составлять более 50 % от общей суммы, которую внесли его участники за год. Распределение прибыли, заработанной КПК за год, проходит пропорционально внесенным взносам. Пайщик либо получает ее, либо включает в пай.

В деятельности кооператива есть определенные ограничения: запрет на торговлю и производство, выдача займов нечленам КПК. Таким образом, чтобы кредитоваться в подобной организации, нужно быть членом кредитного кооператива и систематически оплачивать взносы. В чем особенность? Возможность для членов организации получать экспресс кредиты.

Чем отличается кредитный кооператив от банка

В чем различия между банком и кредитным кооперативом? Ведь обе организации кредитуют и стараются приумножить сбережения вкладчиков.

Мнение эксперта

Михаил Адамов

Юрист консультант по финансовым вопросам

ПосмотретьЯ подобрал для посетителей нашего сайта лучшие кредитные предложения июля 2019 года.

Уяснить отличительные признаки поможет предлагаемая нами таблица

| Критерии для сравнения | Кредитный кооператив | Банк |

| Статус организации | Некоммерческая — добровольное объединение физлиц или юридических лиц | Коммерческая (ОАО) |

| Основная цель | Сохранить и приумножить сбережения пайщиков за счет выдачи кредитов | Сохранить и приумножить сбережения вкладчиков, а также получить прибыль для владельца банковской структуры |

| Кому предоставляется кредит | Только членам кооператива | Всем, кто признан платежеспособным и соответствует условиям, предъявляемым банком к клиентам-заемщикам |

| Документы для кредитования | Иногда достаточно иметь положительную репутацию | Большой перечень документов с подтверждением доходов, возможен залог |

| Размер процентов по вкладам (кредитам) | Выше, чем в банках | В соответствии с условиями банка, как правило, ниже, чем в КПК |

| Как распределяется прибыль | Между пайщиками | Между акционерами |

В чем же основное отличие кредитных кооперативов от банков? Являясь членом КПК, можно сделать взнос и получать проценты, а также периодически брать кредиты на выгодных условиях. Это хороший выход при покупке квартиры, машины. Заем будет нелишним для оплаты образования своему ребенку.

Кредиты в кредитных кооперативах: а есть ли отрицательные стороны?

Несмотря на ту простоту, с которой можно взять кредит в кредитных кооперативах, лояльность процесса компенсируется финансовой составляющей

- Привлечение денежных ресурсов происходит на более выгодных условиях, нежели в банках, поэтому и займы дороже.

- Помимо этого, очень быстро получить заем не получится. Нужно вступить в организацию, оплатить все взносы, подождать определенный период времени (месяц и более), и только тогда можно рассчитывать на кредит. Для человека, срочно нуждающегося в деньгах, а также имеющего шансы на банковское кредитование, лучше обратиться к услугам банковской организации.

Читайте также на эту тему:

crediti-bez-problem.ru