Диверсификация портфеля это – Как правильно диверсифицировать портфель

Диверсификация инвестиционного портфеля это залог стабильности

Приветствую всех, кто нашел время и желание для изучения мира инвестиций! Уверен, что среди собравшихся читателей большая часть уже имеет представление об инвестициях, знает что это такое, как с ними работать. Некоторые уже даже могут похвастать наличием практического опыта в этом вопросе. Если я прав, то моя сегодняшняя статья позволит вам существенно увеличить доходы и снизить риски потери капитала.

Если же у экранов собрались новички, не имеющие ни малейшего представления о происходящем, эта статья станет для них своеобразной палочкой-выручалочкой. Она убережет их от совершения главной инвестиционной ошибки – размещения своих денег в одном финансовом инструменте. Новичкам советую начать знакомство с миром финансовой свободы со статей, список которых я привёл на странице. Давайте же поскорее выясним, действительно ли диверсификация инвестиционного портфеля это выход, который позволит застраховаться от банкротства и уберечь себя от убытков?

Что это такое?

Каждый, кто уже успел сформировать свой портфель инвестиций, как минимум раз подумывал о том, как обезопасить себя от возможных убытков. На мой взгляд, одним из наиболее надежных методов решения этой задачи может быть процесс диверсификации инвестиционного портфеля. Но обо всем по порядку. Для начала предлагаю новичкам инвестиционного мира разобраться с несложной терминологией, а именно с такими понятиями как:

- Инвестиционный портфель – это набор ценных бумаг и различных активов, который используется для достижения конкретной заданной цели по доходности. Структура инвестиционного портфеля может быть самой разнообразной – начиная от золота и прочих драгоценных металлов, и заканчивая различной недвижимостью, акциями, облигациями и опционами.

- Диверсификация – в дословном переводе с латыни это означает «делать по-разному». Иначе говоря, это процесс, в ходе которого происходит перераспределение инвестиционного портфеля таким образом, который позволяет минимизировать или даже полностью исключить все возможные риски, связанные с убытками.

Отсюда можем сделать вполне закономерный вывод – грамотный инвестор никогда не отдаст свои средства одному инвестиционному проекту. Ведь в случае, если проект «прогорит», он потеряет весь свой капитал и окажется на скамье банкротов.

Наверняка многие из вас сейчас думают о том, что нет ничего проще, чем вложить свои деньги в несколько не связанных между собой инвестиционный направлений, и ждать, когда денежки начнут работать на вас. Спешу вас огорчить, не все так просто, как кажется на первый взгляд, и в этом деле так же есть свои тонкости и сложности.

Наверняка многие из вас сейчас думают о том, что нет ничего проще, чем вложить свои деньги в несколько не связанных между собой инвестиционный направлений, и ждать, когда денежки начнут работать на вас. Спешу вас огорчить, не все так просто, как кажется на первый взгляд, и в этом деле так же есть свои тонкости и сложности.к содержанию ↑

Зачем нужна диверсификация?

Поскольку главная задача инвестирования – это получение дохода от вложенного капитала, получается, что именно диверсификация портфеля

Главная цель, которую решает диверсификация инвестиционного портфеля — это снижение влияния рыночных рисков путем «размывания» капитала. Достичь этого можно разными путями:

- Распределить капитал между активами разных типов: бизнесом, недвижимостью, ценными бумагами.

- Распределить капитал между финансовыми инструментами разных типов: акциями, облигациями, опционами и так далее.

- Распределить капитал между несколькими секторами экономики, вложив его в акции компаний разных отраслей: машиностроение, пищевая промышленность, энергетика, торговля.

- Распределить капитал между активами, которые имеют разную стратегию развития.

к содержанию ↑

Виды диверсификации

Имеет смысл сказать о том, что на сегодняшний день существует 5 видов диверсификации рисков:- валютная диверсификация – направлена на использование и хранение денежных средств в разных мировых валютах.

Если вы храните все свои сбережения только в долларах США, и если с последним произойдут какие-то изменения, вы можете понести существенные убытки. Чтобы этого избежать, советую вам формировать инвестиционный портфель на основе использования валют разных государств. Например, вы можете распределить свои средства между долларом, евро, фунтом и золотом;

Если вы храните все свои сбережения только в долларах США, и если с последним произойдут какие-то изменения, вы можете понести существенные убытки. Чтобы этого избежать, советую вам формировать инвестиционный портфель на основе использования валют разных государств. Например, вы можете распределить свои средства между долларом, евро, фунтом и золотом; - инструментальная диверсификация – это распределение капитала между активами разного вида. Так, если вы совершаете инвестирование в хайпы, но при этом не игнорируете и инвестирование в акции или венчурные фонды, то можно смело говорить о том, что с реализацией инструментальной диверсификации у вас

- институциональная диверсификация – это распределение инвестиционного портфеля между несколькими организациями. Например, у вас имеются инвестиции в ПАММ-счета сразу в нескольких видах валюты, но открыты они все в одной компании. В этом случае, при возникновении каких-либо проблем в компании, вы рискуете не только не получить обещанную вам прибыль, но и потерять все свои средства;

- транзитная диверсификация – использование нескольких альтернативных способов вывода прибыли, полученной в результате инвестиционной деятельности;

- видовая диверсификация – это распределение инвестируемого капитала между несколькими отраслями деятельности. Вкладывая свои средства в бизнес, акции, недвижимость или драгоценные металлы, вы автоматически минимизируете свои риски и избавляетесь от возможности потерпеть сокрушительное финансовое фиаско.

к содержанию ↑

Ошибки диверсификации

Типичным ошибкам инвесторов я уже посвящал отдельный тематический обзор. Давайте обсудим ошибки при распределении своих активов. Вполне вероятно, что у многих из вас, мои дорогие друзья, сложилось ошибочное мнение, которое нередко называют «наивным подходом». Это мнение, что инвестирование в максимально возможное количество инструментов – наилучший способ исключить риски. К огромному сожалению, такой принцип

не работает. Это связано с тем, что вложения в множество отраслей приводит к переизбытку портфеля. Очень важно, чтобы инструментов было ровно столько, сколько вы сможете контролировать. В противном случае, вы просто станете владельцем инвестиционного винегрета, в котором будет царить вечный хаос и невозможно будет разобраться.

Очень важно, чтобы инструментов было ровно столько, сколько вы сможете контролировать. В противном случае, вы просто станете владельцем инвестиционного винегрета, в котором будет царить вечный хаос и невозможно будет разобраться.Кроме того, ни одно вложение не должно выполняться бездумно. Прежде чем отправить свой капитал «на работу», проведите оценку рисков приглянувшихся вам инвестиционных проектов. Для этого я советую вам досконально изучить не только инвестиционные риски, как таковые, но и познакомиться с их классификацией.

Ни одно вложение не должно выполняться бездумно

к содержанию ↑

Диверсификация в современной экономике

Не могу не отметить и то, что чрезмерная диверсификация влечет за собой усреднение доходности вашего инвестиционного портфеля с общей рыночной тенденцией. На сегодняшний день мы имеем крайне неустойчивую из-за кризисов финансовую ситуацию. Именно из-за этого диверсификацию рисков инвестиционного портфеля применяют все реже и реже.

Например, У. Баффет предлагает обратный диверсификации метод страхования капитала – концентрацию. То есть, чтобы сберечь свои средства от потерь, следует распределить их между активами нескольких видов, но сфокусироваться при этом на одном или двух из них. Это позволит вести оперативное управление доходностью и рисками этих объектов. Сегодня именно фокусирование и грамотное управление парой-тройкой финансовых направлений позволяет увеличивать доходность инвестиций и снижать возможные риски.

Поскольку никто из нас не способен видеть будущее, спекуляцию на финансовом рынке можно в некотором роде сравнить с религией. Выбирать активы вам, как инвесторам, придется исключительно на основе того, во что вы «верите». То есть, в первую очередь, вам предстоит определить, какие рынки и классы активов позволят вам получить в будущем наибольшую прибыль при заданном риске. Проведите финансовую оценку выбранного инвестиционного проекта и решите, какой уровень риска является для вас приемлемым. Если вы готовы рисковать и рассчитываете на высокую прибыль, имеет смысл вложить средства в акции, сырьевые товары, драгметаллы и активы развивающихся рынков. Если же у вас нет желания связываться с чересчур рискованными активами, имеет смысл обратить внимание на долговой инструментарий с высоким рейтингом.

Выбирать активы вам придется исключительно на основе того, во что вы «верите»

Ни в коем случае не гонитесь за стратегией «тотальной» диверсификации. Это может не только не оправдать ваших ожиданий, но и потребует от вас глубоких знаний.

к содержанию ↑

Заключение

Крайне важно отдавать себе отчет в том, что рынок – это очень многогранное и крайне относительное понятие. Вы можете провести идеальную диверсификацию своего портфеля, сведя до минимума его подверженность инвестиционными рискам, но при этом оказаться совершенно безоружным перед неспецифическими рисками финансового сектора. Именно поэтому крайне необходимо выбирать нескольких эмитентов из разных отраслей экономики. Только когда средняя доля каждого из эмитентов в вашем наборе составит около

5% от общей суммы портфеля, вы сможете с облегчением выдохнуть и стать успешным инвестором.Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

guide-investor.com

Что такое «диверсифицированный портфель»? — Portfolio And Me

Сегодня в блогах, статьях и книгах, посвященных инвестициям, большое внимание уделяется диверсификации. Даже если человек не хочет иметь ничего общего с фондовым рынком, а сбережения хранит на счете в банке, ему все равно расскажут о диверсификации: например, посоветуют завести три счета в разных валютах. Что такое диверсификация, зачем она нужна, и какую роль она играет в жизни инвестора?

Что такое диверсифицированный портфель?

Поскольку в этой статье речь будет идти о фондовом рынке, следует, в первую очередь, определиться с тем, что такое портфель ценных бумаг, именно о его диверсификации идет речь. Итак, инвестиционный портфель — это совокупность различных ценных бумаг. Портфель принадлежит одному инвестору и управляется им как единый актив.

Диверсифицированный портфель — это такая совокупность активов, где ни одна бумага (или тип бумаг) не является доминирующей.

Идея о необходимости диверсифицировать портфель активов получила распространение в середине XX века, когда экономист Г. Марковиц разработал научный метод анализа рисков. До этого наиболее популярным был метод фундаментального анализа Грэма и Додда, с его помощью инвестор выбирал наиболее выигрышный актив, куда и вкладывал основную часть сбережений. Марковиц не отрицал необходимость тщательно анализировать рынок, однако утверждал, что вкладываться в один, путь даже самый перспективный, актив слишком рискованно. По его мнению, для эффективности инвестиционного портфеля важна не только доходность и рискованность конкретного актива, но и сочетание разных активов внутри портфеля.

Преимущество диверсификации заключается в том, что, за счет разнообразия активов внутри портфеля, снижается общий уровень риска. Даже если стоимость одного актива упадет, стоимость другого вырастет, и общая эффективность портфеля не пострадает. С другой стороны, аналитики советуют различать настоящую и «наивную» диверсификацию: во втором случае инвестор стремится купить как можно больше бумаг, в результате настолько «размывая» портфель, что его доходность стремится к нулю.

Виды диверсификации

Существует множество способов диверсифицировать портфель ценных бумаг. При этом не обязательно выбирать что-то одно: можно сочетать различные виды, или уровни, диверсификации. Мы приведем только некоторые для примера.

Уровень 1

Диверсификация по классам активов. На этом уровне инвестор вкладывается в разные типы бумаг: акции и облигации. Если же речь идет не только о фондовом рынке, а о вложениях в широком смысле, к списку активов добавляются ценные металлы, недвижимость, депозиты, валюта и т.д.

Уровень 2

Диверсификация по странам. Приобретая бумаги компаний из разных стран, инвестор может застраховаться от негативной динамики национального рынка.

Уровень 3

Диверсификация по отраслям. На этом уровне инвестор приобретает бумаги компаний из различных отраслей, стремясь избежать отраслевых рисков.

Уровень 4

Диверсификация по компаниям. Внутри одной отрасли существует множество конкурирующих компаний: на четвертом уровне инвестор приобретает активы нескольких из них, желая застраховаться от неудач конкретного бизнеса.

ЧИТАЙТЕ ТАКЖЕ

PortfolioAnd.Me — это платформа для анализа акций и инвестиционных портфелей с помощью Искусственного интеллекта, а также поиск и сравнение акций, ETFs, бэктестинг и фундаментальные данные компаний.

Узнайте подробнее!portfolioand.me

Диверсификация и риск портфеля

О диверсификации

Что такое диверсификация инвестиционного портфеля? Несмотря на то, что слово «диверсификация» очень распространено, его смысл в инвестиционном контексте чаще всего понимают неправильно — или даже не понимают вовсе. Верная фраза с неверным толкованием — очень частая ситуация при инвестировании, так что в собственных интересах следует как можно лучше понимать точные значения слов. Как известно, об этом предлагал договариваться еще Декарт.

Диверсификация рисков

Что такое диверсификация в общем смысле, знают практически все. Даже не имеющий отношения к финансовому сектору человек наверняка слышал бытовое определение диверсификации как «не класть все яйца в одну корзину». Если одна корзина разобьется, другие уцелеют. Иначе говоря — не нужно инвестировать только в один актив (например, в одну акцию или только в золото), какими бы заманчивыми ни казались перспективы этой покупки. Проблема, однако, в том, что начинающие инвесторы не понимают значение слова «актив» и попадают в логическую ловушку. А следовательно, под соусом диверсификации рисков им можно продать то, что активом совсем не является.

В интернете очень распространены предложения рефоводов, зазывающих инвестировать в финансовые пирамиды или ПАММ-счета. Являются ли эти инструменты активами? Нет. Финансовые пирамиды рушатся, забирая ваши деньги, причем рушатся в непредсказуемый момент времени (хотя сам факт будущего краха предсказуем на 100%). Поэтому понимание того, что вы внутри игры, не увеличивает ваш шанс обыграть мошенника. ПАММ-счета старых и крупных брокеров вроде Альпари в целом несут в себе больше торговых рисков, чем риск закрытия компании без соблюдения обязательств перед инвесторами.

Однако этого достаточно: практика показывает, что с течением времени практически все трейдеры уходят сильно вниз от своих пиковых значений или же полностью сливают счет с потерей денег инвестора. Тогда как инвестор получает деньги от работы бизнеса компании, спекулянты вынуждены отнимать деньги у других участников огромного рынка — а это гораздо сложнее, особенно на регулярной основе. Поэтому «диверсифицированный портфель», содержащий десять финансовых пирамид или десять ПАММ-счетов обречен на убыток — вопрос только времени. Он просто не содержит активов.

В «солидных» финансовых учреждениях можно встретить обратную картину. Если тестирование инвестора показало умеренную склонность к риску, то в его портфель вообще могут не попасть акции — хотя горизонт инвестирования при этом может быть очень долгосрочным. Инвестору предложат очень консервативные варианты: облигации федерального займа, варианты депозитных счетов, структурные продукты с защитой около 100%. Степень риска такого портфеля может быть действительно довольно низка — но и доходность оказывается на уровне инфляции или чуть выше.

Что роднит эти совершенно разные ниши — от предложений отдать деньги мошенникам в интернете до барьерных нот у солидного банка? Роднит их конфликт интересов, так как во всех случаях продавец продукта получает за продажу определенный процент — и заинтересован в нем по определению больше, чем в вашей прибыли. А убыток от этого процента чаще всего ложится на вас.

Прежде чем продолжить, определимся, что же такое актив для диверсификации портфеля. Актив — это в первую очередь то, что имеет тенденцию роста со временем, особенно генерируя дополнительную стоимость. Фактически покупка актива — это вложение в бизнес. Например, котировки отдельной акции могут колебаться и временами падать ниже цены покупки — но компания как правило платит по акциям дивиденды. Кстати, за последние 100 лет рынка США на дивиденды пришлось около половины от общего роста котировок.

Очень похоже обстоит дело со строительными компаниями и фондами недвижимости, где дополнительная стоимость образуется от сдачи жилья в аренду. Облигация сохраняет свой номинал, но выплачивает купонный доход — реинвестируя его, мы также получим возрастающую во времени кривую. Товарные активы, в частности драгоценные металлы, в среднем растут на величину инфляции или чуть выше — дополнительной стоимости они не производят, но и до абсолютного нуля тоже не упадут. Как правило, их ценность возрастает в кризисы и относительно невысока на бурно растущем рынке. Упомянутые инструменты и должны составлять диверсифицированный портфель.

Итого: о диверсификации рисков логично говорить только тогда, когда сделано распределение между прибыльными на длинной дистанции активами. Диверсификация между другими вариантами не имеет смысла — один из них может случайно компенсировать убыток другого только на короткое время. Однако излишний консерватизм активов вредит будущей доходности

Диверсификация портфеля: отдельные активы или индекс?

В конце 70-х годов компания Vanguard создала первый индексный фонд — с того момента у инвестора появилась простая возможность купить сразу весь рынок целиком. Это послужило началом большой дискуссии — лучше ли выбирать отдельные акции в стремлении обыграть рынок или стоит использовать индексный фонд, повторяющий движение американского рынка и берущий за это на сегодня лишь десятые (а иногда и сотые) процента в год?

Поклонником первого подхода является Уоррен Баффет, который советует квалифицированным инвесторам тщательно выбрать десяток акций, чтобы владеть ими на долгосрочной основе. Он сам называет это «концентрированными инвестициями». Т.е. диверсификация здесь имеется, однако это диверсификация внутри класса активов (акций), а не между различными классами, как в рамках современной портфельной теории и на картинке выше. Для остальных Баффет советует дешевый индексный фонд американских акций на 90% капитала. Т.е. диверсификация (индексный фонд) рассматривается Баффетом как защита от «дурака» — если у вас нет знаний, выбирайте индексный фонд, если есть — отдельные акции. Большую статью о Баффете я писал здесь.

Баффет — авторитет финансового мира. В последнем все подвергается сомнению: инвестиционные стратегии, прогнозы аналитиков, выбор валюты для сбережения средств и пр. Не подвергается нападкам лишь авторитет Баффета, ставшего живой легендой. Его ежегодные обращения к акционерам разбираются на цитаты примерно так же, как в советские годы фильмы Гайдая — причем с момента первого обращения до последнего уже можно уместить среднюю человеческую жизнь. Насколько я знаю, ни у кого не хватило наглости заявить, что на месте Баффета он сумел бы заработать больше.

Однако никак не покушаясь на авторитет Уоррена, на доходность его фонда Berkshire можно посмотреть не в целом, а за последние 10 лет. И если сделать так, то выяснится, что Баффет за период 2007-2016 г. получил лишь 8.3% против 7% у индекса. Конечно, «лишние» 1.3% годовых тоже очень хороший результат — но значительно более скромный, чем общее превосходство над индексом примерно на 10% в год за весь путь Баффета с его самых первых фондов. Если же взять посткризисный период с 2009 года, то Баффет к 2016 году индексу даже проиграет (12.3% против 14.5%).

Причина последних результатов лежит по всей видимости не столько в громадном капитале и естественных ограничениях для его сильного роста, сколько в увеличении эффективности рынка, когда недооцененную по фундаментальным показателям акцию все сложнее купить по низкой цене. Рынок на сегодня «видит» преимущества этой акции гораздо быстрее и включает их в цену. При таком положении дел для хорошей прибыли остается пользоваться лишь кризисами, на подогретом паникой рынке сильно сбивающими цену активов.

Таким образом, диверсификация портфеля ценных бумаг (отдельных акций) может использоваться для возможной победы над рынком. Понятно, что невозможно заранее точно сказать, какие акции будут успешными — кроме выбранных компаний, результат будет зависеть и от времени сравнения портфеля с индексным фондом. Через 10 лет отдельные акции могут обыгрывать общий рынок, через 15 — отстать от него. И наоборот. Поэтому выбирать ли отдельные акции рынка или рынок целиком — зависит от вас. Однако даже пример самого Баффета показывает, как непросто сегодня обыгрывать индексный фонд. Еще сложнее обыграть индексный фонд спекуляциями, как доказал все тот же Уоррен.

Отдельные акции могут обыграть рынок. Однако выбор таких акций на сегодня является более трудной задачей, чем раньше — рынки эффективны. Кроме того, отдельные акции требуют регулярного мониторинга финансового и внутреннего состояния компаний.

Стратегия диверсификации

Попробуем теперь взглянуть на процесс диверсификации индекса еще глубже. Уже упомянутая выше компания Vanguard в своей методичке недавно привела интересное исследование по сравнению отдельных акций из индекса S&P500 с самим индексом:

Под ежегодной волатильностью понимается разброс котировок, т.е. разница между их максимальным и минимальным значением. Что мы видим? Во-первых, среднегодовую доходность на уровне 10% годовых, совпадающую с историческими значениями. Если провести прямую, параллельную оси х, через красный ромбик, то в верхней части окажутся акции, обыгравшие индекс по доходности, ниже — проигравшие ему. Подсчитать несколько сложно, но условно можно принять это разделение 50 на 50. Иначе говоря, при произвольном выборе акции из индекса вероятность обыграть сам индекс будет около 50%.

Но гораздо интереснее то, что красный ромбик — это самая левая точка на графике, обладающая минимальной волатильностью около 15%. Может, для кого-то и это значение доставит хлопот нервной системе — однако по сравнению с другими американскими акциями именно индекс позволит чувствовать себя наиболее спокойно. Чем не аргумент для индексного инвестирования?

Для других рынков похожего исследования я не видел, но встречалось другое. Если бы в начале 2000 года составить равновзвешенный индекс из 10 крупнейших на тот момент российских компаний (Сбербанк, Газпром, Лукойл, АвтоВАЗ, Аэрофлот и др.) и сделать контрольный замер в конце 2013 года, то окажется, что индекс опередили бы не пять компаний, как можно ожидать из исследования выше, а всего лишь две — Сбербанк и АвтоВАЗ. Причем зная о том, что бурный рост российского рынка спровоцировала цена на нефть, логичнее было бы ожидать других лидеров — Газпрома или Лукойла. В любом случае вероятность обыграть наш индекс десяти компаний, купив отдельную акцию, составила не 50%, а всего лишь 20%.

Почему появился дисбаланс? Дело в том, что российский рынок пережил в 2000-е годы (до кризиса 2008) чрезвычайно бурный рост — многие, в том числе крупные компании, выросли на сотни процентов, а некоторые — более, чем на тысячу. Максимальный убыток для любой акции не превышает 100%, в результате чего формируется неравномерное относительно среднего значения распределение. Можно объяснить и по-другому: отдельные, яркие лидеры с громадной доходностью заметно перетягивают среднее значение в свою сторону, компенсируя сразу несколько «средних» компаний. На развитых, более консервативных рынках такой рост у акций из индекса наблюдается реже, поэтому и распределение около среднего значения (50 на 50) более равномерное.

Наконец, важно отметить необходимость достаточно большого числа акций в индексе. В этой статье Бернштайн на свежих данных доказывает недостаточность диверсификации по 15 акциям — распространенное прежде мнение. Принцип ровно тот же, что указан выше: большая выборка имеет бóльшую вероятность иметь «суперакции», которые и поднимут ее доходность над небольшой выборкой случайных акций. Конечно, с ростом выборки влияние каждой отдельной акции на нее падает, но зато вероятность «сверхдоходности» эмитентов растет — что сохраняет примерное статус-кво эффекта диверсификации.

Диверсификация в виде индекса позволяет рассчитывать на пониженную волатильность по сравнению с отдельными акциями. В то же время вероятность выбрать отдельные, более доходные акции по сравнению с индексом в среднем составляет несколько меньше 50% (в зависимости от рынка и его текущего тренда). Маленькие выборки в среднем менее эффективны, чем большие.

Диверсификация инвестиционного портфеля

Но самое интересное начинается, когда мы выбираем индексы отдельных классов активов (индексы акций, облигаций, недвижимости), диверсифицируем их по странам (при необходимости — валютам) и составляем из них инвестиционный портфель. Первая попытка рассмотреть риски и доходность портфеля инвестора в целом была сделала Г. Марковицем в 1952 году. Индексного инвестирования тогда еще не существовало и все расчеты производились на примерах отдельных акций. На сегодня идеи Марковица можно проиллюстрировать таким графиком в координатах риск-доходность (слева внизу — 100% облигаций, справа вверху — 100% акций США):

На рисунке показана кривая инвестирования, зависящая от состава фонда (процента акций и облигаций). Все, что правее и ниже ее (высокий риск, низкая доходность) — неэффективно. Например, исторически неэффективны акции добытчиков драгоценных металлов, показывающих при очень высокой волатильности небольшую доходность. Все, что левее и выше (низкий риск, высокая доходность) — невозможно. Тут инвестора поджидает вероятность нарваться на финансовую пирамиду. Данные на картинке с конца 70-х годов, когда инфляция в Америке достигала двузначных чисел — поэтому пусть доходность по облигациям в 9% годовых не кажется странной.

Важно и другое обстоятельство. Облигация на длинном периоде — это консервативный актив с меньшим, чем акции, риском. Однако если мы имеем на выбор акции и облигации и хотим инвестировать с минимальным риском, то оказывается, что облигация будет не самым консервативным вариантом! Самым консервативным (с минимальным стандартным отклонением) на промежутке 1977-2011 годов оказалось бы сочетание 75% облигаций и 25% акций. Т.е. диверсификация по активам от 100% облигаций к акциям не только повышает общую доходность портфеля (что довольно очевидно), но позволяет снизить риск (что на первый взгляд неожиданно). И лишь когда доля акций начинает составлять более 40%, риск портфеля начинает превышать риск по облигациям.

Кстати, расширив промежуток до 100-летнего интервала получим для минимума рисков очень похожее соотношение — 80% облигаций и 20% акций. Вместе с тем разбавляя 100% акций небольшим количеством облигаций, мы заметно выигрываем в риске за счет лишь небольшого понижения доходности. На практике это означает оптимальный двухкомпонентный портфель из акций и облигаций с процентным соотношением между 20 и 80 для каждого из активов.

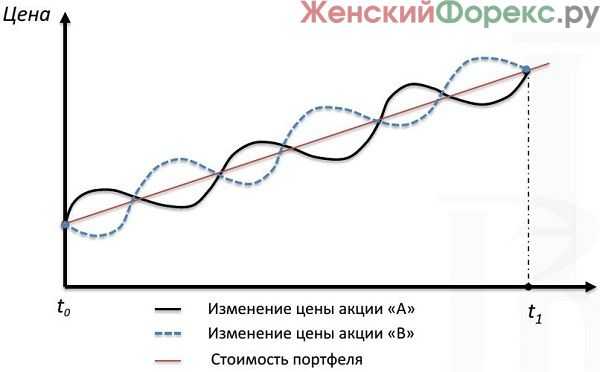

Почему происходит выигрыш в доходности при уменьшении риска? Дело в том, что как акции, так и облигации растут и падают (относительно друг друга) неравномерно. Так что в какой-то момент падение одного актива компенсируется ростом другого и наоборот. Такое поведение математически описывается корреляцией. Большее число активов различных классов (увеличение диверсификации) еще более благоприятно сказывается на рисках и доходности:

Как видим, при выбранном риске (например 8%) можно рассчитывать на возрастающую прибыль — по крайней мере, пока число различных классов активов не больше пяти. Разумеется, это не отменяет того условия, что каждый актив должен быть доходным. Главная проблема здесь в том, что подобные кривые строятся задним числом — будущая доходность и риск активов, а также их взаимное поведение являются неизвестными переменными (бывает, что на промежутке в 10 лет облигации оказываются доходнее акций). Другой минус — диверсификация обычно плохо работает в кризисы, так как синхронно падает почти все. Тем не менее

При синхронном движении активов диверсификация усредняет риски и доходность портфеля. Однако поскольку на реальном рынке движение любых активов в той или иной степени различно (типичная корреляция от 0.3 до 0.8), портфель получает выигрыш в виде более низкого риска и повышенной доходности. Кривая эффективности всегда выгнута влево / вверх.

В некоторых случаях суммарная доходность может быть выше, чем у любого из активов! Для примера привожу хороший график из статьи Schwab Intelligent (начальная инвестиция — 100 долларов):

Итого, портфель 50 на 50 с ежегодной ребалансировкой оказался более доходным и менее рисковым, чем составляющие его американские акции и золото. Но самый впечатляющий пример будет на российском рынке, если мы посмотрим доходность портфеля за 1998-2009 годы (12 полных лет), состоящего из равных частей российских акций, облигаций и золота. На сегодня все это можно свободно купить через ПИФы — между тем за указанный промежуток портфель вырос бы более, чем в 100 раз! Хотя, конечно, рассчитывать на повторение подобного результата от этих или других активов весьма наивно — ориентиры должны отталкиваться от долгосрочной доходности рынка.

Сколько классов активов должно быть в портфеле?

Насколько широко должен быть диверсифицирован инвестиционный портфель? Точного числа здесь нет, однако самую большую диверсификацию вы получаете при использовании первых нескольких классов. После чего эффективность диверсификации резко падает и вскоре становится просто бесполезной. Для стандартного портфеля вполне достаточно будет иметь от 5 до 8 фондов с возможно более низкой корреляцией и широким охватом мировой экономики. Кроме того, небольшое число фондов имеет тот плюс, что легче рассчитывать доли портфеля для возвращения к первоначальному состоянию в результате ребалансировки.

Заключение

В статье выше было рассмотрено понятие диверсификации и показано как преимущество индексов над составляющими их отдельными компонентами, так и улучшение свойств диверсифицированного портфеля, состоящего из индексных фондов различных классов (акций, облигаций, недвижимости). Золото, исторически волатильное и не очень доходное само по себе, может являться хорошим компонентом портфеля благодаря слабой корреляции с рынком акций. Но при всех плюсах диверсификации не стоит забывать, что исключая несистемный риск (риск отдельной ценной бумаги) она не может исключить системный, т.е. риск, связанный с рынком в целом. На сегодня покупка индексных фондов и формирование собственного портфеля не является чересчур сложной задачей и доступна практически каждому среднему или даже мелкому инвестору — как с помощью финансовых консультантов, так и после самостоятельной проработки вопроса.

Поделиться в соцсетях

Подписаться на статьи

Рекомендуемые статьи

investprofit.info

Что такое диверсификация портфеля

Основной задачей диверсификация портфеля является снижение рисков потери денежных средств. Она представляет собой инвестирование в разнообразные активы. При этом целью диверсификации является также такое перераспределение собственных ресурсов, которое позволит сохранить или увеличить доходность портфеля. Для достижения этих задач применяются разные механизмы. В числе основных можно назвать использование разнообразных типов финансовых инструментов. Например, облигаций и акций. Кроме того, можно использовать разные инструменты одного вида. Примером является вложение денежных средств в акции нескольких организаций.

Виды рисков

Чтобы осуществить эффективную диверсификацию портфеля необходимо для начала классифицировать различные риски. В качестве примера предлагается рассмотреть акции кредитно-финансового учреждения. На деятельность банков влияют риски нескольких основных категорий. К их числу относятся государственные, экономические риски, а также риски отрасли, сегмента или отдельной компании. Для понимания процесса диверсификации портфеля инвестиций лучше их рассмотреть более подробно.

Итак, государственные риски представляют собой обстоятельства, которые способны изменить бизнес-климат в стране. Как правило, причиной таких перемен является принятие новых законов и других нормативно-правовых актов, а также национализация частной собственности. Кроме того, к пагубным воздействиям можно отнести революции или политические потрясения.

Экономические риски сопряжены, в первую очередь, с макроэкономической ситуацией. Нестабильность в этой области может быть вызвана финансовыми кризисами, рецессией или стагнацией. К рискам сегмента относятся кризисные явления на биржах. К рискам кредитно-финансовой отрасли можно отнести межбанковские кризисы. Кроме того, всегда существует вероятность банкротства конкретного банка. В данном случае речь идет о рисках отдельной организации.

Диверсификация рисков разных видов

Теперь можно подробно рассмотреть механизмы, позволяющие диверсифицировать портфель в зависимости от класса существующих угроз. Например, для распределения государственных рисков целесообразно разделить собственные финансовые ресурсы между сразу несколькими странами. Такой метод используют крупнейшие игроки на рынке. Речь идет о международных инвестиционных фондах. Такие организации концентрируют у себя значительные объемы сбережений физических и юридических лиц и имеют широкие возможности для диверсификации портфеля.

Для перераспределения вложений и минимизации влияния экономических рисков целесообразно использовать различные инвестиционные инструменты. Например, акции и драгоценные металлы. Во время рецессии и стагнации в экономике денежные ресурсы большинства инвесторов дрейфуют в материальные активы. Например, в золото. При падении стоимости акций возникает вероятность сохранения стабильных цен на рынке драгоценных металлов.

Диверсификация биржевых рисков

Эффективным механизмом для минимизации рисков, связанных с ситуацией на биржевых площадках, является так называемое бета-хеджирование. Оно заключается во включении в портфель инвестиций таких активов, тенденция к изменению стоимости которых противоположна движению на рынке. Также для диверсификации финансового портфеля можно использовать такой механизм, как приобретение разных типов активов. Например, акций и облигаций.

Риски в отдельной отрасли или компании

Чтобы предупредить отраслевые риски используют инвестирование в различные участки одного и того же типа активов. Например, акции кредитно-финансового учреждения. В данном случае целесообразно инвестировать ресурсы не только в ценные бумаги банка, но и в другие имущественные права. Хорошим вариантом является параллельное вложение в акции сырьевых компаний. Кроме того, для еще большего нивелирования рисков в портфель можно включить ценные бумаги сразу нескольких предприятий, работающих в одной отрасли.

Наивная диверсификация

Одной из наиболее распространенных ошибок начинающих инвесторов можно назвать движение по пути так называемой наивной диверсификации портфеля инвестиций. Что это такое? Она заключается в покупке акций или облигаций разных компаний без предварительного анализа угрозы, от которой производится подобная подстраховка. В качестве примера можно привести приобретение инвестором ценных бумаг двух или нескольких нефтедобывающих компаний. В данном случае предпринимается попытка защитить свои вложения от падения котировок на черное золото, но значительное снижение его стоимости на мировых рынках неминуемо вызовет уменьшение цены инвестиционного портфеля.

Другими словами, наивная диверсификация инвестиционного портфеля — это такой тип, который способен обезопасить активы инвестора лишь на случай банкротства какого-то отдельного предприятия. А вот от изменения экономической конъюнктуры, что в последние годы случается крайне часто, не защитит. Чтобы минимизировать риски проседания целой отрасли следует диверсифицировать капитал меду разными отраслями экономики. В то же время хорошим способом защититься от снижения стоимости энергоресурсов является включение в портфель инвестиций финансовых производных. Например, фьючерсов.

Диверсификация кредитного портфеля

Смысл данной разновидности заключается в его распределении среди заемщиков, которые характеризуются разной величиной капитала или формой собственности. Кроме того, банковские учреждения при выдаче займов учитывают и другие условия деятельности хозяйствующих субъектов. Например, отрасль экономики и географическое размещение производств. В связи с этим разделяют три основных вида диверсификации кредитного портфеля: портфельную, по отрасли и по географии.

Портфельная диверсификация

Данный вид распределения капитала предполагает выдачу кредитов самым разнообразным категориям заемщиков. Это могут быть крупные и средние компании, малый бизнес, частные лица, государственные учреждения или общественные организации, домохозяйства и другие субъекты. Например, займы, выданные представителям малого бизнеса, как правило, имеют более высокую доходность. В то же время им сопутствуют и значительные риски. Небольшие предприниматели не имеют возможности свободного выбора кредитора. Поэтому банки могут заключать сделки с представителями сферы малого бизнеса на своих условиях. А вот кредиты, выданные крупным компаниям, имеют меньшую доходность, но и риски тут незначительные.

Отраслевая диверсификация

Данный вид предполагает перераспределение капитала кредитно-финансового учреждения между заемщиками, которые осуществляют свою деятельность в разных отраслях экономики. Для эффективного подбора рекомендуется использовать статистические исследования специализированных компаний. Особого эффекта при отраслевой диверсификации кредитного портфеля банка можно добиться, если выбирать заемщиков, осуществляющих свою хозяйственную деятельность с противоположными фазами делового цикла.

Кроме того, целесообразно выбирать области экономики, в которых на результаты работы предприятий данного сегмента не оказывает серьезного влияния общая экономическая ситуация. Что это дает? Когда одна из отраслей находится в процессе роста, другая может испытывать рецессию или стагнацию. Вероятно, что с течением времени они поменяются местами. В таком случае уменьшение доходов от одной категории заемщиков будет компенсироваться увеличением выручки от другой группы. Иными словами, будут созданы условия для обеспечения стабилизации поступлений банка, что значительно уменьшит риски.

Географическая диверсификация

Сразу следует отметить, что данный механизм зачастую доступен лишь очень крупным кредитно-финансовым учреждениям. Они, как правило, имеют разветвленную сеть отделений и филиалов на большой территории. Смысл такой диверсификации рисков портфеля заключается в выдаче займов лицам и организациям, которые находятся в различных регионах страны и даже нескольких государствах. Неидентичные экономические условия благодаря широкой географии кредитования позволят минимизировать негативные влияния разного рода факторов.

Кроме того, в пользу такого вида диверсификации говорят и различные климатические условия, политические обстоятельства, уровень развития промышленности и производства в том или ином регионе. Следует отметить, что и небольшие кредитно-финансовые учреждения могу использовать данный способ. Но в основном лишь во время создания инвестиционного портфеля, дающего возможность снизить общую рисковость деятельности банка.

fb.ru

Диверсификация инвестиционного портфеля — Инвестиции — Миллион шаг за шагом

Диверсификация инвестиционного портфеля — это распределение средств между различными вложениями с целью снизить риски. Любой более-менее опытный инвестор понимает важность диверсификации портфеля, ибо он уже научен жизненным опытом и понимает, что вкладывать все деньги в какой-то один объект инвестиций — крайне рискованная затея (особенно, в условиях современной России, где повышенные риски и волатильность фондового рынка по сравнению с западом).

В русском языке прижился синоним диверсификации — не класть все яйца в одну корзину.

Диверсификация инвестиционного портфеля — понятие намного шире, чем кажется на первый взгляд. При инвестировании на фондовом рынке нельзя вкладывать все деньги в акции одного эмитента (если вы, конечно не уверены на 100% в будущем направлении движения цены), потому что зависимость портфеля от одной-единственной акции становится огромной. Нужно распределять средства между несколькими акциями, также нельзя забывать об отраслевой диверсификации. Это значит, что средства в зависимости от размера капитала и отношения к риску нужно раскладывать по разным отраслям, то есть покупать акции эмитентов разных отраслей (например, нефтегазовый сектор, банковский, металлургический, телекоммуникационный и т.д.)

Нужно знать, что это был пример диверсификации в рамках одного направления (в данном случае — рынок ценных бумаг). Но для грамотной диверсификации этого мало — нужно разделять средства на разные направления и чтобы они между собой не коррелировали (об этом ниже). Это нужно для того, чтобы обезопасить капитал от рисков, присущих для какого-то одного сектора. В некоторых случаях нужна и страновая диверсификация, то есть распределение активов по разным странам.

Зачем нужна диверсификация инвестиционного портфеля?

Логика здесь проста: при маленьком капитале можно и рискнуть — ведь в случае неудачи понести возможные убытки будет не так страшно. При наличии более-менее крупного капитала потеря его недопустима, по мере увеличения капитала нужно снижать риск крупных убытков — для этого и используют диверсификацию. Если высокорисковая часть инвестиционного портфеля (например, акции) упадёт в стоимости в результате обвала фондового рынка, то другая, более консервативная часть (например, срочный вклад в банке) не позволит всему капиталу сильно просесть.

Также возможен и другой вариант: одна составляющая структуры инвестиционного портфеля сильно просела, в то время как другая получила прибыль и компенсировала убытки первой составляющей, в результате чего общая стоимость портфеля увеличилась, несмотря на убыток одной из её составляющих. Например, после того как начался кризис 2008, фондовый рынок сильно упал, а валюта (доллар и евро) устремились вверх.

Таким образом, чтобы грамотно диверсифицировать свой инвестиционный портфель, нужно подбирать в него активы, которые не взаимосвязаны друг с другом (говоря математическим языком, некореллированные, то есть не зависящие друг от друга).

В самом деле, какой смысл инвестиционного портфеля, состоящего, скажем, из индексного ПИФа и акций — голубых фишек, купленных через брокера? Ведь индексный ПИФ состоит преимущественно из тех же голубых фишек, которые входят в состав индексов РТС и ММВБ. Поэтому в случае обвала рынка большая вероятность того, что и индексный ПИФ и акции упадут в цене, то есть взаимосвязь налицо. Тогда теряется сама суть диверсификации.

Пример структуры инвестиционного портфеля

Капитал раскладывается по разным корзинам, с разным уровнем риска в определённых, расчитанных пропорциях. Вот наглядный пример структуры инвестиционного портфеля, это не рекомендация, это для того, чтобы лучше понять тему сегодняшней статьи.

damoney.ru

Диверсификация инвестиционного портфеля — что это и виды

Инвестирование тесно связано с определёнными рисками, так как всегда существует вероятность потери либо части сбережений, либо всего капитала. Но рисками можно управлять и уменьшать их различными способами. Опытные инвесторы никогда не инвестируют в один вид активов, а распределяют деньги между несколькими финансовыми инструментами с разным уровнем доходности для снижения общего риска инвестиционного портфеля. Это и есть диверсификация инвестиционного портфеля.

Диверсификация даёт возможность не только сохранить деньги, но и снизить убытки, которые могут быть вызваны внешними факторами и нестабильной ситуацией на рынке.

Диверсификация даёт возможность не только сохранить деньги, но и снизить убытки, которые могут быть вызваны внешними факторами и нестабильной ситуацией на рынке.Понятие и основные задачи диверсификации

Диверсификация – метод распределения денег в несколько финансовых инструментов, позволяющий уменьшить или полностью исключить убытки при инвестировании. Желательно, чтобы в диверсифицированный портфель входили финансовые инструменты, никак не взаимосвязанные друг с другом и обладающие разными свойствами. Чем меньше будут пересекаться выбранные финансовые инструменты, тем выше будет безопасность. В случае падения одного актива, другой будет приносить доход.

Нужно комбинировать различные способы инвестирования, а не вкладываться в акции нескольких эмитентов. К примеру, одну часть денежных средств можно вложить в акции, вторую – в недвижимость, третью – в драгоценные металлы. Но не стоит добавлять в инвестиционный портфель много финансовых инструментов. Большое количество активов ещё не говорит о надёжности инвестиционного портфеля. Чем больше финансовых инструментов, тем сложнее их контролировать.

Главной задачей диверсификации является снижение рисков потери капитала и сохранение дохода, а второстепенной – возможность изучения новых инструментов для вложения. При инвестировании в стандартные финансовые инструменты (драгоценные металлы, облигации), можно использовать часть денег для вложения в акции или ПАММ-счета, что не потребует вывода денег из основных активов и исключает всякие риски. Если вложение в новые активы окажется неудачным, старые активы всё равно будут приносить прибыль. При положительном исходе инвестор может поменять стратегию вложения и увеличить долю новых активов.

Формирование диверсифицированного портфеля нужно проводить внимательно, с применением не только безопасных инструментов (вкладов, облигаций и других долговых инвестиций), но и рискованных (акций, золота, валюты). При грамотной диверсификации инвестиционного портфеля можно не только сохранить деньги, но еще и приумножить их. Чтобы снизить влияние рыночных рисков, необходимо распределить капитал следующим образом:

- по разным активам;

- по нескольким финансовым инструментам;

- по нескольким секторам экономики, то есть инвестировать в акции компаний различных отраслей;

- по активам с разной стратегией развития.

Таблица дифференциации капитала

| Типы активов | Финансовые инструменты | Типы отраслей | Стратегия развития компании |

|---|---|---|---|

| Ценные бумаги | Акции | Телекоммуникация | Активная – использование методов анализа рынка для получения сверхприбыли |

| Недвижимость | Облигации | Промышленный сектор | Пассивная – следование за биржевым рынком. Инвестиционный портфель составляется на основе акций, входящих в биржевой индекс |

| Бизнес | Фьючерсы | Торговый сектор | |

| Опционы | Нефтегазовая отрасль |

Диверсификация вложений – основной принцип портфельного инвестирования. Этот принцип основан на том, что каким бы удачным и выгодным ни казался выбранный проект, не стоит инвестировать в него все деньги. Только при выполнении данного условия можно избежать серьёзных финансовых потерь в случае ошибки.

Разновидности диверсификации

| Разновидность | Особенности |

|---|---|

| Валютная | Заключается в использовании и хранении денег в разных валютах. Таким образом, можно снизить риск потери капитала от колебания курса. Если инвестор хранит свои сбережения только в долларах, и курс упадёт, можно понести серьёзные финансовые потери. Чтобы не допустить подобной ситуации, необходимо формировать структуру инвестиционного портфеля, основываясь на использовании валют нескольких стран. К примеру, можно одну часть денег вложить в доллары, другую — в фунты, третью – в евро |

| Инструментальная | Используется для распределения инвестируемого капитала между несколькими видами активов , не зависящими друг от друга. Такое распределение снижает риск потери капитала в случае нестабильной рыночной или политической обстановки |

| Институциональная | Заключается в распределении средств между несколькими организациями . Следует оформлять депозиты сразу в нескольких банках, открывать счета у разных брокеров и управляющих. Это поможет застраховаться от неудач конкретного бизнеса , то есть снизить риски при банкротстве банка или мошенничестве брокера |

| Транзитная | Направлена на использование разных способов вывода инвестиционной прибыли, например, на банковскую карту, Вебмани-кошелёк и другие электронные системы |

| Видовая | Предполагает распределение средств по различным отраслям деятельности. Инвестируя в разные виды бизнеса, акции или недвижимость, можно обезопасить себя от непредвиденных обстоятельств, поскольку возникшие проблемы в какой-то одной сфере никак не отразятся на других инвестициях |

Существует противоположный диверсификации метод страхования накоплений – концентрация. Суть концентрации заключается в следующем: чтобы уберечь капитал от потери, его нужно распределить между несколькими активами разного вида, но сконцентрироваться только на одном или двух. Данный метод позволяет увеличить доходность от инвестиций и снизить возможные риски.

Главные правила диверсификации инвестиционного портфеля

Грамотная стратегия диверсификации — первый шаг к созданию надёжного и прибыльного инвестиционного портфеля. Для того, чтобы грамотно и правильно диверсифицировать инвестиции, начинающему инвестору нужно:

- Выбирать ценные бумаги тех организаций, с деятельностью которых он знаком. То есть инвестор должен вкладывать капитал в ту отрасль, в которой он хорошо разбирается.

- Если инвестор не имеет представления ни об одной из организаций, в которую он планирует инвестировать капитал, то придётся потратить время на изучение информации о деятельности этих компаний. Для начала лучше изучить какой-то один сектор экономики, чтобы не запутаться в большом объёме информации.

- Завести знакомство с опытными трейдерами, использующими в торговле разные инструменты и стратегии. Живое общение поможет быстрее усвоить суть диверсификации инвестиционного портфеля.

- Начать вести дневник трейдера, в котором необходимо фиксировать каждую сделку. Это поможет контролировать все выбранные стратегии, как удачные, так и требующие улучшения.

- Ежедневно практиковаться по несколько часов в день, так как постоянная практика способна помочь в приобретении навыков управления инвестициями. Практика – это не постоянное слежение за биржевым рынком, а распределение времени по нескольким направлениям: ведение дневника и чтение книг, просмотр новостей и тренингов по трейдингу, и конечно сам трейдинг, чтобы на практике применять прочитанное и услышанное.

Диверсификация инвестиционного портфеля – это специфический и сложный процесс, требующий высокого уровня знаний и особой подготовки. При инвестировании крупной суммы лучше доверить выбор содержимого инвестиционного портфеля специалистам.

vfinansah.com

Диверсификация портфеля

Диверсификация портфеля — это распределение инвестируемых денежных капиталов между различными объектами вложений с целью снижения риска возможных потерь капитала и получения доходов. Вы уже слышали золотое правило в инвестировании, которое гласит: «не складывайте все яйца в одну корзину». Согласно этому правилу рекомендуется формировать свой портфель из акций и облигаций не одной, а нескольких компаний, причем из разных отраслей экономики.

Вы же не можете предвидеть, когда, например, разругаются владельцы предприятия, акции которого вы купили в надежде получить прибыль. Иногда вместо желанного дохода приходится в ужасе наблюдать за тем, с какой бешеной скоростью эти бумаги падают в цене, причем эта скорость, прямо пропорциональна накалу страстей между олигархами. И если господам миллиардерам угодно тешиться скандалами, то нам с вами совсем не хочется быть заложниками таких ситуаций и терять свои кровные.

Диверсификация означает, что в вашем портфеле инвестиций должны быть представлены различные сегменты финансового рынка, рост и падение которых обычно не совпадают во времени и которые характеризуются различным соотношением доходности и риска. Формирование портфеля по такому принципу позволит сгладить колебания его доходности и существенно снизить уровень риска, оказывая при этом положительное влияние на размер прибыли. Д. Аппель, М. Аппель. «Победить финансовый рынок».

Вложив свой капитал в акции нескольких эмитентов, вы существенно снизите подобные риски, так как остальные бумаги из диверсифицированного портфеля вполне могут принести прибыль, компенсирующую неприятности. По такому принципу действует, например, индексная стратегия.

Страновой риск уменьшают диверсификацией по рынкам разных стран и, соответственно, различным валютам. Многие российские брокеры уже предлагают комфортные возможности торговли на американских и европейских площадках, достаточно лишь открыть счет. Мало того, купить акции знаменитых гигантов можно хоть сейчас в интернет магазине акций известного брокера. Подробнее о грамотном распределении активов с различной степенью риска читайте на странице Личный инвестиционный план.

Но кроме диверсификации на фондовом существуют и другие, не менее важные методы управления рисками.

Диверсификация способствует снижению риска. Тем не менее вы должны быть готовы быстро ликвидировать позицию, доходность которой ниже, чем вы ожидали. Д. Аппель, М. Аппель. «Победить финансовый рынок».

Поэтому в следующей публикации рубрики Управление риском мы поговорим о ликвидации неудачной позиции и главной возможности трейдера ограничить риск в своей работе, – защитном приказе стоп-лосс.

Последовательность всех публикаций вы найдете на странице Содержание курса

stocktrainer.ru

Если вы храните все свои сбережения только в долларах США, и если с последним произойдут какие-то изменения, вы можете понести существенные убытки. Чтобы этого избежать, советую вам формировать инвестиционный портфель на основе использования валют разных государств. Например, вы можете распределить свои средства между долларом, евро, фунтом и золотом;

Если вы храните все свои сбережения только в долларах США, и если с последним произойдут какие-то изменения, вы можете понести существенные убытки. Чтобы этого избежать, советую вам формировать инвестиционный портфель на основе использования валют разных государств. Например, вы можете распределить свои средства между долларом, евро, фунтом и золотом;