Что значит пролонгируется вклад – Пролонгация вклада — что это простыми словами? Сроки действия

Как оформить или отменить пролонгацию вклада в Сбербанке

При оформлении депозита отношения с банковским учреждением диктует подписанный договор. Изучая соглашения клиенты нередко интересуются, что такое пролонгация по вкладу, открытому в Сбербанке. На практике – это один из способов управления личными финансами, вложенными в любой банк под проценты. В большинстве случаев пролонгация удобна, но не для всех тарифных планов. Чтобы верно оформить документы и правильно распорядиться финансами, вкладчикам полезно разбираться в тонкостях договорных отношений.

Что такое пролонгация вклада

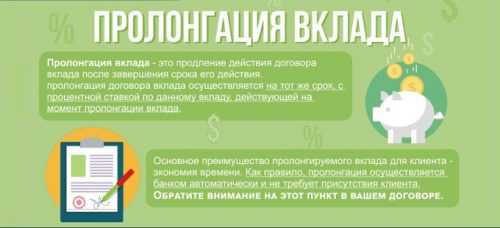

Пролонгация – это автоматическое продление периода действия договора. Практически каждый вид вклада ограничен определенным сроком, по истечении которого деньги, вместе с начисленными процентами, выводятся на счет или выдаются в кассе Сбербанка. Пролонгация позволит продлить договор, при этом сохраняются его условия в части срока, тарифного плана.

Операция проводится без прямого участия владельца счета. Возможность возобновить сотрудничество с банком всегда закрепляется в договоре обслуживания. При этом продление соглашения ни к чему не обязывает вкладчика – при необходимости он может расторгнуть отношения с финучреждением.

Любой депозитный счет, открытый в Сбербанке автоматически пролонгируется по окончании срока, если иное не предусмотрено соглашением.

На каких условиях Сбербанк продляет договор

В прямом значении термин «пролонгация» означает «продление на прежних условиях». Клиент выбирает удобный тариф, вкладывает деньги на счет, когда срок заканчивается, договор пролонгируется. Но иногда условия, на которых вклад будет продлен, могут измениться. Поэтому клиентам необходимо учесть два важных момента:

- Если выбранный вид вклада закрыт и больше не оформляется, банк изменит его на «До востребования». Ставка по нему составляет 0,01%, что менее выгодно, чем по иным продуктам.

- Возобновление депозита осуществляется на тех условиях, которые актуальны по данному депозиту на дату продления. А если тариф предполагает увеличение ставки при росте суммы депозита, банк самостоятельно поднимет процент.

Таким образом, после продления ставка и срок могут увеличиться или уменьшиться. Поэтому, когда период действия договора близится к концу, вкладчику стоит поинтересоваться, каковы на данный момент условия Сбербанка. Возможно, появились более привлекательные продукты или из-за закрытия тарифа его нужно поменять.

Пролонгация не гарантирует клиенту Сбербанка фиксацию процентной ставки или иных положений договора.

Можно ли отказаться от продления вклада и как это сделать

Отказ от автоматического продления может быть оформлен в момент открытия счета, а также в любой день в течение срока действия вклада. Чтобы депозит не был пролонгирован, вкладчику нужно сделать следующее:

- Заявить о закрытии своего сберегательного счета и потребовать возврата всей суммы с причисленными процентами в дату окончания срока действия договора.

- Оформить письменное поручение банку о необходимости закрыть вклад по истечении его срока с переводом всех денежных средств на другой счет или банковскую карту. Такое поручение можно составить или отменить в любое время – Сбербанк предоставляет клиентам полную свободу действий.

Оформление именно отказа от пролонгации, на практике, требуется редко. Даже если депозит продлен, его просто закрывают. Минус здесь один – если операция закрытия не проводится онлайн, нужно лично обращаться в операционный офис банка.

Плюсы и минусы автоматического продления вклада

Пролонгация вклада в Сбербанке удобна для клиента, прежде всего тем, что не нужно лично являться в офис для переоформления документов после окончания срока действия договора. В случае необходимости, счет можно закрыть в любое время. Проценты за первый срок депозита выплачиваются в полной мере. Отслеживая размер ставок по действующему счету, можно быть уверенным в том, что деньги «продолжают работать».

Основные плюсы:

- Продление осуществляется автоматически.

- Совместив капитализацию и пролонгацию, можно обеспечить себе выгодный пассивный доход и постоянным ростом капитала.

- Отсутствие дополнительных обязательств – вклад всегда можно закрыть, переоформить на другой тариф, а если позволяют условия – пополнить или частично изъять средства.

Если физическое лицо преследует цель вкладывать деньги на длительный срок, то пролонгация будет очень выгодна. Стандартный срок вложения самых доступных вкладов – 3-5 лет, автоматическое продление позволит избежать лишних действий, а просто получать проценты или наращивать капитал.

Минус для владельца счета заключается в том, что при пролонгации депозита под меньший процент Сбербанк уведомляет об этом клиента, однако разрешение ему не требуется. Оно уже дано ранее, при согласии на пролонгацию.

Взвешивая преимущества и недостатки автоматического продления, его особенности и отсутствие ограничений, отказываться от него не стоит. Если по каким-либо причинам клиент забудет или не сможет обналичить депозит, деньги продолжат приносить деньги. Но не стоит вовсе забывать о наличии средств на счете, иначе можно упустить момент, когда условия по вкладу изменились и стали менее выгодны.

Читайте также

finansy.guru

Пролонгация вклада, что значит пролонгация вклада, условия и дата

Пролонгация – это продление чего-либо (обязательств, соглашения, срока действия). Пролонгация банковского вклада – это продление сроков договора после окончания его действия.

Условия вклада сохраняются и для нового периода. Вклад с пролонгацией называется реинвестируемый.

Виды пролонгации договора вклада

Банки предлагают:

- автоматическую пролонгацию;

- неавтоматическую.

При автоматической вкладчику не нужно приходить в банк и подписывать дополнительное соглашение. На следующий день после даты окончания старого договора вклад начинает действовать на оговоренных условиях.

В случае с неавтоматической пролонгацией после окончания срока действия вклада банк переводит деньги на счет до востребования. Проценты не начисляются, сбережения ждут хозяина.

С первого взгляда автоматическая пролонгация однозначно выигрывает:

- нет дополнительной бумажной волокиты;

- экономия времени;

- на «второй круг» выходит не только первоначальная сумма вклада, но и начисленные проценты.

Однако автоматическое продление договора немного расслабляет вкладчика, он не так тщательно следит за сбережениями, доверяя банку.

Рассмотрим пример. Человек оформил вклад, скажем, в Сбербанке. Вклад назывался «Комфорт» (иллюстративный пример, такого вклада не существует). По условиям договора действует автоматическая пролонгация. Срок договора – 6 месяцев. Через полгода банк решает, что условия депозита ему не выгодны. Он закрывает предложение, а анонсирует вклад «Комфорт плюс». Подошел срок окончания договора, он должен автоматически продлиться. Но так как это предложение уже недействительно, банк переводит деньги на вклад до востребования. Проценты с 14 уменьшаются до 0,1.

Банк должен сообщить вкладчику о том, что вклад «Комфорт» перестал существовать. И он это сделает, но не настойчиво, потому что это не входит в интересы кредитной организации. Менеджер может сделать рассылку на электронную почту. Вкладчик не заметил письма, и считает, что его деньги работают. Хотя на самом деле деньги «отдыхают» на вкладе до востребования.

Еще один недостаток автоматической пролонгации – можно не успеть забрать деньги. А если по условиям нельзя вернуть деньги до окончания действия договора, то проценты могут сгореть.

Как происходит пролонгация вклада?

Все особенности и условия открытия депозита прописаны в договоре. Там есть пункт и относительно продления договора. Не все соглашения можно продлить в принципе.

Продляться вклад может на первоначальный период, а может на договорной – больше или меньше первоначального.

Продление может происходить неограниченное количество раз или строго ограниченное. Опять же все зависит от соглашения.

От автоматической пролонгации можно отказаться, даже если опция заявлена в описании депозита.

При неавтоматической пролонгации можно подписать не новый договор, а дополнительное соглашение.

При вкладе без пролонгации возможно лишь заключение нового договора. Нужно прийти в банк с паспортом и заново оформить вклад. Сейчас банки предлагают интернет вклады, которыми можно управлять с помощью интернет-банкингов. В онлайн вкладах необязательна автоматическая пролонгация, потому что продление депозита займет немного времени.

Если хотите забрать деньги до продления действия вклада, позвоните предварительно в банк и сообщите о намерении. В противном случае в отделении может не оказаться нужной суммы денег. Но после телефонной заявки оператор забронирует нужную сумму денег.

Когда нужна пролонгация вклада?

Когда экономика страны стабильна, курсы не скачут – лучше оформлять вклады с автоматической пролонгацией. Нет риска изменения процентной ставки, поэтому нет и риска «сгорания» сбережений.

Когда происходит девальвация рубля, люди массово скупают иностранную валюту, начинается «валютная паника». Чтобы заставить народ хранить деньги в отечественной валюте, банки повышают процентные ставки. В подобной ситуации лучше не пользоваться опцией автоматического продления договора, а оформлять краткосрочные вклады и внимательно следить за курсом валют.

593 просмотраПодпишитесь на Bankiros.ruПредыдущая статья

Вклад “Память поколений” Сбербанка

Следующая статья

Капитализация – что это?

bankiros.ru

основные условия, достоинства и недостатки, рекомендации для вкладчиков

Банки активно привлекают новых вкладчиков, и в качестве одного из своих конкурентных преимуществ часто указывают возможность оформления вклада «с пролонгацией». Что означает этот термин и насколько выгодной является пролонгация для вкладчиков? В этих вопросах мы попробуем разобраться.

Пролонгация вклада: определение, основные условия и возможные недостатки

Термин «пролонгация» в экономике употребляется в качестве синонима к слову «продление». То есть пролонгация депозитного договора – это продление соглашения после завершения его первичного срока действия.

В России пролонгация вкладов существует в 2-х формах:

- автоматическая пролонгация, условия которой описаны в депозитном договоре;

- не автоматическая пролонгация: применяется в случае, когда вкладчик принял решение воспользоваться пролонгацией после подписания договора. Частный случай, который доступен не во всех банках.

При пролонгации депозитного договора должны соблюдаться следующие условия:

- Процентная ставка принимает значение, действующее в банке на момент пролонгации по вашему виду вклада. Например, 02.03.2013 г. вы разместили денежные средства на депозите Хоум Кредит Банка «Доходный год» сроком на 12 месяцев под 12% годовых. Ровно через год – 02.03.2014 г. ваш депозитный договор будет продлен, но на новых условиях. Т.е. если на этот момент Хоум Кредит Банк по вкладу «Доходный год» будет предлагать 9% годовых, то и ваш договор продлиться именно на этих условиях (9% вместо 12%).

- Срок вклада остается неизменным. То есть, даже если в рамках данной депозитной программы банка у вкладчиков есть возможность выбирать срок – 1, 3, 6, 12, 24 и 36 месяцев, но изначально вы выбрали 12 месяцев, то и договор будет продлен ровно на такой же срок.

- Сумма вклада остается неизменной или увеличивается на сумму начисленных процентов (если в конце срока они капитализируются – прибавляются к основной сумме). При условии выплаты процентов в конце срока (без их капитализации) сумма депозита не увеличится: проценты будут перечислены на текущий или карточный счет клиента.

- Дополнительные условия (порядок и периодичность начисления и выплаты процентов, наличие капитализации, возможность пополнения) остаются неизменными.

Пролонгация может осуществляться неограниченное количество раз, если иное не указано в договоре. К основным достоинствам автоматического продления договора можно отнести:

- Удобство для клиента. Ему не нужно посещать отделения банка и тратить время на переоформление документов. Пролонгация осуществляется без присутствия клиента.

- Выгода. Даже если у вас нет времени посетить отделение банка в день окончания срока действия договора, он будет переоформлен, и вы не потеряете ни одного дня для начисления процентов на сумму ваших сбережений.

К недостаткам вкладов с пролонгацией можно отнести:

- Риск существенного понижения ставки. Вы не можете быть уверены, что вклад будет продлен на выгодных для вас условиях. Защитить себя от риска снижения доходности депозита достаточно легко: вы можете заранее позвонить в банк и поинтересоваться, какие условия действуют по вашему вкладу на данный момент. Если они вас не устроят, расторгните договор и оформите новый.

- Потерю начисленных процентов при досрочном расторжении договора. Например, если вклад был оформлен на год и затем продлен еще на один год, то при досрочном расторжении договора проценты за второй год в полном объеме вы не получите. Что касается процентов, начисленных за первый год, – банк обязан их выплатить независимо от того, были они капитализированы или причислены к сумме вложений.

При оформлении вклада с пролонгацией вкладчик должен помнить о некоторых правилах, на которых мы остановимся более подробно.

Рекомендации для вкладчиков, оформляющих депозиты с пролонгацией

При открытии вклада важно помнить, что его расторжение после пролонгации расценивается банком, как досрочное, и соответственно начисление процентов за период после пролонгации будет выполнено на условиях досрочного расторжения (как правило, по ставке «до востребования»). Т.о. если вы оформили вклад с пролонгацией, а по истечению его срока действия решили не продлять договор и перевести средства на новую сберегательную программу, выгоднее всего сделать это в день пролонгации. К примеру, если вклад был открыт 12 ноября сроком на 1 год, то 13 ноября следующего года вклад будет считаться продленным.

Если при оформлении депозита вкладчик указал конкретное количество раз его автоматического продления, то после окончания срока последней пролонгации договор будет считаться продленным на условиях «вклада до востребования» (согласно п.4 ст. 842 Гражданского кодекса).

Неприятная ситуация может возникнуть при исключении вклада с пролонгацией из продуктовой линейки банка. В данном случае банк обязан уведомить клиента о необходимости посетить отделение и переоформить договор. Однако финансисты не должны получать ваше письменное согласие, поэтому иногда ограничиваются обычным sms-сообщением или письмом, отправленным по адресу прописки клиента. Если вкладчик не пришел в банк, его депозитный договор, согласно указанному выше п. 4 ст. 842 ГК РФ, может быть переоформлен на условиях «вклада до востребования» (обычного текущего счета).

Помня простые правила и следя за условиями депозитных программ вашего банка, вы сможете пользоваться всеми преимуществами вклада с пролонгацией, не ощущая неудобства и не сталкиваясь с такими проблемами, как потеря части процентов и автоматического переоформления договора на невыгодных для вас условиях.

mir-procentov.ru

Пролонгация вклада — это что такое

Продление или пролонгация вклада — это что такое и какие перспективы открывает вкладчику? Собственный банковский депозит для небольшого дополнительного дохода или «подушки безопасности» есть у многих, но не все представляют, каким образом поднять его эффективность до максимума. Пролонгация является одной из возможностей заработать на своих деньгах чуть больше. Рассказываем, что означает пролонгация, какие плюсы и минусы есть у этой услуги, что лучше — автоматическое или неавтоматическое продление.

Что означает пролонгация вклада в банке

Вклад в банке всегда ограничен по времени: вкладчик заключает с банком договор на определённый срок. Наиболее распространённая продолжительность составляет от 6 до 24 месяцев. В этот период банк начисляет клиенту заранее установленный процент, при условии, что второй соблюдает все условия сотрудничества. Например, не снимает деньги или не нарушает сумму неснижаемого остатка. Когда срок договора по депозиту заканчивается, есть 2 варианта развития событий:

- клиент закрывает счёт и забирает деньги;

- пролонгация.

Что такое пролонгация и капитализация вкладов? Этим термином обозначается продление срока вклада после завершения основного срока действия договора банка с клиентом. Различают автоматическую и неавтоматическую пролонгацию. В первом случае условия договора продолжают действовать без вмешательства сторон, а во втором стороны договариваются заново. При продлении условия вкладов нередко меняются, в большинстве случаев в менее выгодную клиенту сторону — снижается процентная ставка.

Капитализацией вклада называется увеличение первоначальной суммы депозита засчёт начисленных процентов. То есть, ежемесячно сумма, к которой начисляются проценты, растёт. Каждый месяц вклад становится более выгодным, приносит владельцу больше денег, потому что сумма, от которой начисляется процент, ежемесячно увеличивается.

Будет ли продление вклада автоматическим или потребует вмешательства, клиент узнаёт при заключении договора с банком — соответствующее условие почти всегда будет зафиксировано документально. Если нужной информации в соглашении нет, можно обратиться в поддержку или найти сведения на сайте банка.

Срок и количество раз продления вкладов не ограничивается.

Пролонгация вклада предполагает продление срока действия договора по вкладу после изначально заявленного окончания

Плюсы и минусы услуги

Что такое пролонгация вклада в Сбербанке и в другом банке? Такая услуга для вкладчиков предлагает продление условий (или отдельных пунктов) договора после завершения изначального предписанного срока действия. Как и у любой финансовой услуги, у пролонгации есть плюсы и минусы.

Главный плюс для вкладчика заключается в экономии времени — не нужно повторно ехать в отделение банка и подписывать новый договор или открывать новый счёт. Если клиент планировал оставить деньги на счёте, автоматическое продление — это то, что ему нужно. Нередко банки устанавливают продлённым вкладам даже более прибыльные условия, например, тарифную ставку, информацию о которой не найти в свободном доступе.

Но встречаются ситуации, когда условия договора меняются в менее выгодную вкладчику сторону. Что это значит? Допустим, изначально вклад был открыт с процентной ставкой 9% и предусматривал капитализацию. После автоматической пролонгации ставка может снизиться вплоть до 1%, а капитализация отмениться вовсе. Впрочем, это необязательно — некоторые банки сохраняют все основные условия в действии.

Более существенный минус пролонгации, особенно автоматической, в том, что вкладчик может упустить момент окончания действия договора, не успеть вовремя забрать деньги и лишиться части дохода.

Договор по вкладу с пролонгацией

Будет ли у вклада пролонгация, почти всегда известно заранее — это условие стороны обговаривают, подписывая договор, в тот самый день, когда клиент впервые приносит деньги в банк. Продолжительность депозита известна заранее. Нередко сотрудники банка связываются с клиентом накануне его окончания и узнают о планах: требуется ли пролонгация или вкладчик заберёт деньги.

Читая договор перед подписанием, обратите внимание, есть ли там пункты об автоматической или неавтоматической пролонгации.

Важно учитывать, что в договоре могут не описываться подробные условия продления — только его наличие или отсутствие. Всю точную информацию можно в любой момент получить в поддержке онлайн или по телефону.

Предусматривается ли по вкладу пролонгация, вкладчик узнает при заключении договора с банком

Автоматическая пролонгация вклада

Автоматическая пролонгация вкладов предполагает, что условия действия контракта сохранят силу после истечения первоначального срока: банк сохранит деньги и продолжит начислять на них проценты. Это удобно, потому что экономит сторонам время. Однако для вкладчика такое развитие событий , вероятно, будет не так выгодно: процентная ставка почти наверняка снизится. Узнавать, что происходит с вкладом после продления, нужно не только в каждом банке, но и по каждому виду вкладов отдельно. В одном и том же банке условия по разным видам депозитов отличаются.

Даже если в договоре указана автоматическая пролонгация, вы вправе в срок окончания соглашения закрыть счёт и забрать деньги без потери начисленного дохода и капитализации. Изучите условия по другим счетам: возможно новый договор будет выгоднее продления старого.

Заключение

Пролонгацией называется продление срока действия вклада в банке после окончания первичного периода, указанного в договоре. Различают автоматическую и неавтоматическую разновидности, отличающиеся необходимостью вмешиваться в процесс. Иногда условия хранения денег ухудшаются: снижается процентная ставка. Чтобы не потерять в прибыли, извлечь из них максимальную выгоду, внимательно читайте условия договора и проконсультируйтесь у сотрудника в банке или в поддержке.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

biztolk.ru

Что такое пролонгация вклада, условия пролонгации договора по вкладу

- Что такое пролонгация вклада и ее виды

- Условия пролонгации вклада

- Плюсы и минусы пролонгации

Среди вариантов приумножения своего капитала отдельное место занимают банковские депозиты. За счет начисления процентов на исходную сумму они позволяют не просто сохранить свои средства, но и получить дополнительный доход. Одной из удобных опций таких банковских программ является пролонгация вклада. Это легкий и комфортный способ продлить срок размещения средств в банке без каких-либо дополнительных действий с вашей стороны.

Что такое пролонгация вклада и ее виды

Любой вклад состоит из таких важных условий, как сумма, срок и процентная ставка. Дополнительно всегда устанавливаются некоторые дополнительные параметры, к которым и относится пролонгация.

Если вас интересует вопрос, что такое пролонгация вклада в Сбербанке или каком-либо ином банке, то она представляет собой продление срока действия вашего депозитного договора на его изначальных условиях практически без любых действий с вашей стороны: вы можете лежать на диване, а срок вклада будет продлен сам собой.

Продление банковского вклада таким способ доступно каждому держателю депозита в двух видах:

- автоматическая пролонгация договора: банк без присутствия клиента и какого-либо подтверждения операции с его стороны продлевает срок действия депозитного договора на прописанных в нем условиях;

- неавтоматическая (ручная) пролонгация подразумевает, что клиент должен сам посетить отделение банка за несколько дней до окончания срока действия депозитного договора, и продлить его: заключить новый договор вклада или подписать дополнительное соглашение к действующему документу.

Какой вид характерен для того или иного депозита, всегда прописывается в договоре. Так или иначе, пролонгация подразумевает, что по истечении основного срок вклада вы хотите оставить свои средства в банке на еще какой-то период. В вопросе, что значит пролонгация вклада, особое внимание стоит обратить на то, продлевается ли депозит на исходных условиях или на новых, и не потеряете ли вы при изменении условий часть своего дохода.

Условия пролонгации вклада

Основные условия пролонгации вклада включают в себя следующие пункты:

- срок: в большинстве случаев вклад продлевается ровно на такой же срок, на который был открыт изначально, но иногда в договоре прописываются особые требования по данному пункту, а дата пролонгации обычно выпадает на следующий день после окончания предыдущего срока действия договора;

- возможное количество автоматических или ручных пролонгаций: их число может быть как неограниченным (обычно), так и ограниченным, или же договор вообще может исключать такую возможность;

- сумма: в зависимости от того, предусмотрена ли капитализация договором по депозиту, сумма вклада переносится с ней или без нее в новый период, и система работы с основной суммой вклада полностью сохраняется;

- процентная ставка: самый важный и самый рискованный момент, т.к. вклад продлевается по ставке, действующей на день пролонгации по депозитной программе, т.е. проценты могут быть уменьшены вплоть до уровня вкладов до востребования.

Таким образом, вопрос пролонгации договора по вкладу надо внимательно изучать на основании его условий, а также действующей ситуации с вашей депозитной программой, отслеживая изменение процентной ставки и потенциальную возможность закрытия именно вашего типа вклада в портфеле услуг банка.

Плюсы и минусы пролонгации

Практически все отзывы о подобной банковской услуге положительные, но у пролонгации депозита есть как плюсы, так и минусы.

К основным преимуществам можно отнести:

- очень удобный способ продления срока вклада: не нужны практически никакие действия со стороны клиента;

- за счет своевременности продления договора процентная ставка сохраняется;

- можно получить выгодные условия, даже если ваша депозитная программа уже отсутствует в портфеле услуг банка.

Среди недостатков можно выделить:

- банк не может дать гарантии, что в случае автоматической пролонгации вы точно будут получать такой же уровень дохода, т.к. экономическая ситуация может существенно измениться;

- необходимо обязательно отслеживать текущую ситуацию с процентными ставками перед тем, как продлевать договор, чтобы не получить намного меньший доход впоследствии.

Таким образом, пролонгация является очень удобной банковской услугой, и при должном изучении ее условий может сделать работу с вашим вкладом максимально комфортной.

457 просмотровПодпишитесь на Bankiros.ruПредыдущая статья

Как рассчитать проценты по вкладу — формула, примеры расчета

Следующая статья

Условия накопительных вкладов Сбербанка

bankiros.ru

Автопролонгация вклада, что такое автопролонгация договора вклада в банке

Что такое автопролонгация вклада в банке? Это продление договора, которое происходит без участия вкладчика, если он не забрал деньги. То есть автоматически после окончания срока действия вклад открывается еще на один период.

Автопролонгация вклада – что это значит для вкладчика?

Основные параметры вклада (возможность пополнения, капитализация процентов на счете) при автопролонгации остаются неизменными. А вот процентная ставка может на новый период уменьшиться или увеличиться. Банк должен сообщить клиенту об измененном размере процентной ставки.

Можно указать в договоре пункт, по которому в случае изменения процентной ставки вклад не может быть продлен автоматически. Тогда нужно будет прийти в банк с паспортом и заключить новое соглашение.

Эта операция выгодна тогда, когда в банках начался период снижения доходности по вкладам. Если процентные ставки растут, то лучше не соглашаться на услугу автоматического продления договора. Во втором случае выгоднее будет постоянно следить за новыми вкладами, и вовремя переоформлять депозит на более выгодный.

Главное удобство операции – не нужно лишний раз ходить в банк для осуществления стандартной процедуры продления договора.

Альтернативой автопролонгации по удобству может стать интернет-вклад. Можно не пользоваться услугой пролонгации вообще, потому что продление договора онлайн – дело нескольких минут. Для оформления депозита через интернет нужно иметь доступ к интернет-банкингу. То есть нужно, чтобы в банке была оформлена депозитная карта, к которой привязывается сервис.

Если клиент решил забрать деньги в конце очередного периода, то необходимо заранее позвонить в отделение банка, куда вкладчик собирается прийти. Банковский работник забронирует сумму, которую нужно вернуть. Если не позвонить, в отделении может не оказаться нужной суммы.

Как оформить услугу автопролонгации вклада?

В описании вклада банк сразу заявляет, доступна ли процедура пролонгации или автопролонгации.

Автопролонгация может действовать неограниченное количество раз – пока вкладчик не заберет сбережения. Или же в договоре оговаривается количество пролонгаций.

Если банк заявил, что в депозите доступна автопролонгация, то можно от нее отказаться, если она не нужна. А вот в обратном случае – вклад не подразумевает услугу – договориться об автопролонгации не получится.

Если действует автопролонгация вклада, не стоит забывать проверять актуальность депозита. Может оказаться так, что банк решил не продлевать депозитное предложение, а открыл другой вклад. В этом случае в активном периоде действия условия сохраняться, а вот по окончанию вклад переведут в статус вклада до востребования.

Такие вклады характеризуются крайне низкими процентными ставками – около 0,1%. Банк, конечно, сообщит смс-уведомлением или электронным письмом о закрытии действующего вклада, но такие сообщения могут остаться незамеченными.

2 265 просмотровПодпишитесь на Bankiros.ruПредыдущая статья

Особенности сберегательных вкладов

Следующая статья

Срок вклада

bankiros.ru

Пролонгация вклада. Что это такое?

/> Последнее обновление:1 марта 2018Размещая свободные средства на банковский депозит, вкладчик заключает договор с банком, в котором подробно описываются условия вклада. Среди прочего указывается процентная ставка, срок договора вклада и условия по его пролонгации. Если с первыми 2 терминами все достаточно просто, то с третьим нужно разобраться подробнее. Рассмотрим, что такое пролонгация вклада, и на каких условиях она происходит?

/>Пролонгация вклада. Что это такое?

Пролонгация вклада (в переводе с англ. «prolongation» – продление срока действия чего-либо) – это продление срока действия договора банковского вклада, которое имеет место, если вкладчик не забрал сумму депозита после окончания срока его хранения.

Можно выделить 2 варианта пролонгации:

- Автоматическая. Она происходит без участия вкладчика, преимущественно на следующий день после завершения первичного срока депозита. Обычно число автоматических пролонгаций не ограничивается;

- Неавтоматическая. Требует участия вкладчика, который должен письменно заявить о своем желании продлить действие договора.

Условия пролонгации вклада

Возможность пролонгации (как правило, автоматической) в обязательном порядке прописывается в договоре. Если вкладчик соглашается на вклад с возможностью продления, он должен знать, на каких условиях оно происходит.

1. Вклад продлевается на тот же период, на который был заключен договор.

Это означает, что если срок действия договора составлял 1 год, то и после пролонгации он будет действовать ровно 1 год. Это надо учитывать. И если вкладчик не готов держать вклад очередные 12 месяцев, лучше по окончании первоначального срока закрыть депозит и открыть новый на меньший период времени (или более выгодный на тот же срок).

2. Пролонгация наступает сразу же после дня окончания первоначального срока.

Если срок договора истекает 14 апреля, и к этой дате вкладчик не сообщил банку, что хочет расторгнуть договор, 15 апреля он будет считаться автоматически продленным. Иногда банки предлагают иной порядок пролонгации, который обязательно должен быть описан в договоре.

3. Вклад лонгируется по ставке, которая действовала на момент продления.

Если вкладчик открывал вклад при ставке 10% годовых, но на момент завершения срока действия она снизилась до 8%, то именно последняя будет действующей в течение нового срока. Поэтому непосредственно перед пролонгацией рекомендуется узнать, какую прибыль на данный момент предлагает банк по данной депозитной программе.

Стоит поинтересоваться у менеджеров финучреждения (в отделении или по телефону) или на его сайте, какие еще вклады предлагаются, и на каких условиях. Возможно, будет выгоднее закрыть действующий депозит и открыть новый.

Также важно учесть, что если на момент пролонгации в банке больше не действует данная депозитная программа, вкладчик будет переведен на другие, явно менее выгодные условия. Как правило, депозит переводят на условия вклада “до востребования” с практически нулевым процентом (0,01%). И хотя банк должен о таких ситуациях заблаговременно информировать клиентов, не стоит сильно полагаться на это, а лучше самому мониторить изменения в программах.

4. При капитализации процентов сумма продлеваемого вклада увеличивается.

Если условиями вклада предусмотрено, что начисленные проценты по окончании срока действия прибавляются к основной сумме (подробнее о капитализации), то после автоматической пролонгации сумма первоначального депозита увеличивается на сумму полученного дохода. Соответственно, начисление процентов будет вестись уже на новую сумму.

Преимущества и недостатки пролонгации

Вклады с возможностью автоматического продления обладают бесспорными достоинствами:

- Если клиента полностью устраивают условия пролонгации вклада, ему не нужно идти в банк и оформлять документы. Его депозит продлевается в автоматическом режиме, а вкладчик экономит свое время и нервы;

- Иногда вкладчик не может прийти в банк в назначенный день для переоформления или закрытия вклада. Автоматическая пролонгация позволяет избежать при этом потери процентов, поскольку после окончания срока вклад переводится в разряд “до востребования” или на других условиях, предусмотренных договором, но при этом накопленные проценты за предыдущий срок действия вклада не потеряются.

Однако вклады с пролонгацией имеют и некоторые недостатки:

- После продления срока вкладчик может получить вклад с существенно менее выгодной процентной ставкой. Это возможно при изменении условий по данной депозитной программе или при ее полной отмене. Чтобы такого не случилось, нужно накануне окончания срока узнать текущую процентную ставку и при необходимости переоформить вклад на более выгодных условиях;

- При досрочном расторжении пролонгированного вклада вкладчик теряет проценты, начисленные в течение нового срока. Это бывает, когда депозит лонгируется, например, на 1 год, и клиенту срочно понадобились деньги, но договором запрещено частичное снятие средств со вклада (типичные условия для сберегательных и пополняемых депозитов). С другой стороны, проценты, начисленные за предыдущий срок, сохраняются.

Советы по оформлению вкладов с пролонгацией

Если у вкладчика нет намерения держать пролонгированный вклад в течение всего нового срока действия, лучше расторгнуть договор как можно раньше. Сколько бы ни лежали деньги на таком депозите, досрочное расторжение практически обнулит начисленные за новый срок проценты. В идеале деньги нужно снять в первый же день после завершения срока вклада.

Нужно учесть, что если в договоре указано конкретное количество пролонгаций, после последней из них вклад переводится в разряд “до востребования”. А это означает, что доход по вкладу будет минимальным (например, 0,01% годовых).

При оформлении вклада необходимо внимательно изучать условия договора, в частности, все, что касается пролонгации.

Верные и продуманные действия вкладчика позволят сэкономить время и получить наибольшую выгоду от своего вложения.

.

privatbankrf.ru