Bb рейтинг – Международный кредитный рейтинг S&P

Международный кредитный рейтинг S&P

Рейтинговое агентство (РА) «Standard & Poor’s» (S&P) — это компания международного уровня, которая специализируется на исследовании и оценке кредитоспособности эмитентов ценных бумаг. Данное агентство оказывает такую услугу, как присвоение международного кредитного рейтинга. Ее заказчиками являются финансовые компании, фирмы, государства. Наличие рейтинга предоставляет возможность эмитентам предлагать свои ценные бумаги достаточно широкому кругу инвесторов. Кредитный рейтинг делает кредитора более известным и поднимает его репутацию.

Характеристика РА «Standard & Poor’s»

Данное образование является дочерней организацией американской корпорации «McGraw-Hill», которая занимается исследованиями аналитики финансового рынка.

История данной организации насчитывает около 150 лет. Представительства РА «Standard & Poor’s» расположены в 23 государствах мира. Данная организация, кроме того, известна как учредитель и редактор австралийского биржевого индекса S&P 200 и американского — S&P500.

Функции РА «Standard & Poor’s»:

• надзорная;

• информативная;

• регулятивная;

• прогностическая.

Услуги РА «Standard & Poor’s»:

• присвоение рейтинга компаниям, фирмам;

• реализация аналитической информации и результатов своих исследований инвесторам.

Рейтинги РА «Standard & Poor’s»

Данная организация для обозначения долгосрочного рейтинга так называемых «безопасных инвестиций» использует следующие буквы:

• ААА+, ААА, ААА- — кредитный рейтинг самого высокого уровня «максимальная надежность». Вероятность выплаты займа и процентов по нему считается чрезвычайно высокой, а факторы риска являются незначительными.

• АА+ и АА — кредитные рейтинги высокого уровня, которые отличаются умеренным риском, сильными факторами защиты.

• А, А+, А- — такие кредитные рейтинги характеризуются, как «надежность выше среднего показателя», с достаточно эффективными факторами защиты. Кредитный рейтинг с обозначением А- сообщает, что во время экономических кризисов существуют риски невыплаты основного долга или дивидендов по нему.

• ВВВ+, ВВВ, ВВВ- — кредитные рейтинги уровня «надежности ниже среднего показателя», при которых вероятность выплаты займа и процентов считается адекватной, а степень риска меняется в зависимости от этапа развития экономики страны.

Вышеперечисленные рейтинги характеризуются как инвестиционные.

Спекулятивные или, другими словами, «мусорные», не инвестиционные рейтинги РА «Standard & Poor’s»:

• ВВ+, ВВ, ВВ- — кредитные рейтинги, которые находятся ниже уровня безопасных капиталовложений. Выплаты по займам достаточно хорошо защищены.

• В+, В, В- — степень финансовой защиты изменяется в зависимости от внешних финансово-экономических условий и от этапов экономического развития государства.

• ССС+, ССС, ССС- — кредитные рейтинги характеризуются следующими особенностями: находятся значительно ниже уровня безопасных капиталовложений, существует вероятность прекращения платежей.

• СС — долг, является второстепенным по отношению к ССС-.

• С — уровень преддефолтного состояния эмитента.

• D — платежи основной суммы кредита и дивидендов являются просроченными. Данный уровень свидетельствует о дефолте компании.

Данные долгосрочные рейтинги по кредитоспособности эмитента свидетельствуют, прежде всего, о его способности исполнять свои долговые обязательства своевременно.

Краткосрочные кредитные рейтинги РА «Standard & Poor’s»

Рейтинги такого типа исследуют и оценивают вероятность своевременного погашения краткосрочных обязательств по займам. РА «Standard & Poor’s» использует для обозначения таких рейтингов буквы и цифры:

-

А-1 — наивысшая оценка, которая свидетельствует о высоких возможностях эмитента своевременно оплатить долг и дивиденды по нему;

-

А-2, А-3 — эмитент, скорее всего, погасит свой долг, но это зависит, от экономической обстановки;

-

В — в зависимости от уровня благоприятности экономических условий оценивается возможность эмитента погасить своевременно кредит;

- С — возможности эмитента являются достаточно ограниченными по выплате займа и процентов по нему;

-

D — по долговому обязательству объявлен дефолт.

utmagazine.ru

Fitch присвоило Узбекистану кредитный рейтинг «BB-». Что это означает и зачем это нужно? – Spot

Объясняем на карточках, что такое суверенный кредитный рейтинг и почему Узбекистан так сильно хотел его получить.

01

Что случилось?

Международное рейтинговое агентство Fitch присвоило Узбекистану кредитный рейтинг «BB-» с прогнозом «Стабильный».

02

Это важно?

Да, потому что Fitch относится к так называемой большой тройке рейтинговых агентств — наряду с Moody’s и S&P. В мире существует около 100 рейтинговых агентств, некоторые из них уже присваивали рейтинг стране, но именно эти трое считаются самыми крупными и авторитетными. До этого момента никто из них не присваивал рейтинг Узбекистану.

03

Что такое этот самый рейтинг?

Если коротко, то любой рейтинг — это множество различных показателей, сведенных к одной цифре, которая призвана характеризовать положение в той или иной сфере в какой-либо стране. Кредитные рейтинги, наверное, одни из самых старейших. И начинались они с того, что сами банки ранжировали своих клиентов — людей и компании — по уровню надежности или риска. Сегодня суверенный кредитный рейтинг страны — это совокупная оценка текущего состояния и перспектив корпоративного сектора, то есть состояния национальных компаний, макроэкономической ситуации (инфляция, размеры и структура внешнего и внутреннего долгов, курс валюты) и ряд других макроиндикаторов, а также устойчивости политической системы.

04

Зачем он нужен?

Это своего рода барометр, позволяющий составить общее представление о происходящем в экономике страны. Правда, значение кредитного рейтинга не является приговором для страны. С одной стороны, рейтинговые агентства регулярно пересматривают рейтинги, с другой — инвестор, принимая решение, смотрит на множество факторов помимо значения и динамики кредитного рейтинга.

05

А Узбекистану он зачем?

Узбекистану нужны инвестиции для развития. Присвоение кредитного рейтинга стране открывает дорогу для получения рейтингов отечественными компаниями и банками. В конечном итоге это облегчает выход на международные рынки капитала и привлечение инвесторов в страну. Так как до недавнего времени рейтинга у Узбекистана не было, страна привлекала инвестиции, как правило, под государственную гарантию. Теперь же потенциальные инвесторы будут иметь представление о том, сможет ли Узбекистан выполнить финансовые обязательства и будет ли это вовремя.

06

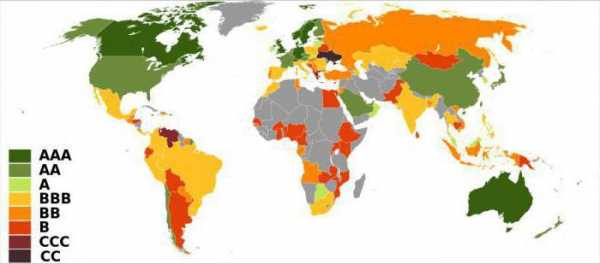

Рейтинг Узбекистана «BB-». Это хорошо или плохо?

Неплохо. Это меньше, чем у Казахстана (BBB), но больше, чем у Армении (B+). «BB-» означает, что финансовые обязательства Узбекистана рискованные и с чертами спекулятивных. У Сингапура, к примеру, наилучший рейтинг «AAA» — обязательства наивысшего качества. Это значит, что инвесторам можно не беспокоиться за свои средства и страна привлекательна для вложений. У Эквадора он «B-» (в высокой степени спекулятивные обязательства) — это означает, что велик риск невозврата инвестиций.

07

Хочу узнать больше

Тогда надо обязательно почитать статью, где эксперт по институциональным реформам и экономическому развитию Ильдус Камилов объяснял, что такое суверенный кредитный рейтинг и зачем он нужен Узбекистану.

www.spot.uz

Что означают кредитные рейтинги S&P, Fitch и Moody’s

Standard & Poor’s. Долгосрочные рейтинги оценивают способность эмитента своевременно исполнять свои долговые обязательства. Выставляемые компанией рейтинговые оценки имеют буквенное обозначение: от оценки AAA, присваиваемой исключительно надёжным эмитентам, до оценки D, присваиваемой эмитенту, объявившему дефолт. Между оценками AA и B могут быть промежуточные оценки, обозначаемые знаками плюс и минус (например, BBB+, BBB и BBB-).- AAA — эмитент обладает исключительно высокими возможностями по выплате процентов по долговым обязательствам и самих долгов.

- AA — эмитент обладает очень высокими возможностями по выплате процентов по долговым обязательствам и самих долгов.

- A — возможности эмитента по выплате процентов и долгов оцениваются высоко, но зависят от экономической ситуации.

- BBB — платёжеспособность эмитента считается удовлетворительной.

- BB — эмитент платёжеспособен, но неблагоприятные экономические условия могут отрицательно повлиять на возможности выплат.

- B — эмитент платёжеспособен, но неблагоприятные экономические условия вероятнее всего отрицательно повлияют на его возможности и готовность проводить выплаты по долгам.

- CCC — эмитент испытывает трудности с выплатами по долговым обязательствам и его возможности зависят от благоприятных экономических условий.

- CC — эмитент испытывает серьёзные трудности с выплатами по долговым обязательствам.

- C — эмитент испытывает серьёзные трудности с выплатами по долговым обязательствам, возможно была инициирована процедура банкротства, но выплаты по долговым обязательствам все еще производятся.

- SD — эмитент отказался от выплат по некоторым обязательствам.

- D — был объявлен дефолт и S&P полагает, что эмитент откажется от выплат по большинству или по всем обязательствам.

- NR — рейтинг не присвоен.

Краткосрочные рейтинги оценивают вероятность своевременного погашения краткосрочных долговых обязательств. Выставляемые Standard & Poor’s кредитные рейтинги по краткосрочным долговым обязательствам имеют буквенно-цифровое обозначение: от наивысшей оценки A-1 до самой низкой оценки D. Более надежные обязательства из категории A-1 могут быть помечены знаком плюс. Оценки из категории B также могут быть уточнены цифрой (B-1, B-2, B-3).

- A-1 — эмитент обладает исключительно высокими возможностями по погашению данного долгового обязательства.

- A-2 — эмитент обладает высокими возможностями по погашению данного долгового обязательства, но эти возможности более чувствительны к неблагоприятным экономическим условиям.

- A-3 — неблагоприятные экономические условия вполне вероятно ослабят возможности эмитента по погашению данного долгового обязательства.

- B — долговое обязательство обладает спекулятивным характером. Эмитент обладает возможностями по его погашению, но эти возможности очень чувствительны к неблагоприятным экономическим условиям.

- C — возможности эмитента по погашению данного долгового обязательства ограничены и зависят от наличия благоприятных экономических условий.

- D — по данному краткосрочному долговому обязательству был объявлен дефолт.

Fitch. В 1924 г. Fitch ввело рейтинговую шкалу от «AAA» до «D».

Шкала кредитных рейтингов- AAA — Наивысший уровень кредитоспособности

- AA — Очень высокий уровень кредитоспособности

- A — Высокий уровень кредитоспособности

- BBB — Достаточный уровень кредитоспособности

- BB — Уровень кредитоспособности ниже достаточного

- B — Существенно недостаточный уровень кредитоспособности

- CCC — Возможен дефолт

- CC — Высокая вероятность дефолта

- C — Дефолт неизбежен

- D — Дефолт

Moody’s. Рейтинги долгосрочных долговых обязательств корпоративных эмитентов

Присваиваемые агентством Moody’s рейтинги долгосрочных обязательств представляют собой мнения об относительном кредитном риске долговых обязательств с фиксированным доходом с первоначальным сроком погашения в один год и более. Они отражают возможность того, что какое-то финансовое обязательство не будет выполнено так, как обещано. Такие рейтинги присваиваются по глобальной (международной) шкале Moody’s и отражают вероятность дефолта и каких-либо финансовых потерь в случае дефолта.

| Рейтинг | Значение |

|---|---|

| Aaa | Долговые обязательства с рейтингом Ааа считаются обязательствами наивысшего качества с минимальным кредитным риском. |

| Aa | Долговые обязательства с рейтингом Аа считаются обязательствами высокого качества с очень низким кредитным риском. |

| A | Долговые обязательства с рейтингом А рассматриваются как обязательства повышенной средней категории и подвержены низкому кредитному риску. |

| Baa | Долговые обязательства с рейтингом Baa подвержены умеренному кредитному риску. Они рассматриваются как обязательства средней категории и, как таковые, могут обладать определенными спекулятивными характеристиками. |

| Ba | Долговые обязательства с рейтингом Ва считаются имеющими черты, характерные для спекулятивных инструментов, и подвержены существенному кредитному риску. |

| B | Долговые обязательства с рейтингом B рассматриваются как спекулятивные и подвержены высокому кредитному риску. |

| Caa | Долговые обязательства с рейтингом Caa считаются обязательствами очень низкого качества и подвержены очень высокому кредитному риску. |

| Ca | Долговые обязательства с рейтингом Ca являются высоко спекулятивными и, вероятно, находятся в состоянии дефолта либо близки к дефолту. При этом существует некоторая вероятность выплаты основной суммы долга и процентов по нему. |

| C | Долговые обязательства с рейтингом C представляют собой класс облигаций с самым низким рейтингом и обычно находятся в состоянии дефолта. При этом вероятность выплаты основной суммы долга и процентов по таким облигациям мала. |

Примечание. К каждой общей рейтинговой категории — от Аа до Саа включительно — агентство Moody’s добавляет цифровые модификаторы 1, 2 и 3. Модификатор 1 указывает, что данное обязательство находится в верхней части своей общей рейтинговой категории; модификатор 2 указывает на положение в середине диапазона, модификатор 3 указывает, что обязательство находится в нижней части этой общей рейтинговой категории.

mafn.ru

Рейтинг BBB. Кредитные рейтинги и исследования

Необходимо как-то оценивать положения дел в государстве. Можно беспристрастно судить о покупательской способности или рассматривать конкретный вариант на отдельный случай и интересоваться тем, что предоставляет важность. К примеру – вероятность возвращения долга. И с этой точки интерес предоставляет кредитный рейтинг и исследования по его установлению.

Что такое кредитный рейтинг и исследование?

Кредитными рейтингами называют мнения отдельных зарубежных и российских рейтинговых агентств о финансовой устойчивости и кредитоспособности финансового сектора отдельных государств в своих пределах и международном масштабе. Чтобы установить, какое значение следует присвоить, проводят специальные исследования, цель которых – узнать экономическую ситуацию внутри страны, оценить величину выплачиваемых долгов и вероятность их оплаты, если они будут выданы на момент исследования. Кредитоспособность – это параметр, который оценивает вероятность возвращения долгов, если дать заём прямо сейчас. Причем стоит сказать, что выставление рейтингов практикуется не только по отношению к отдельным государствам, но и к большим компаниям. Поэтому, кредитоспособность – это понятие, которое применяется не только к отдельным странам, но и к частным компаниям.

Кредитными рейтингами называют мнения отдельных зарубежных и российских рейтинговых агентств о финансовой устойчивости и кредитоспособности финансового сектора отдельных государств в своих пределах и международном масштабе. Чтобы установить, какое значение следует присвоить, проводят специальные исследования, цель которых – узнать экономическую ситуацию внутри страны, оценить величину выплачиваемых долгов и вероятность их оплаты, если они будут выданы на момент исследования. Кредитоспособность – это параметр, который оценивает вероятность возвращения долгов, если дать заём прямо сейчас. Причем стоит сказать, что выставление рейтингов практикуется не только по отношению к отдельным государствам, но и к большим компаниям. Поэтому, кредитоспособность – это понятие, которое применяется не только к отдельным странам, но и к частным компаниям.Кто его выставляет?

Их составлением и выставлением занимаются отдельные рейтинговые агентства, которые следят за положением в стране. Наблюдать они могут или посредством средств массовой информации и государственной статистики, или комбинируя их с отчетами своих представителей. Так, например, некоторые бюро взаимодействуют с рядом пользователей различных компаний (посредством опросов), как это делает Better Business Bureau, другие стараются ограничиться исключительно самыми крупными организациями.

Их составлением и выставлением занимаются отдельные рейтинговые агентства, которые следят за положением в стране. Наблюдать они могут или посредством средств массовой информации и государственной статистики, или комбинируя их с отчетами своих представителей. Так, например, некоторые бюро взаимодействуют с рядом пользователей различных компаний (посредством опросов), как это делает Better Business Bureau, другие стараются ограничиться исключительно самыми крупными организациями.Зачем они необходимы?

Зачем необходимы данные рейтинги? Дело в том, что они предоставляют информацию потенциальным инвесторам о внутригосударственном состоянии и положении дел. На основании их мнения многими бизнесменами и компаниями принимается решение о том, стоит ли вкладывать свои средства в данное государство или организацию.

Зачем необходимы данные рейтинги? Дело в том, что они предоставляют информацию потенциальным инвесторам о внутригосударственном состоянии и положении дел. На основании их мнения многими бизнесменами и компаниями принимается решение о том, стоит ли вкладывать свои средства в данное государство или организацию.Система кредитных рейтингов

Какие же системы кредитных рейтингов существуют? Их довольно много и обозначаются они на латинице. В целом существует довольно большое разнообразие шкал оценки, которые используют малые буквы, плюсы и минусы, но в рамках статьи будет рассмотрен только основной «костяк»:- Рейтинг ААА. Максимальный уровень. Подразумевается, что данная страна является заемщиком с наивысшим уровнем кредитоспособности. Финансовое положение оценивается как хорошее и стабильное на протяжении длительного времени. Государство выполняет свои обязанности вовремя и крайне низко зависит от внешних факторов антропогенного происхождения. Возможные риски минимальные, вероятность дефолта близка к нулю.

- Рейтинг АА. Весьма высокий уровень кредитоспособности. В данную категорию попадают государства, которые имеют стабильное экономическое состояние на протяжении длительного времени. Такие страны тоже слабо зависят от негативных изменений в мировой экономике и имеют низкий уровень кредитных рисков.

- Рейтинг А. Высокий уровень кредитоспособности. Экономическое состояние государств из этой категории оценивается как хорошее на данный момент времени. Все обязательства исполняются в свое сроки. При этом страны имеют невысокую зависимость от негативных изменений, которые происходят в мировой экономике. Уровень кредитных рисков оценивается как низкий.

- Рейтинг BBB. Относительно высокий уровень кредитоспособности. Данный рейтинг свидетельствует, что экономическое положение страны довольно хорошее. Она может своевременно и в полном объеме выполнить свои обязательства. При этом государство умеренно зависит от негативных изменений на мировом рынке. Вероятность возникновения кредитного риска – умеренная.

- Рейтинг ВВ. Удовлетворительный уровень кредитоспособности. Этими буквами в рейтинге обозначаются государства, экономическое положение которых можно оценить как приемлемое. Они в полном объеме и своевременно выполняют взятые на себя обязательства и умеренно зависят негативных изменений на мировом экономическом рынке, но при негативных изменениях мировой экономики возможны задержки. Кредитные риски оцениваются как приемлемые.

- Рейтинг В. Невысокий уровень кредитоспособности. Экономическое положение данной категории государств характеризируется как нестабильное, а возможности своевременного возвращения долгов в значительной степени зависят от международной обстановки. Кредитные риски в таких странах выше среднего.

- Рейтинг ССС. Низкий уровень кредитоспособности. Сюда относят государства с неудовлетворительной экономической ситуацией. Возможность выполнения ими своих обязательств очень сильно зависит от изменений в макроэкономической среде. Уровень кредитных рисков считается высоким. Также есть значительная вероятность, что обязательства будут выполнены не полностью или несвоевременно.

- Рейтинг СС. Очень низкий уровень кредитоспособности. Финансовое состояние стран, которые занесли в эту категорию, является неудовлетворительным. Возможности исполнения ими своих обязательств значительнейшим образом определяются изменениями во внешней экономической среде, и кредитные риски очень велики. Вероятность оглашения дефолта очень велика.

- Рейтинг С. Неудовлетворительный уровень кредитоспособности. Экономика стран из этой категории пребывает в крайне плохом состоянии и имеет чрезвычайно высокие риски. Как правило, сюда заносят страны, у которых преддефолтное состояние.

- Рейтинг D. Дефолт. Сюда попадают страны, которые не могут заниматься обслуживанием своих обязательств и, вероятнее всего, там будет запущена процедура банкротства. Следует различать эти два показателя, ведь дефолт – это просто отказ платить по своим долгам, теоретически его может объявить и государство, которое может всё выплатить.

О России замолвим слово

Поскольку у каждого агентства своя оценочная шкала, то одинаковых мнений не существует. Но в целом рейтинг России BBB или ВВ. Не самый лучший вариант, но и не самый безнадежный. Так, рейтинг BBB говорит о наличии определённых проблем. Но даже в экспертной среде нет единства. Так, рейтинг России сейчас на таком уровне, что может быть и повышен при ориентации страны на развитие науки и внедрение новых технологий. И тогда рейтинг BBB будет повышен до А. Если этого не сделать, то нас ожидает постепенное падение.

Заключение

Как видите, такие вроде бы простые буквы могут о многом рассказать. За ними стоит работа многих людей, которые собирают и анализируют необходимую информацию. И будем надеяться, что рейтинг BBB, присвоенный России многими агентствами на данный момент, изменится на лучший.

Как видите, такие вроде бы простые буквы могут о многом рассказать. За ними стоит работа многих людей, которые собирают и анализируют необходимую информацию. И будем надеяться, что рейтинг BBB, присвоенный России многими агентствами на данный момент, изменится на лучший.fb.ru

Рейтинги и исследования | РИА Рейтинг

Рейтинговая шкала

Рейтинговая шкала Рейтингового агентства «РИА Рейтинг» представляет собой систему ранжирования, выражающую мнение агентства относительно кредитоспособности рейтингуемого объекта при помощи наборов буквенных символов, характеризующих ту или иную категорию кредитоспособности. Наивысший уровень кредитоспособности соответствует категории «AAA», неудовлетворительный уровень кредитоспособности соответствует категории «С», дефолт – категории «D». В целях уточнения расположения объекта в рамках рейтинговой категории используются символы «+» и «-», свидетельствующие о его нахождении в верхней или нижней части категории. Отсутствие символа свидетельствует о расположении объекта в средней части рейтинговой категории. Ниже приведены соответствия категорий рейтинговой шкалы уровням кредитоспособности, используемым рейтинговым агентством «РИА Рейтинг».

«AAA» Наивысший уровень кредитоспособности

Рейтинг «ААА» означает, что объект рейтингования относится к категории заемщиков с наивысшим уровнем кредитоспособности. Финансовое состояние оценивается как стабильно хорошее. Способность своевременно и в полном объеме выполнять свои обязательства характеризуется крайне низкой зависимостью от негативных изменений макроэкономической конъюнктуры и идентифицируемых внешних факторов. Уровень кредитных рисков является минимальным. Вероятность полного или частичного дефолта близка к нулю.

«AA» Очень высокий уровень кредитоспособности

Рейтинг «АА» означает, что объект рейтингования относится к категории заемщиков с очень высоким уровнем кредитоспособности. Финансовое состояние оценивается как стабильно хорошее. Способность своевременно и в полном объеме выполнять свои обязательства характеризуется слабой зависимостью от негативных изменений макроэкономической конъюнктуры и идентифицируемых внешних факторов. Уровень кредитных рисков является очень низким.

«A» Высокий уровень кредитоспособности

Рейтинг «А» означает, что объект рейтингования относится к категории заемщиков с высоким уровнем кредитоспособности. Финансовое состояние оценивается как хорошее. Способность своевременно и в полном объеме выполнять свои обязательства характеризуется невысокой зависимостью от негативных изменений макроэкономической конъюнктуры и идентифицируемых внешних факторов. Уровень кредитных рисков является низким.

«BBB» Относительно высокий уровень кредитоспособности

Рейтинг «BBB» означает, что объект рейтингования относится к категории заемщиков с относительно высоким уровнем кредитоспособности. Финансовое состояние оценивается как достаточно хорошее. Способность своевременно и в полном объеме выполнять свои обязательства характеризуется умеренной зависимостью от негативных изменений макроэкономической конъюнктуры и идентифицируемых внешних факторов. Уровень кредитных рисков является умеренным.

«BB» Удовлетворительный уровень кредитоспособности

Рейтинг «BB» означает, что объект рейтингования относится к категории заемщиков с удовлетворительным уровнем кредитоспособности. Финансовое состояние оценивается в целом как приемлемое. Способность своевременно и в полном объеме выполнять свои обязательства зависит от существенных негативных изменений макроэкономической конъюнктуры и идентифицируемых внешних факторов. Уровень кредитных рисков является приемлемым.

«B» Невысокий уровень кредитоспособности

Рейтинг «B» означает, что объект рейтингования относится к категории заемщиков с невысоким уровнем кредитоспособности. Финансовое состояние нестабильное, а способность своевременно и в полном объеме выполнять свои обязательства подвержены существенной зависимости от макроэкономической конъюнктуры и идентифицируемых внешних факторов. Уровень кредитных рисков выше среднего.

«CCC» Низкий уровень кредитоспособности

Рейтинг «ССС» означает, что объект рейтингования относится к категории заемщиков с низким уровнем кредитоспособности. Финансовое состояние оценивается как неудовлетворительное. Способность выполнять свои обязательства характеризуется очень высокой зависимостью от изменений макроэкономической конъюнктуры и идентифицируемых внешних факторов. Уровень кредитных рисков является высоким. Существует значительная вероятность неполного или несвоевременного исполнения обязательств.

«CC» Очень низкий уровень кредитоспособности

Рейтинг «СС» означает, что объект рейтингования относится к категории заемщиков с очень низким уровнем кредитоспособности. Финансовое состояние оценивается как неудовлетворительное. Способность выполнять свои обязательства в очень значительной степени определяется изменениями макроэкономической конъюнктуры и идентифицируемых внешних факторов. Уровень кредитных рисков является крайне высоким. Вероятность дефолта очень высока.

«C» Неудовлетворительный уровень кредитоспособности

Рейтинг «С» означает, что объект рейтингования относится к категории заемщиков с неудовлетворительным уровнем кредитоспособности. Финансовое состояние оценивается как крайне плохое. Уровень кредитных рисков является крайне высоким. Рейтинг отражает преддефолтное состояние объекта рейтингования.

«D» Дефолт

Рейтинг «D» означает, что объект рейтингования находится в состоянии дефолта по своим обязательствам или в отношении объекта рейтингования проводится процедура банкротства.

riarating.ru

Рейтинг стран по версии S&P

Долгосрочные кредитные рейтинги

Долгосрочные рейтинги оценивают способность эмитента своевременно исполнять свои долговые обязательства. Выставляемые компанией рейтинговые оценки имеют буквенное обозначение: от оценки AAA, присваиваемой исключительно надёжным эмитентам, до оценки D, присваиваемой эмитенту, объявившему дефолт.

AAA — эмитент обладает исключительно высокими возможностями по выплате процентов по долговым обязательствам и самих долгов.

AA — эмитент обладает очень высокими возможностями по выплате процентов по долговым обязательствам и самих долгов.

A — возможности эмитента по выплате процентов и долгов оцениваются высоко, но зависят от экономической ситуации.

BBB — платёжеспособность эмитента считается удовлетворительной.

BB — эмитент платёжеспособен, но неблагоприятные экономические условия могут отрицательно повлиять на возможности выплат.

B — эмитент платёжеспособен, но неблагоприятные экономические условия вероятнее всего отрицательно повлияют на его возможности и готовность проводить выплаты по долгам.

CCC — эмитент испытывает трудности с выплатами по долговым обязательствам и его возможности зависят от благоприятных экономических условий.

CC — эмитент испытывает серьёзные трудности с выплатами по долговым обязательствам.

C — эмитент испытывает серьёзные трудности с выплатами по долговым обязательствам, возможно была инициирована процедура банкротства, но выплаты по долговым обязательствам все еще производятся.

SD — эмитент отказался от выплат по некоторым обязательствам.

D — был объявлен дефолт и S&P полагает, что эмитент откажется от выплат по большинству или по всем обязательствам.

NR — рейтинг не присвоен.

Рейтинги от AA по ССС могут быть дополнены знаками плюс и минус (например, BBB+, BBB и BBB-) для промежуточной оценки.

Краткосрочные кредитные рейтинги

Краткосрочные рейтинги оценивают вероятность своевременного погашения краткосрочных долговых обязательств. Выставляемые Standard & Poor’s кредитные рейтинги по краткосрочным долговым обязательствам имеют буквенно-цифровое обозначение: от наивысшей оценки A-1 до самой низкой оценки D. Более надежные обязательства из категории A-1 могут быть помечены знаком плюс. Оценки из категории B также могут быть уточнены цифрой (B-1, B-2, B-3).

A-1 — эмитент обладает исключительно высокими возможностями по погашению данного долгового обязательства.

A-2 — эмитент обладает высокими возможностями по погашению данного долгового обязательства, но эти возможности более чувствительны к неблагоприятным экономическим условиям.

A-3 — неблагоприятные экономические условия вполне вероятно ослабят возможности эмитента по погашению данного долгового обязательства.

B — долговое обязательство обладает спекулятивным характером. Эмитент обладает возможностями по его погашению, но эти возможности очень чувствительны к неблагоприятным экономическим условиям.

C — возможности эмитента по погашению данного долгового обязательства ограничены и зависят от наличия благоприятных экономических условий.

D — по данному краткосрочному долговому обязательству был объявлен дефолт.

Прогнозы

Наряду с присвоением рейтинга S&P указывает также прогноз изменения рейтинга в ближайшие два-три года:

Позитивный прогноз — возможно повышение рейтинга.

Негативный прогноз — возможно понижение рейтинга.

Стабильный прогноз — рейтинг скорее всего останется неизменным.

Развивающийся прогноз — возможно как повышение так и понижение рейтинга.

nonews.co

Рейтинговые шкалы

Национальная рейтинговая шкала для Российской Федерации

Национальная рейтинговая шкала АКРА используется исключительно для присвоения базовых кредитных рейтингов и не используется для присвоения кредитных рейтингов инструментам и обязательствам структурированного финансирования. Базовые кредитные рейтинги включают кредитные рейтинги, присвоенные рейтингуемым лицам (или их финансовым обязательствам либо программам выпуска отдельных финансовых обязательств) корпоративного сектора, банковским организациям, небанковским финансовым организациям, страховым организациям, а также региональным и муниципальным органам власти, исключая рейтинги инструментов и обязательств структурированного финансирования.

Национальная рейтинговая шкала АКРА обеспечивает возможность исключительно внутригосударственного сопоставления кредитных рейтингов, присвоенных Агентством.

В экономическом смысле кредитные рейтинги АКРА по национальной шкале отражают относительную вероятность дефолта рейтингуемых лиц (или выпусков ценных бумаг) в сравнении с самым высоким уровнем кредитоспособности в экономике России, которым, по мнению АКРА, обладают обязательства Правительства Российской Федерации и некоторые производные от них.

Необходимо отметить, что в отдельных случаях, таких как присвоение кредитного рейтинга отдельному финансовому инструменту, шкала отражает оценку относительной вероятности реального дефолта инструмента, а также потенциального уровня возмещения потерь, получаемого держателями таких инструментов в случае банкротства.

Таблица 1. Национальная рейтинговая шкала АКРА для Российской Федерации

| Категория | Рейтинг | Описание |

|---|---|---|

|

AAA |

AAA(RU) |

Рейтингуемое лицо, выпуск ценных бумаг или финансовое обязательство с рейтингом AAA(RU) имеет максимальный уровень кредитоспособности. Наивысший уровень кредитоспособности по национальной шкале для Российской Федерации, по мнению Агентства. Кредитный рейтинг финансовых обязательств Правительства Российской Федерации. |

|

AA |

AA+(RU) |

Высокий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. По мнению АКРА, незначительно ниже, чем у рейтингуемых лиц с кредитным рейтингом AAA(RU). |

|

AA(RU) |

||

|

AA-(RU) |

||

|

A |

A+(RU) |

Умеренно высокий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации, однако присутствует некоторая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации. |

|

A(RU) |

||

|

A-(RU) |

||

|

BBB |

BBB+(RU) |

Умеренный уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации, при этом присутствует более высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации. |

|

BBB(RU) |

||

|

BBB-(RU) |

||

|

BB |

BB+(RU) |

Умеренно низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. Кредитоспособность устойчива в краткосрочной перспективе, однако присутствует высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации. |

|

BB(RU) |

||

|

BB-(RU) |

||

|

B |

B+(RU) |

Низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. В настоящее время имеется возможность исполнения долговых обязательств в срок и в полном объеме, но присутствует высокая уязвимость при наличии неблагоприятных коммерческих, финансовых и экономических условий в Российской Федерации. |

|

B(RU) |

||

|

B-(RU) |

||

|

CCC |

CCC(RU) |

Очень низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. Существует потенциальная возможность невыполнения рейтингуемым лицом своих долговых обязательств в краткосрочной перспективе. Своевременное выполнение долговых обязательств в значительной степени зависит от благоприятных коммерческих, финансовых и экономических условий в Российской Федерации. |

|

СС |

CC(RU) |

Очень низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. Существует повышенная вероятность невыполнения рейтингуемым лицом своих долговых обязательств в краткосрочной перспективе. Своевременное выполнение долговых обязательств зависит от благоприятных внешних финансово-экономических условий в Российской Федерации, а также от взаимодействия с кредиторами. |

|

С |

C(RU) |

Очень низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. Существует высокая вероятность невыполнения рейтингуемым лицом своих долговых обязательств в краткосрочной перспективе. Своевременное выполнение долговых обязательств крайне маловероятно без взаимодействия с кредиторами. |

|

RD |

RD(RU) |

Рейтингуемое лицо находится под управлением (существенным воздействием) регулятора. Как правило, в таких случаях регулятор может определять приоритетность исполнения обязательств или приостанавливать выплаты кредиторам. |

|

SD |

SD(RU) |

Рейтингуемое лицо находится в состоянии дефолта по одному из своих финансовых обязательств. При этом Агентство полагает, что рейтингуемое лицо продолжит своевременное обслуживание других финансовых обязательств. |

|

D |

D(RU) |

Рейтингуемое лицо находится в состоянии дефолта по своим финансовым обязательствам. |

Национальная рейтинговая шкала сектора структурированного финансирования для Российской Федерации

Индикатор (RU.sf), используемый для рейтингов инструментов и обязательств структурированного финансирования указывает на то, что инструменты и обязательства структурированного финансирования и базовые ценные бумаги могут иметь различные характеристики рисков.

Добавление индикатора (RU.sf) направлено на устранение любых предположений о том, что кредитные рейтинги инструментов и обязательств структурированного финансирования и базовые кредитные рейтинги, располагающиеся на одинаковых уровнях соответствующих рейтинговых шкал, имеют одинаковое кредитное качество.

Таблица 2. Национальная рейтинговая шкала сектора структурированного финансирования для Российской Федерации

| Категория | Рейтинг | Описание |

|---|---|---|

|

AAA |

AAA(ru.sf) |

Обязательства или инструменты структурированного финансирования, которым присвоен рейтинг AAA(ru.sf), по мнению Агентства, являются обязательствами и инструментами самого высокого кредитного качества с наименьшим кредитным риском по национальной шкале для Российской Федерации. Кредитный рейтинг финансовых обязательств, обеспеченных гарантией Правительства Российской Федерации. |

|

AA |

AA+(ru.sf) |

Высокий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. Как правило, незначительно ниже, чем у рейтингуемых обязательств и инструментов с кредитным рейтингом AAA(ru.sf). |

|

AA(ru.sf) |

||

|

AA-(ru.sf) |

||

|

A |

A+(ru.sf) |

Умеренно высокий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации, однако присутствует некоторая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации и степени их влияния на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также операционные риски. |

|

A(ru.sf) |

||

|

A-(ru.sf) |

||

|

BBB |

BBB+(ru.sf) |

Умеренный уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации, при этом присутствует более высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации и степени их влияния на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также операционные риски. |

|

BBB(ru.sf) |

||

|

BBB-(ru.sf) |

||

|

BB |

BB+(ru.sf) |

Умеренно низкий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. Практически нет риска резкого ухудшения кредитного качества в краткосрочной перспективе, однако присутствует высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации и степени их влияния на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также операционные риски. |

|

BB(ru.sf) |

||

|

BB-(ru.sf) |

||

|

B |

B+(ru.sf) |

Низкий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. В настоящее время имеется возможность исполнения долговых обязательств в срок и в полном объеме, но присутствует высокая уязвимость при возникновении неблагоприятных коммерческих, финансовых и экономических условий в Российской Федерации и степени их влияния на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также операционные риски. |

|

B(ru.sf) |

||

|

B-(ru.sf) |

||

|

CCC |

CCC(ru.sf) |

Очень низкий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. Существует потенциальная возможность невыполнения рейтингуемых обязательств в краткосрочной перспективе. Своевременное выполнение рейтингуемых обязательств зависит от благоприятных коммерческих, финансовых и экономических условий в Российской Федерации и степени их воздействия на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также мер по уменьшению операционных рисков. |

|

СС |

CC(ru.sf) |

Очень низкий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. Существует повышенная возможность невыполнения рейтингуемых обязательств в краткосрочной перспективе. Своевременное выполнение рейтингуемых обязательств зависит от благоприятных коммерческих, финансовых и экономических условий в Российской Федерации и степени их воздействия на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также мер по уменьшению операционных рисков. |

|

С |

C(ru.sf) |

Очень низкий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. Существует высокая вероятность невыполнения рейтингуемых обязательств в краткосрочной перспективе. Своевременное выполнение рейтингуемых обязательств крайне маловероятно без привлечения дополнительных источников усиления кредитного качества и уменьшения операционных рисков. |

|

D |

D(ru.sf) |

Рейтингуемое лицо (или финансовое обязательство) находится в состоянии дефолта по своим финансовым обязательствам структурированного финансирования. |

Рейтинговая шкала оценки надежности управляющих компаний использует индикатор .am с тем, чтобы подчеркнуть некредитный характер присваиваемых по данной шкале рейтингов и их несопоставимость с рейтингами по другим шкалам, используемым АКРА (АО).

Таблица 3. Национальная рейтинговая шкала АКРА для Российской Федерации для оценки УК

| Категория | Описание |

|---|---|

|

AAA(ru.am) |

|

|

AA(ru.am) |

|

|

A(ru.am) |

|

|

BBB(ru.am) |

|

|

BB(ru.am) |

|

|

B(ru.am) |

|

|

CCC(ru.am) |

|

|

SD(ru.am) |

|

|

D(ru.am) |

|

www.acra-ratings.ru