Зачем банкротят предприятия: Как и зачем банкротят предприятия?

ЗАЧЕМ И ДЛЯЧЕГО НУЖНО БАНКРОТСТВО?

ЗАЧЕМ И ДЛЯ ЧЕГО НУЖНО БАНКРОТСТВО?

БАНКРОТСТВО — ЭТО НЕ ПРОБЛЕМА, А СРЕДСТВО ЕЁ РЕШЕНИЯ!

В представлении практически любого человека слово «БАНКРОТСТВО» созвучно с такими словами как «выхода нет», крах, риск. Оно воспринимается как нечто ужасное и очень негативное. И на самом деле это мало приятного в том, что кто-либо не в состоянии платить по своим долгам.

Однако, всё не так однозначно и плачевно, как может показаться на первый взгляд.

Вокруг банкротства сосредоточено много мифов и стереотипов, которые, зачастую, мешают объективно воспринимать ситуацию.

Например, один из самых сильных стереотипов говорит о том, что банкротство — это разорение. Между тем, в 80% случаев именно банкротство позволяет избежать разорения и достойно выйти из сложной ситуации.

При правильном использовании банкротство превращается из проблемы в инструмент их решения

ПРОБЛЕМЫ, КОТОРЫЕ РЕШАЕТ БАНКРОТСТВО

ПРОБЛЕМЫ ДОЛЖНИКОВ

- Накопились большие долги по налогам, задолженность поставщикам?

- Не возможно рассчитаться с банковским кредитом

- Налоговой проверкой начислена большая задолженность по налогам

- Вынесено судебное решение о взыскании долга, с которым нет возможности рассчитаться

- Долги предприятия постоянно растут

- Судебным приставом наложен арест на имущество

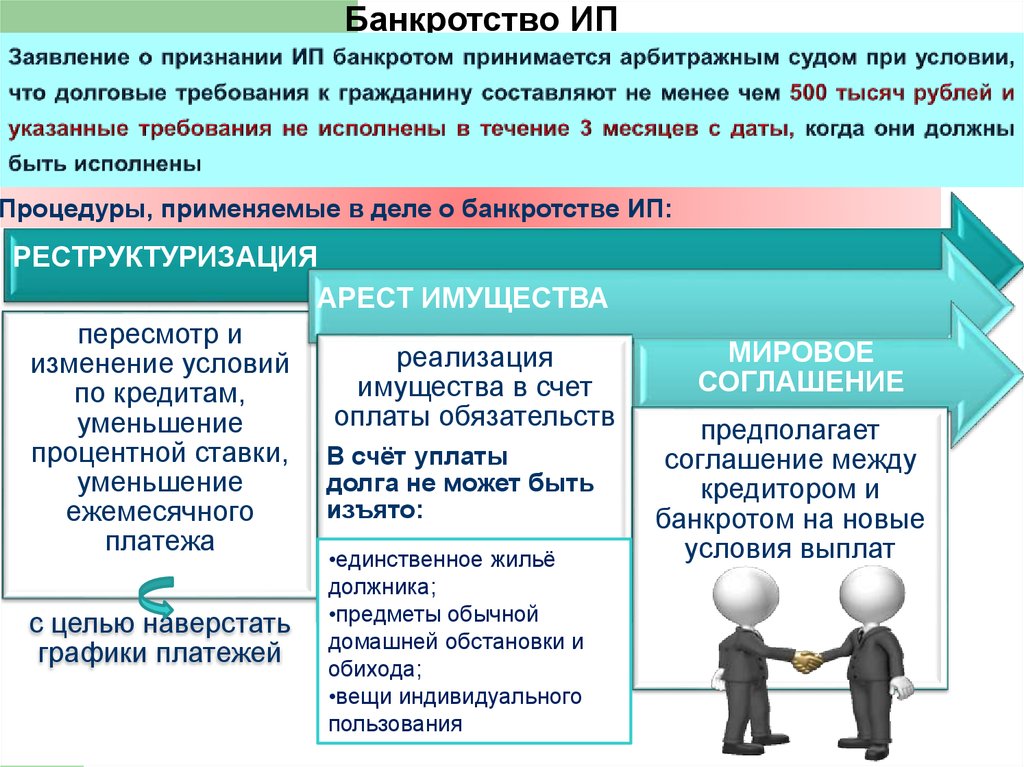

6.1 Подготовка

заявления о признании банкротом

- Противоборство захвату предприятия (антирейдер)

- Единственный законный способ ликвидировать предприятие с долгами

- Реструктуризации бизнеса

- Защита бизнеса от недобросовестного антиколлектора

- Что делать, если подали заявление о банкротстве?

- Банкротство — «ЖИЗНЬ С ЧИСТОГО ЛИСТА»

- Служба судебных пристовов невзыскивает долг

ПРОБЛЕМЫ КРЕДИТОРОВ

- Служба судебных приставов не взыскивает долг

- Даже после вынесения судом решения о взыскании должник не хочет рассчитываться

- Что делать, если судебные приставы не работают?

- Банкротство как средство расширения бизнеса

- Взыскание задолженности с умирающего предприятия

1. НАКОПИЛИСЬ БОЛЬШИЕ ДОЛГИ ПО НАЛОГАМ, ЗАДОЛЖЕННОСТЬ ПОСТАВЩИКАМ?

НАКОПИЛИСЬ БОЛЬШИЕ ДОЛГИ ПО НАЛОГАМ, ЗАДОЛЖЕННОСТЬ ПОСТАВЩИКАМ?

Банкротство как специальный правовой инструмент предоставляет Вам возможность достойно выйти из ситуации, когда отсутствует возможность погасить задолженность по налогам либо рассчитаться с поставщиками. В этом Вам поможет ЛИКВИДАЦИЯ ЧЕРЕЗ БАНКРОТСТВО.

СУТЬ ПРОБЛЕМЫ

Проблема заключается в том, что в результате тех или иных причин компания постепенно накапливает долги.

Не подумайте, что долги — это плохо, отнюдь. Долги позволяют «крутиться» хозяйственному обороту. Другой вопрос — когда размер долгов достигает критического значения.

Что же тогда происходит?

- ежемесячно выплачиваются огромные проценты за кредиты и возникает ощущение, что работаешь не на прибыль, а на банки;

- долги начинают давить и давить, кредиторы — постоянно звонить и интересоваться, когда же будет возможность рассчитаться?

- долги накапливаются как СНЕЖНЫЙ КОМ и начисляются всё новые и новые ПРОЦЕНТЫ, всё новые и новые ПЕНИ, всё новые и новые НЕУСТОЙКИ.

Зачастую самым подходящим вариантом является ликвидации организации через банкротство.

КАК БАНКРОТСТВО МОЖЕТ ПОМОЧЬ?

Одним из лучших средств в такой ситуации является ликвидация через банкротство, потому что оно является официальным способом признания неплатежеспособности.

Официальный способ означает, что «исчезновения» компании не происходит, поэтому не происходит уклонения от погашения долга. Причина банкротства может заключаться в финансовом кризисе, конъюнктуре спроса и предложения, фазе развития рынка и компании. Тем не менее, никто от этого не застрахован, поэтому в России ежегодно возбуждаются дела о банкротстве более чем 30 тысяч организаций.

Банкротство имеет свои плюсы и свои минусы.

Преимуществами банкротства являются безопасность, официальный (законный) характер, управляемость.

Есть у банкротства и свои минусы, хотя и они не так однозначны.

В частности, полагаем Вы в тех или иных источниках читали, что:

а) проведение банкротства дороже

Действительно, это так.

б) проведение банкротства дольше

Это одна из причин того, почему банкротство дороже — просто оно занимает больше времени. Времени оно занимает больше потому, что Законом о банкротстве прописаны те процедуры, которые арбитражный управляющий должен совершить. Это время также необходимо для того, чтобы разобраться с оставшимся имуществом.

Минусы банкротства — это обратная сторона медали — обратная сторона тех плюсов, которые оно даёт.

ЧТО ДЛЯ ЭТОГО НУЖНО?

Очень важно в такой ситуации — не опоздать!!!

Последствия того, если вдруг один из кредиторов ПЕРВЫМ подаст заявление о банкротстве фатальны, так как он, бесспорно, назначит подконтрольного ему арбитражного управляющего и поставит ему задачу вернуть деньги тем или иным способом.

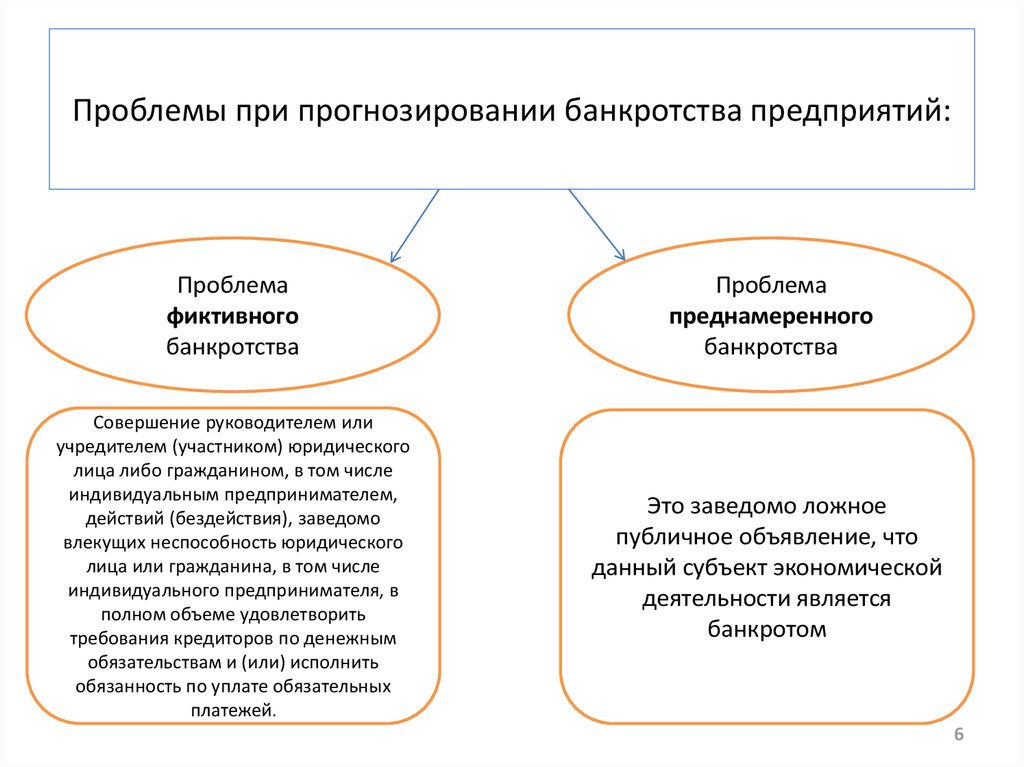

Ни тот ни иной способ не является приятным, поскольку связаны либо с выявлением признаков преднамеренного банкротства, либо с привлечением к субсидиарной ответственности, либо с контролируемой распродажей оставшихся активов.

Главный признак, который говорит о том, что кредитор может подать заявление о банкротстве — это вступление в силу СУДЕБНОГО РЕШЕНИЯ О ВЗЫСКАНИИ ЗАДОЛЖЕННОСТИ.

Как известно, вступление в силу происходит через 1 месяц после принятия решения судом I инстанции либо вынесения постановления судом апелляционной инстанции.

Не всегда всё идет так, как запланировано. Кредит брался для повышения отдачи собственного капитала, а так же для обеспечения возможности реализовать крупный проект.

«Риск — дело благородное, ведь кто не рискует — тот не пьет шампанского». Однако, если риск реализуется — обязательно нужно иметь варианты спасения оставшегося капитала и нивелирования личной ответственности.

В случае с банковскими кредитами — альтернативная ликвидация только навредит и банк, непременно, воспользуется возможностью апробировать новую статью Уголовного кодекса.

Единственным правильным рецептом будет ЛИКВИДАЦИЯ ОРГАНИЗАЦИИ ЧЕРЕЗ БАНКРОТСТВО.

ОСОБЕННОСТЬ БАНКРОТСТВА ОРГАНИЗАЦИЙ, ИМЕЮЩИХ КРЕДИТ

Особенностей банкротства организаций, имеющих банковский кредит, несколько:

- значительное сопротивление со стороны банка

- необходимость решения вопроса в комплексе

- обязательно — наличие полной стратегии

Первая особенность заключается в том, что банки обладают существенным опытом в общении с организациями, не желающими возвращать кредитные деньги. Во многих банках эффективно работают собственные службы безопасности, другие — привлекают коллекторов.

Во многих банках эффективно работают собственные службы безопасности, другие — привлекают коллекторов.

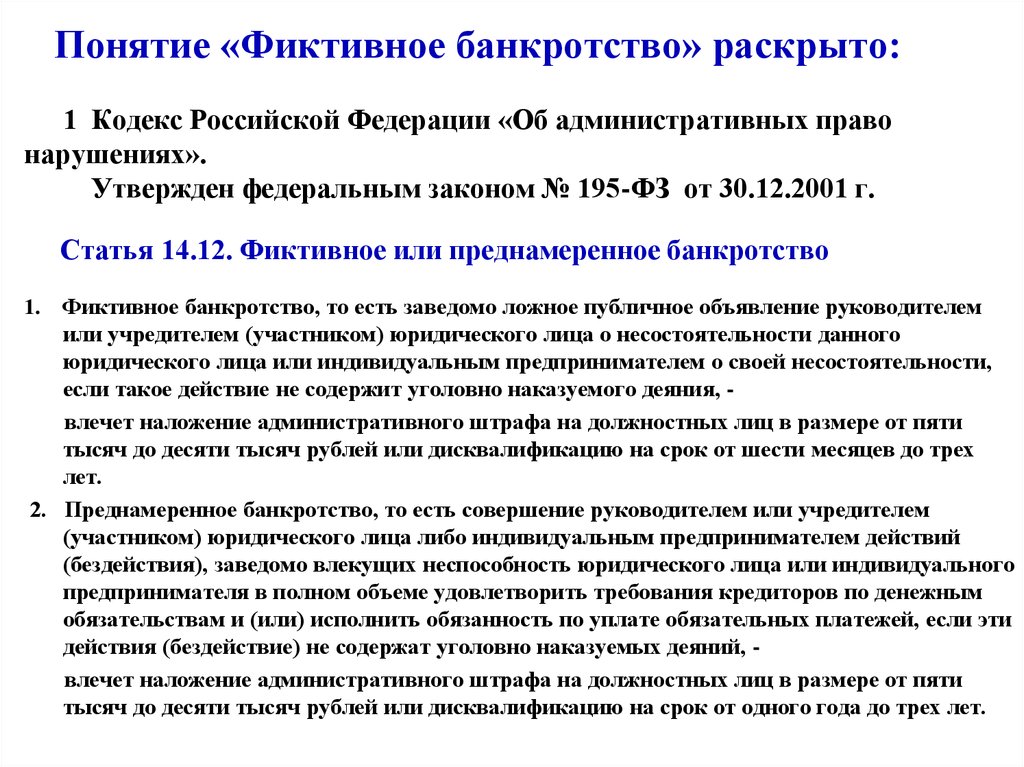

Так или иначе необходимо учитывать, что будут систематические попытки со стороны банка повлиять на арбитражного управляющего, принять невыгодные должнику решения на собрании кредиторов, оспорить сделки, выявить признаки преднамеренного банкротства(фиктивное банкротство) — и так далее.

Вторая особенность при банкротстве организаций с непогашенным кредитом заключается в том, что помимо основного заемщика имеются поручители, а также залогодатели. Их судьба при банкротства заемщика также становится незавидной.

Поэтому важно при планировании процедуры банкротства основного заемщика запланировать защитные меры поручителей и залогодателей.

Третьей особенностью является сложность и запутанность взаимоотношений внутри группы, получившей кредит. В частности, одни предприятия являются кредиторами других, а третьи — участниками четвертых.

Эти отношения непосредственно могут повлиять на процесс банкротства, поэтому настоятельный совет — предварительный анализ и разработка комплексной стратегии.

В будущем это позволить сэкономить значительные деньги и обеспечить успех мероприятия.

ПРЕИМУЩЕСТВА «+»БАНКРОТСТВА

Есть еще 2 замечательные ПЛЮСА для организации с кредитом.

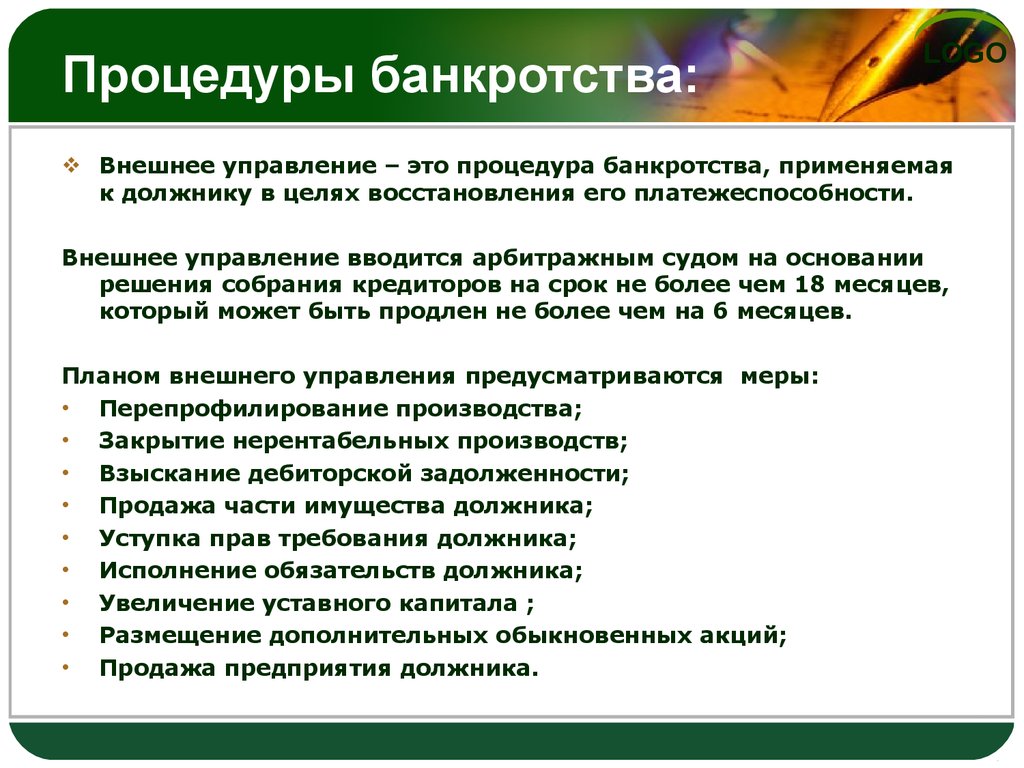

Первая — это МОРАТОРИЙ как временный запрет на взыскание, то есть приостановление взыскания. Он даёт возможность перевести дух и растянуть время погашения кредита без серьезных последствий, ведь в ходе внешнего управления и конкурсного производства можно осуществлять хозяйственную деятельность.

Второе замечательное преимущество — это приостановление начисления пеней и штрафов после открытия конкурсного производства, что не позволяет долгу расти дальше.

От налоговой проверки никто не застрахован. Тем более, если у Вашей компании значительный оборот, то она не останется незамеченной со стороны налоговых органов.

Нередко суммы доначисления настолько значительны, что можно лишь констатировать отсутствие возможности рассчитаться по долгам.

Можно обжаловать акт проверки и решение налогового органа. Однако, это долго, не дешево, и никто не даст четких гарантий.

Однако, это долго, не дешево, и никто не даст четких гарантий.

Альтернативная ликвидация в такой ситуации также не работает, поскольку при наличии непогашенной задолженности по налогам не возможно без грубых нарушений закона ликвидировать организацию.

Самым разумным выходом в такой ситуации является ЛИКВИДАЦИЯ ЧЕРЕЗ БАНКРОТСТВО.

ОБРАТИТЕ ВНИМАНИЕ?

В ситуации, когда доначислены большие суммы задолженности по налогам, даже ликвидировать организацию бывает непросто.

Первая особенность, в большинстве случае в Вашей организации отсутствуют дружественные кредиторы в объеме, достаточном для проведения управляемого банкротства. Поэтому одним из тактических приемов должно являться инициирование судебного спора с тем, чтобы решение налогового органа как можно более поздно вступило в силу.

Вторая особенность, ликвидацию через банкротство необходимо проводить в максимально сжатые сроки. То есть при проведении подготовительных мероприятий уже необходимо уже провести заготовки мероприятий конкурсного производства.

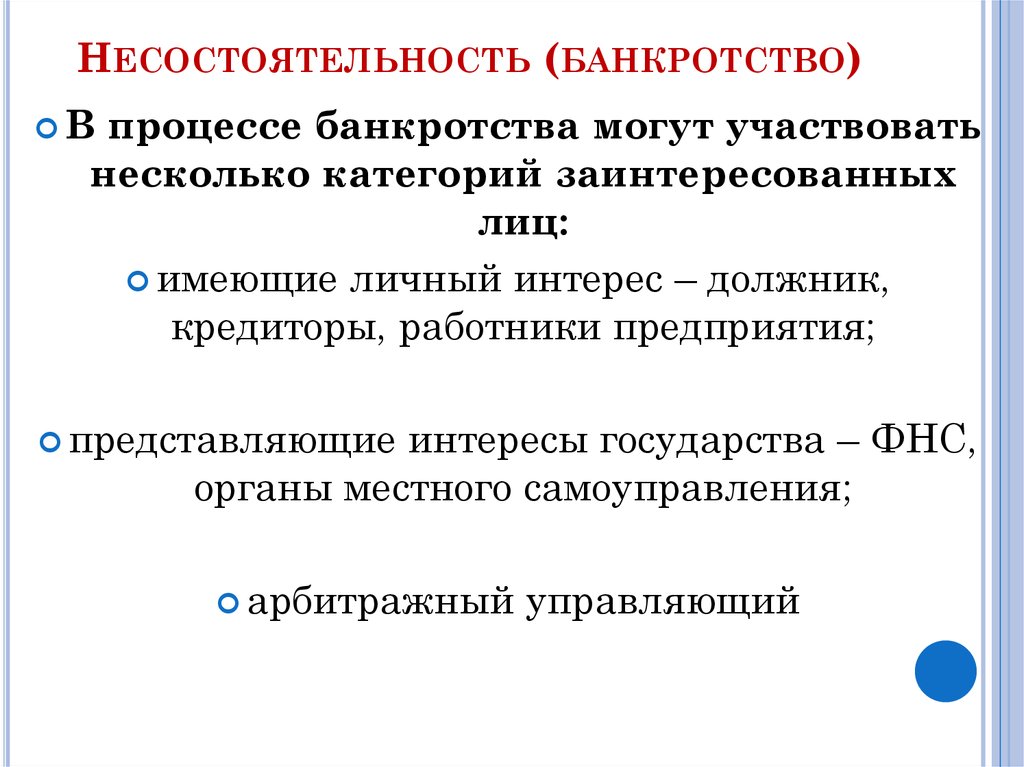

Третья особенность, нужно быть готовым к активной позиции уполномоченного органа (ФНС России). Активная позиция будет заключаться в попытках заставить арбитражного управляющего выявить признаки преднамеренного банкротства в действиях директора, найти подозрительные сделки (по практике в российской действительности около 70% сделок подходят под критерии подозрительных), привлечь учредителя к субсидиарной ответственности.

Для того, чтобы «держать оборону» в такой ситуации необходим огромный опыт проведения процедур банкротства, которым как раз располагаю я, арбитражный управляющий Петров Андрей Александрович.

Чем Вы рискуете?

При банкротстве организации в связи с тем, что проверкой были начислены большие суммы долга, САМЫЙ БОЛЬШОЙ РИСК представляет из себя то, что налоговый орган можетпервымподать заявление о банкротстве и назначить контролируемого арбитражного управляющего.

Даже если арбитражный управляющий будет не контролируемым со стороны налоговой службы, он не будет лоялен к Вам.

Поверьте опыту — при инициировании процедуры банкротства налоговым органом иногда можно повлиять на ситуацию в самом начале. Тем не менее, кардинально повлиять на ситуацию очень не просто.

Так или иначе — лучше этого не допускать. Если становится очень велик риск того, что налоговый орган произведен большие доначисления по налогам, то позаботьтесь о том, чтобы это поставило весь бизнес под удар с помощью ликвидации через банкротство.

Судебное решение даёт кредитору определенную власть над организацией-должником.

Рассмотрим пример, кредитор может инициировать наложение ареста на имущество должника, обратить взыскание на денежные средства на счетах в банках, ограничить выезд за границу и, даже, подать заявление о банкротстве.

Последнее является наиболее сильным средством, поскольку под угрозу попадает бизнес должника в целом.

«Первая пощь» должнику, если он по определенным причинам не может рассчитаться с долгами?

Лучшая защита — это нападение. Поэтому должнику, попавшему в такую ситуацию, следует предпринять действия по урегулированию спора.

Поэтому должнику, попавшему в такую ситуацию, следует предпринять действия по урегулированию спора.

Если же урегулировать вопрос не удалось, то выходом из ситуации будет ЛИКВИДАЦИЯ ЧЕРЕЗ БАНКРОТСТВО.

Именно она в официальном порядке позволит «простить долг», так как банкротство существует именно для того, чтобы зафиксировать невозможность рассчитаться по долгам и дать возможность должнику дальше осуществлять деятельность.

Что делать при «Финансовой яме»?

Ответ на вопрос зависит от того, что уже сделано. I- это проведение мероприятий, направленных на расширение сбыта, увеличение выручки, сокращение затрат и, следовательно, увеличение прибыли.

Если все возможные мероприятия выполнены, то, вероятно, причиной является рыночная ситуация, поскольку каждый рынок, каждая компания и каждый товар имеют свой цикл жизни. Следовательно, необходимо понять, является ли причина постоянного роста долгов контролируемой или неконтролируемой.

КОНТРОЛИРУЕМОЙ ПРИЧИНОЙ роста долгов является та, на которую Вы можете оказывать непосредственное влияние.

Например, долги могут расти вследствие дополнительных расходов на маркетинг и на рекламу с целью увеличения объемов продаж.

НЕКОНТРОЛИРУЕМОЙ ПРИЧИНОЙ роста долгов являются те, на которые Вы не имеете возможности оказывать конкретного влияния.

Например, проценты и пени по кредиту банка могут перейти в разряд неконтролируемых; налоговая задолженность также может стать неконтролируемой, если её во время не заняться.

Если причины роста долгов становятся неконтролируемыми то либо сейчас, либо в ближайшее время встанет необходимость ЛИКВИДИРОВАТЬ ОРГАНИЗАЦИЮ С ПОМОЩЬЮ БАНКРОТСТВА. Не подумайте, что мы всех призываем завтра же подать заявления о банкротстве. Отнюдь. Просто не всегда «стягивание петли на шее» является самым лучшим выходом. Наступает момент, когда веревку просто нужно перерезать и попытаться забрать то, что осталось для того, чтобы не потерять всё.

В случае наложение ареста на имущество Вашей организации одним из выходов из ситуации является подача заявления о банкротстве — директором (по общей процедуре) либо ликвидатором (по упрощенной процедуре).

Помимо этого, наложение судебным приставом ареста на имущество Вашей организации (при отсутствии возможности рассчитаться) означает, что у Вас в соответствии со статьей 9 Закона о банкротстве появляется обязанность по подаче заявления должника о банкротстве в арбитражный суд.

Согласно абзацу 4 статьи 9 Закона о банкротстве «Руководитель должника или индивидуальный предприниматель обязан обратиться с заявлением должника в арбитражный суд в случае, если … обращение взыскания на имущество должника существенно осложнит или сделает невозможной хозяйственную деятельность».

Кроме того, арест просто так не накладывается. По всей видимости он наложен на основании исполнительного листа в связи с наличием непогашенного долга — а это также является основанием для подачи заявления о банкротстве в суд.

Введение процедуры банкротства позволяет ПРИОСТАНОВИТЬ или ПРЕКРАТИТЬ исполнительное производство, а, следовательно, и АРЕСТ ИМУЩЕСТВА:

В ПРОЦЕССЕ НАБЛЮДЕНИИ

Согласно Закону о банкротстве (статья 63) с даты введения наблюдения приостанавливается исполнение исполнительных документов по имущественным взысканиям, в том числе снимаются аресты на имущество и другие ограничения в части распоряжения имуществом, наложенные в ходе исполнительного производства.

Однако, данное правило знает исключение — остаются аресты, наложенные на основании исполнительных листов по долгам по выплате заработной платы, об истребовании имущества, о возмещении вреда, причиненного жизни и здоровью, а также морального вреда.

В ПРОЦЕССЕ КОНКУРСНОЕ ПРОИЗВОДСТВЕ

После открытия конкурсного производства наступают еще более сильные последствия — вообще прекращается исполнение по исполнительным документам.

Теперь все требования можно предъявить только путём включения в реестр требований кредиторов.

Так что, если обращение взыскания на имущества — НЕИЗБЕЖНО, то Вам стоит рассмотреть возможность подачи заявления о банкротстве (смотри ниже).

Банкротство является очень эффективным правовым инструментом. Этот инструмент может использоваться как кредитором, так и должником. Однако, процедура банкротства всегда начинается с подачи заявления о банкротстве.

КТО МОЖЕТ ПОДАТЬ ЗАЯВЛЕНИЕ О БАНКРОТСТВЕ?

Подготовка заявления о банкротстве требуется в нескольких случаях:

1. Подача заявления о банкротстве кредитором в целях взыскания долга либо получения контроля над должником.

2. Подача заявления о банкротстве самим должником, которая происходит при невозможности (по объективным или субъективным причинам) погашать накопившуюся задолженность.

ЗАЧЕМ КРЕДИТОРУ НУЖНО БАНКРОТСТВО?

Заявление о банкротстве во многих случаях является эффективным способом взыскания долга.

Подача заявления о банкротстве имеет смысл, если бизнес должника является действующим и ему есть, что терять. Ведь если должник не погасит долг, то кредитор имеет возможность назначить своего Зачастую подача заявления о банкротстве позволяет компенсировать неэффективность работы службы судебных приставов и быстро взыскать долг.

Нередко можно наблюдать такую интересную ситуацию, что должник сам принимает срочные меры, чтобы погасить долг. Ведь в противном случае будет введена процедура банкротства — наблюдение и остальные кредиторы также получат возможность предъявить свои требования к должнику.

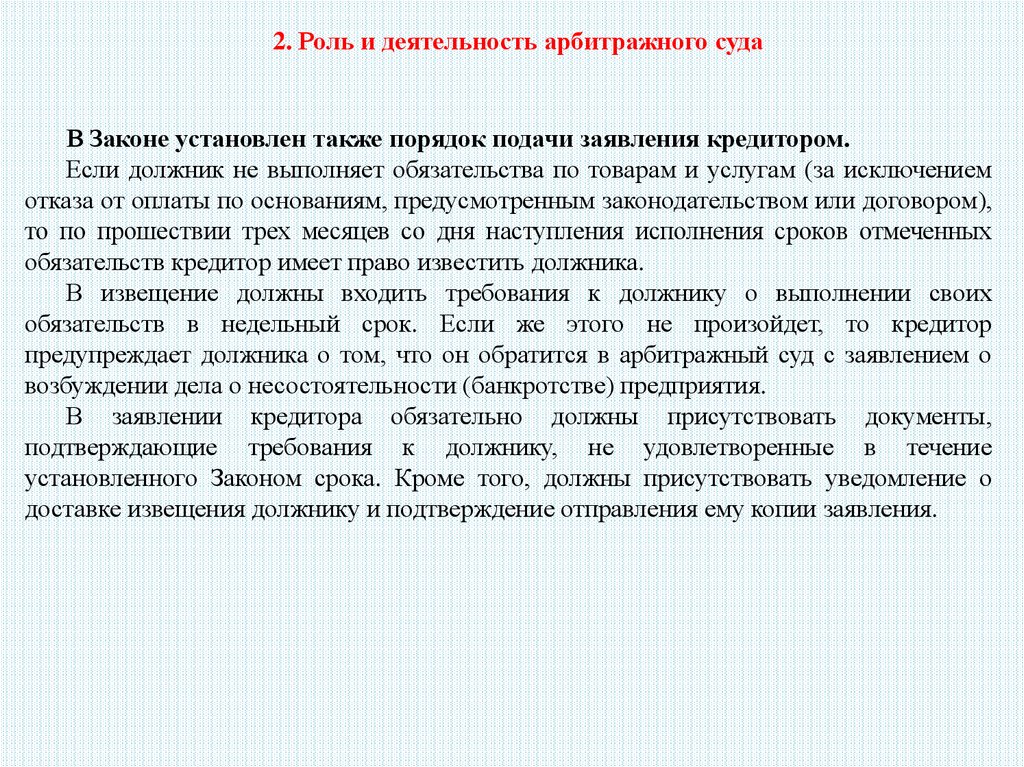

Алгоритм действий при подготовке заявления кредитора о банкротстве должника следующий:

1. Получение вступившего в законную силу решения суда о взыскании задолженности.

2. Определение арбитражного управляющего, кандидатура которого будет указана в заявлении о банкротстве.

3. Составление и подача в арбитражный суд заявления о признании должника банкротом.

4. Поддержка заявления о банкротстве в арбитражном суде.

Поддержка заявления о банкротстве в арбитражном суде.

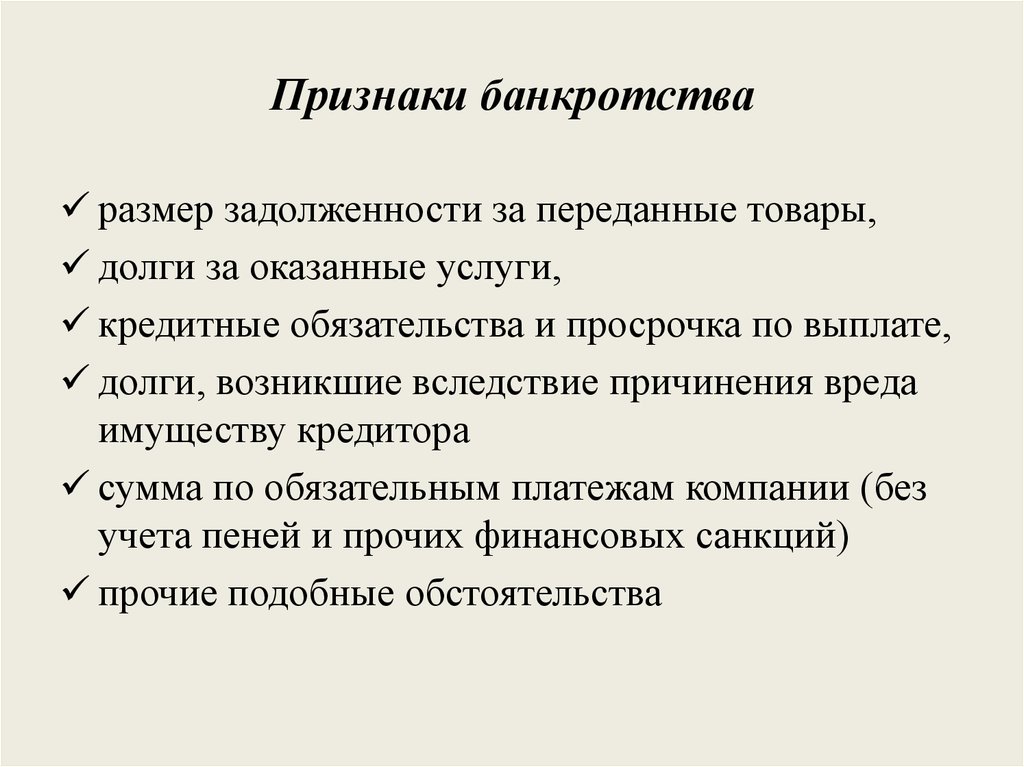

Обращаем внимание на то, что в соответствии с Законом о банкротстве при рассмотрении заявления о банкротстве во внимание принимается задолженность по основному долгу, то есть без штрафов и пеней.

Тем не менее, в случае, если в отношении должника будет введена процедура банкротства, штрафы и пени также подлежат включению в реестр требований кредиторов (как не голосующие требования).

ЗАЧЕМ ДОЛЖНИКУ НУЖНО БАНКРОТСТВО?

Цели подачи заявления о банкротстве самим должником могут очень сильно варьироваться — от тех, которые находятся на грани закона, до вполне объективной невозможности рассчитаться по долгам.

В случае, если организация предвидит, что в ближайшем будущем она не сможет рассчитаться с должниками, то ей выгодно подать заявление о банкротстве, поскольку именно заявитель по делу о банкротстве определяет кандидатуру арбитражного управляющего.

Алгоритм действия должника при подаче заявления о банкротстве несколько сложнее — он включает в себя определенный анализ ситуации, чтобы не допустить неконтролируемого развития ситуации.

Проанализировать нужно:

1. Структуру пассивов — разной задолженности.

2. Структуру активов, которые в последующем составят конкурсную массу.

3. Основные сделки, поскольку в Законе о банкротстве содержатся специальные основания оспаривания сделок.

4. Решения органов управления должника и возможность привлечения к субсидиарной ответственности.

При правильном подходе процедура банкротства проходит без лишнего риска и достигает заданных целей.

Заявление о банкротстве — это судебный документ, который подчиняется, в первую очередь, общим требованиям процессуального законодательства. Кроме того, к нему применяются также положения Закона о банкротстве.

Не менее важно учитывать также судебную практику, которая следует из постановлений и информационных писем Высшего Арбитражного Суда РФ и судебных актов на уровне суда кассационной инстанции.

Отметим лишь ключевыми моменты при подготовке заявления о банкротстве:

1. Определение кандидатуры арбитражного управляющего.

2. Подготовка грамотного заявления о банкротстве (чтобы избежать необоснованных отложений или отказа в удовлетворении заявления).

Если у Вас возникла необходимость инициировать процедуру банкротства и Вам необходимо подать заявления о банкротстве, то я предлагаю Вам как, собственно, составление заявления о банкротстве.

Когда бизнес на пике развития, нередко находятся желающие его заполучить, применяя при этом различные методы — от подделки документов до скупки акций и долгов.

Банкротство в такой ситуации является способом юридической защиты предприятия от внешнего недружественного влияния.

Ниже раскрывается то, каким образом банкротство помогает защитить компанию от недружественного захвата.

КАК БАНКРОТСТВО МОЖЕТ ПОМОЧЬ ИЗБЕЖАТЬ НЕДРУЖЕСТВЕННОГО ЗАХВАТА?

Для эффективного противодействия захватчикам целесообразно применять нестандартные механизмы, в том числе сделать бесполезными те инструменты, которые применяются для захвата.

Рассмотрим пример, если осуществляется скупка акций, то целесообразно инициировать процедуру банкротства, в которой влияние акционеров ограниченно.

Процедура банкротства является оптимальным средством для противодействия захвату, который осуществляется через скупку долгов.

На предприятие, находящееся в процедуре банкротства, оказывают влияние следующие лица и органы управления:

- Собрание кредиторов должника, решения которого принимаются большинством голосов

- Комитет кредиторов, который избирается собранием кредиторов в зависимости от доли голосов

- Арбитражный управляющий, решение о назначении которого принимает заявитель по делу о банкротстве либо собрание кредиторов

Путём своевременного и грамотного инициирования процедуры банкротства возможно получить контрольный пакет голосов на собрании кредиторов, избрать управляемый комитет кредиторов, а также назначить дружественного арбитражного управляющего, то есть перевести банкротство в управляемый режим.

При банкротстве действуют следующие ОГРАНИЧЕНИЯ, НЕ ПОЗВОЛЯЮЩИЕ РЕЙДЕРАМ ОСУЩЕСТВИТЬ ЗАХВАТ Вашего предприятия:

- любые требования можно предъявить только в деле о банкротстве, следовательно не возможно оказывать воздействие на предприятие через долги

- отчуждение имущества возможно только по Закону о банкротстве, поэтому не возможно без соблюдения определенной процедуры захватить объекты

- директор освобождается от должности либо его полномочия сильно ограничиваются (полезно в том случае, если директор недружественный либо на него оказывается слишком большое давление)

- недружественные акционеры на период банкротства не могут использовать полномочия и принять выгодные захватчикам решения

- приостанавливает или даже прекращается возможность воздействия через службу судебных приставов в связи с тем, что снимаются наложенные аресты

- проведение проверок и предоставление документов происходит с учетом ограничений Закона о банкротстве

Эти особенности процедур банкротства «сводят на нет» более 90% рейдерских атак.

ПРЕЛЕСТИ БАНКРОТСТВА…

Банкротства даёт возможность отыграть те негативные моменты, которые уже были сделаны рейдерами.

Например, если путём подкупа директора были отчуждены ценные активы, то их можно вернуть путём оспаривания сделок в процедуре банкротства по специальным основаниям.

КАКОВЫ ВАШИ ДЕЙСТВИЯ, ЕСЛИ РЕЙДЕРЫ ПЕРВЫМИ ПОДАЛИ ЗАЯВЛЕНИЕ О БАНКРОТСТВЕ?

Если рейдеры Вас опередили и первыми нашли основания для подачи заявления о банкротстве, то Вам не позавидуешь.

В такой ситуации Вам необходимо установить контроль за ходом процедуры банкротства, что предполагает анализ, структурирование пассивов и включение «дружественных» требований в реестр требований кредиторов, а также отстранение недружественного арбитражного управляющего.

Здесь очень важно сработать четко и я рекомендуем Вам обратиться в нашу ко мне, поскольку для решения такой задачи необходим большой опыт.

В следствии:

При защите от недружественного захвата банкротство является не целью, а средством. Поэтому после того, как оно реализовало свой защитный потенциал — необходимо восстановить фактическое или правовое положение, то есть речь идет о возврате предприятия к нормальной жизнедеятельности путём прекращения процедуры банкротства.

Поэтому после того, как оно реализовало свой защитный потенциал — необходимо восстановить фактическое или правовое положение, то есть речь идет о возврате предприятия к нормальной жизнедеятельности путём прекращения процедуры банкротства.

Если Вы собрались ликвидировать предприятие, то к этому возможны несколько способов, в том числе изменение учредителя и руководителя организации, добровольная ликвидация путем назначения ликвидатора.

Однако, необходимо понимать, что новый учредитель и новый директор, а также контролирующие органы имеют возможность «вспомнить прошлое» и поставить вопрос о привлечении к ответственности (например, субсидиарной ответственности учредителя) и о возвращении имущества.

Добровольно ликвидировать организацию возможно только при отсутствии задолженности.

Единственный 100% надежный способ ликвидации организации с долгами — банкротство организации.

Естественно, что необходимо понимать, что процедура добровольной ликвидации — более дешёвая и проходит быстрее. Поэтому, если долги организации небольшие, то целесообразно использовать именно добровольную ликвидацию.

Поэтому, если долги организации небольшие, то целесообразно использовать именно добровольную ликвидацию.

Если же предприятие крупное, а долги, в том числе по налогам, еще больше, то здесь банкротства не избежать.

При проведении комплексной реструктуризации бизнеса имущество переходит из рук в руки, хотя и формально, осуществляется работа с кредиторской и дебиторской задолженностью, структурируются и проводятся сделки по продаже активов.

Петров Андрей Александрович, готов предложить Вам помощь в данной шахматной партии, в том числе предоставить услуги арбитражного управляющего.

Когда взыскание задолженности кредитором угрожает безопасности Вашего бизнеса — нельзя запускать ситуацию. Ведь чем дальше зашёл кредитор, тем сложнее выпутываться из сложившейся ситуации.

Однако ситуации с задолженностью могут быть разные — иногда есть возможность погасить долг с дисконтом, иногда — применить предусмотренные Гражданским кодексом отступное и новацию, иногда приходится применять более серьезные меры, такие как банкротство, которое дает возможность моратория на удовлетворения требований кредиторов. Многое зависит и от того, кому и сколько должны денег.

Многое зависит и от того, кому и сколько должны денег.

Под каждую из таких ситуаций необходимо собственное решение проблемы и я готов предложить Вам оптимальное решение.

11. Что делать, если подали заявление о банкротстве?

Подача заявления о банкротстве — серьезный шаг для должника. Сразу же возникает масса претензий от других кредиторов. Если банкротство запущено недружественным кредитором, то остановить его, зачастую, бывает очень сложно.

Это связано с тем, что для проведения процедур банкротства привлекаются профессиональные команды юристов и аналитиков, арбитражный управляющий.

Разработка комплекса мер предусматривает, в первую очередь, определение цены проблемы и ее сложности. Далее — осуществляется поиск решения проблемы, которое, безусловно, должно быть меньше самой проблемы.

По истине, вариантов решения данной проблемы много, однако, их выбор зависит от конкретной ситуации, в которую попал должник.

Я, Петров Андрей Александрович, как специалисты сталкиваюсь с множеством подобных ситуаций, и имеют значительный опыт по их разрешению.

12. БАНКРОТСТВО -» ЖИЗНЬ С ЧИСТОГО ЛИСТА»

Если Вы попали в такую ситуацию, что направили в службу судебных приставов исполнительный лист и сейчас уже не первый месяц ждете, когда же судебные приставы-исполнители исполнят решение, то Вы не одиноки. Подобная ситуация наблюдается по всей России…

Заканчивается она обычно тем, что долг становится безнадежным, ведь чем больше прошло времени с даты его возникновения, тем меньше шансов его взыскать.

Для иллюстрации этого правила — изучите следующий график

Этот график показывает, что чем больше времени Вы ждете, тем Ваши шансы получить деньги катастрофически уменьшаются.

Вероятно, что вскоре должник осуществит СЕРУЮ ЛИКВИДАЦИЮ, и Вы навсегда потеряете возможность вернуть долг, даже, несмотря на то, что у Вас на руках есть решение. Если Ваш должник — еще действующее предприятие, то Вам следует воспользоваться инструментом банкротства. А именно, должник дополнительно мотивируется вернуть Вам долг после того, как в отношении его бизнеса Вы инициируете процедуру банкротство.

Почему банкротятся наши предприятия?

В России, по данным www.vestnik-gosreg.ru, зарегистрировано 3 689 305 коммерческих организаций, из них 1,6 миллиона – в ЦФО (22,9 тысячи из них – во Владимирской области). И вот в прошлом году в стране банкротились 13577 компаний, по 37 — каждый день, включая праздники и выходные. Банкротства предприятий — признак кризиса или нормальный «круговорот бизнеса в природе»? «ВВ» разбирались с помощью экспертов.

На всех господдержки не хватит

Во Владимирской области на конец прошлого года набралось порядка 250 компаний-банкротов. В том числе на слуху оказались несколько знаковых предприятий вроде «Автоприбора» и «Суздальской пивоварни». Особенно было обидно за инновационное современное производство «СТЭС-Владимир».

Но статистически доля компаний-банкротов в регионе не превышает процента от общего числа коммерческих организаций. А вот в самой экономически мощной стране мира, США, каждый год банкротится 10 процентов компаний. Там это считается естественным. У нас же каждое сообщение о банкротстве того или иного завода неизменно вызывает большой общественный резонанс и требования к властям «поддержать предприятие ради людей» — даже если завод давно дышит на ладан, не производя ничего из того, что можно продать, толком не платя ни налогов, ни зарплат, ни долгов по кредитам.

Там это считается естественным. У нас же каждое сообщение о банкротстве того или иного завода неизменно вызывает большой общественный резонанс и требования к властям «поддержать предприятие ради людей» — даже если завод давно дышит на ладан, не производя ничего из того, что можно продать, толком не платя ни налогов, ни зарплат, ни долгов по кредитам.

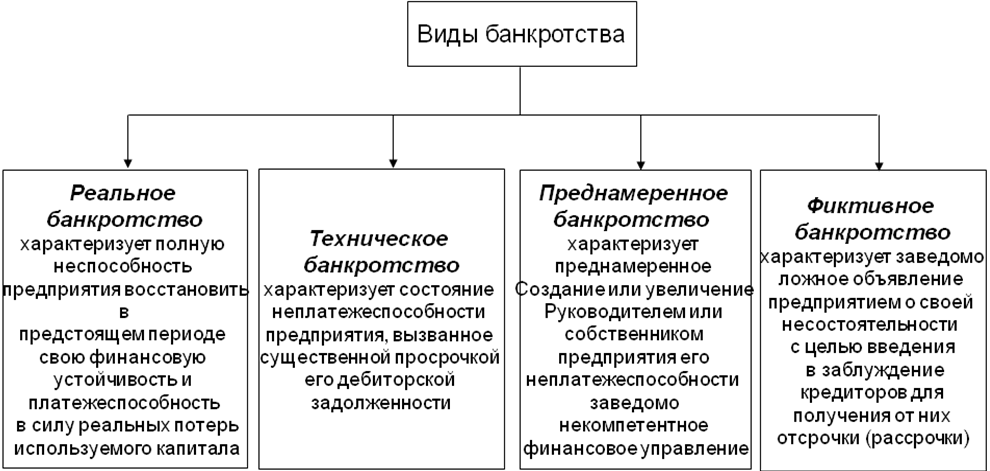

— Банкротство предприятия — это не всегда плохо, — говорит декан факультета экономики ВФ РАНХиГС Александр Миленький. – Конечно, не для владельцев этого предприятия, не для сотрудников, теряющих работу, а с макроэкономической точки зрения. Нормальное (не фиктивное и не преднамеренное) банкротство — это санация экономики. Если бизнесмен не угадал со спросом или проектом, компания уходит с рынка. Это нормально.

Миленький признает: реальный бизнес живет в жестоком рынке, в котором либо выигрывает конкурентную борьбу, либо погибает. Поддержку неэффективных предприятий из бюджета он считает затягиванием агонии. К тому же эта поддержка отнимает дефицитные ресурсы у отраслей, способных развиваться и приносить выгоду.

— Нельзя быть в рынке, но работать по принципам социальности, — говорит он, однако признает: — По понятным причинам столпы экономики, компании стратегических отраслей (добыча ресурсов, оборонка или заводы-гиганты вроде «АвтоВАЗа», на которые «завязаны» тысячи поставщиков по всей стране) без поддержки государства не останутся ни при каких обстоятельствах. Но это — исключения, которые лишь подтверждают общее правило.

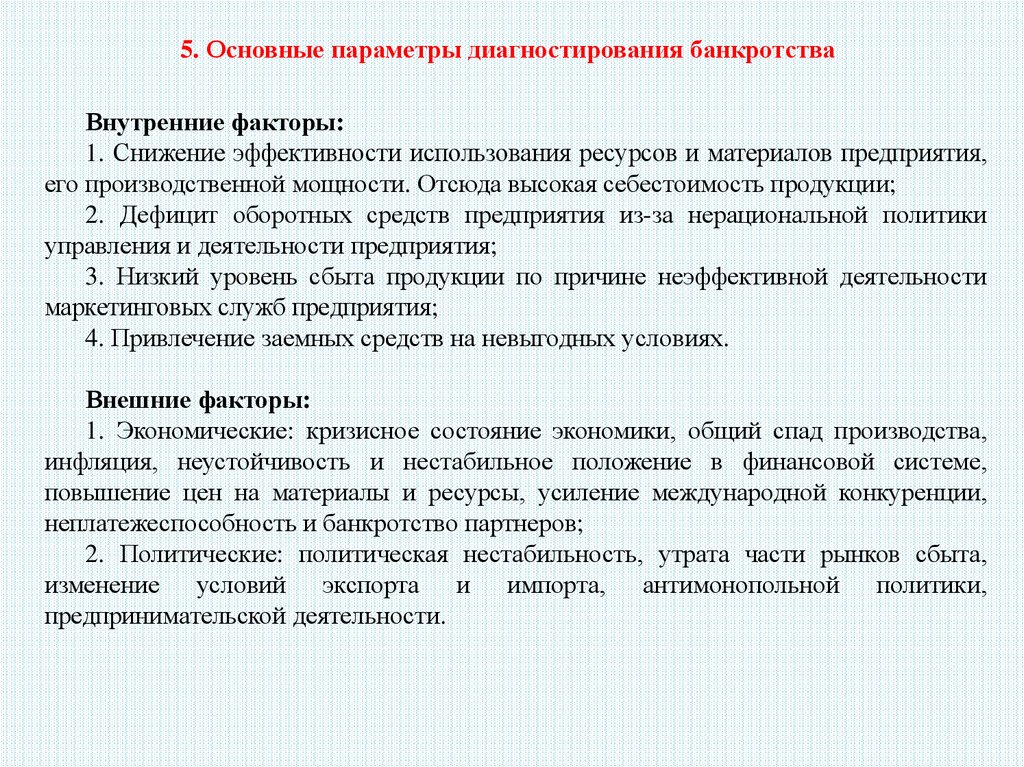

Схема «кому должен, всем прощаю»

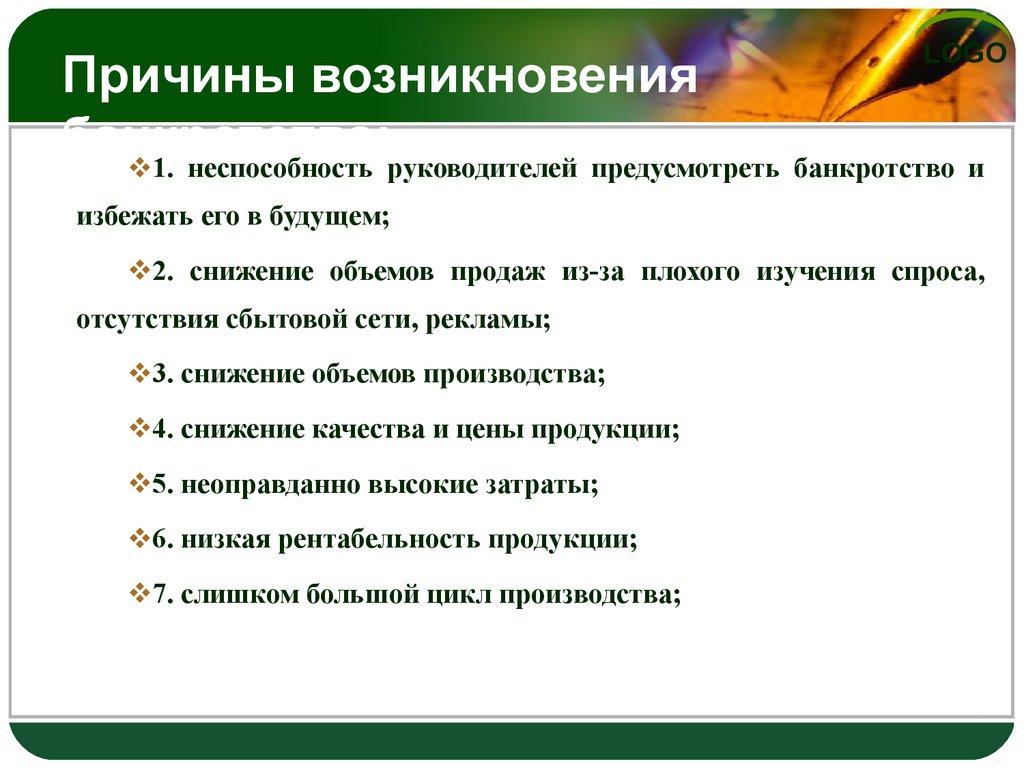

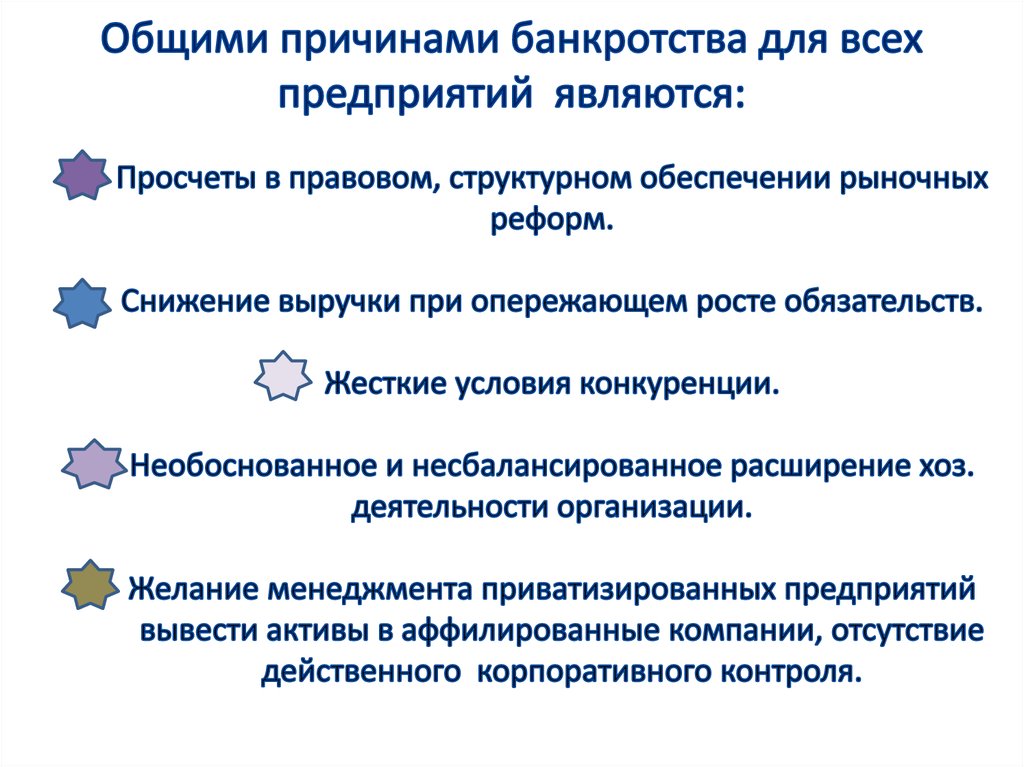

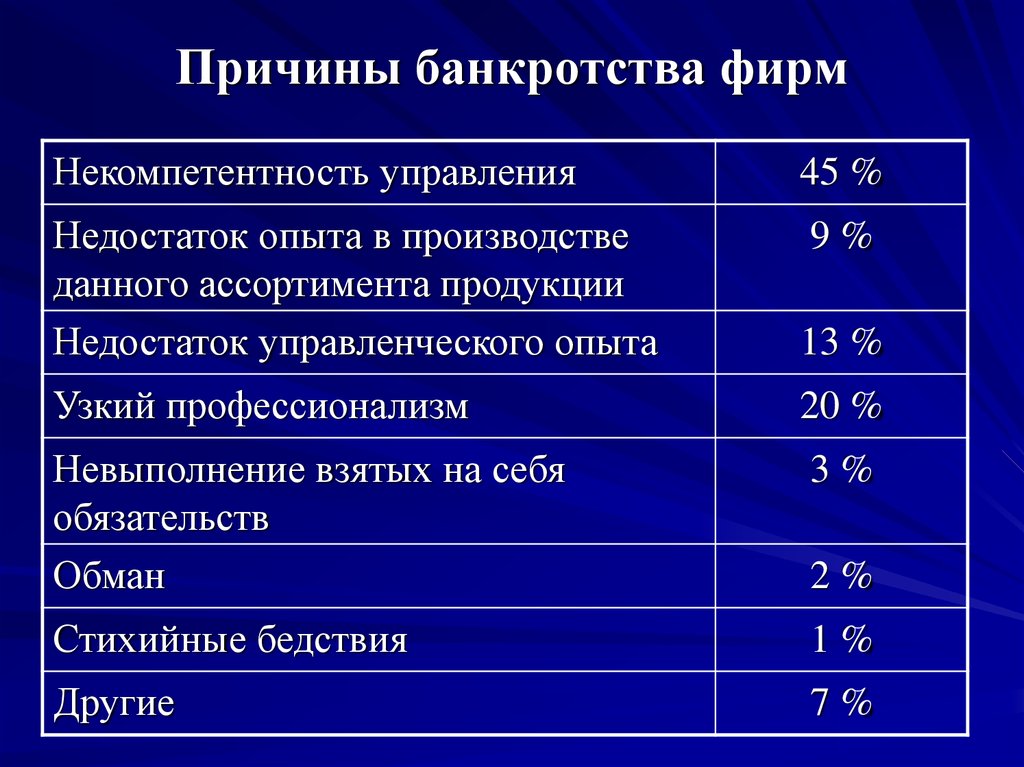

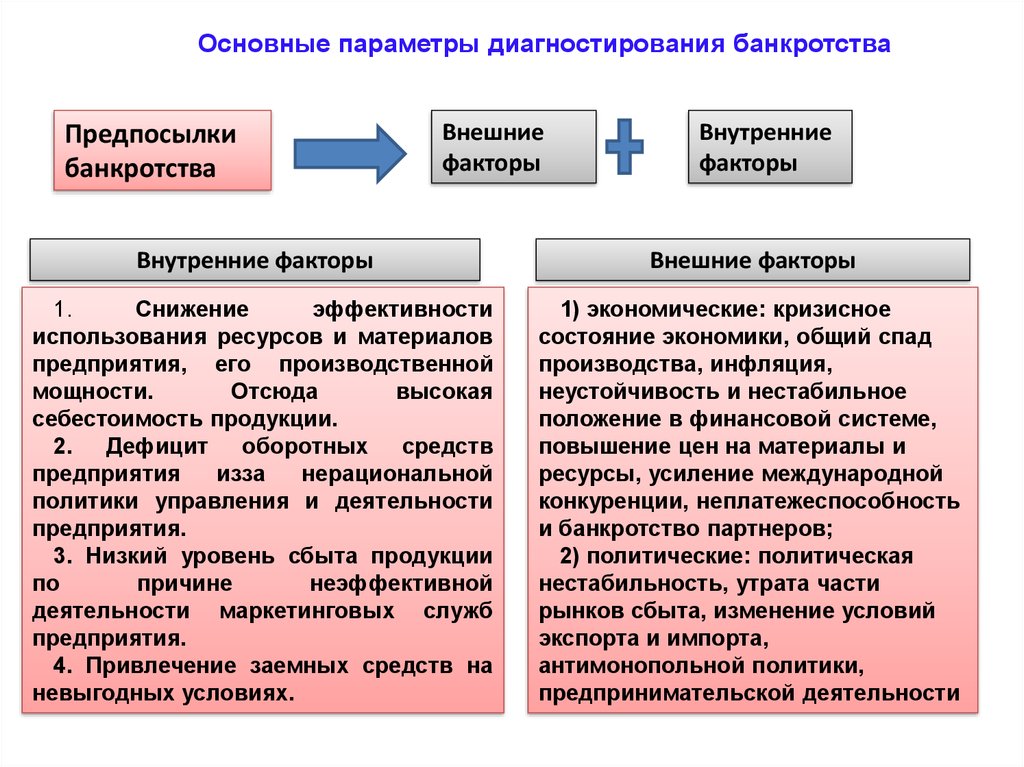

Основными причинами банкротств в современных условиях наши эксперты называют избыточный административный контроль, плохой менеджмент и кризисное падение потребительского спроса. По их мнению, падение спроса – ключевой, самый важный фактор. А вот административный контроль — второй по значимости.

— В СССР целью проверок предприятий было улучшение их работы, — объясняет Миленький. — Контролеры подсказывали, что исправить, чтобы избежать нарушений и штрафов. Сейчас преобладающая цель проверяющих – максимальные штрафы. Вот бизнес и стремится избегать проверок любыми способами. Я не говорю, что бизнес не нужно контролировать. Однако эта дойная корова в кризис изрядно похудела. И это нужно учитывать. Концентрируясь на штрафах, власти решают тактические задачи, не думая о стратегии. В итоге участие государства в экономике постоянно растет. В том числе и в банковском секторе.

Вот бизнес и стремится избегать проверок любыми способами. Я не говорю, что бизнес не нужно контролировать. Однако эта дойная корова в кризис изрядно похудела. И это нужно учитывать. Концентрируясь на штрафах, власти решают тактические задачи, не думая о стратегии. В итоге участие государства в экономике постоянно растет. В том числе и в банковском секторе.

Но вот для промышленности монополия госбанков – это плохо. Потому что такими банками управляют, по сути, чиновники, а не бизнесмены. Но даже у самого хорошего чиновника главная задача: выполнить распоряжения руководства. И ничего более. Это нормально, но это нельзя назвать объективно экономическим интересом. Поставят такому «государственному банкиру» задачу поднять процент по кредитам — он поднимет без вопросов.

Третий фактор – просчеты и даже умысел менеджмента — выглядит самым интересным. Как говорится, «чтобы преуспеть, необходимо упорство: нельзя составить состояние при помощи единственного банкротства». Например, одно из громко почивших предприятий при жизни не раз банкротилось по известной схеме «кому я должен, всем прощаю». Владелец набирал в банках огромные кредиты, а потом выводил активы в новое юрлицо, оставляя в старом дырку от бублика. Он называл эту процедуру «оздоравливающим банкротством на благо производства». Вот только производству это не помогло ни разу.

Владелец набирал в банках огромные кредиты, а потом выводил активы в новое юрлицо, оставляя в старом дырку от бублика. Он называл эту процедуру «оздоравливающим банкротством на благо производства». Вот только производству это не помогло ни разу.

Наши эксперты из РАНХиГС, с которыми мы поговорили об этом конкретном бизнесмене, напомнили, что в 90-е на волне приватизации многие заводы прибрали к рукам финансовые группы.

— У них изначально не было цели развивать производства. Им требовалась отдача капитала. Так столкнулись две логики: финансового и производственного управления. К сожалению, первая подмяла под себя вторую, — говорит доцент кафедры экономики филиала РАНХиГС Сергей Федин. — В то время это всех устраивало. Ведь выяснилось, что большинство заводов в стране неконкурентоспособны, что их надо модернизировать. Но это долго, дорого и сложно. Поэтому за 20 лет до нынешней кампании импортозамещения страна пошла по легкому пути: мы забросили промышленность, решив жить на нефтегазовые доходы, а все необходимое импортировать из-за рубежа. К чему это привело, все мы видим.

К чему это привело, все мы видим.

Ключевое слово — «вдолгую»

Переброс активов перед банкротством в новое юрлицо как стиль поведения бизнеса — не российское изобретение. Директор фабрики «Ферреро» в Ворше Мауро Падовани говорит, что это явление существует во всех странах. Другое дело, что на Западе это, скорее, удел небольшого бизнеса.

— Крупные, солидные компании, просчитывающие стратегию развития на 10-20 и даже 50 лет вперед, такие, как «Ферреро» или, скажем, «Марс», в «оздоравливающее банкротство» никогда не ввяжутся, — уверен Падовани. — Репутационные потери в итоге окажутся гораздо дороже, чем выгода при избавлении от кредитных долгов. Хороший имидж бренда для компании, которая развивается «вдолгую», — это главное.

Александр Миленький, которому я пересказала слова итальянского топ-менеджера, сказал:

— В том-то все и дело! «Вдолгую» — ключевое слово»! Но в России институциональная среда пока не позволяет просчитывать стратегию бизнеса даже на 5 лет вперед, не то что на 50. Нет гарантий, что не изменятся правила игры. Нет гарантий защиты права собственности. А сейчас еще и нет ясности с дальнейшим политическим курсом, пока не назначено новое правительство. Бизнес не знает, что будет: закручивание гаек или, наоборот, либерализация? Как дальше будут складываться взаимоотношения с миром? Отсюда у большой части бизнесменов «стоп» в развитии. Они выжидают, в том числе многие перестраховываются выводом добытых ранее капиталов в офшоры.

Нет гарантий, что не изменятся правила игры. Нет гарантий защиты права собственности. А сейчас еще и нет ясности с дальнейшим политическим курсом, пока не назначено новое правительство. Бизнес не знает, что будет: закручивание гаек или, наоборот, либерализация? Как дальше будут складываться взаимоотношения с миром? Отсюда у большой части бизнесменов «стоп» в развитии. Они выжидают, в том числе многие перестраховываются выводом добытых ранее капиталов в офшоры.

Банки, видя такое поведение, тоже весьма осторожны в кредитной политике. Особенно с теми, кто уже не раз «оздоровляюще банкротился».

Один банкир сказал мне в частном разговоре:

— Если этот гендир банкротствами «кинул» два банка, выставил их в СМИ сатрапами, душащими бизнес, а затем пришел ко мне — конечно, я выставлю ему заградительный, непомерно высокий, процент на короткий срок, чтобы он сам такой кредит не взял…

Излишне говорить, что такие истории доверия к бизнесу со стороны банков не добавляют. А бизнес потом кричит, что банки не кредитуют экономику. Получается замкнутый круг. Федин описывает его так:

Получается замкнутый круг. Федин описывает его так:

— Дробясь и периодически банкротясь, бизнесмены защищаются от реальных и потенциальных проблем, однако этими маневрами они лишаются длинных кредитных капиталов, в которых так нуждаются…

А если и получают кредиты (с их точки зрения, почти всегда «дорогие») и не могут вовремя вернуть, в последующем банкротстве чаще всего винят именно банки. Миленький эту тенденцию объясняет просто:

— Естественно, любой банкрот будет винить не себя, а кого-то другого. В отдельных случаях это справедливо, в других – нет. Это жестокий рынок, с жесткой конкурентной борьбой. Так повсюду. На Западе точно так же происходят слияния и поглощения, идут арбитражные суды с банками… Другое дело, что у нас, как правило, компании легче добиться успеха или продержаться, если у нее есть выходы на административный ресурс. Но на всех этого пряника не хватает.

Под админресурсом в данном случае эксперт подразумевает прежде всего доступ к госзаказам и закупкам госкорпораций. С одной стороны, рост влияния госкорпораций опасен: если что, за их просчеты заплатит бюджет. С другой, они действительно развивают реальное производство в регионах.

С одной стороны, рост влияния госкорпораций опасен: если что, за их просчеты заплатит бюджет. С другой, они действительно развивают реальное производство в регионах.

Например, тот же «Гусар», начав работать с «Транснефтью», через пару лет в придачу к своему арматурному заводу построил и собственную «литейку».

— Безусловно, так государство помогло развитию частного предприятия, — говорит наш эксперт. – Другой вопрос, много ли «литеек» еще за это время построено по стране? Польза есть почти от любого действия. Вопрос в соразмерности затраченных усилий и результата. Например, если мы с вами решим бороться с комарами в кабинете и со всей силы треснем принтером по сидящему на окне комару, то комара мы, конечно, убьем. Но вместе с тем разнесем и стекло, и принтер. Я хочу сказать, что роль государства в экономике очень важна, но будет здорово, если соотношение влияния в частно-государственном партнерстве изменится на более паритетное.

«ВВ» поинтересовались у экспертов: почему, если работать в промышленности так сложно, у нас достаточно и примеров предприятий, которые успешно работают в современных условиях без намеков на перспективу банкротства?

— Качество менеджмента никто не отменял, — замечает Федин. — Одни вовремя поняли необходимость модернизироваться, другие — нет. В итоге в постперестроечные времена, когда стали открываться т. н. предприятия новой экономики, они очень быстро с пятью процентами всех занятых стали выпускать 1/3 объемов производства области. А оставшиеся 2/3 объемов производят 95% трудовых ресурсов. У всех разная эффективность, это данность.

— Одни вовремя поняли необходимость модернизироваться, другие — нет. В итоге в постперестроечные времена, когда стали открываться т. н. предприятия новой экономики, они очень быстро с пятью процентами всех занятых стали выпускать 1/3 объемов производства области. А оставшиеся 2/3 объемов производят 95% трудовых ресурсов. У всех разная эффективность, это данность.

Как инвесторы могут получить прибыль от компаний-банкротов

Банкротство — юридический процесс для компаний или частных лиц, когда они не могут выплатить свои долги, — может быть довольно негативной ситуацией для тех, кто через него проходит. Но для инвесторов, которые готовы провести некоторые исследования, это может открыть возможности. Здесь мы рассмотрим, что именно происходит во время банкротства и как инвесторы могут получить от этого прибыль.

Основные выводы

- Инвесторы должны быть осторожны, но не обязательно избегать вложений в компанию, пережившую банкротство; в некоторых случаях эти компании предлагают хорошие инвестиционные возможности.

- Как и в случае с любыми инвестициями, потенциальные инвесторы должны проявить должную осмотрительность и выяснить, находится ли компания в более сильном положении после реорганизации и предлагает ли теперь хорошие возможности для покупки.

- Риски для инвесторов компаний, находящихся в состоянии банкротства, включают в себя вновь всплывающие на поверхность старые проблемы и присутствие инвесторов-стервятников, которые покупают акции в процессе банкротства и избавляются от них, как только компания возрождается.

Упадок

Компании может потребоваться объявить себя банкротом из-за плохой экономической ситуации, плохого внутреннего управления, чрезмерного расширения, новых обязательств, новых правил или множества других причин. Процесс банкротства часто является длительным и сложным, и может возникнуть множество осложнений в отношении сумм урегулирования и условий оплаты.

Есть два типа банкротства, которые могут подать компании:

Глава 7

Этот тип банкротства происходит, когда компания полностью прекращает свою деятельность и поручает доверительному управляющему ликвидировать и распределить все свои активы между кредиторами и владельцами компании.

В случае банкротства по главе 7 долги делятся на классы или категории, причем каждый класс получает приоритет для выплаты. Приоритетные долги выплачиваются в первую очередь. Затем выплачиваются обеспеченные долги. Затем неприоритетный необеспеченный долг оплачивается за счет любых средств, оставшихся от ликвидации активов.

Глава 11

Это наиболее распространенный вид корпоративного банкротства для публичных компаний. В случае банкротства по главе 11 компания продолжает обычную повседневную деятельность, одновременно ратифицируя план реорганизации своего бизнеса и активов таким образом, чтобы она могла выполнять свои финансовые обязательства и в конечном итоге выйти из банкротства.

Процедура банкротства по главе 11 выглядит следующим образом:

- Программа попечителей Соединенных Штатов (подразделение Министерства юстиции по делам о банкротстве) сначала назначает комитет, который действует от имени акционеров и кредиторов.

- Затем назначенный комитет работает с компанией над созданием плана реорганизации и выхода из банкротства.

- Затем компания публикует заявление о раскрытии информации после его рассмотрения Комиссией по ценным бумагам и биржам (SEC). Это заявление содержит предлагаемые условия банкротства.

- Владельцы и кредиторы будут голосовать за одобрение или неодобрение плана. План также может быть одобрен судом без согласия собственника или кредитора, если он признан справедливым для всех сторон.

- После утверждения плана компания должна подать более подробную версию плана в SEC, используя форму 8-K. Эта форма содержит более подробную информацию о суммах и условиях оплаты.

- План затем выполняется компанией. Доли в «новой» компании могут распределяться и производиться платежи.

План

Компании, которые обанкротились, часто имеют огромные долги, которые не могут быть полностью погашены наличными. В результате публичные компании обычно аннулируют свои первоначальные акции и выпускают новые акции, чтобы произвести выплаты акционерным капиталом на согласованные суммы.

Распределение новых акций происходит в следующем порядке:

- Обеспеченные кредиторы: Это банки, которые ссудили компании деньги с активами в качестве залога.

- Необеспеченные кредиторы: Это банки, поставщики и держатели облигаций, которые предоставили компании деньги в виде кредитов или продуктов, но без залога.

- Акционеры: Это акционеры и владельцы компании, которые обычно остаются ни с чем (или почти ни с чем).

Ряд компаний процветали после банкротства, включая General Motors, Chrysler, Marvel Entertainment, Six Flags, Texaco и Sbarro.

Как инвестировать в обанкротившуюся компанию

Достижение доходов выше среднего часто требует нестандартного мышления, но где можно заработать деньги в случае банкротства? Ответ заключается не в том, что происходит раньше, а в том, что происходит после того, как компания обанкротится.

Цена акции является не только отражением фундаментальных показателей компании, но и результатом рыночного спроса и предложения на акции. Иногда колебания спроса и предложения могут привести к отклонению от истинной фундаментальной стоимости компании. В результате цена акций не всегда может точно отражать основные принципы компании. Это типы ситуаций, в которых мудрые инвесторы стремятся инвестировать, и они могут возникнуть в результате банкротства.

Иногда колебания спроса и предложения могут привести к отклонению от истинной фундаментальной стоимости компании. В результате цена акций не всегда может точно отражать основные принципы компании. Это типы ситуаций, в которых мудрые инвесторы стремятся инвестировать, и они могут возникнуть в результате банкротства.

Когда компания объявляет о банкротстве, большинство людей недовольны, потому что владельцы теряют почти все, что у них есть, а кредиторы получают назад лишь часть того, что они одолжили. В результате, когда компания выходит из процедуры банкротства и выпускает новые акции для этих двух групп заинтересованных лиц, акционеры, как правило, не заинтересованы в их долгосрочном владении. На самом деле, большинство из них довольно быстро сбрасывает акции на вторичном рынке.

Как правило, это приводит к избыточному предложению акций, создаваемому апатичными или недовольными заинтересованными сторонами, а не к фундаментальным проблемам. Эти новые акции часто выходят на рынок без особой помпы (без роуд-шоу, IPO, накачки и т. д.), что не приводит к дополнительной премии к цене акций. Этот сценарий создает ценность для тех, кто готов купить дешевые акции и держать их до тех пор, пока они не вырастут в цене.

д.), что не приводит к дополнительной премии к цене акций. Этот сценарий создает ценность для тех, кто готов купить дешевые акции и держать их до тех пор, пока они не вырастут в цене.

Компания, пережившая банкротство по главе 11, не обязательно является поврежденным товаром; он может выйти из процесса реорганизации более скудным и целенаправленным, что открывает хорошие возможности для некоторых инвесторов.

Риски инвестирования в компанию после банкротства

Несмотря на то, насколько простым может показаться этот процесс, существует множество рисков, связанных с инвестированием в компании, пережившие банкротство. Например, новые акции компании могут не точно отражать стоимость новой компании, поэтому продажа может быть оправдана. Проблемы, которые привели компанию к банкротству, могут все еще существовать, и сценарий, вероятно, может повториться.

Еще одной угрозой для банкротства являются так называемые инвесторы-стервятники. Это инвестиционные группы, которые специализируются на покупке крупных пакетов акций (долгов и облигаций) в компаниях, действующих в соответствии с Главой 11, до выпуска новых акций, поэтому им гарантируется большое количество акций после банкротства. Эти группы уже обнаружили ценность и часто являются первыми продавцами после того, как акции восстановились после банкротства.

Эти группы уже обнаружили ценность и часто являются первыми продавцами после того, как акции восстановились после банкротства.

Итак, когда лучше инвестировать? Ключевым моментом является проведение углубленного исследования (или должной осмотрительности, как это любят называть инвесторы). Ищите компании с прочными фундаментальными показателями, которые обанкротились только из-за чрезвычайных обстоятельств. Неудачные выкупы, неблагоприятные судебные процессы и компании с идентифицируемыми обязательствами (например, слабая линейка продуктов) могут стать хорошими инвестициями после банкротства. Акции с низкой рыночной капитализацией, скорее всего, будут неправильно оценены после банкротства. Более того, акции с низкой рыночной капитализацией и низкой ликвидностью часто игнорируются инвесторами-стервятниками и, следовательно, могут иметь более высокую стоимость, чем уже приобретенные.

Итог

Процесс реорганизации банкротства является длительным и сложным. Однако некоторые публичные компании могут выйти из него и снова стать прибыльными. Эти компании могут представлять одни из лучших недооцененных инвестиционных возможностей для инвесторов.

Эти компании могут представлять одни из лучших недооцененных инвестиционных возможностей для инвесторов.

5 Наиболее распространенные причины, по которым компания или бизнес становятся неплатежеспособными

Неплатежеспособность бизнеса может быть связана с рядом факторов, но всегда есть общие элементы. Управление капиталом, денежный поток и бизнес-решения могут быть факторами. В некоторых случаях существуют проблемы «отсутствия вины», и проблемы с деловыми контрактами или неудачи деловых партнеров могут играть роль в неплатежеспособности. Важно признать, что неплатежеспособность и ликвидацию бизнеса можно предотвратить, и что совет всегда доступен.

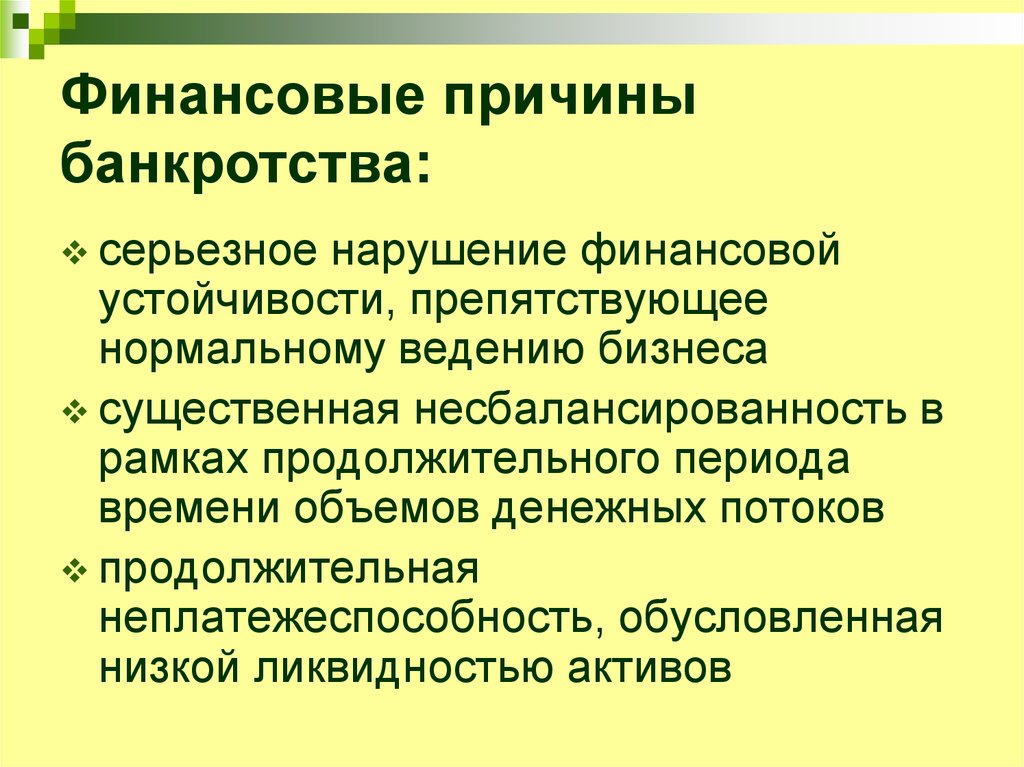

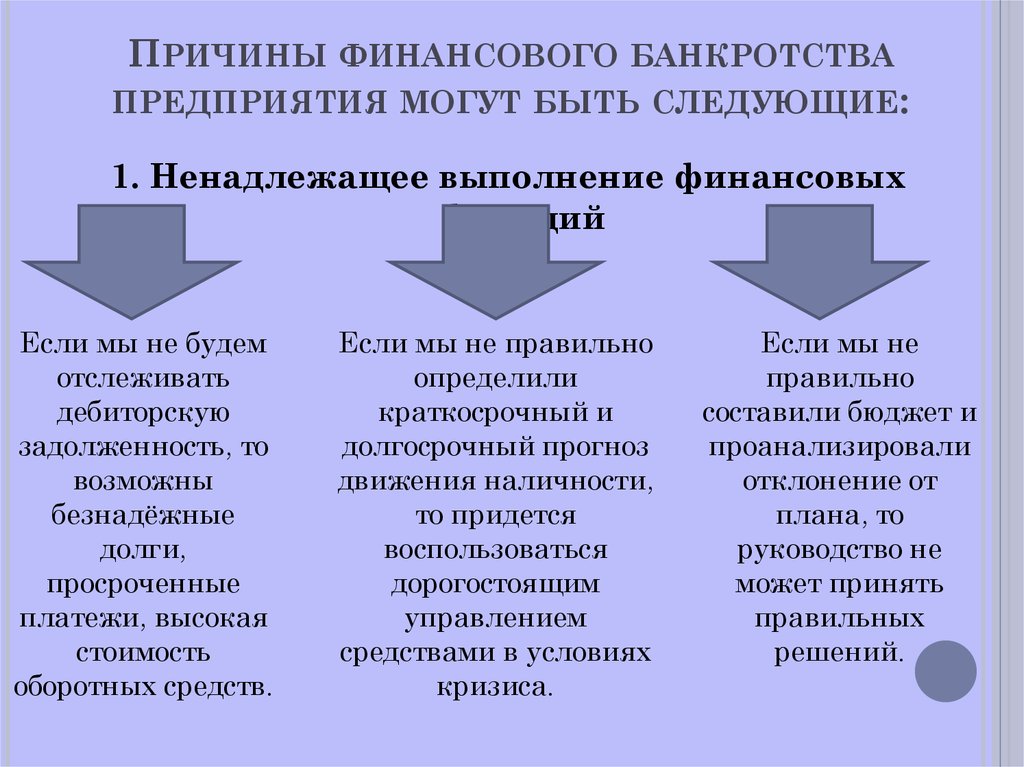

Отсутствие надлежащего долгосрочного планирования денежных потоков: Чрезмерные расходы, обычно возникающие при попытках построить бизнес и вкладывать деньги в развитие бизнеса, могут быть фатальными. Кризис денежного потока в большинстве случаев вызван ограниченностью средств. Лучший способ избежать финансового кризиса — быть готовым к любой финансовой проблеме, которая может повлиять на ваш бизнес. Держите достаточно денег на счете вашей компании, чтобы покрыть ее расходы и обязательства, даже если это означает замедление темпов ее роста.

Держите достаточно денег на счете вашей компании, чтобы покрыть ее расходы и обязательства, даже если это означает замедление темпов ее роста.

Потеря или банкротство важного клиента: Неспособность клиентов выплатить причитающиеся деньги или выполнить бизнес-проекты: Одна из наиболее распространенных причин неудач в бизнесе — это падение другого несостоятельного бизнеса. Ваш бизнес слишком зависит от одного клиента или клиента? Если ваш бизнес генерирует большой процент своей прибыли от одного клиента, он сталкивается с серьезным риском неудачи, если клиент решит переключиться на конкурента. Аналогичным образом, отказ от важного клиента или клиента — например, банкротство бизнеса для клиента услуг B2B — может привести к тому, что ваша компания не получит оплату за свои продукты или услуги.

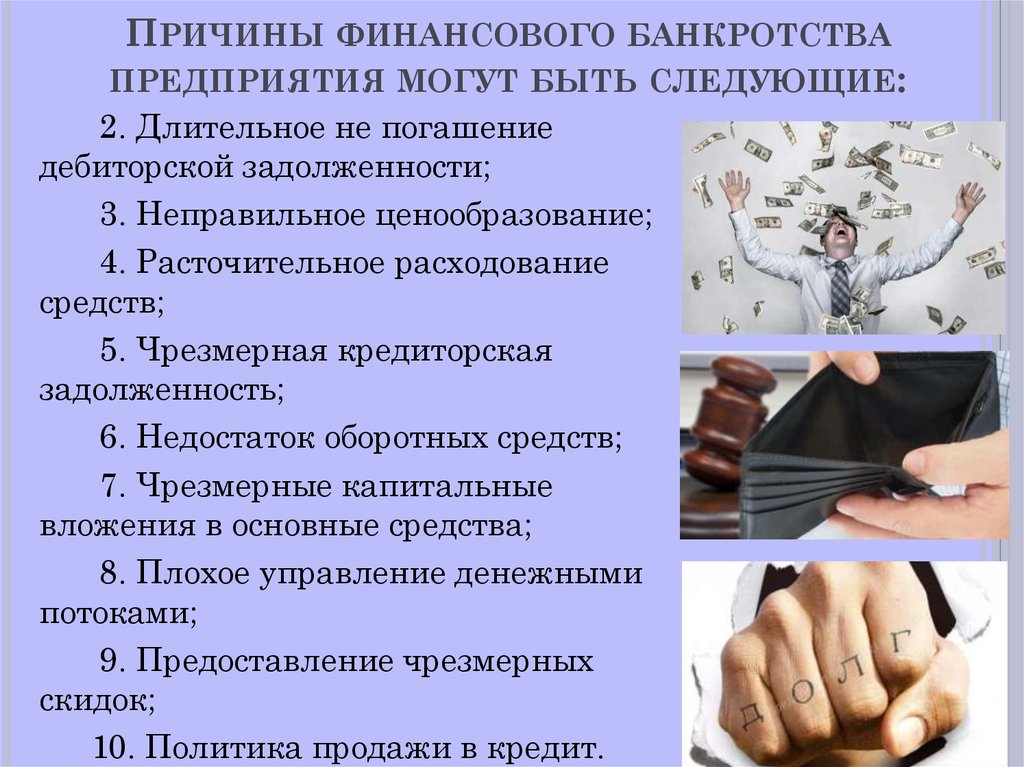

Чрезмерное заимствование для стимулирования роста бизнеса: Ограниченные кредитные ситуации приводят к Заем денег в расчете на будущие доходы является типичной причиной неплатежеспособности бизнеса. Даже хороший бизнес может быть подорван плохим управлением финансами. Чрезмерное заимствование ставит ваш бизнес в рискованное положение — один период низких продаж может привести к его краху. Подготовьтесь заранее, сохраняя наличные деньги в своем бизнесе, чтобы компенсировать временные спады продаж и доходов. Также важно свести к минимуму сумму ненужных долгов, которые берет на себя ваш бизнес, особенно на ранних стадиях. Чрезмерный долг создает уязвимости, которые могут поставить ваш бизнес в положение неплатежеспособного, если его денежный поток остановится.

Даже хороший бизнес может быть подорван плохим управлением финансами. Чрезмерное заимствование ставит ваш бизнес в рискованное положение — один период низких продаж может привести к его краху. Подготовьтесь заранее, сохраняя наличные деньги в своем бизнесе, чтобы компенсировать временные спады продаж и доходов. Также важно свести к минимуму сумму ненужных долгов, которые берет на себя ваш бизнес, особенно на ранних стадиях. Чрезмерный долг создает уязвимости, которые могут поставить ваш бизнес в положение неплатежеспособного, если его денежный поток остановится.

Рискованная, ненадежная бизнес-стратегия или инвестиции и конкуренция: Многие компании серьезно недооценивают свою конкуренцию и приходят без бизнес-стратегии и долгосрочных инвестиций, что приводит к краху бизнеса. Потеря бизнеса из-за новой конкуренции. Однако игнорирование ваших конкурентов, особенно когда они быстро растут, может привести к тому, что ваш бизнес потеряет долю рынка. Это, в свою очередь, может привести к снижению прибыли и нехватке денежных средств для эффективного ведения бизнеса. Лучший способ не потерять долю рынка в пользу конкурента — заранее подготовиться. Изучите своих конкурентов и поймите их ценностное предложение и преимущества, а затем убедитесь, что ваш бизнес предлагает лучшее качество (или лучшую ценность), чем они.

Лучший способ не потерять долю рынка в пользу конкурента — заранее подготовиться. Изучите своих конкурентов и поймите их ценностное предложение и преимущества, а затем убедитесь, что ваш бизнес предлагает лучшее качество (или лучшую ценность), чем они.

Потеря сотрудника, неотъемлемая часть успеха в бизнесе: Очень высокая зависимость от одного человека или полное отсутствие делегирования второй линии управления приводит к внезапной потере бизнеса из-за вакуума в повседневной деятельности компании. Так же, как потеря важного клиента может привести к краху вашего бизнеса, потеря важного сотрудника также может привести к его упадку. Если ваш бизнес зависит от одного или двух ключевых сотрудников, он уязвим, если потеряет их. Также важно заблаговременно смягчить последствия потери ключевого сотрудника, убедившись, что ваш бизнес не слишком зависит от одного человека. Убедитесь, что другие сотрудники обучены действовать в случае внезапного отъезда.

Неплатежеспособность предприятия. Общие вопросы:

Общие вопросы:

Эта ситуация может быть вызвана несколькими причинами. Неплатежеспособность, когда это происходит, вызвана потерей капитала, потерей дохода и потерей кредита. Бизнес в процессе банкротства действительно подобен «смерти в дюймах». Хотя многие предприятия слишком хорошо осведомлены о своих проблемах, они не могут правильно их решить. Проблемы затягиваются и усугубляются клубком ситуаций, таких как кредитные проблемы, ожидание платежей, которые никогда не происходят, накопление счетов и тому подобные бедствия. Проблемы накапливаются и множатся. Эти общие проблемы, если им позволить продолжаться, разрешаются во внезапные неожиданные кризисы.

Независимо от того, растет ли ваш бизнес месяц за месяцем или продолжает приносить стабильную прибыль, плохие привычки и управление денежными средствами часто могут привести к тому, что он за очень короткое время превратится из стабильного и успешного в неплатежеспособного. Предприятия становятся неплатежеспособными по целому ряду причин. Некоторые предприятия сталкиваются с кризисом денежных потоков, вызванным неплатежами клиентов, в то время как другие просто терпят неудачу из-за изменений рыночных условий или усиления конкуренции со стороны других предприятий.

Некоторые предприятия сталкиваются с кризисом денежных потоков, вызванным неплатежами клиентов, в то время как другие просто терпят неудачу из-за изменений рыночных условий или усиления конкуренции со стороны других предприятий.

Даже если дела у вашего бизнеса идут хорошо, важно понимать, что неплатежеспособность всегда возможна, и что принятие мер по защите вашего бизнеса от нее — отличная идея. Как гласит старая идиома, лучше «надеяться на лучшее и готовиться к худшему».

Ознакомившись с наиболее распространенными причинами неплатежеспособности бизнеса, вы сможете лучше защитить свой бизнес от них.

Ваш бизнес рискует стать неплатежеспособным?

Для многих владельцев бизнеса и директоров компаний идея стать банкротом совершенно немыслима. Когда у вас есть стабильный доход и высокая прибыль, кажется невероятным, что ваша компания однажды может столкнуться с серьезным кризисом денежных потоков.

Тем не менее, многие из самых прибыльных и успешных компаний в мире столкнулись с проблемами движения денежных средств, а в некоторых случаях с неплатежеспособностью и банкротством без предупреждения из-за потери ключевого клиента или плохого управления денежными средствами.