Хеджирование валютных рисков это: Хеджирование валютных рисков простыми словами — «хедж» на Форекс

Существуют специальные способы и инструменты, которые помогают инвестору ограничить риски для своих вложений. Один из таких способов — хеджирование. Рассказываем, что это такое и как можно его применять

Фото: uforms.ru для РБК Quote

Слово «хеджирование» произошло от английского hedge, которое в переводе означает «ограничивать, огораживать изгородью, гарантия, страховка». Этот способ используется, когда инвестор опасается, что цена купленного или проданного — акции, облигации, биржевого контракта на драгметалл — может измениться в нежелательную для него сторону.

При хеджировании инвестор переносит свой риск на тех, кто готов его принять, — спекулянтов. Инвестора в этом случае можно назвать хеджером. Хеджеры получают гарантию, что цены не изменятся, а спекулянты получают прибыль, принимая риск на себя.

Это делается с помощью специальных инструментов хеджирования — деривативов или производных инструментов. Любой из них позволяет инвестору компенсировать неблагоприятное изменение цены актива.

Как именно это делается, рассмотрим на примерах отдельных инструментов.

Инструменты хеджирования

Фьючерс

Фьючерсный контракт, или фьючерс (futures) — это особый договор на покупку биржевого товара с длительным сроком расчетов. Фьючерс — биржевой товар. Цены на фьючерс двигаются вверх и вниз. При покупке или продаже фьючерса инвестор не должен платить всю сумму контракта. Он резервирует у брокера только гарантийное обеспечение — например, 10% от суммы контракта. Эта сумма является гарантией того, что по окончании срока либо будут исполнены расчеты, либо инвестор закроет позицию до истечения срока. В случае движения цен в противоположную сторону гарантийное обеспечение уменьшается, но если цены двигаются в нужную для покупателя или продавца фьючерса сторону, то на гарантийное обеспечение начисляется прибыль.

Как работает хеджирование фьючерсом?

Предположим, инвестор покупает акции некоторой компании за ₽44. Через два дня он становится собственником бумаг и ждет, что котировки начнут расти. Скажем, планирует через два месяца продать акции и заработать на разнице между ценой покупки и продажи. Но рынок непредсказуем, и инвестор решает застраховаться от непредвиденного снижения цен — захеджировать акции.

Для этого инвестор продает фьючерс на аналогичное количество акций, скажем, по рыночной цене ₽50 со сроками расчетов через два месяца. Если рынок пойдет вниз, то потери от вложений в акции инвестор компенсирует прибылью от фьючерса. Допустим, акции подешевели с ₽44 до ₽40, а фьючерс как биржевой товар тоже подешевел с ₽50 до ₽40. Тогда инвестор продает акции и выкупает фьючерс — и получает прибыль по фьючерсу ₽50 — ₽40 = ₽10 и убыток по акциям ₽44 — ₽40 = ₽4. В итоге общая прибыль составила ₽6.

У хеджирования с помощью фьючерса есть серьезный недостаток. Инвестору важно следить, чтобы в случае роста цен (в нашем примере) фьючерс не подорожал больше, чем изначальная разница между ценой акции и фьючерса — ₽6 (₽50 минус ₽44). Допустим, в нашем примере котировки акций выросли до ₽70. Инвестор заработал ₽70 — ₽44 = ₽26. Но если в это же самое время фьючерс вырастет до ₽76, то его рост съест всю прибыль от роста акций. Если фьючерс вырастет больше ₽76, то инвестор получит уже убыток.

Форвард

Форвардный контракт, или форвард (forward) — самый первый и старейший способ ограничивать риски. Он родился при торговле зерном. Цены на пшеницу, рожь, овес колеблются в зависимости от урожая. Если фермеры сумели вырастить хороший урожай, цены на зерно могут заметно упасть, что снизит доходы от продаж. К примеру, на момент сбора урожая пшеница на рынке стоит $2 за бушель. Если через месяц она упадет до $1,5 за бушель, это может стать финансовой катастрофой для фермера. Чтобы избежать такой ситуации, фермер может сразу договориться о продаже зерна на некоторое время вперед — скажем, со сроком поставки через месяц и по цене $1,9. Это и есть хеджирование с помощью форварда — инвестор гарантированно получает прибыль, которая уже не может ни вырасти, ни упасть.

На нашем примере это может выглядеть так: инвестор купил акции по ₽44. Внезапно котировки выросли до ₽47. Вероятно, кто-то на рынке верит в дальнейший рост или ему обязательно нужны акции через два месяца, и он готов у вас прямо сейчас купить бумаги по ₽48 с расчетами через два месяца. Вы продаете их через такой форвардный контракт по ₽48. Таким образом вы гарантированно получаете прибыль ₽4.

Своп

Приведенный выше пример можно рассматривать не только как хеджирование с помощью форварда, но и как пример свопа.

Своп (от английского swap — «обмен») — инструмент хеджирования, который используется, когда участники сделки производят обмен каких-то товаров или условий. Сделки своп получили распространение на финансовых рынках США начиная с середины 70-х годов прошлого века. Чаще всего с их помощью хеджируют изменение процентной ставки (процентный своп, валютный своп), неблагоприятную динамику обменного курса (валютный своп), колебание цен на товар (товарный своп) и рисковые стратегии на рынке ценных бумаг (фондовый своп).

В нашем примере тот, кто купил у инвестора акции по ₽48 (назовем его «второй инвестор»), фактически обменял будущее получение акций по плавающей рыночной цене на акции по фиксированной цене и тем самым ограничил собственные риски.

Опционы

Чтобы ограничить риски, инвестор покупает опцион. Цена покупки — это премия опциона. Величина премии — то, что инвестор в итоге платит за ограничение своего риска. При покупке опциона инвестор получает право выкупить/продать актив по истечении (или в течение) срока действия контракта. Инвестор в зависимости от рыночных цен может воспользоваться правом покупки/продажи, а может и не воспользоваться, если ему это будет невыгодно. Размер премии опциона устанавливается не биржей, а рынком, и именно премия является настоящей ценой опциона. Другими словами, опционы торгуются на бирже, а премия представляет собой котировку опциона.

Различают опционы на продажу (put option) и опционы на покупку (call option). Опцион сall предоставляет покупателю право купить базовый актив по фиксированной цене. Опцион рut дает покупателю право продать базовый актив по фиксированной цене.

Допустим, инвестор купил акции той же компании по той же цене ₽44 и хочет захеджировать покупку. Тогда он покупает опцион рut на право продать акции по ₽50. При этом инвестор платит продавцу премию за опцион, скажем, ₽2. Если акции упадут даже до ₽30, то инвестор воспользуется правом, которое ему дает опцион, и продаст свои акции по ₽50. Его прибыль на каждую акцию составит ₽50 — ₽44 — ₽2 = ₽4. Но если акции вырастут до ₽70, то он не обязан ничего больше делать относительно опциона и, продав акции по ₽70, получит прибыль ₽24 (₽70 — ₽44 — ₽2 = ₽24).

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

В переводе с английского языка «hedge» значит «гарантия», поэтому хеджированием в широком смысле можно назвать определенный комплекс мероприятий, которые направлены на минимизацию возможного финансового риска в процессе заключения любой сделки. Правильным будет утверждение, что речь идет об обычной договоренности между участниками рынка в процессе купли-продажи про неизменность цены на протяжении определенного срока.

Хеджирование валютных рисков – это метод защиты финансов от колебаний курсов, предполагающий заключение сделок покупки и продажи иностранной валюты. Он предполагает исключение отрицательного колебания стоимости, что становится возможным благодаря заключению срочных сделок с фиксированием актуального в конкретный момент курса. Возможность защититься от нежелательных колебаний есть плюсом и минусом метода, так как страховка гарантирует сохранность актива, но и не дает прибыли.

Хеджирование валютных рисков – это метод защиты финансов от колебаний курсов, предполагающий заключение сделок покупки и продажи иностранной валюты. Он предполагает исключение отрицательного колебания стоимости, что становится возможным благодаря заключению срочных сделок с фиксированием актуального в конкретный момент курса. Возможность защититься от нежелательных колебаний есть плюсом и минусом метода, так как страховка гарантирует сохранность актива, но и не дает прибыли.

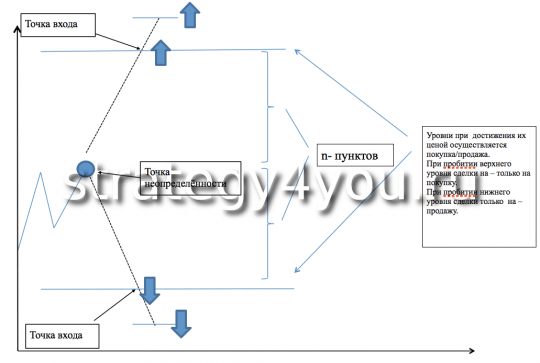

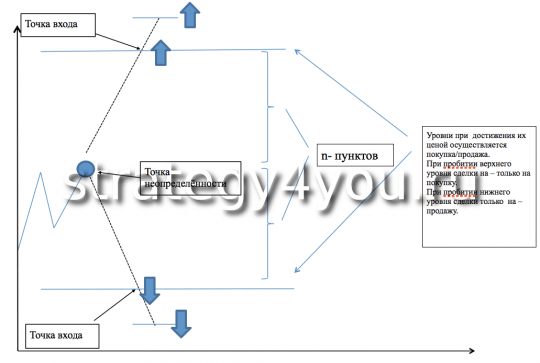

На рынке Форекс техника хеджирования выглядит достаточно просто: открытие встречной позиции к уже заключенной сделке, которая используется в случае, если тренд разворачивается и текущая сделка становится убыточной. Значит, встречная ей приносит доход.

Пример, стратегия форекс Crazy Lock ⇒

Таким образом трейдер заключает две сделки по одному финансовому инструменту идентичного объема, но в противоположных направлениях. Одна приносит доход, вторая – убыток. Как только стало ясно, какая позиция прибыльная и четко определился тренд, убыточную можно закрывать.

Основные принципы хеджирования валютных рисков, которое рассматривает данная статья:

- Невозможность полностью устранить риски, но шанс сделать их уровень приемлемым и неопасным

- Выбирая методы и инструменты, необходимо учитывать уровень возможных потерь и соотношение выгод от проведенных операций и затрат на их реализацию

- Тщательная разработка программы, предполагающей совершенствование механизмов хеджирования для конкретного счета, предприятия, инвестора

- Учет условий и контекста – в одном случае выбранный способ будет идеальным вариантом, в другом – неэффективным

Основные инструменты для проведения операций

Беря во внимание то, что хеджирование валютных рисков – это операция для страховки средств, предполагающая фиксацию цены, неудивительно, что основными инструментами в данном случае являются опционы и фьючерсы, являющиеся контрактами на совершение сделки в будущем времени по определенной заранее стоимости.

Ведь основной задачей является исключение риска покупателя приобретать по неизвестной цене, а риска продавца – реализовывать по неизвестной стоимости. Благодаря указанным инструментам удается заблаговременно определить стоимость, хеджируя короткие и длинные позиции инвесторов.

Основные виды хеджирования:

1) Фьючерсами – контрактами, которые дают взаимное обязательство продажи/купли актива в будущем в назначенную дату по точно оговоренной стоимости. Это самый естественный и простой способ. Фьючерсы есть на акции и индексы, валюту и облигации, товары. Поэтому все это можно хеджировать, осуществляя разработку предложений совершенствования механизма хеджирования как валютных рисков, так и остальных.

Полное хеджирование на фьючерсном рынке обеспечивает стопроцентную страховку, максимально исключая вероятность убытков. Если хеджируются частично, лишь часть реальной сделки удается застраховать. Основные преимущества контрактов по фьючерсам: минимальная маржа за счет отсутствия капиталовложений, возможность использовать разные активы, стандартизация.

Существует два вида использования метода – хеджирование покупкой (страховка от роста цены в будущем) и продажей (продажа реального товара для страховки от падения стоимости).

2) Опционами, которые на рынке предложены на фьючерсные контракты и представляют собой право продать либо купить определенный объем базового актива (того или иного фьючерса) до конкретной будущей даты. Опционы представляют собой контракты на фьючерсы, в связи с чем группы их совпадают.

Методы и виды хеджирования

Пытаясь минимизировать валютный риск, используют такие стратегии его хеджирования:

- Классическая стратегия – появилась еще в Чикаго на товарных биржах, когда из-за возможности неосуществления отложенных по той или иной причине сделок вместе с контрактом сделки заключали опцион на поставку товара по стоимости первичного контракта.

- Прямое хеджирование – самый простой способ, предполагает заключение срочного контракта на продажу имеющегося в наличии актива с целью фиксации продажной стоимости на период его действия.

- Предвосхищающее – позволяет защитить активы до планирования сделки. Осуществляя планирование операции и наблюдая подходящую цену в данный момент, можно купить срочный контракт на нужный актив, благодаря чему его текущая цена будет зафиксирована в будущем.

- Перекрестное – нередко применяется для защиты портфеля ценных бумаг. Метод предполагает заключение срочного контракта не на актив, который уже есть, а на другой, который в определенной мере схож по поведению цены. Так, для хеджирования портфеля, который включает разные бумаги, боясь, что он понизится в цене, можно продать опционный или фьючерсный контракт на индекс РТС, считающийся барометром российского рынка. Инвестор предвидит, что если портфель снизится на рынке, то это понижательная тенденция, поэтому благодаря короткой позиции по срочному контракту удается чуть смягчить просадку.

- Хеджирование направлением – имея в портфеле длинные позиции и боясь за снижение курса, инвестор может разбавить портфель короткими позициями по слабым бумагам. Тогда в случае общего понижения короткие сделки принесут прибыль, компенсируя убыток по длинным.

- Межотраслевое – когда в портфеле есть активы одной сферы, можно включить в него длинные позиции по активам другой отрасли, которая будет расти при снижении первых. Так, если в портфеле есть бумаги внутреннего спроса, в случае роста американского доллара можно застраховать их включением длинных позиций по бумагам экспортеров, которые обычно растут при повышении курса валюты.

Сегодня существует огромное количество разнообразных методов и способов хеджирования и, как демонстрирует статистика, такой способ страховки актива дает хорошие результаты. Верно определив направление сделок и их объем, заключив соответствующие сделки, можно существенно понизить риски.

Видео по теме:

Хеджирование валютных рисков

Финансовые рынки — сложная, нестабильная высокотехнологичная среда, изменения которой и вероятность данных изменений возникают подчас в самый неожиданный момент. Являясь частью данной среды, банковское дело неизбежно подвергается опасности наступления неблагоприятных событий. Таким образом, на первый план всей банковской деятельности выходит необходимость минимизации данной вероятности, в чем немалую роль играет риск-менеджмент.

Степень негативного влияния банковских рисков определяется как внешними, так и внутренними факторами. К внешним обстоятельствам, способствующим увеличению риска, можно отнести:

- внезапное возникновение проблем;

- несоответствие вновь поставленных задач прошлому опыту банка;

- невозможность принятия срочных мер, способную привести к финансовому ущербу;

- несоответствие существующего порядка деятельности банка концепции необходимых к принятию мер.

Внутренние факторы представляют собой совокупность управленческих характеристик риск-менеджмента. Руководство несет полную ответственность за принятые на себя банком объемы риска, их объективную оценку и величину вероятных потерь. Как показывает практика, основные проблемы в сфере банковских рисков возникают именно из-за отсутствия понимания роли мониторинга и контроля наступления неблагоприятных событий в управлении банком.

Как известно, финансовые операции отличаются различной степенью риска. Таким образом, выявление потенциально опасных рисков требует в первую очередь их классификации. К наиболее значимым относятся страновой, кредитный, инвестиционный, операционный и валютный риски.

Валютный риск (риск курсовых потерь) представляет собой вероятность потерь при покупке или продаже иностранной валюты по различным курсам. Он связан прежде всего с интернационализацией банковских операций, а также диверсификацией их деятельности. Валютным рискам подвержены все участники международных экономических отношений.

Стоит отметить, что изменение курсов валют относительно друг друга происходит под влиянием многочисленных факторов. К их числу относятся, например, постоянный перелив денежных потоков из страны в страну, психологический фактор, характеризующийся степенью доверия к валюте резидентов и нерезидентов, а также спекуляция. Значительное действие на динамику национальной валюты оказывают действия центральных банков стран, валютами которых оперирует инвестор. Данный фактор является одним

из важнейших по значению для валютных курсов.

Для иллюстрации действия данного фактора рассмотрим пример.

Предположим, Европейский центральный банк зафиксировал ставку на уровне 4,0% годовых, а Федеральная резервная система США — 2,0%.

Курс EUR/USD в настоящий момент равен 1,5565.

Рассчитаем вероятный курс валютной пары через 3 месяца, допустив, что на ее динамику не оказывают влияния другие факторы (макроэкономическая статистика, страновые риски и т.д.), а величина учетных ставок в течение данного срока остается неизменной.

Курс EUR/USD должен оказаться таким, что финансовый результат инвестирования по ставке ЕЦБ равен финансовому результату инвестирования по ставке ФРС.

Таким образом, справедливый курс EUR/USD через 3 месяца будет равен 1,5488.

Допустим, что вопреки ожиданиям инвесторов ФРС подняла учетную ставку до 2,25% годовых. В этом случае справедливый курс составил бы 1,5498. Таким образом, подобное необоснованное изменение ставки процента способно привести к динамике валютной пары, совершенно не соответствующей ожиданиям инвестора.

Рассмотрение характеристик колебания курсов невозможно без разделения закономерностей на долгосрочные и краткосрочные. Так, в долгосрочной перспективе при анализе движения валют учитывают такие факторы, как темпы роста валового внутреннего продукта (ВВП), инфляционное давление, состояние платежного и торгового баланса, уровень государственного долга, безработица, социальная стабильность и т.д. В краткосрочной перспективе доминирующей является спекулятивная составляющая.

Рынок чутко реагирует на изменения макроэкономических показателей, прогнозы, сделанные экспертами, и слухи. Таким образом, одной из основных характеристик валютного рынка являются его неустойчивость и непредсказуемость.

Валютный риск для банка в условиях нестабильности курса определяется состоянием его открытой валютной позиции. Различают следующие виды открытых позиций:

- длинная — БВБ Т > БВБ О;

- короткая — БВБ Т < БВБ О;

- закрытая — БВБ Т = БВБ О,

На практике банки держат длинные позиции в традиционно сильных валютах, особенно в случаях, когда их курс склонен к росту, короткие — в слабых валютах. В случае ошибки в предсказании курса будут зафиксированы курсовые убытки. С целью их минимизации банки прибегают к прогнозированию курсов, лимитированию и хеджированию (страхованию) валютных рисков.

Установление лимитов является первым шагом к управлению валютными рисками внутри структуры банка. Наиболее распространенными видами лимитов являются:

лимит на иностранные государства — установление максимально возможной суммы для операций в течение дня для каждой конкретной страны;

лимит на операции с контрагентами и клиентами — установление максимально возможной суммы операций для каждого клиента или контрагента;

лимит1 инструментария — ограничения по используемым инструментами валютам;

лимит убытков — установление максимально возможного размера убытков, после достижения которого все открытые позиции будут закрыты с убытками.

Кроме вышеперечисленных ограничений в мировой практике с целью минимизации валютных рисков применяются также метод мэтчинга (взаимный зачет покупки или продажи валюты по активу и пассиву) и метод неттинга (максимальное сокращение количества валютных сделок с помощью их укрупнения).

Однако основным способом контроля над рисками, возникающими при операциях с валютой, является хеджирование с использованием срочных инструментов, таких как форвардные и фьючерсные контракты, опционы и сделки СВОП.

Под форвардным контрактом понимается сделка с продажей или покупкой определенной суммы валюты с интервалом во времени между заключением и исполнением сделки по курсу для заключения сделки. При этом курс форварда рассчитывается следующим образом:

где F — форвардный (срочный) курс обмена валюты;

S — текущий валютный спот-курс;

iq — процентная ставка по котируемой валюте;

ib — процентная ставка по основной валюте;

Days — число дней от спот-даты до форвардной даты;

Basisq — число дней в году, установленное для расчетов в котируемой валюте;

Basisb — число дней в году, установленное для расчетов в основной валюте.

Все процентные ставки выражаются десятичными дробями.

Открытие банком форвардной позиции целесообразно в том случае, если его клиент продает или покупает иностранную валюту по форварду, то есть обменом валют на будущую зафиксированную дату.

Так, экспортер, узнав график платежей при подписании контракта, заключает со своим банком сделку, переуступая ему сумму будущих платежей в иностранной валюте по заранее определенному курсу.

В этом случае банк обязуется поставить на оговоренную в контракте дату эквивалент национальной валюты по заранее определенному курсу независимо от реальной рыночной динамики курса иностранной валюты к национальной на эту дату.

Импортер, напротив, заблаговременно покупает у банка с помощью форвардной сделки иностранную валюту, в случае если ожидается повышение курса валюты платежа, зафиксированной в контракте.

Однако данная ситуация страхует прежде всего риски клиентов финансового учреждения. Банк берет их на себя. Хеджирование риска самим банком происходит посредством заключения еще одной сделки форвард с другим банком или с помощью фьючерсного контракта.

В отличие от форварда, являющегося внебиржевым продуктом, фьючерсный контракт, будучи торгуемым на бирже, содержит стандартизированные условия, такие как срок, сумма и т.д.

Обязательным условием фьючерса также является гарантированный депозит, а расчеты между контрагентами осуществляются через клиринговую палату при валютной бирже, выступающей посредником и гарантом сделки.

Исходя из вышесказанного, преимуществами фьючерса перед форвардом являются его высокая ликвидность и постоянная котировка на валютной бирже. Для банка покупка или продажа фьючерсных контрактов позволяет избежать возможных потерь, которые возникают в результате колебаний курсов по открытым позициям в сделках с клиентами.

Фьючерсы на валюту оцениваются исходя из принципа паритета процентных ставок и валютного курса (interest-rate parity).

Как правило, используют стэк-хеджирование с пакетом фьючерсов с одинаковой датой погашения, являющейся ближайшей датой, следующей за датой фиксации ставки по основному риску, или стрип-хеджирование, применяя последовательность фьючерсных контрактов также с датами исполнения, последующими за датой фиксации ставки по основному риску. Если запланировано закрытие хеджа до наступления срока исполнения фьючерсных контрактов, то возникает базисный риск, связанный с изменениями формы кривой доходности. Управлять данными рисками можно с помощью спред-хеджа.

Другой разновидностью срочной сделки является сделка СВОП, означающая обмен одной валюты на другую на определенный период времени. СВОП представляет собой комбинацию наличной сделки спот и срочной форвард.

Данный вид хеджирования удобен для банков ввиду того, что он не создает непокрытой валютной позиции, так как объемы требований и обязательства банка в иностранной валюте совпадают.

Наибольшее распространение СВОП получил среди центральных банков, которые используют его для временного подкрепления своих валютных резервов в кризисные периоды или же для проведения валютных интервенций.

На практике валютный СВОП имеет две разновидности.

Первая разновидность напоминает оформление встречных кредитов, когда два банка предоставляют равновеликие кредиты с одинаковыми или приближенными сроками погашения, но выраженные в различных валютах.

Второй вариант представляет собой обыкновенное соглашение между двумя банками о покупке или продаже валюты по ставке спот и осуществлении сделки в заранее оговоренный момент в будущем. Однако в России сделки СВОП значительного распространения не получили.

Последним способом хеджирования валютных рисков является валютный опцион — сделка между покупателем опциона и продавцом валют, которая дает право первому покупать или продавать по определенному курсу сумму валюты в течение обусловленного времени за вознаграждение, уплачиваемое продавцу.

Опционы делятся на биржевые — стандартные биржевые контракты, обращение которых аналогично фьючерсам, и внебиржевые, технология заключения которых сходна с форвардами. При этом для первых спецификация устанавливается биржей, и при заключении сделок участниками оговаривается только величина премии. Последние заключаются на произвольных условиях, устанавливаемых в процессе сделки.

Таким образом, в случае использования внебиржевого опциона, банк принимает на себя также риск контрагента, рассчитывая на его надежность.

Вообще в сделках с опционами основной риск несут подписчики опционов, так как их прибыль всегда ограничена величиной премии, а возможные убытки при неблагоприятном движении цены базисного актива не лимитированы. Держатель опциона при неблагоприятном для него движении цены просто отказывается от своего права, максимальные его убытки не превышают размера премии.

Столь асимметричное распределение рисков и необычность структуры сделок делают применение опционов чрезвычайно сложным и требующим точных расчетов и прогнозов. Как подписчик, так и держатель опциона могут закрыть любую открытую позицию до истечения контракта путем заключения офсетной сделки, в результате чего прибыль или убытки определяются разницей в стоимости опциона при открытии и закрытии позиции.

В целях снижения стоимости хеджирования чаще всего используют барьерные опционы «нок-ин» и «нок-аут». Данные опционы «появляются» и «исчезают» в том случае, если текущий валютный курс касается заранее оговоренной отметки — барьера или триггера1. Таким образом, поставив, например, триггер на уровне $1,65, банк останется один на один со своим риском в случае превышения цены отметки 1,65. Однако если курс останется в пределах коридора 1,60–1,65, опцион будет выполнен.

Необходимо также отметить, что хеджирование с использованием деривативов таит в себе немало «подводных камней». Являясь универсальными финансовыми инструментами, деривативы могут быть использованы как для хеджирования, так и для спекуляции.

Одна из опасностей, подстерегающих банки, заключается в том, что сотрудник, осуществляющий хеджирование, может стать спекулянтом. Печально известен пример банка Barings в Сингапуре, чей сотрудник, замеченный в спекуляциях и принесший банку убытки в размере $1 млрд, был разоблачен, однако само финансовое учреждение с 200-летней историей так и не смогло оправиться от финансовых потерь.

В российской практике компании все еще неактивно применяют процедуры страхования валютных рисков. Связан данный факт в первую очередь с тем, что финансовый кризис 1998 года, сопровождавшийся резкой девальвацией рубля, привел к дефолту по форвардным и фьючерсным валютным контрактам.

С тех пор, несмотря на заметное оживление интереса к деривативам, закон, который бы регламентировал деятельность участников на срочном рынке, в России так и не появился.

Более того, осознание банками особенностей хеджирования зачастую приводит к отказу от осуществления данных операций — оно не гарантирует, что суммы при страховании будут выгоднее, чем те, которые получены в ситуации, когда хеджирование не выполняется. Издержками данной практики также являются существенные затраты на комиссионные и премии опционов.

Однако, вне всякого сомнения, выявление риска в текущих условиях является для банковского сектора первоочередной задачей. На втором этапе финансовой организации необходимо осуществить корректную оценку величины риска, в частности валютного.

Наиболее популярным инструментарием является методологическая концепция «Value at Risk» (VaR). Она представляет риск в виде определенного числового значения с вероятностными характеристиками, зависящими от избранного доверительного интервала и определяющими распределение вероятностей изменения валютного курса.

Принципиально важным становится и проведение комплексного анализа рыночной ситуации, который включает не только применение стандартных моделей оценки, но и моделирование «стрессовых ситуаций».

Исходя из полученных результатов, менеджеры банка должны принять решение о необходимости или отсутствии таковой в хеджировании конкретных рисков.

Тем не менее, какое бы решение ни было принято по вопросу страхования, наряду с интегрированной системой управления валютным риском в целом, создаваемой на уровне и служб мониторинга менеджмента финансовой организации, в банке должна существовать простая и четкая структура надзора.

Таким образом, организация комплексного подхода к процессу управления валютными рисками требует профессионального отношения к каждому этапу процесса управления.

Таблица 1 Пример расчета курса валютной пары EUR/USD

Валютное хеджирование: инструменты и стратегии

Хеджирование представляет собой эффективный рыночный инструмент, который при правильном использовании позволяет снизить риск убытков во время торговли на рынках. Если вы открыли позицию на одном рынке (по одной валютной паре, если речь идет о рынке Форекс), но не уверены в правильности своего прогноза, то можно открыть сделку на другом рынке (на другой валютной паре), которая даст противоположный результат. То есть, если ваш прогноз неверен, минус, который даст первая сделка, перекроется прибылью, которую вы получите при работе второй сделки. Однако хеджирование является довольно опасным инструментом, так как трейдеру необходимо еще и выйти из хеджированных сделок правильно.

Содержание

Скрыть- Валютное хеджирование

- Инструменты хеджирования рисков

- Стратегия хеджирования

- Хеджирование — что это: простыми словами

Валютное хеджирование

Валютное хеджирование — заключение сделок на продажу или покупку иностранной валюты, чтобы избежать колебания цены. Осуществляется с целью защиты средств при неблагоприятном движении валютных курсов, так как позволяет зафиксировать текущую стоимость средств.

Например, вы купили пару евро/доллар, предполагая, что в ближайшее время она будет расти, но впереди ожидается выход важных новостей, во время которого могут быть «шпильки». При небольшом депозите или слишком высоком плече даже небольшая «шпилька» может вынести игрока с рынка. Чтобы этого избежать можно заключить противоположную сделку по этой же паре (продать евро/доллар), дождаться, пока волантильность спадет, закрыть вторую сделку и ждать прибыли по первой. Или, если ситуация после новостей поменялась, закрыть первую, ожидая прибыли по второй.

Инструменты хеджирования рисков

Инструменты хеджирования могут быть:

- Биржевыми. В данную группу входят опционы и фьючерсы.

- Внебиржевыми. Представлены форвардными контрактами и свопами.

Сделки могут заключаться при посредничестве дилера или между контрагентами напрямую. В случае с внебиржевыми инструментами иногда могут возникать сложности при необходимости закрыть позицию.

Выбирая тот или иной инструмент хеджирования, необходимо особое внимание уделить детальному анализу потребностей бизнеса, экономики в целом и в конкретном сегменте, учитывая перспективы отрасли.

Стратегия хеджирования

Стратегия хеджирования представляет собой совокупность определенных инструментов хеджирования и методов их применения с целью уменьшения финансовых рисков.

Сразу стоит отметить, что если вы хотите получить эффективную, прибыльную стратегию, ее необходимо создавать «под себя», учитывая свою готовность рисковать, количество времени, которое вы готовы посвящать торговле, и другие факторы. Универсальной прибыльной системы в природе просто нет: один и тот же инструмент в одних руках можно оказаться весьма эффективным, тогда как в других будет бесполезен.

Хеджирование — что это: простыми словами

Если говорить простыми словами, хеджирование — это попытка найти равновесие. Сделка, которая может оказаться убыточной, перекрывается сделкой, которая при тех же условиях будет прибыльной. То есть хеджирование направлено на то, чтобы установить равновесие по определенному рыночному инструменту на заданный промежуток времени.

Хеджирование в умелых руках превращается в уникальный финансовый инструмент, позволяющий свести риски в торговле к минимуму, постепенно наращивая прибыль при этом. Однако неопытным трейдерам хеджировать сделки нужно очень осторожно, аккуратно, так как неправильные действия могут привести к убыткам.

Хеджирование валютных рисков, это сегодня достаточно актуальный вопрос для любого бизнеса, где приходится проводить валютно-обменные операции, и валютный рынок не исключение.

Так как курсы валют обладают таким свойством как будущая неопределенность, это может принести к значительным потерям, поэтому хеджирование валютных рисков, посредством использования в торговле финансовых инструментов, представляет из себя один из наиболее действенных способов собственного страхования, от негативного воздействия изменений курсов валют.

Что такое хеджирование валютных рисков в трейдинге и для чего необходимо его проводить?

Итак, что такое хеджирование валютных рисков? Начать хотим с того, что понятие «хеджирование» («hedge») означает «гарантия» или «страховка» и подразумевает открытие позиций (сделок) на одном из рынков с целью компенсации действия ценовых рисков равных противоположным позициям на ином рынке.

Отсюда хеджирование валютных рисков – это открытие срочных сделок либо на продажу, либо на покупку иностранных валют с целью избежать убытков от валютного курсового изменения. Как правило, такие сделки имеют краткосрочный характер.

На валютном рынке, хеджирование может быть так же определяться как удержание одновременно 2-x или более позиций для возмещения возможных потерь по какой-либо позиции за счет прибыли по другим позициям. Хеджирование валютных рисков имеет несколько видов, но все они преследуют одну цель – для покупателей, это защита своих средств от роста цены, а для продавцов, наоборот, от снижения стоимости.

На бирже, трейдеры с целью хеджирования трейдеры занимаются созданием так называемых «замков». Другими словами изначально открывают позиции по определенной валютной паре в одном направлении, а следом по этой же паре валют открывают противоположные позиции.

Для чего необходимо проводить такие операции? Таким способом, они защищают себя от возникновения «маржин-колла», являющегося принудительным закрытием позиции по причине недостаточности маржинального обеспечения.Так, если одна из позиций пойдет в убыток, то иная принесет прибыль. В итоге механизм хеджирования рисков представляет собой некое балансирование взятых обязательств между сделками открытыми в разных направлениях.

На валютном рынке, как в принципе и на любом другом, различают 2 вида хеджирования:

- продажей

- и покупкой.

Хеджирование валютных рисков продажей (короткий хедж либо хедж продавца) предполагает осуществление продажи со страхованием от возможных ценовых снижений в будущем. Хеджирование валютных рисков покупкой (длинный хедж, или хедж покупателя) связано с приобретением финансового инструмента со страхованием от возможного роста цен в будущем. В любом случае цель хеджирования, это защита от неблагоприятного ценового изменения.

Давайте рассмотрим хеджирование валютного риска на примере. Итак, предположим, что некая компания-импортер на протяжении определенного времени ожидает поставки крупной партии товаров на n-ую сумму в американских долларах. У компании на счетах имеется евровалюта, которую для совершения сделки необходимо перевести в доллары. Открывая сделку на покупку долларов, представители компании принимают решение сделать хеджирование валютных рисков на тот случай, если курс доллара внезапно поднимется.

Итак, если курс доллара начнет подниматься то по причине высокого колебания валютных курсов компания, не проводящая хеджирования, понесет значительные убытки. Но проведя хеджирование, компания зафиксирует стоимость валюты и сумма полученной от сделки прибыли даст возможность компенсировать все убытки. В результате компания избегает убытков и даже получает средства, которые в последствие будет использовать для совершения следующих сделок.

Хеджирование валютных рисков – проверенные методы

Для чего необходимо проводить хеджирование валютных рисков, и что это такое мы рассмотрели. Теперь расскажем об основных методах хеджирования, которые сегодня широко используются.

По причине того, что валютные риски существовали издавна, и будут существовать всегда, то в мировой практике были выработаны специальные механизмы, позволяющие, ели не полностью от них защититься, то максимально минимизировать. Первым делом для себя необходимо определить целесообразность такой защиты, а затем уже выбирать метод хеджирования.

Итак, одним из основных методов хеджирования на валютном рынке является валютный опцион. Что это такое? Валютными опционами, называют сделки между продавцом валют и тем, кто покупает опцион. Данная сделка позволяет продавать либо приобретать сумму валют по определенному курсу за некое вознаграждение (тому, кто продает) в течение обусловленного между участниками сделки времени.

Следующий метод хеджирования валютных сделок – валютный фьючерс, являющийся срочной сделкой на рынке и представляющий собой куплю / продажу валюты по курсу, который фиксируется на момент заключения данной сделки с исполнением ее через какой-либо определенный срок.

«Свопы», это также метод хеджирования валютных рисков. «Свопы», это операции, сочетающие в себе продажу или куплю валюты с заключением параллельно на определенный срок контр.сделки.

«Свопы», это также метод хеджирования валютных рисков. «Свопы», это операции, сочетающие в себе продажу или куплю валюты с заключением параллельно на определенный срок контр.сделки.

В свою очередь «свопы» подразделяются на:

- долговые,

- процентные,

- валютные,

- с золотом,

- и также различные их вариации и сочетания.

Применение на практике вышеперечисленных методов, дает возможность предотвратить опасность возникновения больших потерь вследствие изменений курсов валют.

Дополнительные возможности при хеджировании валютных рисков

По сути, хеджирование валютных рисков помогает избегать значительных потерь из-за курсовых колебаний.

Хеджирование, помимо этого дает трейдерам и дополнительные возможности:

- позволяет при ведении торговли не изымать из оборота значительное количество денежных средств;

- позволяет реализовывать ту валюту, которая получена, будет только в будущем.

Во время хеджирования валютных рисков страховать себя необходимо не от изменений котировки валютной пары, а надо следить за изменениями стоимости определенной валюты. На что следует обращать внимание? Первым делом, к примеру, во время изменения доллара необходимо найти пару коррелирующую с EUR/USD. Далее, когда открываете позиции, которые противоположны доллару, обязательно следите, чтобы они были в равных долях. Для получения прибыли большей, чем убытки используйте волатильные инструменты.

Хеджирование валютных рисков, также предполагает совершение всех сделок на коротких позициях, а причина тому, что на длинных они, как правило, оказываются убыточными. Если Вы видите, что на рынке наблюдается изменение тренда не в Вашу пользу – оперативно закройте все убыточные позиции и откройте двойную по той валюте, которая поменяла направление.

Также отметим, что стоимость хеджирования следует оценивать с учетом возможных потерь в случаях, когда Вы откажетесь от этой меры безопасности, то есть от хеджа. В таких случаях основанные на производных финансовых инструментах стратегии должны использоваться вместо традиционных методов, так как у них меньшие накладные расходы благодаря более высокой ликвидности, которой обладает срочный рынок.

РЕКОМЕНДУЕМ ПОСМОТРЕТЬ:

Хеджирование валютных рисков, основные понятия

Оглавление статьи

В ситуации постоянного колебания курса валют, что является причиной изменения реальной стоимости товара, многие хозяйственные общества применяют в своей деятельности метод хеджирования валютных рисков.

Этот метод выступает своеобразной гарантией того, что прибыльная сделка не перейдет в статус убыточной в результате изменения валютного курса.

Определение хеджирования валютных рисков

Чтобы разобраться в значении термина, для начала нужно ознакомиться с этимологией слова.

«Hedge» в переводе с английского означает «страховка», «гарантия», из чего следует, что хеджирование — это процесс страхования сделки от потенциального риска уменьшения ее стоимости, позволяющий избежать непредвиденных убытков и гарантирующий повышение уровня прибыльности коммерческих операций.

Данный метод, как правило, используется трейдерами и инвесторами, которые во избежание финансовых потерь заранее договариваются о фиксированной стоимости товара, операции по продаже или покупке которого планируются на будущее.

Способы и цели валютных хедж

Цель валютного хеджирования:

- Защита от непредвиденных изменений стоимости товара, валюты, ценных бумаг, процентных ставок и прочее.

- Минимизация финансовых рисков, спровоцированных колебаниями на валютном рынке.

Стоит отметить, что этот инструмент не предполагает получение дополнительного дохода. Основная цель — максимальная стабилизация стоимости объектов коммерческих операций.

Способы валютного хеджирования

Использования контрактных форм договора, которые заключаются на определенный срок и включают перечень пунктов обязательных для выполнения. К примеру, цена на покупку валюты, указанная в контракте, не может быть изменена ни при каких условиях кроме тех, которые прописаны в том же документе.

Использования контрактных форм договора, которые заключаются на определенный срок и включают перечень пунктов обязательных для выполнения. К примеру, цена на покупку валюты, указанная в контракте, не может быть изменена ни при каких условиях кроме тех, которые прописаны в том же документе.- Наличие оговорок в соглашении. Как правило, они имеют двухстороннее действие и предполагают разделение незапланированных финансовых убытков или же прибыли поровну между двумя сторонами договора. В редких случаях оговорки касаются одной стороны контракта. Такой вид хеджирования является односторонним.

- Компенсация финансовых потерь банковскими процентами. Этот способ актуально использовать в случае прогнозирования потенциальной возможности роста курса валют в большую сторону. До момента осуществления, предусмотренного в договоре расчета за товар, средства, конвертированные соответственно текущему курсу можно оформить, как депозитный вклад. Проценты, полученные от банка за пользование депозитом, компенсируют разницу в цене, которая возникла в результате колебания курса. Если же прогнозы не подтвердятся, и курс останется неизменным, появится возможность не только подстраховаться, а еще и заработать.

Методы и инструменты страхования финансовых рисков

Метод — это способ достижения поставленной цели посредством использования эффективного и целесообразного инструментария. Основными инструментами в хеджировании, способствующими тому, что применяемые методы дают положительный результат, являются:

- Биржевые инструменты, а именно фьючерсы и опционы. Отличительной чертой является присутствие третьей стороны в договоре, которая представлена Расчетной палатой биржи, на площадках которой и осуществляются торговые действия. Метод имеет как положительные, так и отрицательные черты.

- Внебиржевые инструменты, представленные торгово-финансовыми обменными операциями (свопами) и форвардными контрактами, содержание которых предполагает совершение купли-продажи товара через определенный срок в будущем. Такие сделки, как правило, заключаются непосредственно сторонами договора. Значительно реже приходится пользоваться услугами дилера.

Каждый из вышеперечисленных методов имеет свои положительные и отрицательные черты.

Преимущества биржевого метода:

- возможность отслеживать ход торговли из любого уголка земли;

- возможность покупки или продажи активов за короткий срок;

- гарантия успешной реализации соглашения, которую обеспечивает биржа;

- незначительные затраты на осуществление коммерческих операций.

Самым ощутимым недостатком являются, установленные третьей стороной сделки, строгие ограничения в осуществлении торговых действий, а именно: в сроках поставки, количестве товара, его видах и т. д.

Что касается внебиржевых торгов, то отсутствие подобных ограничений — это самое большое их преимущество. В то же время недостатков значительно больше, чем при использовании биржевого метода торговли.

Недостатки внебиржевых операций:

- самостоятельный поиск контрагента;

- отсутствие гарантийных обязательств;

- вероятность финансовых потерь в случае расторжения сделки;

значительные расходы на реализацию сделки;

значительные расходы на реализацию сделки;- длительный период действия.

- Виды хеджирования.

- Классическое или чистое хеджирование — защита от финансовых потерь с помощью занятия торговцем противоположных позиций на рынке. Чистое хеджирование способно максимально защитить активы владельца в случае нежелательных колебаний курса.

- Частичное и полное хеджирование. Полное хеджирование страхует риски в полном объеме. К нему прибегают, если прогнозируемые изменения курса в худшую сторону. Если же вероятность роста цены незначительна, можно воспользоваться частичным и застраховать часть капитала.

- Предвосхищающее хеджирование предполагает заключение контракта на продажу или покупку товара в будущем по установленной договором цене. Этот вид хеджирования свойствен рынку акций.

- Селективное хеджирование характеризуется заключением разных по объему и времени сделок. Такой вид страхования требует наличия большого опыта в данной сфере.

- Перекрестное хеджирование — это заключение контракта, объектом которого является не базовый актив, а совершенно другой финансовый инструмент.

Стратегии хеджирования

Термин «стратегия» подразумевает совокупность инструментов, при правильном использовании которых, возможно достичь поставленных целей. Можно выделить такие основные типы стратегий хеджирования, как:

- хедж покупателя или длинный хедж;

- хедж продавца или короткий хедж

Первый тип стратегии более выгоден для покупателя так, как страхуются именно его риски, связанные с возможностью неблагоприятного изменения стоимости товара в худшую сторону.

Соответственно при минимизации рисков поставщика ситуация абсолютно противоположная. При этом обеим сторонам следует помнить, что хеджирование рисков не только страхует от возможных финансовых потерь, а и лишает шансов получить дополнительный заработок от разницы в курсе.

При использовании первой стратегии наиболее эффективными будут такие приемы, как:

- продажа опциона типа put;

- покупка фьючерса или опциона типа call.

В случае короткого хеджа, актуальны такие приемы:

- продажа фьючерсного контракта;

- приобретение опциона типа put;

- продажа опциона

- Примеры хеджирования опционами.

Одним из наиболее эффективных инструментов снижения степени валютного риска является хеджирование опционами.

Рассмотрим примеры такого страхования:

- Опцион типа put. Преимущество этого вида — возможность получить премию держателем в случае неблагоприятного развития событий. Из этого следует, что опцион put по характеру действия можно сравнить с обычным страхованием рисков.

- Опцион типа call. Для этого вида характерно наличие определенного вклада, выступающего гарантией, который покроет разницу в цене, спровоцированную снижением стоимости товара.

- Хеджирование фьючерсными контрактами.

Суть страхования валютных рисков фьючерсами заключается в наличии предусмотренных контрактом обязательствах покупателя через определенное время купить или продать конкретно обозначенное количество товара или других активов по фиксированной цене.

Например, компании по производству бытовой техники требуются двигателя, но не сейчас, а через полгода.

Для реализации этой цели она заключает контракт с продавцом деталей, в котором указывается конкретная стоимость товара.

При этом никакие колебания курса не могут повлиять на ее размер. Через 6 месяцев компания-поставщик обязана передать двигателя по фиксированной цене.

Условия применения валютного хеджа

Среди особенно важных условий валютного страхования можно выделить:

- Торговый период (таймфрейм) должен быть не меньше 15 минут. Для меньшего периода характерны частые изменения цены, что усложняет проведение дальнейших операций.

- Необходимо следить за разницей между ценой покупки и продажи (спрэдом) в один и тот же момент, которая переходит к брокеру в случае заключения сделки.

- Наличие точной информации о направлении тренда, чтобы сделать правильный выбор ордера для закрытия и открытия.

- Ввиду переменчивой ценовой политики, открывать второй ордер рекомендуется не сразу, а через определенный период времени.

- Обязательное условие открытия позиции — внесение залога в качестве гарантии.

Стоимость хеджирования валютных рисков

Само по себе хеджирование является неприбыльным инструментом, поэтому не стоит ожидать дополнительного дохода от его использования. Хотя, как уже говорилось ранее, это не исключено.

А вот для непосредственного осуществления процесса минимизации рисков потребуются незначительные вложения. А именно:

- Гарантийный залог, без наличия которого невозможно открывать позиции. Данный депозит гарантирует надлежащее выполнение условий сделки ее сторонами.

- Оплата услуг брокера (комиссии) и разницы при покупке и продаже.

Подводя итог, можно сказать, что в нынешней ситуации мирового кризиса и постоянных колебаний валютного курса, хеджирование является неотъемлемым условием успешного проведения коммерческих операций и своеобразной защитой активов от финансовых потерь.

Для реализации процесса страхования необходимо ознакомиться с:

- условиями минимизации рисков;

- способами, методами и эффективными инструментами валютных хедж;

- стратегиями хеджирования ;

- стоимостью страхования.

Следует отметить, что наличие опыта в данной сфере также влияет на достижение более эффективного результата в снижение валютных рисков.

[ratings]Хеджирование валютных рисков

Понятие хеджирования

При ведении бизнеса, независимо от вида деятельности, возможны риски. Риски могут привести к снижению чистой прибыли во много раз. Для фирм, которые занимаются предпринимательской деятельностью в области финансов, наибольшую опасность представляют валютные риски. Возникает это при изменении стоимости национальной валюты по отношению к иностранной валюте.

Определение 1

Хеджирование валютного риска – это защита валютных операций, которые основаны на фиксировании текущей стоимости валюты.

Хеджирование, является гарантией для компаний при изменении курса валют. Происходит сокращение валютных рисков, что приводит к дальнейшему планированию последующей деятельности.

Основные методы хеджирования валютного риска

Определение 2

Хеджирование – это операции, которые направлены на снижение возможных рисков и получение конечного результата хозяйственной деятельности фирмы — прибыли.

Основные методы хеджирования:

- Форвардные сделки (срочные) – применяются при совершении покупки или продажи валюты. Данный вид сделки позволяет зафиксировать курс валют. Минусом в форвардных операциях является невозможность использовать изменения, которые произошли после подписания сделки (снижение курса иностранной валюты).

- Валютный обмен (своп) – операции, которые происходят при покупке валюты за наличные средства. В данном случае, валютная позиция закрывается, что приводит к сокращению валютного риска.

- Валютный опцион – сделка, которая осуществляется между покупателем опциона и продавцом валюты. Данный метод позволяет, покупателю опциона купить или продать по установленному курсу валюту в четко оговоренные и прописанные сроки. Одна из сторон опционной сделки, имеет право выбрать для себя более приемлемые условия по выполнению предусмотренных обязательств. При этом вторая сторона опционной сделки получает вознаграждение. Покупатель сохраняет за собой право отказаться от покупки валюты, при условии, что за это продавцу выплатит премию в виде отступных. К такому виду сделкам покупатель может прибегнуть, когда он сомневается в увеличении курса валюты.

Готовые работы на аналогичную тему

Валютные риски – это опасность, которая подстерегает всех участников, которые подписали внешнеэкономический контракт и которые зависят от курса иностранной валюты.

Наиболее благоприятным периодом для сокращения валютных рисков является временной интервал. За это время происходит либо увеличение стоимости валюты, либо ее снижение. Данную возможность необходимо использовать, даже если возможны потери в краткосрочные периоды за счет стабилизации курса рубля. Для краткосрочной валютной позиции наиболее неблагоприятным периодом считаются моменты, когда рубль достиг среднегодового уровня по отношению к иностранной валюте.

В последнее время все чаще используется метод защиты от валютных рисков – валютные оговорки. Валютные оговорки – предусматривают рассмотрение условий контракта, в котором прописано, что в момент совершения платежа стоимость контракта пересчитывается в соотношении к валюте покупателя.

Фьючерсное хеджирование позволяет банку в большем количестве использовать привлеченные средства, которые направляются на стабилизацию финансовых рынков.

Валютный своп представляет собой комбинацию двух сделок: наличный спот и быстрой форвардной. По сути, это совмещение двух противоположных конверсионных сделок с валютой на одинаковую сумму. Данный вид хеджирования более приемлем для банков, так как не закрывает валютные позиции.

Замечание 1

На сегодняшний день все субъекты, которые занимаются внешнеэкономической деятельностью, если они хотят преумножить свои доходы и при этом сократить риски, должны владеть информацией, как влияет обменный курс на финансовую деятельность фирмы. Для этого необходимо постоянно заниматься вопросами изучения законов об управлении международными финансами.

Что такое хеджирование валюты? (с изображением)

Хеджирование валют — это подход, предназначенный для управления степенью риска, который может присутствовать при участии в какой-либо стратегии иностранных инвестиций. По сути, структура процесса хеджирования валюты будет пытаться компенсировать любые сдвиги в относительной стоимости типа валюты, используемой в инвестиционной схеме. Надежда состоит в том, что, сводя к минимуму подверженность инвестора неблагоприятным изменениям на денежном рынке, будет достигнут разумный возврат инвестиций, даже если соответствующая валюта упадет.

Различные виды валюты.

Различные виды валюты.Как правило, любая стратегия хеджирования помогает защитить инвестора от событий, которые могут угрожать потере денег в результате сделки.Когда дело доходит до хеджирования валюты, идея состоит в том, чтобы конвертировать или обменивать валюту при благоприятном обменном курсе, а затем делать инвестиции с валютой, которая является родной для страны происхождения, где базируются инвестиции. Например, вместо того, чтобы платить за акции, связанные с компанией, базирующейся в Соединенном Королевстве, долларами США, инвестор сначала конвертирует доллары в британские фунты, а затем использует фунты для фактической покупки акций.

В целях дальнейшей защиты от возможных изменений обменного курса инвестор обычно также соглашается продавать акции по истечении определенного периода времени.Акции будут продаваться по курсу, который может быть немного ниже обменного курса между фунтом и долларом, действовавшего до покупки акций. Это создает ситуацию, когда инвестор может получить существенную прибыль, если доллар фактически укрепится по отношению к фунту за это время. В то же время, если доллар ослабнет по отношению к фунту в течение этого периода, убыток компенсируется контрактом на продажу акций, что сводит к минимуму общие потери, которые должны быть поглощены инвестором.Таким образом, валютное хеджирование выступает в качестве уровня защиты для инвестора.

Использование стратегий валютного хеджирования — отличный способ минимизировать размер убытков при работе с международными инвестиционными возможностями. В то же время, этот подход никоим образом не ограничивает способность получать существенную прибыль от предприятия.Используя этот подход, можно использовать инвестиционные возможности, которые в противном случае считались бы слишком нестабильными для инвестора.

,Хеджирование валютного риска в эссе Aifs

РезюмеAIFS — американская компания, которая предлагает поездки за границу и обмен учебными услугами для студентов колледжей и старших классов. Хотя выручка AIFS выражена в американских долларах (USD), большая часть их расходов выражена в иностранной валюте в евро (EUR) и британских фунтах (GBP). Следовательно, валютное хеджирование имеет решающее значение для компании, поскольку оно обеспечивает защиту от различных видов рисков, возникающих в результате ее деятельности.Чтобы снизить риск, компания использует два производных инструмента хеджирования: форвардные контракты и опционы пут для продажи долларов. Целью данного документа является определение подходящей политики хеджирования, которая отвечает на два основных вопроса: сколько хеджировать и в каких пропорциях форвард и опционы. Во-первых, представлено описание подверженности компании, в частности трех основных факторов риска: итогового риска, массового риска и риска конкурентного ценообразования. Затем мы устанавливаем сценарий «нулевого воздействия»: объем продаж 25 000, стоимость 1000 евро для каждого клиента и обменный курс 1,22 доллара США за евро.Мы рассматриваем три различных сценария обменного курса (слабый, стабильный и сильный доллар) и сравниваем затраты для различных альтернатив хеджирования. Кроме того, мы вводим второй фактор риска, другой объем продаж, и приходим к выводу, что альтернатива, которая требует минимальных затрат для компании, заключается в хеджировании 75% затрат с использованием опций в пропорции 75% и 25% прямых контактов.

1. Валютное воздействие на AIFS

Валютный риск в AIFS определяется характером их операций.Доходы AIFS в основном выражены в американских долларах, а расходы компании — в других валютах, таких как евро и британские фунты стерлингов. Аналитики компании, Archer-Lock и Tabaczynski, прогнозировали объем продаж на следующий год в размере 25 000. Расходы на каждого участника были рассчитаны в размере 1000 евро, таким образом, общая стоимость достигнет 25 миллионов евро. При стабильном курсе доллара по отношению к евро в размере 1,22 доллара США за евро общая стоимость составит 30 500 000 долларов США. Поскольку прибыль зависит от общей стоимости, которая может изменяться при колебаниях курса доллара, компания сталкивается с рисками.Таким образом, проблема компании связана с несоответствием валют. Основным решением для преодоления этой проблемы считается хеджирование с использованием форвардных контрактов и опционов «пут» на продажу доллара и покупку евро. Поскольку одна из их политик — фиксировать цены в течение всего года в долларах, в то время как их стоимость указывается в евро или других валютах, фирма сталкивается с тремя основными факторами риска: базовый риск, риск объема и риск конкурентного ценообразования.

а) Рентабельный риск

Этот фактор риска проистекает из вероятности колебаний будущего валютного курса.Если, например, евро укрепится по отношению к доллару, то расходы компании возрастут. Учитывая, что цены указаны в долларах, компания столкнется с убытком.

б) Объемный риск

Поскольку прогнозируемые продажи могут отличаться от фактических продаж, компания может регистрировать убытки или прибыль. Основным фактором, который может повлиять на прогнозируемые продажи, являются неожиданные мировые события. Этот фактор, в частности, влияет на отдел путешествий в средней школе, поскольку его клиенты немедленно реагируют на новости о войне или терроризме.При таких новостях продажи могут упасть до 60%. Террористические акты 1986 года, война в гольф в 1991 году, атаки 11 сентября 2001 года и война в Ираке в 2003 году являются примерами событий, которые могут привести к падению продаж.

в) Риск конкурентных цен

Этот фактор риска тесно связан с политикой компании по фиксированию цен в течение всего года. Это означает, что неблагоприятные колебания обменного курса не могут быть переведены в рост цен. С другой стороны, эта политика обеспечивает конкурентное преимущество на рынке, более 70% продаж компании приходится на постоянных постоянных клиентов.

2. Последствия не хеджирования

Чтобы прийти к выводу о необходимости хеджирования или нет, необходимо …

Пожалуйста, присоединитесь к StudyMode, чтобы прочитать полный документ

,Хеджирование в иностранной валюте — AccountingTools

Хеджирование в иностранной валюте включает покупку инструментов хеджирования для компенсации риска, связанного с конкретными позициями в иностранной валюте. Хеджирование достигается путем покупки зачетной валюты. Например, если компания обязана поставить 1 миллион евро в течение шести месяцев, она может хеджировать этот риск, заключив договор на покупку 1 миллиона евро в тот же день, чтобы она могла покупать и продавать в той же валюте на та же дата.Вот несколько способов участвовать в хеджировании в иностранной валюте:

- Кредит в иностранной валюте . Когда компания рискует зарегистрировать убыток от перевода активов и обязательств в свою национальную валюту, она может хеджировать риск, получая заем, выраженный в функциональной валюте, в которой отражены активы и обязательства. Результатом такого хеджирования является нейтрализация любых убытков при переводе чистых активов дочерней компании с доходом от перевода займа или наоборот.

- Форвардный контракт . Форвардный контракт — это соглашение, в соответствии с которым предприятие соглашается купить определенную сумму иностранной валюты на определенную будущую дату и по заранее установленному обменному курсу. Заключая форвардный контракт, компания может гарантировать, что определенные будущие обязательства могут быть урегулированы по определенному обменному курсу.

- Фьючерсный контракт . Фьючерсный контракт по своей сути аналогичен форвардному контракту в том смысле, что предприятие может заключить договор на покупку или продажу валюты по определенной цене в будущем.Разница заключается в том, что фьючерсные контракты торгуются на бирже, поэтому эти контракты предназначены для стандартных сумм и сроков.

- Вариант валюты . Опцион дает своему владельцу право, но не обязанность, покупать или продавать актив по определенной цене (известной как цена исполнения) либо до, либо до определенной даты.

- Вариант цилиндра . Два варианта могут быть объединены, чтобы создать вариант цилиндра. Один вариант оценивается выше текущей спотовой цены целевой валюты, а другой — ниже спотовой цены.Прибыль от реализации одного опциона используется для частичного возмещения стоимости другого опциона, тем самым снижая общую стоимость хеджирования.

Необходимо решить, какая доля риска подвержена риску хеджирования, например, 100% от зарегистрированного риска или 50% от прогнозируемого риска. Этот постепенно снижающийся эталонный коэффициент хеджирования для прогнозируемых периодов оправдан, если предположить, что уровень точности прогноза со временем снижается, поэтому, по крайней мере, хеджирование в отношении минимального уровня риска, который может произойти.Высоконадежный валютный прогноз с небольшой ожидаемой волатильностью должен сочетаться с более высоким базовым коэффициентом хеджирования, в то время как сомнительный прогноз может оправдать гораздо более низкий коэффициент.

Связанные курсы

Учет деривативов и хеджирования

Управление денежными средствами корпорации

Учет иностранной валюты

Хеджирование валют и управление валютным риском

Компании, которые являются активными игроками в международной торговле, неизбежно сталкиваются с вопросом о том, должны ли они заключать сделки с иностранными контрагентами в их национальной валюте или же лучше делать это в местной валюте своих контрагентов.

На первый взгляд может показаться более привлекательным вести торговлю в национальной валюте вашей компании, однако это, как правило, дорогой миф.Многие компании считают, что они могут устранить валютный (валютный) риск, проводя международные операции в своей национальной валюте. К сожалению, правда в том, что риск волатильности валют между двумя валютами всегда присутствует. Проводя операции в своей национальной валюте, компании в конечном итоге передают валютный риск своим поставщикам, многие из которых взимают дополнительную премию за принятие риска или могут не справиться с риском надлежащим образом.

Если мы сконцентрируемся на цепочке поставок для импортеров, можно получить много преимуществ, если ваши торговые партнеры будут оценивать товары или услуги в местной валюте.Для экспортера может быть легче понять размер прибыли, если четко увидеть прямые доходы в сравнении с фактической стоимостью товаров, когда они оцениваются в одной и той же валюте. Кроме того, поставщик может сосредоточиться на своем основном бизнесе, и ему не нужно беспокоиться о волатильности валютных курсов, управлении рисками, обменных курсах и т. Д.

Для импортера, который управляет деловыми отношениями, покупка международных товаров по цене в их национальной валюте может стоить намного больше, чем необходимо, из-за наценок, применяемых продавцом.Например, поставщики в Китае часто включают колебания курса CNY / USD в цены своих продуктов, увеличивая цену товаров, поскольку обменный курс становится менее благоприятным, иногда на 5–10% выше рыночного. Закупка товаров в местной валюте позволяет компаниям договариваться о конкурентоспособных местных ценах и избегать переплаты за импортируемые товары, в то время как импортер управляет любым риском валютного риска и определяет конкурентоспособный валютный курс, который будет использоваться при расчете счета.

Другая важная причина для оплаты в местной валюте — контроль.Если импортер платит своему зарубежному поставщику в долларах США, у банка поставщика нет стимула предоставлять плательщику льготную ставку при конвертации валюты, поскольку он не имеет отношения с плательщиком. Однако, если плательщик конвертирует доллары США в своем собственном банке до осуществления платежа, он, вероятно, получит лучшую клиентскую ставку. Кроме того, если банк получателя не имеет возможности конвертации иностранной валюты, он будет полагаться на банк-корреспондент, который предоставит эту услугу от своего имени, что приведет к дальнейшему увеличению комиссионных сборов.

,