Выход на ipo: Выход компании на IPO

Как компании выйти на IPO и зачем это нужно — Финансы на vc.ru

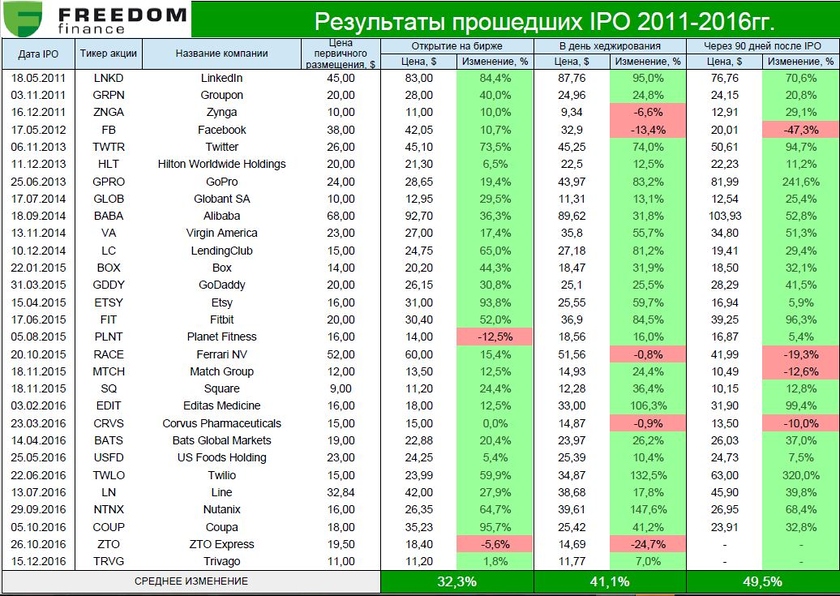

Под конец 2020-го года со всех бизнесовых СМИ только и было слышно «Компания Х провела успешное IPO. С момента размещения, акции выросли на n %». Но не у всех так радужно, были и провалы. А еще много рекламы появилось в стиле «Обучаем заработку на IPO — от 400% годовых». Тема на слуху, и мы решили разобраться, что же такое это IPO, зачем его проводить и что это даст.

{«id»:200380,»url»:»https:\/\/vc.ru\/finance\/200380-kak-kompanii-vyyti-na-ipo-i-zachem-eto-nuzhno»,»title»:»\u041a\u0430\u043a \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u0438 \u0432\u044b\u0439\u0442\u0438 \u043d\u0430 IPO \u0438 \u0437\u0430\u0447\u0435\u043c \u044d\u0442\u043e \u043d\u0443\u0436\u043d\u043e»,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/200380-kak-kompanii-vyyti-na-ipo-i-zachem-eto-nuzhno»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/200380-kak-kompanii-vyyti-na-ipo-i-zachem-eto-nuzhno&title=\u041a\u0430\u043a \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u0438 \u0432\u044b\u0439\u0442\u0438 \u043d\u0430 IPO \u0438 \u0437\u0430\u0447\u0435\u043c \u044d\u0442\u043e \u043d\u0443\u0436\u043d\u043e»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/200380-kak-kompanii-vyyti-na-ipo-i-zachem-eto-nuzhno&text=\u041a\u0430\u043a \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u0438 \u0432\u044b\u0439\u0442\u0438 \u043d\u0430 IPO \u0438 \u0437\u0430\u0447\u0435\u043c \u044d\u0442\u043e \u043d\u0443\u0436\u043d\u043e»,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.

1553 просмотров

Время прочтения материала: 7 минут.

Первичное публичное предложение — Initial Public Offering или IPO, это когда компания привлекает дополнительные средства для развития бизнеса путем размещения своих акций на бирже. После появления на фондовом рынке, организация из частной становится публичной, и каждый, кто имеет доступ к торговой площадке, может купить ее акции.

Для чего нужен выход на IPO

1. Деньги. Это один из способов привлечь многомиллионные инвестиции. После получения, эти деньги можно использовать для развития бизнеса или реинвестировать в инфраструктуру. Например, вы можете расширить компанию, а можете и купить кого-то, как это сделали Mail.ru Group — часть вырученных денег компания направила на увеличение своей доли в социальной сети «вКонтакте».

2. Репутация. На известных биржах не котируются акции предприятий с плохими финансовыми показателями. Ведь за их деятельностью следят органы-регуляторы, которые «присуждают» фирмам высокий рейтинг.

3. Маркетинг. Шум в СМИ о предстоящем IPO — это равноценно рекламной компании, главное, не переусердствовать.

4. Конкуренция. Дает огромное преимущество на рынке, в том числе и международном.

5. Акции компании. Плюс наличия публично торгуемых акций компании — возможность предлагать бумаги топ-менеджерам, таким образом переманивая лучших специалистов к себе. Помимо этого, акции могут быть использованы в ходе сделок по поглощению и слиянию, а также как залог при взятии кредита в банке.

Сколько это стоит и кто этим займется?

Для проведения процедуры IPO нужно запастись терпением (процесс занимает до 1 года) и потратить минимум 1,5 млн$, а еще быть готовым оплатить услуги андеррайтера — организатора выхода на биржу — до 12% от стоимости самого размещения (чем больше сумма размещения, тем меньше %). Поэтому IPO подходит компаниям с высокой капитализацией и стабильным доходом. Маленьких игроков такая процедура разорит или не принесет нужных инвестиций. IPO, в свою очередь, требует от компании четкую долгосрочную стратегию, понятную и привлекательную для инвесторов. Это нужно для того, чтобы в компанию поверили и дали под эту стратегию деньги.

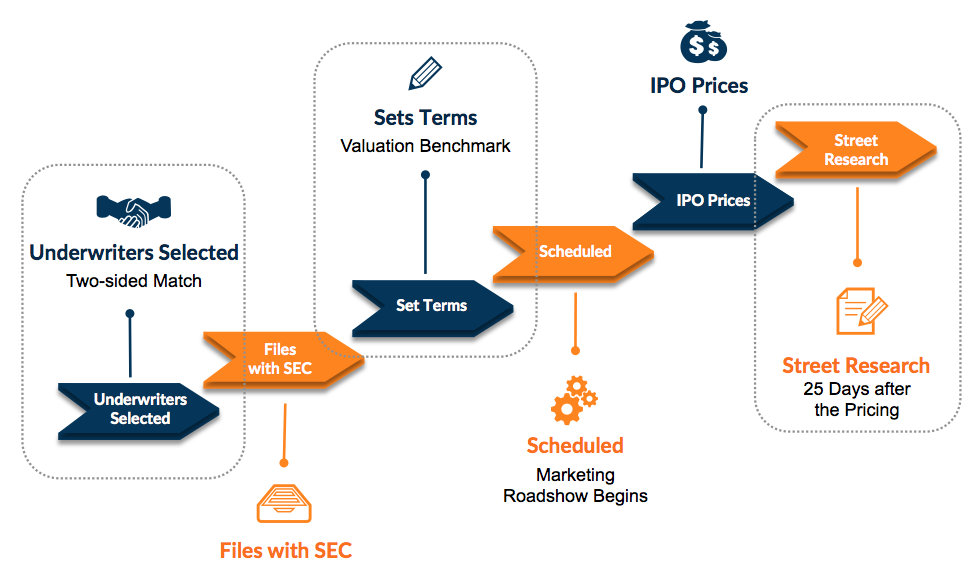

Андеррайтерами выступают опытные инвестбанки, они готовят бумаги, коммуницируют с регулирующими органами, и организовывают рекламную кампанию для поиска инвесторов. После того, как банк нанят, между их представителями и руководством компании проходят переговоры, в ходе которых определяется цена акций, предлагаемых для покупки, их тип, и общая сумма средств, которые планируется привлечь. Компания должна подать все документы: финансовую отчетность, биографии руководства, перечислить существующие юридические проблемы, назвать цель привлечения средств и раскрыть список текущих акционеров. Если фирма перспективная, инвестиционные банки могут даже конкурировать между собой за предоставление услуг организации IPO. Аналогично и биржи. Их выгода в том, что инвестбанки вкладывают свои средства в организацию IPO и «покупают» акции компании, до того, как они окончательно попадут в листинг биржи, они зарабатывают на разнице цены акций.

Еще андеррайтеры часто проводят рекламную кампанию (Road Show), в ходе которой представляют собранную ранее информацию о финансовых показателях компании перспективным инвесторам. Обычно Road Show устраивается для крупных игроков. Часто им предлагают купить акции до начала официальных торгов.

Какие есть проблемы?

Сам факт проведения IPO для компании обычно позитивен, ведь это означает, что она достаточно выросла, чтобы претендовать на привлечение капитала подобным способом — к нему прибегают только тогда, когда нужно действительно много денег на масштабное расширение. Но есть риски, и главный — это риск обвала цены после IPO. А причин у данной ситуации может быть много: от неблагоприятной тенденции на рынке до манипуляций, осуществляемых большими игроками. Падение цены акций также очень сильно бьет по репутации компании, настолько сильно, что после такого можно и не очухаться.

Из минусов можно выделить: серьезные финансовые расходы, ведь не у всех есть лишний миллион баксов для выпуска ценных бумаг. Также после выхода на биржу усиливается внимание к компании со стороны регулирующих органов — существует большое количество требований как государства, так и самих биржевых площадок, которые нужно исполнять.А у наших как с этим дела?

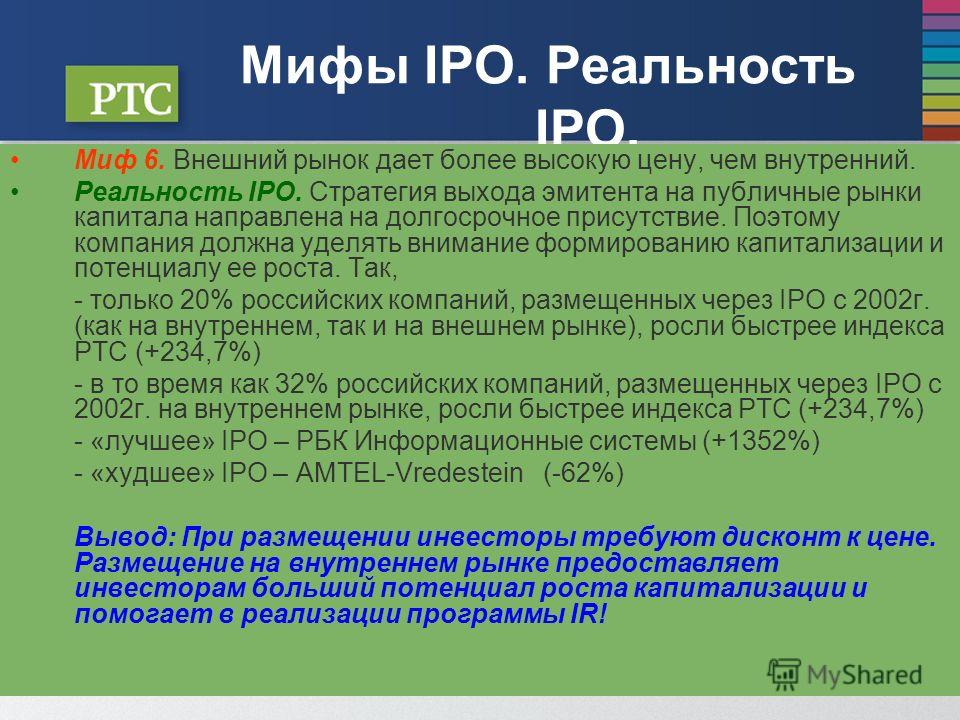

Для начала стоит отметить, что российские и украинские компании чаще выходят на зарубежных биржах, потому что большие капиталы на Западе. На наших площадках не много инвесторского энтузиазма: рынок на порядок меньше, а бОльшая часть активов бизнесменов размещена в офшорах или западных фондах и банках. Но если и выходить на зарубежную биржу, не факт, что со временем это окупится и привлечет много денег. Например, статистика показала, что многие украинские компании, разместившие свои акции на мировых рынках, за несколько лет потеряли в цене, и лишь малая часть подорожала. У компаний из России ситуация получше. Но все же, т.к. экономики обеих стран не стабильны, это прямо влияет на ситуацию российских и украинских компаний на биржах.

На наших площадках не много инвесторского энтузиазма: рынок на порядок меньше, а бОльшая часть активов бизнесменов размещена в офшорах или западных фондах и банках. Но если и выходить на зарубежную биржу, не факт, что со временем это окупится и привлечет много денег. Например, статистика показала, что многие украинские компании, разместившие свои акции на мировых рынках, за несколько лет потеряли в цене, и лишь малая часть подорожала. У компаний из России ситуация получше. Но все же, т.к. экономики обеих стран не стабильны, это прямо влияет на ситуацию российских и украинских компаний на биржах.

Выход на IPO — это большой, трудоемкий, и достаточно рискованный процесс, для больших компаний с большими перспективами и целями. Это возможность привлечь очень много средств и дать новый толчок развитию предприятия — именно этот фактор должен мотивировать расти и расширяться компании из среднего и малого бизнеса, ведь даже космос не предел.

Что такое IPO (Реальные Примеры) и Как это работает

Успех, который ждет компанию при изменении статуса с частного на публичный, уже не нуждается в доказательствах – представлять акции компании на самых крупных биржах в мире не только престижно, но и выгодно.

Однако провести IPO не так просто – процесс это длительный и трудоемкий.

Что такое IPO

– определение и суть процессаInitial Public Offering (IPO) – предложение организацией принадлежащих ей акций общественности. Таким образом, акционером общества может стать каждый желающий. Выход компании на IPO приводит к тому, что предъявляемые требования к ней со стороны регулирующих инстанций принципиально изменяются. Процедура IPO начинается с первичного размещения акций. Данная процедура длится от нескольких месяцев до года.

Процедура IPO начинается с первичного размещения акций. Данная процедура длится от нескольких месяцев до года.

Главная цель проведения IPO это

– привлечение сторонних средств, которые можно эффективно использовать в качестве инвестиций либо для развития бизнеса. Акции, в свою очередь, покроют часть расходов при заключении сделок. Кроме того, выход на IPO дает возможность получить в штат компании высококвалифицированных специалистов. И, наконец, компания получает возможность попасть в список крупнейших мировых бирж, что существенно повышает её престиж.

Грубо говоря, ай-пи-о позволяет продавать акции компании на фондовой бирже, где купить их может любой желающий. В самом начале проходит так называемый первичный рынок, когда акции компании продаются непосредственно напрямую, то есть продавцом выступает сама компания. В момент IPO акции расходятся как горячие пирожки, а когда они заканчиваются, продавцами акций уже будут выступать сами инвесторы, это называется вторичный рынок.На первом этапе компания получает прибыль от продажи акций, нередко суммы исчисляются сотнями, миллионами и миллиардами долларов. Далее, компания может выкупать свои же акции со вторичного рынка, ждать пока курс бумаг поднимется и снова их продавать. IPO же – это первое публичное размещение, процедура которого требует от компании определенных действий, например, теперь компания должна публично публиковать финансовые отчеты, квартальные отчеты и другие данные, иметь отдел отношений с инвесторами и так далее.

Посмотрите занятное видео о том, что такое IPO и в чем его суть:

Примеры IPO

В 2007 году состоялось проведение “народного” IPO российского банка ВТБ. Это было одно из крупнейших событий для банковской системы в России, в тот день капитал банка увеличился на 8 млрд долларов. Изначально акции были предложены по цене 13,6 копеек но всего за год акции упали до трех копеек, и до сих пор торгуются по цене вдвое ниже изначально предложенной.

Изначально акции были предложены по цене 13,6 копеек но всего за год акции упали до трех копеек, и до сих пор торгуются по цене вдвое ниже изначально предложенной.

Что случилось с акционерами вы можете прочитать более подробно в статье про акции ВТБ.

Всем известная компания Facebook провела IPO по цене за акцию в $38. Компания заработала на этом 16 млрд долларов, но уже к августу цена на их акции упала вдвое. Правда с этого момента они начали неуклонно расти:

- VISA при проведении IPO заработала 17,9 млрд долларов

- Компания Yandex на IPO на бирже NASDAQ смогла заработать 1,3 млрд долларов

- IPO китайского банка ICBC принесло 22 млрд долларов

- GM, проведя публично размещение, получила 23 миллиарда

- ABC прибавила на свои счета 22,1 миллиарда

- AIA – 20,5 миллиарда

- При IPO Twitter получили 14,5 миллиарда

- А Google в прибавила 1,6 миллиарда

- Роснефть привлекла 10,6 миллиарда

- UC Rusal получила 2,24 миллиарда

- Российская компания ПИК при “народном” IPO получила 1,93 миллиарда

Выход IPO в России

IPO в России имеет свои особенности. Как показывает практика, наши компании не проявляют особой активности на отечественном рынке, предпочитая проводить операции за рубежом. Как бы то ни было, в последнее время IPO российских компаний стало проходить и на бирже Москвы, что можно назвать позитивной тенденцией.По словам С. Егишянца, занимающего пост главного экономиста ITinvest, причина этого ясна – основные капиталы по-прежнему находятся за границей.

Рынок IPO, к примеру, очень развит в Китае благодаря хорошему состоянию местного финансового рынка.

Рекомендованные для вас статьи:В то же время размещение IPO на российских площадках – явление достаточно редкое. Правила IPO в нашей стране довольно серьезны, в то время как рынок развит недостаточно, а существенная часть принадлежащих крупным бизнесменам активов, в свою очередь, хранится в зарубежных банках. Все это приводит к тому, что организация IPO в России не вызывает у компаний никакого энтузиазма.

Все это приводит к тому, что организация IPO в России не вызывает у компаний никакого энтузиазма.

В настоящий момент в России находится около двухсот закрытых компаний с денежным оборотом примерно 500 миллионов долларов каждая. Все они способны выйти на IPO.

Специалисты утверждают, что количество размещенных облигаций за последние несколько лет увеличилось примерно на половину. При этом около 40% выпуска акций на биржу отечественных компаний проводились на российских площадках.

В последнее время российские предприятия стали интересоваться биржами, находящимися в нашей стране. Специалисты считают, что отечественный IPO имеет положительную динамику развития и крупные ресурсы для роста. Но в долгосрочной перспективе ожидается рост и доли размещений на площадках других стран.

Что такое народное IPO

Стоит уточнить, что такое Народное IPO оно несколько отличается от классического. Ценные бумаги такого размещения рассчитываются в масштабах страны и необходимы для населения, где работает эмитент. Народное IPO работает для приватизации, которая необходима, чтобы укрепить бюджет. В России чаще такие IPO проводят государственные компании.

Один из примеров – продажа казенных активов Англии, в 80-90 годах только граждане Англии могли купить акции нескольких крупных национальных компаний – British Gas, Rolls Royce, British Steel и еще нескольких.

Публичное привлечение денежных средств – вклад в будущее любого предприятия. Для проведения успешной сделки необходимо четко определять и доводить до участников рынка цели, задачи и стратегию компании. Иногда предприятия стараются из-за всех сил, чтобы добиться быстрых результатов, зарекомендовав себя на рынке. Но только правильное управление желаниями инвесторов может позволить предприятиям реализовать долгосрочные программы.

Организация IPO

Первичное размещение – IPO начинается с найма инвестиционного банка (андеррайтера). Несмотря на то, что в теории компания может продавать акции своими силами, практического воплощения данная возможность не получила. Договор между банком и фирмой предусматривает такие ключевые аспекты сделки, как тип стоимость акций, а также сумма привлекаемых средств.

Договор между банком и фирмой предусматривает такие ключевые аспекты сделки, как тип стоимость акций, а также сумма привлекаемых средств.

После его заключения андеррайтер должен подать инвестиционный меморандум в регулирующую инстанцию. Российское IPO контролируется Банком России. Меморандум содержит сведения о руководстве и акционерах компании, решившей выйти на IPO, финансовую отчетность, информацию о текущих проблемах фирмы, цели привлечения средств. После проверки данных назначают дату IPO.

Выгода инвестиционных банков

Андеррайтеры получают прибыль на разнице между стоимостью акций до момента проведения IPO и установленной к началу торгов. Возможность заработать средства на сотрудничестве с перспективной компанией создает серьезную конкуренцию между потенциальными андеррайтерами.Обычно они проводят презентацию фирмы, решившейся на проведение IPO, для привлечения наиболее перспективных инвесторов при этом последние получают возможность стать держателями акций еще до объявления торгов (данный процесс носит название allocation).

Стоимость акций определяется выходящей на биржу организацией и инвестиционным банком незадолго до даты IPO. Цена зависит от различных факторов – начиная с ситуации на финансовом рынке до перспектив самой фирмы. В это время возникает серьезная конкуренция между биржами, борющимися за право разместить серьезные компании в своем листинге.

После IPO акции становятся доступны частным инвесторам лишь после официального начала торгов, то есть по открытию работы биржи утром. Впрочем, приобретать их в первые дни не стоит – разумнее будет дождаться стабилизации цен, хотя часто акции после IPO имеют склонность расти до 300%, но после резкого роста могут упасть до первоначальной стоимости. Именно такая непредсказуемость и добавляет риски.

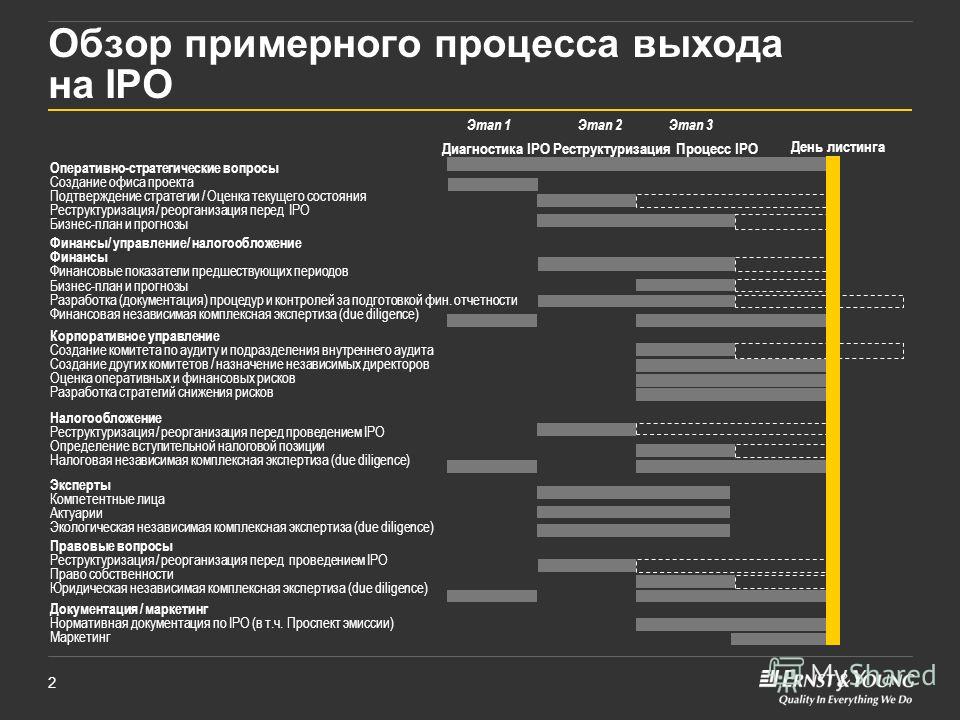

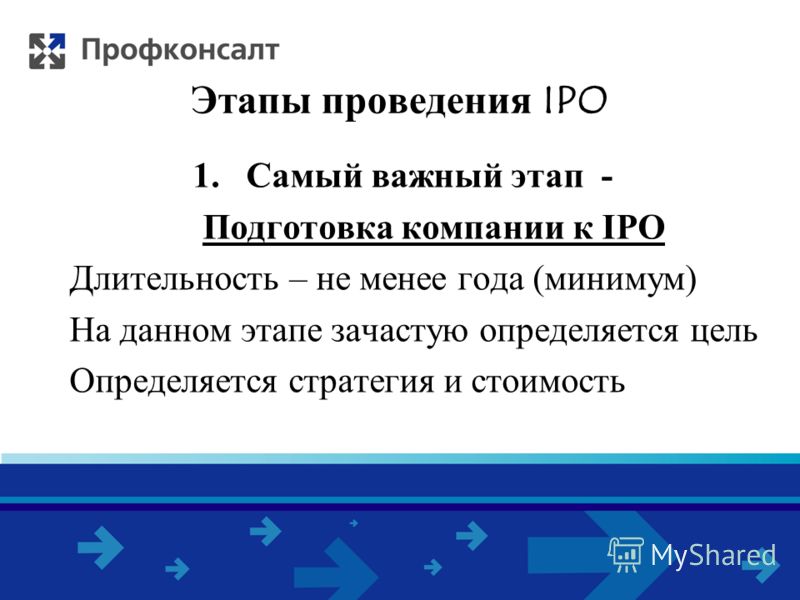

Этапы IPO

- Регулировка деятельности фирмы. Подготовку к IPO следует начинать как можно раньше. С момента решения о размещении до начала торгов должно пройти примерно четыре года.

До начала непосредственного размещения требуется наладить прозрачность юридической структуры фирмы, повысить качество управления, получить положительную репутацию заемщика, повысить известность бренда на рынке.

До начала непосредственного размещения требуется наладить прозрачность юридической структуры фирмы, повысить качество управления, получить положительную репутацию заемщика, повысить известность бренда на рынке. - Выход предприятия на рынок. За год до планируемой даты фирме необходимо решиться с андеррайтером. В этом случае проводится тендер, иногда организатором эмиссии становится банк, имеющий общие проекты с предприятием. Вместе с андеррайтером рассматриваются возможные варианты биржевых площадок, предполагаемые цены размещения, размер пакета акций. Подготовка к выходу на рынок занимает около четырех-шести месяцев, после чего осуществляется IPO.

- Ожидание подходящего момента. К основным факторам, влияющим на размещение, относятся готовность фирмы к реализации проекта и состояние рынка. К примеру, не стоит спешить, если на протяжении одной недели ожидается первичное размещение большого количества других компаний. Каждая биржа имеет неблагоприятные периоды: Рождество в Америке и Европе, период отпусков летом. Необходимо помнить, что даже в этом случае рыночные условия могут измениться под воздействием каких-либо факторов, поэтому тайна успешности IPO будет сохранена до конца его проведения.

- Период работы с инвесторами. Финансовые специалисты утверждают: IPO только начинается после первичного размещения акций. Большого внимания требуют поддержка сайта компании, публикация отчетности, работа с инвесторами. Попутно следует вести борьбу с обманщиками и быть готовыми к общему спаду рынка.

Специалисты в сфере финансов пророчат российскому IPO неплохое будущее. Почему тогда отечественные компании отдают преимущество проведению IPO на зарубежных биржах? Ответ лежит на поверхности: все капиталы – на Западе, именно поэтому там и размещают акции корпорации со всего мира.

Все более популярным становится IPO в Китайской Народной Республике – местный рынок капитала вырос, и привлечь китайские денежные средства желают многие. Инвесторы не спешат размещаться на российских площадках из-за защиты прав собственности и слишком маленькой вместимости рынка. Значительная часть свободных активов, находящихся во владении бизнесменов и политиков,размещена не на счету государственных банков, а в зарубежных офшорах и фондах. В этих условиях можно понять поведение российских компаний, ищущих места за границей. Кроме того, для многих российских предприятий с иностранным капиталом участие в IPO – приоритетное требование акционеров, стремящихся увеличить прибыли и минимизировать возможные риски.

Инвесторы не спешат размещаться на российских площадках из-за защиты прав собственности и слишком маленькой вместимости рынка. Значительная часть свободных активов, находящихся во владении бизнесменов и политиков,размещена не на счету государственных банков, а в зарубежных офшорах и фондах. В этих условиях можно понять поведение российских компаний, ищущих места за границей. Кроме того, для многих российских предприятий с иностранным капиталом участие в IPO – приоритетное требование акционеров, стремящихся увеличить прибыли и минимизировать возможные риски.

Видео: Процедура выхода на IPO

Плюсы и минусы IPO

Решение провести IPO свидетельствует о том, что компания стабильно развивается и готова к переходу на новый уровень. Став публичной, фирма может рассчитывать на приток квалифицированных сотрудников и рост деловой репутации.

Размещение акций на бирже – один из основных аппаратов финансирования и совершенствования предприятия. Привлечение новых материальных благ во время IPO позволяет предприятию получить недостающие для расширения денежные средства. Система позволяет найти самые выгодные источники капитала и уменьшает стоимость привлеченного субсидирования. IPO позволяет открыть новые возможности в мире бизнеса, помогает оптимизировать структуру капитала и получить дополнительный доступ к фондовому рынку, в том числе и зарубежному.

Впрочем, IPO имеет и минусы.

Во-первых, требования IPO для такой компании ужесточаются, а контроль за ними, в том числе и финансовый, усиливается. Минусом системы является усиленное внимание после «выхода в свет» со стороны органов регулирования. Существует огромное количество правил, выдвигаемых государством и биржевыми площадками, которых должна придерживаться любая компания.

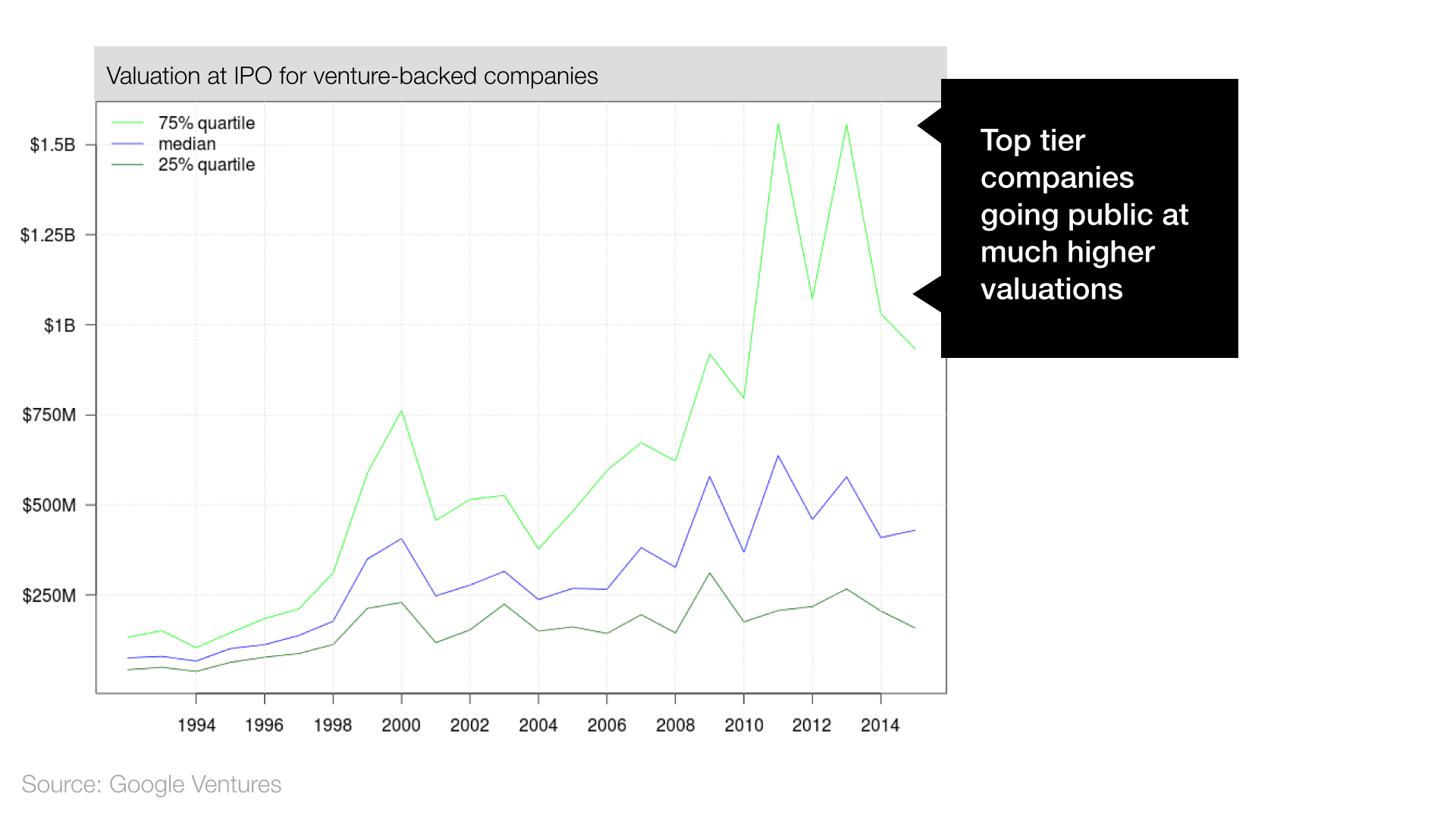

Во-вторых, рассчитывать на скорую прибыль могут разве что крупнейшие IPO – самые известные и быстрорастущие компании.

Еще один недостаток – не всегда предприятие способно продать свои акции и заработать деньги после IPO из-за снижения их курса и капитализации бизнеса. Ввиду отсутствия биржевой истории у эмитента, инвестор не может предугадать, как поведут себя акции предприятия в будущем, а поэтому участие в IPO, практически, во всех случаях рискованно.

И, наконец, стоимость IPO довольно высока.

Проведение IPO – процедура востребованная и в современных условиях необходимая. Решиться на этот шаг может не каждая компания, однако выгода в случае перехода фирмы в статус публичной компании очевидны. Очевидно, что в России IPO получит широкое распространение – нужна лишь законодательная поддержка среднего и крупного бизнеса.

что это такое, какая процедура и особенности выхода на IPO в 2021 году

Prosto, кажется иным владельцам бизнеса, отправиться на зарубежную биржу в поисках финансирования, пройдя первичное публичное размещение акций (IPO). Однако как показывает практика, минимум в половине случаев украинские эмитенты терпят неудачу в этом деянии. Что следует знать украинской компании при подготовке и проведении IPO – выяснял Prostobiz.ua.

Что такое выход на IPO?

Для того чтобы пройти процедуру IPO, стоит запастись терпением. Ведь проведение всех подготовительных этапов может занять у компании от одного года до нескольких лет. Такая длительность процесса связана с тем, что украинские компании, в большинстве своем, не соответствуют критериям листинга на мировых торговых площадках.

Выйти на первичное размещение акций на одной из мировых бирж может только та компания, которая полностью отвечает требованиям по прозрачности структуры собственности и понятности ведения бизнеса. И здесь у украинских эмитентов акций чаще всего возникают трудности. «Основные сложности – это процесс перехода в «публичный режим»: подготовка аудита, выстраивание прозрачной и понятной инвесторам юридической структуры, полная отчетность перед инвесторами, мероприятия по улучшению имиджа компании и работе с инвесторами», — рассказывает Кирилл Зуйков, старший аналитик департамента инвестиционно-банковских услуг Astrum Investment Management. Провести IPO невозможно, если собственники компании не готовы раскрывать любую информацию о себе и о своем бизнесе по требованию советников.

Провести IPO невозможно, если собственники компании не готовы раскрывать любую информацию о себе и о своем бизнесе по требованию советников.

Если вы все же решили, что справитесь со всеми сложностями и IPO – это для вас, то будьте готовы также к существенным предварительным затратам. Первичное публичное размещение – не дешевое удовольствие.

Эксперты утверждают, что для того, чтобы заработать на первичном размещении акций 100 миллионов долларов, только на подготовку нужно потратить два-три миллиона, а затраты на само размещение могут быть еще больше. Потому на IPO стоит выходить компаниям с достаточно высокой капитализацией и операционной прибылью, готовым инвестировать в развитие.

Среди отраслей экономики, наиболее благоприятных с точки зрения проведения IPO в 2011 году, эксперты уже традиционно выделяют сельское хозяйство и food-индустрию – их перспективы связывают с возможным продовольственным кризисом в мире. «Мы ожидаем, что в 2011 году могут осуществить IPO новые сельскохозяйственные компании, производители продуктов питания и компании из сектора машиностроения», – рассказывает Владимир Клименко, директор инвестиционно-банковского департамента инвестиционной группы «Сократ».

Также среди наиболее перспективных в плане проведения IPO в ближайшие годы отраслей называют фармацевтику, производство товаров повседневного спроса, машиностроение, телекоммуникации, производство удобрений, банковскую сферу.

Этапы выхода на первичное публичное размещение акцийЭтап 1: Готовим компанию к публичному статусуУже на этом этапе желательно предварительно определиться, на какой бирже будет происходить первичное публичное размещение акций вашей компании. Ведь требования различных торговых площадок к объему и срокам предоставления финансовой отчетности, аудиту, корпоративному управлению компании-эмитента могут отличаться. Кроме того, различными будут и затраты на размещение.

Но в любом случае, какую бы торговую площадку вы не выбрали – подготовка к публичному размещению включает определенный неизменный порядок действий. «Проблемы, с которыми сталкивается компания, выходящая на IPO, это оценка интереса в целом к возможности инвестирования в компанию, а также оценка самой компании. Эти проблемы в свою очередь связаны с восприятием Украины как страны с высокими рисками, с качеством менеджмента конкретной компании, а также с доверием инвесторов к открытости компании и качеству ее корпоративного управления», – объясняет Владимир Клименко. На решение этих проблем и стоит направить основные усилия на начальном этапе.

Прежде всего, юридическая структура акционерного общества должна быть понятной потенциальным инвесторам. Возможно, придется изменить организационную структуру, чтобы упорядочить и упростить связи между подразделениями. Изменения могут коснуться и руководства компании – иногда акционерные общества специально вводят в его состав менеджеров, уже проводивших успешные IPO.

Следующим шагом может стать составление консолидированной финансовой отчетности, которая убедит инвестора в платежеспособности, прибыльности и устойчивости компании, а также проведение аудита по международным стандартам.

Важный аспект, на который обращают внимание инвесторы – качество корпоративного управления компании. Здесь речь идет о нормах деловой этики в отношениях с акционерами, а значит – и непосредственно о защите интересов инвесторов. В Украине нет законодательно закрепленных требований к корпоративному управлению компаний, однако при подготовке к публичному размещению акций можно ориентироваться на правила корпоративного управления, действующие на основных мировых фондовых площадках.

Также в процессе подготовки к публичному размещению акций компании стоит поработать над своим имиджем: повысить известность бренда компании, улучшить кредитную историю, заработать репутацию благонадежного заемщика.

Этап 2: Выбираем партнеров и готовимся к размещениюНа втором этапе компании следует окончательно определиться с биржей, на которой будет происходить размещение, и составить запрос на проведение IPO в комиссию по ценным бумагам.

Украинские эмитенты акций чаще всего выбирают для публичного размещения одну из двух площадок: Варшавскую или Лондонскую биржу. Выбор зависит от масштабов самой компании и планов по привлечению капитала: на Лондонской бирже возможности гораздо шире, однако и затраты на размещение и требования к эмитентам тут существенно выше. Объемы сделок на Варшавской бирже в несколько раз меньше, но и требования к компаниям более либеральные, а потому эта площадка доступна для большего количества украинских эмитентов.

На этом этапе компания уже не может действовать сама и должна определиться со своими партнерами по проведению IPO.

Важнейший из них – андеррайтер, то есть инвестиционный банк, который и будет выводить компанию на биржевой публичный рынок. Вместе с андеррайтером обсуждаются детали IPO: диапазон возможной цены размещения, размер выставляемого на торги пакета акций, желаемая структура инвесторов.

Также вместе с андеррайтером составляется предварительный проспект эмиссии и начинается процедура Due Diligence – всестороннее исследование деятельности компании, ее финансового состояния и положения на рынке.

«Важным звеном в процессе IPO является финансовый советник и брокер. Первый организовывает и координирует все этапы работы и участников процесса, проводит оценку. Задача брокера – собственно размещение акций среди инвесторов. Правильный подбор всех действующих лиц – также непростая задача для компании», – поясняет Кирилл Зуйков.

В команду по подготовке IPO могут входить также юристы, аудиторы, специалисты по отчетам и другие эксперты.

К слову, основные издержки компаний при проведении IPO приходятся именно на комиссионные выплаты партнерам и советникам.

Так, издержки компании «Укрпродукт», проводившей в 2005 году IPO на Лондонской Бирже, составили 12% от стоимости размещения, или примерно 700 тысяч фунтов стерлингов. Половина этих расходов пришлась на комиссионные платежи брокеру и «номинальным советникам», которые проверяют заявителей на соответствие стандартам Лондонской Биржи. Оставшаяся часть – расходы на консультантов и аудиторов.

Оставшаяся часть – расходы на консультантов и аудиторов.

Отметим, что для компании недостаток опыта в сферах финансового аудита и управленческой отчетности может значительно увеличить расходы на услуги советников.

Важно помнить, что сами по себе консультанты не делают компанию лучше или привлекательнее для инвесторов. Скорее наоборот – они стараются выискать все недостатки компании, чтобы максимально объективно оценить возможные риски.

Этап 3: Размещаем акции на биржеЗачастую эксперты советуют не торопиться, а тщательно подготовиться к IPO заранее, а затем ждать удачного момента для размещения акций на бирже. Традиционно неудачными моментами для первичного размещения считаются периоды рождественских праздников и август – период летних отпусков. Также нужно учитывать рыночную конъюнктуру – не стоит проводить первичное размещение в тот момент, когда это делают еще несколько компаний аналогичного направления.

За один-два месяца до запланированного размещения проводится ознакомительное роад-шоу(роуд-шоу) – серия встреч с потенциальными инвесторами, на которых последние могут задать руководству компании-эмитента все интересующие их вопросы. По сути роад-шоу – это рекламная кампания, цель которой – привлечение интереса потенциальных инвесторов к предлагаемым акциям.

При размещении акций на бирже эмитенту понадобится еще один партнер – маркет-мейкер(компания, осуществляющая операции с ценными бумагами). На его счет акционерное общество переводит предназначенные для размещения акции, и непосредственно после этого начинаются торги.

После размещения акций на биржеМожет показаться, что размещение акций на бирже – это и есть завершение IPO. Однако это не так: с этого момента IPO только начинается. Ведь успех и достижение компанией поставленных целей в большей мере зависит от того, какие действия будут предприняты после размещения.

В первую очередь за размещением должен следовать анализ проведенных сделок. По какой цене продавались акции? Соответствует ли она запланированному уровню, и если нет – что способствовало снижению цены? Каким был спрос на акции со стороны инвесторов? Ответы на эти вопросы помогут эмитенту оценить успешность первичного размещения. А анализ структуры инвесторов позволит сделать прогноз о цене и ликвидности акций на вторичном рынке.

По какой цене продавались акции? Соответствует ли она запланированному уровню, и если нет – что способствовало снижению цены? Каким был спрос на акции со стороны инвесторов? Ответы на эти вопросы помогут эмитенту оценить успешность первичного размещения. А анализ структуры инвесторов позволит сделать прогноз о цене и ликвидности акций на вторичном рынке.

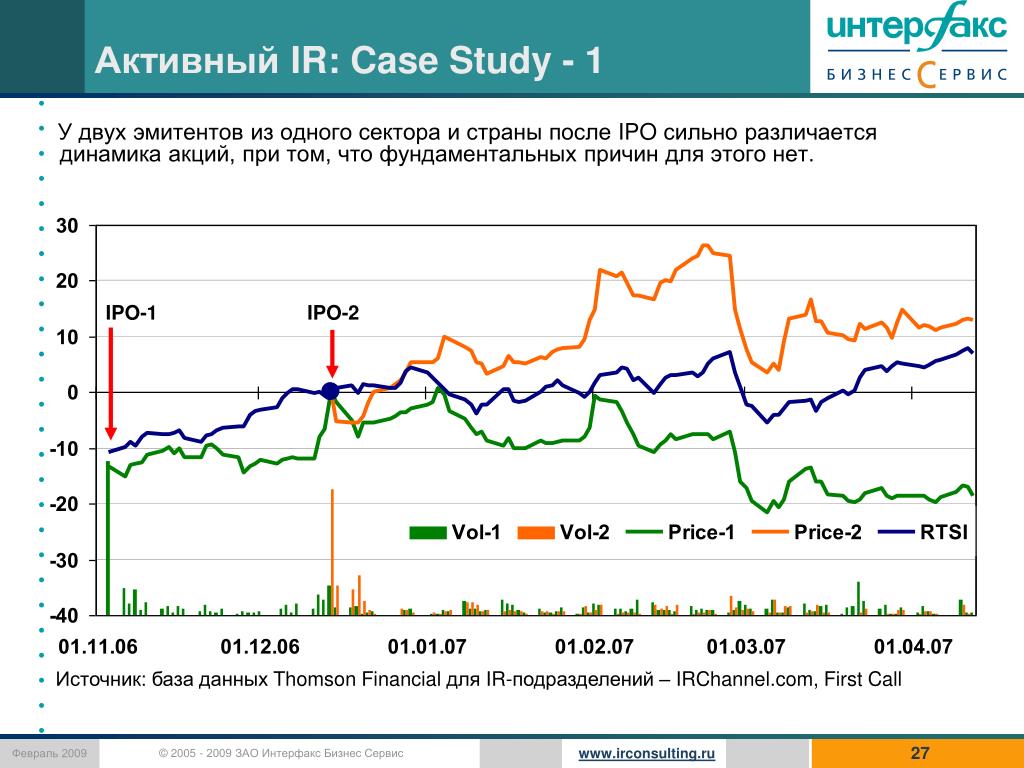

Кроме анализа, компании предстоит приложить немалые усилия для поддержания интереса к своим акциям. Так, из 12-ти украинских компаний, проводивших первичное публичное размещение своих акций в 2005-2010 годах, только пять принесли прибыль инвесторам. Акции остальных эмитентов продемонстрировали обвальное падение. И если для компаний строительной отрасли («ТММ» и «ХХІ Век») обвал цены акций был обусловлен глобальными событиями, мало связанными с обоими застройщиками – то падение котировок остальных бумаг зачастую свидетельствует о неудовлетворительной оценке инвесторами самих компаний.

Чтобы избежать такой ситуации, после IPO компания должна оправдывать ожидания инвесторов. А для этого ей придется тратить все больше денег на поддержание ликвидности своих акций: расширять производство, выходить на новые рынки, нанимать новых специалистов, платить аудиторам и PR-консультантам.

«IPO открывает доступ к широкому пулу инвесторов: инвестиционным и пенсионным фондам, страховым компаниям и физическим лицам. Компания становится публичной и может рассчитывать на более дешевый источник капитала в будущем, например выпуск еврооблигаций или кредиты от зарубежных банков», – рассказывает Кирилл Зуйков.

Однако при всех многочисленных преимуществах IPO, не стоит ожидать от него чуда. Ведь в конечном итоге компания может не получить ожидаемого притока капитала, что подтверждает опыт некоторых украинских компаний.

А потому эксперты не советуют проводить IPO на последние деньги – если ваша компания еще не достаточно окрепла в финансовом плане, лучше поискать другие способы финансирования.![]() Представьте, что вы вложили миллион долларов (а именно эту сумму специалисты считают минимально необходимой для проведения IPO) в то, чтобы сделать вашу компанию публичной, а существенного притока инвестиций не получили – и если это не станет большим уроном для вашей компании, то можете смело задумываться о выходе на IPO.

Представьте, что вы вложили миллион долларов (а именно эту сумму специалисты считают минимально необходимой для проведения IPO) в то, чтобы сделать вашу компанию публичной, а существенного притока инвестиций не получили – и если это не станет большим уроном для вашей компании, то можете смело задумываться о выходе на IPO.

Альтернатива IPO

В последние годы у инвестиций в IPO проявился еще один серьезный недостаток — низкий процент исполнения заявок (аллокация). Это вызвано притоком инвесторов в эту сферу: акций, распределяемых на IPO, не хватает на всех.

В компании United Traders нашли решение данной проблемы — pre-IPO, рассказал ее представитель Алексей Марков. Это инвестиции в частные компании незадолго до проведения ими IPO. В этом случае любые, даже самые маленькие заявки (начиная всего от 1 акции) почти всегда удовлетворяются целиком, уточнил Марков. Это преимущество позволяет многократно увеличить прибыль от IPO компании, хотя и увеличивает ее срок.

Алексей Марков подчеркнул, что на платформе United Traders публикуются не все компании на стадии pre-IPO — их в соответствии с лучшим соотношением доходности и риска отбирают аналитики United Traders. Благодаря своим свойствам pre-IPO приобретают все большую популярность, в том числе, среди клиентов United Traders.

〚Сложности и преимущества выхода на IPO〛 ‖ Eternity Law International

сложности и преимущества имеет выход на биржу — Сложности и преимущества выхода на IPOПеречислим главные преимущества выхода на биржу:

1. Увеличится объем денежных средств и долгосрочный капитал. Именно привлечение средств даст возможность поддержать рост, увеличить объем средств, пребывающих в обороте, сделать капиталовложения, увеличить разработки и научные исследования, произвести рефинансирование, уменьшить долги и т.д.

2. Возрастет рыночная стоимость компании. Из-за большей ликвидности и присутствия информации о компании в доступных источниках становится возможно более точно определить цену публичных предприятий, обычно превышающую стоимость сравниваемых частных компаний.

3. Слияние и поглощение. Когда компания вывела на биржу свои акции, они свободно вращаются на рынке ценных бумаг и могут быть использованы в качестве валюты для покупки других компаний.

4. Повысится ликвидность. От повышения стоимости акций конкретной компании и ее ликвидности акционеры имеют возможность получить выгоды. Портфель акций, принадлежащий одному владельцу, может быть использован им в качестве залога под взятие кредита, либо принести прибыль от его продажи на открытом рынке.

5. Мотивирование важных специалистов. Ключевые специалисты могут быть мотивированы возможностью получения прав на акции компании. Это способствует долгосрочному сотрудничеству и отношению к работе, как к собственному бизнесу, который необходимо развивать.

6. Улучшится репутация компании. От выбора площадки для размещения акций на бирже зависит многое. Правильно занятое место даст возможность прорекламировать компанию и ее продукт, сделать его узнаваемым, популярным и востребованным не только в своей стране, но и на всемирном уровне.

Это также даст дополнительные очки в сторону повышения доверия к компании от заинтересованных участников биржи.

Сложности, связанные с выходом на биржу — Сложности и преимущества выхода на IPO

Чаще всего допускаются ошибки при расчете времени, необходимого для выхода на биржу. Также руководство недооценивает проблематичность перехода от частной компании к публичной. Самыми большими препятствиями, встающими на пути при рассмотрении варианта выхода компании на ІРО, являются:

1. Скрупулезное планирование и подготовка. Если руководство компании точно решило, что будет производится выход на ІРО, то оно заранее должно начать диалог по этому вопросу. Для подготовки к ІРО необходимо проделать объемную работу. Момент подготовки к ІРО любая компания сможет проконтролировать, в отличие от момента выхода на ІРО.

2. Участие руководства компании в процессе подготовки к IPO. Подготовка к размещению компании на IPO занимает у руководства компании много времени и отнимает силы, что может помешать в решении текущих проблем предприятия. А управленческие обязанности не должны мешать подготовке к IPO.

А управленческие обязанности не должны мешать подготовке к IPO.

3. Конфиденциальная информация становится открытой. Если частные компании могут иметь больше закрытых данных о компании, то согласно регламентированным требованиям, для открытых компаний таких данных значительно меньше. Теперь общедоступными станут сведения:

• финансовая информация, содержащая сведения об итогах деятельности, проведенной по продукции или сегментам;

• премирование всех представителей высшего руководящего звена;

• какие доли имеет каждый из руководителей компании, кто еще является акционером и какова его доля акций.

4. Какие результаты ожидаются от работы компании. Если частной компанией владелец руководит на свое усмотрение, то при приобретении ею статуса публичности, ситуация меняется. Теперь принятие решений зависит от согласия большинства акционеров. К тому же, перед ними необходимо отчитываться о проделанной работе, финансовых оборотах компании.

От руководителя инвесторы и аналитики будут ожидать увеличения количества продаж, роста прибыли, могут потребовать увеличить ассортимент за счет новых продуктов. Руководство публичной компании находится под давлением. Оно должно одновременно ускорить рост компании за короткий срок, а также разрабатывать стратегию долгосрочных амбиций в будущем.

5. Установлены ограничения на выкуп акций действующими владельцами акций. Существует период около 180 дней, носящий название «lock up», на протяжении которого акционеры компании, вышедшей на ІРО, не могут продавать принадлежащие им акции. Это ограничение регламентировано нормами, действующими на одних биржах и рыночной практикой на иных.

6. Сотрудничество с инвесторами. Для обеспечения инвесторов всей необходимой информацией о положении дел в компании нужно много сил и времени. Поэтому для связи с ними нанимают дополнительного человека (либо людей), который отвечают на их запросы, готовят презентации и публикации, финансовые отчеты и встречи с руководством компании.

7. Риск поглощения компанией конкурентов. Если присутствуют акции компании, которые остались вращаться на открытом рынке, то она подвержена риску быть поглощенной другой компанией, даже конкурентами. Все происходит из-за невозможности в такой ситуации контролировать инвесторскую базу.

8. Нет возврата назад. Можно попробовать вернуться из публичной компании в частную, но этот процесс может затянуться на неопределенный срок и приведет к большой финансовой потере.

9. Инвесторы ожидают от предприятия, в которое вложили деньги, позитивной динамики в развитии от периода к периоду. Также они требуют своевременного предоставления отчета по финансам.

10. Информация по финансам за предыдущие этапы. Тут речь идет о сложности в предоставлении информации за предыдущие этапы, связанные с усложнением финансовой истории, переход от одних стандартов финотчетности к другим, пополнение информации рассекреченными данными, требования к финансовым отчетам значительно жестче.

Для публичной компании отчетность по финансам должна выпускаться раз в квартал и полугодие, а также ежегодно. Для правильной подачи отчета необходимо строго следовать инструкциям, соблюдая правила раскрытия данных. Для публичных компаний сроки сдачи отчетности по финансам уменьшены по сравнению с частным предприятием.

11. Выбор биржевой площадки. Каждая из биржевых площадок имеет свои условия размещения. Ими могут быть:

• прибыль предприятия за прошедший один или несколько периодов должна находится в определенных рамках;

• акционерный капитал определенных размеров;

• количество акционеров после процедуры размещения;

• требования к качеству управления;

• размер рыночной капитализации.

Учитывая все условия, выдвинутые каждой из платформ, необходимо выбрать самую выгодную и подходящую именно для вашей компании.

Кому и зачем необходим выход на IPO?

В то время, когда для одних компаний выход на IPO стал обязательным условием дальнейшего развития, большинство только задумывается о целесообразности такого шага. Но, по мнению экспертов, у тех, кто пришел на рынок «всерьез и надолго», иного выбора нет.

Но, по мнению экспертов, у тех, кто пришел на рынок «всерьез и надолго», иного выбора нет.

Правительство и бизнес: интересы сошлись

На высоком уровне давно заинтересованы в выходе российских компаний на IPO. Правительству необходимо реализовать задачу, озвученную Президентом РФ: к2018 г. мы должны войти в двадцатку лучших стран мира по условиям для ведения бизнеса. Сейчас же, согласно рейтингу Всемирного банка и Международной финансовой корпорации Doing Business, Россия занимает 112-ю позицию. Гонка за лидерами способствовала тому, что темы, ранее активно обсуждаемые бизнес-сообществом («дорожные карты» по защите прав инвесторов, ключевые показатели эффективности), наконец попали в лексикон чиновников. Похоже, что начали оправдываться надежды на то, что подобные разговоры не лягут лишь в основу отчетов и протоколов. Так, уже сейчас привлечены эксперты в этой области — АНО «Агентство стратегических инициатив» и др.

Как мы видим, государству нужен рост, а компаниям необходимо привлечь как можно больше средств для своего развития. В этой ситуации выход на IPO является точкой схождения интересов правительства и компаний.

Одними из первых проведут IPO компании с госучастием. Именно за их счет можно привлечь средства стратегических партнеров в Россию. Кроме того, выгодно размещение на бирже системообразующих предприятий, являющихся бюджетообразующими с точки зрения налогов (НДПИ, НДС, налог на прибыль), и госкорпораций. Поскольку сами эти компании нуждаются в средствах для развития, они пойдут на IPO в числе первых. Инвесторы, в свою очередь, с большей охотой будут сотрудничать именно с такими структурами, т.к. у них есть надежда на государственные гарантии обеспечения возвратности инвестиций.

Второй эшелон

Но если IPO пока что — удел избранных, то есть ли смысл к нему стремиться всем остальным? Эксперты утверждают, что есть. До недавнего времени компании могли привлекать финансы для своего развития, не прибегая к дорогостоящей процедуре IPO, например, с помощью кредитов. Но сейчас ситуация несколько изменилась: с нынешнего года рынок кредитования начал «зажиматься». И в связи с этим вся надежда лишь на инвестора. Но современные инвесторы зачастую хотят не только гарантий возврата, но и участия в процессе управления. Кроме того, они способны скрупулезно оценить бизнес (механизмы возвратности вложенных инвестиций), скажем, на пять последующих лет работы предприятия. Выходит, что просто так получить крупные средства уже не получится. Так, затраты на проведение IPO составляют, в среднем, 7-10% от той суммы, которое предприятие хочет привлечь. Многие компании, поняв, как непросто выйти на фондовой рынок, отказываются от самой идеи. Но учитывая, что с каждым годом возможностей привлечения капитала каким-то легким способом становится все меньше, IPO воспринимается уже не как абстракция, а как единственный вариант. Если, конечно, предприятие нацелено на дальнейшее развитие.

Но сейчас ситуация несколько изменилась: с нынешнего года рынок кредитования начал «зажиматься». И в связи с этим вся надежда лишь на инвестора. Но современные инвесторы зачастую хотят не только гарантий возврата, но и участия в процессе управления. Кроме того, они способны скрупулезно оценить бизнес (механизмы возвратности вложенных инвестиций), скажем, на пять последующих лет работы предприятия. Выходит, что просто так получить крупные средства уже не получится. Так, затраты на проведение IPO составляют, в среднем, 7-10% от той суммы, которое предприятие хочет привлечь. Многие компании, поняв, как непросто выйти на фондовой рынок, отказываются от самой идеи. Но учитывая, что с каждым годом возможностей привлечения капитала каким-то легким способом становится все меньше, IPO воспринимается уже не как абстракция, а как единственный вариант. Если, конечно, предприятие нацелено на дальнейшее развитие.

Важно понимать, что для среднего бизнеса вовсе не обязательно сразу проводить IPO по полной программе. Существуют разновидности: микро-IPO (привлекаются стратегические инвесторы) либо процедура листинга на фондовой бирже. Последнее — очень ответственный шаг для компании, требующий определенной подготовки, т.к. до проведения процедуры оценивают активы предприятия и возможности его развития (потенциал), соответствие компании рынку, эффективность управления, агрегатные показатели всех рисков (финансовых, налоговых, управленческих, технологических и т.п.).

Риски при проведении IPO

Конечно, отчасти отказ компаний от выхода на IPO объясняется боязнью рисков с этим связанных. Существует, например, риск недружественного поглощения. Ведь прежде, чем выйти на фондовый рынок, компания должна пройти ряд подготовительных процедур, начать соответствовать определенным мировым стандартам. Прозрачность организации (сведения о реальной прибыли, аффилированности юридических и физических лиц, задействованных в ее бизнес-процессах) означает раскрытие стратегической информации, ранее недоступной. В результате предприятие становится «лакомым куском» для «захватчиков». Надо заметить, что после выхода на IPO риск поглощения конкурентами только увеличивается. Бизнес есть бизнес.

В результате предприятие становится «лакомым куском» для «захватчиков». Надо заметить, что после выхода на IPO риск поглощения конкурентами только увеличивается. Бизнес есть бизнес.

Не меньше компании опасаются, затратив свои финансы не получить ожидаемого эффекта, т.е. того, что в результате они не привлекут инвесторов.

Что потребуется изменить

Страшит и сама подготовка к процедуре IPO: придется многое поменять, чтобы выглядеть на все 100%.

В первую очередь, необходимо будет выстроить систему корпоративного управления предприятия. В компаниях, где работает такая система, снижены управленческие риски: принятие неверного стратегического решения, несвоевременное утверждение нужного решения. Также минимизированы риски неверной оценки информации, обращения к недостоверным каналам поступления информации.

Но здесь как раз и существует главная «пробуксовка»: многие отечественные организации либо вообще не слышали о системе корпоративного управления, либо считают, что она им не нужна, либо, отладив этот механизм, ждут немедленных результатов, не понимая, что должно пройти время, прежде чем появится эффект.

Сказывается и дефицит управленческих кадров. В этом как раз и могла бы быть действенная помощь государства: например, создание курсов по подготовке специалистов, формирование кадровых резервов, популяризация сферы корпоративного управления. Конечно, работа в этом направлении ведется, но для полной отдачи необходим срок равный учебе и приобретению опыта управленцами, а это не меньше 7-10 лет. Поэтому тем компаниям, где не выстроены управленческие процессы, выйти на IPO в скором времени не удастся при всем их желании.

Если же управление отлажено, у компании должно быть четкое понимание, зачем ей выходить на IPO. А именно: где, когда и сколько средств, для каких целей необходимо привлечь. Понадобится детальное планирование, как и последующее донесение информации до топ-менеджеров и тех, кто участвует в принятии решений. Тогда у сотрудников будут конструктивные идеи и желание их воплощать. Зная, сколько средств потребуется привлечь, в какие сроки, и во что их вложить, можно приступать к дальнейшей подготовке IPO. Это: смена формы организации (если она не является акционерным обществом), приведение в порядок отчетности, юридической и управленческой структур, финансов (в соответствии с международными стандартами финансовой отчетности). Чтобы преобразовать отчетность, потребуется провести аудит согласно международным стандартам. Согласно этим стандартам предприятию также необходимо будет вести консолидированную корпоративную отчетность. Это потребует внедрения системы CRM либо ERP, т.е. серьезного вложения в IT-технологии.

Тогда у сотрудников будут конструктивные идеи и желание их воплощать. Зная, сколько средств потребуется привлечь, в какие сроки, и во что их вложить, можно приступать к дальнейшей подготовке IPO. Это: смена формы организации (если она не является акционерным обществом), приведение в порядок отчетности, юридической и управленческой структур, финансов (в соответствии с международными стандартами финансовой отчетности). Чтобы преобразовать отчетность, потребуется провести аудит согласно международным стандартам. Согласно этим стандартам предприятию также необходимо будет вести консолидированную корпоративную отчетность. Это потребует внедрения системы CRM либо ERP, т.е. серьезного вложения в IT-технологии.

Вложения будут и в управленческие технологии: потребуется обучение людей. Как и преобразование структуры управления — должен быть создан совет директоров, функционирующий по международным стандартам. А это — введение в его состав независимого директора, имеющего соответствующую лицензию. На этом этапе следует провести грамотную работу с людьми: на предприятии уже сложились определенные взаимодействия, которые в один момент новым приказом поменять невозможно.

Кроме того, необходимы будут документы: измененный устав, корпоративный кодекс, положение о совете директоров, положение об управленческой структуре. Требуется много внутренних нормативных документов, соответствующих российскому законодательству и одновременно международному праву. Все документы должны быть переведены на английский язык и заверены нотариально (апостиль).

Далее последует процедура оценки компании и вывода соответствующих характеристик. После этого компания проходит листинг на бирже.

IPO за три этапа

Для настоящего (полного) IPO важно пройти три ступени. Первые две: листинг на отечественной бирже (РТС, ММВБ), потом (года через два) выход на Гонконг. Срок нужно соблюсти для того, чтобы сформировались котировки ценных бумаг. Существуют определенные технологии привлечения внимания инвесторов к вновь появившемуся игроку (его акциям), кроме того, нужно пойти через всплески и падения курса. Когда уже сформирован взгляд на нового участника торгов на отечественной бирже, хорошо выйти на биржу Гонконга. Там повторить процедуру, но на более высоком уровне: привлечь внимание мировых игроков. И только после этого наступает 3-й этап — выход на Лондон или Нью-Йорк.

Когда уже сформирован взгляд на нового участника торгов на отечественной бирже, хорошо выйти на биржу Гонконга. Там повторить процедуру, но на более высоком уровне: привлечь внимание мировых игроков. И только после этого наступает 3-й этап — выход на Лондон или Нью-Йорк.

Безусловно, все это сложно, трудоемко и затратно. Но другого выбора у серьезных рыночных игроков попросту нет. IPO сейчас — самый прогрессивный и цивилизованный способ привлечения крупных инвестиций, без которых невозможно развитие. Подтверждение тому — недавнее SPO «Сбербанка», прошедшее «на ура». В перспективе таких организаций (и из других сфер в том числе) должно стать намного больше.

СПРАВКА

IPO — первая публичная продажа акций акционерного общества, в том числе в форме продажи депозитарных расписок на акции, неограниченному кругу лиц. Продажа акций может осуществляться как путем размещения дополнительного выпуска акций с помощью открытой подписки, так и путем публичной продажи акций существующего выпуска.

SPO — вторичное публичное предложение акций основного выпуска (акции существующих акционеров) неограниченному кругу лиц.

Выход на IPO: с чего начать?

После бума середины 2000-х, когда на первичное публичное размещение акций выходили десятки компаний из России и Украины, сегодня интерес международных инвесторов заметно угас. К тому же после кризиса активность на иностранных биржах уменьшилась, а «дешевых» денег не осталось. Стоит ли украинскому бизнесу в этой ситуации думать о выходе на IPO?

Решить, что даст вам выход на IPO

Initial Public Offering (IPO) – первичное публичное размещение акций. Выход на IPO – задача непростая, особенно после кризиса, когда инвесторы вряд ли будут сорить деньгами. Поэтому необходимо заранее тщательно продумать и спланировать этот процесс. И именно сейчас, когда на международных биржах затишье, самое время начать подготовку к выходу на IPO.

Подготовка занимает от 1-го до 3-х лет и зачастую требует полной перестройки работы компании, перехода на принципы прозрачности ведения бизнеса, а также перевода финансовых операций на новые стандарты отчетности. Очевидно, что такая перестройка потребует значительного количества времени и ресурсов владельца да и всего топ-менеджмента. Поэтому, чтобы не оказалось, что эти ресурсы потрачены напрасно, необходимо убедиться, что IPO – действительно самый лучший вариант для вашей компании. Для этого нужно проанализировать следующее.

Очевидно, что такая перестройка потребует значительного количества времени и ресурсов владельца да и всего топ-менеджмента. Поэтому, чтобы не оказалось, что эти ресурсы потрачены напрасно, необходимо убедиться, что IPO – действительно самый лучший вариант для вашей компании. Для этого нужно проанализировать следующее.

- Цели. Одна из главных целей выхода на IPO – получение дополнительного финансирования для развития бизнеса. Однако некоторые предприниматели начинают бизнес именно для того, чтобы на определенном этапе вывести его на биржу, получить деньги и отойти от дел. Другие владельцы рассматривают IPO как возможность сделать свою компанию известной, придать ей вес на международных рынках. Определите свою цель и в соответствии с ней разрабатывайте стратегию вывода компании на IPO.

- Риски. Говорят, что у компаний, решивших идти на биржу, обратной дороги нет. В первую очередь потому, что вести дела «по-старому» уже не удастся. Компания станет публичной, а это значит, что все ее операции должны быть прозрачными. Финансовая отчетность и стратегия развития должны находиться в открытом доступе. Придется избегать (или уметь улаживать) любых конфликтов с партнерами, клиентами и контролирующими органами – иначе, просочившись в прессу, они создадут негативную репутацию компании, что незамедлительно повлияет на стоимость акций.

Наконец, необходимо понимать, что цель компании, которая стала публичной, –максимизировать прибыли акционеров. Часто это может идти вразрез с изначальной миссией ее основателя (например, создать компанию с семейной атмосферой и возможностью самореализации для каждого сотрудника). Владельцу придется смириться с мыслью, что его бизнес больше не будет полностью принадлежать ему.

Учесть самое главное

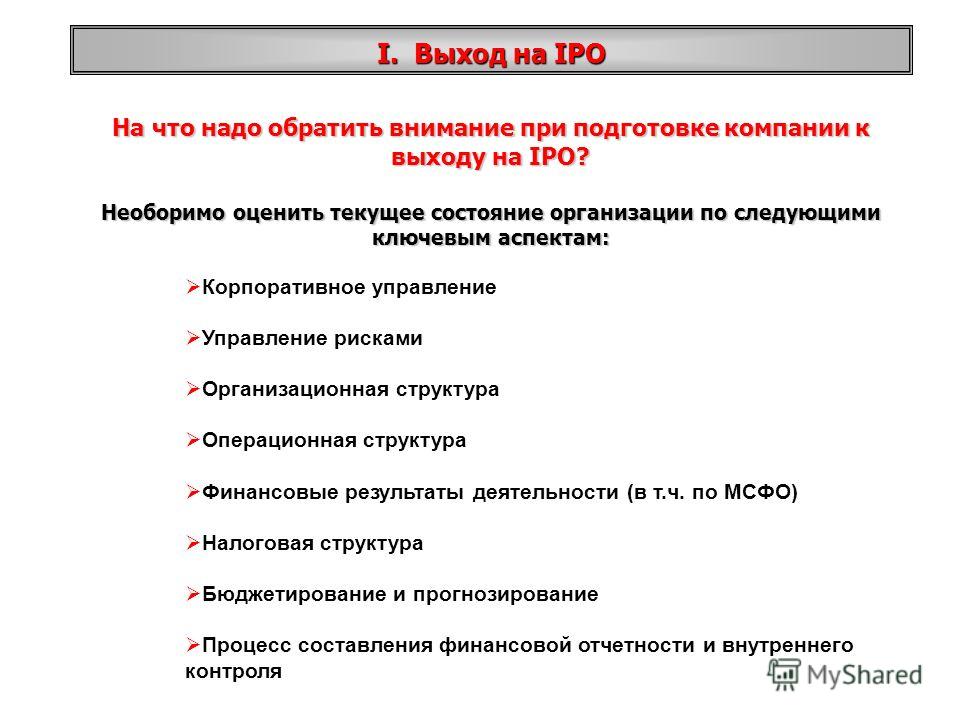

Если вы твердо решили выводить компанию на IPO, то в первую очередь следует обратить внимание на следующие аспекты деятельности.

Преимущества. Первый шаг на пути к IPO – выявить преимущества, которыми могут заинтересоваться потенциальные инвесторы. Несомненно, прежде всего, инвесторов будет интересовать финансовое состояние бизнеса и возможность генерировать прибыли в будущем. Объективный анализ финансового состояния компании даст due diligence — всестороннее исследование деятельности компании, комплексная проверка её финансового состояния и положения на рынке.

Финансы. Финансовая отчетность компании должна отвечать принципам прозрачности и составляться согласно правовым требованиям той страны, в которой расположена биржа. Так, выходя на биржи США, придется перестроить финансовую отчетность согласно принципам бухгалтерского учета US GAAP. Европейские биржи требуют применения в компании принципов МСФО (IFRS). Несмотря на то, что Минфин Украины вносит изменения в национальные стандарты, которые приближают их к международным, до сих пор не многие финансовые менеджеры умеют применять стандарты МСФО на практике. В этом случае без поддержки опытных консультантов не обойтись. Например, компания Baker Tilly проводит обучение стандартам МСФО и помогает компаниям перейти на новые стандарты бухгалтерской отчетности.

Отчетность. В зависимости от требований биржи, компании придется представить на анализ свою бухгалтерскую отчетность. Как правило, подается отчетность за предыдущие 3 года, при чем уже трансформированная в соответствии с МСФО или US GAAP. Эти отчеты должны быть заверены аудитором после проверки достоверности финансовой информации, содержащейся в них.

Стабильность. В жестких посткризисных условиях заинтересовать инвесторов смогут только компании, крепко стоящие на ногах. Прежде чем выходить на биржу, необходимо занять лидирующую позицию в отрасли или сегменте рынка. Также компания должна доказать, что она настроена на долгосрочную работу. В этом поможет наличие долгосрочных лицензий, собственных торговых марок и технологий, сложных для копирования конкурентами.

Безусловно, выход на IPO – процедура сложная и продолжительная. Одна из главных причин неудач при первичном размещении акций – сжатые сроки, которые негативно влияют на качество подготовки. Поэтому, даже если вы планируете выход на IPO лишь в отдаленном будущем, трансформацию принципов корпоративного управления необходимо начинать заблаговременно.

выход «в открытую» — PRAVO.UA

Успешное проведение IPO приносит компании финансовые ресурсы и создает хорошую основу для приумножения капитала. После проведения IPO компания становится публичной, что является основным элементом размещения ценных бумаг. Такая компания должна следовать четким правилам ведения бизнеса. Она обязана хорошо информировать всех своих акционеров, а также учитывать права не только крупных держателей акций, но и тысячи миноритариев. Отступление от этих правил или пренебрежение по отношению к акционерам мгновенно сказывается на цене акций и капитализации компании. Если бизнес будет вестись непрозрачно, непонятным и скрытым путем, котировки акций на бирже устремятся вниз, и следовательно — уменьшится цена компании.

Хотя в последнее время увеличился рост IPO украинских компаний за счет наличия ликвидности на Варшавской фондовой бирже (ввиду привлечения средств пенсионных фондов), увеличения интереса к аграрному и смежным секторам, влияния «политики» на бизнес, в то же время отсутствуют многие другие эффективные способы привлечения финансирования.

Кроме того, многие предприниматели и собственники все же считают, что формула бизнеса «сам себе хозяин», учитывая наши реалии, для них достаточно удобна. Делиться со всеми своей информацией, вести четкий открытый аудит, а также постоянно встречаться и поддерживать свой имидж среди акционеров, вводить в совет директоров независимых директоров — все-таки является новым для предприятий на сегодняшний день. Следует действительно взвесить все «за» и «против» публичности. Ведь публичным компаниям приходится считаться с мнением миноритариев, а сейчас на Украине они практически лишены законодательной защиты своих прав. Их доли часто размывают, с их мнением не считаются. Следует также разработать механизм принятия решений относительно одобрения или отклонения сделок заинтересованными сторонами и ввести четкую схему работы. Публичные компании должны быть готовы объяснять любые процессы, происходящие внутри компании.

Их доли часто размывают, с их мнением не считаются. Следует также разработать механизм принятия решений относительно одобрения или отклонения сделок заинтересованными сторонами и ввести четкую схему работы. Публичные компании должны быть готовы объяснять любые процессы, происходящие внутри компании.

Имидж по стандарту

Выйти на рынок IPO непросто, компания должна отвечать ряду требований. В зависимости от того, размещается компания на основном или альтернативном рынке, такими требованиями могут быть:

— трехлетняя либо годовая отчетность в соответствии с международными стандартами бухгалтерского учета (МСБУ), заверенная ведущей аудиторской компанией;

— четкая и прозрачная организационная структура бизнеса;

— хорошие показатели прибыльности и рентабельности;

— сильная стратегия развития, подкрепленная рыночными возможностями и потенциалом;

— ограниченность юридических рисков.

Компании необходимо соответствовать определенным структурным моментам. Неурегулированность украинского законодательства делает непривлекательными прямые размещения для украинских компаний. Поэтому чаще всего эмитентом выступает иностранная компания, которая является держателем акций украинской. Кроме того, эмитенту следует иметь статус акционерного общества, обладать неограниченными возможностями купли-продажи акций, все акции должны иметь идентичные права, вся юридическая структура компании обязана быть построена в соответствии с международной практикой и учетом законодательства страны планируемого эмитента.

IРО считается также хорошей защитной мерой против недобросовестных поглощений и какого-либо неправомерного государственного влияния на компанию — гораздо труднее повлиять на компанию, которая провела IPO, так как эта компания более открыта, и ее поглощение недобросовестными методами усложняется.

Имидж котировки на международных рынках дает понять всем партнерам — данная компания действительно играет по определенным правилам. При продаже компании котировки ее акций повышаются, ей начинают больше доверять и, соответственно, могут предоставить дополнительное финансирование, международные займы под залог акций, котирующихся на международных рынках.

При продаже компании котировки ее акций повышаются, ей начинают больше доверять и, соответственно, могут предоставить дополнительное финансирование, международные займы под залог акций, котирующихся на международных рынках.

Следует отметить, что процесс подготовки к IPO — достаточно дорогостоящее удовольствие. Затраты на подготовку IPO в среднем могут достигать от 5% до 20% от суммы размещения.

Так что, приняв решение о выходе на IPO, компании необходимо тщательно провести все подготовительные работы: выполнить требования due diligence для формирования всестороннего объективного представления о компании, внедрить систему бюджетного управления, создать единую систему бухгалтерского, налогового и управленческого учета, следить за доходностью компании на протяжении каждого отчетного периода, разработать четкую методику изменений в бизнес-процессах компании и подготовить персонал для внедрения всех инноваций.

Непрямое размещение

Подводя итог плюсов и минусов IPO и публичности, каждая компания должна прийти к выводу, стоит ли ей ввязываться в эту игру, на каком этапе бизнеса она находится на сегодняшний день и созрела ли для выхода на международный уровень. Во многих случаях инициирование выхода на рынок ценных бумаг можно считать данью моде, желанием показать, что данная компания готова к этому не хуже своих конкурентов, но к самому размещению акций действительно надо готовиться заранее и достаточно долгий период. Следует реструктуризировать свою компанию, быть готовым открыть много информации, которая не открывалась ранее. Каждый должен для себя решить, надо ли ему выходить на этот рынок, а также как он будет жить дальше, готов ли он поддерживать имидж публичности, нанимать соответствующих квалифицированных работников и вести постоянную отчетность перед инвестором для поддержания их уверенности в цене акций данной компании.

Основной проблемой для украинских эмитентов остается невозможность прямого размещения украинских акций на иностранных площадках, без привлечения дочерних компаний за рубежом./GettyImages-502001684-166c5de199c14e0baf972150d3cd6270-3db4f3daff5b4f30801202aea5285c03.jpg) Существующее законодательство не допускает выпуска в иностранной валюте акций украинскими резидентами, а также запрещает выпуск более 25% акций за рубеж. Помимо этого, выход на международную арену тормозят отличия в бухгалтерской и налоговой отчетностях с иностранными компаниями. Более того, разместить акции за пределами Украины возможно только после разрешения Государственной комиссии по ценным бумагам и фондовой бирже, поэтому на мировой площадке IPO фактически не было еще ни одного размещения украинских акций. Получается, что Украины не существует на инвестиционной карте мира.

Существующее законодательство не допускает выпуска в иностранной валюте акций украинскими резидентами, а также запрещает выпуск более 25% акций за рубеж. Помимо этого, выход на международную арену тормозят отличия в бухгалтерской и налоговой отчетностях с иностранными компаниями. Более того, разместить акции за пределами Украины возможно только после разрешения Государственной комиссии по ценным бумагам и фондовой бирже, поэтому на мировой площадке IPO фактически не было еще ни одного размещения украинских акций. Получается, что Украины не существует на инвестиционной карте мира.

Исходя из этого, необходим комплексный подход к решению проблемы подготовки отечественных компаний к IPO. Например, было бы целесообразно упростить процедуры получения разрешений на владение иностранными компаниями для физических лиц — граждан Украины; упростить и ускорить процедуру налоговых и аудиторских проверок, получения разрешений Антимонопольного комитета Украины, а также упрощения других разрешительных процедур в связи с подготовкой к IPO. Только благодаря единой стратегии регулирования на законодательном уровне и на уровне нормативных актов ГКЦБФР — в части инфраструктуры рынка, «образования» населения, защиты прав миноритарных акционеров — возможна активизация эмитентов.

Что касается развития отечественного биржевого рынка, то здесь не обойтись без пенсионной реформы (с целью обязательного инвестирования пенсионных средств в акции на национальной бирже) для обеспечения ликвидности по примеру Варшавской биржи.

МАЛЬСКИЙ Олег — партнер МЮФ AstapovLawyers, г. Киев

Мнение

Престиж требует публичности

Татьяна САМСИНА,

адвокат, старший партнер МПЦ EUCON

Выход компании на IPO на сегодняшний день является одним из наиболее действенных способов заимствования капитала. Не говоря уже о том, что быть включенным в котировочные списки мировых бирж престижно для любого предприятия. Но можно констатировать, что большинство украинских компаний не соответствуют критериям листинга на мировых торговых площадках.

Выйти на первичное размещение акций может предприятие, отвечающее всем требованиям публичной компании. Кроме этого, нужно показать устойчивый прирост финансовых показателей, иметь значительные размеры активов и годового оборота, пройти аудит по западным стандартам, иметь отчетность, подготовленную в формате GAAP, при этом не быть излишне обремененным кредиторской задолженностью. Юридическая структура компании должна быть понятной потенциальным инвесторам. Кроме этого, первичное размещение — недешевое удовольствие.

Выбор площадки для размещения акций зависит от масштабов компании и планов по привлечению капитала. Важный момент — выбор внешних советников, которые будут выводить компанию на биржевой публичный рынок и проводить процедуру Due Diligence.

Законодательные акты Украины нужно гармонизировать с европейским законодательством. Хаотичное принятие законодательства в этом сегменте не способствует инвестиционной привлекательности Украины. Разработанный и утвержденный Кабинетом Министров Украины проект закона о защите инвесторов-физлиц на фондовом ринке придаст больше уверенности потенциальным инвесторам.

Определение первичного публичного предложения (IPO)

Что такое первичное публичное размещение (IPO)?

Первичное публичное предложение (IPO) относится к процессу предложения акций частной корпорации общественности при новой эмиссии акций. Выпуск публичных акций позволяет компании привлекать капитал от публичных инвесторов. Переход от частной к публичной компании может быть важным моментом для частных инвесторов, чтобы полностью реализовать прибыль от своих инвестиций, поскольку он обычно включает в себя премию по акциям для текущих частных инвесторов.Между тем, это также позволяет публичным инвесторам участвовать в размещении.

Ключевые выводы

- Первичное публичное размещение акций (IPO) относится к процессу предложения акций частной корпорации общественности при новой эмиссии акций.

- Компании должны соответствовать требованиям бирж и Комиссии по ценным бумагам и биржам (SEC) для проведения первичного публичного предложения (IPO).

- IPO предоставляют компаниям возможность получить капитал путем размещения акций на первичном рынке.

- Компании нанимают инвестиционные банки для вывода на рынок, оценивают спрос, устанавливают цену и дату IPO и т. Д.

- IPO можно рассматривать как стратегию выхода для основателей компании и ранних инвесторов, получающих полную прибыль от своих частных инвестиций.

Как работает первичное публичное предложение (IPO)

До IPO компания считается частной. Как частная компания, бизнес вырос за счет относительно небольшого числа акционеров, включая первых инвесторов, таких как учредители, семья и друзья, а также профессиональных инвесторов, таких как венчурные капиталисты или бизнес-ангелы.

Когда компания достигает стадии своего процесса роста, когда она считает, что она достаточно зрелая для строгих правил Комиссии по ценным бумагам и биржам наряду с выгодами и обязанностями перед государственными акционерами, она начнет рекламировать свою заинтересованность в выходе на биржу.

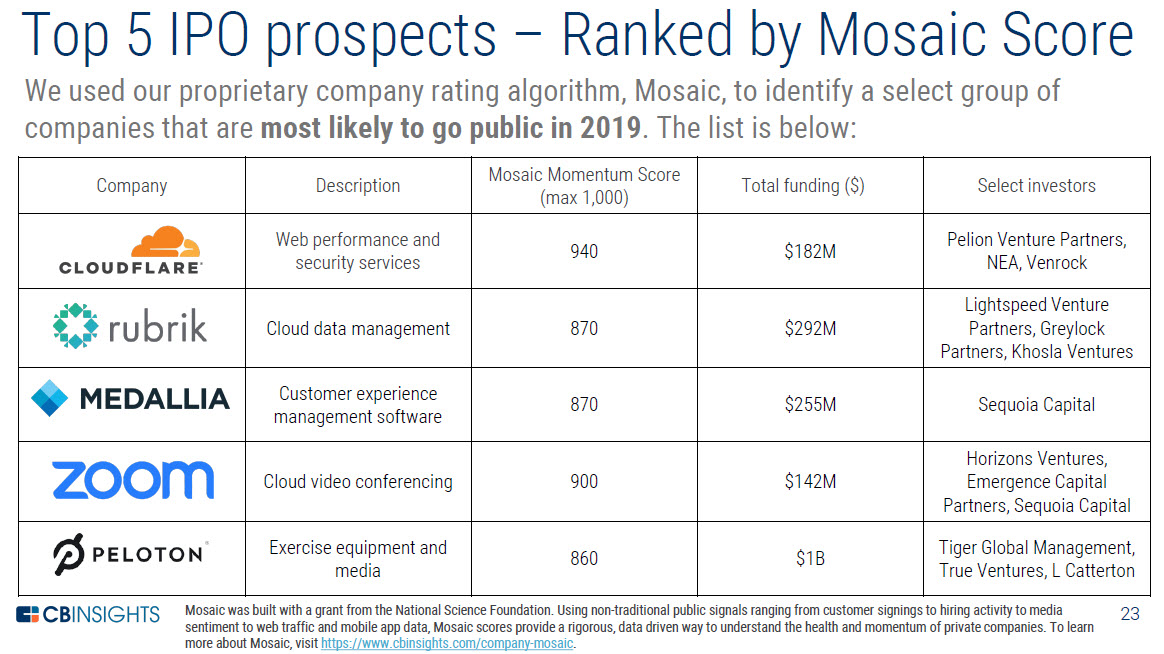

Обычно эта стадия роста наступает, когда компания достигает частной оценки примерно в 1 миллиард долларов, также известной как статус единорога. Однако частные компании с различными оценками, с сильными фундаментальными показателями и доказанным потенциалом прибыльности также могут претендовать на IPO, в зависимости от рыночной конкуренции и их способности соответствовать требованиям листинга.

IPO — это большой шаг для компании, поскольку он дает ей доступ к привлечению больших денег. Это дает компании большие возможности для роста и расширения. Повышенная прозрачность и надежность листинга акций также могут быть фактором, помогающим получить более выгодные условия при поиске заемных средств.

Акции IPO оцениваются на основе комплексной андеррайтинговой проверки. Когда компания становится публичной, ранее находившаяся в частной собственности собственность превращается в публичную собственность, и акции существующих частных акционеров становятся по цене публичной торговли.

Андеррайтинг акций может также включать специальные положения о частной и государственной собственности на акции. Как правило, переход от частного к публичному — ключевой момент для частных инвесторов, чтобы заработать деньги и получить ожидаемую прибыль. Частные акционеры могут удерживать свои акции на открытом рынке или продать их часть или все с целью получения прибыли.

Между тем, публичный рынок открывает огромную возможность для миллионов инвесторов купить акции компании и внести капитал в акционерный капитал компании.Общественность состоит из любого индивидуального или институционального инвестора, который заинтересован в инвестировании в компанию.

В целом количество акций, которые продает компания, и цена, по которой продаются акции, являются факторами, определяющими стоимость акционерного капитала компании. Акционерный капитал по-прежнему представляет собой акции, принадлежащие инвесторам, как частные, так и государственные, но при IPO акционерный капитал значительно увеличивается за счет денежных средств от первичного выпуска.

Объяснение первичного публичного предложения (IPO)

История первичного публичного размещения акций (IPO)

Термин первичное публичное размещение акций (IPO) был модным словом на Уолл-стрит и среди инвесторов на протяжении десятилетий.Голландцам приписывают проведение первого современного IPO, предлагая широкой публике акции голландской Ост-Индской компании. С тех пор IPO использовались компаниями как способ привлечения капитала от государственных инвесторов посредством выпуска государственных акций.

На протяжении многих лет IPO были известны как повышательными, так и понижательными тенденциями в области эмиссии. В отдельных секторах также наблюдаются как повышательные, так и понижательные тенденции выпуска из-за инноваций и различных других экономических факторов. На пике бума доткомов количество технологических IPO увеличилось, поскольку стартапы без доходов устремились к листингу на фондовом рынке.

В результате финансового кризиса 2008 г. было проведено наименьшее количество IPO. После рецессии, последовавшей за финансовым кризисом 2008 года, IPO прекратились, и в течение нескольких лет после этого новые листинги были редкостью. В последнее время большая часть слухов об IPO переместилась в центр внимания так называемых единорогов; начинающие компании, которые достигли частной оценки более 1 миллиарда долларов. Инвесторы и СМИ активно спекулируют на этих компаниях и их решении выйти на биржу через IPO или остаться частными.

Андеррайтеры и процесс первичного публичного предложения (IPO)

IPO полностью состоит из двух частей. Первый — это предпродажная фаза предложения, а вторая — собственно первичное публичное размещение. Когда компания заинтересована в IPO, она будет рекламировать андеррайтеров, запрашивая частные заявки, или также может сделать публичное заявление, чтобы вызвать интерес.

Андеррайтеры руководят процессом IPO и выбираются компанией. Компания может выбрать одного или нескольких андеррайтеров для совместного управления различными частями процесса IPO.Андеррайтеры участвуют во всех аспектах комплексной проверки IPO, подготовки документов, подачи, маркетинга и выпуска.

Шаги к IPO включают следующее:

- Андеррайтеры представляют предложения и оценки, обсуждая свои услуги, лучший тип ценных бумаг для выпуска, цену предложения, количество акций и предполагаемые сроки рыночного размещения.

- Компания выбирает своих андеррайтеров и официально соглашается на условия андеррайтинга посредством андеррайтингового соглашения.

- команд IPO сформированы в составе андеррайтеров, юристов, сертифицированных бухгалтеров (CPA) и экспертов Комиссии по ценным бумагам и биржам (SEC).

- Информация о компании собрана для необходимой документации IPO.

а. Заявление о регистрации S-1 является основным документом для подачи заявки на IPO. Он состоит из двух частей: проспекта эмиссии и частной регистрационной информации. S-1 включает предварительную информацию о предполагаемой дате подачи. Он будет часто пересматриваться на протяжении всего процесса подготовки к IPO.Включенный проспект также постоянно пересматривается.

S-1 включает предварительную информацию о предполагаемой дате подачи. Он будет часто пересматриваться на протяжении всего процесса подготовки к IPO.Включенный проспект также постоянно пересматривается. - Маркетинговые материалы созданы для предпродажной подготовки нового выпуска акций.

а. Андеррайтеры и руководители размещают на рынке выпуск акций, чтобы оценить спрос и установить окончательную цену размещения. Андеррайтеры могут вносить изменения в свой финансовый анализ на протяжении всего маркетингового процесса. Это может включать изменение цены IPO или даты выпуска по своему усмотрению.

г. Компании предпринимают необходимые шаги для выполнения определенных требований к публичному размещению акций.Компании должны соблюдать как требования к листингу на бирже, так и требования Комиссии по ценным бумагам и биржам для публичных компаний. - Сформировать совет директоров.

- Обеспечьте процессы ежеквартального предоставления проверяемой финансовой и бухгалтерской информации.

- Компания выпускает свои акции в день IPO.

а. Капитал от первичной эмиссии акционерам получен в виде денежных средств и отражен как собственный капитал в балансе. Впоследствии балансовая стоимость акций становится полностью зависимой от оценки собственного капитала компании на акцию. - Могут быть введены некоторые положения после IPO.

а. Андеррайтеры могут иметь определенные временные рамки для покупки дополнительного количества акций после даты первичного публичного предложения (IPO).

г. У некоторых инвесторов могут быть периоды затишья.

Преимущества первичного публичного предложения (IPO) для корпоративных финансов

Основная цель IPO — привлечь капитал для бизнеса. Он также может иметь другие преимущества.

- Компания получает доступ к инвестициям от всей инвестиционной общественности для привлечения капитала.

- Облегчает сделки по приобретению (конверсия акций). Также может быть проще установить стоимость объекта приобретения, если у него есть публичные акции.