Вклады где выгоднее 2018: Поиск вкладов, ставка на сегодня 18.05.2021 — 7% подобрать выгодный банковский вклад, выбрать банк для депозита

Самые выгодные вклады в банках

Вклады под выгодный процент

Каждый из нас периодически задумывается о вариантах накоплений и использования доступных денежных средств. Если у вас есть свободная сумма средств, то использовать ее можно по-разному: просто положить в копилку под подушку, или же найти для себя вариант выгодного вклада. Именно депозиты позволяют не только сохранить доступный капитал, но и преумножить его за счет начисления процентов.

Выгодные процентные ставки по вкладам

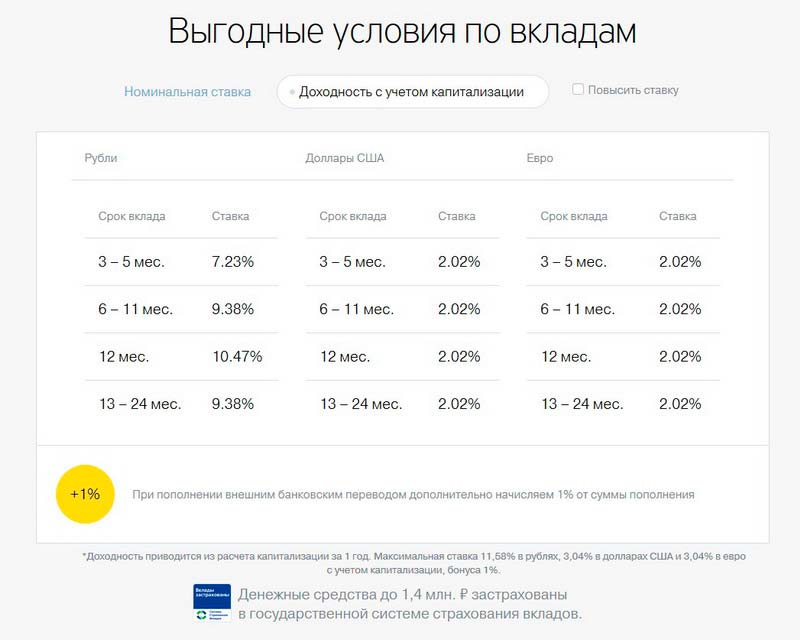

Выгодные проценты по вкладам в первую очередь зависят от вида депозита:

- срочные вклады, для которых жестко ограничен срок снятия средств со вклада, всегда обладают лучшими ставками, т.к. банк точно знает, в течение которого времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, выгодными ставками по вкладам не обладают.

Кроме этого, выгодные вклады в банках отличаются по времени выплаты процентов:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

По условиям депозитов 2021, самые выгодные процентные ставки начисляются на вклады с выплатой процентов в конце срока.

Выбор банка для выгодного вклада

При выборе банка для размещения своего депозита необходимо обращать внимание на следующие важные пункты в условиях:

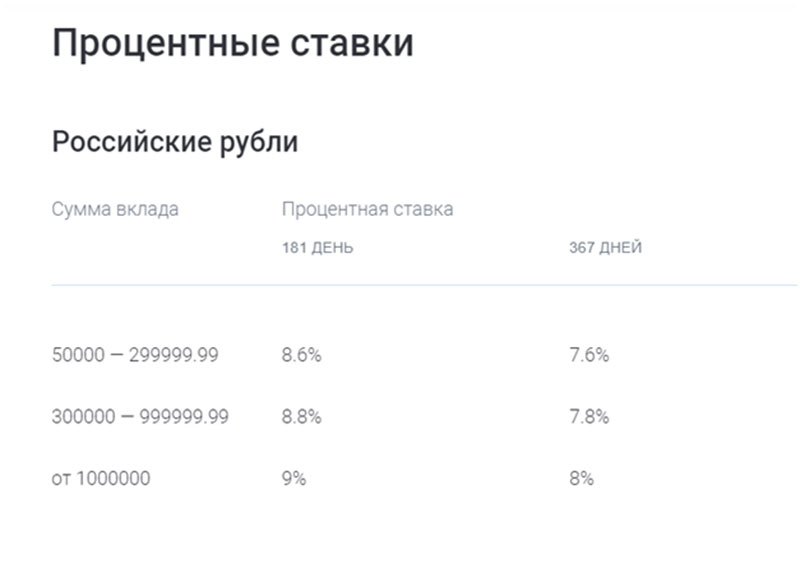

- процентную ставку, которая будет начисляться на вашу сумму вклада;

- установленную сумму для ежемесячного пополнения депозита;

- есть ли ограничения по минимальной и максимальной сумме вклада;

- на какой минимальный и максимальный срок можно оформить депозит;

- какие необходимы документы для оформления данной услуги;

- какие санкции установлены за досрочное снятие наличных, предусмотрен ли вообще такой вариант;

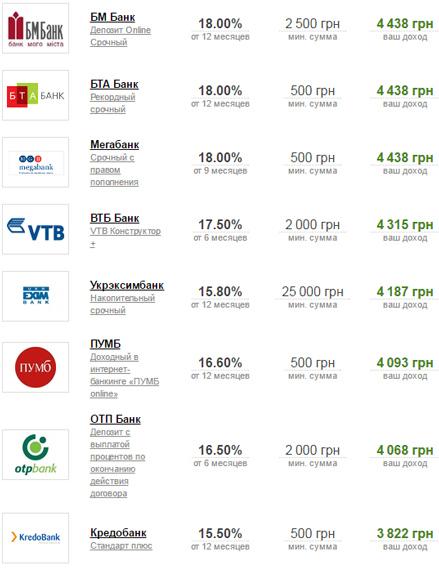

На данный момент банки предлагают открывать выгодные вклады в рублях и в валюте, для физических лиц, для пенсионеров и для других категорий граждан.

Безусловно, именно система начисления процентов является одним из решающих факторов выбора банка и программы депозита. Так, на сегодня такие банки, как Сбербанк, ВТБ предлагают наиболее выгодные условия для срочных вкладов на период от 3-х лет без возможности пополнения или частичного снятия.

Так, на сегодня такие банки, как Сбербанк, ВТБ предлагают наиболее выгодные условия для срочных вкладов на период от 3-х лет без возможности пополнения или частичного снятия.

Банк | Название | Процентная ставка | Срок, лет |

ОТП Банк | Растущий процент | 3 — 7 | 1 — 6 дней |

Россельхозбанк | Растущий доход | 3.5 — 5.5 | 1 — 18 дней |

Таврический | Уверенный выбор | 6.6 — 6.7 | 1 — 12 дней |

ВТБ | Вклад в будущее | 3.1 — 3.85 | 1 — 24 дня |

УБРиР | Вклад в будущее | 6.5 | 7 — 7 дней |

Как открыть вклад?

На этой странице вы найдете самые выгодные вклады в банках. Специальный калькулятор поможет вам быстро рассчитать все условия. Для этого в специальную форму введите ваши исходные требования:

Специальный калькулятор поможет вам быстро рассчитать все условия. Для этого в специальную форму введите ваши исходные требования:

- сумму вклада;

- срок вклада;

- возможность пополнения;

- условия по капитализации.

После этого система покажет вам варианты депозитов, которые соответствуют вашим требованиям.

После того, как вы выберите свой вариант вклада и банк, вам необходим только паспорт, деньги, которые вы хотите разместить, и один визит в банк.

Дополнительная информация по выгодным вкладам в России

Почему банкам стало выгоднее предлагать не вклады, а ценные бумаги – мнение Тимура Турлова

Фото: fomag.ru Автор: Financial One 01.03.2019 17:03 2876 Гендиректор ИК «Фридом Финанс» Тимур Турлов рассказал FO о том, почему банкам стало выгодно предлагать клиентам операции с ценными бумагами, а не вклады.

«Ключевым драйвером прихода массового инвестора на рынок выступили финансовые институты, в том числе и банковские финансовые институты, которые внезапно осознали, что им выгоднее продавать клиентам ценные бумаги, чем предлагать вклады. Раньше ценные бумаги было не выгодно продавать по нескольким причинам. Был невыгодный налоговый арбитраж, когда заставляли платить 13% по облигациям. Банки могли получать больше доходность размещая эти деньги, финансируя какие-то свои проекты. А сейчас регулятор стал давить ставки вниз, включая банковские инструмент, стал больше уделять мониторингу ставок по вкладам. Регулятор предположил, что если мы гарантируем возврат всех вкладов, то мы должны регулировать и объем продаж этих вкладов по каждому банку, а также и диктовать ставку, по которым эти вклады потом можно собирать», – объяснил финансист.

Раньше ценные бумаги было не выгодно продавать по нескольким причинам. Был невыгодный налоговый арбитраж, когда заставляли платить 13% по облигациям. Банки могли получать больше доходность размещая эти деньги, финансируя какие-то свои проекты. А сейчас регулятор стал давить ставки вниз, включая банковские инструмент, стал больше уделять мониторингу ставок по вкладам. Регулятор предположил, что если мы гарантируем возврат всех вкладов, то мы должны регулировать и объем продаж этих вкладов по каждому банку, а также и диктовать ставку, по которым эти вклады потом можно собирать», – объяснил финансист.

Он добавил, что регулятор стал контролировать, как банки привлеченные средства во вклады размещают, что отразилось на рентабельности этих средств.

«Подавляющее число банков понимает, что для них одним из самых токсичных с регуляторной точки зрения источников фондирования стали депозиты населения. С одной стороны, их легко можно собирать. В рамках страховой суммы ты делаешь ставку чуть выше рынка и получаешь поток денег. С другой стороны, регулятор очень негативно смотрит, когда ты начинаешь быстро расти по вкладам, так как он понимает, что это не твои, а его обязательства», – говорит Турлов.

С одной стороны, их легко можно собирать. В рамках страховой суммы ты делаешь ставку чуть выше рынка и получаешь поток денег. С другой стороны, регулятор очень негативно смотрит, когда ты начинаешь быстро расти по вкладам, так как он понимает, что это не твои, а его обязательства», – говорит Турлов.

Подавляющее число банков увидело, что легче продать клиентам ОФЗ, ликвидные облигации, так как эти инструменты не находятся в системе гарантирования и не отслеживаются АСВ, рассказал руководитель ИК «Фридом Финанс».

Глава НАУФОР поделился планами по развитию ИИС

банки одобряют идею запрета на досрочное изъятие вкладов

Министерство финансов в очередной раз предлагает ввести запрет на досрочное снятие гражданином средств с банковского вклада. Такое решение специалисты называют выгодным для банков, но не для вкладчиков. Эксперты не исключают: активизация властей в этом направлении может быть вызвана опасением того, что вскоре отечественная кредитно-финансовая система может столкнуться с нехваткой ликвидности.

По закону, действующему сегодня, банк обязан предоставлять средства вкладчику по первому требованию. Согласно подготовленному законопроекту Минфина, договор банковского вклада может исключить право досрочно требовать всю сумму вклада или ее часть.

В банках такой инициативе рады: принятие давно ожидаемого решения формирует более устойчивую и прогнозируемую структуру пассивов, что тем более важно именно во время кризиса.

«Банкам однозначно выгодны предложенные условия: пассивы станут качественнее по сроку. Однако законодатели не ограничивают право банков включать в договоры условие о возврате вкладов по первому требованию, в связи с этим сразу же после принятия закона улучшения качества портфеля вкладов ожидать не стоит», — полагает начальник управления розничного бизнеса банка «Кольцо Урала» Денис Белогуров.

При этом финансисты признают, что могут столкнуться с непониманием клиентов, спровоцировав недоверие к банку.

«Вероятность недопонимания клиентами особенностей данного финансового инструмента содержит риск возникновения ситуаций, при которых невозможно получить средства, если клиент не рассчитал срок или неверно оценил условия продукта размещения.

Также эксперты полагают, что вкладчики из-за таких инициатив могут уйти из небольших региональных банков в федеральные.

«Те, кто является вкладчиками крупных федеральных банков, смирятся с новыми правилами, а те, кто хранит вклады в небольших банках, скорее всего, либо попросят увеличить ставку за безотзывность, либо перейдут в федеральные банки», — отметил Д. Белогуров.

Впрочем, плюсы в том, чтобы сделать вклады безотзывными, есть и для самих вкладчиков, уверены специалисты.

«Думаю, что вкладчики отнесутся в целом положительно — ставки по таким вкладам будут выгоднее обычных, риск вкладчика при этом особо не увеличится, так как безотзывные вклады также будут под защитой государственной системы страхования», — полагает председатель правления ВУЗ-банка Андрей Золотухин.

Тем не менее эксперты считают, что законопроект, регламентирующий функционирование такого продукта, требует детальной проработки для исключения возможных негативных последствий от ввода нового инструмента.

По мнению Марии Саенко, чтобы обеспечить защиту интересов как кредитной организации, так и клиента, необходимо определить случаи возврата средств до наступления оговоренного срока (чрезвычайные ситуации) и установить правила хранения средств после окончания оговоренного срока, в том числе урегулирование вопросов, связанных с возможностью пролонгации данного инструмента.

Эксперты сходятся во мнении: при наличии политической и административной воли запрет на досрочное снятие средств с банковского вклада реализовать вполне реально.

«Судя по тому, как быстро приняли законопроекты об отмене комиссий по кредитам, приняли поправки в законодательство по вопросу ограничения на досрочный возврат кредитов, приняли закон об НПС, сделать вклады безотзывными — вопрос росчерка пера, а вот как это воспримет общественное мнение — пока загадка», — полагает Денис Белогуров.

Напомним, согласно новому законопроекту Минфина, кредитные организации будут обязаны указывать, возможен отзыв вклада или нет. Банки будут обязаны указать на это в рекламе, в приглашениях делать оферты, в офертах и документах, удостоверяющих заключение договора банковского вклада.

«В законопроекте содержится фраза «договор может не предусматривать», что означает — выбор безотзывного вклада остается исключительно на усмотрение вкладчика. Закон не запрещает досрочно изымать средства со всех остальных открытых вкладов, как это иногда ошибочно трактуется», — разъясняет Алексей Павин.

Также эксперт добавил, что с принятием данного закона банки смогут закрепить некоторую долю депозитного портфеля на фиксированный срок.

«Однако, по нашим прогнозам, она не превысит нескольких процентов. Большинство вкладов сегодня открывается на срок 6–12 месяцев, это и есть горизонт финансового планирования для среднестатистического вкладчика. Таким образом, желающих передать свои деньги на длительное хранение в банк без возможности досрочного изъятия найдется немного. С учетом того, что на депозиты юридических лиц, на которые приходится больше половины депозитных портфелей российских банков, закон не распространяется, его возможный экономический эффект можно признать и вовсе незначительным», — уточнил А.Павин.

Большинство вкладов сегодня открывается на срок 6–12 месяцев, это и есть горизонт финансового планирования для среднестатистического вкладчика. Таким образом, желающих передать свои деньги на длительное хранение в банк без возможности досрочного изъятия найдется немного. С учетом того, что на депозиты юридических лиц, на которые приходится больше половины депозитных портфелей российских банков, закон не распространяется, его возможный экономический эффект можно признать и вовсе незначительным», — уточнил А.Павин.

Тем не менее эксперты считают, что законопроект, регламентирующий функционирование такого продукта, требует детальной проработки для исключения возможных негативных последствий от ввода нового инструмента.

«В дополнение к данному закону было бы уместно разработать ряд подзаконных актов, в которых будут закреплены условия безотзывных вкладов, в том числе и касательно досрочного изъятия», — добавил Алексей Павин.

Скептики делить шкуру неубитого медведя не советуют.

«На моей памяти этот закон пытаются принять еще с 2008 года. Но воз и ныне там. Главная цель законопроекта в том, чтобы обезопасить банки от досрочного изымания вкладов и дать возможность планировать размещение привлеченных средств на понятные сроки. Идея здравая: банкам это позволит сформировать более устойчивую пассивную базу. Для вкладчиков плюс в том, что по таким вкладам, вероятно, ставки будут выше», — отмечает руководитель дирекции розничных продаж ОАО «УБРиР» Денис Бабушкин.

«Но мы должны понимать, что даже если законопроект утвердят, то эффект не будет мгновенный. Этот процесс чем-то похож на внедрение культуры безналичных расчетов. Раньше никто не знал, что такое пластиковая карта, к ней привыкали со временем. Так и с безотзывными вкладами: клиенты не сразу будут готовы нести свои деньги на безотзывные вклады. Для вкладчика главные ценности — это безопасность и надежность хранения его средств. В том числе это выражается в возможности досрочного изъятия вклада, и при этом с возможным сохранением процентной ставки. И вкладчикам, и банкам понадобится время для того, чтобы привыкнуть к этому инструменту», — уверен Д. Бабушкин.

И вкладчикам, и банкам понадобится время для того, чтобы привыкнуть к этому инструменту», — уверен Д. Бабушкин.

РРБ Банк – Кредиты, депозиты, РКО, курс валют в Минске и Беларуси

Сервисы для физических лиц

Банк онлайн для физлиц

Online — Запись на обслуживание

Переводы между карточками разных банков РБ

Сервисы для юридических лиц

Банк онлайн для бизнеса

Online — Запись на обслуживание

Зарегистрировать бизнес

Разработка программного обеспечения на заказ

«Оперативная реакция на наши пожелания»

«Мы просто полагались на их опыт и получили блестящие результаты»

«Свернут горы, чтобы удовлетворить наши высокие требования»

«Очень гибкий подход к решению задач»

«Моментально реагируют на любые запросы»

«Искренне хотят сделать продукт на максимум!»

«Предлагают альтернативные варианты реализации с учетом сроков и бюджета»

«Показали очень высокий уровень разработки»

«Спасли наш проект, с которым не справилась другая команда»

«Мы довольны вкладом в успех проекта и человеческими отношениями»

«Всегда готовы предоставить нам профессиональную команду»

«Проявляют инициативность в создании качественного продукта»

«Создали комфортные условия для партнерских отношений»

«Все задачи, какими бы сложными они ни были, выполняются качественно и в срок»

««Прозрачный» процесс разработки дает возможность всегда быть в курсе хода работ»

«Мы очень довольны подходом СимбирСофт к анализу, разработке, контролю качества и управлению»

«Внесли ясность в те требования, которые мы сами не очень себе представляли»

«Собранность и выполнение задач в очень короткие сроки»

«Всегда корректное и приятное общение»

«Компетентные, ответственные и доброжелательные профессионалы»

«Всегда выполняют работу на самом высоком уровне»

«Нас впечатлили этапы аналитики, подготовки прототипов и дизайна»

«В СимбирСофт всегда предлагают креативные и инновационные подходы к решению сложных задач»

«Быстро погрузились в наши бизнес-процессы и показали отличный результат»

«Опыт СимбирСофт внес свой вклад в общий успех нашего сотрудничества»

«Мы получаем хорошую отдачу инвестиций от этого сотрудничества»

«Соблюдены все обязательства по срокам реализации и качеству работы»

«Предлагали пути улучшения логики работы приложения и увеличения производительности»

«Превзошли ожидания и выполнили даже больше запланированного»

«Команда работала очень быстро, что позволило уложиться в обещанные сроки»

«Готовы обсуждать смену приоритетов действий и разбивку по срокам»

«Буквально через несколько месяцев мы получили первые результаты работ»

«Мы прекрасно понимали, какой результат ожидать по окончанию этапа»

«Они полностью оправдали наши ожидания»

«Быстро включились в проект, освоив незнакомую технологическую платформу»

«Мы опирались на их опыт и преданность делу»

«Предельно адаптировали всех участников команды к нашим требованиям»

«Они буквально прочитали наши мысли и предоставили прототип самого высокого качества»

«Нацелены на долгосрочную работу»

«Мы увидели качественные результаты после первой недели работы»

«Первый адаптер был готов через несколько недель после заключения договора»

«Их ежедневная вовлеченность в наши задачи дала нам понять, что мы выбрали отличного партнера «

«Создали реально работающий продукт за разумные деньги»

«Всегда слышат, чего хочет клиент»

«Мы с уверенностью смотрим в будущее»

«В ходе работ максимально учитывались пожелания заказчика»

«Все поставленные задачи были выполнены в срок»

«Дают четкое понимание того, какой результат ожидать»

«Они креативно мыслят, чтобы достичь целей клиента наилучшим образом»

«Мы ценим интересные идеи по разработке нашего сервиса»

«Высокая организованность процессов и ведения проектов»

«Темп работы команды точно соответствовал нашим ожиданиям и оценкам»

«Всегда делают все возможное, чтобы удовлетворить наши высокие требования»

«Благодаря им мы разработали 6 крупных продуктов»

«Оперативно подключили необходимых специалистов»

«Хорошо сработанная команда с высоким потенциалом к взаимовыгодному сотрудничеству»

«Через два месяца после начала работы первая версия системы была готова»

«Адаптировались под потребности нашего агентства»

«Преимущество компании в наличии собственных сертифицированных экспертов»

«Всегда можем рассчитывать на дополнительных специалистов в течение нескольких часов»

«Предоставляют специалистов, которые становятся частью нашей команды»

«Разработали для нас несколько мобильных приложений для интернета вещей»

«Мы получили все демонстрационные варианты вовремя и с работающим функционалом»

«Реализовали мобильное приложение в точности так, как я планировал»

«Мы получили готовый продукт, отвечающий нашим ожиданиям»

«Я доволен теми IT продуктами, которые мы получаем в результате разработки»

«Качество и демонстрация прототипа превзошли все наши ожидания»

«Заботятся о потребностях и бизнес целях заказчика»

«Всегда находят творческие и нетривиальные подходы к решению задач»

«Проактивность специалистов приятно удивляет»

«Наш проект был исключительно успешным»

«Мы успешно завершили десятки проектов, сотрудничая с ними»

«Удалось быстро вникнуть в необходимую предметную область»

«Всегда быстро реагируют на пожелания»

«Выполнили работу на высоком уровне и эффективно решили наши задачи»

«Я не знаю более клиентоориентированной IT-компании»

«Мы ценим их подход к анализу, разработке, обеспечению качества и управлению»

«Нам очень понравилось сотрудничать с ними»

«Вся необходимая для разработки информация поступала вовремя»

«Ориентируют свой бизнес в соответствии с тенденциями мирового IT-рынка»

«Качественно разработали компоненты нашего флагманского продукта»

«Очень довольны сотрудничеством в сфере мобильной разработки»

«Еженедельно выделенный менеджер демонстрировал нам текущую версию продукта»

«Достойный партнер для реализации сложных и ответственных проектов»

«С менеджментом всегда можно найти общий язык»

«Укладываются в сжатые сроки»

«Подходят к выполнению задач с душой и выполняют их в сроки»

«Взяли на себя ведущую роль в разработке»

«Мы получили качественные результаты уже через два месяца»

«Всегда найдут способ разработать лучший продукт даже в условиях стресса»

«Ответственная и профессиональная команда»

«Способны решать задачи широкого технологического спектра»

«Уделяют внимание деталям»

«Наши пользователи остались довольны приложением»

«В графическом интерфейсе реализуются все самые смелые пожелания»

«Задачи были выполнены гораздо быстрее запланированного срока»

«Высоко квалифицированная команда»

«С их помощью мы прошли инвестиционный раунд и выиграли грант Сколково»

«Уверенное владение английским языком»

«Мы полностью видели и контролировали весь процесс разработки»

180 дней до 180-летия: как Сбербанк отпразднует юбилей вместе с клиентами

180-летие своей работы отметит в этом году Сбербанк. 12 ноября 1841 года император Николай I подписал указ об учреждении в России сберегательных касс «для доставления через то средств к сбережению верным и выгодным способом».

12 ноября 1841 года император Николай I подписал указ об учреждении в России сберегательных касс «для доставления через то средств к сбережению верным и выгодным способом».

Многочисленные мероприятия для клиентов, партнёров и сотрудников Сбера, приуроченные к этой дате, стартуют 12 мая — за 180 дней до 180-летнего юбилея. Они пройдут во всех регионах страны от Владивостока до Калининграда и станут важнейшей составляющей праздника. И, конечно же, не обойдётся без специальных предложений для частных и корпоративных клиентов Сбера, так что пользоваться его услугами в год 180-летия будет особенно выгодно.

Как отметил на пресс-конференции старший вице-президент, директор Департамента маркетинга и коммуникаций Сбербанка Владислав Крейнин, первой из активностей в преддверии юбилея стал запуск исторической хроники — рассказа о главных событиях и вехах в истории Сбербанка, памятных датах и интересных фактах. Он уже доступен на сайте банка.

Одним из ключевых элементов праздничной программы станет летний фестиваль Сбера с участием Хора Турецкого, который этим летом пройдёт в 20 городах страны. В программе — музыка, развлечения и всё многообразие экосистемы Сбера с уникальными предложениями для любой аудитории.

В программе — музыка, развлечения и всё многообразие экосистемы Сбера с уникальными предложениями для любой аудитории.

15 мая, в Международный день семьи, начнёт свою работу масштабная ESG-программа для экологических, социальных и гуманитарных событий. В рамках этой инициативы по всей стране пройдут акции по озеленению, уборке природных территорий и переработке мусора, просветительские мероприятия, марафоны экологичного и здорового образа жизни, благотворительные инициативы и волонтёрские проекты.

В год 180-летия особенным будет и Зелёный Марафон, который состоится 5 июня, во Всемирный день окружающей среды. Он будет посвящён проблемам экологии и осознанного потребления. В рамках благотворительных активностей марафона будет высажено 180 000 деревьев.

Для съёмок реалити-шоу в TikTok команда из пяти блогеров отправится на стажировку в различные отделы Сбера, чтобы показать, как всё работает изнутри. Эта же тема будет отражена в сериале «Как в Сбере». А конкурс «Салют, мы ищем таланты!» поможет найти самых ярких сотрудников Сбера и завершится финальным гала-шоу под Новый год.

Осенью 2021 года состоится СберКонф — главная продуктовая конференция, на которой будут представлены новые инновационные продукты и сервисы Сбера на все случаи жизни и самые привлекательные предложения по их использованию.

Наконец, уже традиционный для ноября Зелёный день — самый выгодный день в году — пройдёт в принципиально новом формате и позволит клиентам воспользоваться сервисами экосистемы Сбера на лучших условиях.

Владислав Крейнин, старший вице-президент, директор Департамента маркетинга и коммуникаций Сбербанка:

«180 дней до 12 ноября — это отправная точка большого праздничного путешествия Сбера, в которое мы приглашаем всех наших клиентов и партнёров. Все события и активности этого юбилейного года будут объединены общей символикой 180-летия. Мы убеждены, что возраст Сбербанка — это не только надёжность и основательность, но и постоянное развитие, поиск новых смыслов и открытие новых возможностей для людей. Представить клиентам разнообразие возможностей через наши праздничные активности — вот цель, которая нас вдохновляет».

В экосистему Сбера сегодня входит 85 компаний. Услугами банка и экосистемы пользуются 98,2 млн розничных и 2,7 млн корпоративных клиентов в 18 странах. 90% сервисов доступны онлайн, и каждый день 30 млн человек открывают мобильное приложение или веб-версию СберБанк Онлайн — «банк в кармане», позволяющий управлять своими финансами круглосуточно из любой точки мира. Лучший клиентский опыт обеспечивают 286 тыс. сотрудников ПАО Сбербанк и 40 тыс. работников компаний экосистемы, и 89% из них гордятся работой в Сбере.

При этом Сбер развивает не только онлайн-, но и офлайн-форматы обслуживания, ведь обширная физическая сеть банка — более 14 тысяч офисов — остаётся одним из его основных конкурентных преимуществ.

Эксперт рассказал, на каком вкладе выгоднее хранить деньги в 2021 году

2021-01-12T02:02:00+03:00

2021-01-12T08:12:15+03:00

2021-01-12T02:02:00+03:00

2021

https://1prime.ru/finance/20210112/832785072.html

Эксперт рассказал, на каком вкладе выгоднее хранить деньги в 2021 году

Финансы

Новости

ru-RU

https://1prime. ru/docs/terms/terms_of_use.html

ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

В настоящее время уровень ставок по вкладам находится на низком уровне, не позволяющем уберечь накопления от инфляции, но ситуация может измениться. Об этом рассказал агентству… ПРАЙМ, 12.01.2021

вклады, банковский вклад, банк, депозиты, новости, финансы, банки

https://1prime.ru/images/83232/01/832320163.jpg

1920

1440

true

https://1prime.ru/images/83232/01/832320163.jpg

https://1prime.ru/images/83232/01/832320160.jpg

1920

1080

true

https://1prime.ru/images/83232/01/832320160.jpg

https://1prime.ru/images/83232/01/832320157.jpg

1920

1920

true

https://1prime.ru/images/83232/01/832320157.jpg

https://1prime.ru/News/20200918/832039484.html

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня. рф/awards/

рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

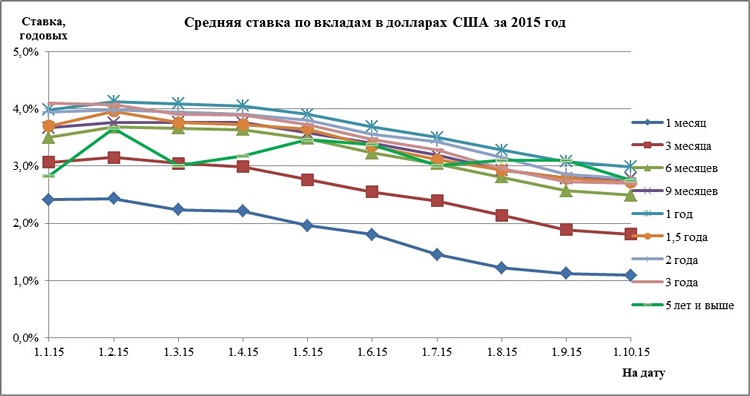

МОСКВА, 12 янв — ПРАЙМ. В настоящее время уровень ставок по вкладам находится на низком уровне, не позволяющем уберечь накопления от инфляции, но ситуация может измениться. Об этом рассказал агентству «Прайм» исполнительный директор Klopenko Group Дмитрий Иванов.

Эксперт объяснил, как могут украсть ваш вклад в банке

По рублевым депозитам средняя ставка составляет 4,2%, что при уровне инфляции почти в 5% означает — вклад не приносит дохода, а становится убыточным. По вкладам в долларах та же самая ситуация — ставки слишком низкие. Таким образом, остается лишь искать банк с максимальными на данный момент ставками, обращая при этом внимание на его надежность. Однако ситуация может измениться, добавляет эксперт.

Таким образом, остается лишь искать банк с максимальными на данный момент ставками, обращая при этом внимание на его надежность. Однако ситуация может измениться, добавляет эксперт.

Если Центральный банк в 2021 году примет решение об увеличении ключевой ставки (сейчас она находится на уровне 4,25%), это приведет к увеличению ставок по вкладам в банках.

«В таком случае придется просто выбирать банковскую структуру с наиболее высоким процентом и гарантированным пассивным доходом», — отмечает финансист.

Какова средняя норма прибыли компании в банковском секторе?

По состоянию на июнь 2020 года маржа чистой прибыли за последние двенадцать месяцев розничных или коммерческих банков составляла примерно 13,9%. Это резкое снижение по сравнению с июнем 2019 года, когда рентабельность чистой прибыли коммерческих банков составляла 27,6%. Для сравнения: рентабельность чистой прибыли коммерческих банков в июне 2018 г. и июне 2017 г. составила 23,8% и 24,3% соответственно.

Средняя норма прибыли для компаний банковского сектора может сильно колебаться в зависимости от условий финансового рынка.Международный валютный фонд (МВФ) объяснил спад в 2020 году проблемами, вызванными пандемией COVID-19. МВФ прогнозирует, что глобальный банковский сектор продолжит демонстрировать снижение прибыли до 2025 года из-за продолжающегося ужесточения финансовых условий.

В этой статье мы сравним размер прибыли для различных типов учреждений в банковском секторе. Кроме того, мы выделим некоторые показатели, которые инвесторы и аналитики используют для оценки банков как потенциальных инвестиционных возможностей.

Ключевые выводы

- По состоянию на июнь 2020 года средняя маржа чистой прибыли розничных или коммерческих банков составляла 13,9%, что является резким снижением по сравнению с предыдущими годами, что связано с ужесточением условий на финансовых рынках и пандемией COVID-19.

- В Соединенных Штатах норма прибыли региональных банков, как правило, выше, чем норма прибыли банков денежных центров.

- Для правильного анализа банков важно сравнивать компании, которые работают одинаково, обслуживают один рынок и имеют одинаковый размер.

- Три ключевых показателя, которые инвесторы могут использовать при оценке компаний в банковском секторе как потенциальных инвестиций, — это чистая процентная маржа, коэффициенты эффективности и коэффициент рентабельности активов (ROA).

Сравнение размера прибыли банков

Сложно даже говорить о средней рентабельности банковского сектора. Маржа прибыли между разными банками может варьироваться от 5% до почти 45%. Норма прибыли региональных банков обычно выше, чем у банков денежных центров 25.В среднем 7% по состоянию на июнь 2020 года. Банки денежных центров работают с более низкой маржой прибыли, средняя чистая маржа за последние двенадцать месяцев составляет около 20%.

Но поскольку банки денежного центра имеют дело с очень большими суммами капитала, 20% -ная чистая прибыль для данного банка денежного центра может представлять абсолютную сумму в долларах, значительно превышающую сумму, представленную 25,7% -ной маржой прибыли, полученной региональным банком.

При правильном анализе сравниваются только банки, схожие по основному бизнесу, который они ведут, их размерам и конкретным рынкам, которые они обслуживают.Неверно сравнивать региональный розничный банк с крупным инвестиционным банком, равно как и сравнивать инвестиционный банк в Индии с инвестиционным банком в Соединенных Штатах.

Метрики для оценки банков

Инвесторы и аналитики могут использовать показатели оценки капитала для оценки банков. Три часто используемых показателя — это чистая процентная маржа, коэффициенты эффективности и рентабельность активов.

Чистая процентная маржа

Чистая процентная маржа для банков аналогична валовой марже прибыли для большинства компаний, рассчитываемой путем вычитания общих процентных расходов из общего процентного дохода банка.Процентный доход для банков поступает в основном от выдачи ссуд. Процентные расходы представляют собой проценты, которые банки должны платить по различным депозитным счетам клиентов банка.

По состоянию на первый квартал 2019 года средняя чистая процентная маржа коммерческих банков США составляла 2,74%. Чистая процентная маржа может варьироваться в зависимости от типа и размера банка. Например, в период с 2011 по 2019 год чистая процентная маржа для банковских холдинговых компаний с активами более 500 миллиардов долларов постоянно имела тенденцию к снижению, чем чистая процентная маржа для банковских холдинговых компаний с активами от 50 до 500 миллиардов долларов.Взаимодействие с другими людьми

Коэффициенты эффективности

Коэффициенты эффективности — еще один часто используемый показатель для оценки банковских фирм. Коэффициенты эффективности измеряют, насколько хорошо компания использует свои ресурсы для получения прибыли. Эти коэффициенты также помогают компаниям измерять свою эффективность в сравнении с заранее определенными целями и с их конкурентами в той же отрасли.

Цель банков — поддерживать низкие коэффициенты эффективности, поскольку они представляют собой непроцентные операционные расходы как процент от общего дохода банка. Коэффициенты эффективности для банковской отрасли обычно составляют от 60% до 70%.

Коэффициенты эффективности для банковской отрасли обычно составляют от 60% до 70%.

Коэффициент рентабельности активов

Коэффициент рентабельности активов (ROA) важен для компаний банковского сектора, поскольку он определяет, насколько прибыльна компания по отношению к ее совокупным активам. Коэффициент рентабельности капитала банка рассчитывается путем деления чистой прибыли после налогообложения на общую сумму его активов. Поскольку банки имеют высокую долю заемных средств, даже кажущаяся низкая рентабельность инвестиций в размере 1% или 2% все равно может представлять собой большие доходы и прибыль.В первом квартале 2019 года рентабельность активов коммерческих банков США составила 1,19%.

FDIC: Ежеквартально

FDIC Quarterly предоставляет исчерпывающий обзор самых последних финансовых результатов для банковской отрасли, а также тематические статьи. Эти статьи варьируются от своевременного анализа экономических и банковских тенденций на национальном и региональном уровне, которые могут повлиять на подверженность рискам учреждений, застрахованных FDIC, до исследований по вопросам, влияющим на банковскую систему, и разработки регуляторной политики. Ежеквартальный отчет FDIC объединяет данные и анализ, которые ранее были доступны в трех вышедших на пенсию публикациях — в «Перспективах FDIC», «FDIC Banking Review» и «FYI: обновленная информация о возникающих проблемах в банковской сфере». Предыдущие выпуски этих публикаций заархивированы под их исходными названиями.

Ежеквартальный отчет FDIC объединяет данные и анализ, которые ранее были доступны в трех вышедших на пенсию публикациях — в «Перспективах FDIC», «FDIC Banking Review» и «FYI: обновленная информация о возникающих проблемах в банковской сфере». Предыдущие выпуски этих публикаций заархивированы под их исходными названиями.

организаций, застрахованных FDIC, сообщили о совокупной чистой прибыли в размере 59,9 миллиарда долларов в четвертом квартале 2020 года, увеличившись на 5 миллиардов долларов (9.1 процент) по сравнению с годом ранее. Основным драйвером увеличения чистой прибыли стало сокращение расходов на резервы. Более половины всех организаций (57,4 процента) сообщили об увеличении квартальной чистой прибыли по сравнению с аналогичным периодом прошлого года. Доля убыточных организаций оставалась относительно стабильной по сравнению с прошлым годом и составляла 7,3 процента. Средний коэффициент рентабельности активов за квартал составил 1,11 процента, что на 8 базисных пунктов ниже, чем годом ранее.

Показатели страхового фонда

Баланс Фонда страхования вкладов (ФСВ) составил 117 долларов.9 миллиардов долларов на конец четвертого квартала, что на 1,5 миллиарда долларов больше, чем в предыдущем квартале. Оценочный доход, проценты по инвестициям и отрицательные резервы на страховые убытки были основными источниками увеличения, частично компенсируемого операционными расходами, нереализованными убытками по ценным бумагам, имеющимся в наличии для продажи, и другими нереализованными убытками. Коэффициент резервирования DIF составлял 1,29 процента на 31 декабря 2020 года, что на 1 базисный пункт ниже 30 сентября 2020 года и на 12 базисных пунктов ниже 31 декабря 2019 года.

Избранные статьи:

Фермерские банки: устойчивость к меняющимся условиям — PDF

В сельскохозяйственном секторе США за последние полтора десятилетия произошли большие колебания: от длительного периода процветания в сельском хозяйстве, закончившегося в 2013 году, до последующих лет, которые характеризовались медленным и слабым восстановлением. Большинство фермеров и фермерских банков осторожно подходили к кредитованию фермерской недвижимости в сильные годы. В результате фермерские банки с 2014 года держатся хорошо, несмотря на проблемы, которые испытывает сельское хозяйство.Изначально пандемия COVID-19 казалась вредной для сельского хозяйства США, но рекордные государственные платежи помогли прогнозируемым доходам фермерских хозяйств на 2020 год достичь самого высокого уровня с 2013 года.

Краткое изложение основных показателей депозитов на 2020 год — PDF

Обзор депозитов за 2020 год показал, что в период с июня 2019 года по июнь 2020 года рост депозитов составил 21,7 процента, что является самым большим годовым приростом почти за 80 лет. Значительное увеличение депозитов по сравнению с аналогичным периодом прошлого года произошло в основном в первых двух кварталах 2020 года и, вероятно, было вызвано реакцией физических лиц, предприятий и США.S. фискальных и денежных властей к пандемии COVID-19. Депозиты увеличились больше всего в банках, не входящих в сообщество, средних банках, банках со специализацией в области ипотечного кредитования, а также в офисах в столичных графствах. Количество банковских офисов сокращается 11-й год подряд, но более низкими темпами, чем в предыдущие три года. На относительно низкие темпы сокращения количества офисов повлиял низкий уровень закрытия офисов, приобретенных в результате слияний. Кроме того, количество отделений и отделений некоммунальных банков в столичных округах с июня 2019 года по июнь 2020 года снижалось низкими темпами по сравнению с предыдущими годами.

Прошлые выпуски

2020

FDIC Quarterly 2020 Volume 14, Number 4FDIC Quarterly 2020 Volume 14, Number 3

FDIC Quarterly 2020 Volume 14, Number 2

FDIC Quarterly 2020 Volume 14, Number 1

2019

FDIC Quarterly 2019 Volume 13, Number 4FDIC Quarterly 2019 Volume 13, Number 3

FDIC Quarterly 2019 Volume 13, Number 2

FDIC Quarterly 2019 Volume 13, Number 1

2018

FDIC Quarterly 2018 Volume 12, Number 4FDIC Quarterly 2018 Volume 12, Number 3

FDIC Quarterly 2018 Volume 12, Number 2

FDIC Quarterly 2018 Volume 12, Number 1

2017

FDIC Quarterly 2017 Volume 11, Number 4FDIC Quarterly 2017 Volume 11, Number 3

FDIC Quarterly 2017 Volume 11, Number 2

FDIC Quarterly 2017 Volume 11, Number 1

2016

FDIC Quarterly 2016 Volume 10, Number 4FDIC Quarterly 2016 Volume 10, Number 3

FDIC Quarterly 2016 Volume 10, Number 2

FDIC Quarterly 2016 Volume 10, Number 1

2015

FDIC Quarterly 2015 Volume 9, Number 4FDIC Quarterly 2015 Volume 9, Number 3

FDIC Quarterly 2015 Volume 9, Number 2

FDIC Quarterly 2015 Volume 9, Number 1

2014

FDIC Quarterly 2014 Volume 8, Number 4FDIC Quarterly 2014 Volume 8, Number 3

FDIC Quarterly 2014 Volume 8, Number 2

FDIC Quarterly 2014 Volume 8, Number 1

2013

FDIC Quarterly 2013 Volume 7, Number 4FDIC Quarterly 2013 Volume 7, Number 3

FDIC Quarterly 2013 Volume 7, Number 2

FDIC Quarterly 2013 Volume 7, Number 1

2012

FDIC Quarterly 2012 Volume 6, Number 4FDIC Quarterly 2012 Volume 6, Number 3

FDIC Quarterly 2012 Volume 6, Number 2

FDIC Quarterly 2012 Volume 6, Number 1

2011

FDIC Quarterly 2011 Volume 5, Number 4FDIC Quarterly 2011 Volume 5, Number 3

FDIC Quarterly 2011 Volume 5, Number 2

FDIC Quarterly 2011 Volume 5, Number 1

2010

FDIC Quarterly 2010 Volume 4, Number 4FDIC Quarterly 2010 Volume 4, Number 3

FDIC Quarterly 2010 Volume 4, Number 2

FDIC Quarterly 2010 Volume 4, Number 1

2009

FDIC Quarterly 2009 Volume 3, Number 4FDIC Quarterly 2009 Volume 3, Number 3

FDIC Quarterly 2009 Volume 3, Number 2

FDIC Quarterly 2009 Volume 3, Number 1

2008

FDIC Quarterly 2008 Volume 2, Number 4FDIC Quarterly 2008 Volume 2, Number 3

FDIC Quarterly 2008 Volume 2, Number 2

FDIC Quarterly 2008 Volume 2, Number 1

2007

FDIC Quarterly 2007 Volume 1, Number 3FDIC Quarterly 2007 Volume 1, Number 2

FDIC Quarterly 2007 Volume 1, Number 1

Филиалы вашего банка слишком малы, чтобы выжить?

Будущее банковских отделений — тема, вызывающая много споров среди банковских профессионалов.Но большинство отраслевых аналитиков склонны сосредотачиваться на изменениях в поведении потребителей и переходе в сторону цифровых каналов. Однако перед отраслью стоит еще более серьезная проблема: огромное количество отраслей, которые слишком малы, чтобы быть прибыльными. Многие просто не растут с достаточной скоростью и никогда не достигнут прибыльности.

Согласно данным Peak Performance, чуть более половины (52%) всех отделений в банковской отрасли достигают приемлемого уровня прибыльности.Более четверти (28%) находятся ниже уровня безубыточности, а большая часть остальных, по крайней мере, вносит свой вклад в накладные расходы, даже если они не достигают приемлемой рентабельности инвестиций.

Половина убыточных сегодня филиалов никогда не переступит порог безубыточности.

Это могло бы быть терпимо, если бы убыточные отрасли росли с достаточной скоростью, чтобы стать прибыльными в будущем, но это не так. Половина ветвей, которые сегодня убыточны, никогда не преодолеют порог безубыточности; они навсегда истощат ресурсы.

(спонсируемый контент)

Слишком много мелких ветвей, растущих слишком медленно

Мы проанализировали каждое отделение банка в США и сгруппировали их по типам. После мест с ограниченным набором услуг, штаб-квартир и супермаркетов у нас остается около 78 000 «традиционных» отделений. (Примечание: кредитные союзы не были включены в анализ, потому что данные на уровне отдельных филиалов недоступны. Можно с уверенностью предположить, что те же выводы применимы и к кредитным союзам, и могут быть даже более явными.)

Для традиционных местоположений филиал обычно стоит от 600 000 до 800 000 долларов в год, включая накладные расходы и вспомогательные расходы на поддержку офиса. В 2017 году общий кредитный доход — за вычетом резерва на возможные потери и процентных расходов, плюс депозитные комиссии — составил 2,85% от депозитной базы. Не весь кредитный доход относится к филиалам, поэтому можно сказать, что доход филиала несколько ниже — от 2,0% до 2,5% от депозитов.

Филиалу необходимо около 25 миллионов долларов на депозитах для достижения безубыточности.

Для простоты мы взяли нижний предел затрат (600 000 долларов США) и верхний предел дохода (2,5%). Исходя из этих предположений, филиалу необходимо около 25 миллионов долларов на депозитах для достижения безубыточности. Филиалы часто рассчитывают получить вдвое больше своих доходов. Это приводит нас к уровню баланса депозитов в размере 50 миллионов долларов для достижения желаемой цели рентабельности инвестиций.

Это разумные ориентиры для анализа высокого уровня. Исходя из этого, 48% филиалов сегодня имеют рентабельность ниже желаемой, а из этих низко- или убыточных филиалов почти 60% работают в убыток.Настоящий вопрос в том, доберутся ли они туда когда-нибудь? Перспективы не очень хорошие.

Мы рассчитали среднегодовой рост вкладов в период с 2014 по 2017 год для каждого отдельного филиала и прогнозировали его на будущее. Если мы сосредоточимся на филиалах с менее чем 25 миллионами долларов на депозитах — даже если мы исключим те, которые меньше 5 миллионов долларов, — треть будет иметь отрицательный или нулевой рост. При нынешних темпах роста они никогда не выйдут на уровень безубыточности и всегда будут снижать прибыльность. Еще 14% «растут», но так медленно, что они не достигнут рентабельности при нашей жизни.

Что касается целевой рентабельности, мы рассматривали филиалы от 25 до 40 миллионов долларов. Они увеличивают накладные расходы и не достигают идеальной целевой рентабельности инвестиций, но находятся в пределах досягаемости. В этой группе 28% либо никогда не достигнут 50 миллионов долларов, либо для этого потребуется более 100 лет при нынешних темпах роста.

| Банковские отделения С 5-9 миллионами долларов на депозитах на 25 миллионов долларов | № из Филиалов | % из Филиалов | В среднем количество лет до достигло 50 миллионов долларов |

|---|---|---|---|

| Плоский или отрицательный рост | 4 898 | 33% | Никогда |

| Очень медленный рост | 2 003 | 14% | 100+ лет |

| Остаток | 7 737 | 53% | 35 лет |

| Банковские отделения С 25 до 40 миллионов долларов на депозитах | № из Филиалов | % из Филиалов | В среднем количество лет до достигло 50 миллионов долларов |

|---|---|---|---|

| Плоский или отрицательный рост | 3 432 | 25% | Никогда |

| Очень медленный рост | 435 | 3% | 100+ лет |

| Остаток | 9 973 | 71% | 15 лет |

Оценка проблемы

38% традиционных филиалов имеют размер менее 40 миллионов долларов и находятся на некотором расстоянии от желаемой прибыльности.Подавляющее большинство либо не растет, либо растет очень медленно. Что с этим делать?

Первым шагом в решении проблемы является понимание данных. Если у вас нет нужной аналитики, вы не сможете знать, в чем заключаются проблемы и какие рычаги использовать, чтобы создать возможности. И мы призываем вас верить моделям так же, как вы верите моделям кредитного риска. Они говорят вам о рисках, а иногда и о неприятных истинах, с которыми необходимо столкнуться.

- Сначала оцените проблему.Разработайте объективный взгляд на проблему, основанный на фактах. Достигнет ли филиал безубыточности или желаемой прибыльности в разумные сроки? Если да, то отлично! Если нет, четко определите, почему бы и нет.

- Это проблема роста рынка? Если это так, то, вероятно, это не исправить. Рынки с низкими темпами роста не изменятся внезапно, если не появятся новые значительные инвестиции в рост бизнеса или домохозяйств. Вы не можете этого контролировать.

- Это вопрос места или местоположения (удобства)? Плохой подъезд, парковка или вывески могут испортить даже отличное место.Чаще небольшие ветки находятся в плохом месте. Если это проблема, рассмотрите варианты переезда или улучшения. Проблемы с сайтом могут иметь 20-30 процентов влияния на производительность филиала, и несколько типов проблем, связанных с сайтом или оборудованием, могут усугубить это, увеличивая влияние. Вы соревнуетесь с самим собой, имея слишком много филиалов в одной области?

- Проблема недостаточного распространения на рынке? Стоит ли инвестировать в большее количество банкоматов или отделений, потому что вы просто слишком неудобны по сравнению с конкурентами.Один только этот фактор может привести к снижению производительности на 40%.

- Если ничего из вышеперечисленного, проблема связана с производительностью. Есть ли возможность омолодить филиал за счет улучшения маркетинговой поддержки и процесса продаж? Небольшие отделения обычно имеют низкие объемы транзакций — используете ли вы Universal Bankers и эффективно ли используете их для увеличения продаж?

(спонсируемый контент)

Что делать: Принятие мер

Проблема очевидна: слишком много филиалов, у которых слишком мало клиентов и которые не растут с достаточной скоростью, чтобы когда-либо достичь безубыточности, не говоря уже о желаемой рентабельности инвестиций.Перед лицом снижения количества транзакций в филиалах и изменения использования каналов ветвления существует больше встречных ветров, чем попутных.

Ориентация на депозиты в размере 50 миллионов долларов помогает гарантировать, что филиал более чем покроет полностью загруженные расходы и поможет банку достичь хорошего коэффициента эффективности. Многие отделения банков находятся ниже этого уровня, и у них мало шансов попасть туда в ближайшее время. Как правило, хорошим подходом является оценка наиболее эффективных ветвей и применение лучших практик к менее производительным ветвям. Что, если этого недостаточно?

Если проблема связана с производством или площадкой, может быть рассмотрен вопрос о сокращении, перемещении, консолидации или закрытии.Если помещение и площадка соответствуют требованиям, усиление внимания к продажам и маркетингу может измениться. В любом случае эту проблему нелегко решить сама по себе, если не будут предприняты четкие управленческие действия.

Гюнтер Хартфейл — старший консультант в Peak Performance Consulting Group из Остина, штат Техас, специализирующийся на банковской стратегии. Чтобы связаться с Гюнтером, отправьте ему электронное письмо.

Динамика непроцентных доходов банков

DOI: 10.26509 / frbc-ec-201914

Большая часть доходов банков поступает от непроцентных доходов, которые включают такие статьи, как комиссии за овердрафт и комиссии банкоматов. Мы исследуем, увеличился ли этот источник дохода после финансового кризиса, учитывая, что на процентный доход банков могла повлиять среда с низкими процентными ставками. Мы обнаружили, что общий непроцентный доход фактически уменьшился. Однако плата за обслуживание, один из подкомпонентов непроцентного дохода, увеличилась.Увеличение платы за услуги замаскировано в данных об общем непроцентном доходе, поскольку другие виды непроцентного дохода, в частности комиссии за секьюритизацию и другие виды непроцентного дохода, затронутые кризисом, снизились за тот же период.

Традиционно банки получали большую часть своих доходов за счет выдачи ссуд и сбора процентных платежей. Однако значительная часть доходов банка также поступает от так называемого «непроцентного дохода», который включает такие статьи, как комиссия за овердрафт и комиссию за банкомат.После очень низких процентных ставок после финансового кризиса может показаться естественным, что банки будут шире использовать непроцентный доход, чтобы компенсировать любое снижение процентного дохода, которое они могут испытывать.

Мы внимательно изучаем этот важный источник доходов банка, документируя, как он и его компоненты менялись с течением времени, особенно в ответ на финансовый кризис. Мы обнаружили, что, хотя банки не увеличили свой общий непроцентный доход как долю от операционных доходов, они увеличили один вид непроцентного дохода, а именно доход от платы за обслуживание.Увеличение платы за услуги замаскировано в данных об общем непроцентном доходе, потому что за тот же период упали другие виды непроцентного дохода, в частности те, которые связаны с финансовым рынком и рынком жилья, которые рухнули во время финансового кризиса — секьюритизация, торговля и недвижимость. . Наконец, мы исследуем возможные причины наблюдаемых нами изменений в использовании банками различных видов непроцентного дохода. Хотя общее использование непроцентного дохода снизилось, мы находим доказательства того, что банки увеличили свои доходы от платы за обслуживание, чтобы компенсировать процентный доход, потерянный в условиях низких процентных ставок.

Что такое непроцентный доход?

В широком смысле непроцентный доход определяется как доход, полученный банками из источников, не связанных со сбором процентных платежей. Среднестатистическому потребителю плата за услуги, вероятно, является наиболее знакомым видом непроцентного дохода, распространенными формами которого являются комиссии за банкомат, сборы за выдачу ссуды или сборы за сейф. Другой тип непроцентного дохода — это сборы, взимаемые банками при выдаче и выдаче ссуд. В этих случаях банк выдает ссуду, а затем продает ее другому банку или небанку, который часто намеревается объединить несколько ссуд и секьюритизировать их.Вместо получения процентных платежей в течение срока ссуды банк, выдающий ссуду, получает плату за ее продажу и может также взимать комиссию, если он продолжает обслуживать ссуду (собирая платежи и передавая их покупателю ссуды). Другие формы непроцентного дохода связаны с нетрадиционной банковской деятельностью, такой как брокерские операции с ценными бумагами, организация слияний и поглощений для фирм, а также торговля акциями и облигациями. Банки также получают непроцентный доход от недвижимости и от продажи страховки.

Непроцентный доход составляет значительную часть доходов большинства банков. По состоянию на первый квартал 2018 года непроцентный доход составлял 34 процента от общего операционного дохода банка (определяемого как сумма чистого процентного дохода и непроцентного дохода), или 68 миллиардов долларов из 200 миллиардов долларов. До финансового кризиса отношение непроцентных доходов к операционным доходам было еще выше, достигнув 46 процентов в 2003 году, как показано на диаграмме 1. Сейчас это соотношение примерно на 10 процентов ниже, чем до кризиса.В абсолютном выражении непроцентный доход фактически вырос в период с 2005 по 2018 год, но операционная выручка росла еще быстрее. За этот период непроцентный доход увеличился на 25 процентов, но операционная выручка увеличилась на 71 процент. 1

На Рисунке 2 показаны изменения в пропорциях основных категорий непроцентного дохода для всех коммерческих банков с 2001 по 2018 год. Плата за обслуживание — категория, которая включает в себя комиссию за овердрафт, комиссию за банкомат и плату за обслуживание, была наименьшей категорией в 2001 году, но она значительно выросла, увеличившись с 14.От 0 процентов непроцентного дохода в 2001 году до более 25 процентов в 2018 году. 2 Большой категорией непроцентного дохода является доход от инвестиционно-банковской деятельности, который включает комиссионные от управления трастовыми фондами, прибыли и убытки от венчурных инвестиций и комиссии от различных андеррайтинговых операций. Эта категория выросла с 23,6 процента непроцентного дохода в 2001 году до 28,0 процента в 2018 году. Торговля стала самой маленькой категорией в 2018 году, упав с 26,2 процента от общего непроцентного дохода в 2001 году до 17.1 процент в 2018 году. Самый большой сегмент, «прочие», который состоит из доходов из таких источников, как обработка талонов на питание, арендная собственность банка, иностранная валюта и многие другие, упал с 36,6 процента от общего непроцентного дохода в 2001 году до 29,1 процента. процентов в 2018 году.

Общие категории рисунка 1 могут быть далее разбиты на компоненты, которые, вероятно, более знакомы большинству людей (таблица 1). Доли этих компонентов непроцентного дохода также менялись с течением времени, как показано на рисунке 3.В то время как некоторые компоненты, такие как фидуциарная деятельность и торговая деятельность, были относительно стабильными в кризисные и посткризисные периоды, другие, такие как комиссии за секьюритизацию, резко снизились после кризиса, поскольку объем секьюритизации снизился. Чистые ссуды и аренда — прибыль (или убыток) от продажи ссуд и аренды — это компонент, который снова стал важным после достижения низких уровней в годы кризиса. Возможно, наиболее ярким событием со времен кризиса является рост платы за услуги, за которым следует резкое падение платы за секьюритизацию.Очевидно, что сейчас банки в большей степени полагаются на плату за обслуживание для получения непроцентного дохода, чем до кризиса.

| Категория непроцентных доходов | Компоненты |

|---|---|

| Плата за обслуживание | Плата за обслуживание, комиссия за банкомат, доход от продажи чеков, комиссия за сейф, комиссию за банковский перевод, комиссию за карту |

| Торговля | Торговая выручка, чистый доход от секьюритизации, чистые продажи кредитов и аренды, чистые продажи недвижимости, чистые прочие продажи |

| Инвестиционно-банковская | Доход от фидуциарной деятельности, доход от венчурного капитала, комиссия за секьюритизацию, аннуитетные сборы, страхование |

| Другое | Прочее (талоны на питание, аренда имущества, прибыль от иностранной валюты) |

Посткризисное повышение платы за обслуживание не является исключением для нескольких банков.Начиная с 2008 года в банках любого размера произошел значительный скачок платы за обслуживание (диаграмма 4). При расчете в процентах от операционной выручки плата за обслуживание больше всего выросла для средних банков. Возможно, удивительно, что скачок платы за обслуживание произошел, несмотря на объявленные в ноябре 2009 года правила, запрещающие банкам взимать комиссию за овердрафты в банкоматах и разовые платежи по кредитной карте, если только потребитель официально не согласился.

Рисунки 1–4 убедительно свидетельствуют о том, что рецессия 2008 года заставила банки, особенно банки среднего размера, скорректировать свою зависимость от непроцентного дохода, сократив общий непроцентный доход, но повысив плату за обслуживание.Учитывая, что рецессия сопровождалась резким падением процентных ставок, выбор времени для изменений вызывает вопрос: являются ли изменения реакцией на условия низких процентных ставок?

Влияние условий низких процентных ставок

Падение непроцентных доходов после финансового кризиса противоречит распространенному мнению о том, что низкие процентные ставки побуждают банки уделять больше внимания непроцентным доходам. Согласно этой версии, увеличение непроцентного дохода — это попытка сохранить доход.Когда процентные ставки низкие, банки получают меньше процентного дохода по ссудам, поэтому они обращаются к другим источникам дохода, таким как непроцентный доход. Замена непроцентного дохода на процентный доход теоретически может помочь банкам в этой ситуации несколькими способами. Повышенные комиссии могут быть способом для банков эффективно выплачивать отрицательные проценты по депозитам, когда ставки становятся очень низкими. В качестве альтернативы непроцентный доход может выступать в качестве «хеджирования» против процентного дохода, генерируя комиссионный доход и доход от продаж независимо от рыночных процентных ставок.Наличие двух потоков дохода может обеспечить банку преимущества диверсификации, если процентный и непроцентный доход не сильно коррелируют. Из-за относительно фиксированного характера комиссионных по сравнению с процентными ставками, также может быть, что непроцентный доход менее изменчив, чем процентный доход.

Но хотя эта история, кажется, неверна, если мы смотрим на общий непроцентный доход, она выглядит лучше, когда мы смотрим на компоненты непроцентного дохода. Плата за услуги увеличилась как в абсолютном выражении, так и в процентах от непроцентного дохода после рецессии (диаграммы 2 и 3).Но рост этого компонента был компенсирован снижением других компонентов, особенно комиссий за секьюритизацию, которые упали еще больше, что привело к падению общего непроцентного дохода (диаграмма 1). Компоненты, акции которых снизились, — секьюритизация, торговля и недвижимость — зависят от финансовых рынков и рынков жилья, которые рухнули во время финансового кризиса, что позволяет предположить, что если бы банки хотели заменить процентный доход непроцентным доходом при падении процентных ставок, им нужно было бы искать к другим компонентам.Плата за обслуживание, кажется, отвечает всем требованиям.

Факторы, влияющие на использование непроцентного дохода

Мы можем начать понимать, почему банки изменили свою зависимость от непроцентного дохода и платы за обслуживание, изучив коммерческие причины, по которым банки используют каждый из различных типов непроцентного дохода. Однако определить эти причины непросто. Просто взглянув на совокупные цифры, мы ничего не сможем сказать, потому что в игру вступает очень много факторов. Мы можем попытаться выделить различные причины, но это тоже сложно, потому что отдельные банки не сообщают о причинах своего конкретного выбора между процентным и непроцентным доходом.

Один из способов получить некоторые подсказки — это выявить взаимосвязь между характеристиками банка и наблюдаемыми долями каждого типа доходов. Для этого мы рассмотрим два набора регрессий. В первом мы регрессируем отношение непроцентного дохода к операционному доходу каждого банка по отношению к ряду специфичных для банка переменных, включая чистую процентную маржу, коэффициент капитала и размер активов, а также по некоторым макропеременным, таким как спред по срокам. Во втором мы регрессируем отношение платы за обслуживание к операционному доходу банка по тому же набору специфичных для банка и макропеременных.Чтобы учесть различия, которые, возможно, привел к финансовому кризису, мы проведем регрессии отдельно для 2001–2007 и 2008–2018 годов. Мы смотрим на все коммерческие банки в Соединенных Штатах, используя данные из отчетов о звонках FFIEC на уровне банка, включая как иностранные, так и местные отделения. В таблице 2 представлены результаты.

| Регрессии | ||||

|---|---|---|---|---|

| 2001: Q1–2007: Q4 | 2008: Q1–2018: Q2 | 2001: Q1–2007: Q4 | 2008: Q1–2018: Q2 | |

| Переменные | Отношение к операционной выручке НИИ | Отношение чистой прибыли к операционной прибыли | Отношение платы за обслуживание к операционной выручке | Отношение платы за обслуживание к операционной выручке |

| Чистая процентная маржа | 0.210 ** (0,103) | -0,708 * (0,393) | -1,430 *** (0,208) | -1,356 *** (0,0939) |

| Отношение основных депозитов к совокупным активам | -0,00447 (0,00351) | -0,0118 (0,0524) | 0,00291 (0,00211) | 0,0396 *** (0,00423) |

| Индикатор. Содержит 1, если действует руководство ФРС | 0 (0) | −0.00432 (0,00629) | 0 (0) | 0,0113 *** (0,000980) |

| Журнал коэффициента достаточности капитала первого уровня | 0,0150 (0,00967) | 0,110 * (0,0578) | 0,117 *** (0,0117) | 0,0835 ** (0,0327) |

| Индекс концентрации ссуд | -3,58e-06 *** (4,93e-07) | -9,87e-07 (1,08e-06) | −4,50e-07 (3.03e-07) | -5,96e-06 *** (2,55e-07) |

| Рентабельность собственного капитала | 0,171 *** (0,0434) | 0,0609 (0,0474) | -0,0107 (0,0195) | 0,0250 (0,0209) |

| Журнал общей стоимости активов | 0,0280 *** (0,000653) | 0,0293 *** (0,00459) | 0,00234 *** (0,000579) | 0,00174 *** (0,000607) |

| Индикатор.Содержит 1, если банк находится в BHC | 0,00753 *** (0,00144) | 0,0357 *** (0,00816) | 0,00311 ** (0,00146) | 0,0109 *** (0,00186) |

| Разница между доходностью 10-летних и 3-месячных казначейских облигаций | 0,102 *** (0,0360) | -0,520 (0,615) | 0,512 *** (0,0276) | 0,423 *** (0,0586) |

| Индекс S&P 500 возвращает | −0.00186 (0,00692) | -0,00472 (0,0361) | -0,122 *** (0,00578) | 0,00939 ** (0,00406) |

| Просрочка по резервам на покрытие убытков по ссудам | -0,000914 *** (0,000249) | 0,000107 ** (5.27e-05) | -5,82e-06 (0,000262) | -1,17e-05 ** (5,12e-06) |

| Резервы на потери по ссудам по отношению к активам | 2,293 *** (0.271) | -1,506 ** (0,720) | -0,483 ** (0,191) | -0,556 *** (0,140) |

| Разница между доходностями AAA и BBB | 0,820 *** (0,131) | 0,520 (0,600) | 0,137 (0,0989) | 0,0328 (0,0676) |

| Константа | -0,172 *** (0,00961) | -0,196 *** (0,0427) | 0.0678 *** (0,0134) | 0,0845 *** (0,0166) |

| R2 | 0,12 | 0,0008 | 0,08 | 0,04 |

| Наблюдения | 129,207 | 194 906 | 129,207 | 194 906 |

Примечания: Регрессии проводились на квартальных данных на уровне банка с 2000: 1 квартал 2018: 2 квартал с использованием стандартных ошибок Ньюи-Уэста с тремя лагами для корректировки автокорреляции и гетероскедастичности.Стандартные ошибки указаны в скобках. На значимость указывает следующее: *** p <0,01; ** р <0,05; и * p <0,1.

Источники: Данные коммерческого банка были получены из отчетов о состоянии и доходах (отчеты о звонках). Доходность S & P500 и корпоративная доходность были получены через Haver Analytics.

Выделяется несколько узоров.

- Результаты для общего непроцентного дохода показывают, что размер банка, чистая процентная маржа и разброс сроков являются важными факторами при выборе банков.

- Более крупные банки, входящие в состав банковской холдинговой компании, как правило, имеют более высокую долю непроцентного дохода, чем более мелкие банки, и это верно до и после кризиса.

- Банки с более высокой чистой процентной маржей — банки с более высоким спредом между процентами, которые они взимают по своим кредитам, и тем, что они платят по депозитам, — до кризиса имели более высокий непроцентный доход. Однако после кризиса эти банки, как правило, имели более низкий непроцентный доход.

Спрэд по срокам, разница между долгосрочными и краткосрочными ставками казначейства, имел положительный эффект до кризиса, означая, что банки использовали больше непроцентных доходов, когда спред по срокам был высоким.Этот результат согласуется с результатами чистой процентной маржи, так как банки получают прибыль от более крутой кривой доходности (длинные ставки выше, чем короткие), потому что они заимствуют по краткосрочным процентным ставкам (принимая депозиты) и предоставляют ссуды на долгосрочных горизонтах (автокредиты, ипотека, коммерческие кредиты и др.). Таким образом, высокий спред между тем, что банки могут делать по ссудам, и тем, что они платят по депозитам, коррелирует с более высоким использованием непроцентного дохода, как и более высокий спред между короткими ставками (обычно связанными со ставками по депозитам) и длинными ставками (связанными со ставками по кредитам. ).Это говорит о том, что в условиях низких процентных ставок и низких спредов по срокам банки также будут использовать меньший непроцентный доход. Однако после кризиса связь пропадает.

Результаты для платы за услуги показывают некоторые интересные различия по сравнению с результатами для общего непроцентного дохода.

- Во-первых, хотя чистая процентная маржа снова оказывает важное влияние как до, так и после кризиса, более высокая чистая процентная маржа связана с тем, что банк использует меньшую плату за обслуживание как до, так и после кризиса.Это еще раз подтверждает теорию замещения процентов в отношении платы за обслуживание.

- Однако эту поддержку несколько компенсирует влияние разброса сроков, что положительно для платы за услуги как до, так и после кризиса. То есть банки используют более высокую плату за обслуживание в периоды высоких длинных ставок и низких коротких ставок, что часто бывает, когда вы также ожидаете увидеть высокую чистую процентную маржу и ожидаете, что плата за услуги будет использоваться меньше.

- Резервы на возможные потери по ссудам имеют отрицательный эффект в обоих периодах.

- Наконец, каковы были последствия правил, требующих от клиентов согласия на получение определенных сборов? Похоже, что любое воздействие было ограничено другими факторами. Когда мы включаем индикаторную переменную для дат после того, как правило было введено в действие, мы видим увеличение платы за обслуживание на 1,1%, что соответствует росту, который мы видели на рисунке 3.

Заключение

Традиционное представление о том, что банки зарабатывают деньги, выдавая ссуды и собирая проценты, — это лишь часть большой истории. Непроцентный доход был и остается важным источником доходов для банков любого размера.Однако финансовый кризис привел к некоторым изменениям в их зависимости от этого источника доходов.

Общий непроцентный доход как доля доходов банков ниже, чем до кризиса, отчасти из-за обвала секьюритизации. Однако после кризиса банки с низкой чистой процентной маржей стали больше полагаться на непроцентный доход. Таким образом, представляется вероятным, что они компенсировали потерю процентного дохода из-за низких процентных ставок, вызванных финансовым кризисом.

Кроме того, данные показывают, что после кризиса банки также могут больше полагаться на непроцентный доход, если мы сконцентрируемся на плате за услуги и исключим те части непроцентного дохода, которые больше всего пострадали от краха финансовых рынков, такие как секьюритизация, торговля и недвижимость. Когда мы сосредотачиваемся на этих данных, мы видим, что банки стали больше полагаться на плату за обслуживание, когда их чистая процентная маржа была низкой, как до, так и после кризиса.

Как будут развиваться эти тенденции очевидного замещения процентов, если процентные ставки вырастут с исторически низких уровней, еще предстоит увидеть.

Сноски

- Снижение доли непроцентного дохода согласуется с результатами других исследований, в которых рассматривалась эта проблема. Stiroh (2004) обнаружил, что непроцентный доход волатилен и коррелирует с процентным доходом, и. Каломирис и Ниссим (2014) предполагают, что непроцентный доход стал менее ценным для банков после финансового кризиса, отчасти из-за его изменчивости. Лаевен и Левин (2007) обнаружили, что банки, которые занимались разнообразной деятельностью, имели более низкие цены на акции, что подтверждает аргумент о неэкономичности масштабов в Mester (1992).Однако акцент в этих бумагах на общем непроцентном доходе может вводить в заблуждение, поскольку некоторые компоненты, непосредственно затронутые кризисом, такие как секьюритизация, сильно упали, в то время как другие, такие как плата за услуги, действительно выросли в условиях низких процентных ставок. В нашей выборке непроцентный доход также более изменчив, чем процентный доход. На агрегированном уровне отношение непроцентного дохода к совокупным активам имеет стандартное отклонение 0,1, в то время как стандартное отклонение процентного дохода к совокупным активам меньше 0.06 (с 2000 по 2018 год), и это касается и банков разного класса. В течение того же периода времени корреляция между процентным и непроцентным доходом составляет 0,84, а корреляция между процентным доходом и платой за услуги составляет 0,74. В условиях портфеля эти корреляции не указывают на большую выгоду от диверсификации. Возврат

- Информация в диаграммах взята из отчетов о звонках, которые банки используют для раскрытия этой информации. В отчетах о звонках плата за обслуживание определяется как доход от платы за обслуживание, платы за овердрафт и платы за неактивный счет.На эту категорию приходилось примерно 8,6 процента непроцентных доходов в первом квартале 2018 года. Тем не менее, категория «другое» в отчете о звонках содержит элементы, которые потребители, скорее всего, рассматривали бы как плату за обслуживание, например комиссионные от продажи чеков, сборы за сейфы и сборы за банкоматы, компоненты, которые, по нашему мнению, соответствуют духу обслуживания сборы, поэтому мы включаем их в наше определение сборов за услуги. После вычитания этих компонентов из «прочего» и добавления их к плате за услуги доля этой категории в непроцентном доходе возрастает с 8.От 6% до 25,3% в 2018 г .: I квартал. Возврат

Список литературы

- Каломирис, Чарльз В. и Дорон Ниссин. 2014. «Кризисные сдвиги в рыночной оценке банковской деятельности». Журнал финансового посредничества , 23: 400–435.

- Де Янг, Роберт и Гохан Торна. 2013. «Нетрадиционная банковская деятельность и банкротства банков во время финансового кризиса». Журнал финансового посредничества , 22: 397–421,

- Де Янг, Роберт и Тара Райс.2004a. «Как банки зарабатывают деньги? Разнообразие бизнес-стратегий ». Федеральный резервный банк Чикаго, Economic Perspectives , Q4: 52–67.

- Де Янг, Роберт и Тара Райс. 2004b. «Как банки зарабатывают деньги? Заблуждения относительно комиссионных доходов ». Федеральный резервный банк Чикаго, Economic Perspectives , Q4: 34–51.

- Совет управляющих Федеральной резервной системы. 2009. «Федеральная резервная система объявляет окончательные правила, запрещающие учреждениям взимать комиссию за овердрафты по операциям с банкоматами и одноразовыми дебетовыми картами.Пресс-релиз, (12 ноября).

- Фельдман, Рон Дж. И Джейсон Шмидт. 1999. «Непроцентный доход: возможность получения прибыли, снижение риска и некоторые преувеличенные требования». Федеральный резервный банк Миннеаполиса, Fedgazette (октябрь).

- Лэвен Люк и Росс Левин. 2007. «Есть ли скидка на диверсификацию в финансовых конгломератах?» Журнал финансовой экономики , 81: 331–367.

- Местер, Лоретта Дж. 1992. «Традиционное и нетрадиционное банковское дело: теоретико-информационный подход.” Банковский и финансовый журнал , 16: 545–566.

- Стиро, Кевин Дж. 2004 «Диверсификация в банковской сфере: непроцентный доход — ответ?» Журнал денег, кредита и банковского дела , 36: 853–882.

% PDF-1.5 % 208 0 объект > эндобдж xref 208 75 0000000016 00000 н. 0000002878 00000 н. 0000003025 00000 н. 0000003061 00000 н. 0000004243 00000 п. 0000004784 00000 н. 0000005245 00000 н. 0000005767 00000 н. 0000005852 00000 н. 0000006277 00000 н. 0000006370 00000 н. 0000006936 00000 н. 0000006984 00000 н. 0000007156 00000 н. 0000007323 00000 н. 0000007437 00000 п. 0000007908 00000 н. 0000008020 00000 н. 0000008777 00000 н. 0000009379 00000 п. 0000009416 00000 н. 0000010211 00000 п. 0000010920 00000 п. 0000011591 00000 п. 0000011689 00000 п. 0000012358 00000 п. 0000013121 00000 п. 0000013803 00000 п. 0000013936 00000 п. 0000014236 00000 п. 0000014263 00000 п. 0000014973 00000 п. 0000015359 00000 п. 0000015674 00000 п. 0000016014 00000 п. 0000016103 00000 п. 0000016326 00000 п. 0000016672 00000 п. 0000017013 00000 п. 0000017442 00000 п. 0000017825 00000 п. 0000018303 00000 п. 0000018951 00000 п. 0000019642 00000 п. 0000022711 00000 п. 0000022781 00000 п. 0000022865 00000 п. 0000026660 00000 п. 0000026922 00000 н. 0000027086 00000 п. 0000029735 00000 п. 0000038440 00000 п. 0000039766 00000 п. 0000043820 00000 н. 0000055723 00000 п. 0000056688 00000 п. 0000056926 00000 п. 0000056974 00000 п. 0000057031 00000 п. 0000057102 00000 п. 0000057409 00000 п. 0000063284 00000 п. 0000063323 00000 п. 0000063491 00000 п. 0000063748 00000 п. 0000063822 00000 п. 0000064127 00000 п. 0000064311 00000 п. 0000064675 00000 п. 0000064749 00000 п. 0000065084 00000 п. 0000065318 00000 п. 0000065703 00000 п. 0000180739 00000 н. 0000001796 00000 н. трейлер ] / Назад 735197 >> startxref 0 %% EOF 282 0 объект > поток h ޔ TKlU1_l ̂_U ح x 쐶! NSc> I’Z> TTYR @ E «dvCAHq $ TEB @ * xcZ #] s

Это« игра »в битве за банковские депозиты

По мере роста процентных ставок и спроса на ссуды борьба за вклады между финансовыми учреждениями сообщества становится все более жесткой.После финансового кризиса потребители обычно размещали свои деньги в банках по всей территории США. Несмотря на небольшой или нулевой интерес, который предлагали эти учреждения, депозиты неуклонно росли — фактически до исторического уровня.

После многократного повышения процентных ставок и бурного роста экономики вкладчики теперь чаще делают покупки для более высокой доходности. Согласно данным Федеральной корпорации по страхованию депозитов за третий квартал 2018 года, беспроцентные депозиты сократились на 72,9 миллиарда долларов (2,3 процента), что является самым большим квартальным падением в долларовом выражении с первого квартала 2013 года.

Этот сдвиг беспокоит местные банки, потому что депозиты помогают финансировать ссуды и служат ключевым фактором в определении общей прибыльности. В результате команды управления общинного банка должны разработать надежные депозитные стратегии, обеспечивающие будущий рост и институциональную стабильность.

Кредитование и депозиты

Общественные учреждения должны искать более дорогое финансирование, что снижает прибыльность, или даже сокращать объем кредитования. Последняя стратегия — это не то, что хочет делать большинство банков, особенно с учетом того, что спрос на ссуды в целом улучшается.

Пятьдесят пять процентов банкиров сообщили об увеличении спроса на ссуды за последние 12 месяцев, что на два процентных пункта выше, чем в предыдущем квартале, согласно исследованию бизнеса руководителей банков Promontory Interfinancial Network, опубликованному в третьем квартале 2018 года. по данным JPMorgan Chase & Co., около 91% малых и средних компаний рассчитывают сохранить или увеличить капитальные затраты в 2019 году.

Этот сценарий привлекает новое внимание и важность отношения кредитов к депозитам (LDR), отношения общей суммы непогашенных кредитов к общему остатку на депозитах.Традиционно банки стараются поддерживать LDR на уровне 80–90 процентов, чтобы поддерживать адекватную ликвидность.

Победа над конкурентами

В исследовании Promontory говорится, что 90 процентов из 389 руководителей, президентов и финансовых директоров банков, опрошенных по всем размерам активов и по всем регионам, ожидают увидеть рост конкуренции по депозитам в течение следующих 12 месяцев.

Рост депозитов особенно важен для региональных и местных банков, у которых отсутствуют филиальные сети, цифровые отпечатки и маркетинговые бюджеты крупнейших учреждений страны, объем депозитов которых превышает средний.

Promontory также спросил, какие стратегии они используют для увеличения депозитов. Большинство считает, что лучшей стратегией является повышение процентных ставок.

Хотя многие учреждения откладывают повышение процентных ставок как можно дольше, возможно, пришло время рассмотреть эту стратегию. Но поскольку так много банков также повышают ставки, необходимы другие усилия по дифференциации на рынке, в том числе:

Целевой рост конкретных депозитных продуктов , включая коммерческие депозиты, деятельность по управлению казначейством и срочные депозиты физических лиц.

- Рассмотрите возможность использования стратегий продаж с использованием срочных вкладов, включая обучение персонала, работающего на переднем крае, для согласования индивидуальных ставок и условий CD.

Применяйте ориентированные на клиента подходы, не зависящие от ставки , такие как улучшение обслуживания клиентов и установление более тесных отношений с вкладчиками.

- Воспользуйтесь данными банка, чтобы персонализировать путь потребителя по всем каналам и точкам взаимодействия, включая регистрацию аккаунта. По оценкам McKinsey, персонализация может обеспечить в 5-8 раз большую окупаемость инвестиций в маркетинговые расходы и может повысить продажи на 10 и более процентов.

- Имитирует стандарты обслуживания, установленные Amazon и Google, которые персонализируют, предсказывают и предлагают следующую покупку.

- Предоставлять индивидуальное финансовое образование, основанное на индивидуальных целях, и перекрестные продажи на основе текущего уровня проникновения продуктов.

Инвестируйте в цифровую реферальную программу . Ваши текущие клиенты — ваш лучший источник прибыльного роста текущего счета. Использование цифровых реферальных программ сарафанного радио на телефонах, планшетах, компьютерах и в социальных сетях является ключом к узнаваемости бренда и рекомендациям.

- По данным глобального опроса потребителей банковских услуг EY, 71 процент потребителей в мире сначала консультируются с друзьями, семьями и коллегами по вопросам банковских продуктов и взаимоотношений.

Улучшение маркетинговых и рекламных усилий

- Банки могут использовать автоматизированные маркетинговые платформы, локальную поисковую оптимизацию (SEO), геотаргетинг, социальные сети, мобильные технологии и т. Д.