Вид денег – что это такое, функции и виды денег + история возникновения

1.2. Виды денег

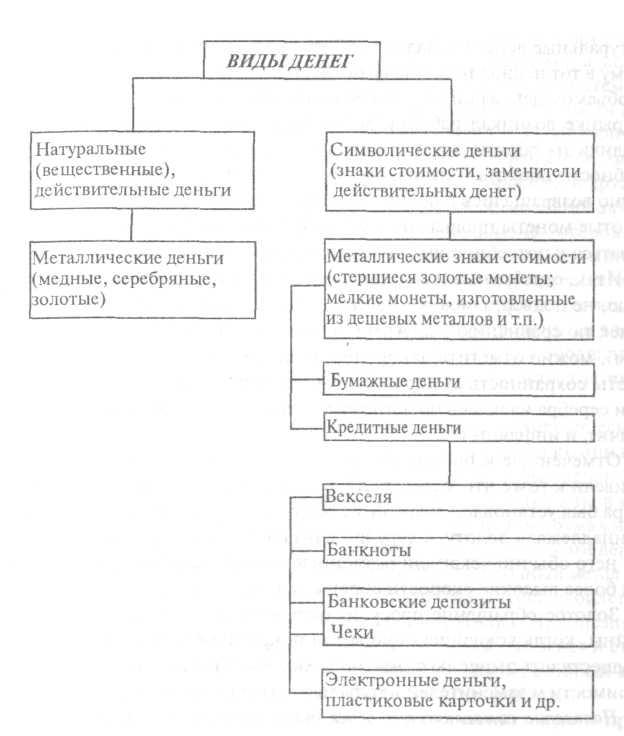

Деньги представляют собой развивающуюся экономическую категорию. Со времени своего возникновения они претерпели значительные изменения, что проявляется в переходе от применения одних видов денег к другим, а также в изменении условий их функционирования и в повышении их роли. Эволюция товарного производства, повышение интенсивности обмена обусловили выделение из общей товарной массы натуральных (вещественных) денег в качестве всеобщего эквивалента. Материальной основой их явились металлические деньги и, прежде всего, золото (рис. 1.2).

Натуральные (вещественные) деньги, зачастую именуемые действительными деньгами, включают все виды товаров, которые являлись всеобщими эквивалентами на начальных этапах развития товарного обращения (скот, зерно, меха и др.), а также деньги из драгоценных металлов (золотые и серебряные слитки и монеты). Характерная их особенность − они могли существовать не только в качестве денег, но и в качестве товара. Номинальная стоимость денег данного вида соответствовала их реальной стоимости (стоимости золота, серебра и т.д.).

Рис. 1.2. Основные виды денег

Металлические деньги существовали сначала в форме слитков определенного веса, а затем монет. Использование натуральных денег (в том числе и золотых) в качестве всеобщего эквивалента имело ряд существенных преимуществ.

Натуральные

деньги обладали собственной стоимостью

как товар.

Поэтому

в тот период не могла возникнуть ситуация

несоответствия между объемом денежной

массы и объемом товаров и услуг на рынке.

Если на

рынке возникал избыток денег, то золотые

и серебряные монеты уходили из обращения

в сокровище. Напротив, при увеличении

потребности

оборота в наличных деньгах золотые

монеты беспрепятственно возвращались

в оборот из сокровища. Тем самым серебряные

и золотые монеты проявляли способность

достаточно гибко приспосабливаться к

потребностям оборота без ущерба для

владельцев денег.

Натуральные

деньги обладали собственной стоимостью

как товар.

Поэтому

в тот период не могла возникнуть ситуация

несоответствия между объемом денежной

массы и объемом товаров и услуг на рынке.

Если на

рынке возникал избыток денег, то золотые

и серебряные монеты уходили из обращения

в сокровище. Напротив, при увеличении

потребности

оборота в наличных деньгах золотые

монеты беспрепятственно возвращались

в оборот из сокровища. Тем самым серебряные

и золотые монеты проявляли способность

достаточно гибко приспосабливаться к

потребностям оборота без ущерба для

владельцев денег.

Серебряные и золотые деньги, обладая собственной стоимостью, не подвергались обесцениванию. Однако из особенностей этих денег, по сравнению с другими эквивалентами (скотом, мехами, зерном), можно отметить однородность денежного материала, его делимость, сохранность от порчи. К тому же ограниченность добычи золота и серебра являлась препятствием бесконтрольной эмиссии денег, а значит, и инфляции.

Отмеченные преимущества золотых и серебряных денег привели к тому, что к началу XX в. в промышленно развитых странах мира был установлен

Золотое обращение просуществовало в мире до первой мировой войны, когда воюющие страны для покрытия своих расходов начали осуществлять эмиссию символических денег в виде различных знаков стоимости и заменителей натуральных (вещественных) денег.

Появление символических денег было вызвано рядом объективных причин:

во-первых, золотодобыча не поспевала за темпами расширенного воспроизводства товаров и не обеспечивала полную потребность в деньгах;

во-вторых, золотой монометаллизм не обладал необходимым уровнем эластичности. Золотое обращение оказалось неспособным быстро расширяться и сжиматься;

в-третьих, золотые деньги не в состоянии обслуживать мелкий по стоимости товарооборот.

Возможности использования золотых денег оказались ограниченными. Возникла потребность их замены вначале бумажными, а затем кредитными как более высокой формой развития денежной системы.

Бумажные деньги и различные металлические знаки стоимости являются представителями действительных денег (табл. 1.1). Исторически они появились как заменители находящихся в обращении золотых монет. Объективная возможность обращения бумажных и других символических денег обусловлена тем, что деньги как всеобщий эквивалент являются мимолетным посредником при обмене товаров. В этой связи бумажные деньги и различные монеты (из меди, алюминия и иных металлов) появляются тогда, когда в часто повторяющихся сделках непосредственное присутствие самих благородных металлов становится необязательным. Опираясь на силу государственной власти, появляется возможность заменить золото и серебро в обращении знаками стоимости сначала на уровне отдельных государств, а затем и в мировой торговле.

Следует подчеркнуть, что номинальная стоимость символических денег значительно выше стоимости того материала, из которого они изготовлены. Следовательно, наивысшая ценность бумажных денег состоит именно в их использовании по прямому назначению, а не в каком-либо ином качестве. Чтобы обеспечить внедрение бумажных денег, вначале они выпускались государством наряду с золотыми деньгами и в любой момент могли быть обменены на благородный метал по номиналу.

С развитием кредитных отношений, с осуществлением купли-продажи с рассрочкой платежа появились кредитные деньги. Они возникли и действуют наряду с золотыми деньгами в виде соответствующим образом оформленных бумаг (банкнот, чеков, векселей) и записей на депозитных счетах в банках. Кредитные деньги, будучи символическими деньгами, требуют для своего эффективного функционирования государственной гарантии. Такая гарантия обеспечивается благодаря наличию нормативных и законодательных актов, регламентирующих порядок выпуска и обращения векселей и банкнот, а также правил и процедур совершения депозитных операций.

Таблица 1.1

Некоторые характерные особенности полноценных монет и бумажных денег

Золотые и серебряные полноценные монеты | Бумажные деньги |

Действительные деньги | Представители действительных денег |

Номинальная стоимость монет (обозначенная на них) соответствует реальной стоимости металла, из которого они изготовлены | Выпускаются государством (казначейством) и наделены принудительным курсом обращения |

Возникли в результате исторического развития товарного производства | Появились как заменители находящихся в обращении золотых монет. Объективная возможность обращения бумажных денег обусловлена тем, что деньги как всеобщий эквивалент являются мимолетными посредниками при обмене товаров |

Являются мерой стоимости всех товаров и не подвергаются обесцениванию: излишние деньги покидают сферу обращения, превращаясь в сокровища, а при их нехватке возвращаются обратно | Выступают знаками стоимости: механизм автоматического их изъятия из обращения отсутствует, что неизменно приводит к их обесцениванию |

Ограниченность добычи золота и серебра является препятствием для бесконтрольной эмиссии денег | Рост дефицита бюджета страны вызывает расширение эмиссии бумажных денег. Ее размер зависит от потребности государства в финансовых ресурсах |

В период становления кредитных денег одной государственной гарантии для их прочности и устойчивости было явно недостаточно. В течение длительного времени кредитные деньги существовали на базе золотых денег и рядом с ними, принимая на себя обеспечение все большей части оборота товаров и капитала. С развитием товарно-денежных отношений сущность кредитных денег претерпевает существенные изменения. В условиях господства капитала, кредитные деньги выражают не взаимосвязь между товарами на рынке (Т-Д-Ту), а отношение денежного капитала (Д-Т-Дх).

Основные разновидности кредитных денег: вексель, банкнота, банковские депозиты, чек, электронные деньги, пластиковые карточки и др.

Вексель представляет собой письменное обязательство должника (простой вексель) или приказ кредитора должнику (переводной вексель, зачастую именуемый тратта) об уплате обозначенной на нем суммы через определенный срок кредитору или третьему лицу. Простые и переводные векселя являются разновидностью коммерческого векселя. Кроме него имеются также:

финансовые векселя, т.е. долговые обязательства, возникшие из предоставления в долг определенной суммы денег. Их разновидностью являются казначейские векселя, по которым должником выступает государство;

«дружеские» векселя, которые выставляются с целью взаиморасчета в ходе последующего учета их в банке;

дутые векселя, отражающие долговые обязательства, не имеющие реального обеспечения.

Банкнота — это долговое обязательство банка, имеющего разрешение государства на денежную эмиссию. Появление банкнот связывалось с необходимостью замены долгового обязательства в форме коммерческого векселя на вексель, выпущенный банком. В отличие от векселя банкнота как разновидность наличных денег наделена способностью осуществлять акт немедленного платежа, в том числе дробными частями. Со временем закрепление монопольного права выпуска банкнот за эмиссионными (центральными) банками придало банкнотам государственную гарантию.

Современные банкноты, хотя и не размениваются на золото, но в известной форме сохраняют товарную (кредитную) основу. В то же время из-за их неразменности на золото они попадают под закономерности бумажно-денежного обращения. Об этом свидетельствует и содержание вексельного портфеля центрального (национального) банка, который все больше наполняется государственными (казначейскими) обязательствами.

Банковские депозиты − вклады в банки для хранения на договорных началах денежных средств и ценных бумаг юридических и физических лиц. Депозиты являются источником образования ссудного фонда банков, используемого на выдачу кредитов, проведение факторинговых операций, осуществление инвестиций и т.д.

Важными по своему значению и последствиям применения банковских депозитов являются деньги безналичного оборота. Их движение фиксируется в кредитных учреждениях путем записи по счетам участников расчетных операций без использования наличных денежных знаков. Расширяющееся применение таких денег обусловлено рядом их преимуществ, к числу которых относится, в первую очередь, снижение издержек осуществления денежного оборота за счет уменьшения расходов на печатание денежных знаков, их пересылку, пересчет, охрану. Немалое значение имеет предотвращение возможности хищения денежных знаков. Особенностью денег безналичного оборота является то, что в операции с их использованием происходит замещение оборота наличных денег кредитными операциями.

Чеки − это письменный приказ владельца текущего счета банку о выплате определенной суммы денег чекодержателю или о перечислении ее на другой текущий счет. Экономическая сущность чека состоит в том, что он служит средством получения наличных денег в банке, выступает средством обращения и платежа путем безналичных расчетов. В зависимости от назначения различают два вида чеков: расчетные и денежные.

Денежные системы в течение длительного времени сочетали функционирование металлической системы, состоящей из золота в виде слитков и монет, и системы кредитных денег, состоящей из векселей, чеков, банкнот, депозитных счетов в банках и т.д. Золото играло роль гаранта сохранения стоимости, при котором механизм связи и взаимодействия двух систем (металлической и кредитной) обеспечивался путем обмена банкнот и вкладов на золото. В тех случаях, когда кредитная система не справлялась со своими задачами, особенно в периоды кризисов, на передний план выступало золото как надежный гарант стоимости. Однако роль золота в качестве денег постепенно исчерпывается и оно вытесняется из денежного обращения кредитными деньгами.

Вначале золото вытесняется из внутреннего экономического оборота, а затем и из международных расчетов. Механизация и автоматизация банковских операций, переход к широкому использованию персональных компьютеров обусловили возникновение новых методов погашения долга с применением электронных денег.

Электронные деньги − это средства, зафиксированные на счетах компьютерной памяти банков. Распоряжение ими осуществляется с помощью специальных электронных устройств. Такая система, по мнению многих экономистов, представляет собой переход на качественно новую ступень эволюции денежного обращения. В частности, внедрение ЭВМ в банковское дело содействует замене чеков пластиковыми карточками. Их применение позволяет обходиться без наличных денег и открывает возможность их владельцам получить в банках краткосрочный кредит.

Помимо денежного безналичного оборота, происходящего на основе замещения движения наличных денег кредитными операциями, в хозяйственной практике выделяют так называемые счетные деньги, которые не совершают оборота, но используются при проведении взаиморасчетов. При расчетах путем зачета взаимных требований в размере засчитываемой суммы функционируют, но не совершают оборота счетные деньги. Подобное использование денег имеет место и при применении бартера, когда засчитывается стоимость взаимных поставок и только после этого погашается не зачтённая сумма.

Несмотря на особенности, присущие деньгам безналичного оборота, они обладают многими общими чертами с наличными деньгами. Это проявляется, прежде всего, в одинаковой денежной единице наличных денег и денег безналичного оборота. Тесная связь между этими видами денег выражается в перевоплощении одних в другие. Например, наличные деньги при взносе их на какой-либо счет в банке превращаются в деньги безналичного оборота. И наоборот, при получении денежных средств с текущего счета в банке деньги безналичного оборота переходят в наличные деньги. Единство этих видов денег проявляется и в том, что регулирование объема денег безналичного оборота и массы наличных денег осуществляется с помощью кредитных операций.

studfile.net

Деньги: виды и функции

Деньги — специфический товар, который является универсальным эквивалентом стоимости других товаров или услуг. По самой распространённой версии, русское слово «деньги» произошло от тюркского «тенге».

До появления денег был бартер — прямой безденежный обмен товарами. Деньги возникли при переходе от натурального хозяйства к производству товаров. В различных регионах мира использовали в качестве денег различные вещи (товарные деньги): скот, меха, шкуры животных, жемчужины. Позднее в качестве денег стали использовать золото и серебро , сначала в виде слитков, а затем в виде монет.

Постепенно золотые и серебряные монеты вытеснили остальные товары из обращения в качестве денег. Это связано с удобством их хранения, дробления и соединения, относительной большой стоимостью при небольшом весе и объёме, что очень удобно для обмена.

Благодаря применению денег появилась возможность разделить единовременный процесс взаимного обмена товарам на два разновременно осуществляемых процесса: первый состоит в продаже своего товара, а второй в приобретении нужного товара в другое время и в другом месте.

Функционирование денег приобретает черты самостоятельного процесса. Товаропроизводители могут хранить деньги, полученные от реализации своего товара, до момента приобретения нужного товара. Отсюда возникли денежные накопления, которые могли быть использованы, как для приобретения товаров, так и для предоставления денег взаймы и погашения долгов.

В результате таких процессов движение денег приобрело самостоятельное значение, отделилось от движения товаров. Еще большую самостоятельность функционирование денег получило в связи с замещением полноценных денег, обладающих собственной стоимостью, денежными знаками, а также при последующей отмене фиксированного золотого содержания денежной единицы. При зтом в обороте стали функционировать деньги, не обладающие собственной стоимостью, что позволило эмитировать денежные знаки в соответствии с потребностью оборота независимо от наличия золотого обеспечения.

ВИДЫ ДЕНЕГ

У денег чрезвычайно много разновидностей. В каждом виде денег имеются подвиды, объединяющие их многообразные формы. Они различаются и типом денежного материала, и способами обращения, и использованием, и учетом денежной массы, и возможностями превращения одних видов в другие. Но исторически выделяют четыре основных вида денег: товарные, обеспеченные, фиатные и кредитные.

Товарные деньги (натуральные, вещественные, действительные, настоящие) — это продукты, обладающие самостоятельной стоимостью и полезностью. Они включают все виды товаров, которые выступали эквивалентами на начальных этапах развития товарного обращения (скот, зерно, меха, и т.п.), а также металлические деньги — медные, бронзовые, серебрянные, золотые полновесные монеты.

Обеспеченные деньги (разменные, представительские) могут быть обменены по предъявлению на фиксированное количество определенного продукта или товарных денег, например на золото или серебро. Фактически, обеспеченные деньги являются представителями товарных денег.

Фиатные деньги (символические, бумажные, декретированные, ненастоящие) не имеют самостоятельной стоимости или она несоразмерна с номиналом. Они не имеют ценности, но способны выполнять функции денег, поскольку государство принимает их в качестве уплаты налогов, а также объявляет законным платёжным средством на своей территории. На сегодня основной формой фиатных денег являются банкноты и безналичные деньги, находящиеся на счете в банке.

Кредитные деньги — это права требования в будущем в отношении физических или юридических лиц специальным образом оформленный долг, обычно в форме передаваемой ценной бумаги, которые можно использовать для покупки товаров (услуг) или оплаты собственных долгов. Оплата по таким долгам обычно производится в определённый срок.

Выделяют также такие виды денег, как полноценные и неполноценные; наличные и безналичные.

Полноценные деньги обладают товарной стоимостью, позволяющей формировать их покупательную способность. Покупательная способность, в свою очередь, адекватна внутренней стоимости денег, определяемой условиями их воспроизводства. Полноценные деньги подразделяются на товарные и металлические.

Неполноценные деньги не имеют товарной стоимости и могут быть обеспеченными и необеспеченными; хартальными и денежными суррогатами (в зависимости от законодательных основ обращения денежных знаков). Неполноценные деньги, обеспеченные товарами или валютными металлами, считаются представителями полноценных денег и, не имея собственной стоимости, обладают представительной стоимостью. Представительная стоимость – мера покупательной стоимости, которой обладают неполноценные обеспеченные деньги вследствие обмена на полноценные. Поскольку необеспеченные деньги не имеют обеспечения, они не обмениваются на золото или валютные металлы и являются деньгами вследствие всеобщего признания и доверия к ним субъектов хозяйствования.

Хартальные – виды неполноценных денег, обращение которых имеет законодательные основы, признается и поддерживается государством.

Наличные деньги – это те, что находятся на руках у населения и обслуживают розничный товарооборот, а также личные платежно-расчетные операции. Таким образом, наличность — это металлические и бумажные деньги, которые передаются из рук в руки в натуральном виде.

Безналичные деньги — это основная масса денежных средств на банковских счетах. Их также называют депозитными или кредитными деньгами безналичного расчета.

Формой денег называют внешнее выражение (воплощение) определенного вида денег, дифференцированного по выполняемым функциям. Различают следующие формы денег: металлические, бумажные, кредитные, вексель, банкнота, депозитные, чеки, безналичные, электронные.

МЕТАЛЛИЧЕСКИЕ ДЕНЬГИ

Из многих видов товарных денег выделились драгоценные металлы, которые постепенно стали универсальной формой денег. Они не портились с течением времени и легко делились на части. Эти металлы обладали одновременно высокой стоимостью и относительно широкой распространенностью (они встречаются практически во всех регионах планеты, но в малой концентрации).

Примерно в конце 7 века до н. э. в Лидии (Малая Азия) были изобретены монеты – круглые слитки драгоценных металлов, чьи стандарты гарантировались государственной чеканкой. Монеты быстро стали универсальным средством обмена для большинства цивилизаций Старого Света. Поскольку золотые и серебряные монеты обладали собственной ценностью, их можно было использовать во всех странах, где были в ходу металлические деньги. Однако каждое государство стремилось чеканить собственную монету, демонстрируя этим свой суверенитет.

Металлические деньги являются действительными деньгами, т.е. у них номинальная стоимость соответствует реальной стоимости или стоимости металла, из которого они изготовлены.

БУМАЖНЫЕ ДЕНЬГИ

Исторически бумажные деньги появились как заместители находившихся в обращении золотых монет. На начальном этапе они выпускались государством наряду с золотыми монетами и с целью их внедрения обменивались на них. Особенность бумажных денег состоит в том, что они, будучи лишенными самостоятельной стоимости, снабжены государством принудительным курсом. Бумажные деньги выполняют лишь две функции, являясь средством обращения и средством платежа. Государство, постоянно испытывающее недостаток в финансовых ресурсах, как правило, увеличивает выпуск бумажных денег без учета товарного обращения и платежного оборота. Отсутствие золотого обмена делает их непригодными к выполнению функции сокровища и излишек их не может сам уйти из обращения.

КРЕДИТНЫЕ ДЕНЬГИ

Кредитные деньги возникают с развитием товарного производства, когда купля-продажа осуществляется с рассрочкой платежа (в кредит). Их появление связано с функцией денег как средства платежа, где они выступают обязательством, которое должно быть погашено в установленный срок.

Особенностью кредитных денег является то, что их выпуск в обращение увязывается с действительными потребностями оборота. Ссуда выдается под обеспечение, которым служат определенные виды запасов, а погашение ссуд происходит при снижении остатков ценностей. Благодаря этому может достигаться увязка объема платежных средств, предоставляемых заемщикам, с действительной потребностью оборота в деньгах.

Кредитные деньги не обладают собственной стоимостью, они являются символическим выражением той стоимости, которая заключена в товаре-эквиваленте. Их выпуск в обращение производят обычно банки при выполнении кредитных операций. Кредитные деньги прошли следующий путь развития: вексель, акцептованный вексель, банкнота, чек, электронные деньги, кредитные карточки.

Вексель

Вексель — первый вид кредитных денег, возникший в результате торговли с рассрочкой платежа. Вексель — письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок и установленном месте. Различают простой вексель, выданный должником и переводный (тратту), выписанный кредитором и направленный должнику для подписи с возвратом кредитору.

В настоящее время имеются также казначейские векселя, которые выпускаются государством для покрытия дефицита бюджета и кассового разрыва, дружеские векселя, выписанные одним лицом на другое с целью учета их в банке, бронзовые векселя, не имеющие товарного покрытия. Платежная гарантия векселя возрастает при акцепте (согласии) банком – это акцептованный вексель.

Особенностями векселя являются:

абстрактность — на векселе не указан вид сделки;

бесспорность — обязательная оплата долга вплоть до принятия

принудительных мер после составления акта о протесте;

обращаемость — передача векселя как платежного средства другим лицам с

передаточной надписью на его обороте (жиро или индоссамент), что создает возможность

взаимного зачета вексельных обязательств;

вексель обслуживает только оптовую торговлю, в которой сальдо взаимных требований

погашается наличными деньгами;

в вексельное обращение вовлечен ограниченный круг лиц.

Банкнота

Банкнота — кредитные деньги, выпускаемые центральным (эмиссионным) банком страны. Первоначально банкнота имела двойное обеспечение: коммерческую гарантию, поскольку выпускалась на базе коммерческих векселей связанных с товарооборотом, и золотую гарантию, обеспечившую ее обмен на золото. Такие банкноты назывались классическими, имели высокую устойчивость и надежность.

Банкнота от векселя отличается:

1. По срочности — вексель представляет собой срочное долговое

обязательство (3-6 месяцев), банкнота — бессрочное долговое обязательство.

2. По гарантии — вексель выпускается в обращение отдельным

предпринимателем и имеет индивидуальную гарантию, банкнота выпускается

центральным банком и имеет государственную гарантию.

Классическая банкнота (т. е. разменная на металл) отличается от

бумажных денег:

1. По происхождению — бумажные деньги возникли из функции денег как

средства обращения, банкнота — из функции денег как средства платежа.

2. По методу эмиссии — бумажные деньги выпускает в обращение

министерство финансов, банкноты — центральный банк.

3. По возвратности — классические банкноты по истечении срока

векселя, под который они выпущены, возвращаются в центральный банк,

бумажные деньги не возвращаются.

4. По разменности — классическая банкнота по возвращении в банк

разменивалась на золото или серебро, бумажные деньги всегда были

неразменными.

В настоящее время банкнота поступает в обращение путем банковского кредитования государства, банковского кредитования хозяйства через коммерческие банки, обмена иностранной валюты на банкноты, данной страны.

Современные банкноты не размениваются на золото и не всегда обеспечены товарами. В настоящее время центральные банки стран выпускают банкноты строго определенного достоинства. По существу они являются национальными деньгами на всей территории государства.

Депозитные деньги

Это числовые записи на счетах клиентов в банке. Они появляются при предъявлении владельцами веселя к его учету в банке. Банк вместо выплаты банкнотами за вексель открывает у себя счет, с которого осуществляется платеж путем их списания.

Депозитные деньги способны выполнять накопительную функцию благодаря проценту, получаемому при передаче денежных средств во временное пользование банку. Они служат мерой стоимости, но не могут выполнять функцию средств обращения.

Депозит, как и вексель, имеет двойную природу. С одной стороны это денежный капитал, а с другой стороны платежное средство. Разрешение противоречия депозита между функцией капитала (сбережения) и платежной функцией осуществилось благодаря разделению депозита на текущий счет и сберегательный, срочный депозит.

Чеки

Чек – денежный документ, содержащий приказ владельца счета в кредитном учреждении о

выплате держателю чека указанной суммы. Существуют следующие виды чеков;

1. Именные — выписанные на определенное лицо без права передачи.

2. Ордерные — составленные на определенное лицо, но с правом передачи другому

лицу по индоссаменту.

3. Предъявительские — по которым обозначенная сумма выплачивается предъявителю чека.

4. Расчетные — используемые только при безналичных расчетах.

5. Акцептованные — по которым банк дает акцепт, или согласие произвести платеж

определенной суммы.

Сущность чека заключается в том, что он служит средством получения наличных денег в банке, выступает средством обращения и платежа, а также является орудием безналичных расчетов.

Безналичные деньги

В развитых странах с рыночной экономикой большая часть средств обращения приходится на безналичные деньги. Безналичные деньги — записи на счетах в центральном банке и его отделениях, а также вклады в коммерческих банках.

Безналичные деньги по существу не являются платежными средствами, но в любую минуту они могут превратиться в наличные, гарантированные кредитными институтами. Практически же они выступают наравне с наличными и даже имеют некоторые преимущества перед ними.

Электронные деньги

Конец XX века ознаменован переходом к новому виду денег — «электронным». Это стало возможным благодаря массовому выпуску компьютеров, что позволило перейти к электронным платежным переводам.

Электронные деньги в широком смысле определяются как электронное хранение денежной стоимости с помощью технического устройства, которое может широко применяться для осуществления платежей в пользу не только эмитента, но и других фирм, которое не требует обязательного использования банковских счетов для проведения трансакций, а действует как предоплаченный инструмент на предъявителя.

Электронные деньги — это денежные обязательства эмитента в электронном виде, которые находятся на электронном носителе в распоряжении пользователя.

В основе электронных денег лежит обычное депозитное обращение, основанное на изначальном внесении лицом, совершаемым платеж, определенной суммы кредитных денег.

Следует также различать электронные фиатные деньги и электронные нефиатные деньги. Фиатные обязательно выражены в одной из государственных валют и являются разновидностью денежных единиц платежной системы одного из государств. Государство законами обязывает всех граждан принимать к оплате фиатные деньги. Нефиатные — являются электронными единицами стоимости негосударственных платежных систем. Соответственно, эмиссия, обращение и погашение (обмен на фиатные деньги) электронных нефиатных денег, происходят по правилам негосударственных платежных систем.

Электронные деньги постепенно вытесняют чеки и заменяют их кредитными карточками — средством расчетов, замещающим наличные деньги, а также средством получения краткосрочных ссуд в банках.

ФУНКЦИИ ДЕНЕГ

Сущность денег как экономической категории проявляется в их функциях, которые выражают внутреннюю основу содержания денег. Единство функций создает представление о деньгах как об особом специфическом товаре, участвующем в качестве необходимого элемента в воспроизводственном процессе общества. Деньги свои функции могут выполнять лишь при участии людей. Именно люди, используя возможности денег, могут определять цены товаров, использовать их в качестве накопления. В развитом товарном хозяйстве деньги выполняют следующие функции: меры стоимости, средства обращения, средства платежа, средства накопления и мировых денег.

Функция меры стоимости заключается в оценке стоимости товаров и услуг. Стоимость товара, выраженная в деньгах, называется его ценой. На рынке цены могут отклоняться вверх или вниз от стоимости (в зависимости от соотношения спроса и предложения). Деньги также используются при регистрации стоимостного выражения какого-либо экономического параметра или записи обязательств.

Функция денег как средства обращения используется в качестве посредника в актах купли-продажи товаров. Для этой функции крайне важны лёгкость и скорость, с которой деньги могут обмениваться на любой другой товар (показатель ликвидность).

Функция денег как средства платежа появилась в связи с развитием кредитных отношений, то есть с возможностью отсрочки платежа. Данную функцию деньги выполняют при предоставлении и погашении денежных ссуд, при денежных отношениях с финансовыми органами, также при погашении задолженности по заработной плате и пр.

Функцию средства накопления выполняют деньги, непосредственно не участвующие в обороте. Деньги как средство накопления позволяют переносить покупательную способность из настоящего в будущее. Однако нужно учитывать, что покупательная способность денег зависит от инфляции. Чтобы деньги не обесценивались, широко практикуется их накопление в виде золота, иностранной валюты, недвижимости, ценных бумаг.

Функция мировых денег проявляется во взаимоотношениях между экономическими субъектами: государствами, юридическими и физическими лицами, находящимися в разных странах. До XX века роль мировых денег играли благородные металлы (в первую очередь золото в форме монет или слитков), иногда драгоценные камни. В наши дни эту роль обычно выполняют некоторые национальные валюты — доллар США, фунт стерлингов, евро и иена, хотя экономические субъекты могут использовать в международных сделках иные валюты.

В современной рыночной экономике функции денег претерпели видоизменения. Товарно-денежные отношения приобрели всеобщий и глобальный характер. Таким образом, все без исключения товары, услуги, природные и интеллектуальные ресурсы, а также труд и способности людей оцениваются сегодня в денежной форме.

mir-fin.ru

Какие бывают виды денег? | какиебывают.рф

Виды денег

Деньги — это своего рода особый товар, который служит всеобщим эквивалентом и обладают двумя основными качествами. Их можно обменять на любой товар и они способны влиять на его стоимость.С помощью них определяется ценность товарных ресурсов. В современном мире существуют самые разные виды денег. Рассмотрим их поподробнее.

Существующие виды

Все деньги можно разделить на две основные группы: полноценные и неполноценные. Полноценным называют те, стоимость которых равна стоимости расходов на их производство. В свою очередь их делят на товарные и металлические.

Неполноценными называют те деньги, на которых стоит стоимость большая, чем стоимость расходов. Они также делятся на два вида: кредитные и бумажные.

Помимо этих основных групп, деньги можно разделить на:

- Металлические.

- Бумажные.

- Кредитные.

- Электронные платежи.

Теперь постараемся узнать о каждом виде по отдельности.

Монеты или металлические деньги

Монеты могут быть медные, серебряные или золотые. Они являются действительными деньгами, так как их номинальная стоимость соответствует реальной цене металла из которого они производятся.

Металлические деньги появились в 7 веке до н.э. Они имели круглую форму и их стандарты гарантировались государственной чеканкой. Так как они не портились, монеты завоевали большую популярность. Металлические деньги и сейчас встречаются во всех регионах планеты, но в небольшой концентрации. Их заменили более лёгкие деньги — бумажные.

Бумажные деньги

Самым распространенным видом денег являются бумажные. Их можно встретить во всех уголках земли, и правом на их выпуск обладает только государство. Бумажные деньги, которые выпущены в обращение только центральным банком страны называются банкнотами.

Бумажные деньги лишены самостоятельной стоимости, поэтому были снабжены государством принудительным курсом. Они выполняют две функции: во-первых это средство обращения, во-вторых — средство платежа.

Кредитные деньги

Эти деньги образуются когда процесс купли-продажи происходит в кредит. Они являются обязательством, которое должно быть погашено в установленные сроки настоящими деньгами.

На данный момент их можно разделить на:

- Вексель. Это письменное обязательство в котором оговаривается когда, где и сколько должен выплатить должник. На сегодняшний день существуют казначейские, дружеские, коммерческие и банковские векселя.

- Чек. Это своего рода документ на котором указывается сумма в приказном порядке передаваемая от владельца счёта, предъявителю чека. Их используют для того, чтобы получить наличные деньги в банке.

- Электронные деньги. Они появились благодаря научно-техническому прогрессу и развитию вычислительной техники. С каждым днём этот вид денег завоевывает все большую популярность благодаря своей простате в использовании. Эти деньги обладают многими общими чертами с наличными. У них одинаковая денежная единица, поэтому одни могут перевоплощаться в другие.

- Кредитные карточки. На таких карточках имеются кредитные деньги. Они широко распространены сегодня и повсеместно принимаются в качестве оплаты. Единственное, они имеют психологические ловушки, в которые люди попадают каждый день. Ведь со счета можно взять сколько угодно денег, но может не быть возможности расплатиться после. Существует ряд правил, который поможет вам быстро погасить кредит, читайте здесь.

Электронные платежи

Рассматривая какие виды денег существуют в наше время, нельзя упустить электронные платежи.

Уже у большинства соотечественников имеются электронные кошельки. С них при помощи электронных денег можно оплачивать спутниковое телевиденье, коммунальные платежи, интернет, мобильную связь и многое другое. И практически все эти платежи можно произвести через интернет, не выходя из дома. Также плюсом электронных денег можно назвать и то, что возможны переводы между частными лицами в любое время суток с минимальной комиссией.

Деньги в прошлом

Мы рассмотрели какие деньги существуют сейчас, но ведь всегда интересно узнать предысторию. Какими деньгами, расплачивались люди в прошлом?

В то время, когда деньги только начинали набирать обороты, их функцию выполняли какие-либо товары. Можно было обменять изделия на продукты и наоборот. В качестве платежных средств выступали шкурки животных, ракушки, жемчуг и многое другое. Единственным минусом таких денег было то, что их слишком много в природе. Устранили этот недостаток появившиеся со временем монеты. Их тоже можно отнести в категорию товарных денег, так как есть возможность переправлять их в украшение.

Товарные деньги не изжили себя и по сей день. Например, в местах лишения свободы платежным средством иногда выступают сигареты, а в пионерских лагерях — это жевательная резинка.

Итак, мы рассмотрели существовавшие деньги в прошлом и сейчас. С каждым днём все меняется, поэтому и способ расчёта не стоит на месте.

xn--80aacenrmb1f7d9a.xn--p1ai

4.Виды и формы денег

Деньги — специфический товар, который является универсальным эквивалентом стоимости других товаров или услуг.

Деньги, как известно, — историческая категория. Они появились на определенном этапе развития общества. Поэтому при анализе видов и форм денег, как правило, рассматриваются результаты их эволюции, дифференциация содержания выполняемых общественных работ по функциям.

Так, в историческом аспекте они различают полноценные металлические и неполноценные деньги. В зависимости от формы выделяют наличные (банкноты, монеты и казначейские билеты) и безналичные деньги, которые существуют в виде записей по счетам в банках (преимущественно в электронном виде).

Современное толкование понятия денег исключает товарную природу денег. Так, в новой экономической энциклопедии дается следующее определение денег: «Деньги— инструмент экономических отношений в обществе, являющийся:

мерой стоимости;

средством обмена;

удобной формой накоплений;

средством платежа и выступающий в форме

мировых денег.

Классификация видов и форм денег

Виды денег | Формы денег |

Товарные деньги | Скот. меха, раковины, животные, рабы и т.д. |

Полноценные деньги | |

Неполноценные деньги | Казначейские билеты, банкноты, билонная монета |

Квазиденьги | По методологии Международного валютного фонда — это денежные средства, находящиеся на срочных и сберегательных вкладах в коммерческих банках. В современных условиях квазиденьги — основной компонент денежной массы, наиболее динамично увеличивающаяся ее часть |

В своем развитии деньги выступали в двух видах: действительные деньги и знаки стоимости (заместители действительных денег). Каждый вид имел несколько форм:

1)Действительные деньги:

-товары-эквиваленты

-металлические деньги

2)Знаки стоимости:

-кредитные деньги

-бумажные деньги

Форма денег — это овеществленная в определенном типе всеобщего эквивалента (денежном активе) форма меновой стоимости.

Действительные деньги — это деньги, у которых номинальная стоимость, обозначенная на них, соответствует реальной стоимости, т.е. стоимости металла, из которого они изготовлены.

Металлические деньги (медные, серебряные, золотые) имели разную форму: весовую и штучную. Первоначально золото использовалось в естественном виде и принималось в расчетах по весу. Самородные деньги существовали в форме золотого песка и самородков. Более развитой формой металлических денег являются специально изготовленные слиточные (пластины, слиточки, слитки, бруски, гривны) и фигурные (кольца, браслеты) деньги

Заменители действительных денег — знаки стоимости — это бумажные, кредитные деньги и мелкая биллонная монета, изготовленная из специальных денежных сплавов; это деньги, номинальная (нарицательная) стоимость которых выше их действительной стоимости, т.е. затрат общественного труда на их производство.

Бумажные деньги не имеют самостоятельной стоимости; государство присваивает им принудительный курс, и, таким образом, они имеют представительную стоимость. На этой основе бумажные деньги выполняют функцию покупательного и платежного средства. Эмитентом бумажных денег является государство либо непосредственно в лице казначейства, либо косвенно через центральный банк (в данном случае осуществляется кредитование государства).

Кредитные деньги связаны с развитием товарного производства, когда купля-продажа осуществляется с рассрочкой или отсрочкой платежа (в кредит). Кредитные деньги возникают из производства и кругооборота капитала, когда денежный капитал принимает форму кредитных денег. Различают несколько разновидностей кредитных денег:

-долговые расписки

-депозитные расписки

-векселя

-банкноты частных банков

-банкноты эмиссионного банка

-депозитные деньги-(чеки, банковские карточки, электронные деньги)

studfile.net

19. Деньги: понятие, виды, функции.

Деньги — специфический товар, который является универсальным эквивалентом стоимости других товаров или услуг.

Основные функции денег

1) Мера стоимости

2) Средство обращения

3) Средство платежа.

4) Средство накопления.

Прочие функции денег

1) Средство формирования сокровищ

2) Функция мировых денег.

Виды денег

Сейчас все современные денежные системы основываются на фиатных (символических) деньгах. Но исторически выделяют четыре основных вида денег: товарные, обеспеченные, фиатные и кредитные.

1) Товарные (вещественные, натуральные, действительные, настоящие) деньги — деньги, в роли которых выступает товар, обладающий самостоятельной стоимостью и полезностью. Они могут использоваться не только в качестве денег: например, золотую монету можно переплавить в ювелирное украшение.

2) Обеспеченные (разменные, представительские) деньги — деньги, в роли которых выступают знаки или сертификаты, которые могут быть обменены по предъявлению на фиксированное количество определенного товара или товарных денег, например на золото или серебро. Фактически, обеспеченные деньги являются представителями товарных денег.

3) Фиатные (символические, бумажные, декретированные, ненастоящие) деньги — деньги, не имеющие самостоятельной стоимости или она несоразмерна с номиналом. Фиатные деньги не имеют ценности но способны выполнять функции денег, поскольку государство принимает их в качестве уплаты налогов, а также объявляет законным платёжным средством на своей территории.

4) Кредитные деньги — это права требования в будущем в отношении физических или юридических лиц, специальным образом оформленный долг, обычно в форме передаваемой ценной бумаги, которые можно использовать для покупки товаров (услуг) или оплаты собственных долгов.

20. Понятие денежной системы, её элементы.

Денежная система — это форма организации денежного обращения в стране. Денежная система состоит из ряда элементов. В РФ денежная система включает в себя: официальную денежную единицу; порядок эмиссии наличных денег; организацию и регулирование денежного обращения. Официальная денежная единица (валюта) РФ — рубль. Введение на территории РФ других денежных единиц и выпуск денежных суррогатов запрещены. Деньги — категория экономическая. Деньги отражают глубинное состояние экономики, в первую очередь — наполненности рынка товарами и степень финансовой обеспеченности субъектов экономической и неэкономической деятельности. Так, инфляционные процессы (обесценение денег), наблюдавшиеся в России в начале 1990-х гг., в числе прочих причин были вызваны сокращением производства, низкой наполняемостью рынка отечественными товарами. Необходимость обеспечить поддержку ряда отраслей экономики и социальную поддержку ряда групп населения вызвала сознательную эмиссию большего количества денежной массы, чем это требуется законами денежного обращения. Постоянное понижение курса российского рубля по отношению к наиболее устойчивой валюте — доллару США — было вызвано в этот период расширением импорта товаров в Россию и оттоком российского капитала в страны, где существовали более благоприятные условия для инвестирования.

studfile.net

1.3. Формы денег

В экономической литературе широко используются понятия формы и виды денег. При этом авторы по разному их трактуют. Иногда эти понятия используются как синонимы. На наш взгляд эти понятия необходимо различать, так как они имеют разную природу.

Форма денег – это денежный знак в материально-вещественной форме. Характеризуя формы денег, мы принимаем во внимание материал, из которого они изготовлены. К настоящему времени человечеству известны четыре формы денег: товарные, металлические, бумажные и депозитные. Эволюция форм денег определена технологическими особенностями производства и масштабами товарного обращения.

Товарная форма денег предполагает, что в качестве денег выступает товар. Эта форма характерна для раннего этапа развития товарного производства, когда акты купли-продажи носили эпизодический характер. Роль денег играл тот товар, на который был наибольший спрос или же тот, что имелся в изобилии.

Металлическая форма денег предполагает, что в качестве денежного товара выступают слитки металла и монеты.

Благодаря особым свойствам металлы наиболее приспособлены к выполнению роли денег: во-первых, качественная однородность – любая часть куска металла ничем не отличается от целого; во-вторых, делимость – слиток большой стоимости можно легко превратить в разменную монету для мелких торговых операций; в-третьих, хорошая сохраняемость; в-четвертых, портативность, т.е. удобство при перевозках; в-пятых, сложность добычи и переработки;

Ранняя история денег свидетельствует об использовании многих металлов, включая бронзу, медь, железо, но господствующее место в денежном обращении заняли драгоценные металлы: золото и серебро, во-первых из-за своей редкости, во-вторых из-за их высокой стойкости к коррозии. Золото практически невозможно уничтожить. Считается, что фактически все золото, которое когда либо было добыто на земле, за исключением только того золота, которое снова зарыли случайно или преднамеренно, и по сей день находится где-то в обращении.

Бумажные деньги – это денежные знаки на бумажной основе. Такие денежные знаки с обозначенной на них нарицательной стоимостью (номиналом) называют купюрами. Они выпускаются законодательно установленными в стране монетарными органами, такими как казначейство, министерство финансов, банки.

Для появления бумажных денег существовали объективные предпосылки.

Особенности металлического обращения, такие как: стирание, износ монет. Изношенные монеты продолжали использоваться в обращении и выполняли функции средства обращения и платежа так же, как и новые монеты.

Металлические деньги тяжеловесны, что вызывает неудобства при расчетах по крупным сделкам.

Высокие издержки обращения монет из драгоценных металлов, связанные с их чеканкой, хранением и транспортировкой. Кроме того, монеты изнашивались, их портили и требовались дополнительные расходы на их замену.

Применение монет из драгоценных металлов зависело от объемов их добычи.

Таким образом, металлическое обращение тормозило скорость оборота и сдерживало развитие товарного производства. Формой решения этого противоречия и явились бумажные деньги.

Первоначально бумажные деньги возникли как разменные деньги, способные в соответствии с номиналом обмениваться на золотые или серебряные монеты через банковские учреждения. В настоящее время, когда золото в качестве денег полностью ушло из обращения, во всех странах используются неразменные бумажные деньги.

Бумажные деньги могут выполнять свои функции, если их количество в обращении будет ограничено (в соответствии с законом денежного обращения) и гарантировано качество.

Депозитные деньги — эта форма денег характерна для стран с развитой банковской системой. Это принципиально новая форма денег, носителем которой является банковский счет. Депозит — это денежный вклад владельца в банке с открытием банковского счета, то есть записи суммы денег на счете. Владелец счета с помощью технических средств получает возможность управлять своими деньгами: рассчитаться за покупку путем перечисления денежной суммы на счет продавца в виде записей на счетах или выпиской чека на оплату. При совершении таких сделок отсутствуют наличные деньги. Расчеты осуществляются путем записей на счетах банков. Депозитные деньги часто называют безналичными средствами.

Депозиты обладают большей сохранностью, чем наличные деньги, они удобны для расчетов через банковскую систему, особенно для осуществления платежей при крупных сделках. Поэтому эта форма денег получает доминирующее развитие в современном мире.

В последние десятилетия владельцы депозитов получили возможность управлять счетом с помощью пластиковых банковских карт. Владелец счета в банке может приобрести пластиковую карточку, содержащую закодированную информацию о банке, счете, сумме и т.д. С помощью карты можно рассчитаться за покупку товаров или услуг в торговой сети, где установлено специальное оборудование — терминалы, позволяющие произвести проверку платежеспособности карточки и подтвердить факт расчета.

История развития форм денег на этом не заканчивается, с изменением общества будут меняться и формы денег.

studfile.net

2. Виды денег, их свойства и характеристика.

Деньги в своем развитии выступали в двух видах: действительные деньги и знаки стоимости (заместители действительных денег). К знакам стоимости относятся металлические деньги и бумажные деньги. Различают также кредитные деньги.

Право выпуска бумажных денег принадлежит государству. Разность между номинальной стоимостью выпущенных денег и стоимостью их выпуска (расходы на бумагу, печатание) образует эмиссионный доход казны, являющийся существенным элементом государственных поступлений. На начальном этапе бумажные деньги выпускались государством наряду с золотыми и с целью их внедрения в обращение обменивались на них. Однако появление, а затем и рост дефицита бюджета вызвал расширение эмиссии бумажных денег, размер которой зависел от потребности государства в финансовых ресурсах.

Бумажные деньги — представители действительных денег. Исторически они появились как заместители находившихся в обращении золотых монет. Объективная возможность обращения этих денег обусловлена особенностями функции денег как средства обращения, когда деньги являлись мимолетным посредником товаров. Впервые бумажные деньги (ассигнации) появились в России в 1769 г. По сравнению с золотыми такие деньги создавали товаровладельцам определенные преимущества (легче хранить, удобны при расчетах за мелкие партии).

Бумажные деньги выполняют лишь две функции: средство обращения и средство платежа. Отсутствие золотого обмена не дает возможность им уйти из обращения. Государство, постоянно испытывающее недостаток средств, увеличивает выпуск бумажных денег без учета товарного и платежного оборота. Экономическая природа бумажных денег исключает возможность устойчивости бумажно-денежного обращения, так как выпуск их не регулируется потребностями товарооборота и механизм автоматического изъятия излишка бумажных денег из обращения отсутствует. В результате бумажные деньги, застрявшие в обращении независимо от товарооборота, переполняют каналы обращения и обесцениваются. Причины обесценения: избыточный выпуск бумажных денег государством, упадок доверия к эмитенту и неблагоприятное соотношение экспорта и импорта страны.

Сущность бумажных денег заключается в том, что они выступают знаками стоимости, выпускаемыми государством для покрытия бюджетного дефицита, обычно они неразменны на золото и наделены государством принудительным курсом.

Кредитные деньги возникают с развитием товарного производства, когда купля-продажа осуществляется с рассрочкой платежа (в кредит). Их появление связано с функцией денег как средства платежа, где деньги выступают обязательством, которое должно быть погашено через заранее установленный срок действительными деньгами. Изначально экономическое значение этих денег — сделать денежный оборот эластичным, способным отражать потребности товарооборота в наличных деньгах; экономить действительные деньги; способствовать развитию безналичного оборота.

Постепенно с развитием капиталистических товарно-денежных отношений сущность кредитных денег претерпевает значительные изменения. В условиях господства капитала кредитные деньги выражают не взаимосвязь между товарами на рынке, как было раньше (Т — Д — Т), а отношение денежного капитала (Д — Т — Д), поэтому денежный капитал выступает в форме кредитных денег.

Кредитные деньги прошли следующий путь развития: вексель, банкнота, чек, электронные деньги, кредитные карточки.

Вексель — письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок и установленном месте. Различают простой вексель, выданный должником, и переводный (тратту), выписанный кредитором и направленный должнику для подписи с возвратом кредитору. Переводный вексель (тратта) получает возможность обращаться благодаря передаточной надписи (индоссаменту) на обороте документа. По мере увеличения передаточных надписей циркулярная сила векселя возрастает, поскольку каждый индоссант несет солидарную ответственность по векселю.

В России в разных сферах действуют коммерческий, банковский, казначейский векселя и др. его виды.

Коммерческий вексель выдается под залог товара. Банковский вексель выдается банком-эмитентом при наличии определенной суммы клиента на депозите. В отличие от коммерческого банковский вексель в своем российском варианте имеет депозитную форму. Это по существу простой вексель, так как выписывается клиентом банка своему поставщику в оплату за товары, но может быть индоссирован третьему лицу. Банковский вексель дает предприятию новое платежное средство, гарантированное банком. Кроме получения дохода по депозиту, на основе которого выдается банком вексель, предприятие получает возможность расчета со своими партнерами, особенно это актуально при задержках в прохождении платежных документов через Расчетно-кассовый центр Банка России. Каждый банк, их выпускающий, имеет свои особенности, прежде всего это предоставление банком преимуществ своим клиентам-векселедержателям.

Банкнота — кредитные деньги, выпускаемые центральным (эмиссионным) банком страны. Впервые банкноты были выпущены в конце XVII в. на основе переучета частных коммерческих векселей. Первоначально банкнота имела двойное обеспечение: коммерческую гарантию, поскольку выпускалась на базе коммерческих векселей, связанных с товарооборотом, и золотую гарантию, обеспечившую ее обмен на золото. Такие банкноты назывались классическими, имели высокую устойчивость и надежность. Центральный банк располагал золотым запасом для обмена, что исключало обесценение банкноты.

В отличие от векселя банкнота представляет собой бессрочное долговое обязательство и обеспечивается общественной гарантией центрального банка, который в большинстве стран стал государственным.

Современная банкнота потеряла по существу обе гарантии: не все векселя, переучитываемые центральными банком, обеспечены товарами, и отсутствует обмен банкнот на золото. Ныне банкнота поступает в обращение путем банковского кредитования государства, банковского кредитования хозяйства через коммерческие банки, обмена иностранной валюты на банкноты данной страны.

В настоящее время центральные банки стран выпускают банкноты строго определенного достоинства. По существу они являются национальными деньгами на всей территории государства. Материальное обеспечение в виде товаров или золота отсутствует. Для изготовления банкнот используется особая бумага и применяются меры, затрудняющие их подделку.

В Российской Федерации эмитентом банкнот является Центральный Банк России (Банк России), осуществляющий свою деятельность в соответствии с Федеральным законом о Центральном Банке РФ от 26 апреля 1995 г.

Чек — денежный документ установленной формы, содержащий безусловный приказ владельца счета в кредитном учреждении о выплате держателю чека указанной суммы. Чековому обращению предшествует договор между клиентом кредитного учреждения и этим учреждением об открытии на сумму внесенных средств или предоставленного кредита счета. Клиент на эту сумму выставляет чеки, а кредитное учреждение их оплачивает. В чековом обращении участвуют: чекодатель (владелец счета), чекополучатель (кредитор чекодателя) и плательщик по чеку (кредитное учреждение).

Впервые чеки появились в обращении в XVI — XVII вв. в Великобритании и Голландии одновременно. С развитием кредитной системы они получили широкое распространение. Различают три основных вида чеков:

именной — на определенное лицо без права передачи;

предъявительский — без указания получателя;

ордерный — на определенное лицо, но с правом передачи посредством индоссамента на обороте документа.

Во внутреннем обороте чеки используются для получения наличных денег в кредитном учреждении, как средства платежа и обращения, а также в качестве инструмента безналичных расчетов, осуществляемых посредством перечислений по счетам в кредитных учреждениях и зачета взаимных требований. Самым простым взаимным зачетом являются расчеты между клиентами одного банка, при расчетах между разными банками чеки учитываются расчетной палатой. В международных расчетах также используются банковские чеки для осуществления коммерческих платежей, но в основном при платежах неторгового характера.

В соответствии с Положением о чеках, утвержденным в 1929 г., в СССР действовали два вида чеков: расчетные и денежные.

Расчетные чеки — это письменные поручения банку произвести денежный платеж со счета чекодателя на счет чекодержателя, т.е. использовались для безналичных расчетов.

Денежные чеки служили для получения предприятиями и организациями наличных денег.

Электронные деньги — это денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу), для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа.

Кредитные карточки — банковская платёжная карта, предназначенная для совершения операций, расчёты по которым осуществляются исключительно за счёт денежных средств, предоставленных банком клиенту в пределах установленного лимита в соответствии с условиями кредитного договора. Банк устанавливает лимит исходя из платёжеспособности клиента.

studfile.net